エムケイシステム、売上高はストック売上の積み上がりで前年比4.5%増 利益率も改善し前年比51.1%の増益

ミッションとビジョン

三宅登氏:みなさま、こんにちは。株式会社エムケイシステム代表取締役社長の三宅登でございます。2023年3月期の決算説明をさせていただきます。なお、決算説明資料については、当社Webサイトよりご覧いただけます。

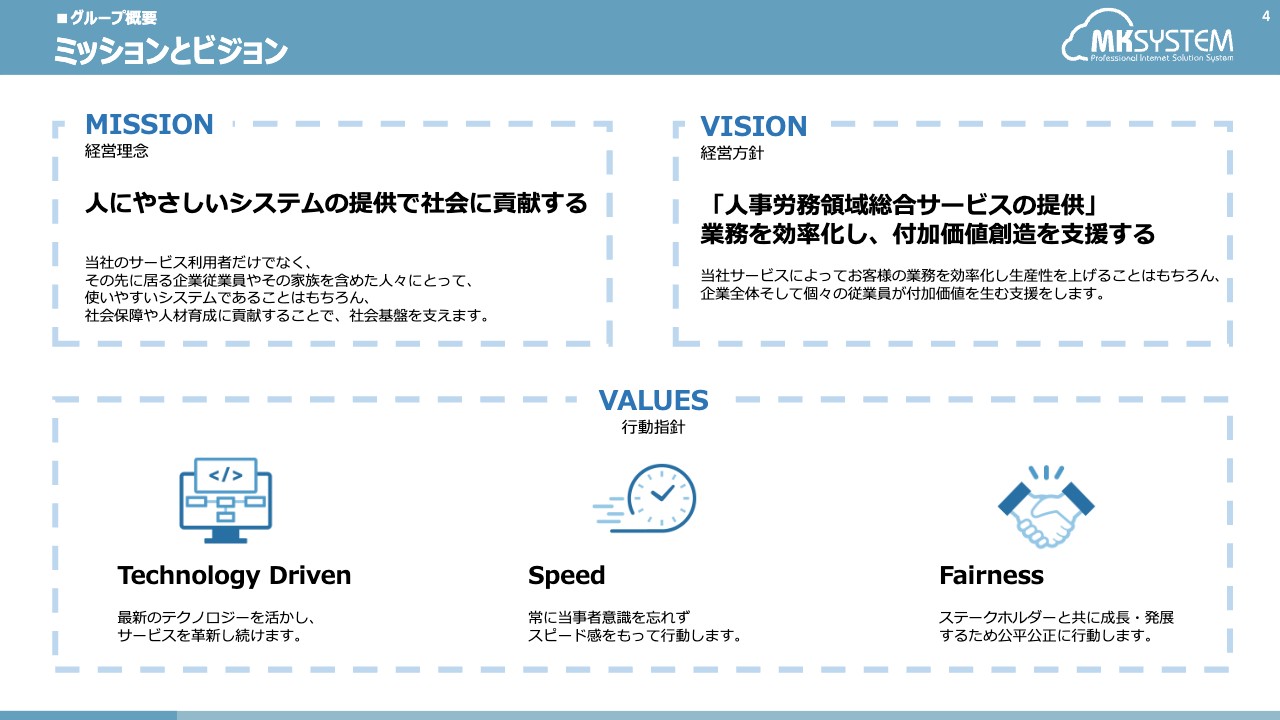

まずは、当社グループのミッションとビジョンをご説明します。当社グループは「人にやさしいシステムの提供で社会に貢献する」というミッションを掲げており、当社のサービス利用者だけでなく、その先に居る企業従業員やその家族を含めた人々にとって、使いやすいシステムであることはもちろん、社会保障や人材育成に貢献することで、社会基盤を支えることを理念にしています。

また、ビジョン、経営方針としては「人事労務領域総合サービスの提供」により業務を効率化し、付加価値創造を支援することを掲げています。そのための行動指針として、「Technology Driven」「Speed」「Fairness」の3つを掲げています。

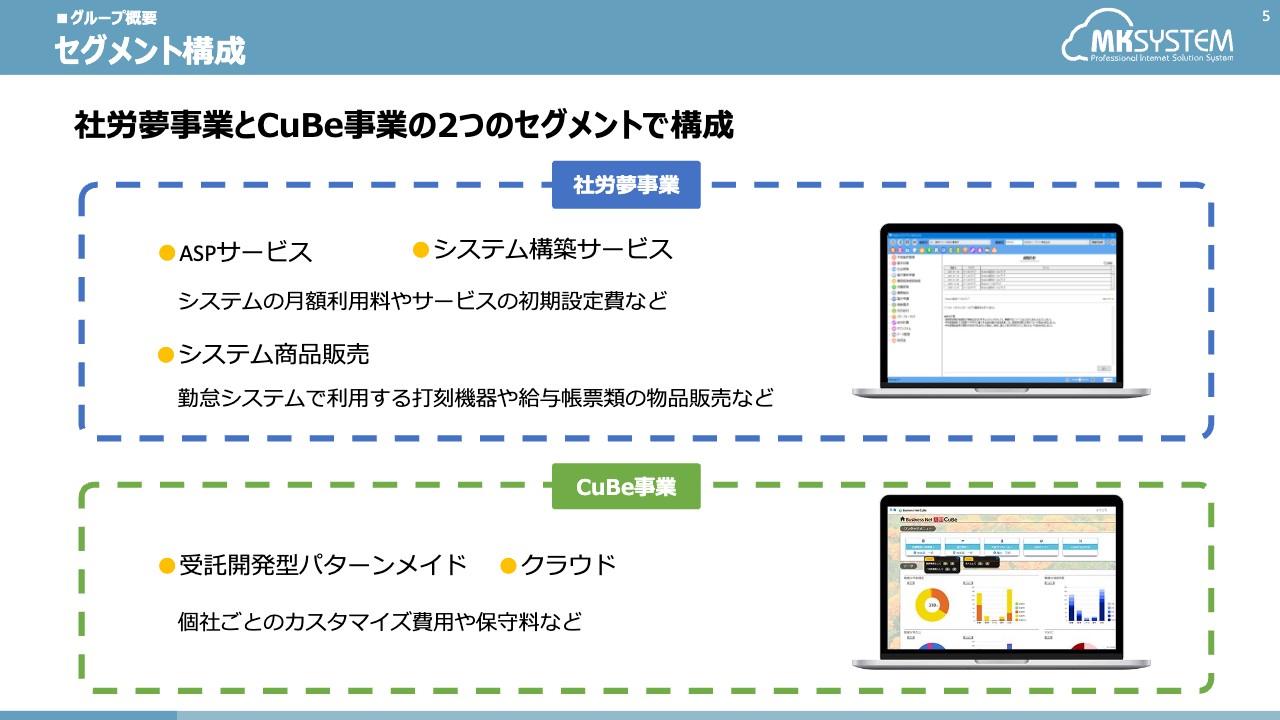

セグメント構成

当社グループの事業は2つのセグメントから構成されています。社会保険労務士事務所、一般企業向け人事労務手続きシステムの開発・販売を行う「社労夢事業」と、主に人財管理を目的とするシステムを個社ごとのカスタマイズで提供する「CuBe事業」です。

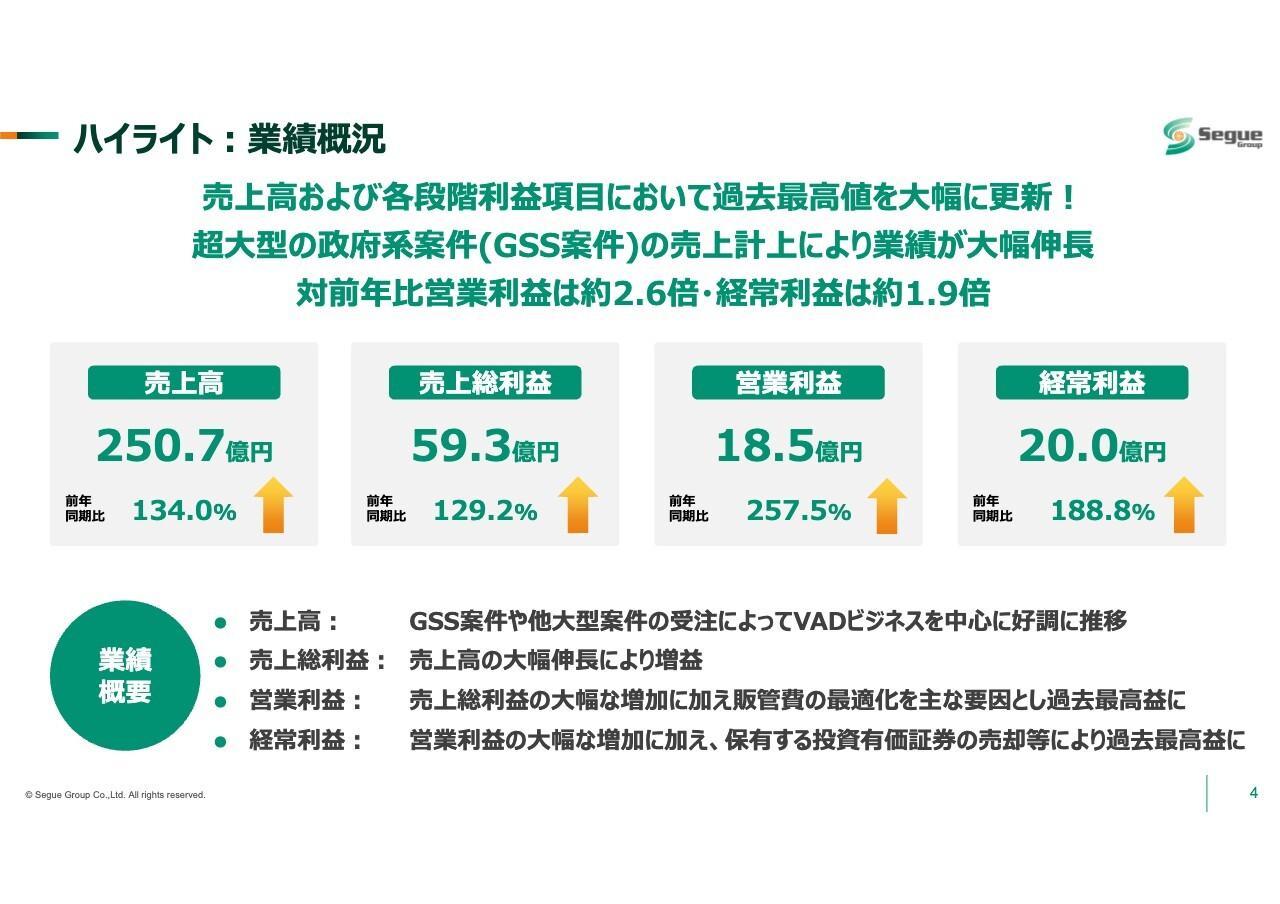

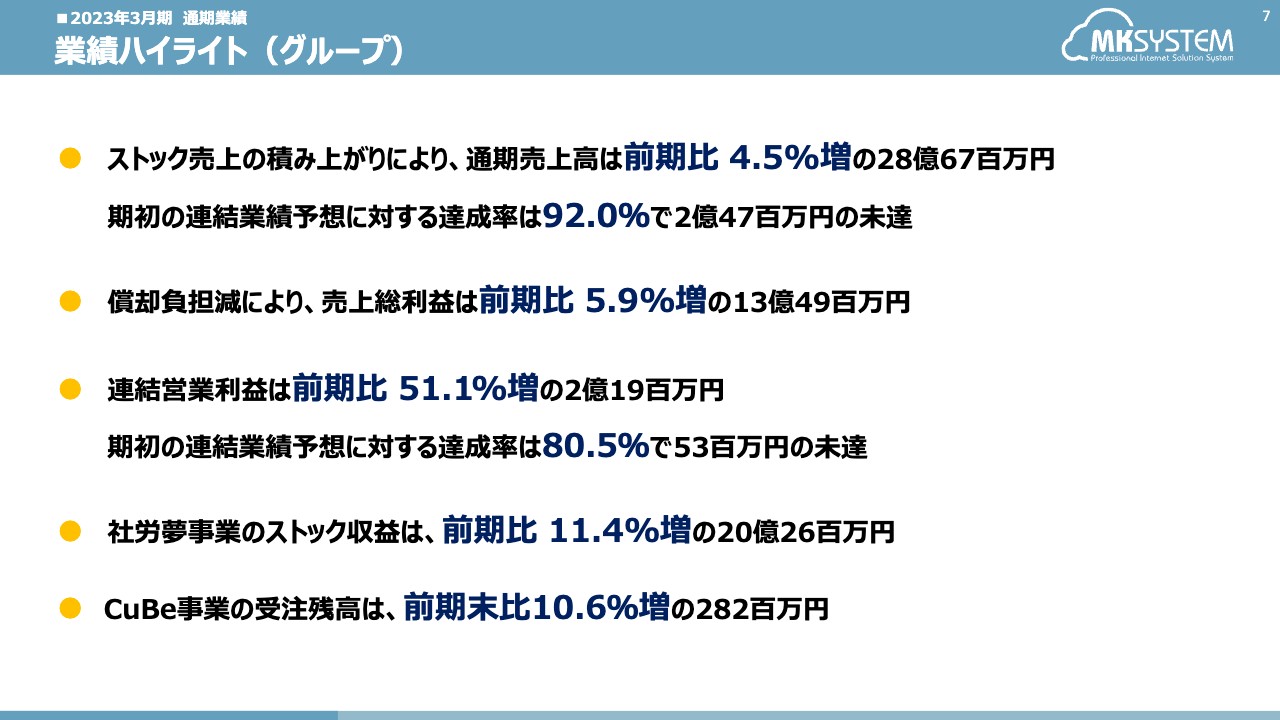

業績ハイライト(グループ)

2023年3月期連結業績をご説明します。スライドには当期の業績ハイライトをいくつか挙げています。

連結売上高は、ストック売上の積み上がりにより28億6,700万円の実績となりました。これは前期比で4.5パーセントの増加となります。通期の連結業績予想に対して92.0パーセントの進捗率で、2億4,700万円の未達となりました。売上総利益は、償却負担減などの影響により、前期比5.9パーセント増の13億4,900万円となりました。

また、通期の連結営業利益は、前期比51.1パーセント増の2億1,900万円でした。通期の連結業績予想に対しては80.5パーセントの進捗率で、5,300万円の未達となりました。

メインの社労夢事業のストック収益は四半期ごとに順調に積み上がり、通期を通して前期比11.4パーセント増の20億2,600万円となりました。CuBe事業の受注残高は、受注が好調に推移し前期末比10.6パーセント増の2億8,200万円となりました。

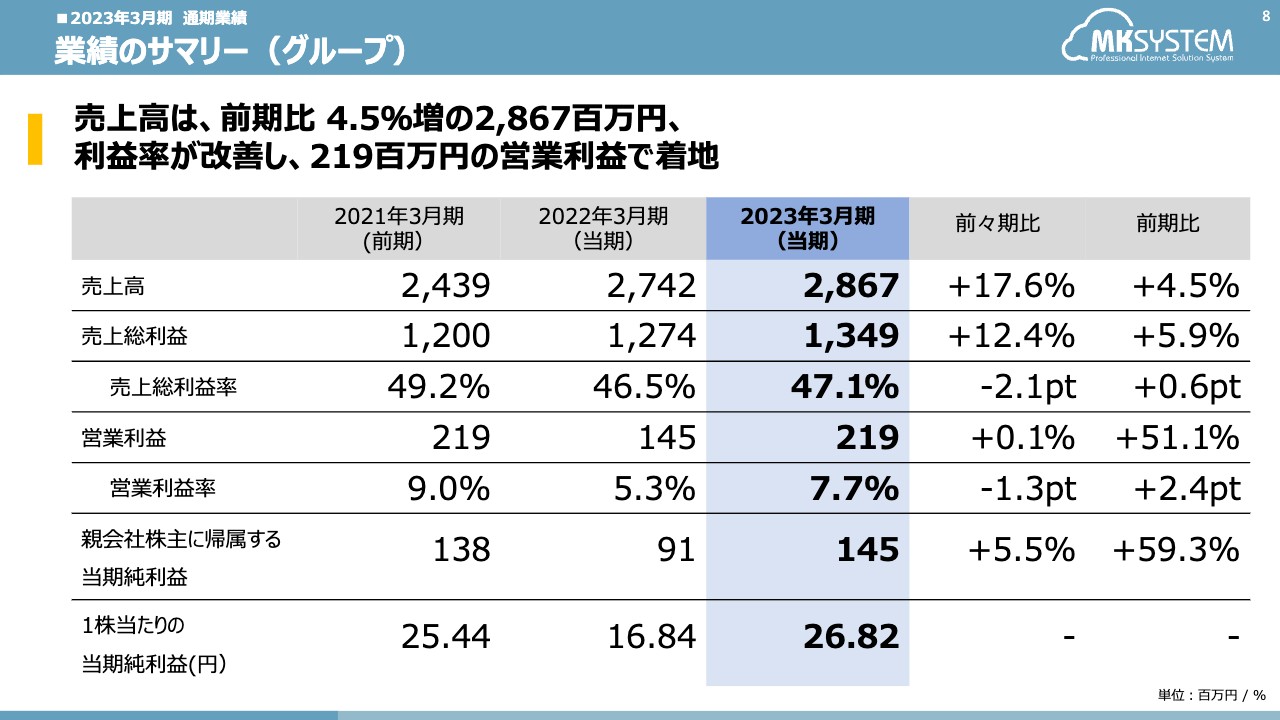

業績のサマリー(グループ)

具体的な連結業績をご説明します。2023年3月期の売上高は、前期比で4.5パーセント増、前々期比で17.6パーセント増の28億6,700万円となりました。

社労夢事業の内、社労夢(Shalom)シリーズをはじめとするクラウドサービスの月額課金積み上げが順調に推移したことに加え、毎年多くの引き合いにつながっているIT導入補助金の採択により、ハウスプランの契約件数を伸ばしました。

一方、CuBe事業においては前年同様の売上を達成することができました。

売上総利益は、前期比5.9パーセント増の13億4,900万円となりました。開発体制強化に伴う労務費の増加などがあった一方、一部製品の償却終了による減価償却費の減少により、売上総利益率が前年に比べ0.6ポイント改善しました。

営業利益は、前期比51.1パーセント増の2億1,900万円となりました。営業利益率についても前期の5.3パーセントから7.7パーセントとなり、2.4ポイント改善しました。利益率が改善した要因としては、ストック売上の増加に加え、コストコントロールを適切に行った結果と考えています。

親会社株主に帰属する当期純利益は、前期比59.3パーセント増の1億4,500万円となりました。1株当たりの当期純利益は26円82銭となっております。

当社グループが重要な経営指標と考えるROEは、通期連結ベースで前期比3.3ポイント増の9.9パーセントとなりました。

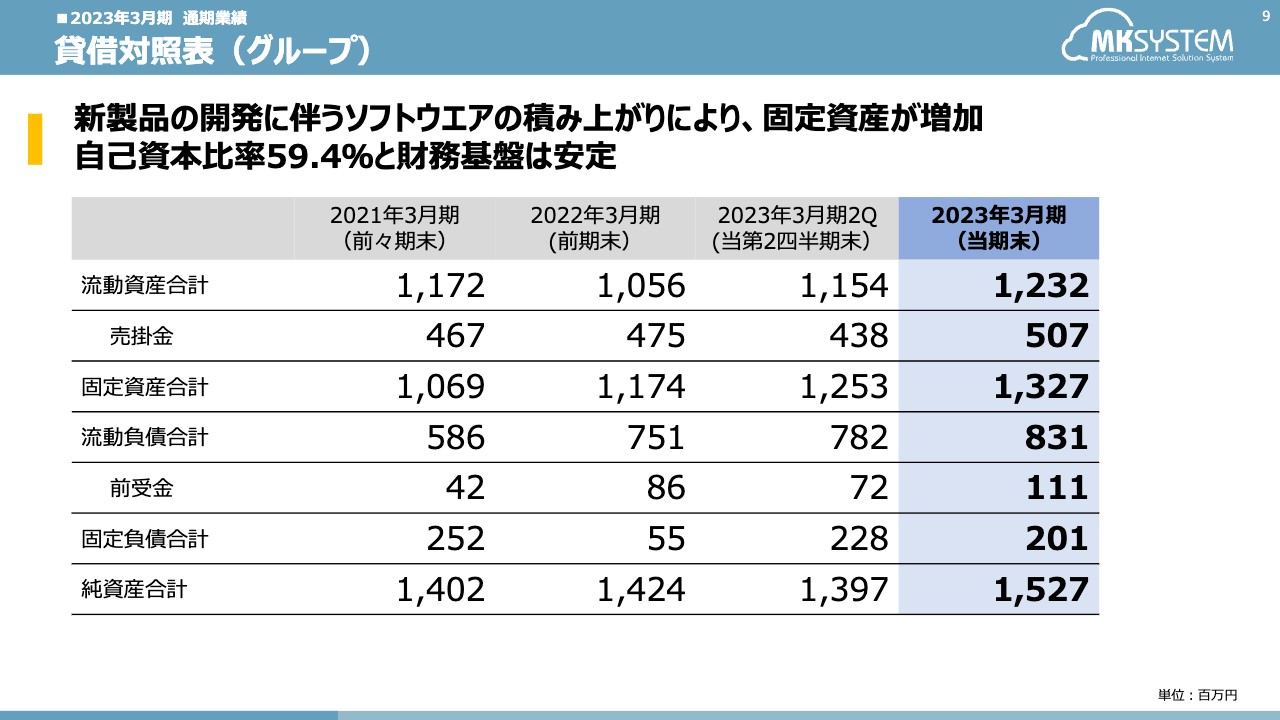

貸借対照表(グループ)

連結貸借対照表をご説明します。流動資産は、前期比1億7,500万円増の12億3,200万円となりました。これは、現金及び預金が1億4,100万円、売掛金が3,200万円増加したことが主な要因です。

固定資産は、前期比1億5,200万円増の13億2,700万円となりました。ソフトウエア仮勘定が1億2,400万円の増加、ソフトウエアが4,600万円増加したことなどが主な要因です。一方でのれんは3,800万円減少いたしました。

流動負債は、前期比8,000万円増の8億3,100万円となりました。短期借入金が7,400万円増加した一方、1年内返済予定の長期借入金が前期比8,100万円減の1億1,500万円となりました。

固定負債は、前期比1億4,500万円増の2億100万円となりました。長期借入金が1億3,900万円増加し、1億9,500万円となりました。負債合計は、前期比2億2,500万円増の10億3,200万円となりました。

株主資本は、前期比1億200万円増の15億1,900万円となり、純資産は、前期比1億200万円増の15億2,700万円となりました。自己資本比率は、前期比4.1ポイント悪化の59.4パーセントでした。

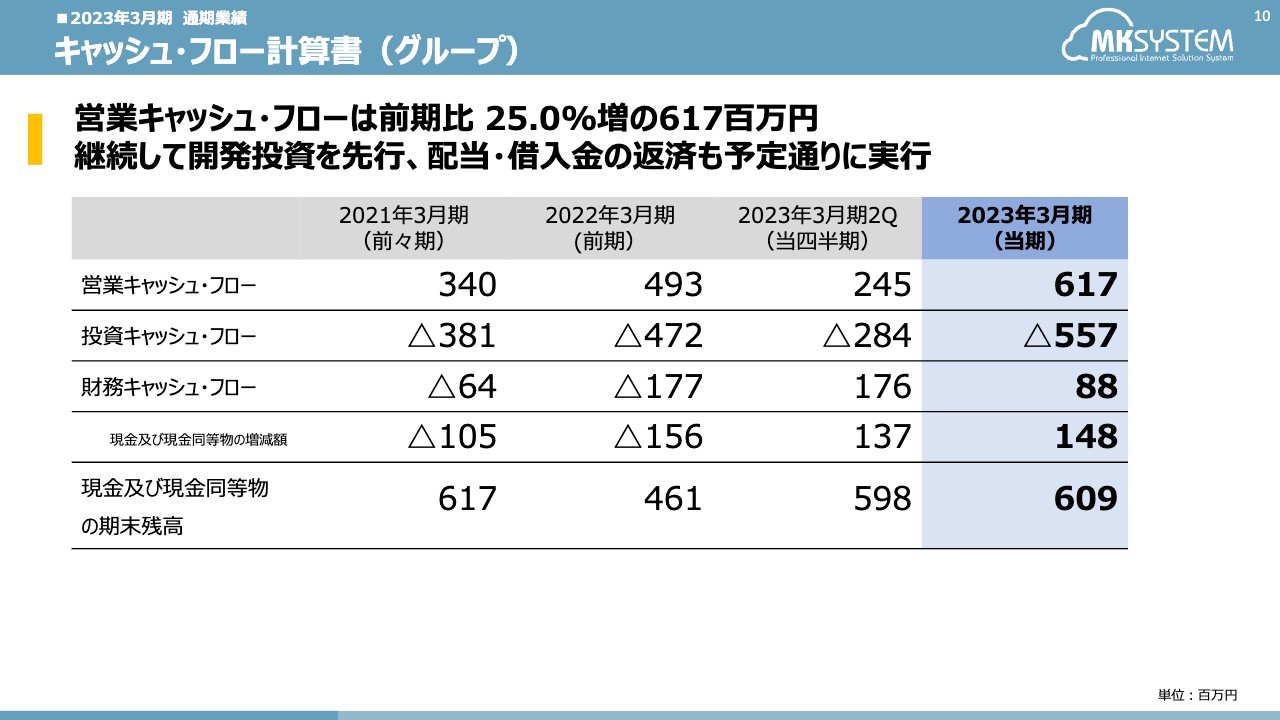

キャッシュ・フロー計算書(グループ)

連結キャッシュ・フロー計算書をご説明します。営業キャッシュ・フローは、前期比で1億2,300万円増加し、6億1,700万円のキャッシュインでした。減価償却費の3億5,200万円、仕入債務の増加1,700万円などが増加の要因、売上債権の増加3,200万円などが主な減少の要因となります。

投資キャッシュ・フローは、前期比で8,400万円増加し、5億5,700万円のキャッシュアウトとなりました。サーバー設備などの有形固定資産への投資が7,000万円増加したことが、キャッシュアウト増加の要因となりました。

財務キャッシュ・フローは、前期比で2億6,500万円増加し、8,800万円のキャッシュインとなりました。長期借入の借入による収入が3億円、短期借入金の借入が7,400万円あった一方、借入返済が2億4,200万円、配当金の支出が4,300万円ありました。

その結果、キャッシュ全体では前期比で1億4,800万円増加し、期末キャッシュ残高は6億900万円となりました。

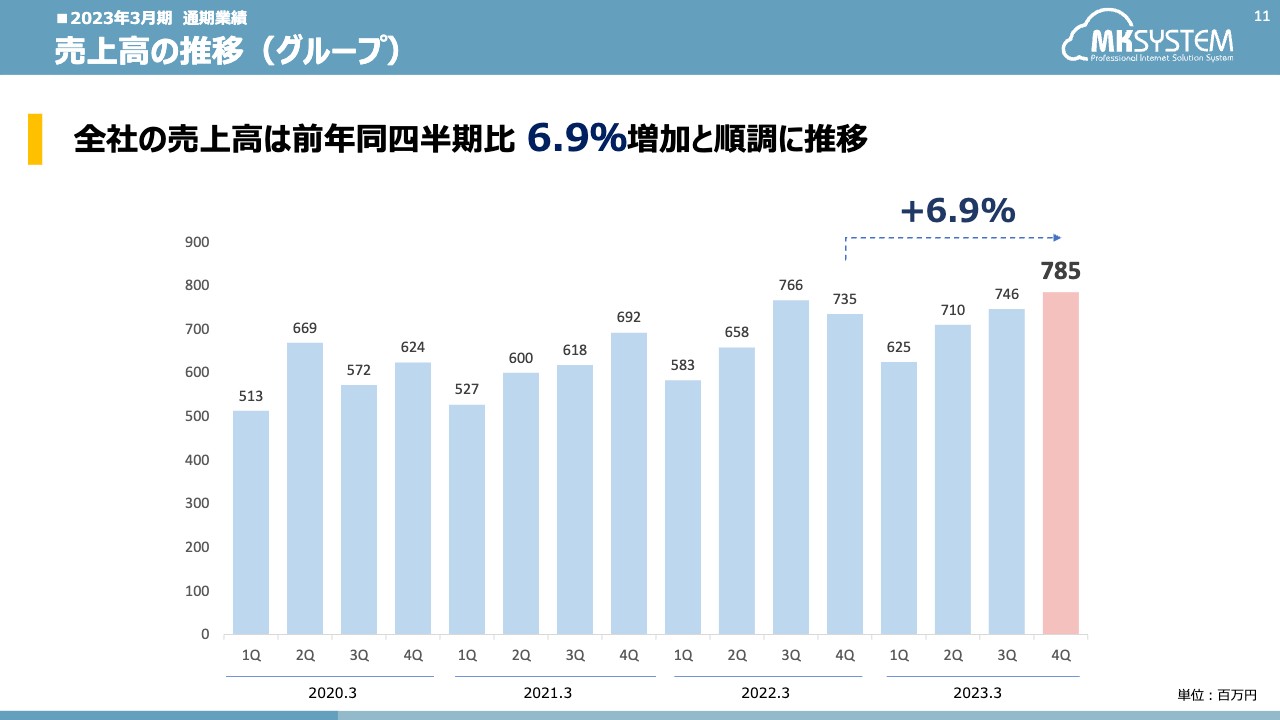

売上高の推移(グループ)

連結ベースの各指標を四半期ごとのグラフで示しています。

まず売上高ですが、当期第3四半期が7億4,600万円、第4四半期が7億8,500万円の結果となりました。第4四半期については、前年同四半期比6.9パーセントの増加となり、金額にして5,000万円増加しました。

売上の増加要因としては、社労夢事業におけるクラウドサービスの月額課金積み上げが順調に推移したことにあります。またCuBe事業においても前年同四半期と同様の売上を確保しました。

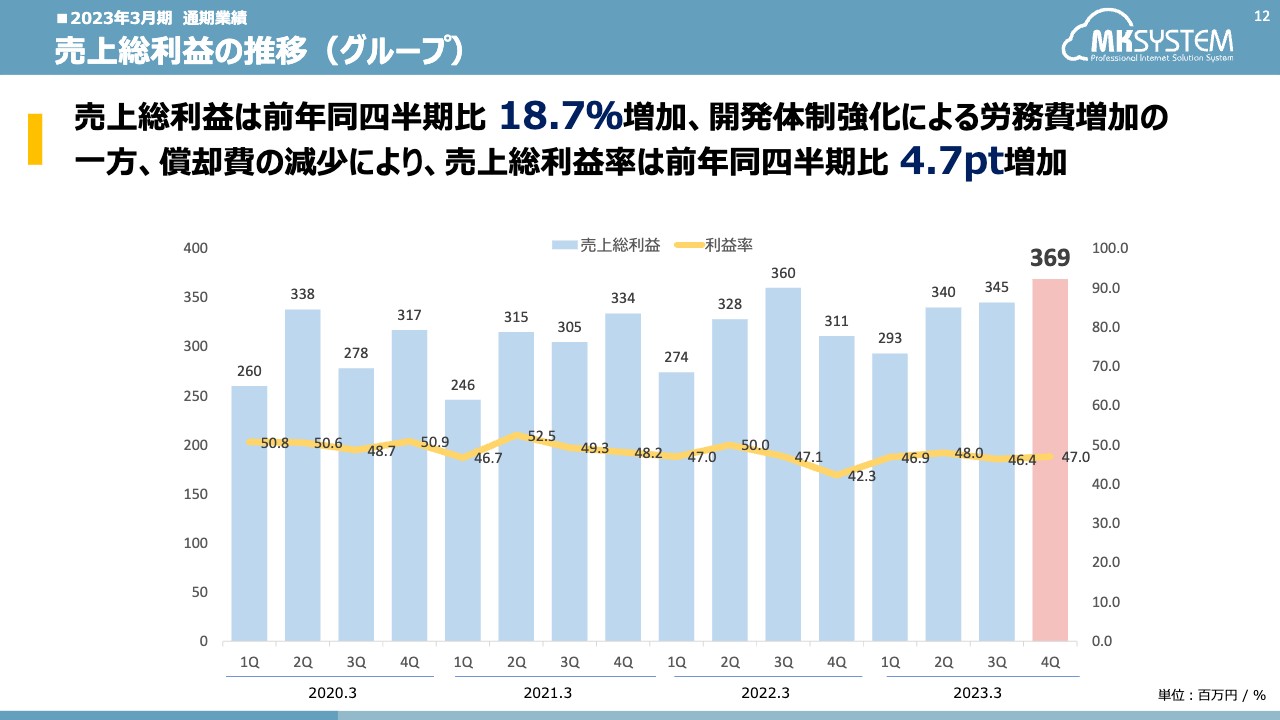

売上総利益の推移(グループ)

次に売上総利益ですが、当期第3四半期が3億4,500万円、第4四半期が3億6,900万円となりました。第4四半期については、前年同四半期に比べて18.7パーセントの増加となりました。金額にして5,800万円の増加となります。

売上総利益率については、前年同四半期に比べて4.7ポイント改善の47.0パーセントとなりましたが、これは、開発体制強化に伴う労務費の増加があった一方、一部製品の償却の終了に伴い償却費が減少したことなどが影響しております。

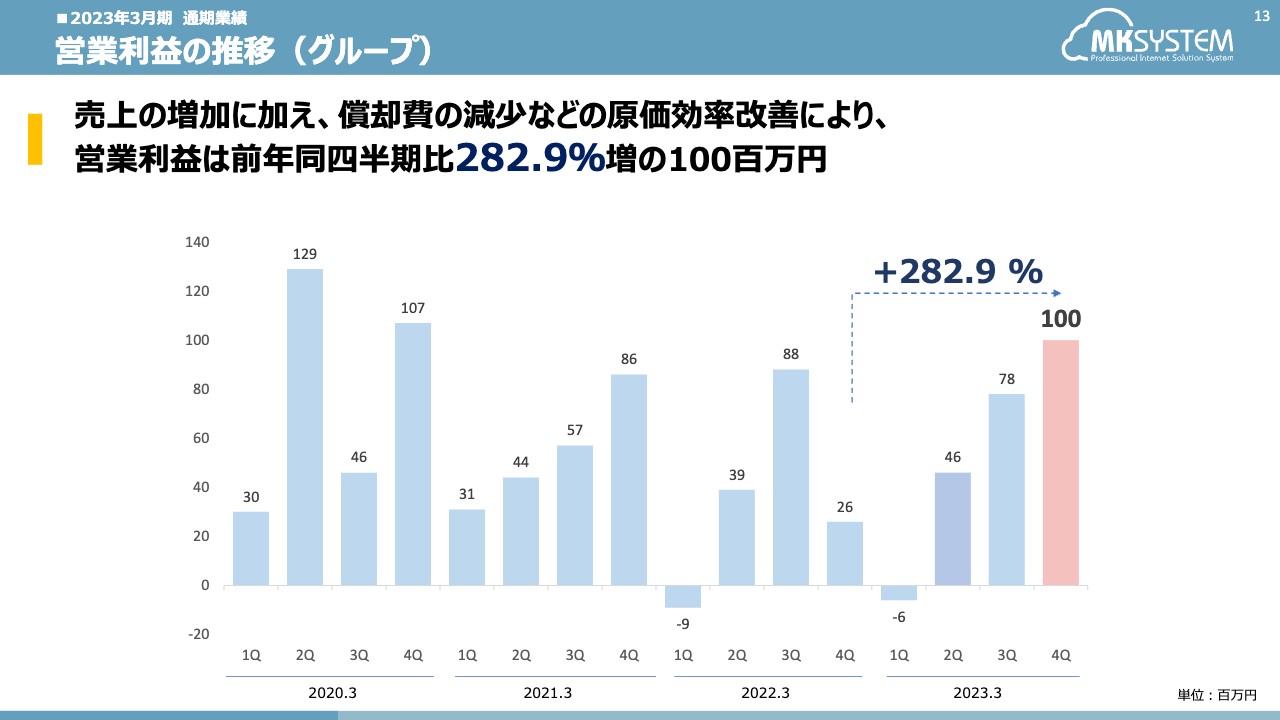

営業利益の推移(グループ)

次に連結営業利益ですが、当期第3四半期が7,800万円、第4四半期が1億円となりました。第3四半期、第4四半期ともにストック売上が順調に積み上がり、コストも抑えられたため、利益をしっかり確保することができました。

営業利益率についても、前年同四半期の3.5パーセントから9.3ポイント改善し、12.9パーセントとなりました。

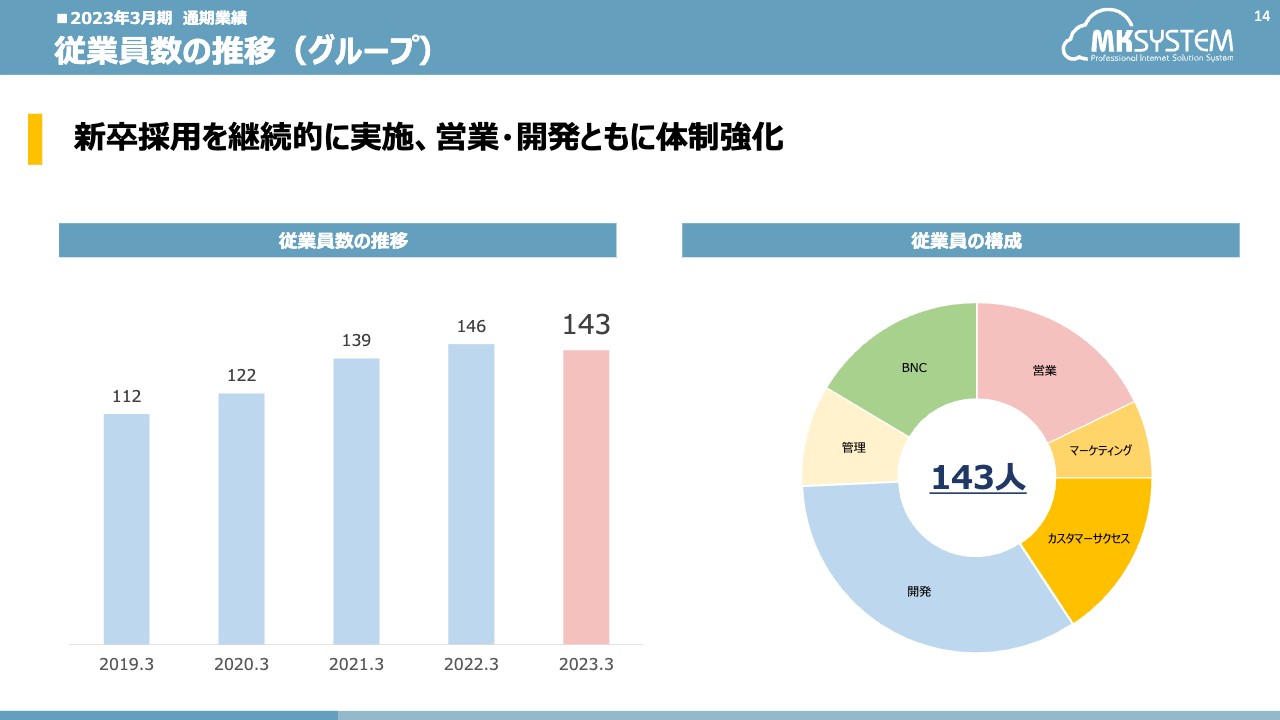

従業員数の推移(グループ)

続きまして、従業員数の推移および部門ごとの構成図を記載しております。新卒採用を継続的に実施し、当期期末時点において連結ベースで従業員数は143名となりました。人員構成については営業、開発、管理部門それぞれに適切に配置しております。

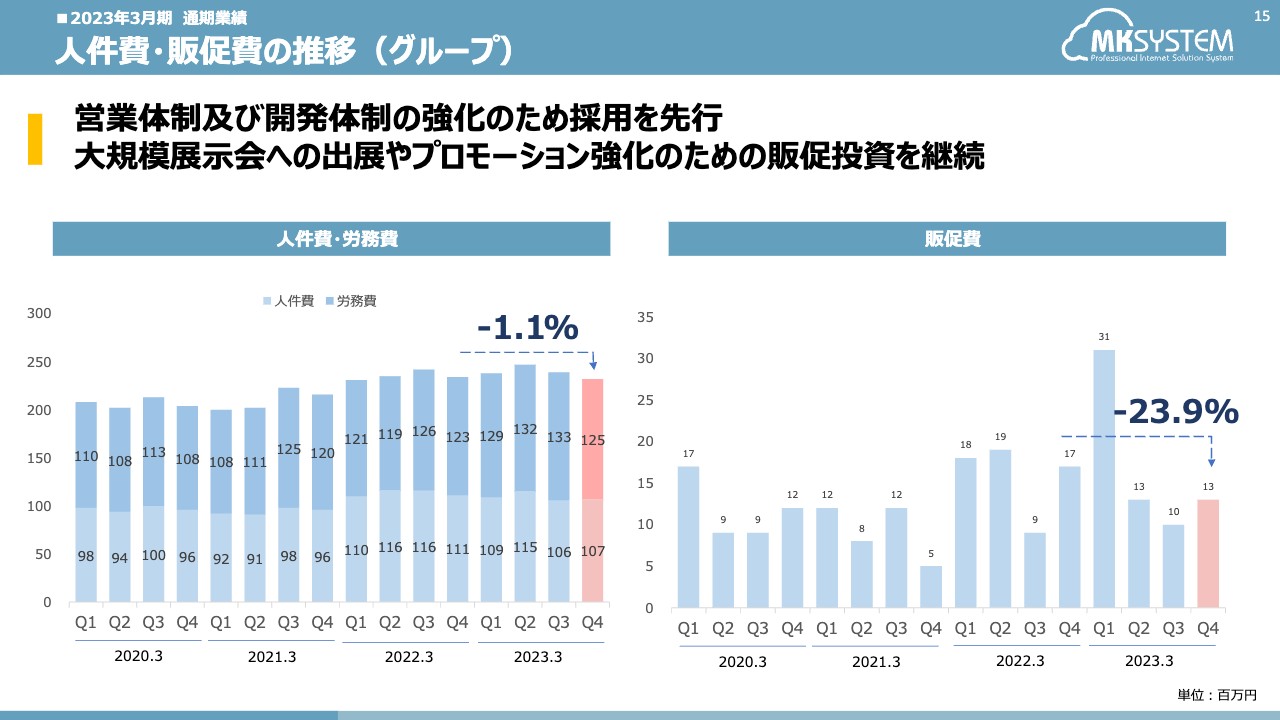

人件費・販促費の推移(グループ)

次に、それぞれ主要なコストの四半期別グラフを記載しております。

人件費・労務費については、営業体制および開発体制強化のため採用を先行したことで、コストが積みあがってきております。

また、販促費については、大規模展示会への出展やプロモーション強化のための販促投資を継続し、増加傾向にあります。

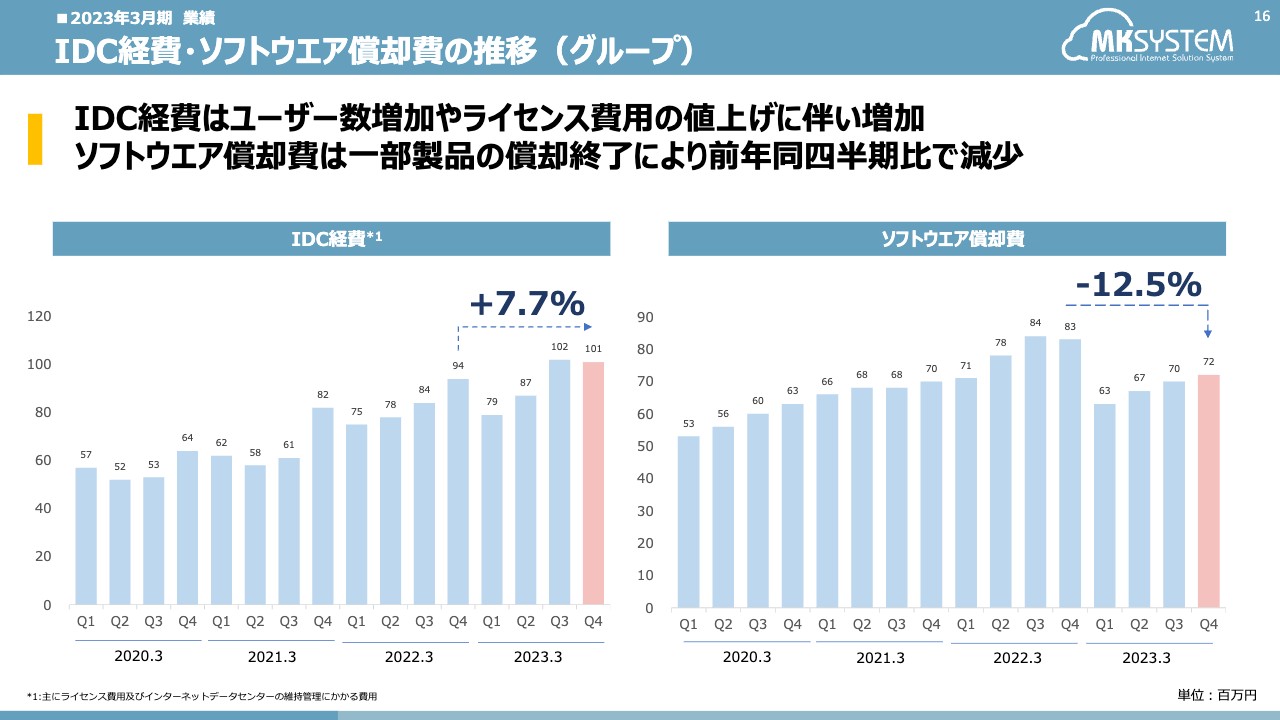

IDC経費・ソフトウエア償却費の推移(グループ)

IDC経費は主に、お客さまへのID発行に係るライセンス費用とインターネットデータセンターの維持管理に係る費用などから構成されていますが、ユーザー数の増加に伴いコスト面においても増加傾向にあります。

また、ソフトウエア償却費については、3年定額で償却しておりますが、一部製品の償却終了に伴い、前年同四半期に比べ1,000万円減少することとなりました。

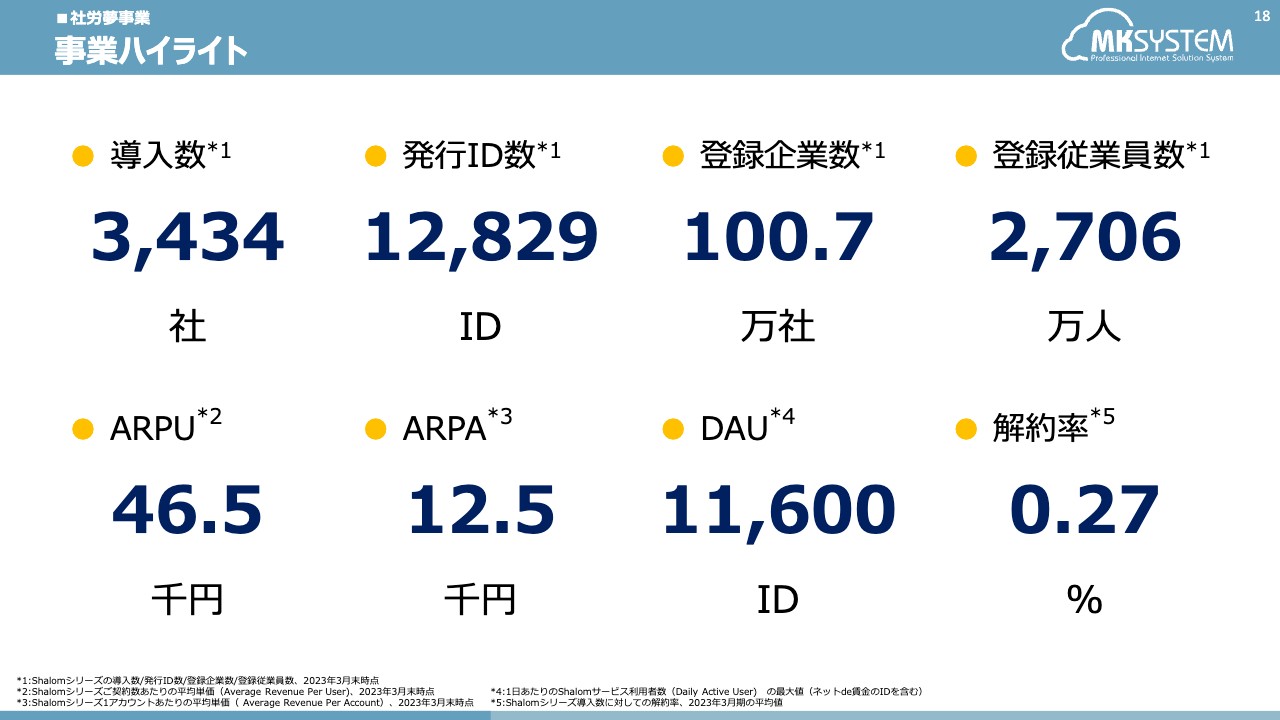

事業ハイライト

続いて、当社グループのメインセグメントである社労夢事業の説明をさせていただきます。社労夢事業における主要なハイライト情報を記載しております。すべて2023年3月末日時点の情報になります。

まず、「Shalom」シリーズの導入社数については、3,434社となります。これは2022年3月末である1年前に比べて、122社の増加となります。最上位製品であるハウスプランにおいて新規導入および下位製品からの移行を合わせて52社増加した一方で、ハウスプランへの移行が進んだ影響で、ベーシックプランの増加が5社に留まりました。

今後継続的なストック収益の積み上げを図り、ハウスプランの増加による売上の増大を図るためにも、ベーシックプランやライトプランの新規導入を増やすことが求められる状況であります。

次に、発行ID数は12,829IDとなり、1年前の12,024IDと比べて805IDの増加となりました。これも導入社数と同様に、ハウスプランで約606IDの増加となった一方、ベーシックプランおよびライトプランにおいてそれぞれ50ID、60IDの増加に留まりました。規模の大きな社労士事務所さまほど使用されるID数も当然増える傾向にあります。

これら導入事務所さまにより登録されている企業の数は、2023年3月末時点で約100万社となっております。そこで登録されている従業員さまは、退職者さまも合わせて、約2,706万人となっております。

次に、ARPUです。Average Revenue Per Userの略で、「Shalom」シリーズご契約数あたりの月間平均単価を算出した指標であります。これが46,500円となり、1年前の44,200円と比べて2,300円増加いたしました。この要因としましては、契約事務所さまの大型化が進んでいること、上位製品へのアップグレードなどによるアップセルやクロスセルが進んだこと、また2022年7月に実施した主力製品に関する月額利用料の価格改定などが挙げられます。

ARPAはAverage Revenue Per Accountの略で、「Shalom」シリーズ1IDあたりの月額平均単価を算出した指標になります。これが12,500円となりました。ARPAについてもARPU同様に、上昇傾向が続いております。

続いてDAUです。Daily Active Userの略で、1日あたりの「Shalom」サービス利用者数の最大値であります。実績としては11,600IDとなります。

ハイライト情報の最後に解約率を記載しております。「Shalom」シリーズ導入数に対しての解約率を、2023年3月期の平均値で算出しております。実績としては0.27パーセントの解約率となり、依然として低い状況にあります。

以上、ご覧いただきましたように、3,000を超える導入社さまからの毎月の安定したストック収入および圧倒的に低い解約率が社労夢事業における成長の源泉となっております。今後も着実に新規導入客を増やし、客単価を上げることにより、ストック収益を安定的に伸ばしていきたいと考えております。

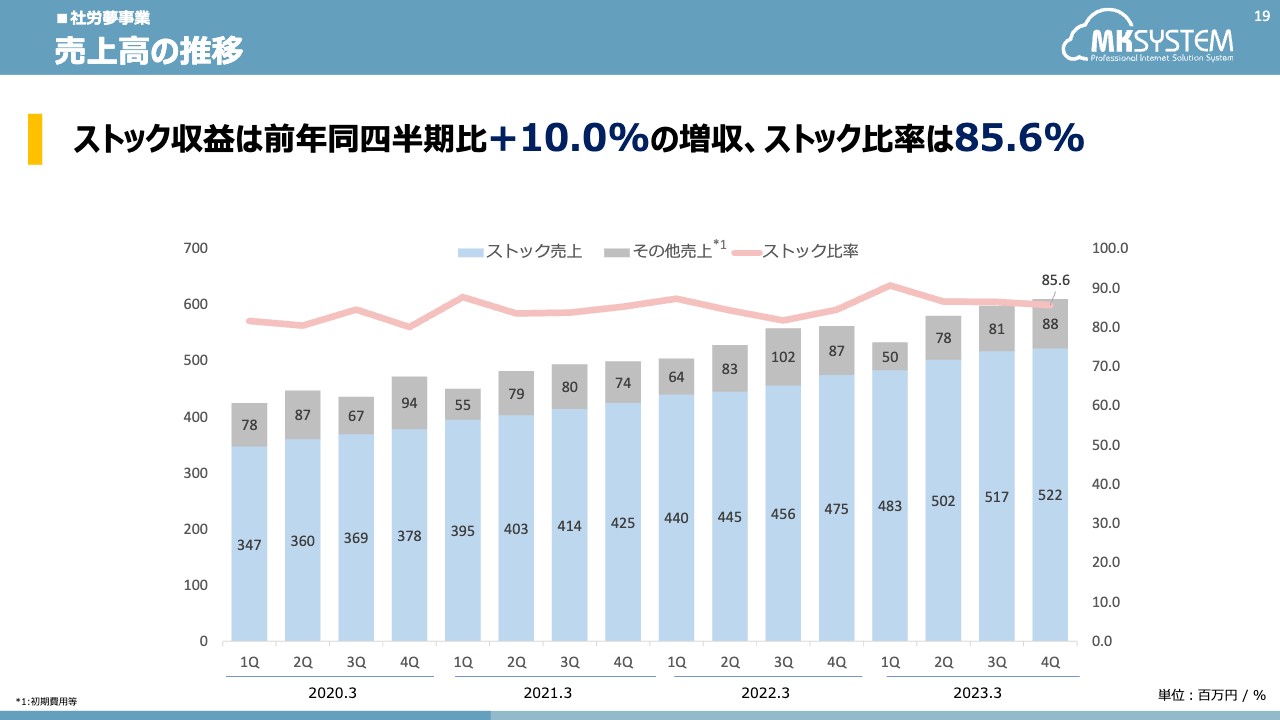

売上高の推移

社労夢事業における売上高を四半期ごとのグラフで表示しております。内訳としては、ストック売上とその他売上を分けて記載しております。その他売上には主に、新規導入顧客の初期導入費用などを含んでおります。

売上は全体として、四半期ごとに順調に積みあがっておりますが、中でもストック比率は当期第4四半期で85.6パーセントと高い水準を示しており、前年同四半期に比べて10.0パーセントの増収となっております。

ストック収入の内、約84パーセントが社労士向け、約16パーセントが法人向けの内訳となっており、また最上位製品であるハウスプランが全体の3割強を占めております。

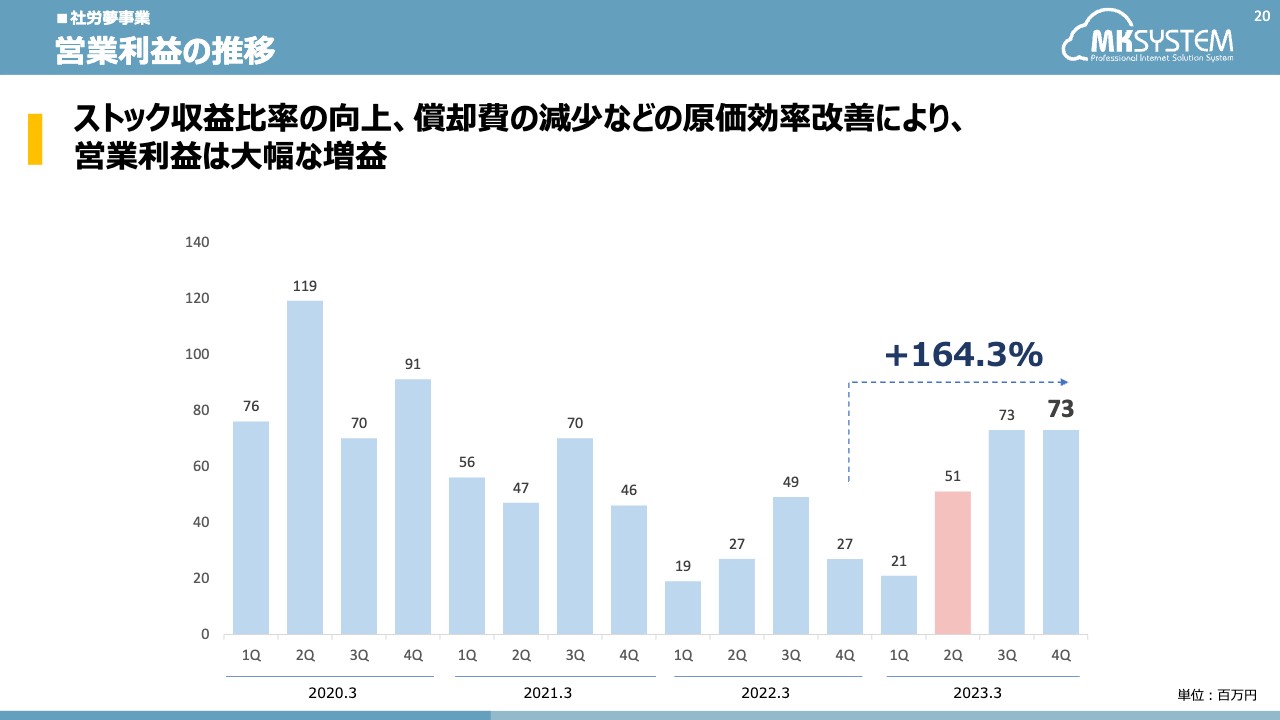

営業利益の推移

続いて、社労夢事業の営業利益の推移を示しております。ストック収益を含む売上が順調に積み上がる一方で、IDC経費や人件費の増加はあったものの、償却費の減少などの原価効率改善により、前年同四半期に比べて大幅な増益となる7,300万円の営業利益となりました。

これは前年同四半期に比べて164パーセントの増益となります。営業利益率は、4.9パーセントから12.0パーセントと、7.1ポイント改善する結果となりました。

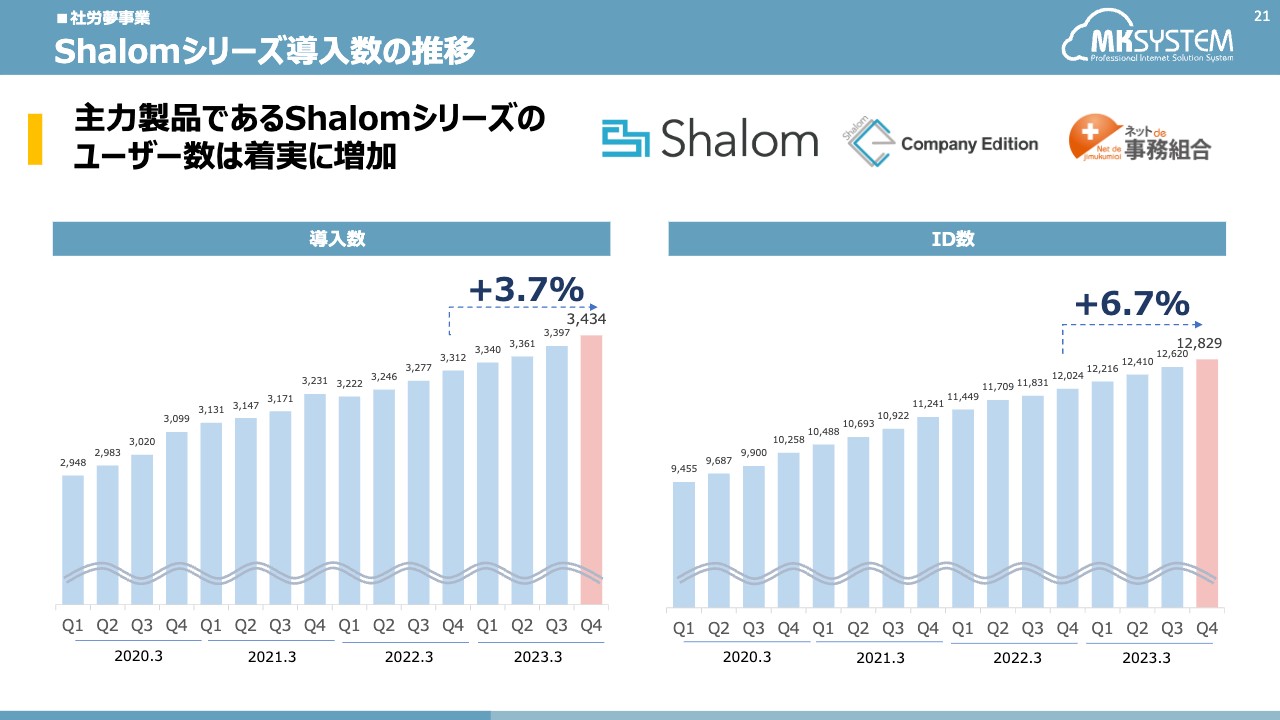

Shalomシリーズ導入数の推移

続きまして、「Shalom」シリーズの製品ごとの導入数などの推移をグラフにしております。まず、ハイライト情報でもご覧いただきましたが、「Shalom」シリーズの導入数は2023年3月末現在で3,434社と、四半期ごとに順調に積み上がっております。

前年同四半期に比べると3.7パーセントの増加となりました。またID数についても2023年3月末現在12,829IDとなり、前年同四半期に比べて6.7パーセントの増加となりました。

ただし、両者ともに以前に比べて増加率の伸びは鈍化しております。コロナ禍の影響もございますが、新規ユーザー、新規アカウントの増加率を上げることが重要な課題と認識しております。

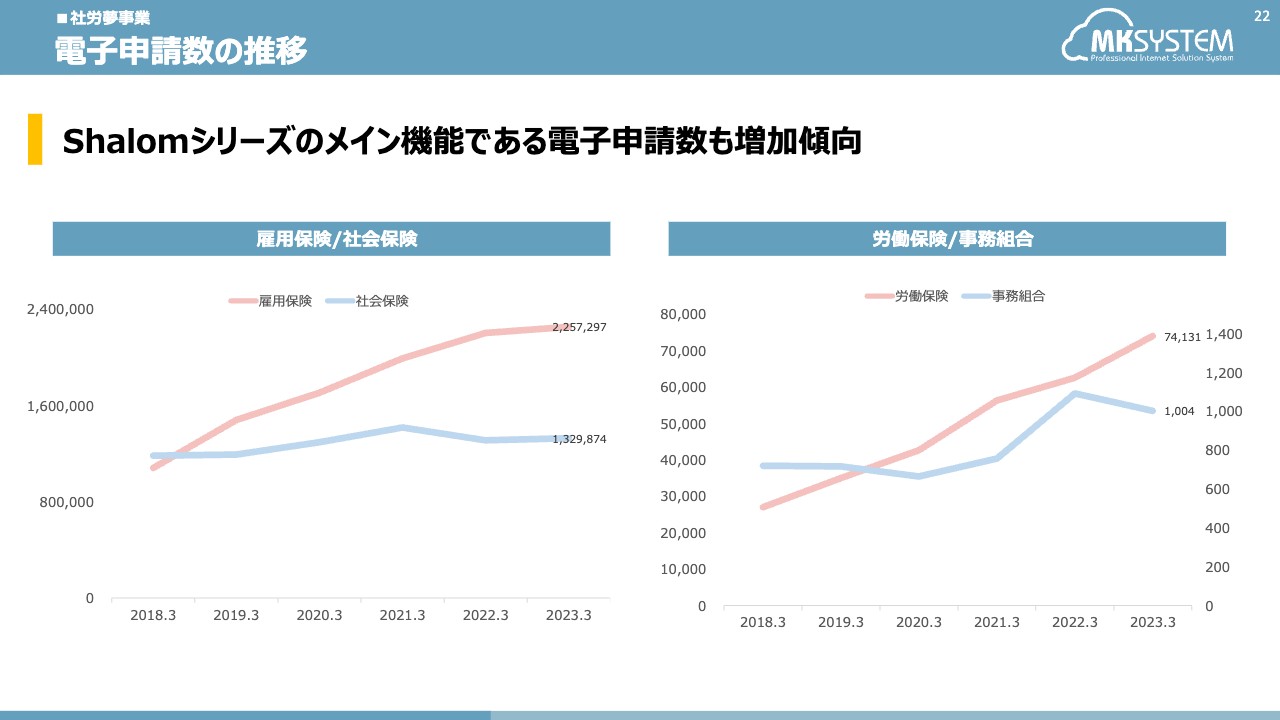

電子申請数の推移

次に、「Shalom」シリーズのメイン機能である電子申請機能を活用して行われた電子申請数の推移について記載しております。

当社システムを利用した電子申請が、年間を通して366万件行われました。特に、雇用保険・労働保険の電子申請において高い伸びを示す結果となっております。

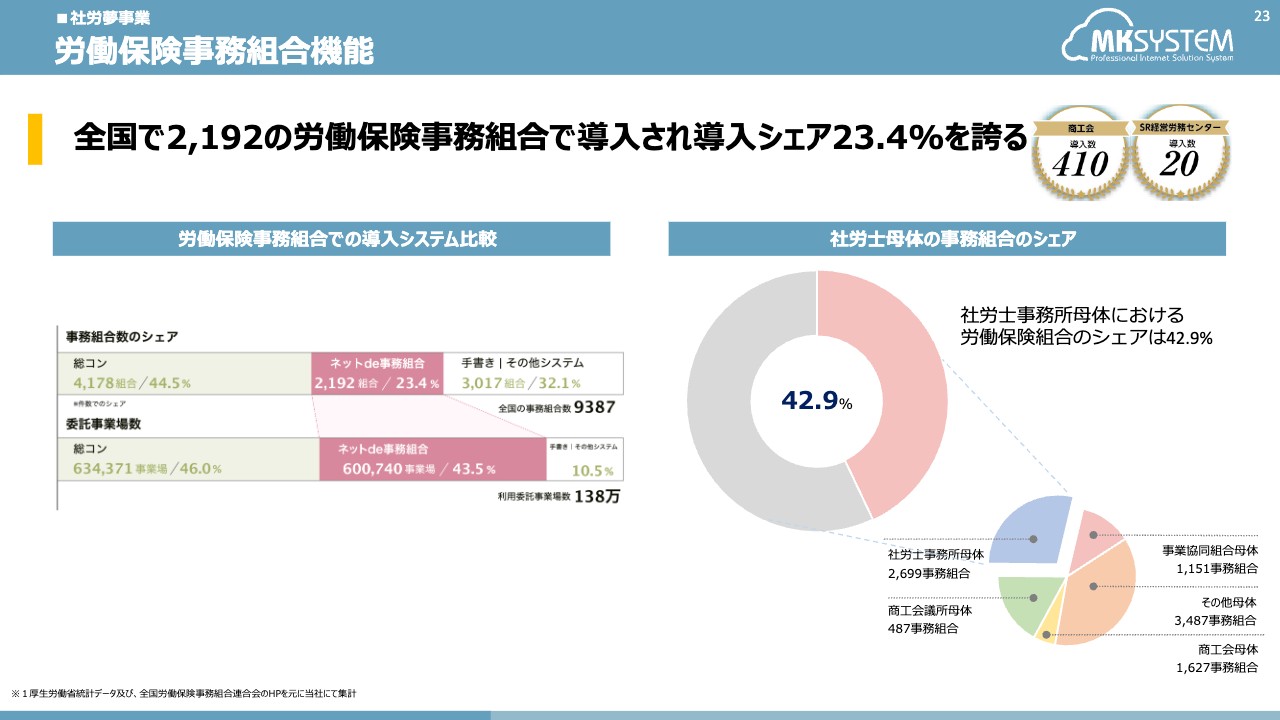

労働保険事務組合機能

また、当社の提供するシステムは社会保険労務士事務所のみでなく、全国の労働保険事務組合でも多数利用されており、全国の2,192の労働保険事務組合で利用されております。

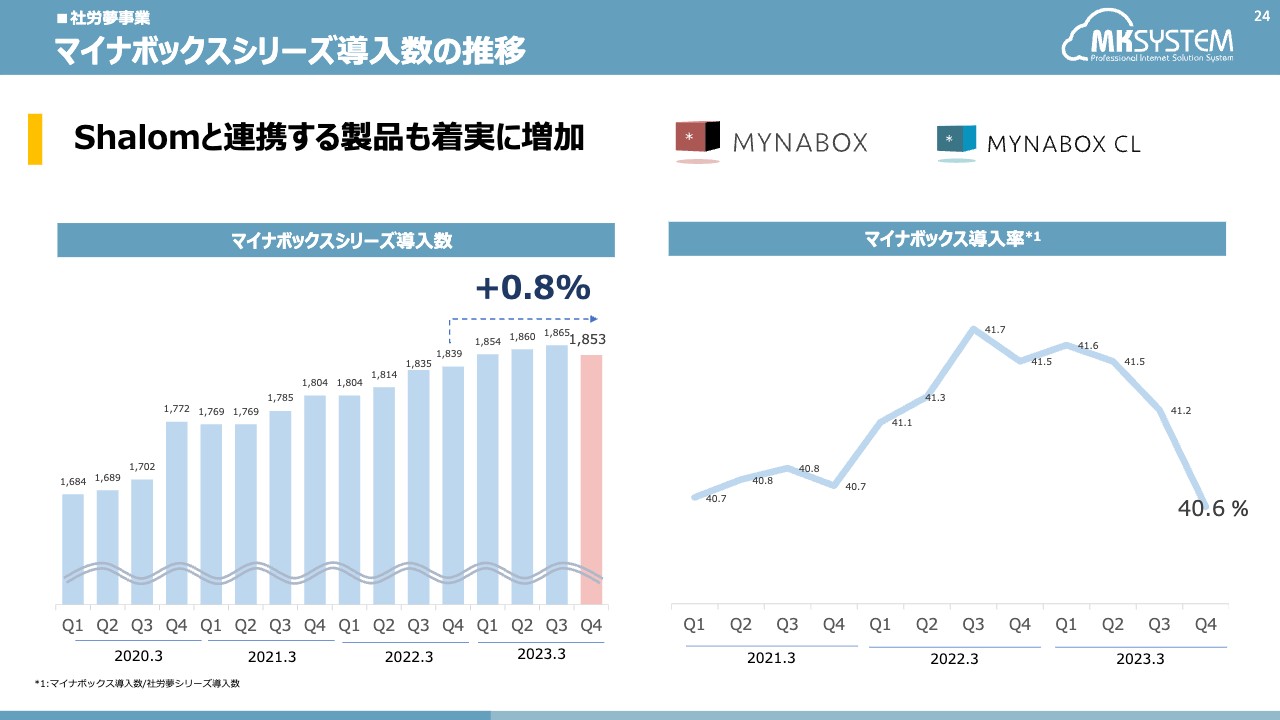

マイナボックスシリーズ導入数の推移

次に、マイナンバー管理システムであるマイナボックスシリーズの導入数の推移を記載しております。

導入数としては、当期末において1,853件となっております。「Shalom」シリーズの導入数に占めるマイナボックスシリーズの導入割合は年々増加しておりますが、当期末時点においては40.6パーセントの結果となっております。

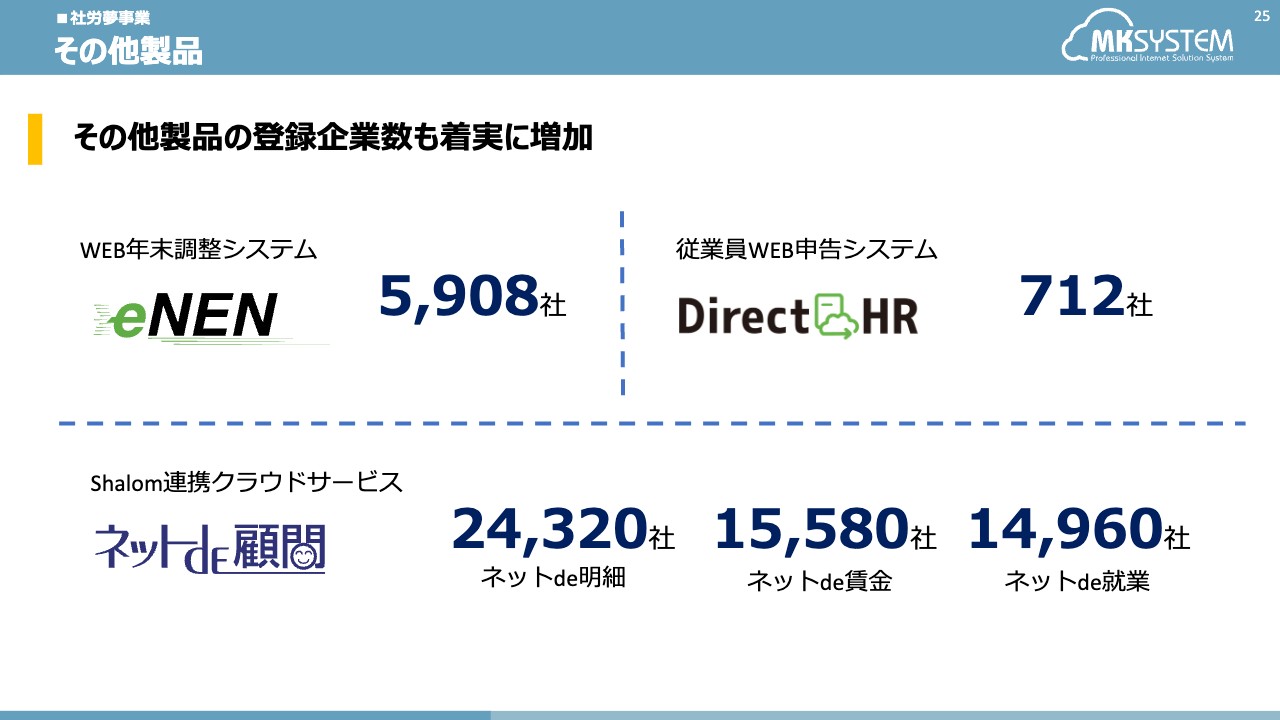

その他製品

最後に、社労夢事業におけるその他製品を紹介しております。年末調整システム「eNEN」や従業員Web申告システムである「DirectHR」において、登録企業数は順調に増加しております。

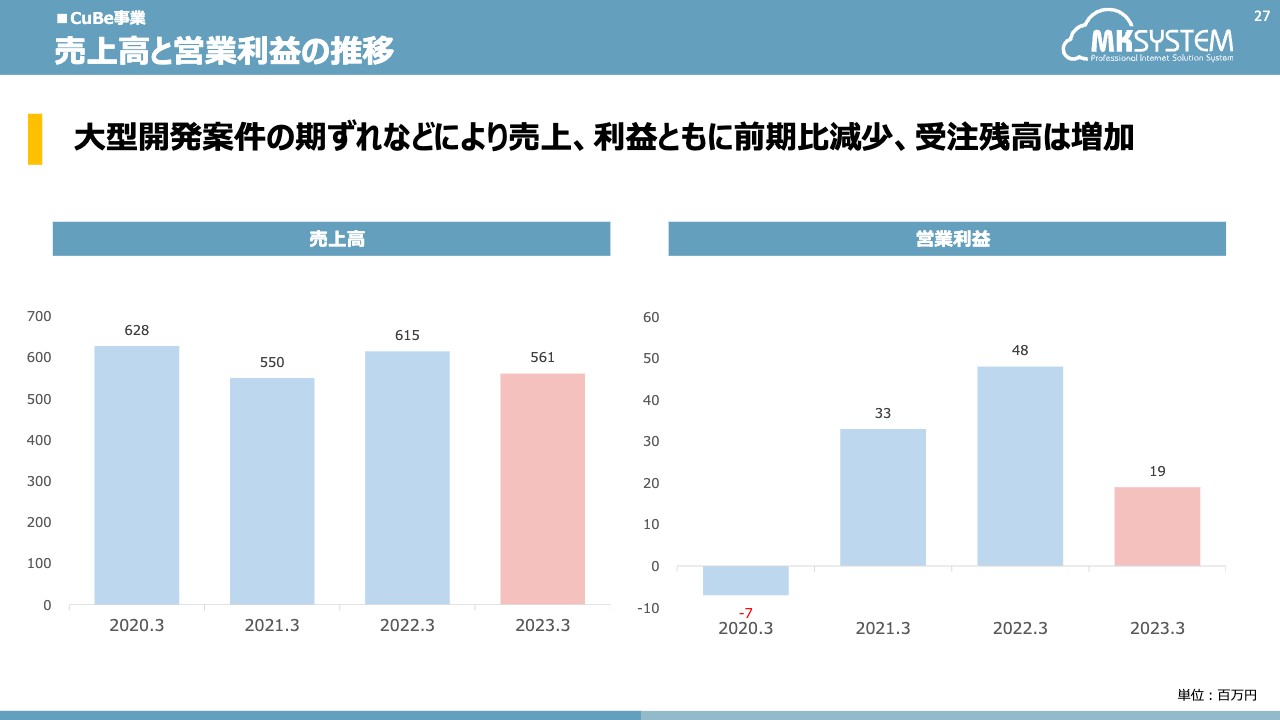

売上高と営業利益の推移

CuBe事業の売上高と営業利益の推移に関してのご説明です。

売上高は、当期通期を通して5億6,100万円となり、前期の6億1,500万円と比べ5,300万円の減少となりました。過去4年間の推移で見ると、CuBe事業の売上高は5億後半から6億前半の横ばいが続いております。

これは受託開発において安定的に収益を上げている一方、近年リリースしたクラウドサービス「GooooN」の収益の伸びが見られないためです。今後CuBe事業においては「GooooN」の拡販を図ることにより、売上の増大を目指します。

営業利益は当期通期を通して1,900万円と、前期に比べて2,900万円の減益となりました。開発案件において業務デザインの設計段階でお客さまと徹底的にコミュニケーションを図り、その後の機能設計、開発フェーズにおける無駄な工数を極力省くことにより、全体的な開発効率の向上を図った上で利益率の改善を見込んでおります。

利益率の改善は、受託開発の売上が積み上がるに従い、よりその効果が出てくるものと考えております。前期同様、CuBe事業は通期を通じて営業黒字を達成することにより、連結業績に寄与するものと計画しております。

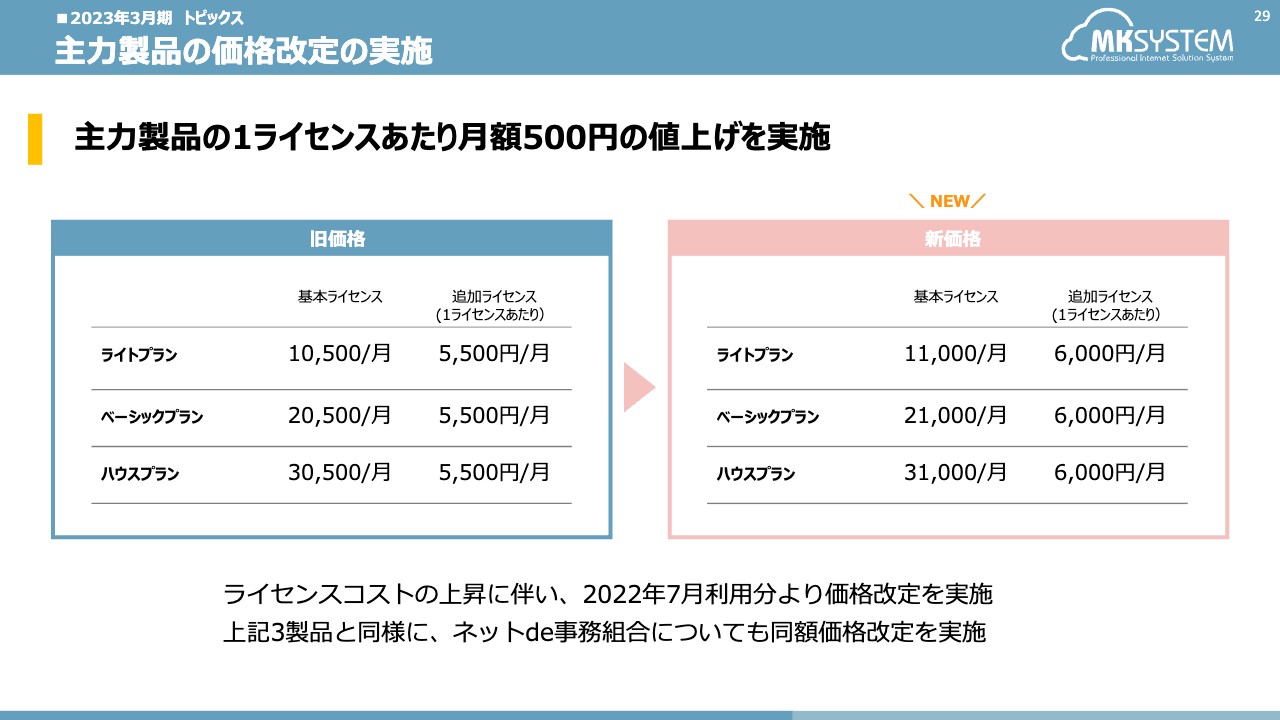

主力製品の価格改定の実施

2023年3月期トピックスについてご説明いたします。当社は2022年7月に、主力製品に関する月額利用料の価格改定を実施いたしました。こちらは、お客さまへ提供するライセンスに対して、1ライセンスあたり月額500円の値上げを行ったものになります。

背景としましては、「社労夢」サービスをお客さまへ提供する際に発生するライセンサーへの利用料が、過去数回にわたって価格上昇の影響を受けたことによります。

当社としましては、度重なるライセンスコストの上昇に伴い、企業努力によるコスト吸収の限界を超えたと判断したため、主力製品の月額利用料の価格改定を実施いたしました。

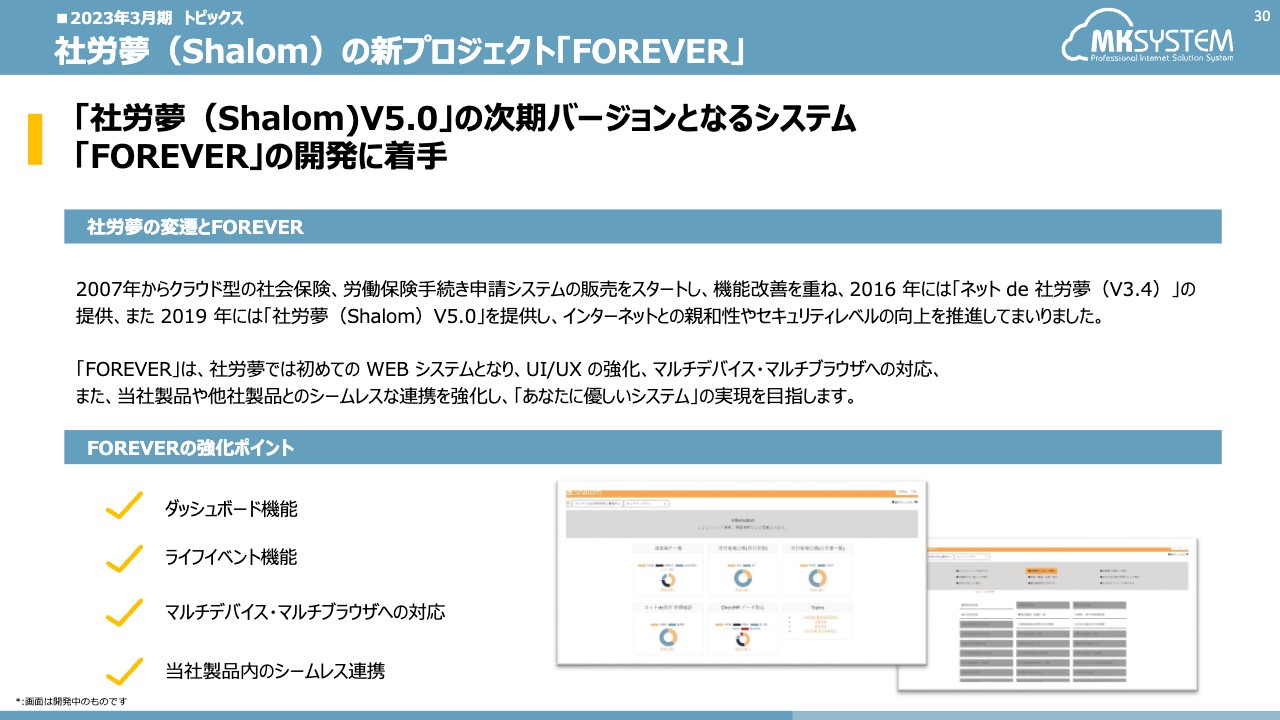

社労夢(Shalom)の新プロジェクト「FOREVER」

また、「社労夢(Shalom)V5.0」の次期バージョンとなるシステム「FOREVER」の開発に着手いたしました。当社は、2007年からクラウド型の社会保険、労働保険手続き申請システムの販売をスタートし、機能改善を重ね、「ネット de 社労夢(V3.4)」に続いて「社労夢(Shalom)V5.0」を提供し、インターネットとの親和性やセキュリティレベルの向上を推進してまいりました。

「FOREVER」は、「社労夢」では初めてのWebシステムとなり、UI/UXの強化、マルチデバイス・マルチブラウザへの対応、また、当社製品や他社製品とのシームレスな連携を強化し、「あなたに優しいシステム」の実現を目指します。

プロモーション活動①

大規模展示会「HR EXPO 2022」へ出展し、「社労夢Company Edition」を中心とした各製品とともに、グループ会社のビジネスネットコーポレーションの「GooooN」も出展いたしました。

プロモーション活動②

事例を掲載したブースやミニセミナーを実施し、じっくりとお話しできる商談席も大変ご好評をいただきました。

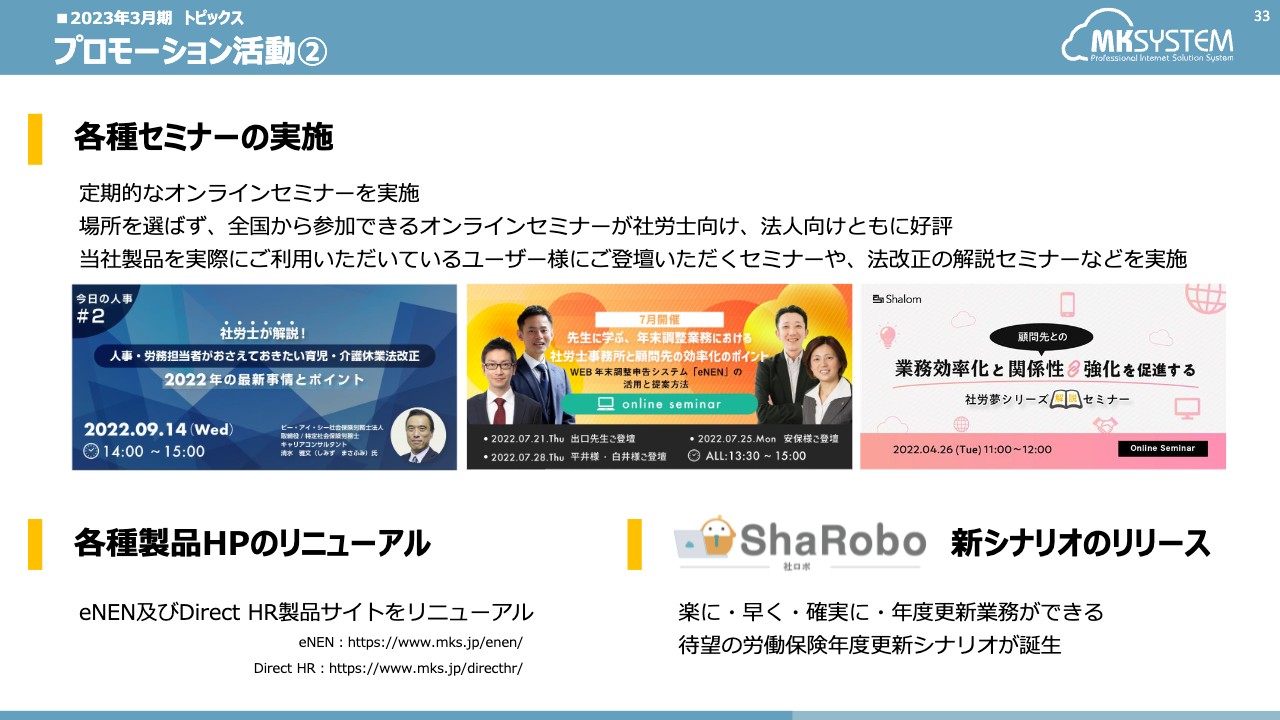

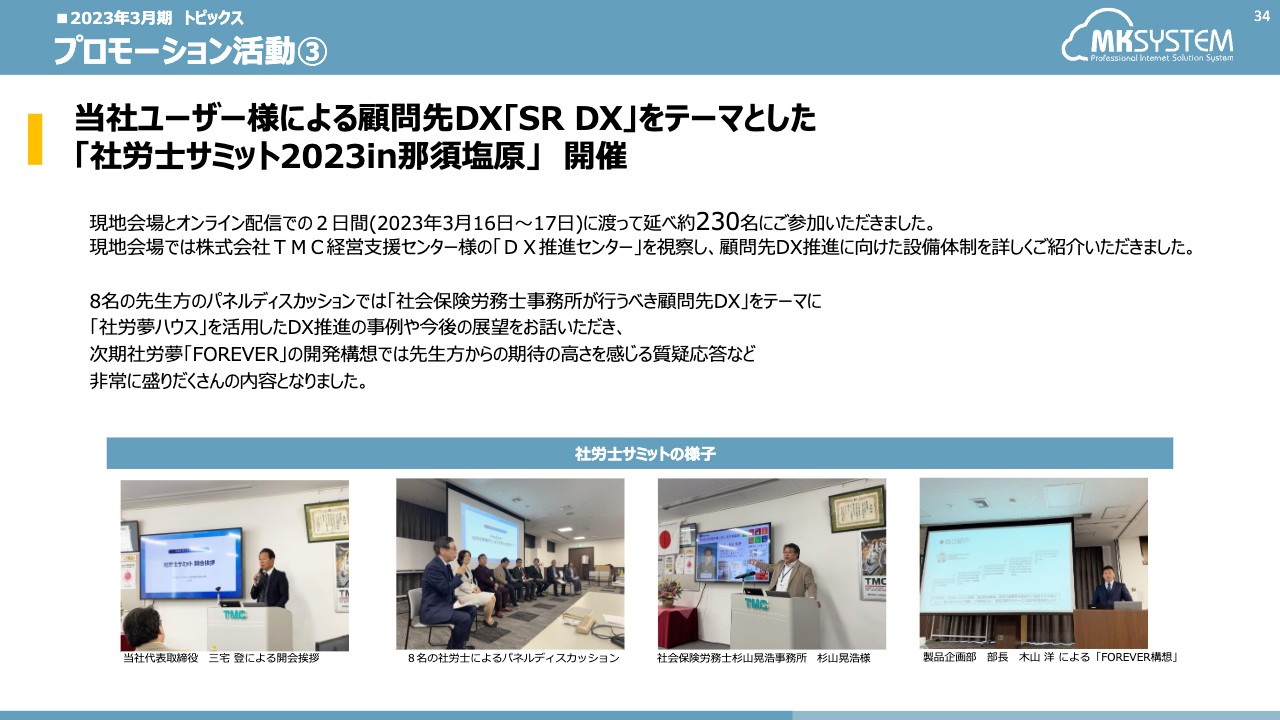

プロモーション活動③

引き続き、当社主催のセミナーにつきましても、オンラインを中心に定期的に実施し、「社ロボ」を始めとした新製品のPRに努めました。

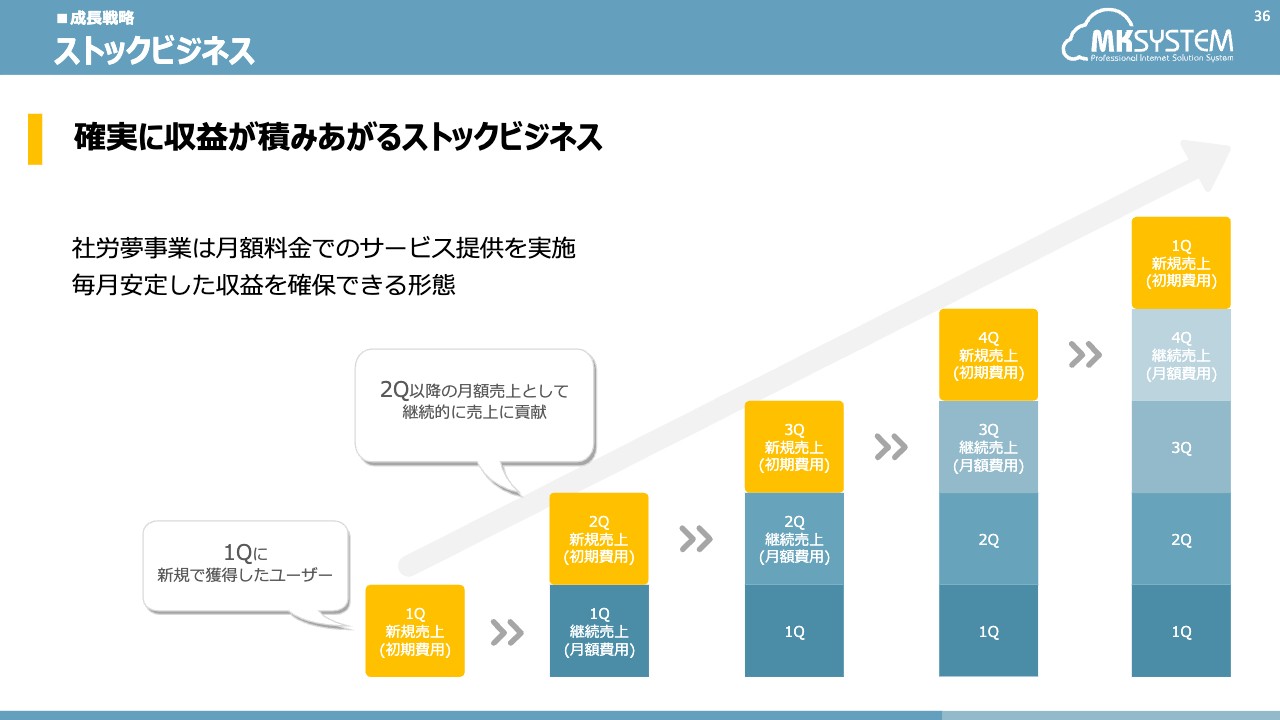

ストックビジネス

成長戦略についてご説明いたします。当社が提供するビジネスは、サブスクリプション型ストックモデルと言われており、毎期において確実に収益が積み上がるストックビジネスです。一括課金による売り切り型ではなく月額課金による継続的なサービスの提供を前提としているため、毎月安定した収益を確保できる形態となっております。

さらに、提供しているサービスは同じものであるため、お客さまごとにゼロから新規開発する必要がまったくありません。もちろん、アップデートや保守、法改正の対応などの運用コスト、顧客に対するサポート費用、営業活動、プロモーション活動などの費用はかかりますが、オンプレミスや受託開発に比べてコストを平準化することが可能になります。

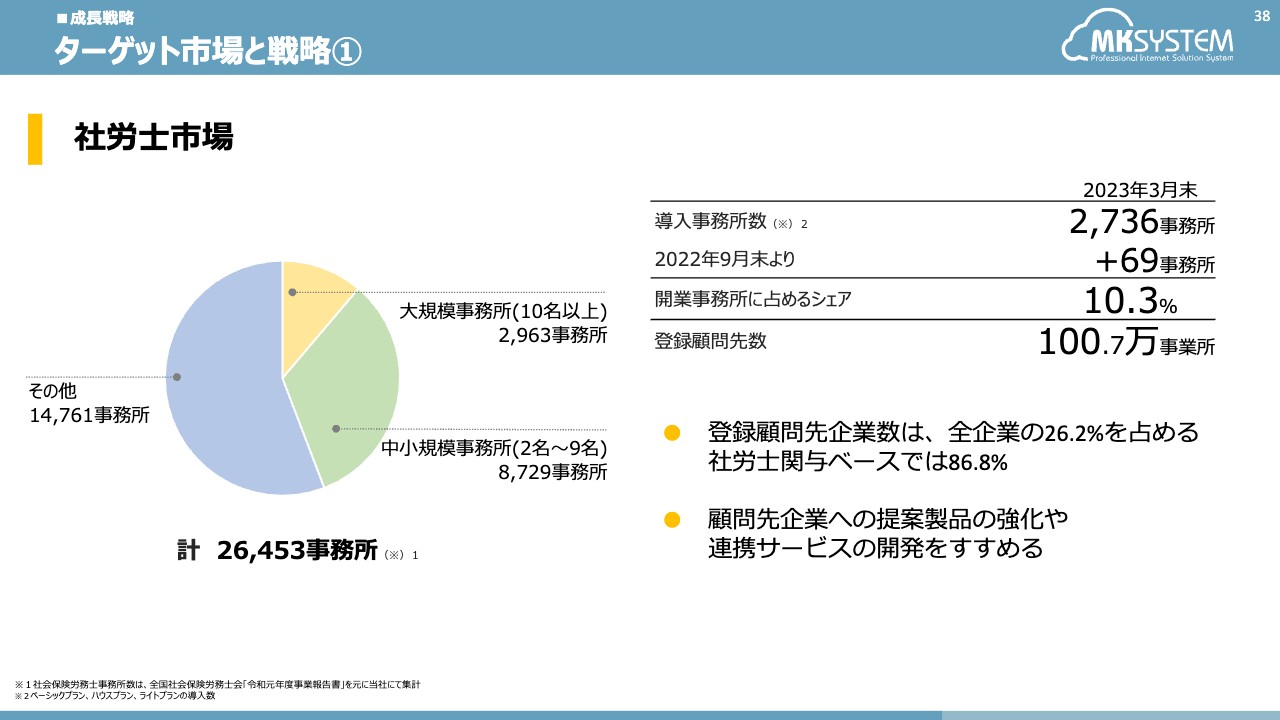

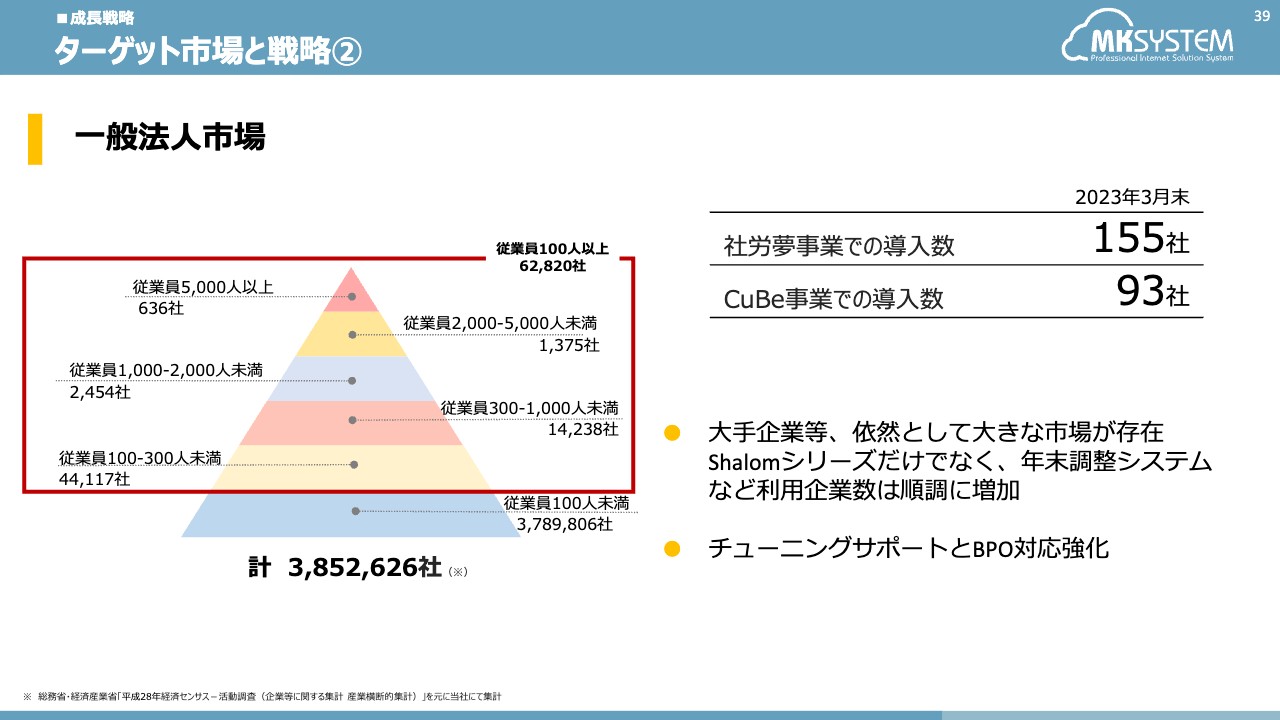

ターゲット市場

当社グループのターゲット市場については大きく、社会保険労務士市場向けと、一般法人向けの2つに分けられます。

ターゲット市場と戦略①

社会保険労務士市場です。当社のシェア率は現在、およそ10パーセント強と見ております。当市場における成長戦略は主に2つです。1つ目は、ライトプランやベーシックプランからの新規導入客を増やし、シェアの増大を図ることです。2つ目は、上位製品へのアップグレードによるアップセルや周辺製品の販売によるクロスセルを活発化し、客単価の増大を図ることです。

ターゲット市場と戦略②

一般法人市場です。2023年3月末時点において、社労夢事業での導入数が155社、CuBe事業による導入数が93社となっております。大手企業を始めとした市場は依然として大きく、アフターコロナに向けた環境変化や働き方の変革により、業務の効率化などのさまざまな課題解決を目的としたシステム需要は引き続き拡大していくことが予想されます。

ターゲット市場と戦略③

このような中、法人市場向け営業・開発部門を一層強化し、一般法人市場の開拓をより加速させることが重要と考えております。

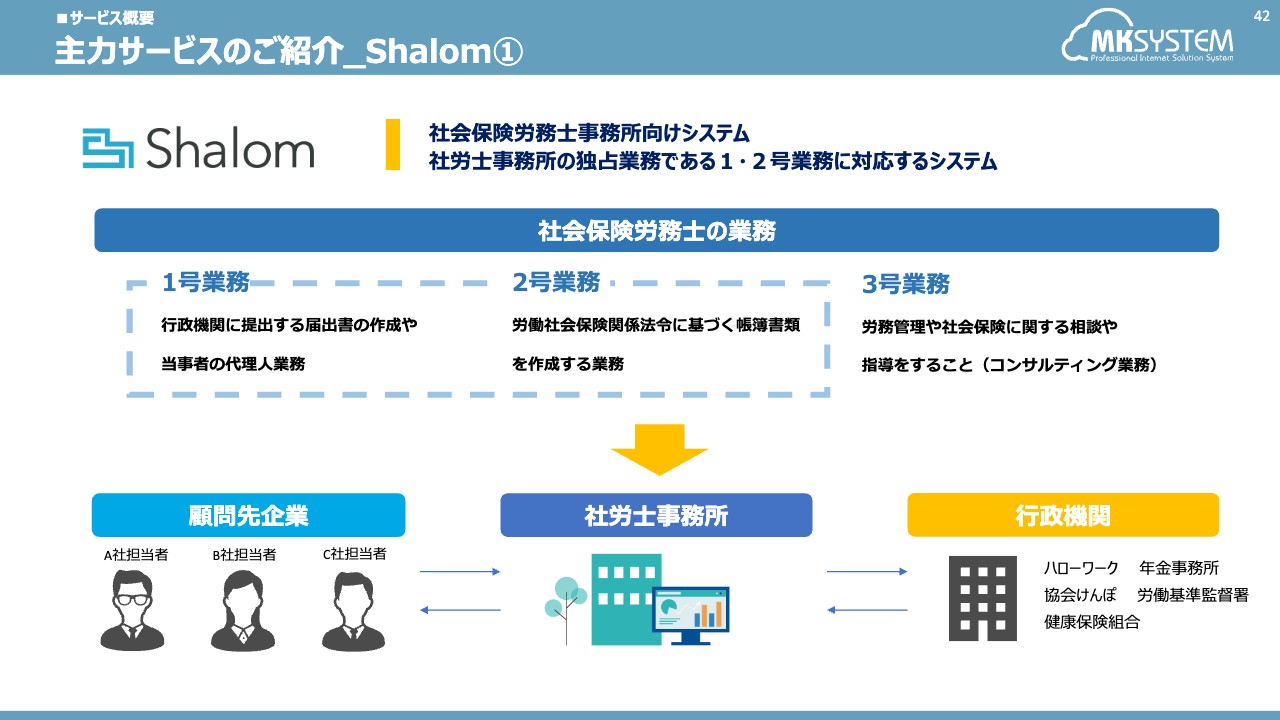

主力サービスのご紹介_Shalom①

資料の42ページからは、当社グループのサービス概要について記載しております。ご参考としてご覧ください。

以上を持ちまして、株式会社エムケイシステム2023年3月期決算説明を終了させていただきます。ありがとうございました。

新着ログ

「情報・通信業」のログ