東京計器、受注残高は過去10年間で最高水準まで増加 販売価格適正化も継続し、今期は増収増益を計画

2023年3月期決算説明会

みなさま、こんにちは。東京計器の安藤でございます。本日は大変お忙しい中、弊社2023年3月期決算説明会にご参加いただき、誠にありがとうございます。

西から線状降水帯が近づいているため、外は大変な天気ですが、今回はリモートでの開催ということでリモートのメリットが活かされて良かったと感じております。

それでは早速、説明に入らせていただきます。はじめに決算の内容について説明した後、Q&Aの時間を設けさせていただきます。それでは、決算説明資料に沿ってご説明いたします。

発表のポイント

2ページをご覧ください。決算説明は、以下の3つの点を中心にお話をさせていただきます。 最初に2023年3月期の実績、2番目は中期事業計画の進捗と2024年3月期の計画、3番目は「東京計器ビジョン2030」の進捗です。

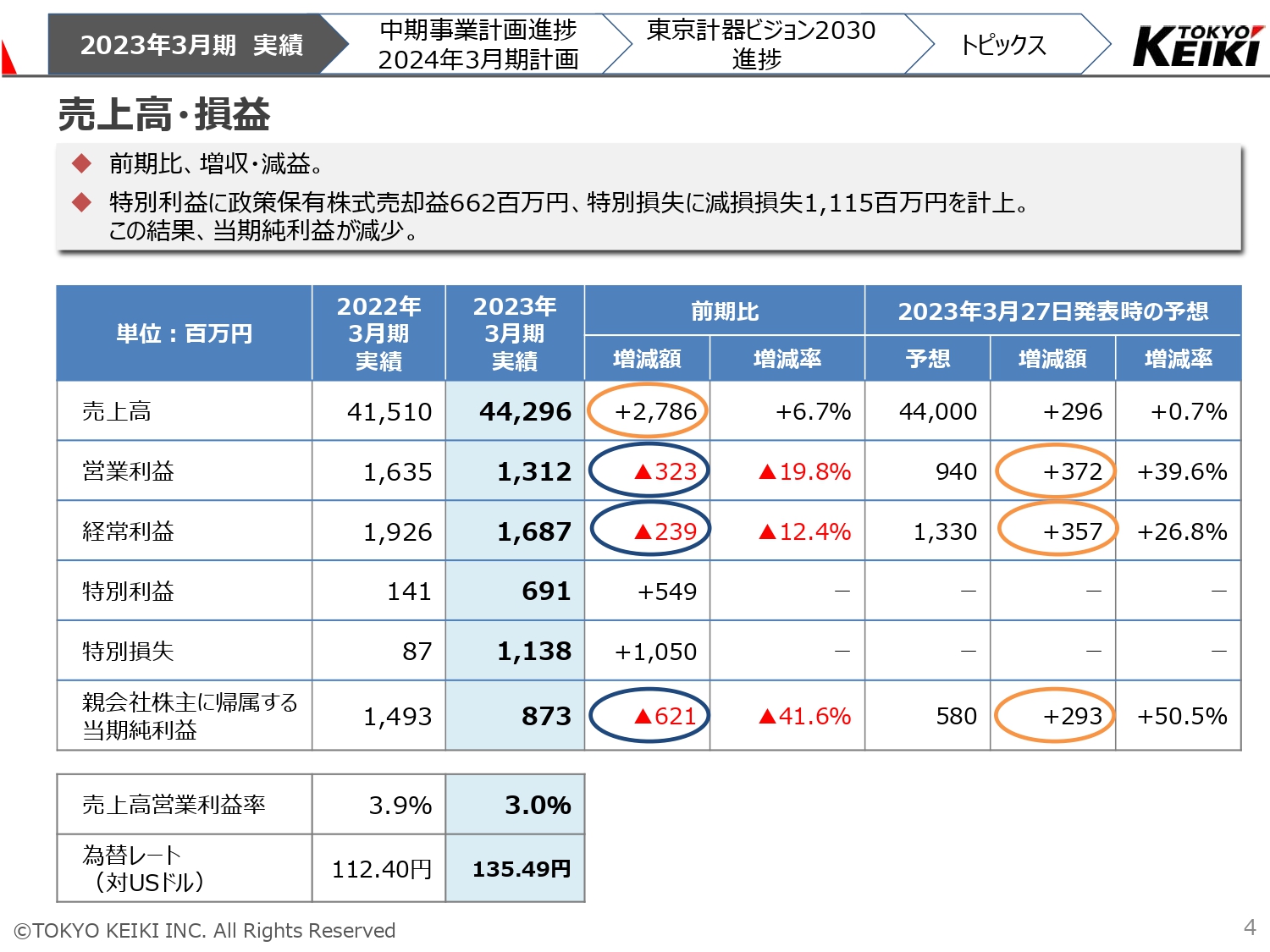

売上高・損益

はじめに、2023年3月期の実績です。4ページをご覧ください。

真ん中やや左、2023年3月期実績の欄をご覧ください。売上高442億9,600万円、営業利益13億1,200万円、経常利益16億8,700万円、親会社株主に帰属する当期純利益は8億7,300万円となりました。

売上高は、前期比プラス6.7パーセントとなりましたが、これは船舶港湾機器事業、防衛・通信機器事業、その他の事業の売上高増加や円安によるものでした。一方、営業利益は原材料価格の高騰、製品構成の変化により原価率が上昇、加えて販管費の増加から減益となりました。これについては、後ほど詳しく説明いたします。

親会社株主に帰属する当期純利益は、政策保有株式の縮減により株式売却益6億6,200万円を特別利益に計上したものの、油空圧機器事業において減損損失11億1,500万円を特別損失に計上したことから減少しました。

経営指標の1つとしている売上高営業利益率は、前期比で0.9ポイント減少し3.0パーセントとなり、2030年度の目標10パーセントにはまだまだ足りておりません。今後も各種施策による利益率を上げる活動を行ってまいります。

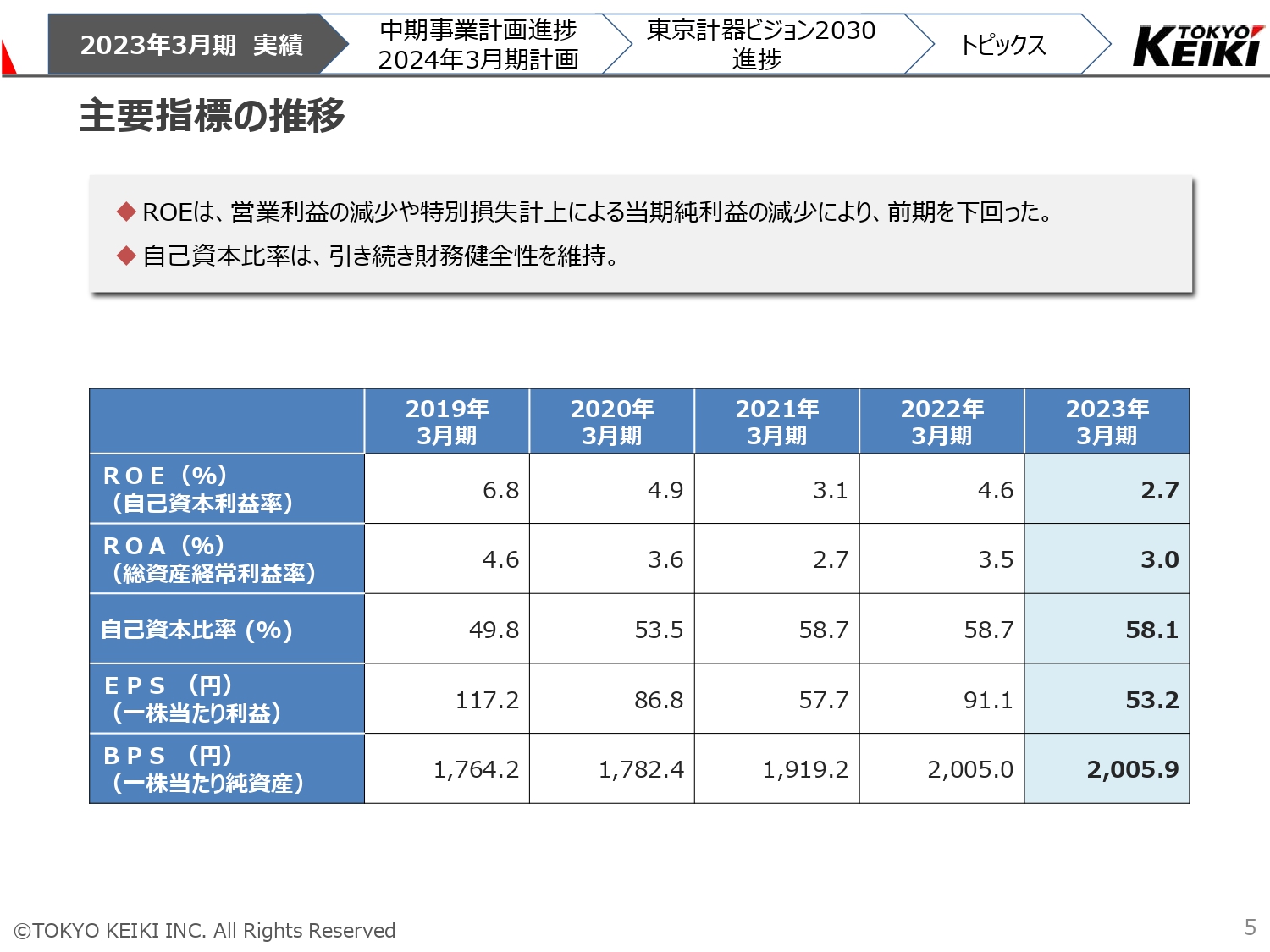

主要指標の推移

次は、主要指標の推移です。5ページをご覧ください。

ROEは2.7パーセントと、前期比ではマイナス1.9ポイントとなりました。この主な要因は、油空圧機器事業の減損処理により親会社株主に帰属する当期純利益が減少したためです。

中長期的なROE向上のための当社の課題は、収益力の強化であると認識しております。ROEを向上するためには、イノベーション製品の創出や全社改善活動推進による業務効率改善により、「稼ぐ力」を向上させることが第一だと考えます。そのためには積極的な設備・開発投資を進めてまいります。

そして足元では、新規事業の立ち上げとともに、既存製品における収益性の精査、販売価格の適正化など、総合的に「稼ぐ力」の向上を進めてまいります。

ご承知のように、当社はPBR1倍割れが常態化しております。当期のBPSは2,005円90銭であり、直近の株価はこれを下回っております。当社では、PBRを向上させるには利益を高めること、すなわち「稼ぐ力」を高めていくことが優先的な課題であると認識しており、ROE向上で申し上げた施策を強く進めてまいります。

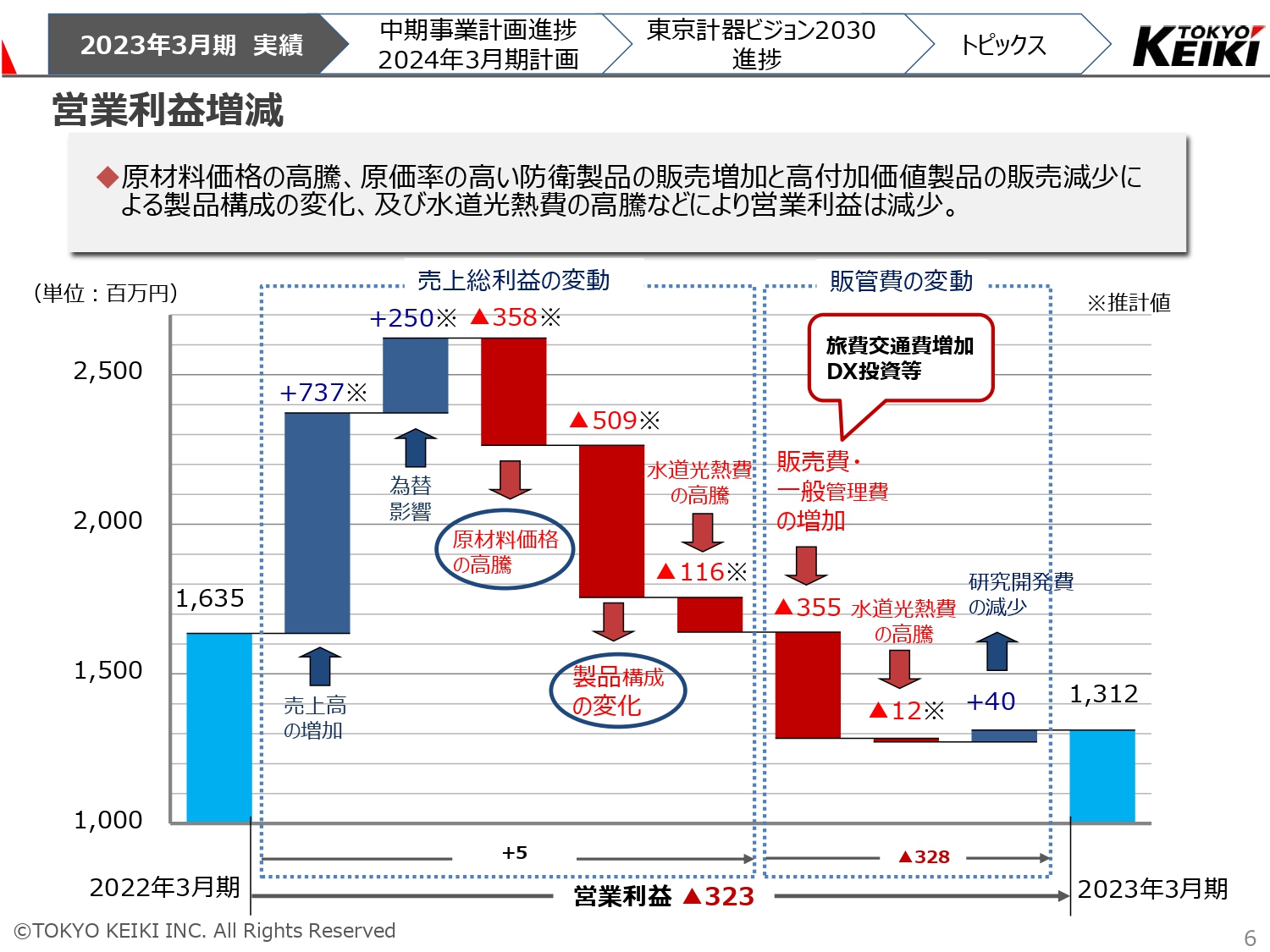

営業利益増減

次に、営業利益の増減要因についてご説明いたします。6ページをご覧ください。

一番左は前期の営業利益16億3,500万円、一番右が当期の営業利益13億1,200万円、その間の減少額3億2,300万円をステップチャートで示しています。売上高の増加、為替の円安影響が増加要因となりましたが、原材料価格の高騰、原価率の高い防衛製品の増加と高付加価値製品の販売減少による製品構成の変化、水道光熱費の高騰、販管費の増加により減少要因が上回り、前期比減益となりました。

ここで言う、製品構成の変化による原価率の上昇とは、高原価率の製品と低原価率の製品の売上構成比が変化し、高原価率の製品の比率が大きくなることで全体の原価率が上昇することです。セグメントで見ると、流体機器事業、防衛・通信機器事業の減益がこの理由によるものです。

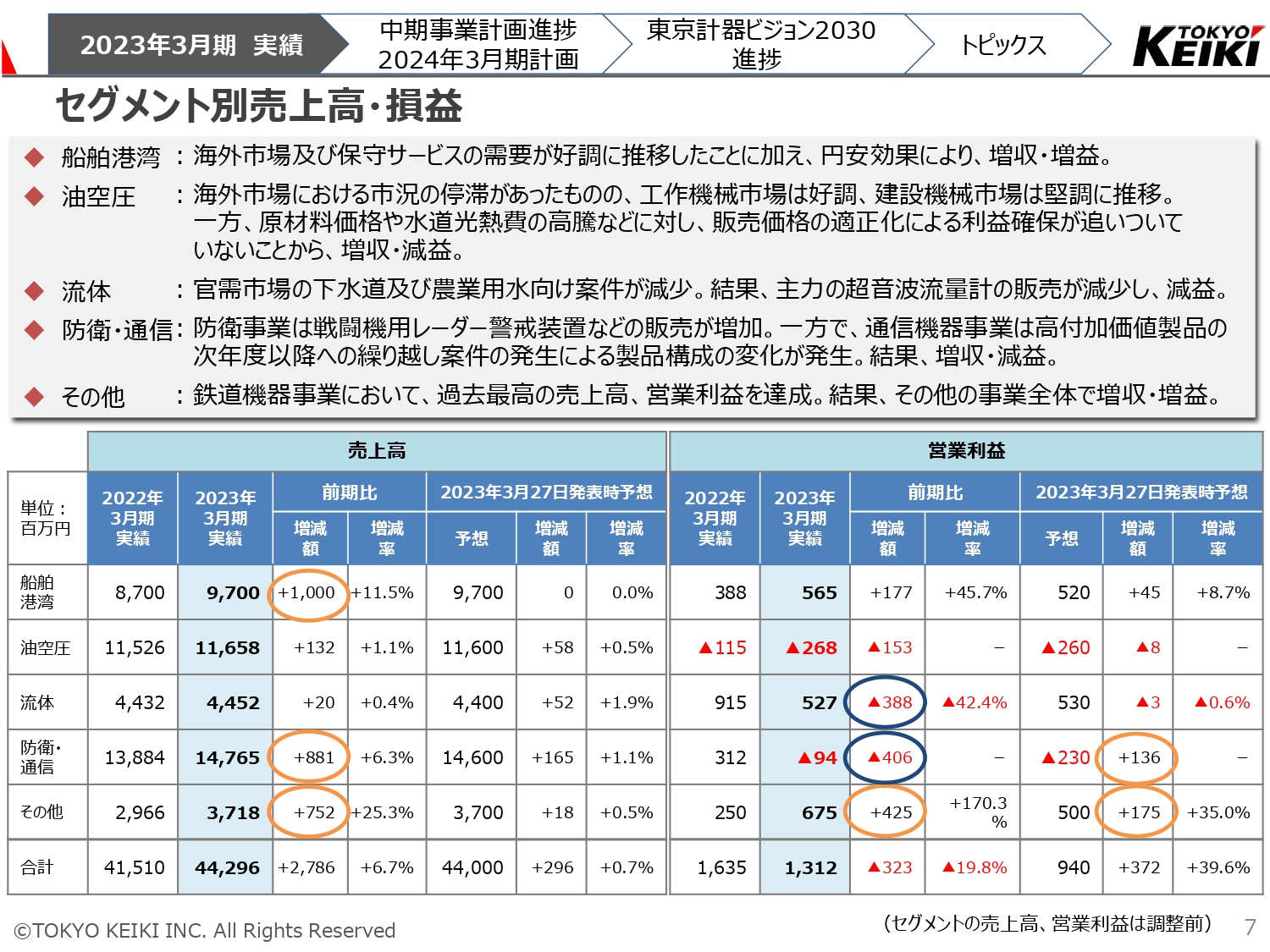

セグメント別売上高・損益

次に、セグメント別に詳細をご説明させていただきます。7ページをご覧ください。

前回、3月27日に発表した通期予想に対しては、例年と同じく着地が上振れる結果となりました。この着地の精度については課題があると認識しており、現在進めているDX投資による新システム等の完成を急ぎ、精度向上に努めてまいります。

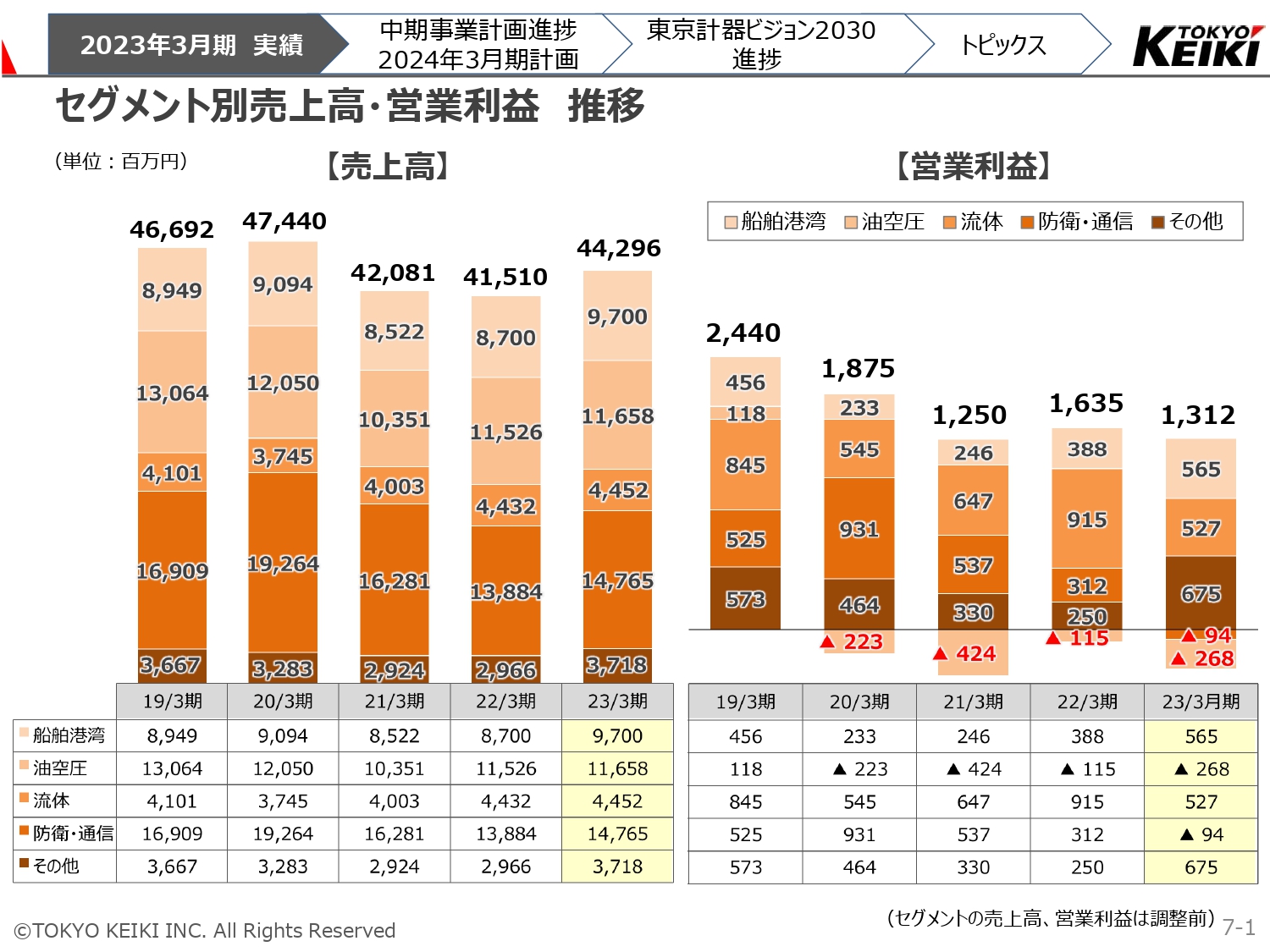

セグメント別売上高・営業利益 推移

前期比の増減要因については、セグメント別の推移グラフでご説明いたします。

船舶港湾機器事業は、海外市場、特に東アジアでの新造船向け機器の拡販や、保守サービスの増強に注力し、加えて円安効果もあったことから、増収・増益を実現しました。

油空圧機器事業は、中国のゼロコロナ政策や、その影響を受けた韓国・台湾での需要減により、海外での販売が減少しました。一方、工作機械市場や建設機械市場での販売が増加したため、増収となりました。損益面では、販売価格の適正化による利益確保に取り組んでいるものの、原材料価格の高騰、水道光熱費の増加によるコスト増を賄えず、営業損失となりました。

流体機器事業は、官需市場において、前期に好調だった下水道および農業用水向け案件が例年並みに落ち着いたことから、主力の超音波流量計の販売が減少しました。一方、消火設備市場において「ガス系消火設備の容器弁点検の安全性に係る点検」に基づく部品販売および交換工事が好調に推移しました。この結果、前期比で増収・減益となりました。

防衛・通信機器事業は、通信機器事業において、放送局向け機器の販売が大きく減少したものの、防衛事業においては、前期までの案件の谷間から回復に転じ、戦闘機用レーダー警戒装置等の販売が増加したため、前期比で増収となりました。損益面は、通信機器事業において高付加価値製品の繰り越しが発生したことによって製品構成が変化したため、営業損失となりました。

その他の事業は、検査機器事業においては、原材料およびエネルギー価格の高騰により印刷市場における設備投資が抑制されたことから、減収・減益となりました。一方、鉄道機器事業においては、主力の超音波レール探傷車の販売が増加し、過去最高の売上高と営業利益を実現しました。この結果、全体として増収・増益となりました。

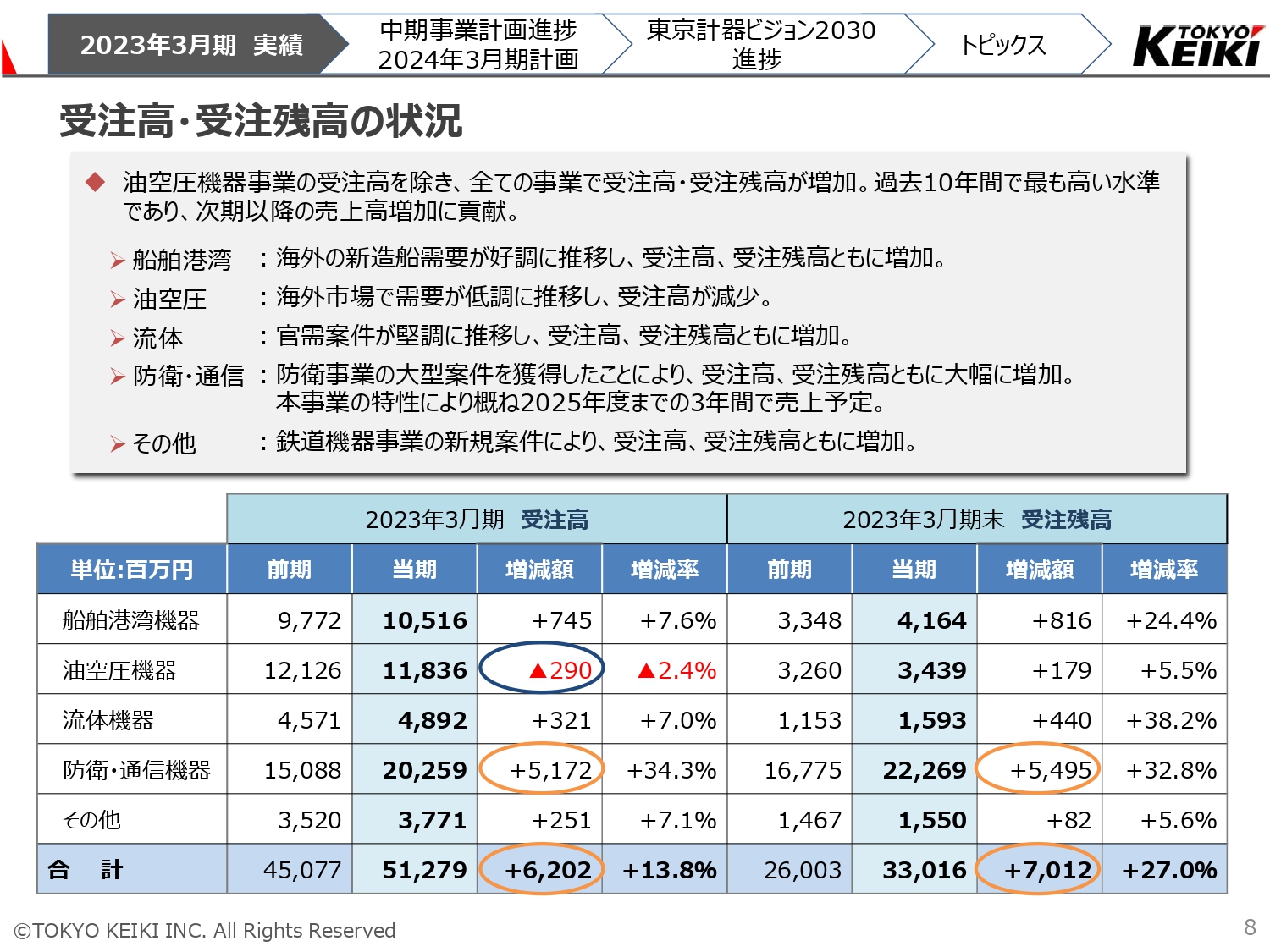

受注高・受注残高の状況

次に、受注高・受注残高の状況です。8ページをご覧ください。

全体として、受注高・受注残高とも過去10年間で最も高い水準となりました。受注残高は前期比で70億1,200万円増加し、次期以降の売上高増加に寄与する見込みです。

中でも、防衛事業を含む防衛・通信機器事業の受注残高は、前期比で54億9,500万円と大幅に増加し、全体の増加額の78パーセントを占めます。これは、防衛事業での大型案件の獲得や防衛費増額を背景とした維持・修理の案件増加によるものです。

防衛予算の増額は2027年度まで継続する予定です。受注した案件の納期が長いものもあり、納入時期は一定ではないため、売上には波がありますが、受注残は今後さらに積み上がっていくと見込んでおります。

貸借対照表

次は、貸借対照表です。9ページをご覧ください。

流動資産においては、棚卸資産が31億7,500万円増加しました。これは、受注の増加に加え、部品不足からの生産の混乱による長納期化を避けるため、在庫を積み増したためです。この結果、現金および預金は35億3,400万円減少しました。

次に、有形固定資産は、主に油空圧機器事業の減損処理により、11億5,900万円減少しました。また、投資有価証券が政策保有株式の縮減により、5億1,600万円減少しました。流動負債においては、長期借入金がなくなり、短期借入金が100億円以下となりました。

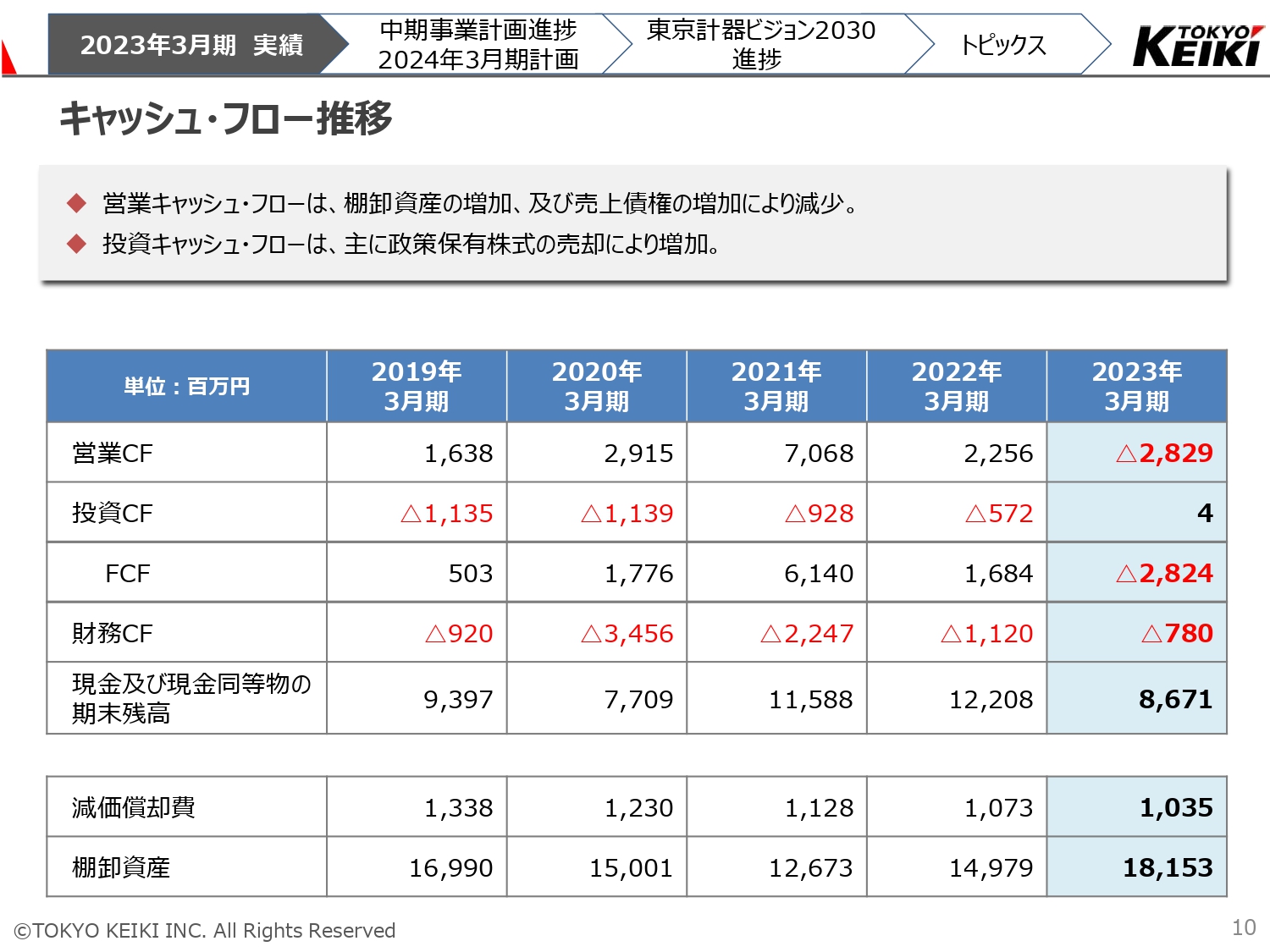

キャッシュ・フロー推移

次は、キャッシュ・フローの推移です。10ページをご覧ください。

営業キャッシュ・フローは、先ほど貸借対照表でご説明した棚卸資産の増加や、売上債権の増加により前期比50億8,400万円減少し、マイナス28億2,900万円となりました。投資キャッシュ・フローは、主に政策保有株式の売却により前期比5億7,600万円増加し、400万円となりました。この結果、フリー・キャッシュ・フローは、マイナス28億2,400万円となりました。

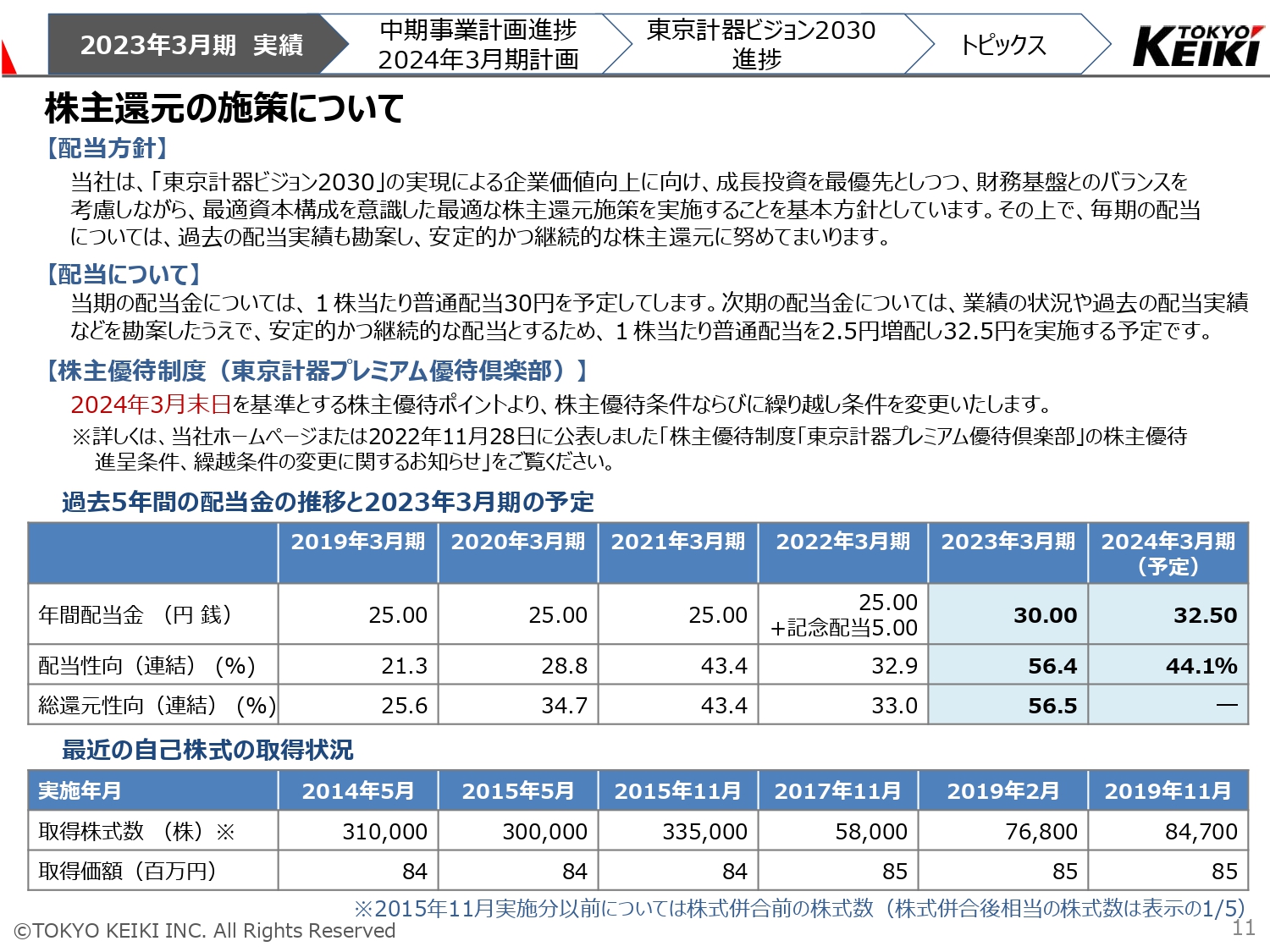

株主還元の施策について

次に、株主還元施策です。11ページをご覧ください。

2023年3月期の配当につきましては、1株あたり普通配当30円を予定しております。2024年3月期の配当は、1株あたり普通配当を2.5円増配し32.5円を予定しております。

なお、株主優待制度につきましては、若干条件の変更をさせていただきますので、詳しくは弊社ホームページなどをご覧ください。

以上が、2023年3月期の決算概要のご説明でございます。

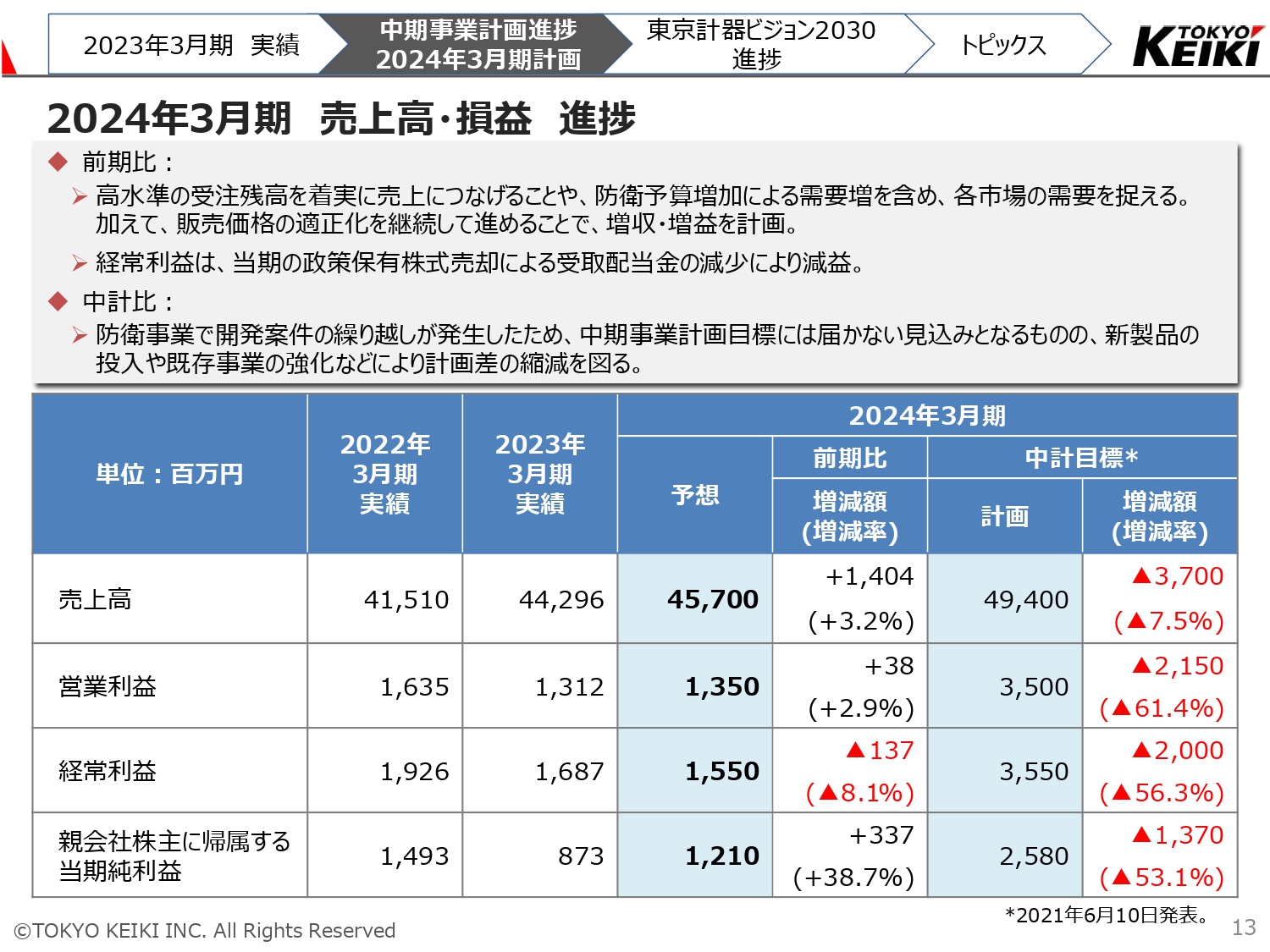

2024年3月期 売上高・損益 進捗

続いて、中期事業計画の進捗と2024年3月期の計画についてご説明いたします。13ページをご覧ください。

2024年3月期につきまして、前期との比較ならびに中期事業計画で示した当初目標との比較をご説明いたします。表中央、2024年3月期の予想の欄をご覧ください。売上高457億円、営業利益13億5,000万円、経常利益15億5,000万円、親会社株主に帰属する当期純利益12億1,000万円を計画しています。

売上高は、過去10年間で最高水準の受注残高や防衛予算増加を背景として、増収の見込みです。また営業利益は、人材投資、研究開発投資などの戦略的な成長投資を行いつつ、各事業において販売価格の適正化等に取り組むことで増益を見込んでいます。経常利益は、前期比で減益となっておりますが、これは前期の政策保有株式売却による受取配当金の減少を見込んでいるためです。

中期事業計画で示した当初目標との差異につきましては、スライド16ページでセグメント別に示していますので、後ほどご説明いたします。

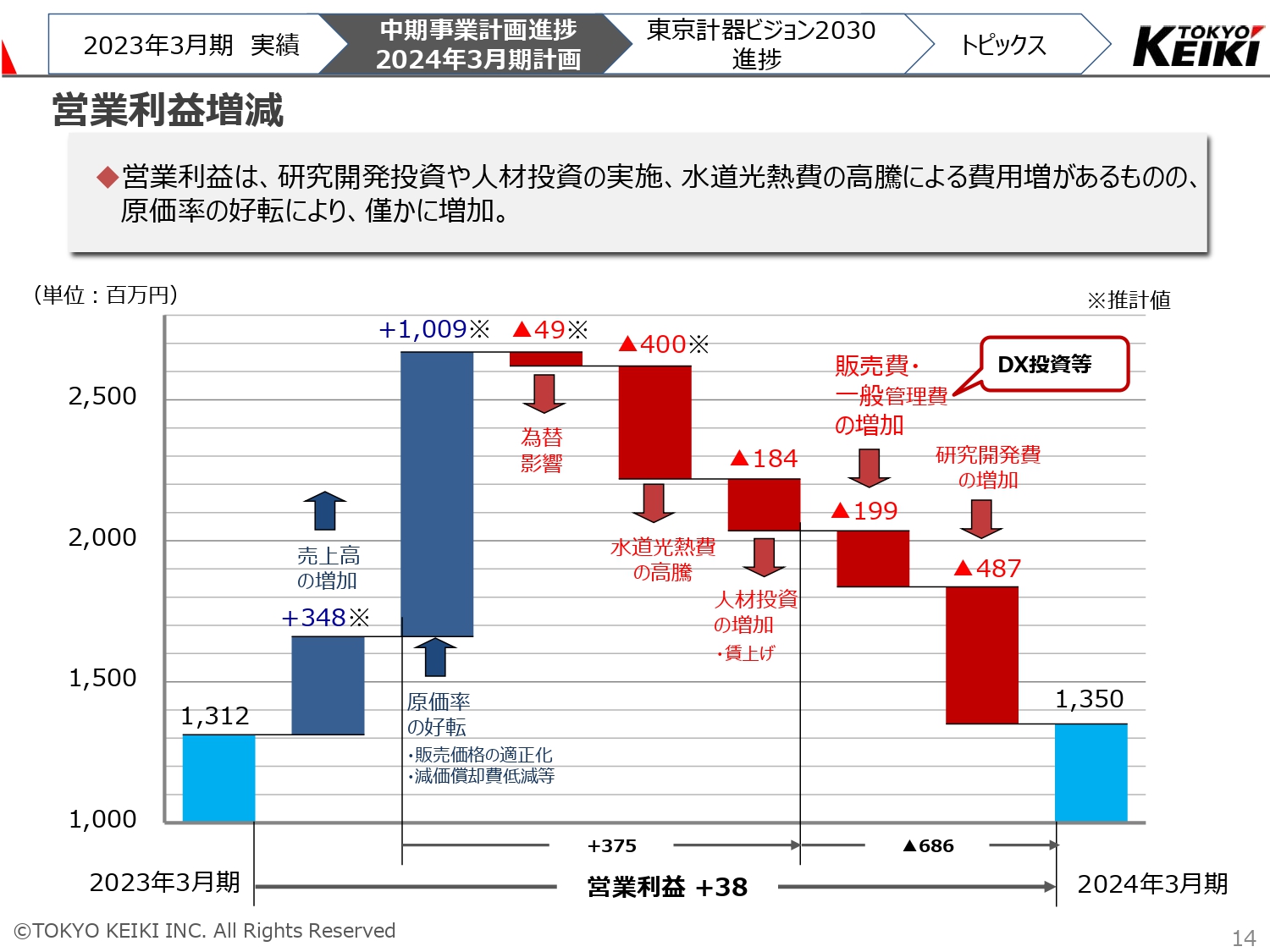

営業利益増減

続いて、営業利益の増減をステップチャートにてご説明いたします。14ページをご覧ください。

一番左の水色の部分は前期実績の営業利益で13億1,200万円、一番右が今期予想の営業利益で13億5,000万円です。水道光熱費の増加や人材投資、さらにDX投資を含む販管費、研究開発投資の増加が発生するものの、売上高の増加や原価率の好転により3,800万円の増加を見込んでいます。

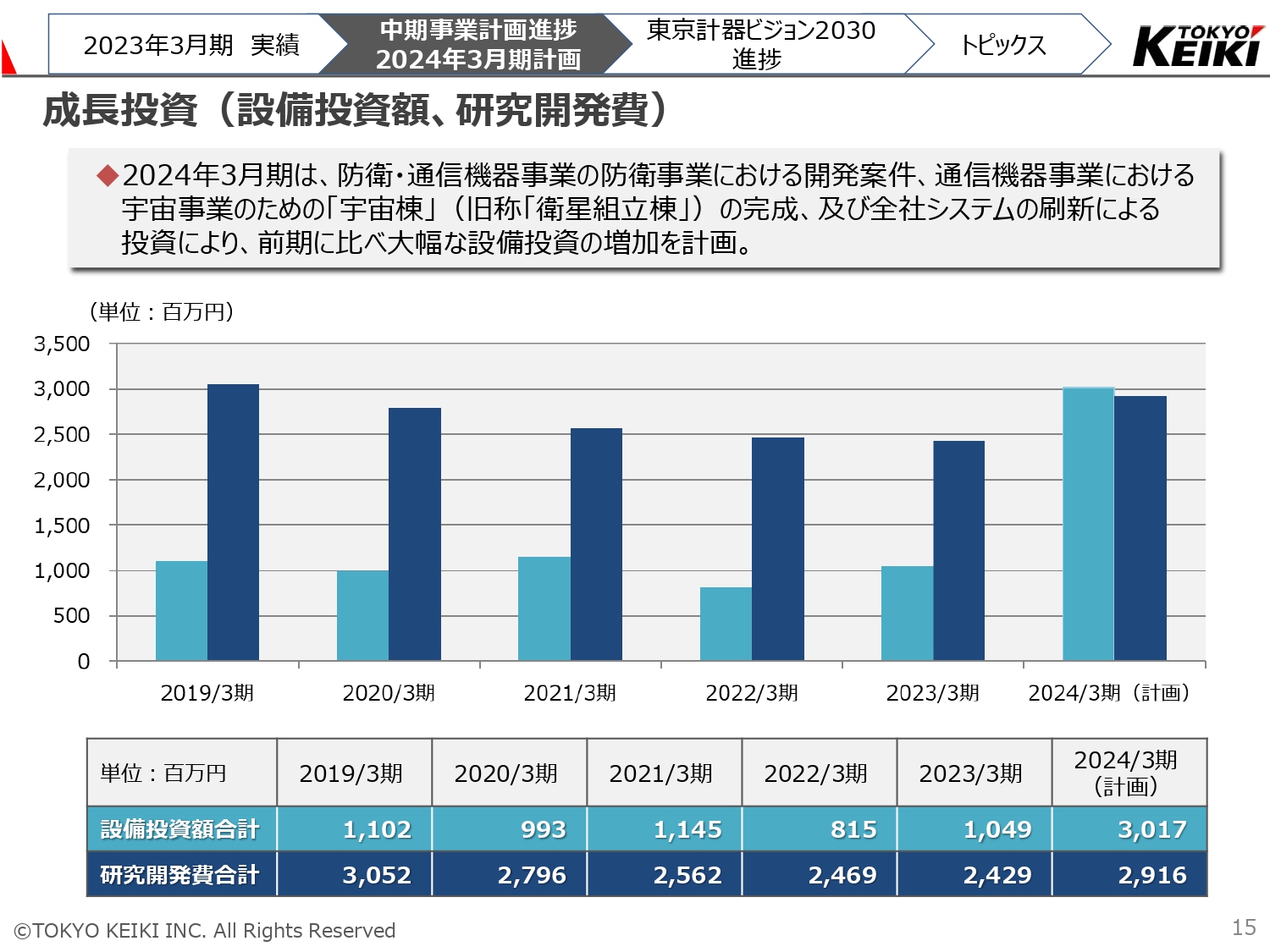

成長投資(設備投資額、研究開発費)

次は、設備投資、研究開発費です。15ページをご覧ください。

2024年3月期の設備投資額は、30億1,700万円を予定しています。この中には、宇宙事業を推進するために新たに建設した「宇宙棟」が含まれます。そのほか、防衛事業における開発案件のための設備投資も計画しております。

研究開発費は、29億1,600万円を計画しています。各セグメントにおいて、戦略製品の開発や成長ドライバーの推進を行います。これらの成長投資を行いながら、将来への成長を加速させてまいります。

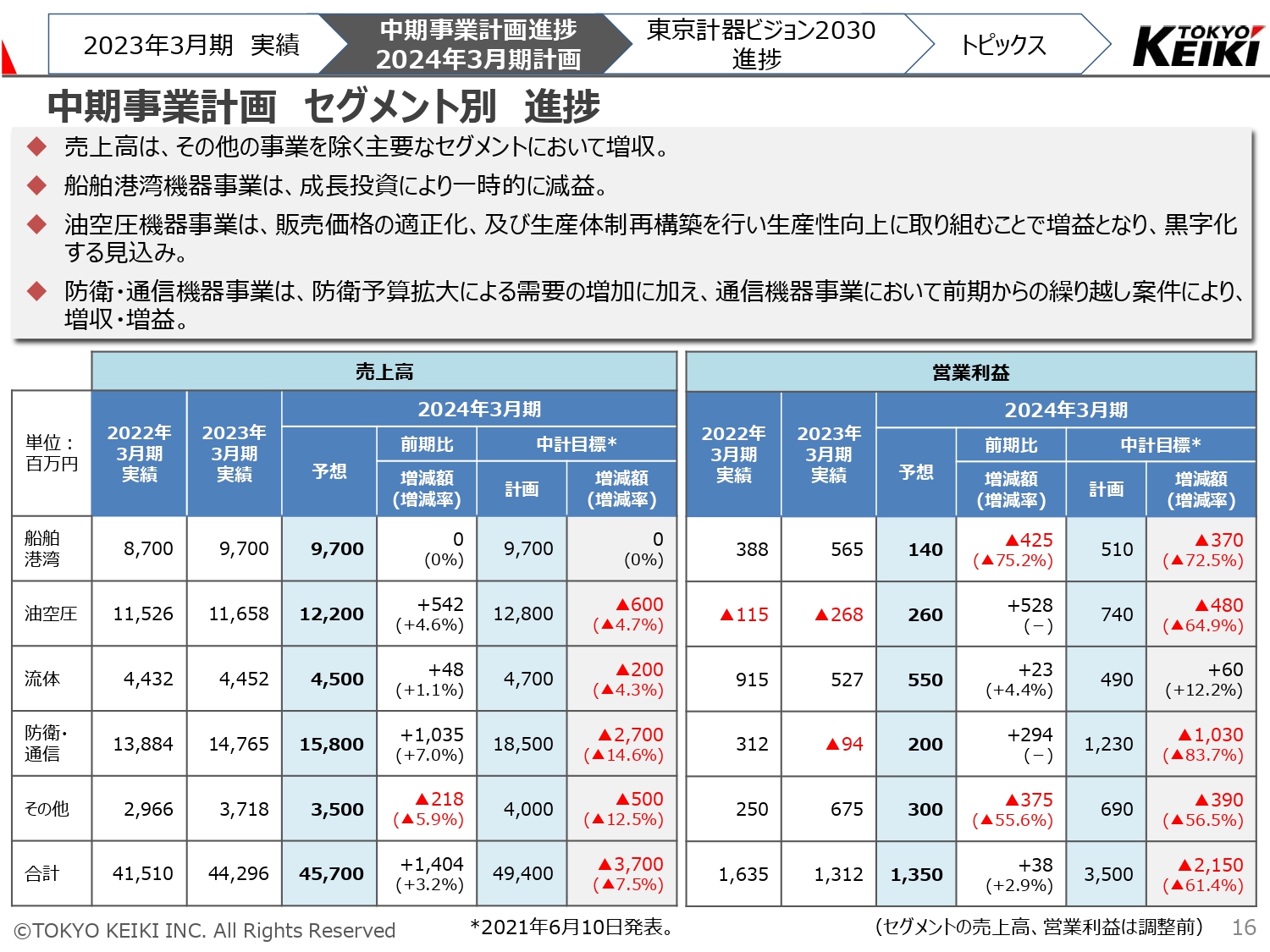

中期事業計画 セグメント別 進捗

次に、16ページをご覧ください。セグメント別の計画値はご覧のとおりです。後ほど、セグメントごとにご説明いたします。

中期事業計画で示した当初目標との差異につきましては、売上高、営業利益とも、一番差異が大きいのは防衛・通信機器事業で、それぞれ27億円、10億3,000万円の未達となります。この主な要因は、防衛事業で開発案件などが2024年度以降に繰り越しになったことや、通信機器事業で当初計画した半導体製造装置向け機器の需要が想定を下回ったためです。

今回の防衛費増額により、2024年度からの計画は、この不足分をカバーしていくことを目指します。

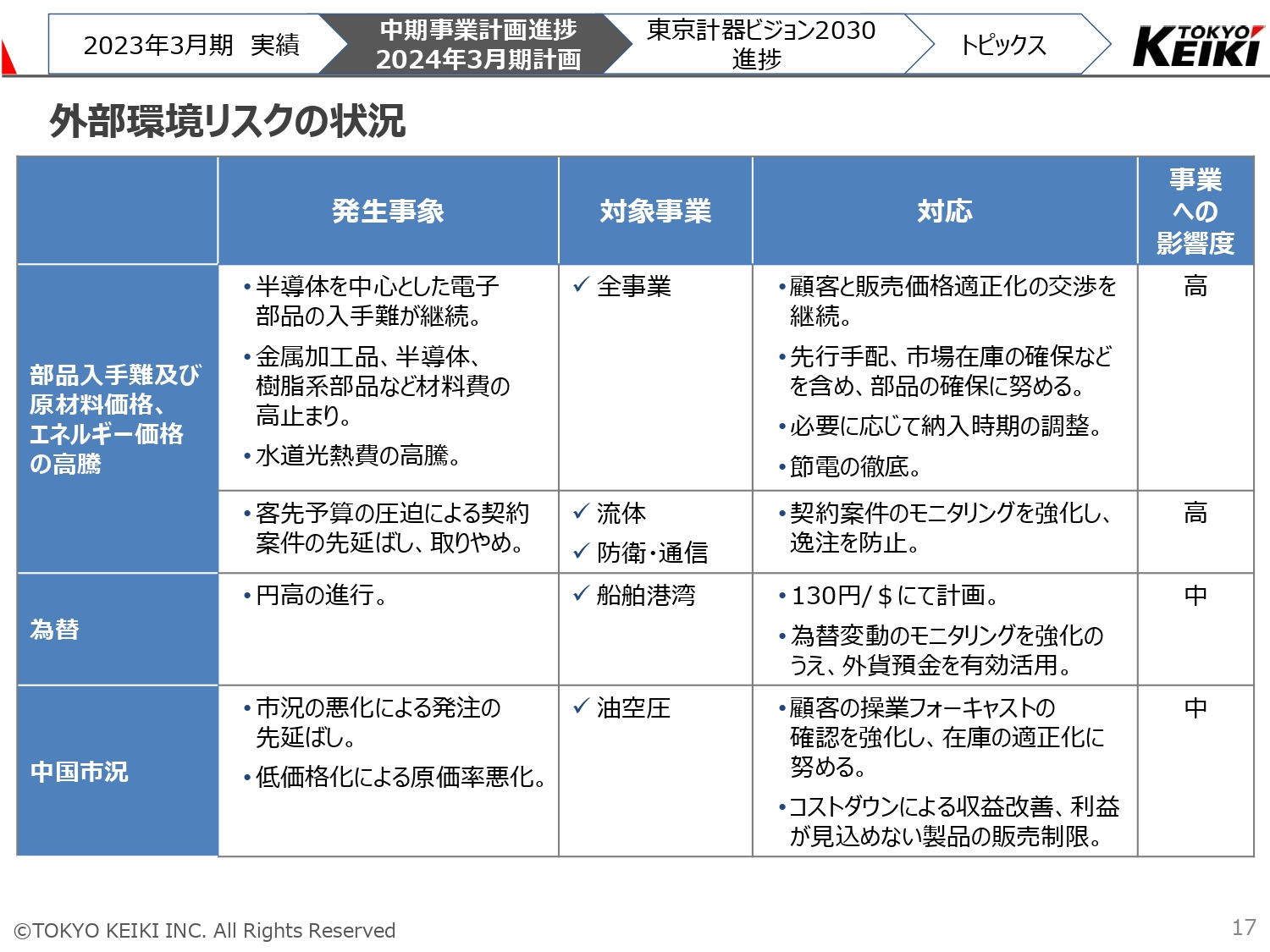

外部環境リスクの状況

次に、17ページをご覧ください。外部環境リスクの状況です。2024年3月期の業績に影響がある、ご覧の3件について注視し、環境の変化への対応を図ってまいります。

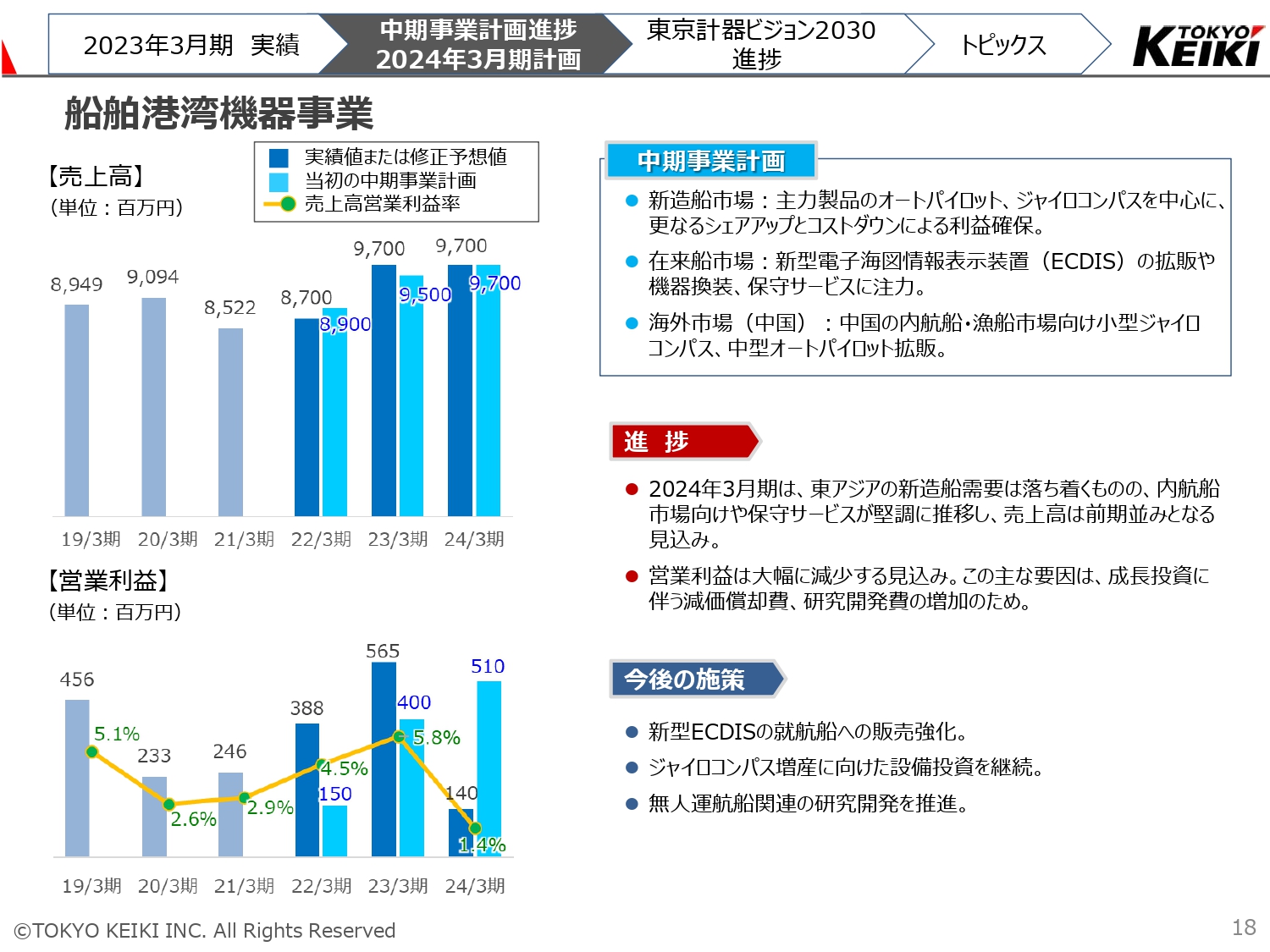

船舶港湾機器事業

次から、セグメントごとにご説明いたします。18ページをご覧ください。

まず最初に、船舶港湾機器事業です。2024年3月期は、売上高は横ばい、営業利益は前期比で減益を見込んでおります。減益となりますのは、研究開発の実施、そのための人材投資、前期までに行ったジャイロコンパスの生産体制強化による減価償却費の増加など、いずれも将来に向けた成長投資によるものです。

本事業での研究開発では、内航船の人手不足という社会課題の解消や、地球温暖化対策に貢献するため、新たな製品開発を進めてまいります。その一環として、無人運航船や温室効果ガス削減対応船のプロジェクトに、引き続き積極的に参加していきます。

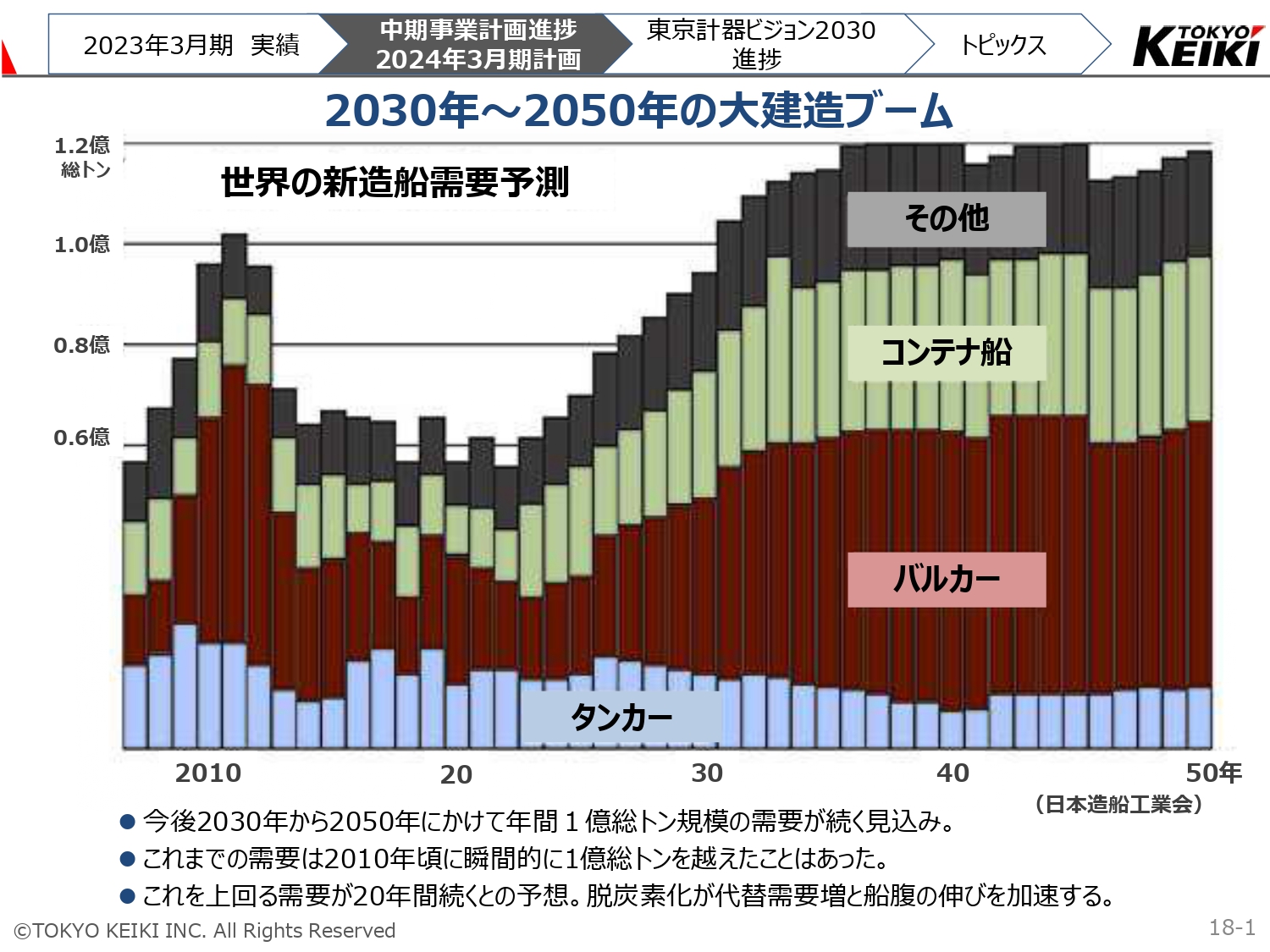

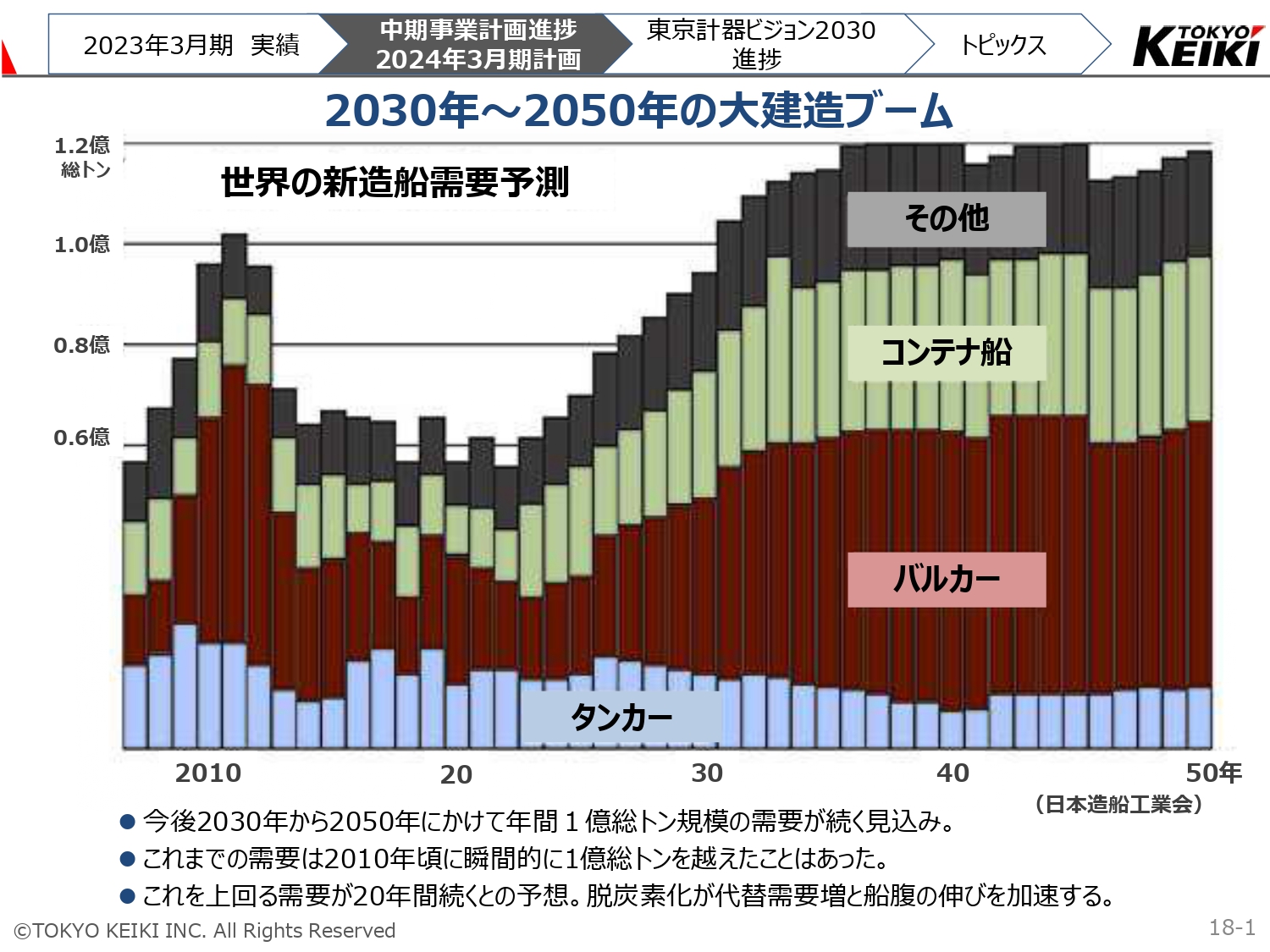

2030年〜2050年の大建造ブーム

この温室効果ガス削減対応船への換装需要により、世界の2030年の新造船需要は現在のほぼ倍の1億総トンまで増加し、その後、2050年まで高止まりしたまま継続し大建造ブームが到来するとの予測が日本造船工業会から発表されております。

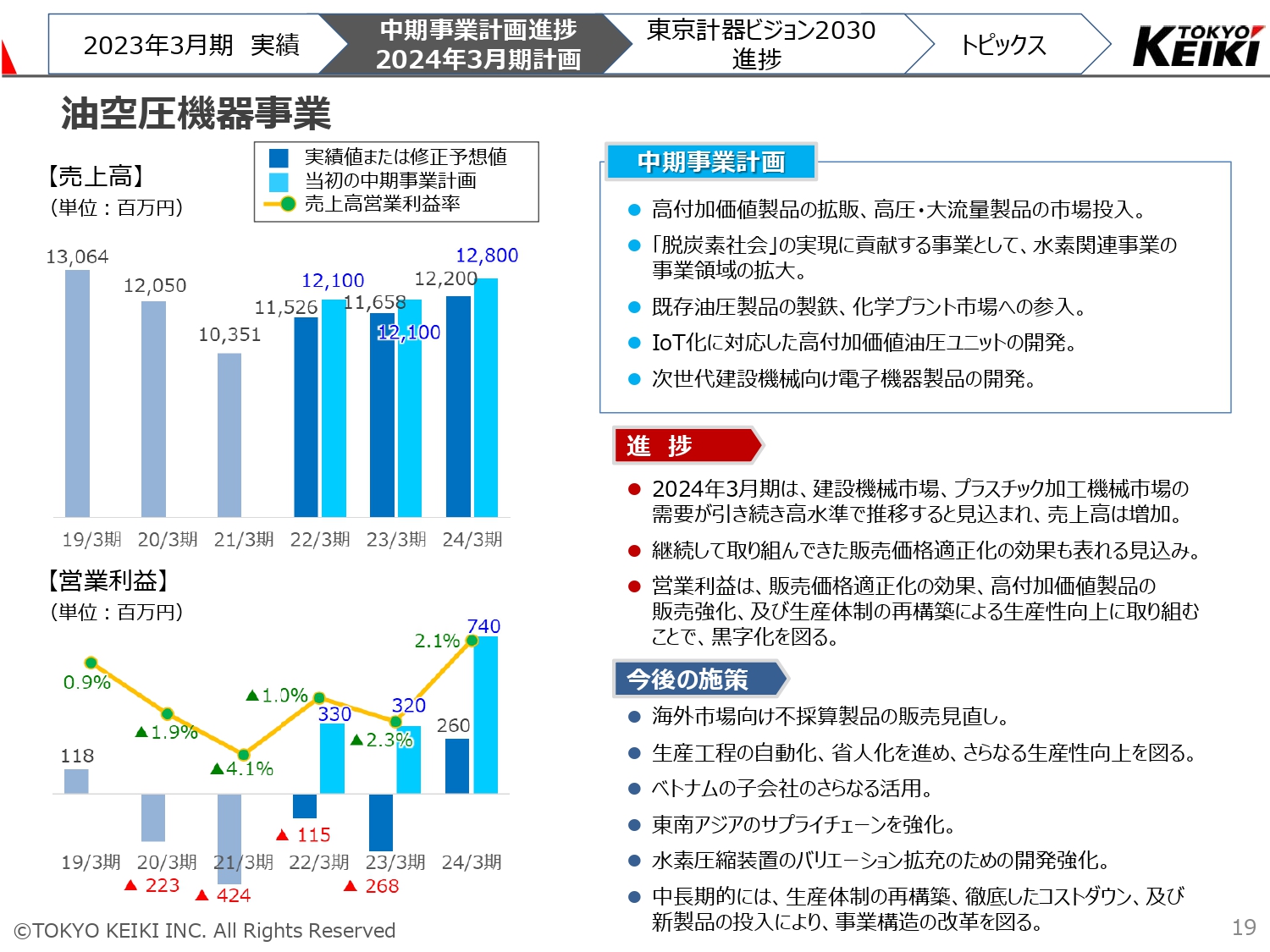

油空圧機器事業

次は、油空圧機器事業です。19ページをご覧ください。油空圧機器事業については、2020年3月期から4期連続で営業損失となりました。この要因につきましてご説明申し上げます。

これまで当社は、競争が激しく収益性が低い産業機械市場から比較的利益率の高い建設機械市場を有力市場と位置付け、注力してまいりました。ところが、2019年の米中貿易摩擦による物流の混乱、2020年から生じたコロナ禍における経済停滞、さらには長引く材料費高騰などのマクロ環境の悪化により、当社主要顧客が属する建設機械市場は大きな打撃を受けました。その結果、当社の受注は大きく減少してしまいました。

加えて、海外、特に中国でのシェア拡大のため、製品の利益率を抑えて投入し続けたことや、国内市場においても昨今の資源高、材料費の高騰を販売価格に反映できなかったこと、さらに、大型自動車メーカーの品質問題による当社顧客の減産影響などから、営業損失が続く結果となってしまいました。

今後は、建設機械市場において、特定の顧客に大きく依存しないよう新規顧客の開拓を進めるとともに、海外市場においてはシェアにこだわらず利益を追求していきます。

このような状況の中、2024年3月期は、増収・増益を計画しております。一般産業機械市場の需要が堅調に推移すると見込まれることや、前期の減損損失に伴う減価償却費の減少、さらに、前期より取り組んでいる販売価格適正化の効果が現れるものと見込んでおります。

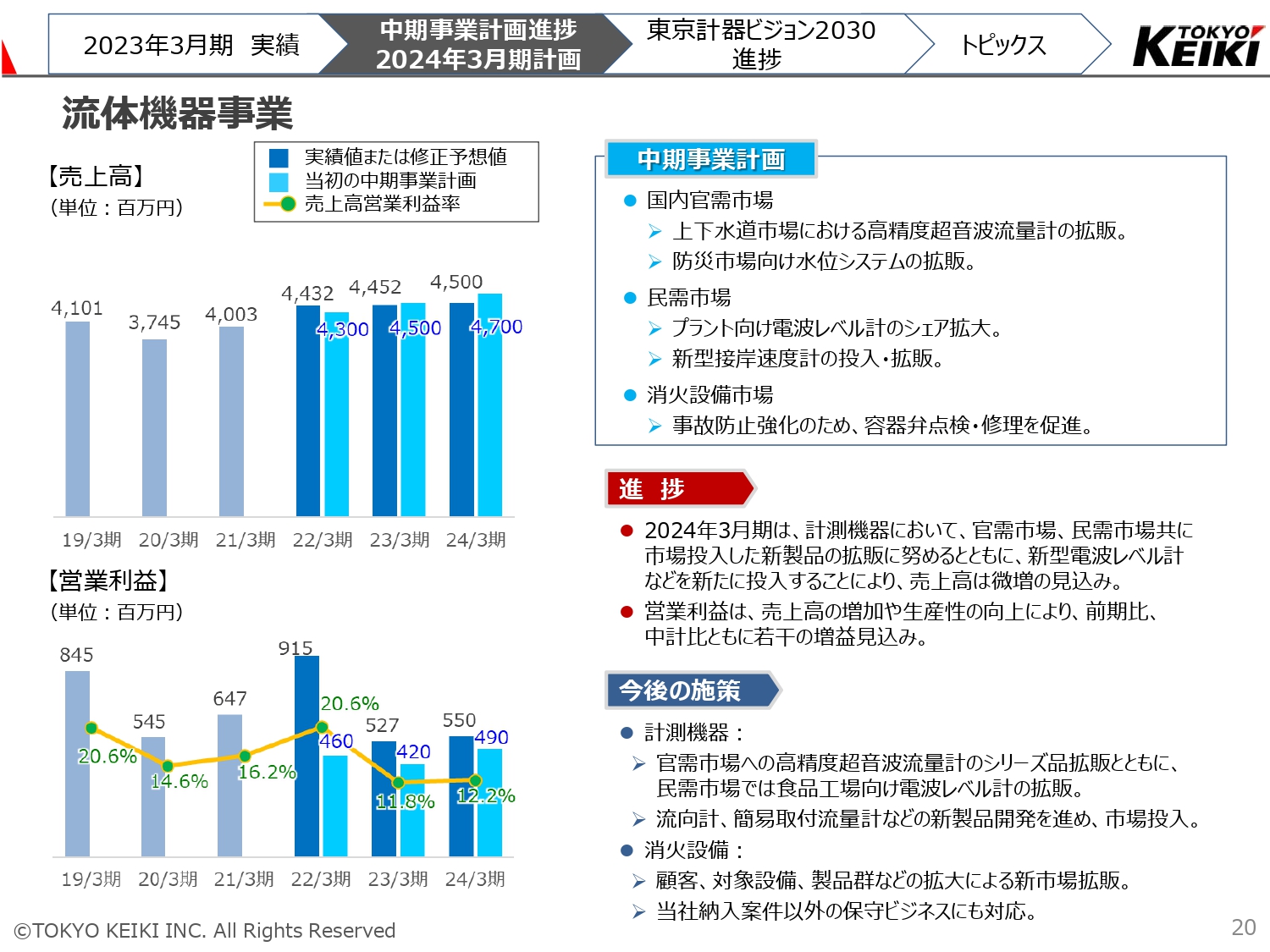

流体機器事業

次は、流体機器事業です。20ページをご覧ください。

流体機器事業の2024年3月期は、増収・増益を計画しております。前期に投入した新製品の拡販と、今期に予定している新型電波レベル計などの新たな製品の投入、および生産性の向上を図ってまいります。

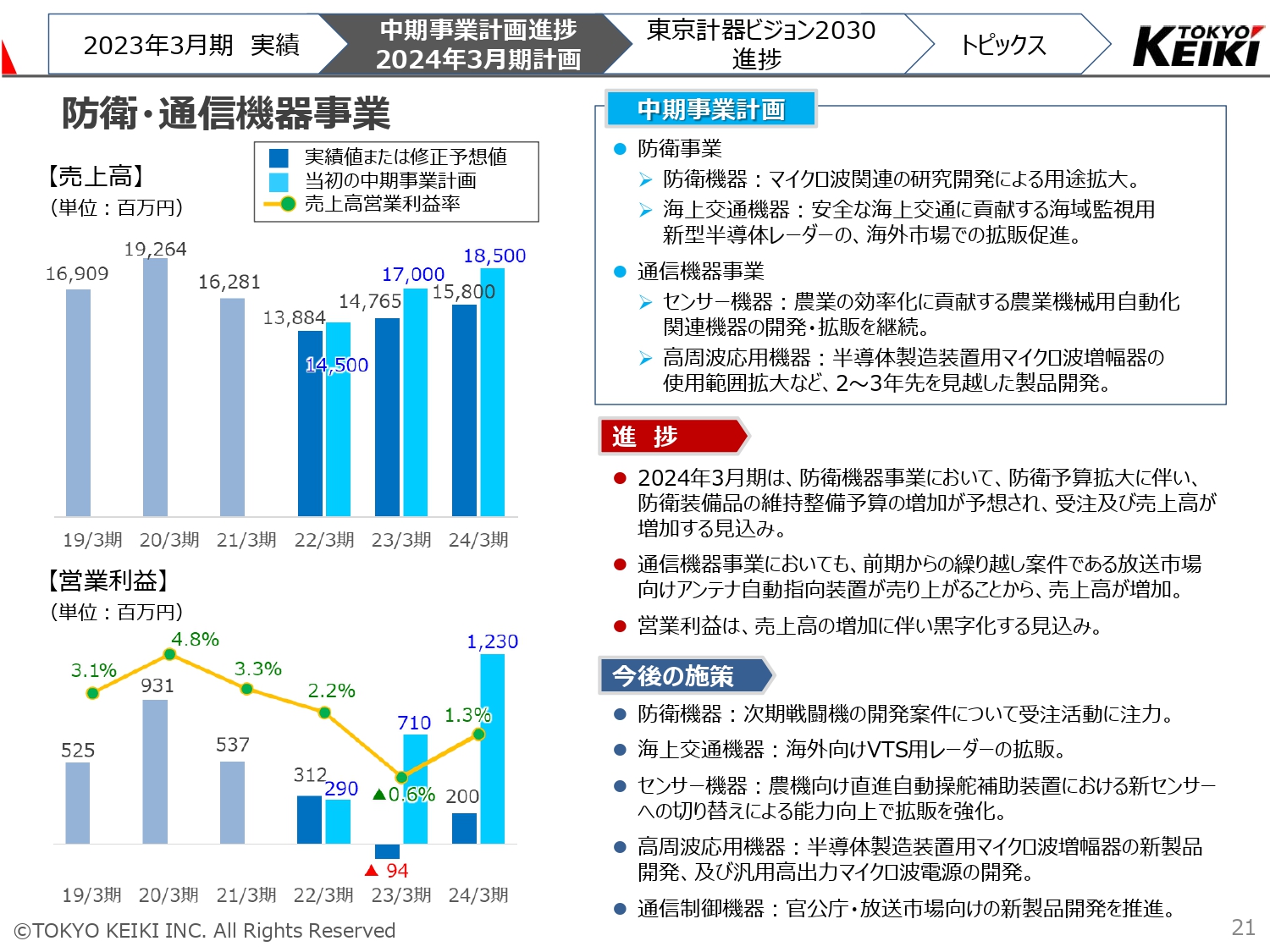

防衛・通信機器事業

次は、防衛・通信機器事業です。21ページをご覧ください。

防衛・通信機器事業の2024年3月期は、増収・増益を計画しております。防衛予算拡大により防衛装備品の維持整備予算の増加が予想され、当社の受注も増加しています。通信機器事業においても、放送局向けアンテナ自動指向装置の前期からの繰越案件等を確実に収益に繋げていきます。

東京計器の防衛事業

防衛費の増加を背景に、当社の防衛事業へご関心をいただくことが増えてきております。今回、あらためて当社の防衛事業を22ページにまとめました。ご覧のとおり、さまざまな領域に製品を納入しております。ほとんどが当社の自社開発品でございます。

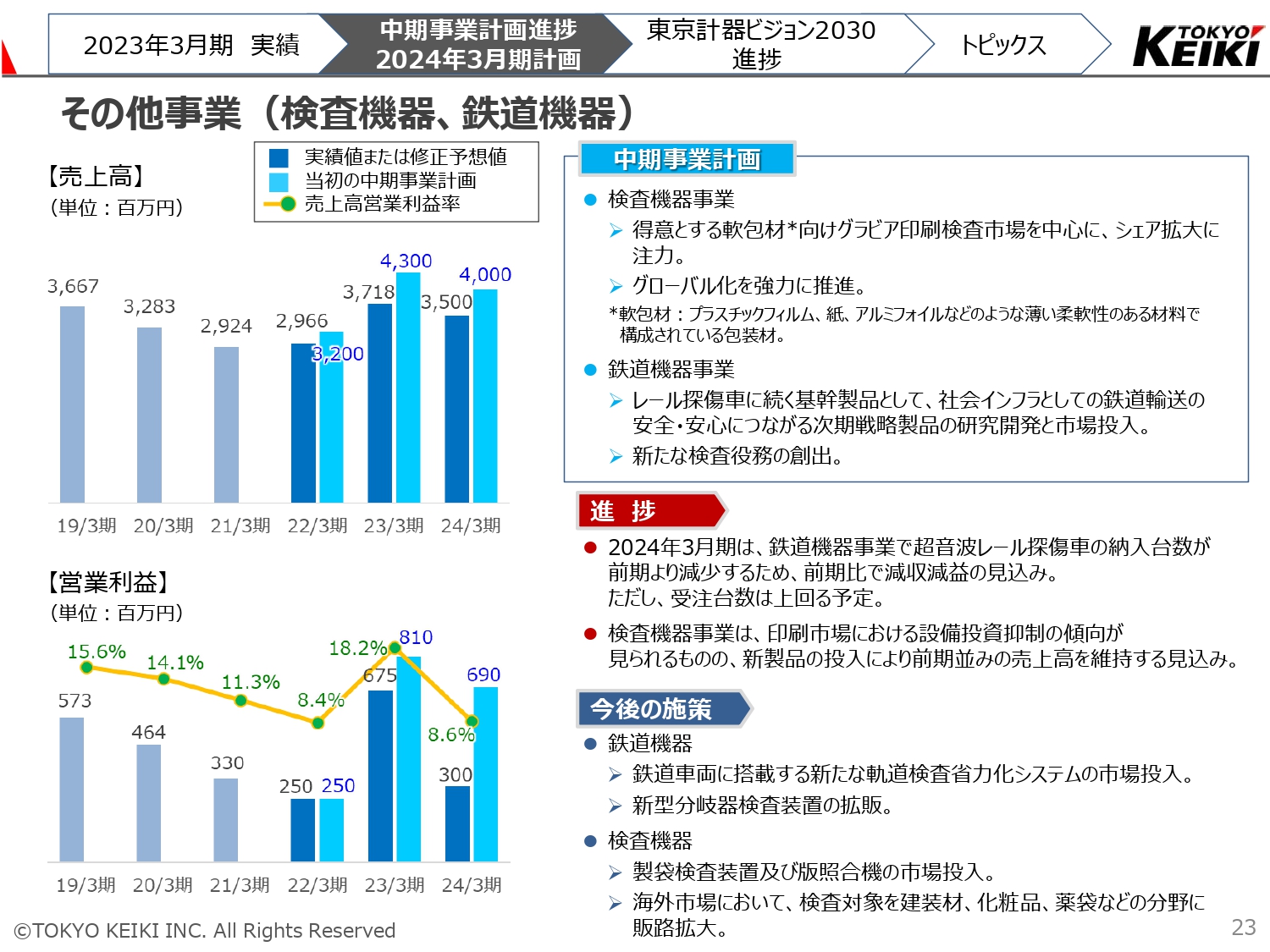

その他事業(検査機器、鉄道機器)

次は、その他の事業です。23ページをご覧ください。

その他の事業の2024年3月期は、減収・減益を計画しております。検査機器事業は、市場環境の厳しさは継続するものの、新製品の投入により前期並みの確保を予想しています。

鉄道機器事業では、主力の超音波レール探傷車の納入台数が前期に集中したことから、今期は減少します。

以上が、2024年度3月期の計画となります。

我々のミッション/我々のバリュー

次は、東京計器ビジョン2030の進捗です。

東京計器ビジョン2030 進捗状況 成長ドライバー

成長ドライバーとして挙げた、各事業の進捗です。ビジョンの中で掲げた5つの成長ドライバーのうち4つを記載しておりますが、このうち、ここでは3つの事業をご紹介させていただきます。

水素・エネルギー事業:水素圧縮装置の展開

まず2番目の水素エネルギー事業についてご説明いたします。当社は水素ステーション向けの水素圧縮装置を開発、提供しております。左側に記載のように、岩谷産業さまの移動式水素ステーション向けを皮切りに、定置式水素ステーション向けや、小型化した水素充填装置など、ラインナップを広げてまいりました。

前期は、圧縮装置からさらに発展させた開発を進めるために、これまで製造販売で協業してきたサニー・トレーディング社と業務提携を行いました。その一環として、本年3月に開催された水素・燃料電池展では岩谷産業さまのブースにて、3社協業で開発を計画しているモジュール型小型水素圧縮パッケージのコンセプト図を展示しました。

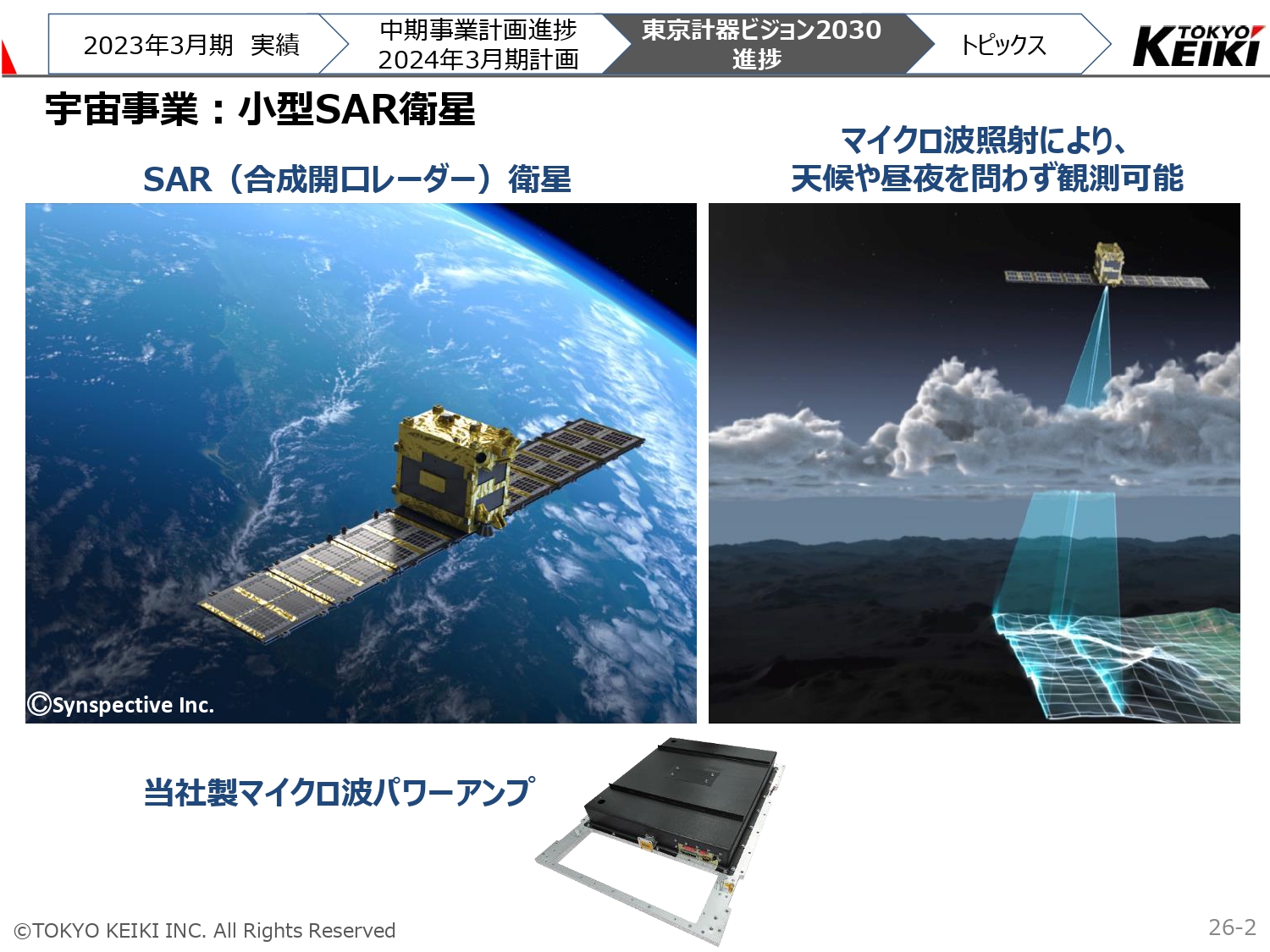

宇宙事業:小型SAR衛星

次に、宇宙事業についてご説明いたします。当社は、小型SAR衛星を開発・運用しているSynspective社の衛星向けに、マイクロ波増幅器を納入しています。SAR衛星は、移動しながら地表に向けてマイクロ波を照射し、その反射波を画像解析することで地表の状態を宇宙空間から把握する衛星です。

通常の光学カメラ衛星の場合、夜間や雲で覆われている地表面を観測できませんが、マイクロ波は雲を透過して地表に届くので天候や昼夜を問わずに観測できるのが特長です。当社のマイクロ波増幅器は、地表に向けて発するレーダー信号を増幅し、その反射波が受信できるレベルまで高める、SARの心臓部とも言えるキーデバイスです。

Synspective社は、これまでに3機の衛星を打ち上げており、今後5年ほどで30機のコンステレーション、地球の周りを回る衛星群を構築していく計画となっております。

当社では、マイクロ波増幅器に加え、Synspective社と小型SAR衛星の量産化にむけたパートナーシップを締結し、量産組立などのための「宇宙棟」の建設を進めてきました。こちらは、本年6月中に竣工の予定です。人工衛星の寿命は、だいたい5年から6年ということですので、30機体制が確立した後には毎年5、6台の更新需要が継続的に発生するということもあり、「宇宙棟」を建設することにいたしました。

場内での組立作業の立ち上げはまだ先になりますが、作業に従事予定の社員達は、Synspective社の作業現場に赴いて、技術の習得にあたっています。

東京計器ビジョン2030 進捗状況 鉄道事業

次に、鉄道事業についてご説明いたします。当社はこれまで、超音波技術を使ってレール内部の見えないキズを発見する超音波レール探傷車を主力製品としてきました。

今回新たに、AIを活用した画像処理の技術を駆使して、レールを留める締結金具やマクラギなどの異常がないかなど、レール周辺を検査する軌道検査省力化システムを開発し、今年度中のリリースを計画しています。これらの製品により、鉄道保線業務のさらなる省力化、効率化に貢献することで、事業領域の拡大を進めてまいります。

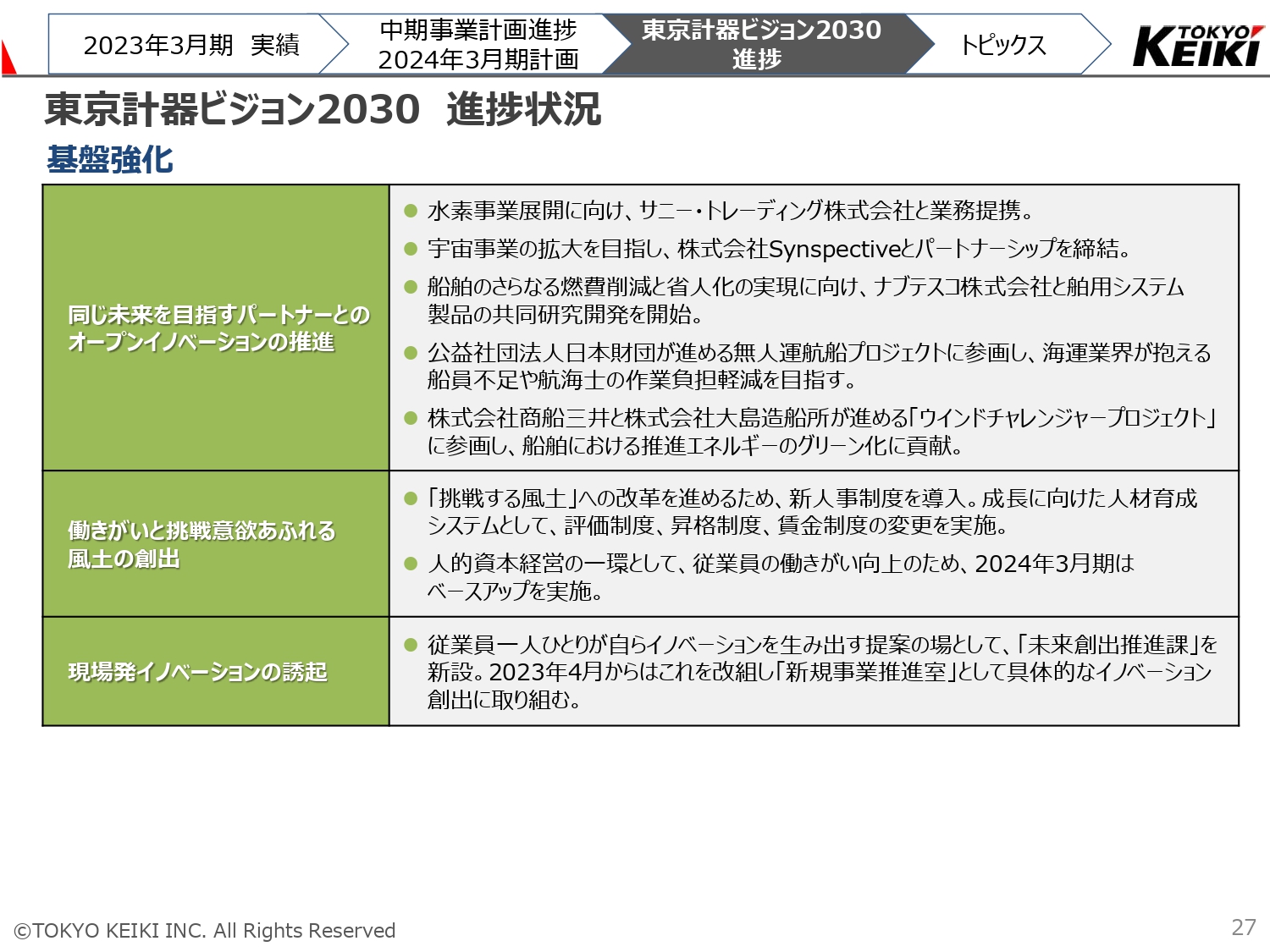

東京計器ビジョン2030 進捗状況 基盤強化

次は、ビジョン実現のために必要な基盤強化です。「同じ未来を目指すパートナーとのオープンイノベーションの推進」では、各事業でパートナーとの関係を強化して事業を進めております。

「働きがいと挑戦意欲あふれる風土の創出」では、「挑戦する風土」への改革を進めるため、新人事制度を前期から導入しました。さらに、人的資本経営の一環として、今期は2000年以来最大となるベースアップを実施しました。

「現場発イノベーションの誘起」では、従業員一人ひとりが自らイノベーションを生み出す提案の場として、今期から経営企画部門に新規事業推進室を新設し、イノベーション創出を加速させていきます。

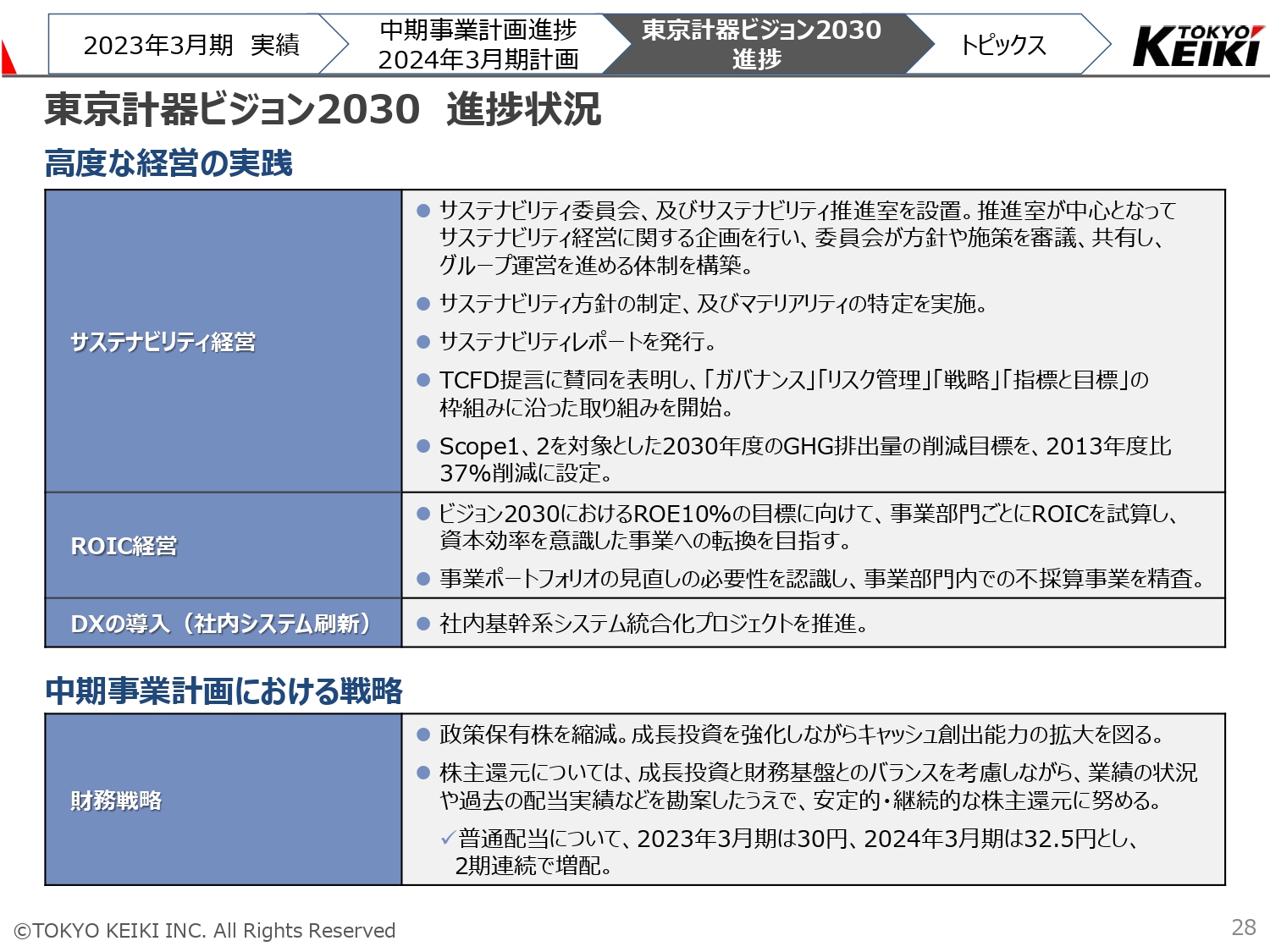

東京計器ビジョン2030 進捗状況 高度な経営の実践

続きまして高度な経営の実践として、サステナビリティ経営、ROIC経営、DXの取り組みをご説明いたします。

サステナビリティ経営では、サステナビリティ方針を制定し、4つのマテリアリティを特定しました。4つのマテリアリティとは、「社会課題を解決する商品の提供」「環境配慮型社会の実現」「サプライチェーンマネジメントの強化」「多様な人材の活躍推進」です。今後、マテリアリティの具体的な目標や施策を立て、サステナビリティ経営を推進してまいります。

ROIC経営では、ビジョン2030におけるROE10パーセントの目標に向けて、事業部門ごとにROICを試算し、資本効率を意識した事業への転換を目指しております。また、これら経営のスピードアップには、社内の基幹系システムを刷新する必要があり、DXの導入を進めています。

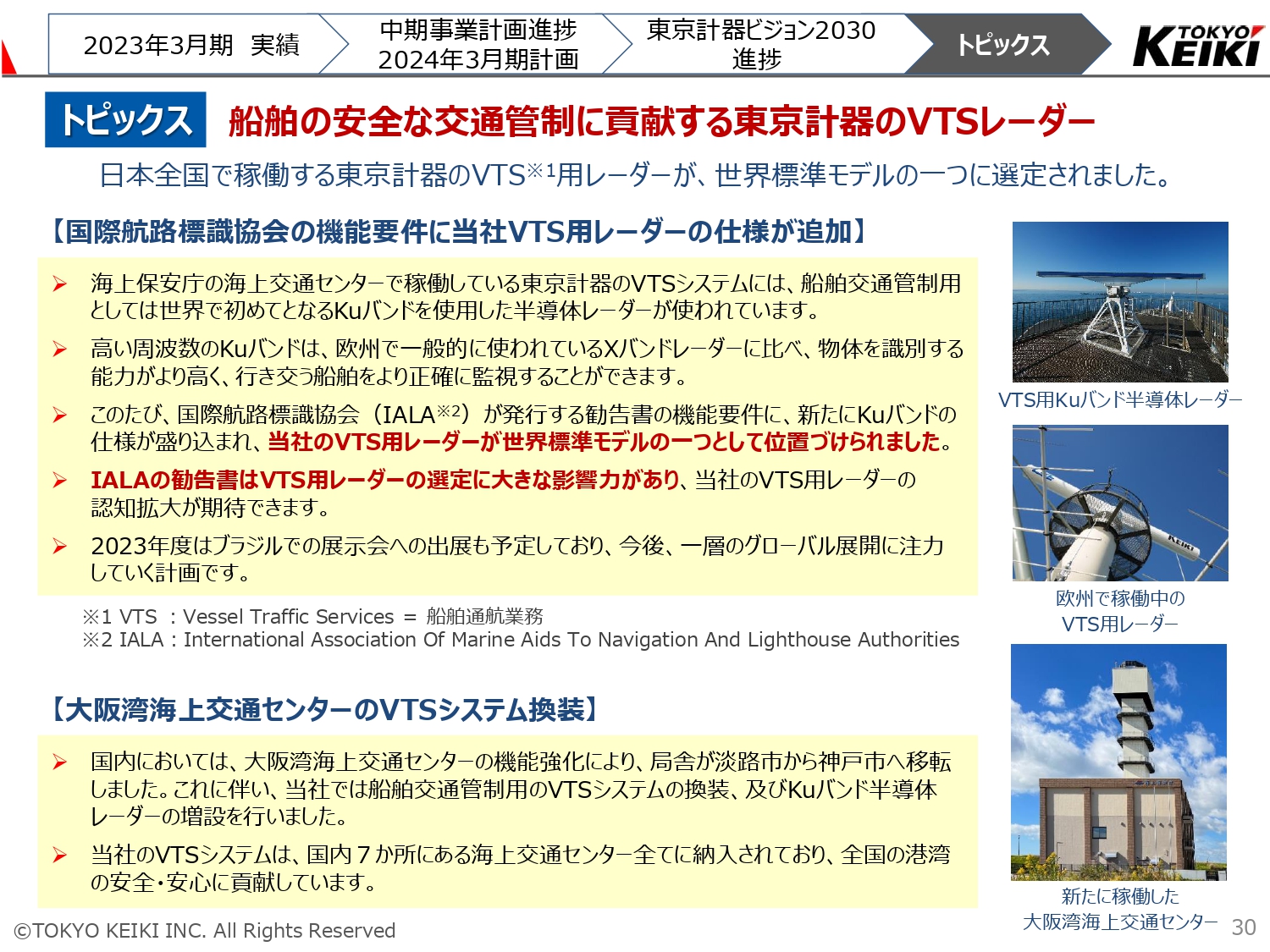

トピックス 船舶の安全な交通管制に貢献する東京計器のVTSレーダー

次にトピックスを説明させていただきます。VTS、船舶通航業務に利用されている当社のレーダーが、国際的な仕様要件に選定されたという話題です。

当社は、世界で初めて高い周波数帯であるKuバンドのVTS用レーダーを実用化しました。このレーダーは船舶の識別能力に大変優れており、これまで海上保安庁の海上交通センター7ヶ所すべてに採用されています。2021年度にはこれらの実績をもとに、欧州での販売実績もできたところです。

このたび、このKuバンドレーダーの仕様が、国際航路標識協会が発行する勧告書に新たに追加されました。これにより、当社のVTS用レーダーは海外で幅広く認知されることとなり、グローバル展開が加速していくことが期待されます。今期は海外での展示会にも参加し、より一層の拡販に注力していく計画です。

VTSというのは、航空機においては空港に管制塔がありますが、その船舶版ということでご理解ください。

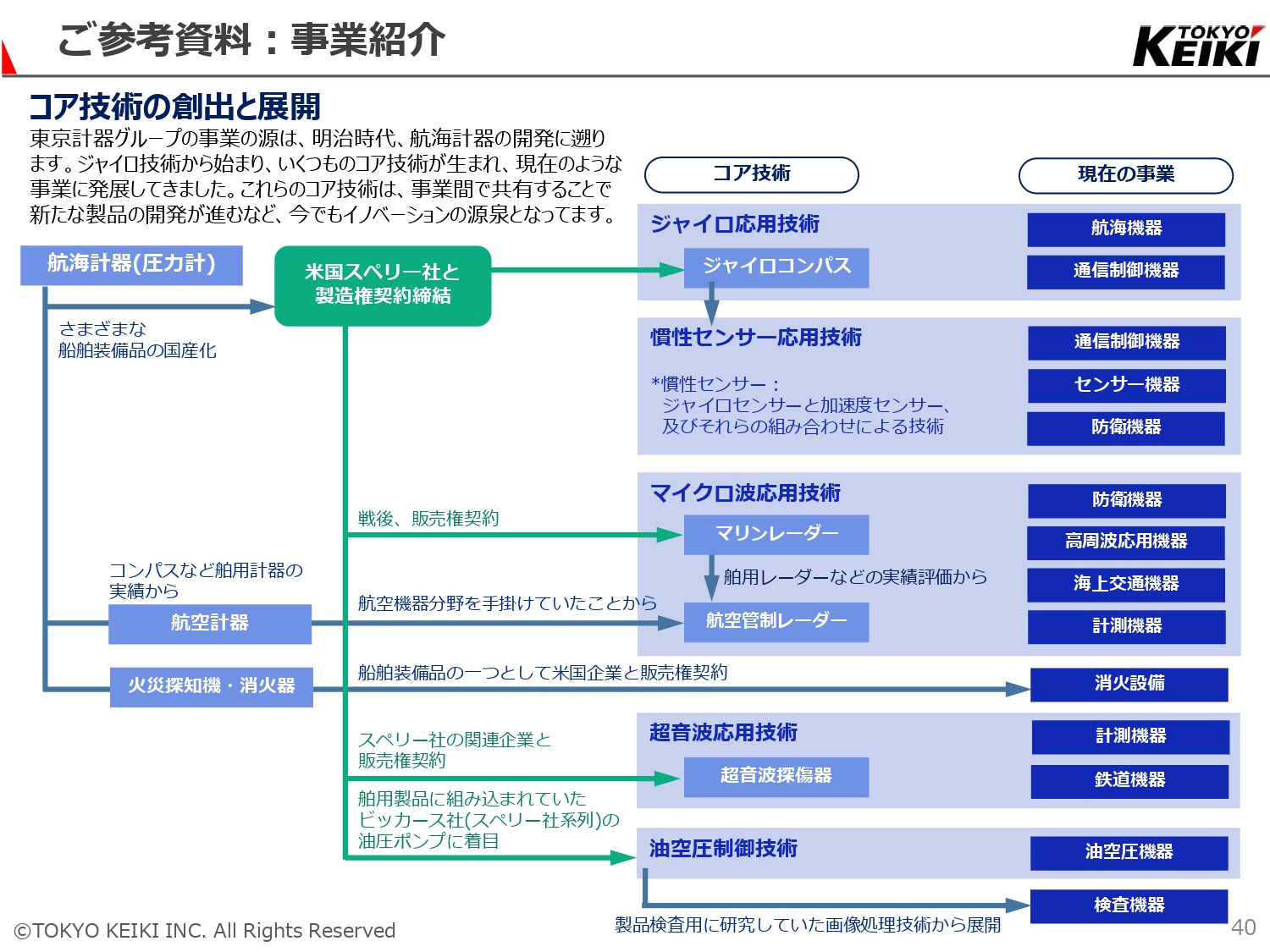

ご参考資料:事業紹介

最後に、決算説明資料の末尾に、参考資料として当社の多岐に亘る事業の紹介を掲載しております。今回「コア技術の創出と展開」と題し、創業から現在の事業への変遷ならびに事業を支えるコア技術の事業間での共有について紹介したものを、40ページに追加しておりますので、ぜひご覧ください。

ご静聴ありがとうございました

私からの説明は以上となります。ご清聴ありがとうございました。

質疑応答:防衛事業で今後売上が増加するものについて

司会者:「決算説明資料22ページについて質問です。今後、防衛事業ではどのようなものが増えていく見込みでしょうか?」というご質問です。

安藤:まず防衛予算については、2022年12月に防衛力整備計画が発表され、2023年から2027年の5年間で、人件費等を除き新たな事業として必要となる防衛費は43兆5,000億円と示されました。

今後、この予算がいろいろなところへ支出される訳ですが、当社のこれまでの実績では、防衛事業の売上比率は陸海空自衛隊の航空機が約6割、海上自衛隊の艦艇が約3割、その他が約1割となっています。このような配分比率で、ある程度膨らんでいくと考えています。ご質問の回答としては、航空機や艦艇において当社の売上が増加していくと期待しています。

質疑応答:防衛装備品の利益影響について

司会者:続いてのご質問も、防衛関係の内容です。「防衛産業の装備品に関して、営業利益率が最大15パーセントになるとの報道がありますが、御社への影響を教えてください。」というご質問です。

安藤:防衛省は、品質、コスト、デリバリーといった企業の生産マネジメント力であるQCD評価によって総合的に企業の努力を評価しています。全体で15パーセントある利益率のうち、ここでは最大10パーセントに対する評価を得ることができる仕組みです。

残りの5パーセントはコスト変動調整率です。コスト変動調整率とは、長期の契約において従前では将来コストアップとなるリスク分は認められなかったのですが、例えば昨今のエネルギー価格の上昇や原材料価格の高騰に対して、今後はそのような環境変化で生じるコスト上昇分を調整するため、契約の履行期間に応じ最大5パーセントまで認められる仕組みです。

したがって、先ほどのQCD評価で満点を取り、さらに契約の履行期間が最大となれば、理論上は最大15パーセントまで利益率が確保できるのですが、この評価については防衛省がさまざまな角度から評価するものであるため、私どもにとってどのくらいの水準で運用されるかなどの詳細な内容は、まだ掴めていません。ただし、今までの防衛省との取引を踏まえると、従前を上回る利益率を確保できるのではないかと期待しています。

質疑応答:船舶港湾機器事業の需要のピークについて

司会者:「船舶港湾機器事業は、2030年に向けてピークを迎えるという理解でよろしいでしょうか?」というご質問です。

安藤:18ページの船舶港湾機器についてのスライドをご覧ください。こちらは日本造船工業会から昨年12月に出された資料です。過去に起きた船舶需要のピークは2010年あたりです。ただし、グラフからもわかるとおり、この時はピークが来て以降、ずっと下がっています。現在は、2010年頃からずっと下がってきた造船需要がボトムに近いところにいる認識です。

今回の需要予想では、2023年度あたりは若干上がり基調にあると見ています。言い換えれば、今後は2030年に向かって右肩上がりで増加していくということです。

さらに2010年のピークを超え、2030年には現状のほぼ倍の建造トンに増加していくだろうと予想しています。加えて、注目していただきたいのは、2030年以降ピークを迎えた後で、そのピークが継続するということです。その後の2050年に向けた約20年、このピークが継続していくということです。

この予想の根拠については、昨今さまざまに取り沙汰されているGHG(温室効果ガス)削減のための脱炭素化が挙げられます。実は、海運業全体からの船舶による温室効果ガス排出量は、全世界の総排出量に対して、だいたいドイツ1国分に匹敵する水準となっています。そのため、海運業界としても、削減に取り組んでいかなければなりません。

具体的に言えば、全世界で現在6万隻ほど就航している大型船を、新しい燃料を使う新造船へ総取り替えしなければなりません。ところが、現状の建造量は年間1,500隻から、がんばっても2,000隻程度です。そのため、6万隻となれば毎年2,000隻を作ったとしても30年かかってしまいます。これをベースに考えると、2030年から2050年にかけて船舶の大建造ブームが起こるという試算です。

当社としても、需要の増加に合わせて船舶港湾機器事業が伸びていくことを大いに期待しています。また、新たに生まれる需要に向けた新製品の投入などにより、事業を伸張させたいと考えています。

質疑応答:宇宙事業の今後の規模感について

司会者:防衛・通信機器事業について、「宇宙事業の今後の規模感について教えてください」というご質問です。

安藤:おそらく金額的なところを知りたいというご質問だと思います。当社のパートナーであるSynspective社が、これまでに人工衛星を打ち上げていますが、金額的なことについては、ここではお話できません。

ただし、人工衛星ということで、非常に高いレベルの品質や作り込みが要求されます。先ほどもお話ししましたように、そのようなかなり高いレベルの価格帯のものをまずは30機生産します。また、今後も毎年5、6機を継続的に生産していくために工場を建設したわけです。工場建設費についても何億円というそれなりの金額がかかっていますが、それを十分回収できる事業規模を想定しております。

少々歯切れの悪い回答になりましたが、私どもとしては今後大きく成長する事業として、非常に期待しています。

新着ログ

「精密機器」のログ