三菱マテリアル、UBE三菱セメント社の黒字化予想等により、24年度は経常利益が580億円となる見通し

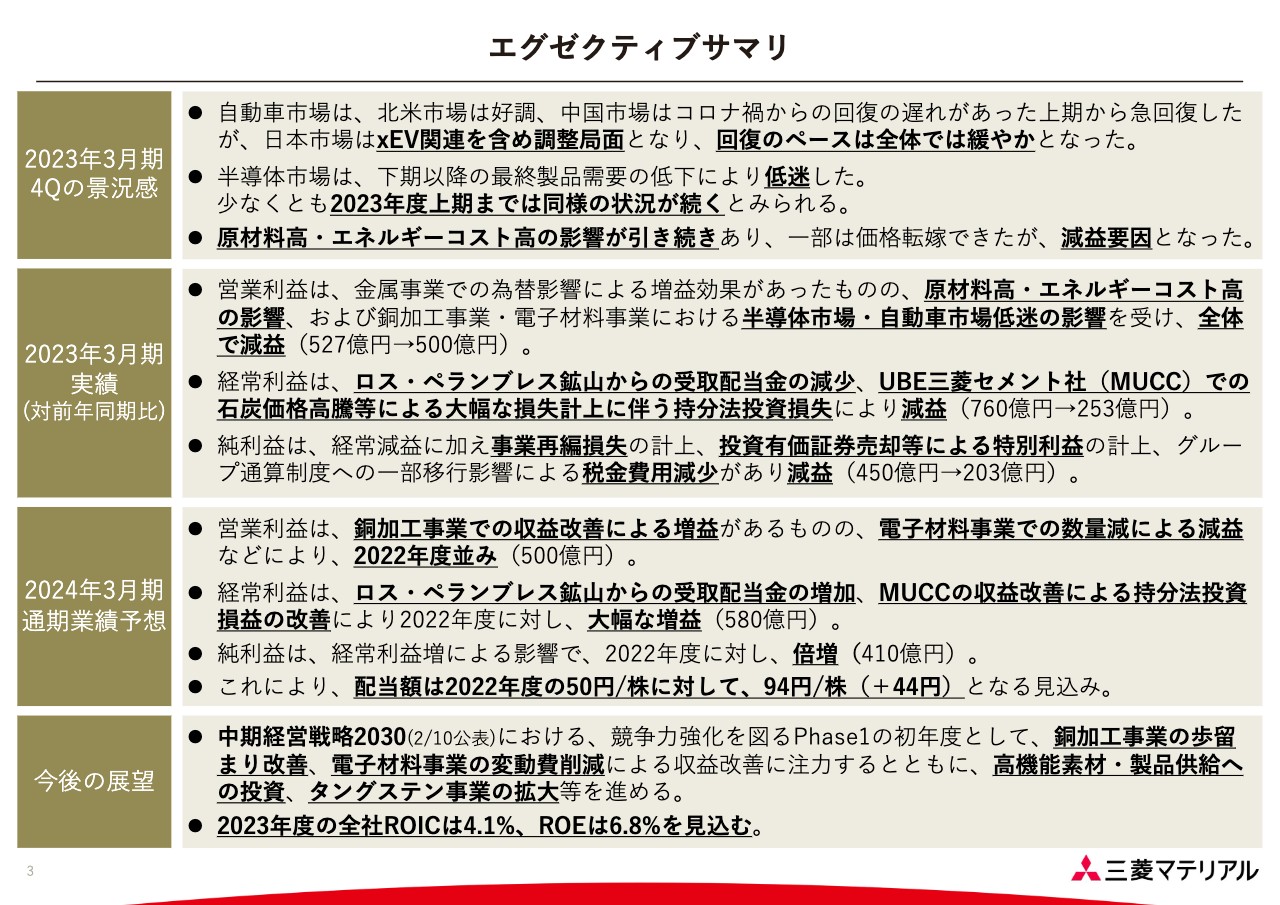

エグゼクティブサマリ

髙柳喜弘氏:執行役常務の髙柳でございます。本日はみなさま、お忙しいところ弊社の決算説明会にご参加いただきまして誠にありがとうございます。それでは、2023年3月期通期決算概要および2024年3月期通期業績見通しについてご説明いたします。

まず、2023年3月期第4四半期の景況感についてです。自動車市場において、北米市場は好調、中国市場はコロナ禍からの回復の遅れがあった上期から急回復しました。一方で、日本市場はxEV関連を含め調整局面となり、全体で見ると回復のペースは緩やかとなりました。

半導体市場では、下期以降の最終製品需要の低下により低迷しました。少なくとも2023年度上期までは同様の状況が続くと見ています。原材料高・エネルギーコスト高の影響が引き続きあり、一部は価格転嫁できましたが減益要因となっています。

2023年3月期の実績についてお話します。営業利益は、金属事業での為替影響による増益効果があったものの、原材料高・エネルギーコスト高の影響、および銅加工事業・電子材料事業における半導体市場・自動車市場低迷の影響を受け、全体で減益となっています。

経常利益は、ロス・ペランブレス鉱山からの受取配当金の減少、UBE三菱セメント社での石炭価格高騰等による大幅な損失計上に伴う持分法投資損失により、減益となっています。

純利益は、経常利益の減益に加えて事業再編損失の計上、投資有価証券売却等による特別利益の計上、さらにグループ通算制度への移行影響による税金費用の減少がありました。その結果、前年比では減益となっていますが、経常利益との差はだいぶ小さくなっています。

2024年3月期通期業績予想において、営業利益は銅加工事業での収益改善による増益を見込んでいます。一方で、電子材料事業での数量減による減益などがあり、2022年度並みと考えています。

経常利益は、ロス・ペランブレス鉱山からの受取配当金の増加や、UBE三菱セメント社の収益改善による持分法投資損益の改善により、2022年度に対し大幅な増益を見込んでいます。純利益は、経常利益増による影響で2022年度に対し倍増すると考えています。これらをふまえて、配当額は2022年度の1株あたり50円に対して、1株あたり94円となる見込みです。

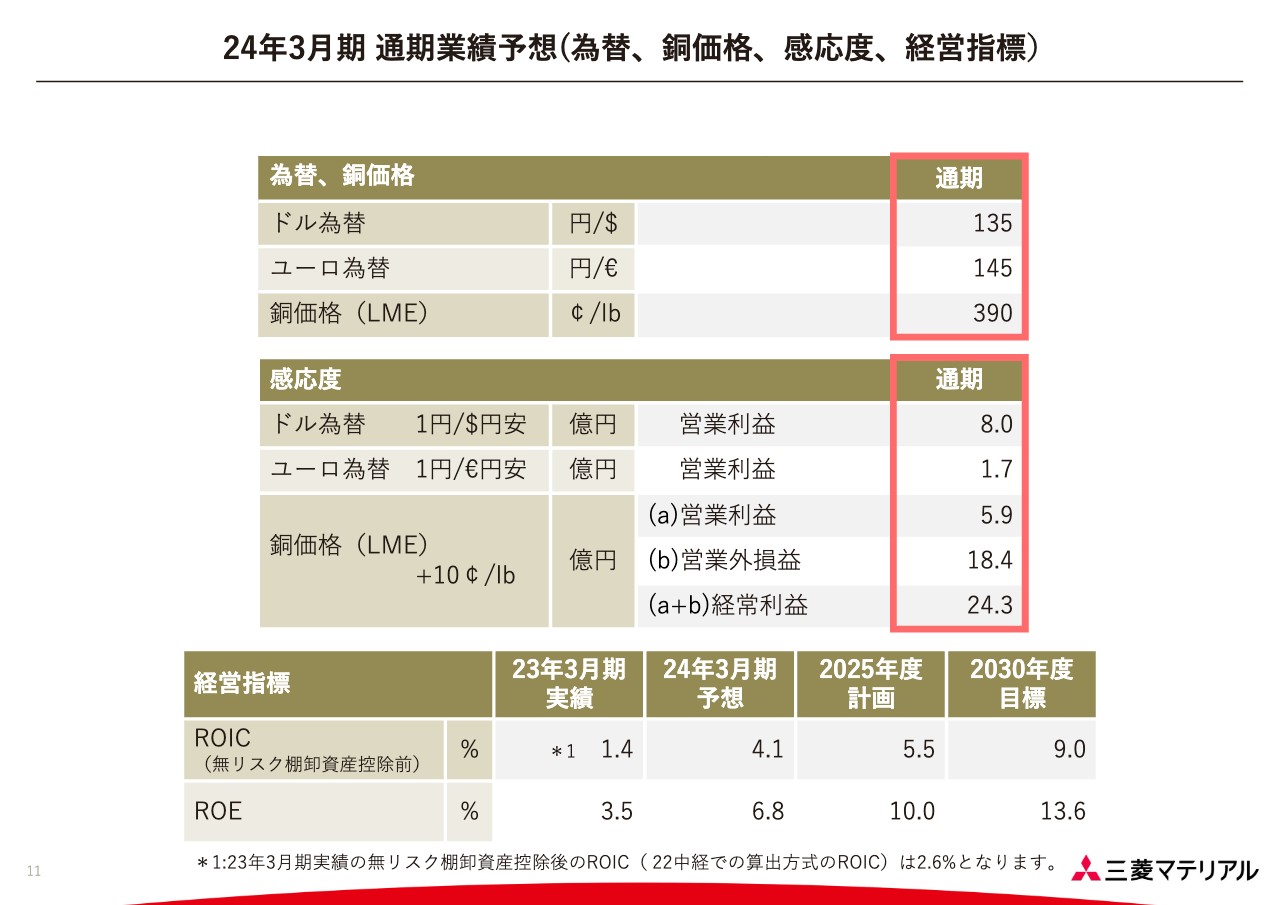

今後の展望については、先般発表した「中期経営戦略2030」における、競争力強化を図るPhase1の初年度として、銅加工事業の歩留まり改善、電子材料事業の変動費削減等の収益改善に注力するとともに、高機能素材・製品供給への投資、タングステン事業の拡大等を進めていきます。2023年度の全社ROICは4.1パーセント、ROEは6.8パーセントを見込んでいます。

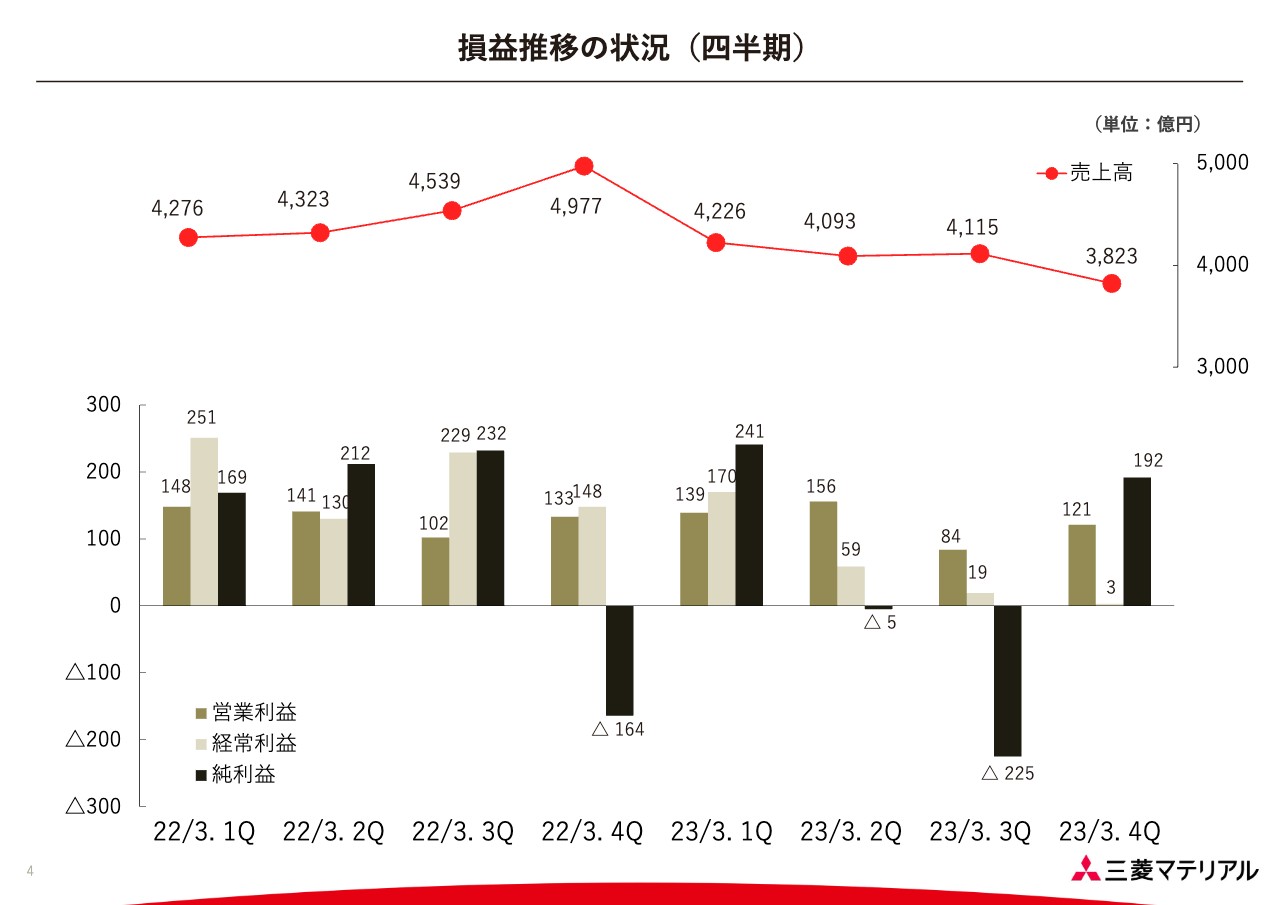

損益推移の状況(四半期)

四半期ごとの損益推移です。スライドでは売上高を折れ線グラフで示しています。2023年3月期第4四半期の売上高は、同年第3四半期と比較すると約292億円の減収となっています。

マーケットの影響も受けていますが、金属事業においてPTスメルティング社の製錬方式を、本年1月から受託製錬方式に変更した影響が主な要因です。

また、スライド下段の棒グラフで示すとおり、第4四半期の営業利益、純利益は第3四半期と比較すると増益となっています。一方で、経常利益は減益となっています。

営業利益は、直島製錬所の炉修影響、電子材料事業での市況悪化、加工事業でのタングステン価格上昇による原料高等の影響がありましたが、第3四半期に計上していたPTスメルティング社、小名浜製錬所での炉修費用がなくなったため、第4四半期では全体で増益となっています。

経常利益は、UBE三菱セメント社における事業構造改革費用の多くを特別損失として第4四半期に計上しているため、当社の持分法投資損失が大きな減益となっています。

純利益は、第3四半期に多結晶シリコン事業の再編に関わる損失引当金を計上した反動と、グループ通算制度を導入したことによる税金費用の軽減等があり、約417億円の改善となっています。

前年実績対比(損益計算書、為替、銅価格)

2022年3月期と2023年3月期の実績の比較です。2023年3月期の実績は、売上高は1兆6,259億円、営業利益は500億円、経常利益は253億円、親会社株主に帰属する当期純利益は203億円となり、前年同期比では減収減益となっています。

これまでに実施した事業ポートフォリオの再編により、2023年3月期はセメント事業とアルミ事業が連結の範囲から外れています。営業利益、経常利益の増減に関しては、次のスライドで詳細をご説明します。

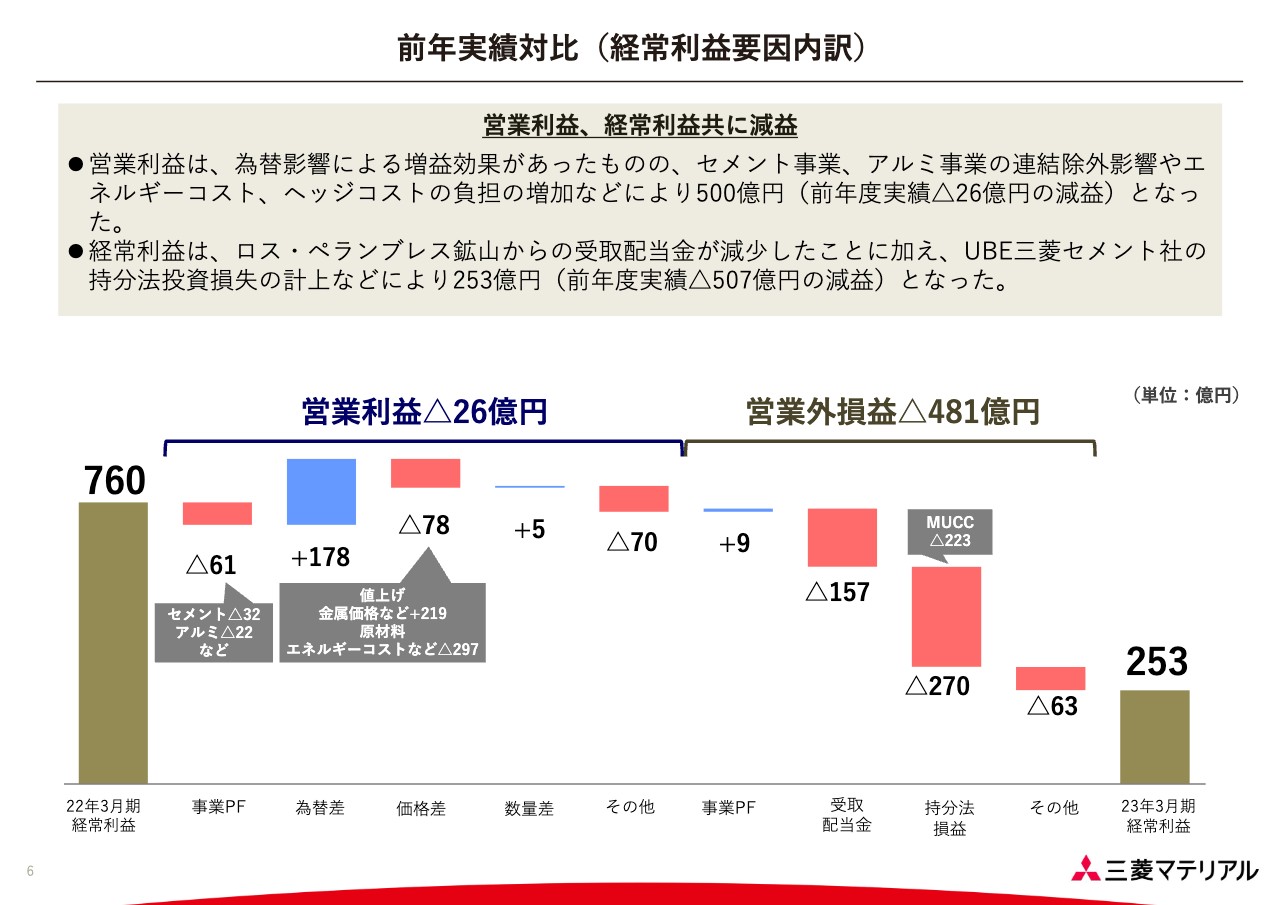

前年実績対比(経常利益要因内訳)

経常利益の増減分析です。スライドの滝グラフの上に太字で記載しているとおり、営業利益はマイナス26億円、営業外損益はマイナス481億円となっています。営業利益の増減については、為替の円安効果があったものの、事業ポートフォリオの組み換え影響でマイナス61億円、そして価格差やその他要因などにより、減益となっています。

価格差については、原材料やエネルギーコストの高騰の影響が大きく、価格転嫁を一部行ってはいますが、全部をカバーするまでには至りませんでした。その他は、金属事業における実収効率の低下、炉修コストの増加、銅加工事業や金属事業でのヘッジコストの増加などから70億円の減益となっています。

営業外損益は、鉱山配当の減少、UBE三菱セメント社も持分法投資損失が前年度と比べると拡大したことにより、減益となっています。

前年実績対比(セグメント別内訳)

セグメント別の前年実績対比です。高機能製品については、銅加工事業、電子材料事業ともに売上高は増収となっています。しかしながら、原材料価格やエネルギーコストが上昇したこと等により営業利益は減益、また営業外費用の負担増加等により、経常利益も減益となっています。

加工事業では、営業利益、経常利益ともほぼ前年並みとなりました。金属事業は、鉱山配当の減少が大きいことから経常利益が減益となっています。環境・エネルギー事業は、全般的に家電リサイクル、そして再生可能エネルギーともにほぼ想定した動きとなり、営業利益、経常利益ともに増益となっています。

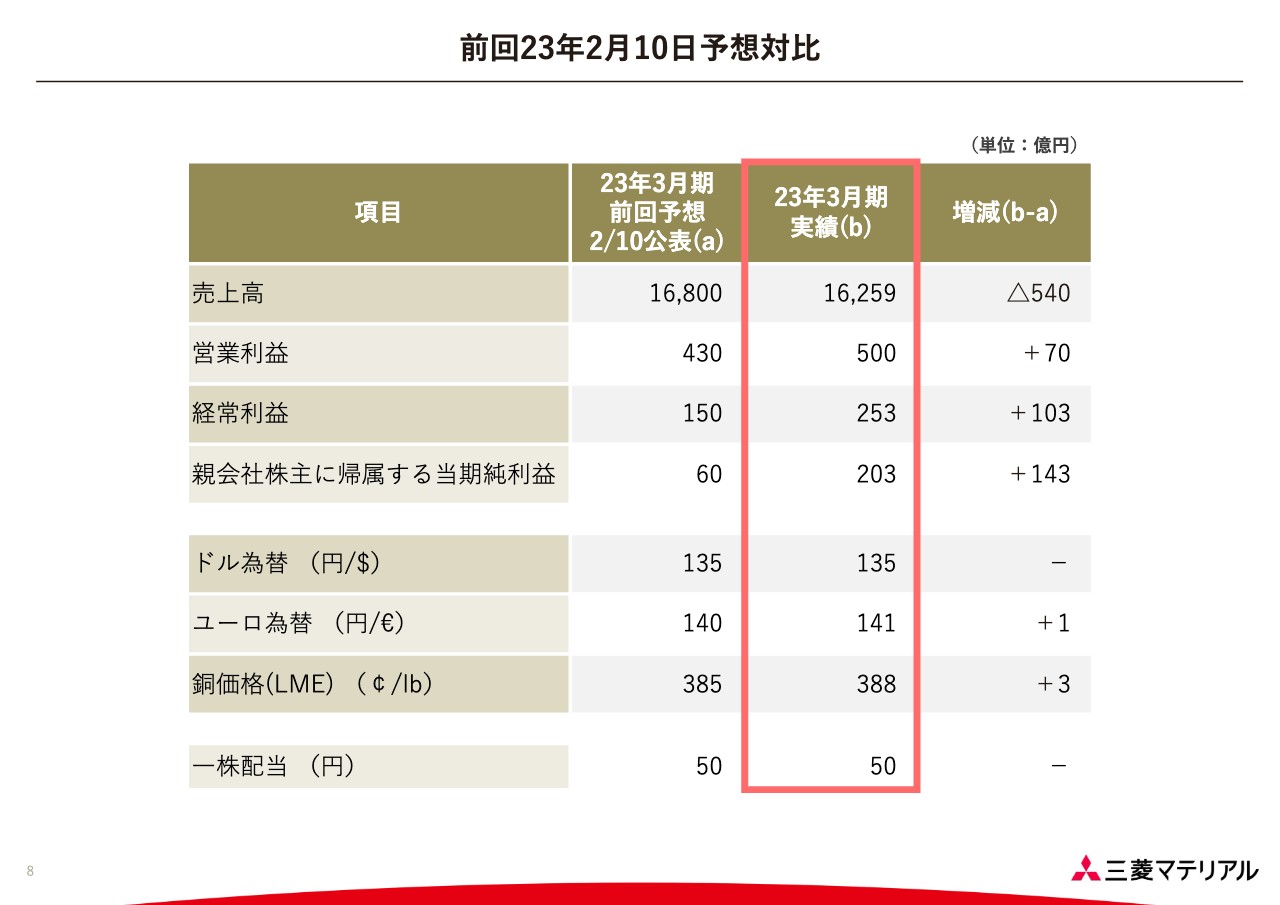

前回23年2月10日予想対比

2023年2月10日に公表した前回予想と今回の実績を比較したものです。営業利益および経常利益はそれぞれ前回予想を上回っています。

これは、高機能製品における銅加工品の販売の減少、金属事業における一部金属価格の下落などで若干減収となりましたが、金属事業の安定操業継続により、実収効率が改善したことと、UBE三菱セメント社に関わる持分法投資損失が減少したことによる結果です。

UBE三菱セメント社に関しては、営業利益、経常利益とも前回予想から大きな乖離はありませんでしたが、新中経などから2023年度以降は、大幅な赤字から黒字に転換する見通しです。

これにより繰延税金資産を一部計上できる見込みとなり、税金費用が減少しました。そして、構造改革費用の特別損失が減少しました。その結果、持分法投資損失が縮小しました。

貸借対照表

貸借対照表です。2023年3月末の残高は1兆8,917億円となり、昨年3月末から2,332億円減少しています。こちらは、UBE三菱セメント社を設立したことにより、セメント事業が連結対象から外れ、資産で約2,000億円、負債で約1,700億円マイナスとなったことが主な要因となっています。

24年3月期 通期業績予想(損益計算書、一株配当)

2024年3月期の通期業績予想です。売上高は1兆6,700億円、営業利益は500億円、経常利益は580億円、親会社株主に帰属する当期純利益は410億円としています。配当は本年2月に発表した中期経営戦略2030の配当方針に基づき、1株あたり44円増配の年間94円としています。

24年3月期 通期業績予想(為替、銅価格、感応度、経営指標)

業績予想の前提条件、主要な経営指標についてご説明します。業績予想の前提については、足元の推移や金融機関などのコンセンサスプライスをふまえて、為替は1ドル135円、1ユーロを145円、銅価格は1ポンド390セントとしています。

なお、前提条件の変動による感応度は、スライド中段のとおりです。スライド下段にはROICとROEの推移を示しています。2024年3月期は当期純利益が回復することを見込んでおり、いずれの指標も前年比で改善する見通しとなります。

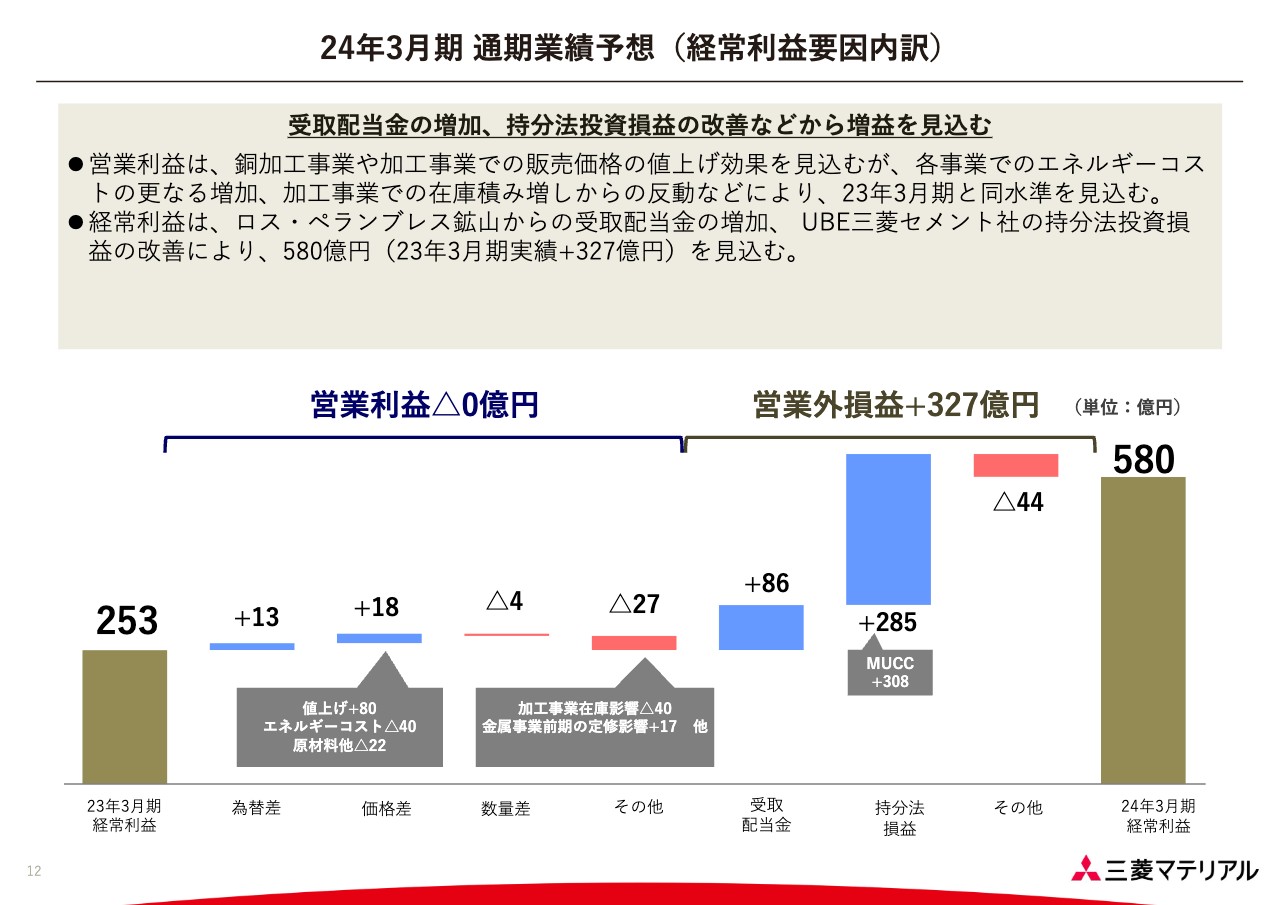

24年3月期 通期業績予想(経常利益要因内訳)

経常利益の増減分析です。前年対比では営業利益はほぼ前年並み、営業外損益でプラス327億円となります。営業利益は銅加工事業や加工事業において、値上げの効果を見込んでいます。

一方で、エネルギーコストのさらなる増加に加え、2022年度下期に加工事業で在庫を積み増したことの反動などが出てきており、これらにより営業利益は前年度並みを見込んでおります。

営業外損益については、ロス・ペランブレス鉱山からの受取配当金の増加や、UBE三菱セメント社の持分法投資損益の改善により、最終的には経常利益580億円を見込んでいます。

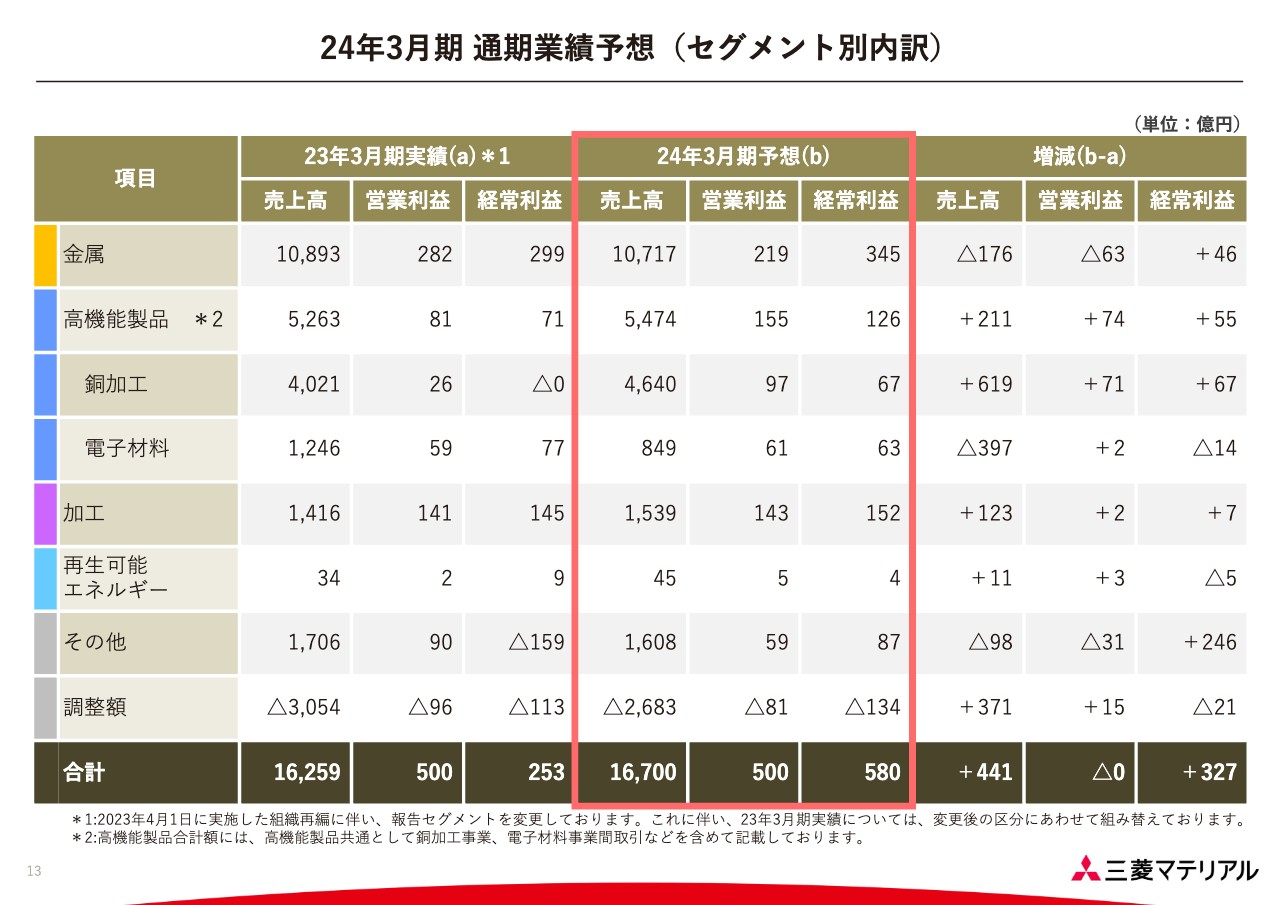

24年3月期 通期業績予想(セグメント別内訳)

セグメント別に対前年の増減を示しています。次のスライドで各事業の詳細についてお話ししますが、1点ご説明すると、今回組織再編に伴って、環境・エネルギーカンパニーにあった家電リサイクルを金属事業カンパニーに組み込んでいます。そして、残っている再生可能エネルギーは、単独のセグメントとして記載しています。

セグメント概況 金属事業

金属事業の2023年3月期の実績は、セグメント組織再編による変更が発生した関係で、「2023年3月期実績(b)」と「2023年3月期実績(c)」の2つを作成しました。実績(b)は旧セグメントのまま、実績(c)は家電リサイクルを含めた新しいセグメントの数字です。

2023年3月の実績(b)で見ると、経常利益は前年比で222億円の減益となっています。為替の円安効果はありましたが、エネルギーコストの増加、ロス・ペランブレス鉱山からの配当減、そして持分法であるカッパーマウンテン鉱山やマントベルデ鉱山の損益の悪化などが減益の主な要因です。

次に2024年3月期の予想ですが、前年比で経常利益46億円の増益を見込んでいます。出資鉱山からの受取配当金の増加を見込んでいることが増益の主な要因です。

なかでもロス・ペランブレス鉱山では、選鉱処理場の拡張工事が2023年7月に完成する予定で、生産量の増加が見込まれるため、前年比で82億円の鉱山配当の増配を見込んでいます。なお、2024年3月期の各製錬所の炉修について、国内の直島製錬所では計画していません。小名浜製錬所では約1ヶ月間を計画しています。

PTスメルティング社に関しては、拡張に伴う休転工事を5月から7月中旬までの75日間実施する計画になっています。ROICについては、2023年3月期の7.0パーセントから増益となるものの、棚卸資産の増加等もあり、2024年3月期は6.2パーセントを見込んでいます。

セグメント概況 高機能製品(銅加工)

銅加工事業の2023年3月期の実績は、残念ながら経常利益はゼロで、前年比で53億円の減益となっています。エネルギーコストやヘッジコストの増加により営業利益が前年度を下回ったこと、そして昨年度計上したLuvata社のデリバティブ評価益が減少したことなどが主な要因です。

2024年3月期の予想についてです。経常利益は前年比で67億円の回復を見込んでいます。伸銅品の増販に加えて、昨年10月に発表した加工賃の値上げの効果をさらに織り込んでいることが主な要因です。

伸銅品の販売量についても、自動車メーカーの増産計画などをふまえて前年比で約10パーセント増加すると見込んでいます。また、子会社のLuvata社においても、自動車向けやMRI向けの需要拡大により、溶接や電極材、超電導線で拡販を見込んでいます。

成長投資である約300億円の増産投資についても、堺工場の増産起業等を含め、予定どおりに進んでいます。詳しいご説明は、4月17日のIR事業戦略説明会でお話ししたいと思っています。2024年3月期のROICについては、大幅に改善して2.8パーセントを見込んでいます。

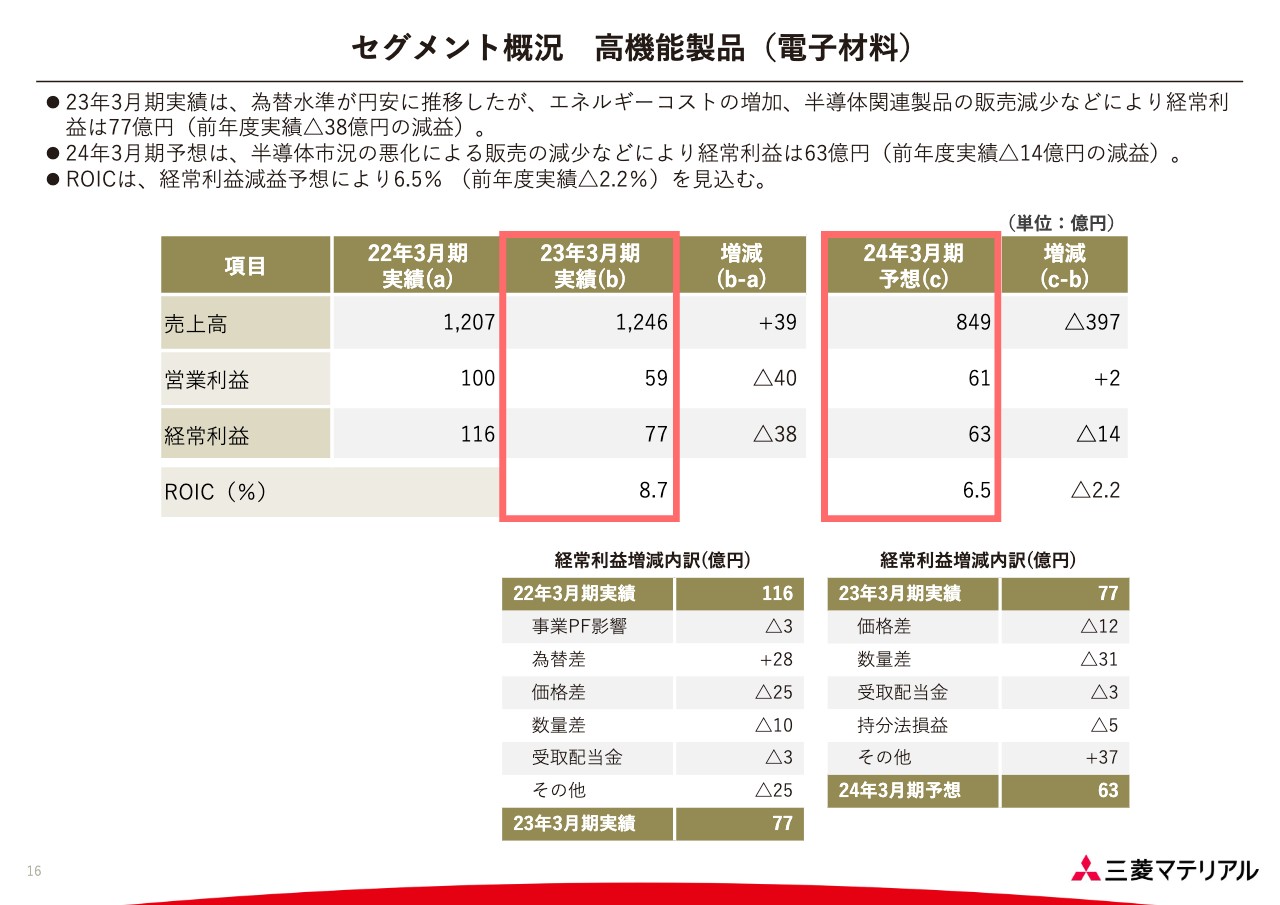

セグメント概況 高機能製品(電子材料)

電子材料事業の2023年3月期の実績についてです。経常利益は前年比で38億円の減益となりました。半導体市況の悪化に伴って、シリコン精密加工品の受注が減少したことが主な要因です。

2024年3月期予想において、経常利益はさらに前年比で14億円の減益を見込んでいます。いまだ、この半導体市況の悪化の影響は大きく、シリコン精密加工品に加えて精密実装材料等も減販を見込んでいます。

売上高は前年比で397億円の減収となっていますが、このうち330億円は、多結晶シリコン事業を譲渡した影響によるものです。こちらを除くと、約65億円の減収となっています。

下期からは半導体市況の回復を見込んでいます。市場変化をタイムリーに把握して、回復の波にうまく乗っていきたいと考えています。2024年3月期のROICは、市況の悪化も含め、前年の8.7パーセントから低下し、6.5パーセントを見込んでいます。

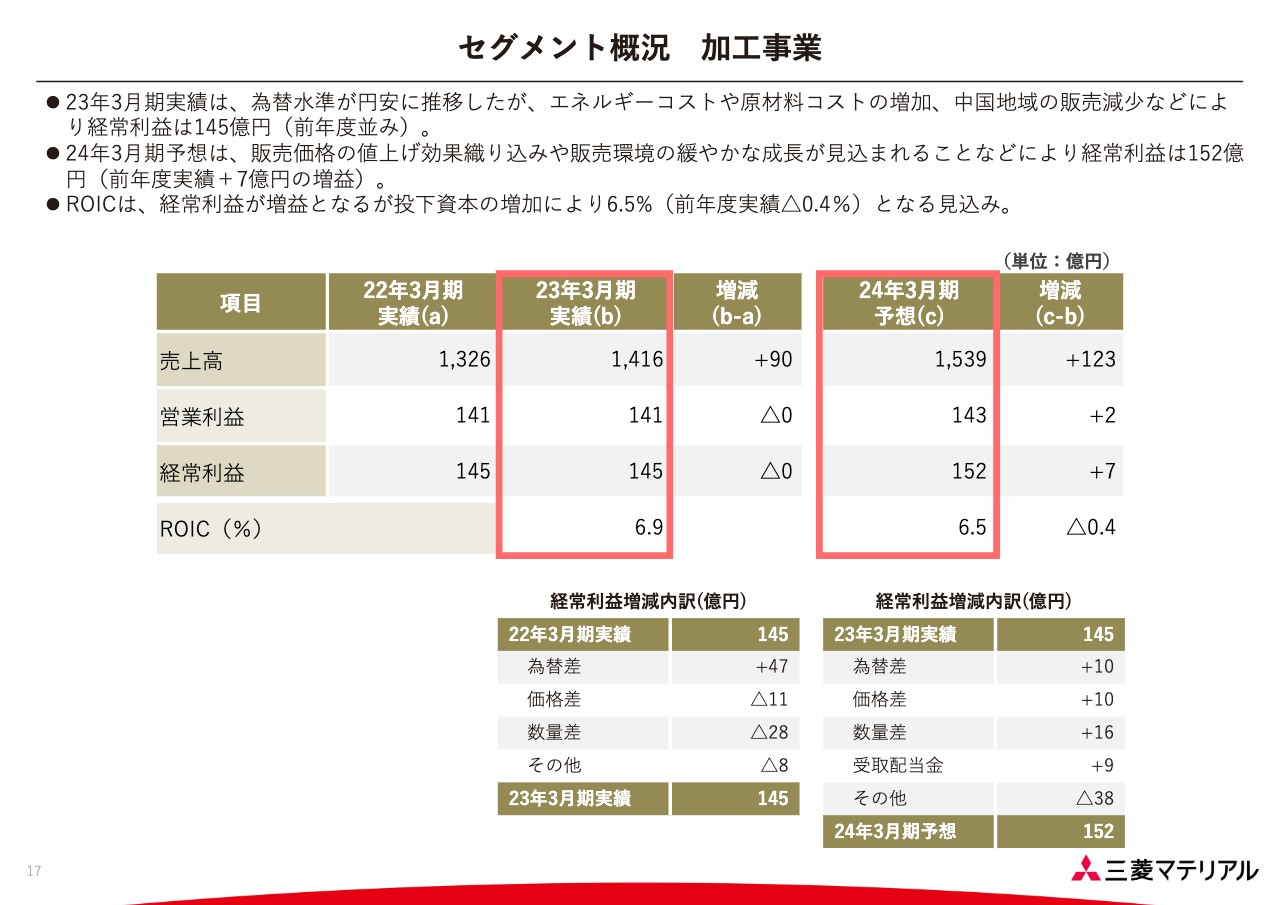

セグメント概況 加工事業

加工事業の2023年3月期の実績です。為替の円安によるプラス効果があった一方で、中国地域への販売減、エネルギーコスト増等があり、ほぼ前年並みの着地になりました。

2024年3月期の予想において、経常利益は前年比で7億円の増益としています。こちらは切削工具の増販と、昨年国内外で実施した値上げの効果を見込んだことが主な要因です。

なお、切削工具の出荷は、航空機や医療向けでの需要増と、自動車生産の一部地域での回復も踏まえ、前年比で7パーセントのプラスを見込んでいます。ROICは、6.5パーセントの見込みです。

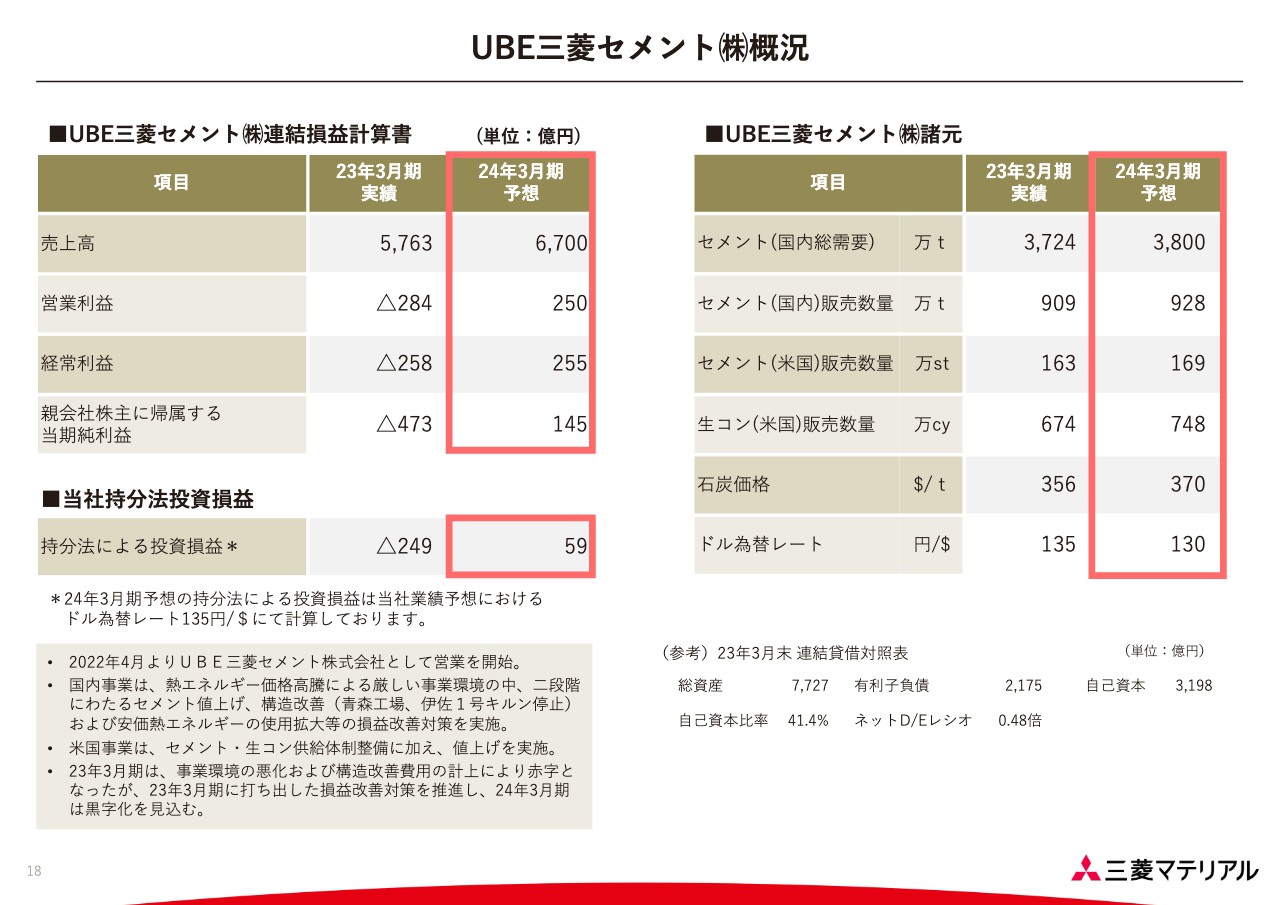

UBE三菱セメント(株)概況

UBE三菱セメント社についてです。まず、2023年3月期の実績についてお話します。売上高は5,763億円、親会社株主に帰属する当期純利益は473億円の損失となっています。これは、熱エネルギーコストの上昇などの事業環境の悪化を踏まえ、構造改革費用を計上したことが主な要因です。

2024年3月期の予想において、売上高は6,700億円で、親会社株主に帰属する当期純利益は145億円の黒字を見込んでいます。セメントの値上げ、構造改革の効果、熱エネルギーコストの上昇への対応として、安価熱エネルギーの使用拡大等の損益改善対策を織り込んだことが、黒字化予想の要因です。

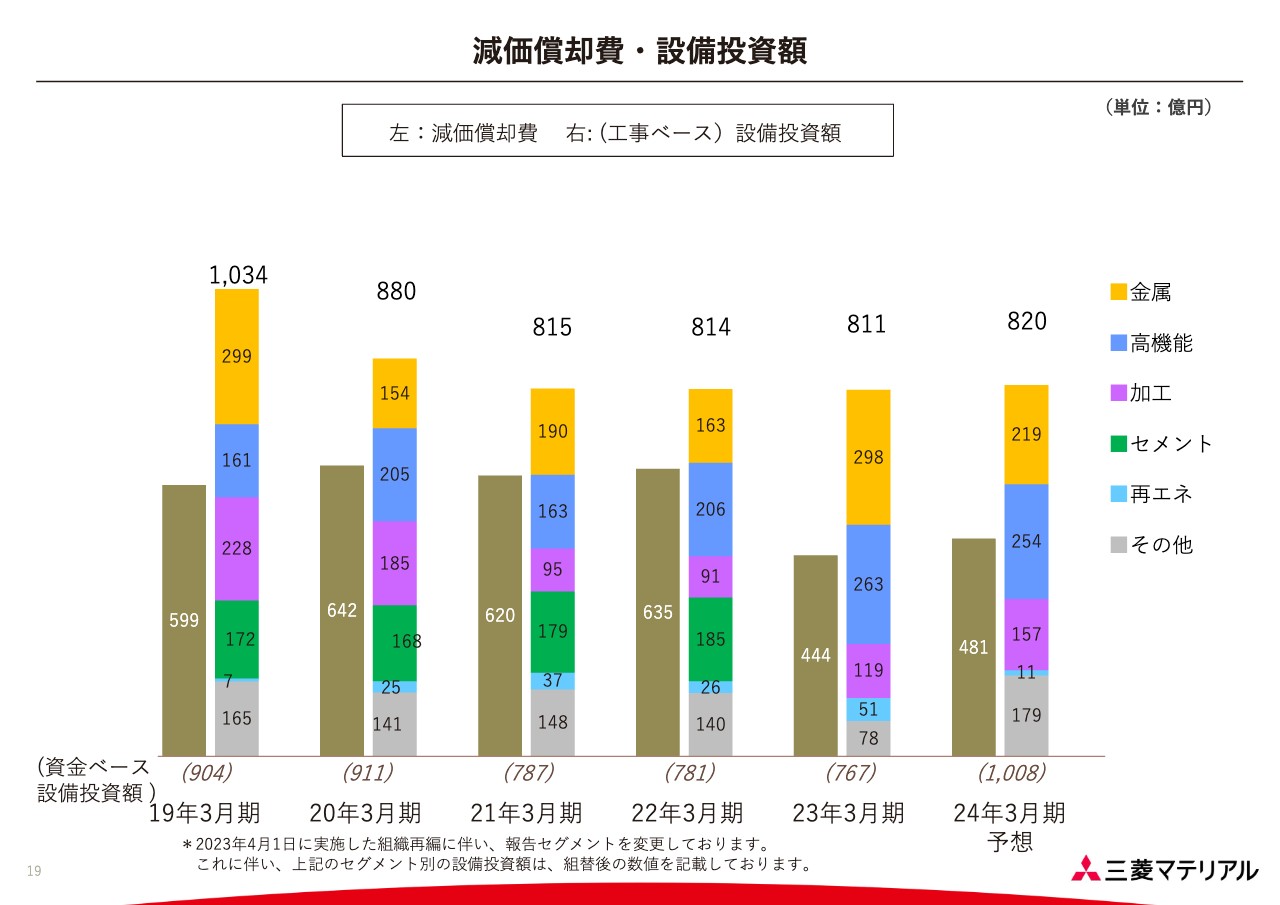

減価償却費・設備投資額

各事業年度の減価償却費と設備投資額を示したものです。2023年3月期の減価償却費は444億円、設備投資額は811億円です。2024年3月期において、減価償却費は481億円、設備投資額は820億円を予定しています。

キャッシュフロー

各事業年度のキャッシュフローです。2023年3月期の実績は、直近の見通しに比べ、フリーキャッシュフローが改善しています。

営業キャッシュフローは、経常利益が増加したものの、銅価上昇に伴う運転資本の増加により、前回予想並みの着地になっています。投資キャッシュフローは、資産売却収入の増加、設備投資の減少等により、大幅な改善となりました。

2024年3月期の予想はスライドに記載のとおりです。営業キャッシュフローは業績の回復を踏まえ、前年比で350億円プラスの900億円を見込んでいます。

投資キャッシュフローは、中期経営戦略2030で掲げている、競争力強化のための成長投資策を遂行する方針により、通常の維持更新に加えて、成長投資で合計1,400億円の投資を行う予定です。

2024年3月期については、これまでの政策保有株式の売却、その他資産の売却を見込んでいないため、こちらのスライドに投融資の金額がダイレクトに記載されているとお考えください。

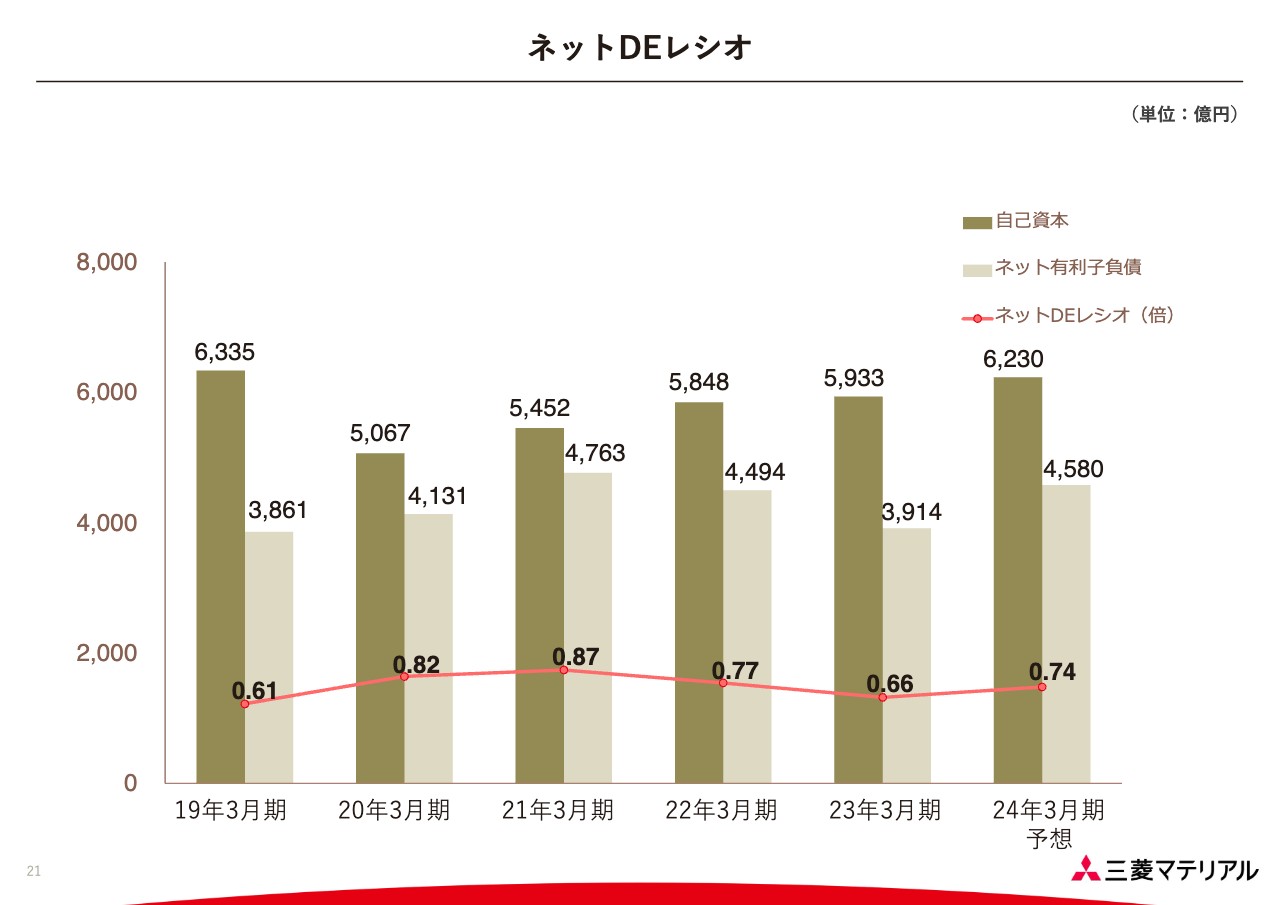

ネットDEレシオ

ネットDEレシオの推移です。2023年3月期は0.66倍で、前年比で0.11倍低下しています。こちらはセメント事業が連結範囲から外れ、借入金が減少したことが主な要因です。

2024年3月期は0.74倍としており、若干増加する見込みです。先ほどキャシュフローに関連してお話しした成長投資策を中期経営戦略2030の初年度に進めていく計画で、その効果を見込み、こちらの倍率となっています。

私からのご説明は以上です。

質疑応答(要旨):金属事業の業績を予想する際の留意点

Q:市況や為替の変動、実収効率やPTスメルティング社の製錬方式変更など、我々が金属事業の業績予想を行ううえで、どのような点に留意すればいいのか解説いただきたい。また、実収効率は、前回公表した予想から乖離していると説明があったが、乖離した要因などを解説いただきたい。

A:前回公表した予想から実収効率が乖離した理由はいくつかあります。

1点目は、鉛の製錬を行っている細倉金属鉱業社における乖離です。 細倉金属鉱業社では、銅製錬の過程で生じる電解スライムに含まれる鉛を除去しており、鉛を除去後の電解スライムは直島製錬所へ送り、貴金属を回収するプロセスとなります。 現在、このプロセスの効率化を行い、貴金属の回収率を上げる取り組みを進めておりますが、この効果を織り込みきれていなかったために、10億円弱の影響がありました。 もうひとつはPTスメルティング社です。実収効率を予想することが難しく、プラスの影響が出ました。 この2つが大きな理由です。

細倉金属鉱業社は、効率化による効果額が見えてきましたので、今後は予算に組み入れることで、乖離は抑えられると考えています。

PTスメルティング社は受託製錬に変更しましたので、今後は、基本的に実収差が生じなくなると考えています。

また、今年度の業績予想については昨年度の実績を精緻に分析し、実態を織り込んでいます。銅価格など金属価格の変動による差は出ますけれども、物量の変動による予想と実績の差を極力抑えていきたいと考えています。

質疑応答(要旨):24年3月期業績のコンビクション

Q:第4四半期において、銅加工事業や電子材料事業、加工事業では利益の水準を落としており、景況感が悪化している足許の状況を考えると、新年度の業績予想の達成は厳しい印象を受ける。上期から下期の業績推移も含めて、御社のコンビクションを教えていただきたい。

A:自動車会社各社やTier1各社の今年度の業績見通しは、対前年度で10パーセントから20パーセントほど上振れており、自動車向けは通年ではそれなりの実績を出せると考えています。実際に大手自動車メーカーにおいても、半導体不足がほぼ解消し、これから生産に入るということをかなり力強く言っており、期待しています。一方で、半導体業界につきましては、上期はかなり厳しいとみており、ある程度、上期と下期に差が出ると思っています。

質疑応答(要旨):石炭価格変動による業績への影響

Q:UBE三菱セメント社の業績予想において、石炭価格を370ドル/tとしているのは、在庫に残っている価格の高いものも含めた平均値か、それともスポットマーケットの前提なのか。石炭価格の変動は今回公表した業績予想値に影響を及ぼすのか。

A:石炭価格の前提は足元のマーケットよりやや高い水準となっております。我々としては豪州炭のスポットマーケットを一番気にしていますが、現在、低品位炭の使用比率を増やし、豪州炭のスポットマーケットの変動影響をダイレクトに受けないような操業構造に変革をしておりまして、これが確立されつつある状況になっています。

したがいまして、今後、豪州炭のスポットマーケットが大きく上昇したとしても、UBE三菱セメント社の業績がそれに敏感に反応して悪化しないような仕組みにしております。

Q:逆に豪州炭の下がり値幅が広がると、より利益が出るのか。

A:豪州Spot炭と低品位炭の損益分岐点となる価格は、100ドル台半ばぐらいと想定していますが、豪州炭が急に下落するとは考えにくいため、そのようなことは起きないと考えております。

質疑応答(要旨):24年3月期の電子材料事業の増益要因

Q:24年3月期の業績予想において、電子材料事業は、その他要因で37億円の増益とあるが、これはどういうもの教えていただきたい。

A:その他要因プラス37億円は、全般的にマーケットが非常に厳しい中で、コストダウン、拡販もしくは価格転嫁などを組み合わせて、この利益を出していくことを考えており、その他要因に織り込んでおります。

質疑応答(要旨):加工事業の地域別販売の伸び率

Q:加工事業は、24年3月期に航空機向けや医療向けでの販売増加を見込んでいるということであったが、地域別にどの程度の数量増加を見込んでいるのか教えていただきたい。

A:北米で10パーセント強、欧州及びアジアは10パーセント弱、中国は見通しが難しいですが、5パーセント程度の増加を見込んでいます。また、日本についても、欧州並みの10パーセント弱の増加を見込んでいます。

質疑応答(要旨):24年3月期の銅加工事業の増益要因

Q:銅加工事業では、24年3月期は前年度からの回復を見込んでいるが、自動車需要の回復による増販や、値上げによる収益獲得の確度など、銅加工事業の増減の要因を解説いただきたい。

A:販売量につきましては、自動車メーカー各社が対前年度プラスで業績予想をしている部分を反映しております。値上げにつきましても、昨年秋に打ち出した分の効果を織込んでおります。

質疑応答(要旨):24年3月期のセメント事業の増益要因

Q:セメント事業の損益改善について、値上げや安価熱エネルギーの使用拡大などの損益改善対策や構造改革の効果が、どの程度の増減益要因になっているのかを教えていただきたい。

A:まず値上げについては、2,200円を第1次で上げ、第2次で3,000円上げています。2,200円の値上げについては、お客さまからご了承いただいておりまして、この効果がフルに織り込まれております。

一方、3,000円の値上げについては、引き続き交渉中のお客さまもいらっしゃいますが、段階的にその効果が出てくるという見方をしており、予定通りに値上げ交渉は進捗している状況です。

全体的な比率で申し上げますと、安価熱エネルギーの使用拡大と、生産体制を集約した効果を足したものと、値上げの効果が同程度となります。

質疑応答(要旨):24年3月期の投資キャッシュフローの見通し

Q:24年3月期は820億円の設備投資を計画しているが、中期経営戦略2030では、成長投資と維持更新投資を合わせて、3年間で3,600億円としていたため、年間1,000億円以上の設備投資をイメージしていた。残っている投資額を考えると来年度以降は投資を更に加速させるイメージになるが、このような考え方で良いか。中期経営戦略2030との整合性を確認させていただきたい。

A:24年3月期の資金ベース設備投資額は1,000億円近い金額を見込んでおります。 これ以外に投融資関係でのキャッシュアウトも見込んでおり、投資キャッシュフロー総額では1,400億円としております。 中期経営戦略2030のPhase1で計画している他年度の投資と比較しますと24年3月期はやや重めで、先行的に投資を行う計画としております。

質疑応答(要旨):セメント事業の値上げについて

Q:24年3月期の業績予想において、経常利益の増益要因のほとんどがセメント事業の改善と、鉱山配当の増加であり、セメント事業での値上げの完遂がキーポイントであると認識している。 ニューカッスル発の一般炭のスポット価格は160ドル/t前後まで下がっている。先ほどのご説明で、燃料価格の下落に対して、マージンが拡大しないとした部分を今一度解説いただきたい。スプレッドは維持しつつも、売値が下がるためスプレッド維持ということを示唆しているのか。

A:確かに一般炭価格は下がってはいますけれども、バンカーサーチャージのように、石炭価格に連動させて売値を決めているわけではございません。

長期的には石炭価格は上昇すると考えており、一時的に石炭価格が下落していることで、値上げ交渉をおろそかにすることは全く考えておりません。我々の経営基盤を強固にし、お客さまへ安定した供給を行うことを考え、値上げを完遂していきたいと考えております。

質疑応答(要旨):米国のセメント事業の状況について

Q:セメント事業のアメリカの状況について、足許の事業環境がどうなっているのか、24年3月期の予想ではどのように見込んでいるのかを解説いただきたい。

A:米国の生コン販売数量は、23年3月期実績の674万キュービックヤードに対して、24年3月期は748万キュービックヤードとしており、増販を織込んでおります。

値上げ交渉につきましても、進捗が進んでいると見ております。

質疑応答(要旨):24年3月期の加工事業の増減要因

Q:加工事業の24年3月期予想にて、その他要因での減益マイナス38億円とあるが、これはどのようなものなのか教えていただきたい。

A:加工事業では、前年度に在庫の積み増しを行っております。これは、我々が適正であると考えている水準の在庫を確保出来ていなかったためであり、販売数量に対し、生産数量が多くなるバランスで操業しておりました。 昨年度はこれに伴うコスト負担の減少がありましたが、今年度はそこがマイナスになることとなり、減益要因となっております。

これに加え、外貨建ての債権債務の為替差影響も減益要因として織込んでおります。

質疑応答(要旨):セグメント変更後の開示単位について

Q:中期経営戦略2030では、金属事業を資源事業と製錬・資源循環事業に分けていたが、今後は今回出されてきたセグメントになるという理解でよいか。

A:決算短信や有価証券報告書等でのセグメントは、金属事業として統一していますが、中期経営戦略2030の進捗等を開示する際には、金属事業を資源事業と製錬・資源循環事業とに分けてお示ししていきたいと考えております。

決算関係と中経関係の資料で開示単位を変えることが良いかどうかは今後も検討したいですが、当面はこのような開示単位で考えています。

質疑応答(要旨):24年3月期の銅加工事業の販売見通し

Q:銅加工事業の24年3月期予想にて、自動車向け販売数量の増加を通年で10パーセント程度見込んでいるが、23年3月期第4四半期の実績では販売数量が少し落ち込んでいたということも踏まえると、段階的な増加を見込んでいるのか。上期下期の段差など解説いただきたい。

A:自動車につきましては、通年でこの程度の上振れは十分期待できると思っています。

自動車会社各社が上期下期での生産台数を発表しておらず、確たる数字がないため、上期下期の動きを見通して予想をたてることが難しい状況です。 第1四半期は、少し厳しい状況になると想定していますので、段差はつくと考えておりますが、今のところは通年でお話しするのが適切だと認識しております。

質疑応答(要旨):株主還元の考え方について

Q:24年3月期の配当見通しは、中期経営戦略2030で掲げている配当方針の通り30パーセントとしているが、今後、通期業績予想の修正や、上期業績見通しの開示などを行った場合、配当性向を重視して金額自体が変動するのか、もしそうであれば、変動させるタイミングは期末で調整するのかなど、株主還元の考え方について解説いただきたい。

A:配当の方針につきましては、中期経営戦略2030で示しているように、配当性向として30パーセントを目途にすると申し上げていますので、基本的にはこの方針を堅持していきたいと考えております。

したがって、今後の業績予想の変動は株主還元にも影響してきます。しかしながら、株主目線では、配当予想の変動は緩やかなほうが良いと考えますので、当社の業績推移を踏まえ、配当金額の設定の仕方を検討したいと考えております。

髙柳氏よりご挨拶

みなさま、本日は長い間お付き合いいただき、誠にありがとうございます。「中期経営戦略2030」の初年度となる今年は、スタートとしては外部環境が厳しいと感じています。しかし、この中経において、特にPhase1で掲げている目標を達成したいという気持ちで、今年1年をがんばっていきたいと思っています。今後ともどうぞよろしくお願いいたします。本日はありがとうございました。

新着ログ

「非鉄金属」のログ