ヒューマンクリエイションHD、1Qは大幅増益で予算達成 日鉄ソリューションズと資本業務提携契約を締結

2023年9月期 第1四半期

富永邦昭氏:ヒューマンクリエイションホールディングス代表取締役社長の富永でございます。本日は、2023年9月期第1四半期決算についてご説明いたします。よろしくお願いいたします。

本日のメニューは大きく5点ございます。1点目は2023年9月期第1四半期の連結業績ハイライトについて、2点目はコンサルティング・受託の拡大状況について、3点目は2023年9月期の通期業績見通しについて、4点目は主要トピックについて、5点目は今後の成長戦略についてです。

23/9期1Q実績は好調。特にEBITDAは前年同期比・当期計画を大きく上回る

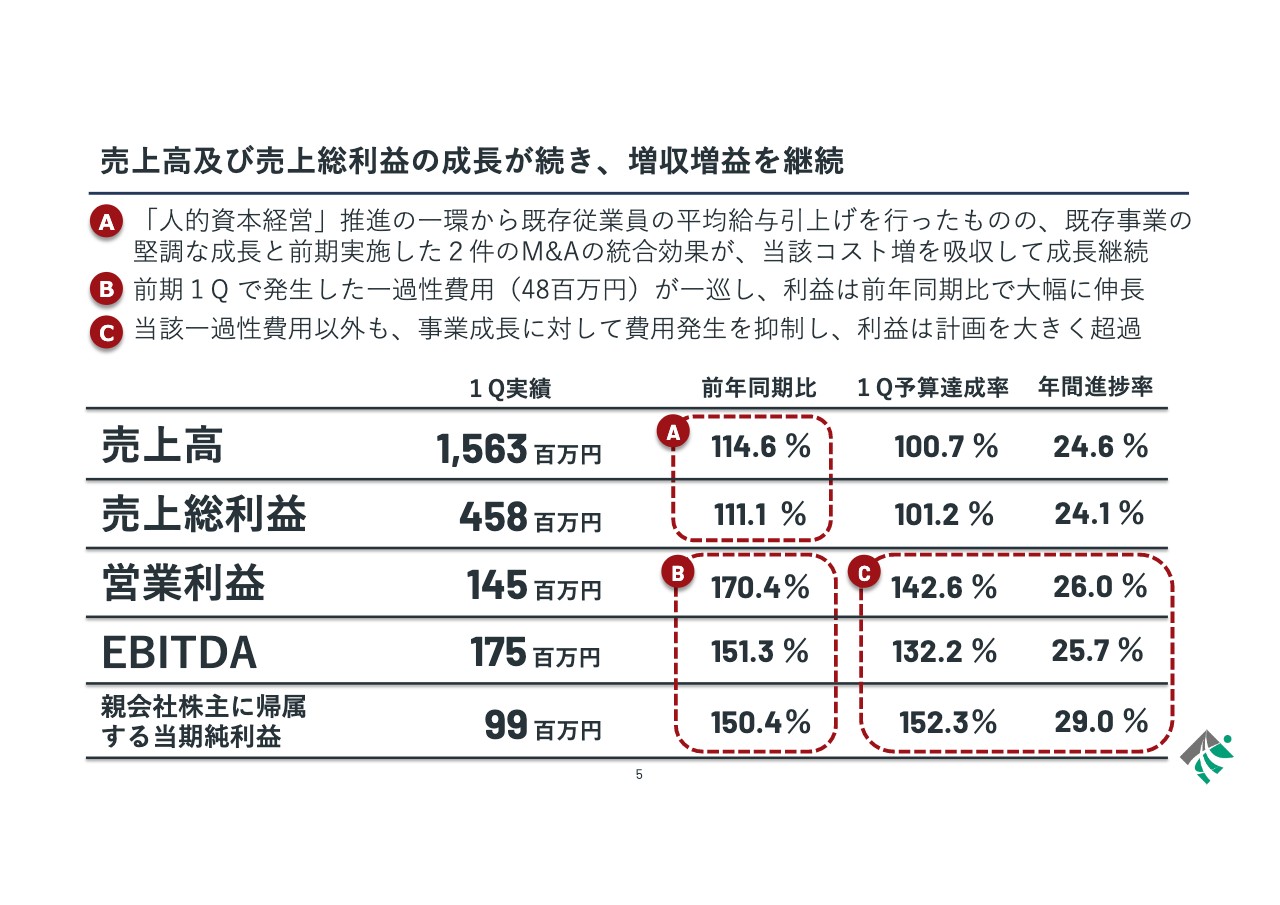

はじめに、2023年9月期第1四半期の連結業績ハイライトです。売上高・EBITDAともに予算を達成しました。特にEBITDAは前年同期比を大幅に上回っております。売上高の前年同期比は114.6パーセント、EBITDAの前年同期比は151.3パーセントを達成し、EBITDAマージンは11.2パーセントに達しております。

売上高及び売上総利益の成長が続き、増収増益を継続

2023年9月期第1四半期の全体観として、全指標(売上高及び各段階利益)で予算達成を果たしております。特に、スライド上のB・Cでお示ししましたとおり、利益面(営業利益・EBITDA・当期純利益)の成長が顕著です。前期の第1四半期で発生した一過性費用を吸収し、かつ事業成長により大幅な増益、営業利益では前年同期比170.4パーセントと前年を大きく超過いたしました。

売上高及び売上総利益については、スライド上のAでお示ししたとおりです。売上高は前年同期比114.6パーセント、売上総利益は技術者の平均給与引き上げ(=原価増)を吸収した上で111.1パーセントと順調に成長しております。

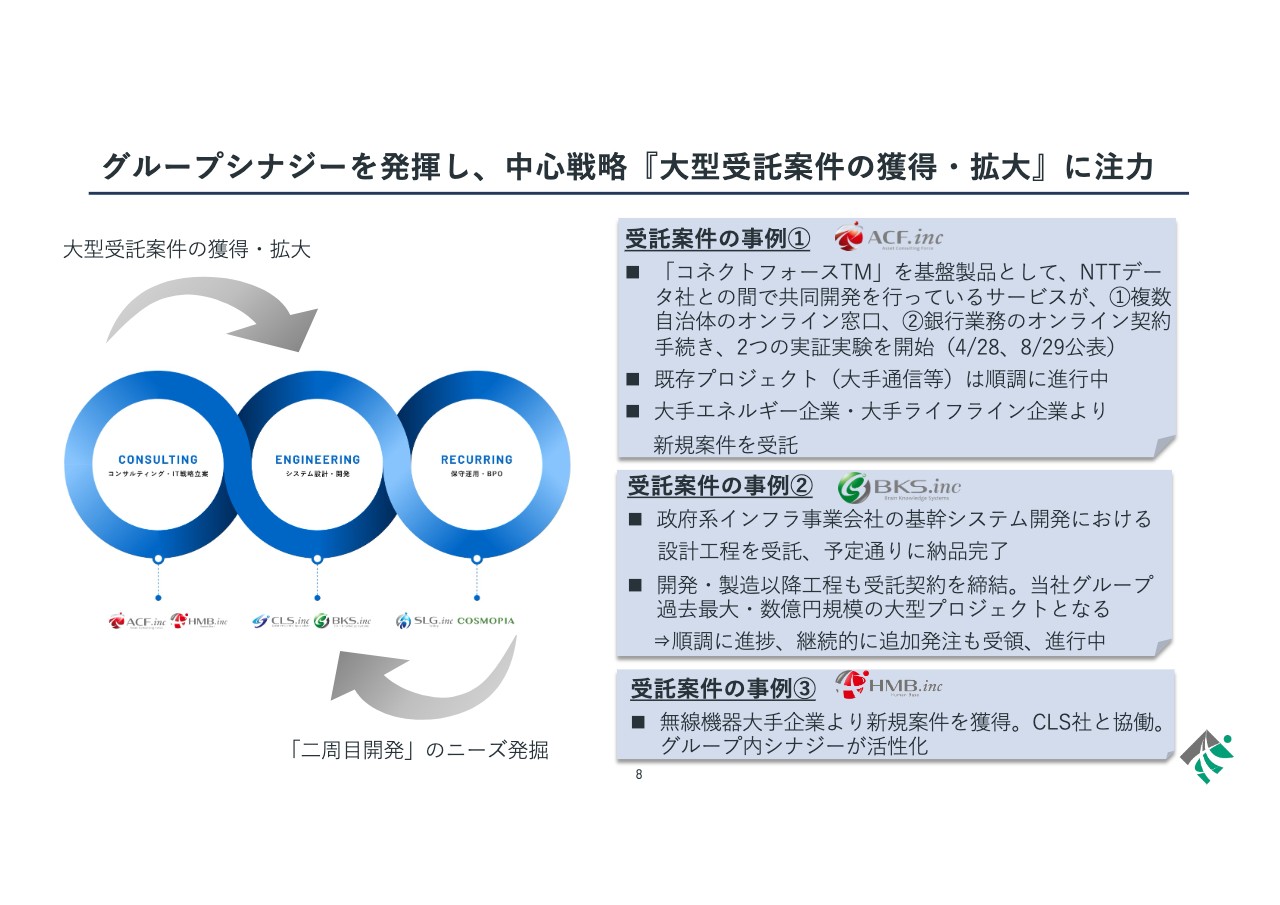

コンサルティング・受託分野は順調に拡大

コンサルティング・受託分野の拡大状況でございます。2023年9月期第1四半期時点でコンサルティング・受託分野の売上比率は11.8パーセントとなっております。いったん前々期末程度の比率となっておりますが、2022年9月期第1四半期は過去最大の受託案件の設計工程検収月であったため、こうした比率となっております。

今後については、開発・製造工程の受託及び追加受注がございますので、持続的成長を見込んでおります。また、アセットコンサルティングフォース(ACF)社・ブレーンナレッジシステムズ(BKS)社に続き、ヒューマンベース(HMB)社においても受託を獲得し、グループシナジーがさらに活性化している状況でございます。

グループシナジーを発揮し、中心戦略『大型受託案件の獲得・拡大』に注力

前ページでも述べさせていただきましたが、上流領域の拡大が他の子会社での受託案件受注につながっており、さらなる受託案件獲得に成功しております。今回、ACF社・BKS社に続き、HMB社においても受託獲得に成功しております。

なお、受託案件の中身や進捗状況について、みなさまよりお問い合わせをいただいておりますが、進捗中の案件については、お客さまとの機密保持契約があること、及びお客さまの企業戦略そのものであることから、開示できないケースがほとんどでございます。ご容赦いただければと思います。進行中の案件につきましては、予定どおり順調に進捗しております。

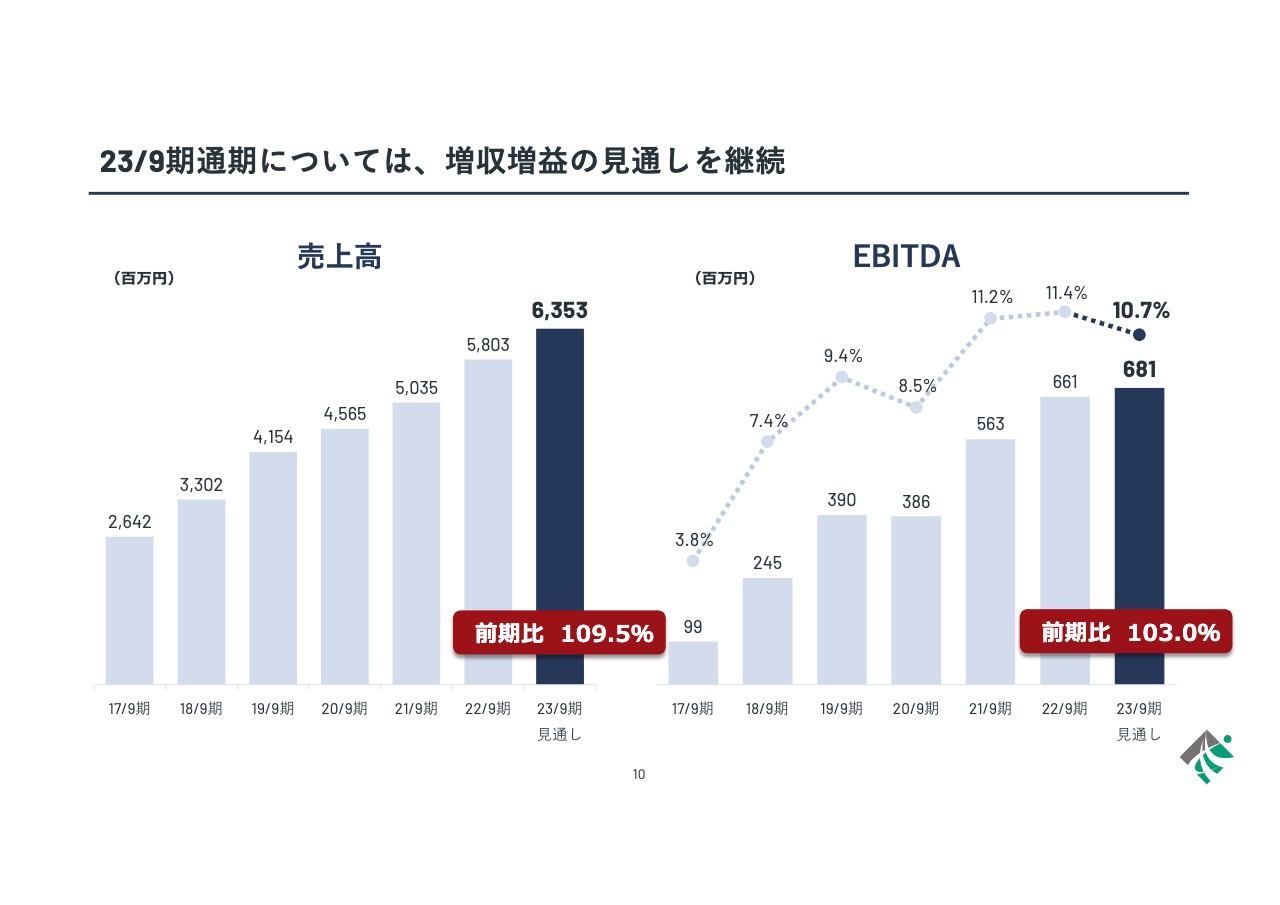

23/9期通期については、増収増益の見通しを継続

次に2023年9月期の通期見通しです。今期も引き続き増収増益を見通しております。

『人的資本経営』を推進する一方で、足元での増収増益基調は変わらず

通期売上高は前期比109.5パーセント、EBITDAの成長は103.0パーセントを見込んでおります。

売上と比較して、利益面の成長は堅実な数値としております。2022年9月期は過去最大の受託案件を獲得し、大きな利益貢献がありましたが、2023年9月期の見通しにおいては、現段階で確定に至っていない受託案件等を見通しに含めず、また増益基調の範囲内で人的資本投資を行うことから、堅実な利益見通しといたしました。

また、後述いたします、日鉄ソリューションズ株式会社との資本業務提携が当社の当期業績に与える影響は現在精査中でございますが、中長期的には当社グループの企業価値向上に寄与するものと考えております。

日鉄ソリューションズとの資本業務提携について

2023年2月7日に公表させていただきました、日鉄ソリューションズ株式会社との資本業務提携についてスライドのとおり整理させていただきました。同社とは人的リソースの供給のみならず、同社が持つ豊富な顧客基盤・DXノウハウと、当社グループが持つ知見・サービス等の相互の強みを活かし、事業機会を創出することを協議、検討してまいります。

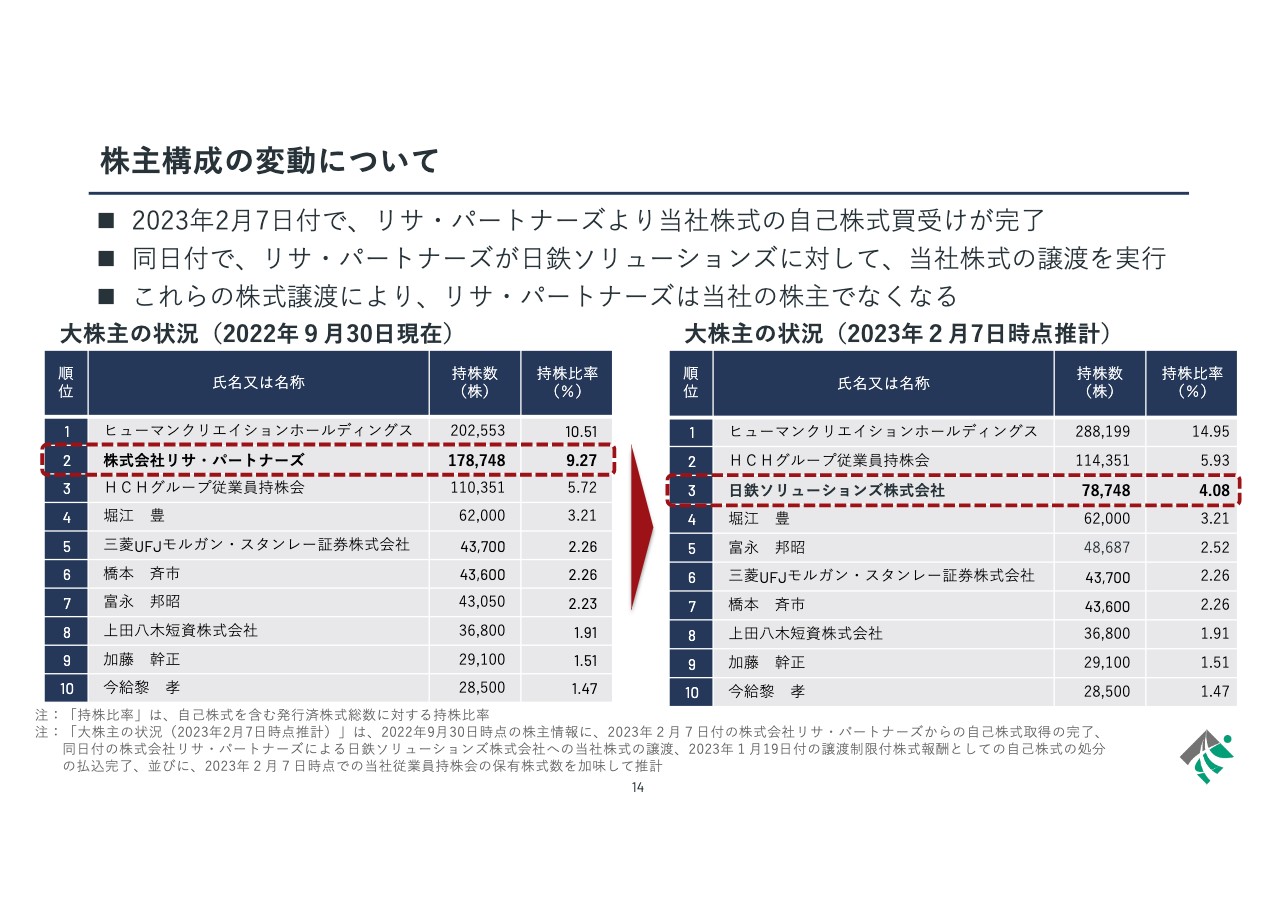

株主構成の変動について

2023年2月7日に公表させていただきました当社株主の状況について、スライドのとおり整理させていただきました。

人財に関わる施策について

人財の採用に関しては、競争環境がさらに激化しています。こうした環境に対応するため、各種の取り組みを行っております。今回、日鉄ソリューションズ株式会社との資本業務提携により、同社のノウハウを活用し、人財の早期育成に向けた取り組みも加速させてまいります。

NTTデータとの業務提携について

最後に、NTTデータとの業務提携等、すでに公表済みの主なニュース2点について、背景と目的をおさらいさせてください。

1つ目は、NTTデータとの業務提携(複数自治体とオンライン窓口実証実験開始)です。自治体における行政手続きのオンライン化が求められる中、住民から「使いづらい」「正しくできているのか不安」との声もあり、現状のオンライン行政手続きの利用率は伸び悩んでいる状況です。

そうした中で、NTTデータとの共同開発によって提供される同サービスは、オンライン相談で対面と同じようなサポートが受けられることから、行政が求めている「行かなくてよい市役所」の実現に向けて寄与する他、将来的には民間サービスと行政サービスを包含した住民サポートや、被災時における遠方自治体の遠隔住民サポートなどへの拡張を目指しています。こちらは現在順調に進捗中でございます。

2つ目は、NTTデータとの業務提携(銀行業務向けオンライン契約手続きの実証実験を開始)です。昨今の新型コロナウイルスの蔓延をきっかけとして、業種に関わらず、お客さまからは対面を基本としない多様な接客・営業形態が求められてまいりました。

そうした中で、これまでの銀行業界は対面での面談・訪問を基本としておりましたが、非対面であっても、双方向性・直感での操作性を実現し、かつ個人情報を重要情報として安全に運用することが重要となってきました。そこで、リモートによるお客さま署名を可能としたデジタル接客・契約完了ツールであるACF社(当社100パーセント子会社)の「コネクトフォース」を基盤製品として、NTTデータとの間で共同開発を行っていた「FG-TriView」が、お客さまのニーズにお応えするのに最適であるとのご判断をいただき、銀行業務における非対面化推進の効果測定を行うために実証実験開始の運びとなりました。こちらも現在順調に進捗中でございます。

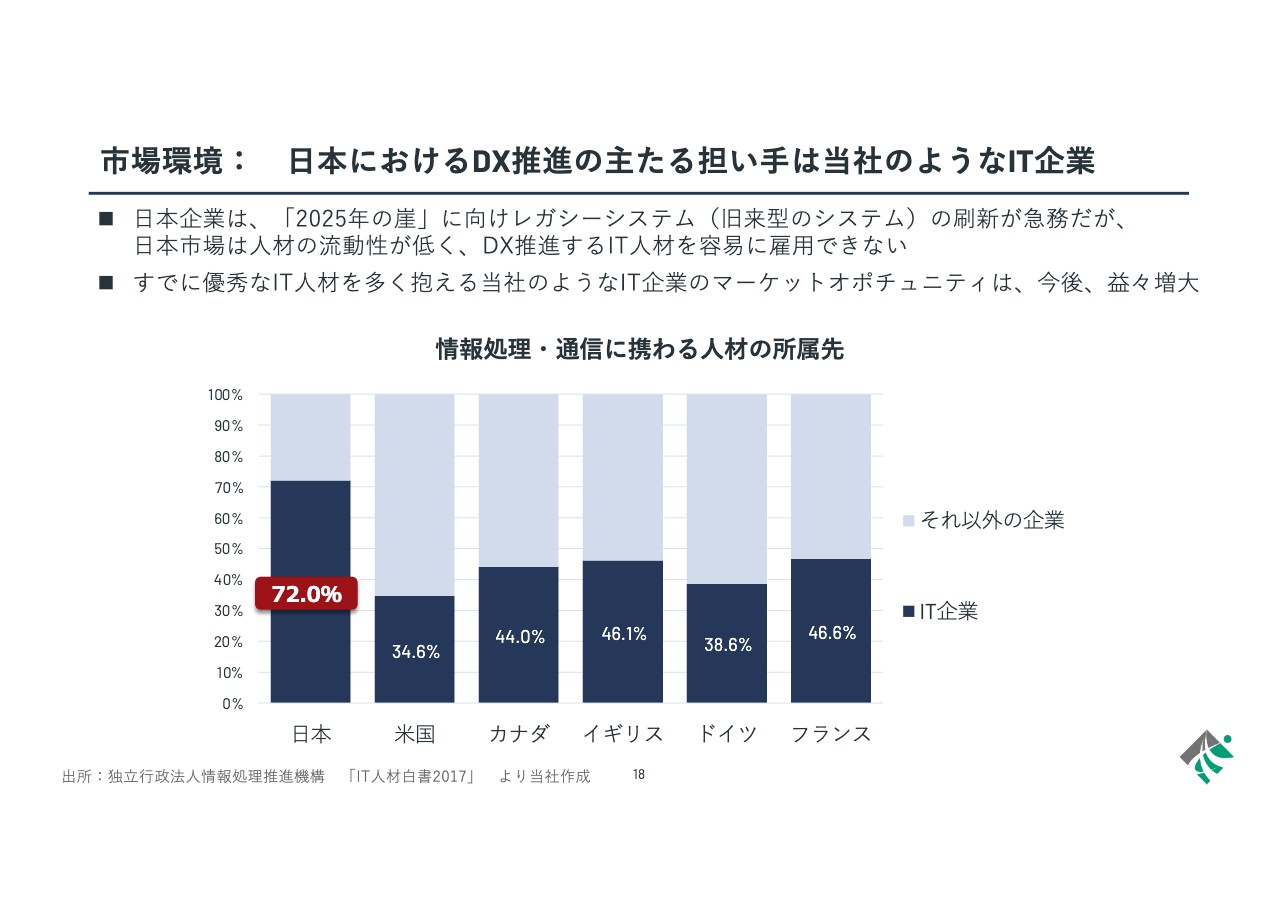

市場環境:日本におけるDX推進の主たる担い手は当社のようなIT企業

今後の成長戦略についてです。まず、日本の市場環境は少し特殊だと思っています。日本企業の場合、IT人材がユーザー側に所属しているのではなく、我々のようなIT企業側に所属しています。アメリカやカナダと比べると、IT企業側にエンジニアが存在しているのが日本固有の市場環境だと思っています。

日本企業の場合、経済産業省が発表している「2025年の崖」の問題があります。旧来型のシステムのメンテナンス期限が2025年までのものが非常に多いことから、これに対応し、システムを載せ替えないと事業に大きな影響があるだろうということが懸念されています。

これを「2025年の崖」と表現するのですが、ここに対するシステム刷新の需要は非常に多く存在しています。このような需要は、当社のように優秀なIT人材を抱えている企業にとって、マーケットオポチュニティが非常に高いと言える状況です。

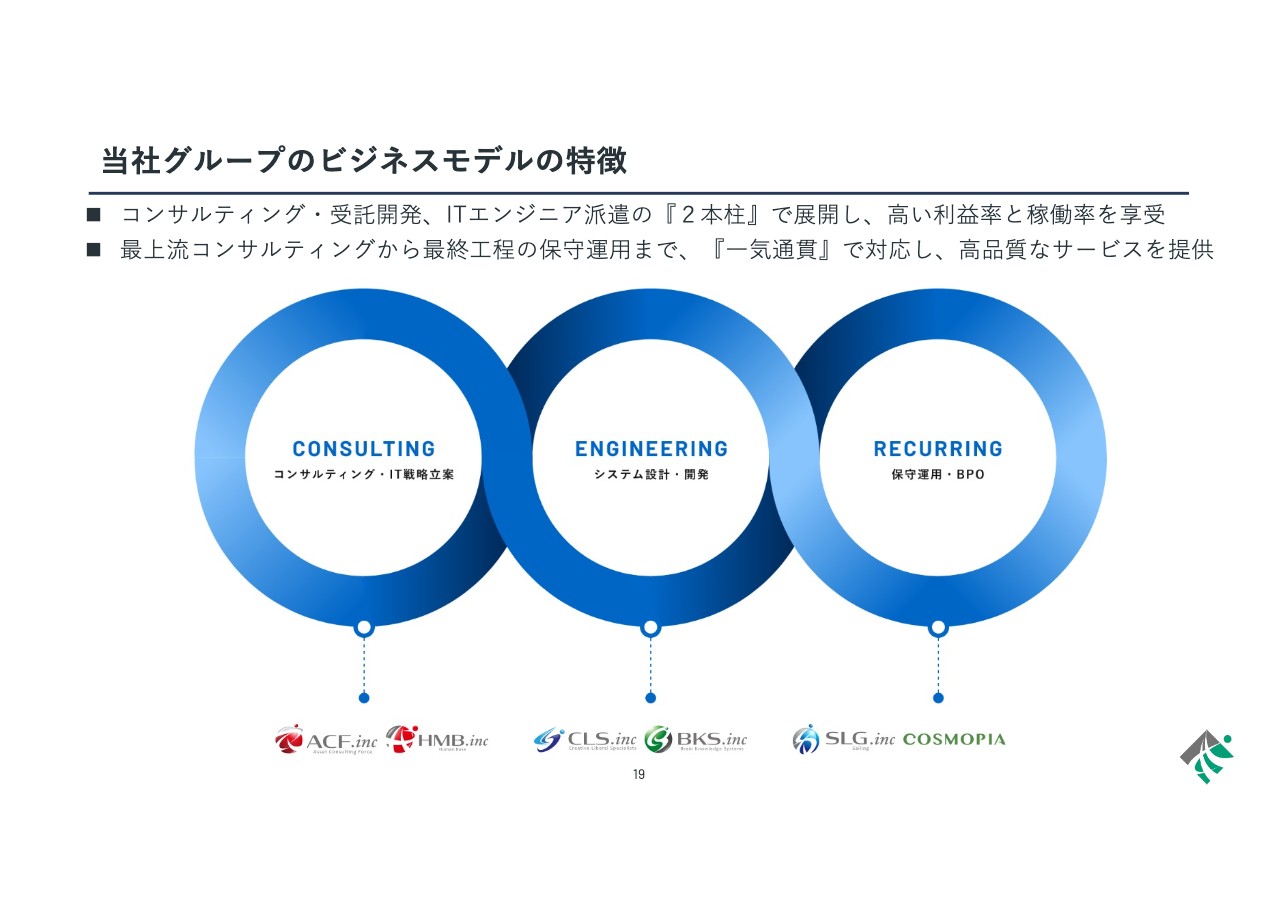

当社グループのビジネスモデルの特徴

ビジネスモデルの特徴についてです。繰り返しにはなりますが、我々はコンサルティング・システム受託開発とITエンジニア派遣の2本柱で事業を展開しています。2本柱にすることで、高い稼働率と利益率の双方が享受できる仕組みになっています。

また、最上流のコンサルティングから最終工程の保守運用まで一気通貫・ワンストップで、100パーセント正社員で対応する体制を整えております。このような組織体制があるからこそ、大手SIerからも信頼されるのだと考えています。

独自のワンストップ体制で大手SIerと同格のポジションを獲得

エンドユーザー・クライアントが「IT投資をしよう」と考えた場合、スライド右側の図の大型案件(10億円程度以上の発注先)は、ほぼそのすべてが大手SIerへ発注され、大手SIerをトップとしたピラミッド型の多重構造が構成されます。

SIerとは、システムインテグレーターのことです。大手SIerは、正社員のエンジニアを豊富に抱えていますが、システム開発、特に開発工程では一時的により多くのエンジニアが必要になるため、基本的に1社のプロパー社員ではまかないきれません。そこで段階ごとに細分化して外注・下請けに出していくという多重構造になっています。

こうした多重構造をなしている業界の中で、当社はエンドユーザーからの直請け案件(1次請け)と、大手SIerと協働するかたちの1.5次請けをメインターゲットとしています。まだまだスタートしたばかりの現経営体制ですが、当社グループはすでに大手SIerと同じポジションについています。

なぜ当社グループが直請け・1.5次請けが行えるのかというと、当社グループは、システム開発における頭から最終工程まですべて当社グループで担える「外注しない、独自のワンストップ体制」を持っているからです。

グループ6社のうち、主として頭の部分・ACF社とHMB社がコンサル・企画(設計)の部分、開発をシー・エル・エス(CLS)社とBKS社、保守・運用、PBOをセイリング(SLG)社とコスモピア社が担っています。

IT業界では「コンサルだけやります」「開発だけやります」という同業他社が多い中、当社グループは頭から最終工程まですべて正社員のエンジニアで構成しており、外注はしません。この当社独自のグループ体制は、発注する側のクライアントから「企画・開発から納品後のメンテナンスまで責任をもって面倒を見てもらえる」という点で大変高く評価され、継続・追加発注にも繋がっております。「企画だけします」「開発だけします」「保守運用は外注」といったメンテナンスの不安がなく、想定外のことが起きた時の責任所在もはっきりしている当社グループへの信頼感は、お客さまから見て絶大だと自負しております。

当社グループは、中・小型案件は大手SIerが狙ってこないため直請け(1次請け)を狙っています。大型案件については、むしろ大手SIerと協業し、プロジェクトの一部を受け取る切り出し案件を狙っており、いわば1.5次請けのポジションを獲得しています。こうした1.5次請けが狙える理由も、切り出された案件を外注せず、当社グループで責任をもって担う独自の体制があるからでございます。

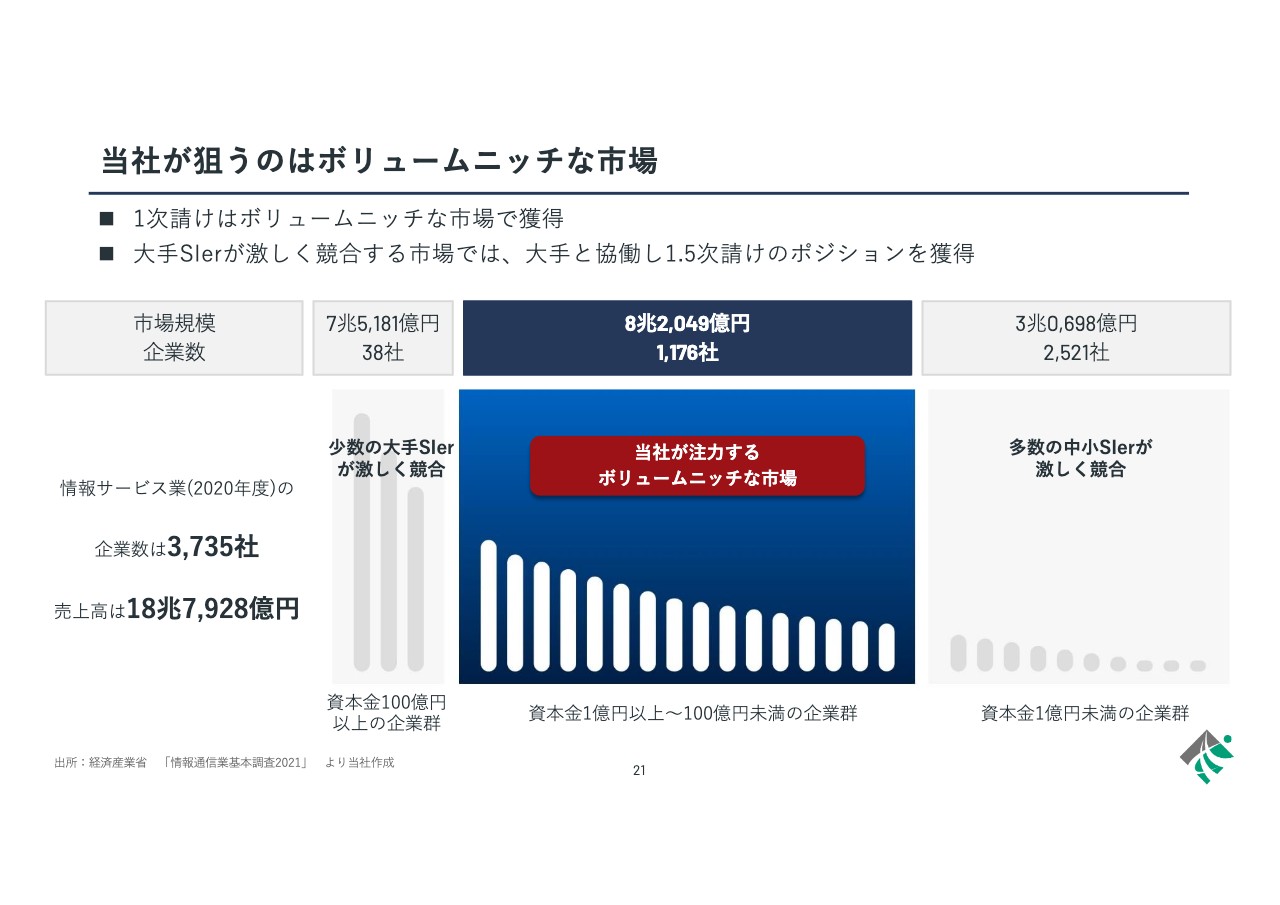

当社が狙うのはボリュームニッチな市場

直請け・1.5次請けのターゲットを定量的にお伝えしておきたいと思います。スライド左端のゾーンの、大手SIerが大型案件で激しく競合している第一グループでは、我々は競合せず、案件ごとに大手SIerと協働して1.5次請けを狙っています。

我々が直請けターゲットとしているのは、スライド中央部分のボリュームニッチゾーンになります。金額規模で言えば3,000万円から3億円程度のイメージですが、1,000社で8兆円の市場を形成しているこのボリュームニッチな市場でコンサルを行い、外注せずワンストップでサービスを提供できる競合はほぼないという認識です。一言で言えば、当社グループは「勝てる市場に限定し、勝てる武器を用意した上で戦っている」ため、差別優位性を誇っているということをご理解いただければと思います。

当社グループの強み

当社グループの強みについてです。1点目は、大手SIerから信頼される組織体制を持っていることです。我々のグループでは、他社からエンジニアを借りてきてプロジェクトに従事させることはなく、すべて正社員で対応しています。十分に教育指導を行った当社グループの正社員を従事させることで、提供するプロジェクトの品質を担保しています。

また、当社グループでは、最上流工程のコンサルティングから開発・保守運用などの最終工程まで一気通貫で行えます。「企画するだけ」「作りっぱなし」ということがないため、大手SIerからは仕事を発注しやすい企業として認識されています。

2点目は、受託分野と派遣の2本柱で事業を展開することによって、非常に効率のよい事業運営ができていることです。当社では、必要に応じて受託チームを組成するかたちをとっています。そのため、受託案件が取れた際には派遣契約で従事しているエンジニアたちの派遣契約をいったん解除して、新たに受託チームとして招集しています。

3点目は、競合の少ない市場・セグメントが主戦場になっていることです。我々がコンサルティングや受託で狙っているのは10億円以下、特に3億円以下のプロジェクト案件が中心です。大手SIerは3億円以下の案件であれば積極的には取りにきませんし、高単価の方々だけでプロジェクトを回していくのはなかなか難しいところがあります。競合が少ない市場を狙い、技術力の高さを示すことで、SIerから仕事を発注してもらったり、我々が自らプロジェクトを取りに行ったりしやすくなっていると思います。

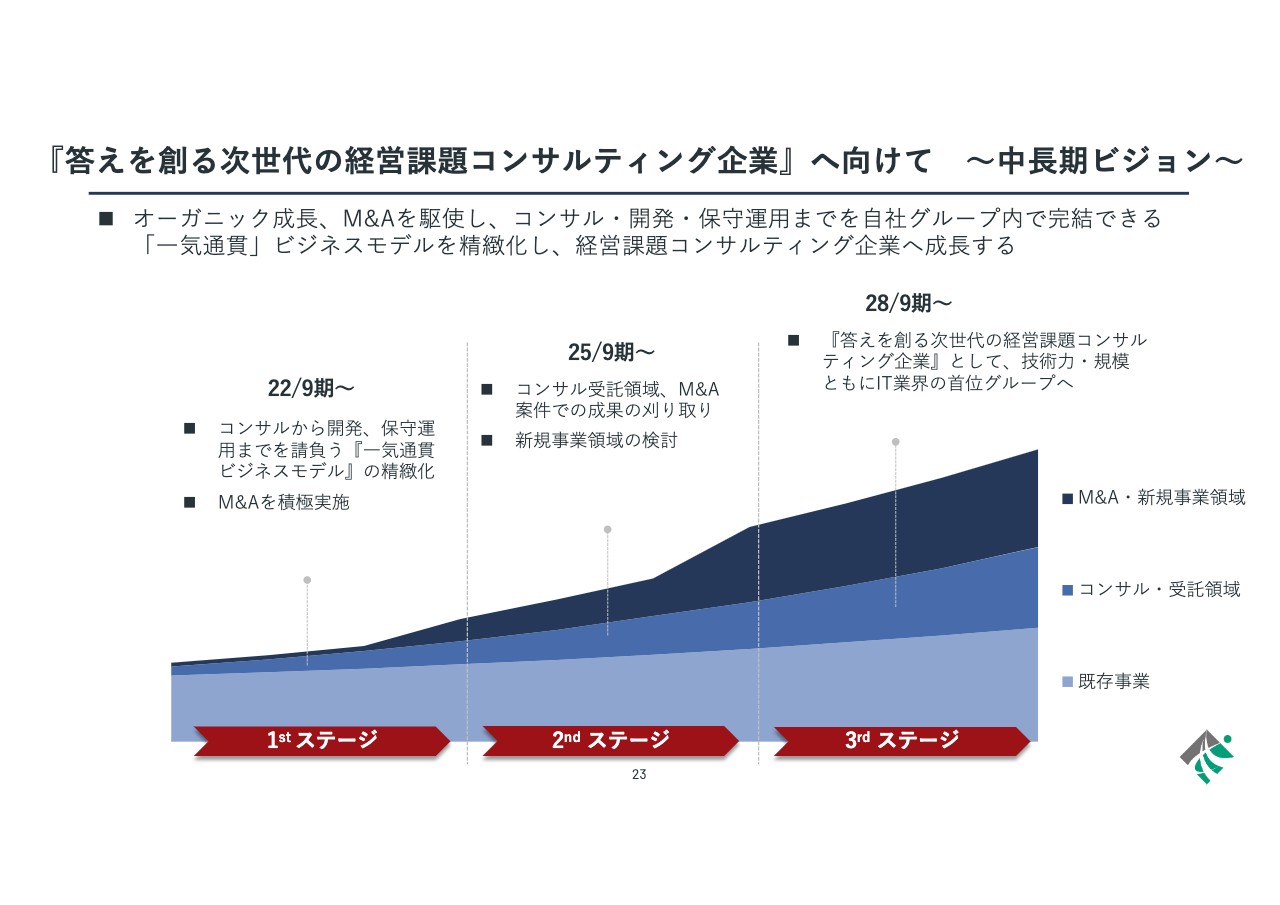

『答えを創る次世代の経営課題コンサルティング企業』へ向けて 〜中長期ビジョン〜

『答えを創る次世代の経営課題コンサルティング企業』へと変貌を遂げる、中長期ビジョンを発表しております。従来のオーガニック成長及びM&Aを駆使して、コンサルティング・開発・保守運用まで自社グループで完結できるビジネスモデルを精緻化していきます。そして、将来的にはきちんと経営課題コンサルティングができる企業へと成長していきたいと思っています。

我々は今、スライド左側にある1stステージの段階です。一気通貫のビジネスモデルを構築・活用し、M&Aを積極的に実施し始めました。ようやく組織体制は整いましたが、M&Aによる成果を得るのはこれからという段階です。今後、『答えを創る次世代の経営課題コンサルティング企業』として認識していただけるよう、引き続き社業に励んでまいります。

私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ