ヒューマンクリエイションHD、売上高・利益ともに過去最高を達成、コンサルティング・受託分野が順調に拡大

2022年9⽉期

富永邦昭氏:ヒューマンクリエイションホールディングス代表取締役社長の富永でございます。本日は、2022年9月期決算についてご説明いたします。よろしくお願いいたします。

本日のメニューは大きく5点です。1点目は2022年9月期連結業績ハイライトについて、2点目はコンサルティング・受託の拡大状況について、3点目は2023年9月期通期業績見通しについて、4点目は主要KPIの状況について、5点目は今後の成長戦略についてです。

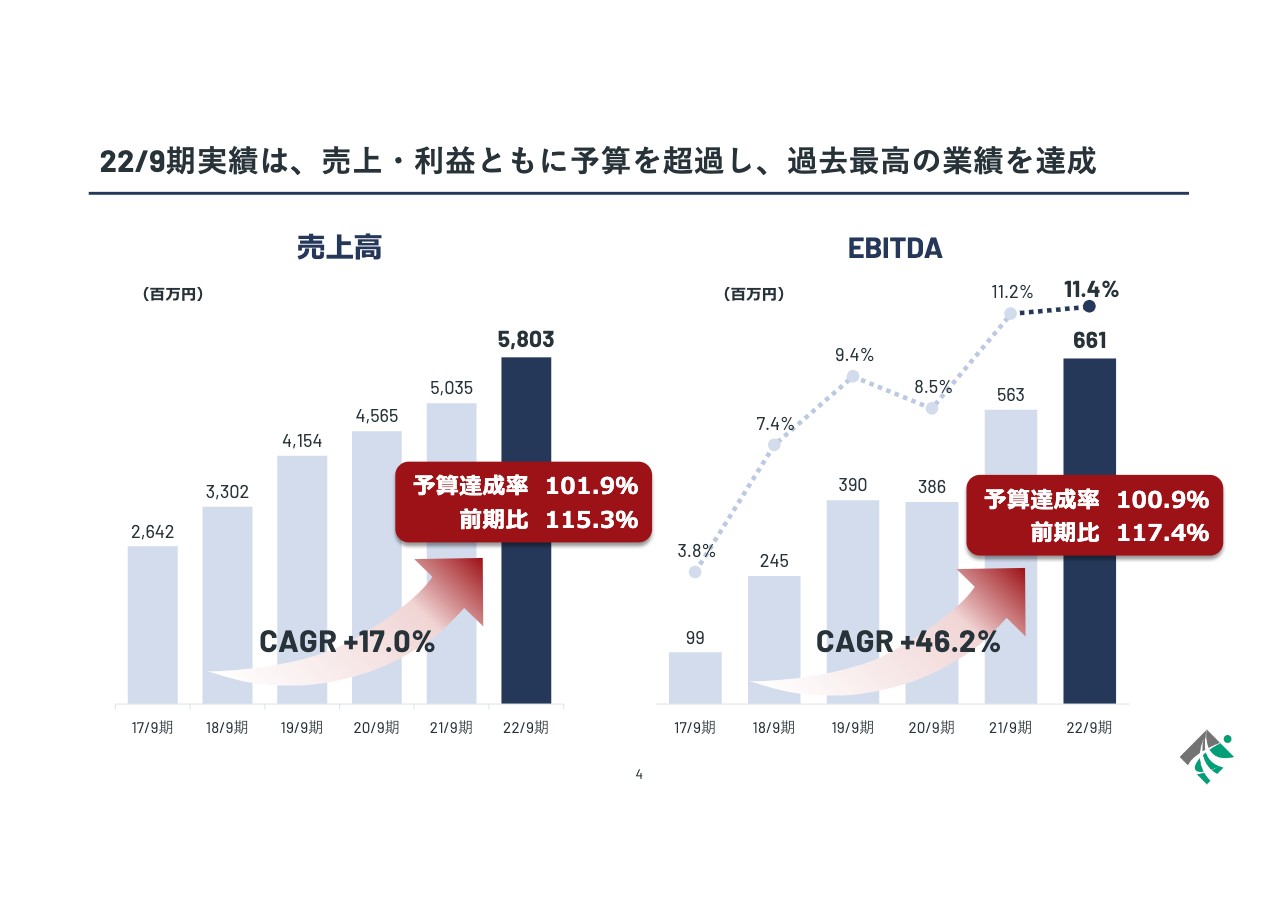

22/9期実績は、売上・利益ともに予算を超過し、過去最⾼の業績を達成

はじめに、2022年9月期連結業績ハイライトです。売上高・EBITDAともに年間予算を超過し、過去最高の業績を達成しています。売上高は前期比115.3パーセント、EBITDAは前期比117.4パーセントを達成、EBITDAマージンは11.4パーセントに達しています。

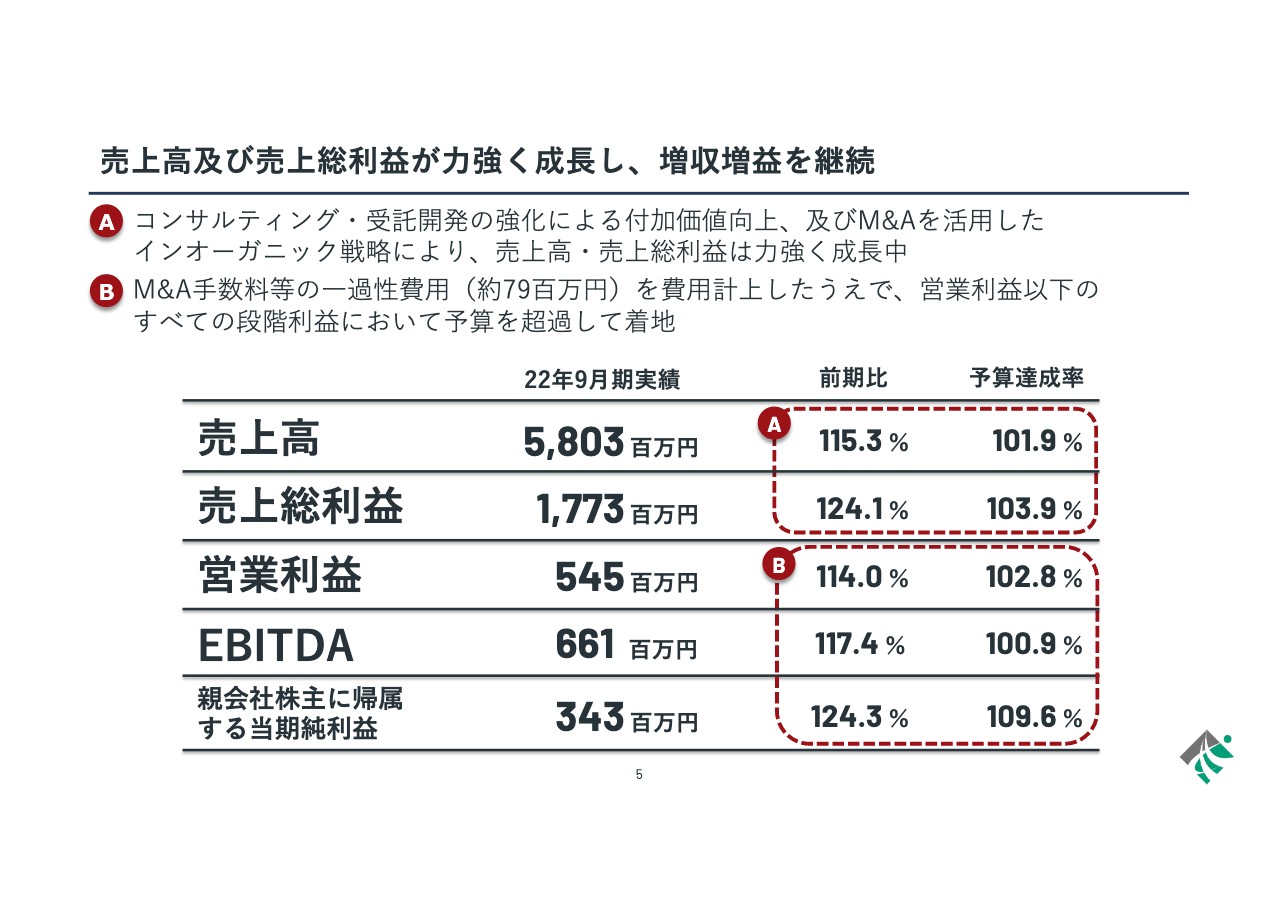

売上⾼及び売上総利益が⼒強く成⻑し、増収増益を継続

2022年9月期実績全体観として、全指標(売上高及び各段階利益)で予算を達成しました。特に、スライドのAに記載のとおり、売上高及び売上総利益については、それぞれ前年同期比115.3パーセント、124.1パーセントと、順調に成長しています。

営業利益以下については、スライドのBに記載のとおり、当期は2件のM&A手数料等の一過性費用(約7,900万円)を吸収した上で、年間予算を達成しました。

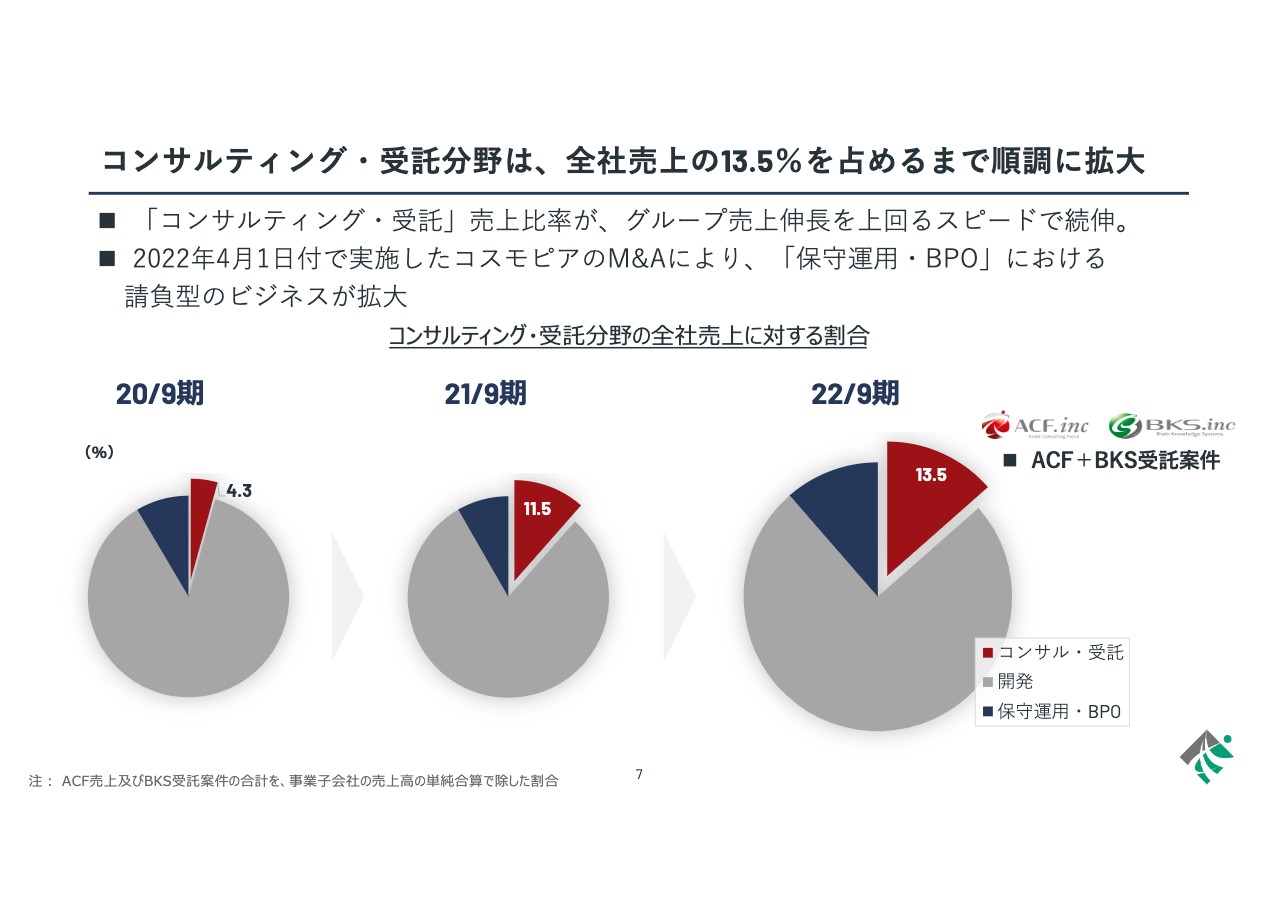

コンサルティング・受託分野は、全社売上の13.5%を占めるまで順調に拡⼤

コンサルティング・受託の拡大状況です。2021年9月期末においては、グループ全社売上比率が11.5パーセントでしたが、前期の2022年9月期終了時点で13.5パーセントまで順調に拡大しています。

グループ全体の売上高が前年比115.3パーセントと伸長している中で、それを上回るスピードで拡大を続けています。当社グループの主要戦略が順調に進捗していると言えます。

続伸の理由として、最上流工程を担うアセットコンサルティングフォース(ACF)社だけでなく、開発系を主体としていた子会社ブレーンナレッジシステムズ(BKS)社においても、システム開発における技術力が向上したことが挙げられます。

その結果、第3四半期はグループ過去最大規模の受託契約獲得もできており、2022年9月期末において順調に進捗、かつ追加受注も確定しています。

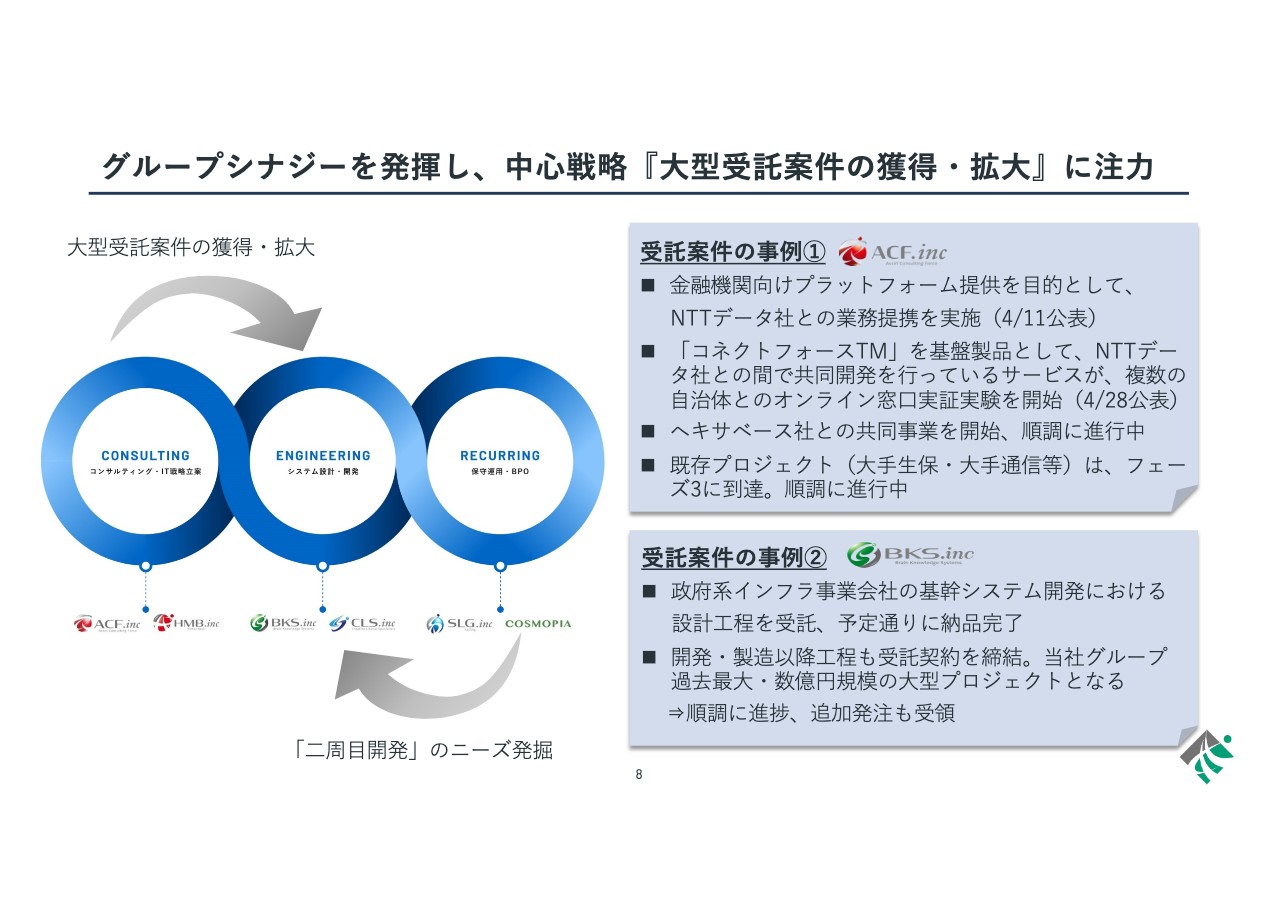

グループシナジーを発揮し、中⼼戦略『⼤型受託案件の獲得・拡⼤』に注⼒

先ほどもお話ししましたが、上流領域の拡大が他の子会社での受託案件受注につながっており、さらなる受託案件獲得に成功しています。

個別案件の中身については、お客さまとの機密保持契約があること、また、お客さまの企業戦略そのものであることから、開示できないケースがほとんどですので、ご容赦いただければと思います。これらは予定どおり順調に進捗しています。

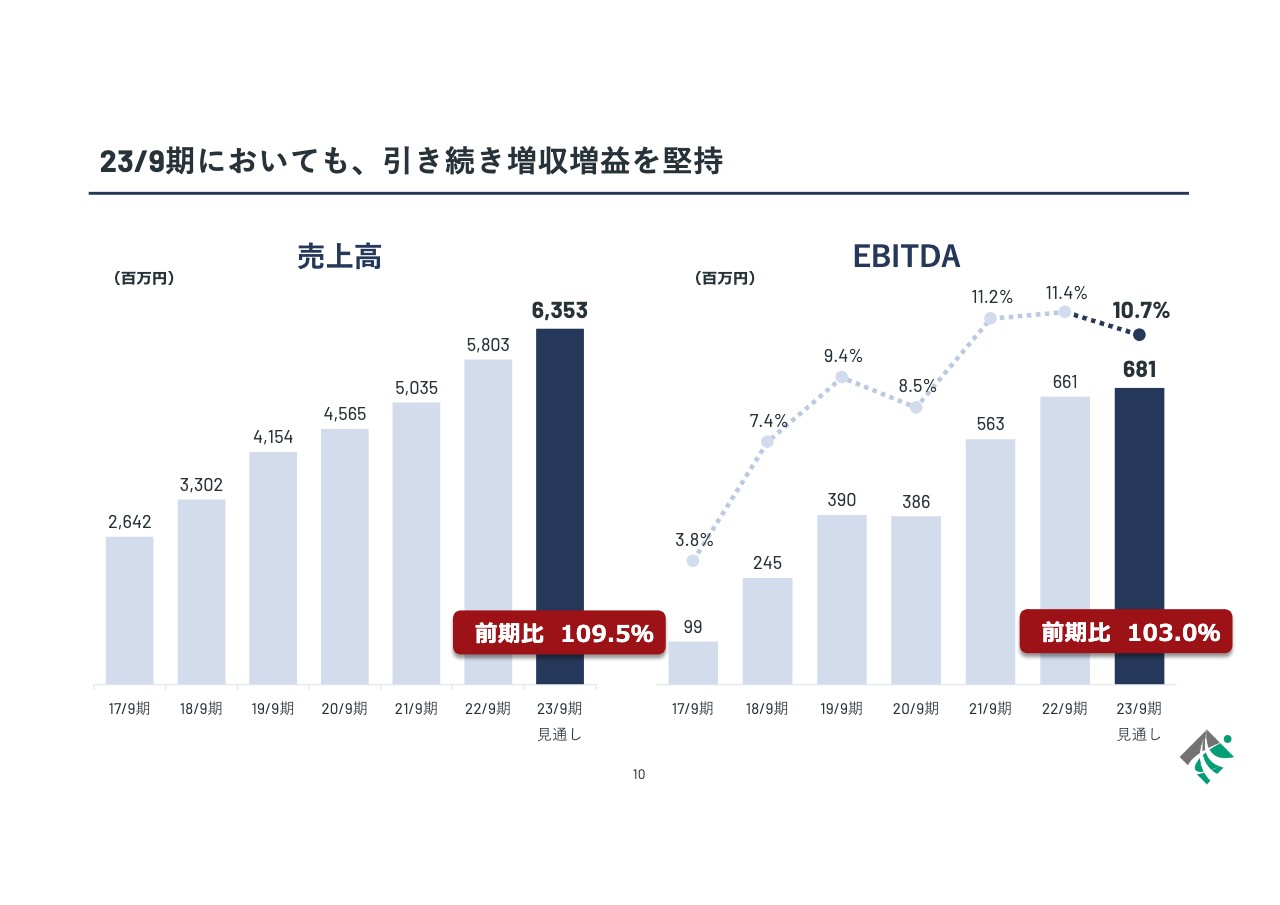

23/9期においても、引き続き増収増益を堅持

今期、2023年9月期の通期見通しです。2023年9月期も引き続き、増収増益を見通しています。

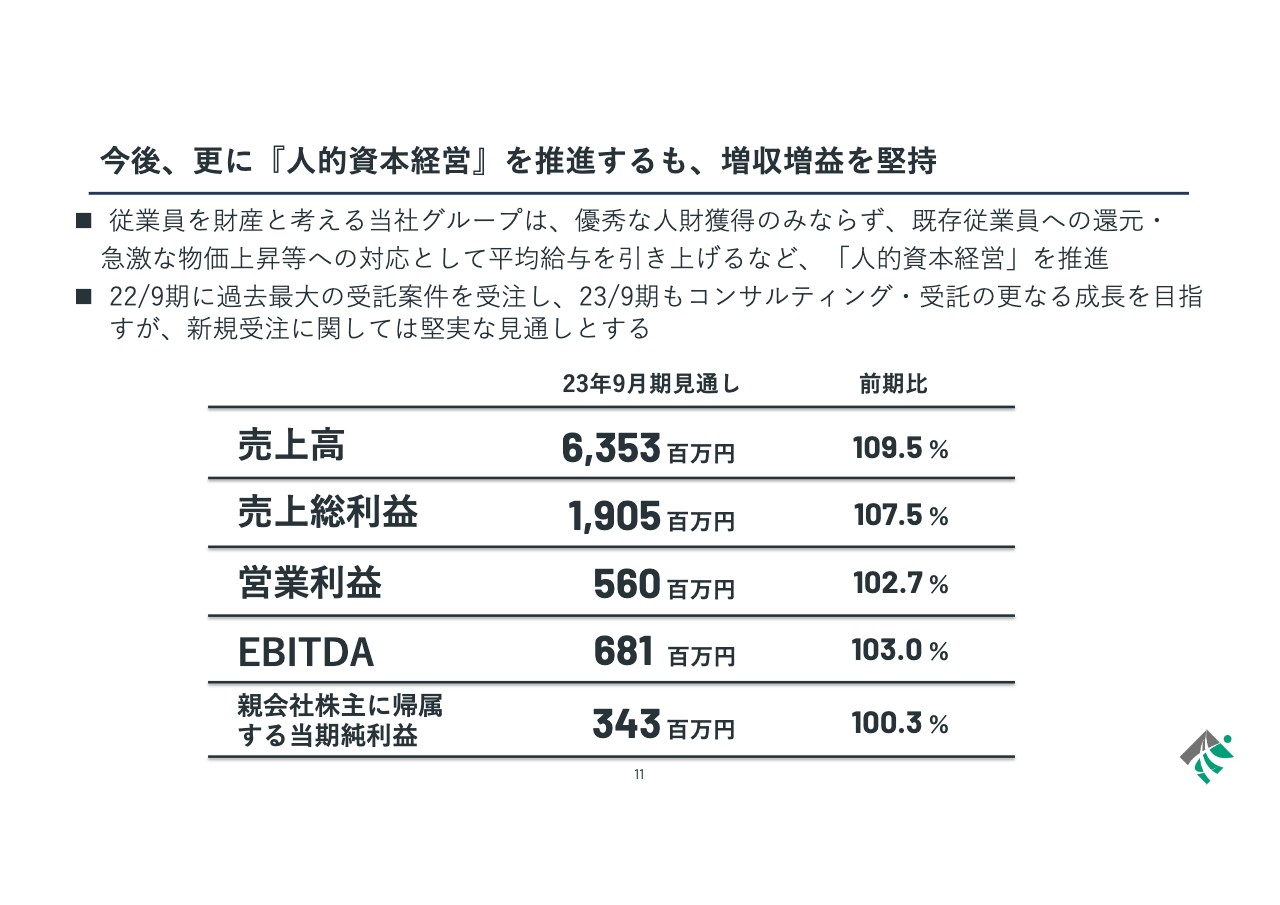

今後、更に『⼈的資本経営』を推進するも、増収増益を堅持

売上高は前期比109.5パーセント、EBITDAの成長は前期比103.0パーセントを見込んでいます。

売上と比較して利益面の成長は堅実な数値としています。理由として、前期の2022年9月期は過去最大の受託案件を獲得し大きな利益貢献がありましたが、今期の2023年9月期見通しにおいて、現段階で確定に至っていない受託案件等を見通しに含めず、また、増益基調の範囲内で人的資本投資を行うことから、堅実な利益見通しとしました。

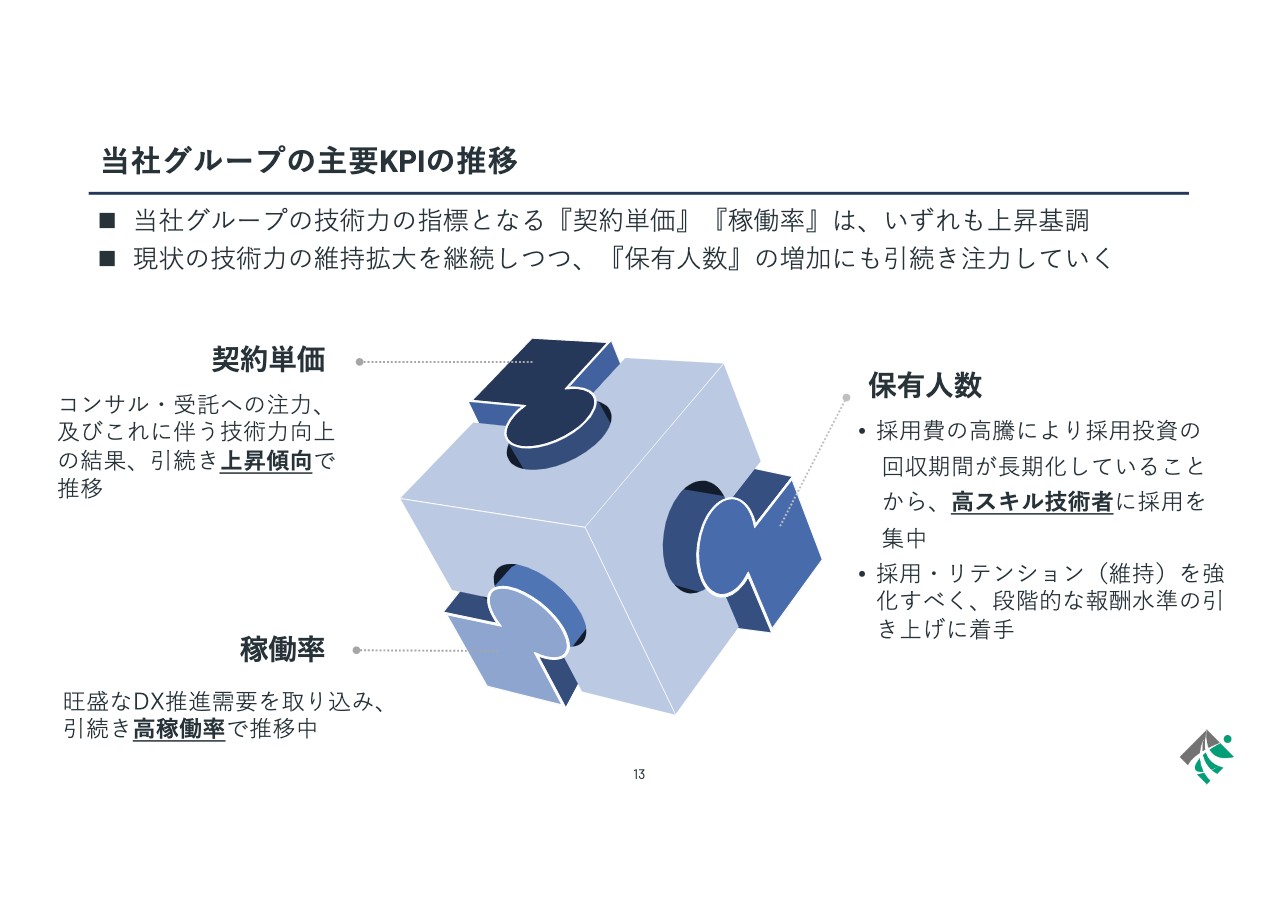

当社グループの主要KPIの推移

スライド5ページのAに記載したとおり、売上及び売上総利益については、それぞれ前年同期比115.3パーセント、124.1パーセントと、順調に成長しています。このような実績は、受託契約獲得が進捗したことに加えて、当社グループ最重要KPIである契約単価、また稼働率が計画以上に推移したためです。

保有人数についてはほぼ計画どおりでしたが、人財獲得競争のさらなる激化に対応すべく、前期の第2四半期より追加施策を行っています。追加施策の内容については後ほどご説明します。

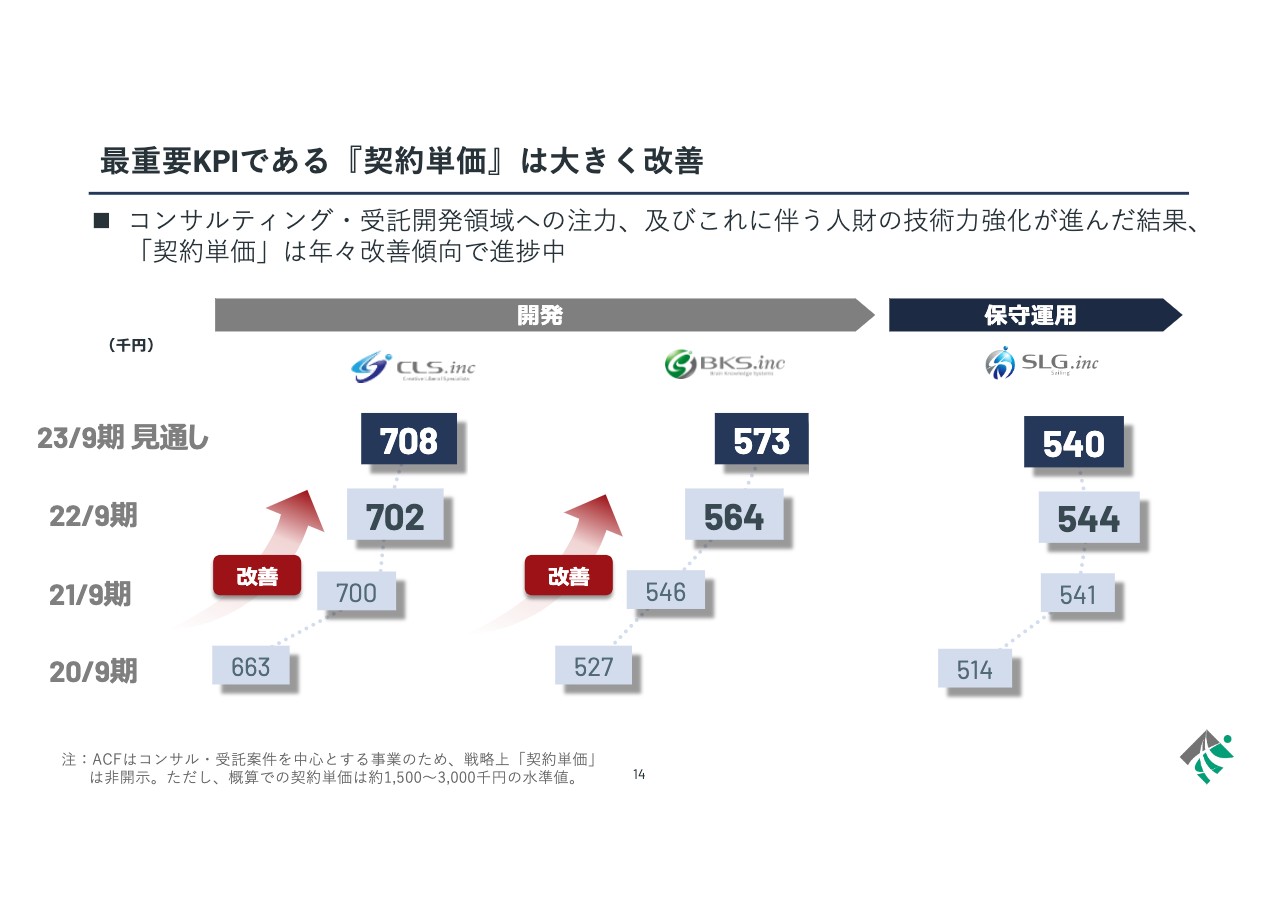

最重要KPIである『契約単価』は⼤きく改善

グループ全体で、最重要KPIである「契約単価」が改善しました。スライド一番左側のシー・エル・エス(CLS)社は、前期の2022年9月期において平均単価で70万2,000円へ改善し、今期の2023年9月期は70万8,000円を計画しています。

同じく、スライド中央のBKS社においても、2021年9月期の平均単価である54万6,000円から、2022年9月期には56万4,000円まで高めることができました。セイリング(SLG)社は、2021年9月期は54万1,000円でしたが、2022年9月期には54万4,000円となりました。

みなさまから「コンサルティング・受託に注力しているACF社の契約単価はどのくらいですか?」とご質問いただきます。ACF社は「1プロジェクトあたりいくら」という契約を中心にしていますので、契約単価という概念はKPI上あまりふさわしくありませんが、契約単価で表現するとおよそ150万円から300万円に相当します。

ただし、ACF社の場合は1件3,000万円から5,000万円のプロジェクト受注が中心ですので、KPIとしては契約単価を出していません。

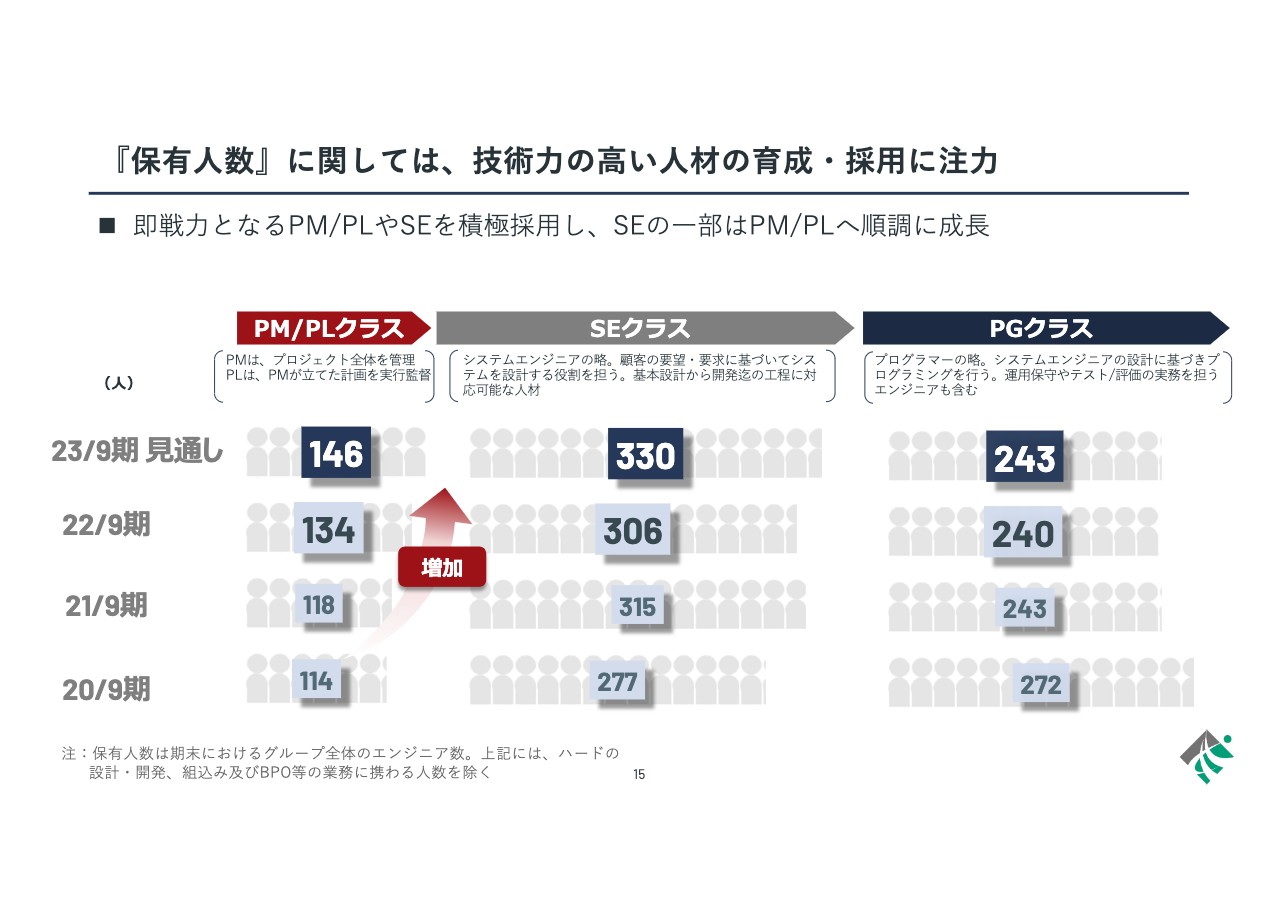

『保有人数』に関しては、技術力の高い人材の育成・採用に注力

保有人数についてご説明します。技術力の高い即戦力にあたる人材を採用し、技術力を高めるための育成を行っています。

スライド左側のPM/PLクラスは、コンサルティングや受託分野を担える人材のことです。2021年9月期は118名でしたが、2022年9月期には134名まで増やすことができました。SEからPM/PLへ順調にステップアップした人材が相当数発生したことで、計画を上回るかたちで増加しています。さらに、今期の2023年9月期には146名への増員を計画しています。

スライド中央のSEクラスは、受託した案件の設計などを担える上級SEも含めた人材のことです。2021年9月期の315名から2022年9月期の306名と微減しているのは、一部のSEが上位クラスのPM/PLへクラスアップしたことと、採用環境の激化が主な要因です。SEクラスは、今期の2023年9月期において、330名まで高めようと計画しています。

スライド右側のPGクラスは、実装以降の結合テストなどを担い、システムエンジニアの指示によってプログラミングを行う人材のことです。こちらに関しては、2021年9月期と2022年9月期にかけて若干減少しています。これは、PGクラスから成長してSEクラスに到達したケースと、未経験に近い状態で入社したもののエンジニアを断念して退職するケースがあったことが要因です。我々としては、SEクラス以上の高いレベルの人材を採用・育成していく方針です。

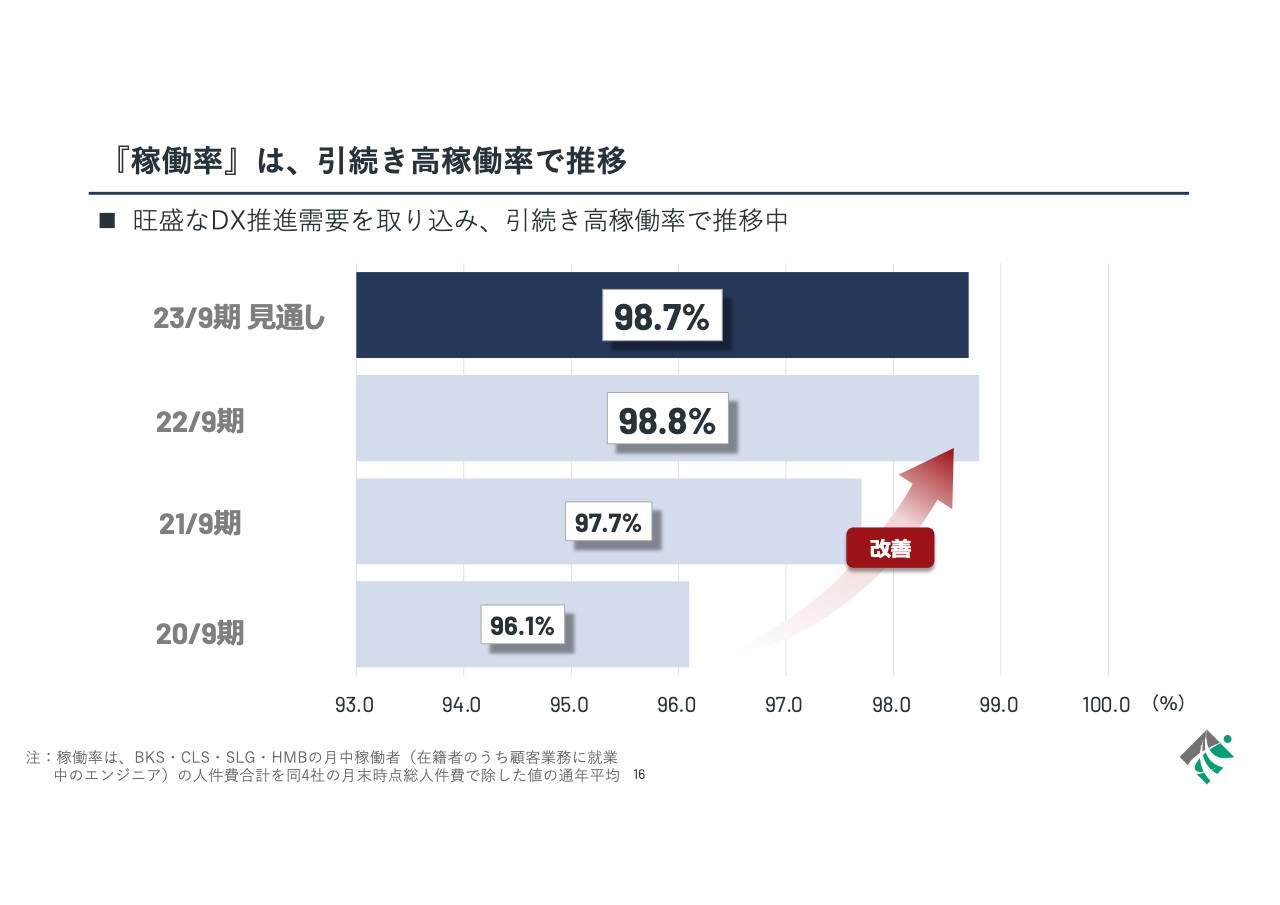

『稼働率』は、引続き高稼働率で推移

3点目は稼働率についてです。引き続き高稼働で推移しています。2020年9月期は新型コロナウイルスの影響で96.1パーセントの稼働率でしたが、2021年9月期には97.7パーセントとなり、2022年9月期には98.8パーセントまで高まりました。これは、PGクラスの採用を抑制して、稼働を優先させた結果だと考えています。

高稼働率を維持しつつエンジニアの働きやすい環境も担保するために、今期の2023年9月期は、年間平均で98.7パーセントと稼働率を据え置いています。

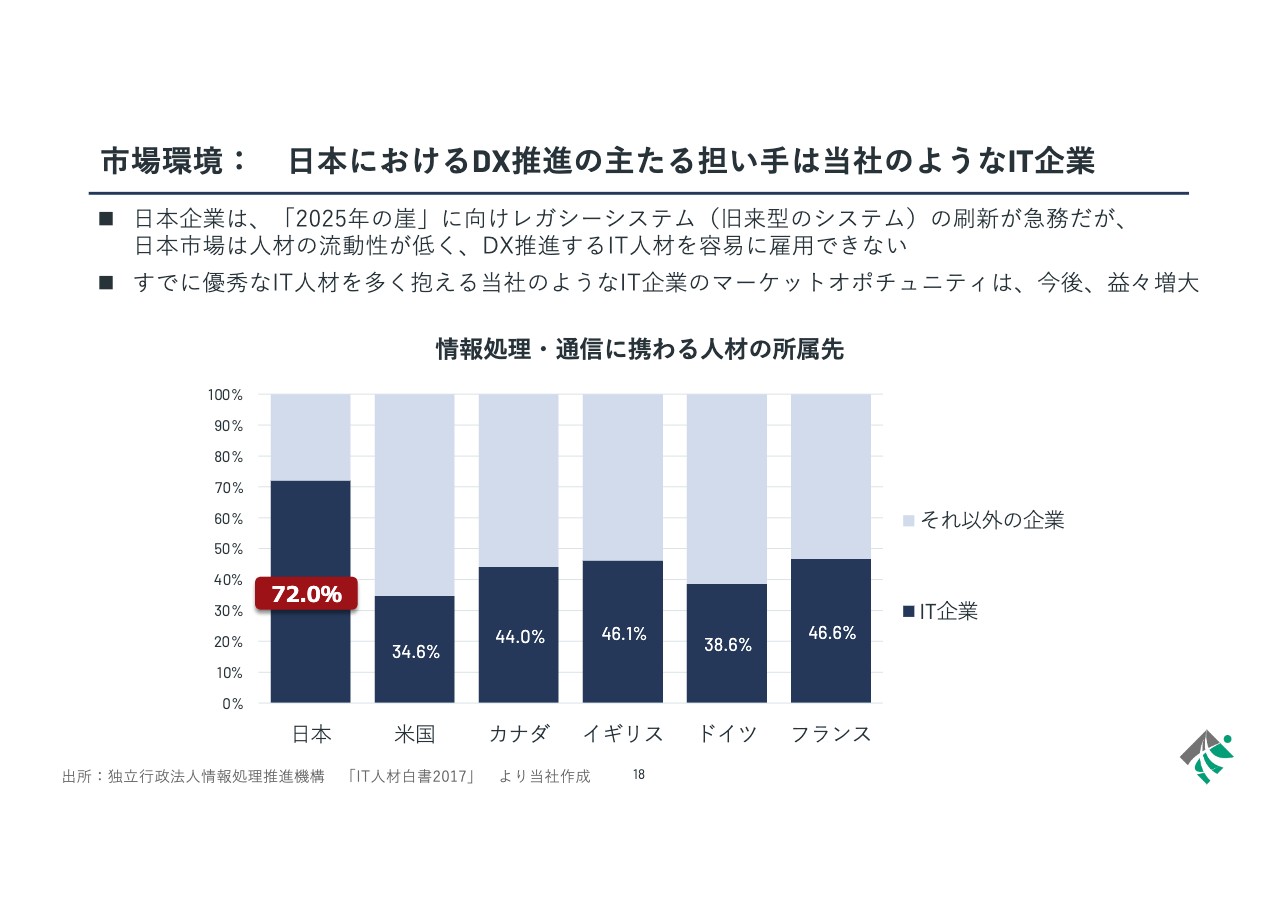

市場環境: 日本におけるDX推進の主たる担い手は当社のようなIT企業

今後の成長戦略についてです。まず、日本の市場環境は少し特殊だと思っています。日本企業の場合、IT人材がユーザー側に所属しているのではなく、我々のようなIT企業側に所属しています。アメリカやカナダと比べると、IT企業側にエンジニアが存在しているのが日本固有の市場環境だと思います。

日本企業の場合は、経済産業省が発表している「2025年の崖」の問題があります。旧来型のシステムは、メンテナンス期限が2025年までのものが非常に多いことから、これに対応し、システムを載せ替えないと、事業に大きな影響があるだろうということが懸念されています。

これを「2025年の崖」と表現していますが、対応するシステム刷新の需要は非常に多く存在しています。このような需要は、当社のように優秀なIT人材を抱えている企業にとって、マーケットオポチュニティが非常に高いと言える状況です。

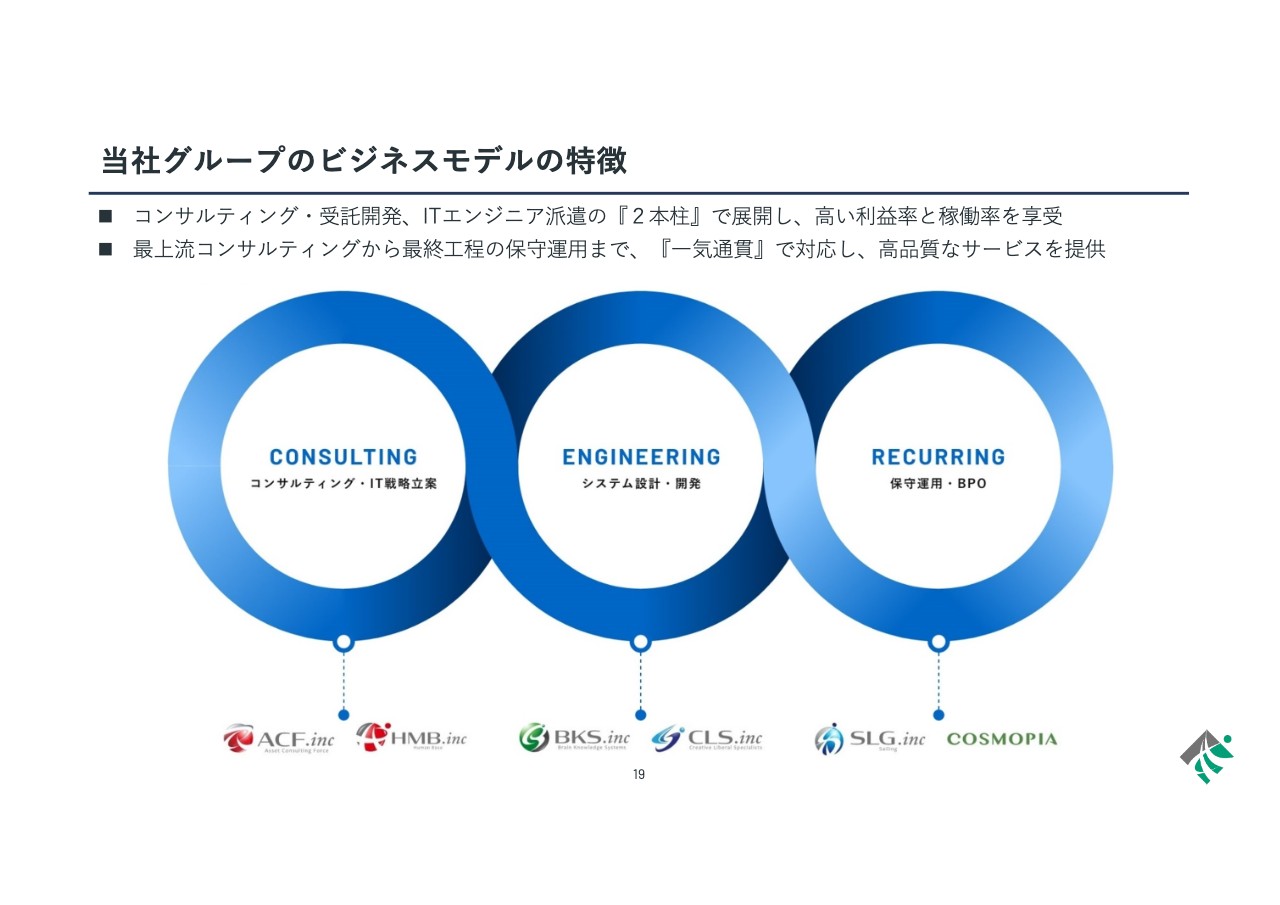

当社グループのビジネスモデルの特徴

ビジネスモデルの特徴についてです。繰り返しになりますが、我々はコンサルティング・システム受託開発とITエンジニア派遣の2本柱で事業を展開しています。2本柱にすることで、高い稼働率と利益率の双方が享受できる仕組みです。

また、最上流のコンサルティングから最終工程の保守運用までを一気通貫・ワンストップ、100パーセント正社員で対応する体制を整えています。このような組織体制があるからこそ、大手SIerからも信頼されるのだと考えています。

当社グループの強み

当社グループの強みについてです。1点目は、大手SIerから信頼される組織体制を持っていることです。我々のグループでは、他社からエンジニアを借りてきてプロジェクトに従事させることはなく、すべて正社員で対応しています。十分に教育指導を行った当社グループの正社員を従事させることで、提供するプロジェクトの品質を担保しています。

また、当社グループでは、最上流工程のコンサルティングから開発・保守運用などの最終工程まで一気通貫で行えます。「企画するだけ」「作りっぱなし」ということがないため、大手SIerからは仕事を発注しやすい企業として認識されています。

2点目は、受託と派遣の2本柱で事業を展開することにより、非常に効率のよい事業運営ができていることです。当社では、必要に応じて受託チームを組成するかたちをとっています。そのため、受託案件が取れた際には派遣契約で従事しているエンジニアたちの派遣契約をいったん解除して、新たに受託チームとして招集しています。

3点目は、競合の少ない市場やセグメントが主戦場になっていることです。我々がコンサルティングや受託で狙っているのは10億円以下、主に3億円以下のプロジェクト案件が中心です。

大手SIerは3億円以下の案件であれば積極的には取りにきませんし、高単価の方々だけでプロジェクトを回していくのはなかなか難しいところがあります。競合が少ない市場を狙い、技術力の高さを示すことで、SIerから仕事を発注してもらったり、我々が自らプロジェクトを取りに行ったりしやすくなっていると思います。

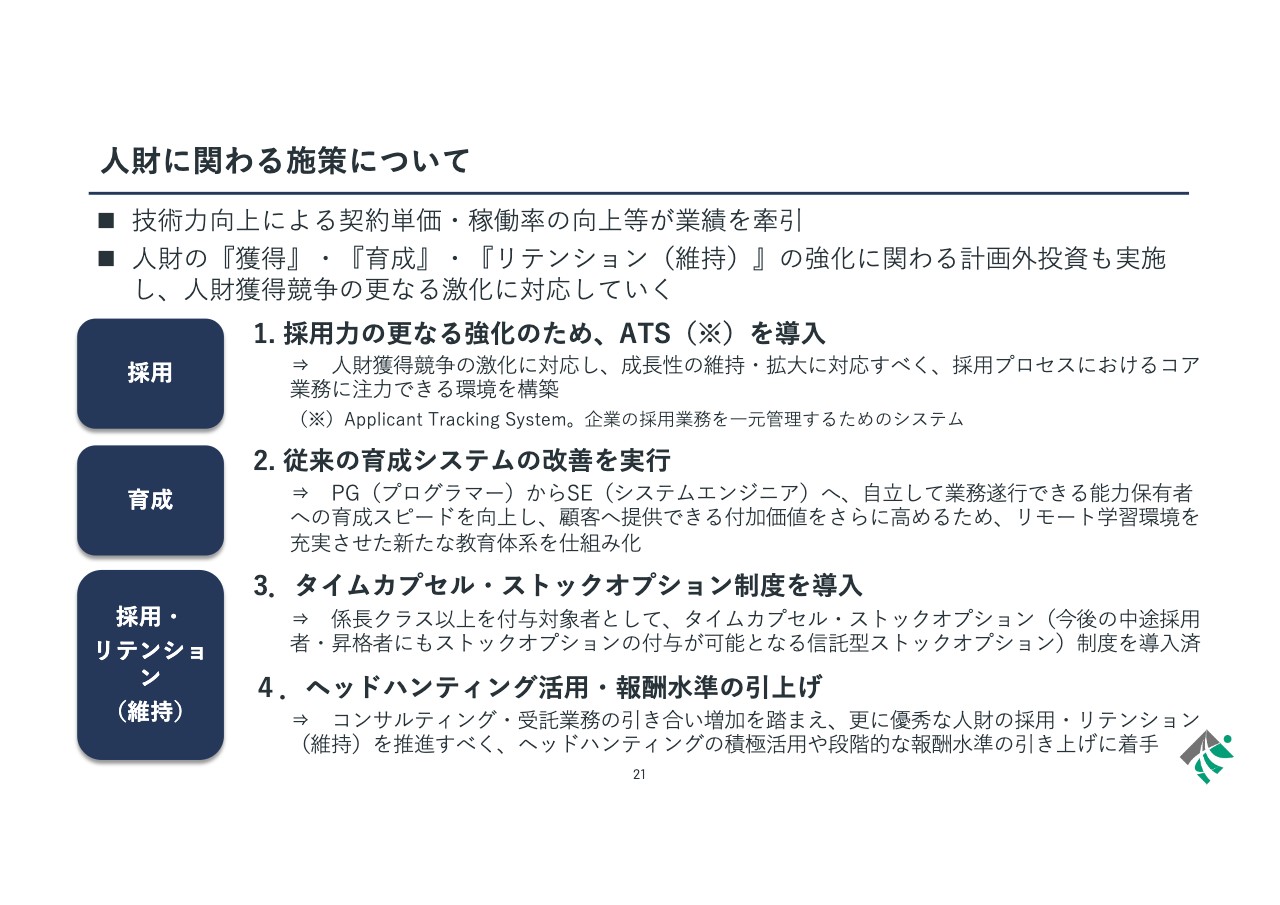

⼈財に関わる施策について

スライド13ページでも少し触れましたが、人財獲得競争のさらなる激化に対応すべく、前期の2022年9月期第2四半期より追加施策を行っています。

人財の採用に関しては、競争環境がさらに激化しています。このような環境にいち早く対応するため、スライドに記載している1から3の追加施策を行いました。

この3点に加えて、コンサル・受託案件のさらなる拡大に備えるために、前期の2022年9月期第3四半期において、ACF社にPMクラスをヘッドハントし、なおかつ第3四半期以降に獲得した利益の範囲内で、優秀な人財獲得のための採用費の投入・既存社員の報酬水準の引き上げを段階的に実施しています。今後も1から4の施策の活用・活性化を行っていきます。

M&A、業務提携等のインオーガニック戦略について(1/2)

次に、NTTデータとの業務提携等、すでに公表している主なニュース、4点について、その背景・目的をおさらいさせてください。

1つ目はNTTデータとの業務提携(複数自治体とオンライン窓口実証実験開始)です。自治体における行政手続きのオンライン化が求められる中、現状のオンライン⾏政⼿続きは、住民から「使いづらい」「正しくできているのか不安」との声もあり、利用率は伸び悩んでいる状況です。

そのような中で、NTTデータとの共同開発によって提供される同サービスは、オンライン相談で対面と同じようなサポートが受けられることから、行政が求めている「行かなくてよい市役所」の実現に寄与すると考えます。さらに、将来的には民間サービスと行政サービスを包含した住民サポートや、被災時における遠方自治体の遠隔住民サポートなどへの拡張を目指しています。

2つ目はNTTデータとの業務提携(ファーストユーザーの安定稼働を確認)です。コロナ禍で企業の営業活動が非対面となる中、営業の現場でWeb会議システムの機能不足が課題となっています。

ACF社が提供する「コネクトフォース」はカスタマイズ可能・インストールレス・低負荷などの十分な拡張性を備えていることから、NTTデータの金融共同サービスに求められる「非対面で商談から契約まで完結する」ことを実現する基盤製品として最適と評価いただき、業務提携契約の締結・共同開発に至りました。

このたび、ファーストユーザーへの納品・安定稼働を確認しましたが、今後もNTTデータとの業務提携を強化し、幅広い業界や業務への適用を視野に入れ、追加機能の開発を進めていきます。

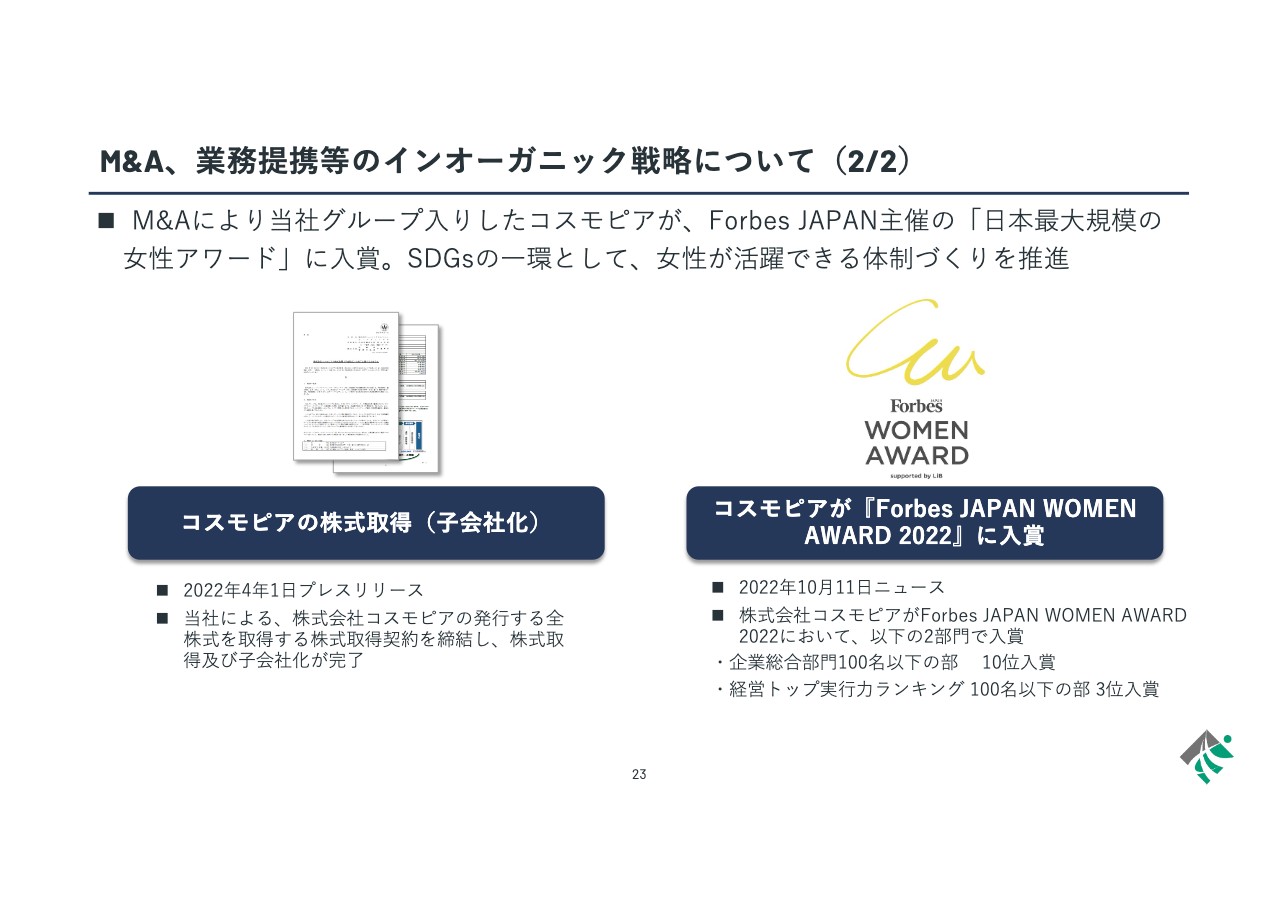

M&A、業務提携等のインオーガニック戦略について(2/2)

3つ目はコスモピアの株式取得(子会社化)です。コスモピアは、BPO分野において多くのサービス提供実績を有しており、主として中央省庁や大手BtoC企業等の顧客に対し、システムサポートの提供やサポートデスクの運営受託等において高い評価を得ています。

このたびの株式取得により、当社グループの受託開発比率の向上に伴いニーズが増大している、システム納品後の運用支援領域でのサービス拡充のみならず、システム運用支援の中で生じる顧客ニーズをタイムリーに把握することで、新規システム開発の需要を顕在化させ、「二周目開発」のコンサルティング営業チームとしても活用することで、当社グループの企業価値向上を目指します。

4つ目はコスモピアが『Forbes JAPAN WOMEN AWARD 2022』に入賞したご報告です。コスモピアの社長を務める田子みどりは大学卒業と同時に同社を起業し、今日まで、女性が活躍できる社内風土の醸成や体制づくりを続けています。

今回、「日本最大規模の女性アワード」と言われる『Forbes JAPAN WOMEN AWARD 2022』に初エントリーし、企業総合部門(100名以下の部)で10位入賞となりました。同社をフックとして、グループ全体を通じて女性をはじめ誰もが活躍できる体制づくりを整備していきたいと考えています。

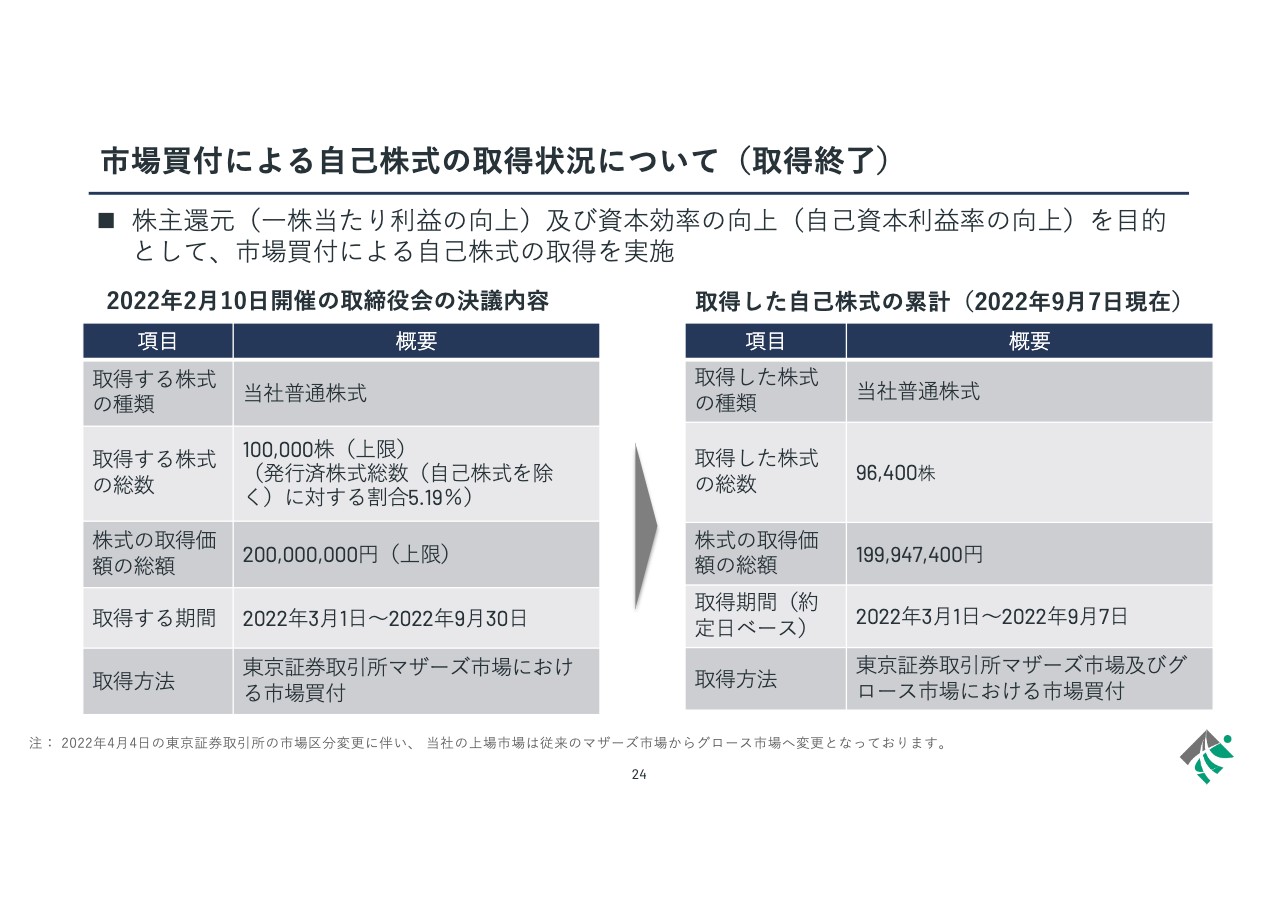

市場買付による自己株式の取得状況について(取得終了)

最後に、2022年2月10日に公表した市場買付による自己株式取得に関して、スライドのとおり整理しました。引き続き、株主還元・資本効率向上に向けて邁進していきます。

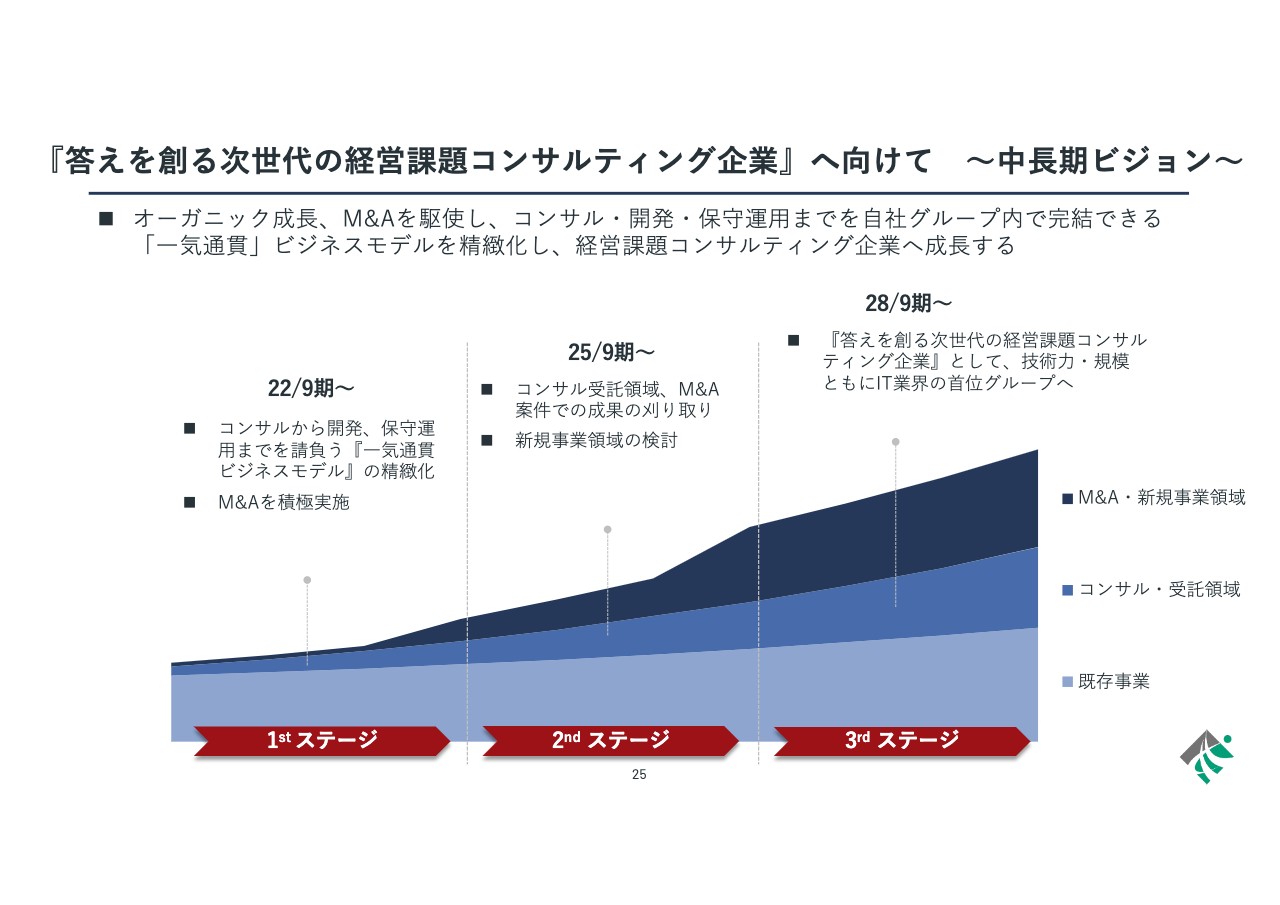

『答えを創る次世代の経営課題コンサルティング企業』へ向けて 〜中⻑期ビジョン〜

「答えを創る次世代の経営課題コンサルティング企業」へと変貌を遂げる中長期ビジョンを発表しています。

従来のオーガニック成長及びM&Aを駆使し、コンサルティング・開発・保守運用まで自社グループで完結できるビジネスモデルを精緻化します。そして、将来的にはきちんと経営課題コンサルティングができる企業へと成長していきたいと思っています。

現在、我々はスライド左側にある1stステージの段階です。「一気通貫」のビジネスモデルを構築・活用し、M&Aを積極的に実施し始めました。ようやく組織体制は整いましたが、M&Aによる成果を得るのはこれからという段階です。

今後は、「答えを創る次世代の経営課題コンサルティング企業」として認識していただけるよう、引き続き社業に励んでいきます。

私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ