Sansan、連結売上高は前期比23.5%と堅調に推移し、調整後営業利益も黒字を計上

目次

寺田親弘氏(以下、寺田):本日は当社の決算説明会にご参加いただきまして、ありがとうございます。CEOの寺田でございます。私からは第2四半期累計実績のハイライトや「Bill One」の展開などについてご説明させていただきます。

第2四半期累計実績ハイライト

2023年5月期第2四半期累計実績のハイライトについてです。第2四半期累計実績は、通期業績見通しに対して順調に進捗しました。

中でも、前年同期に赤字を計上していた調整後営業利益は、人材採用やマーケティング活動に積極的な投資を行ったものの、売上高の伸⻑などにより黒字を計上しました。

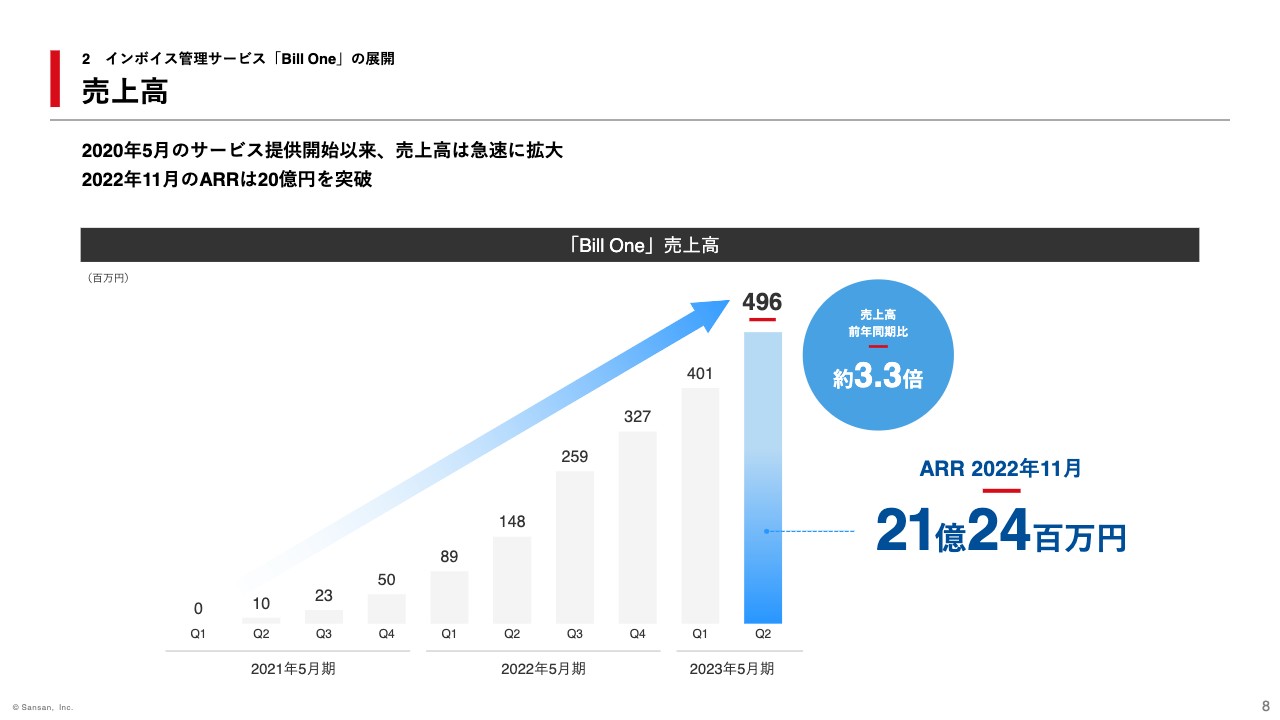

また、インボイス管理サービス「Bill One」の高成⻑が継続しました。「Bill One」の売上高は前年同期比で約3.7倍、2022年11月のARRは約21億2,400万円となりました。

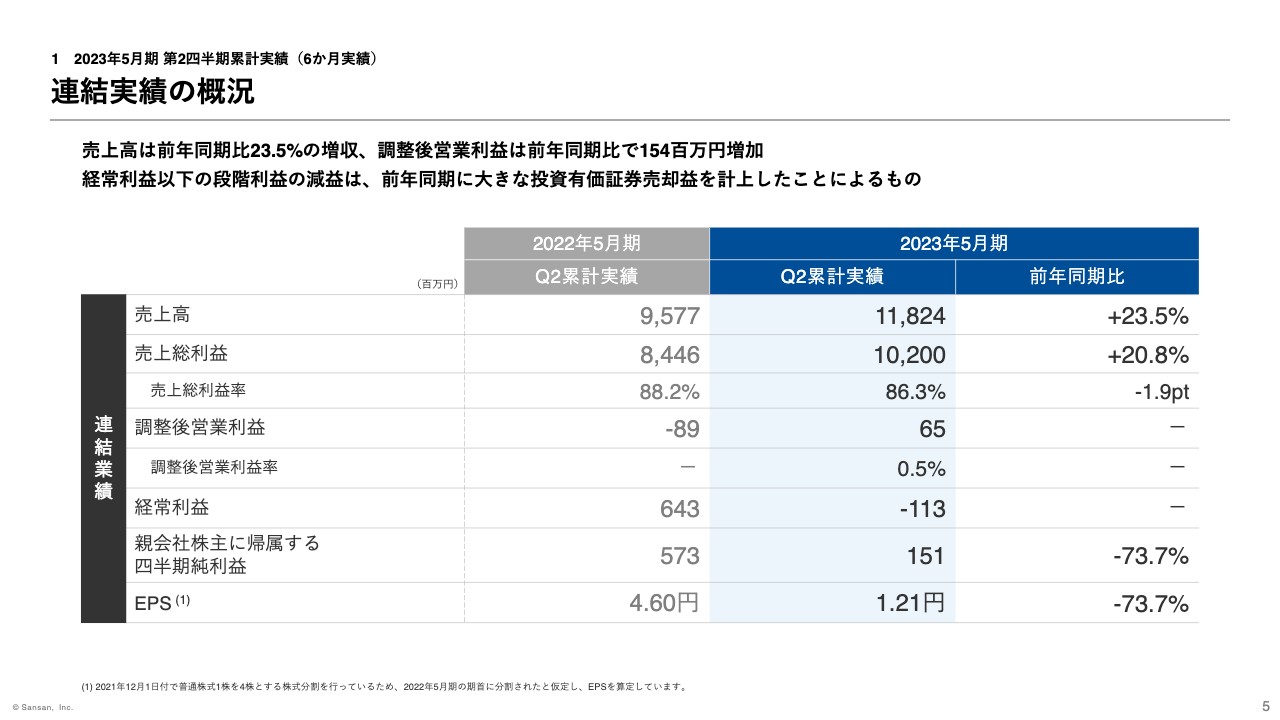

連結実績の概況

連結実績はスライドに記載のとおりとなりました。売上高は前年同期比23.5パーセント増、調整後営業利益は前年同期と比較して約1億5,400万円の増加となり、約6,500万円の黒字を計上しました。

経常利益以下の段階損益が減益となっていますが、これは前年同期に投資有価証券売却益を約9億7,900万円計上していたためです。

なお、経常利益はマイナスを計上した一方で、親会社株主に帰属する四半期純利益が黒字となったのは、関係会社株式売却益である約4億3,100万円を特別利益に計上したことなどによるものです。

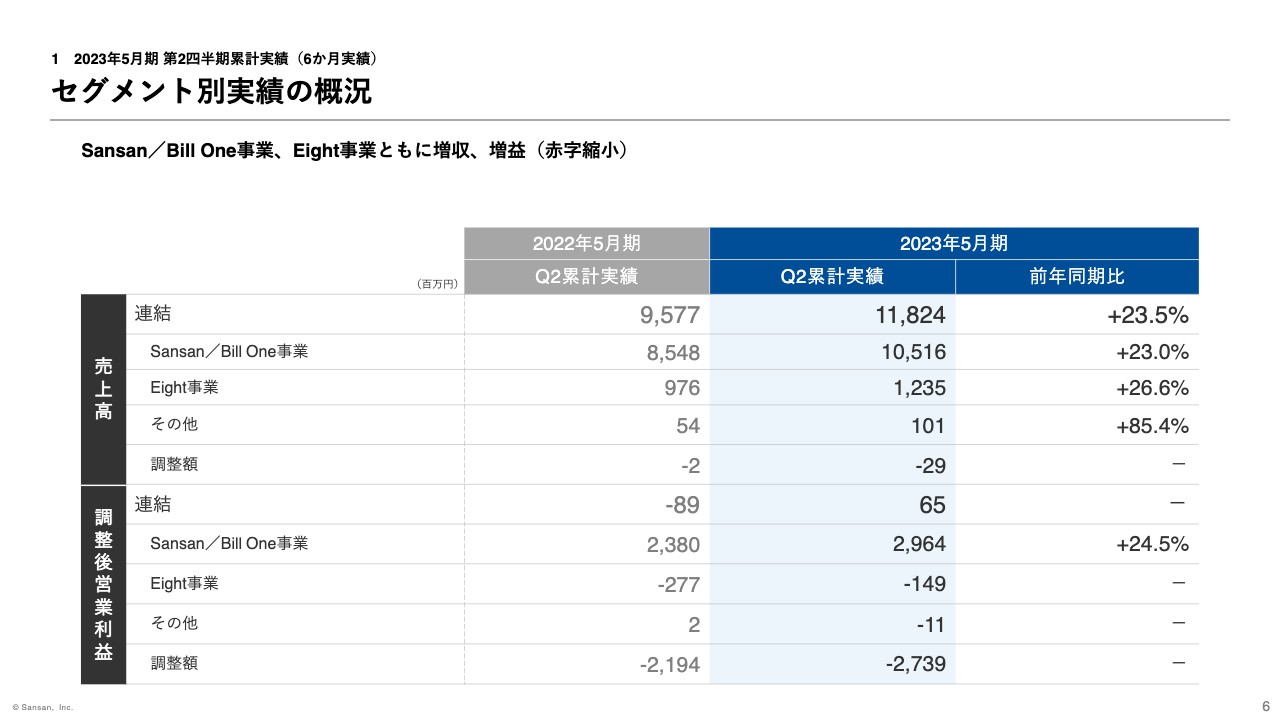

セグメント別実績の概況

セグメント別の実績についてです。こちらでは概況説明にとどめますが、Sansan/Bill One事業は好調な「Bill One」が牽引し、通期見通しに対しても堅調な実績となりました。

「Sansan」に関しては、プロダクト刷新による具体的な効果について引き続き注視していますが、足元では確実に受注が伸びています。また、1年前に比べると営業生産性の向上や回復も見られることから、下期以降の堅調な成⻑に一定以上の手応えを感じています。

一方、Eight事業は赤字額の縮小は進んだものの、業績は見通しに対してやや伸び悩む状況となりました。

なお、調整後営業利益における調整額のマイナス約27億3,900万円のうち、一定の割合は採用担当部門の人員の増強、および全社ブランディングに関する投資にかかわる費用であり、全社の戦略として積極的に投資を行っています。KPIを含めた詳細については、後ほどCFOの橋本よりご説明します。

売上高

急成長が続いている「Bill One」についてです。「Bill One」は、2020年5月のサービス開始以来、わずか2年半でARR20億円を超える規模に成⻑しました。この成⻑レベルは、数あるBtoB SaaSの中でも最速レベルにあると捉えており、国内外を問わず、多くの投資家のみなさまに注目していただいています。

サービス概要

「Bill One」のサービス概要やポイントについてご説明します。請求書業務は主に受領側と発行側に分かれますが、「Bill One」は受領側の業務に着目したサービスです。「Bill One」は、郵送やメールで送付される請求書を代理で受領・スキャンし、正確にデータ化します。

そのため、「Bill One」を利用すると正確にデータ化された請求書情報を基に、閲覧や確認、承認といった各種業務フローをクラウド上で完結できるようになることから、請求書関連業務が効率化され、月次決算業務の早期化が可能となります。

なお、現在ではユーザー企業さまからの要望にお応えし、請求書の発行機能も展開しています。今後、インボイス制度を含めたさまざまな法改正にも機能面で対応していく予定です。

料金モデルは、データ化する請求書の枚数を基にした月額費用がメインとなりますが、従業員数が100名以下の法人向けには一定の条件を設定した上で、無料で利用できるプランも提供しています。

顧客基盤とポジショニング

結果として「Bill One」は高いマーケットフィットを得て、クラウド請求書受領サービス市場において、売上高シェアナンバーワンを獲得しています。サービス開始当初においては、まずは小規模企業の契約が中心でしたが、スライド左側に記載のとおり、現在ではさまざまな業種の中堅・大手企業の獲得が進んでいます。

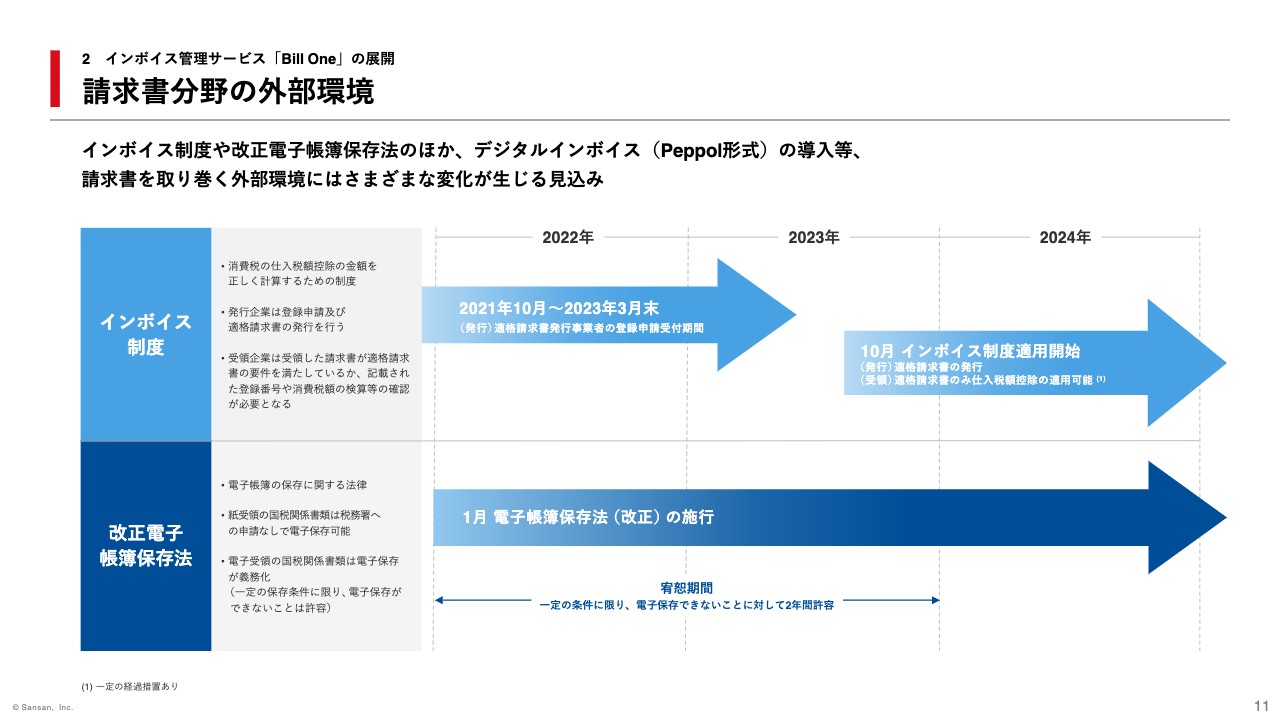

請求書分野の外部環境

今後もさらなる成長を期待していますが、まずは請求書分野の外部環境についてご説明します。日本国内では法改正などを含め、官⺠を挙げて請求書の電子化が促進されており、企業は新たな業務に対応していく必要があります。

ポイントのみを簡単にお話しします。2023年10月に導入されるインボイス制度の下では、仕入税額控除を受けるためには、いわゆる適格請求書が必要になります。

請求書発行企業が適格請求書を作成する必要があるのはもちろんのこと、請求書受領企業においても、「それが適格請求書であるか」「必要事項は記載されているか」「記載された登録番号は正しいか」などを確認する新たな業務が発生します。

また、2022年1月から施行された改正電子帳簿保存法によって、電子で受け取った請求書は電子データのままで保存することが義務づけられました。さらに、デジタルインボイスの普及に向けた取り組みも進められています。

デジタルインボイスとは、企業間で共通で使える標準化された電子インボイスのことを指しますが、デジタル庁とデジタルインボイス推進協議会が連携して推進しており、当社も同協議会の幹事法人を務めています。

デジタルインボイスの標準仕様として採用されたPeppol形式の取引が一般化していくことが想定されますが、いきなりすべての企業が切り替えることは難しく、一定の期間は従来形式の紙やPDFの請求書とデジタルインボイスが混在し、請求書業務が煩雑になることが予想されます。

これらの課題を解決するサービスの需要が急激に高まっていく中で、「Bill One」には当該機能が備わっていることから、サービスの成⻑にとって追い風に働くものと捉えています。

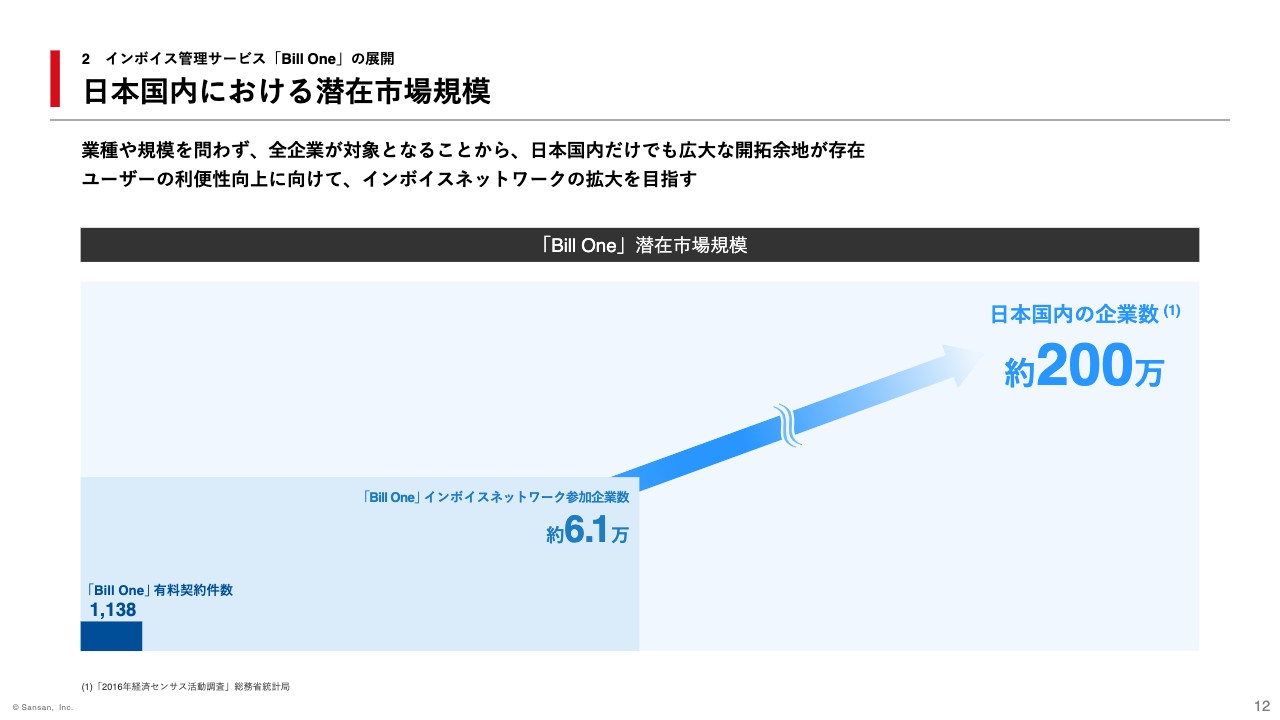

日本国内における潜在市場規模

これらの外部環境を背景に、「Bill One」の成長余地がどの程度あるかという潜在市場についてお話しします。

「Bill One」は業種や業態を問わず全企業が対象となるサービスですが、2022年11月末における有料契約件数はわずか1,138件で、日本国内だけで見ても大きな開拓余地が存在しています。足元では一部で海外展開にもチャレンジしており、引き続き広大な市場へのアクセスを強化していきます。

また、「Bill One」のビジネスモデルの特徴として、請求書受領企業だけではなく、請求書を送付する企業とで成る、インボイスネットワークを構築できる点が挙げられます。

2022年11月末におけるインボイスネットワーク参加企業数は、前年同期比約2.7倍の6.1万社となりました。ネットワーク参加企業間でやりとりされる請求書金額の合計は、2022年11月単月で1兆円を超え、年間に置き換えると約12兆円の規模にのぼります。

今後、インボイスネットワークのさらなる拡大を目指しながら、そのネットワークを活用した新たなビジネスモデルの創出や機能展開などを検討していきます。

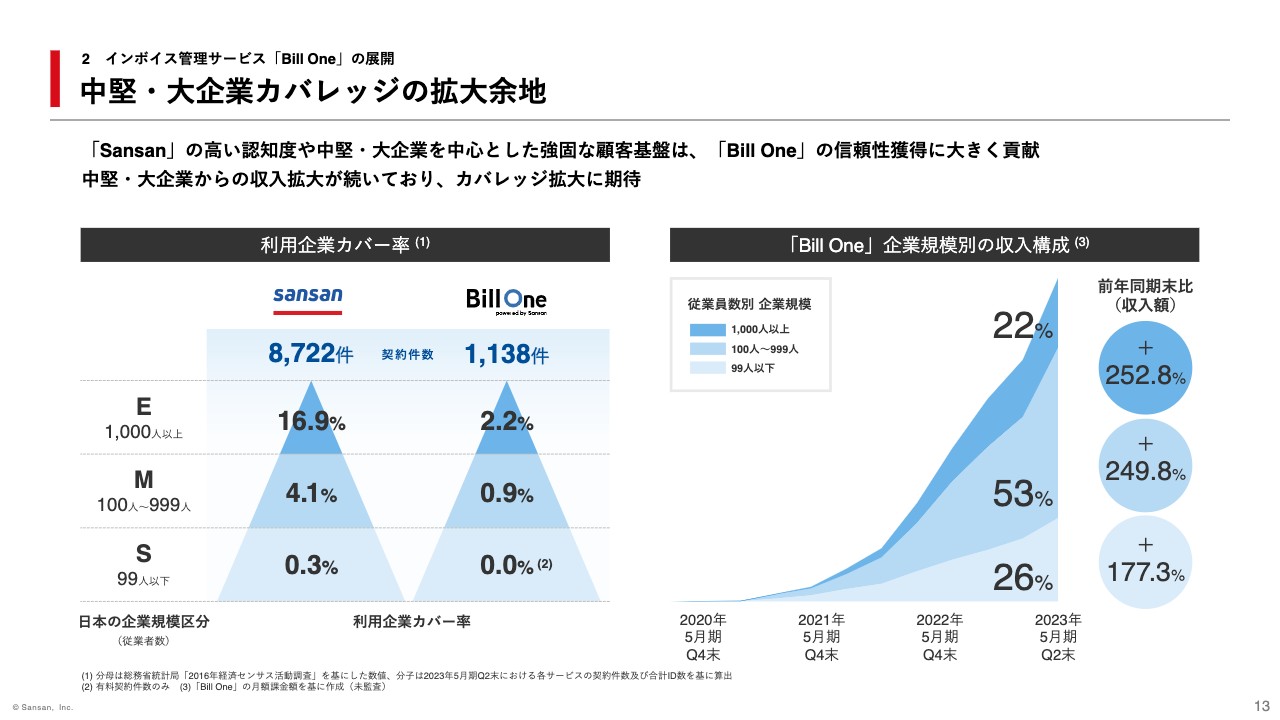

中堅・大企業カバレッジの拡大余地

先ほどお伝えしたとおり、「Bill One」には広大な開拓余地がありますが、特に中堅・大企業のカバレッジを拡大することで、高成長を継続したいと考えています。

その実現に向けては、「Sansan」で培ったアセットが効果的に機能するものと捉えています。「Sansan」の高い認知度や信頼性、そして中堅・大企業を開拓した強固な顧客基盤が「Bill One」の成⻑に寄与していくことを期待しています。

スライド左側の「Sansan」「Bill One」のそれぞれの利用企業カバー率を示した図をご覧ください。1,000人以上の大企業のカバー率で見た場合、「Bill One」の2022年11月末における実績は2.2パーセントのみであり、大きな開拓余地が残されています。

実際にこの開拓に向けて営業体制や広告宣伝活動の強化に取り組んだ結果、中堅・大企業カバレッジの拡大傾向が順調に続いています。2023年5月期第2四半期末のMRRのうち、75パーセントは中堅・大企業ユーザーからの収入となっており、高い成⻑率となりました。

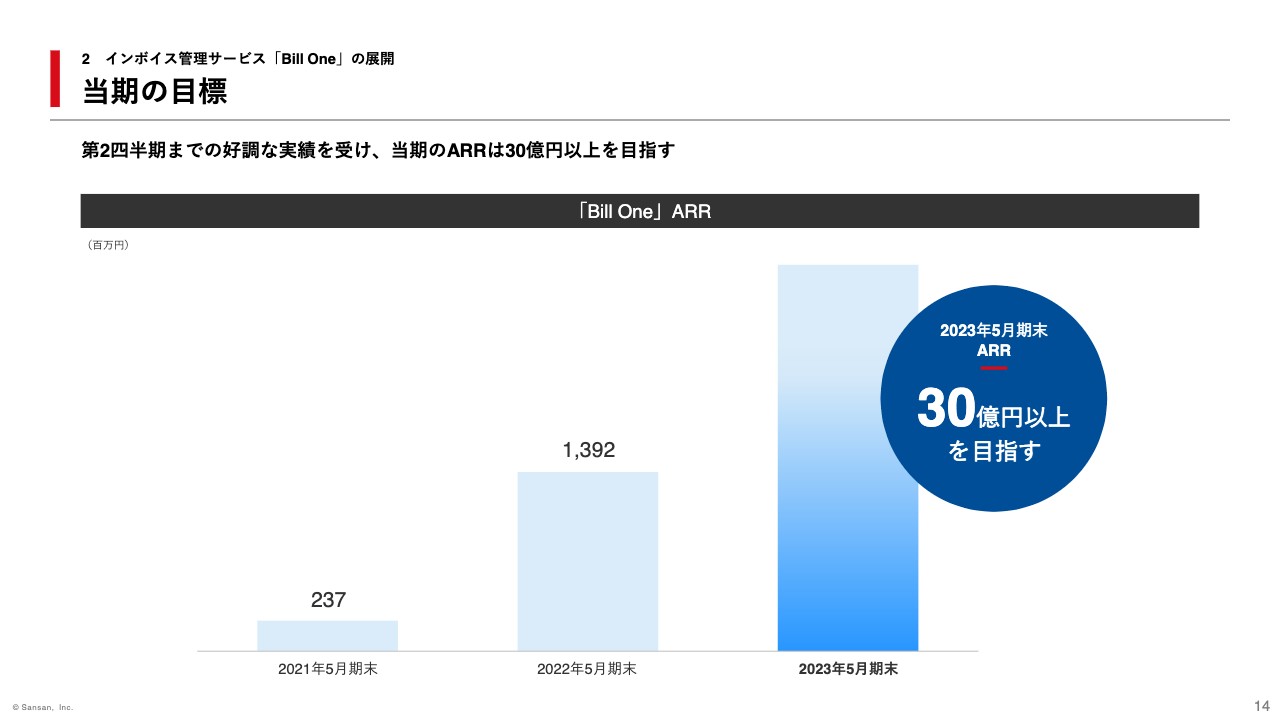

当期の目標

当期の目標についてお話しします。現在、「Bill One」ではARRの成⻑を最重要視していますが、「Sansan」を立ち上げた時よりも早いスピードでの成⻑が続いています。前期は目標としていたARR10億円を超過し、約13億9,200万円の実績となりました。

2023年5月のARRについては、期初に「前年同期比2倍以上」を目標として掲げていましたが、第2四半期までの好調な実績を背景にやや上方修正し、「30億円以上」を目指すことにしました。

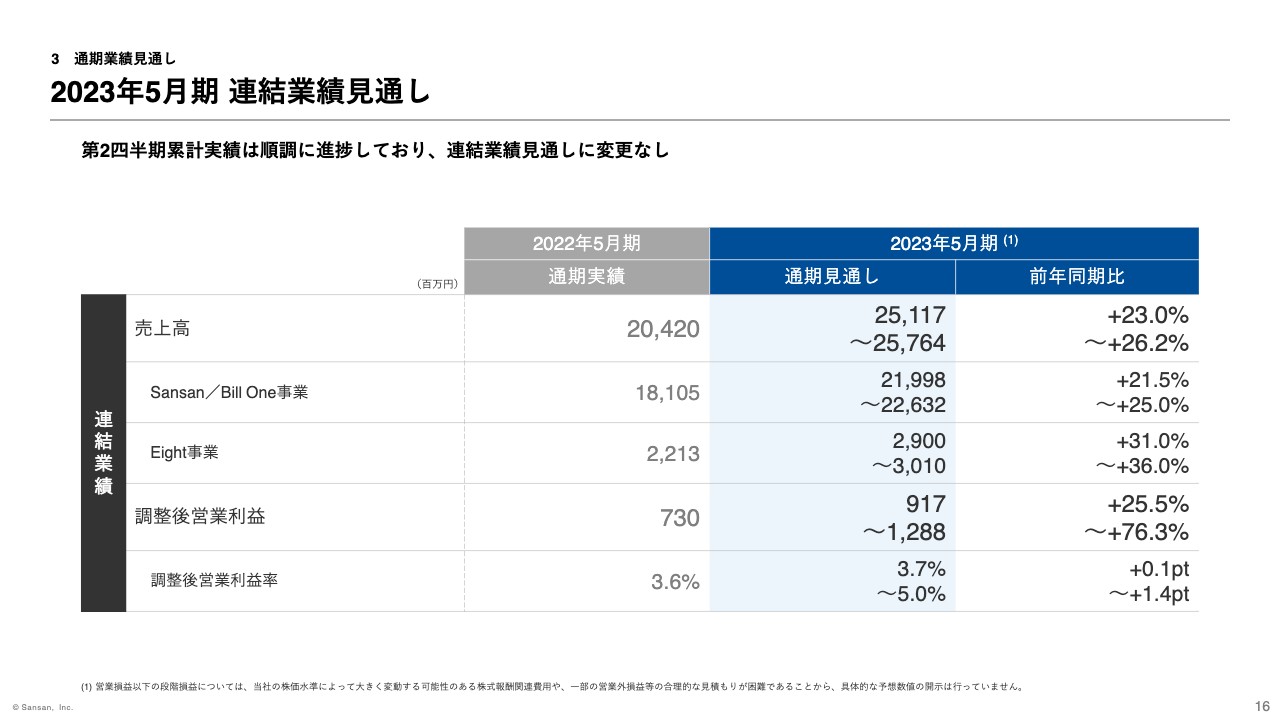

2023年5月期 連結業績見通し

連結業績の見通しについてお話しします。第2四半期までの実績については、売上高、調整後営業利益ともに通期業績見通しのレンジに沿って堅調に進捗しており、期初に公開した通期業績見通しに変更はありません。

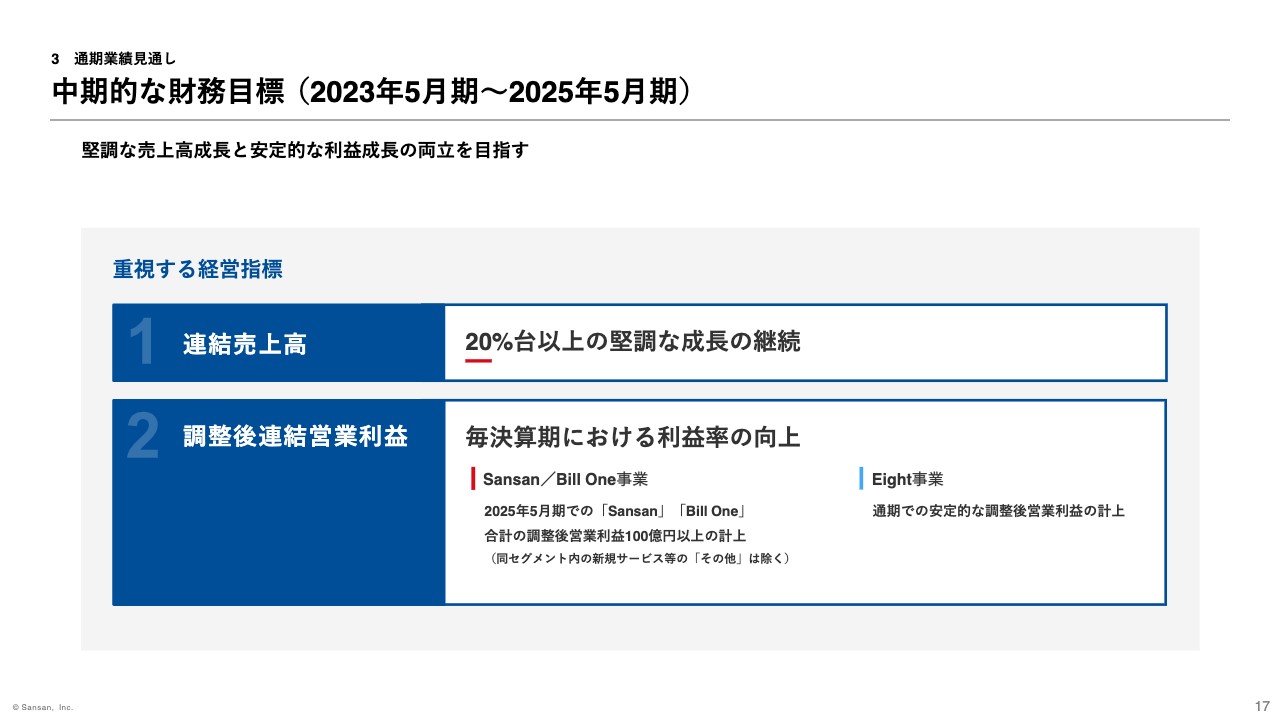

中期的な財務目標(2023年5月期〜2025年5月期)

中期的な財務目標についても変更はありません。2025年5月期までの3ヶ年においては、連結売上高の堅調な成長と安定的な利益成長の両立を目指していきます。

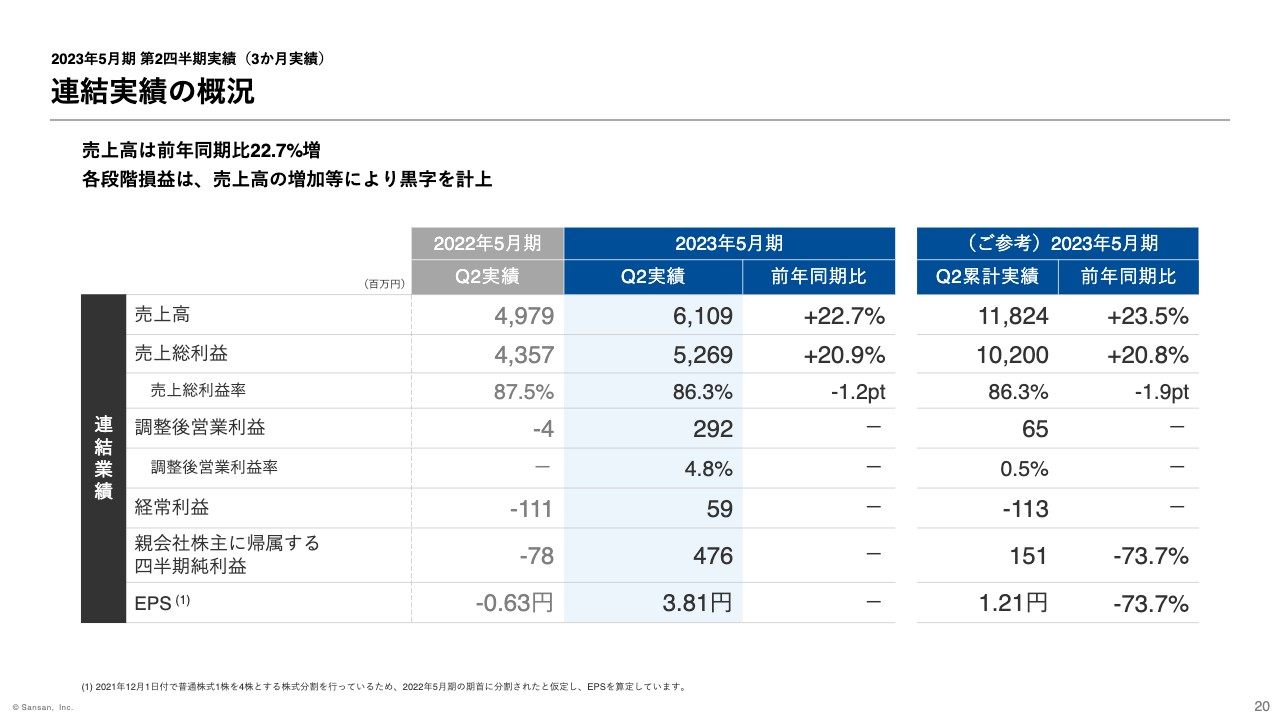

連結実績の概況

橋本宗之氏(以下、橋本):CFOの橋本です。第2四半期の3ヶ月実績についてご説明します。

第2四半期の3ヶ月実績は、スライドに記載のとおりです。売上高は前年同期比22.7パーセント増の約61億900万円となりました。第1四半期比で成⻑率が鈍化したのは、Eight事業がやや伸び悩んだことが主な要因です。各段階損益は、成長投資を実行しながらも売上高の増加などにより黒字を計上しました。

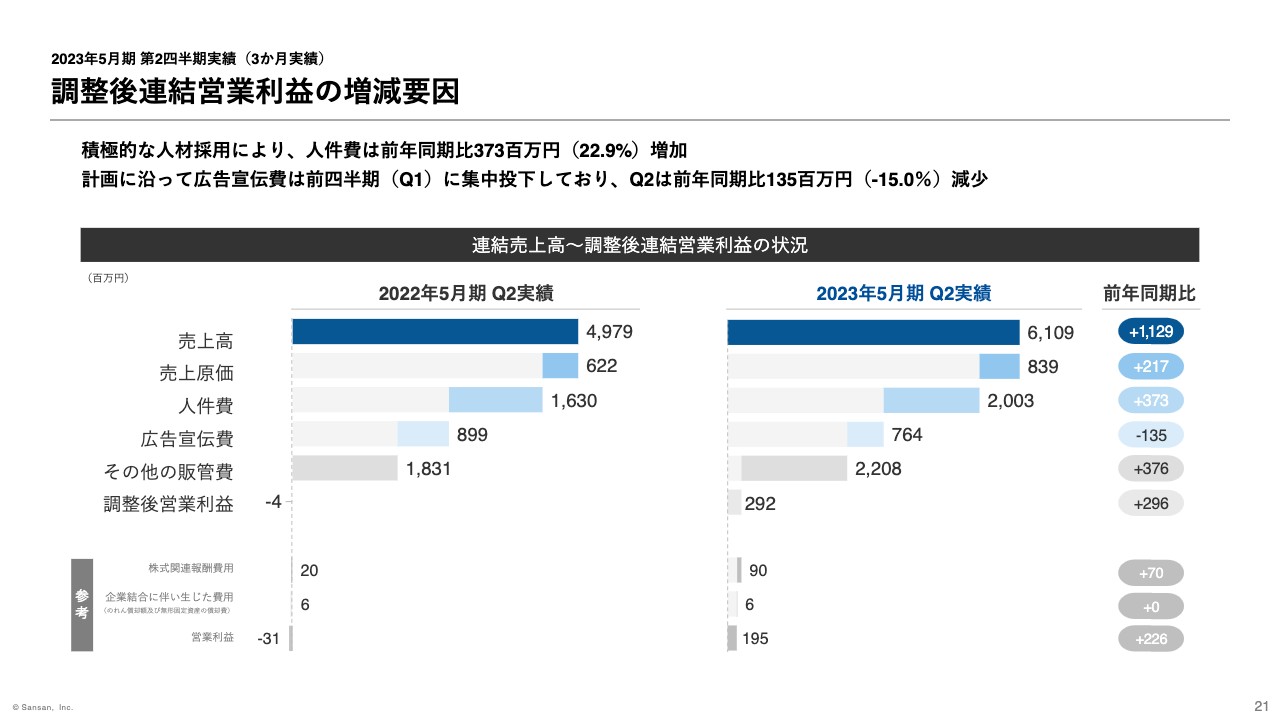

調整後連結営業利益の増減要因

調整後連結営業利益の増減要因についてご説明します。前期から継続して人材採用を強化した結果、連結従業員数は前年同期比181名増の1,253名となり、人件費は前年同期比で約3億7,300万円増加しました。

一方で、広告宣伝費については、当期のマーケティング活動は第1四半期の比重が最も大きい計画であったこともあり、第2四半期の費用は前年同期比で約1億3,500万円減少しました。この結果、調整後営業利益は前年同期比で約2億9,600万円増加し、黒字を計上しました。

なお、調整項目である株式関連報酬費用が前年同期比で約7,000万円増加していますが、これは従業員および取締役向けに発行した株価条件付きストックオプションなどによるもので、株価水準によって費用が変動します。

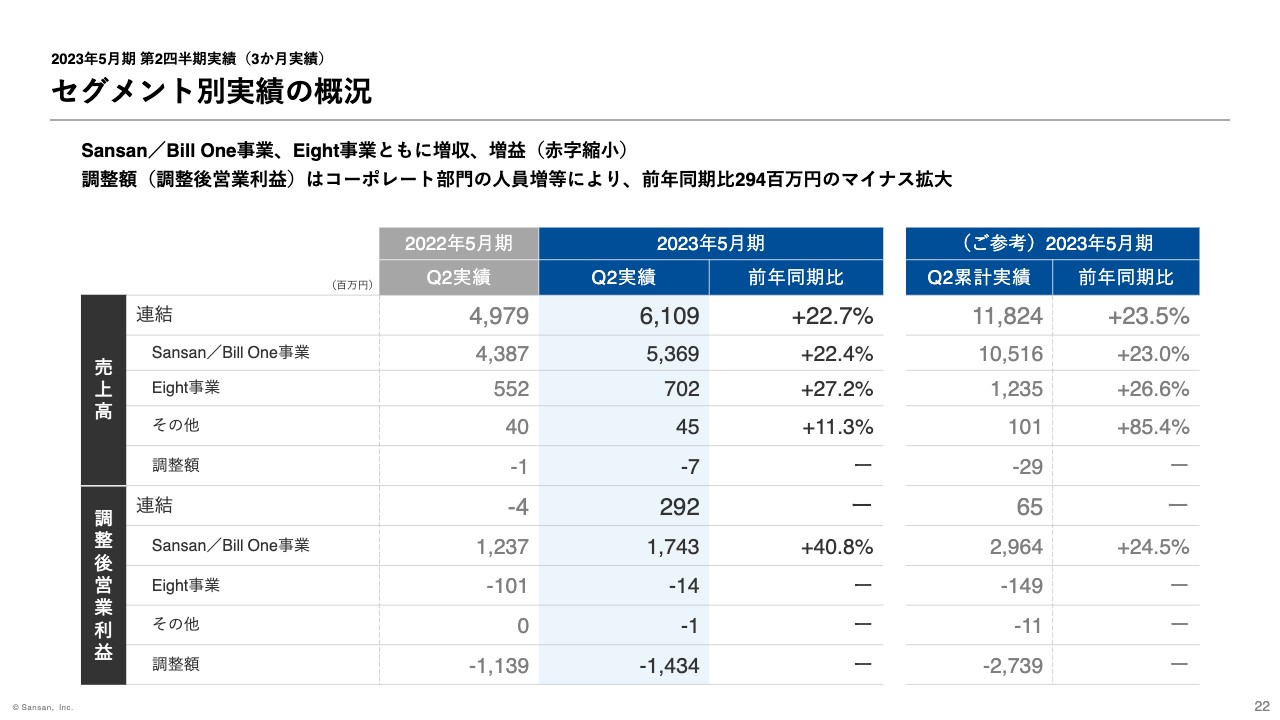

セグメント別実績の概況

セグメント別の概況です。Sansan/Bill One事業、Eight事業ともに増収増益となりました。なお、調整額のマイナスが前年同期と比べて約2億9,400万円拡大していますが、半分以上はコーポレート部門を中心とした人員拡大に伴う各種コストの増加によるものです。

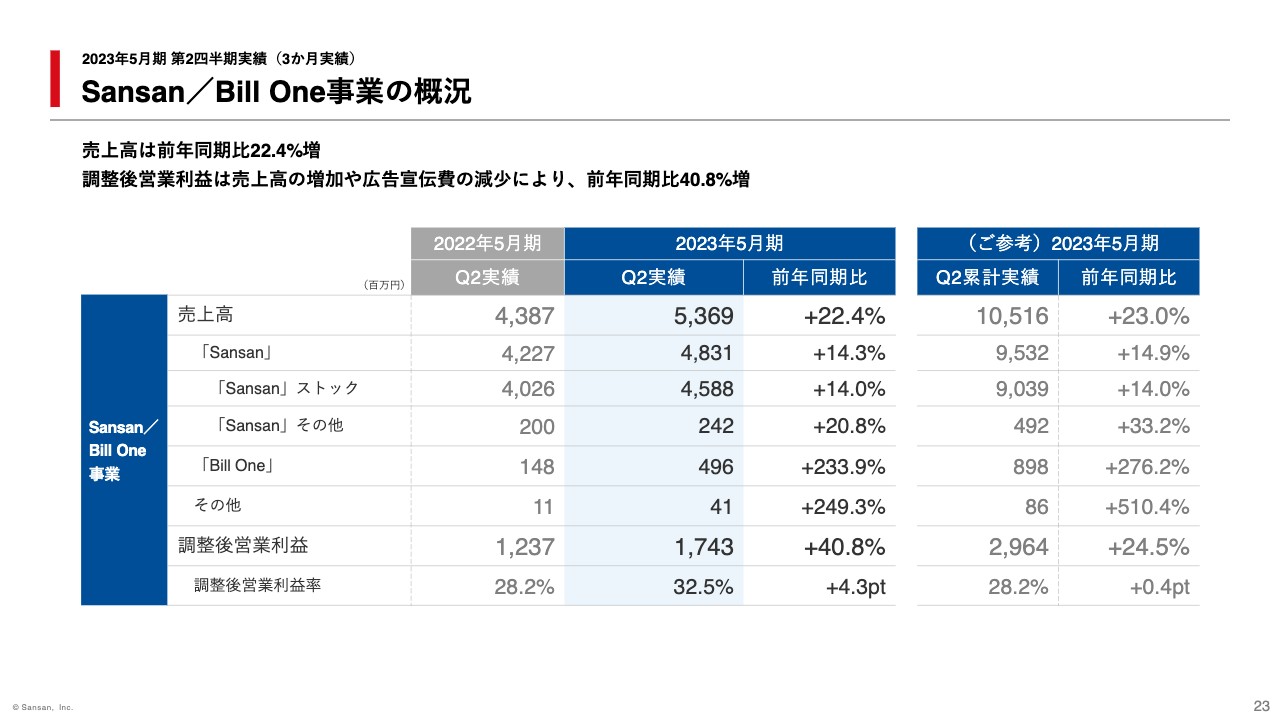

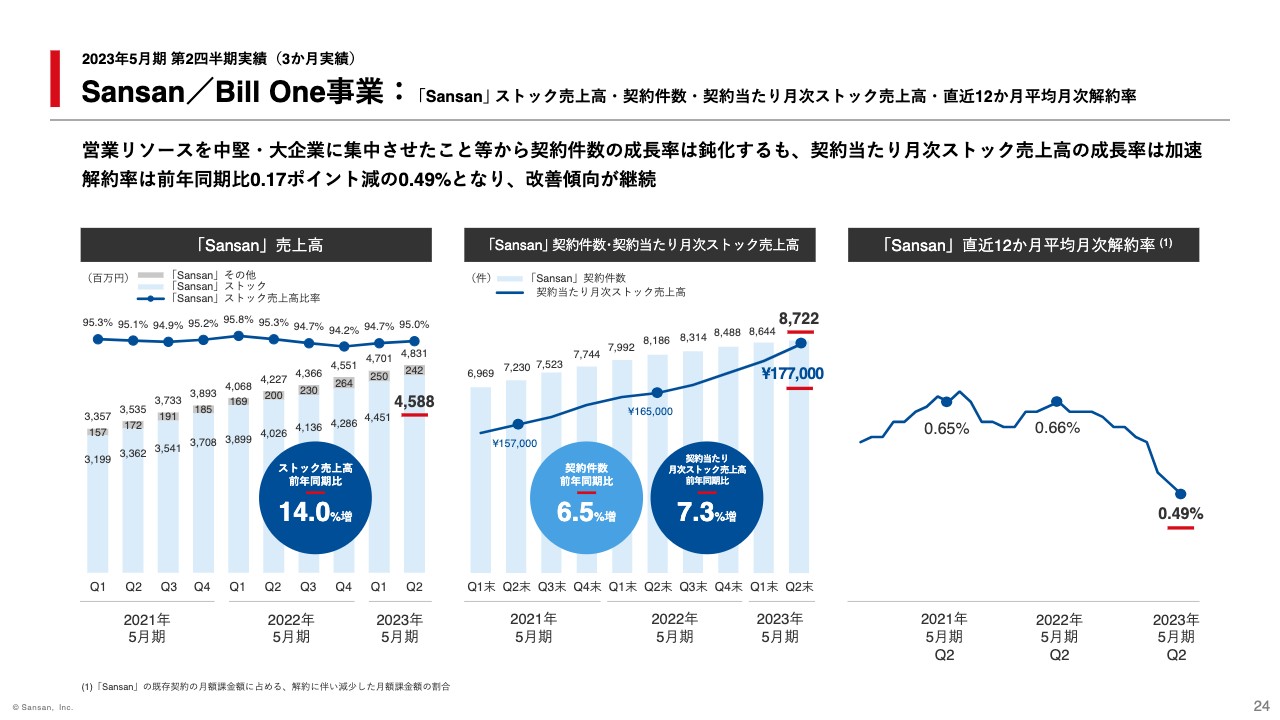

Sansan/Bill One事業の概況

セグメント別の実績についてご説明します。まず、Sansan/Bill One事業の実績についてです。売上高は前年同期比22.4パーセント増となり、第1四半期と比べると成長率が鈍化しました。

しかし、「Sansan」「Bill One」の第2四半期3ヶ月間の合計受注金額は、過去最高を達成しており、下期以降は堅調な売上高成⻑を見込んでいます。なお、受注金額にはまだサービスインしておらず、売上高には反映されていない金額が含まれています。

売上高の内訳ですが、「Sansan」は前年同期比14.3パーセント増、「Bill One」は前年同期比233.9パーセント増となりました。その他の売上高の成長は「Contract One」などによるものです。「Contract One」の契約件数は、2022年11月末時点において109件となりました。

調整後営業利益は、売上高の増加や広告宣伝費の減少などにより、前年同期比40.8パーセント増の約17億4,300万円となりました。

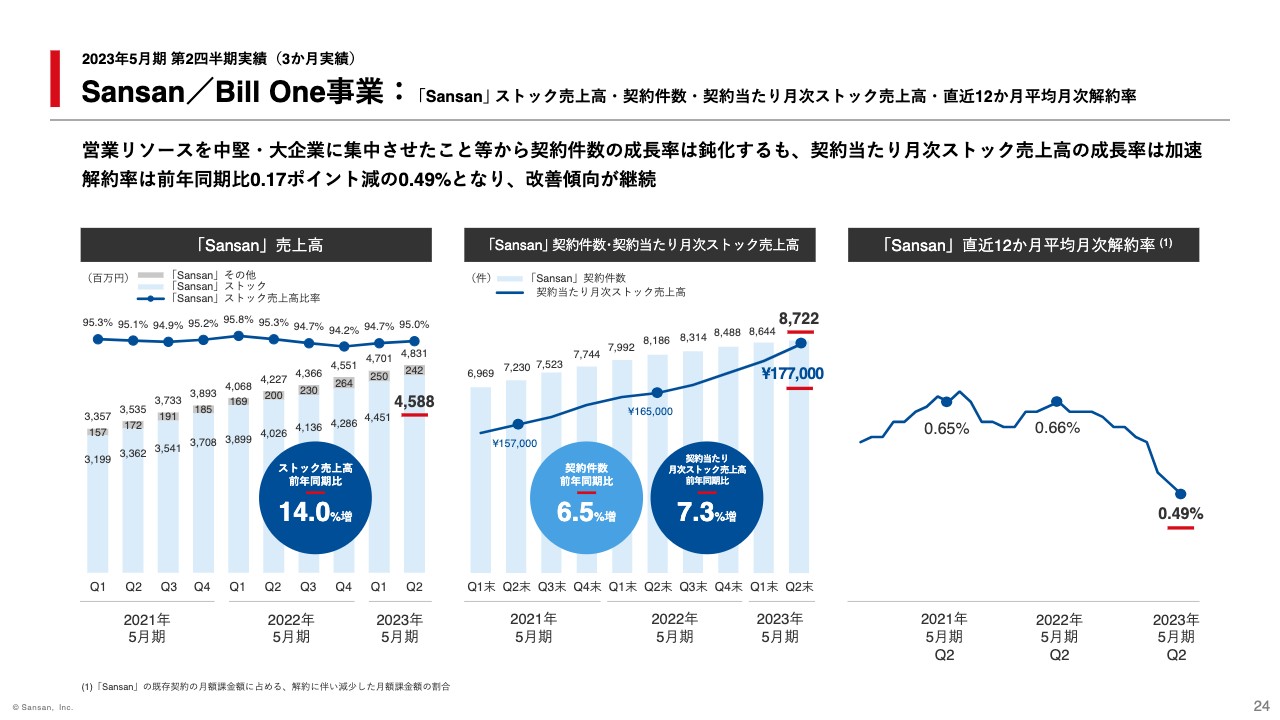

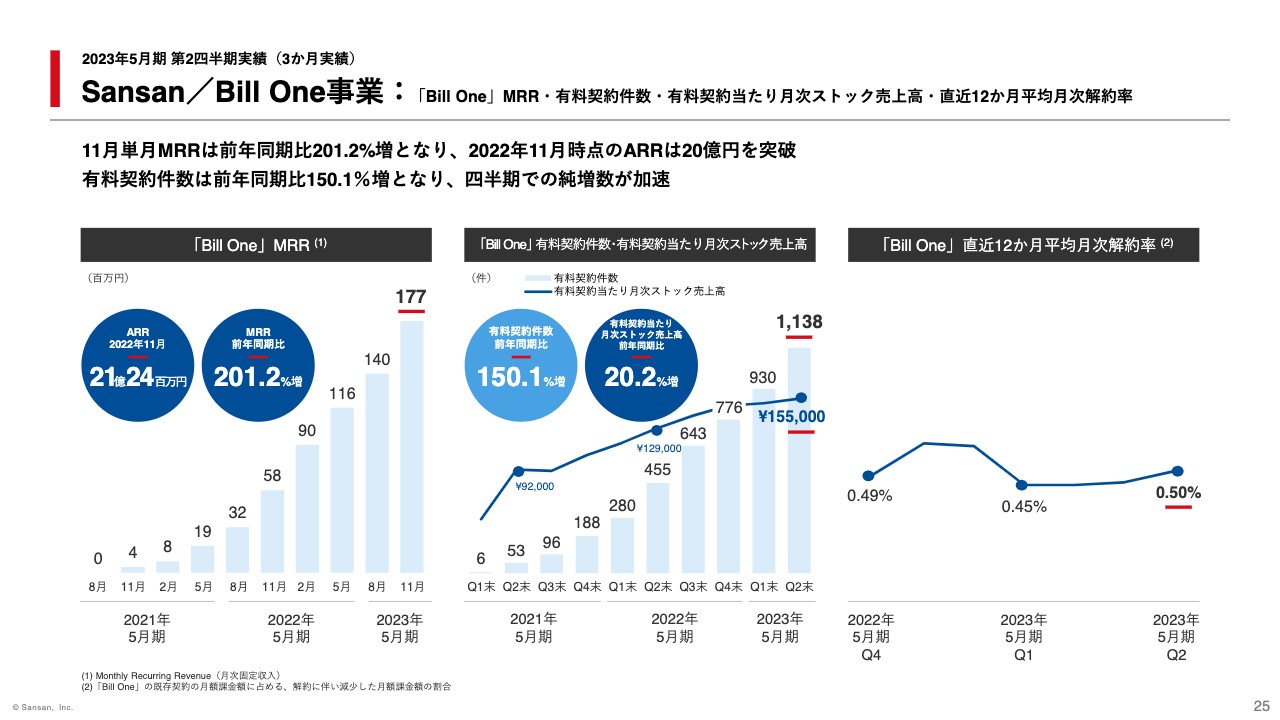

Sansan/Bill One事業:「Sansan」ストック売上高・契約件数・契約当たり月次ストック売上高・直近12か月平均月次解約率

「Sansan」の実績についてご説明します。スライド左側のグラフは、「Sansan」のストック売上高を示したものです。第1四半期の成⻑率とトレンドは変わらず、前年同期比14.0パーセント増となりました。

「Sansan」やその他事業の売上高は、初期費用の回復などにより20.8パーセント増となりました。受注金額で見た場合、第2四半期の3ヶ月受注実績は前年同期の受注に対して約4割増となっています。

また、営業生産性が回復傾向にあることに加え、今後のプロダクト刷新効果も期待できることから、下期以降の売上高は堅調な成⻑を見込んでいます。

スライド中央のグラフは、「Sansan」の契約件数と、契約当たりの月次ストック売上高を示したものです。契約件数は前年同期比6.5パーセント増の8,722件となりました。純増数は78件にとどまりましたが、これは新規営業のリソースを中堅・大企業に寄せた結果、従業員数99名以下の小規模企業の新規獲得が減少したためです。

一方、契約当たりの月次ストック売上高は、前年同期比7.3パーセント増となりました。同成⻑率は第1四半期と比較した場合に1.8ポイント増加しており、成長率が加速しています。

下期は「Sansan」の新規営業に特化した専門部署を設置するなど、大企業顧客の獲得に向けてさらに営業体制を強化する予定です。

スライド右側のグラフは、「Sansan」の直近12ヶ月平均月次解約率の推移です。解約率は改善傾向が継続し、前年同期比0.17ポイント減の0.49パーセントとなりました。これはプロダクト刷新によってサービスの利便性が向上したためと捉えており、計測している限りで過去最低水準となっています。

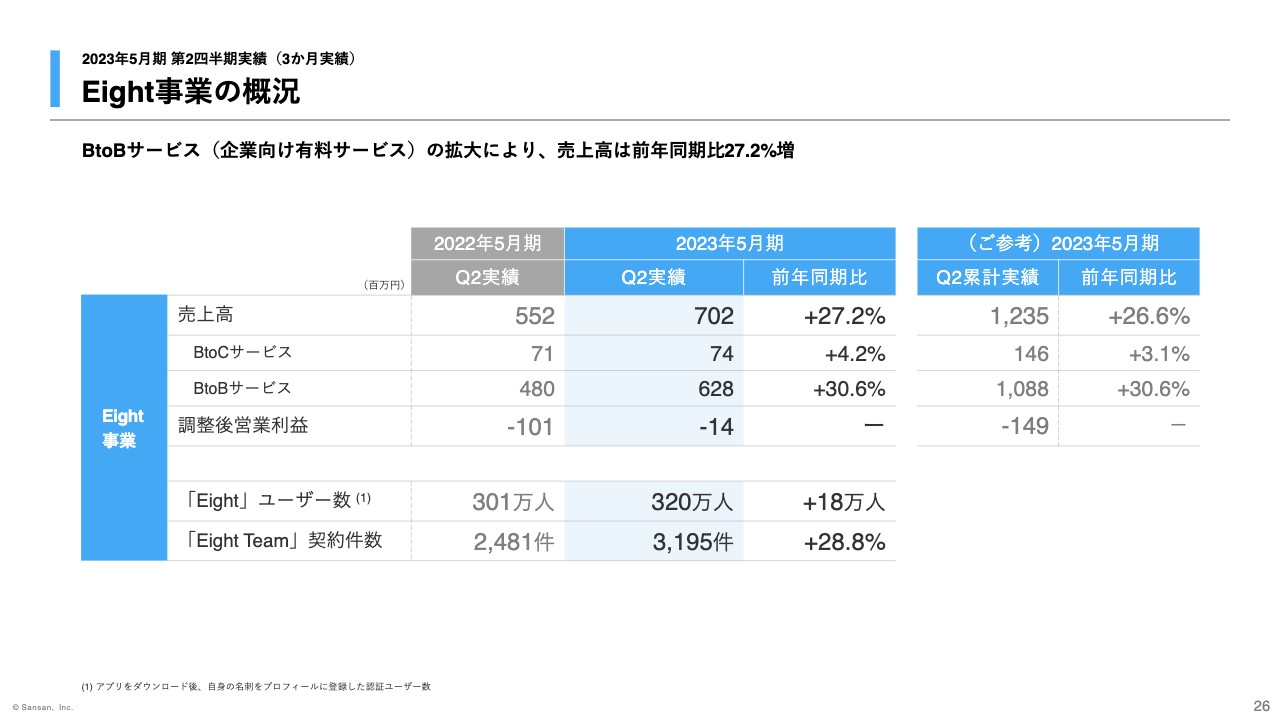

Sansan/Bill One事業:「Bill One」MRR・有料契約件数・有料契約当たり月次ストック売上高・直近12か月平均月次解約率

「Bill One」の実績についてご説明します。スライド左側のグラフは、「Bill One」のMRRを示したものです。11月単月のMRRは前年同期比約3倍となり、3ヶ月比での純増額は過去最高となりました。その結果、ARRは20億円を突破し、約21億2,400万円となりました。

スライド中央のグラフは、「Bill One」の有料契約件数と有料契約当たりの月次ストック売上高を示したものです。中堅・大企業の新規獲得が進み、有料契約件数は前年同期比約2.5倍の1,138件となりました。

四半期での純増数は第1四半期と比べて54件増加し、新規契約の獲得が加速しています。また、有料契約当たりの月次ストック売上高は前年同期比20.2パーセント増の約15万5,000円となり、大型の新規受注も獲得できていることから今後の上昇も期待できます。

スライド右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。解約率は0.50パーセントの低水準を維持しました。

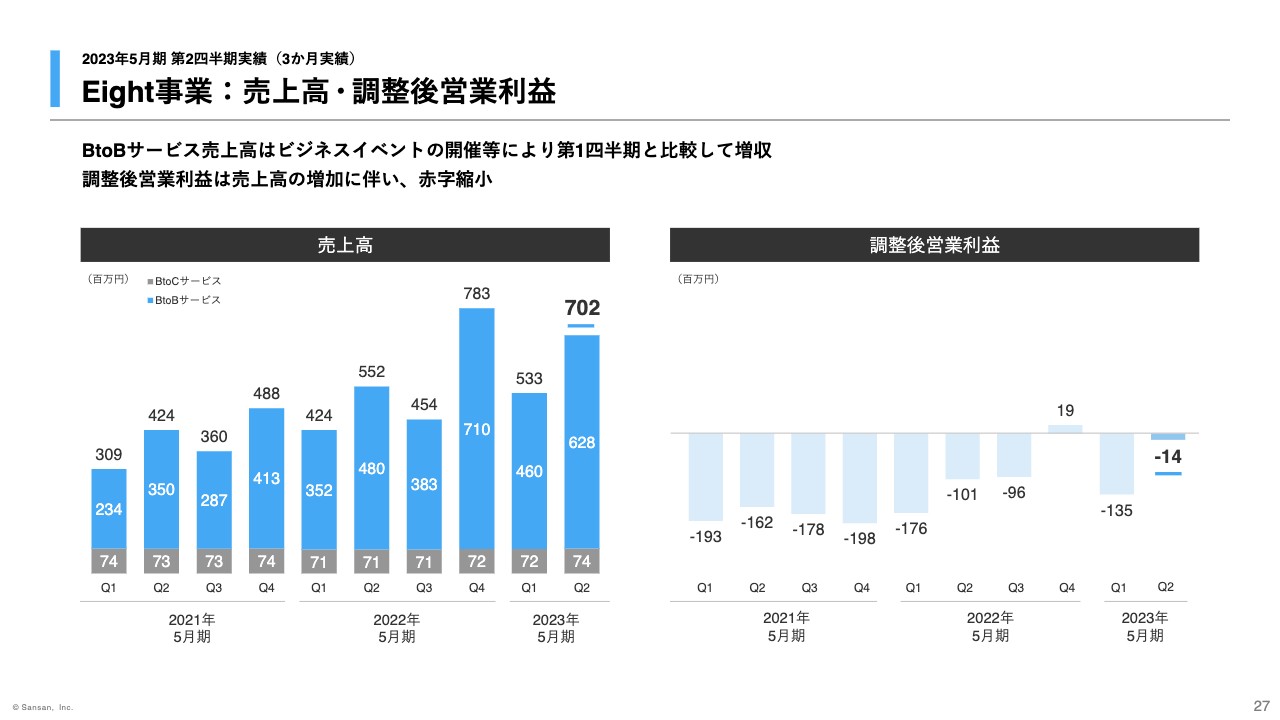

Eight事業の概況

最後に、Eight事業についてご説明します。売上高は、BtoBサービスの拡大により、前年同期比で27.2パーセント増加しましたが、期初の見通しに対してはやや伸び悩んだ実績となりました。調整後営業利益は売上高の増加に伴って赤字がやや縮小しました。

Eight事業:売上高・調整後営業利益

Eight事業の四半期実績の推移です。売上高成⻑率は先ほどお伝えしたとおりやや伸び悩みましたが、ビジネスイベントを開催したことで第1四半期との比較では増収となりました。今期第4四半期においても多くのイベントの開催を予定しており、売上高の成長に向けて引き続き取り組みを進めていきます。

なお、調整後営業利益については、売上高がセグメント見通しを下回る場合においても利益マネジメントの観点を重視し、コストコントロールなどを実施することで利益改善を進めていく方針です。

以上で説明を終了させていただきます。ありがとうございました。

質疑応答:「Sansan」の受注金額について

質問者:「Sansan」について、橋本CFOから「パイプラインが反映されていない受注金額がある」というお話があったと思いますが、これは何がドライバーになっているかを教えてください。いわゆるプロダクト刷新の効果が徐々に出てきているのかなどをお願いします。

寺田:まさに、プロダクト刷新の効果が定量的な数字につながってきている実感を持っています。先ほど橋本がお伝えしたとおり、我々は営業生産性をかなり重視しています。営業生産性が前年に比べて各段に上がっているため、この傾向が続くことがプロダクト刷新の効果と言えると思っていますし、下期に向けて力強い手応えを持っています。

質問者:御社は受注金額を一番重要視していると思いますが、第2四半期と同じように顧客の獲得はそこまで強く出なくても、ARPUが強く出る傾向になるという認識でよろしいですか?

寺田:傾向としてはそのとおりだと思います。実際、営業現場ではNew MMRである新規受注金額のみを追いかけています。

一方で、新規の大企業獲得についても、戦略的には中長期の目線で進めていく必要があると考えています。新規の営業部隊を新たに創設しましたので、下期以降についてはARPUの上昇に加えて大企業の獲得についても、もう一段踏み込んだ体制を取っていきたいと思っています。

質疑応答:「Bill One」の足元の状況について

質問者:「Bill One」はとても好調な状況かと思います。9月、10月、11月や、できれば足元の12月、1月までの傾向を見た時に、右肩上がりのモメンタムがついてきていると言えるのでしょうか? インボイス制度の開始に近づけば近づくほど、モメンタムが強くなっている傾向が見えているのか、それとも御社の営業部隊ががんばっている結果なのか、マクロ状況も含めて教えてください。

寺田:結論からお伝えしますと、両方かと思います。ただし、みなさまが想像するよりもインボイス制度などのマクロ環境がドライビング・フォースの主たる要因になっているという感覚は持っていません。

「Bill One」はインボイス制度が開始されても行っていきますし、「Bill One」が本質的に持っている月次決算を加速するDXサービスとしての価値の訴求について、営業を通してお客さまに伝える力がついてきたことが大きいと思っています。

その中で、なぜ今入れなくてはいけないのかという理由について、インボイス制度などのマクロ環境が、お客さまを一段プッシュする後押しになっていると考えています。

質疑応答:「Bill One」の競争環境について

質問者:「Bill One」についてです。「営業の訴求力がうまくいっている」「マクロ環境的にも一定の追い風がある」というお話がありましたが、あらためて競争環境がどのようになっているのかを教えてください。受領側では業界シェアナンバーワンということですが、類似サービスで仕掛けてくる競合相手はいるのでしょうか? また、発行側のサービスなどもあると思いますが、バッティングする可能性はありますか?

寺田:四半期に関して、取り立てて競争環境の大きな変化はなかったと思います。他方では、前四半期から引き続き「Bill One」と類似する機能を持っていると謳っている会社はそれなりの数があるため、一定の競合案件は当然あると思っています。その中で我々がどのように勝っていくかについては、営業KPIとしてかなり注視しながら進めています。

他方で、競合せずに「Bill One」を使っていただくお客さまはたくさんいます。「Bill One」のホワイトスペースに対する訴求と、競合した時には正確に勝っていくという中において、件数ベースで見ても売上獲得ベースで見ても、圧倒的なシェアを持っていると自覚しています。それは競争力に裏づけられたものですので、今後もそれを活用しながらレバレッジを効かせて成長を追いかけていきたいと思っています。

発行側に関しては、「Bill One」でも一部機能を持っていますが、ここについては先行するプレイヤーもいる中で、我々は発行側を前面に出すセールスは特に行っていません。請求書受領側サービスのエクステンションとして使っていただく程度にとどめています。

質疑応答:下期の成長の期待について

質問者:第1四半期に比べて第2四半期のトップライン成長が鈍化している中で、今日のご説明では下期に向けて自信を持っていると感じました。第2四半期が弱く見える一方で、第2四半期は何が好調で、下期に向けて成長率の加速に自信があると考えていますか? それは今日発表されたKPIの中で見て取れるのか、それともまだどの数字にも現れていないが、認識ベースで下期の成長が期待できるということなのかを教えてください。

寺田:Eight事業は先ほどもお伝えしたとおり、当初の計画に対して弱含んでいるのが正直なところです。Sansan/Bill One事業については、基幹である「Sansan」の生産性が伸びてきているという足元の手応えが、下期に対する示唆として一番強いと思っています。

「Bill One」も期首に考えていたよりも成長が上積みされてきています。「Sansan」の生産性が上がってくる段階になると、営業を増やすことにより、受注をさらに伸ばすことができるフェーズに入ります。「Sansan」の成長、そして「Bill One」の力強い成長が強気に語れる要因です。また、Eight事業については全社で見ると計画に対してややビハインドしているところがありますが、合わせて見ると事業計画に対して堅調に伸長していると思います。

質問者:営業の生産性については以前も話題になったと思います。それはどのように測り、どのように改善してきているのでしょうか? 先ほどのお話は、「MRRもしくはARRにすでに受注分が反映されているため、売上以上にARRやMRRが伸びており、下期に向けて自信がある」という意味でよいのでしょうか? それとも別のパイプラインについてなのかを教えてください。

寺田:受注と売上の計上開始の間に1ヶ月前後のタイムラグがあります。ARRも売上も決算数字として出しているものは、すでにサービスを開始して売上計上が始まっているものを対象にしています。

一方で、営業現場は受注金額を追っていますので、手元では若干の先行指標を追いかけています。例えば、営業生産性を語る上では、当月の受注金額のパーヘッド、パーセールスヘッドのようなものを見ながら、前年同期比、前月比、前四半期比などを見て、「その指標が改善している=営業生産性が上がっている」と考えています。ですので、先ほど橋本がお伝えした過去最高の受注金額が今の決算数字にすべて反映されているわけではなく、一部が反映されており、一部はこれから反映されていくことになります。

質疑応答:「Sansan」のプロダクト刷新の手応えについて

質問者:「Sansan」のプロダクト刷新についての上期の振り返りですが、手応えとしては今年度はおおむね想定どおりに進んでいるという認識でしょうか? あるいは、やや物足りず、下期にキャッチアップしていくイメージでしょうか? プロダクト刷新の手応えについて、どのように考えているかをあらためて教えてください。

寺田:サイクルとしては、上期全体を振り返るというよりは、毎月の手応えや定性・定量を見ながらリニューアルを含めた効果について計っている状況です。その中で、直近の10月や11月の数字を見ると、リニューアル効果が着実に出てきていると考えています。それを踏まえて、下期の営業の採用についてもやや増員をかけています。そのような意味では、上期全体というよりは直近の数ヶ月でようやく手応えが出てきているところかと思います。

質疑応答:インボイス制度による「Bill One」の需要状況について

質問者:「Bill One」について、2023年10月にインボイス制度が始まりますが、この前後で企業規模ごとの需要の変化はありますか? 例えば、エンタープライズは2023年10月よりも前倒しで対応していきますので、足元から2023年10月まではエンタープライズが非常に取りやすく、その後はどちらかといいますと中小・中堅企業が遅れて対応してくるかたちで、前後で凸凹があるのでしょうか?

あるいは、まだそのようなことを気にするフェーズではなく、件数と単価の最大値を追っていくため、伸び率としては特段心配する必要はないのでしょうか? インボイス制度が始まる前後での企業規模ごとの需要状況についての考えを教えてください。

寺田:まだ読めないというのが素直なところです。ただし、わかりやすい面もあるためマクロ環境に関連したご説明もしていますが、「Bill One」は本質的にはDXサービスとして経理などの生産性を上げていこうと考えています。その意味においての価値を評価していただいた上で、「インボイス制度も始まるため早めに対応しましょう」と営業させていただいています。

インボイス制度の圧力がどちらに転んでいくかは読み切れないところがありますが、「Bill One」はインボイス制度が始まってもなお続きます。また、電子帳簿保存法の2年間の猶予のあとの施行も迫っていますので、当然マクロ環境にも引っかけながらですが、本質的な価値で売っていくことからぶれないように進めていきたいと思っています。

質疑応答:「Sansan」のARPU向上について

質問者:「Sansan」のARPU向上に関してです。第1四半期に比べ、第2四半期はARPU向上の傾向がさらに強まっているかと思います。例えば、どのような機能が顧客に刺さりアップセルが起こっているかなど、状況の詳細を教えてください。

橋本:先ほどからお話ししているプロダクトの刷新効果が、単価の押し上げ要因にやや寄与していると思っています。ダイレクトな値上げは行っていませんが、プロダクトを刷新したことにより、例えば1つの企業の中での利用率を上げるなどの取り組みが功を奏していると考えています。

一方で、「純増数はそこまで増えていない」というところでもお伝えしましたが、より中堅企業や大企業へフォーカスしたことに伴い、売上に占める大企業の割合が増えた結果、ARPUが上昇しているという側面もあるのではないかと思っています。

質疑応答:「Sansan」の今後のプロダクト刷新について

質問者:「Sansan」の今後のプロダクト刷新に関してです。「Sansan」を刷新する上で、さまざまな機能の付与などを行い、ARPU向上という点では一定の成果が出ているかと思います。ひととおり刷新は完了しつつあり、あとは営業で新規契約を獲得していくという認識でしょうか? あるいは、さらに刷新を進めていきたいという認識でしょうか? 仮に後者であれば、今後どのような機能が必要と考えているのかを教えてください。

寺田:後者です。コンセプトの刷新を行い、それを体現するような機能を順次追加しています。例えば、メールを取り込めるようになっても、UI/UXにおいてはまだまだ使いにくいところがあったりしますので、どのように改善していくかという観点もあります。

また、刷新にはデータベースの拡充と接点の拡張があり、データも帝国データバンクとの提携はもとより、内部でいろいろなデータを生成しながらデータの拡充に引き続き取り組んでいます。接点の拡張という意味では、例えば「Contract One」の契約情報を「Sansan」で見られるようにすることも、今回リニューアルしてきたコンセプトにかなう機能ですので、「Sansan」の中においてのプロダクト連携も含めてこれからも追加していくことになるかと思います。

質疑応答:クロスセルについて

質問者:「『Bill One』を拡大するベースとして、『Sansan』で培ってきた顧客基盤やノウハウがあります」というお話があったと思いますが、実際にクロスセルは増えてきているのでしょうか? 従前は「Bill One」は「Bill One」で営業を行い、「Bill One」だけを利用する顧客がいたと記憶しています。この数ヶ月での変化や下期に向けての見通し、クロスセルが「Bill One」拡大の肝になっていきそうなのかについて教えてください。

寺田:クロスセルが非常に増えて成長を牽引しているという感覚は持っていません。引き続き「Bill One」も「Sansan」ユーザーに使ってもらうという動きもとっていますが、まさにおっしゃるとおり、独自の開拓で伸ばしている面のほうが大きいかと思います。

少し補足しておきますと、例えばマーケティングでリードを獲得したりセミナーを開催してインサイドセールスが電話をかけたり、それを商談化していく一連の営みという意味において、「Sansan」で行ってきたアセットやチャネルもあります。

また、「Sansan」も「Bill One」も合わせた上で、エンタープライズに寄与していくというシナジーもあります。実際の受注や売上レベルまで見ると、クロスセルは必ずしも全体を牽引する一番のファクターではありませんが、全体を通した時に「Sansan」で培ったアセットが活かされていることは確実に言えるかと思います。

質疑応答:「Sansan」の営業体制について

質問者:先ほど「『Sansan』の営業専門の部署を立ち上げる」というお話があったかと思います。御社は営業体制を都度ふさわしいものに変えてきました。直近では、どちらかといいますと同じ営業の方が「Sansan」も「Bill One」も営業してきたという認識です。今ある営業体制をよりよいものに変更していく状況下なのか、そうではないことを先ほどおっしゃっていたのか、営業の取り組みについてあらためて組織部分を教えてください。

寺田:ご指摘のとおり、営業体制はかなり頻繁に変えて最善を目指しています。営業の採用については、下期は期初計画よりもヘッドカウントを増やして採っていくことを前提としています。

これまでの構造としては、営業DXサービスの「Sansan」の営業は「Bill One」も「Contract One」も売るという体制でした。「Bill One」については、専属の営業部隊がいます。1月から試そうとしているのは、「Sansan」の新規の営業部隊をプロダクト営業として別に作ろうということです。

既存に対しては引き続きマルチプロダクトで売っていきますが、まったく取引がないお客さまを獲得する上で、「Bill One」のみならず、「Sansan」でも専属の営業を置いてみようということが、今回のトライになります。これが実際に営業生産性を上げるのかは、見極めながら判断していきたいと考えています。

質問者:期初計画以上に採用を増やすということでよろしいでしょうか? 日本も景気が不透明な中で、御社にとっては採用しやすい環境になっているのかも確認させてください。

寺田:下期は営業の採用のヘッドカウントは、期初計画より増やしました。採用環境については、ご指摘のとおり、我々にとっては採用しやすいと捉えています。

質疑応答:広告宣伝費について

質問者:広告宣伝費は、ゴルフのスポンサーを除いても第1四半期はやや使い切れなかったと認識しています。第2四半期はキャッチアップして使い切ろうとしているのか、あるいは通年で見ると第1四半期に使い切れなかった分は期初計画に対して未消化になるのかを教えてください。

橋本:おっしゃるとおり、第1四半期は使い切れなかった分もあったのですが、第2四半期でだいぶキャッチアップしているかと思います。必ずしも計画どおりに進めることが重要ではなく、効果的な広告宣伝活動を行うのが重要だと考えています。

その前提で、年間の広告宣伝費に関する予算との比率では、第1四半期、第2四半期で6割弱の広告宣伝活動を行っているため、第1四半期、第2四半期に偏重しているというのは変わりませんが、ペースとしては期初計画のとおりになっているかと思います。

新着ログ

「情報・通信業」のログ