ユアサ商事、2Qは増収増益 半導体・産業機械向け工作機械の新規受注が堅調に推移、海外事業も回復基調

はじめに

田村博之氏(以下、田村):ユアサ商事の田村でございます。本日はお忙しい中ご参加いただき、誠にありがとうございます。それでは、ご説明を始めさせていただきます。

当社説明会が初めての方もいらっしゃいますので、当社の歴史についてスライドに年表を記載しています。詳細は割愛しますが、当社は1666年に木炭商として京都で創業し、今年で356年目を迎える「複合専門商社グループ」です。

ユアサバッテリーとの関係を聞かれることも多いため、この機会に少し触れておきます。

「ユアサバッテリー」は、1915年に当社の堺工場にて産声を上げた会社です。その当時は、関係会社ということで資本も投入していました。その後、各々の歴史があり、現在は旧日本電池と合併しジーエス・ユアサ コーポレーションという会社になっています。現在、同社とは資本関係もなく、取引もほとんどありません。ご理解いただきますようお願いします。

はじめに

スライドの図は、当社のビジネスモデルです。仕入先は約6,000社、販売先は約2万社あり、「モノづくり」「すまいづくり」「環境づくり」「まちづくり」の分野において事業を展開している典型的なBtoBの企業です。

目次

スライドに記載の順番で、映像も交えながらご報告します。

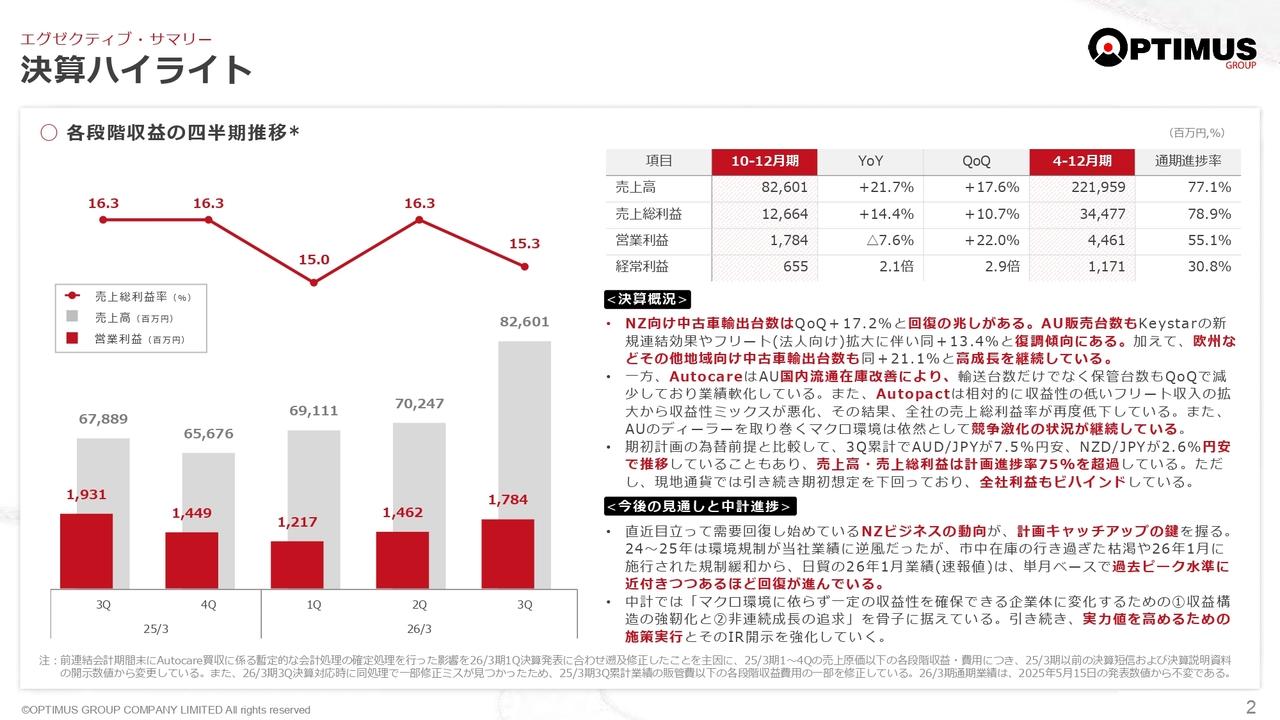

連結損益計算書

2023年3月期第2四半期決算の概要からご説明します。スライドに記載のとおり、増収増益となりました。開示数値との比較ですが、売上高は計画を達成したものの、営業利益、経常利益、当期純利益は若干の未達となりました。

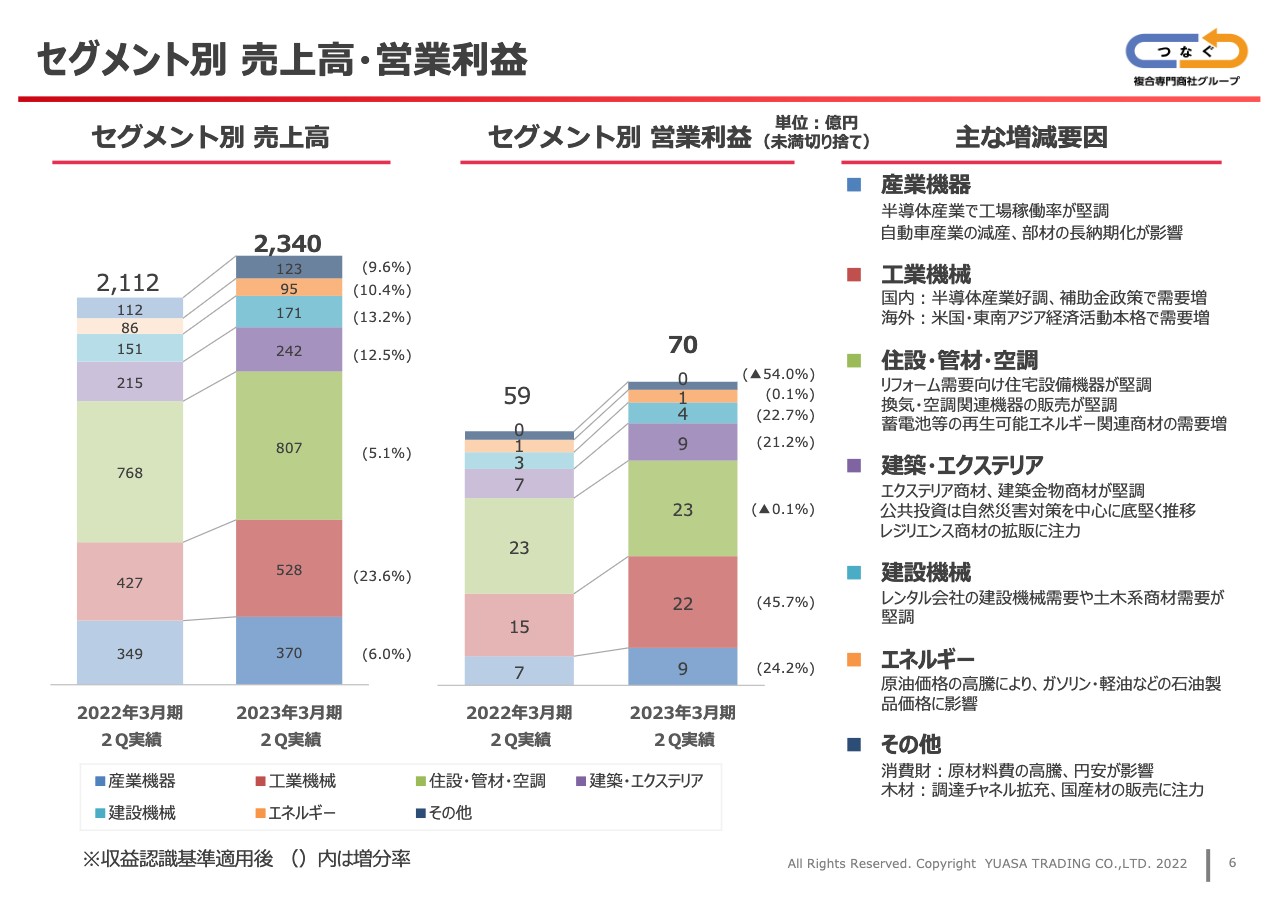

セグメント別 売上⾼・営業利益

セグメント別にご説明します。特に増収幅が大きかったのは工業機械セグメントですが、国内は補助金政策により、半導体・産業機械向けの新規受注が堅調に推移しました。

受注環境は堅調に推移しましたが、一方で機械の長納期化が懸念となっています。受注残高は増えていますが、売上高の面においては納期の問題があり、こちらの増収幅にとどまったという理解です。

海外においても、米国や東南アジアの経済活動が本格化したことから増収となっています。工業機械セグメントとしては、国内外合わせて23.6パーセントの増収でした。

建設分野である建築・エクステリアセグメントと建設機械セグメントは、民間のプロジェクトおよび公共工事ともに案件が増加したことに加え、BCP関連ビジネスが伸長した結果、ともに2桁の増収となりました。

連結貸借対照表

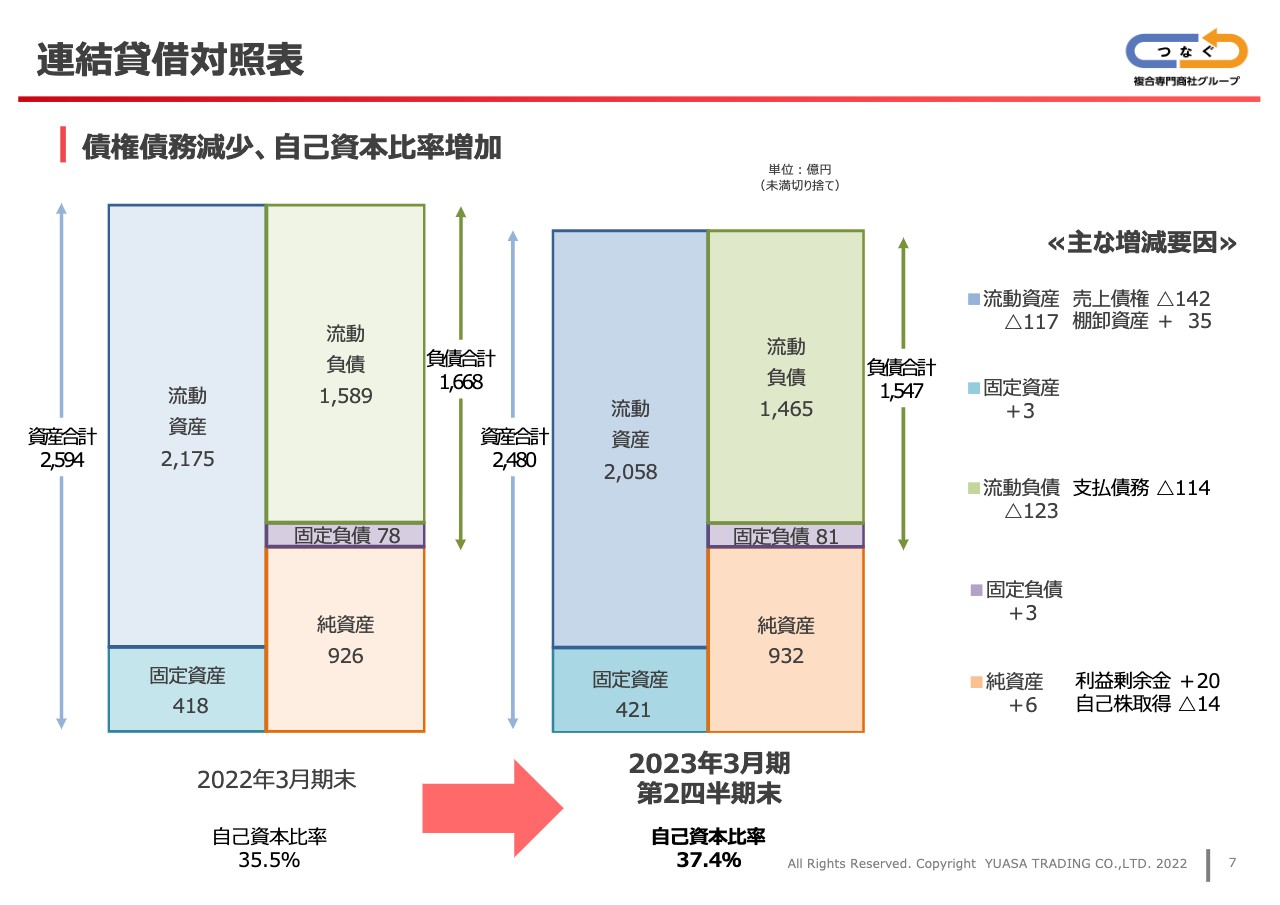

連結貸借対照表について、ご説明します。資産合計はスライドに記載のとおり、売上債権の減少等により前期末比で114億円減少し、2,480億円となりました。

一方で負債合計は、支払債務の減少等により前期末比で120億円減少し、1,547億円となりました。純資産は前期末比で6億円増加し、932億円となりました。以上の結果、自己資本比率は37.4パーセントとなりました。

連結キャッシュ・フロー

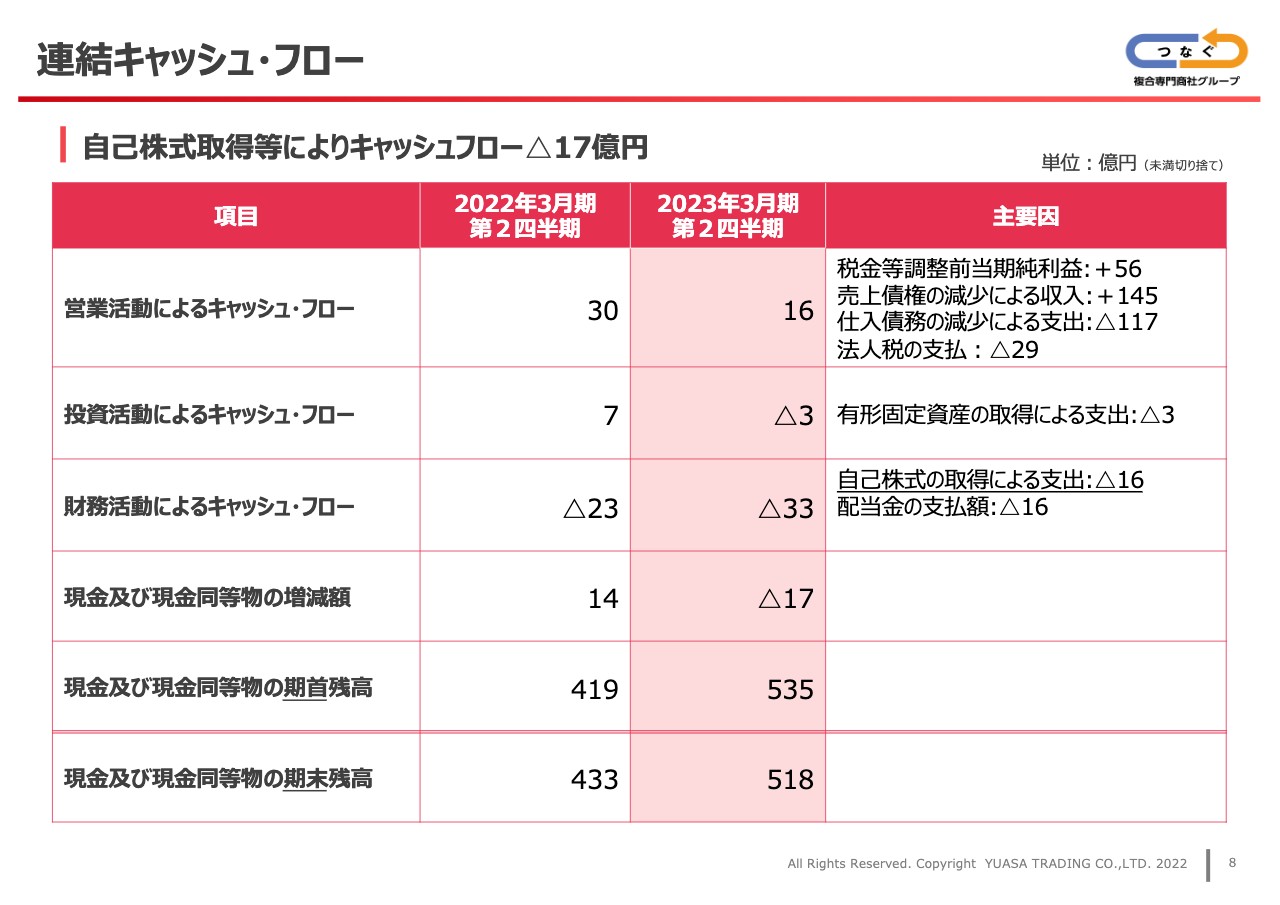

連結キャッシュ・フローについて、ご説明します。それぞれの主要因はスライドに記載のとおりですが、営業活動によるキャッシュ・フローは16億円のキャッシュイン、投資活動によるキャッシュ・フローは3億円のキャッシュアウト、財務活動によるキャッシュ・フローは33億円のキャッシュアウトとなりました。そのうち16億円は、自己株式の取得による支出です。自己株式の取得状況については、後ほどご説明します。

なお、現金および現金同等物の残高は、期首535億円から17億円減少し、518億円となりました。

2023年3⽉期 業績予想

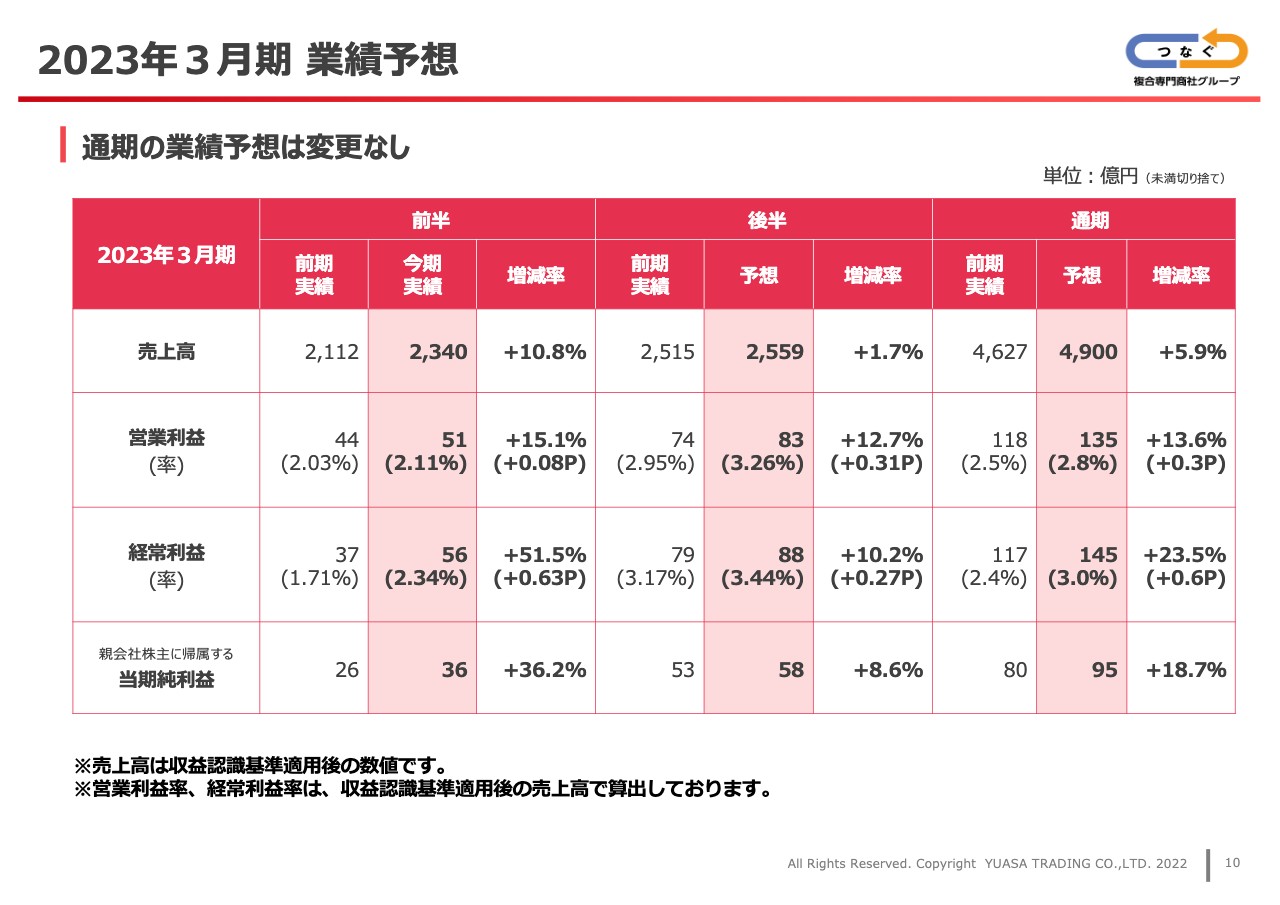

2023年3月期の業績予想についてご説明します。通期業績予想は、2022年5月の開示数値から変更はありません。

ご存じのとおり、円安やロシア・ウクライナ情勢など、国内外ともに不透明な経済環境が続くと思われますが、現在は円安による機械輸出が増加傾向にあります。国内は、AIやロボットによる自動化・省人化の推進やカーボンニュートラルを見据えた設備投資に、より一層の拡大が見込まれます。

当社としては、これよりご説明する中期経営計画「ユアサビジョン360・Growing Together 2023」の各施策を着実に遂行し、業績を確保してまいります。

なお、通期予想の売上高は収益認識基準適用前で5,100億円となっています。

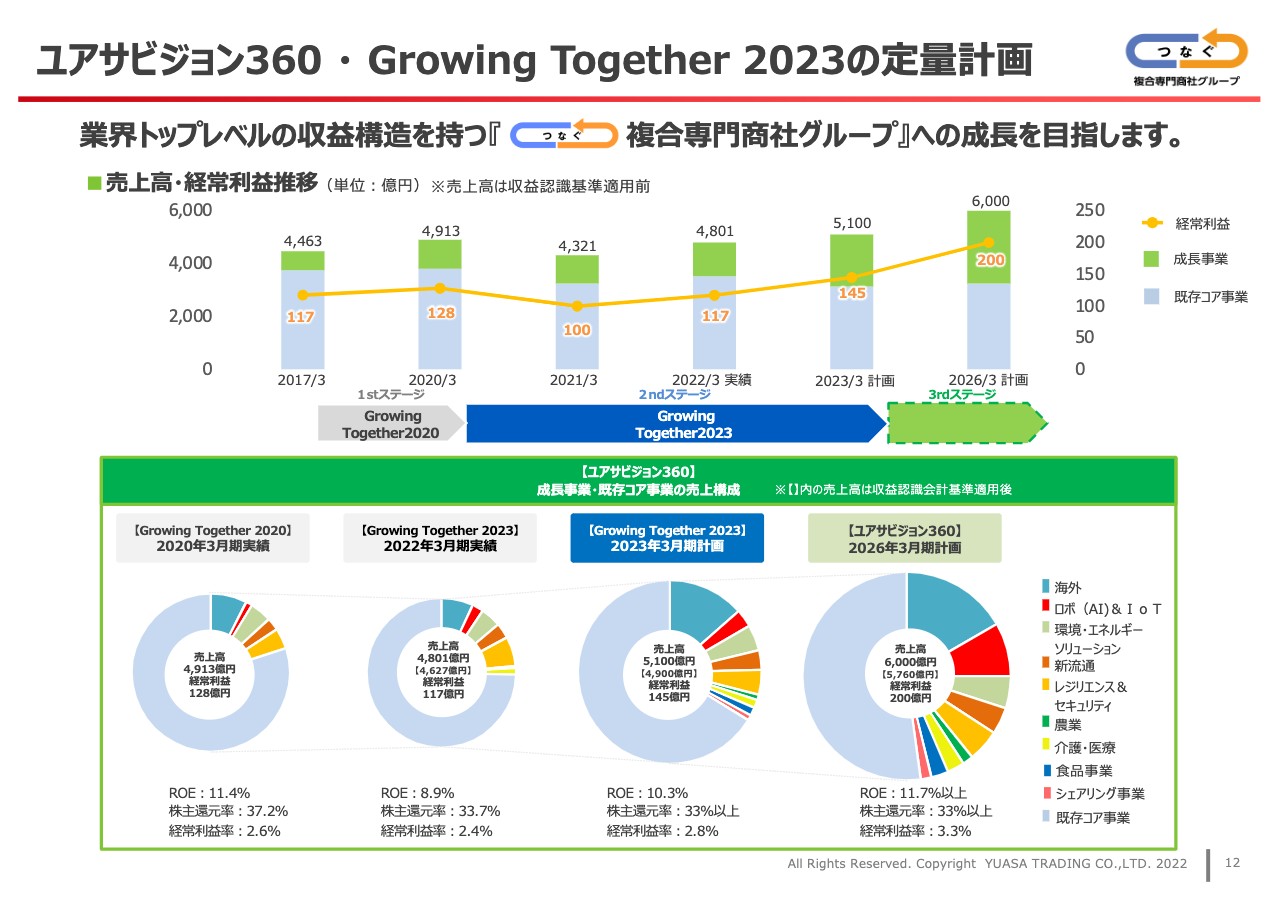

ユアサビジョン360 ・ Growing Together 2023の定量計画

中期経営計画の進捗状況についてご説明します。当社は2026年を見据えた中長期ビジョンである「ユアサビジョン360」を策定し、2018年から3年ごとに、1stステージ、2ndステージ、3rdステージの3段階で中期経営計画を推進しています。

今年は2ndステージの最終年度にあたります。スライド上段の棒グラフに示していますが、売上高は収益認識基準適用前の金額で5,100億円、経常利益145億円を計画しています。適用後の売上高は4,900億円となります。なお、スライド下段の4つの円グラフは、コア事業と成長事業の割合の推移を示しています。

左から2番目の2022年3月期実績を示す円グラフでは、成長事業が占める割合は全体の約4分の1ですが、2023年3月期には約3分の1、2026年3月期には約半分を成長事業で構成できるよう、各施策を推進していきます。

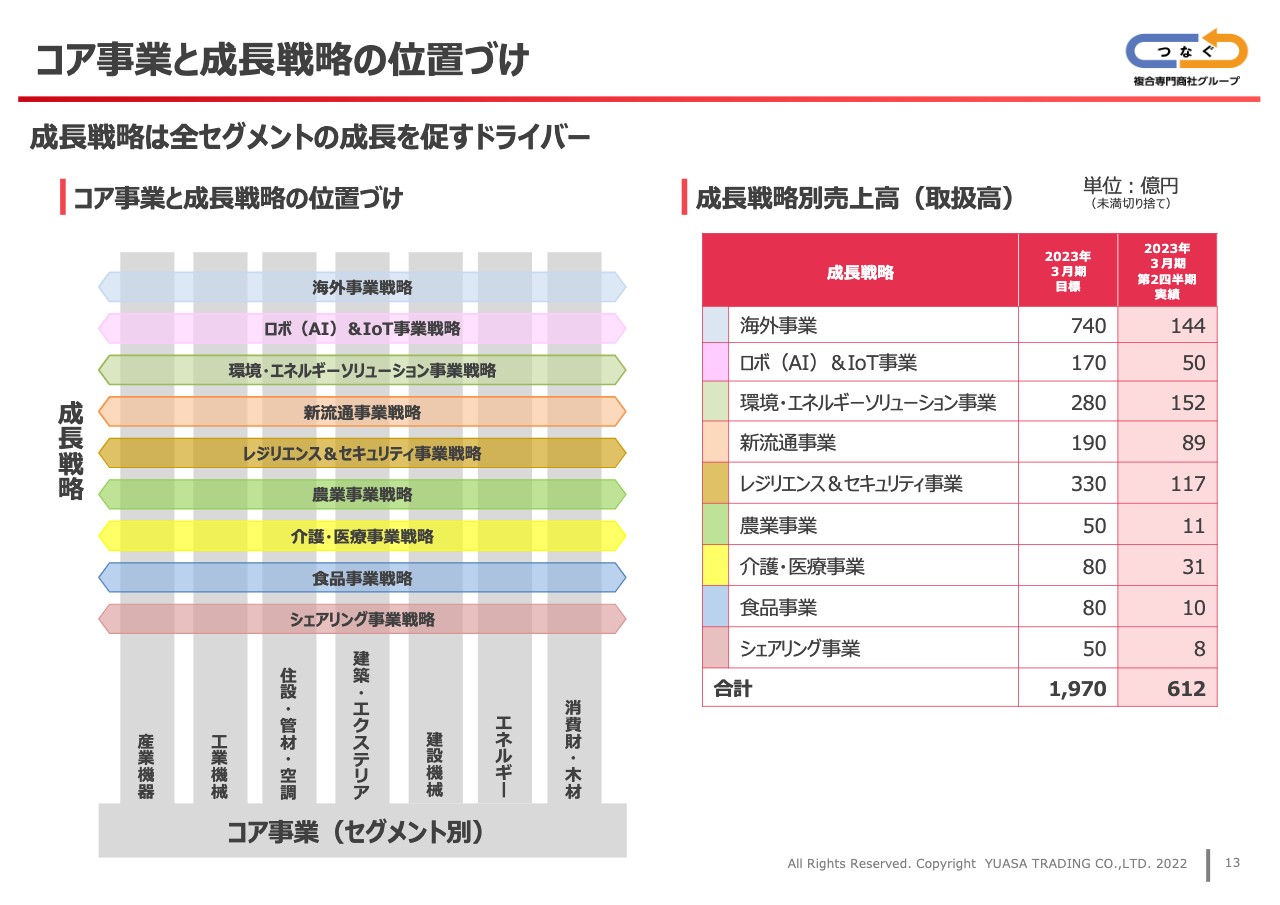

コア事業と成⻑戦略の位置づけ

コア事業と成長戦略の位置づけについてご説明します。成長戦略のうち、海外、食品、介護・医療、農業事業では、コア事業で取り扱っている商品・サービスを新しい市場に投入していきます。

ロボ(AI)&IoT、環境・エネルギーソリューション、レジリエンス&セキュリティ事業は、コア事業で取り扱っている商品やサービスを「つなぐ」ことにより、新しい商品、サービスを創造していきます。

特にAIは、コア事業で取り扱っている商品やサービスの販売を拡大するための技術と位置づけています。コア事業と成長戦略は密接に関わっており、それぞれを掛け合わせることで、業績拡大を図ります。

スライド左側の図がこれらの成長戦略とコア事業の骨格を表しています。灰色の縦軸が、元来当社の骨格を担っていたコア事業です。横軸の成長戦略は全コア事業が関わっており、縦と横でそれぞれの事業を拡大していくという建て付けになっています。

本日は時間の関係もあるため、9つある成長戦略の中でも、特に今後業績拡大を見込む、海外、ロボ(AI)&IoT、環境・エネルギーソリューション事業について、トピックスを中心にご紹介します。

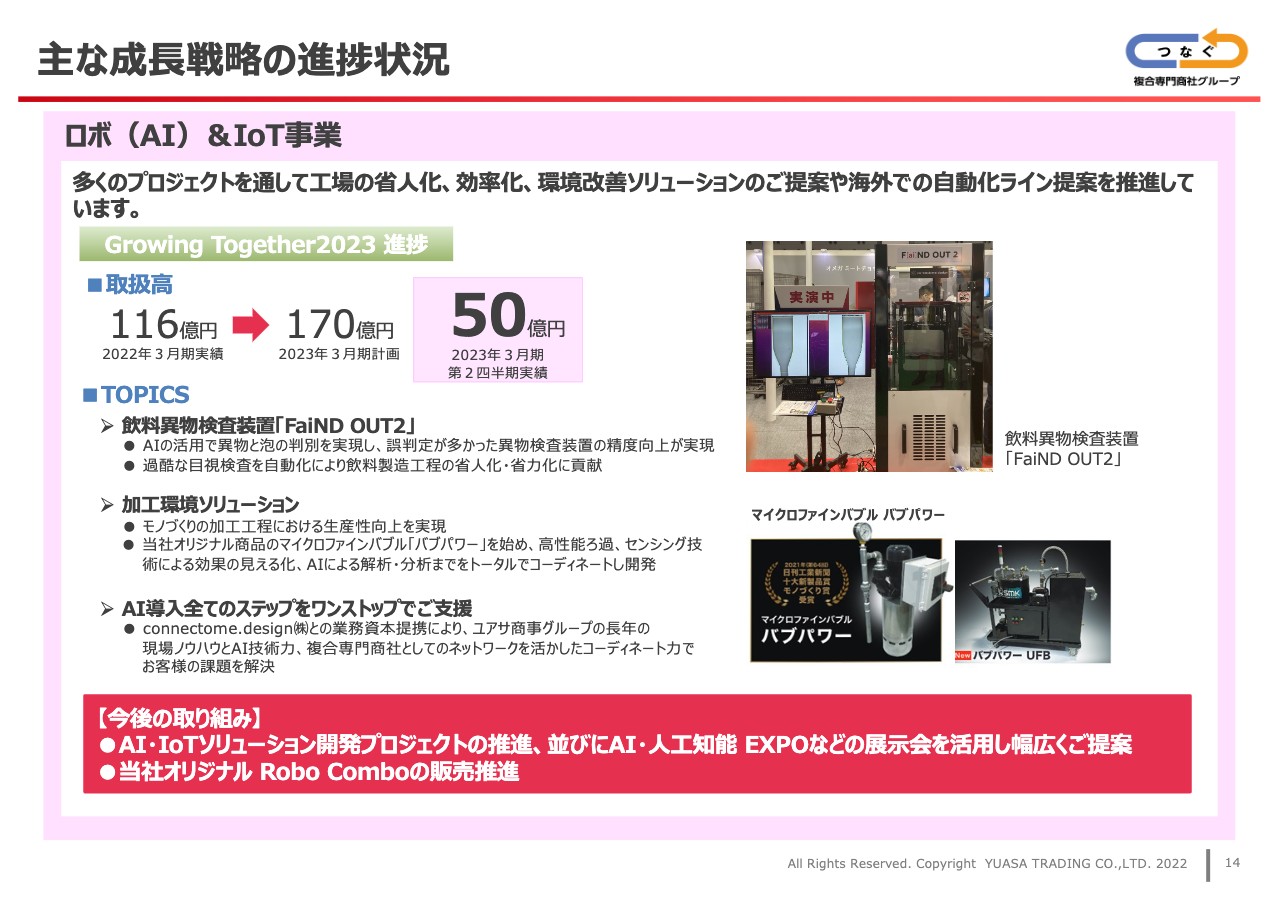

主な成⻑戦略の進捗状況

ロボ(AI)&IoT事業についてです。ロボットやAIの導入は、当社のすべてのセグメントで推進していますが、本日は現時点で具体的な商品として開発が進んでいるものについて、ご説明します。

スライド右側の写真をご覧ください。こちらは飲料異物検査装置です。従来、多くの現場において人が目視で検査しているものを、AIを活用することで省力化を実現しました。

本商品は2022年6月に開催した「FOOMA JAPAN 2022(国際食品工業展)」や当社のプライベート展示会「グランドフェア」でPRしており、現在多くの引き合いをいただいています。こちらに関しては、後ほど動画をご覧ください。

今後も、当社グループが持つ現場ノウハウとネットワークを活かしたコーディネート力、さらに資本提携しているAIベンチャーであるconnectome.design社の技術力をつなぎ、お客さまの課題を解決することで、本事業を強力に進めていきたいと考えています。

主な成⻑戦略の進捗状況

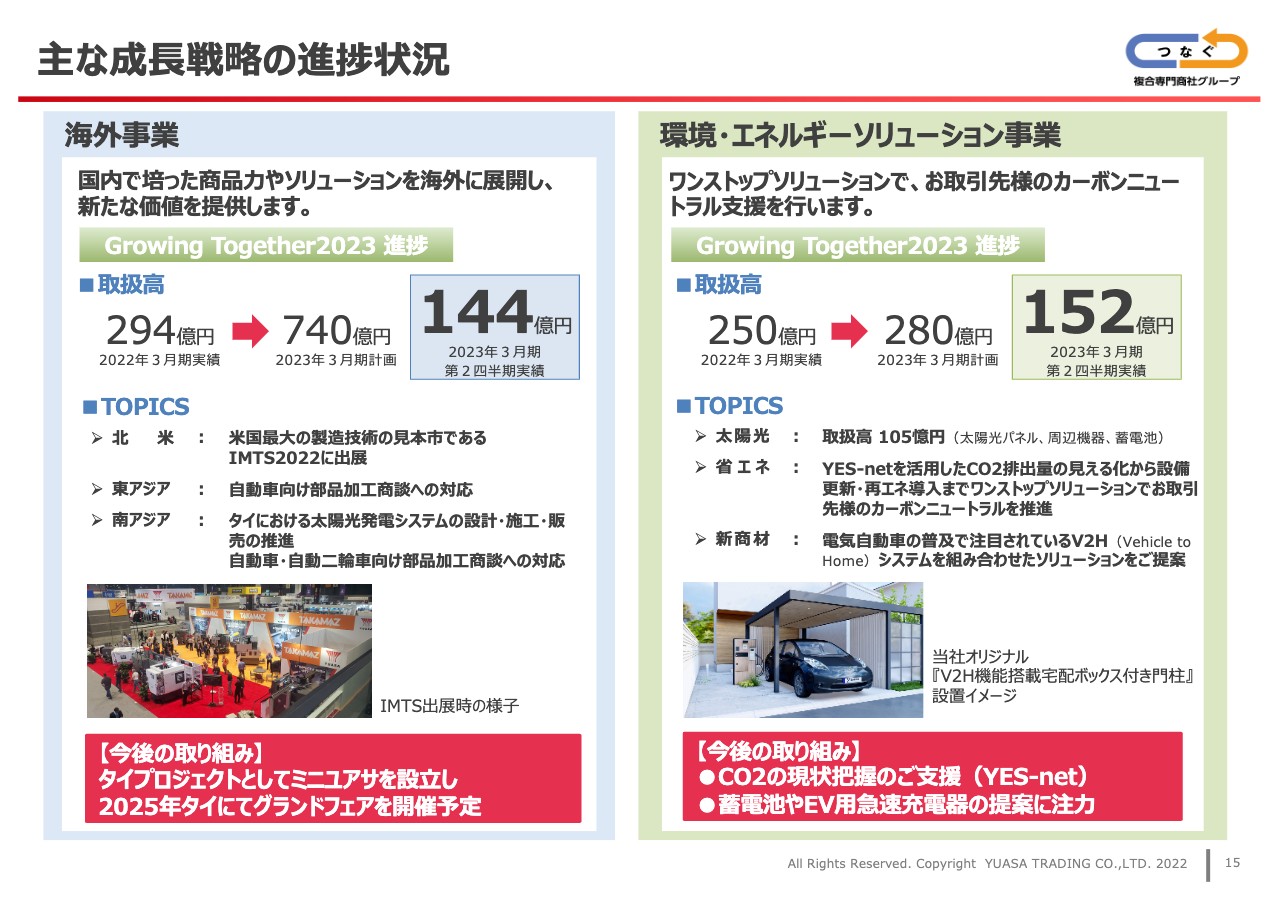

海外事業についてご説明します。ここ数年、新型コロナウイルス感染症の影響により、思うような活動ができていませんでしたが、今期よりさまざまな取り組みを再開しています。

スライドに記載のとおり、2022年9月には米国シカゴで開催された「IMTS2022」に出展しました。こちらは世界三大工作機械展示会の1つです。その他、タイやベトナムでも展示会に出展し、積極的な提案営業を展開しています。

また、南アジアを中心に、当社の強みである省エネ設備や再生可能エネルギー関連の商品提案を推進し、取引先さまのカーボンニュートラル実現に向けて取り組みを強化しています。これらについても、後ほどもう少し詳しくお話ししたいと思います。

環境・エネルギーソリューション事業においては、「YES‐net」という当社オリジナルのエネルギー統合管理システムを切り口に、見える化・省エネ化を行い、機器の選定・施工からアフターフォローまで、取引先のカーボンニュートラル実現に向けたソリューションをワンストップでご提案しています。

つなぐソリューション事例(1)

紹介したトピックス以外にも、取引先の商品や技術、情報をつなぐことによる新たな価値創造が進んできています。このスライドには、ここ数年で取引先とともに開発してきた、当社オリジナルのつなぐ商品やサービスをそれぞれの成長戦略ごとに示しています。

すべての事例を紹介することはできませんが、動画を交えながら一部の事例をご紹介します。まずは、先ほどお話しした、AIによる異物検査を行う「FaiND OUT2」という商品です。動画をご覧いただきたいと思います。

飲料水の事例をご紹介しましたが、現在は醤油・ポン酢など調味料での引き合いもいただいています。食品工場の省人化や働き方改革につなげられるよう今後も本事業に注力してまいります。

つなぐソリューション事例(1)

環境・エネルギーソリューション事業における「つなぐ」オリジナル商品をご紹介します。こちらの商品はEV車への充電に加えて、余った電力を家庭で消費できるV2Hと呼ばれる機能と、宅配ボックス付門柱を併せた当社オリジナル商品です。これを12月に発売します。

本商品のポイントは、機能とデザインの両立を実現した点です。V2Hシステムのリーディングカンパニーであるニチコンさま、ガーデンエクステリアメーカーであるタカショーさまと当社が連携し、つながることで生み出した商品となっています。

つなぐソリューション事例(1)

レジリエンス・セキュリティ事業におけるオリジナル商品として、「八千塀」という商品をご紹介したいと思います。こちらも動画を用意していますので、ご覧ください。

つなぐソリューション事例(2)

ご覧のとおり、開発中の案件も含めて他にも多数の事例があります。あるいは以前発表したものが、すでに次のステージに進んでいるような商品もあります。

「八千塀」についても、「アルミのパネルを入れる」「アルミフェンスである」とご紹介しましたが、市場からは木製の商品へのご要望もいただいており、動画でも映っていましたが、現在は木製の塀を開発しているところです。市場の声をもとに商品を進化・育成させていきたいと考えています。

次にご紹介するのは「あっぺん機」という商品です。「あっぺん機」とは、コーンや草などをミックスして家畜の飼料を作る機械です。

酪農家のみなさまが家畜に与える飼料は、実は我が国では大半がアメリカからの輸入に頼っており、現在は円安により価格が高騰しています。

なぜ、日本で飼料を作らないかと言うと、あっぺん機自体が大きすぎて日本の酪農家には合わず、日本で普及しなかったためです。

このような状況を踏まえ、当社で日本の酪農家でも導入しやすい大きさのあっぺん機を開発しました。すでに2機が北海道で導入されており、引き合いもいただいています。

また、シェアリング事業では「かりるねっと」というサービスをスタートしています。これは、イベントや行事で使用する機材をレンタルできるECサイトです。

年に数回しか使わない機材は、使用しない時にも保管や維持管理のコストがかかりますが、レンタルであれば必要な時に必要な期間のみご利用いただけます。現在ご利用いただけるエリアを限定していますが、順次対象エリアを拡大していきます。

次に、コンクリート締固めシステムのご紹介です。建設現場でコンクリートを流し込む際、空洞ができないように均一に充填する必要がありますが、この作業は現場作業員の経験や勘がモノをいう、いわゆる熟練工が必要な作業です。そのようなコンクリートの締め具合いを、MR(Mixed Reality、複合現実)技術を使い、色と数値で見える化したシステムです。こちらはゼネコンの錢高組さま、ソフト開発会社のインフォマティクスさまと共同開発しています。

その他の事例については、後ほどご覧いただき、ご質問がありましたら遠慮なく当社へご連絡ください。

投資・資本政策

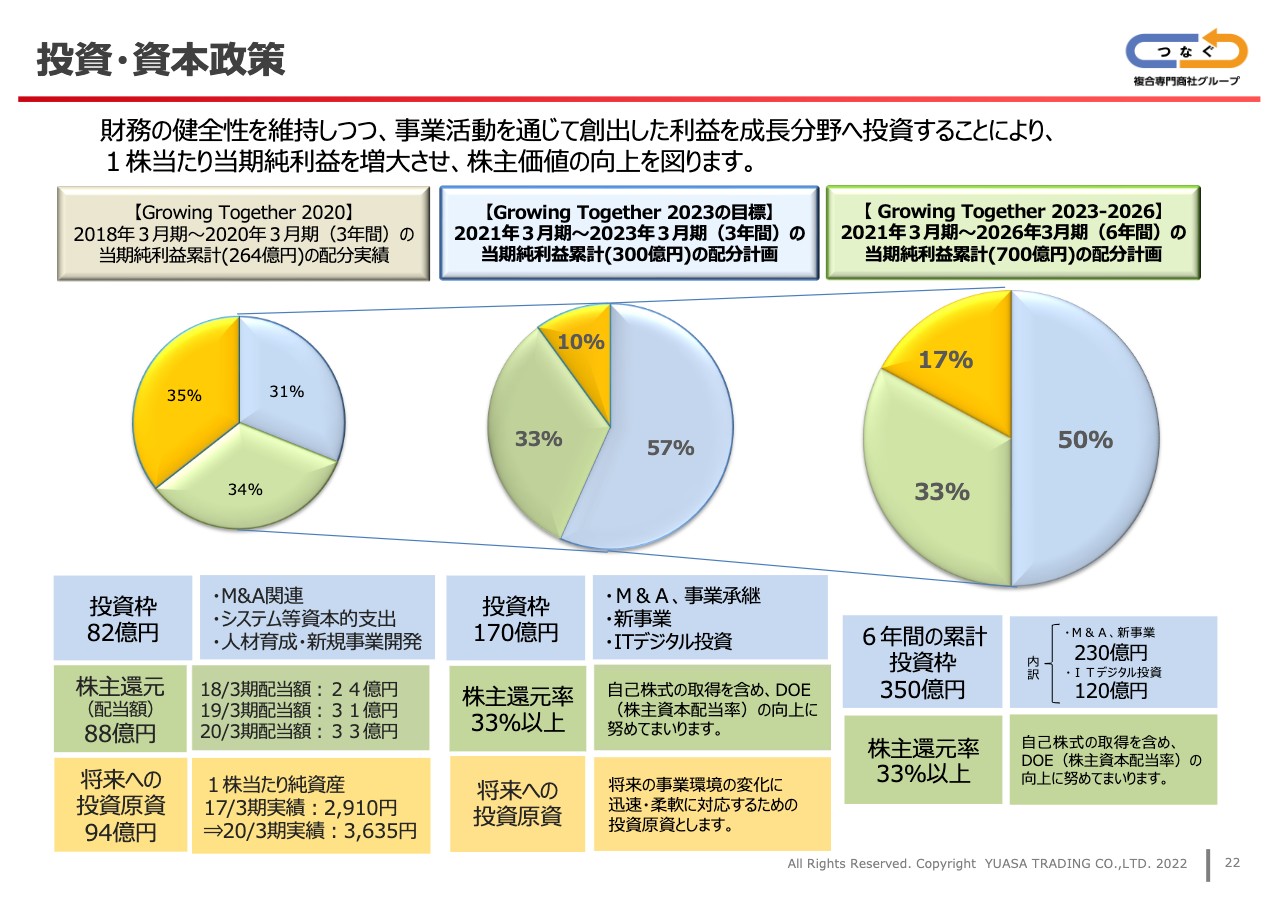

中期経営計画での投資・資本政策についてご説明します。各期での純利益の配分計画です。

スライド中段に円グラフが3つ並んでいますが、中央が現在の中期経営計画「Growing Together」の2ndステージの計画です。後で詳しく述べますが、ITデジタル分野などの投資枠として、170億円を計画しています。また、株主への還元率については、従来どおり33パーセント以上を維持していきたいと考えています。

そして、一番右の円グラフが最終年度の2026年を迎えるステージ3の計画です。記載のとおり、将来は50パーセントの投資をしていきたいと考えています。株主への還元率については、33パーセントを維持していく考えです。

成⻑に向けた投資枠

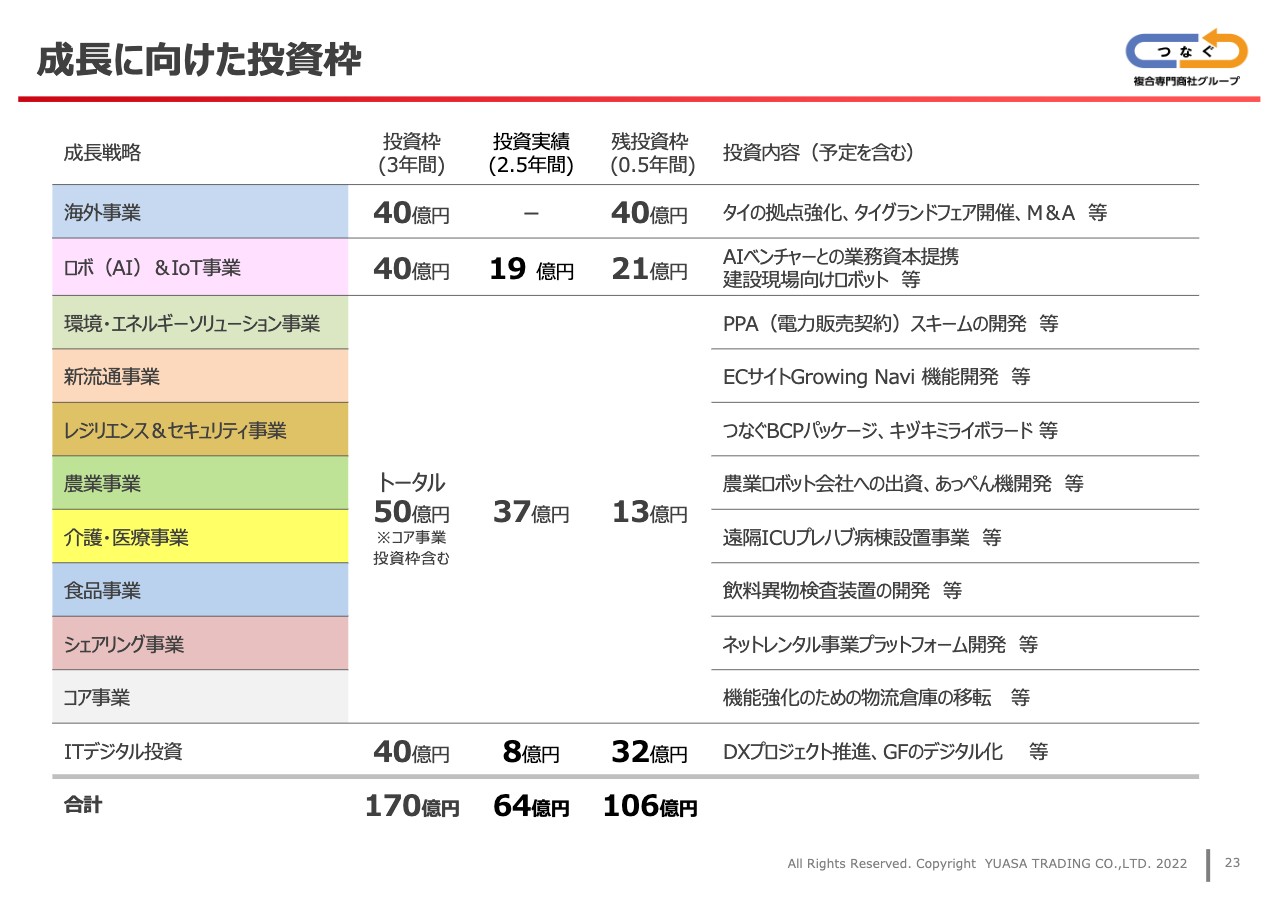

投資の環境をこちらに整理しました。トータルで170億円としていますが、今まで消化した分の合計は64億円です。現状は、新型コロナウイルス感染症の影響が思った以上に長期化したことで、当初の計画から遅れが出ています。

記載のとおり、投資枠は残り約半年で106億円の残となっています。海外事業の40億円について、現在進行中のM&A案件のほか、タイで新しく拠点を強化しようと考え、投資を検討しているところです。

ロボット(AI)&IoT事業においては、先ほどAIによる異物検査の商品をご紹介しましたが、現在も当社オリジナルパッケージ商品の開発を複数件進行中です。このような開発案件への投資も積極化してまいります。

海外とロボ(AI)&IoT事業以外の成長事業とコア事業でまだ13億円の枠が残っている状況ですが、こちらも同じように、「つなぐ」ソリューションを生み出す商品やサービスの開発に投資してまいります。

最後にITデジタル投資です。現在40億円の枠に対して8億円の消化となっていますが、残りの半年間で17億円から18億円程度の消化になると考えています。20億円強が残りますが、次の中期経営計画3rdステージで予定していた投資枠を80億円と併せ、3rdステージは投資枠100億円としてITデジタル投資を進めてまいりたいと考えています。

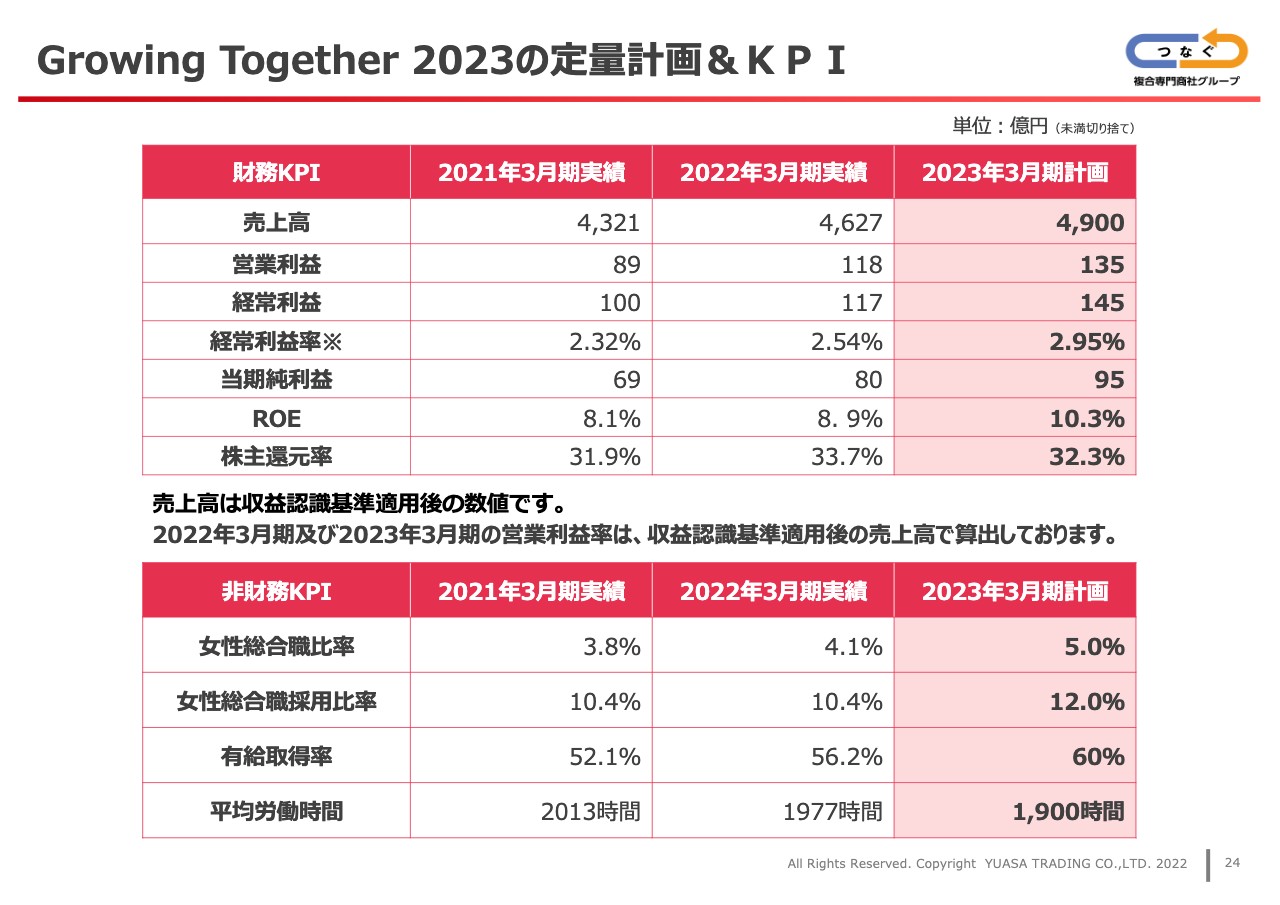

Growing Together 2023の定量計画&KPI

中期経営計画の定量計画とKPIはスライドをご覧のとおりです。財務・非財務双方のKPI達成に向け、引き続き取り組みを強化していきます。

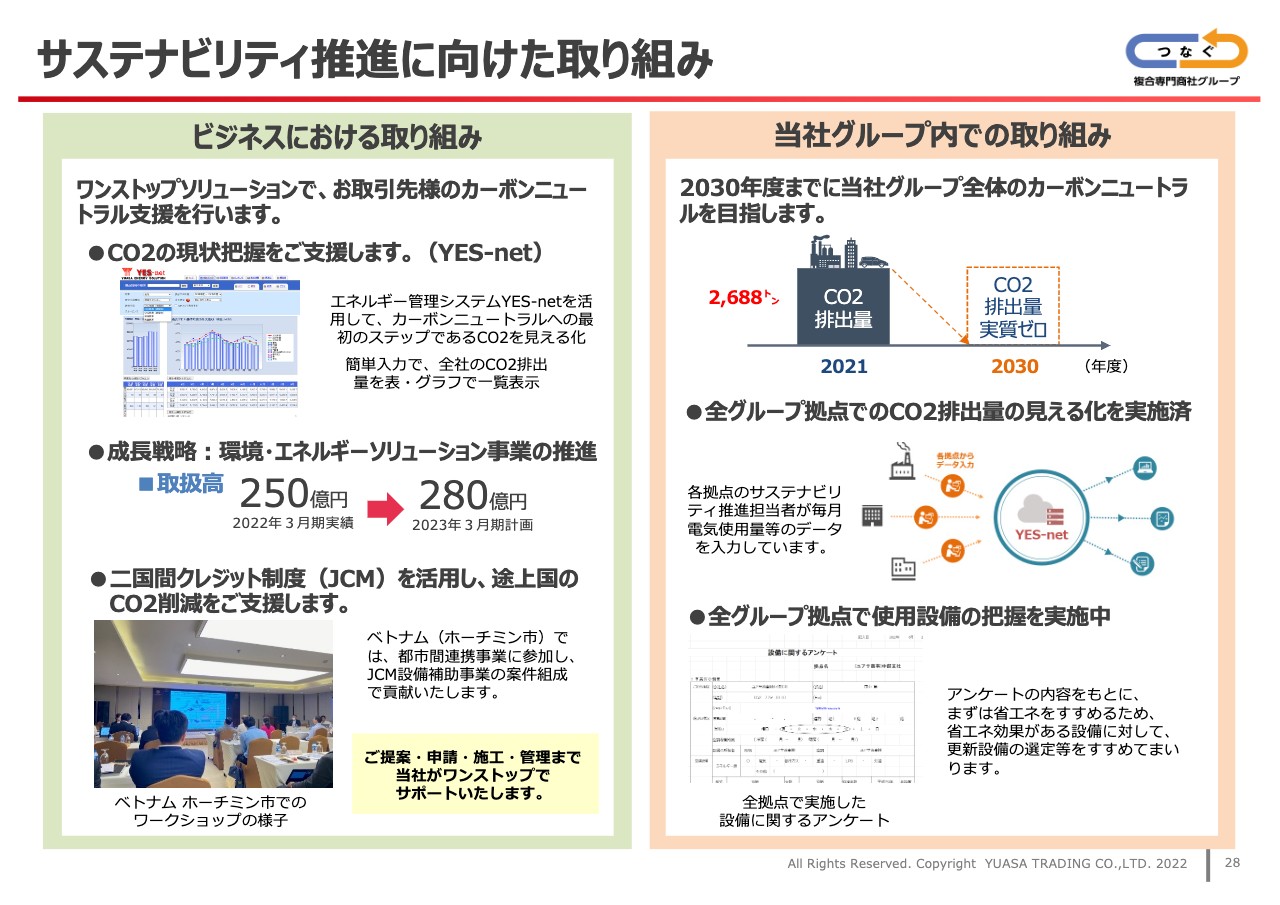

サステナビリティ推進に向けた取り組み

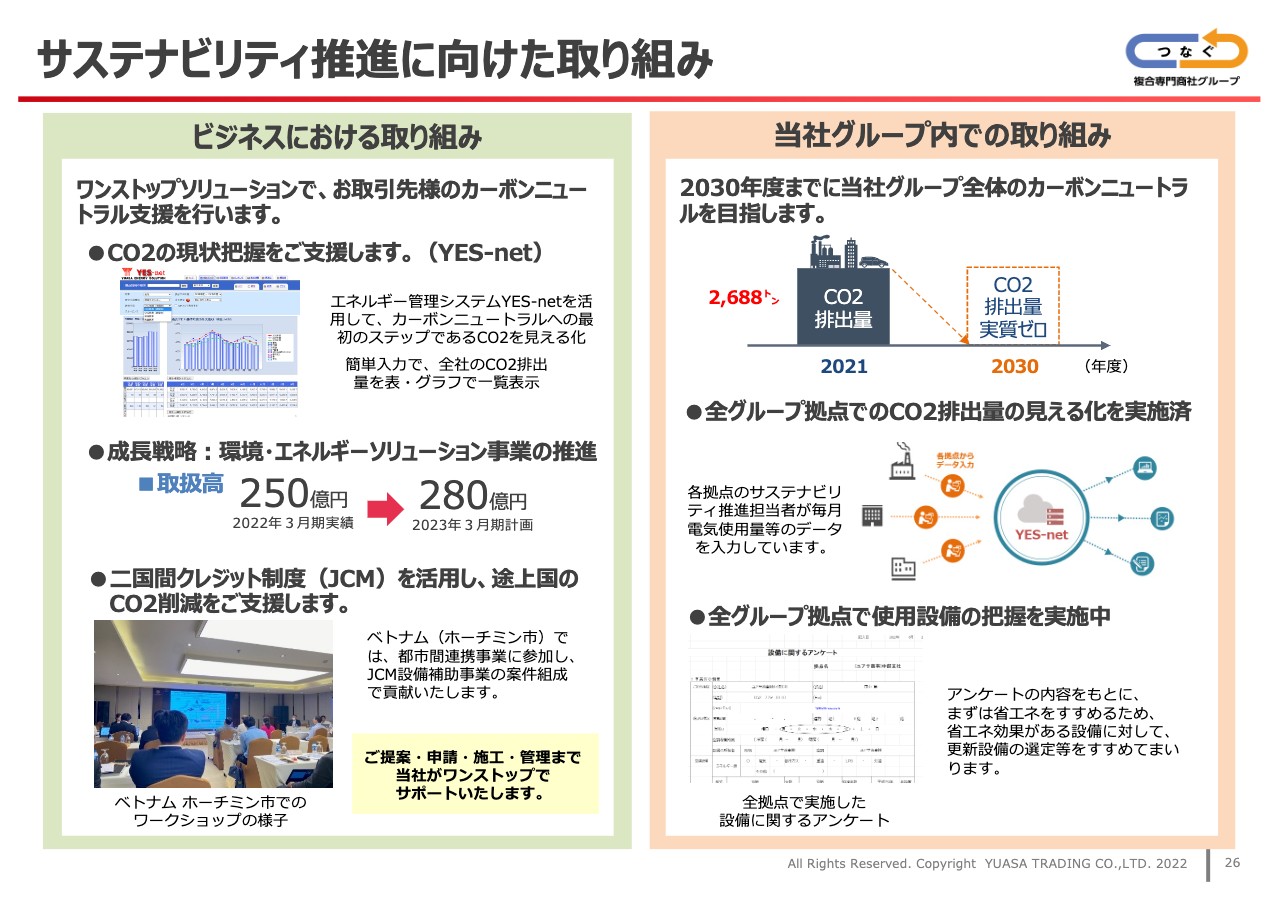

当社のサステナビリティ推進について、ビジネスにおける取り組みと、当社グループ内での取り組みに分けて、ご説明したいと思います。まずは、ビジネスにおける取り組みとして、取引先のカーボンニュートラル達成に向けた支援をご紹介する映像がございますのでご覧ください。

サステナビリティ推進に向けた取り組み

ご覧いただきましたとおり、現在エネルギー管理システム「YES-net」を展開し、工場や事業所のCO2排出量の見える化と具体的な削減のお手伝いを行っています。ここでは、海外での展開についてお話ししたいと思います。スライド左下をご覧ください。

当社はJCM(二国間クレジット制度)におけるベトナム・ホーチミン市と大阪市の都市間連携事業に参画しており、先月、ホーチミン市にてワークショップを行い、当社の環境事業への取り組みを紹介しました。

二国間クレジット制度は、海外企業が省エネにつながる設備投資をする際に、日本政府が一定額の補助を行う制度です。当社はすでにタイやベトナムで実績があり、今後も東南アジア全域で展開していきたいと考えています。

続いて、スライド右側に記載した当社グループ内での取り組みについてですが、全グループ拠点でのCO2排出量の把握は完了しています。現在次のステップとして、空調や照明などの設備を把握するための省エネ診断を行っているところです。

省エネ診断終了後、省エネ・再エネの導入という具体的なアクションプランを策定し、2030年度までに当社グループ全体のカーボンニュートラルを実現してまいります。

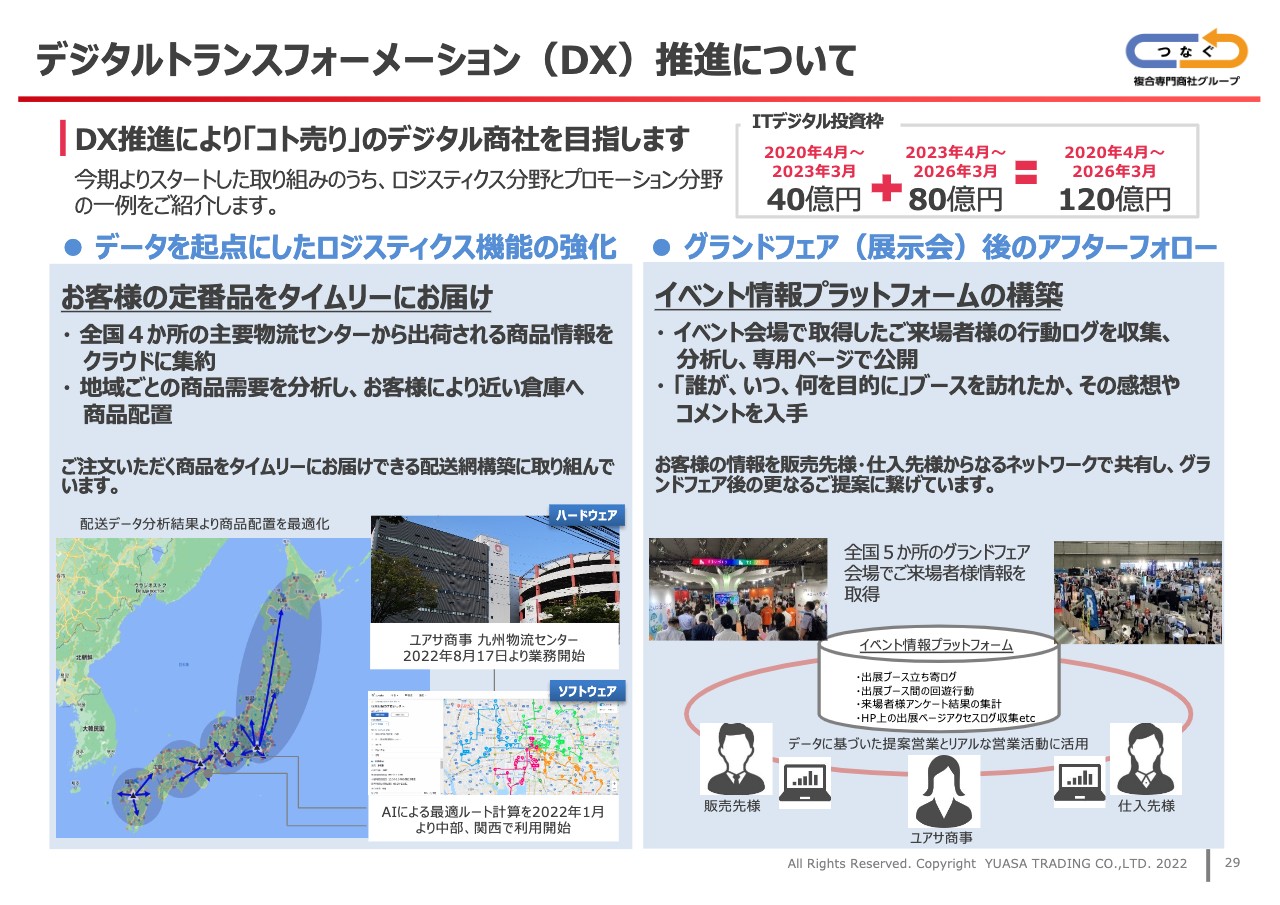

デジタルトランスフォーメーション(DX)推進について

次に、デジタルトランスフォーメーション(DX)の取り組みについて具体的な事例を2つお話しします。まず、ロジスティクス分野では地域ごとの商品需要分析により、ご注文の商品をタイムリーにお客さまへお届けするための在庫活用とAIを活用した配送システムの強化に取り組んでいます。

また、当社が開催するプライベート展示会「グランドフェア」にご来場いただいたお客さまの情報を専用プラットフォームに集約し、販売先・仕入先とも情報を共有することで、フェア開催後のアフターフォローに活用しています。

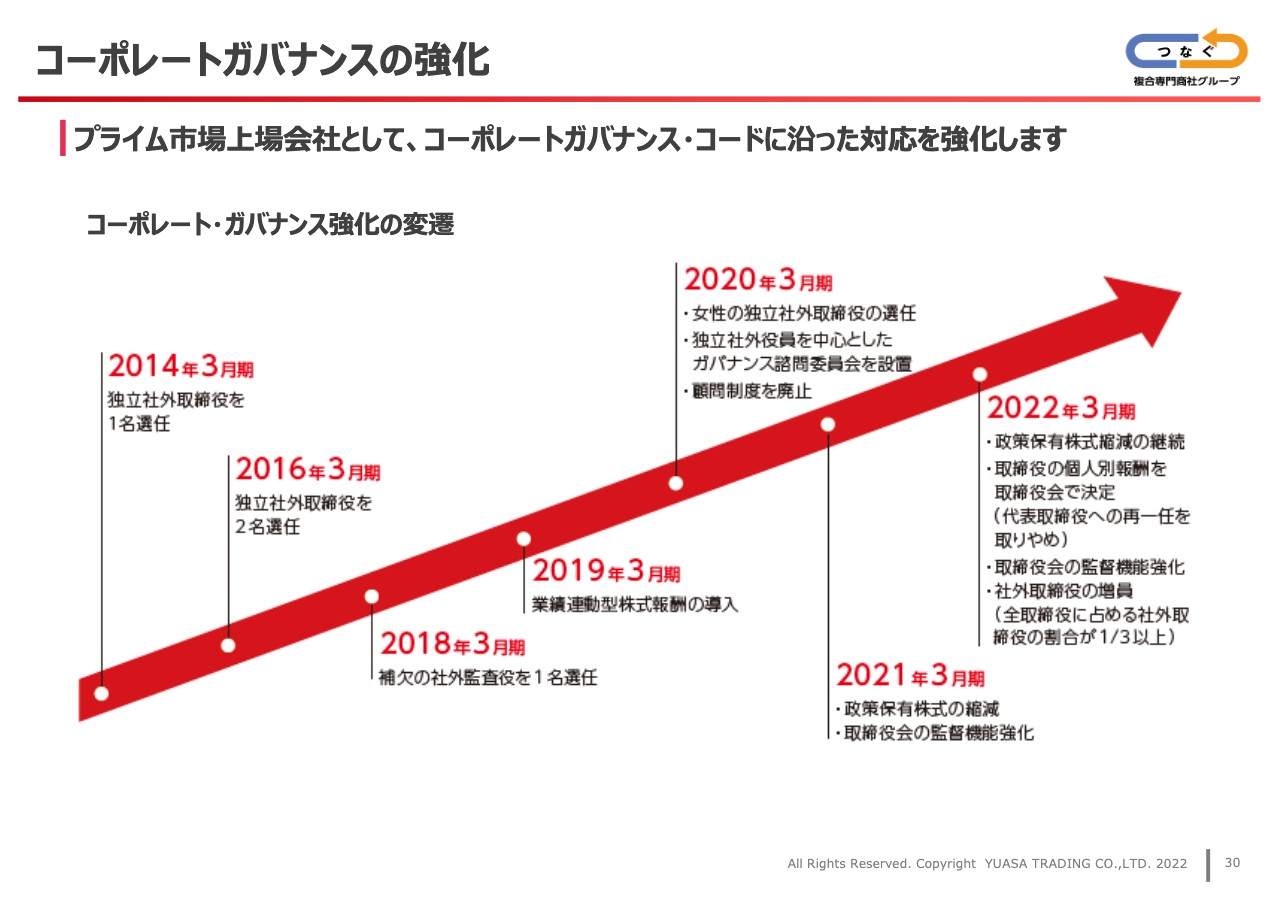

コーポレートガバナンスの強化

コーポレートガバナンスについては、これまでもガバナンス強化に向けた施策を行っており、スライドに時系列でまとめています。プライム市場上場企業として、さらに取り組みを強化していきます。

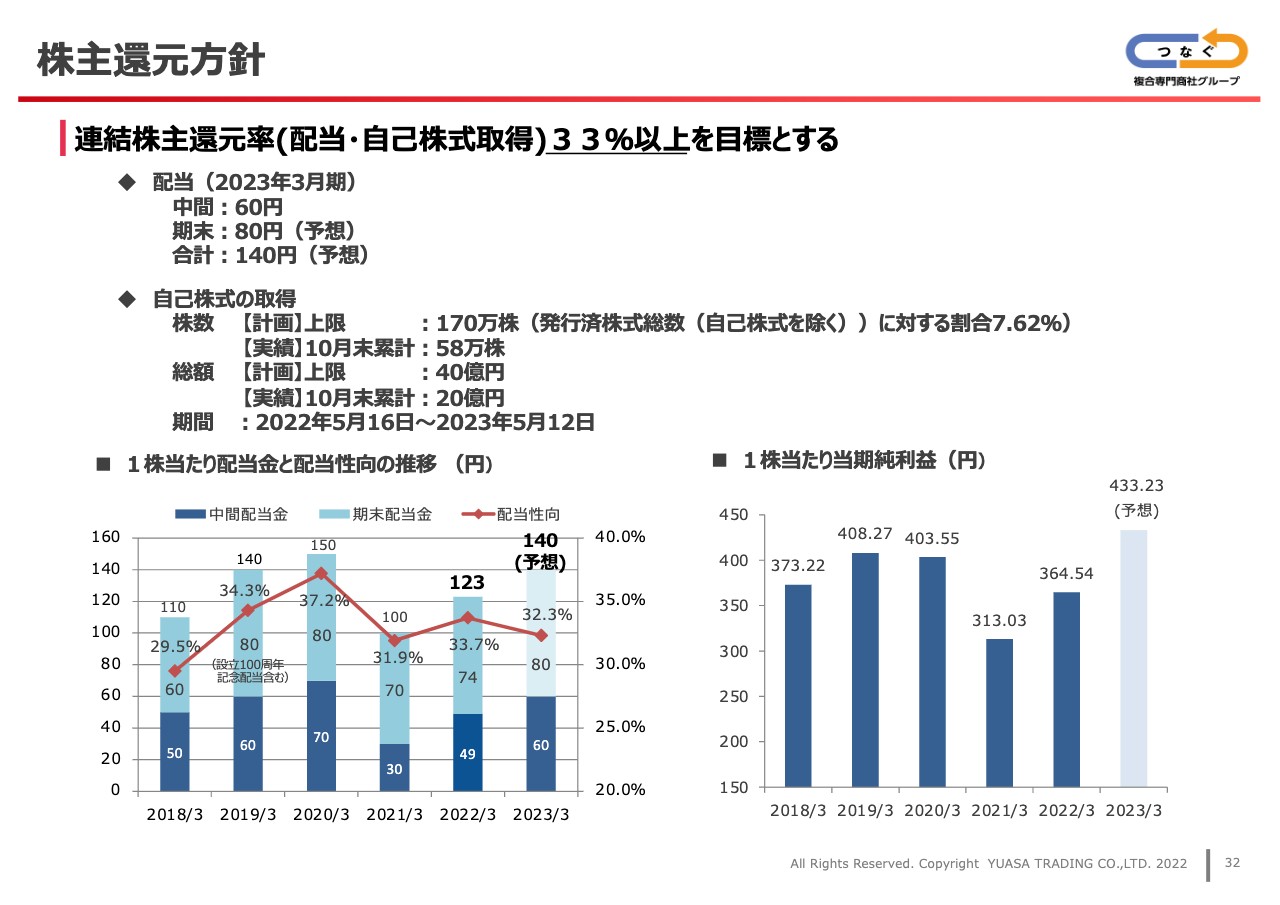

株主還元方針

株主還元方針については、配当と自己株式の取得により、連結株主還元率33パーセント以上の維持を目標としています。2023年3月期の配当は、5月に開示したとおり、中間は60円です。期末配当は80円を予定し、通期では140円の予定です。

また、5月16日より、株主還元および資本効率の向上を目的に170万株、40億円を上限とした自己株式の取得を実行しています。10月末累計で約58万株、約20億円の取得を完了しました。引き続き、株主還元の充実に努めますので、ご理解のほどよろしくお願いします。

質疑応答:工業機械部門の国内市場と海外市場の受注状況について

司会者:「工業機械部門の国内市場と海外市場の受注状況はいかがでしょうか?」というご質問です。

田村:「工業機械部門」を「工作機械」と理解し、国内と海外を分けてご説明したいと思います。まずは国内ですが、受注環境は非常に高いレベルで堅調に推移しています。

日本工作機械工業会の発表によると、10月は少し減少し、悪い結果だったと発表されていますが、当社も同様に考えています。ただし、先日行われた「日本国際工作機械見本市(JIMTOF)」に私も参加しましたが、非常に活況で、10月の落ち込みは一時的なものだと判断しています。

業種別でお話しすると、自動車はやはり、半導体の供給遅れからくる生産調整で苦戦しています。設備が受注・発注される時期を迎えるには、もうしばらく時間がかかります。一方、半導体関連は9月まで絶好調に推移しました。10月に入り、一部で踊り場的な減少が見られますが、DXであったり、5G・6Gであったりといった新しい技術が矢継ぎ早に出てきていますので、一時的に踊り場現象は見られるものの、また上昇軌道に乗っていくと思っています。

海外各国において、ロックダウンにより営業活動が止まる時期が長くありましたが、当社も中国以外の国ではほとんど、営業活動をフルに再開しています。そして、引き合い・商談・受注も順調に回復しています。特徴として、単体の引き合いより大きな投資の引き合いが増えています。

みなさまにご理解いただくために受注残高の動きを、少しだけお話ししたいと思います。国内外合わせて、昨年10月1日と今年10月1日の総受注残高を比較すると、前年比178パーセントです。

来年の3月までに納入可能な受注残高では、国内外合わせて、前年比143パーセントです。これから工作機械メーカーへの半導体等の供給改善が図られていく中で、積み上がった受注残高を売上に転換する時期だと考えています。

質疑応答:原価高騰や納期遅延が与えた影響について

司会者:「各セグメントにおいて、円安や地政学リスク(主に、ロシア・ウクライナ紛争や中国のゼロコロナ政策による原価高騰や納期遅延)が仕入価格や販売価格、納期に与えた影響はいかがだったでしょうか? また後半期はどうなると想定していますか?」というご質問です。

田村:まず上半期は、おおむね仕入価格の高騰を販売価格に転嫁できていると判断しています。ただ、部門により温度差があるのは事実です。

住宅あるいは建設関連においては、ほぼ転嫁できています。一方、工業系は転嫁できていると言いにくい部隊です。多少は転嫁できていますが、100パーセントではないため、引き続き転嫁できるように努力していきたいと考えています。

当社は、輸入品がそこまで多くありません。むしろ輸入に比べて輸出品が多くあり、その面に関しては、円安がプラスに働いています。今後も、影響の大きい仕入価格や販売価格に注目し、当社のリスクにならないよう、最善の努力をしていきます。下半期ですが、円安が今後続いても、住宅・建設関連では販売価格に転嫁してありますので、大きく左右されるとは思っていません。

さらに工業系は、やはり最大の産業である自動車産業が動きだすと、価格転嫁も多少進むと思いますし、景気全体を底上げする結果になると判断していますが、問題は納期遅延です。住宅・建設関連は、おおむね元に戻ってきていますが、特に工業系の機械の納期が回復しているとはまだ言い難い状況です。

こちらに関してはもうしばらく注目し、各仕入先さまとネゴシエーションを進め、納期短縮に努めてまいりたいと考えております。

新着ログ

「卸売業」のログ