ユアサ商事、産業機器・工業機械セグメントが復調 通期は増収増益で、売上高・営業利益は2桁成長

はじめに

田村博之氏(以下、田村):代表取締役社長の田村でございます。本日はお忙しい中、2022年3月期の決算説明にご参加賜りまして誠にありがとうございます。さっそくですが、決算概要と業績見通し、中期経営計画についてお話しします。

当社の沿革です。詳しくはご覧いただければと思いますが、1666年に創業して、今年で356年目を迎える歴史ある専門商社です。

はじめに

当社のビジネス形態です。スライド中央の左寄りに4つのフィールドを提示しており、一番上にものづくり分野、一番下にエネルギー・消費財・木材と記載しています。左端に仕入先一覧があり、最終的に右端のエンドユーザーへと流れるような図式になっていますが、当社はBtoBで、いわゆる販売先の皆さまに卸しているビジネスモデルとなっています。

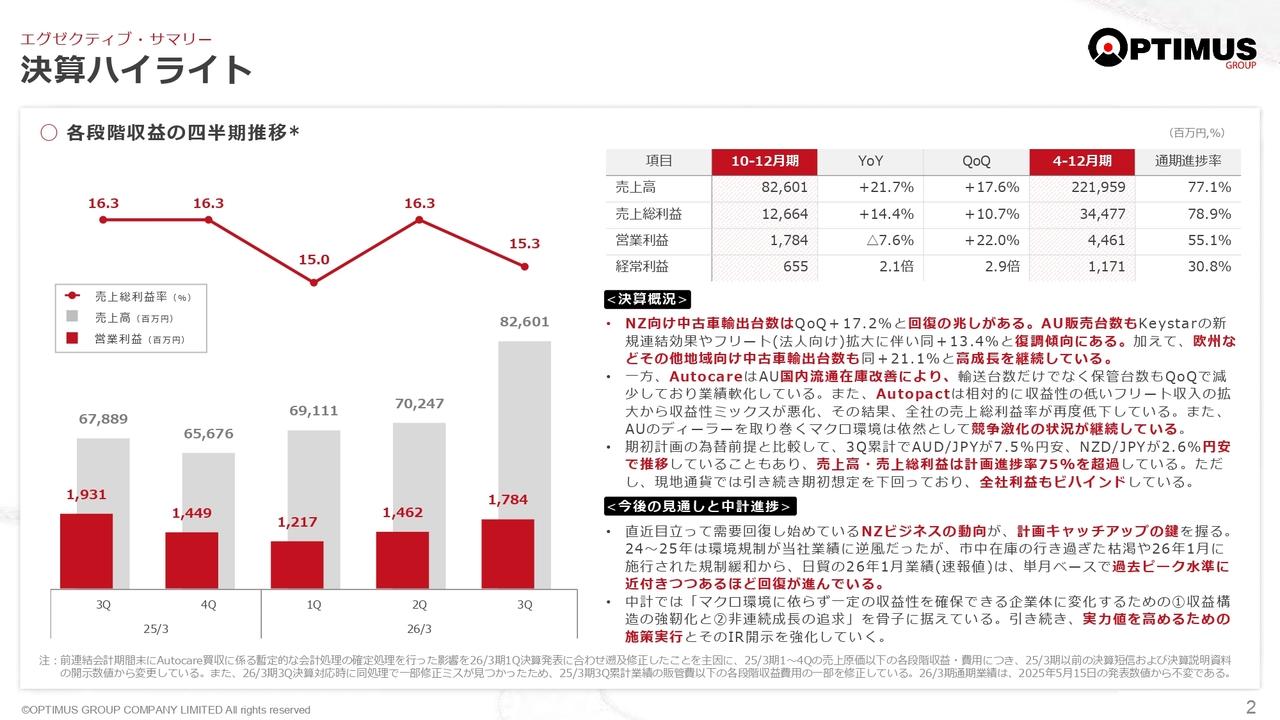

連結損益計算書

決算概要についてご説明します。収益認識基準適用前の数字ですが、売上高は4,801億円、営業利益は118億円、経常利益は117億円、当期純利益は80億円と、増収増益となりました。

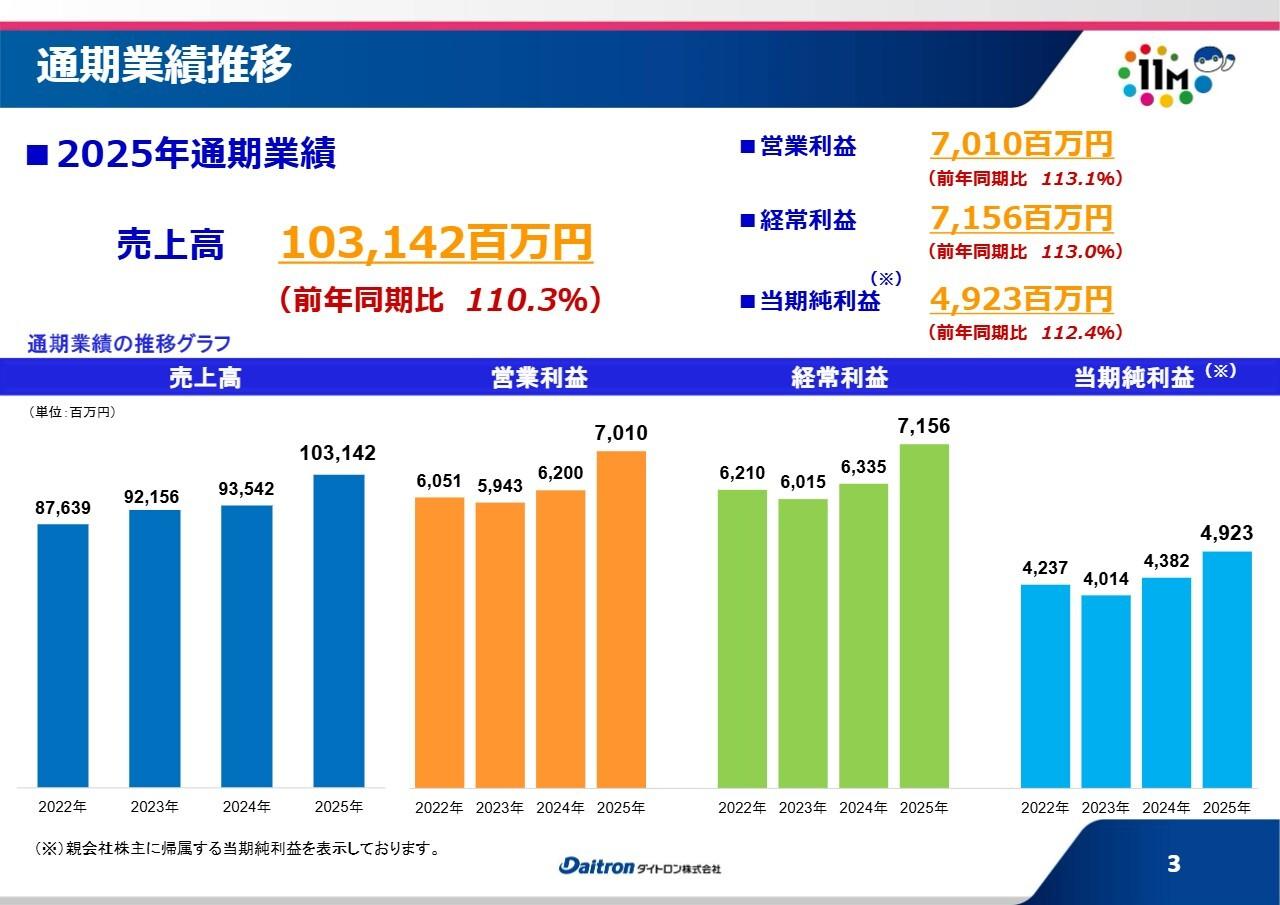

セグメント別 売上高

業績の内容をセグメント別にご説明します。スライド中央のセグメント欄に記載していますが、上2つがものづくり分野です。これらは他のセグメントに比べて伸び率が非常に高いのですが、昨年、一昨年と、当社のみならず業界全体が非常に苦しんだ分野です。そのため、必然的に伸び率が高かったというのが私の見方です。本来はもう少し伸びる状況だったと私自身は思っていますが、納期の長期化等々があり、最終的に、残念ながら3月に納入、検収を行うことができない案件が注残に積み上がったという状況です。

住設・管材・空調、および建築・エクステリアの2部門も、伸び率はご覧のとおりにとどまっています。住設・管材・空調分野は、給湯器や空調、ウォシュレットのような洗浄機能の付いたトイレなどが半導体不足の影響を受けて納期が遅れ、3月に伸びが鈍化してしまった結果と判断しています。

建設機械も健闘しましたが、わずか0.8パーセント増と、こちらにも半導体の影響があったのではと思っています。エネルギーは原油高の影響で増収になりましたが、一番下のその他の消費財はマイナスです。特に中国とベトナムで作っているため、それらの地域のロックダウンにより、日本に製品が送られてこなかった影響が出たと分析しています。

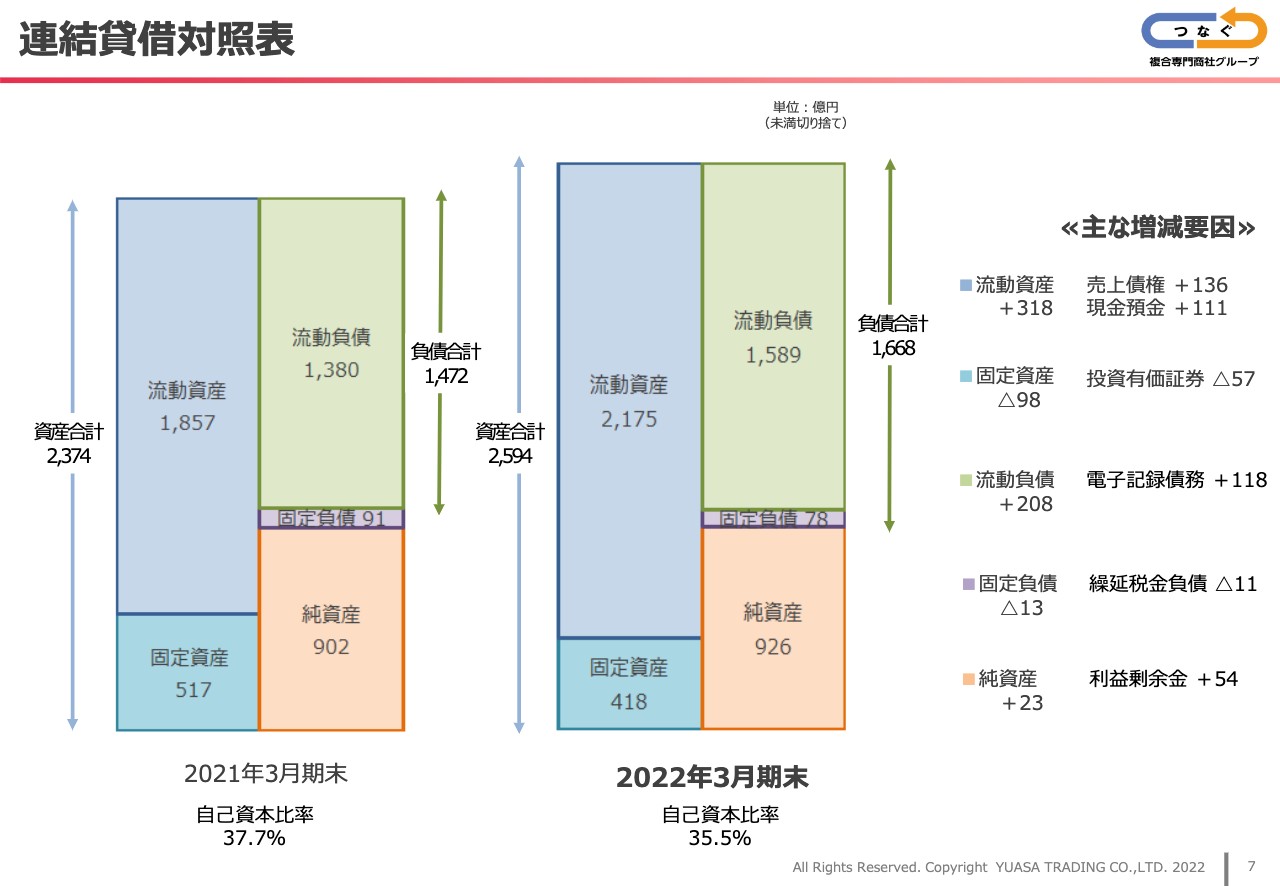

連結貸借対照表

貸借対照表は、資産・負債合計ともに増加しています。純資産も902億円から926億円へと増加していますが、資産が積み上がった結果、自己資本比率は37.7パーセントから35.5パーセントと、少し数字が落ちています。

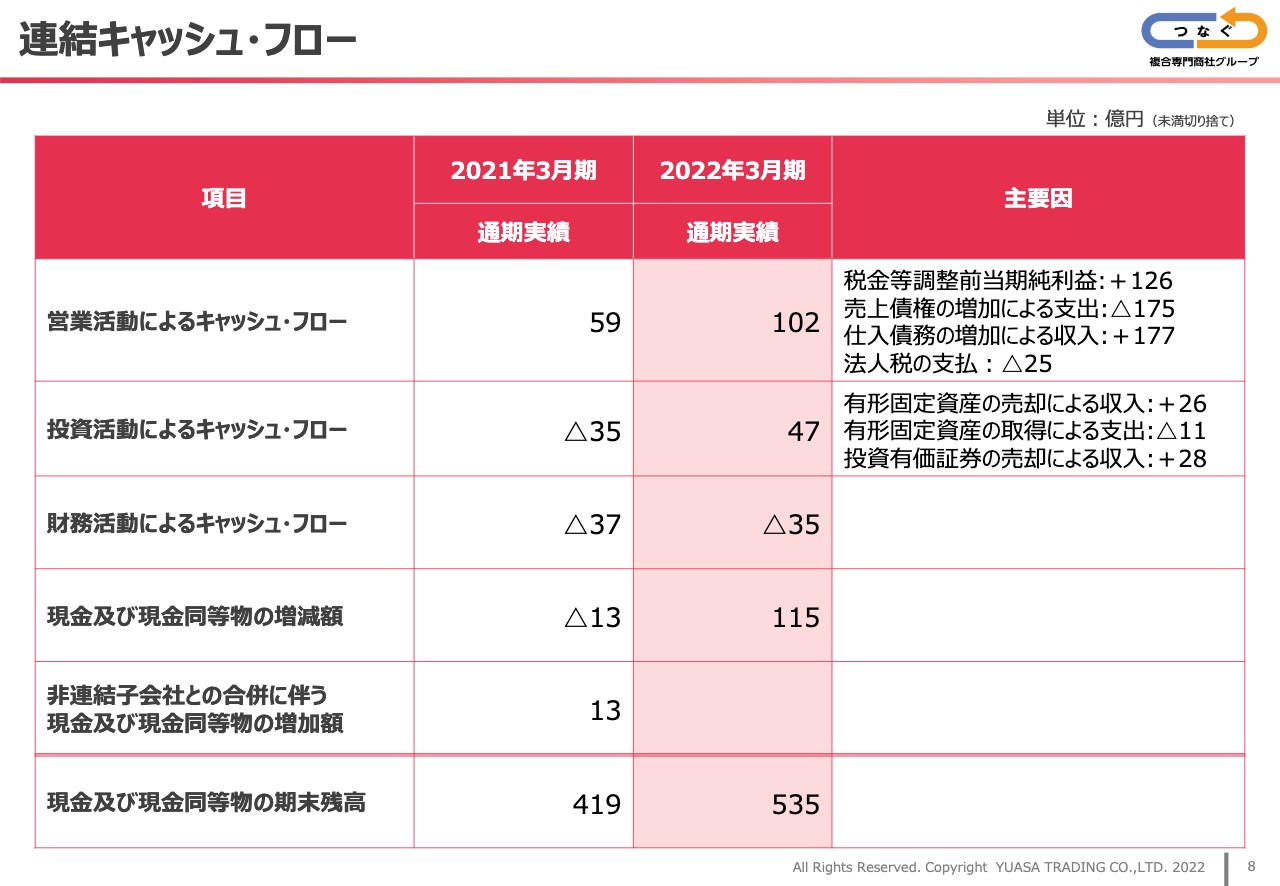

連結キャッシュ・フロー

キャッシュ・フローの詳細は割愛しますが、現金および現金同等物の期末残高は535億円となっています。以上、簡単ですが、2022年の決算のポイントをお話ししました。

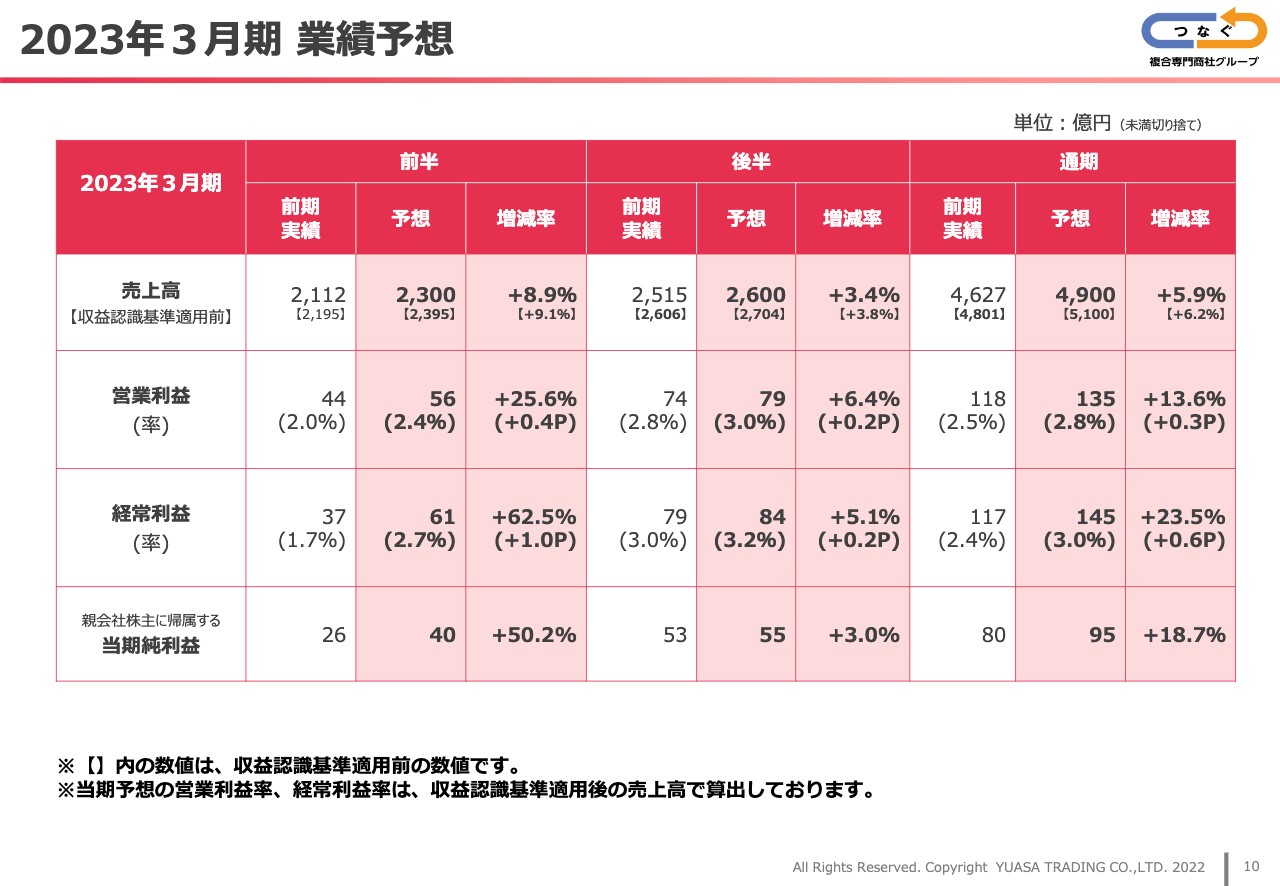

2023年3月期 業績予想

2023年の業績についてです。スライド右端が通期の業績で、売上高は4,900億円、営業利益は135億円、経常利益は145億円、純利益は95億円を見通しています。括弧内は、参考のために旧収益基準の数値を示したものです。

ロシアのウクライナ侵攻問題、原油高、中国のロックダウンの影響の他、円安の問題もあり、ネガティブな項目を並べればきりのない状況です。その一方で、当社にとって非常にボリュームの大きい工業機械のセグメントには、受注残が積み上がっています。

そのため、前半は工業機械が牽引すると考えており、後半になると住設や環境関連商材、あるいは建築・エクステリアの納期が多少改善されてくると見ています。

この数字を追いかけて、中期経営計画の最終年度を仕上げていきたいと思っており、是が非でも達成するべく、いろいろな施策を作り上げていきます。後ほど、今繰り出している施策についてご説明します。

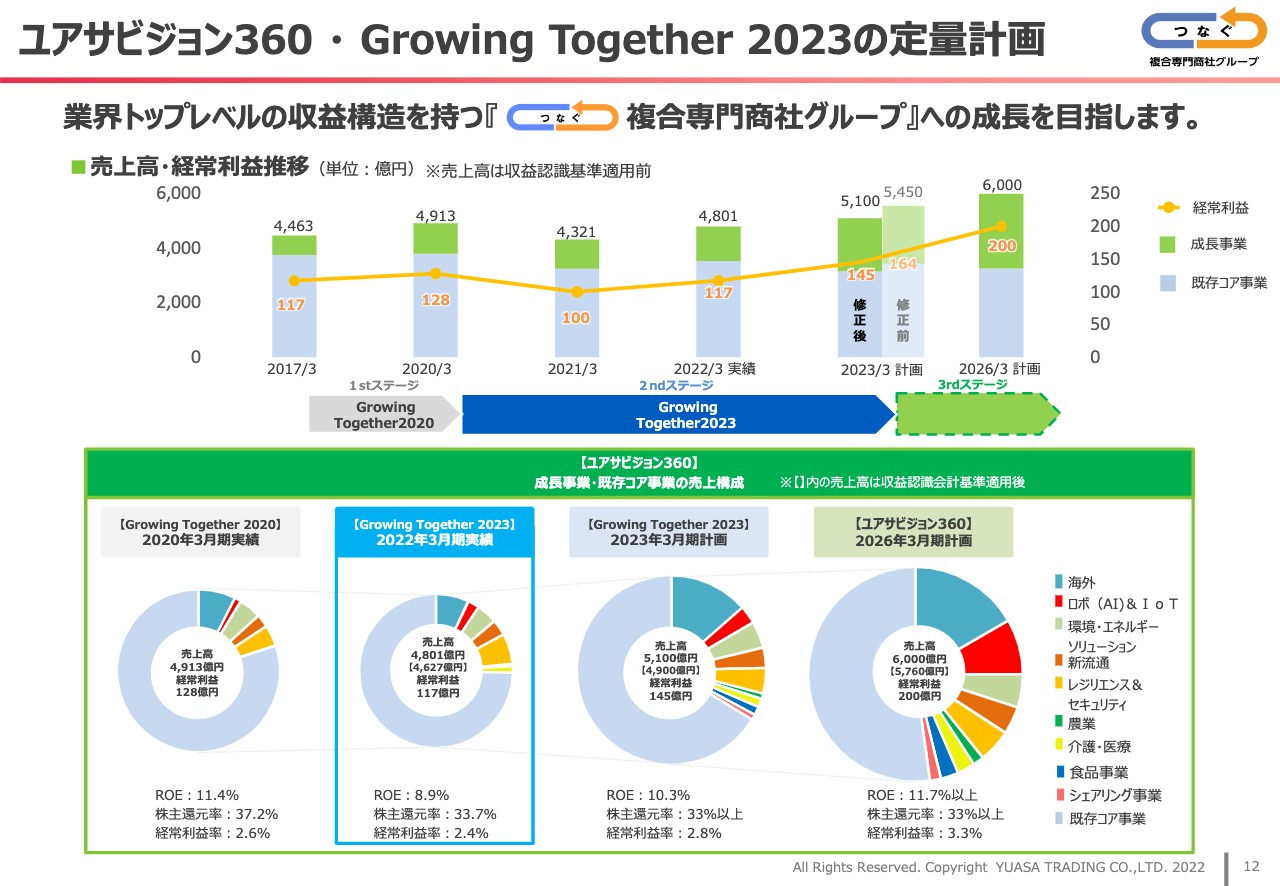

ユアサビジョン360 ・ Growing Together 2023の定量計画

中期経営計画、「Growing Together 2023」についてです。今年度が最終年度に当たる1年ですが、現状の推移についてお話しします。その前におさらいですが、スライドは、2017年に発表した「ユアサビジョン360」という9年間の計画を示した定量のグラフです。こちらは以前の数字になっているため、旧収益基準での数字となっています。

もともと、最終年度の目標は5,450億円と発表しましたが、2年間のコロナ禍の影響を考慮し、残念ながら今年に入って5,100億円に下方修正しました。当社の胸の内としては、なんとか当初の目標を追いかけたいのですが、まずは5,100億円をクリアした後にそこに向かいたいのが正直なところです。

スライド下部の円グラフの薄い水色部分は、当社の既存のコアビジネスです。カラフルな部分が、これからご説明する成長戦略のボリュームです。水色の枠で囲っている2022年はカラフルな部分が4分の1くらいですが、右隣の2023年3月には3分の1に増えています。最終年度の2026年は半分となっており、この部分をどのように伸ばしていくのかが「ユアサビジョン360」の肝となります。

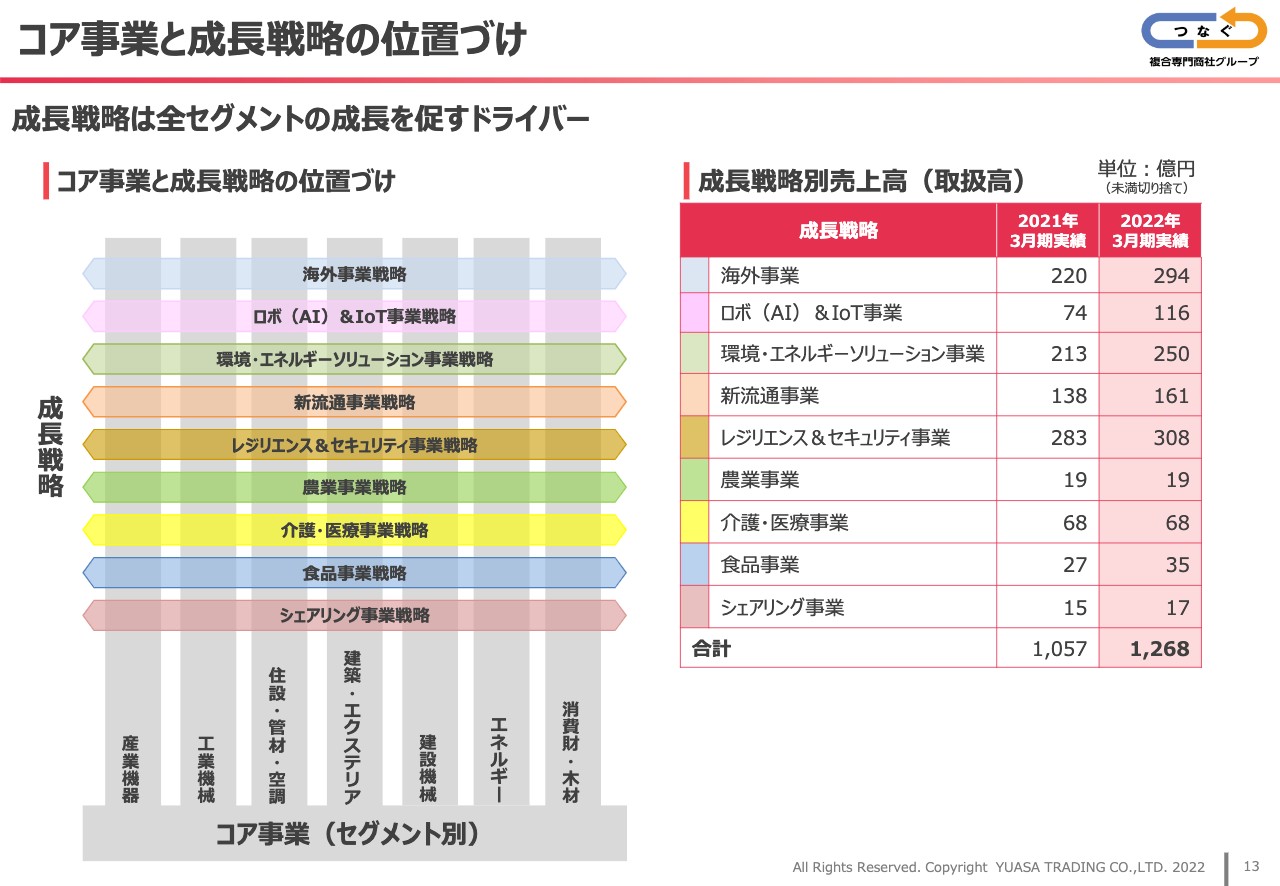

コア事業と成長戦略の位置づけ

当社事業について、先ほどセグメント別の状況をお話ししましたが、あらためてスライドにはセグメントを縦に記しています。横は、先ほどの円グラフのカラフルな部分に当たりますが、この部分を全社で開拓していこうという戦略をとっています。

全社として、「チャレンジ」「コミュニケーション」「総合力」という3つのテーマを軸に展開していますが、幅広く成長戦略を開拓していくことを基本としています。

カラフルな部分の実績について、スライド右側にまとめました。横だけで、2021年3月期のトータルは1,057億円、2022年3月期は1,268億円となっています。私の思いとしては、2022年3月期を1,500億円から1,600億円の実績にしたかったのですが、残念ながら、コロナ禍にあって行動を自粛せざるを得なかったことが要因と考えています。

今までのコアのビジネスはすでにネットワークができており、お客さまも仕入れ先もあるため、さまざまな施策を駆使して展開することができました。しかし、これらの横の部分に関しては当社にとって新事業です。ネットワークもまだ構築されていない中、フィールドを走り回って、いろいろなノウハウを構築するような展開ができなかったという実態があります。

こちらが伸びなかったため、先ほどお伝えしたように、5,450億円から5,100億円に下方修正せざるを得なかったと分析しています。

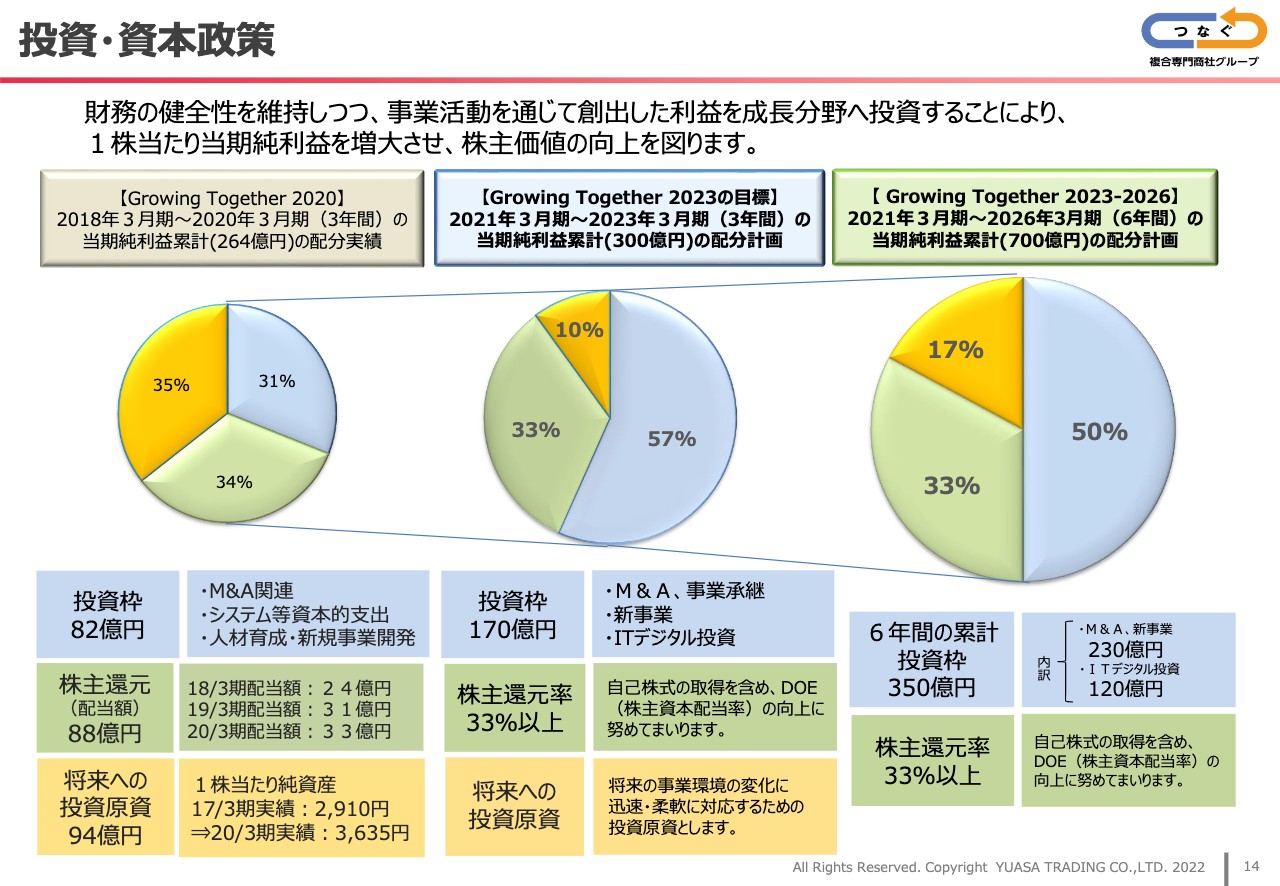

投資・資本政策

投資・資本政策についてです。スライドの緑色の部分が株主還元、黄色が内部留保、水色が先行投資ですが、当社はもともと、3分の1ずつを基本としてきました。しかし、しばらくは先行投資を優先させようという計画を立てています。2021年から2023年3月期、すなわち今走っている中期経営計画では57パーセントを投資し、33パーセントの株主還元を守っていきたいと思っています。

来年4月以降に始まる最終ステージの3年間においては、50パーセントを投資し、株主還元率は、引き続き33パーセントにしていきたいと計画しています。

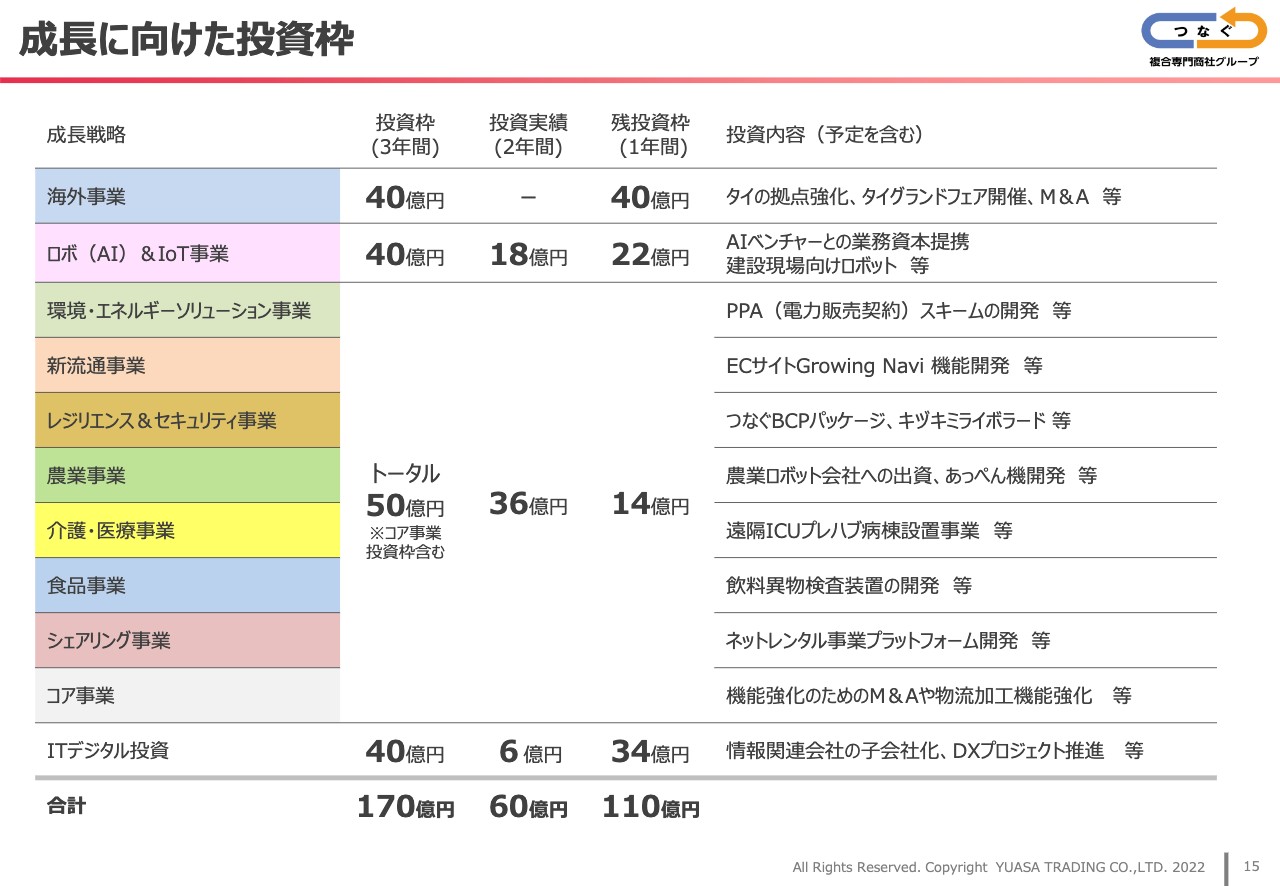

成長に向けた投資枠

今走っている3年間で、170億円の投資予定のうち60億円を使っており、いまだ110億円残っている状況です。これは、先ほどお伝えしたとおり、1,200億円の成長戦略が200億円増にとどまったことが要因です。本来は1,500億円から1,600億円を見込んでいましたが、やはり新しい分野に投資できなかったことが響いたと踏んでいます。

今年中に必ず110億円使うわけではありませんが、よい投資先、投資内容があれば積極的に動きたいと思っています。残った場合は第3ステージで運用していきたいと考えています。

つなぐソリューション事例(1)

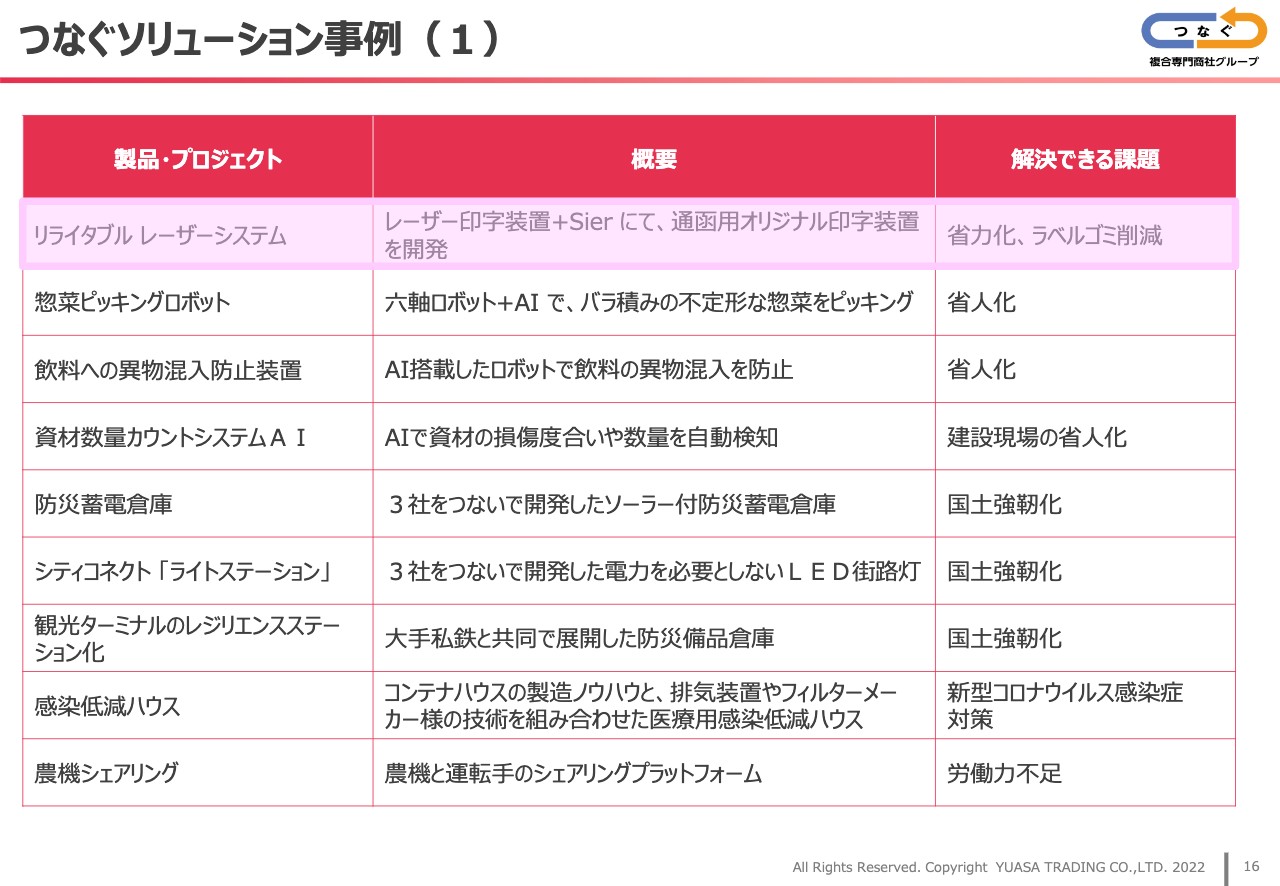

私どもは商社でありながら新しい価値を創造しようと動いており、つなぐ機能を果たしていこうと思っています。商社は元来、人・モノ・カネをつないできました。この基本は今も変わっていません。

ただし、この3つに加えて、情報・データ・技術を商社の立場でつなぐことで新しい価値を創造しようと考え、数多くの新しい商品を開発しています。スライド16、17ページには、その事例を記載しています。

映像もありますので、ご覧いただければと思います。まずはリライタブルのレーザーシステムについてです。

スーパーや工場でのシール貼りの作業はなかなか大変だと聞きます。これはCO2削減にも貢献する新しい商品です。ある大企業からヘッドを提供いただき、当社と他のメーカーが組んでシステムを開発・商品化しました。

6月7日からビッグサイトで開催される「FOOMA JAPAN 2022」という食品機械の展示会では、当社の出展スペースにて現物をご覧いただけますので、もし機会がありましたらぜひ一度お越しください。つなぐことにより、非常によい商品ができたと思っています。

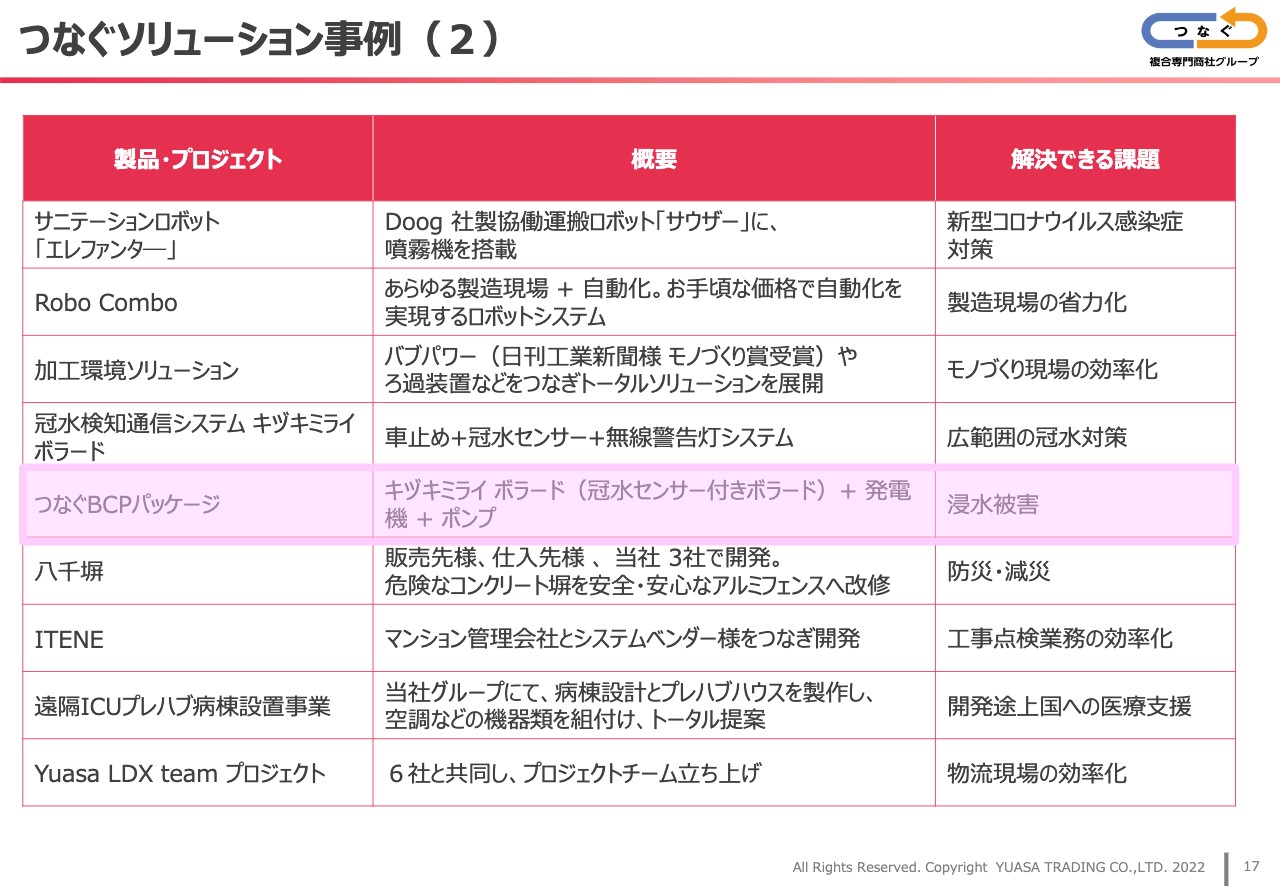

つなぐソリューション事例(2)

次はレジリエンスについてです。大雨によって土砂崩れが起きたり、水がたまって水害が出たりして困っているところが日本各地にあります。2年ほど前に、車止めに冠水センサーを搭載して警告する製品を開発し、これはすでに市町村に納入されています。

そこから発展して、冠水の警告だけでなく、排水するシステムをいろいろなメーカーと作りました。こちらも動画がありますので、ご覧ください。

こちらも業界のトップメーカーにご協力いただき、すでに自治体から非常によい引き合いをいただいています。加えて、病院や工場からも問い合わせいただいているところです。

グランドフェア2022

このように新しい付加価値を生み出す商品を中心に、これまでの当社のコアの商品の提案も含めて、長らくと言いますか、コロナ禍の中で、全国で展開できていなかった「グランドフェア2022」を、今年は5ヶ所で予定どおり開催できるのではと期待しています。

まずは7月に関東で、さらに東北で展示会を開催したいと考えています。

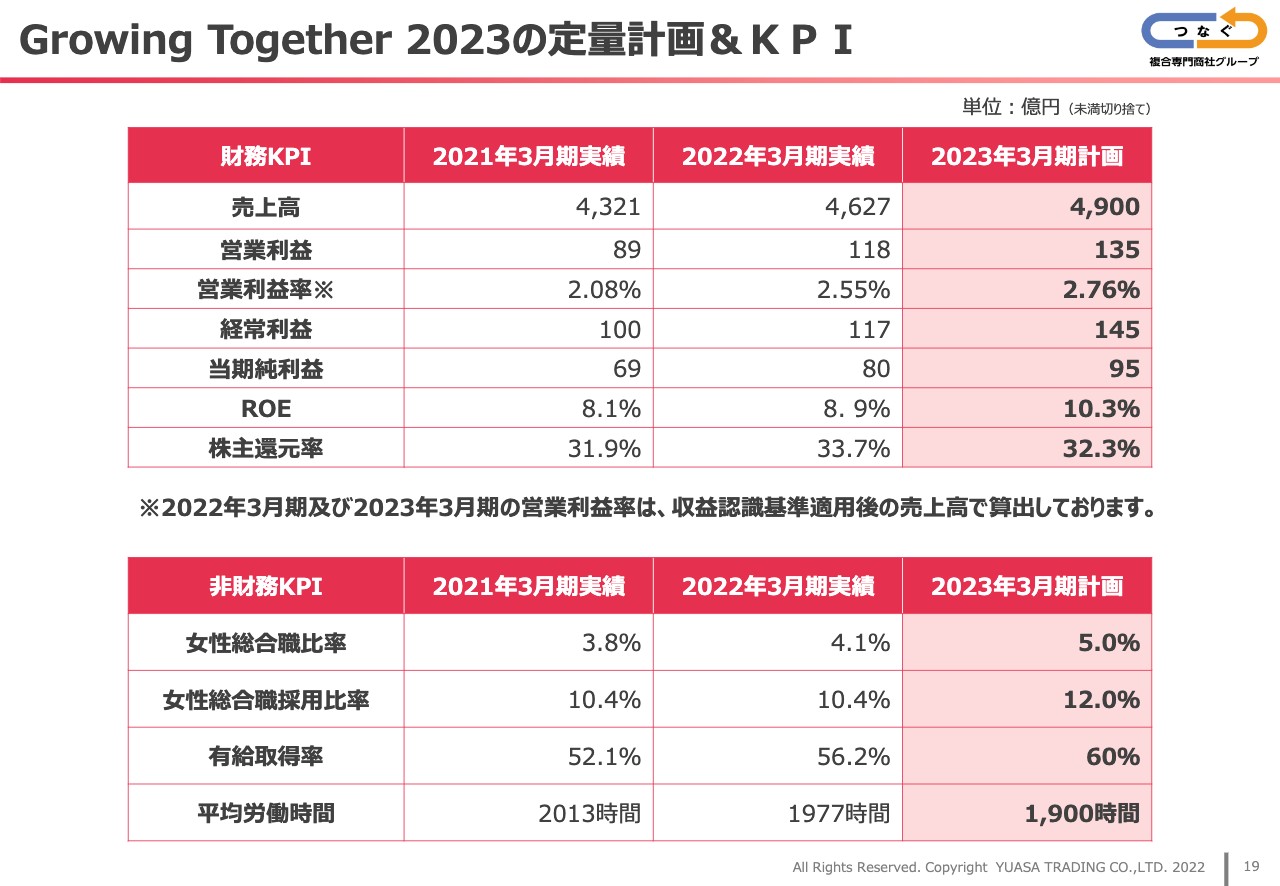

Growing Together 2023の定量計画&KPI

また、その他KPIをスライドにまとめています。女性の総合職比率や採用比率もKPIを設けて、現在運用しているところです。

サステナビリティ推進に向けた取り組み

まずは動画がございますのでご覧ください。

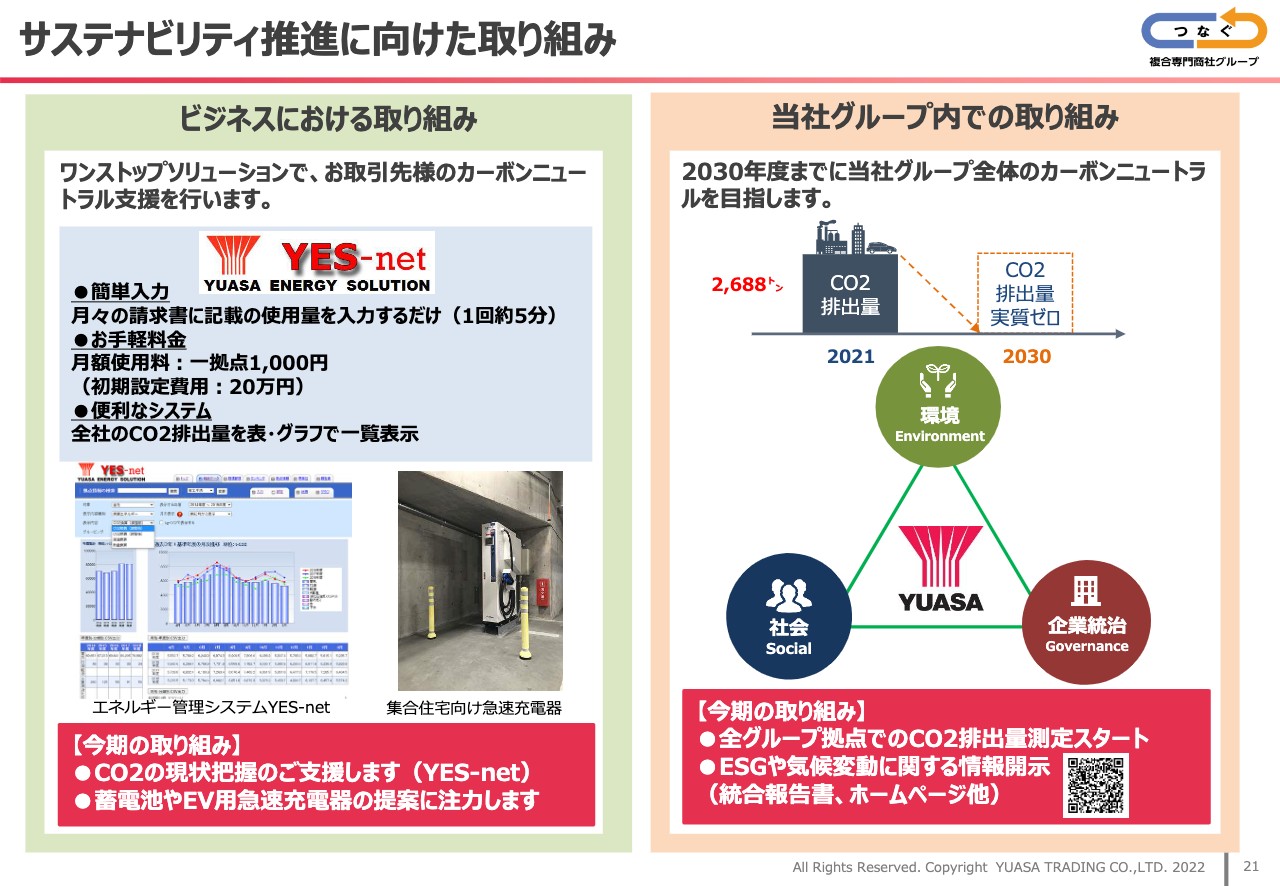

当社自身のサステナビリティについては後ほどご説明しますが、今後のビジネスのキーワードであるカーボンニュートラルに関して、みなさまの役に立つビジネスを展開していきたいと考えています。

本日の日経新聞に、「CO2排出量を開示している日本企業が少なすぎる」という記事が載っていました。それは当然のことで、特に中規模以下の企業は現在の自社のCO2排出量を把握していないところが比較的多いためです。

当社は、CO2排出量がわからない企業向けに「YES-net」という計測システムを提案しています。初期費用は20万円かかりますが、1拠点あたり月1,000円と非常に低価格で利用可能です。海外拠点も含め、10拠点あっても月1万円しかかかりません。このように、自社のCO2排出量を把握してもらうことで、カーボンニュートラルにつなげるお手伝いをしています。

加えて、さまざまな機器も提案しています。その1つが集合住宅用のEV車に対する急速充電機で、現在、力を入れて展開しています。

スライド右側には自社の取り組みを記載しています。現在、2,688トンあるCO2排出量を2030年までにニュートラルにすることを目指しています。TCFDにも賛同したため、CO2排出量削減に向かってアクションを起こしていきたいと考えています。

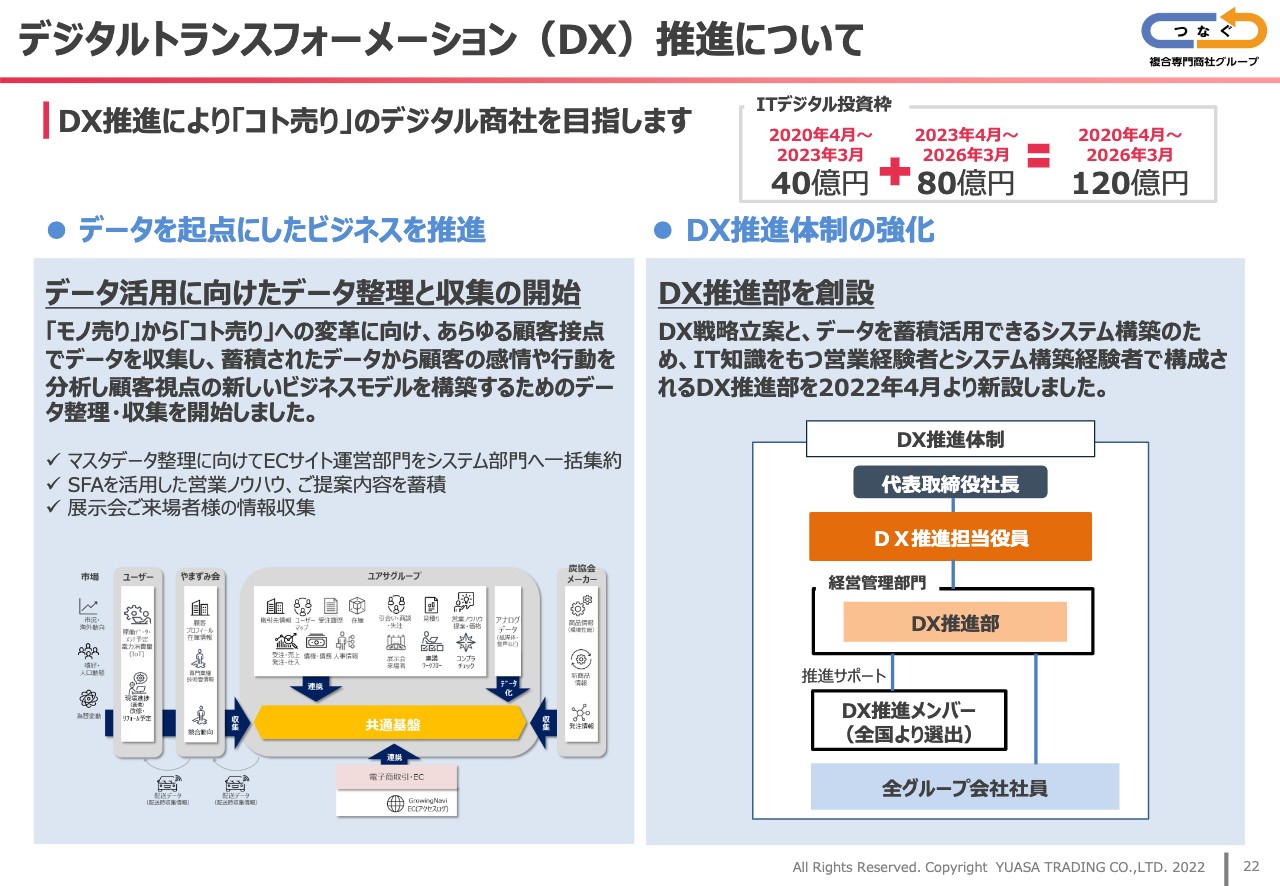

デジタルトランスフォーメーション(DX)推進について

DX推進についてです。データ装備型の会社に生まれ変わるために、120億円をかけていきたいと思っています。ただし、創業から356年で培った信用や、人との対面を重視する姿勢は変えず、データを積み上げていきたいと考えています。

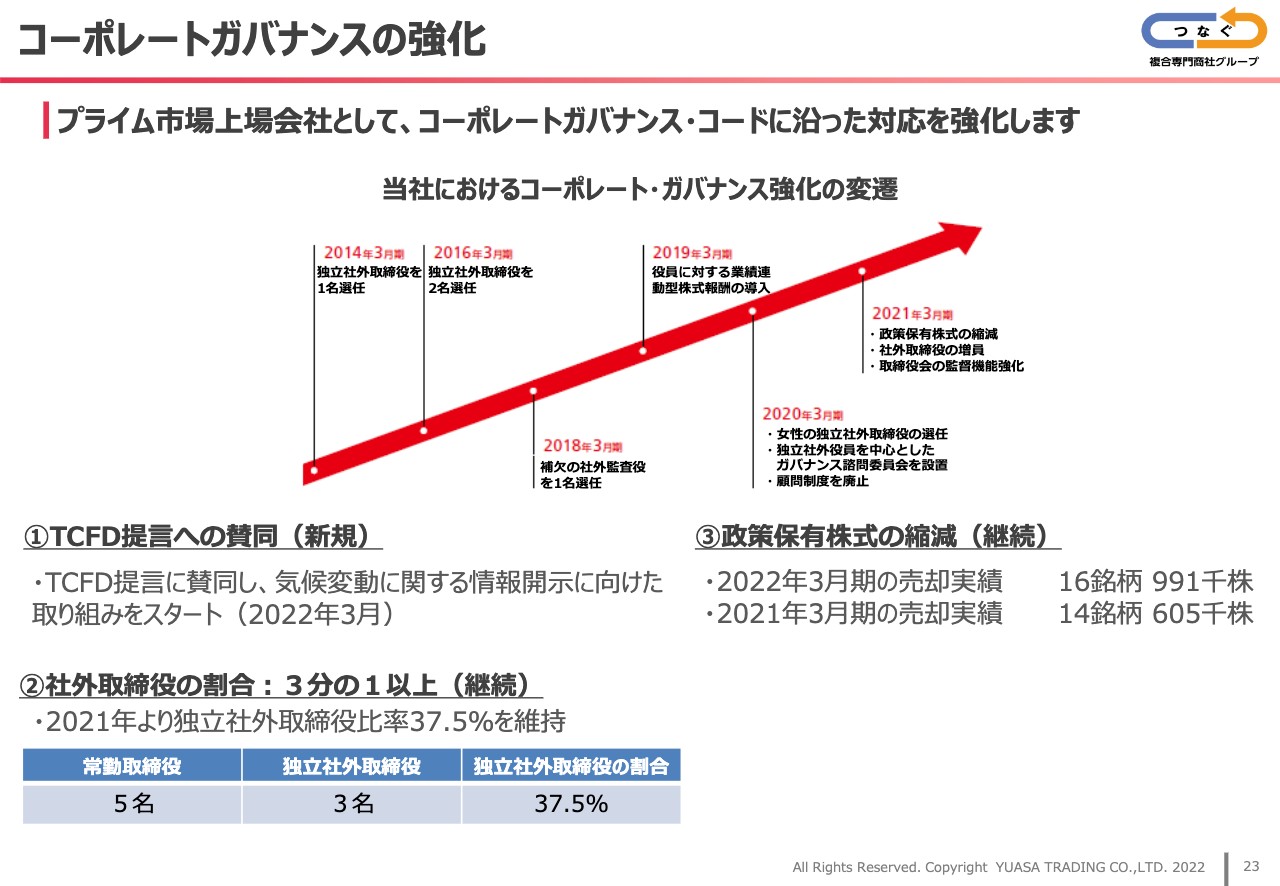

コーポレートガバナンスの強化

コーポレートガバナンスについても非常に大切だと認識しており、今年3月にTCFDに賛同しました。また、現在の社外取締役の割合は37.5パーセントとなっています。

そして、スライドに記載のとおり、政策保有株式の売却が進んでいます。実は、現状で売却後の純資産に対する政策保有株式の時価総額の割合が6.83パーセントまで落ちています。このように、今後もコーポレートガバナンスをさらに強化し、継続していきたいと思っています。

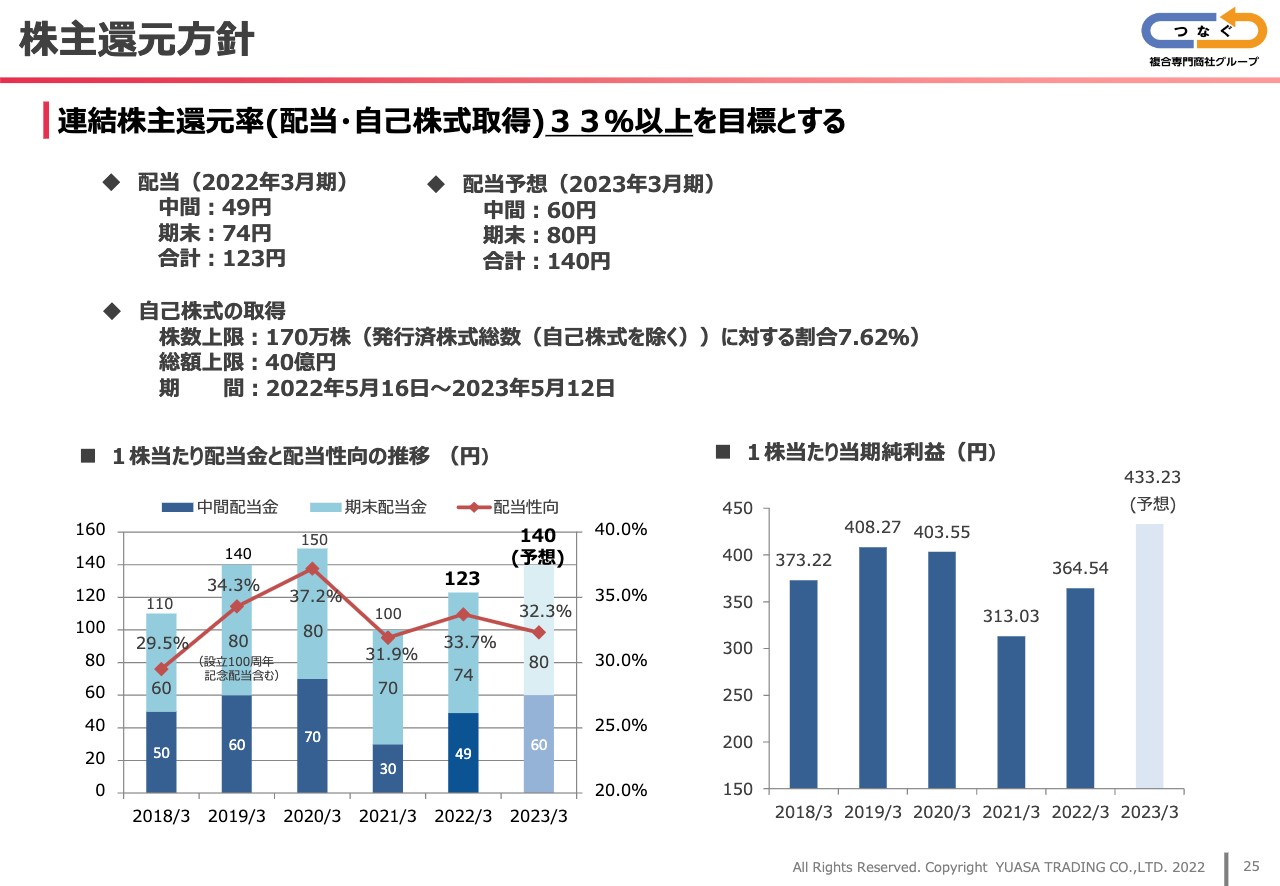

株主還元方針

株主還元方針についてです。実施済みですが、2022年3月期の中間配当は49円で、期末配当は74円のトータル123円としました。配当性向は33.7パーセントで、先ほどご説明した33パーセントをクリアしています。

そして、2023年3月期は中間配当60円、期末配当80円のトータル140円となる予想で、配当性向は32.3パーセントとなる見込みです。「33パーセントに届いていないのでは」といった懸念があるかと思いますが、当社が言うところの33パーセントは株主還元率の数値です。すでに発表したとおり、現在、上限で40億円、株数で170万株の自己株買いを行っていきます。

その上で、お約束どおり、株主還元率を33パーセント以上にキープしていきたいと考えています。

今期も業績をしっかりと確保し、会社を運営していきたいと思っています。ご清聴ありがとうございました。

質疑応答:ロシア、ウクライナ情勢や円安の影響について

質問者:ロシア、ウクライナ情勢や円安が業績に与える影響について、教えてください。

田村:今、世の中で一番注目を受けている課題だと思います。ロシア、ウクライナ、円安と分けてご回答します。

まずロシア、ウクライナ問題について、直接的な影響は非常に軽微です。1つは木材で、ロシア材の輸入ができない影響がありますが、当社のロシア材の取り扱いは数パーセントのみのため、あまり気にすることはないと思っています。

もう1つは、当社は中古の建機や農機のオークション事業を行っています。以前はロシアのバイヤーが当社のオークションに参加し、買い上げてロシアに届けるビジネスがありました。ただし、こちらもわずか数パーセントのため、ユアサ商事全体の業績への影響は少ないと思っています。

むしろ、間接的な影響として、いわゆるマテリアルの鋼材が非常に不足しています。アルミ、銅、鋼材全般で、当社のすべての事業領域に影響し、コスト高の問題が出ています。

このコスト高により、2つの影響があると見ています。1つ目は、仕入れ先からのコストアップです。値上げの要請をマーケットで吸収できるのかという問題があります。すなわち収益性の問題に今まで以上に留意し、付加価値により、どのように収益を確保するのかが課題の1つです。

2つ目の影響は、そのような値上げの動きがあるため、「値上げ前に発注しておこう」と、たくさんの注文を受けるパターンがすでに出始めています。「納期は先ですが、注文だけ入れておこう」と、実経済とは少し離れた動きをする状況に入っているため、業績見通しの感覚が非常に困難な状況に陥ると思っています。

このように、直接的には軽微、間接的には全事業領域で影響を受けると考えています。

円安の影響については、当社は輸出がほとんどで、輸入はさほど多くないのですが、先ほどお話ししたとおり、木材と燃料の部分で影響があります。

消費財において、中国やベトナムを中心に、東南アジアや東アジアで製品を作って日本で販売する事業があります。また、建機を一部ヨーロッパから持ってくることもあります。そのような程度で、むしろ円安のため、輸出面で有利に動いていくだろうと考えています。

非常にネガティブな要素がたくさんありますが、AI、カーボンニュートラルのテーマを中心に、新しい付加価値を創造して業績を確保していきたいと考えています。

質疑応答:自己株式の取得について

質問者:自己株式の取得について、ご回答をよろしくお願いします。

田村:IRの場でも、以前から投資家や個人株主のみなさまから「自己株式を購入する計画はないのか」というご質問を多々いただくことがありましたが、その際に、私は「株主還元の有効な手段として来るべき時には実行していきます」とお答えしてきました。その来るべき時が今来たと、概念的には思っています。

ROE、あるいは1株当たりの当期純利益などのいわゆる経営指標を改善し、適正な資本構成を実現していきたいと考えています。また、株式の需給関係の改善も図っていきます。

さまざまな目的のもとに今回、上限40億円で、170万株の株式を取得する目標で結論を出しました。前回は、2008年に20億円の自己株買いを実施しています。それ以来の自己株式取得となりましたが、当社にとっては長らく実施していなかった政策に取り組み、みなさまに還元していきたいという結論に達した次第です。

なお、買い上げた株式に関する処理ですが、消却、または、取締役に対する株式報酬型ストックオプションとして利用するのかは未定で、近々対応を決めていきたいと考えています。

質疑応答:工業機械セグメントの受注・受注残の状況について

質問者:工業機械セグメントにおける、受注および受注残の状況について、納期の問題も含めて教えてください。

田村:受注高については、国内外合わせて、前年比で173パーセントとなりました。内訳は、国内が前年比181パーセント、海外が前年比137パーセントです。

一方、受注残についてです。昨年3月末と今年3月末を比較すると、総注残は191.5パーセントとなりました。受注の伸びより総注残の伸びのほうが増えているとご理解いただけると思います。

また、納期は長期化していますが、これには2つの原因があります。1つ目は、半導体ならびに部品不足です。不足の理由はそれぞれ違いますが、この2つの要因により機械の納期が延びています。

2つ目は、受注の急増です。これはメーカー側が受ける注文、そして当社を含めて、マーケットからの受注額が急増しています。したがって、メーカーの生産能力と受注高のバランスが崩れており、これらにより納期が非常に長期化しています。

前期において、今後の受注分に関しては、長期納期で推移していかざるを得ないと思っています。まずは今の受注残を各メーカーに交渉し確実にこなして、第2四半期までに納めていけるように注力していきたいと思っています。

また、今期受注するものは、後期に順調に入ってくるように改善されると考えています。いずれにせよ、これだけの積み上がった受注残をできるだけ早くお客さまのお手元に届けられるよう、製販一体となって努力していきます。

新着ログ

「卸売業」のログ