日本空調サービス、メンテナンス事業は製造工場等を中心に拡大 リニューアル工事は部材不足等により軟調

会社概要と強み

田中洋二氏:日本空調サービス代表取締役社長の田中でございます。本日はお忙しい中、当社の決算説明会にご参加いただきましてありがとうございます。ここ2年ほど会場での決算説明会開催が出来ませんでしたが、今回は、会場と「YouTube」のハイブリッド形式で開催することといたしました。それでは、2023年3月期第2四半期の決算説明をさせていただきます。

まず、当社グループの概要と強みについてです。当社グループの中核事業は、既存の建物における設備メンテナンスです。当社グループには、2,500名以上もの技術系従業員が在籍しており、拠点は国内47都道府県と海外6ヶ国にあります。

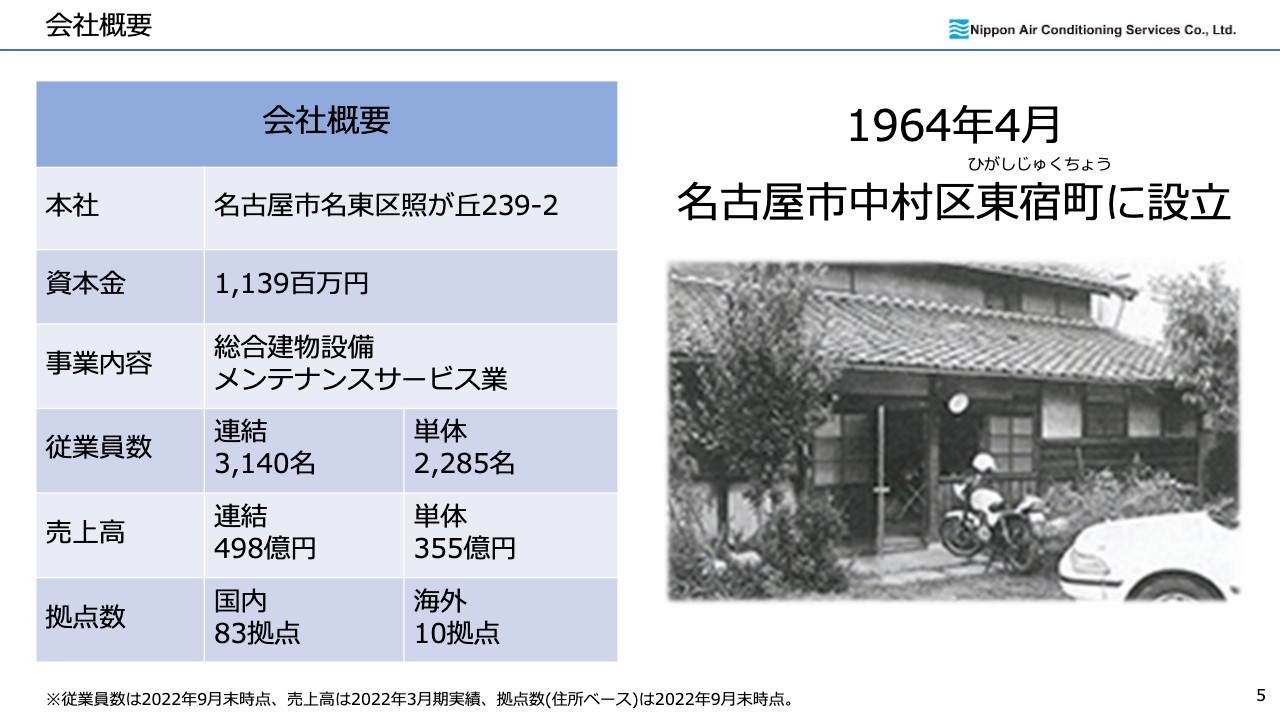

会社概要

当社は、前々回の東京オリンピックが開催された1964年4月に、名古屋市中村区東宿町で事業を開始しました。現在、本社は名古屋市名東区にございます。従業員数は連結で3,140名、売上高は498億円となっています。国内83拠点、海外10拠点で事業を行っています。

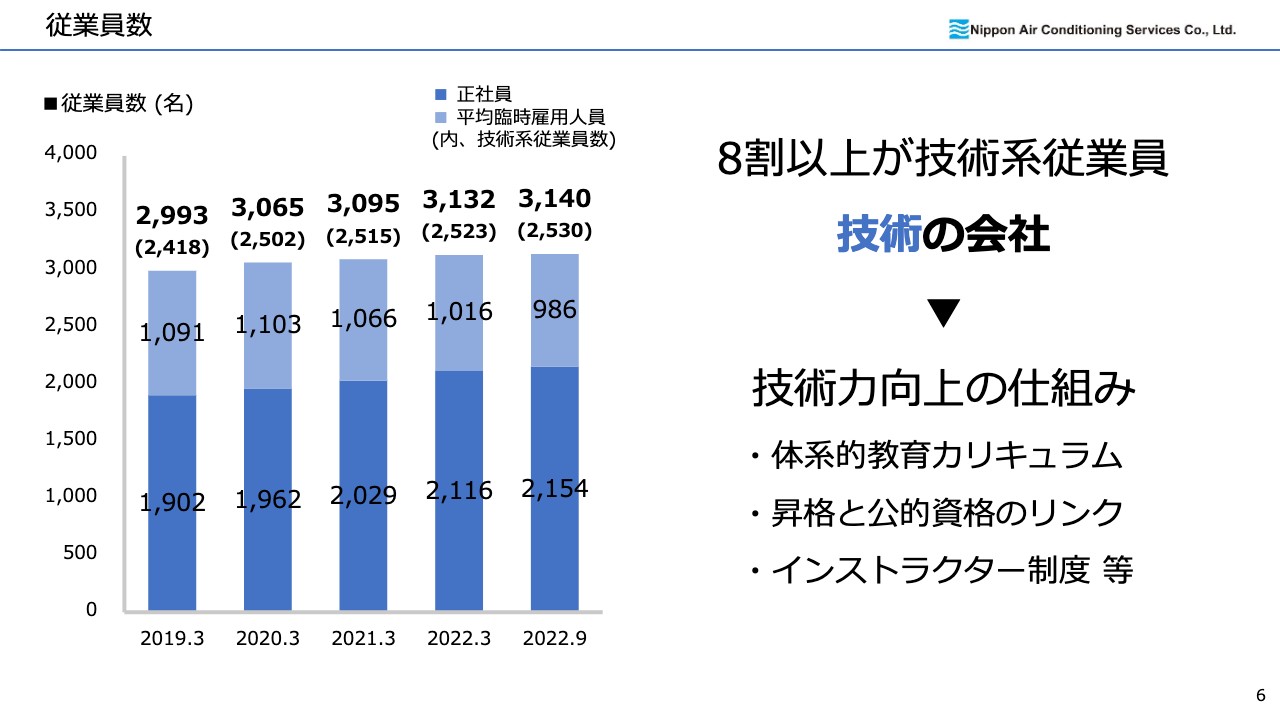

従業員数

連結で3,140名の従業員がいますが、そのうちの8割以上の2,530名が技術系従業員です。この技術系従業員の数が当社の強みのひとつであると考えています。

新卒に対する10年カリキュラム等を中心とした教育に力を入れ、技術力の向上に取り組んでいます。

また、公的資格の取得と昇格制度をリンクさせることや、インストラクター制度等の仕組みを取り入れることで、新卒からベテラン従業員まで、常に能力向上に取り組める仕組みを構築しています。

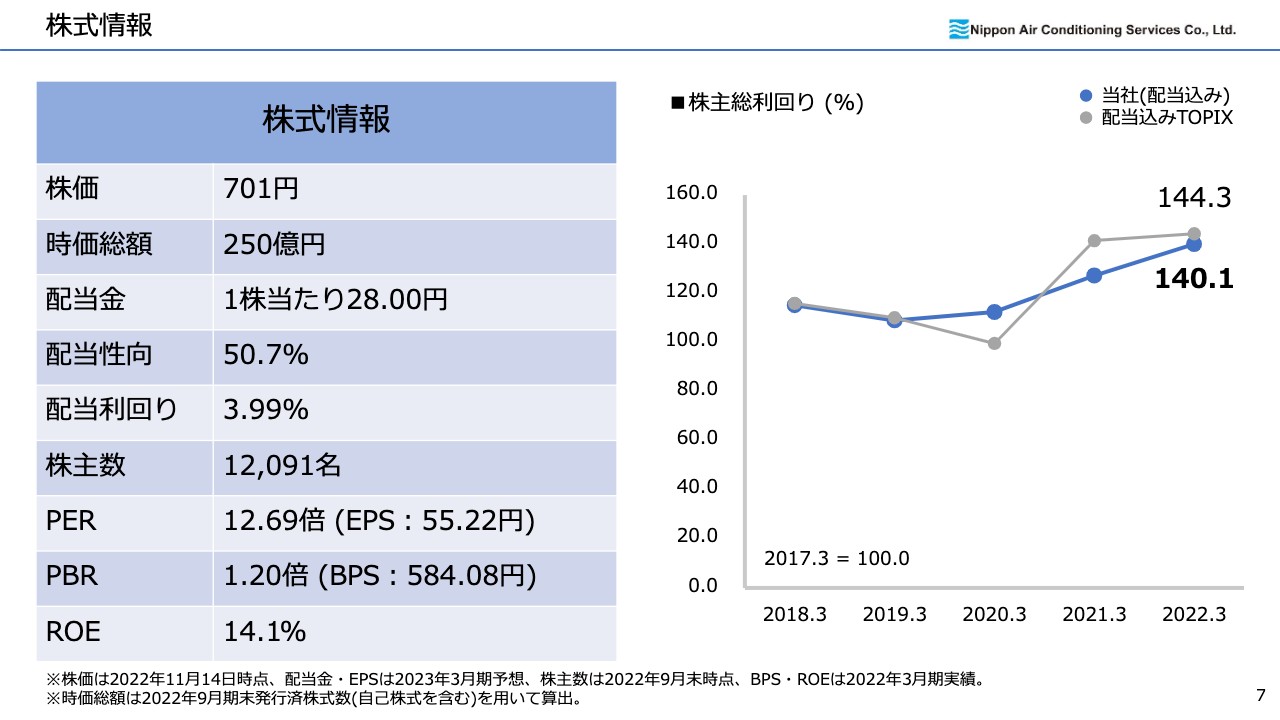

株式情報

株式の状況をご説明します。直近の株価は690円から700円台で推移しており、時価総額は250億円程度です。今期(2023年3月期)の年間配当予想は1株あたり28円です。配当性向は50パーセントを継続的に維持しており、現在の配当利回りは4パーセント程度です。

株主数は12,091名、PERは12.69倍、PBRは1.20倍です。ROEは前期(2022年3月期)実績が14.1パーセントですが、これはコーポレート・ガバナンスコードに基づく政策保有株式の見直し及び資本効率向上を目的とした投資有価証券売却による特別利益を計上したためです。

経営方針

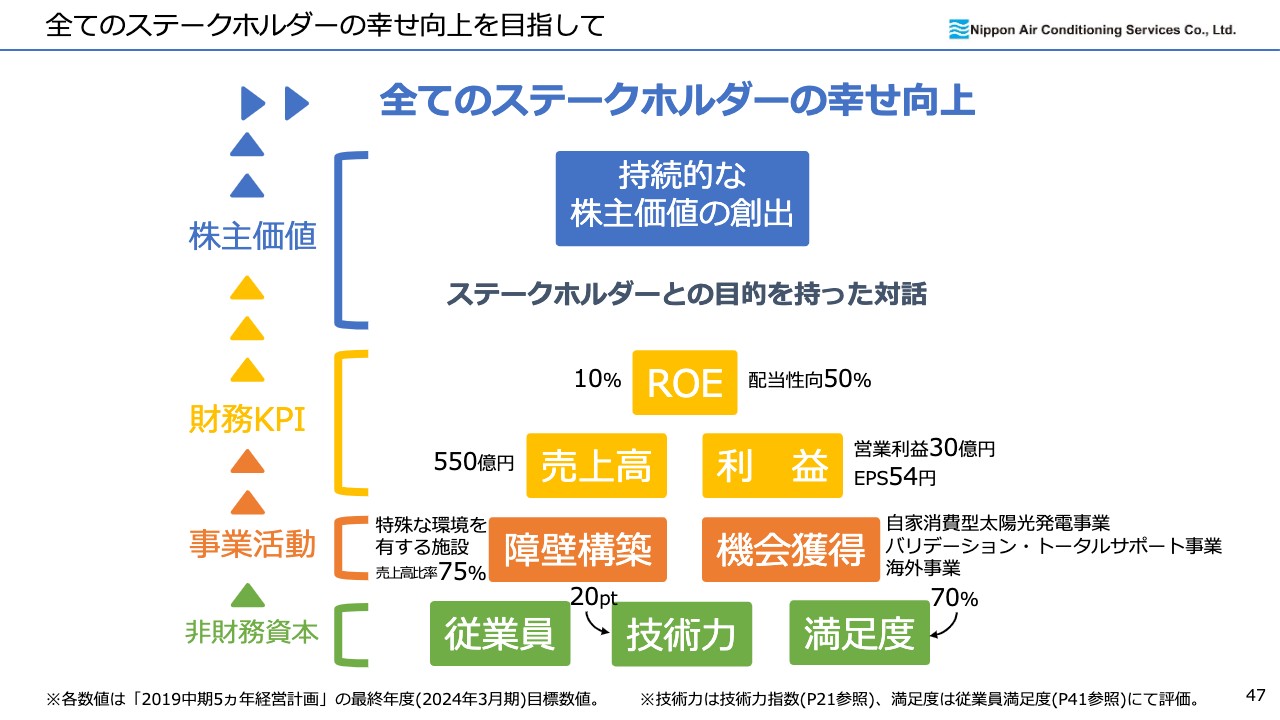

当社の長期ビジョンは、「全てのステークホルダーの幸せ向上」です。それを達成するために「お客様に安心感を与える最適な環境を維持するために、技術力と人的資源を結集させ、高品質サービスを提供する。」という経営理念に基づいた事業活動を行い、お客様の事業活動におけるサステナビリティに寄与することで、社会的価値の創造に努めています。

その結果として、経済的価値が創造されていくものと考えております。

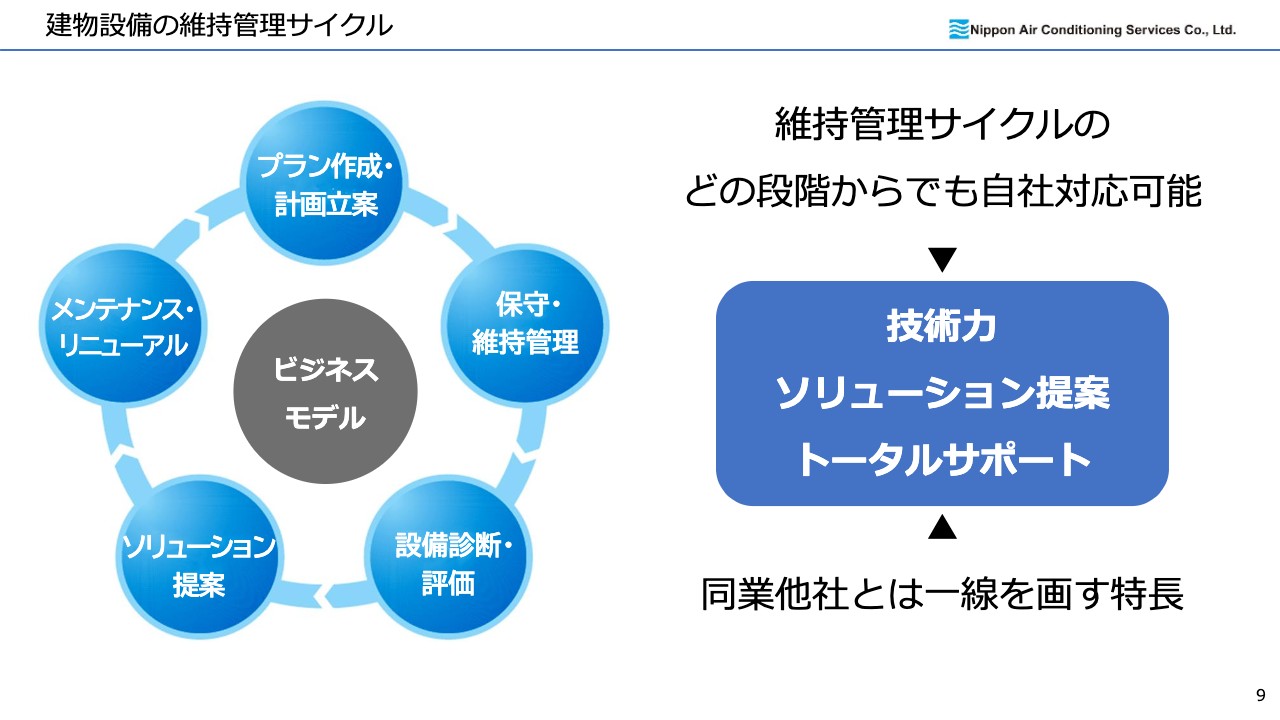

建物設備の維持管理サイクル

当社のビジネスモデルは、お客様の建物設備を維持管理するにあたり必要となるサイクルを網羅しており、どの段階からでも自社対応できるという特徴があります。

保守・維持管理やメンテナンス・リニューアルだけに留まらず、各種設備診断、環境診断、ソリューション提案も含めてトータルで管理できることを強みとしています。

建物の駆体は100年近く耐久性があったとしても、設備機器などは、定期的なメンテナンスや10年から15年サイクルでの更新が必要となるため、当社のような事業があるのです。日頃からお客様とのコミュニケーションを充実させ、的確にニーズを把握して対応することで、高い評価をいただいております。

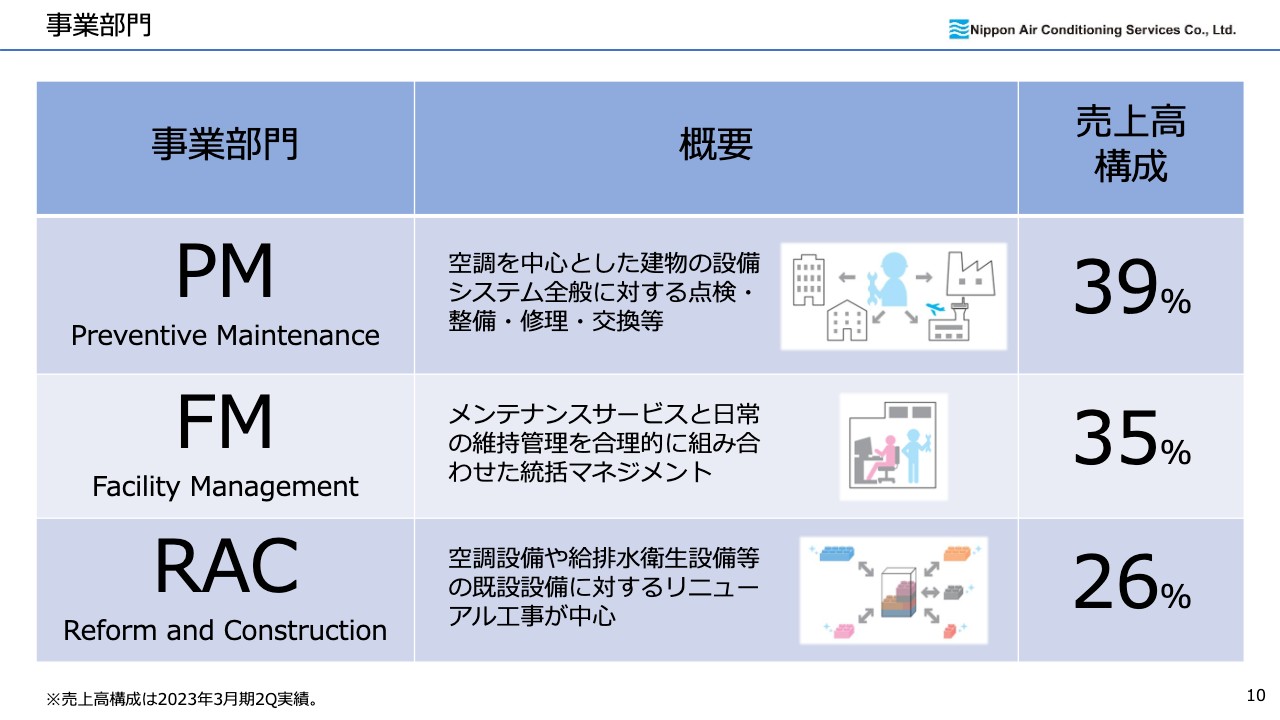

事業部門

当社の事業部門は大きく分けて3つあります。1つ目がPM(Preventive Maintenance)で、これは当社の営業所からお客様の施設へ赴き、空調を中心とした建物設備の保守点検やメンテナンスを行う事業部門です。当社グループの営業所は47都道府県全てにあり、全国をカバーしています。

2つ目はFM(Facility Management)で、これは主に病院など、お客様の施設に当社従業員が常駐し、設備の維持管理を行う事業部門です。

3つ目のRAC(Reform and Construction)は、主にPM・FMから派生する設備の入れ替え工事(リニューアル工事)を行う事業部門です。事業部門別の売上高構成は、PMが39パーセント、FMが35パーセント、RACが26パーセントという状況です。

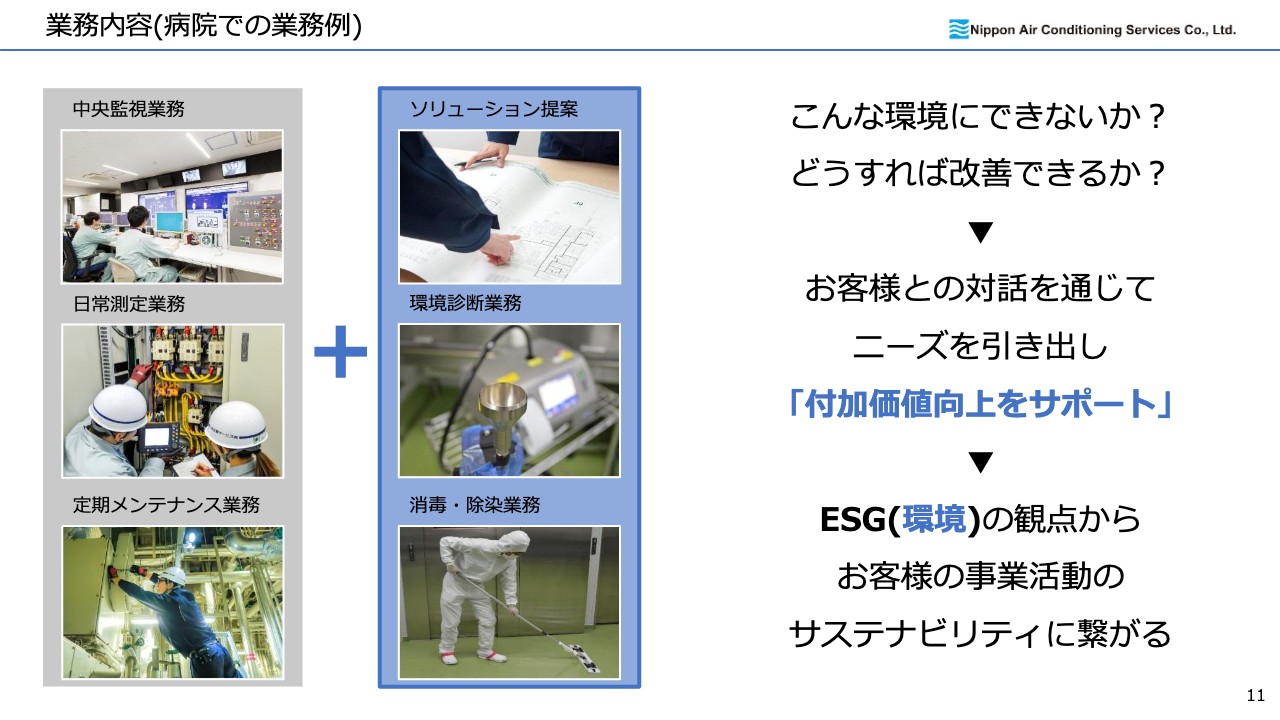

業務内容(病院での業務例)

病院での業務例をご紹介します。スライド左側の灰色で囲んだ部分が、中央監視業務、日常測定業務、定期メンテナンス業務です。これらは、当社以外の設備管理会社でも行っている業務です。

当社の強みは、青色で囲んだ部分の、省エネルギーや効率化について提案できる(ソリューション提案)能力や、「手術室の環境が適正であるか」といった環境診断ができること、消毒・除染についても自社対応可能なノウハウを持っていることです。

この強みを活かし、お客様の「このような環境にできないか?」「どうすれば改善できるか?」というニーズを引き出し、対話を通じて付加価値向上をサポートできていることが、お客様に高く評価していただいています。

その積み重ねが、お客様の事業活動におけるサステナビリティに繋がり、社会への貢献、ESGに繋がると考えています。

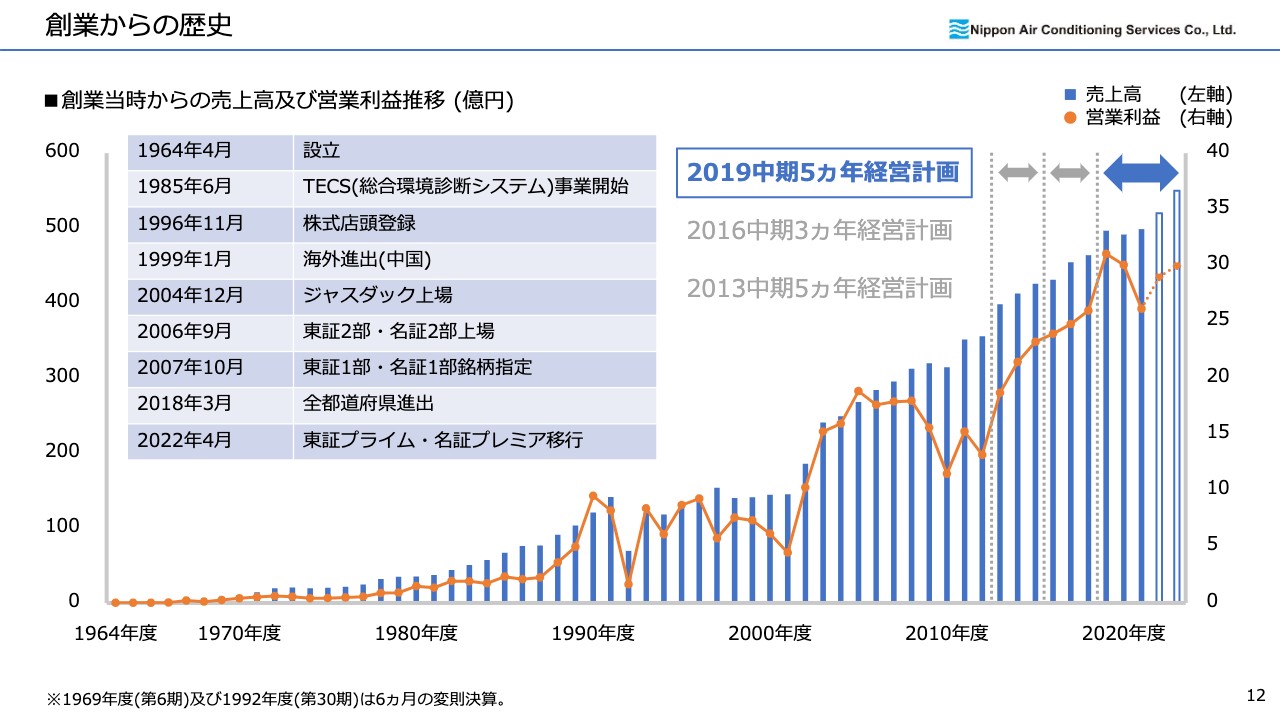

創業からの歴史

創業当時から少しずつ右肩上がりで成長し続けています。現在推進中の「2019中期5ヵ年経営計画」の最終年度(2024年3月期)の売上高目標は550億円です。コロナ禍の発生等、中期経営計画策定当初からは状況が大きく変わっていますが、目標達成を目指して、長期ビジョンと経営理念を軸に事業活動を進めています。

創業当時と今後の目標

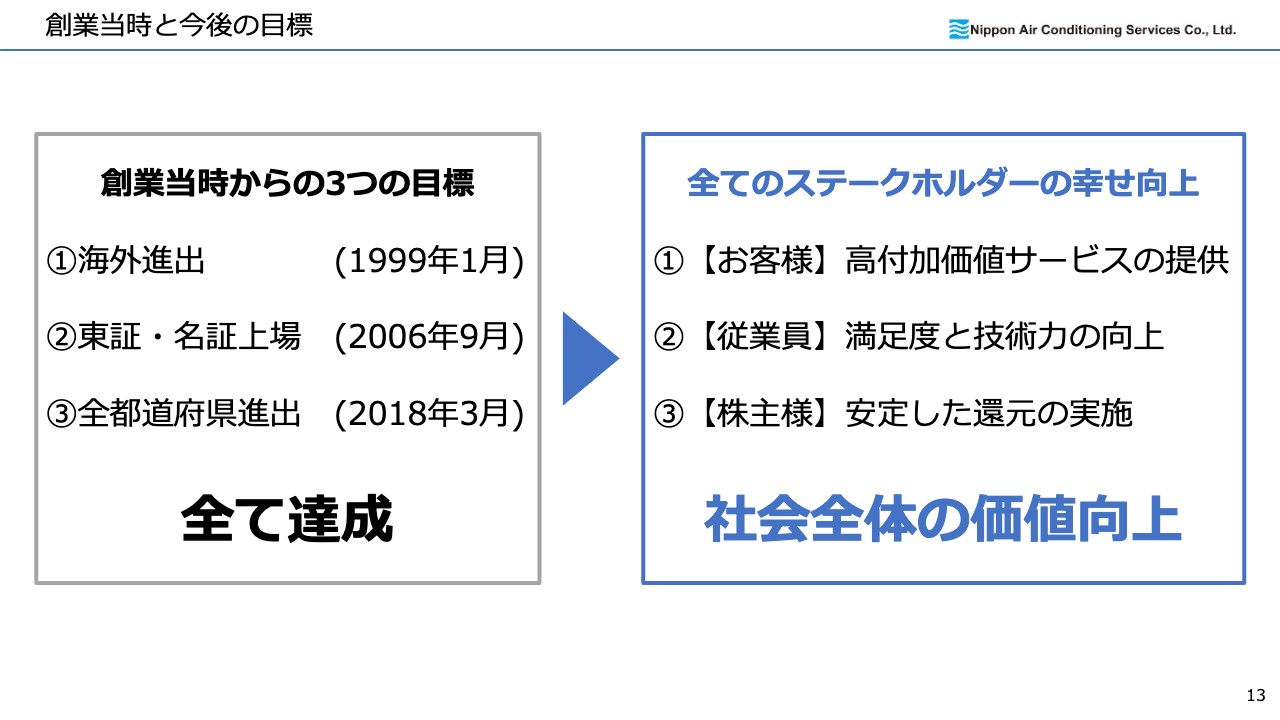

創業当時、創業者は「海外進出」「東証・名証上場」「全都道府県進出」という3つの目標を掲げましたが、2018年3月に全都道府県進出を果たしたことで、全ての目標を達成しました。

現在は新たな目標として「全てのステークホルダーの幸せ向上」を掲げ、お客様には一層の高付加価値サービスを提供し、従業員の満足度と技術力を向上させ、株主様への安定した還元を実施することで、社会全体の価値向上に繋げ、世の中の発展に貢献していきたいと考えています。

国内市場規模

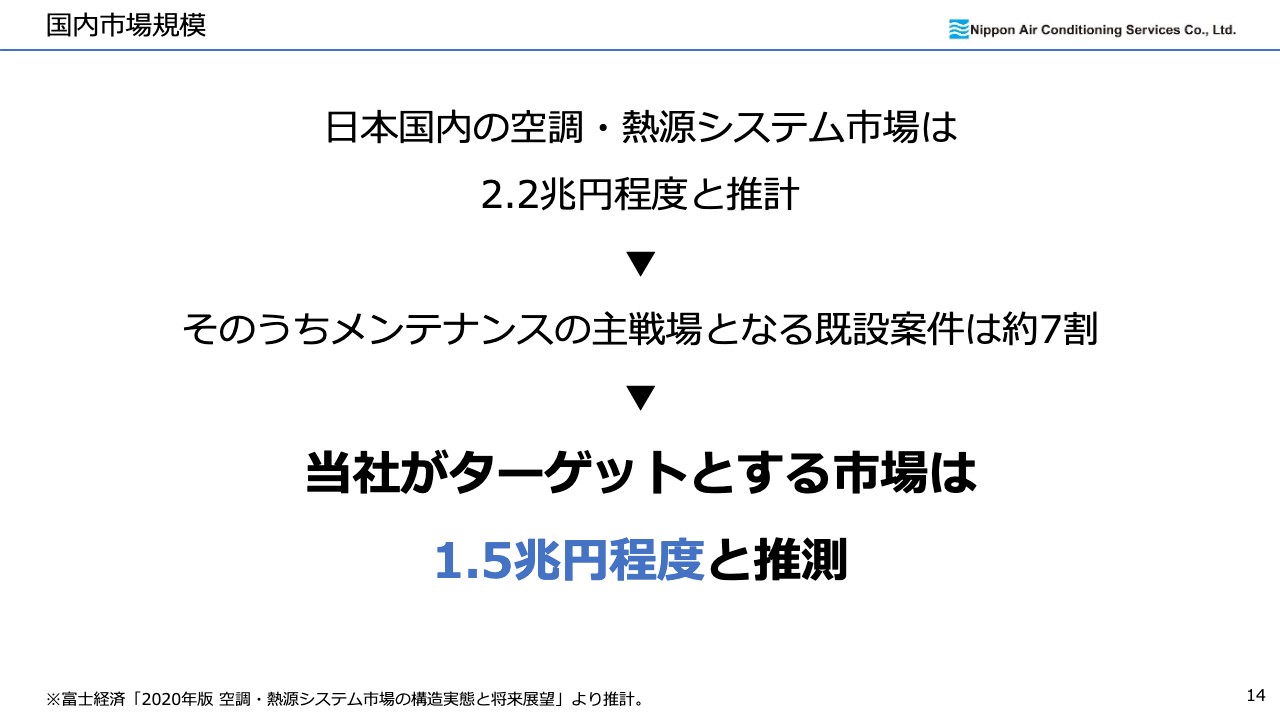

国内市場規模についてご説明します。日本国内の空調、熱源システム市場を2.2兆円程度と推計しています。そのうち、当社が行うメンテナンスの主戦場となる既設案件は約7割です。

つまり、当社がターゲットとする市場は1.5兆円程度と推測しています。当社の現在の連結売上高が500億円弱であるため、今後もまだ伸びる余地があると考えています。

同業他社比較

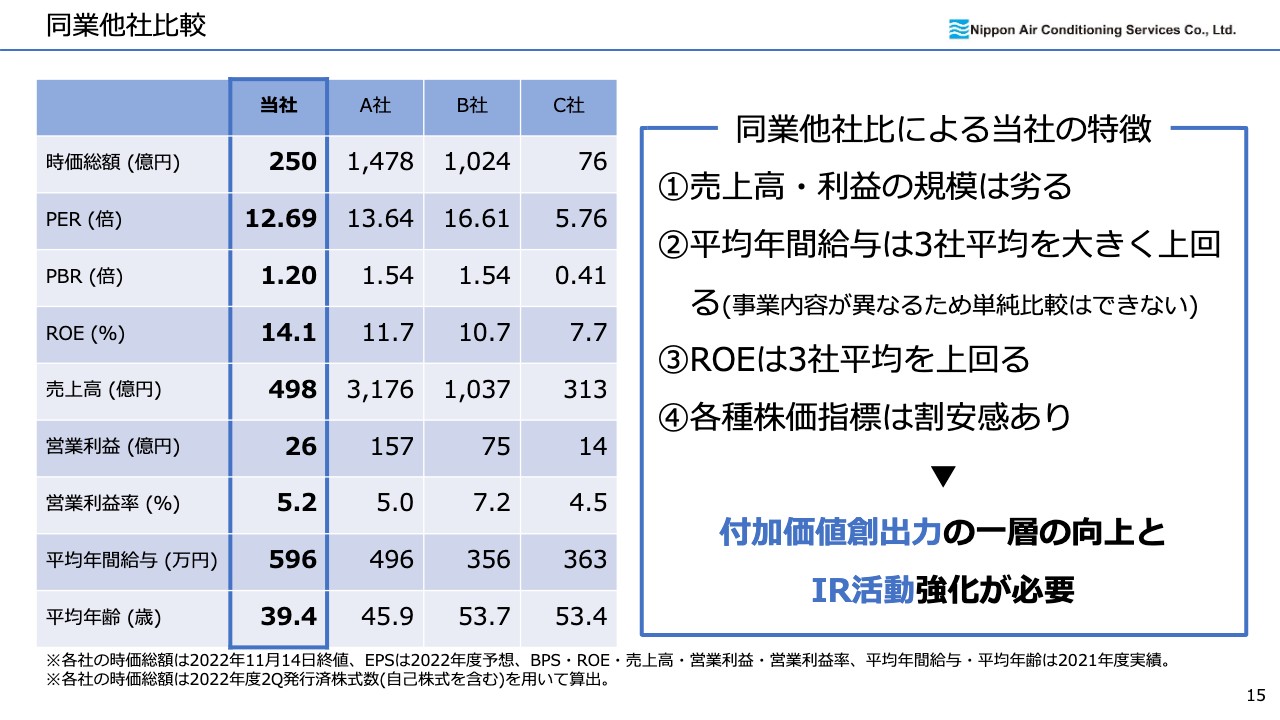

同業他社との比較です。スライドに示しているA社、B社、C社は東証に上場しているビルメンテナンス会社です。ただし、3社ともに設備管理も行っていますが、メインは清掃や警備業務等であり、当社とビジネスモデルが合致する上場企業はほとんどありません。

売上規模等では劣る面もありますが、当社の平均年間給与は3社平均を大きく上回り、平均年齢は若い位置付けです。ROEも3社平均を上回っております。

PER・PBRについては割安感があり、付加価値創出力の一層の向上とIR活動の強化が必要であると考えています。

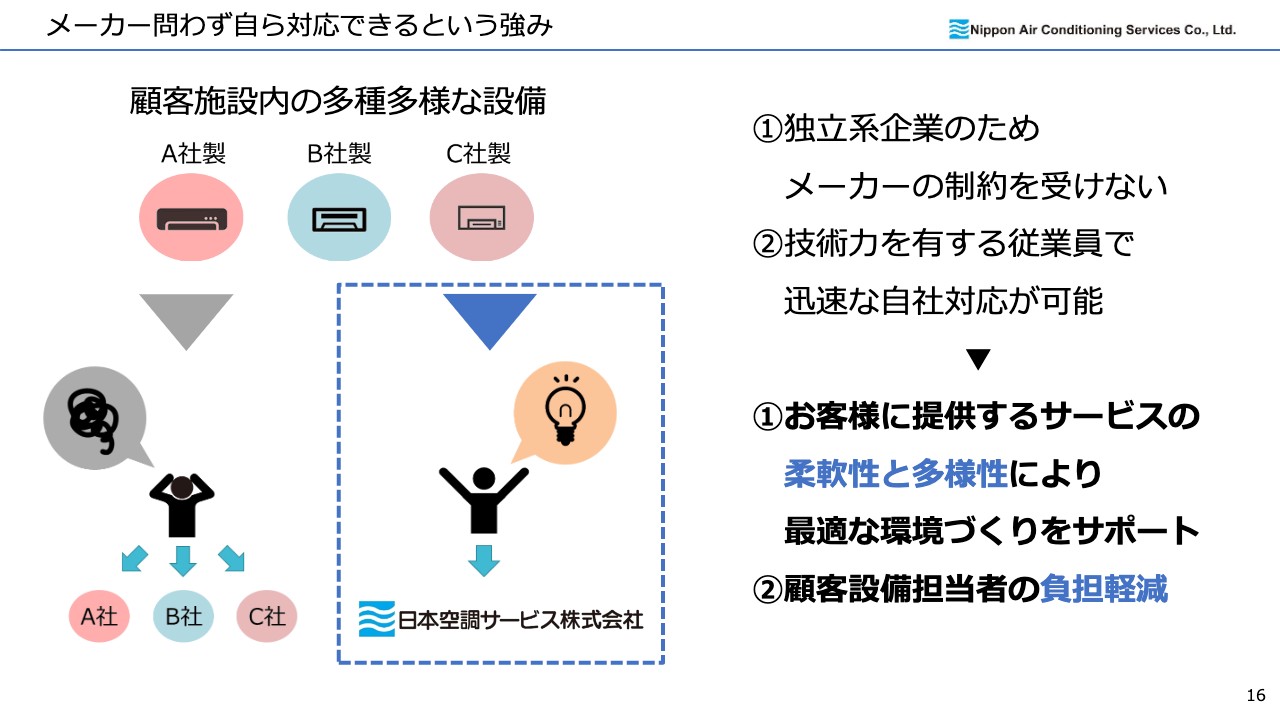

メーカー問わず自ら対応できるという強み

当社の強みの1つは、メーカーを問わず様々な設備に自社対応できることです。当社は独立系企業で、メーカーの制約を受けません。

大きな病院や工場には、多種多様な機械や設備が入っています。もし故障した場合などは、設備の担当者がそれぞれのメーカーに問い合わせしなければなりませんが、当社は様々なメーカーの機器についてワンストップ(一社完結)で対応することができます。

また、大手ゼネコン・サブコンですと、実際の修理業務は協力会社が行う場合も多く、タイムリーな対応ができません。しかし、当社はすぐにその場で当社従業員によってメンテナンスや修理ができるため、お客様から高い評価をいただいております。

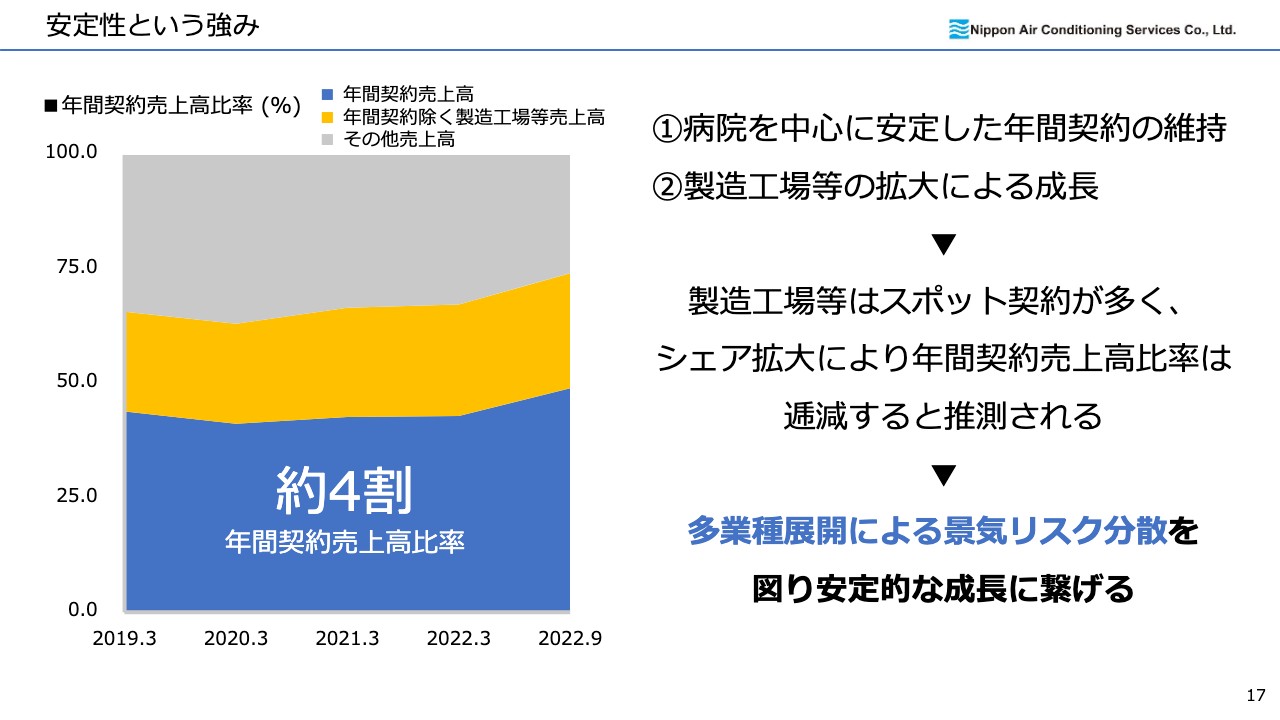

安定性という強み

もう1つの当社の強みが、安定性です。病院を中心に安定的な年間契約があり、売上高の約4割を占めています。

スライドのグラフの黄色部分にあたる製造工場等については、工場の稼働が停止するお盆や正月などにスポット契約で作業をするケースが多いです。製造工場等における売上を増やすことが、現在の目標となっています。製造工場等のウェイトが増加すると、年間契約の比率は相対的に減少しますが、様々な業種に展開することで、景気リスクの分散を図りながら安定的な成長を目指しています。

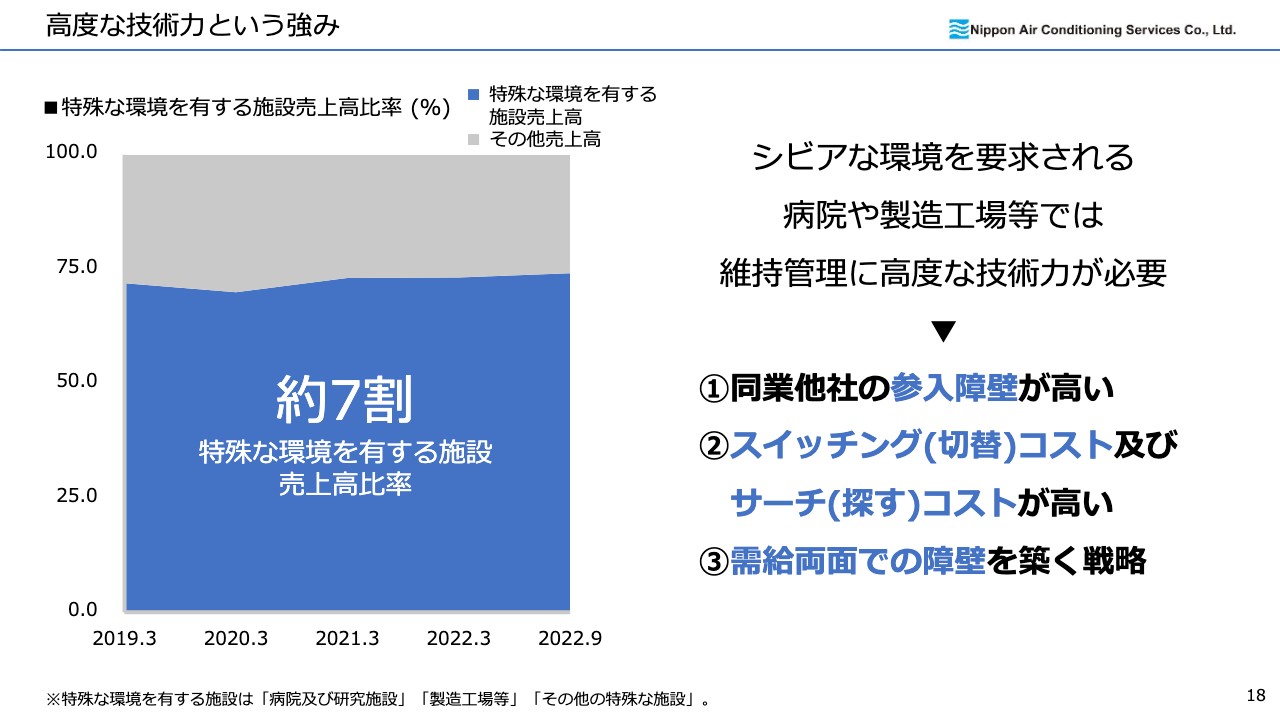

高度な技術力という強み

高度な技術力も当社の強みです。当社は「2019中期5ヵ年経営計画」で特殊な環境を有する施設の売上高比率の向上を目標のひとつとしています。

シビアな空気環境を要求される病院や製造工場等の維持管理には高度な技術力が必要です。つまり、他のメンテナンス会社にとって参入しづらい「特殊な環境を有する施設」の仕事は、お客様にとってもスイッチングコストが高く、付加価値の高い仕事です。

当社は需給両面で障壁を築く戦略を進めており、高度な技術力が必要な仕事に傾注することで、安定的に成長することができると考え、「特殊な環境を有する施設」の売上高比率の向上を目指しています。現在、約7割の売上高比率となっています。

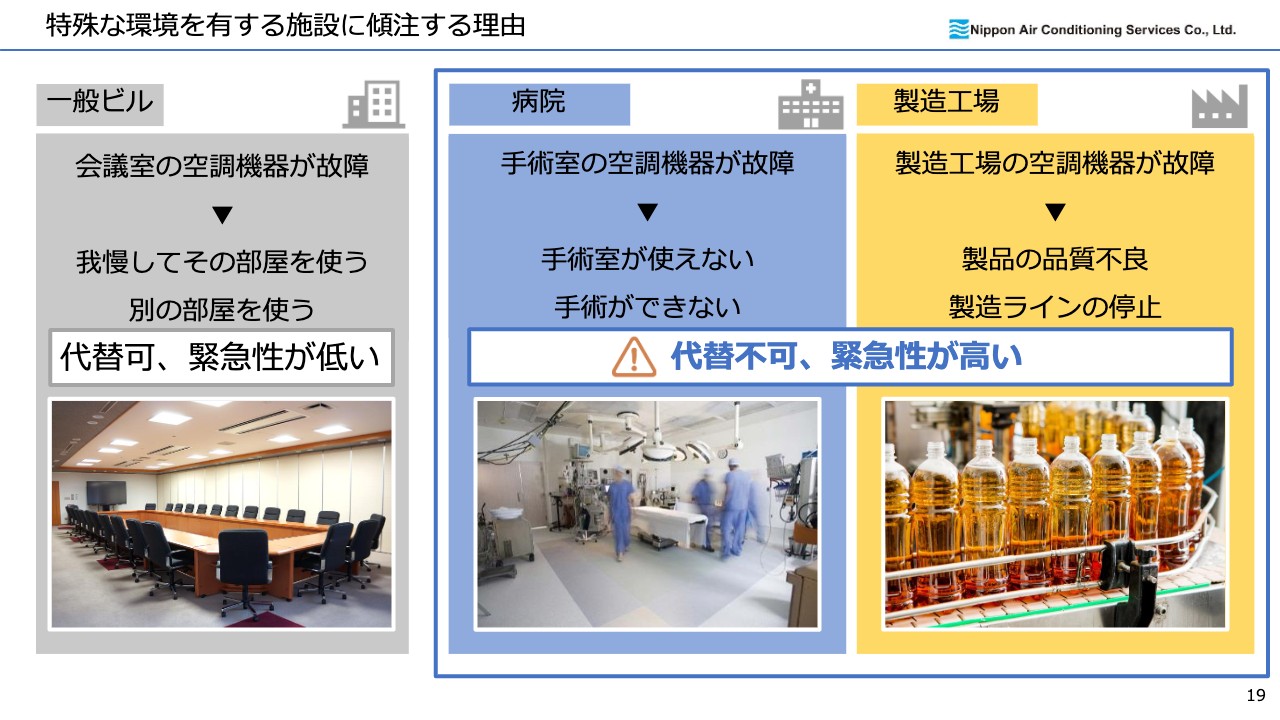

特殊な環境を有する施設に傾注する理由

特殊な環境を有する施設に傾注する理由について詳しくご説明します。一般ビルは、基本的に空調がセパレート式であるケースが多いため、万が一故障が起きても、基本的にはその部屋が快適に使えなくなるだけです。その場合、少し我慢してその部屋を使うか、別の部屋を使う等の代替が可能です。

しかし、病院の手術室で空調が止まった場合、手術ができず人命に影響する可能性があります。また、製造工場で空調が故障した場合は、製品の品質不良や製造ライン停止という、非常に大きな影響が出る可能性もあります。

このような施設の維持管理には高度な技術力が必要であり、当社は参入障壁が高い「特殊な環境を有する施設」の仕事を中心に行うことで競争力を高めております。

幅広く、難易度の高い業務にも対応

当社では、幅広く、難易度の高い業務に対応しており、スライドの写真は業務の一例です。高い清浄度を必要とする様々な場所で、環境性能測定・診断、クリーン機器のメンテナンス、環境衛生管理、高性能フィルタメンテナンス等、一般的な設備機器の保守点検やメンテナンスだけでなく、幅広く且つ、難易度の高い業務にも対応することで、トータルサポートという付加価値を生み出しています。

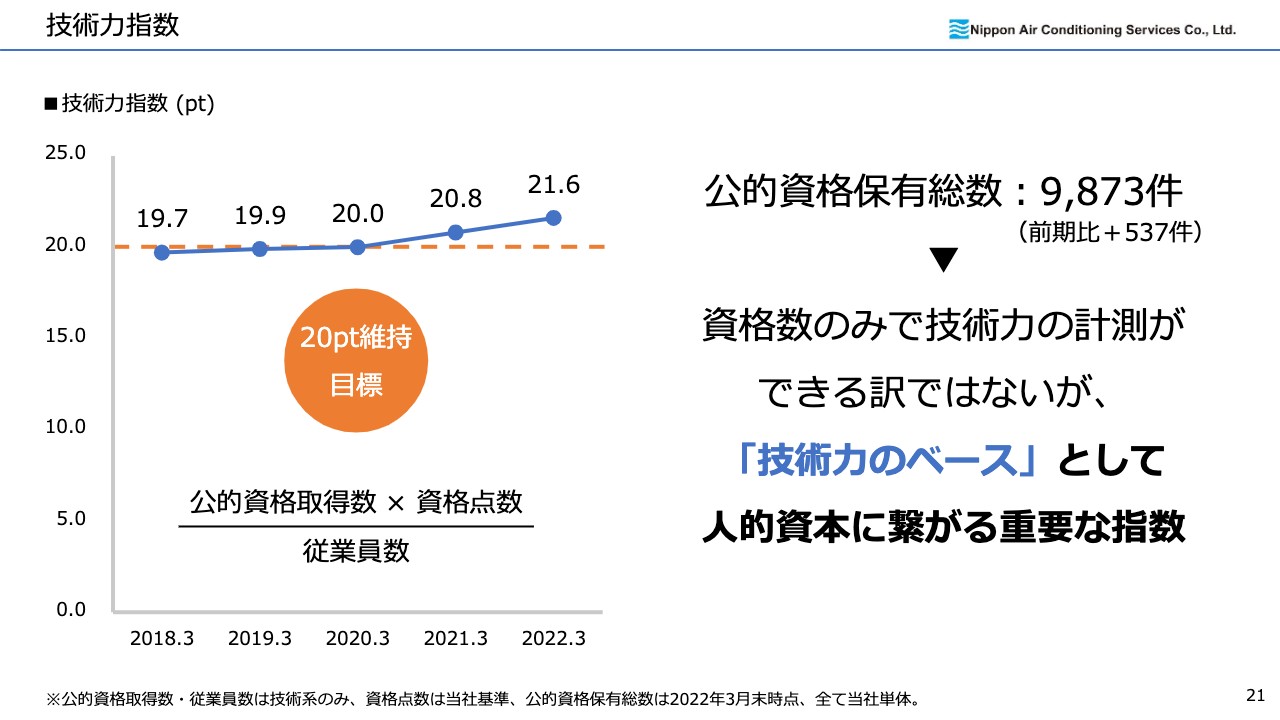

技術力指数

当社の技術系従業員の技術力を可視化するために、「技術力指数」というものを独自に設定しています。

これは、従業員が保有する公的資格を当社独自のルールで点数化して算出したものです。勿論、資格だけで技術力が評価できる訳ではありませんが、ひとつの指標として技術力指数を活用し、20ポイント以上の維持を中期経営計画での目標としています。

従業員の努力が実って徐々に技術力指数が増えてきています。2022年3月は21.6ポイントとなり、良い状況になってきていると思います。

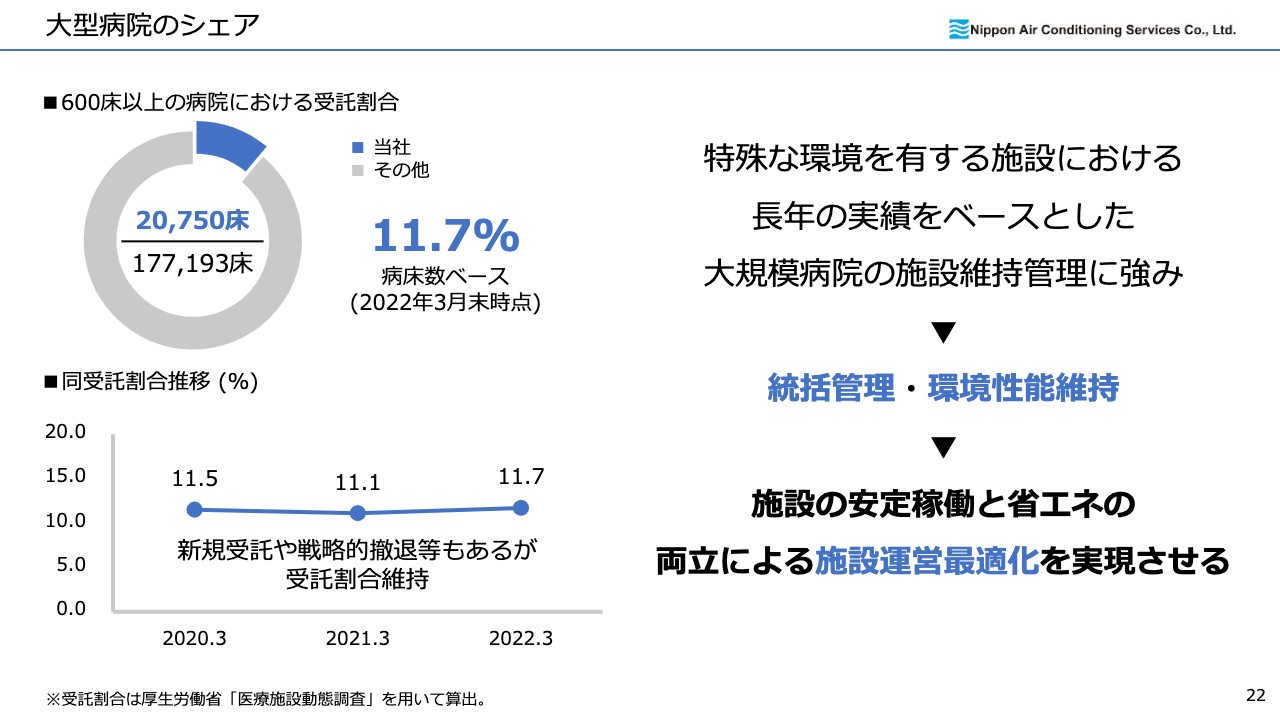

大型病院のシェア

大型病院のシェアです。国内の600床以上の病院における当社の受託割合は、2022年3月末時点で11.7パーセントです。これは、それなりに大きなシェアであり、維持管理に高度な技術力が必要とされる病院において、当社の強みが発揮できていると考えています。

病院では、統括管理を行うと同時に、病院毎のニーズに応じた省エネ提案等も積極的に実施することで施設運営の最適化を図り、お客様から高い評価をいただいております。

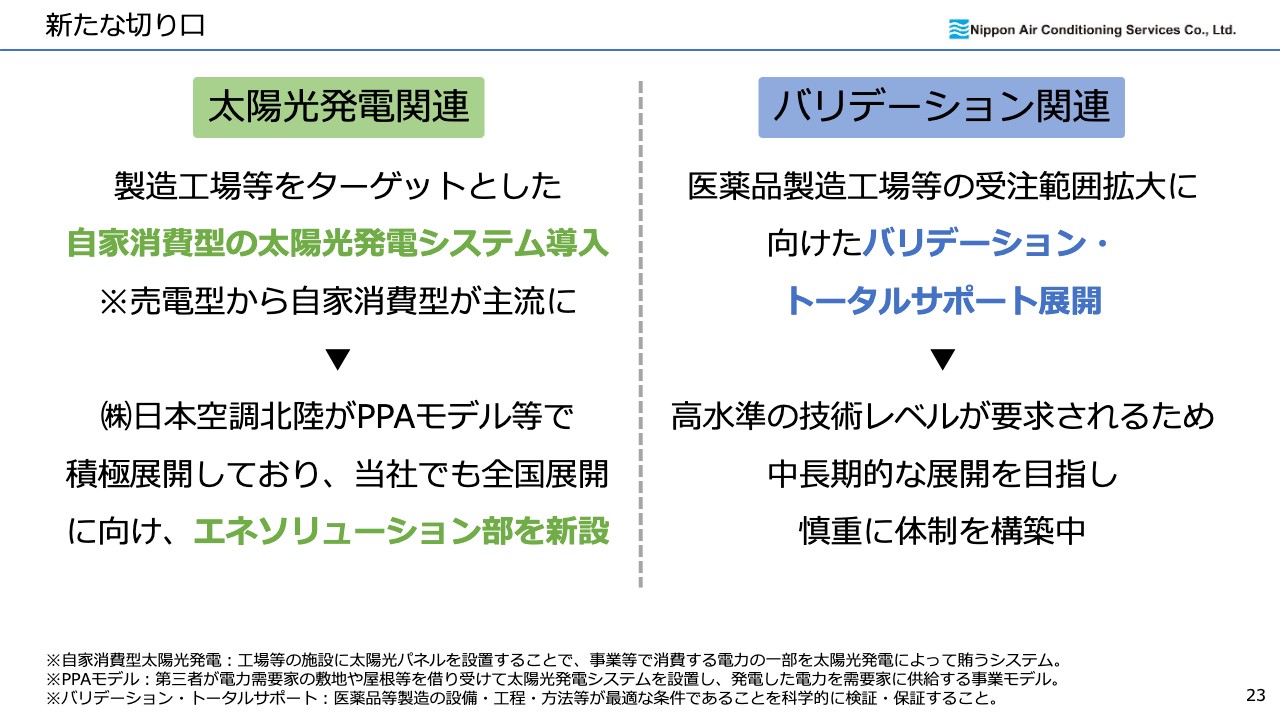

新たな切り口

新たな切り口として2点ご説明します。1つ目は、太陽光発電関連です。従来型の広い土地に設置する売電目的の太陽光発電ではなく、製造工場等をターゲットとした自家消費型の太陽光発電システムの導入を、当社の新しい事業として考えています。

グループ会社の株式会社日本空調北陸では、石川・富山を中心に、PPA(Power Purchase Agreement:電力販売契約)モデル等で自家消費型の太陽光発電を積極的に展開しています。当社でもエネソリューション部という専門部署を新設し、株式会社日本空調北陸のノウハウを活用しながら、全国展開を目指しているところです。

2つ目は、バリデーション関連です。医薬品製造工場等の受注範囲拡大に向けた事業で、「バリデーション・トータルサポート」を展開していきます。

医薬品製造工場では、世界標準のGMP(Good Manufacturing Practice:医薬品の製造管理及び品質管理の基準)が日本でも適用されることになりました。当基準に準拠した様々なサポートを当社事業の1つにしていきたいと考えています。

高水準の技術レベルが要求されるため、中長期的な展開を目指し、現在、技術者の育成等の体制構築を進めているところです。

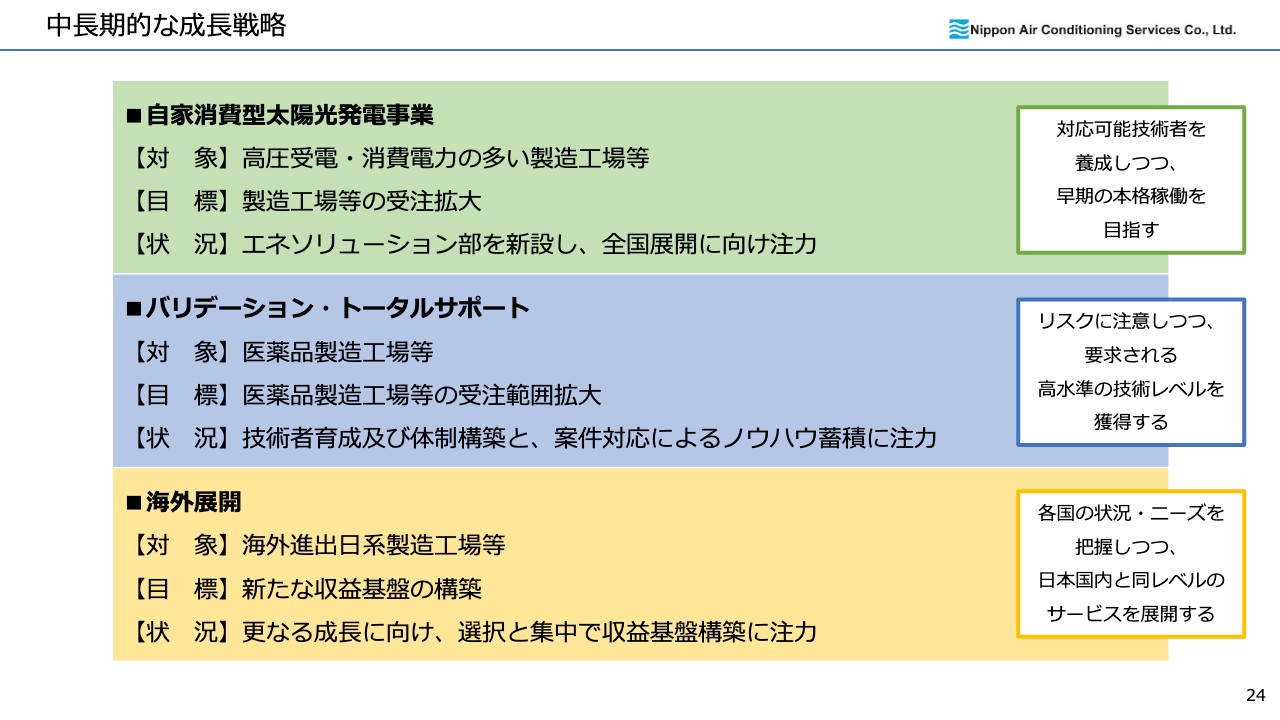

中長期的な成長戦略

中長期的な成長戦略を総括しますと、建物設備メンテナンスという中核事業は安定的に成長させながら、「自家消費型太陽光発電事業」については、製造工場等の受注拡大を目標に、対応可能技術者を養成しつつ、全国展開に向けて注力してまいります。

「バリデーション・トータルサポート」については、医薬品製造工場等の受注拡大を目標に、リスクに注意しつつ、要求される高水準の技術レベルを獲得するべく、技術者育成及び体制構築と、案件対応によるノウハウ蓄積に注力してまいります。

「海外展開」については、各国の状況・ニーズを把握しつつ、日本国内と同レベルのサービスを展開する効果的なグループネットワークの活用、技術力及び提案力の強化を継続し、積極的な新規顧客開拓等による収益基盤確立を目指します。

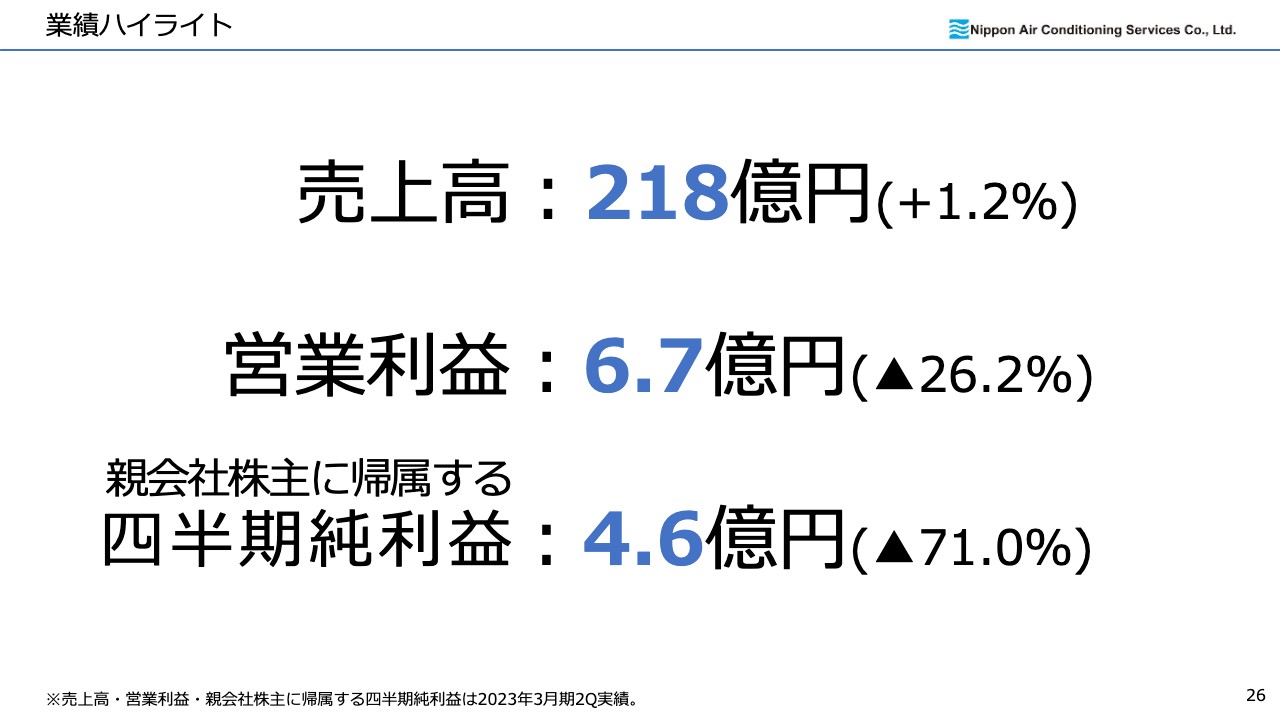

業績ハイライト

2023年3月期第2四半期の業績ハイライトです。売上高は218億円で、前年同期比1.2パーセント増となりました。一方で、利益は、残念ながら前年同期比マイナスとなりました。

特に、親会社株主に帰属する四半期純利益は71.0パーセントのマイナスとなっていますが、これは、前期(2022年3月期)第2四半期の投資有価証券売却による特別利益計上が影響しており、実態としては営業利益と同じく3割弱程度のマイナスです。

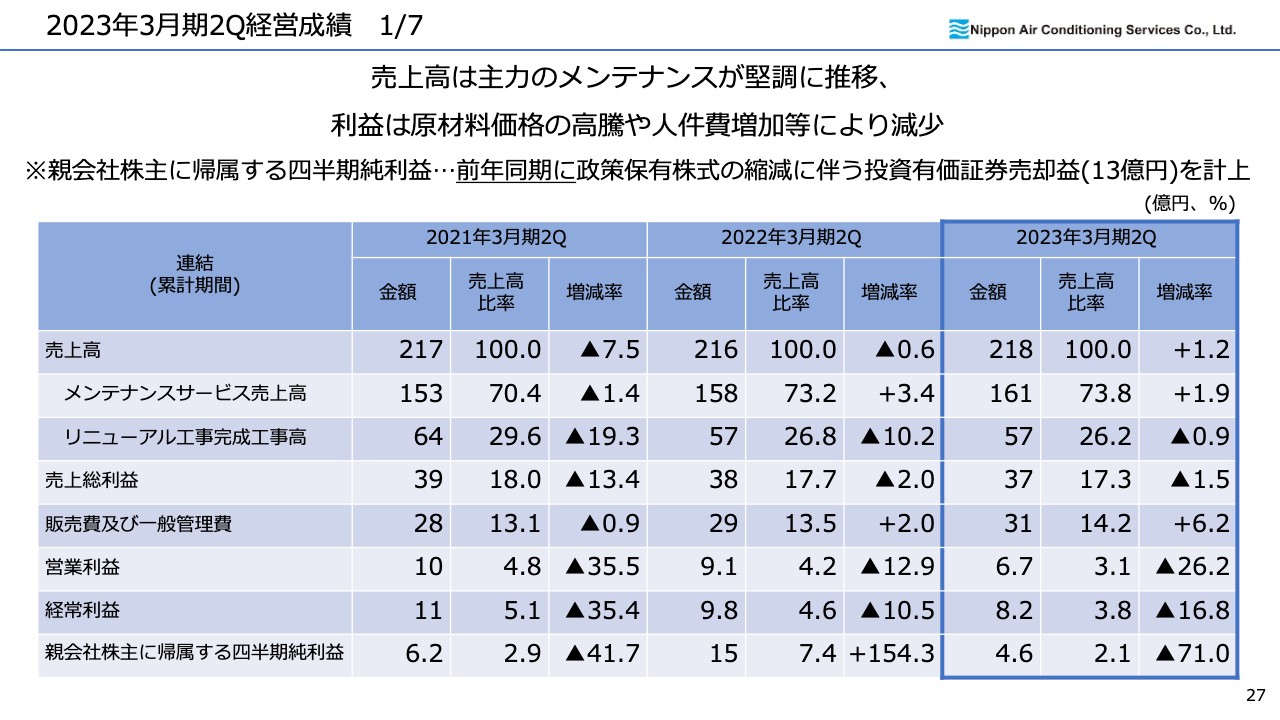

2023年3月期2Q経営成績 1/7

2023年3月期第2四半期の経営成績は、厳しい結果となりました。メンテナンスは、比較的堅調に推移しましたが、一方で、資材調達が難しかったこと等が影響し、リニューアル工事は伸び悩みました。

また、前期(2022年3月期)はコロナ禍で出張等の移動が制限されていましたが、今期(2023年3月期)は、通常の営業活動が可能になり出張旅費等が増加したことが、前年同期比販管費増加の主な要因となりました。

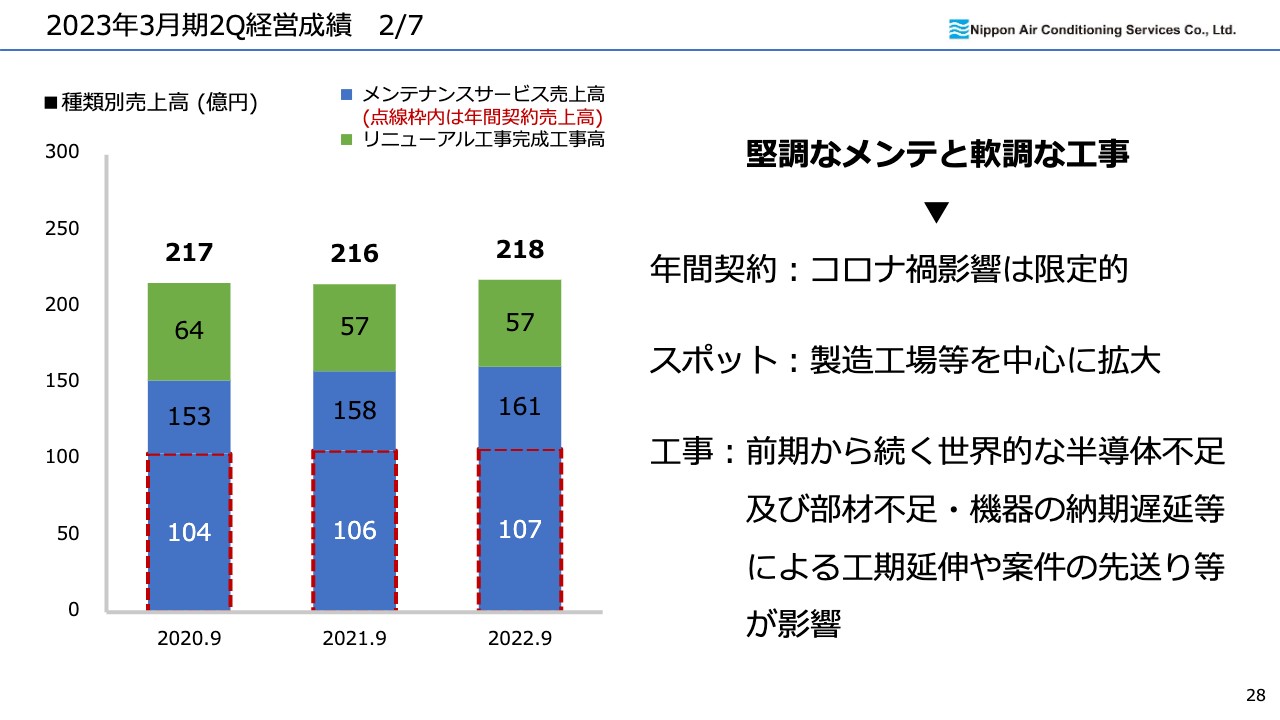

2023年3月期2Q経営成績 2/7

メンテナンスサービスについて、年間契約はコロナ禍の影響をほとんど受けませんでした。スポットメンテナンスは、製造工場等を中心に拡大しました。

リニューアル工事については、前期から続く世界的な半導体不足及び部材不足によって、工期延伸や案件の先送り等が影響し、伸び悩みました。

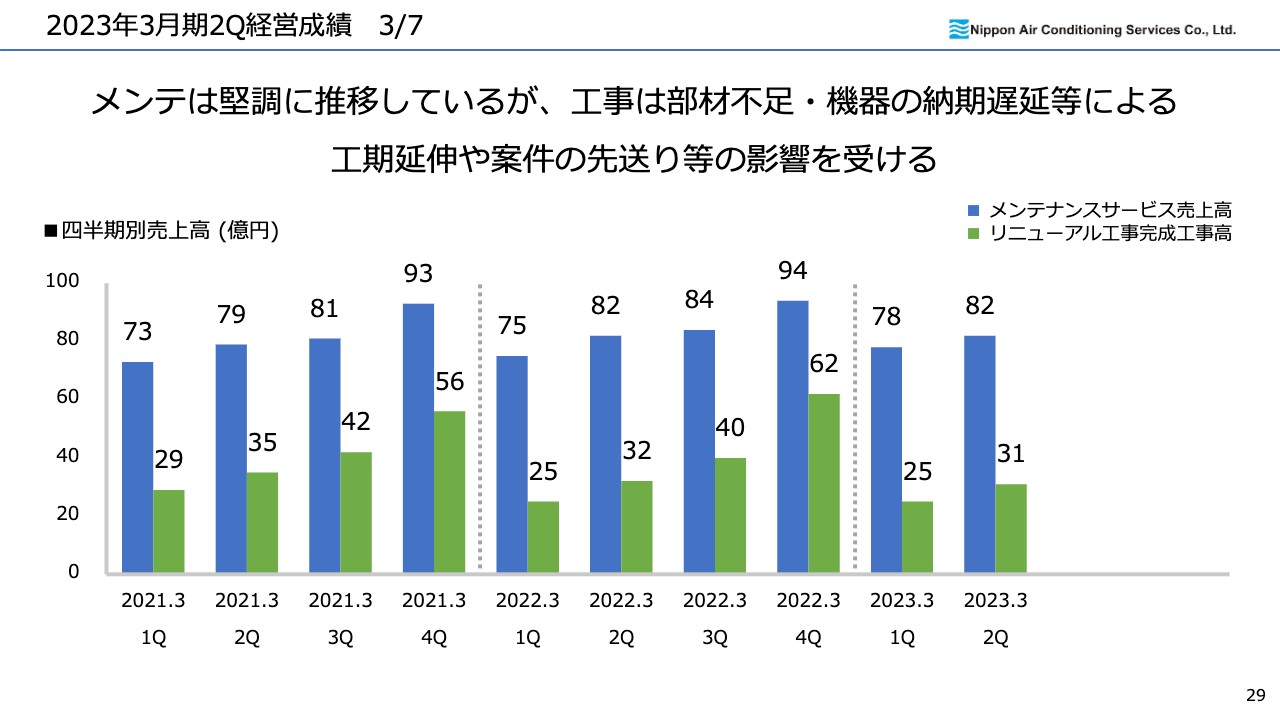

2023年3月期2Q経営成績 3/7

四半期別売上高の推移です。メンテナンスサービスは堅調に推移していますが、リニューアル工事は資材不足等の影響を受けています。

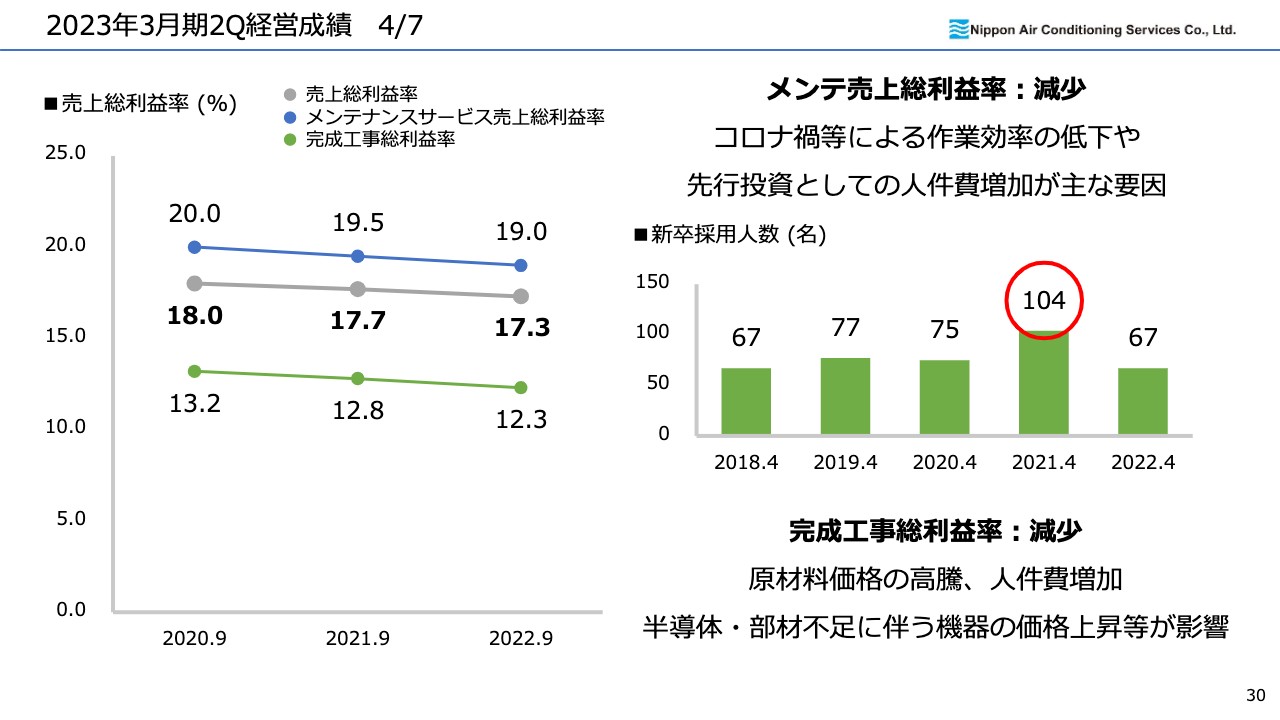

2023年3月期2Q経営成績 4/7

スライド左のグラフのとおり、メンテナンスサービスとリニューアル工事それぞれで売上総利益率が下がっています。主な要因の1つは人件費の増加です。2021年の新卒採用人数が多かったことに加えて、今回は新型コロナウイルスの影響がありました。特に今期(2023年3月期)上半期は、新型コロナウイルスの影響で出勤できなくなった従業員の仕事を、他の従業員が残業や休日出勤等でカバーするといったことがあり、人件費増加の一因になりました。また、資材等の値上がりもあり、前期や前々期と比べて利益率が低下しています。

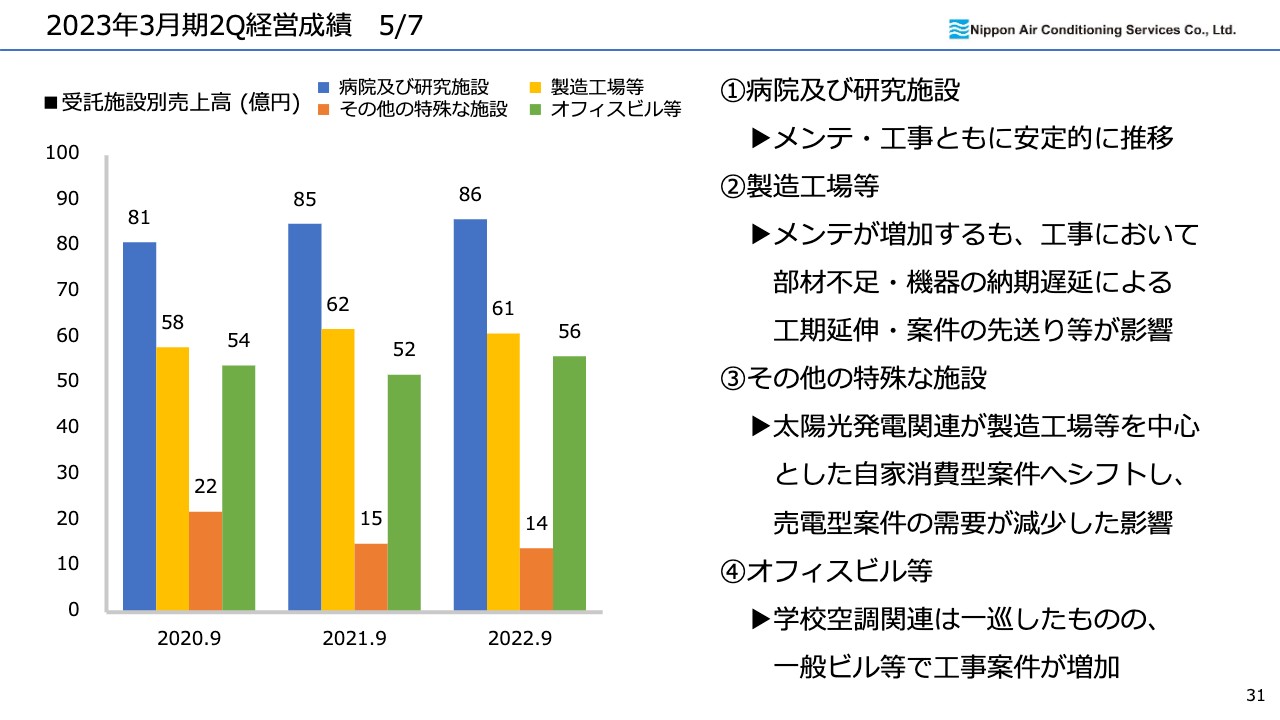

2023年3月期2Q経営成績 5/7

受託施設別売上高です。病院及び研究施設では、メンテ・工事ともに安定的に推移しています。製造工場等では、部品不足・機器の納期遅延による工期延伸・案件の先送り等が影響し、伸び悩みが起きています。

その他の特殊な施設では、太陽光関連が、製造工場等を中心とした自家消費型案件へシフトし、売電型案件の需要が減少した影響(売電型案件はその他の特殊な施設として計上)で、マイナスとなりました。一方、オフィスビル等では、一般ビル等で工事案件が増加し、若干プラスとなりました。

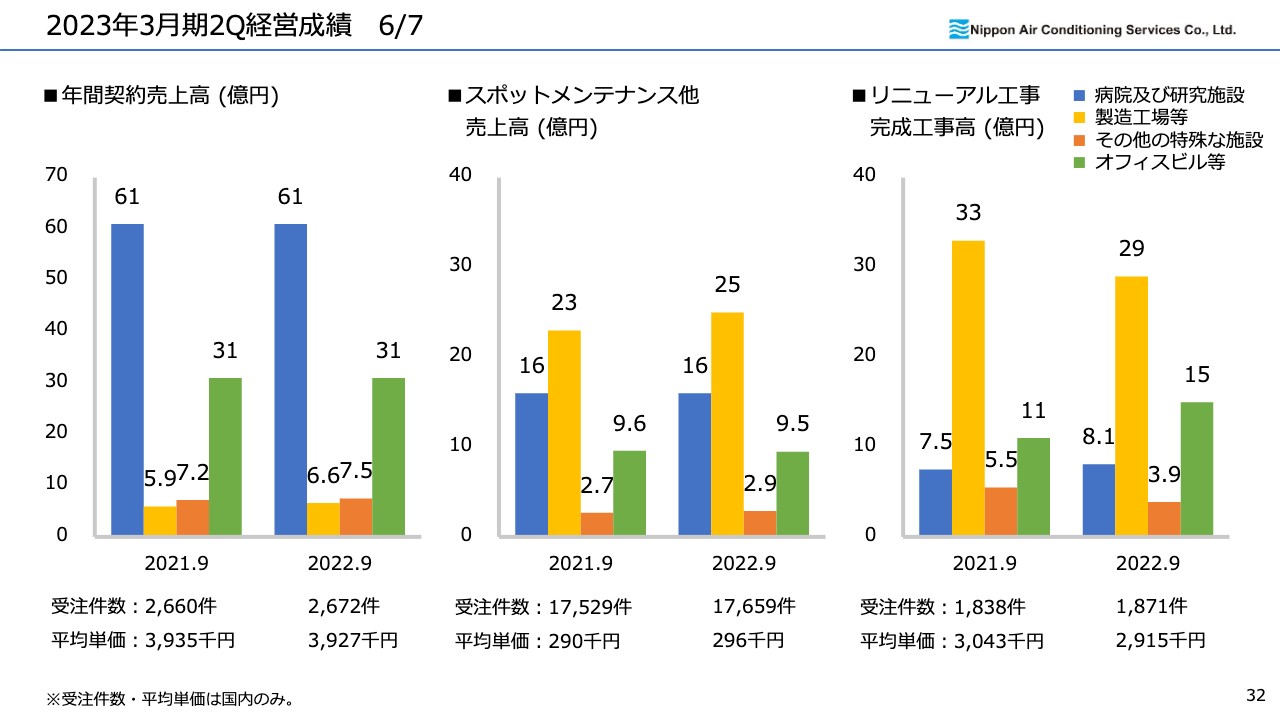

2023年3月期2Q経営成績 6/7

年間契約売上高、スポットメンテナンス他売上高、リニューアル工事完成工事高を、受託施設別に示しています。特に、リニューアル工事の製造工場等の項目で、マイナスが非常に大きくなっています。

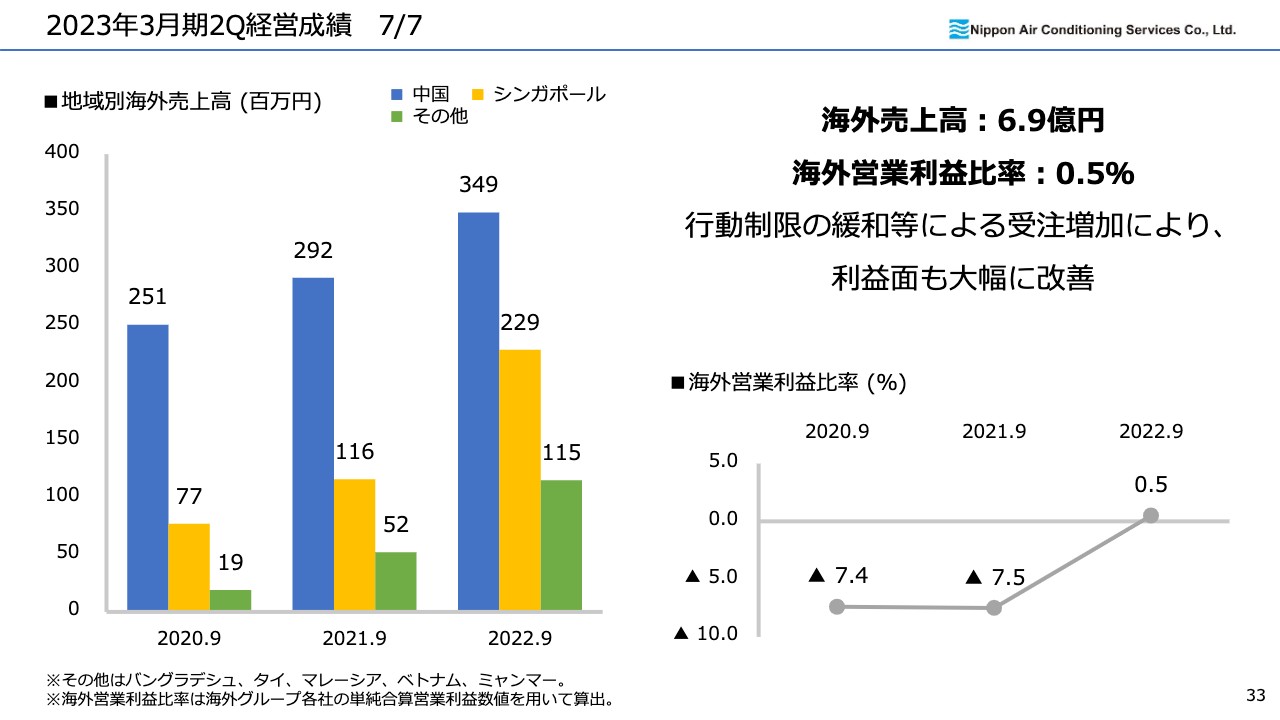

2023年3月期2Q経営成績 7/7

地域別の海外売上高です。為替の影響もありますが、お客様も少しずつ増えており、海外は順調に売上が伸びています。海外の営業利益率はマイナスが続いていましたが、今期第2四半期はプラスになりました。

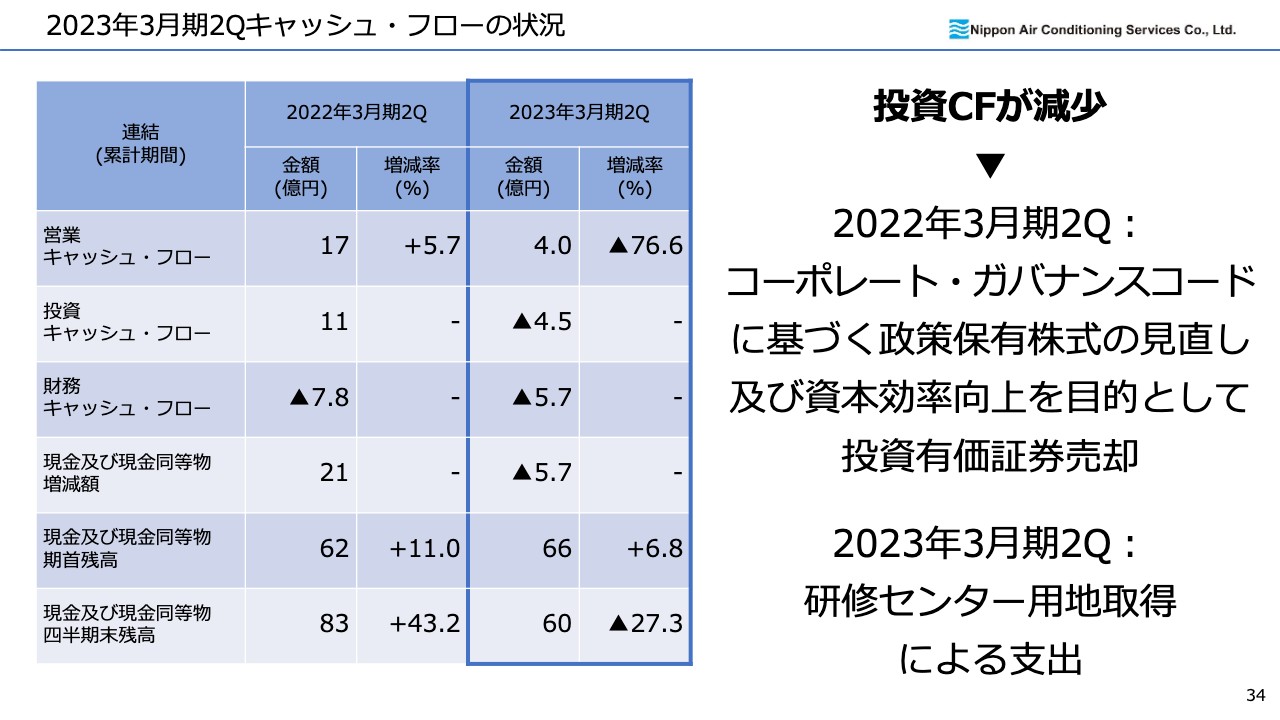

2023年3月期2Qキャッシュ・フローの状況

キャッシュ・フローの状況です。前期(2022年3月期)第2四半期で、コーポレート・ガバナンスコードに基づく政策保有株式の見直し及び資本効率向上を目的として、投資有価証券を売却しました。それにより投資キャッシュ・フローは、前期は大きくプラスになりましたが、今期は研修センター用地取得等の支出により、マイナスとなりました。

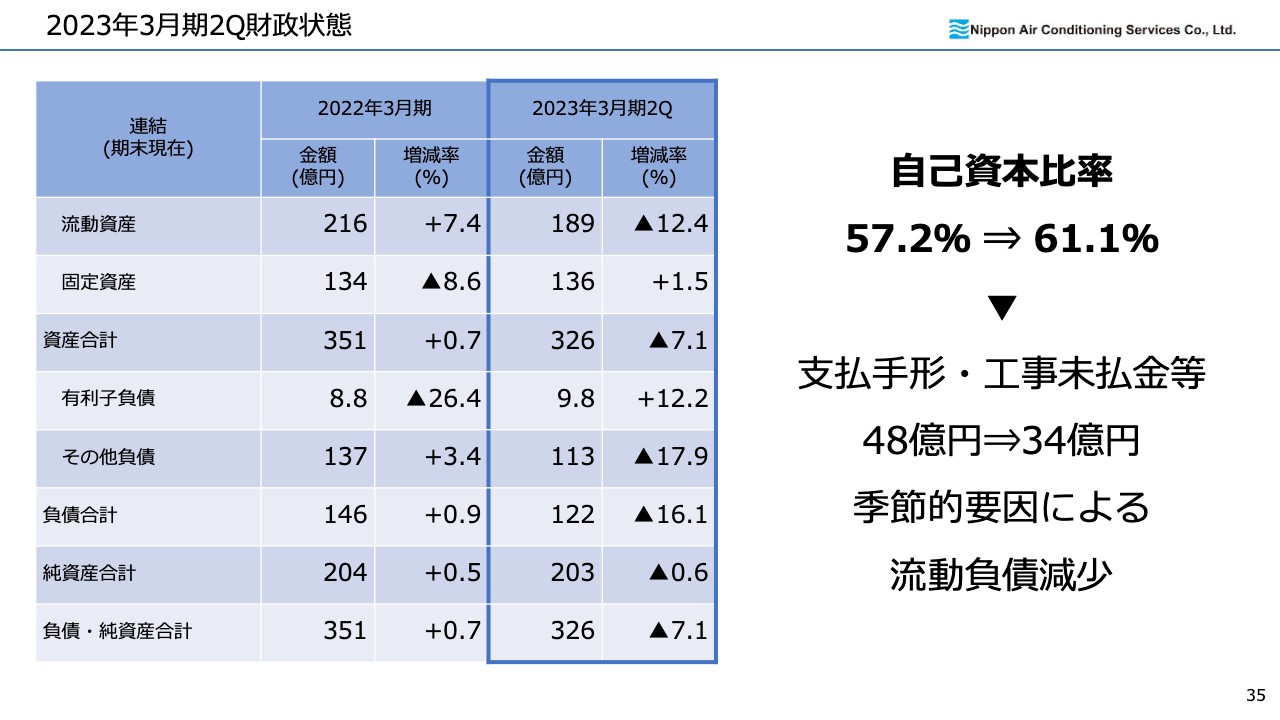

2023年3月期2Q財政状態

財政状態については、季節的要因による流動負債減少等を要因として、自己資本比率が上昇しました。

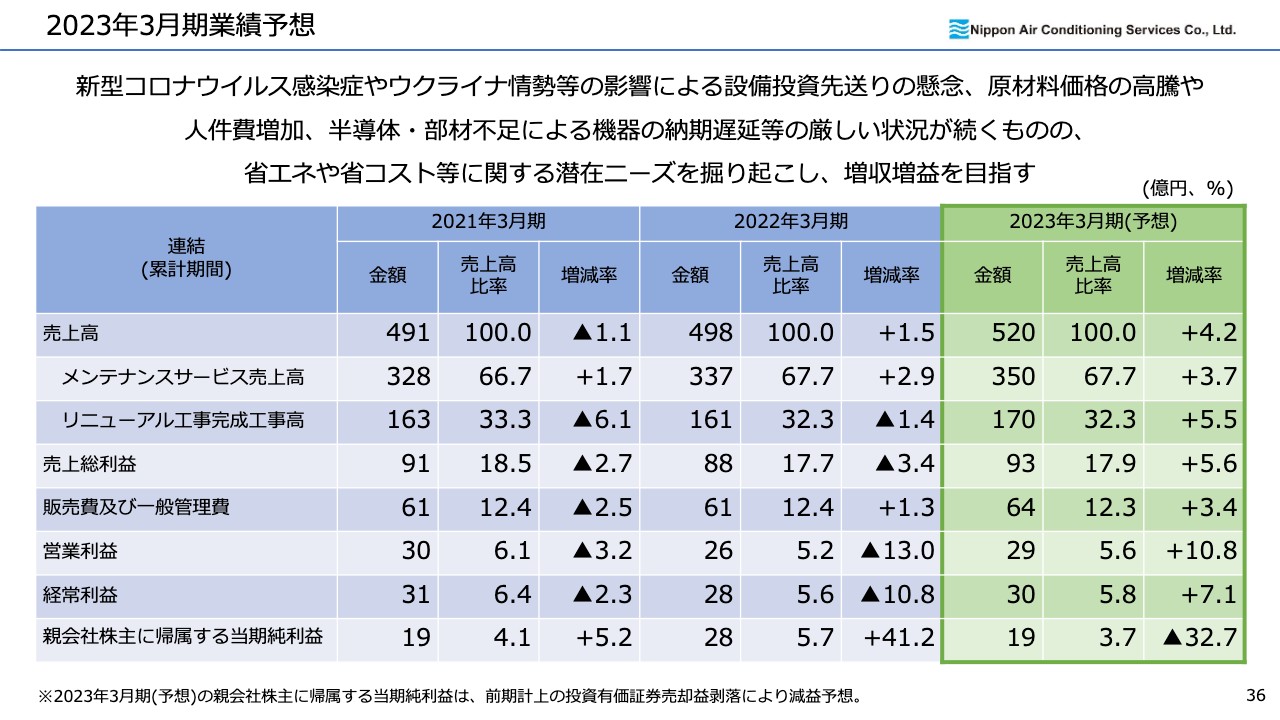

2023年3月期業績予想

2023年3月期業績予想です。第2四半期業績は厳しい結果でしたが、通期目標は修正をせず、スライドの通りとしております。メンテナンスは堅調に伸びており、リニューアル工事も受注環境は改善傾向にあります。順調に消化さえできれば、目標を達成できると考えております。

ただし、新型コロナウイルス感染症の影響により(出社できない社員の仕事を他の社員が残業でカバーする等)人件費が増加する等の外的要因もあるため、注視しながら、目標達成を目指してまいります。

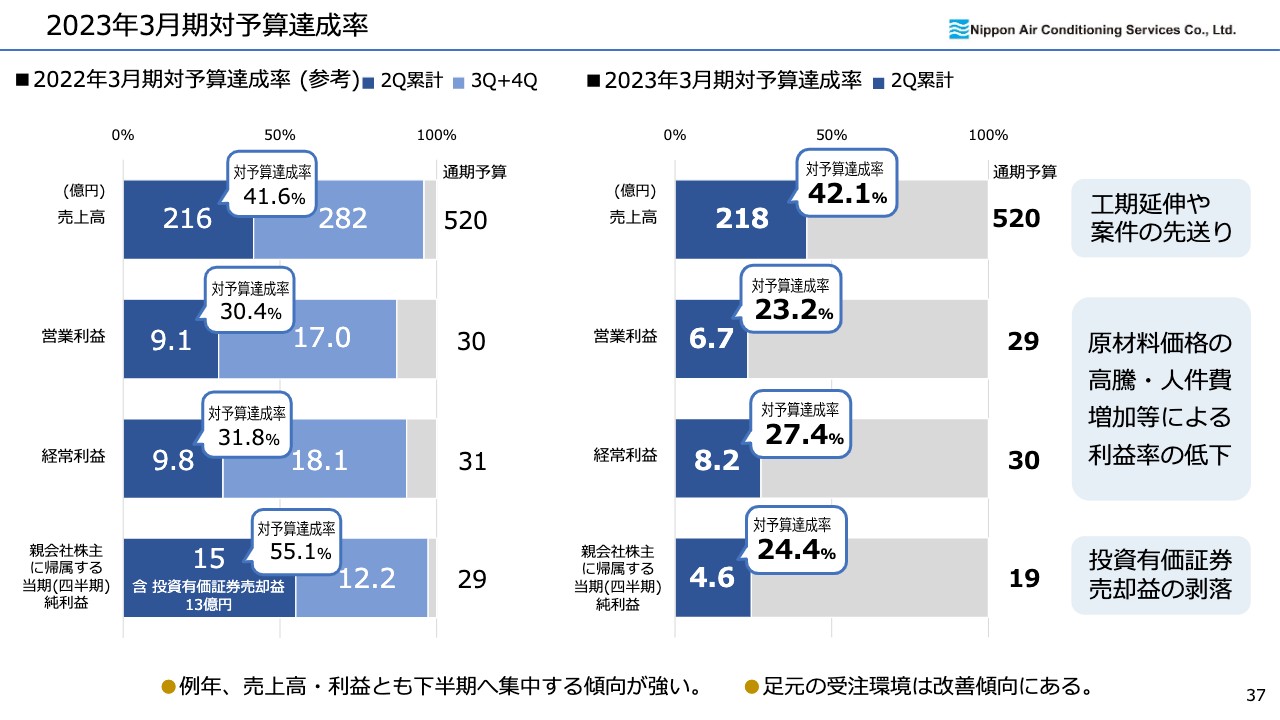

2023年3月期対予算達成率

2023年3月期対予算達成率です。スライドに記載のとおり、現状、厳しい状況ですが、当社グループ事業は例年、売上高・利益ともに下期に集中する傾向が強く、足元の受注環境は改善傾向にあるため、下期で挽回し予算達成を目指したいと考えています。

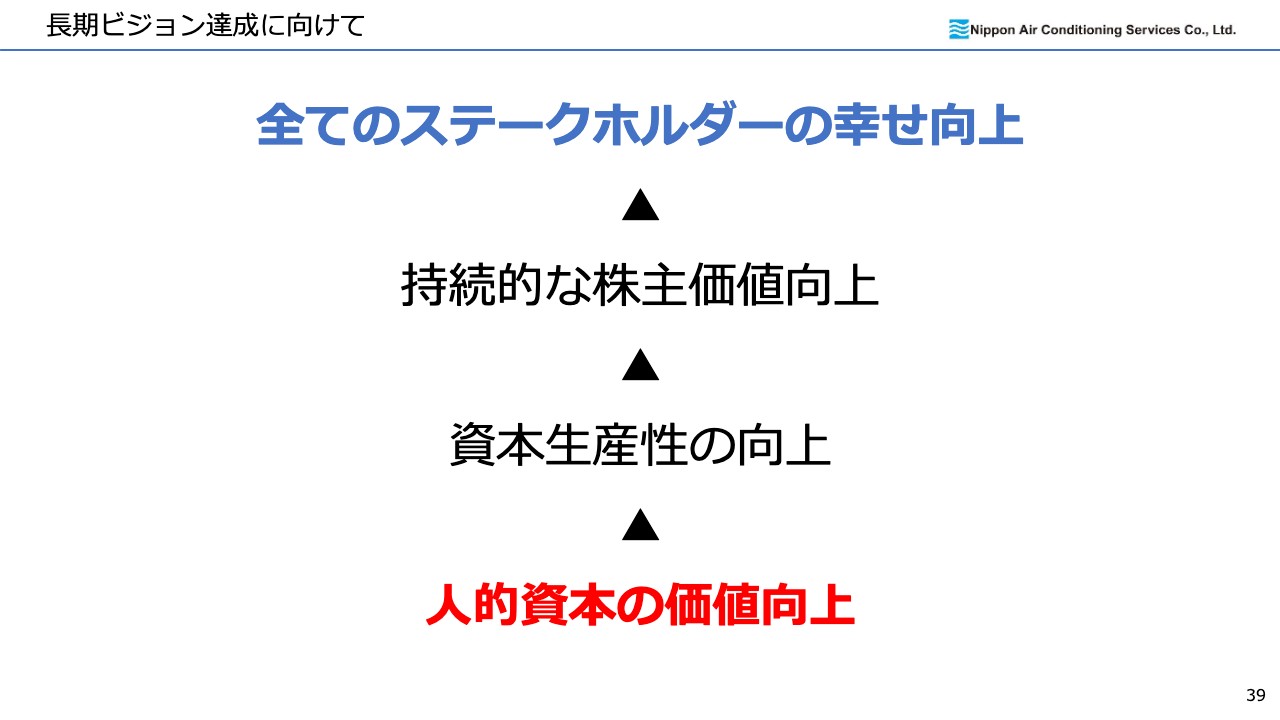

長期ビジョン達成に向けて

次に、長期ビジョン達成に向けての当社グループの考えについてご説明させていただきます。

当社グループは、「人的資本の価値向上」による「資本生産性の向上」に取り組み、「株主の皆様にとっての価値向上」へ繋げ、「全てのステークホルダーの幸せ向上」を実現できるよう努めてまいります。

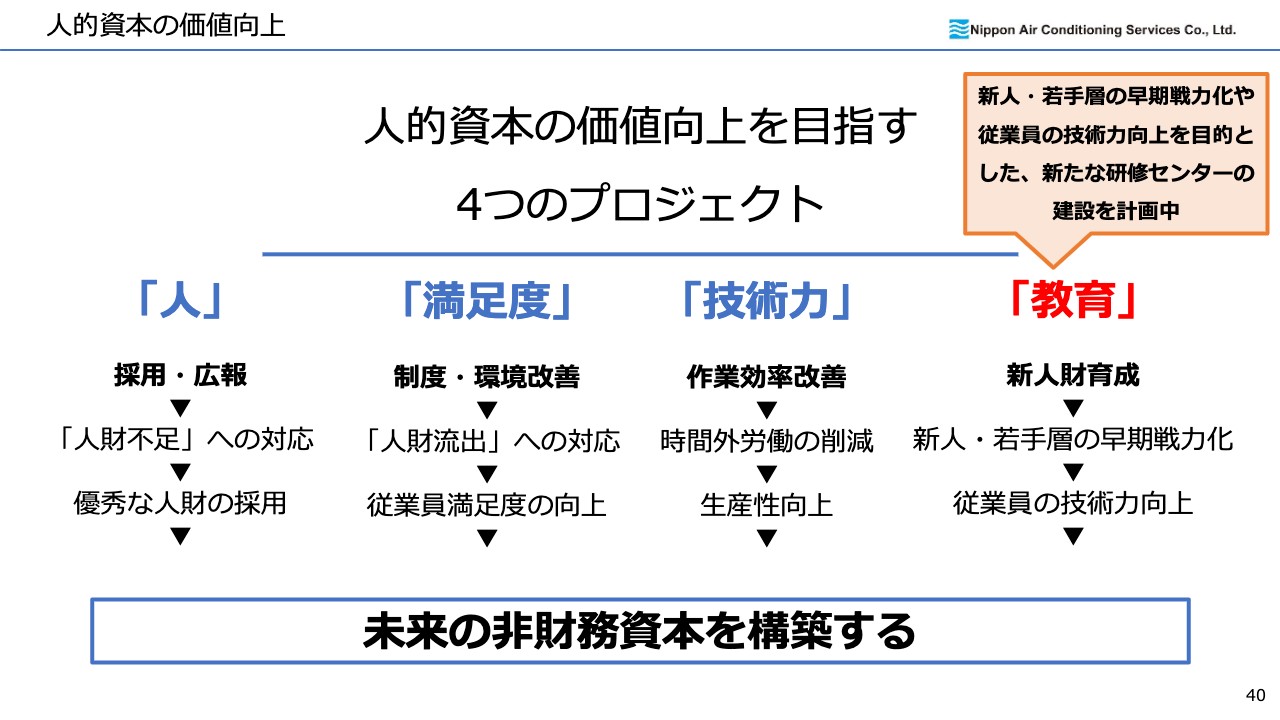

人的資本の価値向上

長期ビジョン達成に向けた人的資本の価値向上のための4つのプロジェクトを現在遂行しています。1つ目の「採用・広報プロジェクト」は、人財不足への対応として、採用・広報を強化し、優秀な人財を採用するためのプロジェクトです。2つ目の「制度・環境改善プロジェクト」では、従業員満足度を向上させる施策として、人事制度改革などを進めています。3つ目の「作業効率改善プロジェクト」は、ITツール等の活用により時間外労働を削減し、生産性を向上させることを目的として進めています。4つ目の「新人財育成プロジェクト」では、新人・若手層の早期戦力化や従業員の技術力向上を目的とした、新たな研修センターの建設を計画中です。建設用地はすでに取得しており、建物の建設に向けて、現在準備を進めています。

未来の非財務資本に繋がる人的資本の価値向上のために、引き続き、各種プロジェクトの遂行を重要な経営課題と捉え、積極的に取り組んでいきます。

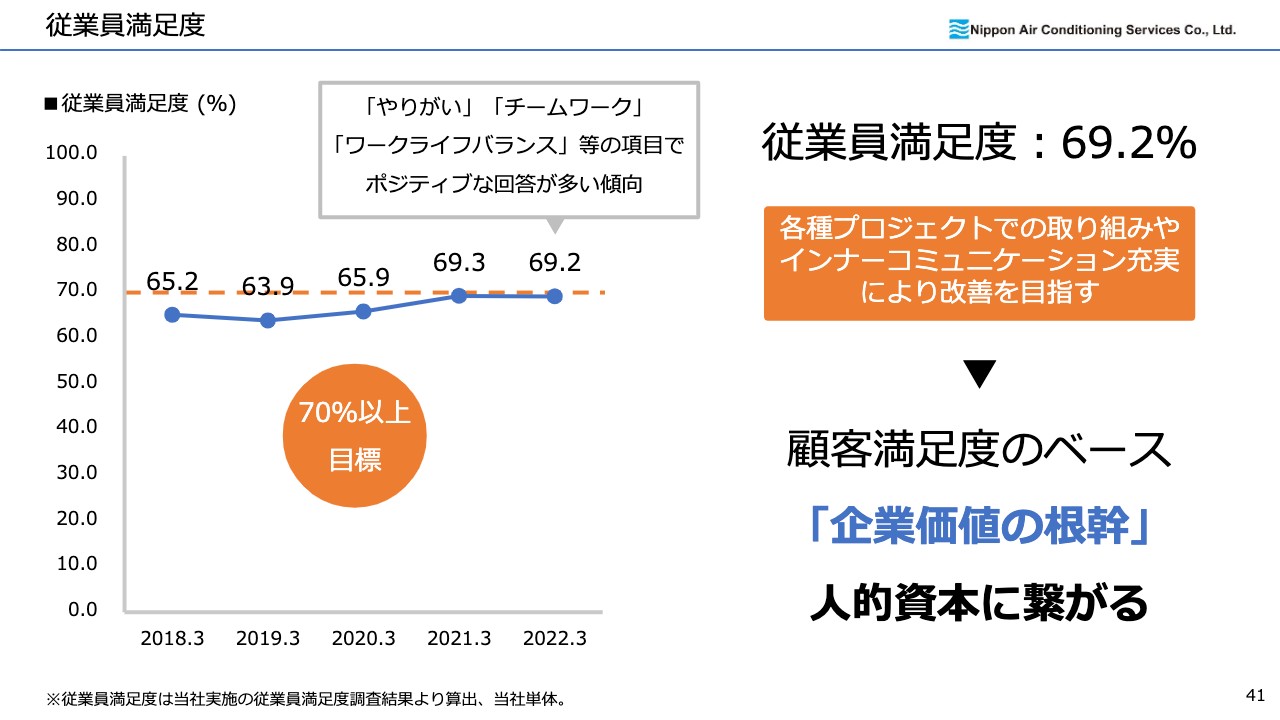

従業員満足度

従業員満足度についてご説明します。中期経営計画では目標を70パーセントとしていますが、現在は69.2パーセントという状況です。

従業員の満足度を高めることで、結果としてお客様の満足度も高まるということで、当社事業の根幹になる部分であると考えているため、引き続き各種プロジェクトを中心とした満足度の向上に努めていきます。

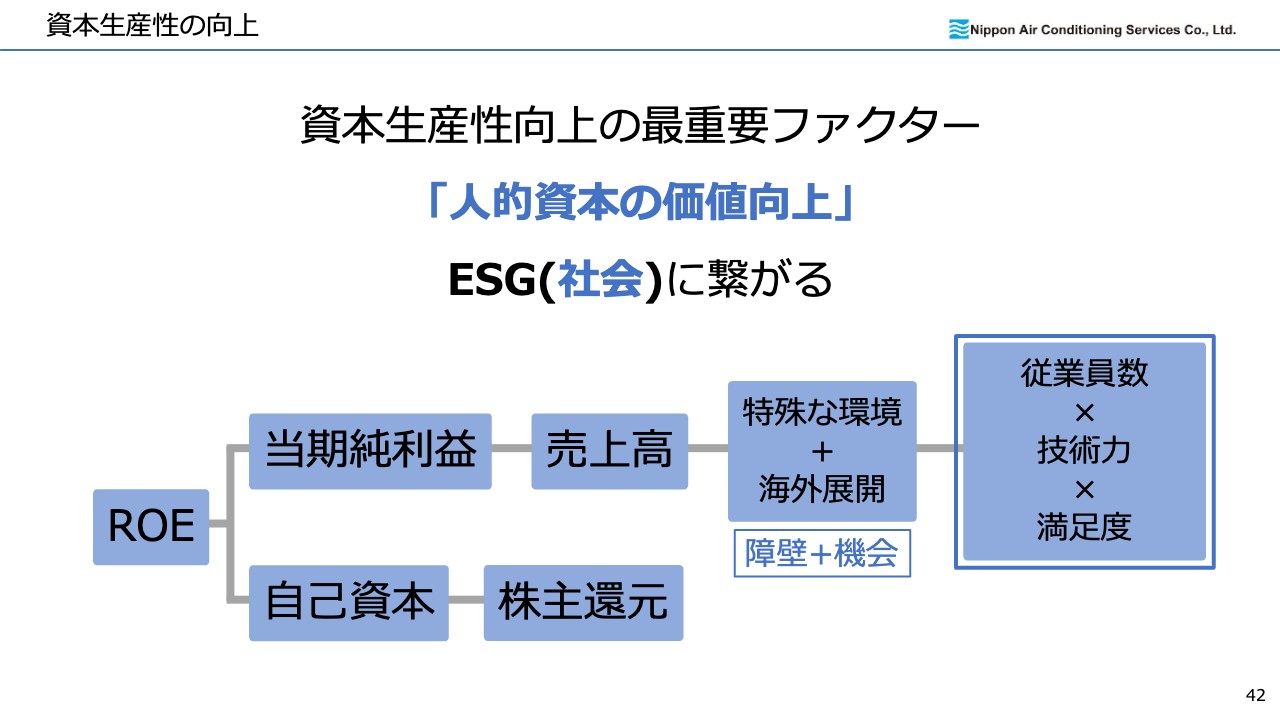

資本生産性の向上

全てのステークホルダーの幸せ向上に必要な資本生産性向上の最重要ファクターは、人的資本の価値向上です。

当社の企業価値の源泉は従業員であり、「従業員数×技術力×満足度」を向上させることで、売上高・利益の増加に繋がり、最終的に、株主様への還元へと繋がっていくという考えで経営しております。

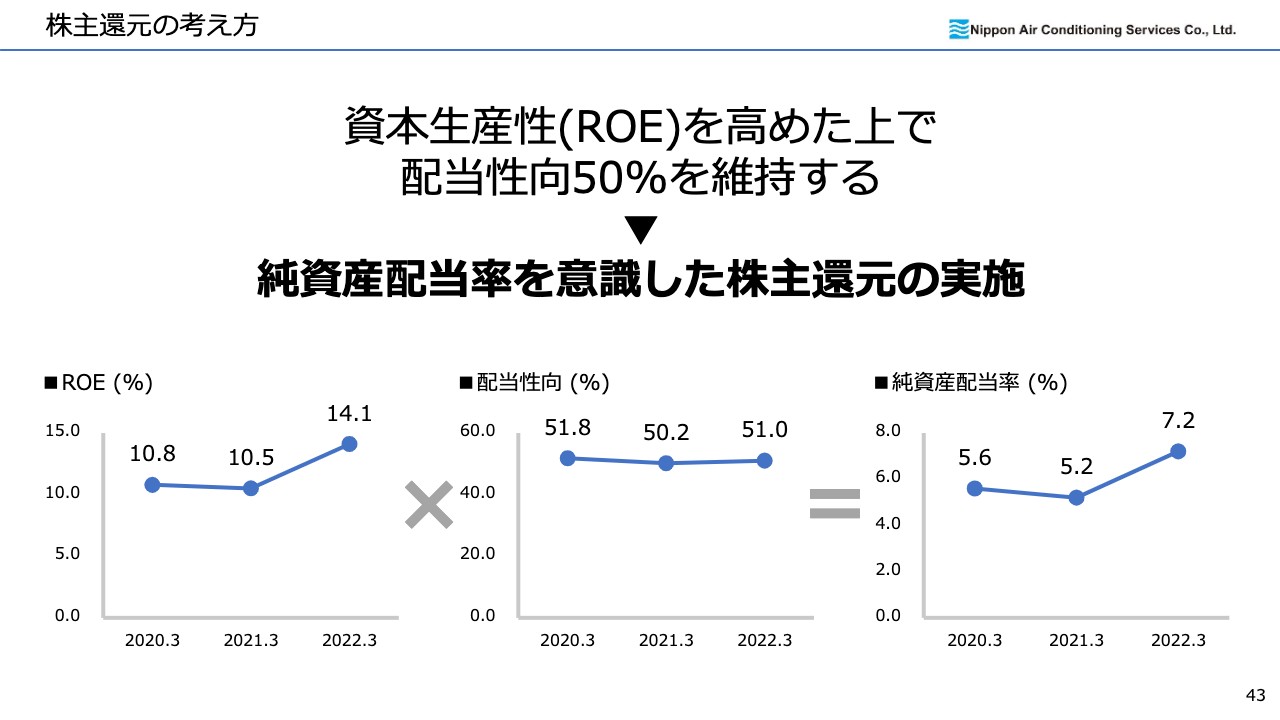

株主還元の考え方

株主還元の考え方としては、資本生産性を高めた上で、配当性向50パーセントを維持することで、純資産配当率を意識した株主還元の実施を進めていくこととしています。

株主還元の状況

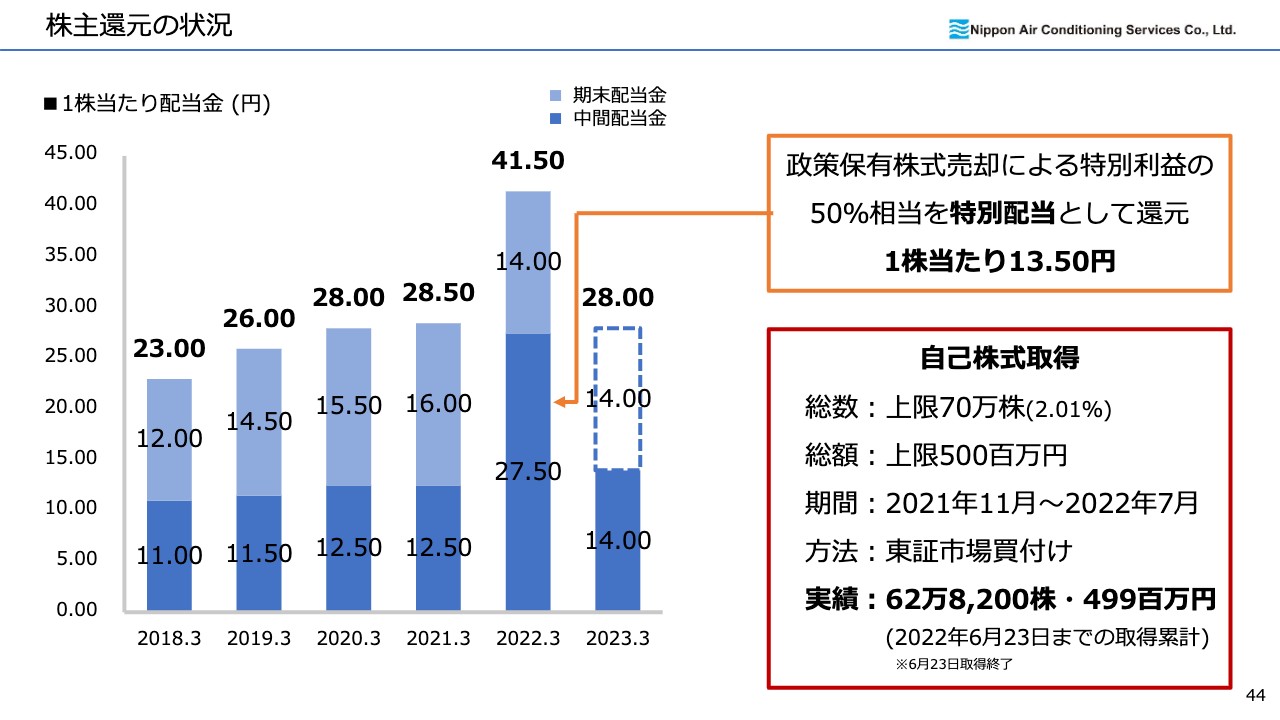

今期(2023年3月期)の配当についてご説明します。中間については1株あたり14円の配当とさせていただきました。期末については、1株あたり14円の配当予想とし、年間で28円の予想としております。

※前期(2022年3月期)は、政策保有株式売却による特別利益の50パーセント相当を特別配当として還元いたしました。

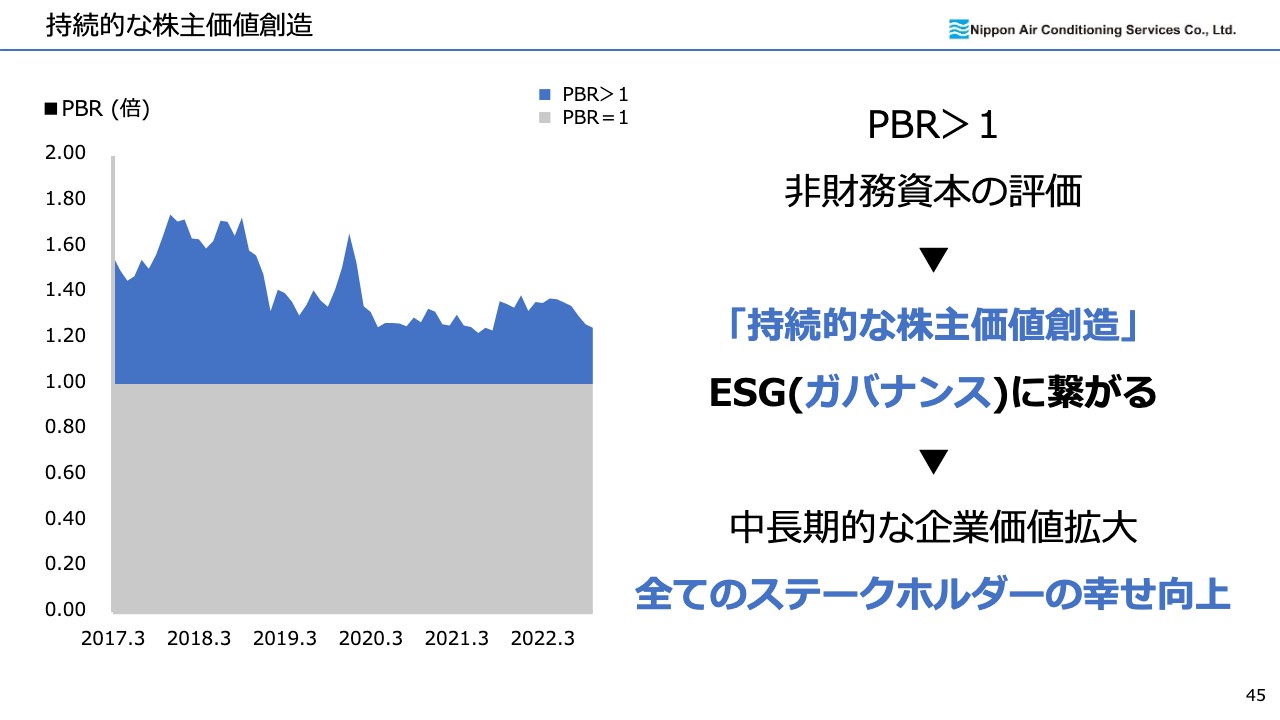

持続的な株主価値創造

PBRについては、当社の非財務資本に対する評価と考えています。 「持続的な株主価値創造」のためにPBR1倍以上を維持できるよう努力し、長期的に企業価値を拡大させ、全てのステークホルダーの幸せ向上に努めてまいります。

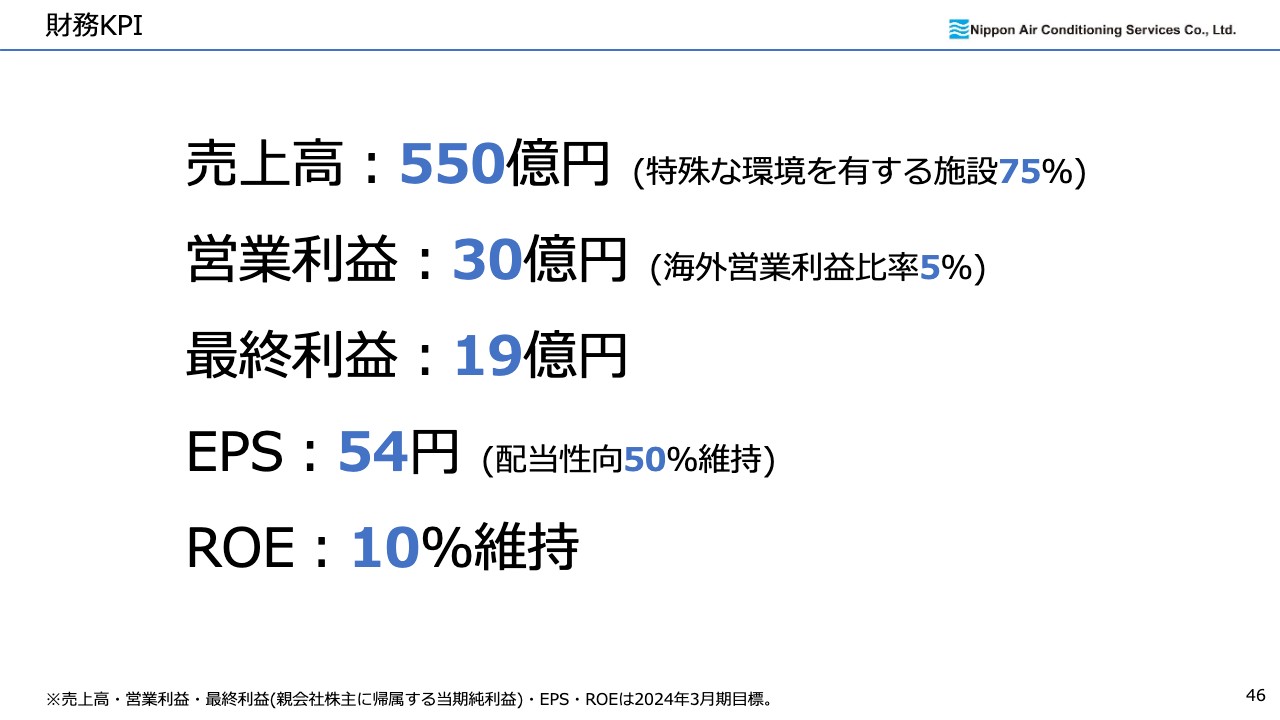

財務KPI

「2019中期5ヵ年経営計画」の財務KPIに関する最終目標です。売上高550億円、営業利益30億円、最終利益19億円、EPS54円、ROE10パーセント維持という目標をぜひ達成したいと考えています。

全てのステークホルダーの幸せ向上を目指して

最後に、長期ビジョン実現のための当社の考え方について総括させていただきます。 当社の企業価値の源泉である「人的資本」すなわち、「従業員数、技術力、従業員満足度」を向上させることで、事業活動による「社会的価値の創造」を図り、売上高・利益の増加へ繋げ、株主様への還元に繋げていくという考えで、経営しております。

ROE10パーセントと配当性向50パーセントを維持し、各ステークホルダーとの目的を持った対話を通じて、持続的な株主価値を創出することで、「全てのステークホルダーの幸せ向上」を実現してまいります。

更なる企業価値向上に向け、一層、邁進してまいりますので、引き続きご支援・ご指導のほど、お願いいたします。

以上で、2023年3月期第2四半期決算説明を終了させていただきます。ご清聴いただきまして、ありがとうございました。

新着ログ

「サービス業」のログ