ウイングアーク1st、戦略投資実行も、売上の増加により調整後EBITDAは前年比+21.8%と増加

2023年2月期 第2四半期 [決算ハイライト]

田中潤氏(以下、田中):ウイングアーク1st代表取締役の田中潤でございます。よろしくお願いいたします。

それでは、決算説明に入りたいと思います。まずは第2四半期の実績として、大きく3つのハイライトを記載しています。1つ目は、第1四半期に引き続き、売上・利益ともに前年を大きく上回り、好調に推移している点です。

2つ目は、ソフトウェアライセンスが大きく増加した点です。「SVF」を中心に受注が増加し、コロナ禍後に落ち込んだオンプレミスのソフトウェアライセンスは、コロナ禍前を超える水準にまで積み上がっています。

3つ目は、「モダン・アナリティクス・クラウドサービスを提供する『ThoughtSpot』と協業」です。

ThoughtSpotはアメリカのシリコンバレーにあるユニコーン企業です。「Dr. Sum Cloud」がアメリカで非常に力のある「ThoughtSpot」のDWHとして機能することで、高速処理されたデータやAI機能により、インサイトを自動で得ることが可能となります。こちらは日本だけでなくグローバルに展開していきたいと思っています。

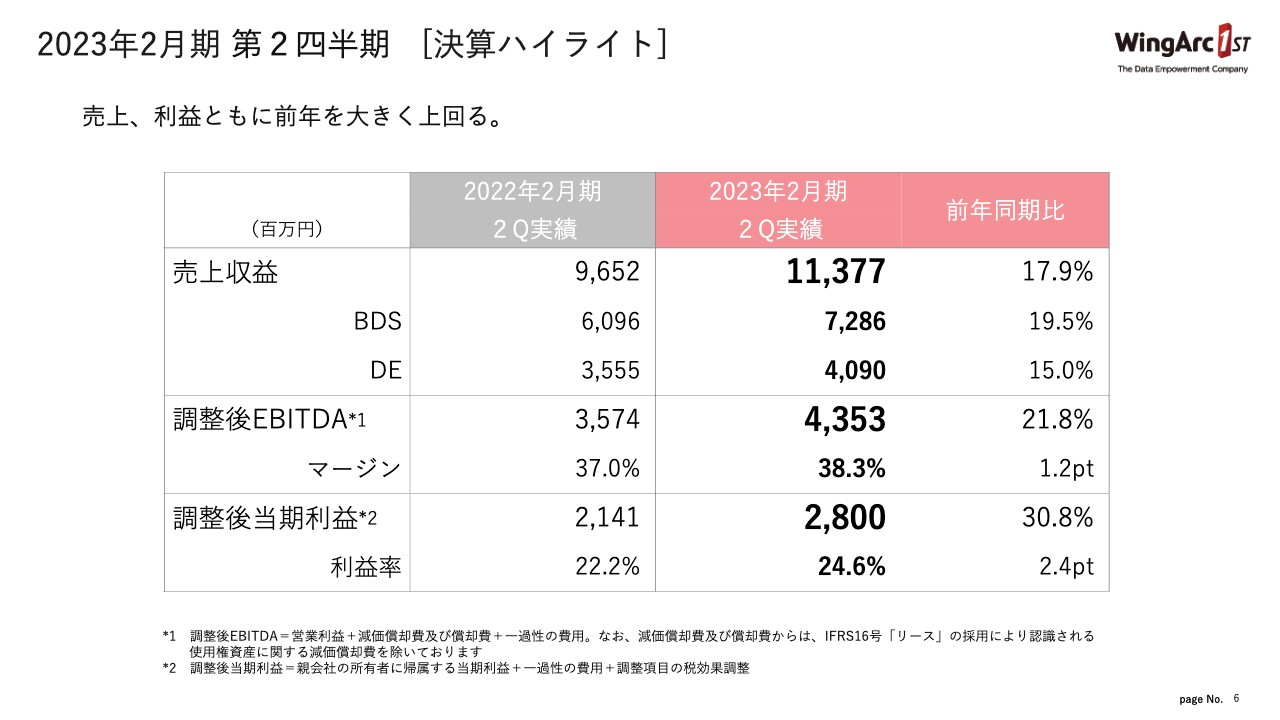

2023年2月期 第2四半期 決算ハイライト

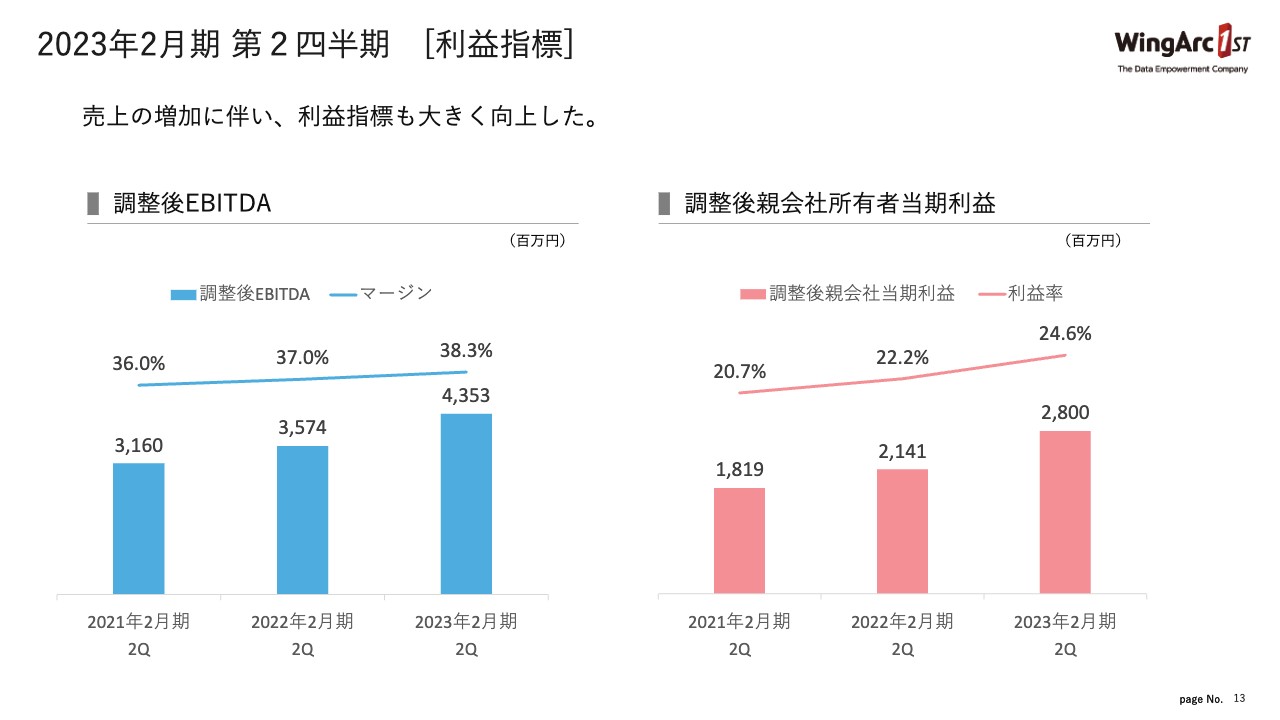

2023年2月期第2四半期の実績です。売上収益は前年同期比17.9パーセント増の113億7,700万円、調整後EBITDAは前年同期比21.8パーセント増の43億5,300万円、調整後当期利益は前年同期比30.8パーセント増の28億円と、すべて前年同期を大きく上回っています。

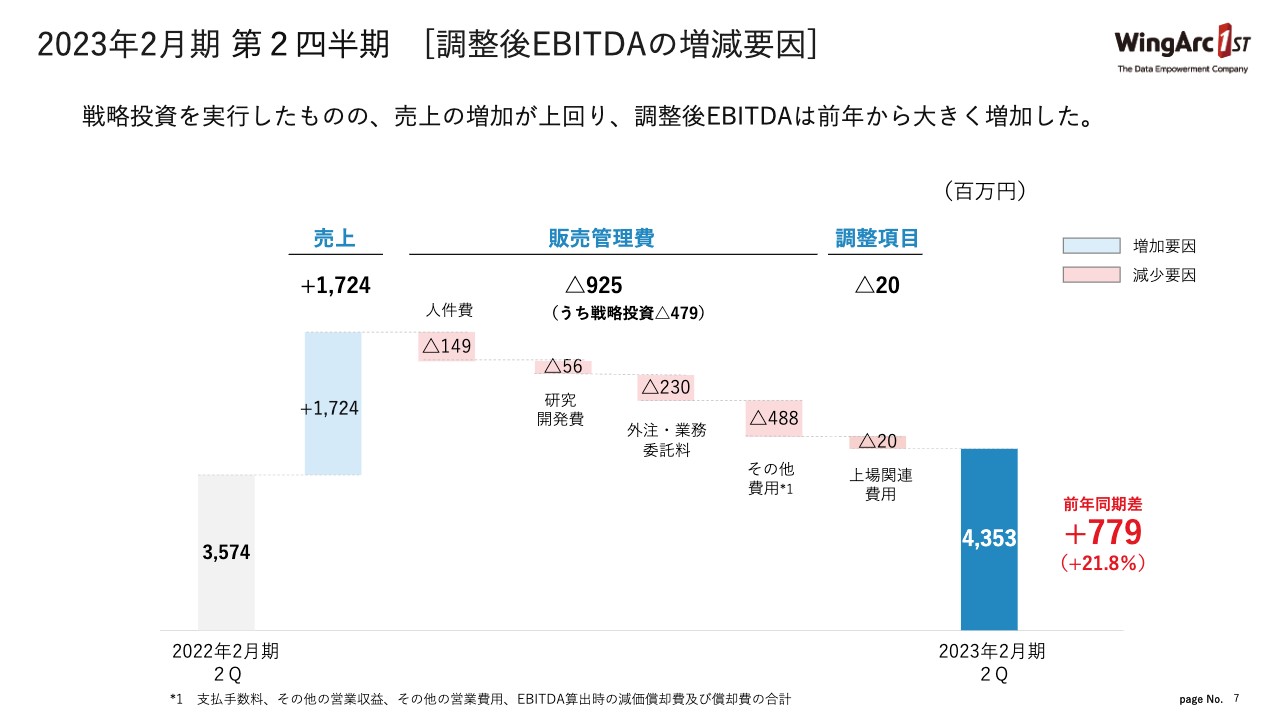

2023年2月期 第2四半期 [調整後EBITDAの増減要因]

調整後EBITDAの増減要因の内訳を記載しています。

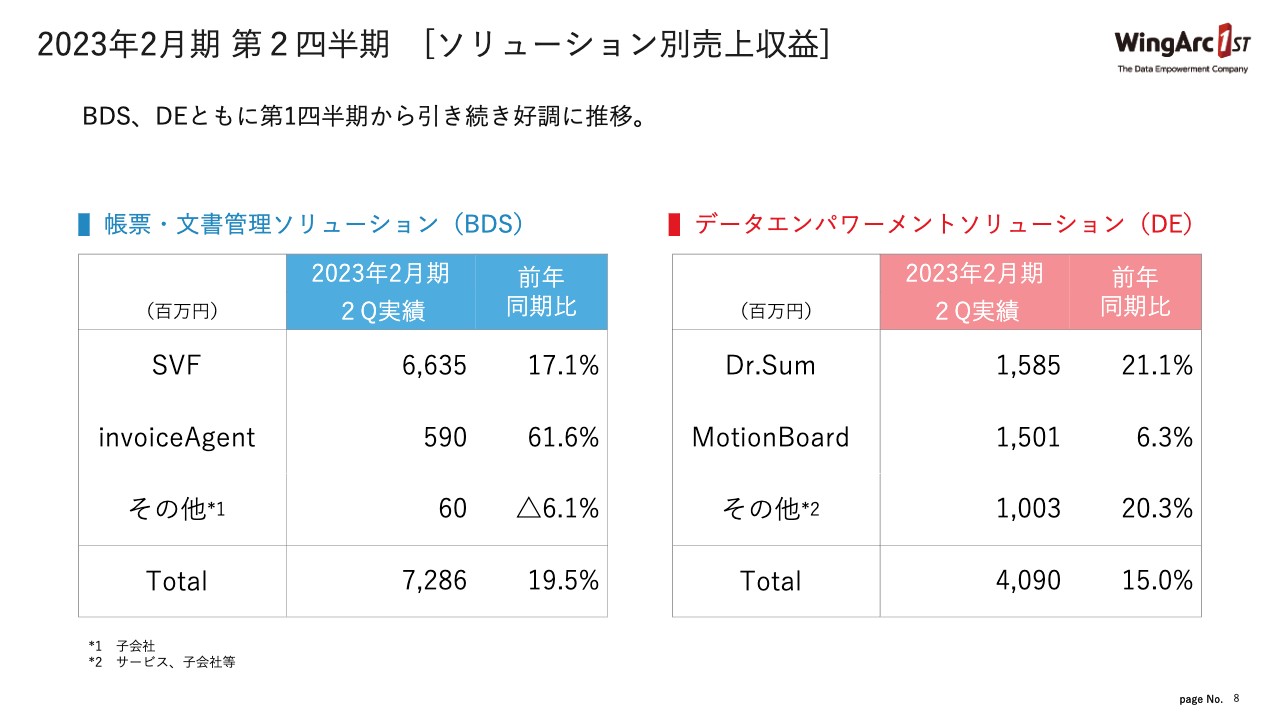

2023年2月期 第2四半期 [ソリューション別売上収益]

当社には、帳票・文書管理ソリューション(BDS)とデータエンパワーメントソリューション(DE)の2つのセグメントがありますが、BDSでは「SVF」が伸びており、「invoiceAgent」に関しても、大きな伸びを示しています。改正電子帳簿保存法や、今後予定されているインボイス制度、さらに基幹システムのリプレイス案件がすべて追い風になっています。

DEについては、「Dr.Sum」が非常に好調です。DXの波に乗り、データを活用するためのデータ活用基盤のニーズが増えており、それに伴い、世界最高峰の高速性を持ったデータベースエンジンである「Dr.Sum」の需要が増加しています。

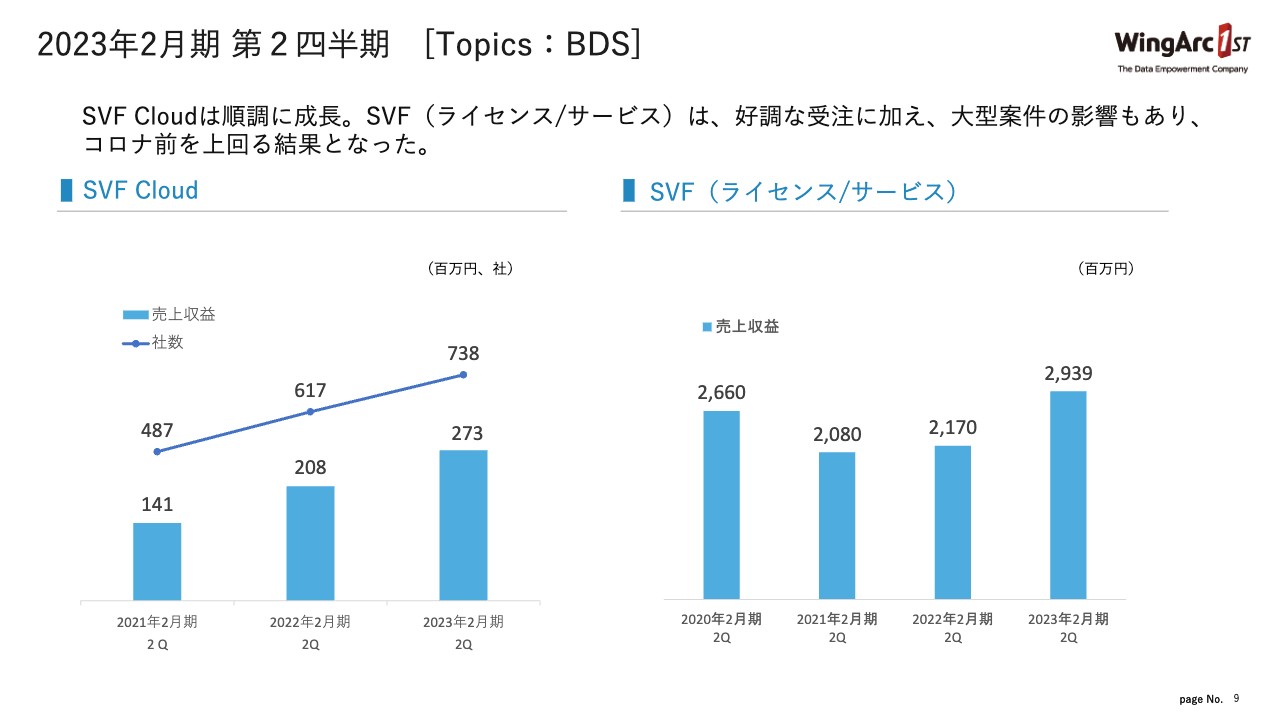

2023年2月期 第2四半期 [Topics:BDS]

カテゴリー別のトピックスです。まずはBDSです。「SVF Cloud」は順調に成長しています。スライド右側は「SVF」のライセンス/サービスの状況ですが、コロナ禍前の水準をすでに超えていますので、これまでの落ち込みがリカバリーされるかたちになっています。

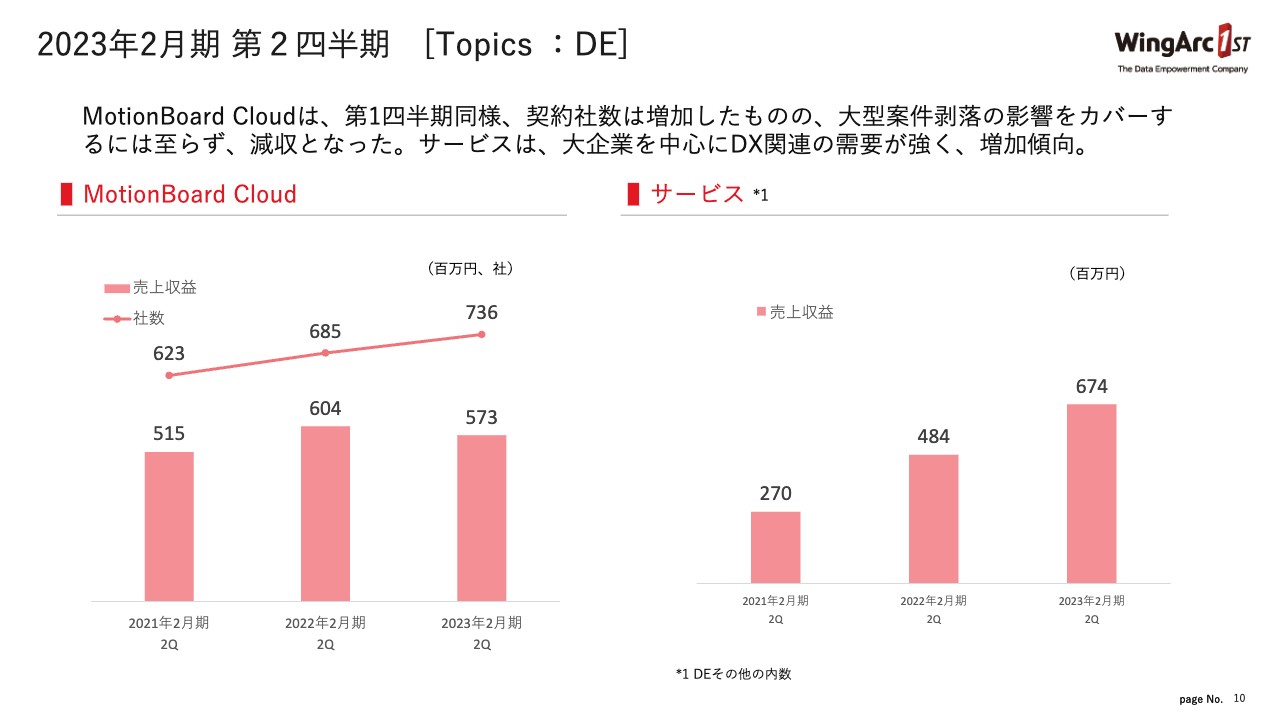

2023年2月期 第2四半期 [Topics :DE]

DEです。「MotionBoard Cloud」の社数は右肩上がりで伸びています。昨年度に超大型案件が剝落した影響で、売上収益はまだ昨年を越えていませんが、今後充分リカバリーできると認識しています。

DEのサービスについては、大企業を中心にDX関連の引き合いが強く、大幅に増加しています。

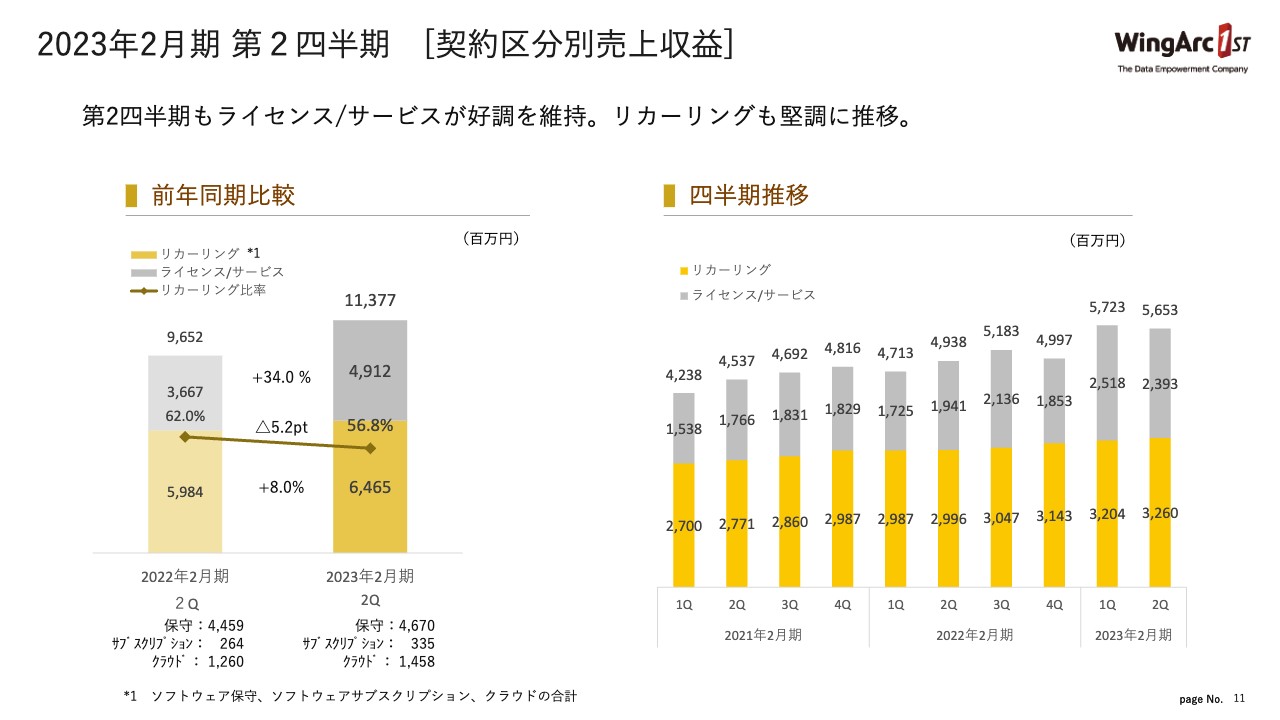

2023年2月期 第2四半期 [契約区分別売上収益]

リカーリング収益については、ライセンス/サービスが好調なため、相対的にリカーリング比率は若干下がっているように見えますが、リカーリングの売上高は順調に伸びています。スライド右側の四半期推移を見ても、黄色で示したリカーリング部分は右肩上がりだというのが認識いただけると思います。

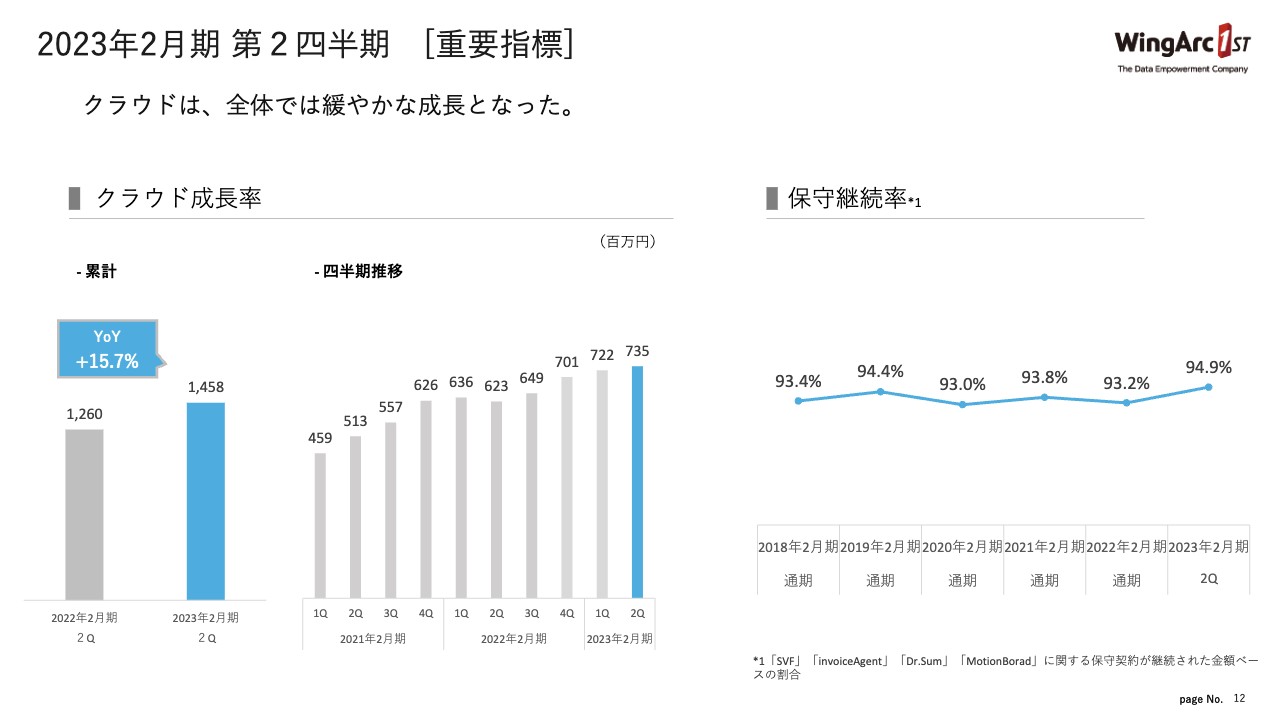

2023年2月期 第2四半期 [重要指標]

クラウドの成長率は、引き続き順調です。そして、保守継続率も高い水準を保っています。

2023年2月期 第2四半期 [利益指標]

調整後EBITDA、マージン、および調整後親会社所有者当期利益は、スライドで示しているように右肩上がりとなっています。

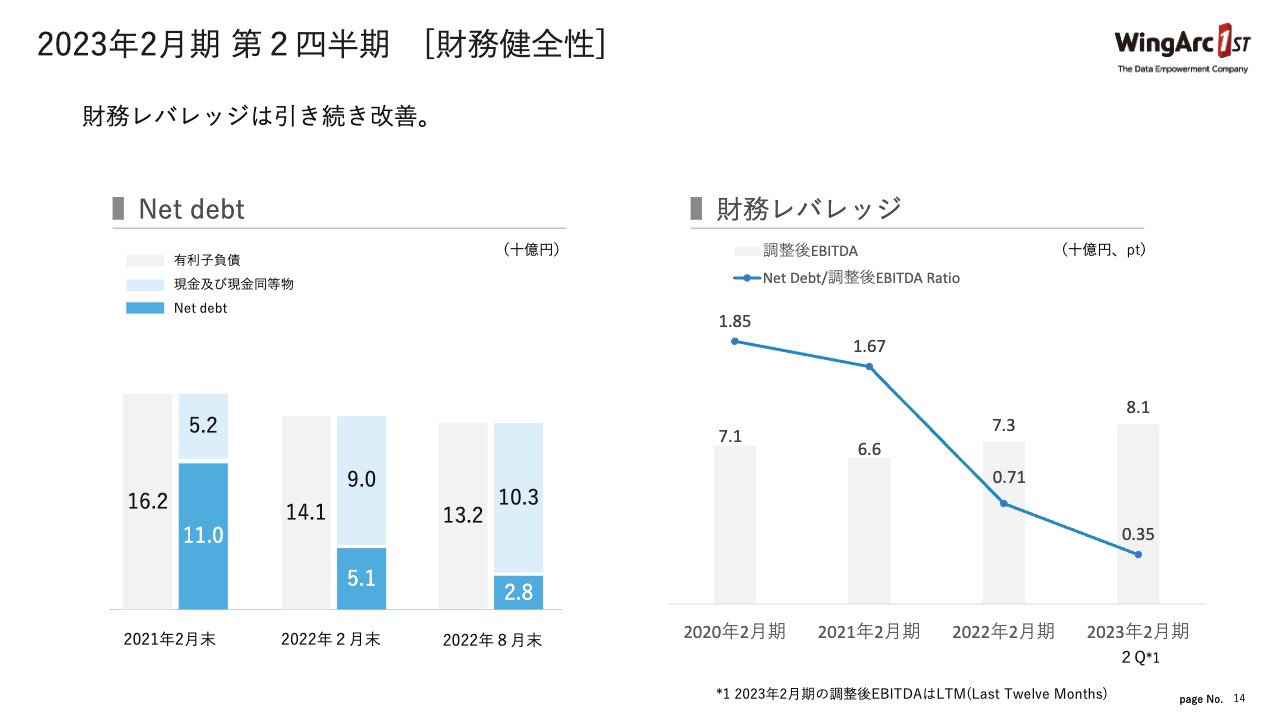

2023年2月期 第2四半期 [財務健全性]

財務レバレッジについては、キャッシュが順調に積みあがった結果、Net Debtが小さくなってきました。財務レバレッジについても、0.35ポイントまで下がり、ゼロに近づいてきています。

事業ハイライト [BDS]

事業ハイライトに移ります。まずはBDSです。「invoiceAgent」については、米国においてエンタープライズ企業で多く利用されているファイルの保管サービス「Box」との連携を強化しています。

「SVF Cloud」は、HR領域において勢いがある「SmartHR」と連携したサービスの「SVF Cloud for SmartHR」の提供を開始しています。

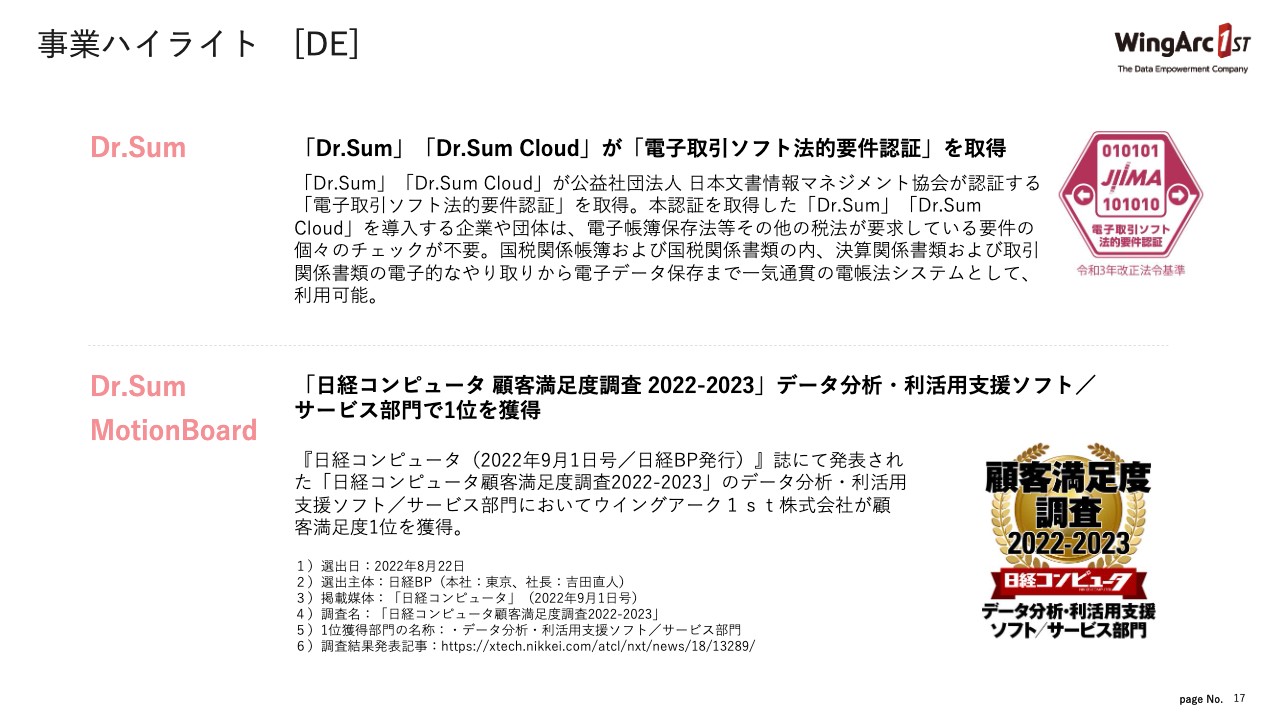

事業ハイライト [DE]

DEの領域です。スライドに「『Dr.Sum』『Dr.Sum Cloud』が『電子取引ソフト法的要件認証』を取得」と記載していますが、電子帳簿保存法など、今後の電子取引の領域における認証を取得したため、このような領域での活用も期待されます。

また、「Dr.Sum」「MotionBoard」は、「日経コンピュータ」の顧客満足度調査で1位をいただき、お客さま満足度の高さが証明されています。

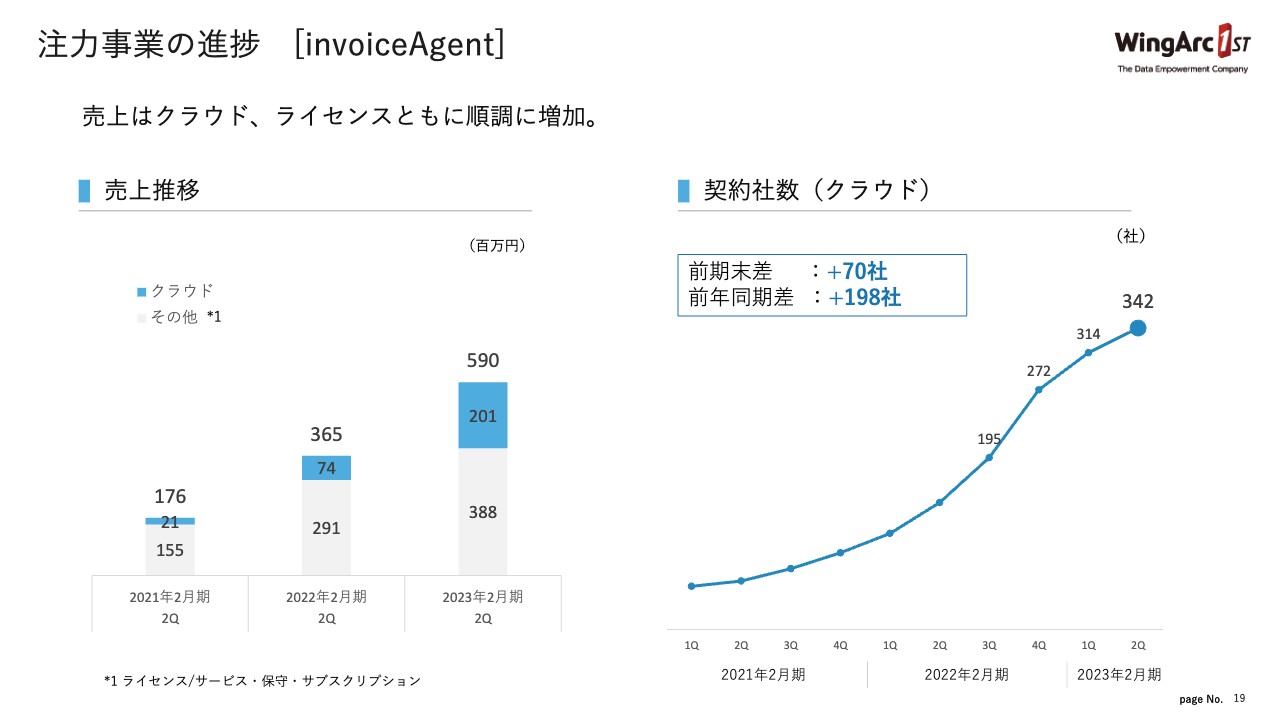

注力事業の進捗 [invoiceAgent]

注力事業の進捗および戦略投資の状況をご説明します。注力事業の「invoiceAgent」の売上推移ですが、非常によいかたちで伸びており、契約社数も順調に増加しています。

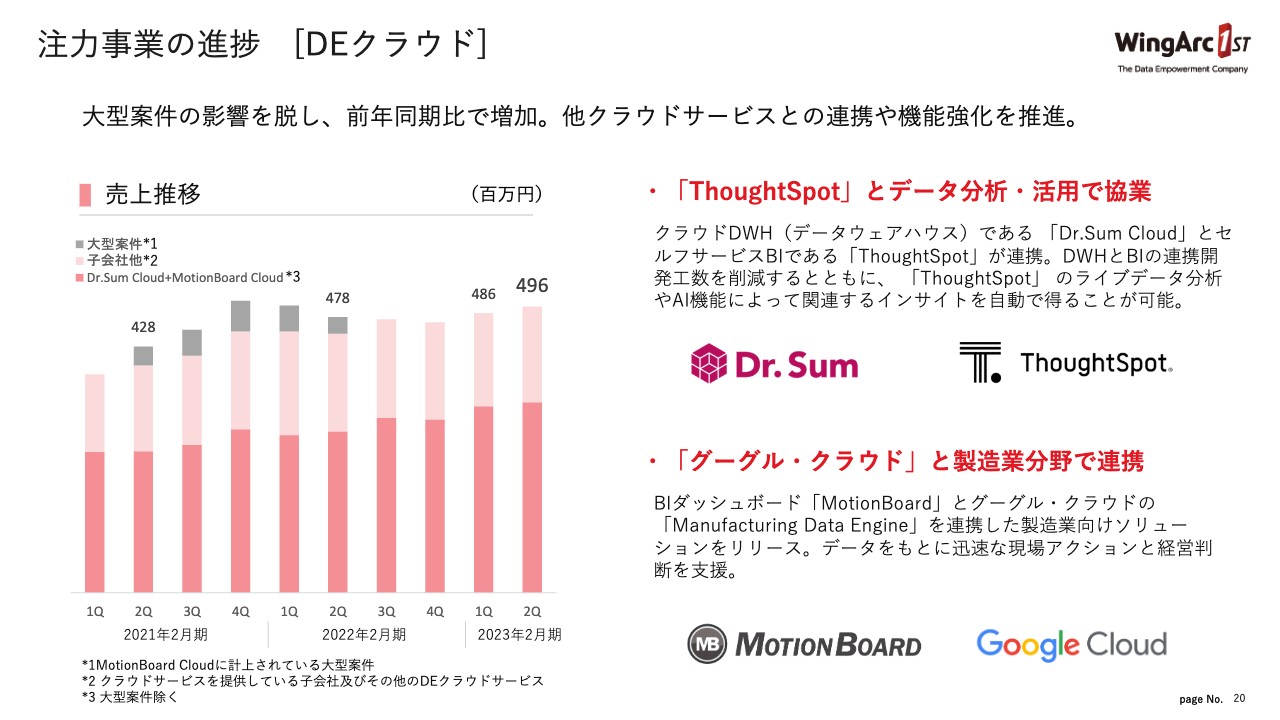

注力事業の進捗 [DEクラウド]

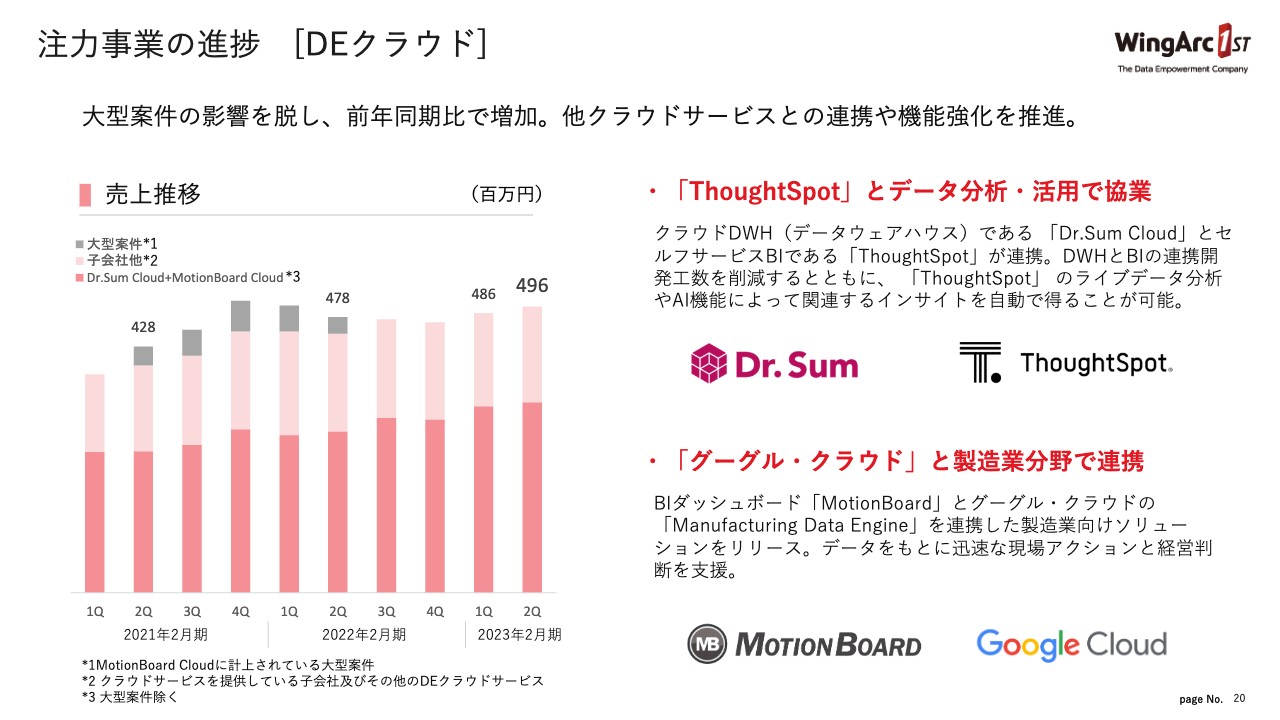

DEの中でもクラウド領域に特化した、DEクラウドについてです。グラフの濃い赤色が「Dr.Sum Cloud」と「MotionBoard Cloud」を合算したもので、順調に右肩上がりになっています。

先ほどお話しした「Dr.Sum」「Dr.Sum Cloud」の「ThoughtSpot」との連携や、「グーグル・クラウド」と「MotionBoard」を組み合わせて、製造業分野と連携していくと発表しており、強力な外資系ベンダーとの連携も進めています。

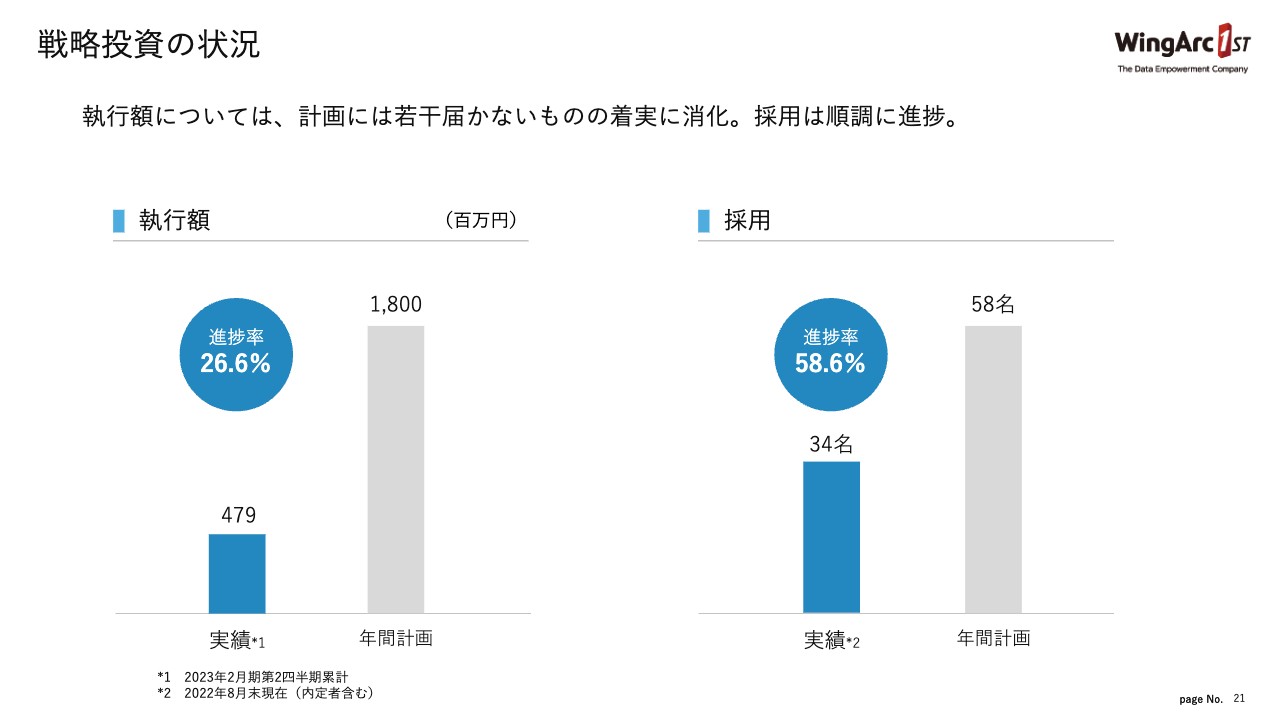

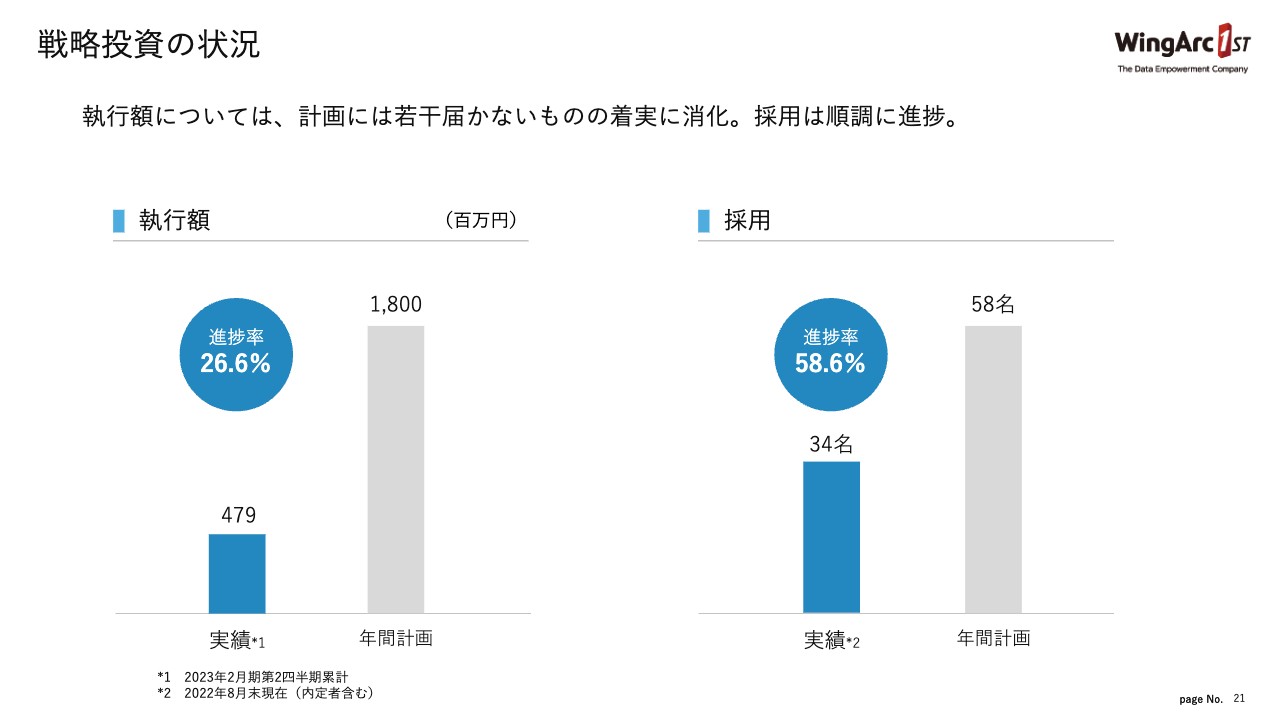

戦略投資の状況

戦略投資の状況についてです。執行額ベースの進捗率は26.6パーセントで、採用の進捗率は58.6パーセントとなっています。戦略投資についても、下期に向けてさまざまな計画を立てています。したがって、概ね計画どおりに進捗しています。

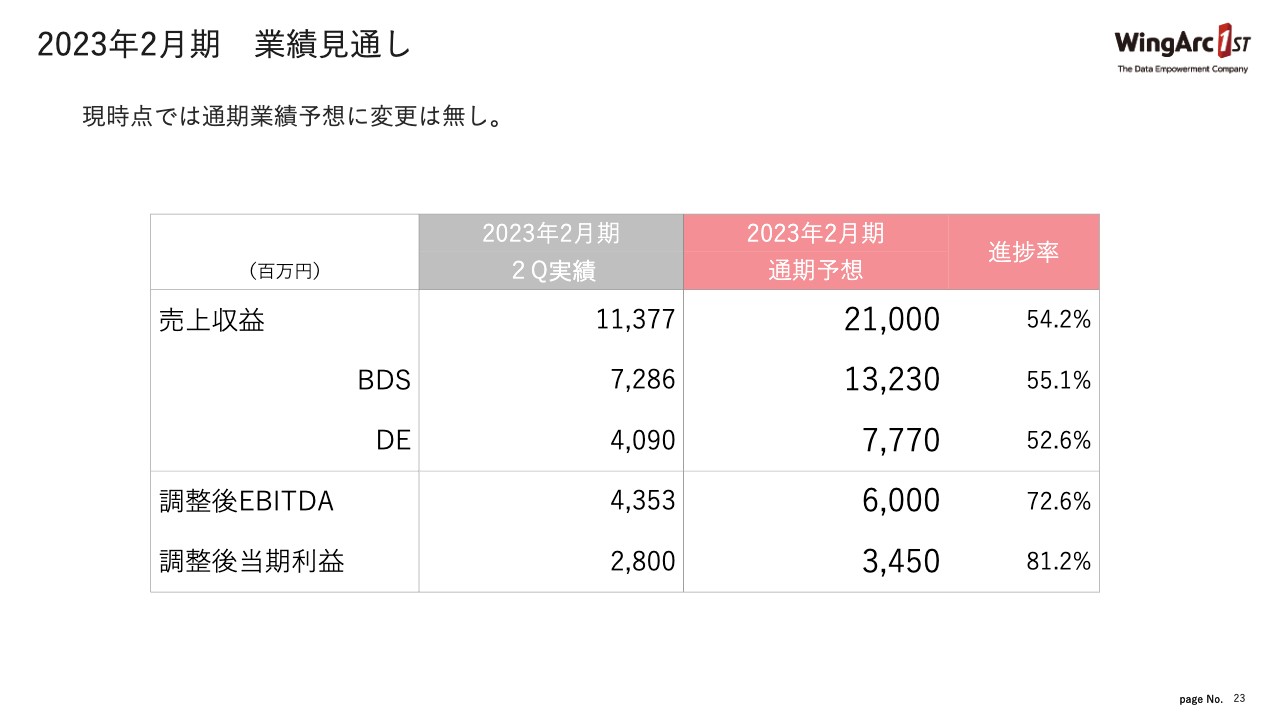

2023年2月期 業績見通し

最後に、2023年2月期の業績見通しです。現時点で通期の業績予想に変更はなく、期初に発表した予想から変更ありません。ただし、第1四半期、第2四半期ともに業績が上振れしていますので、我々としては通期業績予想を上回れるように努力をしています。私からのご説明は以上となります。

質疑応答:「SVF」「Dr. Sum」のライセンスの引き合いについて

質問者:第2四半期の決算は非常に好調ということで、まずは実績と引き合いについておうかがいします。「SVF」「Dr. Sum」でライセンスの引き合いが強く、売上が上振れたと思いますが、第2四半期の評価と、さらに下期以降の見込みについて教えていただければと思います。背景として、大型案件や前倒しの案件があったのでしょうか?

田中:ライセンスについてご説明します。まず「SVF」のライセンスが増えている要因として、2025年に向けてSAPを中心とした基幹システムのリプレース案件が動いているという背景があります。

これらの案件は今ちょうどお客さまの要件定義が終わり、構築フェーズに入ってきている状況です。

さらに電子帳簿保存法やインボイス制度など、さまざまな法的要件がある中で、基幹システムのリプレースと法的要件の両方をクリアするようなニーズが高まり、大型案件が増えています。

また不透明な世界情勢もあり、今後、日本経済自体がどうなるかわからないということから、お客さまの中には、来年予定していたことをできるだけ前倒しで実施したいというニーズもあります。その結果、「SVF」のライセンスが増えている状況です。

「Dr. Sum」のライセンスですが、「Dr. Sum」はデータベース系の製品ですので、データを蓄積し、分析するための基盤を構築しています。今後のDX化を考えると、データを集めて、その基盤を作るというニーズが非常に増えているため、それに伴い「Dr. Sum」の実績も堅調に伸びています。

オンプレミスの増加については、データを外部に流すのが不安なお客さまや、自社で契約しているデータセンターで構築したいというニーズもあるため、伸びている状況です。

下期以降の見込みについて、「SVF」については、この傾向がしばらく続くと考えています。「Dr. Sum」に関しても、多くの引き合いをいただいており、上期の傾向が下期も続くと想定しています。

質疑応答:戦略投資費用の根拠と業績予想について

質問者:戦略投資のところで、上期の執行額が4億7,900万円程度に留まっていますが、年間18億円を変更していません。これは下期に相当負担が寄るかたちになると思うのですが、18億円の投資計画に変更はないのでしょうか?

売上・利益の進捗もよいため、業績予想の修正についてはどのように考えられているのでしょうか?

藤本泰輔氏(以下、藤本):戦略投資の執行額の進捗率は26.6パーセントですので、上期終了時点では、少ないというご指摘だと思います。

我々の計画の中でも、未消化、未執行の部分があります。内訳としては、開発における外注で調達できなかった分があり、それが未消化となっています。

ただし、それも含めて下期は戦略投資の見直しを行っており、現時点では、当初掲げた18億円を下期に執行する予定です。

戦略投資については、今期の業績に大きな影響を与えるものというよりは、中期経営方針において、来期以降の5ヶ年の中で成長を支えるべく執行するものです。そのため、来期以降に成長するための投資として、下期に実行していく計画です。

業績予想に関しては、先ほど田中からお伝えしたとおり、マクロ経済において不透明な部分もあるため、現時点は据え置いています。

しかし、足元の状況には非常に手応えを感じています。今後は下期の状況を見据えながら、業績予想の修正について検討していきたいと思っています。

質疑応答:クラウド事業への注力度について

質問者:オンプレミスの伸びについては、実績も非常によく、引き合いも強いかたちということですが、一方で、クラウドの構成比が高まってきていないような印象です。

例えば「invoiceAgent」クラウドについても、年間の目標社数である500社から600社に対して、現状は300社台にとどまっているため、そこまで盛り上がっていないのかと思います。

クラウドの比率を上げていくためには、どのような施策を考えていますか? あるいは、なぜオンプレミスに偏ってしまっているのかについて、背景および解説をお願いします。

田中:まず「invoiceAgent」に関してはおっしゃるとおりで、クラウドの計画に追いついていない状況です。我々の計画として、サービスを何段階に分けてリリースすることでお客さまを獲得していく方法をとっています。

現在、2段階目のサービスを6月にローンチし、これから刈り取るための準備を行っています。お客さまを獲得するフェーズに入ってきていますので、最終的に目標数値に追いつくように進めています。

その部分との兼ね合いで、結果が出るまで少し時間がかかっているという事実はありますが、確かな手応えを感じています。

そして「invoiceAgent」の領域において、オンプレミスでは電子帳簿保存法の引き合いがかなり強く、お客さまとしてはオンプレミスで対応してから次のステージに行くという流れがあるのが、クラウドが伸び悩んでいる理由だと捉えています。

ただし、クラウドの実績は確実に右肩上がりとなっており、一定数のお客さまを確保し、その取引先をターゲットにして獲得する戦略をとっているため、着実に進んでいると考えています。

オンプレミスに関しては、タイミング的にも実績が寄ってしまっていますが、我々がオンプレミスに力を入れているというよりは、クラウドもオンプレミスも両方注力している状況です。

質疑応答:クラウドのARPUが右肩下がり傾向である背景について

質問者:クラウド関連で、「invoiceAgent」のARPUについて、クラウドの売上高を社数で割って見ているのですが、少し右肩下がりに見える部分があります。

特に第1四半期から第2四半期にかけてこのトレンドがあるのですが、これはどのような背景があるのでしょうか? 例えば、「新しいお客さまが増えた」といった理由が考えられると思うのですが、こちらはいかがですか?

藤本:今回、同時にファクトブックも開示していますが、おっしゃるように、ARPUは下がっているように見えるかと思います。

ただし、昨年の第4四半期、今年の第1四半期については、初期売上があり、そこが影響しているという背景があります。

初期売上を除いた継続収入は増加しているため、ARRも増えています。

したがって、そのような特殊事情があるため、見え方としては今指摘された状況になっていますが、1社あたりの利用料も増えているため、堅調に推移していると見ています。

質問者:「MotionBoard Cloud」も若干下がっているように見えますが、これも同様の理論でしょうか?

藤本:おっしゃるとおりです。イニシャルの初期売上が影響しています。ただし、利用社数は増えてきているため、これが定着すれば今のような傾向は解消すると見ています。

質疑応答:費用の進捗がビハインドしている点について

質問者:費用についてです。費用の進捗が当初の目標に比べてビハインドしているように見えます。例えば、中期経営方針で掲げられた費用配分から、「エンジニア人材確保のため費用を厚めにする」「他の未消化の部分があるからここに充てる」といったように、1年を通して費用配分の変化はあったのでしょうか? もしくは、来年以降の話になりますが、何か変化があれば教えてください。

藤本:まず、配分の変化という観点ですが、我々はエンジニア採用に非常に苦労しています。これは第1四半期からお伝えしているとおりで、環境は大きく変わっていません。

我々のような企業において、中長期の競争力をつけるためにはエンジニアの採用が非常に重要です。そのため、エンジニア採用の戦略投資の枠を少し増やし、下期は集中して強化していきます。

また、マーケティングに関して、上期に実施したセミナー、イベント等がパイプラインに表れてきていると思っています。こちらはある程度の手応えがあり、下期、もしくは来期以降の案件獲得に向け、マーケティングへの投資を強化しようと考えています。そのため、配分の変更を検討している状況です。

来期については、3ヶ年で55億円の投資を行うことを掲げており、現時点では変更していません。ただし、下期にかけて投資効果の分析・検証を行い、来期の計画につなげたいと思っています。

質疑応答:エンジニアの採用について

質問者:エンジニア採用について、追加でおうかがいします。「エンジニアの採用に苦労している部分がある」とおっしゃられた一方で、上期の採用の進捗率はそこまで悪くないと思います。採用について、何か対策をとられたのでしょうか?

藤本:おっしゃるとおりです。採用の進捗率は58.6パーセントですので、決して悪くないように見えると思います。内容としては、営業職を中心に採用できているため、そこは当初の計画どおりです。

一方で、今後のプロダクトを支えるコア人材、あるいはハイスペックなアーキテクトと言われる職種のエンジニアを採用しようとしていますが、そちらは苦戦しています。

このように、営業、マーケティング領域は非常に好調ですが、ハイスペックエンジニア領域は苦労しており、上期はそのような色合いが出たかたちです。

質疑応答:第2四半期の大型案件の有無と、来期以降の大型案件の予定について

質問者:帳票の設計・運用・管理の「SVF」と、DEの売上について確認させてください。第2四半期における大型案件の有無と、大型案件があったのであれば、金額を教えてください。また、第3四半期と第4四半期も引き合いが強いとありましたが、大型案件で見えているものがあるのでしょうか?

藤本:第2四半期は、「SVF」「Dr.Sum」のライセンスについて、公共系や民間の大企業を中心に大型案件がありました。

第3四半期と第4四半期についても、大型案件は今期のターゲットの中には入っていますが、現時点ではわかりません。このような足元での状況ですので、我々としては大企業、もしくは公共の大規模案件について、非常に期待できる環境と見ています。

大型案件の詳細は差し控えさせていただければと思いますが、我々が大型とお伝えするのは、1億円以上の規模を指しています。上期はそのような案件を受注できたということです。

質疑応答:戦略投資のための資金が使い切れない可能性について

質問者:戦略投資として年間18億円を掲げており、計画どおりに進んでいるとのことでした。投資費用を使いきれない可能性はあるのでしょうか?

例えば、外注費などの費用をかけなくても、マーケティングの引き合いが強いのであれば、積極的に投資を行っても費用対効果も薄れるように思いますので、その可能性について教えてください。

藤本:今期はしっかりと投資していくとお伝えしていますが、おっしゃるとおり、投資費用は貴重な経営資源になります。「18億円を何が何でも使い切るか」と言いますと、決してそのような状況ではありません。

闇雲に投下するという話ではなく、上期に実行した戦略とその結果をしっかりと検証・分析した上で、今後の成長につながるように投資していきたいということです。18億円を使いきれるかは、難しい面もあるとは思っています。

ただし、今期は中期経営方針で掲げている成長を遂げるための重要な年だと思っていますので、投資すべきところにはしっかりと投資していきたいと考えています。

質疑応答:他社事業との連携について

質問者:スライド20ページですが、特にDEで、例えば「グーグル・クラウド」との連携や、「ThoughtSpot」のデータ分析活用おける協業など、他社との連携が広がっていくようなお話がありましたが、業績への貢献や今後の期待につながるようなことで、何かあればお願いします。

田中:今お話にあったThoughtSpotは、アメリカで非常に有名なユニコーン企業で、リアルタイムに分析するためのユーザーインターフェースを提供しており、主に「Snowflake」などと連携しています。

今回、ThoughtSpot側で当社向けの開発を進め、サービスは来年リリースする予定ですが、「Dr.Sum Cloud」が彼らのメニューの中から出てくるようなかたちになります。

現在、ThoughtSpotで開発している最中ですが、来年度にこの連携したラインアップを市場に提供し、我々の業績に一定のインパクトを出していきたいと思っています。

彼らはグローバル企業ですので、今後は海外の引き合いについて「Dr.Sum Cloud」で受けることも将来的には手掛けていきたいと考えていますが、こちらに関しては、現時点では業績に与えるインパクトは限定的だと見ています。

ただし、アメリカの有名なBIベンダーと我々が連携することは、なかなかない組み合わせだと思っているため、市場に与えるインパクトとして、一定数の評価は得られると考えています。

「グーグル・クラウド」との提携についてですが、Googleは製造業分野に力を入れています。一方で我々の「MotionBoard Cloud」は、製造業で多くの実績を持っているため、Googleのお客さまに対して我々の製品が提供できると考えています。この組み合わせは、今後に期待できる事業領域だと考えています。

こちらに関しては、すでに連携できているため、下期以降、プロモーションを行い、来年度以降に一定数の売上を確保していきたいと思っています。

Googleとの連携に関しては、我々の市場の評価として、プラスの評価を得られると予想しています。特徴としては、本来競合するような製品同士をエコシステムとして組み上げて、一緒に市場で戦っていけるようなスタンスを取っています。

したがって、戦うかたちではなく、共に進んでいけるようなモデルで、市場に対して我々の価値を打ち出すことができれば、プラスに働いてくれると期待しています。

新着ログ

「情報・通信業」のログ