トーホー、営業利益は前年比23億円増で3期ぶりの黒字転換 通期業績予想を上方修正

会社概要

古賀裕之氏(以下、古賀):株式会社トーホー代表取締役社長の古賀でございます。本日はお忙しい中ご視聴賜り、誠にありがとうございます。2023年1月期第2四半期の決算概要についてご説明いたします。

まずは簡単に当社グループのプロフィールについてご説明します。会社概要はスライドのとおりです。なお、本年4月の東証市場再編に伴い、プライム市場へ移行しました。

経営理念

当社グループは「食を通して社会に貢献する」「健康で潤いのある食文化に貢献する」の2つの経営理念のもと、外食産業を主要顧客としながら、一般家庭に至るまで食品を提供し、食に関するあらゆるシーンを支える事業活動を行っています。

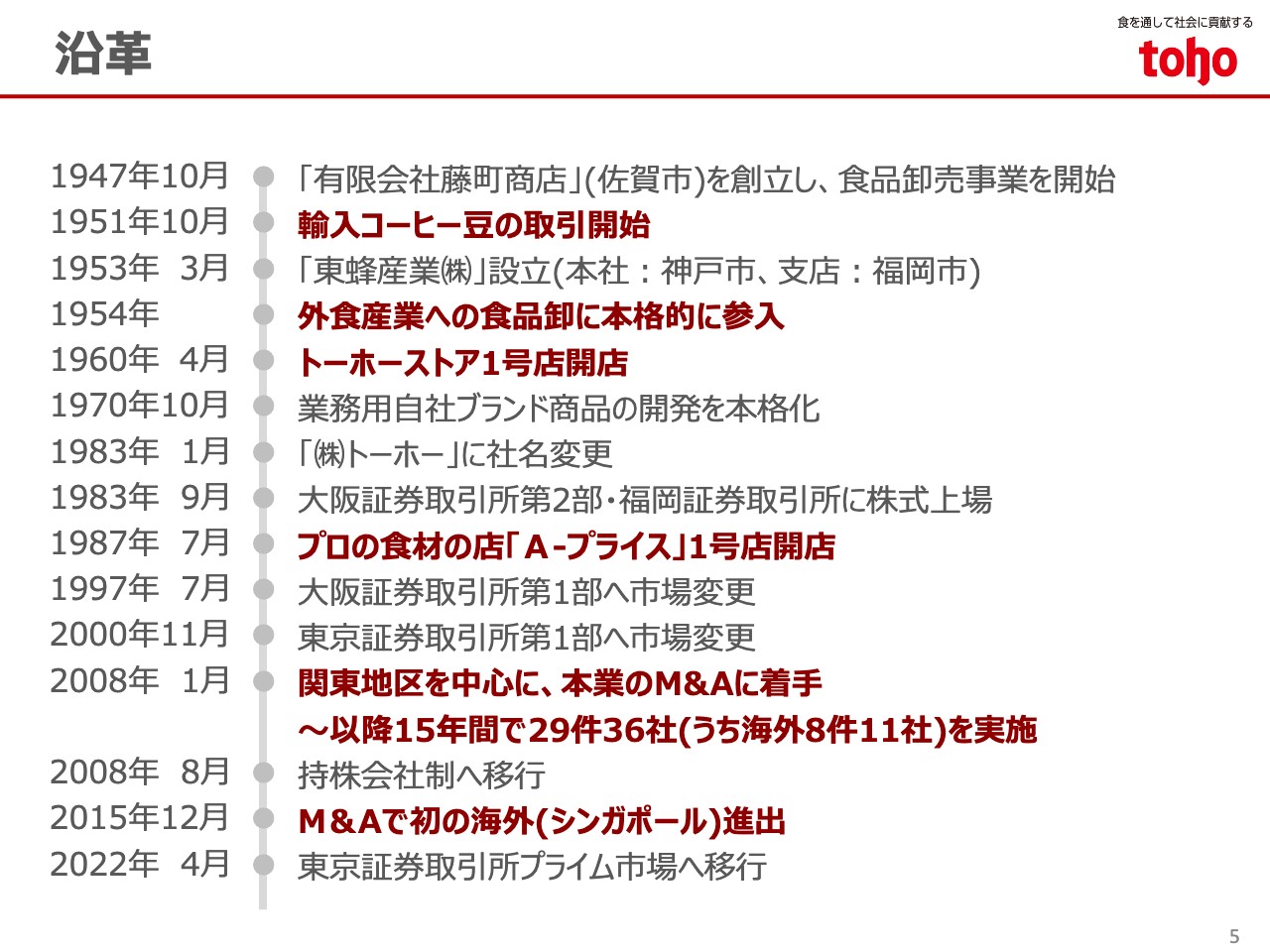

沿革

当社の沿革です。75年前に食品卸売業を祖業として九州で創業し、現在は神戸市に本社を置いています。

西日本から徐々に日本国内に営業網を広げており、2000年代からはM&Aによる関東地区のシェア拡大を図り、近年は海外でも事業を展開しています。

事業内容(セグメント)

当社グループは4つのセグメントにて事業活動を行っています。上段の2つのセグメントが主要顧客である飲食店向けへの販売となり、業務用食品の卸売を行う「ディストリビューター事業」、同じく業務用食品を「A-プライス」などの店舗で販売する「キャッシュアンドキャリー事業」を展開しています。

「食品スーパー事業」では兵庫県南部で地域密着型の食品スーパー「トーホーストア」を展開しています。

また、「フードソリューション事業」では業務支援システム、品質管理、業務用調理機器など、飲食店に必要なさまざまなサービスを提供し、外食ビジネスをトータルにサポートしています。

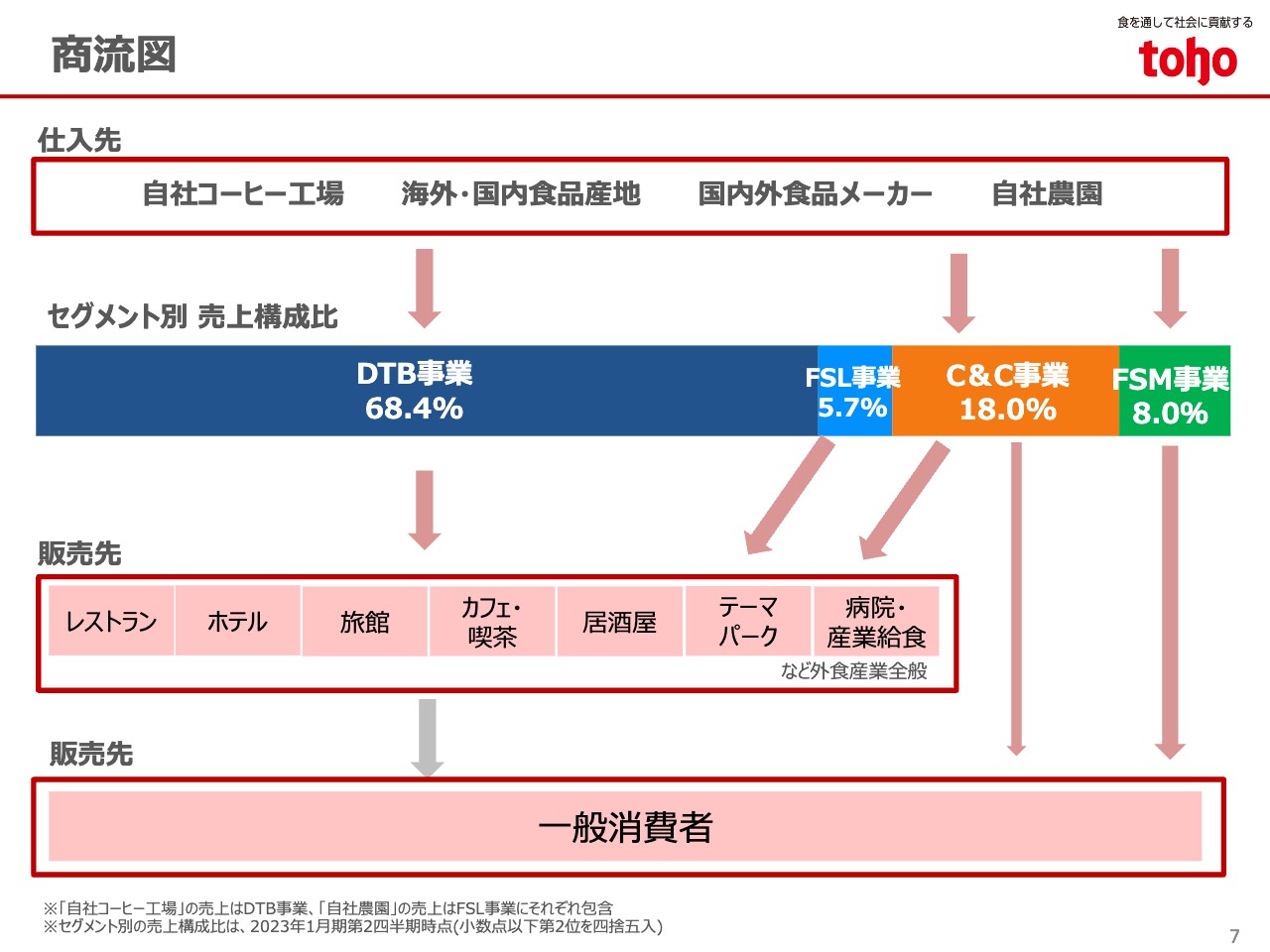

商流図

当社グループの商流図です。国内外のメーカーや産地を中心にあらゆるジャンルの食品を仕入れ、外食産業および一般消費者へ販売しています。また、外食産業のニーズに対応したプライベートブランド商品も開発し提供しています。

なお、売上の約9割を占める販売先である外食産業については、一般的な飲食店としてイメージするレストランや居酒屋だけではなく、ホテル、テーマパーク、病院などの食事を提供するすべての施設が販売先となります。

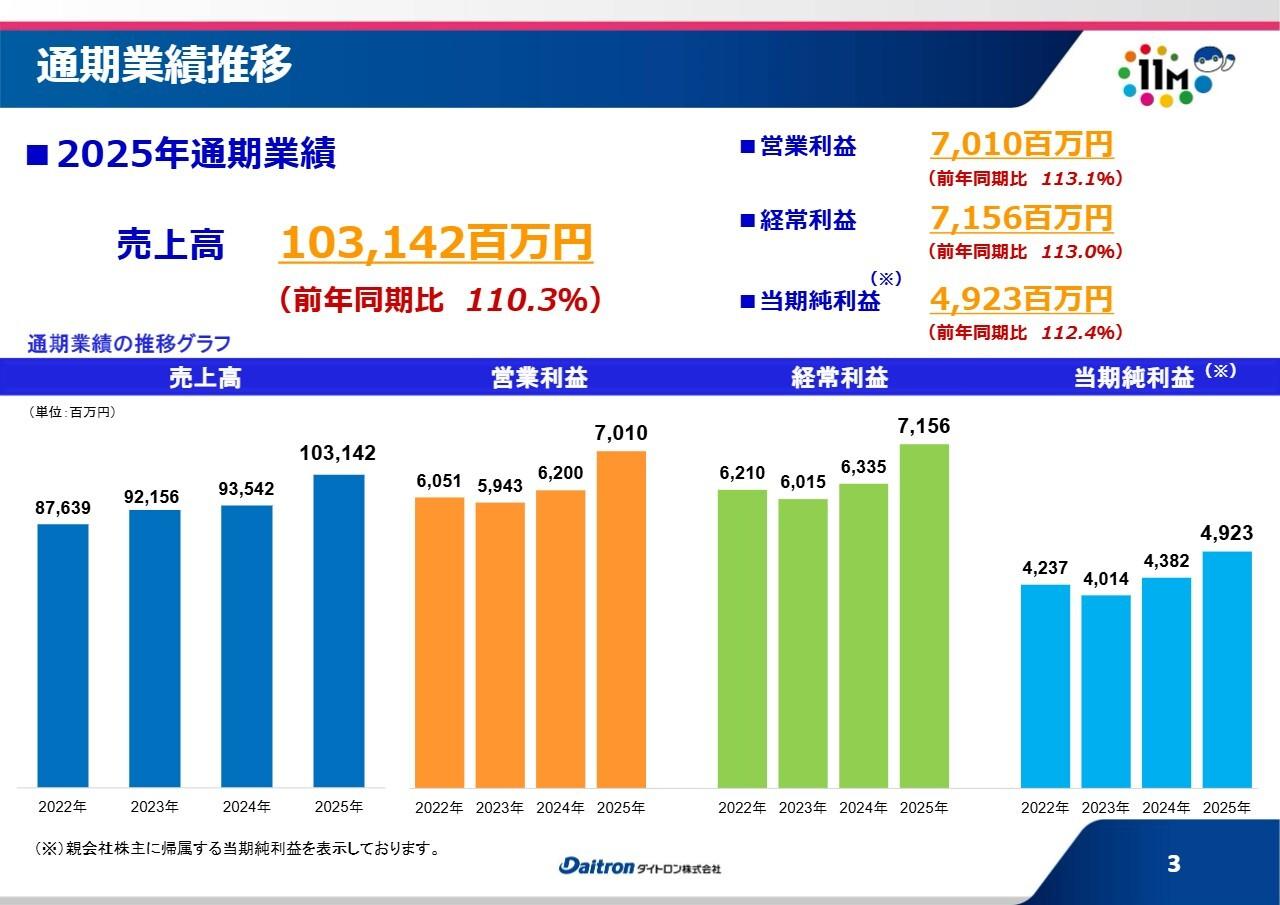

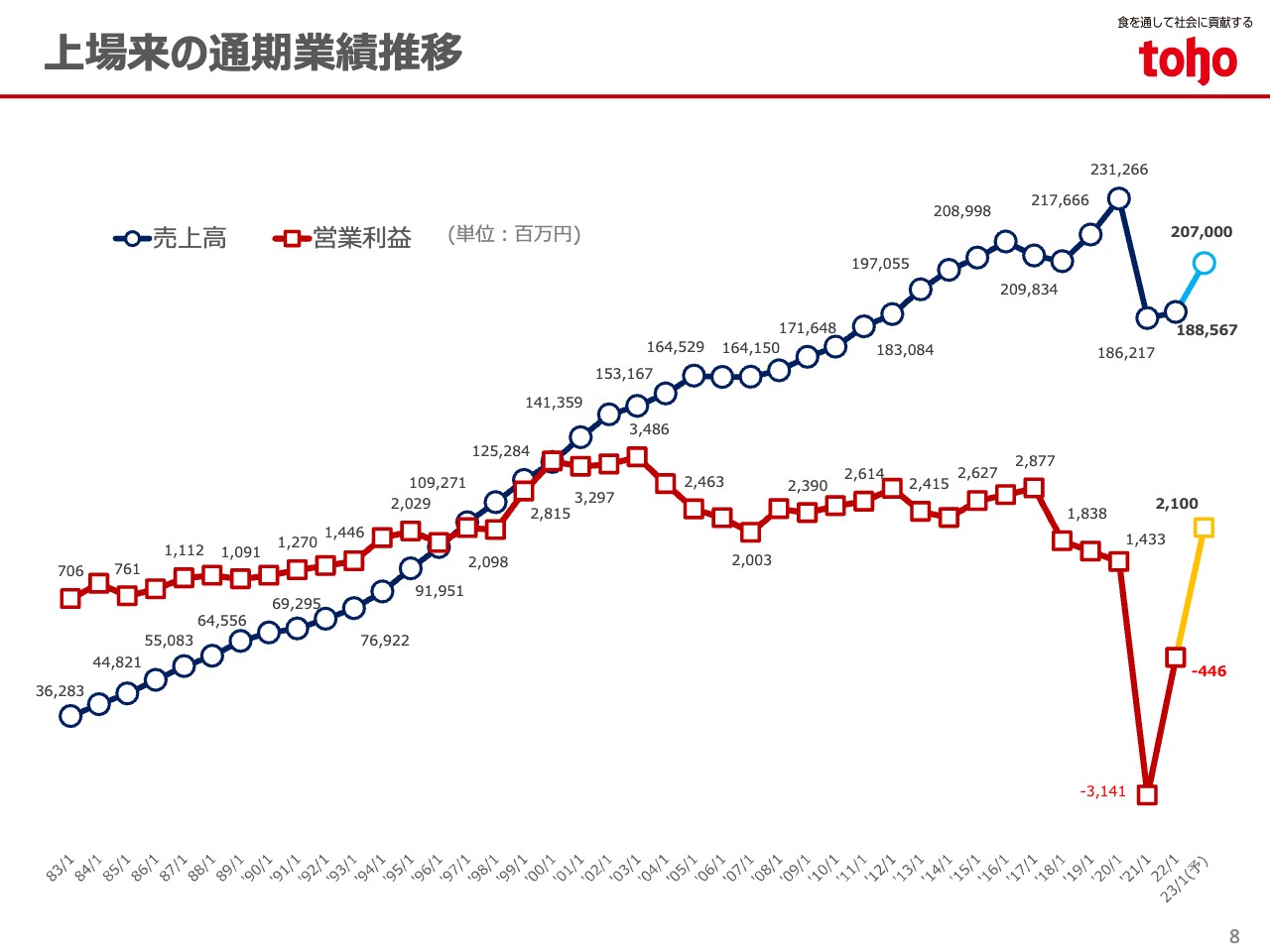

上場来の通期業績推移

上場来の業績推移です。基本的には増収基調で推移し、安定的な利益を残している企業グループです。

一方、外食産業を主要顧客としているため、2020年から続くコロナ禍により当社グループの業績は大きな影響を受け、上場来初の営業損失も経験しました。ですが、現状は大幅な改善傾向で推移しています。足元の業績の詳細は後ほどご説明します。

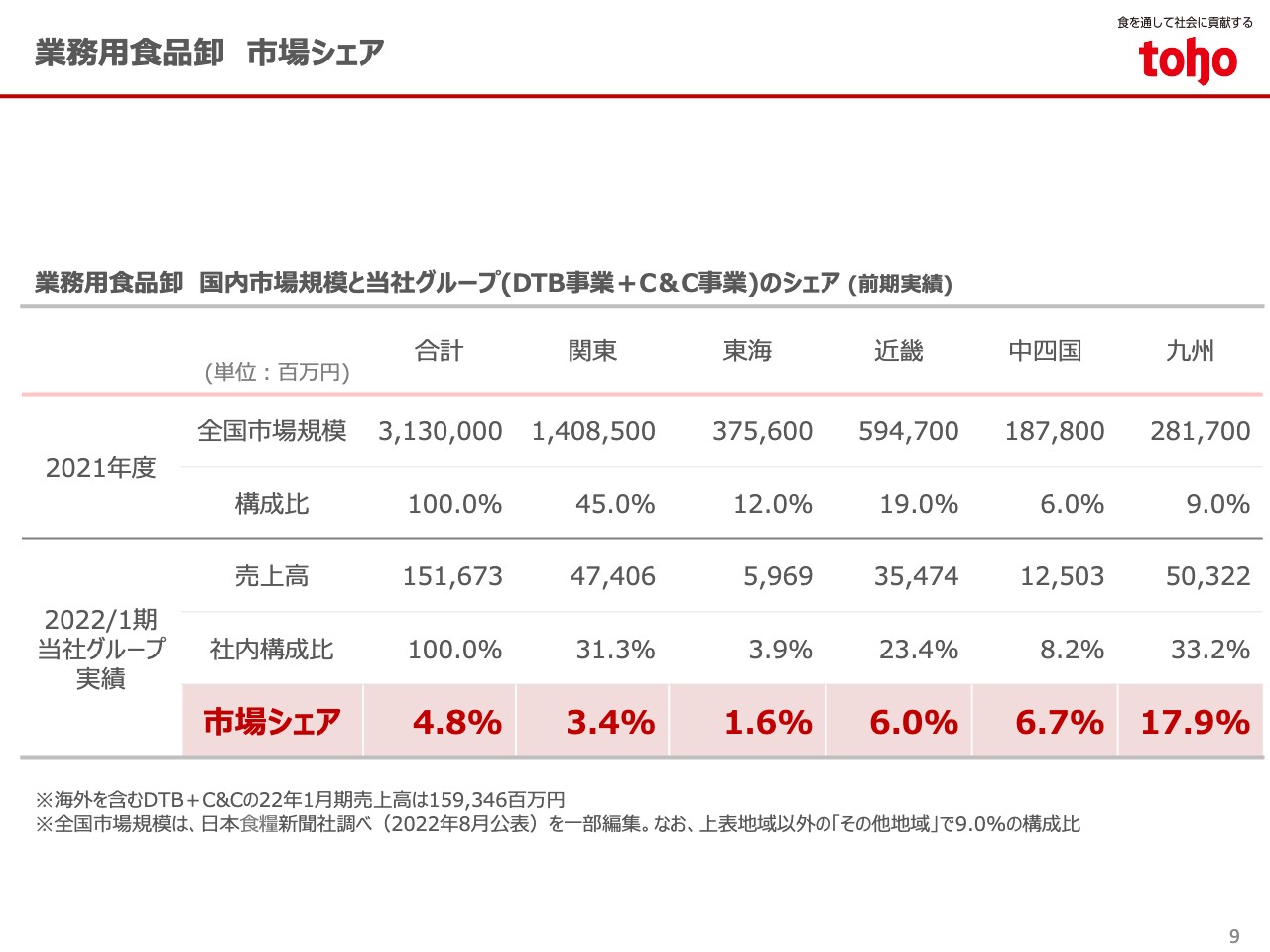

業務用食品卸 市場シェア

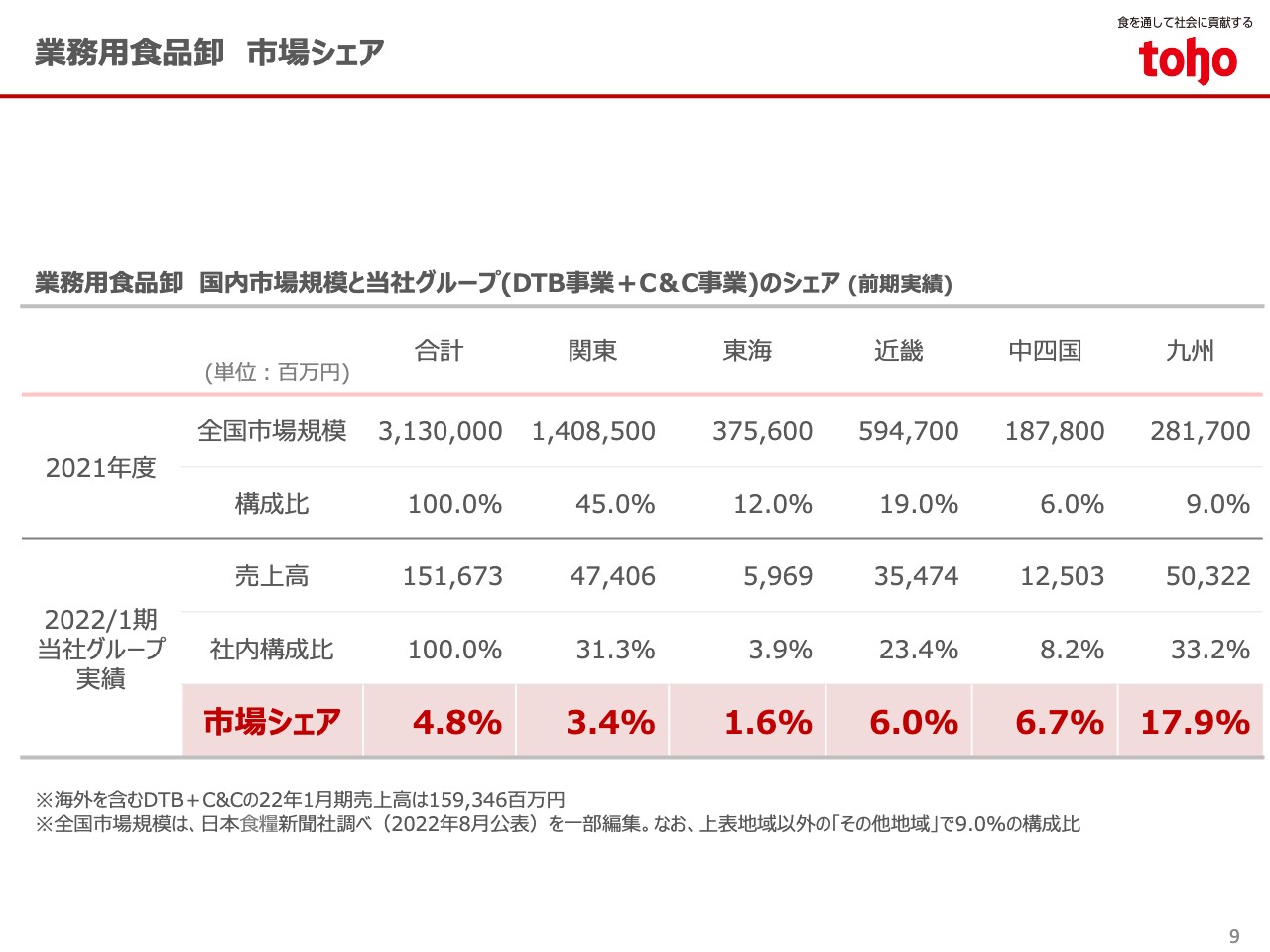

当社の主力事業である業務用食品卸の市場シェアについて、前期末の実績をもとに算定しています。

当社グループは業界のリーディングカンパニーですが、市場シェアは4.8パーセントであり、まだまだシェアは低い状況のため、国内市場でも十分成長の余地はあると考えています。特に、国内外食市場のうち45パーセントを占める関東地区のシェア拡大には今後も継続して注力します。

収益認識に関する会計基準等の適用について

2023年1月期第2四半期の決算概要についてご説明します。なお、当社では当期より、収益認識に関する会計基準を適用しています。

これにより、キャッシュアンドキャリー事業が前期と比較し、売上高・売上総利益・販売管理費それぞれで2億100万円減少していますが、利益に影響はございません。今回のご説明では前期は適用前、当期は適用後の数値を記載し、数値の比較もそのまま算定しています。

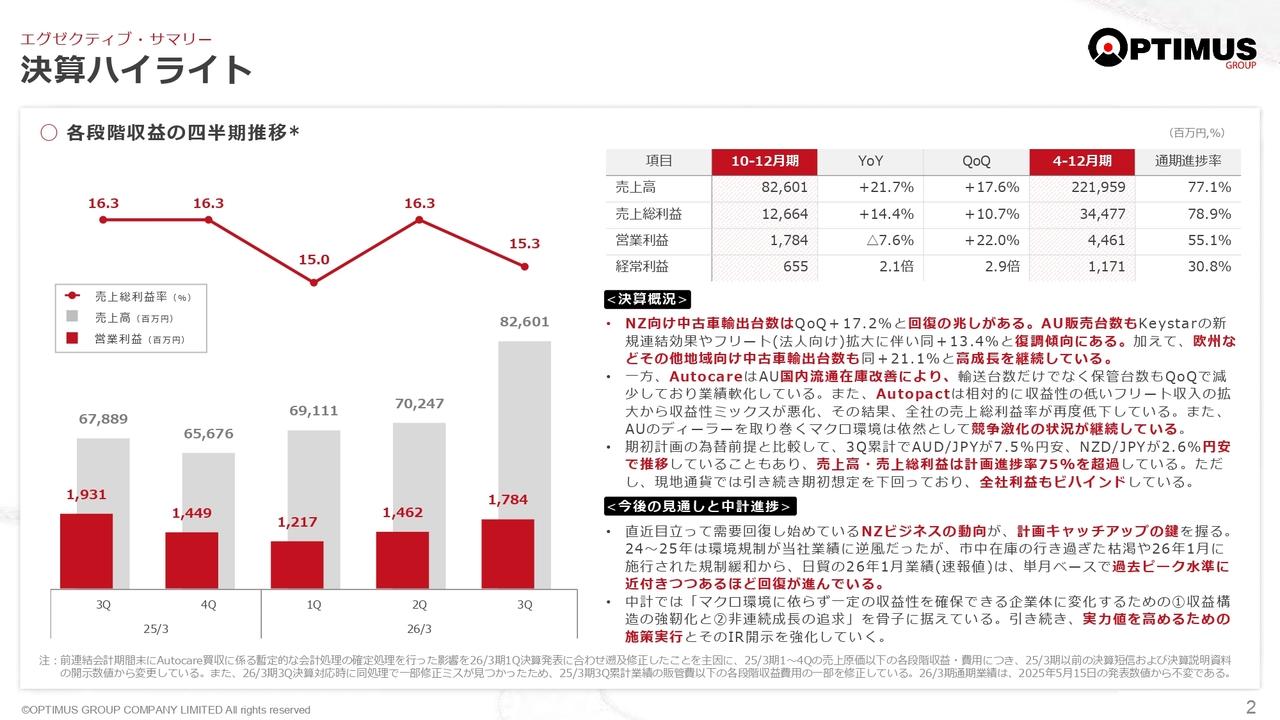

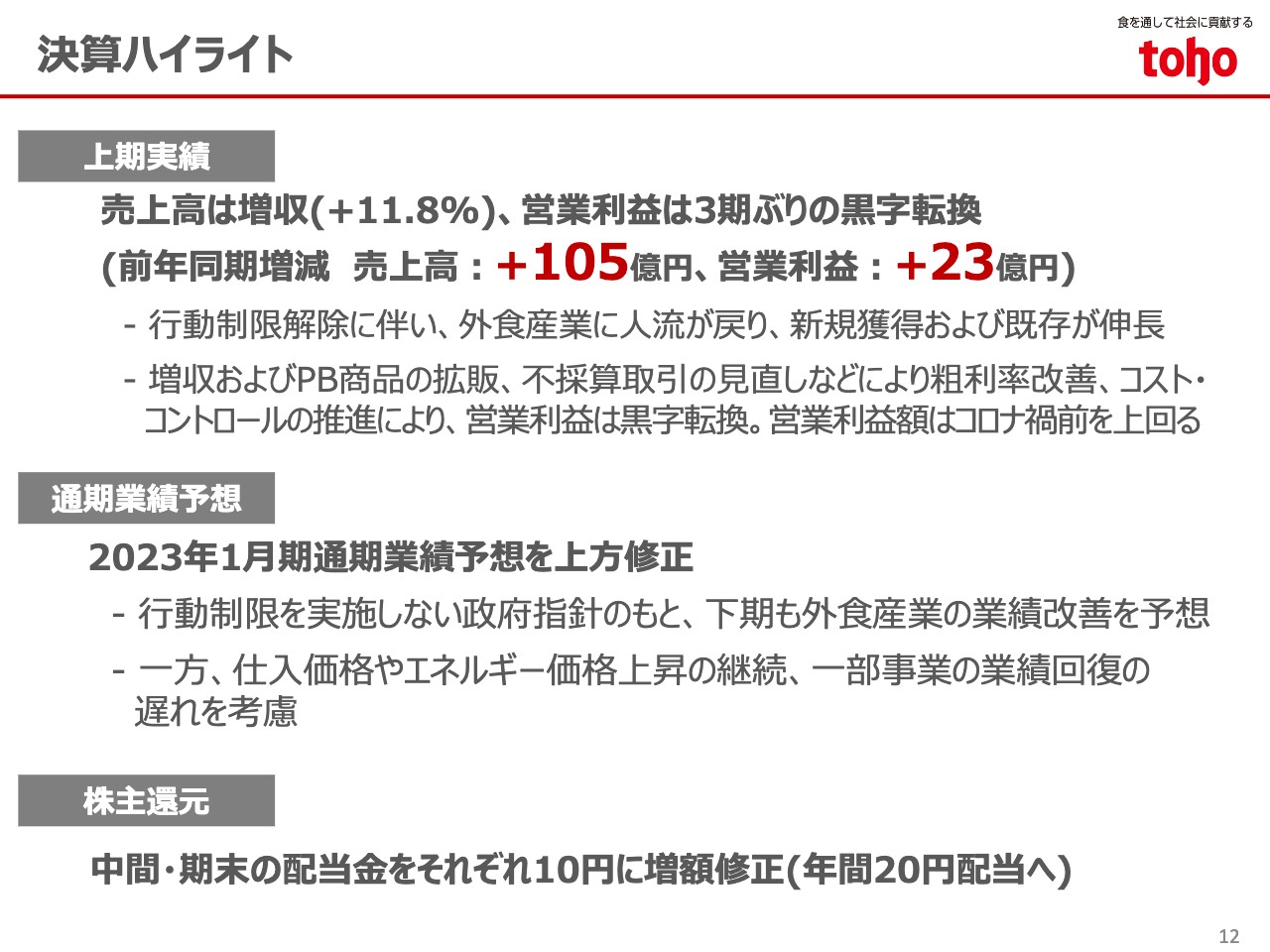

決算ハイライト

2023年1月期上期決算のハイライトです。実績について、連結売上高は前年同期から105億円伸長しました。

営業利益は増収を主因に23億円増加し、3期ぶりに黒字転換しました。コロナ禍により低迷していた業績もようやく回復の兆しが見えてきています。

通期業績予想に関しては9月5日に上方修正を発表しました。エネルギー価格の上昇などの不安要素はありますが、上期の業績が順調に回復したことに加え、下期も行動制限は実施されず、外食産業の経営環境も緩やかに回復していくと想定しています。

株主還元に関しては業績の改善に伴い、配当金を中間10円、期末10円と、それぞれ5円ずつ引き上げ、年間20円に上方修正しました。

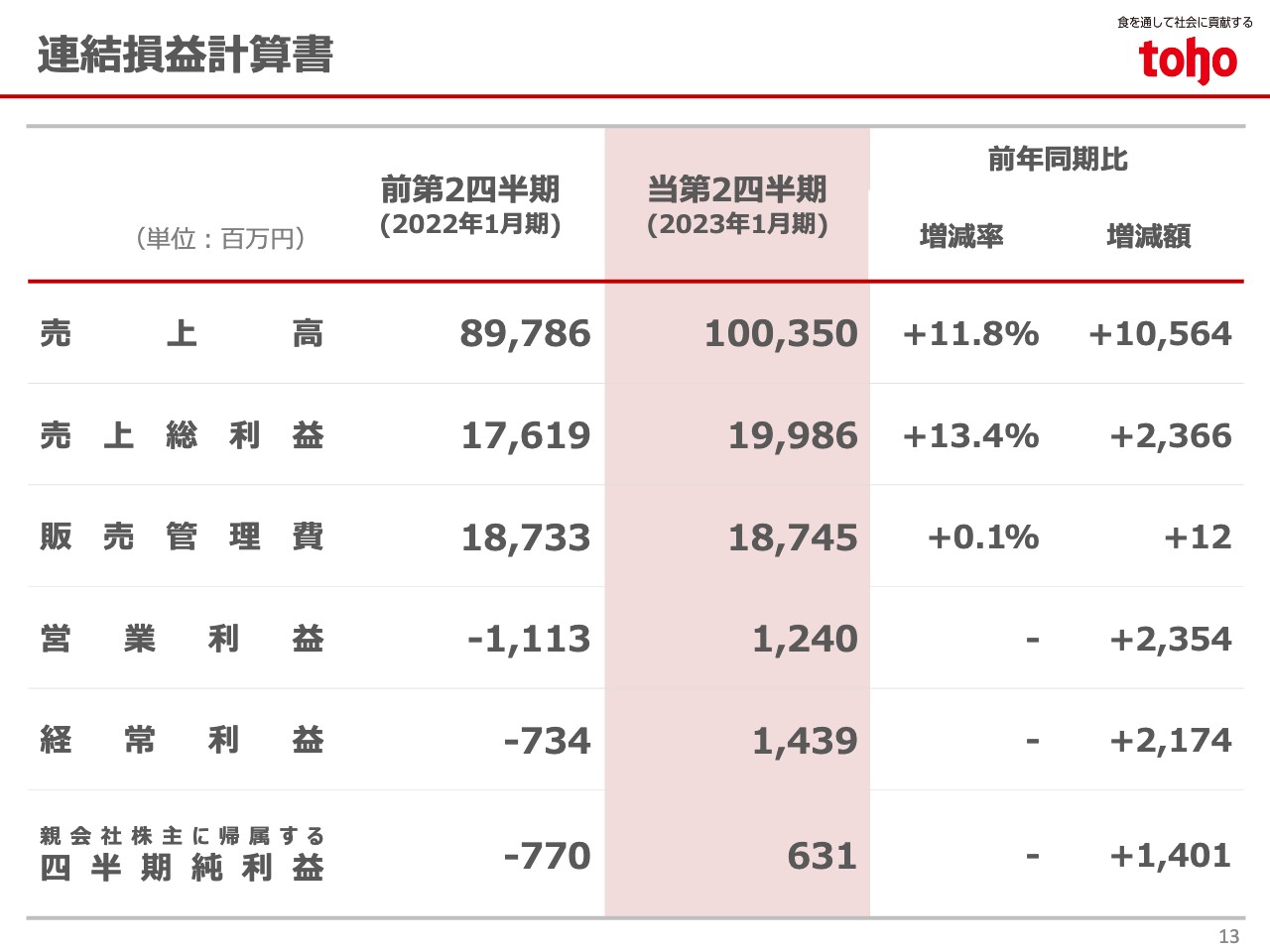

連結損益計算書

第2四半期累計の連結損益計算書についてご説明します。今年3月に全国的なまん延防止等重点措置が全面解除され行動制限がなくなったことにより、飲食店や観光地に客足が戻り外食産業向けの販売が伸長しました。売上高は1,003億5,000万円となり、前期から11.8パーセント増と、2桁を超える増収となりました。

増収に加え、売上総利益率の改善、コスト・コントロールを継続したことにより、営業利益は12億4,000万円と、前期から23億5,400万円の増益となり、3期ぶりに黒字転換しました。経常利益ならびに四半期純利益についても同様に、3期ぶりの黒字となりました。

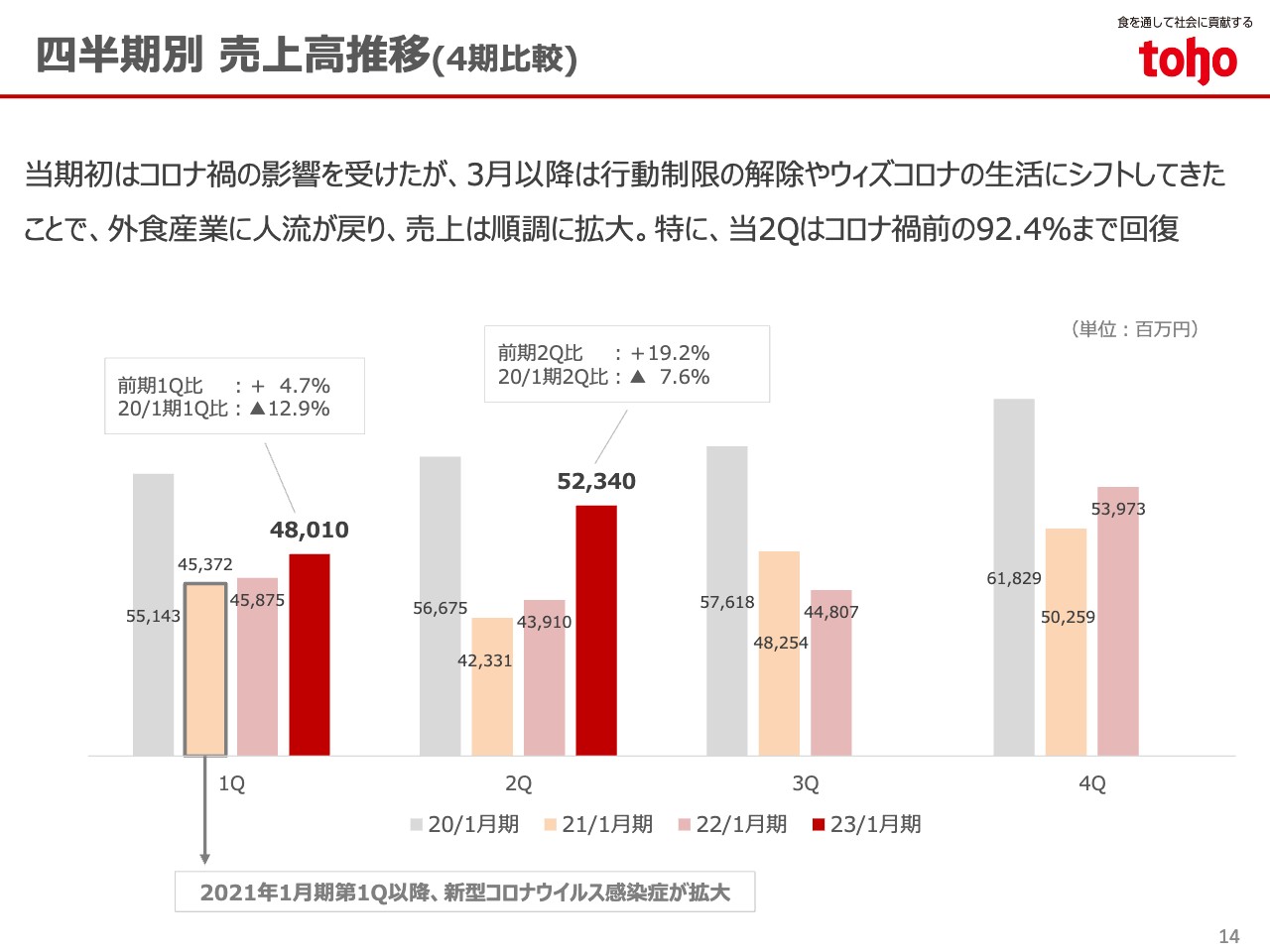

四半期別 売上高推移(4期比較)

四半期ごとの売上高推移です。第1四半期は3月まで行動制限があった影響もあり、前年同期比4.7パーセントの増収に留まりました。

一方、行動制限の影響がなくなった第2四半期は19.2パーセントの大幅な増収となり、コロナ禍前の2020年1月期との比較でも92.4パーセントまで回復しました。

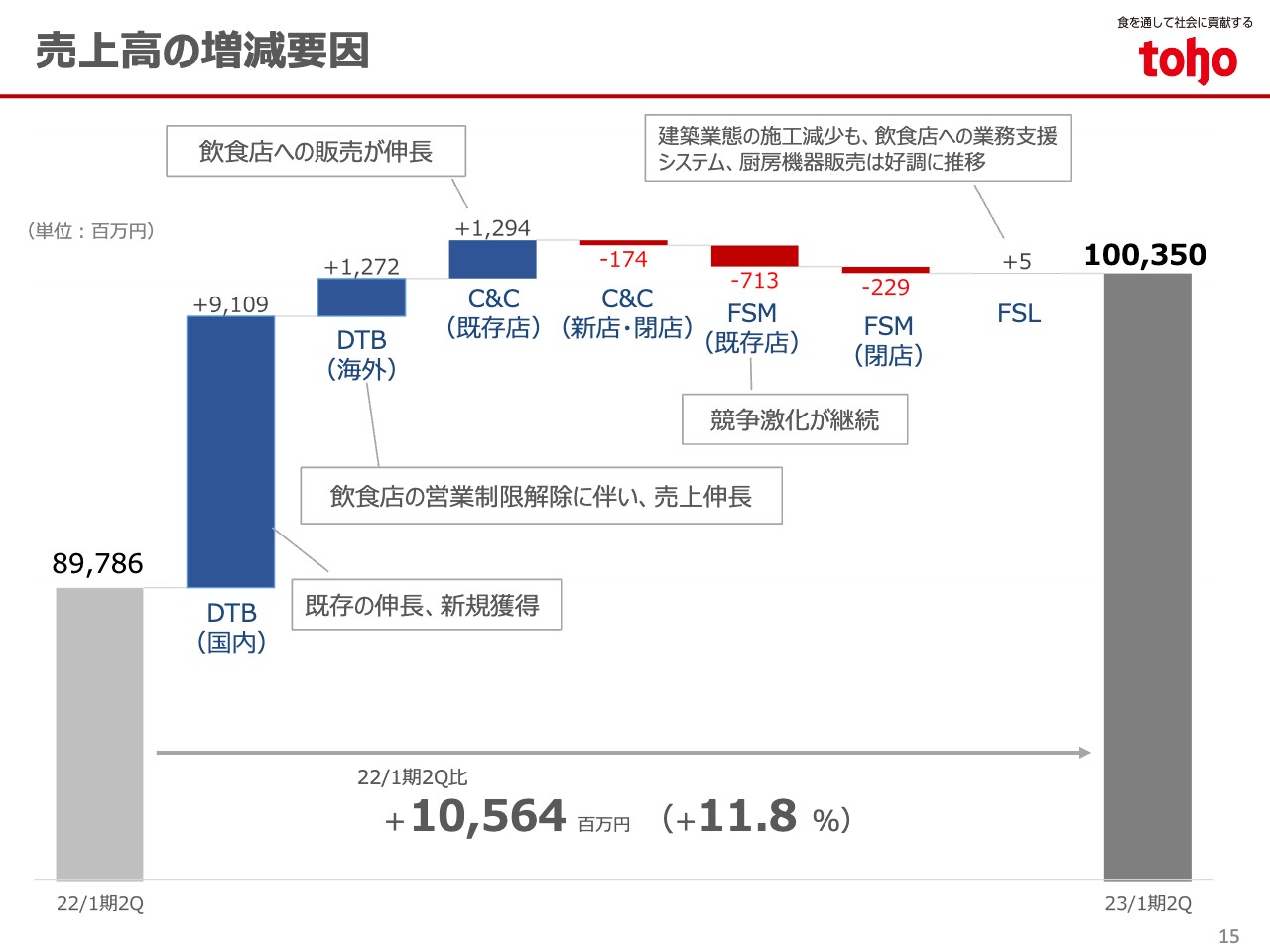

売上高の増減要因

売上高の増減要因を示したスライドです。売上高は前期から105億6,400万円増加しました。その内訳としては、飲食店への売上が伸長したことなどにより、ディストリビューター事業で103億円、キャッシュアンドキャリー事業で11億円の増収となり、この2つのセグメントが連結での増収を牽引しました。

また、ディストリビューター事業では海外展開としてシンガポール、マレーシア、香港の3ヶ国で事業を行っています。そのすべての国で期中に飲食店への営業規制が解除され、前年同期比12億円増で、30パーセントを超える増収となりました。

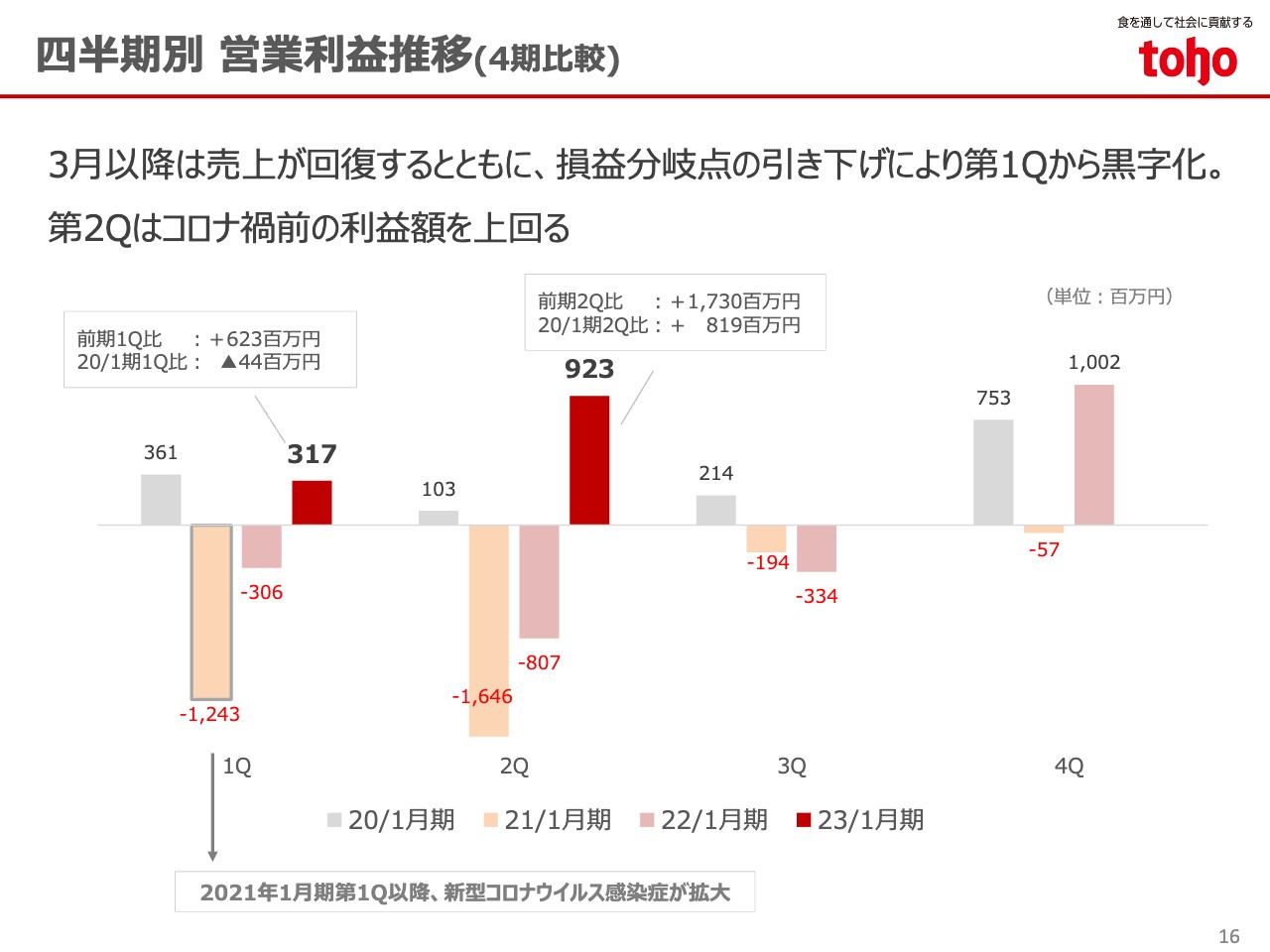

四半期別 営業利益推移(4期比較)

四半期別の営業利益推移です。コロナ禍に伴い、2021年1月期第1四半期以降、営業損失が続いていましたが、売上の回復ならびに損益分岐点の引き下げにより、前期の第4四半期から黒字化を達成しています。

また、今期の第2四半期の営業利益は9億2,300万円と、コロナ禍前の水準を大きく上回りました。

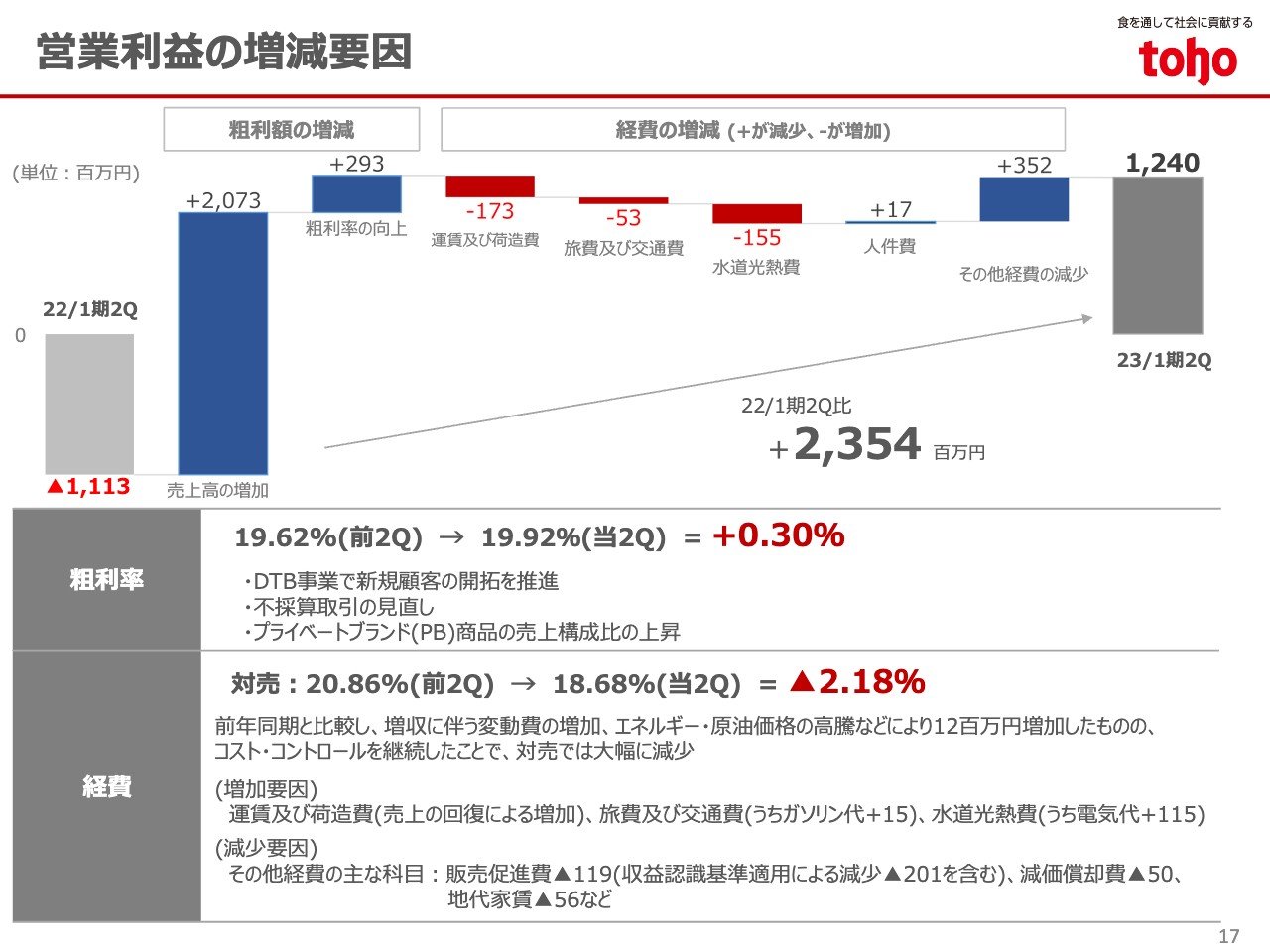

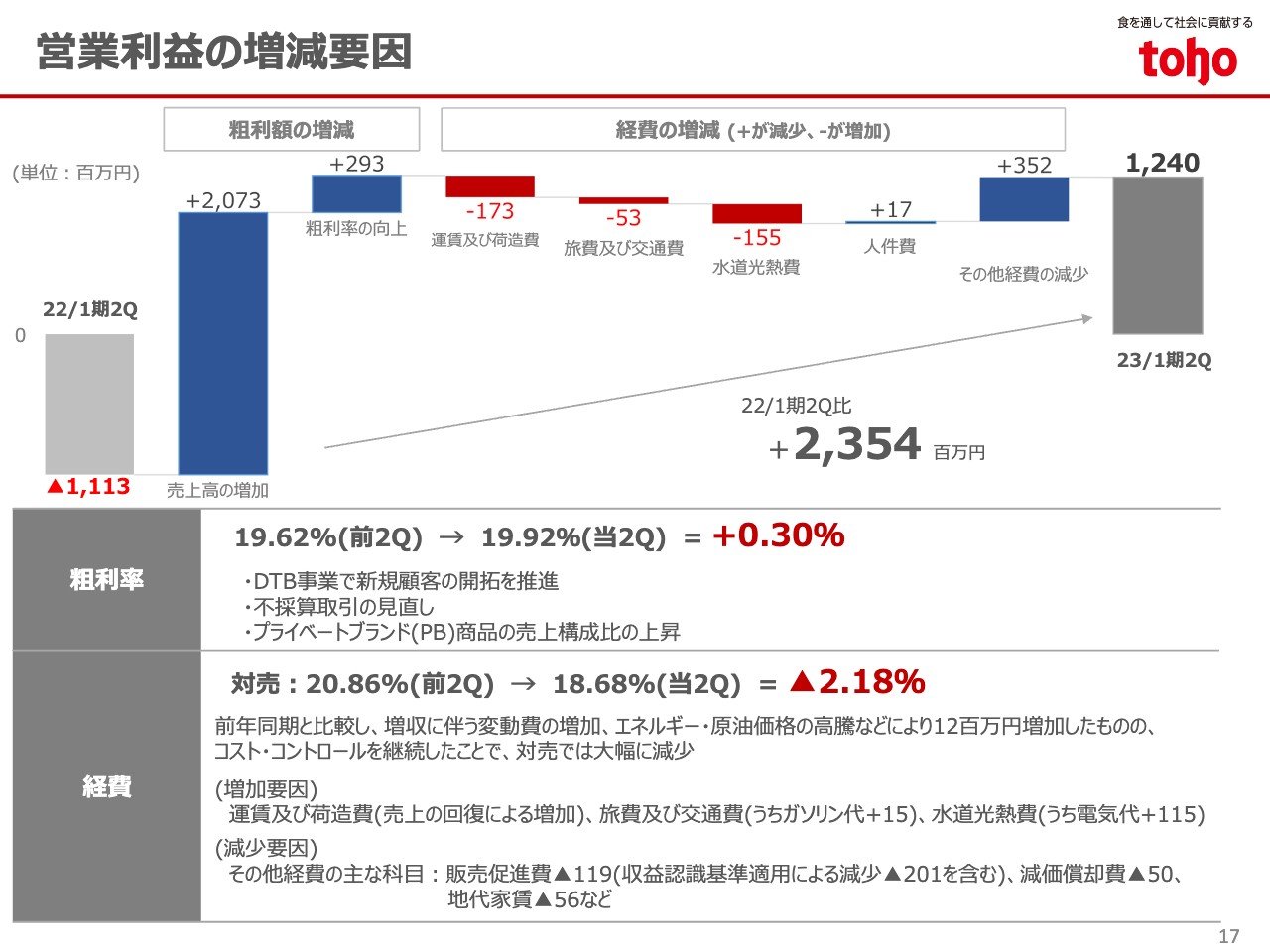

営業利益の増減要因

営業利益の増減要因です。累計の営業利益は、粗利額が23億6,600万円の増加に対し、経費は1,200万円の増加に留め、結果として、前年同期から23億5,400万円の増益となりました。

粗利額の増加については増収による効果が20億7,300万円、粗利率の改善に伴う効果が2億9,300万円となりました。多品目にわたる食品の値上げが起こる環境下において、新規顧客の開拓、不採算取引の見直し、相対的に粗利率の高いPB商品の拡販などを推進しました。

また、経費については前期から微増となったものの、引き続きコスト・コントロールを推進したことにより、対売上比率は2.18パーセント低下しました。

業績回復に伴う運賃荷造費などの増加に加え、今期はエネルギー価格の高騰により電気代およびガソリン代が大きく増加したものの、その他の経費を抑制したことにより、全体の増加を最小限に抑えられました。

以上の結果、12億4,000万円の営業利益を計上することができました。

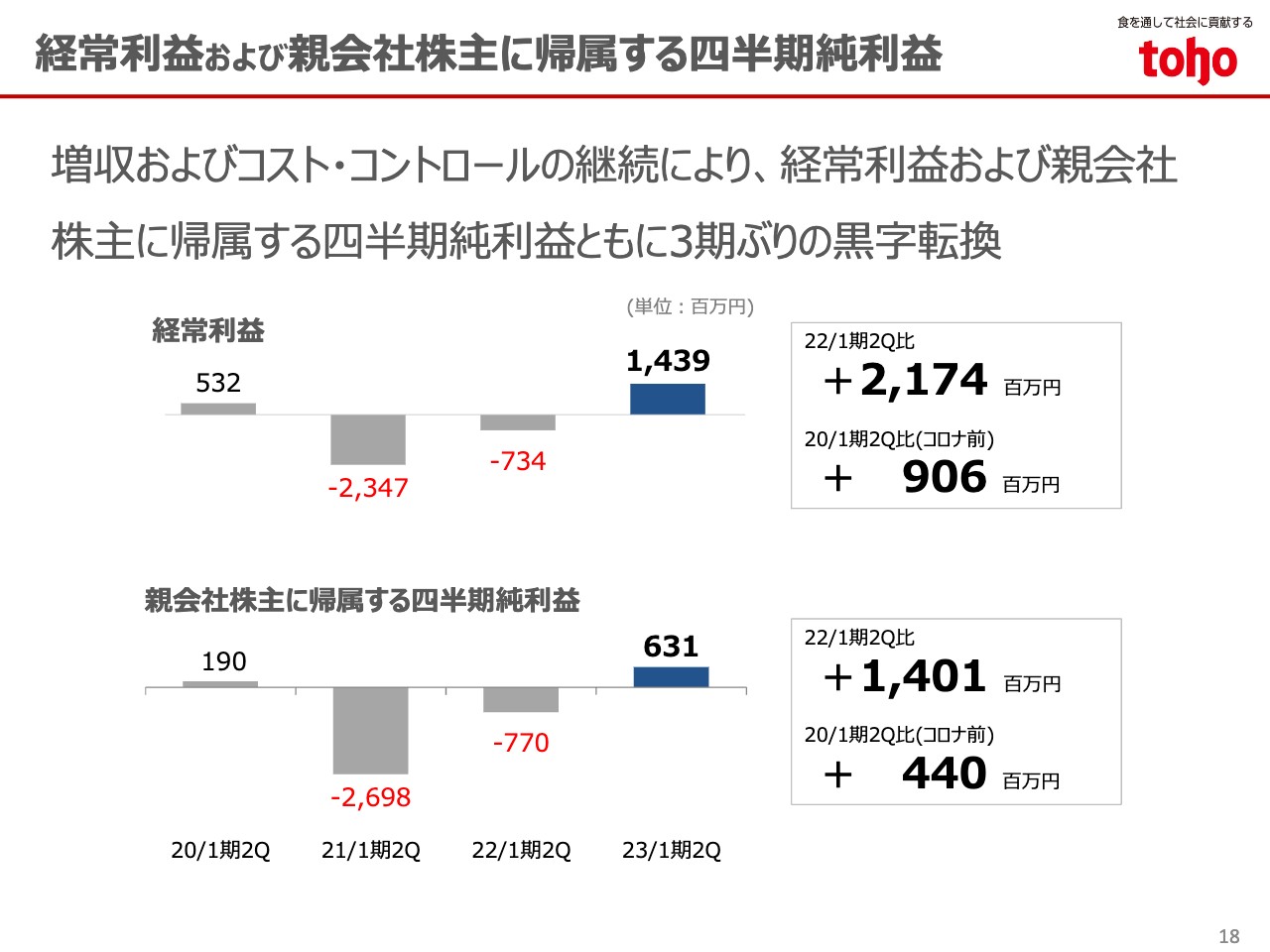

経常利益および親会社株主に帰属する四半期純利益

経常利益および親会社株主に帰属する四半期純利益についてご説明します。営業利益同様に増収およびコスト・コントロールの継続が寄与し、いずれも3期ぶりに黒字転換し、コロナ禍前の水準を超えることができました。

連結貸借対照表

連結貸借対照表です。資産合計は861億6,800万円となり、前期末と比べ34億6,500万円増加しました。

流動資産は35億4,200万円増加しましたが、業績の回復ならびに今期末が休日だったことから、売掛金や棚卸資産が増加したことによるものです。なお、現金および預金の減少は主に借入金の返済によるものです。

負債合計は641億5,200万円となり、前期末と比べ16億8,700万円増加しました。売上が回復したことにより、支払手形や買掛金が22億6,900万円増加しました。

一方、コロナ禍による業績悪化に伴い増加していた長期借入金、短期借入金は12億2,400万円圧縮できました。なお、流動負債のうちのその他の増加は今期末が休日だったことから、未払費用が増加したことなどによるものです。

純資産は当期純利益の計上、ならびに海外子会社の純資産の評価額が円安により増加したことにより為替換算調整勘定が増加し、前期末比17億7,800万円増加しました。

連結キャッシュ・フロー

連結キャッシュ・フローです。営業キャッシュ・フローは業績の回復に伴い、2億9,600万円となりました。投資キャッシュ・フローは固定資産の取得などにより、マイナス4億5,800万円となりました。財務キャッシュ・フローは大幅に減少しましたが、これはコロナ禍で増加した借入金の返済を進めたことによるものです。

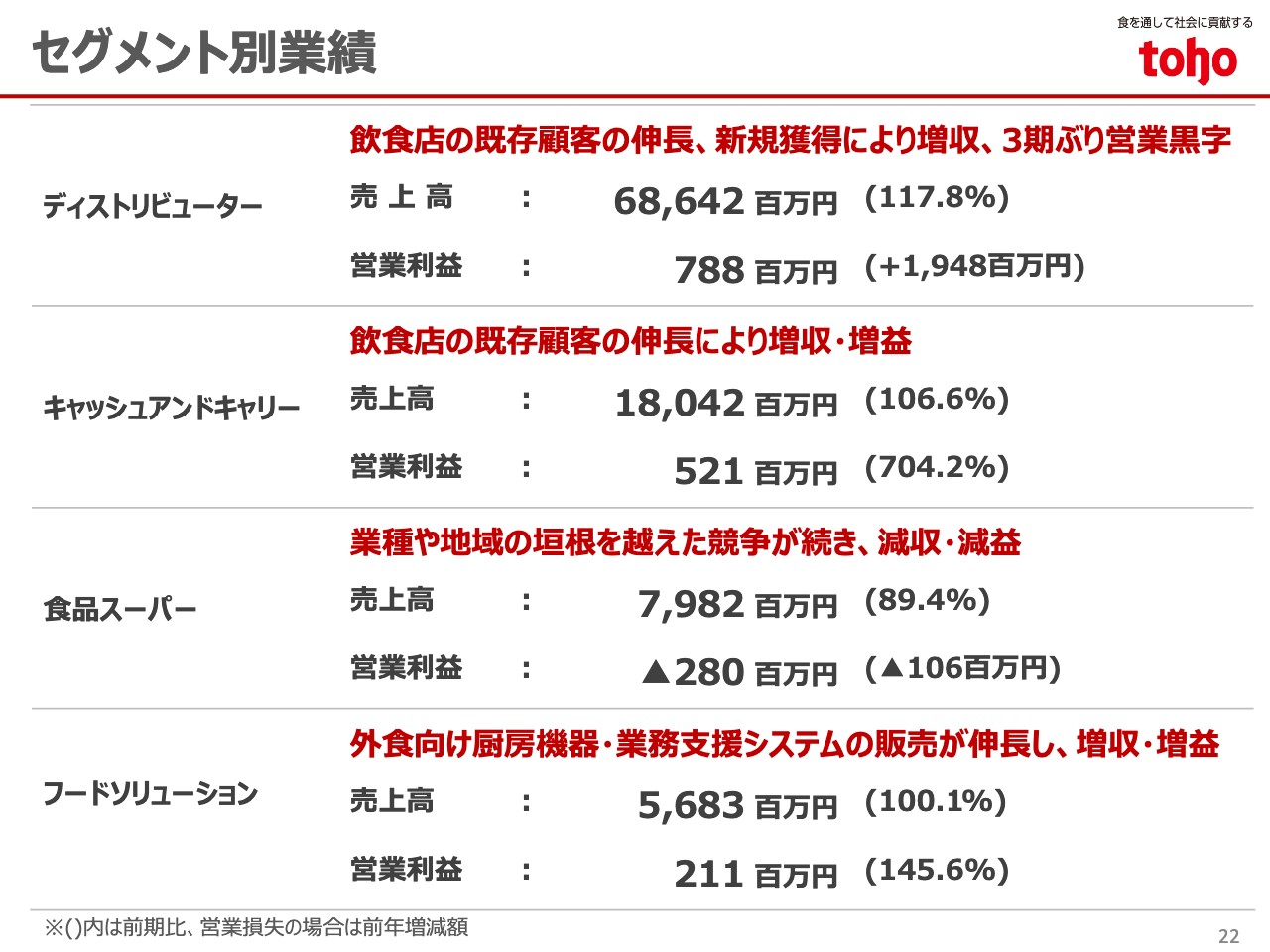

セグメント別業績

セグメント全体の業績です。ディストリビューター事業は行動制限が解除されたことで飲食店に客足が戻るとともに、新規獲得も奏功し、売上高は前期比117.8パーセントの686億4,200万円、営業利益は7億8,800万円と3期ぶりに黒字転換しました。

キャッシュアンドキャリー事業においても飲食店への売上が伸長し、売上高は前期比106.6パーセントの180億4,200万円、営業利益は前期比704.2パーセントの5億2,100万円となりました。

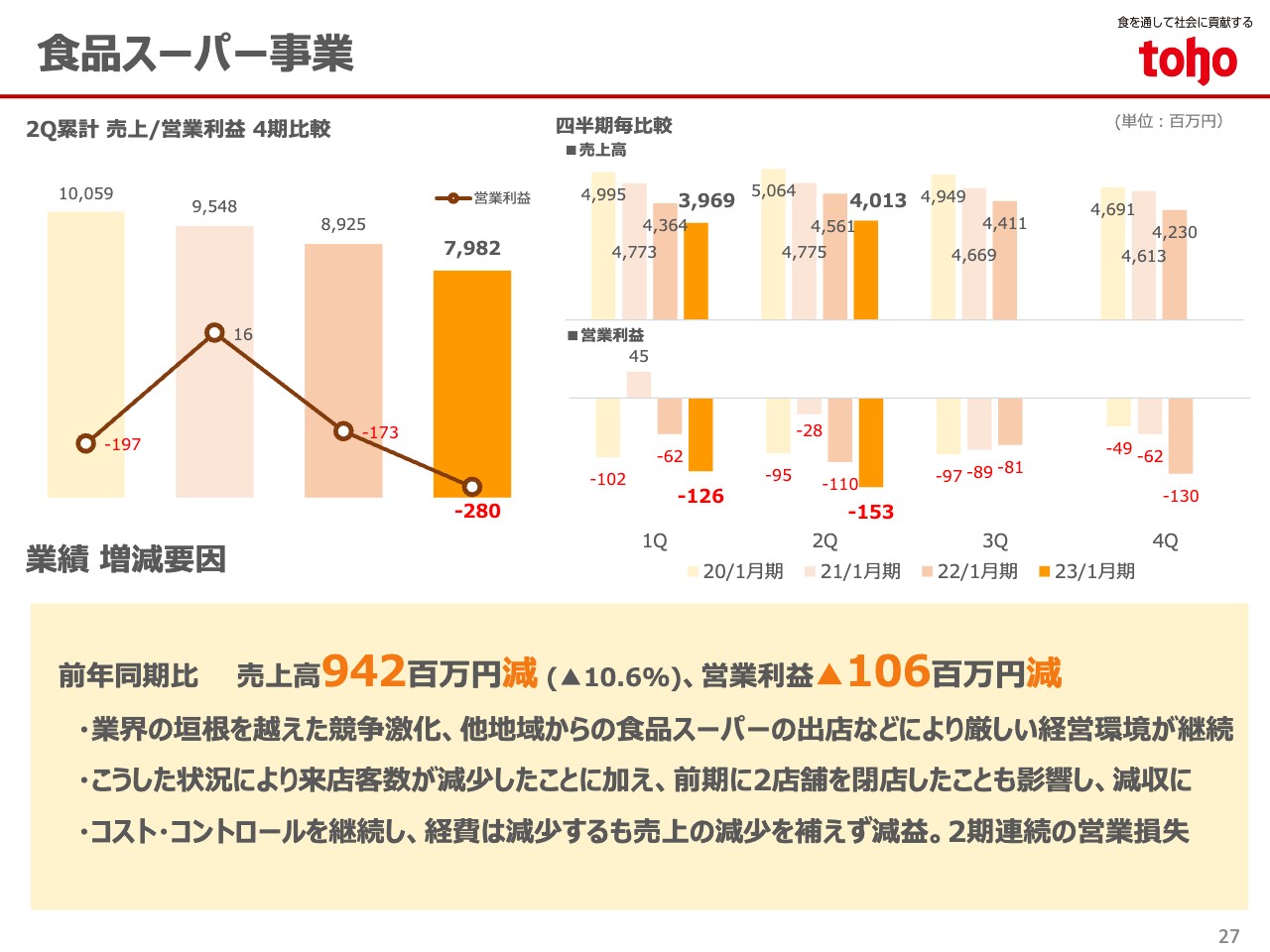

食品スーパー事業は、今期も業種や地域の垣根を越えた競争が激化したことに加え、前期に実施した閉店の影響もあり、売上高は前期比89.4パーセントの79億8,200万円、営業損失は2億8,000万円を計上しました。

フードソリューション事業は、飲食店向けの業務用厨房機器や業務支援システムの販売が伸長し、売上高は前期比100.1パーセントの56億8,300万円、営業利益は前期比145.6パーセントの2億1,100万円となりました。

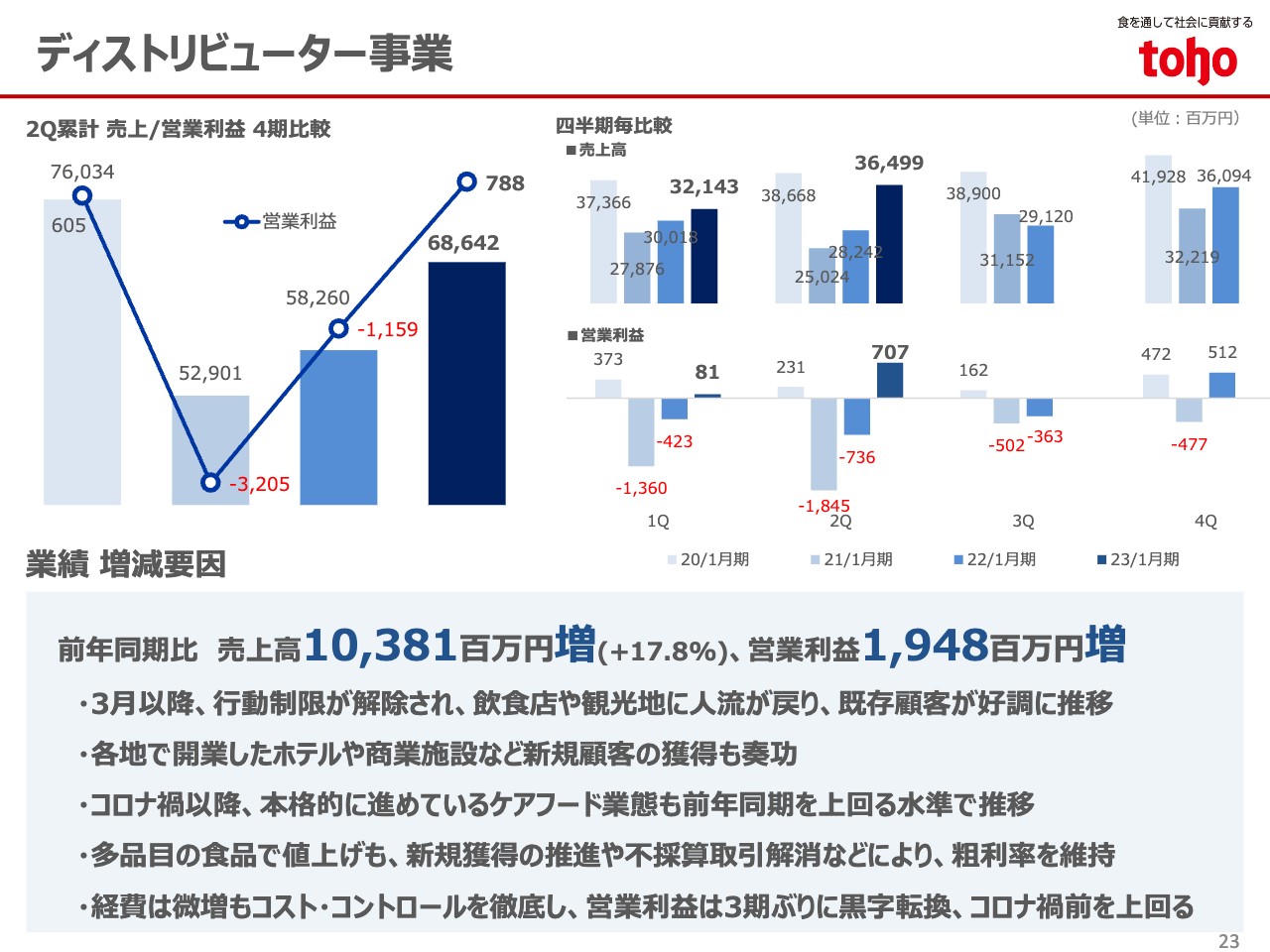

ディストリビューター事業

個別のセグメントについて詳細をご説明します。ディストリビューター事業については、飲食店にお客さまが戻ってきたことに伴い、前期から100億円を超える増収となりました。

スライド右上のグラフのとおり、特に第2四半期単独の売上高は前期比129.2パーセントの364億9,900万円と大きく伸長し、コロナ禍前の2020年1月期と比較しても94.4パーセントまで回復しました。

また、食品の値上げが続く中で新規店の開拓を進める一方、不採算取引の見直しなどをスピード感を持って行ったことで、粗利額も確保できました。この結果、累計の営業利益は7億8,800万円と3期ぶりに黒字転換し、コロナ禍前の水準も超えることができました。

ディストリビューター事業

当社グループではプロの料理人を顧客としていることから、実際に現物を見て試食できるリアルでの展示商談会を重要な販促活動と位置づけています。この2年間はコロナ禍によりその大部分が中止となっていましたが、今期は万全の感染対策のもとリアル会場で実施し、各地で活発な商談を行うことができました。

また、デジタル化の推進として、当社グループが独自開発したWeb受発注システムの改修を行い、より手軽に発注できるシステムとして顧客の利便性向上につながりました。

キャッシュアンドキャリー事業

キャッシュアンドキャリー事業についてご報告します。こちらも飲食店向けの売上が伸長したことで、増収となりました。コロナ禍の過去2年間は個人客の特需やその反動など、売上は従来と多少異なる動きをしていましたが、今期は主要顧客である中小規模の居酒屋などが顕著に伸長し、特に第2四半期単独ではコロナ禍前の96.5パーセントまで回復しています。

食品値上げには、プライベートブランド商品の販売強化などスピード感を持って対応し、粗利率を確保しました。加えて、アプリを活用したチラシの配布などコスト・コントロールも推進したことで、営業利益は5億2,100万円となり、セグメント分けした2012年以降で最も高い水準となりました。

キャッシュアンドキャリー事業

5月に「A‐プライス」のフランチャイズ1号店となる「A‐プライス名古屋店」を開店しました。外食事業者にも包装資材などを販売しているシモジマが運営しており、「A‐プライス」との相乗効果も期待できます。まずはこちらの店舗を成功させ、ノウハウを蓄積することでフランチャイズ事業を新たな収益の柱として育成したいと考えています。

また、ディストリビューター事業と同様に、リアル会場での展示商談会を全国7会場で開催しました。6月に開催した大阪会場では過去最高の来場軒数を記録するなど、各地で活発な商談を行うことができました。

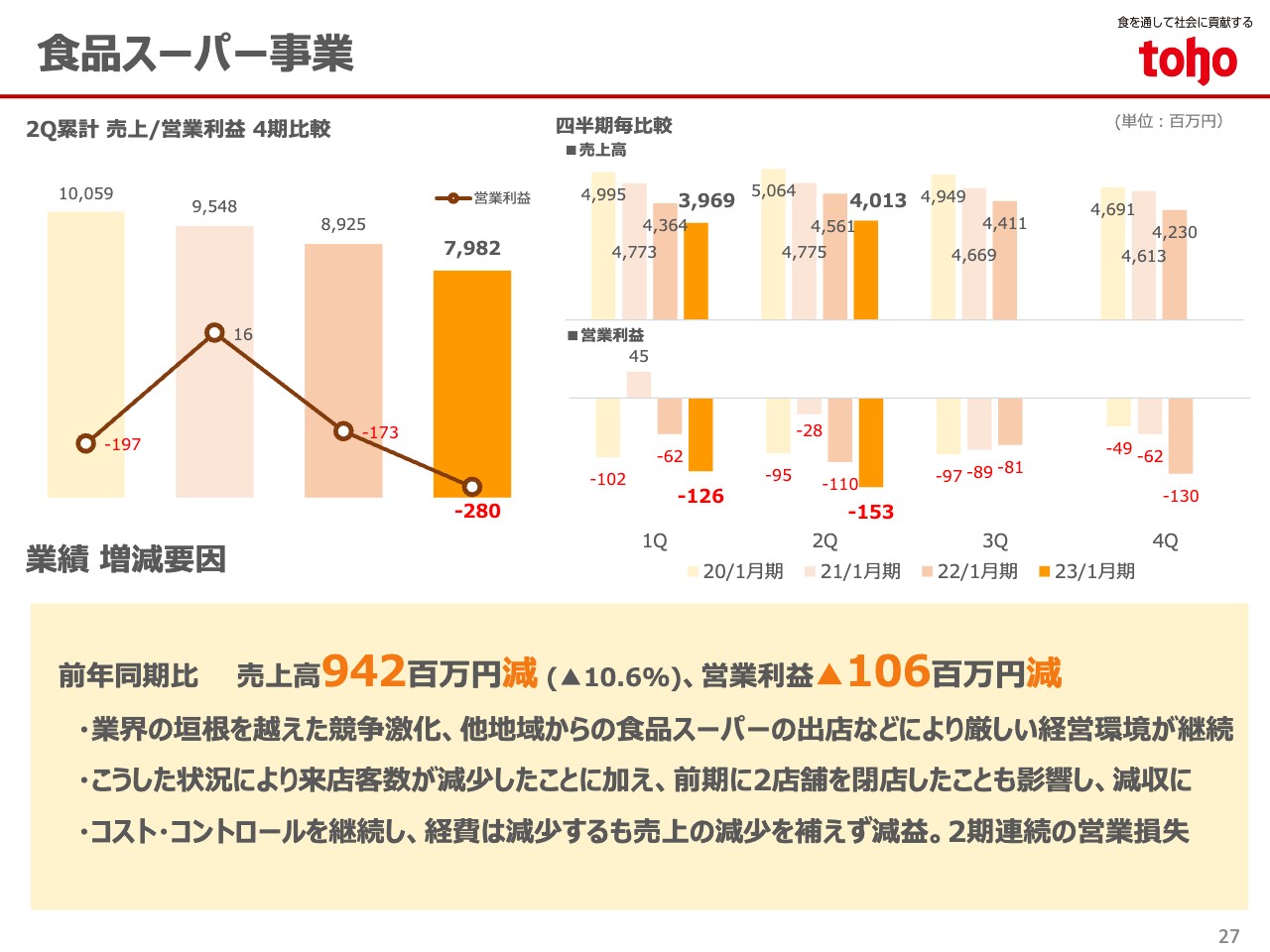

食品スーパー事業

食品スーパー事業についてご報告します。引き続き競争激化が続き、厳しい経営環境が継続しました。加えて前期に2店舗を閉店した影響もあり、売上高は79億8,200万円となりました。コスト・コントロールが進み経費は減少したものの、売上高の減少を補えず、営業損失は2億8,000万円となっています。

食品スーパー事業

売上の拡大に向けて旬の生鮮品やオススメの商品などを「販売重点商品」として全店舗で販売を推進し、鮮度やおいしさにこだわった品揃えに注力することで、客数アップに取り組みました。

また、より魅力的な売場づくりのため、欠品ゼロを目指し、上期はドライ・グロサリー部門において自動発注と補充発注の見直しを行うことで欠品を70パーセント削減するなど、一定の成果につながりました。

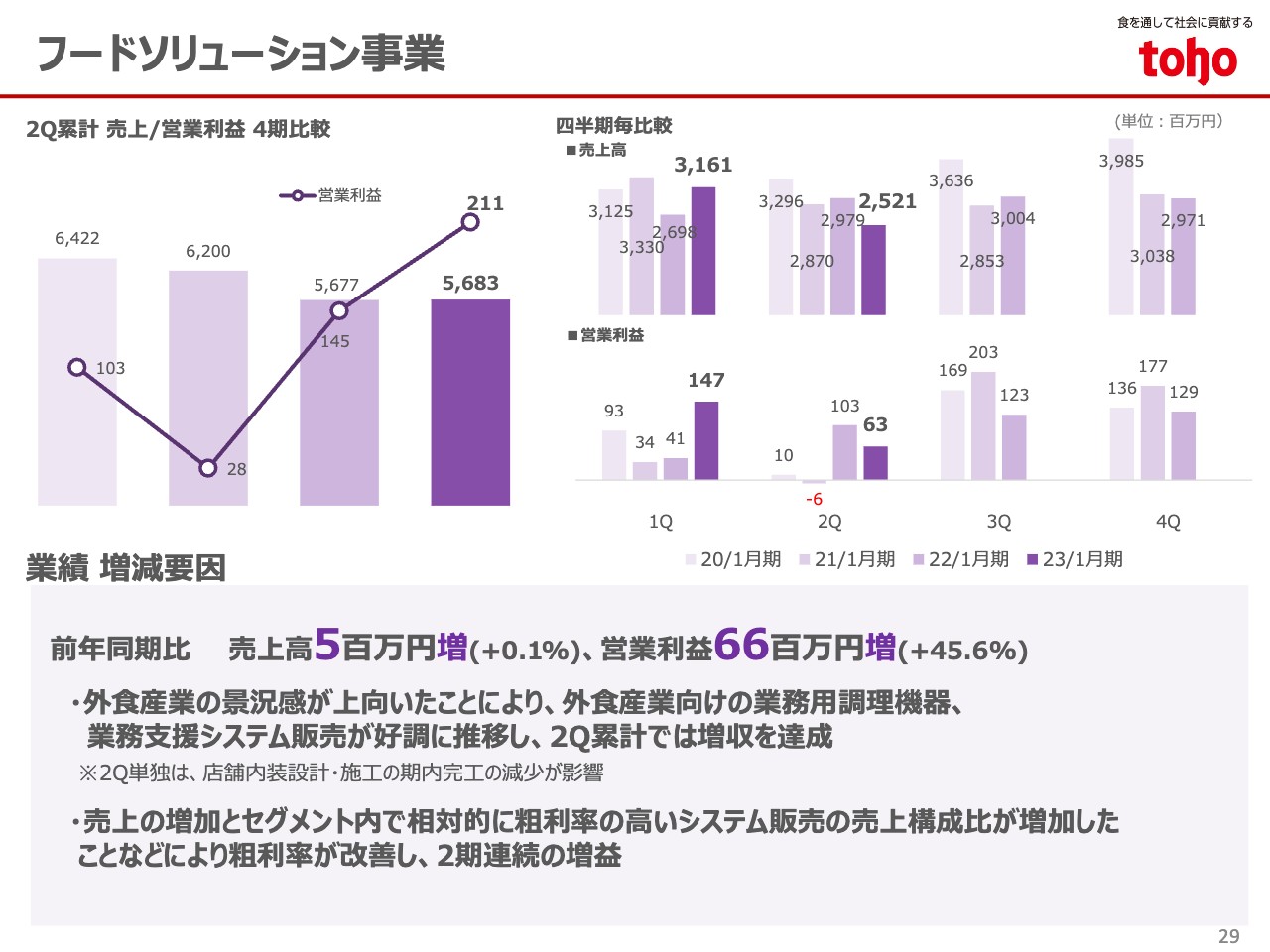

フードソリューション事業

フードソリューション事業についてご報告します。第2四半期は、店舗内装設計・施工関連の期内完工が減少したものの、外食産業の景況感が改善したことで、業務用厨房機器・業務支援システムの販売が好調に推移し、累計売上高は前期比100.1パーセントと増収を確保できました。営業利益は増収および粗利率の改善により、2期連続の増益となりました。

フードソリューション事業

品質管理サービスを提供するトーホービジネスサービスは、食品安全マネジメント規格の監査会社として、食品業界の安心・安全の向上に貢献しています。当上期は、食品安全マネジメント規格の中でも外食産業を主な対象とするセクターにおいて、同社初の監査証明を発行しました。

業務用調理機器を取り扱うエフ・エム・アイでは、売上の拡大に向けて主要顧客である外食産業に加え、安定した需要が見込める中食・テイクアウト業態への販促活動に継続して注力しました。

また、グループ内の事業会社が主催する展示商談会にも積極的に参加し、グループシナジーを発揮した提案を強化しました。

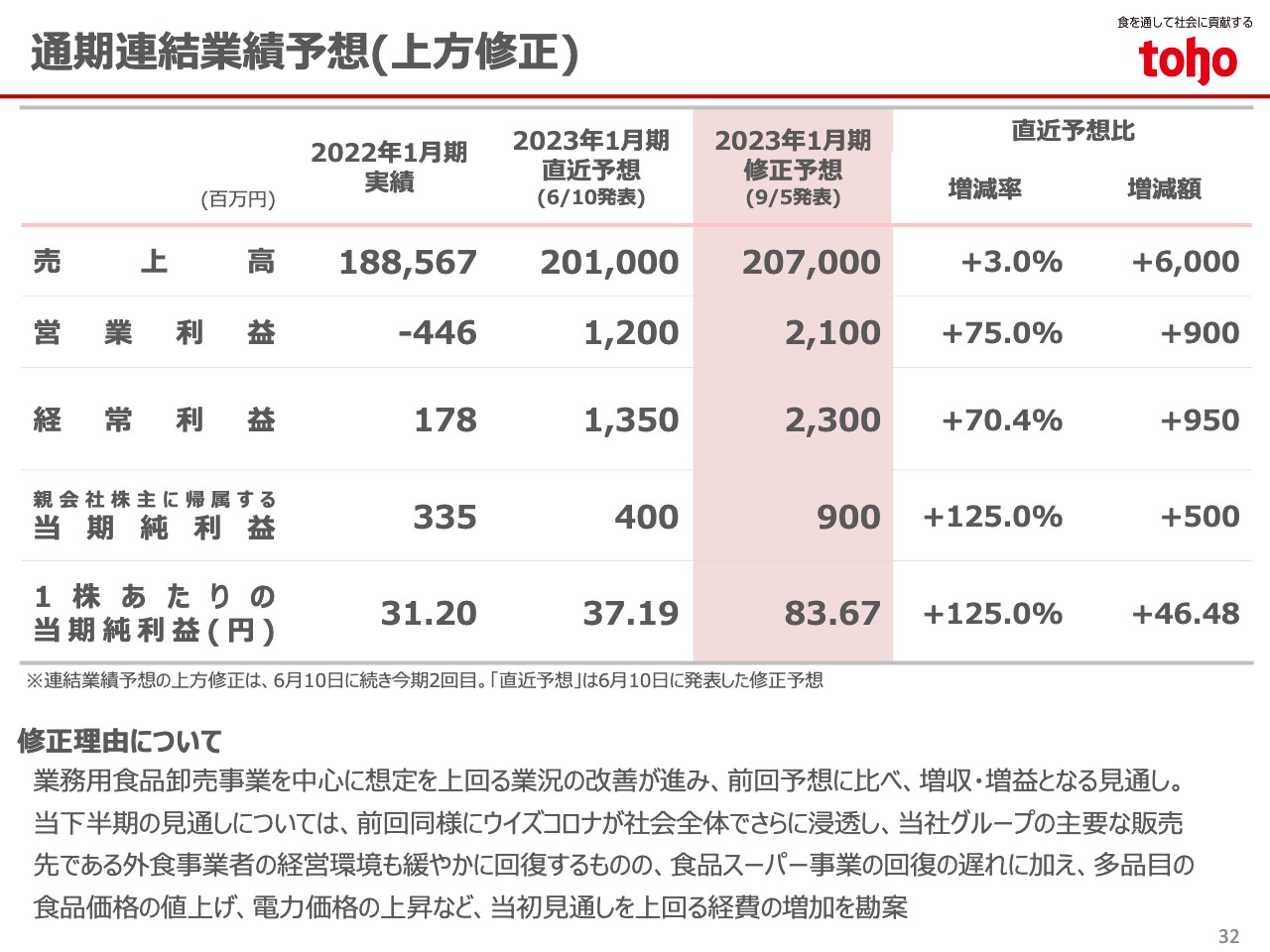

通期連結業績予想(上方修正)

通期の見通しについてご説明します。第2四半期までの業績の動向ならびに今後の事業環境を鑑み、9月5日に連結業績予想を上方修正しました。

修正後の業績予想については、売上高は直近予想比3.0パーセント増の2,070億円、営業利益は直近予想比75.0パーセント増の21億円となり、3期ぶりの黒字化を予想しています。経常利益は直近予想比70.4パーセント増の23億円、当期純利益は直近予想比125.0パーセント増の9億円の予想です。

今回の修正予想値については、下期以降も行動制限は出されず、ウィズコロナの生活様式がさらに浸透し、外食事業者への販売は好調を維持するものと考えています。

一方、食品スーパー事業の業績回復に時間がかかることに加え、下期も多品目にわたる食品価格の値上げが継続することや、エネルギー価格の高騰に伴う電気代およびガソリン代の高止まりが継続し、経費の増加要因となることを勘案しています。

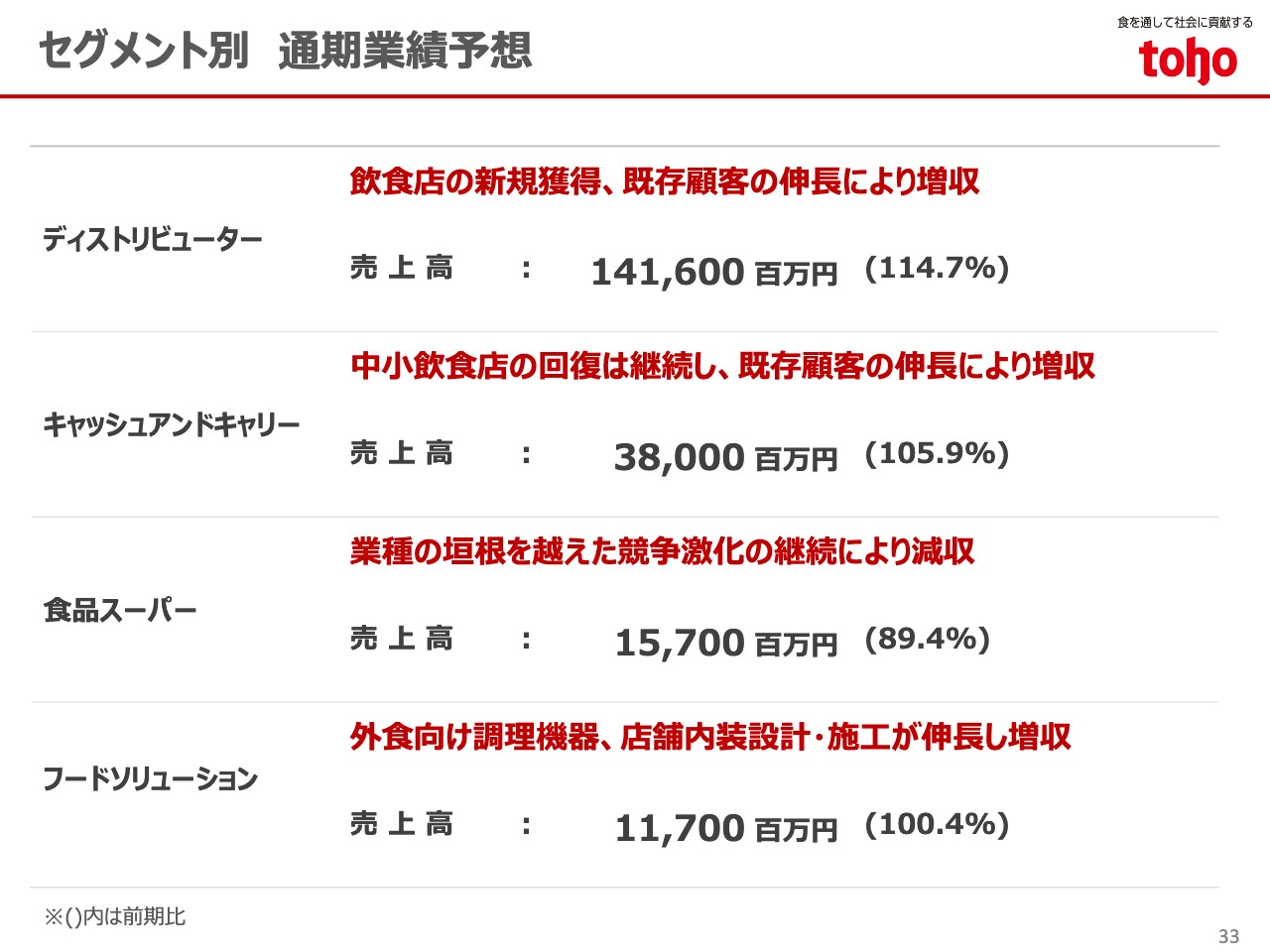

セグメント別 通期業績予想

セグメント別の業績予想です。飲食店の需要は回復傾向で推移すると想定し、ディストリビューター事業およびキャッシュアンドキャリー事業は引き続き売上が伸長するものと考えています。

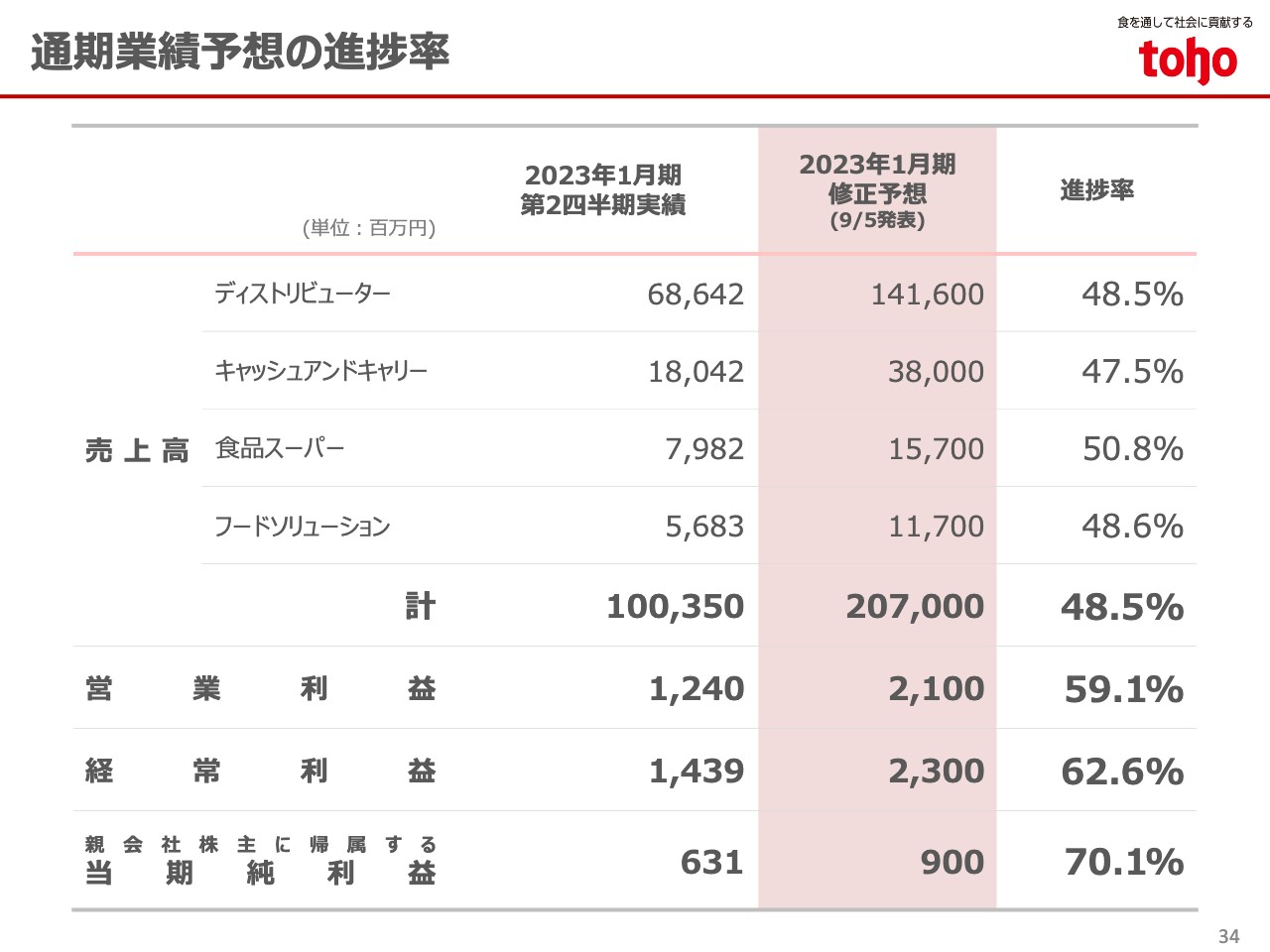

通期業績予想の進捗率

今回発表した修正予想に対する当上期実績の進捗率です。参考資料としてご確認ください。

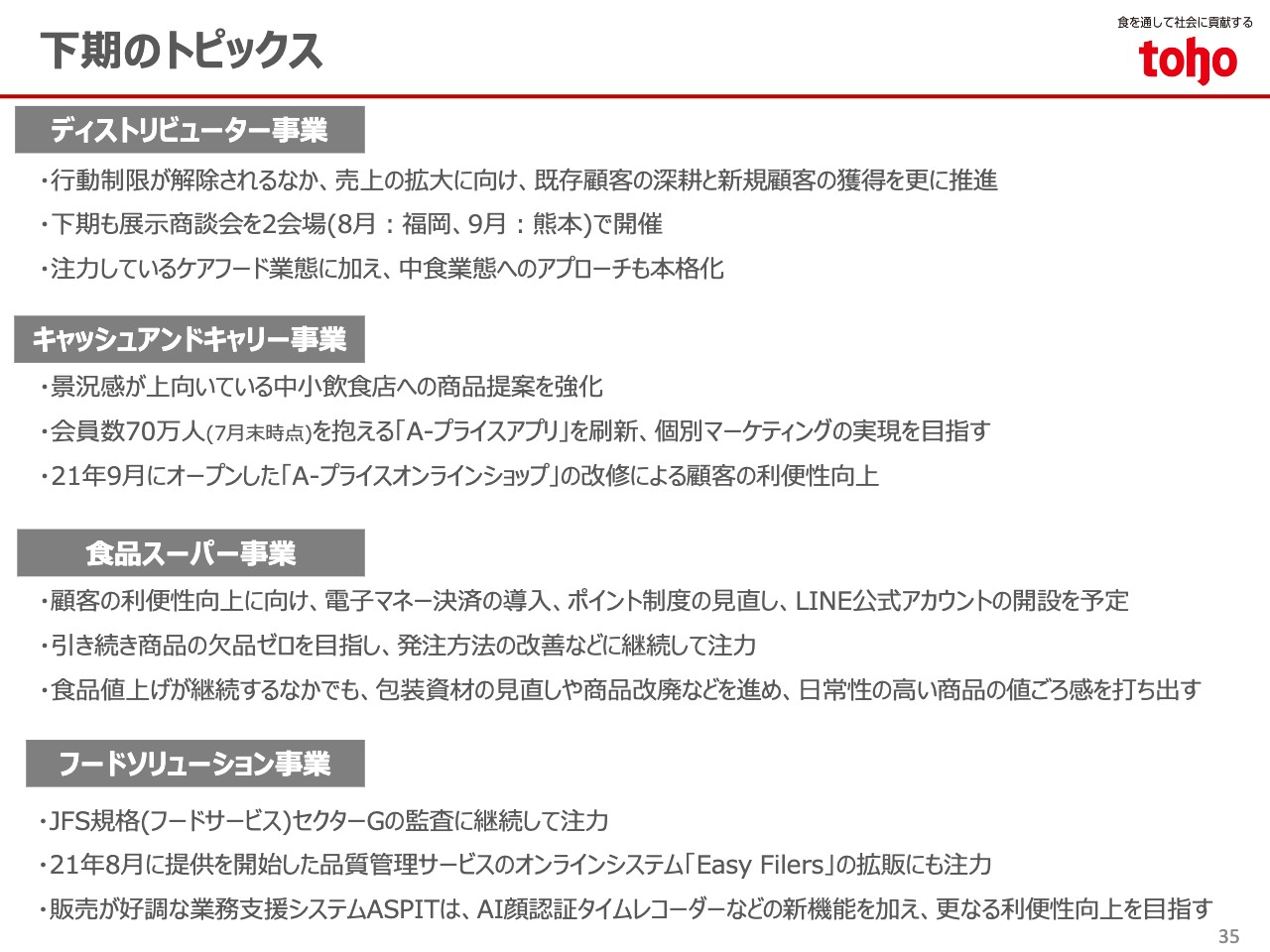

下期のトピックス

セグメント別の下期のトピックスです。下期も引き続き飲食店の繁栄に貢献できるよう、展示商談会の開催や商品提案などを通してしっかりとサポートを続けるとともに、ウィズコロナの時代に合わせた新商品・新メニューの提案や、デジタルを活用した各取り組みも積極的に推進していきたいと考えています。

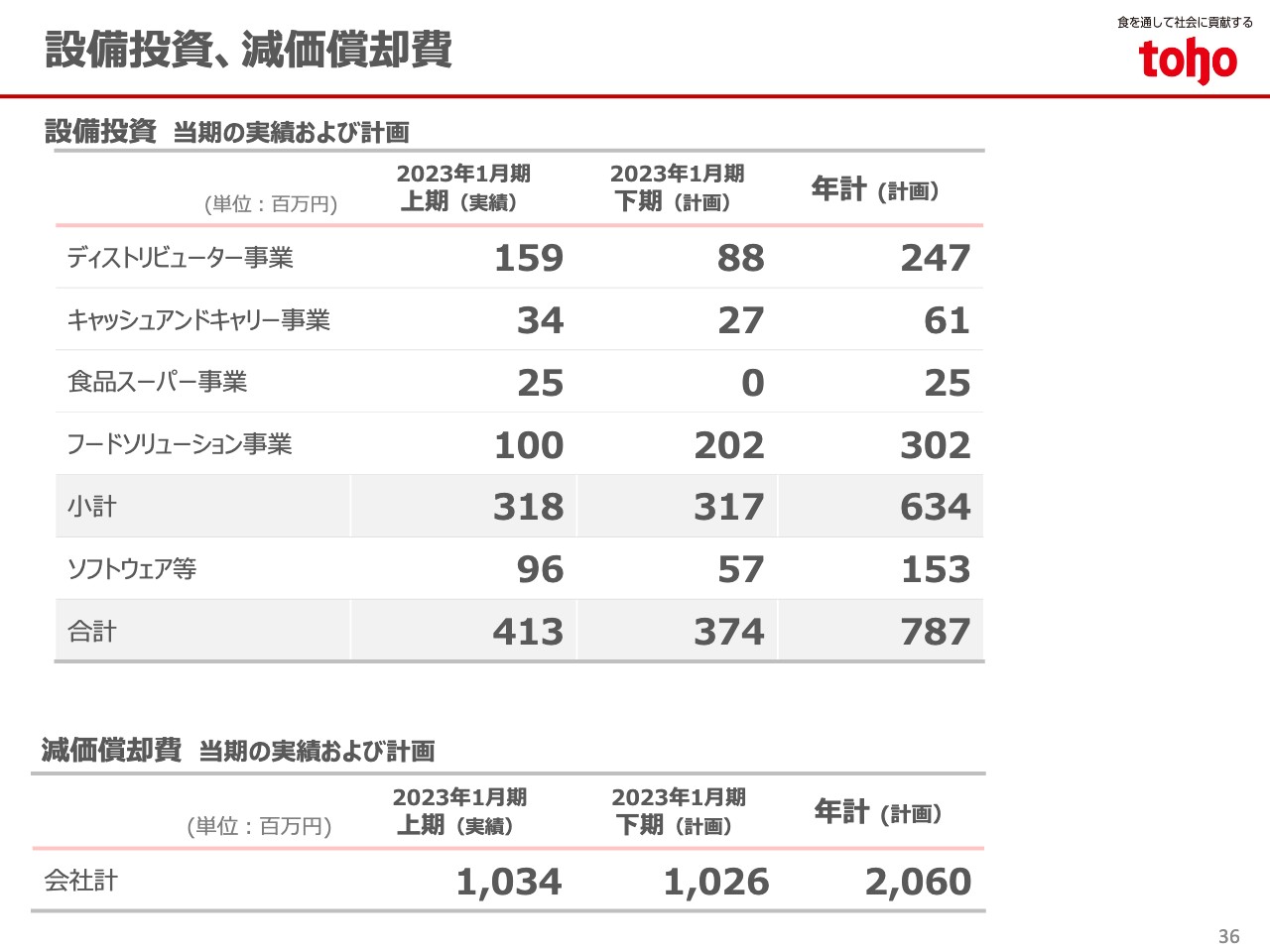

設備投資、減価償却費

設備投資については、上期実績が4億1,300万円となりました。下期はディストリビューター事業の冷凍庫設備の改修や、「A‐プライス」の2店舗の改装などで3億7,400万円を計画しており、通期では7億8,700万円を予定しています。減価償却費については、スライド下段に記載のとおりです。

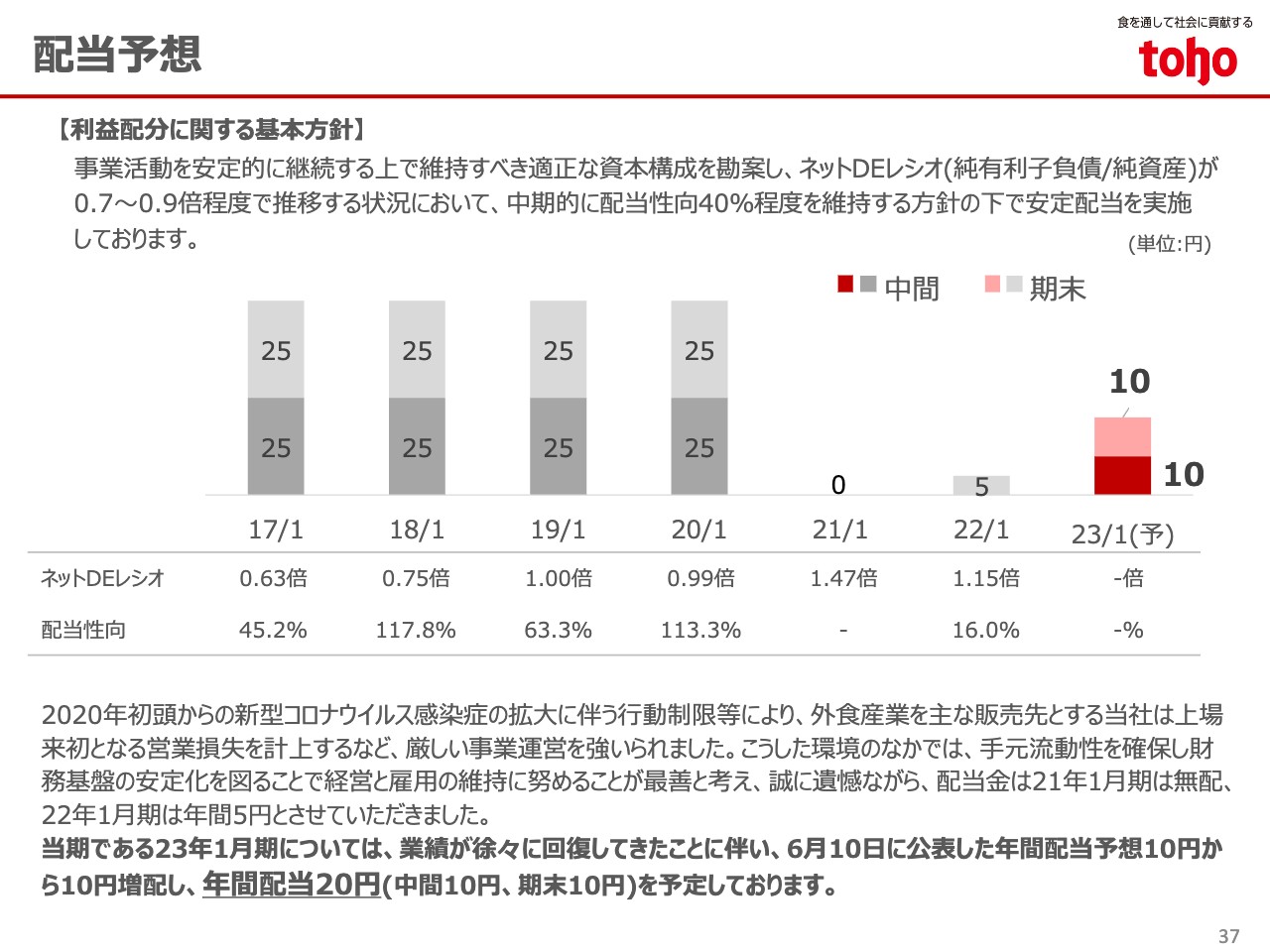

配当予想

配当予想です。当社ではネットDEレシオが0.7倍から0.9倍程度で推移する状況において、中期的に配当性向40パーセント程度を維持する方針のもと安定配当を実施しています。

しかし、近年はコロナ禍による厳しい経営環境の中で手元流動性を確保し、財務基盤の安定化を図り、経営と雇用の維持に努めることが最善と考え、誠に遺憾ではありますが、従来の方針から乖離した配当となっています。

一方、今期は徐々に業績が回復したことに伴い、6月10日に発表した中間5円、期末5円の配当金を上方修正し、中間10円、期末10円、年間20円とさせていただく予定です。

以上、2023年1月期第2四半期の決算概要についてご説明しました。新型コロナウイルスの感染者は高止まりで推移しており、不安定な国際情勢に加え、食品価格やエネルギー価格の高騰も予断を許しません。このような不透明な経営環境が今後も継続すると思われますが、ウィズコロナの生活様式の中で、飲食店や観光地への人流も回復傾向で推移しています。

当社グループとしても、「食を通して社会に貢献する」の企業理念のもと、外食産業を中心にさまざまな「食」をしっかりサポートできるよう、各施策に取り組んでまいります。

説明会資料には補足として、業績の詳細やサステナビリティへの対応なども掲載していますので、併せてご確認いただければと存じます。

以上で私のご説明とさせていただきます。ありがとうございました。

質疑応答:コロナ後の成長ドライバーと食品スーパー事業の今後について

司会者:「コロナ後の成長ドライバーは何を想定していますか? 食品スーパー事業を行う意味について教えてください。また、同事業の売却予定はありますか?」というご質問です。

佐藤敏明氏(以下、佐藤):コロナ後の成長ドライバーについて、私どもは売上高の8割程度が外食向けの食材卸であり、日本国内で一定の規模を持っていると思っています。ただし、資料の中でもありましたとおり、日本の国内の外食市場での私どものシェアは、まだ10パーセントにも届いておりません。

そのため、やはり今後も外食向けの食材、またはフードソリューション事業における外食向けのさまざまなソリューションの強化によって、外食産業を支えていくことがメインになると考えています。もちろん今後は海外も含めて、内食でも事業を展開することを考えています。

古賀:食品スーパー事業を行う必要があるのかという質問について、当社は創業以来、食品スーパーと業務用卸売の両輪で事業を進めてきました。

業務用卸売は、ご存知のように月末締めで翌月支払ってもらう掛売りです。一方、スーパーは現金払いです。昭和22年に創業してから長きにわたり、業務用卸売の掛売りとスーパーの現金の両輪で、資金を回してきました。

その中で、業務用卸売の従業員もスーパーの従業員も、同じトーホーのグループの従業員なのです。2つの事業を両輪として事業を行ってきたので、今の調子が悪いからと簡単に切り離して売却するかと言ったら、それは少し違うと思うのです。

そのような選択肢も出るかもしれませんが、今のところは継続して、業務用卸売と食品スーパーで相乗効果を出せないか模索しながら、もうしばらく進めるつもりでいます。

質疑応答:損益分岐点の引き下げについて

司会者:「損益分岐点を引き下げたとのことで、経費率は2パーセント改善しています。損益分岐点の引き下げ施策の具体的な内容について教えてください。また、継続性はどの程度ありますか?」というご質問です。

佐藤:損益分岐点の引き下げについては、新型コロナウイルスの影響が出始めてからすぐに対策を立て、聖域のない経費の見直しを全体的に行っています。

具体的には、常日頃から「無駄な経費を使わない」「効率的に経費を使う」ことでコスト・コントロールを行っていますが、それぞれの状況において、例えば家賃の引き下げ交渉を徹底したり、事業所の見直しを行い、5事業所の閉鎖を行ったりして、固定費を下げています。

一方で、「Aープライス」には会員が相当数いますが、以前は会員のみなさまに、はがきによるDMで特売のご案内を出していました。その郵便代についても、スマートフォンを利用して販促情報を提供する仕組みを導入することで、相当削減しています。

質疑応答:キャッシュアンドキャリー事業の成長と食品スーパーの「A-プライス」への転換について

司会者:「キャッシュアンドキャリー事業の利益が、コロナ禍前から見て大きく伸長しているように見えます。この背景について教えてください。また、継続性をどのように見ればよいでしょうか? もう1つ付け加えて、立地は違いますが食品スーパーの一部を「A-プライス」などに転換することはありますか?」というご質問です。

古賀:キャッシュアンドキャリー事業、「A-プライス」の営業利益の改善は、先ほど佐藤が申したとおり、1つはアプリ会員数が非常に拡大し、数十万人規模となりましたので、それを利用しての販促効果が大きいです。

もう1つは、現在全国に92店舗ある店舗が、各地域で生産される商品、特産品を扱い始めました。やはり、それぞれの地域のお客さまに合う商品を強化したのも、大きな売上につながっていると考えます。

また、当社グループの中にエフ・エム・アイという調理機器を扱っている会社がありますが、その商品を提示・販促することで、大きな売上と利益を確保することができました。

前期の9月からオンラインショップや、今期の5月にFCもスタートしましたので、今後もより一層、いろいろなかたちで継続力を持った売上高と営業利益の確保に邁進していきたいと思っています。

食品スーパーを一部「A-プライス」に転換できるかとのご質問については、5年から6年前に1店舗、兵庫県加古川市で営んでいたスーパーを、「A-プライス」に変えた事例があります。今後も選択肢の1つとして考えたいと思っています。

新着ログ

「卸売業」のログ