カオナビ、売上高は前年比+35.7%の増収 事業KPIや人材採用も計画通りに推移し通期予想に対して順調に進捗

2023年3月期第1四半期決算説明会

佐藤寛之氏:みなさま、こんにちは。カオナビの佐藤でございます。本日はお忙しい中、誠にありがとうございます。

私から、カオナビのビジネスや業績のハイライトについてお話しし、後半はCFOの橋本から詳細の数字についてご報告いたします。

パーパス

当社のパーパスは「“はたらく”にテクノロジーを実装し 個の力から社会の仕様を変える」です。ビジネスのフィールドにおいて、一人ひとりの才能や個性によって、企業と働く人の関係性、そして、世の中を変えていきたいと考えています。

当社は、単なる人材系企業ではなくテクノロジー企業でもあるため、プロダクトを使っていただく中で働く人の価値観や働き方に影響を与えていきたいという思いで、創業以来、ビジネスを展開しています。

タレントマネジメントに対する関心の高まり

日本はここ20年から30年の間、少子高齢化により就労人口が減っており、またビジネスの生産性は下がっていると思います。さらに昨今はコロナ禍の影響で、就労意識などの価値観が大きく変化しつつあります。

テレワークや就労観の変化への対応、ビジネスモデルのチェンジなど企業がさまざまな課題に直面するフェーズになり、人材に対する関心も高まっています。

また最近は、人的資本の開示や人的資本経営などのキーワードが非常に注目を浴びています。企業における人の才能・個性の活かし方が、日本全体の課題として大きく取り上げられる時代になりました。それを解決する1つの手段として、ここ10年ほどはタレントマネジメントが注目を浴びています。

今後もこの領域に力を入れていく企業が日本の中で競争優位を発揮していくことは間違いないと思います。当社はその領域にドメインを専門的に置き、ビジネスを展開しています。

タレントマネジメントシステムとは...

当社が行っているタレントマネジメントシステムについてです。データベースに人の才能・個性の情報、人事であれば評価や異動、資格、スキルの情報を一元管理して可視化し、活用できるツールとして提供しています。

人事システムの領域において、労務領域である給与計算・勤怠管理・入社手続きは、従来のオンプレミス型のERP基幹システムが主流でした。一方、人材開発領域の採用・教育・育成・評価についてはデータになっておらず、現場に埋もれてしまっている企業が非常に多いため、当社はこの領域をクラウド型で活用できる状態にしました。

当社はタレントマネジメントシステムを通じて、企業にある人材データの一元化・可視化を実現しています。このようにデータを使える状態にすることが人的資本経営の第一歩となり、データを踏まえて人的資本への投資を検討することができます。

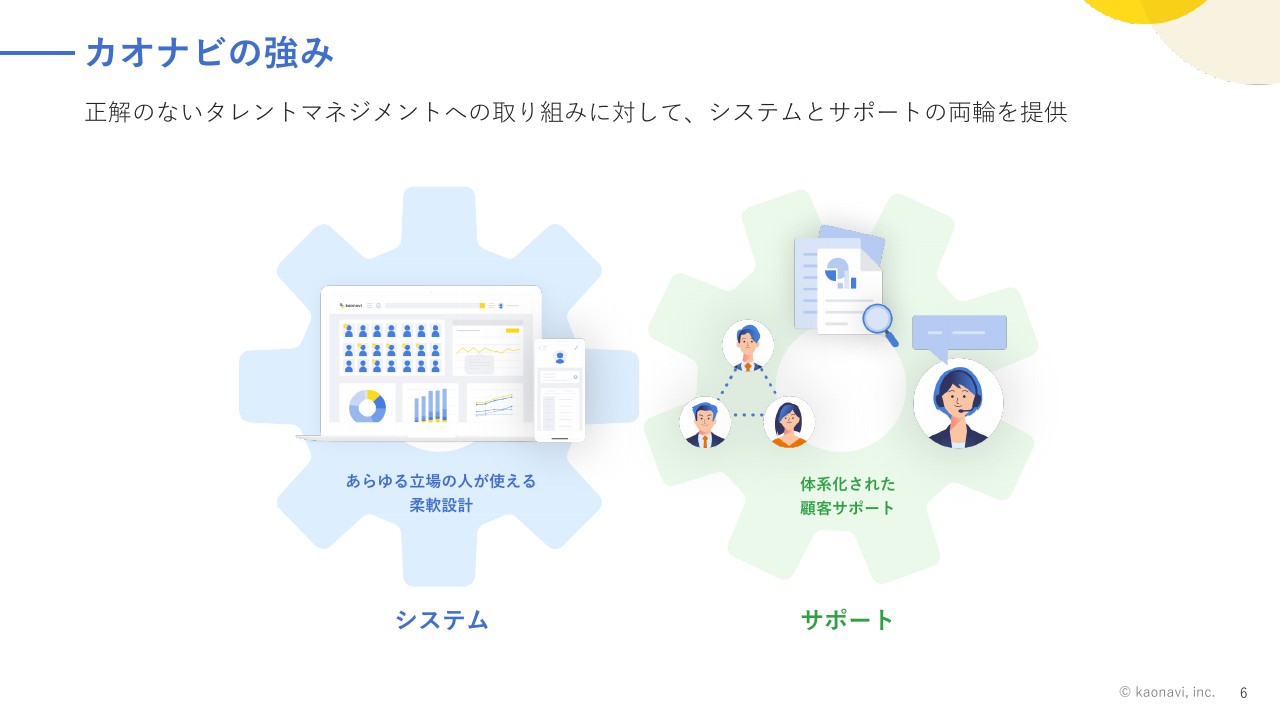

カオナビの強み

創業以来、さまざまな企業が出てきており、競争関係も激しくなっています。当社はシステムの提供だけでなく、カスタマーサクセス領域においてサポートとシステムの両輪で、ユーザーがタレントマネジメントの実現に向けてシステムを運用することが重要だと考えています。さらに、サブスクリプションモデルで運用していますので、永続的にお付き合いできる状態を作ることも重要です。

カオナビの強み

システムの強みとして、タレントマネジメント領域に特化していることがポイントになります。

人材開発やタレントマネジメント領域においては、「営業会社とメーカーでは管理したいスキルが違う」「会社によって人事制度が違う」など、各社で管理したい項目や使いたいデータに違いがあります。

したがって、従来の勤怠管理や給与計算のシステムとは異なり、データベースを各社でカスタマイズできる必要があります。これが創業以来このドメインに特化し、非常にご好評いただいている当社の「カスタム自在な人材データベース」です。

「カオナビ」は人事の処理だけではなく、経営者も直接ログインして、従業員の才能・個性の情報に触れることができるツールですので、どんな方でもマニュアルなく使えるUI・UXとなるよう磨きをかけてきました。

また「セキュアなアクセス管理」について、タレントマネジメントシステムは、現場の従業員であれば、評価を自己申告で入力したり、自身のスキルのポートフォリオを見て上司と1on1を行ったり多くの会社で全社員がログインして使用するツールです。

そのため人事領域データは個人情報で機微性が強く、「誰に何が見えてよいのか、何が見えてはいけないのか」など、細かなアクセス管理ができないと、全社員で活用することができません。その点当社は、10年間事業を行っていますので、セキュリティ面に関しても「一日の長」があるかと思います。

このような強みを活かしながらも、「システムをうまく使いこなせるかは各社によって違う」のが、正解のないタレントマネジメント領域の難しさだと思います。

給与や勤怠の計算は処理する業務が明確で、それを粛々と処理するため、個社性が強いというよりも、業務処理を効率化するための方法が決まっています。

しかし、タレントマネジメント領域については、各社で課題も違いますし、企業規模、企業ステージ、業種によっても、目的やゴール、方法が違います。当社のツールを使いつつも、各社独自の運用を十分にサポートしなければうまくいかないのが、この領域のもっとも難しいところだと思っています。

そのため、「カオナビキャンパス」というタレントマネジメントの大学を開校しました。ツールの使い方のサポートや新しい機能の紹介も行っています。

さらに「自社ではこんな工夫をして、このように使ったらうまくいった」「こんな導入の仕方をしたら失敗をしたため、やらないほうがよい」など、ユーザー同士で事例やノウハウを共有するかたちで、キャンパスの中でタレントマネジメントシステムの活用法を学び合っていただいています。

このシステムとサポートの両輪があることで、単に「こんな機能がありますので、このように使ってください」というだけではなく、ノウハウとセットにしてタレントマネジメントの伴走をしていることが、当社の強みです。

そして、さらに強みを発揮するために、今まで2,500社以上のお客さまに使っていただいたノウハウの蓄積が活きてくるのではないかと思っています。当社は、このような事業を展開している会社です。

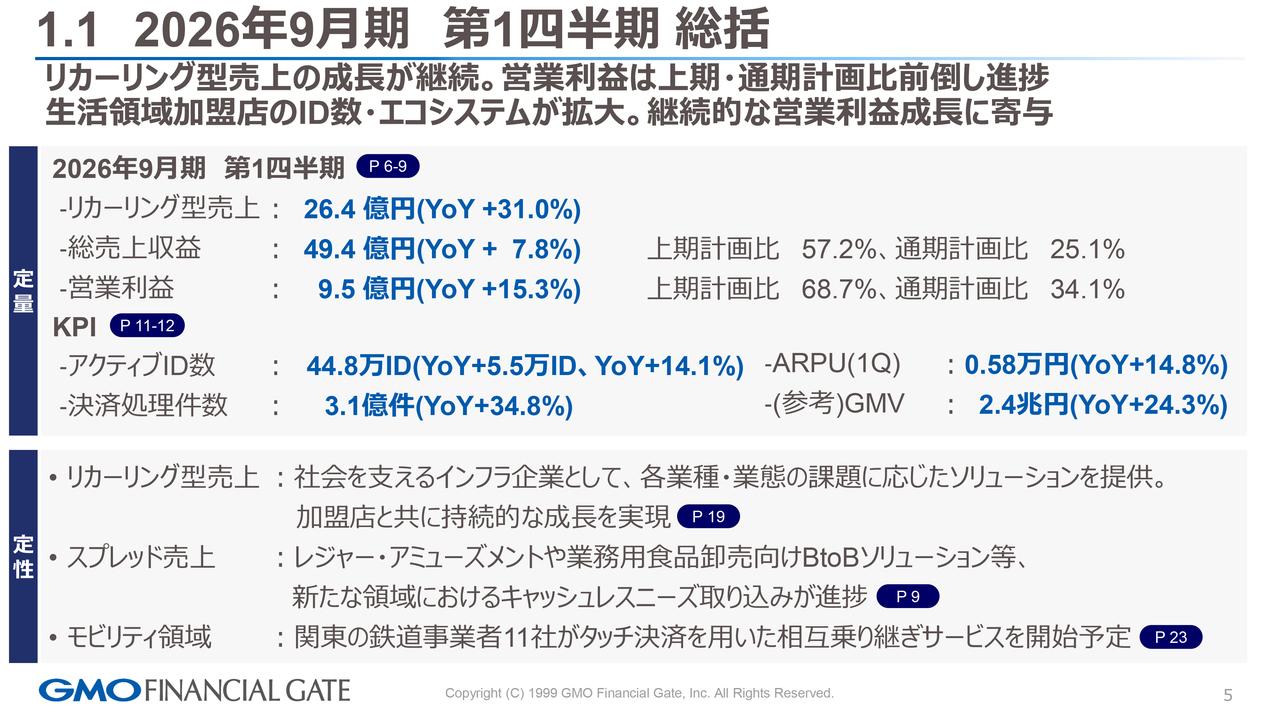

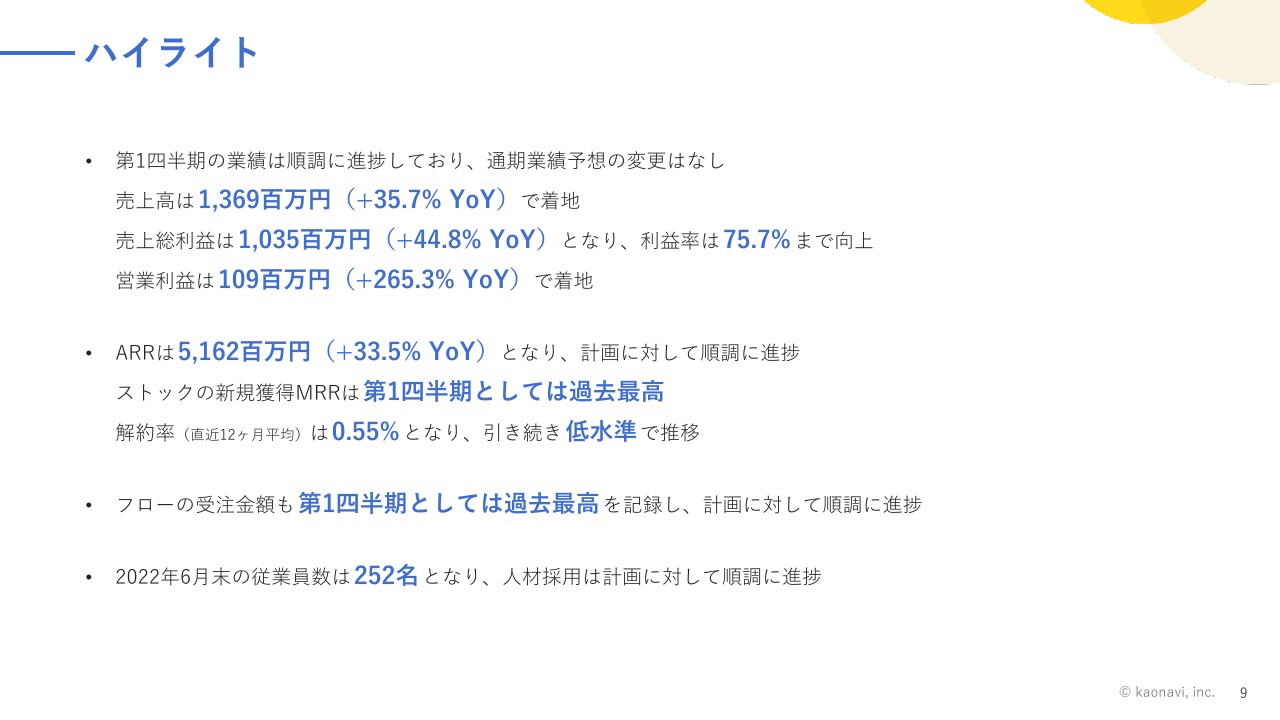

ハイライト

業績について、私からはハイライトの部分のみご説明します。

第1四半期の売上高は13億6,900万円、前年同期比35.7パーセント増と、計画に対して順調に進捗しています。売上総利益も10億3,500万円、前年同期比44.8パーセント増と上昇しています。

粗利益率も75.7パーセントまで向上しているため、一定レベルで、成長のための投資をしながらも、しっかり利益を創出する力があると思っています。ここは引き続き意識しながら、経営していきたいと考えています。

営業利益は1億900万円、前年同期比265.3パーセント増と、大幅増益となっています。これはマス広告などのマーケティング投資のタイミングにもよりますので、単純に昨年度と比較することはあまり適切ではないと思いますが、年間の計画に対しては計画どおり進捗している状態です。

また、営業利益については広告投資のタイミングがあるため、四半期ごとに特段コメントはないのですが、予定どおりコストを使いながら成長しているとご理解いただければと思います。

ARRは51億6,200万円、前年同期比33.5パーセント増と、計画に対して順調に進捗しています。ストック収益の新規獲得MRRは、第1四半期として過去最高で、新規営業でのストック獲得は非常に順調でした。

解約率も、「カオナビキャンパス」の開校も踏まえ、一定レベルの低水準で解約を抑止することができていると現段階では考えており、新規獲得と解約については順調です。一方で、ARRをさらに成長させていくための課題もあると認識しており、後ほどご説明したいと思います。

フロー収益の受注金額は、昨年度、受注が低調であった時期もあり、少しテコ入れを行いました。セールスはかなり好調で、フロー収益の受注額は第1四半期として過去最高を記録し、計画も順調に推移しているため、こちらも引き続き問題ないかと思っています。

最後に、みなさまが気にされている採用についてです。エンジニアの採用が過熱していることは従前どおりですが、競合他社のSaaSで営業人員の採用をかなり強化し、計画も拡大していると聞いています。

それに対して採用のテコ入れにより、エンジニア、営業、カスタマーサポートなどを含め、今のところは全職種で計画に対して順調に進んでいます。採用の競争環境は激しくなっていますので引き続き注力しつつ、経営していきたいと思います。

決算サマリー

橋本公隆氏:橋本でございます。よろしくお願いいたします。ハイライトと重なる部分もありますが、あらためてP/Lの決算サマリーをスライドに記載しています。

売上高は13億6,900万円となり、前年同期比35.7パーセントの増加です。売上総利益は10億3,500万円となり、利益率は75.7パーセントの水準まで上がってきていることもあり、前年同期比44.8パーセント増とトップラインよりもやや高めの成長となりました。

営業利益以下に関しては販管費の投資のタイミングによるため、佐藤からもお伝えしたとおり通期で見ていただきたいのですが、営業利益は1億900万円、前年同期比265.3パーセント増となり、経常利益以下も前年同期比で大幅増益となっています。

売上高の推移

売上高の推移です。売上高を分解するとストック収益とフロー収益があり、ストック収益は前年同期比31.8パーセント増と、かなり安定的に成長できていると思っています。

フロー収益は前年同期比65.2パーセント増で非常に高い成長率を示していますが、昨年度の第1四半期はフロー収益の受注がかなり低調でした。今後テコ入れしていくことを昨年度の第1四半期の決算説明会でお伝えしましたが、昨年度の第2四半期以降は、施策をしっかりと実行したことが着実に数字になって表れてきていると認識しています。

スライド右側のグラフは通期業績予想に対する進捗率で、今回初めて掲載しています。足元の進捗状況は上限58億9,000万円に対して23.2パーセント、下限57億4,000万円に対して23.8パーセントで、昨年度の進捗率22.4パーセントと比べると高いペースで進捗しています。

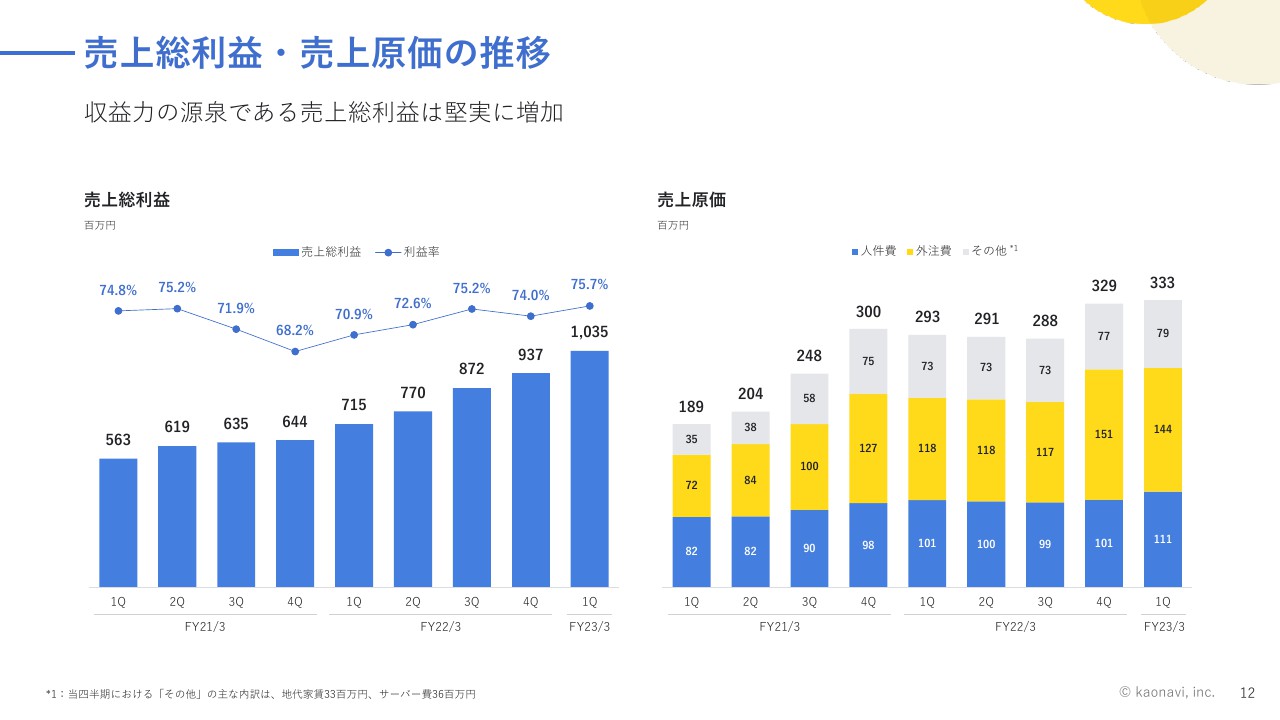

売上総利益・売上原価の推移

売上総利益は10億3,500万円となり、初めて10億円を突破しました。将来の収益性向上のためにトップラインの成長はもちろんですが、当社としては継続的な売上総利益の成長を非常に重視していますので、売上総利益がしっかりと右肩上がりで成長しているのは非常によいことです。

今後、収益力をより一層高めていくために売上成長ももちろん追求しますが、売上総利益の成長も重視していきます。

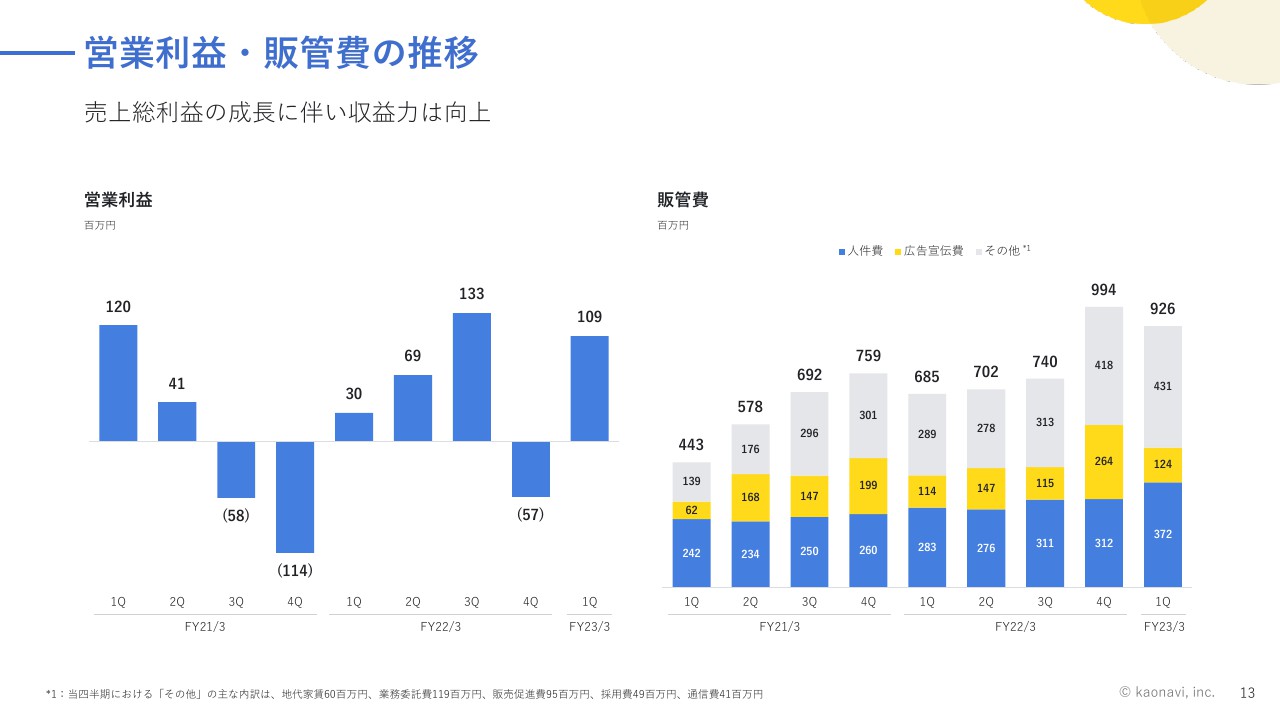

営業利益・販管費の推移

営業利益は前年同期比で大幅増益となり、継続的な成長に向けて、期初計画どおりに進捗しています。ただし、今期は人材採用やマーケティング活動に積極的に投資することを考えています。

以前からお伝えしているとおり、マーケティング投資の金額の大きさによっては営業利益が四半期ごとに上下することがあり、その金額が大きくなると四半期ベースで営業赤字になる可能性も当然あります。

しかし、通期という時間軸では計画を達成するためにコストをコントロールしていきますので、四半期ベースではなく通期で判断していただきたいと思っています。

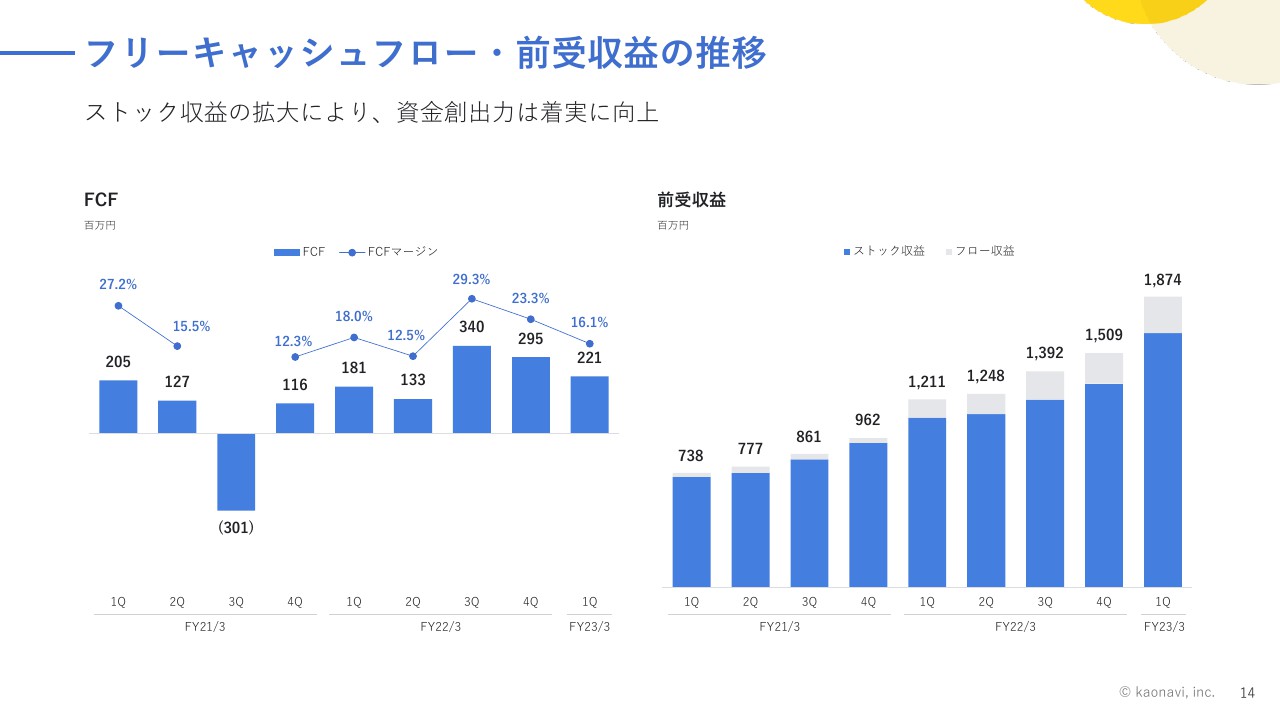

フリーキャッシュフロー・前受収益の推移

フリーキャッシュフロー・前受収益の推移です。ストック収益、フロー収益は順調に拡大しており、スライド右側のグラフの前受収益が大きく伸びてきています。前受収益が伸びると営業キャッシュフローにポジティブな影響を与えますので、数年前からフリーキャッシュフローに関してはしっかりと創出できるような状態になってきています。

こちらで創出したキャッシュに関しては、採用やマーケティングといった先行投資に充当し、さらに大きなキャッシュフローを生み出すサイクルを目指していきたいと考えています。

KPIサマリー

ARRは51億6,200万円、前年同期比で33.5パーセントの増加となりました。これを利用企業数と単価で分解すると、利用企業数は前年同期比で22パーセント増加、単価は9.5パーセント増加しました。基本的には計画どおりの進捗となっています。

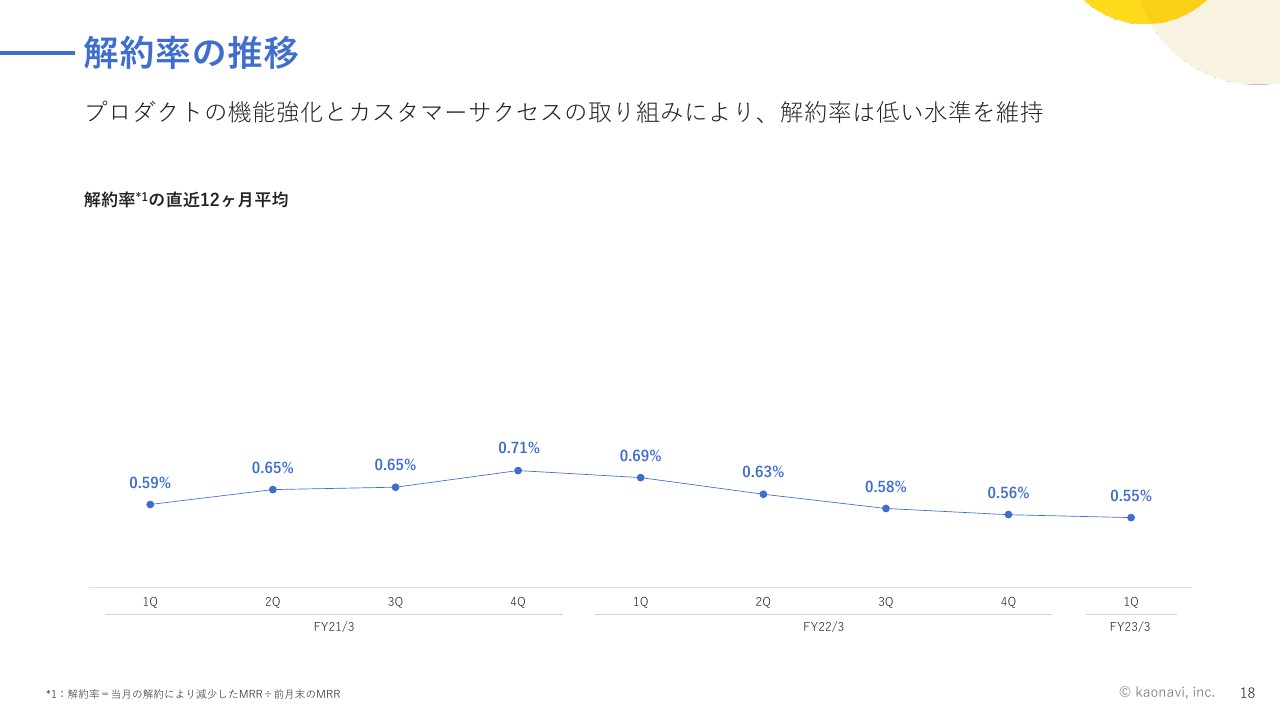

解約率は0.55パーセントです。新型コロナウイルスの拡大期に解約率が一時的に高まりましたが、足元では順調に低下傾向が続いています。

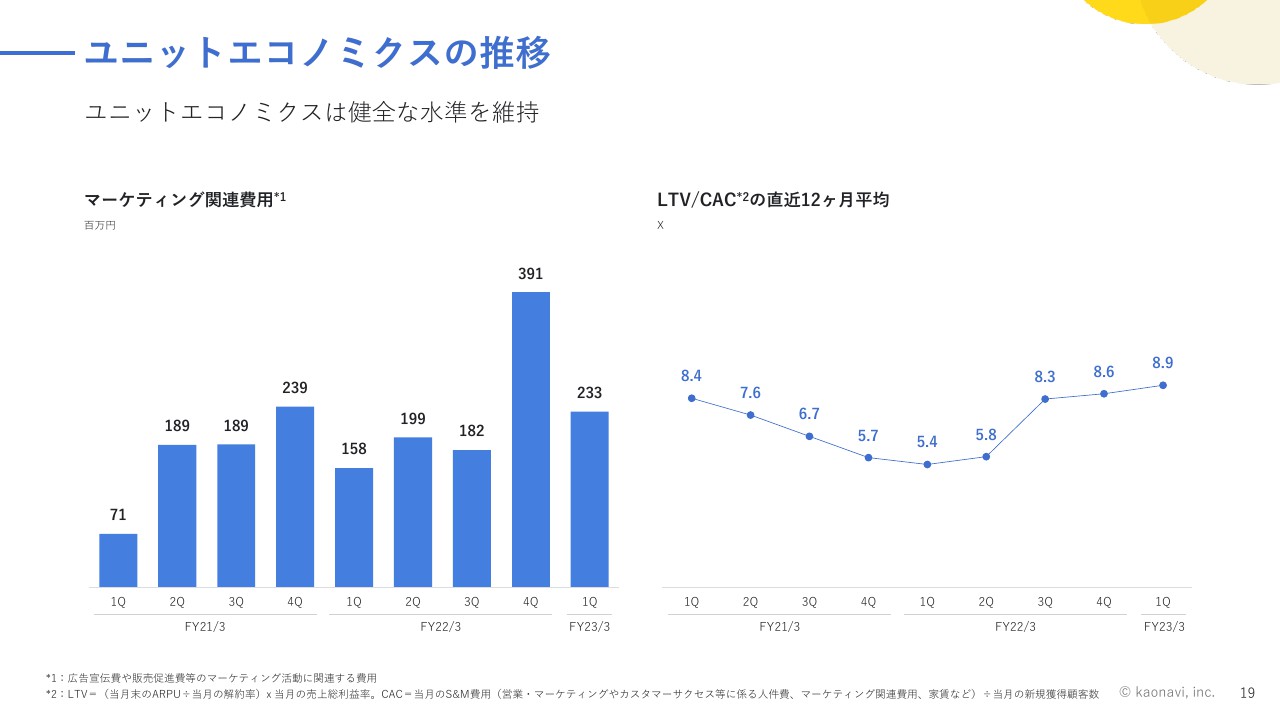

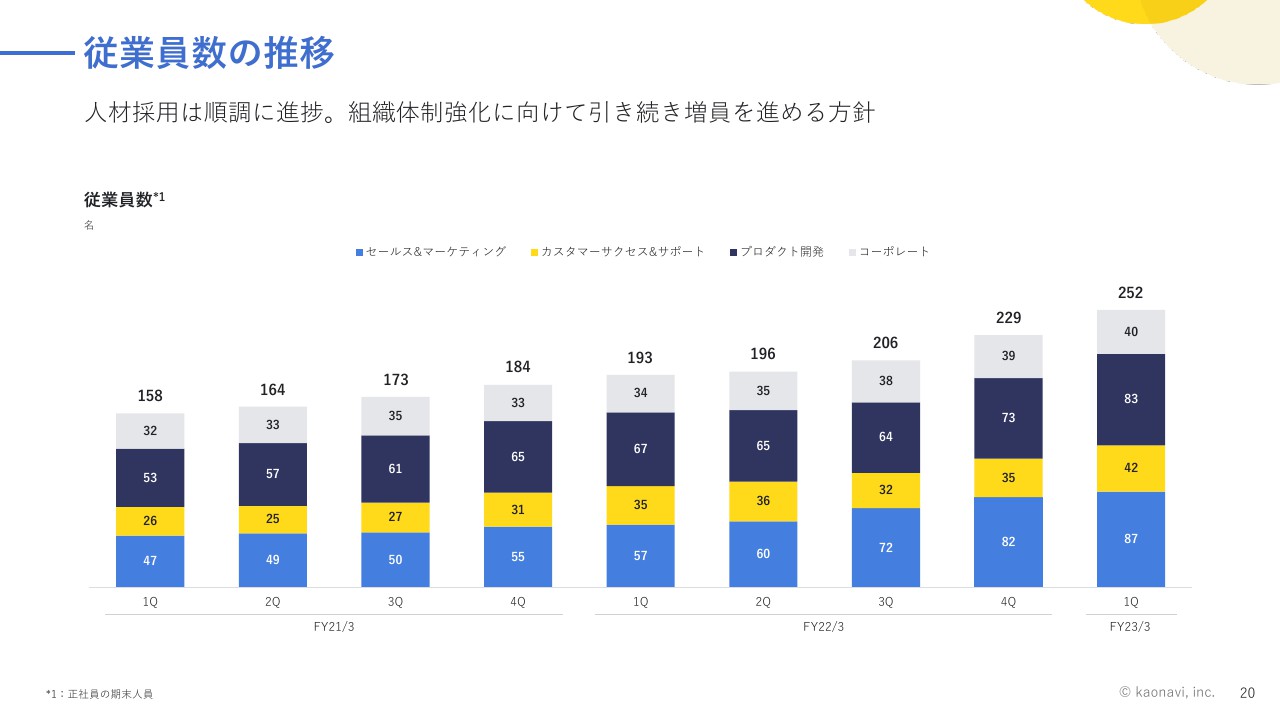

新規獲得の効率性に関するLTV/CACに関しては8.9倍で、依然として健全な水準を維持できていると考えています。従業員数は252名と、こちらも順調に採用できています。

ARRの推移

ARRは順調に成長しており、50億円を突破しました。今後に向けてあえて課題を挙げると、アップセルをどのように強化していくかになるかと思います。新規獲得MRRについて、第1四半期としては過去最高を達成しました。ただし、ARR全体の増加額は昨年度の第1四半期と比較すると若干低くなっています。

新規獲得MRRは昨年度よりも多く、解約率も安定してきていると考えると、必然的にアップセルが論点になります。昨年4月に「ワークフロー」というアップセル商品をローンチし、初速は売れ行きがよかったのですが、「パルスサーベイ」「ワークフロー」の伸びは1年経って鈍化してきています。

アップセル商材の拡充も重要ですが、商材をしっかりと売る仕組みを作ることも、1年程度かけて取り組んでいきたいと思っています。

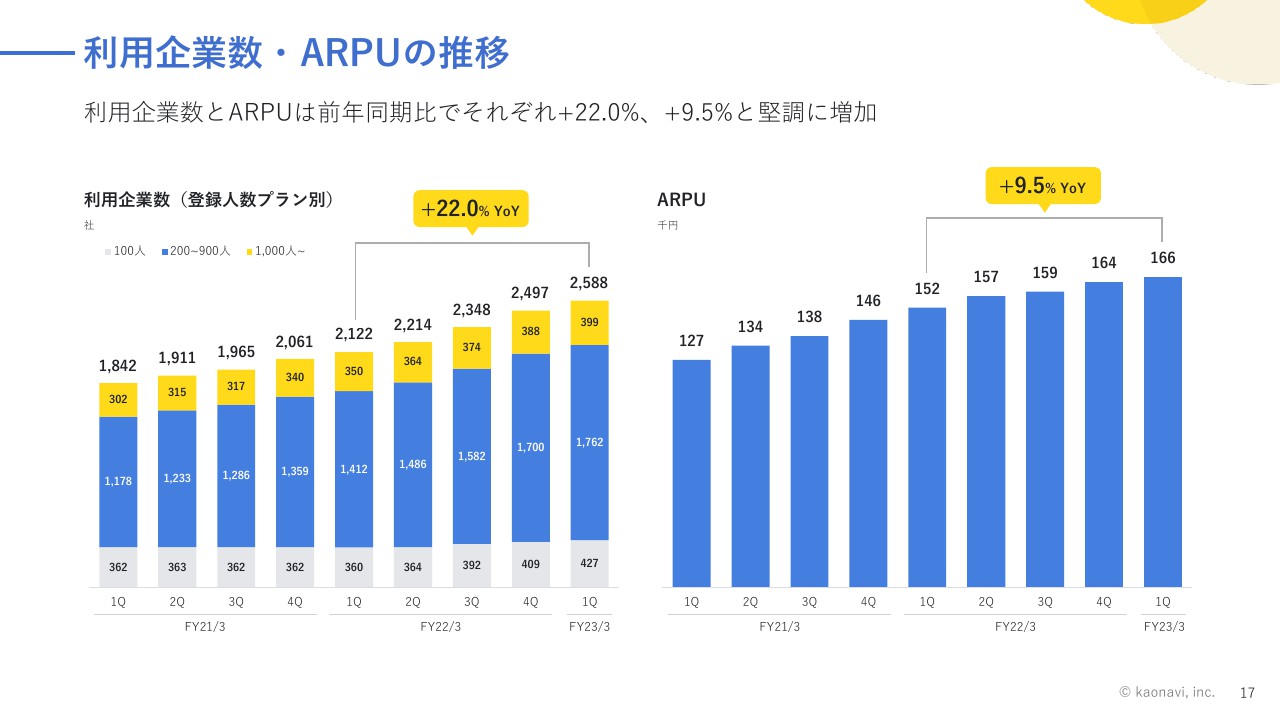

利用企業数・ARPUの推移

利用企業数・ARPUの推移になります。第1四半期の純増社数は計画のレンジ内で、前年同期と比べると十分に成長できており、ARPUに関しても想定どおりの着地と考えています。ARPUは社数よりもコントロールの難易度が比較的高いのですが、ARPUをしっかりと高めていくことも非常に大事だと認識しています。

スライド左側の利用企業数(登録人数プラン別)のグラフで、1,000人以上のエンタープライズ領域の新規顧客獲得数を増やすことや、既存顧客のアップセルにしっかりと取り組んでいくことで、ARPUを高める努力をしていきたいと思っています。

解約率の推移

スライドのグラフのとおり、解約率は順調に低下してきています。

ユニットエコノミクスの推移

ユニットエコノミクスの推移に関しても、非常に高い水準で安定しています。ですので、今後に向けてマーケティング投資を増やす余地が十分にあるのではないかと考えています。

従業員数の推移

従業員数は昨年度の第4四半期にかなり増えましたが、今年度の第1四半期も引き続き20名強を増員しています。部門別では、プロダクト開発のエンジニア、カスタマーサクセス&サポート、セールス&マーケティングでまんべんなく採用できたため、組織体制が強化できているのではないかと考えています。

今期は3月末で275名から290名の着地を計画していますので、こちらに向けて引き続き採用を強化していく方針です。

2023年3月期の業績予想

2023年3月期の業績予想に対する進捗状況です。現時点において、5月に出した期初予想は変更しません。

期初予想に対し、売上高は進捗率23.2パーセントから23.8パーセントで、昨年度をやや上回る水準で進捗しています。売上総利益に関しても、23.9パーセントから24.8パーセントと非常に順調です。

営業利益は1億2,000万円から3億円の予想に対し、1億900万円です。下限から見ると90.8パーセントの達成率になるのですが、通期でマーケティング投資を計画しているため、現時点で営業利益の予想を変えることはありません。

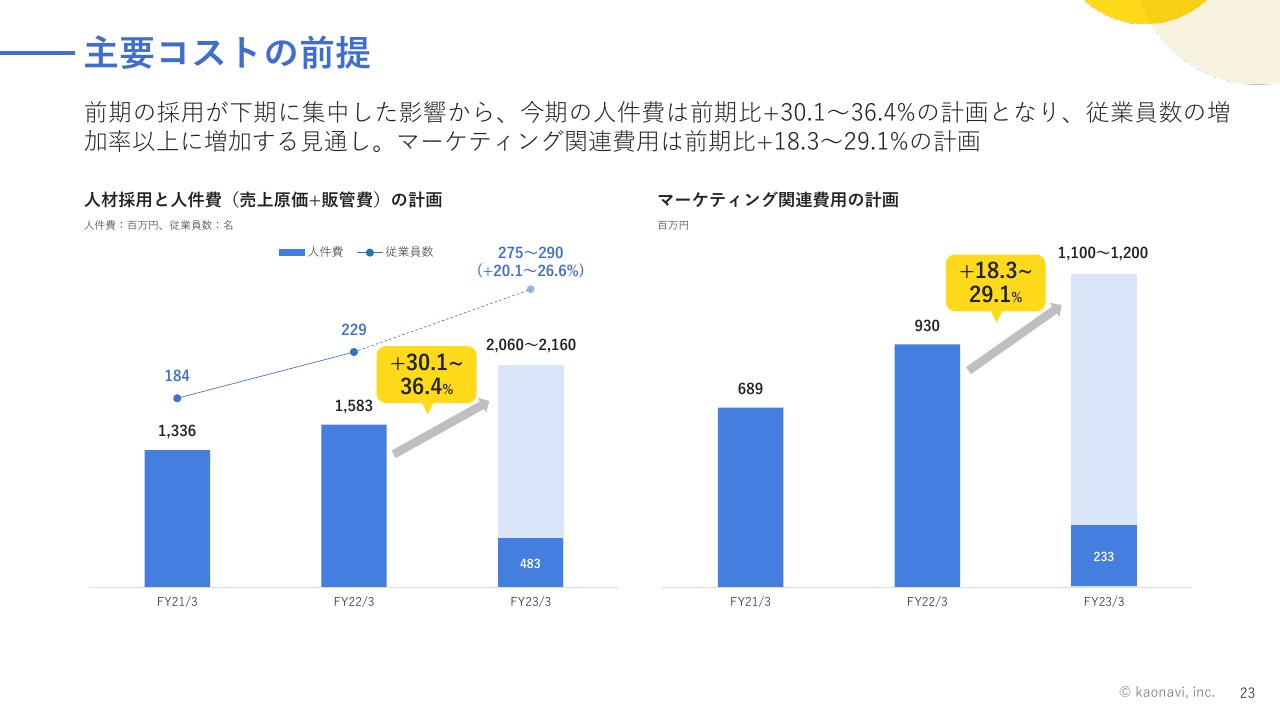

主要コストの前提

先行投資の状況です。

採用は比較的順調に推移しています。今期の人件費は20億6,000万円から21億6,000万円の計画に対し、第1四半期は4億8,300万円でした。

マーケティング関連費用も年間11億円から12億円の計画に対し、第1四半期は2億3,300万円の結果で、第2四半期、第3四半期、第4四半期で残りの金額を使っていく予定になっています。

ご説明は以上になります。ありがとうございました。

新着ログ

「情報・通信業」のログ