GMOフィナンシャルHD、暗号資産事業が苦戦し減収減益となるも、注力するCFDは引き続き好調

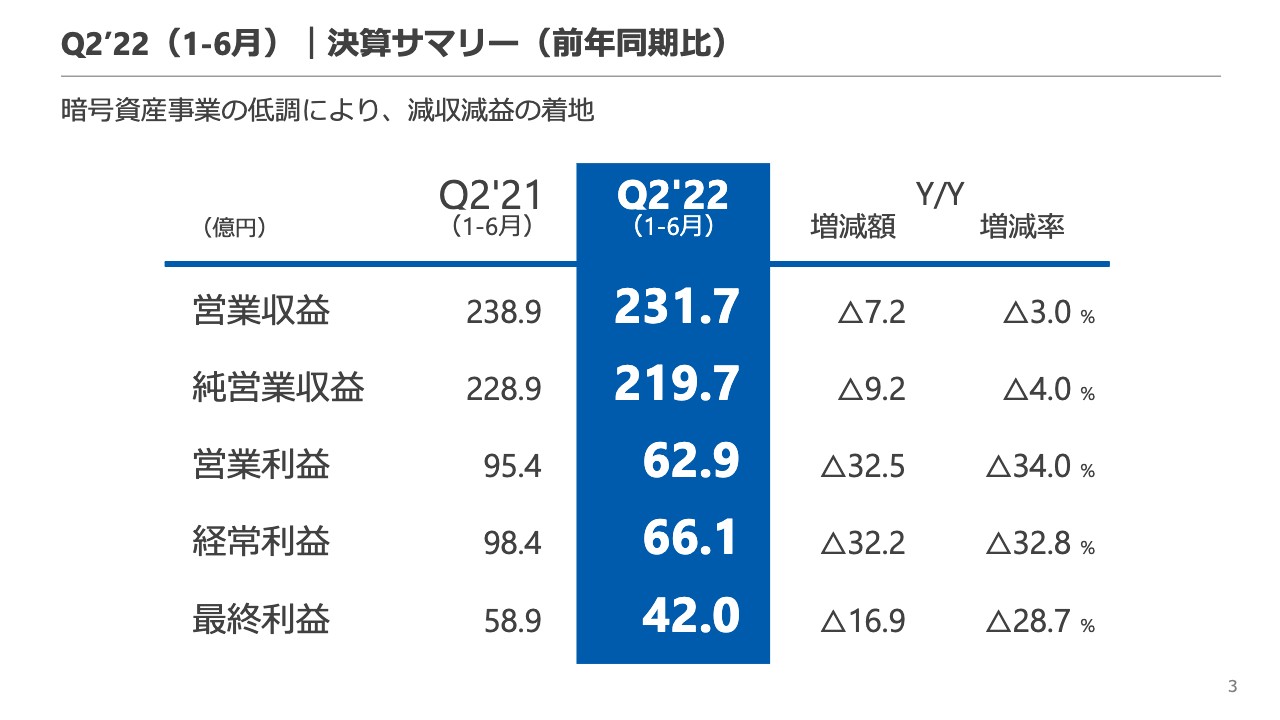

Q2’22(1-6月)|決算サマリー(前年同期比)

石村富隆氏:みなさま、本日はお忙しい中お集まりいただきありがとうございます。ただ今から、GMOフィナンシャルホールディングスの2022年12月期第2四半期の決算説明会を始めさせていただきたいと思います。よろしくお願いいたします。

まず、決算サマリーです。全体的に前年同期比で減少している状況です。スライドに記載のとおり、主に暗号資産事業の低調の影響を受け、減収減益の着地となっています。

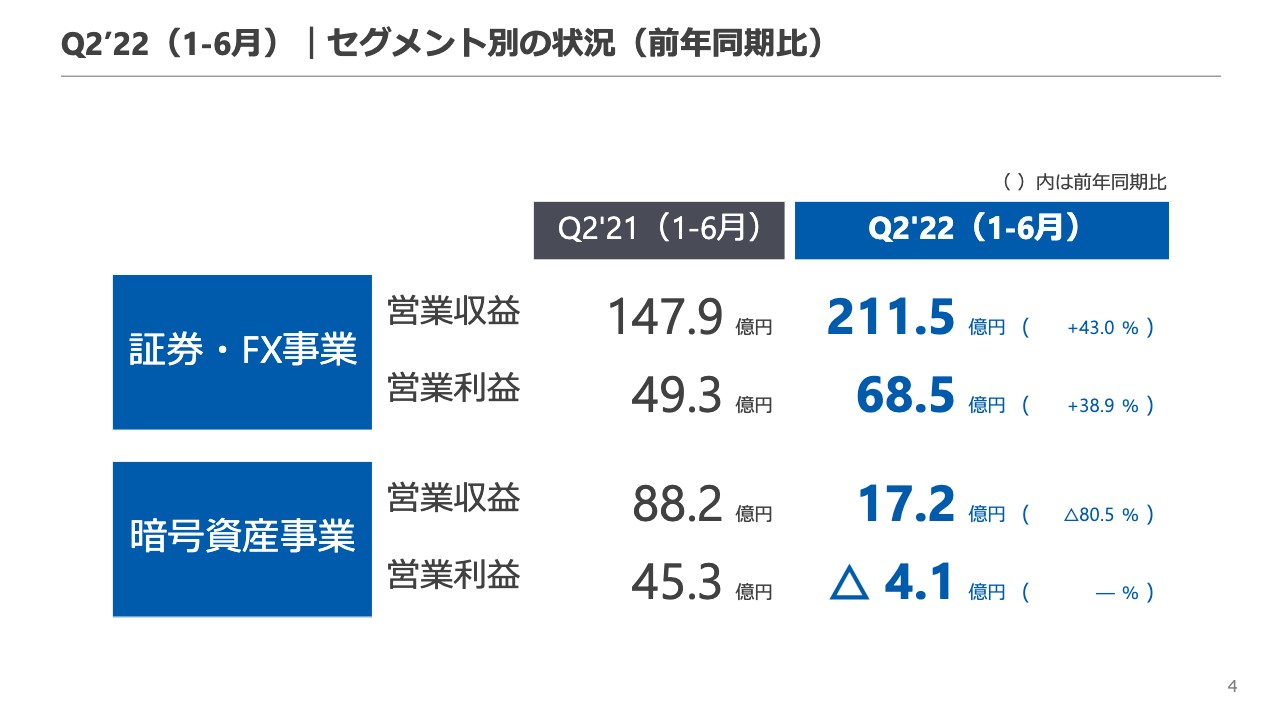

Q2’22(1-6月)|セグメント別の状況(前年同期比)

セグメント別の状況です。証券・FX事業の営業収益は前年同期比43パーセント増、営業利益も前年同期比38.9パーセント増で着地しています。

一方で暗号資産事業に関しては、先ほどお伝えしたとおり営業収益が前年同期比80.5パーセント減と大きく減収となり、4.1億円の営業損失で着地しています。

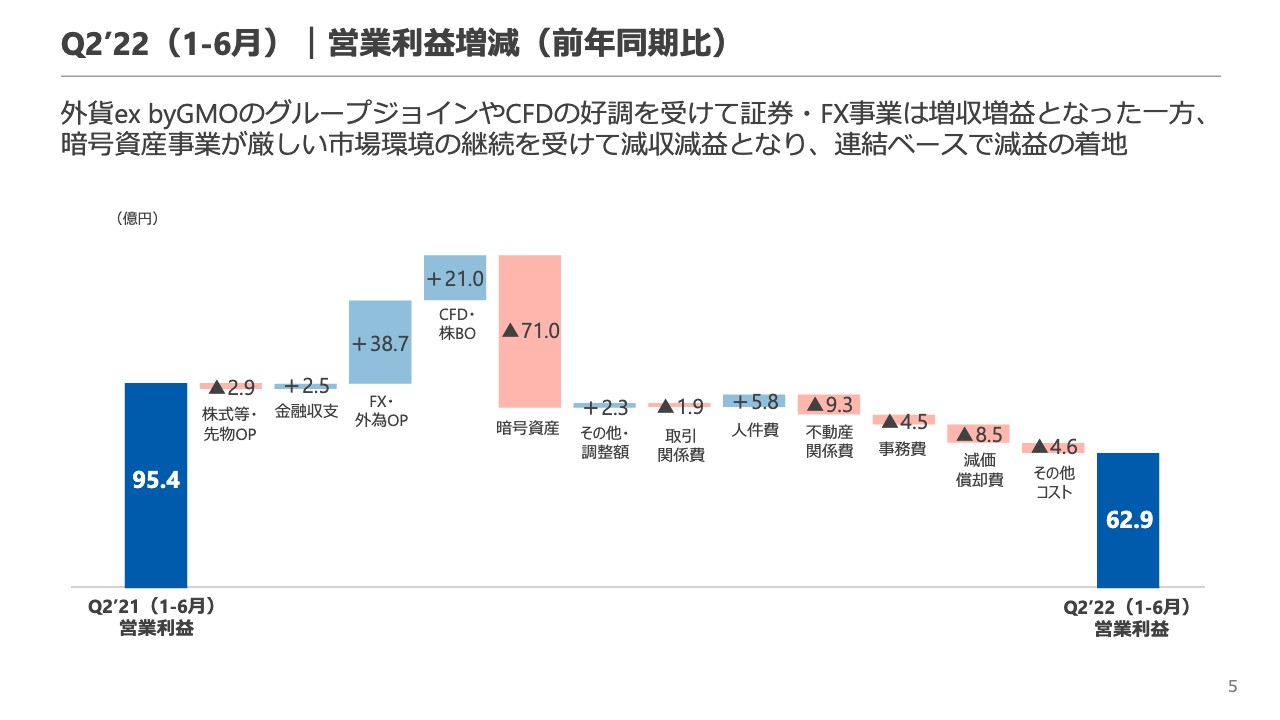

Q2’22(1-6月)|営業利益増減(前年同期比)

先ほどまでのご説明をビジュアルで表しています。ご覧のとおり、暗号資産のマイナス71億円が大きく影響しています。FXとCFDは堅調でプラスにはなっているものの、暗号資産のマイナスがそれを打ち消すかたちとなりました。

株主還元|配当および配当性向

株主還元に関してです。配当性向の目標は50パーセント以上と定めていますが、第2四半期は8.5円の配当とさせていただきました。

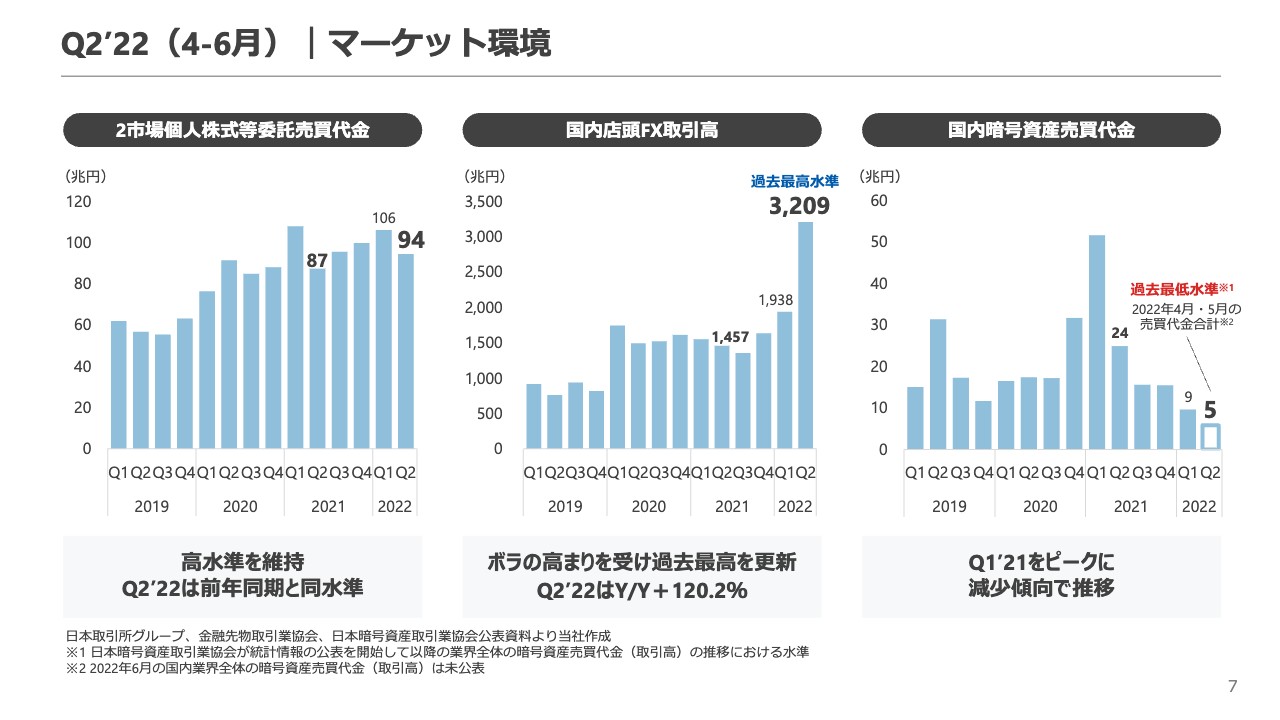

Q2’22(4-6月)|マーケット環境

各事業のマーケット環境です。スライド左側のグラフは個人株式等委託売買代金で、こちらはそれほど大きな変化はありません。一方、スライド中央の国内の店頭FX取引高は昨年に比べても大きく伸長し、過去最高水準の取引高になっています。我々も過去最高の取引高をマークしている状況です。

暗号資産の売買代金に関しては、先ほどからお伝えしているとおり過去最低水準となりました。第1四半期もだいぶ減っているとご報告していましたが、第2四半期はさらに減少している状況です。

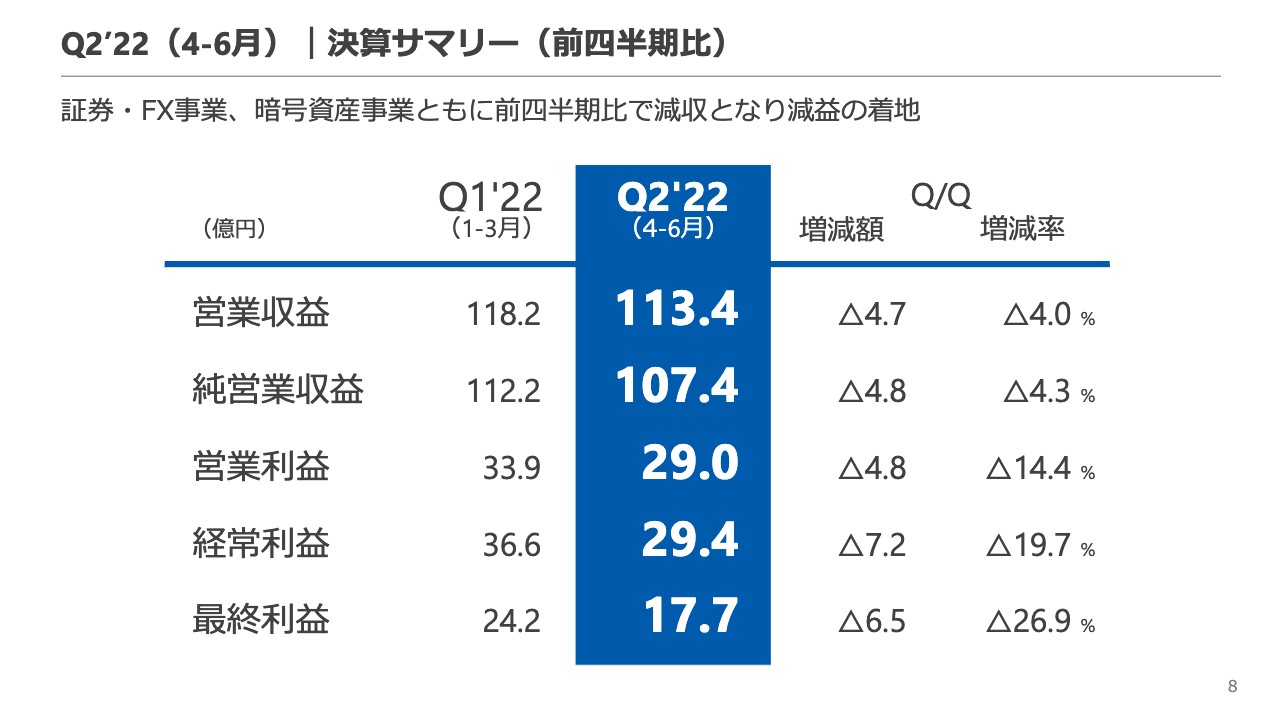

Q2’22(4-6月)|決算サマリー(前四半期比)

決算サマリーの前四半期との比較です。証券・FX事業、暗号資産事業ともに前四半期比で減収となっています。詳細は後ほどご説明します。

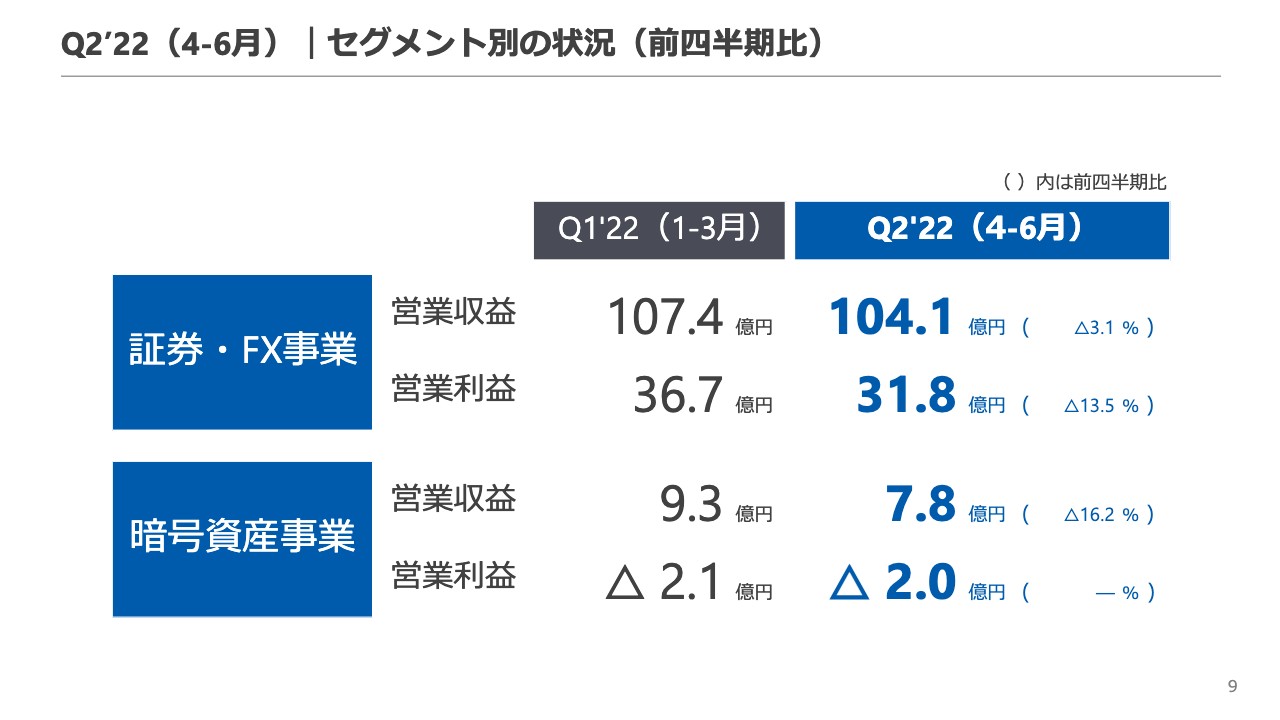

Q2’22(4-6月)|セグメント別の状況(前四半期比)

証券・FX事業は、営業収益が104.1億円で前四半期比3.1パーセント減、営業利益も前四半期比13.5パーセント減となっています。

暗号資産事業の営業収益は前四半期比16.2パーセント減ですが、第1四半期のマーケット状況を見て第2四半期ではコストコントロールをある程度行い、営業利益は前四半期と同じような水準で着地しています。

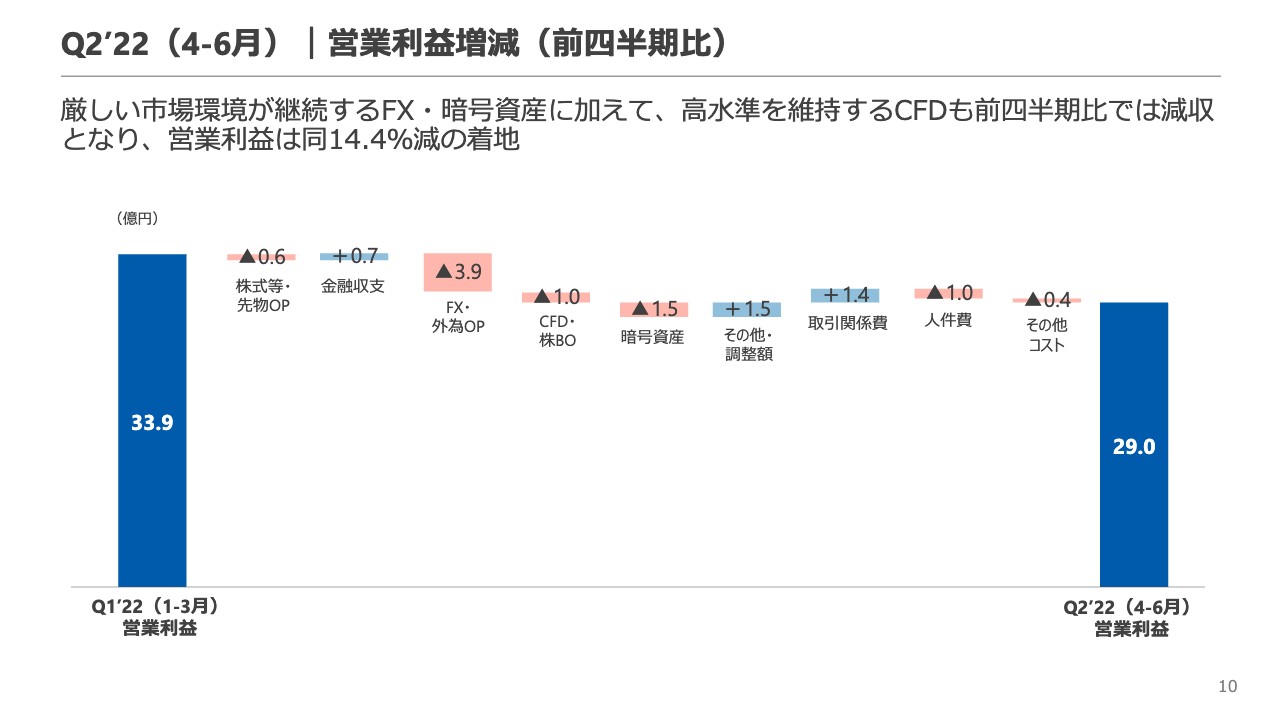

Q2’22(4-6月)|営業利益増減(前四半期比)

続いて前四半期比の営業利益の増減です。FX・外為オプション、CFD、暗号資産はマイナスです。FX・外為オプションに関して、店頭FXの取引高は過去最高を記録しているものの、マーケットのボラティリティが上がる中、流動性は低下している状態で、カバー取引でコストがかさみ、このような着地になりました。

CFDに関しては好調で、前期と状況が変わった中でのマイナス1億円というわけではなく、ある程度ボラティリティがある中でこのような結果となりました。暗号資産に関しては取引や収益が減っている中、コストで調整しつつ、この程度のマイナスに抑えている状況です。

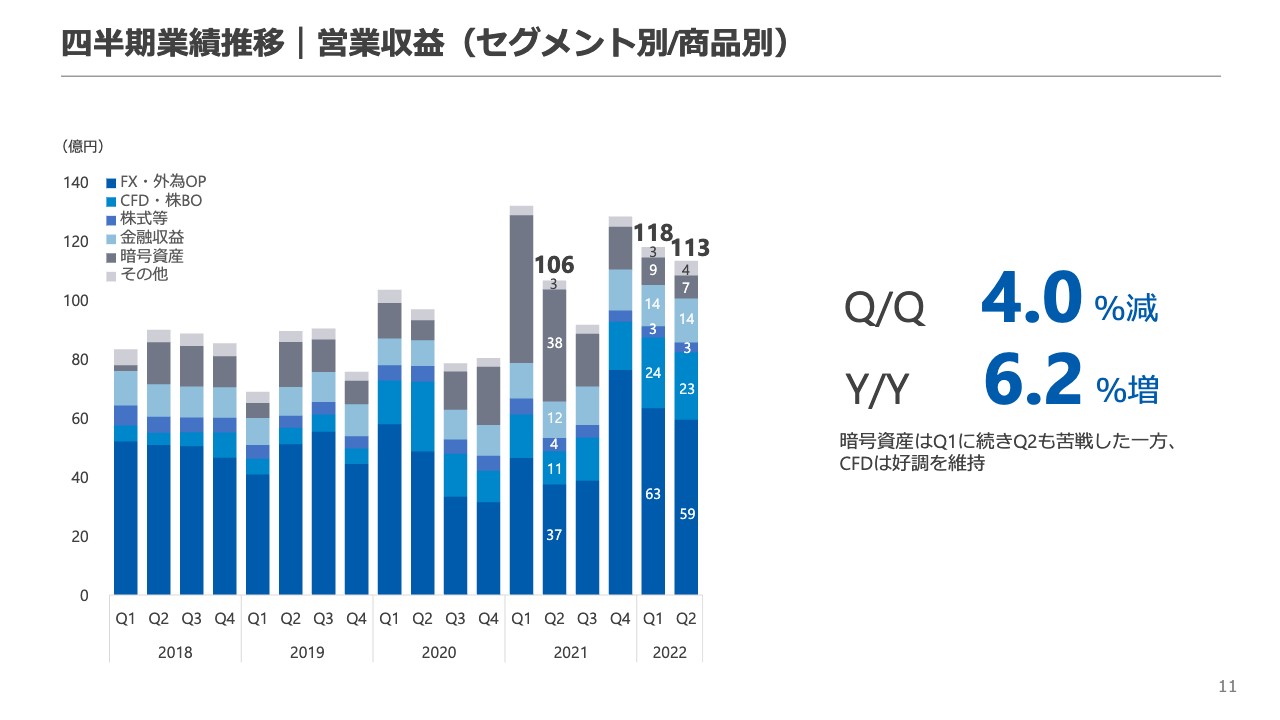

四半期業績推移|営業収益(セグメント別/商品別)

四半期の業績推移です。営業収益に関してはスライドのグラフのとおりに推移しており、QoQで4.0パーセント減、YoYで6.2パーセント増になっています。暗号資産は前四半期に続いて苦戦している一方で、CFDは好調を維持しています。

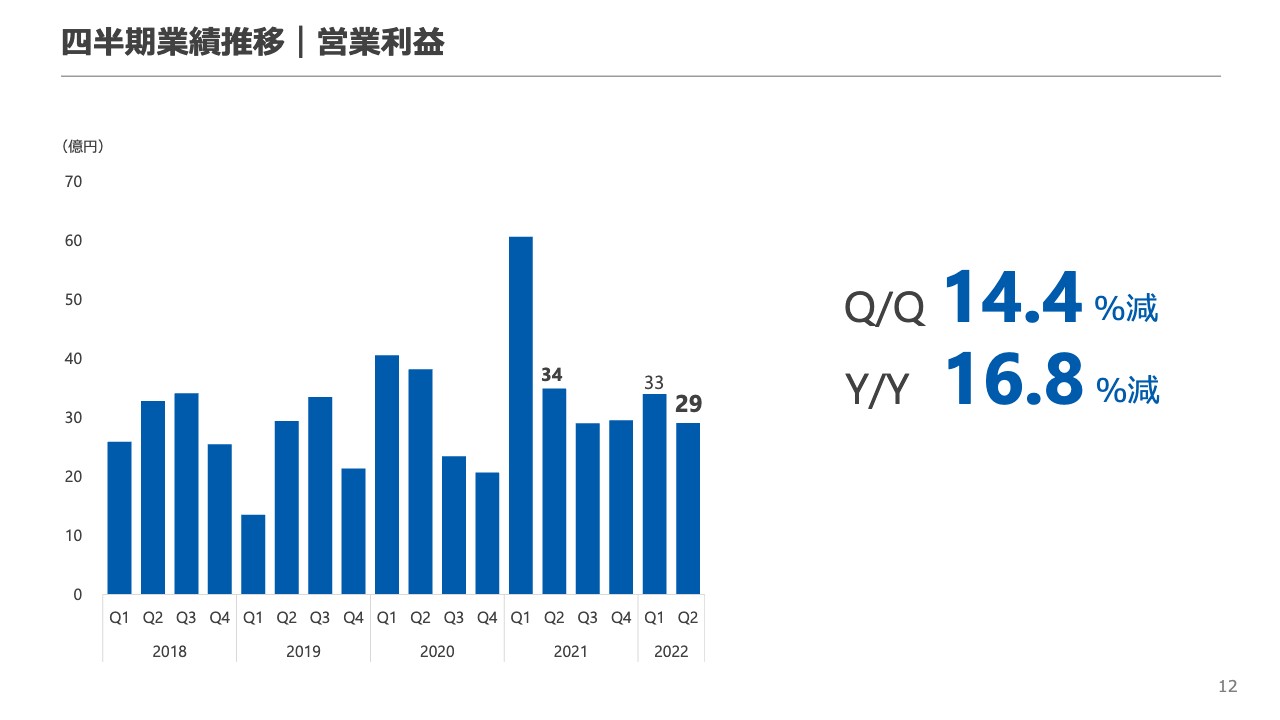

四半期業績推移|営業利益

営業利益に関してもご覧のとおりで、全体的に10パーセント以上の減少になっています。

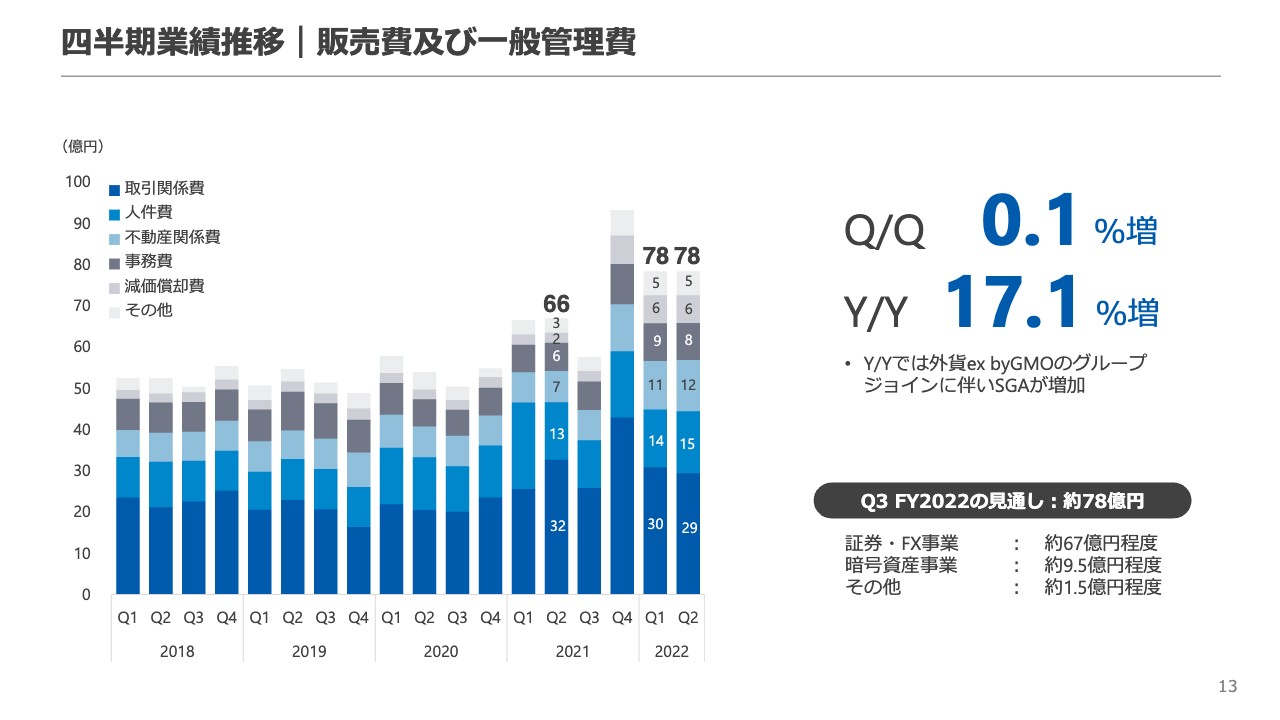

四半期業績推移|販売費及び一般管理費

販管費に関しては前四半期と同水準で推移しています。前年と比べると、外貨ex byGMOのグループジョインに伴う販管費等が上乗せされていますので、その分で17.1パーセント増にはなっているものの、こちらに関しては通常の増加と考えています。

一方、今年の第3四半期の見通しは約78億円で、今第2四半期と同等に推移すると見込んでいます。各証券・FX事業、暗号資産事業、その他でほぼ横ばいでコストは推移すると想定しています。

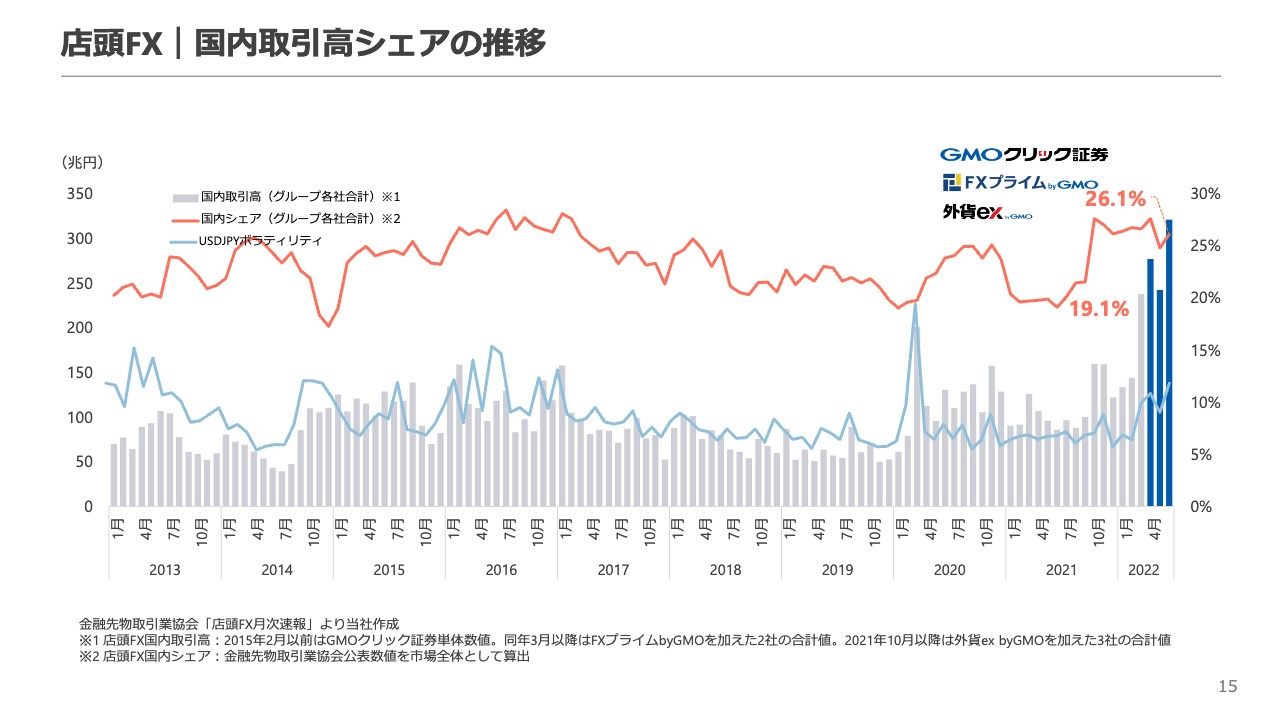

店頭FX|国内取引高シェアの推移

事業の状況に移ります。我々の主力事業である店頭FXの国内取引高シェアに関して、スライドに記載されているとおり、GMOクリック証券とFXプライムbyGMO、外貨ex byGMOを合わせて26.1パーセントのマーケットシェアを維持しています。2位がだいたい20パーセント弱くらいだと思っていますので、6パーセントくらいの差をつけて1位を堅持しているという状況です。

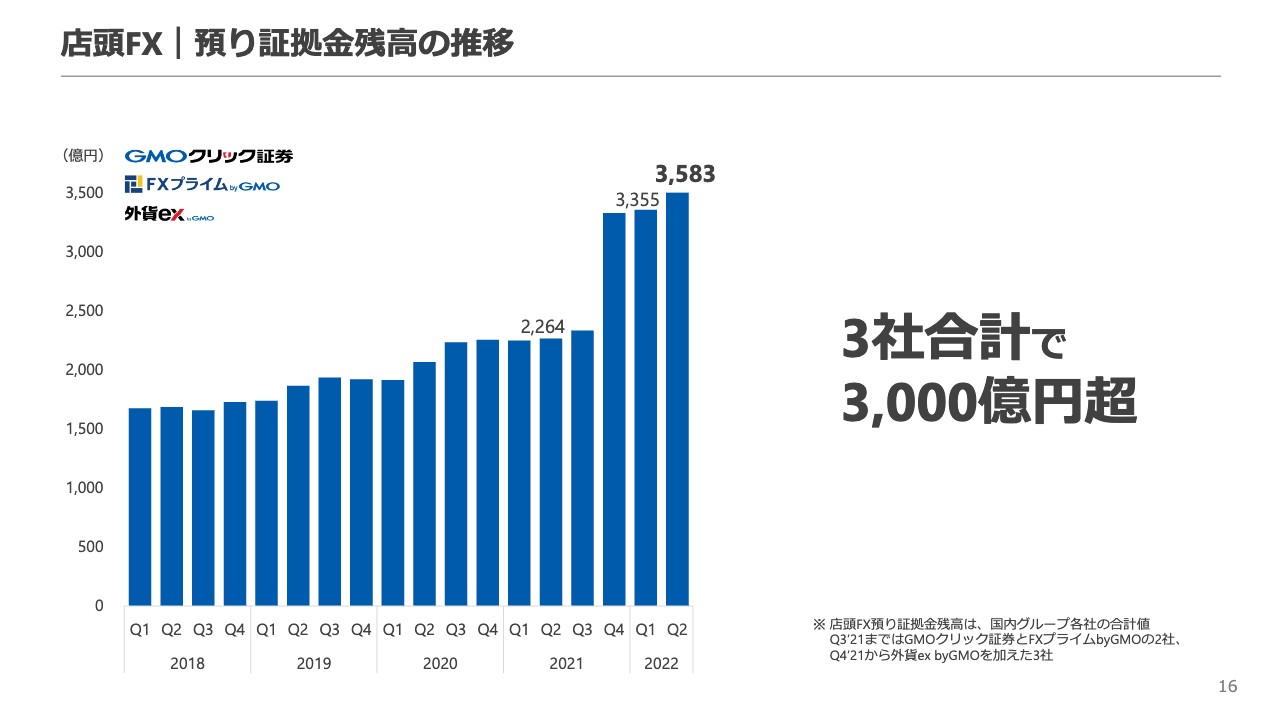

店頭FX|預り証拠金残高の推移

預り証拠金残高の推移はスライドに記載のとおりです。3社合計で3,000億円超の預りになっています。

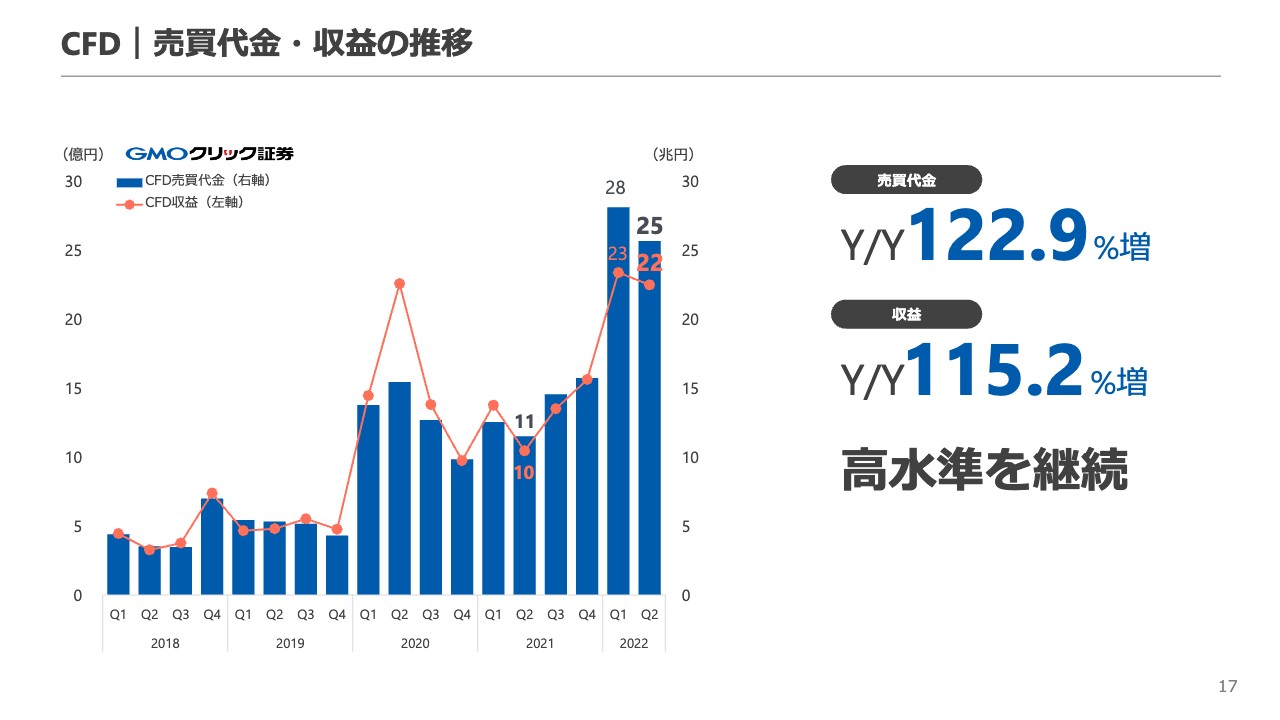

CFD|売買代金・収益の推移

CFDの売買代金と収益の推移についてです。先ほども申し上げたとおり、売買代金は昨年以前に比べて飛躍的に伸びていて、これは我々だけではなく各社、マーケット全体で急激に伸びていると認識しています。また、収益に関しても好調に推移しています。

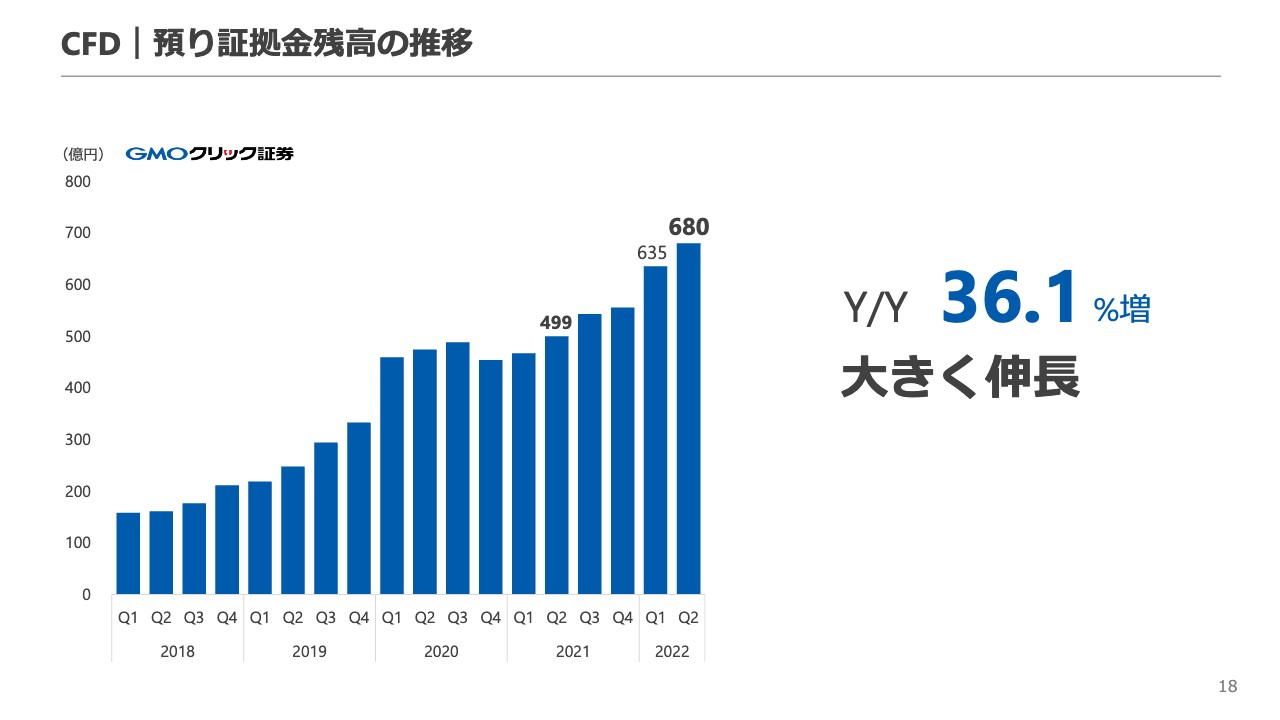

CFD|預り証拠金残高の推移

CFDの預り証拠金残高も右肩上がりに徐々にしっかりと積み上げが行われていて、去年に比べて36.1パーセント増と大きく伸長している状況です。

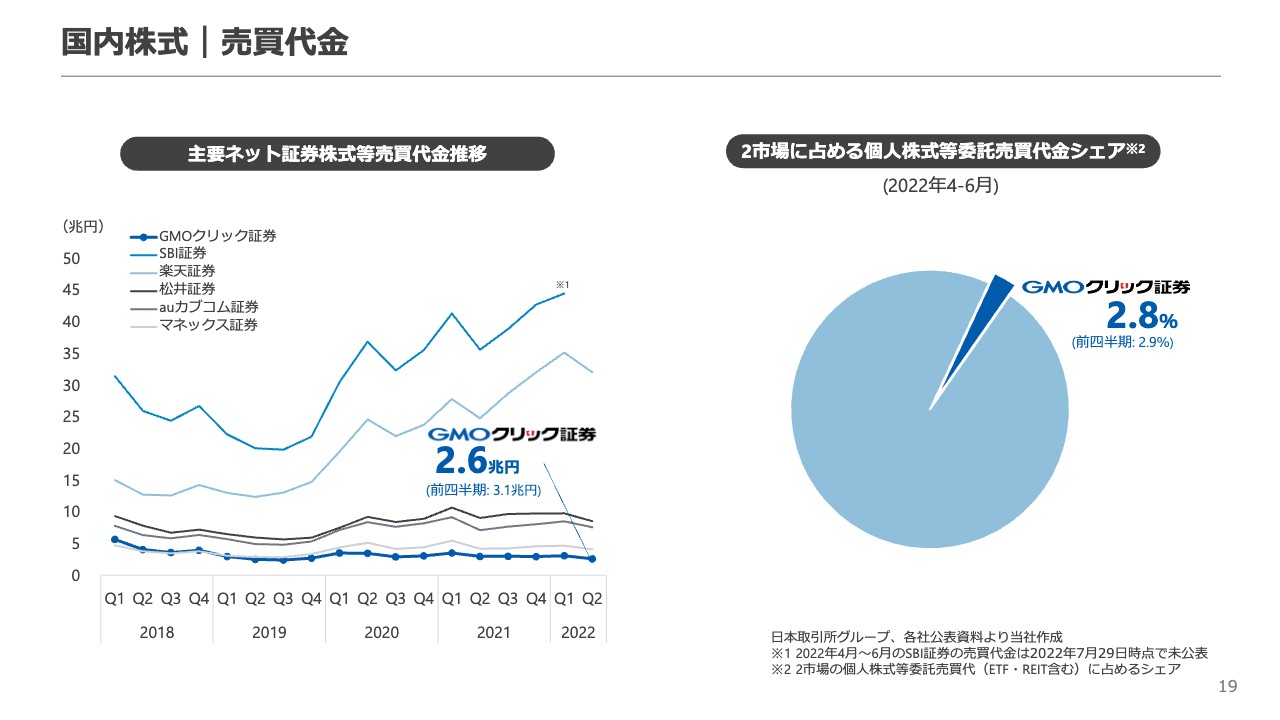

国内株式|売買代金

一方、国内株式の売買代金ですが、マーケット全体でほぼ横ばいで、それほど増えておらず、我々のシェアも特に変化しているわけではありません。今の状況としては、マーケットシェアの2.8パーセントをGMOクリック証券が持つというかたちになっています。

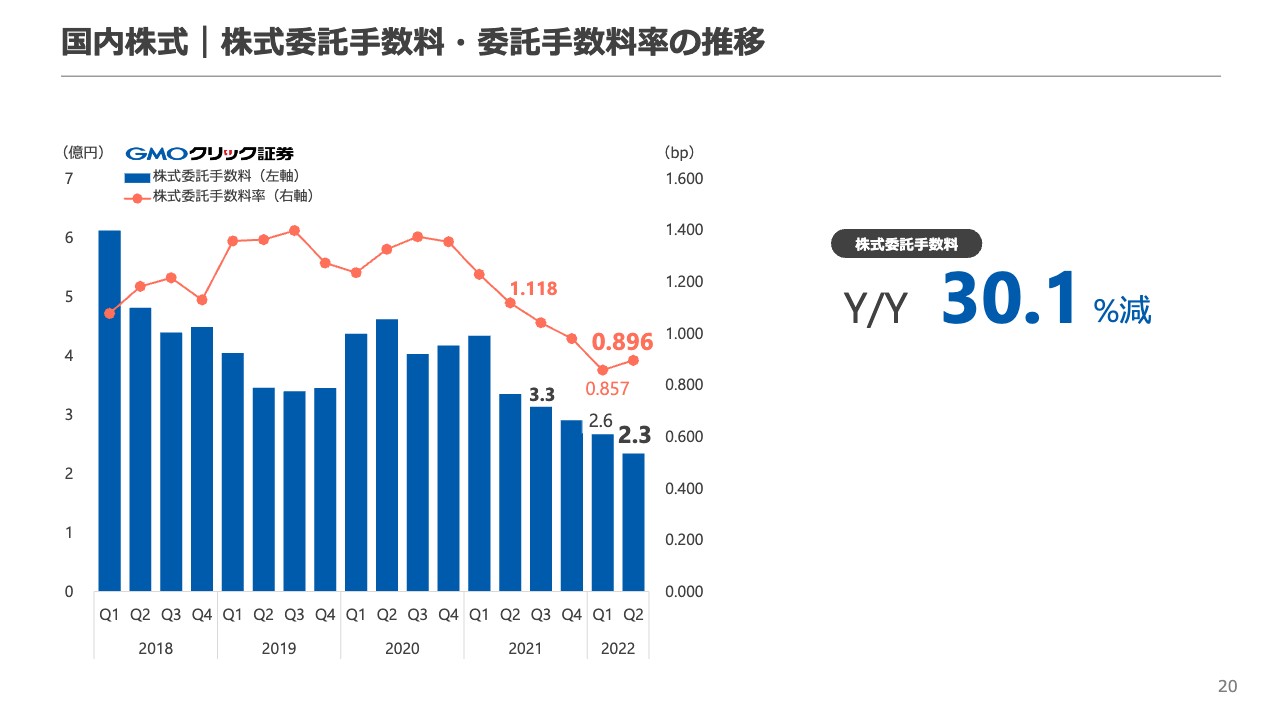

国内株式|株式委託手数料・委託手数料率の推移

株式委託手数料の推移ですが、こちらは右肩下がりになっていて、前年に比べますと30.1パーセント減になっています。株に関して、我々は従来と同じようなスタンスを維持しているところですが、他社さまによるシェア争いや手数料の競争が激しくなっているため、相対的に我々のお客さまが少しずつ減っていると考えています。

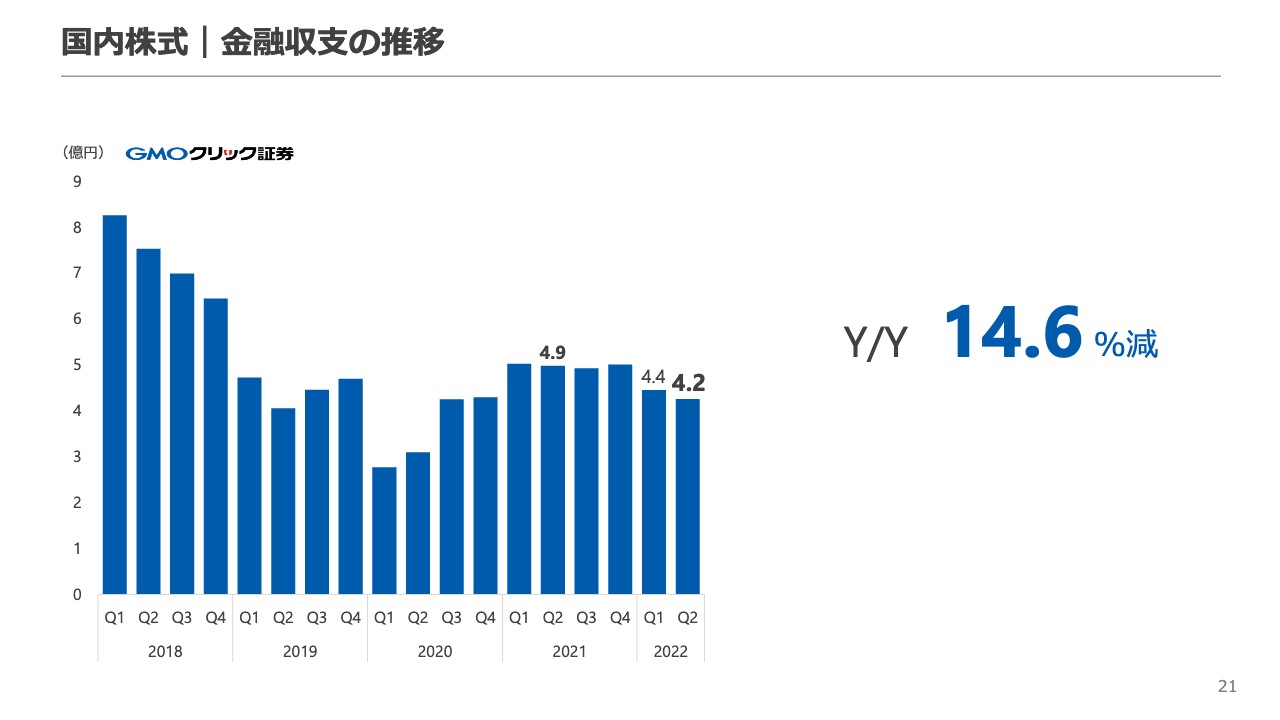

国内株式|金融収支の推移

国内株式の金融収支の推移です。こちらも我々のシェアなりにほぼ横ばいに推移していますが、YoYでは14.6パーセント減になっています。

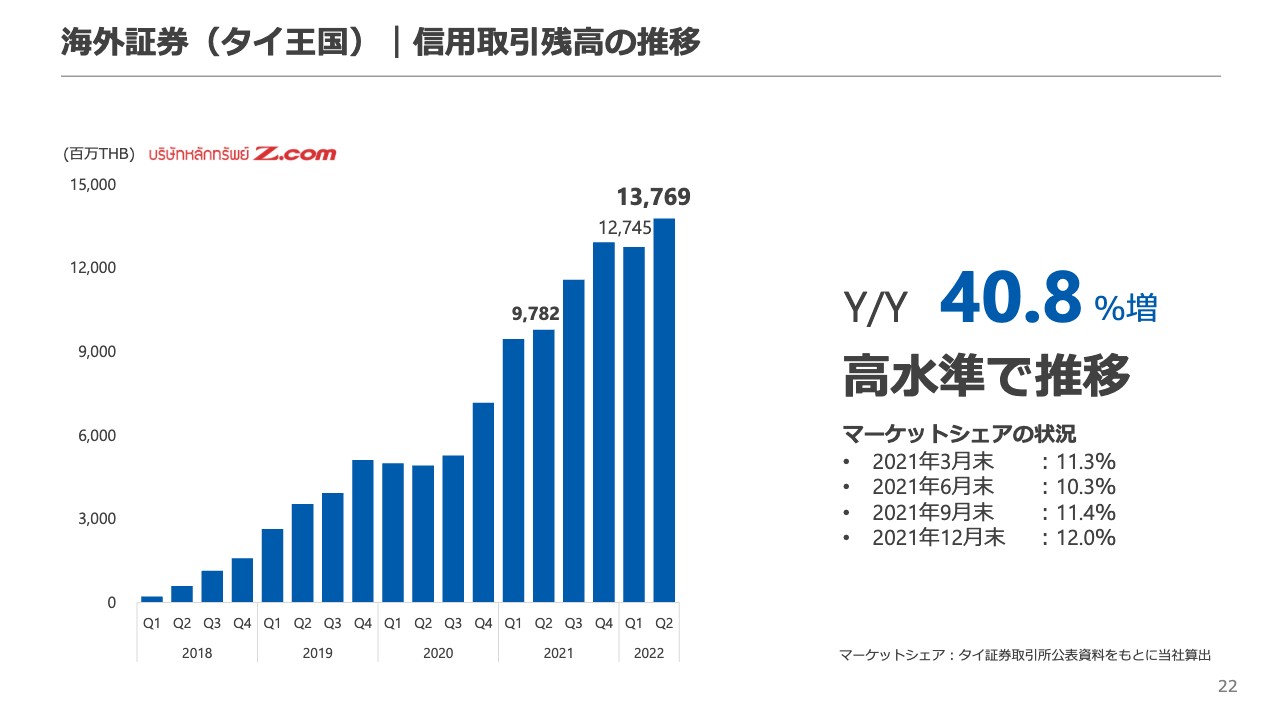

海外証券(タイ王国)|信用取引残高の推移

続いてタイ証券事業での信用取引残高の推移です。信用残高を積み上げているところですが、順調に高水準で推移していて、YoYで40.8パーセント増の信用残高になっており、スライド右側にマーケットシェアの状況と記載がありますが、11.3パーセントから12.0パーセントくらいのところで推移しています。

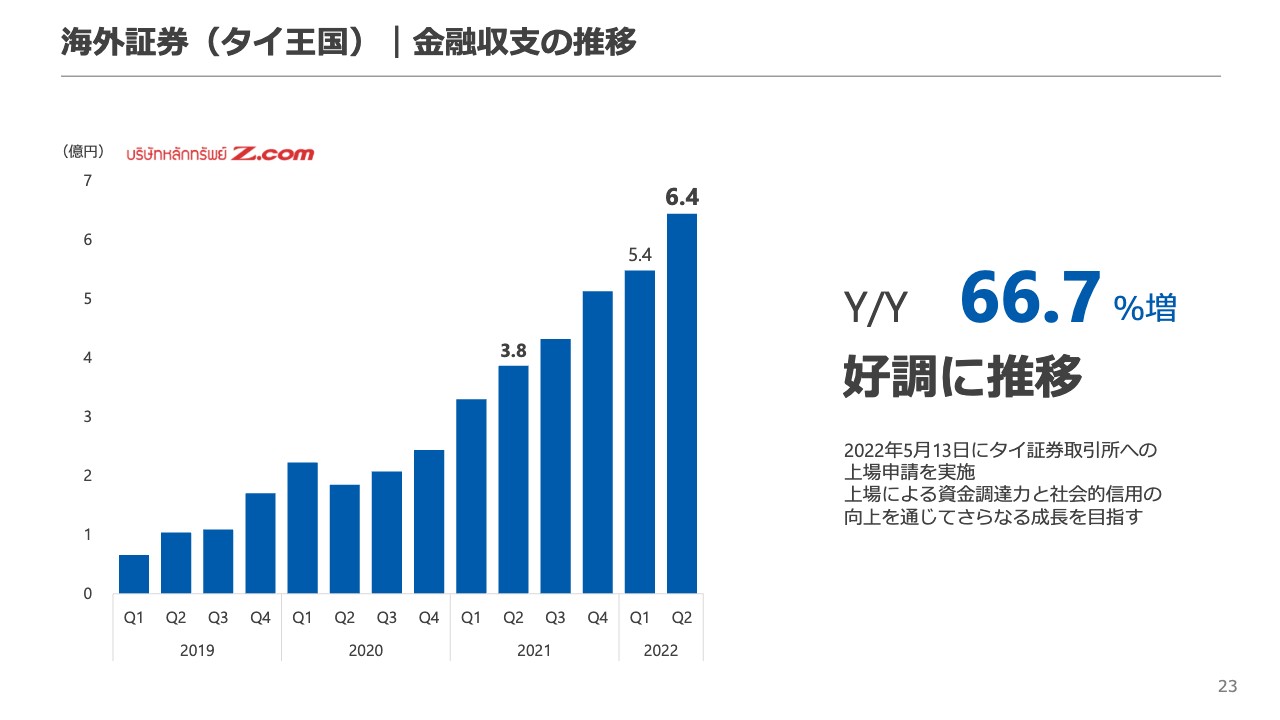

海外証券(タイ王国)|金融収支の推移

金融収支に関してです。残高に伴って、金融収支も右肩上がりに好調に推移していまして、こちらはYoYで66.7パーセント増となっています。

タイ証券事業に関しては、2022年5月13日にタイの証券取引所へ上場申請をしており、現在、上場申請の審査に対応しています。上場によって、資金調達力と社会的信用の向上を通じて、さらなる成長を目指そうと考えています。

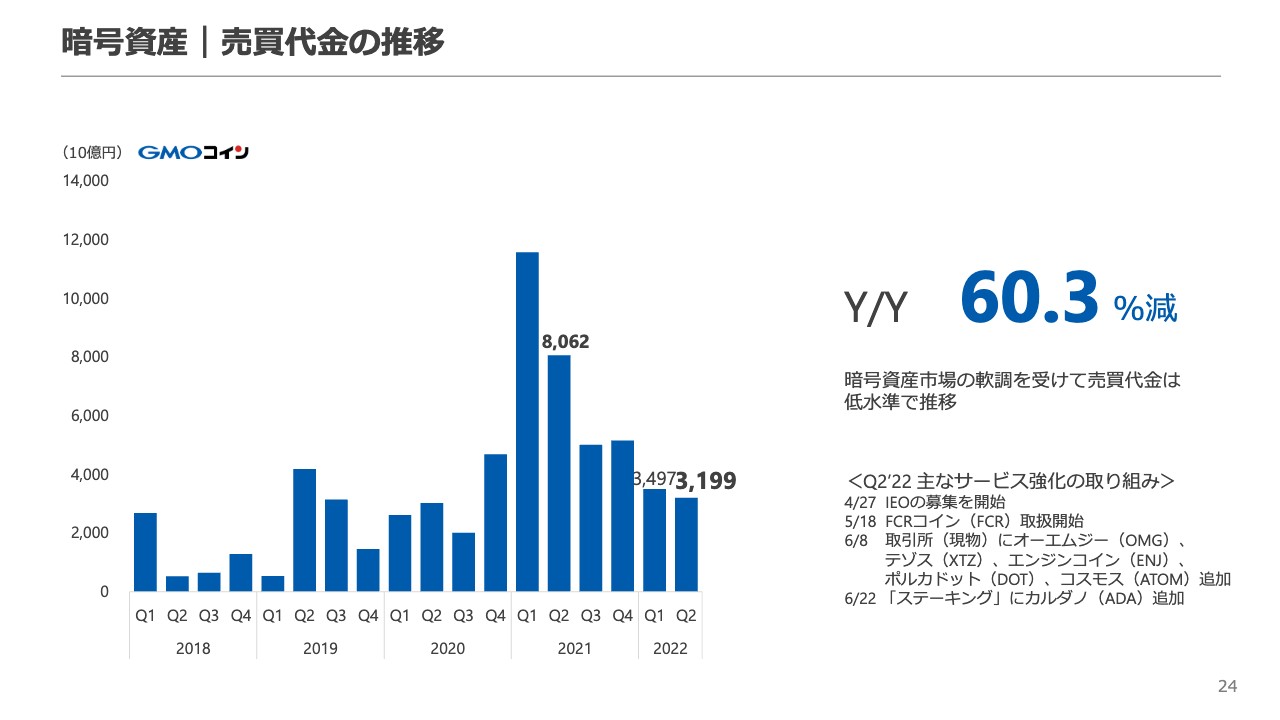

暗号資産|売買代金の推移

暗号資産に関してです。売買代金の推移に関しては、グラフをご覧のとおりですが、昨年に比べますと60.3パーセントの減少です。日本の暗号資産マーケットの取引高が相当に減っている影響を受けて、このようなかたちになっています。

その中でも、2022年の活動としては、IEOや新たに取り扱い銘柄を増やすということは、粛々と行っています。来たるべき、マーケットの潮目が変わるタイミングで、しっかりと収益を確保できるような体制にしていくかたちになっています。

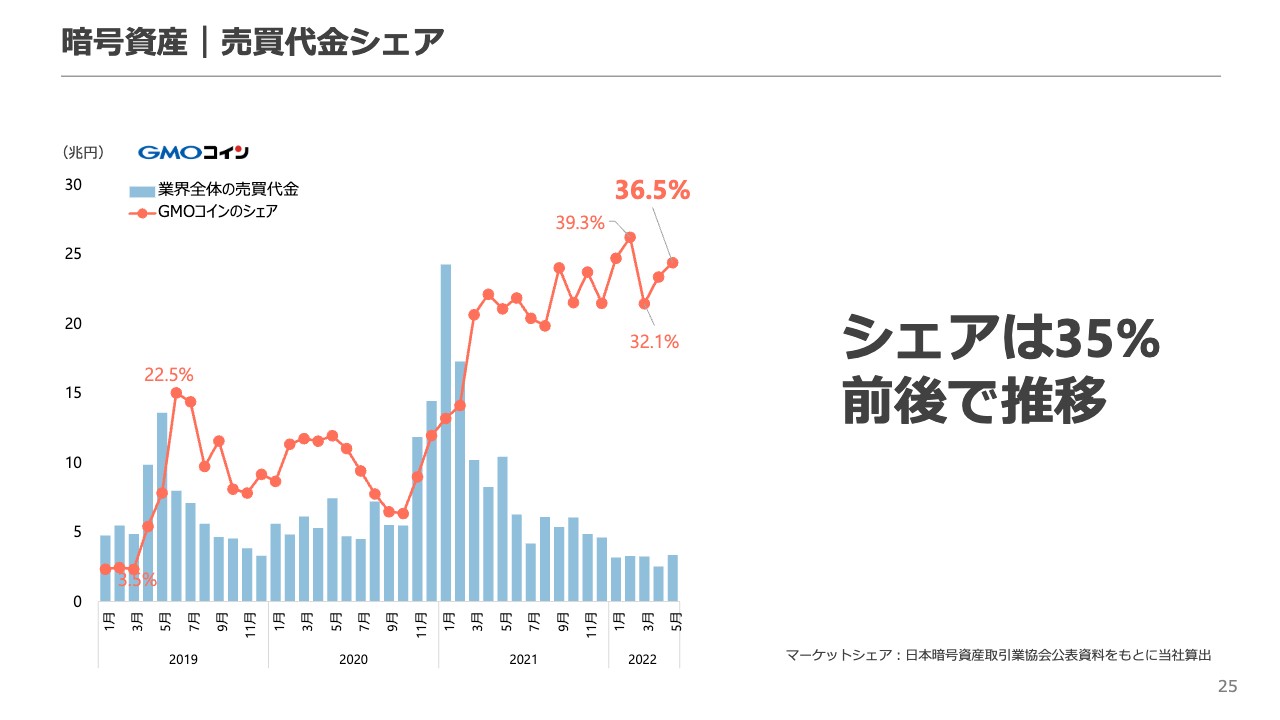

暗号資産|売買代金シェア

売買代金シェアです。全体的には減ってはいるものの、GMOコイン自体の国内の売買シェアは現在36.5パーセントということで、ある程度のシェアを確保できているのではないかと考えています。

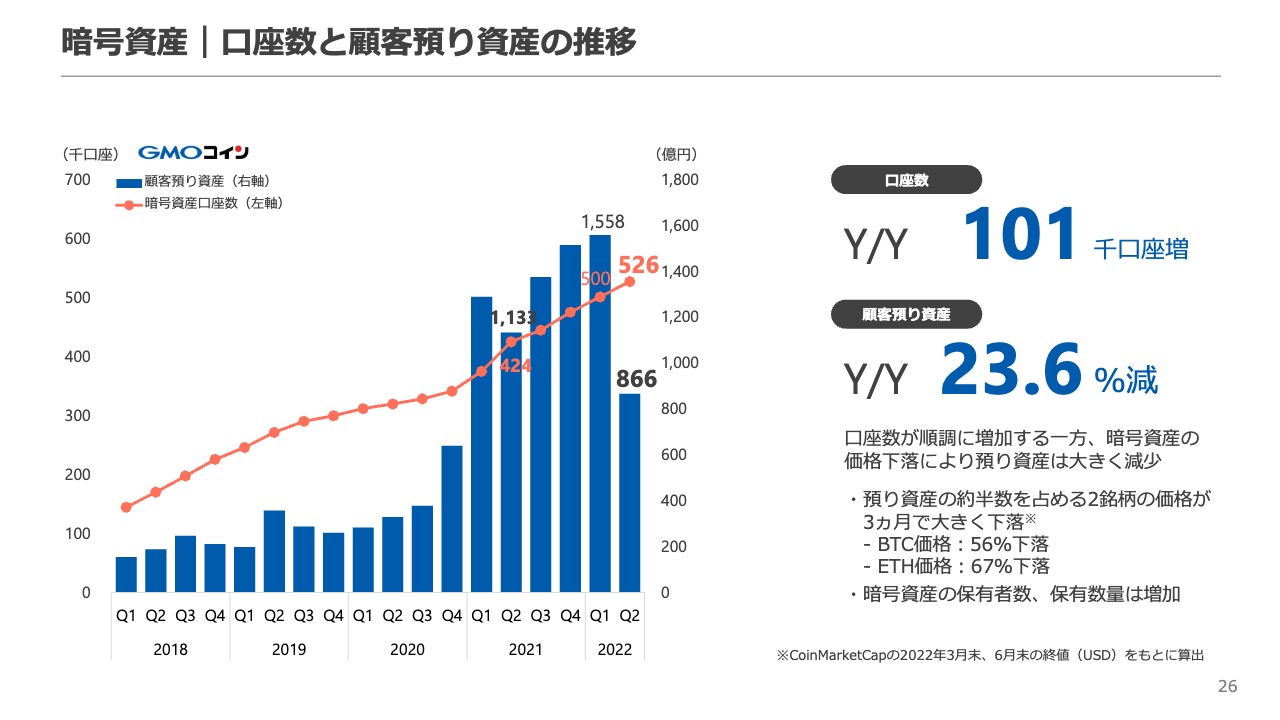

暗号資産|口座数と顧客預り資産の推移

口座数とお客さまの預り資産の推移です。まずは暗号資産の口座数、グラフ中のオレンジ色の線ですが、こちらは基本的に右肩上がりに、どんどんと増えていまして、YoYで10万口座プラスとなっています。

預り資産のほうは、YoYで23.6パーセント減というかたちになっています。これは暗号資産での預りですので、暗号資産価格に大きく影響を受けます。例えばビットコインが昨年だと750万円くらいだったのが、今300万円程度になっており、その分、預りの評価が下がっているため、お客さまの預り資産が目減りしているかたちになっています。

一方で、暗号資産の保有者数や保有数量に関しては、右肩上がりできちんと増加しています。

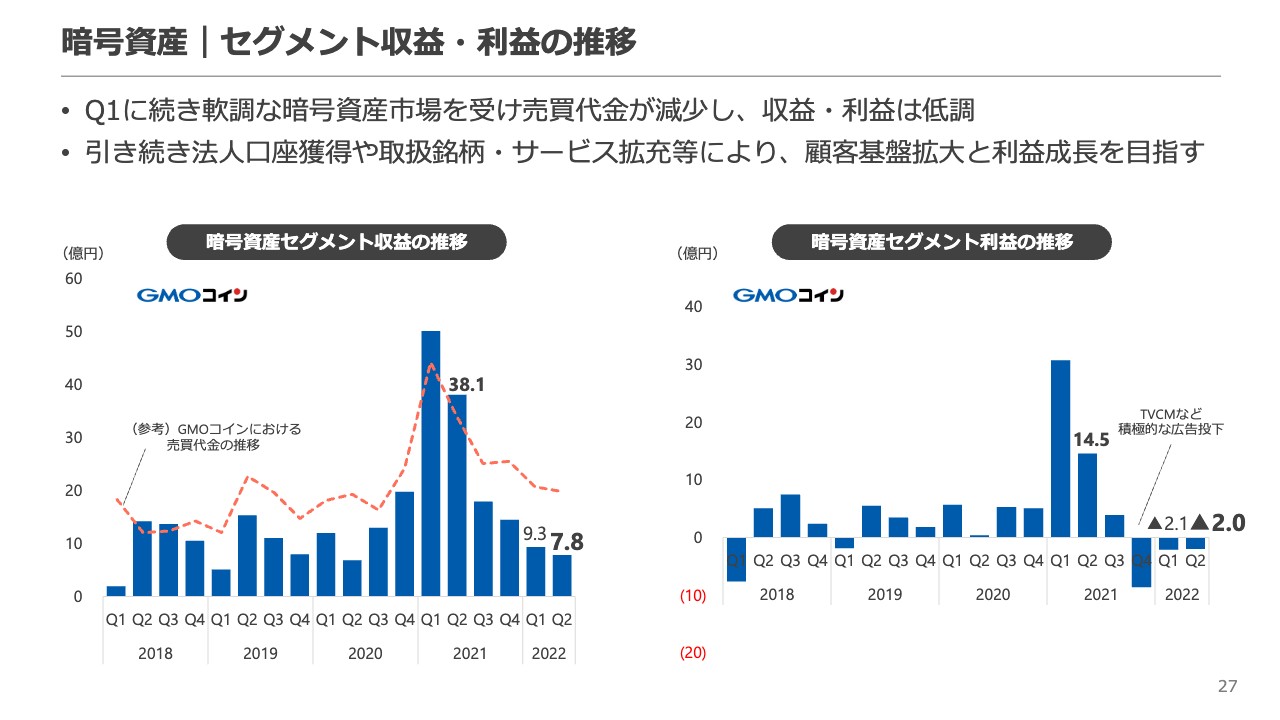

暗号資産|セグメント収益・利益の推移

暗号資産セグメントの収益・利益の推移です。「軟調です」というのが総括ではありますが、売買代金が減少していまして、収益・利益は低調なところに留まっています。

とはいえ、引き続き法人の口座獲得や取り扱い銘柄を増やすなど、顧客基盤を増やしつつ、いろいろなサービスを提供していきながら、上向くように対応していきたいと考えています。

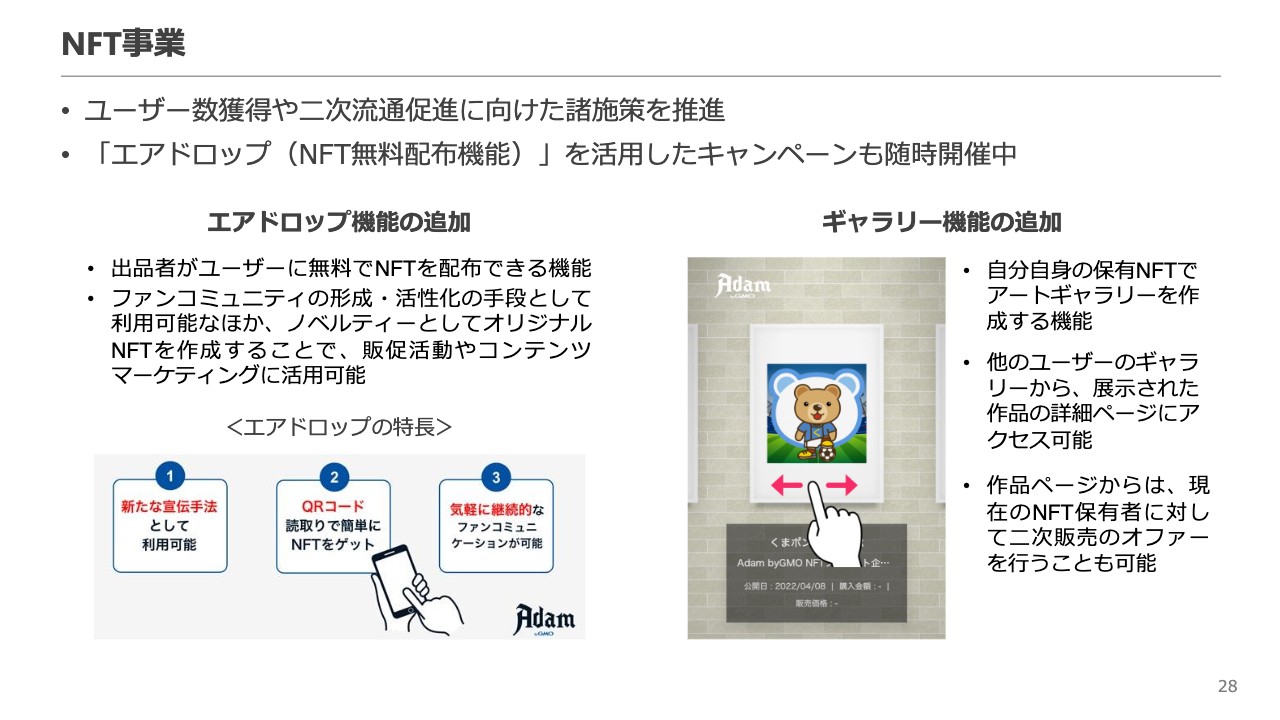

NFT事業

NFT事業に関しては、「Adam byGMO」というサービスを提供しています。こちらはまだまだ今のところ投資段階という認識ではありますが、その中でユーザーの獲得や、二次流通促進に向けた諸施策を推進しているという状況です。

エアドロップ(NFT無料配布機能)など、ユーザーにとって便利な機能を実装することで、使っていただける方を増やしていくような戦略をとっています。

バーチャルオフィス事業

こちらも新規の事業で、バーチャルオフィス事業です。昨年12月7日からサービスを開始しており、順調に顧客数が伸長しています。現在はサービス提供エリアの拡大によって、顧客基盤の強化を図ることを考えています。

1号店の渋谷、それから銀座、新宿はすでに稼働しています。東京都内にいくつか複数のオフィスを構えつつ、名古屋や大阪、福岡など、地方の大きな都市にもニーズはあると思っていますので、積極的に出店しつつ、地域のお客さまに使っていただけるようなサービスにしていきたいと考えています。

駆け足ではございましたが、以上で今期の決算説明を終わらせていただきたいと思います。

新着ログ

「証券、商品先物取引業」のログ