ワンダープラネット、業績予想据置き 「アリフィ」4Qは全世界同時リリースに向けプロモーションも強化

2022年8月期第3四半期決算説明会

常川友樹氏(以下、常川):本日はお集りいただき、誠にありがとうございます。代表取締役社長CEOの常川でございます。2022年8月期第3四半期決算についてご報告いたします。

Contents

本日は、コーポレートサマリーおよび中長期の成長戦略については私から、2022年8月期第3四半期決算概要および2022年8月期第4四半期進捗見込みと業績予想については佐藤からご説明します。

会社概要

会社概要です。ワンダープラネットは、名古屋と東京の2ヶ所に拠点があり、事業内容は、エンターテインメントサービス事業です。私たちは運営型ゲームをワールドワイドに展開するサービス業であると定義しています。従業員数は両拠点合わせて、2022年5月末時点で206名となっています。

創業ストーリー

創業ストーリーを読み上げさせていただきます。「2012年、ゲームメーカーやスタートアップの存在が希少な街、名古屋に、私たちは産声をあげました。ゲームづくり未経験の開発者たちが集い、夢と情熱だけを頼りに、何度も失敗や危機を乗り越えながら、一歩一歩、着実に成長してきました。そんな私たちの社名は、Worldwide/Nagoya/Developer/Play/Amazing/Networkを組み合わせた造語、WonderPlanet。創業からの想いを初志貫徹すべく、世界中へ、名古屋から生まれた開発チームが、遊びごころあふれる驚きとワクワクを、広げていく。そんな想いがこめられています。」

ミッション

当社のミッションは「楽しいね!を、世界中の日常へ。」です。この短い文章には大きく4つの意味があります。

「楽しい」がゲームやエンターテインメントを指し、そこに「ね!」がつくことにより、それを友だちや家族と共有することを意味しています。そして、それらを日本だけでなく「世界中」へグローバルに展開し、「日常」つまり365日、毎日楽しく遊んでいただけるものをご提供したいという思いが込められています。

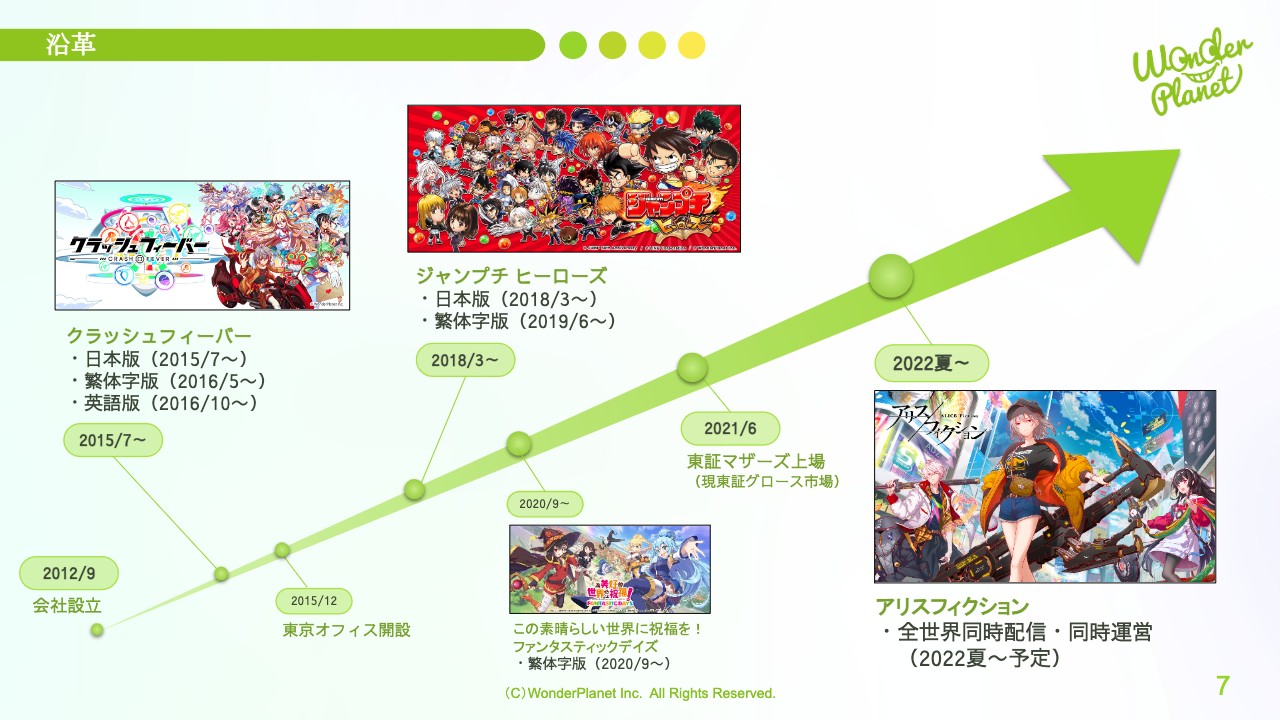

沿革

沿革をご説明します。会社設立は2012年9月、私の出身地である名古屋で創業しました。2015年7月に自社開発のオリジナルタイトルとして「クラッシュフィーバー(クラフィ)」をリリースし、現在は日本版のみでなく繁体字版、英語版の運営も行っています。ここから、ワンダープラネットらしいゲームづくりが始まるきっかけとなりました。

2018年3月には、自社開発IPタイトルである「ジャンプチ ヒーローズ(ジャンプチ)」をリリースし、日本版および繁体字版の運営を行っています。

2020年9月には、他社開発タイトルの海外展開を当社が担う「この素晴らしい世界に祝福を!ファンタスティックデイズ(このファン)」の繁体字版をリリースしました。

そして、2021年6月に現グロース市場である東証マザーズへ上場し、引き続きミッション「楽しいね!を、世界中の日常へ。」の実現に向けて事業を展開しています。直近では、全世界同時配信・同時運営のオリジナルタイトルとしてこの夏にリリース予定の「アリスフィクション(アリフィ)」の開発に注力しています。

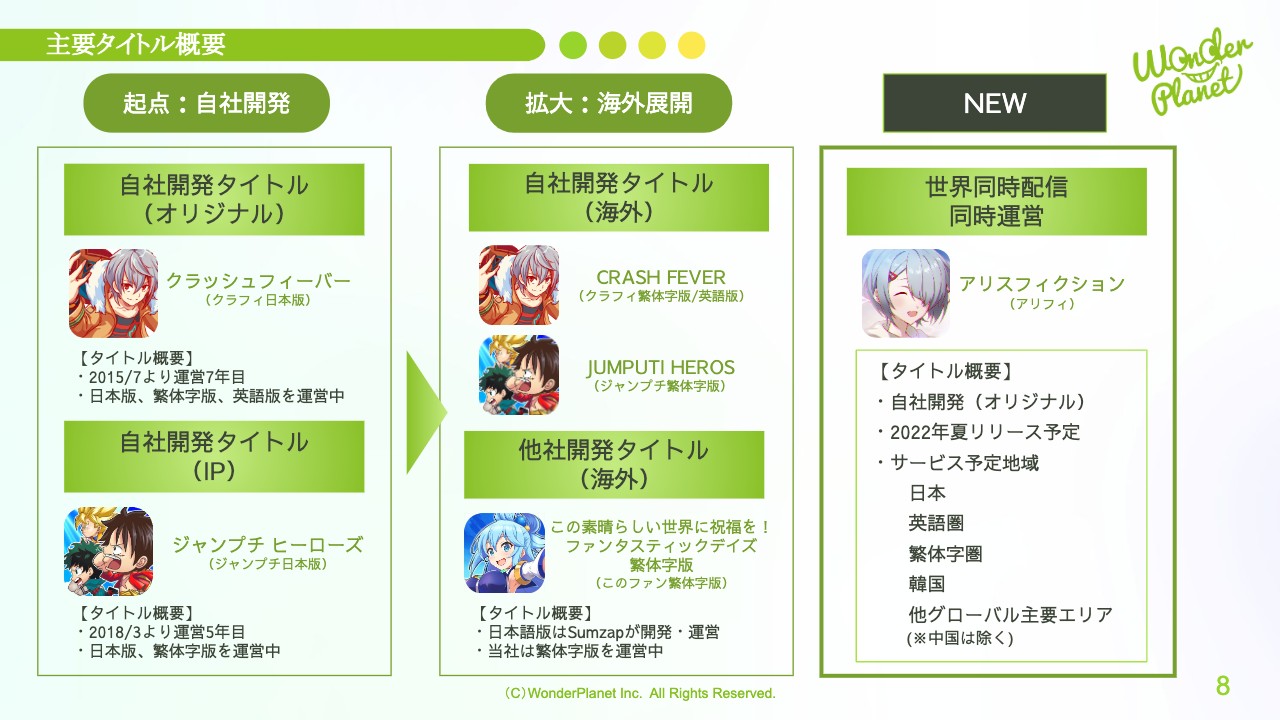

主要タイトル概要

主要タイトルの概要です。沿革でもご説明したように、当社のタイトル展開は自社開発タイトルのオリジナルとIPを起点としています。その後、それらを海外展開し、拡大しています。

そして、今夏リリースを予定している「アリフィ」は自社開発のオリジナルタイトルで、全世界同時配信・同時運営を計画していますが、今後も全世界同時配信・同時運営を当社の注力分野として、事業成長を目指していきます。

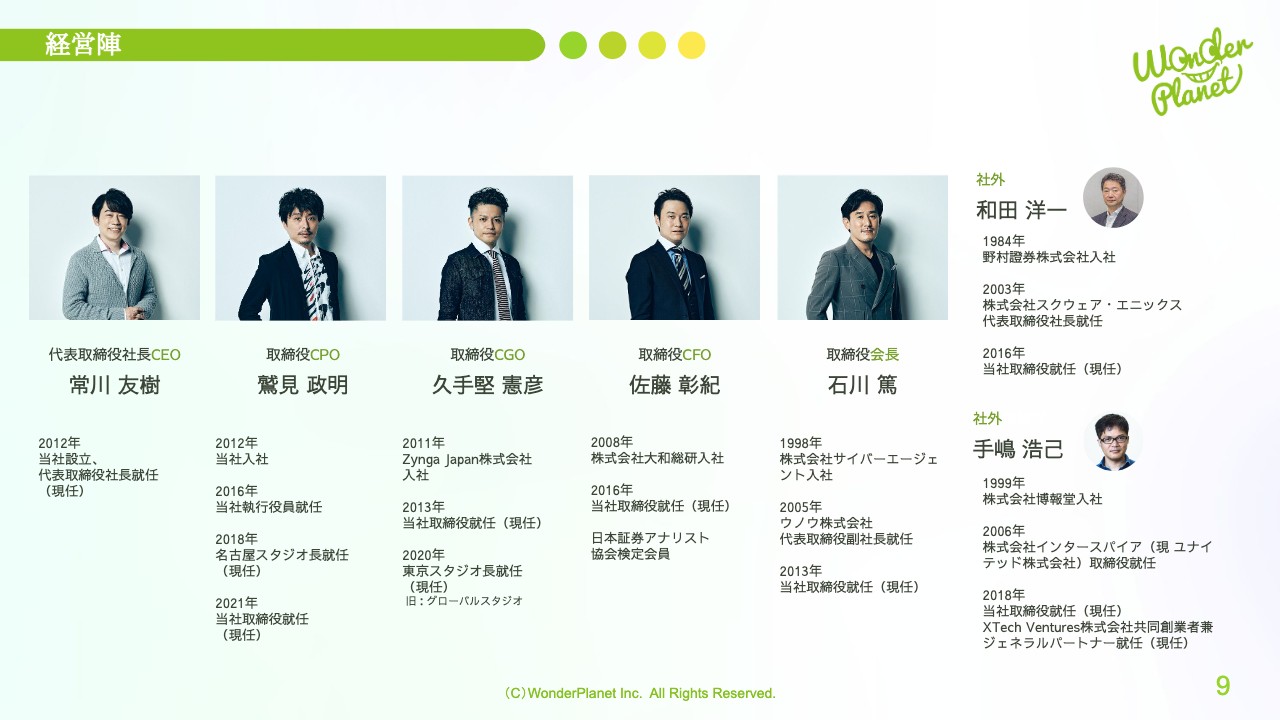

経営陣

当社の経営陣です。代表取締役社長CEOは私、常川友樹、取締役CPOは鷲見政明、取締役CGOは久手堅憲彦、取締役CFOは佐藤彰紀、取締役会長は石川篤です。

そして、社外取締役はスクウェア・エニックスの元代表取締役社長である和田洋一取締役、XTech Venturesの現共同創業者兼ジェネラルパートナーである手嶋浩己取締役です。こちらの7名で当社の経営に関わる意思決定を行っています。

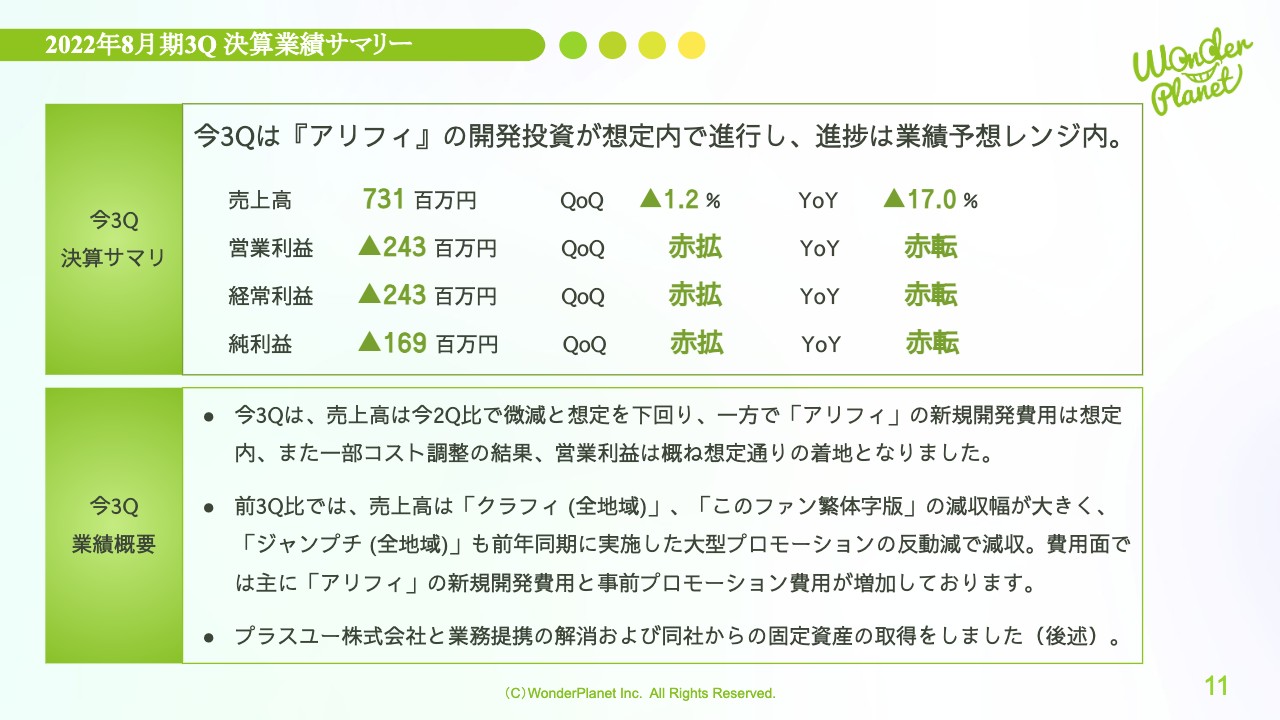

2022年8月期3Q決算業績サマリー

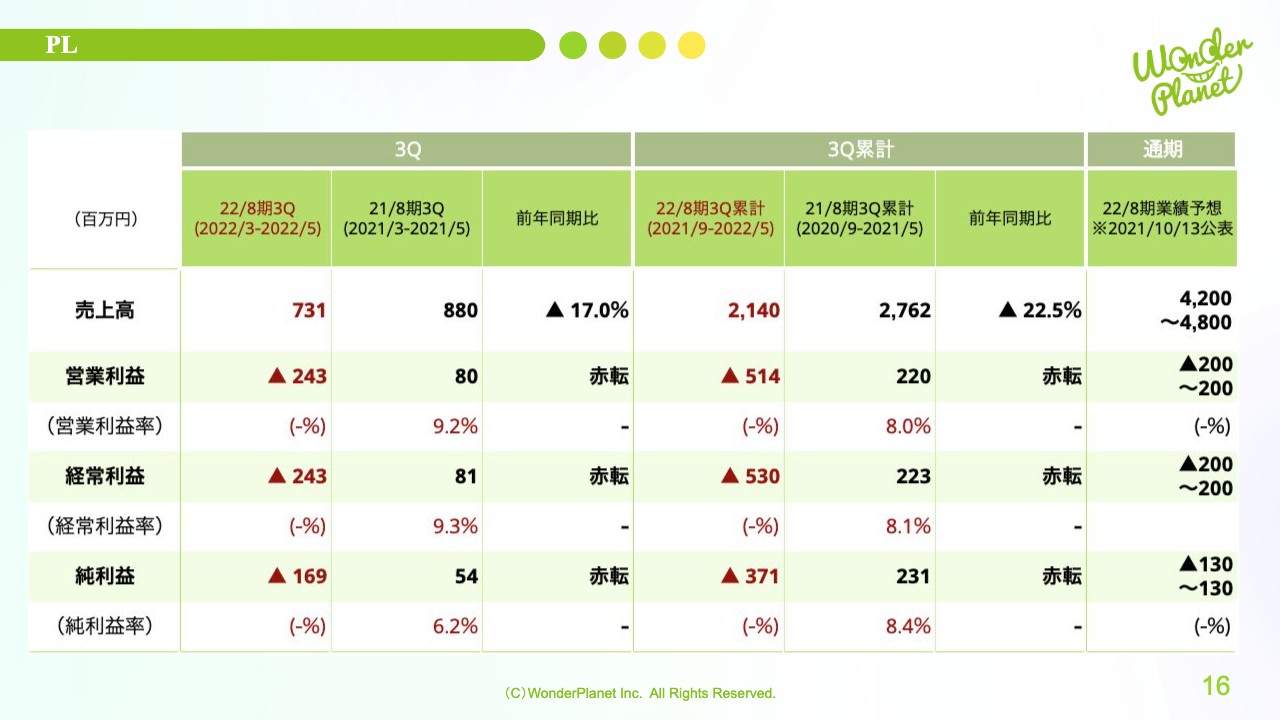

佐藤彰紀氏(以下、佐藤):取締役CFOの佐藤でございます。2022年8月期第3四半期決算概要についてご説明します。第3四半期の売上高は7億3,100万円で、前四半期比マイナス1.2パーセント、前年同期比マイナス17.0パーセントです。

営業利益はマイナス2億4,300万円、経常利益はマイナス2億4,300万円、四半期純利益はマイナス1億6,900万円です。第3四半期は主に「アリフィ」の開発投資が想定内で進行し、進捗は業績予想範囲内となっています。

第3四半期の業績概要として、売上高は第2四半期比微減で想定を下回りました。一方、「アリフィ」の開発投資は想定内で順調に進捗しています。同時に一部コスト調整に取り組んだ結果、営業利益は概ね想定どおりの着地となりました。

前年同期比で、売上面は「クラフィ(全地域)」および2020年9月に新規リリースした「このファン」繁体字版の減収幅が大きく、また「ジャンプチ(全地域)」は前年に実施した大型プロモーションの反動で減収となりました。費用面では「アリフィ」の新規開発費用および事前プロモーション費用が増加しました。

なお、プラスユーとの「クラッシュフィーバー」に関する業務提携解消に伴い、同社から固定資産を取得しています。こちらは後ほどご説明します。

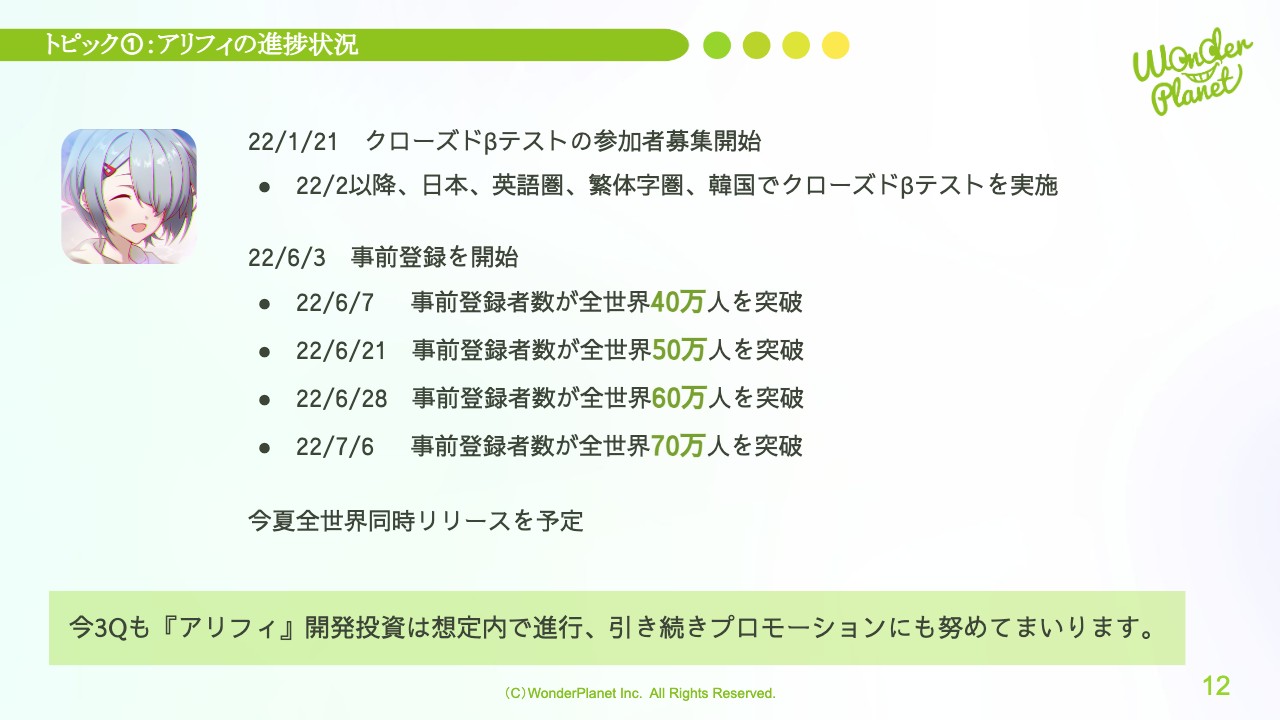

トピック1:アリフィの進捗状況

第3四半期の1つ目のトピックは、新規タイトルの「アリフィ」の進捗状況です。2022年6月3日から事前登録を開始し、現時点の事前登録者数は全世界で70万人を突破しました。今夏の全世界同時リリースに向けて準備を進めており、引き続きプロモーションにも努めます。

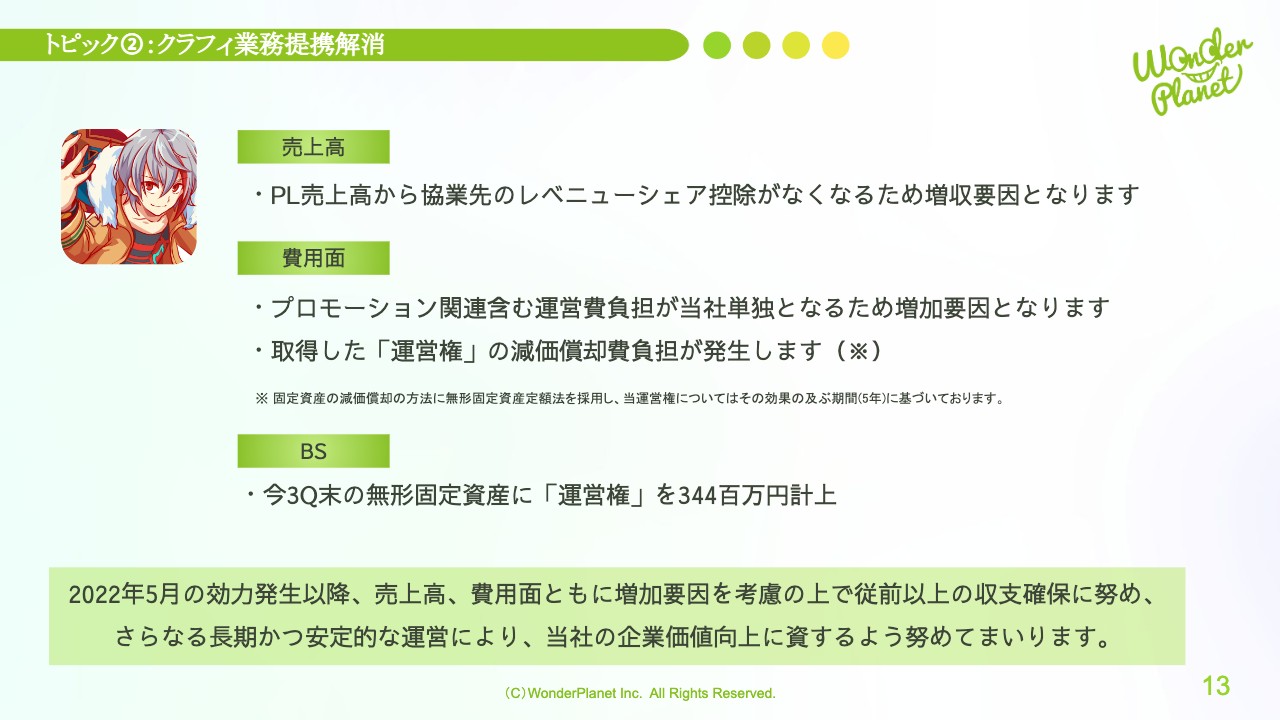

トピック2:クラフィ業務提携解消

2つ目のトピックは「クラフィ」における、業務提携の解消です。本件により、当社単独での運営となるため、売上高および費用面ともに増加要因を考慮し、今まで以上に収支確保に努め、長期かつ安定的なタイトル運営に取り組んでいきたいと考えています。

なお、取得した運営権は、第3四半期に無形固定資産で計上しています。

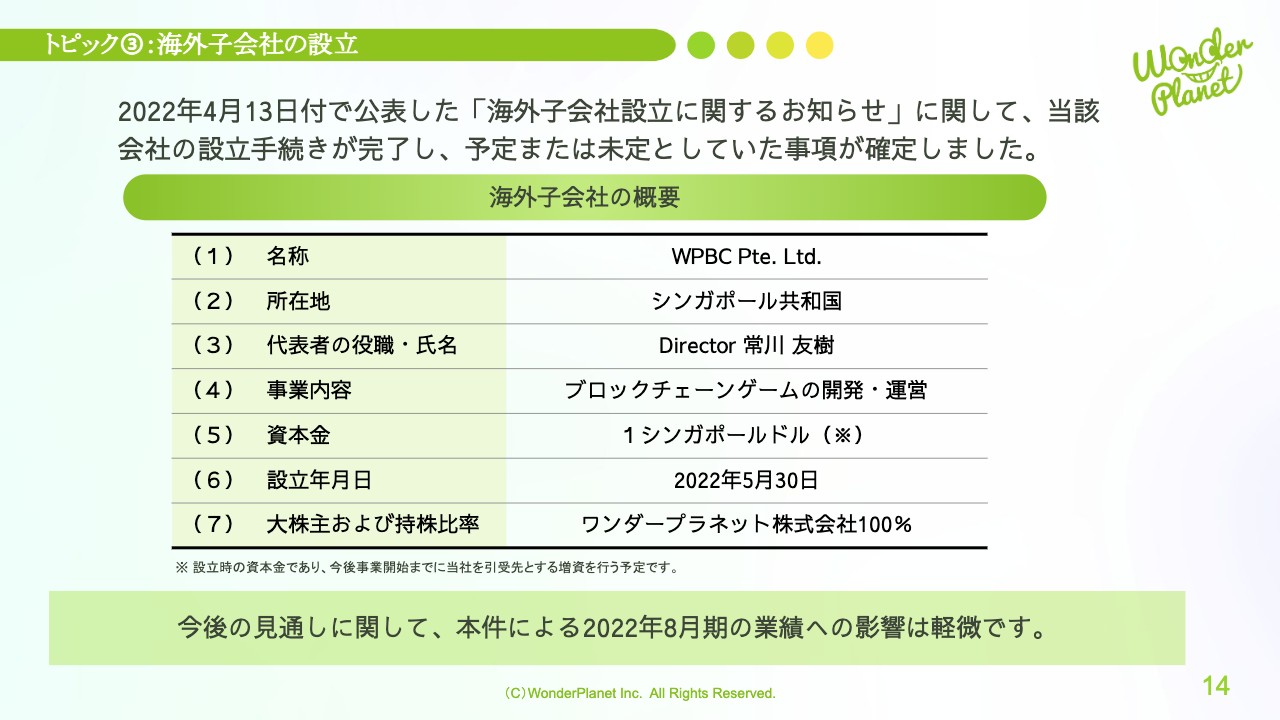

トピック3:海外子会社の設立

3つ目のトピックです。2022年4月13日付で公表したシンガポール子会社設立について、今年5月に当該子会社の設立手続きが完了しました。

会社名称はWPBC Pte. Ltd.で、代表者に当社代表の常川が就任しています。なお、当該子会社設立に伴う今期業績への影響は軽微と見込んでいます。

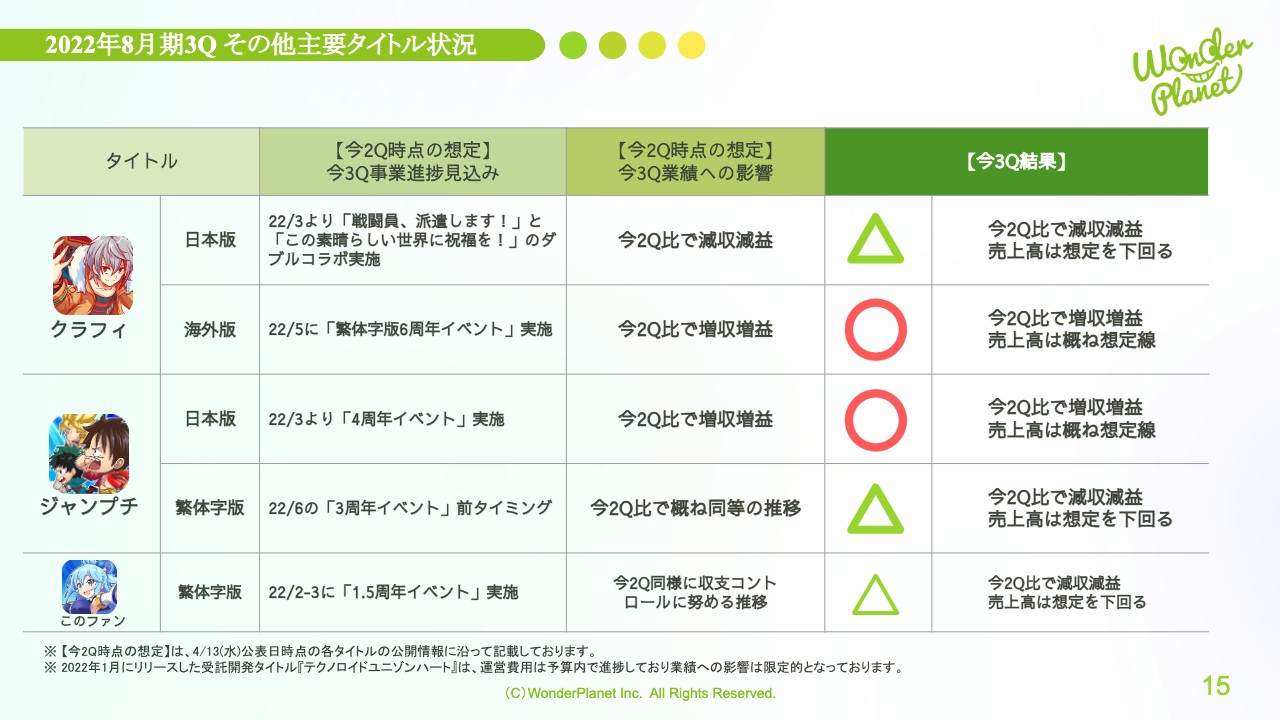

2022年8月期3Q その他主要タイトル状況

第2四半期決算発表時に想定した、第3四半期のタイトル状況ですが、「クラフィ」日本版は、第2四半期比で減収減益、売上高は想定を下回る結果となりました。「クラフィ」海外版は第2四半期比で増収増益、売上高は概ね想定どおりの結果となっています。

「ジャンプチ」日本版は、第2四半期比で増収増益、売上高は概ね想定どおりの着地です。「ジャンプチ」繁体字版は、第2四半期比で減収減益、売上高は想定を下回る結果となりました。

「このファン」繁体字版は、第2四半期時点の想定に対して、第3四半期の売上高は想定を下回る結果となりました。

PL

第3四半期のPL状況です。

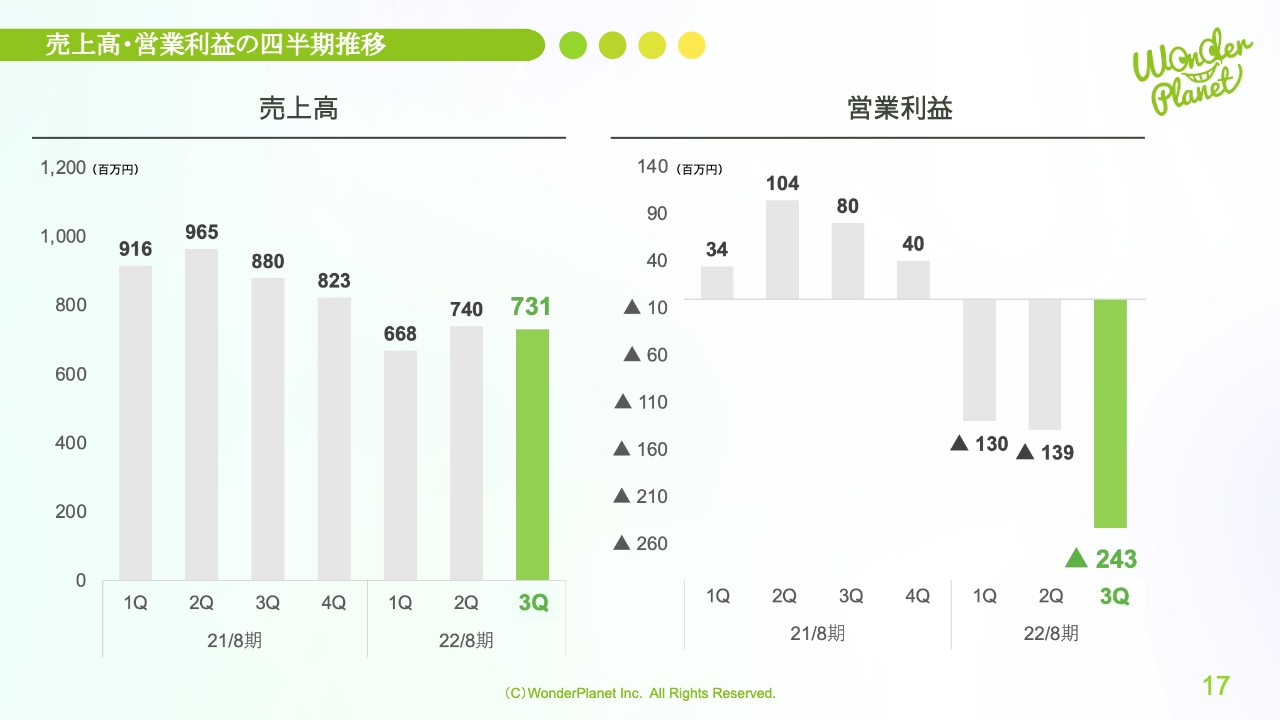

売上高・営業利益の四半期推移

売上高・営業利益の四半期推移です。

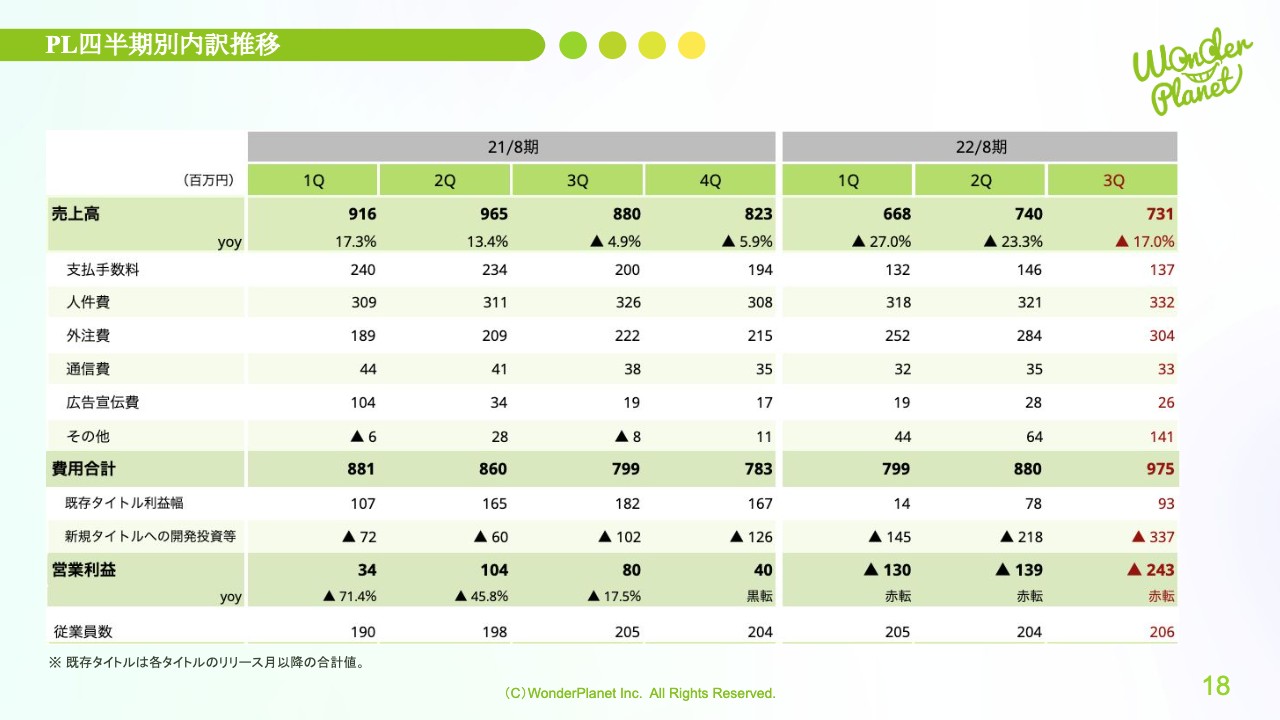

PL四半期別内訳推移

PL四半期別内訳推移を掲載していますのでご参照ください。

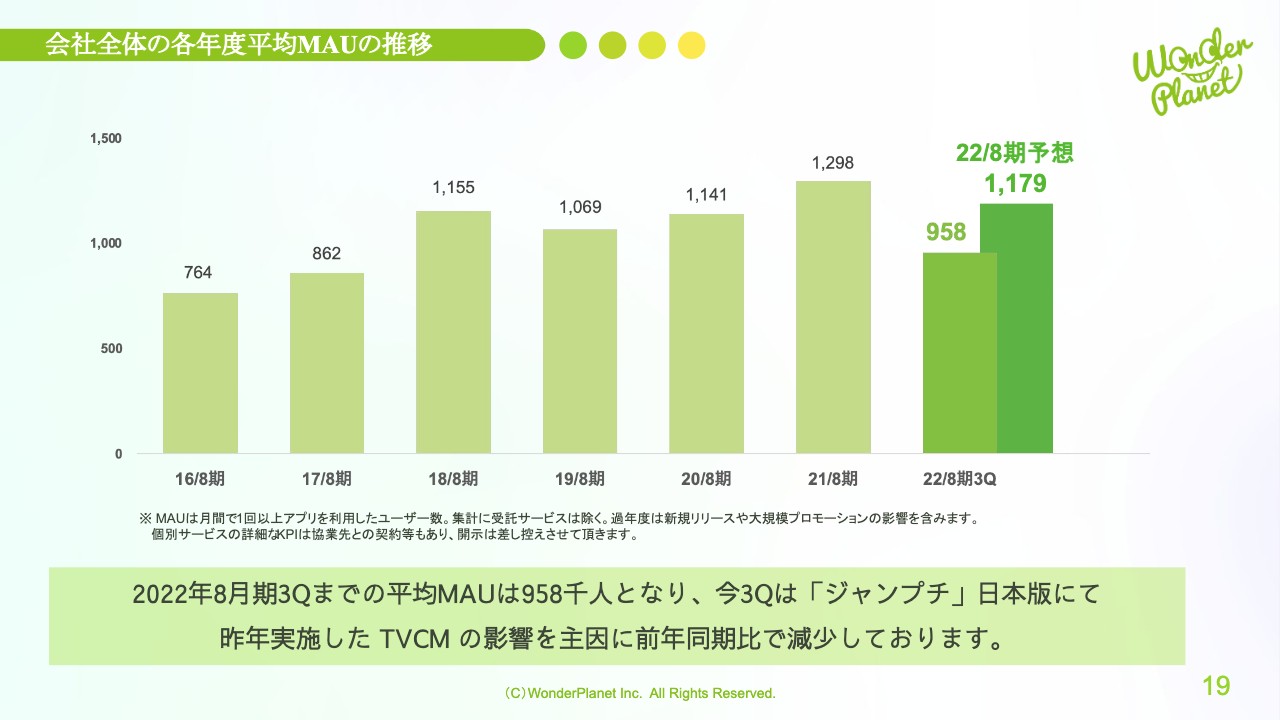

会社全体の各年度平均MAUの推移

月次で公表している平均MAUの推移です。第3四半期は「ジャンプチ」日本版において、昨年実施したテレビCMの影響を主因に、前年同期比で減少しています。

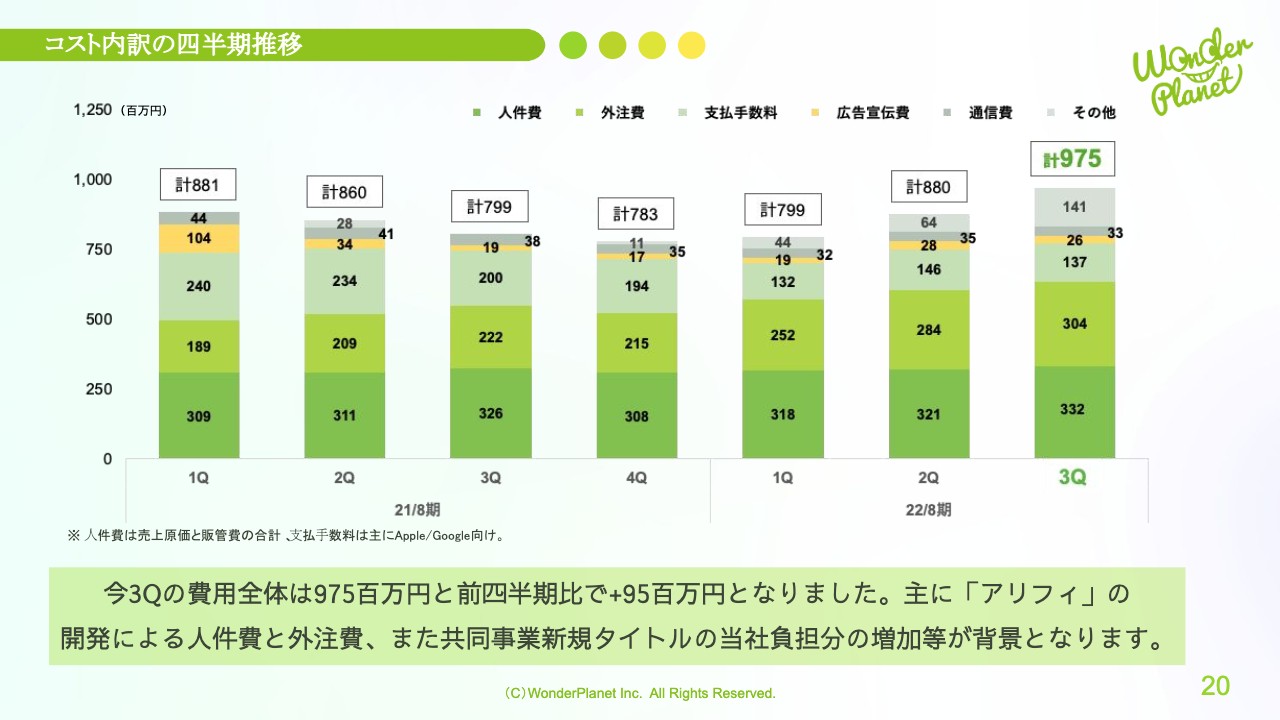

コスト内訳の四半期推移

コスト内訳の四半期推移です。第3四半期は費用全体が9億7,500万円と、前四半期比で9,500万円の増加となりました。これは主に「アリフィ」の新規開発による人件費や外注費の増加、またその他の項目として、共同事業新規タイトルの当社負担分の増加によるものです。

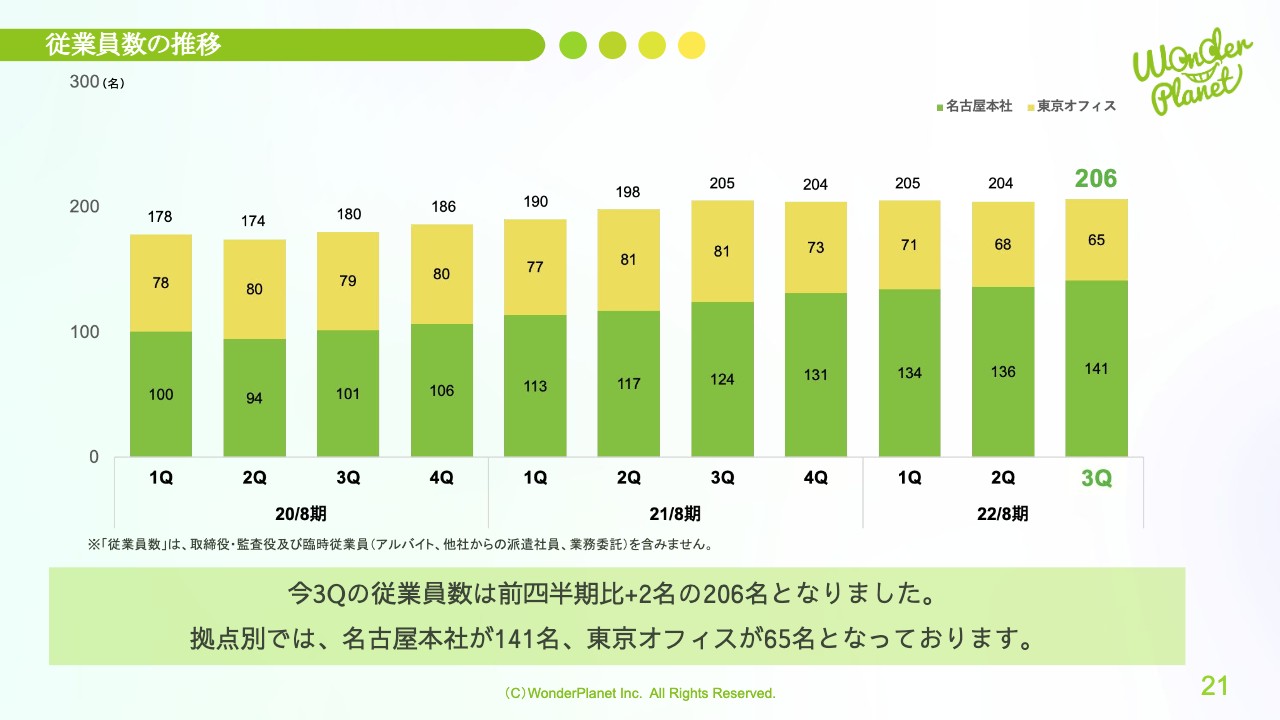

従業員数の推移

従業員数の推移です。第3四半期は前四半期比で2名増加し、従業員数は206名となりました。拠点別では、名古屋本社が141名、東京オフィスが65名です。

BS

第3四半期のBS状況です。トピックとして先ほどご説明しましたが、第3四半期において、プラスユーとの「クラッシュフィーバー」に関する業務提携解消に伴い、同社から取得した運営権を無形固定資産へ3億4,400万円計上しています。

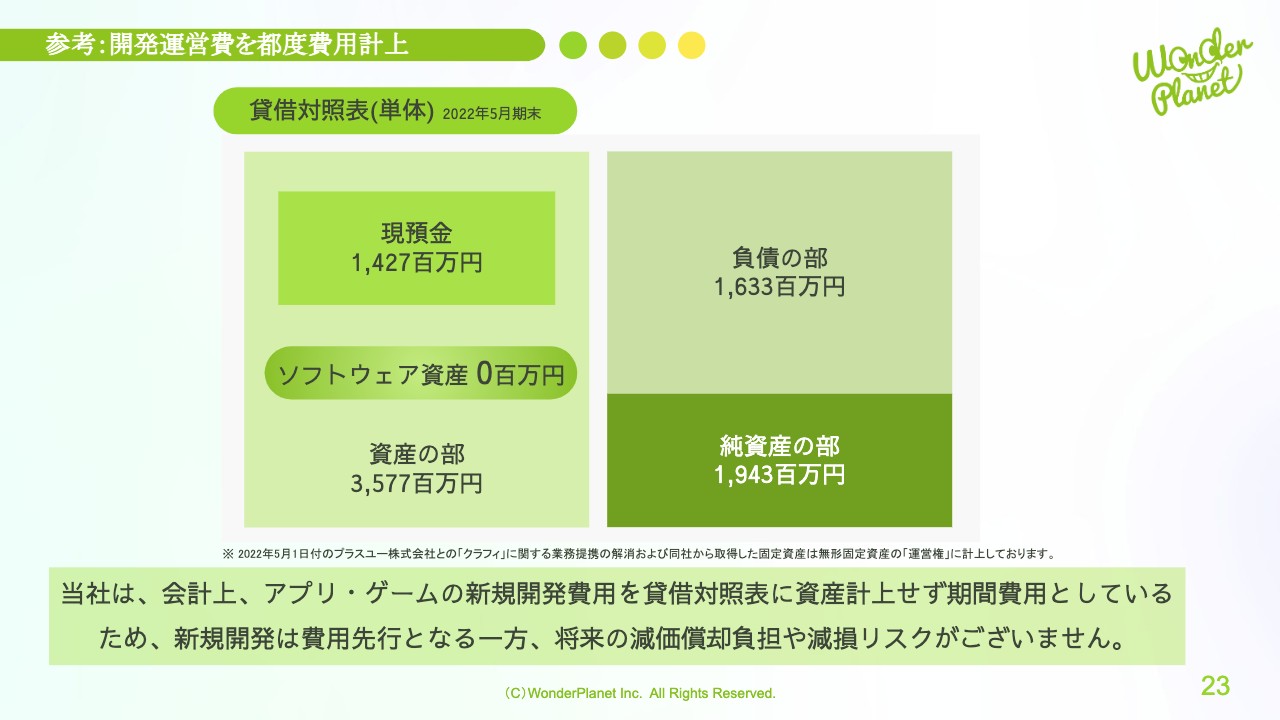

参考:開発運営費を都度費用計上

会計処理について補足します。当社では会計上、アプリ・ゲームの新規開発費用を、貸借対照表で資産計上せず期間費用としているため、ソフトウェア資産はゼロとなります。

そのため、現状の「アリフィ」リリース直前のように、新規開発投資がかさむタイミングでは、全社的に費用先行になりやすい傾向があります。一方で、リリース後はその減価償却負担や、クローズ時の減損リスクがないことをご認識ください。

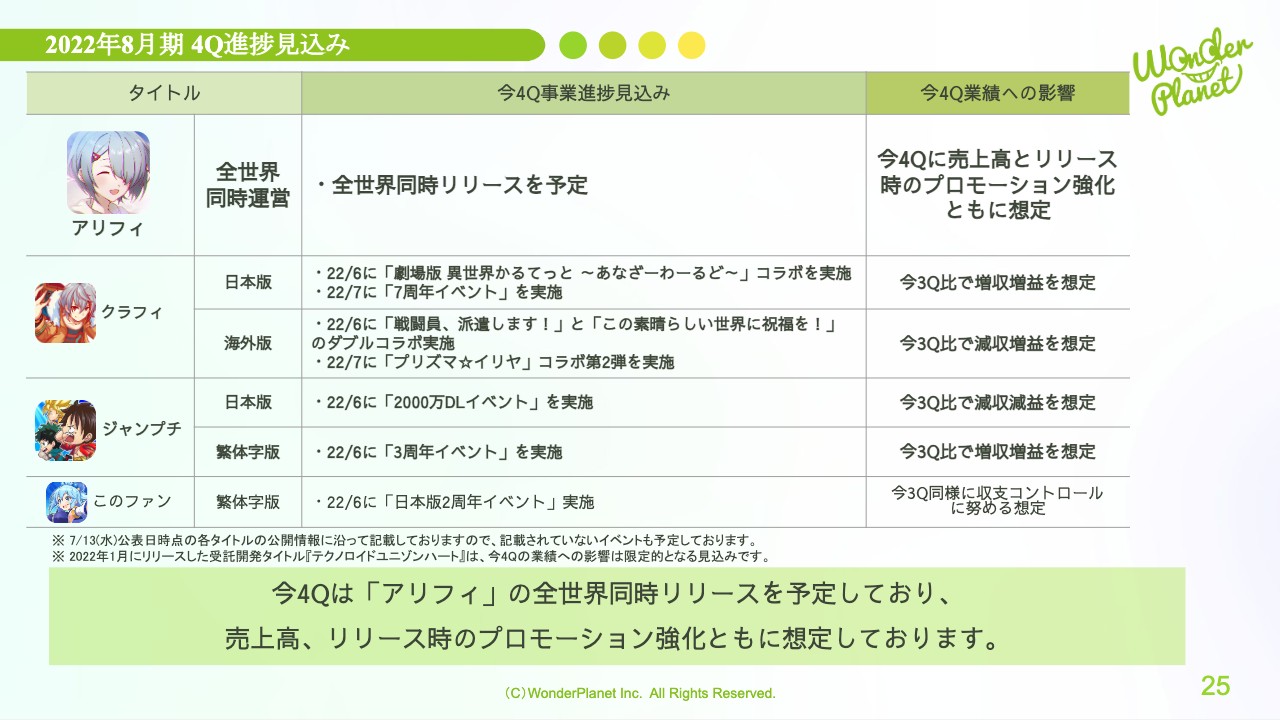

2022年8月期 4Q進捗見込み

2022年8月期第4四半期進捗見込みと業績予想についてご説明します。まずは、第4四半期進捗見込みです。第4四半期のポイントとしては、新規タイトル「アリフィ」の全世界同時リリースを予定しており、売上高およびリリース時のプロモーション強化を見込んでいます。

その他のタイトルについては、「クラフィ」日本版は、6月にコラボを、また7月から7周年イベントを実施しており、第3四半期比で増収増益を想定しています。

「クラフィ」海外版は6月と7月に複数のコラボを予定しているものの、繁体字版で周年イベントのあった第3四半期比では減収増益を想定しています。

「ジャンプチ」日本版は6月に2,000万ダウンロードイベントを実施するものの、周年イベントのあった第3四半期比では減収減益を想定しています。

「ジャンプチ」繁体字版は6月に3周年イベントを実施しており、第3四半期比で増収増益を想定しています。

「このファン」繁体字版は第3四半期までと同様に、収支コントロールに努める想定です。

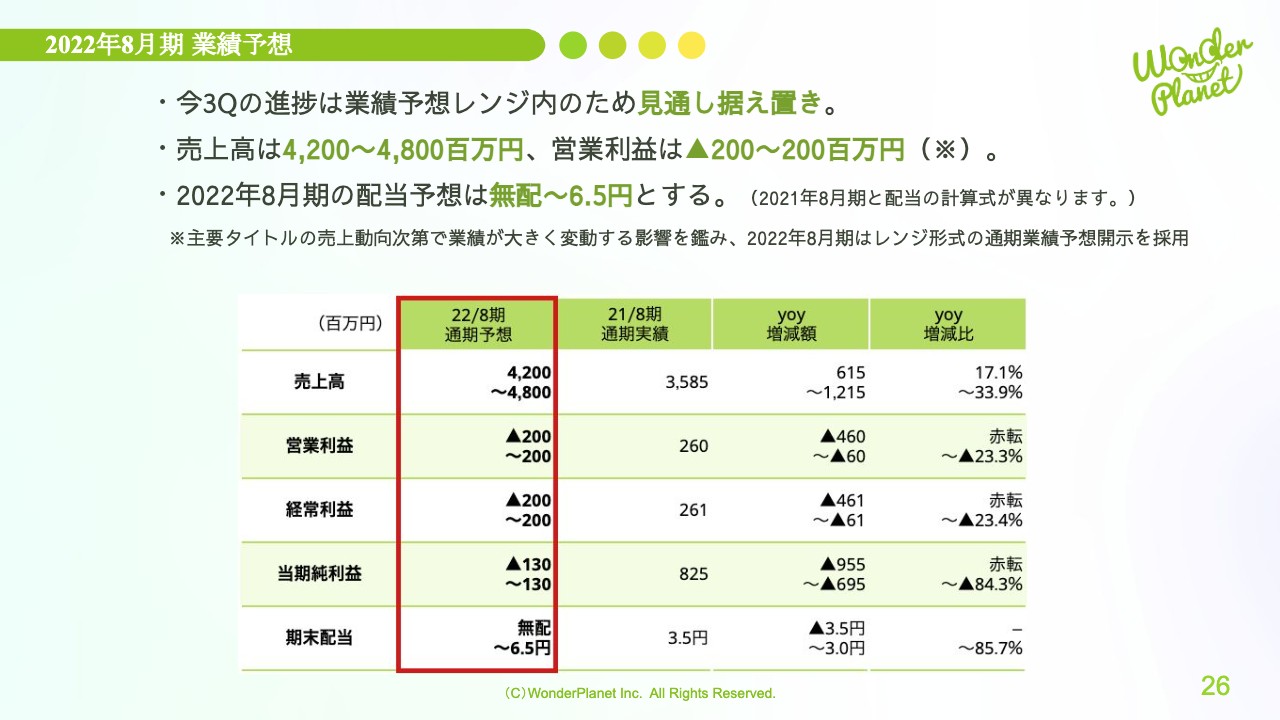

2022年8月期 業績予想

2022年8月期業績予想です。第3四半期は売上高が想定を下回ったものの、営業利益は想定どおりの着地となっています。新規開発費用も想定内で進捗していることから、足元の状況を勘案した上で業績予想レンジ内とし、業績見通しを据え置きとしています。

売上高は42億円から48億円、営業利益はマイナス2億円からプラス2億円、配当予想は無配から6円50銭と予想しています。なお、主要タイトルの売上動向次第で業績が大きく変動する影響を鑑み、2022年8月期はレンジ形式の通期業績予想開示を採用しています。

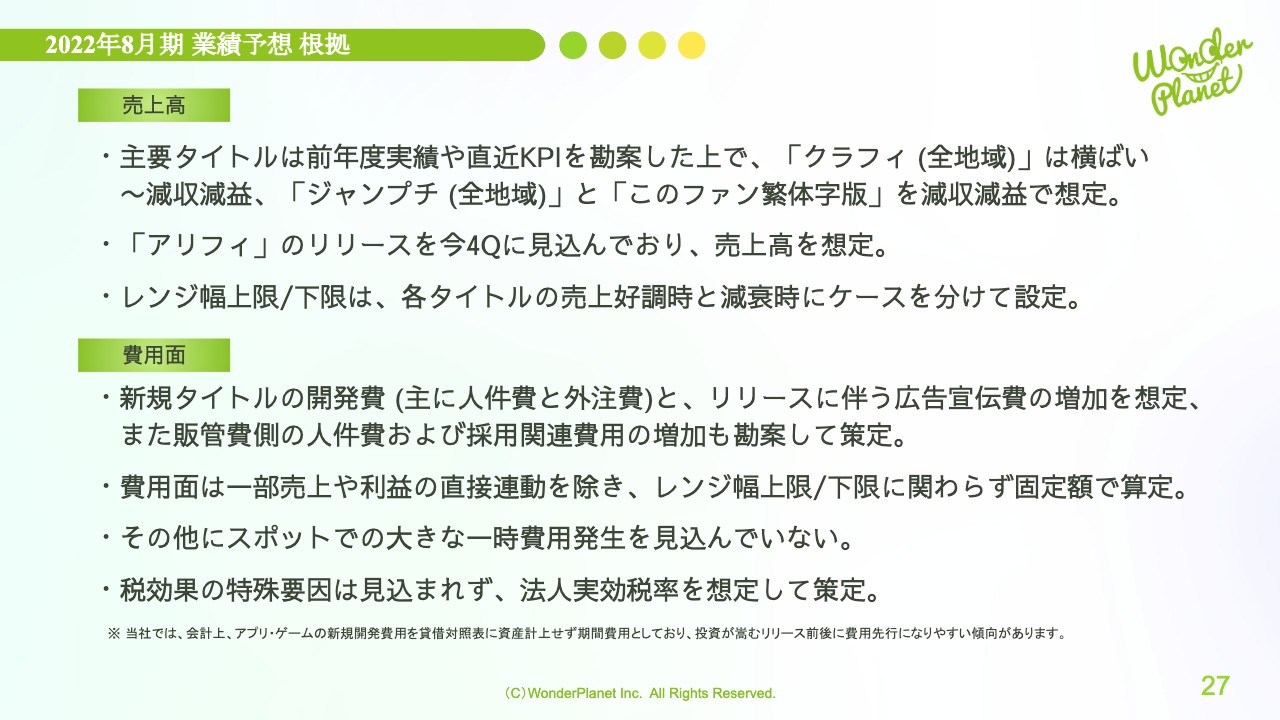

2022年8月期 業績予想 根拠

2022年8月期業績予想の根拠は従来から大きな変更はなく、同様の内容となっています。売上高について、主要タイトルは前年度実績や直近KPIを勘案した上で、「クラフィ (全地域)」は横ばいから減収減益、「ジャンプチ (全地域)」と「このファン」繁体字版は減収減益を想定しています。「アリフィ」のリリースは第4四半期に見込んでおり、売上高を想定しています。

なお、レンジ幅の上限と下限は、各タイトルの売上好調時と減衰時のそれぞれのケースを分けて試算し、設定しています。

一方で、主に人件費と外注費で構成される新規タイトルの開発費と、リリースに伴う広告宣伝費の増加を想定し、また、販管費側の人件費および採用関連費用の増加も勘案して策定しています。

費用面は一部売上や利益の直接連動を除いて、レンジ幅の上限下限にかかわらず、固定額で算定しています。そのほかにスポットでの大きな一次費用発生は見込んでいません。税効果の特殊要因は見込まれず、法人実行税率を想定して策定しています。

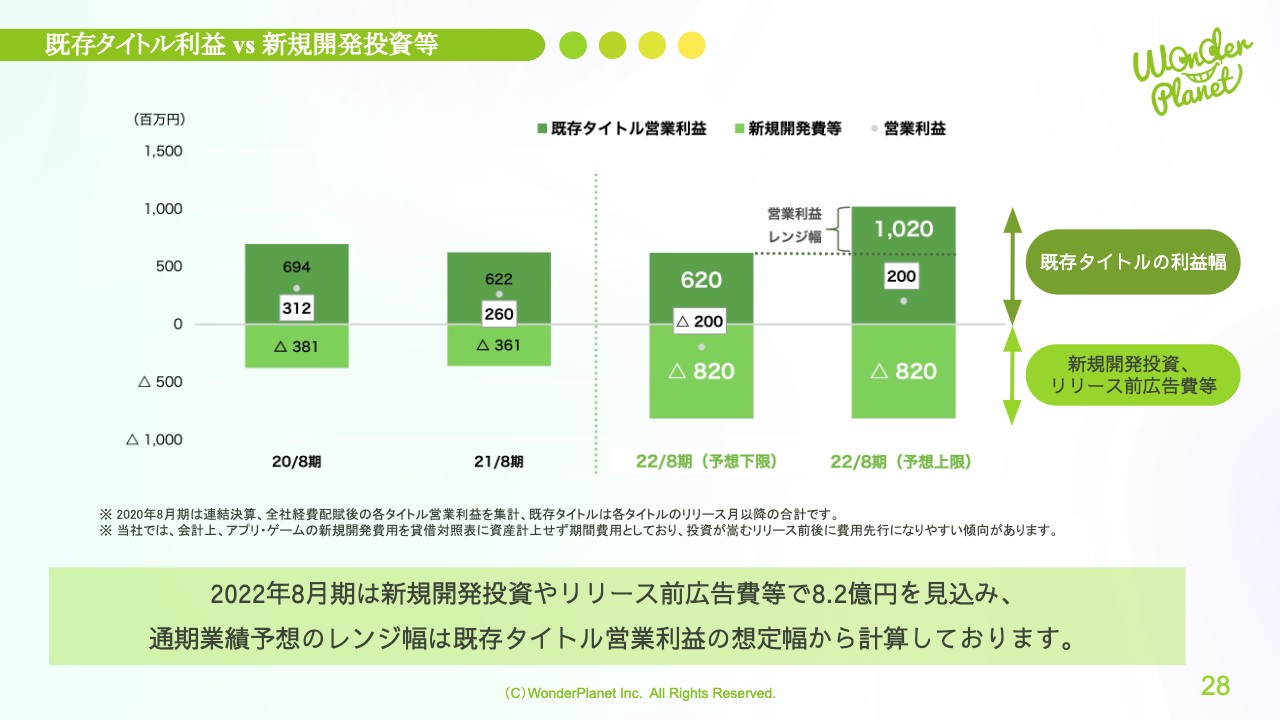

既存タイトル利益 vs 新規開発投資等

2022年8月期における営業利益の想定について、既存タイトル利益と新規開発投資等の比較から補足します。

従前と同様の内容ですが、2022年8月期は新規開発投資やリリース前広告費等で8.2億円を見込み、通期業績予想のレンジ幅は、既存タイトル営業利益の想定幅から計算しています。

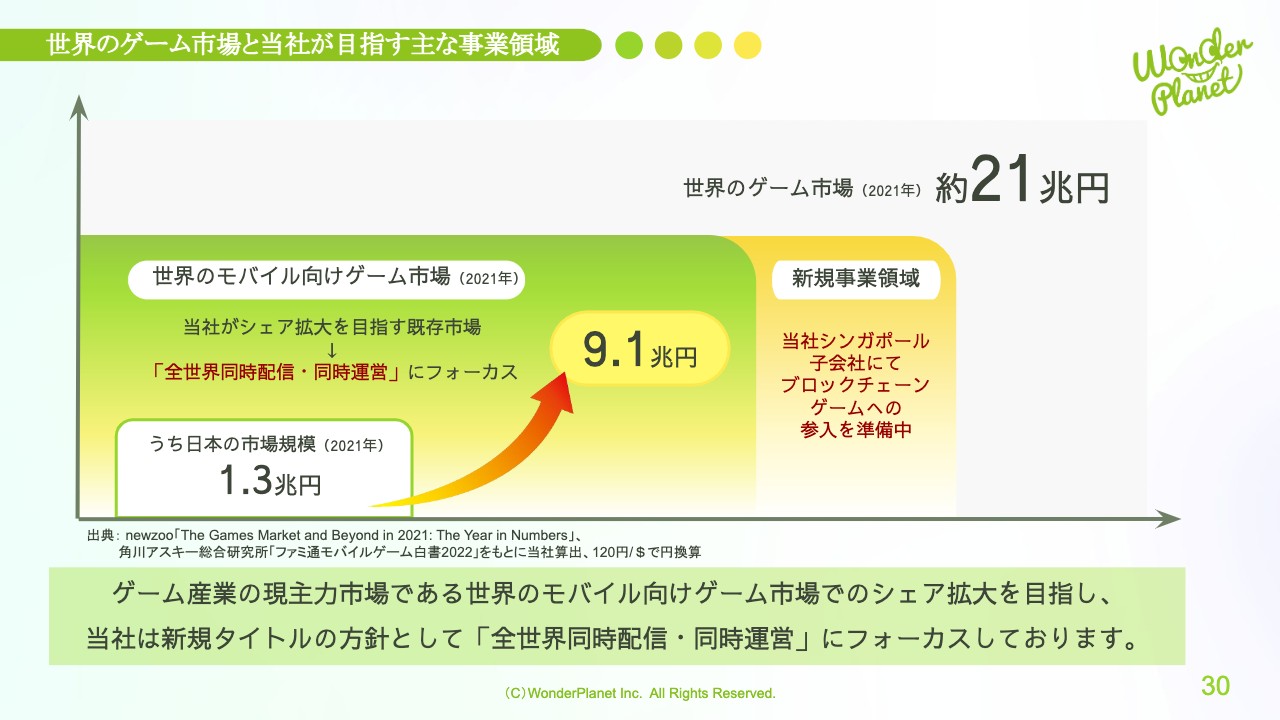

世界のゲーム市場と当社が目指す主な事業領域

常川:当社の中長期の成長戦略について、ご説明します。世界のゲーム市場と当社が目指す主な事業領域についてです。

世界のゲーム市場は約21兆円の規模で、そのうちモバイル向けゲーム市場は約半分の9兆円を占め、ゲーム産業の主力市場となっています。現在、当社は世界のモバイル向けゲーム市場でのシェア拡大を目指し、新規タイトルの方針として、全世界同時配信・同時運営にフォーカスしています。

また、当社ではゲーム市場の新たな事業領域として、ブロックチェーンゲームへの参入準備のため、その事業拠点としてシンガポール子会社を設立しています。こちらについては、後ほどご説明します。

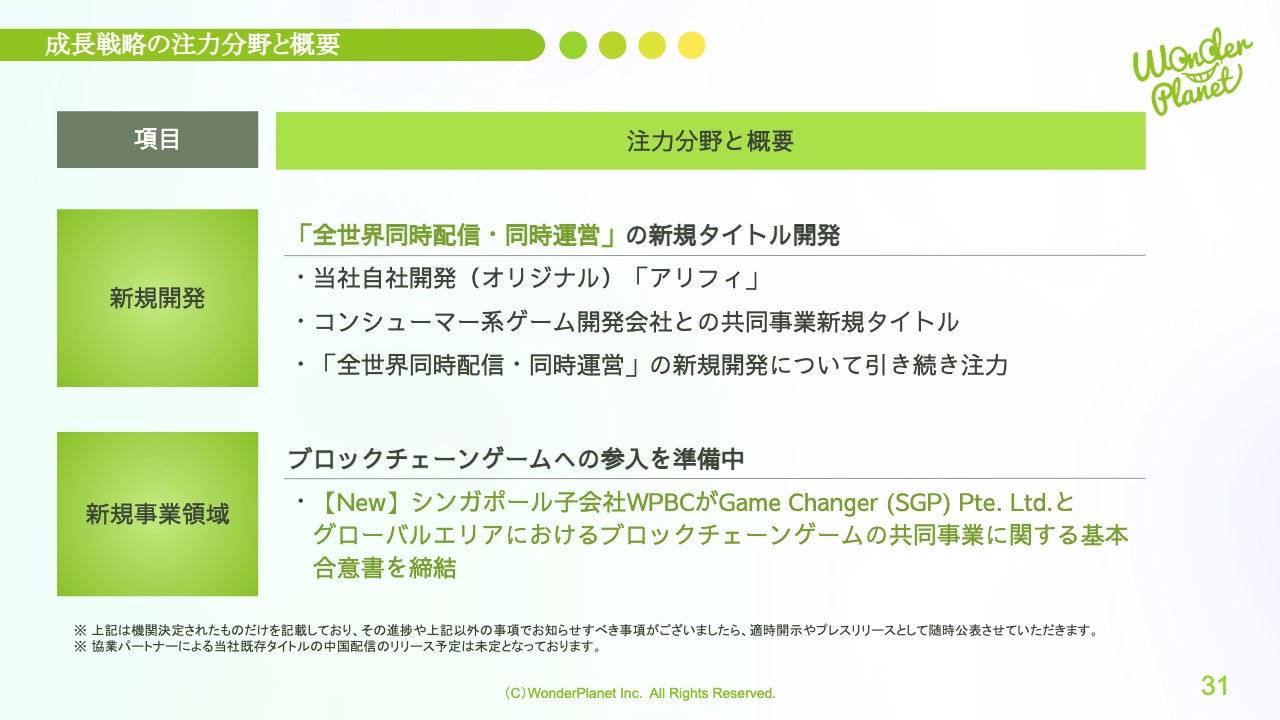

成長戦略の注力分野と概要

成長戦略の注力分野と概要についてご説明します。1つ目は新規開発として、全世界同時配信・同時運営の新規タイトル開発を注力分野としています。

現在、第4四半期にリリース予定の当社自社開発オリジナルタイトル「アリフィ」に加えて、コンシューマー系ゲーム開発会社との共同事業新規タイトルの新規開発を開始しました。全世界同時配信・同時運営の新規開発については、当社の強みとして引き続き注力していきます。

2つ目は新規事業領域として、ブロックチェーンゲームへの参入を準備中です。今回新たにシンガポール子会社WPBCがGame Changer社とグローバルエリアにおけるブロックチェーンゲームの共同事業に関する基本合意書を締結したことを公表しています。

①「アリフィ」タイトル概要

新規タイトル「アリフィ」についてです。当社初の全世界同時配信・同時運営タイトルで、6月から事前登録を開始し、現時点で事前登録者数が全世界70万人を突破しています。第4四半期のリリースに向け、現在は開発やプロモーションにも注力しています。

現在の当社のフラッグシップタイトルとしてヒットの確信を持って進捗していますので、リリースを楽しみにお待ちいただけますと幸いです。

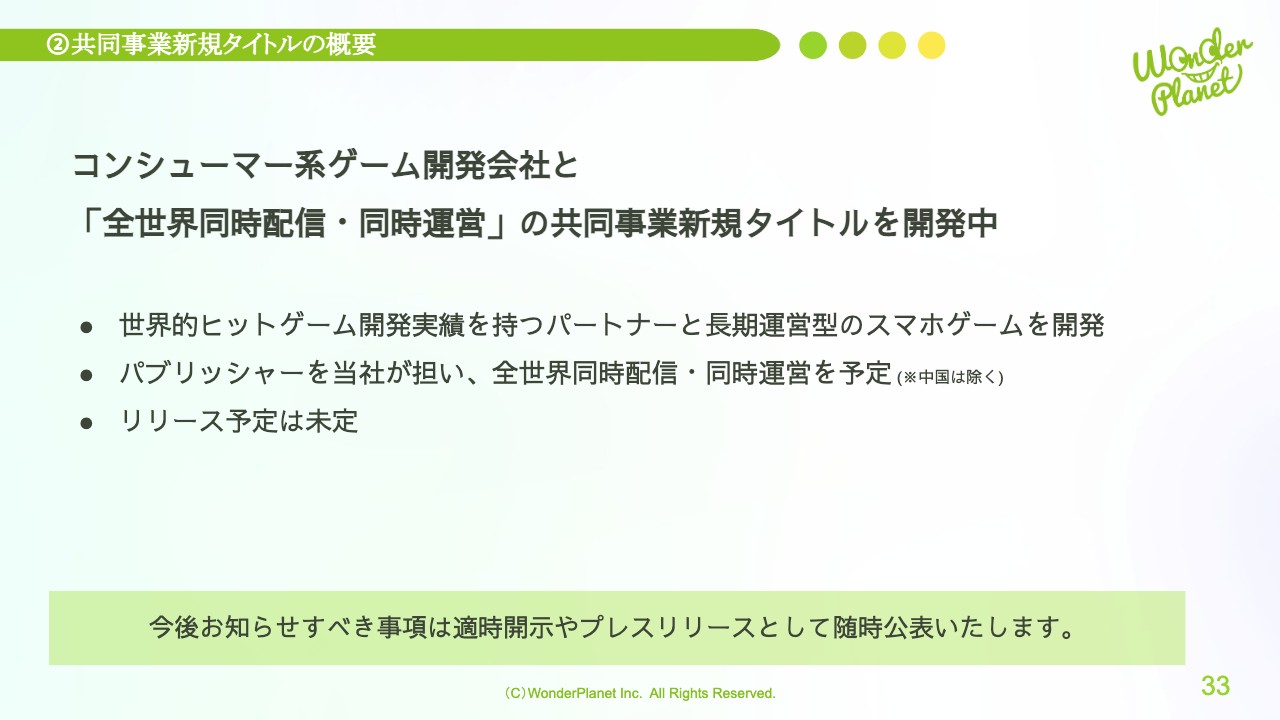

②共同事業新規タイトルの概要

コンシューマー系ゲーム開発会社との共同事業新規タイトルについてです。第2四半期の決算時から大きな変更はありませんが、世界的ヒットゲーム開発実績を持つパートナーと長期運営型のスマホゲームの開発を行っており、順調に進行しています。

パブリッシャーは当社が担い、当社も開発投資を行って全世界同時配信・同時運営の新規タイトルを共同で開発していきます。リリース予定は未定ですが、今後お知らせすべき事項は適時開示やプレスリリースとして随時公表します。

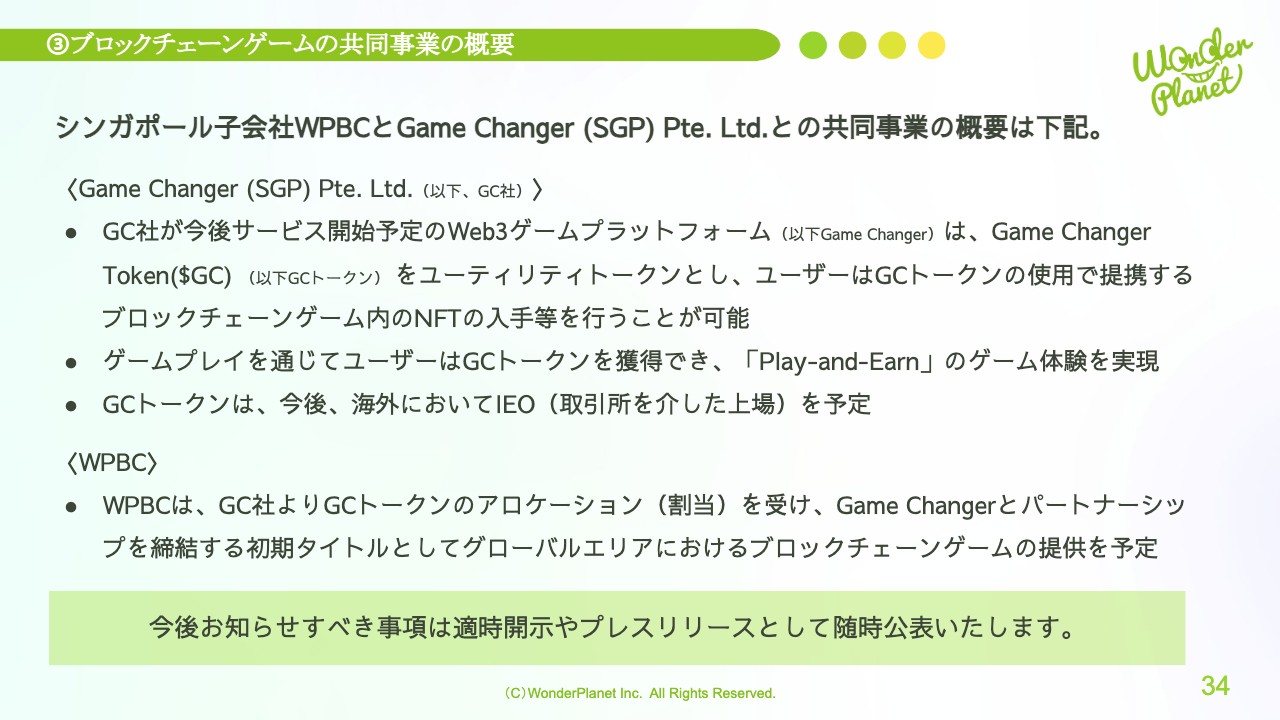

③ブロックチェーンゲームの共同事業の概要

基本合意したブロックチェーンゲームの共同事業の概要についてです。まず、Game Changer社がWeb3ゲームプラットフォーム「Game Changer」を今後サービス開始予定です。

Game Changer Token($GC)(以下、GCトークン)をユーティリティトークンとし、ユーザーはそのGCトークンの使用で提携するブロックチェーンゲーム内のNFTの入手などを行うことが可能です。

ゲームプレイを通じてユーザーはGCトークンを獲得でき、「Play-and-Earn」のゲーム体験の実現を目指します。なお、GCトークンは、今後海外においてIEO(取引所を介した上場)を予定しています。

一方、WPBCはGame Changer社よりGCトークンのアロケーションを受け、Game Changer社とパートナーシップを締結する初期タイトルとして、グローバルエリアにおけるブロックチェーンゲームの提供を予定しています。今後お知らせすべき事項は、適時開示やプレスリリースとして随時公表します。

経営の目指す姿

最後に、当社の経営の視座についてお話しします。今後、当社が目指す目標として、当面は年間営業利益100億円を実現できる経営に集中し、当社の注力分野である全世界同時配信・同時運営を中心に、複数の大型ヒットタイトルの開発に努めていきたいと考えています。その実現に近づくべく、事業や組織の開発、運営に集中していきます。

ご説明は以上となります。ご清聴ありがとうございました。引き続き、企業価値の向上に努めてまいります。

質疑応答:Game Changer社の概要と基本合意による業績への影響について

常川:ブロックチェーンゲームの共同事業に基本合意したGame Changer社についてと、その取り組みによる業績への影響、タイトルのリリース時期についてご質問いただいています。

まず、Game Changer社は昨年5月に設立された新しい会社ですが、代表のLAN氏とは約6年前に当時の当社子会社のM&Aを通じて親交がありました。LAN氏は弁護士であり、投資家であり、起業家でもあり、また国際的な人的ネットワークにも非常に長けた優れたパートナーです。そして今、彼のもとには非常に優秀なWeb3チームが集まっています。

基本合意については、当社とGame Changer社の「よりPlayに重きを置き、短期的・投機的なものではなくサスティナブルなブロックチェーンゲームを目指していきたい」、すなわちPlay-to-Earnではなく「Play-and-Earn」のゲーム体験を実現していきたいという両社の考えに、お互いに共感したことが背景にあります。業績への影響などは佐藤から回答します。

佐藤:現時点では基本合意書を締結したステータスですので、今後本契約の締結に向けて細部の確認が進んでいく段階です。その時に合わせて、Game Changer社と事業見通しなども含めて本格的に協議も行っていく流れになります。

そのため、これから本契約の内容に関して詳細を詰めていくところですが、もう7月で、当社は8月決算のため、スケジュール的には今期内の事業開始は想定しておらず、本件による2022年8月期業績への影響は軽微なものになると見込んでいます。

来期以降は本契約を締結するタイミングで開発開始となり、そこから開発費用などが発生する見込みです。今後の本契約の協議の中で条件やご質問いただいたリリース時期なども慎重に確認・協議の上、内容が確定した後に事業計画にも適切に織り込んでいければと考えています。

質疑応答:今期業績予想の達成見通しと当第4四半期の業績進捗について

常川:今期業績予想の達成見通しと当第4四半期の業績進捗についてご質問いただいています。

佐藤:あらためて第3四半期からご説明します。新規開発投資を都度費用計上する会計方針もあり、今夏にリリース予定の「アリフィ」を中心とした開発費用が先行している状況です。

その中で予実管理の観点では、売上高は第2四半期比で微減で、想定を下回る部分もありましたが、一方で「アリフィ」の開発投資は想定内で順調に進捗し、同時に一部コスト調整に取り組むことができました。結果として、営業利益は概ね想定どおりの着地となり、業績予想を据え置いています。

その上で第4四半期の見通しですが、例年、売上高が偏重しやすい周年イベントを「クラフィ」日本版で予定しています。周年イベントでユーザーニーズを捉え、しっかりと盛り上げることに集中し、さらに「アリフィ」をリリース予定ですので、その売上高も見込んでいます。

営業利益面に関しては、売上高拡大に応じて下半期に営業利益が出やすい偏重傾向があることに加え、「アリフィ」のリリース以降は一部マーケ先行が続く部分はありますが、先行している開発投資が落ち着く部分もあります。これらにより、2022年8月期業績予想の達成に向けて今後も努力していきたいと思っています。

新着ログ

「情報・通信業」のログ