エアトリ、旅行需要は堅調に回復傾向 上期累計の営業利益14.7億円と実質過去最高を達成

FY22.9期 第2Q「リ・スタート」~FY22.9期 第1・2四半期累計の営業利益 実質過去最高を達成~

柴田裕亮氏(以下、柴田):株式会社代表取締役社長兼CFO、柴田裕亮でございます。本日は当社の第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。私から決算の概要をまずはご報告させていただきます。

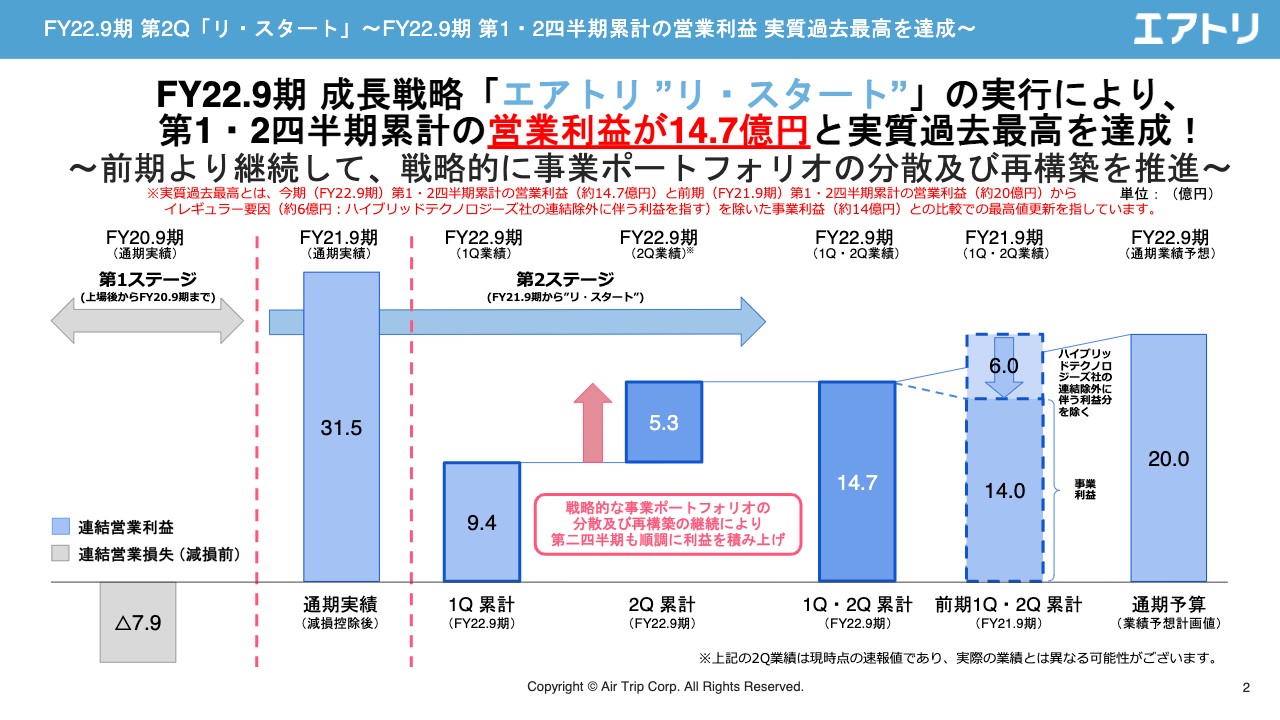

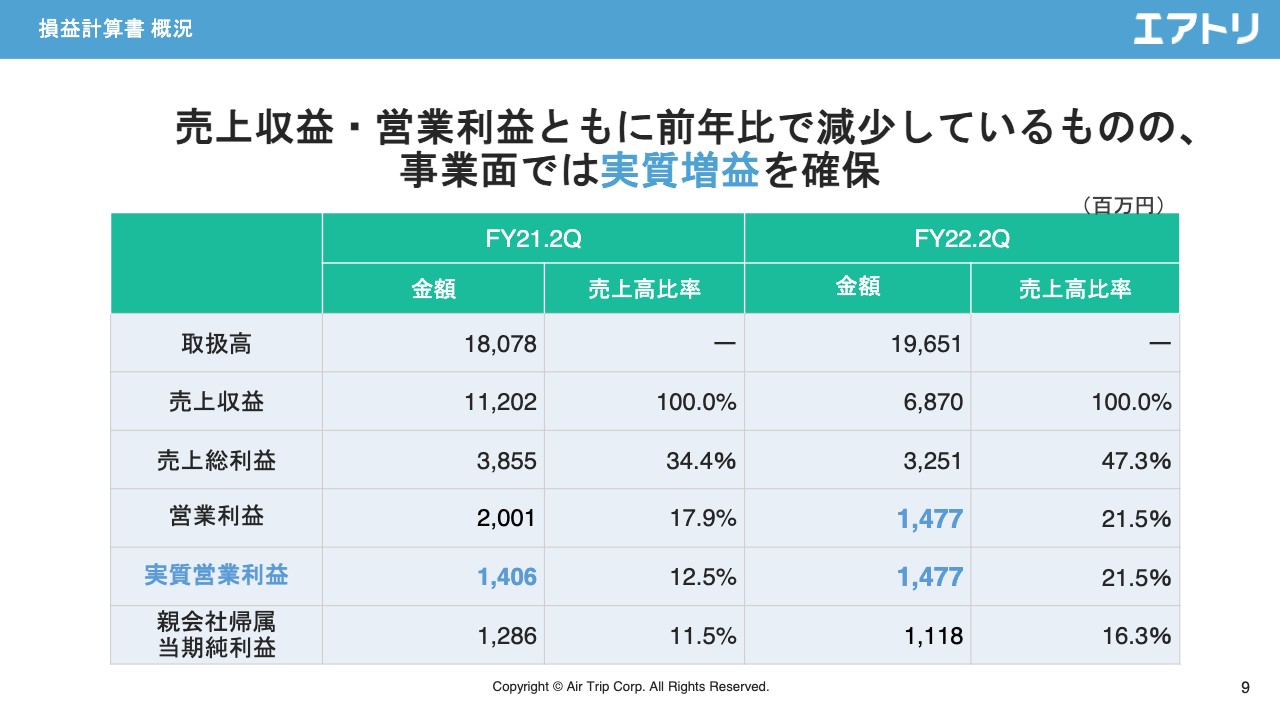

まず、ハイライトです。第2四半期累計の営業利益が14億7,000万円と実質過去最高を達成しました。第1四半期は9億4,000万円、第2四半期は5億3,000万円と、第2四半期はオミクロン禍もありましたがしっかり利益計上につなげています。累計14億7,000万円と、この第2四半期中に発表した通期の業績予想である通期20億円に対して順調に進捗しています。

また「実質」と書いている理由を赤字で注記していますが、昨年度に関しては連結範囲の変更に伴うスポットの利益が約6億円上がっていたことを加味して、実質過去最高とコメントをしています。

FY22.9期 第2Q「リ・スタート」~多角化戦略によるエアトリ経済圏の強化~

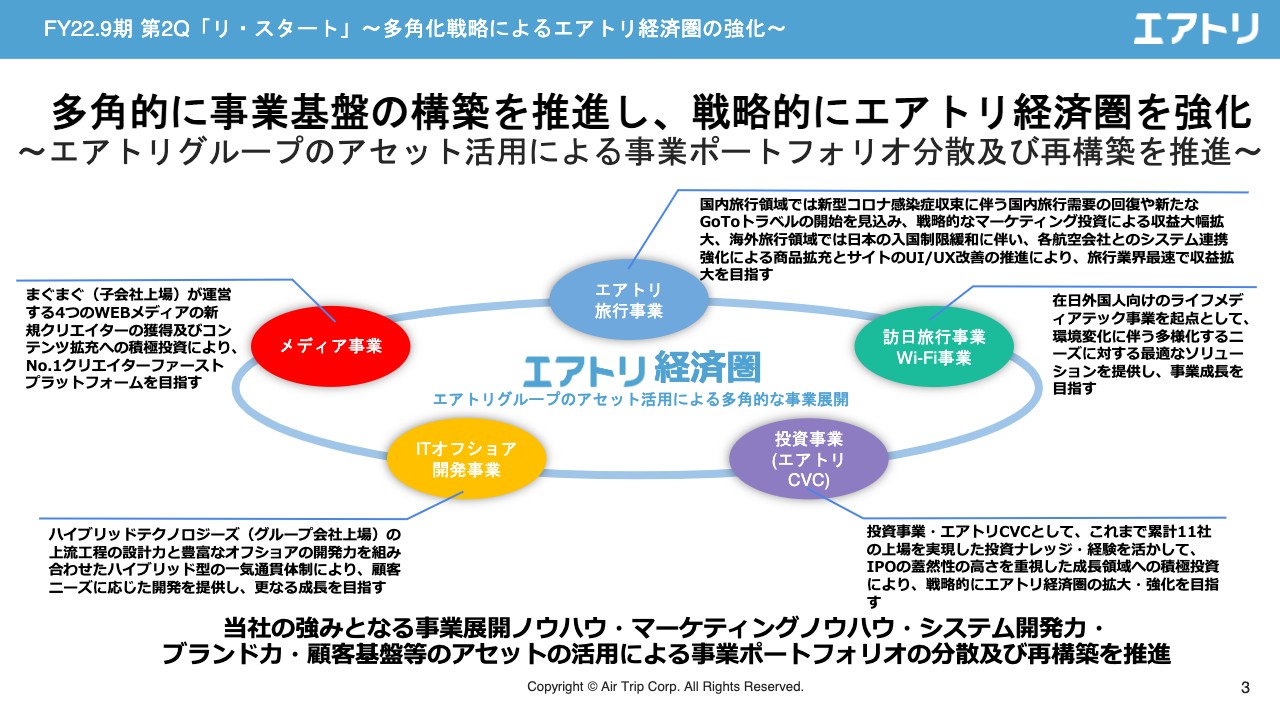

多角化戦略によるエアトリ経済圏の強化です。エアトリが実施している5事業、また投資先と実施しているヘルスケア事業を含めた6事業の、事業ポートフォリオの分散は順調に進んでいます。

FY22.9期 第2Q「リ・スタート」~エグゼクティブ・サマリー~

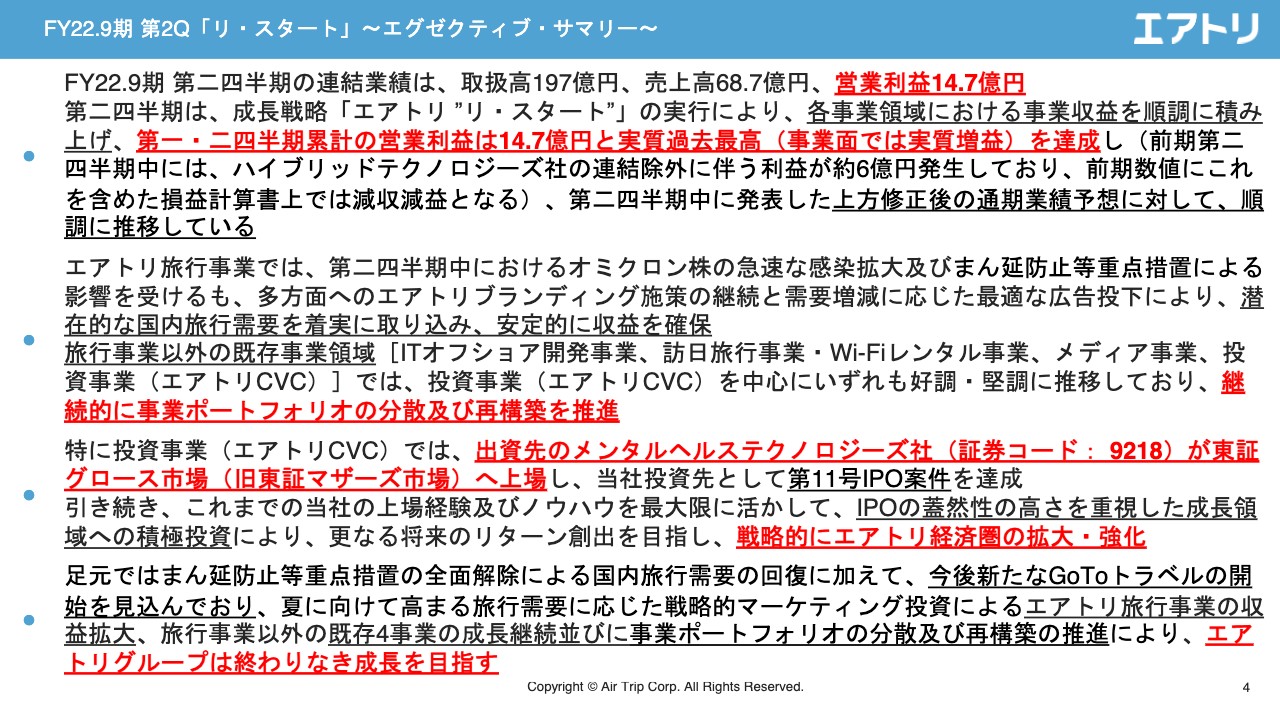

サマリーを記載しています。取扱高が197億円、営業利益が約14億7,000万円と、順調に利益、業績共に上がっています。

先ほどお話ししましたが、通期予想に対して順調に推移しています。内訳として、エアトリ旅行事業に関しては1月から2月にかけてオミクロン株感染拡大の影響がありましたが、3月以降大きく回復してきています。順調に収益計上しています。

またエアトリ旅行事業以外の事業(ITオフショア開発事業、訪日旅行事業・Wi-Fiレンタル事業、メディア事業、投資事業)も、いずれも好調に推移しています。投資事業においては、投資先の第11号のIPO案件であるメンタルヘルステクノロジーズが3月末に上場しています。

取扱高推移

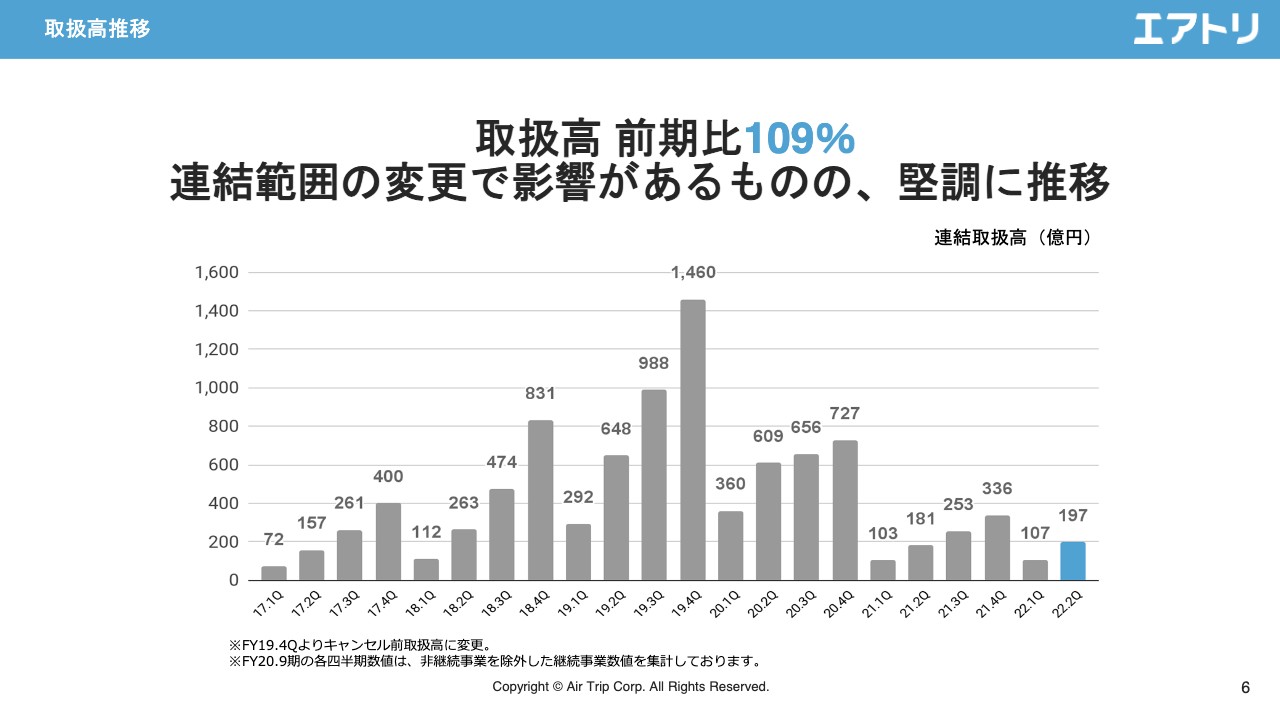

決算概況です。取扱高は前期比109パーセント、約197億円となっています。

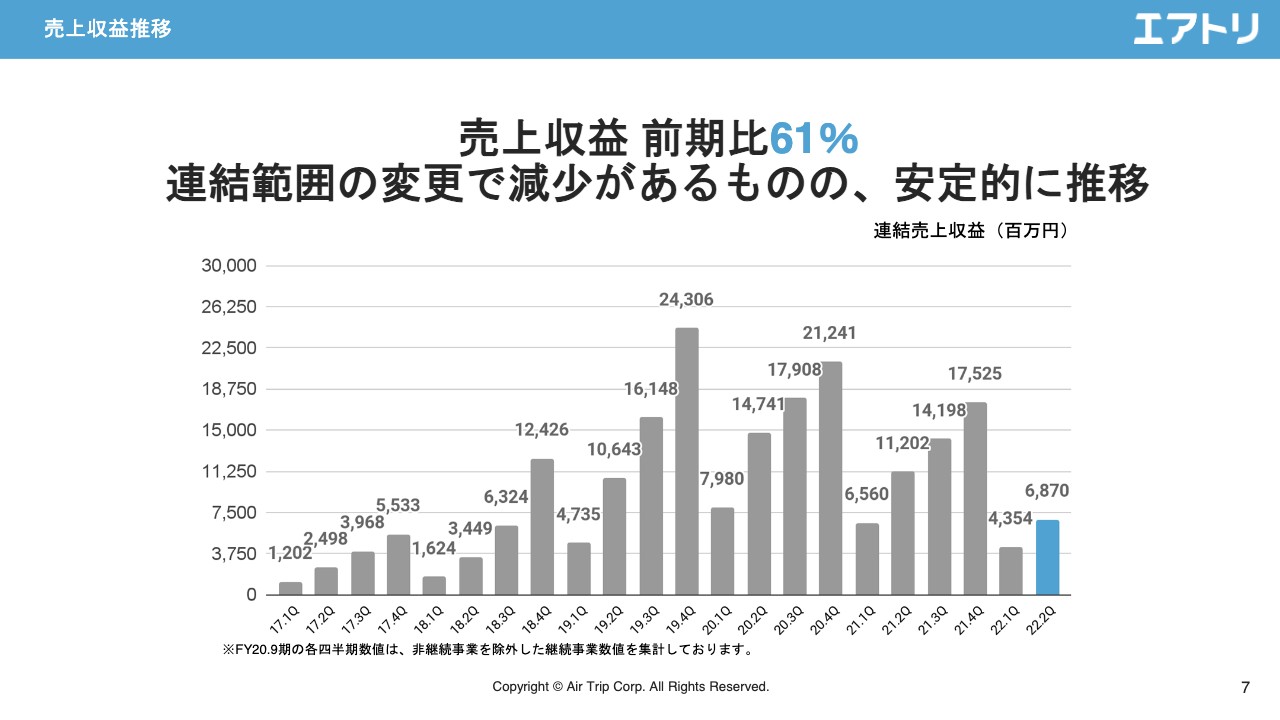

売上収益推移

売上収益は前期比61パーセントでした。前期第2四半期に1社連結除外、また第3四半期から第4四半期にかけて3社連結除外が発生している影響があり減少に転じていますが、安定的に推移しています。

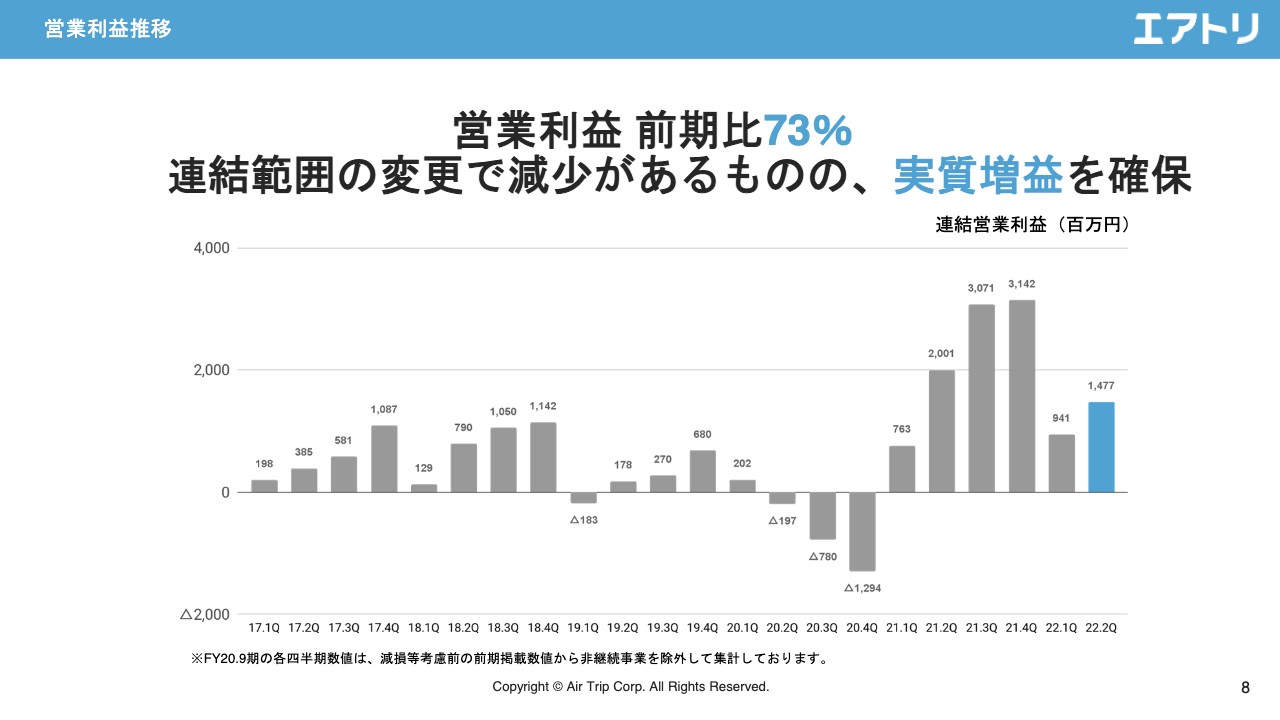

営業利益推移

営業利益はスライド記載のとおり、14億7,700万円です。

損益計算書 概況

損益計算書の概況もスライドに記載のとおりです。

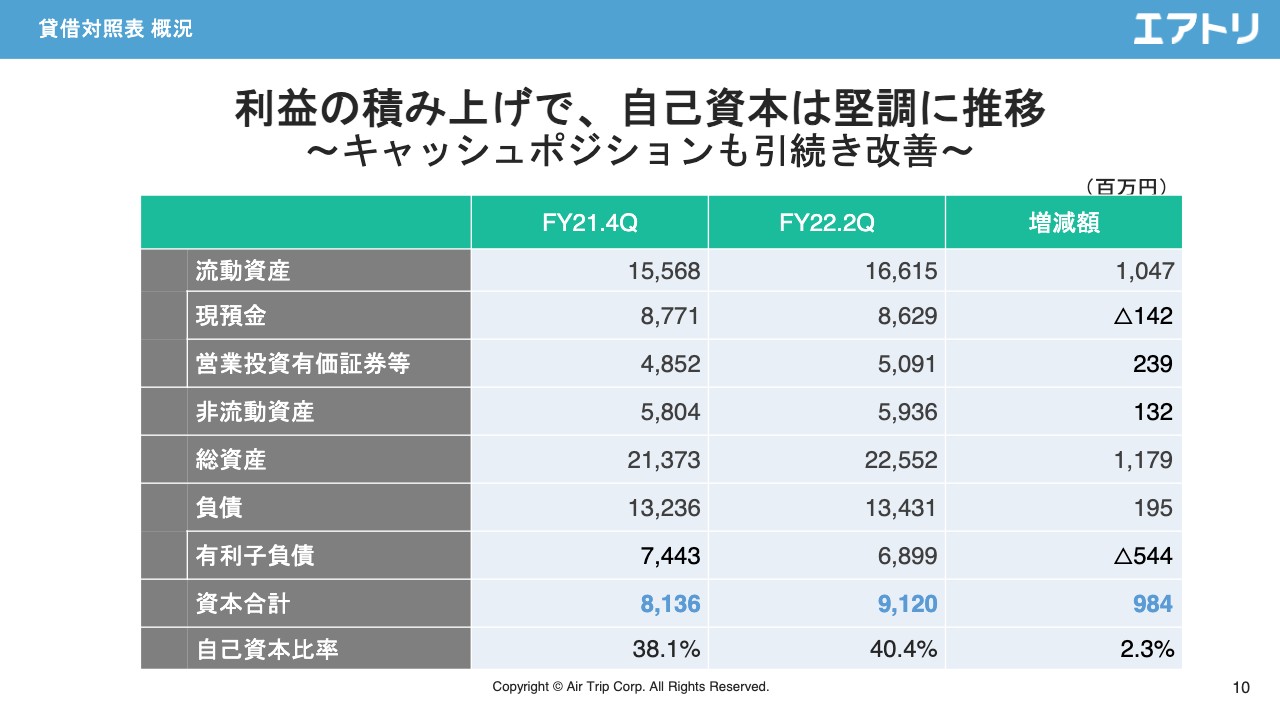

貸借対照表 概況

バランスシートです。自己資本は合計91億2,000万円と、堅調に推移しています。現預金86億2,900万円に対して有利子負債68億9,900万円と、キャッシュポジションも引き続き改善しています。

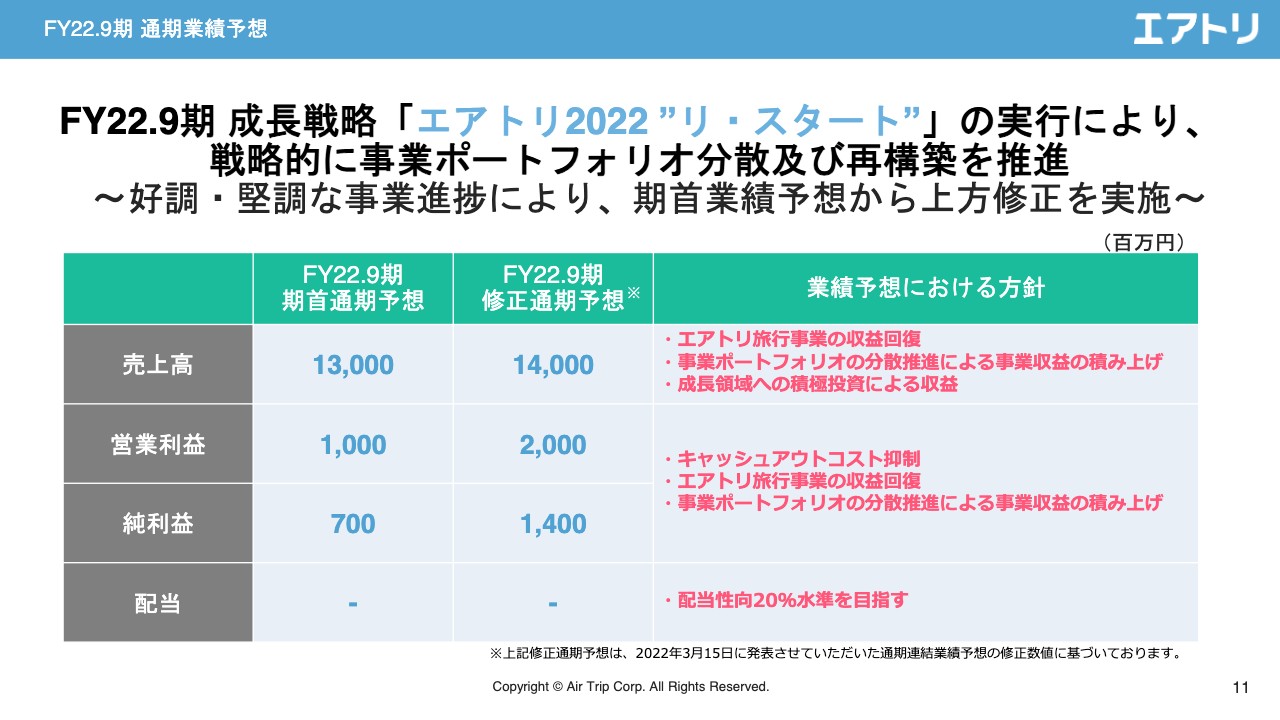

FY22.9期 通期業績予想

通期業績予想です。3月半ばに通期業績予想の修正を発表しています。スライド左側が期初時点の予想で、2列目が直近の予想です。営業利益を期初予想の10億円から20億円に修正しています。

修正の業績予想は、この上期の着地見込みを踏まえた修正となっています。したがって、下期に関してはもともとの予想から変えておりません。

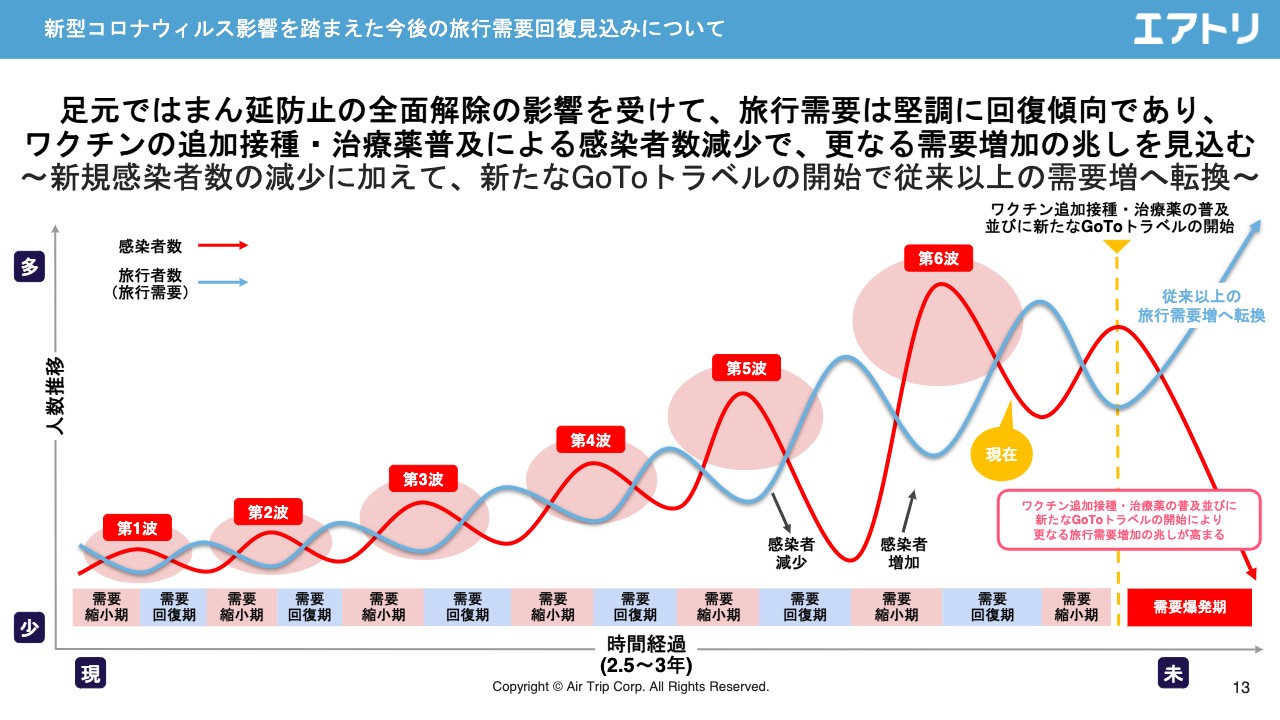

新型コロナウィルス影響を踏まえた今後の旅行需要回復見込みについて

新型コロナウィルスの影響に対する施策と成果です。従前のチャートを掲載していますが、旅行市場に関しては堅調に回復傾向にあり、第6波の影響も終わり、大きな回復局面を迎えつつある状況です。

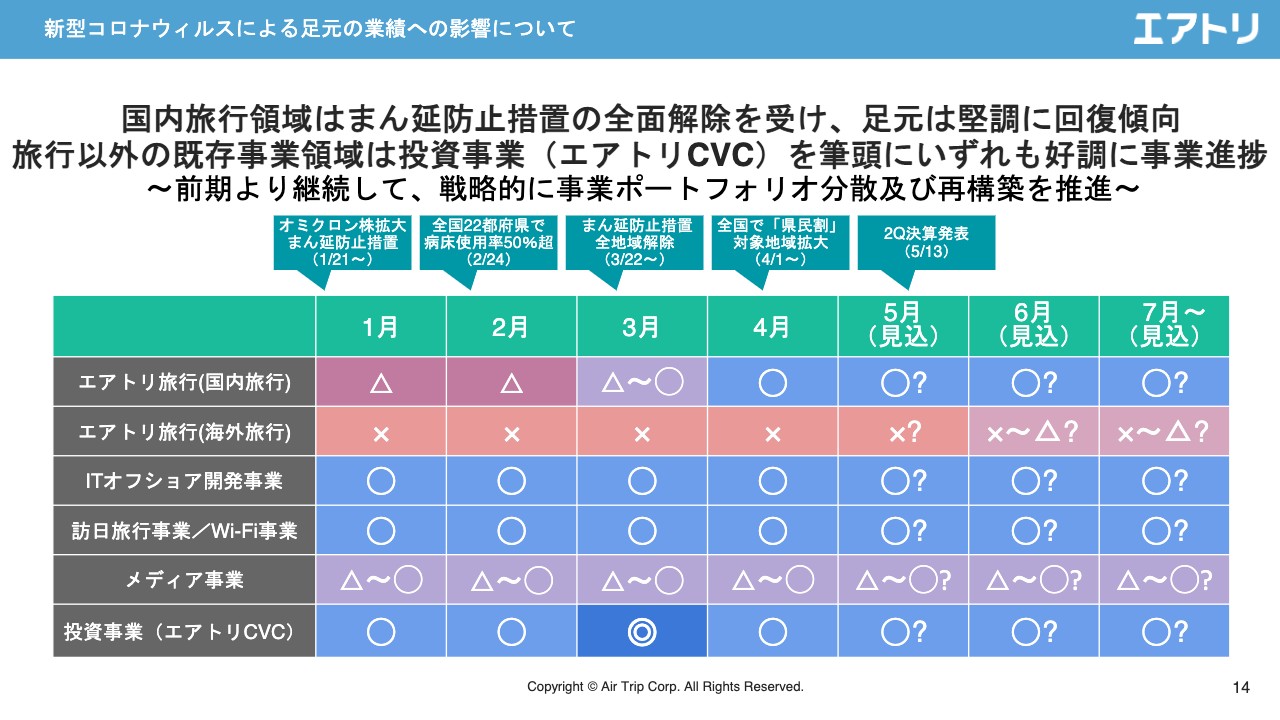

新型コロナウィルスによる足元の業績への影響について

事業ごとの影響です。一番上の国内旅行に関しては、1月2月△で、3月以降◯と記載していますが、スライドのとおり3月から大きく回復してきています。

海外旅行に関しては、ようやく底打ちの兆しを見せており、徐々に数字が入ってきている状況です。

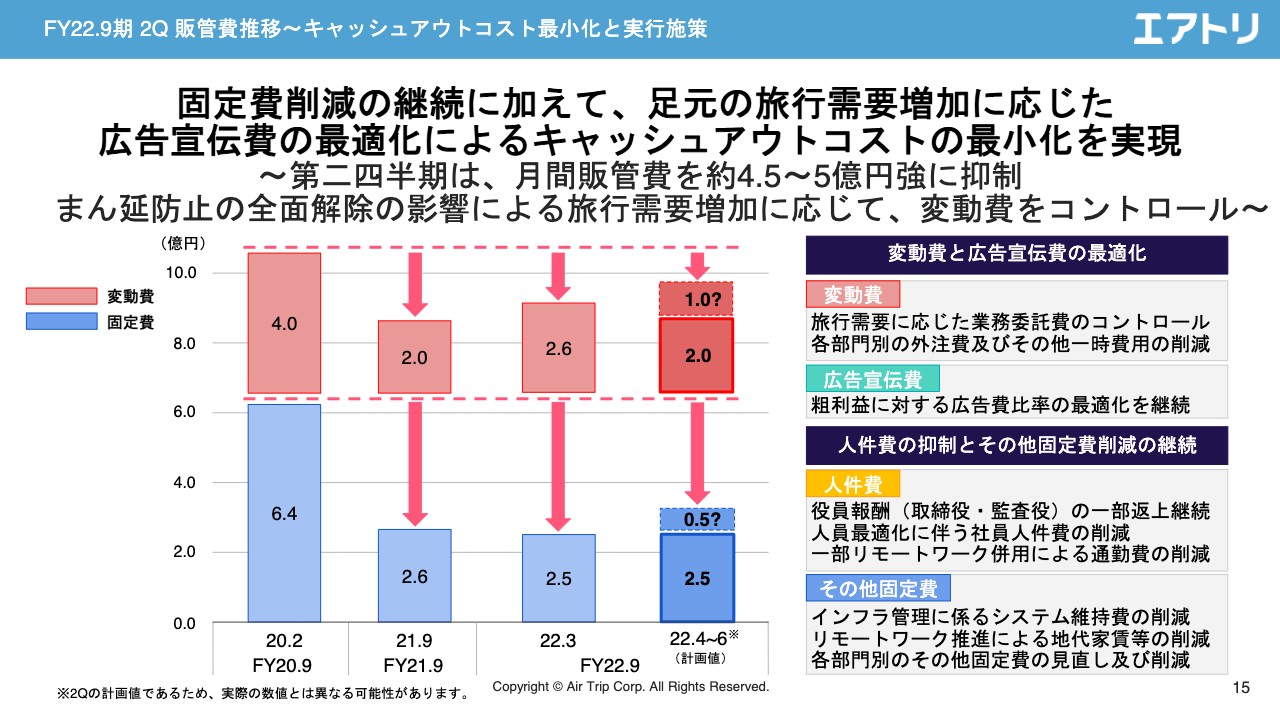

FY22.9期 2Q 販管費推移~キャッシュアウトコスト最小化と実行施策

販管費の推移です。月額の販管費水準を記載しています。一番左がコロナ禍前の水準で、その次が前期末の水準、右側が直近の水準と今後の見通しです。

大きく販管費水準は変わっておらず、約4億円から6億円を月間販管費として引き続きコストコントロールしています。

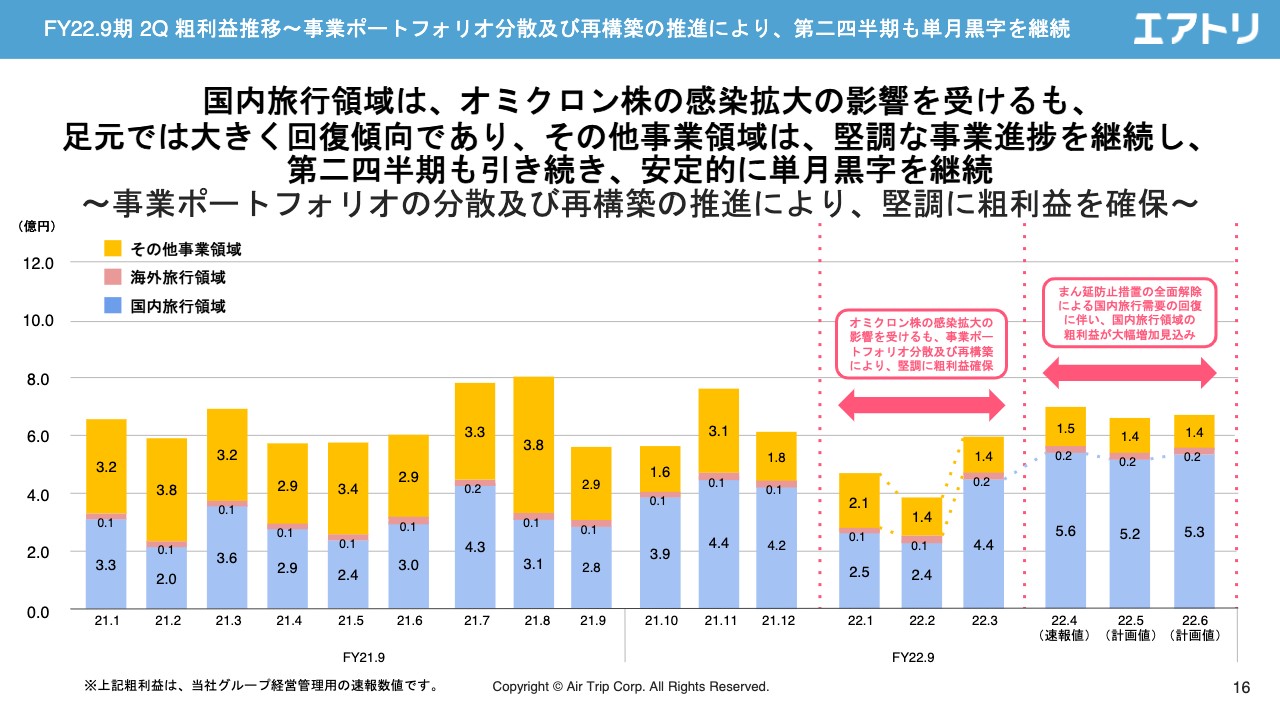

FY22.9期 2Q 粗利益推移~事業ポートフォリオ分散及び再構築の推進により、第二四半期も単月黒字を継続

事業ごとの売上総利益の推移です。グラフの青が国内旅行領域、赤が海外旅行領域、オレンジがその他事業領域で、内訳を記載しています。国内旅行は先ほどお話ししたとおり、3月以降大きく回復してきています。

3月には4億4,000万円台の粗利となり、コロナ禍後としては過去最高水準に近い結果となりました。また4月以降に関しては、大きく回復してきており、事実上ほぼコロナ禍前の水準まで戻ってきている状況です。

その他に関しては1億4,000万円台と、引き続き安定的に推移しています。

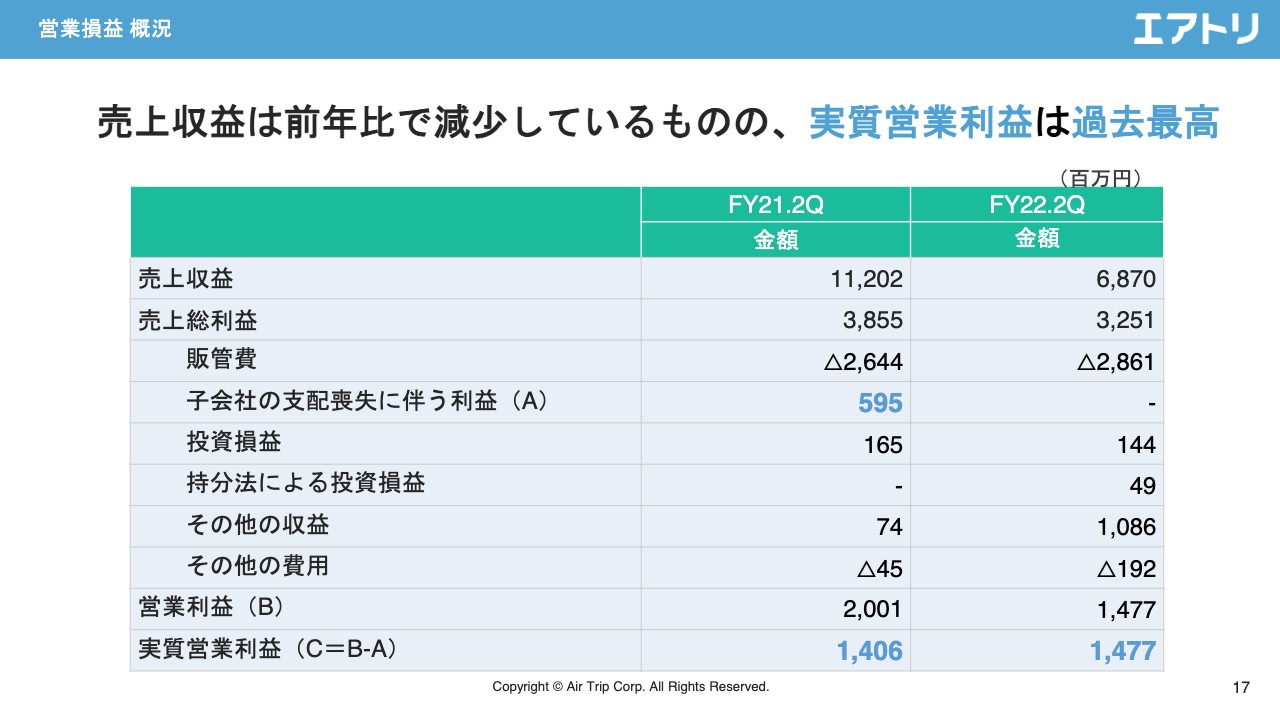

営業損益 概況

損益計算書の概略です。先ほど実質過去最高とお伝えしたのは、このP/L上の子会社支配喪失に伴う利益の部分を除外したという意味です。

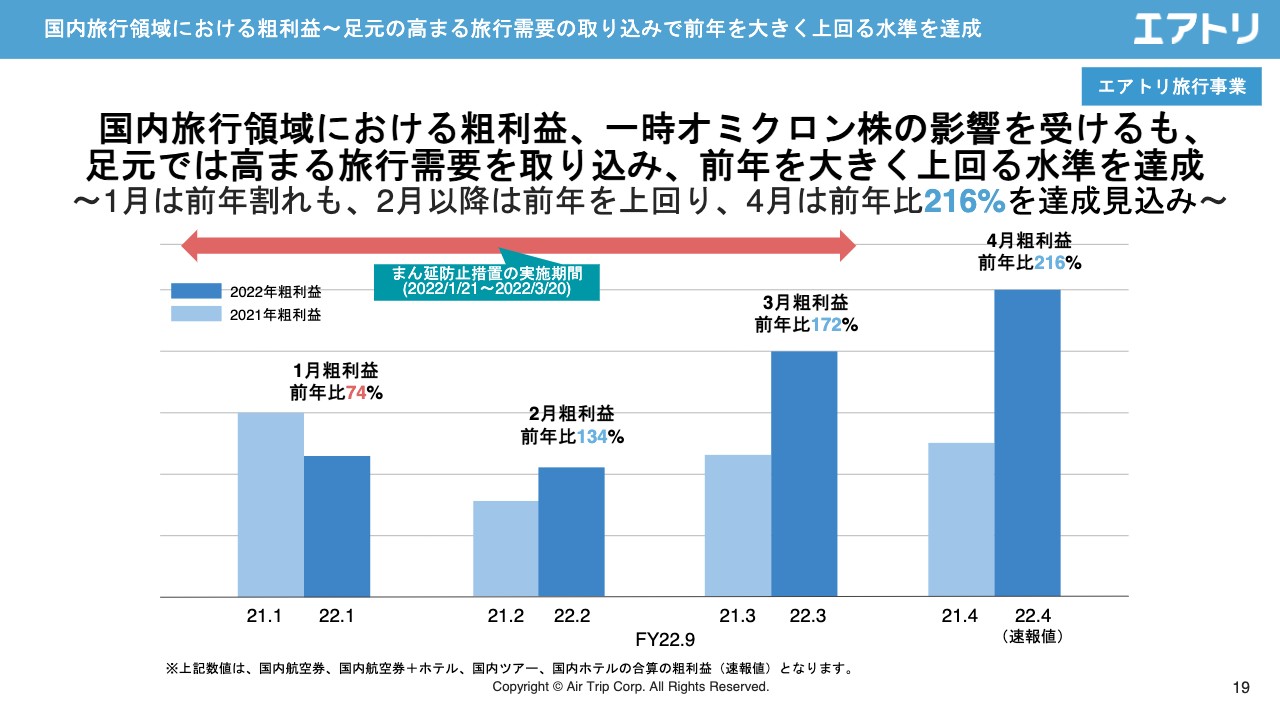

国内旅行領域における粗利益~足元の高まる旅行需要の取り込みで前年を大きく上回る水準を達成

第2四半期直近のアクションと成果です。スライドに国内旅行領域のチャートを記載していますが、左側が昨年同期で、右側が直近の各月の数字になっています。4月に入り前年比200パーセントを越えており、大きく回復局面になってきています。

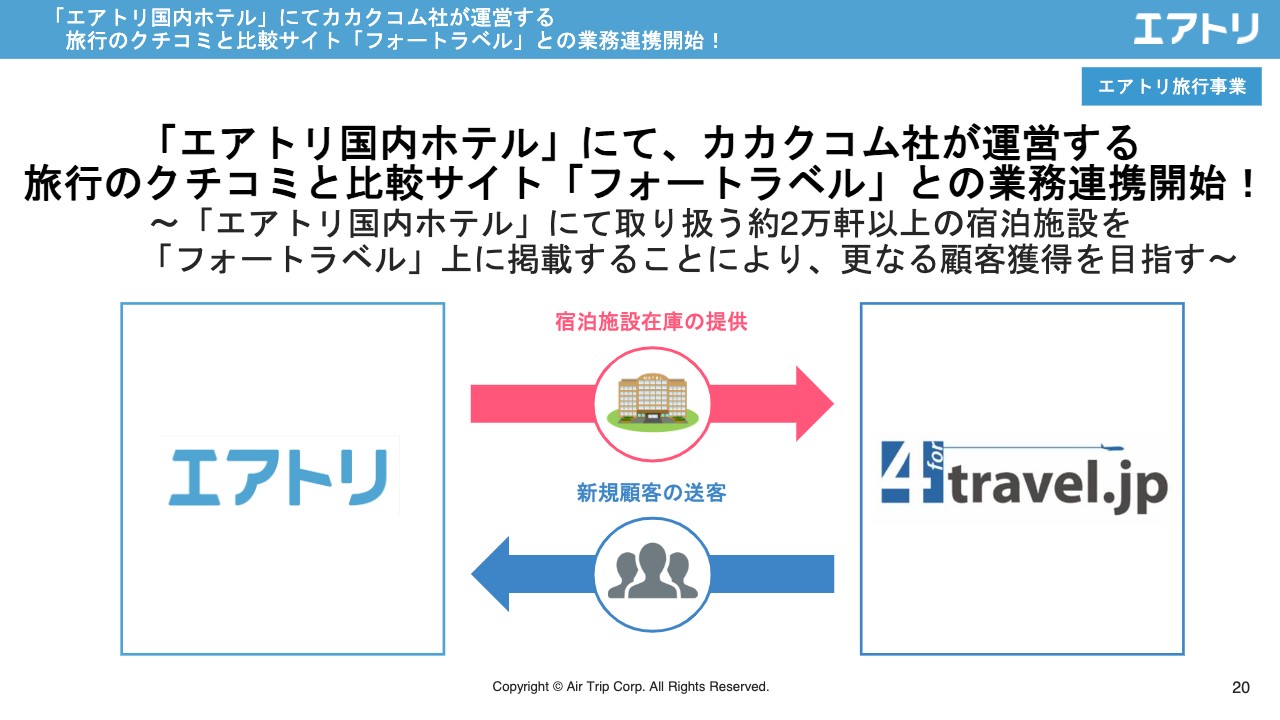

「エアトリ国内ホテル」にてカカクコム社が運営する旅行のクチコミと比較サイト「フォートラベル」との業務連携開始!

「エアトリ国内ホテル」での取り組みです。カカクコム社が運営する「フォートラベル」との業務提携を開始しています。

イーウェル社が運営する福利厚生サービス「 WELBOX」に「エアトリ国内・海外ホテル」の提供を開始!

福利厚生サービス「WELBOX」を運営しているイーウェル社との提携も開始しています。

当社出資先のメンタルヘルステクノロジーズ社(証券コード: 9218)が東証グロース市場(旧東証マザーズ市場)へ新規上場!

メンタルヘルステクノロジーズ社の東証グロース市場上場を実現しています。スライド下段に記載のとおり、SDGsの取り組みとして投資先がIPOをするたびに、スポーツに取り組むことが難しい子どもたちへの寄付を継続して行っています。

投資事業(エアトリCVC)~Gazelle Capital 2号ファンドに出資を決定!

エアトリCVCの新規投資先として、成長ステージがシード、アーリー段階の会社に投資を行うGazelle Capitalへの投資を行っています。

投資事業(エアトリCVC)~ KP TECHNOLOGIES社との資本業務提携

建設×テクノロジーのKP TECHNOLOGIESと資本業務提携を行い、当社の出資と共にハイブリッドテクノロジーズとの開発を開始しています。

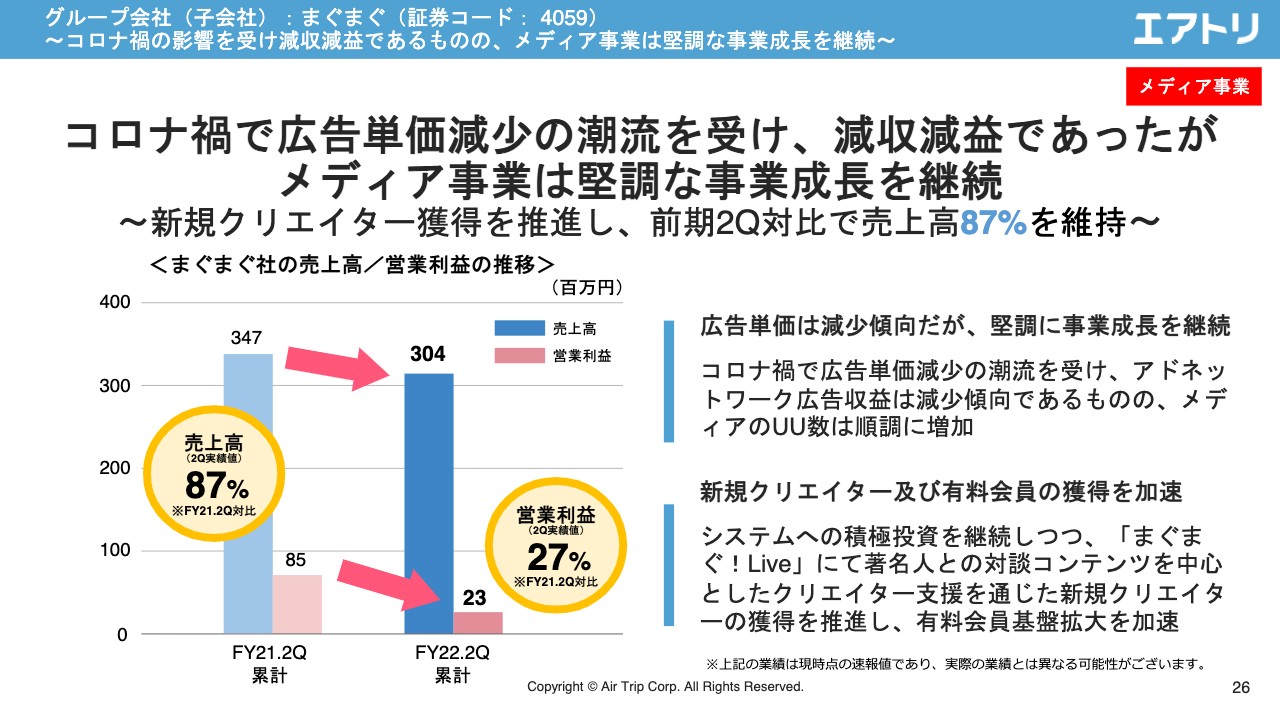

グループ会社(子会社):まぐまぐ(証券コード: 4059) ~コロナ禍の影響を受け減収減益であるものの、メディア事業は堅調な事業成長を継続~

グループ会社の事業進捗です。初めに、まぐまぐについてです。スライドの左側が前期数値、右側が今期数値で、減収減益ですが引き続き順調に利益計上しています。

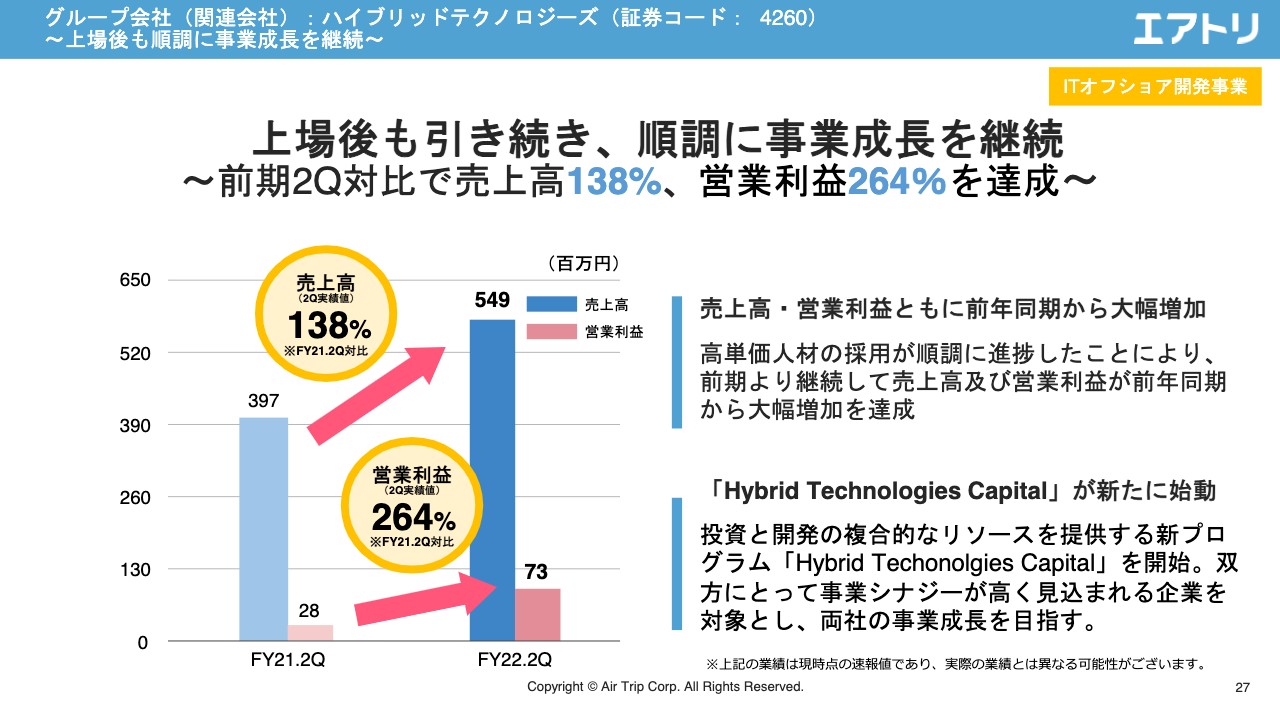

グループ会社(関連会社):ハイブリッドテクノロジーズ(証券コード: 4260) ~上場後も順調に事業成長を継続~

ハイブリッドテクノロジーズです。第2四半期決算の発表と同時に上方修正の発表も行っていますが、順調に事業成長しており、売上高は昨年対比で138パーセントです。

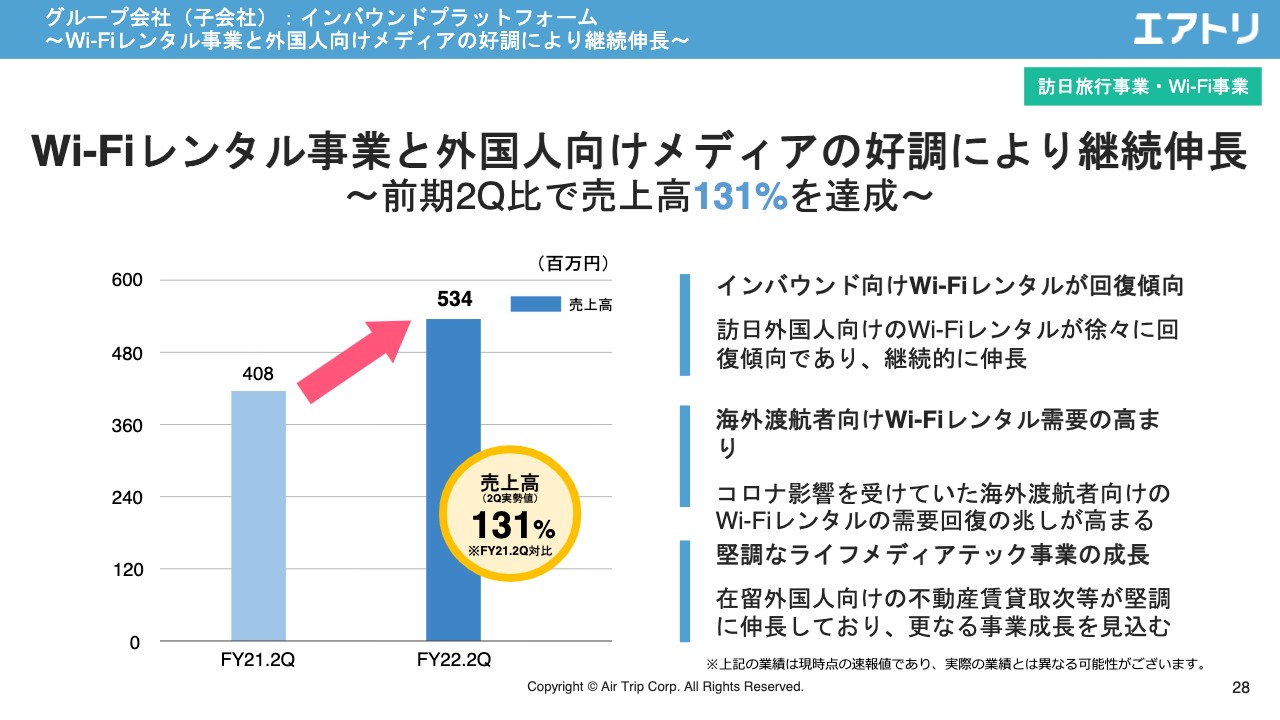

グループ会社(子会社):インバウンドプラットフォーム ~Wi-Fiレンタル事業と外国人向けメディアの好調により継続伸長~

インバウンドプラットフォームです。Wi-Fiレンタル事業、外国人向けメディア事業はいずれも好調に推移しており、売上高は昨年対比で131パーセントです。

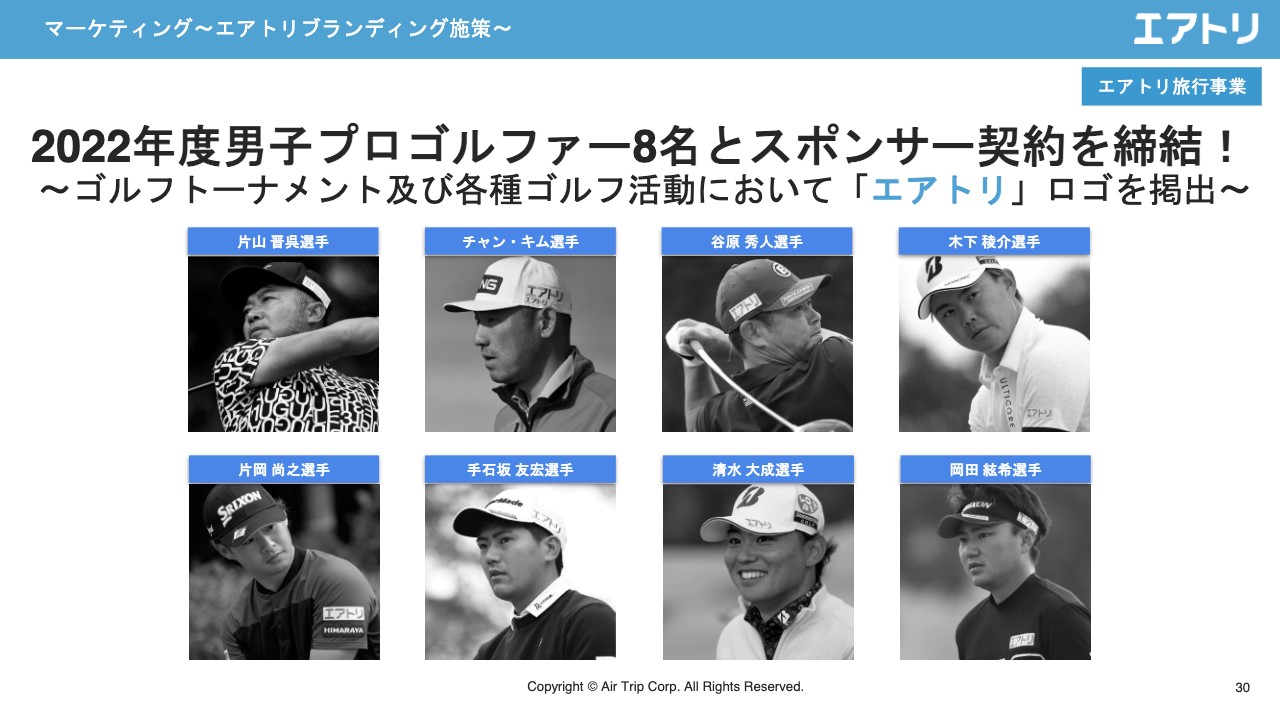

マーケティング~エアトリブランディング施策~

その他の各事業進捗です。まずは、エアトリブランディング施策として、男子プロゴルファー8名とスポンサー契約を締結しています。

マーケティング~各種マーケティング施策~

エアトリブランディング施策として、各種会員向けのキャンペーンを実施しています。

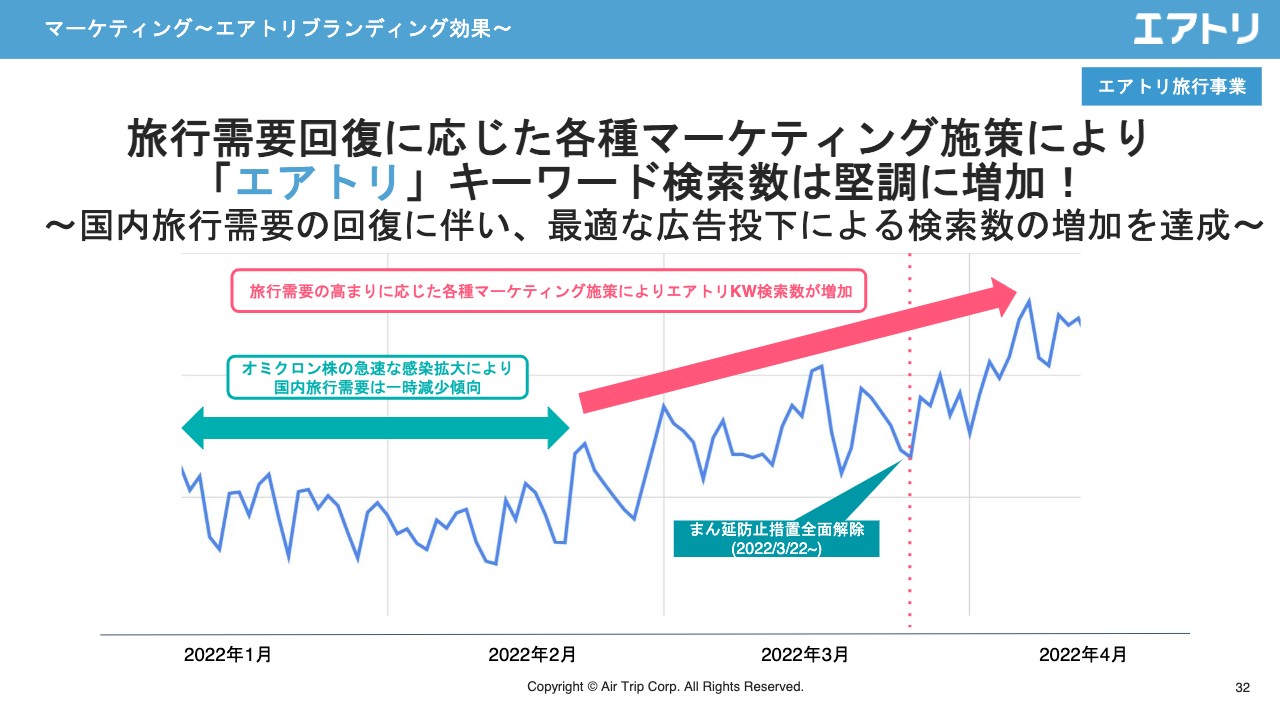

マーケティング~エアトリブランディング効果~

スライドのグラフは各種マーケティング施策による、「エアトリ」キーワード検索数の推移です。ご覧いただいているとおり、3月以降に大きく回復しています。

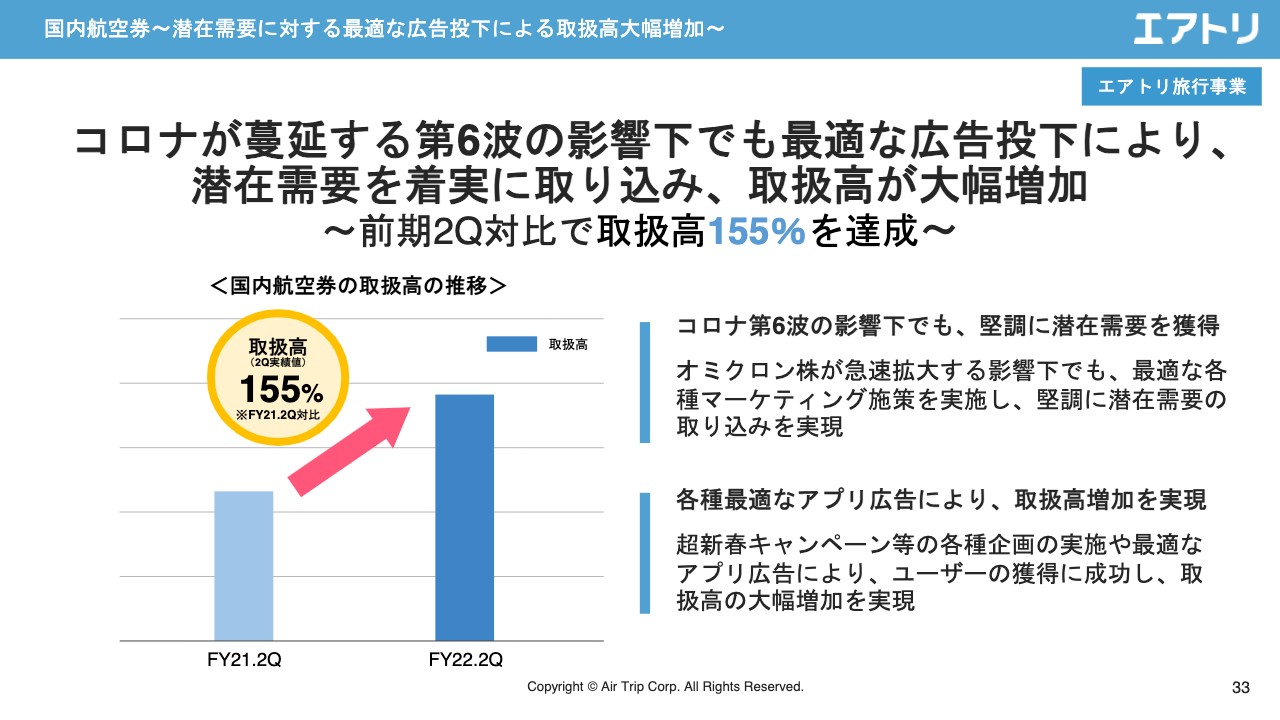

国内航空券~潜在需要に対する最適な広告投下による取扱高大幅増加~

国内航空券単品の取扱高の推移です。前年同期比で155パーセントと順調かつ堅調に推移しています。

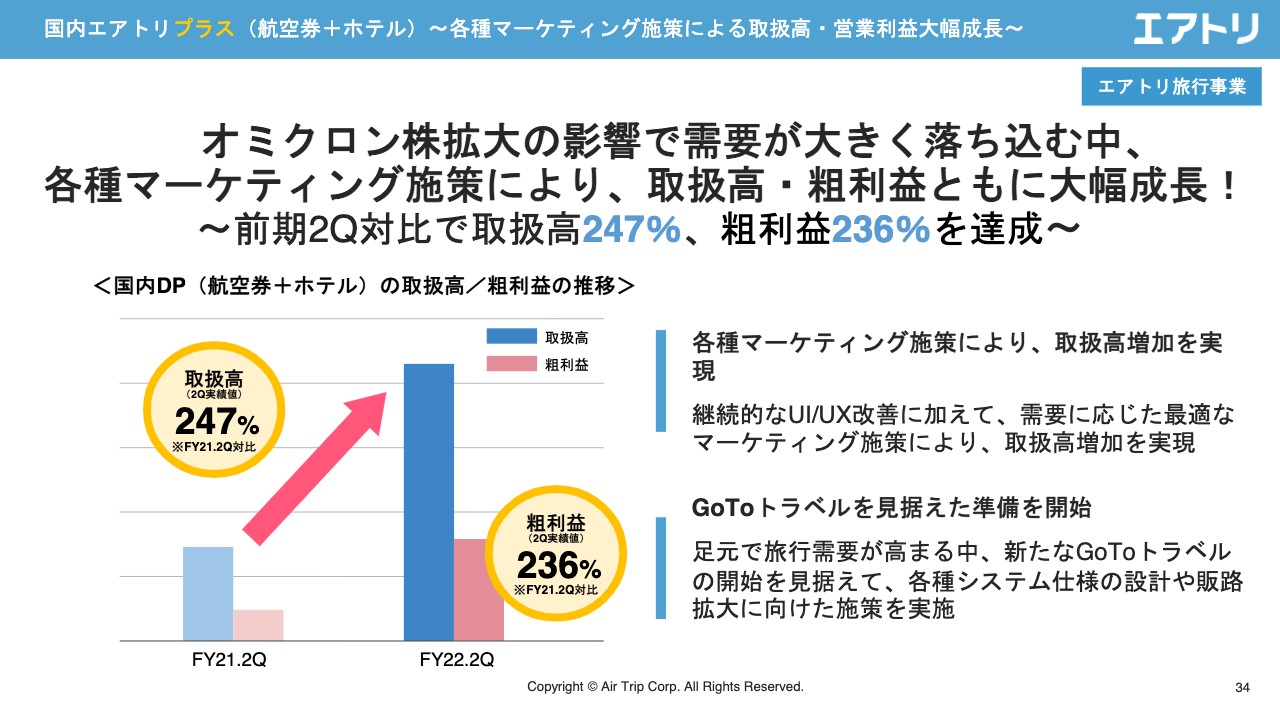

国内エアトリプラス(航空券+ホテル)~各種マーケティング施策による取扱高・営業利益大幅成長~

国内「エアトリプラス」(航空券+ホテル)です。こちらはコロナ禍前からかなり上昇してきた商材で、着実に収益に結びついています。取扱高は昨年対比247パーセント、粗利益は昨年対比236パーセントとなっており、昨年対比でもかなり成長しています。

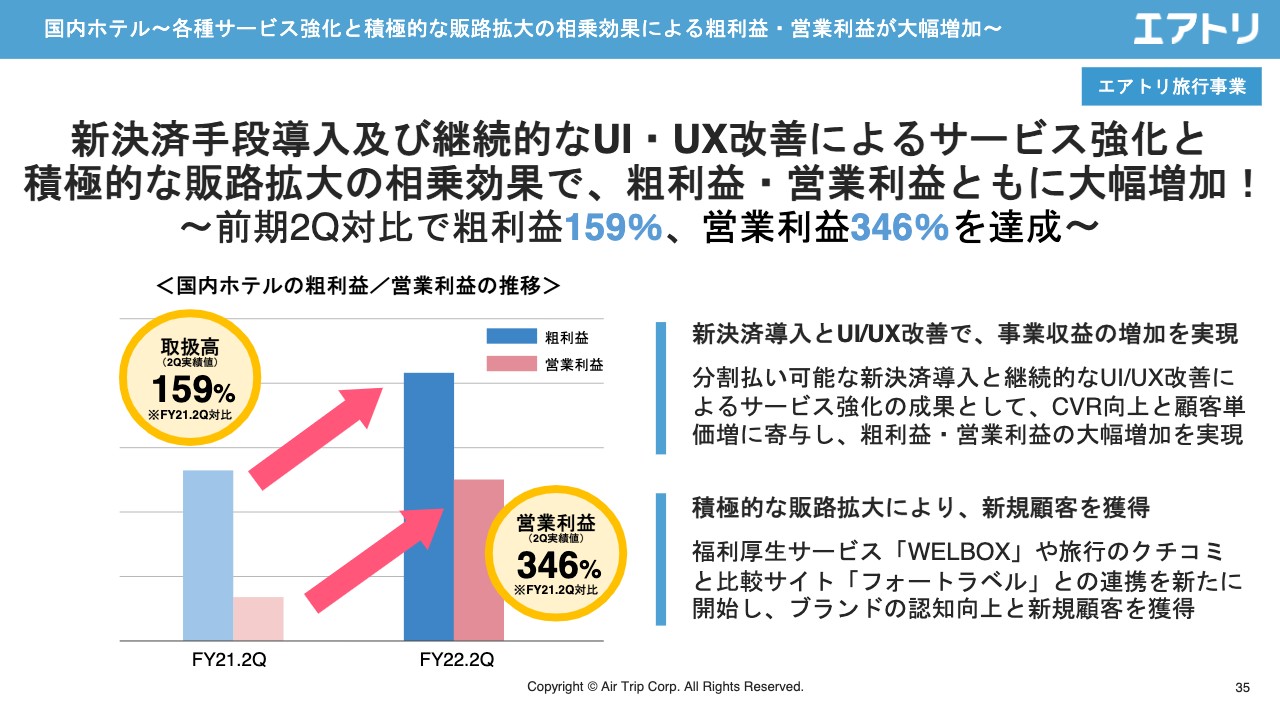

国内ホテル~各種サービス強化と積極的な販路拡大の相乗効果による粗利益・営業利益が大幅増加~

国内ホテルに関しても売上・利益ともに大きく成長しています。

国内ホテル~仕入強化に加えて新決済手段の実装や各自治体の需要喚起策への対応による新規顧客の獲得を実現

国内ホテルへの取り組みです。仕入れ先としてアパホテルとの連携強化、さらに継続したUI/UXの改善、新決済手段「paidy」の実装、また自治体との提携などを促進しています。

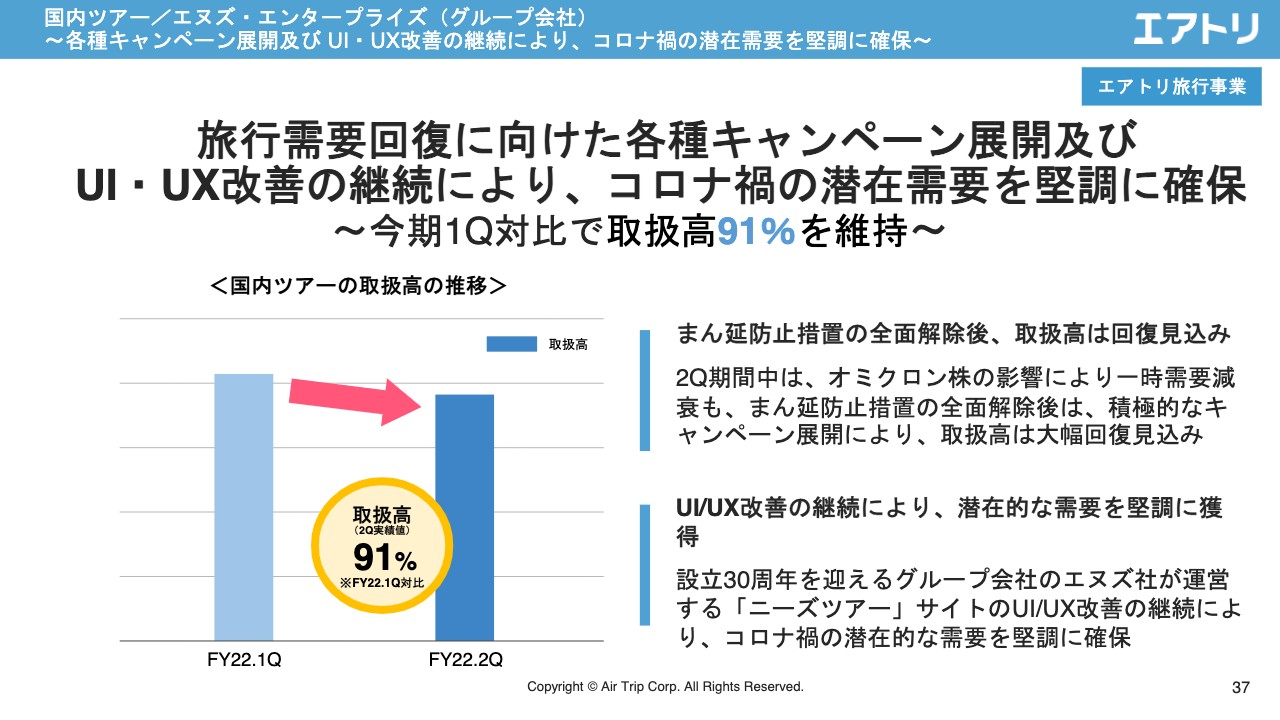

国内ツアー/エヌズ・エンタープライズ(グループ会社) ~各種キャンペーン展開及びUI・UX改善の継続により、コロナ禍の潜在需要を堅調に確保~

国内ツアー領域ですが、子会社のエヌズ・エンタープライズが引き続き堅調・好調に推移しています。

グループ会社:エヌズ・エンタープライズ ~設立30周年を記念して大感謝キャンペーンを開催~

エヌズ・エンタープライズは歴史が深い子会社であり、設立30周年を記念して大きなキャンペーンも展開しています。

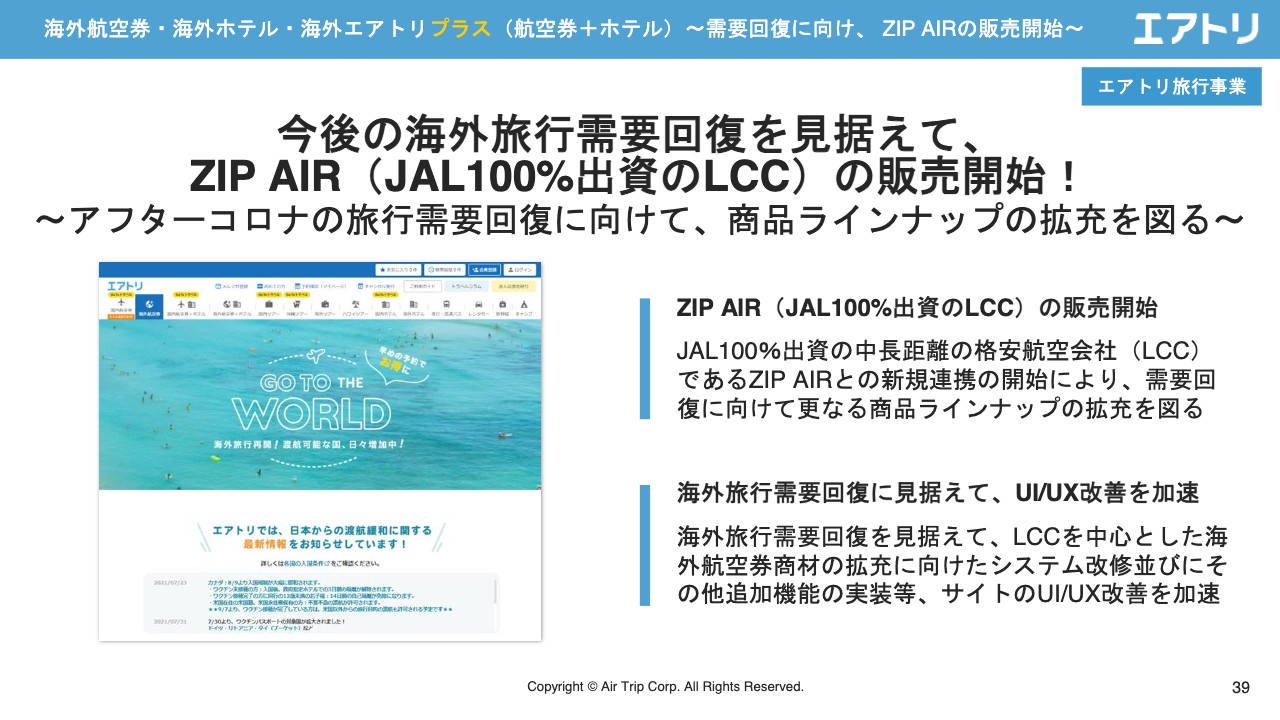

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~需要回復に向け、ZIP AIRの販売開始~

海外旅行に関しては先ほどお伝えしたとおり、ようやく底打ちしてきている状況です。第2四半期中の取扱高はコロナ禍前と比べて、5パーセント程度まで回復してきてますが、足元では約10パーセントまで回復しています。今後は渡航者数の制限緩和や帰国後の待機期間の短縮などにより、海外旅行客は徐々に増えると思っています。そのため、回復後に向けた取り組みを強化しており、その1つがスライドにあるようにZIPAIR Tokyoとの「ZIP AIR」です。

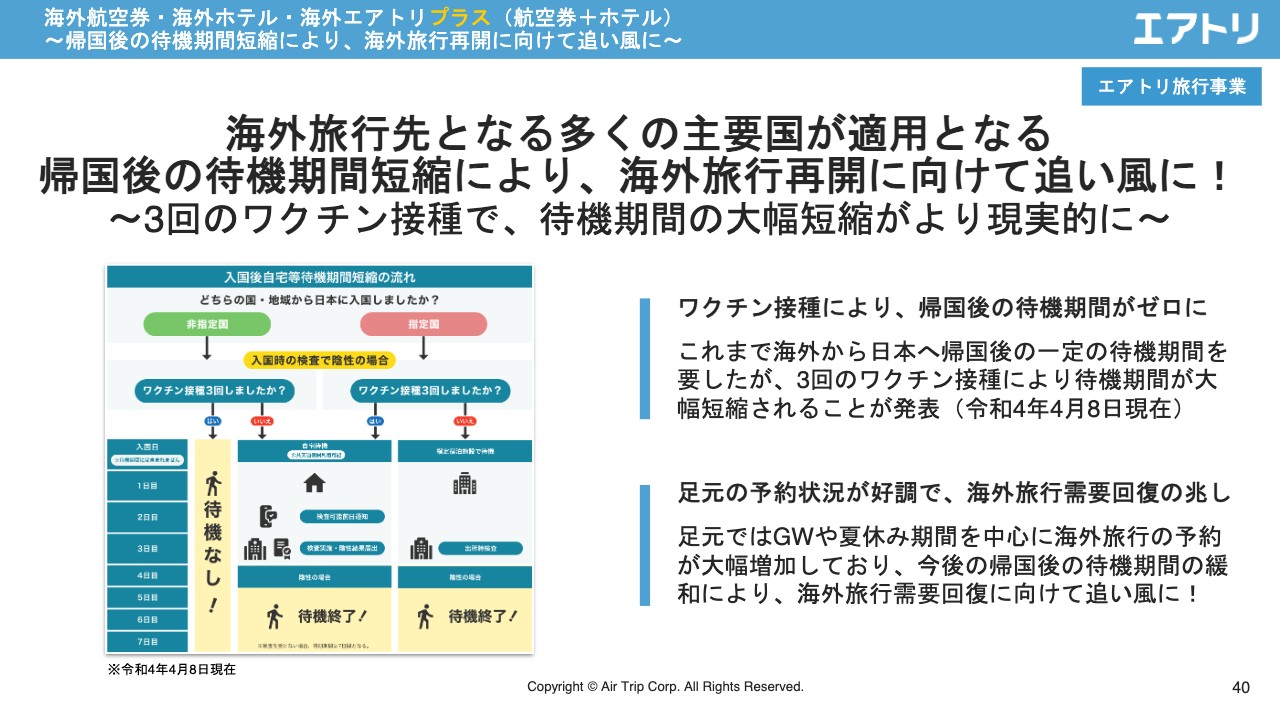

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル) ~帰国後の待機期間短縮により、海外旅行再開に向けて追い風に~

帰国後の待機期間短縮に関しては、スライドのとおりです。夏休み以降の受注も徐々に入ってきています。

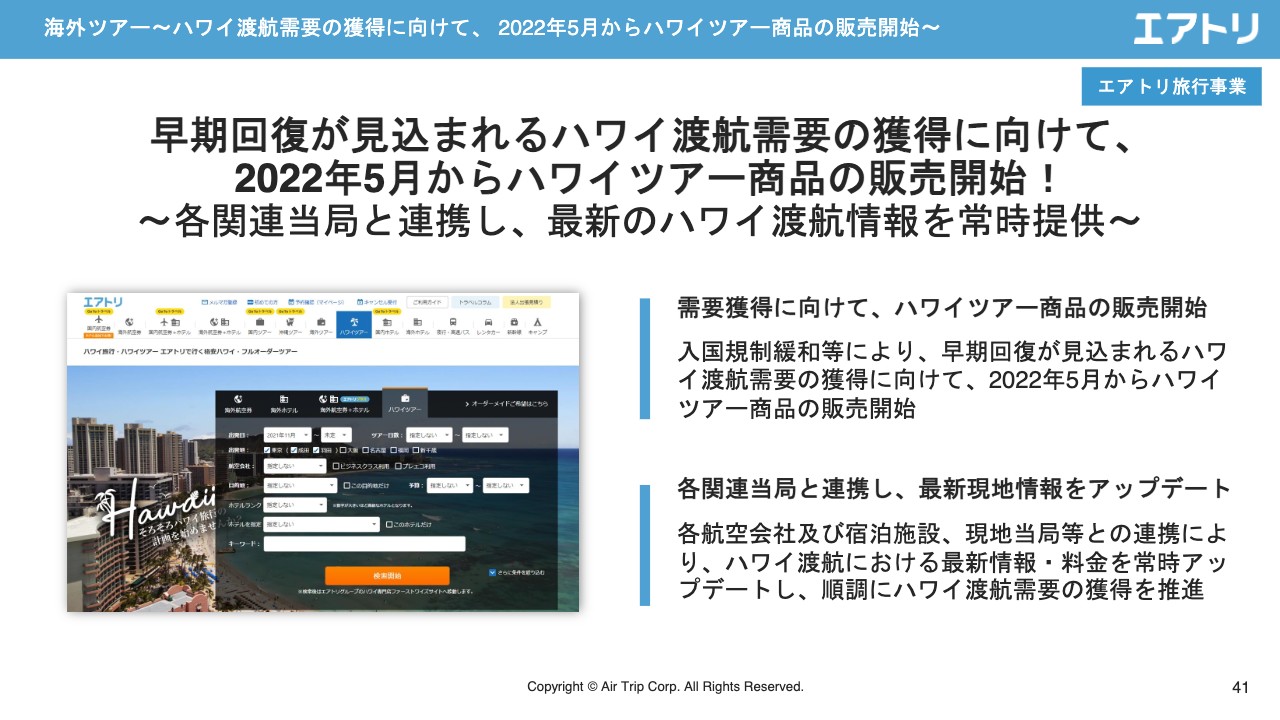

海外ツアー~ハワイ渡航需要の獲得に向けて、2022年5月からハワイツアー商品の販売開始~

海外旅行ではやはりハワイが目玉の1つで、当社でも前々から約10パーセントをハワイ向けとして取り組んでいました。今は徐々に注文が戻ってきています。

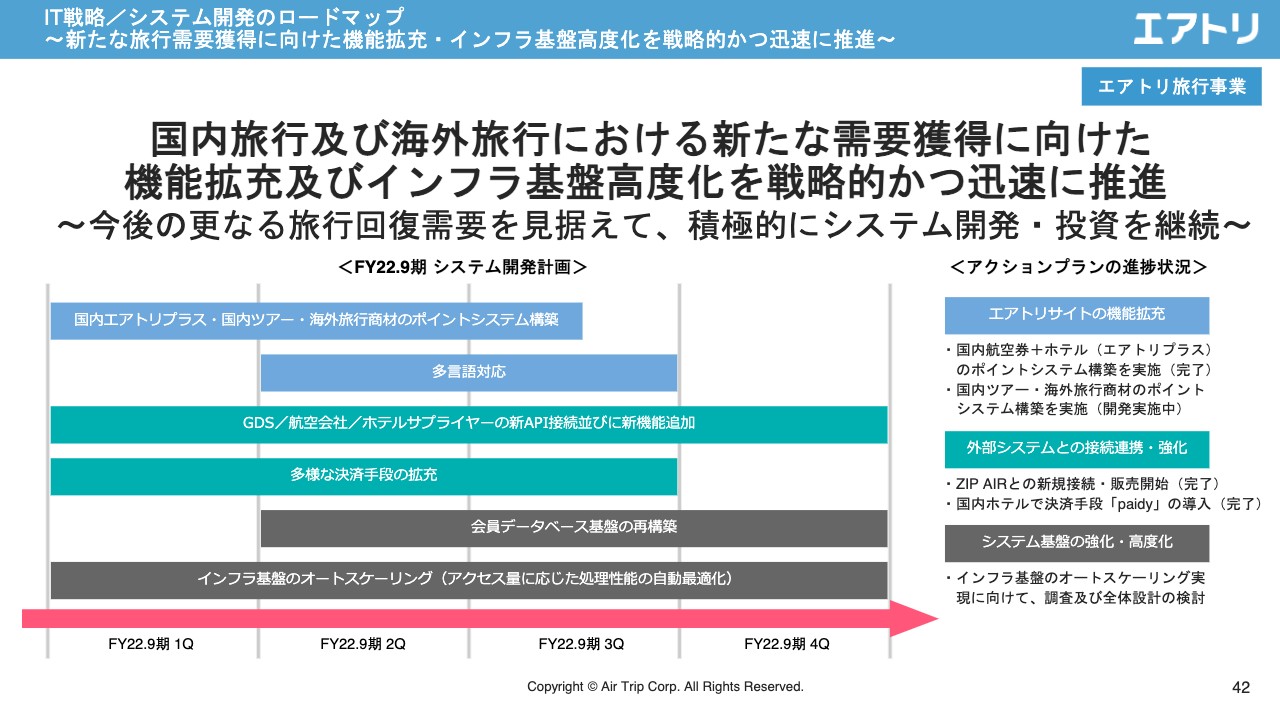

IT戦略/システム開発のロードマップ ~新たな旅行需要獲得に向けた機能拡充・インフラ基盤高度化を戦略的かつ迅速に推進~

システム開発です。スライドの左側のグラフが前期決算発表時点でのシステム開発計画で、こちらの計画にしたがって順調に開発が進んでいます。各商材ごとにひと言で表すと、UI/UX改善に関しては、「エアトリのサイトに来ていただいた方に、どれだけ便利かつ快適に使っていただけるか」という観点で引き続き毎月の投資を行っています。

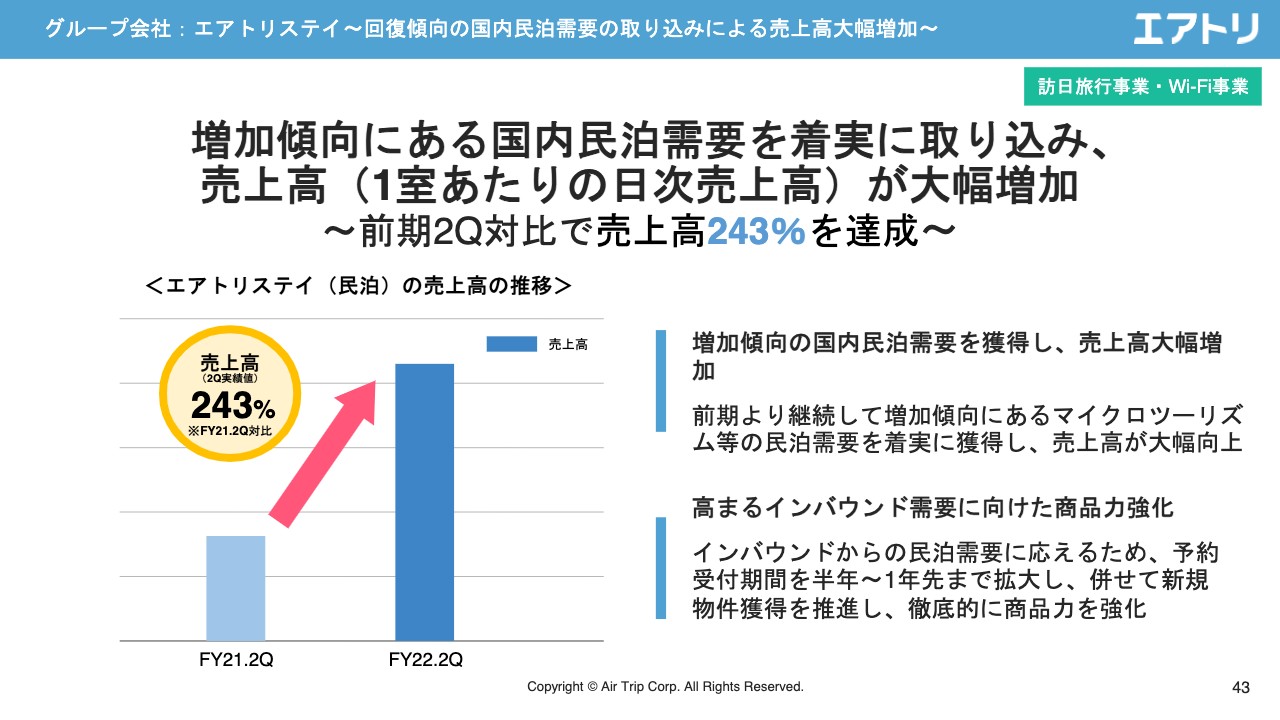

グループ会社:エアトリステイ~回復傾向の国内民泊需要の取り込みによる売上高大幅増加~

民泊関係の事業です。Airbnbとの「エアトリステイ」の取り組みの中で、民泊関係の事業を展開していますが、こちらも徐々に収益が戻ってきています。

投資事業(エアトリCVC)~IPO実績累計11社達成~

投資事業(エアトリCVC)です。スライドに記載のとおり累計11社のIPO実績が積み上がっています。

投資事業(エアトリCVC)~エフェクチュアル社との資本業務提携

新規投資先を4件ご紹介します。1つ目はエフェクチュアルです。Web上で集客支援サービスを行う会社で、資本業務提携を行っています。

投資事業(エアトリCVC)~コーンテック社との資本業務提携

2つ目がコーンテックです。スライドには「AIと家畜管理」と書いてますが、ビッグデータなどを活用した家畜管理サービス「PIGI」を展開する会社で提携を開始しています。

投資事業(エアトリCVC)~エイジェーインターブリッジ社へ追加出資

3つ目はエイジェーインターブリッジです。こちらは既存出資先への追加出資です。京都、岐阜、金沢などで町家の施設の展開をしており、トラベル・タビナカ事業でアフターコロナ銘柄として追加で出資しています。

投資事業(エアトリCVC)~ネットオン社との資本業務提携

4つ目としてネットオンとの提携を開始しています。こちらはメディアなどでもご覧いただいてる方もいらっしゃると思いますが、「採用係長」という中小企業向けの採用管理ソフトをクラウドで提供している会社です。

投資事業(エアトリCVC)~更なる成長投資の継続~

エアトリCVCとしての投資実績は累計73社あります。今後のIPO予定として、もともと2022年に6社、2023年に10社のパイプラインがありましたが、各社が上場に向けて準備をしています。年に2回ほどWebにもCVCレポートとして開示しているため、この半期が終わってからの状況も来月にかけてあらためて開示したいと思います。

(再掲)FY22.9期 第2Q「リ・スタート」~エグゼクティブ・サマリー~

最後にまとめとしてのサマリーです。我々エアトリはキーワードとして、「エアトリ 『リ・スタート』」を掲げてコロナ禍の2年半を取り組んできましたが、今、リ・スタートの先がようやく見えてきたと考えています。

ポイントが3点あり、1点目は国内旅行事業です。先ほど、各月ごとの比較売上総利益でもお伝えしましたが、ほぼコロナ禍前の水準にまで回復しています。今後はおそらく、GoToトラベル再開のような局面を迎え、短期的にいうとコロナ禍前の水準を超えると思っています。

エアトリグループとしては、コロナ禍前にエアトリのプロダクトやマーケティングに大きく投資しましたが、その準備がコロナ禍を経て、ようやく成果になりつつあると思っています。

続いて2点目ですが、アウトバウンド・インバウンドの需要回復です。もともとエアトリグループは国内旅行、アウトバウンド・インバウンドのそれぞれの事業を展開していましたが、コロナ禍のアウトバウンド・インバウンドに関しては、ほぼ収益のない状況でした。これがようやく底打ちをしてきているため、来期や再来期にかけて非常に明るい材料が出てきていると思っています。

最後の3点目は、ポートフォリオの分散および再構築です。従前からお伝えしているように、エアトリグループは6事業のポートフォリオを強化してきました。この第2四半期は新型コロナウィルスのオミクロン株が流行中でしたが、各月で順調に利益を計上しています。上場後、6つの事業を一つひとつ作ってきましたが、できれば7つ目、8つ目もしっかり作っていきたいと思っています。もちろん旅行事業もしっかり伸ばしながら、旅行に続く事業でも、グループ自体の強化をしていきたいと思っています。

「リ・スタートのその先へ」ということで、引き続き終わりなき成長を目指して頑張っていきたいと思っています。今後ともご支援よろしくお願いいたします。ご清聴ありがとうございました。

質疑応答:コロナ禍によるマージンへの影響について

質問者:一般的に御社で取り扱っているような旅行の場合のエアーやホテルは、ボリュームに応じてフィーが異なるという構造があるかと思います。ボリュームが増えればフィーは厚くなり、ボリュームが減るとフィーが薄くなるというのが通常ですが、新型コロナウィルスの影響でボリュームが変わった場合、足元のフィーはどうなりますか?

柴田:エアトリのマージンは、国内に関しては10パーセント程度というのがコロナ禍前の状況です。グループ全体でだいたい10パーセント弱のテイクレートがあり、国内は若干高く、海外は若干低くなっていました。

足元では、連結全体で利益率が若干よくなっています。我々の販路として、BtoC、直販が増えているというのが理由としてあり、その影響で約数パーセント伸びてきています。

もう1つの理由として、コロナ禍後は、航空会社やホテルとのタイアップがしやすく、ユーザーからもしっかりお金をいただけるという、利益率が取りやすい状況です。

つまり、若干競争力が上がった点と利益率向上が見られる点の2点から、コロナ禍前よりも利益率がよくなっている状況です。おっしゃるとおり、ボリュームディスカウントがあるので、取扱高が伸びていけば、その分利益率がよくなってくるという側面もございます。

質問者:今後、アフターコロナで考えていく場合に、海外はまだ厳しいかもしれませんが、国内に戻ってくる時の基本的な考え方としては、「ボリュームはとても伸び、一方で、フィーは今より少し薄くなる」と考えてよいのでしょうか? 今が非常に御社にとって、追い風と考えるのがよいのでしょうか?

それとも「ボリュームが上がれば、フィーもきちんと現状維持、もしくはプラスアルファでいけそう」という考えになりますか?

柴田:短期的に言うと、おそらくプラスのほうが大きい状況だと思っています。中長期的にいうとコミッションが徐々に薄くなっていくという傾向にあります。海外エアーに関しては、徐々にコミッションが薄くなっていく可能性が高いのではないかなと思います。

そちらに関しては、エアーに対してホテルをクロスセルしたり、今取り組んでいるPCR検査の併売やWiFiの併売など、クロスセルを強化していくということで、対応していければと思っています。

質疑応答:新規の業務連携の可能性について

質問者:今回の説明でもうかがったように、御社はかなりいろいろな会社とアライアンスを組んできて、その成果を出そうとしているステージだと思います。当然ながら、御社にとって利点があれば、今後もこのようなことを続けていくのだと思います。

しかし、フォートラベルのような旅行と口コミを合わせたカカクコムモデルは、他にはなかなかないという気もします。今後、組みたいところがあるのでしょうか? もしくは、御社のビジネスモデルにちょうど合うところとのアライアンスは一通り終わったとのお考えでしょうか?

柴田:我々は上場前からOEMモデルや他社の提携モデルを進めており、そのような意味では、旅行に関して主要な会社との提携は一巡した状況ではあります。したがって戦略的には、「エアトリ」自体の販路を強化していくこと、より便利にしていくことが一番と考えています。

質疑応答:投資育成を強化にかかる資金需要ついて

質問者:先ほどご説明がありました投資育成について、今まではどちらかといえばプライシングが高いマーケットであり、ビンテージ的にはあまりよくなかったという気がします。

足元の動向において、スタートアップをはじめとした会社への投資を継続するというお話しでしたが、資金需要はそれなりに強いとよく聞きます。御社の認識として、資金需要は強いと思いますか? また、今の時期の投資は、ビンテージ的によい時だと思いますか?

柴田:まず前提として、投資をする際には、投資先のバリュエーションと、IPOの確度の2つを大変重視しています。したがって、過去から徹底して、我々の目線で割高だと思えば投資しません。

その前提で、おっしゃるとおり、未上場の市場で、資金需要がかなり高い局面がこの数年継続しています。最近はマーケット関係も含めて一巡感はあるものの、引き続き需要が旺盛で、場合によってはバリュエーションが割高な銘柄も増えてきているのは事実だと思います。

そのような中で、いろいろな銘柄を、しっかり選別して投資するということを徹底するという状況です。

新着ログ

「サービス業」のログ