ディジタルメディアプロフェッショナル、売上高は過去最高 今年を第2の創業期と位置付けさらなる成長へ

会社概要

大澤剛氏(以下、大澤):代表取締役社長の大澤でございます。株式会社ディジタルメディアプロフェッショナルの2022年3月期決算説明会にご参加いただき、ありがとうございます。本日のアジェンダは、2022年3月期決算と取り組み成果、2023年3月期の事業環境・重点施策、2023年3月期業績予想の順で私からご説明します。

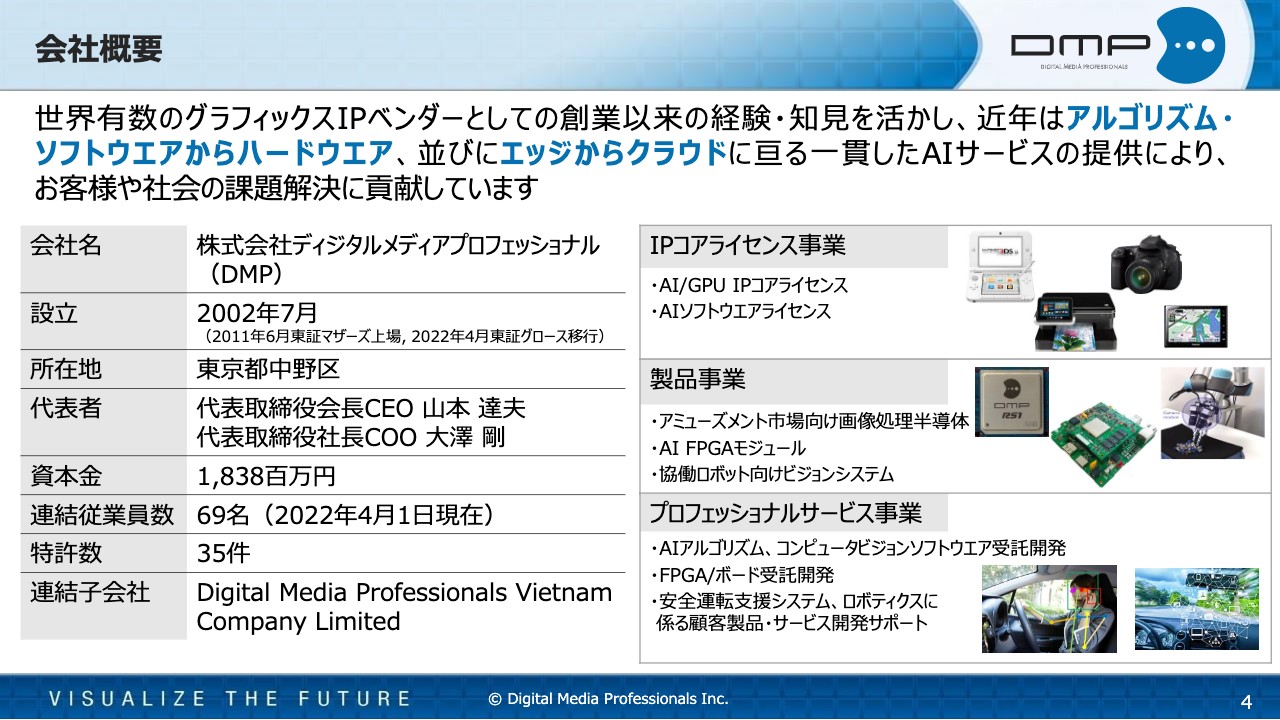

2022年3月期決算と取り組み成果の前に、当社の概要と強みについて簡単にご説明します。当社は2002年7月に大学発のベンチャー企業として発足以来、グラフィックス技術を核としてきました。

任天堂ゲーム機の「3DS」に採用されるなど、高度なグラフィックス技術をベースに、ビジュアルコンピューティングとAIの分野で3つの事業を展開しています。

1つ目がIPコアライセンス事業です。IPコアは半導体のある機能に特化した設計情報、設計ノウハウで、当社は特に3Dグラフィックスを描画する際に必要な計算処理を行うグラフィックス半導体GPU(グラフィックスプロセッシングユニット)に特化したIPコア開発とライセンス販売を行っています。この事業ではAIに関わるIPやソフトウエアの開発・販売も行っています。

2つ目が製品事業です。アミューズメント市場向けの画像処理半導体、AI FPGAモジュール、協働ロボットの目となるビジョンシステムなどの製品開発・販売を行っています。

3つ目はプロフェッショナルサービス事業で、お客さまの開発をサポートする受託サービス事業です。

DMPの競争優位性

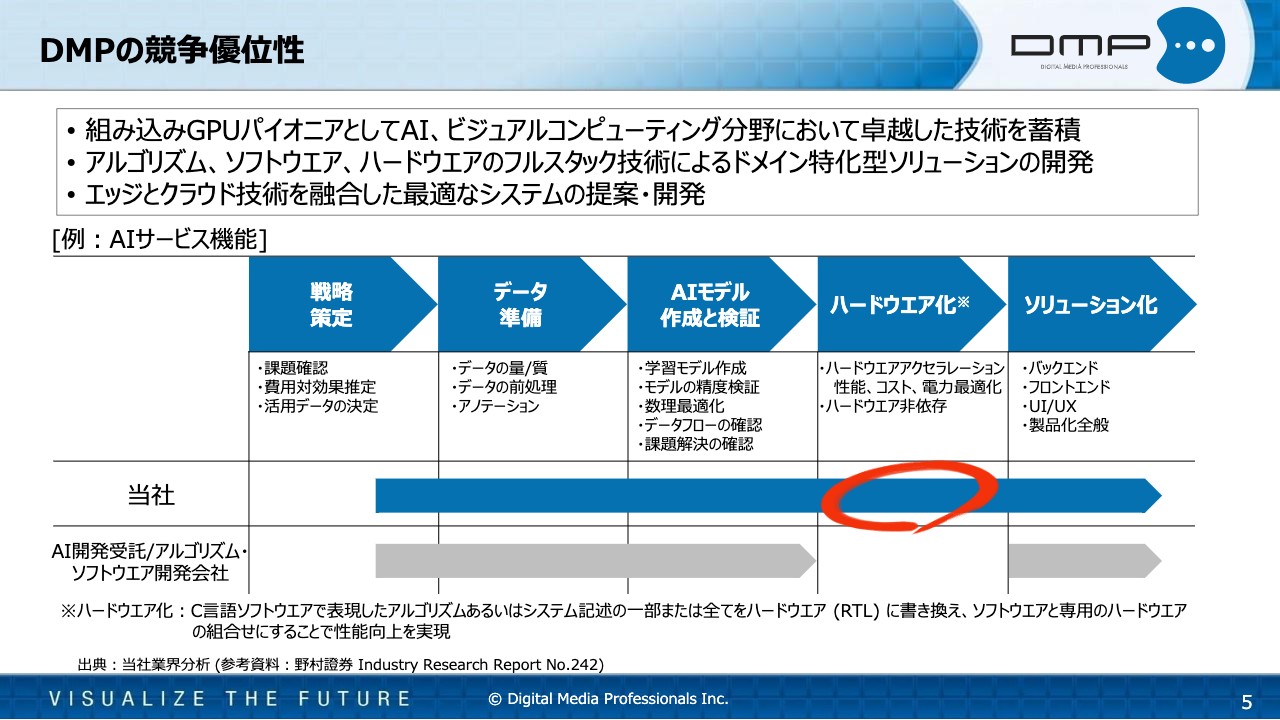

当社の競争優位性として、GPU開発と技術の粋を集めた画像処理半導体の開発で培われた卓越した技術を持っていること、アルゴリズムやソフトウエアにとどまらず、ハードウエアまで総合的に開発できること、並びにエッジとクラウド技術を融合した最適なシステムの提案・開発ができることが挙げられます。

スライドの図では、AIサービス機能について、バリューチェーンを記載しています。当社の強みは赤丸で示したハードウエア化だと考えています。ハードウエア化とは、C言語ソフトウエアを表現したアルゴリズム、あるいはシステム技術の一部またはすべてをハードウエア(RTL)に書き換え、ソフトウエアと専用のハードウエアを組み合わせることで、性能を向上させることです。

リアルタイムで行う膨大な繰り返し処理など、負荷の高い処理をハードウエアで実行し、お客さまのシステムにおいて、性能、コスト、電力消費を最適化します。これは、GPU IP開発に加えてLSI、AI FPGAモジュールの開発で長年培ってきた経験・知見をベースにした強みですので、持続可能な競争優位性と考えています。

2022年3月期ハイライト

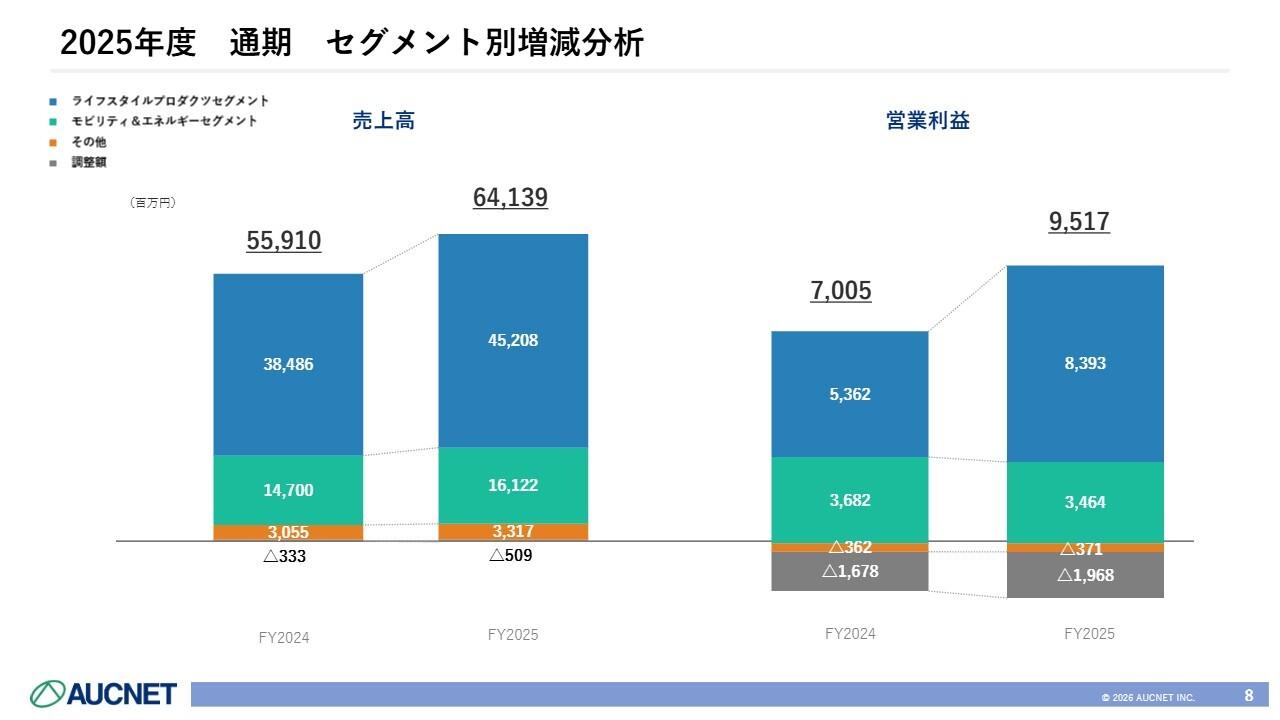

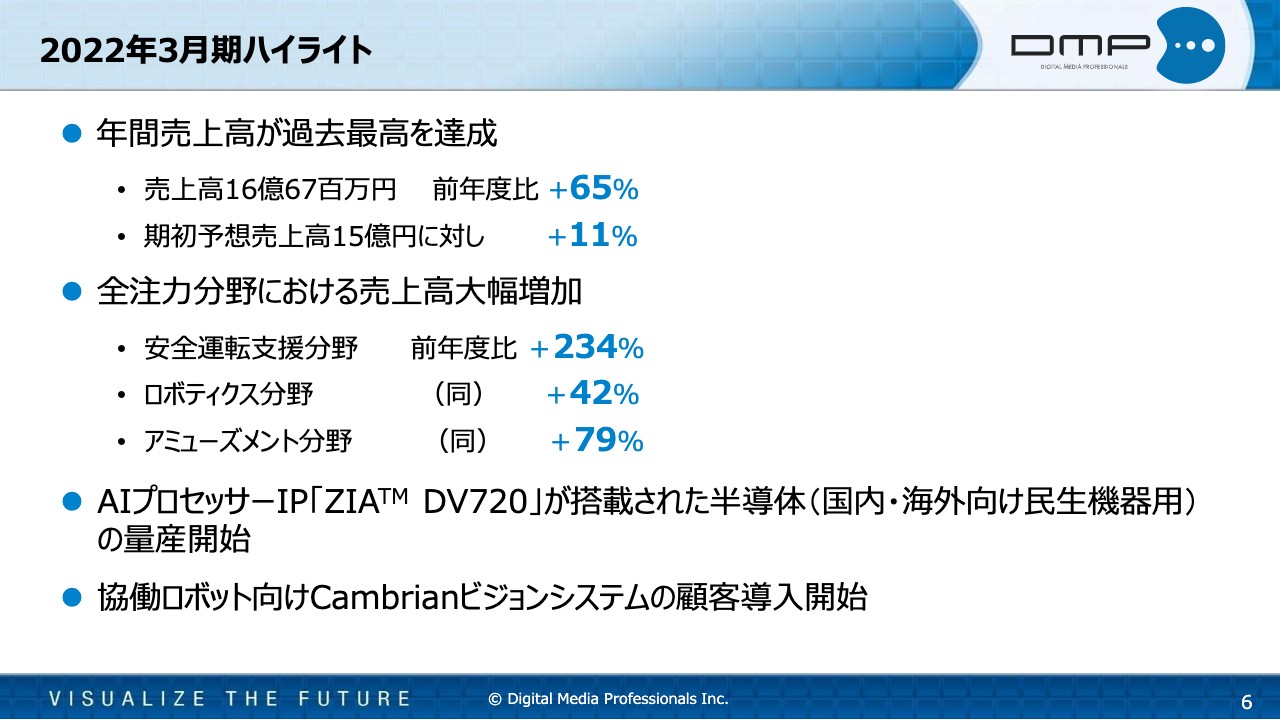

売上高は16億6,700万円で、期初予想売上高15億円に対し11パーセント増、前期比で65パーセント増と、創業以来最高を達成しました。また、前期比で注力・主力分野の安全運転支援分野は234パーセント、ロボティクス分野は42パーセント、アミューズメント分野は79パーセントと、それぞれ増加しました。

複数のお客さまの国内・海外向け民生機器用に、当社のAIプロセッサーIPの「ZIA DV720」を搭載した半導体の量産が開始されました。お客さまの製品出荷台数に応じたロイヤリティ収入を獲得予定です。

協働ロボット向けのビジョンシステムを開発・販売する、アメリカに本社がありイギリスに開発・販売拠点を持つCambrian社と資本業務提携を締結し、日本市場への導入を開始しました。協働ロボットとは安全柵なしで人と一緒に稼働できるロボットのことで、労働人口不足を受け、市場成長が期待できます。

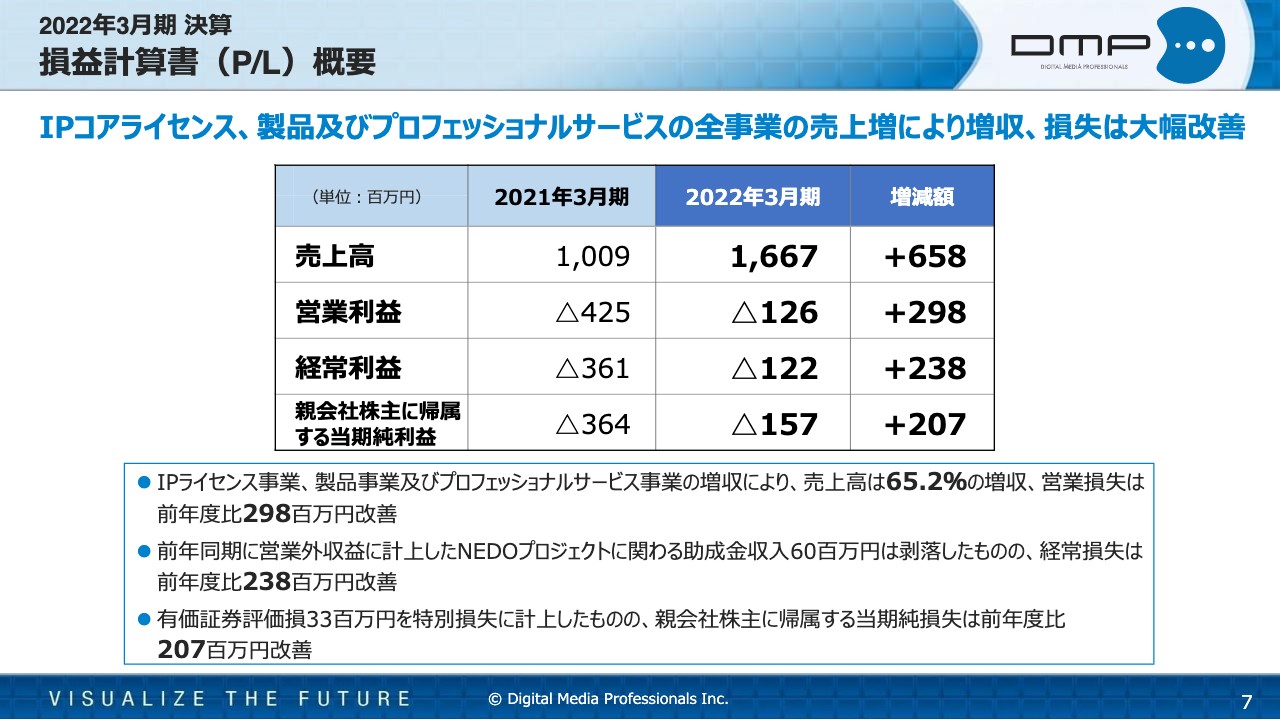

2022年3月期 決算 損益計算書(P/L)概要

IPコアライセンス事業、製品事業およびプロフェッショナルサービス事業の全事業の売上増により、売上高は前年比65.2パーセント増の16億6,700万円となりました。

営業損失は前期から2億9,800万円改善し、1億2,600万円となりました。前期に営業外収益に計上したNEDOプロジェクトに関わる助成金収入6,000万円は剥落したものの、経常損失は1億2,200万円と、前期から2億3,800万円の改善となりました。

有価証券評価損3,300万円を特別損失に計上しましたが、親会社株主に帰属する当期純損失は1億5,700万円となり、前期から2億700万円の改善となりました。

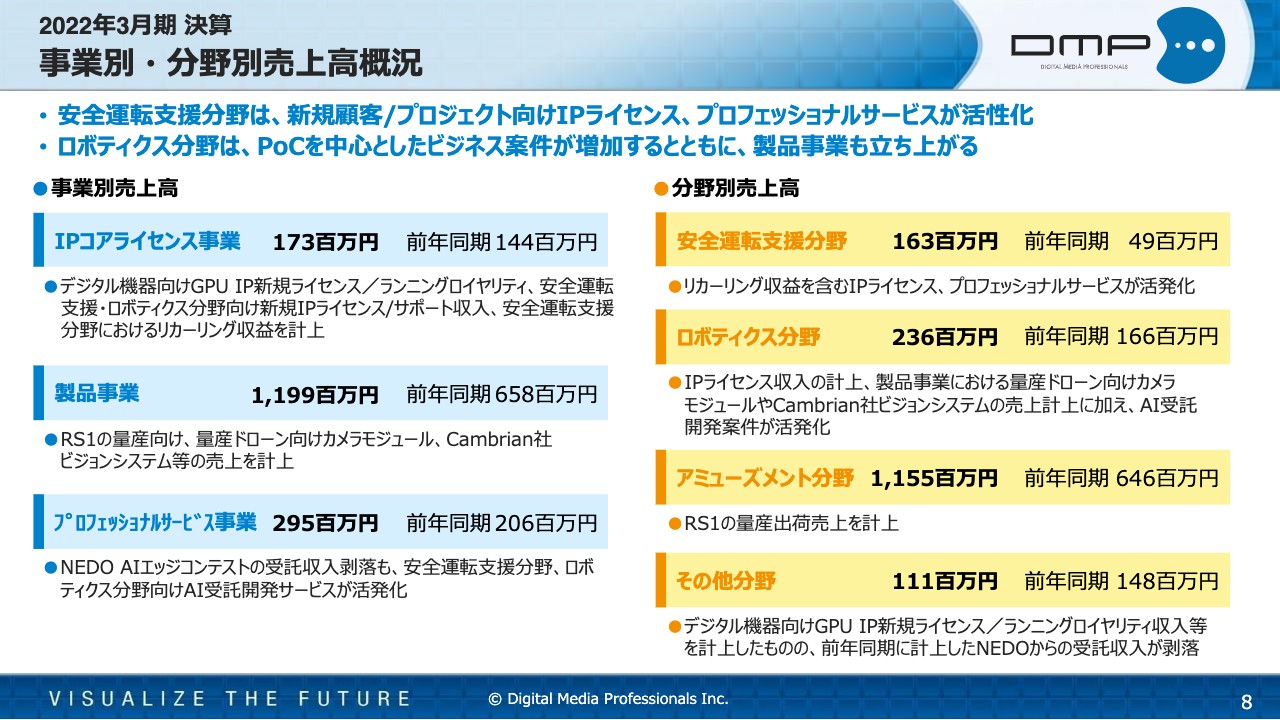

2022年3月期 決算 事業別・分野別売上高概況

事業別、分野別の売上高についてご説明します。 まず事業別です。IPコアライセンス事業は前期比20パーセント増の1億7,300万円となりました。GPU IP新規ライセンス関連の増収に加え、安全運転支援分野におけるランニングロイヤリティや、サブスクリプション収益といったリカーリング収益を含め、安全運転支援分野、ロボティクス分野向けのビジネスも伸長しました。

製品事業は主に量産向けのグラフィックス半導体「RS1」の売上が大きく伸長したことにより、前期比82パーセント増の11億9,900万円と、大幅増収となりました。その他に、量産ドローン向けカメラモジュール、Cambrianビジョンシステムの売上を計上しました。

プロフェッショナルサービス事業は、NEDOプロジェクトの受託収入は剥落したものの、安全運転支援分野、ロボティクス分野のAI受託関連開発サービスの売上を計上し、前期比43パーセント増の2億9,500万円となりました。

続いて、分野別の売上高についてご説明します。安全運転支援分野ではリカーリング収益を含むIPライセンスに加えて、AI受託開発案件が活発化したことにより前期比234パーセント増の1億6,300万円と、大幅増収となりました。

ロボティクス分野ではIPコアライセンス事業、量産ドローン向けカメラモジュールやCambrianビジョンシステムなどの製品事業の増加に加えて、AI受託開発案件が活発化したことで前期比42パーセント増の2億3,600万円となりました。

アミューズメント分野は、「RS1」の大型受注に対応した出荷により、前期比79パーセント増の11億5,500万円となりました。

その他分野では、デジタル機器向けGPU IP新規ライセンス/ランニングロイヤリティ収入が前年同期をやや上回ったものの、前期に計上したNEDOからの受託収入が剥落したことにより前期比25パーセント減の1億1,100万円となりました。

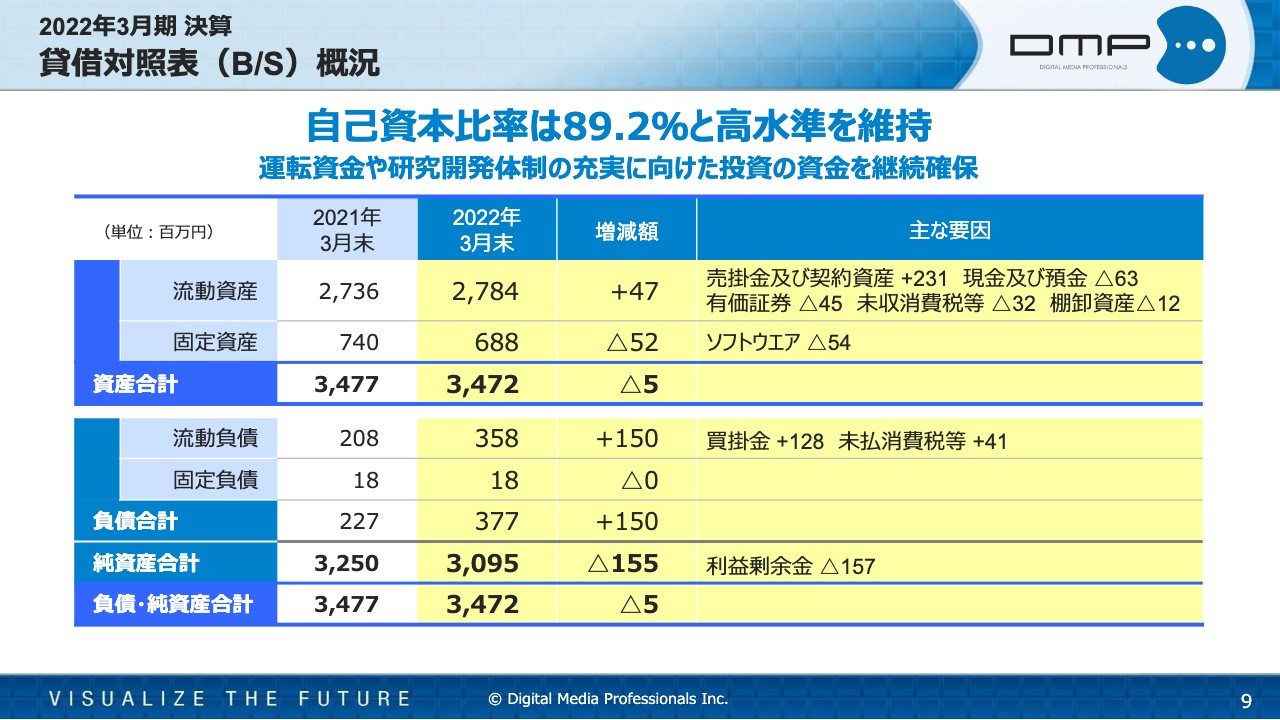

2022年3月期 決算 貸借対照表(B/S)概況

2022年3月末の流動資産は27億8,400万円で、前年度末から4,700万円増加しました。主に売掛金および契約資産が2億3,100万円増加した一方、現預金が6,300万円、有価証券が4,500万円、未収消費税等が3,200万円、棚卸資産が1,200万円、それぞれ減少したことによるものです。

固定資産は6億8,800万円で、前年度末から5,200万円減少しましたが、主にソフトウエアが5,400万円減少したことによるものです。

資産合計は34億7,200万円、負債は前年度末から1億5,000万円増加し、3億7,700万円となりました。主に買掛金が1億2,800万円、未払消費税等が4,100万円それぞれ増加したことによるものです。

純資産は30億9,500万円で、前年度末から1億5,500万円減少しました。これは主に親会社株主に帰属する当期純損失を計上したことにより、利益剰余金が1億5,700万円減少したことによるものです。

この結果、自己資本比率は89.2パーセントとなりました。運転資金や研究開発体制の充実に向けた投資資金を、引き続き十分に確保しています。

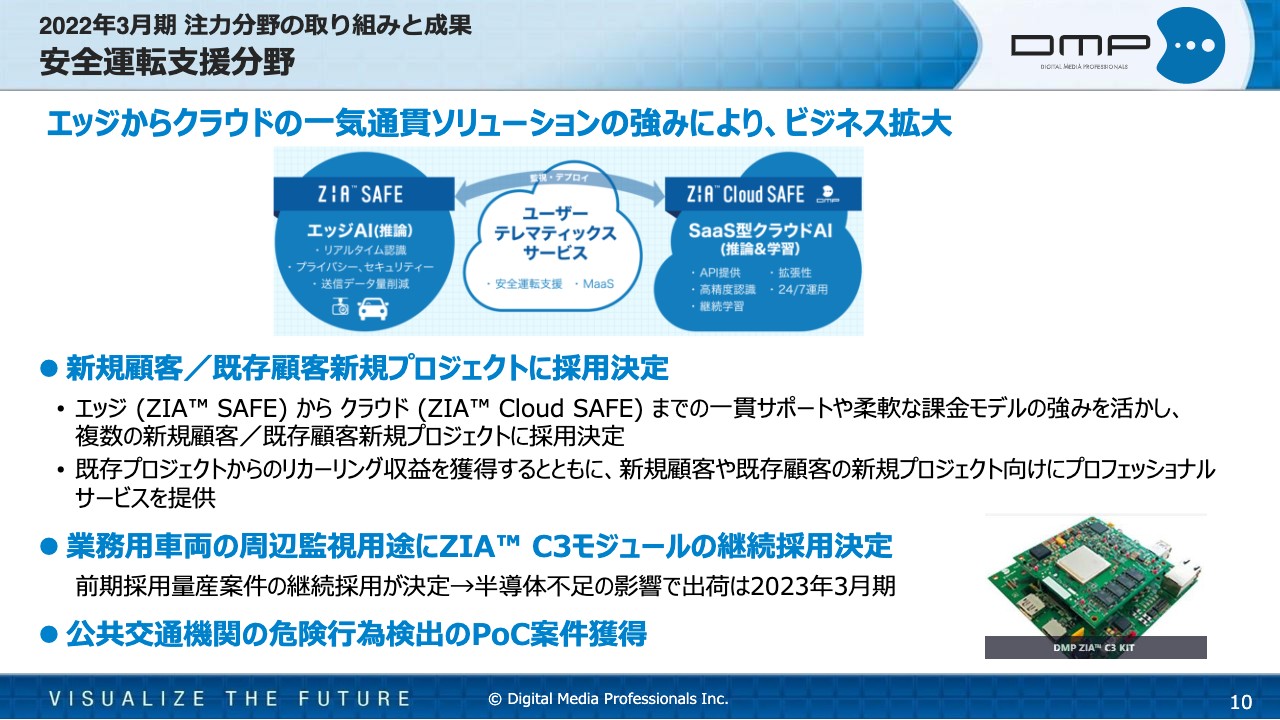

2022年3月期 注力分野の取り組みと成果 安全運転支援分野

2022年3月期の注力分野の取り組みと成果についてです。まず、安全運転支援分野では、エッジからクラウドまで統合した安全運転支援システム開発のプラットフォームを提供できることが、我々の競争優位性につながっていると考えています。

エッジでは「ZIA SAFE」がリアルタイムで車線逸脱や居眠り運転などの危険事象を検出し、事故防止に活用します。またクラウドでは「ZIA Cloud SAFE」がヒヤリハット事象を自動判別してデータを蓄積し、法人車両の安全運転教育などに活用します。

2022年3月期は複数の新規顧客および既存顧客の新規プロジェクトに採用が決定し、IPコアライセンスやプロフェッショナルサービスを提供しました。すでに市場に導入されているプロジェクトに関わるランニングロイヤリティや、サブスクリプション収益を獲得しました。

その他、業務用車両の周辺監視用途に「ZIA C3モジュール」が継続採用されました。半導体不足の影響により、本ビジネスの出荷は今年度進行期になります。

昨年は、公共交通機関における危険行為のニュースが巷を賑わせましたが、そのような危険行為の検出のPoC(概念実証)案件を獲得しました。ドライブレコーダーを活用したビジネスからは少し離れた公共安全に貢献するビジネスも始まっています。

2022年3月期 注力分野の取り組みと成果 ロボティクス分野

ロボティクス分野では、時速20キロ以下の自律走行ロボットや、ロボットピッキング向けソリューションの拡張、事業提携および成果出しが進捗しました。

まず、ZIAポートフォリオの拡張です。自己位置推定と周辺地図の作成を同時に行うSLAM技術である「ZIA SLAM」を内包し、自動・自律運転に必要な認知・判断・操作機能を完備したソフトウエアの「ZIA MOVE」、また自律走行ロボット向けに送電線やフェンスなどのワイヤーを検出するAI認識モデルの「ZIA Wire」、さらにイメージシグナルプロセッサコアの「ZIA ISP」を、イメージセンサーHDR(ハイダイナミックレンジ)機能に新たに対応させるなど、IPソフトウエアソリューションを充実させました。

ヤマハ発動機とは、フィールドテストも含めた陸海空のさまざまな製品へのAI実装で、協業を続けています。

2022年5月に協業を公表したフランスのProphesee社に加え、レスターエレクトロニクス社も含めた3社共同で、イベントベースビジョンテクノロジーを用いたサービスの提供を開始しました。これは別のスライドで少しご説明します。

当社が日本で独占販売権を持つCambrian社の協働ロボット向けビジョンシステムについては、ロボット商社やSIerとの連携により共同で用途開発を行うとともに、最終顧客の具体的案件で成約やビジネス進捗がありました。こちらも別のスライドでご説明します。

2022年3月期 注力分野の取り組みと成果 ロボティクス分野 – イベントベースビジョンソリューション

イベントベースビジョンのソリューションについて、もう少しご説明します。通常のフレームベースのセンサーは、フレームレートに準じた一定の時間ごとに、被写体、背景も含めて画像を出力します。これと比較し、イベントベースビジョンセンサーは変化、動きがあった部分のみを非常に高い時間分解能でとらえることが可能になります。

そのような意味では、人間の目や、脳と同じような働きをする「ニューロモルフィック」(神経形態学的な)という表現もされます。

スライド右側の画像は、フレームベースとイベントベースの画像の比較です。非常に暗い中でも、写真の右端にいる人の識別については、イベントベースのみで可能になっています。

その特性により、従来のカメラと比べてデータ量は10分の1から1,000分の1、センサーレベルで10ミリワット未満の超低消費電力で、高速・高感度センシングおよび120デシベル以上の高ダイナミックレンジを実現しています。

4月11日にプレスリリースしたレスターエレクトロニクス社、Prophesee社との協業では、イベントベースビジョンテクノロジーを用いた、エッジAIプラットフォームとインテグレーションサービスの提供を開始しています。

当社はAI学習により推論モデルを作成し、それを当社のAI FPGAモジュール「ZIA C3」や、その他のエッジAIへインテグレーションするとともに、目標精度、性能の実現に向けて、アルゴリズムからハードウエア化までの最適化を行っています。

商用化の暁には、プロフェッショナルサービスや台数に応じたロイヤリティ収入が期待できます。

ターゲット市場としては、スライドにあるように交差点、街角、繁華街、店内、ビル内、駅、空港などにおける人や車などの認識、動線監視で、スマートシティ実現に資するようなアプリケーションです。

エッジAIプラットフォームはProphesee社とソニーが共同開発、商品化したイベントベースセンサーを搭載したイベントカメラや、その他商品化されているイベントカメラとの組み合わせで提供される予定です。

このテクノロジーは、その他、産業分野やロボティクス、医療、科学計測などにも応用可能で、当社の注力分野の1つであるロボティクス分野での活用も視野に入れています。

2022年3月期 注力分野の取り組みと成果 ロボティクス分野 – Cambrianビジョンシステム

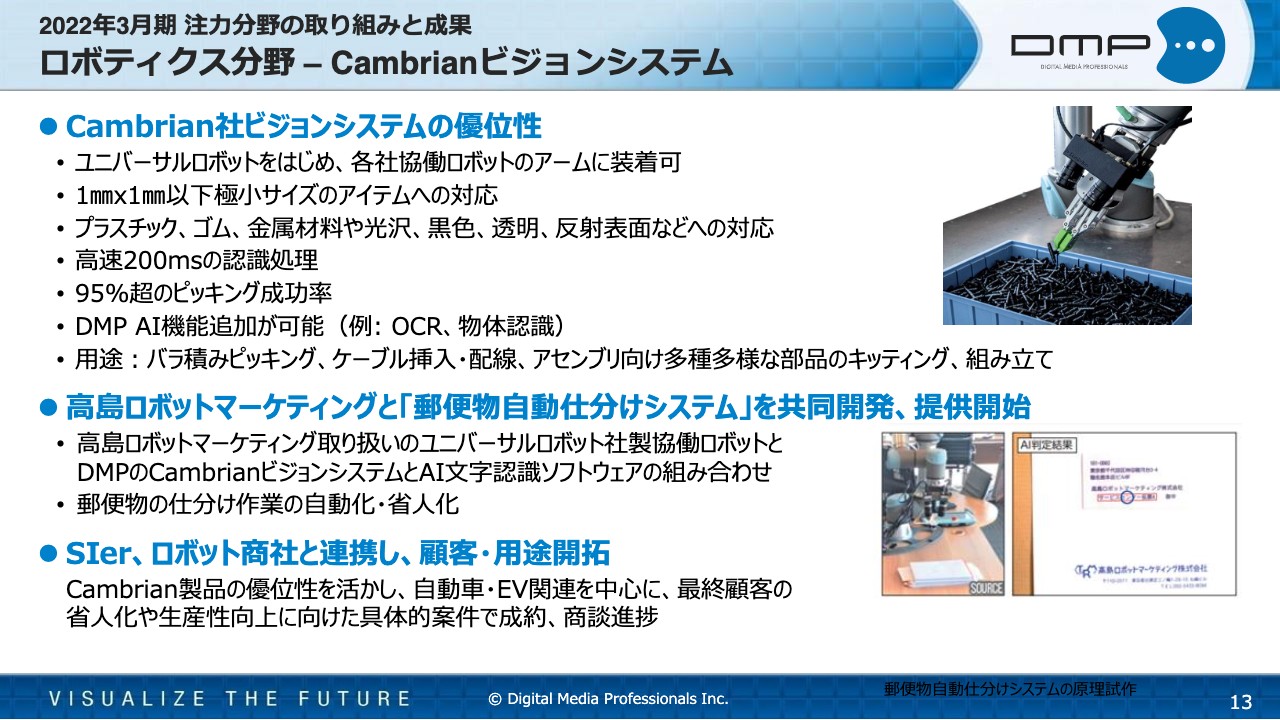

Cambrian社の協働ロボット向けビジョンシステムについて、もう少しご説明します。協働ロボットは安全柵なしで人と協働して稼働できるロボットです。矢野経済研究所によると、2020年から2030年にかけて、世界市場において台数ベースで10倍超、年平均で26パーセントの伸びが予測されています。

Cambrianビジョンシステムはその目となるもので、「UR+」にも認証されたユニバーサルロボットをはじめ、各社の協働ロボットのアームに装着可能です。また、極小サイズの部品や、さまざまな材質、表面仕様にも対応できます。

高速処理、認識処理、高ピッキング成功率などの非常に優れたコストパフォーマンスを誇っています。バラ積みピッキング、ケーブル挿入・配線、アセンブリ向けの多種多様な部品のキッティングや組み立てなど、さまざまな用途をこなします。

また、当社がOCRや物体認識などのAI機能を追加することで、お客さまのより広範な要望にお応えできます。

続いて、協働ロボットのレンタル、販売、および導入支援サービスを展開する高島ロボットマーケティングと「郵便物自動仕分けシステム」を共同開発し、提供開始しています。

高島ロボットマーケティング取り扱いの、ユニバーサルロボット社製の協働ロボットと、当社のCambrianビジョンシステム、AI文字認識ソフトウエアを組み合わせて、郵便物の仕分け作業の自動化・省人化を実現します。

スライド右側の図のとおり、協働ロボットにCambrianビジョンシステムとバキュームグリッパーを装着し、郵便物の宛先を当社のAI文字認識ソフトウエアにより識別し、郵便物を吸い上げて部署ごとに振り分けます。

さらにはさまざまなSIer、ロボット商社と提携、連携して、Cambrian社製品の顧客用途開発、開拓を行いました。自動車・EV関連やその他多様な産業分野のお客さまから、先ほどお伝えしたCambrian社製品の優位性が評価され、省人化や生産性向上に向けた具体的案件で成約、納品を実現し、またさまざまな商談が進捗しました。

2022年3月期 注力分野の取り組みと成果 その他

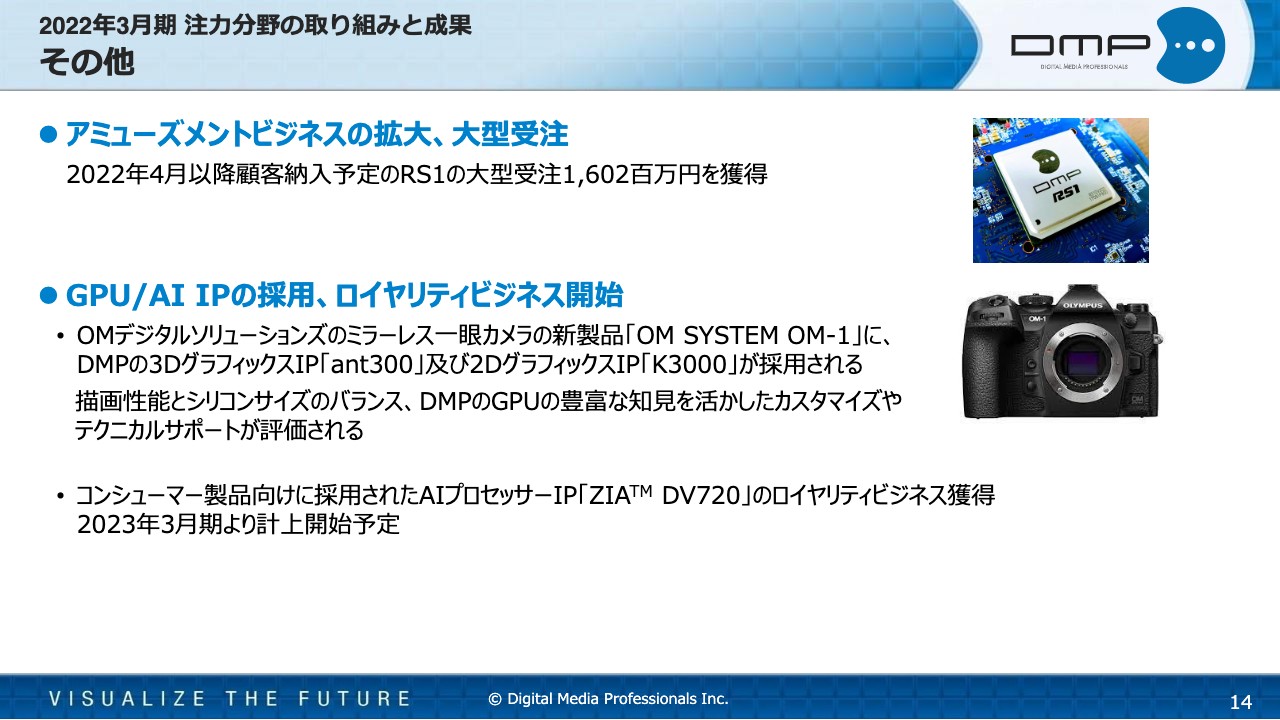

その他の取り組みの成果として、アミューズメントビジネスを拡大し、大型受注を実現しました。

今期のビジネスとして、2022年4月以降に顧客納入予定の「RS1」の大型受注16億200万円を獲得しています。

またGPUやAIのIPの採用、ロイヤリティビジネスの獲得に成功しました。OMデジタルソリューションズのミラーレス一眼カメラで、OM SYSTEMのフラグシップモデルである「OM SYSTEM OM-1」が3月に発売されました。同モデルに当社の3DグラフィックスIP「ant300」および2DグラフィックスIP「K3000」が採用されています。

描画性能とシリコンサイズのバランス、また、当社のGPUの豊富な知見を活かしたカスタマイズやテクニカルサポートが評価された結果です。

冒頭のハイライトでもお伝えしましたが、コンシューマー製品向けに採用されたAIプロセッサーIP「ZIA DV720」のロイヤリティビジネスを獲得しました。2023年3月期より計上開始予定です。

2023年3月期 事業環境

2023年3月期の事業環境と重点施策について、ご説明します。まず事業環境です。日本/世界経済の動向は、コロナ禍の長期化、またウクライナ情勢などの地政学的リスク、直近では急激な円安も加わり、不透明な状況が続くことが予想されます。

半導体/AI業界においては、みなさまご存じのとおり、半導体は、短期的には足元の需要過多、供給不足が継続し、中期的にもAI/IoT向けの需要拡大が見込まれるところです。

また、少子高齢化、コロナ禍、気候変動といった社会・環境課題を克服するためのAIをはじめとしたテクノロジーの進化が期待できます。

遊技機業界についてです。当社はアミューズメント向けの「RS1」チップを出荷しています。遊技機業界では今年度、パチスロ6.5号機や、遊技球やメダルを触らずに遊技ができ、全国の遊技台の出玉データを一元化できるスマートパチンコ・スマートパチスロが市場導入されます。ゲーム性が拡充するため、市場喚起が期待できます。

一方で、今年1月に新規則機への完全入替が期限を迎えたため、新旧規則機の入れ替え需要の一巡によるホールの投資意欲減退や、機器製造に必要な半導体・部材不足が懸念されます。

大手の遊技機メーカーの決算資料を見ると、2021年のパチンコ、パチスロ市場は約190万台でした。2022年は少し幅があるものの、120万台から180万台への減少が予想されています。

新規則機の需要が一巡して、市場全体としては少し厳しい見方をしていますが、当社は顧客内シェアの拡大や、新規顧客の獲得によって大型受注を獲得しており、増収を見込んでいます。

2023年3月期 事業環境 – ロボットによる社会課題(労働人口不足)の解決

日本が先頭を走っている社会課題である少子高齢化に伴う労働人口不足の解決に向けたロボット導入の可能性についてお話しします。

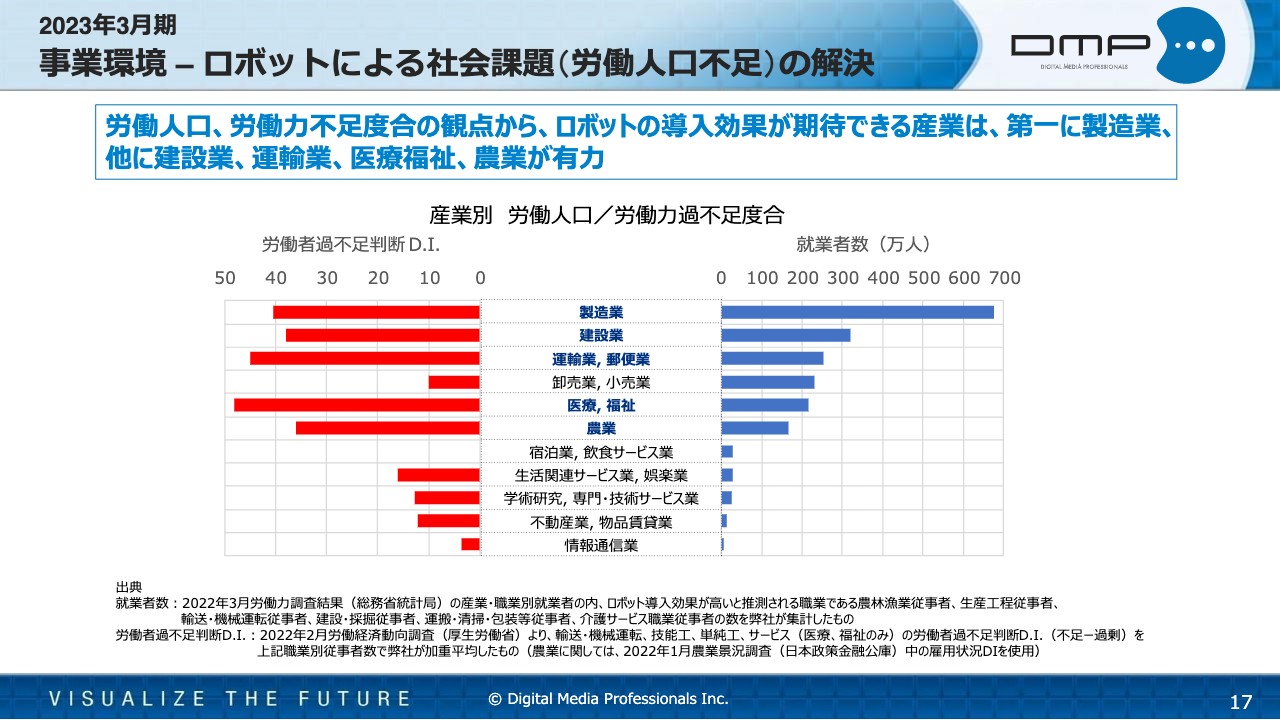

スライドの図は総務省統計局や厚生労働省の統計調査をもとに、当社が産業別の労働人口、労働力過不足度合をまとめたものです。

フィジカルなロボット導入という観点から、就業者数から管理、専門技術、事務、販売、販売、サービス業務従事者は原則除いています。

労働者過不足判断D.I.(ディフュージョン・インデックス)は足元の状況を示しているものの、中期的にも15歳から64歳の生産年齢人口は減少していきます。

スライドの図にあるように、就業者の数や労働者過不足判断から見て、ロボットの導入効果が期待できる産業は、第一に製造業、他に建設業、運輸業、医療福祉、農業が有力と考えています。

2023年3月期 重点施策 – セーフティー分野

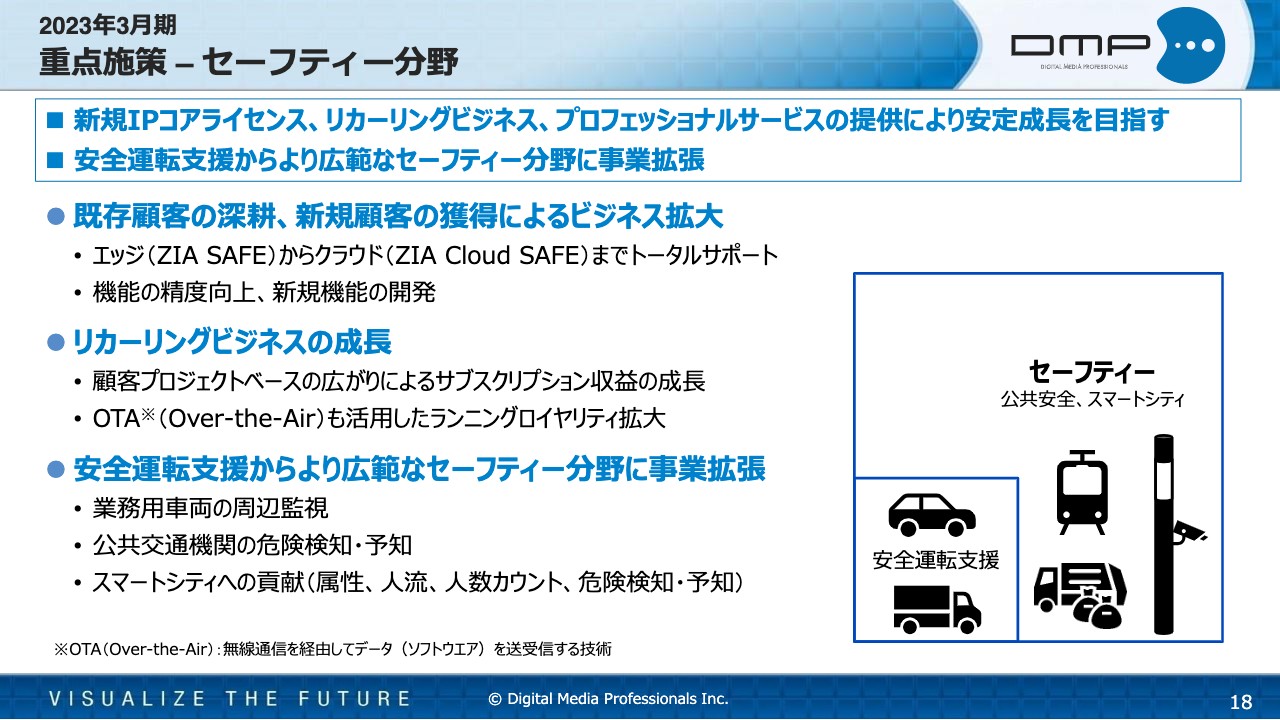

安全運転支援・セーフティー分野の重点施策です。この分野では引き続き、エッジ(ZIA SAFE)からクラウド(ZIA Cloud SAFE)までの一貫サポートを提供するとともに、提供機能の精度向上や新規機能の開発を行うことにより、既存顧客を深耕、新規顧客を獲得し、ビジネスを拡大していきます。

また、顧客プロジェクトベースの広がりによる、サブスクリプション収益の成長、OTA(Over-the-Air)も活用したランニングロイヤリティの拡大により、収益性の高いリカーリングビジネスを拡大していきます。

さらに、ドライブレコーダーを活用した安全運転支援からより広範なセーフティー分野に事業拡張を図ります。業務用車両の周辺監視に加え、公共交通機関の危険検知・予知、またスマートシティ構想に貢献します。

これは人の属性や流れの把握、カウント、危険検知・予知などに関連した市場で、さらなる拡大が予想されているため、エコシステムとの連携により、PoC案件の発掘獲得から、将来的な商用時のビジネス獲得に備えます。

2023年3月期 重点施策 – ロボティクス分野

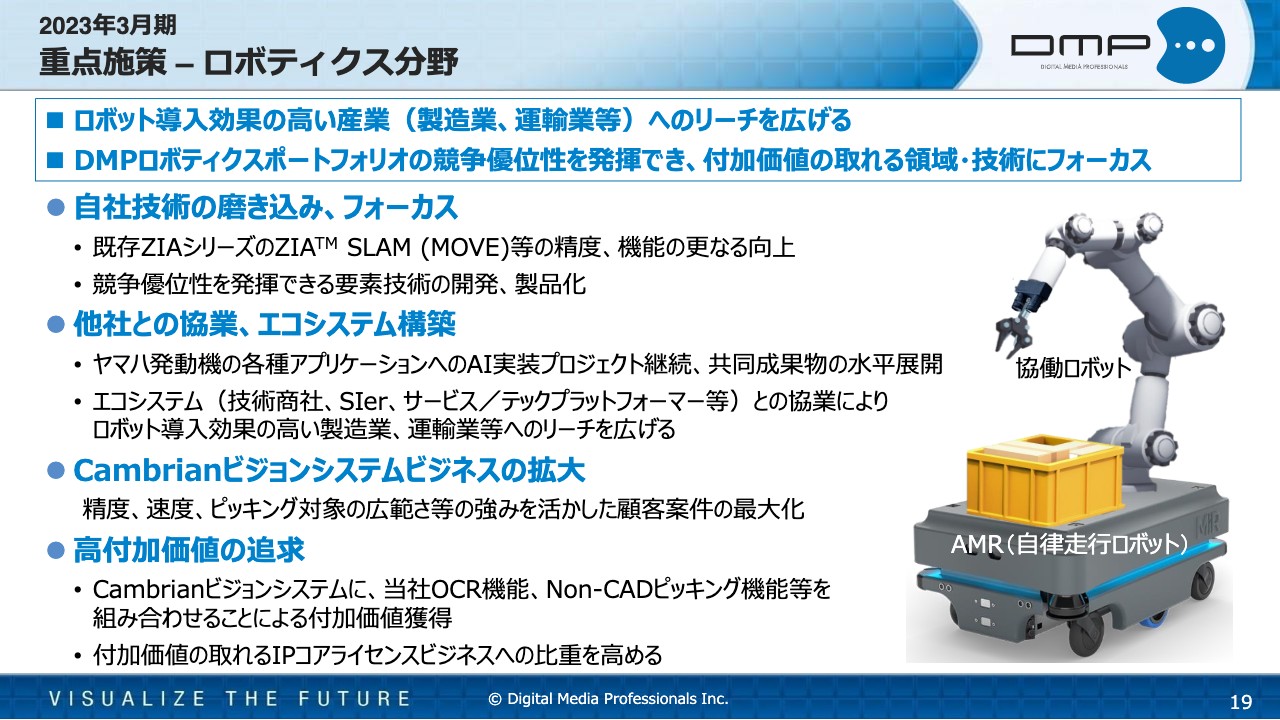

ロボティクス分野の重点施策をご説明します。この分野は、市場がある程度確立され、成長期にある安全運転支援分野と比較すると、お客さまのプロジェクトはPoCが中心で、導入期から成長期への移行時期にあると考えています。

ただし、市場規模は非常に大きいため、攻略すべき産業分野、自社の強みを活かして何を行い、エコシステムとの連携により何を補完、強化していくかを明確にして、自律走行ロボットや協働ロボット、または2つを組み合わせたような先端AMRの領域を中心に、メリハリの効いたビジネス展開と利益、収益獲得が肝要と考えています。

まずは、自社技術を磨き込み、フォーカスします。具体的には、既存のロボティクス分野向けの、ZIAシリーズである「ZIA SLAM(MOVE)」などの精度、機能のさらなる向上を行うとともに、競争優位性を発揮できる要素技術の開発および製品化を図ります。

続いて、他社との協業として具体的にはエコシステムの構築ですが、まず、業務資本提携先のヤマハ発動機との各種アプリケーションへのAI実装プロジェクトを継続し、両社協議の上、共同成果物の水平展開を図っていきたいと思っています。

また、技術商社やSIer、サービス/テックプラットフォーマーなどのエコシステムとの協業により、ロボット導入効果の高い製造業や運輸業などへのリーチを広げていきます。

Cambrianビジョンシステムのビジネスについては、精度、速度、ピッキング対象の広範さや、コストパフォーマンスなどの強みを活かして、顧客案件の最大化を図ります。

さらには、Cambrianビジョンシステムと当社のOCR機能、Non-CADピッキング機能などの組み合わせや、付加価値の取れるIPコアライセンスビジネスへの比重を高めることによって、事業の高付加価値化を追求していきます。

2023年3月期 通期連結業績予想

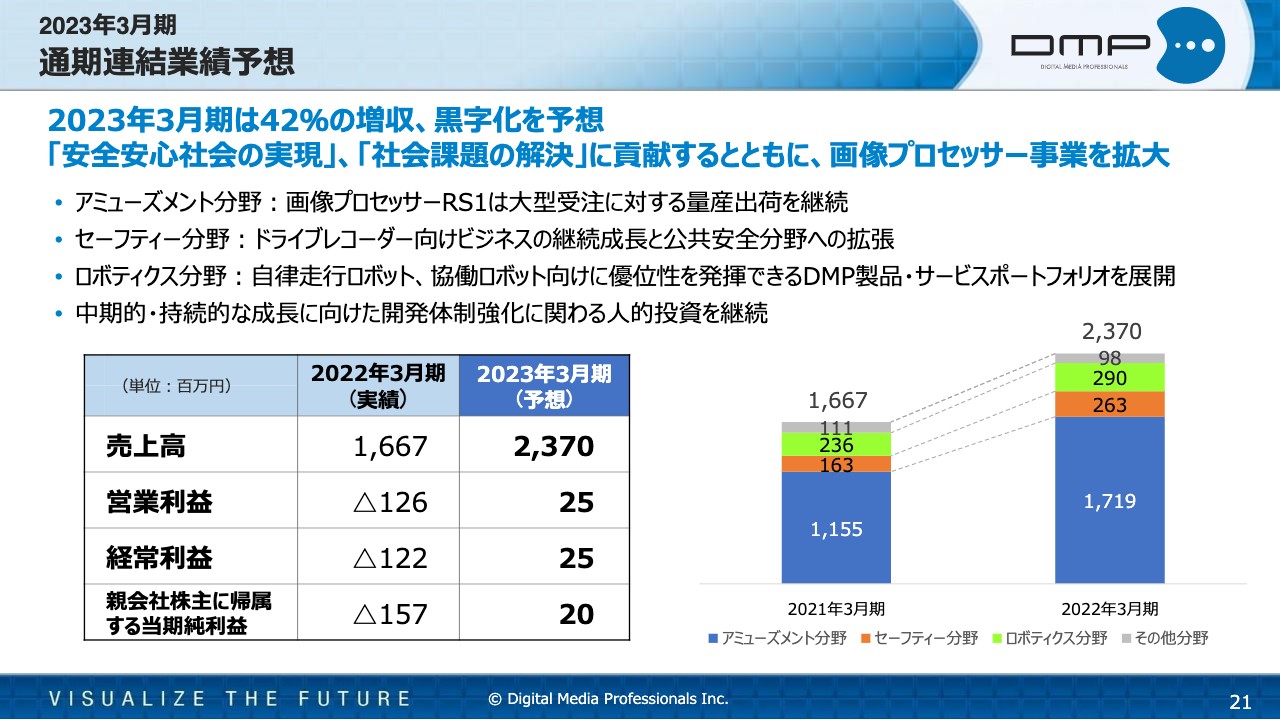

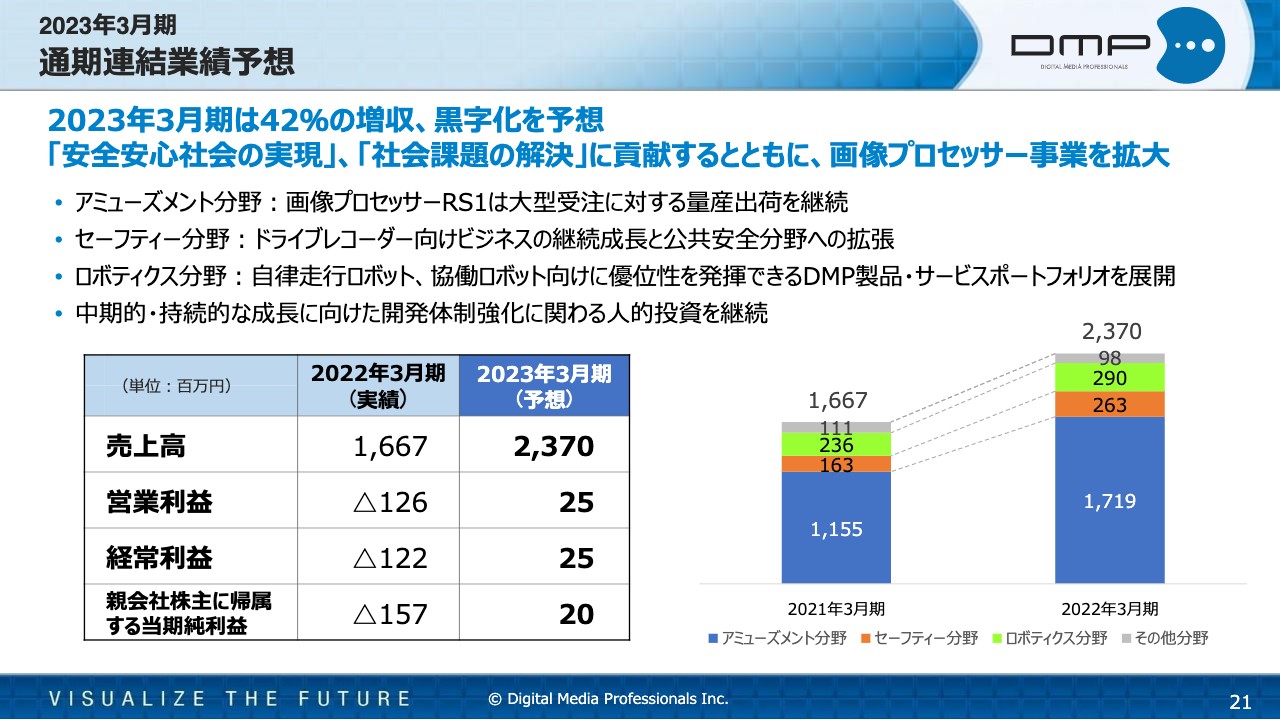

2023年3月期の通期業績予想についてです。2023年3月期は、「安全安心社会の実現」「社会課題の解決」に貢献するとともに、画像プロセッサー事業を拡大し、売上高は前期比42パーセント増の23億7,000万円、営業利益以下は黒字化を予想しています。

アミューズメント分野は、画像プロセッサー「RS1」の大型受注に対する量産出荷を継続し、売上高は前期比49パーセント増の17億1,900万円を計画しています。

セーフティー分野は、ドライブレコーダー向けビジネスの継続成長と、公共安全分野への拡張により、売上高は前期比61パーセント増の2億6,300万円を計画しています。

ロボティクス分野は、自律走行ロボットや協働ロボット向けに優位性を発揮できるDMP製品・サービスポートフォリオを展開することで、前期比23パーセント増の2億9,000万円を計画しています。

また、中期的・持続的な成長に向けた、開発体制強化に関わる人的投資を継続していきます。

2021年5月に公表した中期経営計画のP/Lと比較すると、2022年3月期は上振れて着地し、2023年3月期は、中期経営計画に沿った計画となっています。

2024年3月期は、売上高25億円、営業利益2億円というターゲットを置いていますが、現段階でそのターゲットに変更ありません。その他、中期経営計画に関わる事項については、近々アップデート予定の「事業計画および成長可能性に関する事項」の中で触れる予定です。

当社は、今年7月に創立20周年を迎えますが、今年を第2の創業期と位置付け、社会にインパクトを与える技術、イノベーションを創出し、成長を加速していきたいと思いますので、ご期待ください。以上をもちまして、私の決算説明を終わります。ご清聴ありがとうございました。

質疑応答:2023年3月期予想における利益率について

司会者:「今期は売上高の増加に比較して、黒字化と言っても増益額が小さく見えます。その理由を教えてください」というご質問です。

大澤:スライド右のグラフのとおり、売上高については、アミューズメント分野の画像処理半導体「RS1」の増収が大きな割合を占めます。

「RS1」には原価があるという点と、中期的・持続的な成長に向けた開発体制の強化に加わる人的投資も継続していくため、今のところ、売上高23億7,000万円に対して、営業利益は2,500万円を予想しています。

質疑応答:「ZIA C3モジュール」への半導体不足の影響について

司会者:「『ZIA C3モジュール』に関して、半導体不足の影響に言及されていましたが、その他どのような影響があるのでしょうか?」というご質問です。

大澤:例えば、ドライブレコーダーのような顧客製品に影響があります。半導体不足が、お客さまの製品の製造と出荷へ影響を及ぼすため、当社のロイヤリティ収入へ影響する可能性があるということです。

また、FPGAの入手にはかなりの時間がかかりますので、お客さまにも発注を前倒ししていただき、早め早めに発注しています。

「RS1」についても、まったく影響がないとは言えないのですが、発注は早めにいただいていますので、影響は極小化できると思っています。なお、半導体不足の影響については、業績予想にある程度反映しています。

質疑応答:採用の状況について

司会者:「人的投資のお話がありましたが、採用は順調でしょうか?」というご質問です。

大澤:人材採用は頭の痛いところです。特にAIの分野の人材獲得競争はなかなか熾烈で、若手、中途にかかわらず、大手志向の強い方がかなりいます。

ただし、当社のような規模でバリバリ仕事をしたいという方も一定程度いますので、そういった方を中心に採用を行っているところです。

新着ログ

「情報・通信業」のログ