Lib Work、通期は売上・利益ともに過去最高を達成 コロナ禍でのV字回復の要因は「住宅版SPA」の推進

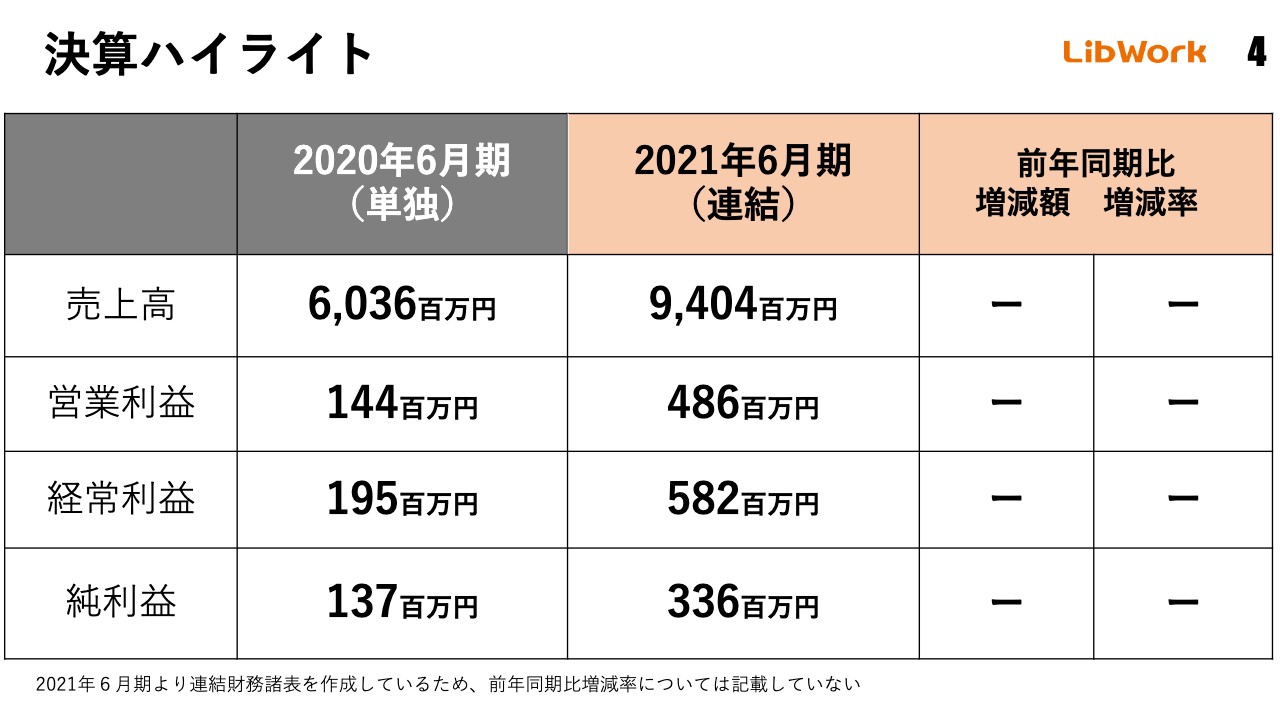

決算ハイライト

瀬口力氏(以下、瀬口):みなさま、こんにちは。本日は足元の悪い中、また、新型コロナウイルス感染拡大の中、当社の説明会にご参加いただき誠にありがとうございます。ただ今よりLib Workの決算説明会を開催いたします。

最初に、財務情報からご説明します。2020年6月期の売上高、営業利益、経常利益、純利益はスライドのとおりの結果でした。前期の2021年6月期の売上高は94億400万円で、単純比較はできませんが、前々期と比較しておよそ150パーセントというかたちで堅調に増加しています。

営業利益は4億8,600万円、経常利益は5億8,200万円、純利益は3億3,600万円で、いずれも前々期に比べて大幅な増益となっています。売上、利益ともに過去最高という結果でした。

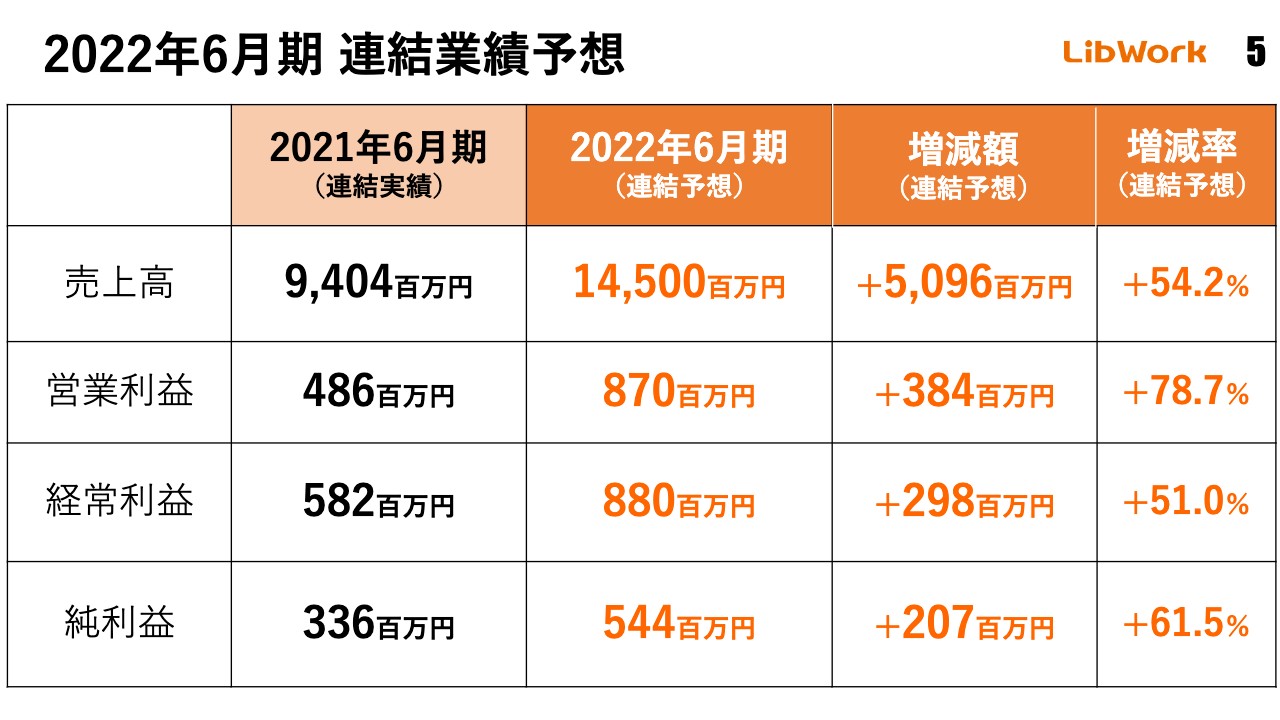

2022年6月期 連結業績予想

2022年6月期の連結業績予想を先日発表しました。今期は売上高145億円ということで、前期比で約54パーセントの増収を見込んでいます。営業利益は約78パーセント増の8億7,000万円、経常利益は51パーセント増の8億8,000万円と、今期も堅調な増収増益を見込んでいます。

前期からタクエーホームが連結対象になったため、その内訳を少しだけご説明します。スライドに記載のある2021年6月期の売上高は、うち12億5,000万円がタクエーホームのものとなっています。経常利益については、うち4,700万円程度がタクエーホームのものです。

2022年においては、タクエーホームの売上高は40億円程度と見込んでいます。利益に関しては少々保守的に見ており、経常利益で1億5,000万円程度を見込んでいる状況です。

関東は比較的堅調です。機関投資家の方々からは「戸建の調子がよいですね」というお話をよくいただきます。しかし、昨年の九州での戸建実績を見るとわかりますが、実際には着工棟数は減少しています。

やはり関東近郊が非常によく、九州に関しては「そんなによくなかったな」という認識です。その中で、当社は比較的健闘したのではないかと考えています。なぜ、コロナ禍でもこのように成長してきたのかをご説明します。

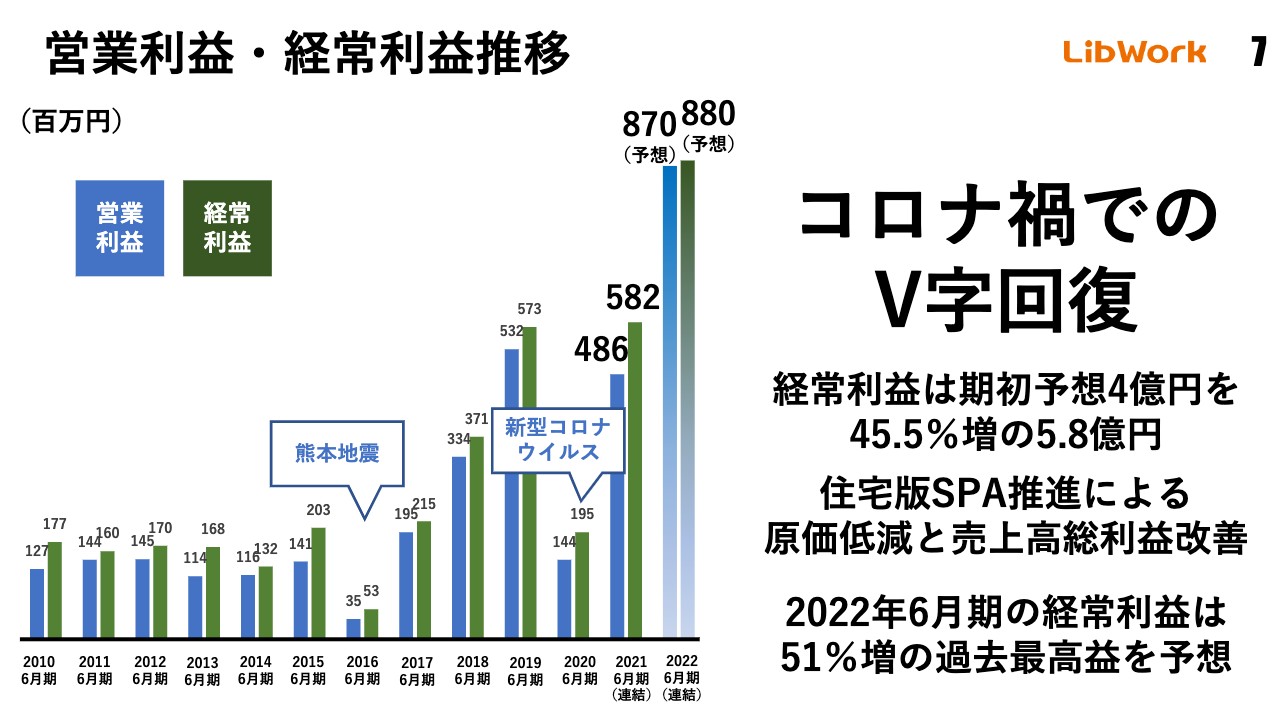

営業利益・経常利益推移

コロナ禍での増収増益については、先ほどご説明したとおりです。経常利益は期初予想4億円に対して5億8,000万円と、予想を上回る結果で着地しました。特に粗利率が上がっているところが非常によかった点です。

要因の1つとして「住宅版SPA」の推進が挙げられます。例えば基礎工事や給排水工事など、さまざまな工事の内製化を進めてきました。現在こちらが成功して、実際に自社で施工している最中で、これにより粗利率が改善しています。

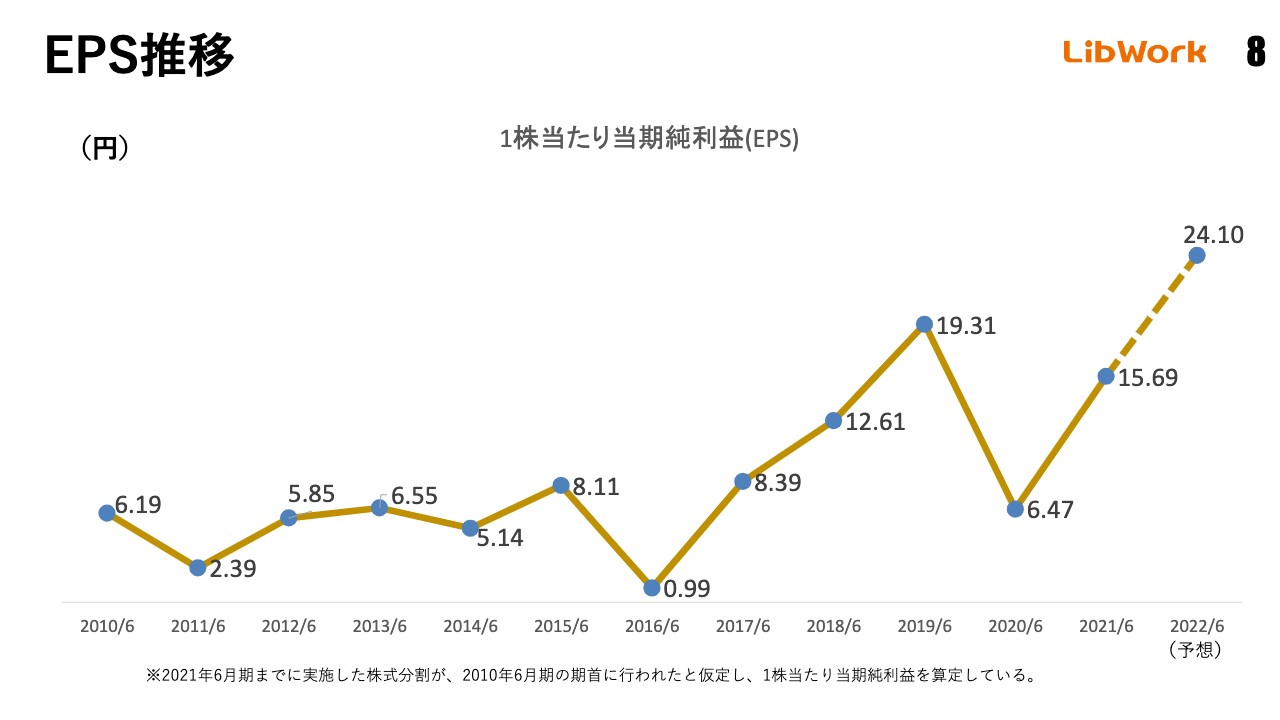

EPS推移

EPSの推移です。1株当たりの当期純利益が15.69円で、前々期の6.47円からかなり大幅に増加しました。今期は24.1円で、1株当たりの利益としては過去最高額を見込んでいます。

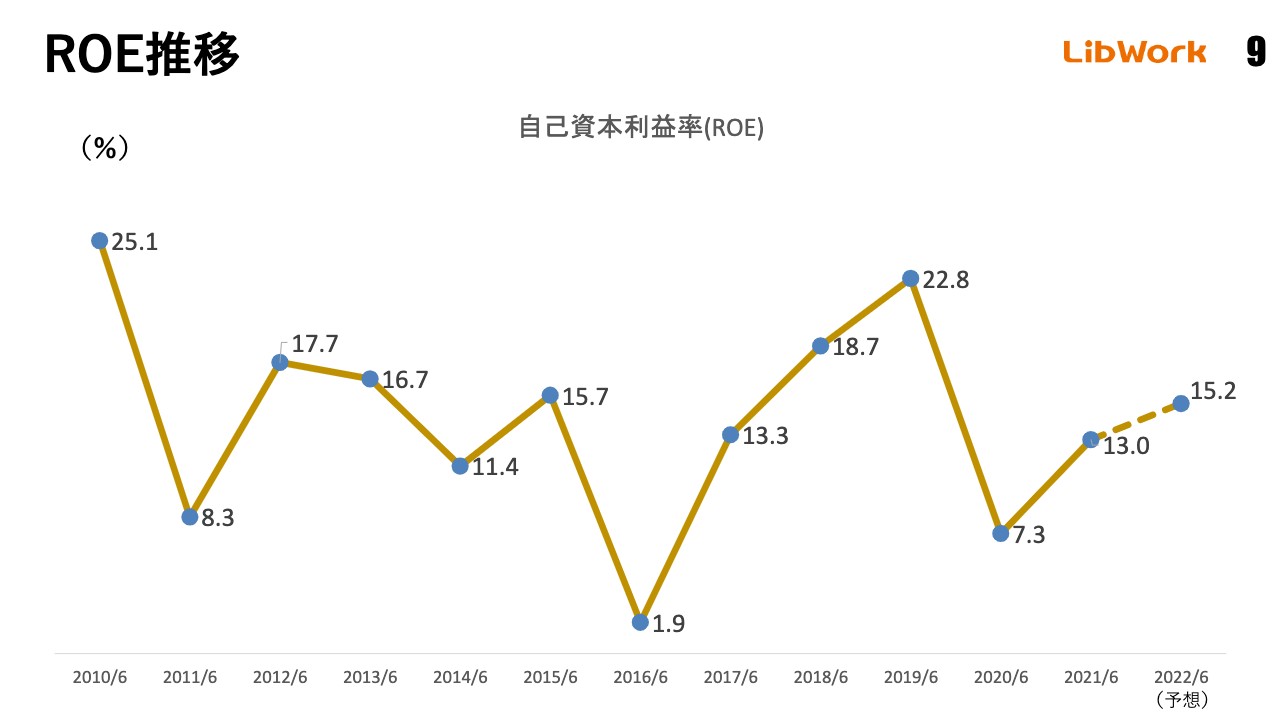

ROE推移

ROEの推移です。2020年6月期は7.3ポイントまで減少しましたが、前期2021年6月期は13パーセントまで回復しています。20パーセントまで達していない理由の1つとして、増収となったことが挙げられるかと思っています。しかし、増収を踏まえた上でも、やはりROE20パーセントは目指していきたいと考えています。

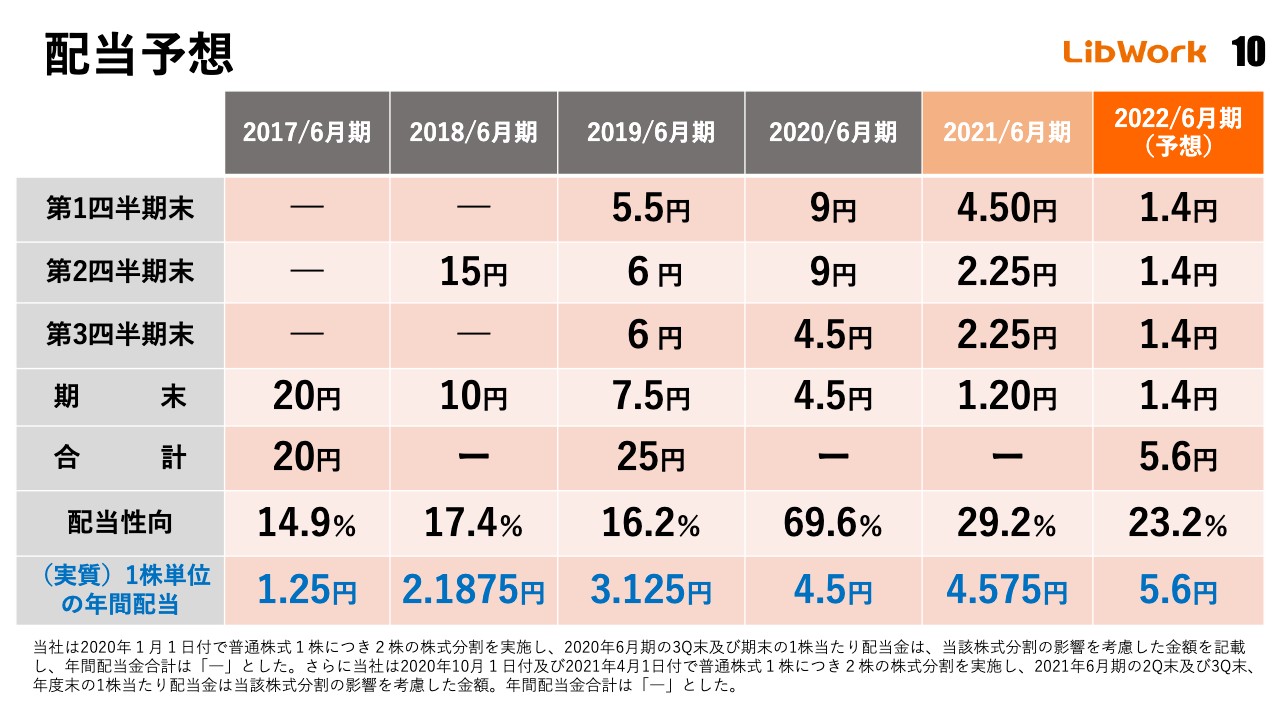

配当予想

配当予想です。前期2021年6月期は、1株当たりの年間配当は4.575円でした。スライドにあるとおり、2017年から毎年配当を増やしています。2020年に新型コロナウイルスの影響を受けた時も、配当性向をしっかりと増やしながら、どうにか前期よりも配当額を増やしており、非常に安定的な配当を実施していることがご理解いただけるかと思います。このようなかたちを、引き続きしっかりとっていきたいと考えています。

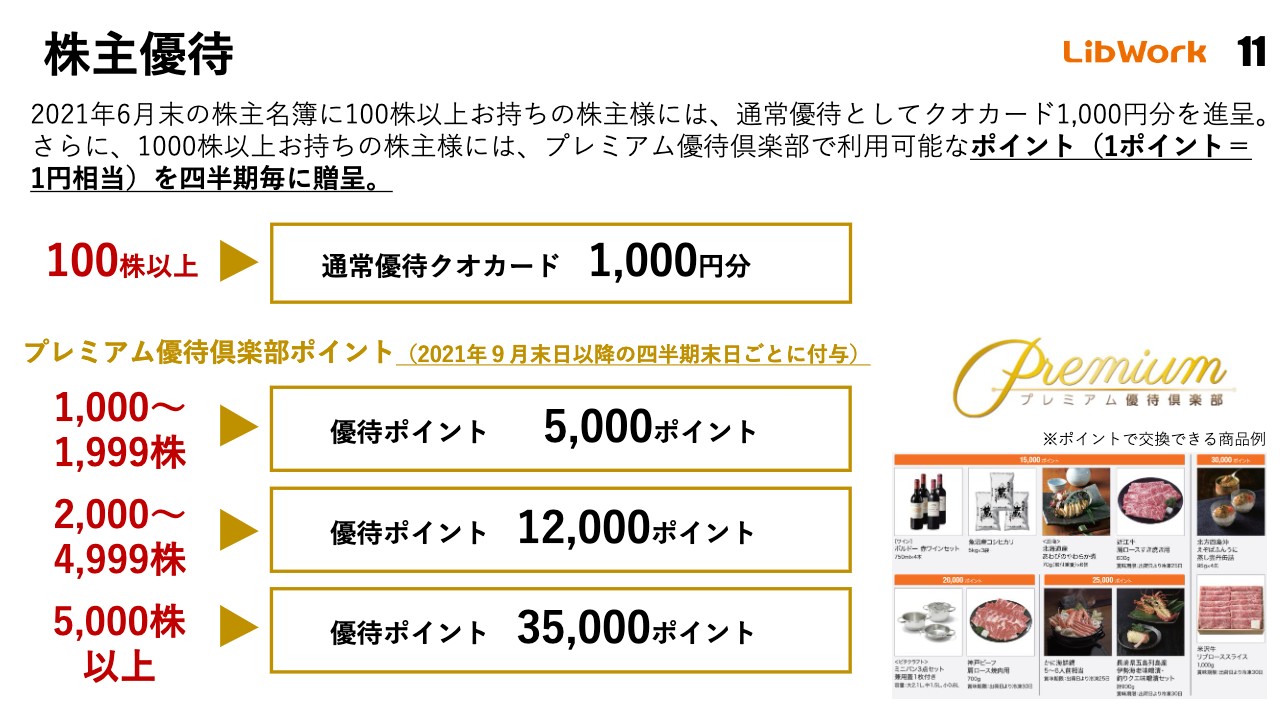

株主優待

スライドに記載のとおり、当社は個人投資家の方々にも、株主優待を通じて非常に手厚い還元を行っています。

今期に優待施策を少し見直したのですが、その結果、一昨日に株価がかなり影響を受けました。変更内容として、従来は1,000株以上を保有する方に、四半期ごとに1万5,000ポイントを付与していたのですが、変更後は3分の1となる5,000ポイントに減少しています。

逆に、2,000株以上を保有する方には1万2,000ポイントの付与としました。今までは2,000株、および5,000株以上を対象とする優待はなかったため、実質的には拡充となっています。しかし、1,000株以上を保有している個人投資家の方の中には、優待の改悪と捉えられた方も多かったのではないかと思っています。

しかし、株主の方はかなり増えました。第3四半期の3月末時点での株主数は2,200人程度でしたが、6月末の時点では9,000人を超えています。P/Lにも相当インパクトがあるかたちで見直しの結果が出ています。

この優待施策は、個人投資家の方々に対して非常に有効だと考えており、引き続きしっかりと対応していきたいと思っています。

事業報告:自社HP全面リニューアル

事業報告です。当社は前期に、ホームページを大幅に改訂しました。IR・HRページの拡充を図り、UXの向上を重視したことにより、非常に見やすいホームページに変わりました。株主のみなさまからも「非常に見やすくなった」という声を多数いただいています。

当然ですが、見込み客となるお客さまについても、ホームページからの流入が増えてきています。

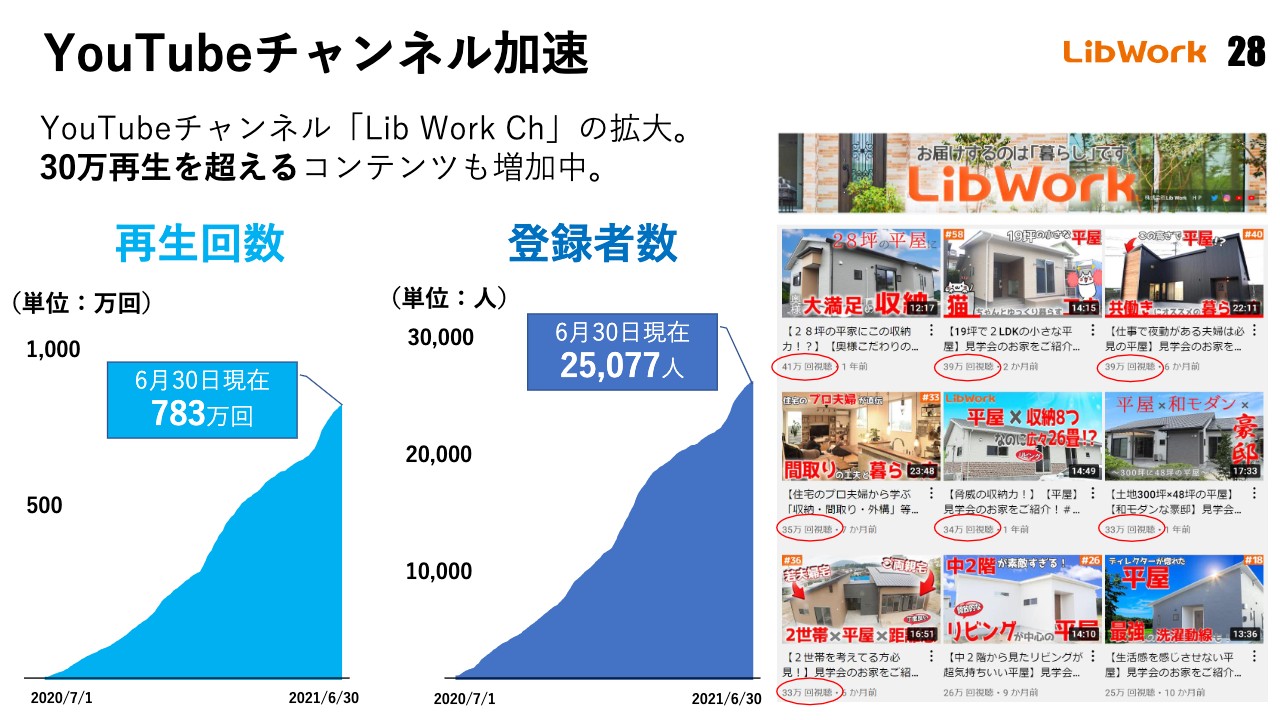

事業報告:デジタルマーケティング推進

デジタルマーケティングの推進において、当社は「YouTube」を非常に大きく活用しています。チャンネル登録者数は本日の段階で2万7,000人です。ちょうど1年前は数百人という規模でしたが、その後1年間で2万5,000人程度増加している状況です。ビジネスチャンネルとしては非常に大きなチャンネルに育ってきたと感じています。

「『YouTube』から流入して実際に家を建てる人がいるのだろうか?」という疑問の声もあると思うのですが、さまざまな見込み客の方が、「YouTube」の動画を通じて当社に問い合わせを寄せてくれています。

それ以上に大きな効果についてお話しします。家を建てる前のお客さまは、ホームページあるいは動画を必ずご覧になります。営業メンバーがお客さまと100回商談するよりも、「YouTube」チャンネルを見てもらうほうが簡単に当社のファンになってくれることから、今後「YouTube」は「ビジネス人」にとっても本当に大きなコンテンツになっていくと認識しています。

中期経営計画でも提示していたように、3年後の2023年6月期までに登録者数を10万人まで増やし、さらに大きな動画チャンネルにしていきたいと考えています。

ここで宣伝になりますが、私が出演している「Lib Work IRチャンネル」をサブチャンネルとして立ち上げています。そちらは動画再生数が1,000から2,000くらいなのですが、私たちの考え方を発信できる非常によい機会だと考えています。

今からでも、投資家のみなさまとの対話をこちらのチャンネルでもできればと考えています。ご興味のある方は、ぜひご覧ください。

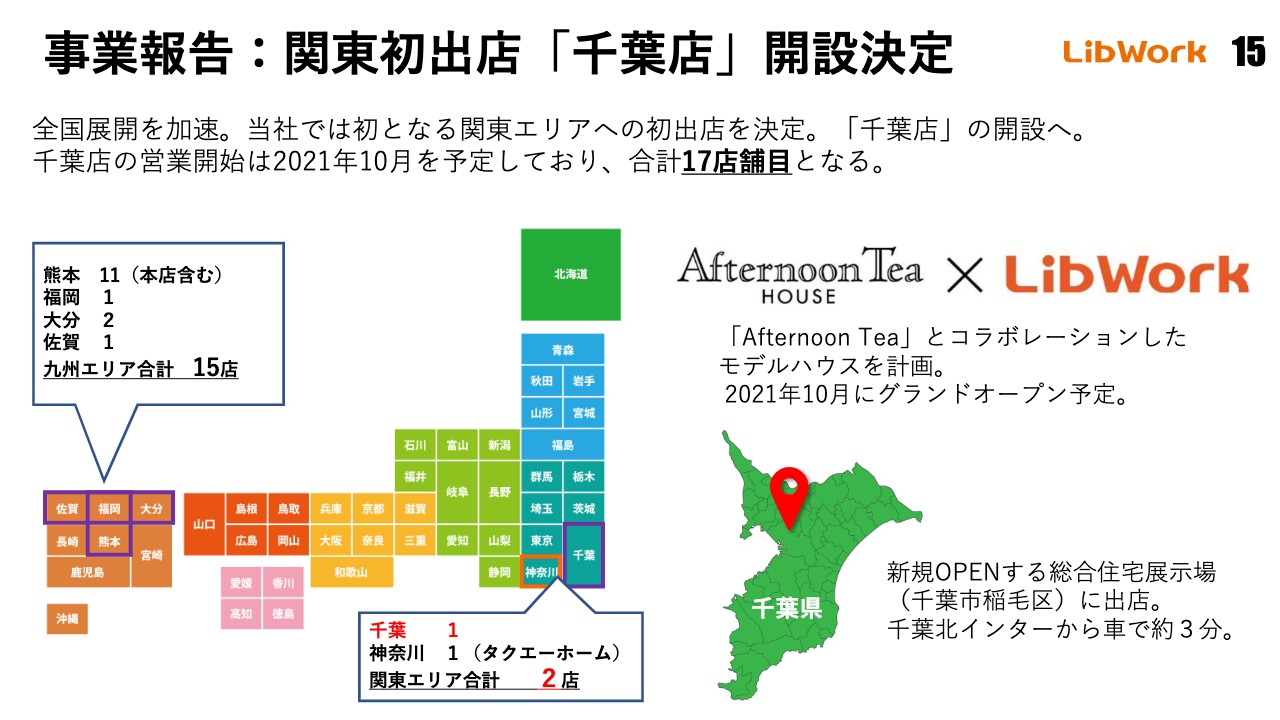

事業報告:関東初出店「千葉店」開設決定

関東エリアへの初出店となる千葉店の開設が決定しました。「Afternoon Tea」と一緒に「Afternoon Tea HOUSE」というブランドを立ち上げて、10月にモデルハウスをオープンします。

千葉市稲毛区のイオンタウンのすぐ近くに新規総合展示場がオープンすることになっており、そちらに「Afternoon Tea HOUSE」として、関東で初めて当社のモデルハウスを出店する予定です。

千葉はやはり、非常に戸建てが強い地域です。九州の中で一番戸建てが多いエリアは福岡ですが、その福岡の2倍以上の市場を持っているのが千葉です。こちらで当社がシェアを拡大していけば、かなりの成長が見込めるということで出店を決定しました。

九州で活躍する精鋭の社員8名に加え、千葉出身の中途採用者が2名、合計10名の営業メンバーを配置するかたちで進めています。

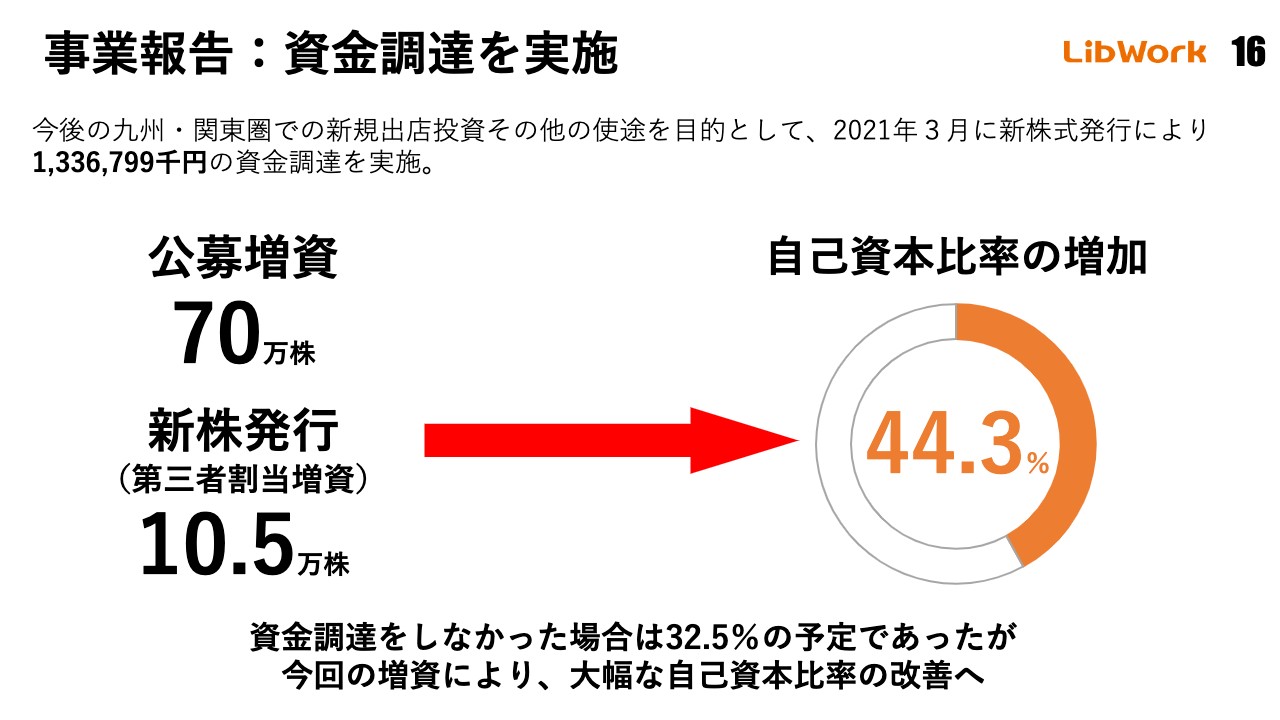

事業報告:資金調達を実施

先ほどお話ししたとおり、公募増資を行っています。これにより、13億円超の資金調達を実施しました。当然ながら、自己資本比率の増加により資金繰りが非常に楽になったことに加え、今後の成長資金にも充てていきたいということで、M&Aにもどんどん活用していこうということで、現在いろいろなかたちで進めています。

そのシナジー効果など、M&Aを行った時の影響をシビアに見ながら、よい物件であれば買収していく方向で進めています。

事業報告:「無印良品の家」の拡大

当社は熊本と福岡において「無印良品の家」の販売権を持っています。熊本市内で、「縦の家」という特殊な3階建ての商品を除き、「木の家」「陽の家」「窓の家」というすべての商品を3棟同時オープンしています。これは日本全国初の試みで、非常に高い評価を受けており、熊本県全体から多くの方が来場している状況です。

コロナ禍において、グランドオープンなどと大きく出すことがなかなかできないのですが、集客は非常に好調に推移しています。地元のマスコミの方々が、ニュースにも大きく取り上げてくれました。

事業報告:コラボレーション商品

当社は「Afternoon Tea」とのコラボレーション商品を作っています。「Afternoon Tea HOUSE」というブランドを新たに立ち上げて、大分店を皮切りに、千葉にも出店し、さらに福岡にも出店計画を立てているところです。

「Afternoon Tea」と一緒に商品開発をしている中で、お客さまの声を聞いてみると、「『Afternoon Tea』が家を出すんだ」と、現状は女性の方々から非常に大きな反響をいただいています。

私自身としては、「Lib Work」という名前が一般の消費者の方々にはまだ浸透していないという自覚を持っています。その中で、「Afternoon Tea」や「niko and...」など有名ブランドとともに事業展開することで、購入者にとってわかりやすくイメージしやすいブランドとして認識されると考えています。そのようなかたちで、今後日本全国に展開していく予定です。

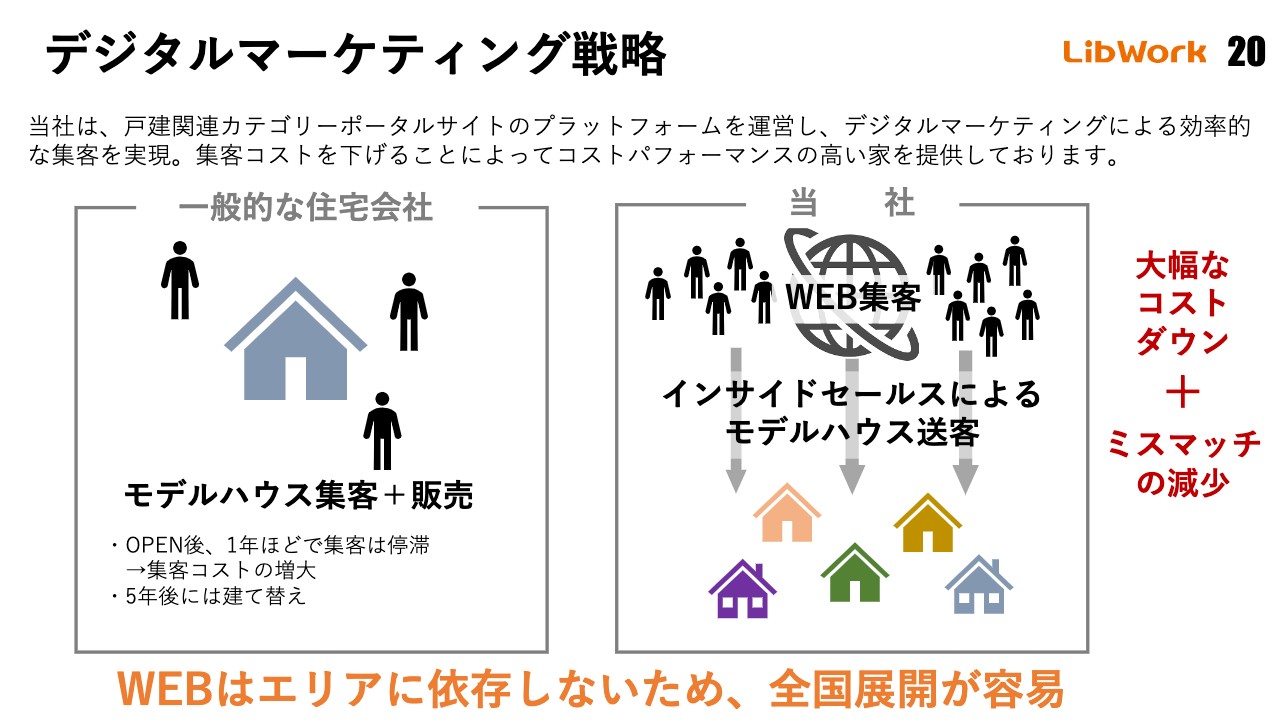

デジタルマーケティング戦略①

ビジネスモデルについては毎回お伝えしているため、今日は簡単にお話しします。当社のビジネスモデルは他と何が違うのか、コロナ禍でもなぜこれだけの成長を遂げているのかについてご説明します。

一般的に、ほとんどのハウスメーカーはモデルハウスによる集客を行っていますが、コロナ禍において「今日は天気もいいし、総合展示場でも見ていこうか」という人はほとんどいません。

本気で家が欲しい方は、オンラインでじっくり探して、「これは自分のテイストに合う」というところを見つけてから行きます。これまでは5社、6社を見に来ていましたが、今はピンポイントで1社、2社程度を見に来るイメージです。そのため、来場するお客さまはものすごく減っているものの、中身の濃い方が多いと言えます。

当社はそのような方をインターネットで集客し、モデルハウスに送客するビジネスモデルで、今まで成長してきました。コロナ禍においても、この方法は非常に有効で、実際に成功しています。

前期から比べると、ネット集客、デジタル集客が69パーセント増加しています。その増加率以上に、成約率も上がっています。受注数は200パーセントを超えており、集客数以上の成約数が獲得できています。これは「YouTube」の効果も多分にあるのではないかと思います。

デジタルマーケティング戦略②

「YouTube」についてです。今後は「YouTube」を中心に、さまざまなデジタルマーケティングを駆使していきたいと思います。後ほどお話ししますが、メディアを作っていきたいと考えています。

今から住宅を建てられる方や戸建を購入される方は、プロの情報を求めていますが、一般的には素人が集まる口コミサイトで情報をやり取りすることが多くなってしまいます。そこには、我々プロから見ると間違った情報がかなり含まれています。そのため、我々がしっかりとしたメディアを作って情報を発信していきたいと考えています。こちらは近々ローンチしていく予定です。

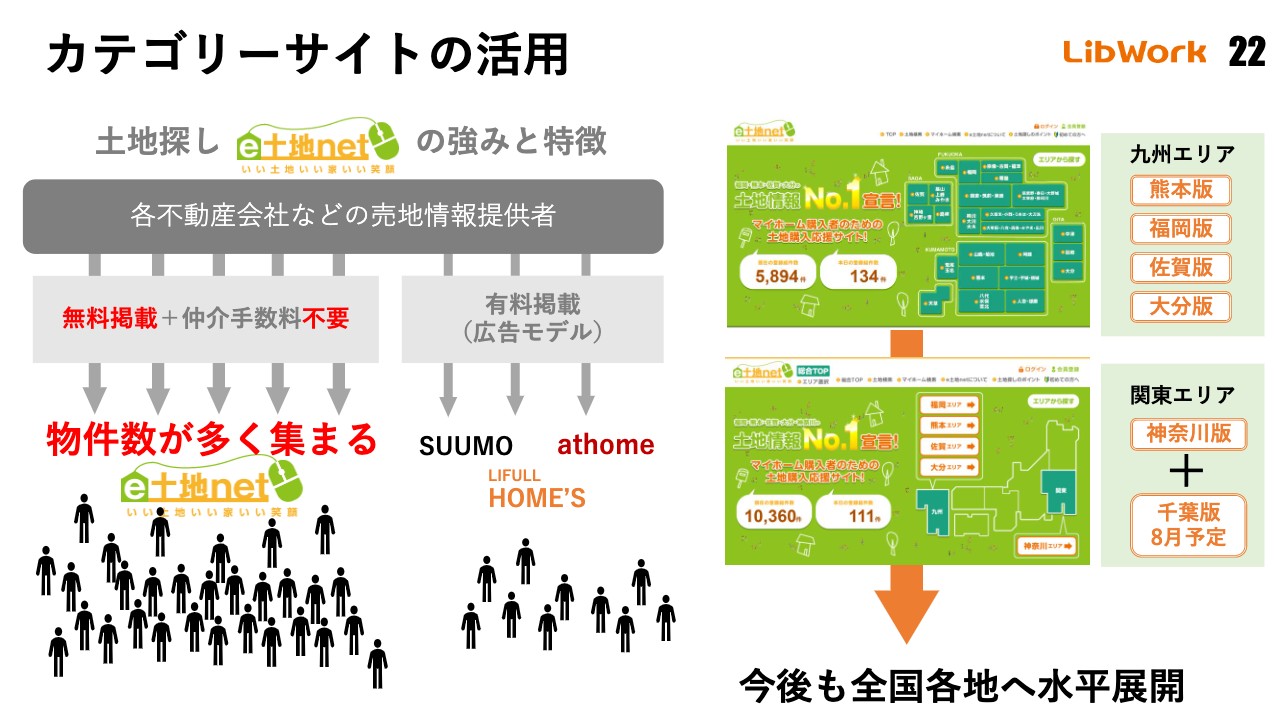

カテゴリーサイトの活用

最近はいろいろなハウスメーカーもホームページに力を入れています。新型コロナウイルスの影響で、展示場に人がなかなか来られないため、ホームページを活用するしかないということで力を入れていますが、あまり成功していません。なぜかと言うと、それは自社ホームページに集客させようとするからです。

我々はそのような手法は取っていません。土地を探したい方には土地専用サイトを作り、平屋を建てたい方には平屋専用サイトを作り、建築家と一緒におしゃれな家を建てたい方には建築家専用サイトを作ったりと、カテゴリ別サイトをご用意しながら幅広くお客さまを集客しています。

そのため、当社のことを知らなくても、自然とお客さまが集まる仕組みを構築しています。例えば、あるハウスメーカーの名前をすでに知っていれば、そのハウスメーカーの名前を検索し、そこの自社サイトにたどり着くことはできます。

しかし当社の場合は、Lib Workという名前を知らなくても、自然と当社の運営するサイトに来ていただく仕組みを作っています。これが当社の大きな強みです。このように自然と当社のことを知っていただき、当社の展示場に送客する方法を取っています。

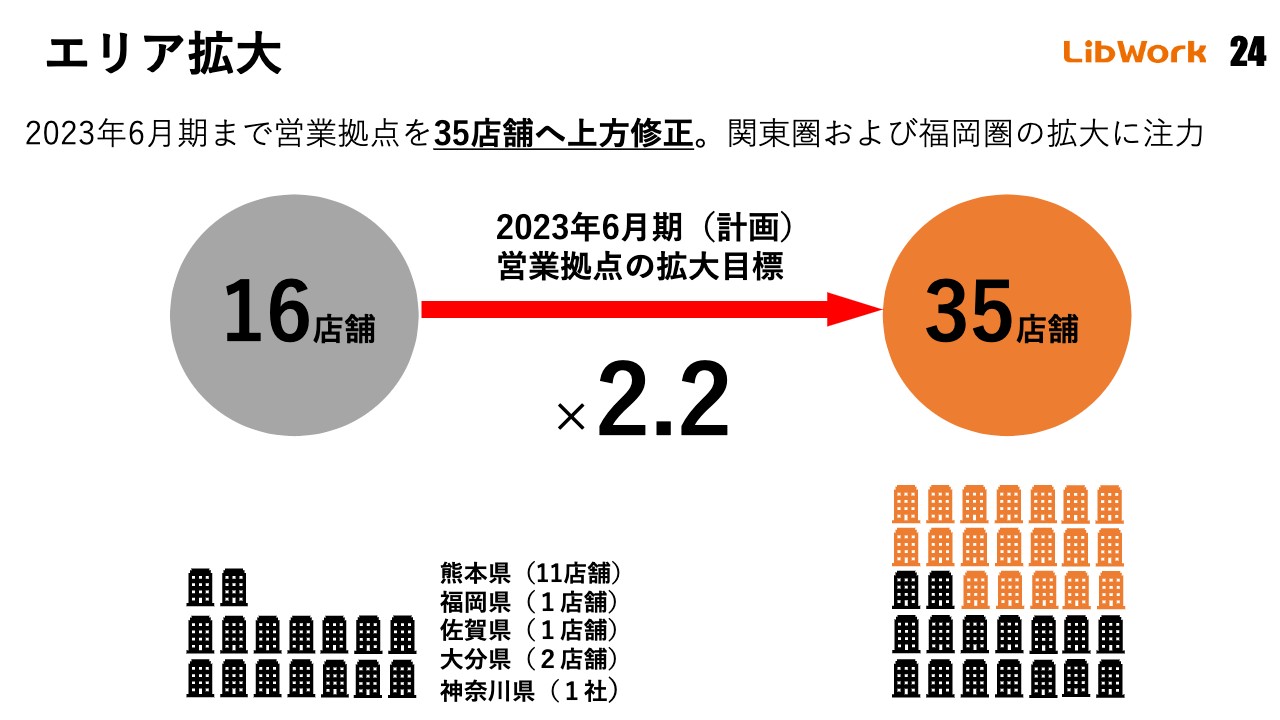

エリア拡大

成長戦略についてお話ししたいと思います。中期経営の中では2023年6月期までに25店舗出店すると記載していましが、そちらを10店舗ほど上方修正して、35店舗まで増やす予定です。

後ほど中計の進捗もお話ししますが、売上も順調に伸びています。それに加え、採用も順調に進んでおり、こちらをもっと増やしていきながら、成長の加速度をさらに上げていくつもりです。

福岡も来年までにあと4店舗から5店舗を出店する予定で動いています。関東では、千葉に数店舗作る予定ですが、それ以外にも出店を加速していけたらと考えています。

層の拡大(異業種コラボによる商品開発)

異業種コラボによる商品開発についてです。先ほどお話ししたように、当社独自の取り組みとして、いろいろなブランドと組んで消費者の方々に訴求していこうと考えています。展開するためには時間がかかるという点もありますが、色がついてしまうことを一番避けたいと考えています。

例えば、固有名詞を出したらよくないかもしれませんが、先日、ワクチンの件で有名になったとある企業などは、すでに消費者のイメージがついてしまっているのではないでしょうか。おそらく「高い家をあそこでは買えない」というイメージがあると思います。

我々は、顧客層を広げていこうと考えています。そして、どのようにして広げていくのかを考えています。「無印良品の家」を出せば、「無印良品」の顧客層がついてきます。「Afternoon Tea HOUSE」を出せば、「Afternoon Tea」の顧客層がついてきます。高級ブランドと組むと、富裕層の顧客層がついてきます。

Lib Workで家を買うというよりも、Lib Workはいろいろなブランドを提供する、いわゆるプラットフォームと言えると思います。そのような位置付けで、いろいろな商品を提供していこうと考えています。そうすることで、低価格帯層から高価格帯層まですべてを売ることができます。

今までは、どうしても顧客層が偏るためなかなか実現できませんでした。しかし、例えば「niko and...」を好きな顧客層がいれば、その方々が来ますし、「Afternoon Tea」のブランドに合致する方は、価格帯が少し高いですが、ゆとりのある方が多く来られます。

顧客層が広がることで、全方位的に営業できるという強みが生まれます。これを今後も注力して進めていきたいと思います。

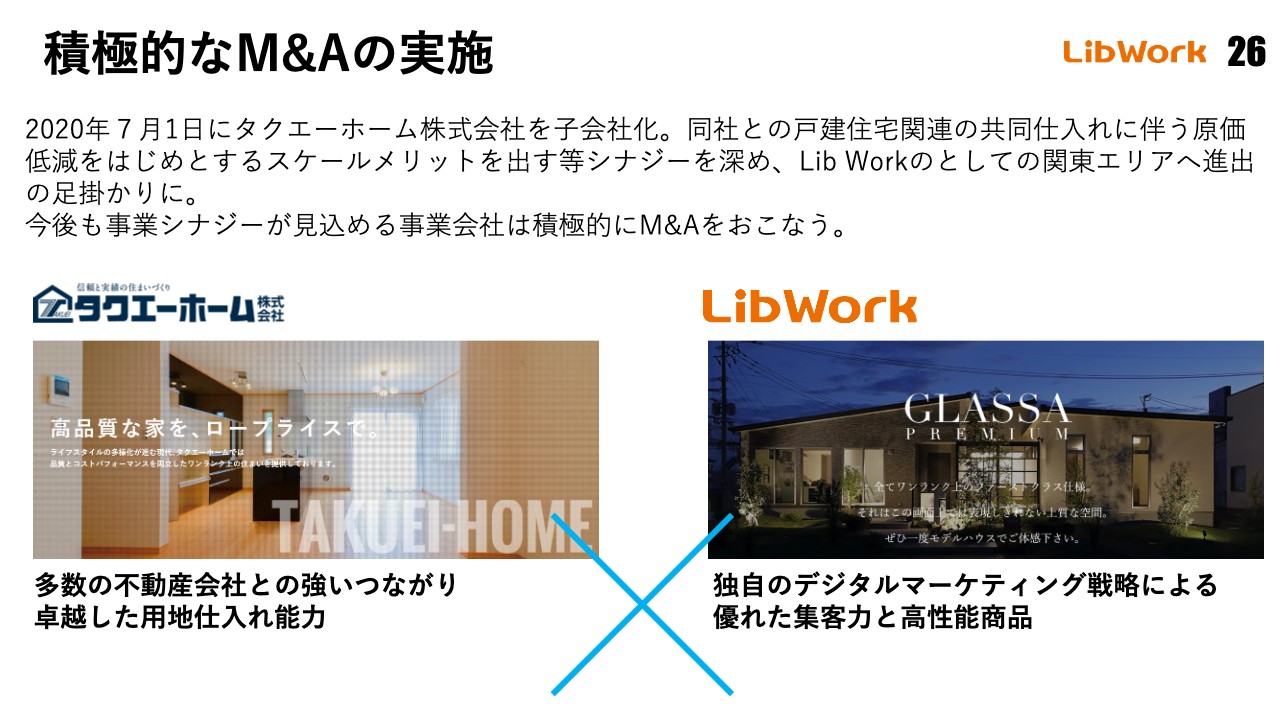

積極的なM&Aの実施

積極的なM&Aを実施しており、タクエーホームも今期の見込みは非常に強気で考えています。売上、利益ともに昨年の倍程度になるのではないかと思います。今まで都心部に近い郊外では、建物を建ててそれを見ていただくという状況でしたが、現在は土地の段階ですぐに売れるという状況で、戸建ての需要は非常に強いものがあります。

しかし、最大の懸念点はウッドショックです。売上に対して利益が同じくらいの伸びでは、少し物足りないと思われている方もいらっしゃるかもしれませんが、これはウッドショックの影響を多分に見ています。

本来であれば、おそらく利益は10億円を楽に超えるかたちでした。現在のアメリカの状況を見ていると少し落ち着いてきたかなという印象はありますが、日本の丸太価格はますます上がっています。実際に、杉の丸太価格はこの8月に最高の値段がついています。

利益をかなり圧迫しているということで、前日に発表した短信でお示しした上期の利益が物足りないと思われている方も多いと思いますが、実はこれが理由です。

上期は値上げをできなかった分、このウッドショックの影響により利益率が圧迫されています。そのため、この上期は少し保守的に見ているというのが現状です。

しかし、現在は販売価格を坪単価3万円から4万円程度に上げているため、それによって下期は回復していくと考えています。上期と下期の差が少し大きいのは以上の理由だとご理解いただければと思います。

そのため、現状のまま上がり続けるようなかたちで頭に入れています。逆にこれが落ち着けば、利益がもう少し上振れてくると思いますので、下振れリスクは少ないものとご理解ください。

ショッピングモールへの出店

昨年は、イオンモール福岡の店内に「sketch」というブランドのモデルハウスを建築しました。あの時は私も「これはおもしろいですよ」とみなさんにお伝えしたのですが、実は不安要素が1つだけありました。それは、そもそもショッピングモールで家が売れるのだろうかという根本的なところです。

「ショッピングモールで婚約指輪を買いますか?」ということに近いかもしれません。しかし、実際は50棟受注できました。私は30棟程度と考えていたため、これは大きな自信になりました。今後、日本全国のショッピングモールで展開できるという確信を抱きました。現在は、いろいろなショッピングモールを見ながら、どこがよいのかを判断して進めたいと考えています。

ショッピングモールの集客が多いことはわかっていましたが、一方で、ただ見に来る人も多いのではないかという心配もありました。しかし、実際にこれだけ購入いただき、非常に大きな自信になりました。今後は出店候補地がますます増えてくるということで、非常に楽しみにしています。

YouTubeチャンネル加速

「YouTube」チャンネルについてですが、先ほどもお話ししたとおり、現在「YouTube」チャンネルが非常に好調です。今までは1人のスタッフが中心となって作っていたのですが、今後は3名まで増やして制作する予定です。

現在はどちらかというとOBのお客さまのご紹介や、実際に建てられたお客さまのご紹介が多いわけですが、それに加えて、今後はリフォームチャンネルも作っていこうと考えています。

チャンネル登録者数の分析を見ると、意外と年配の方も多くなっています。「リフォームできますか?」という声がけっこう多く、こちらもビジネスにつなげられると考えています。そちらのリフォームのビフォーアフターも紹介できたら非常におもしろいと思います。

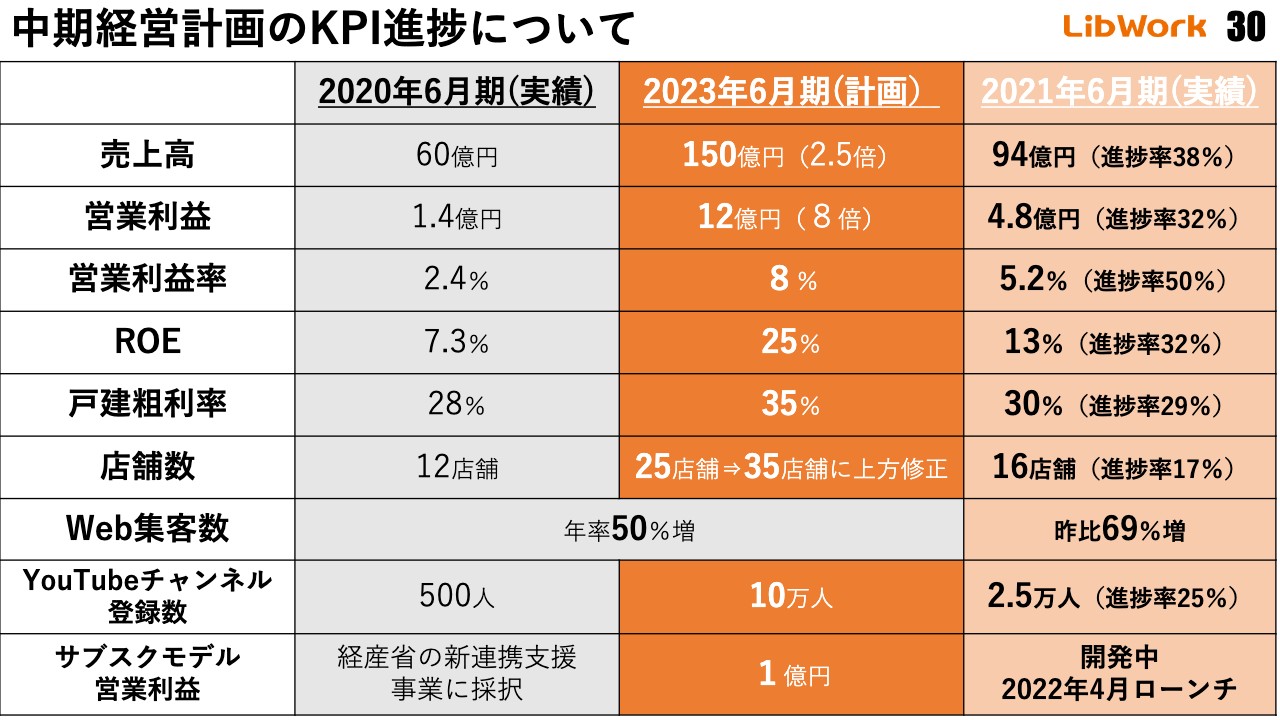

中期経営計画のKPI進捗について

29ページ以降は中期経営計画の進捗をご提示しています。2020年6月期に発表した中期経営計画では、売上高150億円を目標に掲げています。前期94億円、今期145億円で、売上高は実現間近というところです。

今期145億円、そして次の期で150億円を超えるという見込みが出てきた時点で、中期経営計画も見直しをしようと考えています。営業利益も前期4.8億円、そして今期8億7,000万円を見込んでいるため、順調にいけば営業利益12億円は2023年には十分に到達可能と考えています。

集客数も50パーセント増を年率で掲げていますが、前期69パーセント増ということでこちらも達成しています。「YouTube」チャンネルもこのまま推移すると登録者数10万人は問題なく達成できると思います。

SaaSのサービスについては、AIを使ったプラン提案システムをCADメーカーと共同で開発中です。本来は7月からテスト販売の予定でしたが、UI・UXの部分で私自身がまだまだ納得できないということで、作り直させているところです。

最終的には2022年4月から販売開始の予定で動いています。多少後ろ倒しになるかなというところですが、いろいろな販売代理店やコンサルティング会社が商品に興味を持ち「ぜひ売らせてほしい」との声がけっこう出てきています。

しかし、最初は当社とCADメーカーのお客さまに販売をかけ、コミュニケーションを取りながら少しずつ改良を重ねていきたいと考えています。まずは2023年6月期の営業利益12億円をしっかり達成できるように進めていきます。

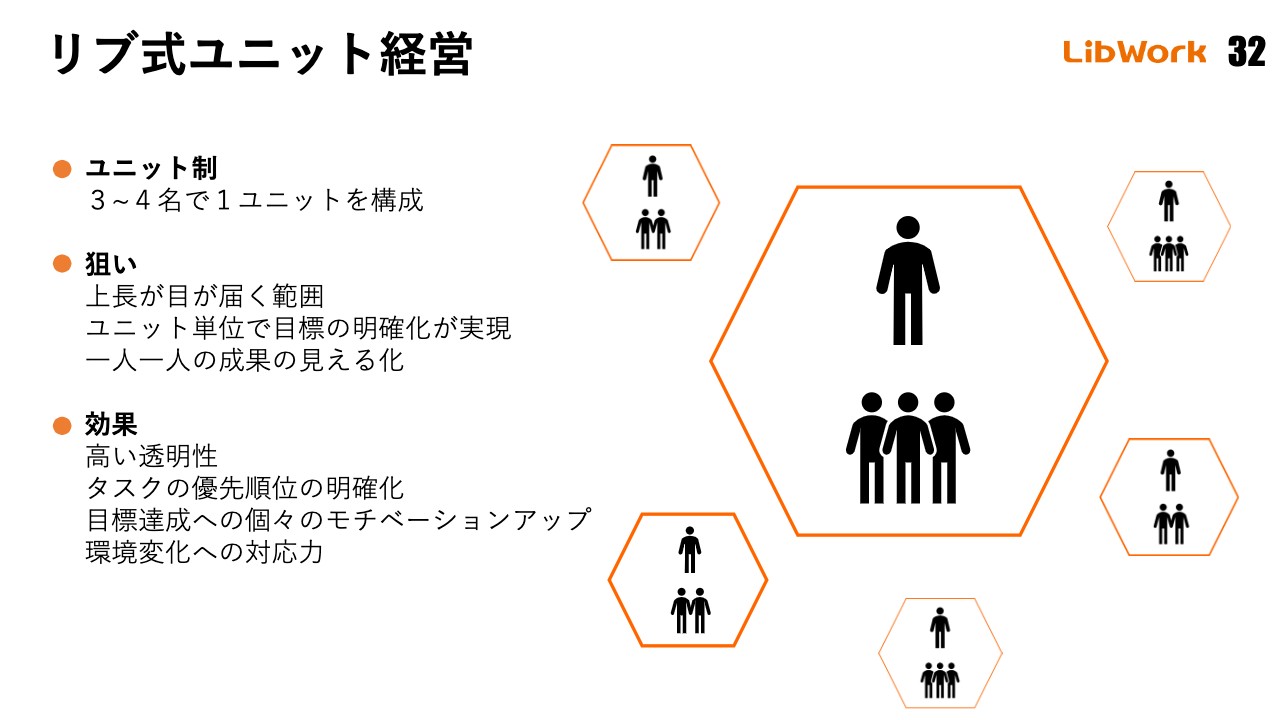

リブ式ユニット経営

今回、新たに当社の経営戦略についてお話ししたいと思います。当社は3つの独自の経営戦略を持っています。1つ目が「リブ式ユニット経営」で、一般的には「部があって、課があって」という組織形態のところを、当社では3人から4人で1ユニットというユニット制を取っています。

昨年から始めたのですが、ユニットリーダーが部下の3人をしっかりとコントロールしていくことで、効率が非常によくなり、実際に成果が出ています。ユニットリーダーが育成されるまではだいたい3年かかります。そこからユニットリーダーとしていろいろな地域に拡散していくため、全国展開が非常に容易になっていく面もあります。

このような特徴的な手法をよく「アメーバ経営」といいます。一般的にアメーバ経営は独立採算制度ですが、当社は各部門が採算をとるわけではないのですが、4人でいろいろな目標を立てています。

例えば現場監督という目線で見ても、その4人のチームでどのような目標を設定するのか細かく決めています。だからこそ、利益にのみこだわることはありません。品質レベルの目標もありますし、そのような部分でかなりシビアにチームの成果が浮き彫りになる仕組みです。

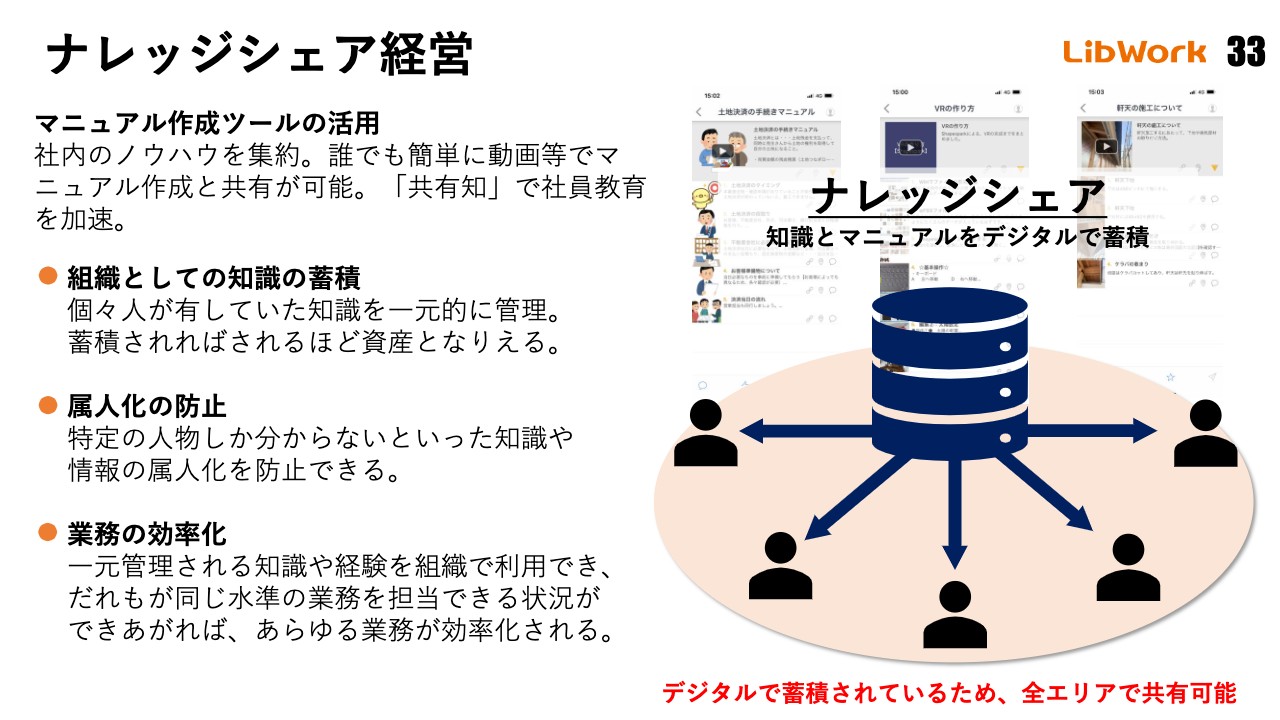

ナレッジシェア経営

2つ目は「ナレッジシェア経営」です。「無印良品」が「MUJIGRAM」というマニュアルを設定していることをご存知だと思います。我々は徹底して電子マニュアルにナレッジを集約しています。そのため、新卒社員がその日からすぐ働ける状況です。

採用の時に「退職する時はナレッジシェアを見ると退職の仕方が書いてあるよ」とお伝えしています。退職の仕方までもがすぐにわかるということです。外観パースの本当に細かい部分の作り方やVRの作り方など、すべてをこの中に集約しています。おかげで、新卒社員はすごい速度でVRを作っていきます。まだ入社して数ヶ月ですが、1人あたり、1本を30分程度で作ることができます。

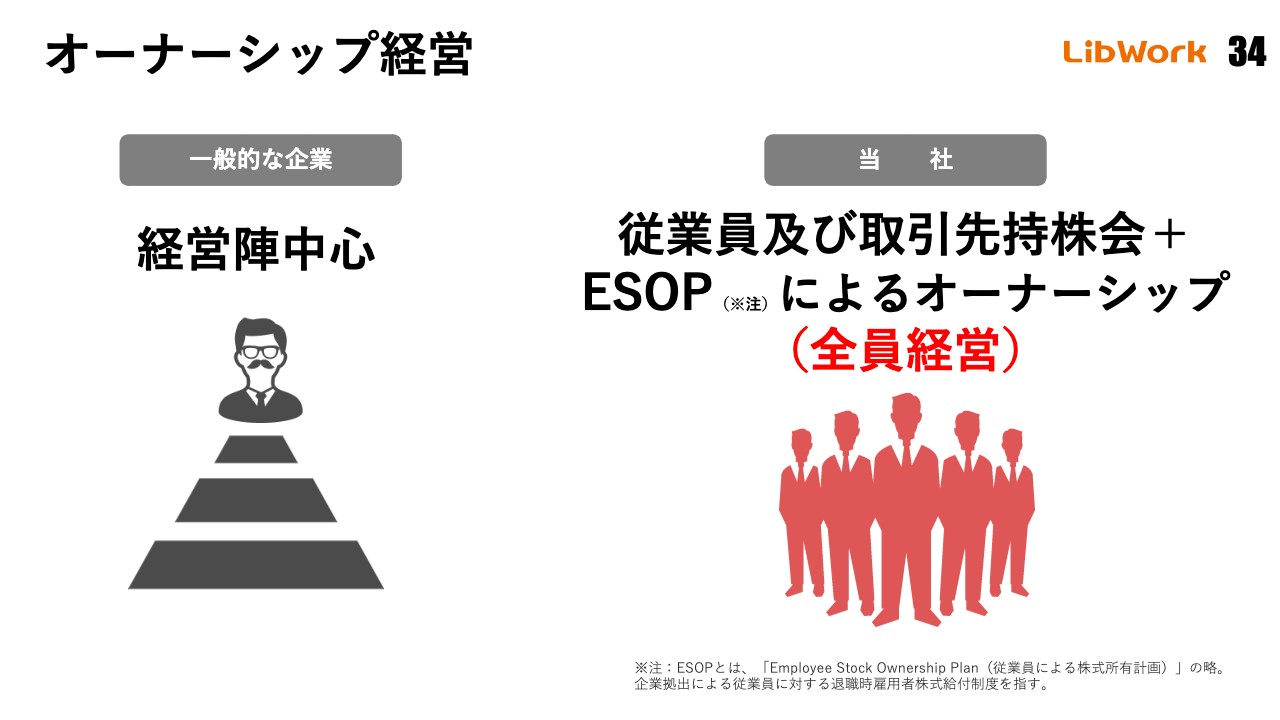

オーナーシップ経営

3つ目は、海外のIT企業によくある「オーナーシップ経営」です。オーナーシップ制度を採用し、経営陣だけががんばるのではなく、社員みんなでがんばろうということで、どんどん株を付与しています。自社株を買い取りながら当社の従業員に付与していく方法を取っています。つまり、全員参加型の経営ということです。

そうすると、目標の目線がかなり変わってきます。給料を上げようという意識から、いかにして時価総額を上げるかという意識に変わっていきます。ここが大きな違いになっています。

CG・VRの活用

当社の強みについてのご説明です。VRは以前お話ししたとおりです。

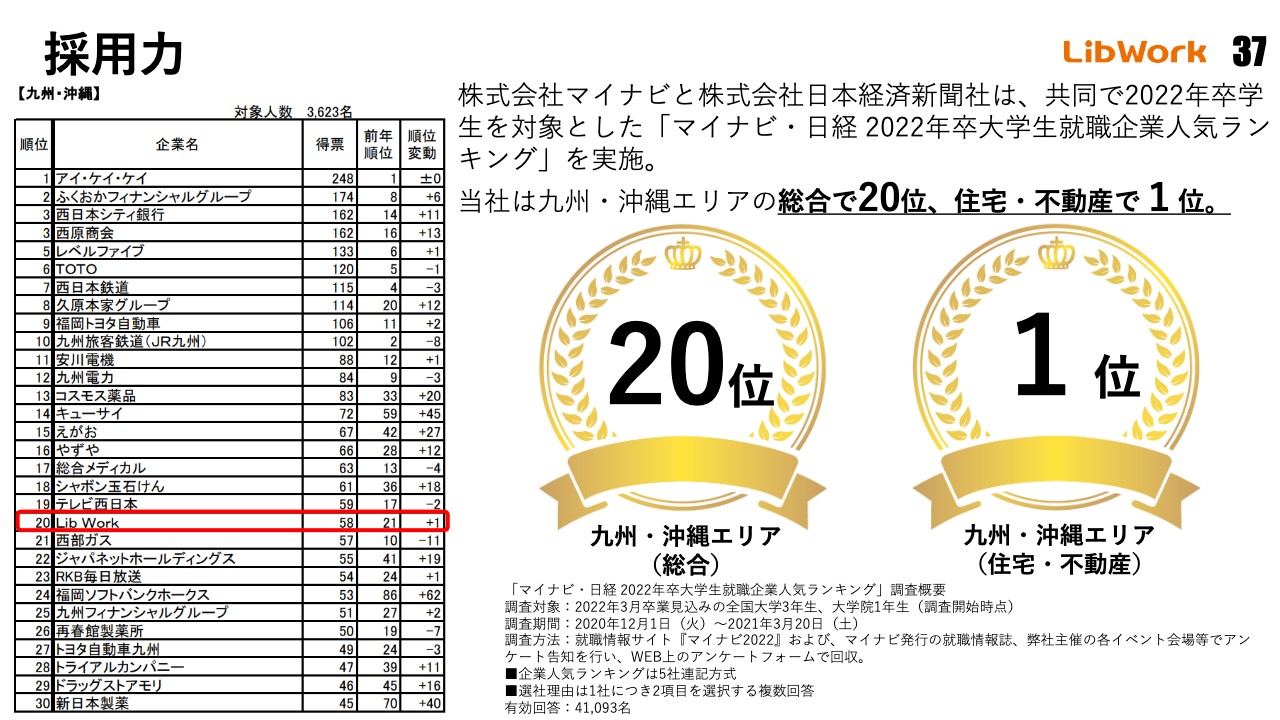

採用力

採用に関してはすごく力を入れており、前年の就職企業人気ランキングでは、九州に本社がある会社の中で20位になりました。西部ガスや九州フィナンシャルグループ、再春館製薬所やトヨタ自動車九州よりも上位につけています。

当社の本社に行かれたことがある方はわかると思いますが、かなり田舎にある会社のため、大学生にそこまで人気があることが信じられないという方もいらっしゃるかもしれません。それほどまでに当社の採用力は向上しています。

当然ですが、住宅不動産会社の中では九州エリアでナンバーワンです。今期、新卒採用した50数名が4月に入社しました。そして来期は、現時点で承認をもらっているのが70数名です。人数をかなり増やしながら、今後は全国に人員を配置していこうと考えています。

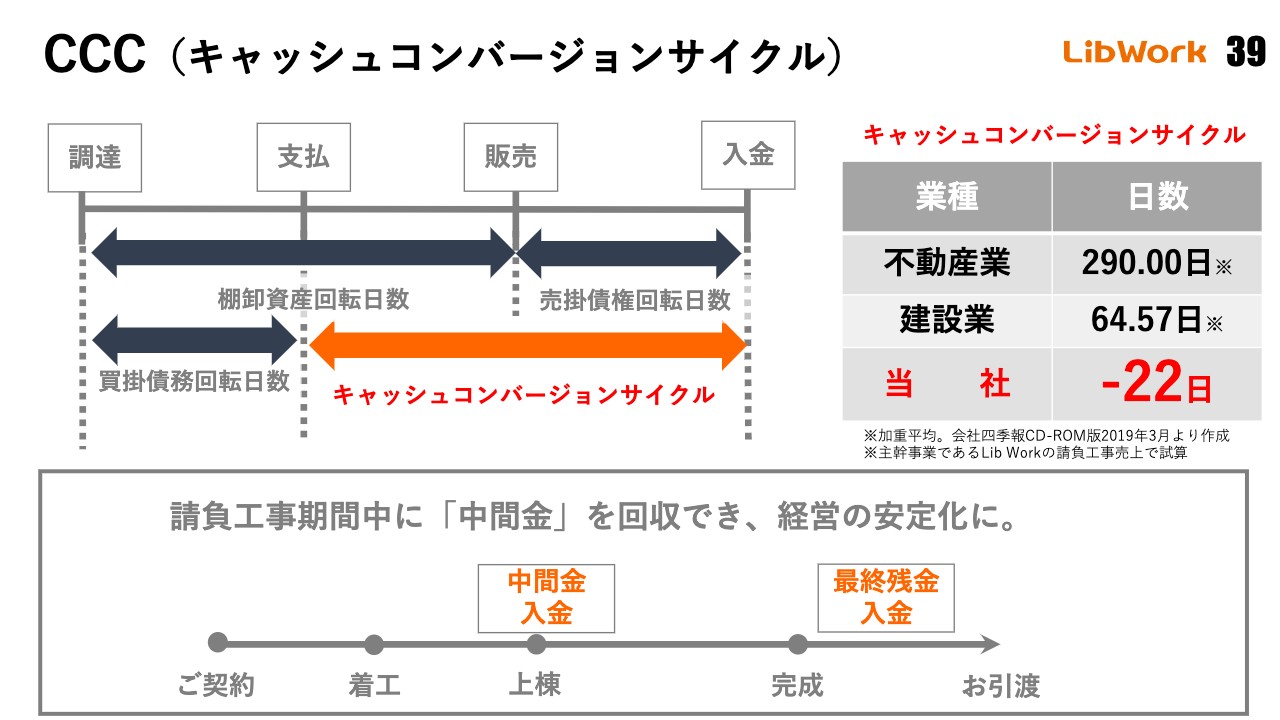

CCC(キャッシュコンバージョンサイクル)

キャッシュコンバージョンサイクルについてです。当社は、基本的には前払いで料金をいただくため、資金繰りが非常に行いやすい会社になります。建売中心の会社は、土地を仕入れ、そこで建築、販売してようやくキャッシュが回収できます。

当社の場合、土地は「e土地net」を使って他社の物件を斡旋し、家を建てる時には着工までに8割をいただきます。つまり、家を建てれば建てるほどキャッシュが潤沢になっていくという仕組みです。そのような部分では、今後ますます成長しても資金がショートすることはまずないとご理解いただければと思います。

SDGsへの取り組み

ESGへの取り組みについてお話しします。スライドにさまざま記載してありますが、この中で特に取り組みたいこととして、ESG投資に該当するため、その調査として来年くらいにはグリーンボンドを発行して、「Lib Workは確かにESG投資に該当するな」という立ち位置を獲得したいと考えています。

ダイバーシティ経営

ダイバーシティ経営企業ということで、2014年に「ダイバーシティ経営企業100選」に選ばれました。

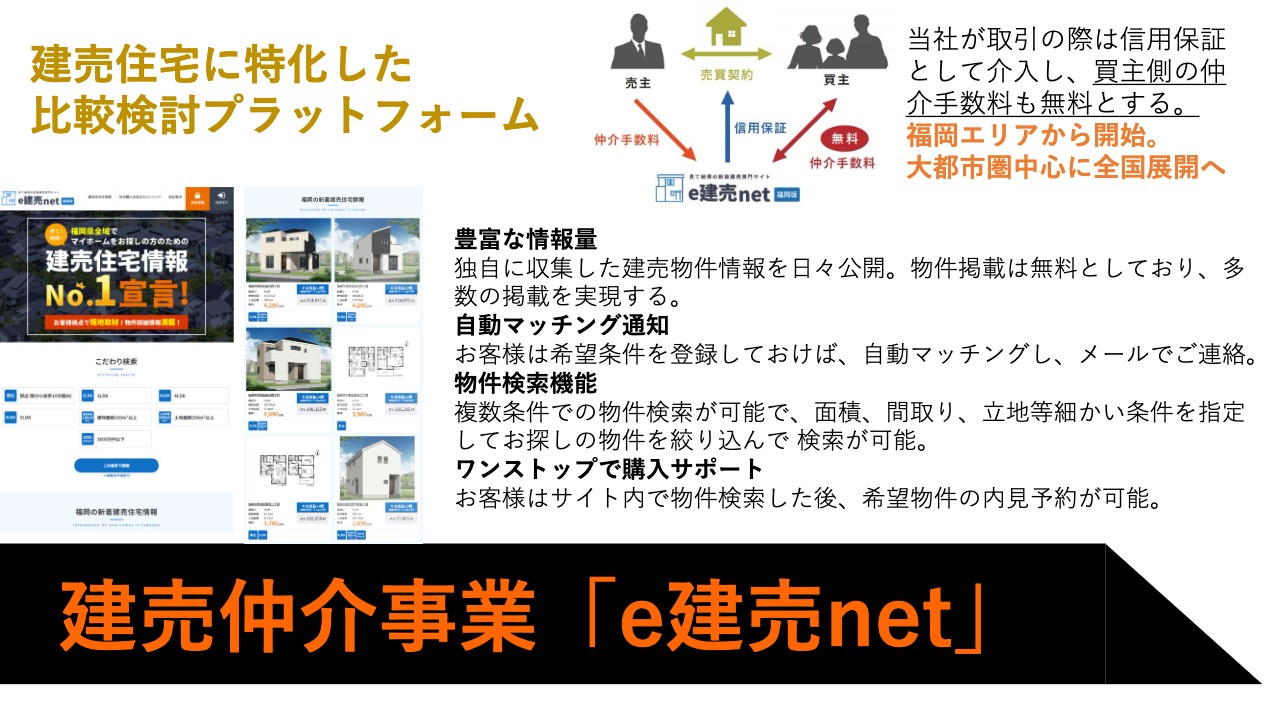

建売住宅に特化した比較検討プラットフォーム

今後のビジョンについてご説明します。「戸建てのプラットフォーマー」になるためには、自社物件を販売するだけではなく、他社物件も販売する必要があります。そのため、「e建売net」というプラットフォームを作り、今後は他社物件も販売していきます。

これまでのデジタルマーケティングのノウハウを活かして、他社のさまざまな建売も同時に販売するということです。「Amazon」のマーケットプレイスに当たるようなプラットフォームを作っていこうと考えています。

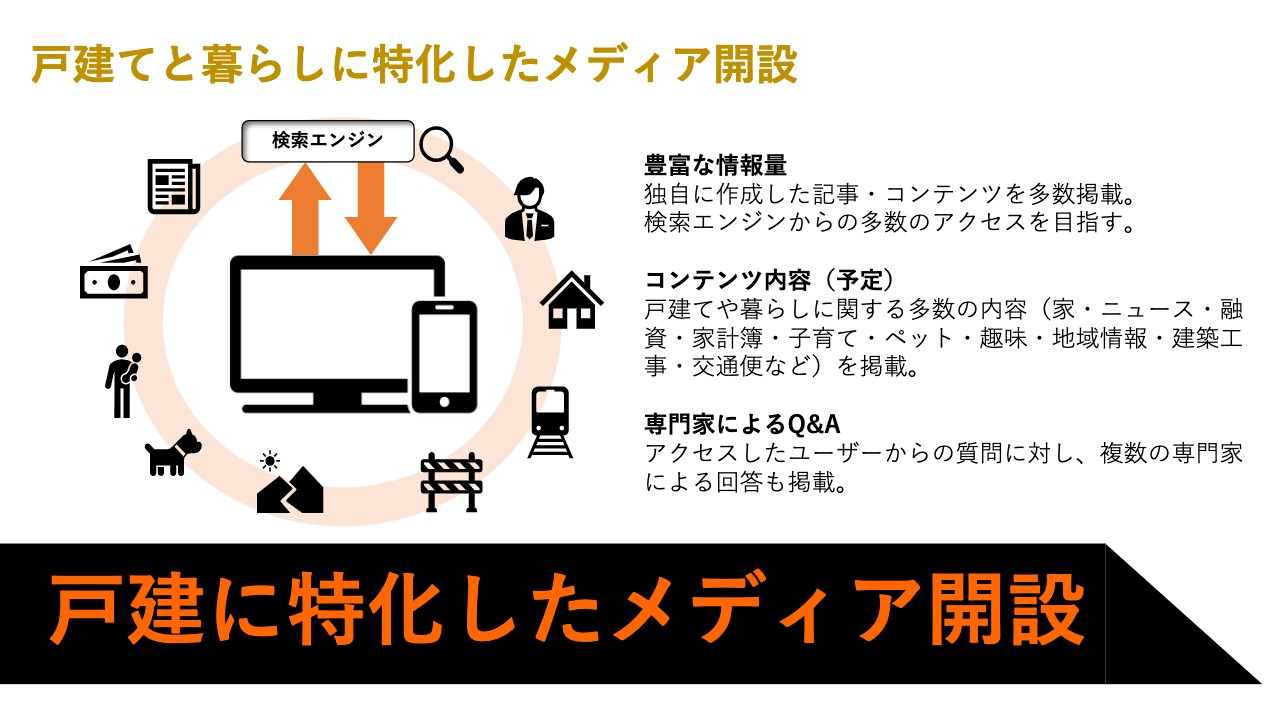

戸建てと暮らしに特化したメディア開設

先ほどもお伝えしましたが、メディアを開設していきます。家は一生に一度の買い物です。住宅のプロが情報を発信していく必要がありますし、わからないことをきちんと答える場を作っていきたいと思います。

イメージでは「弁護士ドットコム」に近いかもしれません。あのようなかたちでいろいろな建築士の方々に、さまざまな疑問を答えていただくようなメディアを作っていきたいと考えています。

全国の工務店向けサブスクリプションサービス

AIを活用したSaaSサービスについても、先ほどお伝えしました。全国の工務店に向けて、今後定額でのサービスを展開していく予定です。

3Dプリンターでつくる「未来の家 - DEEPα」

3Dプリンターで家を作ろうという取り組みをしています。こちらは、実際にデザイナーも決まっています。今後は「DEEPα」という商品の研究を進めていきますが、建築基準法上の問題があるため、最初はどうしても企画型になっていくと思います。

「この建物であれば安心が担保できます」というようなかたちで国交省の承認をいただきながら進めざるを得ません。それでも、コストも工期も半分といった夢のある住宅を、いつか全国のみなさまに提供できたらという思いで、現在いろいろな企業とコンソーシアムを組みながら進めています。より具体的なことは、今後またリリースしていきたいと思いますので、ぜひ興味を持っていただければと思います。

以上で、私からのご説明とさせていただきます。どうもありがとうございました。

質疑応答:新規出店の費用と収益化について

質問者1:新規出店の数を35店舗まで増やすことについて質問です。売上や人材採用は好調とのことですが、新規出店にあたり新たに費用が発生するかと思います。費用について、例えば「年度内には回収して収益化できる」など、黒字転換の具体的なイメージを教えていただけますか?

瀬口:現在の計画では、新規出店費用を含めて収益化を見込んでいます。出店費用は、自社コストが3,000万円から4,000万円程度で、それを5年で償却する店舗が多いため、投資額としては1店舗あたり年間600万円から700万円程度です。

売上が立ち始めるのは、ご理解のとおりタイムラグがあるため、最短で半年、標準的には8ヶ月から9ヶ月のため、約1年経ってようやくプラスになっていくとお考えください。

質疑応答:地域別の出店内容について

司会者:出店計画についてですが、地域別の出店内容を教えてください。

瀬口:先ほどもお伝えしたように、福岡および関東に出店計画が集中しています。具体的な数字はまだお知らせできませんが、福岡には来年中には4店舗から5店舗程度を出店する予定で、関東では少なくとも来年中にプラス1店舗から2店舗は出店できるように進めているところです。

細かくお伝えできませんが、今後もマーケティングを行いながら、適切な場所に出店していくということでご理解ください。

質疑応答:ウッドショックの対応について

司会者:ウッドショックの対応について、価格転嫁以外で何かお考えはありますか?

瀬口:対応策の1つとして、住宅版SPAモデルにより各種工事の内製化を進めて、木材以外の原価率を他社よりも削減できればと考えています。

ウッドショックの影響はどのメーカーも同じく受けています。私は、木材プレカット工場の社外取締役として、毎月取締役会に参加していろいろな情報をもらっています。

そのようなかたちで、当社と近しい木材会社を協力業者グループとして抱えており、当社に協力的な方が多く、他社と比べて情報を取りやすいため、ある程度はこの危機を乗り越えられるのではないかと考えています。

質疑応答:ウッドショックに伴う売価調整について

司会者:ウッドショックに伴い、お客さまとの契約タイミングで粗利率が変わらないように、建材価格が上昇した分だけ売価を上げているという理解でよいのでしょうか? その理解が正しければ、上期の利益率をもう少し具体的に教えてください。

瀬口:それは、おそらく誤解です。お客さまの契約については価格を上げられず、原価がそのまま負担になります。例えば、2,000万円で契約して、その時の原価が1,500万円から1,700万円に上がっていたとしても、契約の金額を2,200万円に上げることはできません。そのため、500万円だった粗利が300万円に減ってしまうことになります。

しかし、契約前のお客さまに対しては販売価格を調整しています。これまでは2,000万円だったものを2,200万円に引き上げて販売しているということです。そのため、もしかすると来年は建材価格が下がっていて、利益が増えることになるかもしれませんが、そこはまだわかりません。

すでに契約したお客さまに対しては、売価を変えることはできないとご理解ください。

質疑応答:価格転嫁による買い控えリスクについて

司会者:価格転嫁分について、お客さまの負担が増えた場合、買い控えのリスクもあると思われますが、その点はいかがでしょうか?

瀬口:そのリスクはあると思います。実際にアメリカではそのようなことが起こっています。過去最高の値上げという情報や、販売価格が10数パーセント上がったなどの情報があり、それによって買い控えが起きて需要が落ちたと言われています。日本でも、そのような状況が来るのではないかという懸念を持っています。

現時点での当社の受注数ですが、7月も好調で、坪単価などの価格を上げたとしても今後の受注増加に陰りがあるようには見えません。今のところは大丈夫ですが、将来的にはわからないため、注意深く状況を見ながらしっかり対応していかなければならないと考えています。

新着ログ

「建設業」のログ