シスメックス、試薬売上は減収も通期の売上高は微増で着地 コロナ禍においても重点課題は計画どおりに進捗

Index

家次恒氏:おはようございます。シスメックスの家次でございます。それでは、本日の決算説明会をスタートさせていただきます。

インデックスです。決算総括、前中期経営計画、新しいこの4月からの中期経営計画の説明させていただきます。最後に業績予想です。

エグゼクティブサマリー

エグゼクティブサマリーです。売上そのものは若干の増収となりました。前期はCOVID-19の影響をダイレクトに受けたという中で、特に第1四半期はロックダウン等があり、いわゆる慢性疾患の方々が病院に行かないという状況がありました。そのため、検査数が世界的におそらく半減しました。その影響が、少しずつ後を引いたというのが前期の状況です。

したがって、営業利益は、特にヘマトロジーの試薬を中心に、検査数が減ったために売上が減少したという状況です。そのため、特に収益性の高い試薬が落ちたという中で、減益となったというわけです。

COVID-19の状況でも、販売・サービス活動は当然行っていますが、販売活動は、イベントなどがないということで、販売管理費そのものは減少しているというところです。

そうした中でも、通常のヘマトロジー開発や、メディカロイドロボット等は、確実に前へ進んだという状況です。

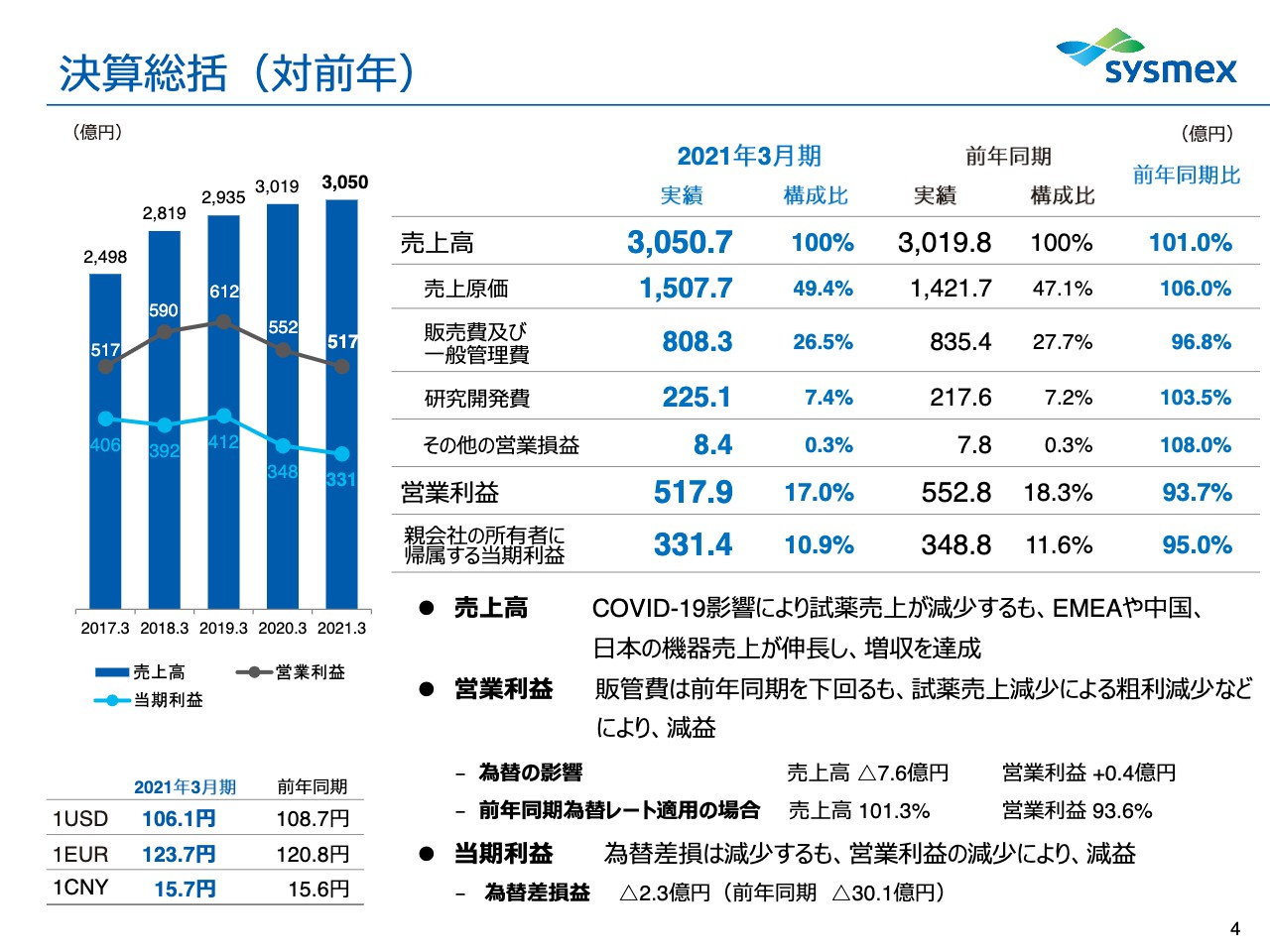

決算総括(対前年)

対前年の決算総括です。売上高は3,050億7,000万円ということで、1パーセント伸びましたが、前半、上半期はかなり厳しい状況でした。

それが、徐々にリカバリーして、第4四半期はまずまずの状況でした。そうした中で、売上は一応増収を達成できたということです。

ところが、営業利益は、約7パーセント弱というかたちでマイナスになりました。これについては先ほど申しましたが、基本的にはパンデミックによって一般の検査が、ある意味では蒸発したという、自然災害と似たような話で、このような経験は初めてでした。

通常、我々のビジネスは非常に安定的に検査は行われ、量がそれほど減ることはありませんが、このような状況になりました。そのため、ボトムは5パーセントのダウンというところです。

また為替ですが、前期に若干の円高、特にUSダラーが少し円高というかたちの展開になっています。今、ありがたいことに足元の為替の状況は円安に推移しており、結果として、増収減益という状況です。

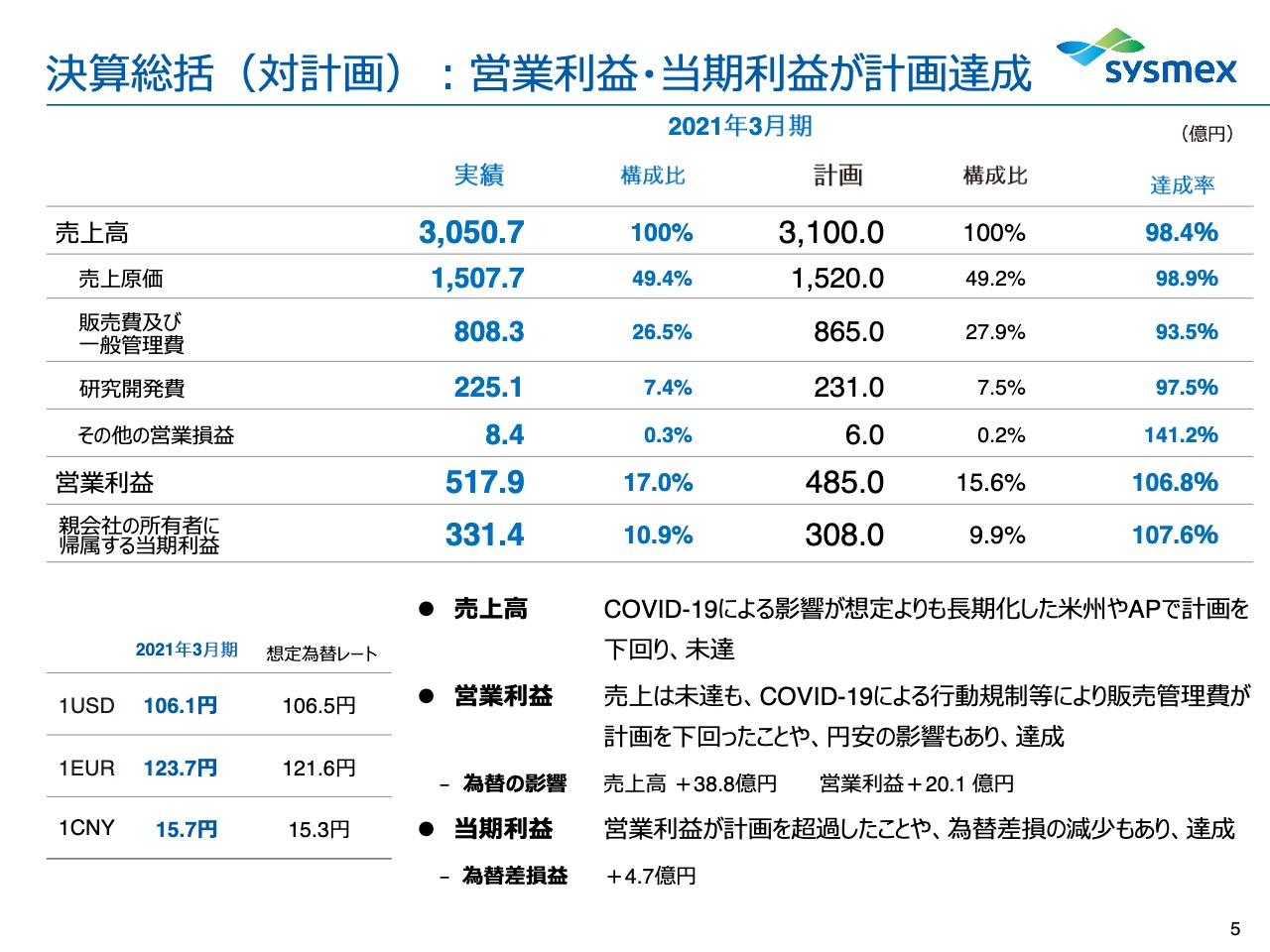

決算総括(対計画):営業利益・当期利益が計画達成

計画に対しての決算総括です。我々は計画を途中で修正して、3年で100億円という目標にチャレンジしてきました。

先ほどお伝えしたように、試薬の量そのものが少し減ったという中で、それをいかに機械でカバーするかという動きをいろいろなかたちでさせていただきました。

したがって、収益性そのものは少し厳しくなりましたが、営業利益のターゲット485億円は一応クリアできたかたちです。

為替も少し追い風になったという状況もありますが、いずれにしても、売上の目標はわずかに達成できなかったものの、利益は達成できたということです。

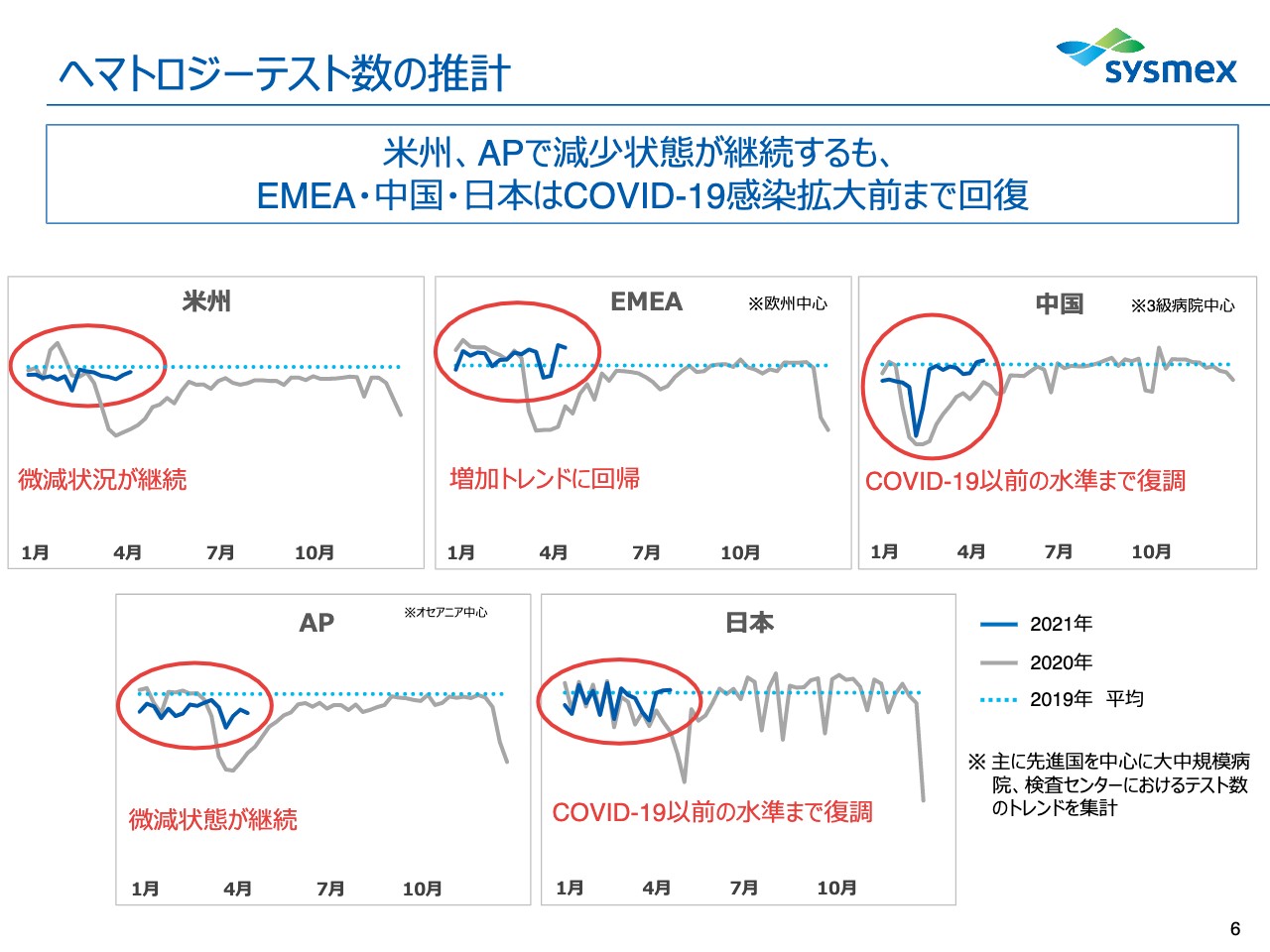

ヘマトロジーテスト数の推計

ヘマトロジーテスト数の推計です。私どもの機械はすべてネットで結ばれていて、いわゆる検査数がわかります。

スライドの点線の部分が2019年の平均で、これがノーマルの姿ということです。2020年はグレーのラインですが、すべての地域で、特に4月・5月の第1四半期に落ち込んでいます。それが徐々にリカバリーしてきているということです。

米州やアジアパシフィックはまだ少しダウンをしている状況ですが、全体としては、すでにリカバリーしてきたというところです。

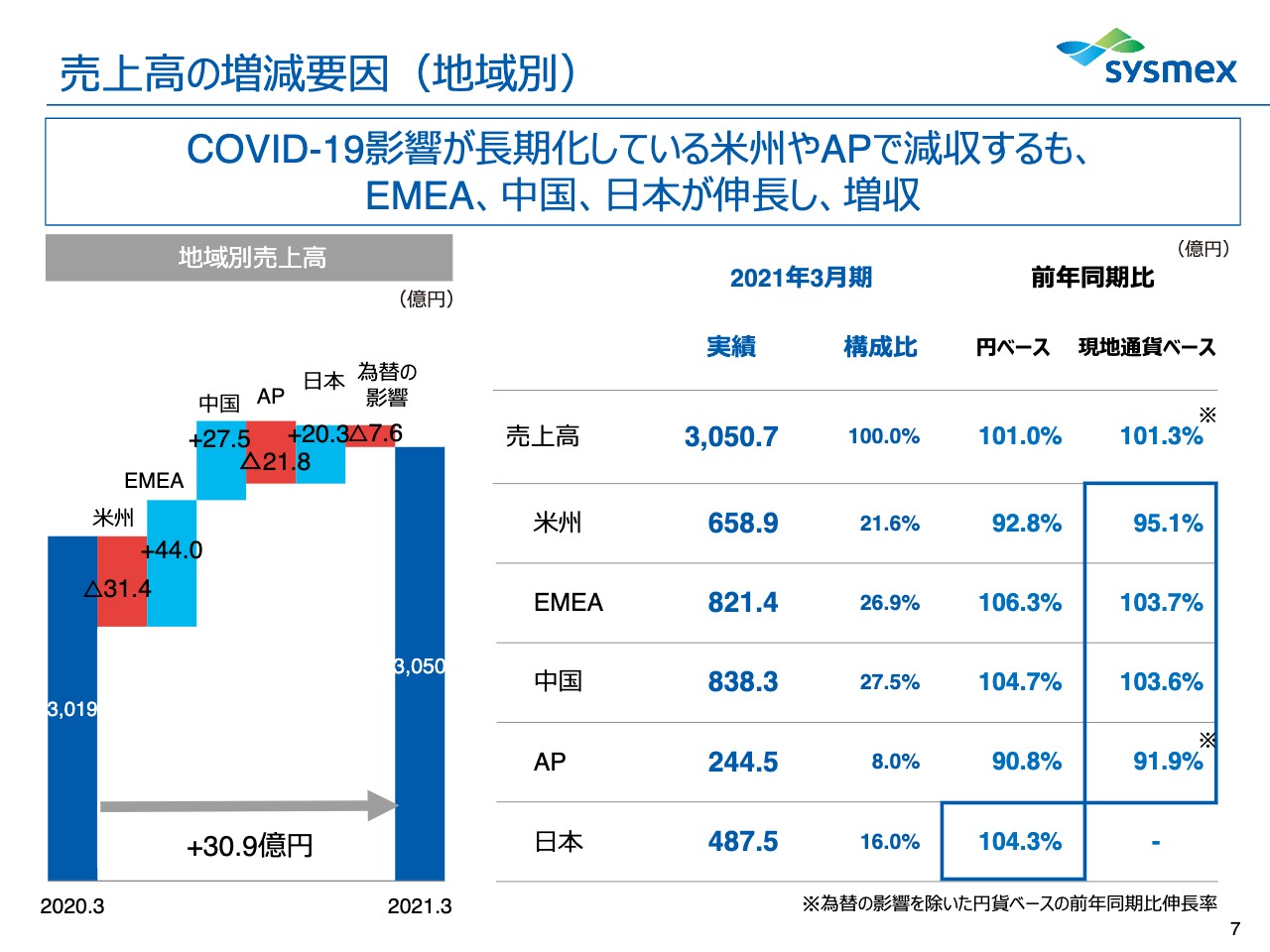

売上高の増減要因(地域別)

地域別の売上高の増減要因です。EMEA、中国は、機械の売上も好調で、現地通貨ベースでそれぞれ、売上高は3.7パーセント増、3.6パーセント増となりました。

残念ながら、米州が少しダウンしました。病院のロックダウンという状況の中で、機械そのもののインストールがかなり遅れたということです。これは、今期リカバリーできると考えています。

アジアパシフィックは、依然としてインド等を中心にCOVID-19が流行しているという状況の中で、少し厳しい状況にあります。

日本については、機械中心にかなり増収となったため、4パーセントほど伸ばしたということです。

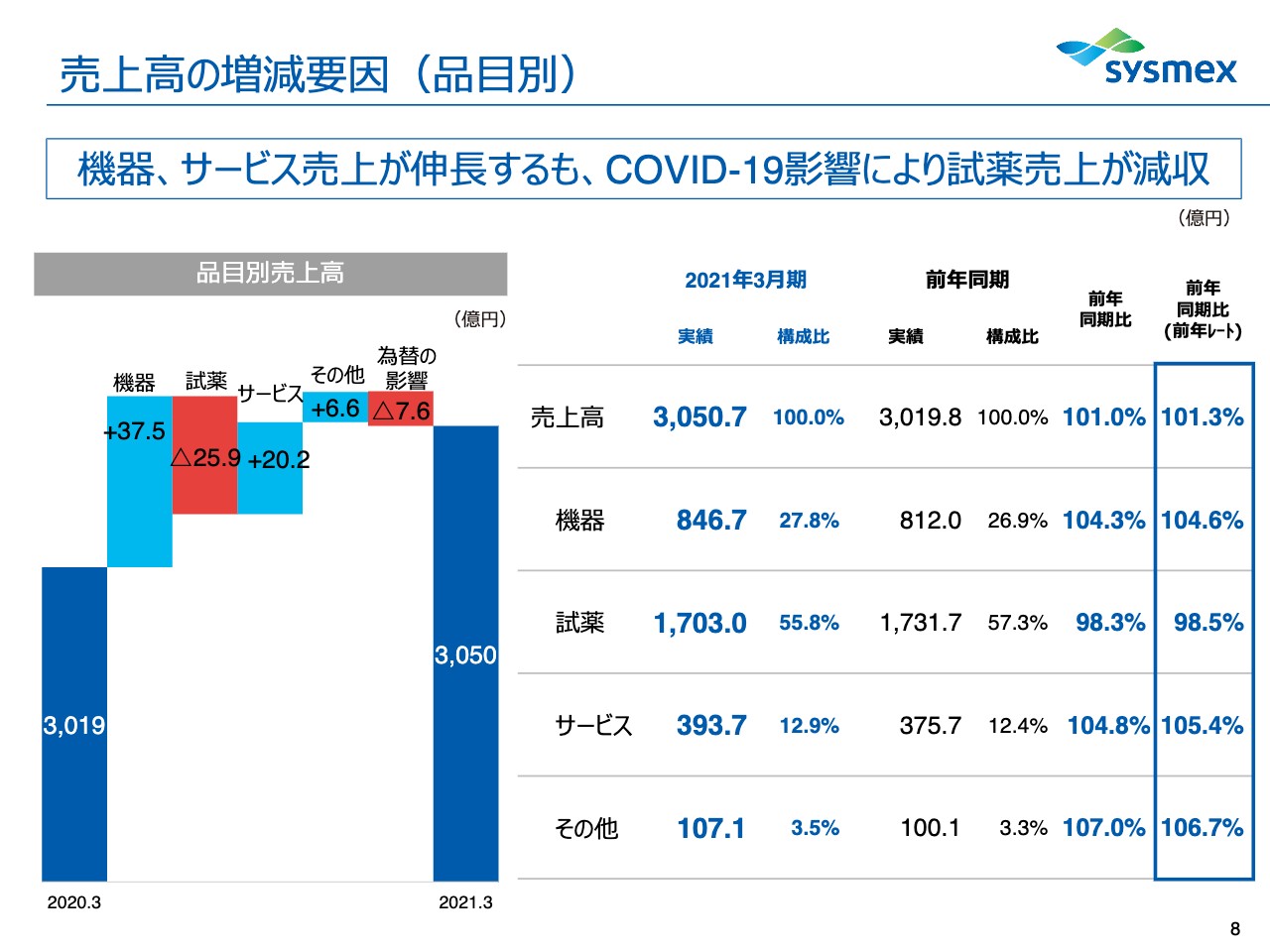

売上高の増減要因(品目別)

品目別の売上高の増減要因です。先ほど申し上げたように、機械はトータルとして前年比4.6パーセントの伸びがありました。

それに対して、試薬は1.5パーセントくらいダウンしました。特にヘマトロジーの試薬がかなり厳しく、凝固試薬等はプラスになっている状況です。

サービス&サポートですが、当然、切れ目なく行っているという状況の中で伸びたということです。

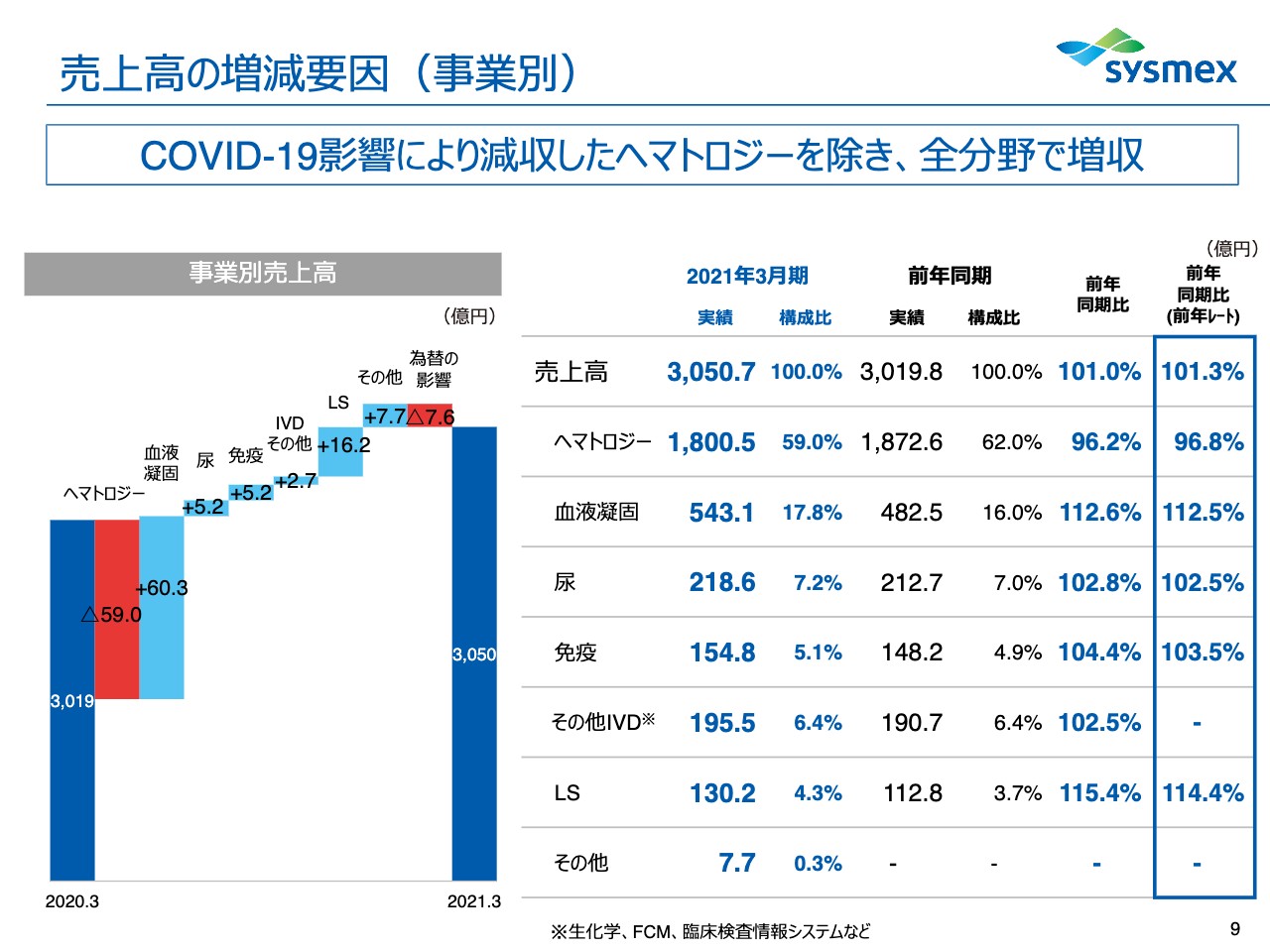

売上高の増減要因(事業別)

事業別の売上高の増減要因です。ヘマトロジーについては先ほどお伝えしたように、減少したということで、96.8パーセントという仕上がりになりました。

他のものについてはかなり健闘して、全体としては、1.3パーセント伸びたということです。

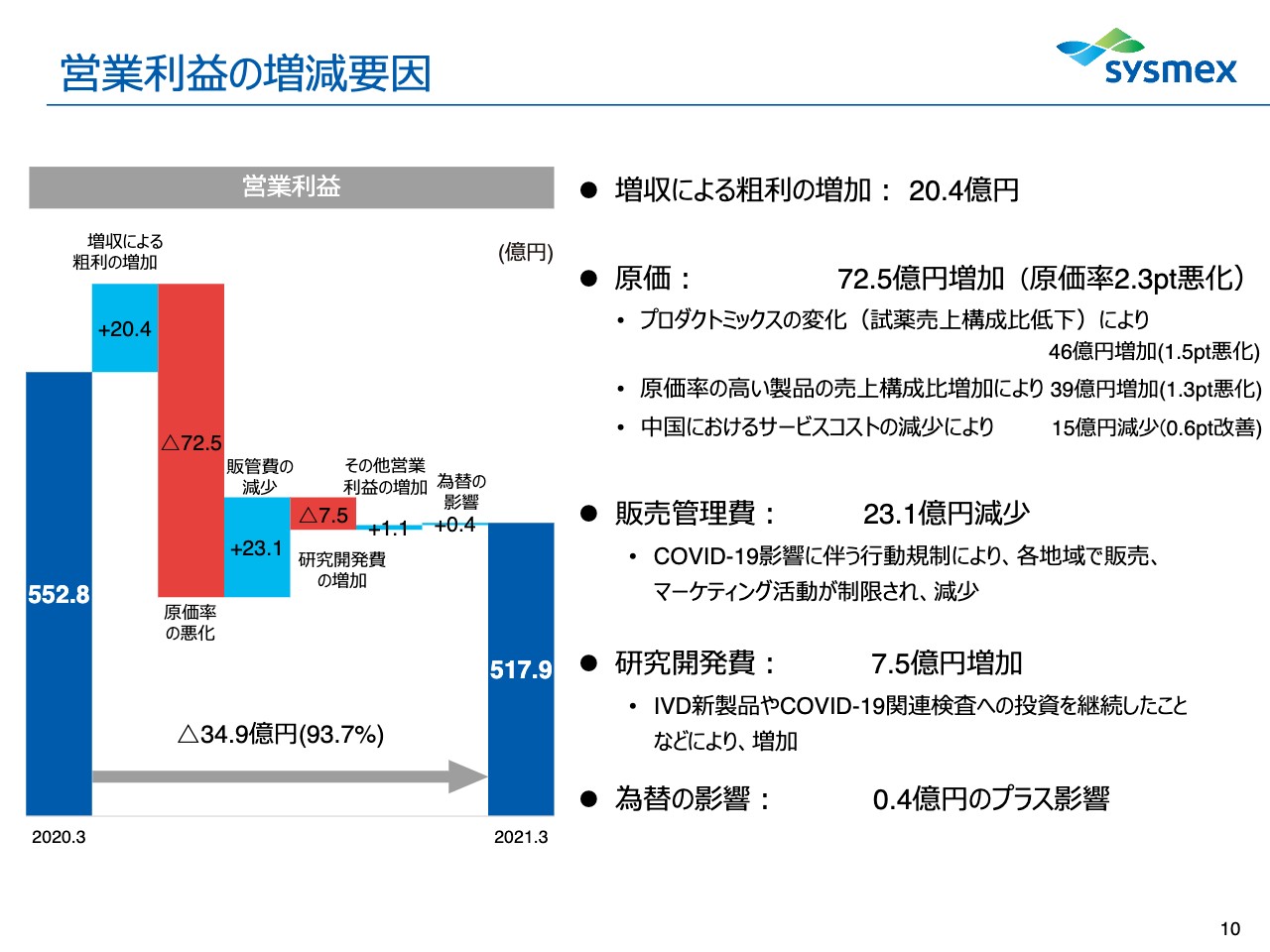

営業利益の増減要因

営業利益の増減要因です。増収による粗利益の増加、原価がグッと上がりました。

原価が上がるということはつまり、プロダクトミックスの変化があったということです。試薬の売上が減少し、機械が上がったという状況の中で、全体として収益率が高い試薬の構成比が低下したということで、このようなことが起こりました。したがって、原価率が上がったということです。

販売管理費は、活動そのものがあまりできなかったという状況も含めて減少し、結果として、減益になったというところです。研究開発費は、計画どおり使っているという状況です。

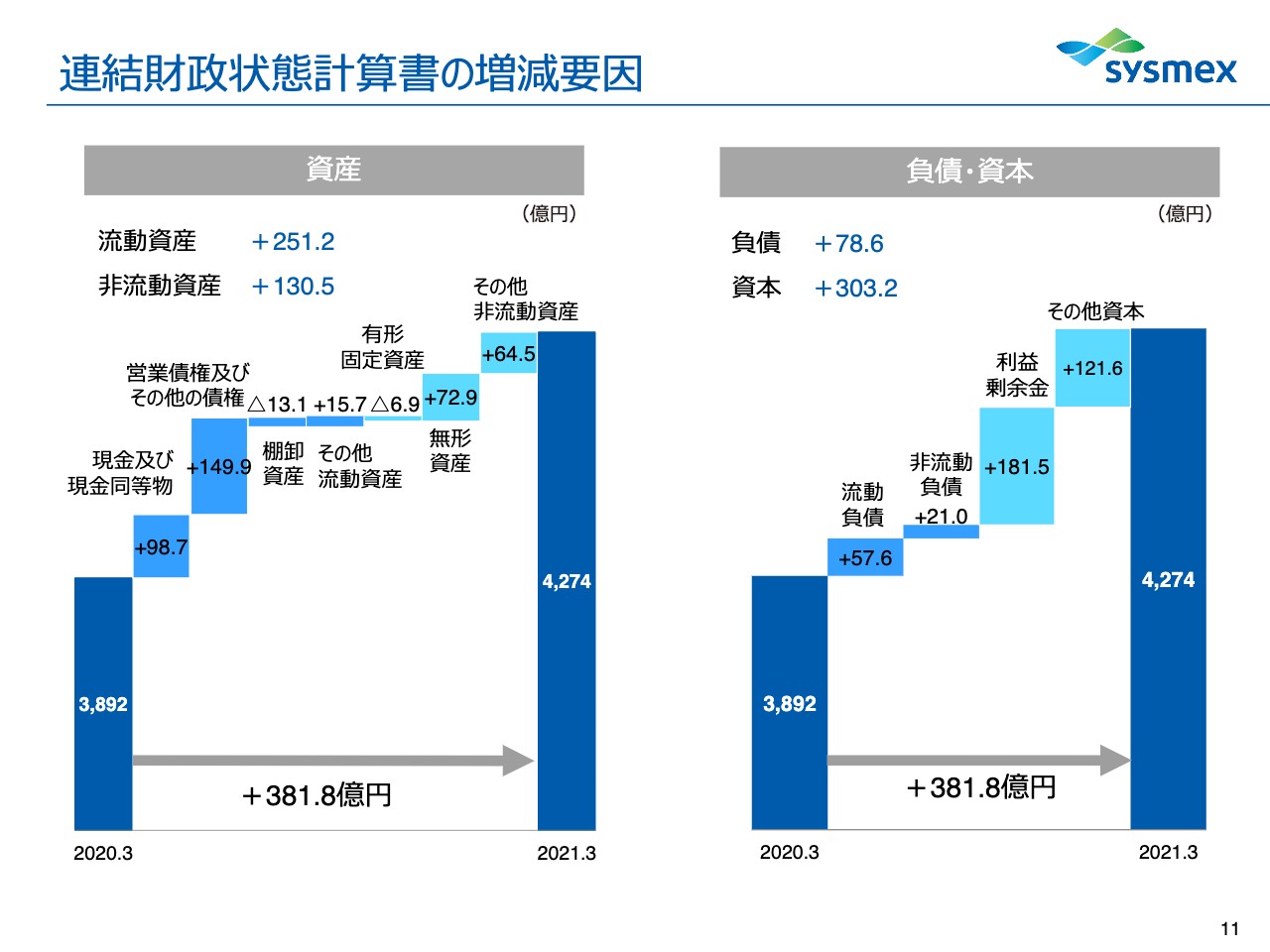

連結財政状態計算書の増減要因

連結財政状態計算書の増減要因です。特に大きな問題はないと思っています。

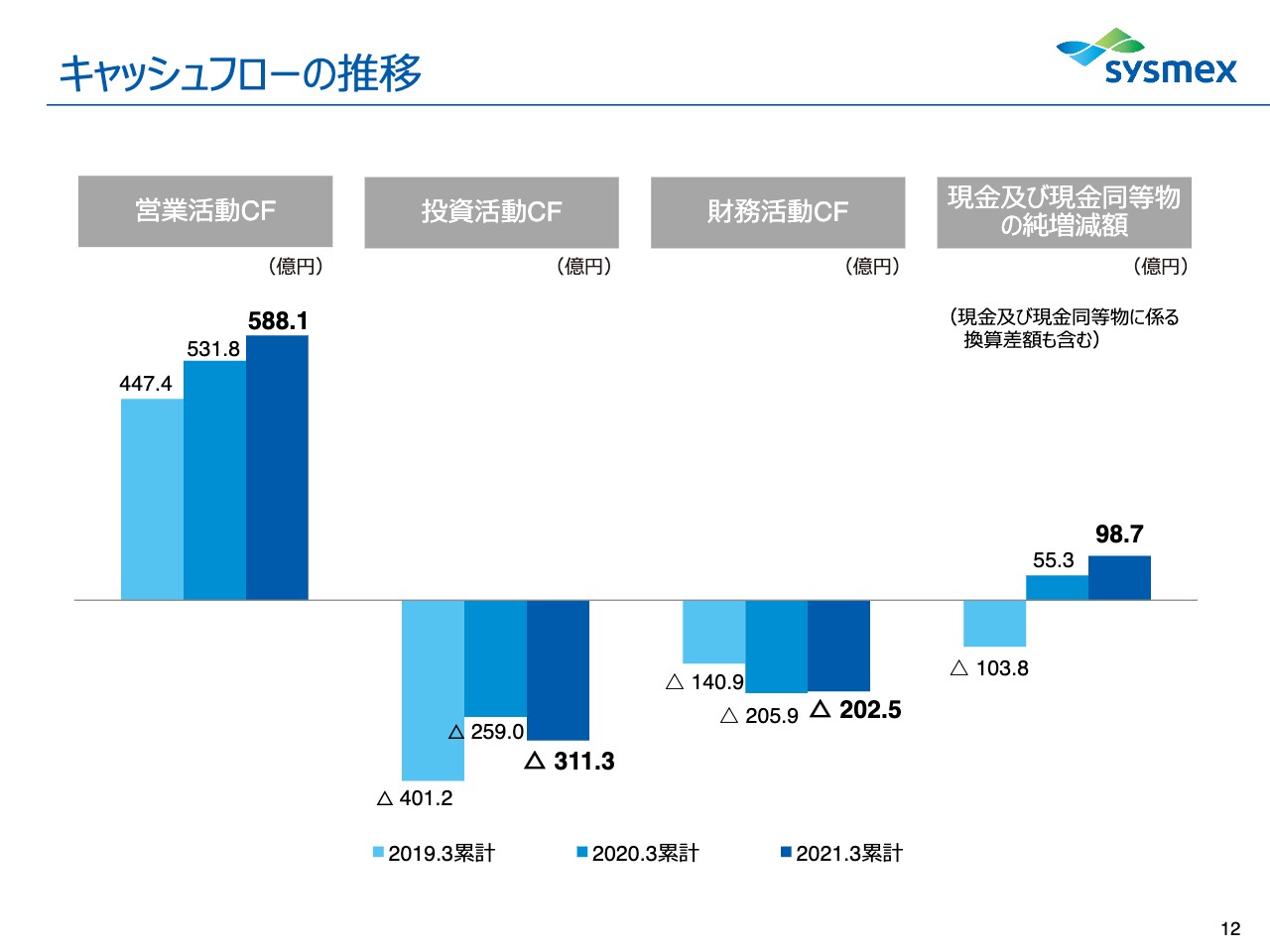

キャッシュフローの推移

キャッシュフローの推移です。営業キャッシュフローそのものは588.1億円でプラスになりました。トータルとしては、現金や預金は98.7億円増加したということで、こちらについてもこれも特に問題はないと思っています。

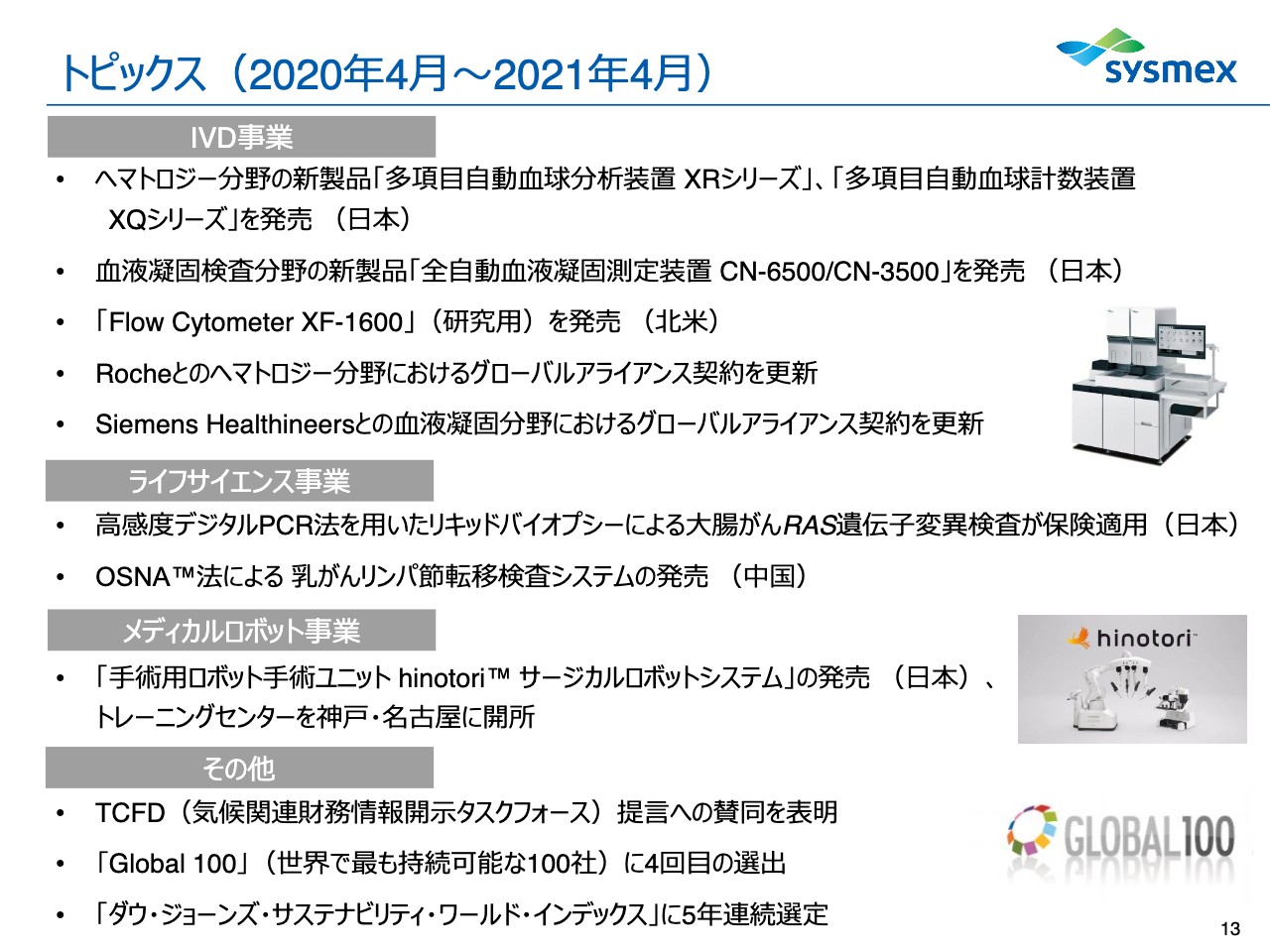

トピックス(2020 年 4 月~ 2021 年 4 月)

トピックスですが、確実に研究開発を進めており、ヘマトロジーの新製品「多項目自動血球分析装置 XR シリーズ」を期末にローンチできました。

ただ、こちらはまだ日本だけですが、今後、FDA等のアプルーバルが必要となります。中国もそうですが、ローンチがおそらく1年強遅れる可能性があるという状況だと思っています。

また、凝固の新製品も発売しました。こちらも日本だけですが、評価を受けているところです。

その他、RocheとSiemens Healthineers、それぞれとアライアンスの契約更新をしました。そうした中で、若干ですが、我々の直接販売するテリトリーが増えてきているという状況です。

ライフサイエンス事業は、今のところ、特に「OSNA」を中国で前期にアプルーバルを受け、スタートしました。こちらも、これから非常に楽しみな状況になると思っています。

また、いわゆるメディカロイドの手術用ロボットですが、「手術用ロボット手術ユニット hinotoriサージカルロボットシステム」がローンチできたということで、トレーニングセンターも神戸と名古屋で開所しました。こちらもお客様から評価いただいています。

販売は今期から本格化しようというところで、2年から3年後には海外へも展開していきたいと思っています。

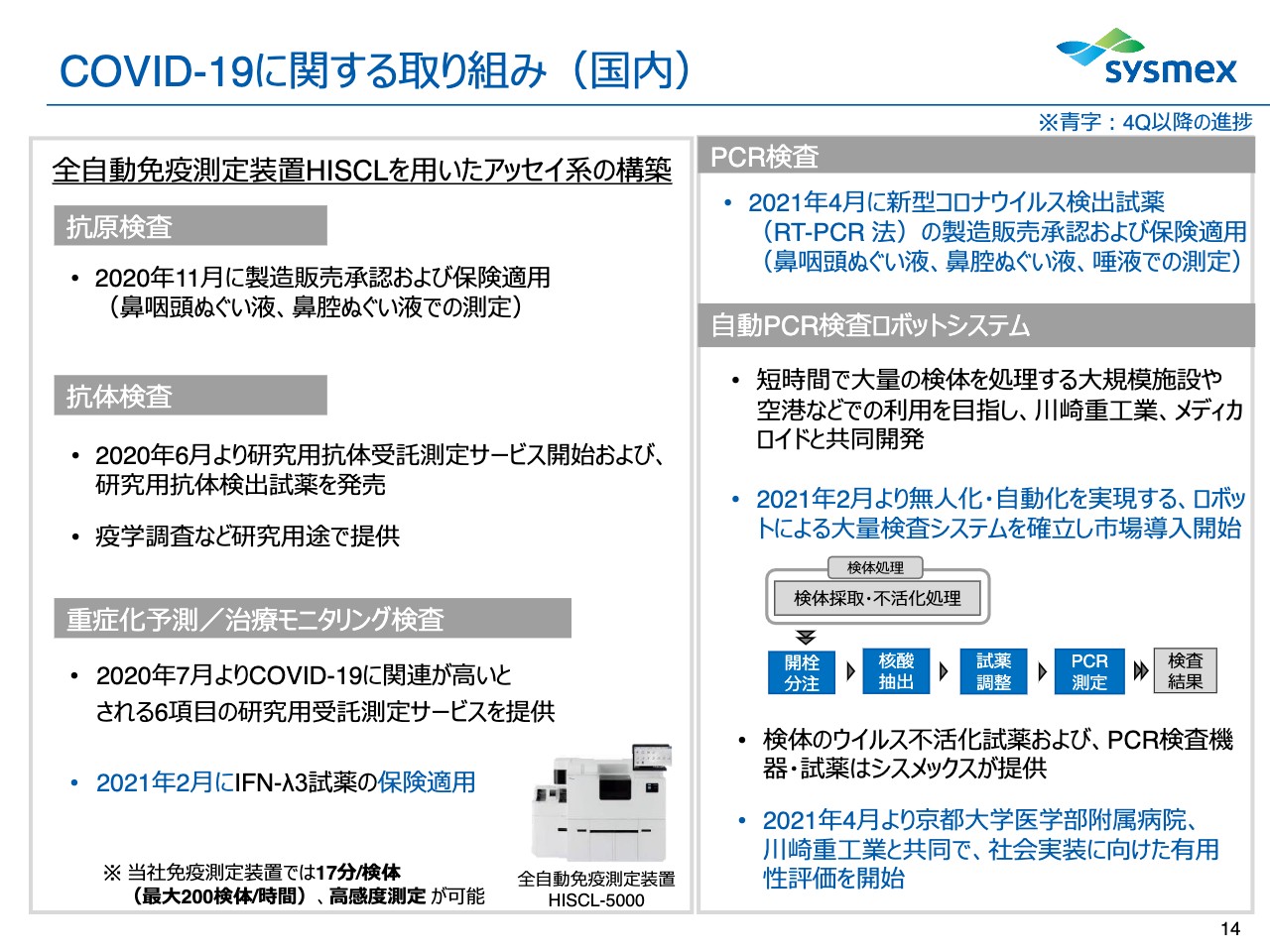

COVID-19 に関する取り組み(国内)

COVID-19に関する取り組みです。私どもは当然、検査の会社ですので、抗原検査、抗体検査でそれぞれチャレンジし、保険適用等も受けられているという状況です。

ただ、免疫分野は、日本を中心に行っているため、スタートがグローバルメジャーに比べてかなり出遅れているという状況です。一方では、重症化予測等もユニークなかたちで展開しています。

PCRも今、川崎重工業と組んで、自動化と言いますか、いわゆる培養処理のロボット化というかたちで、人を介在しないような状況・仕組みを構築して、これから動いていきます。

一部すでに名古屋では動いていますが、今後、国際交流等が回復した時には、これが徐々に力を発揮するのではないかと思っています。

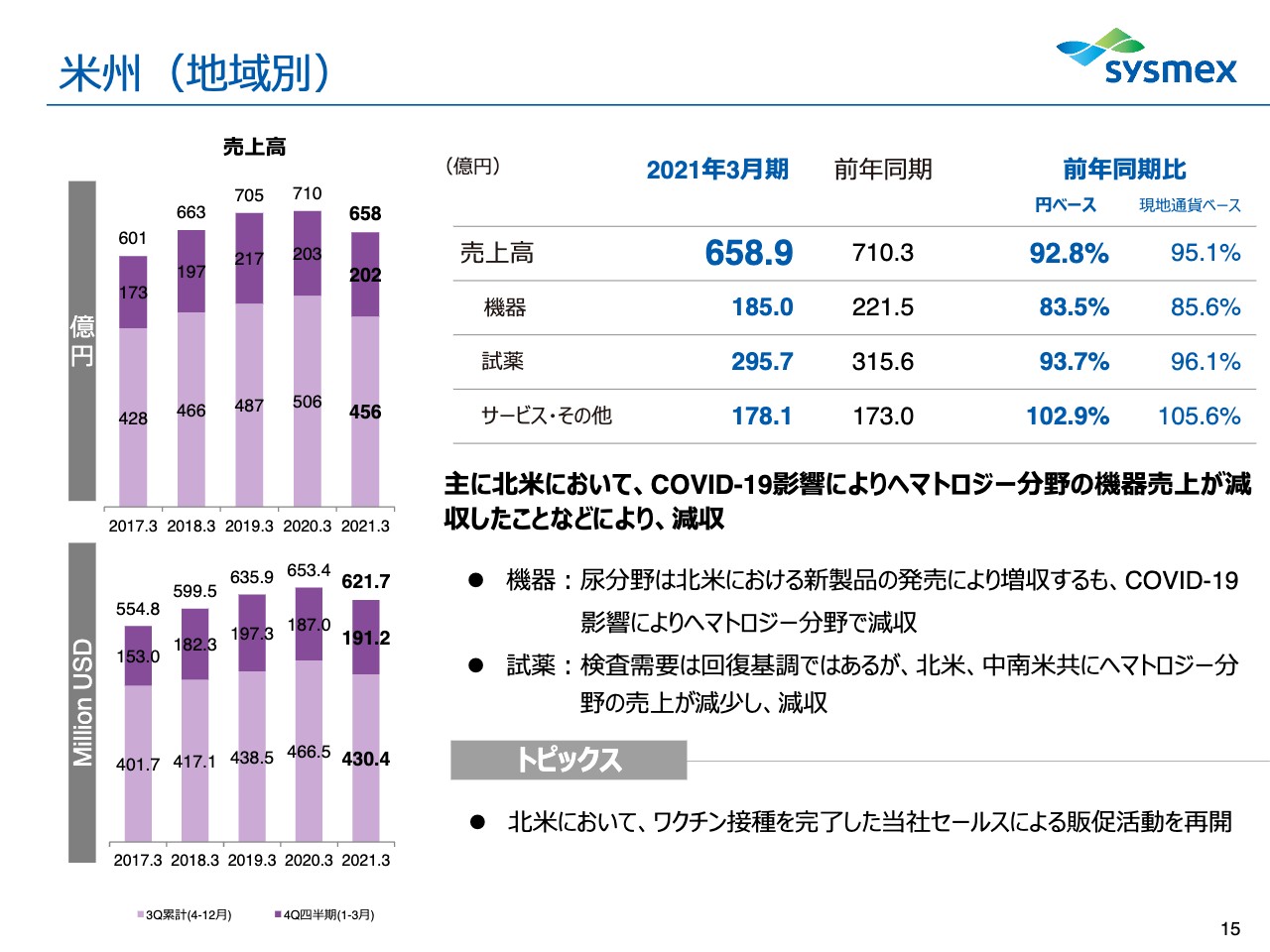

米州(地域別)

地域別のグラフで、米州についてです。米州の中でも、北米では、すでにかなりのワクチンが打たれている状況で、動きがだいぶ出てきました。

しかし、前期においては、特に上半期ですが、かなり大きな影響があったということです。

試薬に対して、機器のインストールが少しスローになってしまったということで、このような状況になりました。前年に比べて売上高は5パーセントくらいダウンしました。

中南米については、依然としてCOVID-19が流行している地域がありますが、いずれしても、回復基調にあることは間違いありません。

スライド下部に記載していますが、私どものいわゆるセールス、販促活動は具体的には2つで動いているということです。

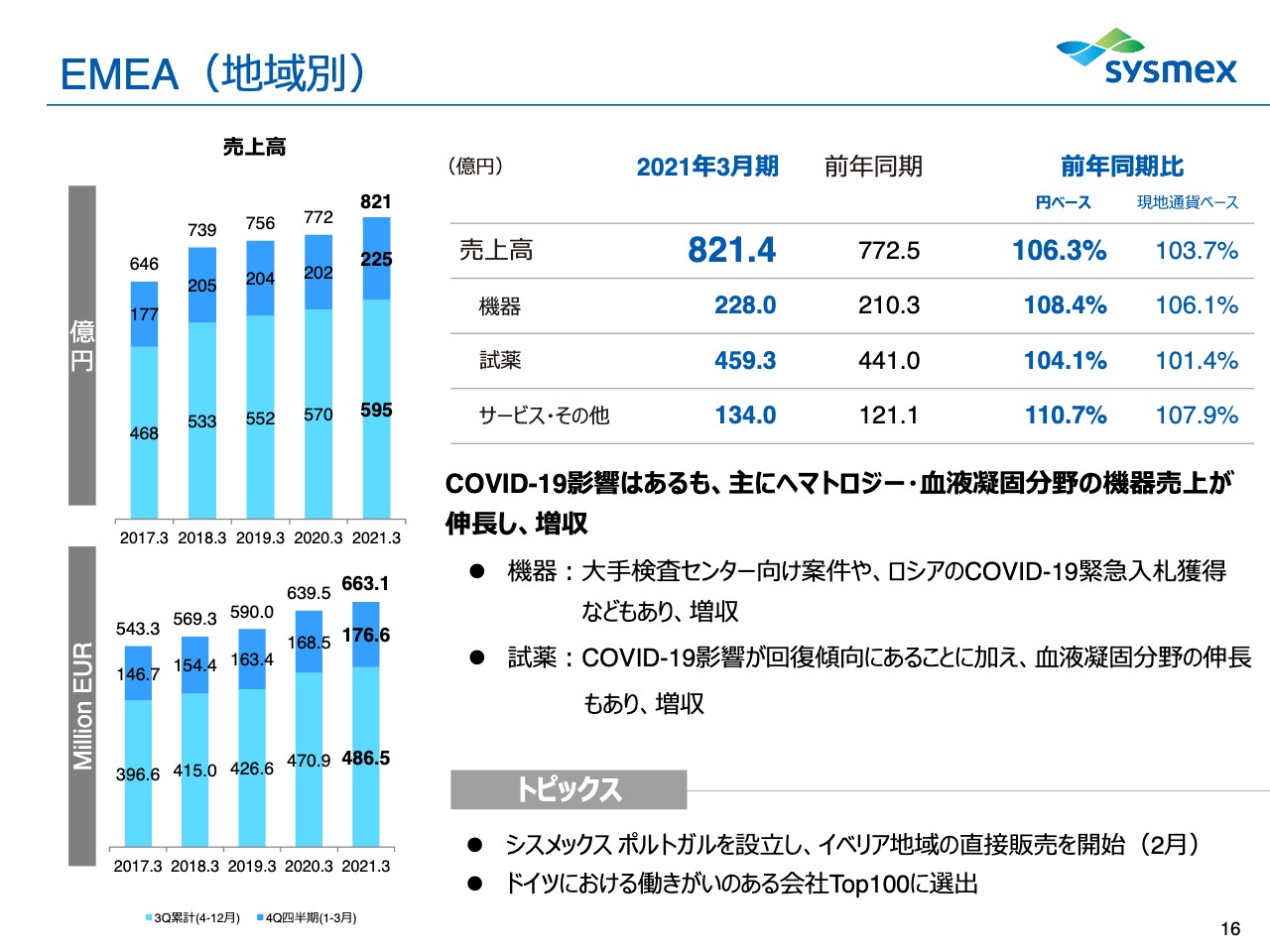

EMEA(地域別)

EMEAは前年同期比、現地通貨ベースで3.7パーセント伸ばしました。COVID-19により、一時は試薬の消費量がぐっと落ちましたが、それがうまくリカバリーできたということです。

特に機器は、大手の検査センターとの契約の成立や、ロシアでのCOVID-19関連の入札が取れたということもありました。このような状況の中で、着実に広げていっているというところです。

トピックスとしては、ポルトガルの代理店を買収して、イベリア地域で直接販売サービスを開始しました。これまで、スペインはRocheに行ってもらっていましたが、これを我々が直接販売サービスするというかたちでの契約更改があり、今期からそれが本格化します。EMEAは、そのような意味では順調に推移していると考えています。

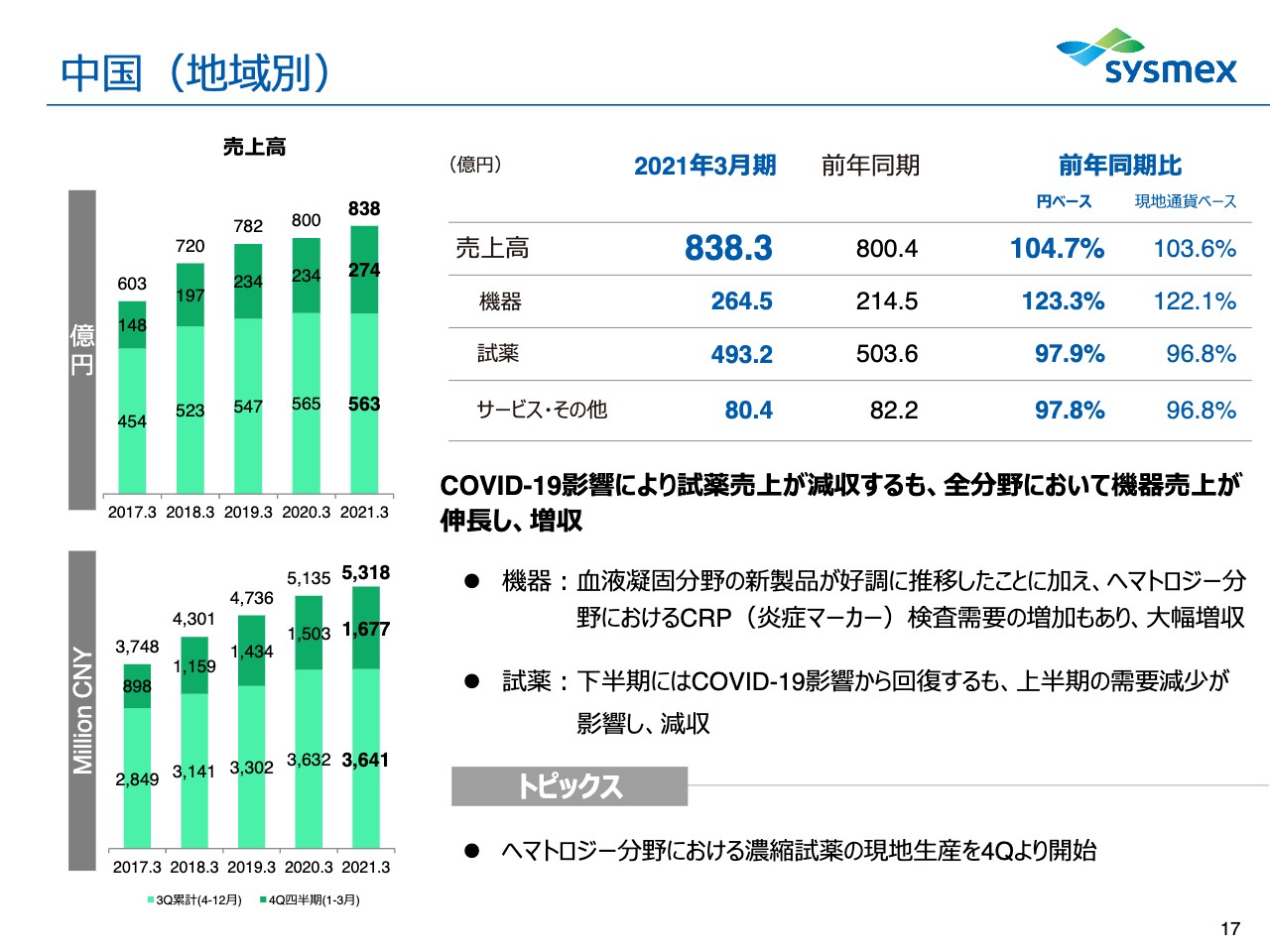

中国(地域別)

中国では、今はもうCOVID-19の影響はありませんが、前半が特に厳しかったという状況で、試薬そのものは、いわゆる前年比マイナスになっています。

しかし、その分、機器はかなり好調に推移しており、そのような意味では、これからに向けて非常にありがたいところです。

我々のビジネスモデルからすると、まず機械が操作されて、それから試薬が消費されるという状況になりますので、このあたりは、まだまだこれから楽しみなところであると思っています。

上半期では、特に試薬の減少が少し尾を引いたかたちですが、トータルとして売上高は3.6パーセント現地通貨ベースで伸びました。中国そのものは、いつも2桁を目標にしているため、満足ではありませんが、結果としてそうした状況になったということです。

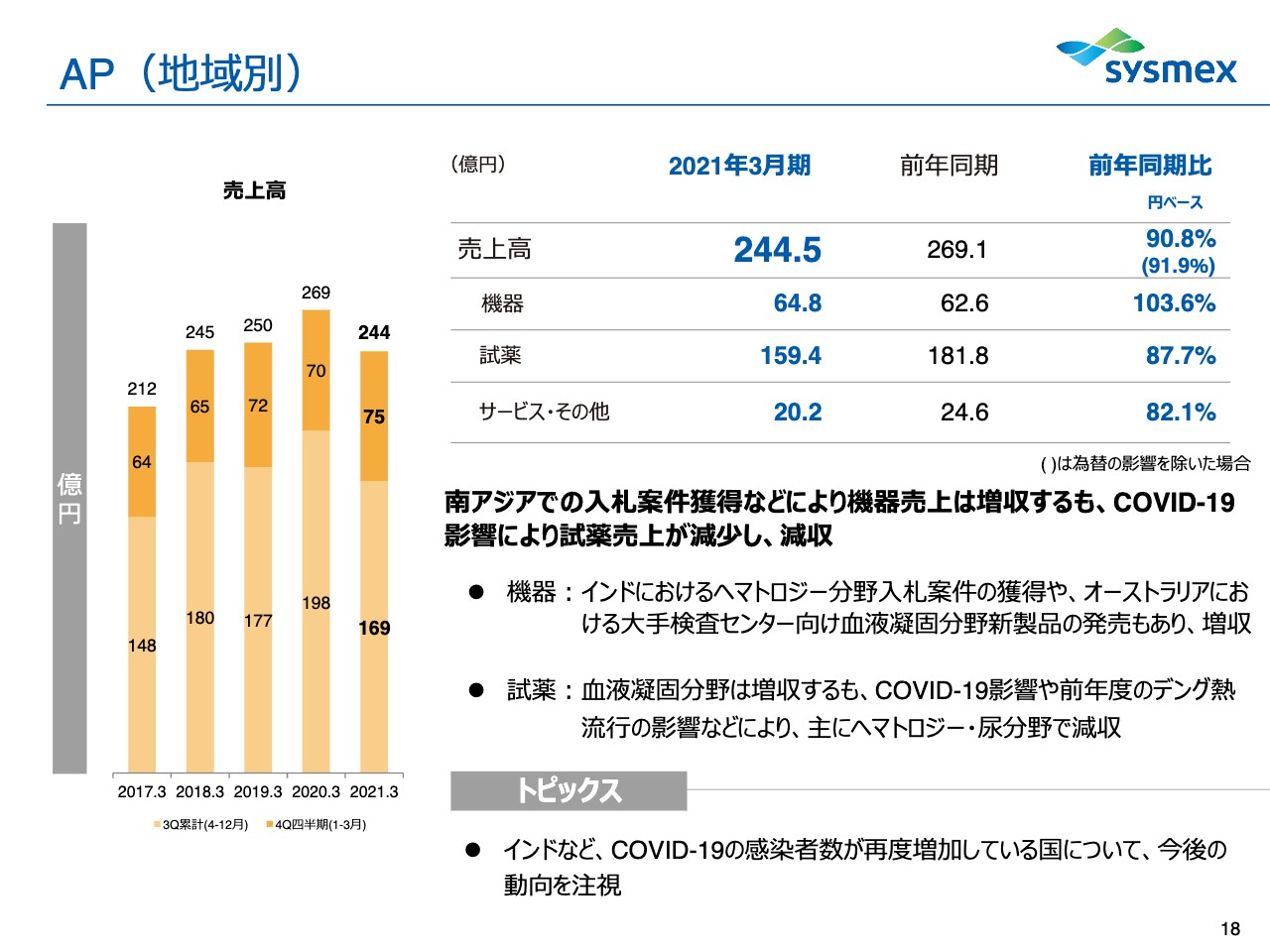

AP(地域別)

アジアパシフィックです。こちらは、かなり厳しい状況が続いています。そうした中で、南アジアでの入札案件等が取れてきて、機器は増収となっています。

試薬に関しては、一昨年はデング熱がずいぶんと流行し、ヘマトロジーの試薬がかなり出ましたが、今まだCOVID-19の影響が続いている中で、売上が約1割、12パーセント強ダウンという状況になっています。

インドは今大変な状況ですが、我々は着実にインドの準備も行っており、これからかなり楽しみな地域だと思っています。

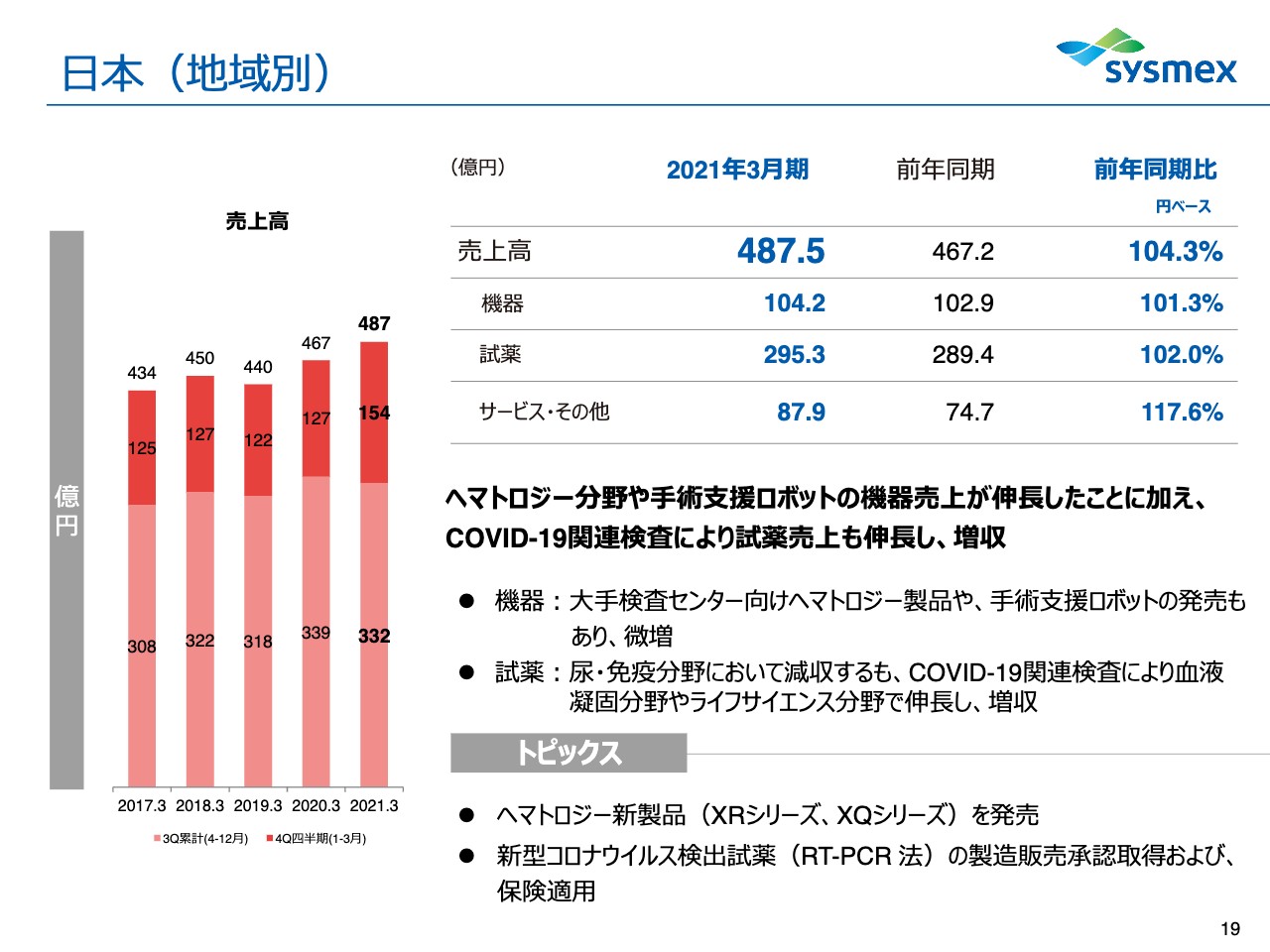

日本(地域別)

日本については、一部試薬がダウンしたという状況がありましたが、それもうまく回復できました。

まだ効果は出ていませんが、1月に新しいヘマトロジーの機械をローンチしました。 もう一方で、いわゆる「hinotori」という手術ロボットのローンチということで、かなり話題を集めたということもあり、お客様の反応も非常によかったです。そういう意味では、楽しみにしており、日本そのものは売上高が4.3パーセント伸びました。

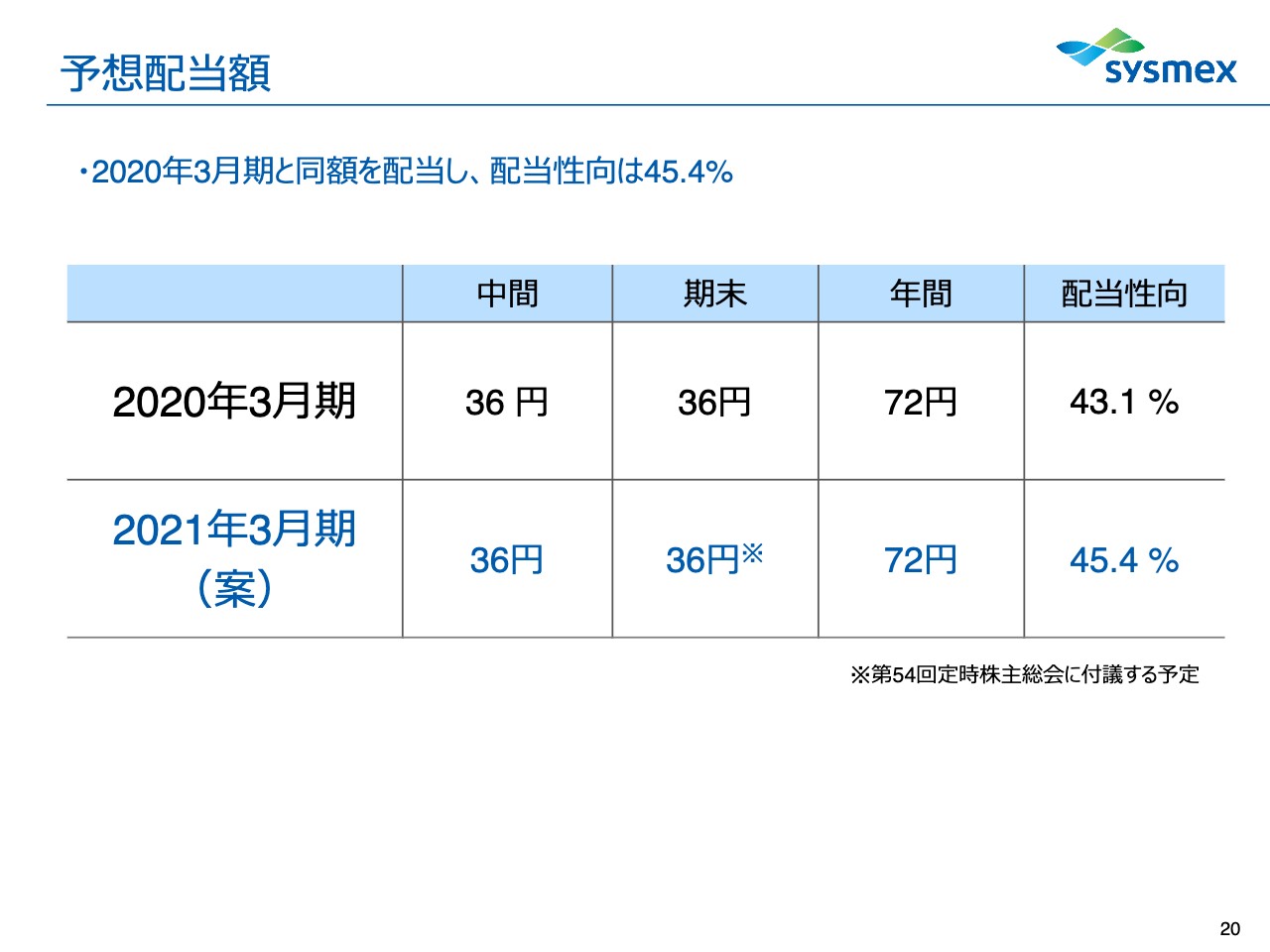

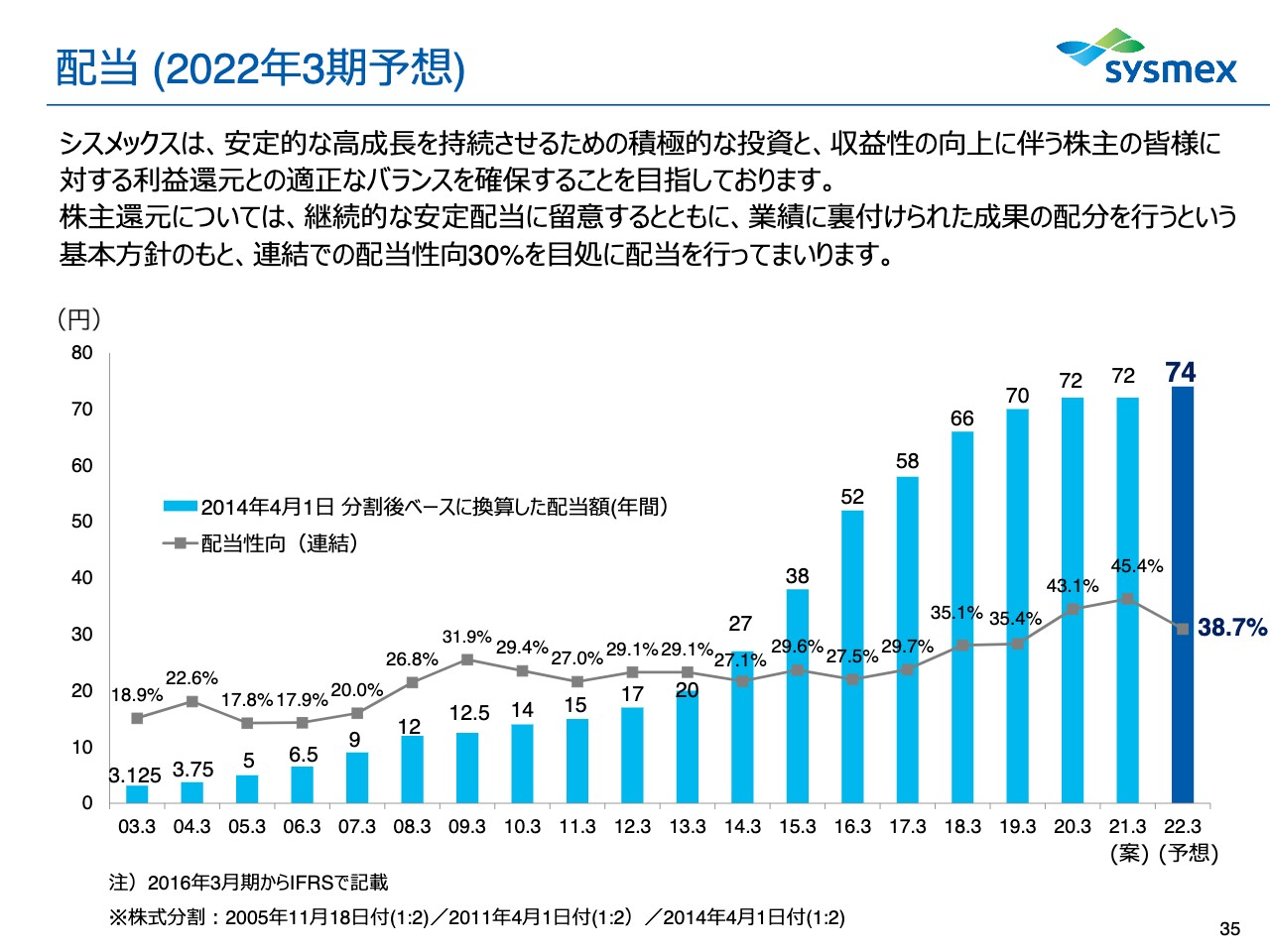

予想配当額

予想配当額です。2021年の3月期前期については、据え置きということで72円にしましたが、ボトムが減益になったということもあります。

我々は18年連続で増配してきましたが、ある意味で、COVID-19を契機に一度立ち止まって、次に飛躍していきたいということで据え置きとすることに決めました。

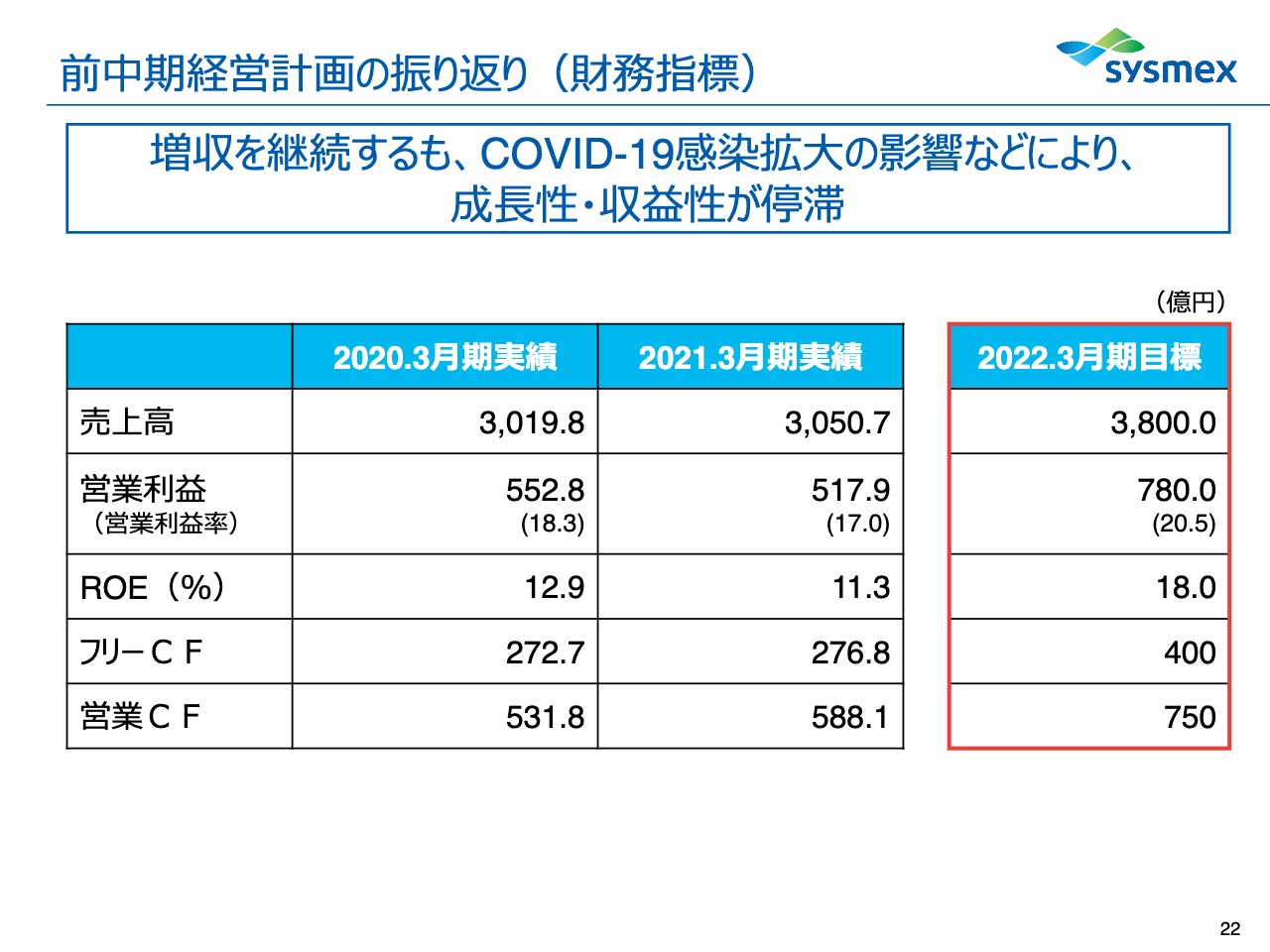

前中期経営計画の振り返り(財務指標)

前中期経営計画の振り返りです。前期中計は2019年から来年、2022年3月までとなりますが振り返ってみます。

中計は3年計画で、2年ごとに方針を決めていくわけですが、2021年3月期は、COVID-19の関係で計画がずいぶんと狂ってしまいました。

中計のゴールを3,800億円としていますが、そうした意味では、今は非常に厳しい状況にあるということです。それとともに、今回新しい中計を作り、スタートしています。

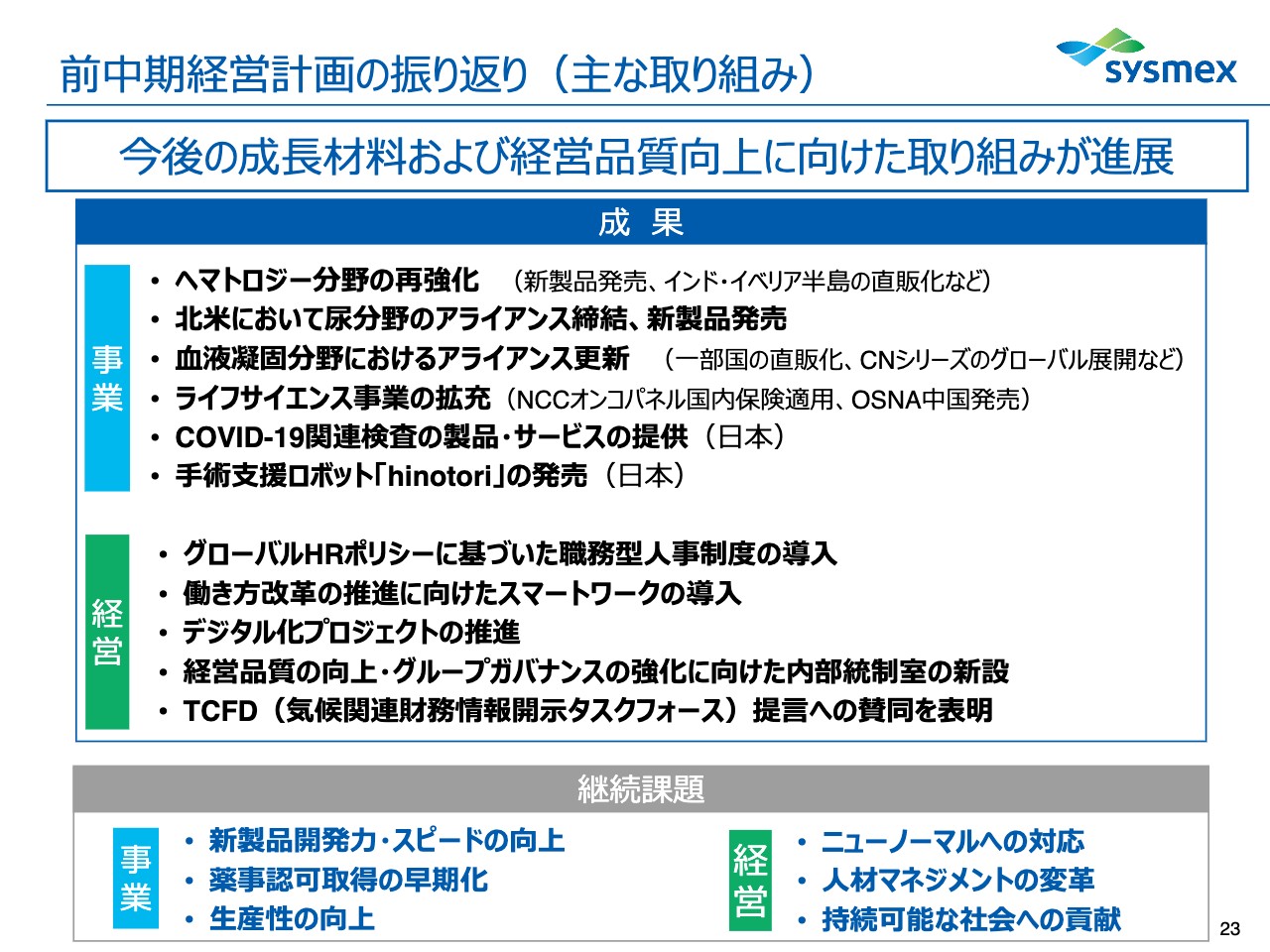

前中期経営計画の振り返り(主な取り組み)

主な取り組みについてです。着実にさまざまな事業を行っており、ヘマトロジー分野の新製品も準備できています。北米においては尿分野のアライアンスを締結し、Siemensの尿の部分をシスメックスが行うことになりました。

血液凝固分野のアライアンスも同様です。ライフサイエンス事業もオンコパネルを含めて、着実にスタートできましたし、手術支援ロボット「hinotori」も発売できました。成果は少し遅れていますが、中身についてはかなり前へ進んできたということです。

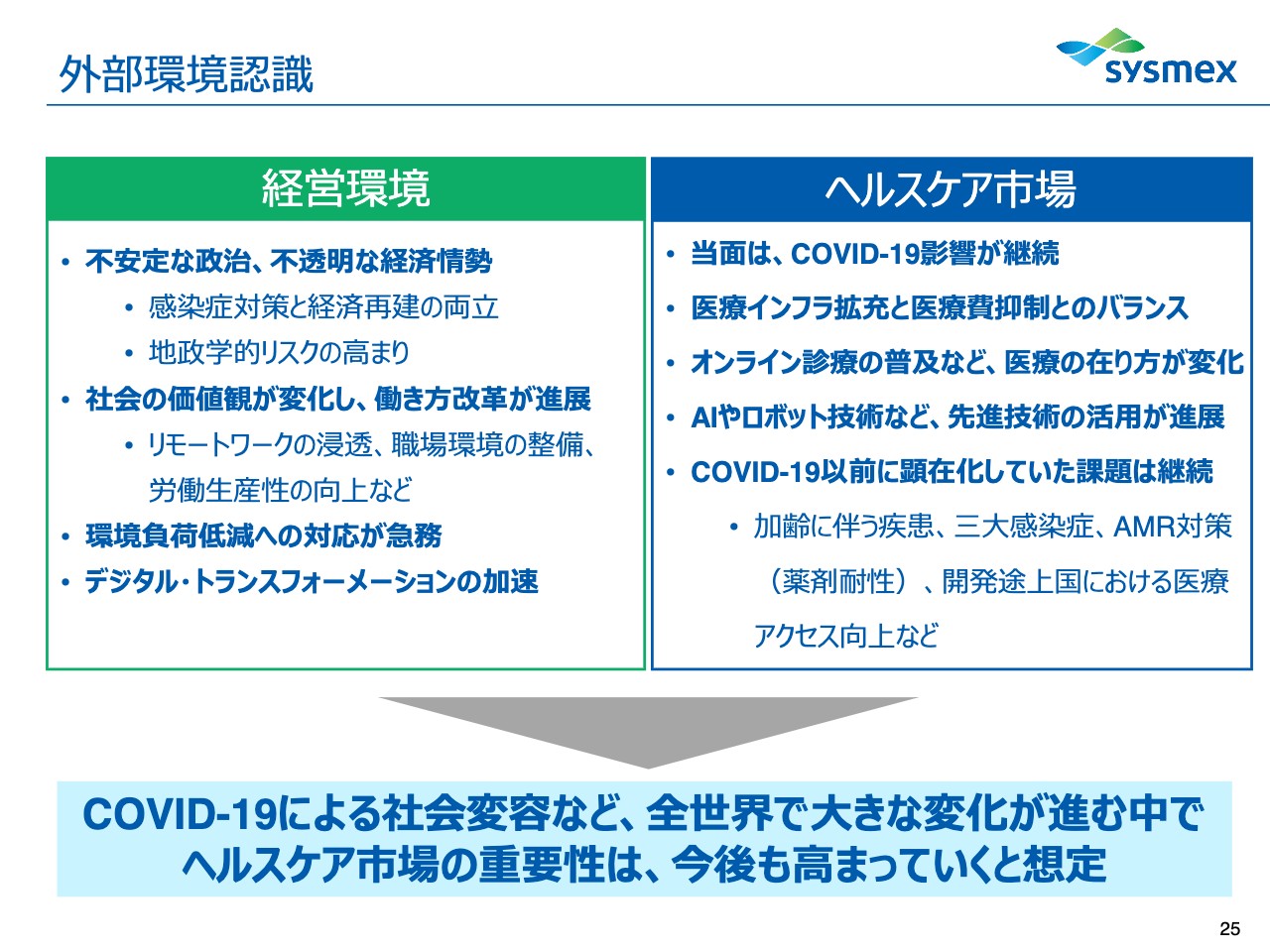

外部環境認識

この4月から2024年3月期までということで、新しい中期経営計画についてご説明します。外部環境認識ですが、みなさまご存知のとおり、米中の確執など政治的に不安定な状況があります。

それ以外には、パンデミックによって、ライフスタイルが大きく変わったり、ニューノーマルという言葉も生まれたり、いろいろな意味で変わりました。

一方では、デジタル・トランスフォーメーションがより加速するという状況が続いていますし、環境問題に対するフォーカスや社会課題をどう解決するかという取り組みも企業としては非常に大事な状況にあります。

ヘルスケアの市場では、依然としてCOVID-19が続いている状況です。従来、医療に関して、特に先進国においては、いろいろと高騰している中で、どれだけそれを抑え込めるかというのが、各政府の1つのポリシーとなっており、日本もある意味では非常に厳しい状況がありました。

しかし、COVID-19によって、医療体制をどのようなかたちで強化するという方向に舵が切られたと考えています。オンライン診療等、医療のあり方そのものが少し変わっていくということです。

したがって、マーケットとしては、これから非常に楽しみなかたちで展開できるのではないかと思います。

それぞれの地域において、医療体制をどのように充実させるかについては、医療施設そのものも増えていくということで、カナダは11パーセントくらい増やしたというニュースもありました。そうした状況の中で、AIやロボット技術をうまく使って、新たな展開をどうするかということを考えています。

当然ながら、COVID-19以前に顕在化した課題には継続的に取り組みます。我々はいかにチャレンジできるかということで、非常に期待されていますし、着実に進めていく責務であると思っています。

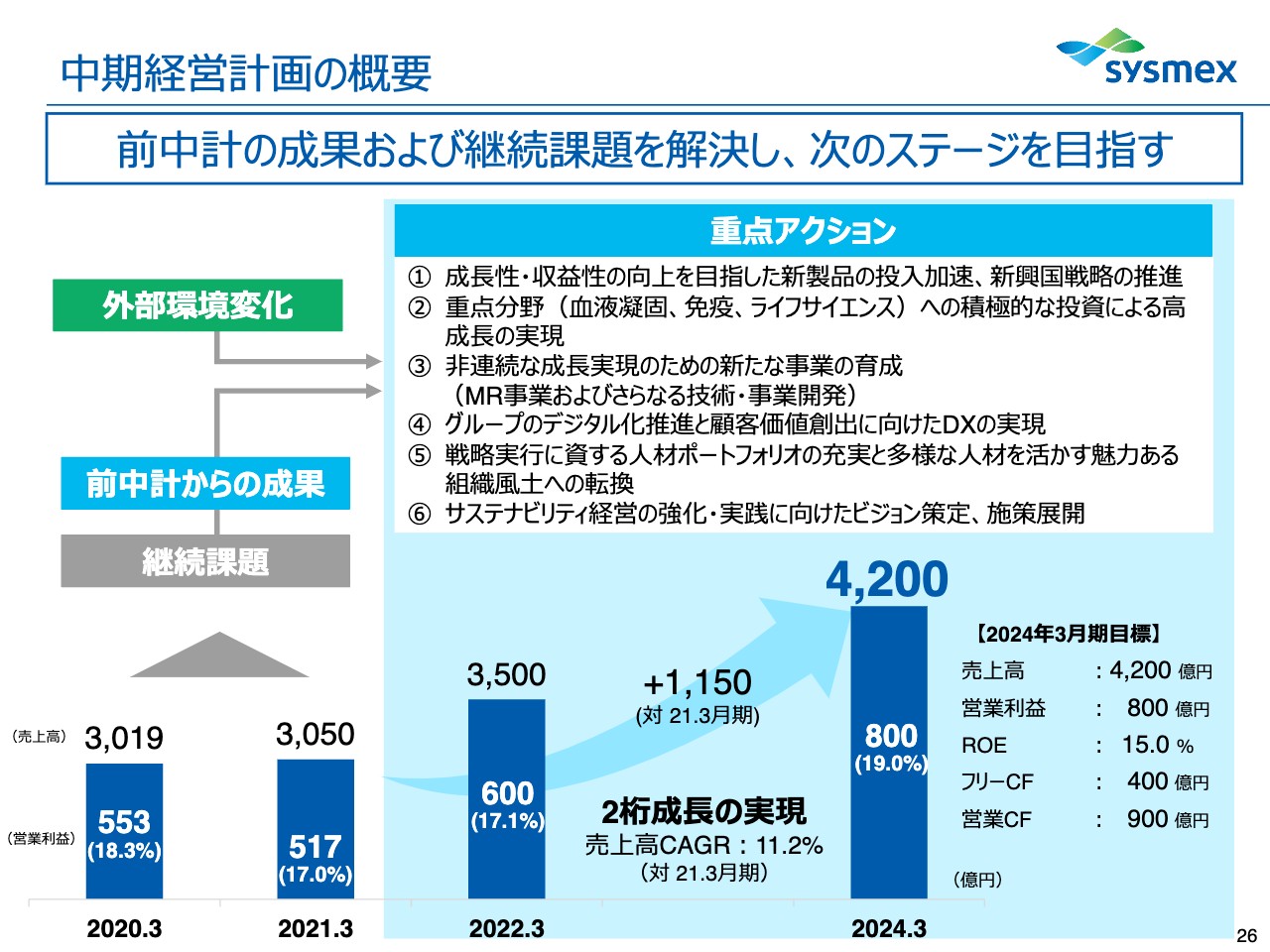

中期経営計画の概要

中期経営計画の概要ですが、前中計の継続課題を解決し、次のステージを目指すということです。全体的には、重点アクションの1番から6番までですが、数字としては、売上高は4,200億円、営業利益は800億円というのが我々の1つのゴールと考えています。2021年3月期から1,150億円伸ばしていこう、11.2パーセントの2桁成長を実現しようというところです。

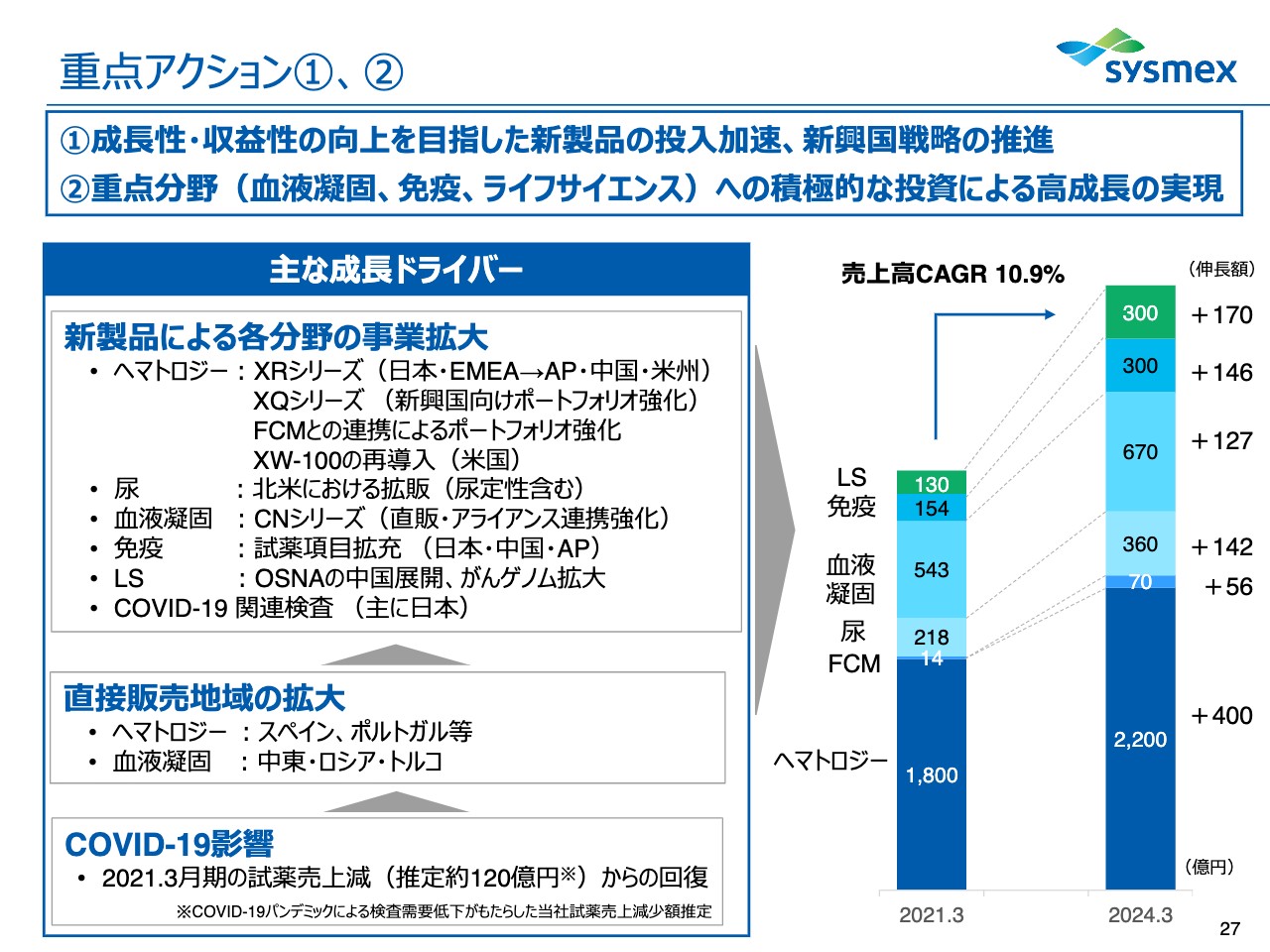

重点アクション①、②

1番目の重点アクションは、成長性・収益性の向上を目指した新製品の投入加速、新興国戦略の推進ということです。

前中計では新製品の投入が少し滞っていましたが、ようやくヘマトロジーのフラッグシップもローンチできたというところです。

1年から2年かけて、FDAや中国でのアプルーバルを取得後、本格的スタートという状況です。

尿についても、先ほど申しましたように、特に尿定性は、Siemensの尿を受け継ぐというかたちで、契約ができました。

血液凝固のCNシリーズも、グローバルにどのように展開するかといったことや、従来の課題でもありますが、免疫の試薬をどのように拡充していけるかということもあります。

ライフサイエンスにおいては、先ほどお伝えしたOSNAの中国展開があります。それとともに、COVID-19関連ですが、主に日本でいかにして充実させていけるかということが大事です。

直接販売地域については、ヘマトロジーはスペイン・ポルトガル等いわゆるイベリア半島が対象地域になりました。血液凝固は、中東・ロシア・トルコで直接販売が増えました。

COVID-19の影響については、前期はかなり厳しく、推定で約120億円の試薬売上が消えたと考えています。

そうした中でも、2番目の重点アクションとして、重点分野である血液凝固、免疫、ライフサイエンスへの積極的な投資を着実に行っていくということです。

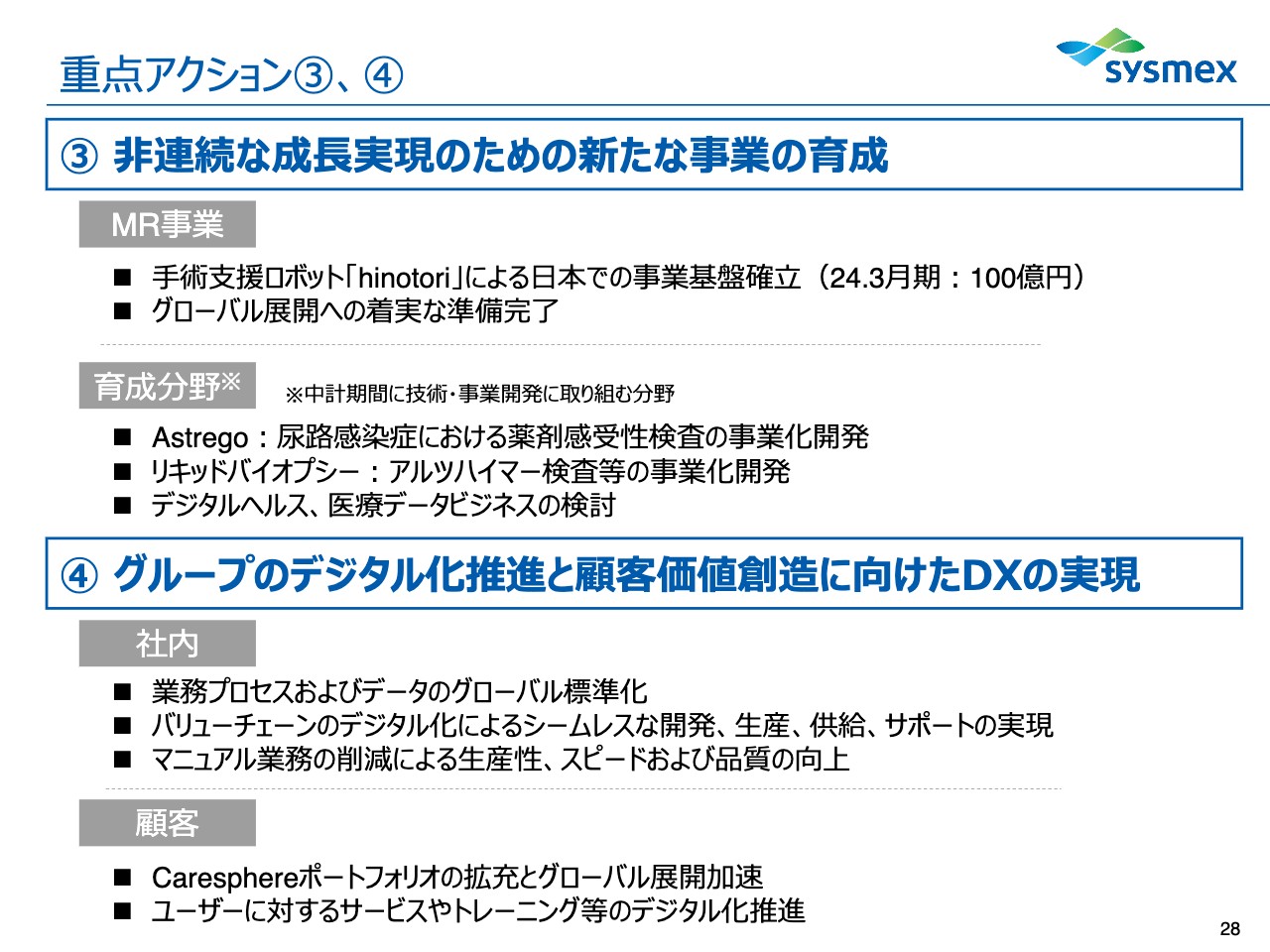

重点アクション③、④

3番目は、非連続な成長実現のための新たな事業の育成ということです。大きなところでは、メディカロイドといわれる手術支援ロボットです。このあたりを着実にこれから伸ばしていきます。

おかげさまでお客さまの評価もよく、今期が本格的なスタートですが、2年から3年後には海外展開ということもすでに準備しています。

それ以外には尿路感染症の開発も行っています。リキッドバイオブシーについてもアルツハイマー検査等で着実に進んできています。また、デジタルヘルス、医療データビジネスをどのようにしていこうかと検討をスタートさせたところです。

4番目は、グループのデジタル化についてです。これまでも、お客様の価値をどのようなかたちで新たに作っていけるかということで、ずっとフォーカスして行ってきましたが、デジタル・トランスフォーメーションを本格的にしていこうということで、継続的に投資をし、確実にこの中計で成し遂げていこうと考えています。

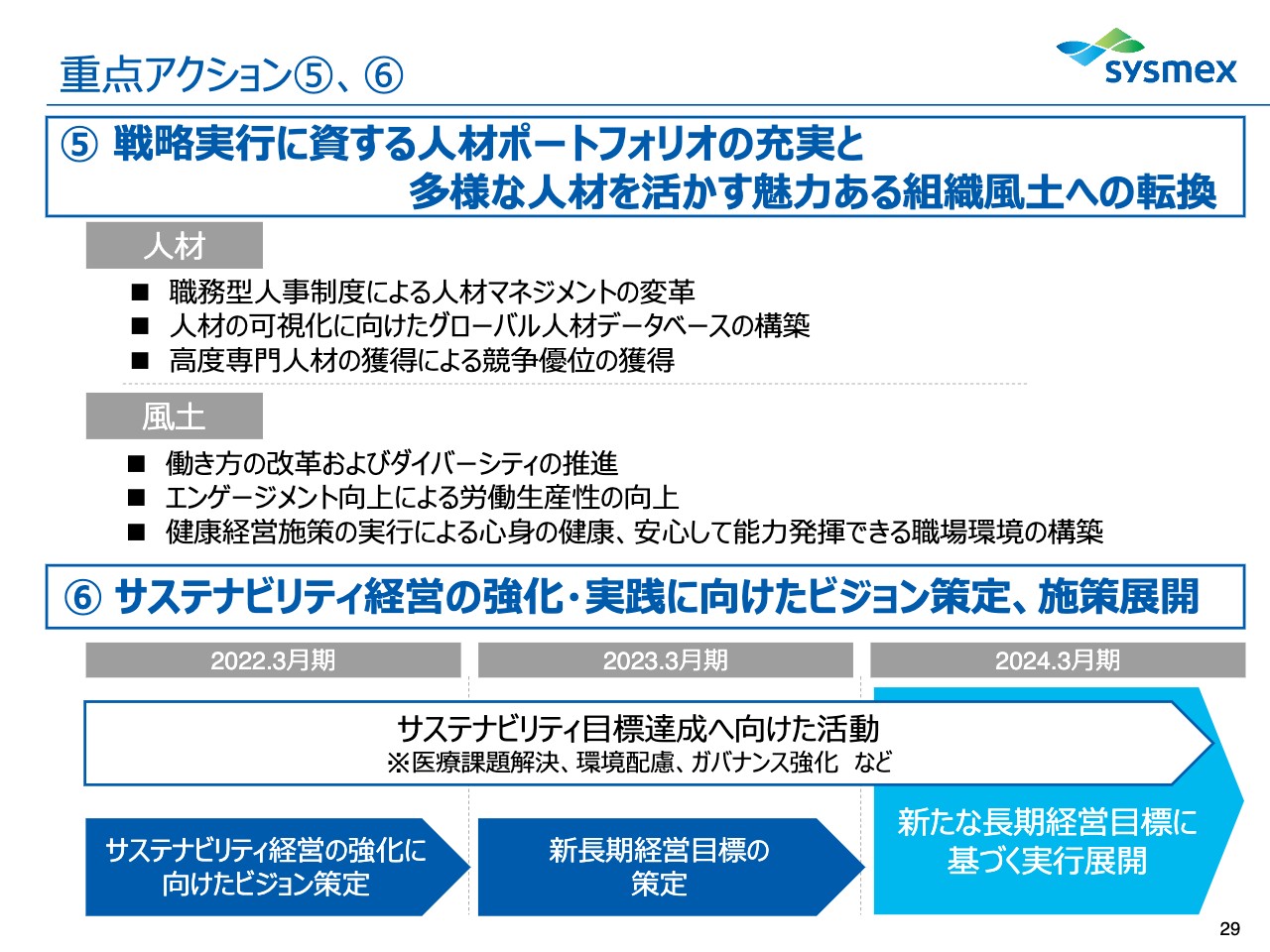

重点アクション⑤、⑥

5つ目が、人材ポートフォリオの充実と人材を活かすということです。この4月から、職務型、ジョブ型の人事制度を導入しました。新たなかたちでシスメックスの企業風土をよいかたちへどのように変えていけるかというところです。

この新しい中計は、COVID-19もありますが、ある意味では分水嶺になるような中計にしていきたいと思っています。

6つ目がサステナビリティ経営についてです。まさにESGもそうですし、SDGsもそうですが、企業活動の中でいかに社会課題を解決するかということを、ヘルスケアの会社としてこれまでも行ってきましたが、それを本格的に強めていきたいと思っています。

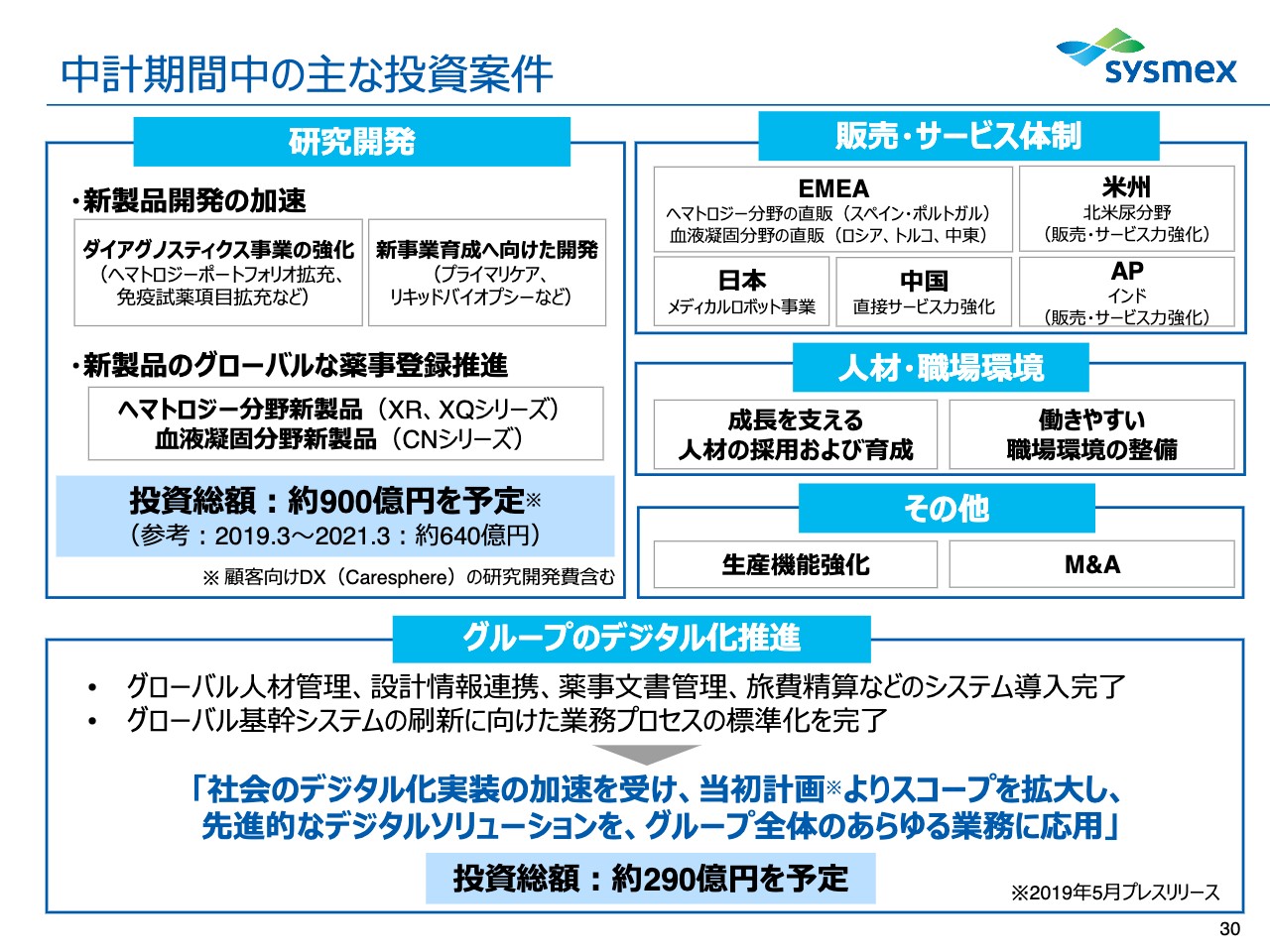

中計期間中の主な投資案件

中計期間中の主な投資案件についてです。新製品開発等については、ヘマトロジー分野や凝固分野含めて、約900億円投資したいと考えています。

販売・サービスでは、それぞれの地域において、どのように広めていくかが、ロボット事業もそうですが、どのように広めていくかが非常に大事になってきます。

一方で、デジタル化をどのように進めていくかということも非常に大事です。まだ途中ではありますが、全体としては290億円ぐらいDXに対して投資をしていこうと思っています。

生産機能を強化したり、一方では、当然ながら、新たな展開に向けてのM&Aなどにフォーカスしていきたいと考えています。

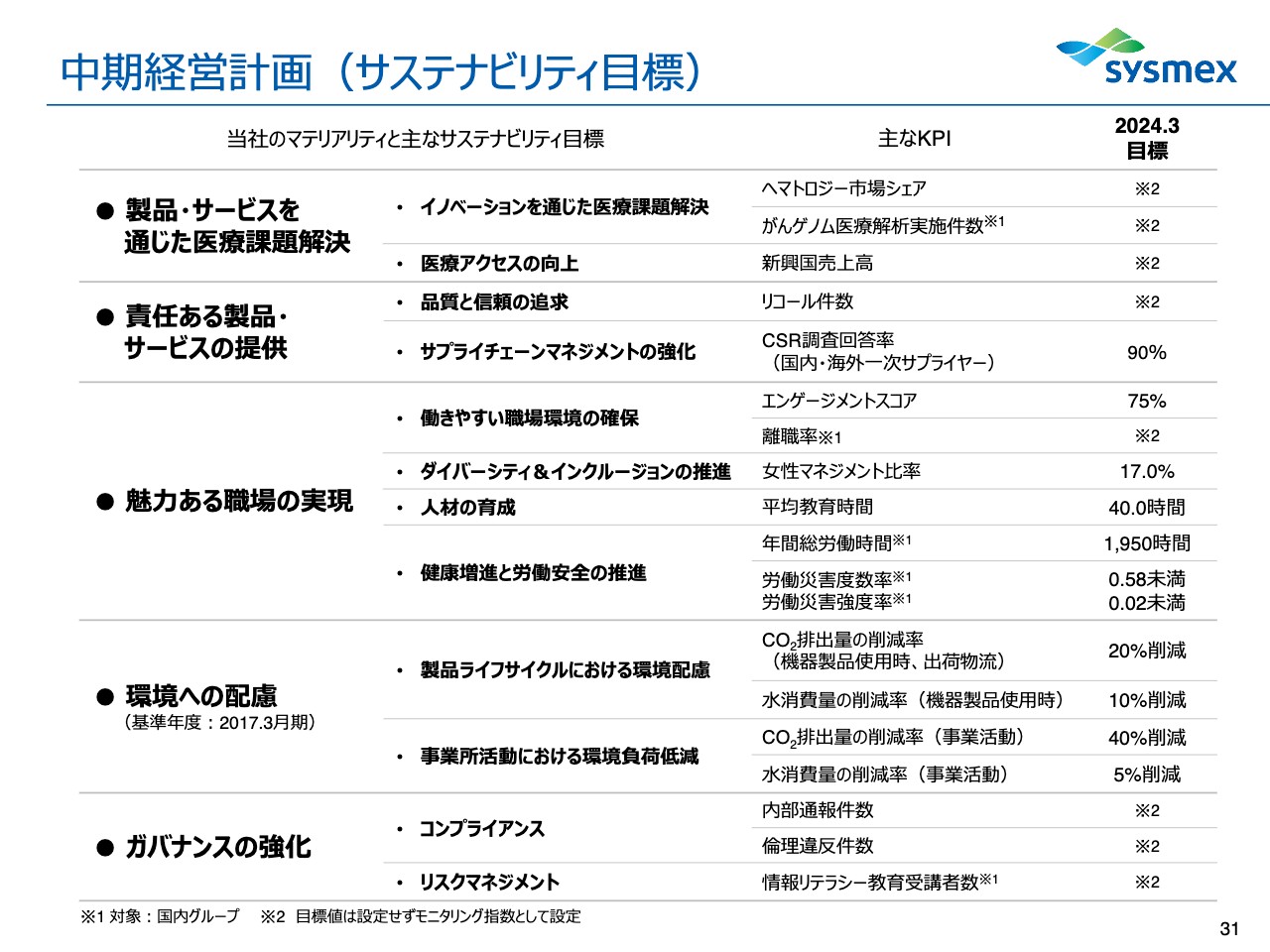

中期経営計画(サステナビリティ目標)

中計のサステナビリティ目標です。5つの項目にフォーカスしていこうということです。それぞれ、数値的な目標を掲げながら、どのように展開していけるかということが大事です。

これらの目標通じて社会課題を解決するとともに、我々も成長もしていきたいと考えています。

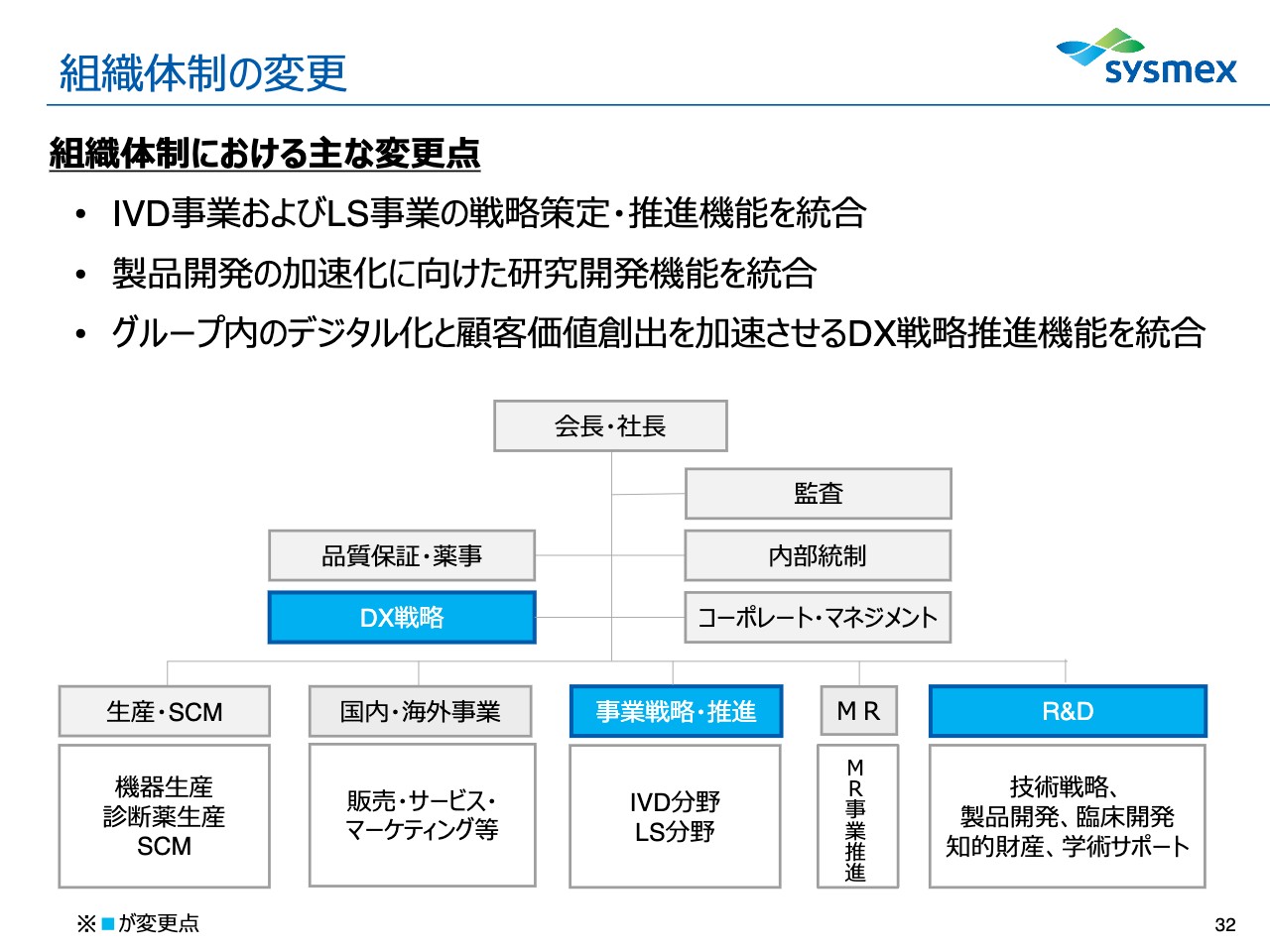

組織体制の変更

組織体制の変更についてです。従来は、IVDとライフサイエンスで完全に分けたかたちで展開していましたが、ワン・シスメックスで、1つにしていこうということです。

例えばIVD検査について、要は確定診断ですが、これからは、遺伝子検査が重要になってくると思います。 我々は力がありますから、IVDをどのようにしていくかということも1つの課題になっています。

いずれにしても、ワン・シスメックスとして、あらゆる機能、能力を発揮して、研究開発をさらに進めていくということです。

一方では、グループのデジタル化によって、グループ価値をどのように創出していくかということです。DX戦略を行っていくということで、DX戦略のディビジョンもこれから強化していくために作りました。

また、R&Dの統合については、事業戦略の統合というかたちの中で、メンバーもかなり変わったという状況で、これから新たな展開をしていくことを考えています。

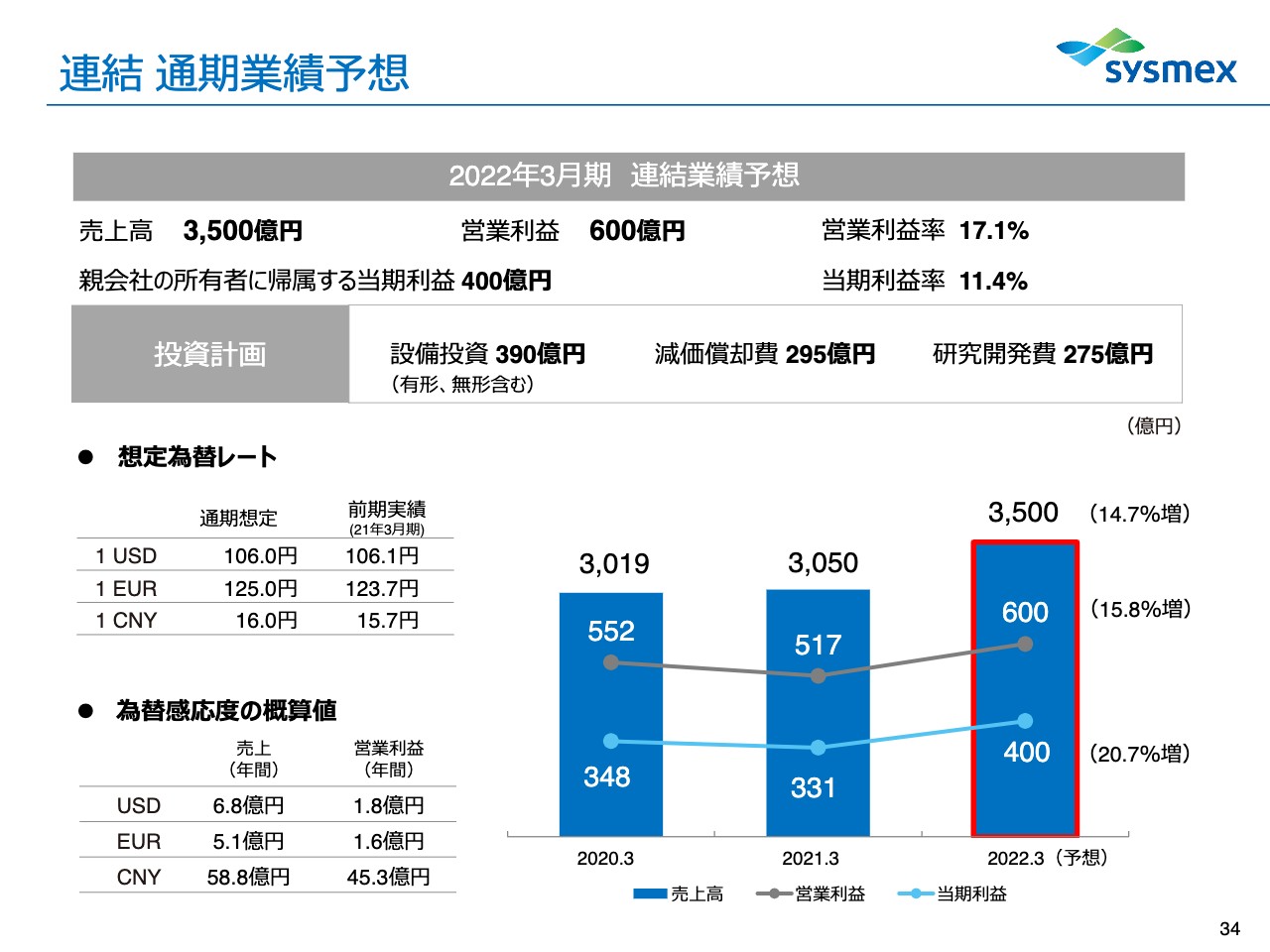

連結 通期業績予想

通期業績予想です。売上高は3,500億円、営業利益は600億円を予定しています。為替の前提については、前期よりは円安に設定をしています。ただ、足元はまだ円安が進んでいます。ダラーは109円になるようなことがありますが、為替のことですから、このような前提でと考えています。

大きな成長の1つとして、特にヘマトロジーを中心に前期に約120億円の試薬が消えたと言いますか、需要が落ち込みましたが、これが急激に復活するということです。

今はほとんど、ディビジョンといいますか、地域でリカバリーできており、そうしたことのプラス要因はあります。

新しいヘマトロジーの機械のローンチや、試薬の充実、メディカロイドと言われる手術ロボットなど、材料はたくさんあります。

直接販売・サービスするエリアが少し広がってきていることも非常に大事な要素です。そのような意味で、トップラインを確実に、3,500億円に到達させるというところです。

ただ、費用については、DXの投資や薬事関係でかなりかさみますが、研究開発を着実に広げていくという展開もしています。

経常利益等は若干下がるかもしれませんが、このように展開していこうと思っています。

配当 (2022 年 3 期予想)

配当についてです。前期の配当は据え置きとなりましたが、18年連続で増配してきた中で、ここで1つ立ち止まって、次の展開をしていこうと考えています。

従来、我々は配当性向は30パーセントを目処にしてきましたが、今回は40パーセントを超えました。これからも着実に配当を増やし、株主に還元していきたいと考えています。

以上で、私のプレゼンテーションは終わります。ありがとうございました。

新着ログ

「電気機器」のログ