i-plug、主力事業の「OfferBox」で年率40%以上の成長を実現 オンライン化等を追い風に先行投資で成長加速

わたしたちのミッション

中野智哉氏(以下、中野):あらためまして、株式会社i−plug代表取締役CEOの中野智哉でございます。ただいまから、2021年3月期の決算説明を始めさせていただきたいと思います。本日は、まず会社概要、2021年3月期の業績報告、さらに2022年3月期の業績の見通しというかたちでお話しさせていただきます。

弊社のミッションは「つながりで世界をワクワクさせる」です。次世代を担う若い人材の可能性を拡げる仕組み、プラットフォームをつくっていく事業を展開しています。

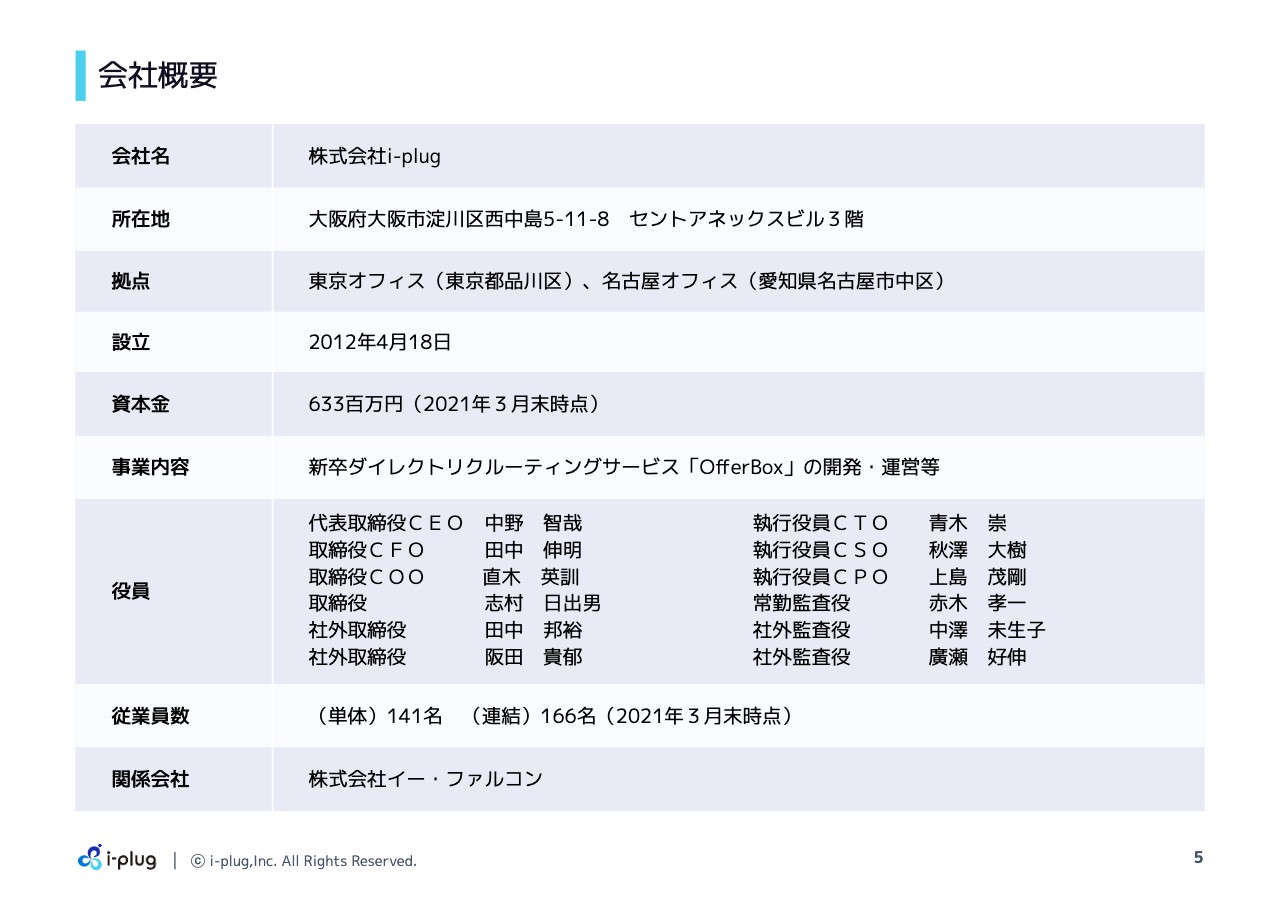

会社概要

会社概要ですが、本社は大阪で、東京、名古屋と3拠点で事業を運営しています。設立は2012年4月18日ですので、今10期目に入ったところになります。事業内容は、新卒のダイレクトリクルーティングサービス「OfferBox」を運営しています。

また子会社に株式会社イー・ファルコンがあり、イー・ファルコンは適性検査の「eF-1G」を展開している会社になります。連結で166名、単体で141名の会社規模で運営しています。

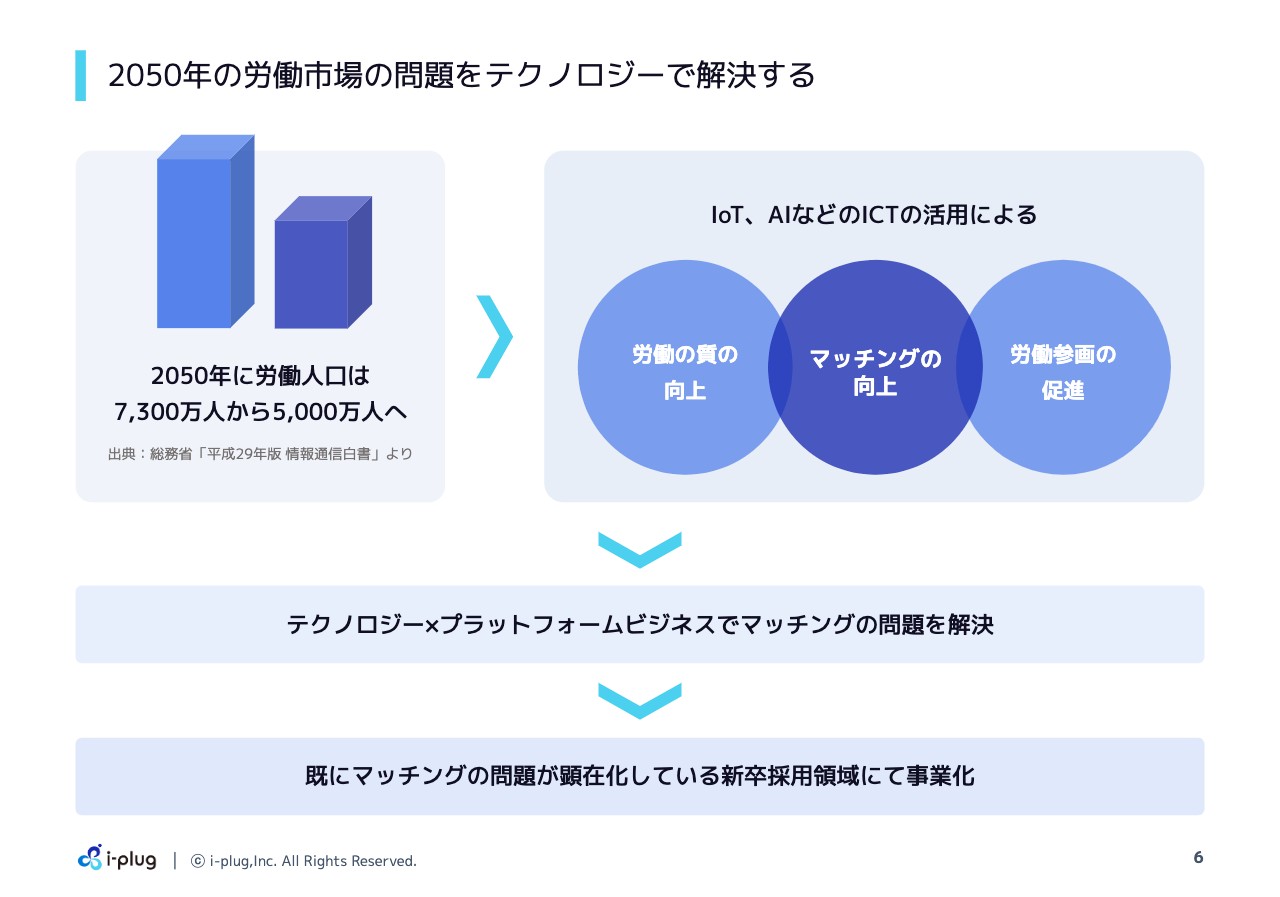

2050年の労働市場の問題をテクノロジーで解決する

弊社の事業ドメインについてです。現在、日本の労働市場は大きな課題に直面しており、2050年までに、労働人口は7,300万人から5,000万人へ減少すると予測されています。これについて、国を挙げてIoTやAIなどのテクノロジーを活用し労働の質の向上、マッチングの向上、労働参画の促進などを行っていく取り組みをしています。

これについて、弊社の事業ドメインである仕事と求職者のマッチングの向上を図り、労働市場の課題解決に取り組み、テクノロジーとプラットフォームビジネスの力を借りて課題を解決してきました。特に今の新卒は、就職して3年で3割以上が離職するというミスマッチが顕在化していますが、この市場に対して事業化を行っています。

事業概要

我々が提供しているサービスは「OfferBox」です。「OfferBox」は、まず学生に登録してもらった後、プロフィールを掲載していきます。また企業側も「OfferBox」に登録し、プラットフォーム上から会いたい学生を探していきます。そして、プロフィールの詳細を見て「会いたい」と思ったら直接オファーを送る、このような仕組みになっています。

従来、企業から学生にピンポイントでアプローチしたい時は、エージェントを介して会うということが多くありました。しかし、弊社のサービスはプラットフォーム上でダイレクトにオファーを送ることができるため、「ダイレクトリクルーティングサービス」と呼ばれるようになりました。

また、子会社のイー・ファルコンが提供している適性検査の「eF-1G」も搭載しています。これは学生も受けているため、どのようなパーソナリティを持っているか事前に確認できますし、企業側から見ても、自社で活躍している人材はどのようなパーソナリティの傾向があるのかわかる分析機能も搭載されています。

加えて、自社で活躍している人と合致度の高い学生を、検索により一発で見つけるという機能もあります。こちらは入社後の活躍を予測する仕組みになっており、一定期間の定着と活躍ということで、ミスマッチを軽減していきたいと考えています。

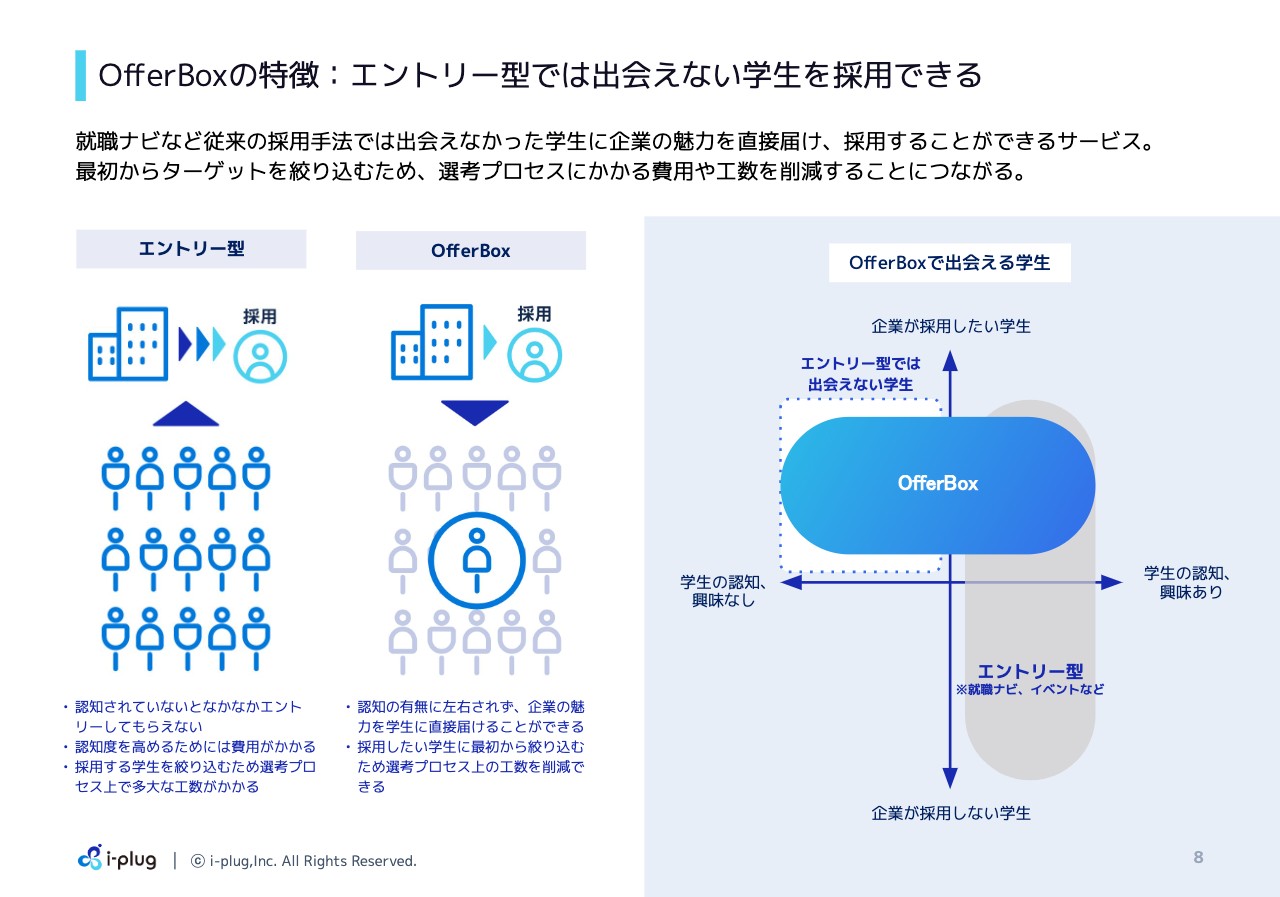

OfferBoxの特徴:エントリー型では出会えない学生を採用できる

「OfferBox」のメリットを一言で言いますと、今まで出会えていなかった学生に出会うことができ、採用できるということです。これについて、従来は、会社のホームページや就職ナビの求人欄を学生が探して、エントリーするという仕組みでした。

そこを、学生がプロフィールを公開して企業からオファーを送るという仕組みに変えました。構造的にご説明すると、スライドにある縦軸が企業のニーズで、上に行けば行くほど「採用したい」ということになります。

横軸は学生のニーズで、右に行けば行くほど認知拡大となり、興味があるためエントリーしたいということです。そのように分けると、右の2つのエリアがエントリーにより出会えるゾーンになります。オファーは上の2つのエリアになりますので、左上の部分が今まで出会えていなかった領域になります。まずは、こちらに軸を置いて価値提供をしていきました。

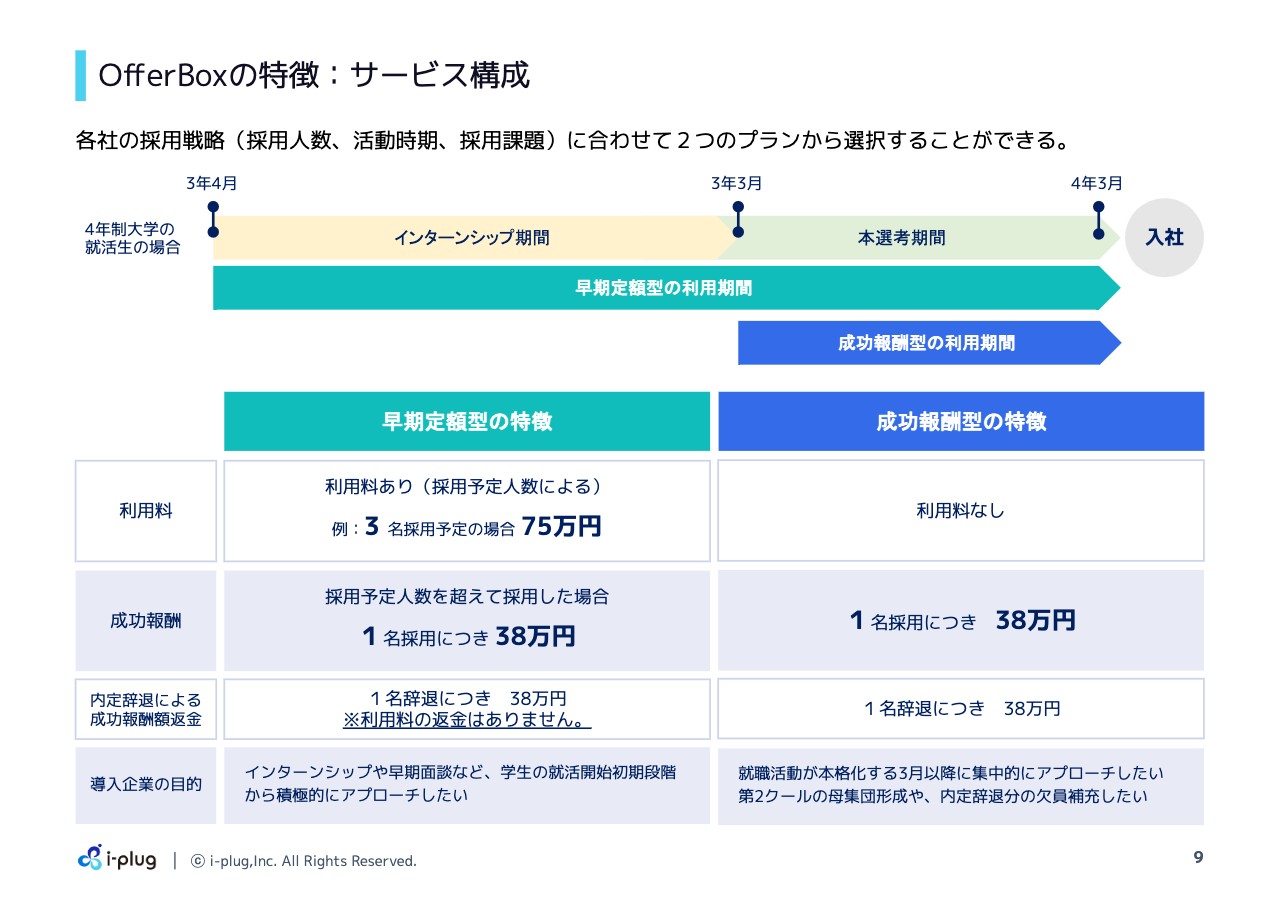

OfferBoxの特徴:サービス構成

サービスの料金体系になります。料金体系は2つあり、1つは「成功報酬型」もう1つは「早期定額型」となっています。

基本的に「1人決定したら、いくらいただく」という商品構成になっていますので、売上を上げていくということでは、「何人決定したか」が重要になってきます。

まず、料金帯の「成功報酬型」からご説明します。「成功報酬型」に関しては、導入、前期の利用も無料になっており、採用、内定承諾を得たら1人あたり38万円をいただきます。こちらは業界でも一番の低価格帯になっています。そして、その学生が4月1日の入社までに入社を辞退した場合は、全額返金するかたちです。

もう一方の「早期定額型」の特徴をご説明します。「成功報酬型」は、就職活動の本選考の時期に使うサービスですが、「早期定額型」はインターンシップの時期から通年で使えるサービスになっています。

簡単に言いますと、1人38万円の「成功報酬型」が「早期定額型」になると先にお金を支払うということで、1人25万円の単価になるという商品構成になっています。

例えば、スライドの例に記載している「3名を採用するプラン」であれば「3×(掛ける)25万円で75万円」という料金帯になります。こちらを先に支払って利用していただくことにより、採用をどんどん実現していくということです。

「早期定額型」の料金帯の特徴として、75万円のプランを使っていただいた場合、1人も採用できなかった場合は返金もありません。リスクを取っていただく分、安くなるということです。

また、3名以上超過して採用でき、例えば、4人目の採用者が出た場合は、1人あたり38万円の「成功報酬型」の料金をいただくことになります。ただ、その方が辞退したらその超過分は返金する、このような料金帯になっています。

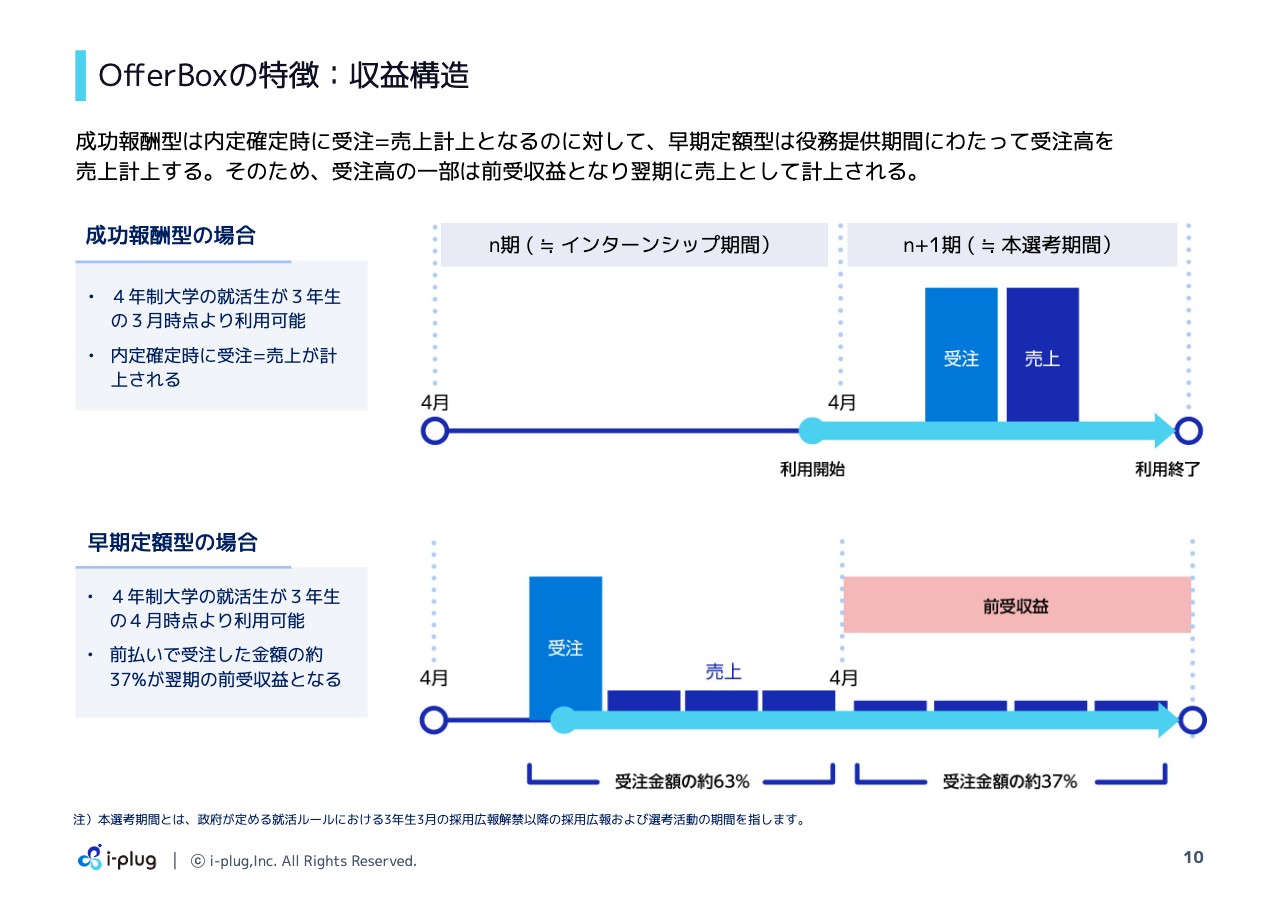

OfferBoxの特徴:収益構造

この2つの料金帯の特徴から、売上収益の計上の仕方に特徴がありますので、そちらをご説明します。

「成功報酬型」は非常にわかりやすいのですが、本選考の時期に使うため、内定承諾が出た場合はその時に受注が発生し、同月に売上を計上するかたちになっています。

かたや「早期定額型」は、利用し始めるところで契約、受注が発生します。入金は30日サイドで入金があるのですが、売上は利用期間に応じて期間按分していきます。

通年で使っていくため、当期の4月から翌期の3月31日までの期間となりますので、後半の翌期の部分は約37パーセントの比率になりますが、前受収益というかたちでどんどん積み上がっていくということです。このため、営業利益と営業キャッシュ・フローの差が出やすい構造になっています。

また、売上を上げて投資を行う場合は、学生の企業登録を仕込んでいく時期が売上が上がる前期になるため、より積極的な投資を行い翌期以降の事業の成長に結び付けていく、このような形態になっています。こちらを前提にお話ししたいと思います。

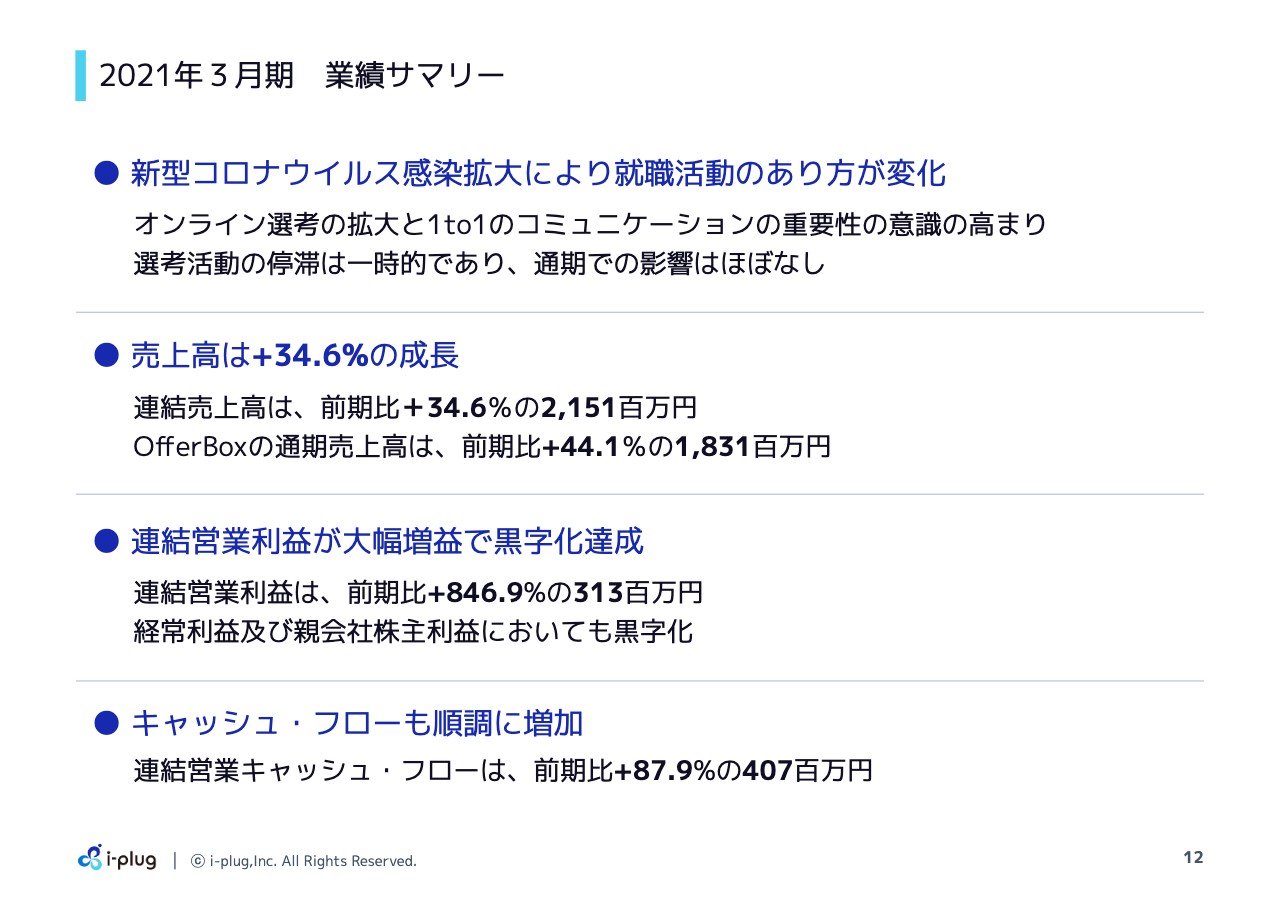

2021年3月期 業績サマリー

ここからは、2021年3月期の業績の報告をします。サマリーですが、新型コロナウイルスの感染拡大により就職活動のあり方が大きく変化しました。大きな変化としては、まずオンライン就活に変わったということです。

オンラインで会話をするため、これまでの集団面接(グループディスカッション)がなかなか機能せずに、より1to1のコミュニケーションが重要になってくる、これが一番大きな変化となりました。

また、新型コロナウイルスの影響により選考活動が一時停止した時期があったのですが、通期での影響はほぼなかったかたちです。

売上高は前期比34.6パーセント増の21億5,100万円で着地しています。その中で「OfferBox」の通期の売上は、前期比44.1パーセント増の18億3,100万円で着地しています。

利益について、連結の営業利益は前期比846.9パーセント増の3億1,300万円で着地しています。経常利益および最終の純利益も黒字化となっています。

キャッシュ・フローも順調に増加しており、連結の営業キャッシュ・フローは前期比87.9パーセント増の4億700万円で着地しています。

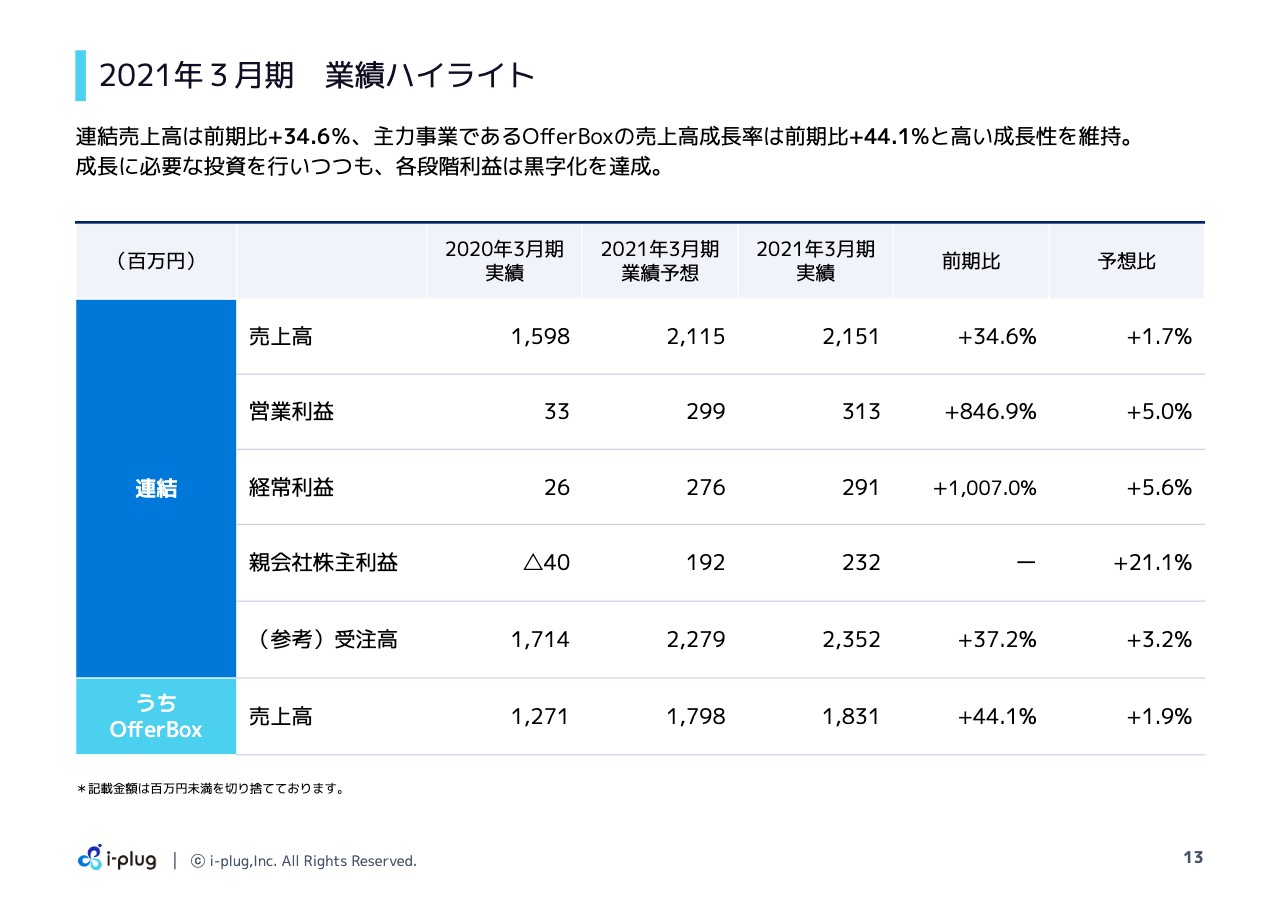

2021年3月期 業績ハイライト

具体的に説明します。まず業績のハイライトです。先ほどお伝えしたとおり、売上高は前期比34.6パーセント増で、「OfferBox」だけを見ても前期比44.1パーセント増と、高い成長性を維持しています。

前期において、成長に必要な投資を行っていましたが、黒字化を達成する状況となりました。

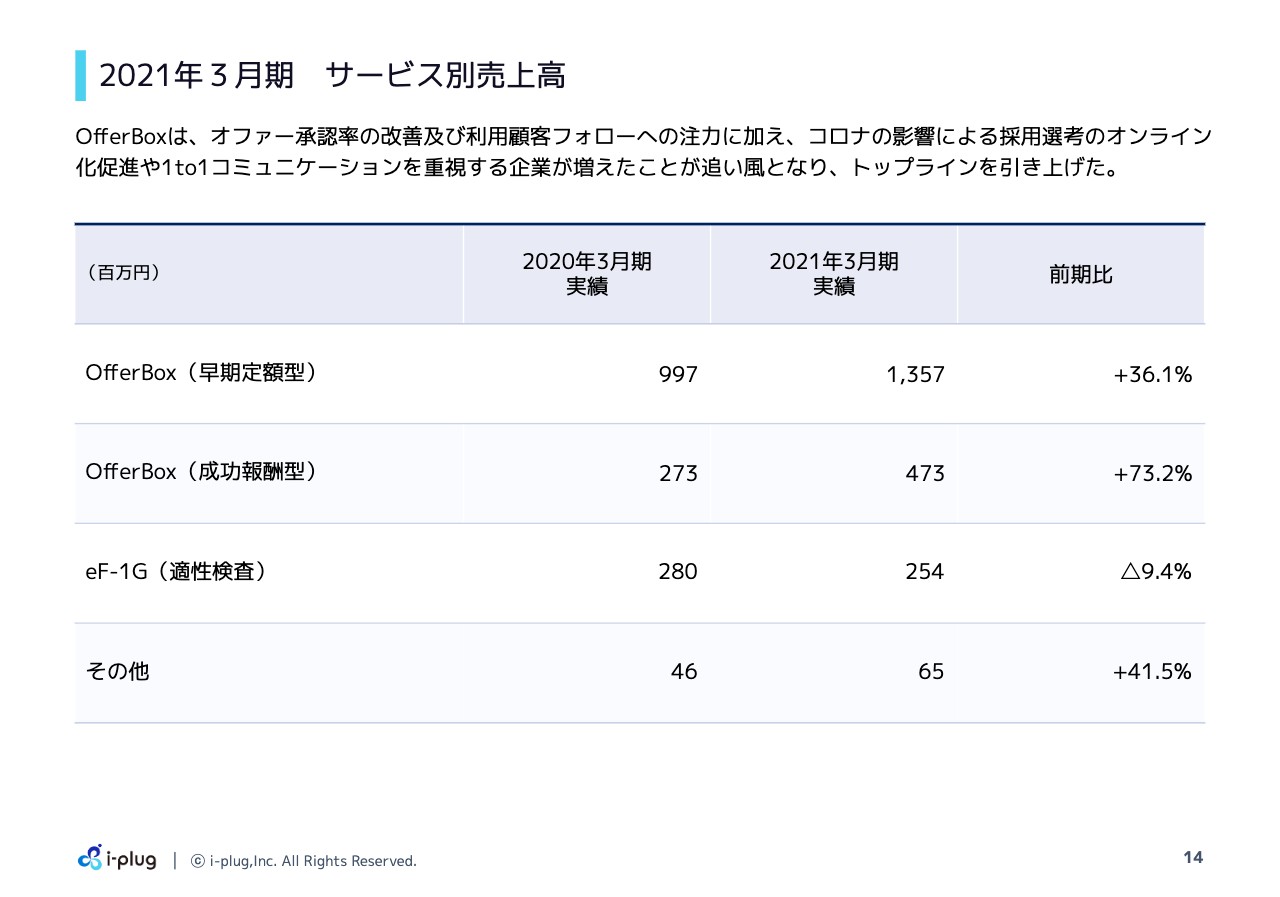

2021年3月期 サービス別売上高

サービス別の売上高になります。「OfferBox」の料金帯は「早期定額型」と「成功報酬型」があり、さらに子会社の「eF-1G」、その他という4つのセグメントになっています。

「OfferBox」は、オファーの承認率、マッチング効率の改善や、利用顧客のフォローに注力したことにより、トップラインを押し上げるかたちになりました。「早期定額型」は前期比36.1パーセント増、「成功報酬型」は前期比73.2パーセント増で、順調に推移しています。

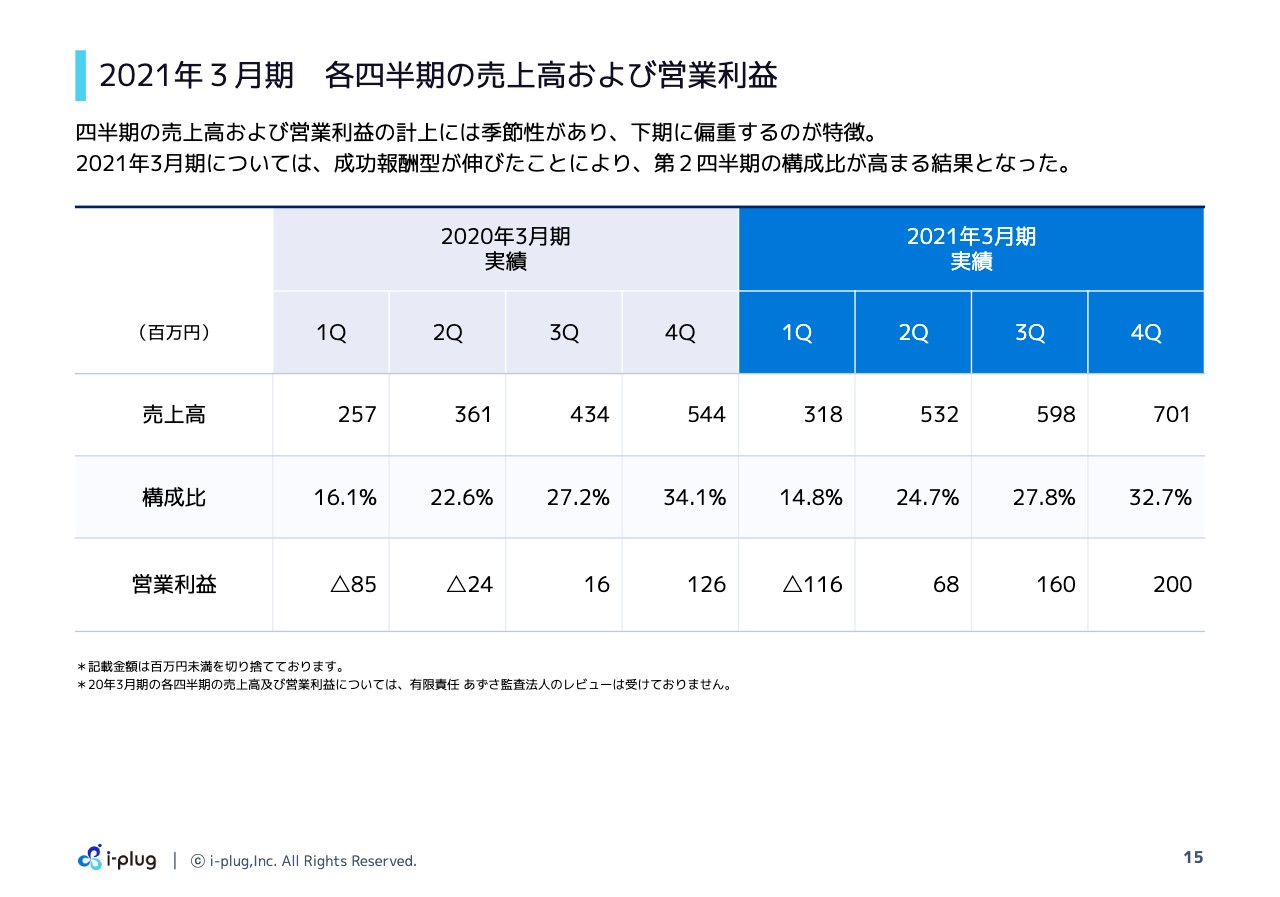

2021年3月期 各四半期の売上高および営業利益

「成功報酬型」の増加の影響で、四半期ごとの売上の構成比が少し変わっています。2021年3月期においては、第2四半期の比率が24.7パーセントと上がっているのですが、第2四半期である7月から9月に「成功報酬型」が固まりやすい傾向があるため、その影響で少し比率が変わってきています。

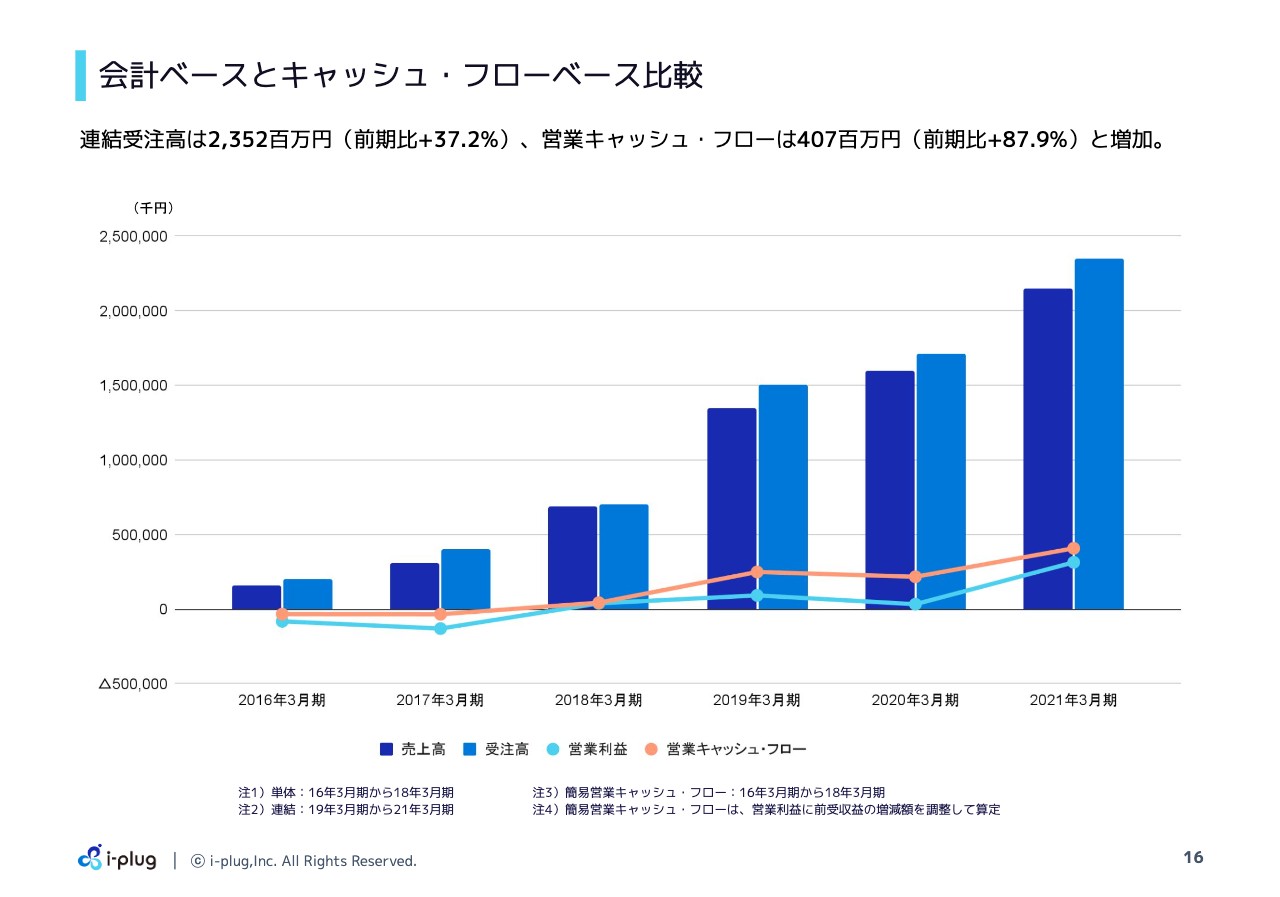

会計ベースとキャッシュ・フローベース比較

会計ベースの数字とキャッシュ・フローの比較になります。連結の受注高は23億5,200万円と、前期比37.2パーセント増となっています。営業キャッシュ・フローは、先ほどお伝えしたとおり4億700万円で、順調に積み上がってきています。

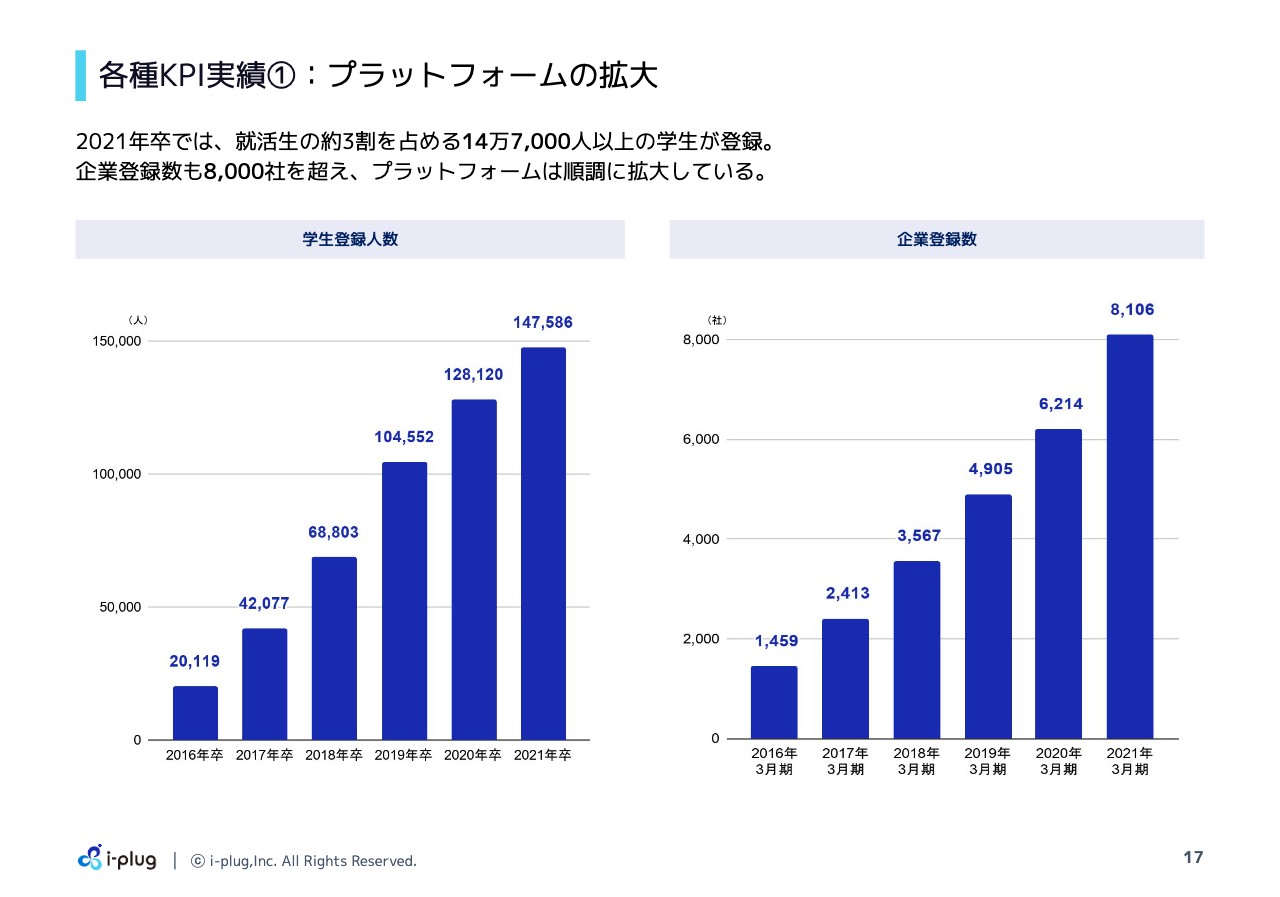

各種KPI実績①:プラットフォームの拡大

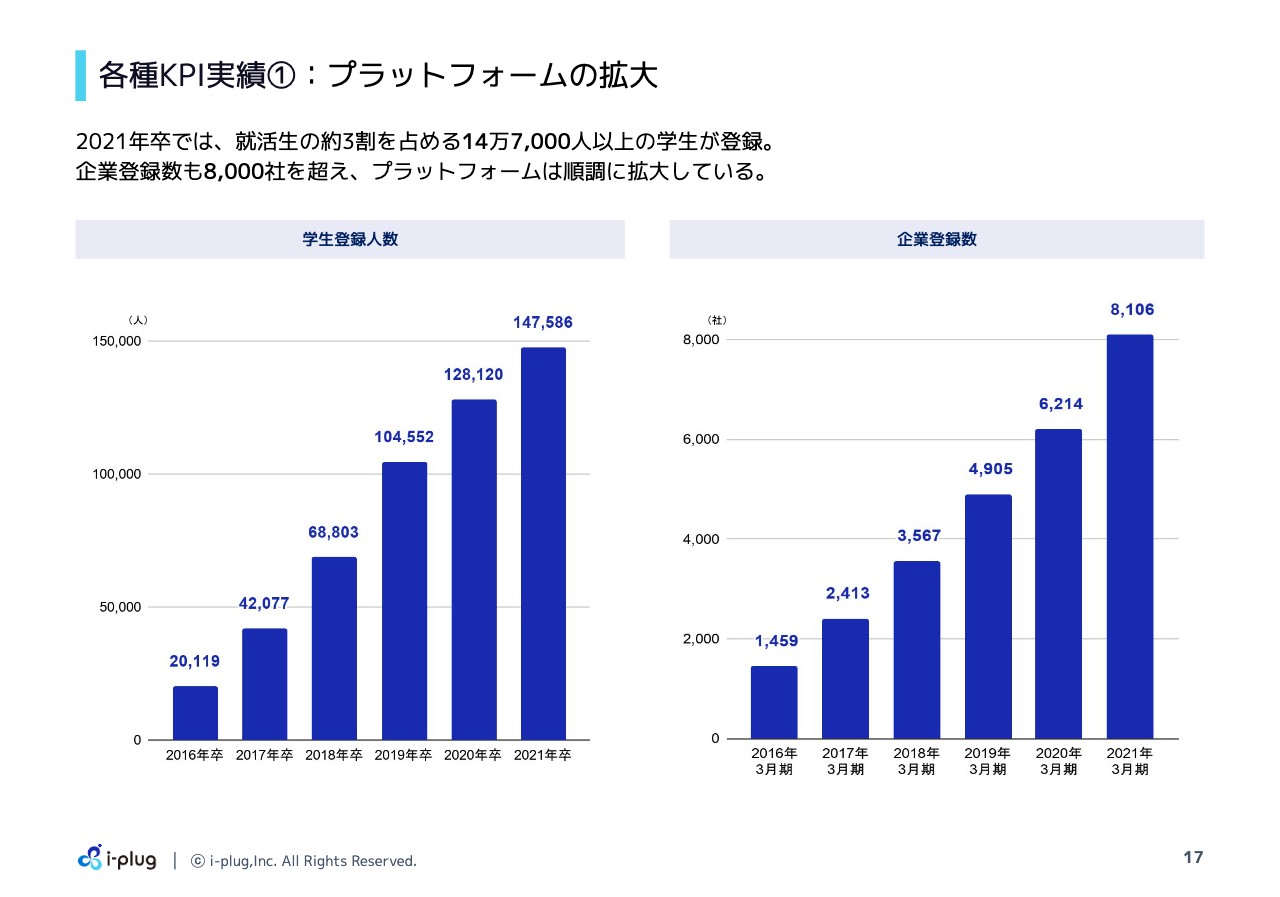

「OfferBox」のKPIについてです。学生登録数について、2021年度卒は14万7,586名となり、就活生の約3割を占める登録シェアになっています。

企業登録数も、新型コロナウイルスによるオンライン選考の追い風の影響があったため、8,106社という着地になっています。毎年、約1,300社の登録増だったのですが、昨年の登録数は1,900社近く増加しています。こちらの企業の増加は、今期・来期の業績にしっかりとつながる重要なKPIになりますので、このようなところに積極的に投資していこうと考えています。

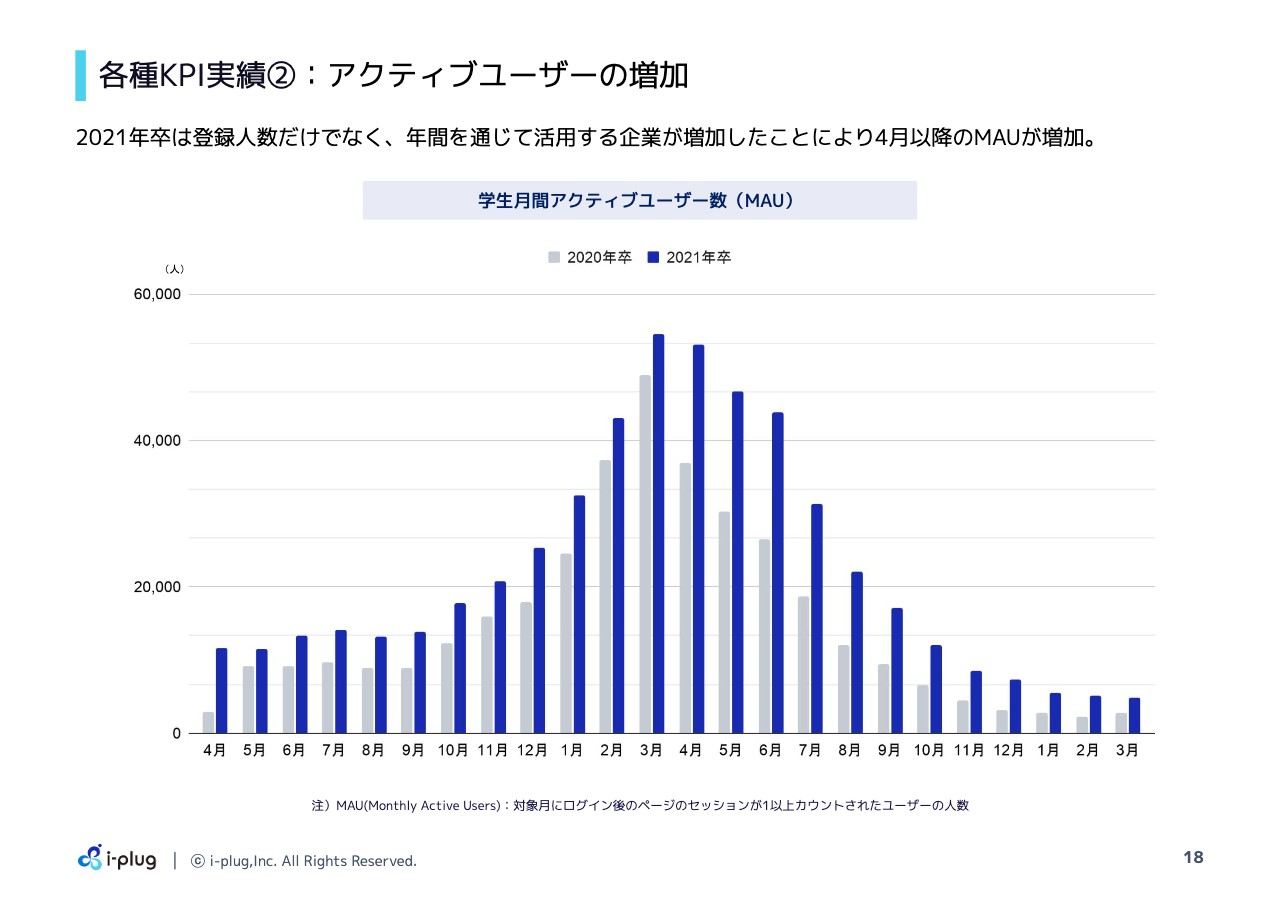

各種KPI実績②:アクティブユーザーの増加

もう1つのKPIである、学生のアクティブ率についてです。学生は就活する際、7、8個の就活ツールに登録しますが、最終的に2、3個のツールを重点的に使う行動特性があります。このため、弊社では学生登録数とアクティブユーザー数を重要視しています。

しっかりと使っていただいている状況を継続しないと、最終的に「OfferBox」で決定が出ません。決定が出なければ売上増加にはならないため、アクティブユーザー数を重要視しているということです。

実際に昨年比で見ていただくと、新型コロナウイルスの影響が出だした3月以降、さまざまな施策が効いたことにより、年間を通じたアクティブ学生数の比率は大幅に増加するかたちで推移しています。

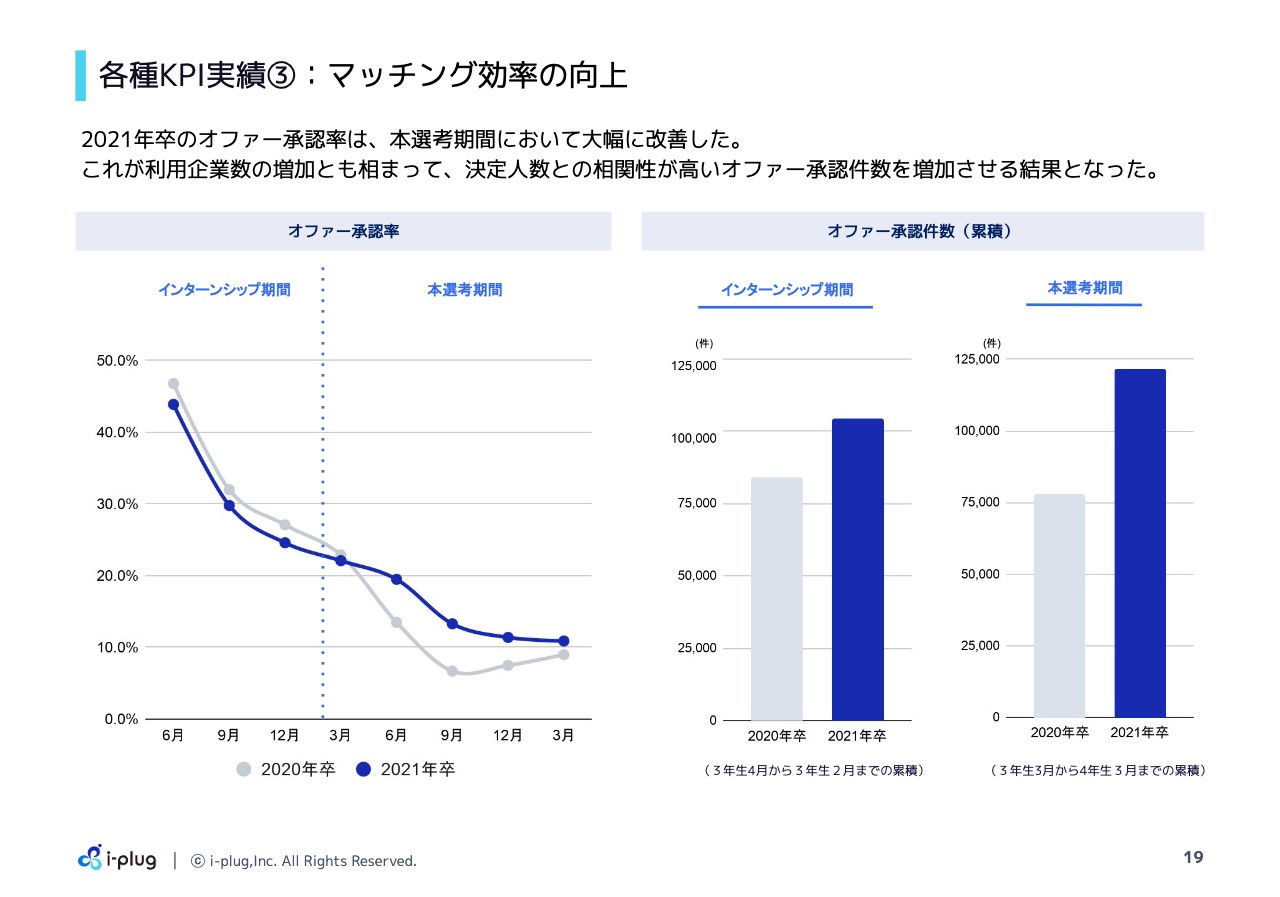

各種KPI実績③:マッチング効率の向上

3つ目のKPIは、マッチング効率の向上です。こちらも学生と企業のマッチングというところで、非常に重要なものとなっています。まず企業がオファーを送り、それに対して学生が承認するという構造になっていますが、大学4年生の本選考に入った時期からオファーの承認率が改善してきています。結果として、昨年と比べて累積のオファーの承認件数も大幅に増加してきました。

オファーの承認件数が増えると、次に選考、採用決定というかたちになりますので、オファーの承認件数の積み上げが非常に重要になってきます。

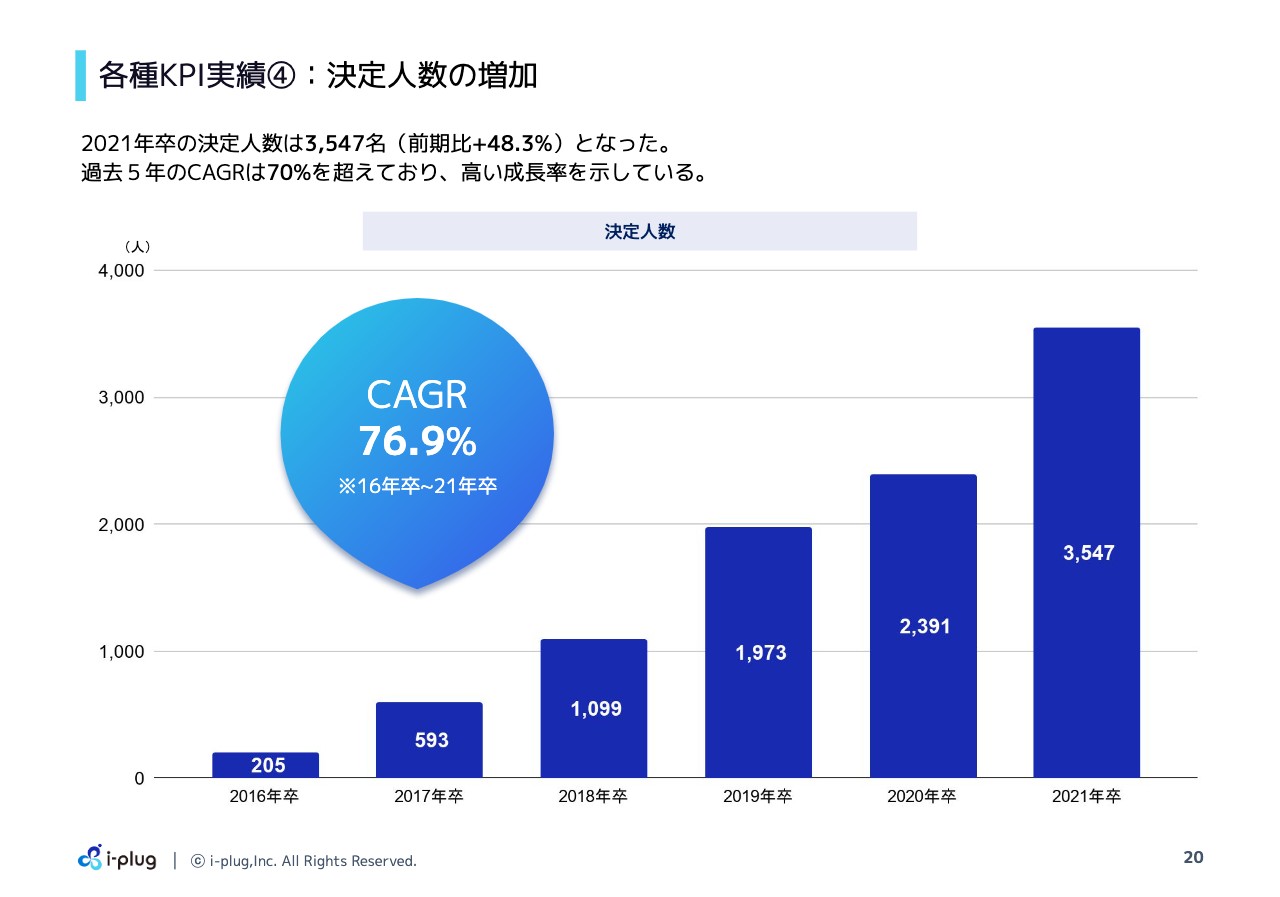

各種KPI実績④:決定人数の増加

結果として、決定人数の着地は3,547名で、前期比48.3パーセント増となりました。過去5年間のCAGRも76.9パーセントと、引き続き高い成長率を維持できています。

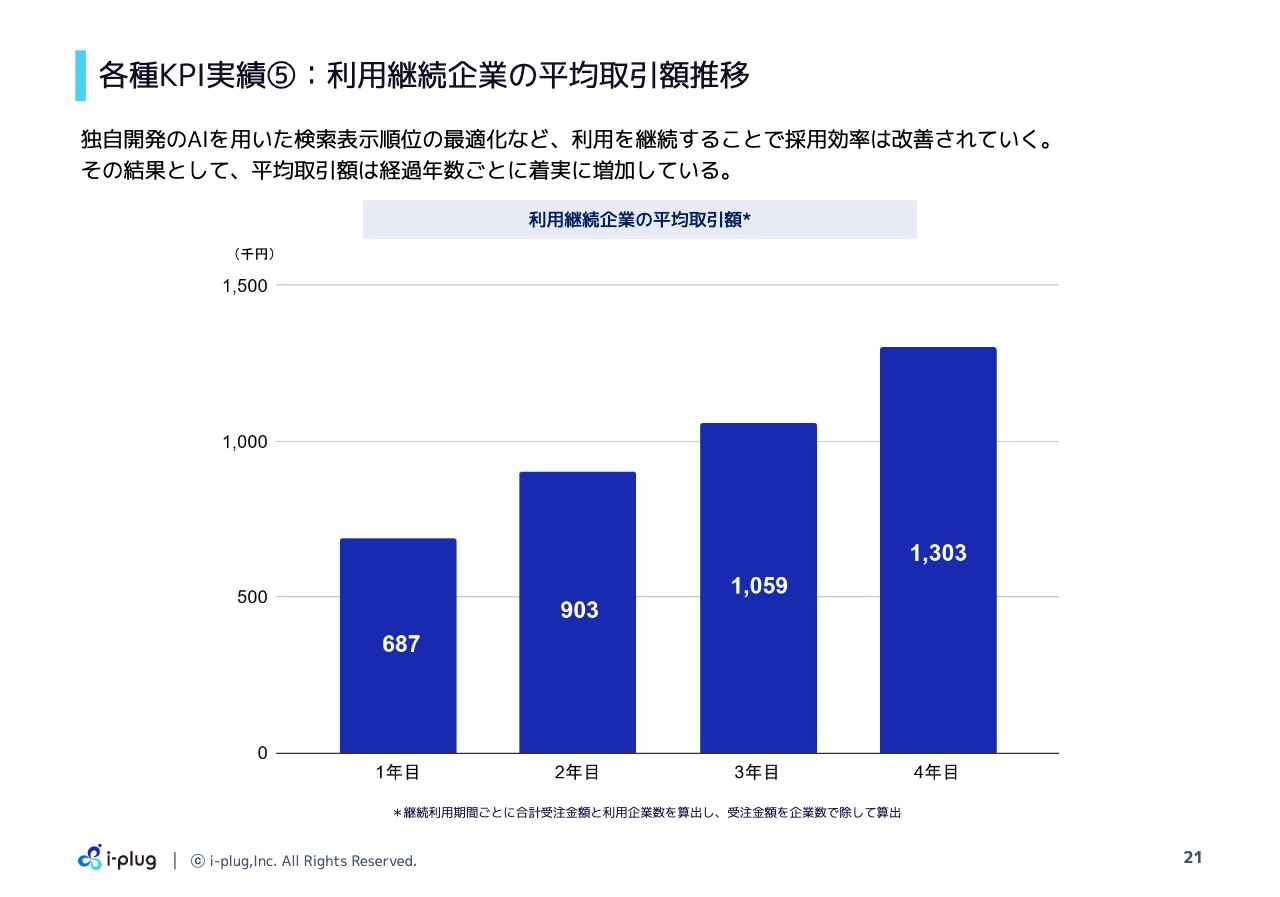

各種KPI実績⑤:利用継続企業の平均取引額推移

利用企業における年間取引額の推移についてです。こちらは導入したら、1人、2人を「OfferBox」で採用するというかたちで、まずは試験的に導入される企業が多いものです。その後、「いい学生が採れた」ということで翌年継続となり、2人採っていたところを3人、さらに4人と上げていく、といった行動を取られることが多くなっています。

1社あたりの採用人数が多くなると取引高が上がっていくため、特に収益性の部分において重要視しています。1社あたりのフォローの工数はそれほど変わりませんし、使い慣れてくるとフォローの工数はどんどん下がっていくため、フォローの工数は下がりますが取引高は上がるかたちになります。こちらが利益率の向上の押し上げになっています。

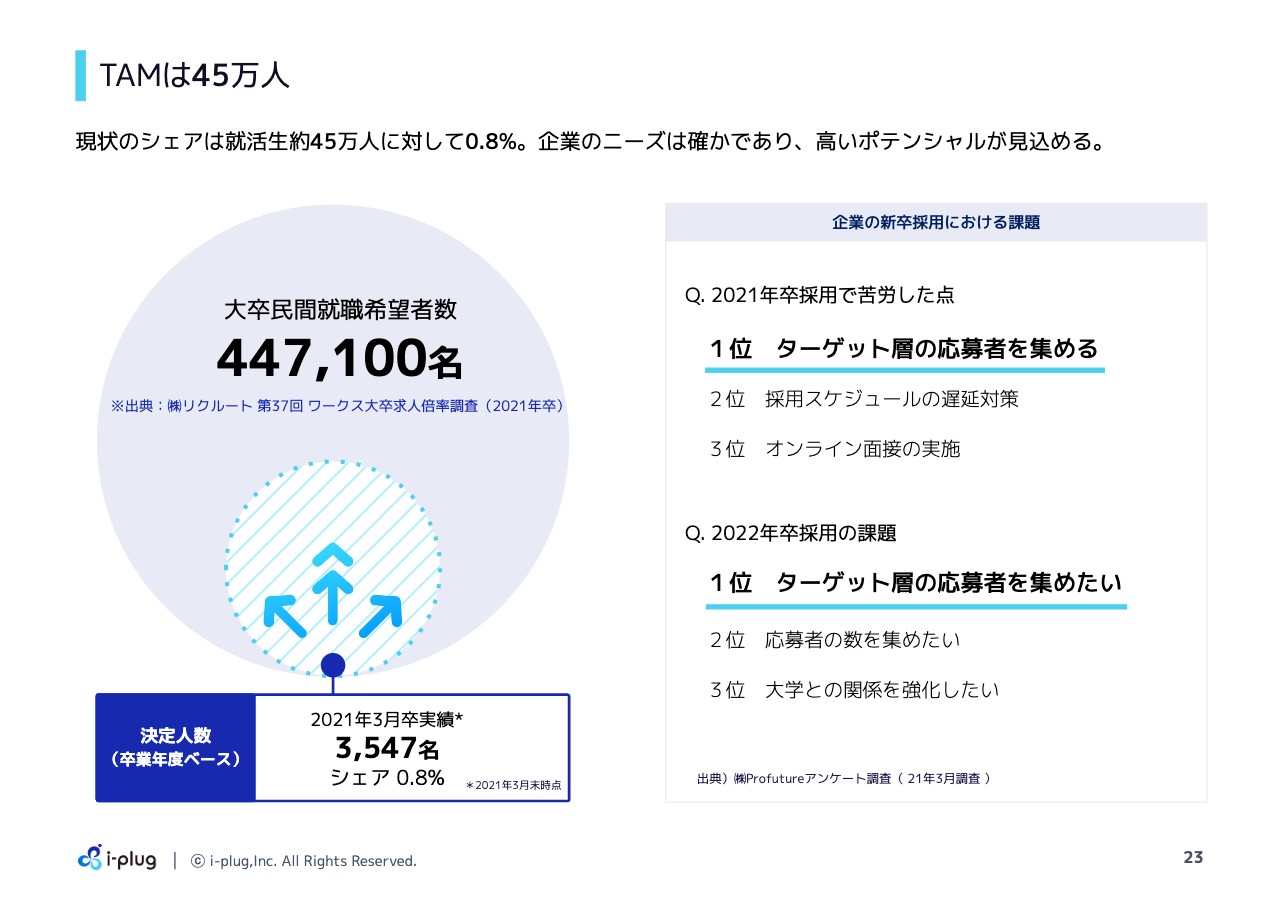

TAMは45万人

ここからは、2022年度3月期の見通しをご説明します。まず、就職活動生は約45万人おり、昨年の決定人数である3,547名は、全体で見てもシェア0.8パーセントです。現状、採用企業においては、「応募者のターゲット層をもっと集めたい」「ターゲット自体の質を上げていきたい」といった課題がかなり顕在化しているため、そこに対し、「OfferBox」を導入してもらっています。

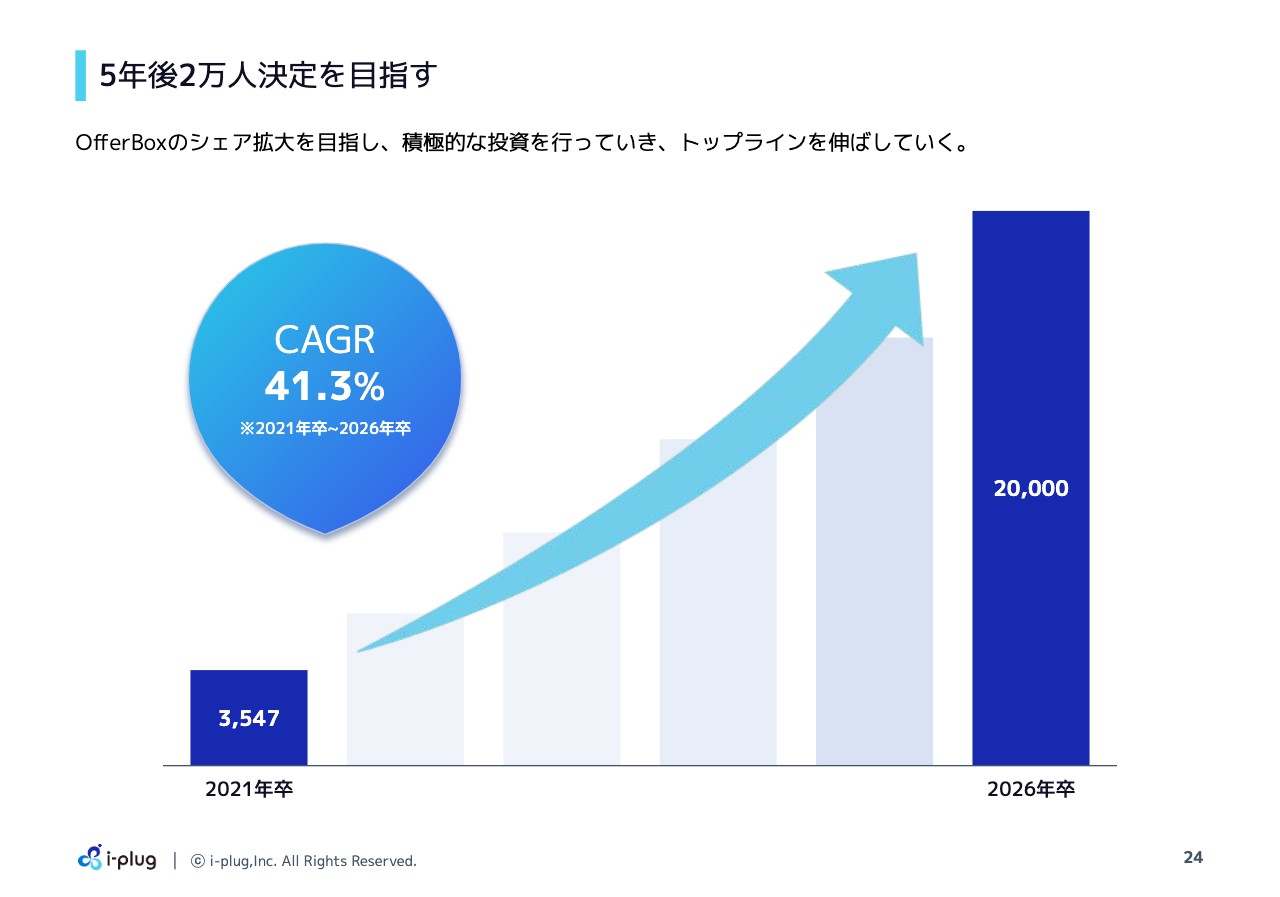

5年後2万人決定を目指す

そのため、TAMの45万人に対して、拡大する余地は多分にあると思っており、拡大させることが業績向上に寄与してきます。これを実現するために、今後5年間をかけて現状の3,547名の約5.6倍にあたる2万人の決定を目指して、しっかりとトップラインを上げていこうと思っています。

「『OfferBox』で就職活動・採用活動をするのが当たり前になる」構造をつくるために、ここから積極的に投資を行い、決定人数、売上のトップラインを上げていくことに注力していきたいと考えています。

2022年3月期間 業績予想

2022年3月期の業績予想になります。売上高は、前期比36.4パーセント増の29億3,500万円と予想しています。営業利益は、前期比4.4パーセント減の3億円、経常利益は、4.9パーセント増の3億600万円です。最終利益は、前期比10.1パーセント減の2億900万円となっています。「OfferBox」の売上高に関しては、前期比42.9パーセント増の26億1,700万円の業績予想となっています。

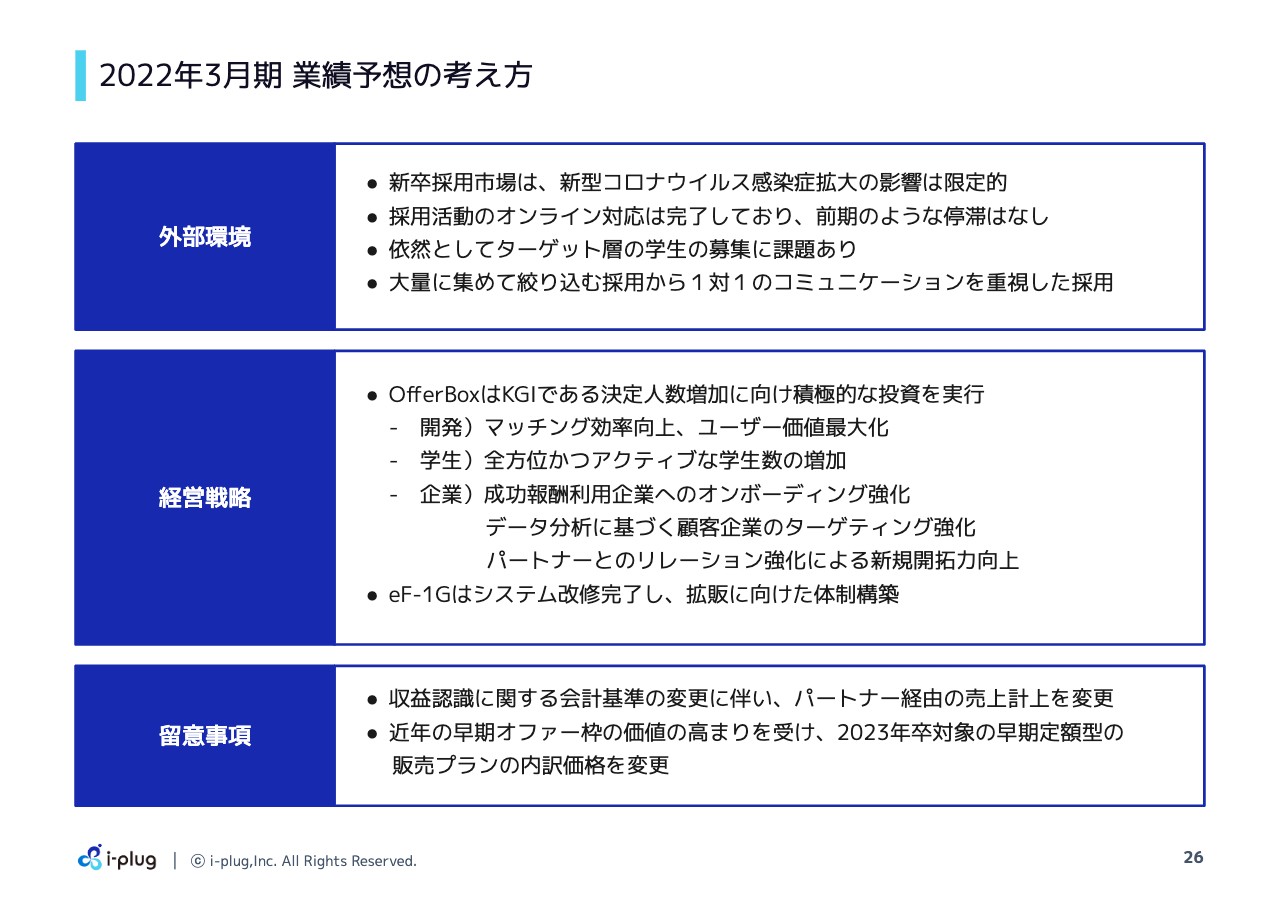

2022年3月期 業績予想の考え方

業績予想の基本的な考え方をご説明します。外部環境について、依然として弊社に対してかなりの追い風がある状況になっています。新卒採用市場における新型コロナウイルスの影響はかなり限定的になっており、特に需給のバランスでは、採用は積極的に行っている状況です。

そんな中、就職活動のあり方はオンラインにスイッチしていますし、企業の採用方針としてはターゲット層に課題があるとされています。ここをピンポイントにアプローチを行い、コミュニケーションを強化した採用をしていく、このような戦略と「OfferBox」の相性は非常によいものですので、追い風が吹いているということです。こちらに対して、しっかりと投資をしていきたいと思っています。

投資の方針として大枠では、「OfferBox」について、KGIである決定人数増加のため、開発に関して、マッチング効率の向上とユーザー価値の最大化を図ります。学生は、全方位でアクティブな学生を増加していき、企業については、「成功報酬型」利用企業へのオンボーディングの強化、データ分析に基づく顧客企業のターゲティング強化、加えてパートナーとのリレーション強化を行っていきます。

また、子会社が提供している「eF-1G」も、システムの改修は完了したため、ここから拡販に向けて体制を構築していきます。

留意事項として、収益認識に関する会計基準の変更に伴い、パートナー経由、代理店経由の売上計上の部分が変更となっています。また、近年は早期のオファー枠の価値の高まりを受け、2023年度卒を対象に、「早期定額型」の販売プランの内訳の価格を一部変更させていただいています。

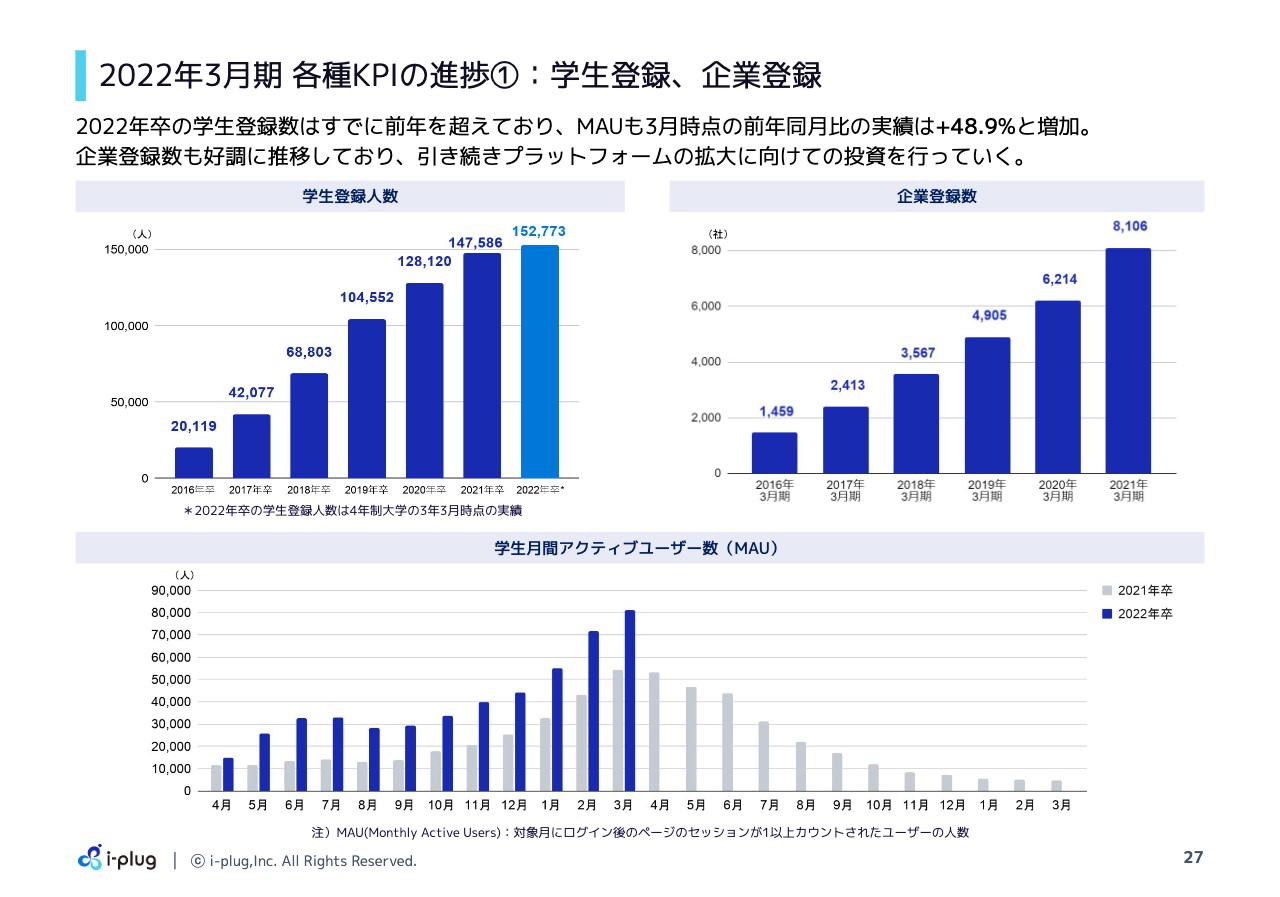

2022年3月期 各種KPIの進捗①:学生登録、企業登録

ここからは、現状のKPIの進捗をご説明します。まず、学生登録数は2021年度卒の14万7,586名を超えるかたちで、2022年度卒の登録は、3月末の段階で15万2,773名になっています。残り丸1年を残すかたちですが、経過として昨年を超える登録になっています。企業数は先ほどお伝えしたとおりです。

月間の学生のアクティブユーザー数も、昨年である2021年度卒と2022年度卒を比較していただくと、さらにアクティブ率は向上しており、こちらをもとにマッチングを生んでいきたいと考えています。

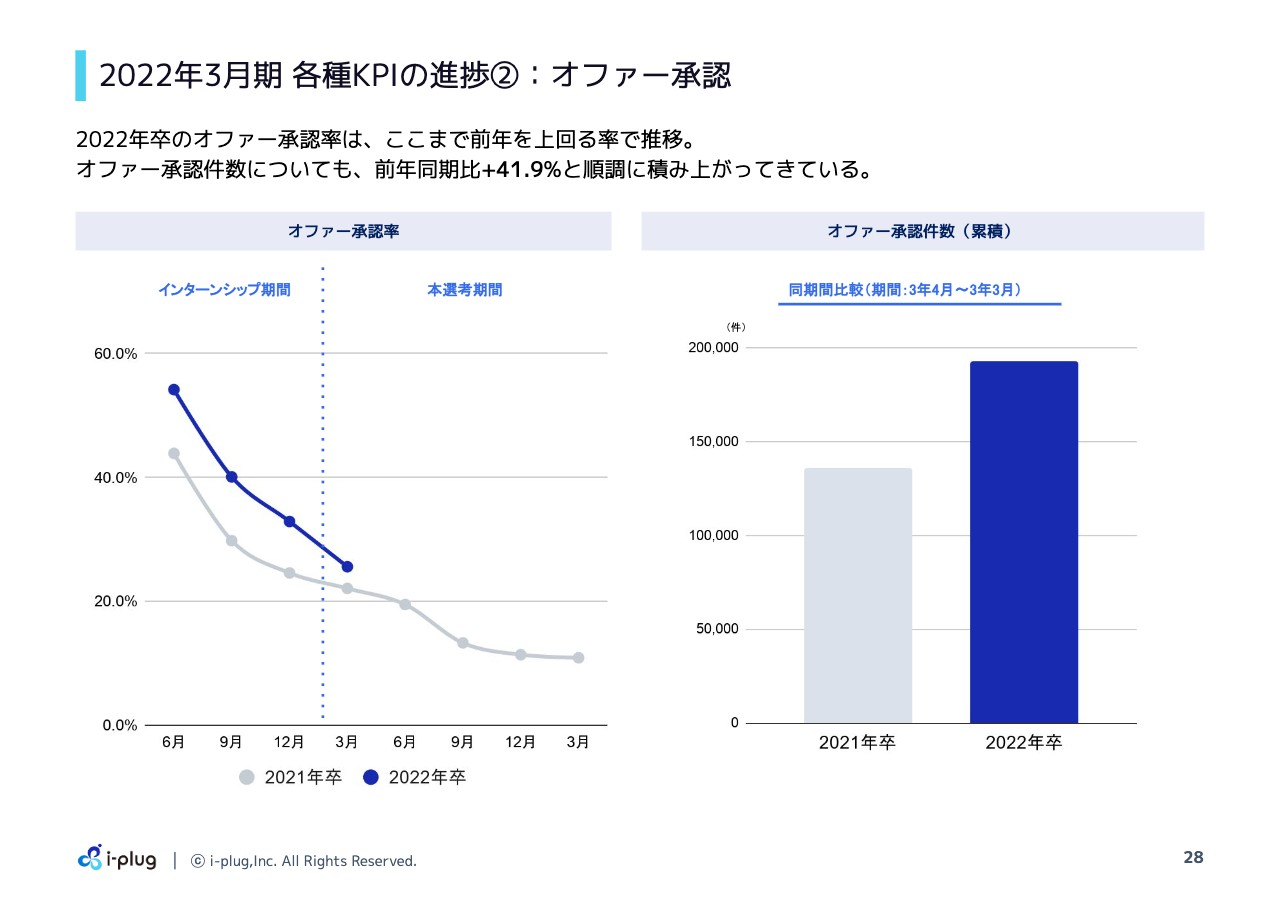

2022年3月期 各種KPIの進捗②:オファー承認

オファー承認の今期の進捗についてです。2022年度卒は、昨年に比べてさらにオファーの承認率が向上しています。その結果、マッチングの決定人数を生み出す一歩手前のKPIであるオファーの承認件数に関しても、前年比41.9パーセント増と順調に積み上げてきています。

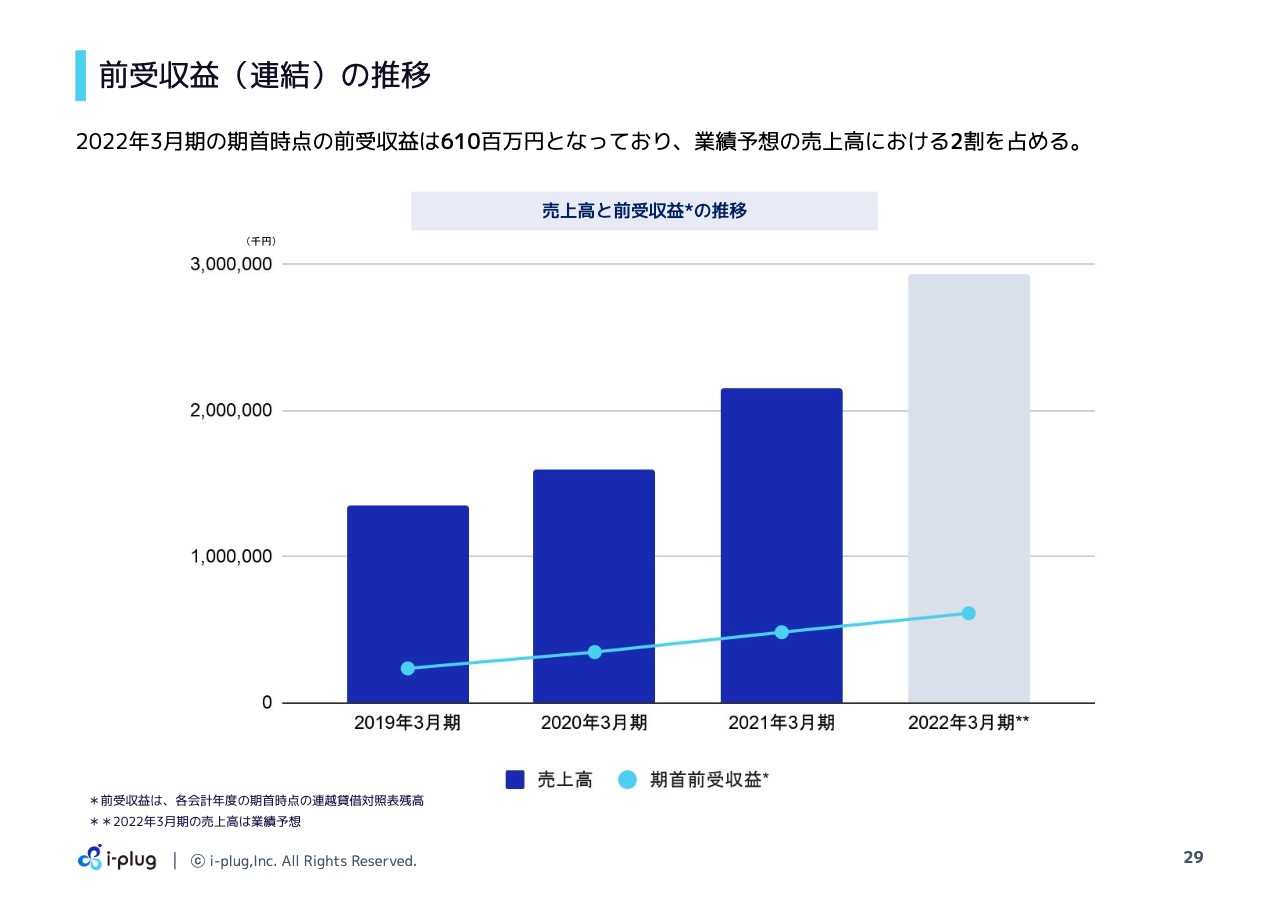

前受収益(連結)の推移

前受収益も、2022年3月期の期首段階で6億1,000万円と積み上がっています。これは今期売上に全部転嫁されてくるため、現状、前受収益で業績予想の2割を占めているかたちのスタートとなっています。

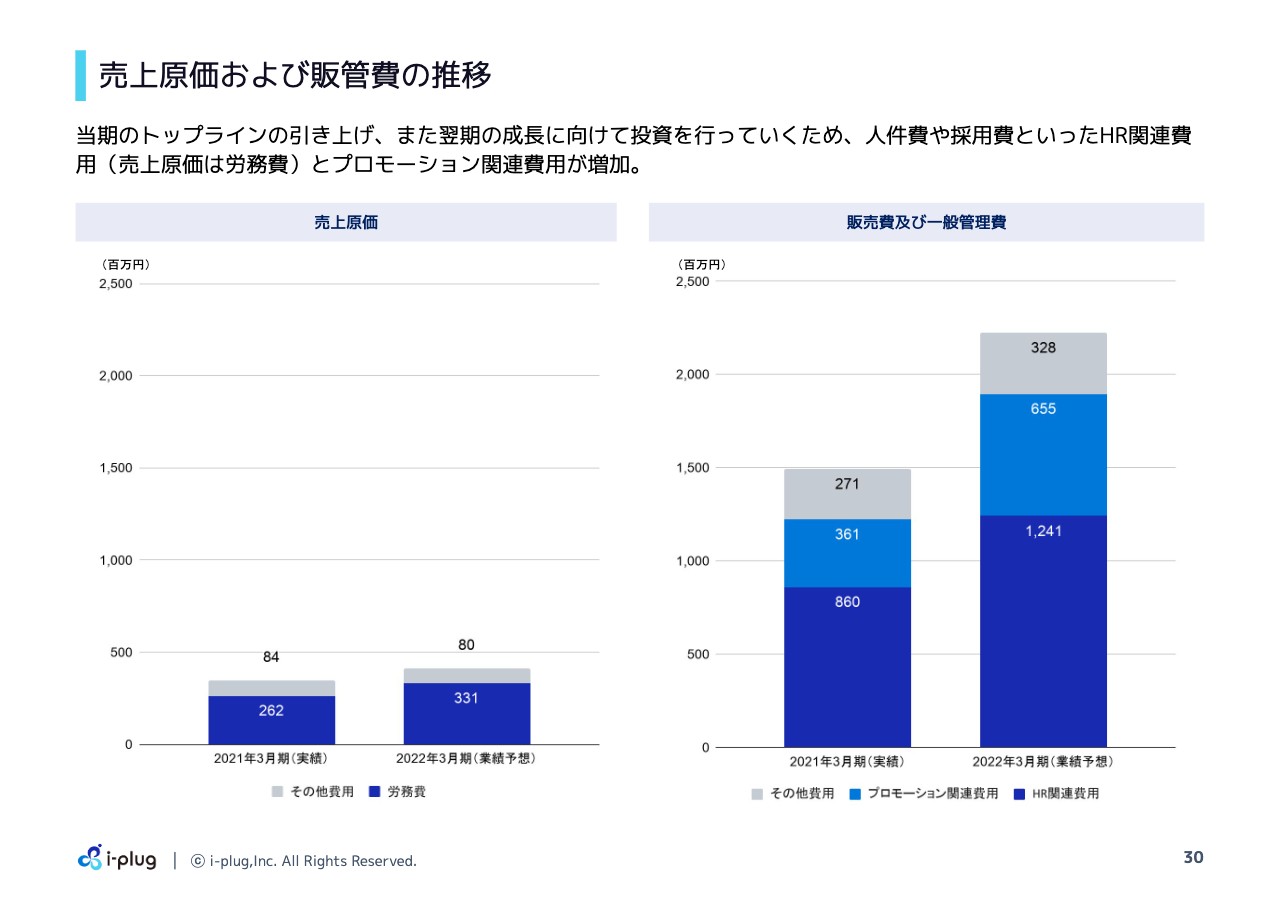

売上原価および販管費の推移

投資の原価および販管費をご説明します。まずトップラインを引き上げるというところで、積極的に投資を行っていきます。その中で、人件費と採用費といったHR関連費用と、プロモーション費用が投資によって増加となっています。

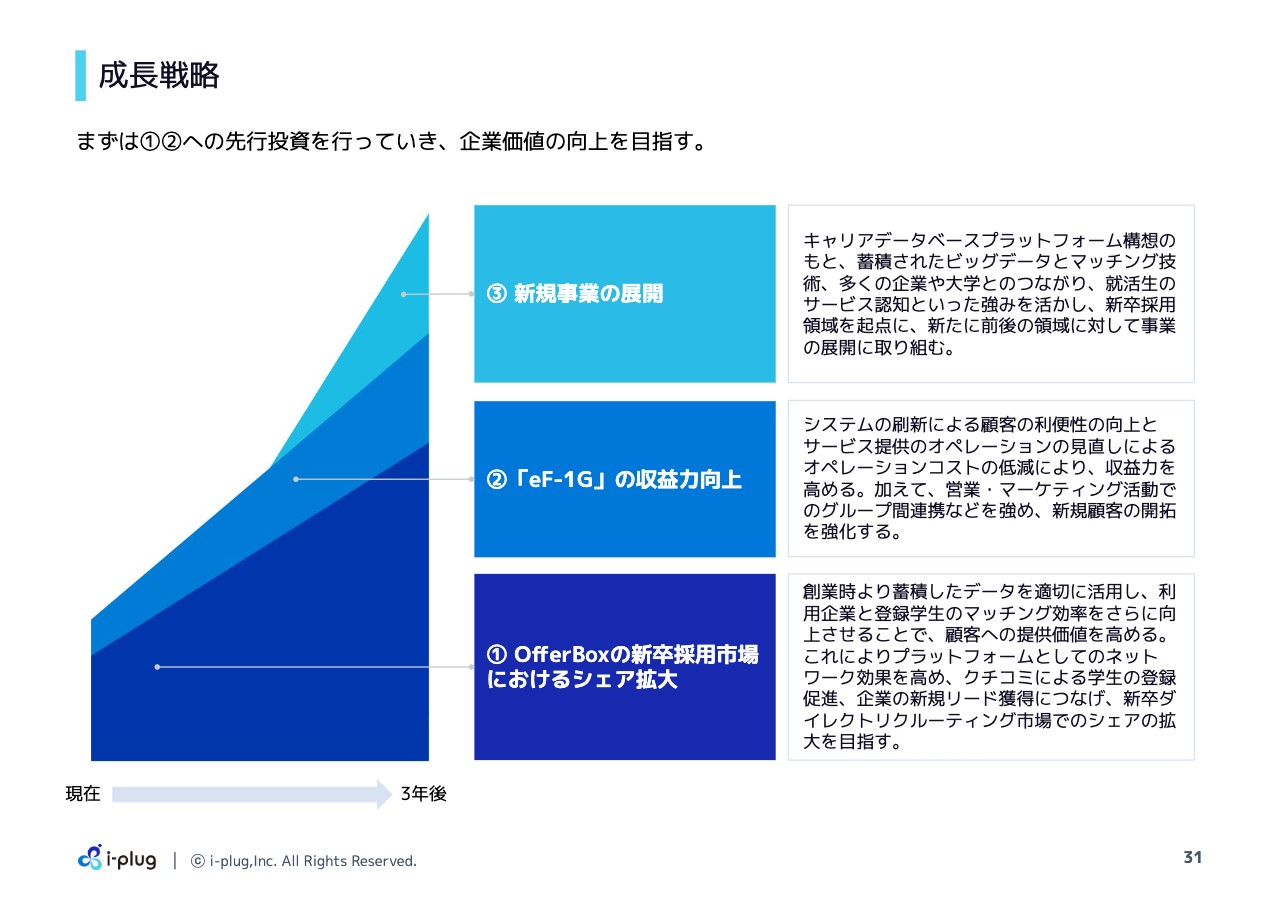

成長戦略

今後の成長戦略は先ほどお伝えしたとおり、まず①の「『OfferBox』の新卒採用市場におけるシェア拡大」をしっかり行うことです。5年後の2万人決定を実現するために、今期さらに積極的に投資をしていこうと思っています。

もう一方で、子会社が提供している「eF-1G」も、今のオンライン就活の時流にニーズが合致しています。こちらは昨年準備期間としてシステムのリニューアルを行いましたが、そこは完了していますので、今期、来期に向けて増員し、投資していこうと考えています。

ここの基盤をしっかりとつくり上げ、新たな事業の展開というかたちで、次のステップを考えています。

前期で積み上げながら今期も投資し、来期、再来期、その先の成長をしっかりと実現させるために、今期も積極的に投資を行い、市場のシェアを獲得していきたいと思います。

最後になりますが、「つながりで世界をワクワクさせる」ということで、新卒市場、また労働のミスマッチを減らしていくために、ここからしっかりと成長していきたいと考えていますので、今後ともご支援をよろしくお願いいたします。

質疑応答:競合他社のサービスについて

質問1:「成功報酬型」について、業界最低料金とご説明がありました。他社ではどのようなところが類似のサービスを提供しているのでしょうか? また、価格はどの程度の差がありますか?

中野:まず「成功報酬型」という料金帯について、基本的に人材紹介、いわゆるエージェントを提供している企業が導入していることが多いところです。また、新卒の人材紹介における現在の平均的な単価は、約90万円になっています。理系は約100万円の料金帯で提供しているところが一般的です。そのため、それと比べるとかなり価格差があるという状況です。

また、新卒全体において1人あたりの採用単価は、基本的にナビなど先払いのリスクがある上の採用単価となりますが、約50万円という調査結果が出ています。それと比較すると、かなりの安価で提供していることがわかると思います。

私たちと似たサービスは何社もあるのですが、「成功報酬型」で提供しているところはかなり少ない状況です。例えば「150万円で使い放題」という、就職ナビと同じような使い方で提供されているところは多くありますが、「1人採用できたら38万円」という価格帯で提供しているところは、ほとんどない状況です。

質疑応答:エントリー型では出会えない学生を採用できる仕組みについて

質問2:エントリー型では出会えない学生を採用できる具体的な仕組みを、詳しく説明してください。類似他社の仕組みでも、こちらの部分は共通しているものでしょうか?

中野:具体的な仕組みについてご説明します。現在の日本で一番エントリーが多いと言われている企業は、約4万人と言われています。学生は45万人いるとされていますが、エントリーで出会える数としては10パーセントくらいになっており、通常の企業では数千名や数百名というかたちで、一部の学生しか出会えていない状況です。

その中で私たちはどのようなアプローチをとっているかと言いますと、まず、登録している15万人近くの学生のプロフィールを全部公開して、可視化されているかたちにしています。

そして、その学生をいろいろな角度、例えば「理系」「情報学部出身」「どんなスポーツに取り組んでいたか」「どういった学部であるか」など、かなり詳細な検索項目で探すことができます。

そこからオファーを送るのですが、オファーを送るところにもかなり工夫を凝らしています。実際にオファーを送っても、学生がそれを見なければ出会えるところまで行かないため、オファーの流通量をあえて制限するような機能を入れています。

学生が企業と同時にやり取りできるのは最大で15社です。企業も「OfferBox」で採用する予定人数を聞いているため、「1人なら40枠」「2人なら80枠」「3人なら120枠」というかたちで、流通をあえて制限することで反応率を飛躍的に上げる仕組みをつくっています。

このため、これまでは認知が届かなかった学生に対して、しっかりと認知できるようになり、そこで会話して実際に会う構造になっています。オファーを送った後、実際にオファーの文面、内容を見る率を社内では「開封率」と呼んでいますが、これが通年で約90パーセントと、しっかりと認知できる仕掛けになっています。

また「出会えない学生」という、これまでにない検索軸もあります。それが「eF-1G」を使ったところですが、パーソナリティを可視化していくというものです。これまでは、エントリーから適性検査を受けてもらい、パーソナリティを見るという順番でしたが、はじめからパーソナリティが可視化されているため、今まで出会えなかったタイプの学生を探すこともできます。そのようなことから、なかなか難しかった出会いが実現しているということです。

ぱっと見ると、類似の企業でも同じような仕組みがあったりしますが、実際ここまでの高い開封率や、オファーの反応率は提供しきれていないため、そこが企業が使った時の体感差になっています。

質疑応答:企業側から見た「OfferBox」の評価について

質問3:企業側から見た『OfferBox』への評価について、どのように変化しているのでしょうか? 特に内定を出した企業数について、どのように推移しているかを教えてください。数字が公表できない場合でも、あるべき状況に対する今のコンディションについて教えていただけると幸いです。

田中伸明氏:おっしゃっていただいているように、数字は公表していないのですが、現状について、中野より少しコメントさせていただければと思います。

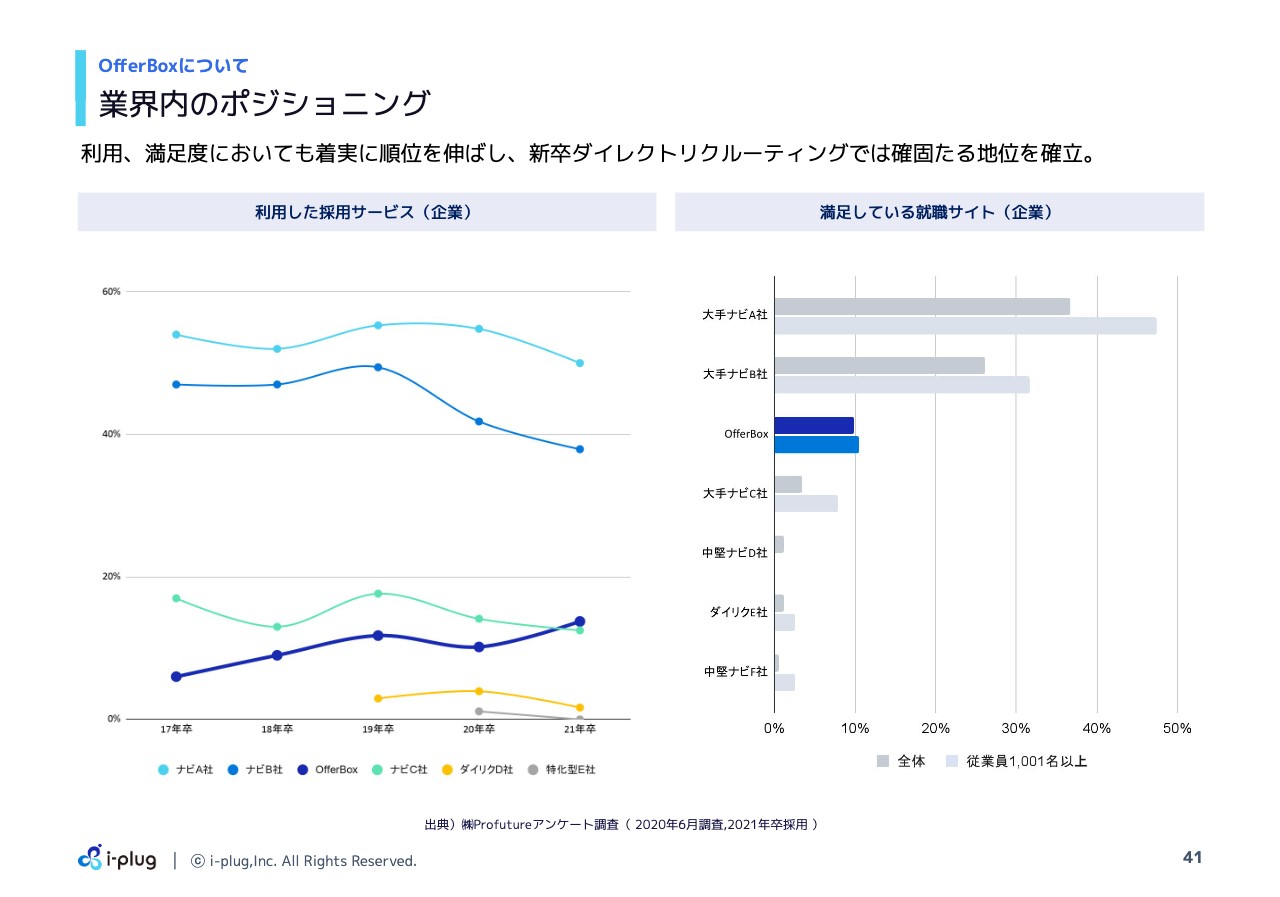

また、今回の決算説明資料、APPENDIXの41ページ目に「OfferBox」の業界内のポジショニングということで、各社と比較した順位、満足しているサービスの状況を記載しています。そちらも併せてご覧いただければと思います。

中野:企業から見た時の「OfferBox」の評価に関しては、大きく2段階に分かれます。先ほどお伝えしたとおり、「なかなか出会えない学生に対して出会えるようになった」「選考に来てくれた」「内定を出すことができた」「最終的に入社できた」というかたちで、まずは「OfferBox」の価値を体感いただきます。

2人、3人という採用人数が体感になっていくのですが、その後の定性的な話をさせていただくと、実際に採用するために使った工数について、オファーを送る時は工数がかかりやすくなります。ただ、会いたい学生にしか出さないため、会ってから採用するまでの工数はかなり下がることが多いということです。

これは、これまで出会えた学生よりも効率よく採用できるということで、「OfferBox」から採用する企業もどんどん出ている状況になっています。実際、決定している企業数は公表していないのですが、順調に積み上がっているかたちです。

質疑応答:学生の認識の変化について

質問4:学生の認知が低い・興味がない状況からスタートして、企業の魅力を直接届けることで学生の認識がどのように変わり、入社につながるのか教えてください。ターゲット層にピンポイントでアプローチすることだけでは、普通は学生の認識の部分は変わらないと思っています。

中野:まず、学生が企業を探すときは、基本的に企業のタイプで探しています。どのエリアか、どの業界か、どの職種か、雇用契約を結んだ時にどれくらいの給料をもらえるかという軸で探していくのですが、実際に学生が最終的に企業を選ぶ時は、それ以外の要素も多分に入ってきます。

「誰と働くのか」「どのような会社の文化があるのか」など、そのような部分もありますので、企業を探す軸以外の部分が、学生の認識の変化につながることもあります。

一方で、大手企業でよくある課題ですが、実際にその企業のブランドイメージから、「こんな職種があると思わなかった」というニーズはかなり多くあります。

学生から見たら、例えば製造業は「ものづくり」の会社だと思っていても、実際にはソフトウェアを作っている部門もあるため、そのようなところに情報系の学生が入るという、非常にわかりやすい事例もあります。

また、大手企業の新規事業ではすぐに公表しませんが、新しい取り組みをしているといったこともあります。チャレンジする文化をつくりたいという部隊の採用については、企業がそのような活動をしているというのは、エントリーからはなかなか伝わらないものです。

ただ、実際に会ってみたら「このような働き方があるのか」「このような人と働けるのか」「このような新たな取り組みをしているのか」というところから学生の認識が変わり、最終的に入社するという流れになっています。

実際のデータとして、学生が登録しているプロフィールに志望業界があります。第1志望から第3志望まで書けるのですが、そちらと「OfferBox」経由で入社した業界の一致率は、30パーセント弱しかありません。

今までまったく興味がなかった会社に入社するといった現象が起きており、学生の企業を選ぶ軸は非常に多様になっているということです。これまで市場では多様な中の一部分しか実現できていなかったため、そこが弊社のマッチング構造の重要な部分になってきています。

質疑応答:先行投資の内容について

質問5:今期は増収減益という予想になっていますが、先行投資の内容について教えてください。また、使い切れないことはあり得るのかも含めてお答えいただけますでしょうか?

中野:先行投資の内容については先ほどお伝えしたとおり、人員の増員とプロモーションというかたちになっています。弊社の収益の構造では、例えば今期、学生の登録数や企業の導入数など、実際に使うオンボーディングの営業を投下した場合、その企業が決定を出すのは来期になります。

具体的に言いますと、大学3年生に対してのアプローチ、もしくはその時期に採用の準備をしていくため、その時に多くの学生の登録や企業の準備をしておかないと、本選考の時期に使うのがなかなか難しくなります。ですので、基本的に、「来期の売上を出すために今期投資する」という構造になっています。

当期の投資額は来期の売上にひも付くことが多いため、成長率が上がるとP/L上、利益率が下がってしまうという収益の構造になっているということです。

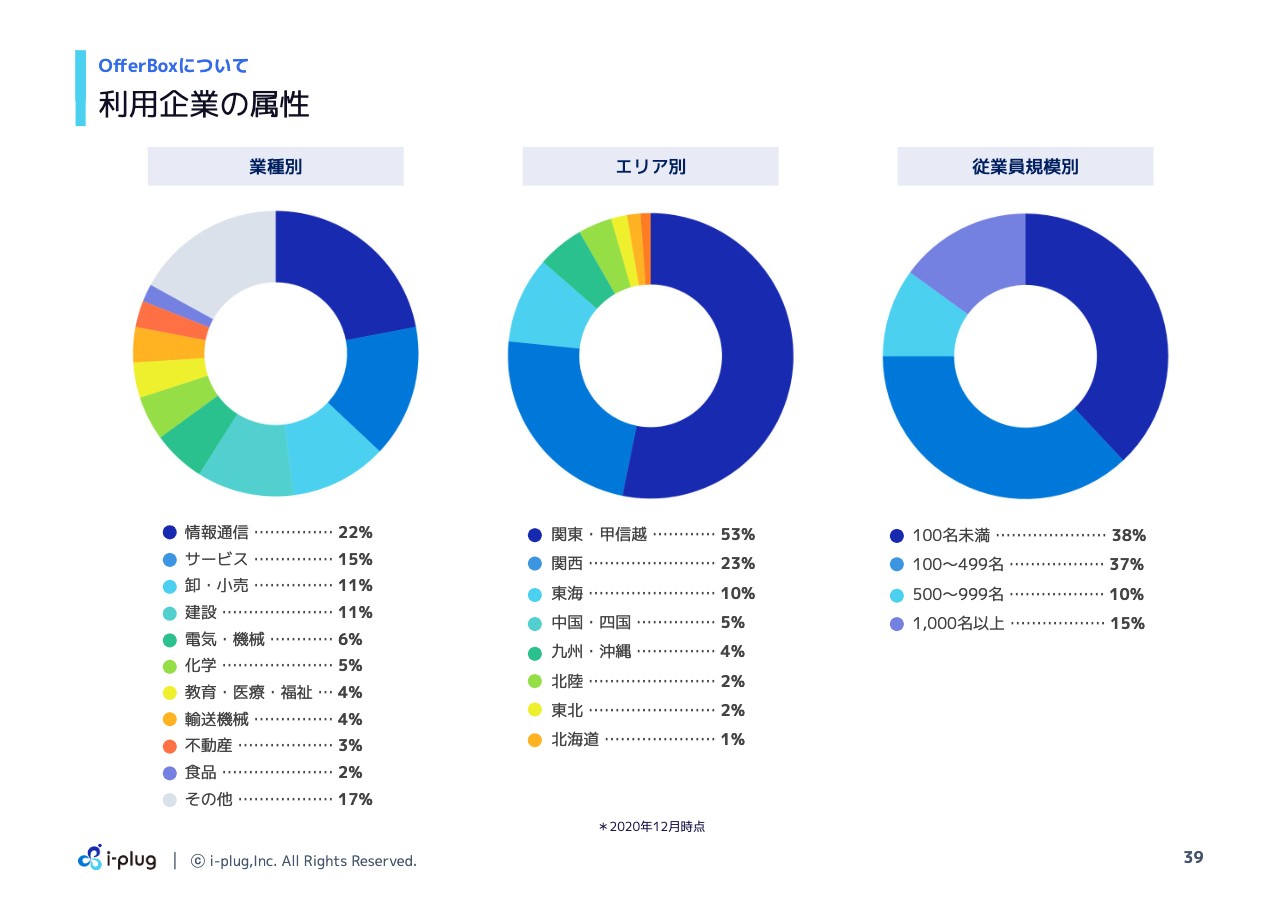

もう1つは、コロナ禍で非常に追い風になっている中、Appendixに記載していますが、39ページにある企業の利用分布を見ていただくと、営業エリアが、営業所・オフィスがある都市圏に集中しています。関東・関西・東海というかたちになっていますが、実際、営業はほぼオンラインセールスに切り替わっているため、その他のエリア、地方の企業の導入も増えている状況になっています。

今までは、学生も都心に移動しながら就活しなければいけなかったのですが、現在は移動せずに就活できます。逆に、地方の企業は来てもらわないと採用できなかったのが、先にオファーを送りオンライン上でコミュニケーションを取るという手法が新たにできました。このような新しい採用手法があることを早く知っていただくために、プロモーションの投下が必要と考えています。

また、「使い切れないことはあるのか?」というところは、ROIをしっかりと見ながら投資していこうと思っていますので、基本的には、こちらの着地になると予想しています。

質疑応答:採用決定率について

質問6:登録企業数8,106社に対して、採用決定人数3,547人とのことですが、競合に比べれば決定率は高いと考えてよいでしょうか?

中野:資料の17ページをご覧いただければと思います。前期の決定人数である3,547名は、どの時点での登録企業から生まれる数字かと言いますと、1年前の数字になります。昨年3月末は6,214社の企業の登録がありますが、基本的にこの企業群がオファーを送り、その後、選考が進んで採用となる構造ですので、「6,214社分の3,547名」と考えていただくのが、一番現実に近い比率だと思います。

「競合に比べれば」というところもありますが、実際、決定人数を公開している企業はほとんどなく、そこはなかなか明確には言えないところです。ただ、企業の満足度は非常に高い状況にありますので、決定率は比較的高いと捉えています。

新着ログ

「情報・通信業」のログ