ファストリ、1Qの営業利益は前年比23.3%増の大幅増益 上期の業績は現時点で計画を上回る進捗

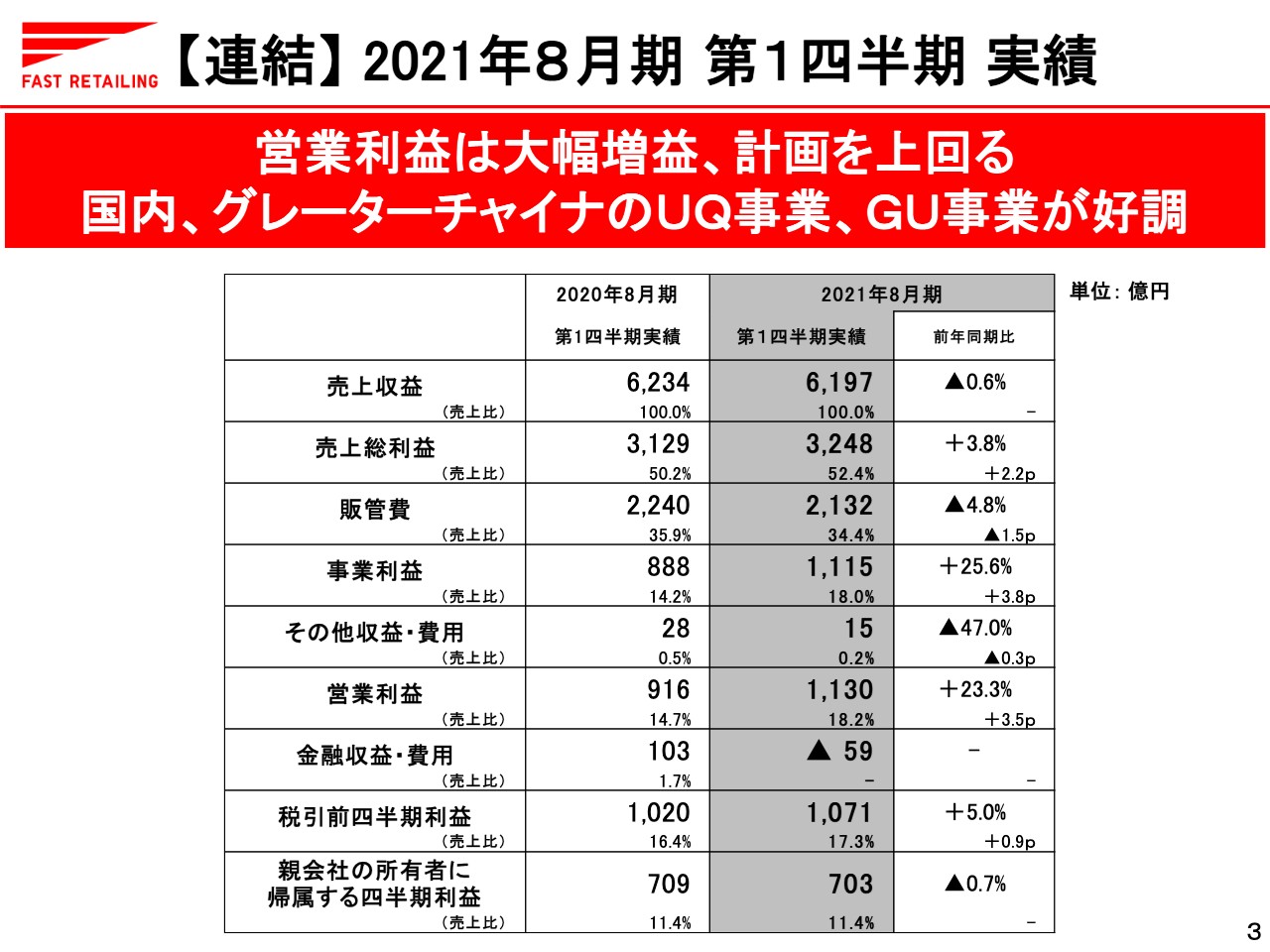

【連結】 2021年8月期 第1四半期 実績

岡﨑健氏:それではよろしくお願いします。あらためましてCFOの岡﨑です。私から、2021年8月期第1四半期の業績、および通期の業績見とおしについて、ご説明いたします。

スライドの3ページをご覧ください。2021年8月期第1四半期の連結業績ですが、売上収益は6,197億円、前年同期比0.6パーセント減、事業そのものの利益を示す事業利益は1,115億円、同25.6パーセント増、営業利益は1,130億円、同23.3パーセント増の大幅な増益となりました。

売上収益は減収となりましたが、これは前年の第1四半期にはまだ新型コロナウイルス感染症の影響がなく、業績のハードルが高かったためです。計画に対しては、売上収益、営業利益ともに上回る結果となっております。

ただし、金融収益・費用で、期初に比べ円高になったことから、外貨建資産などの換算によります為替差損などを計上したこと、さらに赤字継続事業の業績悪化で、会計上、税金負担率が上昇したことなどにより、親会社の所有者に帰属する四半期利益は703億円、0.7パーセント減となりました。

セグメント別では、国内ユニクロ事業、グレーターチャイナのユニクロ事業、ジーユー事業は、業績が好調で計画を上回っております。一方で、その他アジア・オセアニア地区、北米、欧州のユニクロ事業は、新型コロナの影響が想定より大きかったことで、計画を下回る結果となっております。

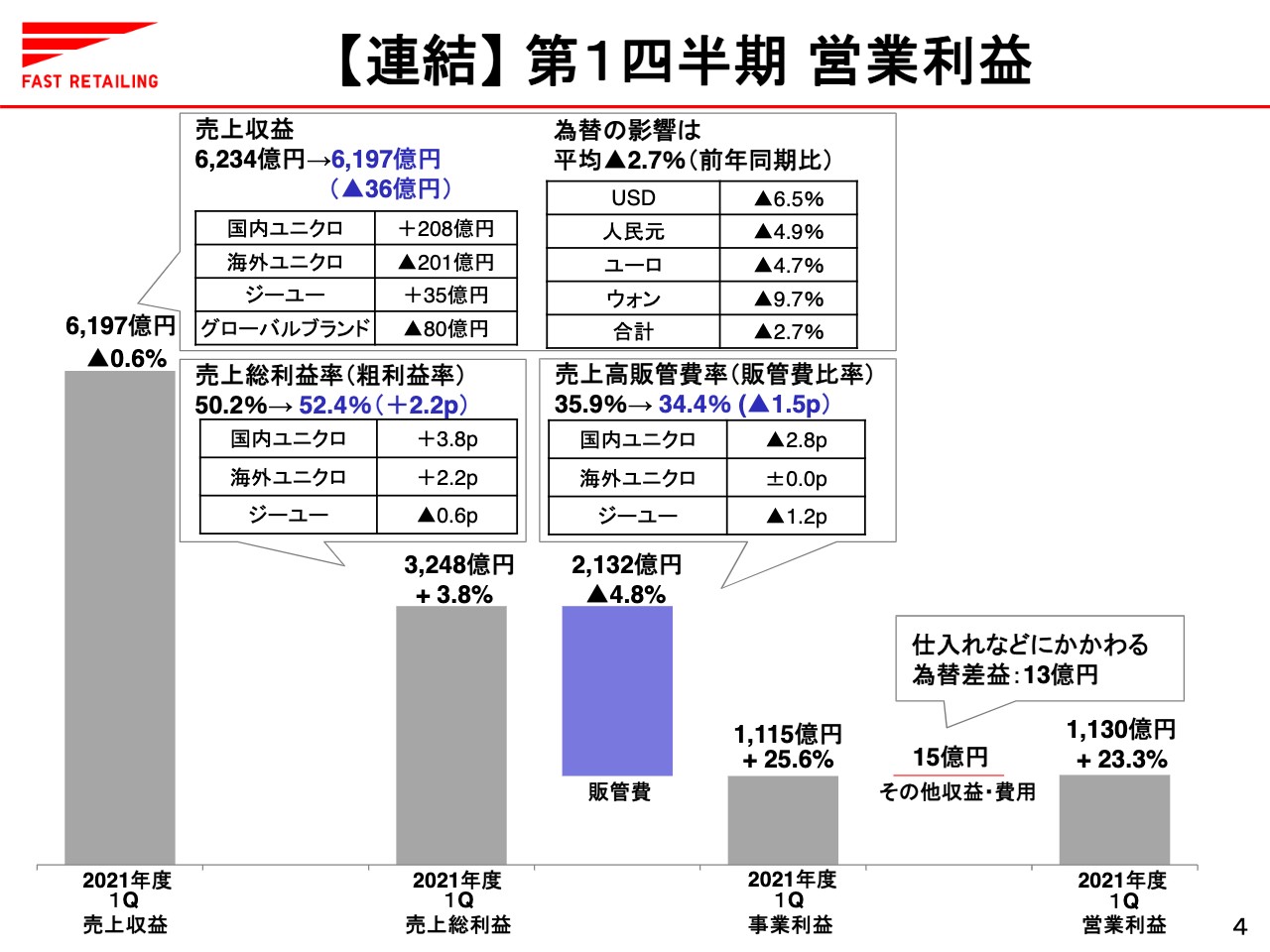

【連結】 第1四半期 営業利益

スライド4ページをご覧ください。連結の損益計算書のポイントについて、ご説明いたします。連結の売上収益は6,197億円、前年同期比36億円の減収となりました。これは、国内ユニクロ事業が208億円の増収、ジーユー事業が35億円の増収となった一方で、海外ユニクロ事業が201億円の減収、グローバルブランド事業が80億円の減収となったことによります。

売上総利益率は52.4パーセントと、2.2ポイント改善いたしました。これは主に、国内ユニクロ事業、海外ユニクロ事業で粗利益率が大幅に改善したことによります。

売上高販管費率は34.4パーセントと、1.5ポイント改善いたしました。これは主に、国内ユニクロ事業、ジーユー事業で販管費比率が改善したことによります。

その他収益・費用の合計は、15億円のプラスとなりました。これは主に、仕入れなどにかかわる為替差益が13億円発生したことによります。これらの結果、営業利益は1,130億円、同23.3パーセントの増益となりました。

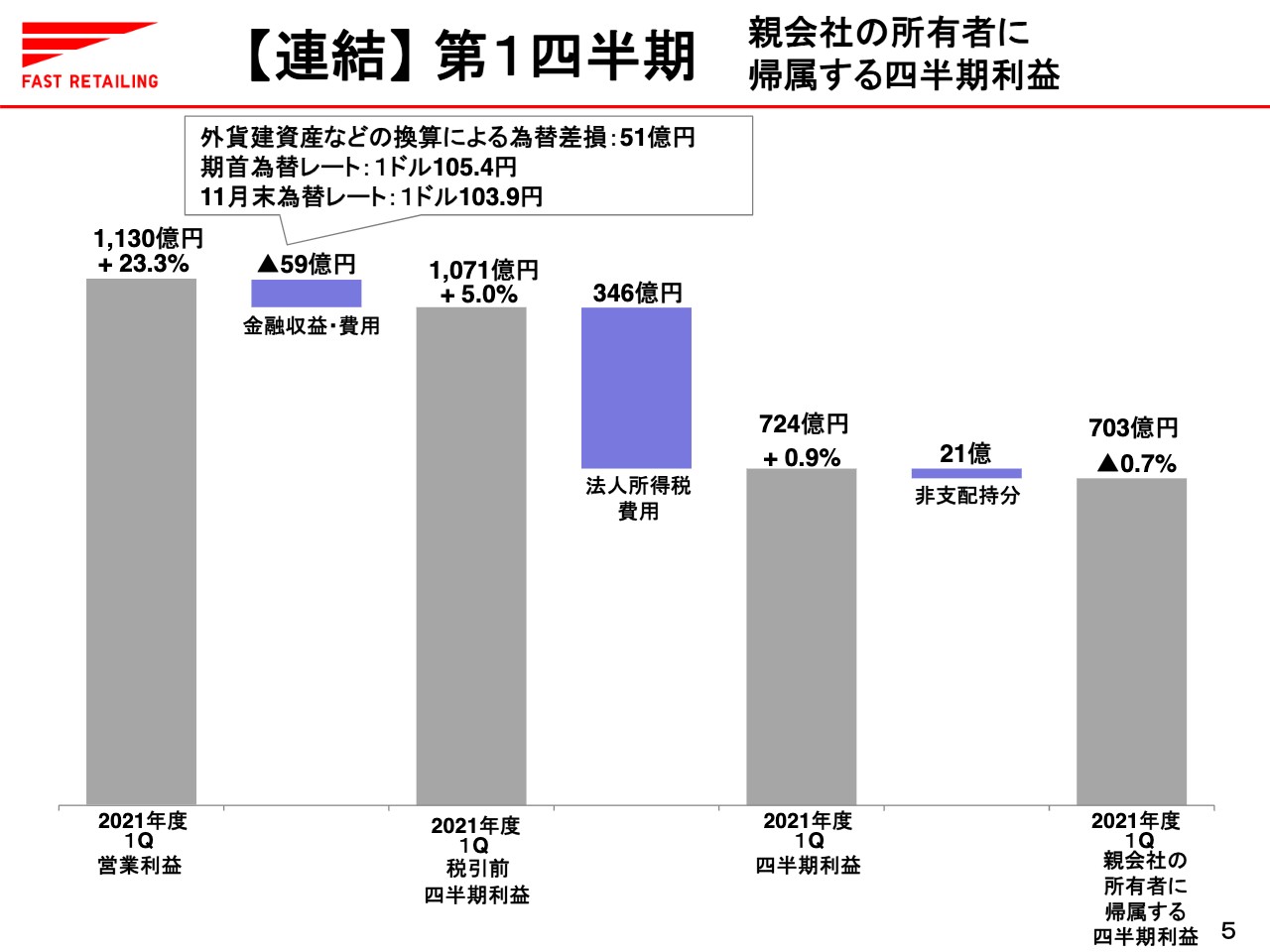

【連結】 第1四半期 親会社の所有者に帰属する四半期利益

スライド5ページをご覧ください。次に、金融収益・費用ですが、ネットで59億円のマイナスとなりました。これは、外貨建資産などの換算による為替差損を51億円計上したことなどによります。

この結果、税引前四半期利益は1,071億円、5.0パーセント増となりました。親会社の所有者に帰属する四半期利益は703億円、0.7パーセント減となりましたが、これは、繰延税金資産を計上できない、赤字が継続している事業で業績が悪化したことなどにより、会計上、税金負担率が上昇したためです。

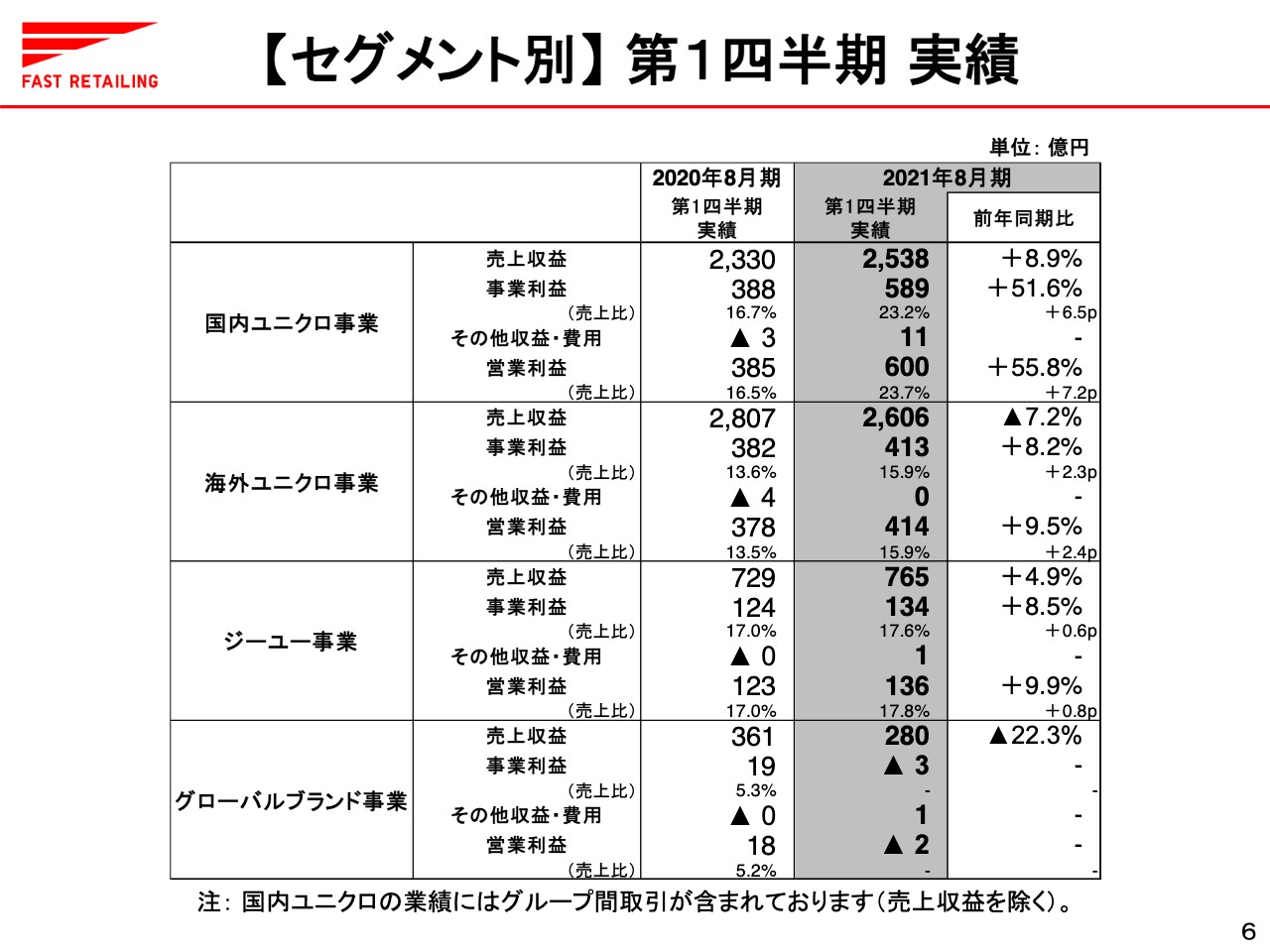

【セグメント別】 第1四半期 実績

スライド6ページをご覧ください。セグメント別業績の全体像をこのスライドで表しております。ここからセグメント別の業績についてご説明してまいります。

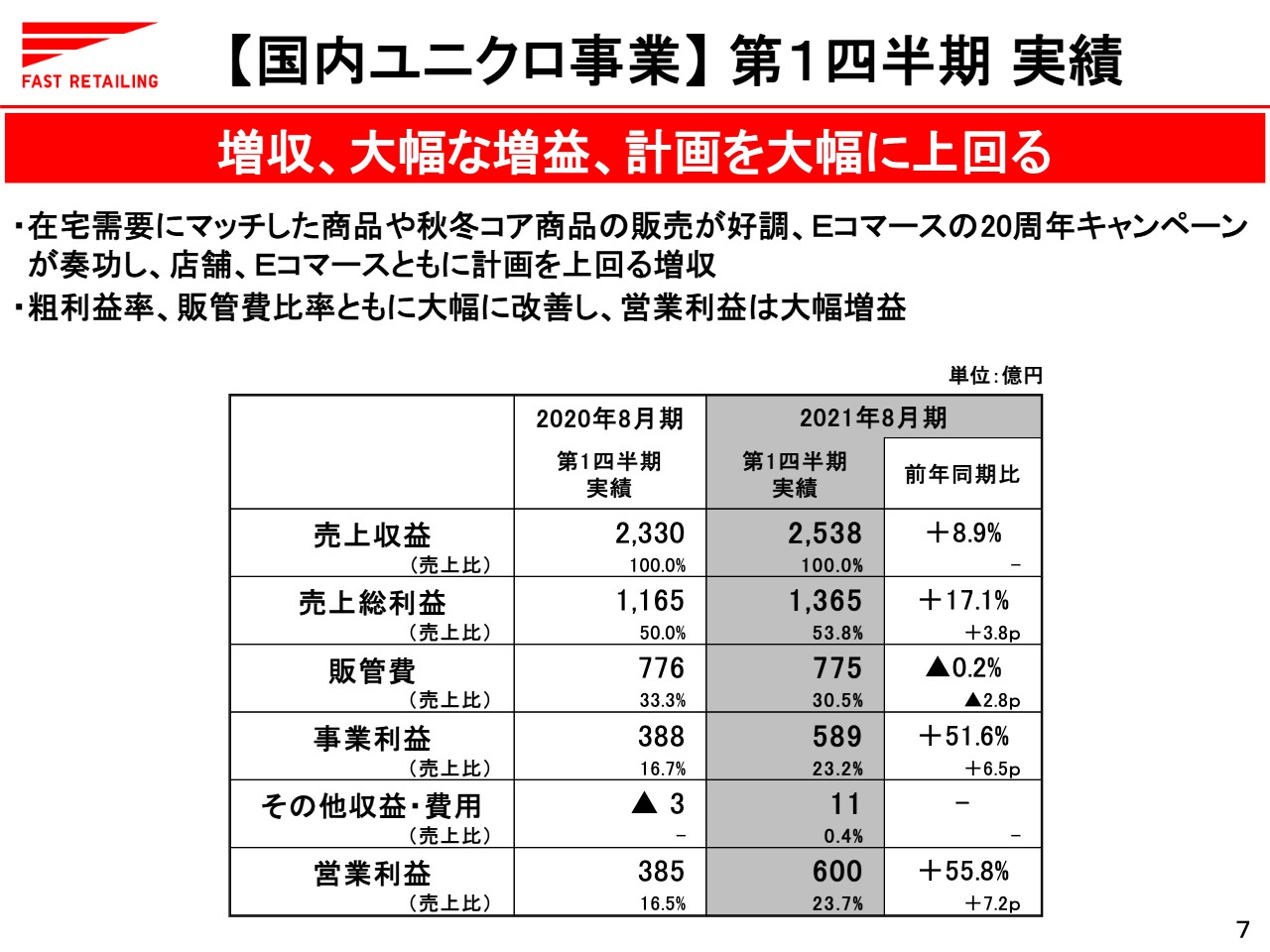

【国内ユニクロ事業】 第1四半期 実績

スライド7ページをご覧ください。まず、国内ユニクロ事業の第1四半期の業績ですが、売上収益は2,538億円、前年同期比8.9パーセント増、営業利益は600億円、55.8パーセント増と、増収、大幅な増益となりました。これは計画を大幅に上回る水準です。

第1四半期は、在宅需要にマッチした商品や秋冬コア商品の販売が好調だったことに加え、Eコマースの20周年キャンペーンが奏功したことで、店舗、Eコマースともに計画を上回る増収となりました。また、粗利益率、販管費比率ともに大幅に改善したことで、営業利益は大幅増益となりました。

【国内ユニクロ事業】 売上収益の状況

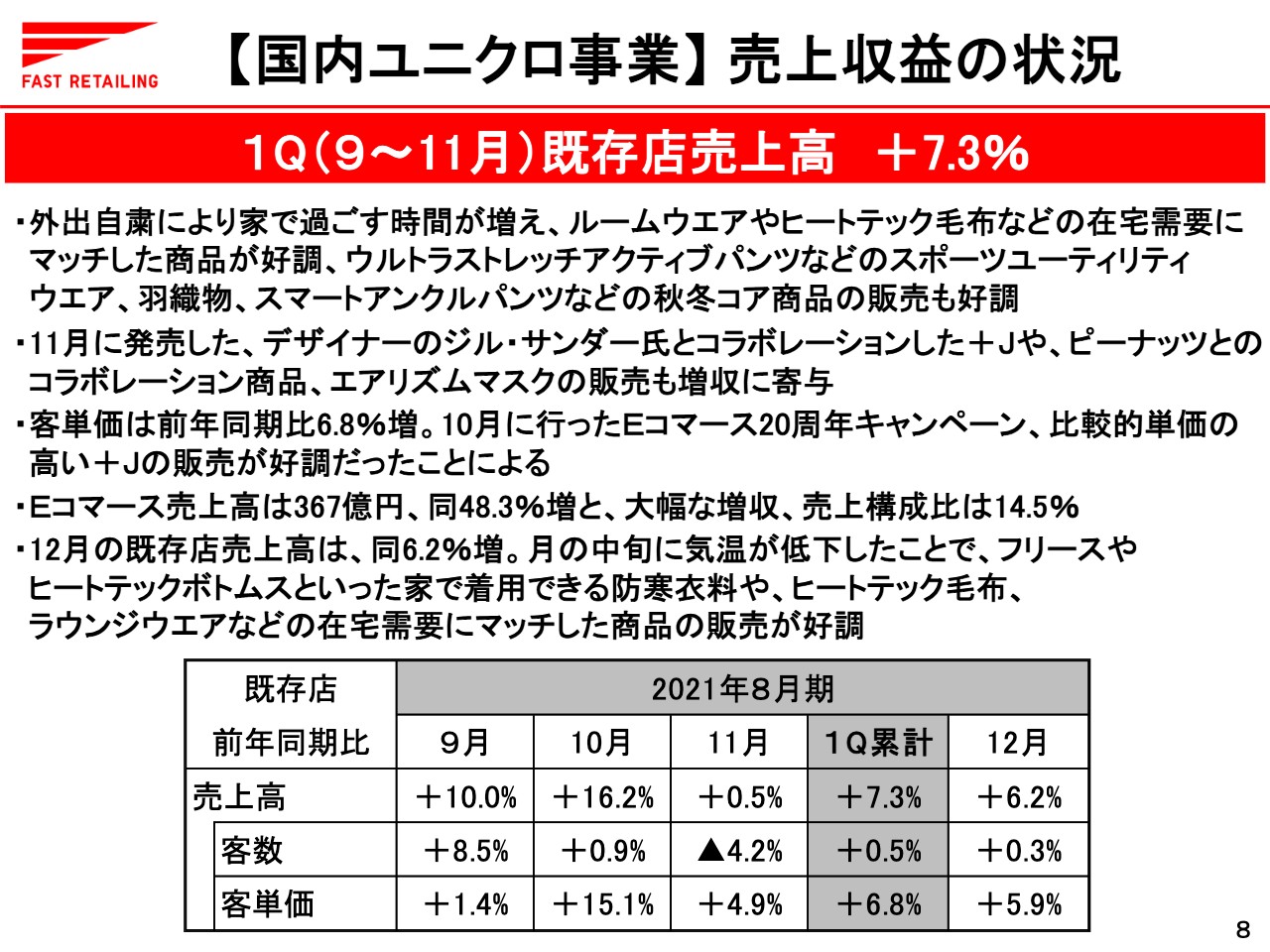

スライド8ページをご覧ください。まず、国内ユニクロ事業の既存店売上高ですが、前年同期比で7.3パーセントの増収となりました。外出自粛により家で過ごす時間が増えたことで、ルームウエアやヒートテック毛布といった在宅需要にマッチした商品の販売が好調だったことに加え、ウルトラストレッチアクティブパンツなどのスポーツユーティリティウエア、羽織物、スマートアンクルパンツなどの秋冬コア商品の販売も好調でした。

これに加えて、11月に発売した、デザイナーのジル・サンダー氏とコラボレーションした「+J」や「ピーナッツ」とのコラボレーション商品、エアリズムマスクの販売も増収に寄与いたしました。

客単価は6.8パーセント増となりました。これは、10月に行ったEコマース20周年キャンペーンや、比較的単価の高い「+J」の販売が好調だったことによります。

Eコマース売上高は367億円、48.3パーセント増と、大幅な増収となり、売上構成比は14.5パーセントまで高まってきております。

なお、12月の既存店売上高は、6.2パーセント増収となりました。月の中旬に気温が低下したことで、フリースやヒートテックボトムスといった家で着用できる防寒衣料や、ヒートテック毛布、ラウンジウエアなどの在宅需要にマッチした商品の販売が好調でした。

【国内ユニクロ事業】 粗利益率、販管費比率

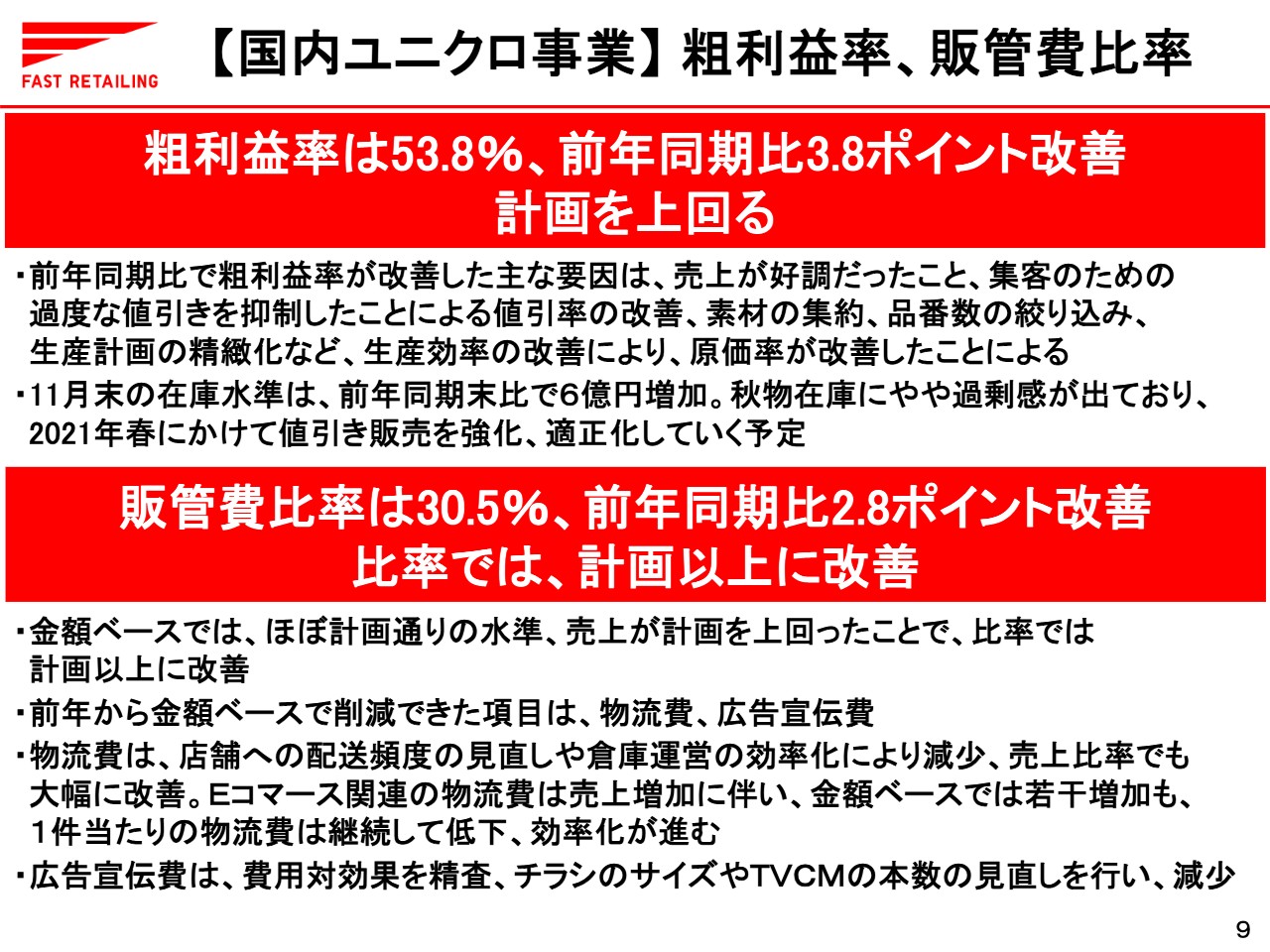

スライド9ページをご覧ください。国内ユニクロ事業の第1四半期の粗利益率は、53.8パーセントと、前年同期比3.8ポイント改善し、計画を上回る水準となりました。

前年同期比で粗利益率が改善した主な要因は、売上が好調だったことに加え、集客のための過度な値引きを抑制したことによる値引率の改善、素材の集約、品番数の絞り込み、生産計画の精緻化など、生産効率の改善により、原価率が改善したことによります。

なお、11月末の在庫水準は、前年同期末比で6億円増加いたしました。秋物在庫にやや過剰感が出ており、2021年春にかけて値引き販売を強化し、適正化していく予定です。

販管費比率は30.5パーセントと、2.8ポイント改善いたしました。金額ベースでは、ほぼ計画どおりの水準となりましたが、売上が計画を上回ったことで、比率では計画以上に改善することができました。

前年から金額ベースで削減できた項目は、物流費、広告宣伝費です。物流費は、店舗への配送頻度の見直しや、倉庫運営の効率化により減少し、売上比率でも大幅に改善いたしました。

また、Eコマース関連の物流費は売上増加に伴い、金額ベースでは若干増加いたしましたが、1件当たりの物流費は継続して低下しており、効率化が進んでおります。広告宣伝費は、費用対効果を精査し、チラシのサイズやテレビCMの本数の見直しを行ったことで、減少いたしました。

【海外ユニクロ事業】 第1四半期 実績

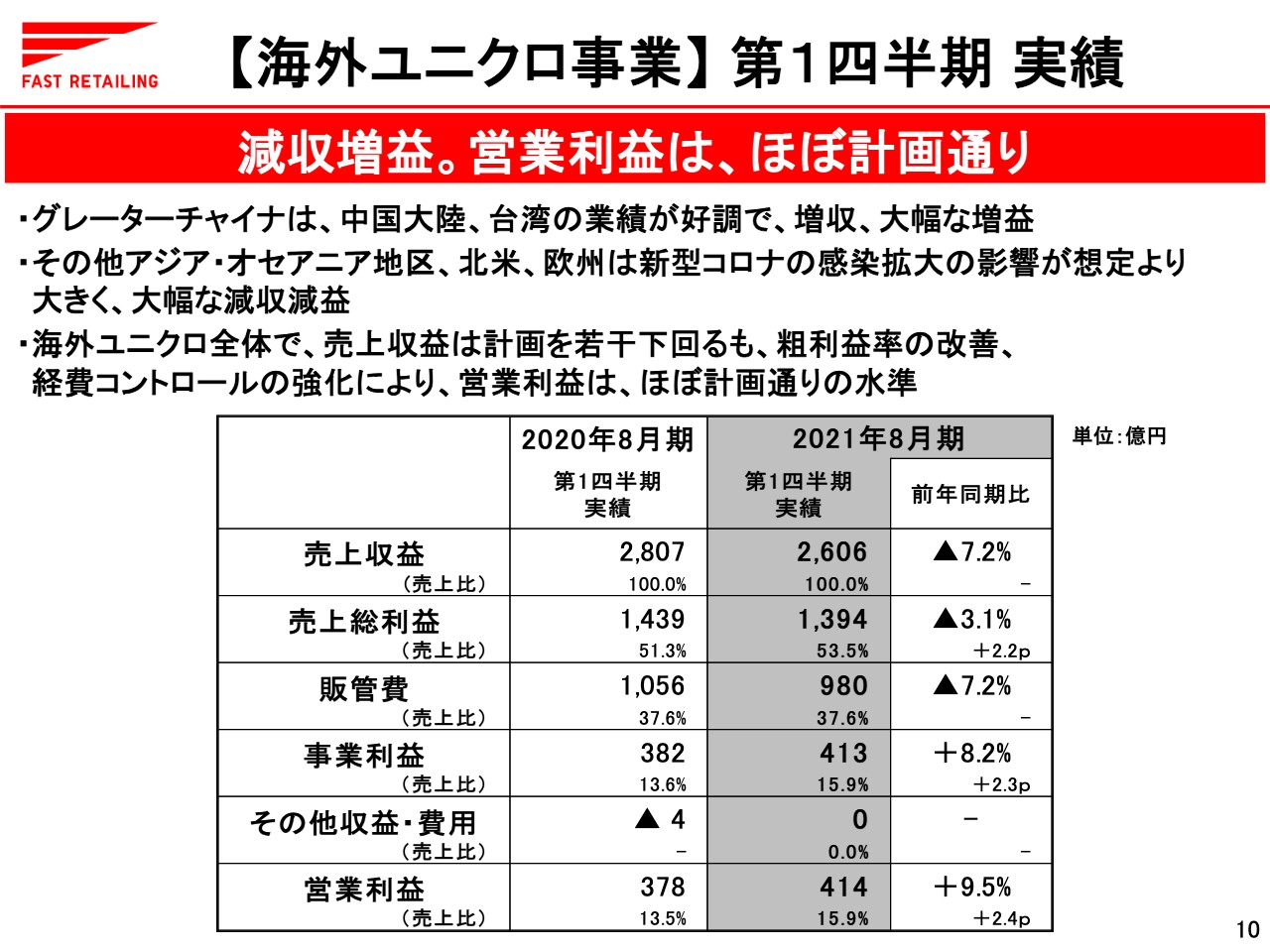

スライド10ページをご覧ください。ここからは、海外のユニクロ事業についてご説明いたします。海外のユニクロ事業第1四半期の売上収益は2,606億円、前年同期比7.2パーセント減、営業利益は414億円、9.5パーセント増と、減収増益となりました。

地域別では、グレーターチャイナは、中国大陸、台湾の業績が好調で、増収、大幅な増益となりました。その他アジア・オセアニア地区、北米、欧州は新型コロナの感染拡大の影響が想定より大きく、大幅な減収減益となりました。

海外ユニクロ全体で、売上収益は計画を若干下回りましたが、粗利益率の改善、経費コントロールの強化により、営業利益はほぼ計画どおりの水準となりました。 地域別の詳細は、次のスライドでご説明いたします。

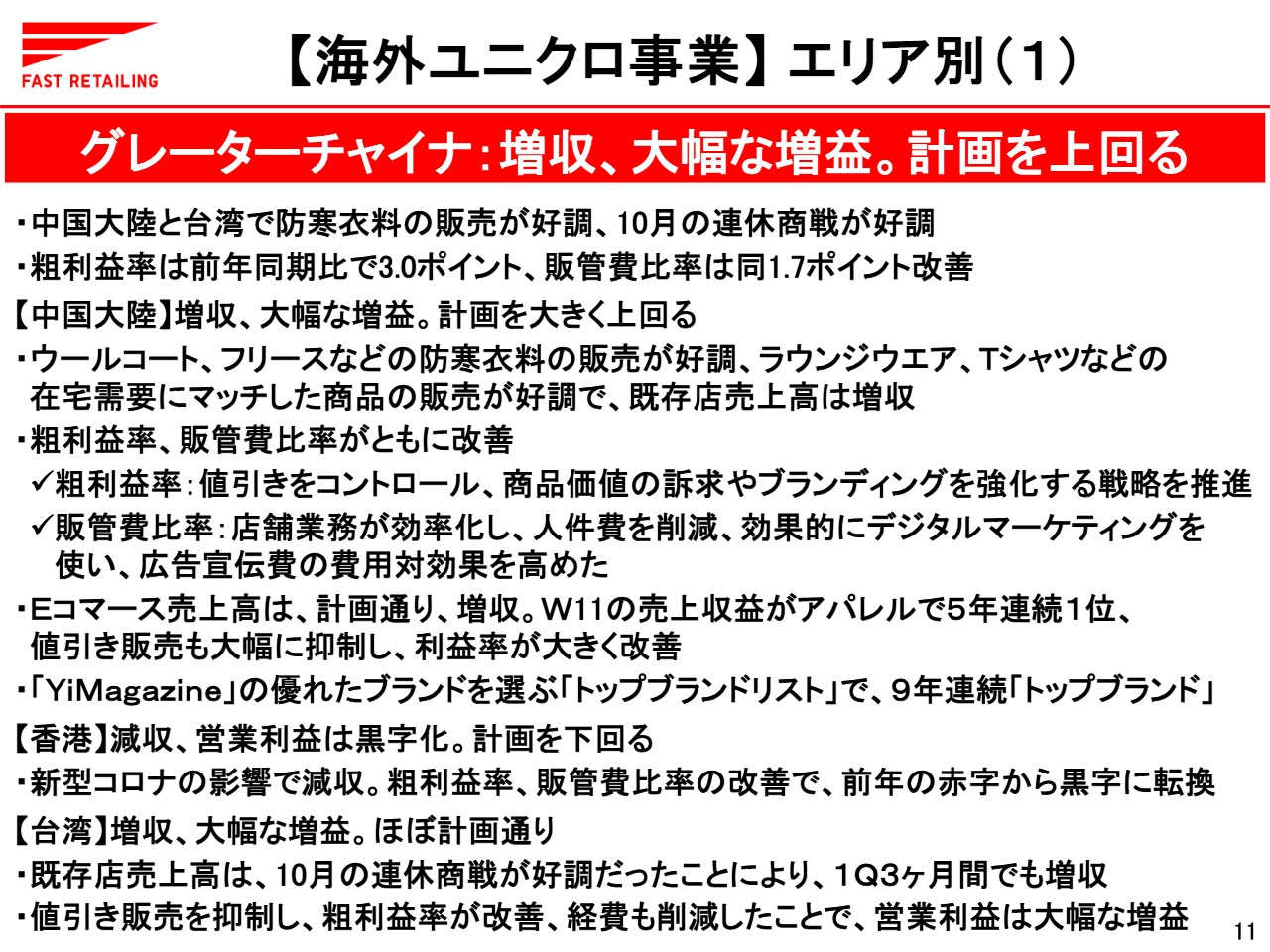

【海外ユニクロ事業】 エリア別(1)

スライド11ページをご覧ください。まず、グレーターチャイナですが、増収、大幅な増益と、計画を上回る業績となりました。増収となった要因は、中国大陸と台湾で防寒衣料の販売が好調だったことに加え、10月の連休商戦が好調だったことによります。グレーターチャイナの粗利益率は前年同期比で3.0ポイント、販管費比率は1.7ポイント改善いたしました。

中国大陸は、増収、大幅な増益と、計画を大きく上回る業績となりました。気温が低く推移したことにより、ウールコート、フリースなどの防寒衣料の販売が好調だったことに加え、ラウンジウエア、Tシャツなどの在宅需要にマッチした商品の販売が好調で、既存店売上高は増収となりました。

利益面では、粗利益率、販管費比率がともに改善いたしました。粗利益率は、値引きをコントロールし、商品価値の訴求やブランディングを強化する戦略を推し進めたことで改善いたしました。

また、これにともない、店舗業務が効率化し、人件費を削減できたことに加え、効果的にデジタルマーケティングを使うことで、広告宣伝費の費用対効果を高めたことにより、販管費比率も改善いたしました。

Eコマース売上高は、計画どおり増収となりました。W11の売上収益がアパレルで5年連続1位と好調だったことに加え、値引き販売も大幅に抑制したため、利益率は大きく改善いたしました。

なお、中国大陸では、主要雑誌の「YiMagazine」が、優れたブランドを選出する「トップブランドリスト」において、9年連続で「トップブランド」に選ばれております。

香港は、新型コロナの影響により減収となりました。これにより、営業利益は計画を下回る結果となったものの、粗利益率、販管費比率の改善により、前年の赤字から黒字に転換いたしました。

台湾は、増収、大幅な増益と、ほぼ計画どおりの業績となりました。既存店売上高は、10月の連休商戦が好調だったことにより、第1四半期3ヶ月間でも増収となりました。値引き販売を抑制したことで粗利益率が改善し、経費も削減できたことで、営業利益は大幅な増益となりました。

【海外ユニクロ事業】 エリア別(2)

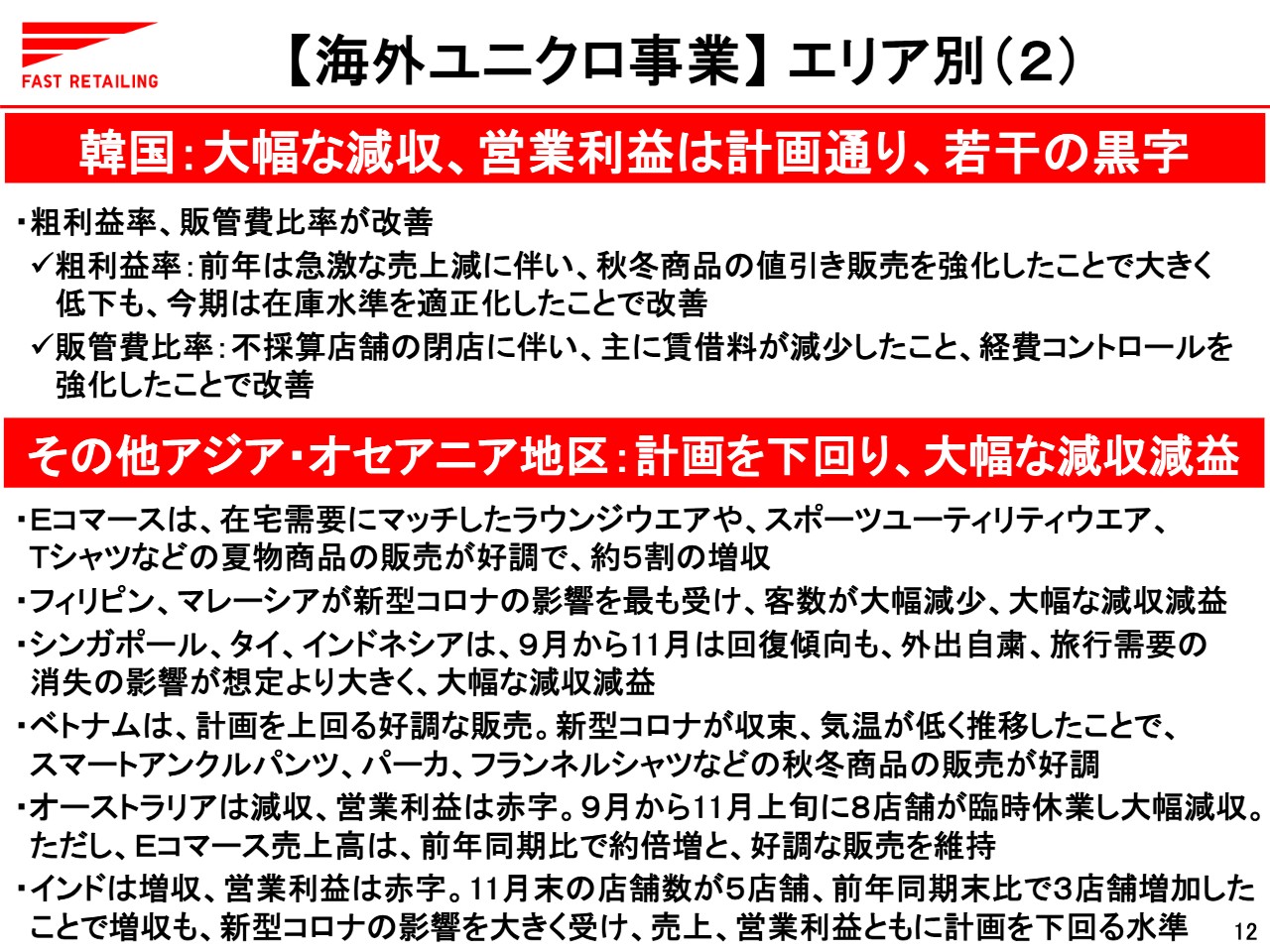

スライド12ページをご覧ください。韓国は大幅な減収となりましたが、粗利益率、販管費比率が改善した結果、営業利益は計画どおり、若干の黒字となりました。

粗利益率は、前年は急激な売上減にともない、秋冬商品の値引き販売を強化したことで大きく低下いたしましたが、今期は在庫水準を適正化したことで改善いたしました。販管費比率は、不採算店舗の閉店にともない、主に賃借料が減少したことに加え、経費コントロールを強化したことで改善いたしました。

その他アジア・オセアニア地区は、新型コロナの影響を大きく受けたことで、計画を下回り、大幅な減収減益となりました。ただし、Eコマースは、在宅需要にマッチしたラウンジウエアや、スポーツユーティリティウエア、Tシャツなどの夏物商品の販売が好調だったことにより、約5割の増収となりました。

国別では、フィリピン、マレーシアが新型コロナの影響をもっとも受け、客数が大幅に減少したことにより、大幅な減収減益となりました。シンガポール、タイ、インドネシアも、9月から11月は回復傾向にあったものの、新型コロナによる外出自粛、旅行需要の消失の影響が想定より大きく、大幅な減収減益となりました。

一方で、ベトナムは、計画を上回る好調な販売となりました。新型コロナが収束したことに加え、気温が低く推移したことで、スマートアンクルパンツ、パーカ、フランネルシャツなどの秋冬商品の販売が好調でした。

【海外ユニクロ事業】 エリア別(3)

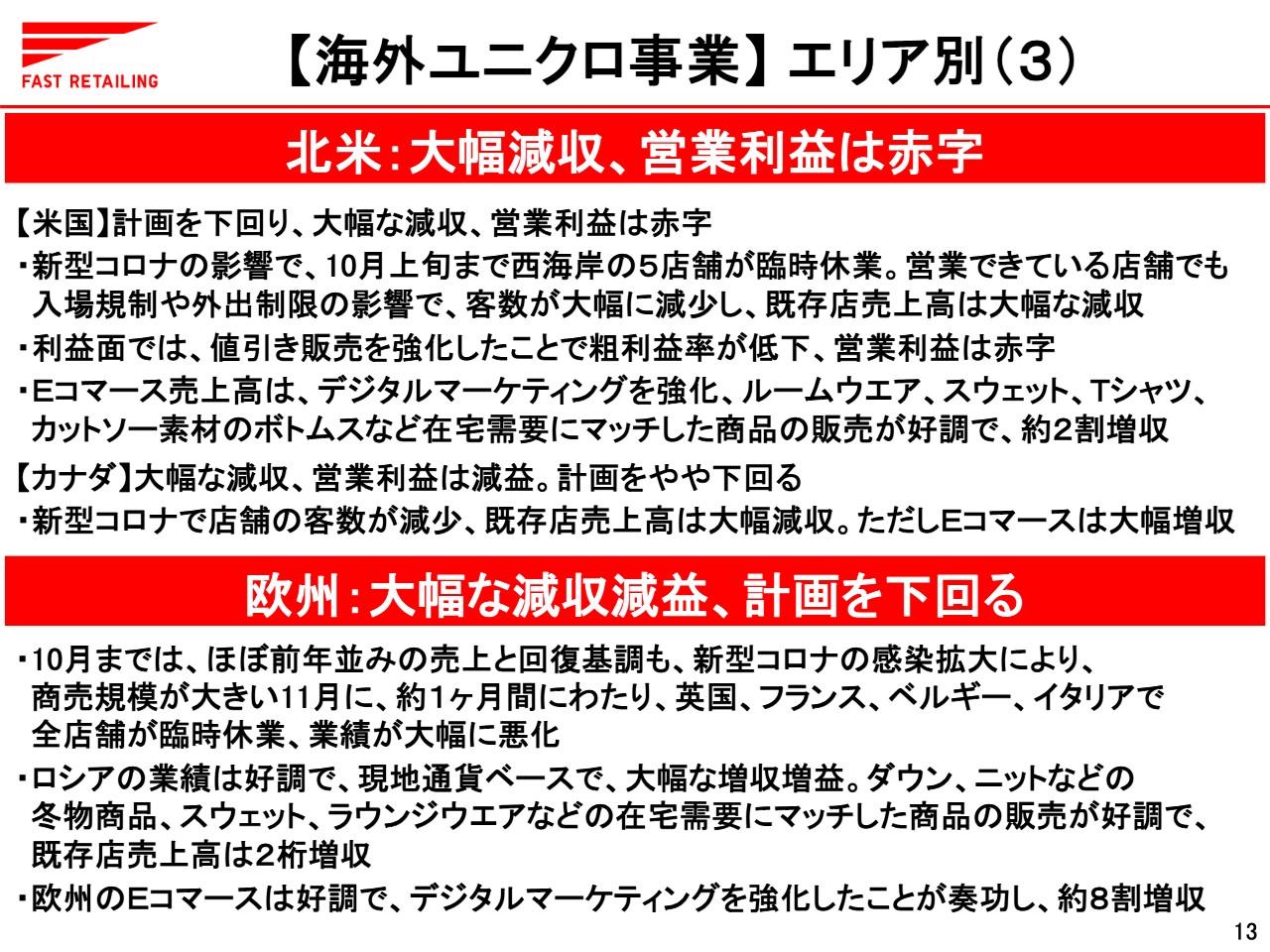

スライド13ページをご覧ください。次に北米ですが、新型コロナの影響により、大幅な減収、営業利益は赤字となりました。

米国は、計画を下回り、大幅な減収、営業利益は赤字です。新型コロナの影響で、10月上旬まで西海岸の5店舗が臨時休業したことに加え、営業できている店舗でも入場規制や外出制限の影響で、客数が大幅に減少したことにより、既存店売上高は大幅な減収となりました。利益面では、値引き販売を強化したことで粗利益率が低下、営業利益は赤字となりました。

なお、Eコマース売上高は、デジタルマーケティングを強化したことに加え、ルームウエア、スウェット、Tシャツ、カットソー素材のボトムスなど在宅需要にマッチした商品の販売が好調だったことで、約2割増収となりました。

また、ヨーロッパは大幅な減収減益、計画を下回る業績となりました。10月までは、ほぼ前年並みの売上と、回復基調にありましたが、新型コロナの感染拡大により、商売規模が大きい11月に、約1ヶ月間にわたり、イギリス、フランス、ベルギー、イタリアで全店舗が臨時休業となったことで、業績が大幅に悪化いたしました。

ただし、ロシアの業績は好調で、現地通貨ベースで、大幅な増収増益となりました。ダウン、ニットなどの冬物商品の販売や、スウェット、ラウンジウエアなどの在宅需要にマッチした商品の販売が好調だったことで、既存店売上高は2桁増収となりました。

また、欧州ではEコマースも好調で、デジタルマーケティングを強化したことが奏功し、約8割の増収となりました。

【ジーユー事業】 第1四半期 実績(1)

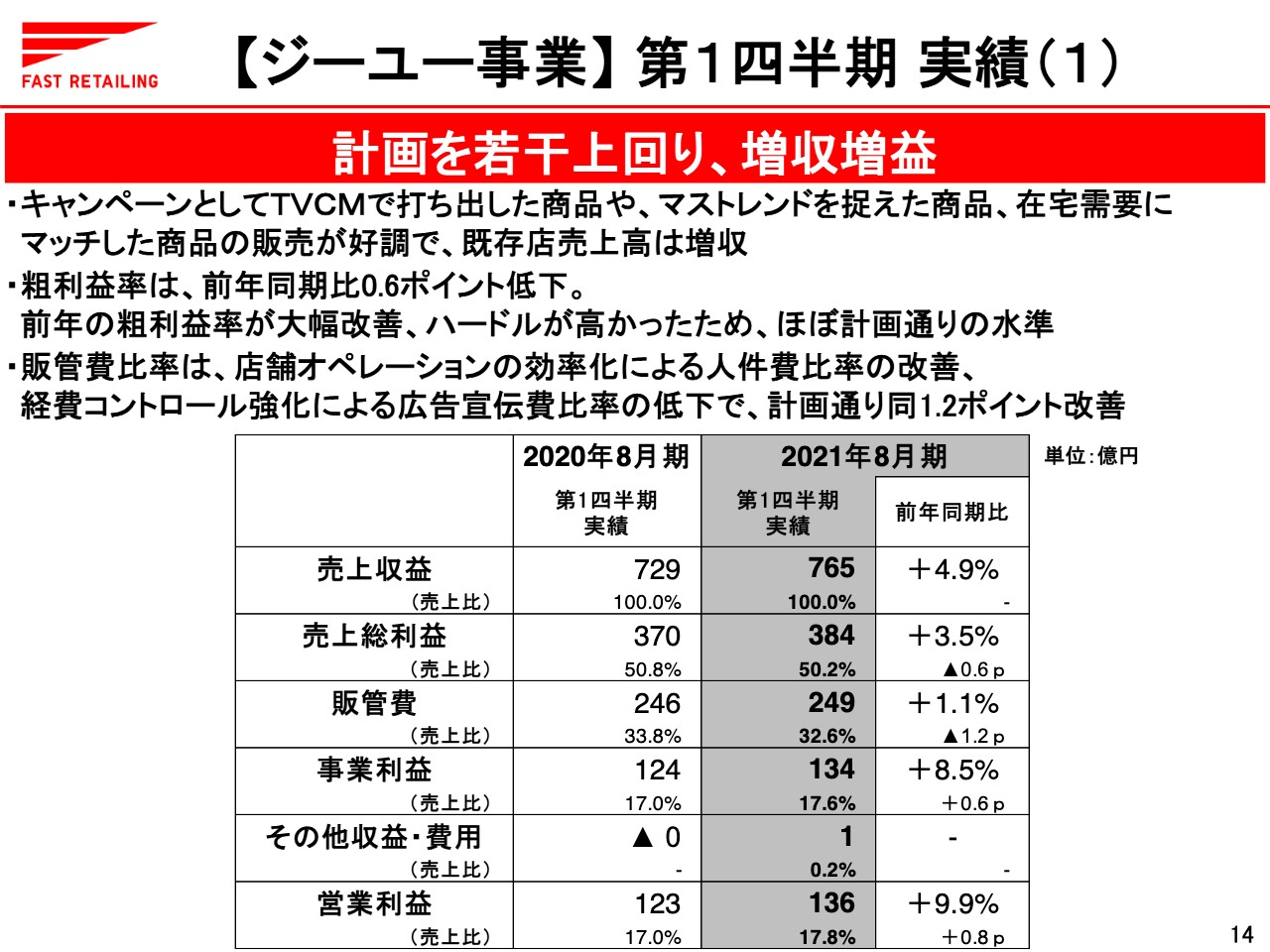

スライド14ページをご覧ください。次に、ジーユー事業ですが、売上収益は765億円、前年同期比4.9パーセント増、営業利益は136億円、9.9パーセント増と、増収増益、計画を若干上回る業績となりました。

第1四半期はキャンペーンとしてテレビCMで打ち出した商品や、マストレンドを捉えた商品、在宅需要にマッチした商品の販売が好調で、既存店売上高は増収となりました。

粗利益率は、0.6ポイント低下いたしました。これは、前年の粗利益率が大幅に改善し、ハードルが高かったことによるもので、ほぼ計画どおりの水準でした。

販管費比率は、店舗オペレーションの効率化による人件費比率の改善や、経費コントロールの強化による広告宣伝費比率の低下で、計画どおり1.2ポイント改善いたしました。

【ジーユー事業】 第1四半期 実績(2)

スライド15ページをご覧ください。第1四半期は、テレビCMでスウェットライクニットを打ち出し、スウェットのような伸縮性のあるリラックスできる着心地と、ニットの上品な質感を兼ねそなえた新感覚素材ニットの販売が好調でした。

これに加え、マストレンドのダブルフェイスのスウェットやシェフパンツ、在宅需要にマッチしたラウンジウエアも好調な販売となりました。

Eコマース売上高は、約4割の増収となりました。これは、店舗受け取りなど店舗とEコマースのサービスを融合したO2O(Online-to-Offline)が好調だったことや、アプリを通じた情報発信を強化したことによります。

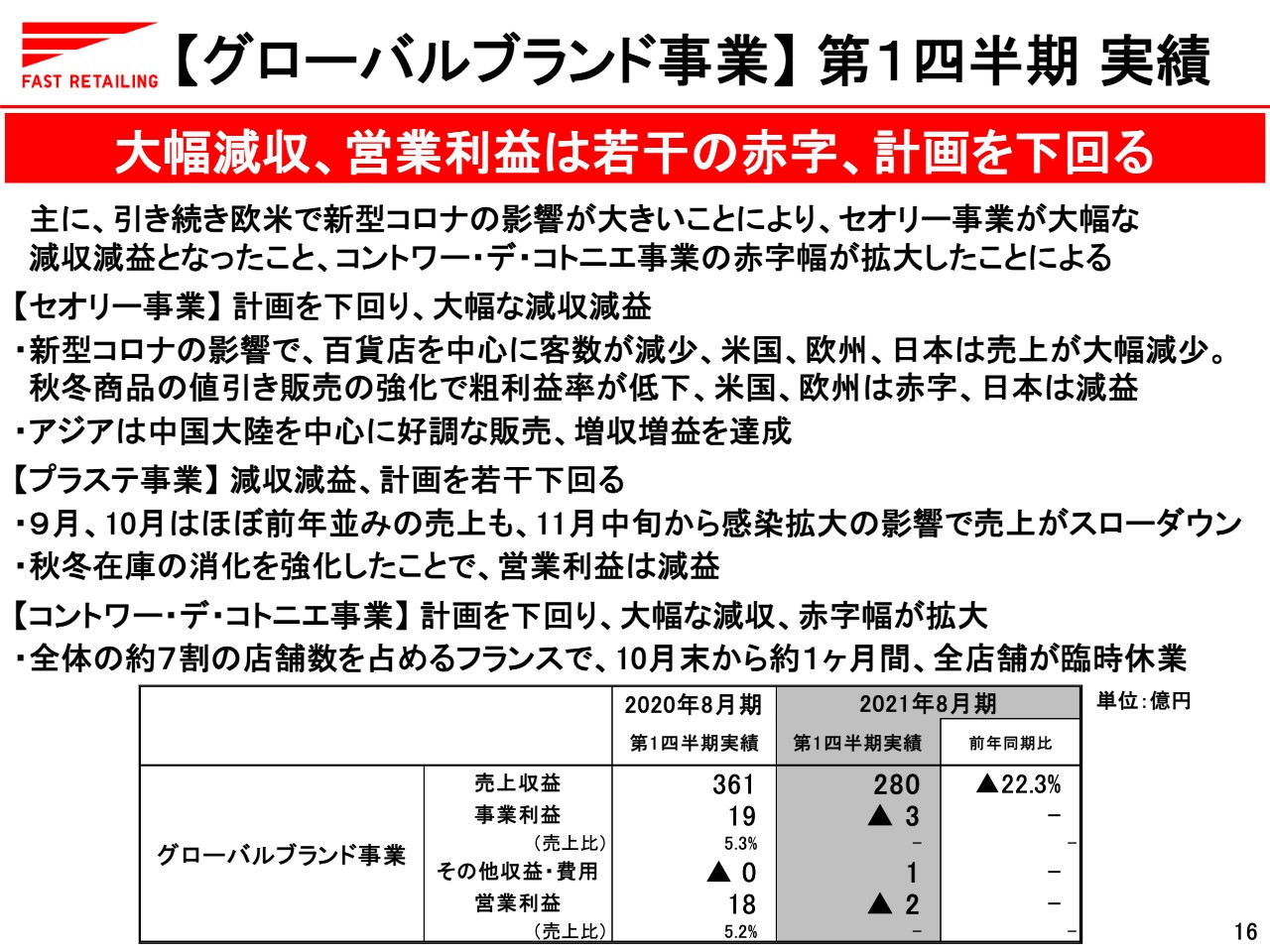

【グローバルブランド事業】 第1四半期 実績

スライド16ページをご覧ください。グローバルブランド事業の売上収益は280億円、前年同期比22.3パーセント減、営業利益は2億円の赤字と、計画を下回りました。これは主に、引き続き欧米で新型コロナの影響が大きいことにより、セオリー事業が大幅な減収減益となったこと、コントワー・デ・コトニエ事業の赤字幅が拡大したことによります。

セオリー事業は、計画を下回り、大幅な減収減益となりました。新型コロナの影響により、百貨店を中心に客数が減少したことで、米国、欧州、日本では、売上が大幅に減少いたしました。これにともない、秋冬商品の値引き販売を強化した結果、粗利益率が低下し、米国、欧州は赤字、日本は減益となりました。一方で、アジアは中国大陸を中心に好調な販売となり、増収増益を達成いたしました。

プラステ事業は、減収減益、計画を若干下回りました。9月、10月はほぼ前年並みの売上となっていたものの、11月中旬から新型コロナの感染拡大の影響で、売上がスローダウンした結果、第1四半期3ヶ月間で減収となりました。また、秋冬在庫の消化を強化したことで、営業利益は減益となりました。

コントワー・デ・コトニエ事業は、計画を下回り、大幅な減収、赤字幅が拡大いたしました。これは主に全体の約7割の店舗数を占めるフランスで、10月末から約1ヶ月間にわたり、全店舗が臨時休業したことによります。

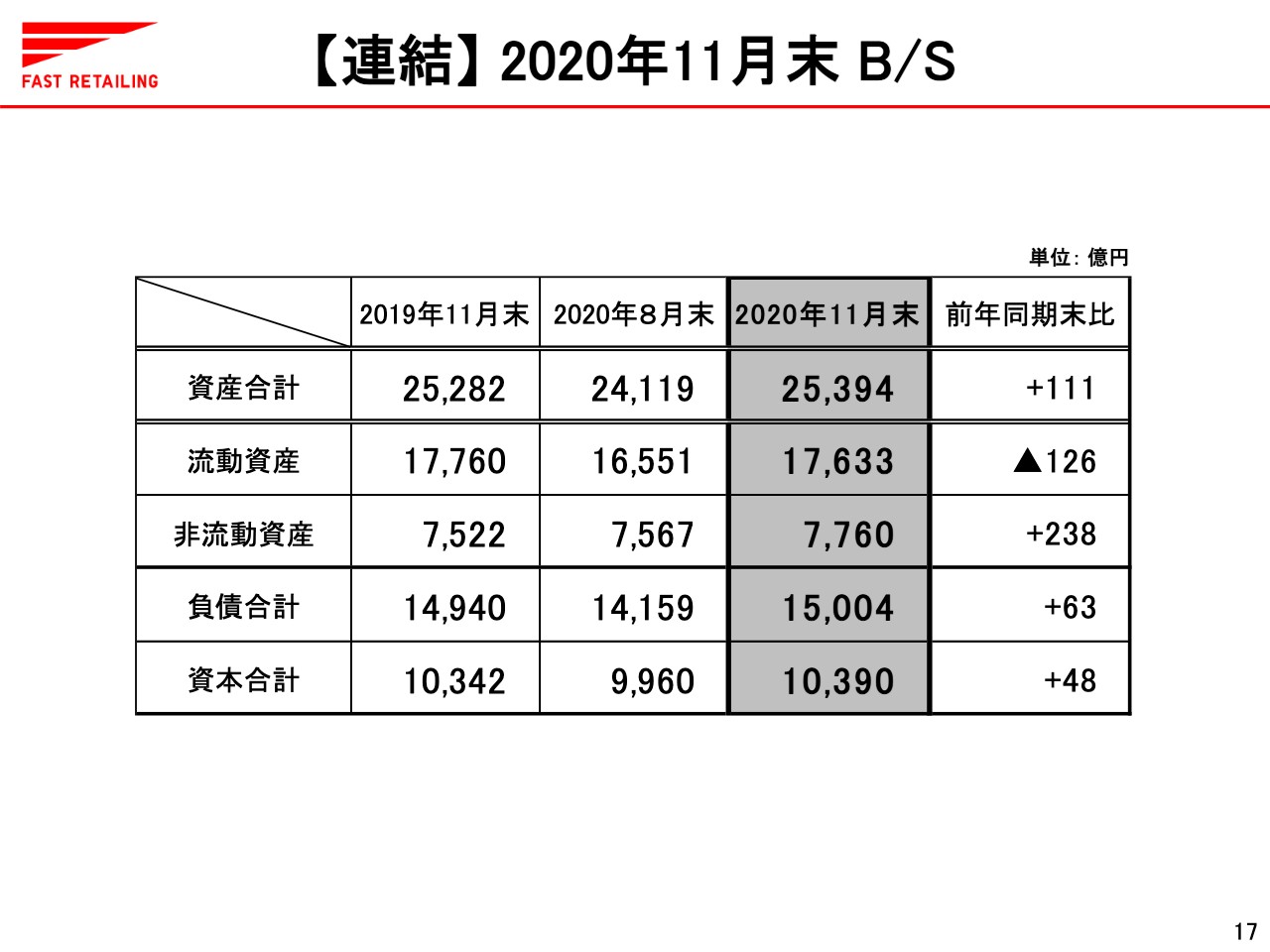

【連結】 2020年11月末 B/S

スライド17ページをご覧ください。ここからは、2020年11月末のバランスシートをご説明いたします。資産合計は2兆5,394億円、前年同期末比111億円増加、負債合計は1兆5,004億円、同63億円増加、資本合計は1兆390億円、同48億円増加いたしました。詳細については、次のスライドでご説明いたします。

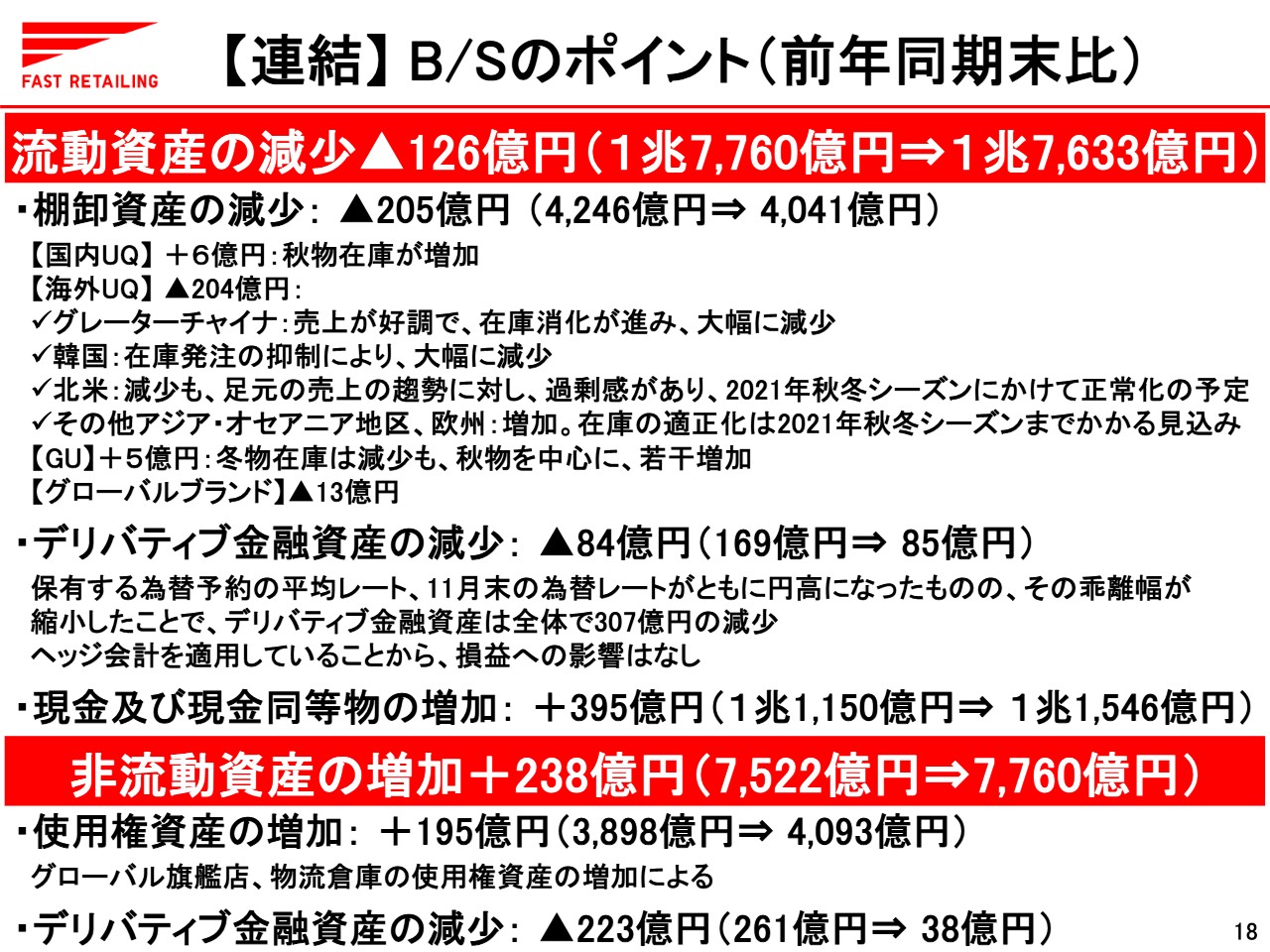

【連結】 B/Sのポイント(前年同期末比)

資産の主な状況について、18ページでご説明いたします。流動資産が前年同期末比126億円減少した主な要因をご説明いたします。棚卸資産は205億円減少いたしました。内訳としては、国内ユニクロ事業は秋物在庫が増加した結果、6億円の増加です。

一方で海外ユニクロ事業は、前年比204億円減少いたしました。グレーターチャイナは、売上が好調で、在庫消化が進み、大幅に減少いたしました。韓国も在庫発注の抑制により、大幅に減少しております。

北米は減少しているものの、足元の売上の趨勢に対しては過剰感があります。2021年秋冬シーズンにかけて正常化していく予定です。

その他アジア・オセアニア地区、ヨーロッパ は、売上が計画を下回っていることから在庫が増加いたしました。在庫の適正化は2021年秋冬シーズンまでかかる見込みです。

なお、現金及び現金同等物は395億円増加いたしました。これはユニクロ事業を中心に営業キャッシュ・フローが増加したことによります。非流動資産は238億円増加いたしました。これは主にグローバル旗艦店や物流倉庫の使用権資産が195億円増加したためです。

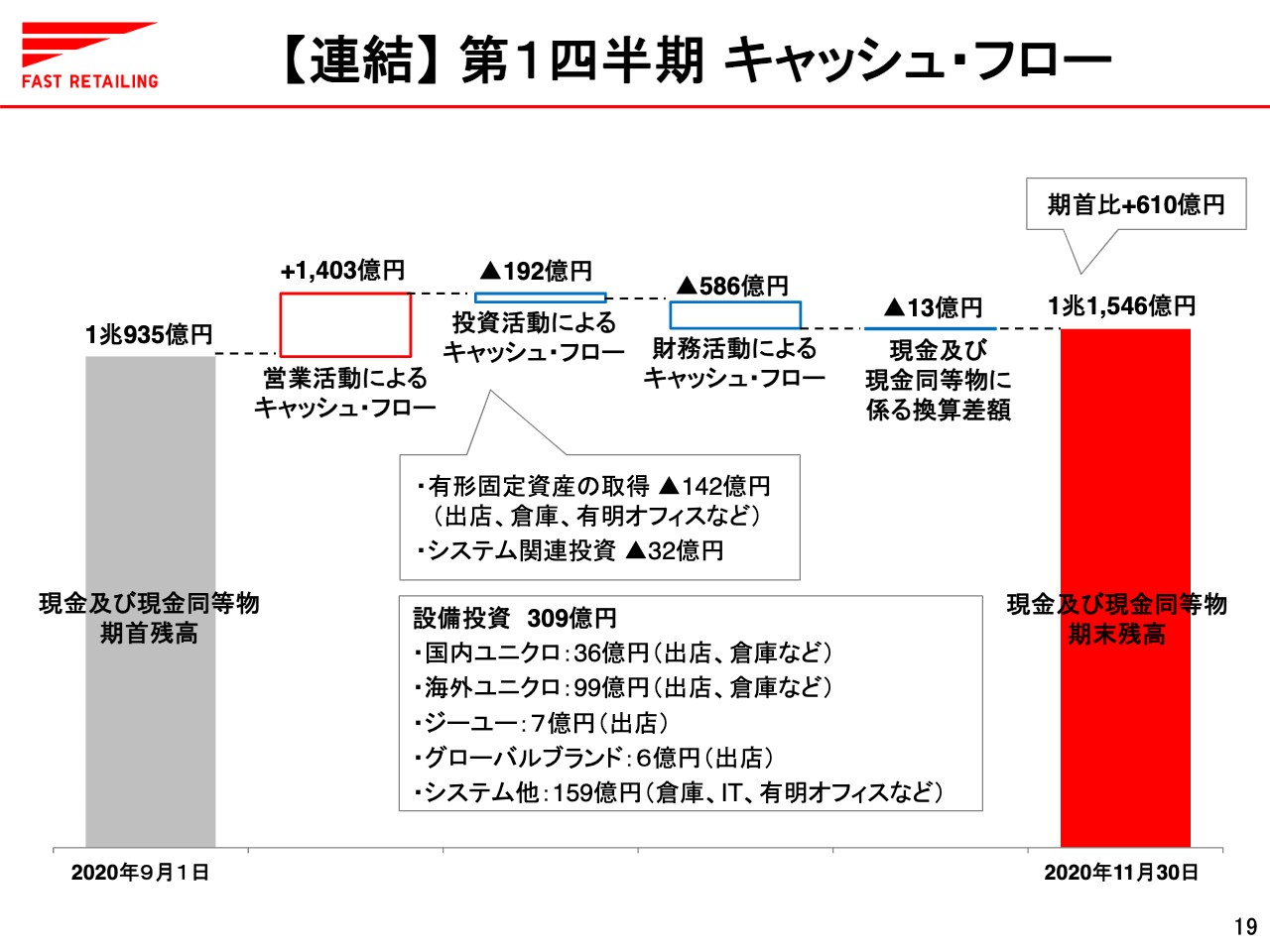

【連結】 第1四半期 キャッシュ・フロー

スライド19ページをご覧ください。2021年8月期第1四半期のキャッシュ・フローですが、営業活動によるキャッシュ・フローが1,403億円の収入、投資活動によるキャッシュ・フローが192億円の支出、財務活動によるキャッシュ・フローが586億円の支出となった結果、2020年11月末における現金及び現金同等物の期末残高は1兆1,546億円となりました。

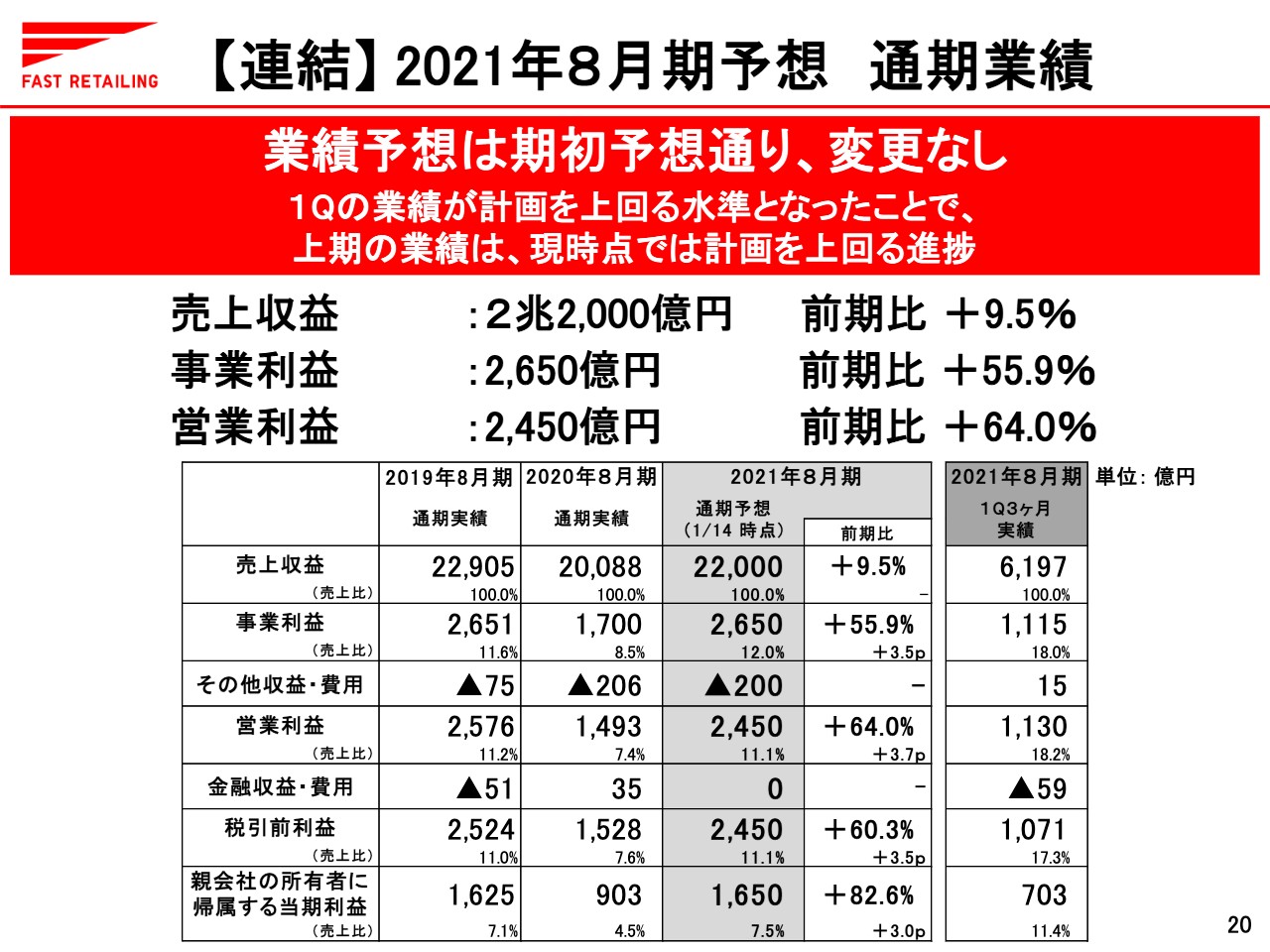

【連結】 2021年8月期予想 通期業績

スライド20ページをお願いします。次に、2021年8月期の通期の業績予想についてご説明いたします。2021年8月期の通期の業績予想については、現在新型コロナの影響を見通すことが難しいため、10月に発表した期初予想から変更しておりません。

11月以降、グローバルで新型コロナの感染が急拡大しておりますが、第1四半期の業績が計画を上回る水準となったことで、上期の業績は現時点では計画を上回る進捗となっております。地域別では、日本を含む東アジアのユニクロ事業、ジーユー事業は、計画を上回る進捗となっております。

一方、米国、欧州、東南アジアでは、特に感染拡大が深刻なため、売上が大幅にスローダウンしており、海外ユニクロ事業、グローバルブランド事業の上期業績は計画を下回る見込みです。

したがいまして、通期の業績予想については、現時点では十分に達成できる進捗だと考えておりますが、新型コロナの感染動向が不透明であるため、大きく変動する可能性があります。結果、期初予想から業績予想の数値も変更させていただきたいと思います。

なお、金融収益・費用の前提としている為替レート1ドル105.4円に対して、現在は円高傾向にありますが、為替動向が不透明なため、通期の業績予想における為替レートは、期初予想から変更しておりません。

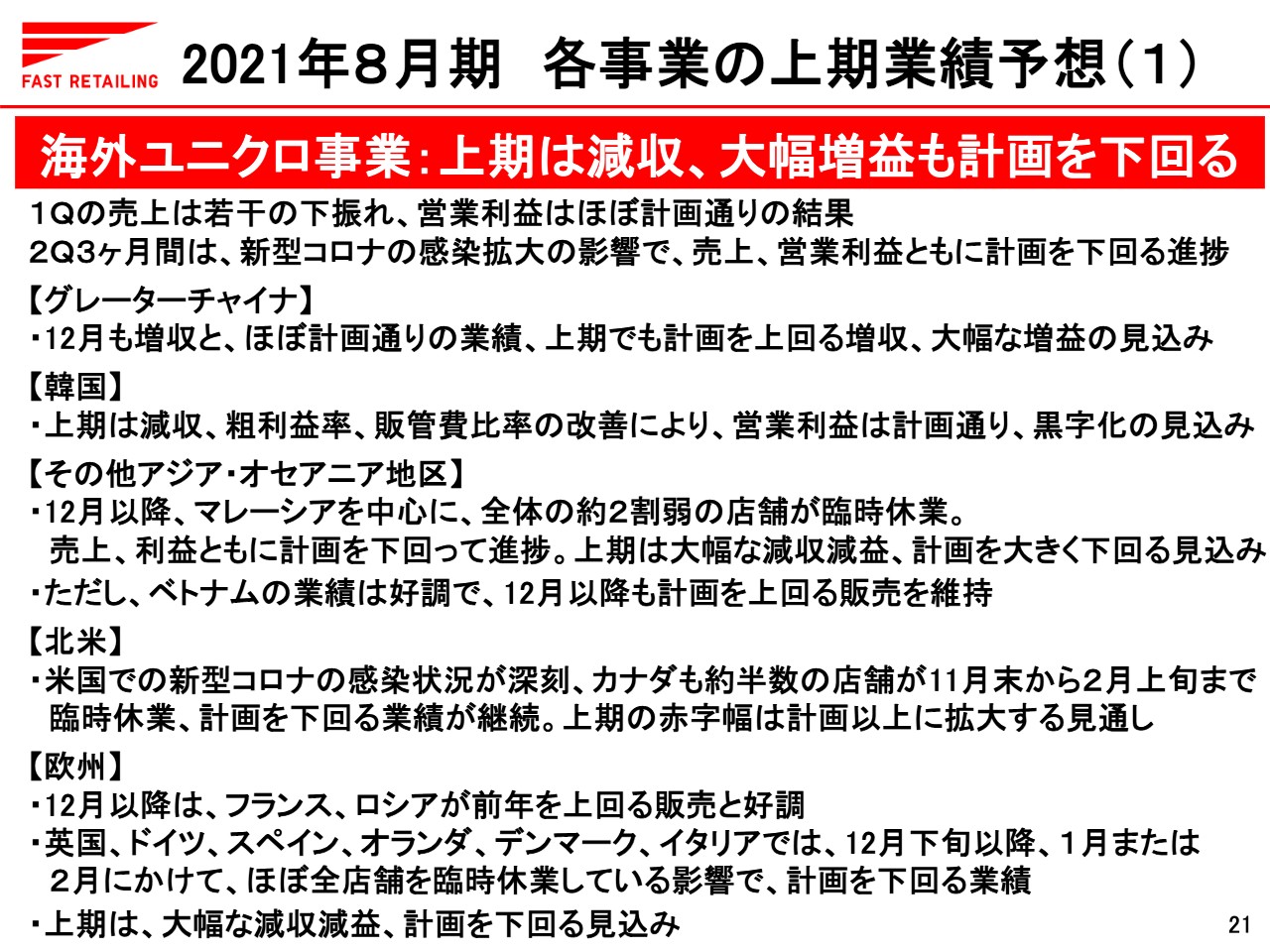

2021年8月期 各事業の上期業績予想(1)

スライド21ページをご覧ください。次に、セグメント別の上期の業績予想について、ご説明いたします。まず、海外ユニクロ事業ですが、第1四半期の売上は若干の下振れ、営業利益はほぼ計画どおりの結果となりましたが、第2四半期3ヶ月間は、新型コロナの感染拡大の影響で、売上、営業利益ともに計画を下回る進捗となっております。このため、上期は減収、大幅な増益となるものの、計画を下回る水準となる見込みです。

エリア別では、グレーターチャイナは12月も増収と、ほぼ計画どおりの業績を維持していることから、上期でも計画を上回る増収、大幅な増益となる見込みです。

韓国は、引き続き厳しい事業環境にあり、上期の売上は減収となる見込みですが、粗利益率、販管費比率の改善により、営業利益は計画どおり黒字化する見込みです。

その他アジア・オセアニア地区は、12月以降、マレーシアを中心に、全体の約2割弱の店舗が臨時休業するなど、新型コロナの影響が想定以上に大きいことから、売上、営業利益ともに計画を下回って進捗しております。

上期でも大幅な減収減益、計画を大きく下回る見込みです。ただし、その中でもベトナムの業績は好調で、12月以降も計画を上回る販売を維持しております。

北米は、米国での新型コロナの感染状況が深刻なことに加え、カナダも約半数の店舗が11月末から2月上旬まで臨時休業しているため、計画を下回る業績が継続しております。このため、上期の赤字幅は計画以上に拡大する見通しです。

欧州は、12月以降は、フランス、ロシアが前年を上回る販売と好調な一方で、英国、ドイツ、スペイン、オランダ、デンマーク、イタリアでは、12月下旬以降、1月または2月にかけて、ほぼ全店舗を臨時休業している影響で、計画を下回る業績となっております。この結果、ヨーロッパについては、上期は、大幅な減収減益、計画を下回る見込みです。

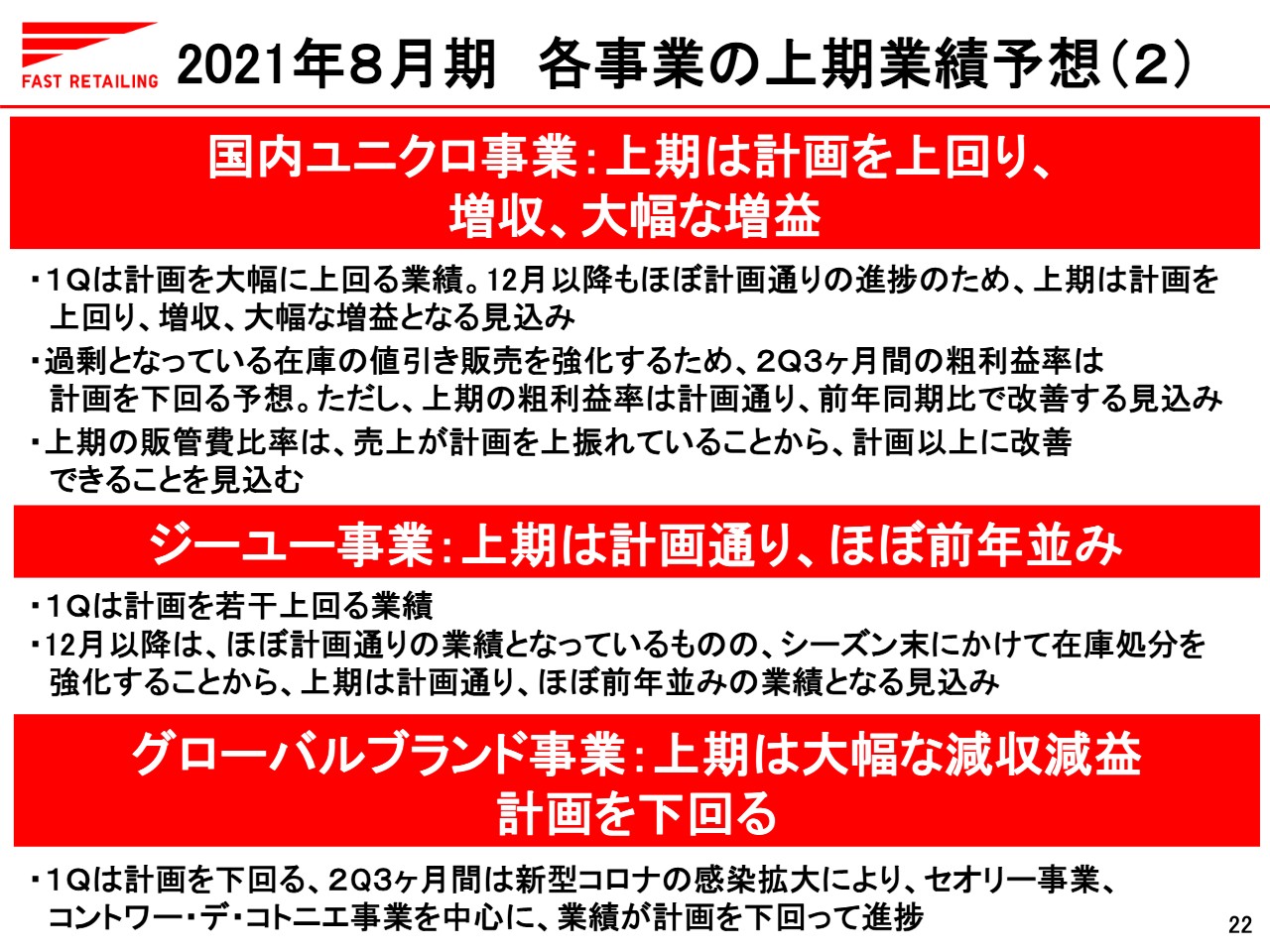

2021年8月期 各事業の上期業績予想(2)

スライドを22ページご覧ください。次に、国内ユニクロ事業ですが、第1四半期は計画を大幅に上回る業績となりました。12月以降もほぼ計画どおりの進捗となっているため、上期は計画を上回り、増収、大幅な増益となる見込みです。

利益面では、過剰となっている在庫の値引き販売を強化することから、第2四半期3ヶ月間の粗利益率は計画を下回る予想です。ただし、上期の粗利益率は計画どおり前年同期比で改善する見込みです。上期の販管費比率は売上が計画を上振れていることから、計画以上に改善できることを見込んでおります。

ジーユー事業は、第1四半期は計画を若干上回る業績となりました。12月以降はほぼ計画どおりの業績となっているものの、シーズン末にかけて在庫処分を強化することから、上期は計画どおり、ほぼ前年並みの業績となる見込みです。

グローバルブランド事業は、第1四半期は計画を下回る結果となりました。第2四半期3ヶ月間も、新型コロナの感染拡大により、セオリー事業、コントワー・デ・コトニエ事業を中心に、業績が計画を下回って進捗しております。この結果、グローバルブランド事業全体で上期は、大幅な減収減益、計画を下回る見込みです。

最後に、配当金につきましては、中間配当金240円、期末配当金240円、あわせて年間で480円と、期初から変更しておりません。以上で私からの説明を終わります。ありがとうございました。

新着ログ

「小売業」のログ