ファストリ、3Qはコロナの影響で各国・各エリアで店舗の臨時休業や時間短縮営業を行い減収減益

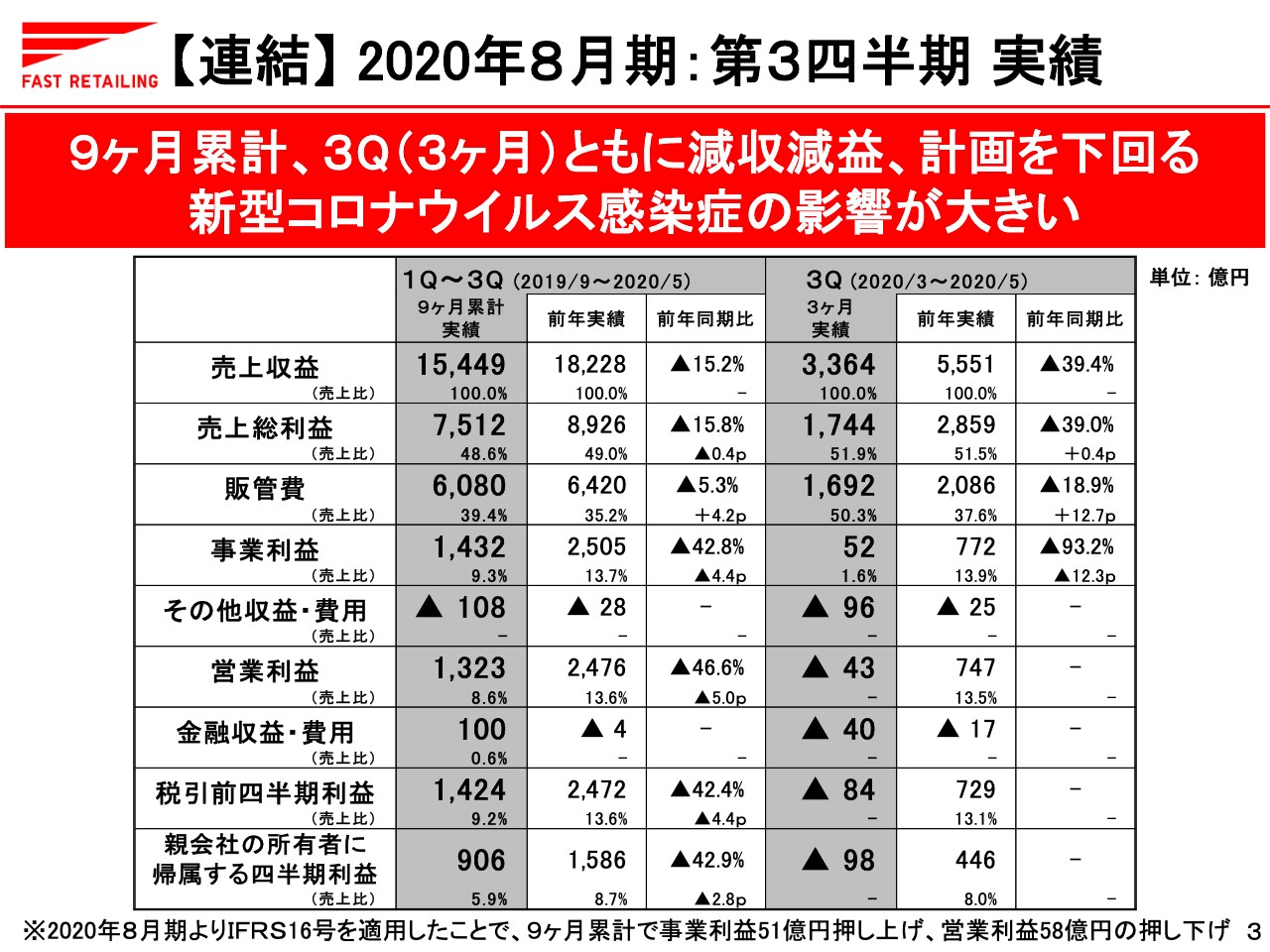

【連結】2020年8月期:第3四半期 実績

岡﨑健氏:CFOの岡﨑です。本日はどうぞよろしくお願いいたします。まず私から2020年8月期第3四半期の業績および通期の業績見通しについてご説明します。

3ページをご覧ください。2020年8月期第3四半期3ヶ月間の連結の売上収益は3,364億円で、前年同期比39.4パーセントの減です。事業そのものの収益を示す事業利益は52億円で前年同期比93.2パーセントの減、営業利益は減損損失98億円をその他収益・費用に計上したため、43億円の赤字となりました。

第3四半期3ヶ月間では、新型コロナウイルス感染症の影響で各国、各エリアで店舗の臨時休業や時間短縮営業を行ったことから、すべてのセグメントにおいて計画を大きく下回り、大幅な減収減益となりました。

なお、2020年8月期9ヶ月累計の連結業績は、売上収益1兆5,449億円で前年同期比15.2パーセントの減、営業利益1,323億円で前年同期比46.6パーセントの減と大幅な減収減益となっています。

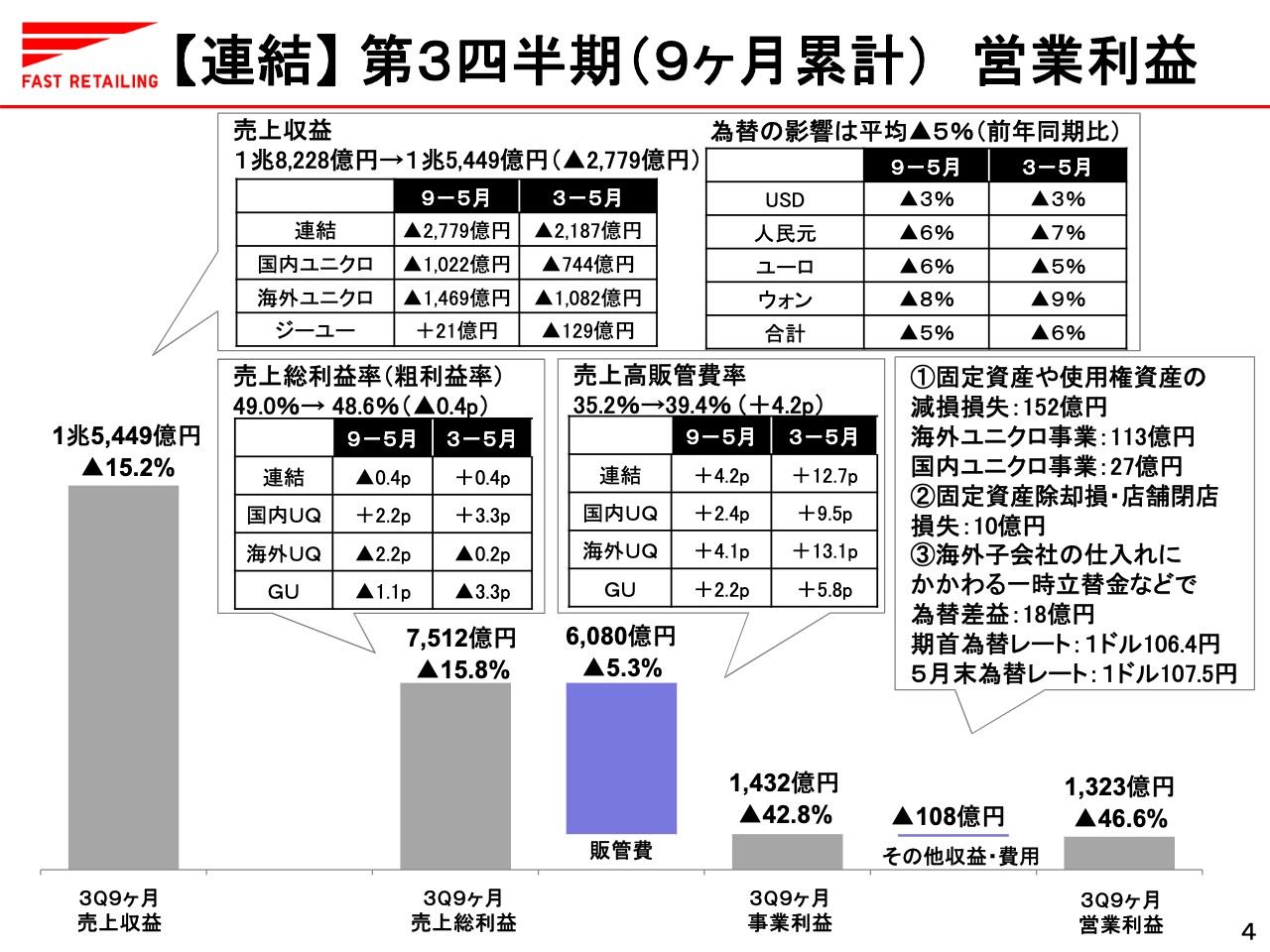

【連結】第3四半期(9ヶ月累計) 営業利益

4ページをご覧ください。9ヶ月累計の連結損益計算書のポイントをご説明します。売上収益は9ヶ月累計で2,779億円の減収となりました。こちらは主に新型コロナウイルス感染症による影響で、第3四半期3ヶ月間に全セグメントで合計2,187億円の大幅減収となったことによります。

粗利益率は9ヶ月累計で48.6パーセントと、0.4ポイント低下しました。こちらは主に海外ユニクロ事業、ジーユー事業で粗利益率が低下したためです。ただし、第3四半期3ヶ月間の粗利益率は国内ユニクロ事業で3.3ポイントと大幅に改善したことから、前年同期比で0.4ポイント改善しています。

売上高販管費率は9ヶ月累計で4.2ポイントと大幅に上昇しました。こちらは第3四半期3ヶ月間の売上収益が大幅に減少したことで、売上高販管費率が12.7ポイント上昇したためです。

事業利益は9ヶ月累計で1,432億円と、42.8パーセントの減となりました。その他収益・費用の合計は108億円のマイナスとなっています。こちらは新型コロナウイルス感染症により業績が悪化したことで、赤字店舗の固定資産や使用権資産の減損損失を152億円計上したことによります。

内訳としては、主に海外ユニクロ事業で113億円、国内ユニクロ事業で27億円となっています。このように、減損損失が拡大したのはIFRS16号の適用にともないバランスシートに使用権資産が計上され、そちらに減損損失が発生したためです。

減損損失152億円のうち使用権資産に対しては117億円の計上となっています。この結果、営業利益は9ヶ月累計で1,323億円、46.6パーセントの減となりました。

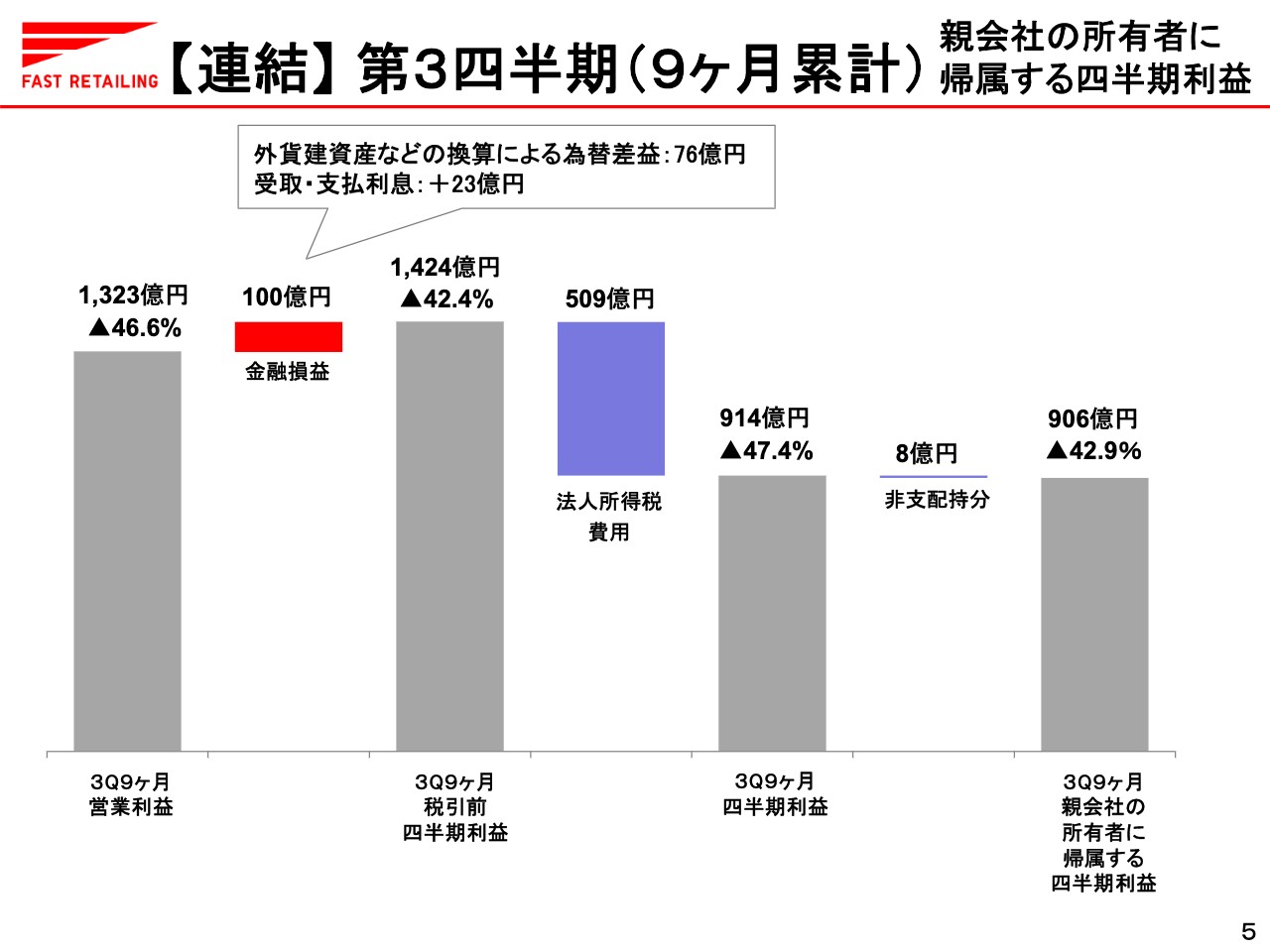

【連結】第3四半期(9ヶ月累計) 親会社の所有者に帰属する四半期利益

5ページをご覧ください。金融損益ですが、ネットで100億円のプラスとなっています。こちらは外貨建資産などの換算による為替差益を76億円計上したことなどによります。この結果、税引前四半期利益は1,424億円で42.4パーセントの減、親会社の所有者に帰属する四半期利益は906億円で42.9パーセントの減となりました。

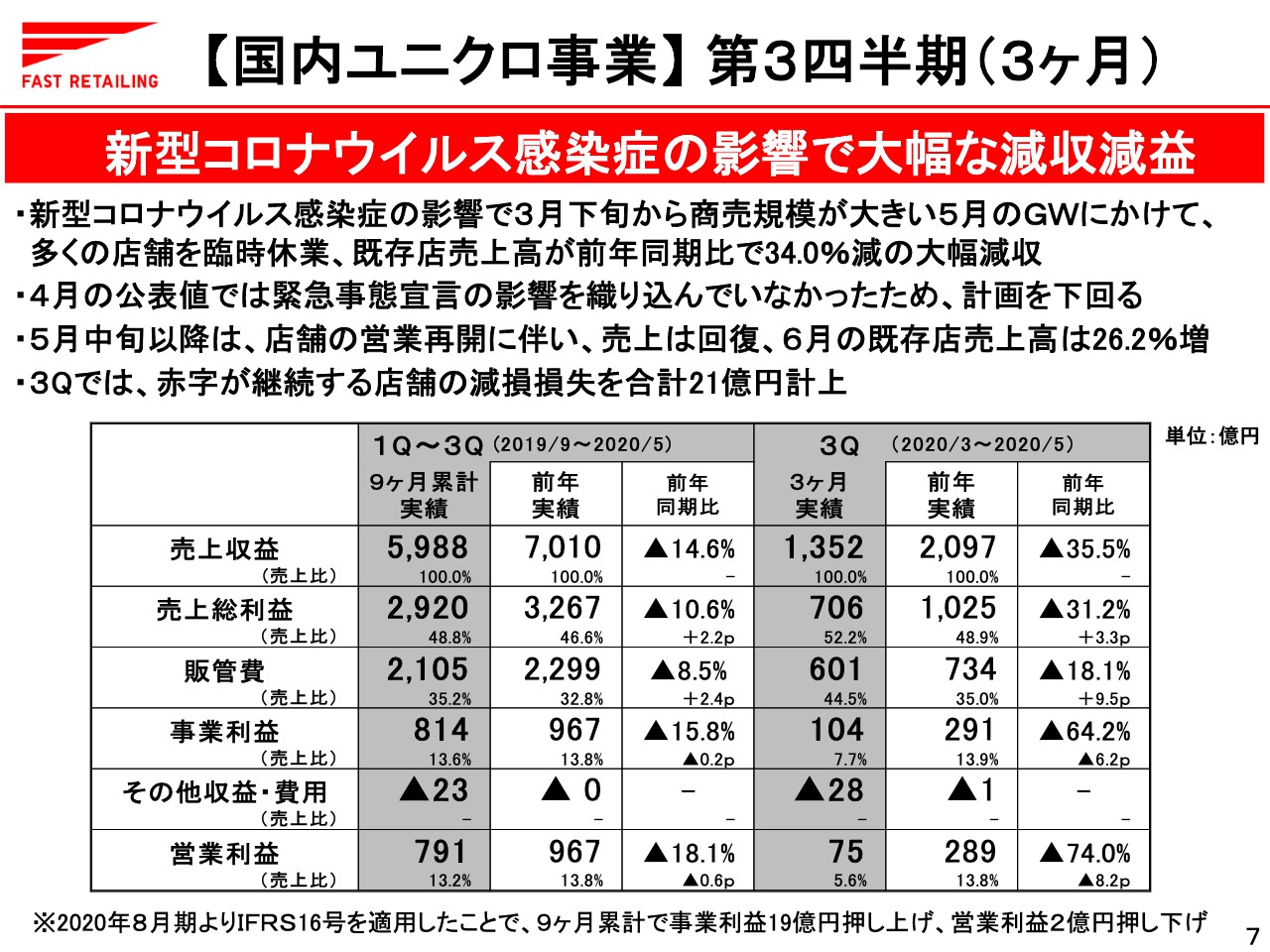

【国内ユニクロ事業】第3四半期(3ヶ月)

7ページをご覧ください。国内ユニクロ事業の第3四半期3ヶ月間の業績ですが、売上収益は1,352億円で前年同期比35.5パーセントの減、営業利益は75億円で前年同期比74.0パーセントの減と、大幅な減収減益となりました。

こちらは主に新型コロナウイルス感染症の影響で、3月下旬から商売規模が大きい5月のゴールデンウィークにかけて多くの店舗を臨時休業した結果、既存店売上高が前年同期比で34.0パーセントの減と大幅な減収となったことによります。

4月の公表値では緊急事態宣言の影響を織り込んでいなかったため、この3ヶ月間の業績は計画を下回る水準となりました。ただし、5月中旬以降は店舗の営業再開にともない売上は回復基調となり、6月の既存店売上高は26.2パーセントの大幅増収で好調な販売となっています。なお、この第3四半期では赤字が継続する店舗の減損損失を合計21億円計上しました。

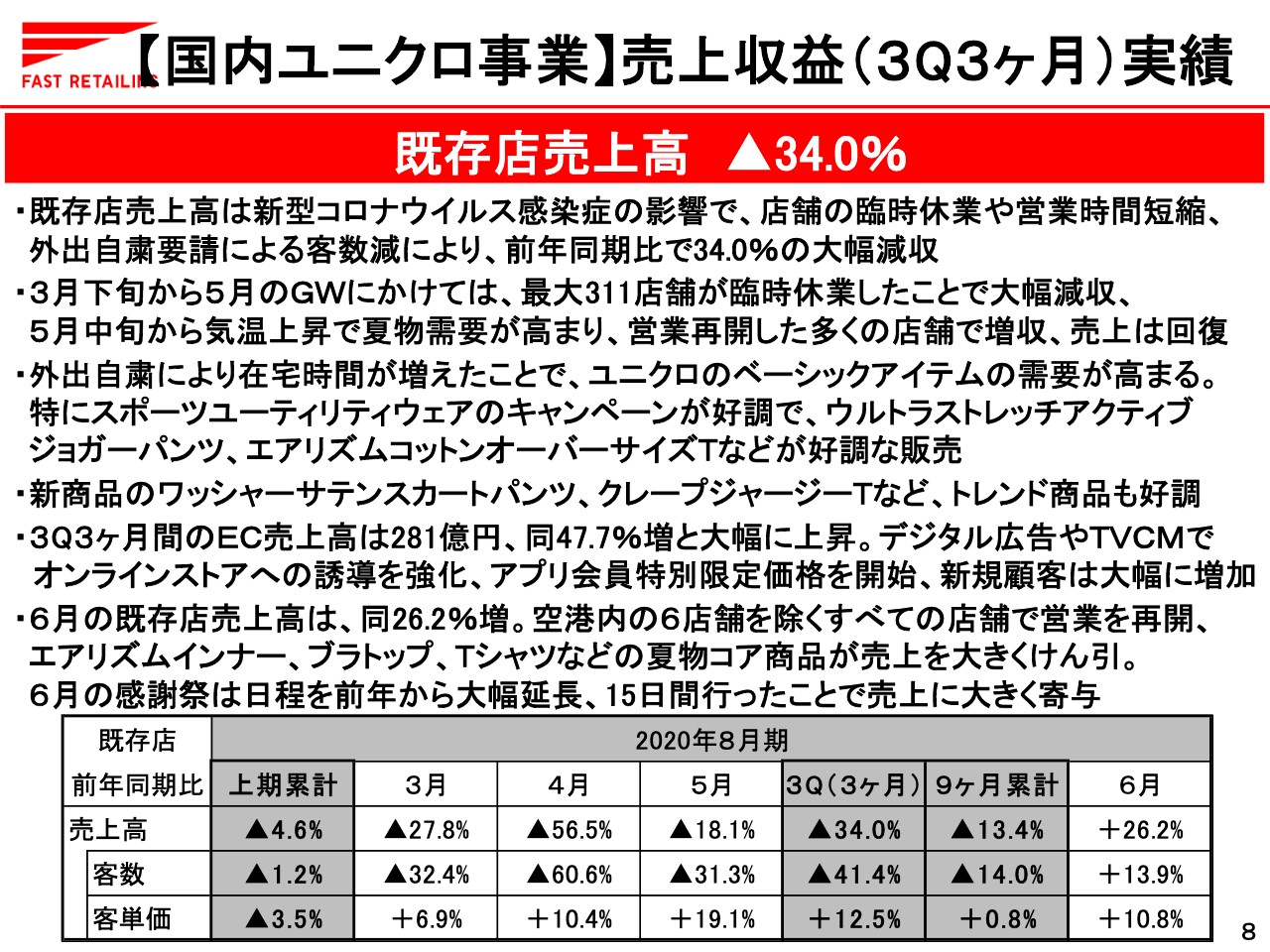

【国内ユニクロ事業】売上収益(3Q3ヶ月)実績

8ページをご覧ください。国内ユニクロ事業の第3四半期3ヶ月間の既存店売上高は、新型コロナウイルス感染症の影響で店舗の臨時休業や営業時間の短縮、外出自粛要請による客数減により、前年同期比で34.0パーセントの大幅な減収となりました。

3月下旬から5月のゴールデンウィークにかけては最大で311店舗が臨時休業したことで大幅な減収となりましたが、5月中旬以降は気温の上昇にともない夏物需要が高まり、営業を再開した多くの店舗で前年を超える販売を達成したため、売上は回復しました。

外出自粛によって在宅時間が増えたことで、ユニクロのベーシックアイテムの需要が高まりました。特にスポーツユーティリティウェアのキャンペーンが好調で、「ウルトラストレッチアクティブジョガーパンツ」「エアリズムコットンオーバーサイズTシャツ」などが好調な販売となりました。また、新商品の「ワッシャーサテンスカートパンツ」「クレープジャージーT」など、トレンドを捉えた商品も好調な販売となりました。

第3四半期3ヶ月間のEコマース売上高は281億円で、47.7パーセントの増と大幅に上昇しました。デジタル広告やTVCMでオンラインストアへの誘導を強化したこと、アプリ会員特別限定価格を開始したことなどにより、新規顧客は大幅に増加しています。

6月の既存店売上高は26.2パーセントの増で前年を大きく上回る結果となりました。6月は空港内の6店舗を除くすべての店舗で営業を再開し、「エアリズムインナー」「 ブラトップ」、Tシャツなどの夏物コア商品が売上を大きくけん引しました。また、6月の感謝祭は日程を前年から大幅に延長し、15日間行ったことで売上に大きく寄与しました。

【国内ユニクロ事業】売上収益(3Q3ヶ月)

9ページをご覧ください。この春、これまでの店舗をさらに進化させ、お買い物をするだけでなく「LifeWear」の概念や商品を体験できる新しいコンセプトの店舗を横浜、原宿、銀座にオープンしました。

横浜ベイサイド店は公園一体型の店舗、原宿店は着こなし発見アプリ「StyleHint」と連動した売場、UNIQLO TOKYOは機能性商品を紹介する売場など、それぞれの店舗でご来店いただくための工夫を凝らしており、3店舗ともオープン当初から多くのお客さまにご来店いただき、好調な滑り出しとなっています。

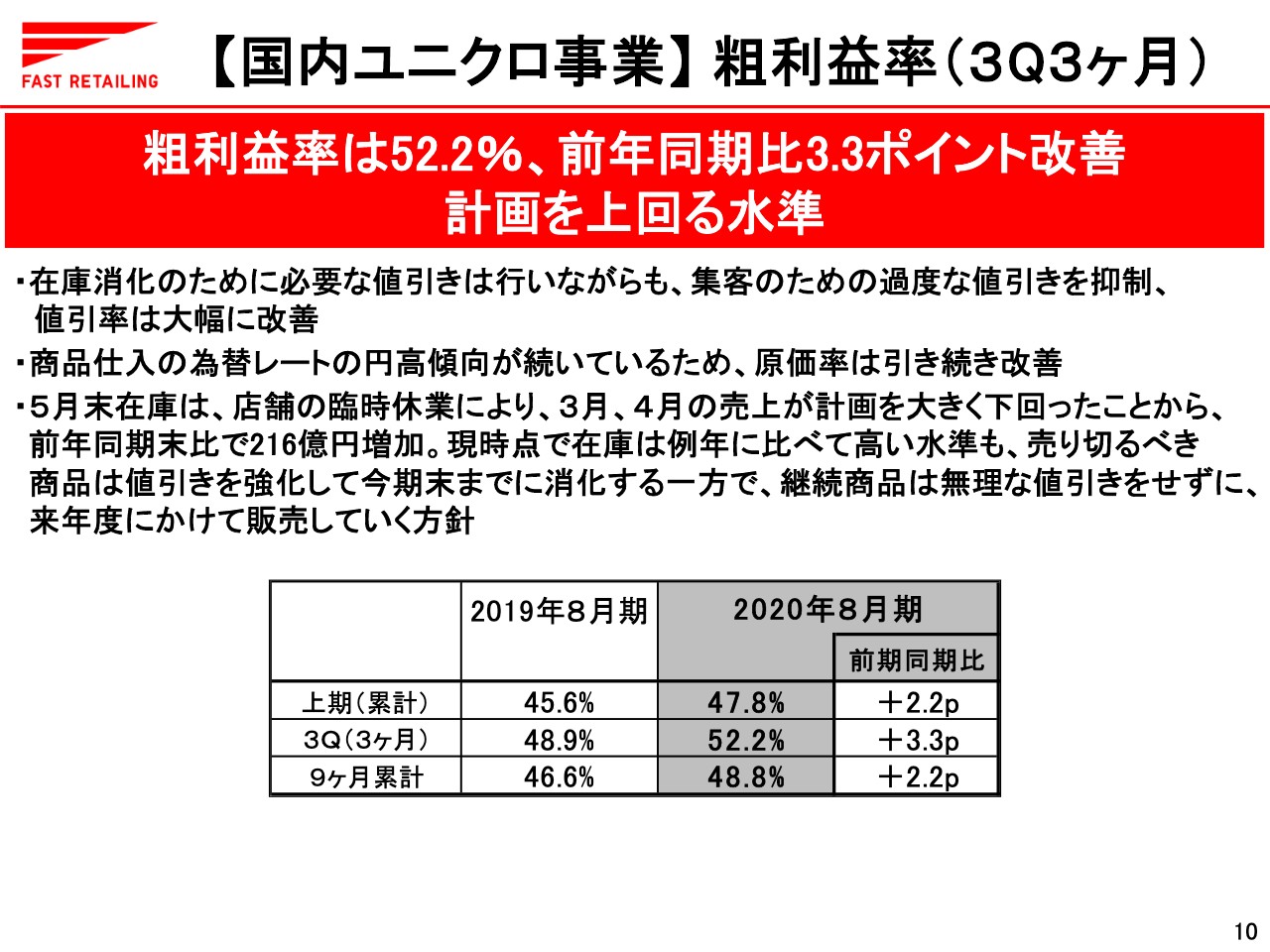

【国内ユニクロ事業】粗利益率(3Q3ヶ月)

10ページをご覧ください。国内ユニクロ事業の第3四半期3ヶ月間の粗利益率ですが、52.2パーセントと前年同期比で3.3ポイント改善しました。こちらは計画を上回る水準となっています。

在庫消化のために必要な値引きは行いながらも、集客のための過度な値引きを抑制したことから値引率は大幅に改善しました。また、商品仕入の為替レートの円高傾向が続いているため、原価率は引き続き改善しています。

5月末の在庫は店舗の臨時休業により、3月、4月の売上が計画を大きく下回ったことから、前年同期末比で216億円増加しました。

在庫は現時点で例年に比べて高い水準にありますが、売り切るべき商品は値引きを強化して今期末までに消化する一方で、継続商品は無理な値引きをせずに、来年度にかけて販売の正常化をしていく方針です。

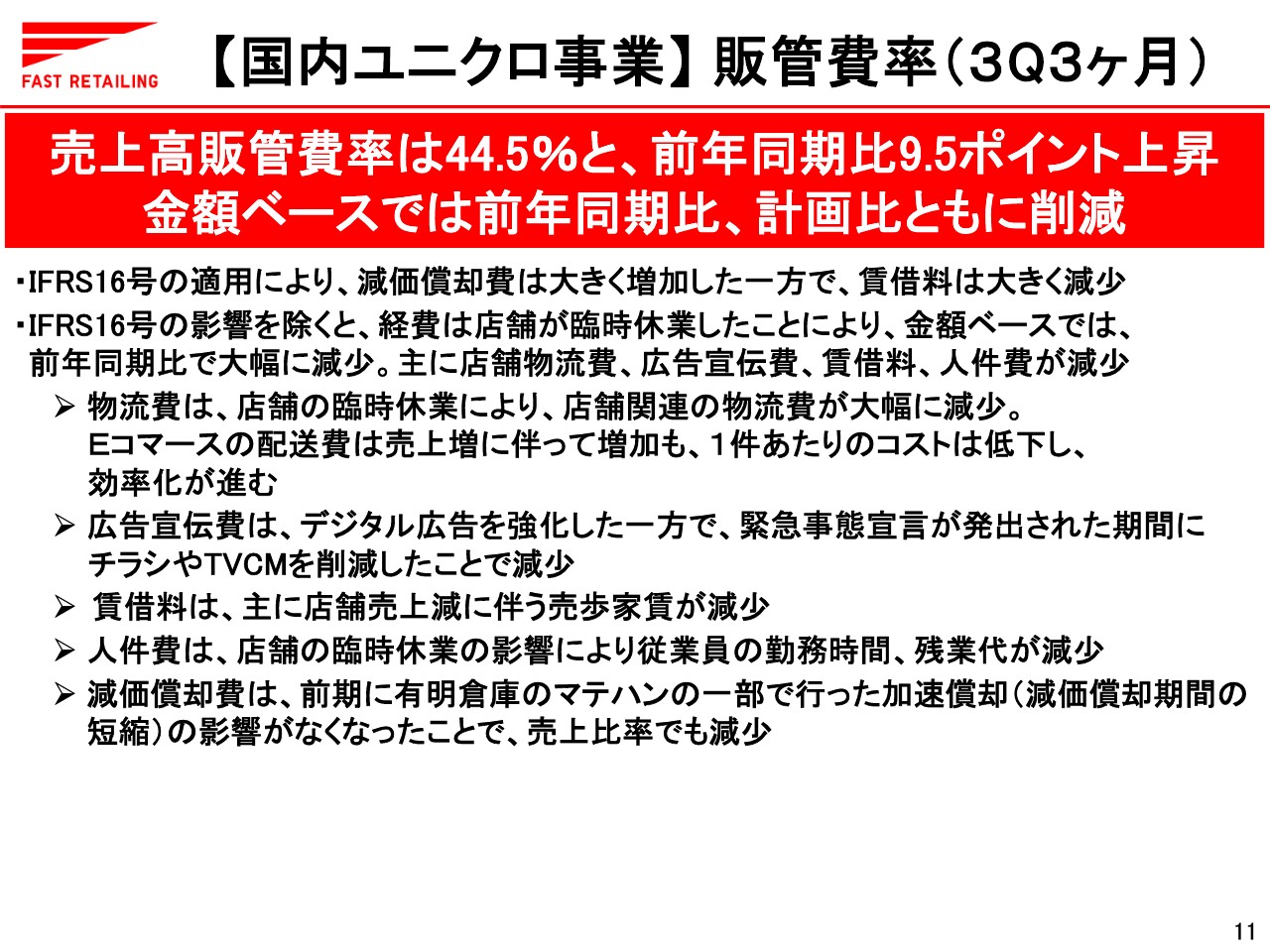

【国内ユニクロ事業】販管費率(3Q3ヶ月)

11ページをご覧ください。売上高販管費率は44.5パーセントで、売上が大きく低下したため前年同期比で9.5ポイント上昇しました。ただし、金額ベースでは前年同期比、計画比ともに大きく削減できています。

IFRS16号の適用により減価償却費は大きく増加した一方、賃借料は大きく減少しました。IFRS16号の影響を除くと、経費は店舗が臨時休業したことにより金額ベースでは前年同期比で大幅に減少しました。主に店舗物流費、広告宣伝費、賃借料、人件費が減少しています。

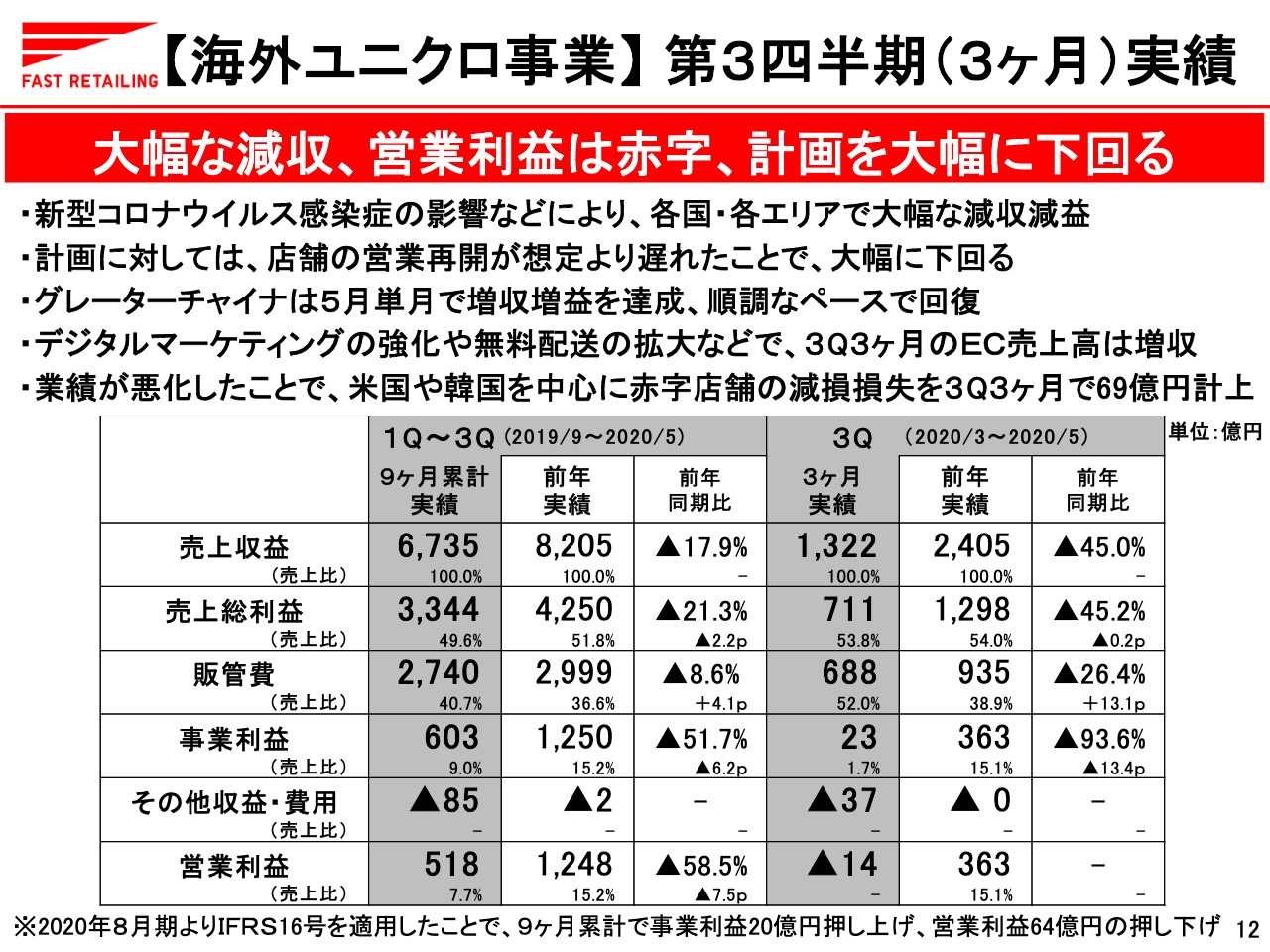

【海外ユニクロ事業】第3四半期(3ヶ月)実績

12ページをご覧ください。ここからは海外のユニクロ事業についてご説明します。第3四半期3ヶ月間の売上収益は1,322億円で前年同期比45.0パーセントの減、営業利益は14億円の赤字となりました。こちらは新型コロナウイルス感染症の影響などで、各国、各エリアで大幅な減収減益となったことによります。

計画に対しては店舗の営業再開が想定より遅れたことで大幅に下回りました。ただし、グレーターチャイナは5月単月で増収増益を達成し、順調なペースで回復しています。また、各国、各エリアでデジタルマーケティングの強化や無料配送の拡大などの取り組みを行ったことで、第3四半期3ヶ月間のEC売上高は増収となり好調でした。

なお、業績が悪化したことにより、米国や韓国を中心に赤字店舗の減損損失を第3四半期3ヶ月間で69億円計上しました。地域別の詳細は次のスライドでご説明します。

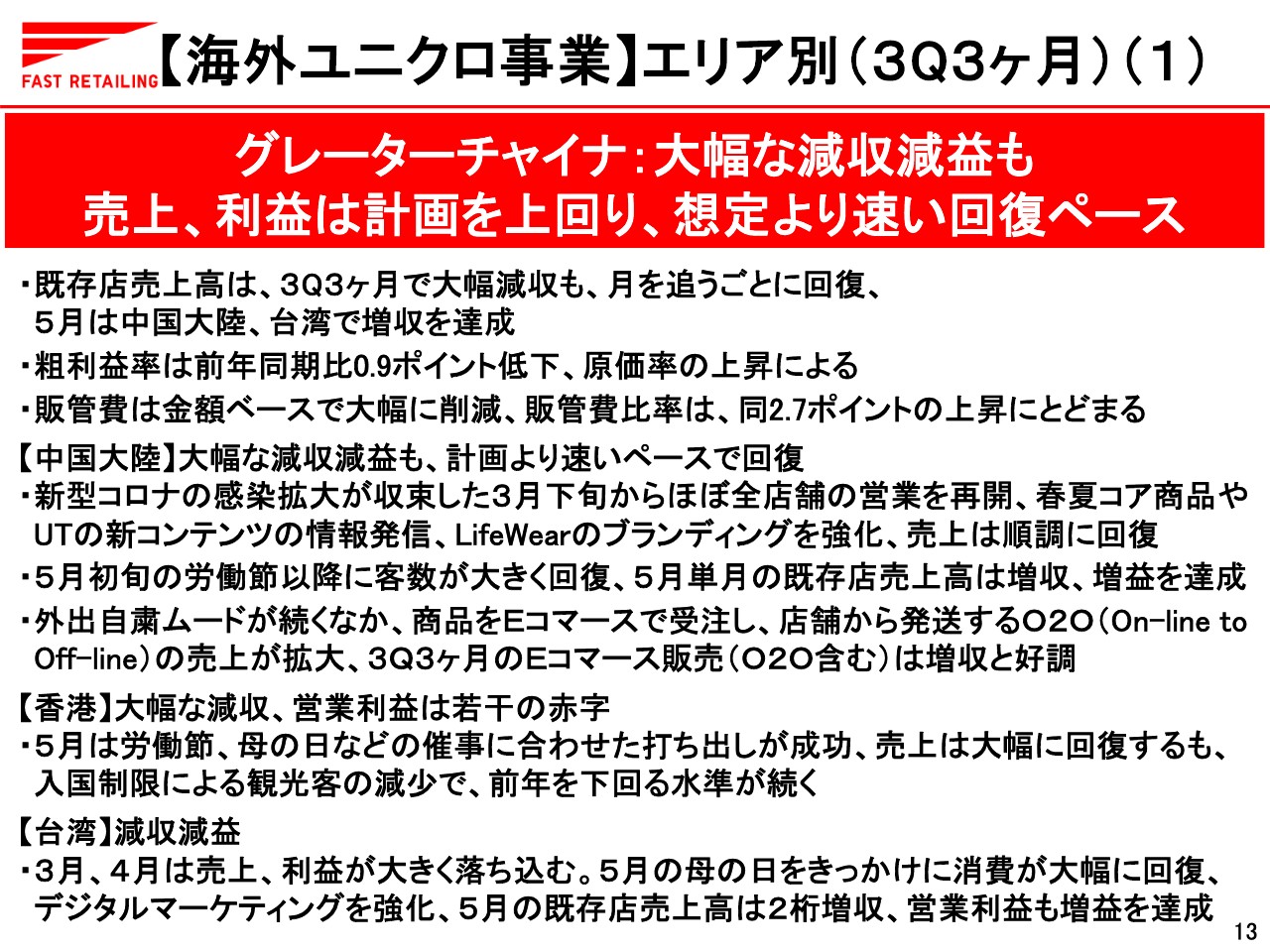

【海外ユニクロ事業】エリア別(3Q3ヶ月)(1)

13ページです。グレーターチャイナの第3四半期3ヶ月間は大幅な減収減益となりましたが、計画に対しては売上、利益ともに上回る水準となり、4月に想定していたよりも速い回復ペースとなっています。

既存店売上高は3ヶ月間では大幅な減収となりましたが月を追うごとに回復しており、5月単月は中国大陸、台湾で増収を達成しました。

粗利益率は前年同期比で0.9ポイント低下しましたが、主に人民元安の影響により原価率が上昇したためです。販管費は金額ベースで大幅に削減できたことで、販管費比率は2.7ポイントの上昇にとどまりました。

グレーターチャイナのうち中国大陸は大幅な減収減益となりましたが、計画より速いペースで回復できています。新型コロナウイルス感染拡大が収束した3月下旬からほぼ全店舗の営業を再開したことに加え、春夏コア商品や「UT」の新コンテンツの情報発信、「LifeWear」のブランディングを強化したことで売上は順調に回復しました。

特に5月初旬の労働節以降に客数が大きく回復したことで、5月単月の既存店売上高は増収、営業利益も増益を達成しました。また、外出自粛ムードが続く中で商品をEコマースで受注して店舗から発送するO2Oの売上が拡大し、第3四半期3ヶ月間のO2Oを含むEコマース販売は増収となり、好調なトレンドが継続しました。

香港は大幅な減収で、営業利益は若干の赤字となりました。5月は労働節、母の日などの催事に合わせた打ち出しが成功し売上は大幅に回復しましたが、入国制限による観光客の減少で前年を下回る水準が続いています。

台湾は減収減益となりました。3月と4月に新型コロナウイルス感染症の影響を受け、売上、利益ともに大きく落ち込みました。しかし、5月の母の日をきっかけに台湾全体で消費が大幅に回復したこと、それに合わせてデジタルマーケティングを強化したことで、5月単月の既存店売上高は2桁増収、営業利益も増益を達成しました。

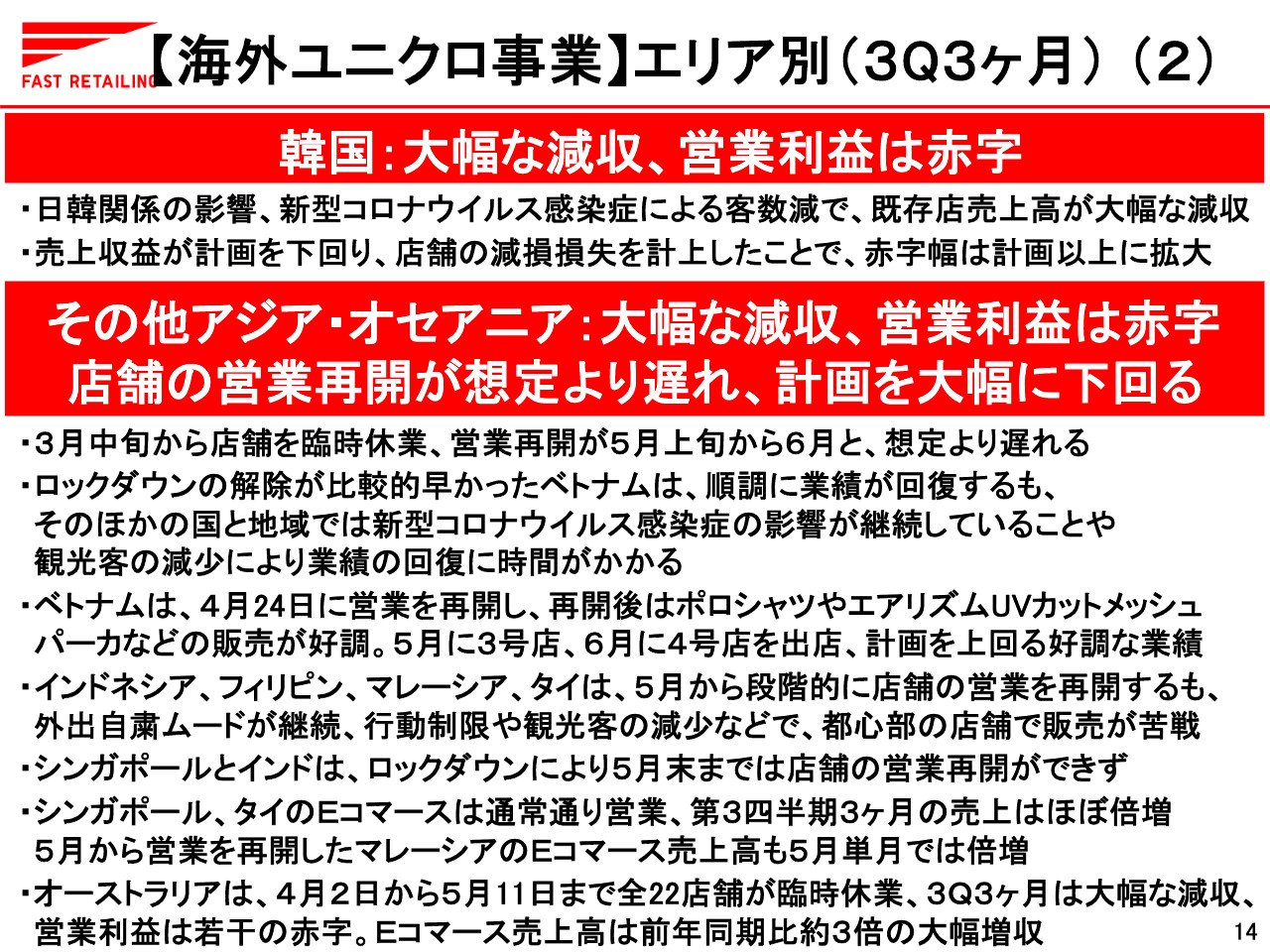

【海外ユニクロ事業】エリア別(3Q3ヶ月)(2)

14ページをご覧ください。韓国の第3四半期3ヶ月間の売上は大幅な減収、営業利益は赤字となりました。こちらは日韓関係の影響に加え、新型コロナウイルス感染症による客数減により、既存店売上高が大幅な減収となったことによります。

売上収益が計画を下回ったことに加え店舗の減損損失を計上したことから、営業利益の赤字幅は計画以上に拡大しました。

その他アジア・オセアニア地区の第3四半期3ヶ月間の売上は大幅な減収、営業利益は赤字で計画を大幅に下回りました。こちらは東南アジア・オセアニア各国で3月中旬から店舗を臨時休業し、店舗の営業再開が5月上旬から6月にかけてと想定より遅れたことによります。

ロックダウンの解除が比較的早かったベトナムは順調に業績が回復していますが、そのほかの国と地域では新型コロナウイルス感染症の影響が継続していることや、観光客の減少により業績の回復に時間がかかっています。

ベトナムは4月24日に営業を再開し、営業再開後はポロシャツや「エアリズムUVカットメッシュパーカ」などの商品の販売が好調となりました。また、5月に3号店、6月に4号店をホーチミンに出店し、計画を上回る好調な業績となっています。

インドネシア、フィリピン、マレーシア、タイは、5月から段階的に店舗の営業を再開しているものの、外出自粛ムードが継続していることに加え、行動制限や観光客の減少などにより特に都心部の店舗で販売苦戦が続いています。

シンガポールとインドはロックダウンにより5月末までは店舗の営業再開ができませんでした。なお、シンガポール、タイのEコマースは通常通り営業しており、第3四半期3ヶ月間の売上はほぼ倍増となりました。また、5月から営業を再開したマレーシアのEコマース売上高も5月単月では倍増しています。

オーストラリアは4月2日から5月11日まで全22店舗が臨時休業となったことで、第3四半期3ヶ月間は大幅な減収、営業利益は若干の赤字となりました。ただし、Eコマース売上高は前年同期比で約3倍の大幅な増収を達成しています。

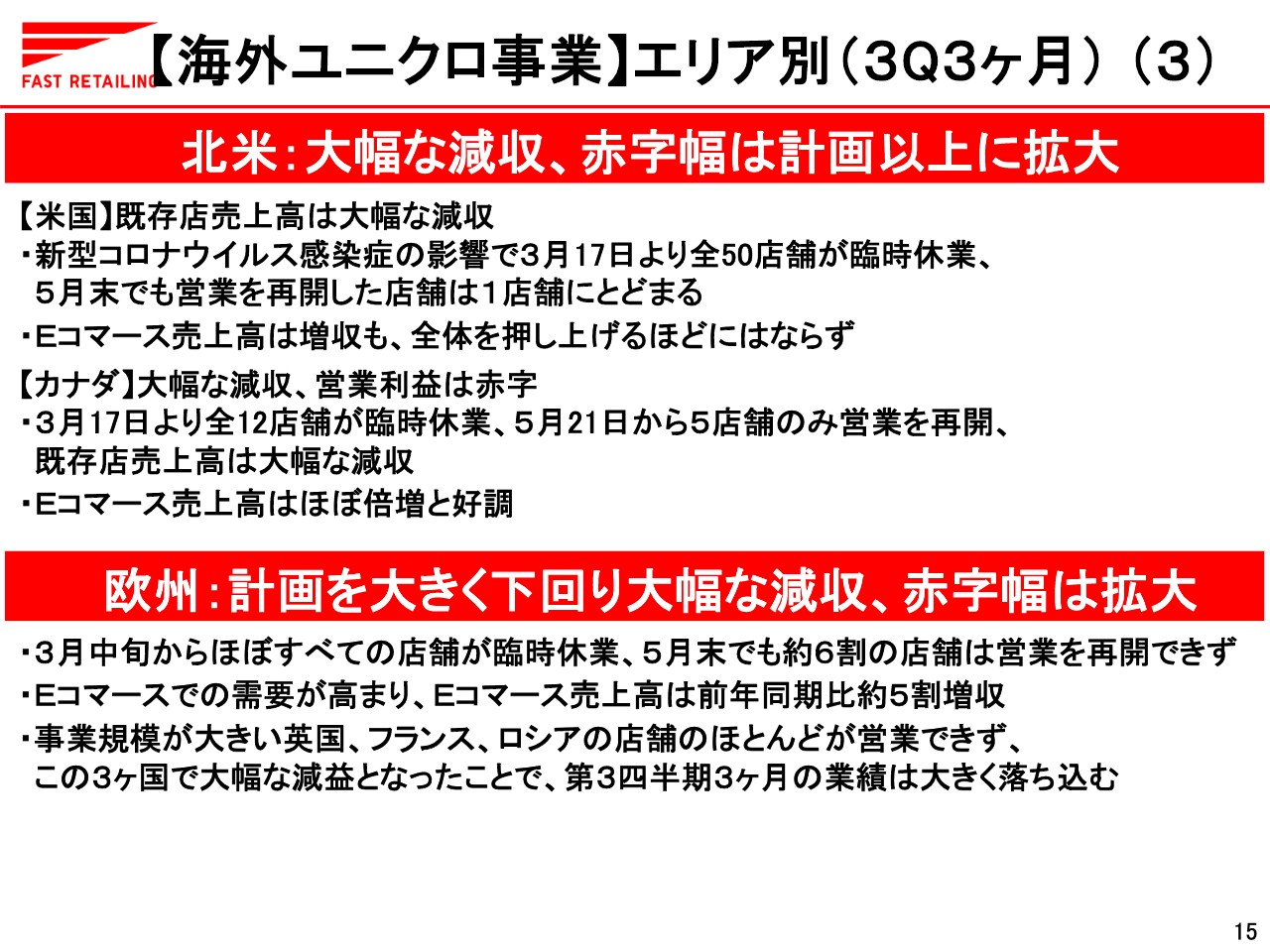

【海外ユニクロ事業】エリア別(3Q3ヶ月)(3)

15ページをご覧ください。北米は大幅な減収となり、赤字幅は計画以上に拡大しました。米国は新型コロナウイルス感染症の影響で3月17日より全50店舗が臨時休業となり、5月末で営業を再開した店舗は1店舗にとどまったことから、既存店売上高は大幅な減収となりました。なお、第3四半期3ヶ月間のEコマース売上高は増収となりましたが、全体を押し上げるほどにはなりませんでした。

欧州は計画を大きく下回り大幅な減収で、赤字幅は拡大しました。3月中旬からほぼすべての店舗が臨時休業となり、5月末でも約6割の店舗は営業を再開していない状況でした。このような状況の中でEコマースの需要が高まり、Eコマース売上高は前年同期比で約5割の増収となりました。ただし、事業規模が大きい英国、フランス、ロシアの店舗のほとんどが営業できず、この3ヶ国で大幅な減益となったことにより第3四半期3ヶ月間の業績は大きく落ち込みました。

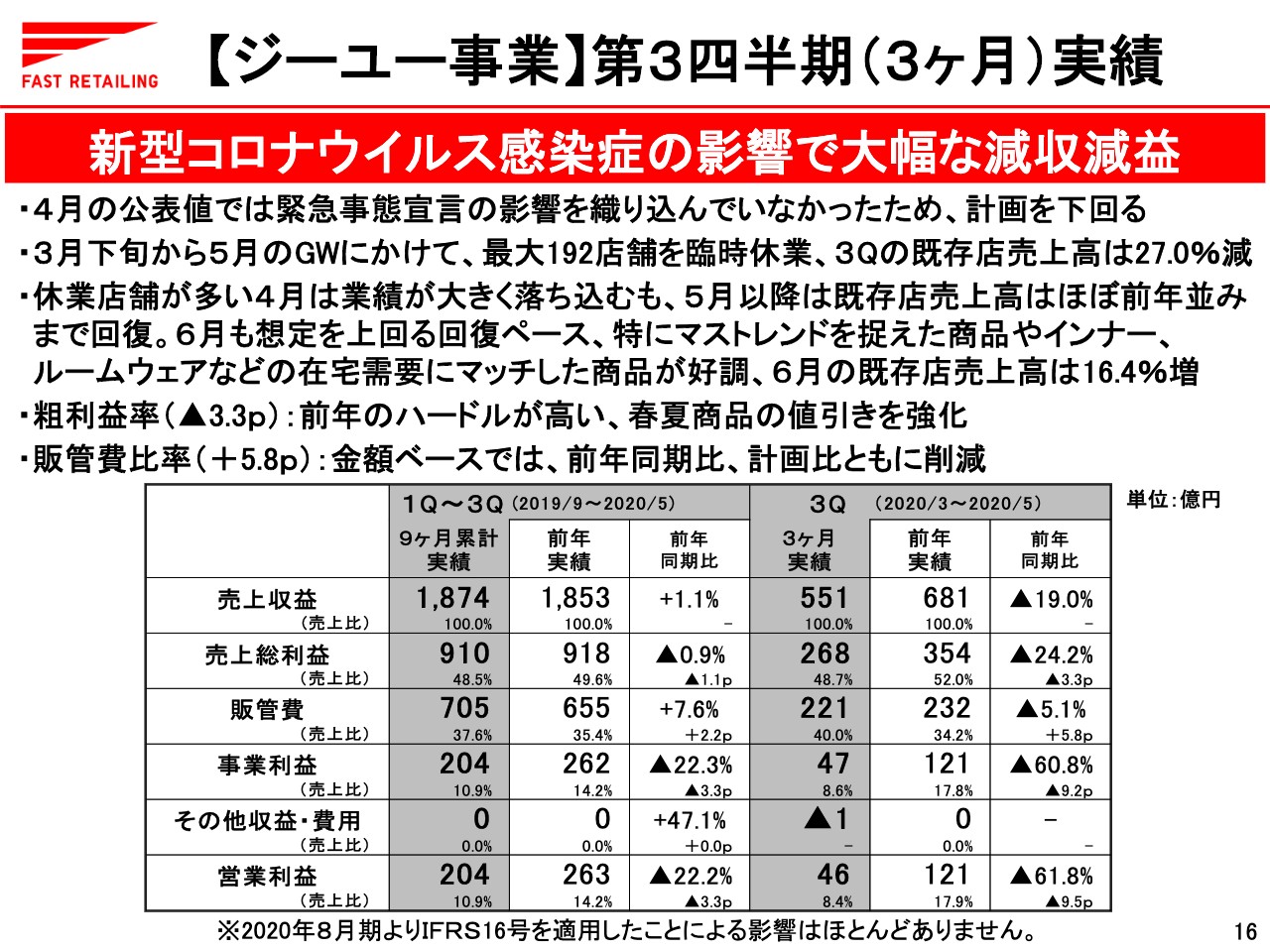

【ジーユー事業】第3四半期(3ヶ月)実績(1)

16ページをご覧ください。ここからはジーユー事業についてご説明します。ジーユー第3四半期3ヶ月間の業績ですが、売上収益は551億円で前年同期比19.0パーセントの減、営業利益は46億円で前年同期比61.8パーセントの減と、大幅な減収減益となりました。

4月の公表値では緊急事態宣言の影響を織り込んでいなかったため、3ヶ月間の業績は計画を下回る水準となりました。日本では新型コロナウイルス感染症の影響で3月下旬から5月のゴールデンウィークにかけて最大で192店舗が臨時休業し、第3四半期の既存店売上高は27.0パーセントの大幅な減収となりました。

特に、休業店舗が多かった4月は業績が大きく落ち込みましたが、5月以降は店舗の営業再開にともない、既存店売上高はほぼ前年並みまで回復しました。6月も想定を上回る回復ペースとなっており、特にマストレンドを捉えた商品やインナー、ルームウェアなどの在宅需要にマッチした商品の販売が好調だったことで、既存店売上高は16.4パーセントの増となりました。

粗利益率は3.3ポイント低下しました。こちらは前年の粗利益率が大幅に改善しハードルが高いことに加え、春夏商品の値引きを強化したことによります。販管費比率は5.8ポイント上昇しました。ただし、金額ベースでは前年同期比、計画比ともに削減できています。

【ジーユー事業】第3四半期(3ヶ月)実績(2)

第3四半期はマストレンド商品や低価格商品、在宅需要にマッチした商品が好調な販売となりました。この春夏は、気持ちよく着られる楽なファッションがトレンドだったことで、ワンピースや透け感のあるシアー素材のトップス、「ストレッチテーパードパンツ」、メンズのシェフパンツが特に好調な販売となりました。

また、新型コロナウイルス感染症による生活環境の変化や需要の変化により、低価格商品やインナー、ルームウェアのニーズが今まで以上に高まりました。特に990円のワンピースはトレンドを低価格で楽しめることがお客さまから評価され、大幅増収となり売上をけん引しています。

第3四半期3ヶ月間のEコマース売上高は前年同期比で倍増し、大幅な増収となりました。こちらは主にEコマースでの人気商品の欠品率を改善したことに加え、着こなし発見アプリ「StyleHint」を活用し、スタッフの着こなしをオンラインサイトに掲載するなど、情報発信を強化したことが奏功したためです。

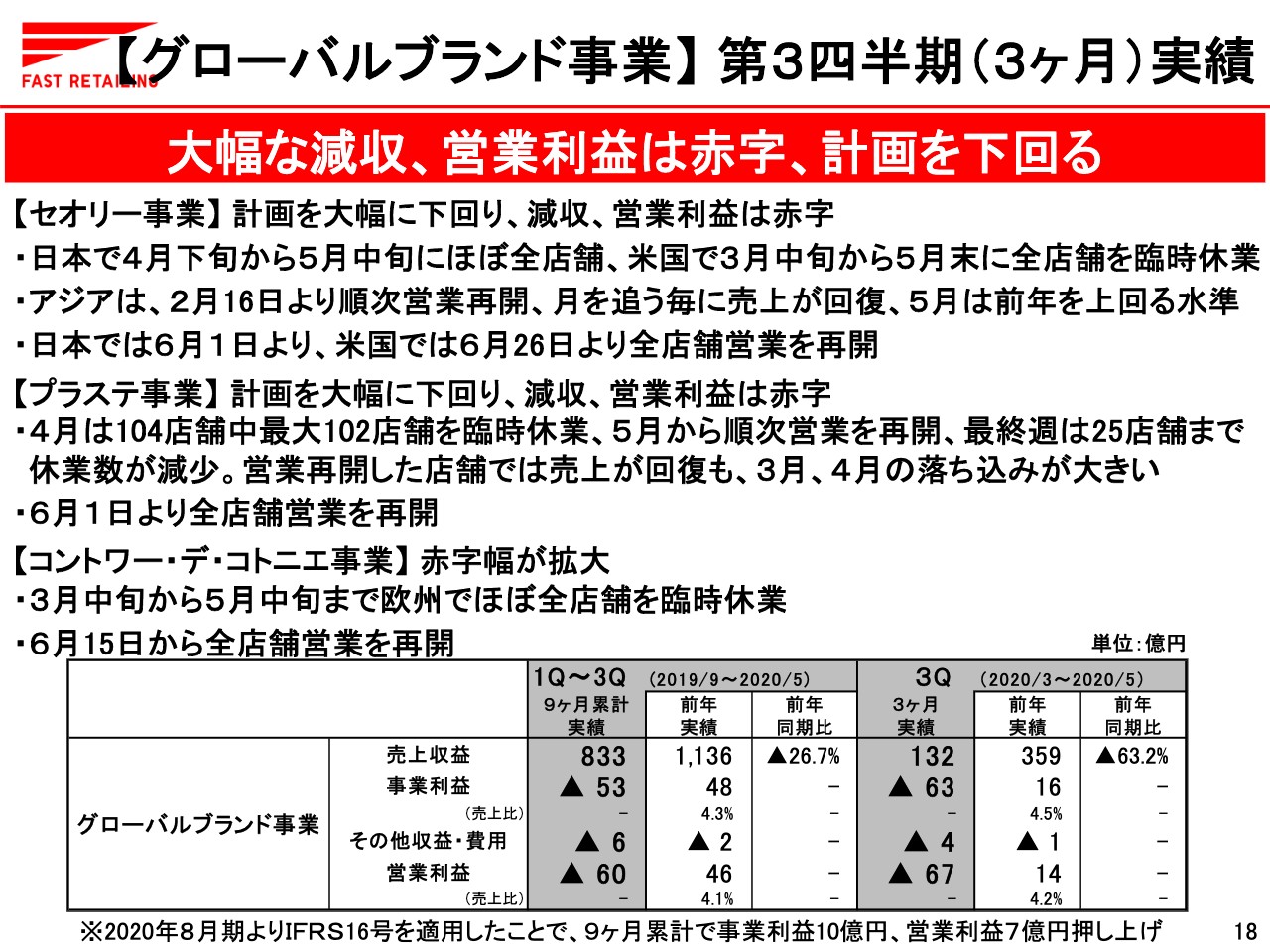

【グローバルブランド事業】第3四半期(3ヶ月)実績

18ページをご覧ください。グローバルブランド事業についてご説明します。3ヶ月間の売上収益は132億円で前年同期比63.2パーセントの減、営業利益は67億円の赤字となりました。売上、営業利益ともに大幅に計画を下回る水準です。

セオリー事業は計画を大幅に下回り減収、営業利益は赤字となりました。こちらは日本で4月下旬から5月中旬までほぼ全店舗を臨時休業していたこと、米国で3月中旬から5月末まで全店舗を臨時休業していたことによります。

中国大陸、香港などで展開しているセオリーアジアは、2月16日より順次営業を再開したことで月を追うごとに売上が回復し、5月は前年を上回る水準まで回復しました。なお、日本では6月1日より、米国では6月26日より全店舗営業を再開しています。

プラステ事業は計画を大幅に下回り減収、営業利益は赤字となりました。4月は104店舗中最大102店舗を臨時休業し、5月から順次営業を再開、最終週には25店舗まで休業数が減少しました。営業を再開した店舗では売上が回復しているものの、3月、4月の落ち込みが大きかったことで3ヶ月間では赤字となりました。なお、6月1日より全店舗営業を再開しています。

コントワー・デ・コトニエ事業は3月中旬から5月中旬まで欧州でほぼ全店舗を臨時休業していたことにより赤字幅が拡大しました。なお、6月15日から全店舗営業を再開しています。

新型コロナウイルス感染症への取り組み

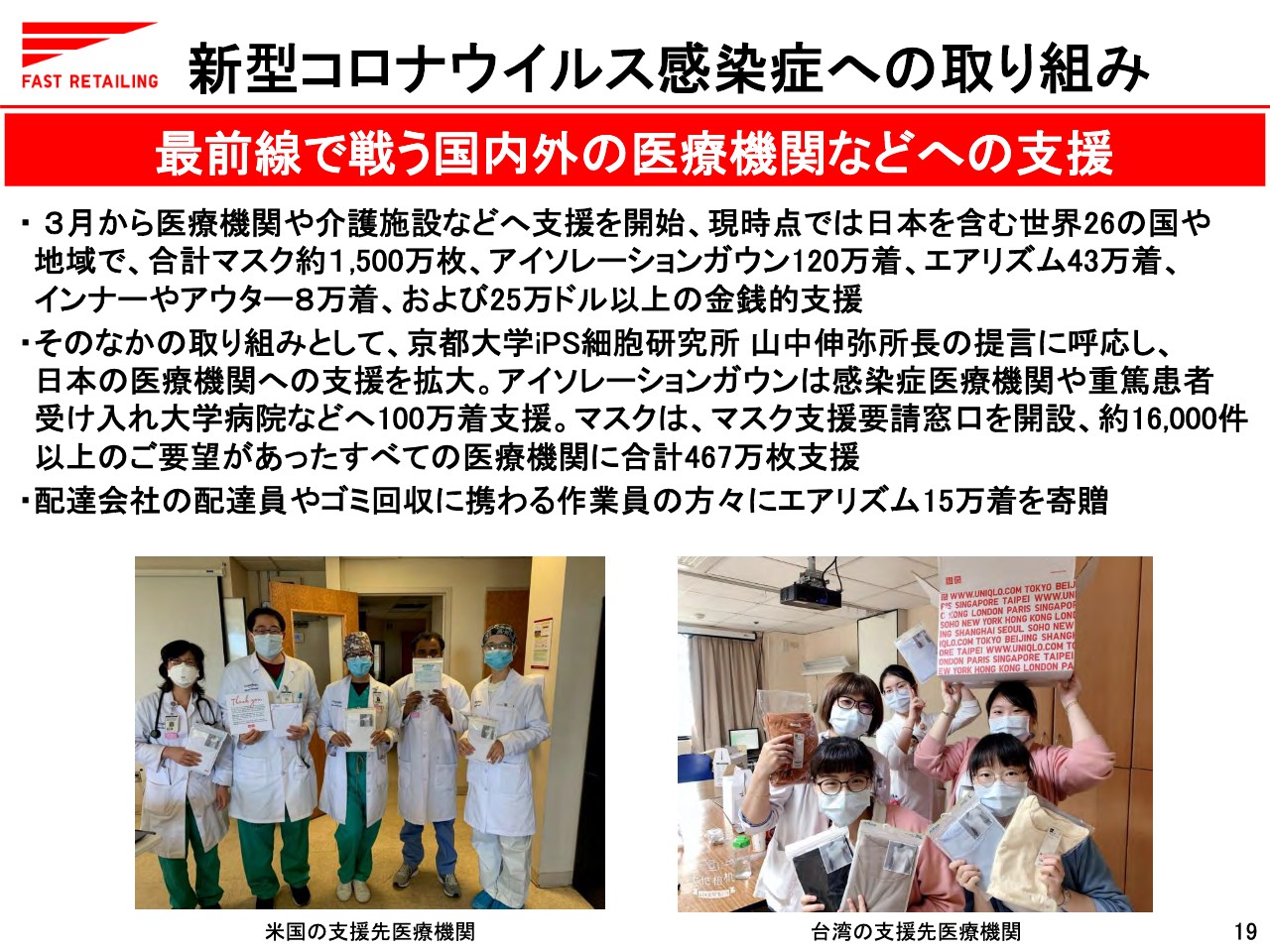

この3ヶ月間で注力してきた新型コロナウイルス感染症への取り組みについてご説明します。我々は世界的な危機の中で感染防止策を徹底しながら経済活動と雇用の維持を図ると同時に、医療崩壊の阻止に少しでも貢献することが重要と考えています。

このような考えのもと、3月から医療機関や介護施設などへの支援を開始しており、現時点では日本を含む世界26の国や地域で、マスク約1,500万枚、アイソレーションガウン120万着、「エアリズム」43万着、インナーやアウター8万着、および25万ドル以上の金銭的支援を行っています。

その中の取り組みのひとつとして、京都大学iPS細胞研究所の山中伸弥所長が医療機関や介護施設での医療資材の不足についてさまざまな提言をされており、我々もその呼びかけに呼応して日本の医療機関への支援を拡大しました。

アイソレーションガウンは感染症医療機関や重症患者を受け入れている大学病院などのニーズを聞き、合計100万着を支援しています。マスクについては、必要とする多くの医療機関や介護施設に行き渡るように「マスク支援要請窓口」を開設し、ニーズの把握に努めました。

この結果、約1万6,000件以上の機関からご要望をいただき、リクエストいただいたすべての医療機関に合計467万枚を支援しました。

このほか、日本の生活インフラを支えている配達会社の配達員やゴミ回収に携わる作業員の方々にエアリズム15万着を寄贈しています。今後も国や企業の境界を超えて連携し、服のビジネスを行う企業として社会のためになにができるかを考え、一つひとつ実行していきたいと思います。

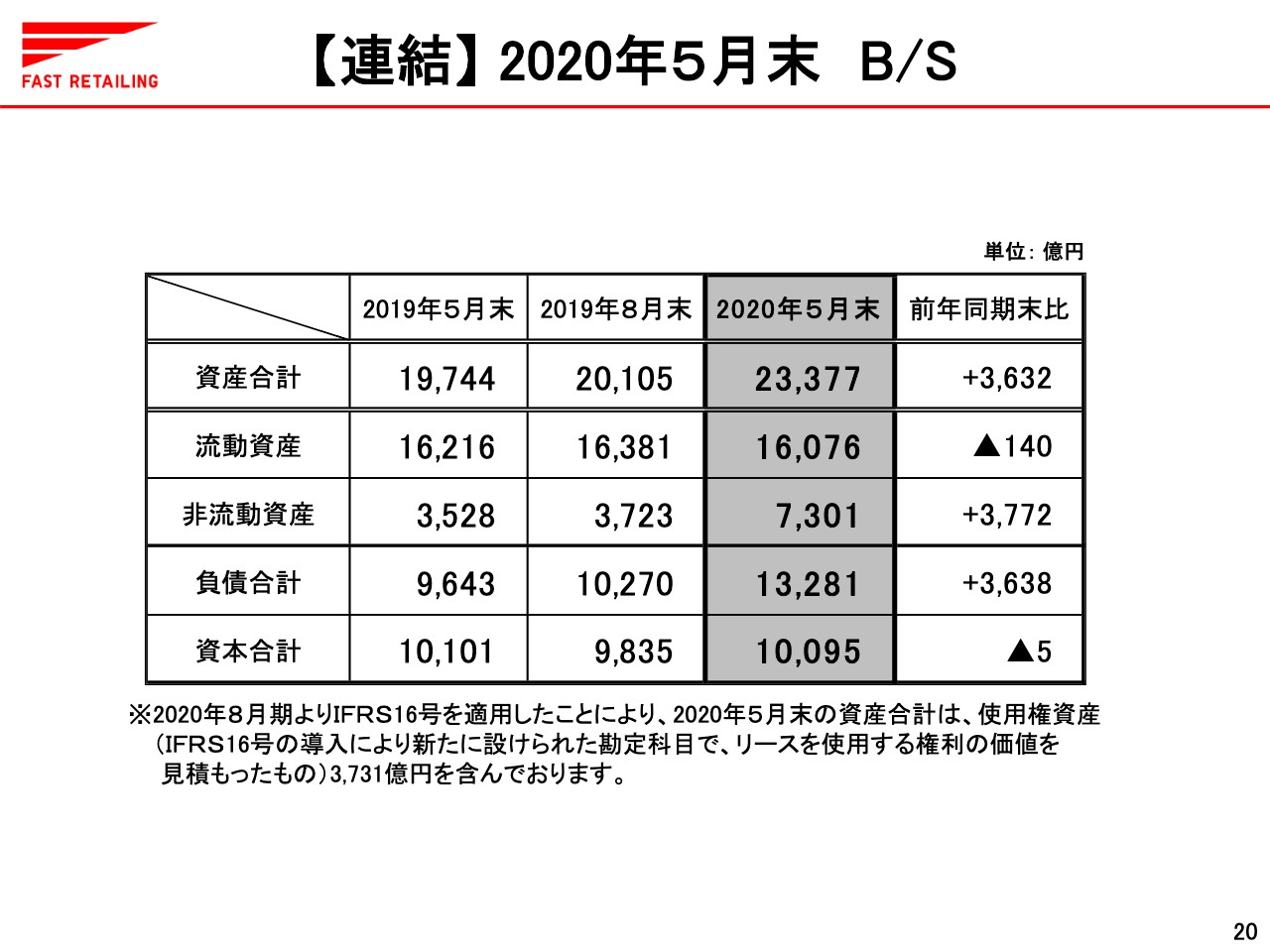

【連結】2020年5月末 B/S

20ページをご覧ください。2020年5月末財務状況、バランスシートをご説明します。資産合計は2兆3,377億円で前年同期末比3,632億円の増加、負債合計は1兆3,281億円で前年同期末比3,638億円の増加、資本合計は1兆95億円で前年同期末比5億円の減少となりました。詳細については次のスライドでご説明します。

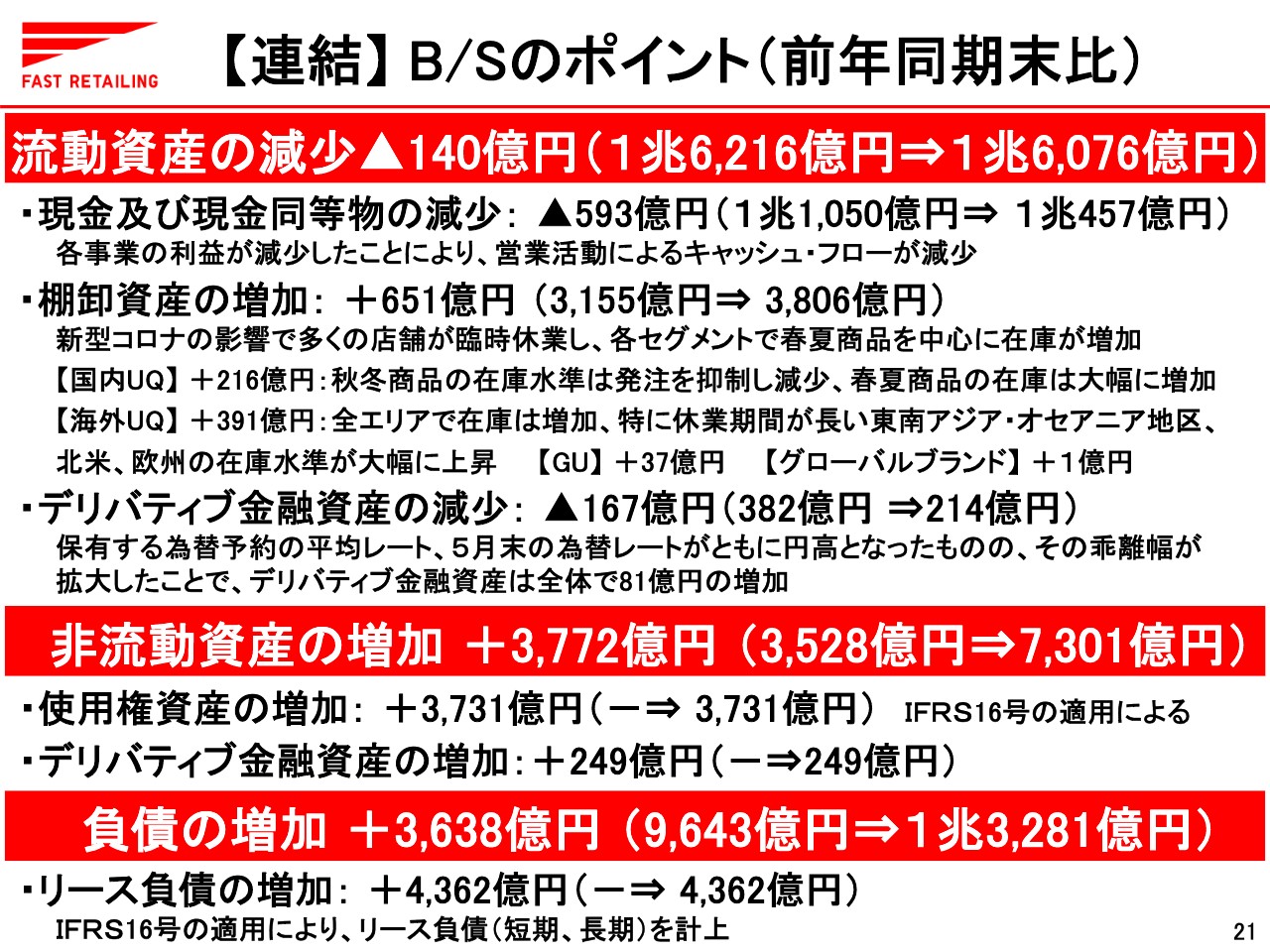

【連結】B/Sのポイント(前年同期末比)

21ページをご覧ください。流動資産が前年同期末比で140億円減少した主な要因をご説明します。現金及び現金同等物は593億円減少しました。こちらは各事業の利益が減少したことで営業活動によるキャッシュ・フローが減少したことによります。

棚卸資産は651億円増加しました。主に新型コロナウイルス感染症の影響で多くの店舗が臨時休業していたことにより、各セグメントで春夏商品を中心に在庫が増加したことが要因です。

内訳としては、国内ユニクロ事業は216億円増加しました。秋冬商品の在庫水準についてはすでに発注を抑制しているため減少していますが、春夏商品の在庫は大幅に増加しています。

海外ユニクロ事業は391億円増加しました。全エリアで在庫は増加していますが、特に休業期間が長い東南アジア・オセアニア地区、北米、欧州の在庫水準が大幅に上昇しています。ジーユー事業は春物を中心に在庫が37億円増加しています。

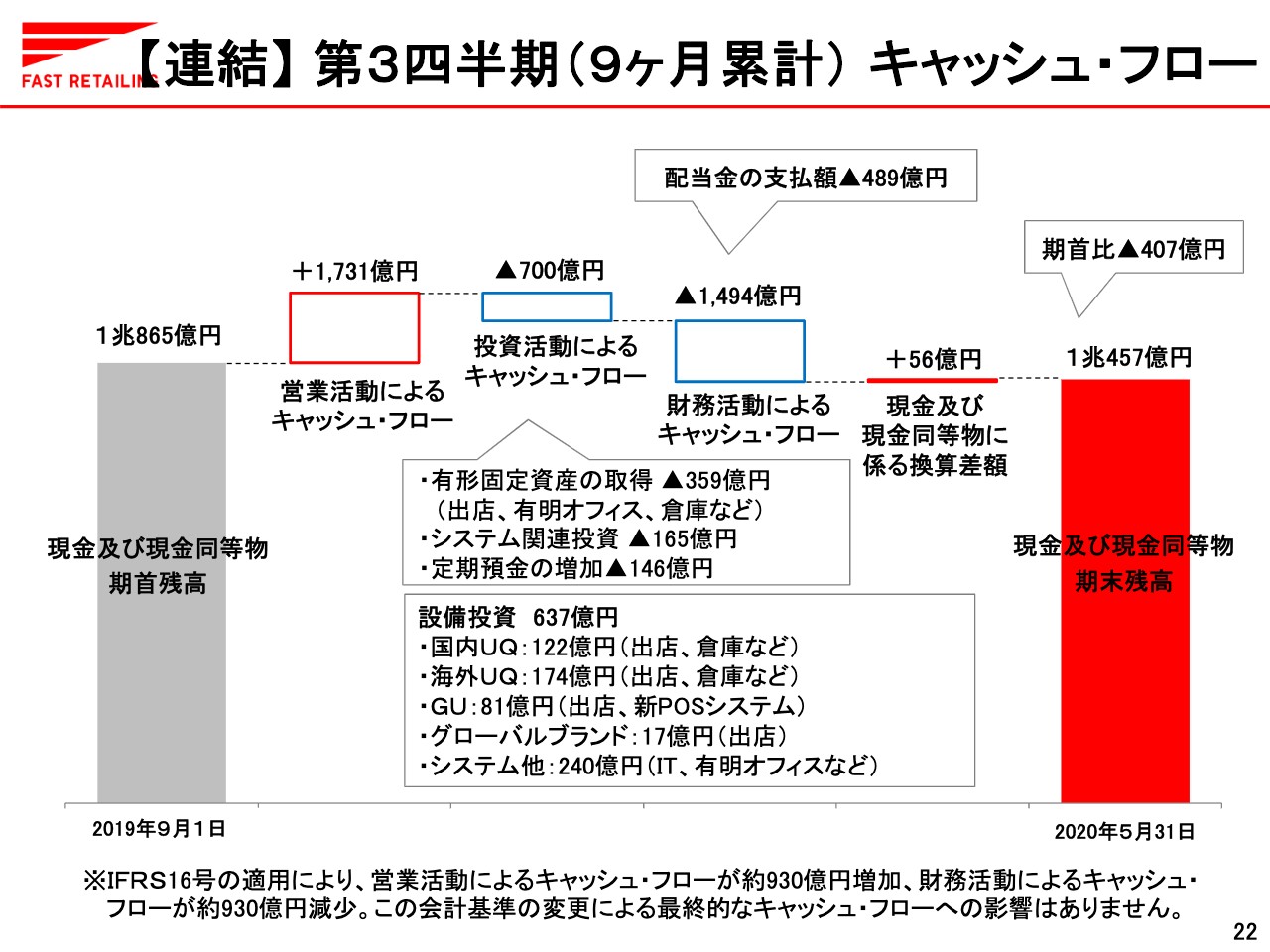

【連結】第3四半期(9ヶ月累計)キャッシュ・フロー

22ページをご覧ください。9ヶ月累計のキャッシュ・フローですが、営業活動によるキャッシュ・フローが1,731億円の収入、投資活動によるキャッシュ・フローが700億円の支出、財務活動によるキャッシュ・フローが1,494億円の支出となった結果、2020年5月末における現金及び現金同等物の期末残高は1兆457億円となりました。

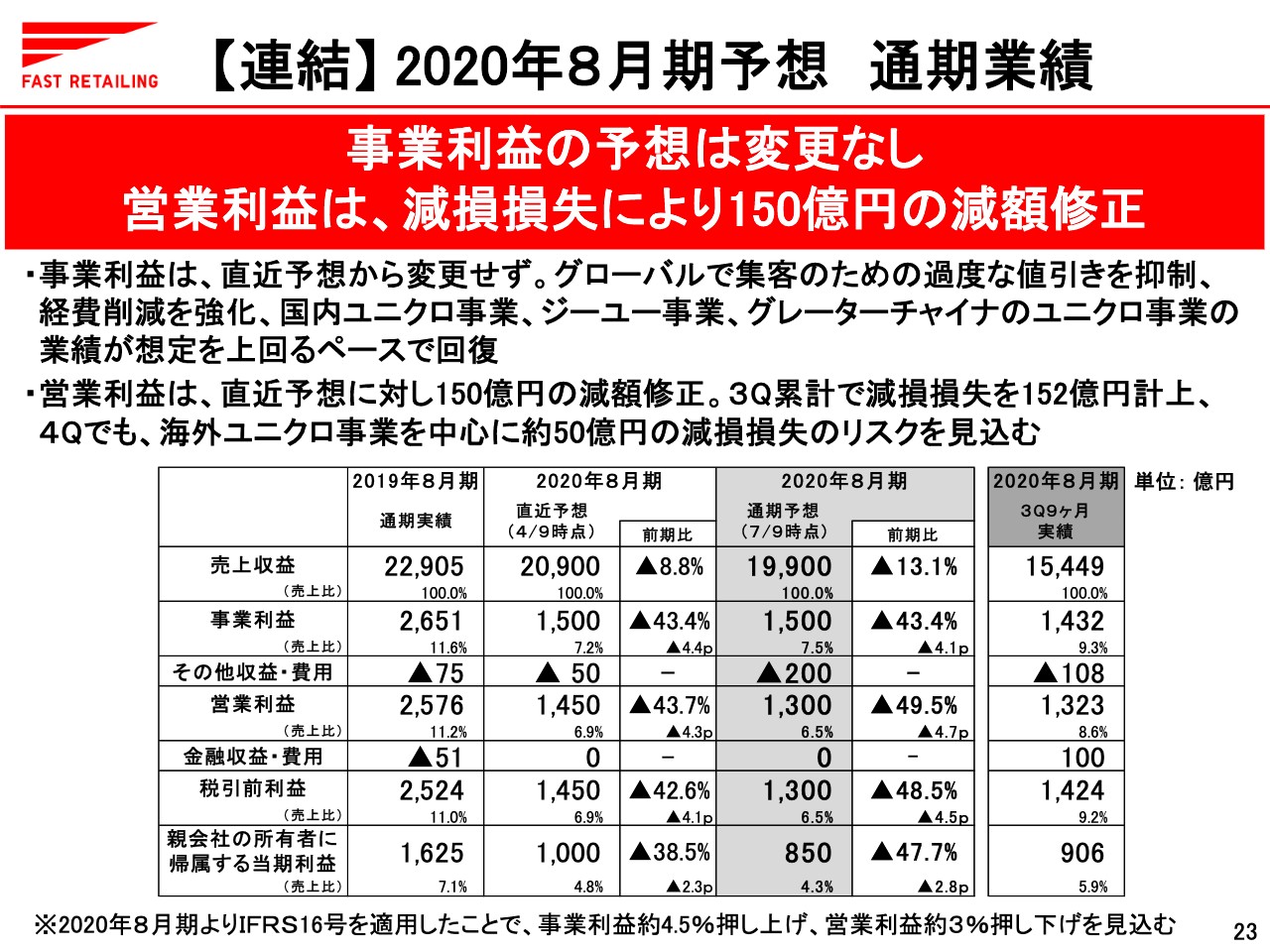

【連結】2020年8月期予想 通期業績

23ページからは2020年8月期の通期業績予想についてご説明します。売上収益ですが、第3四半期3ヶ月間は日本の緊急事態宣言の影響を業績予想に織り込んでいなかったこと、海外においても新型コロナウイルス感染症により店舗の営業再開が想定より遅れたことから、全セグメントで計画を下回る水準となりました。

こちらを踏まえ、通期の売上収益は4月に発表した直近予想に対し1,000億円減額修正し、1兆9,900億円で前期比13.1パーセントの減としています。

一方、事業利益は1,500億円で前期比43.4パーセントの減と、直近予想から変更していません。グローバルで集客のための過度な値引きを抑制したことや経費削減を強化したことに加え、国内ユニクロ事業、ジーユー事業、グレーターチャイナのユニクロ事業の業績が想定を上回るペースで回復していることから、事業利益は直近予想を達成できるペースで進捗しています。

営業利益は1,300億円で前期比49.5パーセントの減と、直近予想に対し150億円の減額修正をしています。こちらは第3四半期累計で減損損失を152億円計上したことに加え、第4四半期でも海外ユニクロ事業を中心に約50億円の減損損失のリスクを見込んでいるためです。

この結果、親会社の所有者に帰属する当期利益は850億円で前期比47.7パーセントの減と、直近予想に対し150億円の減額修正となっています。なお、第4四半期3ヶ月間は各国、各エリアで店舗の通常営業が再開していることを前提としています。新型コロナウイルス感染症が再拡大するなど状況が変化する場合は、業績見通しを変更する可能性があることをご理解ください。

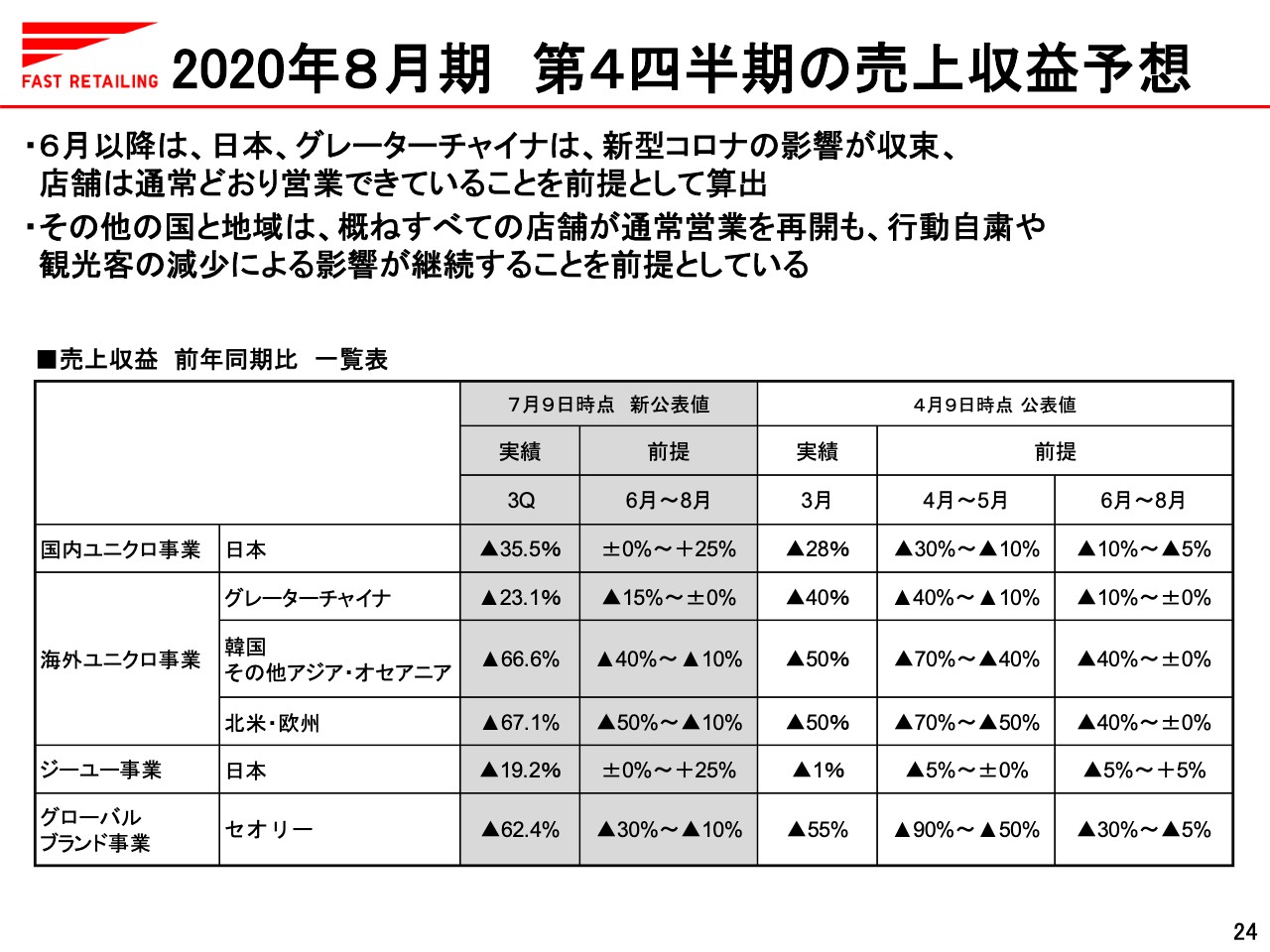

2020年8月期 第4四半期の売上収益予想

24ページをご覧ください。6月から8月の売上収益の前年同期比の前提です。6月以降の日本とグレーターチャイナは新型コロナウイルス感染症の影響が収束し、店舗は通常どおり営業できていることを前提として算出しています。その他の国と地域は概ねすべての店舗が通常営業を再開しているものの、行動自粛や観光客の減少による影響が継続することを前提としています。

2020年8月期 各事業の通期業績予想(1)

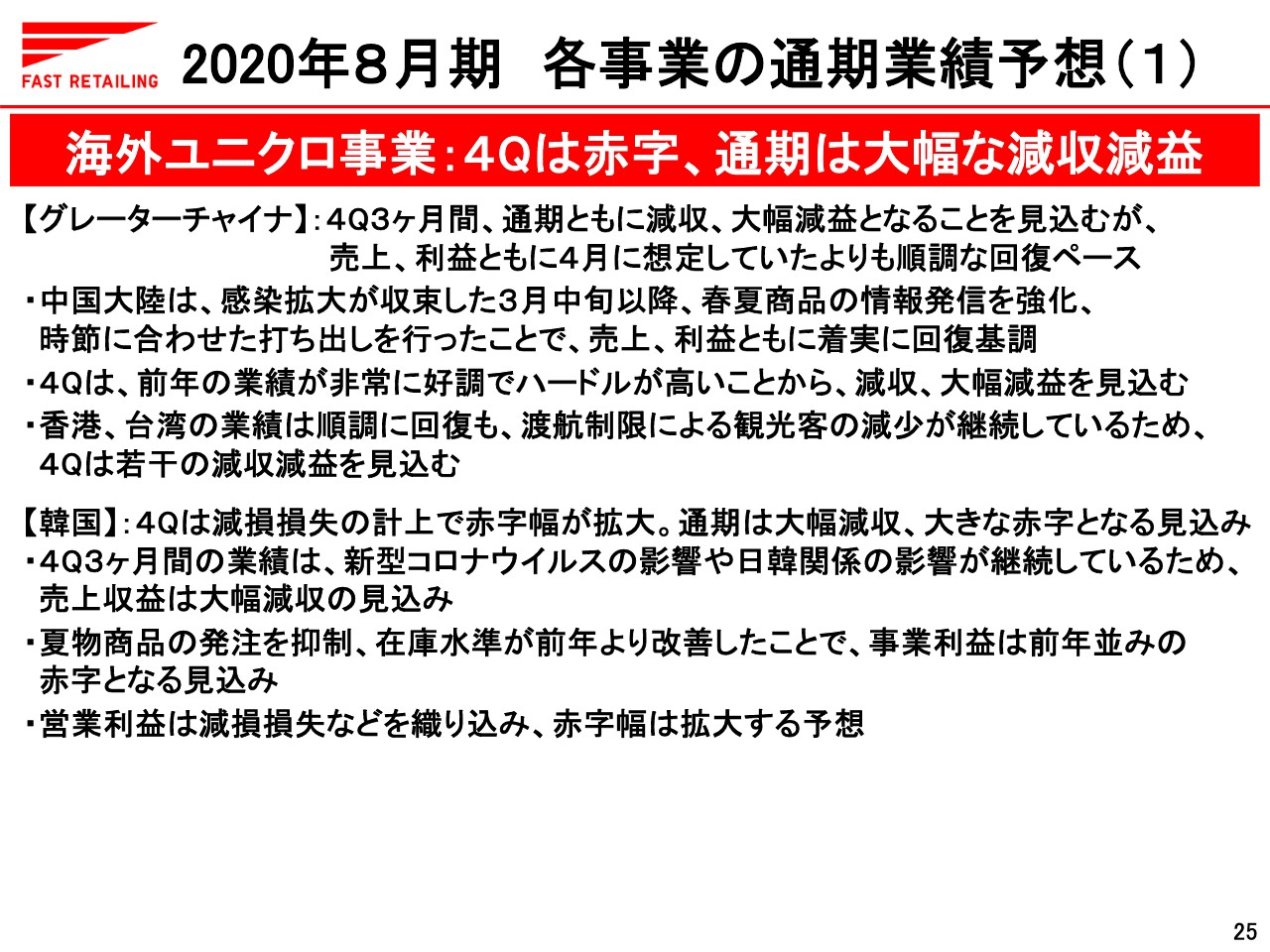

25ページからはセグメント別の詳細についてご説明します。海外ユニクロ事業ですが、第4四半期3ヶ月間は減収、営業利益は赤字となる見込みです。この結果、通期でも大幅な減収減益となる見込みです。

グレーターチャイナは第4四半期3ヶ月間、通期ともに減収で大幅な減益となることを見込んでいますが、売上、利益ともに4月に想定していたよりも順調な回復ペースとなっています。

中国大陸は感染拡大が収束した3月中旬以降、春夏商品の情報発信を強化し、時節に合わせた打ち出しを行ったことで売上、利益ともに着実に回復基調にあります。ただし、第4四半期は前年の業績が非常に好調でハードルが高いことから減収、大幅な減益を見込んでいます。

香港、台湾の業績は順調に回復しているものの、渡航制限による観光客の減少が継続していることから第4四半期は若干の減収減益を見込んでいます。

韓国の第4四半期の業績ですが、新型コロナウイルス感染症の影響や日韓関係の影響が継続していることから、売上収益は大幅な減収となる見込みです。ただし、夏物商品の発注を抑制し、在庫水準が前年より改善したことで事業利益は前年並みの赤字となる見込みです。営業利益は減損損失などを織り込み、赤字幅は拡大する予想です。通期は大幅な減収、営業利益は大きな赤字となる見込みです。

2020年8月期 各事業の通期業績予想(2)

その他アジア・オセアニア地区は、第4四半期3ヶ月間、通期ともに大幅な減収減益となる見込みです。東南アジアは国や地域によって状況が大きく異なりますが、4月下旬にロックダウンが解除されたベトナムの回復がもっとも早く、第4四半期3ヶ月間も好調な販売トレンドを維持する見込みです。2019年12月に初進出したばかりですが、下期全体で営業利益は黒字となる見込みです。

5月中旬にロックダウンが解除されたタイ、マレーシアも売上は回復基調にあり、第4四半期3ヶ月間の売上は約2割減の水準まで回復できる予想です。一方で、シンガポール、フィリピン、インドネシアは、業績回復にはやや時間がかかり、第4四半期3ヶ月間の売上は約5割減と想定しています。

シンガポールは店舗の営業再開が6月下旬以降と遅いことや観光客の減少が影響しています。フィリピン、インドネシアは新型コロナウイルス感染症の影響が極めて大きいことが主な要因です。オーストラリアは好調なEコマース販売に支えられ、第4四半期の売上はほぼ前年並みの水準まで回復する見通しです。

北米の第4四半期3ヶ月間は大幅な減収、営業利益は減損損失を織り込んでいることから赤字幅が大幅に拡大する見込みです。この結果、通期でも大幅な減収、大きな赤字となることを見込んでいます。米国は新型コロナウイルス感染症の影響が大きく、6月中旬まで約半数の店舗が臨時休業し店舗の営業再開が遅いことから、第4四半期は大幅な減収が継続し、回復には時間がかかる見込みです。

欧州の第4四半期3ヶ月間は大幅な減収、営業利益は赤字となる見込みで、通期でも大幅な減収減益となる見通しです。売上はやや回復しているものの、観光客の減少により都心の店舗が苦戦していることから、業績回復には時間がかかる見通しです。

2020年8月期 各事業の通期業績予想(3)

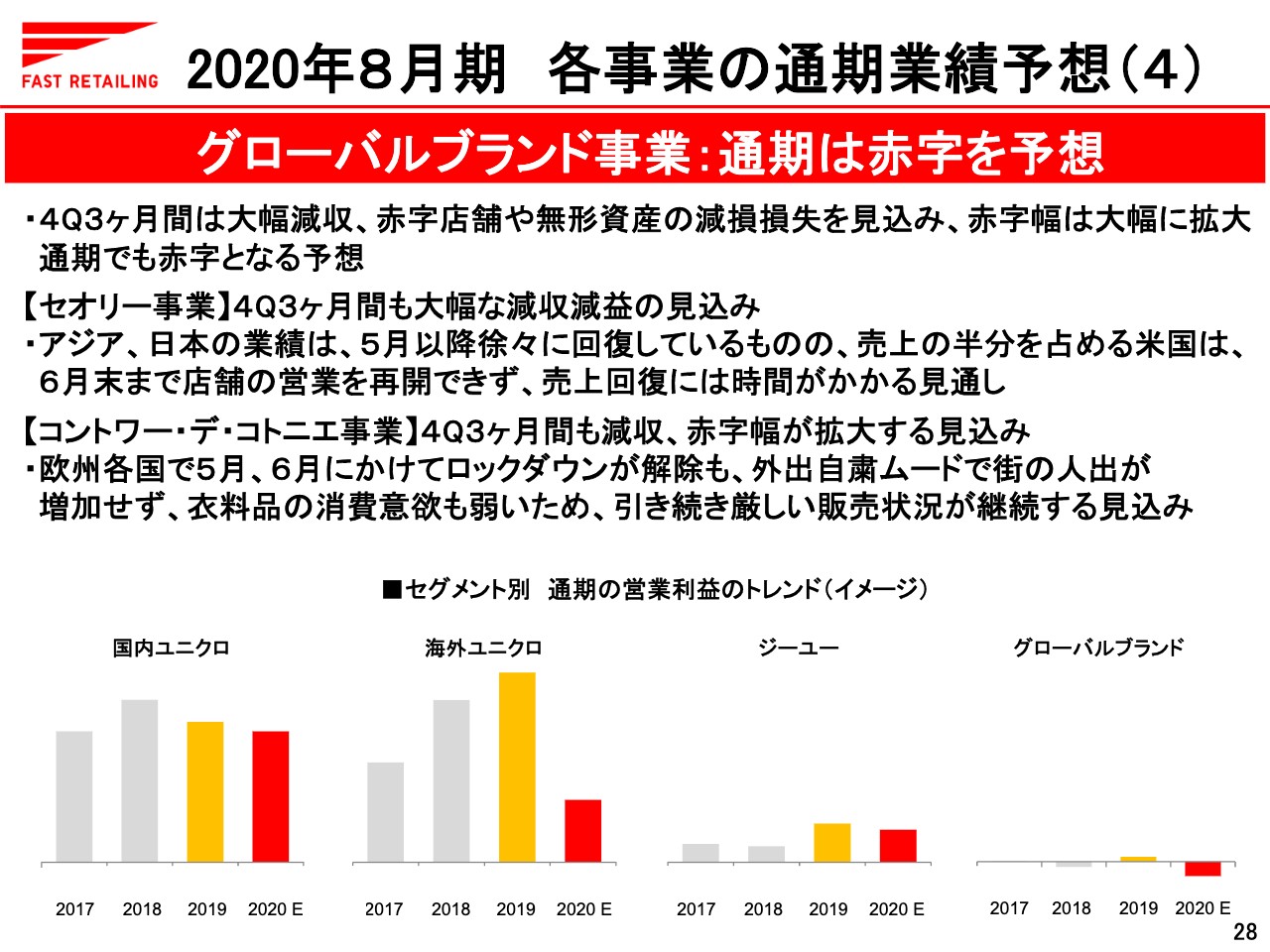

国内ユニクロ事業ですが、第4四半期3ヶ月間は大幅な増収増益となることを見込んでいます。5月のゴールデンウィーク以降、売上は想定を上回るペースで回復しており、6月は26.2パーセントの増収と前年を大きく上回る業績となりました。7月、8月も前年並みの売上となることを見込んでいます。この結果、通期では1桁の減収減益にとどまる見込みです。

ジーユー事業も第4四半期3ヶ月間は大幅な増収増益となることを見込んでいます。第3四半期の減益幅が大きかったことから、通期では若干の増収、営業利益は減益となる見込みです。エリア別では、特に国内ジーユー事業の業績回復が強く、6月の既存店売上高は16.4パーセントの増と好調な販売となりました。7月、8月の販売も前年並みの水準まで回復する予想です。

2020年8月期 各事業の通期業績予想(4)

グローバルブランド事業は第4四半期3ヶ月間は大幅な減収となる見込みです。赤字店舗や無形資産の減損損失を見込んでいることから、赤字幅は大幅に拡大する見込みです。この結果、通期でもセグメント全体で赤字となる予想です。

セオリー事業は第4四半期3ヶ月間も大幅な減収減益となる見込みです。アジア、日本の業績は5月以降徐々に回復しているものの、売上の半分を占める米国では6月末まで店舗の営業を再開できなかったことから、売上回復には時間がかかる見通しです。

コントワー・デ・コトニエ事業は、第4四半期3ヶ月間も減収、赤字幅が拡大する見込みです。欧州各国で5月、6月にかけてロックダウンが解除となったものの、外出自粛ムードで街の人出が増加していないことに加え、衣料品の消費意欲も弱いことから、引き続き厳しい販売状況が継続する見込みです。

8月末の在庫水準の見通し

8月末の在庫水準の見通しについてご説明します。新型コロナウイルス感染症による影響で、2月から5月にかけて多くの店舗が臨時休業や時間短縮営業を行うなど、正常な店舗運営ができない状況にあり、春夏商品の在庫水準は例年に比べて増加しています。

在庫についてはトレンド要素が強い商品を中心に、売り切るべき商品は今期中に消化できるように値引きを強化しています。その一方で、来期以降も価値を訴求できるコア商品は過度な値引きをせずに来期も販売していく計画です。

事業別では、日本、韓国、グレーターチャイナのユニクロ事業は春物在庫に過剰感がありますが、コア商品が中心のため来年度にかけて正常化できる見込みです。夏物商品については足元の販売が好調なため、シーズン末までには大きな問題のない水準まで消化できる見込みです。

一方、東南アジア、北米、欧州のユニクロ事業については春物商品、夏物商品ともに過剰となっているため来期にかけて消化していく方針です。正常化にはやや時間がかかる見通しです。

ジーユー事業は春物商品は若干過剰となっていますが、ベーシックなインナーやTシャツが中心のため大きな問題はありません。夏物商品については足元の販売が好調なことから、8月末までに正常化する見込みです。

グローバルブランド事業は、春物商品、夏物商品ともに過剰感があるため、来期にかけて消化していく方針です。正常化にはやや時間がかかる見通しです。

最後に配当金ですが、すでに実施した1株当たり中間配当金240円と期末配当金240円をあわせて年間配当金480円です。前年と同額の配当金と直近予想から変更していません。以上で私からの説明を終わります。ありがとうございました。

新着ログ

「小売業」のログ