三菱UFJフィナンシャルG、中間純利益の進捗率72.9%をふまえ、通期業績目標も上方修正

キーメッセージ

亀澤宏規氏:亀澤です。本日はお忙しい中、私どもMUFGの説明会にご参加いただきまして誠にありがとうございます。新型コロナウイルス感染拡大防止のため、今年5月に続き今回も非対面形式での説明会とさせていただきます。それではさっそく説明に入りたいと思いますので、2020年度中間期決算投資家説明会の資料をご覧ください。

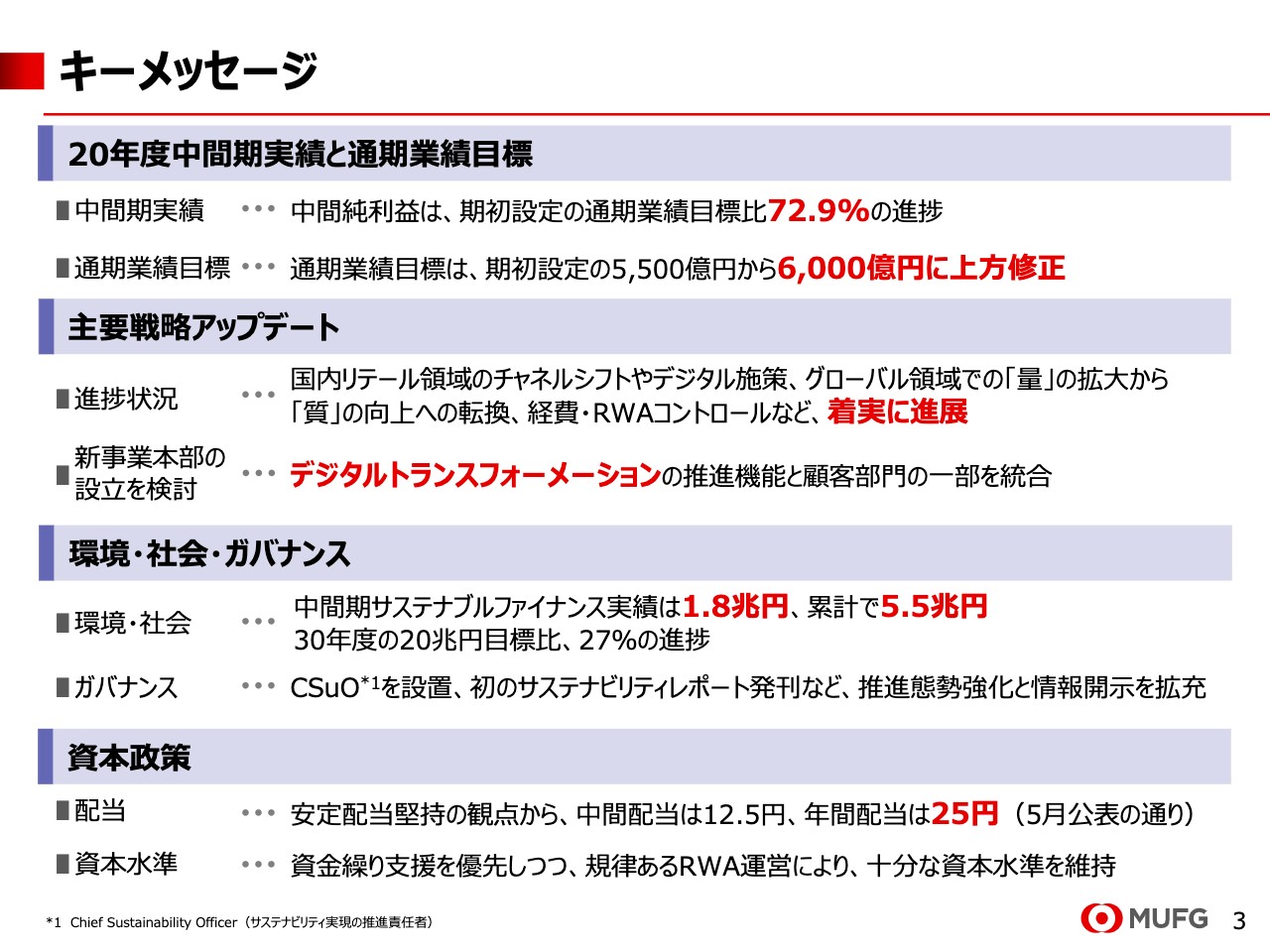

3ページをご覧ください。詳細は後ほどご説明しますので、こちらのキーメッセージでは簡単にポイントだけお伝えします。1つ目は業績です。中間純利益は期初の通期目標比で72.9パーセントの進捗、通期業績目標は6,000億円に上方修正しました。

2つ目は主要戦略のアップデートです。5月の決算説明会でご説明した重点戦略については着実に進展しています。3つ目はESGです。2030年度の目標の20兆円に向けたサステナブルファイナンスの取り組みは順調に進捗しています。

4つ目は資本政策です。配当は中間期を12.5円、通期予想も25円で据え置きます。また、自己資本は十分な水準を維持できる見通しです。

ウィズコロナにおけるMUFGの主な取り組み

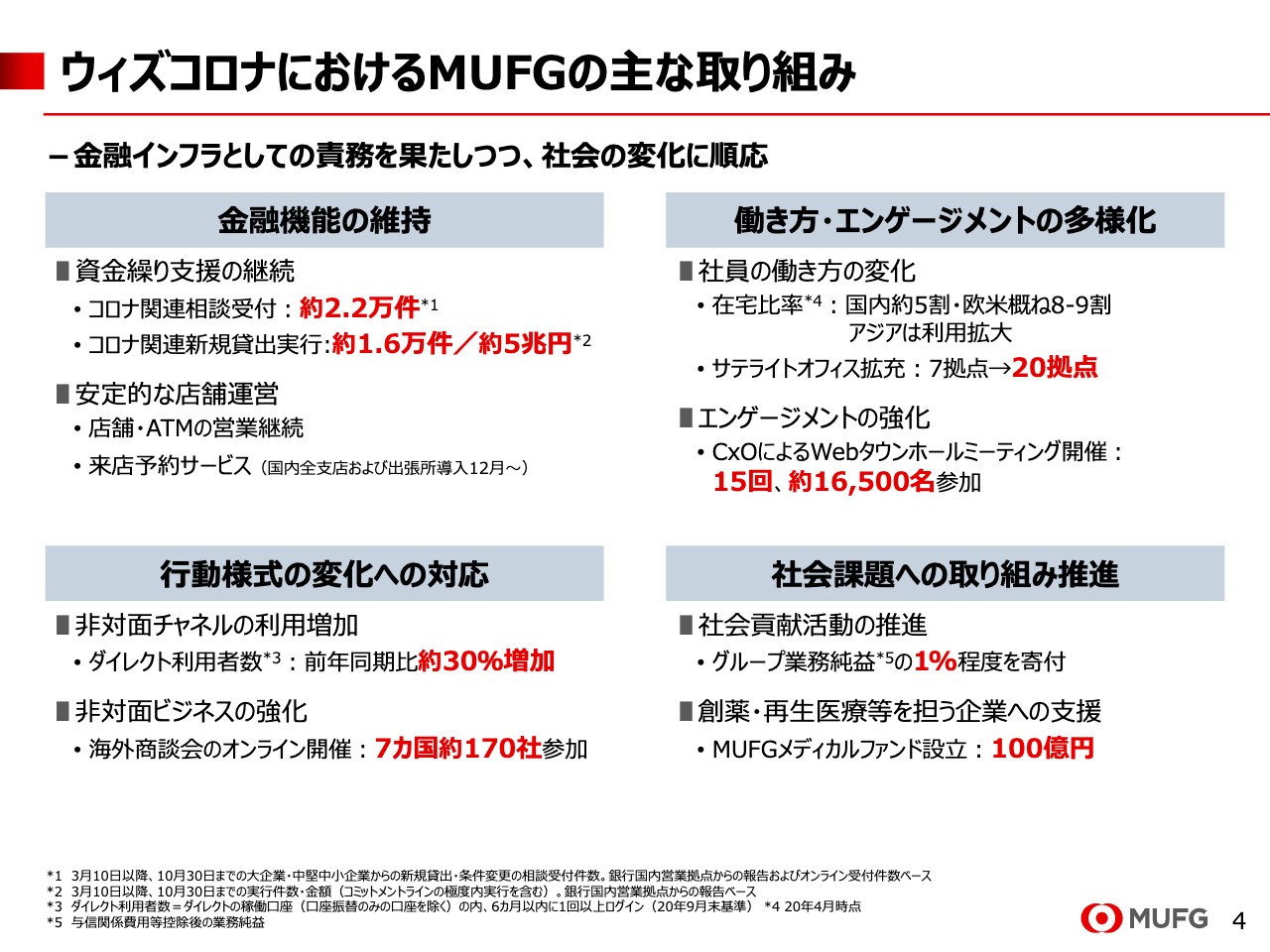

4ページをご覧ください。ウィズコロナにおけるMUFGの主な取り組みです。ここでは2点だけ触れます。スライドの左上のとおり、金融インフラとしての責務を果たすべく、これまでにコロナ関連新規貸出を約5兆円実行しました。

また、スライドの右上のとおり、社内においては私を含むCxOがWebタウンホールミーティングを行い、国内外の社員とのエンゲージメントの強化に努めました。

20年度中間期実績・通期業績目標

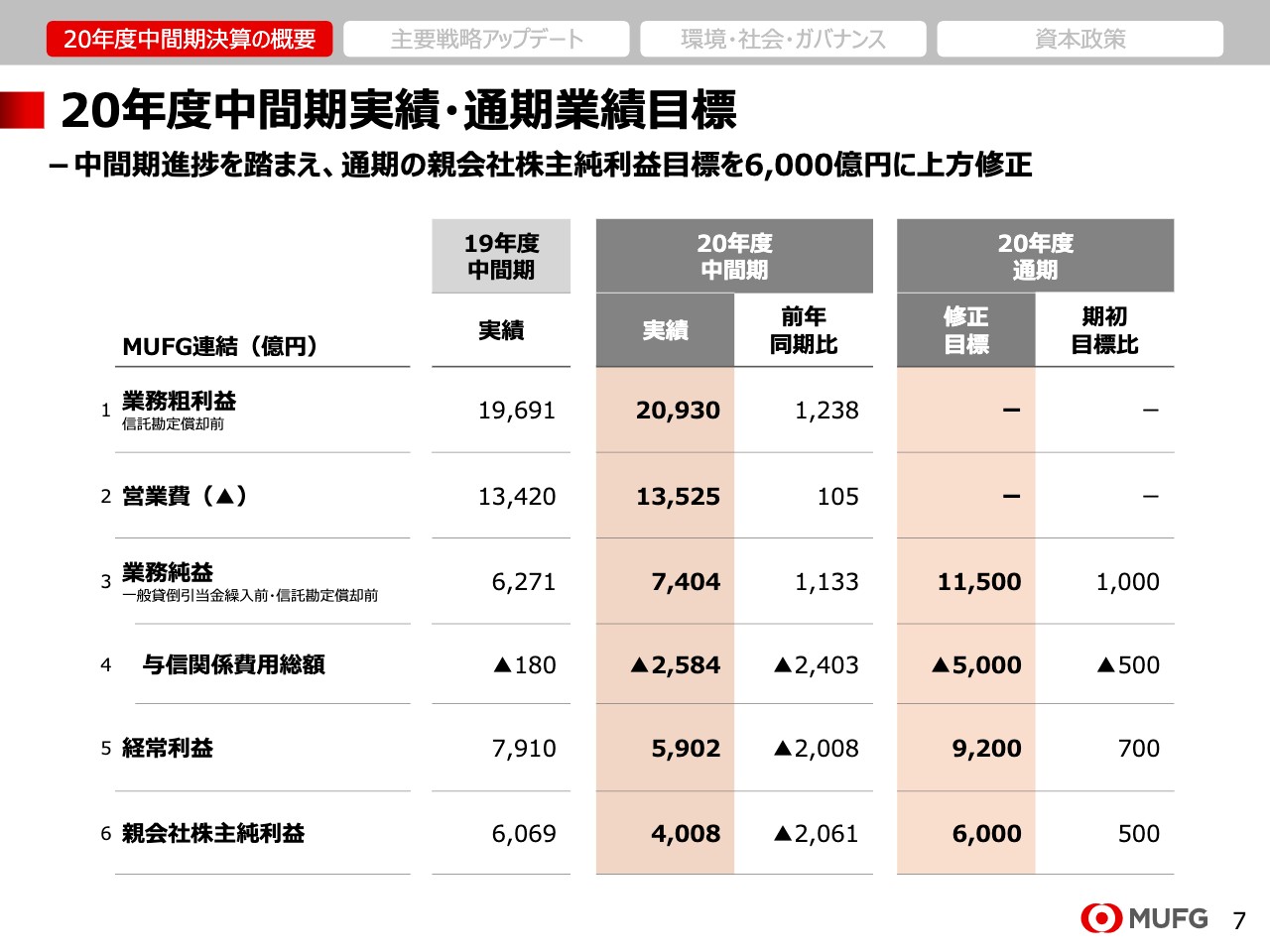

7ページをご覧ください。2020年度中間期実績と通期業績目標についてご説明します。まず中間期実績ですが、スライド中央の「20年度中間期」の列を縦にご覧ください。1行目は業務粗利益です。新型コロナウイルス感染症の拡大による経済活動の停滞や市況変化による影響があったものの、市場関連収益の増収に加え、バンクダナモンとオーストラリアの資産運用会社のFSIの連結化による増収もあり、前年同期比で1,238億円増加の2兆930億円となりました。

2行目の営業費は先ほどの2社の連結化による増加がありましたが、コロナ禍における国内外での経費削減により前年同期比で105億円の増加にとどまりました。その結果、業務純益は前年同期比で1,133億円増加の7,404億円となりました。

業務純益以下では、新型コロナウイルスの拡大による世界的な信用リスクの増加やパートナーバンクのCECLという新しい計算方法の導入の影響により、与信関係費用が前年同期比で2,403億円増加しました。

6行目の純利益は与信関係費用の増加を主因に前年同期比で2,061億円減益の4,008億円となりましたが、業務純益の増益もあり、期初に設定した通期業績目標に対する進捗率は7割を超える水準となりました。

スライド右側の「20年度通期」の列をご覧ください。現時点では新型コロナウイルス感染症の早期鎮静化は見込み難い状況ですが、中間期までの業績進捗を踏まえて通期業績目標を500億円引き上げ、6,000億円に上方修正しました。

通期業績目標の修正理由

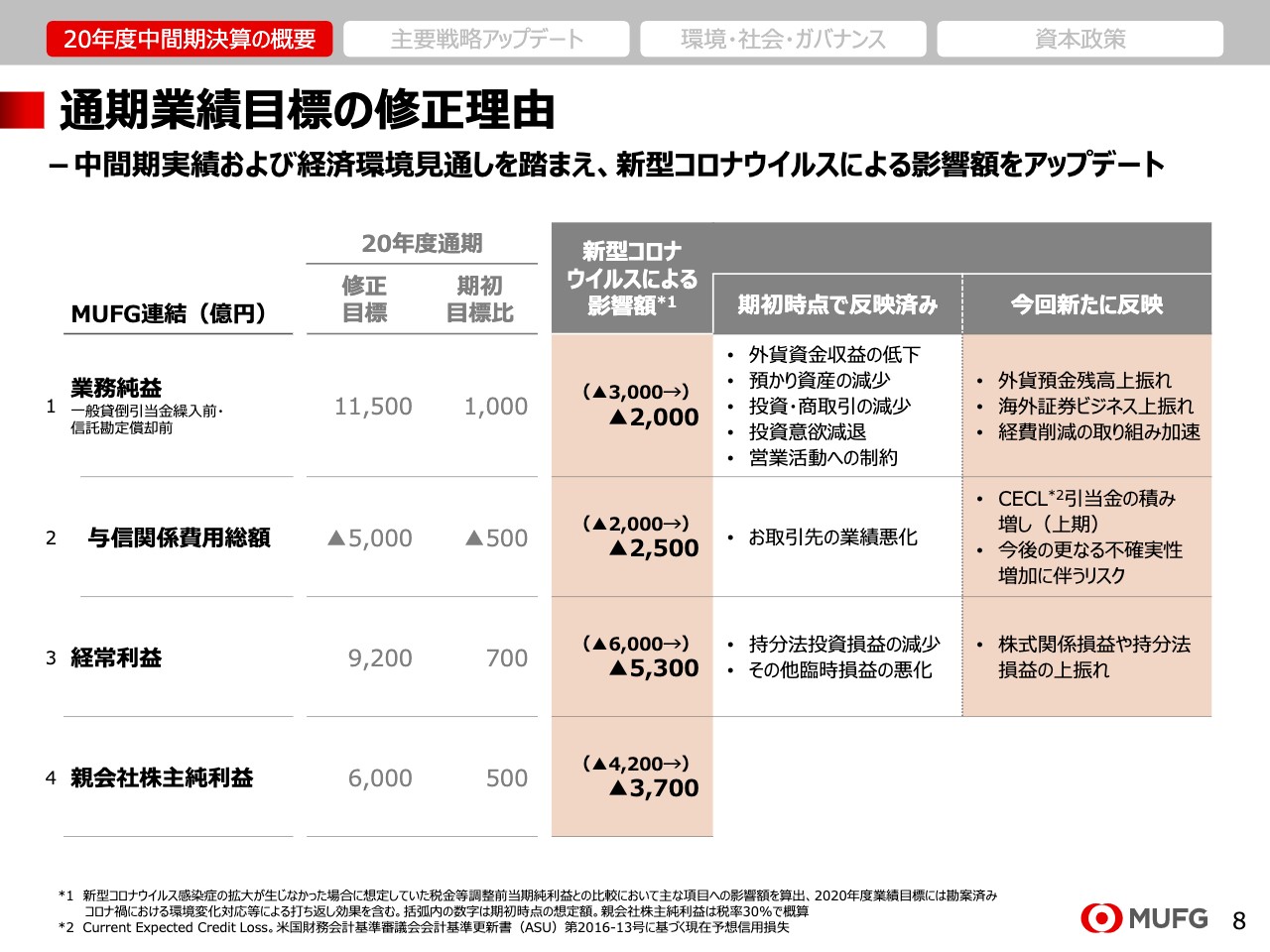

8ページをご覧ください。通期業績目標の修正の理由です。上期の実績を踏まえ、期初に想定していた新型コロナウイルスの影響額の見通しをアップデートしたことが今回通期業績目標を修正した理由になります。

1行目の業務純益への新型コロナウイルスによる影響額は、コロナ禍の環境変化に応じた各種政策による打ち返しや経費削減の加速を新たに反映し、期初想定のマイナス3,000億円からマイナス2,000億円に減少しました。

2行目の与信関係費用への新型コロナウイルスによる影響額は、上期にMUAHでCECL引当金の積み増しがあったことも踏まえ、今後のさらなる不確実性の増加に伴うリスクも含めて総合的に勘案し、マイナス2,000億円からマイナス2,500億円に増加しました。

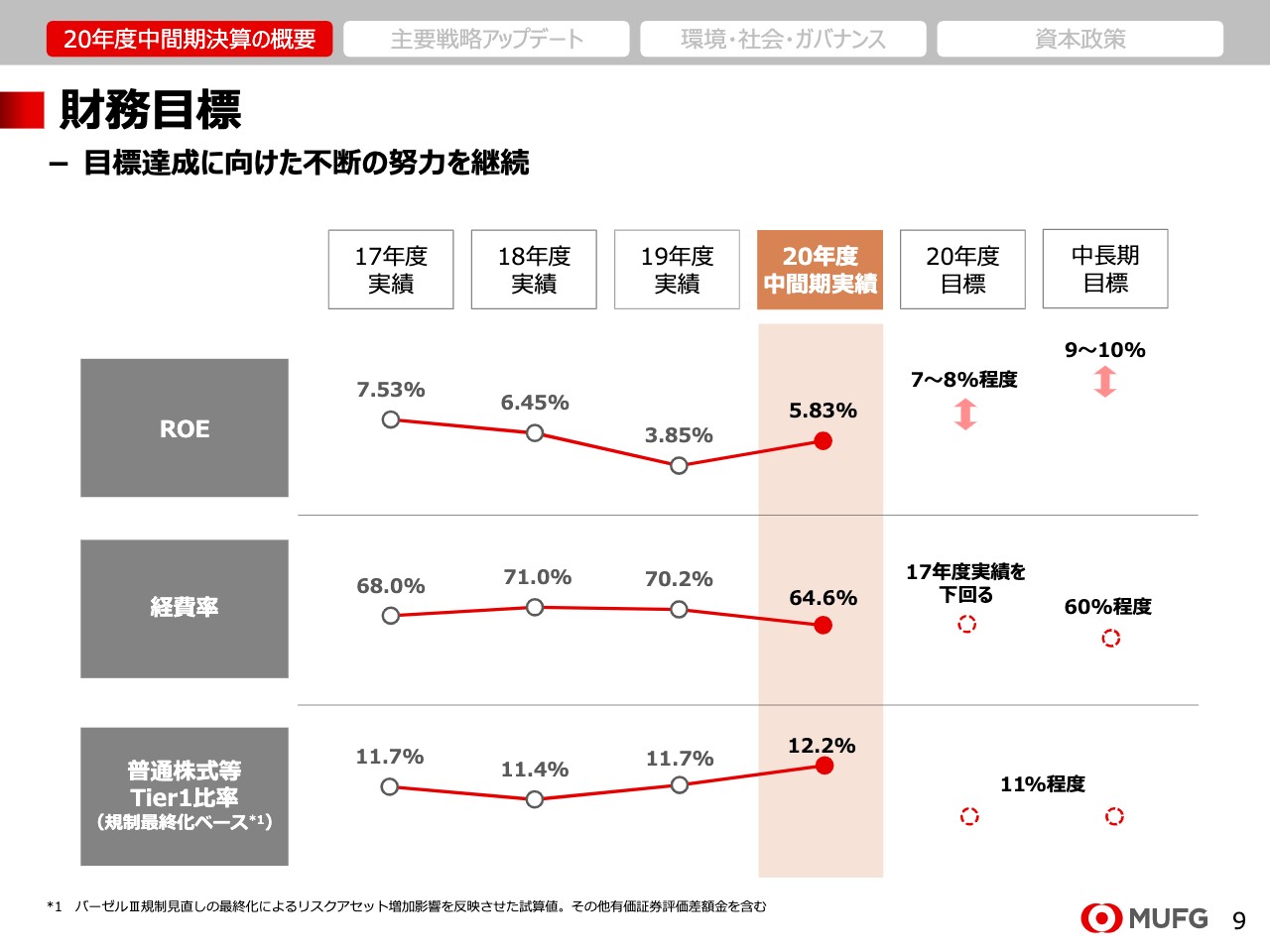

財務目標

9ページをご覧ください。財務目標です。2020年度の中間期のROEは5.83パーセント、経費率は64.6パーセント、規制最終化ベース含み益込みのCET1比率は12.2パーセントとなりました。

新型コロナウイルスの影響もあり、現中期経営計画の最終年度である2020年度の財務目標達成は厳しい状況にあります。今後の見通しは依然として不透明ですが、来年度から始まる次期中期経営計画においてもROEと経費率の改善に向けて不断の努力を継続していきます。

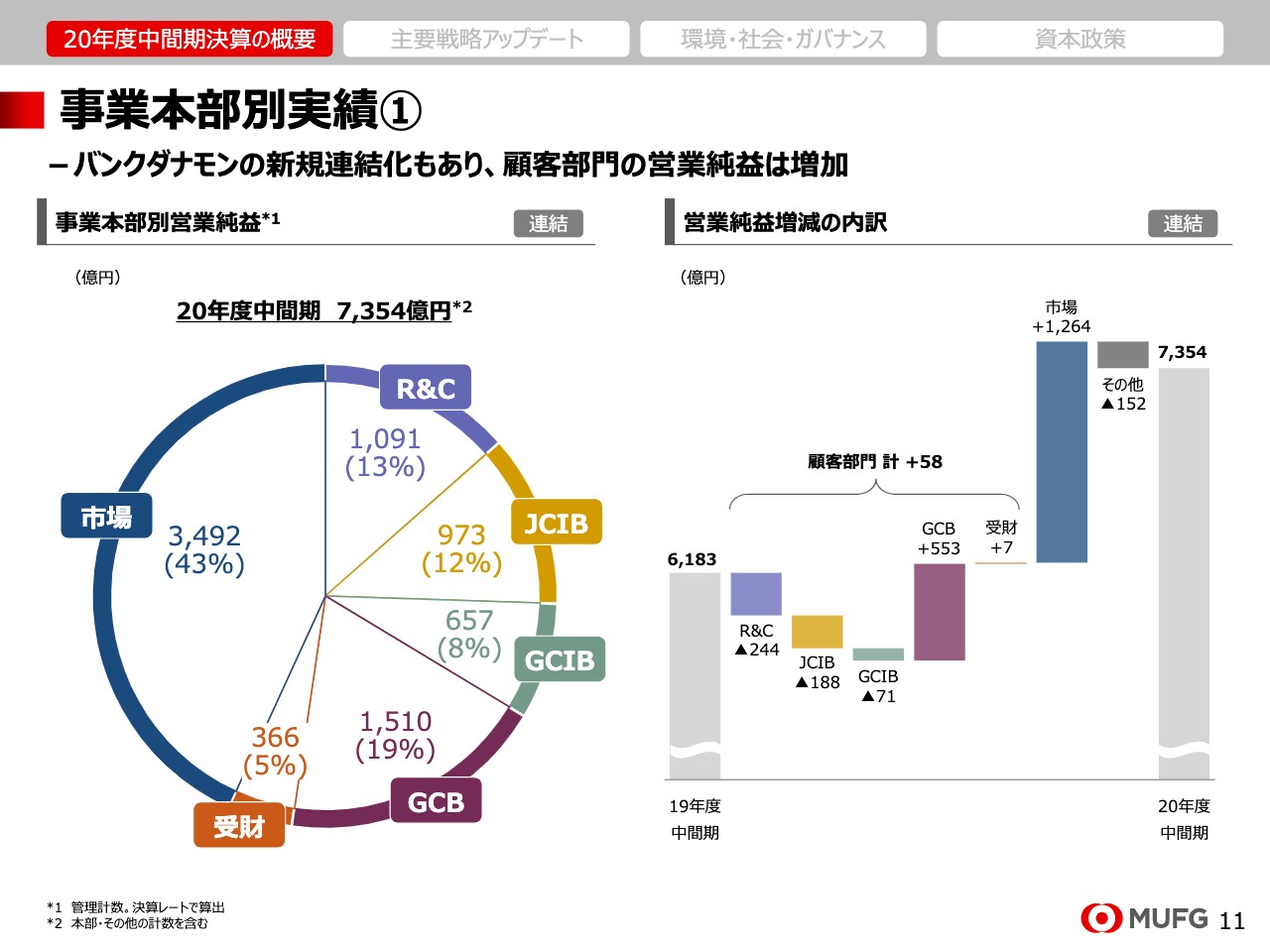

事業本部別実績①

11ページをご覧ください。事業本部別の営業純益です。スライド右側のステップチャートのとおり、米国金利の低下や新型コロナウイルスの影響により、R&C、JCIB、GCIBは減益となりましたが、主にバンクダナモン連結化に伴うGCBの増益により、顧客部門収益は増加となりました。

各事業本部の業績の詳細については、この資料のAppendixに掲載していますので後ほどご覧ください。

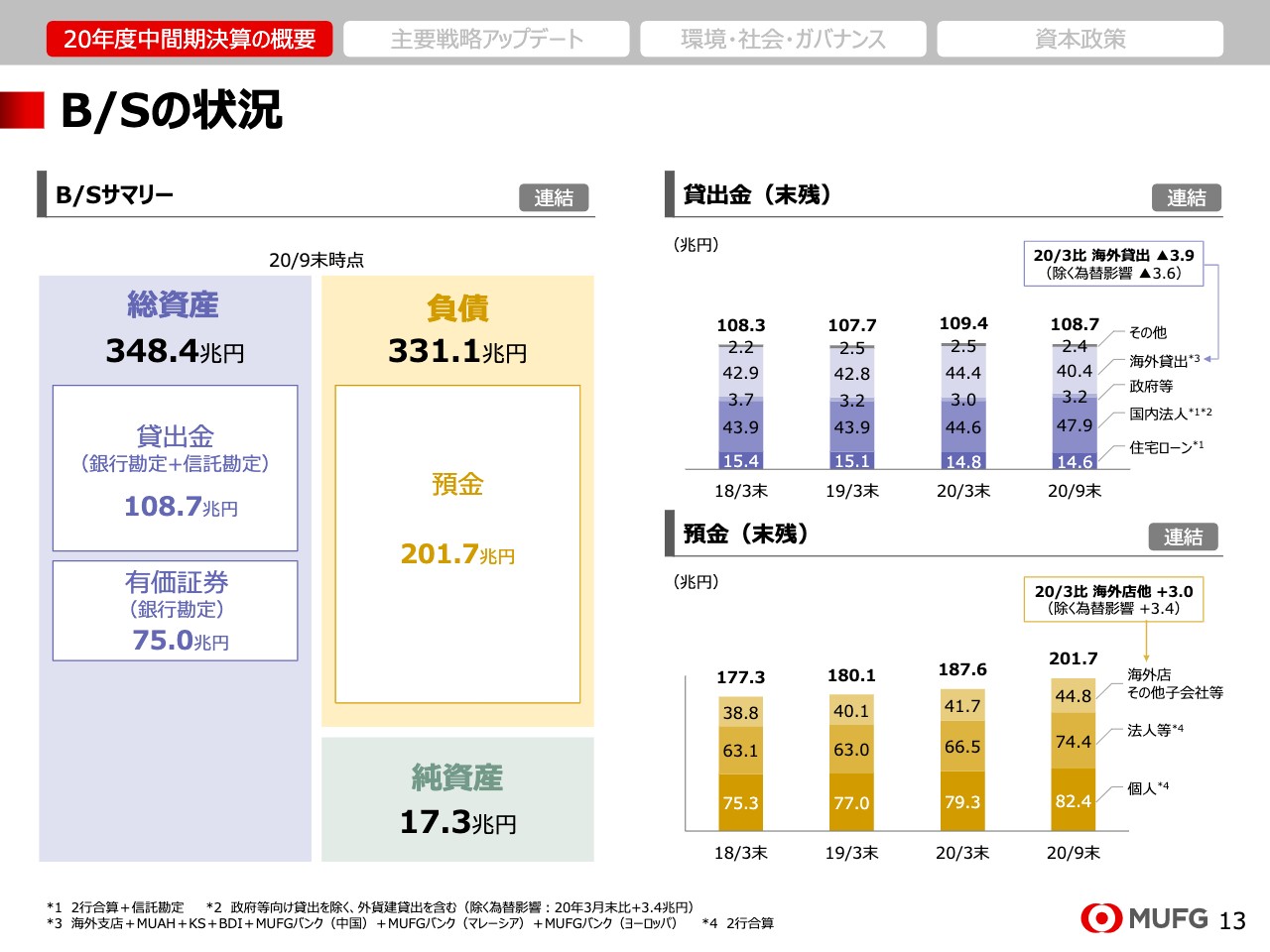

B/Sの状況

13ページをご覧ください。バランスシートの状況です。スライド右上の青い棒グラフのとおり、貸出残高は国内法人貸出が増加しましたが、海外貸出が3兆9,000億円減少したことにより、全体では3月末比で7,000億円減少しました。

一方、スライド右下の黄色の棒グラフの預金残高は、国内の法人、個人、海外ともに大幅に増え、3月末対比で14兆円の増加となりました。

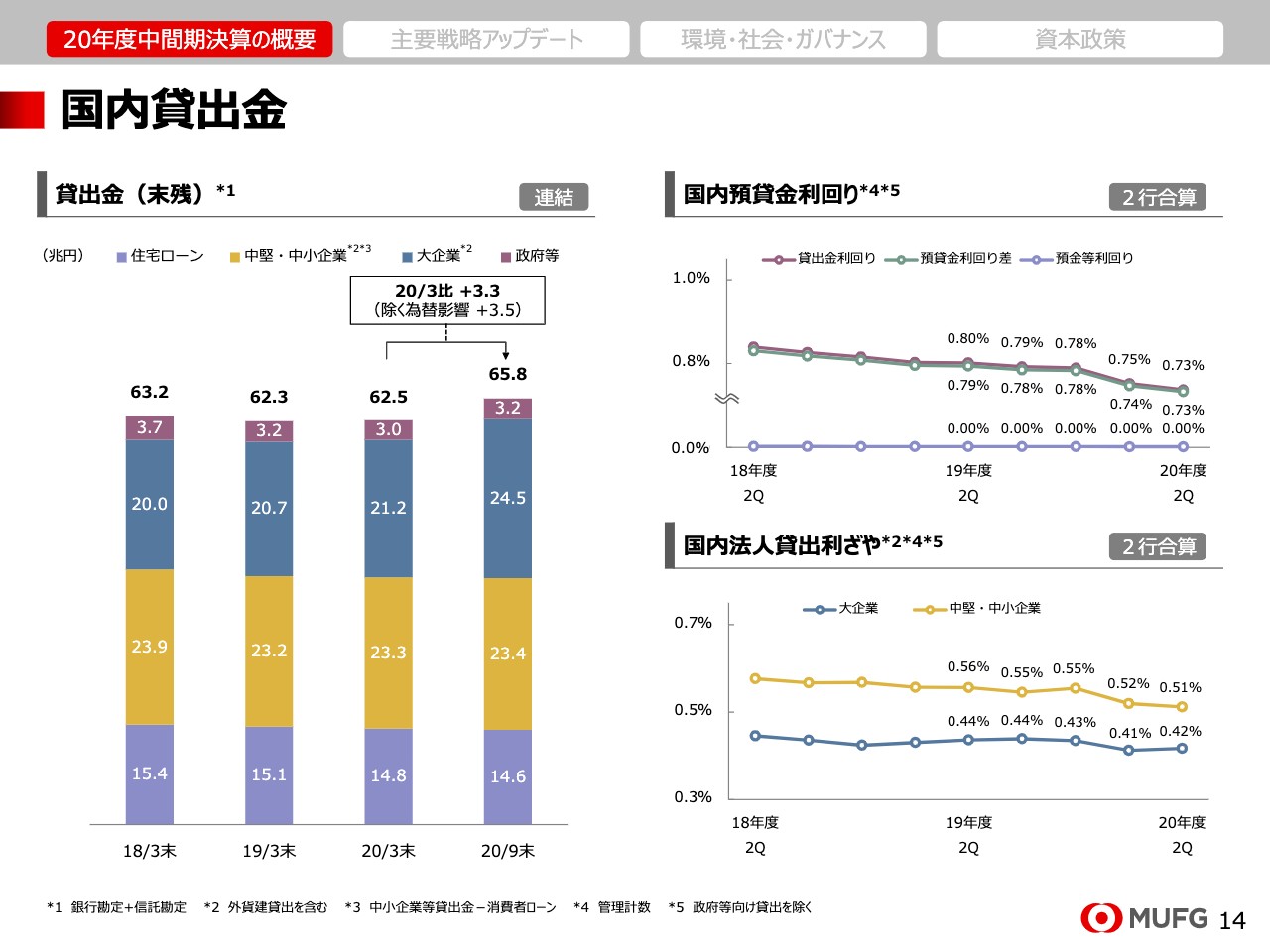

国内貸出金

14ページは国内貸出金です。スライド右上の折れ線グラフの預貸金利回り差は、低金利環境が継続する中で緩やかな縮小が続いています。

海外貸出金

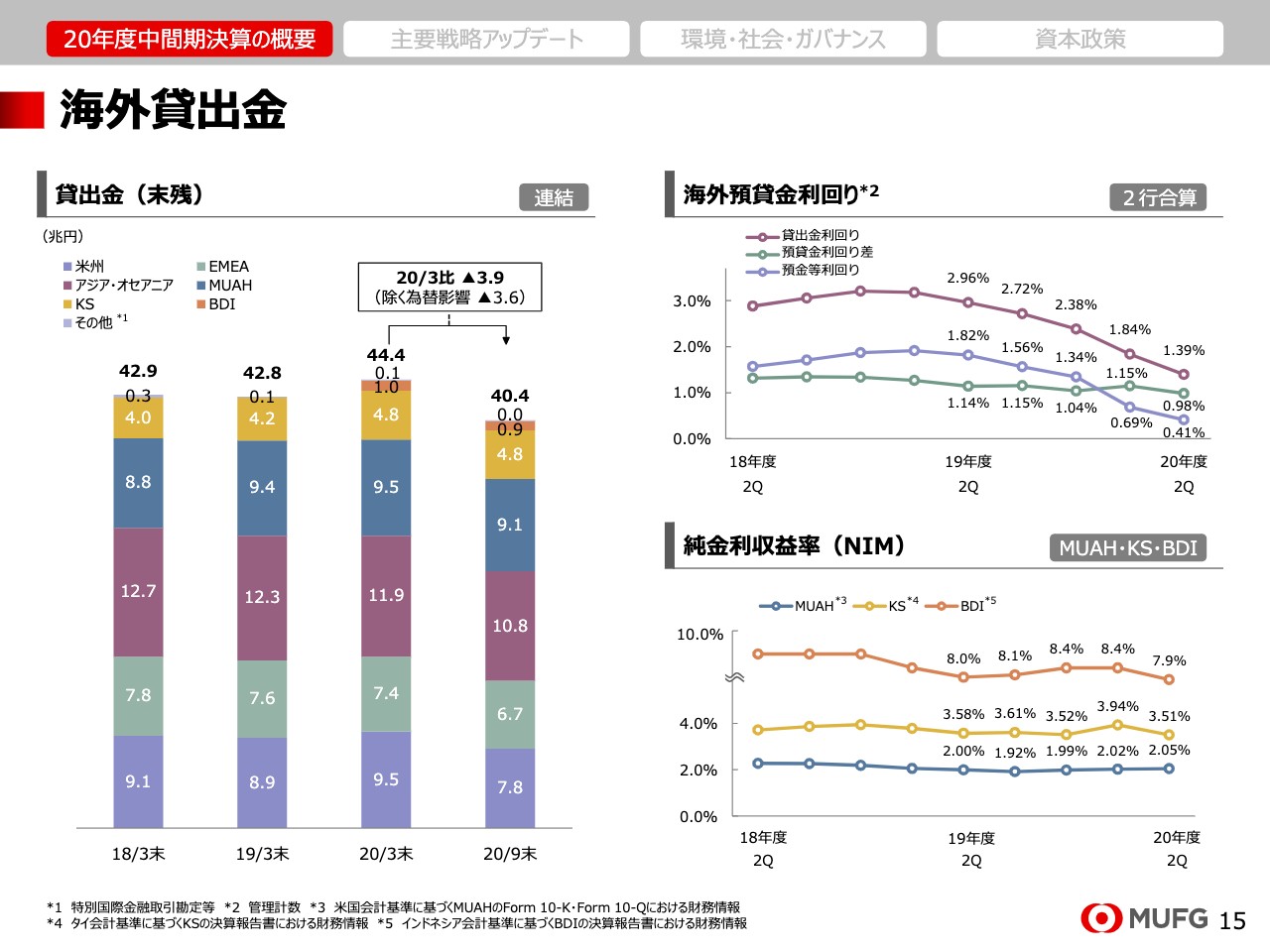

15ページは海外貸出金です。スライド左の棒グラフの海外貸出はコロナ禍の3月に一旦増加しましたが、資本市場へのシフトと徹底したリスクリターン運営の結果、3月末比で3兆9,000億円の減少となりました。

スライド右上の折れ線グラフですが、銀行、信託の2行合算ベースの預貸金利回り差は市場金利の低下により縮小しました。

スライド右下の折れ線グラフは、パートナーバンク3社のNIMの状況です。オレンジ色のバンクダナモンと黄色のアユタヤ銀行は市場金利影響で低下しましたが、1番下の青色のMUAHは高収益アセットの入れ替え等のポートフォリオ改善への取り組みもあり、上昇しています。

保有有価証券①

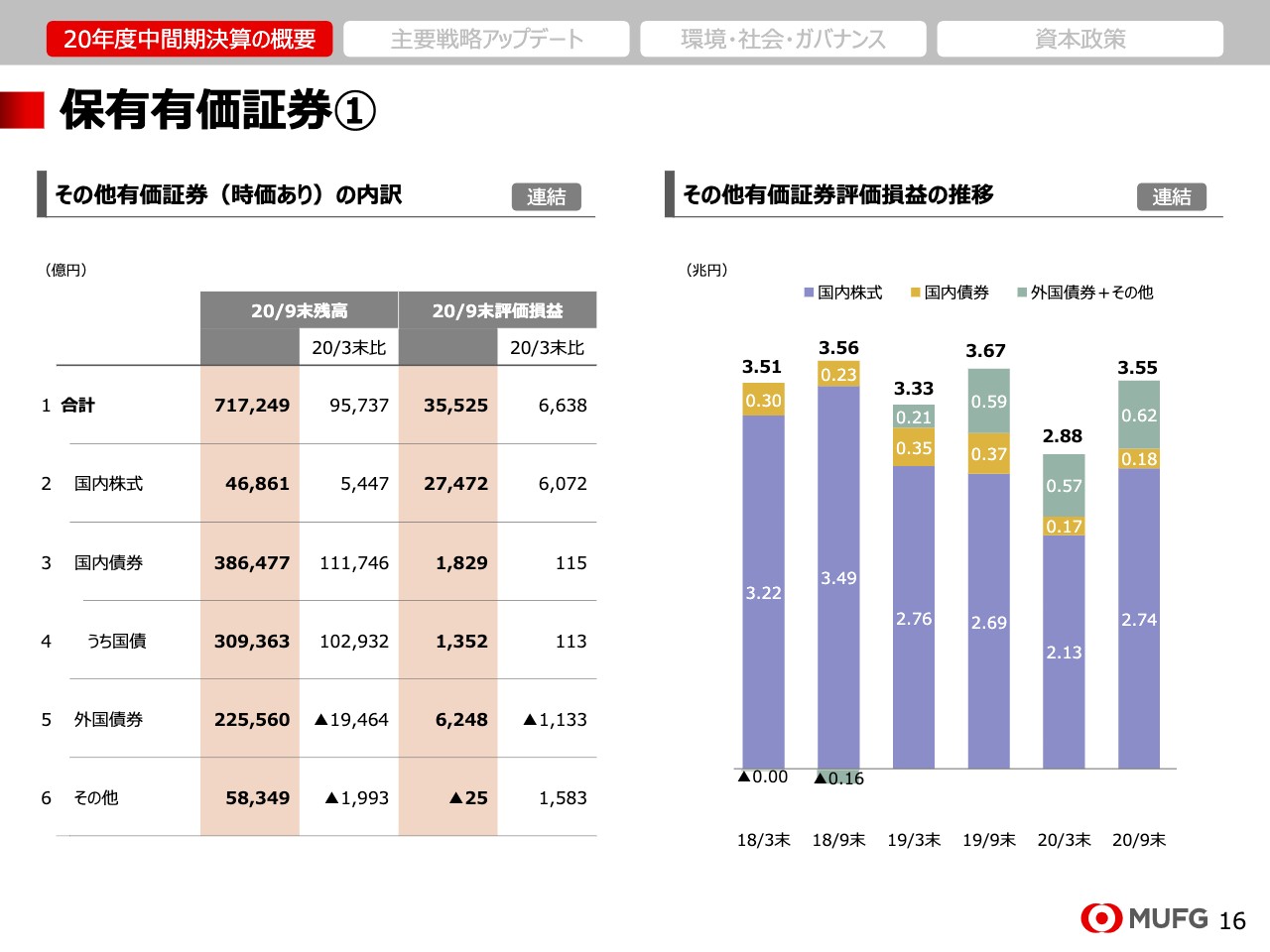

16ページは有価証券です。スライド左側の表をご覧ください。1行目の合計残高については9兆5,737億円の増加で、4行目の国債の増加が主因となります。5行目の外国債権は機動的なポートフォリオの運営の結果、1兆9,464億円の減少となりました。

評価損益については、5行目の外国債権は減少となりましたが、3行目の国内債権と合わせた債権全体での評価損益は8,000億円を超える水準を引き続き確保しています。

6行目のその他の増加は、堅調な株価を背景とした株式ファンドの評価損益の改善と金利上昇に備えたヘッジポジションの圧縮によるものです。

リスクアセット(RWA)

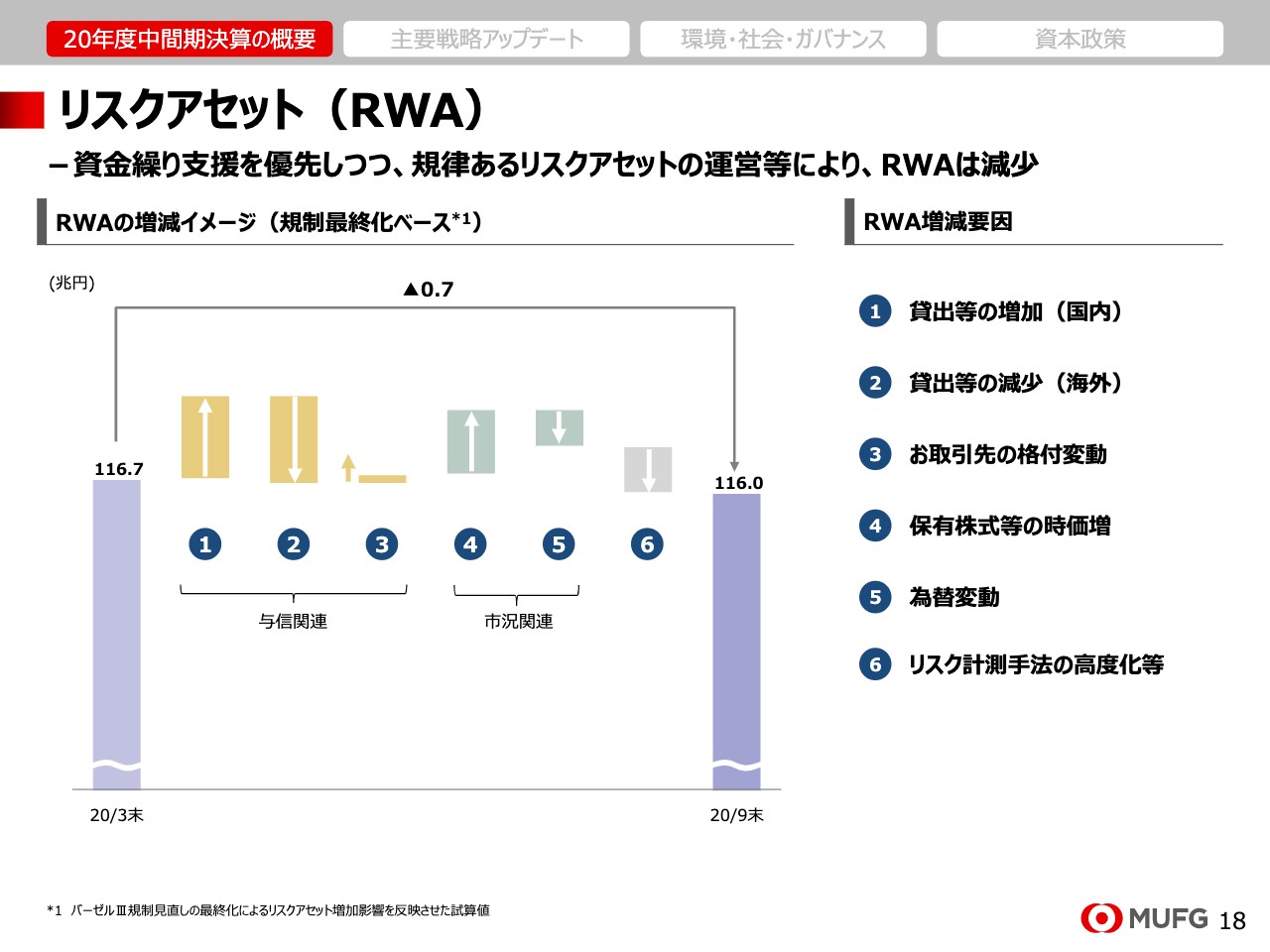

18ページをご覧ください。リスクアセットです。規制最終化ベースのリスクアセットの増減要因をステップチャートで示しています。資金繰り支援によって国内貸出のリスクアセットは増加しましたが、コミットメントライン引き出しで3月末に一旦増加した海外貸出が減少しました。

加えて、フロントの規律を持ったリスクリターン運営によるリスクウェイトアセットコントロール、リスク計測手法の高度化などにより、全体では3月末比で7,000億円減少しました。

外貨流動性

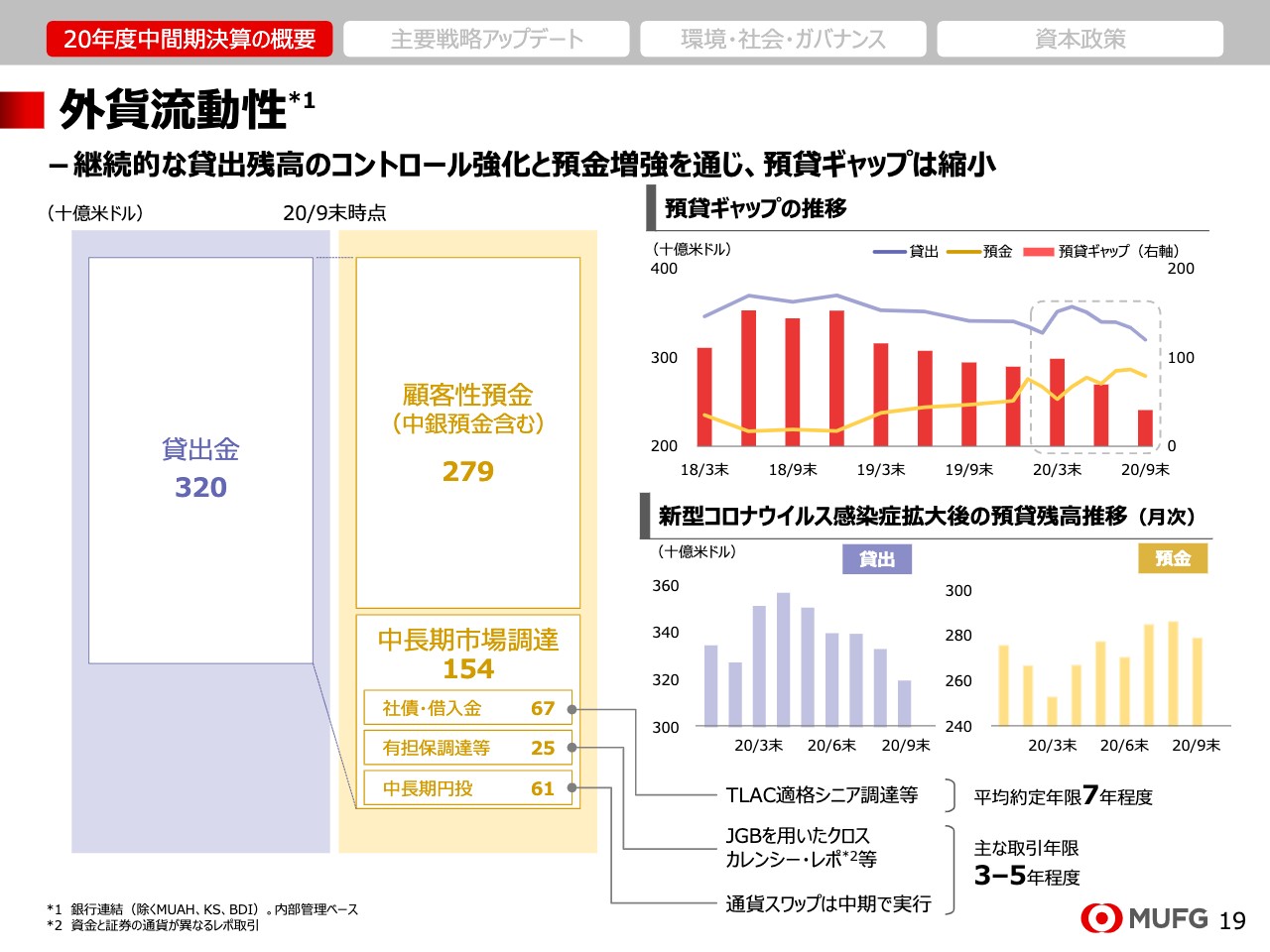

19ページは外貨流動性です。スライドの左側で示したとおり、顧客性預金と中長期市場調達によって外貨貸出金を安定的にカバーしています。スライド右上の赤色の棒グラフの預貸ギャップの推移をご覧ください。5月以降、青色の折れ線グラフの貸出は減少、黄色の折れ線グラフの預金は増加しています。預貸のギャップは中期的に見ても縮小傾向にあります。

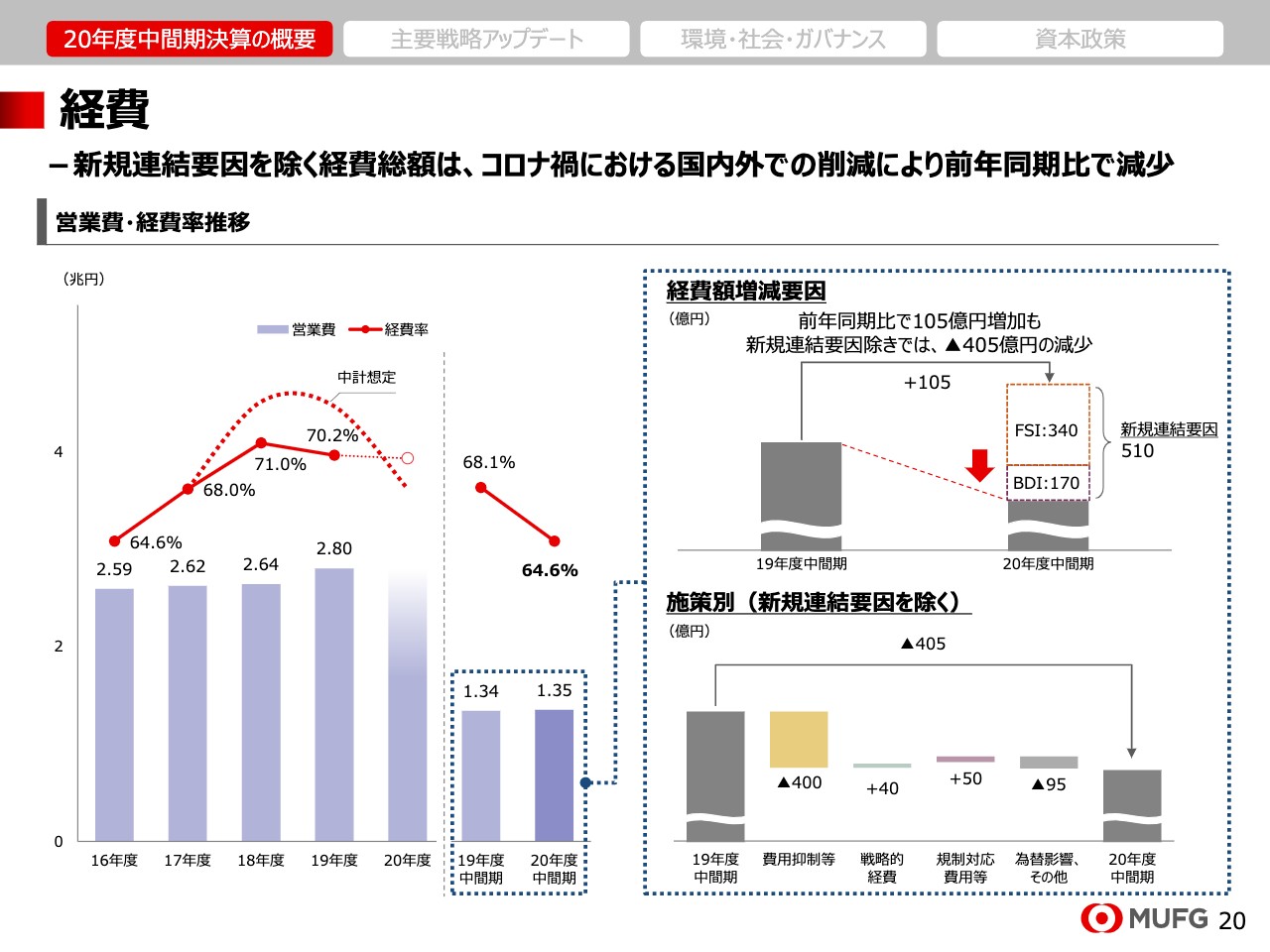

経費

20ページは経費の状況です。スライド左側の赤色の折れ線グラフをご覧ください。中間期の経費率は、市場関連収益の増収を主因に64.6パーセントまで低下しています。しかし、2020年度通期については赤色の点線で示した中計想定を上回る見通しながら、70パーセントを切る水準には持っていきたいと考えています。

スライドの右側をご覧ください。経費額は前年同期比で105億円増加しましたが、バンクダナモンとFSIの連結化要因を除くと、コロナ禍での国内外の経費抑制により405億円の減少となりました。

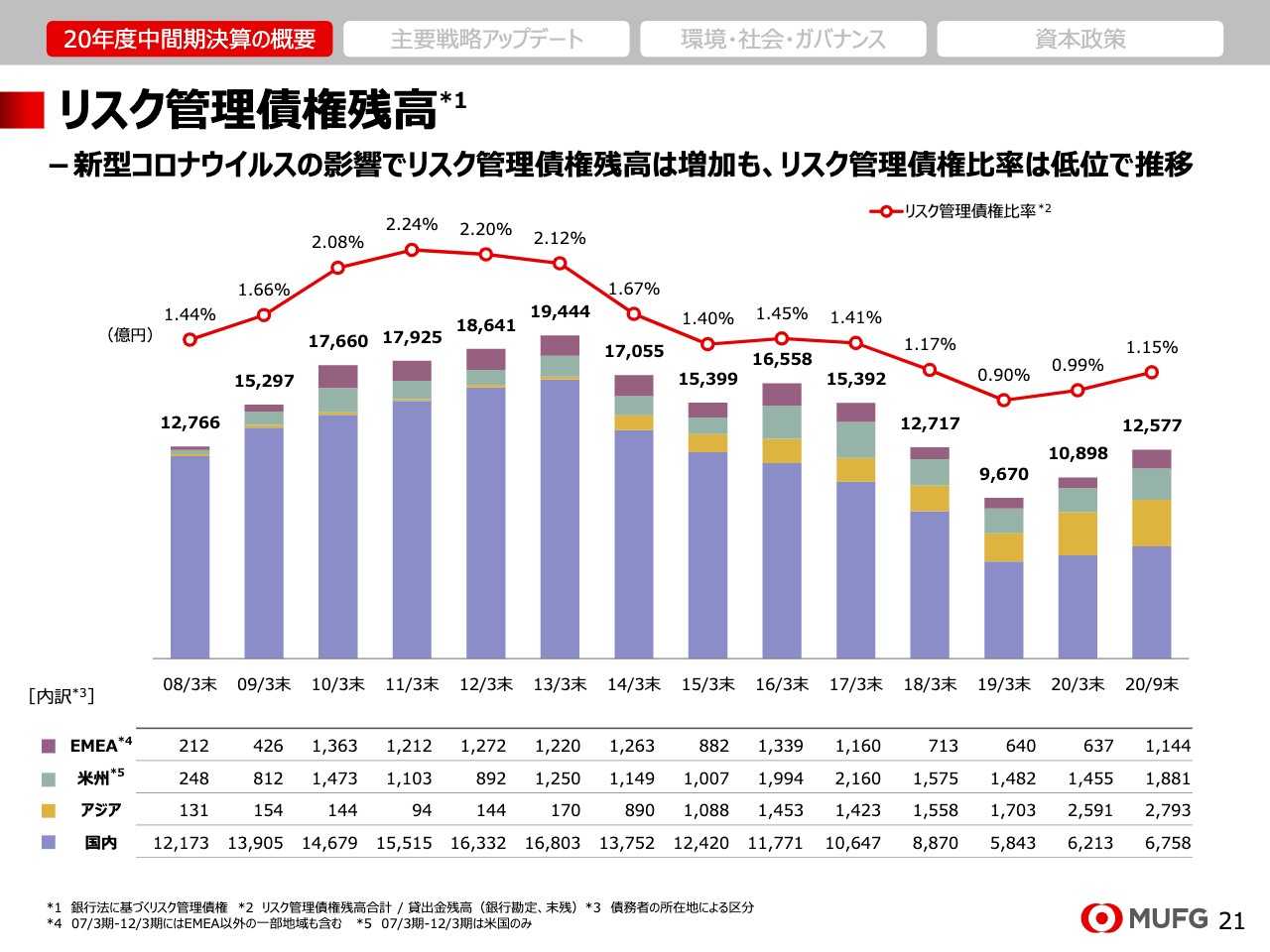

リスク管理債権残高

21ページはリスク管理債権残高です。グラフのとおり、経済活動の停滞に伴い与信ポートフォリオが悪化したことにより前年末から増加しましたが、赤色の折れ線グラフで示しているリスク管理債権比率は低位で推移しています。

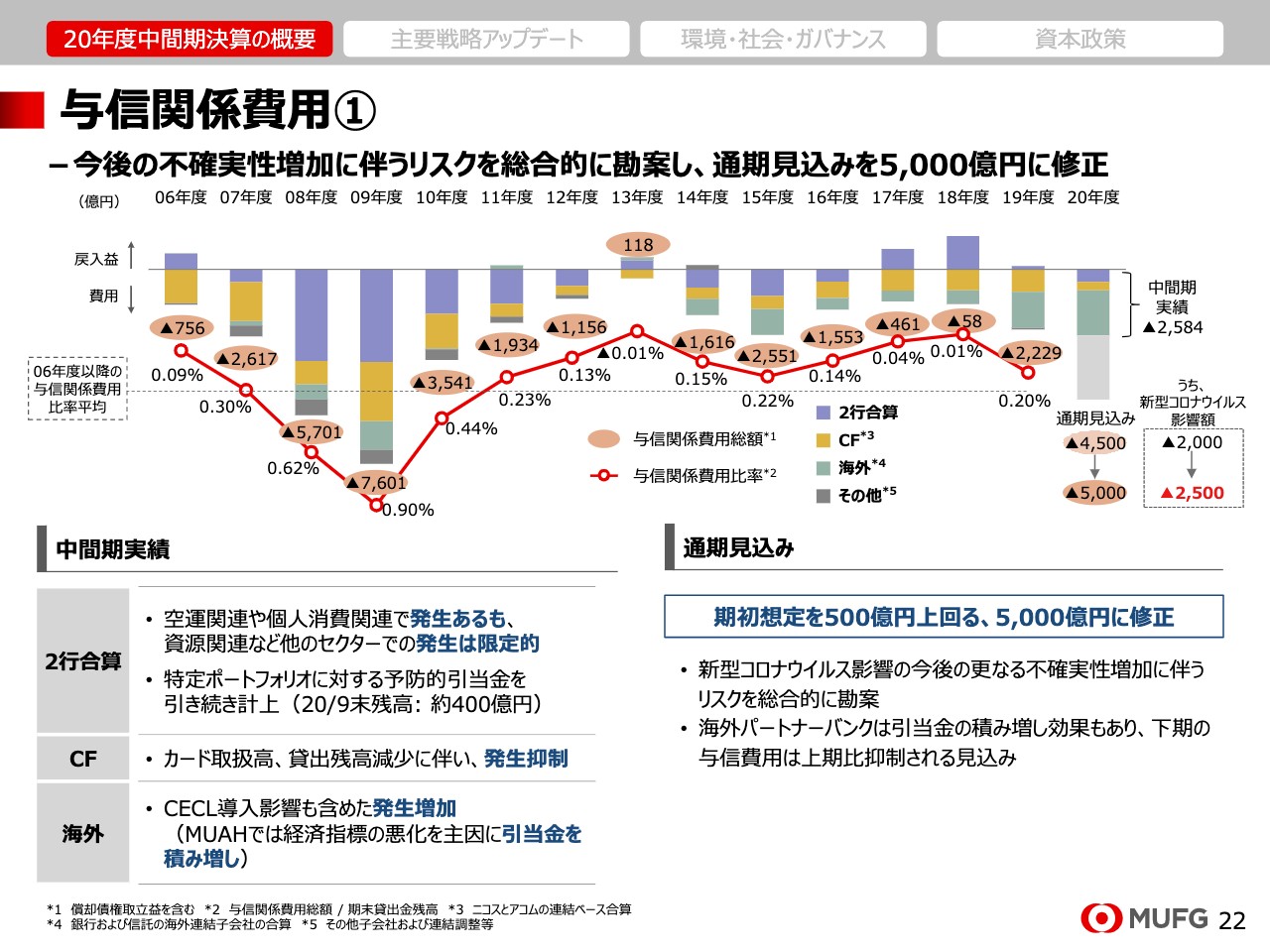

与信関係費用①

22ページは与信関係費用です。2020年度上期の与信関係費用は2,584億円となりました。スライドの左下のとおり、銀行と信託の2行合算では空運関連や個人消費関連で相応の費用が発生しましたが、資源関連などその他のセクターでの与信費用発生は限定的でした。

また、コンシューマーファイナンスでは貸出残高の減少などにより発生は抑制され、前年同期比で減少しましたが、一方で海外子会社ではCECLによる引当金の積み増しがあったため大幅に増加しました。

スライド右下の通期見込みについては、全体としては期初想定から大きな変更はありません。しかし、経済活動がコロナ前の水準に回復するまでには相応の時間がかかる点や、今後のさらなる不確実性の増加に伴うリスクを総合的に勘案して、期初想定を500億円上回る5,000億円に修正しました。

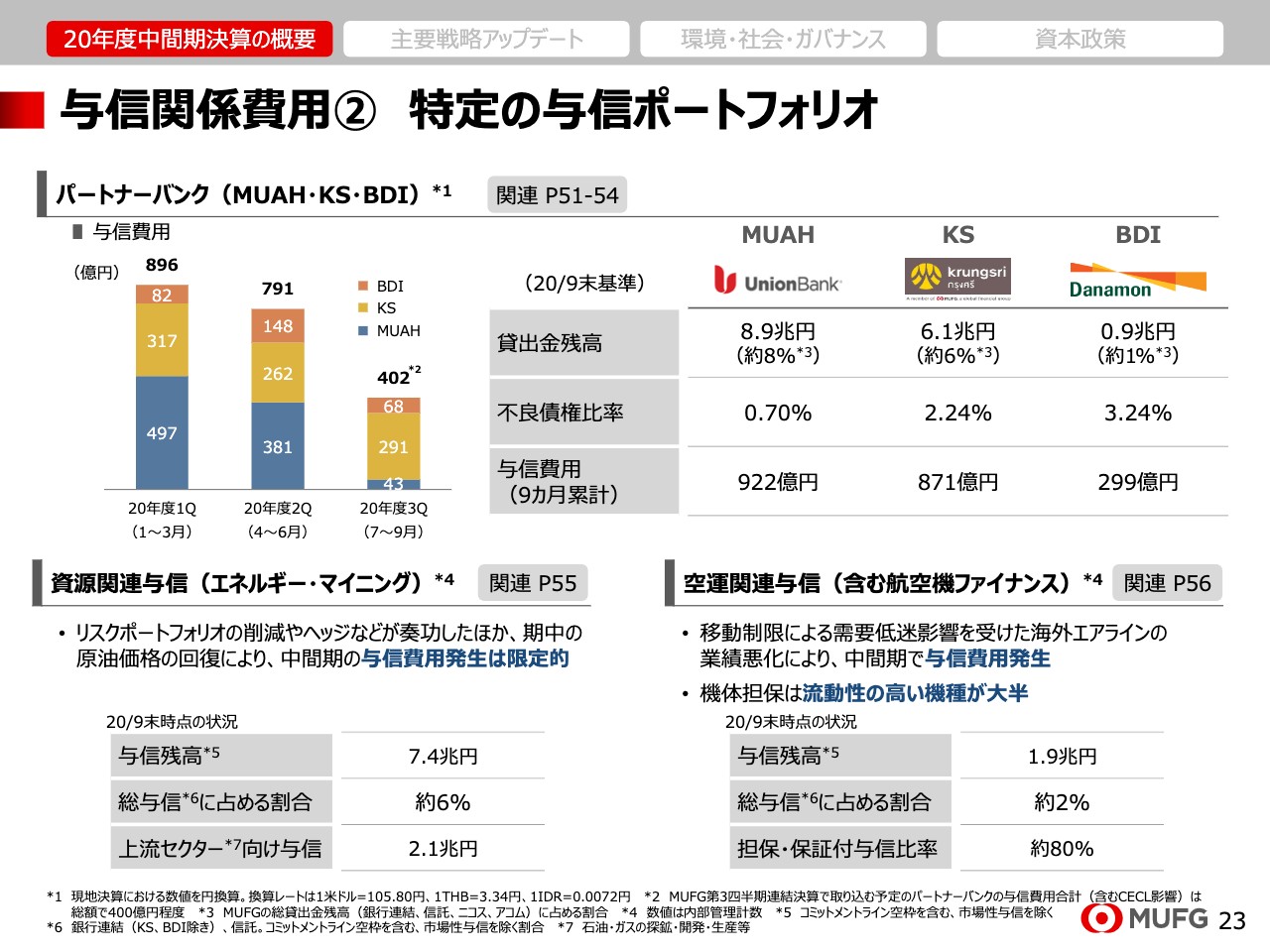

与信関係費用② 特定の与信ポートフォリオ

23ページは特定のポートフォリオについてです。スライドの上段は海外のパートナーバンクです。棒グラフのとおり、上期にCECL導入に伴う引当金の積み増しを先行して行ったこともあり、下期の与信費用は上期実績対比では抑制される見込みです。

スライド左下の資源関連与信は、リスクポートフォリオの削減などに加え原油価格の回復もあり、上期の与信費用の発生は限定的となっています。

スライド右下の空運関連与信は、移動制限による需要低迷を受けて海外エアラインの業績が悪化したことにより、上期に与信費用が発生しました。与信ポートフォリオは8割程度が担保・保証付きの取引ですが、空運業界はグローバルで厳しい環境にあり、状況については留意していきます。

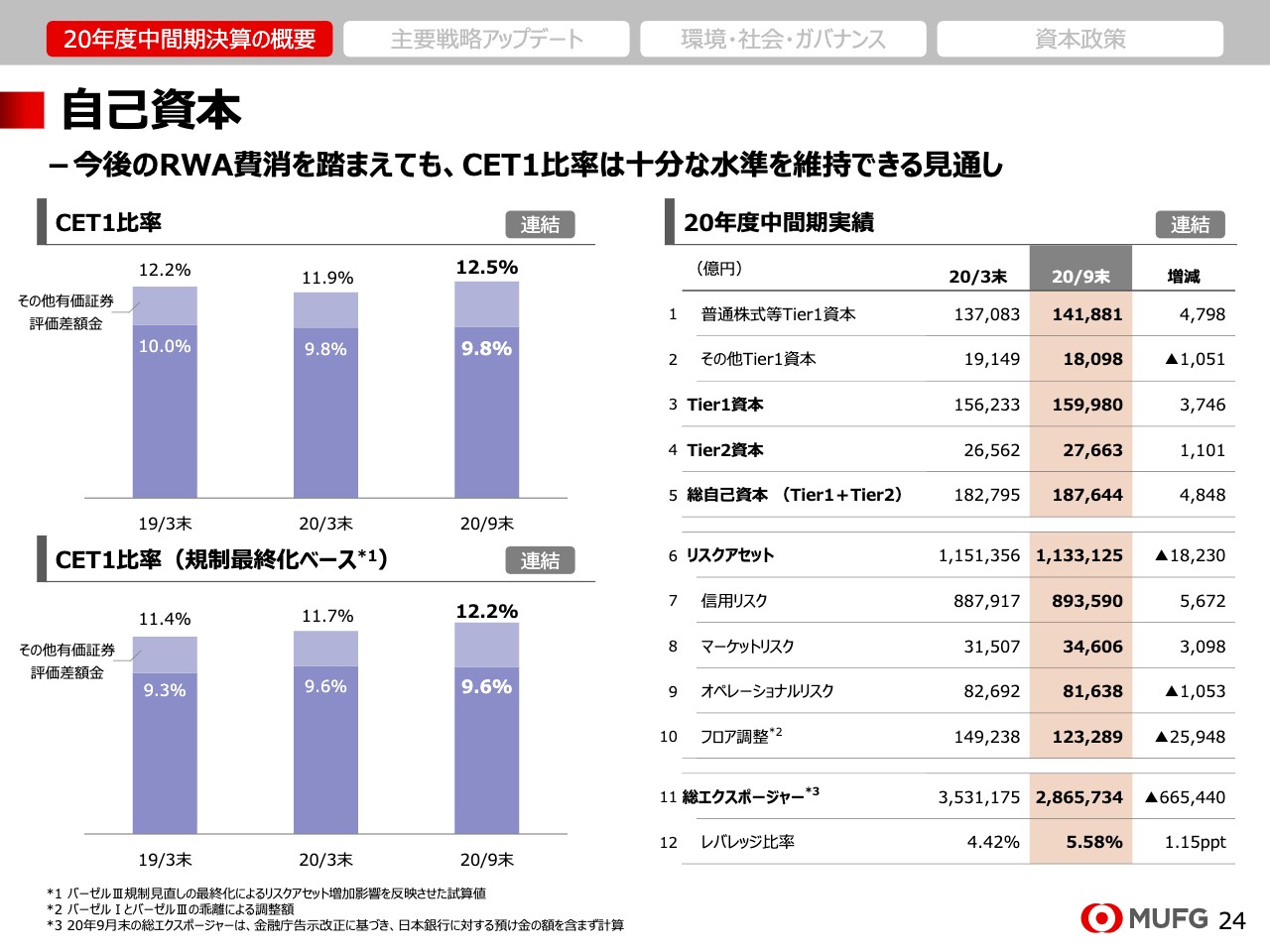

自己資本

24ページは資本の状況です。スライド左下の規制最終化ベース含み益込みのCET1比率をご覧ください。9月末は12.2パーセントとなり、中計目標の11パーセントを上回っています。お客さまの資金繰り支援や格下げの影響など、今後のリスクアセットの費消を踏まえても十分な資本水準を維持できる見通しです。

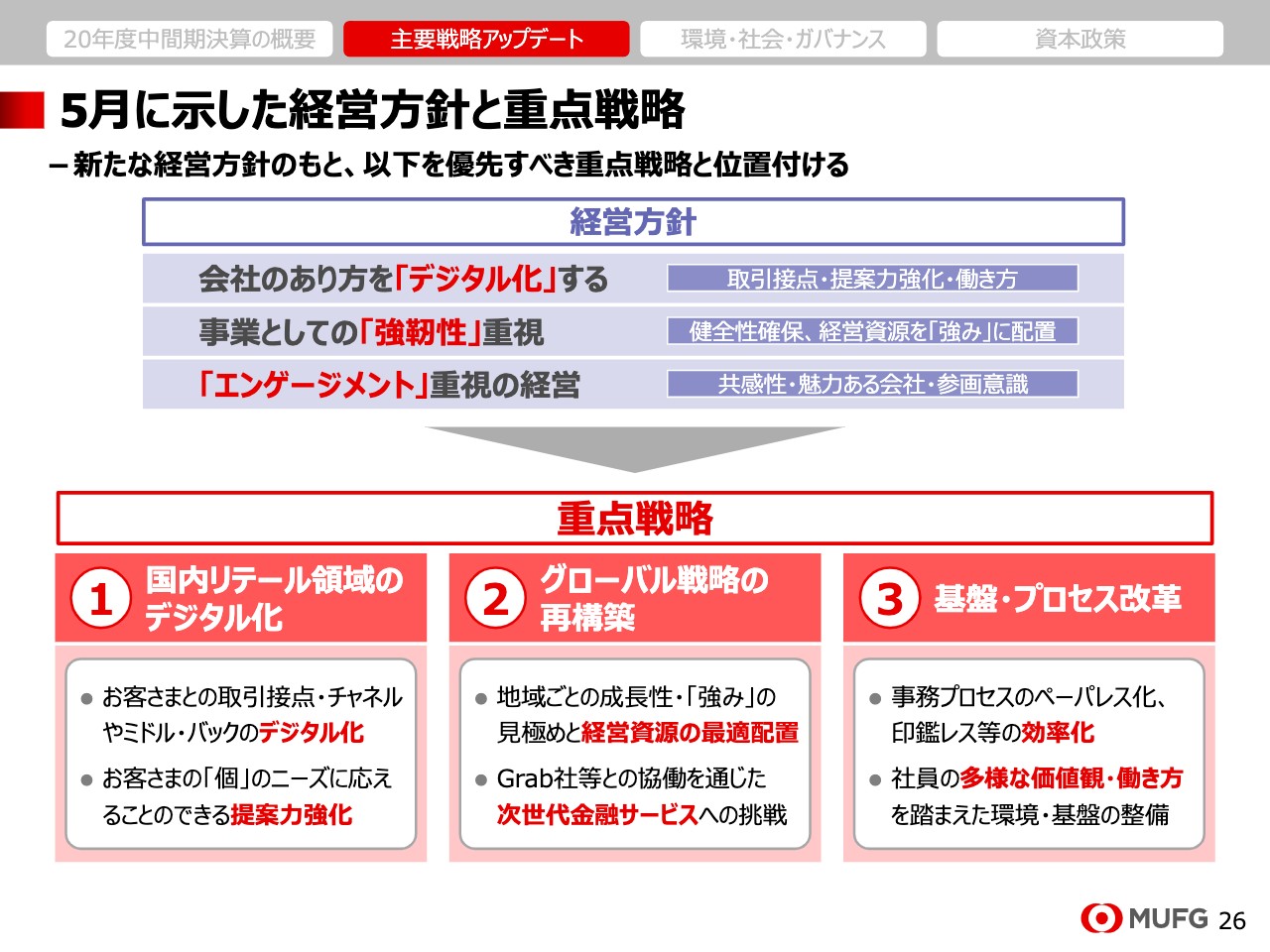

5月に示した経営方針と重点戦略

ここからは主要戦略のアップデートです。26ページをご覧ください。今年5月の決算説明会でご説明した経営方針と重点戦略を示しています。経営方針のキーワードは、上段に赤字で示した「デジタル化」「強靭性」「エンゲージメント」の3つです。

この経営方針に基づき、私自身が優先的かつハンズオンで取り組む重点戦略は、「国内リテール領域のデジタル化」「グローバル戦略の再構築」「基盤・プロセス改革」の3点だとご説明しました。

現在、次期中期経営計画策定の過程にあり、本日はその詳細について触れることはできませんが、次期中期経営計画を見据えた重点戦略の進捗についてアップデートします。

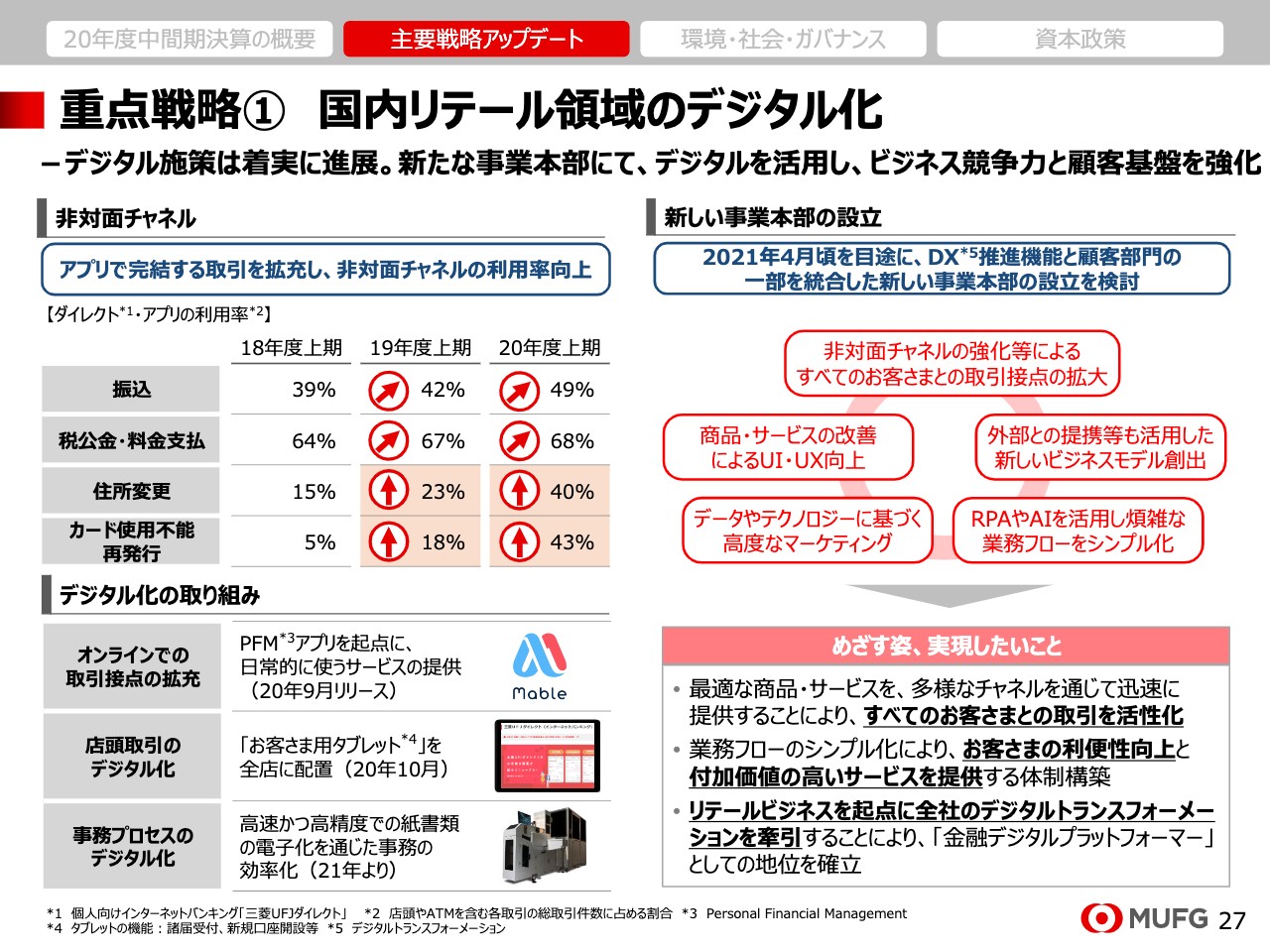

重点戦略① 国内リテール領域のデジタル化

27ページは、1つ目の「国内リテール領域のデジタル化」です。今年7月、私の直下にデジタル戦略チームを立ち上げて、デジタルシフトに向けた戦略策定を進めてきました。お客さまとの取引接点、チャネルやミドルバックオフィスのデジタル化をスピード感を持って推進しています。

チャネルシフトの一例として、スライドの左上に非対面チャネルの利用率の推移を示しています。スマートフォンアプリの機能拡充や、UI・UXの改善効果、新型コロナウイルスの影響による非対面チャネル活用の進展もあり、個人のお客さまにインターネットバンクやアプリをご利用いただく割合が増加しました。

スライドの左下ではデジタル化の取り組み事例を示しています。オンラインでの取引接点拡充のため、家計簿アプリ「Mable」を9月にリリースしました。店頭取引のデジタル化も進めており、お客さま用タブレットを銀行の全支店に配置しました。

スライドの右側をご覧ください。デジタルと事業戦略のさらなる一体化を図るため、DXの推進機能と顧客部門の一部を統合した新しい事業本部の設立を検討することとしました。

新しい事業本部では非対面取引を中心とするお客さまを担当し、お客さまとのデジタルな取引接点の拡大やUX向上を通じて、ビジネスの競争力と顧客基盤を強化します。

また、シンプルな業務フローを実現するとともに、新しい事業本部におけるビジネスのデジタル化を起点として全社ベースでのDXを加速し、「金融デジタルプラットフォーマー」としての地位の確立を目指していきます。

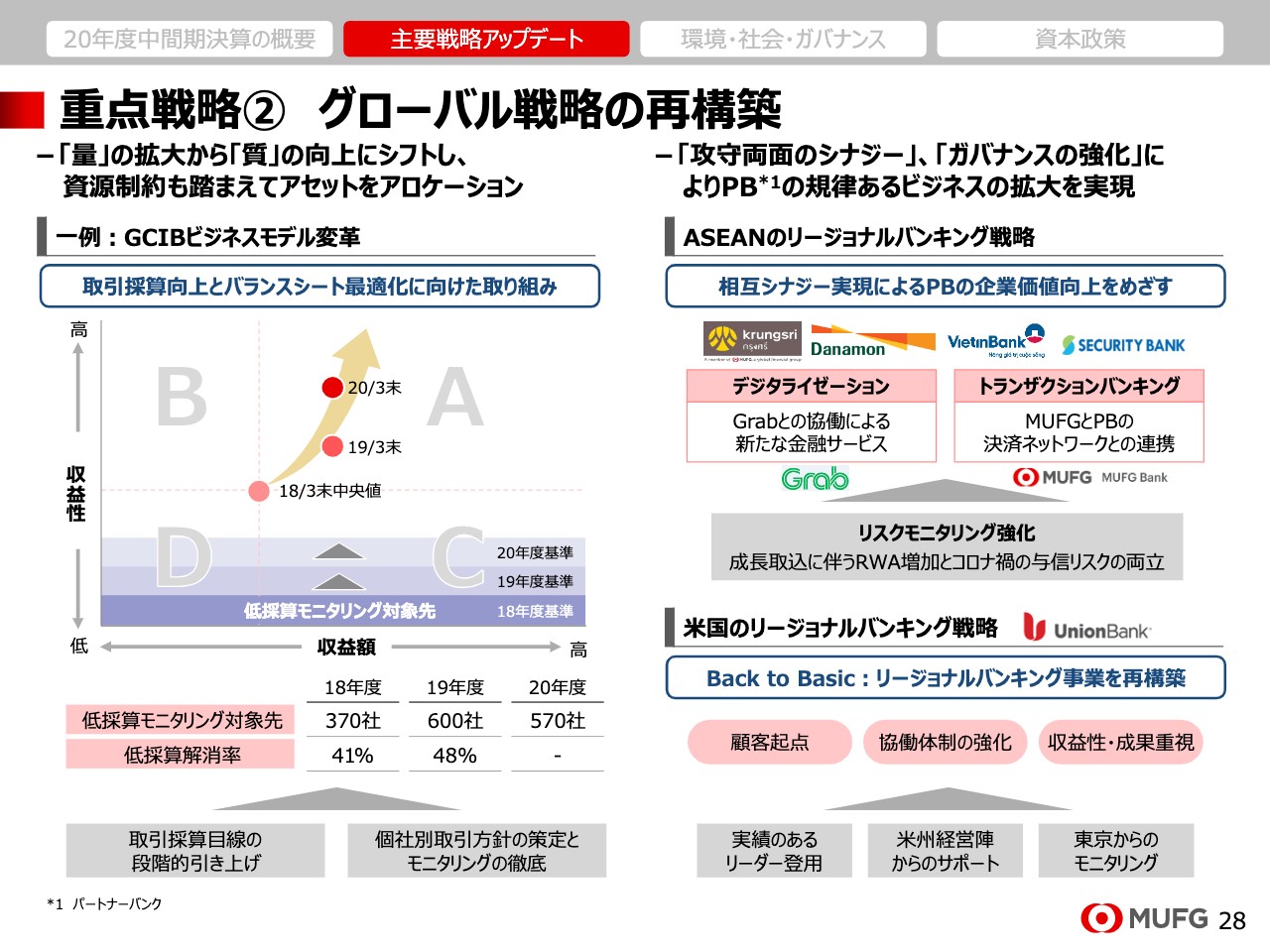

重点戦略② グローバル戦略の再構築

28ページは重点戦略の2つ目である「グローバル戦略の再構築」です。グローバル事業はMUFGの強みの1つであるため引き続き重要ですが、それぞれの地域の成長性やMUFGの強みを見極め、それに見合った経営資源の最適配置が重要だと考えています。

経営資源の最適配置の一例として、スライドの左側のとおり、GCIB事業本部では従来より「量」の拡大から「質」の向上をより重視したアセットのアロケーションを進めています。

スライド左下のとおり、取引採算目線の段階的引き上げや個社別のモニタリングを徹底し、一定の基準を充足しない低採算取引の解消に向け取引の見直しを進めてきましたが、今後も一層の採算改善とROE向上に努めていきます。

スライドの右上をご覧ください。ASEANのパートナーバンクについてはGrabとの協働を通じた新たな金融サービスの提供など、デジタライゼーション推進を含めたビジネス面のシナジーやリスク管理面でのシナジーを創出することで、企業価値の向上を目指していきます。

スライド右下の米国リージョナルバンキング事業については、地銀再生経験を持つ新たなヘッドの下で、UnionBankの高い知名度と拠点網を生かした顧客起点の「Back to Basic戦略」を遂行しています。本邦からのモニタリングおよびガバナンス体制を強化して事業の再構築を行っています。

重点戦略③ 基盤・プロセス改革

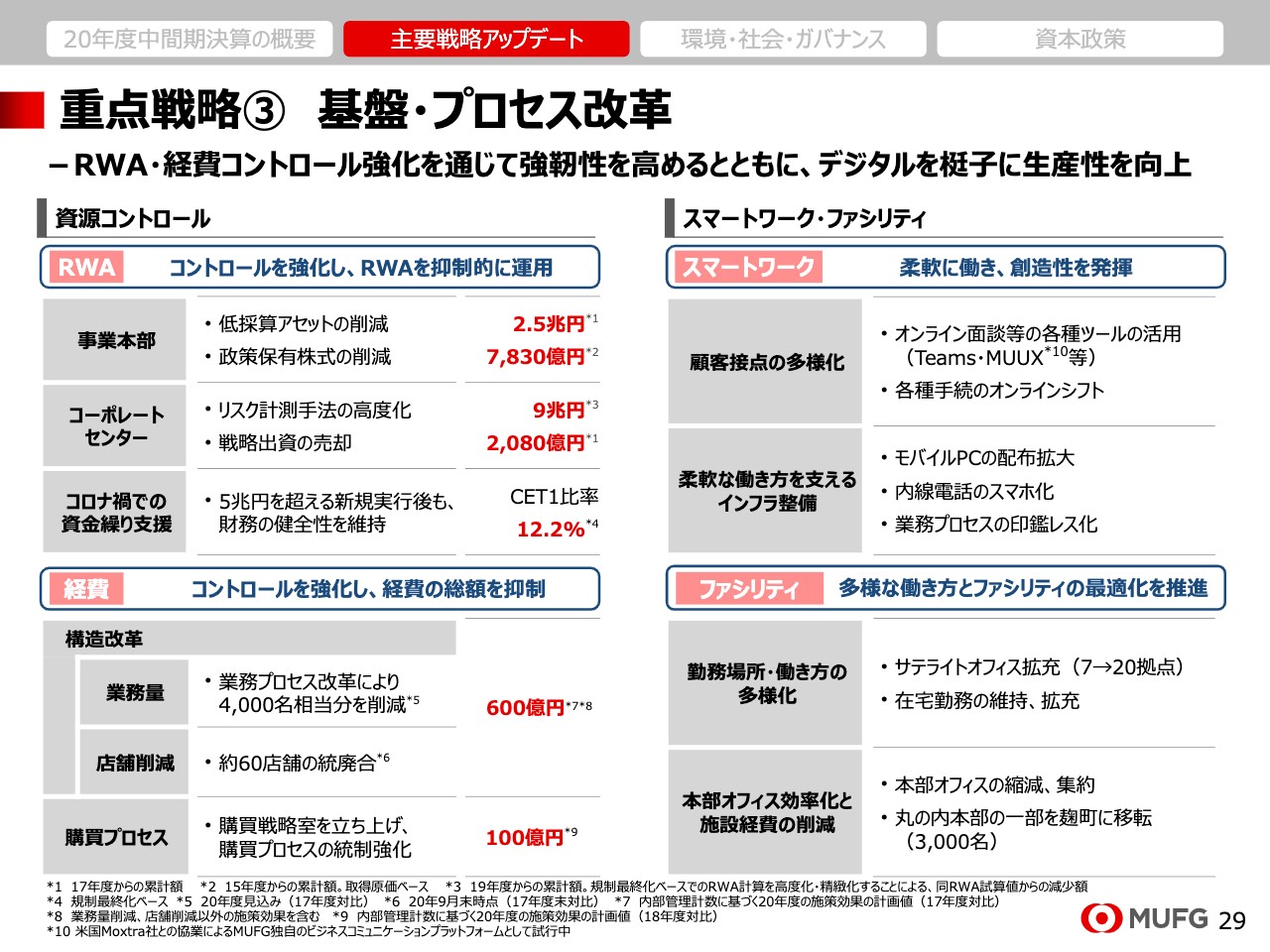

29ページは、3つ目の重点戦略である「基盤・プロセス改革」です。リスクアセットや経費など、資源コントロールの強化を通じて強靭性を高めるとともに、デジタルを活用した業務プロセスや働き方の改革を進め、生産性を向上しています。

スライド左上は、リスクアセット削減を通じた資源コントロールの実績を示しています。これまで低採算アセット、政策保有株式、戦略出資の売却を継続的に進めるとともに、リスク計測手法の高度化によりリスクアセットを削減してきました。

スライド左下は経費削減です。業務量削減や店舗統廃合等による現中期経営計画期間中の経費削減の累積効果は、2017年度対比で600億円程度となる見込みです。また、新たに購買戦略室を立ち上げ、購買プロセスの統制も強化しています。

スライド右側はスマートワークとファシリティです。オンラインを通じた顧客接点の多様化や柔軟な働き方を支えるインフラの整備を行い、スマートワークを進めてきました。サテライトオフィスも20拠点に拡大し、在宅勤務も含め社員の働き方の多様化を進めています。また、ファシリティ活用の最適化を目指し、丸の内にある本部機能の一部を麹町に移転するなど、今後オフィスの集約と効率化を進めていきます。

今後の方向性

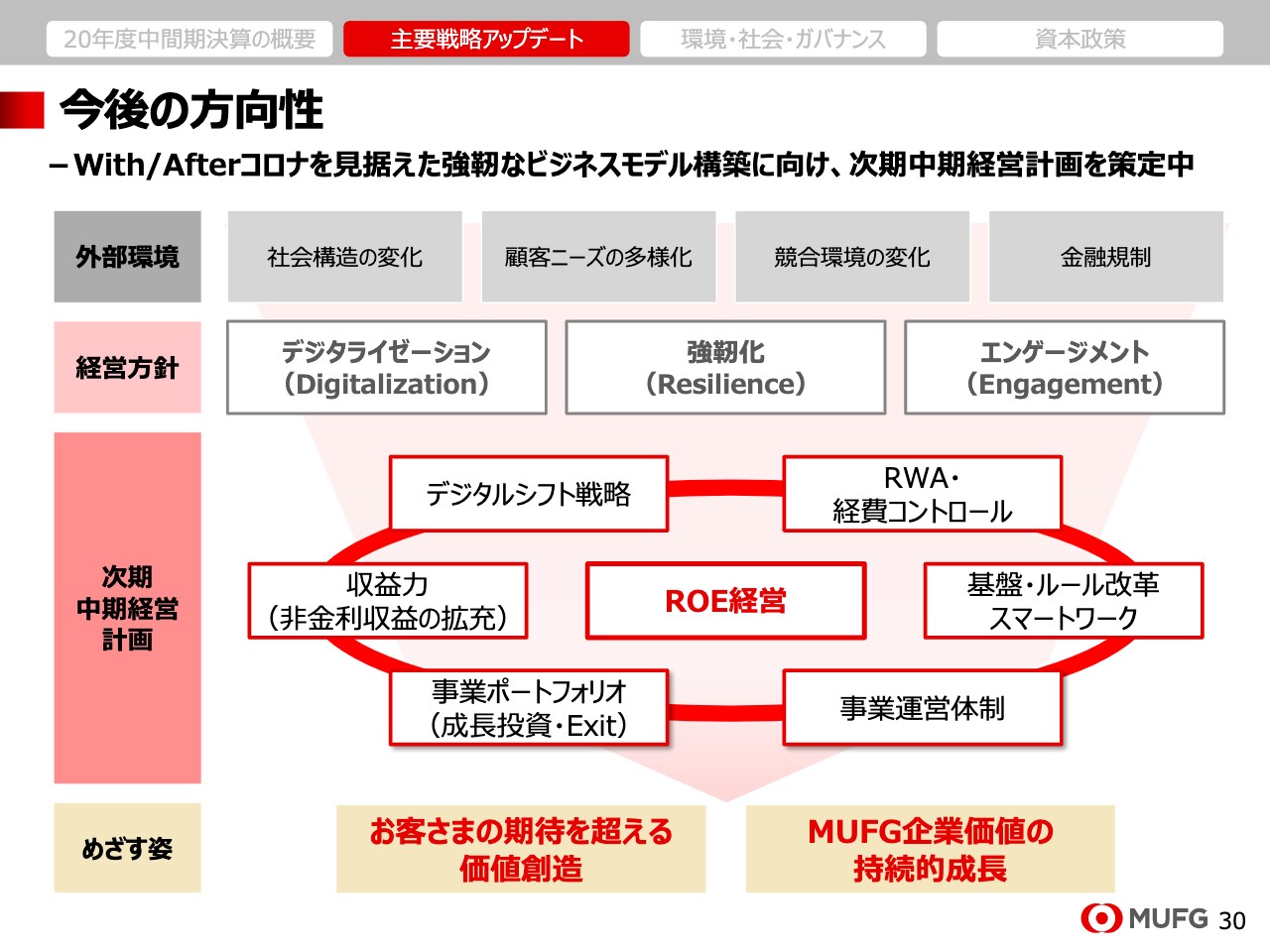

30ページは主要戦略の今後の方向性です。当社を取り巻く経営環境は過去に例を見ない早さで大きく変化しており、前例踏襲型の戦略では生き残れないとの強い危機感を持っています。

現在、経営方針として示した「デジタライゼーション」「強靭化」「エンゲージメント」をキーワードとして次期中期経営計画の具体的な戦略策定を進めていますが、戦略策定における主なキーワードはスライドに示したとおりで、その中心にあるのは「ROE経営」です。

そして、こちらを基軸に「お客さまの期待を超える価値創造」と「MUFG企業価値の持続的成長」を目指していきます。

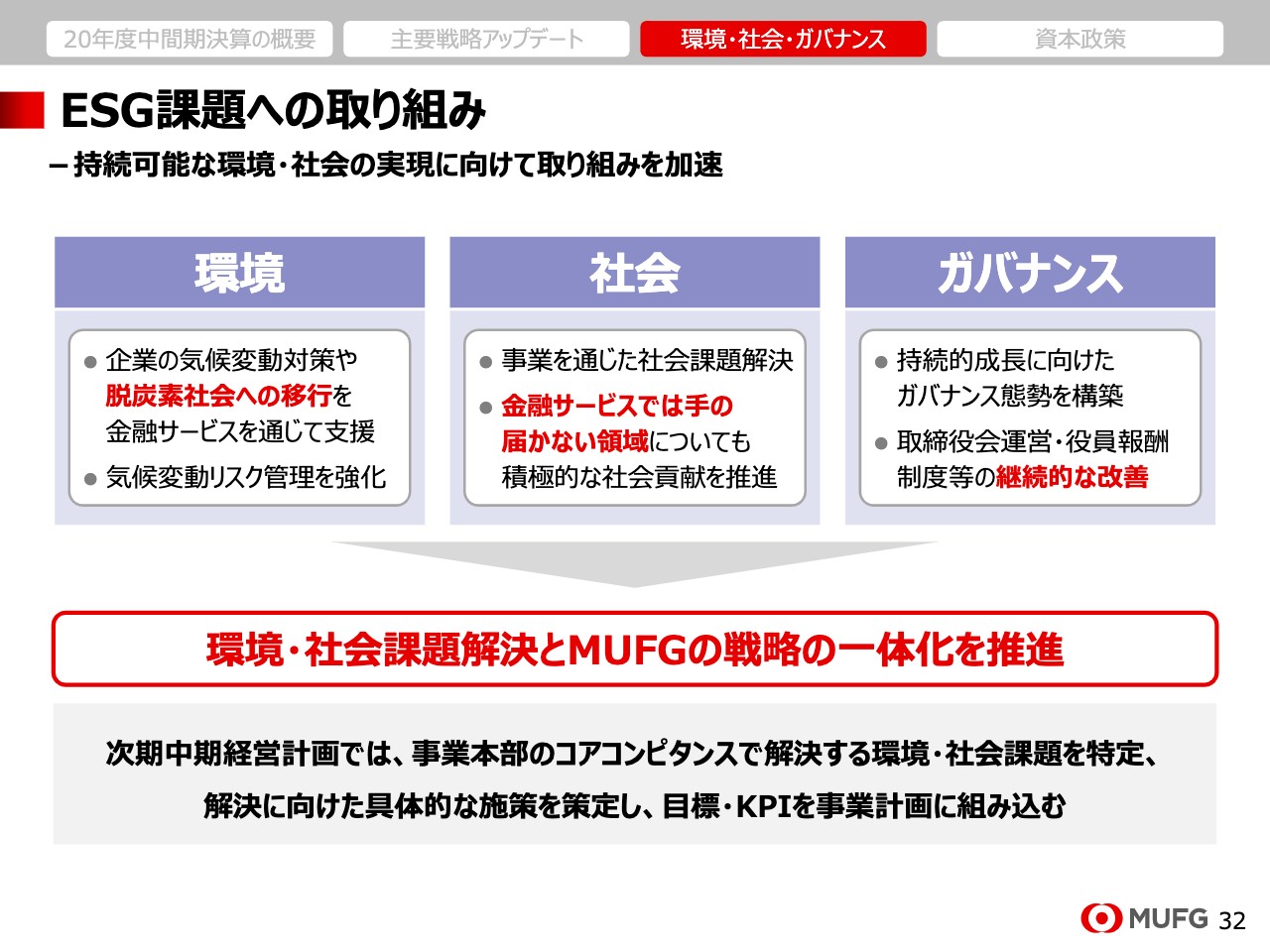

ESG課題への取り組み

ESGについてご説明します。32ページをご覧ください。スライド上段は、MUFGのESG課題への取り組み状況を示しています。次期中期経営計画においてはこの取り組みを一層加速すべく、環境社会課題の解決と事業戦略の一体化を推進していきます。

具体的には、各事業本部の強みを生かして解決し得る環境社会課題を特定し、その課題解決に向けた施策やKPIを事業計画に組み込んでいきたいと考えています。

環境・社会 − 最近の主な取組事例

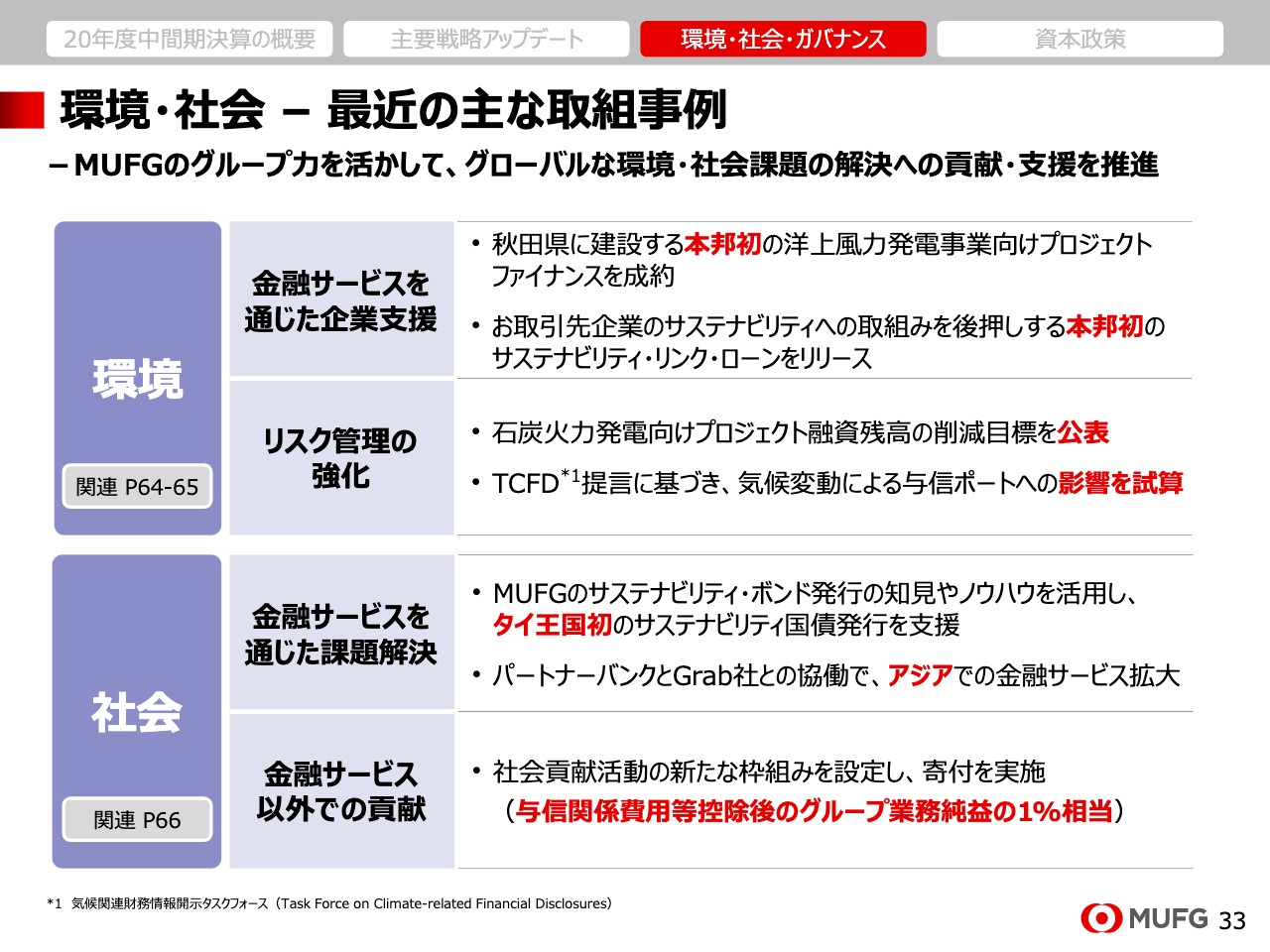

33ページは、環境社会における最近の主な取組事例についてご説明します。環境分野について、スライド上段をご覧ください。グローバルランキングで常にトップ水準にある再生可能エネルギーのファイナンスアレンジ実績を生かし、本邦初の洋上風力発電事業向けプロジェクトファイナンスを成約しました。また、本邦初となる「サステナビリティ・リンク・ローン」をリリースし、お客さまにご利用いただいています。

リスク管理面では、今年10月に石炭火力発電向けプロジェクトへの融資残高の削減目標を公表しましたが、2030年度に2019年度対比で残高を50パーセント削減、2040年度を目処にゼロとします。さらに、開示に関してシナリオ分析に基づき、移行リスクと物理的リスクが与信ポートフォリオに与える中長期的な影響を公表しました。

社会分野について、スライドの下段をご覧ください。本邦でのサステナビリティ・ボンド発行に関する知見を活用し、アユタヤ銀行を通じてタイ王国初のサステナビリティ国債発行のアドバイザーとして支援しました。

また、ASEAN地域ではパートナーバンクとGrabとの協働を通じて、金融包摂やイノベーションの促進、新たな雇用創出など、地域社会の発展に貢献する金融サービスを展開しています。

金融サービスによる貢献が難しい領域では、新たな社会貢献の枠組みを構築し、上期は医療、学生、芸術に対してこの枠組みを通じた支援を実施しました。今後も既存の寄付実績とあわせ、与信費用などを控除した業務純益の約1パーセント程度を寄付等の社会貢献活動に継続的に拠出します。

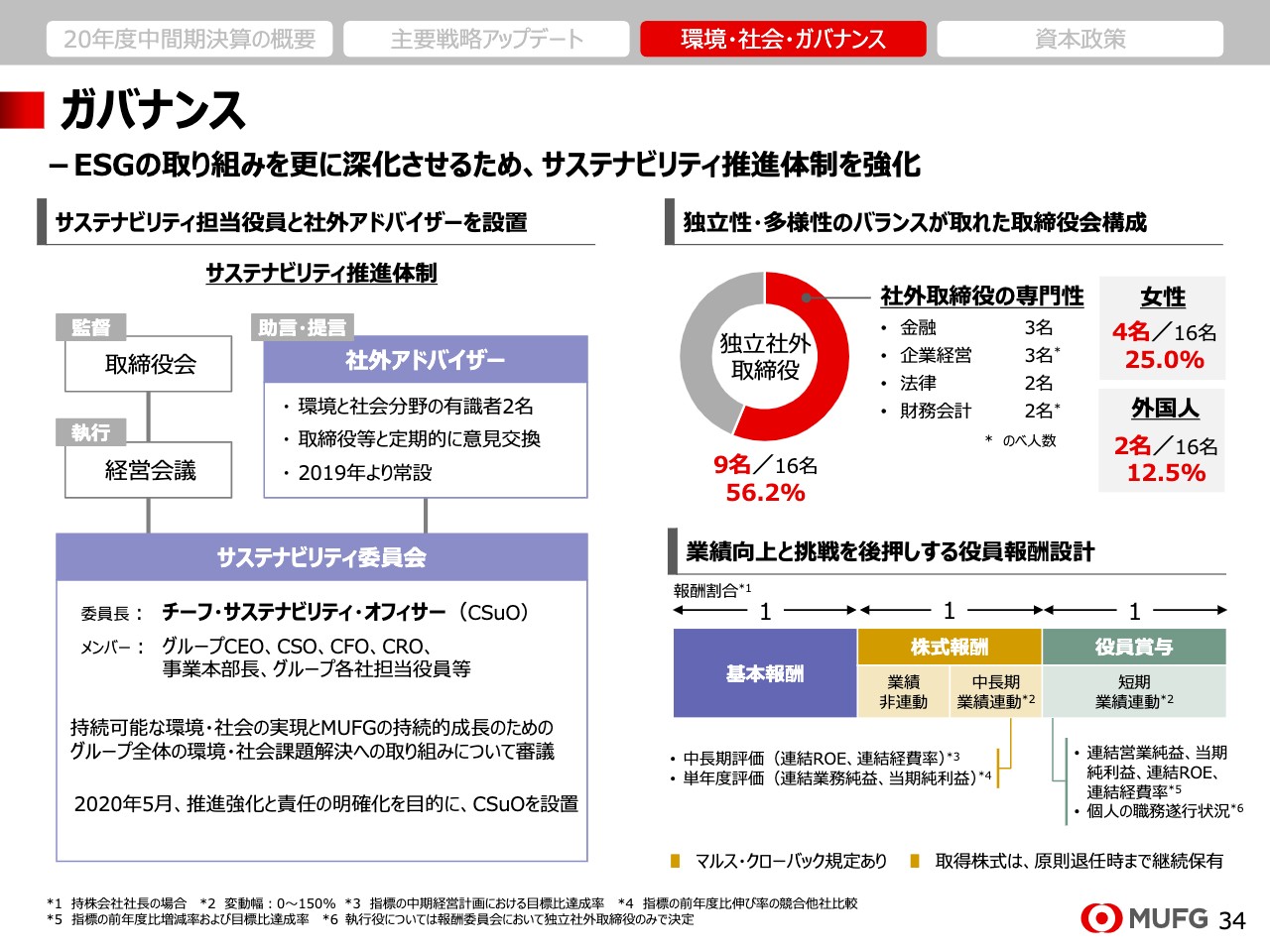

ガバナンス

34ページはガバナンスです。スライドの左側をご覧ください。環境と社会分野の外部有識者を常設の「社外アドバイザー」として招へいしていますが、加えて今年5月には「チーフ・サステナビリティ・オフィサー」を設置し、サステナビリティ推進のガバナンス体制を強化しました。

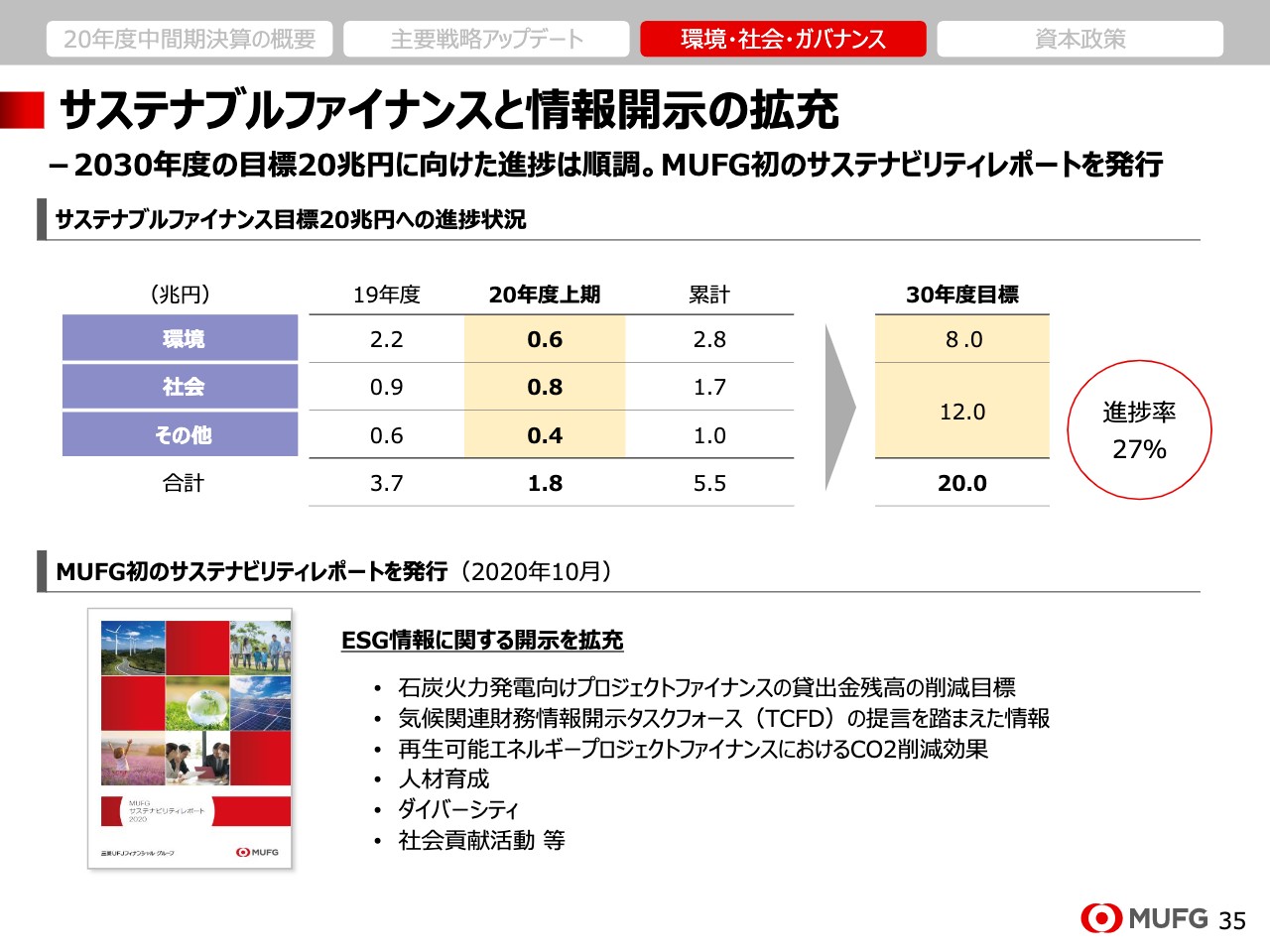

サステナブルファイナンスと情報開示の拡充

35ページは、サステナブルファイナンスの進捗とESG情報開示の拡充についてご説明します。サステナブルファイナンスですが、2020年度上期の実績は1兆8,000億円で、特にグリーンボンドやサステナビリティボンドの引き受けが増加しました。

2019年度からの累計では5兆5,000億円となり、2030年度までの目標の20兆円に対しては27パーセントの進捗率となりました。

次に情報開示の拡充です。先月『サステナビリティレポート』を発行しましたが、石炭火力発電向け融資残高の削減目標やTCFD開示の拡充に加えて、人材育成とダイバーシティの開示を拡充しました。

キャピタルアロケーション

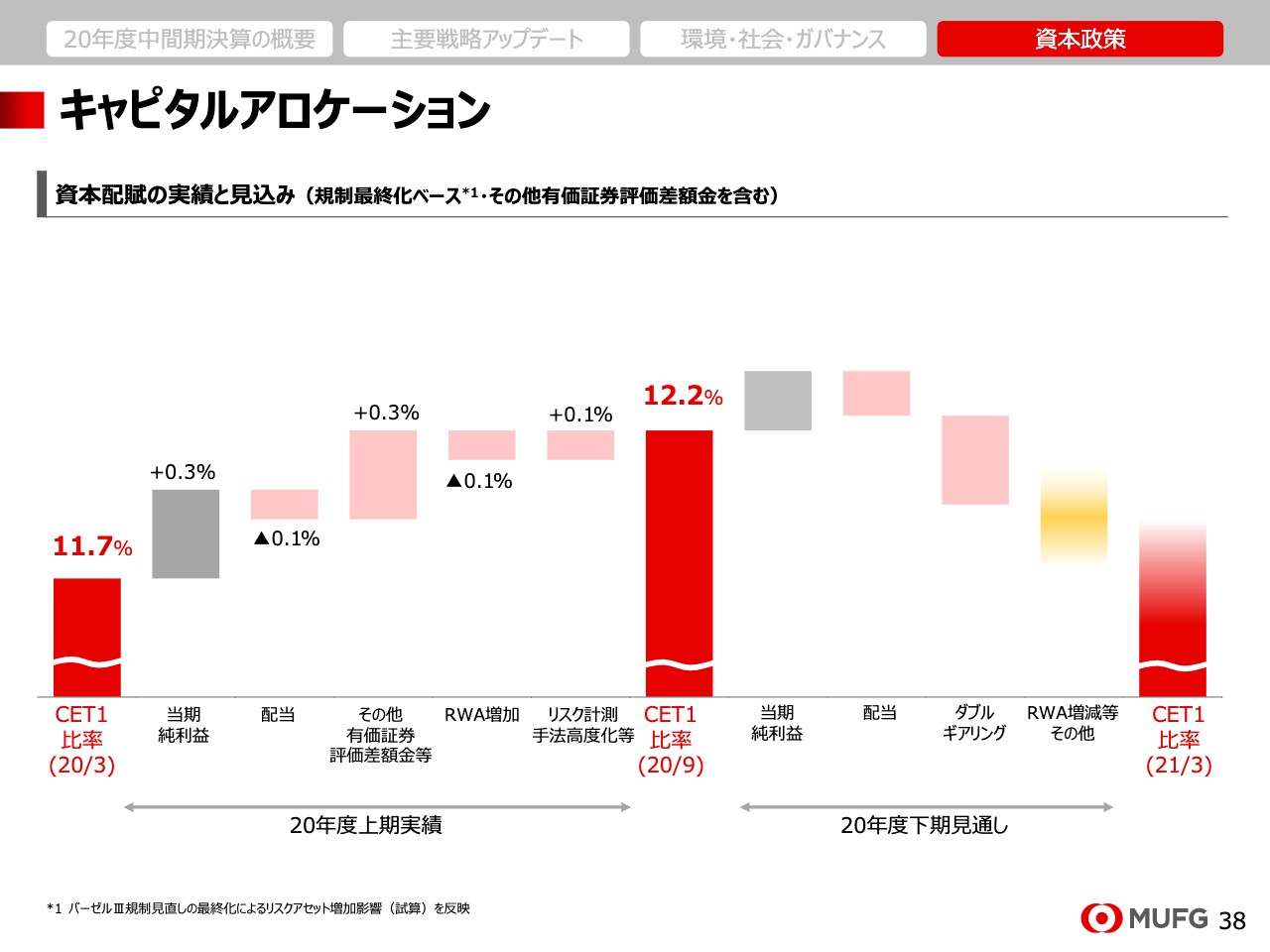

資本政策についてご説明しますので、38ページをご覧ください。2020年度上期のキャピタルアロケーションの実績と下期の見通しについてご説明します。なお、ここでは規制最終化ベースのCET1比率の増減を示しています。

上期はコロナ禍での資金繰り支援を優先しつつも比率あるリスクアセット運営に努めたことに加え、保有株式の含み益の増加とリスク計測手法の高度化によるリスクアセット減少により、CET1比率は12.2パーセントと3月末比で0.5パーセント改善しました。

下期はモルガン・スタンレー出資の特例解除の影響に加えて、資金繰り支援による貸出の増加や格下げ等の影響でリスクアセットが増加する可能性がありますが、引き続きリスクリターンを重視した比率あるリスクアセット運営を行っていきます。

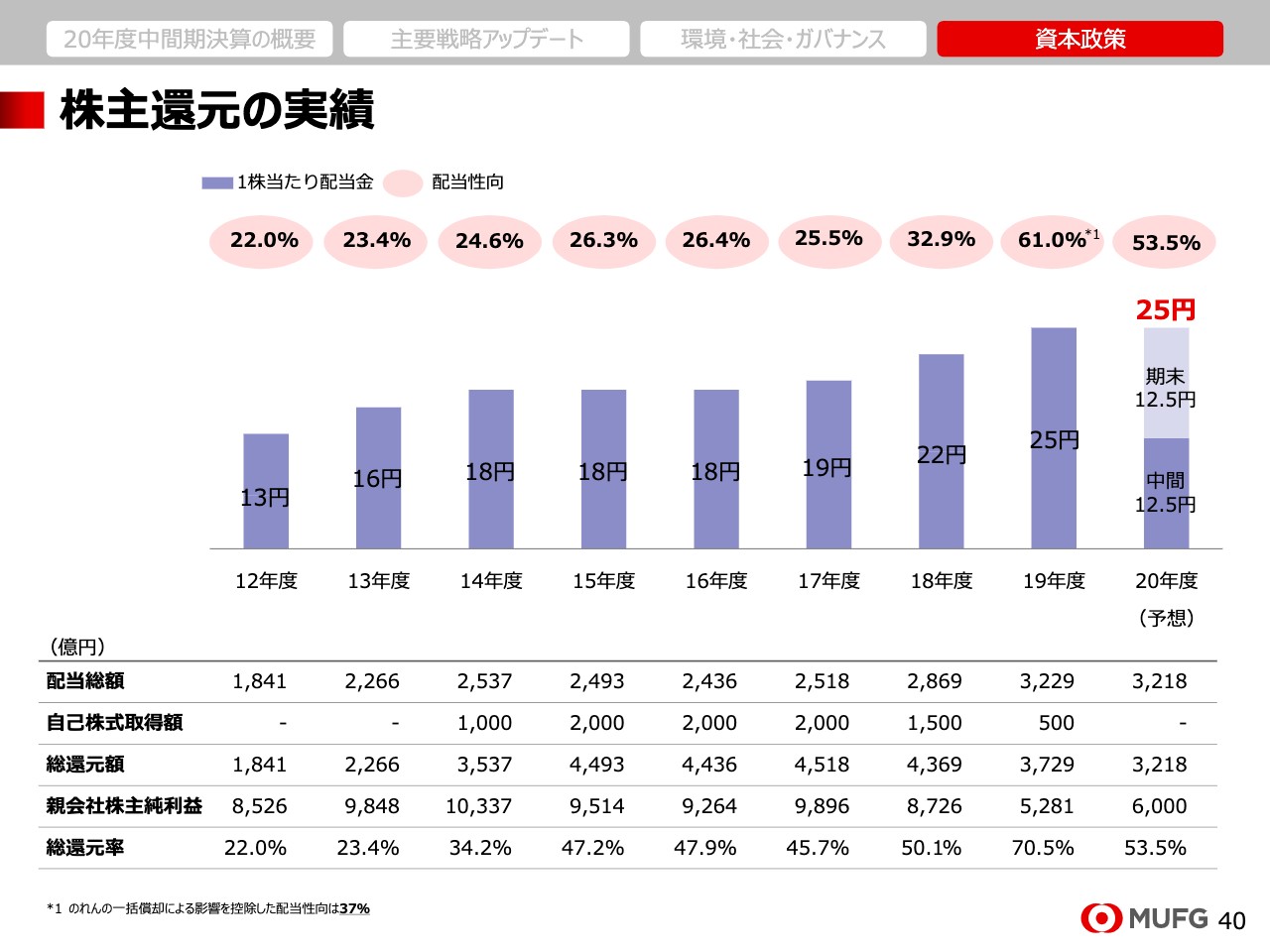

株主還元の実績

40ページは株主還元です。株主還元の充実はMUFGの重要な経営課題の1つであり、安定配当を堅持する観点から配当金は期初予想どおり中間期で1株あたり12.5円とし、年間での配当予想は25円を維持します。

なお、自己株式取得については今後の新型コロナウイルスによる業績、資本への影響を慎重に見極めていく必要があるため、5月に続き今回も見送りとします。お客さまの資金繰り支援を優先的に取り決めつつも、リスクアセットコントロールの取り組みを継続し、資本余力の確保に努めていきます。

政策保有株式の削減

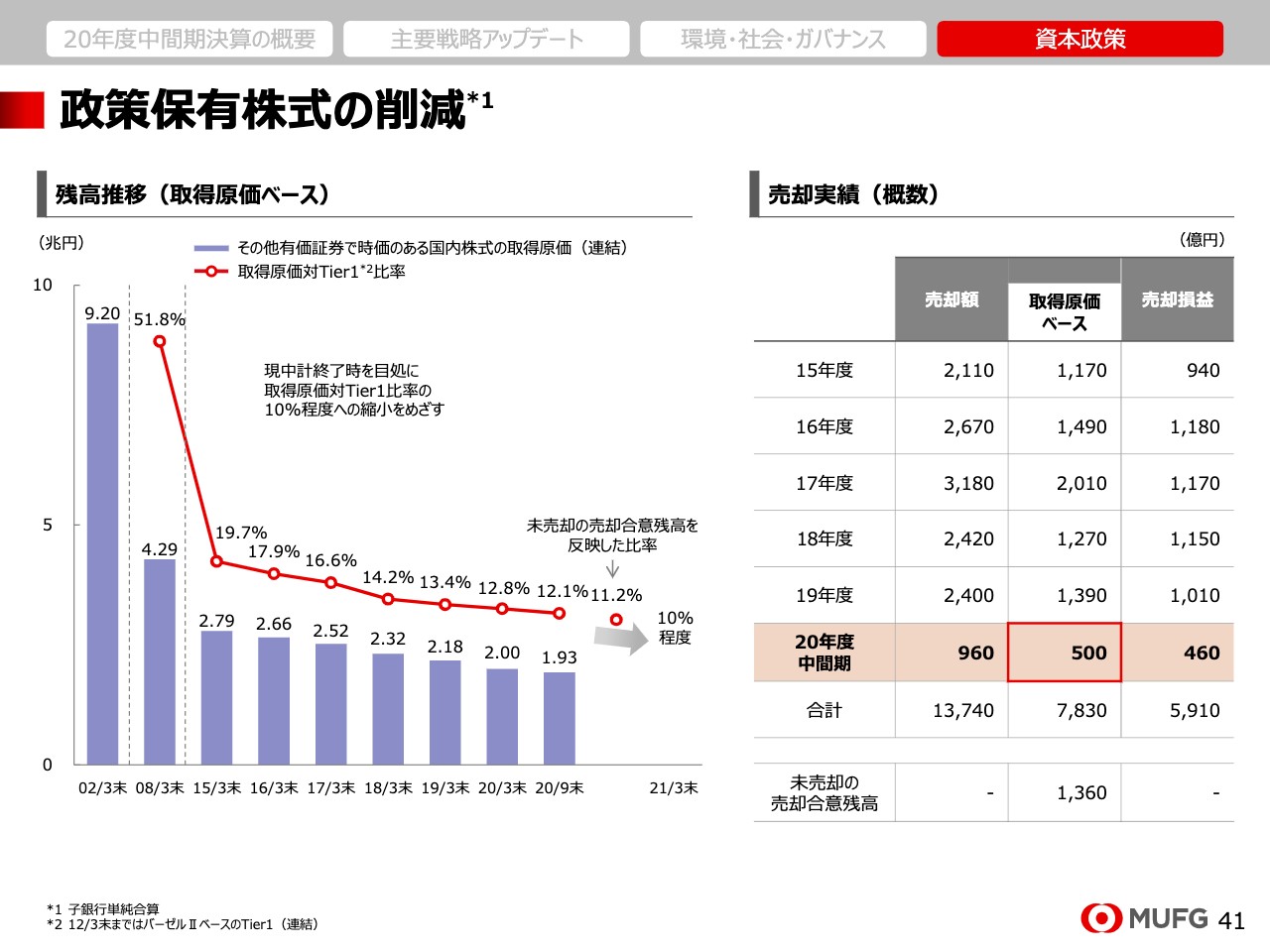

41ページは政策保有株式です。スライド右側の表のとおり、2020年度中間期は取得原価ベースで500億円を削減しました。こちらに伴い、460億円の売却益を計上しています。この結果、売却計画開始時からの累積の売却簿価は7,830億円となりました。未売却の売却合意残高も1,360億円あり、今年度までの目標である簿価8,000億円の売却は十分達成できる見通しです。

政策保有株式の売却は、次期中期経営計画においても継続的に取り組む重点課題と認識しています。具体的な目標設定はこれからですが、9月に開催した「Investors Day」でもご説明したとおり、年間の売却額の最低目線は1,000億円と考えており、3年間で3億円をベースに議論を進めています。

私からのご説明は以上ですが、新型コロナウイルスへの対応を通じて大きく変化する、加速する社会の構造変化を乗り越え、いかなる時もお客さまや社会から信頼され続けるMUFGの実現を目指し、挑戦を続けていきます。

投資家のみなさま、格付機関のみなさまにおかれましては、一層のご理解とご支援を賜りますよう引き続きよろしくお願い申し上げます。私からは以上です。ありがとうございました。

新着ログ

「銀行業」のログ