協和キリン、通期の売上収益は前年比増 中国を中心に海外医薬品が大きく伸長

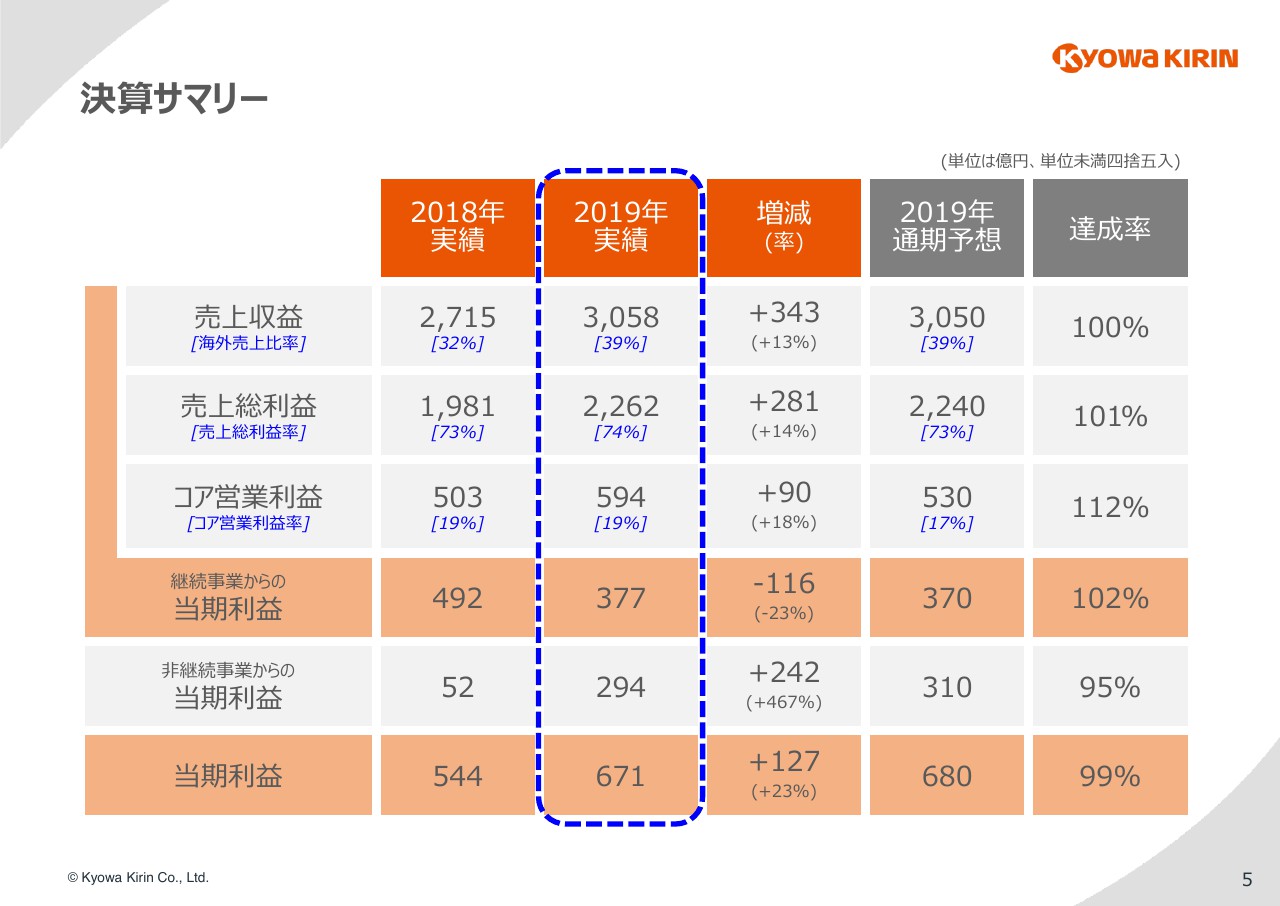

決算サマリー

宮本昌志氏:2019年の財務の実績について、ご報告いたします。すでにみなさんはご覧になっていらっしゃるかと思いますので、簡潔にいきたいと思います。

去年は4月に、協和発酵バイオ株式会社をキリンホールディングスに売却した関係で、去年の第1四半期から医薬事業に関しては、継続事業としてこのようにあらわしております。

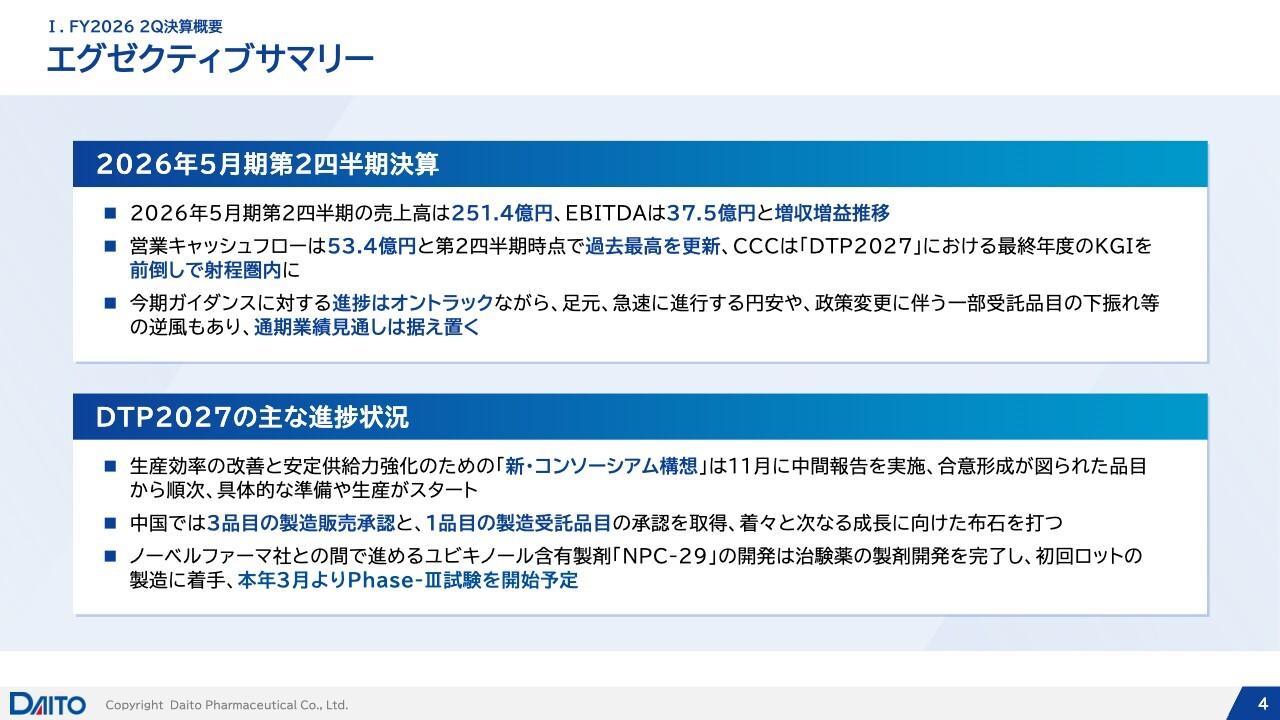

2019年の実績は、前年比で見ていきますと、2019年実績の売上収益は3,058億円で、対前年で343億円のプラス、コア営業利益は594億円で90億円のプラスとなり、ここまでは増収増益で着地したということになります。

当期利益に関しては、377億円で116億円のマイナスです。これは後ほど詳しくご説明いたしますが、2018年にあった一時的なプラスがなくなり、2019年には一時的なマイナスがある程度あったということで、こういう数字になっております。

非継続事業は、協和発酵バイオ株式会社の株式の売却益で300億円入っており、それが大きく寄与してプラス242億円であります。当期利益の着地としては671億円で、127億円のプラスということであります。

通期の予想と比べ、売上収益、売上総利益ともほぼ100パーセントで動いてきておりますが、コア営業利益のところで112パーセントと(大きく)上がっております。これはバイオシミラーを進めている協和キリン富士フイルムバイオロジクス株式会社(FKB社)で、今年から収益がプラスになる可能性が大きいことから、税効果をとって46億円のプラスで入ったということがあります。

当期利益は、協和発酵バイオ株式会社の分が、第1四半期に計画外の業務改善費用等のマイナスが少し入ったことで、こういう数字になっております。

前年対比分析~売上収益~

もう少し詳しく分析いたしますと、繰り返しになりますが、売上収益については343億円のプラスで、そのうち為替の影響がほぼ50億円マイナスで入っておりますので、実質的には400億円ぐらいのプラスかなと思います。

国内は薬価改定、長期収載品の影響、「ネスプ」の特許切れ等がありましたが、それを成長品目でカバーして、ほぼ前年並みのマイナス9億円で着地しております。

一方で、海外医薬品は大きく伸びました。「Crysvita」「Poteligeo」が大きく進捗・寄与しております。実はアジアもけっこう寄与しており、中国を中心とした「Regpara」や、中東では日本でいう「ジーラスタ」が非常に伸びたことで、大きくプラスとなりました。

技術収入は、みなさんご存知のように2018年には、「ブロスマブ」の優先審査のバウチャーを売却した利益が入っております。それは2019年にはなかったわけですが、「ベンラリズマブ」のロイヤリティ等が伸びてきたことで、その分をほぼカバーしてマイナス6億円でありました。

その他は「ヒュミラ」のバイオシミラーの原薬の売上等がたってきたことで、プラス15億円であります。

主要アイテムの売上収益(日本)

アイテム別に分析しますと、日本は「ネスプ」「ネスプAG」はトータルで476億円、前年比でマイナス61億円となりました。この資料ではわかりませんが、短信の補足資料には、四半期ごとの売上をお示ししております。

第4四半期を見ていただきますと、「ネスプ」が16億円、「ネスプAG」が84億円ということで、8月の発売以降、かなりのスピードでオリジナルからAGに切り替わっていることがわかるかと思います。こういった傾向は当然続くと予想したうえで、今年の予測としてはトータルで347億円を見ています。

「レグパラ」「オルケディア」は、競合品が伸びてきたこともあって、トータルでは23億円のマイナスになっています。「レグパラ」から「オルケディア」への切り替えを進めているところですが、切り替わったときに単価が少し下がっていくというようなことがありますので、そういった関係で少しマイナスが入っております。今年も切り替えは順次進めていくということで、切り替えの効果がありますが、その分「オルケディア」も少し伸びてくるだろうと、全体でこういう数字を作っております。

「ジーラスタ」は2018年に続き、2019年も非常に好調に伸びつつあります。この傾向は今年も続くだろうという予想で、281億円と見ております。

「リツキシマブ」のバイオシミラーも2018年1月に発売ですが、2019年も順調に伸びてほぼ倍になったということであります。ご存知のように、BSの競合品も出ておりますので、今年はそれほど伸びは見ていなくて、堅調だろうと101億円の予測になっています。

「アレロック」はご存知のように、すでにジェネリックが出ておりますので、その影響がありました。2018年に比べると、2019年は花粉の飛散がそれなりにあったこともあって、この数字で着地いたしました。今年は花粉の飛散はそれほどないだろうという前提で作った数字がこれでありますし、引き続きジェネリックの影響も出てくるだろうと予測しております。

「ノウリアスト」は、2019年に「100億円を目指すぞ」と進めてまいりましたが、少し届かなかったかな、というところであります。昨年にはアメリカでも「イストラデフィリン」を発売しましたので、そういったことも含めて追い風になるのかなと(考え)、少し伸びる予想をしております。

「クリースビータ」は、日本では昨年12月に発売して、1億円の売上がありました。今年はここをしっかり伸ばすということで、2020年は35億円の予測をしております。

技術収入は46億円です。これもFKB社での開発を中止にしたので、その時に契約の負債の取り崩しが14億円ほど入っております。そこが大きく寄与して、2018年を上回る結果となりました。

今年は、そういった特殊要因は見込まずに、37億円を見込んでいるということになります。

主要アイテムの売上収益(海外)

海外になります。「Crysvita」は325億円と、2018年に比べて大きく伸ばしております。北米が251億円、欧州その他で74億円であります。、小さくて恐縮ですが、(スライドの)の下に今発売している国を書いてあります。これらは順調に伸びており、例えば10月1日以降では、チェコ、デンマーク、イタリア、日本、ノルウェー、バーレーンなどが増えております。

後でも触れますが、欧州では大人のインディケーションもレビューに入ったところであり、大人のインディケーションが取れてきますと、このあたりがまた伸びるだろうかなと考えております。ちゃんと発売していない国もしっかり発売にもっていきます。引き続き、国を増やす・患者数を増やす、ということで伸ばしていきたいと考えております。

今年の目標は566億円です。我々がカバーしているところでは、日本とここでお示ししている地域のトータルで、600億円を超えていくという目標を立てていることになります。

「Poteligeo」も非常に順調に伸び、北米だけですが、87億円のプラスで108億円で着地しております。今年mの後半には、ヨーロッパでも発売できるかなと予測しておりますので、その分が入ることもあって143億円の見込みを立てております。

「Nourianz」は、昨年は発売直後でありますので1億円でしたが、2020年は28億円の予測を立てております。

ヨーロッパで発売しているフェンタニル製剤の「Abstral」ですが、特許が切れてきていることと、ブレグジット対応が少しあったということで、2018年に比べてややマイナスが入りました。特許が切れたこともありますので、2020年は90億円の予想としております。

技術収入に関しては、2019年は先ほどご説明した「ベンラリズマブ」のロイヤリティが順調に増えてきておりますが、「ブロスマブ」の優先審査権バウチャーの売却益がなくなったことで25億円のマイナスが入りました。

ただ、2020年は「ベンラリズマブ」のロイヤリティが順調に伸びるだろうと予想しており、188億円を見込んでおります。

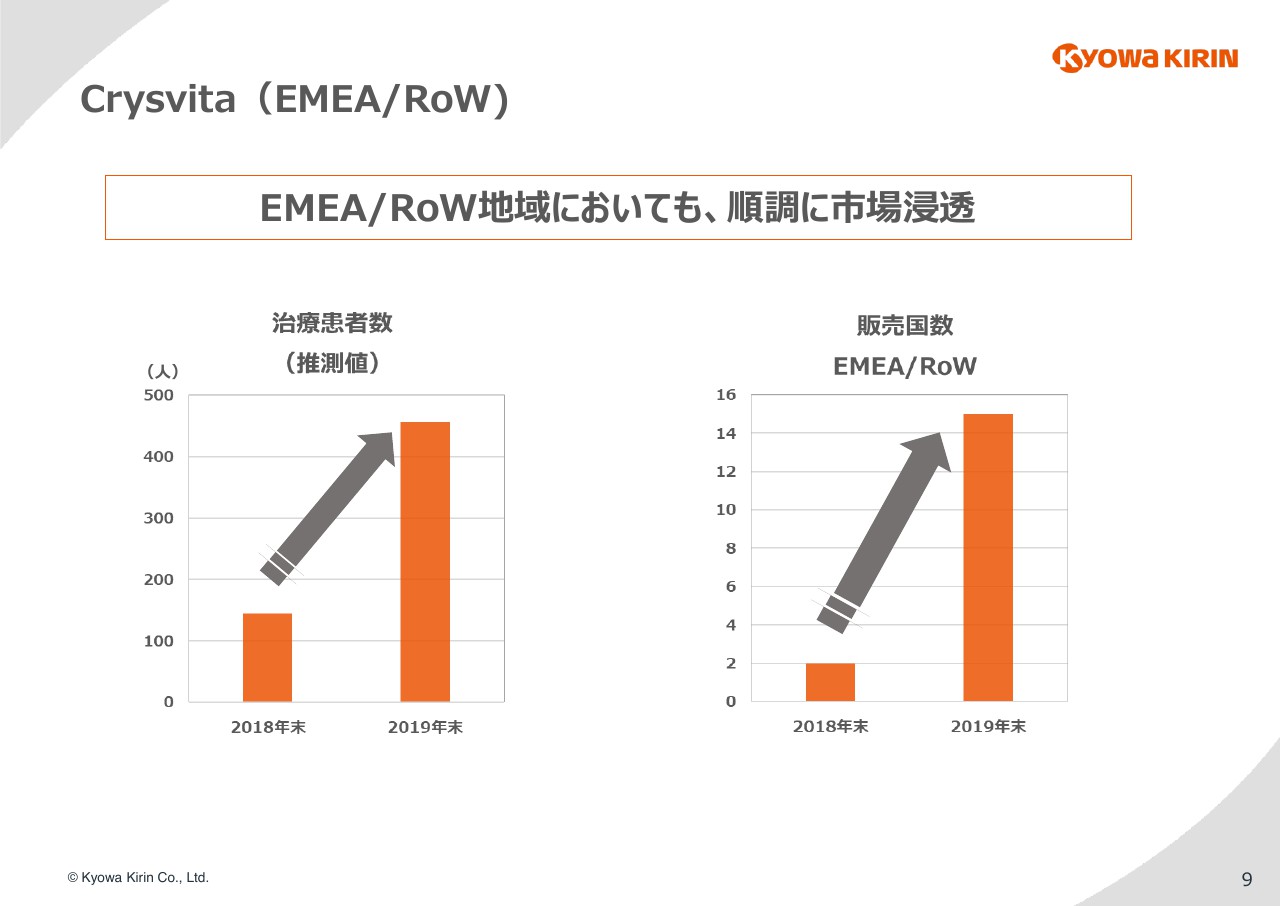

Crysvita(EMEA/RoW)

「Crysvita」についてです。毎回申し訳ございませんが、北米の市場はこの後Ultragenyx社の決算の発表を待っていただく、ということになります。

上市2年目となる2019年では、発売国は順調に増えており、現在はトータルで15ヶ国ぐらいであります。推計値の患者数も、発売した年は150人ぐらいかなと見ていたところが、2019年は450人のレベルになったということで、あくまでも小児の適用ではございますが、これだけ伸びました。

今年はここをさらに伸ばしていき、できれば大人のインディケーションをいただいて、そこも増やしていくことを考えております。

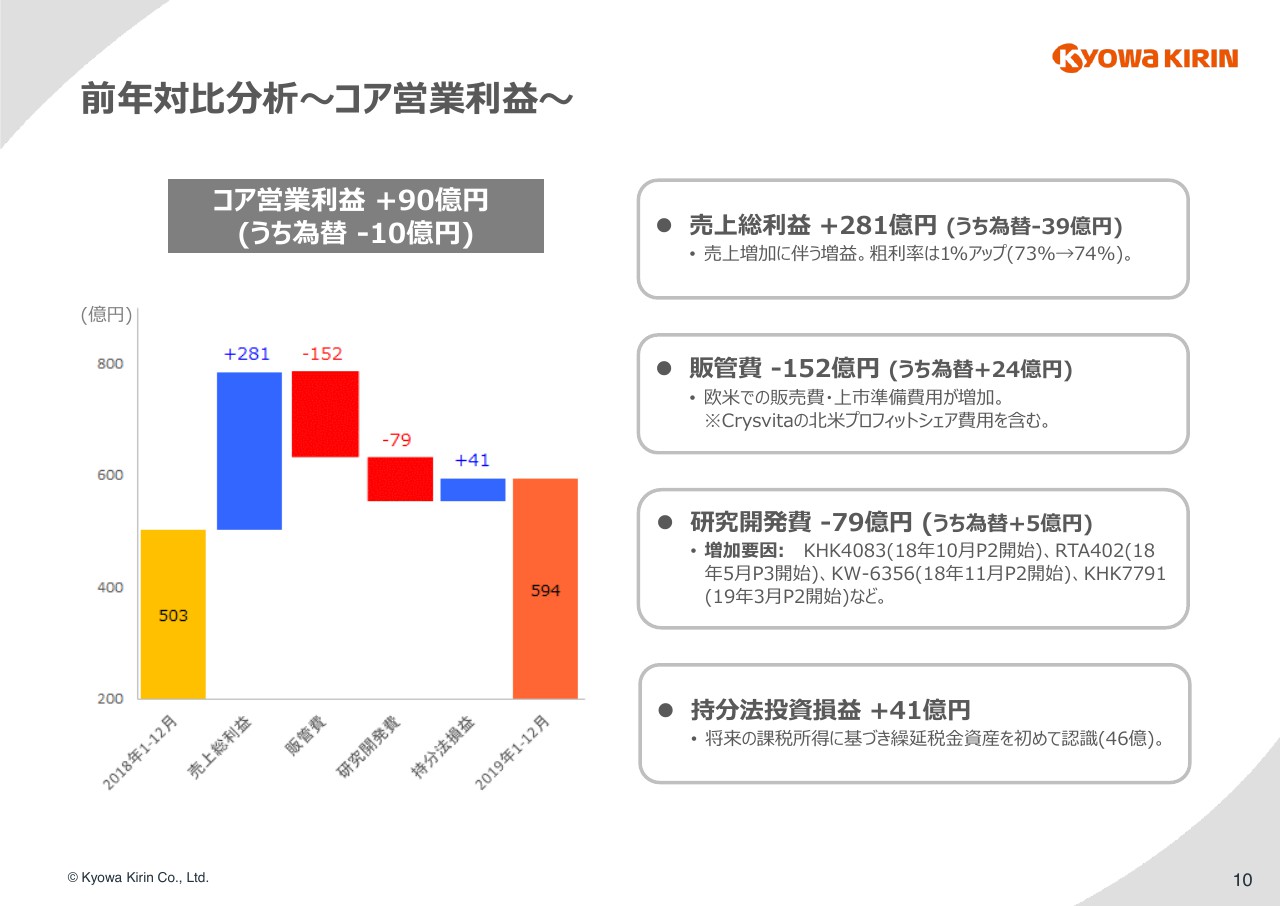

前年対比分析~コア営業利益~

コア営業利益の分析です。2018年に比べ、2019年はプラス90億円であります。売上総利益は281億円のプラスであり、売上としては343億円のプラスでしたので、そのうち8割ぐらいが残り、粗利率としても1ポイント改善になります。

販管費は、欧米での販売や上市の準備費用が膨らんだことがあります。毎度ご説明しておりますが、「Crysvita」の北米プロフィットシェアはここに入れておりますので、「Crysvita」の北米が伸びるとここも伸びる、という構造になっており、マイナス152億円となりました。

研究開発費も、「KHK4083」「RTA402」「KW‐6356」「KHK7791」などが順調に進んだこともあり、79億円膨らんでおります。

持分法投資損益は、FKB社の「ヒュミラ」のバイオシミラーが、欧州で販売を始めており、2020年の計画も黒字化を読みました。将来、所得が発生する可能性が高くなったということで、税効果をとって46億円の繰延税金資産を計上しております。

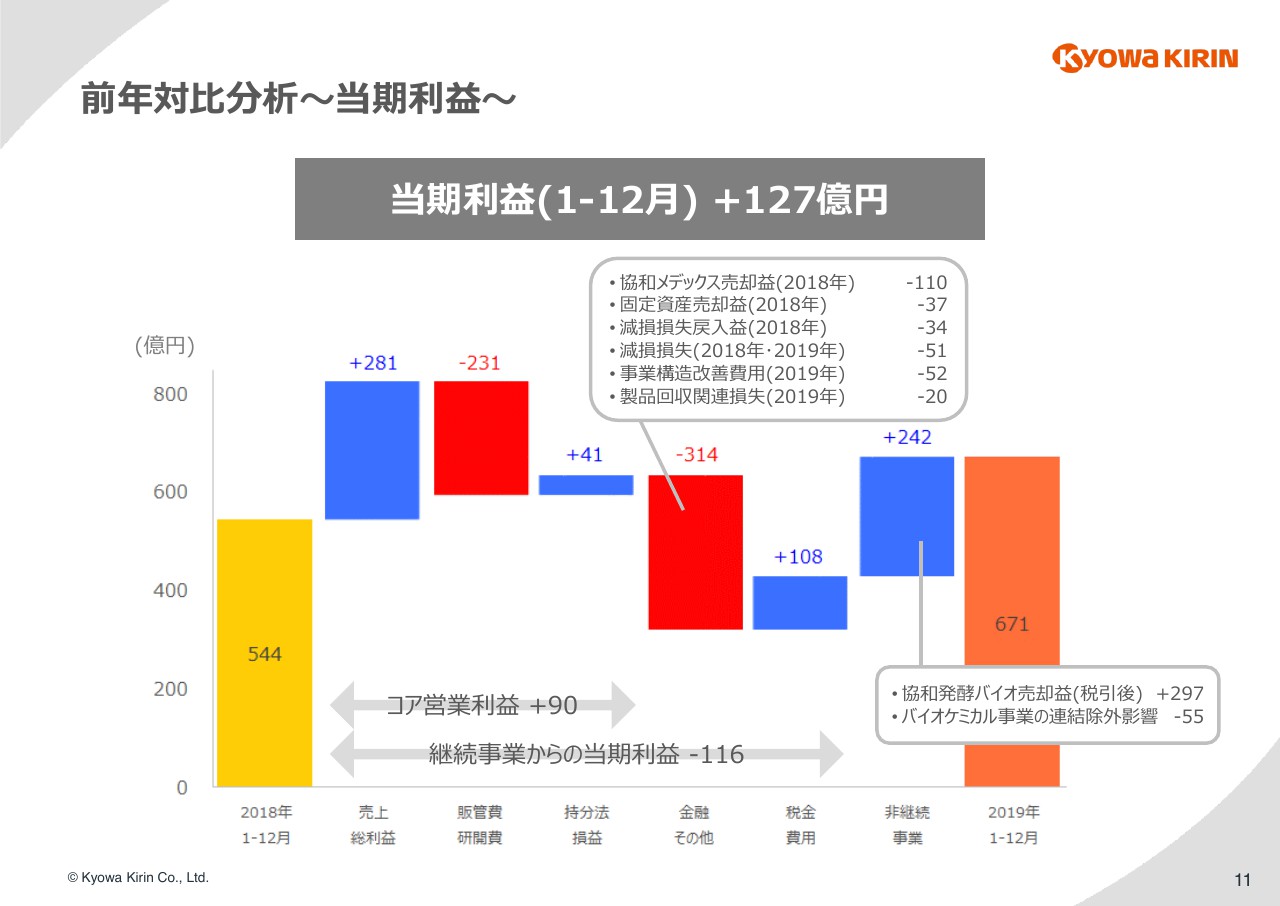

前年対比分析~当期利益~

当期利益の分析です。ここが非継続事業のところです。協和発酵バイオ株式会社の株式の売却益が入った分等々があって、プラス242億円であります。

ここのマイナスのところは先ほどご説明したとおり、2018年にあった協和メデックス株式会社の売却、固定資産の売却といった戻入益がなくなりました。2019年は減損損失があり、希望退職を募った関係の退職金の割増の分がここに入って、製品の回収費用等がマイナス20億円入っているということで、全体としてこういう数字で着地しております。

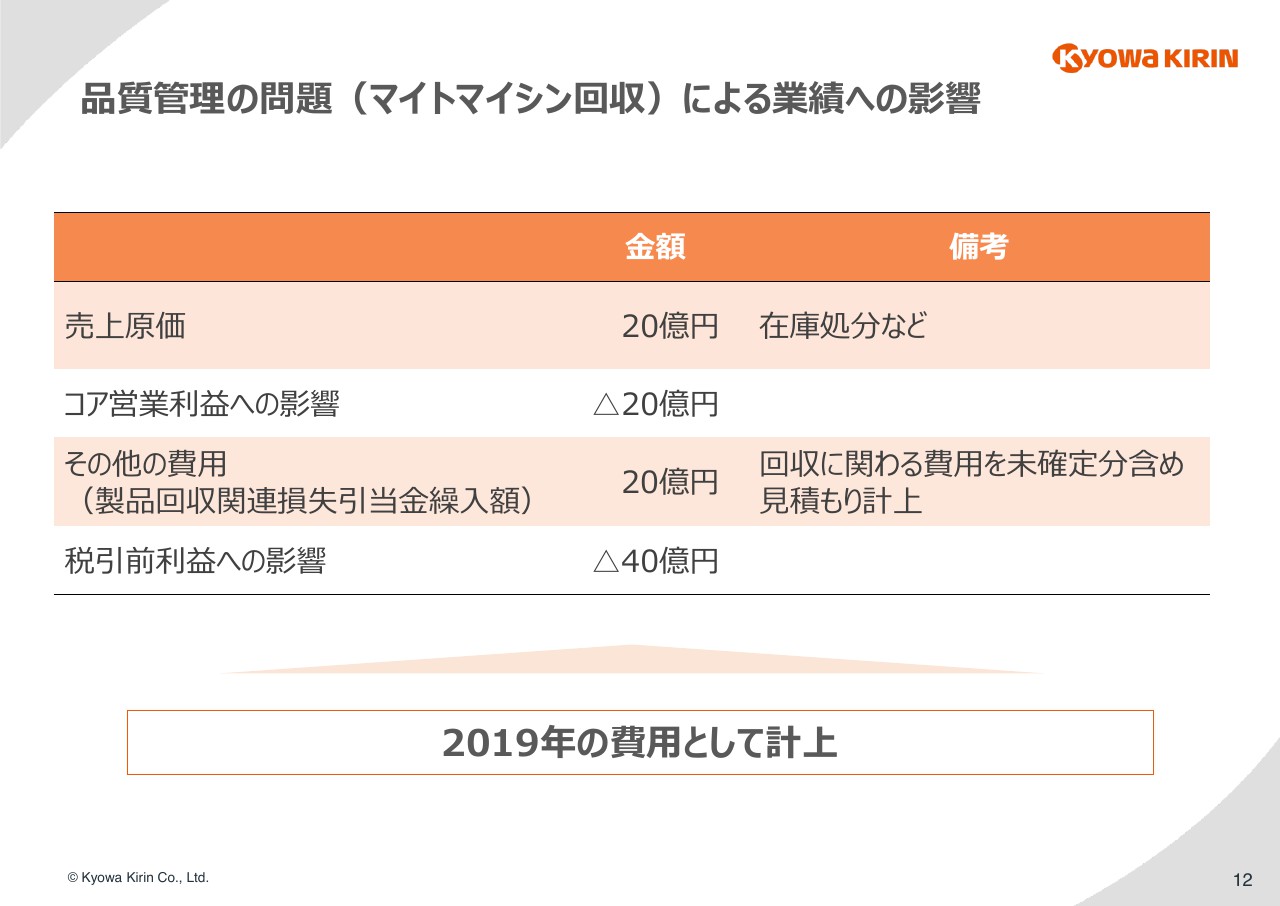

品質管理の問題(マイトマイシン回収)による業績への影響

先週の金曜日、1月31日に協和発酵バイオ株式会社の防府工場の件については、弊社からもリリースを出させていただいております。お読みいただいたと思いますが、長年にわたってSOPから逸脱した製造行為があり、山口県からはすでに、協和発酵バイオ株式会社の防府工場が行政処分を受けています。

とくにマイトマイシンですが、我々も製造販売業者として、また協和発酵バイオ全体ではもともと同じ会社で、今はグループ会社といった立場でありますのに、十分な監督責任を果たして来なかったことも指摘されております。

我々としては、そういったことを非常に深く反省しております。今後、立て直しには私が先頭に立って、会社全員で取り組むという深い決意をしております。

「マイトマイシンC」に関して申し上げますと、現在欠品も起こしておりますので、患者様、医療関係のみなさまを中心として、みなさまに本当に大変なご迷惑をかけておりますことを、あらためてここで深くお詫びしたいと思います。

本件に関しての業績への影響はスライドのとおりであります。在庫処分などを売上原価に含んでおり、マイナス20億円であります。コア営業利益にマイナス20億円でヒットしております。

その他の費用はまだ未確定の部分もありますが、回収にかかわる費用等々の、費用としてかかるだろうというものを見積もり計上させていただいた20億円で、トータルで40億円の影響があったことになります。

今年への影響は、いまのところ大きくはないだろうと見込んでおります。ただ、今後マイトマイシンを中心として、製造再開や供給再開に向けて、いろいろ動きをしていくなかで、新しいものが発生するという可能性もゼロではありません。そういった場合は、みなさまに速やかにお知らせすることにしております。

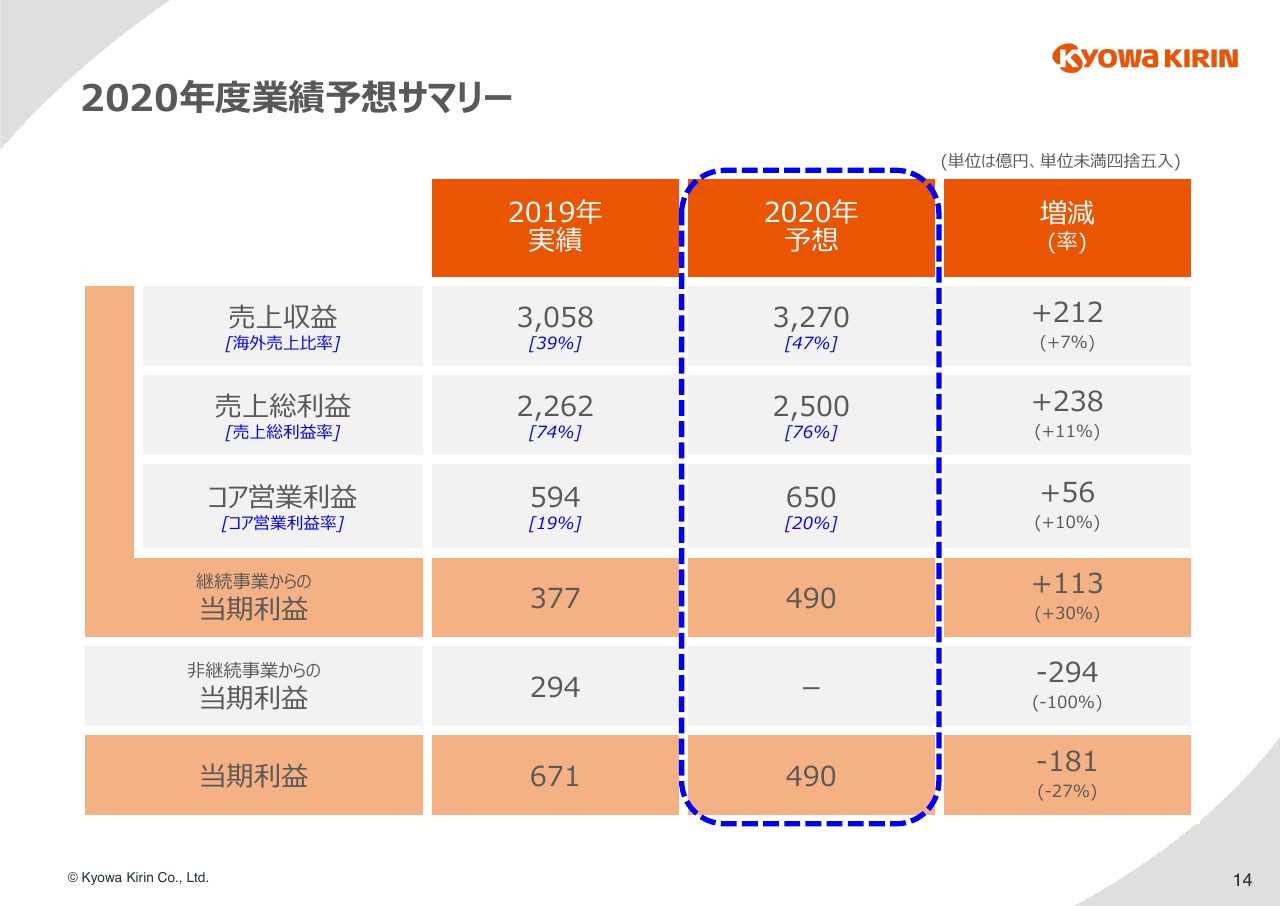

2020年度業績予想サマリー

今年の業績予測です。

スライドは、アイテムごとの予測をベースに作ったものです。売上収益は、2019年に比べて212億円のプラスで3,270億円、コア営業利益はプラス56億円の650億円を見込んでおります。当期利益としても、継続事業としてはプラス113億円の、490億円を計画しております。

非継続事業からの当期利益はもうないですので、当期利益でも同じ490億円になります。

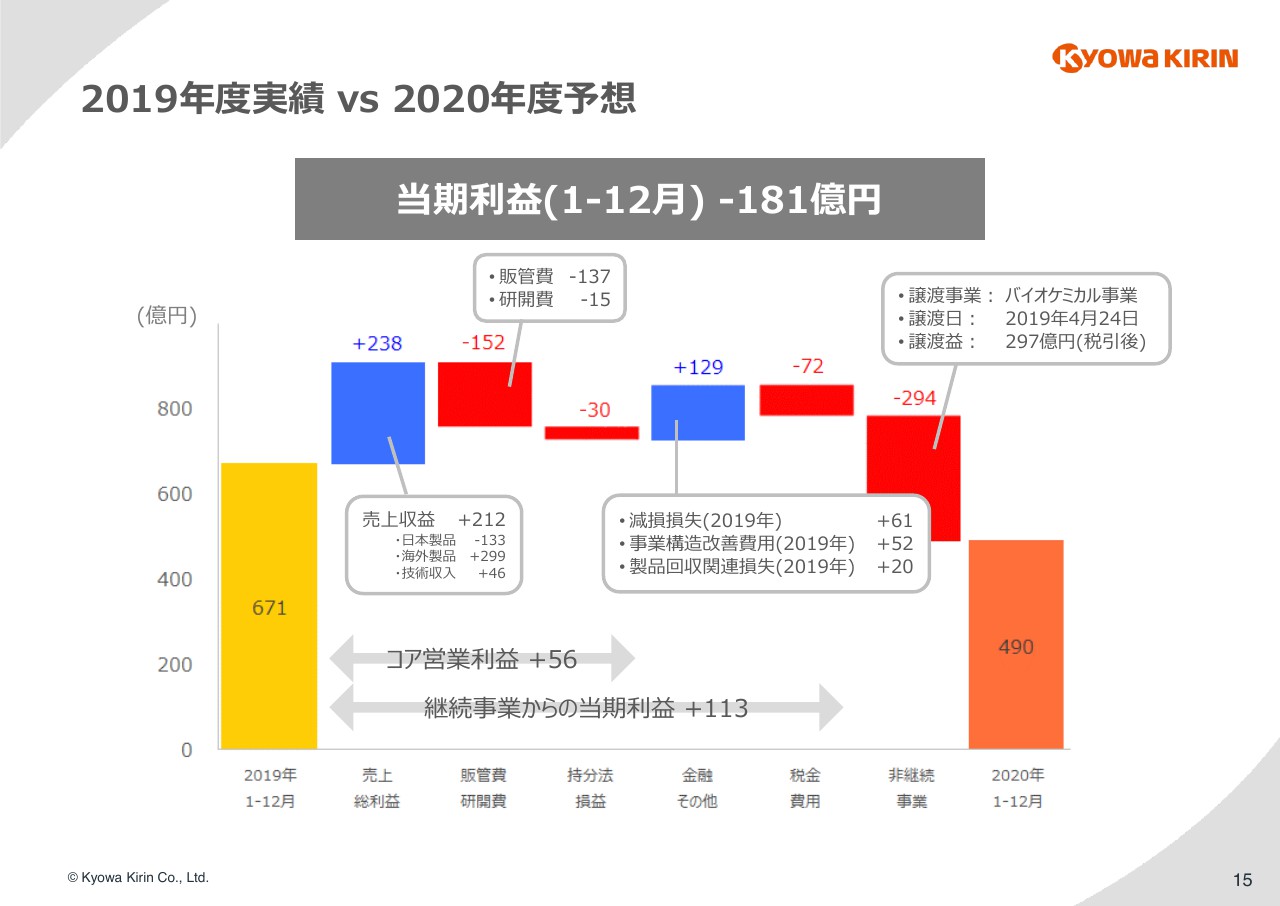

2019年度実績 vs 2020年度予想

これを分析しますとスライドのようになり、ここをご説明すべきかと思います。売上収益のプラス212億円の中身としては、日本は薬価改定の影響、「ネスプ」の話があり、残念ながらマイナスの計画を作っております。しかし、海外の伸長と技術収入の伸びでその分を大きくカバーして、プラス238億円の計画をしております。

販管費、研究開発費は引き続きまだ伸びていくと予想しています。とくに販管費のところは、北米での「Crysvita」が伸びるとその分販管費が増えますので、こういった数字を作っています。持分法は、2019年に入りました税効果はなくなりますので、その分マイナスにはなりますが、実質ではプラス10億円程度の黒字を見込んでいるということになります。

全体としては、コア営業利益がプラス56億円、継続事業からの当期利益はプラス113億円の計画をしています。

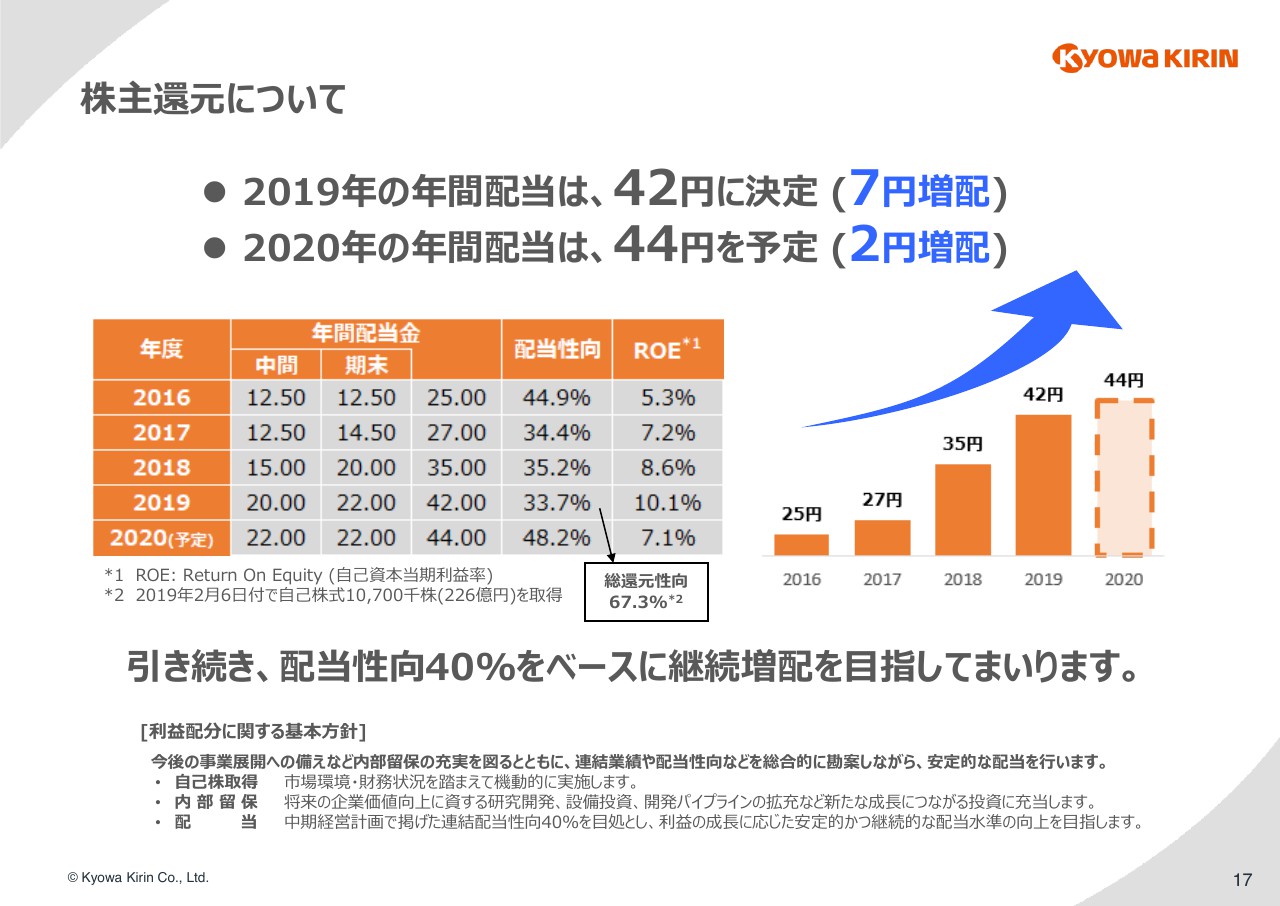

株主還元について

こういった財務をベースに、株主還元について簡単にご説明します。2019年の年間配当は42円で、2018年に比べて7円の増配に決定いたしました。2020年の年間配当は、いまのところ44円ですので、2円の増配を予定しております。

2019年は、先ほどご説明した協和発酵バイオ株式会社の株式の売却益があったということで、ROEは一時的に10.1パーセントという数字になりました。2020年はそこがなくなるということで、また7パーセント台に戻ります。我々はこれを肝に銘じて、10パーセント以上を目指して進めていきたいなと考えております。

利益配分に関する考え方は以前と変わっておりません。将来に向けた成長投資を優先させていただきたい(と思います)。また、配当に関しては、中計期間中は40パーセントをベースに、安定して増配を続けていければと考えております。

もちろん、キャッシュポジション、株価等を勘案しながら、自己株の取得も機動的に行いたいと考えております。

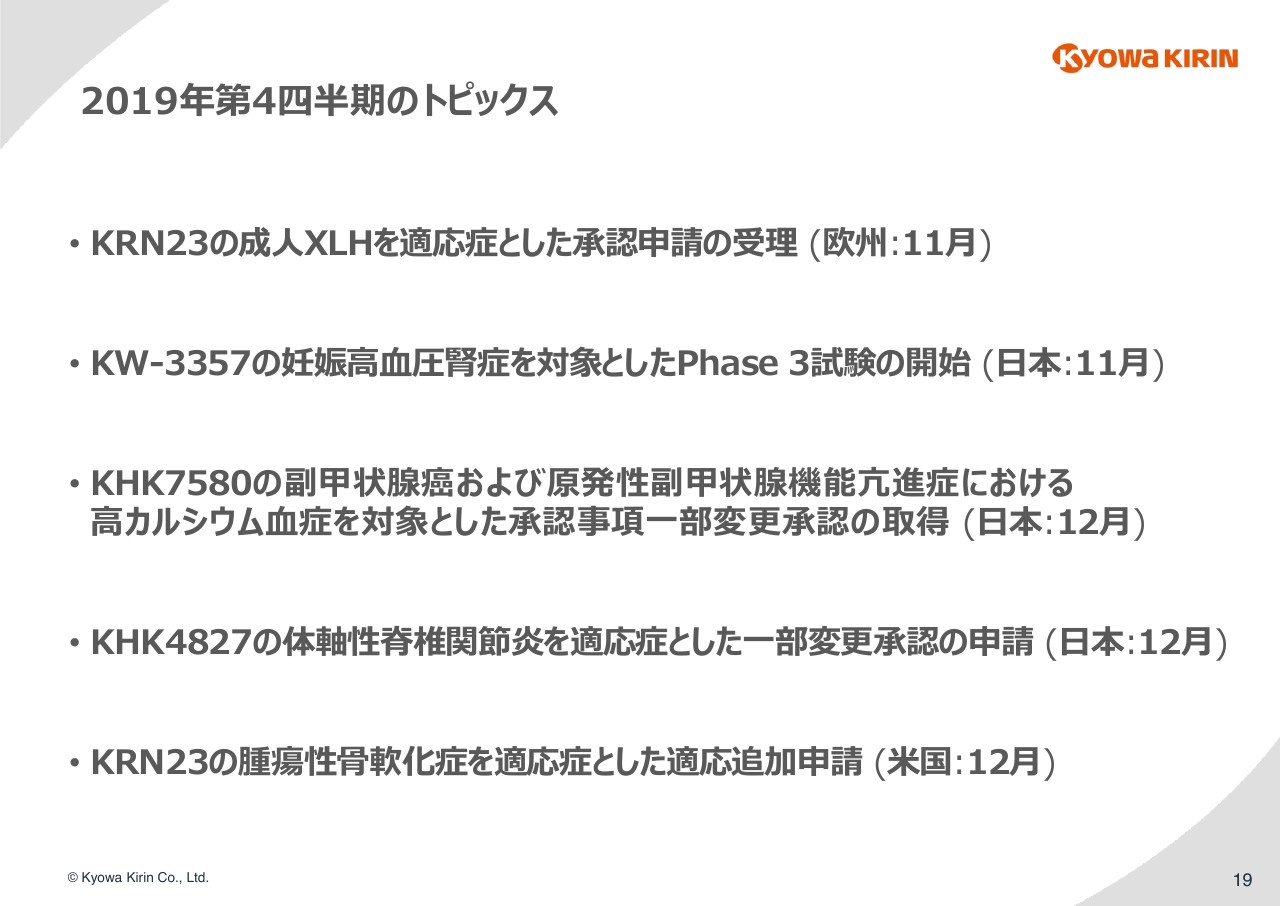

2019年第4四半期のトピックス

ここから簡単にR&Dのところをご説明します。昨年の第4四半期以降になりますが、11月には「KRN23」の成人のXLHを適応症とした承認申請が、欧州当局で受理されております。日本で「アコアラン」という名前で発売している「KW-3357」が、この妊娠高血圧腎症を対象としたPhase3の試験を、昨年11月に開始しております。

「オルケディア」は、日本で副甲状腺癌、原発性副甲状腺機能亢進症における高カルシウム血症を対象とした、承認事項一部変更承認の取得をしており、これが12月です。

「ルミセフ」は、「KHK4827」の体軸性脊椎関節炎を適応症とした承認を12月に受けております。「ルミセフ」に関しては同時に、全身性強皮症の適応に関して、オーファンの指定を受けております。

「KRN23」は、腫瘍性骨軟化症を適応症とした適応の追加申請を、アメリカで12月に行っております。

2020年1月以降のトピックス

今年の話ですが、「イストラデフィリン」のパーキンソン病を適応症とした、販売承認申請を、昨年の11月にヨーロッパ当局にしておりました。、それが1月に正式に受理されたということで、レビューに入ったということです。以上、簡単ですが、研究開発に関してご説明申し上げました。

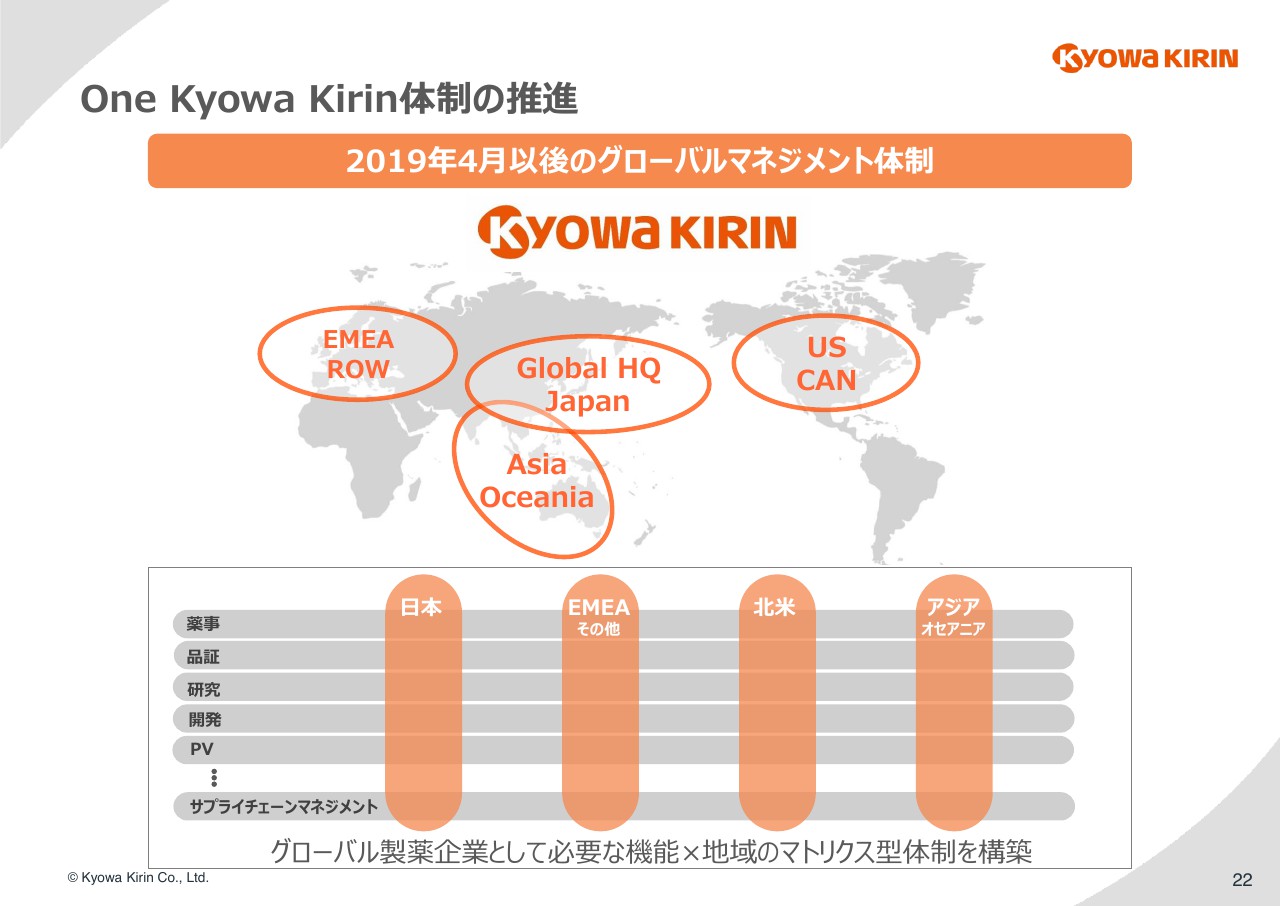

One Kyowa Kirin体制の推進

2019年は、いくつか大きな施策に取り組んだ年でありました。協和発酵バイオ株式会社の売却、希望退職を募る、7月には社名から「発酵」を抜いて「協和キリン」として、グローバルでブランドを統一したことなどであります。

「4月からグローバルスペシャリティファーマになるぞ」という意思を込め、全体のマネジメントの構造を変え、コマーシャルベースで4局、ヨーロッパ・レスト・オブ・ザ・ワールド、アジア・オセアニア、日本、北米という4局を作り、グローバルで統一すべき機能(を構築していきます)。

例えば、薬事、品質保証、研究、開発、ファーマコビジランス、サプライチェーンマネジメント等といったものは、グローバルで一本で運営していく、いわゆるマトリクスの構造に変えていく組織運営を、4月から開始しております。実際、今年2020年のアクションプランや予算は、この構造をベースに作って動かしだしているところです。

それぞれの機能で優秀な人材をリクルートしてくるということも、一生懸命やっております。例えば、薬事、品質保証、ファーマコビジランスといったものは、海外人材がトップに就いております。今はまだ始めたばかりですが、ビジネスの構造を変えていこうと、取り組んでおります。

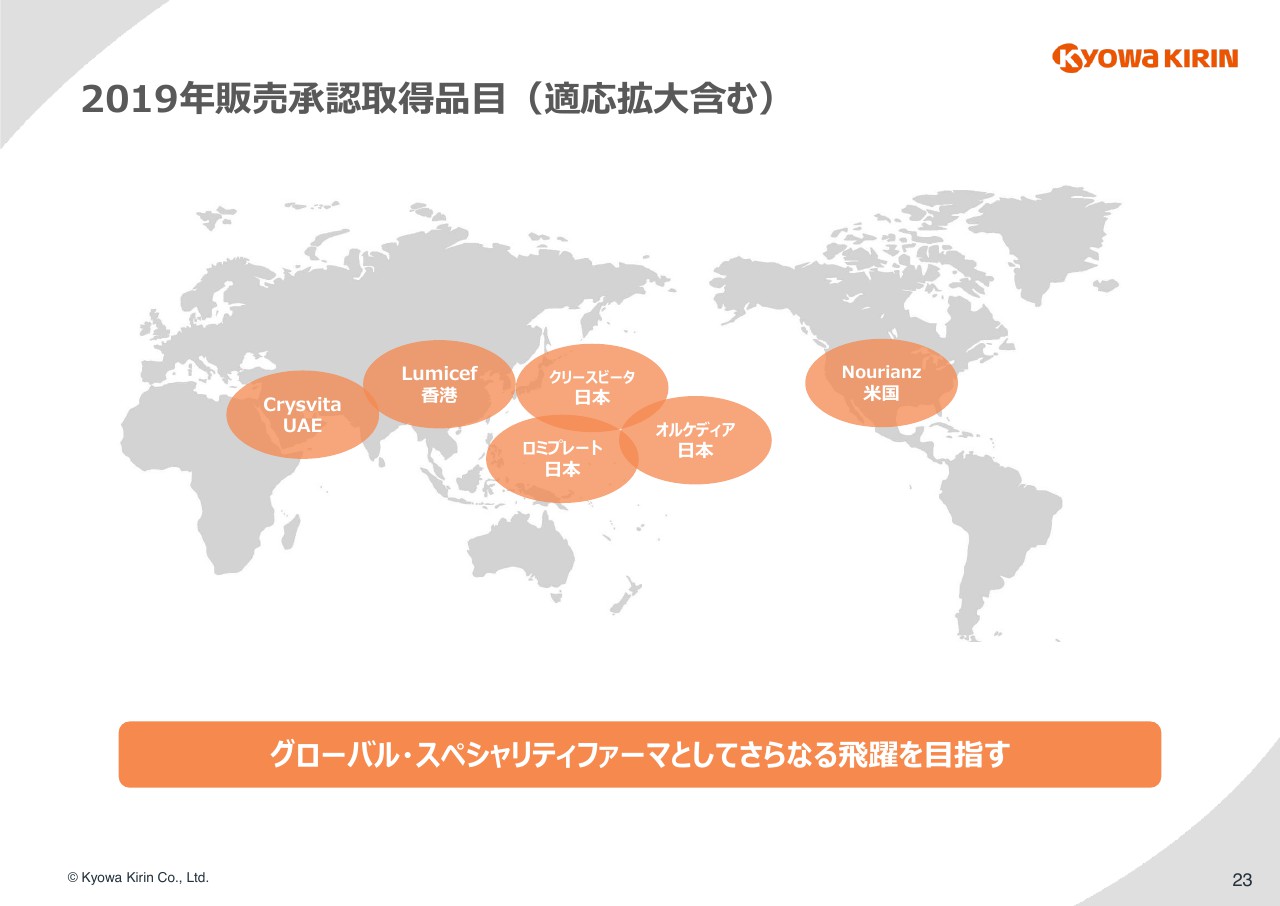

2019年販売承認取得品目(適応拡大含む)

これはご参考までですが、2019年に販売承認を取得した品目です。こういったことを見ていただいても、我々のビジネスがグローバルに広がっていくことを感じていただけるかと思います。

こういった体制をさらに充実させていって、世界で我々の製品を広げていって、成長に向かっていきたいと考えております。以上でございます。

新着ログ

「医薬品」のログ