中外製薬、2Qは増収増益 国内新製品や主力品が好調に推移し、売上収益・利益のいずれも過去最高

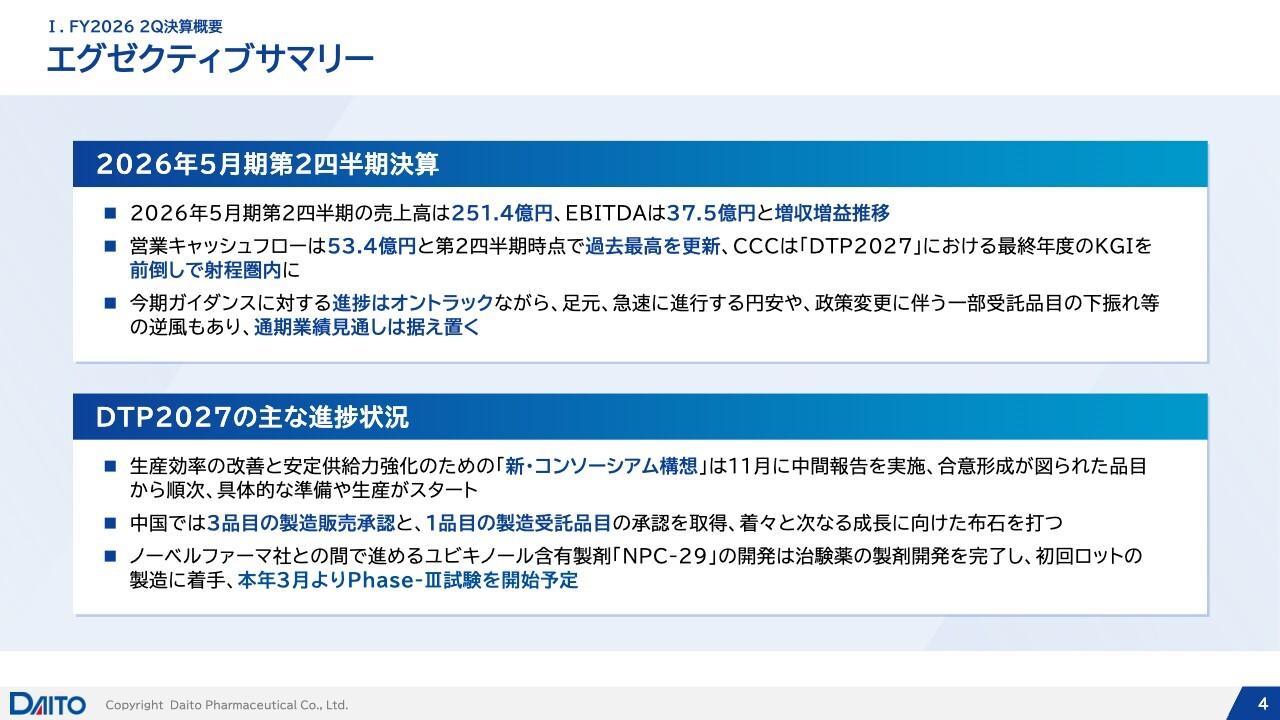

2019年第2四半期サマリー

板垣利明氏:おはようございます。板垣でございます。それでは、スライド10ページになりますが、私から決算の概要をお話しします。こちらのスライドはサマリーになっておりますが、割愛しまして、11ページから決算の詳細を見ていきたいと思います。

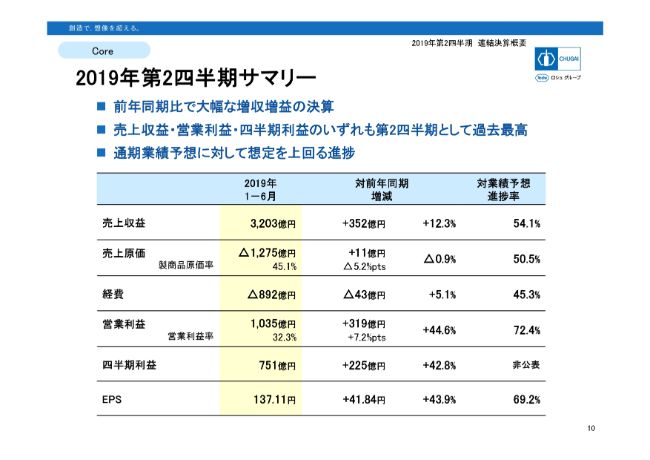

損益の概要 1-6月実績①

損益の概要となります。こちらはすべてコアベースの数字となっておりますが、売上収益は上半期で比べますと8年連続の増収、利益は3年連続の増益でございまして、いずれも過去最高となっています。

上から見ていきますが、売上収益3,203億円、前年同期比プラス352億円、12.3パーセントの増収でございました。うち、製商品売上高が2,824億円で、268億円の増加となり、10.5パーセントの成長となっています。この製商品売上高の268億円の増加の内訳は、まず国内がプラスの189億円、海外がプラスの79億円で、国内外とも好調に伸長しています。

国内の売上についてです。昨年4月の薬価改定で当社は6.7パーセントの薬価引き下げがありましたので、その点を勘案いたしますと、数量ベースではおおよそ12パーセントの成長となります。「ヘムライブラ」「テセントリク」「ガザイバ」といった新製品、さらに「アレセンサ」「パージェタ」「アクテムラ」「エディロール」といった主力品が、堅調に売上を伸ばしています。

海外も、「アレセンサ」のロシュ向け輸出が好調でして、海外売上合計で12.2パーセントの増収となっています。

ロイヤルティ等収入およびその他の営業収入は、「ヘムライブラ」のロイヤルティ収入が増加する一方で、昨年第1四半期に長期収載品13品目の太陽ファルマ社への譲渡による一時的な収入がありましたので、その他営業収入は減少となっています。ネットしますと、トータルでは84億円の増収でございました。

売上原価は、中外オリジンの売上構成比が高くなってきており、製商品売上の原価率が45.1パーセントと、昨年より5.2ポイントほど改善しています。経費は研究開発に積極的に投資しており、経費全体では43億円の増加となっています。

営業利益は、前年度比で見ますと44.6パーセントの増加となる1,035億円です。営業利益率は32.3パーセントで、上期で営業利益が1,000億円台に乗ること、また営業利益率が30パーセント台に乗ることは初めてでございます。

ここから金融収支等・法人所得税を引きまして、四半期利益は751億円で225億円の増加となり、増益率が42.8パーセントでございました。

スライドの一番最後の行に記載のEPSについてです。1株あたりの利益ですが、発行済の株式数には大きな変化はないのですが、今年になり、フランスにありますサノフィ・アベンティス社との合弁会社を100パーセント子会社化したことから、当期利益の全額が当社株主の持分となりますので、EPSはさらに改善しまして43.9パーセントの増加となっています。

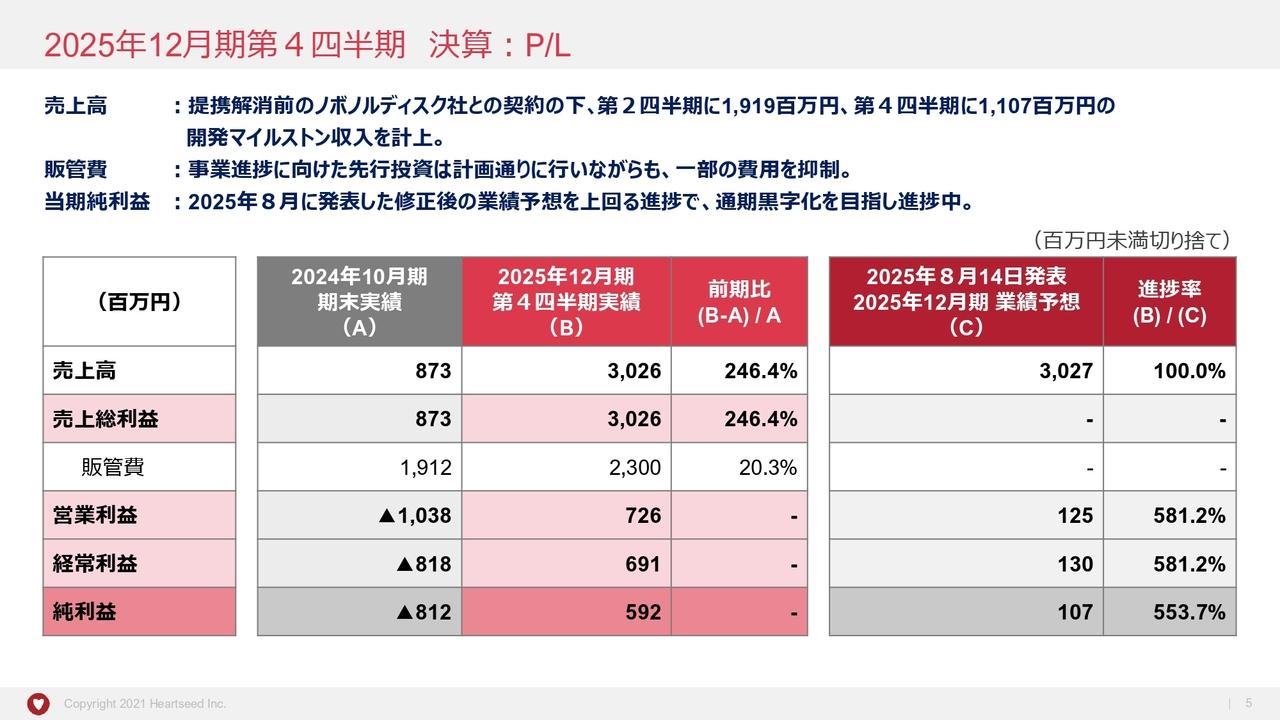

製商品売上高の増減内訳 1-6月実績

製商品売上高の増減内訳でございますが、スライド左の領域別で見ていきますと、グラフの一番上の青いボックスが海外、すなわち当社の輸出高と、当社の海外にあります販売子会社の現地売りの合計高となります。こちらが724億円で、前年から12.2パーセントの成長でございます。

右側には個別製品で増減額の大きい順に並んでいますが、一番右のグラフの一番上をご覧ください。製品としましては一番売上を伸ばしたのが「アレセンサ」の海外のところです。こちらで96億円の増加で、成長率が93.2パーセントでございます。

あらためて左のグラフをご覧ください。国内の製商品売上高は2,100億円の実績で、前年度比でプラス189億円、9.9パーセントの増収です。領域で見ますと、グラフの一番下の緑のボックスががん領域ですが、8.4パーセントの増収でございます。製品では、右のグラフの上から3つ目「テセントリク」とその下の「パージェタ」が売上を伸ばしています。

一方、減収となったがん領域の製品は「リツキサン」で、新薬創出加算の返上で、昨年薬価が26.2パーセントほど引き下げられています。また、自社の「ガザイバ」への切り替えがうまく進んでいます。さらに、バイオシミラーの影響もありまして、全体では46.2パーセントの減収でした。

スライドの下にHER2フランチャイズの内訳を掲載していますが、昨年に「ハーセプチン」も新薬創出加算の変化により薬価が20.4パーセント引き下げられていますが、この上期はバイオシミラーによる影響は限定的であり、売上は2億円の微減にとどめています。

次に、グラフの紫色の部分が骨・関節領域ですが、10.6パーセントの2桁成長です。製品では右下の2つ、「エディロール」「アクテムラ」といった自社品が引き続き売上を伸ばしています。

黄色の領域が腎の領域ですが、1.2パーセントの微増でございます。上期でこの腎領域が増えたのが、実は2008年以来11年ぶりとなります。個別製品の記載はありませんが、「ミルセラ」が4億円ほど売上を伸ばしています。

最後に、灰色の部分がその他領域でございます。こちらは21.9パーセントの成長で、製品では昨年5月に発売となりました国内の「ヘムライブラ」が売上が90億円で、85億円の増加となっています。また「タミフル」の備蓄が31億円の増加ですが、一方で「タミフル」は競合品、ジェネリックの影響がございまして、35億円の減少となってございます。

以上をまとめますと、国内外ともに自社品が好調です。さらに、新製品も順調に市場伸長していまして、全領域にわたって上期は増収となりました。

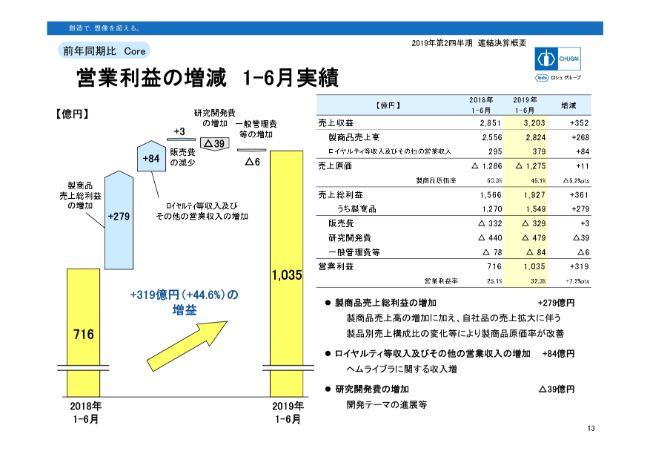

営業利益の増減 1-6月実績

13ページのスライドは営業利益の増加を要素分解したものです。左のグラフから見ていただきたいと思いますが、この上期は前年比で319億円の増益でありまして、製商品の売上総利益だけで279億円の増加となっています。

理由は、スライド右の中段に記載のとおり、売上の規模が拡大したこととあわせまして、プロダクトミックスの変化により原価率が改善したことが主たる理由になっています。

次に、ロイヤルティとその他の営業収入ですが、「ヘムライブラ」の売上が我々の予想を大きく上回る勢いで拡大しており、それに応じて我々が受け取るロイヤルティ収入も順調に増加しています。その結果、昨年の長期収載品の譲渡収入のマイナス影響を相殺しまして、ネットで84億円の利益増となっています。

また、経費は3つに分解しています。まず販売費は3億円減っていますので、利益に対して3億円の貢献です。こちらの理由についてですが、当社の海外販売子会社の経費を日本円に換算して連結するわけでございますが、昨年に比べまして円高になっていますので、円換算した結果、計上額が少なくなっているということでございます。

一方、研究開発費は研究テーマが順調に進展しており、39億円の増加でございます。期初の予想では、通期で研究開発費が78億円で、前年より多く投資していくと説明させていただいており、ちょうど折り返し地点で、前年で見ると年間78億円の半分となる39億円と、ほぼ計画どおりの進捗と言えます。

一般管理費等は、利益そのものが増えていますので、付加価値税の事業税部分が増えたことが、増加した理由になっています。

損益の概要 4-6月実績

14ページですが、直近3ヶ月の純粋な第2四半期のP/Lを切り取ったものでございます。直近3ヶ月の増収増益の勢いは、第1四半期の勢い以上に強くなっているということで、例えばスライドの上から3行目、国内の製商品売上高の前年比で見ますと、12.6パーセントの成長です。

昨年の薬価改定が4月からで、4月から6月を純粋に比較しますと、今年の薬価改定のハンデキャップがないということで、実力ベースの国内での売上成長となります。先ほど数量ベースで置き換えて約12パーセントぐらいの成長というのは、まさにこちらでお示しした成長とほぼ平仄が取れていることになります。

次に、その他の営業収入です。こちらは、昨年第1四半期に長期収載品の譲渡の一時金収入がありますので、上期で見るとマイナスですが、第2四半期だけを切り取って比較しますと、前年から29億円の増収となっています。

こうしたことから、営業利益で見ていただきますと、第2四半期だけで269億円の増益です。昨年の実績の約2倍に近い557億円の営業利益を、第2四半期の3ヶ月で叩き出していることになります。

損益の概要 1-6月実績②

15ページは、期初に公表しています通期予想に対する進捗状況でございます。売上・利益とも昨年を上回る進捗を示しています。まず、上から3行目の国内売上でございますが、昨年が47.8パーセントの進捗で、今年が54パーセントと、進捗が速くなっているという状況です。

進捗が速い理由は3つございます。1つ目でございますが、再算定やバイオシミラーの影響が、この上期には予想ほど入っていないということです。具体的には、「アクテムラ」等の再算定は下期からということで予想に織り込んでいます。そのぶん、当然上期の進捗はよく見えます。

また、「アバスチン」のバイオシミラーの発売の想定が、当初我々が予想に織り込んでいたよりはやや遅れている関係です。そういったことから、上期の進捗がよくなるのが理由の1点目になります。

2点目が、消費税増税に伴いまして、10月から薬価改定が起きるという前提のもとに予想を組んでいますので、当然上期の進捗はそのぶんよくなるということです。

最後の3点目ですが、こちらは我々が考えていた計画以上にパフォーマンスがいいということで、具体的には国内の「テセントリク」といった新製品、並びに「パージェタ」「アクテムラ」といった主力品が非常に好調であることといった3点の理由で、上期の国内売上の進捗が非常によくなっているということでございます。

ロイヤルティおよびプロフィットシェア収入も、ロシュの「ヘムライブラ」の売上が非常に好調ということで、想定を上回るロイヤルティ収入が入っています。

こういったものは一時金でして、その他の営業収入は、イベントドリブンといったことから進捗率が69.1パーセントだからいいのかどうかは、なかなか判断できないところだと思いますが、我々が計画しているところから見ると、おおむね想定どおりの進捗になっています。

また売上原価でございますが、こちらはスライドの右に記載のとおりです。売上原価についてですが、通期予想に織り込んでいるロイヤルティの支払いに関しまして、少し交渉をしているものの、まだ結論が出ていません。上期にその分が入っていないのですが、通期予想には通期分が入っていることから、原価率の進捗も少し遅れていると言いますか、その一要素にはなっています。

こうした諸要因が複数あるなかで、営業利益の進捗が通期に対して72.4パーセントの進捗となっています。ただし、現時点での社内見込みでは東証規則の適時開示条件……売上プラスマイナス10パーセント、利益プラスマイナス30パーセントを超えたら、ただちに業績予想修正するという基準には達していませんので、期初公表の業績予想は現時点ではそのまま据え置かせていただくことになっています。

製商品売上高 1-6月実績

同じように、通期予想に対する個別製品の進捗状況でございます。おしなべて昨年より進捗がよい製品が多いわけでございます。区分を3つに分けていますが、まずは想定よりパフォーマンスがいい製品は、がん領域の「パージェタ」「テセントリク」、その他領域の国内「ヘムライブラ」、海外の「アレセンサ」です。

下期から再算定、あるいは薬価改定の影響、バイオシミラーの影響等々を織り込んだことを主要因として、上期の進捗がよくなっている個別製品は、がん領域では「アバスチン」「ハーセプチン」、骨領域では「アクテムラ」、腎領域では「ミルセラ」が該当します。

一方、進捗が遅れているものが3品目ありまして、いずれもがん領域でございます。「アレセンサ」「タルセバ」、それから自社品の「ガザイバ」への切り替えが非常に好調で、ややバイオシミラーの影響が大きい「リツキサン」が、通期予想に対しての進捗が遅れている3品目となります。

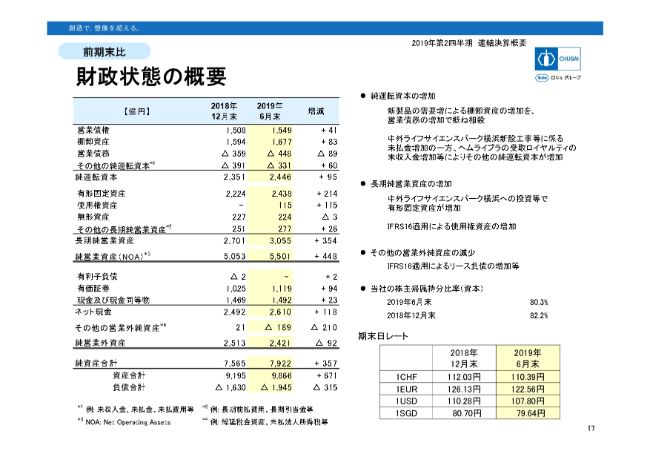

財政状態の概要

こちらが、バランスシートの内容でございます。スライド左の表の一番下から見ていただきたいと思いますが、まず負債についてです。昨年末より315億円ほど負債が増えましたが、その1行上に書いています資産合計は671億円の増加となり、負債の増加より多く増えています。さらに1行上の純資産の合計は、昨年末から357億円の増加で、6月末時点では7,922億円の残高を持っています。

その約7割に相当します5,500億円……スライドの中段にある二重線のところが純営業資産(NOA)で、いわゆる事業の用に供している資産あるいは負債で、全体の約7割を使っていることになります。

純営業資産の増減について、スライドの真ん中の二重線より上にそれぞれ書いていますが、その中で6月末で一番残高が多く、なおかつ昨年末から増減が一番多いものとして有形固定資産があります。こちらは、横浜に新設します研究棟の手付金で、それで200億円強増えているということでございます。

その有形固定資産の1行下に使用権資産がありまして、これは昨年はないもので、今年に115億円が入っているということで、スライドの右に書いていますが、IFRS16の適用で、今年からリース会計を採用していますので、そのリース資産について……これは使用権資産と言いますが、資産側に乗っていますし、またリース負債が負債側にということで、バランスシートが両方とも膨れることになります。

純資産合計の残りの3割でございますが、これが(スライド中央の)二重線の下から4行目にあります純営業外資産というかたちで持っています。ほとんどがネット現金、現預金、有価証券です。ネット現金は2,610億円で、昨年から118億円増えたということで、次のページでその内訳をご説明したいと思います。

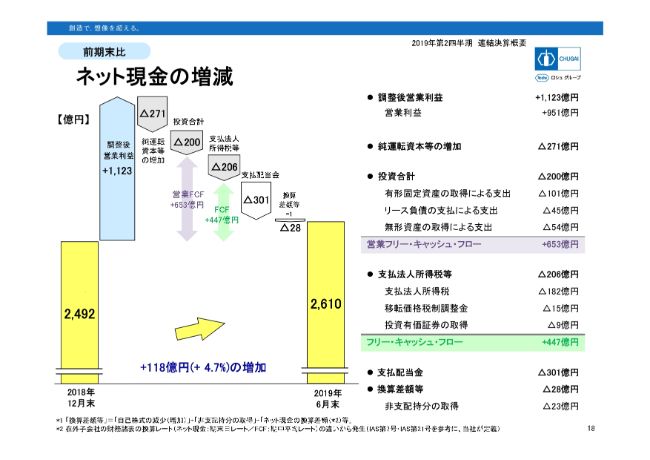

ネット現金の増減

左のグラフの(左から)2つ目、上向きに大きくプラスになっていますのが、調整後の営業利益です。営業活動からもたらされているキャッシュインが1,123億円で、こちらから純運転資本の増加分と投資を差し引きまして、営業フリー・キャッシュ・フローが6ヶ月でプラス653億円です。

また、期末の配当金を301億円ほど支払いまして、トータルで6ヶ月で118億円ほどキャッシュが増えたということで、6月末で2,610億円のネット現金を持っているということでございます。

IFRS実績及びCore実績 1-6月実績

本編の説明は以上になりますが、2枚ほどAppendixとしてスライドを付けていますので、少しそれについて触れておきたいと思います。

20ページのスライドですが、これはNon-Core調整でございます。昨年まで本編にスライドを入れていましたが、スライド右にも書いていますとおり、無形資産につきましては毎回だいたい発生するもので、今回は合計で31億円の調整をさせていただいています。

その下に、その他として書いていますが、そのなかで、まず早期退職優遇措置が51億円です。こちらは172名の方が6月末で退職され、それにかかる費用が51億円ほど計上されています。

また事業所再編費用で3億円ほど計上していまして、これは5月21日にプレスリリースを出していますが、中外ライフサイエンスパーク横浜の新設に伴いまして、今ある御殿場と鎌倉の2つの研究所を2022年末にクローズする予定でございます。

したがって、その2拠点に現存しています建物・設備の償却期限を2022年末までに早めるということで、償却費の額がそれだけで増えます。これは、加速度償却に伴って増えた減価償却部分をNon-Core費用で計上させていただくということで、4年間で122億円となります。

この上半期は5月21日の発表から6月末までの約1ヶ月半ですから3億円ほどで、今期は通期で20億円ほど、来期からは2022年まで毎年約34億円ほどのNon-Coreの費用が発生する予定です。

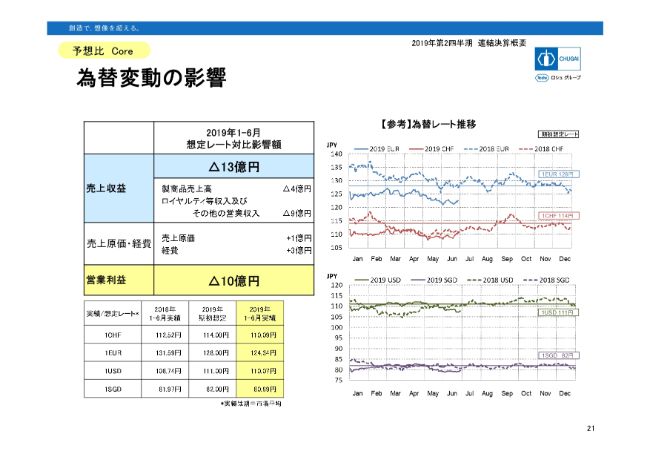

為替変動の影響

為替の変動の影響ということで、こちらも多くの外貨取引を前年中にヘッジしていますので、そこまで計画とは大きくぶれません。この上半期では、営業利益ベースではマイナス10億円ほどのインパクトがあったことになります。

私からのご説明は以上となります。ありがとうございました。

新着ログ

「医薬品」のログ