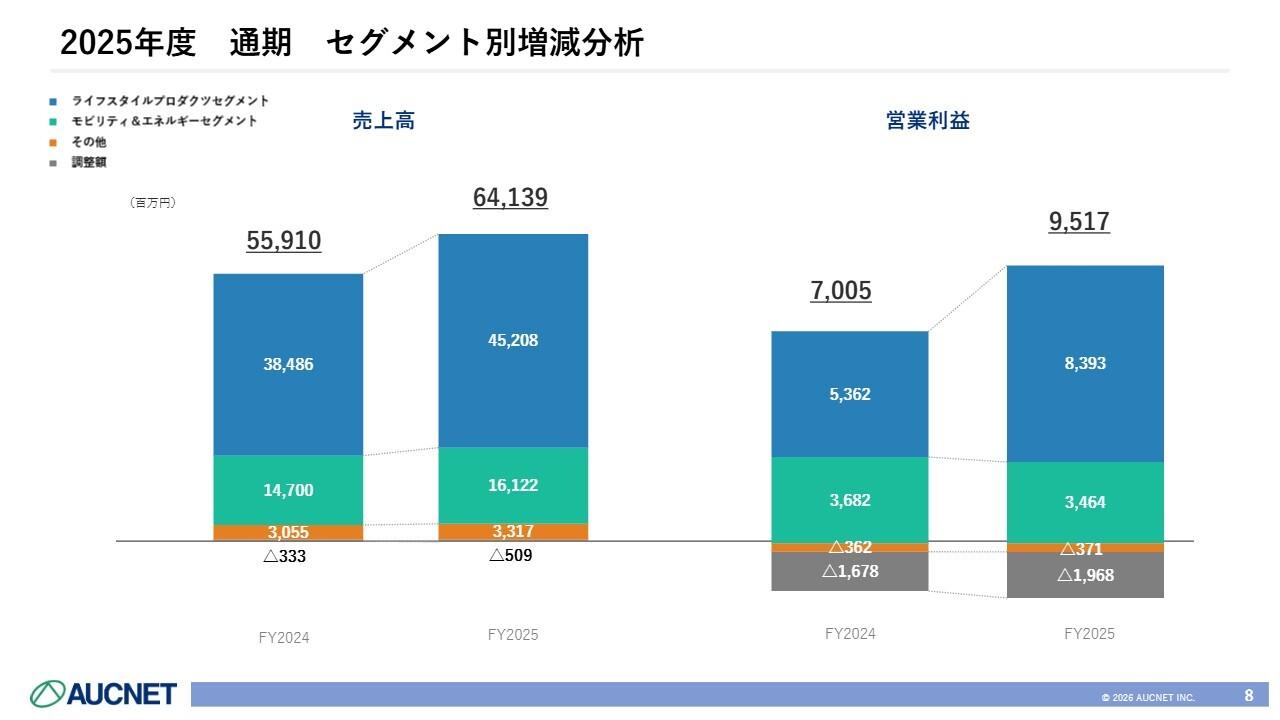

日本ユニシス、昨年度から好調のDX関連および製品販売大型案件の寄与により、1Qは大幅増収増益

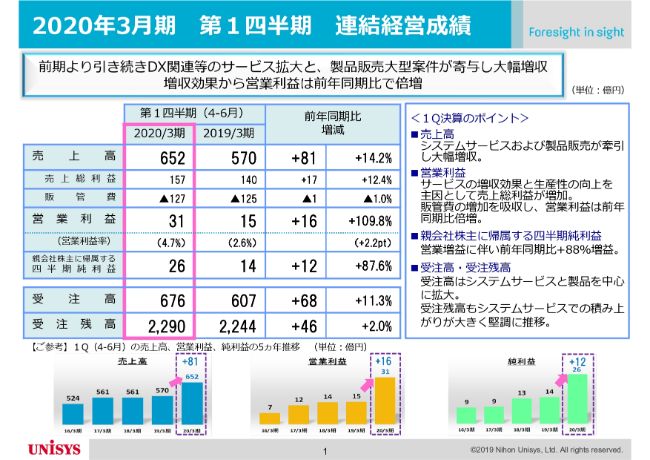

2020年3月期 第1四半期 連結経営成績

向井俊雄氏:向井でございます。よろしくお願いいたします。それでは、2020年3月期第1四半期の決算概要について、ご説明申し上げます。

資料1ページをご覧ください。第1四半期の業績ですが、売上高は前年同期比81億円増収の652億円。営業利益は前年同期比16億円増益の31億円。四半期純利益は前年同期比12億円増益の26億円となりました。

売上高は、システムサービスおよび製品販売が伸長し、前年同期比81億円の増収となりました。利益面では、システムサービスなどの増収に伴い、売上総利益が前年同期比17億円の増益となりました。販管費は、人件費および研究開発費が増加する一方で、営業支援費が減少したことなどから、前年同期比で若干の増加にとどまりました。

その結果、営業利益は前年同期比16億円の増益となりました。四半期純利益は営業増益に伴いまして、前年同期比12億円の増益となっています。

また受注高ですが、システムサービスにおける中小型案件の積み上げ、および製品販売案件の増加などにより、前年同期比68億円増加の676億円となりました。受注残高につきましても、システムサービスでの積み上がりが大きく、前年同期比46億円増加の2,290億円となっています。

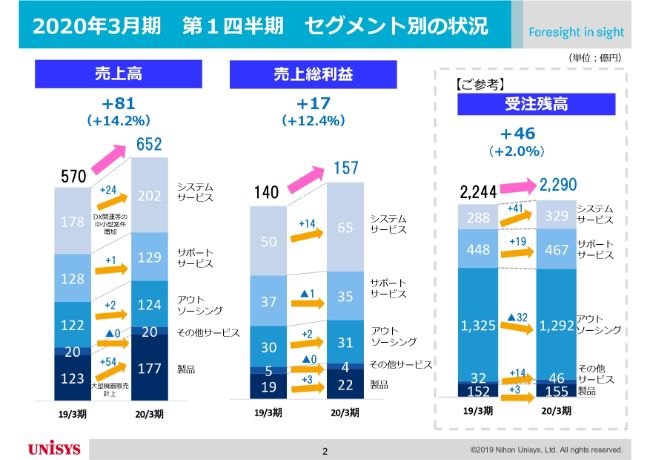

2020年3月期 第1四半期 セグメント別の状況

続きまして、セグメント別の状況について説明いたします。資料の2ページをご覧ください。システムサービスは前期より引き続き、DX関連などで中小型案件が積み上がりまして、収益性が向上しています。また、金融、流通、サービス業など幅広い業種においてシステム更改案件が進行中であることから、増収増益となっています。

なお、第1四半期において新たに発生した不採算案件はございません。昨年より継続中の不採算案件1件につきましては、2019年の秋口のカットオーバーに向け、昨年度に引き当てを行った範囲内でのコストで、現在テスト工程が進捗しています。

次に、サポートサービスでございますが、小口契約が安定的に推移していることに加え、複数年にわたる新規契約の開始もあったことなどから、若干の増収となりました。

売上総利益は若干の減益となっていますが、前期に開始しましたサポート拠点の統廃合が計画どおり進行中で、引き続きコストコントロールに取り組むことで、収益性の維持を図ってまいります。

アウトソーシングにつきましては、第1四半期においてはICTコア領域の新規開始大型案件がなかったこともあり、若干の増収増益にとどまりました。

製品は、前期末の受注残高に計上されていますAI関連の大型機器販売案件がリアライズしたことから、大幅な増収となりました。

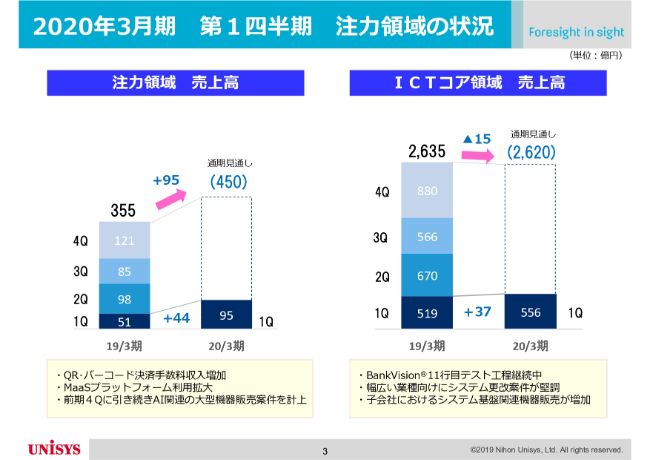

2020年3月期 第1四半期 注力領域の状況

続きまして、注力領域のビジネスの状況をご説明いたします。資料の3ページをご覧ください。注力領域の売上高は、前年同期比44億円増加の95億円となりました。昨年度に引き続き、幅広い業種向けにDX関連ビジネスが堅調に推移したことに加え、AI関連の大型機器販売案件が第1四半期にも計上されたことから、前年同期に比べて大幅な増収となっています。

なお、手数料型ビジネスについては、QR・バーコード決済において取扱高が増加したことや、カーシェアを中心にモビリティサービスプラットフォームの利用が拡大している一方で、決済手段の多様化によりまして、バリューカードの取扱高が若干減少している影響から、当第1四半期の売上高は前年同期並みの水準にとどまっています。

2020年3月期 上期業績予想

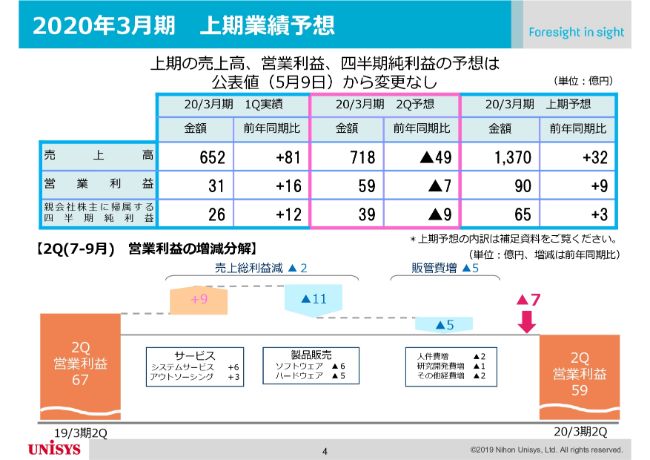

続きまして、業績予想について説明いたします。資料の4ページをご覧ください。上期の売上高・営業利益・四半期純利益予想については、2019年5月9日の公表値から変更ございません。

第2四半期については、システムサービスを中心にサービスでの増益を見込む一方で、製品販売では前年同期のメインフレーム案件の剥落を考慮した結果、売上総利益は前年同期比2億円の減益です。販管費は、人件費・研究開発費の増加などによりまして、5億円の増加を見込んでいます。

その結果、営業利益は前年同期比で7億円の減益を予想しています。なお、現在はシステム開発における懸念案件はないことから、第2四半期においては不採算リスクは織り込んでいません。

以上をもちまして、2020年3月期第1四半期決算概要の説明を終了させていただきます。

新着ログ

「情報・通信業」のログ