東芝、1Qは営業益が増益 米中問題が影響も構造改革や調達改革の継続で業績目標は変えず

注意事項

平田:こんにちは。お暑いなか、お集まりいただきまして、誠にありがとうございます。さっそくですが、当社の第1四半期の決算を説明させていただきたいと思います。

まず、東芝メモリの件に関しては大変ご関心が高いとは思うのですが、2ページの一番下に書いてあるように、我々東芝は現在東芝メモリの経営には関与しておらず、実績についてはお話しできますが、それ以降の見通しについては、我々も詳しい情報は持っていないため、お話しできないということだけ冒頭にお伝えさせていただきたいと思います。

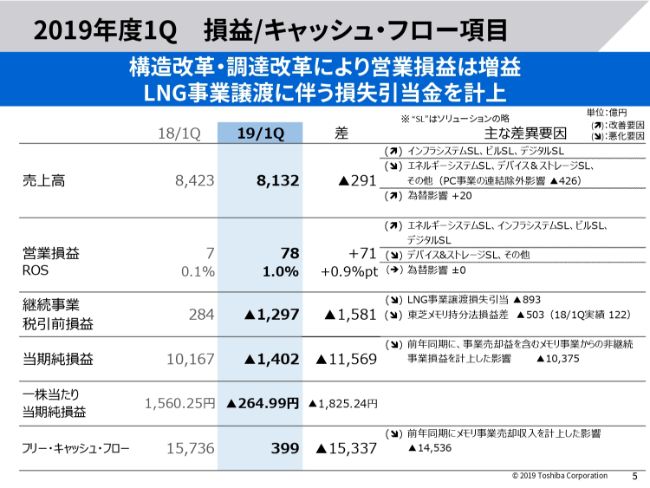

2019年度1Q 損益/キャッシュ・フロー項目

それでは5ページです。ここで、第1四半期決算のポイントを説明させていただきます。一番上の段が売上高でございます。絶対値は8,132億円となり、前年同期と比較するとインフラシステム、ビルソリューション、デジタルソリューションなどが増収になっていますが、エネルギーシステムソリューションおよびデバイス&ストレージソリューションで減収になっています。

さらに、2018年度にパソコン事業をシャープさんに売却しているため、この2019年の第1四半期にはパソコン事業の売上が含まれていないことから、表面的には400億円強の売上高の下押しがあるということでございます。

(売上高は)前年同期に対して291億円マイナスになっておりますが、上記のパソコン事業の影響を除きますと、既存の事業では約130億円の増収となります。

損益については、営業利益が78億円でございました。米中摩擦の影響が大きく、デバイス&ストレージソリューションは減益となっておりますが、その他のセグメントについては構造改革や調達改革などの効果が出ており、前年同期に対しては71億円の増益となっております。ちなみに、この第1四半期においては為替の影響はほとんどございませんでした。

税引前損益については営業外でとくに大きな数字が入っております。1点目はLNGの売却です。そのクローズに向けての蓋然性が高まったため、会計的に893億円の引当を入れております。

東芝メモリの第1四半期につきましては、前年同期から約プラス120億円となったため、約マイナス400億円の持分法損益が発生し、2018年度から比較すると約500億円ほどマイナスとなっているということです。税引前損益は1,297億円の赤字という結果になっております。

当期純損益についても税引前損益の悪化に加えて、2018年はメモリの売却が大きくあり、その分がなくなっているため、前年同期との比較では当期純損益は1兆1,569億円マイナスになっているということです。

最下段のフリー・キャッシュ・フローですが、ここは資金管理にしっかり取り組み続けているため、約400億円キャッシュが残っているという状況でございます。

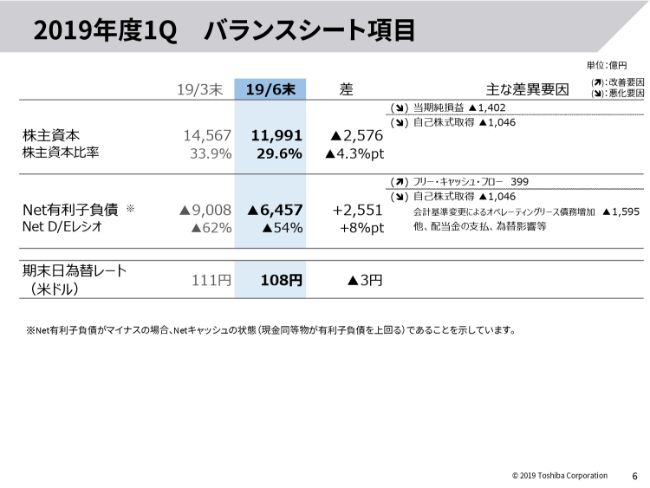

2019年度1Q バランスシート項目

6ページが株主資本と有利子負債についてでございます。株主資本は1兆1,991億円ということで、株主資本比率は30パーセントです。これは3ヶ月前の2019年3月末との比較でございます。

株主資本が約2,500万円減少したことについては、当期純損益が約1,400億円マイナスになったことと、この3ヶ月間で自己株式の取得が約1,000億円進んだということが大きな原因です。

有利子負債が6,457億円のマイナスと書いてあります。3ヶ月前に対して現金サイドは2,551億円減っており、フリー・キャッシュ・フローはプラスなのですが、自己株買いの影響と、米国会計基準で2019年度からオペレーティングリース資産を計上することになった影響が約1,600億円分反映されているということです。為替についてはご覧のとおりです。

2019年度1Q 詳細項目

7ページは今まで申し上げたことの詳細でございますので、ご覧いただければよろしいかと思います。

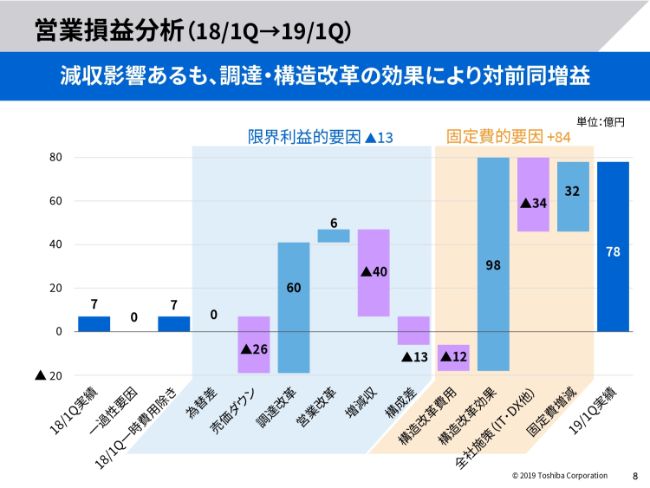

営業損益分析(18/1Q→19/1Q)

前年同期の第1四半期に7億円だった営業利益が78億円になった内訳を記載してございます。

中国市況の低迷により、デバイス&ストレージソリューションで減収にともなう減益によって約40億円ほどのマイナス影響が出ています。

スライドのグラフの左の方で、ハードディスクを中心に売価ダウンがあり、これで約30億円ほどの悪化影響がございます。

一方で「東芝Nextプラン」によって推進している事業構造改革の効果が約100億円、調達改革の効果が60億円と徐々に影響が出始め、2018年から営業損益が約70億円ほど改善いたしました。

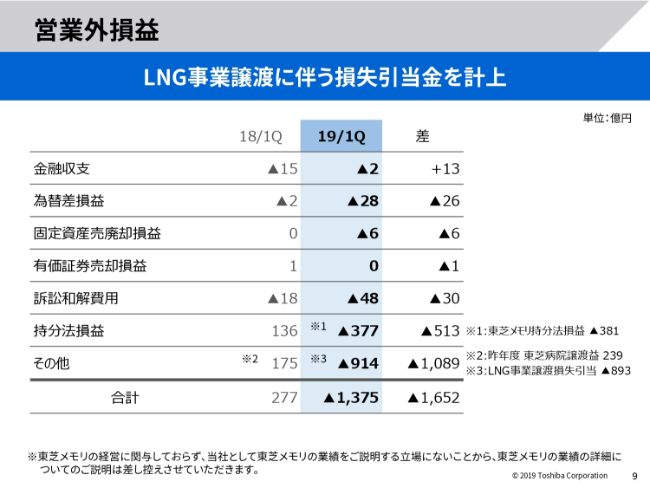

営業外損益

9ページが営業外損益の内訳です。ポイントは下の2段、持分法損益と「その他」という項目で、持分法損益にはメモリの持分法損益のマイナス381億円が反映されています。そして、「その他」にはLNGの引当が計上されています。

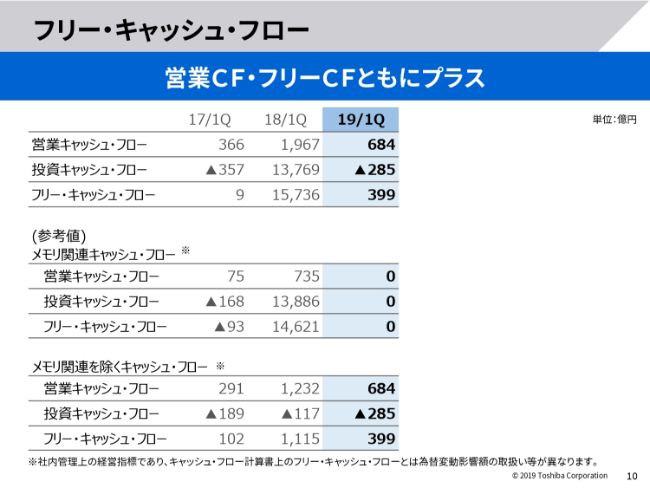

フリー・キャッシュ・フロー

10ページがフリー・キャッシュ・フローでございます。過去と比較するために、一番下にメモリ関連を除いたキャッシュ・フローを3四半期分並べています。

399億円が当四半期でございまして、前年同期はどうだったかというと、フリー・キャッシュ・フロー全体では1,115億円ということでした。

営業キャッシュ・フローが前年同期に比べて少し少ないという状況になっていますが、これは前年同期に一過性の影響がいろいろあったためです。エネルギー関係で大きな売上がたって、回収が大きく入っていたこと、ウェスティングハウス関係の現金担保が戻ってきたということが前年同期にあり、見かけ上の営業キャッシュ・フローのプラスが少なくなっています。

投資キャッシュ・フローについては、前年同期に117億円のマイナスがございますが、当四半期は285億円のマイナスとなっています。これから収益を上げていくために、ディスクリートや電池などの分野に投資を始めさせていただいてるため、今はその支出が出てきているといったところです。いずれにしても、合計で約400億円の資金余剰を計上しているという状況でございます。

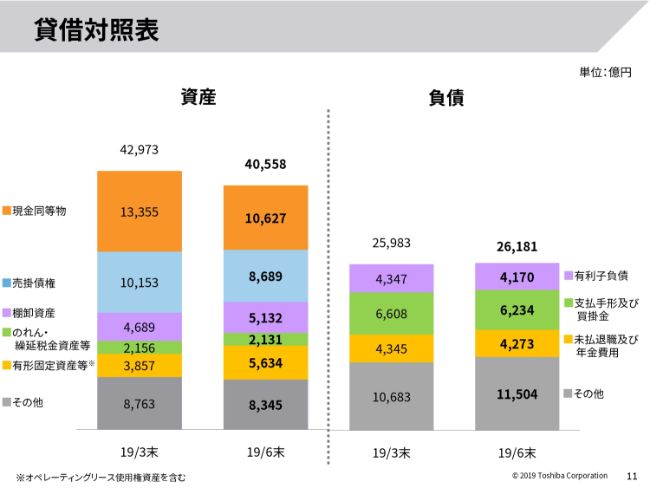

貸借対照表

11ページはバランスシートです。スライド左が資産、右が負債になっており、まず資産をご覧いただきます。左手が3ヶ月前の2019年3月末で、右手が2019年6月末です。

まず一番上段の現金同等物が減少していることについて、1つは継続していた劣後ローンというものを2019年6月に返済させていただき、その影響が1,800億円分の現金を減らすかたちで表れております。

それから、先ほどもご説明したように自己株式を1,000億円分ほど取得しておりますので、約2,700億円ほど現金が減少しております。絶対値でいうと、現金同等物は1兆627億円になっております。

それから、下から2段目の有形固定資産が増加しています。これは、会計基準の変更によるリース資産の計上で、この影響で絶対値として5,634億円となっています。

一番下が「その他」資産でございます。2019年3月末の状態だとこのなかに3,505億円のメモリへの出資が入っていましたが、今回は持分法損益が約400億円ほどマイナスになっているため、その評価替えが行われた結果、金額が400億円ほど減少しているということです。

右の負債サイドについては、一番上段が有利子負債でございます。ほぼ変わってないのですが、中身は大きく2点入り繰っております。先ほどご説明したリース負債の計上により1,600億円ほど有利子負債が増え、一方で劣後ローンの返済が1,800億円分なされているため、全体では200億円ほど有利子負債が減少しております。

それからもう1つ、負債の一番下のグレーの部分が約800億円ほど増加していると思いますが、これは先ほどのLNGの引当でございます。

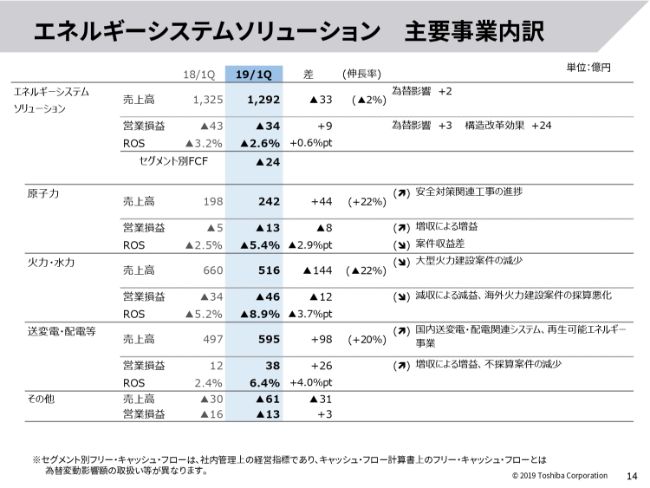

エネルギーシステムソリューション 主要事業内訳

14ページはエネルギーシステムソリューションの中身でございますが、売上につきましては、送変電・配電で再生可能エネルギー事業を主因に100億円ほど増収してございます。

火力・水力に関しては、大型火力建設案件の減少などによって140億円の減収となり、全体として前年同期に対して約30億円の減収になっております。

営業損益では、構造改革の効果で24億円のプラスはありましたが、火力・水力の減収による減益と一部海外の火力建設案件の採算悪化があり、引当を積み増したため、全体としては前年同期に対して9億円の増益に留まっています。

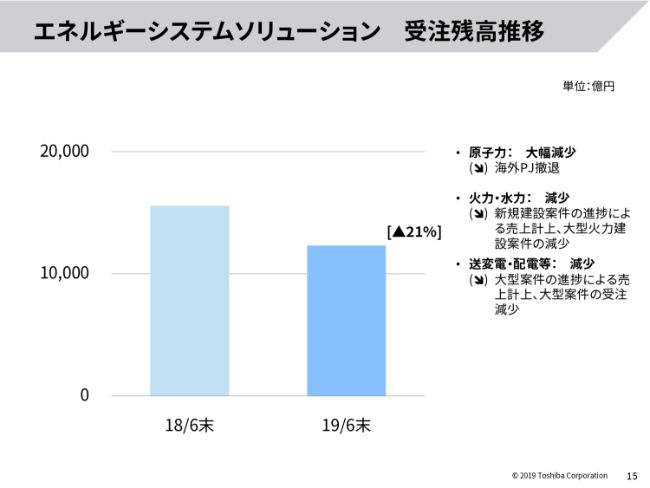

エネルギーシステムソリューション 受注残高推移

15ページがエネルギーソリューションの受注残高の推移でございます。前年同期と比較すると2019年度の第1四半期につきましては、受注残高が前年同期から3,200億円、約20パーセント強減っております。

原子力について、2018年度の決算時にもご説明差し上げたとおり、いままで受注していた海外の新設の原子力案件でお客さまと正式に受注取り消しの契約を結んだため、2018年度中に受注残高からなくなっているという影響がとくに大きいです。

加えて火力・水力、送変電・配電の市場規模が縮小し、競争が激化しているため、あまり無理に参入すると今度は実績段階で不採算になってしまうこともあり、かなり受注を厳選しているため、受注残高は減っています。

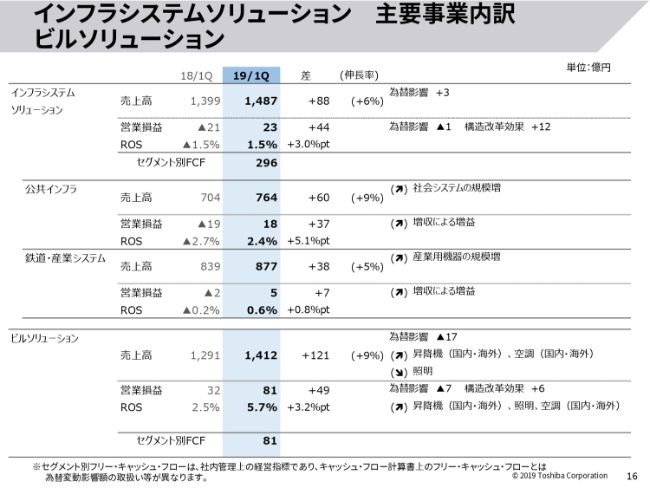

インフラシステムソリューション/ビルソリューション 主要事業内訳

16ページはインフラシステムについてです。売上についてはご覧のとおり、公共インフラで社会システム事業の規模増を理由に増収しています。鉄道・産業システムでも産業用機器の規模増を理由に増収となっておりまして、全体で売上については前年同期に対して88億円、6パーセントと増加しており、これは年間でも同じような傾向になると思います。

営業損益については構造改革の効果が12億円分表れています。それと相まって増収による増益がしっかりと利益に出てきており、前年同期に対しては44億円の増益を計上しております。

下段は2019年度よりインフラシステムから別れたビルソリューションの3社の合計値でございますが、このセグメントも昇降機と空調などで国内、海外ともに増収となり、全体でも前年同期に対して121億円の増収になっています。

営業損益では構造改革の効果もあり、為替の影響はややありますが増収益を計上し、前年同期から49億円の増益となっています。

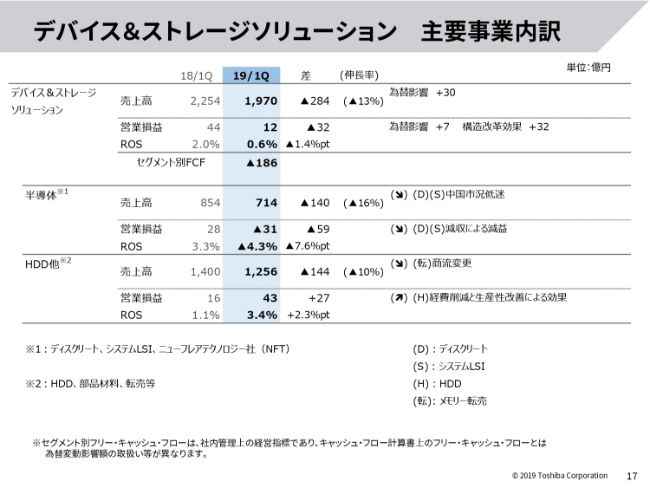

デバイス&ストレージソリューション 主要事業内訳

17ページがデバイス&ストレージソリューションです。売上については半導体とHDD他に分けておりますが、半導体ではディスクリートとシステムLSIが中国の市場低迷などによって140億円減収しています。

HDD他については、東芝メモリのNANDフラッシュメモリの転売がずっと含まれておりましたが、東芝メモリ社自身で販売拠点を設立し、販売移管が進んだことが主な原因となり、全体として売上高は前年同期比で144億円の減少となりましたが、HDDについては前年同期よりも増え、堅調に推移しているという状況です。

営業損益については為替の影響がプラス7億円とやや大きくあり、また構造改革の効果が32億円あります。また、HDD他で生産性改善による増益効果があるのですが、先ほどご説明したように、半導体のディスクリート、システムLSIで売上が落ちている影響が損益にも出ているため、前年同期に対して32億円の減益となっております。

半導体については、システムLSIを中心に、2019年9月末をめどに追加の構造改革に取り組んでいるところです。

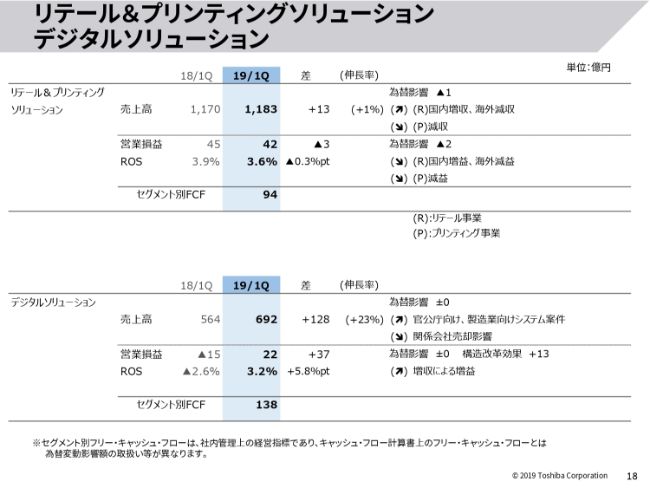

リテール&プリンティングソリューション デジタルソリューション

18ページはリテール&プリンティングソリューションです。この分野は東芝テックになりまして、国内のリテールを中心に13億円の増収となっていますが、海外のリテールの製品構成差によって、またプリンターの収益性が若干落ちているということもあり、前年同期からは3億円の減益となりました。

スライド下段にはデジタルソリューションの数字が記載されていますが、この分野は堅調でして、観光庁向けおよび製造業向けのシステム案件の規模増があったため、売上は128億円の増収となりました。利益についても、このセグメントでは構造改革の効果が13億円あり、加えて増収益も発生し、前年同期は15億円の赤字であったものの、当第1四半期は22億円の黒字となりました。

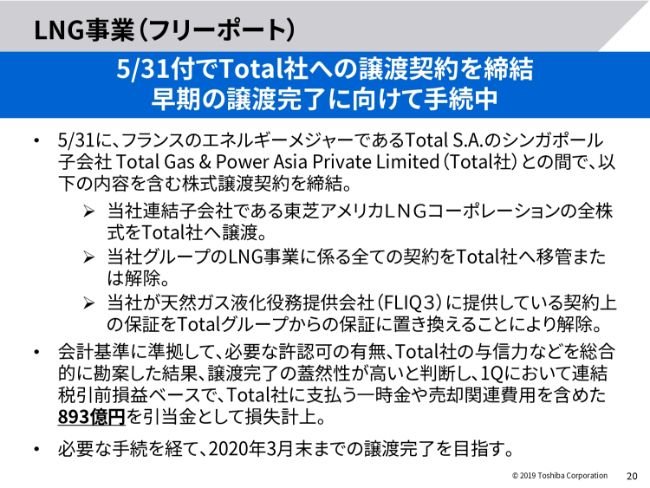

LNG事業(フリーポート)

以上が第1四半期のセグメント別の内容でした。ここからは少しトピックス的なことを説明させていただきます。

まず1点目として、20ページはフリーポートについてでございます。当社は、5月31日付でTotal社と譲渡契約を締結しています。譲渡契約の内容については、3つ目の矢羽根で示した項に書かせていただいております。

2019年度第1四半期を締めるにあたり、米国会計基準と照らし合わせて、このTotal社とのディールの場合には、現時点でディールクローズの蓋然性が非常に高いという判断がなされるため、引当をとらなければいけないということで893億円の引当を入れさせていただいております。

ただ、まだ完全なクローズに至ってはございませんので、残っている案件を精力的に片づけて、以前発表したように、2020年3月までにはクローズさせる方向で現在は動いております。

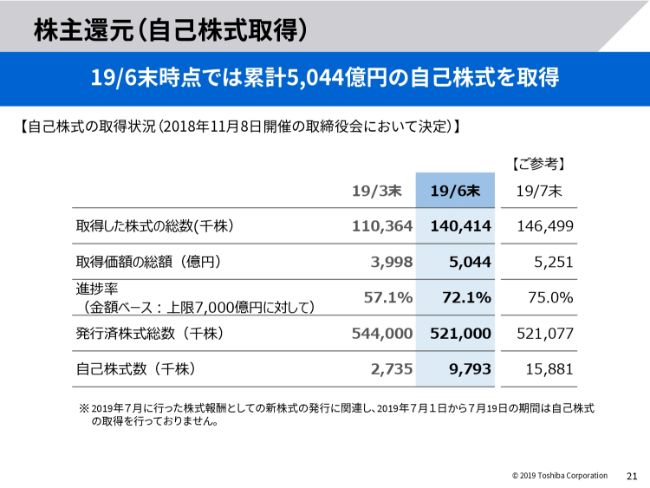

株主還元(自己株式取得)

21ページは自己株式取得の状況でございます。スライドの表の青く塗ったところが2019年6月末の状況でございまして、累計で5,044億円買っております。7,000億円が上限なので、それに対して72.1パーセントの進捗率です。

ご参考に、2019年7月末の状況を書いておりますが、75パーセントのレベルまで到達しております。自己株式の取得については証券会社さんにお任せして、2019年11月の半ばまでは済々と買っていただくという作業を現在進めています。

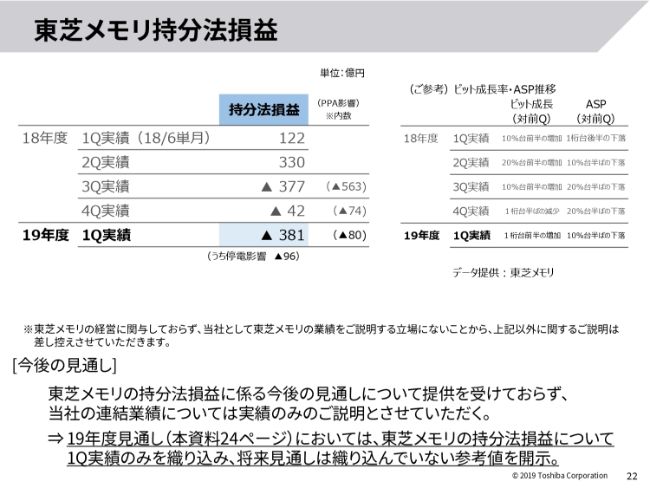

東芝メモリ持分法損益

22ページは東芝メモリの内容です。左上に四半期ごとの当社の持分法損益の数字を記載しております。左上の表の最下段に第1四半期の381億円の赤字が見えると思いますが、この数字には、買収時に発生した無形固定資産の償却が、この四半期分で80億円含まれています。

あとはご案内なのですが、四日市(工場)が停電で止まっていたため、その影響が約100億円、(当第1四半期の赤字の中に)含まれていると東芝メモリから報告を受けています。これらを差し引くと、いわゆる実力ベースでは200億円の赤字だったと我々は評価しています。

右にはビット成長や価格のトレンドが書いてありますので、ご参照ください。

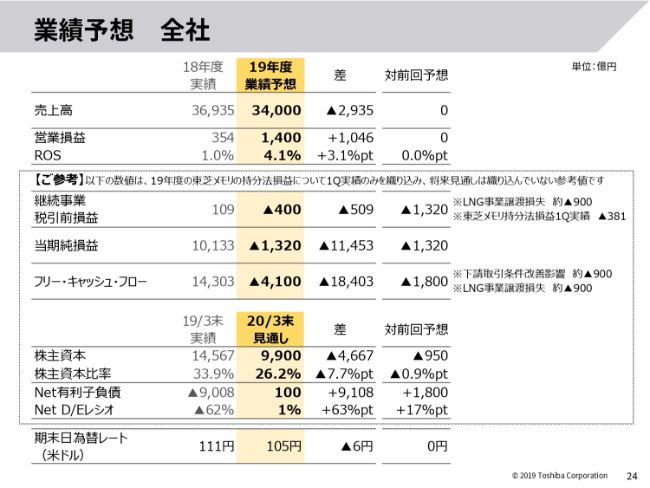

業績予想 全社

2019年度の見通しでございます。24ページが総覧表ですが、売上高が3兆4,000億円、営業損益が1,400億円という年間の目標値および見通しは変えておりません。

その下はご参考となりますが、当第1四半期に行われたLNGの引当、加えて東芝メモリ社の第1四半期の持分法の損失などを含めた見通しでございます。

それから、各社さんもうすでに始められていると思うのですが、下請取引条件の改定を行わなければならないため、年間の影響額が900億円あるということで、その分をフリー・キャッシュ・フローに織り込んでおります。

以下、株主資本とNet有利子負債につきまして、第2四半期以降の東芝メモリ社の数字は見通しに織り込んでいないため、ご参考として見ていただければと思います。

ちなみに今年度の残り9ヶ月の我々の想定為替レートは105円で、「東芝Nextプラン」および前回の業績見通しの前提も105円でございます。

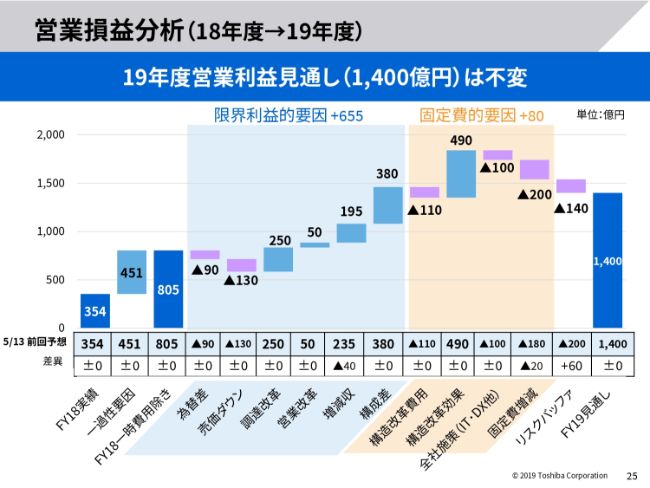

営業損益分析(18年度→19年度)

25ページは、2018年度の営業利益であった354億円を1,400億円にする際の内訳でございまして、ポイントとしては固定費に対して構造改革の効果をしっかりと出していくということがございます。

構造改革費用が110億円とありますが、これは米中問題によって半導体分野にもう一段の構造改革が必要だということで、前回の見通しから入れていましたが、こういったマイナスが発生することになります。

加えて、将来に向けて全社のITを直したり、デジタル事業を拡大していくため、100億円のコストを見込んでいます。

その他の事業についても、研究費、原価償却費などの増加が200億円分見込まれ、固定費は前年度から比べて合計で80億円ほど改善させていくということです。

現在は限界利益に655億円の改善を見込んでいまして、構造改革、営業改革などにしっかり取り組むとともに、先ほど申し上げたようにあまり採算性のよくないものを受注しないことによる構成の改善や、パソコン事業の売却の影響によって、表面的には売上が減っているように見えますが、実質的には増収していますので、こうした増収益をしっかりと取り込んでいくことで1,400億円を達成していくという計画でございます。

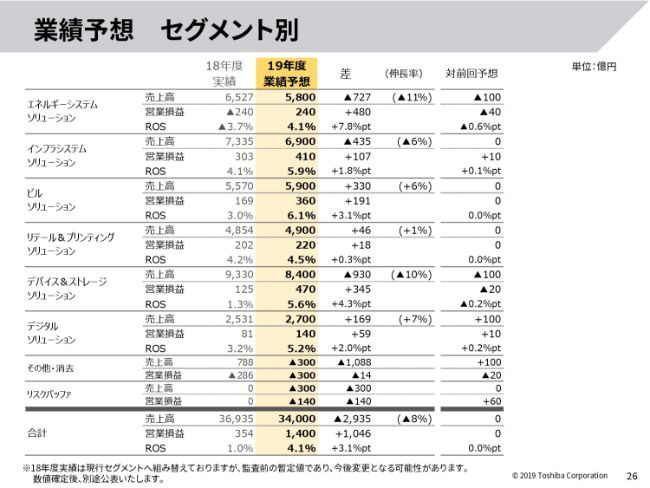

事業予想 セグメント別

26ページがセグメント別の予想でございます。一番右が前回の予想値との差で、一番右下は0、0となっており、売上高と営業利益のトータルは変えていません。ただ、エネルギーシステムソリューションで売上がおそらく100億円落ちることが予想されるため、下方修正させていただいて、それに見合う営業損益の悪化を入れております。

エネルギーシステムソリューションについては売上の減少に加え、LNGのクローズが想定よりも少し遅れており、固定費を抱えながら維持しているため、前回の想定に固定費が追加で入ってくるため、営業損益が40億円悪化すると見ています。

インフラシステムソリューションは多少よくなると(考えています)。デバイス&ストレージソリューションでは中国の影響が出ており、100億円の減収と20億円の減益(を予想しました)。

一方でデジタルソリューションは好調に推移しており、100億円の増収、10億円の増益という内容でございます。

黄色く塗った列の下の方にリスクバッファとございます。前回までリスクバッファは200億円と見ておりましたが、現在は140億円のリスクバッファを守って、残りの9ヶ月に臨んでいくということになっています。ご説明は以上でございます。ありがとうございます。

新着ログ

「電気機器」のログ