オプティマスG、通期は減収増益 豪州を最重点とし、新市場での事業参入を継続

2019年3月期決算説明会

山中信哉氏:いつもながらお世話をおかけしております。本日はご多忙中にも拘わらずご参加いただき、誠にありがとうございます。みなさまには、ご期待を託していただき、心より感謝いたしております。

それでは、2019年3月期決算説明をさせていただきます。

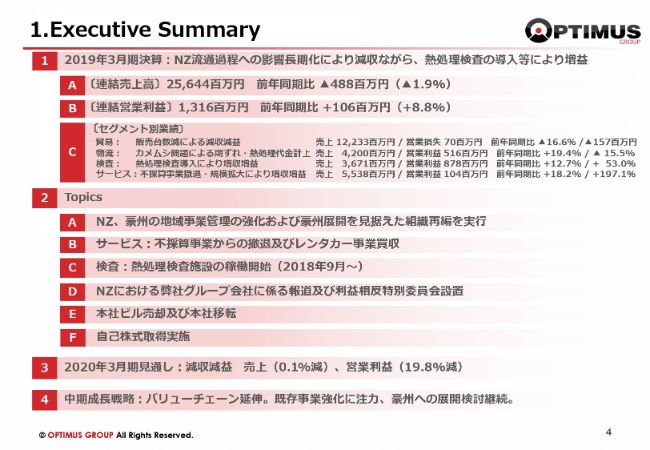

1.Executive Summary

4ページはまとめです。次ページ以降で詳しくご説明させていただきます。

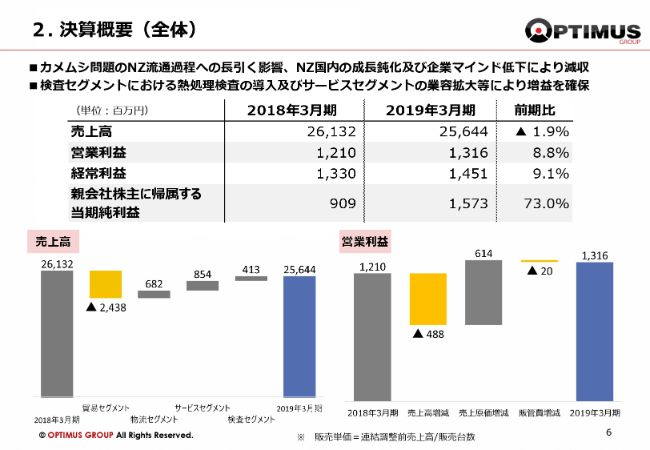

2. 決算概要(全体)

それでは6ページにまいりまして、「決算概要(全体)」からご説明させていただきます。

カメムシ問題のニュージーランド流通過程への影響が長引いたことで、ニュージーランド国内の成長が鈍化し、企業マインドが低下したため、減収となりました。一方で、検査セグメントにおける熱処理検査の導入及びサービスセグメントの業容拡大等により、増益を確保しております。

売上高は256億円、営業利益は13億円、経常利益は14億5,100万円、親会社株主に帰属する当期純利益は15億7,300万円です。なお純利益の15億7,300万円には、本社土地建物売却益が含まれております。

売上高と営業利益を下の図にお示ししておりますが、貿易セグメントが24億3,800万円の減収となっております。営業利益では、売上高減による減益が4億8,800万円ですが、売上原価減で6億1,400万円の増益効果があり、13億1,600万円の着地となっております。

次のページから、セグメント別の実績をご説明させていただきます。

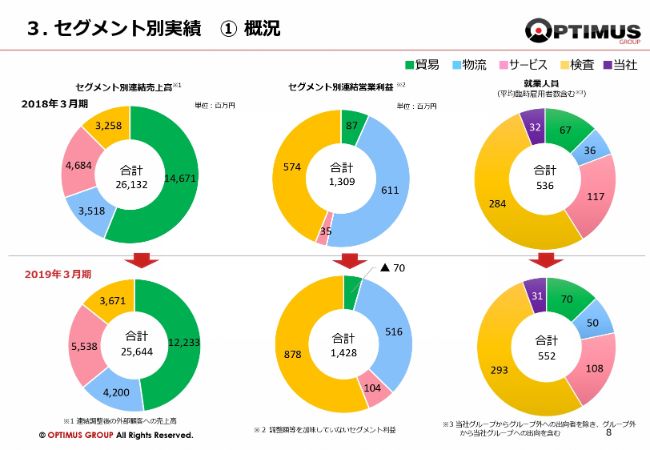

3. セグメント別実績 ① 概況

8ページにまいりますが、セグメント別の売上高・利益を表にお示ししております。

右の表をご覧ください。ここでは就業人員をお示ししております。2019年3月期合計で16人ほど増えておりますが、水色の物流部門で14名拡大しているのがご覧になれます。

3. セグメント別実績 ② 貿易・物流

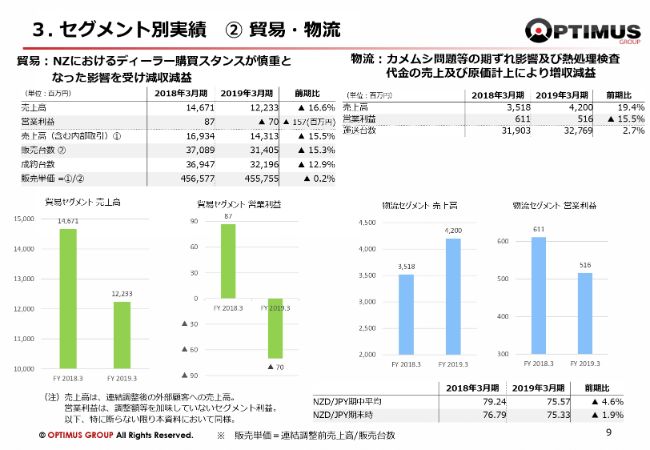

それでは各セグメントのご説明にまいります。9ページです。貿易セグメントからまいります。

ニュージーランドにおいてディーラーの購買スタンスが慎重となった影響を受け、減収減益となりました。売上高は122億円で、17パーセント弱の減収となっております。営業利益は7,000万円の赤字で、前期と比べますと1億5,700万円の減益となりました。これは、平均販売単価は前期と同水準ではありますが、販売台数が5,680台ほど減少しました影響によるものです。

次に物流セグメントです。カメムシ問題等による期ずれの影響及び熱処理検査代金の売上及び原価計上により、増収減益となっております。売上高は42億円です。運送台数は前年度とほぼ同水準ですが、この運送台数には、カメムシ問題等により、前期から期ずれした台数が含まれております。

物流セグメントは、お客さまの元に商品をお届けするDoor to Doorのサービスを提供しております。このDoor to Doorのサービスでは、運賃に検査代金を含めて集金し、後で検査代金を検査セグメントに支払う仕組みになっておりますので、売上が物流セグメントに計上されることになります。

なお、営業利益は約1億円、15.5パーセント減少しておりますが、これは事業拡大のための費用支出によるものです。先ほどご説明させていただきました、人員の拡大に伴う人件費の増加が、ここに影響しております。

3. セグメント別実績 ③ 検査・サービス

10ページです。

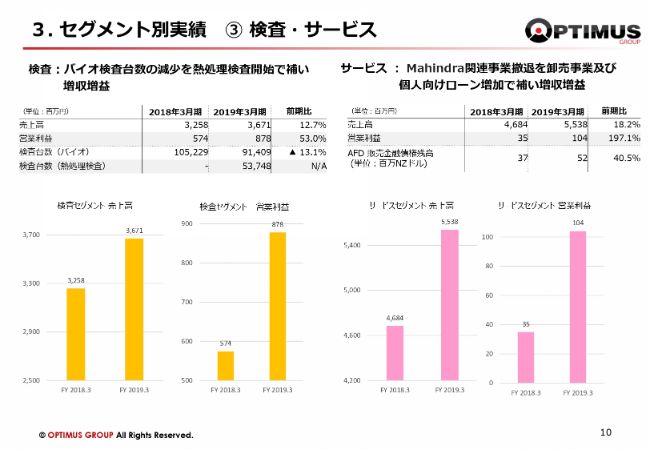

検査セグメントは、バイオ検査台数の減少を熱処理検査で補い、増収増益となりました。バイオ検査はニュージーランド向けの検査ですが、ご覧の通り、この検査では14,000台弱減少しております。一方で、2018年9月からバイオ検査の一部として熱処理検査が導入され、53,748台ほど純増となった分が収益に寄与しております。

サービスセグメントにまいります。サービスセグメントは、Mahindra関連事業の撤退を卸売事業及び個人向けローンの増加で補い、増収増益となっております。

Mahindra事業とは新車の輸入卸売事業ですが、この不採算事業を整理いたしました。営業利益は6,900万円ほど増加し、1億400万円の着地となっております。

下段に「AFD 販売金融債権残高」としてお示ししておりますのが、小売向け自動車ローンの残高です。残高を3,700万ドルから5,200万ドルへ、40.5パーセント伸ばしております。

それでは、次ページ以降でトピックスをご説明させていただきます。

4. トピックス A 組織再編

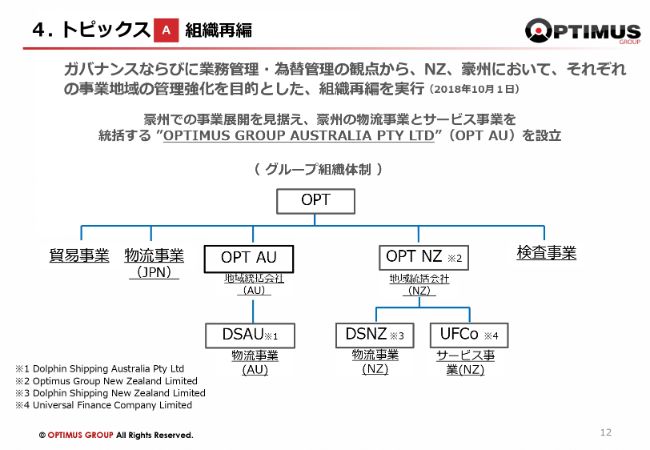

まず12ページです。トピックスの「組織再編」です。

ガバナンスならびに業務管理・為替管理の観点から、事業地域の管理強化を目的とした組織再編を実行いたしました。ニュージーランド、オーストラリアに地域統括会社を設立しております。検査事業におきましては、独立性確保の観点より、地域別管理からは外しております。

4. トピックス B 不採算事業からの撤退(2018年7月13日付開示)

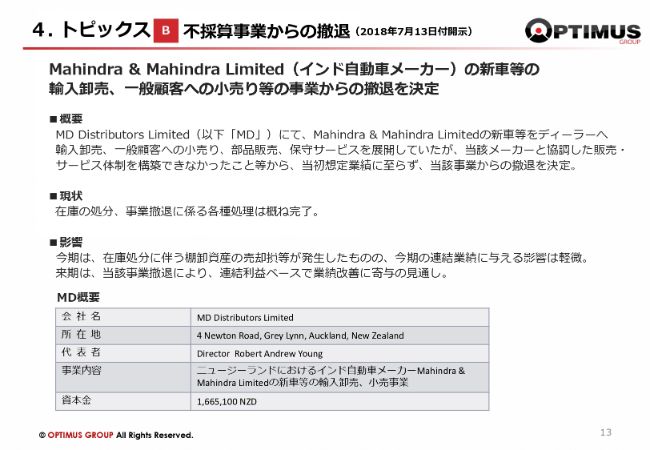

13ページは、先ほど申し上げました「不採算事業からの撤退」です。

Mahindra&Mahindra Limitedの新車等の輸入卸売・小売等の事業から撤退いたしました。下段でお示ししておりますが、この撤退につきましては、今期の連結業績に与える影響は軽微です。当事業撤退は来期の業績改善に寄与する見通しです。

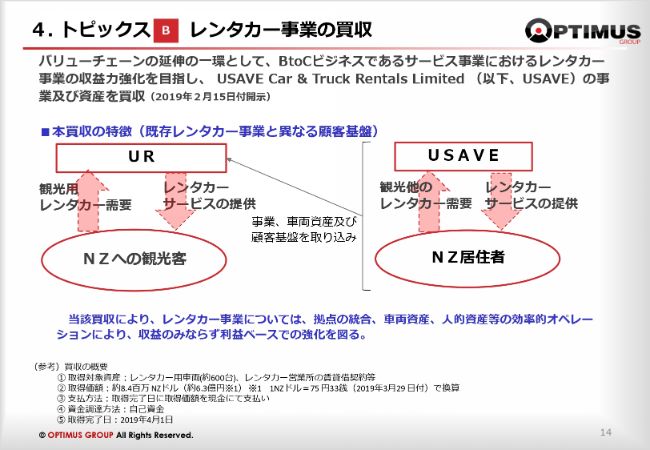

4. トピックス B レンタカー事業の買収

14ページにまいります。「レンタカー事業の買収」です。レンタカー事業の収益力強化を目指し、USAVE Car&Truck Rentals Limitedを買収いたしました。この買収は本年4月1日に無事完了しております。

従来、弊社グループのレンタカー会社であるURは、主に観光用のレンタカー需要をターゲットとしておりました。これに対してUSAVE社は、主にニュージーランドの居住者のバンやトラック・商用車のニーズに対してレンタカーを提供しており、観光以外のレンタカー需要に応えるサービスを提供する会社です。異なる顧客基盤を持つ両社を統合することによる相乗効果を狙い、買収をいたしました。買収の概要は下段にお示ししている通りです。

レンタカー事業は、将来、CASE、シェアリングを見据え、まず法人部門から切り込んでいくことも狙っております。戦略的に、将来に向けて重要な位置付けにあります。

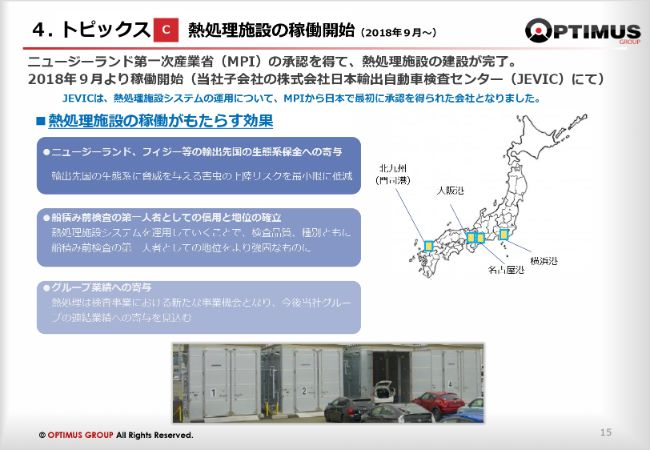

4. トピックス C 熱処理施設の稼働開始(2018年9月~)

15ページです。「熱処理施設の稼働開始」です。

先ほどもご説明させていただきましたが、熱処理施設はニュージーランド第一次産業省(MPI)の承認を得て建設し、既に稼働しております。これは自動車検疫検査の一部となっております。輸出相手国に検疫上のリスクを持ち込まないため、カメムシ等の害虫を熱で殺処理する施設です。

この熱処理は、害虫が一番活発に活動する時期、今のところ9月から8ヶ月間、実施しております。

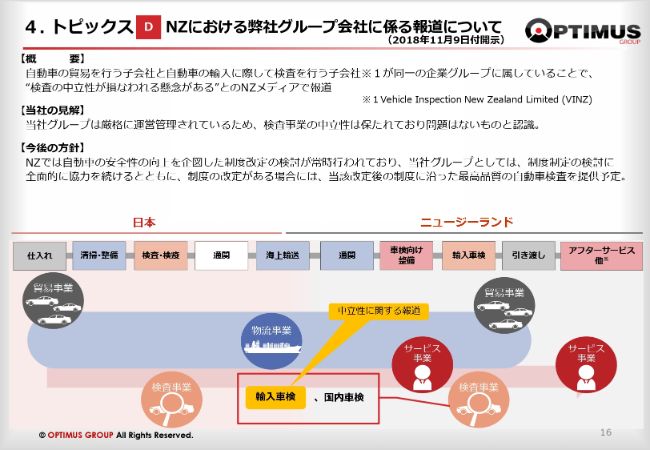

4. トピックス D NZにおける弊社グループ会社に係る報道について(2018年11月9日付開示)

16ページです。「ニュージーランドにおける弊社グループ会社に係る報道について」です。

自動車の貿易を行う子会社と自動車の輸入検査を行う子会社が、同一の企業グループに属していることで、検査の中立性が損なわれる懸念がある、という趣旨の報道がニュージーランドのメディアによってなされました。

弊社グループでは厳格に運営・管理しておりますので、検査事業の中立性は保たれており、問題はないものと認識しております。

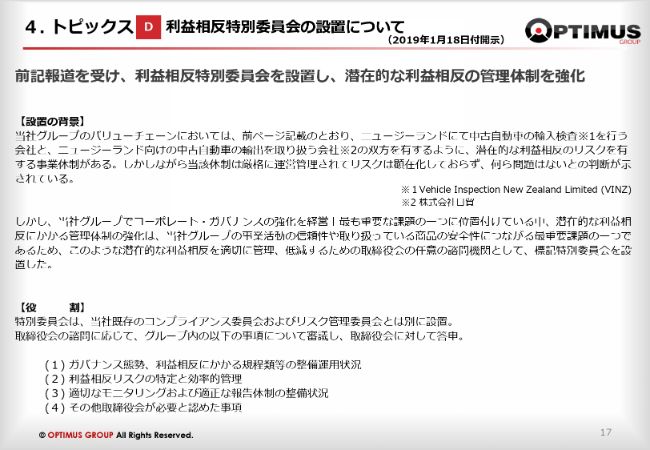

4. トピックス D 利益相反特別委員会の設置について (2019年1月18日付開示)

ただし、前記報道を受けて、利益相反特別委員会を設置しております。

利益相反特別委員会は任意の委員会であり、潜在的な利益相反の管理体制を強化するためのものです。設立に当たっては、監査法人系コンサルティングによるチェックを受けております。

潜在的な利益相反のリスクを有する事業体制であるということは弊社グループ自身も認識しておりますが、現状、厳格な運営・管理がされている結果、リスクは顕在化しておらず、現地当局からも何ら問題ないとの判断が示されております。

一方で、弊社では、コーポレート・ガバナンスの強化を重要な経営課題の一つに位置付けております。利益相反のリスクは弊社グループの事業活動の信頼性、また商品の安全性につながる重要課題の一つであると考え、潜在的な利益相反を適切に管理・低減するために、取締役会の任意の諮問機関として、当委員会を設立いたしました。「役割」に記載しております4つの観点をもって、毎月開催しております。

4. トピックス E 本社ビル売却・移転(2018年8月17日付開示)

18ページは、「本社ビル売却・移転」です。

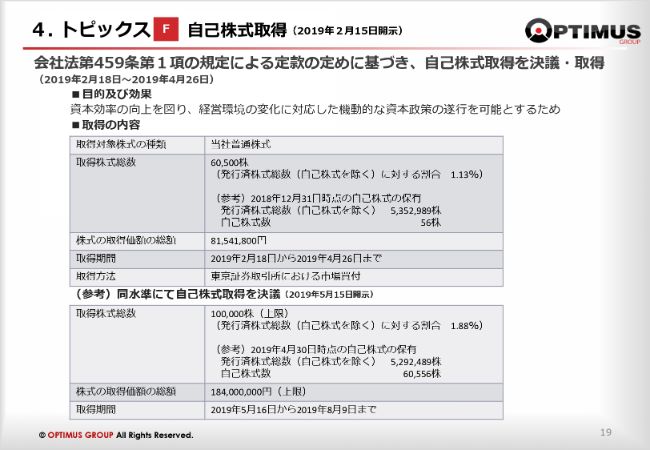

4. トピックス F 自己株式取得(2019年2月15日開示)

19ページにまいります。「自己株式取得」です。

本年2月18日から4月26日までの期間で自己株式を取得いたしました。また、5月16日から8月9日までの期間において、自己株式を追加取得中です。この株式は金庫株として保有する方針です。将来の役員に対するインセンティブ、社員に対するストックオプション、M&Aの資金としての用途等を考えております。消却はいたしません。

5. 業績見通し

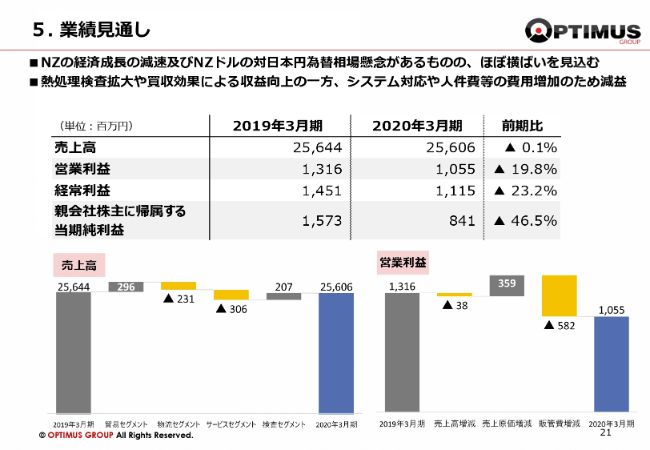

次にまいります。2020年3月期の業績見通しです。まず21ページで業績見通しの全体像からご説明させていただきます。

ニュージーランドの経済成長の減速及びNZドルの円に対する為替相場の懸念、弊社では今期は円高方向へ動き1NZドルあたり70円と予想しておりますが、業績はほぼ横ばいを見込んでおります。

熱処理検査の拡大や買収効果で収益が向上する一方、検査システム対応や人件費等の費用増加のため、減益を見込んでおります。

内訳を表で示しております。売上高はほぼ横ばい、営業利益が20パーセントほど、経常利益が23パーセントほど、親会社株主に帰属する当期純利益が46.5パーセントほどの減益を見込んでおります。

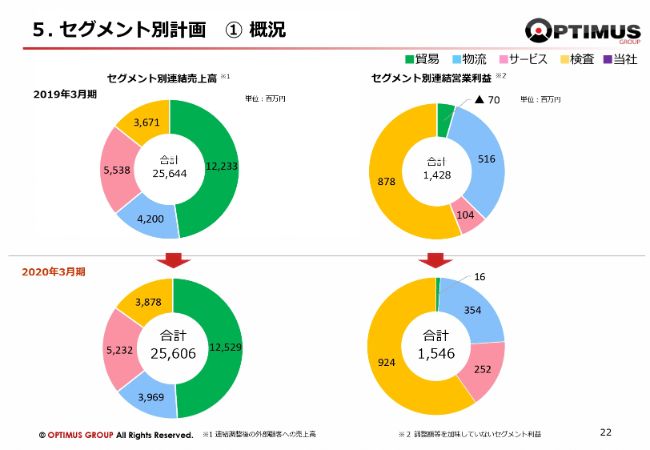

5. セグメント別計画 ① 概況

セグメント別に詳しくご説明させていただきます。22ページは、その概要をお示ししたグラフです。

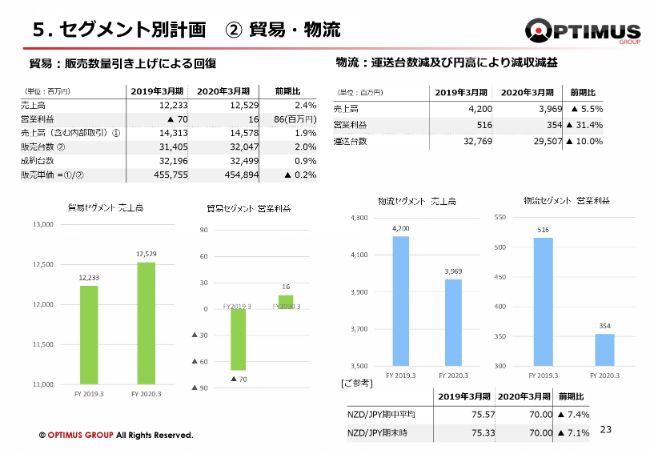

5. セグメント別計画 ② 貿易・物流

それでは各セグメント毎にご説明させていただきます。23ページで、まず貿易セグメントについてです。「販売数量引き上げによる回復」と記載しております。売上高は微増、販売台数も微増です。平均販売単価は、ほぼ横ばいと予想しております。

次に物流セグメントです。運送台数減及び円高により、減収減益です。先ほど申し上げましたが、2019年3月期には、カメムシの問題等による期ずれの分が計上されておりましたが、2020年3月期はその分が落ち込み、運送台数が2万9,500台ほどとなります。この結果、売上高が約5パーセント減、営業利益が約31パーセント減になると予想しております。

ページ下部に、2020年3月期の予想為替レートをお示ししております。

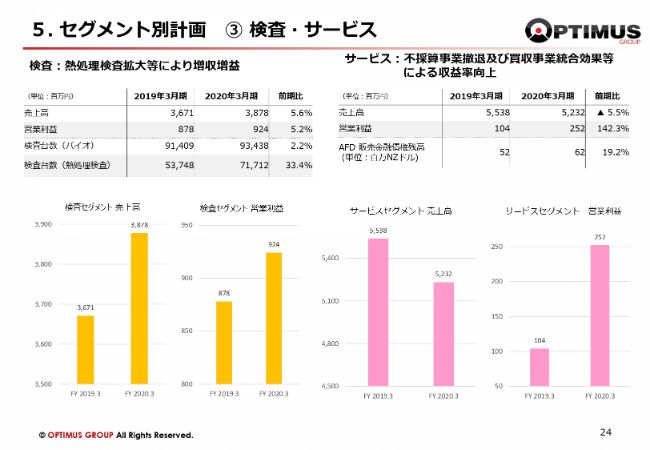

5. セグメント別計画 ③ 検査・サービス

24ページにまいります。

検査セグメントは、熱処理検査の拡大等により増収増益を見込んでおります。検査台数につきましては、バイオ検査では2.2パーセントの伸びを予想しておりますが、熱処理検査が約 1万8,000台ほど、33.4パーセント伸びると予想しております。

熱処理検査につきましては、2019年3月期において2018年4月はまだ検査が始まっていなかったこと、2018年9月は検査が始まったばかりの月であって完全には対応できていなかったことからすると、2020年3月期はこの2ヶ月分の実績が積み増しとなりますので、その分が収益に寄与してまいります。

次にサービスセグメントです。不採算事業の撤退及び買収事業・統合の効果等により、利益率が向上いたします。先ほど申し上げましたが、Mahindra事業は撤退により売上貢献がなくなりますが、他事業の伸びが利益率改善に貢献してまいります。

下段にはAFD 販売金融債権残高をお示ししておりますが、2020年3月期には1,000万NZドル増加させる計画です。およそ20パーセント弱の伸びとなります。

5. 経営上の財務数値目標及び配当について

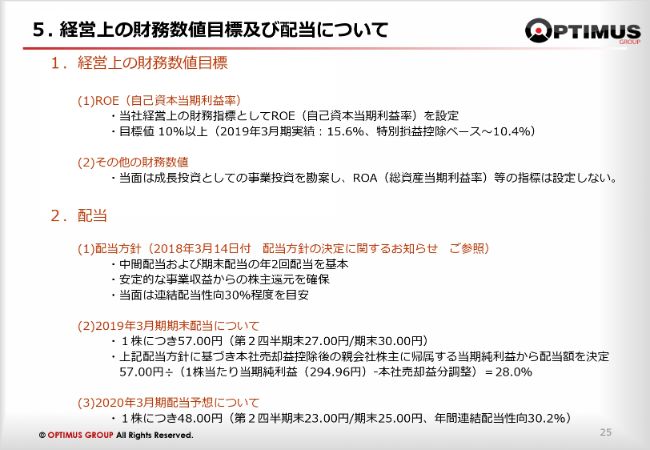

25ページにまいります。「経営上の財務数値目標及び配当について」です。

弊社の経営上の財務指標としまして、ROEを設定しております。目標値は「10パーセント以上」としております。

配当は、方針としまして年2回配当を基本とします。安定的な事業収益からの株主還元を確保いたします。当面は、配当性向30パーセント程度を目安といたします。

2019年3月期期末配当は30円とさせていただきました。

2020年3月期配当につきましては、1株につき48円の予想です。内訳は、期中23円、期末25円、配当性向はおよそ30パーセントです。

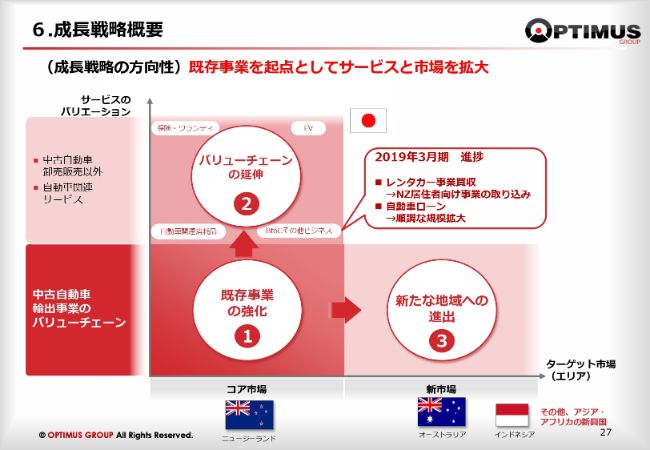

6. 成長戦略概要①

今後の成長戦略をご説明させていただきます。

27ページにまいります。弊社の成長戦略の方向性をお示ししておりますが、方向性に変わりはありません。ただ、先ほどご説明させていただきましたが、不採算事業の整理、事業の整理や入替も行っております。

2019年3月期にはレンタカー事業を買収し、ニュージーランド居住者向け事業の取り込みを図ったり、自動車ローンの規模を拡大したりしております。

両事業とも、先ほど申し上げましたCASEやシェアリング等も念頭に置き、将来に向けて重要な事業と位置付けて取り組んでおります。

6. 成長戦略概要②

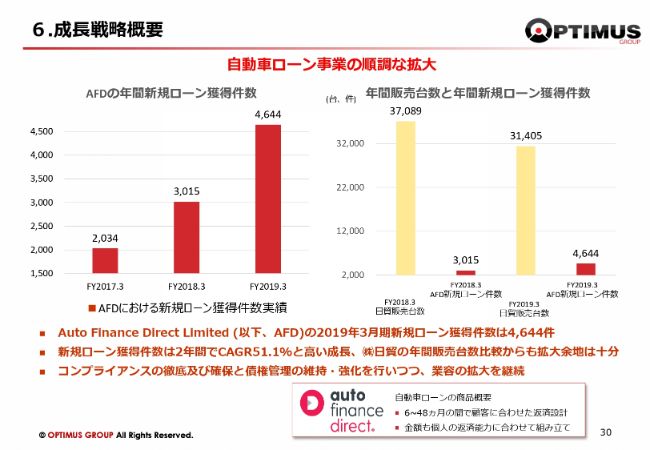

少し飛ばしまして、30ページにまいります。自動車ローン事業の内容を、もう少し詳しくご説明させていただきます。

左のグラフにあります通り、2017年3月期は、AFDの年間新規ローン獲得件数が2,000件ほどでした。2018年3月期には3,000件ほどに伸ばしております。前期の2019年3月期には4,644件に伸ばしました。

右側に日貿販売台数と、ローン獲得件数の比較のグラフをお示ししております。日貿が2019年3月期には31,405台販売しておりますが、AFDの新規ローン件数は4,644件です。ニュージーランドでは一般的に自動車購入時のローン利用比率が70パーセントですので、AFDの事業拡大余地は十分あります。

先ほども触れました通り、AFDのローン残高が5,200万ドルから6,200万ドルへ増える予想をしておりますが、これは月間で500件、年間で6,000件ほど新規ローンを獲得することを前提としております。

一方で、この事業はコンプライアンスの徹底が重要で、債権管理の水準維持、強化を行いつつ、慎重に業容の拡大を図るべき事業であると認識しております。

6. 成長戦略概要③

それでは28ページに戻りまして、既存事業のご説明をさせていただきます。

今、弊社グループが事業を行っておりますニュージーランドのマーケットの状況を、少し詳しくご説明させていただきます。

ニュージーランドでは8年前の2011年に排ガス規制が導入されました。その内容は、実質的には「8年以上古い車は、ニュージーランドに入れることができない」というものでした。

その後、何も追加的な規制がないまま8年が経過しておりますので、結局、マーケットには 16年落ちの車まで入るようになっております。規制の緩みからマーケットの底辺が拡大し、「安かろう、悪かろう」という車も大変多く入るようになっております。

弊社グループの営業方針であり、また強みでもあるのが、営業する際に、例えば自動車を販売する際に、「目利き」「サービスを売る」「質を売る」「ブランドをつくり上げていく」ということであり、これらをこれまでモットーにしてきております。

マーケットが拡大する中で、先ほど申し上げましたように、弊社グループが取り扱う妥当性、クレジットリスク、コンプライアンスの懸念、といったこともあり、弊社グループでは常にマーケットと顧客を選別しております。

一方で、弊社グループが係わるマーケットの外側にあるマーケットからも目を離さず、バリューチェーンの強みを活かす機会をうかがっています。

2020年3月期にESC(Electronic Stability Control、横滑り防止装置)規制が導入されます。「ESC」とは、自動車のブレーキを踏んだ際に自動車の動きが不調となった場合、自動的に動きを制御する装置です。

日本では2012年生産の車から導入されることになっております。今のところ、ESCが装着されているかどうかは目視でしか判別できませんので、我々の一番の強みである「目利き力」が、より効果を発揮すると考えております。

先ほど「規制の緩みによるマーケットの底辺の拡大」ということをお話しいたしました。マーケットがESC規制の影響を受ける面もあります。ただ、マーケットは底を打っており、既に始まっておりますが、現地の販売業者も淘汰されていくものと考えております。

このESC規制導入後は、前回同様1年ごとに弊社の扱える車の年式が増えていきますので、その意味ではマーケットは回復すると予想しております。

6. 成長戦略概要④

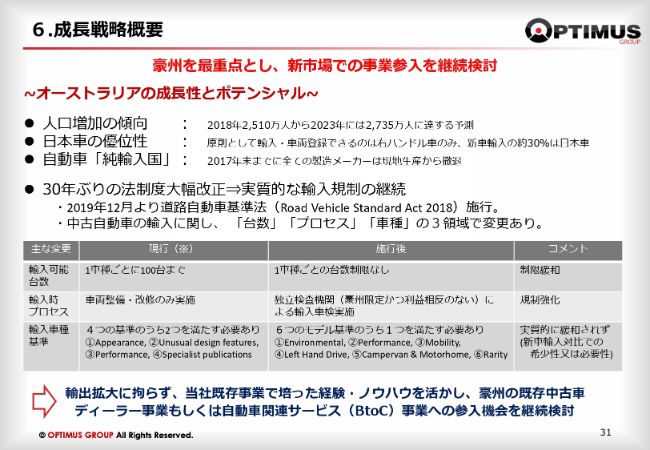

最後に、成長戦略をご説明させていただきます。

これは即ち、新市場・新事業の展開であります。従来通りオーストラリアを最重点市場と位置づけ、新市場での事業参入を継続的に検討しております。

オーストラリアマーケットは、ご承知の通りマーケットの距離感が、日本からもニュージーランドからも非常にいい位置にあります。我々にとりましては、ニュージーランドの5倍のボリュームの事業ができると期待しているマーケットです。物流・検査セグメントにおいては、小規模ながら既に参入しております。

ただ、中古自動車輸入という面では、一言で申し上げますと、依然として輸入解禁には少し時間がかかるものと認識しております。

しかしながら、我々がやりたいのは、輸入に拘らずにバリューチェーンをもって参入するということです。我々は、そこでは「供給」と「ファイナンス」が鍵と見ております。

ニュージーランドの場合は、中古自動車の輸出・輸入を供給の起点として事業を始めていることから、供給が非常に重要であると認識しておりますが、オーストラリアで事業を始める際には、新車から入るという選択肢もあり得ると考えております。新車から入って中古自動車をつくり出します。

また、先ほど「ファイナンスが鍵」と申し上げましたが、オーストラリアはついこの間まで、中古自動車に対するファイナンスがありませんでしたので、まだまだ中古自動車に対するファイナンスにビジネスチャンスがあると考えております。そのための準備は、今、ニュージーランドで行っております。

ファイナンスを行う際にも、我々のグループ会社全体にある「目利き力」が有効に機能すると考えます。そうして事業機会を広げれば、我々が今まで育んできたバリューチェーンを活用するチャンスが生まれてくるものと確信しております。

オーストラリアは日本企業のM&Aの失敗例も多く、参入が難しい市場であることは十分に理解しておりますので、状況を慎重に見極めながらプロジェクトを進めております。

オーストラリアは我々にとりまして、次のマーケットへの足掛かりです。我々はメジャーであるヨーロッパ、特に英国、アメリカのマーケットに進出したいと考えております。そのためには、オーストラリアマーケットで成功を収めることが肝要だと思っておりますので、ここを何とか成功させようと日々努力を重ねているところです。

ご清聴ありがとうございました。

新着ログ

「卸売業」のログ