ミクシィ、通期は減収減益 『モンスト』リバイブ・スポーツ領域の事業成長を図る

2019年3月期決算説明会

木村弘毅氏:本日はお忙しいなか、決算説明会にご参加いただきましてありがとうございます。代表取締役社長の木村です。これより、FY2019の決算についてご説明させていただきます。

本日の説明会のコンテンツといたしましては、FY2019の状況、FY2020の業績予想、そしてFY2020の取り組みについて、3つのパートに分けてご説明いたします。

連結損益計算書(通期)

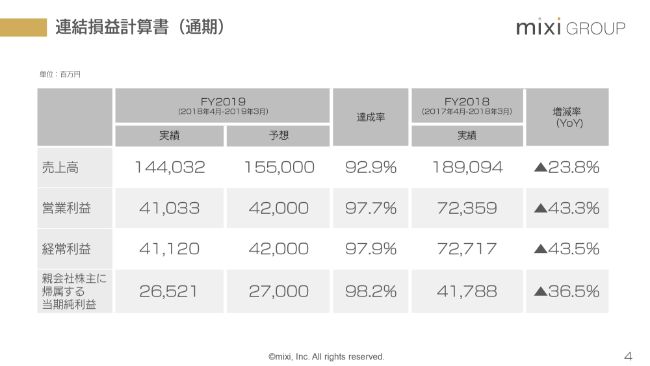

まず、FY2019の財務状況についてご説明いたします。

通期の連結損益計算書でございますが、売上高は約1,440億円、営業利益は約410億円、親会社株主に帰属する当期純利益は約265億円となりました。いずれも昨年(2018年)11月に修正した業績予想を下回る結果となりました。

また、FY2018と比較しますと、売上高は23.8パーセントの減少、営業利益は43.3パーセントの減少、親会社株主に帰属する当期純利益は36.5パーセントの減少となり、減収減益となりました。

事業別業績(四半期推移)

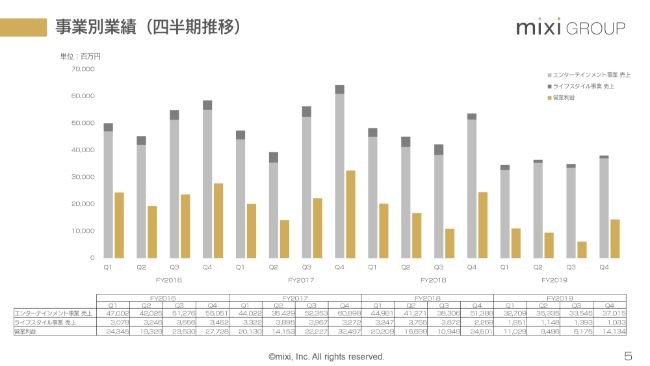

次に、事業別業績推移についてご説明いたします。

エンターテインメント事業は売上高370億円、ライフスタイル事業は売上高10億円という結果となりました。

エンターテインメント事業は、前年同期比で減収となりました。こちらは『モンスターストライク』において、おもにARPUが低下したことによるものであります。また、ライフスタイル事業におきましても、前年同期比で減収となっております。これはおもにダイバーズの株式譲渡等により、売上が減少したことによるものです。

なお、その他財務情報につきましては、Appendixに掲載させていただいております。

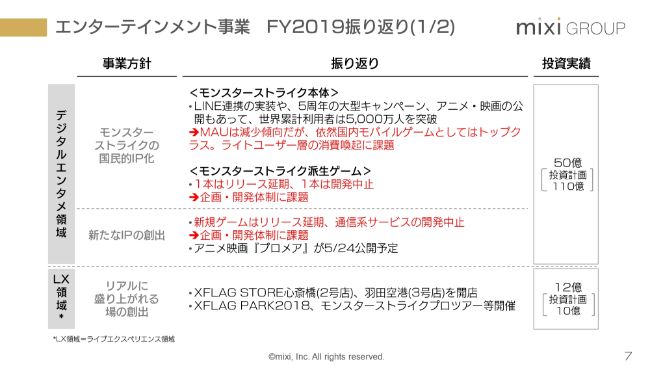

エンターテインメント事業 FY2019振り返り(1/2)

続きまして、事業状況についてご説明いたします。まず、エンターテインメント事業の振り返りです。

デジタルエンタメ領域では、『モンスターストライク』の国民的IP化と、新たなIPの創出の2つの事業方針を掲げ、各種取り組みを進めました。『モンスターストライク』のMAUはやや減少傾向にあるものの、依然として国内モバイルゲームとしてはトップクラスの水準を維持しております。しかしながら、ユーザーの消費を喚起できずにARPUが低下し、予定していた売上を達成することができませんでした。

また、『モンスターストライク』派生ゲーム・新規IPゲームは、プロジェクトマネージャーやディレクターの不足が原因で、リリース延期及び一部プロジェクトの中止を決定しました。現在、リリースに支障が出ないよう、人員体制の強化に着手しております。

通信系サービスの中止もあり、デジタルエンタメ領域では期初110億円の投資を予定しておりましたが、実際の投資額は50億円となりました。

ライブエクスペリエンス領域では、計画どおりに施策を遂行しております。

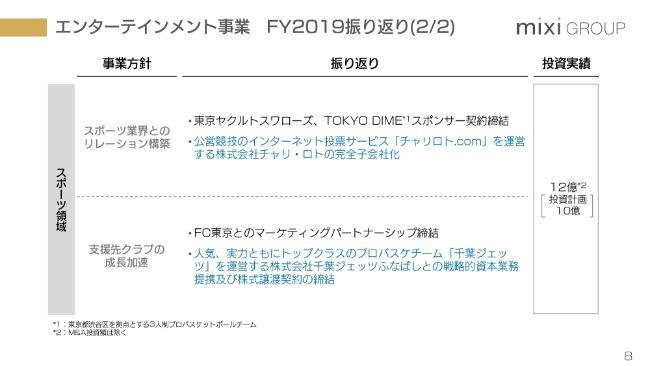

エンターテインメント事業 FY2019振り返り(2/2)

次に、スポーツ領域の振り返りです。

前期は、各種プロスポーツとマーケティングパートナーシップ契約やスポンサー契約を進めました。また、詳しくは後述いたしますが、今後の成長が期待できる領域において、事業展開のコアとなる会社のM&Aを実施いたしました。

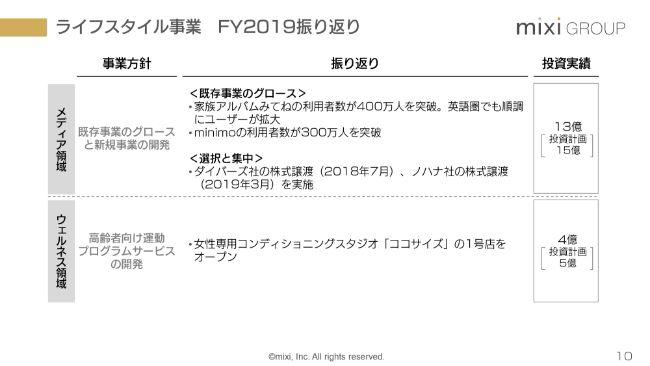

ライフスタイル事業 FY2019振り返り

続きまして、ライフスタイル事業です。

メディア事業では、家族アルバム「みてね」と「minimo」が順調に利用者数を拡大させております。一方で、事業の選択と集中を進め、ダイバーズとノハナの株式を譲渡いたしました。

ウェルネス領域では、女性専用コンディショニングスタジオ「ココサイズ」の1号店をオープンいたしました。引き続き事業性を検証中ですが、ご利用いただいたお客さまから大変ご好評をいただいております。

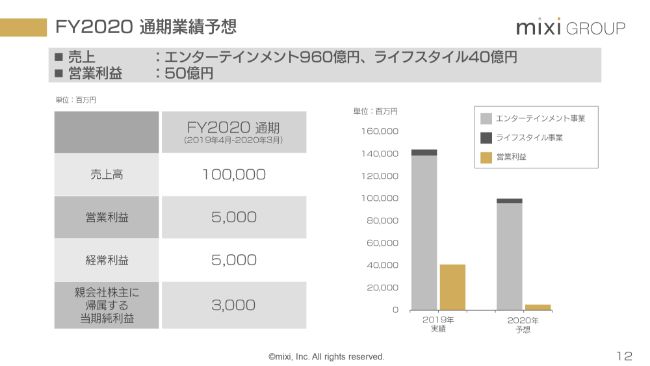

FY2020 通期業績予想

続きまして、今期の業績予想についてご説明いたします。

今期の業績予想は、売上高1,000億円、営業利益50億円、当期純利益30億円となる見通しです。

売上高につきましては、エンターテインメント事業においては、『モンスターストライク』のARPUの現状の悪化を織り込み、前期比マイナス30パーセントとしております。『モンスターストライク』のリバイブ施策について後述いたしますが、そちらを加味しない数字をコンサバティブフォーキャストとして提示させていただきました。

なお、新規ゲーム等の売上高につきましても、例年どおり業績予想には織り込んでおりません。

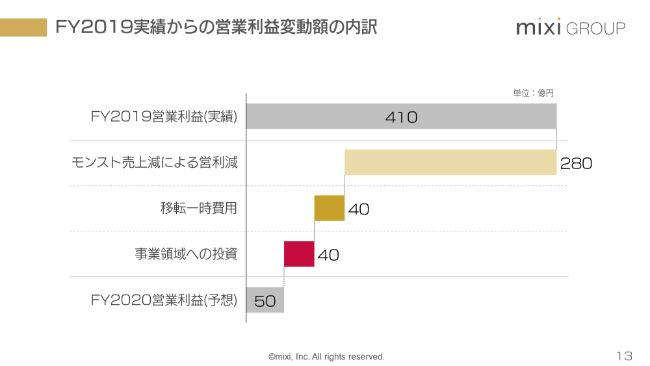

FY2019実績からの営業利益変動額の内訳

前期との営業利益の変動額の内訳としましては、『モンスターストライク』の売上減少による利益の減少が280億円、移転による一時費用の増加が40億円、各事業領域への先行投資の増加が40億円となり、合計360億円の減益となる見通しです。

事業領域への先行投資ですが、おもな増加分はデジタルエンターテインメント領域における新規ゲームの開発費用、スポーツ領域の事業開発費用となります。

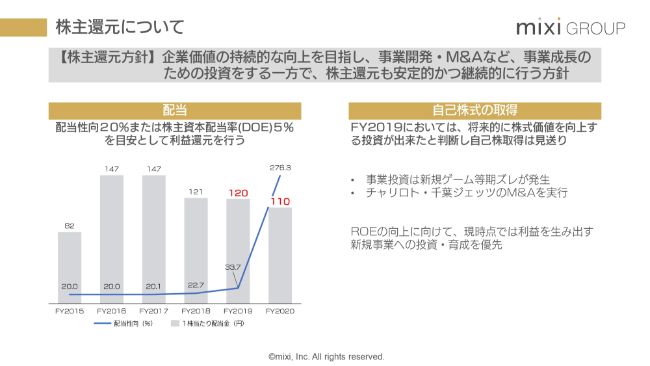

株主還元について

次に、株主還元についてですが、配当は前期(FY2019)は予想どおり120円とさせていただきます。以前からの配当方針に変更はなく、今期(FY2020)の年間配当金はDOE5パーセントを基準に、110円を見込んでおります。また、自己株式の取得ですが、前期の活動を踏まえ、見送らせていただきます。

事業開発についての投資は、新規ゲームなどに期ずれが生じましたが、M&Aではチャリ・ロト、千葉ジェッツ等を実施しており、将来的に株式価値を向上する投資ができたと判断しております。

ROEの向上に向けて、現時点では利益を生み出す新規事業への投資・育成を優先させたいと考えております。

FY2020の方針

ここからは、今後の成長に向けた今期の取り組みについてご説明いたします。

今期の方針といたしましては、『モンスターストライク』のリバイブとスポーツ領域の事業成長です。この2つに経営リソースを投下してまいります。

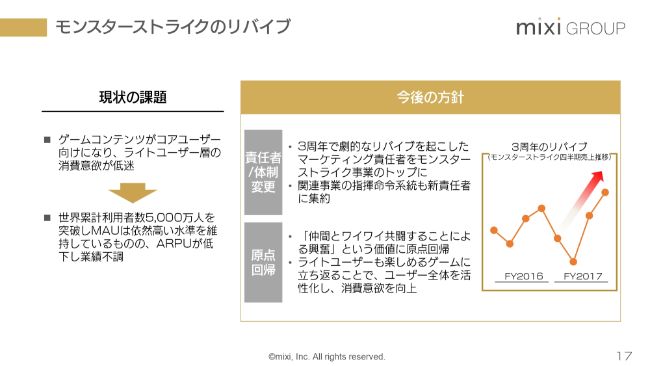

モンスターストライクのリバイブ

まず、弊社のコア事業である『モンスターストライク』については、現状、ゲームがコアユーザー向けになり、ライトなユーザーの消費意欲が低下していると考えております。MAUの規模は依然大きいものの、業績回復のためのテコ入れが必要な状態にあります。

今後の方針としましては、『モンスターストライク』の3周年において、劇的なリバイブを牽引したマーケティング責任者の根本を事業のトップに据えて、体制を立て直します。

ゲームとしては、「仲間とワイワイ共闘することによる興奮」という『モンスターストライク』本来の価値に原点回帰し、ライトユーザーも楽しめるゲームに立ち返ります。ライトユーザーの活性化がユーザー全体の活性化に繋がり、結果的にARPUを向上すると考えております。

また、関連するアニメやマーチャンダイジングにおいても、『モンスト』IPの全体戦略再興のなかで、事業の位置付けを見直しいたします。

スポーツ領域の事業成長 2つの注力テーマ

次に、スポーツ領域ですが、業界とのリレーション構築と事業性の検証を行い、プロスポーツチーム経営及び公営競技に投資を行っていく判断をいたしました。

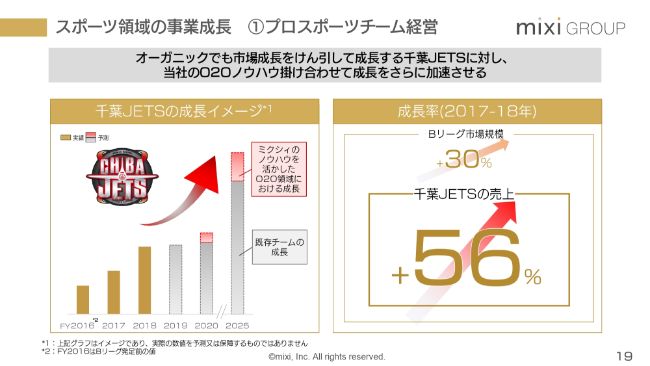

スポーツ領域の事業成長 ①プロスポーツチーム経営

まず、プロスポーツチーム経営についてご説明させていただきます。

ご案内のとおり、千葉ジェッツとの戦略的資本業務提携契約を締結いたしました。Bリーグの市場規模そのものも年間成長率30パーセントと大きく拡大しておりますが、千葉ジェッツは市場を大きく上回る成長で市場を牽引してきたチームです。このチームに我々がエンターテインメント領域で培ったO2Oのノウハウをかけ合わせ、さらにアリーナとセットで新しいエンターテインメントを提供できると考えております。

現在の倍となる1万人規模のアリーナを持つことで収益増も見込め、事業の大きな成長を期待しております。

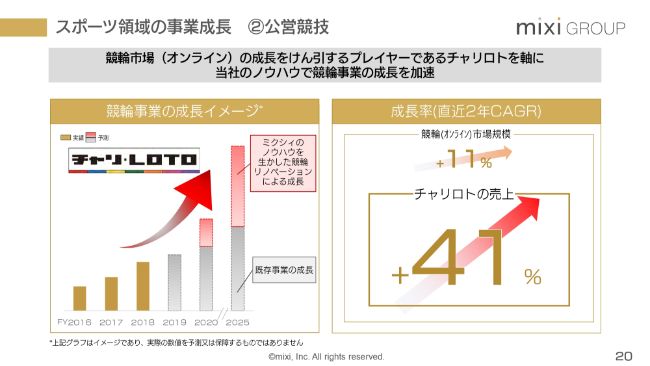

スポーツ領域の事業成長 ②公営競技

次に、公営競技についてご説明させていただきます。

こちらもすでにご案内のとおり、競輪車券のインターネット投票サービスを運営するチャリ・ロトを子会社化いたしました。競輪のオンライン市場は11パーセント成長しており、そのなかでチャリ・ロトも大きく売上を伸ばしています。

我々は競輪というコンテンツを、さらに熱狂できる最先端のエンターテインメントに昇華させ、若者などの新しい顧客層を巻き込んで、さらなる事業成長を実現できると考えております。

プロスポーツチーム経営・公営競技の双方において、M&Aをテコにした早期の収益貢献を目指してまいります。

【再掲】FY2020の方針

最後となりますが、今期の業績予想が大きく減収減益となったことについては、経営者として大きな危機感を感じております。なんとしても『モンスターストライク』を再起させること、また、『モンスト』頼みにならないよう、サステナビリティの高いスポーツ事業で利益の層を積み上げることに加え、『モンスト』のような大きなヒットを狙ってまいります。

引き続きご支援いただきますよう、よろしくお願いいたします。

以上で、決算説明の内容は終了となります。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ