参天製薬、通期売上高は前年比4.0%増 国内重点製品及びアジア事業が成長

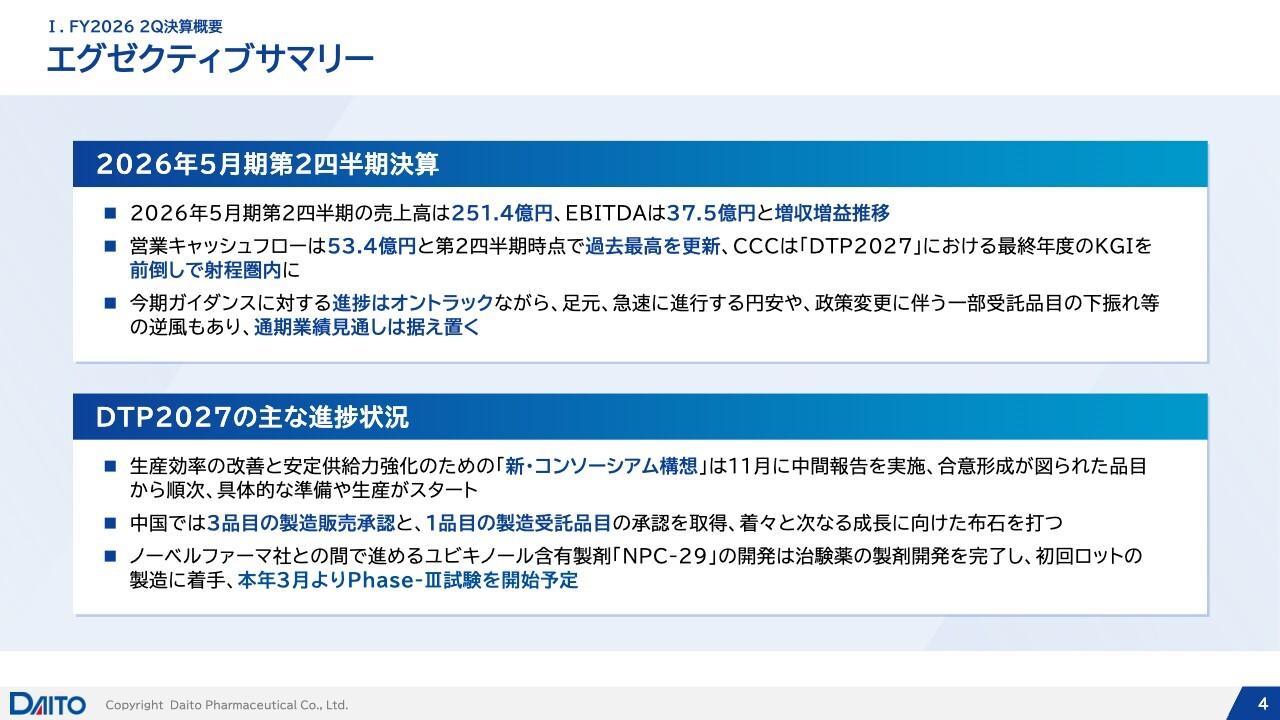

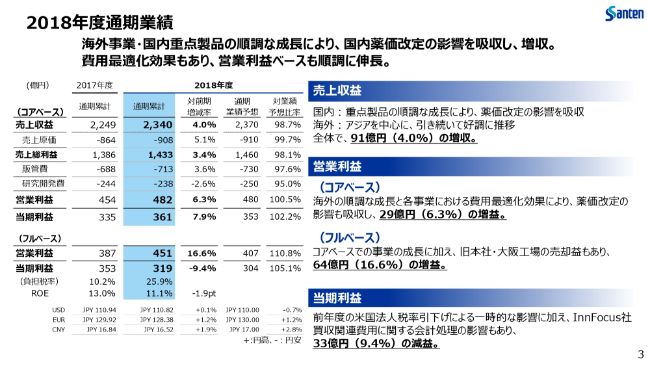

2018年度通期業績

越路和朗氏:越路でございます。説明させていただきます。資料の内容につきましては、昨日(2019年5月9日)すでに配信しておりますので、時間の制約もございますので、ポイントのみ説明させていただきます。

まず終わった2018年度でございますが、ご覧のとおり、ほぼガイダンスどおりの着地でございました。コアベースでは、売上では4パーセントの増収。これは、日本国内で薬価改定がございましたので、それも含めますと実質的には7パーセントぐらいの増収かと認識しております。

営業利益はコア・フルともに、ご覧のとおりのかたちでございます。

当期利益につきましては、2017年度は米国の減税を受けまして、繰延税金負債の取り崩し等が51億円ほどインパクトがありましたので、そこと比較すると9.4パーセントの減益という着地になっております。

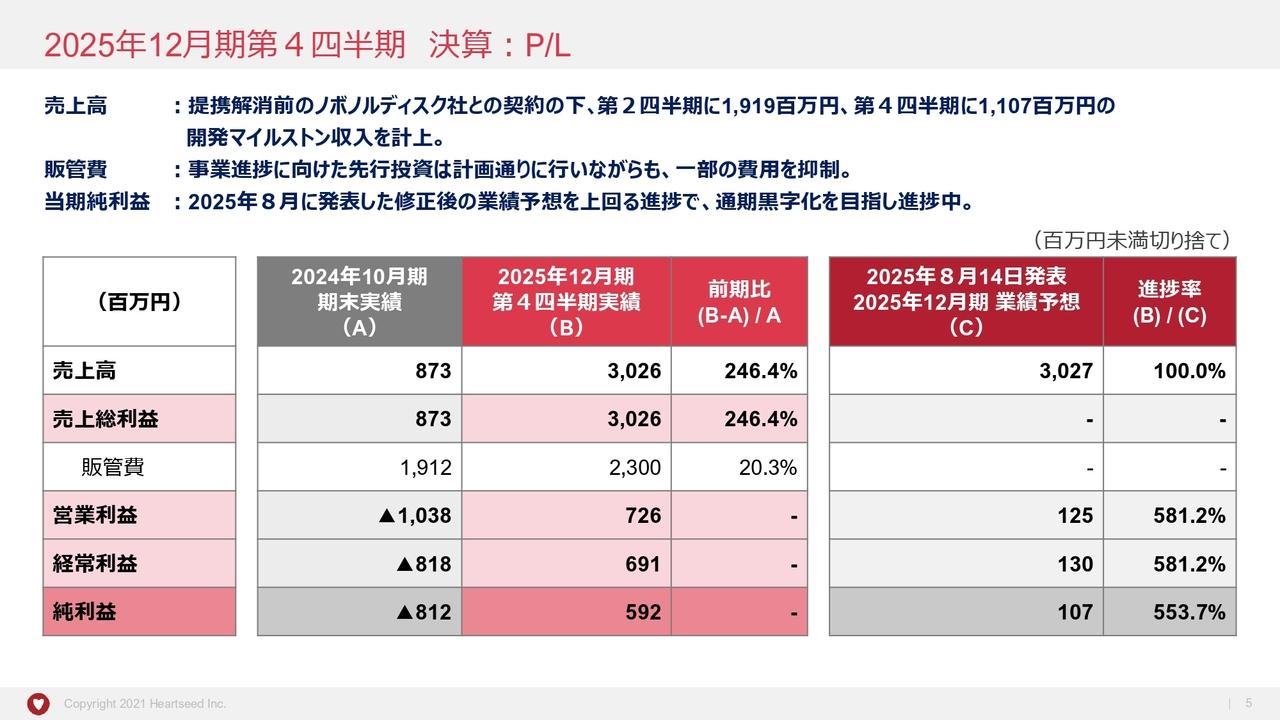

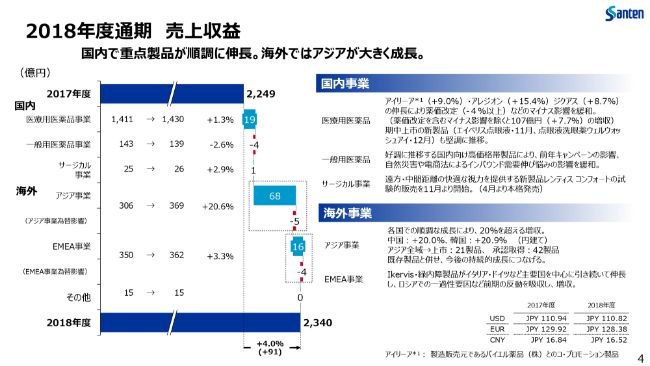

2018年度通期 売上収益

その次のページは、売上のブレークダウンでございますが、想定どおりの着地ではございます。為替の影響もほとんどございませんでした。

とくにアジアでの伸びが堅調で、資料中にも記載しておりますとおり、アジア全域で上市した製品が21製品、今後に向けて承認取得した製品42製品というところがポイントでございます。

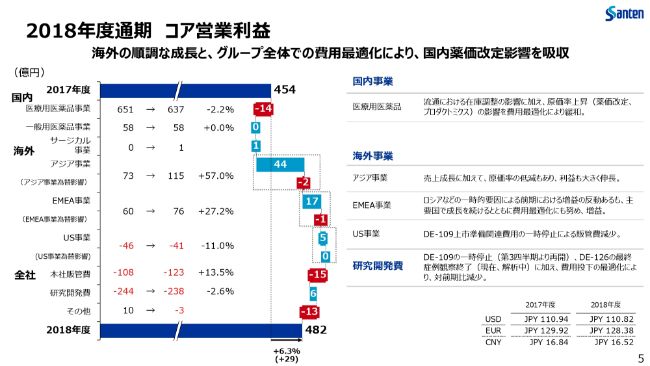

2018年度通期 コア営業利益

その次のページでございますが、こちらはコア営業利益の前年度からのブリッジでございます。

こちらでも日本のところはほぼフラット、薬価改定の影響が若干ありましたが、海外がアジアを中心に大幅に伸びたというところがポイントかと思います。

2019年度通期業績予想

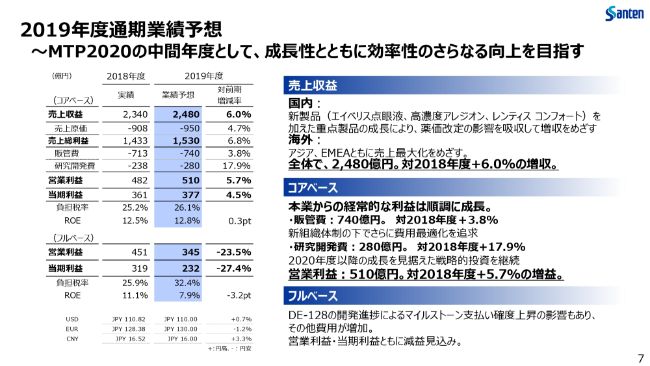

2019年度、始まった年度の業績予想でございます。

2019年度につきましては、ご覧のとおり売上が2,480億円、コアベースでの営業利益が510億円、当期利益が377億円、フルベースでは345億円ということで、前年比ではマイナス23.5パーセントの減益、当期利益も232億円で同様に27.4パーセントの減益というかたちでございます。

売上のところは、従来からのモメンタムを維持したかたちで予想しております。

その次のポイントといたしましては、販管費です。こちらは3.8パーセント(の増加)ということですが、昨年度からコスト削減活動に本格的に取り組んでおりまして、少なくとも売上総利益の成長率以下には抑えるということです。始まった2019年度につきましては、販管費はだいたい4種類に分類できるわけですが、変動費部分・人件費部分・ロイヤリティ・減価償却費となります。

ロイヤリティについては、売上とともに増加するところはやむを得ないとしまして、変動費部分は基本的にフラットあるいは1パーセントぐらいの成長、人件費のところはだいたい3~4パーセントぐらいということで、徹底的にそこのところは絞り込むということで、利益確保を行うことを考えております。

一方、研究開発費は280億円ということで、前年度から増加しております。これにつきましては、資料の中には「将来のために」と書いておりますが、前年度、若干未消化に終わった部分の後ろ倒し。それ以外のところでは、まさに将来のためですけれども、例年一定のキャップをはめてカットしているような項目を、今年度はカットせずにそのまま予算化しているところがございまして、できあがりとしては280億円と設定させていただいております。

コアベースでは営業利益は510億円ということで、前年比で5.7パーセントの成長。

フルベースのところにつきましては、この資料にも書いておりますように、「DE-128(PRESERFLO MicroShunt)」の開発進捗に伴うマイルストーン支払いということです。これは2016年に買収した時に、すべて買収対価を支払わずに、コンティンジェント・ペイメント……条件付きの支払いを契約にしており、申請時・承認時とそれぞれイベントを設定して、その時に支払いが生じるということになっております。

それをすべて未払金として計上しているわけですけれども、進階に伴って支払いの発生の確率が高まるという建て付けになっているものですから、今年度については申請・承認の2つのイベントが同時に起きる、イコールその未払金の発生確率が高まるというかたちになります。そういったものをIFRS上の費用に計上する、具体的にはコア営業利益の下にあるその他費用として計上するというかたちになっております。その金額が、総額で80億円という状況です。

ただ、これは会計上の一過性の費用でございまして、実際にその条件付対価を支払った場合にはキャッシュは出ていくわけですけれども、PLへのインパクトとしてはない。そういう性質のものでございます。

従って、今年度はこのようなかたちで非常に大きな減益となりますが、来年度も費用が同じ90億円というレベルで発生するかというと、それは違います。その発生はないと考えております。

ただ、今後のマイルストーンの支払いが、開発のところは今年度にすべて織り込んでおりますので、クリアされているわけですが、今度はアーンアウト……売上が一定レベルに達した場合の支払いといったものが生じますので、もし仮に来年度現時点でのプロジェクションを見直す、とくに上方に見直す……ピークセールスが200ミリオンから250ミリオンと申し上げておりますが、それよりさらに大きく強く出るようなことが見込まれる場合においては、来年度に同じく条件付対価の見直しを行って、それがPLにヒットする可能性はゼロではありません。

ただ、現時点ではそういったところはなんとも言えない状況です。来年度、仮にそれが発生しても、今年度のような規模感ではなくて、それは条件付対価の支払金額の多寡とも関係しますが、だいたい20億円前後になるのかどうなのかわからないですけれども、そういうレベル感の費用が発生する可能性はございますが、こういった大きな規模では今年度のみということを強調させていただきたいと思います。

一方、減価償却費のところは、上市がヨーロッパで始まりましたので、ソフトローンチというかたちですけれども、それに伴って28億円というかたちでございます。今年度の売上が4億円強ではございますので、それに比べれば償却負担はフルベースでは大きくはなりますけれども、これも売上の拡大に伴って吸収できるものと認識しております。

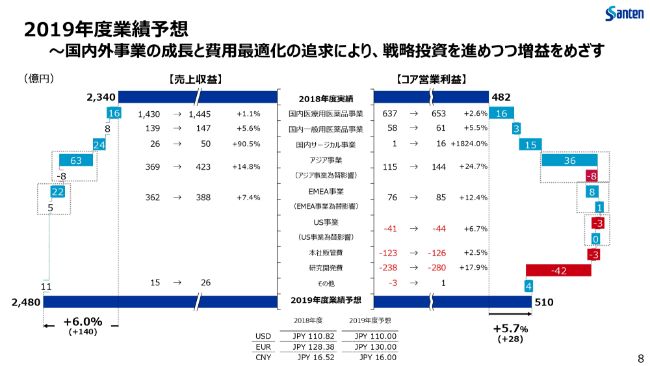

2019年度業績予想

こちらは、今申し上げた内容のコアベースでの話です。

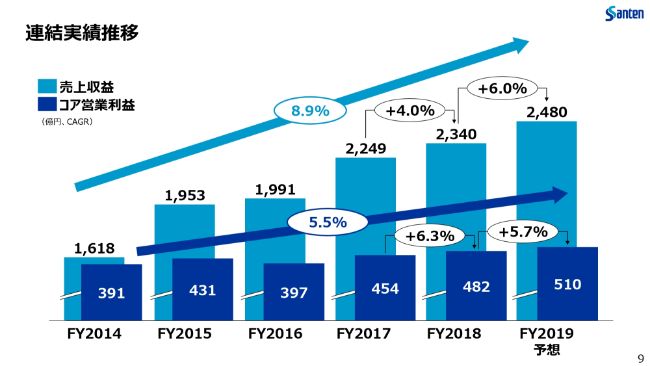

連結実績推移

その次のページは、連結での業績の推移を2014年度……前の中計からずっと示しております。

ここで申し上げたいのは、2016年度のような減益になった年もございますが、当社では基本的に持続的な成長を絶えず目標にしておりますので、薬価改定があろうが研究開発費が多少増えようが、増収増益を基本的に考えております。

少々の要因があろうと、今後もコスト削減・適正化等を行うことによって増収増益を確保するというかたちで、中期経営計画の最終年度に向けて取り組んでいきたいと思っております。

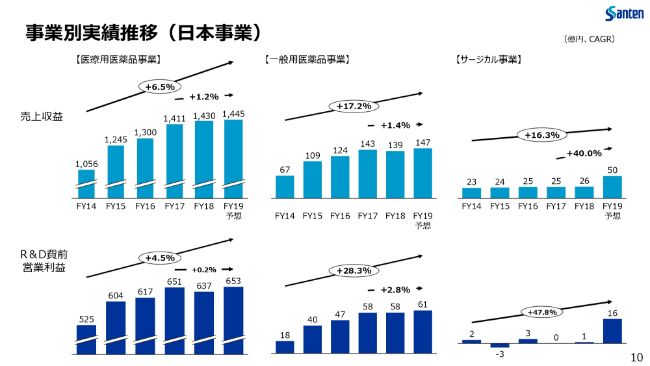

事業別実績推移(日本事業)

その次のページは、日本事業の推移でございます。

日本も医療用医薬品事業においては薬価改定等がございますが、長期収載品の比率が昨年実績で15パーセントぐらいまで下がってきておりますので、収益率的にはそんなに大きな変化はなく、堅調な推移をしていると思っております。今年度からはサージカル事業がさらに収益基盤の強化に資すると考えております。

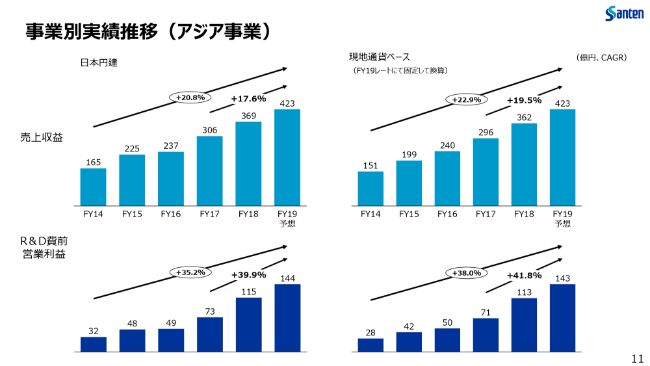

事業別実績推移(アジア事業)

その次のページはアジア事業です。

こちらも直接貢献利益率でだいたい30パーセントぐらいの事業として、完全に収益貢献をするようなかたちになっております。

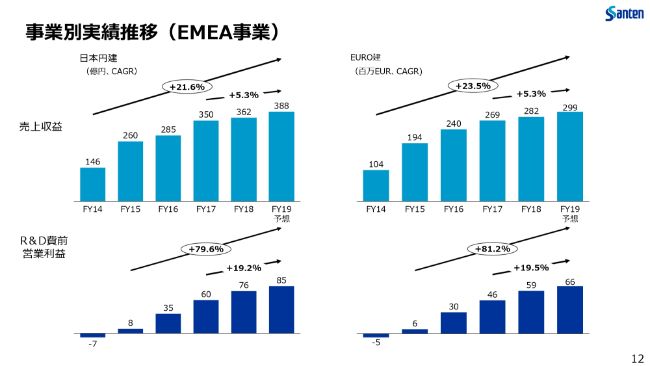

事業別実績推移(EMEA事業)

EMEAについても、ご覧のような同様の状況でございます。

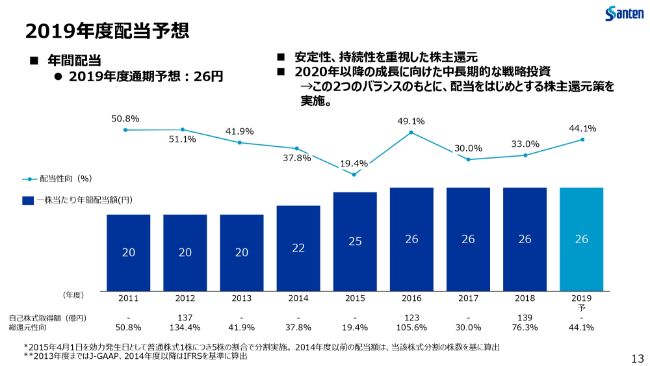

2019年度配当予想

その次が、配当予想でございます。今年度は26円ということで、前年度から据え置きを考えております。ただ、データブックの15ページにもございますように、この(2019年)3月末での株主さまの構成比は、海外・国内の機関投資家さまの比率が75.6パーセントと、非常に機関投資家のみなさまの比率が高くなっております。

そういうなかで、我々は株主還元を経営の重要課題として位置付けておりますので、「今回の中計では、具体的な配当の水準を示していない」ということで、厳しい意見もいただいておりますが、株主還元に関する議論については、社内で今まで以上に真剣に話しておりますし、私も大変な目に遭っておりますので、そのような状況でございますので、配当を基本に機動的な自社株買い等も考えていきたいと考えております。

以上で終わります。

新着ログ

「医薬品」のログ