DDホールディングス、通期連結売上高は初の500億超 新連結中計「SUPER 7 PROJECT」を公表

松村社長より

松村厚久氏(以下、松村):みなさん、こんにちは。松村厚久です。本日は、大変お忙しい中お越しくださいまして、誠にありがとうございます。

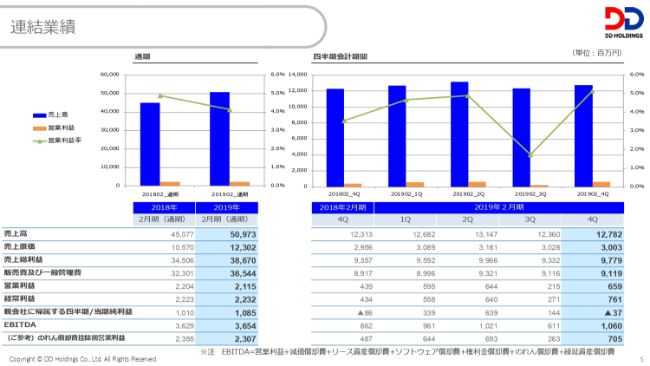

当社グループの連結業績でございますが、売上高は509億7,318万円、前連結会計年度比13.1パーセント増。営業利益は21億1,581万円、前連結会計年度比4.0パーセント減。経常利益は22億3,249万円、前連結会計年度比0.4パーセント増。親会社株主に帰属する当期純利益は10億8,580万円、前連結会計年度比7.4パーセント増の結果となりました。

経常利益・当期純利益に関しましては、過去最高益の結果であります。

これらの業績を踏まえ、株主のみなさまへの利益還元の機会を充実させるため、剰余金の配当を期末配当として年1回実施する方針から、中間配当と期末配当の年2回実施する方針に変更し、2020年2月期より中間配当を実施することにいたしました。また、中間配当の基準日は、毎年8月31日であります。

しかしながら、2019年2月期の連結経営成績に関しましては、昨年(2018年)5月・7月・9月の予想外の天災等の影響もあり、予算未達となりました。このような言い訳をみなさまにお話しするのは、私自身も不甲斐ない気持ちでございます。申し訳ございませんでした。

2019年2月期はこのような成績でございましたが、当社グループは2018年2月期に持株会社体制に移行し、「世界に誇る『オープンイノベーション企業』」を新たに経営理念に掲げ、異業種・異文化を持つ企業とノウハウを組み合わせ、特徴的なビジネスモデルを構築し、企業価値・株主価値の向上に対しての期待にお応えにすべく、事業を推進してまいりました。

現在、この経営理念を実行すべく、単年度ごとに利益を最大化することを重点的に取り組んでおります。一方で、さまざまな事情により、単年度の取り組み過程では業績の結果としてお伝えしづらい事項もございます。そのため、中期的視点での事業計画の策定と実行が必要であると認識し、新連結中期経営計画を策定いたしました。

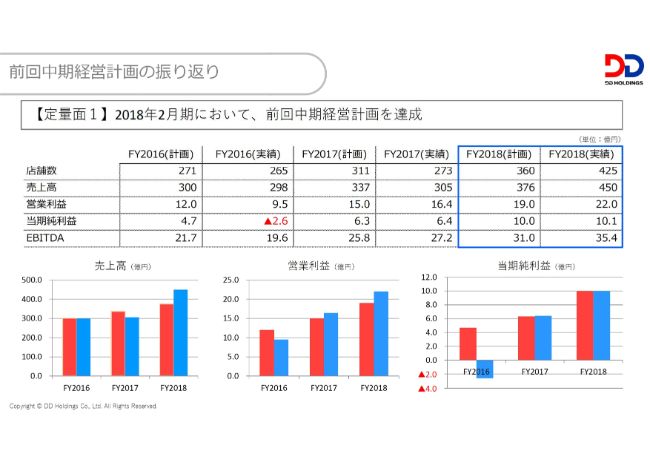

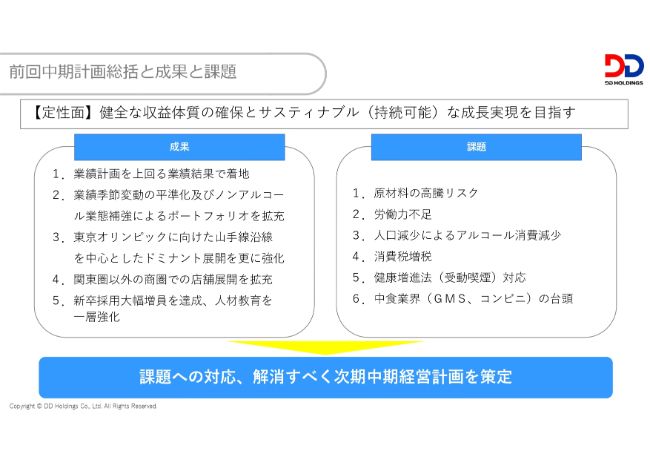

まず、2018年2月期を終年とする中期経営計画の振り返りでございます。2018年2月期をもって完結しております当該中期経営計画におきましては、売上高・営業利益・当期純利益は、すべて計画どおり達成しております。

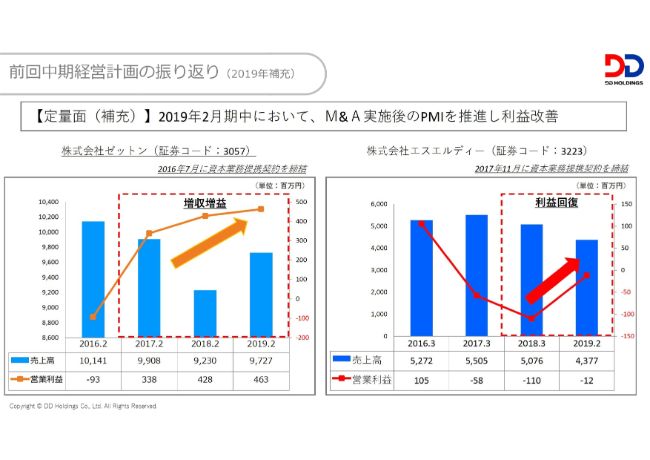

前回中期経営計画後の2019年2月期について補充させていただきます。M&A実施企業へのPMI……M&A成立後の統合プロセスを推進し、業績のV字回復をいたしました。

株式会社ゼットンにおきましては、増収増益。その要因といたしましては、「DD POINT」の導入による宴会予約などの獲得。また、アルコール・ディナーメニューの強化により、ディナータイムの仕組み化および単価の増加を図りました。

株式会社エスエルディーにおきましては、当社より派遣させていただきました営業担当役員による店舗営業の体質強化を行い、飲食セグメントにおいては黒字化の一定目処が立ちました。

そして、前回中期経営計画の総括でございますが、出店に関しましては山手線沿線を中心としたドミナント展開を強化、関東圏以外の商圏での店舗展開を拡充、ノンアルコール業態の補強によるポートフォリオの拡充などにより、業績に関しましては計画を上回る着地となりました。また、外食業界の他社様では苦戦されている新卒採用に関しては、当社においては計画どおり大幅増員を達成。2019年におきましては、219名の入社実績です。これは外部調査によるとゼンショーさんに次ぐ外食企業第2位の採用実績になります。

課題に関しましては、原価料の高騰・人手不足・若年層を中心にアルコールの消費減少、また消費税増税、受動喫煙に対する店舗対応、コンビニなどの外食業界への脅威など、あらゆる対応を開始するべく、新連結中期経営計画を策定いたしました。

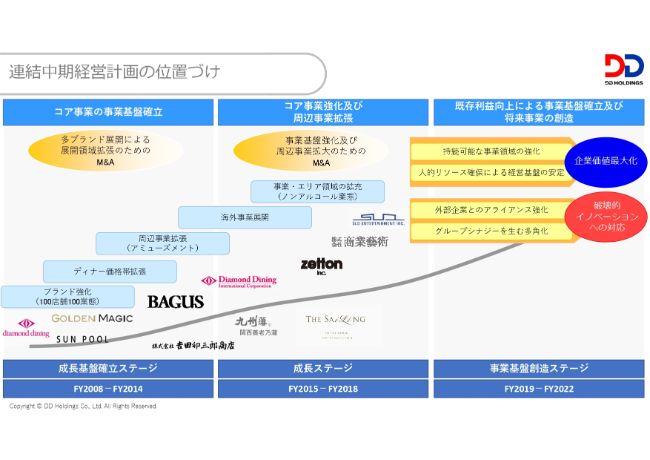

当該連結中期経営計画の位置付けとしましては、2008年から2014年までを「成長基盤確立ステージ」と捉え、多ブランド展開による飲食事業の基盤を確立いたしました。また、アミューズメント事業を展開するバグースのM&Aにより、外食以外の事業の拡張も実現いたしました。

2015年から2018年までは「成長ステージ」と捉え、ハワイにおける海外事業展開、居酒屋業態運営企業に対するM&A、ゼットン・商業藝術(しょうぎょうげいじゅつ)・エルエスディーのM&Aによる出店エリアの拡充やノンアルコール業態の強化。

2019年から2021年までは既存利益向上による「事業基盤の確立と創造のステージ」と捉え、企業価値最大化と外部企業とのアライアンスの強化。グループシナジーを生む多角化を生み出し、破壊的イノベーションに向けの対応に向けて邁進いたします。

それらを達成する、新たな中期経営計画が……。

(松村氏が上着を脱ぎ、新中期経営計画「SUPER 7 PROJECT」のTシャツを見せる)

松村:「SUPER 7 PROJECT」。

(会場笑)

既存事業高収益体質への転換および既存事業発高付加価値ビジネスへの成長。

本社機能のPMI推進他による本社コストの比率引き下げおよび、働き方改革への対応。

外部コラボレーション・アライアンスの強化。

コーポレートベンチャーキャピタル(CVC)による新たな経営資源の創出。

対象事業領域の拡大による利益率向上のためのM&Aの推進。

コーポレートガバナンスのさらなる強化による企業統治の醸成。

配当政策等の変更による株主還元強化。

これらの7つのもと、商業藝術、ゼットン、ダイヤモンドダイニング、ゴールデンマジック、バグース、エスエルディー、ザ・セイリング。こうした事業会社7社を中心に実行してまいります。

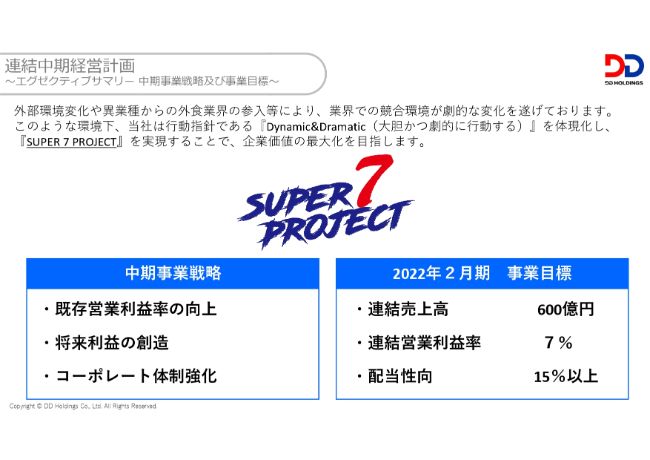

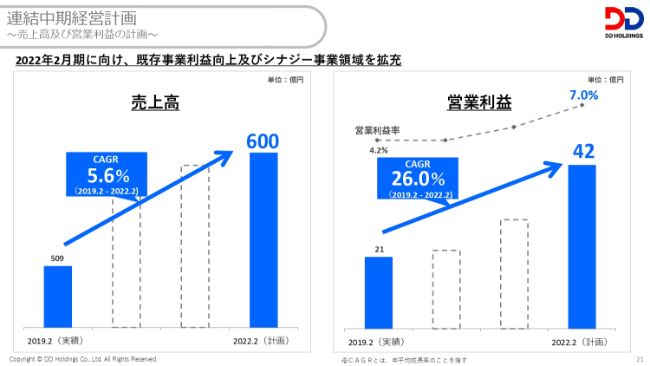

SUPER 7 PROJECTによる2020年2月期の事業目標は、連結売上高は600億円、連結営業利益率は7パーセント、配当性向は15パーセント以上。これらの目標数値の達成を目指します。また、既存営業利益率の向上、将来利益の創造、コーポレート体制強化を中期事業戦略として達成いたします。

以上、ご清聴ありがとうございました。

2019年2月期決算説明会

鹿中一志氏:みなさんこんにちは、営業統括の鹿中でございます。本日はお忙しいなか、私どもの決算説明会にいらしていただき、ありがとうございます。

私からは、2019年2月期の営業トピックス、2020年2月期の連結中期経営計画について。また、今松村から話がありましたSUPER 7 PROJECTの概要について、ご説明させていただければと思います。

少しボリュームがありますので、テンポよくトピックスをみなさんにお伝えして、そのあとになるべくたくさんのご質問をいただいて、みなさんのご理解を得られるような会にしたいと思っておりますので、何卒よろしくお願いいたします。

資料に関しましては、決算説明補足資料の14ページから19ページを使って、まず2019年2月期の営業トピックスについてお伝えしたいと思います。

2019年2月期 営業トピックス

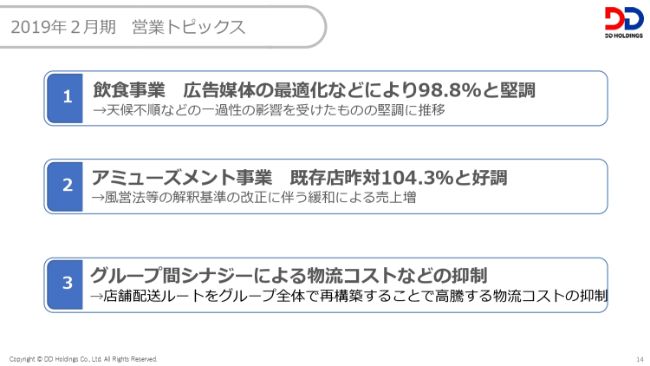

お手元の資料のとおりですが、飲食事業は広告媒体の最適化などにより、98.8パーセントで推移いたしました。

また、アミューズメント事業に関しましては、既存店昨年対比104.3パーセントと好調に推移しております。

また、3つ目に挙げさせていただいておりますのが、グループ間シナジーということで、昨今世間一般的に話題になっております物流費高騰に関しましては、食材の配送ルート等を再構築することにより、高騰する物流コストを抑制しております。

また、ここには書いておりませんが、グループの開発本部や採用チームが、各事業会社とシナジーを出し始めております。大きく出ているものに関しては、施行コスト・採用コスト、また、ビールなどの契約について、なるべく契約をホールディングスで集約する方針で今進めている状況でございます。

国内全店 売上高・客数・客単価 前年同月比

国内全店の売上高でございます。こちらの全店ベースにおきましては、新店も寄与し、すべて増収の状態でございます。

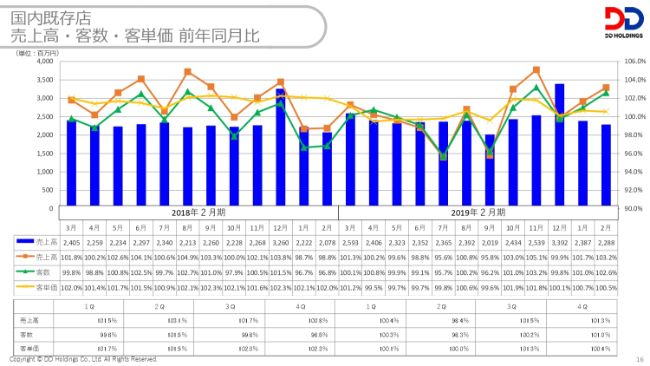

国内既存店 売上高・客数・客単価 前年同月比

国内の既存店でございます。国内の既存店におきましては、第2四半期におきましては、とくに飲食事業において天災等の影響により四半期対比で前期を下回る結果となりました。しかしながら、その他の四半期に関しては客数・客単価ともに達成する結果となりました。

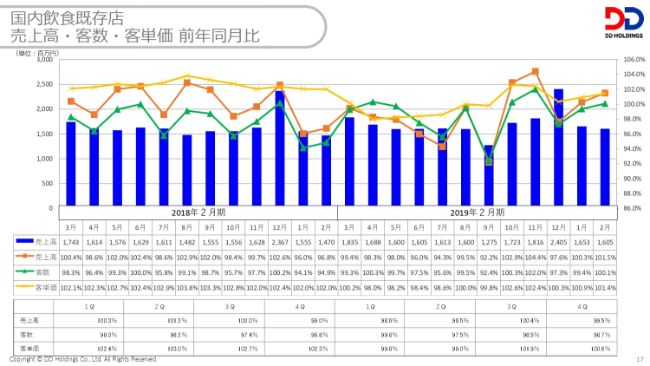

国内飲食既存店 売上高・客数・客単価 前年同月比

国内の既存店の飲食部門でございます。先程も申し上げましたとおり(2018年)7月と9月が、週末の悪天候によりまして、大きく下回ることになり、通期ベースでも98.8パーセントと、前年を下回る結果となっております。

しかしながら、2019年1月から、先日公表しさせていただいております、(既存店前年比)3月に関しましては、前年をクリアし、復調傾向にあるという状況でございます。

また、先日公表させていただいたとおり、3月以降に関しましては事業が非常に多様化しておりますので、既存店前年比に関しましては、飲食事業とウェディング事業を分けて開示させていただいておりますので、併せてご確認いただければと思います。

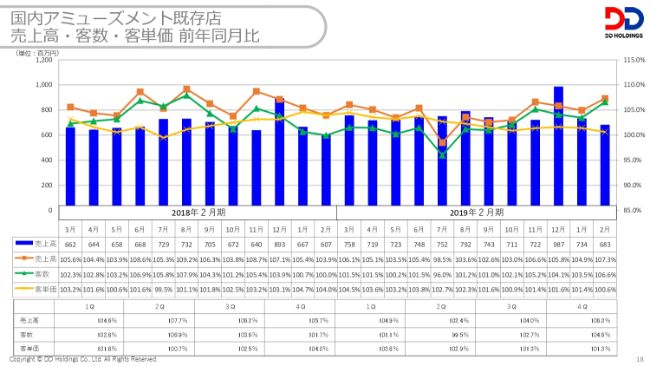

国内アミューズメント既存店 売上高・客数・客単価 前年同月比

国内のアミューズメント事業でございます。既存店前年比は先ほどお話ししたとおり、104.3パーセントで堅調に推移しております。

連結業績予想

2020年2月期の連結業績予想でございます。

売上高が577億3,000万円、営業利益が23億4,000万円、経常利益が23億5,000万円、最終利益が11億7,000万円ということで、セットしております。

前提条件としましては、飲食既存店が100.8パーセント、アミューズメントが102.0パーセント。新規出店に関しましては26店舗を予算に計上して、この数値となっております。

ここまでが2019年2月期連結業績及び2020年2月期連結業績予想のご説明となります。ここからは、先ほど松村が申し上げた連結中期経営計画の概要をご説明させていただきたいと思います。資料に関しましては、連結中期経営計画の12ページから22ページの間でご説明させていただければと思います。

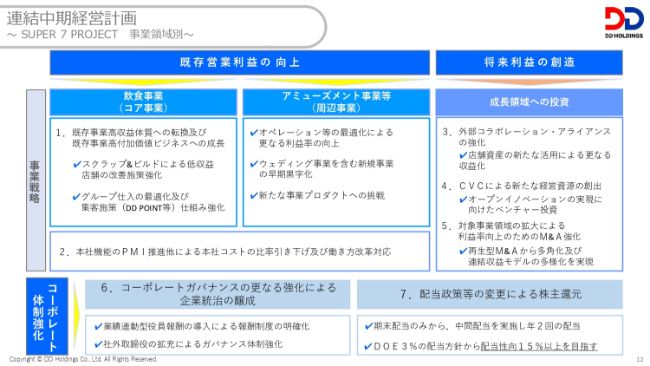

~ SUPER 7 PROJECT 事業領域別~

まず、SUPER 7 PROJECTのポイントを2つ説明させていただければと思います。

1つ目は、今までは規模の経済を拡大するような進め方をしてまいりました。しかしながら、ここから3年間に関しましては、高収益を目的とした方針で進めてまいりたいと思っています。

今までは会社を大きくして、スケールメリットを享受しようということで動いてまいりましたが、(連結売上高が)500億円を超えてきまして、スケールメリットに関しては、ある一定の成果が出ていると判断しました。ここからは、全体的に筋肉質にしていくという方向へ舵を切る。これが、SUPER 7 PROJECTの1つ目の方針でございます。

もう1つは、これからも引き続き理念と個性は尊重していくのですが、営業側と管理側で、社内で管理会計上の指標を1つ用意します。営業側では「何パーセント利益を出す」、管理側では「何パーセント抑える」ということを管理しながら、SUPER 7 PROJECTの7パーセントの連結営業利益率に向かって、3年間推進する方針であります。

それでは、具体的に何をするか? 先ほど松村からもありましたが、3つの方針を掲げております。「既存事業の営業利益の向上」「将来利益の創造」「コーポレート体制の強化」。これらの3つを大方針として掲げております。

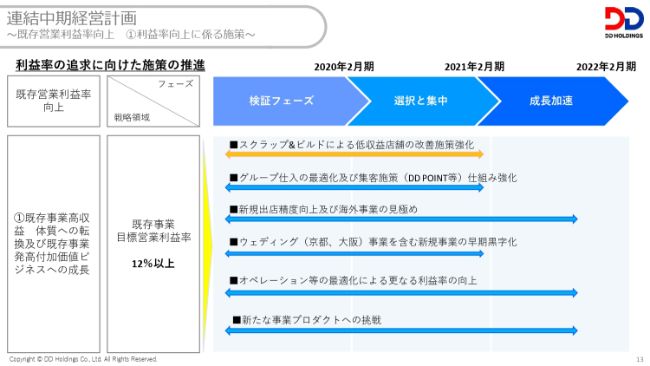

~既存営業利益率向上 ①利益率向上に係る施策~

こちらに関しましては、その全体感を表しているものです。1つずつ紐解いてまいりますので、次の14ページから細かく説明してまいります。

まず、既存事業利益率の向上について記載しております。事業会社全体での営業利益の合計に関しましては、12パーセント以上という目標を設定しております。居酒屋事業・カフェ事業・アミューズメント事業・ウェディング事業と多様となりますが、利益率に関しましては、事業によって非常に高いところもあれば低いところもあるような状況です。これらを勘案しながら、全体では12パーセント以上を努めていきたいと考えております。

また、2020年2月期に関しましては、赤字の収益改善に対して100パーセントでやり切った状態にします。今期以降に関しましては、いったんそこを閉店してでも3期目の7パーセントに向けて進めてまいりたいということで、スクラップ&ビルドを本格的に今期・来期にかけて実施していきたいと考えております。

また、4つ目に挙げさせていただいておりますウェディングに関しましても、先期は予算外で2つ目の施設をオープンしましたが、2020年2月期に関しましては黒字で着地する計画で推移しております。

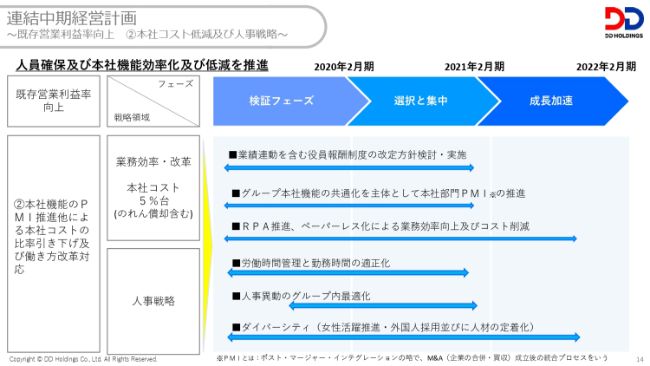

~既存営業利益率向上 ②本社コスト低減及び人事戦略~

次は、本社コストの件です。のれんも含めた本社コストに関して、2022年2月期の目標を5パーセント台と掲げております。これに関しましては、生産性の向上と、すでにRPA等もテスト段階で動いております。

また、グループの本社機能を異種の事業会社と合わせることによって、生産性を上げるような動きをとっていきたいと考えております。もともと今はグループで同一のビル内で業務を行っておりますが、それぞれに特徴があります。やはり管理本部にも特徴があり、非常に能力の高い方が各事業会社に点在しております。

これら各事業会社のタスクを可能な限り一元化させ、なるべく最適化し推進していくということをこちらに書いております。人事異動のグループ内最適化ということで、書かせていただいております。

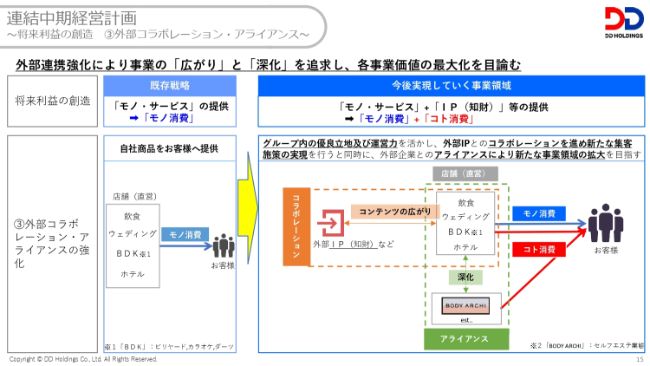

~将来利益の創造 ③外部コラボレーション・アライアンス~

次は将来利益の創造ということで、資料を用意させていただいております。

私どもは運営力に自信を持っています。左側を見ていただきたいのですが、今までは「モノ消費」ということで、店舗を使ってお客さまにモノを売るところを真ん中においてやってまいりました。これからに関しましては、「モノ消費」と「コト消費」を合わせた形態をとっていきたいと思っています。

すでに公表させていただいていますが、グループ会社であります㈱エスエルディーの「ポケモンカフェ」や「フロンターレカフェ」のようなコラボレーションが、広がりに該当する箇所になります。

また、その下のアライアンスに関しましては、2019年4月2日に公表させていただきました。ネクシィーズグループが新規展開をスタートしているセルフエステ事業の「BODY ARCHI(ボディアーキ)」へ参入することを決めております。

こちらに関しましても、今までの領域の幅を広げたものとして、チャレンジしてやってまいりたいと考えております。新しいコラボやアライアンスに関しましても、私どもの強みであるの運営力を活かして、企業価値の拡大に努めてまいりたいと考えております。

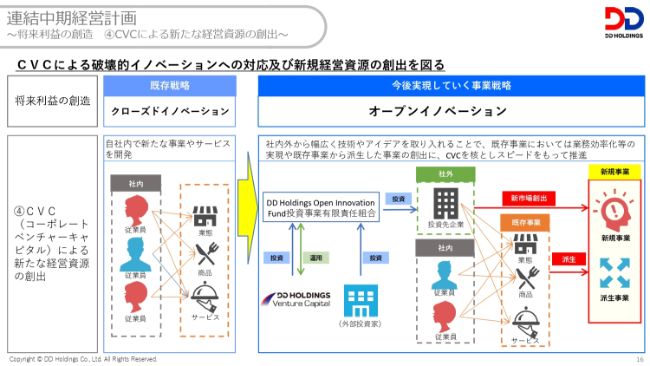

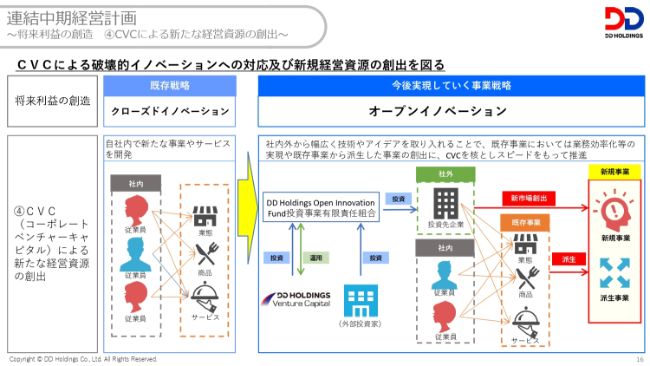

~将来利益の創造 ④CVCによる新たな経営資源の創出~

16ページになります。

過去に関しましては、自社内で新たな業態・サービス等を創造する「クローズドイノベーション」を推進し、飲食事業やアミューズメント事業の拡充を図ってまいりました。

2017年9月に、ホールディングス体制化と同時に、新たに経営理念を掲げさせていただきました。世界に誇る「オープンイノベーション企業」を目指すという理念を実現するべく、CVCの活用を積極的に行っていきます。

「当社のノウハウや店舗」と、「現在まで当社になかった技術や知識」をベンチャー投資を通じて融合していく計画であります。その結果、新規事業や派生事業の創造を可能とし「オープンイノベーション」を実現してまいります。これらの結節点となるべく、株式会社DDホールディングスベンチャーキャピタルを設立させていただきました。

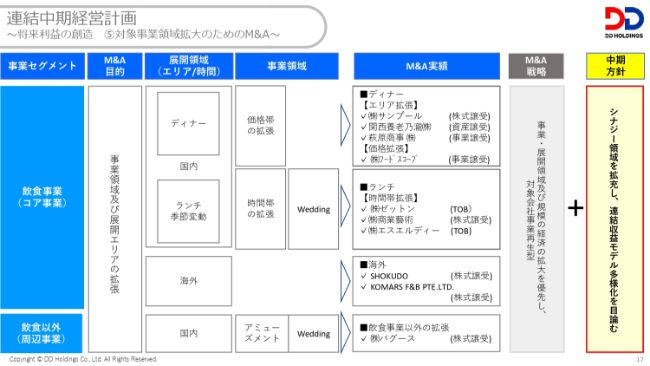

~将来利益の創造 ⑤対象事業領域拡大のためのM&A~

次は、M&Aの進め方をご説明したいと思います。こちらには、過去のM&Aをどのようにやってきたかということで、展開領域や事業領域に関して意識してやってまいりました。先ほどもお話ししたように、規模を優先して、事業領域と展開エリアを拡張してまいりました。

今後に関しましては、SUPER 7 PROJECTの方針でお話ししたとおり、さらにシナジーが出て事業領域を拡大できるM&Aについて、積極的に進めてまいりたいと考えております。

今までは飲食店を基盤に、規模を追いかけて100億円単位のM&Aを進めてまいりました。これからはインフラなども視野に入れながら、価値を上げていけるような行動をしていきたいと思います。

~将来利益の創造 ④⑤CVC及びM&Aの投資対象領域~

事業領域の拡充の方法について、ここも先日公表させていただいておりますが、CVC(コーポレートベンチャーキャピタル)を活用して推進していきたいと考えております。

どのようなお話かというと、今までは一緒にやっていきたい会社さんがあっても、基本的には連結化を視野に入れておりました。今後に関しましては、CVCを活用し、資本提携や業務提携などを通じ、地域事業の創出や派生ビジネスの進出を進めてまいりたいと考えております。

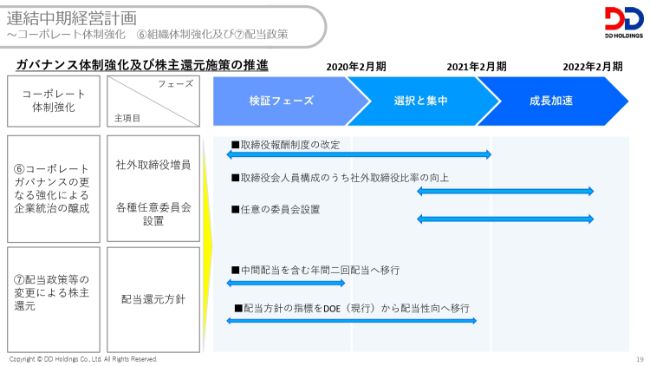

~コーポレート体制強化 ⑥組織体制強化及び⑦配当政策

ガバナンス体制の強化でございます。こちらに関しましては、SUPER 7 PROJECTで連結営業利益率を7パーセントということで、非常に高いハードルを掲げております。こちらの高いハードルを越えていくためには、コーポレートガバナンスを強化する必要があると認識しております。

こちらに関しまして、上から取締役報酬制度の改定や社外取締役の比率の向上、任意の委員会設置などを用いて、成長加速の準備をしていきたいと考えております。また、これらをやりきることによって、配当方針などの変更も進めたいと考えております。

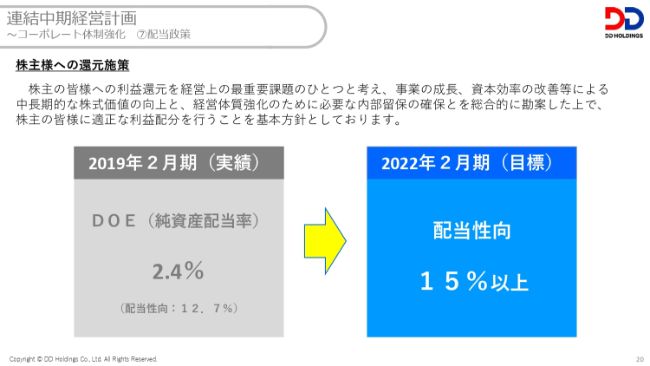

~コーポレート体制強化 ⑦配当政策

先日も公表させていただきましたが、中間配当を含む2回の配当に移行しております。また、先ほど松村からありましたように、配当に関しましても、2022年2月期には配当性向15パーセント以上を目標に進めてまいりたいと考えております。

~売上高及び営業利益の計画~

以上によりまして、売上高は600億円、営業利益は7.0パーセントを2022年2月期の目標として、SUPER 7 PROJECTを進めてまいりたいと考えております。

最後になりますが、このようなプロジェクトに名前を付けると、なかなかやりきれずに、「絵に描いた餅で終わってしまうのではないか?」と言われることもあると思うのですが、こちらの数字の達成に自信を持っておりますので、オペレーションを中心に組み立てをしまして、決算説明会等で都度ご説明しながら進めてまいりたいと思います。

ご清聴、ありがとうございました。

連結業績(累計会計期間)

樋口康弘氏:DDホールディングスの管理統括の樋口でございます。本日は、大変お忙しい中お集まりいただきまして、誠にありがとうございます。多少前後してしまいますが、あらためまして、2019年2月期の連結業績および連結財政状態等につきまして、簡単にご説明させていただきます。

売上高は509億7,300万円ということで、初めて500億円を突破いたしました。一方で、営業利益につきましては4パーセントほど減少でございます。経常利益・最終利益は、過去最高を更新しております。

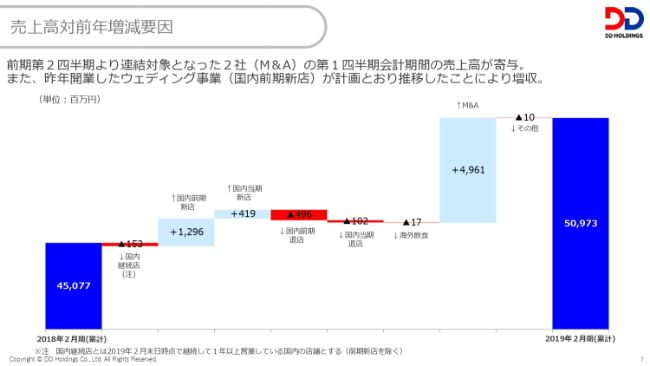

売上高は50億円強増加しておりますが(その要因について)ご承知かと思いますが、念のためお伝えさせていただきたいと思います。2018年2月期第2四半期から、ゼットンと商業藝術が連結として加わりまして、2019年2月期は初めて1年間フルで寄与した分が、50億円強でございます。

また、売上高でございますが、連結ベース既存店の昨対が100.4パーセントとなっております。こちらの数字でございますが、5期連続で既存店の売上高前年対比は100パーセントを超えているということで、ご認識いただければと思います。

連結業績

こちらは割愛させていただきますので、後ほどご参照いただければと思います。

セグメント別業績

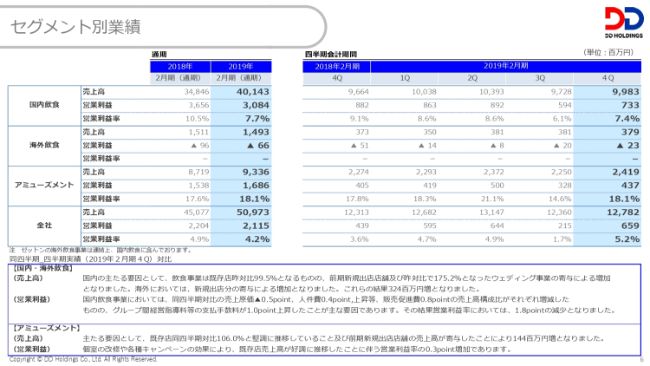

セグメント別業績でございます。

国内飲食につきましては、増収減益でございます。海外飲食は、赤字幅が圧縮できております。アミューズメントは、増収増益となってございます。

なお、店舗数でございます。国内飲食が365店舗、海外飲食が8店舗、アミューズメントが55店舗、合計で428店舗が、2019年2月末時点での店舗数でございます。

売上高対前年増減要因

こちらは、2018年2月期からの売上高の増減でございます。次のページを含めまして、後ほどご参照いただければと思います。

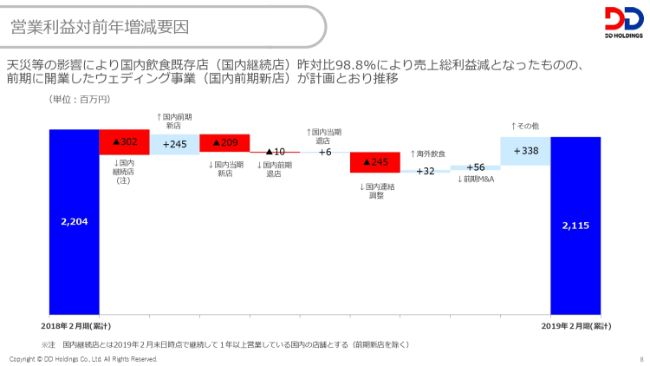

営業利益対前年増減要因

こちらは営業利益となります。後ほどご参照いただければと思います。

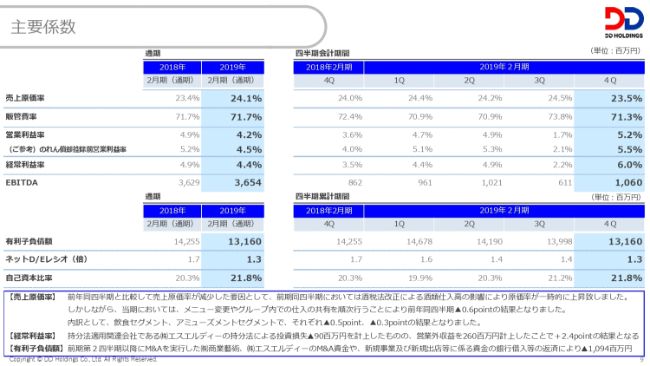

主要係数

主要係数でございます。こちらも、かいつまんでお伝えさせていただきます。

通期のみご報告させていただきます。販管費率のところでございます。原価率につきましては、酒税高騰の影響もございまして0.7ポイントほど上昇しております。一方で、販管費率は、売上高に対しましては増減がございません。

また、営業利益率のところに記載させていただいておりますが、当社はこれまで積極的なM&Aを繰り返してきております。ご参考数値として、のれん償却前営業利益率を載せさせていただいております。EBITDA・キャッシュにつきましても、2018年2月期からわずかではありますが、増加しております。

また、その下の有利子負債でございます。10億円強減少いたしまして、ネットD/Eレシオも0.4改善してございます。自己資本比率が少し上昇してございます。

連結B/S

続きまして、連結バランスシートでございます。2018年2月期末から比較いたしますと、バランスシートは約4ポイント圧縮してございます。キャッシュ残高は約56億円ということで、ポジションとしては過去一番高い状態で期末を迎えることができました。

連結C/F サマリー

連結キャッシュ・フローです。フリー・キャッシュ・フローが約22億円ということで、5期ぶりにプラスへ転じております。ここでプラスになった分を返済等に回しまして、最終的には2018年2月期末から2019年2月期にかけて、キャッシュが10億円ほど増加しているところでございます。

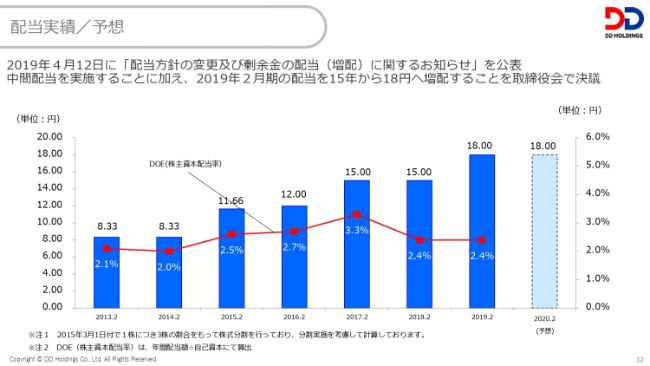

配当実績/予想

最後になりますが、松村・鹿中からもお話をさせていただいておりますが、配当につきましては、2019年2月期末に3円増配して18円とさせていただいております。

配当の指標として、現時点ではDOEを意識しております。2018年2月期の2.4パーセントの水準を意識したことも含めまして、最終利益は過去最高をわずかながらでも更新したというところで、3円増配の18円とさせていただいております。

なお、配当性向ですが、2018年2月期が11.3パーセント、2019年2月期が12.7パーセントとなっております。2022年2月期には15パーセント以上の配当性向を目標として、これからも取り組んでまいりたいと思います。

簡単ではございますが、私からの説明とさせていただきます。ご清聴ありがとうございました。

海外での⾃社展開ブランド

稲本健一氏:みなさん、こんにちは。DDホールディングス海外統括グループCCO、稲本でございます。私からは、海外のご説明をさせていただきます。

こちらは(みなさんのお手元には)資料がございません。我々の海外事業はゼットン側に大きくございまして、DD側としましては、DD InternationalというDD International Corporationが3店舗。ゼットン側には5店舗という状態でございます。

売上が、DDICとゼットン側を合わせまして、前期の2019年12月期までで約15億5,000万円。利益については、ゼットンでその期に出店がございましたので、ちょうどDDICの赤字は縮小しましたが、合算しまして1.2パーセントほどの赤字となります。

足元で進んでおります2020年12月期の目標としましては、両社で合わせて約20億円の売上を達成し、そこで6パーセントの利益を出していこうということで動いております。

何度かご説明差し上げているのですが、我々の海外ブランドは、日本の飲食の方々と少し違う部分がございます。

こちらに並んでいるブランドについては、「ALOHA TABLE」は、今日本がゼットンで展開している「ALOHA TABLE」の本店ということで行っておりますが、それ以外の「GOOFY」「HEAVENLY」「ZIGU」「PARIS HAWAII」「SHOKUDO」「BREAD&BUTTER」「Buho」。こちらはコンセプトがすべて違うのですが、日本で成功したものではなく、海外で生まれたブランドです。

ほとんどの日本の企業の方は、日本で作ったお店を海外に持っていきます。例えば「いきなり!ステーキ」さんだったらニューヨークに持っていったり、「牛角」さんだったり、いろいろなかたちがございます。

我々の場合は真逆で、今のところはハワイですが、ハワイだけで作っていく。アメリカ専用のブランドとして、アメリカで作っているブランドというところが大きく違います。

また、このブランドをこれから日本に持ち込んでくるようなことも考えております。そして、これはアメリカ国内だけではなく、海外でもこちらのブランドの引き合いがきております。今後は、こちらのオリジナルブランドのライセンス、もしくはフランチャイズのようなものを検討している最中でございます。

今後につきまして、私はCCO(Chief Creative Officer)でございますので、海外だけではなく、飲食の枠を飛び越えてしっかりと我々のクリエイティブが活かせる業界や新しい業種にも、チャレンジしていきたいと考えております。

私からは以上でございます。ありがとうございます。

新着ログ

「小売業」のログ