TDCソフト、上期営業利益は前年比24.8%増 “次世代型SI事業”に向けた取り組みを推進

2019年3月期第2四半期決算説明会

谷上俊二氏:おはようございます。それではさっそくですが、2019年3月期第2四半期の決算説明会ということで、私から全体の概要を話させていただきます。その後、もう少し細かい数値的な決算内容につきましては、足立からご説明差し上げます。それでは、私から説明させていただきます。

本日の上期の決算に関しましては、ほぼ計画どおりの推移できているということでございます。とくに今期に関しましては、中計の最終年度ということもありまして……「次世代型SI」と当社の中で言っていますが、そこに向けた投資も積極的に推進している状況でございます。

このあたりのトピックスを含めて、ご説明していきたいと思います。先ほど言った次世代SIに向けた取り組み。それと、経産省の「IT経営注目企業」に選定された。あとは、うちで健康経営を進めていまして、そのあたりでも「金の認定」というかたちで取得ができた。あとは(2018年)10月1日に、1対2の株式分割を行ったということです。

それと、先ほど言った(ように)今期がちょうど最終年度になっている中計の、来年度以降の次の中計を、現在策定中でございます。今日は頭出しとして、次の経営ビジョンを、ちょっと説明していきたいと思っています。

決算概況(連結)

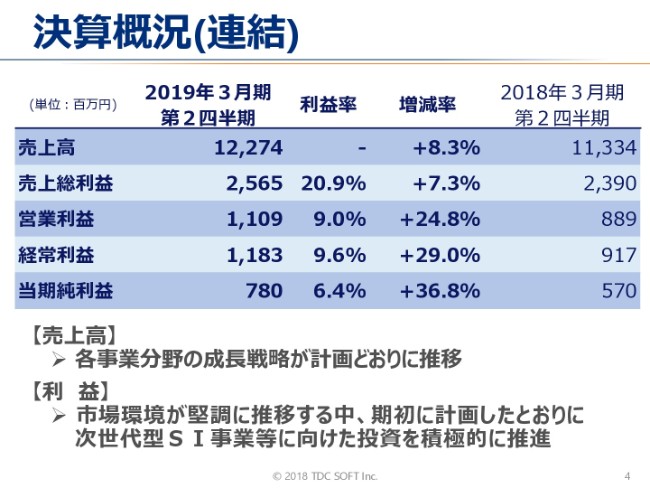

まず、決算概況でございます。

売上高に関しましては122億7,400万円で、前年対比で8.3パーセント増で終着しています。粗利・営業利益を含めて(増加しており)、これに連動するかたちで営業利益・経常利益(の利益率が、それぞれ)9パーセント台で(増加率は)前年対比におきまして20パーセントを超えてくる状況でございます。

どちらかと言うと、当社における各事業分野のそれぞれが順調に推移してきたという結果でございます。とくに利益に関しましては、市場環境が非常にいいかたちで推移している中でのことだと思っています。

その利益を含めた中で、先ほど来言っている投資も、ここのところ積極的に進めてきている状況でございます。

分野別売上高概況

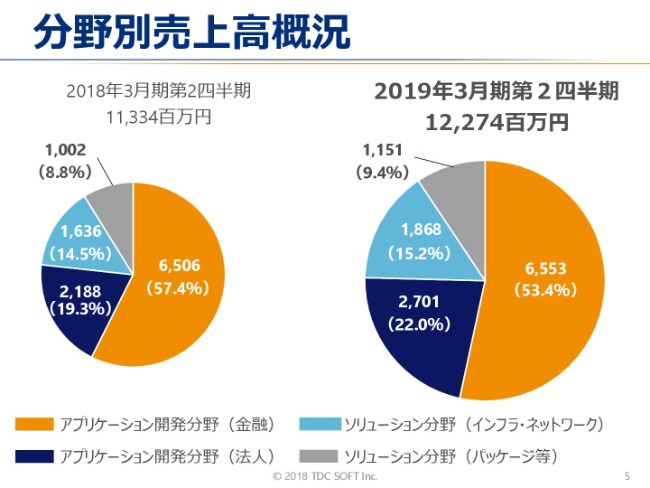

次に、当社で言う分野別売上高概況でございます。前年対比してございますが、(ご覧いただきたいのは2019年3月期第2四半期で)右側の大きいほうの円グラフです。

当社の場合、アプリケーション開発分野の法人・金融と、2つに大別してございます。金融関係のアプリケーション分野が、当社の中で半分強。6割まではいきませんが、50数パーセント。規模が拡大したぶんでは、比率としては今回は65億円を超えて53.4パーセントと、ほぼ売上高に関しましてはスライドというかたちでございます。

逆に、法人系のアプリケーション。こちらは、前年度より6億円近く伸ばした中では、シェアとしては22パーセントでございます。

それに続いて、ソリューション分野のインフラ・ネットワークとパッケージ等と言われる、当社独自の含めたサービスのものでございますが、こちらはそれぞれ堅調に伸びてきている状況でございます。

そのような意味では、全体の規模感は膨らむ中で、金融関係がほぼ同じかたちであり、他の分野が堅調に伸びてきたという状況でございます。

分野別ハイライト①

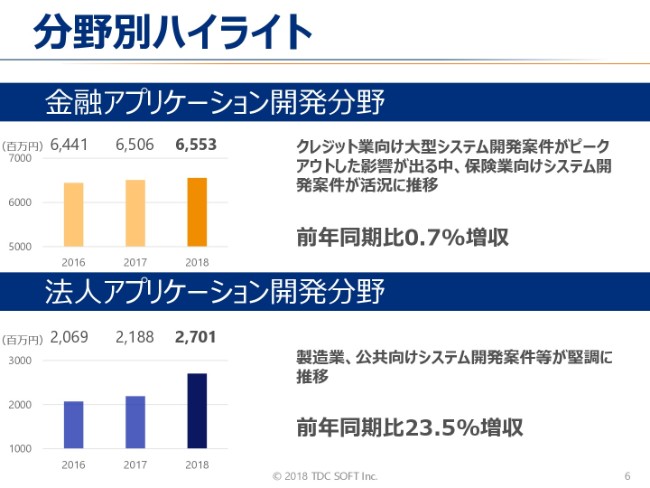

もうちょっと個別のところを(ご説明して)いきますと、金融アプリケーション分野。こちらは当社の場合、クレジットや保険とか、銀行ももちろんありますが、そのあたりの分野でございます。(前年同期比では)ほぼスライドで、微増です。0.7パーセントの売上増。

中身的には、クレジット関係の大型案件が一昨年(2016年)にピークを迎えた後、ピークアウトしてきた影響。逆に、ここのところ保険が急激に伸びてきています。相殺するかたちで若干のプラスというのが、今回の結果でございます。

(一方で、下段の)法人アプリケーションと言われる分野。製造・公共を含めて、こちらは非常に堅調な推移をしています。23.5パーセントの増収で、当社の中では、伸び率としては非常に高い分野になっています。

分野別ハイライト②

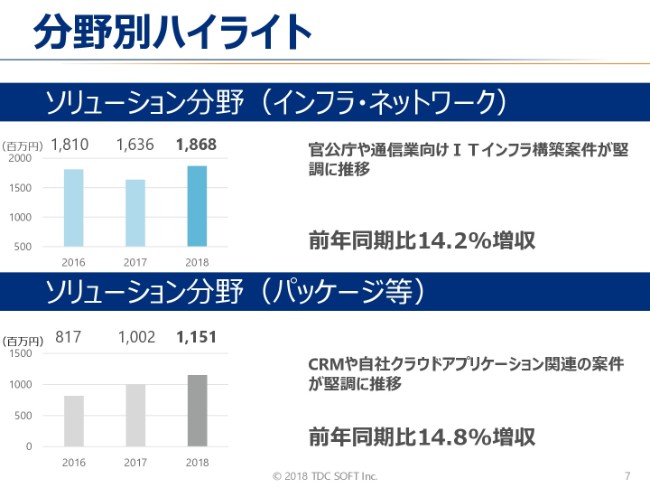

ソリューションのインフラ・ネットワークと言われるところです。

こちらも官公庁や通信キャリア、またはそれらのITインフラ系の構築が堅調に推移して、14.2パーセント増です。3年間のトレンドを見ますと、昨年(2017年)落ち込んだ部分を盛り返してきているという表現にもなろうかと思っています。

それともう1つが、ソリューション分野(パッケージ等)ということで、CRMや自社クラウドサービスとか、そのあたりの分野でございます。こちらも非常に順調に推移して、14.8パーセント増収。こちらに関しては、3年間順調に売上が拡大してきている状況です。

やはり時代背景としては、パッケージもしくはクラウド。このようなところが、当社の場合も伸び率は大きい傾向が出ています。

トピックス①

先ほど来言っているトピックスの中で(もありましたが)次世代型SI事業の取り組みです。

一昨年(2016年)からいろいろ取り組んでいる中で、AIを活用したアクティブ・ラーニングに関する近畿大学との共同研究、もしくは産業技術大学院大学と共同研究でのエンタープライズアジャイルの開発手法の確立。このあたりは従来からやっていますが、実際的なプロジェクトに展開すべく進めている段階にきています。

あとは、当社の自社開発クラウドアプリケーション。こちらの製品も、拡大に向けて活動を活発化させている。それと、そことの連携ももちろんあるのですが、RPAソリューションということで、当社の場合は「WinActor」の販売・導入支援を進めています。

あとは、先ほど来もちょっと言いましたが、「IT経営注目企業」(に選定されました)。こちらが、当社の取り組みをある種の認められた(ことの現れな)のかなと捉えています。

それと、健康経営(を推進)。昨今、社員の健康を含めた(取り組みを進めておりますが)、もう1つは健全な経営。そのようなところ(の向上)を目論んだかたちで進めている中で、とくに健康の優良企業という認定。こちらの、東京都では初となる「金の認定」を取得することができました。

それと、(2018年)10月1日に株式分割を行っています。

トピックス②

当社のトピックスとして、クラウドソリューション分野。

とくに一番新しいものでは、「Styleflow」という、一種のクラウド型のワークフローシステムでございます。東京ガスグループさんにご採用いただいて全社展開ということで、1万1,000ユーザーの(利用ということで)、営業的には非常に弾みのつく展開になってきています。

これらは定型業務というより、非定型業務に関して、柔軟にいろんなことが対応できるところが売りでございます。先ほど言ったRPAとの連携とか、いろんな展開ができるだろうということで、進めています。

もう2年ぐらい前からやっていますが、「M-Check+」。こちらはストレスチェックのサービスでございますが、10万ユーザーを突破する中で、堅調に進めている状況です。

その他、「HuTaCT」「BP-LINKS」「Meeepa」という、当社としていろんな独自のサービスを行っています。このあたりも、先ほど言ったように(クラウド)ソリューション分野が堅調に伸びているところを支えている、当社のサービス・パッケージでございます。

業績見通し①

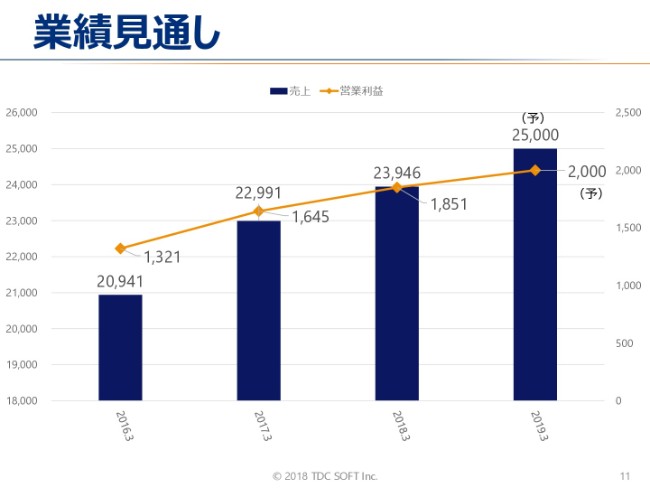

今期の業績見通しでございます。

当初出していますように(売上高は)250億円、営業利益は20億円、そして経常利益は20億3,000万円という当初の予定どおりの見通しで、現在捉えています。

業績見通し②

ちょっとトレンド的な話をしますと、先ほど言った本中計は2017年3月期からになります。

その前からトレンドを取りますと、このようなかたちで売上・営業利益を含めて推移してきているということで、堅調な推移での今期の業績の終着を、今は見通しているところになります。

次期中期計画 〜Shift to the Smart SI〜

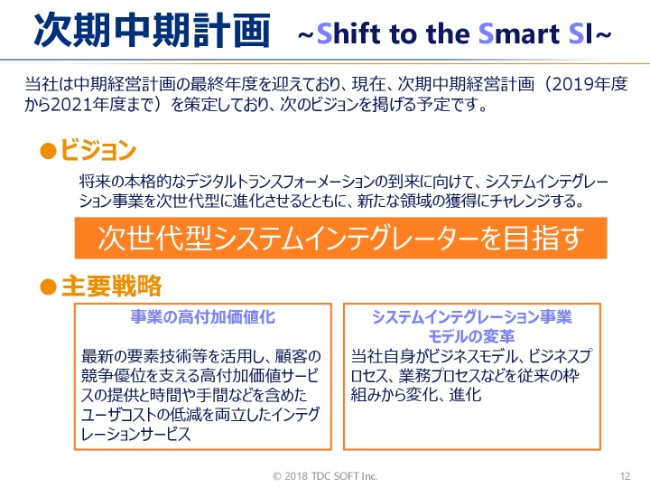

現在、来年度以降の3ヶ年の中期経営計画を策定中でございます。

その中で、どのようなかたちで進めていこうかということで、「Shift to the Smart SI」という標語を用いてトライしていこうと思っています。

本格的なデジタルトランスフォーメーションが(到来する状況に)なってくる世界の中で、当社とすれば、やはりシステムインテグレーション事業を……新しいかたちの「次世代型」という表現をとっていますが、そのようなかたちでの対応をできるべく、いろんなかたちの投資を行っている。とくに、新しい技術の取り組みとか、そのようなことを進めています。

さらには、やはりビジネスモデルが変わるという中で、新しい当社にとっての事業をどう創出していくかも含めて、進めていきたいということです。「次世代型システムインテグレーターを目指す」ということで、当社としての新しいかたちのシステムインテグレーター像を整理して、それに向かって進めていきたいと考えています。

とくに「主要戦略」と書いている中で、やはりお客さまが競争優位に立てる高付加価値サービス。それに対して、当社がどう対応していけるかというところです。スピード感ある対応だとか、新しい技術を用いたインテグレーションがどうやったらできるかというところを(主要戦略として)捉えています。

そのためには、当社自身のビジネスモデル・ビジネスプロセス、もしくは業務プロセス。このあたりを従来型から変えていくことも必要だろうということで、時代に合ったやり方はどのようなかたちになるかもブラッシュアップしていこうということで、取り組んでいきたいと考えています。

私からは、以上でございます。

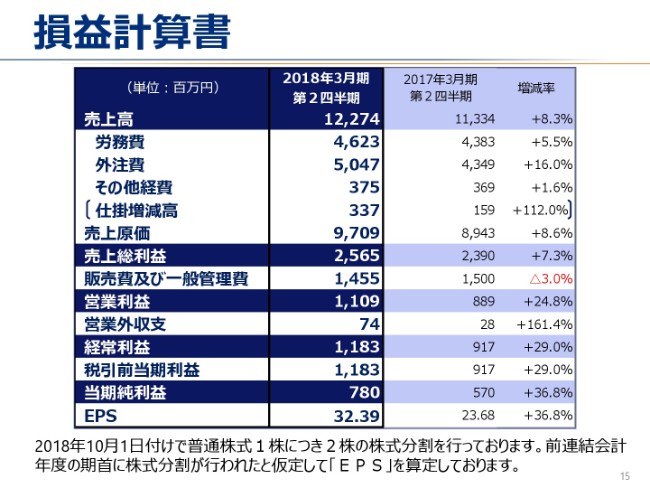

損益計算書

足立薫彦氏:それでは、ここからは足立でご説明をさせていただきます。損益計算書からキャッシュフロー計算書に向けて、ご説明をさせていただきたいと思います。

まず最初に、損益計算書でございます。前年同期比との比較で記載をしています。売上高は、前年同期比で言いますと9億4,000万円増、8.3パーセント増で、122億7,400万円でございました。

原価の内訳は、こちらに記載のとおりでございます。労務費が2億4,000万円、外注費が7億円弱増加していまして、売上高が9億4,000万円増えています。原価が7億7,600万円増えた結果といたしまして、最終的な売上総利益が1億7,500万円増で、25億6,500万円となっています。

売上総利益率で言いますと、わずかながら減少しています。これは売上の伸びに対しては原価率がそれほど……増えたと言っても0.7パーセント程度の増なんですが、その影響でございます。

ただ一方で、販管費につきましては4,500万円と、わずかではございますが減少しています。その結果、営業利益の段階では、前年同期比で言いますと2億2,000万円の増で11億900万円。こちらで、昨年の同期の営業利益率が7.8パーセントでございましたが、今年度は9.0パーセント。

ここから下につきましては、まさに売上の増がそのまま下に降りているということでございますけど、経常利益・当期純利益とも昨年対比で29パーセント・36.8パーセントと大幅な伸びを計上しています。経常利益で11億8,300万円、当期純利益で7億8,000万円という数字を計上することができました。

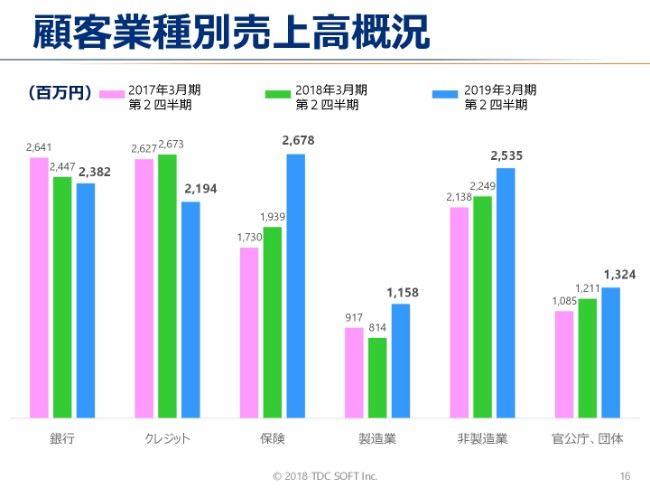

顧客業種別売上高概況①

次に、先ほど分野別の売上概況ということでご説明をいたしましたが、こちらでは分野別の中の、業種に絞って整理をしたものをお示ししています。

このグラフで言いますと、左側の3つの銀行・クレジット・保険。これが、いわゆる金融部門でございます。右側の製造・非製造・官公庁、団体。こちらが非金融でございます。この全体のボリュームで言いますと、今年度は金融部門が72億5,000万円程度で、非金融が50億2,000万円程度で、59対41となっています。

その前の年(2018年3月期第2四半期)が70億6,000万円と42億7,000万円で、62対38でございました。先ほどのご説明にもございましたが、徐々にではございますが非金融部門が順調に伸びていまして、金融はだいたい横ばいできていますので、それを十分に補って伸びてきているという数字は示せています。

個別に見ますと、銀行につきましては、この表で(おわかりのように)23億8,200万円で、前年同期と比べますと6,500万円と、わずかではございますが減少しています。これは、みなさんもご存じの大型案件がピークアウトしていることはございますが、他のところでも堅調に推移しているところがございまして、結果的にはほぼ横ばいの数字でカバーできたということでございます。

次のクレジットは、先ほどのご説明にもございましたが、大型案件のカットオーバー等がございました。若干へこんでいるように見えますが、それを補って余りあるかたちで、保険が前期対比で7億3,900万円増えています。

その結果、金融全体で言いますと約2億円程度の増加です。いわゆる大型案件が堅調に推移していることが、最終的には全体の数字を押し上げてきているということで、金融全体としては順調な推移になったと思っています。

非金融につきましても、製造業が3億4,400万円増で11億5,800万円、非製造業で2億8,600万円増の25億3,500万円。官公庁、団体も1億1,300万円増の13億2,400万円。金融と比べますと、ボリュームは若干小さいですが、各業種とも順調に拡大をしているということで、存在感を増してきていると考えています。

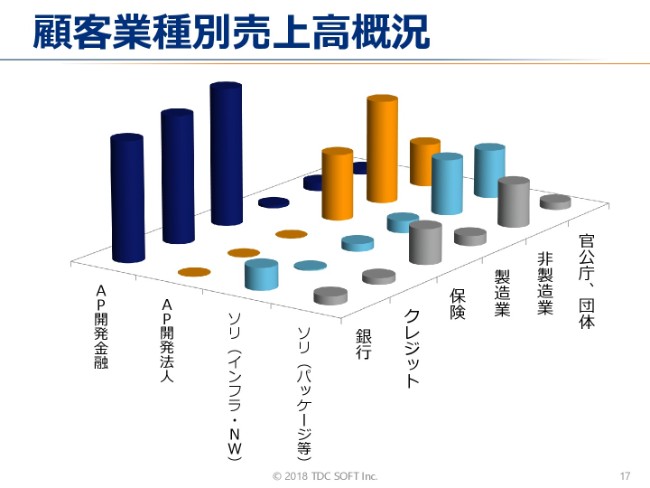

顧客業種別売上高概況②

こちらのグラフは、横軸に分野別……アプリケーション(AP)の開発金融・開発法人・ソリューションのインフラ・パッケージ等。それと、縦軸に業種別……銀行・クレジット・保険・製造・非製造・官公庁等とお示ししているものでございます。

アプリケーションは、それぞれ金融と法人が大きな数字として伸びています。一方でソリューションは、インフラ・ネットワーク・パッケージとも、各業種にまんべんなく数字が出るようになってきていますので、このあたりもかなり数字が堅調になっている要因かなと見ています。

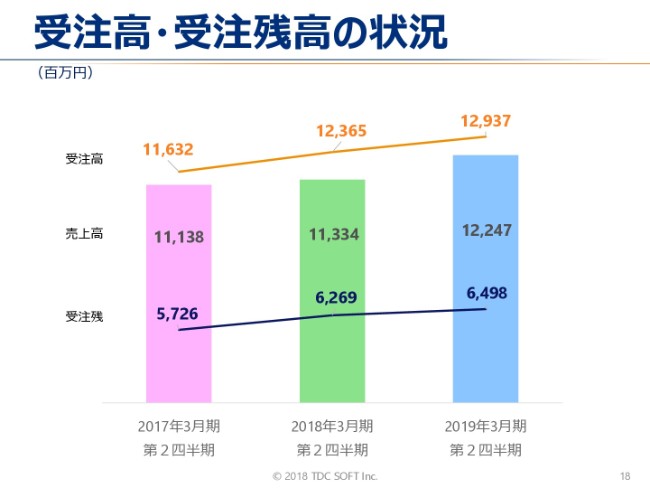

受注高・受注残高の状況

次に、受注高と受注残高の状況についてご報告をさせていただきます。

まず、受注高でございます。これは、中間期ベースでの比較でございますが、順調に伸びていまして、前年対比で言いますと4.6パーセント増の129億3,700万円の受注がございました。

売上高は先ほど来のご説明のとおりで、122億4,700万円と順調に伸びています。

結果的に、中間・期末時点の受注残でございますが、64億9,800万円でございます。

これは、前回のご報告のときにも同じようなご説明をさせていただきましたが、この時点の月商で割り算をいたしますと、2017年3月期は3.1ヶ月の受注残です。それに対して、2018年3月期には3.3ヶ月。この後の2019年3月期の第2四半期は3.2ヶ月で、引き続き3ヶ月程度は受注残を抱えて業務をできています。

したがいまして、この状況から、下期も順調な推移が見込めるのではないかと見ています。

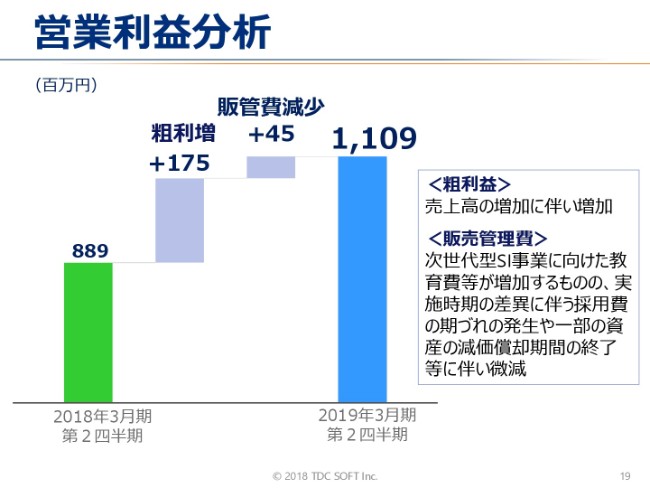

営業利益分析

次に、営業利益の分析をさせていただきたいと思います。

一言で言いますと、今期はあまり大きな動きがございませんでした。前年同期の営業利益が8億8,900万円でございました。これに、先ほどご説明をしましたとおり、粗利が1億7,500万円増えています。あと、販管費は若干でございますが、4,500万円程度減少したということです。これを受けまして、この中間期の営業利益が11億900万円となったということでございます。

販管費については先ほどコメントをしていませんでしたので、簡単に触れます。ここに記載している内容は、例えば「次世代型SI事業に向けた教育費等が増加する」。これは、だいたい1,000万円強程度とか、細かい数字の積み上げでございまして、あまり大きな数字での動きはございません。全体的な数字としましては、順調にきているのかなといったところを見ていただけるのかと思います。

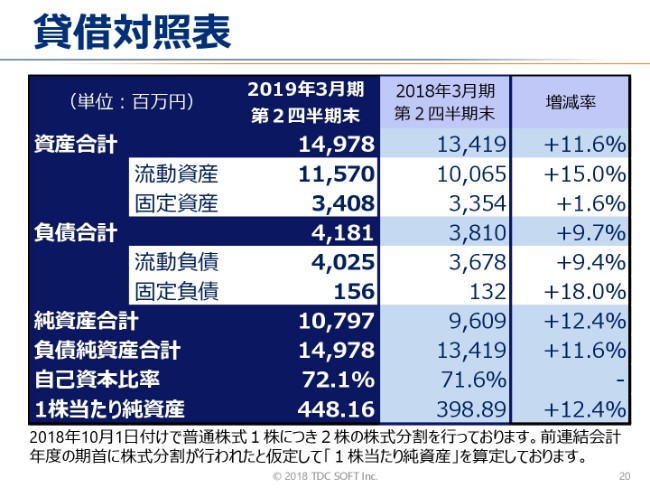

貸借対照表

次に、貸借対照表でございます。こちらも正直、あまり大きな動きはございませんでした。

まず、資産の部の中の流動資産でございます。115億7,000万円で、これは前年同期比で15億500万円の増でございます。この内訳を簡単に申しますと、現預金で約9億8,000万円、それから受取手形・仕掛品で5億2,000万円で、これだけで15億円の動きでございます。他はあまり動いていないということでございます。

固定資産につきましても34億800万円で、5,400万円の増でございました。ここはほぼ動きがなかったということでございます。

流動負債につきましては40億2,500万円で、3億4,700万円の増でした。こちらも、いわゆる買掛金・未払金・未払法人税とか、このような勘定科目だけでございますので、大きな動きではなかったということでございます。

固定負債も同様に、1億5,600万円で(前年同期比で)2,400万円の増で、ほぼ動かなかったという状況です。全体的には、業績の進展に伴いまして現預金が増えているところが、一番大きな要因かと思います。

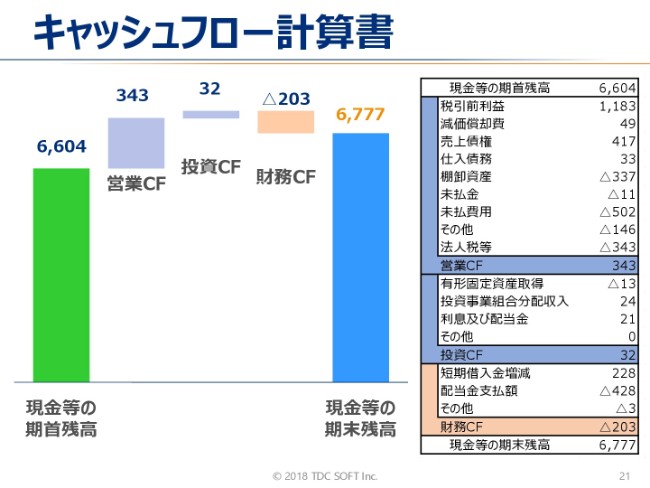

キャッシュフロー計算書

最後に、キャッシュフローについて簡単にコメントをさせていただきたいと思います。

現金等の期首残高が、66億400万円でございました。

営業キャッシュフローはプラスの3億4,300万円です。これは右側の表のとおり、税前利益が11億8,300万円出ていまして、各科目の増減がございまして、3億4,300万円のプラスでございました。

投資キャッシュフローは3,200万円で、ほぼ動きがなかったということでございます。

財務キャッシュフローでございます。こちらは、借入は2億円程度増えたということでございますが、配当金支払が4億2,800万円増えています。この結果としまして、マイナスの2億300万円でございます。

これは、平成29年(2017年)3月期の配当の32円に対して、平成30年(2018年)3月期が35円ということで、この差でございます。その結果といたしまして、現金等の期末残高が67億7,700万円となっています。

以上、簡単ではございますが、ご説明を終了させていただきます。ありがとうございます。

新着ログ

「情報・通信業」のログ