アイモバイル、売上高は過去最高も営業益は減 新規事業への投資拡大が要因

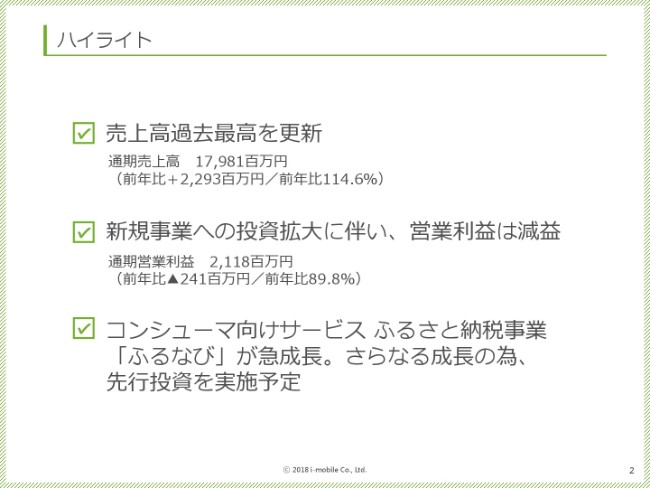

ハイライト

野口哲也氏(以下、野口):早速ですが、説明に入りたいと思います。まず前期ハイライトとしては、売上高が過去最高を更新しまして、約179億円(となりました)。前年比で見ますと、プラス22億円ほど、14.6パーセントの増加となっております。また、新規事業の投資の拡大に伴い、営業利益は減益。通期の営業利益としましては約21億円。前年比で2億4,000万円、11パーセント強のマイナスとなっております。

もう1つのハイライトとしましては、コンシューマー向けのサービスとして、ふるさと納税事業のサイト「ふるなび」が急成長しております。こちらは、さらなる成長のための先行投資を実施予定です。

通期連結業績推移

通期の連結業績としましては、過去最高の179.8億円と、順調に伸びております。営業利益としましては、先ほど言いましたように10パーセント減である21億1,800万円となっております。

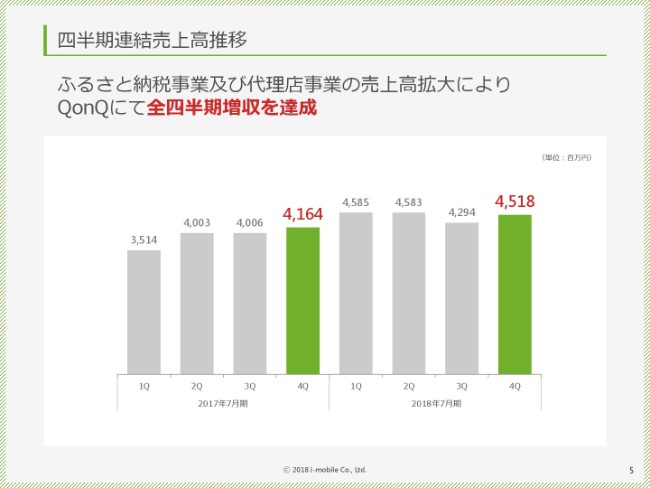

四半期連結売上高推移

四半期別の売上高の推移ですが、ふるさと納税事業及び代理店事業の売上が拡大したことにより、昨年のQonQで全四半期増収を達成しております。

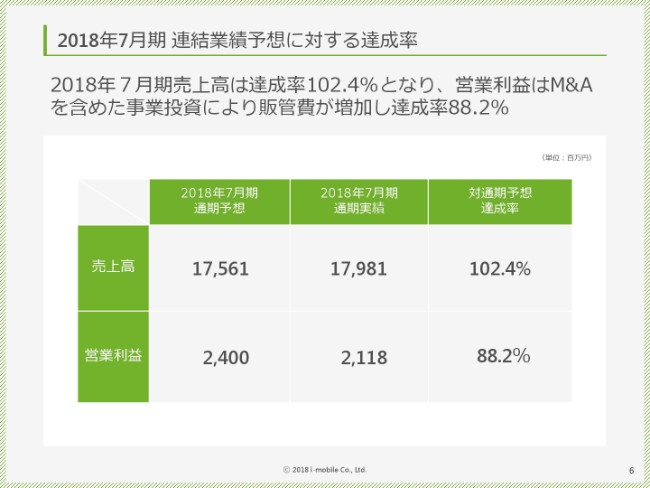

2018年7月期 連結業績予想に対する達成率

昨年出しました予測に対しての達成率としましては、売上高が約175億円に対して約179億円、2.4パーセントの達成です。営業利益については、24億円の予測に対して21億1,800万円で88.2パーセントと未達の状態となっております。

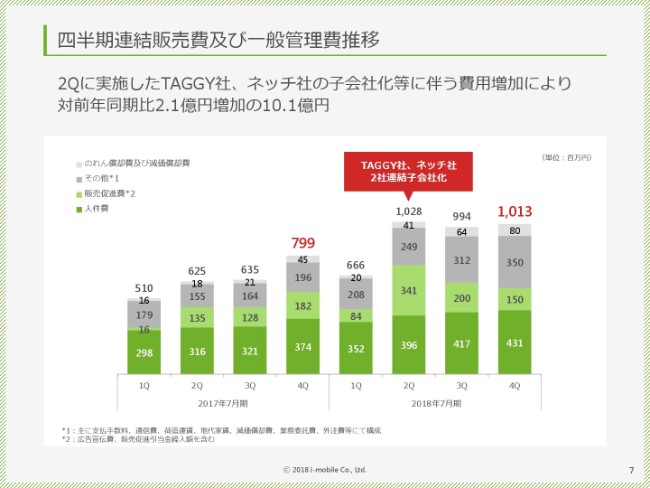

四半期連結販売費及び一般管理費推移

四半期の連結の販管費の内訳及び推移です。営業利益の未達の大きな原因でありました販管費の増加について、こちらはM&Aの実施に伴うTAGGY社、ネッチ社の連結が第2四半期にありまして、販管費が予測よりも高騰しました。人件費・販促費・その他費用と全部出しておりますが、実際に多く増えたのは販促費です。販促費の中には、ふるさと納税「ふるなび」のプロモーション費用なども含まれております。

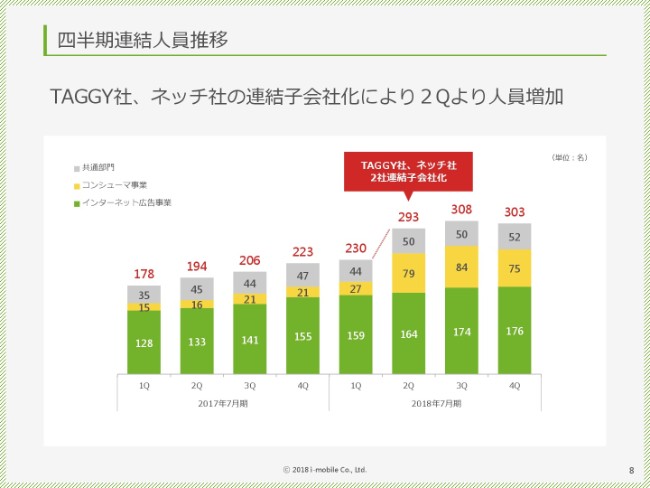

四半期連結人員推移

四半期の人員推移ですが、こちらも連結子会社が増えたことに伴い、増加しております。人数比でいきますと、とくにコンシューマ事業のセグメントの人員が増加しております。コンシューマ事業の事業領域でありますクレーンゲームのネッチ社の人員の増加がとくに顕著です。

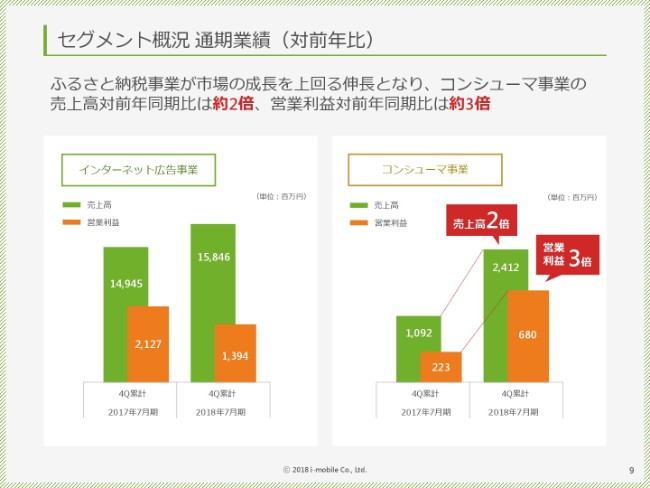

セグメント概況 通期業績(対前年比)

セグメント別の通期業績です。我々は昨年より、インターネット広告事業及びコンシューマ事業という2つのセグメントで開示を行っております。インターネット広告事業に関しましては、売上高は増収となっておりますが、営業利益に関しましては7億円超の減益となっております。

一方、ふるさと納税「ふるなび」を中心としましたコンシューマ事業に関しましては非常に急伸しており、前々期の第4四半期ベースですが、売上高は2倍、営業利益ベースでは3倍と、非常に堅調な伸びを示しております。

2019年7月期 連結業績予想

今期、2019年7月の業績予想に移らせていただきます。今期の予想はすでに開示済みかと思いますが、今期の連結の売上高としましては、約190億円の予測を出しております。こちらは前期に比べて6.1パーセントの増加というかたちになります。一方の営業利益ですが、こちらは前期、およそ21億円の営業利益に対して、18億円の予測となっております。減益の予測を出すことに関しましては、いろいろとご意見があるかと思います。こちらは後で質問等で詳細を説明できればと思っております。

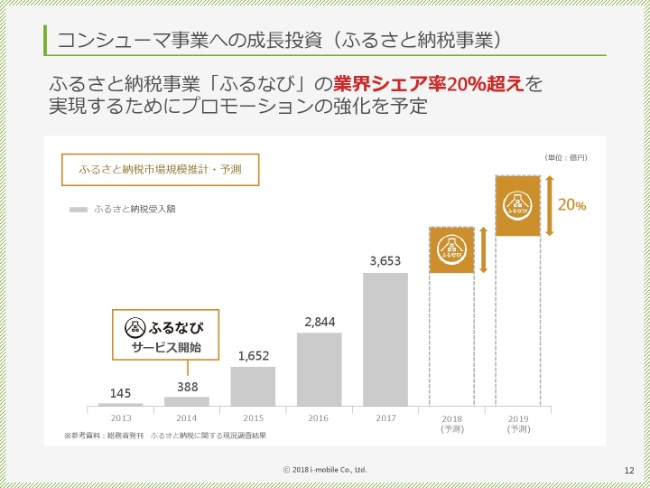

コンシューマ事業への成長投資(ふるさと納税事業)

今期の我々の成長に向けての投資のスタンスを説明させていただきます。まずコンシューマ事業に関しまして、ふるさと納税の「ふるなび」の業界シェアで、20パーセントを目指すということで、目標として動いております。そのために一番重要な要素としては、きっちりとしたプロモーションを実施することです。

現在、業界の中で、何社か競合他社がおりますが、他社のプロモーションと比較して、現状では費用面・施策面を含めて、一部で劣っている部分があるかと思っております。これを他社と同等か、それ以上のプロモーションを実施することによって、業界のシェア20パーセントを確実に取っていきたいというのが、コンシューマ事業領域で成長投資を行う点です。

コンシューマ事業への成長投資(レストランPR事業)

もう1つ、こちらはリリースされてご存知の方もいらっしゃると思いますが、レストランPR事業を前期から始めております。なぜレストランかということに対して、疑問のある方もいらっしゃると思います。我々はふるさと納税事業の中で、「ふるなび」グルメポイントというかたちで、例えばお肉の美味しい自治体に寄付をすると、そのお肉を使っている都内のレストランでお食事ができる食事券、食事ポイントを配っております。

その関係から、都内の多数のレストランとは契約のある状態で、それらのレストランに向けた創客支援サービスというかたちで、「テッパン」を始めております。こちらのサービスに関しましては、現在重視しているのは店舗数の増加です。契約店舗数を増加させることを中心に、実際の利用者の数を増やしていこうと考えております。

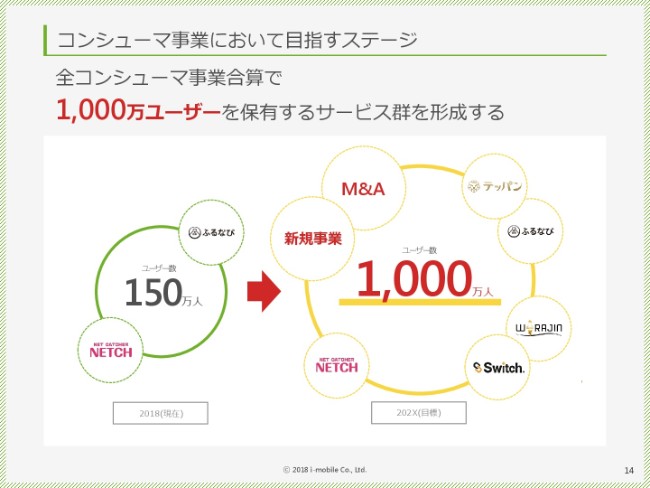

コンシューマ事業において目指すステージ

このように、現在ですとコンシューマ事業は、「ふるなび」「NETCH」の2つが大きな存在で、150万人ほどのユーザーが我々のサービスを使っております。内訳としましては、明確な数字は出しておりませんが、ネッチ社のほうが多く、「ふるなび」がまだ少ない状態です。このユーザー数を、1,000万人にしていきたいと思っております。

その1,000万ユーザーをどうやって作っていくかに関しましては、まず既存の「ふるなび」や「NETCH」とともに、「テッパン」といった創客サービス……また、子会社の人材紹介会社で行っている「Switch」や「WARAJIN」といったサービス……また、今後新規に始まるビジネスやM&Aなどを通し、日本のたくさんのユーザーの方と接点を持ちたいというのが我々の考え方です。

インターネット広告事業のさらなる基盤の強化

一方、もう1つのセグメントです、インターネット広告事業への投資に関しての説明を差し上げたいと思います。インターネット広告事業に関しましては、昨今の競争の激しい市場環境の中、きちんとした競争優位性を確保するための投資が重要と考えております。その中でもとくに重要な領域としましては、動画広告。また、ユーザーデータに基づいた配信。この2点に、我々は優先的に投資を行いたいと考えております。

具体的には、視聴者に印象効果の高い広告配信……これは動画のことですが、アイモバイルの既存のAd Networkや動画配信プラットフォームであるmaioの2つで、より動画の配信枠を増やしていきたいと考えております。

一方、LOGBASE、こちらはソフトウエア資産を事業譲渡してもらった、そういうサービスなのですが、こちらはアプリに入っていて、実際にそのアプリをユーザーがどのように使っているのかを分析し、分析したユーザーに対してプッシュ配信をするためのサービスです。

またTAGGY社は連結子会社になっておりますが、ユーザーの趣味や嗜好に合わせたレコメンド広告を出していく技術を10年来手がけている会社です。この2社などの技術をもとに、ユーザーデータに基づく広告配信を強化していこうと考えております。

我々は2つの事業セグメント……インターネット広告事業とコンシューマ事業、どちらも大切な事業領域だと考えております。その理由としましては、先ほど申し上げましたように、コンシューマ事業をとおしてたくさんのユーザーの方と接点を持つことにより、我々のインターネット広告事業である広告配信の効果が、より高まっていくだろうと考えております。

一般に、インターネットのコンシューマ事業といいますと、メディアの運営を想像される方が多いかと思いますが、我々の重要な観点は、ユーザーとの関係値の深いサービス……例えばふるさと納税であれば、どういう返礼品に興味を持っているかであったり、クレーンゲームの「NETCH」であれば、どういった商品に対して興味を持っているかといったデータを蓄積することができます。そこで、その蓄積されたデータをもとに、効果の高いインターネット広告配信をすることにより、競争優位性といったものを確保できるのではないかと考えております。

以上、簡単ではありますが、株式会社アイモバイルの2018年7月期決算説明を終了させていただきたいと思います。

質疑応答:減益の状態が解消するのはいつごろか?

質問者1:本日はありがとうございます。ネット広告事業なのですが、先行投資をして売上、事業が拡大してますが、負担が重くて減益というかたちになっています。これはいつ頃まで続くでしょうか。

来年度ぐらいは、投資の回収で増益に持っていけるような状況なのか、それともあと2、3年ぐらいはこういうかたちになるのか。まず1つめに、それを教えてください。

野口:それは我々の業績予測とも連携してるかと思いますが、セグメントごとの予測は開示しておりませんので、開示以上のことは述べられませんが、インターネット広告事業、昨今非常に収益性が厳しい環境となっております。それは弊社だけではなくて、他社を含めた業界全体として粗利率の減少、こういったものが見られております。

その中で我々やはり事業として伸ばしていかなければいけないので、売上をしっかり作るための投資を行っておりますが、営業利益率が過去と同じ水準まで上がってくるかどうかということに関しましては、今期に関しては不透明だと考えております。そのため、我々この予想に関しましては、保守的な予想をしていると考えていただければよいかと思います。

質問者1:例えば、今期の不透明になる営業利益が3億円減るというご計画ですけれども、例えば、ネット広告でどれぐらい減って、コンシューマーでどれぐらい増えて、差し引き3億円の減少と、どんな感じなんでしょうか。

野口:細かいところは開示はしてないのですが、割合的に言えば、インターネット広告事業が少し厳しめで、コンシューマ事業は将来性が高いかなと考えております。

質問者1:今期もコンシューマーは増益ということですか? それとも両方とも減益ですか?

野口:すいません、そちらまでは開示しておりませんので、この場での回答は控えさせていただければと思います。

質問者1:わかりました。最後に、ふるさと納税「ふるなび」について、昨今は高額返礼品の問題が出てますが、そのあたりの影響はどういう感じでしょうか。

野口:すでにニュースなどで(ご存知の方も多く)、世の中で騒がれているかと思います。来年の国会でふるさと納税の返礼品に関しまして、3割の上限をめどとしたルールを守らない自治体に関しては、特別寄付控除の廃止対象から外すという法律を作ることが、総務省から発表されております。それに伴い、高額返礼品が今後は少なくなってくるのではないかと、そういう懸念があるかと思います。

しかし総務省としましても、我々がコミュニケーションを取っている中では、ふるさと納税制度自体をなくしたいわけではないと(いうことです)。急激な、いわゆる税収構造の変化を避けたい。また、明らかにその自治体の特産品でないような産品が出てくるのは、自治体の発展につながらないだろうし、自治体の創意工夫が生まれないだろうと(いうことです)。

その観点から少し沈静化したいと考えているそうですが、我々の読みとしましては、今期は大きな影響はないと思います。あるとすれば、来期以降に影響が出てくるかなと考えております。

質問者1:どうもありがとうございます。

質疑応答:問題の多いアドテク関連の現状について

質問者2:ご説明、どうもありがとうございます。このインターネット広告事業のところを詳しく教えていただきたいのですが、インターネット広告代理事業、アドテク事業、あとはTAGGY社、デジタルマーケティング事業とあると思います。昨今、このアドテクは、ID・PIN問題やアドフラウド問題、漫画村の媒体精査などもあって、アドテク関連がすごく落ち込んでいるところもあると思われる中で、意外とインターネット広告代理事業は堅調に推移しているところもあります。

最近だと、D.A.コンソーシアムなどがとんでもない値段で買収されるようなところとか、オプトホールディングなども堅調に推移している中で、このあたりのところはどうなのでしょうか。売上もすごく増えている中で、やけに利益が下がっているため、これでは利益率が下がりすぎではないかなと思います。

野口:まず、代理店事業の利益構造に関しまして、業界全体での慣習なのですが、20パーセントというような慣習が過去にございました。この慣習が実際に崩れてきて、予算規模の大きなクライアントさま、広告主さまに関しましては、20パーセントという粗利率の目線が維持できなくなってきているというのが1点あります。

私が聞き及んでいる範囲では、他社さまにおいてもその代理店としての事業だけではなく、コンサルティング業務と合わせたり、実際に自分たちがメディアを仕入れておくことによって、メディア側の収益性を取っていくなど、多様なかたちで収益を確保していると伺っております。

弊社の広告代理店事業に関しましては、比較的予算の規模は大きいんですけれども、まだ粗利率が高くなっていません。今後コンサルティングや、付加価値の部分を高めていくことによって、利益率を高めていきたいなと考えております。

一方、ほかにもいくつか問題を指摘されたかと思いますけれども、メディアバイイングに関しましては、漫画村の影響などは弊社の場合はほとんどありません。むしろ我々も前々期ぐらいからメディア側の監視を非常に強めて、不正だったり著作権違反だったりするようなメディア……また広告主と一致しないような広告の表示の仕方といったものに関しては、外部の監視専門の会社と提携しながら強めていっております。あとITPでしたか?

質問者2:そうですね。そういうところや、業績が伸び悩んでいる会社もけっこう多かったと思いますが、そのあたりは……?

野口:ITP問題で業績が伸び悩んでいる会社……よくある話では、広告の成果の測定ができなくなります。iOSのブラウザであるSafariでCookieが保持できる期間が短くなる、またはトラッキングドメインだと判断されると、そのCookieが保持できなくなるため広告の効果が取れなくなるという問題です。弊社はもともとの広告の配信が、クリック報酬型の配信であるAd Networkや、視聴完了型でアプリで見せる広告であるmaioというかたちなので、それほど大きな影響は受けておりません。

またコンバージョンをトラックするために、Cookieを使わない方法もございます。そちらを既に配置済みで、他社さんの事例……とくにアフィリエイトの業界が多いのですが、コンバージョンタグの貼り替えが必要となる場合があります。弊社においてはそれは発生しておりませんので、その影響は軽微だと考えております。

一方、そのITPのもう1つの問題であるターゲティング広告……ユーザーを追跡するかたちの広告に関しましては、対応が難しい問題になっております。しかし、そちらに関しましても、弊社のユーザーデータを追跡して広告配信する手法がほかにもございます。そちらを使って、一部のターゲティング広告に関しては性能の向上を図っているということです。

質問者2:このインターネット広告事業は、基本的に売上がどんどん伸びていくと思うのですが、どう考えたらいいのでしょうか。御社に限ってなのか、ほかのところもそうなのかというのはあるのですが、売上が増えながら、今後も粗利がどんどん低下していくものなのか。

ほかのところでも、人員をどんどん増やしているため、利益が減っているというところは多いのですが、御社の場合は人員を増やしているからというよりも、粗利が減ってきているということなんでしょうか。

野口:その点に関しまして、我々のような広告代理店事業に関しましては、人員は現在増加の傾向にありません。むしろ人員の増加が多いのは、コンシューマ事業の領域です。そのため、付加価値の付け方かなと思っております。

例えば、先ほど申しましたように、広告配信のコンサルティングをする、もっと商品自体の魅力を高めるためのコンサルティングをするといったことで収益性を高める手段もあるかと思います。ただ、もともと弊社の考え方としましては、属人的だったり労働集約型のビジネスを展開するのではなく、プラットフォーム型のビジネスを伸ばしていくことに我々の強みがあると考えております。

さすがに現行の粗利よりも低い粗利で売上高を伸ばしていくのは適正だと思っておりません。これ以上粗利を減らして売上を増やすようなオペレーションは、インターネット広告事業においては考えないと思っていただきたいです。

質問者2:基本的に動画広告は、全体的に伸びているかと思いますが、御社の中での動画広告の現状というか将来性をお願いします。

野口:動画広告に関しましては、普通にバナー広告を出したり、インタースティシャルという、文中の記事の一覧の中に広告が混ざるようなものよりも、やはりユーザーに与える広告効果……心象の変化という言葉を我々は使いますが、リフティングという言葉が使われたりもしますが、それは高いものだと考えております。

動画広告に求めるポイントというのは、広告主ごとにいろいろな方がいらっしゃいまして、例えば即座に商品の購入までつながらなくても、商品のことを認知してもらうのが重要だという広告主もおります。我々、とくにmaioですが、maioでは全画面広告、スマートフォンの全面で広告を一定時間見せるというかたちをやってますので、非常にユーザーと商品とのエンゲージメントが高まる広告の出し方となっております。

これは、普通にブラウジングをしながら見ているよりもはるかに良い効果が出ておりますので、今後もその効果を理解いただければ、広告主の利用は広がっていくかなと考えており、重点領域だと考えております。

質問者2:ありがとうございました。

質疑応答:今年実施するプロモーションの手法や規模感について

質問者3:東海東京調査センターのオオスギと申します。2点お願いいたします。1つは、今年プロモーションをかけられると思うのですが、この規模感と手法と投下されるタイミングを教えていただけますでしょうか。併せて、終わった期の「ふるなび」のシェアもお願いできますでしょうか。

野口:開示できる内容の中での回答となりますことを、まず先にお詫びしておきます。規模感としましては、我々ふるさと納税の一番ピークのタイミング、年末だと考えております。昨年、一昨年のデータを分析すると、やはり12月に一番大きなピークが来ております。今年は多少季節要因が、昨年とは違った外的要因により変化しているところもあるのですが、それでも年末が一番大切な時期だと思っておりますので、11月、12月に広告費を集中投下したいと考えております。

この中で、具体的にどのようなプロモーションを行っていくのかという点に関しては、他社が行っているようなプロモーションと同等、もしくはそれ以上の規模・内容でやっていきたいなと考えております。もう1点、ふるさと納税のシェアですよね?

質問者3:20パーセントまでシェアを伸ばされると思うのですが、終わった期がどれくらいのシェアだったかお願いします。

野口:現在は1桁パーセントだと考えてもらえればよろしいかと思います。

質問者3:ありがとうございます。あともう1つ、今期のご計画についてお願いしたいのですが、6パーセント増収だと思います。「ふるなび」のシェアを20パーセントまで伸ばされて、さらに昨年にはなかった「NETCH」も増収のご計画ということで、その2つで売上高を押し上げられるのではないかと思うのですが、それ以外のビジネスがかなり減収幅としては大きいイメージになるのでしょうか。

野口:この予測の点に関しましては、先ほどの「ふるなび」のシェア20パーセントは目標であり、予測としては20パーセントではありません。さすがに20パーセントのシェアで、という予測を立てるのは、予算の作成の連続性を損ない、あまりにも適切でない予算作成だと考えております。我々が現状で考えているこの予算の数値は、現行の延長線上にある「ふるなび」のシェアで、と考えていただければよいかと思います。

我々のほうで出費として出すプロモーション費用に関しましては、確定している金額になります。こちらに関しましては、予算の中に組み込まれていると考えてください。

新着ログ

「サービス業」のログ