ムゲンエステート、2Qは前年比で減収減益 不動産価格の高騰で販売が伸び悩む

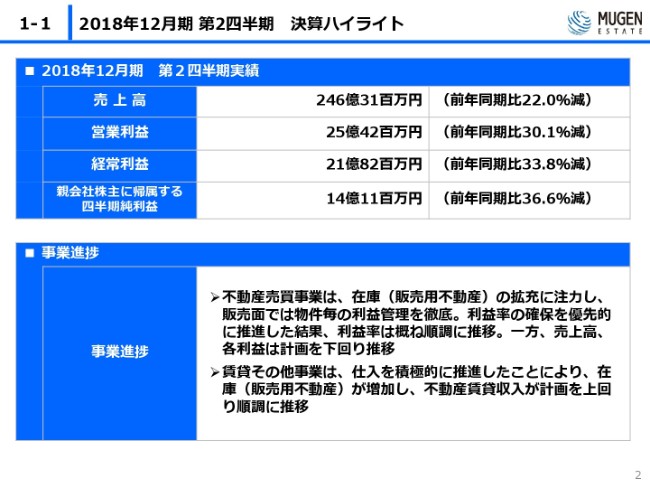

2018年12月期 第2四半期 決算ハイライト

藤田 進一氏:みなさま、おはようございます。社長の藤田です。

本日はお忙しい中、そして、足元が悪い中、お越しくださいまして、誠にありがとうございます。そして、今回業績に関しまして、ご心配をおかけしまして誠に申し訳ございません。

第3・第4四半期とがんばりまして、きちんとした成果を残すように努めますので、みなさま、ご支援の程よろしくお願いいたします。

それでは、さっそく説明させていただきます。まず、2018年12月期第2四半期の連結決算概要でございます。

決算ハイライトです。第2四半期実績としまして、売上高246億3,100万円、前年同期比22パーセント減。営業利益25億4,200万円、前年同期比30.1パーセント減。経常利益21億8,200万円、前年同期比33.8パーセント減。そして純利益14億1,100万円、前年同期比36.6パーセント減となりました。

事業の進捗としまして、不動産売買事業ですけれども、在庫の拡充に注力し、販売面では物件ごとの利益管理を徹底いたしました。少し徹底し過ぎた面があるとは思っております。また利益率の確保を優先的に推進した結果、利益率は概ね順調に推移しました。一方、売上高、各利益は、計画を下回って推移しております。

そして賃貸その他事業に関しましては、仕入れを積極的に行いまして、投資用不動産が増えた関係から、その在庫に対しての賃料収入が上がるということで、計画を上回って順調に推移しております。

2018年12月期 第2四半期 連結損益計算書概要

続いて、連結損益計算書の概要でございます。不動産売買事業においては、利益率の確保が厳しい環境の中、利益管理の徹底および大型投資不動産の販売により、利益率は概ね順調に推移しました。

ただ、金融機関の融資姿勢の厳格化および不動産価格の高まりから、購入者の慎重姿勢が見られる状況もありまして、販売が伸び悩みました。その結果、売上高、各利益は前年同期を下回って推移しております。

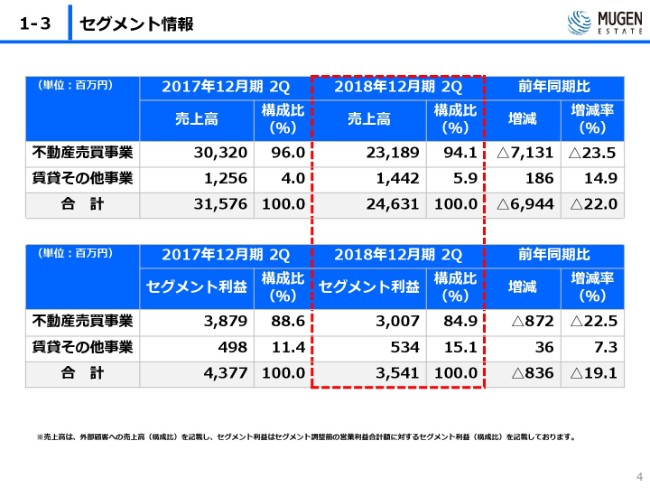

セグメント情報

続いて、セグメント情報でございます。不動産売買事業は第2四半期、231億8,900万円、前年同期比で71億3,100万円減。そして増減率が、23.5パーセント減となっております。賃貸その他事業につきましては、14億4,200万円で(前年同期比で)1億8,600万円増、14.9パーセント増となっております。合計としましては、246億3,100万円の売上高で、(前年同期比で)69億4,400万円減、22パーセント減となりました。

2018年12月期第2四半期の利益に関して、不動産売買事業につきましては30億700万円、(前年同期比で)マイナス8億7,200万円、22.5パーセント減です。賃貸その他事業につきましては、在庫が多くなりましたので、その分が増えた結果、5億3,400万円で、(前年同期比で)3,600万円増、7.3パーセント増というかたちになっております。

不動産売買事業:不動産買取再販事業の状況

そして、不動産買取再販事業の状況でございます。まずは、投資用不動産ですが、区分投資用不動産の販売件数が増加しまして、平均販売単価は減少いたしました。

一棟物件の平均販売単価は、2億6,690万円、前年同期比で7.4パーセント増です。こちらは、少し上がったようなかたちでございます。3億円超の販売は、18件。前年同期比で5件減、10億円超の販売は2件で、こちらは少し減っている状態でございます。

居住用不動産につきましては、参入障壁が低く、競合が増加しております。そして、売上高・販売件数は前年同期を下回りましたが、販売単価は前年同期を上回って推移しております。

こちらは、居住用不動産として2,000万円、3,000万円の物件もありますが、少し高めの1億円、2億円といった都心部のRC物件といったものを少し扱いまして、平均単価が上がっています。数は多くはありませんが、そういったものも少し取り入れて販売いたしました。

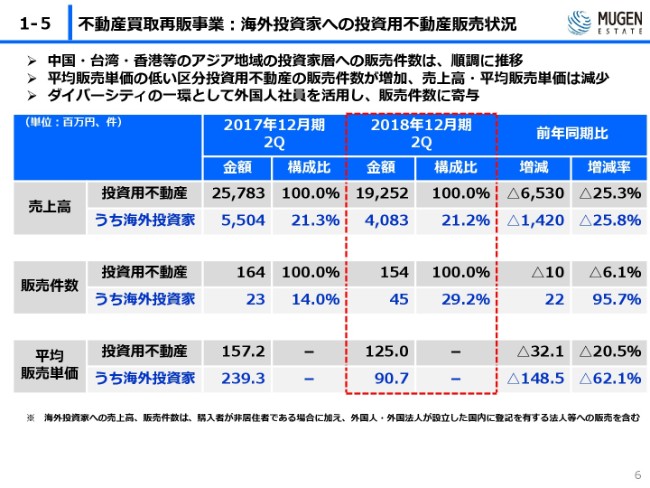

不動産買取再販事業:海外投資家への投資用不動産販売状況

続いて、海外投資家への投資用不動産の販売状況でございます。中国・台湾・香港などのアジア地域の投資家層への販売件数は、順調に推移しております。平均販売単価の低い区分投資用不動産の販売件数が増加しておりまして、売上高・平均販売単価は減少しております。

そして、ダイバーシティの一環として外国人社員を活用し販売件数に寄与。こちらは、ムゲンエステート本体で2名、そして、子会社のフジホームの仲介部門に中国の方を2人、採用いたしました。よりいっそう、中国に向けての販売も進めていきたいと考えております。

売上高は、第2四半期で海外投資家(の構成比)が21.2パーセント、金額が(前年同期比で)14億2,000万円減、25.8パーセント減です。また販売件数は、23件から45件と(増えました)。こちらは、区分の投資用不動産を数多く仕入れましたので、その分が数多く売れたというかたちになっております。また今回は、中国・台湾・香港の他に韓国の方にも買っていただいております。

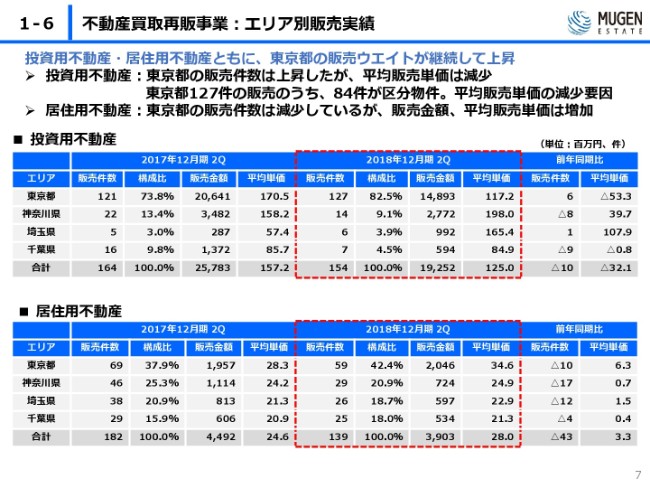

不動産買取再販事業:エリア別販売実績

そして、エリア別の販売実績でございます。投資用不動産・居住用不動産ともに、東京都の販売ウエイトが継続して上昇しております。投資用不動産に関しましては、東京都の販売件数は上昇しましたが、平均販売単価は減少です。東京都の127件の販売の内、84件が区分物件で、平均販売単価の減少要因となっております。

居住用不動産に関しましては、東京都の販売件数は減少していますが、販売金額・平均販売単価は増加となっております。こちらは、先ほどご説明した1億円、2億円の大きい物件も多少織り交ぜながら、居住用不動産として販売しましたので、その分単価が上がっているということです。

傾向としましては、都心部に近いところがまだ動いているという部分がありますので、その点を重視して仕入れをし、販売しました。

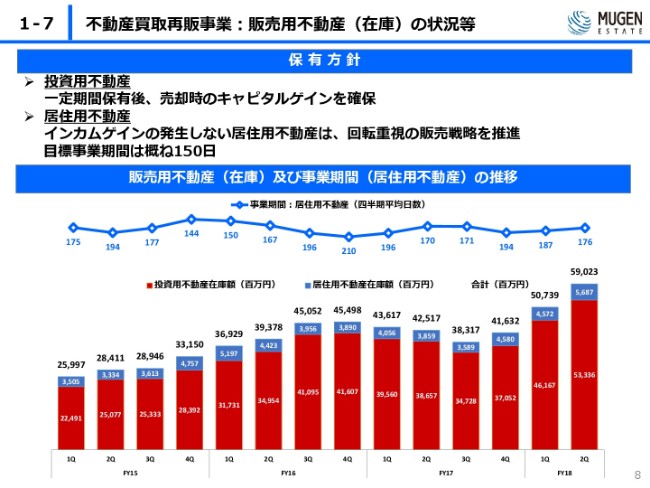

不動産買取再販事業:販売用不動産(在庫)の状況等

そして、販売用不動産の在庫の状況等でございます。保有の方針としまして、こちらは変わらず一定期間の保有後、売却時のキャピタルゲインを確保するようにしております。だいぶ在庫を買い増したので、こちらはどんどん売っていくという考えでおります。

居住用不動産に関しましては、インカムゲインが発生しませんので、回転重視の販売戦略をずっとそのまま続けていきます。目標の事業期間は、概ね150日。それに対して、だいたい176日というかたちで進んでおります。

こちらの在庫は、今はどんどん販売に注力していきますので、一定以上はあまり増やさず、どんどん売っていくということです。今年の売上分の在庫はできておりますので、インカムを取りながら販売していきたいと考えております。

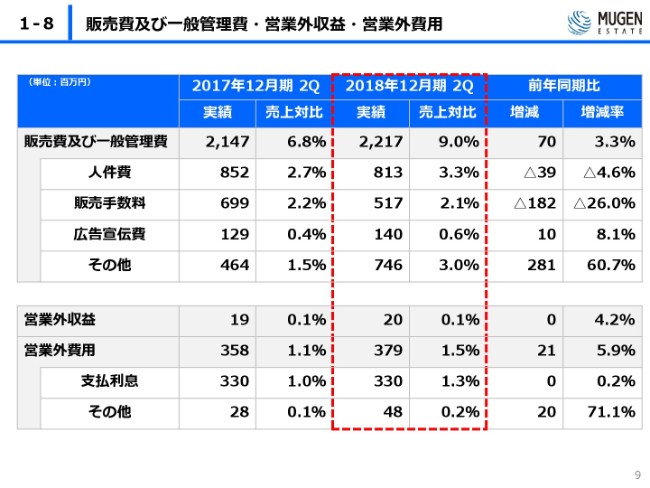

販売費及び一般管理費・営業外収益・営業外費用

続いて、販管費・営業外収益・営業外費用でございます。こちらは、販管費が3.3パーセント増となっております。主な原因は、その他の部の消費税であったりという部分が大きくなっております。また広告宣伝費の部分で、少し新しいことに広告を使っておりますので、その分が増えてます。

減った部分の人件費・販売手数料に関しましては、粗利に対して賞与が出るという部分で、売上自体が予算に届いていませんので、その分が減ったかたちになっております。営業外収益・営業外費用、支払利息に関しましては、ほぼ変わらない状態です。

借入は多くなっています。しかし、金利をきちんと下げるかたちで、量は増えていますが、その部分で相対額はそんなに増えていないということです。

2018年12月期 第2四半期 連結貸借対照表概要

続いて、連結の貸借対照表の概要でございます。積極的な仕入れ活動を推進した結果、販売用不動産は、前期末比41.8パーセント増加。そして自己資本比率は、前期末比4.6ポイント低下の27.8パーセントです。

だいぶ仕入れをしましたので、その分が減っているというかたちです。有利子負債の依存度は、前期末比6.2ポイント上昇の67.1パーセントです。こちらも、だいぶ仕入れをした結果、借入も長期ですが、(その部分で)増えてるというかたちになっております。

右下にありますが、投資用の平均の借入限度は、3年10ヶ月から4年。やはり長期できちんと、商品といえども借りていくというスタイルはずっと変えずに対応していきます。

ただ、居住用のものに関しましてはインカムは入りませんので、1年以内はきちんと売却を続けていき、どんどん売っていきます。

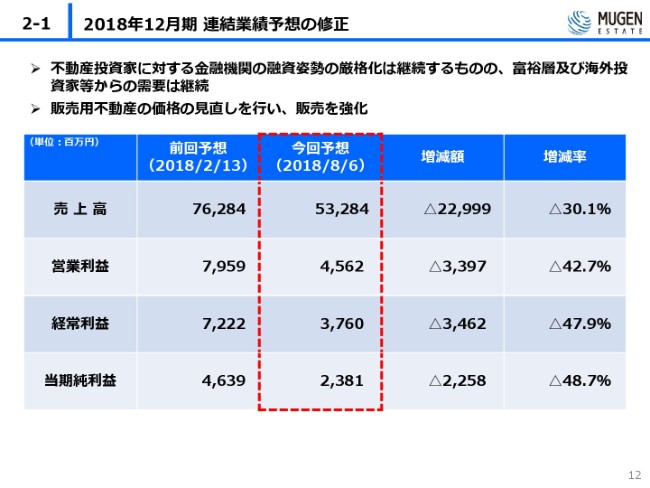

2018年12月期 連結業績予想の修正

続いて、連結業績見通し・今期の取り組みでございます。こちらですが、連結の業績予想の修正を行いました。

不動産投資家に対する金融機関の融資姿勢の厳格化は、かなり継続していくと思います。みなさんもご存知のとおりだと思います。ただ、富裕層および海外投資家からの需要というものは、継続していると思っております。

私自身も(2018年)6月に上海・香港へ行き、富裕層の方・経済団体などと会いましたが「日本にまた来月も行きたい」など、かなり需要はあると思っています。そういった方々に向けて、日本で買っていただける物件を我々はどんどん作っていく。そのためにも、中国の社員を入れて、そちらの方々が好むものを作り上げていくことを考えています。

また、販売用不動産の価格の見直しを行い、販売を強化することを考えています。融資姿勢は変わっていますので、今までよりもだいたい利回りで0.5パーセントから1パーセントほど高めに(設定します)。そのぶん販売価格が下がりますので、その環境に合った商品の販売の見直しをしています。

(2018年)7月から始めまして、買付等がどんどん増えてきていますので、あとはきちんと融資がつくかどうかの確認をして、それを売り上げていく。そうすれば、第3・第4四半期と成果が出てくるだろうと考えております。

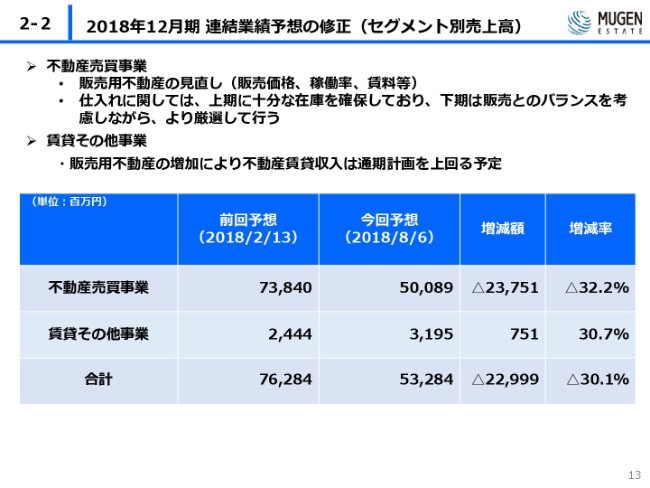

2018年12月期 連結業績予想の修正(セグメント別売上高)

続いて、セグメント別の売上高でございます。不動産の売買事業では、販売用不動産の見直し……今お話ししました販売価格、利回りを0.5パーセントから1パーセントほど上げて、販売価格をちょっと下げる。そして稼働率をきちんと上げていきます。

また賃料の見直し(についてです)。こちらは、リフォームをすることによって上げられるものは上げますし、埋まっていないものに関しては、賃料を下げることによってきちんと埋めて、売却をできる状態にします。ある程度埋まっていないと融資がつかないのは昔から変わりませんので、そういったものをきちんと作り上げていく、見直していこうと考えています。

仕入れに関しましては、上期に十分在庫は購入いたしましたので、販売とのバランスを考えながら、いいものだけは拾っていくと考えております。そして、賃貸その他事業に関しましては、販売用不動産の在庫はずっと増加していますので、その分の賃料は上がっていくでしょう。そこは稼働率と賃料見直しによって上げていくと考えております。

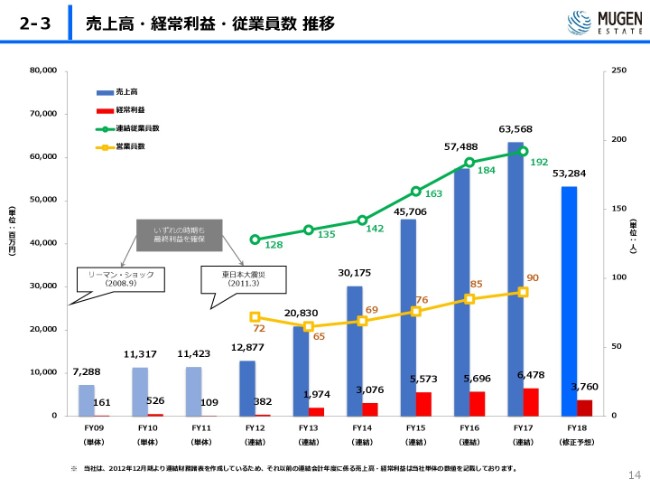

売上高・経常利益・従業員数 推移

売上高・経常利益・従業員数は、ご覧のとおりになっております。

2018年12月期 連結業績予想 及び 第2四半期進捗

進捗に関しましては、業績予想を修正いたしまして、だいたい46パーセントから50パーセントぐらいの部分で進捗してます。利益をきちんと確保しながら……そうするとトップが上がっていくと思いますので、必ず売り切っていきます。

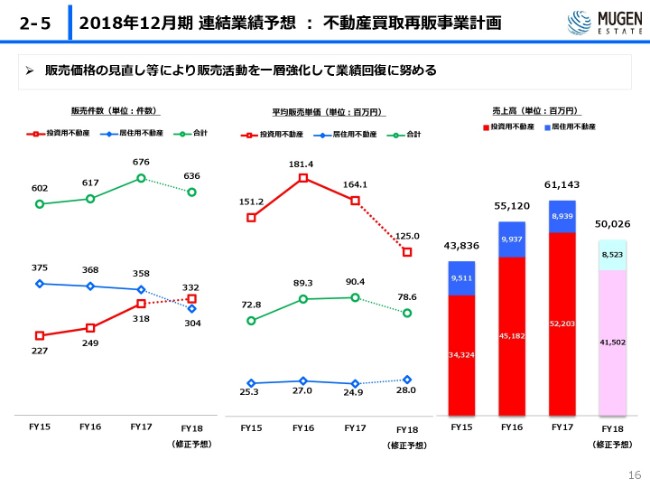

2018年12月期 連結業績予想:不動産買取再販事業計画

不動産買取の再販事業計画でございます。販売件数に関しましては、赤色の部分、投資用不動産が332件。居住用よりもだいぶ在庫がありますので、どんどん売っていきます。また居住用の不動産は、無理して買わずに304件で動いています。

販売単価に関しましては、少し小振りの区分用の投資不動産が多かった関係もありますので、平均で1億2,500万円。区分マンションは居住用不動産として大きい物件が少しありましたので、平均単価はやや上がっています。ただ、それをメインにはしませんので、2,000 万~3,000万円のものを多く売っていくことは変えないかたちです。それによって、投資用不動産で415億円、居住用不動産で85億2,300万円の売上を目指していきます。

今期の取り組み 2018年12月期 事業展開方針・下期の取り組み

事業展開・下期の取り組みでございます。こちらに書いてある以外のところで、ドミナント戦略の推進(についてお話しします)。東京都下や神奈川・千葉・埼玉よりは、東京都心部により集中していく。その中でいい物件、担保評価の高い物件をどんどん扱っていく。ですから、それに合わないものは買わないで待っている状態が良いと思っています。

そして、商品ラインナップの充実。こちらは、いろいろな物件を買っていきます。大型物件でも、賃貸マンション以外のビルでも、けっこう粗利率の高いものが出てきています。今も実際に20億~30億円の物件も持っています。これは予算外にしていますが、きちんと売れるものは売っていって、商品ラインナップをどんどん増やしていきます。

営業一貫責任制の堅持ですが、できていない部分も少し出てきたと思っていますので、ここは一回見直しをかけます。一度、商品をきちんと担当から別の部署に移すということをよりいっそう厳格に……今までは8ヶ月だったものが、2ヶ月ぐらい見てあげようといったこともありましたが、完璧に8ヶ月で回収をしてしまって他の部署で売り切ることによって、現金化している物件であったり長期で滞留している物件をどんどん売っていく。私自身もチェックをかけるようにしています。

事業機会の拡大でございます。いろいろな方法、例えば仕入れの手段であればリースバックであったり、あとは今回、販売サイトを作りましたので、そこから売りたいという情報も入ってきてます。逆に今度は販売方法として、今まではBtoBや仲介業者さまを通しての販売でしたが、サイトを作ることによってお客さまを直に取り込む(ようにしています)。

そのためにも、提携の金融機関さまのローン付けを開拓したりします。こうしたことを少しずつ進めて……一気に(結果が)出るとは思っていませんが、今のうちからやっていきます。そうすることによって、後で芽が開くだろうと思っています。そうした、今までやってきていなかったことをどんどん開発していくいいチャンスだと思っています。これで売上を回復させ、伸ばしていきたいと考えています。

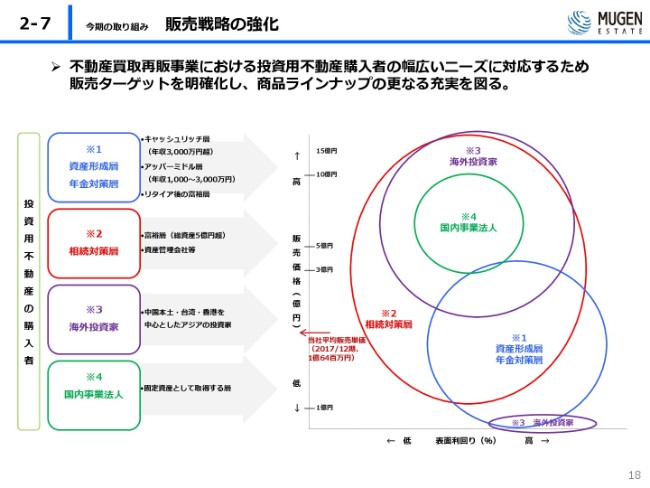

今期の取り組み 販売戦略の強化

販売戦略の強化ですが、こちらの層に関してはあまり変わらないと思っています。とくに気をつけなければいけないのは、融資がきちんとつくかどうかです。だいぶ環境が変わってきていますので、どういった方に買っていただけるか(がポイントです)。

仲介業者さんが見た目だけで「この人は買えるから、融資も大丈夫」といったやり方ではなく、その深い部分をきちんと掘り下げて……これまで50行近い金融機関の方とお取引させていただいた中で、そういったノウハウが貯まってきていますので、それを社員に水平展開して、きちんと確認を続けていきたいと思っています。

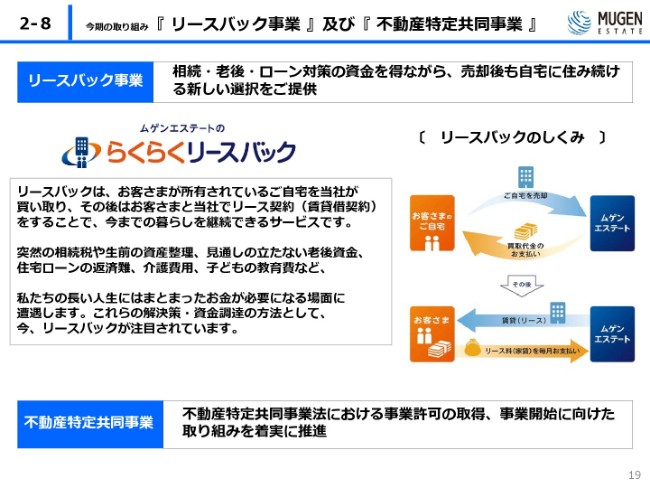

今期の取り組み 『リースバック事業』及び『不動産特定共同事業』

リースバック事業です。こちらは、仕入れの1つの手段となっています。何件か実際に購入していますが、今は賃料しか上がってきていませんので、2~3年後……だいたい3年の定借で購入していますので、そのときから売上が少しずつ立っていくと思っています。

また、不動産特定共同事業法については、免許を取りましたので、お客さまの開拓と物件の選定の段階に入ってきました。こちらも、きちんといい物件を作っていきたいと思っています。

下期の取り組み 『投資用不動産販売サイト開設』

投資用不動産の販売サイトを開設いたしました。登録していただくと、会員専用の物件が見られるようになっていますので、そこで囲い込みをしていきます。そして、いろんなお客さま(のニーズ)に直接入っていきます。これによって、そのニーズを汲み取りながら、いろんな物件の仕入れができるようになると考えています。

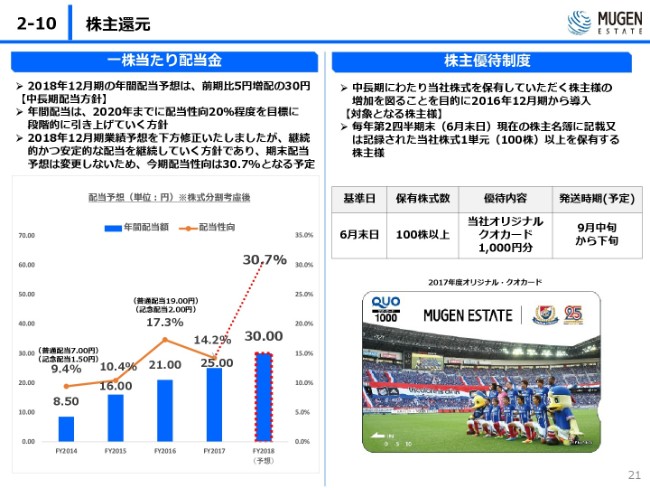

株主還元

株主還元でございます。1株あたりの配当金は、30円で変更はございません。今回に関しましては、配当性向30.7パーセントになりました。年間配当は2020年までは配当性向20パーセント程度を目標に、段階的に引き上げていく方針は今のところ変わっておりません。また株主優待制度は、(2018年)9月中旬から下旬には届きますが、こちらも引き続き提供していきたいと考えております。

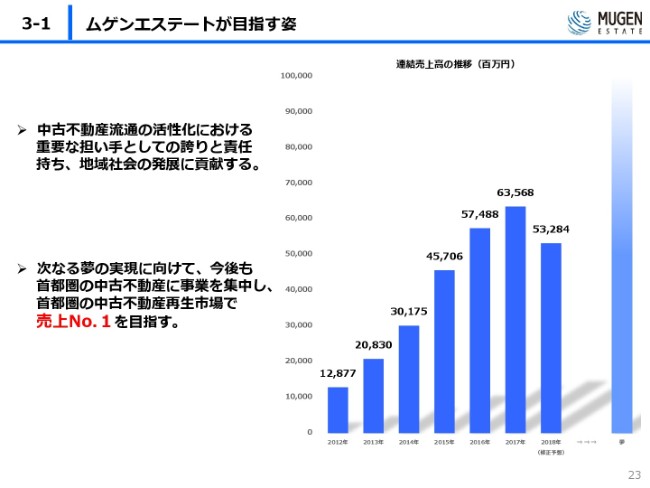

ムゲンエステートが目指す姿

経営戦略等でございます。こちら、目指す姿は変えておりません。売上ナンバーワンを目指すことは変わりませんが、今はきちんと見直しをしながら販売に特化して、どんどんその次のステップに行けるように集中していきたいと考えています。

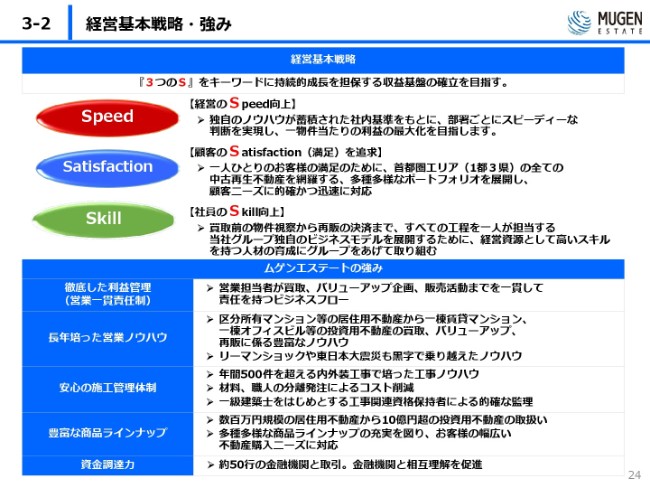

経営基本戦略・強み

Speed、Satisfaction、Skill。これもずっと言っていますが、できていない部分もおそらく出てきており、こういう(今回の決算のような)結果になっていると思いますので、きちんと社員一丸となって見直していくことを考えています。

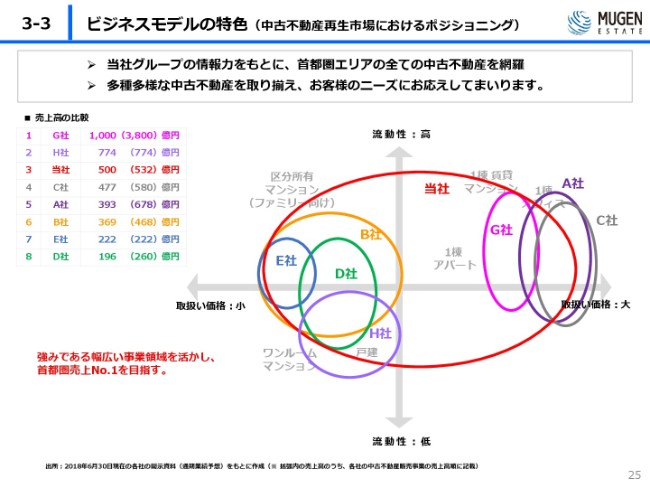

ビジネスモデルの特色(中古不動産再生市場におけるポジショニング)

当社の特徴であります、全体を手がけるという部分は、ニーズをはかる点でも変わらないと思っていますので、引き続き手がけていきたいと考えています。

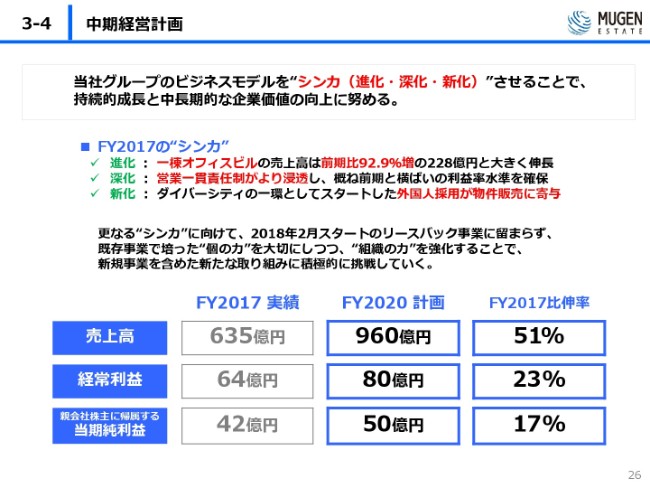

中期経営計画

中期計画に関しましては、今のところ変更ございません。こちらは第3・第4四半期の中で、必要があれば検討していきたいと思っています。

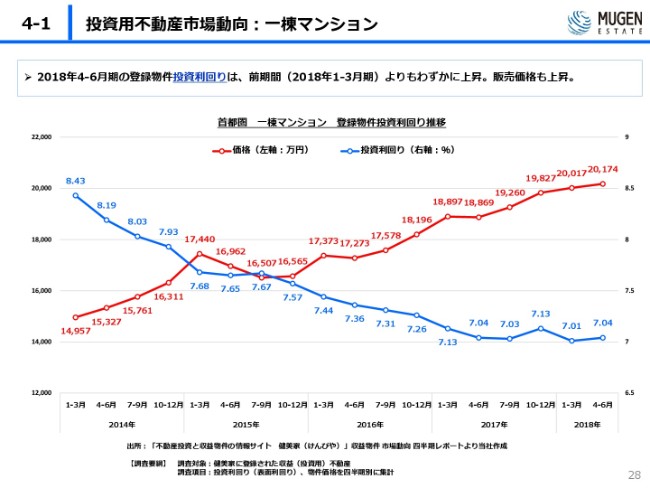

投資用不動産市場動向:一棟マンション

一棟マンションに関しましては、価格・在庫が高止まりしています。その中で、利回りは同じように7パーセント台となっていますが、それに合わせて我々は少し利回りを上げて、価格を落として販売しやすい状態を作っていきたいと思います。

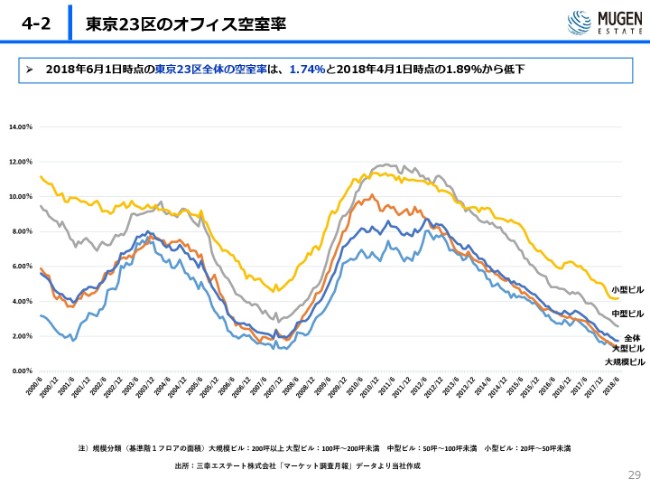

東京23区のオフィス空室率

オフィスの空室率。こちらはいい状態で来ていますので、売れるものをきちんと作り上げていきます。

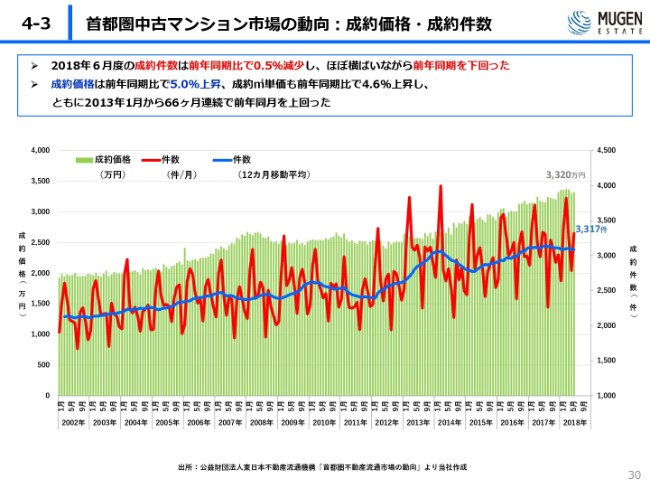

首都圏中古マンション市場の動向:成約価格・成約件数

中古マンションの市場の動向ですが、成約件数は前年同期を下回っている状態です。ただし、ある程度、一定のニーズは絶対になくなりませんので、そういったニーズに合ったものだけを仕入れていきたいと思っています。

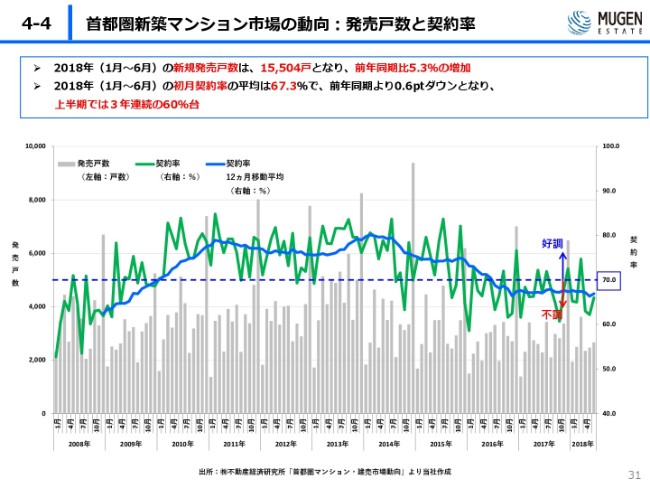

首都圏新築マンション市場の動向:発売戸数と契約率

新築のマンションは、こちらの状態になっています。

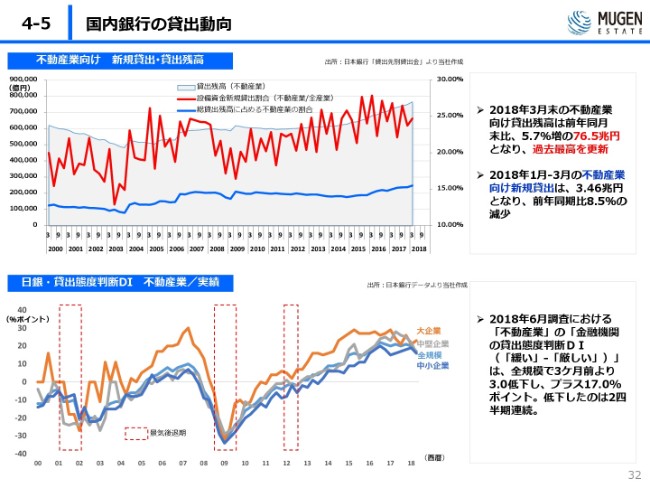

国内銀行の貸出動向

銀行の貸出動向ですが、過去最高を更新してはいます。しかし、当社は問題ないのですが、他社では新規の貸出ができなかったり、1年経ったためもう返してくださいと言われるなど、業者に対する対応でいろんなお話を聞きます。

そういった環境になっていますので、我々としてもきちんと売れるものは売って、長期のものはインカムを取っていく。きちんと住み分けをして、現金を回収していくかたちを続けていきたいと思っています。

以上となります。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ