住友商事、1Q当期利益は前年比131億円増 資源・化学品セグメントがけん引

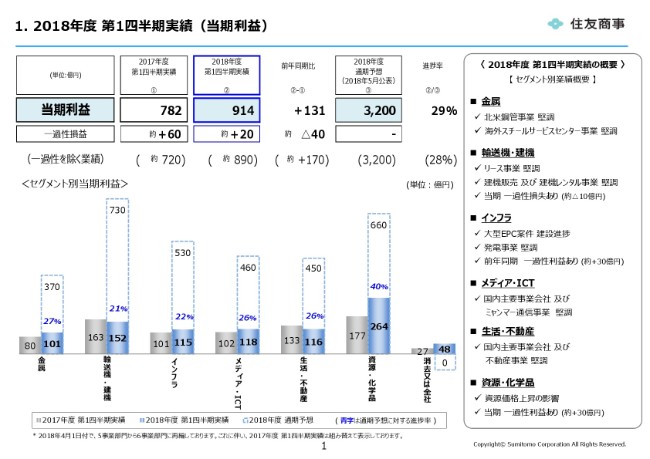

1. 2018年度 第1四半期実績(当期利益)

高畑恒一氏:説明会にご参加いただきまして、ありがとうございます。私から、第1四半期の決算の概況をご説明いたします。

まず、表紙をめくっていただきまして、1ページ目です。記載のとおり、当第1四半期の当期利益は914億円となりまして、前年同期との比較では131億円の増益となりました。また、本年(2018年)5月に公表いたしました、通期予想の3,200億円に対する進捗率は29パーセントとなり、全体として順調な滑り出しと見ております。

また、当期利益の下に、第1四半期での一過性損益を記載しております。第1四半期では、約20億円の一過性利益を計上しておりますが、これらの一過性を除いた業績でも890億円で、堅調に進捗していると捉えております。

ページの下には各セグメントごとの純利益(をグラフにしており)、左側(のグラフ)は前年(2017年)の第1四半期、右側のブルー(のグラフ)が当第1四半期、その上の(青字の)比率は、年間計画に対する第1四半期の進捗ということで、記載しております。

少し、補足をさせていただきます。まず、左側の金属ですが、当期利益が101億円となりまして、前年同期と比べて21億円の増益となっております。これは、北⽶鋼管事業が市況回復に伴い増益となったことに加えまして、海外スチールサービスセンター事業が堅調に推移したことによるものであります。

1つ右の輸送機・建機ですが、152億円となり、前年同期と比べて10億円の減益となっております。これは、自動車分野……具体的にはTBCの再編に加えまして、当第1四半期で為替のロスが約10億円出ているという一過性のロスがあったことが効いております。そういったものを除きますと、リース関係あるいは建機といった主要ビジネスについては、前年同様、引き続き堅調に推移しています。

その右側はインフラですが、115億円となりまして、前年同期と比べ14億円の増益となっています。前期との比較でいきますと、ご案内のとおり、前年同期には再生可能エネルギー分野におけます約30億円の一過性の利益がありましたので、これを除きますと、実態としては40億円を超える増益になっているということです。

こちらは、期初のガイダンスでご案内のとおり、アジアを中心とした発電案件の⼤型EPCの工事が、順調に進捗しているといった利益の積み上がりと、既存の発電事業が堅調に進捗しているということで、順調に数字が出ていると見ております。

その次のメディア・ICTですけれども、こちらは118億円となりまして、前年同期と比べ16億円の増益となっております。前期に引き続きまして、CSKやJ:COMといった国内の主要事業会社に加えまして、ミャンマーの通信事業の安定的な利益貢献によるものでございます。

⽣活・不動産は116億円で、前年同期と比べ17億円の減益となっております。当期も、不動産事業を中心に引き続き堅調に推移しておりますけれども、前年同期は不動産の売却案件が集中したことなどの反動で、数字としては減益になっているということです。ただ、年間の予算に対しては、順調な進捗と捉えております。

その右側は資源・化学品ですけれども、264億円と、前年同期と比べ87億円の増益となりました。これは、主に資源価格の上昇などによりまして、豪州の石炭事業あるいはボリビアの銀・亜鉛・鉛事業などで増益になっていることに加えまして、当第1四半期で資源分野で⼀過性の利益を約30億円計上していることによります。以上が、純益の動きになります。

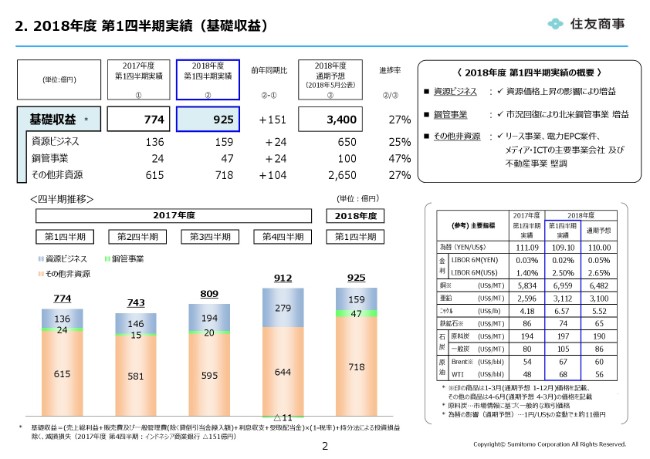

2. 2018年度 第1四半期実績(基礎収益)

1枚めくってください。こちらでは、基礎収益のトレンドについて、少し見ていきたいと思います。資料に記載のとおりですけれども、当第1四半期の基礎収益は925億円で、前年同期と比べて151億円の増益。通期予想に対する進捗率も、27パーセントとなっております。

その下に、資源・鋼管・その他非資源ということで、内訳を記載しておりますが、いずれも前年同期と比べて増益ですし、通期予想に対しての進捗も順調ということであります。

あと、ページの下段には、四半期ごとの基礎収益のトレンドを書いておりますが、2017年度の第4四半期から900億円を超えてきているということで、基礎収益も全体としても、非常に安定した進捗になっていると捉えております。

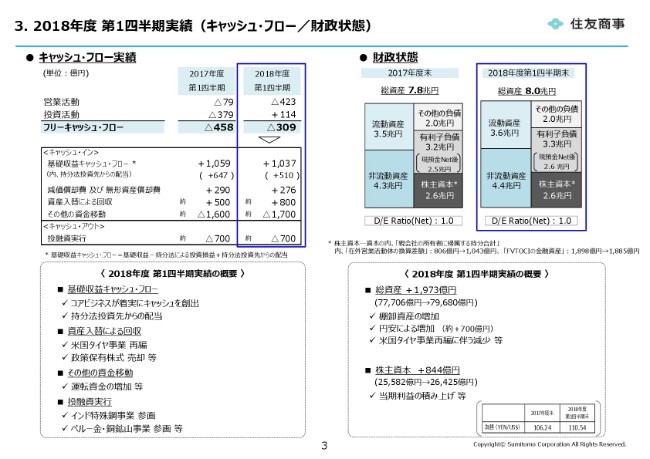

3. 2018年度 第1四半期実績(キャッシュ・フロー/財政状態)

続いて3ページ目ですが、ご説明の最後に、キャッシュ・フローとバランスシートについて少し触れておきます。

まず、左側のキャッシュ・フロー実績ですけれども、当第1四半期では、フリーキャッシュ・フローは309億円のキャッシュ・アウトになっています。

その内訳です。すぐ下段の基礎収益キャッシュ・フローですけれども、前年同期と比べ、持分法投資先からの受取配当金は減少しておりますけれども、コアビジネスが着実にキャッシュを創出したことなどによりまして、1,037億円のキャッシュ・インとなっております。その下の減価償却費は、前年同期と比べ、ほぼ横ばいの276億円となりました。

その下の資産入替ですけれども、ご案内のとおり、米国タイヤ事業のTBCの再編によります資金の回収、あるいは政策保有株の売却などによりまして、第1四半期トータルでは約800億円の資金を回収しております。

その下の、その他の資金移動です。いわゆるワーキングキャピタルですけれども、こちらはビジネスの伸長に伴います運転資金の増加に加え、前年同期と同様に、貴金属取引における在庫商品の積み増しなどの一時的な要因もございまして、四半期では1,700億円のキャッシュ・アウトとなっております。ただ、年度末に向けては、キャッシュとしては一定程度回収してくると見ております。

その下のキャッシュ・アウトですけれども、投資については、インドにおけます特殊鋼の事業や、ペルーでの金・銅鉱山事業への参画などによりまして、700億円のキャッシュ・アウトとなっております。

以上のとおり、当第1四半期のフリーキャッシュ・フローはマイナスとなっておりますが、通期では計画どおりに黒字とすべく、引き続きしっかりとマネージをしていきたいと思っております。

右側のバランスシートですが、(2018年)6月末の総資産は7兆9,680億円で、前年度末と比べますと、約2,000億円の増加となっております。棚卸資産の増加に加えまして、円安による増加があった一方で、米国タイヤ事業の再編に伴う減少などがございました。

株主資本は、主に当期利益の積み上げによりまして、前期末と比べまして844億円増加いたしまして、2兆6,425億円となっております。これらの結果、現預金差引後のNetのD/E Ratioが、約1.0倍となっております。

私からの説明は、以上でございます。

新着ログ

「卸売業」のログ