ラクスル、上場後初の決算説明会 BtoBプラットフォームとして参入業界拡大を推進

目次

松本恭攝氏(以下、松本):みなさま、お忙しい中お集まりいただきまして、ありがとうございます。

今回は、当社が上場して最初の決算ということで、しっかりと事業の構造や(業績の)数字のブレイクダウンについて、ご説明をさせていただければと思っております。

本日は、まず最初に(すでにご存じで)改めましての方もいらっしゃいますが、会社の概要をご説明させていただいたあとに、この(2018年7月期)第3四半期の業績をご説明させていただいて、成長戦略のご説明をさせていただければと思います。

最初と最後のチャンク、1番(会社概要)・3番(今後の成長戦略)を私からご説明させていただいて、2番(2018年7月期第3四半期業績)を、CFOの永見(世央氏)よりご説明させていただきます。

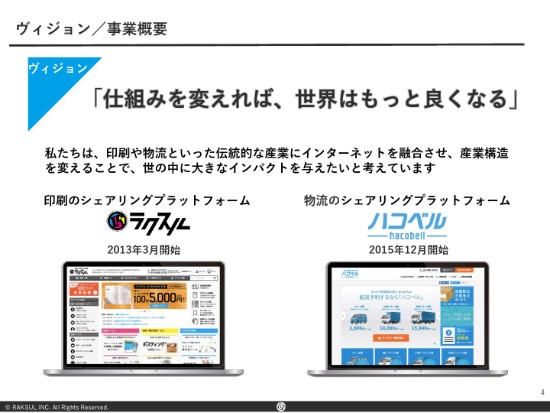

ヴィジョン/事業概要

まず、会社の概要です。

ラクスルは「仕組みを変えれば、世界はもっと良くなる」というビジョンを掲げています。印刷や物流といった、古くからある伝統的な産業にインターネットを融合させて、その産業構造を変えていくプラットフォームをつくっていこうということをビジョンに掲げて、2013年3月に印刷の(シェアリングプラットフォームの)「ラクスル」を、2015年12月に物流の(シェアリングプラットフォームの)「ハコベル」をスタートしました。

これらの2つの事業では、我々は印刷工場やトラックを保有しておりません。日本全国の印刷会社さん・運送会社さんをネットワークして、仮想的に巨大な印刷会社・物流会社をつくり上げて、そのキャパシティをインターネットを通じて、ダイレクトにお客さまに提供するというビジネスを展開しています。

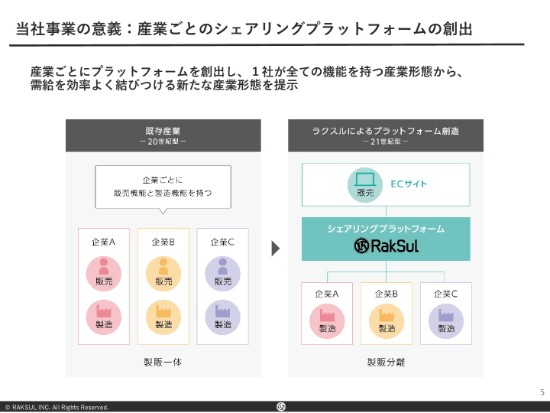

当社事業の意義:産業ごとのシェアリングプラットフォームの創出

こちら(スライドの右側)が、我々がつくりたい世界です。

我々が「伝統的な産業(スライドの左側の『既存産業』)」と呼んでいる20世紀型の産業には、印刷にしろ物流にしろ、基本的に2つの特徴があると考えています。

1つは、製販一体。例えば、印刷であれば大手2社の印刷会社さん、物流であれば大手3~10社の運送会社さん。このような会社さんが、たくさんの印刷機やトラックを買って、そのキャパシティを営業が販売をするかたちで、事業が成り立っています。

そして(もう1つは)、印刷会社にしろ物流会社にしろ、5~7割ぐらいを外注に出していて、それらの大企業を頂点に、多重下請けのピラミッド構造が生まれていると(いうことです)。この製販一体・多重下請けというのが、20世紀型の産業の特徴でした。

それを、我々がどう変えていこう(としている)かといいますと、この多重下請けの一番下にいる印刷会社・運送会社をネットワークして、仮想的な巨大な印刷会社・物流会社をつくってダイレクトにお客さまに届けることにより、取引コストを下げていくことが実現できると思っています。

それは、多重下請けの付加価値のないマージンを除いていく。また、(仮想的に)大企業という形態をとることにより、(実際に)何万人の雇用(を必要とするの)ではなく、システムをベースとした需要と供給のマッチングを実現する。このことによって、もっと低い価格で仕事を出して、もっと多く(の利益)をもらえるという取引コストの最小化が、プラットフォーム化をすることによって実現できると(いうことです)。

こういう20世紀型の大企業が中心だった産業のあり方を、21世紀型のプラットフォームが中心の産業のあり方に、トランスフォーメーションしていこう。それを、さまざまな産業の中でつくり上げていくことを目指しています。

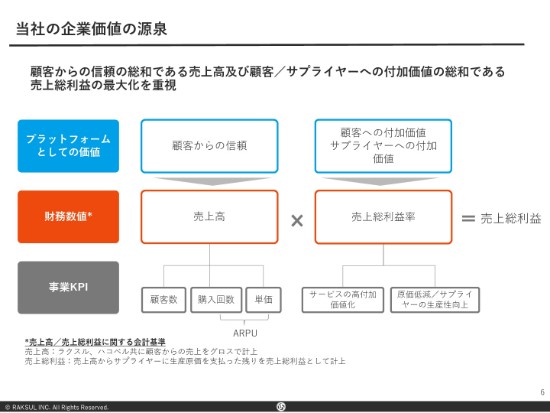

当社の企業価値の源泉

我々が重視している、財務上の指標がございます。1つは(顧客からの信頼の総和である)売上高。そして、もっとも重視しているものが(顧客/サプライヤーへの付加価値の総和である)売上総利益になります。

まず、売上高については、このプラットフォームを通じて、取引がどれだけ行われていたか。まさに、プラットフォームの価値・流通額を最大化していくことは、我々が重視している1つの指標です。事業KPIとしては、印刷(ラクスル)では、顧客数・購入回数・単価を開示させていただいております。ここには(記載が)ないのですが、「ハコベル」においては、本決算より取引数・単価を開示させていただいております。

そして、我々の事業の特徴として、多くのインターネット企業のように、「GMVに対してテイクレートは10パーセント」とか、そういう決め方ではありません。パートナー・印刷会社・物流会社に対して、より付加価値を提供することによって、我々自身の売上総利益率を変動させることができます。

つまり、我々がサプライヤーに対して価値を提供していくと、利益率が変わっていくという特徴があります。

再投資による企業価値向上スパイラル

売上高と利益率を掛け合わせた売上総利益の総量が、我々がこのプラットフォームを通じて生み出している、価値の総量だと思っております。企業価値は、我々としては売上総利益の額によるものだと思っておりまして、売上総利益額を最大化するための事業運営をしております。

売上総利益額を最大化することで、現在の売上総利益の一部を成長投資に回して、プラットフォーム価値を上げる。これにより、さらに売上総利益を上げて、そこで出た売上総利益を、さらに再投資に回す。売上総利益の創出と再投資の循環を繰り返すことによって、企業価値を向上させていくと(いうことです)。

もちろん、「営業利益を出さない」と言っているわけではなくて、営業利益もしっかりと継続的に出していきます。(ただ)営業利益を優先して、企業価値を最大化させる取り組みを行わないわけではなく、我々自身の売上総利益を上げるための投資を、継続的に続けていく経営を行っていこうと考えております。

ここから、CFOの永見よりご説明させていただきます。

2018年7月期第3四半期 業績ハイライト①

永見世央氏:お手元の資料の9ページ目から、この(2018年7月期第3)四半期の業績のご説明をさせていただければと思っております。

今回、(当社が上場して)初回の決算発表になりますので、多少(みなさまがご存じの事項との)重複を含めて、丁寧にご説明させていただければと思っております。

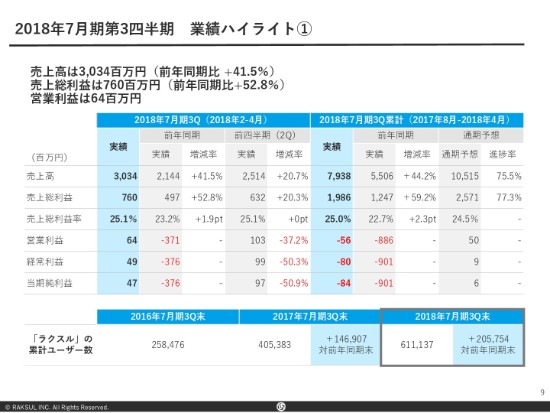

まず、我々の決算期末は、7月末になっています。ですので、今回の第3四半期は、2~4月の3ヶ月になっております。

この第3四半期単体の実績としては、売上高が30億3,400万円、売上総利益が7億6,000万円、売上総利益率が25.1パーセント、営業利益が6,400万円、当期純利益が4,700万円となっています。(前年同期との増減に関して)売上高は41.5パーセントのプラス、売上総利益は52.8パーセントのプラス、売上総利益率は1.9ポイントのプラスとなっています。

(表の)右側が、3Q累計の数値になっています。売上高が79億3,800万円で、前年同期に対して44.2パーセントのプラス。売上総利益が19億8,600万円で、前年同期に対して59.2パーセントのプラス。売上総利益率が25.0パーセントで、(前年同期に対して)2.3ポイントのプラスとなっています。

(表の)一番右側に、上場時に開示させていただいた通期予想の数値(を記載しており)、売上高が105億1,500万円、売上総利益が25億7,100万円というところです。こちらに対して、今の3Q累計時点の進捗率が、それぞれ(売上高が)75.5パーセントと(売上総利益が)77.3パーセントとなっています。現状でいうと、この通期予想を、予想どおり順調に達成する見込みで考えております。

あと(表の)一番下に、印刷プラットフォームの「ラクスル」の登録ユーザー数の累計の数値を載せております。第3四半期末で約61万人というかたちで、左の前年同期(2017年4月期第3四半期末)の数値との比較でいうと50.7パーセントの成長になっています。引き続き、ユーザーの獲得フェーズは続いていくという状況でございます。

2018年7月期第3四半期 業績ハイライト②

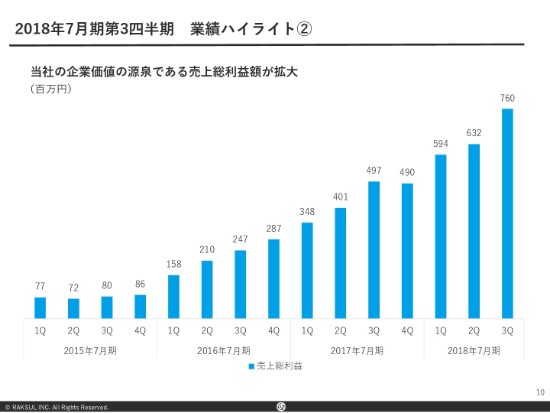

先ほど冒頭で、松本からご説明させていただいた、我々の企業価値の源泉である売上総利益の金額が、継続的に拡大してきています。今後も、継続的に拡大していく見込みでございます。

2018年7月期第3四半期 業績ハイライト③

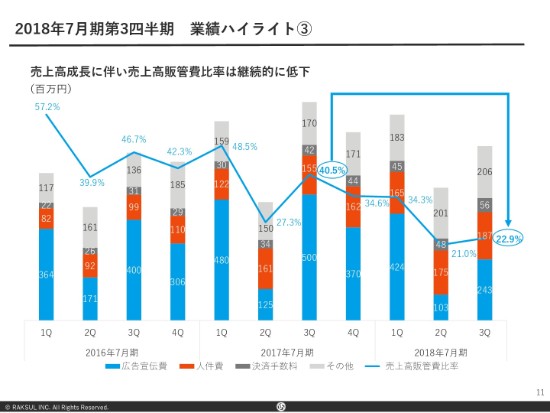

販管費について、まずは全社のハイライトでご説明させていただきます。直近の第3四半期で、全社売上に占める販管費の割合(折れ線グラフの売上高販管費比率)が22.9パーセントというかたちで、こちらも継続的に、率としては下がってきています。今後でいうと、当然四半期ごとのでこぼこはあると思うのですが、率としては、緩やかな減少が継続していく見込みと考えています。

とくに、その中でのドライバーになるのが、広告宣伝費率の減少になります。そちらは後ほど、別のスライドでご説明させていただければと思っております。

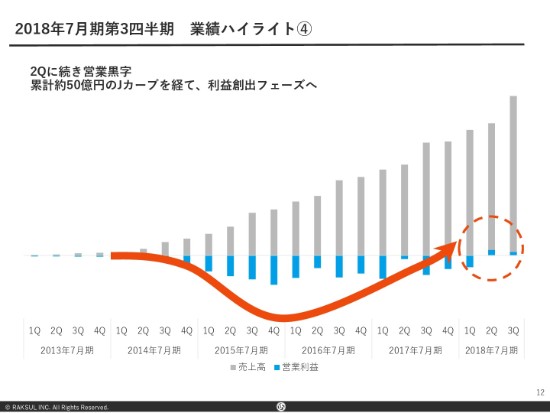

2018年7月期第3四半期 業績ハイライト④

今の会社全体の財務ステータス・フェーズをご説明させていただいているのが、12ページ目です。

我々は(2018年7月期の)第2・第3四半期に、営業利益で継続的に黒字を出しています。基本的に会社としては、未上場時に約50億円のJカーブ……累損赤字を掘ってきましたが、(現在は)もう利益創出フェーズに至っていると考えております。

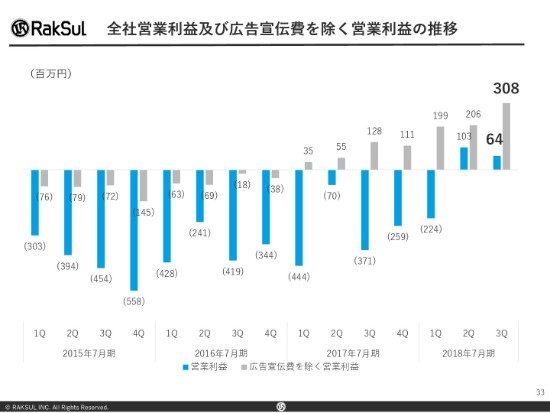

この12ページ(営業利益)の具体的な数字を別途ご確認されたい場合は、Appendixにいってしまうのですけれど、33ページに「全社営業利益及び広告宣伝費を除く営業利益の推移」を載せています(ので、ご参照ください)。利益が出ている拡張フェーズになっているのが、ご覧いただけると思います。

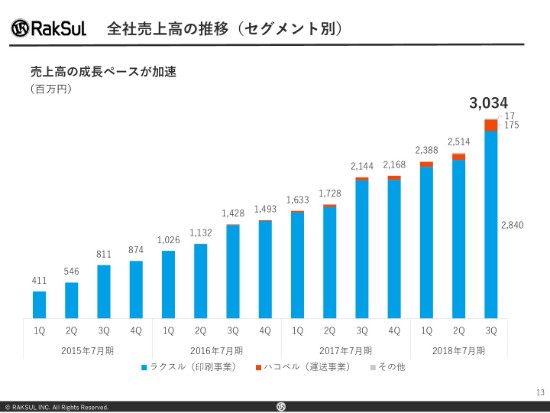

全社売上高の推移(セグメント別)

(業績の)ハイライトをご説明した上で、まずは全社売上高の推移をご説明させていただきます。繰り返し(のご説明になりますが)第3四半期で30.3億円で、この中に占める割合としては、印刷セグメント「ラクスル」が28億4,000万円、運送事業「ハコベル」が1億7,500万円、その他が一部(1,700万円)あります。

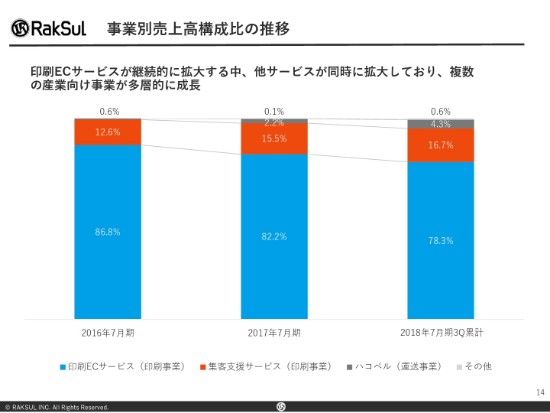

事業別売上高構成比の推移

この比率(事業別売上高構成比)のご説明をさせていただくのが、次の14ページ目です。

先ほど「印刷セグメント」とご説明した部分を(2つに分けており、1つ目は)純粋に印刷物を売っている「印刷ECサービス」。(2つ目は)上場時の「成長可能性に関する説明資料」などでご説明させていただいていますが、印刷の周辺領域にあるオフラインの広告ビジネスも拡張してきていまして、社内ではそれを「集客支援サービス」と呼んでいます。

印刷セグメントを、この「印刷ECサービス」と「集客支援サービス」の2つに分けた上で、事業の構成をブレイクダウンしてご説明しているのが、こちらの14ページ目です。

直近で申し上げると、当然、印刷ECサービスも継続的に成長していっていますが、一方で(拡大しているのが)見ていただいておわかりのとおり、青の部分(印刷ECサービス)以外です。集客支援サービス・「ハコベル」・その他が継続的に拡大していて、複数の産業向け事業が多層的に加わることによって、継続的な売上の成長につながっています。

比率で申し上げると、一番右の今期(2018年7月期)3Q累計で、印刷以外の比率が21.6パーセント。真ん中の昨年度末(2017年7月期)で言うと、その数値が17.8パーセント。2年前の2016年7月期で言うと、その数値が13.2パーセントです。継続的に、印刷以外の部分の構成比の成長が、ご覧いただけると思っています。

この数値は、引き続き継続的に成長していく見込みです。当然、印刷ECサービスは主力事業でありコアではあるのですが、他のサービスがより成長していくかたちで、会社全体がドライブされています。

以上が、売上高のご説明です。

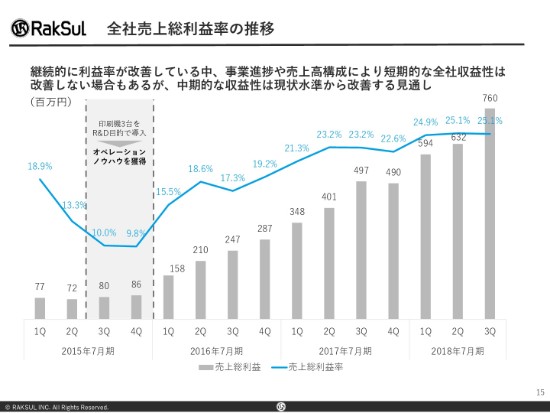

全社売上総利益率の推移

次に、売上総利益率および売上総利益のご説明をさせていただくと、直近の四半期(2018年7月期第3四半期)で(売上総利益率は)25.1パーセントで、第2四半期とほぼ同じで25パーセント(程度)になっています。こちらは各事業とも、収益性が継続的に改善してきている(ということです)。

今後も(改善)していく見通しなのですが、先ほどのスライドでご説明したとおり、複数の事業・産業向けのサービスが、今後はいくつか重なっていくところで、ビジネスミックス自体においては、短期的な全社収益性が必ずしも改善しないケースも、想定(として)はあると思っています。

ただ一方で、中期的な収益性は、現状の水準から継続的に改善していくと思っています。短期的には(業績に)でこぼこもあり得るものの、中期的な収益性という意味においては、各事業とも改善していき、全社の収益性も改善していくと考えています。

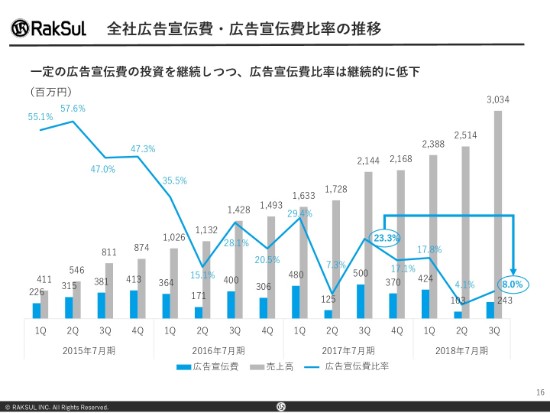

全社広告宣伝費・広告宣伝費比率の推移

先ほど販管費のところで申し上げた広告宣伝費について、切り取ってご説明させていただいているのが、次の16ページです。

直近の(2018年7月期)第3四半期は(広告宣伝費比率が)8.0パーセントで、同じ四半期で比較すると、昨年度(2017年7月期第3四半期)の23.3パーセントから大幅に落ちてきています。これは今後、中長期的には、緩やかに1桁中盤ぐらいになっていくイメージで考えています。

決して、広告宣伝費を不用意に減らしているわけではありません。顧客の獲得ペースは上がっている中で、広告宣伝の効率が非常に上がってきています。その中で自然と、広告宣伝費の数値自体はほぼ同じ水準で使っていますが、広告宣伝費比率としては、逆に下がってきていると考えています。

今後も、たぶん四半期で2~4億円ぐらいは使っていくと思っています。広告宣伝費の投資をした上でも、継続的に営業利益は出ていく、もしくは拡大していくフェーズだと考えております。

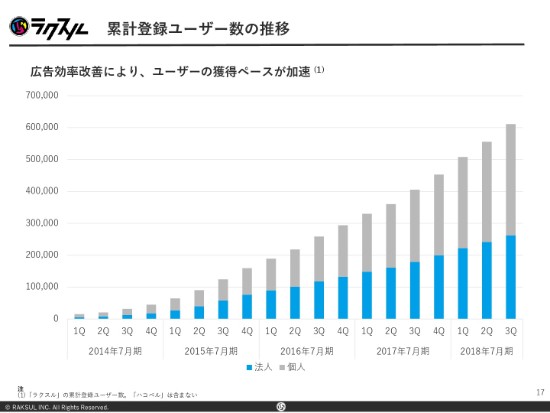

累計登録ユーザー数の推移

次に、印刷事業のご説明をさせていただければと思います。まず、17ページ目です。

累計登録ユーザー数の推移です。先ほど冒頭のサマリーでご説明させていただいたとおり、(2018年7月期)第3四半期末の登録ユーザー数が60万人超で、こちらは継続的に成長してきています。とくに、(ユーザーの)獲得ペースの角度が緩やかに上がっているのが(棒グラフから)ご覧いただけるかと思います。

上場時のご説明でも少し触れさせていただいたのですが、我々がベンチマークしているBtoBのプラットフォームの会社で言うと、MonotaROさんという会社があります。昨年(2017年)末で、だいたい250万強ぐらいのユーザーベースという認識をしています。また、アスクルさんが140万事業所ぐらい(の顧客)という認識をしています。我々が持っているデータですが。

それと比べて、(当社は)まだまだ60万の累計登録ユーザーです。(グラフを)色分けさせていただいているのですが、その(登録ユーザーの)中で、法人ユーザーがだいたい4割程度ぐらいです。MonotaROさん、ないしはアスクルさんも、基本的には法人ユーザー(を有している)という認識です。そのような法人ユーザーを有したBtoBプラットフォーマーと比較しても、まだまだ青の部分……20数万の我々の法人ユーザーは、これから伸びていく余地が大きいと考えています。

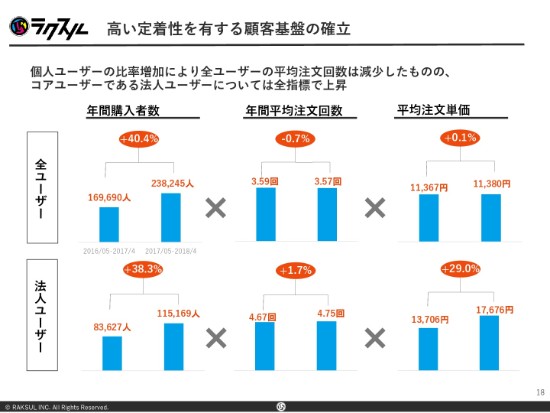

高い定着性を有する顧客基盤の確立

そのユーザーのご説明をさせていただいた上で、我々の事業KPIをご説明させていただければと思います。

これは、(スライドの)一番左が年間購入者数、真ん中が年間平均注文回数です。また、一番右側が平均注文単価で、1注文あたりの単価をご説明しています。

まず、上の全ユーザーの数字をご覧ください。この直近の1年間(2017年5月~2018年4月)とその前の1年間(2016年5月~2017年4月)で、2年分のLTMの比較をしています。この(2018年7月期)第3四半期末でのLTMで申し上げると、まず年間購入者数が40.4パーセント成長しています。真ん中の年間平均注文回数が、3.59回から3.57回(ということ)で、0.7パーセントほど減っています。一番右の平均注文単価が、0.1パーセント伸びています。

真ん中(年間平均注文回数)が少し減っている要因を、ご説明させていただきます。この1年間で、サービス改善を……とくに、Webサイトのユーザーインターフェース(UI)・UXを改善してきました。その中で、個人ユーザーの自然流入……マーケティングコストをかけずに入ってくる個人ユーザーが、非常に多くございました。

その個人ユーザーのミックスによって、全ユーザーの平均注文回数ないし平均注文単価においては、少し引き下げ効果が出ています。ただ、そのぶん、全体の購入者数や購入オーダー数は伸びています。

一方で、先ほどのページでご説明させていただいたとおり、(当社は)BtoBプラットフォームの会社として、コアユーザーは法人ユーザーと認識しています。その法人ユーザーのKPIをご説明しているのが、(スライドの)下の3つのブロックになっています。

まず、年間購入者数で言うと38.3パーセント(伸びて)、頻度(年間平均注文回数)で言うと4.67回から4.75回で1.7パーセント(伸びて)、一番右側の平均注文単価では29.0パーセント伸びています。

コアユーザー(法人ユーザー)の部分については、非常に堅調に伸びています。(それに対して)ミックス(全ユーザー)では、とくに頻度(年間平均注文回数)については少し下がっているように見えるのですが、全般的には法人ユーザーの伸びが今後も牽引して、売上の成長につながっていくと考えています。

とくに、法人ユーザーの平均注文単価が、この1年間で29.0パーセント成長してきています。ここを牽引しているのが、先ほど事業別売上高構成比のところでご説明させていただいた、広告の性質を帯びた(印刷事業の)集客支援サービスです。オフラインの広告です。

具体的には、例えばチラシの配布サービスとか、駅貼り広告。もしくは、一部テレビCMのEC販売といったものも含めた、広告の性質を帯びたサービスです。これを法人ユーザーに使っていただいていることが、平均注文単価の上昇の効果になっています。

以上が、印刷およびその周辺の集客支援の事業のご説明です。

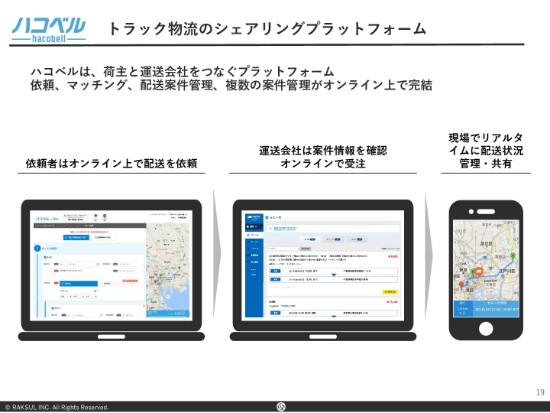

トラック物流のシェアリングプラットフォーム

次は、新規事業の「ハコベル」。運送事業について、ご説明させていただきます。

まずは19ページ目以降で、改めまして、サービスの概要をご説明させていただければと思っています。

物流版のUberとイメージしていただければと思います。荷主と運送会社をつなぐプラットフォームで、オンライン上で荷主の方・依頼者の方のやりとりができます。(荷主の)配送の依頼……「いつどこに(荷物を)取りに来て、何をどこに持って行って(ほしい)」と入れていただくと、価格がすぐに確定します。ご注文いただいたあと、比較的早い段階で(配送会社との)マッチングがされて、その後(荷物を)取りに来ていただいて、持って行っていただける。オンラインですべてが完結する(というものです)。

一方で、運送会社の方からすると、案件情報をオンラインで確認して、仕事を受注していただけまして、現場でリアルタイムに配送状況の管理・共有ができます。

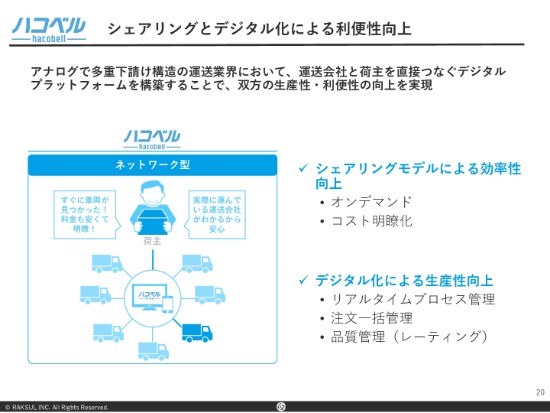

シェアリングとデジタル化による利便性向上

こちら(「ハコベル」)のコンセプトとしては、基本的にはシェアリングという意味においては、印刷(「ラクスル」)と同じコンセプトでやっています。シェアリングとデジタル化による利便性の向上で、物流事業も印刷事業と同じように、ピラミッド構造の産業構造(アナログな多重下請け構造)になっています。

(「ハコベル」は)そこの末端の物流会社・トラックドライバーと荷主を、我々がちゃんとダイレクトに繋げるプラットフォームになっているビジネスです。(スライドの)右側に書かせていただいておりますが、メリットとしては、シェアリングモデルによる効率性の向上です。(荷主の方からすると)オンデマンドで仕事を頼める。もしくは、ドライバーの方からすると、オンデマンドに仕事をとれる。このようなかたちになっていますし、コストも非常に明瞭です。

また、デジタル化による生産性の向上というかたちで、リアルタイムにプロセスが管理できますし、荷主の方からすると、注文の一括管理ができると(いうことです)。

あとは、ドライバーの方の品質管理(レーティング)もするというかたちで、顧客満足度も非常に高いサービスとなっています。

サービスのユーザーは、基本的にほぼ100パーセントが、法人ユーザーになっています。個人ユーザーはいません。ですので、非常に(ご注文)頻度の高い法人ユーザーの方に、ご活用いただいております。

ユーザー事例

21ページ目に、ユーザー事例を載せています。

左側の2つは都市圏内での輸送、一番右が宅配便の「ラストマイル配送」というかたちです。このシステムについて申し上げると、距離的な制約はなくて、都市間・都市圏内・ラストワンマイルという(いずれの距離の)ところでも対応できるかたちでございます。

例えば、住宅設備メーカーの工場から現場への配送みたいなところで、4トン(の中型)トラックの配送(に、「ハコベル」)を使っていただくこともあります。

よく使っていただいている事例では、(スライドの)真ん中のお弁当の宅配です。弁当配送サービスの方が、飲食店舗から(顧客)法人へ配送するかたちで、こちらのカーゴ車をご活用いただくようなことがあります。また、同様のカーゴ車ですが、ラストマイル宅配の仕事も、一部いただいているというかたちです。非常に多岐にわたる、かつ法人ユーザーの需要を、我々が受けさせていただいているというのが、特徴でございます。

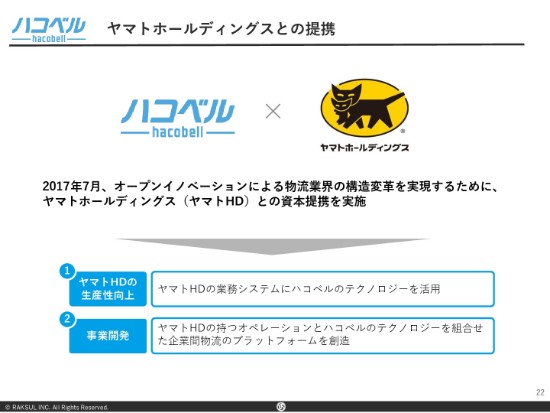

ヤマトホールディングスとの提携

そもそも、物流業界が非常にホットな業界となっています。生産性・収益性という課題もある中で、昨年(2017年)の7月に、オープンイノベーションによる物流業界の構造変革を実現するために、ヤマトホールディングスさんと、資本提携をさせていただいています。

資本提携のみならず、業務の議論も進んでいます。その目的を、(スライドの)下に2つ書かせていただいています。1点目に、(配送料の)値上げの話があったと思うのですが、ヤマトホールディングスさん自体の生産性の向上というかたちで、ヤマトホールディングスさんの各種業務システムに、「ハコベル」のテクノロジーを活用していくということです。

2点目は、ヤマトホールディングスさん、もしくはヤマトホールディングスさんの持つオペレーション・パートナーシップ・協力会社とのネットワークと、我々の「ハコベル」のテクノロジーを組み合わせて、日本全体の企業間物流のプラットフォームを創造していきたいと考えています。この取り組みが、随時進んでおります。

以上が、(「ハコベル」の)サービスの概要と、ヤマトホールディングスさんとの提携のご説明です。

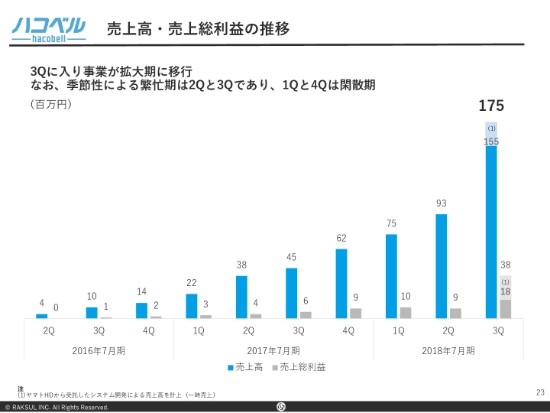

売上高・売上総利益の推移

その上で、こちらは、「ハコベル」の財務及びKPIのご説明です。

まず、財務のご説明をさせていただきます。運送事業は(当社における)第2四半期と第3四半期、つまり11~1月と2~4月というタイミングが一番の繁忙期で、ここで売上高が伸びていきます。

一方で、第1四半期(8~10月)と第4四半期(5~7月)は、伸びないわけではないのですけれども、シーズンとしては、閑散期と考えています。

このようなかたちで、印刷事業(「ラクスル」)同様に、毎四半期でずっと継続して売上高が伸びるというよりは、多少でこぼこがありながらも、年度ベースでは継続的に成長していくというビジネスだと考えています。

直近の(2018年7月期)第3四半期で申し上げると、全体の売上高は1億7,500万円。その中に2,000万円ほど、先ほどのヤマトホールディングスさんとの取り組みの第1弾である、業務システム(開発)の受託の売上が入っています。そこを除くと、1億5,500万円となっています。

前四半期(2018年7月期第2四半期)との比較でいうと60~70パーセントぐらい成長していますし、前年度の同四半期(2017年7月期第3四半期)と比較すると、3倍強の成長になっています。この事業は、上場後に初めて開示させていただいていますが、拡大期に移行し始めていると認識しています。

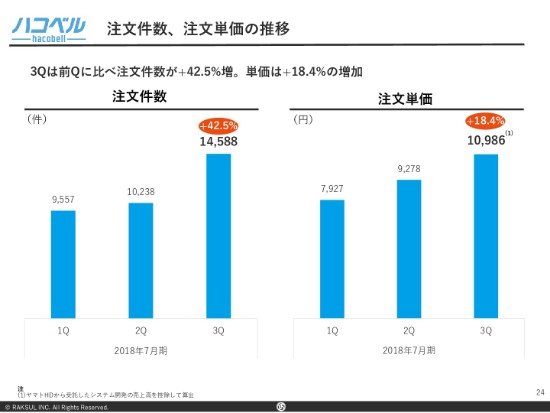

注文件数、注文単価の推移

その上で、24ページ目が、注文件数と注文単価の推移です。

売上をドライブするものとしては、注文件数・注文単価の両方の増加です。先ほど申し上げたとおり、第3四半期は季節性が非常に高い繁忙期ですので、注文件数・注文単価も、非常にきれいに伸びています。とくに、注文単価については、一部季節性の影響ですごく順調に伸びたという要素もあるので、(この第3四半期のように)毎四半期で18パーセントほど伸びるというイメージではなく、緩やかに伸びていく見込みをもっています。

とくに注文単価の上昇においては、我々の「ハコベル」のサービスサイトを見ていただくと(おわかりのように)、距離(距離制料金)での運送キャパシティの提供をやっています。

また、最近増えてきているところでいうと、一定の時間も押さえると(いう料金設定がございます)。

時間貸し、ないしは車のサイズが(カーゴ便・軽トラック便、小型トラック便、中型トラック便と)大きくなっていくと、そのぶん単価が高くなるということが、サービスサイト上でご覧いただけると思います。そのような複数の要因の総合的な貢献によって、注文単価が伸びていくというイメージです。

ただ、繰り返し(のご説明になりますが)毎四半期で(第3四半期のように)18パーセントほど伸びるようなイメージではなくて、(四半期で)多少のでこぼこもありつつ、年度ベースでは緩やかに伸びるという見込みを、今後はもっています。

以上、長くなってしまいましたが、この2018年7月期第3四半期の決算および、「ハコベル」について、少し丁寧にご説明させていただきました。

次に、今後の成長戦略というかたちで、もう一度松本からご説明させていただきます。

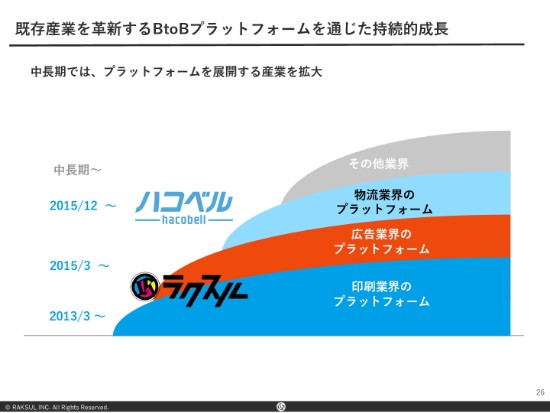

既存産業を革新するBtoBプラットフォームを通じた持続的成長

松本:今後の成長戦略です。まず、一番大きな枠組みとしては、この産業のプラットフォームを複数の業界でつくっていくことを、中長期で行っていきたいと思っています。

まず、2013年の3月に印刷業界のプラットフォームを始めました。その後、チラシを刷ったら、そのチラシを配布するというかたちで、折込チラシ・ポスティングチラシ・ダイレクトメールや、近年ですと昨年(2017年)の10月からは、ポスターを刷ったらそのポスターを駅に掲載するというかたちの、広告の領域(を始めました)。先ほど「集客支援サービス」とありましたが、広告業界もプラットフォーム化していこうということに、今はフォーカスしています。

そして、2015年の12月に、物流業界のプラットフォームをつくりました。

今後は、この(プラットフォームを展開する)業界を増やしていく。直近で注力しているところでいうと、まさに広告業界……オフラインの広告媒体をネットワークして、EC化していくところです。

広告業界全体で6兆円あって、そのうちの1.5兆円はインターネット広告、4.5兆円はオフライン広告です。この部分をEC化・ネットワーク化して、だれでも小ロットで広告枠のバイイングができるようなかたちをつくっていく。これが、今(当社が)フォーカスをしているプラットフォームです。

このようなプラットフォームを重層化させていくことによって、将来の(当社の)成長を実現していこう、日本の産業をアップデートしていこうと思っています。

BtoBプラットフォームとしての潜在的事業機会

そしてもう1つ、我々が重視している点が、市場規模です。

今は印刷業界で、国内商業印刷と事務用印刷という、2つの市場を対象にしております。これを2つ合わせて、3兆円です。先ほどの(ご説明にあった)インターネット広告を除く国内広告市場が、5兆円です。そして、国内トラック物流市場が、14兆円という巨大な産業です。インターネット(EC化)の入っていない領域に対して、我々がインターネットを入れていくと(いうことです)。

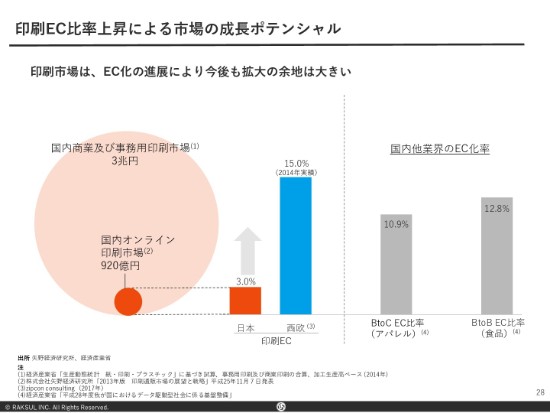

印刷EC比率上昇による市場の成長ポテンシャル

そのインターネットが入っていないというところも、非常に重要です。例えば、国内商業及び事務用印刷市場の3兆円(に関するところ)でいうと、国内オンライン印刷市場は920億円、3パーセントがEC化しています。これが、ヨーロッパでは(2014年実績で)15.0パーセント程度がEC化しています。また、(スライドの右側の)国内他業界、例えば(BtoCの)アパレルやBtoBの食品といった領域に比べて、まだまだEC化の比率が低いです。

これが(今後の)10数年の期間でいうと、やはりかなり大きく伸びていくのではないのかと。西洋同様に、15パーセント(程度)にキャッチアップをしていく。30年経つと、今30歳の人が60歳になっていく。年をとってネットを使わなくなることは、絶対にないと思っております。30年後、今の労働人口のほぼすべては(60歳でも)デジタルネイティブになっています。

BtoCだけではなくBtoBの領域も、100パーセントがEC化するとは思ってはいないのですが、3~5割程度は(人間による)営業ではなく、ECをベースとしたやりとりになっていく。そうした時に、今は各業界における伝統的な大企業というものが存在していますが、(今後は)デジタル時代のインフラとなるような産業の大企業が出てくる。それは(今後)必ずプラットフォームになっていく。そういうプラットフォームに、我々が印刷(の分野)でなっていこう(と考えております)。

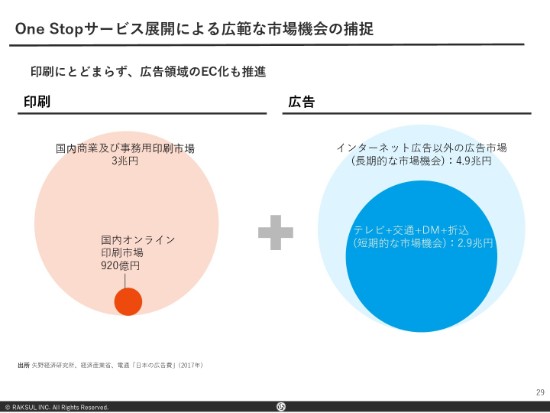

One Stopサービス展開による広範な市場機会の捕捉

そして、印刷だけではなく広告領域でも(プラットフォームに)なっていこう、物流領域でも(プラットフォームに)なっていこうというかたちで、我々は長い時間軸にベットしております。

30年という時間軸でインターネットが拡大した時に、(当社が)必ず産業の中心のインフラになっていることができれば、とても大きなビジネスになっていくという確信をもって、1年や3年の(短期の)時間軸ではなく、10年、20年、30年という(長期の)時間軸で、日本の産業のあり方を変えていこうという取り組みを行っております。

以上がプレゼンテーションになりまして、ここから質疑応答をさせていただければと思います。

新着ログ

「情報・通信業」のログ