T&Dホールディングス、18年経常利益は前期比微減 標準責任準備金の増が影響

ハイライト①主要経営指標

永田光宏氏(以下、永田):本日はお忙しいところ、電話会議にご参加いただきありがとうございます。私はT&Dホールディングス専務執行役員の永田でございます。どうぞよろしくお願いいたします。

それでは、さっそくですが説明に入りたいと思います。

まずはじめに、2018年3月期決算のハイライトとして、2点ご説明したいと思います。

まず、1点目としまして、主要経営指標についてであります。Group MCEV、新契約価値につきましては、中期経営計画で掲げた目標に対し、引き続き順調な進捗になりました。実質利益は、前年比で減益となったものの、通期業績予想の790億円を上回る833億円となり、こちらも順調な結果となりました。

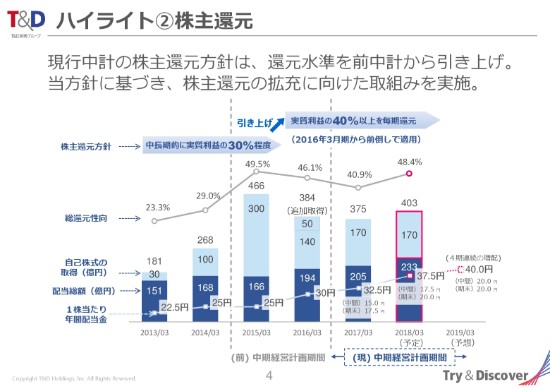

ハイライト②株主還元

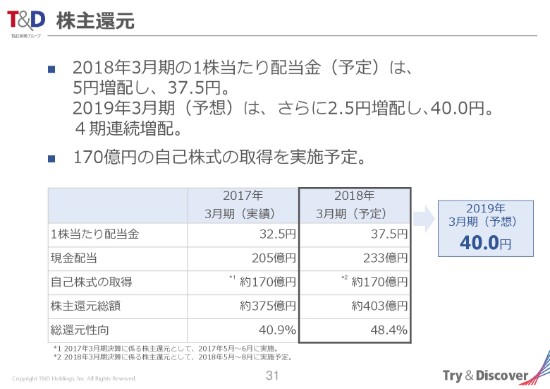

ハイライトの2点目は、株主還元であります。

まず、1株当たり年間配当について、2018年3月期は、前期から5円増配の37.5円を予定しています。これは、2月の第3四半期決算で発表したとおりでございます。増配は3期連続となります。

自己株式の取得については、実質利益833億円に対する還元として、170億円を上限に実施いたします。これにより、総還元性向は48.4パーセントになります。

なお、次期2019年3月期の年間配当金予想は、さらに2.5円増配の40.0円の予想としております。中期経営計画の「安定的な現金配当と機動的な自己株式の取得により、実質利益の40パーセント以上を還元する」という還元方針に基づきまして、2019年3月期も株主還元の拡充に向けた取り組みを行っていきます。

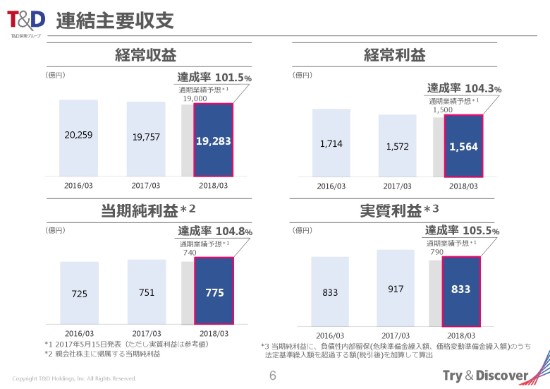

連結主要収支

それでは、2018年3月期決算についてのご説明をいたします。

連結主要収支の状況は(スライド記載の)グラフのとおりでございます。各指標とも、通期業績予想を上回る順調な実績となりました。

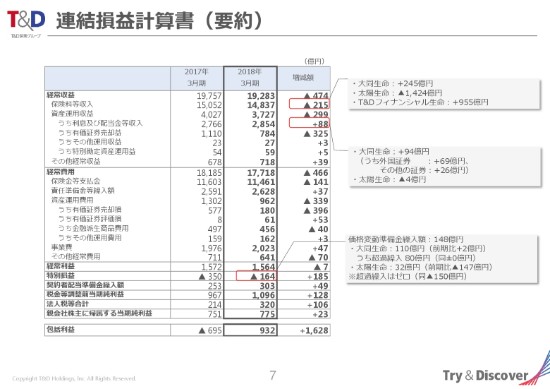

連結損益計算書(要約)

連結損益計算書です。

経常利益は、利息および配当金等収入が増加した一方で、昨年(2017年)4月の料率改定等に伴い、標準責任準備金負担が増加したことなどがマイナスに作用し、前期並みの1,564億円となりました。

親会社株主に帰属する当期純利益は、前期比23億円増加の775億円となりました。なお、価格変動準備金の超過繰入につきましては、大同生命で計画通り80億円を実施しております。太陽生命は、今期は実施しておりません。

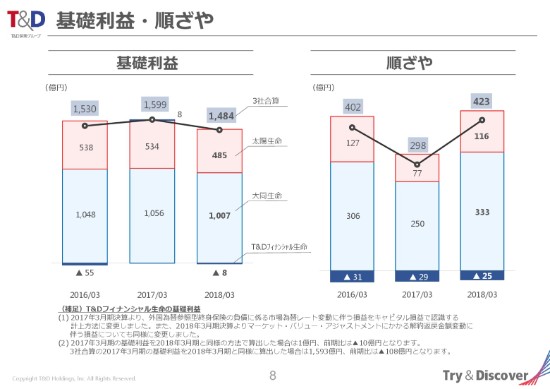

基礎利益・順ざや

基礎利益および順ざやについてご説明します。

3社合算の基礎利益は1,484億円となり、前期から115億円減少しました。これは主に、大同生命および太陽生命における、料率改定等に伴います標準責任準備金負担の増加によるものです。

3社合算の順ざや額は、前年同期より125億円増加し、423億円となりました。これは主に、大同生命で利息および配当金等収入が増加したこと、また、太陽生命で予定利息負担が減少したことによります。

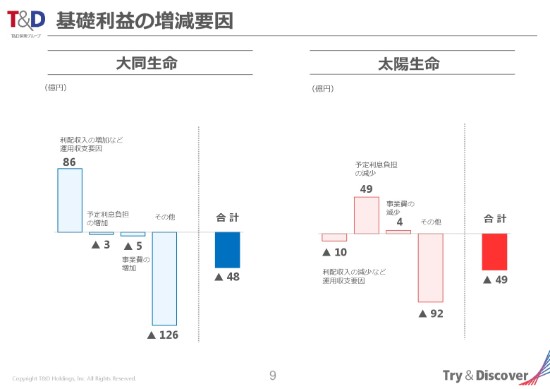

基礎利益の増減要因

大同生命と太陽生命の基礎利益の前期からの増減要因についてです。

大同生命では、利息および配当金等収入が増加した一方で、昨年4月の料率改定等に伴う標準責任準備金積増負担の増加などが減少要因となり、前期から48億円減少しております。

太陽生命では、予定利息負担が減少した一方で、料率改定等に伴う標準責任準備金積増負担の増加などが減少要因となり、前期から49億円減少しております。なお、大同生命・太陽生命のグラフのその他の大宗は、標準責任準備金積増負担の増加の影響によるものとご理解いただければと思います。

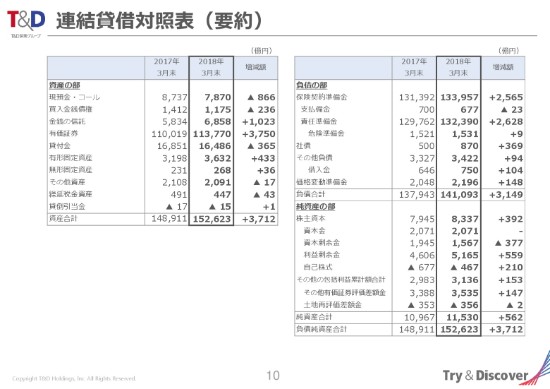

連結貸借対照表(要約)

10ページでは、連結貸借対照表を記載しておりますので、これは後ほどご確認いただきたいと思います。

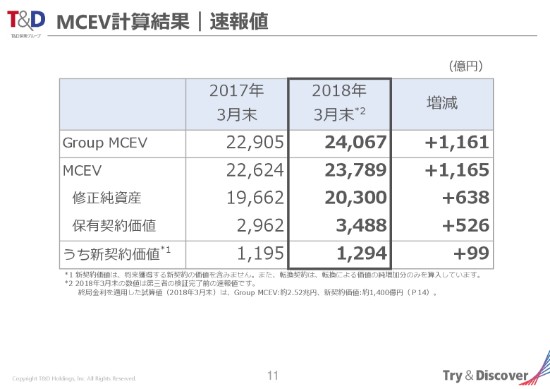

MCEV計算結果|速報値

EVについてご説明いたします。

なお本数値は、現在、第三者の検証中のものでございます。

グループ全体のEVでありますGroup MCEVは、新契約価値の積み上げ、有価証券含み益の増加などにより、前期末から1,161億円増加の2兆4,067億円となり、過去最高を更新してございます。

うち新契約価値ですが、前期から99億円増加し1,294億円となりました。これも過去最高でございます。増加は主に昨年4月の料率改定に加えまして、第三分野の主力商品の順調な販売によるものでございます。ROEV・コアROEVにつきましては、それぞれ6.7パーセント・6.5パーセントとなってございます。

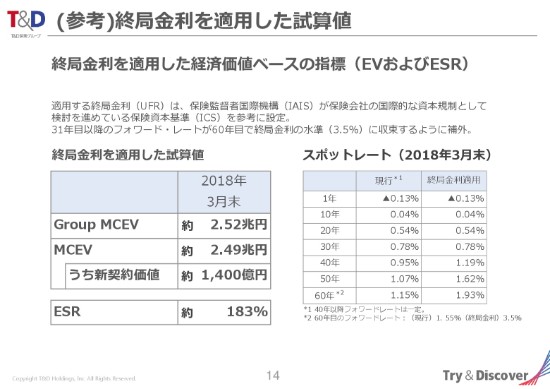

また、新契約マージンは8.5パーセントです。これは、前期の6.3パーセントから2.2ポイントの上昇でございます。なお、終局金利を適用して試算したGroup MCEVは約2兆5,200億円、新契約価値は約1,400億円で、これは14ページに記載してございます。

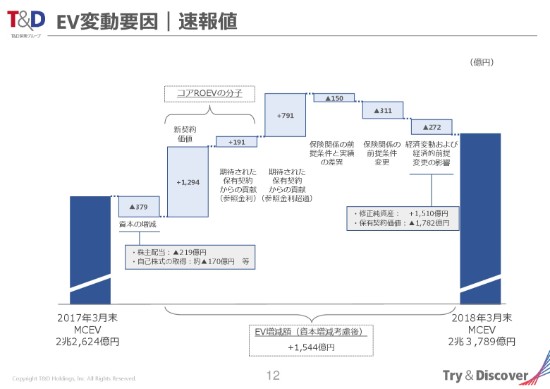

EV変動要因|速報値

EVの変動要因についてです。

今期は、保険関係の前提条件変更に、2018年4月の料率改定の影響、すなわち更新型商品の更新後保険料の低下の影響が含まれております。なお、MCEVの第三者意見書およびセンシティビティなどを含む確定版につきましては、(2018年)5月18日に開示しました。

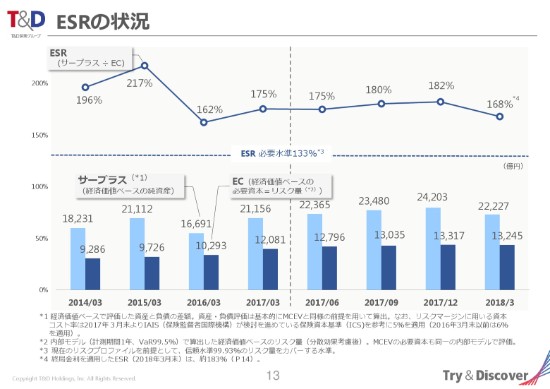

ESRの状況

ESRの状況についてご説明いたします。

まず、2018年3月末のESRは、前期末の175パーセントから7ポイント低下し、168パーセントとなりました。これは主に、サープラスは増加したものの、株式外貨エクスポージャーの拡大等に伴いまして、資産運用リスク量が増加したことによります。

(参考)終局金利を適用した試算値

終局金利を適用したESRです。

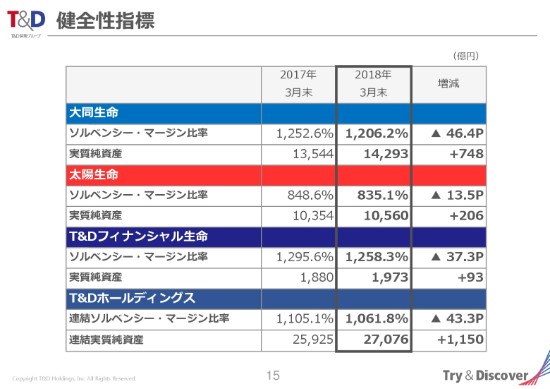

健全性指標

ソルベンシーマージン比率および実質純資産についてです。

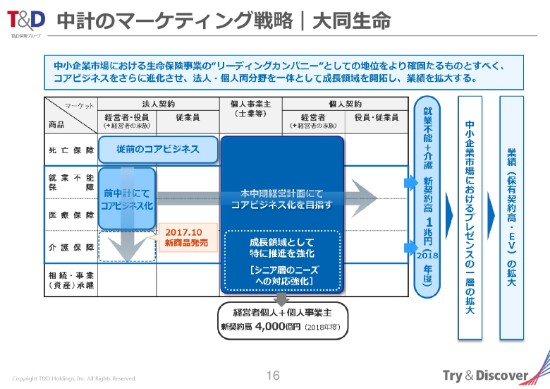

中計のマーケティング戦略|大同生命

中核生保3社が中期経営計画で注力している各社の契約業績指標、およびEVの状況について説明いたします。

まず、16ページにつきましては、大同生命の中期経営計画におけるマーケティング戦略を再掲しているものでございます。

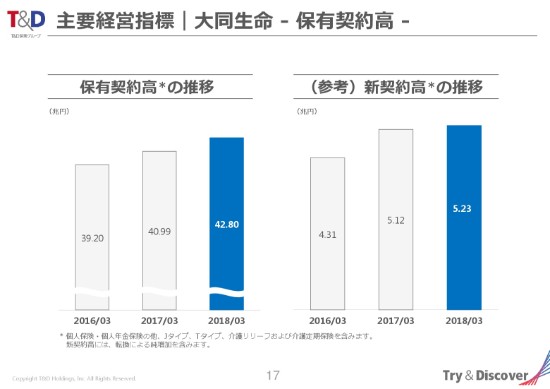

主要経営指標|大同生命-保有契約高-

大同生命の主要経営指標であります、保有契約高の推移については、保有契約高は過去最高を更新して、42兆8,000億円となっております。

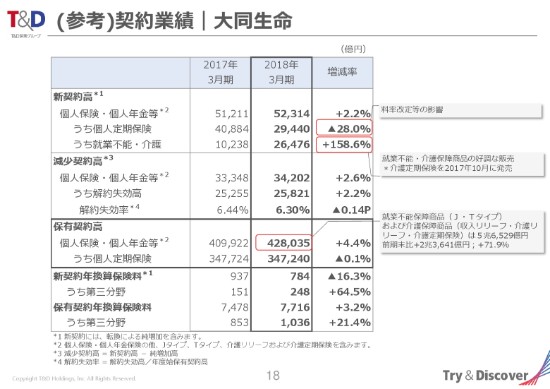

(参考)契約業績|大同生命

大同生命の契約業績です。

まず、新契約高は、2017年10月に発売した介護定期保険など、就業不能リスクに対応した商品の販売好調により、前期から2.2パーセント増加の5兆2,314億円となりました。解約失効率は6.3パーセントで、これも引き続き低水準を維持しています。

保有契約高は、前期末から1兆8,112億円、4.4パーセント増加し、42兆8,035億円となりました。なお、就業不能リスクに対応した商品の保有契約高に占める割合は、13.2パーセントとなっております。

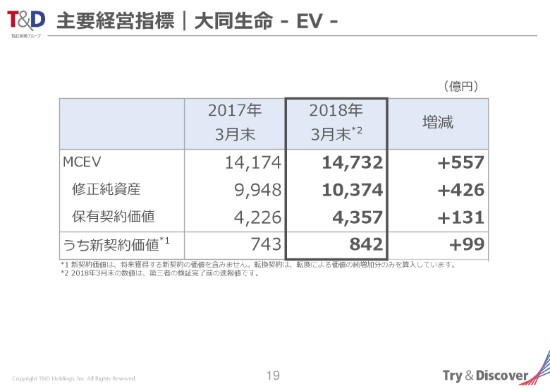

主要経営指標|大同生命-EV-

大同生命のMCEVおよび新契約価値でございます。

MCEVは、新契約価値の積み上げ、有価証券含み益の増加などにより、前期末から557億円増加して1兆4,732億円となりました。また、新契約価値は、昨年4月の料率改定に加え、就業不能保障保険・介護保障商品の販売好調により、前期から99億円増加の842億円となりました。

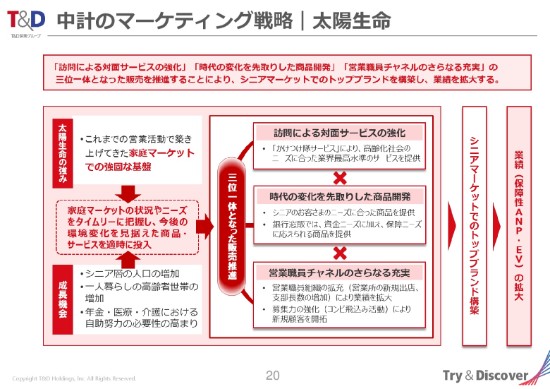

中計のマーケティング戦略|太陽生命

太陽生命の中期経営計画におけるマーケティング戦略を記載しております。

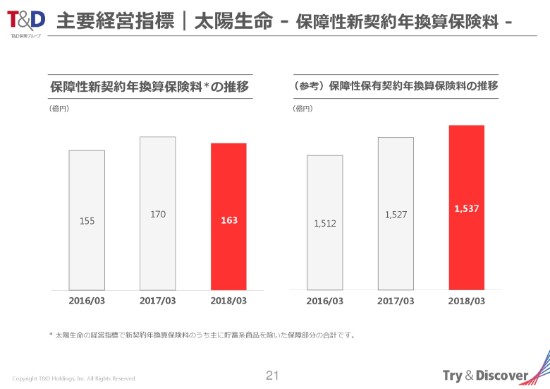

主要経営指標|太陽生命-保障性新契約年換算保険料-

太陽生命の重視する契約業績指標である保障性新契約年換算保険料の推移です。

(参考)契約業績|太陽生命

太陽生命の契約業績は、(スライド記載の)表のとおりであります。

太陽生命では、EVの増大に直結する契約業績指標として、主に貯蓄性商品を除く保障性新契約年換算保険料を重視しております。

この保障性新契約年換算保険料は、前期比4.1パーセント減少の163億円となりました。これは、「ひまわり認知症治療保険」の販売は好調だったものの、銀行窓販チャネルにおける販売が減少したことによります。

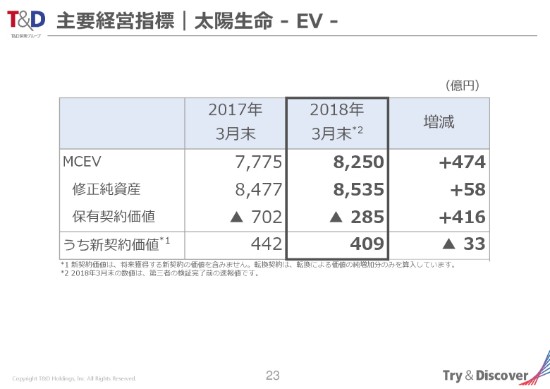

主要経営指標|太陽生命-EV-

太陽生命のMCEVおよび新契約価値です。

MCEVは、新契約価値の積み上げ、国内株式の上昇などにより、前期末から474億円増加して8,250億円になりました。新契約価値は、主に銀行窓販チャネルにおける販売減少により、前期から33億円減少して409億円となりました。

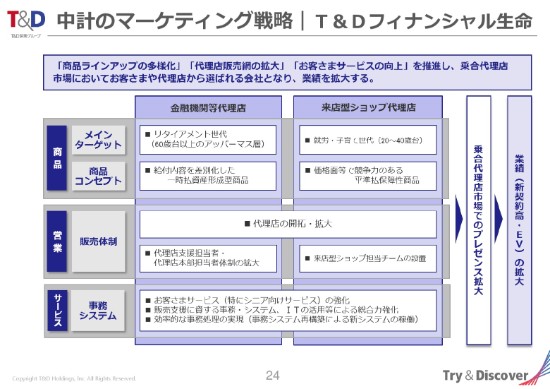

中計のマーケティング戦略|T&Dフィナンシャル生命

T&Dフィナンシャル生命の中期経営計画におけるマーケティング戦略でございます。

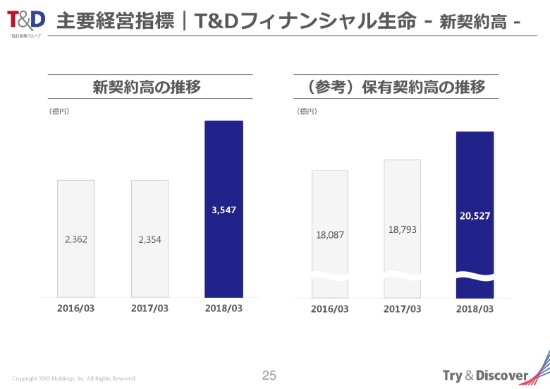

主要経営指標|T&Dフィナンシャル生命-新契約高-

T&Dフィナンシャル生命の主要経営指標であります、新契約高の推移を記載しております。

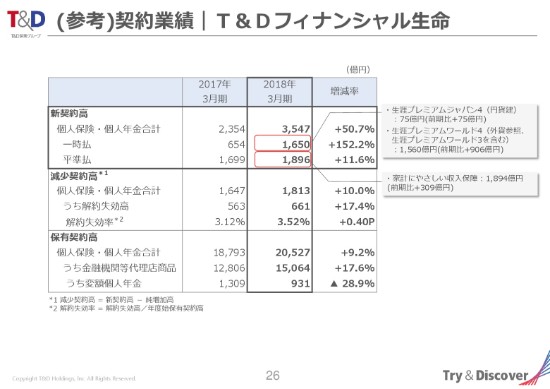

(参考)契約業績|T&Dフィナンシャル生命

T&Dフィナンシャル生命の契約業績は、(スライド記載の)表のとおりです。新契約高は、前期比1,192億円増加の3,547億円となりました。

これは主に、昨年5月にリニューアルした外貨参照型の一時払終身保険であります「生涯プレミアムワールド4」の販売が前年度比238.4パーセントと好調であったこと、および平準払商品の収入保障保険であります「家計にやさしい収入保障」の販売が堅調に推移したことによります。

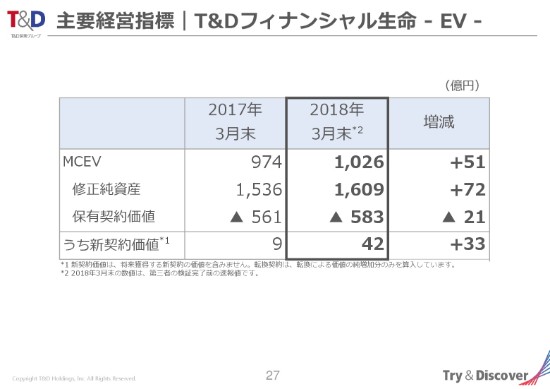

主要経営指標|T&Dフィナンシャル生命-EV-

T&Dフィナンシャル生命のMCEVおよび新契約価値です。

MCEVは、新契約価値の積み上げなどにより、前期末から51億円増加し1,026億円となりました。うち、新契約価値は「生涯プレミアムワールド4」の好調な販売実績などにより、前期から33億円増加して42億円となりました。

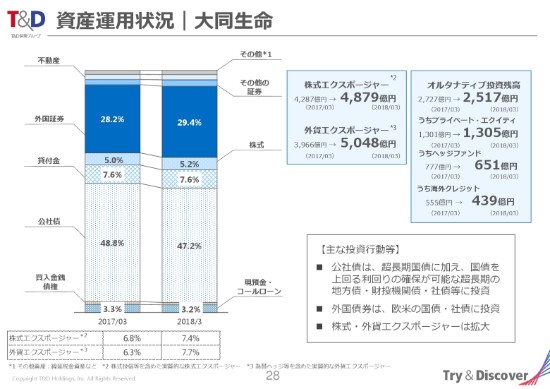

資産運用状況|大同生命

大同生命および太陽生命の資産運用状況です。

大同生命では、引き続き公社債等の円金利資産中心のポートフォリオを継続し、リスクバッファーの範囲内で、株式や外国証券などのリスク性資産に投資しています。この2018年3月期も、ALMの観点から、超長期国債や国債を上回る利回りが確保できる超長期の社債等に投資しました。また、外国債券は、欧米の国債社債に投資しております。

なお、実質的な株式エクスポージャーおよび外貨エクスポージャーにつきましては、市場見通しに基づく残高積み増し、ならびに内外株価の上昇等によりまして、前期末から上昇しております。

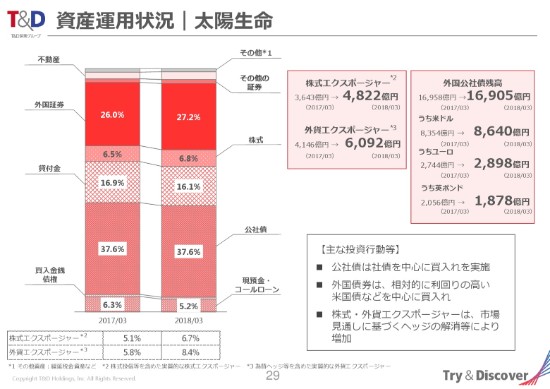

資産運用状況|太陽生命

太陽生命の資産運用状況についてです。

太陽生命も同様に、公社債・貸付金といった円金利資産中心のポートフォリオを継続し、リスクバッファーの範囲内で株式・外国証券などのリスク性資産に投資しています。

国内債券は、低金利環境を背景に社債を中心に買入れ、残高は横ばいです。外国債券は、相対的に金利が高い米国債などの積み増しを行いましたが、金利上昇等により時価が下落し、残高的にはほぼ横ばいとなっております。

外国株式等は、外国株式投信や外国社債投信の買入れを行い、残高を増加させております。なお、実質的な株式エクスポージャーおよび外貨エクスポージャーは、市場見通しに基づき上昇させました。

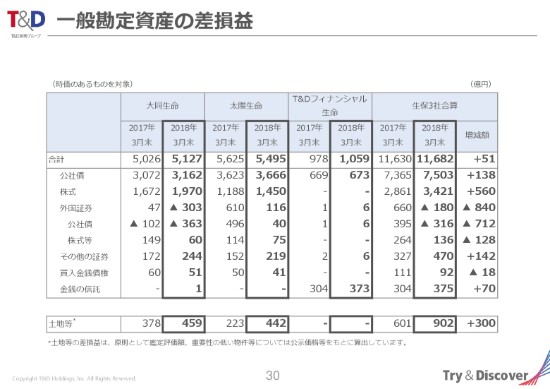

一般勘定資産の差損益

一般勘定資産の差損益です。

3社合算の差損益は、海外金利上昇により外国証券が減少する一方で、国内の株価上昇や金利低下などの影響により、前期末から51億円増加し、1兆1,682億円となりました。

株主還元

株主還元についてです。説明は割愛いたします。

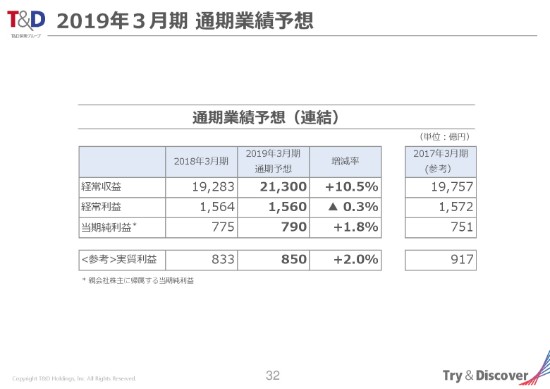

2019年3月期 通期業績予想

T&Dホールディングス連結の2019年3月期の通期業績予想でございます。

経常収益は、保険料等収入の増加を主因に増収を見込んでいます。経常利益はおおむね前期並みを見込んでおります。

なお、34ページに記載しておりますけれども、大同生命では増益。逆に、T&Dフィナンシャル生命は同程度の減益見込みとしております。T&Dフィナンシャル生命の減益見込みは、主に外貨参照型の一時払保険の販売増加に伴い、危険準備金繰入が増加するためであります。当期純利益および実質純利益につきましては、増益予想としております。

2019年3月期 主要経営指標の見通し

主要経営指標の2019年3月期の見通しであります。

真ん中の新契約価値につきましては、2018年4月の標準生命表改定に伴う料率改定により、一定程度のマイナスの影響を受けるものの、商品・サービスの一体的な提供を通じた新契約の拡大等によりまして、前期並みの1,300億円程度を見込んでおります。

また、GroupMCEVは、新契約価値の積み上げ等により、2.4兆円からさらに増大することを見込んでおります。加えて実質利益も850億円と増益見通しでございます。

(参考)2019年3月期 通期業績見通し|生保3社

参考として、生保3社の通期業績見通しについてでございます。

今期、いわゆる2018年3月期は、第三分野就業不能保障等の好調な販売を背景に、MCEVおよび新契約価値は着実に増加し、利益指標を含めて、全体として業績見通しを上回る良好な結果になりました。

今後も、中期経営計画の戦略に基づき、第三分野就業不能保障等の販売強化に加え、シニアマーケットへの取り組み強化など、成長領域の拡大に向けた施策を推進し、企業価値の安定的・持続的な増大を実現してまいります。

以上をもちまして、2018年3月期決算の説明を終わります。ありがとうございました。

新着ログ

「保険業」のログ