シーラHD、ブラックロックへの物件売却やその他複数の物件引渡しを実行し、2Qは好調な着地

目次

杉本宏之氏(以下、杉本):株式会社シーラホールディングス代表取締役会長グループ執行役員CEOの杉本です。私から中間期の概要についてご説明します。本日はよろしくお願いします。

本日の目次はスライドに記載のとおりです。

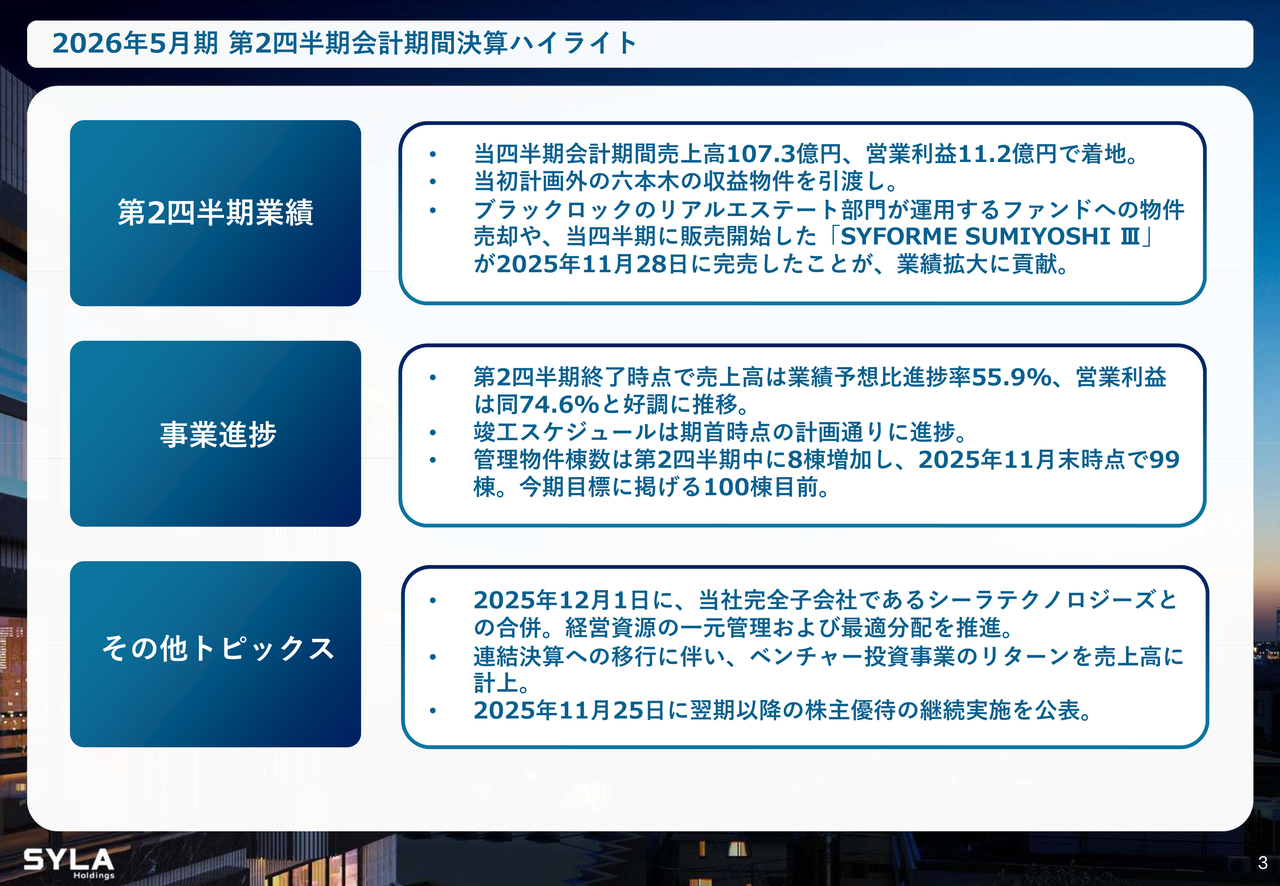

2026年5月期 第2四半期会計期間決算ハイライト

杉本:まず、第2四半期会計期間のハイライトについてご説明します。

第2四半期会計期間中の業績については、売上高が107億3,000万円、営業利益が11億2,000万円となり、想定をやや上回る結果で着地しました。

当初計画外の六本木の収益物件であるビルを売却し、さらにブラックロックに予定どおり物件を売却したことが業績拡大に寄与しました。

事業進捗については、売上高が55.9パーセント、営業利益が74.6パーセントと順調に進捗しています。経常利益については、すでに9割を超えている状況です。

建物管理においては、目標として掲げてきた100棟を今期中に達成する予定で、順調に推移しています。

その他のトピックスとして、当社の完全子会社であるシーラテクノロジーズとシーラホールディングスを合併しました。

また、連結決算への移行に伴い、当社が10年前から地道に続けてきたベンチャー投資について、この5年から6年で億単位の利益を安定的に出していることを踏まえ、監査法人と協議の上、事業リターンを売上として計上すべきとの判断に至りました。これにより、今期から売上に計上していきます。

さらに、株主優待の継続を発表しました。

2026年5月期 中間連結損益計算書サマリ

杉本:P/Lのサマリです。売上高192億9,000万円、売上総利益40億9,500万円、EBITDA19億9,800万円、営業利益17億9,900万円、経常利益12億6,300万円、親会社株主に帰属する中間純利益は61億5,000万円という結果になりました。

2026年5月期 業績予想に対する進捗

杉本:先ほどお伝えした進捗率ですが、売上高55.9パーセント、営業利益74.6パーセント、経常利益93.6パーセントということで達成が見えてきた状況です。

坂本慎太郎氏(以下、坂本):御社の業績についてお話しいただいていますが、おそらく土地や物件の売却などもあったかと思います。その中でも、営業利益と経常利益の進捗率がかなり進んでいるという印象を受けました。

この理由には売却が関係している部分もあると思いますが、御社は自社施工の強みもあるかと思います。その点も含めて、上方修正の可能性について教えていただけますか?

杉本:上方修正についてですが、もともと非常にコンサバティブに計画を立てているため、社内的な予算としては予定どおりと言えます。

マーケットの変調があれば、現在は金利の上昇もあるため機動的に引っ込めたり出したりすることが必要であると思っています。我々デベロッパーの仕事は再来年も、その先も続いていくため、先を見据えた仕入や投資が必要になります。

坂本:計画的に進めなければならないということですね。

杉本:本当に大変な仕事です。ただ、このボラティリティをカバーするために、岩盤収益をしっかりと確保してきました。200名程度の規模の会社で、年間20億円の岩盤収益があるのは非常に大きいことです。

坂本:確かに大きいですね。1人当たりにするとかなりの額です。

杉本:そうですね。非常に大きな数字です。この収益基盤を我慢強くコツコツと作り上げてきました。マーケットのボラティリティに左右されることなく、また変調にも対応できるよう、弾力性のある予算を立てています。

もちろん、坂本さんがおっしゃったように、自社施工も強みであり、加えてマーケットの追い風や複合的な要因もあります。また、我々が余裕を見てコンサバティブに計画を立てていることも理由に挙げられます。

したがって、社内的には予定どおりの進捗率となっており、93パーセント達成しているからといって高揚感を感じることはなく、通常どおりの仕入会議や経営会議を進めています。

坂本:浮かれることなく進められているのですね?

杉本:そうです。まったく浮かれることはありません。

坂本:それは「社長が厳しいから」というわけではありませんよね?

杉本:不動産事業では、常に気を引き締めて臨む必要があります。脇を常に締めておかないと、本当に危険な事業です。

坂本:この25年ほどのサイクルを見ても、リーマン・ショックのような出来事がありましたからね。

杉本:おっしゃるとおりです。この事業は1ミリたりとも気を抜けません。そのため、一言でいえば、岩盤収益をしっかりと作り、弾力性のある予算を常に立てていくことが重要です。

2026年5月期 中間連結貸借対照表サマリ

杉本:バランスシートについてご説明します。

現預金106億2,100万円、有利子負債366億5,100万円、棚卸資産293億7,300万円、純資産186億1,400万円、総資産629億2,100万円となっています。

自己資本比率は大幅に低下しているように見えますが、資産を積み上げたことや、株式会社クミカ(以下、クミカ)が経営統合前に借り入れがまったくできなかったことが影響しています。このため、金融機関から融資を受けるかたちで全行融資が始まった結果、バランスシートがやや膨らんだように見えます。しかし、全体的には巡航速度で進んでいる状況です。

バランスシートについて補足すると、同業他社と比較して現預金が比較的積み上がってきており、これはM&Aや物件取得において非常に有利な点です。さらに、販管費の3年分の現預金を確保していることは当社の強みだと考えています。

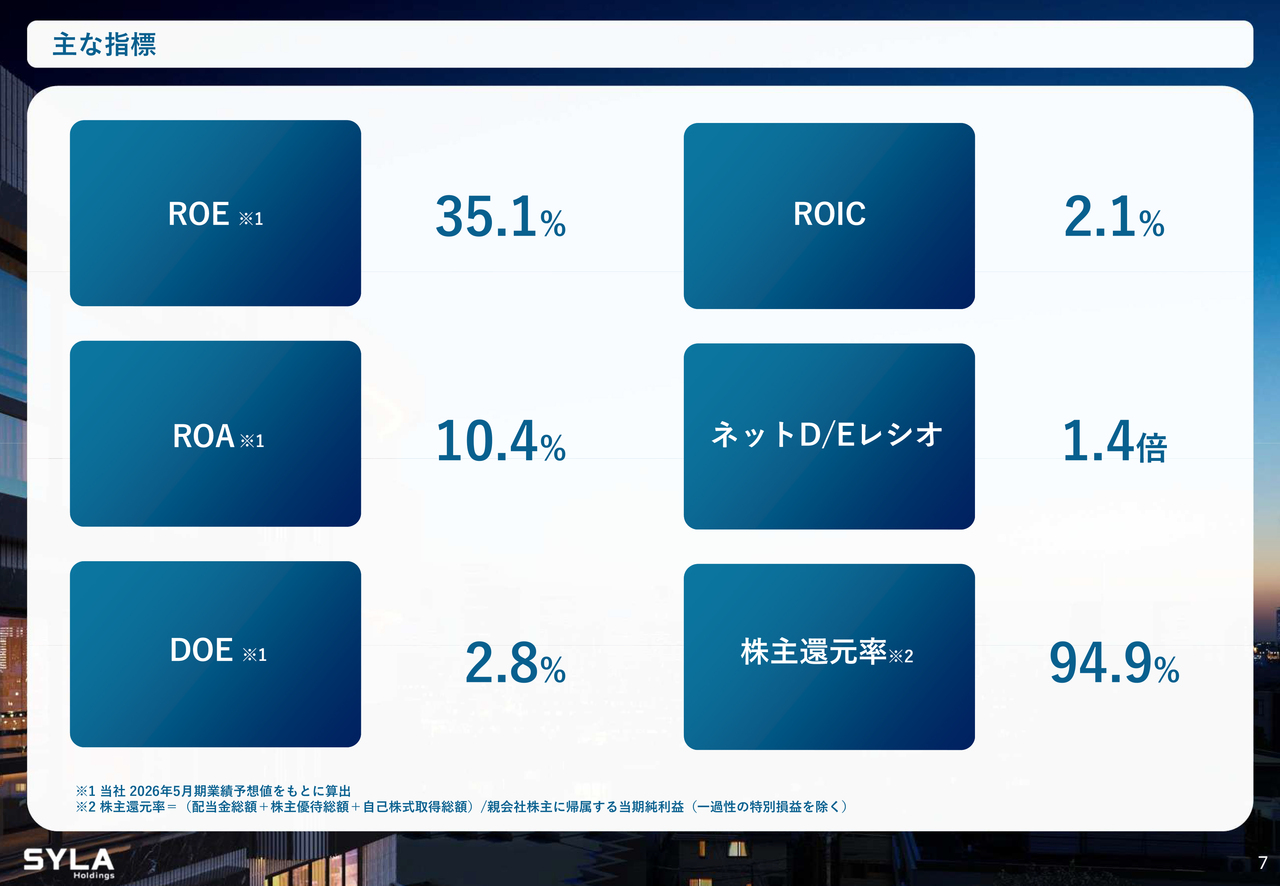

主な指標

杉本:ROEは35.1パーセントで、経営統合による逆のれん等の利益も含まれているため、イレギュラーな数字となっています。

ROICは2.1パーセントで、業界平均の3.5パーセント前後への改善を目指しています。経営統合後2年間は時間をいただきたいと株主総会でお伝えしましたが、できるだけ早期に業界平均値に近づけたいと考えています。

ROAも10.4パーセントと大きな数値ですが、巡航速度では3パーセントから5パーセント程度と考えています。

ネットD/Eレシオは1.4倍、DOEは2.8パーセント、株主還元率は94.9パーセントとなっています。一部、株主優待を利用していない方もいらっしゃるため、実態の数字はやや下がると想定されます。

前回も株主総会で株主のみなさまに伝えたとおり、戦力の逐次投入は避け、経営統合後にまず結果を出すことを重視してきました。そのため、満額回答を心がけてきた次第です。

今後2.5倍となった水準を基準とされることには少し困難もありますが、株主還元率は業績の進捗に応じて安定的に積み上げていきたいと考えています。配当についても同様の方針です。

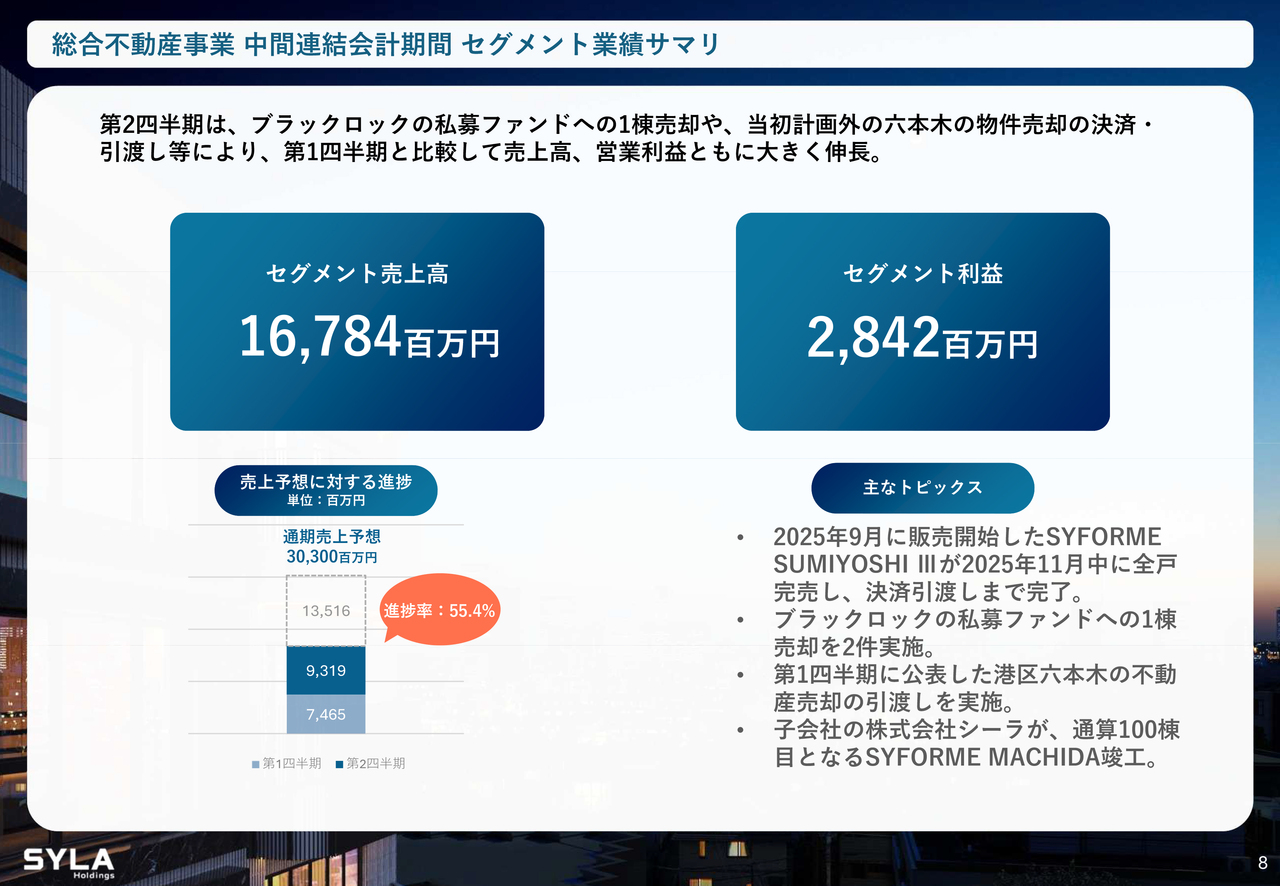

総合不動産事業 中間連結会計期間 セグメント業績サマリ

杉本:続いて、セグメント別の業績サマリについてご説明します。まず、総合不動産事業についてです。

この事業は当社の中核を成すものであり、非常に順調に推移しました。特に、六本木駅から徒歩1分のビルについて、価値をしっかりと評価していただけた取引先がおり、高い価格でご購入いただけました。

複数のお引き合いをいただきましたが、その価格をご提示いただけるのであればということで、購入していただきました。

坂本:物件を持っているよりは、売却したほうが実際には良いという話も、やはり中にはあるのですね。

杉本:そうですね。当然ながら我々は岩盤収益を重視しており、家賃収益と管理収益を積み上げていく方針です。

坂本:しかしながら場合によっては、数年分の収益が一度に得られることもあるということですね?

杉本:そのようなこともあります。このような六本木駅から徒歩1分という非常に特殊な場所では、どうしてもこの地域で物件を持ちたいというお客さまもいらっしゃいます。これはそのような特殊な地域の最たる例だと思います。

売上予想に対する進捗率は55.4パーセントと順調に進捗していますが、これはやや抑えめに推移している状況です。利益が想定以上に進捗している点については、後ほどご説明します。

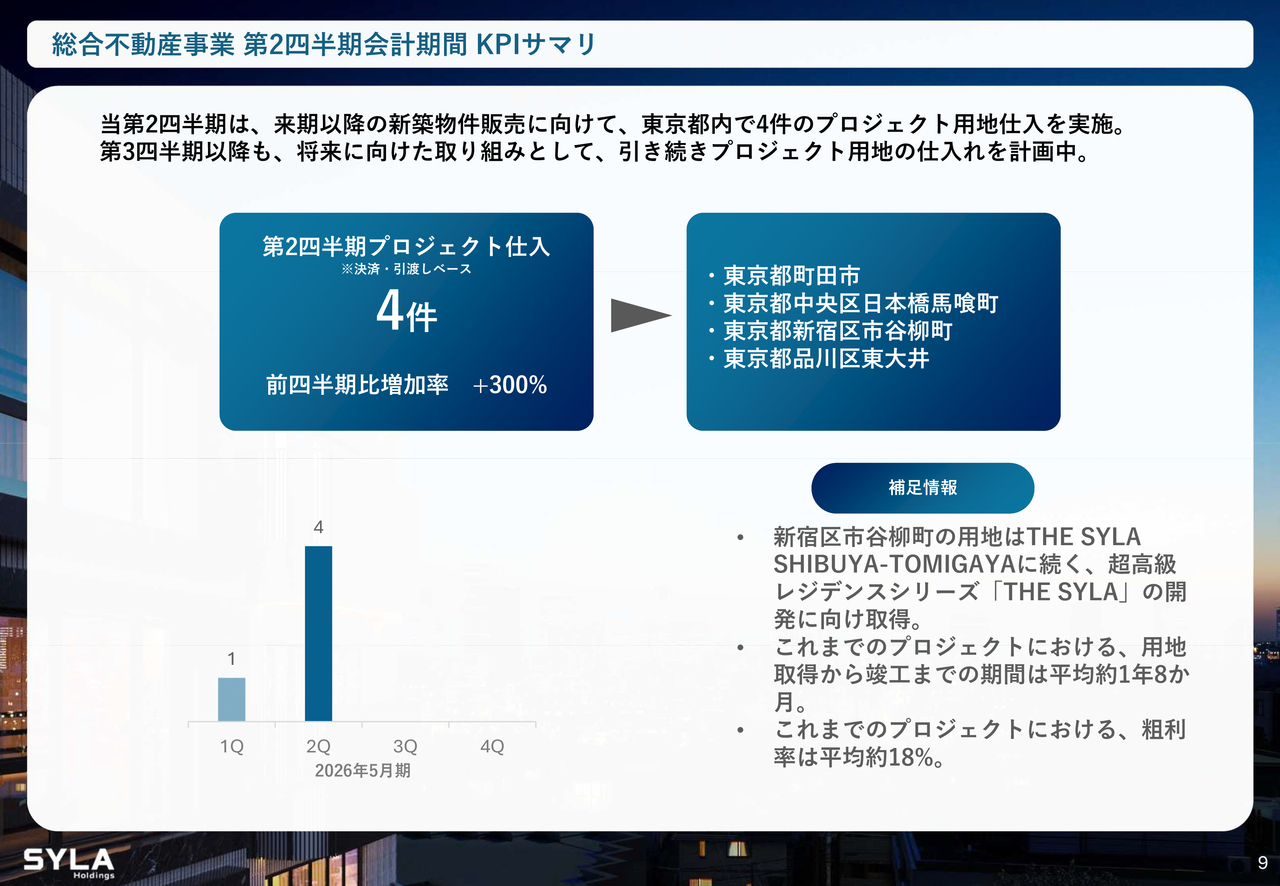

総合不動産事業 第2四半期会計期間 KPIサマリ

杉本:仕入についても順調に進捗しています。町田市、日本橋馬喰町、市谷柳町など、いずれも駅から徒歩1分という好立地で仕入を行いました。また、東大井でも仕入を実施しています。

現在、マーケット価格がこれほど上昇している状況の中で、多くの事業者が仕入に苦慮しているのが現状です。しかし、我々は比較的都心で踏ん張り、非常に長い時間をかけて権利調整を行いながら、我慢強く好立地での仕入を実現しています。

プロジェクトにおける粗利率の平均は18パーセントと、依然として平均値をしっかりと確保しており、粘り強く努力を続けています。

開発・販売の実績と現在の取り組み

杉本:開発の実績においては、グループでクミカが開発してきたものと、当社が開発してきたものをあわせた結果、ちょうど200棟という節目を迎えることができました。建物管理としても100棟を超えました。

今後も竣工予定の物件が控えており、特に大きな問題やイレギュラーなこともなく進んでいます。また、工事に関しても順調に進捗しています。

⻄麻布エリアの開発

杉本:西麻布の仕入について、特に力を入れているという話をしましたが、現在6棟目の仕入に向けて交渉中です。しかし、価格が3,000万円から4,000万円ほど折り合わず、売主と交渉を進めているところです。

前回もお伝えしたとおり、森ビルや三井不動産、三菱地所といった大手ができることと、我々ができることは異なります。ただ、街を面として考えた場合、森ビルや三井不動産が作るような完成度の高い建物だけを求めているお客さまばかりではないと考えています。

むしろ、西麻布の特徴である街のセクシーさや雑多な魅力が求められている点もあります。西麻布特有の横丁的な飲食店やホテル、セットアップオフィスを揃えることで、このような街全体を面として捉え、利用していただくお客さまにとってメリットがあるようなかたちを想定しています。

例えば、シーラポイントを活用いただく仕組みなどを考えています。したがって、このエリアの仕入を重点的に進めているところです。

坂本:現在6棟目をご検討中とのことですが、前回「ミニ森ビル」のような戦略を目指しているというお話がありました。

これからは、スクラップアンドビルドや物件の入れ替えがあるかもしれませんが、このドミナント戦略で、最終的にどの程度の規模感を目指しているのか、また、良い物件が出てきた場合、どのようなかたちにしていきたいのか、そのイメージを少し教えていただけると幸いです。

杉本:やはり、土地はある程度まとまっているほうが価値は出ます。「隣の土地は黙って買え」と言われることもあります。

坂本:「隣地は買い」ということですね。

杉本:そのような意味でも、我々は我慢強く権利調整を進めているため、再開発も可能です。例えば、10年以上の賃料で稼ぎ、利益を出すような土地があれば、大手に買ってもらうことも視野に入れながら進めています。

自分たちだけの開発にこだわらず、自分たちだからこそできる方法で、土地を面としてつなげ、さまざまな機能を持たせることで、お客さまが多彩な利便性を享受できるようにしています。

例えば、オフィスをご利用のお客さまに「上の飲食店が割引価格でご利用できますよ」といったようなサービスを提供し、相互作用を発生させたり、マンションやホテルの案内を出したりすることも想定しています。

このように相互作用が生まれ、連動しつつ近隣の土地を取得することで、最終的には土地がつながる可能性も考えています。これが我々の強みであり、我々の規模のデベロッパーにしか実現できない取り組みだと思っています。

また、小規模な土地の取得に関しては、大手が取り組まないものを我々が着実に進めることで、独自の価値を創出しています。例えば、小さな商業ビルやオフィスビルを権利調整し、地上げを進める間に定期借家で小規模なスペースを貸し出すことで、比較的高い賃料を得ることが可能です。10坪や15坪程度のスペースであればすぐに借り手がつきます。

さらに退去についても、定期借家で3年という契約をお願いすることで、比較的円滑に進められるケースが多いです。このように機動的な開発を進めることで、我々は強みを発揮していると考えています。

坂本:柔軟に対応されていくということですね。

杉本:おっしゃるとおりです。

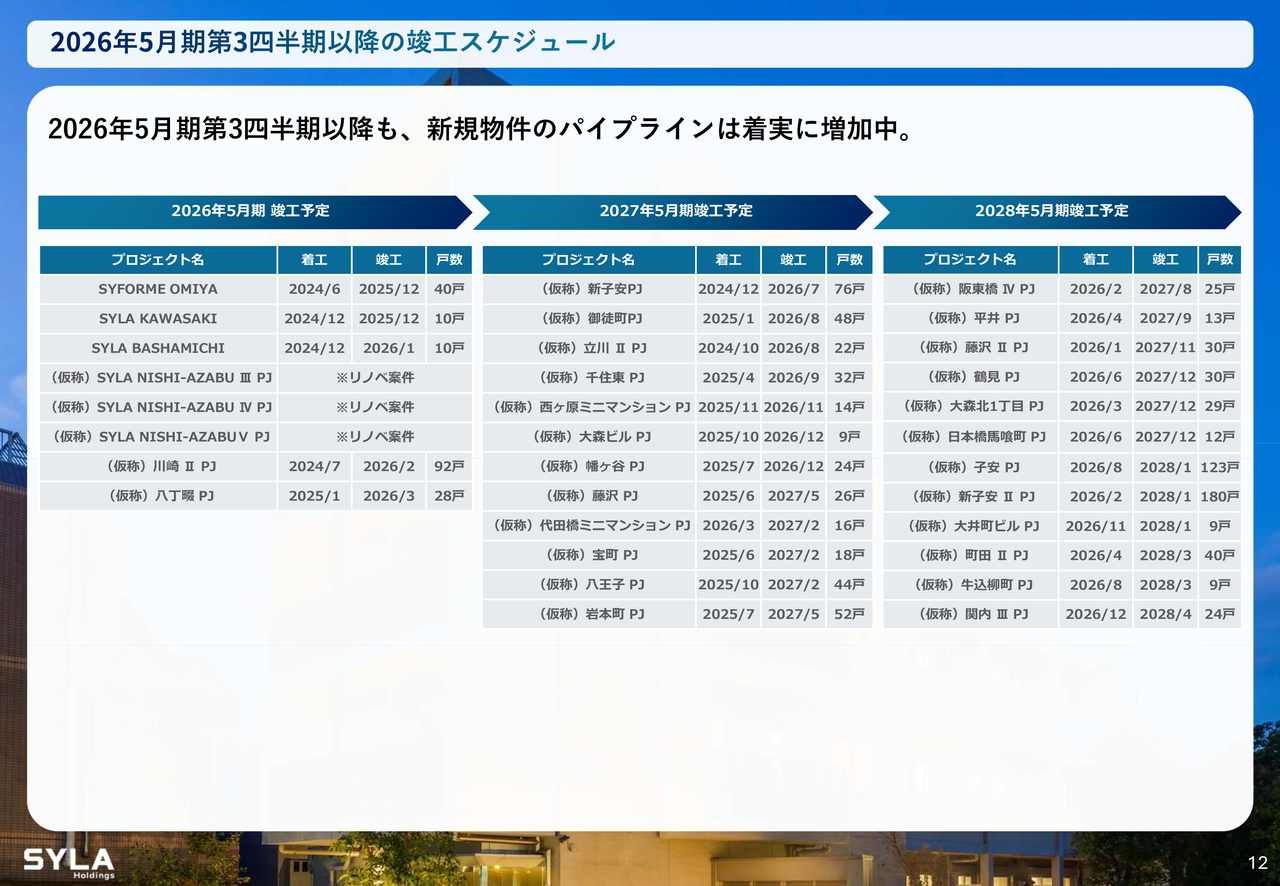

2026年5月期第3四半期以降の竣工スケジュール

杉本:物件のパイプラインについてですが、非常に順調に進捗しており、来期12棟、再来期も12棟の仕入を完了しています。また、すでに2029年の仕入も進めています。

坂本:もうそのような時期なのですね。

杉本:3年後を見据えながら業務を進めており、随時売却を行う物件も出てきます。また、西麻布で5棟、6棟と仕入を進めていますが、これらについても途中で売却する可能性があります。

無理をするのではなく、しっかりと商品として仕上げることを優先し、面としてつながった時にどのようになるかを想定しながら進めています。

また、収益性を落とさず、古ビルをしっかりリノベーションして定期借家で貸し出し、小さなビルでも家賃が2倍、3倍になるように仕上げていきます。

そのような考えを持ちながら進めているため、新たに追加されるパイプラインもあるという状況です。

当社グループの主力ブランド

杉本:あらためてですが、当社グループの主力ブランドについてご説明します。当社は現在、3つのブランドを展開しています。

「SYFORME」は投資用のコンパクトマンションやワンルームマンションを対象とするブランドです。「THE SYLA」はやや高級志向のブランドで、特別に設計された高級レジデンスを提供します。「SYLA」は商業ビルとオフィスビルをミックスし総合開発した際にできたブランドです。

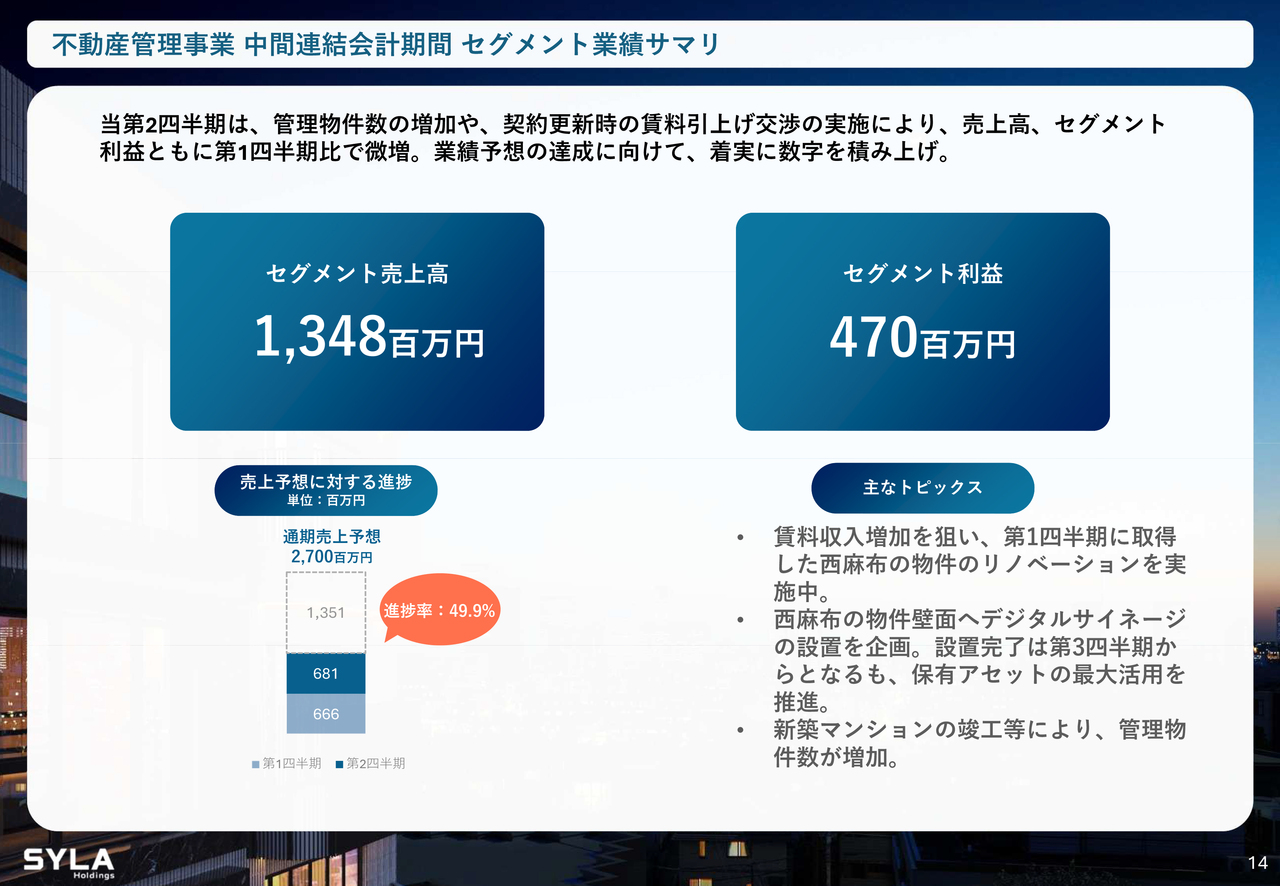

不動産管理事業 中間連結会計期間 セグメント業績サマリ

杉本:不動産管理事業についてご説明します。

こちらには家賃収入や管理、さらにはお客さまから借り上げているもの、エレベーターの広告、デジタルサイネージなど、いわゆる岩盤収益といわれるものが含まれます。半期で売上高13億4,800万円、セグメント利益4億7,000万円となりました。

家賃や管理が主な収益であるにもかかわらず、利益率が低いのではないかというご質問をいただくこともありますが、今期は物件を取得し、一部を投資家に売却する際に、賃貸をつける期間があったためです。

早めに売却が決まったことで、引き渡しまでの2ヶ月間は、当社が物件を借り上げてお客さまの賃料を補償する対応を行いました。また、賃貸をつける際には、不動産仲介会社にADという手数料を支払うなど、物件の取得が増えることでこのようなコストが増加し、結果として利益が圧縮されるかたちとなりました。

ただし、第3四半期からは巡航速度に戻り、利益率は高まっていく見通しです。

坂本:前回も含めて、御社はこの部分の利益を向上させるため、家賃改定の施策を丁寧に進めているというお話をうかがいましたが、最近取得されたビルを含めて、このあたりの賃料改定は進んでいるのでしょうか?

杉本:そちらに関しては、次のスライドでご説明します。

不動産管理事業第2四半期会計期間 KPIサマリ

杉本:スライドに記載のとおり、賃料引き上げ率は5.65パーセントとなっており、我々は毎週更新会議を開催し、お客さまとの更新の進捗を全物件で確認しています。

平均で5.65パーセント上昇しており、この勢い、すなわちモメンタムはさらに強まっています。そのため、今後も家賃はさらに上昇していくと予想しています。

特に都心部でアセットを保有している我々にとっては、週次会議を通じてこのモメンタムを確認できます。一方で、お客さまの中には賃料引上げはやむを得ないという雰囲気も感じられます。

例えば賃料が5パーセント引き上げられた場合、それを納得せず退去したとしても、結局はより高い物件に住む必要が生じる場面も考えられますよね。

坂本:低ければ低いほど、上げるしかないでしょうね。

杉本:そのとおりです。そのため、非常に納得してもらいやすい価格だということです。建物管理棟数はすでに進捗しており、現在は100棟(2026年1月15日時点)を超えています。

賃貸管理戸数も今期4,000戸を超える予定です。こちらも非常に順調に進捗しています。

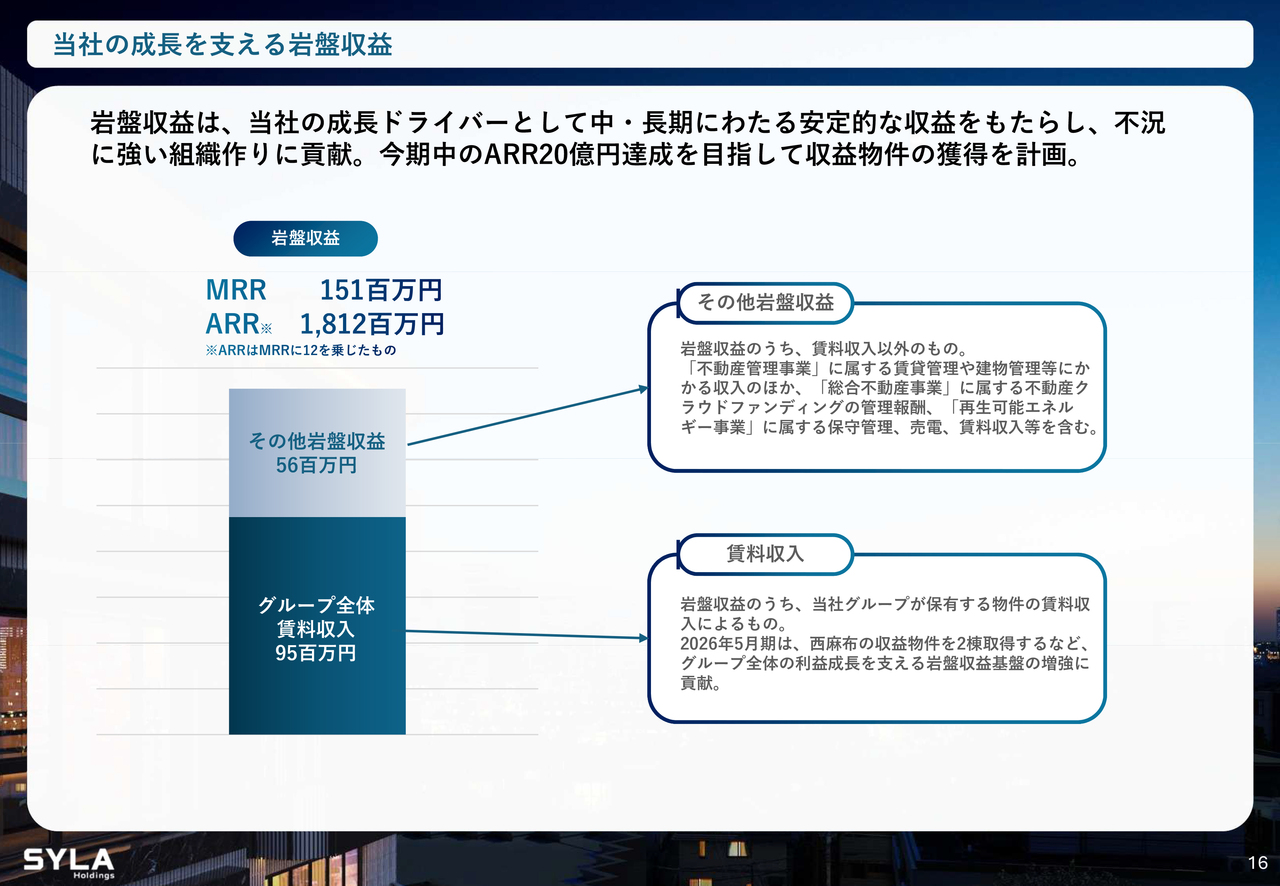

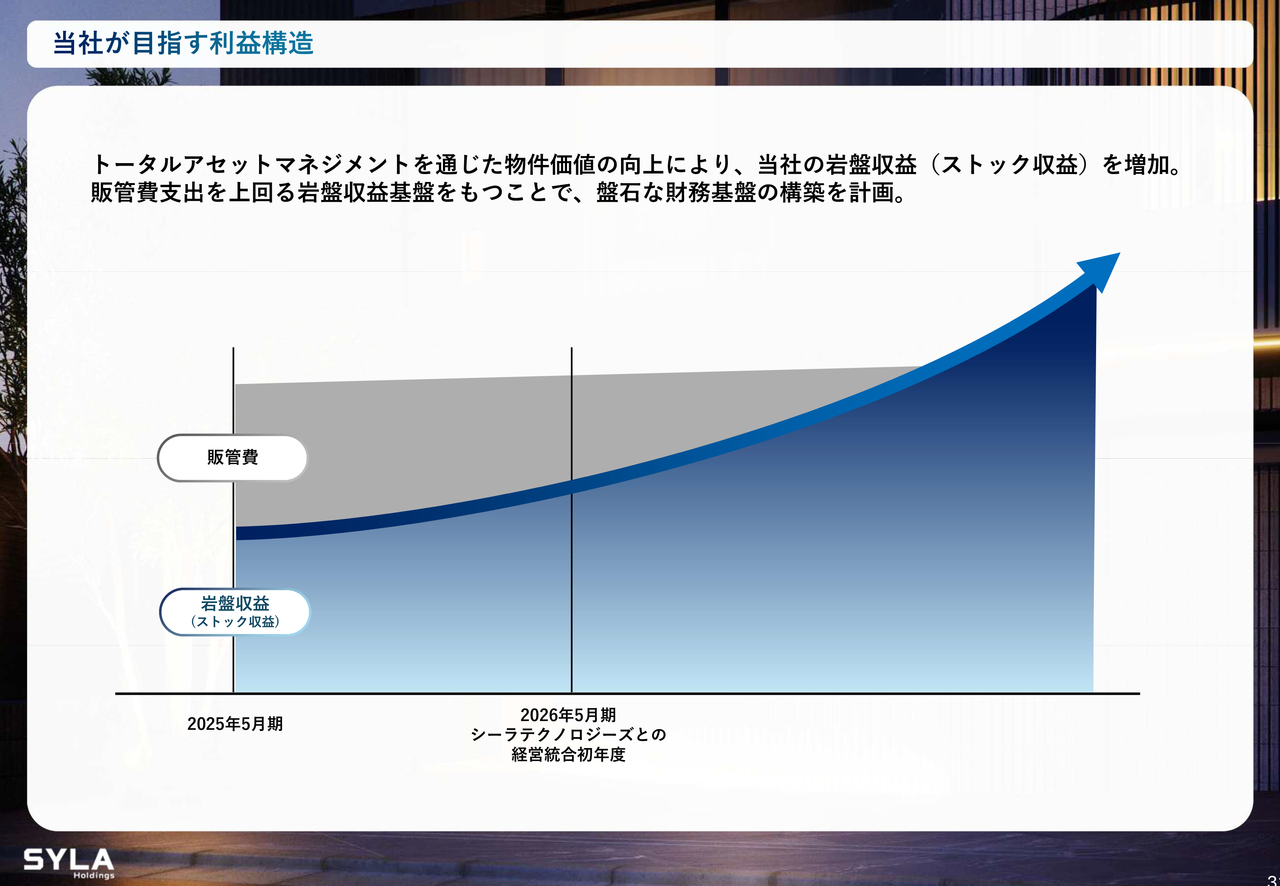

当社の成⻑を支える岩盤収益

杉本:全体のARR(岩盤収益)の年間収益は、現在18億1,200万円ですが、今期中に19億円となり、来期中には20億円に達する見込みです。

坂本:この岩盤収益について、実際に不動産を保有し家賃収入が入ってくることで、この部分が安定したキャッシュフローになる点は御社の強みだと思います。

物件数がかなり増えてきていますが、どの程度まで増やしていくのか、またはARR換算でどのくらいを目指しているのかを教えていただけますでしょうか?

杉本:社内で掲げている目標の1つとして、販管費の目安である30億円までは、社員の給与や福利厚生、家賃もすべて含め、家賃収入と管理収入で賄えるようにしよう、そうすればみんな安心して働けるだろうという考えがあります。

坂本:たしかにそうですね。何があっても、そこの部分がある程度守られるわけですからね。

杉本:来期に20億円の達成が順調に進捗すると見えてきたため、今期は創業以来初めてベースアップを実施しました。また、社員の確定拠出年金(DC)を最大で200パーセントアップし、持株会には20パーセントの補助金を出し、さらに、定年退職年齢の延長も行い、シニアの力を借りて長く働いていただくという施策を一気に実行するということを年末に発表しました。

坂本:社員の方々はとても喜ばれたでしょうね。

杉本:上場した時などでないとなかなか社員から拍手や歓声が起こることはありませんが、一気に発表したところ「おおーっ」となりました。

坂本:そうなりますよね。

杉本:やってよかったと思いました。これもすべて、このような岩盤収益が我々の好循環を支えてくれているおかげです。このPM業務等には、今後さらに注力していきたいと考えています。

建設事業 中間連結会計期間 セグメント業績サマリ

杉本:建設事業についてご説明します。

よくご質問いただくのですが、「売上が計上されておらず、セグメント利益も赤字ですね」と言われることがあります。しかし、実際には年間で完工高として約61億円を予算に見込んでいます。

順調に進捗すれば61億円ほどが出来上がりますが、現在はすべて自社案件に職人たちが入っており、自分たちのものを作っているため、売上としては計上されていません。ただし、実際には10数パーセントの利益をもたらしています。

通常であれば、他社のゼネコンに依頼し、10パーセントほどの利益をゼネコンに渡す必要があるところを、内製化することでこの利益を確保しています。

なぜあえてこのようなかたちを取っているのか、連結会計で消去すればよいのではないかという議論もありますが、近い将来、「ゼネコン難民」という言葉が生まれるほどの状況が予想されているためです。

坂本:リソースが足りず、建設をしたくてもできないという状況ですよね。

杉本:大手企業はまだよいのですが、中堅デベロッパーにとっては非常に大きな問題になってきているため、我々としても業界の横のつながりとしてお手伝いしていこうと考えています。また、事業としても非常に利益率が高いです。

坂本:自社案件で10数パーセントの利益があるということですからね。

杉本:そのため、これは我々のビジョンとも言える目標値として、いずれ大きな売上を上げる事業になると考えています。それも遠い将来ではなく、来期中に一定の売上の目処が立ち始め、再来期、そしてその後3期ごとに、我々の中核をなす事業になると確信しています。このため、セグメント別で掲載しています。

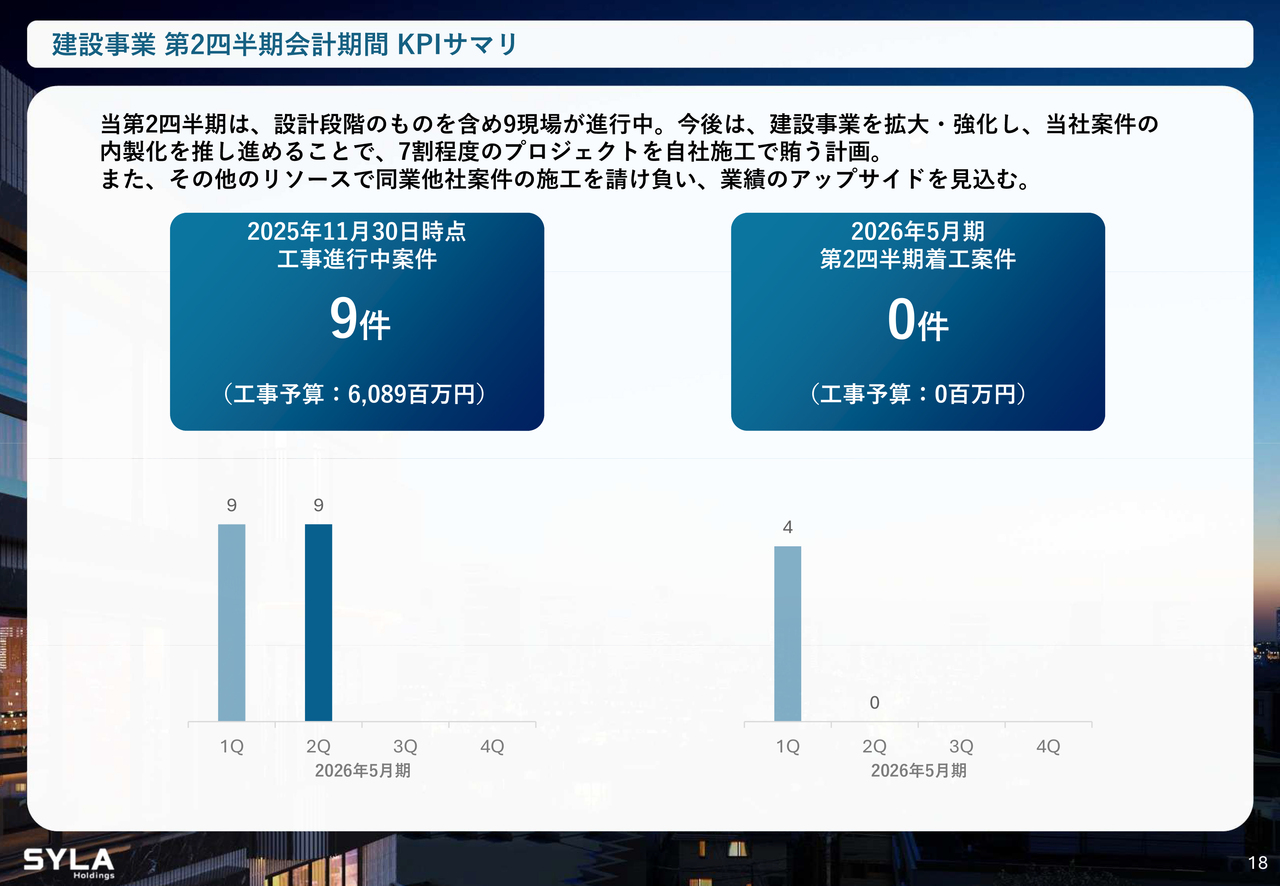

建設事業 第2四半期会計期間 KPIサマリ

杉本:現在進行中の工事については、自社物件を9棟進めている状況です。

坂本:現時点でのキャパシティはいっぱいという感じでしょうか?

杉本:そうですね、随時メンバーを増員しています。

坂本:あとは、下請けに委託するなど、おそらく自社ではこのくらいの範囲が限界ということでしょうか?

杉本:はい。しかしながら、事業承継に困っている工務店や小規模なゼネコンから、「一緒に事業を進めましょう」というお声がけをいただくこともあり、これを随時拡大していきたいと考えています。施工能力もどんどん向上していくと見込んでいますので、この事業にもご注目いただければと思います。

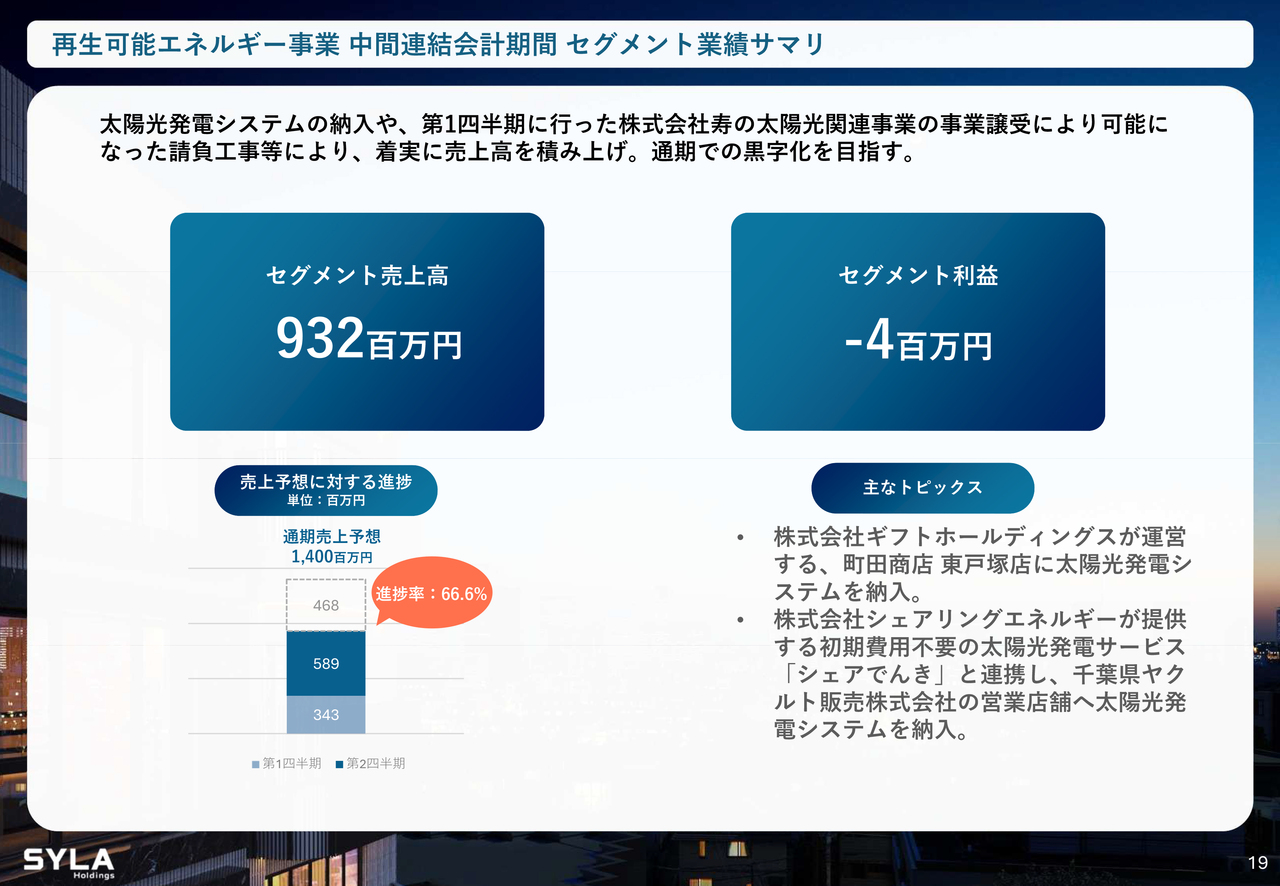

再生可能エネルギー事業 中間連結会計期間 セグメント業績サマリ

杉本:再生可能エネルギー事業についてです。

現在は太陽光発電をメインに展開していますが、これはPPA(電力購入契約)方式で進めています。再生可能エネルギーを使用したいという企業、特に一部の大企業では確実に一定の需要があります。店舗の屋根に太陽光パネルを設置し、無償で提供する代わりに、当社が売電を行うかたちで展開しています。

こちらも積み上げにより、オフサイト、オンサイトを含めた太陽光発電のPPAモデルの保有案件数が着実に増えています。

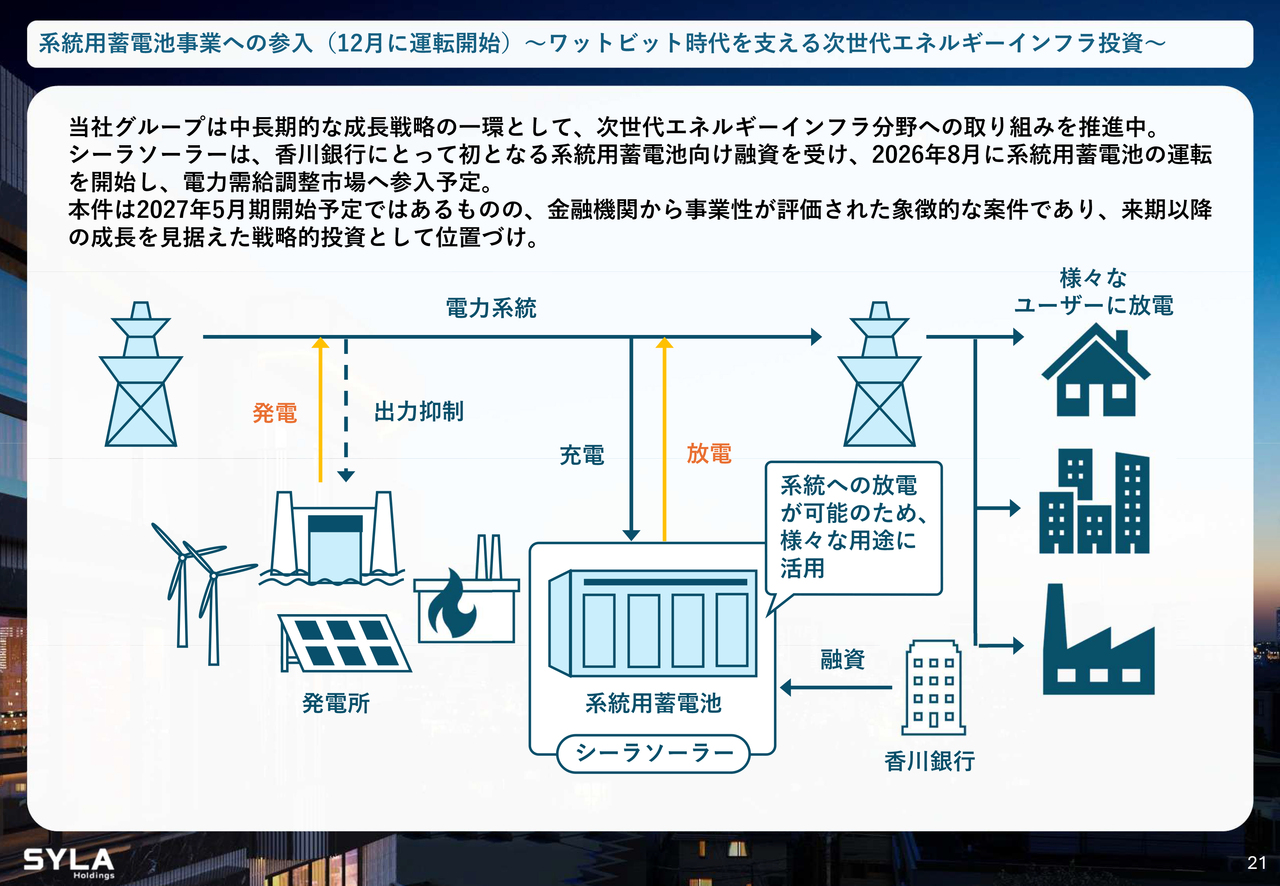

系統用蓄電池事業への参入(12月に運転開始)〜ワットビット時代を支える次世代エネルギーインフラ投資〜

杉本:さらに今期から蓄電池を購入しました。

坂本:最近流行りの系統用のものですよね。

杉本:はい。系統用蓄電池を購入し、稼働は来期からです。

坂本:最近は稼働までに5年かかるという話をよく聞きますが、来期に接続できる感じなのですね。

杉本:来期中に稼働を始める予定であり、この点も銀行から高く評価されています。

坂本:それはよいですね。私も考えているのですが、一応シミュレーションをすると利回りが70パーセントとかで出ていますよね。現状が続けばすぐ回収できるということになりますよね。

杉本:ただ正直なところ、この状況が長く続くとは思っていません。

利回りは徐々に下がっていくと思いますが、それでも高水準を保っています。そのため、蓄電所については銀行から比較的積極的な支援をいただくことが決まっています。これを受け、子会社を通じた積極的な取得を検討しており、ここに注力していきたいと考えています。結果として、岩盤収益が着実に増加していくと期待しています。

また、系統用蓄電池のビジネスモデルについては、多くの方がご存知かと思います。待機電力は国策としても必要不可欠です。例えば浜岡原発で不正事案が発生してしまったように、日本は地震大国であり、すべての原発の再稼働は実現が難しい状況です。そのため、系統用蓄電池による待機電力は重要な役割を果たすと考えています。

このため、系統用蓄電池ビジネスは常に必要とされる事業であり、当社としても積極的に展開していきたいと思います。

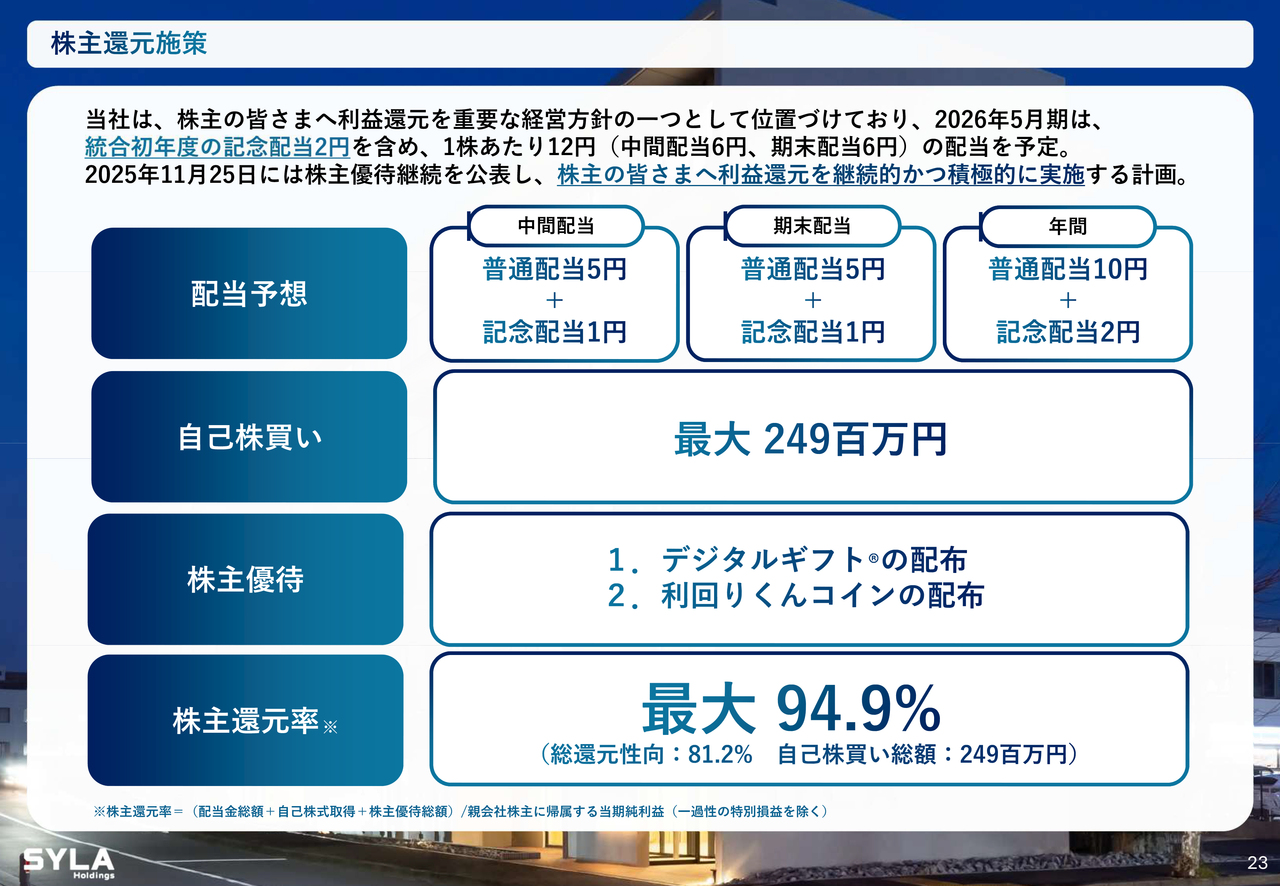

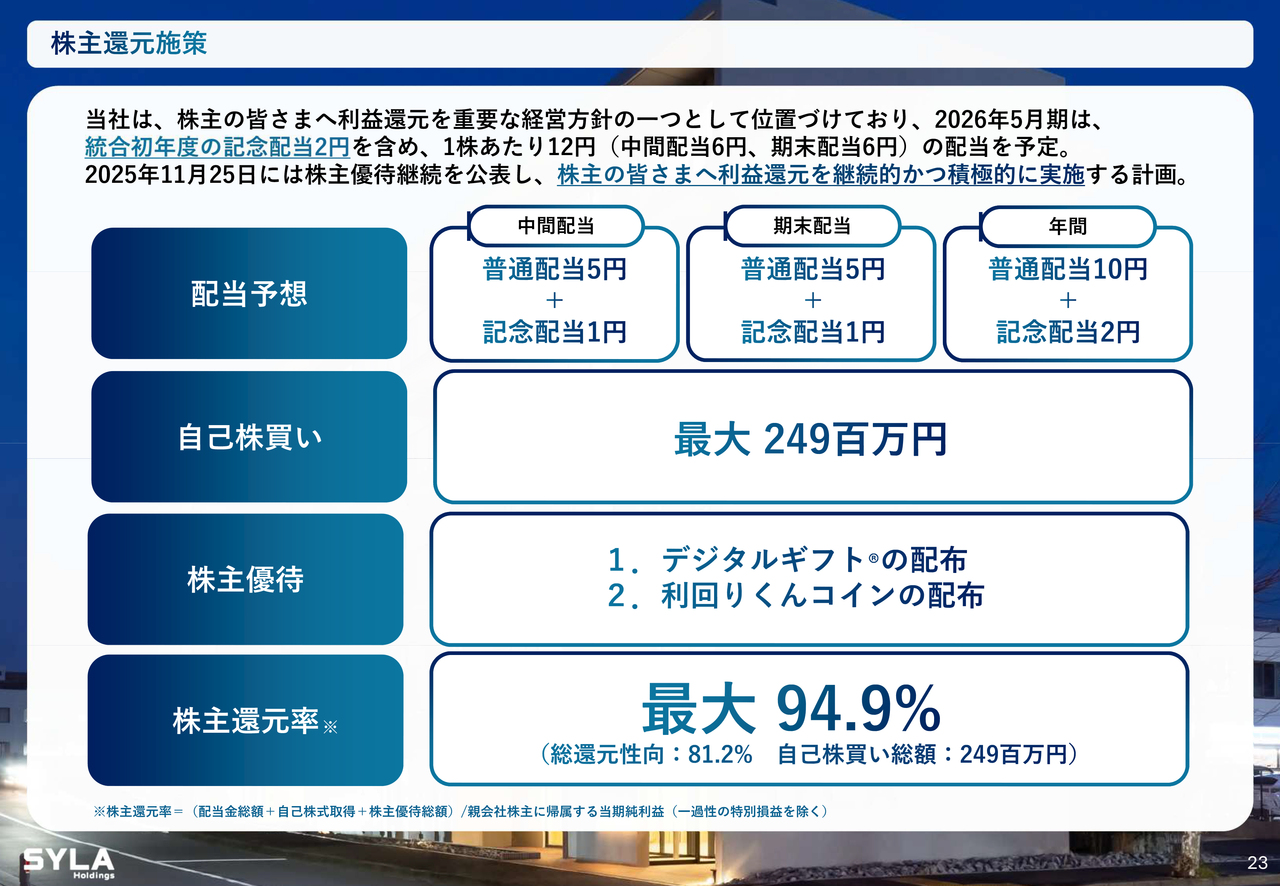

株主還元施策

杉本:株主還元についてです。株主還元率は最大で94.9パーセントです。この数字だけを見ると、少し驚かれるかもしれません。

坂本:いえいえ、成長企業としてはそのような考え方もありますよね。

杉本:自己株買いについては、先日も機関投資家とのミーティングで議論がありました。成長するのであれば、必ずしも配当を出す必要はないという考え方もあるようです。

坂本:確かに、そのような意見もありますよね。

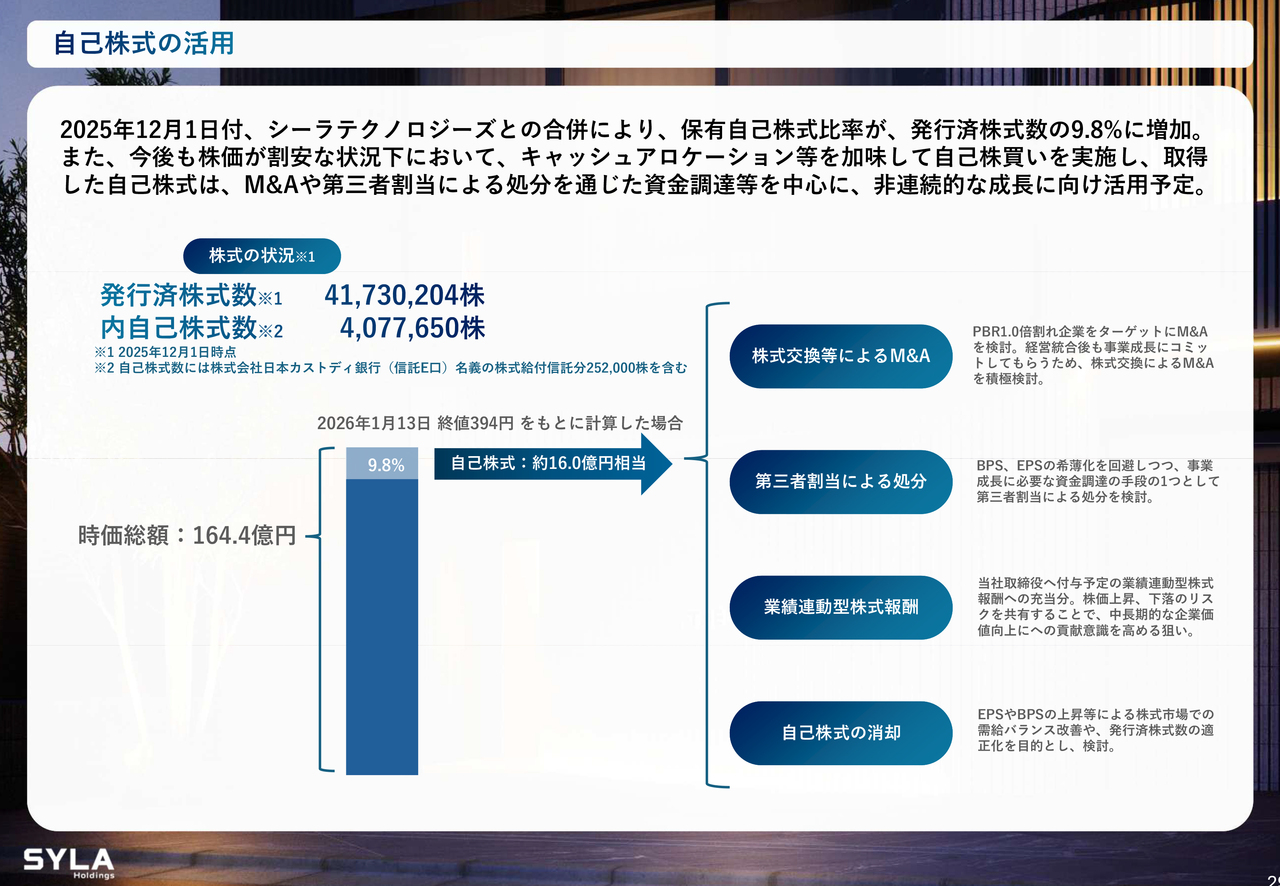

杉本:はい。我々はすでに経営統合した時点で9パーセントを超える自己株式を保有しています。昨日も発表したとおり、さらに自己株式を取得する予定です。これは現在の株価に満足していないという認識に基づくものです。

PBR1倍の数字だけを見るのではなく、我々は55年の歴史を持つ企業と、不動産を保有し長期固定資産を大量に抱えた企業が統合した結果として、実質的な純資産はもっと多いと考えています。

そのため、当面は自己株買いを続け、我々が納得する水準まで取得を継続する方針です。

例えば、時価総額が倍になれば、自己株式の価値が30数億円に達します。この場合、機関投資家からの要請に応じて自己株式を売却すれば、希薄化することなく資金調達が可能になります。

さらに、大きなM&Aがあれば株式交換として活用することもできますし、役員への株式報酬としても利用可能です。このように、多様なかたちで自己株買いは利点があるものです。ただし、自社の株価が上昇するという強い自信がなければ進めるべきではありません。

坂本:そのとおりですね。

杉本:我々としては、自社の事業に対する強い自信を持っているため、このような取り組みを進めています。

これは、資本施策としてバランスよく進めるものですが、株主のみなさまにとっても安心材料となるはずです。

場合によっては、株価が上がらない場合に自己株式の半分を消却する施策も検討の余地があると考えています。将来のことはまだ不確定ですが、自己株式の取得は、自信がある会社にとって非常に良い施策だと考えています。

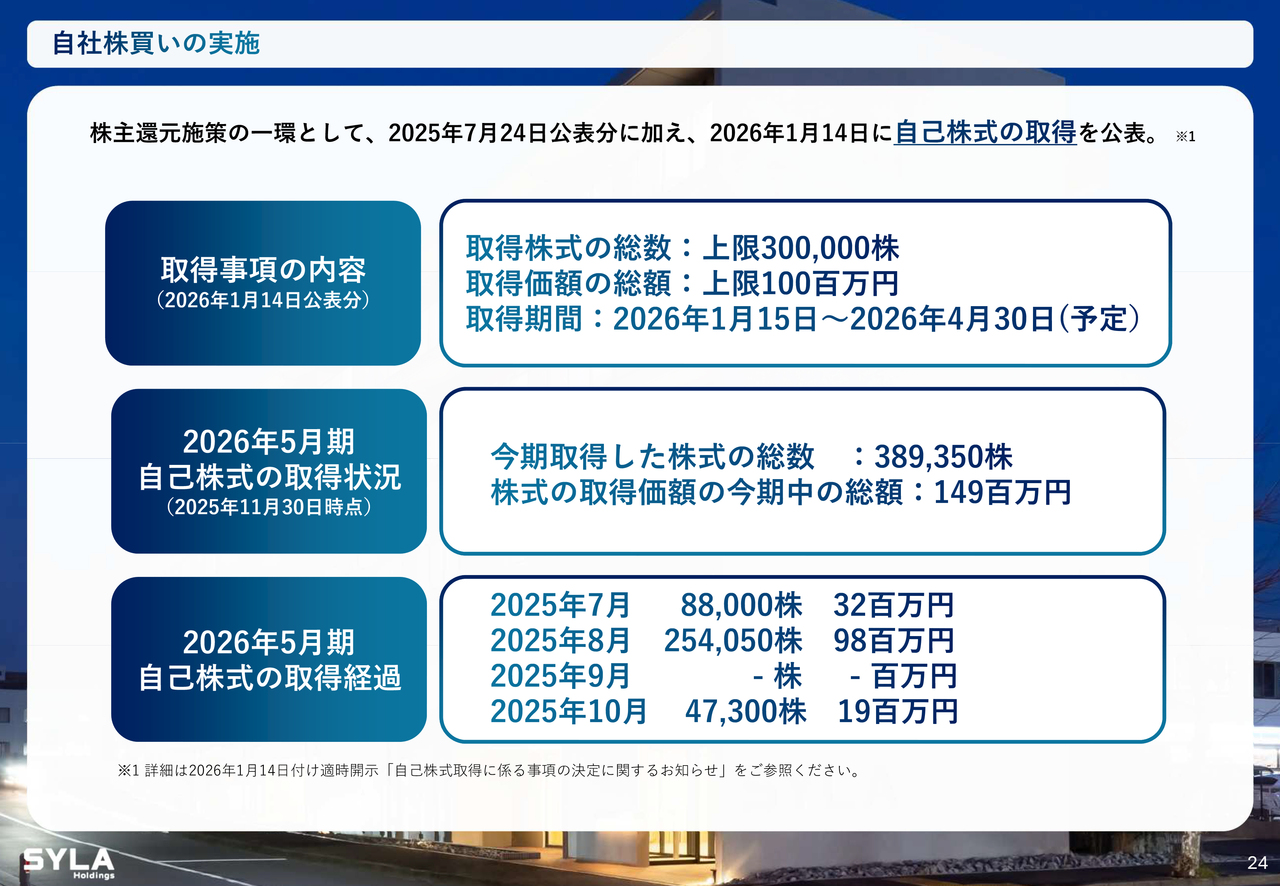

自社株買いの実施

杉本:スライドは現在までの自己株式の取得状況です。

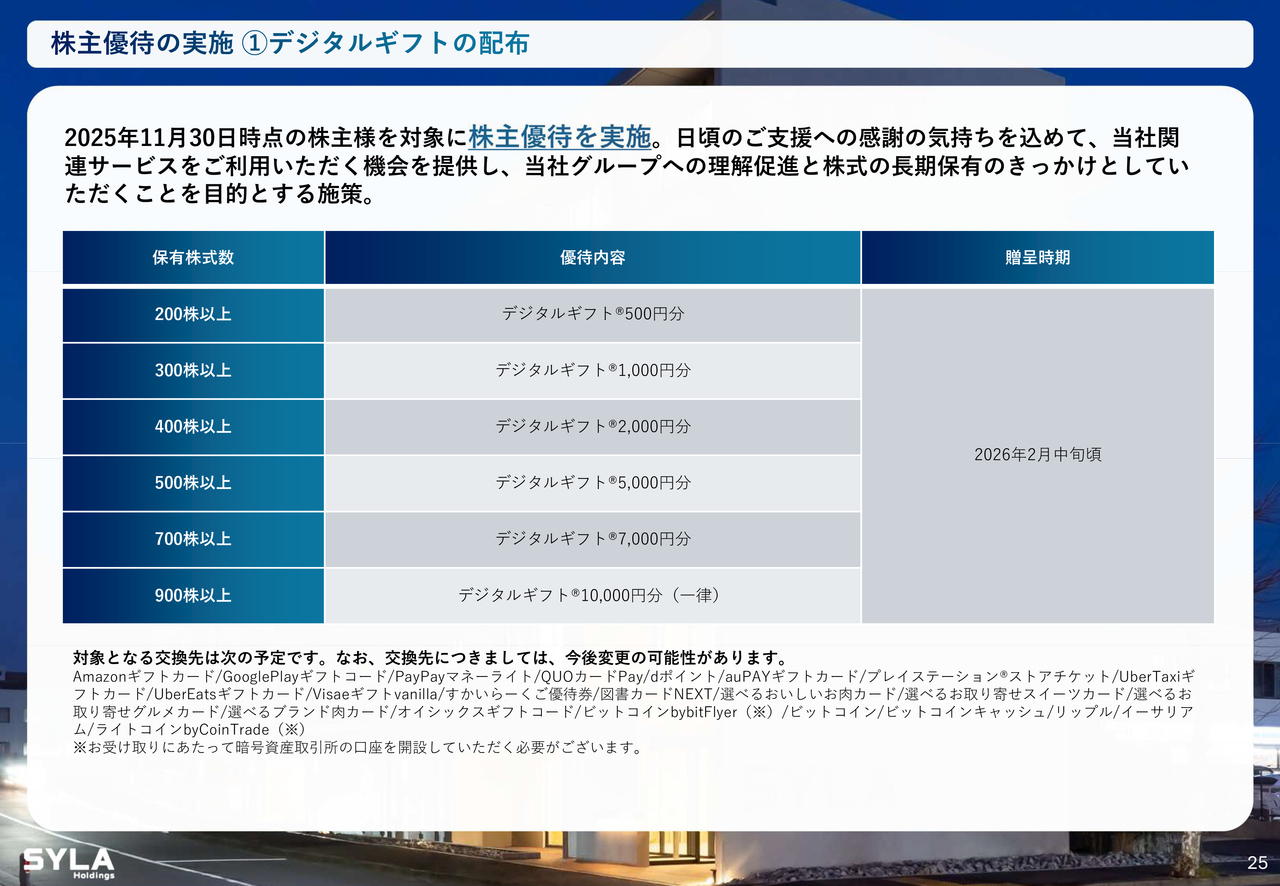

株主優待の実施 ①デジタルギフトの配布

杉本:スライドはデジタルギフトの一覧です。

株主還元施策

坂本:株主還元について、配当の部分でもう少し教えてください。現在の配当を維持されるのか、記念配当が含まれている点もあるため、来期以降の取り扱いを増配基調でお考えなのか、ミックスで自社株買いに振り向けるのかといったことも含め、配当の設定方針と配当施策を教えていただきたいと思います。

杉本:業績次第ということになります。現在の我々の状況を見ていただくと、業績が好調な中で、株主のみなさまには「増配してくれるだろう」と期待され、実際に「上方修正はいつですか?」というご質問もいただいています。

正直にお伝えすると、我々は極端に業績を上げていくことを良し悪し含めて、考えていません。売上や利益計画を来期、再来期、さらには3年後も着実に実現し、階段をしっかりと上がっていくことを目指しています。また、配当についても、一歩一歩着実に増配を実施し、超長期的な期待をいただいている株主のみなさまに還元をしていくことを重視しています。

したがって、例えば来期に「売上を今計画しているものも全部吐き出してやれ」といった目標を掲げれば、800億円といった数字を達成することは可能です。しかし、それでは翌年以降を考慮しないかたちになってしまいます。

そのような勢いで進めていく会社もありますが、企業としてはそう簡単にいかない部分もあります。

坂本:もしそれを行うのであれば、数年間に限定するかたちになりますよね。

杉本:例えば、3年という期限があれば走り切ることも可能ですが、我々は永遠に続いていくマラソンのようなものだと考えています。そのため、10年後の長期的な市場価値を見据えた企業経営を行いつつ、着実に増配をしていこうと考えています。

また、業績の進捗に応じて、株主さまに納得していただけるような回答をしっかりと示していきたいと考えています。

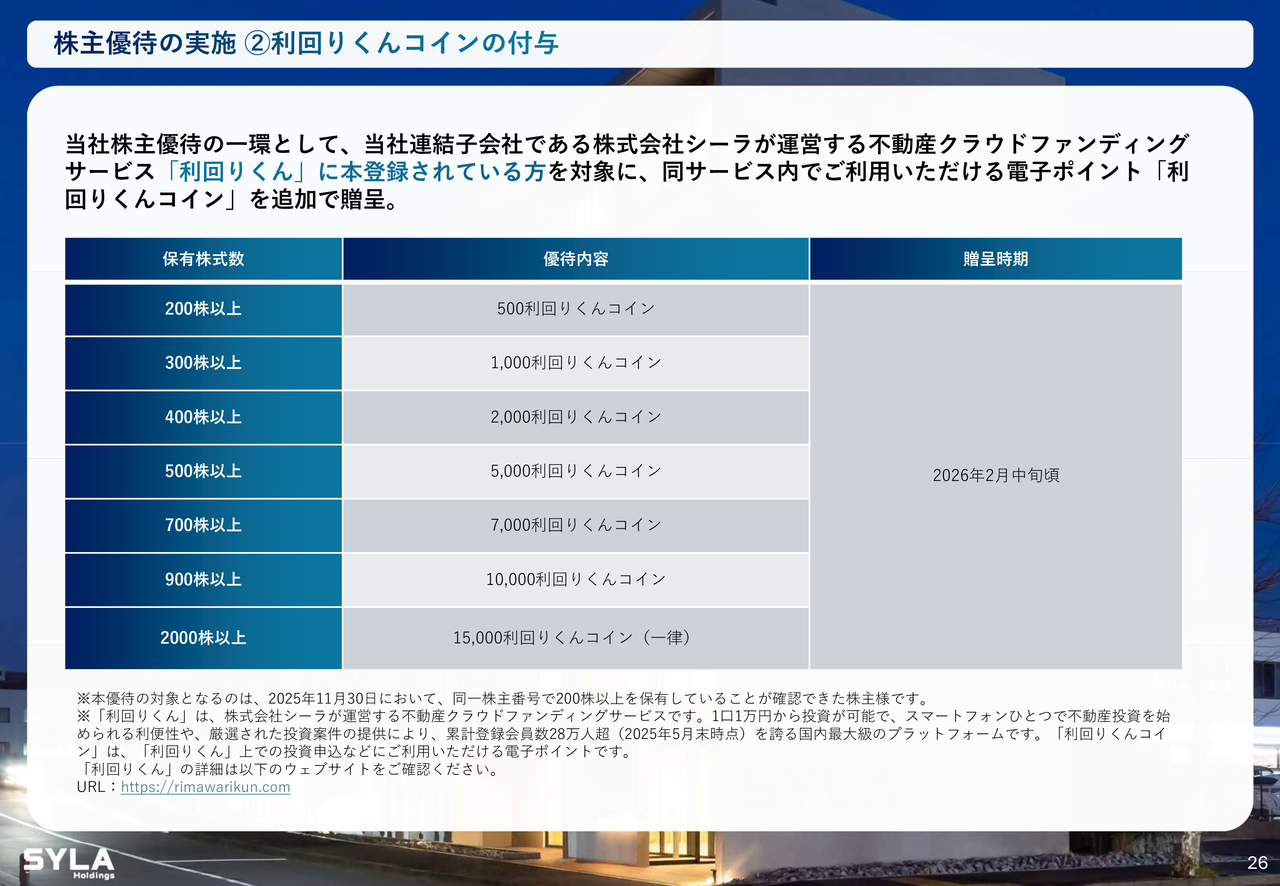

株主優待の実施 ②利回りくんコインの付与

杉本:「利回りくんコイン」についてご説明します。可能であれば株主のみなさまに当社の不動産クラウドファンディング「利回りくん」をご利用いただきたいと考えています。

現在、1万1,000人を超える株主さまがいらっしゃいますので、みなさまに当社サービスをご利用いただくことで、さらに多くの恩恵を受けていただけると思っています。株価によって異なりますが、最大利回りが8パーセントを超える水準となっています。

また、このようなサービスは株主さまに限らず、持株会の補助金も出したように、社員にも資本家になってもらい、さらにサービスを活用していただくことで、恩恵を受けていただきたいと考えています。やはり関わっていただいているエンゲージメントの高い株主さまや社員に、心から「本当に良いもの」と思っていただけるようにしたいと考えています。

このように恩恵を受けていただくために、優待は継続的に実施し、さらに配当と同様に引き上げていく方針です。ぜひファンマーケティング、つまり株主マーケティングとあわせて、結びつきの強い株主さまや社員に報いるとともに、エンゲージメントの高い組織を作っていきたいと考えています。

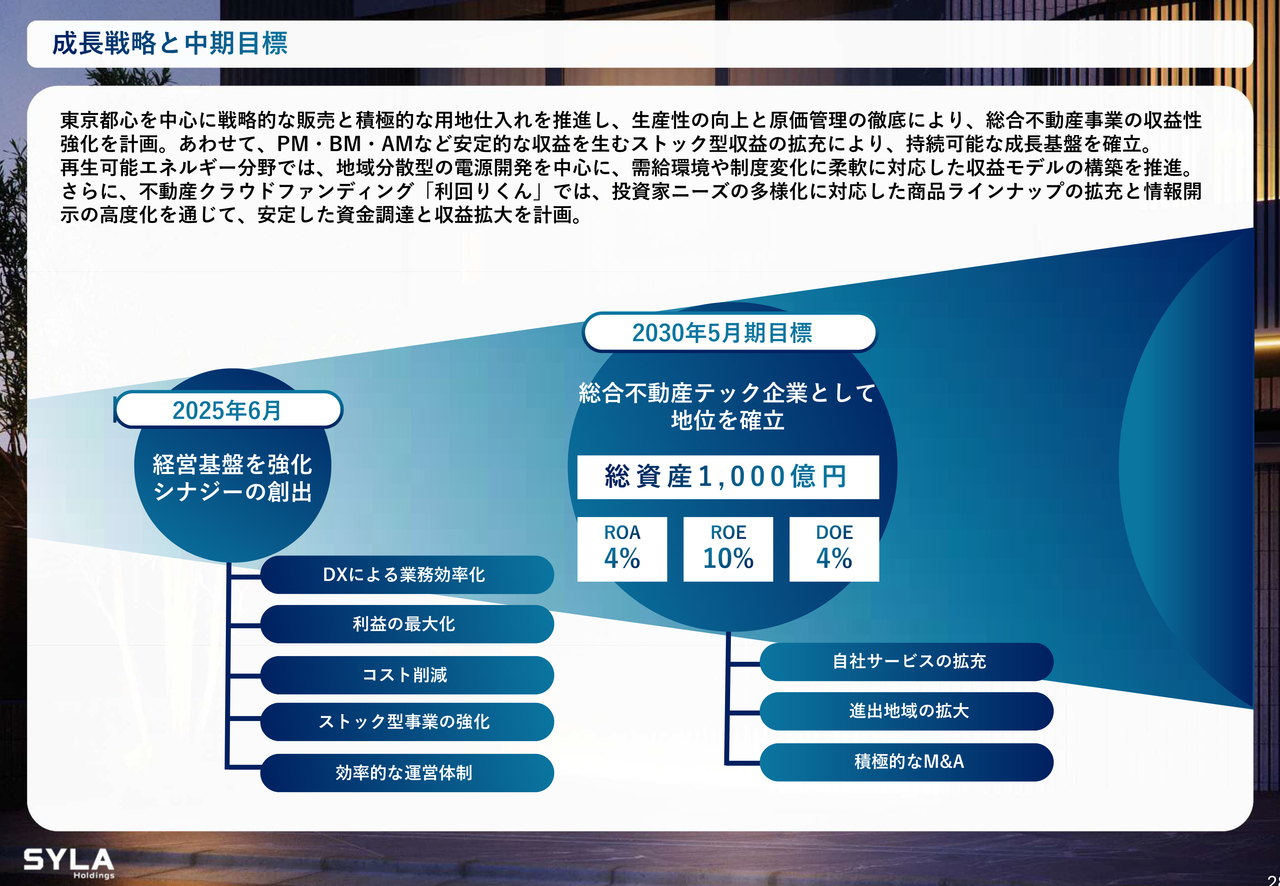

成長戦略と中期目標

杉本:成長戦略については、前回のご説明と変わらず、5年以内に総資産1,000億円を目指す方針です。売上の目標はあえて立てていません。「中期経営計画を立ててほしい」というご意見をいただくこともあります。しかしながら、私が「中期経営計画は立てません」と、株主総会ではっきりお伝えしたところ、会場が静まり返ってしまいました。

坂本:中期経営計画を立てるのが当然だと思われている方々にとっては、少し驚かれる話ですよね。機関投資家からも同様にそのようなご指摘を受けますか?

杉本:そのように言われます。

坂本:やはり、そうですよね。

杉本:「中期経営計画は作りません」と明確にお答えしていますが、これは当社としての矜持に基づくものです。例えば、600億円や800億円といった売上目標を立てると、どうしても数字に縛られてしまい、3年後に800億円を達成するために意図しないものまで仕入れるというような状況に陥る可能性があります。

坂本:柔軟性が失われてしまうわけですね。

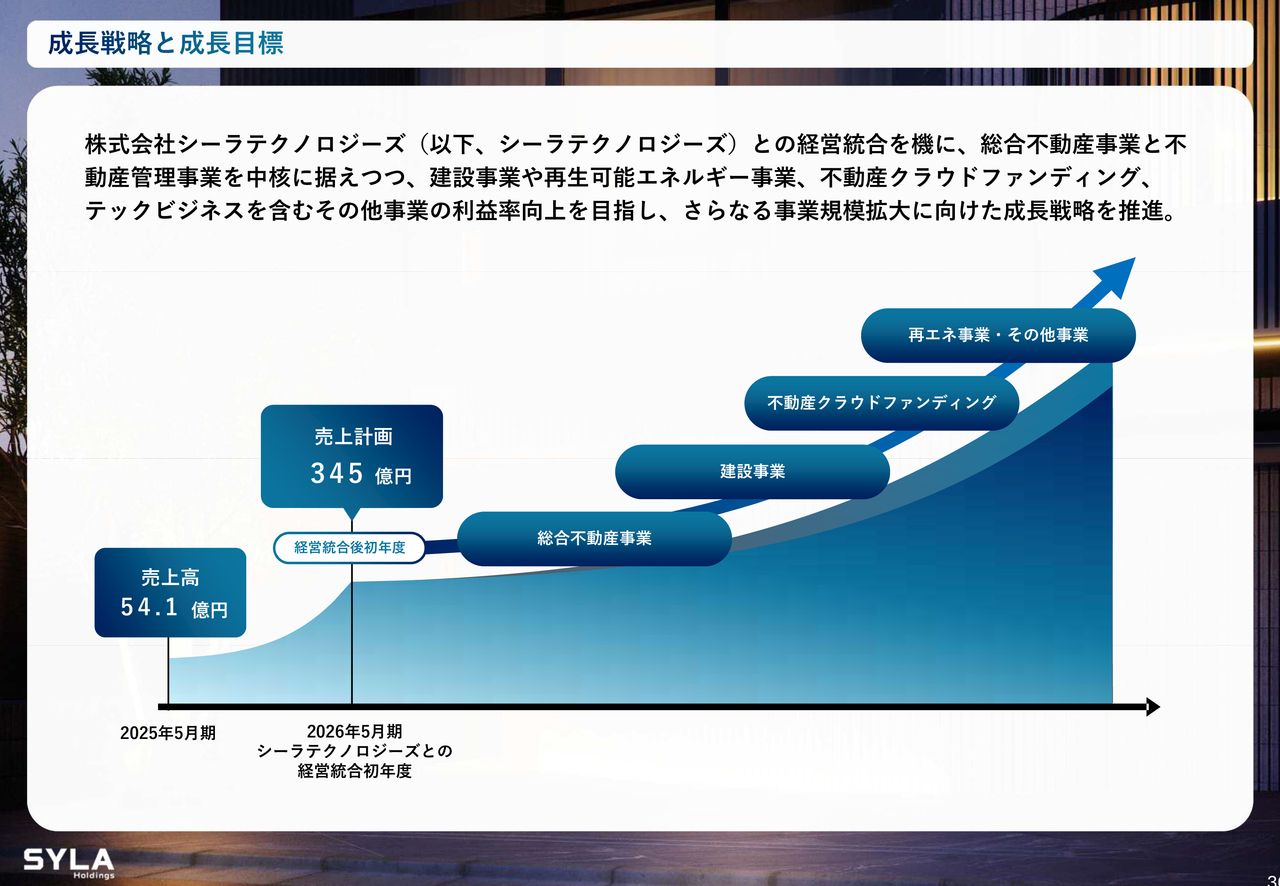

杉本:おっしゃるとおりです。したがって、売上が345億円を達成したら次は365億円、その次は400億円と、着実に売上を伸ばしていきます。そして、毎年約束したことを確実に達成し、着実に配当も上げていきます。

株価についても急に倍になるようなものではありませんが、堅実に3パーセント、5パーセントと上昇しつつ、時折M&Aを行うことで非連続的な成長を遂げながら「超長期で見た時に報われたね」という株でありたいと思っています。

また、業界の平均値であるROA、ROE、DOEといった指標にも必ず目標に近づけていきます。さらに、社内ではROEの目標を引き上げました。現状のバランスシートの内容を踏まえれば、目標をもう少し上げたとしても十分達成可能であると判断し、この5年以内に達成する目標の見直しを進めているところです。

坂本:スライドにあるように、総資産を1,000億円まで積み上げていくという計画ですが、現時点での経過について教えてください。第2四半期時点ではどのくらいまで進んでいるのでしょうか?

杉本:先ほどもご説明したとおり、620億円を超えています。したがって、総資産1,000億円という数字は決して遠い話ではなく、近い将来の話だと思います。

ここでは、バランスよく利益と純資産をしっかり積み上げ、自己資本比率を堅持しつつ、キャッシュを十分に確保し、むしろさらに積み上げていくことを目指しています。その中で、バランスよく配当を実施し、優待の拡大も進めていきたいと考えています。

また、M&Aも進めながら、全体のバランスを考慮するために自己株式の取得も必要だと考えています。我々としては、常に全体のバランスを意識して事業を進めていきます。

自己株式の活用

杉本:自己株式の活用についてです。「自己株式を取得しているというのはどのようなことなのか」「成長を志向するのであればそこではない、配当ではないのか」「もっと在庫の回転率やキャッシュコンバージョンサイクルを意識して、物件をとにかく買って売って、もっと回転率を高めてくれ」といったお声もあり、これはごもっともな部分もあります。

坂本:同業、つまり上場会社にはそのような事例もありますからね。

杉本:はい。ただ、我々としてはそれを志向していないというのが1つの答えです。それを行うと、どうしてもマーケットリスクに常にさらされることになり、株主さまからも売上に対するPSR(株価売上高倍率)といった圧力が強まる傾向があります。そのため、着実にバランスよく進めることを重視しています。

また、エクイティストーリーについても常に多様な選択肢を検討すべきだと思っています。具体的には、株式交換によるM&Aの可能性や、第三者割当によって機関投資家に引き受けていただく可能性、一部を株式報酬とすることも考えられます。

株主さまにとってメリットがあり、希薄化を防ぎながらエクイティストーリーを進めていくという点を、将来の施策によってしっかりと証明していかなければいけないと考えています。

M&A戦略

杉本:M&A戦略についてですが、社内で「不動産版ソフトバンクを目指そう」という言葉をよく使っています。今回も投資先の株式会社FUNDINNOが上場しました。過去にも2社が上場し、そのうちの1社は売上が300億円を超えるまで成長しました。

現在も上場予備軍として、「N-0期」に選定された会社が1社、「N-1期」に選定された会社が1社あり、そのうち1社は当社が約10パーセントの保有比率を持っています。

このような会社と連携しながら、ビジネスを進めています。当社が土地を購入し建築を行い、2年後に卸先として買い取るという契約を結び、手付金のみをいただき事業を共同で進めるケースもあります。このように事業に寄与してもらいながら、連携を深めつつ「群戦略」による緩やかな枠組みでグループを形成していく取り組みを行っています。

さらに、常に複数の会社とM&Aの交渉を進めています。特に中堅企業においては、「今後、このままやっていけるのだろうか?」に該当する事業や事業承継については、「次の後継者をどうしよう」といった課題を抱える企業が多いことから、当社は「大きな塊を作って、ともに成長して、大手に対抗できるような勢力を作りませんか」というかたちで継続的に働きかけを行っています。

これらの取り組みについては金融機関にも理解を得ており、財務やファイナンス面でも機動的に対応しつつ、良い企業と協業を進めていくことを中核戦略として掲げています。

当社が目指す利益構造

杉本:もう1つは、利益構造として岩盤収益を積み上げ続け、いずれは販管費のすべてをこの岩盤収益だけで賄えるようにすることが我々の目標です。

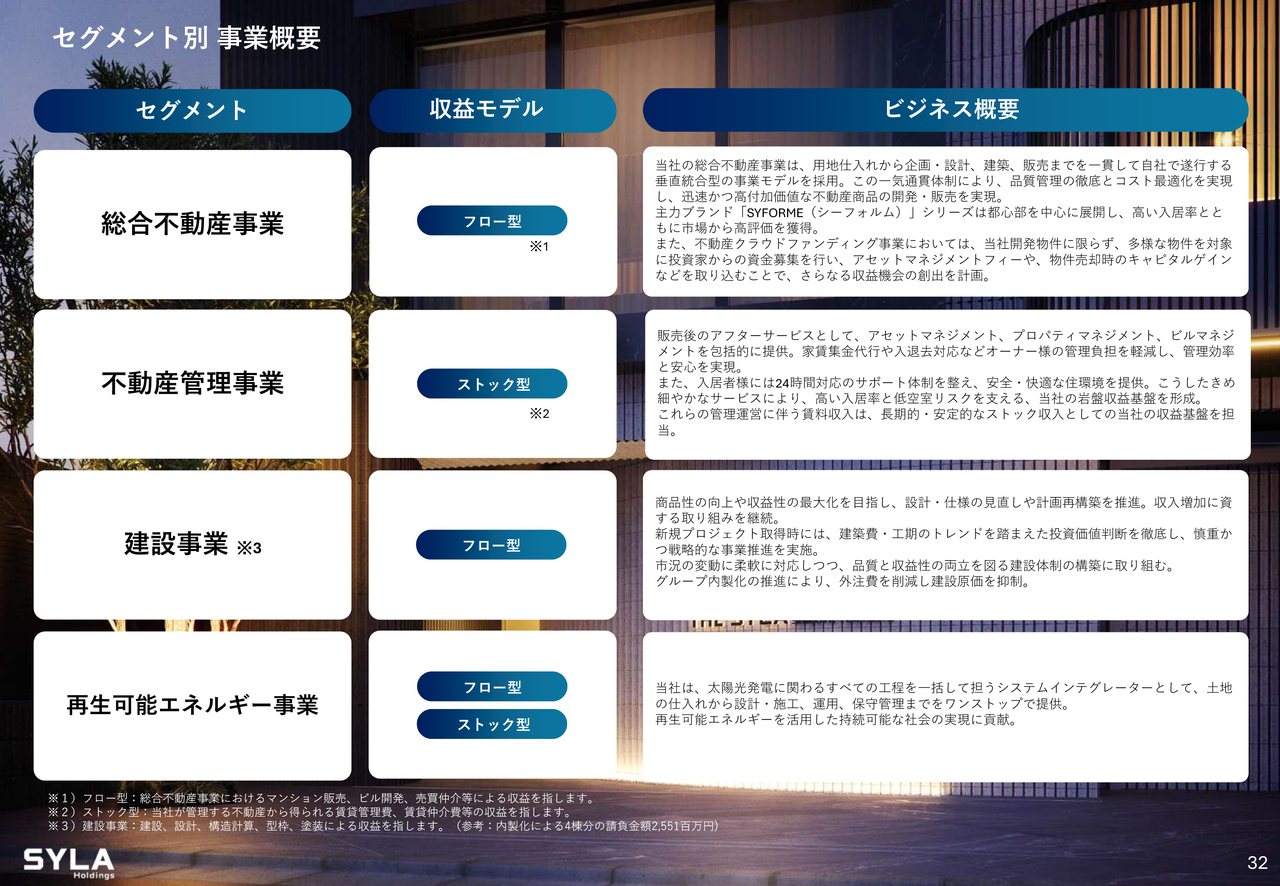

セグメント別 事業概要

杉本:セグメント別の事業概要についてです。前回もお話ししましたが、ストック型を常に意識している点が我々の大きな特徴だと思います。再生可能エネルギー事業もストック型であり、販管費のすべてを岩盤収益で賄うという目標に向けて、この事業もバランスよく展開していきたいと考えています。

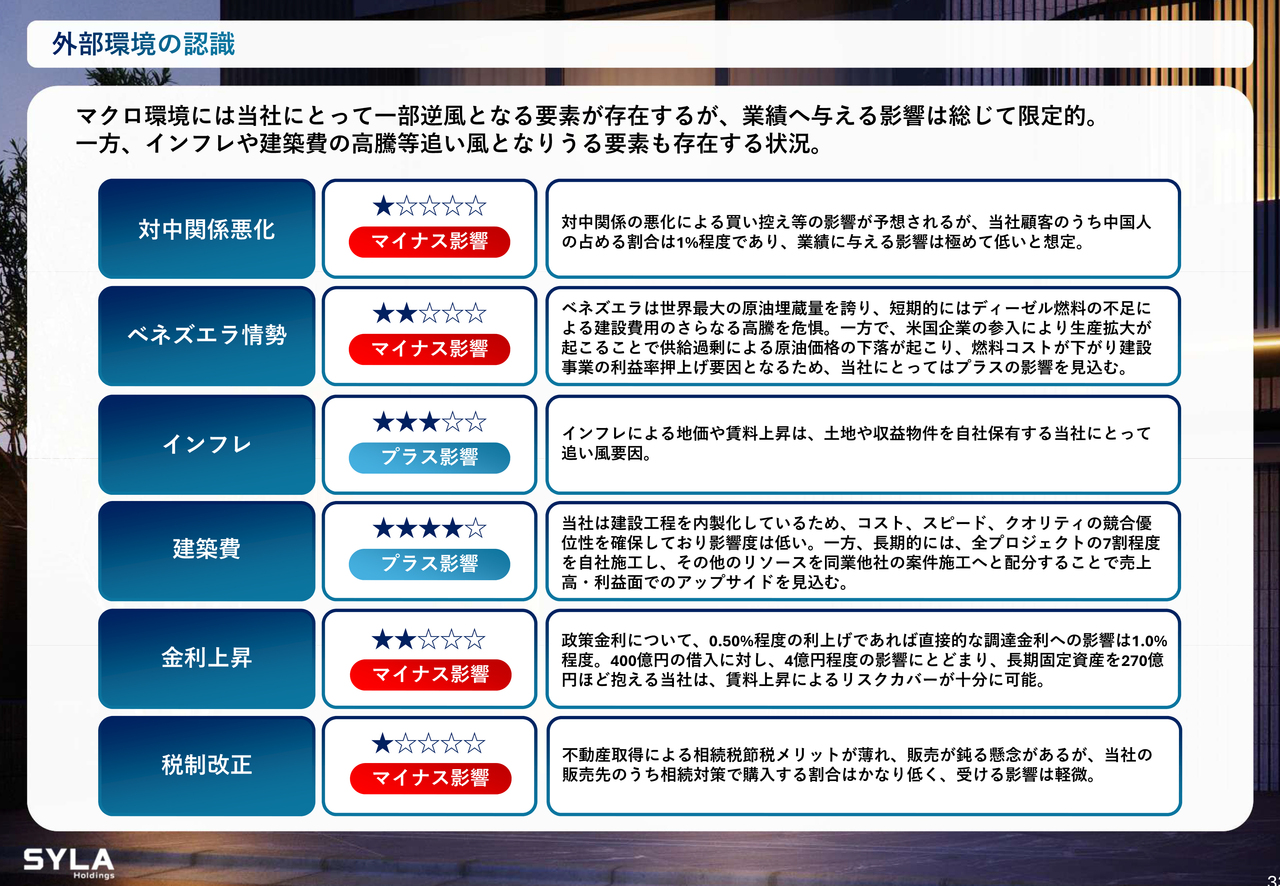

外部環境の認識

杉本:外部環境についてです。スライドはご質問いただいた内容を一覧にまとめたものになります。

1つ目は、対中関係の悪化に関してです。「中国の方にけっこう売っていたのではないのか?」というご質問をいただいています。

坂本:その質問は多そうですね。それについてはどうですか?

杉本:中国向けのお客さまは、当社では非常に少なく、1パーセント弱ほどです。そのため、ほぼ影響はありません。また、マクロ経済的な状況を見ても、中国リスクを減らす動きが進んでおり、経済の結びつきの依存度が低くなっているため、マクロ的な環境にも大きな影響はないと考えています。

むしろ、2つ目のベネズエラ情勢のように、トランプ大統領による一国の主権国家のトップの拉致など、不確実で予測不可能な動きについて全世界が驚き、注視しています。

坂本:国際法の観点からどうなのかといった議論も上がっていますね。

杉本:もちろん対外的には、困窮している国民を支援するためや、800万人以上が国外に流出している状況に対応するためという理由もあります。しかし、このような事態が発生すると原油高につながり、当社が使用している建築資材などの一部であるプラスチックやFRPといったさまざまな分野に原油高の影響が出てくる可能性が懸念されます。ただし、現時点では大きな影響はないと考えています。

3つ目のインフレについてですが、これにはむしろプラスの影響のほうが強いと考えています。もちろん建築資材価格や地価の上昇にはマイナスの側面がありますが、一方で、当社が現在棚卸資産として保有している物件があり、その固定資産は約270億円相当です。

インフレによってこれらの物件から得られる家賃収入が増加する見込みがあり、これは先ほどご説明したとおり、プラスの面があると認識しています。

また、4つ目の建築費の上昇についても、先ほどご説明したように、当社が近い将来ゼネコン事業として事業展開を進めるという意味では、利益率が向上する可能性が高く、プラスの影響が大きいと考えています。

5つ目の金利上昇についてですが、これは正直なところ、プラスとマイナスの両面があります。ただ、金利が25ベーシスポイント、あるいは50ベーシスポイントさらに上昇するような状況では、インフレが続いていると考えられます。金利引き上げが中立金利を目指したものであることは経済の常識から認識しています。

仮に400億円の借り入れをしている場合、金利が50ベーシスポイント上昇するとして、その影響は1パーセント前後の約4億円となります。

坂本:そうですね。そのくらいのスプレッドが上乗せされる計算になりますね。

杉本:その結果4億円程度の影響が見込まれます。今の岩盤収益は20億円前後あるため、その5パーセントと考えると1億円程度となります。

ただし、すべての更新時期が毎年訪れるわけではないため、この1億円が即座に収益として計上されるわけではありません。しかし一方で、開発中の物件についても、当初予定していた賃料より5パーセント上昇したということになるため、金利上昇の波及効果が既存のアセットだけでなく、これから開発を進める物件にも及んできます。

したがって、金利上昇が前提となる場合、スタグフレーションのような状況に陥るとマイナスの影響が強まる可能性がありますが、現時点ではその影響は軽微であると言えます。

6つ目の税制改正として、相続税制に関するご質問をよくいただきます。

坂本:そうですね。不動産を購入する富裕層の方々の多くが相続税の軽減を目的としていますが、税制が改正され節税効果が薄れることで、やや運用が難しくなったという話ですね。

杉本:また、小口の不動産投資信託などが節税効果の薄れにより、やや影響を受けるのではないかと言われています。特にSTOを活用している企業にはなんらかの影響が出るかもしれないという状況です。

ただ、当社ではこの点に関して「相続税制に対するメリットがありますよ」といった売り方をしてきませんでした。これも、このような税制改正が行われるたびに、いたちごっこのような状況になると思っているためです。

「タワーマンションが有利ですよ」といったかたちで販売を進めた場合、いずれ梯子を外されることもあり得るというリスクも議論されています。したがって、当社ではそのような売り方をしてこなかったため、現時点で特にマイナスの影響はありません。

坂本:金利の見通しは確かにリスク要因の1つですが、緩やかな金利上昇であれば織り込み済みとのことでした。さらに先の金利見通しについても経営に反映されていますでしょうか?

私自身、借入金利が3パーセント程度までは想定してもよいのではと考えています。また、借り入れ年限を短縮するか、延長するかなどの対応策について、どのようにお考えかお聞かせください。

杉本:おっしゃるとおりで、現時点では50ベーシスポイントの政策金利の引き上げは確実と見ています。

坂本:今年中にも1回か2回はありそうですね。

杉本:1年半の間に50ベーシスポイントの引き上げが起きるという前提でストレステストを行った結果、1パーセント程度の影響を見込んでいます。これにより、バランスシートやP/Lにわたって2年間で1パーセント前後の影響が生じると考えていますが、対応可能であると認識しています。

さらに25ベーシスポイントの追加引き上げがあった場合についてですが、その場合、物価上昇がどの程度進むか、また中立金利が1年半後にどこに収束するかが焦点になります。このような状況でインフレが進行する場合は、賃料や価格の上昇が期待され、それによるプラスの影響が我々にとっては大きくなると考えています。

どこまで価格が上昇するのかという議論もありますが、追加でさらに我々の想定を超えて政策金利が倍となり、それに伴い調達金利も倍になるという世界観であっても、当社では固定資産について30年から35年の超長期でコベナンツがつかない取引を行っています。そのため、変動金利での借り入れが多い状況でも、十分に吸収できるレベルであると考えています。

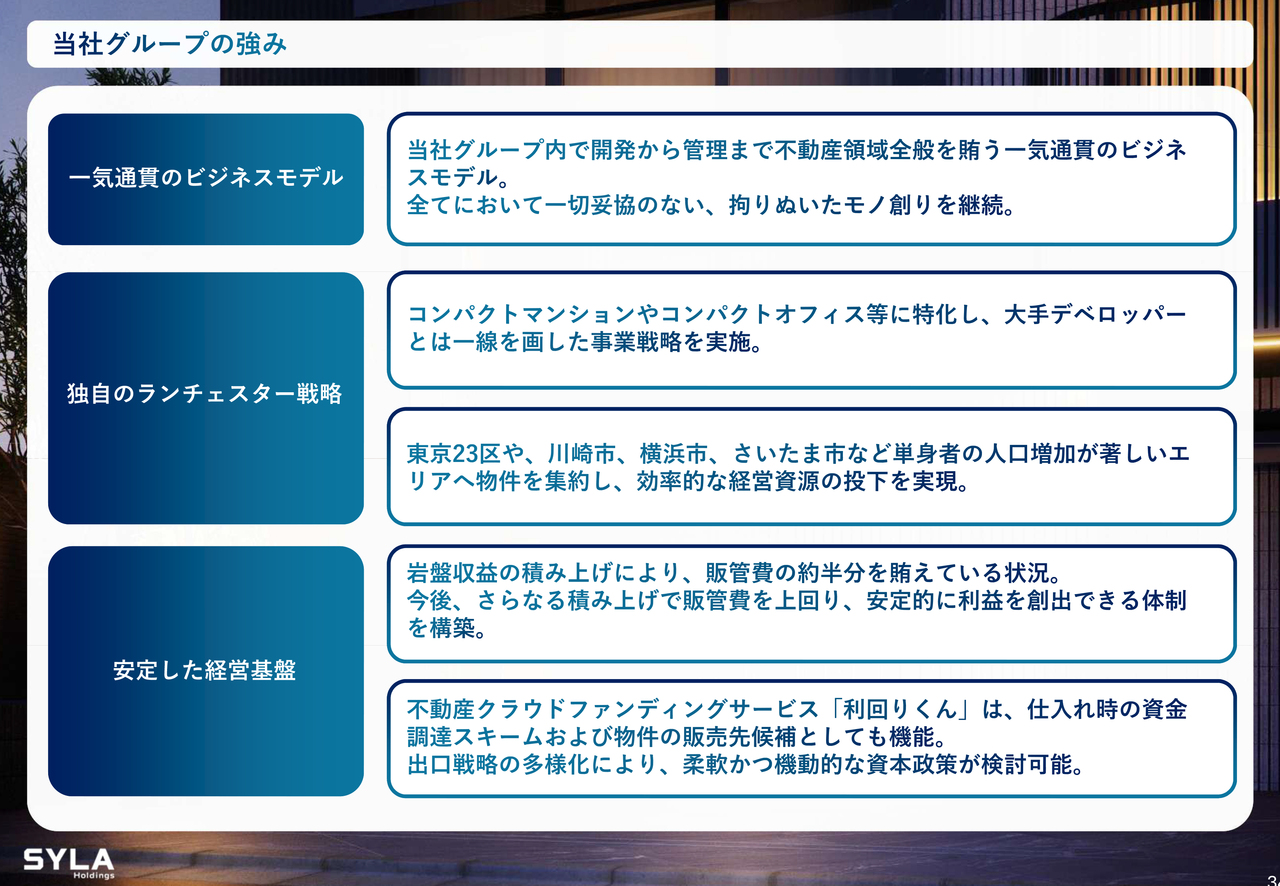

当社グループの強み

杉本:当社グループの強みについてご説明します。当社は一貫して、土地の仕入れや権利調整を行い、設計事務所や構造計算事務所も自社で運営しています。また、ゼネコン業務を担い、管理会社も設立しています。

設計から施工、販売、管理、さらには大規模修繕までを一貫して自社で行うビジネスモデルを採用しており、これを実現しているデベロッパーは当社以外にほとんど見られません。この点が当社の大きな強みだと考えています。

さらに、独自のランチェスター戦略を採用し、大手が手掛けない領域に注力しています。具体的には、小規模な商業ビルやオフィスビル、例えば10坪や15坪といった小型物件に特化して事業を展開しています。

中堅デベロッパーとしては珍しく、岩盤収益の積み上げにも力を入れています。また、不動産クラウドファンディングを手掛けており、将来的には入口から出口までファンド化を目指した事業スキームを地道に育てています。この点も、将来的に大きな強みになると考えています。

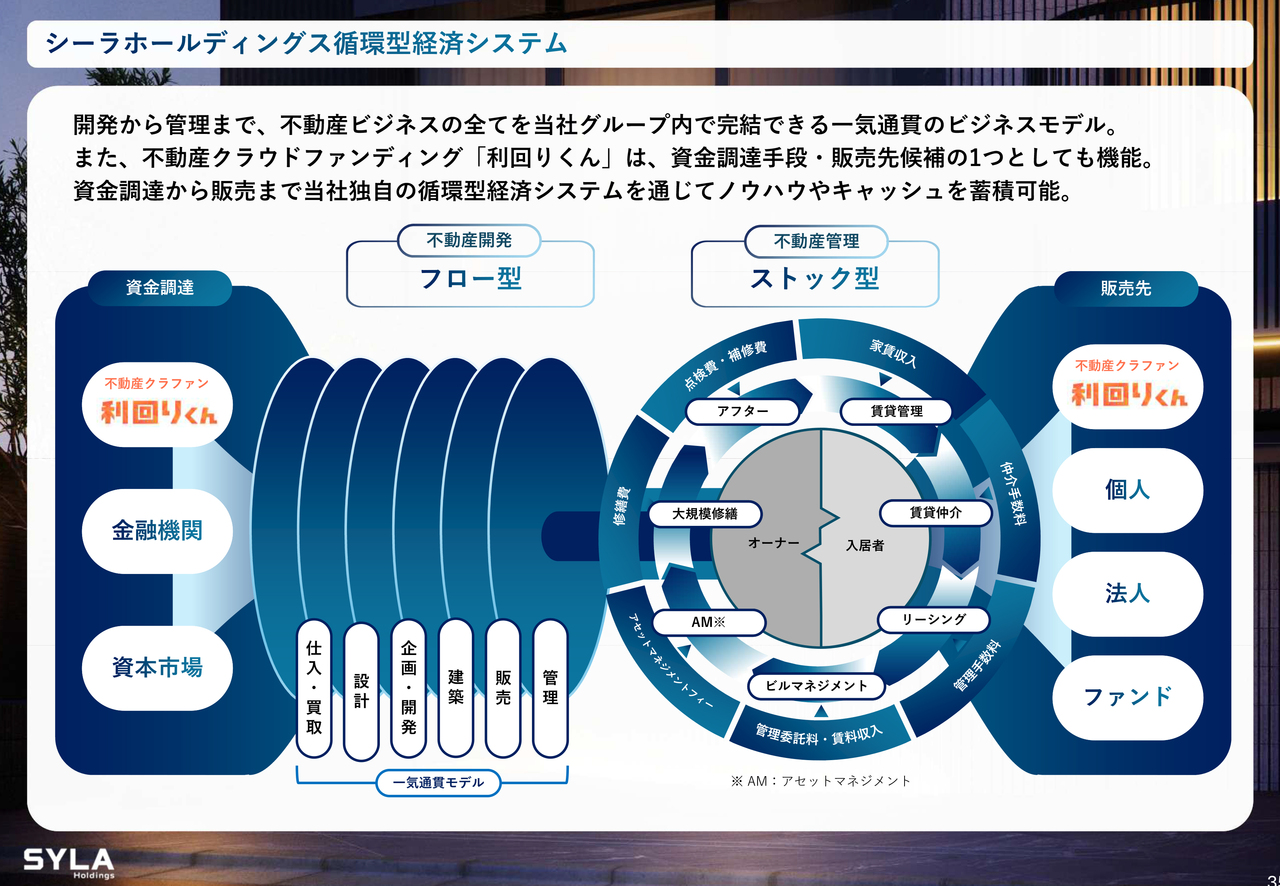

シーラホールディングス循環型経済システム

杉本:スライドは入口から出口までを図に示したもので、すべてにおいて当社はキャッシュポイントを設けています。

成長戦略と成長目標

杉本:将来の姿としては、ここから建設事業も始まり、不動産クラウドファンディング事業がさらに利益に貢献していきます。現在展開している蓄電所のほか、再生可能エネルギー事業も事業の柱になっていくと考えています。ひとまず内製化した部分を踏まえ、このような将来像を描いていますが、そこに非連続的な成長が加わると想定しています。

以上となります。ご清聴いただき、誠にありがとうございました。

質疑応答:不動産市場の今後の見通しと御社の戦略について

坂本:「都市圏における収益不動産の市場環境というのは金利上昇の影響

新着ログ

「不動産業」のログ