東邦亜鉛、約90年の歴史を持つ非鉄金属メーカーで鉛・銀製錬が国内トップシェア 事業再生計画で「守りから攻め」へ

個人投資家向けIRセミナー

佐藤義和氏(以下、佐藤):本日はお忙しい中、東邦亜鉛の個人株主さま向け説明会にご参加いただき、誠にありがとうございます。取締役CROの佐藤です。CROは事業再生の責任者で、現在進めている再生計画全体を統括しています。

みなさまのご支援に心より感謝するとともに、本日の説明会が東邦亜鉛についてのご理解を深める一助となれば幸いです。

本日お伝えしたいこと

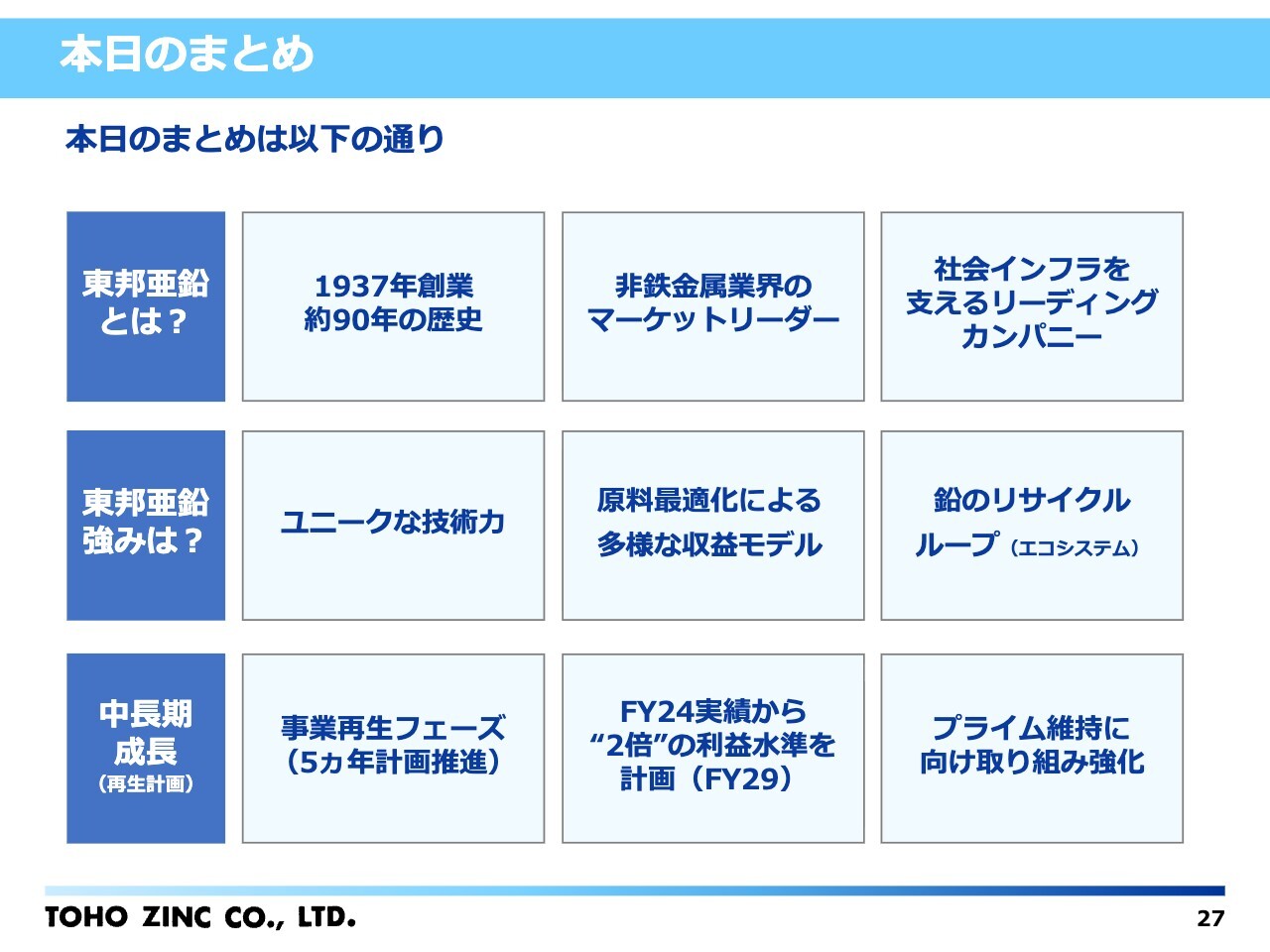

佐藤:本日は、東邦亜鉛がどのような会社か、現在何に取り組んでいるか、今後どのように成長していくかの3点についてお話しします。当社は現在、赤字の原因となった事業を整理し、強みのある事業に集中することで、再び成長軌道に戻ろうとしています。この点を念頭に置いてお聞きください。

本日お伝えしたいポイントの1つ目は会社概要とこれまでの歩み、「東邦亜鉛とは?」です。2つ目は東邦亜鉛の強み、3つ目は今後の成長となっています。

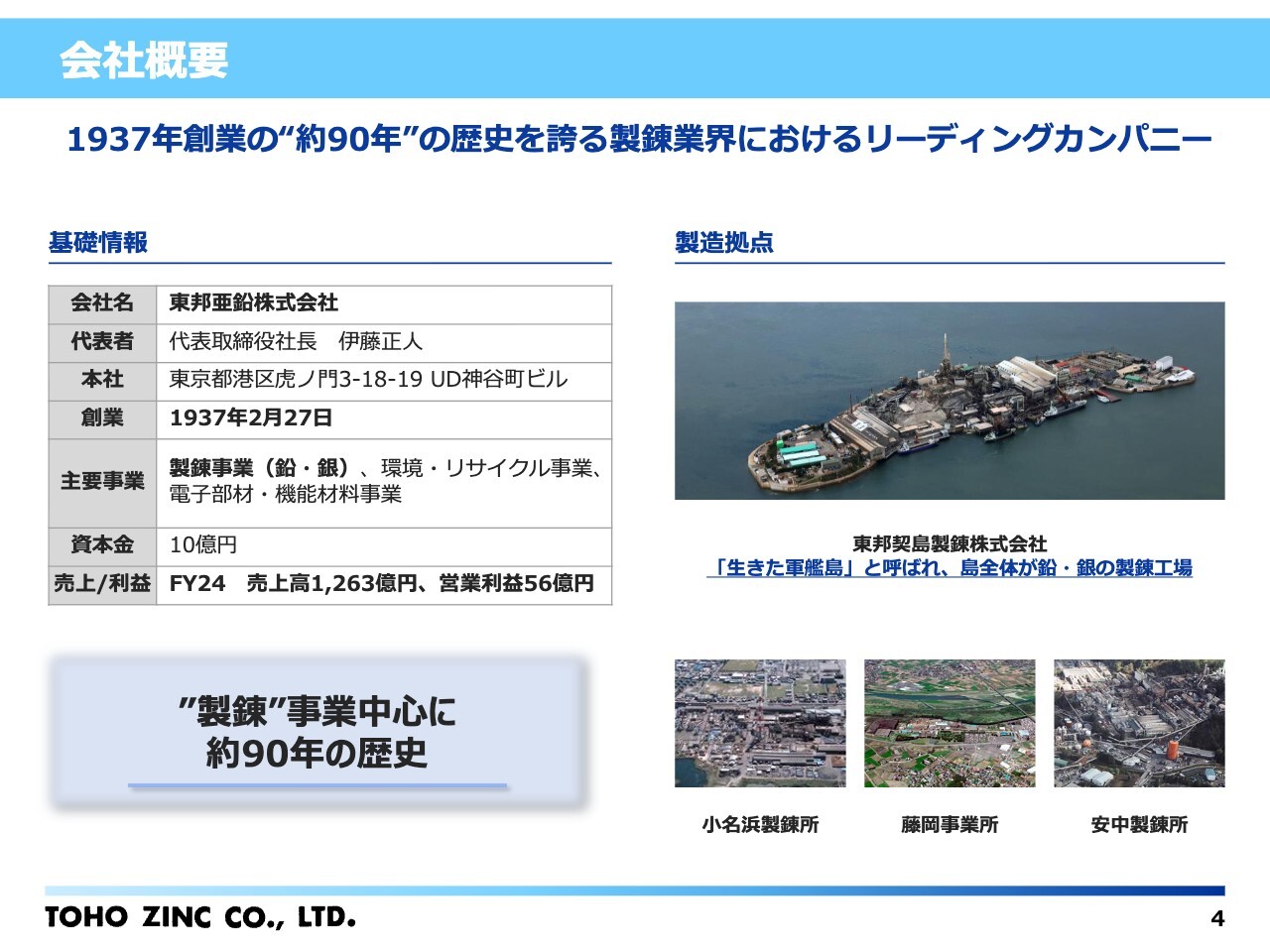

会社概要

佐藤:会社概要についてご説明します。当社は1937年に創業し、約90年の歴史を有する非鉄金属メーカーです。主力事業は製錬事業で、亜鉛、鉛、銀といった非鉄金属を中心に、日本の産業や社会インフラを支えてきました。派手ではないものの、なくてはならない金属を安定供給し続けています。

国内4ヶ所に工場があります。スライド右側の写真は主力工場である東邦契島製錬で、鉛と銀を製錬しており、島全体が工場となっています。

“鉛”の歴史

佐藤:主力事業である鉛についてです。鉛は比重が重く、融点が低く、加工しやすく、古代から使用されてきた非常に歴史のある金属です。現在では、安全面から用途が限定されていますが、自動車のバッテリー、電力ケーブル、遮蔽材など、私たちの生活を裏側から支える用途で欠かせない存在となっています。

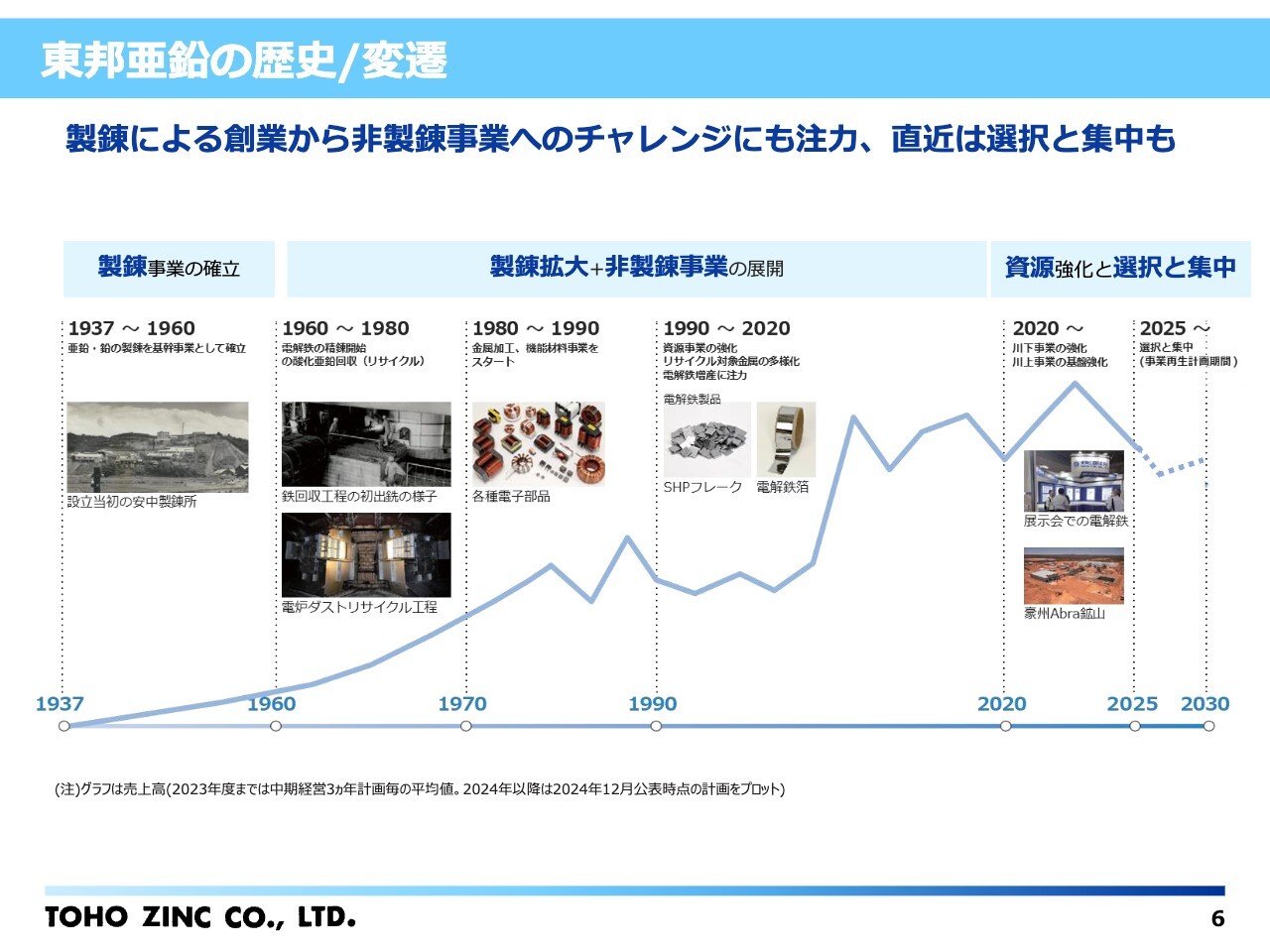

東邦亜鉛の歴史/変遷

佐藤:1937年に群馬県安中で亜鉛製錬を開始し、その後、1950年に広島県契島で鉛と銀の製錬事業を開始しました。1974年には福島県小名浜でリサイクル事業にも参入しています。そして2023年に、資源および亜鉛の事業環境の悪化を受け、事業ポートフォリオの見直しを本格的に進めることとなりました。

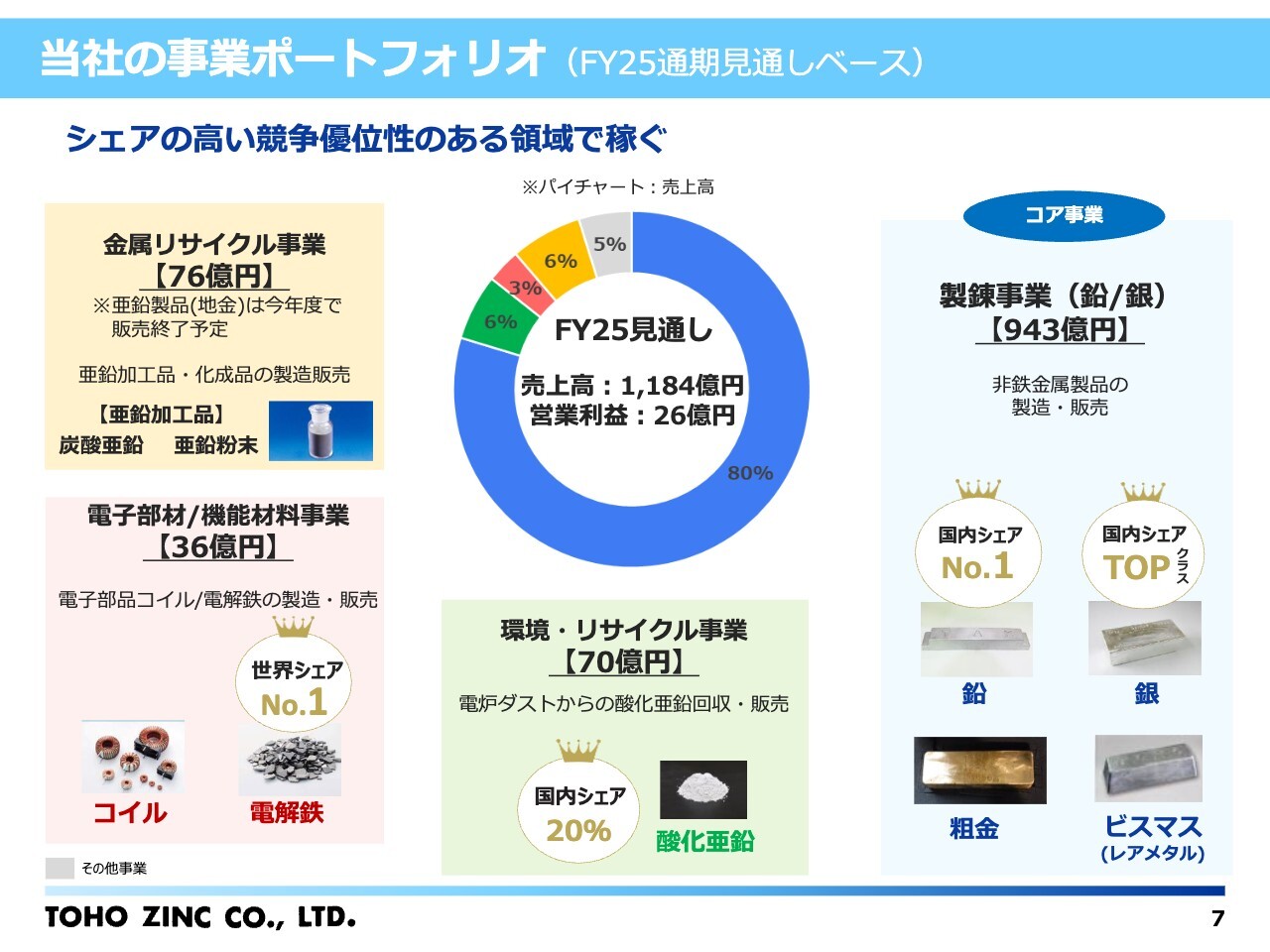

当社の事業ポートフォリオ(FY25通期見通しベース)

佐藤:現在、当社では製錬事業(鉛・銀)、環境・リサイクル事業、電子部材・機能材料事業、金属リサイクル事業の4つの事業を展開しています。いずれも当社が競争力を発揮できる分野に集中しており、特に鉛・銀製錬は中核事業と位置付けています。

当社の主要製品

佐藤:製錬事業では、鉛、銀、金、レアメタルなどの製品を生産、販売しています。鉛製品は自動車用や産業用バッテリーに使用されており、銀、金、ビスマスは太陽光発電、電子機器、社会インフラなど、幅広い分野で活用されています。社会を止めないための素材を提供している会社とご理解ください。

次に市況についても触れておきたいと思います。現在、銀価格が高い水準で推移しています。当社の収益は、銀の相場だけで決まるものではありません。銀の原料調達条件、回収率、操業度、市況全体など、複数の要因が組み合わさって決定されます。

そのため、本日は特定の市況変動について業績への影響をお伝えできる段階ではありませんが、市況の変動を捉えながら、収益機会を着実に取り込む体制を整えています。当社としては、短期的な価格変動に一喜一憂するのではなく、中長期で安定した収益を生み出せる事業構造を重視しています。

また、環境・リサイクル事業の主力製品には、タイヤの添加剤として使用されるリサイクル原料100パーセントの酸化亜鉛があります。

電子部材・機能材料事業では、航空機のランディングギアや自動車のCVTベルト材などの特殊合金の母材として、安全部品にも使用される電解鉄製品の生産、販売を行っています。

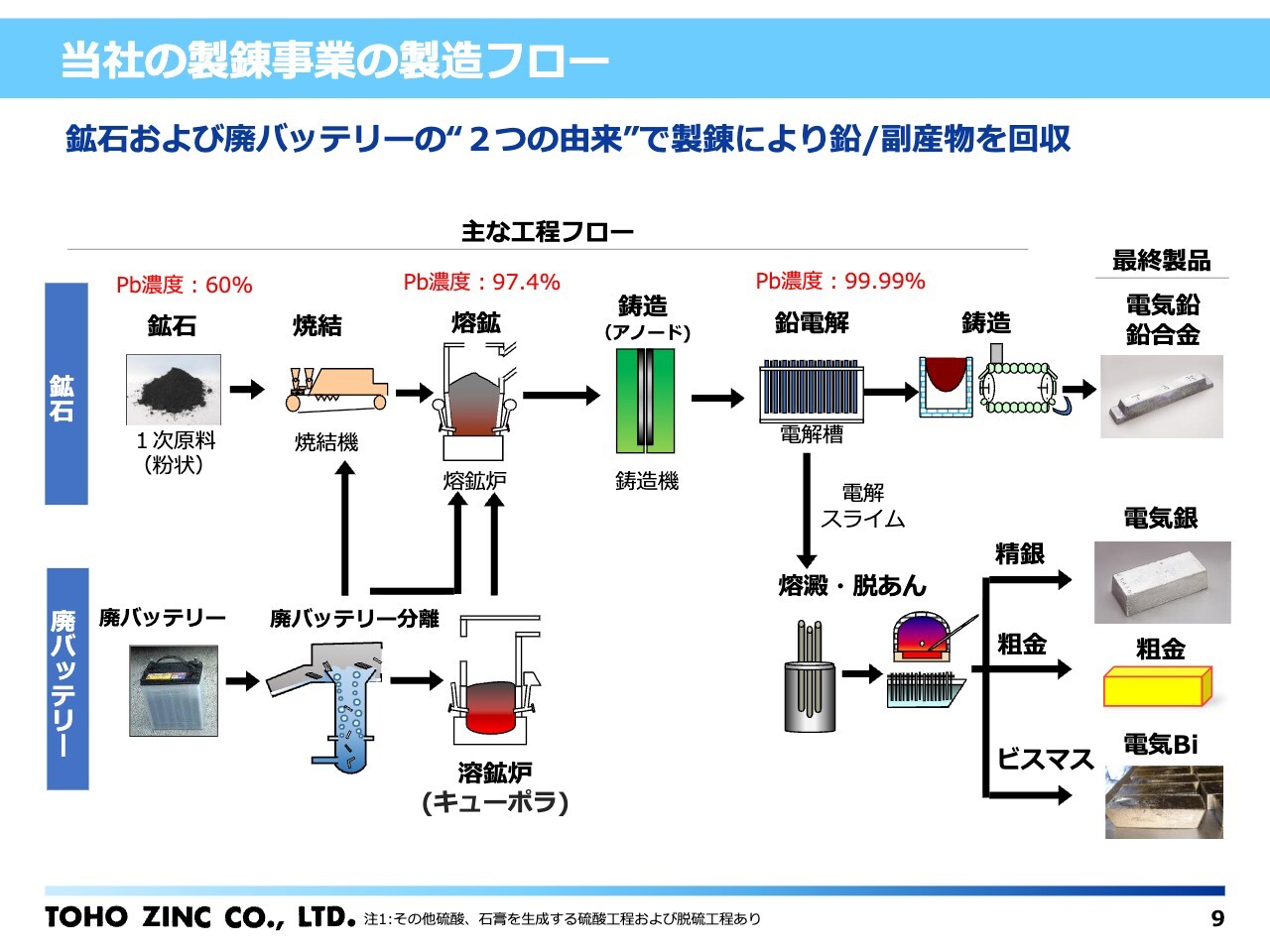

当社の製錬事業の製造フロー

佐藤:中核事業である鉛・銀の製錬工程について簡単にご説明します。鉛・銀製品は主に鉱石から生産されますが、鉛は使用済みの鉛バッテリーからの原料利用も可能です。大きく分けて2種類の原料処理が可能な技術と設備を保有しています。

各種工程で前処理された原料は、熔鉱や鋳造(アノード)を経て、鉛製錬の中心工程である鉛電解で純度99.99パーセントまで生成されます。その後、指定の形状に鋳造され、電池メーカーへ販売しています。

金・銀・ビスマスは、多くが鉛鉱石中に含まれている成分で、この鉛製錬工程を通じて各々生産されています。

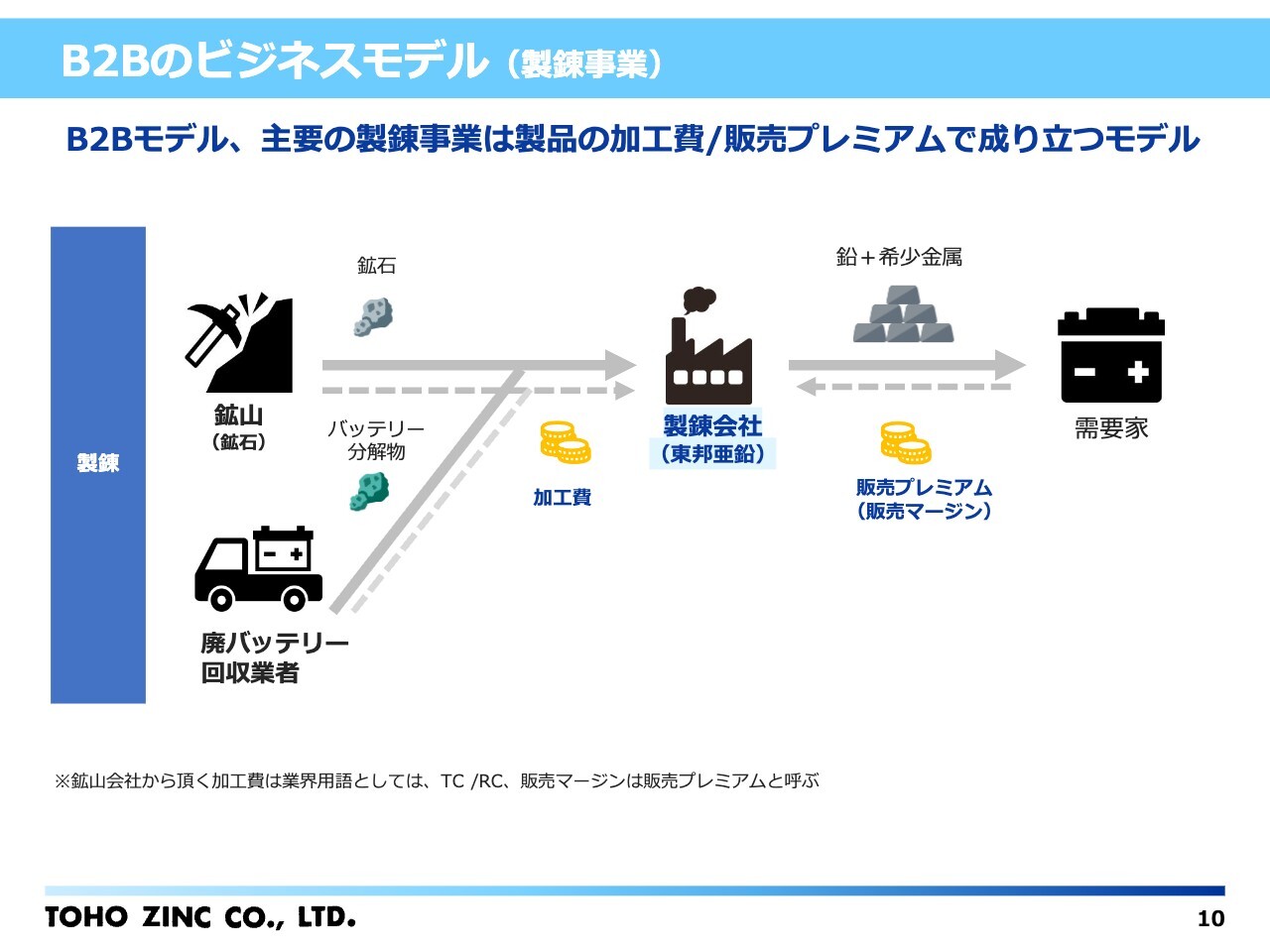

B2Bのビジネスモデル(製錬事業)

佐藤:当社の製錬事業におけるビジネスモデルの特徴は、製錬加工と金属の付加価値にあります。

原料としては鉱石だけでなく、使用済鉛バッテリーなどのリサイクル原料も使用しています。主要原料である鉛鉱石は、鉱石中の金属価値から製錬加工費を差し引いた条件で市場価格が決定されています。また、製錬によって生産される金属製品には、市場付加価値やプレミアムが付加されます。

つまり、原料市場から得られる製錬加工費と、金属市場から得られる販売プレミアム(販売マージン)の2つが、当社の主な収益源です。製錬事業は、原料から製錬加工費を、製品から販売プレミアムを生み出す事業です。

また、当社は鉛だけでなく銀や金、レアメタルまで回収できる製錬設備を保有しており、これが収益の大きな源泉となっています。

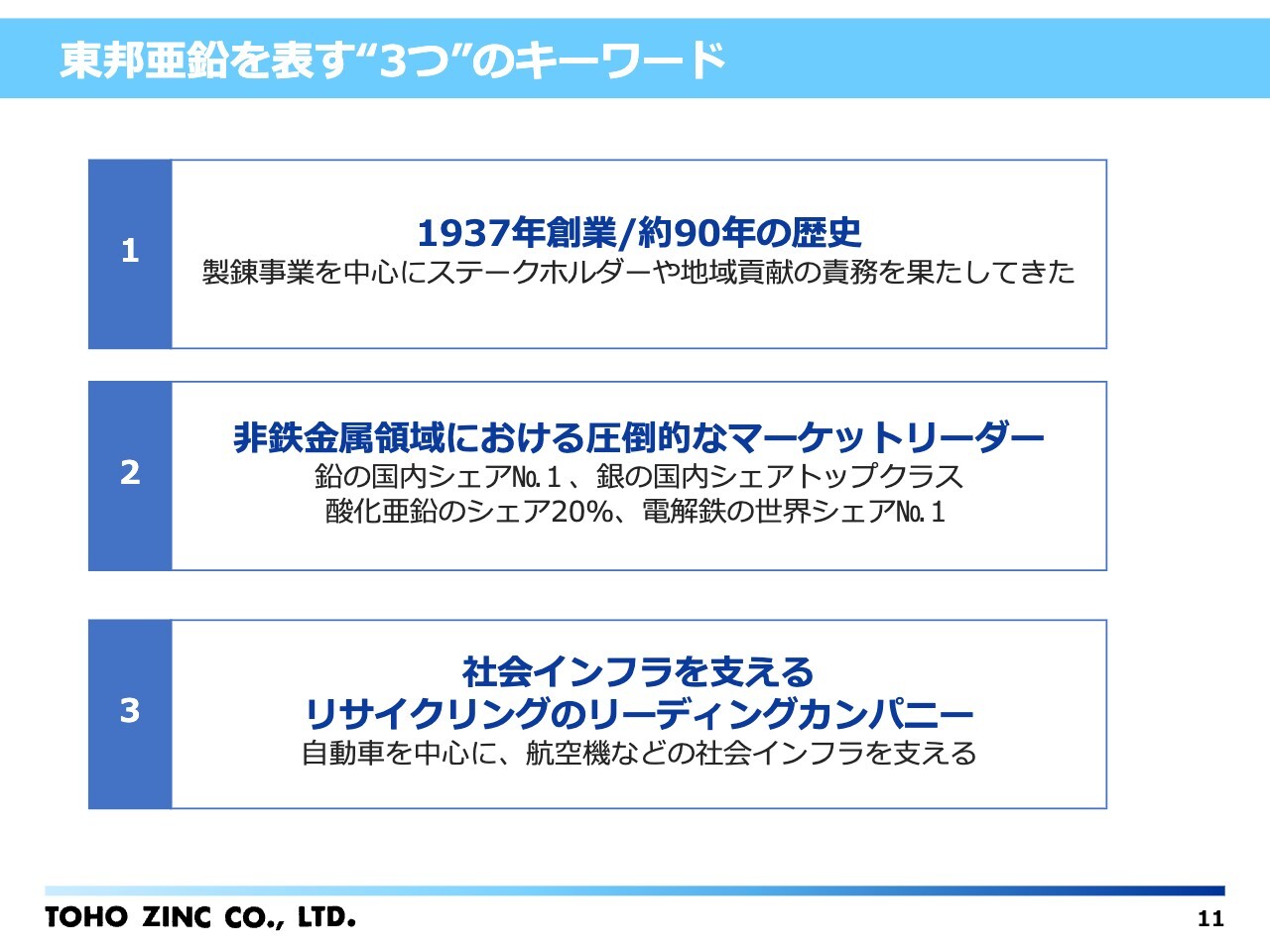

東邦亜鉛を表す“3つ”のキーワード

佐藤:まとめです。東邦亜鉛は90年の歴史を持ち、非鉄金属市場を確保しながら、社会インフラを支える事業を展開しています。

関本圭吾氏(以下、関本):製錬事業から、環境・リサイクル事業や電子部材・機能材料事業、金属リサイクル事業など、亜鉛と鉛と似てはいるものの少し違うようなビジネスが展開されてきたと思います。この経緯や流れについて教えてください。

佐藤:当社は亜鉛の製錬からスタートした会社で、「鉱石中に含まれる金属をどれだけ無駄なく回収できるか」という創業以来の理念と技術蓄積が事業展開の原動力でした。「すべてを回収する」製錬技術を磨いてきた結果、電解鉄製品を開発してリサイクル事業を展開し、廃バッテリーの回収にも応用してきました。

関本:コア事業は製錬事業ですが、それぞれの事業について、事業ポートフォリオにおける位置付けや、成長軸か安定軸かといった区分はあるのでしょうか?

佐藤:製錬事業は売上の8割から9割を占めることもあり、当社事業の母体でもあることから、中核事業、コア事業と位置付けています。

環境・リサイクル事業や金属リサイクル事業は、製錬技術が活躍できる業種・業界の事業です。また、電子部材・機能材料事業は、電子機器や航空機産業の成長が期待される事業となっています。

そのため、当社では環境・リサイクル事業と電子部材・機能材料事業の2つを成長事業として位置付けており、どちらも当社の強みを発揮できる分野に集中しています。

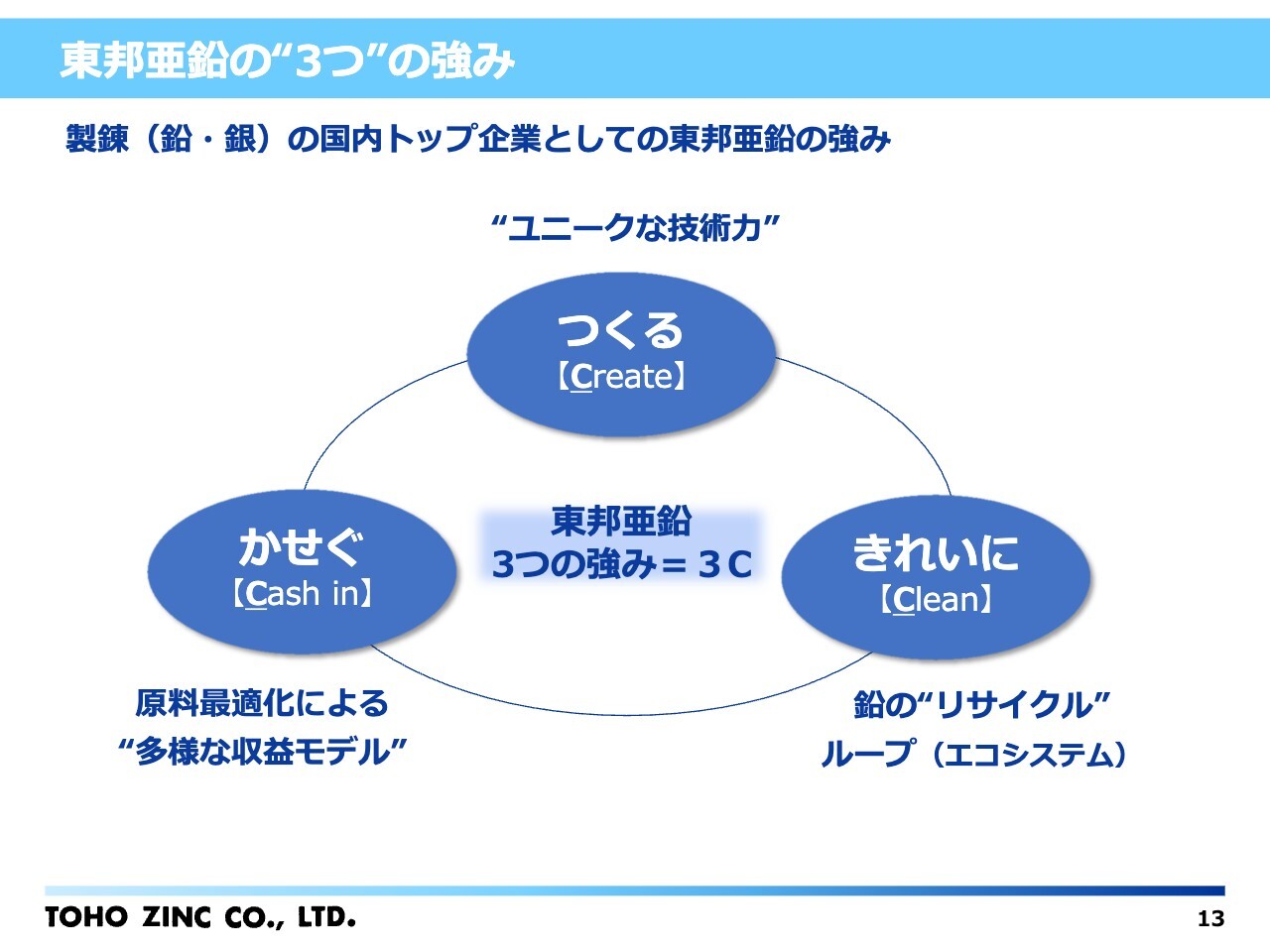

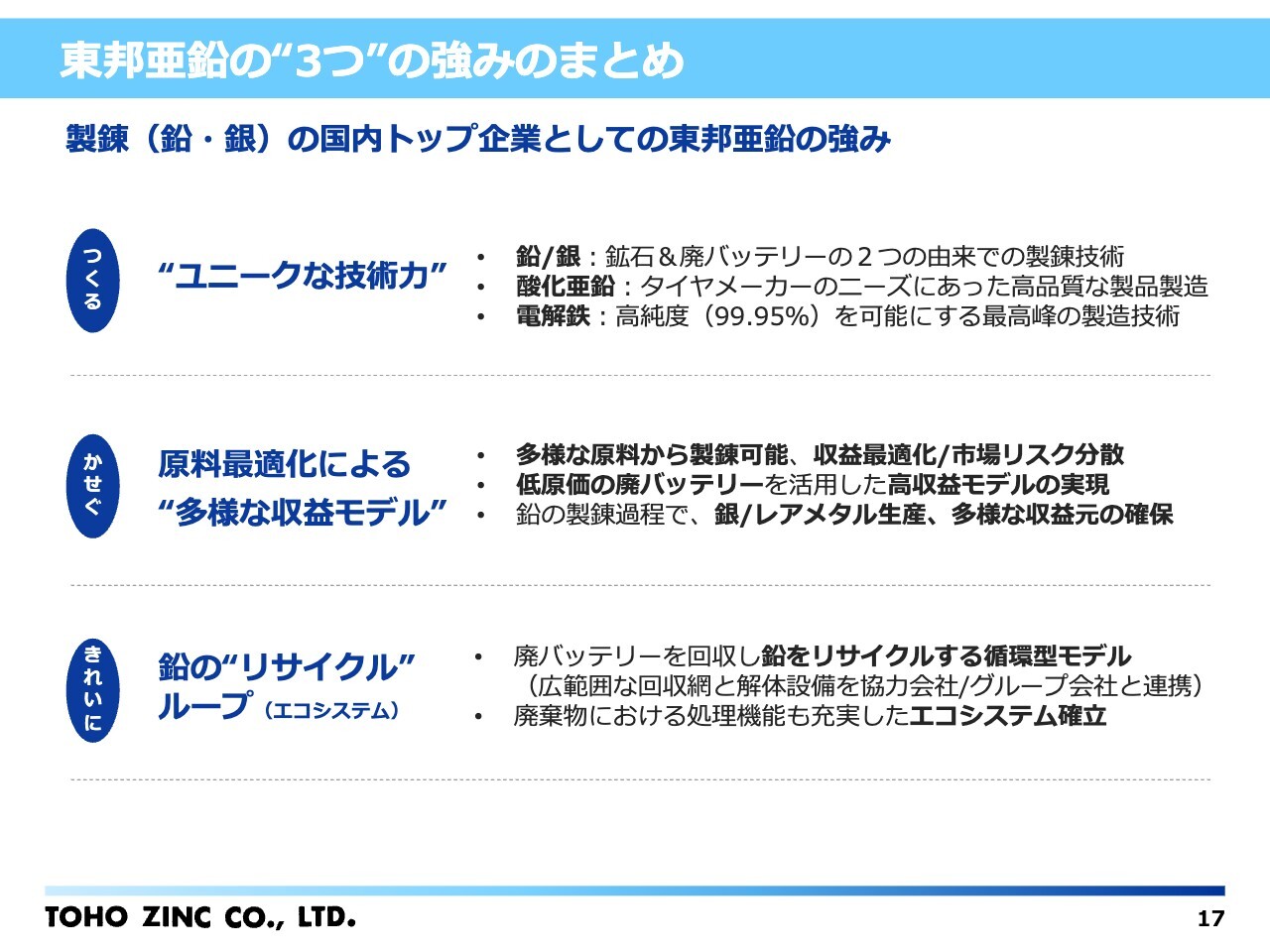

東邦亜鉛の“3つ”の強み

佐藤:東邦亜鉛の強みについてご説明します。製錬の国内トップ企業としての強みを「つくる(Create)」「かせぐ(Cash in)」「きれいに(Clean)」の3つのCで示しています。

強み① つくる:ユニークな技術力

佐藤:「つくる:ユニークな技術力」をご紹介します。当社が保有している技術は、製錬、リサイクル、電解鉄など、独自のシステムや製品生産に応用されており、価値を生み出す技術として事業を展開しています。

中核事業である製錬事業(鉛・銀)では、鉱石や廃バッテリー(リサイクル原料)などの異なる原料から同じ製品を生産可能な製錬技術や、電炉ダスト(廃棄物)から酸化亜鉛製品を生産し、タイヤメーカーへ供給するリサイクル技術、さらに99.95パーセントの高純度鉄を生産する機能材料技術など、当社が独自に発展させた製錬技術の進化系で業界をリードしています。

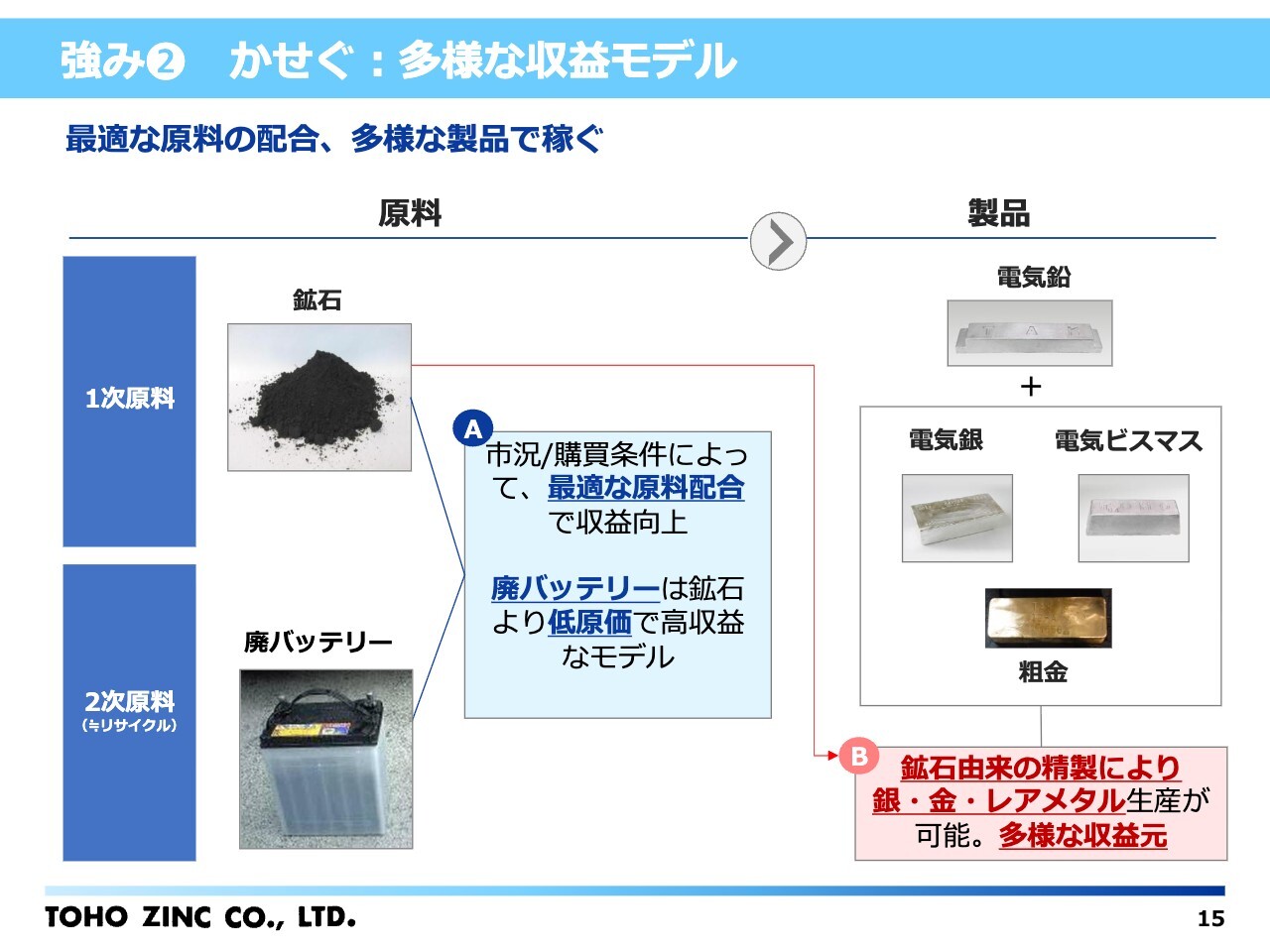

強み② かせぐ:多様な収益モデル

佐藤:「かせぐ:多様な収益モデル」は、どの原料を使用してどれだけ価値のある金属を生産できるかが重要なポイントです。

製錬事業(鉛・銀)では、大きく分けて2種類の原料から、鉛や鉱石中に含まれる金、銀、レアメタルを生産しています。市況に応じて原料の購入条件や製品の販売価格は変動します。そのため、市場リスクを考慮しながら、最適な原料配合や製品販売計画を見極め、最適な操業を行っています。つまり、最適な操業管理は多様な収益システムであり、「かせぐ」において重要なポイントです。

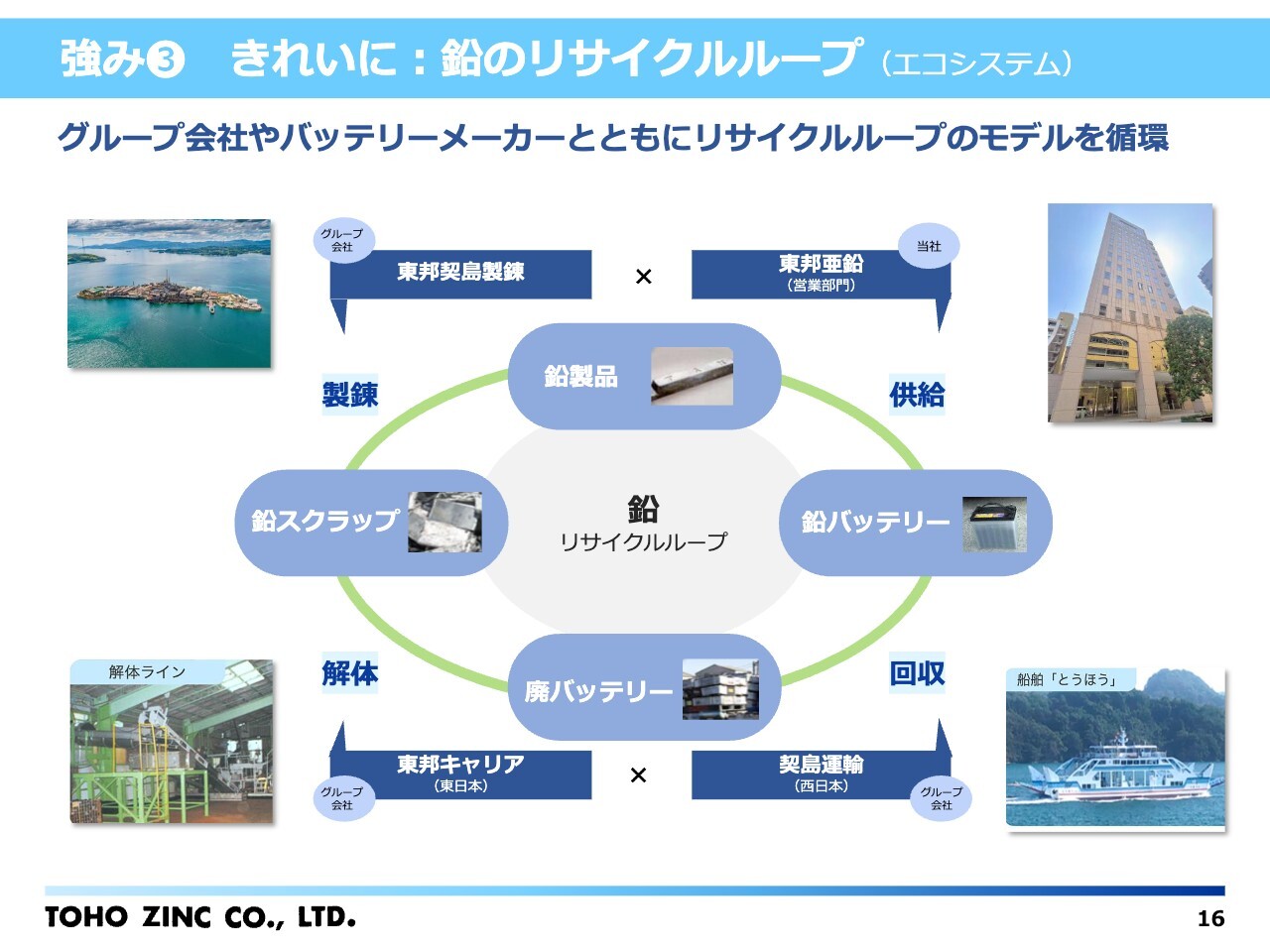

強み③ きれいに:鉛のリサイクルループ (エコシステム)

佐藤:「きれいに:鉛のリサイクルループ(エコシステム)」です。自動車に使用される鉛バッテリーは、寿命がくると新しいバッテリーに交換され、使用済みの鉛バッテリーは廃棄されます。使用済みの鉛バッテリーは有用な資源で、リサイクル原料として利用されるほか、循環型リサイクルの代表的な製品でもあります。

廃鉛バッテリーは、回収、解体、製錬、供給(販売)のループが確立されている点がポイントです。自動車の鉛バッテリー交換を起点とすると、まず回収業者によって収集され、解体事業者へ持ち込まれます。そして鉛、硫酸、樹脂に分別されます。

解体された鉛と硫酸は、製錬工程でリサイクル原料として処理され、樹脂は専門業者に売却されます。当社で生産された鉛製品は、鉛バッテリーメーカーに原材料として販売され、最終的に新品の鉛バッテリーとして再生されます。

東邦グループは、回収、解体、製錬という各工程で役割を担っています。また、物流を含む協力会社とのリサイクルコンソーシアムを形成し、一大リサイクルシステムを構築・運営することで、リサイクルを通じて社会インフラを支えています。

東邦亜鉛の“3つ”の強みのまとめ

佐藤:まとめです。リサイクルループに代表される製錬事業(鉛・銀)、100パーセント廃棄物から酸化亜鉛を製造する環境・リサイクル事業、高品質な鉄を生産する電子部材・機能材料事業は、製錬技術を基盤として進化したもので、その技術力が業界をリードしています。

関本:そもそも金属のセクターに馴染みのある個人投資家は多くないと思います。製錬に関するプレーヤーの競争環境について、グローバルおよび国内の状況を教えてください。

佐藤:中核事業である製錬事業(鉛・銀)については、国内に約20社あります。ただし、我々のように鉱石と廃バッテリーという2つの原料を使用できるのは、当社を含めて2社のみです。生産量の観点では、大手の一次製錬事業者が6社存在し、その6社でおよそ70パーセントを占めています。

関本:鉱石と廃バッテリーの両方から製錬が可能という技術は高い技術力が求められるということですが、具体的にどれほどユニークで、競争力に結びつくものなのでしょうか?

佐藤:当然ながら、廃バッテリーだけではレアメタルや貴金属を回収できないため、同時並行で処理を行える点が大きなポイントです。これは製錬技術が基盤となって可能になっており、国内で2社しかしていないという強みを持っています。

関本:他社は技術力が不足しており実現できないというのは、設備などに課題があるのでしょうか?

佐藤:設備については、国内では環境設備が非常に高額で、行政面での制限もあるため、新規参入は難しい状況です。また、同業の銅製錬メーカーはそのような設備を保有しており、原料が異なるため回収されるものは異なりますが、そのようなものが残っている状況です。

関本:新しく作られることは基本的にはないとのことですが、既存の競合で「工場を作って参入します」「工場を増やしてシェアを取りにいきます」というのは現実的なのでしょうか? 非常にコストもかかり、環境対応も必要になることを考えると、あまり現実的ではないのでしょうか?

佐藤:現実的には非常に厳しいと思います。製錬は大規模な設備を必要とします。設備が大きい点に加え、環境設備にも多額の費用がかかります。また、環境アセスメントの問題から許認可が取りづらいのが現実です。

関本:インフラ面などで投資が必要になるため、強みとしてはかなり大きいのですね。

佐藤:そのように考えています。

関本:また、お客さまから見て、東邦亜鉛に依頼するメリットはどこにあるのでしょうか? 他の会社と比べた場合、ある程度安価にできることや質の高さなどが挙げられると思います。

佐藤:鉛鉱石と廃バッテリーという2つの原料を扱える収益面の強さが基盤としてあると考えています。これは当然、製錬技術がしっかりしていなければなりませんが、当社は品質が安定していることや生産量が安定していることから安心してお使いいただけます。

また、当社は生産・供給可能量の面で国内総量の約40パーセントを占めており、国内No.1です。これによりメリットを享受できると考えています。

関本:スケールメリットのようなものでしょうか?

佐藤:そのとおりです。

関本:40パーセントとはかなりの量だと思いますが、例えば競合がダンピングに近いかたちで「うちは価格を下げて売る」と言ってくる可能性はあるのでしょうか?

佐藤:ないとはいえないと思いますが、それでは自分たちの利益を減らすだけで、当社のスケールメリットのほうが強いと思っています。

関本:基本的には先行的に、いわゆるプライスリーダーのようなポジションになるのですか?

佐藤:そのとおりです。そのような意味では、当社の交渉を基準にスタートするというイメージを持っています。

関本:次に酸化亜鉛について、世界唯一の技術ということですが、タイヤメーカーが御社の製品を使うとどのようなメリットがあるのでしょうか?

佐藤:当社における酸化亜鉛は、一般的に「アメリカ法」と呼ばれる方法で製造されています。この製品の特徴は、原料が100パーセントリサイクル製品、廃棄物である点です。この方法で製造した酸化亜鉛を、タイヤメーカーに添加剤として購入いただいています。

タイヤメーカーは、リサイクル使用比率を向上させたいという指針を持っているため、当社の製品はその指針に適合しています。

関本:リサイクルニーズに対応するということですか?

佐藤:そのとおりです。環境価値という点で、当社は独自性を持っていると考えています。

関本:続いて電解鉄について、こちらもトップシェアというお話でしたが、そもそもなぜシェアが高いのでしょうか?

佐藤:もともとこの市場には多くの企業が参入していました。1962年に当社が参入した後、各種特許を保有していたのですが、徐々に市場全体がグレードダウンし、汎用品が主流になって市場自体が縮小していきました。

ただし、安全部品で求められるのは、高純度で高い硬性や耐久性を持つ製品です。現在では、世界でも2社ほどのメーカーしか存在しませんが、高品質なものを求める市場は確実に存在しており、その分野では生き残った企業が収益を上げている状況です。

関本:航空機部品など、いわゆるハイエンド品ですか?

佐藤:そのとおりです。特殊合金用の部材として使われています。

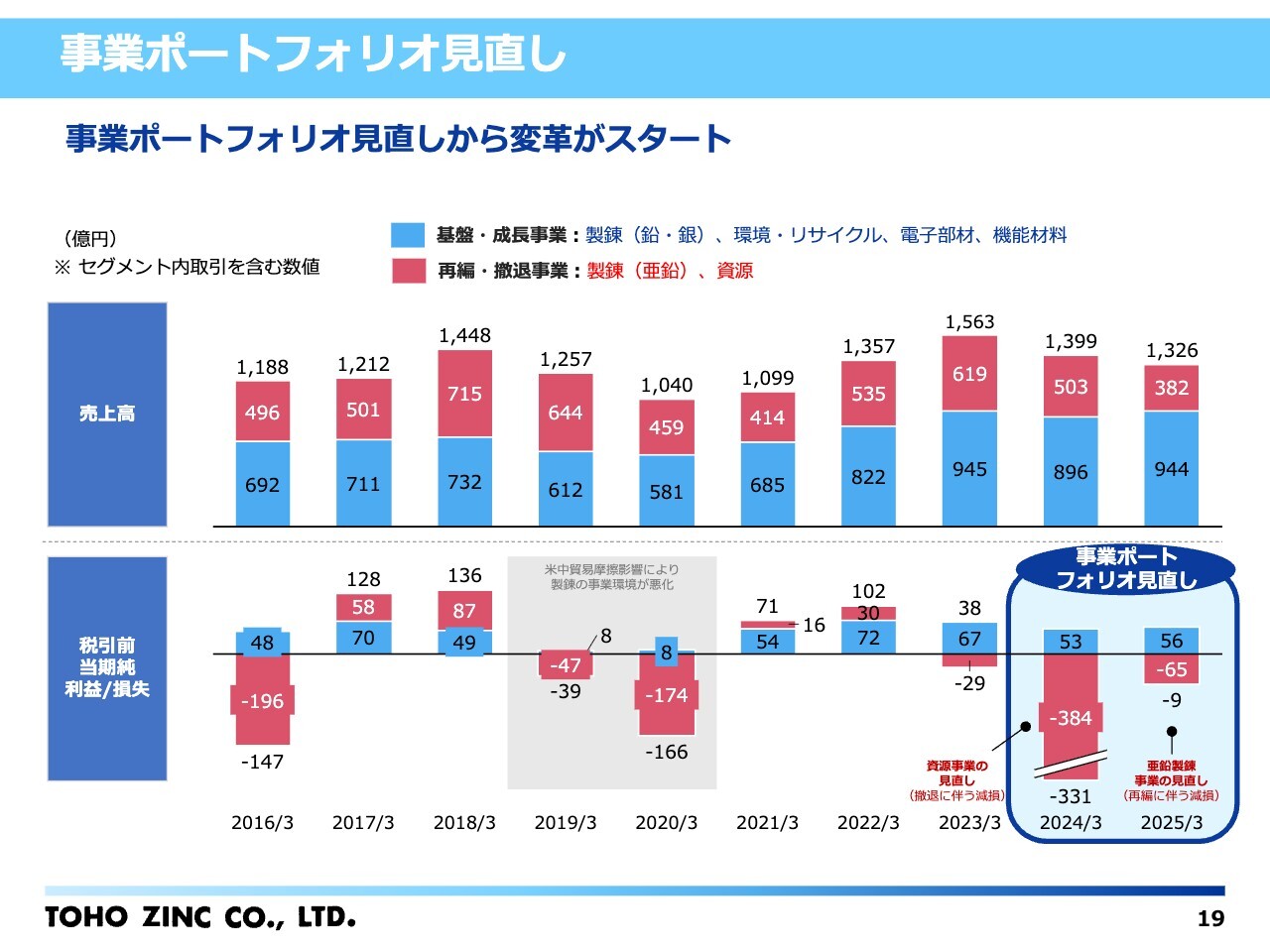

事業ポートフォリオ見直し

佐藤:事業ポートフォリオの見直しについてお話しします。2023年度において、資源事業で大きな損失を計上した結果、事業ポートフォリオの見直しを起点に変革を開始しました。

基盤・成長事業は、製錬事業(鉛・銀)、環境・リサイクル事業、電子部材・機能材料事業の3つの事業で構成されています。一方、再編・撤退事業は、製錬事業(亜鉛)と資源事業です。

スライド下のグラフはこれまでの税引前当期純利益です。青字は基盤・成長事業の利益、赤字は再編・撤退事業の成績を示しています。基盤・成長事業は安定的な収益を上げています。一方で、再編・撤退事業については再生計画のもとに再編や撤退を推し進めた結果、収益構造が大きく改善しました。これからは守りから攻めへと移行するフェーズに入ります。

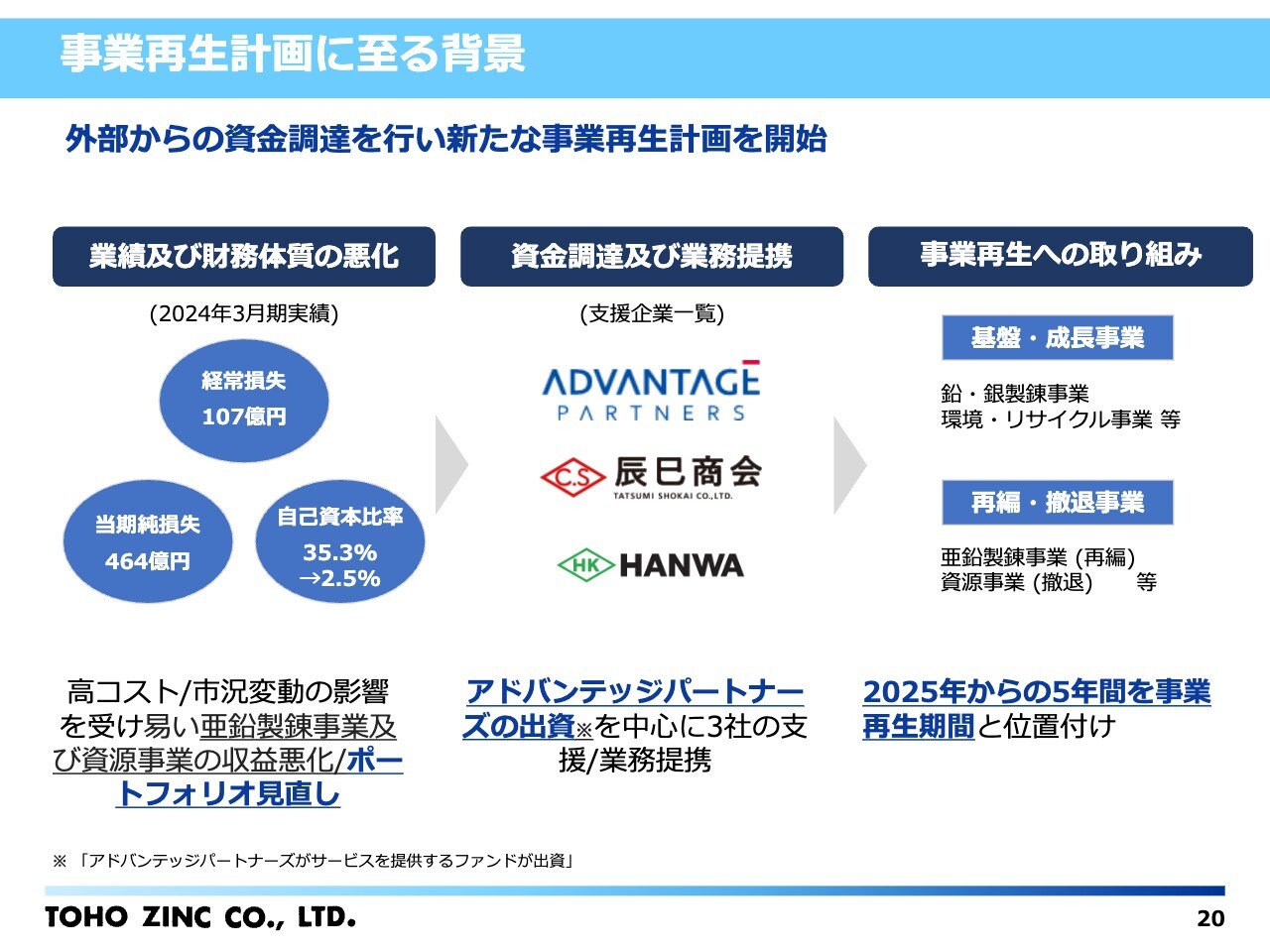

事業再生計画に至る背景

佐藤:当社は現在、事業再生の真っ只中にあり、事業ポートフォリオの見直しを進めています。

事業再生にあたっては、アドバンテッジパートナーズおよび辰巳商会から資金援助を受けています。また、アドバンテッジパートナーズとは事業提携を、阪和興業とは業務提携を締結し、経営基盤の立て直しを進めています。

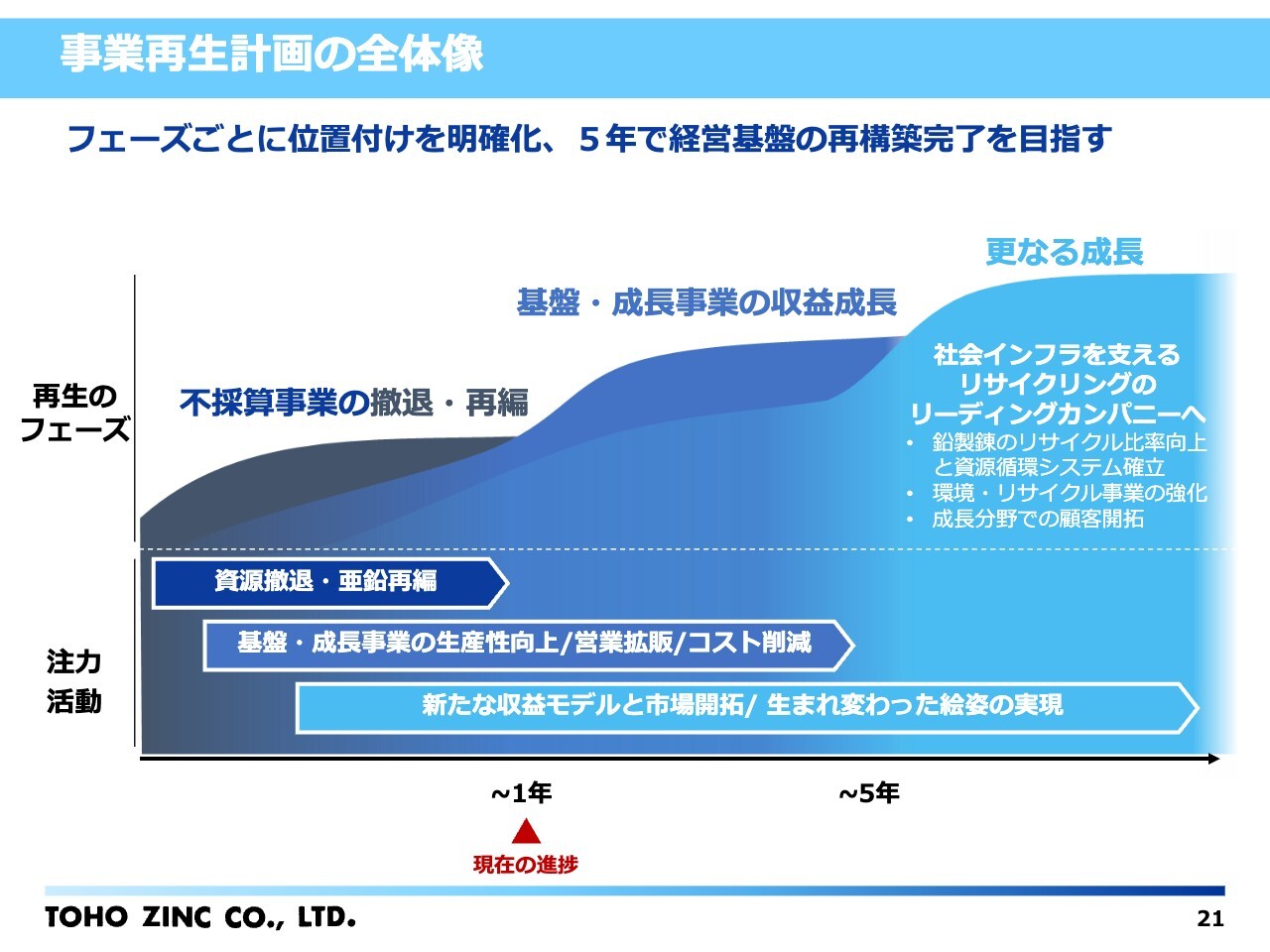

事業再生計画の全体像

佐藤:2024年から5年間を再生計画期間と位置付け、2025年には不採算事業の撤退・再編を敢行し、あわせて基盤・成長事業の収益を拡大させ、生まれ変わった絵姿の実現を目指しています。

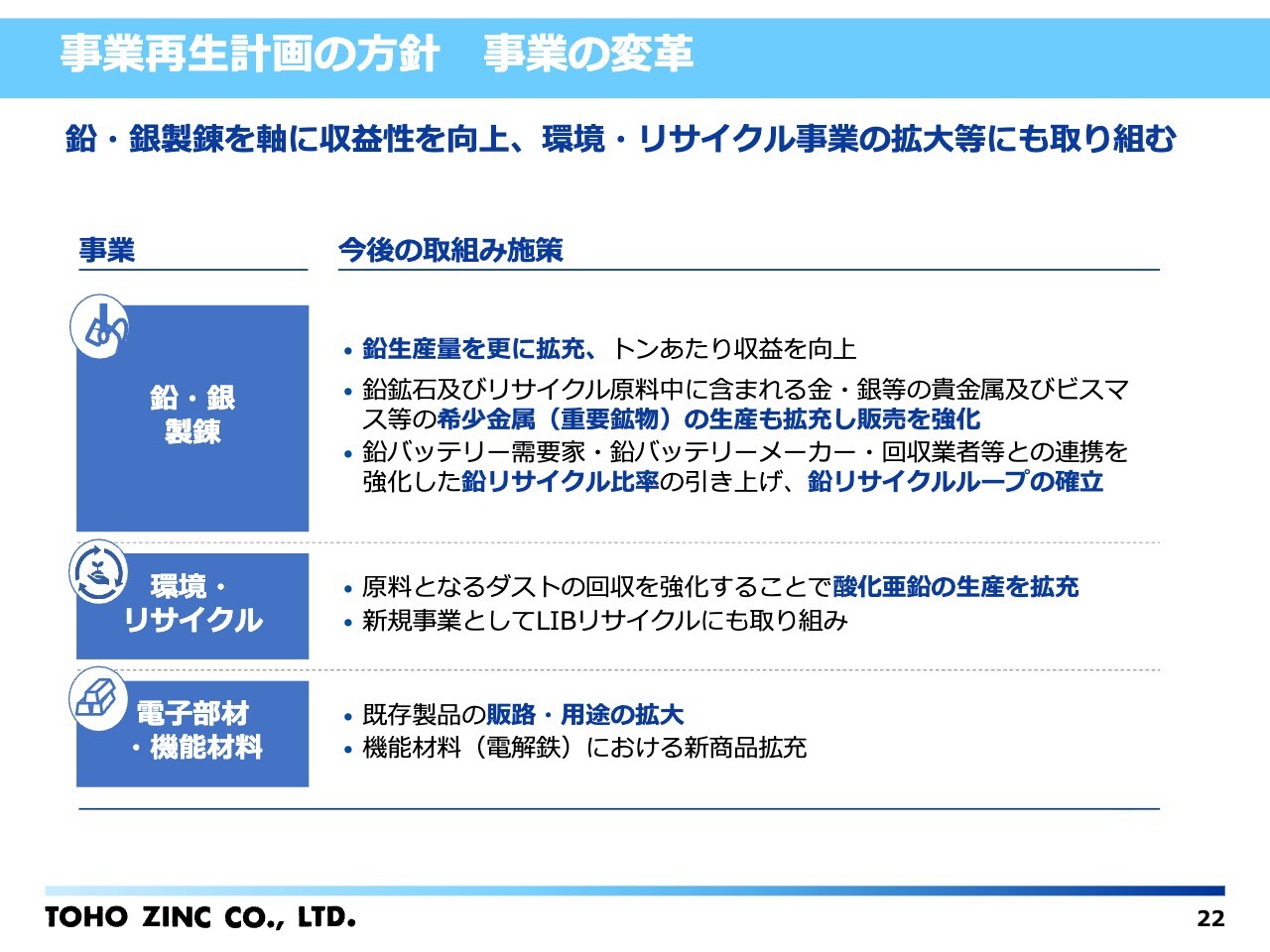

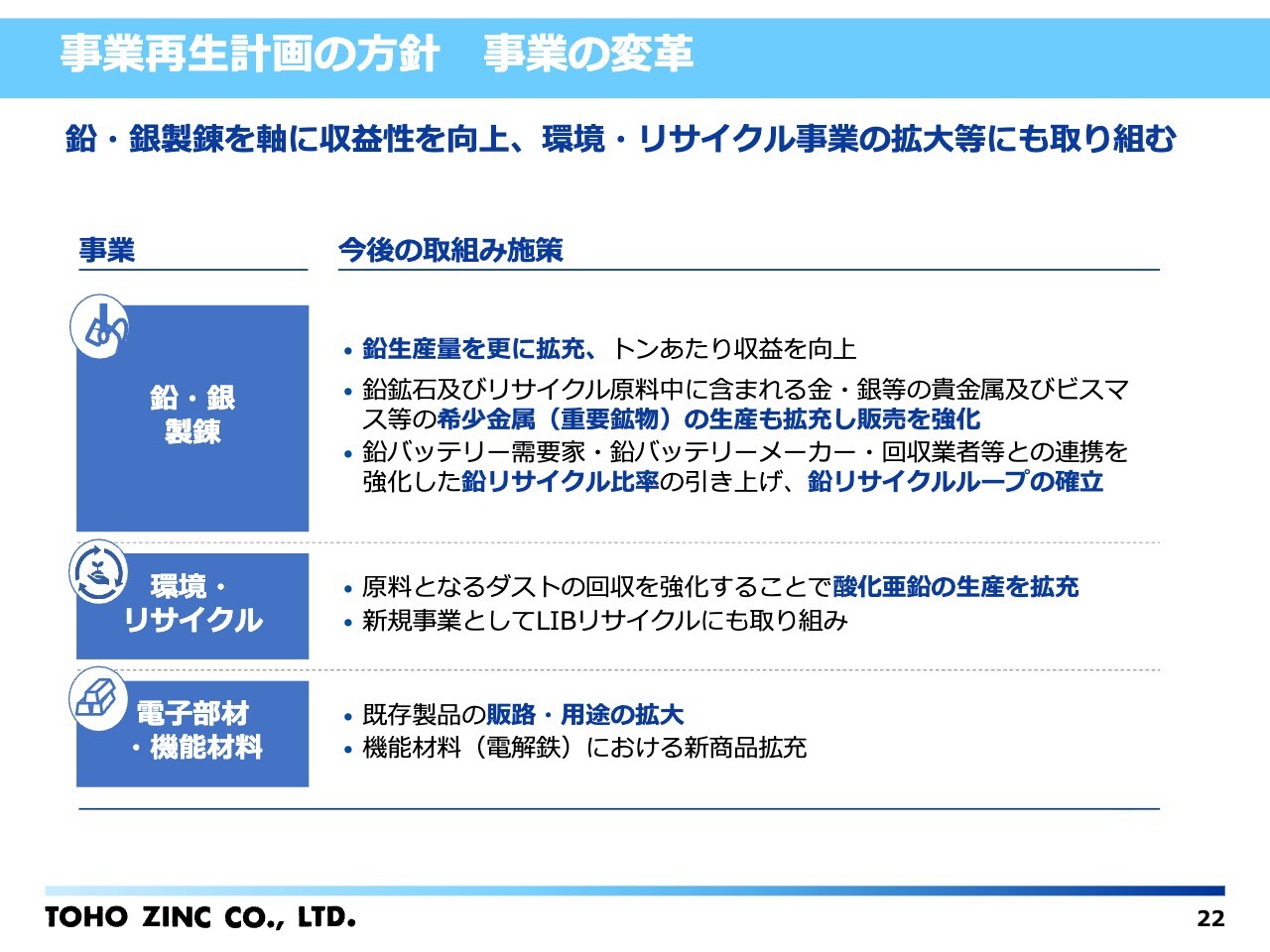

事業再生計画の方針 事業の変革

佐藤:今後の事業再生計画では、鉛・銀製錬を軸に収益性を向上させるとともに、環境・リサイクル事業の拡大に取り組みます。

製錬事業(鉛・銀)では、鉛および貴金属、レアメタルの拡充、鉛リサイクル比率の引き上げ、鉛リサイクルループの拡充を図ります。

環境・リサイクル事業では、主力の酸化亜鉛が世界でも類を見ない100パーセント廃棄物由来のリサイクル原料を使用しており、その技術と競争力は極めて優れています。また、需要家であるタイヤメーカーが掲げるリサイクル原料比率向上の指針にも合致しています。今後、さらなる収益向上を目指し、製品ブランド力の強化に努めていきます。

電子部材・機能材料事業では、特に機能材料製品である電解鉄は、この市場で高いシェアを保有しています。航空機産業や自動車、特殊合金向けの用途で、世界市場は依然として拡大傾向にあります。電解鉄製品の新商品も投入し、さらなる拡充を図っていきます。

これら3つを軸に、持続的な成長を目指しています。

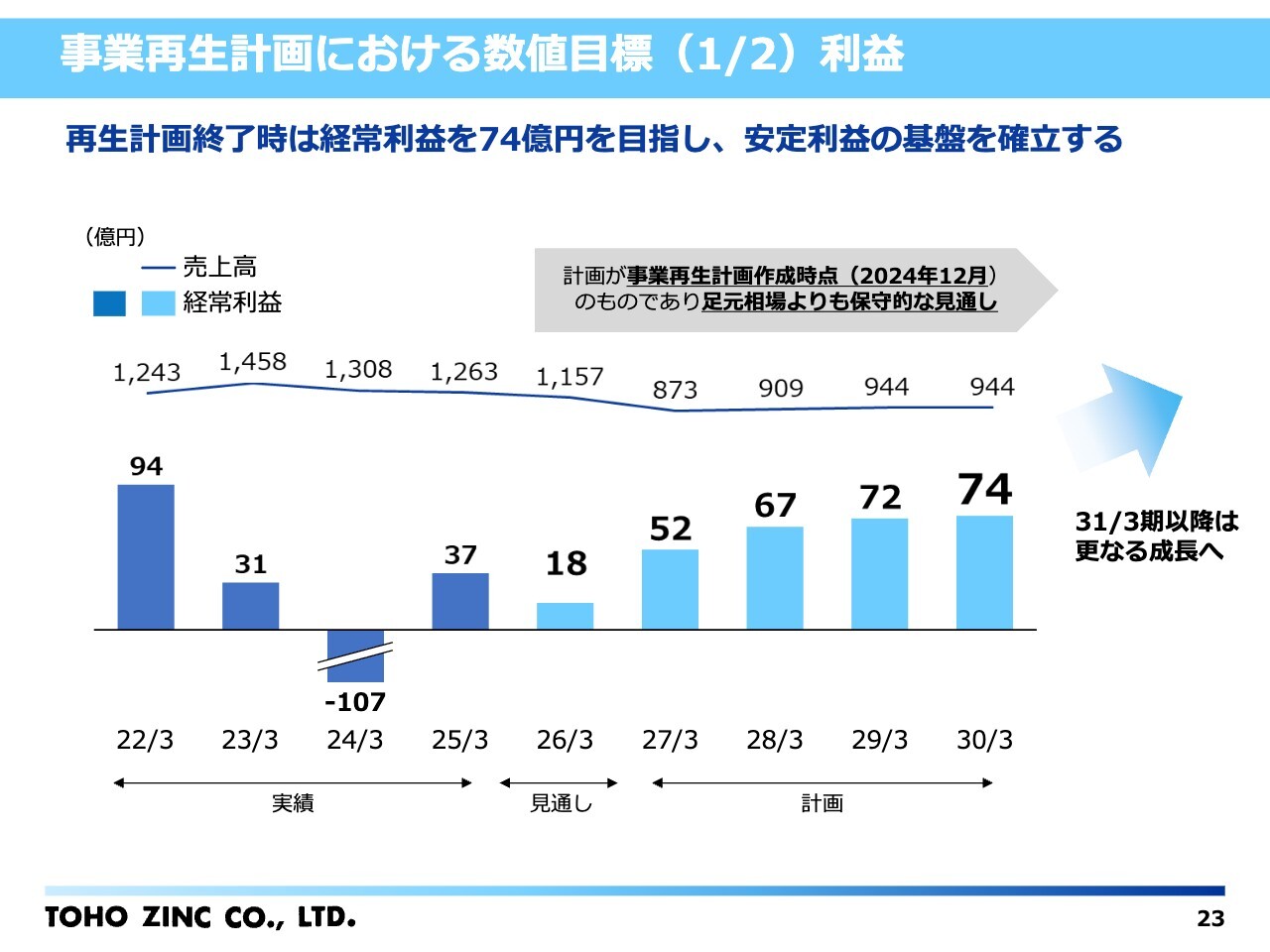

事業再生計画における数値目標(1/2)利益

佐藤:事業再生計画は、2030年3月期までの5年間です。最終年度にあたる2030年3月期には経常利益で74億円を目指し、以降もさらなる成長を目指しています。

なお、2024年12月に公表した事業再生計画のため、2027年3月期以降の数値は現在の市況などは反映されていません。

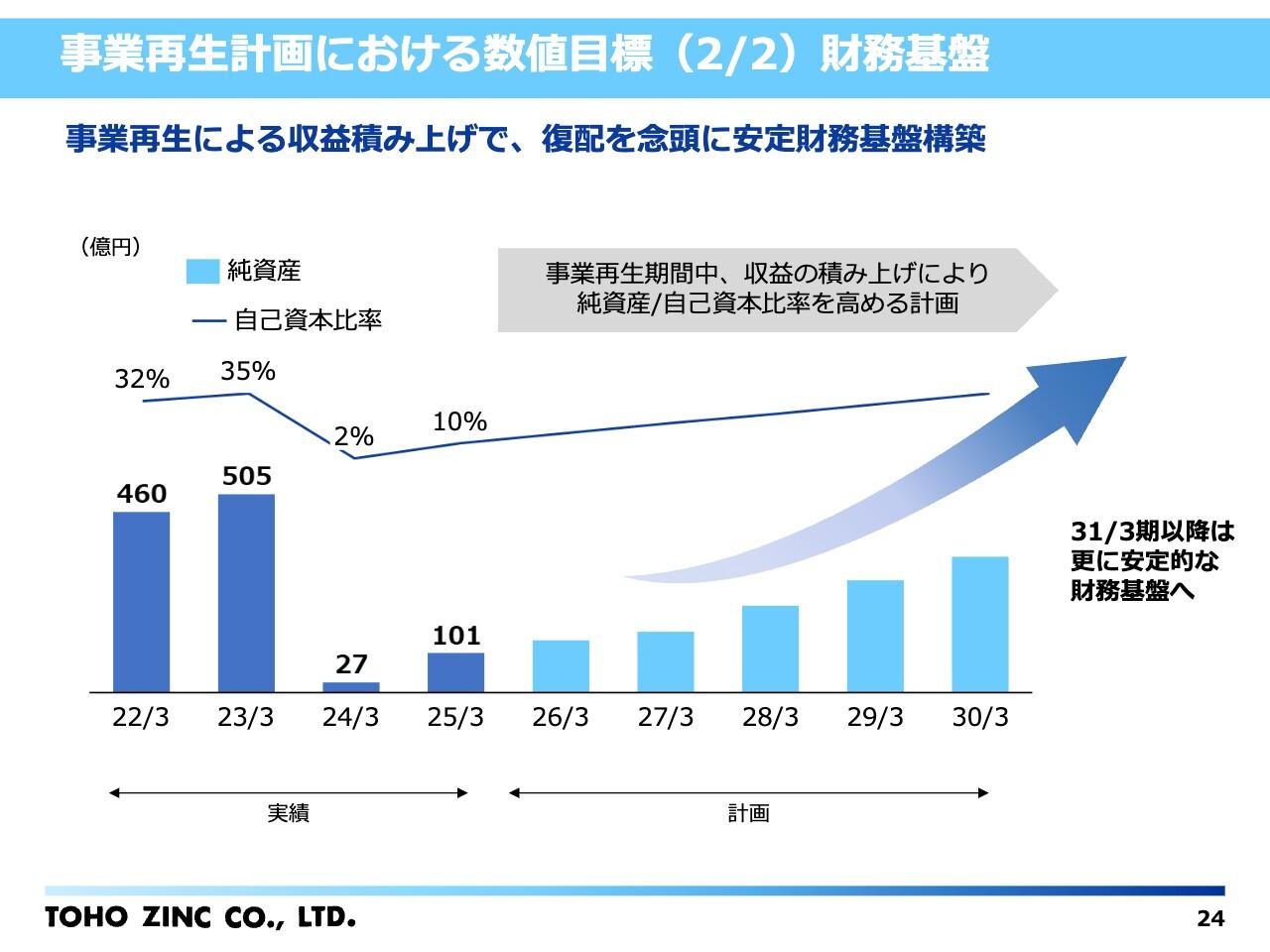

事業再生計画における数値目標(2/2)財務基盤

佐藤:財務基盤については、収益の積み上げによって純資産および自己資本比率を高めていきます。

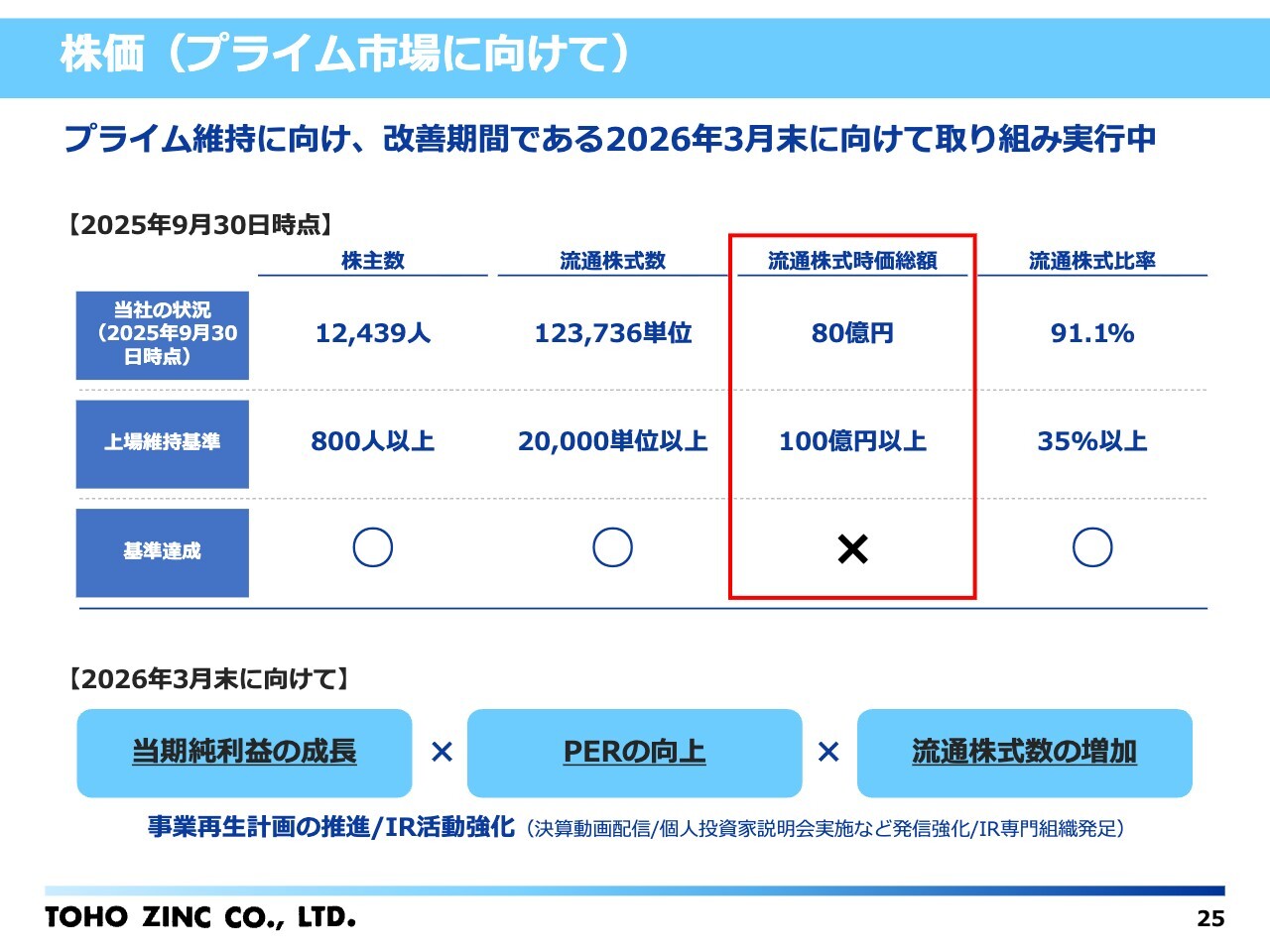

株価(プライム市場に向けて)

佐藤:2025年9月30日時点で東証プライム市場の上場維持基準に適合しておらず、現在は改善期間に入っており、各種取り組みを進めています。

当社としては、東証プライム市場の上場維持を最優先として、各種取り組みを進め、遅延なく手段を実施する考えです。また、事業再生計画の推進、PERの向上、IR活動の強化を通じて、改善を進めていきます。

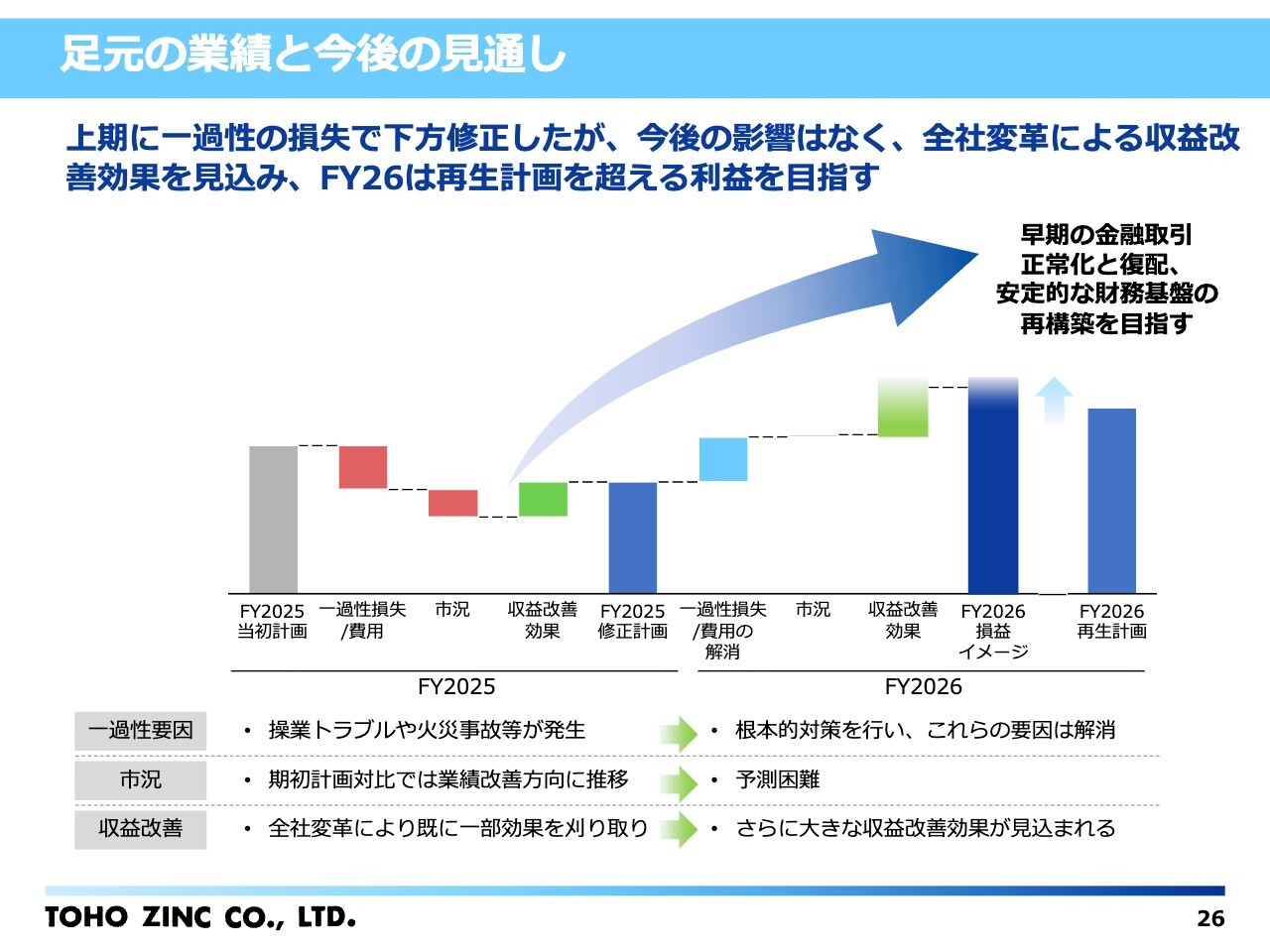

足元の業績と今後の見通し

佐藤:昨年11月の中間決算発表時に、2025年度の業績見通しを下方修正しました。その理由として、製錬事業(鉛・銀)での操業トラブル、原料市況の悪化、および事業ポートフォリオの見直しの遅延が挙げられます。

現在、操業トラブルはすでに解消しており、事業ポートフォリオの見直しもほぼ完了しています。また、基盤・成長事業における収益構造改革も計画どおりに進んでいます。2026年度には再生計画を上回る利益を目指し、安定した利益を確立していきたい考えです。

関本:実績について、今回の事業再編に伴い資源事業や亜鉛製錬の不安定な部分から撤退し、安定的なビジネスが中心になったとお聞きしました。ただし、今期は下方修正があり、原因は操業トラブルとのことです。今後の不安定性は確かに改善されるのでしょうか? 今回の修正内容について教えてください。

佐藤:この度はご心配をおかけし、申し訳ありません。操業トラブルはすでに解消済みで、生産量も計画水準に回復しています。背景には設備の老朽化や人員不足、管理面など複数の要因がありましたが、それぞれに対して対策を講じ、再発防止に取り組んでいます。

中長期的には、計画的な設備投資や人材の強化を進めることで、より安定した操業体制に近づけると考えています。

関本:今年はこれまでの状況とは違うのですね。次に、スライドの「FY2026損益イメージ」について、市況があまり大きく動かない前提でも再生計画を超えていきそうというお話ですが、どのように考えればいいか教えてください。

佐藤:2025年度は、操業トラブルによる一過性の損失がありましたが、2026年度は解消されます。現在当社は再生に向けた施策を講じ、さまざまな手を打ちながら収支改善に向けて本格的に取り組んでいます。

スライドのグラフは、市況が変わらないことを前提として積み上げ型の改善が可能であると考え作成したものです。市況に依存せず、企業体質の底上げによって増益を目指すイメージです。

関本:収益改善施策は具体的にどのようなことを行っていますか?

佐藤:新しい製品や、現在は原料としてあまり使われなくなっているものも活用し、さまざまな方法で基礎部分から大きな要素まで見直しを行っています。それぞれの担当者を含めたボトムアップの方法で施策案を提案していただいています。

関本:今回はしっかり取り組めてきているからこそ、来期に期待できるのですね。

佐藤:大型案件としては、製錬事業(鉛・銀)の規模が非常に大きいのですが、今年3月に定期修繕を予定しています。その工事に関連して前後することもあるとは思いますが、今年度については計画に沿って進んでいる状況です。より大きな収益が見込めるのは来年以降と考えています。

本日のまとめ

佐藤:本日のまとめはスライドをご確認ください。90年の歴史を活かし、ユニークな技術力を強みに事業拡大に向けて取り組んでいきたいと考えています。

質疑応答:事業再生計画の対象金属について

荒井沙織氏(以下、荒井):「事業再生計画の中で、希少金属の増産、増販に注力されているとのことですが、具体的にどのような金属を対象としているの

新着ログ

「非鉄金属」のログ