【QAあり】INPEX、8月よりアバディプロジェクトの基本設計作業フェーズに移行 イクシスの知見を活かし、27年予定の最終投資決定へ準備を進める

本日のアジェンダ

上田隆之氏(以下、上田):みなさま、こんにちは。株式会社INPEX代表取締役社長の上田です。本日は足元の悪い中、ご足労を賜りまして誠にありがとうございます。また、Zoomでご参加のみなさまにおかれましても、大変貴重なお時間をいただきありがとうございます。

本日は「INPEX Investor Day 2025」というテーマで、みなさまにINPEXという会社を多面的にご理解いただけるよう、プログラムを組みました。

はじめに、イクシスの立ち上げから現在まで、そしてイクシスから次のアバディに、どのように当社の知識と経験を移行していくのかについてお話しします。また、先週の金曜日に新潟県柏崎市においてブルー水素プロジェクトの開所式を行いました。低炭素市場の最近の状況や、今後の投資・還元についてもお話しします。

本日はQ&Aセッションを挟み、お越しいただいている当社の社外取締役2名との対話の場を設けたいと考えています。短時間ですが、当社に関する知見をさらに深めていただければ幸いです。どうぞよろしくお願いします。

イクシスLNGの最新状況

住吉美紀氏(以下、住吉):最初のプログラムに移ります。取締役副社長執行役員総務本部長兼オセアニア事業本部長の大川人史さま、常務執行役員アジア事業本部長の渡邉章弘さまに、「イクシスからアバディ。新たな成長のステージに向けて」と題し、お話をうかがっていきます。

まずはイクシスプロジェクトとアバディプロジェクト、それぞれの最新状況を教えていただけますか?

大川人史氏(以下、大川):取締役副社長執行役員総務本部長兼オセアニア事業本部長の大川です。それでは、イクシスプロジェクトからお話しします。

現在の状況としては、生産は順調です。ただし、今年はさまざまな出来事がありました。直近では、ダーウィンでカテゴリ3の非常に大きなサイクロンが発生しました。このように大規模なサイクロンが発生したことで発電に影響が及び、若干の電力不足が生じたため、一部生産制限がありました。ただし、カーゴへの影響はないと考えています。その問題を克服し、現時点では生産は順調に進んでいます。

また、今年の出来事として、4,600トンのブースター・コンプレッサーモジュールをCPFに積み上げました。これは、みなさまもご承知のとおり、生産を続けると圧力が低下していく現象に対処するものです。圧力が低下したものとCPF側の流体受入れサイドに生じる圧力差を調整し、同じ圧力にすることで流体が順調に流れるようにする役割を果たします。この装置は4,600トンもの重量があるため、実際に載せる際にはCPFが傾くほどです。

今年のイベントとしては、これが順調に進むかどうかが大きな課題とされていましたが、スケジュールどおりに問題なく進捗しました。年間で見ると、ピンポイントで「この日」という条件があり、海象条件が非常に良いタイミングが年に2日から3日程度しかありません。その際にスムーズに積み上げられたことが成果となりました。

もう1つは、大規模メンテナンス作業についてです。当初、シャットダウン期間を52日ほど想定していましたが、作業が20日以上遅延する事態が発生しました。その結果、年前半は生産が非常に好調で、約3カーゴ分のLNGを余剰として確保できましたが、このトラブルにより約4カーゴ強を失う結果となりました。

そのため、年間のLNG出荷数量は当初見込みの113カーゴに対し、約111カーゴとなる見込みです。ただし、今後の生産が好調に推移すれば、この差を取り戻せる可能性があると考えています。現在、現場ではフル操業を継続し、生産活動に全力で取り組んでいます。

揮発性有害物質を大気中に放散したとの報道が一部でありましたが、これは当社から政府への報告に記載ミスがあったことが原因です。この記載ミスについては非常に遺憾に思うところですが、「ある機器が機能している状況下であれば、このくらいの数量」という計算に基づいて報告していたものの、実際には一部の機器が正常に機能していなかったことで、結果として大気中への放散量が増加していました。

特にベンゼンについては、報告書に記載されていた量よりも130倍多く放散されていたという事実が確認されています。

しかしながら、発がん性物質であるベンゼンに関しても、環境ヘルス基準と比較すると放散量は大幅に低い水準であり、健康への影響はないと判断しています。計算ミスはあったものの、健康被害や人的被害はまったく生じていないことを関係各所に丁寧に説明し、ご理解いただきました。また、本件に関するメディア報道も現時点では収束している状況です。

アバディLNG 2025年8月よりFEEDフェーズに移行

渡邉章弘氏(以下、渡邉):アバディプロジェクトを担当している、常務執行役員アジア事業本部長の渡邉です。アバディプロジェクトの状況についてご報告します。

現在、2027年に予定されている最終投資決定(FID)に向けて、さまざまな準備を全面的に進めている状況です。具体的には4つの取り組みを行っています。

1つ目は技術面、特にエンジニアリングに関するものです。2025年8月から基本設計作業(FEED)フェーズに移行しており、アバディでは全体で4つの生産施設を建設する予定です。そのうち、海上にはFPSO、SURF、GEPという3つのファシリティを設置します。陸上にはOLNGと呼んでいる液化施設があり、全体で4つのパッケージと捉えています。

これら4つのパッケージのFEEDを2025年9月から開始しており、これまでのところ計画どおりに進捗しています。

2つ目の取り組みは、許認可に関する手続きです。陸上に設置するOLNGを建設するための用地確保については、インドネシア政府から許可を取得する必要があります。また、プロジェクト全体の実施に必要な環境承認の取得も求められます。これらの許認可手続きについては、環境承認および用地確保に向けた目途が立ってきています。

3つ目はプロジェクトのコマーシャル面です。最終投資決定後に建設工事を開始するために必要な資金を調達するファイナンシングや、生産開始後のLNG販売に向けたマーケティング活動が含まれます。これらについて具体的な取り組みを開始しており、金融機関や将来のLNGバイヤーとの協議を進めています。

4つ目は、インドネシア政府との協議です。正式には「FEED終了後に実施する」とされている経済性確保のための協議が行われています。FEED完了後に速やかに最終投資決定を行うため、インドネシア政府と予備的な話し合いを進めています。

このように、4つの活動を並行して進め、タイムリーな最終投資決定に向けて取り組んでいる状況です。

イクシスLNG 1999年1月パース事務所設立

住吉:海外で初めてオペレーターを務められてから現在に至るまで、特に最初の頃はさまざまな苦労があったかと思います。イクシスにおいて苦労された点や、そこから得た学びについてお聞かせいただけますでしょうか?

大川:さまざまな苦労をすべて話すと3日ほど必要になると思いますが、今回は2つにまとめてお話しします。1つ目は、みなさまもご承知のとおり、当プロジェクトを始めたのは1998年のことです。当時、当社はオーストラリアではまったく無名の会社でした。つまり、当社がLNGのオペレーターとなってプロジェクトを本当に実現できるのかと、誰もが疑問を抱いていました。

この写真はあまり見せたくないのですが、当時は黒かった私の髪が、今では苦労を重ねて白くなっています。

やはり難しいのは、看板を持たない会社が欧米の大手企業を相手に戦わなければならない点です。当社がオペレーターとしてプロジェクトを遂行できる確証を誰も持っていなかったため、「この会社に入社しても自分の実績にはつながらない」と捉えられてしまい、人材を集めることも困難を極めました。

しかし、最終投資決定を行った2012年1月頃から状況が大きく変わりました。その時点で、プロジェクトが本当に進行するという印象を関係者に持ってもらえるようになり、優秀なプレイヤーが多く集まってくれるようになりました。そして、この頃から本格的に設計・調達・建設を行う、EPCのフェーズに入りました。

EPCに進むと、さまざまな困難に直面しますが、プルーブンテクノロジーを使用していれば、いずれは実現可能だという見通しが立ちます。ただし、コスト超過やスケジュール遅延といった問題も発生します。この点については後ほど触れますが、やはり人材の確保には非常に苦労しました。

2点目として本社との関係についても触れたいと思います。およそ4兆円もの投資を決定しましたが、このような大規模プロジェクトを運営した経験がどこにもなかったことも課題でした。

つまり、本社としても心配が絶えない状況でした。このプロジェクトが失敗すれば、間違いなく会社が倒れるという重大なリスクがありました。そのような中で、本社から矢継ぎ早にさまざまな質問が飛んできました。

通常、このようなプロジェクトを行う会社、例えばメジャー企業であれば本社に豊富な経験値が蓄積されています。そのため、トラブルが発生した場合には、本社から応援が来るのが当然という状況にあります。それが基本的なメジャーのスタイルです。

ただし、我々はそれを期待することができず、現場では非常に孤立感を抱いていました。「飴と鞭」とよく言われますが、我々は飴をもらうことがなく、鞭を受け続けて今日に至ったという背景があります。しかし、アバディに関しては、これまでのイクシスでの経験を活かし、今回は全社を挙げて本社からアバディを力強くサポートしたいと考えています。また、そのための環境が整ったことを自負しています。

最初は仕方がなかったと思いますが、そこで得たさまざまな知見を活用し、アバディをしっかりとサポートできる体制が整ったことが、大きな成果だと考えています。

住吉:現在、アバディではイクシスでの教訓が活かされているという印象でしょうか?

渡邉:そうですね。私自身も以前はイクシスを担当しており、パースで最終投資決定に向けた取り組みを経験しています。大川の説明を補足すると、当時はプロジェクトを進める上での具体的なロードマップが見えていませんでした。しかし、今回は一度経験した道のため、その先にどのような状況が待っているのかを見通すことができ、それが我々の自信につながっています。

先ほど「アバディではこれから用地を確保し、環境承認を取得していく」とお話ししましたが、私自身、イクシスで用地確保や環境承認を担当していました。プロジェクトや制度の違いはありますが、なにを進めるべきかは自らの経験から理解しています。また、INPEX全体としても、これらの経験を積んだチームが形成されており、知見やノウハウが会社に蓄積されていると考えています。

渡邉:現在、「イクシス」を経験したプロジェクト経験者がジャカルタに駐在・赴任しています。彼らが、アバディプロジェクトのFEED作業を担当しています。

スライドの写真に写っているのは、ジャカルタ事務所のメンバーです。イクシスのチームからアバディのチームに移ってきた人、東京から赴任してきた人、そして現地インドネシア人スタッフで構成された多様なチームとなっています。このように、INPEX全体でプロジェクト経験を共有できる体制が整っています。

写真の右側に写っている人物は、ジェラード・グリンコです。イクシスチームからアバディチームに移り、現在は現地でエグゼクティブプロジェクトダイレクター(EPD)としてプロジェクトのトップを務めています。

このように、イクシスからの経験者を直接アバディに活用できる体制が、組織としても個人としても整っている状況です。

住吉:プロジェクトに手ごたえを感じられたのが2012年と大川さんがお話しされていましたが、1998年に始めてから10数年が経過しています。実際にそのプロジェクトが「完成」といえる状態になるまで18年から20年かかるとうかがい、非常に驚きました。

まるで1人の人間を生まれてから成人させるような仕事に取り組まれているのだと感じました。14歳という思春期を超えた頃にようやく1人の大人になりそうだと実感が湧いてくるような、長期的に腰を据えた取り組みが求められます。

このような仕事は、一人ひとりが企業人として自分のライフワークだと思いながら取り組まなければ、なかなか成し遂げられないのではないでしょうか。それを超えて、アバディプロジェクトを遂行する段階となっても、みなさまが経験を活かしつつ、諦めることなく取り組み続けている姿勢が、本当にすばらしいと感じています。

企業人として実際にやりがいを感じながら、離れることなくこのプロジェクトに当たられているのでしょうか?

大川:最初は誰もが「このプロジェクトができるはずがない」という思いを抱いていました。また、日本の企業には実績がなかったため、「日本の企業や日本人にはできない」とも言われました。この言葉がどうしても許せず、日本人でもできることを示したいというプライドだけで取り組みました。

しかし、実際に取り組んでみると非常に難しいものでした。プロジェクトにおける最終投資決定は単なる通過点にすぎず、その先には、さまざまな問題が待ち構えていました。私は当初、最終投資決定を行ったら帰国する予定でしたが、結局、いつまでたっても日本に帰国できず、気がつけば18年間も現地にいることになりました。

おっしゃるように、この仕事は子育てとまったく同じですね。機嫌が悪くなるものです。機嫌が悪くなった時に、どのように機嫌を直すかが重要です。この対応を早く行わなければ、致命的な問題が急速に大きくなります。

そのため、プロジェクトを進める中で実感すること、そしてみなさまにお伝えしたいことは、目の前の課題を一つひとつ着実にクリアしていくことで、非常に大きな充実感を得られるということです。ある意味、子育てと同様に休む暇、寝る暇がありません。そのようなものがプロジェクトだと感じています。

住吉:それを踏まえると、アバディは2人目を育て始めるような感覚かもしれません。まさに学んだ教訓をどのように活かしていくかという点は、みなさまの関心が高い部分だと思います。具体的なエピソードを交えつつ、「このレッスンズラーント(Lessons Learnt)をこのように活かしていく」というテーマでお話ししていただけることはありますか?

大川:私から少し簡単にお話しします。やはりイクシス時代は経験が不足していたこともあり、コントラクターとの契約、つまりコントラクトストラテジーにいくつか穴があったと感じています。

具体的には、みなさまもご承知のように、請負部分のランプサム部分と、費用請求が可能なリインバース部分、この2つの境界線が明確でなかったため、大きなディスピュートにつながってしまいました。その結果、コストが急激に増加するという問題が生じました。

そのため、契約段階でしっかりとしたコントラクトストラテジーを持ち、契約内容を確実に抑えることが重要です。また、人件費や資機材の費用が今後高騰することが予想されるため、これらをどのように見込み、契約内容に反映させるかが非常に大切だと考えています。

当時はそのような重要なポイントに対応できない中で進めていたため、結果としてスケジュールが当初予定より22ヶ月遅延し、コストは23パーセント超過するという事態が発生しました。ただ、この経験を踏まえ、具体的な事例をもとにした改善が可能です。

アバディは、これまでのイクシスでの経験を十分に踏まえ、それを咀嚼しているため、同様の問題が発生しないようなストラテジーを策定し、対応できると考えています。

住吉:アバディにおいて、イクシスでの経験を活かし、当社の投資規律であるIRR10パーセント台半ばの達成は可能でしょうか?

渡邉:まず、イクシスから学んだ経験についてお話しすると、先ほども触れたコントラクティングストラテジーやスケジュール管理のお話がありました。

アバディでは、イクシスの経験をもとにコントラクティングストラテジーを慎重に検討しています。ただし、インドネシアでは政府の理解と承認がなければこれを実行に移せないため、政府側の同意を得ながら、独自のストラテジーを構築しています。

具体的には、イクシスの経験をもとにしつつも、異なるアプローチでFEEDおよび今後のEPCを進めようとしています。また、コントラクターとの関係では、誤解が生じないように、私自身を含めて、コントラクター企業のトップやトップマネジメント層と密接にコミュニケーションを取って進行しています。

経済性の確保に向けては、インドネシア政府との予備的な協議を進めています。この際、我々はイクシスの経験を活かし、アバディで10パーセント台半ばのIRRを確保するという目標を共有しています。政府側との交渉では困難な点も多いですが、インドネシア政府からも一定の理解を得た状況で、「INPEXはIRR10パーセント台半ばを目指しているのですね」「そのために政府側でなにができるだろうか」「INPEX側の努力として、我々になにができるのかを協議していこう」といった議論が行われています。まだ道のりは長いものの、政府と共通認識を持ち、目標達成に向け、お互い何をしていくべきかという話し合いができている状況です。

低炭素ソリューション事業への取り組み

住吉:続いて、常務執行役員低炭素ソリューション事業本部長の加賀野井彰一さまに「低炭素ソリューション事業への取り組み」というテーマでお話をうかがいます。今年に入りトランプ政権となり、グローバルでは気候変動やクリーンエネルギー政策に関して大きな方向転換がありましたが、現在の外部環境についてどのように認識されていますか?

加賀野井彰一氏(以下、加賀野井):常務執行役員低炭素ソリューション事業本部長の加賀野井です。よろしくお願いします。

外部環境は逆風といえます。例えば、毎年11月にアブダビで開かれる大手石油ガス関連企業が集まる会議に参加していますが、一昨年は朝から晩まで水素関連のセッションが満員で、大いに盛り上がっていました。

昨年は私もパネルディスカッションに参加しましたが、席が埋まらずガラガラの状況でした。今年に至っては、水素関連セッションが散発的に行われる程度になっています。このように、低炭素の新たなビジネスにおける優先順位が若干下がってきている状況だと認識しています。

一方で、当社としては天然ガスという大きな中心軸を持ち、これがエネルギーの安定供給と低炭素化の両立を実現するものとして推進しています。一時、ブームのように沸き起こった低炭素の流れは、ウクライナ侵攻を契機に冷静に見直される部分もありました。

しかしながら、日本では毎年夏の最高気温が更新され、生態系の変化で採れる魚が異なる、通常は街に出ない動物が現れる、さらには場合によっては国が水没して消滅する可能性が取り沙汰される状況となっています。こうした逆風の中にあっても、アップダウンがある状況を歯を食いしばってでも乗り越え、この取り組みを継続しなければならないと考えています。

住吉:それは市民としても強く感じるところです。多数の人々に「もういいか」と思われてしまうと、この先どうなるのかと懸念されます。社会を見ている市民も同じように感じていると思います。ただ、海外では停止・中止される低炭素関連プロジェクトも増えているようですが、具体的に今後の社内での方針はどのようになっているのでしょうか?

加賀野井:今後の社内における低炭素事業の方針は、大きく分けて2つあります。1つ目は、水素・アンモニアといった燃焼してもCO2を排出しない分野への取り組みです。当社ではこれを「プレコンバッション対応」と呼んでおり、燃焼前の段階を指します。ただし、この分野は想定以上に時間がかかりそうです。

一方で、二酸化炭素を回収し地下に貯留する技術(CCS)を重点的に進めていきます。前半部分の水素・アンモニアについては、将来的に日本が外国とパイプラインや電線でつながっていない状況を考えると、どこかから供給を受ける必要があり、今後対応が求められると思います。

さらに、化石燃料を取り扱う企業として、化石燃料の効率的な活用方法や代替エネルギーについても検討が必要です。当初想定していた2030年の実現はおそらく難しく、より長期的な視点で取り組むことになると考えています。

2つ目の方針は、発生したCO2を回収し処理する、いわゆるポストコンバッションです。これは当社が得意とする技術を活用できる分野になります。当社は国内に1,500キロメートルの高圧パイプラインを保有しており、これを利用して各お客さまに天然ガスを供給しています。このパイプラインの設計・敷設を自社で手がけてきた経験や技術が、ポストコンバッションへの取り組みに活かせます。

また、CO2の地下貯留についても、安定性・安全性を確保しつつ取り組む予定です。当社が過去に行ってきた天然ガスの地下貯蔵のノウハウをそのまま応用できます。地中に穴を開け、CO2を地下に貯留し、その安定性をモニタリングする技術は、当社だからこそ可能な分野だと自負しています。特にCCSは対応可能な企業が少ないため、当社の使命だと考えています。

柏崎水素パーク

住吉:具体的な取り組み事例を紹介していただけますか?

加賀野井:写真をご用意しました。この写真は、先週の金曜日に開所式を行った柏崎水素パークです。この場所には、当社の天然ガスパイプラインがすぐ近くを通っており、そのガスを使用して自社で水素を製造しています。その水素製造の過程で副産物として発生するCO2を回収し、右上に見える自社で掘削した井戸に貯留しています。

これにより、クリーンな水素やアンモニアを用いて、一部は発電に、一部はアンモニア製造に利用するという取り組みを、この限られたエリアで自社完結型で実施する計画です。

また、この地下はかつて当社が天然ガスを生産していたガス田になります。そのため、CO2を地下に戻し、かつ新しい低炭素技術をこの1ヶ所で体系的に実施できるように取り組んでいます。現在、こちらは試運転の段階にあり、間もなく稼働を開始する予定です。稼働開始の際には、みなさまにご覧いただく機会を設けたいと思っていますので、ぜひ情報にご注目ください。

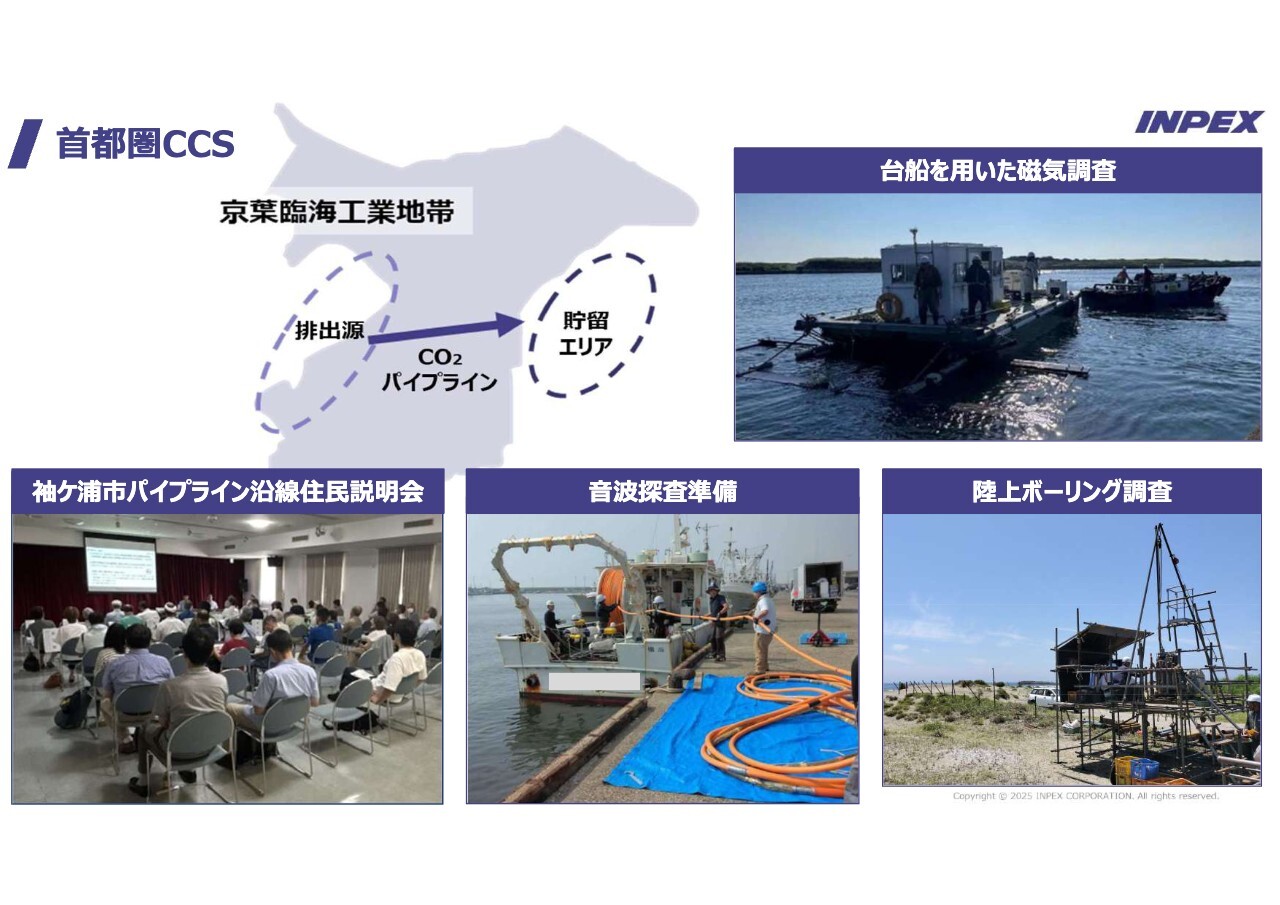

首都圏CCS

加賀野井:先ほどは水素の話でしたが、次はCCSについてです。これらの写真は「首都圏CCS」に関するものです。千葉県はCO2排出量が日本の都道府県で最も多い地域の1つです。京葉工業地帯を中心に、東京湾から排出されるCO2を自前のパイプラインで輸送し、房総半島の反対側、九十九里の沖合地下に貯留します。海底面ではなく、さらに深い地下への貯留です。この取り組みは、国の委託事業として進めています。

これもまったく新しい、未経験の分野です。先ほど触れたイクシスの「まったく経験がない」という事例と似た部分もありますが、安全に進める方法を模索しながら進行中です。

みなさまのご理解を得るために、住民説明会を実施したり、地下や海底の状況を調査したり、パイプラインを通す場所のボーリング調査を進めています。千葉県のCO2に関しては「大気は1つなので、どこからCO2が排出されても同じ」という意見もありますが、地産地消のようなかたちでCCSを推進していきたいと考えています。

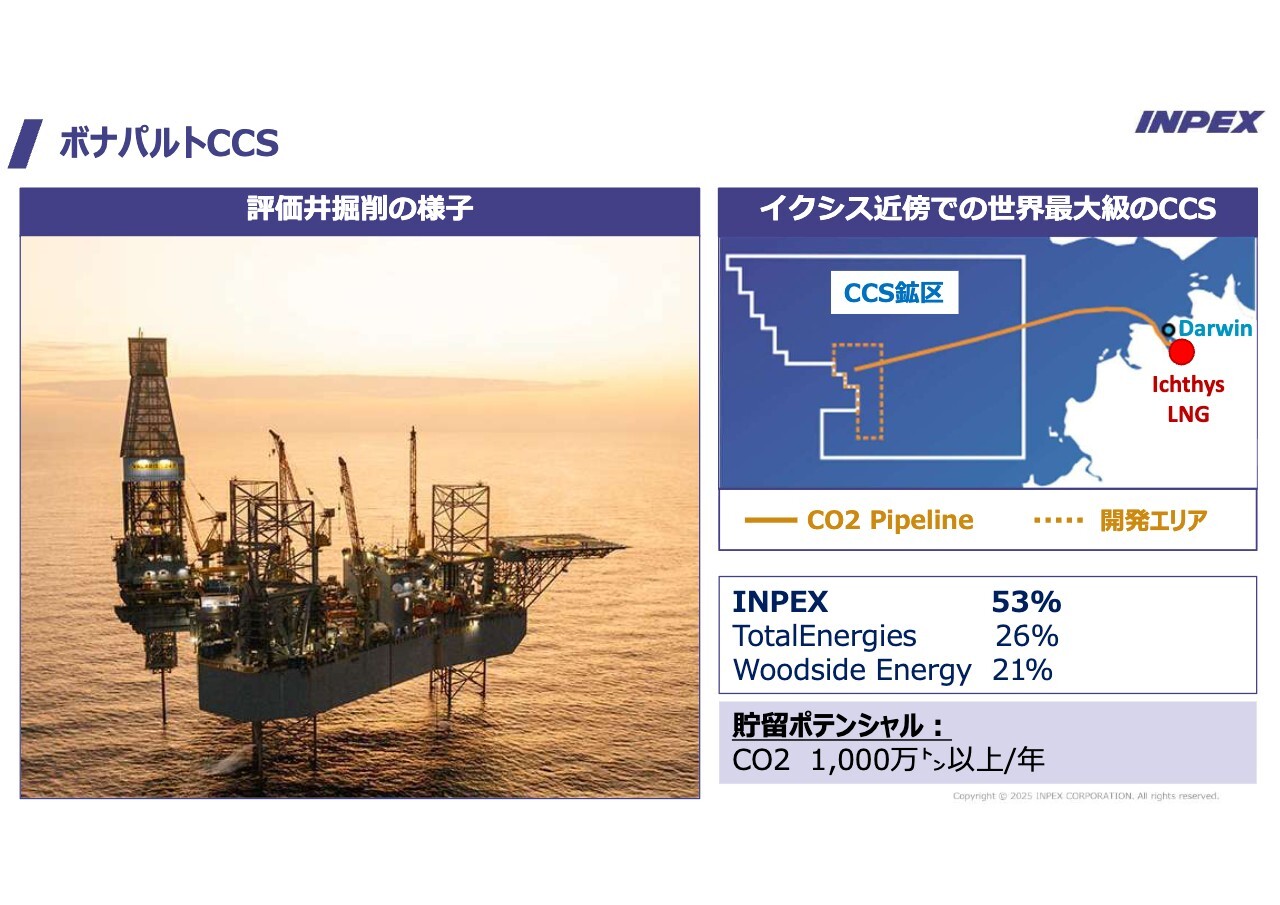

ボナパルトCCS

加賀野井:こちらの写真は、イクシスに関連するCCS事業のものです。イクシスのLNGは、西に約900キロメートル離れたガス田からパイプラインで流れてきます。その途中の地域が対象です。左上の図でオレンジの点線で囲まれた部分は、西方に200キロメートルから250キロメートルほどの地点にあたります。当社はここでCCSを行う鉱区を取得し、調査を進めています。

昨年は井戸を2本掘削し、簡易なテストを実施しました。その結果、かなりの量のCO2が貯留可能であることを確認しました。

また、今年前半に予備基本設計(プレFEED)を開始し、オーストラリア政府から「メジャープロジェクトステータス」を取得しています。これは、オーストラリア国内で重要なプロジェクトであることを示す承認です。イクシスの開発時にも同様のステータスを取得しました。

このように、日本企業が関与するプロジェクトですが、オーストラリアからも認められたCCS事業となります。まずはCCSに注力するとともに、水素やアンモニアの取り組みも途切れることなく進めていきたいと思っています。

住吉:この技術や取り組みは、世界的に大変注目され、評価を受けているものなのでしょうか?

加賀野井:さまざまな肯定的な意見がありますが、「本当に大丈夫なのか」という声もあります。しかし、この取り組みを継続していくことが重要であり、おそらくこれは世界有数のCCSになると考えています。ぜひご期待ください。

住吉:いずれ高く評価され、地球から感謝される時が来るのではないかという気持ちでお聞きしていました。

投資と還元で創る株主価値

続いて、取締役専務執行役員財務・経理本部長の山田大介さまに「投資と還元で創る株主価値」というテーマでお話をうかがいます。どうぞよろしくお願いします。

油価・為替調整後当期利益は着実に増加

山田大介氏(以下、山田):取締役専務執行役員財務・経理本部長の山田です。よろしくお願いします。

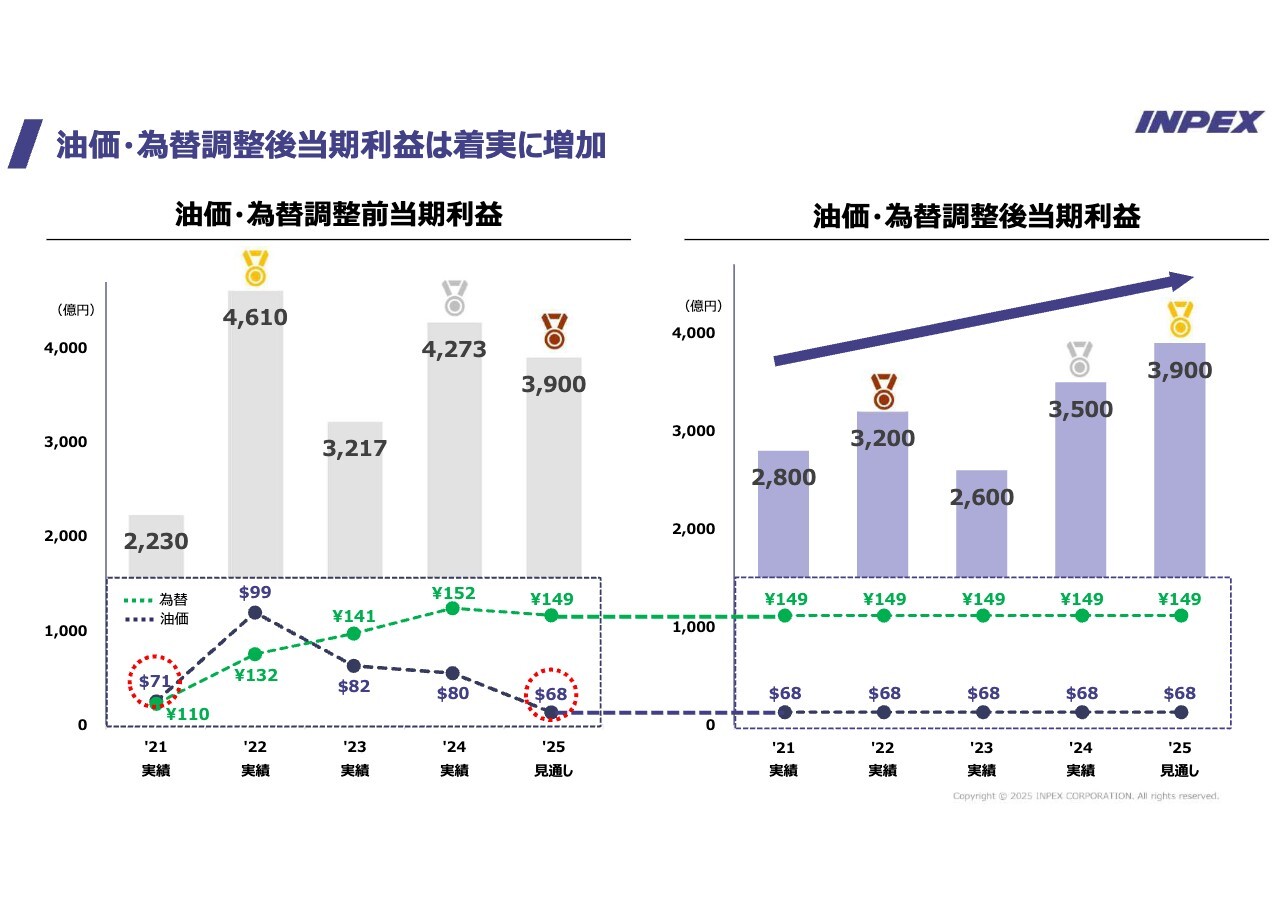

住吉:11月13日に第3四半期の決算が公表されました。その中で、2025年度の当期利益見込みを3,900億円に上方修正した件についての評価と、2025年から2027年を対象とする中期経営計画期間における当期利益の見込みについて教えてください。

山田:お待ちしていた質問です。

ご質問については、スライドの右側にあるグラフの、3,900億円という数字をご覧ください。当社の決算は油価と為替に非常に連動しやすい傾向があります。過去の当期利益を今年の油価と為替の水準にて調整したところ、今年の3,900億円という数字は、当社史上最高額となります。

一方、左側をご覧いただくと、2021年度の当期利益は2,230億円と記載されています。この時、初めて2,000億円を超えたことに、大いに喜びました。当時の油価は1バレル70ドルでした。

今年の油価は1バレル68ドルですが、同水準の油価でありながら当期利益が1,700億円増加しています。その要因として、まず為替の影響が挙げられます。円安の進行が大きく寄与しました。また、イクシスの稼働が開始したことも、大きな増益要因となっています。また、アブダビ事業の利益貢献も要因の1つです。

しかし、実はそれだけでなく、いわゆるB/Sのコントロールが可能になったことも大きいのではないかと思います。

B/Sのコントロールとはなにかと言うと、例えばB/Sには、各項目に税務上の損益や会計上の損益が内在しており、状況に応じて変動します。その組み合わせを、会計・税務のルールの範囲内でどのように行うかによって、本来あるべき当社のP/Lを導き出せるようになりました。

“Profit Booster 500” 中期的・構造的な利益基盤の強化

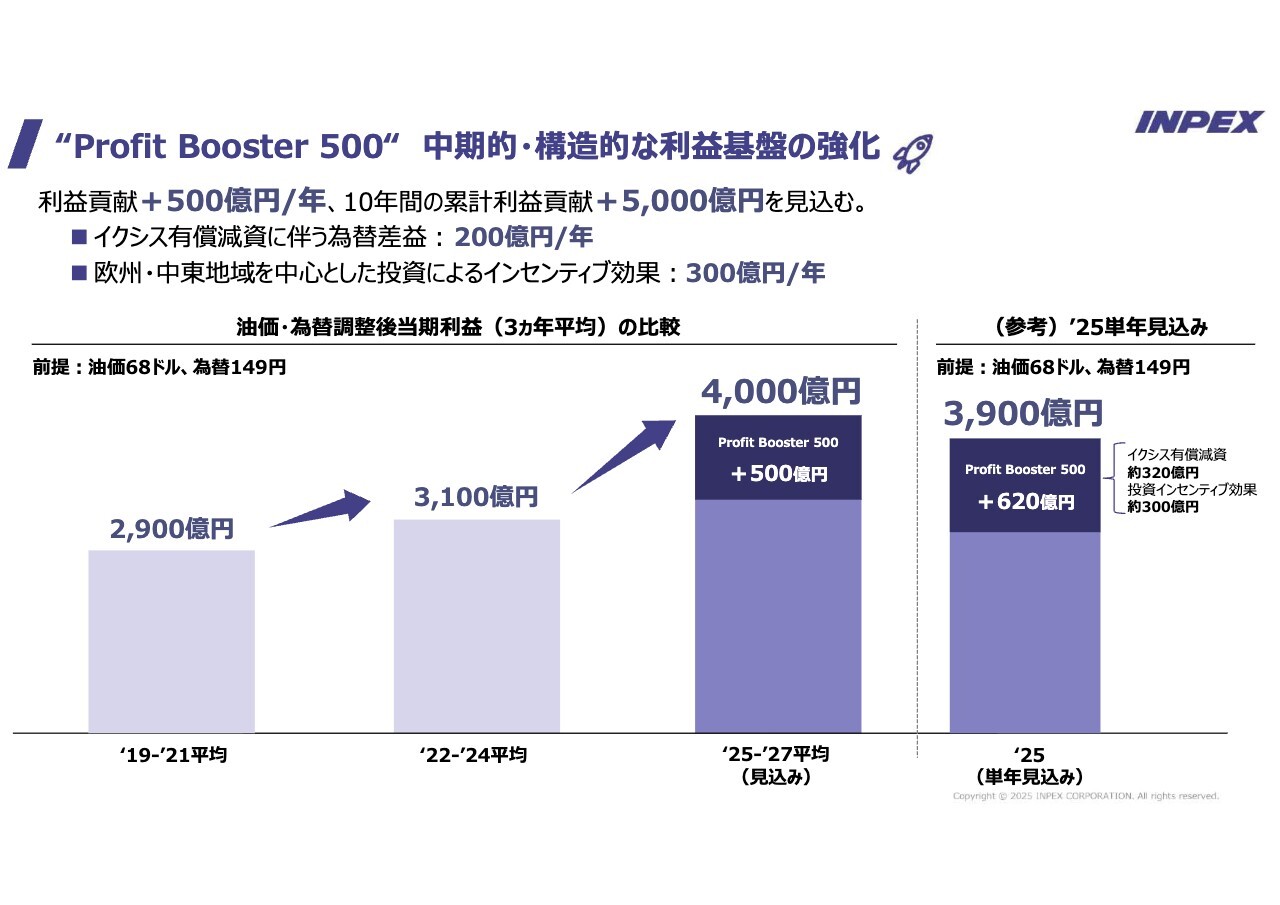

山田:例えば、スライドに記載している「イクシス有償減資に伴う為替差益」は、TAリサイクリング(減資に伴い在外営業活動体の換算差額を資本から純損益に振り替えた影響)に関連するものです。これを今期から決算に組み込みました。

つまり、1ドル80円や90円の為替時代にイクシスへ巨額投資を行いましたが、現在の為替水準は150円台のため、多大な含み益が発生しています。この含み益をどのようにB/SからP/Lに反映させるかという調整を行い、今期決算に取り入れたということです。これはB/Sに対する深い洞察力と知識が可能にしたものです。

また、欧州や中東におけるインセンティブ効果も加味し、右のスライドにあるとおり、今年は約3,900億円の収益を見込んでいます。そのうち約600億円は、このB/Sコントロールによる収益です。

さらに、これは一過性ではなく、10年間は続く可能性があると見込んでおり、中期経営計画の3年間でも約4,000億円/年の収益を見込んでいます。

まさにスライド上部に描かれている「Profit Booster 500」というロケットが飛ぶ図のように、増益エンジンで勢いよく上昇していくような決算の展望を描いています。

’25-’27 資金配分及びNet D/Eの見通し

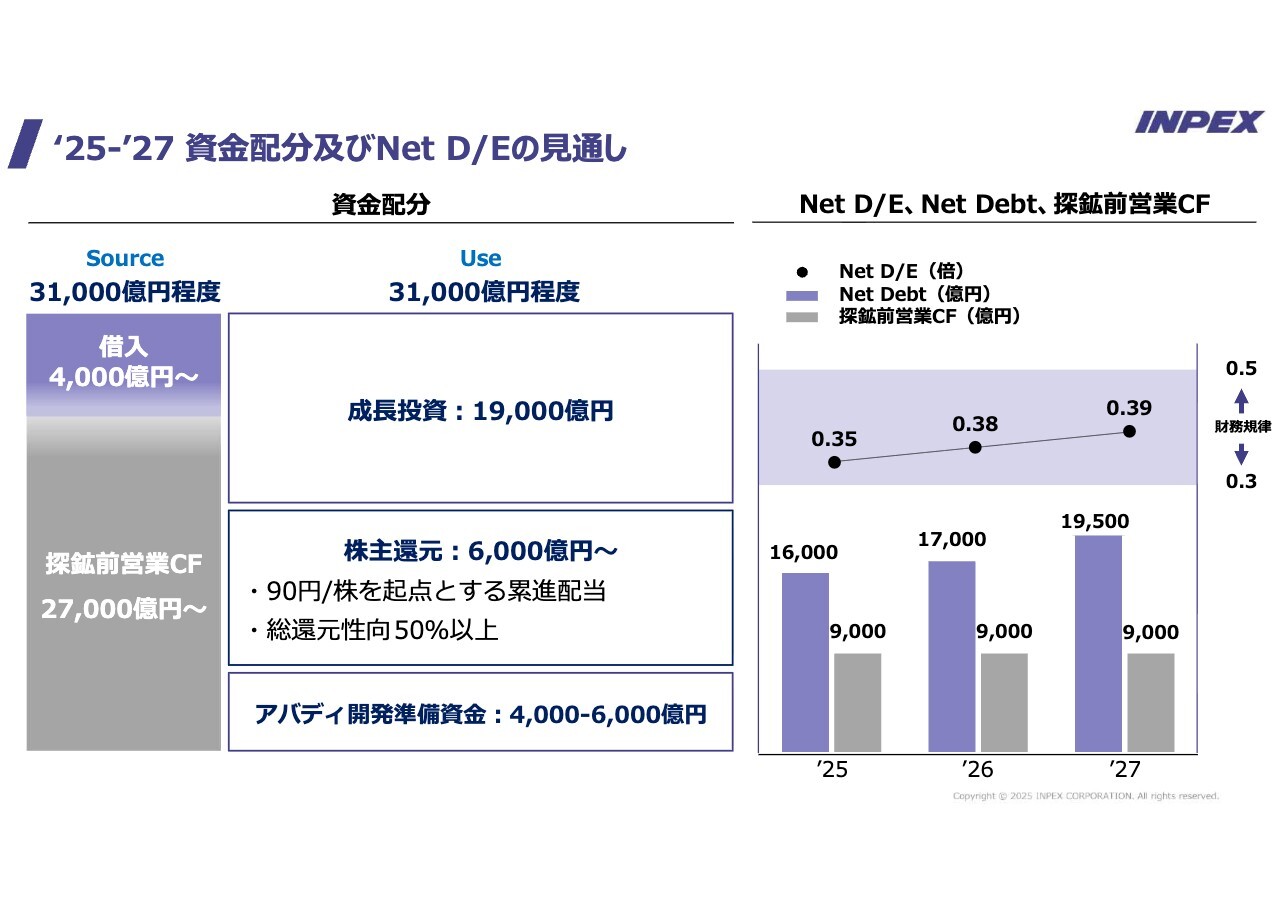

住吉:投資家の関心が高いと思われる資金配分についてうかがいます。中期経営計画期間中の資金配分の考え方をお聞かせください。

山田:アバディへの大規模な投資がある中で、「どのようになるのか」と心配されている方もいらっしゃるかと思います。また、還元についても積極的に行う予定で、「どうなんだ」と懸念される部分があるかもしれませんが、今後の見通しはご覧のとおりです。

中期経営計画期間中は、年間約6,000億円のペースで総額1兆9,000億円を投資し、還元は6,000億円を予定しています。この還元は累進配当を実施し、総還元性向50パーセントを目指すものです。さらに、アバディ上流の準備資金については、約6,000億円が準備されるとのことです。

イクシスの際は、最終投資決定を行う前に5,000億円の公募増資を実施しましたが、今回は自社のキャッシュ・フローでアバディへの投資が可能となっています。

イクシスのおかげで、これほどの開発準備資金を自社で確保できる状況となっており、前回とは大きく状況が異なるのではないかと思います。

スライドの右側をご覧ください。これだけ投資や還元を行っても、財務規律を示すD/Eレシオは0.39となっています。財務規律にはまったく問題がない状況だと思っています。

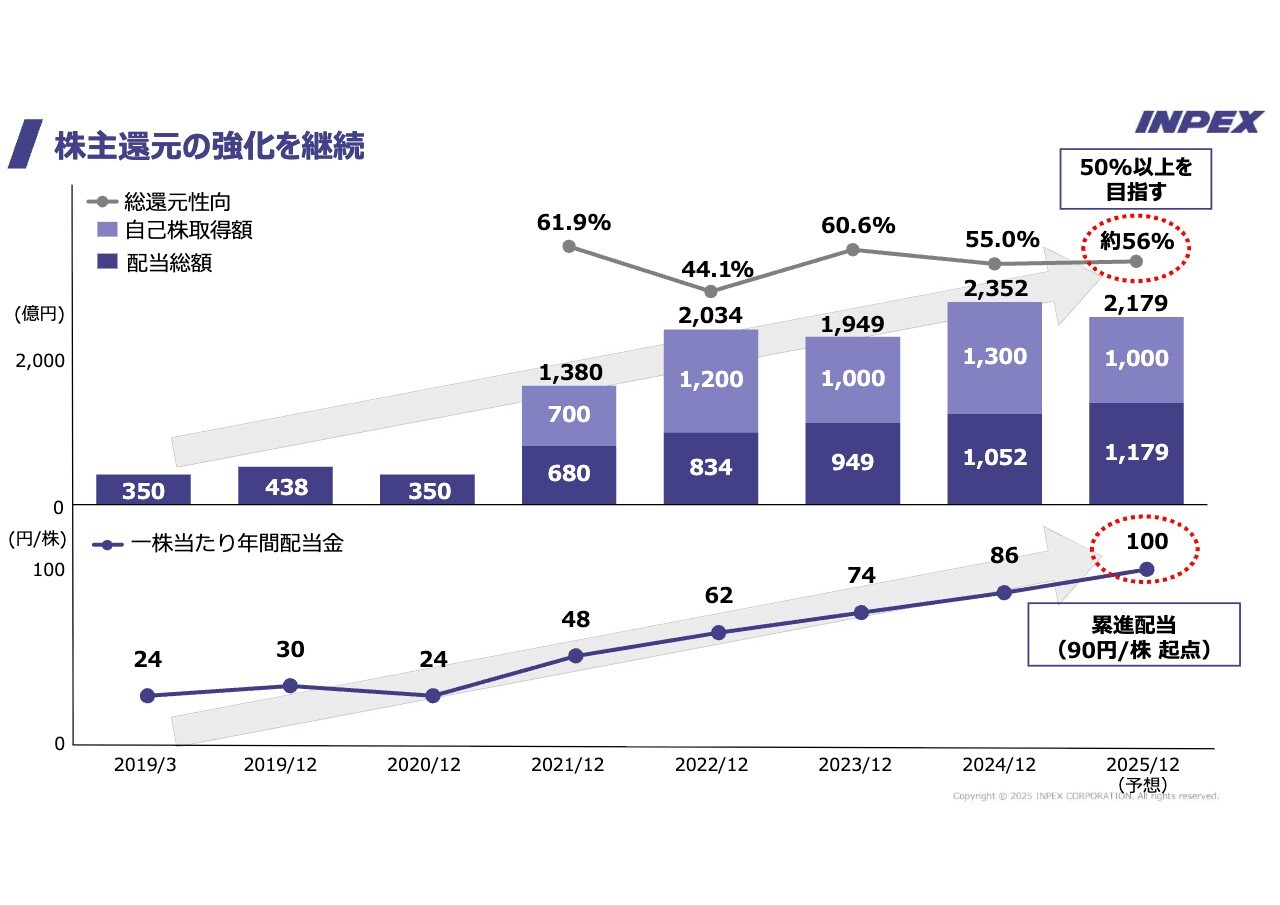

株主還元の強化を継続

住吉:続いて、還元強化の歴史についてもご説明をお願いします。

山田:先日発表したとおり、今期の配当は1株あたり100円です。自己株についても800億円から1,000億円に引き上げました。還元性向は約56パーセントで、累進配当や還元性向50パーセントについては引き続きお約束します。還元についても自信を深めている状況です。

住吉:還元を十分に確保しながら成長できる力がついてきているという実態がわかりました。

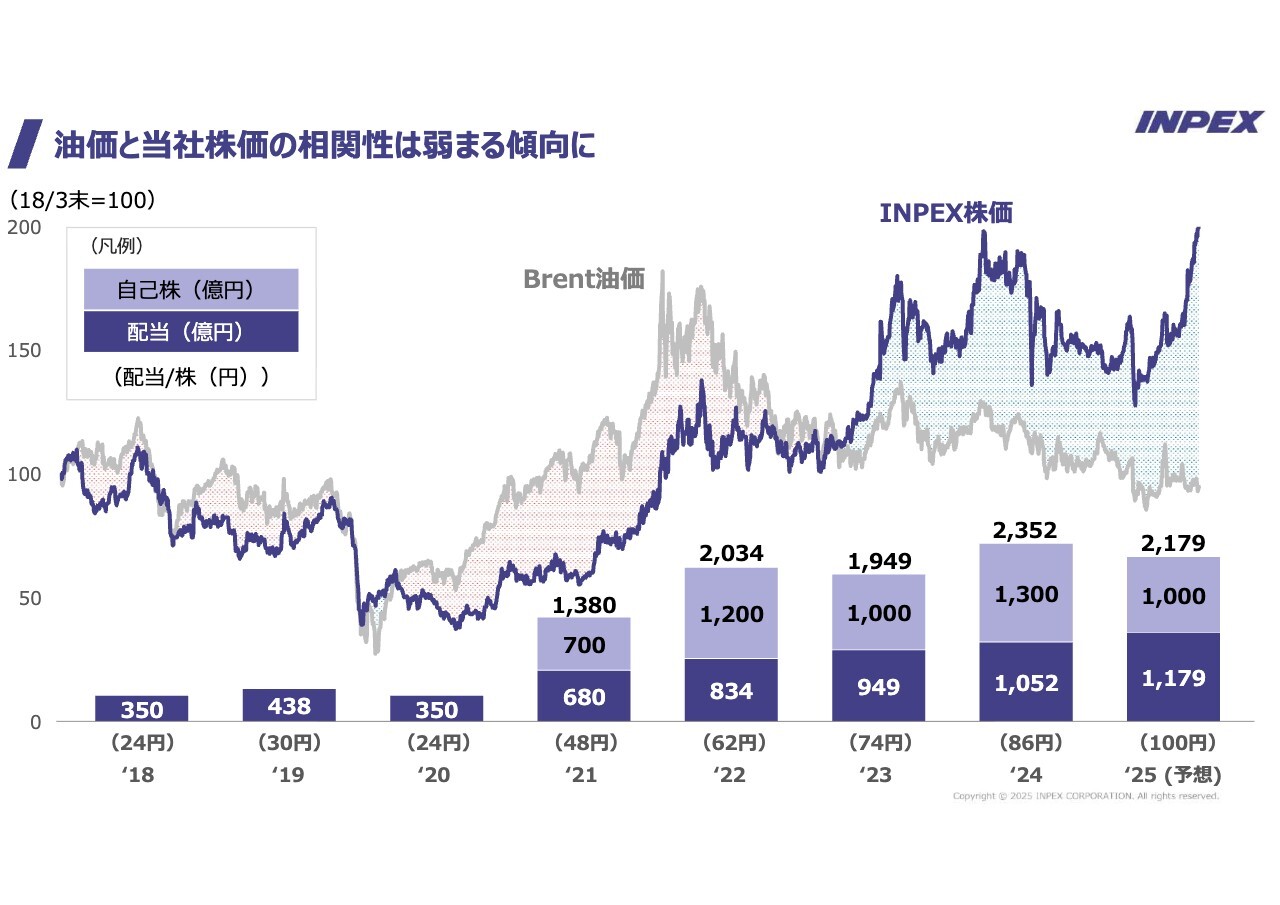

油価と当社株価の相関性は弱まる傾向に

住吉:一般的には、INPEXの業績と株価はブレント油価に連動するとイメージされることが多いと思いますが、油価が業績に与える影響と現在の株価に対する認識についてお聞かせください。

山田:8月からの3ヶ月間に、株価が2,000円から3,000円に上昇し、私自身も驚いています。

これまで当社の株は「油価連動銘柄」と言われ、油価が上がれば株価が上がり、油価が下がれば株価も下がるという連動性が見られました。しかし、現在はその連動が断ち切られており、油価が横ばいであるにもかかわらず、株価が上昇しています。

なぜこれほど株価が上がっているのかと言うと、もちろん還元を行っていることや、業績が安定していることが背景にあります。ただし、上昇したとはいえ、PBRはまだ0.83程度であるため、決して満足してはいけない状況です。ここで浮足立っている場合ではありません。

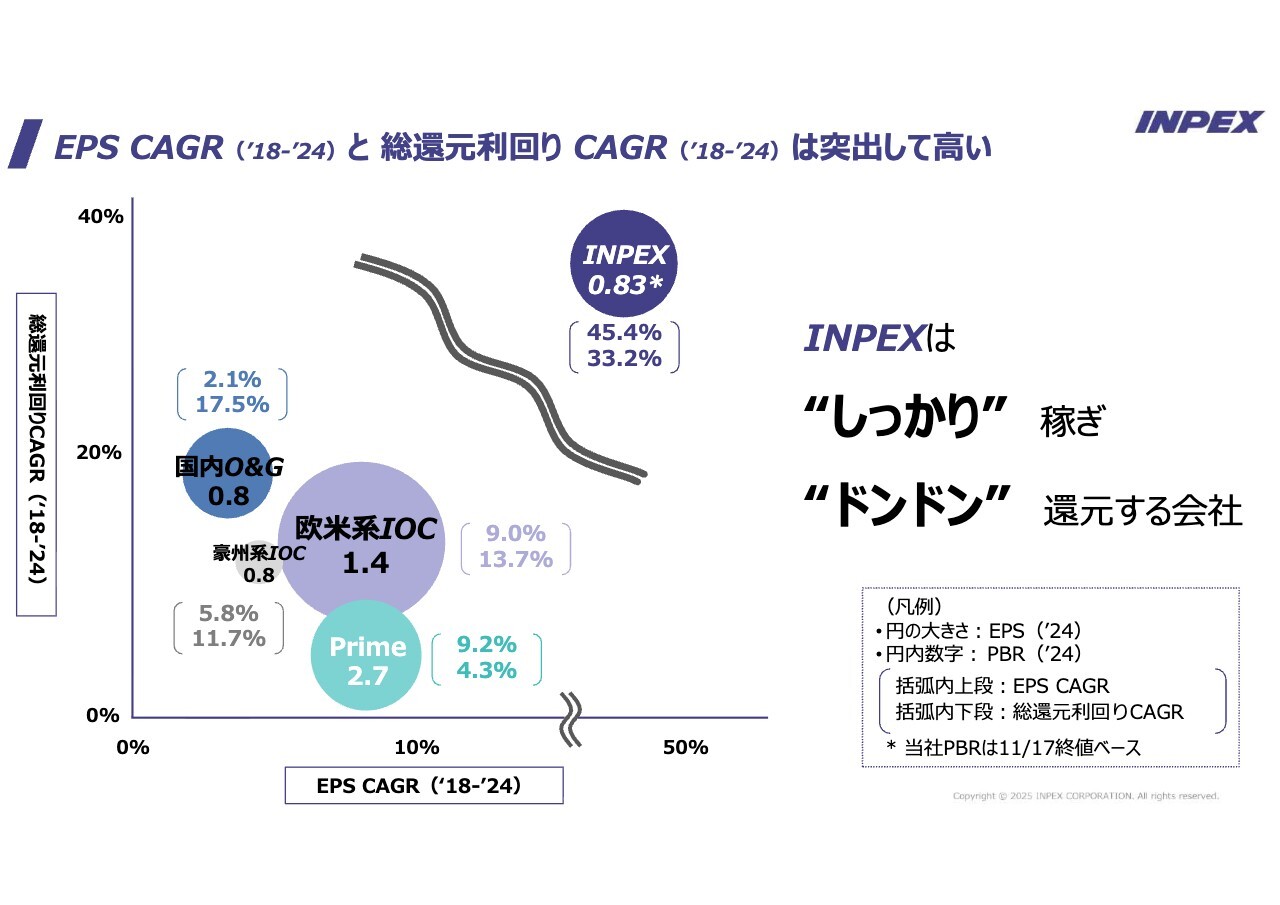

EPS CAGR(’18-’24)と 総還元利回り CAGR(’18-’24)は突出して高い

山田:実際のところ、当社がどの程度還元を行い、どの程度EPSが伸びているかという点についてですが、こちらのグラフをご覧いただければと思います。

グラフの右上に「INPEX 0.83」と記載した青い丸が示されています。その下の括弧内には、上段に「45.4」、下段に「33.2」と記載されています。

この「45.4」という数字は、2018年から2024年までの間に、EPSが年間でどのくらい成長したのかを示しており、45.4パーセント拡大していることを意味します。そして「33.2」という数字は、総還元利回りの年平均成長率を示しており、これも33.2パーセント増加しています。

左下の波線の下には「IOC」や「プライム」と記載されていますが、ご覧のとおり、大きな格差があります。収益を拡大し、次々と還元しているにもかかわらず、「プライム」のPBR2.7倍に対し、当社株価のPBRは0.83倍という状況です。

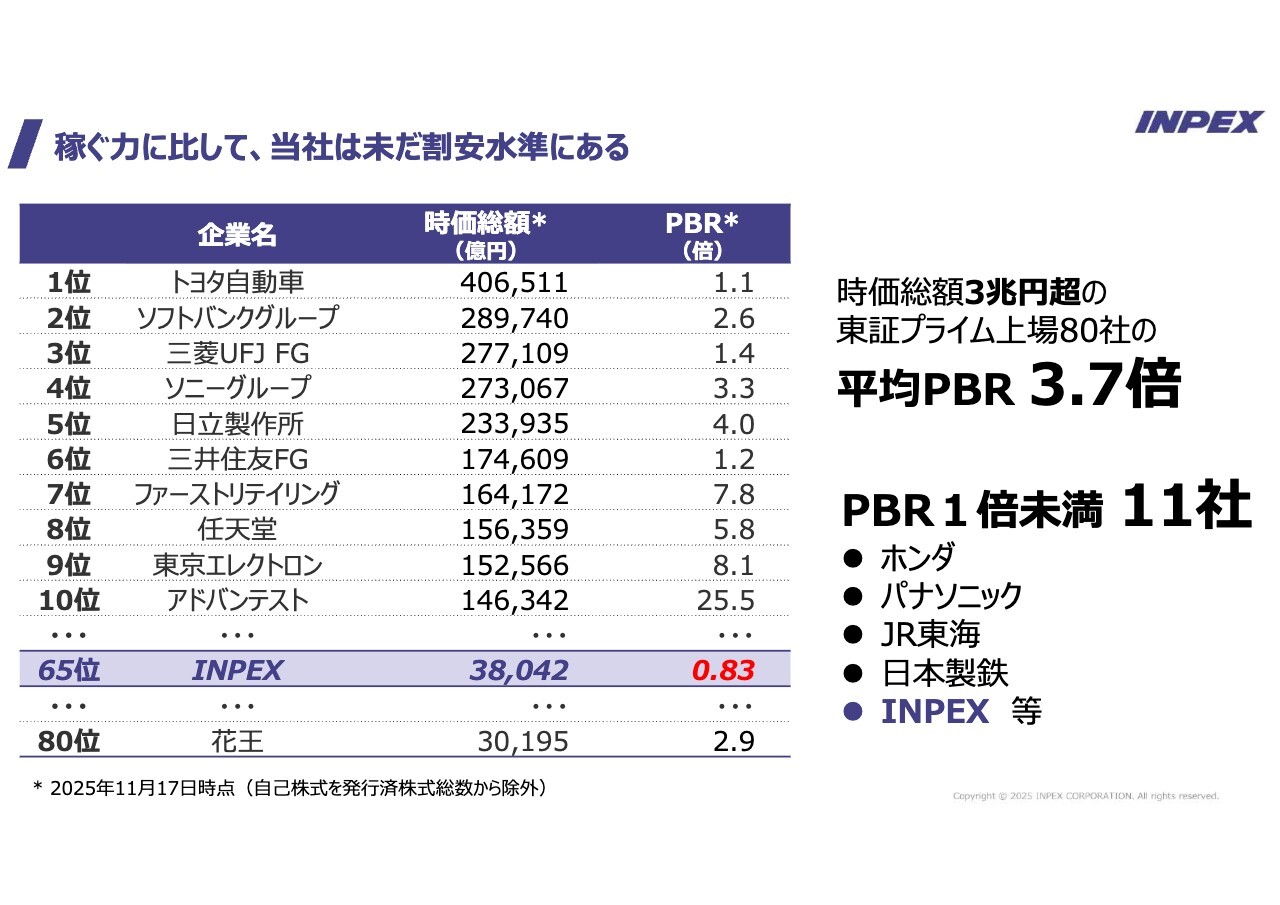

稼ぐ力に比して、当社は未だ割安水準にある

山田:こちらは、時価総額が3兆円以上の会社を集めた表です。INPEXは現在、時価総額が約3兆8,000億円で、PBRが0.83倍となっています。

時価総額3兆円以上のプライム市場上場企業の平均PBRは3.7倍です。これに対して、当社のPBRは0.83倍と1倍を切っています。このような企業は10社程度しか存在しません。もちろん、株価が上がっている状況は非常に喜ばしいことですが、まだ割安ではないかと考えています。

投資家のみなさまのおかげで当社の株価がここまで伸びていますが、まだ成長途上にあると認識しています。

住吉:業績と油価は連動しなくなってきているという認識でよいのでしょうか?

山田:油価にそれほど左右されないほど当社の投資家へのプレゼンスが高まったということです。ただ、今後油価が上がった場合、当社の株価が上がらないというわけではありません。油価が上がれば業績も向上し、それに伴い株価も上がるだろうと思いますが、これまでとは少し状況が変わり、株価水準の次元が変化しているのではないかと思います。

質疑応答:アバディプロジェクトの収益性とリスクへの対応について

質問者:アバディは収益に寄与するプロジェクトに仕上がる見込みでしょうか? 先ほど10パーセント台半ばという数値に触れられていましたが、これはエクイティIRRのことかと思います。以前から10パーセント台半ばを目指しているというお話はうかがっていますが、アバディのリスクについて、特にカントリーリスクを中心に教えてください。

その他、LNGの需給やインフレも主要なリスクと考えています。先ほどのご説明の中にもヒントがあったように思いますが、現在、どのリスクが最も大きいと考えていらっしゃいますか? また、それをどのようにマネジメントされる予定でしょうか? カントリーリスク

新着ログ

「鉱業」のログ