【QAあり】BBDイニシアティブ、3Qは増収増益、営業利益率10%早期実現に向け邁進 IT人材需要を取り込み、BPO売上は大幅増

INDEX

稲葉雄一氏:みなさま、こんばんは。代表取締役社長 グループCEOの稲葉です。金曜日のお忙しい中、ご参加いただきありがとうございます。それでは、さっそく決算説明を始めます。

本日の説明内容は5つです。2025年9月期第3四半期業績、株主優待制度、株式会社ヘッドウォータースとの資本業務提携、2025年9月期通期業績予想、そしてBBDイニシアティブグループの成長戦略についてです。よろしくお願いします。

業績ハイライト|2025年9月期第3四半期 業績ハイライト

業績ハイライトです。連結売上収益は33億1,100万円、YoYプラス9.8パーセントです。数字については、後ほど詳しく説明します。

私の判断ミスもあり、プロモーション、つまりマーケティング費用を一部抑制していました。今期は新「Knowledge Suite(ナレッジスイート)」をリリース予定でしたが、開発の遅れにより、プロモーションを新「Knowledge Suite」に集中的に寄せる方針としました。このため、現行の「Knowledge Suite」のプロモーション活動は抑えた部分があります。

長くお付き合いいただいているみなさまには、今年はプロモーション予算をあまり使っていないと感じられているかもしれません。また、一部を採用費や教育研修費へ振り替えた部分もあります。新「Knowledge Suite」へのプロモーションを一気に投入しようと考えていたこともあり、ここで若干浮いた予算を人材教育や採用に充てていました。

加えて、私自身に開発の進捗やプロモーションの調整において若干のミスがあり、実際に仕上がったものにも改修が必要な部分が残っていました。そのため、連結売上収益の伸び率が9.8パーセントにとどまったというのが、今回の実情です。

ただし、こちらはプロモーションを行い、展示会や広告などを適切なボリュームで実施すれば、ある程度数字を伸ばせると考えています。単なる抑止だけでなく、十分にリードを取ることが可能です。

これらは私たちの知見の中でコントロールが可能であり、必要なタイミングでプロモーションに注力するなど、適切に調整しているため、この点について問題はないと考えています。

次に、営業利益についてです。私たちは一貫して、目標として掲げている営業利益率10パーセントに向けて取り組んでいます。ただし、前回は8.2パーセント、今回も8.1パーセントと、ほとんど横ばいの状況です。

一方で計画に基づき確認すると、75パーセントを超えていることがわかります。この75パーセントという数字には、サブスクリプションの売上が時間とともに少しずつ貯まり、それに伴って利益や売上も自動的に積み上がっていく性質があるため、後半になるにつれて厚みが増していきます。

このように、非常に順調な推移を示していると言えることから、良いペースで進んでおり、特に問題はありません。

この件については、当社に問い合わせが来ている点についても、「X」のQ&Aを通じて事前に回答しています。目標の10パーセントには届かないと思いますが、非常に良いかたちで非常に順調に進行しています。引き続き、しっかりと良いかたちでの実現を目指しますので、どうぞご期待ください。

グループサブスクリプションのARR(年間経常収益)は16億8,800万円で、YoYプラス5.0パーセントとなり、グループサブスクリプションのARPA(顧客あたりの平均収益)は51万1,000円で、YoYプラス9.6パーセントとなりました。

連結決算概要|2025年9月期第3四半期

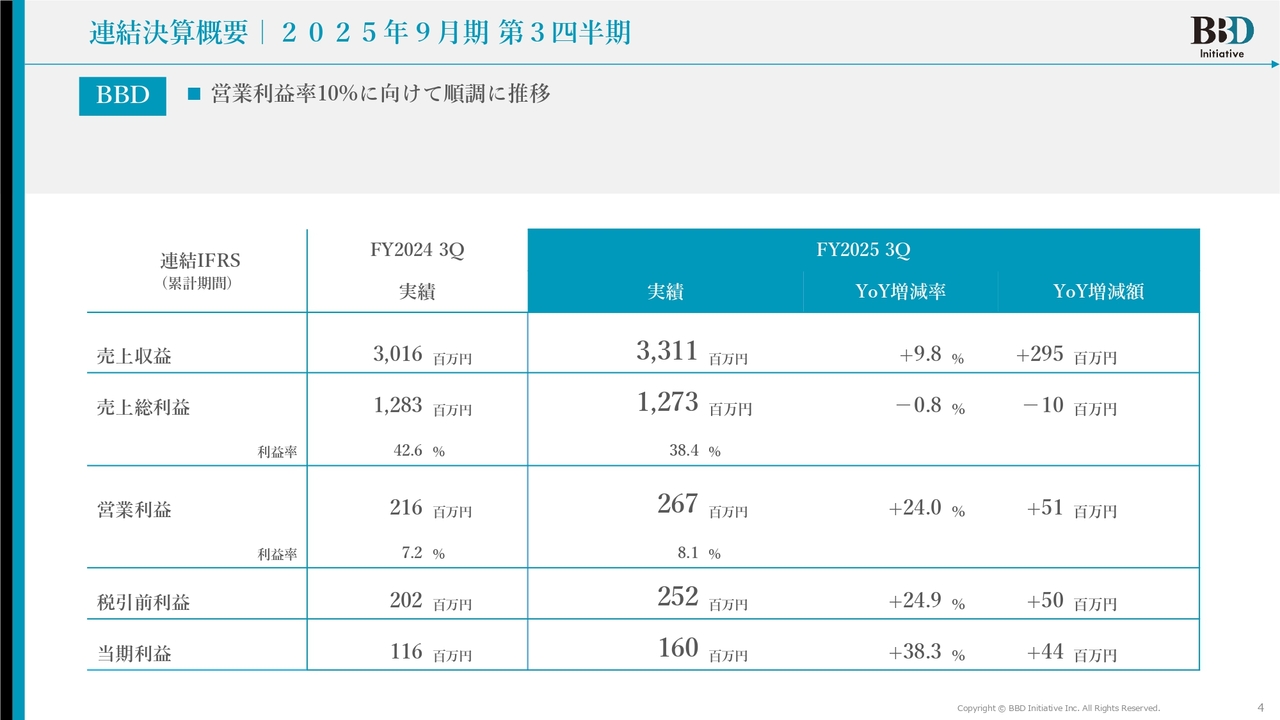

連結決算概要です。売上収益実績は先ほどお話ししたとおり33億1,100万円、YoYプラス9.8パーセントとなりました。売上総利益は若干増加し、YoYマイナス0.8パーセントです。

営業利益は先ほどご説明したとおり2億6,700万円で利益率は8.1パーセント、YoYプラス24.0パーセントです。税引前利益は2億5,200万円で、YoYプラス24.9パーセントとなり、当期利益は1億6,000万円でYoYプラス38.3パーセントとなりました。

これまでもみなさまにお伝えしているとおり、当社は営業利益10パーセントを目標に、会社の体制や体質の改善をいくつか実施しています。これらの成果をしっかりと示し、「ここでこのような動きがあったのか」「これは営業利益改善のための動きなんだな」という内容が明確に伝わるよう、引き続きIRにも注力していきます。

その中で早期に営業利益が10パーセントを超えることが可能だと考えているため、今後もご期待いただければ幸いです。

連結業績推移|2025年9月期第3四半期

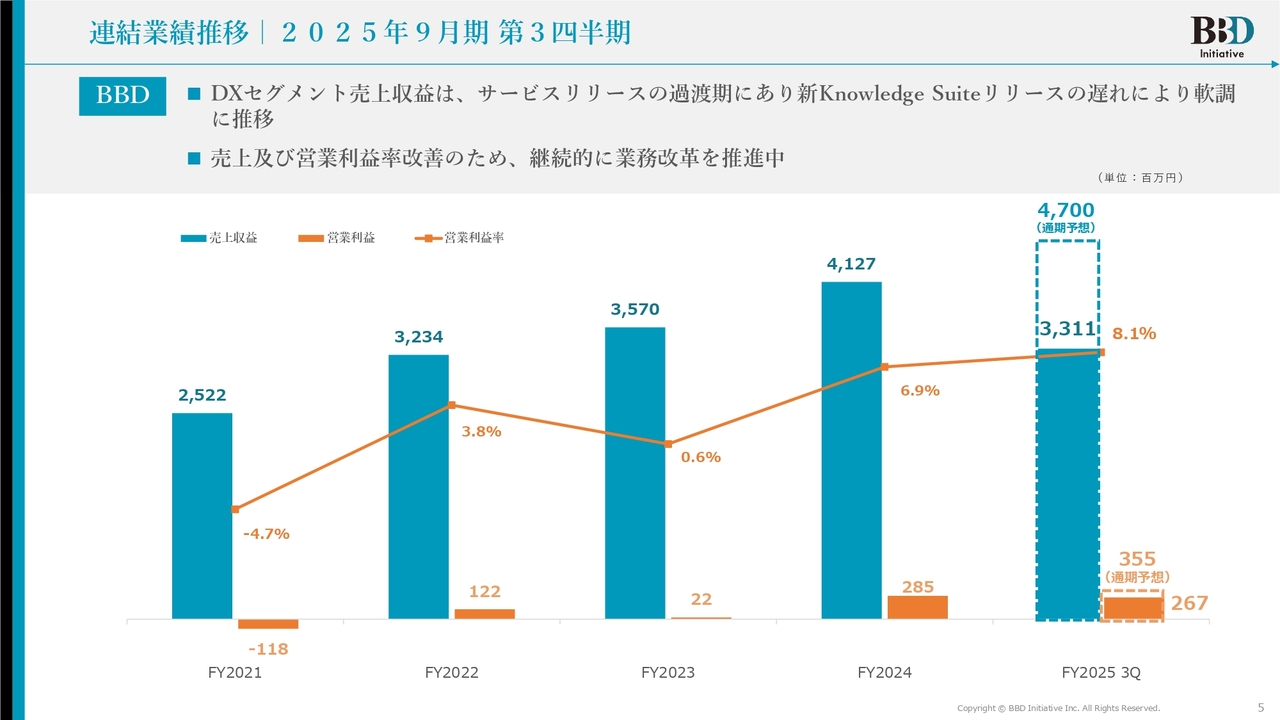

BBDイニシアティブグループ全体の売上利益の進捗についてです。先ほどもご説明したとおり、DXセグメントはサービスリリースが過渡期にあり、ちょうど入れ替えのタイミングに当たっています。

現在も旧サービスを引き続き利用されているお客さまが多い一方、新機能や当社が導入しているAIが稼働する新サービスに興味を持ち、移行されるお客さまもいらっしゃいます。これらの両側面から運用を進めていく方針です。

新「Knowledge Suite」のリリースが遅れている中で、プロモーションに軟調な推移が見られた点については、私の判断ミスだったと考えています。みなさまにはお詫び申し上げます。

一方で営業利益の改善は順調に進んでおり、早期に営業利益率を10パーセント以上に引き上げ、さらにどの程度まで改善できるのかをお見せできるよう努めたいと思っています。

現在のオーガニックな成長の中では一定の歩留まりがあるとは思いますが、今後はM&Aも検討しつつ、成長の可能性やリスクを見極めながらコントロールを進めていく必要があると考えています。これからもしっかりと対応していきますので、どうぞご安心ください。

営業利益に関してはしっかりと手応えを感じており、問題なく進められると考えています。

連結営業利益増減分析|2025年9月期第3四半期

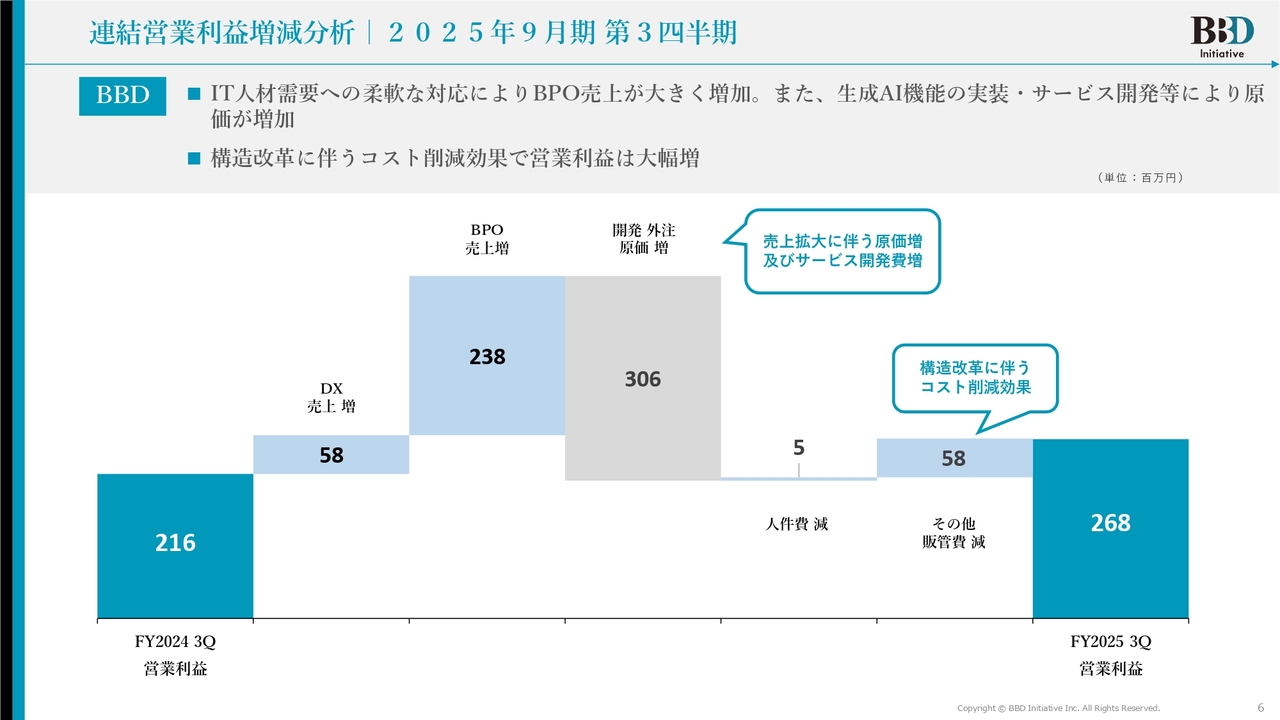

増減分析について説明します。先ほども述べたとおり、販管費のコスト削減においてプロモーション予算を大幅に抑えています。これについては、新「Knowledge Suite」を活用する流れの中で対応しているため、特に問題はないと考えています。

一方、開発外注費がやや膨らんでいるように見えるかもしれません。これはSES(システムエンジニアリングサービス)やアーキテクトコアの開発要員を外部から確保しているためであり、原価の増加要因となっています。

しかし、売上も順調に伸びているため、こちらも特に問題はないと考えています。

連結貸借対照表|2025年9月期第3四半期

連結貸借対照表について説明します。

流動資産について、現金・預金は8億3,800万円で前期比9,500万円増加、つまり約1億円増えています。非流動資産は26億4,300万円で前期比8,500万円減少した結果、資産合計は41億6,200万円となりました。

流動負債については、有利子負債も含めてワラントで得た金額や、銀行からの融資金額約8億円を返済したことで、一時的に増加しています。

この結果、利益を積み増せる体制が整っているためご安心ください。また、私が強くこだわっているとおり、当面は営業利益率を意識しながら努力を続けていきたいと考えていますので、こちらもご期待ください。

親会社に帰属する持分比率は55.3パーセント、前期比プラス24.3ポイントと、非常に順調に積み上げています。これにより、体制が順調に整備され、さらに増加していることをご理解いただけるかと思います。

さらに、自己資本比率の向上も確認できます。会社の体質として、利益を生み出しながらしっかりと資金を蓄積できるようになりつつあることもご理解いただけるのではないかと思います。

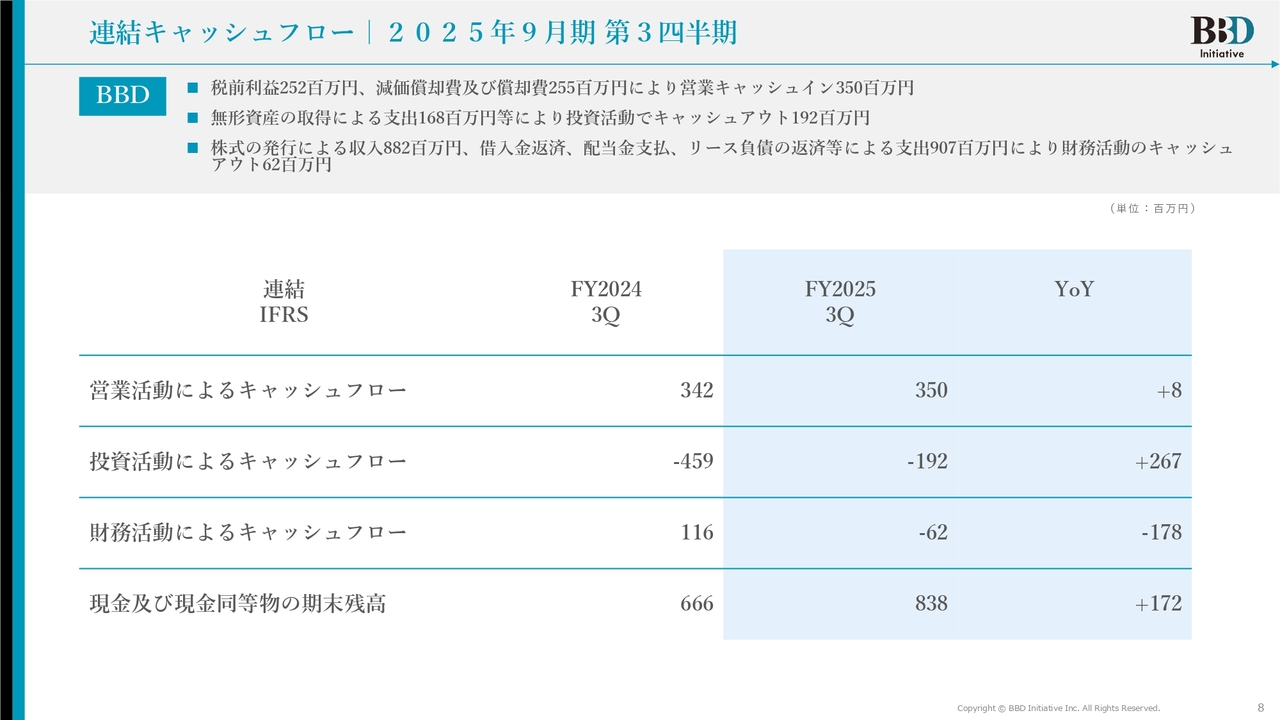

連結キャッシュフロー|2025年9月期第3四半期

キャッシュフローについては、先ほどお伝えしたとおりです。

財務活動によるキャッシュフローについてもご説明しましたが、借入やワラントの部分があり、しっかりと大きく改善していることがおわかりいただけるかと思います。

DXセグメント|SaaS・サブスクサービス ラインナップ

私どものDXセグメントに関して、スライドにはSaaSやサブスクリプション型サービスのラインナップを掲載しています。

営業プロセスにおけるサービスについて、M&Aも含めて非常に順調に積み上げながら取り組んでいます。顧客開拓、リード獲得、リード育成、つまり見込み顧客を育成し、案件化して商談へつなげて受注に至るまでのプロセスにおいて、当社が提供するサービスはお客さまの課題に即した提案を行っています。

スライド左下に記載のある「Knowledge Suite グループウェア」は、現在もユーザーが存在するため掲載していますが、当サービスはお客さまへの販売を一切行っていません。このサービスは非常に低単価で提供しており、必要な時間・コストとお客さまからの利用料金とのバランスが非常に悪いという課題があります。

そのため、現在も「Knowledge Suite グループウェア」をご利用中のお客さまはいらっしゃいますが、新規販売は停止している状況です。こちらについては、後ほどご説明します。

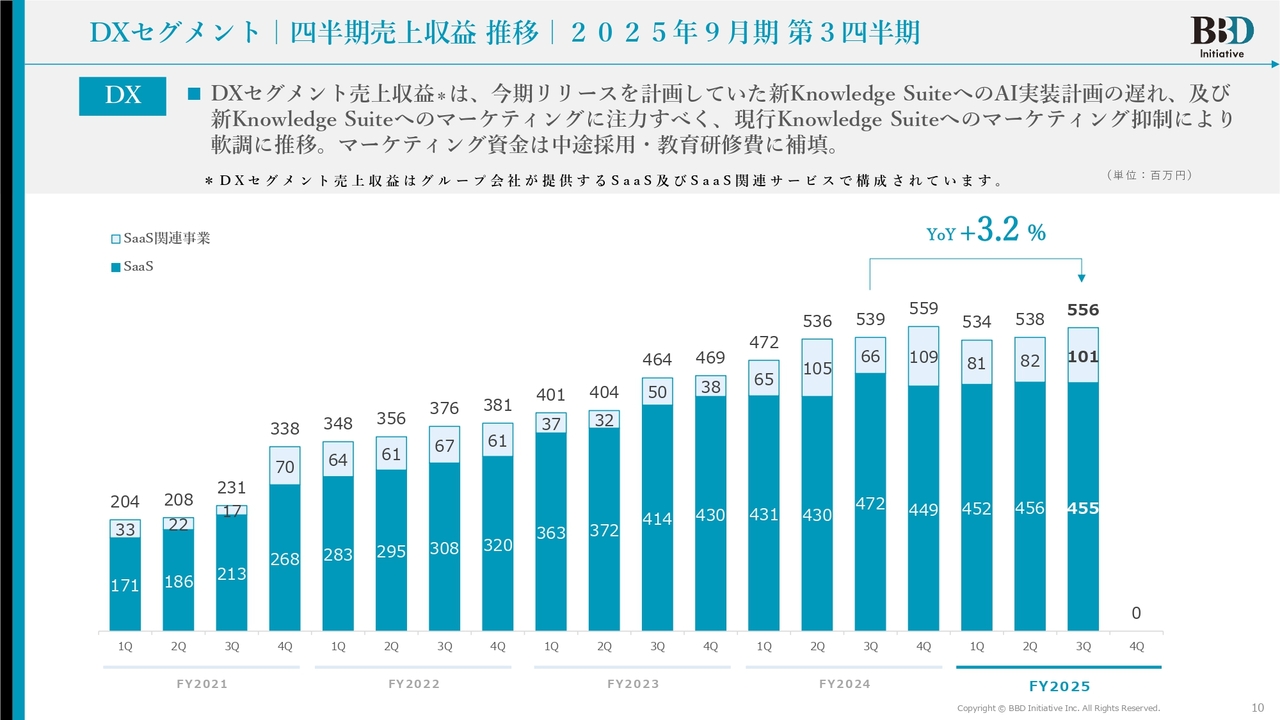

DXセグメント|四半期売上収益 推移|2025年9月期 第3四半期

DXセグメントの四半期売上収益の推移についてですが、今期リリースを予定していたものが少し遅れています。

新「Knowledge Suite」のAI実装計画の遅れや、新「Knowledge Suite」のマーケティングに注力するために現行の「Knowledge Suite」のマーケティング費用を若干抑えている影響で、売上および受注がやや軟調な傾向にあるというのが、今年の動きです。

スライドのグラフからおわかりのとおり、ほぼ横ばいの状態が続き、若干の微増を繰り返しています。新「Knowledge Suite」を導入することで、現行の製品と並行して運用しながら大規模なプロモーションを展開していきます。

私のミスもありますが、展示会などで集中的な活動を行うことで何千リードを一気に獲得することを目指しており、さらなる進展を期待しています。

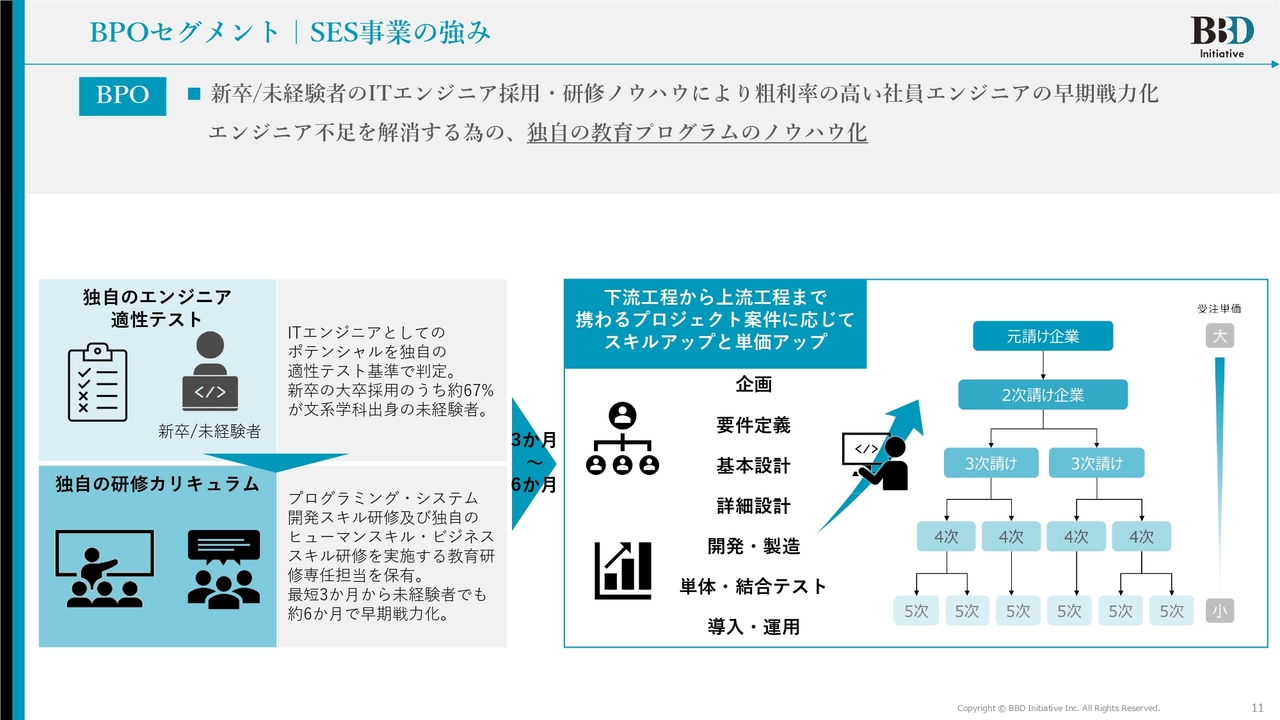

BPOセグメント|SES事業の強み

BPOセグメントについてです。エンジニアを育成し、お客さまに提供する中で、私ども独自の教育ノウハウではAI人材の育成を行っていないため、この分野でのアドバンテージを得ることができません。

そのため、後ほどご説明するヘッドウォータース社との協力を活用し、この分野の単価を早期に引き上げるための取り組みを進めていきたいと考えています。

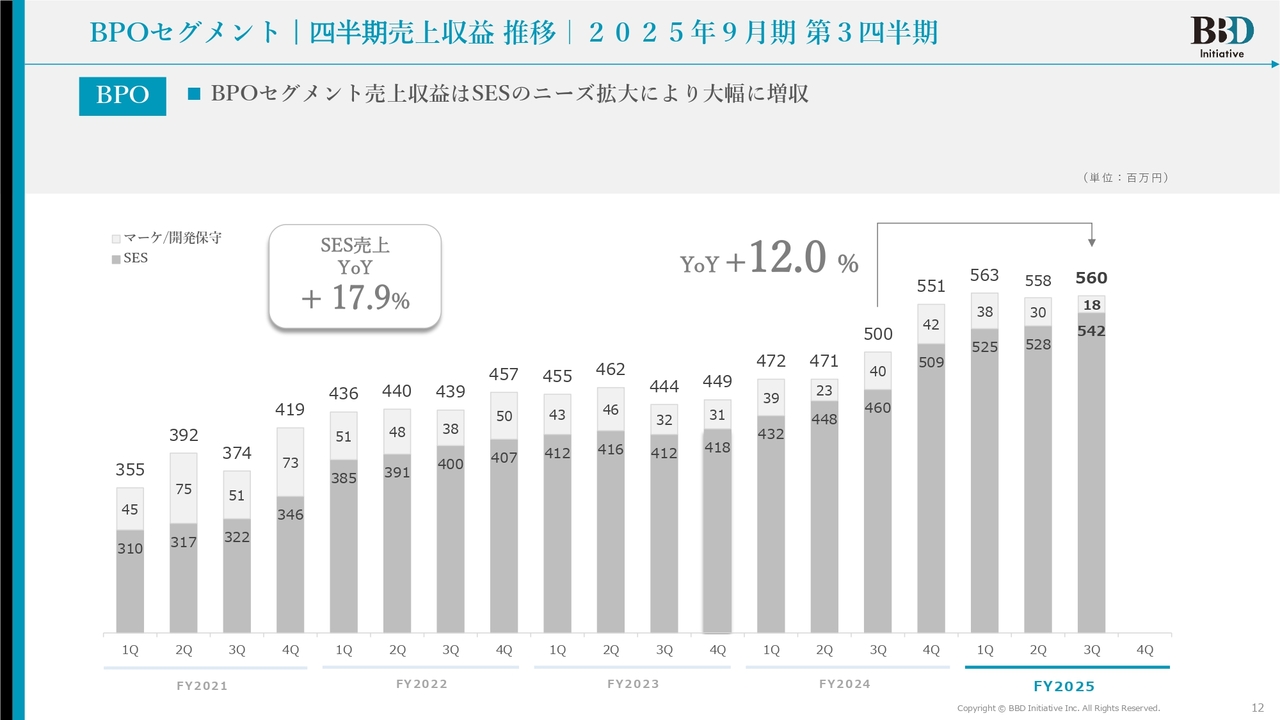

BPOセグメント|四半期売上収益 推移|2025年9月期第3四半期

BPOセグメントの売上収益について、グラフ上部の薄い白い部分は「マーケ/開発保守」に該当し、従前から動いている電通関連の案件が細々と残っています。ただし、当社としてはこの部分にあまり注力しておらず、現在は既存案件に対応しているかたちです。

一方、グラフの濃い部分はエンジニアの派遣事業です。こちらはグラフのとおりしっかりと伸びており、ニーズが非常に高いことがうかがえます。

さらに、今後はAI関連人材の拡大も視野に入れています。このセグメントでは安定した収益に加え、さらなる収益化に向けた取り組みを進めていけると考えています。

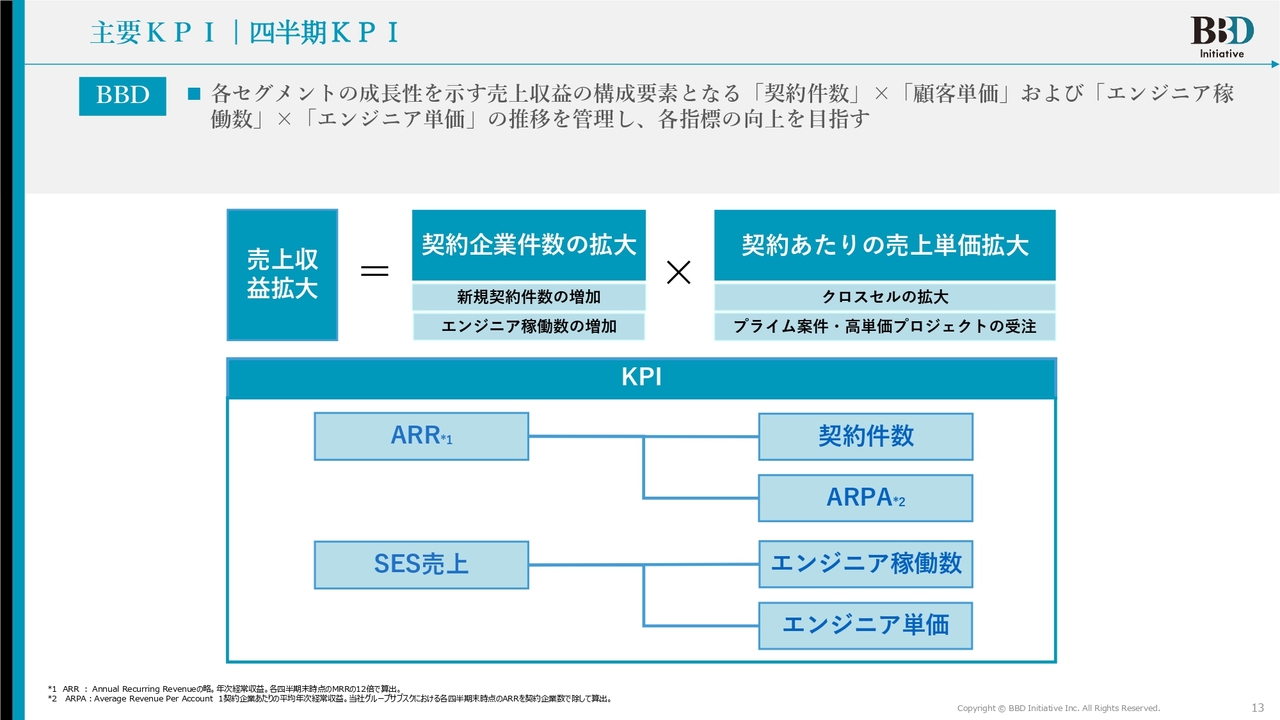

主要KPI|四半期KPI

私どもの主要なKPIです。「売上収益拡大」は「契約企業件数の拡大」×「契約あたりの売上単価拡大」で計算されています。スライド下部のARRはサブスクリプションモデルを示しており、こちらは契約件数とARPA(顧客単価)で構成されています。

また、エンジニアの派遣事業については、エンジニア稼働数とエンジニア単価を指標としています。後ほど詳しく説明しますが、エンジニア単価において、ヘッドウォータース社が提供するAI人材の単価と当社の単価を比較すると、約2倍の差があることがわかっています。この点は問題というより、現状の事実として認識しています。

今後はAI人材を教育し、ヘッドウォータース社の協力のもと、これらの人材をAI開発業務や関連業務に出していくことが可能となりました。このプロセスを進めることで、単価を倍まで引き上げることも十分に見込めます。

当社は潜在的な可能性が高く、ニーズも大きい上に、多くのエンジニアを抱えています。そのため、徐々に確実に拡大を図りながら採用活動も並行して進め、両軸で事業を拡大させていく方針です。

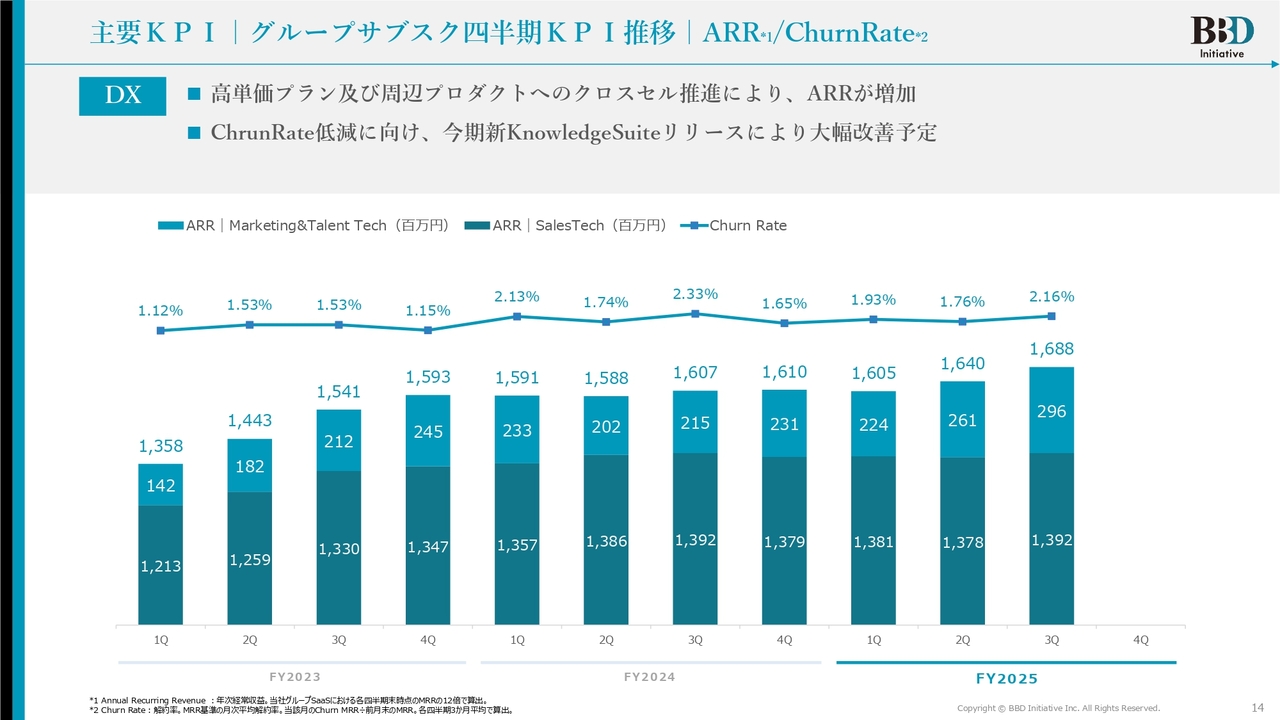

主要KPI|グループサブスク四半期KPI推移|ARR/ChurnRate

ARRについての説明です。先ほどもご説明した内容になりますが、解約率が少し上昇しています。

「Knowledge Suite グループウェア」のお客さまに関しては、現在、このサービスは販売しておらず、月額料金が低い場合は3,000円、高くても1万円程度の顧客層です。一方、通常の「Knowledge Suite」は月額8万円以上のお客さまを対象としています。

当社はクロスセルを実施しており、他のサービスも顧客に提供しています。グラフからわかるとおり、単価が安価な顧客が解約すれば高額な顧客のみ残る仕組みとなるため、必然的に顧客単価は上昇します。

こちらは次のページでもご説明しますが、結果的に「Knowledge Suite グループウェア」の顧客を中心に若干減少し、現在は解約が進んでいる状況となっています。

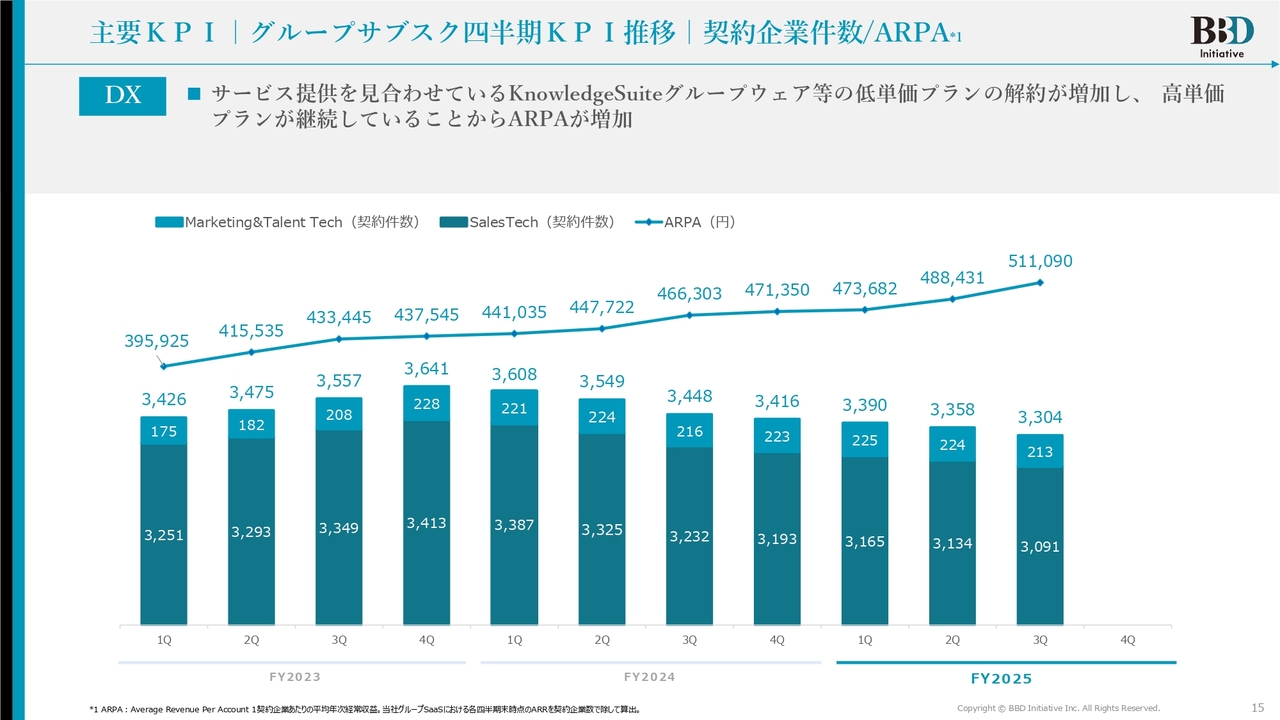

主要KPI|グループサブスク四半期KPI推移|契約企業件数/ARPA

ARPA(単価)についてご説明します。顧客数は若干減少していますが、「Knowledge Suite グループウェア」の低単価のお客さまが減少することで、必然的に高単価のお客さまのみが残る状況となっています。

その格差は10倍以上あるため、結果としてARPA、すなわち顧客単価は上昇していく流れとなります。

さらに、SFAやRPAなどの他のサービスを抱き合わせて販売する際には、パートナー会社を通じての販売も行っています。低単価のお客さまが減ると、必然的にARPAが徐々に上がっていきます。加えて、さらなるスピードアップを目指し、さまざまなサービスを組み合わせながらお客さまの業務課題に応じた提案を行っているのが現状です。

このような流れが正直な状況であり、私たちはサービスの抱き合わせやクロスセルを進めています。合わせて、低単価の「Knowledge Suite グループウェア」を利用しているお客さまの解約が進むにつれ、顧客単価も大幅に上がってくる仕組みとなっています。

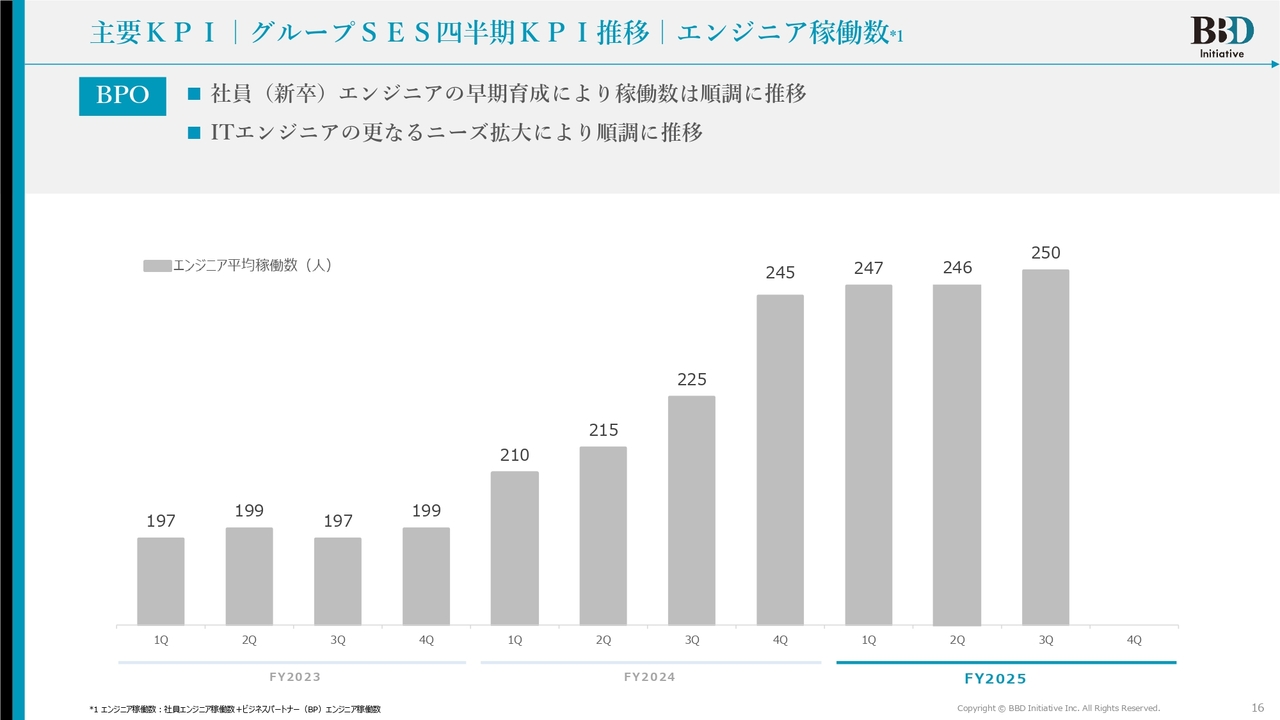

主要KPI|グループSES四半期KPI推移|エンジニア稼働数

こちらのスライドは、グループSESの状況です。当社では新卒社員の早期育成を順調に進めており、エンジニアのニーズに応じて非常に良好な状態で推移しています。

ただし、社員エンジニアを増やすことで利益は大きく向上しますが、それ以上にニーズが高まっているため、パートナー企業から人材を借り受けて派遣することも含め、売上と利益のバランスを調整しています。このように人材採用と売上のコントロールを行うことが、SESの動きの特徴です。

今後は人数をさらに増やしたいと考えていますが、加えて単価についても、倍まではいかなくとも倍近くまで上げられるよう、早期に教育を実施していく方針です。

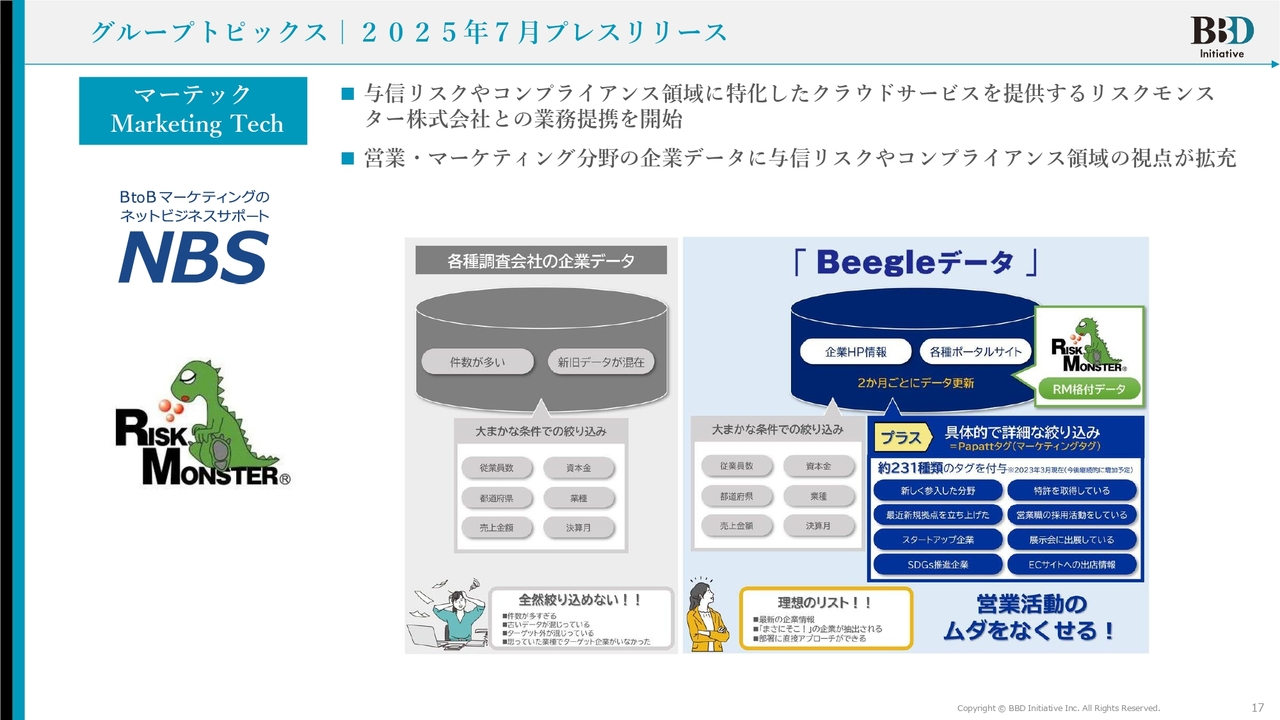

グループトピックス|2025年7月プレスリリース

マーテック事業では、グループ会社のネットビジネスサポート社が「Beegleデータ」という膨大な企業データを保有しています。このデータにリスクモンスター社の反社チェックや与信チェックの情報を付加し、お客さまに提供できるようになりました。

その結果、非常に良い流れが生まれています。AIの民主化だけでなく、データの民主化についても当社は強く訴えています。

「データなくしてAIなし」という言葉どおり、AIはデータがあって初めて機能します。当社はそのデータを継続的に構築し続けている点が、特徴の1つといえるでしょう。

グループトピックス|2025年5月プレスリリース

タレントテック事業では、モデルのマリエさんの参画が決定しました。

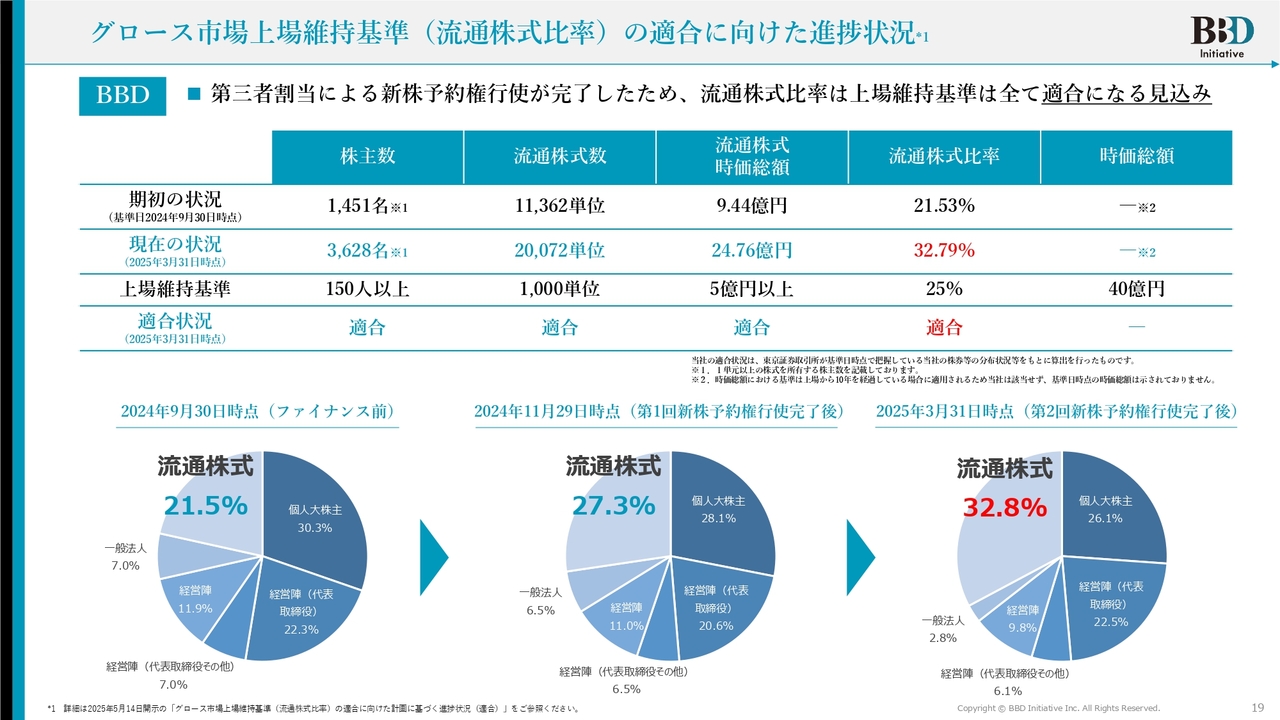

グロース市場上場維持基準(流通株式比率)の適合に向けた進捗状況

以前から課題として取り上げられていた内容について、お話しします。

従来、当社の流通株式比率は21.5パーセントと、上場維持基準の25パーセントに対して不足している状態、つまり市場に出回っている株式が十分ではありませんでした。このため、上場維持基準に抵触していました。

なぜこのような状況が急に生じたのかというと、タワー投資顧問が関与しています。ファンドが当社株式を保有していましたが、ファンドを離れた清原氏がその株式をすべて個人で買い取りました。

それにより、ファンドが保有しているために浮動株扱いだった部分が大株主としての個人株主に移行し、固定株と見なされるようになった結果、流通株式比率が大幅に低下するという問題が生じました。

これに対応し、上場維持基準で求められる流通株式比率25パーセント以上を達成するため、第三者割当増資、つまりワラントの実施により、流通株式比率を32.8パーセントまで引き上げることができました。現時点では、この基準を満たしています。

なお、最終的な適合については東京証券取引所による確認と承認が必要ですが、現状では適合している見込みであるため、ご安心いただければと思います。

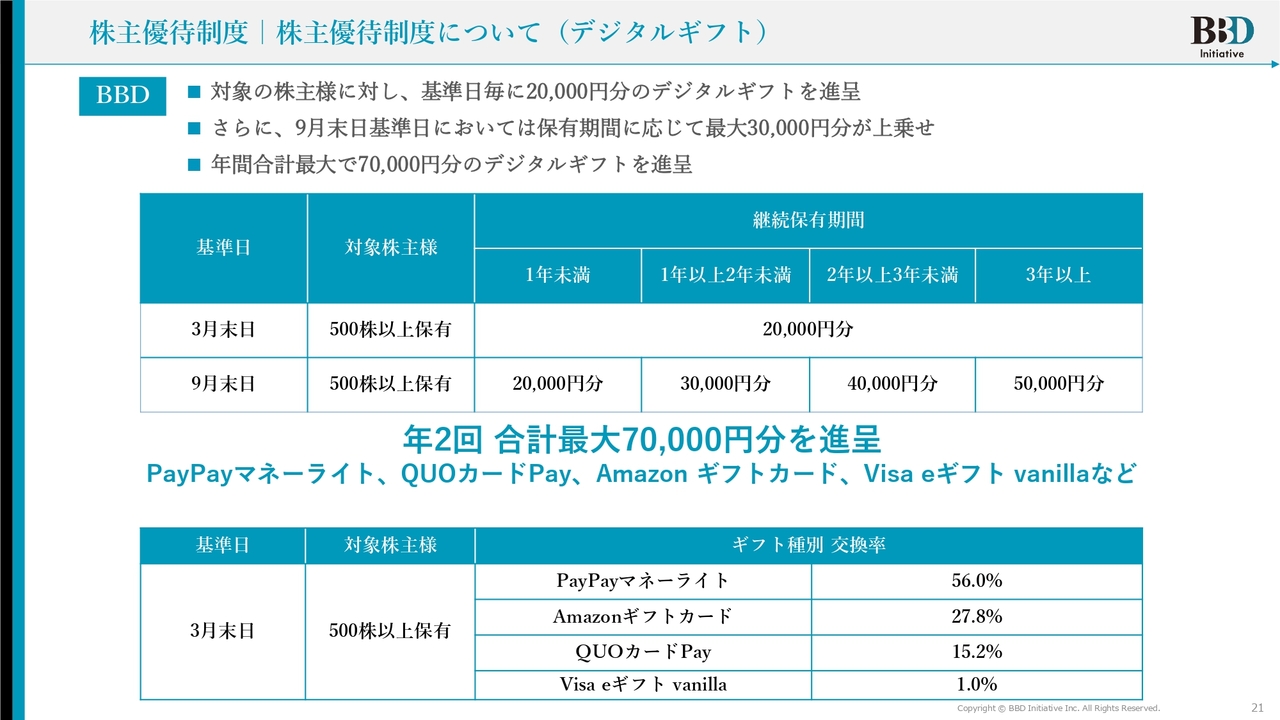

株主優待制度|株主優待制度について(デジタルギフト)

株主優待制度についてです。今回の株主優待制度において実際にどれだけの金額を使ったのかについて、明確に発表したいと考えていました。

我々はこれを「大盤振る舞い」と表現していますが、22ページのスライドの円グラフにあるとおり、当社は流通株式が他社と比べて圧倒的に少ない状況です。

また、個人の大株主である方が保有比率26.1パーセントでありながら、受け取れる優待額は2万円にとどまっています。さらに、私自身も第2位の大株主ですが、同じく2万円しか受け取れなくなりました。

つまり、これまで配当金が大株主である私や清原氏に多く流れていたものを見直し、今回の優待では、個人株主のみなさまが保有する32.8パーセントの部分に割り振るかたちとしました。

結果として、これまで少数株を保有する個人のみなさまに配当のメリットが少なかった状況を改善するという意図があります。

1年間保有すると、最低でも2万円にプラス2万円された4万円となります。1年以上2年未満の方は2万円プラス3万円で5万円、2年以上3年未満の方は2万円から6万円、3年以上の場合は2万円から7万円となります。

今回、みなさまに発表にできなかった理由としては、進呈するデジタルギフトを受け取るタイミングが7月末までであったことが挙げられます。7月末を区切りとしましたが、そのタイミングが第4四半期に入っていたため、第3四半期ではなく第4四半期に計上されることになりました。

第4四半期にいくら使ったのかを明確にし、「これは本当に大盤振る舞いだが大丈夫か?」という懸念についても、数字を生々しく示すことでご安心いただきたいと思っています。同時に、利益に対する支出割合が50パーセント以下であることを、ご理解いただけるのではないかと考えています。

また、今回の発表内容のうち、人気のあるギフトをご紹介します。特に人気なのは、「PayPayマネーライト」の交換率が56.0パーセント、「Amazonギフトカード」が27.8パーセントとなっています。一方、「Visa eギフト vanilla」の人気はあまり高くなかったため、新たに選択肢を増やすことも考えています。

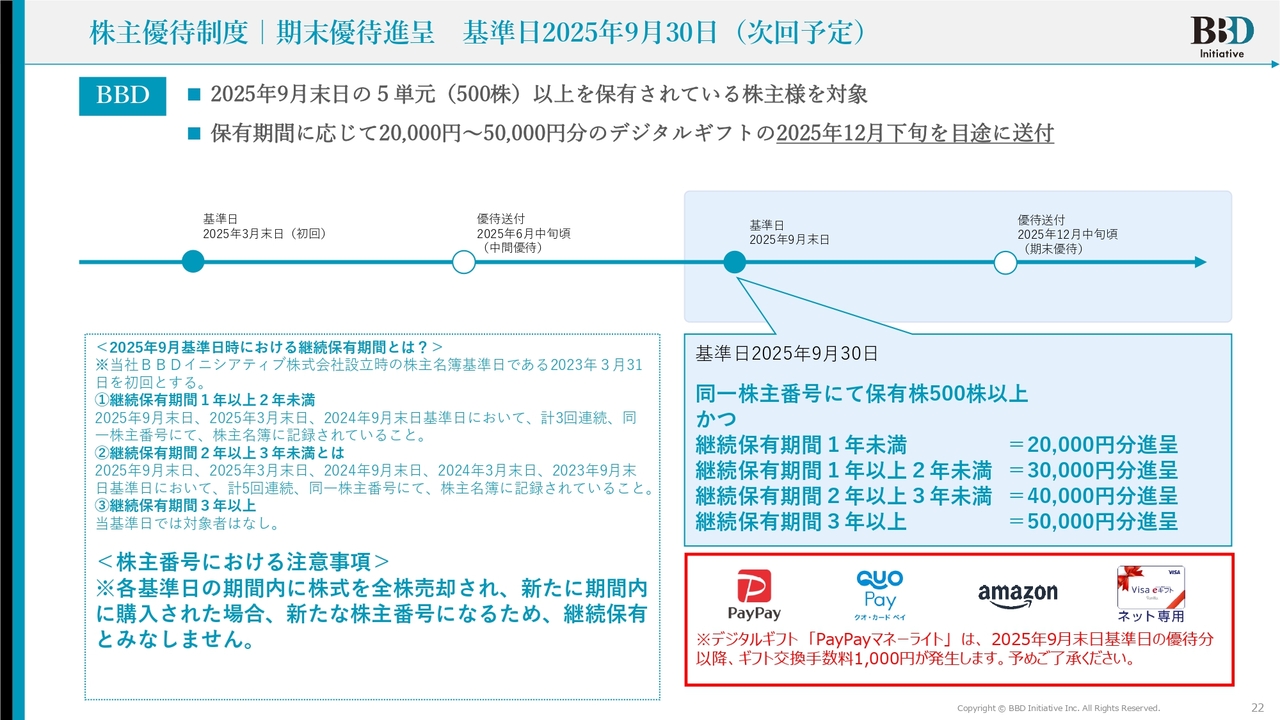

株主優待制度|期末優待進呈 基準日2025年9月30日(次回予定)

こちらのスライドの内容はお間違えのないよう、ご注意ください。前回も間違った方がいらっしゃったかと思いますが、次回は9月28日や29日ではなく9月30日、3月末は3月31日までです。

なお、今回から「PayPay」のギフトの交換手数料が発生することとなりました。「PayPay」をご利用の場合は、1,000円の手数料が差し引かれます。2万円分の「PayPay」ご利用分は1万9,000円となるため、この点についてもご理解ください。

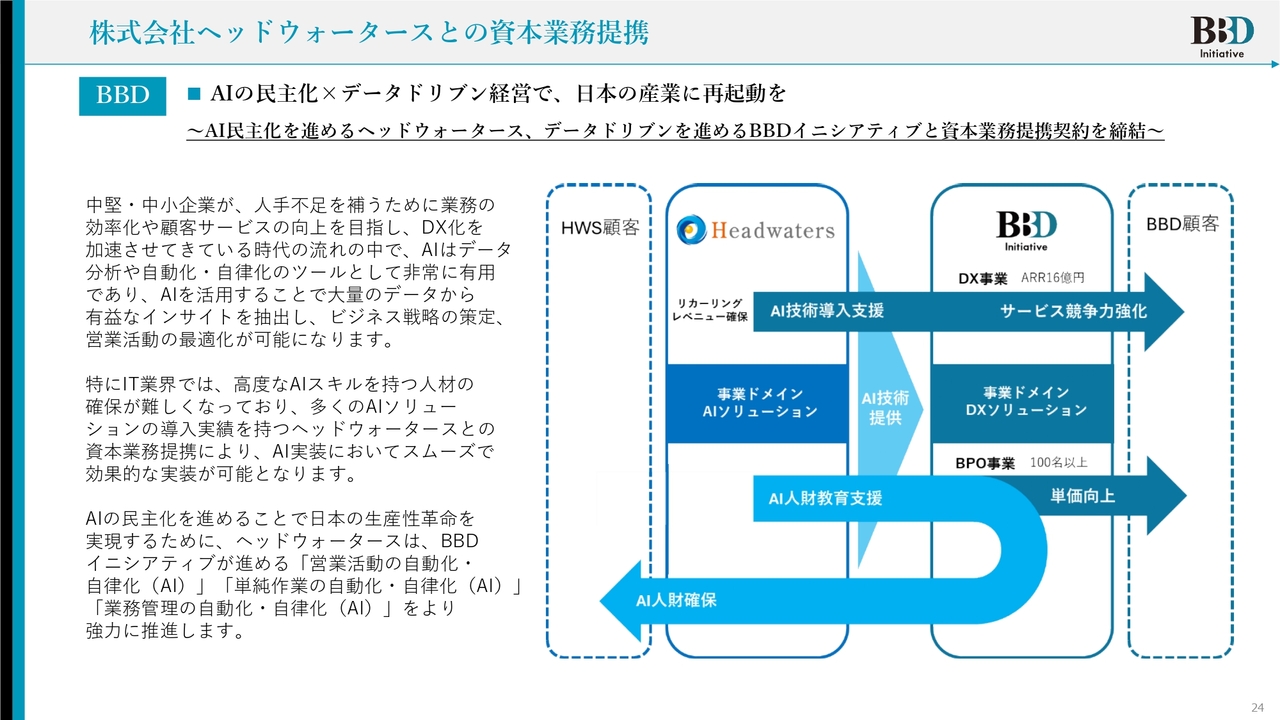

株式会社ヘッドウォータースとの資本業務提携

ヘッドウォータース社との資本業務提携について説明します。当社とヘッドウォータース社は、「AIの民主化×データドリブン経営で、日本の産業に再起動を」を掲げています。

当社はSaaSベンダーと称していますが、実際にはSaaSの中でデータを生成する会社です。営業プロセスデータや顧客データをはじめ、多岐にわたるデータを作り、日々何100万件、何1,000万件というデータを生み出し続けています。その役割を担うことが当社の特徴であり、新「Knowledge Suite」を含めたAIを通じて取り組んでいます。

実はここで初めてお話ししますが、日本から発信する世界初のSFAおよびCRMとして、受注予測データから何が見えてくるのか、その中でどのようなサービスが広がっていくのかを、私たちは真剣に考えています。

したがって、膨大なデータを蓄積しています。先ほどのNBS社のデータも同様ですが、営業プロセス情報をはじめ、どのような人と会っているのか、どのような会社なのか、どの経路で行動すると誰がどのように動いてどのように受注に結びつける確率を高めるかについて、このAIは定量データだけでなく定性データの重要性を考慮しています。

このように、私たちはヘッドウォータース社の協力を得て、これらを一気に進めています。日本で、そして世界で最先端の人手不足を解消するためのSFAおよびCRMエンジンを現在開発しており、間もなくお披露目できる段階になります。

今後はヘッドウォータース社の協力を得て、この精度をさらに向上させるためのチューニングを行うことで、受注予測を立てられるようにします。これにより、中小企業や中堅企業の人手不足への対応や、AI上司を活用した新たな働き方を可能にし、AIを通じて前進できる革新的なサービスを提供しますので、ぜひご期待ください。

具体的には、2つの取り組みがあります。1つ目は、先ほどご説明したサービスへのAI導入をヘッドウォータース社の協力のもと進め、サービスの競争力を高めるという点です。先ほどもお伝えしたとおり、日本から発信する世界初のサービスを実現することにこだわっています。

2つ目は、先ほどお話ししたAI人財育成です。これによって私たちの単価は倍近くまで上がり、人材をヘッドウォータース社側に送り込むことで、私たちの収益も大幅に向上します。

AI技術導入支援よりも、どちらかといえばAI人材教育支援の導入のほうが早く進められるかどうかについても検討しています。1年を目途に互いの収益が向上することを目標としていますが、できるだけ早期に収益化を実現できるよう、両社で取り組むことを約束しています。

そのために清原氏にもご協力いただき、単なる業務提携の域を超えた関係を築いています。しっかり資本も持ち合い、お互いに努力することで、日本で一番、世界で一番の会社を目指すべく、協力を得ることが可能になりました。

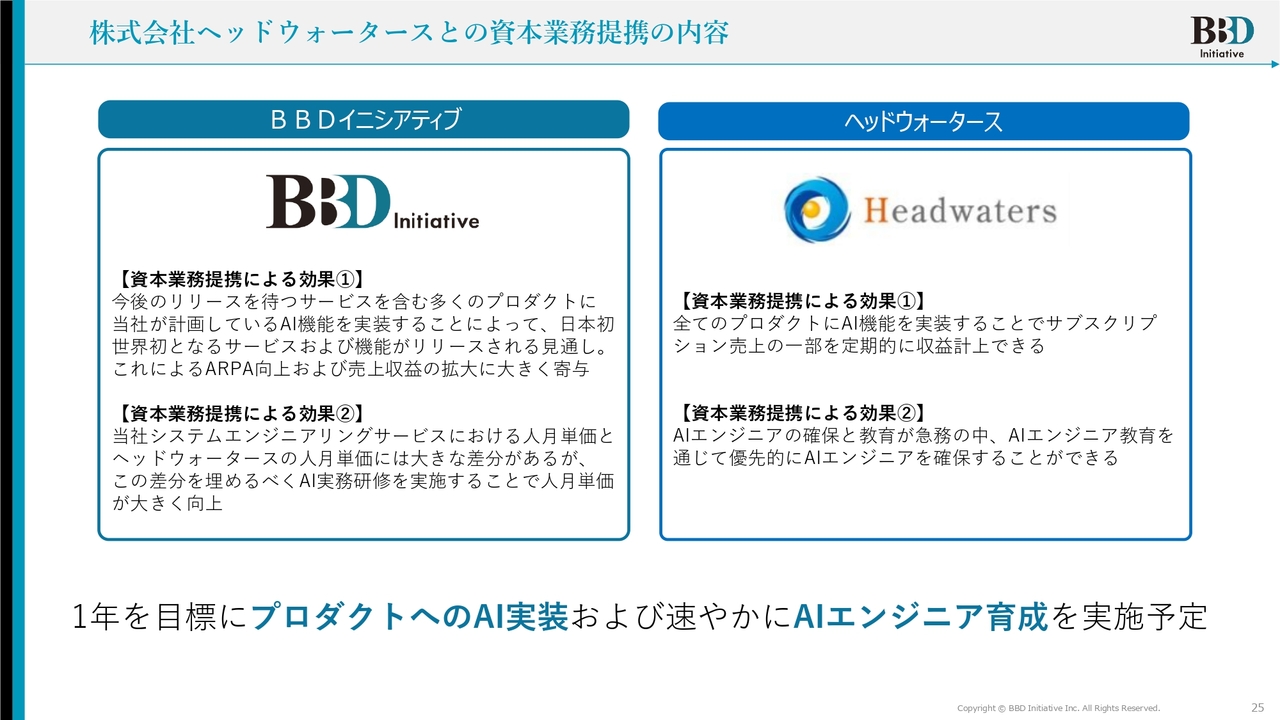

株式会社ヘッドウォータースとの資本業務提携の内容

資本業務提携の内容は2つあります。BBDイニシアティブ側では、先ほど説明したAIの実装により、日本から発信する世界で初めてのサービス機能が搭載されます。これにより顧客単価の向上が見込まれるほか、先ほど触れたプロモーションも含め、一気に推進していく方針です。

もう1つは、前述のとおり、当社が多く抱えるエンジニアに対し、新卒を含む研修プログラムにAIの研修を導入し、AI人材を育成していくことです。育成したAI人材の送り出し先についても、ヘッドウォータース社の協力のもと適切な環境が整っており、今後への期待が持てる状況です。

ヘッドウォータース社側については、同社に開発を委託することで、一部の売上をサブスクリプション形式で取っていただくかたちとなっています。

つまり、私たちは大きな投資をすることなく、ヘッドウォータース社から開発人員を派遣してもらって開発を進めることで、導入されるサービスの売上の一部を毎月ヘッドウォータース社側に支払う流れを採用します。

また、ヘッドウォータース社側もAI人材が非常に不足しており、一気に増員を目指して積極的に採用活動を行っている会社です。AI教育を通じて私たちのエンジニアを優先的にヘッドウォータース社側に派遣することで、単価が大きく上昇することも含めて、期待しています。

プロダクトに関しては、1年を目標にできるだけ早く実装を進め、どのサービスから着手すべきかを考えています。また、速やかにAI人材の育成を進め、送り込むことを含めて取り組んでいきますので、ご期待いただければと思います。

個人的な話にはなりますが、私は年齢より少し年上に見られることがあり、ヘッドウォータース社の篠田社長と一緒に並ぶと彼のほうが若く見られますが、実は同い年です。互いの関係性の中で、経営に関するトーンや持ちつ持たれつの部分、私たちがお願いしたい内容についてもしっかりと話し合いをしているため、ご安心いただければと思います。

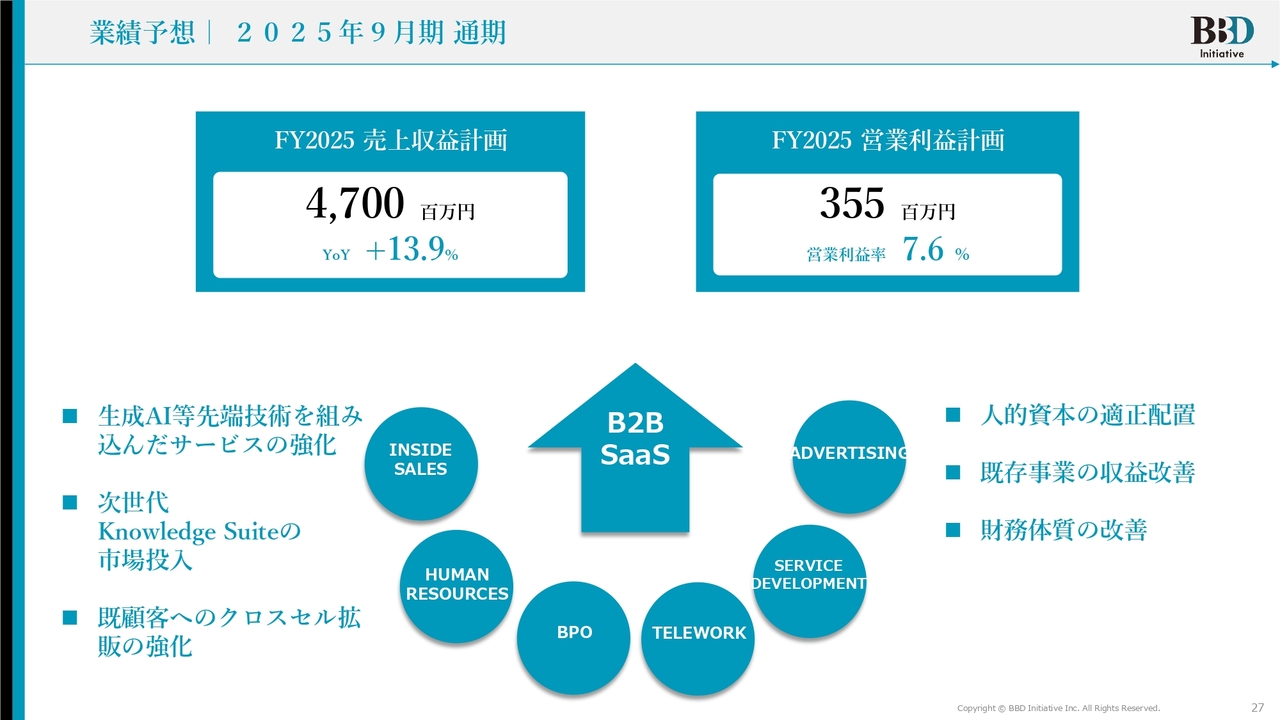

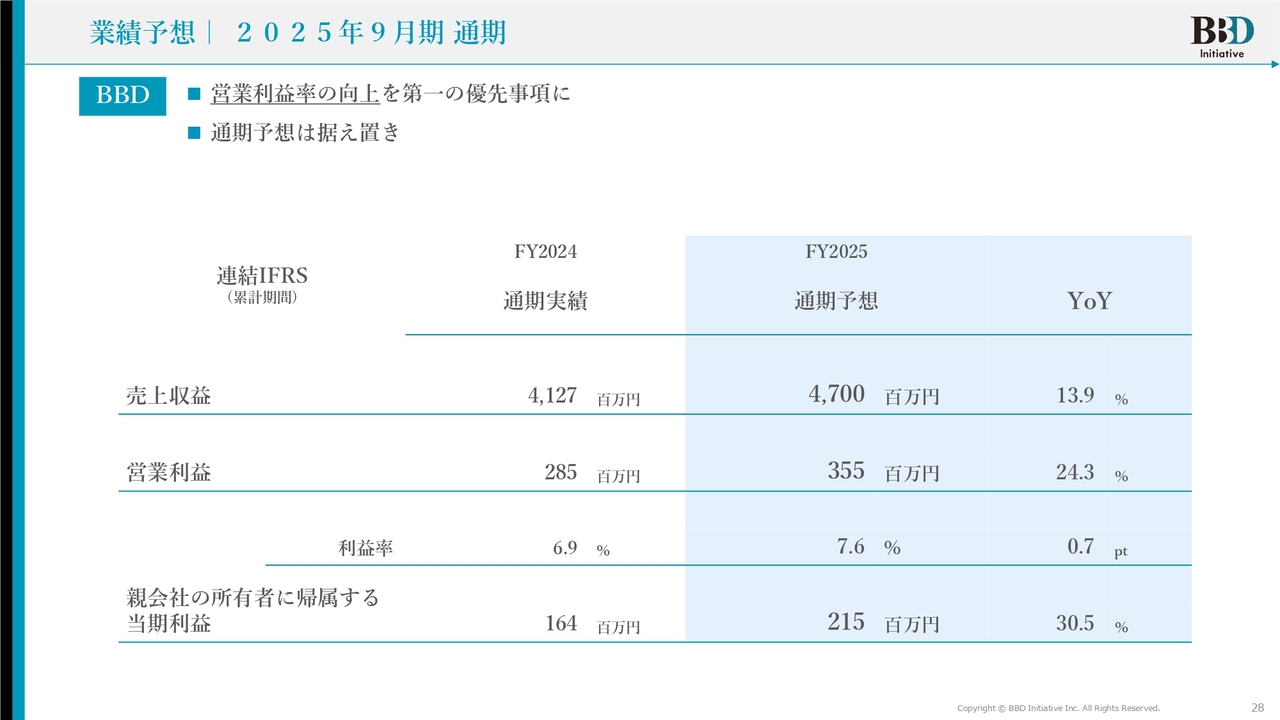

業績予想|2025年9月期通期

通期の業績予想についてです。私の判断ミスによって売上の伸びが鈍化している部分があり、大変申し訳なく思っています。開発スケジュールが遅れることが事前にわかっていれば、プロモーションをもう少し強化することができたとも考えています。

ただ、営業利益率10パーセントを目指した動きは非常に順調です。第4四半期についても注目していただきたいと思っており、私たちとしても自信のある内容となっています。

業績予想|2025年9月期通期

通期業績予想に関しては、売上収益47億円、営業利益3億5,500万円を予定しています。期待していただけるように努力していますので、第4四半期を楽しみにしていてください。

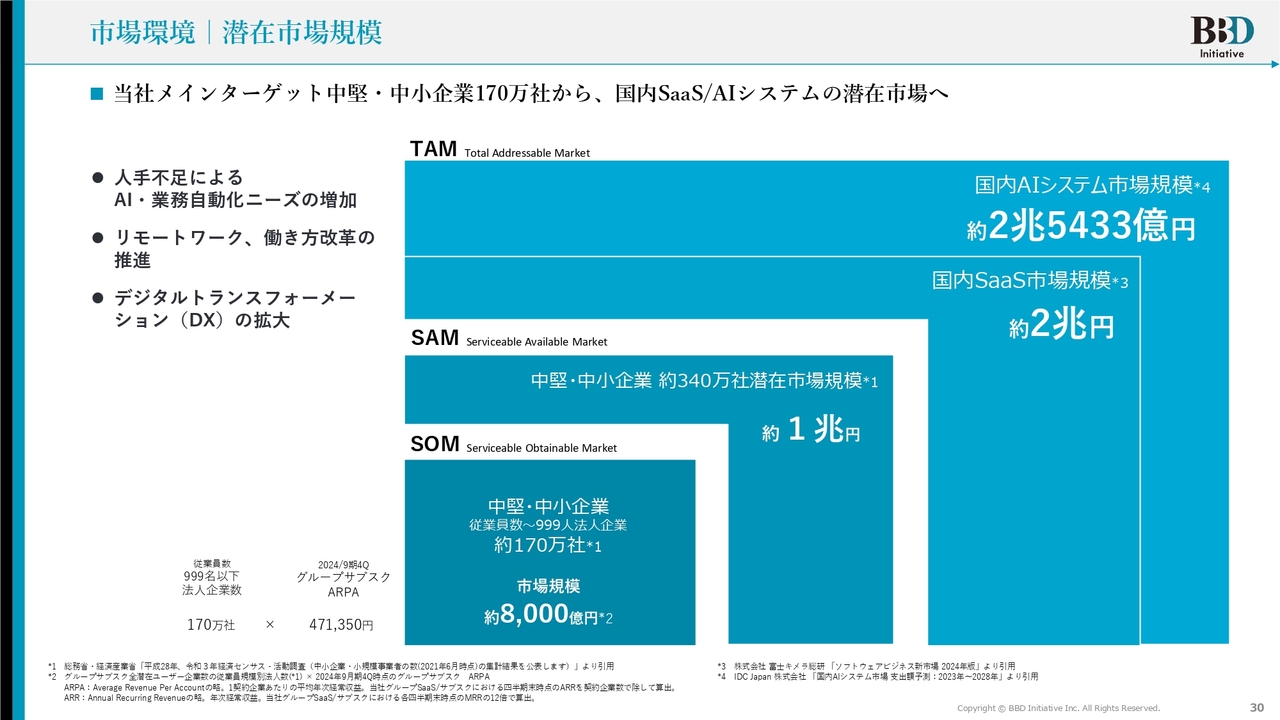

市場環境|潜在市場規模

最後に、成長戦略についてです。当社のメインターゲットは、スライド左下に記載されている中堅・中小企業170万社です。スライド右上にある国内SaaS・AIシステムの潜在市場を考えると、約2兆5,000億円と非常に大きな規模となっています。

そこから対象を絞り込み、メインターゲットである170万社に当社の顧客単価を掛け合わせると、約8,000億円規模のマーケットとなります。

また、先ほども申し上げたように、ARPA(平均月間売上)については単価がどんどん上昇しています。そのため、市場規模としてさらに高い部分を狙うことも可能だと考えています。

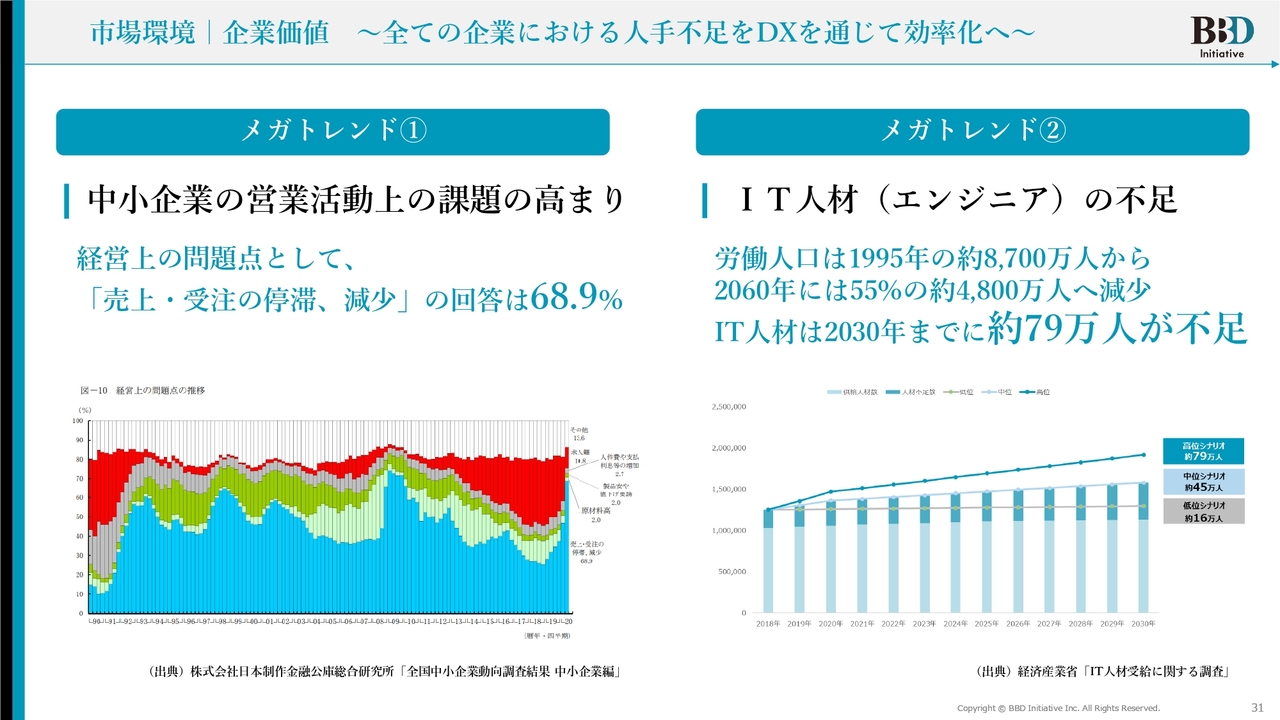

市場環境|企業価値 〜全ての企業における人手不足をDXを通じて効率化へ〜

2つのメガトレンドについてお話しします。1つ目は、中小企業の営業活動における課題の高まりです。経営上の問題として「売上・受注の停滞、減少」に関して、68.9パーセントの企業の社長が重要な課題と考えています。

2つ目は、IT人材(エンジニア)の不足です。こちらは一部AIに置き換わる部分もありますが、それをコントロールするためのAIエンジニアが必ず必要となるため、今後はそちらにシフトしていくと考えられます。

また、ある大手企業との議論では、エンジニアのうち、現在必要な人数の半分は生き残り、もう半分はAIに置き換わると言われています。そこで、不足部分をAIで補完できると考えています。

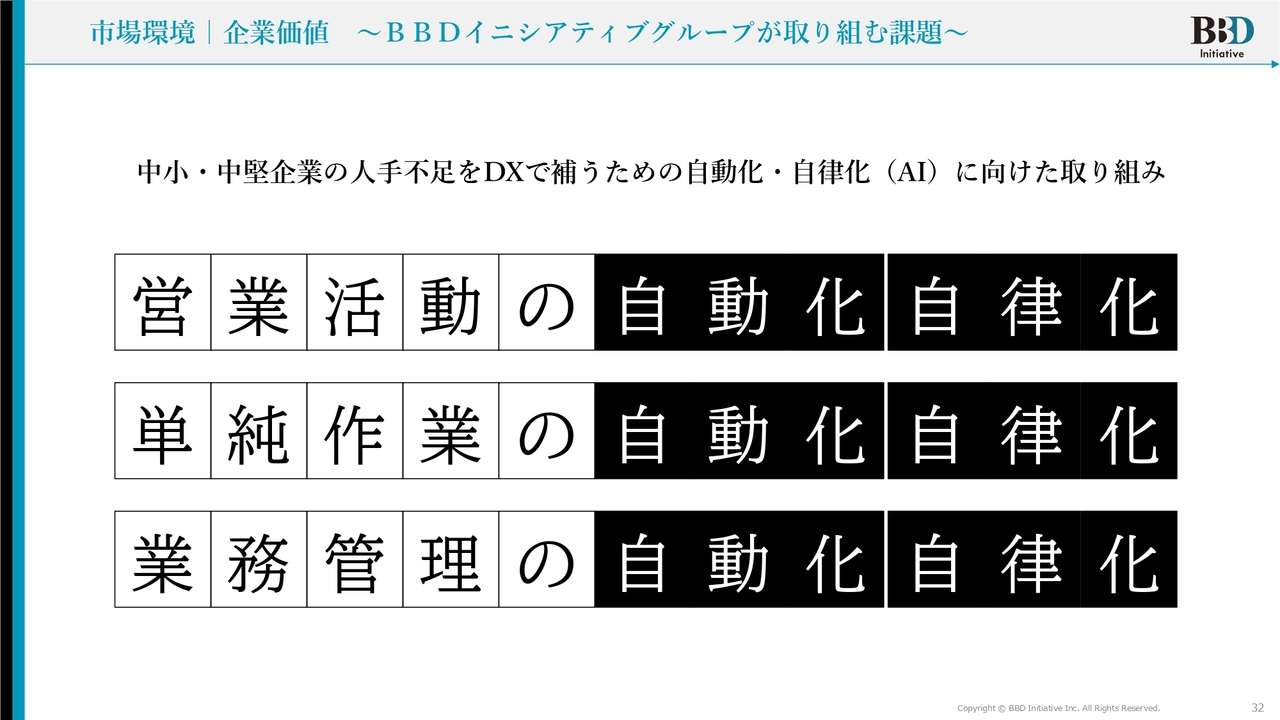

市場環境|企業価値 〜BBDイニシアティブグループが取り組む課題〜

私たちは、中小企業や中堅企業の人手不足をDXで補うため、自動化・自律化(AI)に向けて3つの課題に取り組んでいます。

具体的には、営業活動の自動化・自律化、単純作業の自動化・自律化、そして業務管理の自動化・自律化に注力しています。

これら取り組みを通じて、マーケットおよび世界に対して主導的な役割を果たせる体制を早期に構築できると考えており、自信を持って進めていきますので、どうぞご期待ください。

事業|DXセグメント/ SaaS・サブスクサービス ラインナップ

1つ目のメガトレンドは、先ほどお伝えした新「Knowledge Suite」を含めたサービスを用いてしっかりと進めていきます。

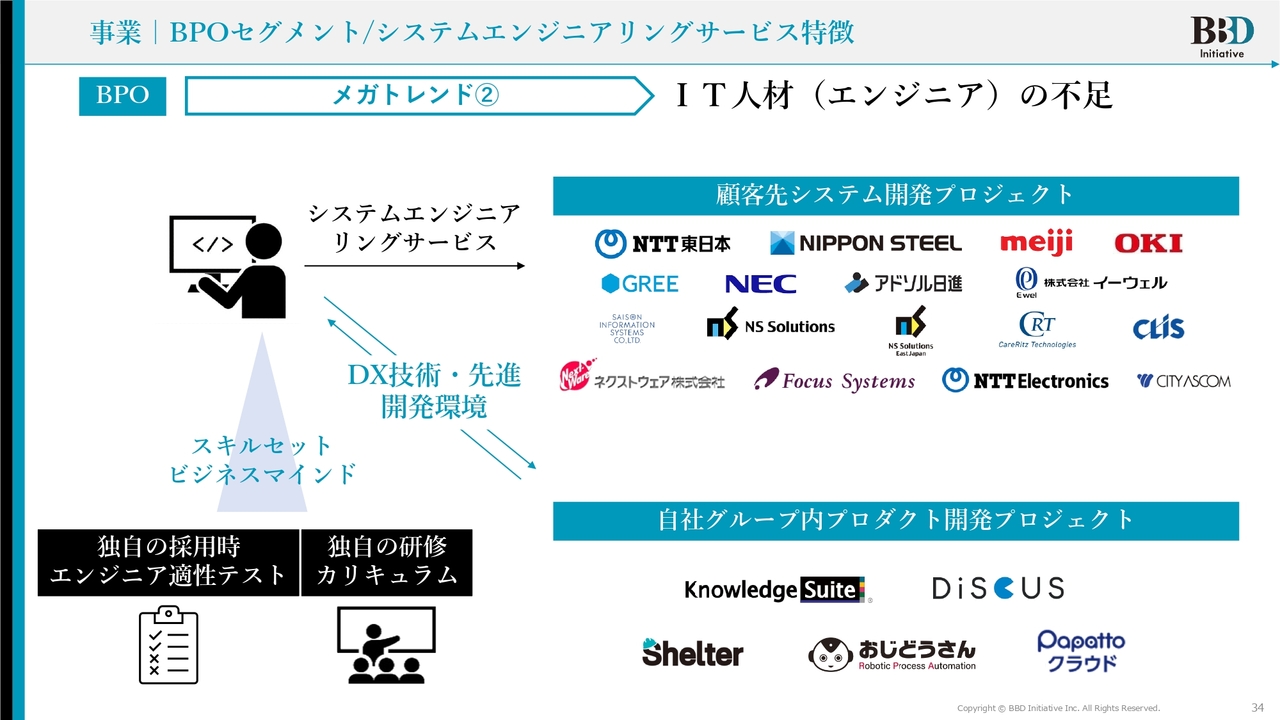

事業|BPOセグメント/システムエンジニアリングサービス特徴

もう1つのメガトレンドは、エンジニアリングです。ここには当社の自社サービス開発、特にAIエンジニアの育成も含まれます。また、他のお客さまにエンジニアを派遣することで、より高い単価を実現していくことを目指しています。

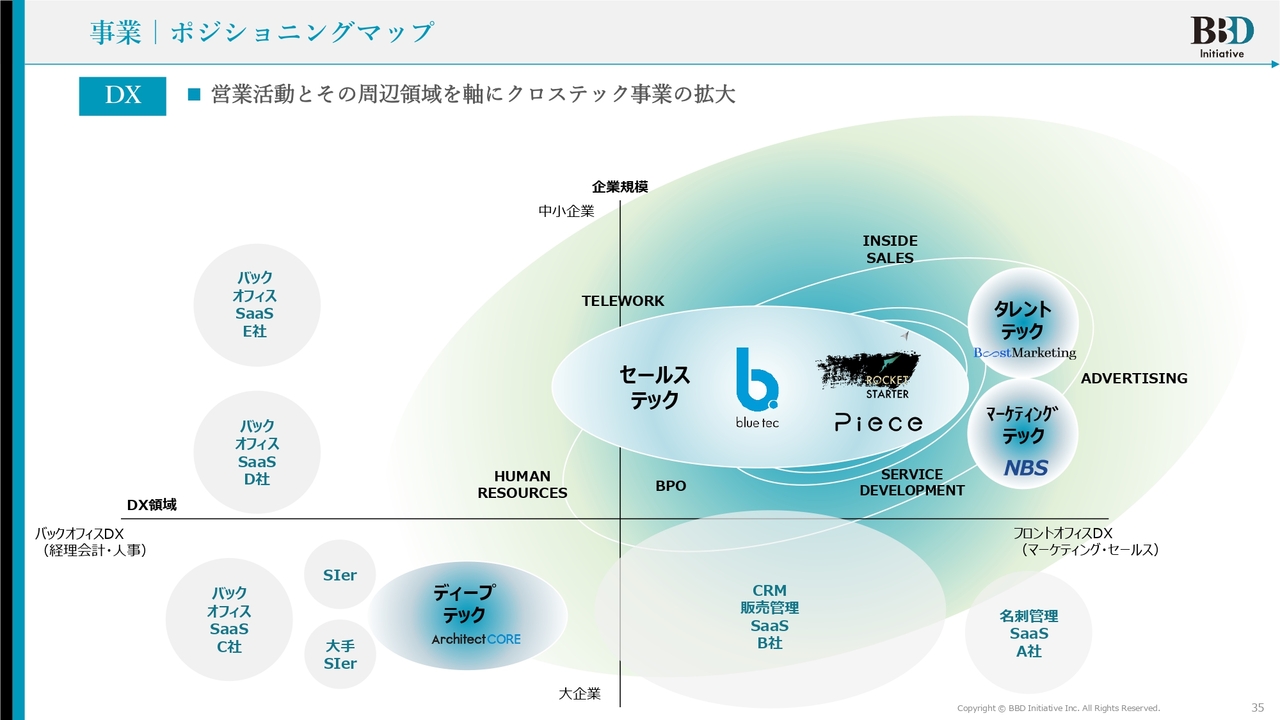

事業|ポジショニングマップ

ポジショニングマップでは、中小企業や中堅企業を対象に、バックオフィス系ではなくフロントオフィス系のサービスで勝ちにいく方針です。

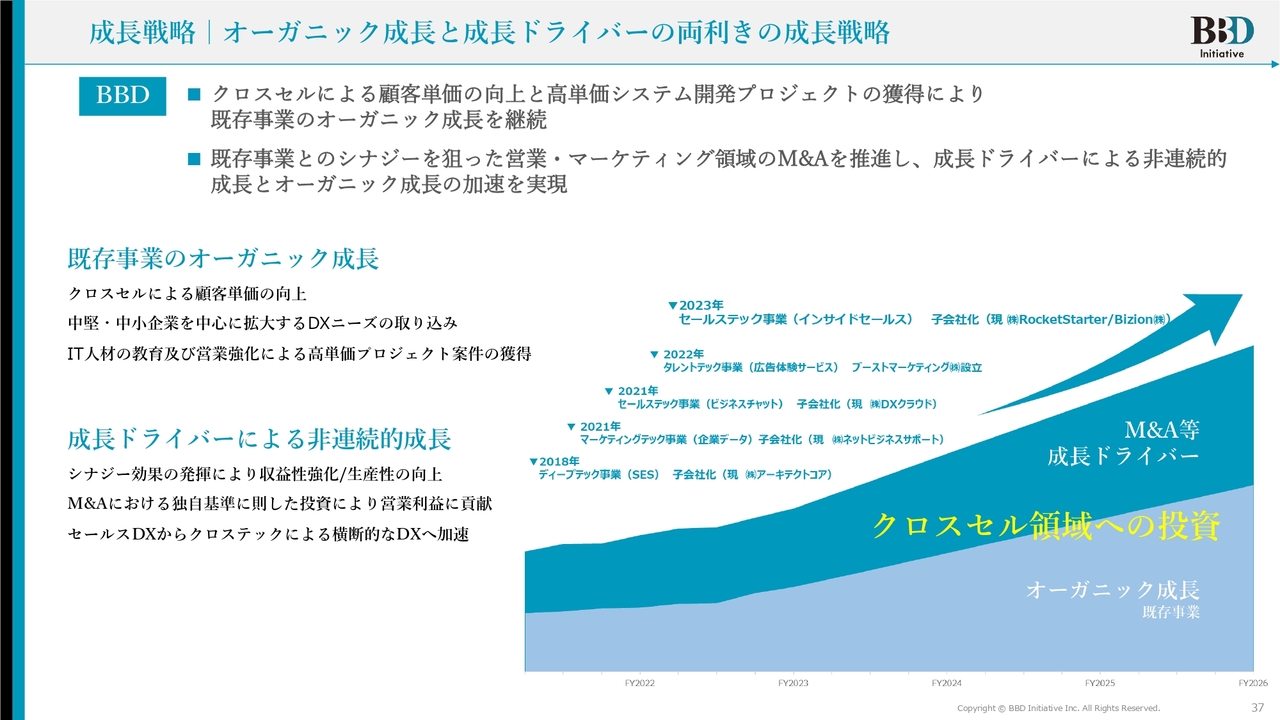

成長戦略|オーガニック成長と成長ドライバーの両利きの成長戦略

グラフ下のオーガニック成長、およびグラフ上のM&A等の成長ドライバーについては、AIを実装することでオーガニック成長がさらに伸びると考えています。

なおかつ、成長ドライバーであるAIに関連するサービスを導入すれば、さらに大きく成長すると予測しており、これをよってさらに高めるイメージを描いていく必要があると感じています。この点については、非常に大きな期待を抱いています。

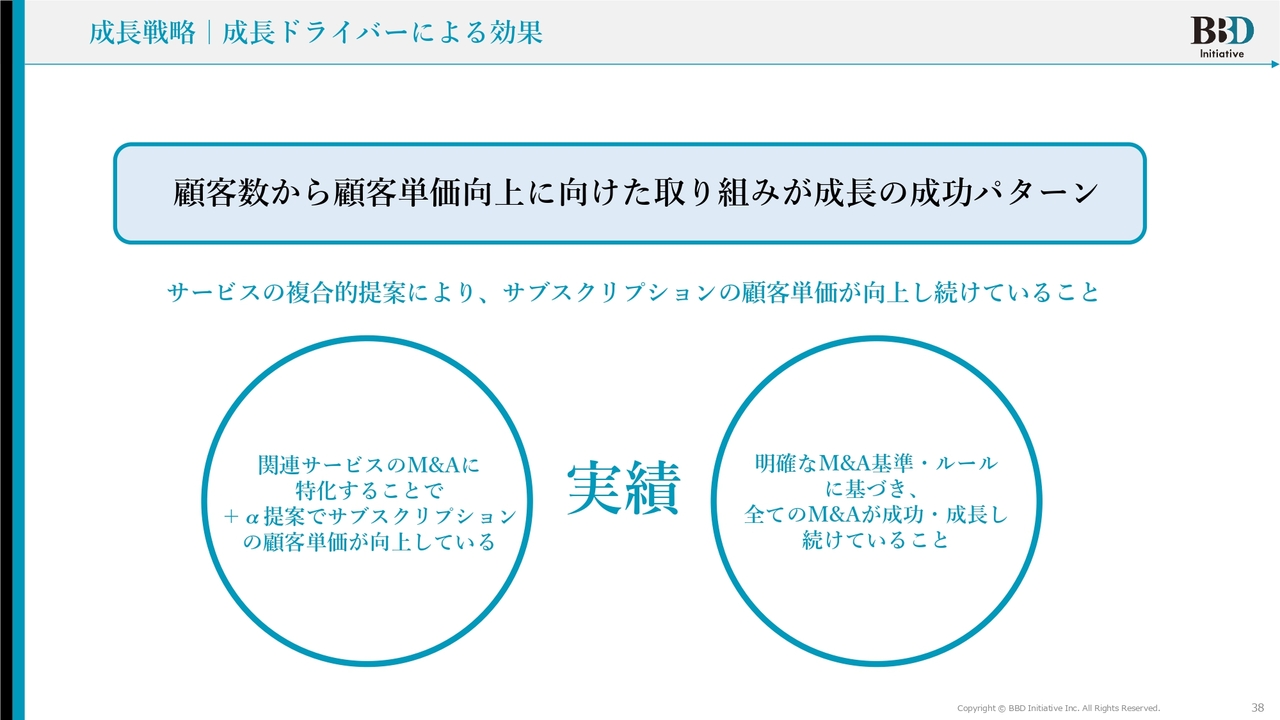

成長戦略|成長ドライバーによる効果

成長ドライバーによる効果についてです。以前からお話ししているとおり、M&Aの実績およびそのルールを持っていることから、M&Aを行う際は必ず成功している点が、成長ドライバーの1つになっていると考えています。

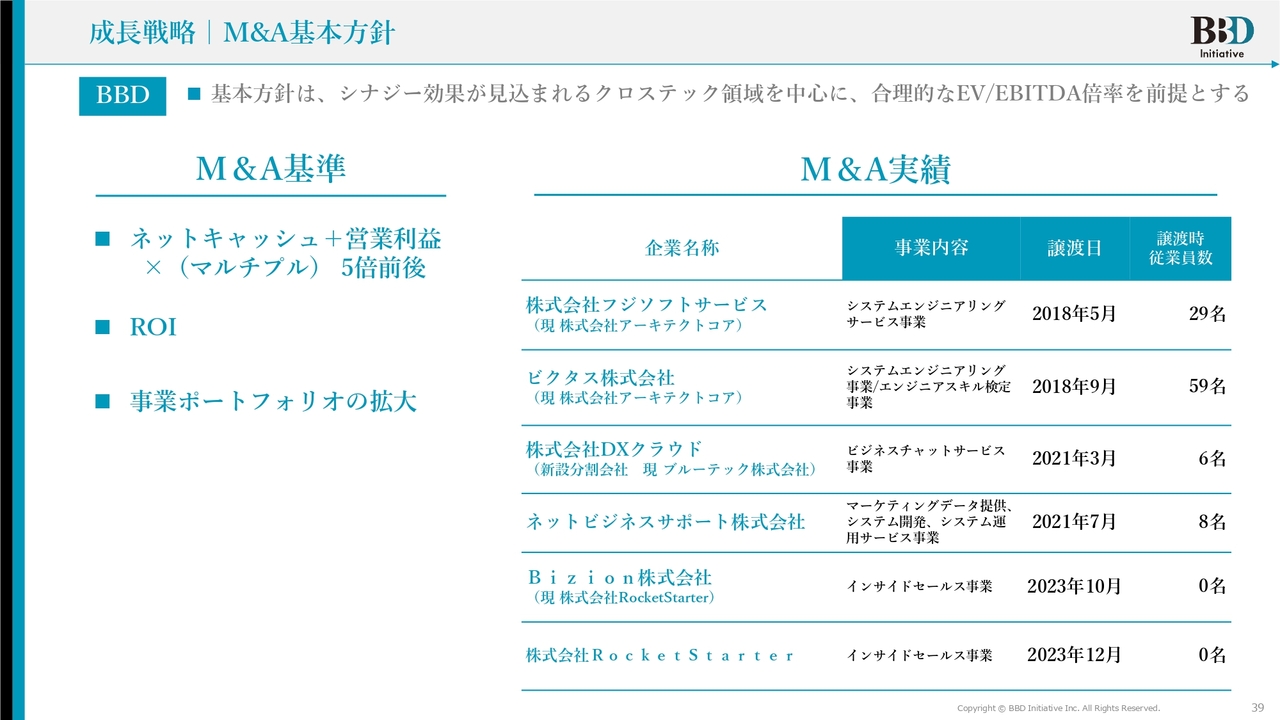

成長戦略|M&A基本方針

スライド右側にあるM&A実績をご覧いただくとおわかりのとおり、さまざまな会社を買収し、グループジョインしています。

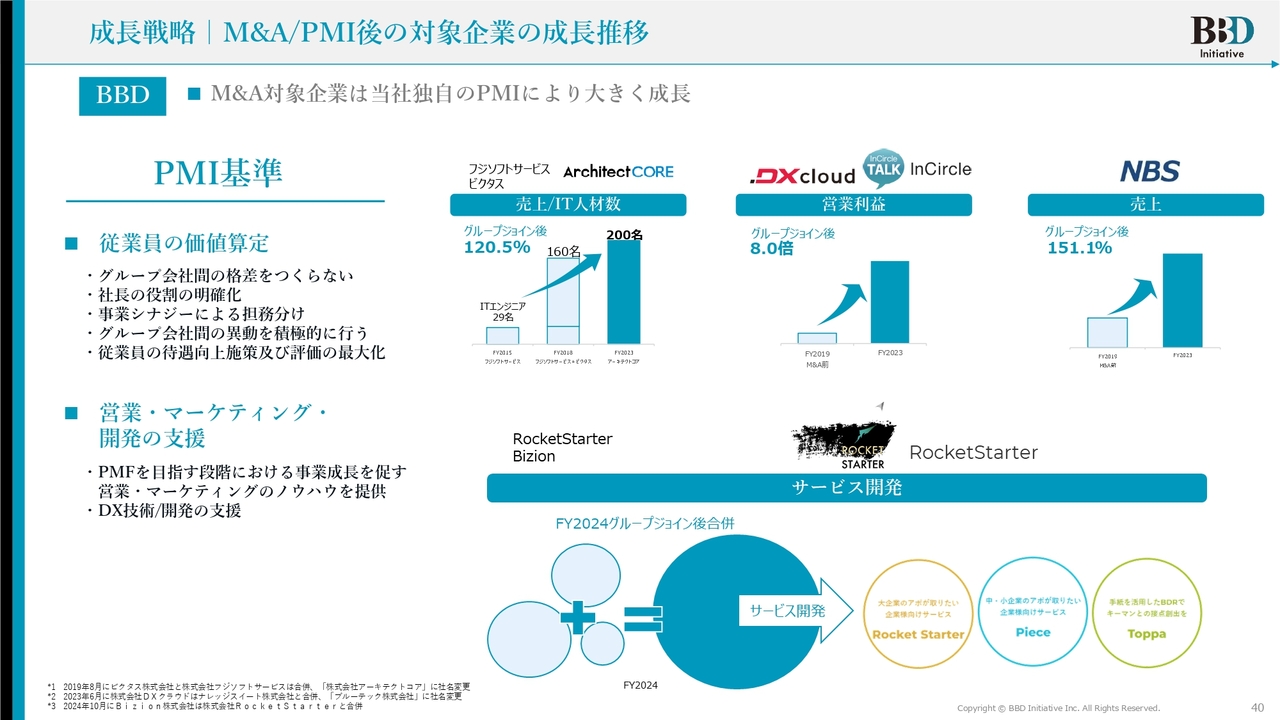

成長戦略|M&A/PMI後の対象企業の成長推移

PMI基準を作成することで、M&Aを実施したアーキテクトコア社はグループジョイン後に売上が120.5パーセント伸び、DXクラウド社の営業利益率は8.0倍となりました。

また、NBS社はグループジョイン後に売上が150パーセントに達しました。我々とジョインし、複合的な提案を継続して行うことで、大きく売上を伸ばすことが可能になっています。

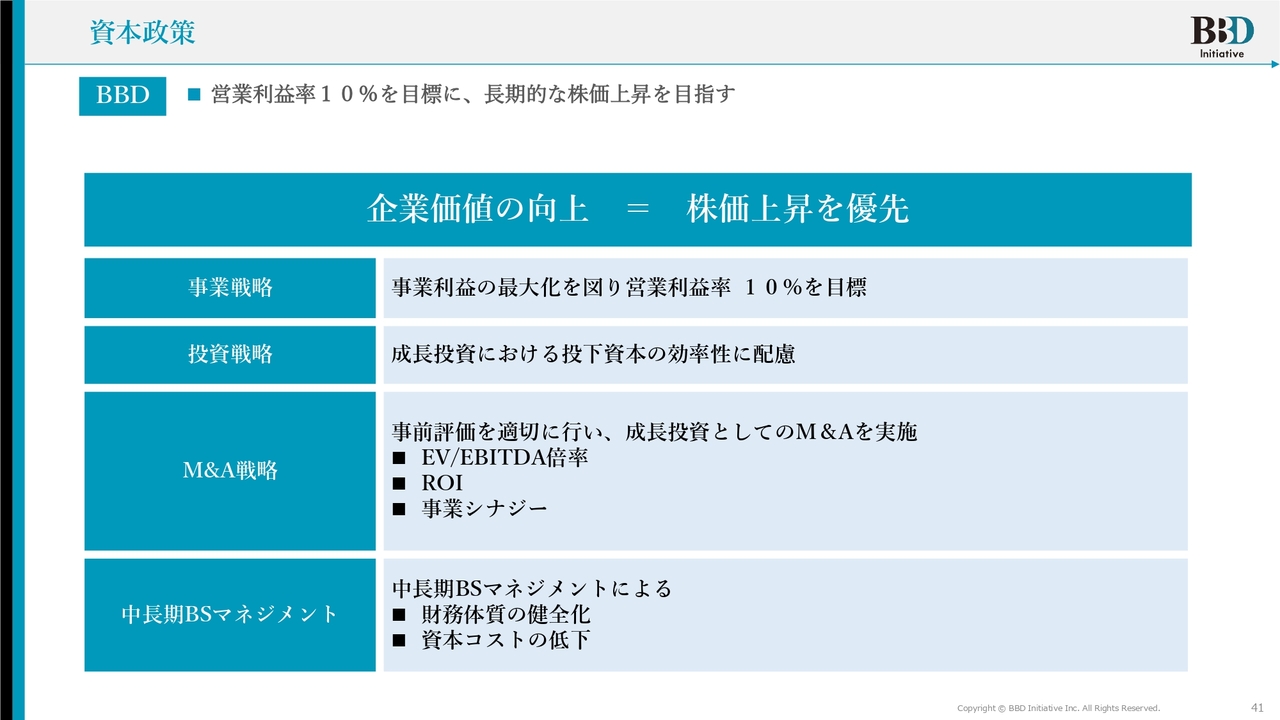

資本政策

何度もお話ししている営業利益率10パーセントの目標についてですが、どうしてもここは達成したいと考えています。私からのご説明は、以上となります。

新着ログ

「情報・通信業」のログ