【QAあり】東京計器、過去最高の受注残高を更新 2Qの増収を踏まえ通期業績予想を上方修正、過去最高の営業利益を見込む

発表のポイント

安藤毅氏(以下、安藤):みなさま、こんにちは。東京計器社長執行役員の安藤です。本日は大変お忙しい中、当社2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。2025年3月期第2四半期の実績と通期見通しについてご説明します。

まずは、11月8日に開示した決算説明資料に沿って、今期第2四半期決算のポイントをご説明します。

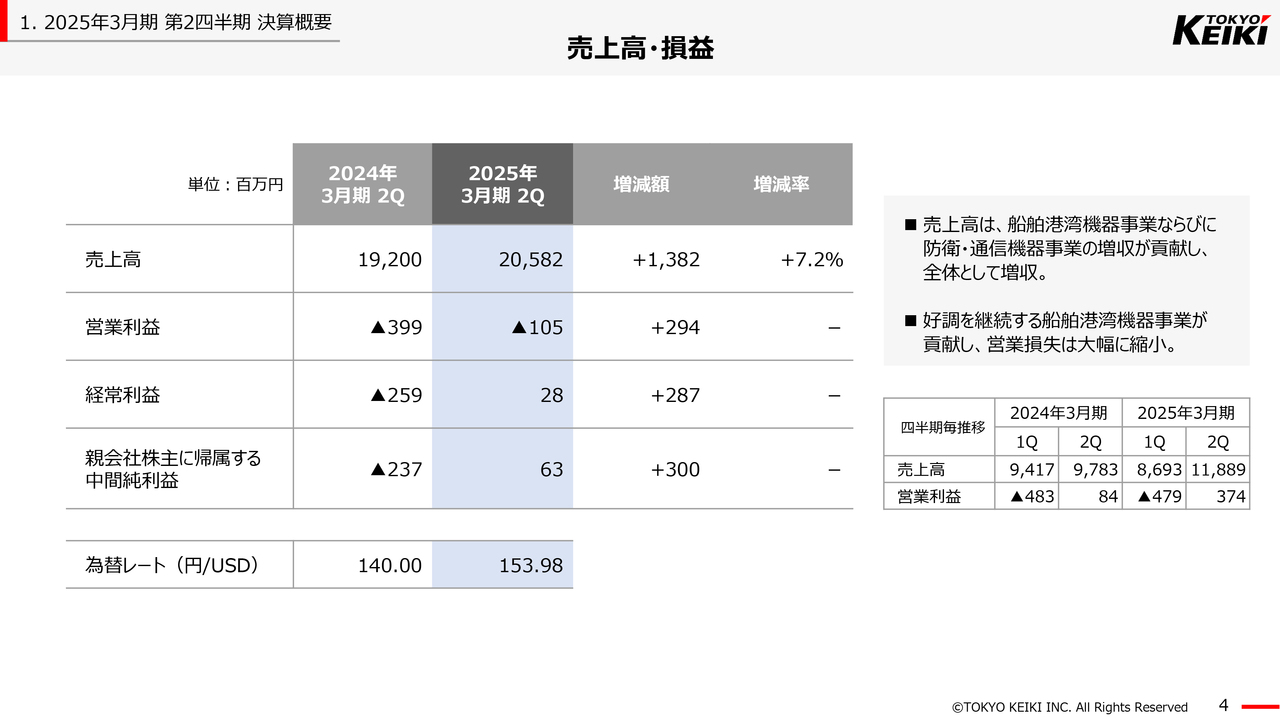

1つ目は、第2四半期の累計実績です。当第2四半期の売上高は、前年同期比で13億8,200万円の増収、営業損失は前年同期比で2億9,400万円改善し、大幅に縮小しました。当社グループは、官公庁向けなど年度末に納期を迎える案件が多く、例年第2四半期は営業損失にとどまり、下期に挽回していくことになります。

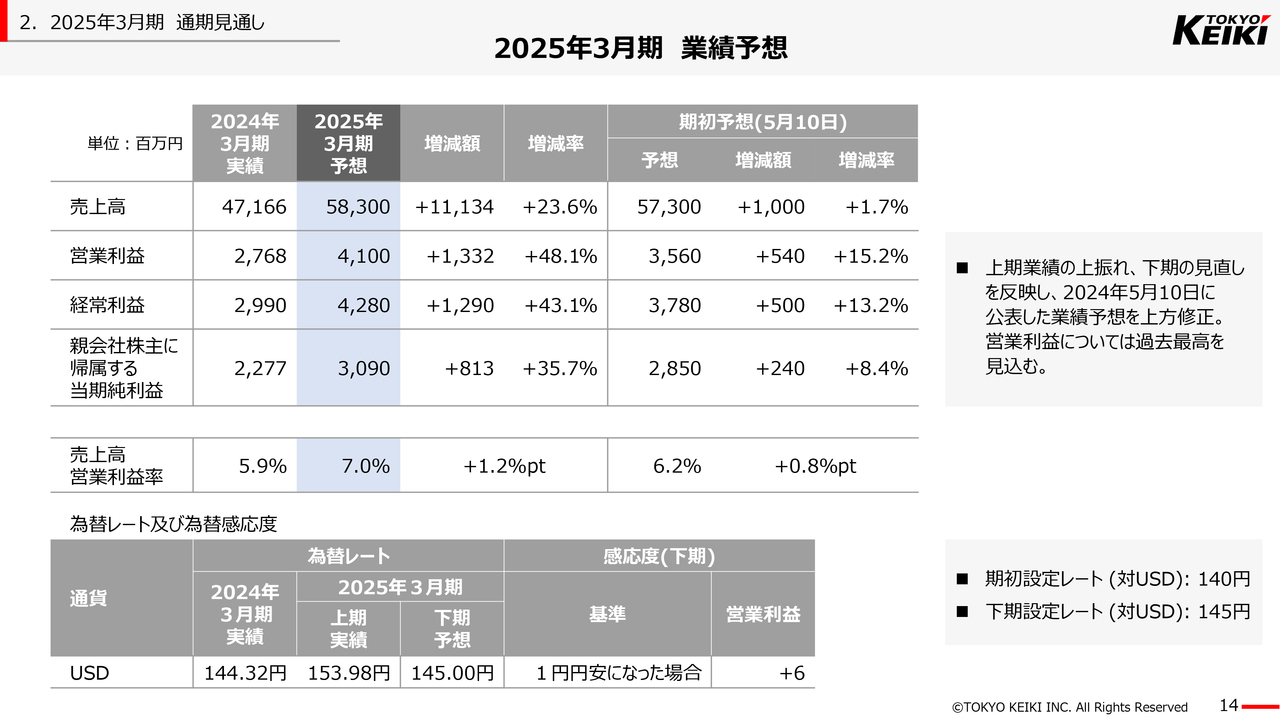

2つ目は、通期業績の見通しです。当第2四半期の結果と今後の見通しを踏まえ、通期業績予想を上方修正し、過去最高の営業利益となる41億円を予想しています。

3つ目は、受注残高です。防衛予算の増額を背景に防衛・通信機器事業の受注が増加し、全社の受注残高は第1四半期に続いて過去最高を更新しました。

なお、業績予想の見直しの結果、売上高は当社3ヶ年の中期経営計画における2025年度の計画値と同額に、営業利益は同計画値に対してプラス2億3,000万円となる見通しです。2025年度の計画については現時点で見直しはしませんが、さらなる成長を目指して邁進していきます。

売上高・損益

第2四半期の実績をご説明します。売上高は、好調な船舶港湾機器事業ならびに今期から売上高増加を見込んでいた防衛・通信機器事業の増収が貢献し、前年同期比7.2パーセント増の205億8,200万円となりました。

営業損失は、期初から好調な船舶港湾機器事業が貢献して前年同期比で2億9,400万円改善し、マイナス1億500万円となりました。

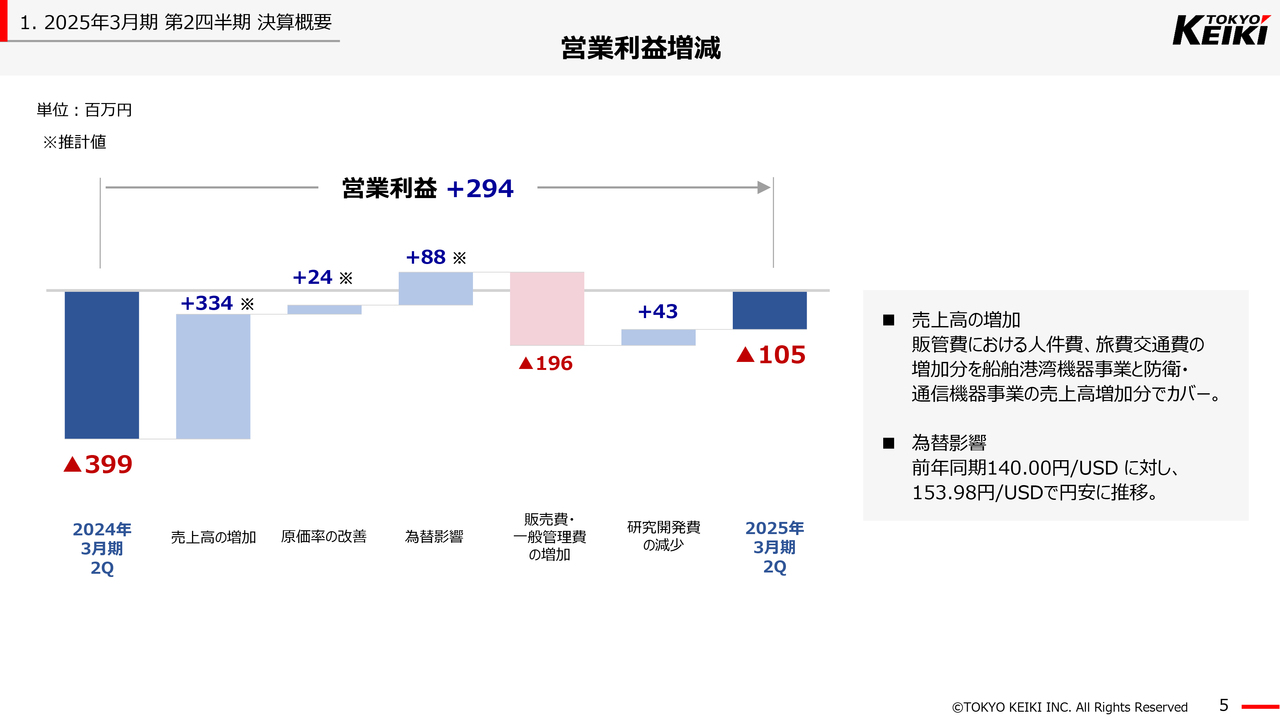

営業利益増減

営業利益の増減です。スライド一番左側が前年同期の営業利益、一番右側が当第2四半期の営業利益、その間のプラス2億9,400万円の内訳を図に示しています。

人件費と旅費交通費の増加による販売費・一般管理費の増加分を、船舶港湾機器事業と防衛・通信機器事業の売上高の増加と、為替が円安に推移したことによる利益の増加でカバーしました。

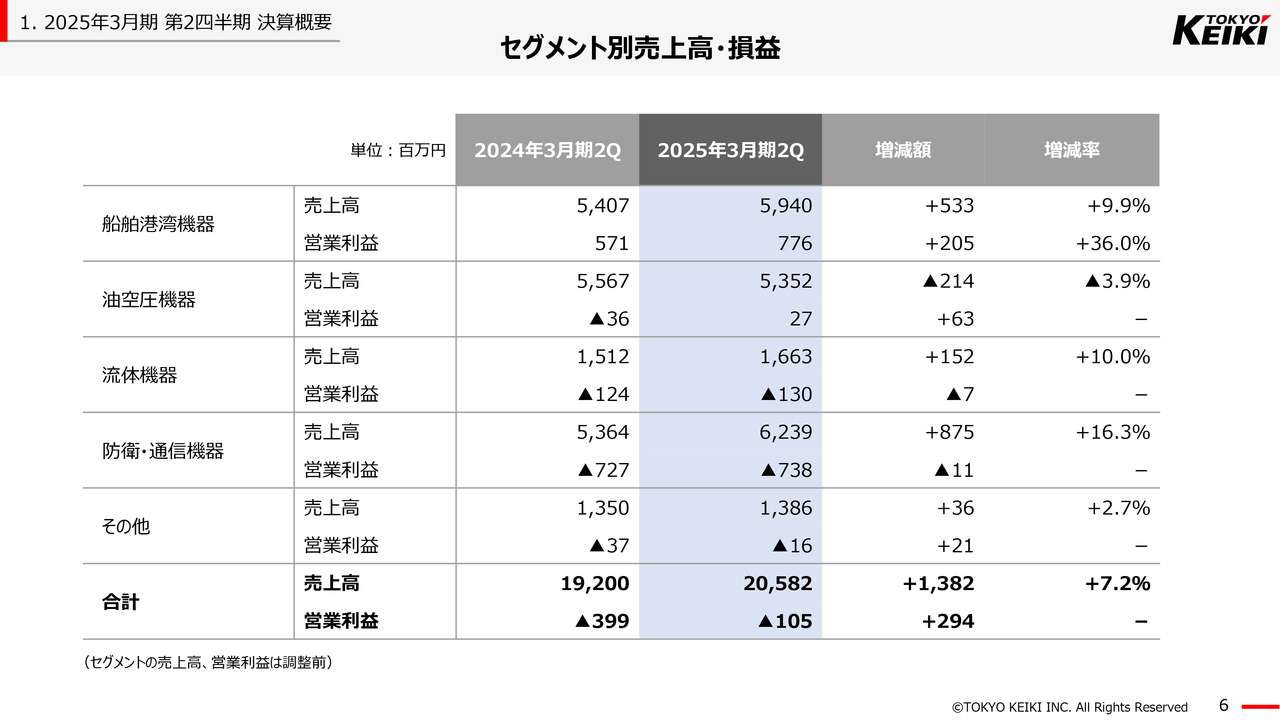

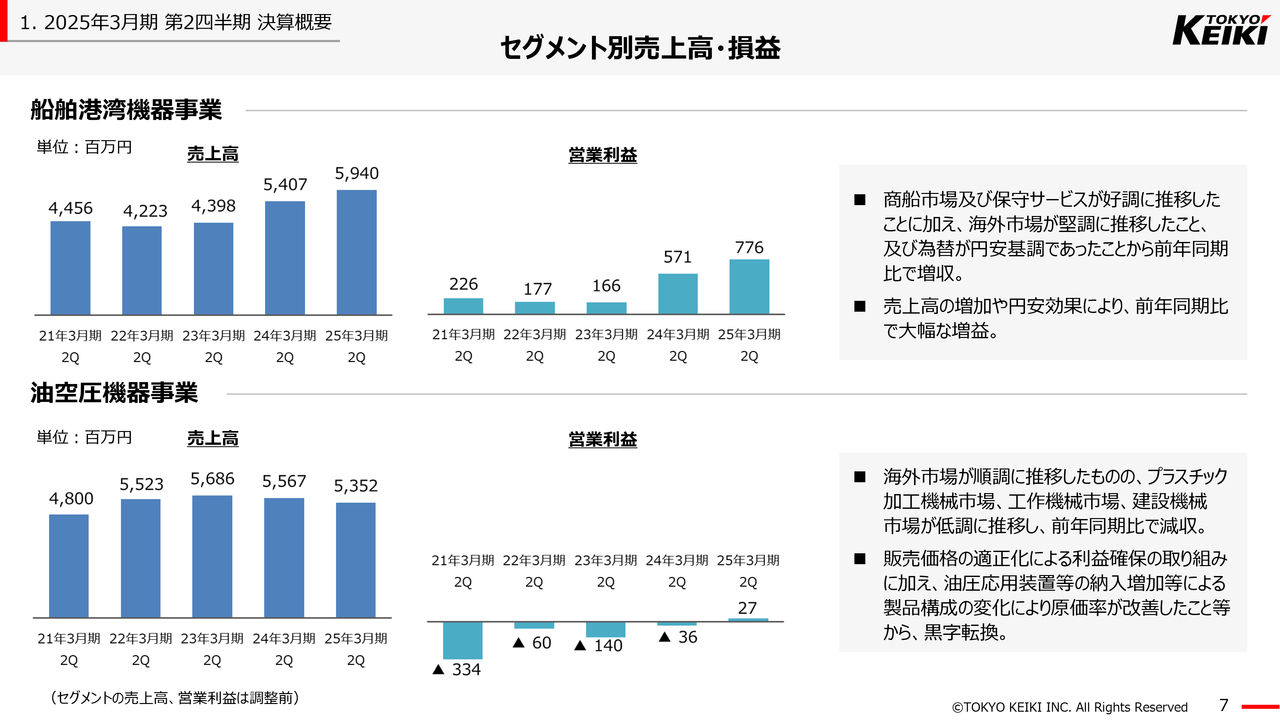

セグメント別売上高・損益

セグメント別の売上高と損益はスライドに記載のとおりです。

セグメント別売上高・損益

セグメント別の状況をご説明します。

船舶港湾機器事業は、第1四半期に引き続き、新造船向け機器の納入および保守サービスが好調であったことに加え、為替が円安基調であったことから前年同期比で増収増益となりました。営業利益は7億7,600万円となり、期初の通期見通し8億1,000万円に対する進捗率は95.8パーセントです。

油空圧機器事業は、海外市場が順調に推移したものの、プラスチック加工機械市場、工作機械市場、建設機械市場が低調に推移し、前年同期比で減収となりました。営業利益は、売価の適正化による利益確保の取り組みに加え、油圧応用装置等の納入増加等による製品構成の変化により原価率が改善したことなどから、黒字転換しました。

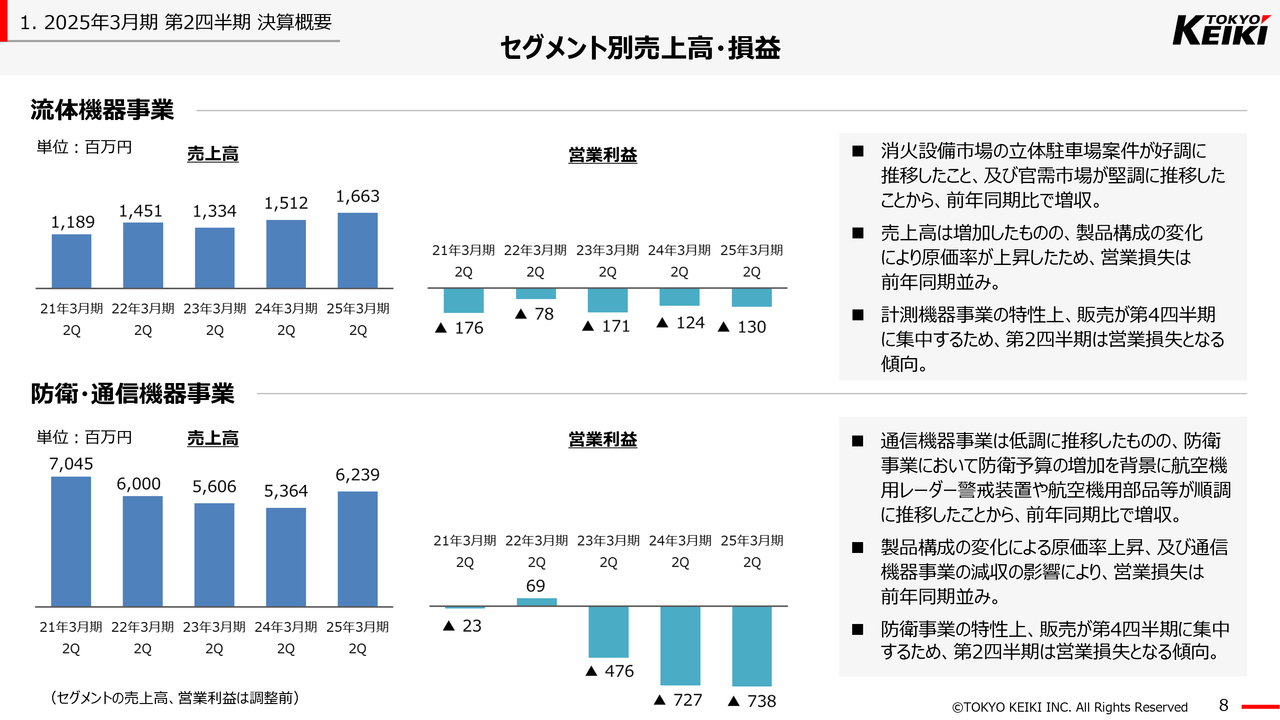

セグメント別売上高・損益

流体機器事業は、増収減益となりました。増収の主要因は、消火設備市場の立体駐車場新設案件が好調に推移したことです。減益の主要因は、期初から織り込んでいる消火設備市場の容器弁点検のピークアウトから製品構成の変化が生じ、原価率が上昇したことです。

防衛・通信機器事業は増収となりましたが、損益面は前年同期並みとなっています。計画どおり防衛事業の売上高が増加しましたが、通信機器事業の農業機械向け機器や半導体製造装置向け機器などが低調に推移したことから、営業損益は前年同期並みとなりました。

なお、本事業の売上高の多くを占める防衛事業は、例年以上に第4四半期に偏重する見込みです。

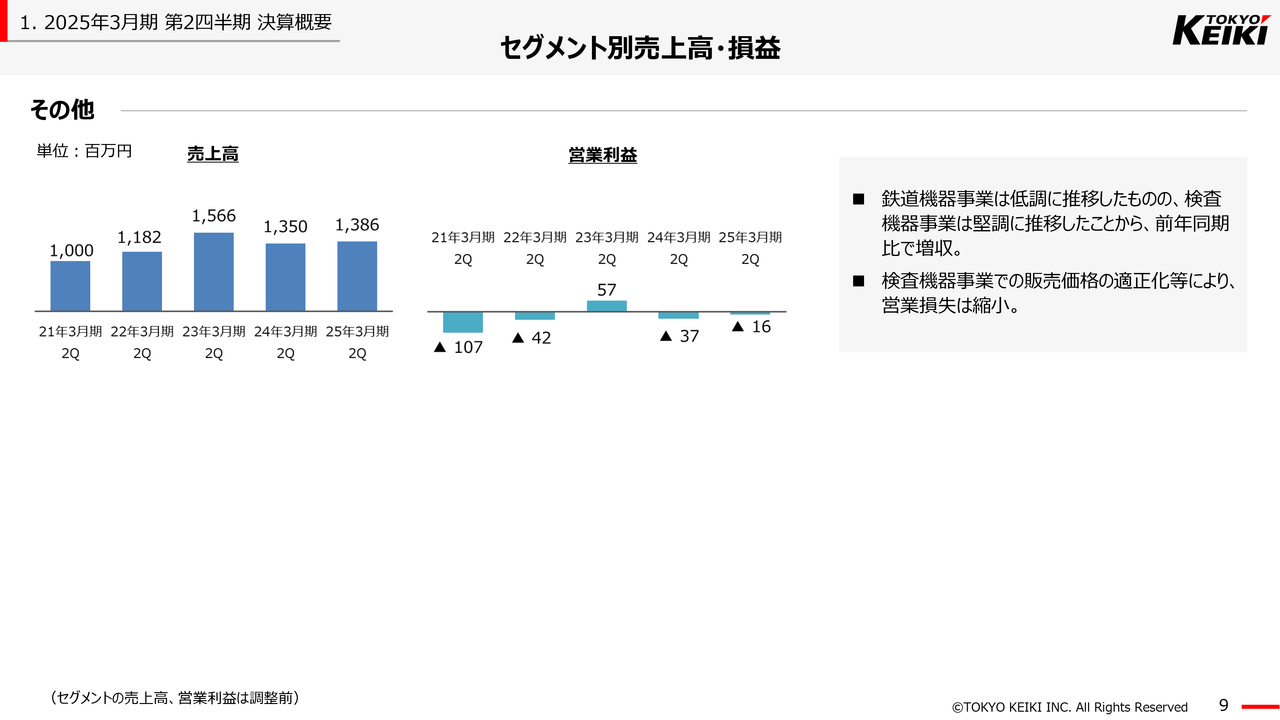

セグメント別売上高・損益

その他事業は、鉄道機器事業が低調に推移したものの、検査機器事業が堅調に推移し、売上高は前年同期比で増収となりました。営業損失は、検査機器事業における売価の適正化により縮小しました。

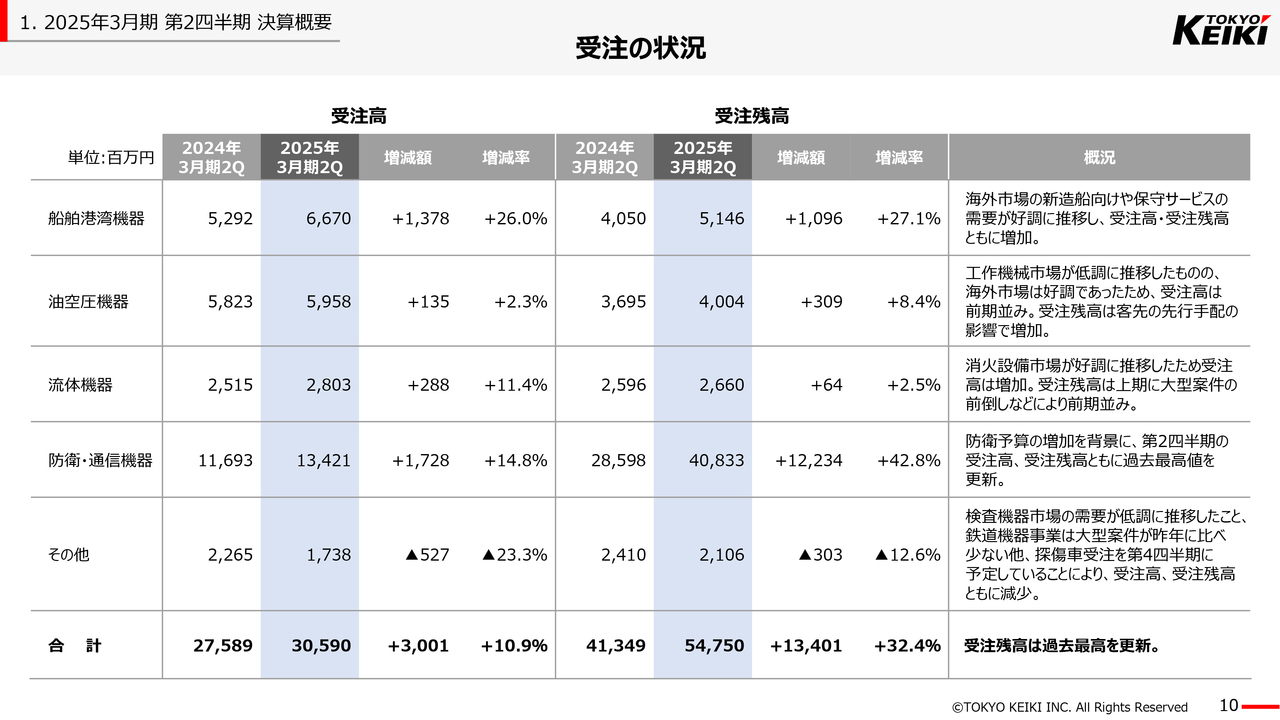

受注の状況

受注高・受注残高の状況についてご説明します。セグメントごとに濃淡はありますが、全体では受注高・受注残高ともに前年同期を大幅に上回りました。

受注残高は第1四半期に続いて過去最高値を更新し、547億5,000万円となりました。セグメント別に見ると、船舶港湾機器事業は受注高・受注残高ともに前年同期比で25パーセント強の増加となり、好調を維持しています。保守サービスはリードタイムが短いため、受注高には含まれますが、受注残高にはほとんど含まれません。

防衛・通信機器事業は、防衛予算の増加を背景に需要が継続し、受注残高は過去最高を更新しました。

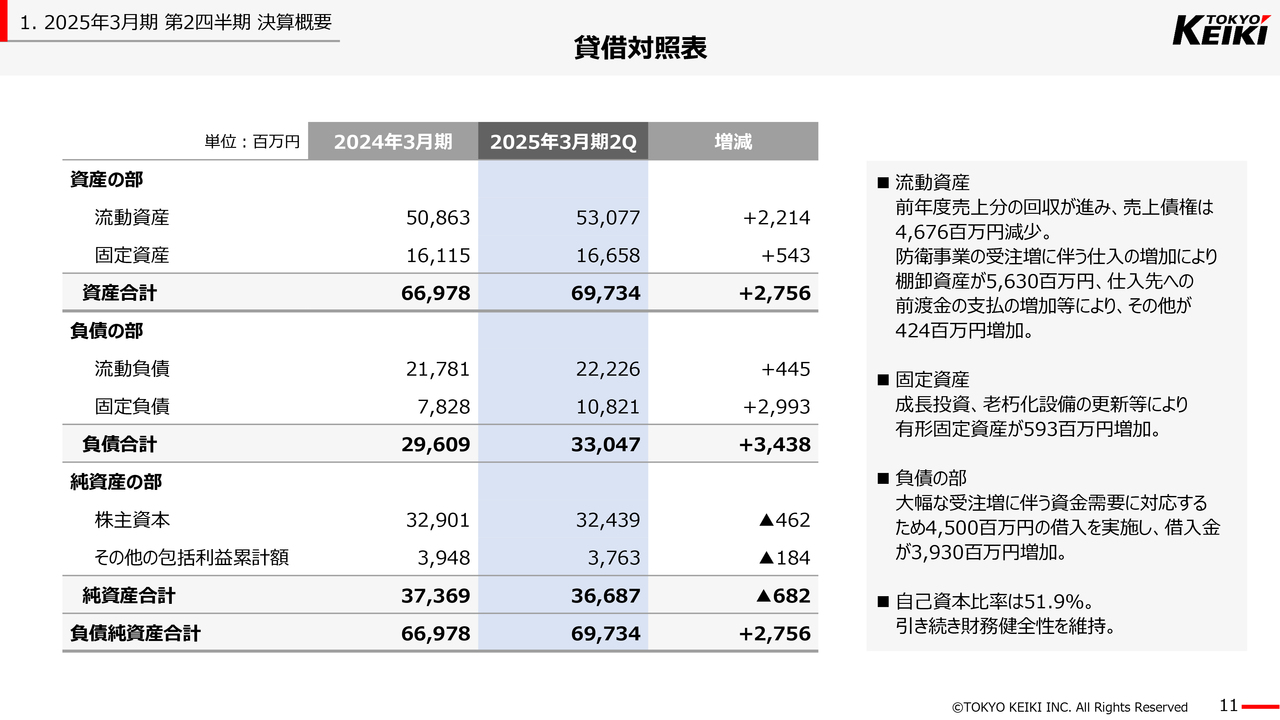

貸借対照表

貸借対照表です。昨年度に続き、リードタイムが1年から3年程度かかる防衛事業の大幅な受注増により原材料・部品などの仕入れおよび仕掛品が増加したことで、棚卸資産が増加しました。

また、こちらに対応する運転資金の増加に対して借入を行ったため、固定負債が増加しています。

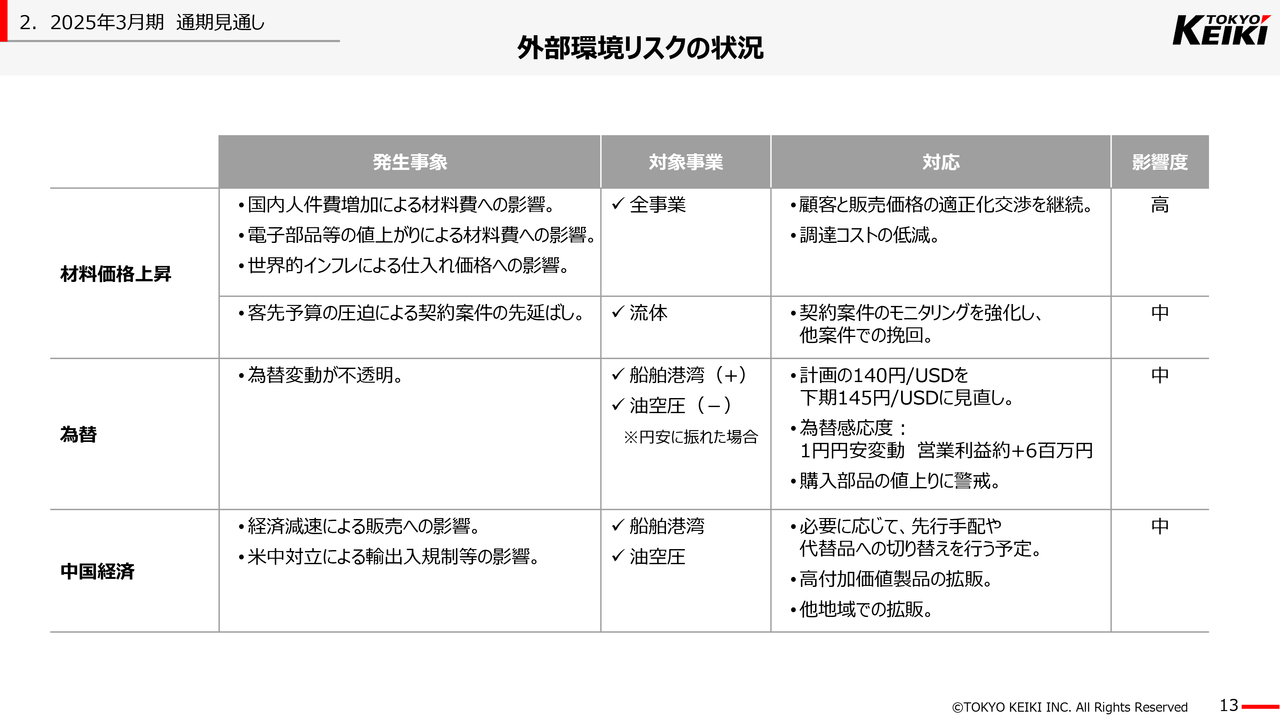

外部環境リスクの状況

2025年3月期の通期見通しについてご説明します。まずは外部環境リスクの状況です。材料の価格上昇や為替、中国経済の影響については、期初から大きな変化はありません。引き続き、スライドに示した対応を継続していきます。

また昨今は、米国の次期大統領がドナルド・トランプ氏に決まったことによってどのような影響があるかについてのご質問を頂戴します。次期大統領の政策方針の1つに「同盟国に対して防衛費の増額を求めるのではないか」という予測がありますが、当社の業績にどのような影響を与えるか、現時点ではっきりしたことはわかっていません。

当社としては、2022年12月に閣議決定・公表された「防衛力整備計画」に記された、2023年度から2027年度までの5ヶ年計画が粛々と進められることを期待しています。

2025年3月期 業績予想

通期業績予想についてご説明します。上期の業績ならびに下期の各事業の見通しを踏まえ、通期業績予想を上方修正しました。主な背景は、防衛事業が計画どおり推移していることに加え、船舶港湾機器事業が下期も引き続き好調に推移すると見込んでいることです。

なお、当社において、為替の影響は主に船舶港湾機器事業の業績に影響しますが、昨今の円安傾向を踏まえ、下期の為替レートを1ドル145円に変更しました。下期の為替感応度はスライド下部の表にあるとおり、1円円安になった場合は全社の営業利益にプラス600万円の影響が出る見込みです。

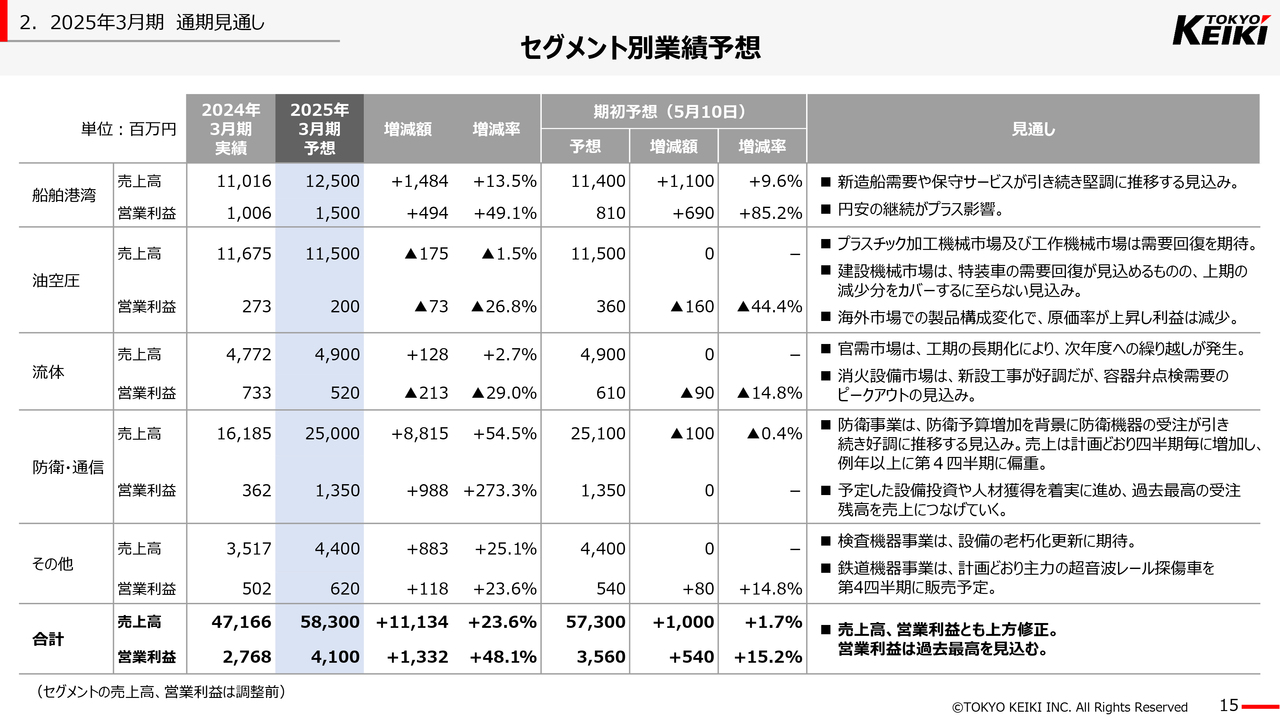

セグメント別業績予想

セグメント別の業績予想です。ここでは、営業利益の計画達成のキーとなる船舶港湾機器事業と防衛・通信機器事業についてご説明します。

船舶港湾機器事業の好調には、新造船市場の旺盛な需要のほか、保守サービス需要の増加が寄与しています。新造船市場については、造船所の手持ち工事量が数年先まで埋まり、需要が高止まっています。保守サービス需要は、海運市場の好調が続いていることに加え、地政学的な影響や環境変化の影響といった外的要因が大きく関係しています。

現在は中東情勢の悪化に伴い、多くの船舶が地中海と紅海を結ぶスエズ運河の航海ルートではなく、南アフリカの喜望峰を回るルートに迂回することを余儀なくされています。また、中米のパナマ運河では、記録的な干ばつによる水不足の影響で、昨夏から今夏にかけて船舶の通行が制限され、船舶が海洋上で待機を強いられる事態が発生していました。

これらの事象から、船舶の占有時間が延びたことで船の需要が旺盛となり、船が減る要因であるスクラップも減っていることから、在来船の船舶数が増加しています。その結果、保守サービスの需要も増加したものと考えています。

防衛・通信機器事業は、民需向けである通信機器事業が低調に推移していることから、売上高を若干下方修正としましたが、当セグメントの売上の約8割を占める防衛事業がおおむね計画どおり進捗していることから、営業利益の予想は期初予想を維持しています。

長期化しているウクライナ問題や中東情勢の緊迫化など、地政学リスクの高まりから、防衛事業における米国企業からの購入品の一部に遅れが出るなどのリスクも見られますが、購入先とより密に調整し、今期の計画を達成するよう進めていきます。

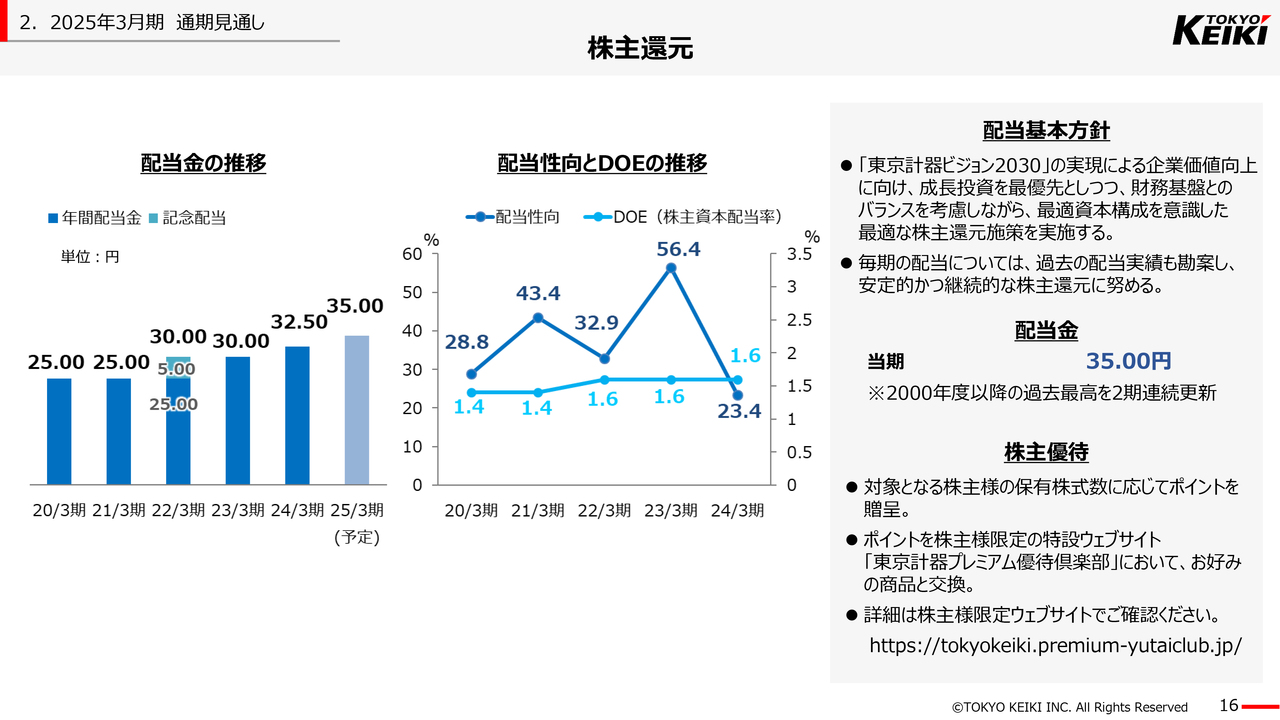

株主還元

株主還元の施策についてご説明します。2025年3月期の配当は期初の予定どおり、1株当たりの普通配当を昨年度から2円50銭増配し、35円を予定しています。

今期から3ヶ年の新中期経営計画では、成長ドライバーへの投資や生産性向上のための設備投資、さらに人的資本の強化として、当社が目指す自律型成長ができる人材の育成と登用などへの対応を行っていきます。

これらの成長投資と基盤投資を進めるため、残念ながらフリーキャッシュフローはマイナスとなりますが、2027年度から2029年度にはプラスに転じる見込みです。

キャッシュ・インについては、防衛事業の受注増加に伴って仕入れが増加することもあり、負債を活用して旺盛な需要環境に対応し、成長を目指していきます。

株主還元については、このようなキャッシュの状況下においても、安定的な累進配当の実現に向けて取り組んでいきます。

私からのご説明は以上となります。ご清聴ありがとうございました。

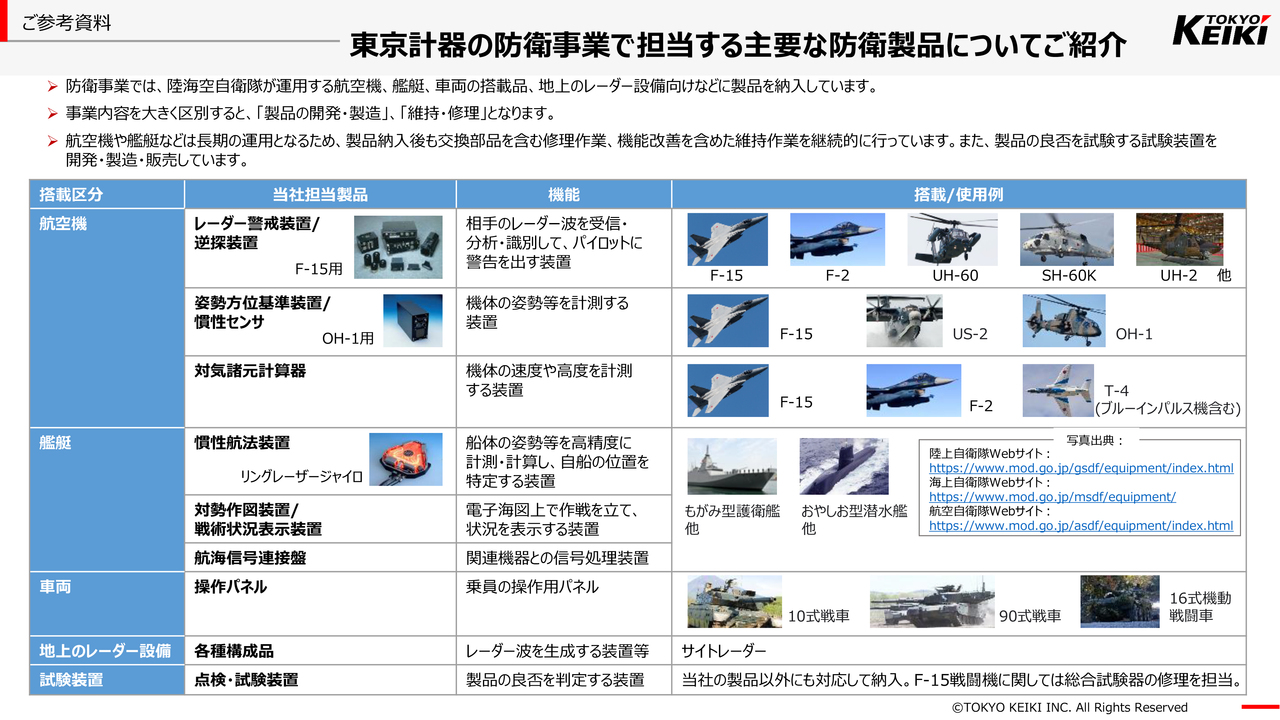

東京計器の防衛事業で担当する主要な防衛製品についてご紹介

小野正己氏(以下、小野):電子システムカンパニー長の小野です。私からは「防衛力の抜本的強化」に示された7つの重視分野に対する、当社防衛事業の取り組みについてご説明します。

まずは、当社の防衛事業で主に取り扱っている製品をご紹介します。当社の防衛事業では、陸海空自衛隊が運用する航空機、艦艇、車両に搭載する製品を開発・納入しています。航空機向けのレーダー警戒装置と艦艇向けの航海機器、その中でも艦艇用の慣性航法装置が柱となります。

レーダー警戒装置は、周囲に飛んでいるさまざまな電波を受信・分析・識別し、航空機などに脅威が迫っているかを判断するための装置です。

「ロックオン」という言葉を耳にしたことがあるかもしれません。これは、ミサイルを発射するために連続的にレーダーを照射するという意味です。ニュースなどでも話題になりますが、ロックオンされている時は、最も脅威が高く危険な状態に置かれています。レーダー警戒装置は、この時直ちに操縦者などに警告を行い、回避するための行動を促します。そのための装置を、当社の主力製品として製造しています。

慣性航法装置は、ジャイロスコープの技術を使って位置や姿勢を常に出力するための装置です。

海図上のどこにいるかを明確にするための装置ですので、GPSが使えない水中にいる潜水艦などでは必須の装置です。陸上でも、軍事の世界ではGPSの妨害を受けることがあります。自分の位置がわからなければ相手の場所も明確にならないため、海中以外でも重要な装置として活用されています。

これらの装置以外にも、対気諸元計算器などが多数の航空機に採用されています。こちらは、ピトー管からの空気の圧力を受けて機体の速度や高度を計算する装置で、航空機の運航には欠かせません。

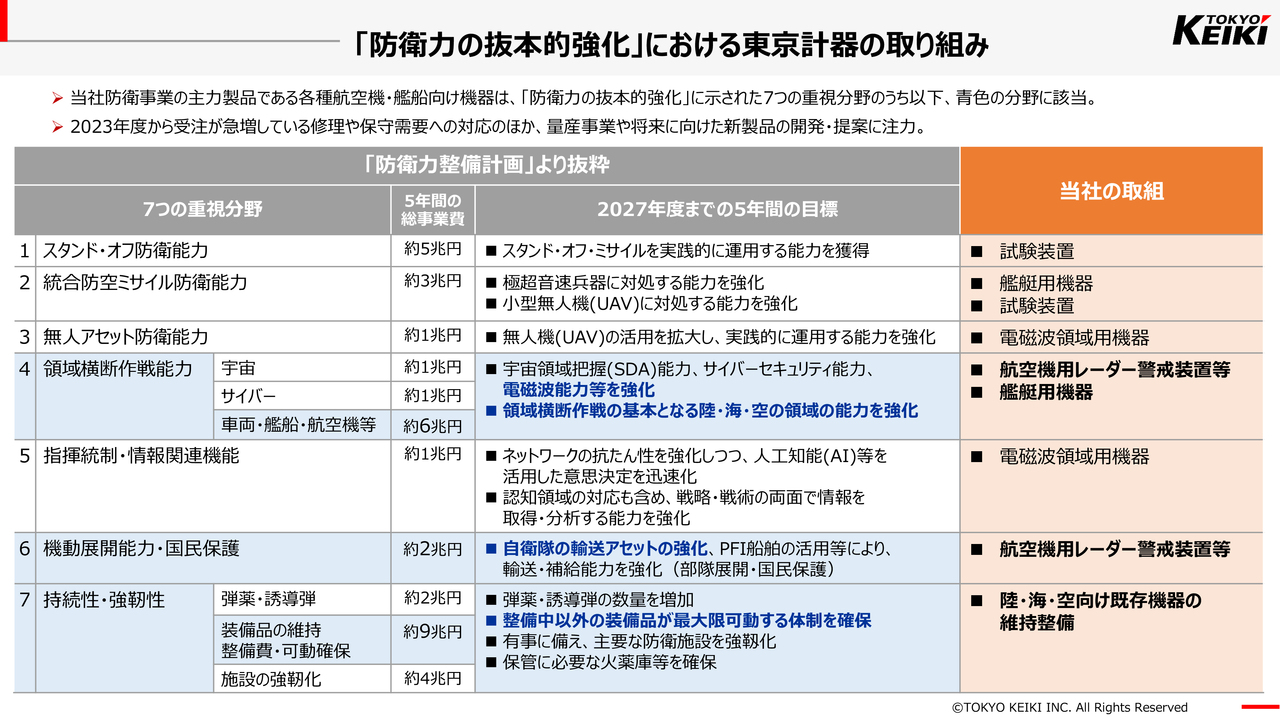

「防衛力の抜本的強化」における東京計器の取り組み

防衛力抜本的強化の7つの重視分野が、どのようにリンクしているかをご説明します。スライドに記載した表は、2022年12月に出された「防衛力整備計画」をもとに作成しています。7つの重視分野に対する当社の取り組みは、表の右側に示すオレンジ色の部分に記載しています。

7つの重視分野の中でも当社との関わりは濃淡が大きく、青色で示した4番、6番、7番が非常に関わりの深い分野となります。

4番の領域横断作戦能力のうち、車両・艦船・航空機等の予算は5年間で約6兆円です。こちらでは、航空機用のレーダー警戒装置や艦艇用機器など、通常の航空機や船を製造する上で必要な装備品を製造することがメインになります。

6番目の機動展開能力・国民保護の予算は約2兆円で、目標に自衛隊の輸送アセットの強化が挙げられています。輸送機や輸送のための船舶などにおいても、航空機の飛行や船の航行に必要な装置やレーダー警戒装置などを製造しています。

7番目は、持続性・強靱性です。装備品の維持、整備費・可動確保の予算は、7つのうち最も多い約9兆円です。その目標の2行目に「整備中以外の装備品が最大限可動する体制を確保」、その右の欄に「陸・海・空向け既存機器の維持整備」と記載されているように、修理や補用部品、修理用の部品が大きく影響しています。

1番のスタンド・オフ防衛能力には約5兆円、2番の統合防空ミサイル防衛能力には約3兆円の大きな予算がそれぞれついていますが、当社はミサイルにあまり関わりがありません。当社の関わりは限定的で、ミサイルの生産のための設備や部隊運用における試験のための装置を製造しています。

3番の無人アセット防衛能力では、電磁波領域用機器としてレーダー警戒装置の応用技術に取り組んでいます。5番目の指揮統制・情報関連機能では、レーダー警戒装置と同様に、マイクロ波の技術を応用した分野で情報収集機能に関する製品を納入していきます。

防衛事業では、防衛力の抜本的強化に貢献すべく、青色ではない部分についても積極的に研究・開発・提案等に取り組んでいる状況です。

新着ログ

「精密機器」のログ