【QAあり】フランスベッドHD、4期連続増収、営業・経常利益は5期連続増益 レンタル売上高構成比率50%以上を目標に安定成長へ

目次

長田明彦氏(以下、長田):フランスベッドホールディングスの長田です。本日はお忙しい中、2025年3月期中間期決算説明会にご参加いただき、誠にありがとうございます。

私から2025年3月期中間期の業績報告、通期業績見通しについてご説明した後、社長の池田より今後の主な取り組みをお話しします。

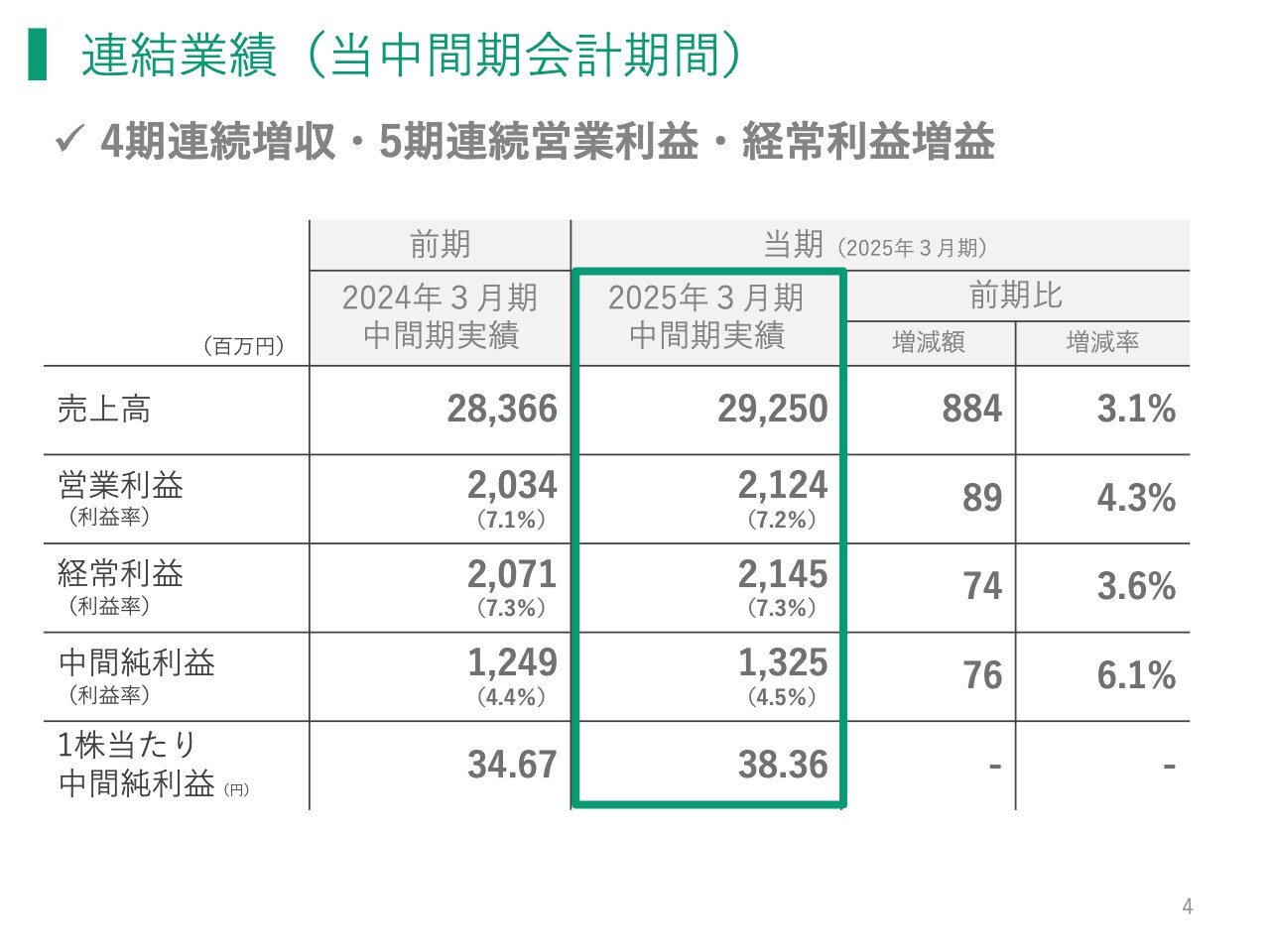

連結業績(当中間期会計期間)

2025年3月期中間期の業績についてご説明します。当中間期会計期間の連結業績は、売上高が292億5,000万円、前期比プラス3.1パーセント、8億8,400万円の増収です。経常利益は21億4,500万円、前期比プラス3.6パーセント、7,400万円の増益です。中間純利益は13億2,500万円、前期比プラス6.1パーセント、7,600万円の増益となりました。これにより、中間期の増収は4期連続、経常利益の増益は5期連続となりました。

なお、当期より連結子会社である株式会社ホームケアサービス山口(以下、HCSY)の決算日を、10月31日から3月31日に変更しました。この変更に伴い、当中間期は、昨年より2ヶ月多い8ヶ月分の損益を取り込んでいます。影響額は、売上高が4億1,500万円、経常損益が7,300万円です。

この影響を除いた前年同期比、いわゆる実力値は、売上高プラス1.7パーセント、4億6,900万円の増収、経常利益は100万円の増益となります。

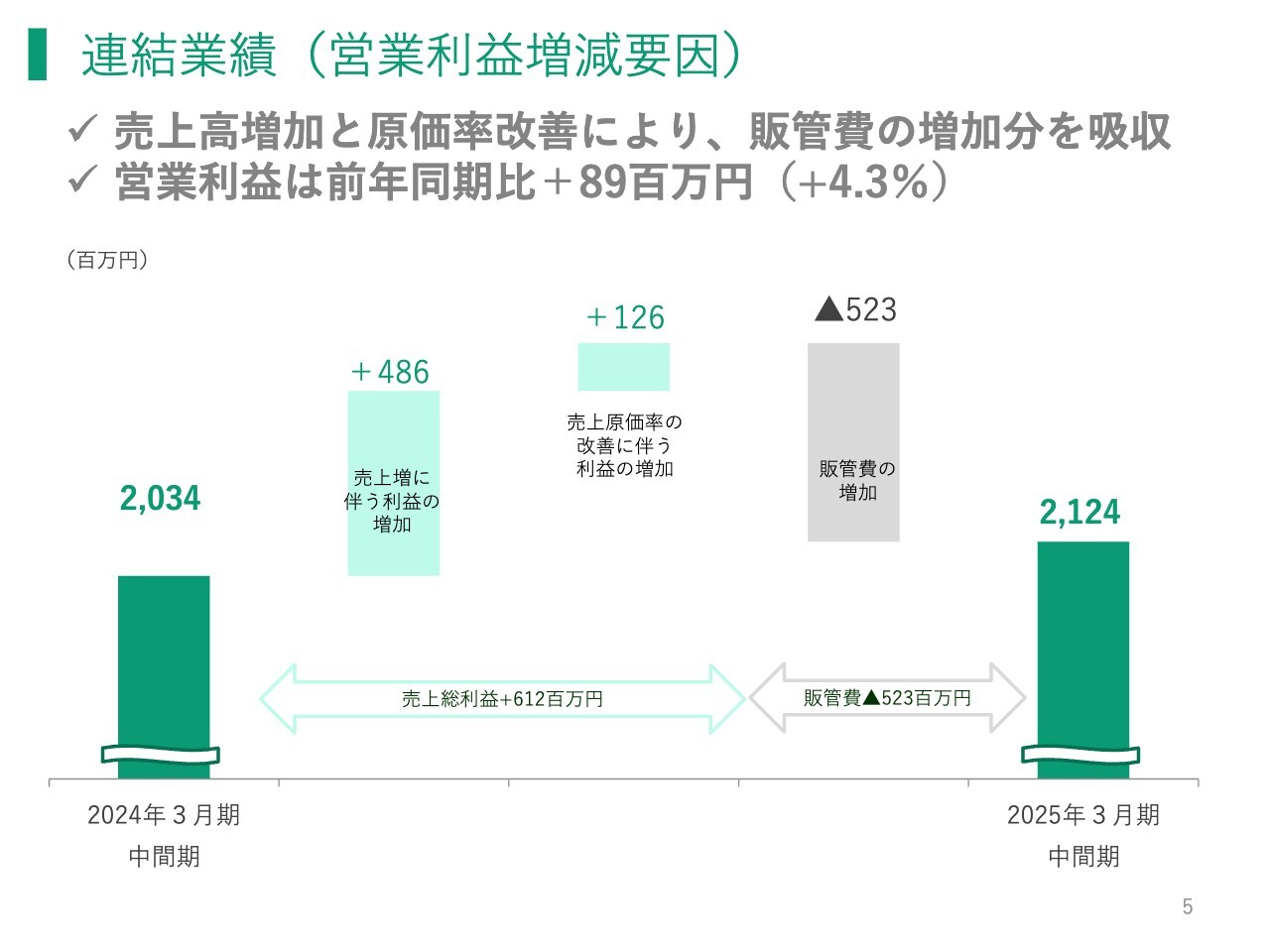

連結業績(営業利益増減要因)

スライドのグラフは、連結業績の前期から当期にかけての営業利益の増減要因を示したものです。ご覧のとおり、販管費の増加分、5億2,300万円が顕著であり、賃上げ等、人件費で2億9,600万円、運賃で1億4,000万円増と、費用増の8割以上をこの費目が占めています。

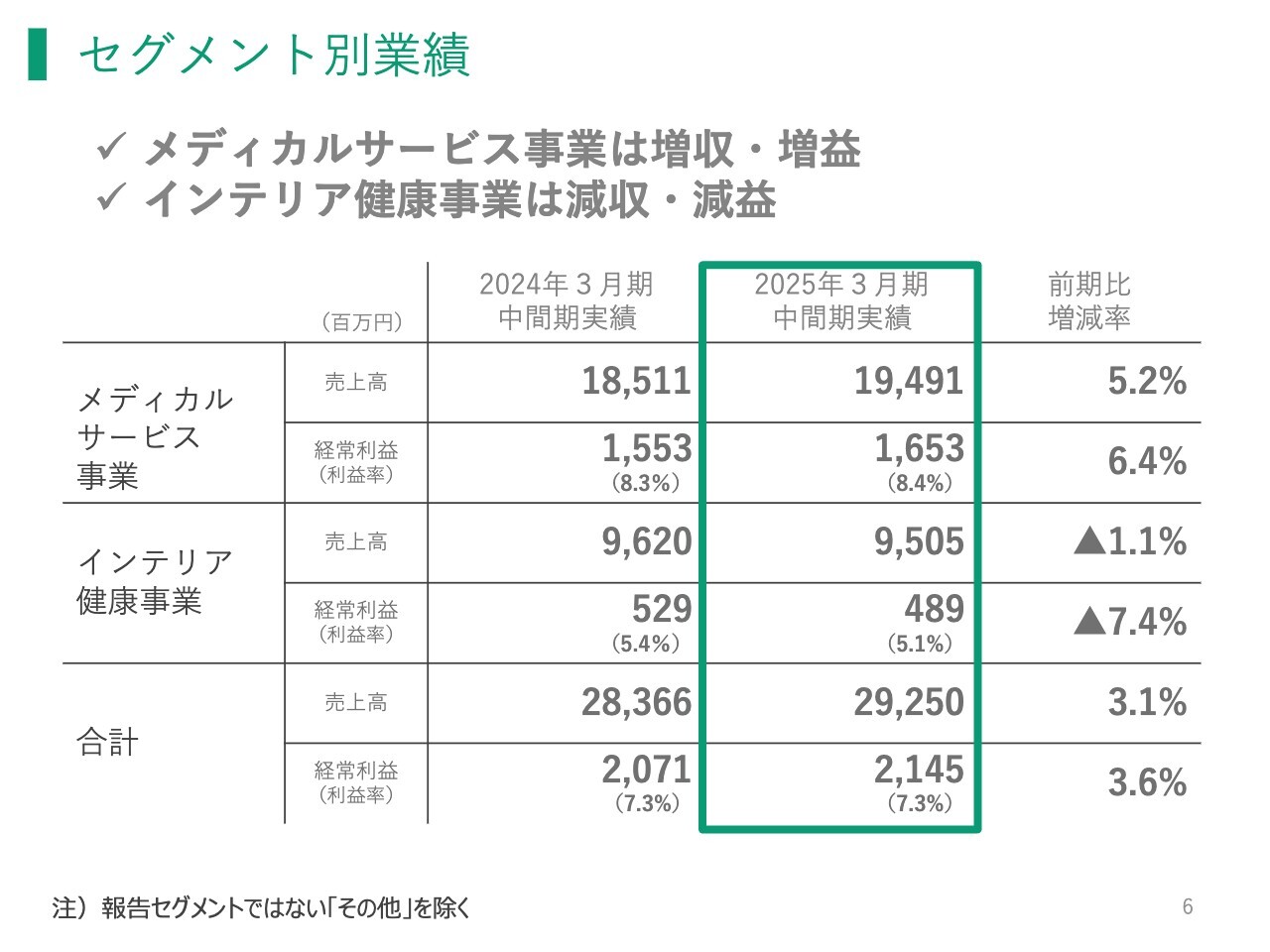

セグメント別業績

セグメント別の業績です。メディカルサービス事業は、売上高が194億9,100万円で前期比プラス5.2パーセントの増収、経常利益が16億5,300万円で前期比プラス6.4パーセントの増益となりました。

一方、インテリア健康事業は、売上高が95億500万円で前期比マイナス1.1パーセントの減収となりました。経常利益は販管費の増加もあり、4億8,900万円、前期比マイナス7.4パーセント、4,000万円の減益となりました。

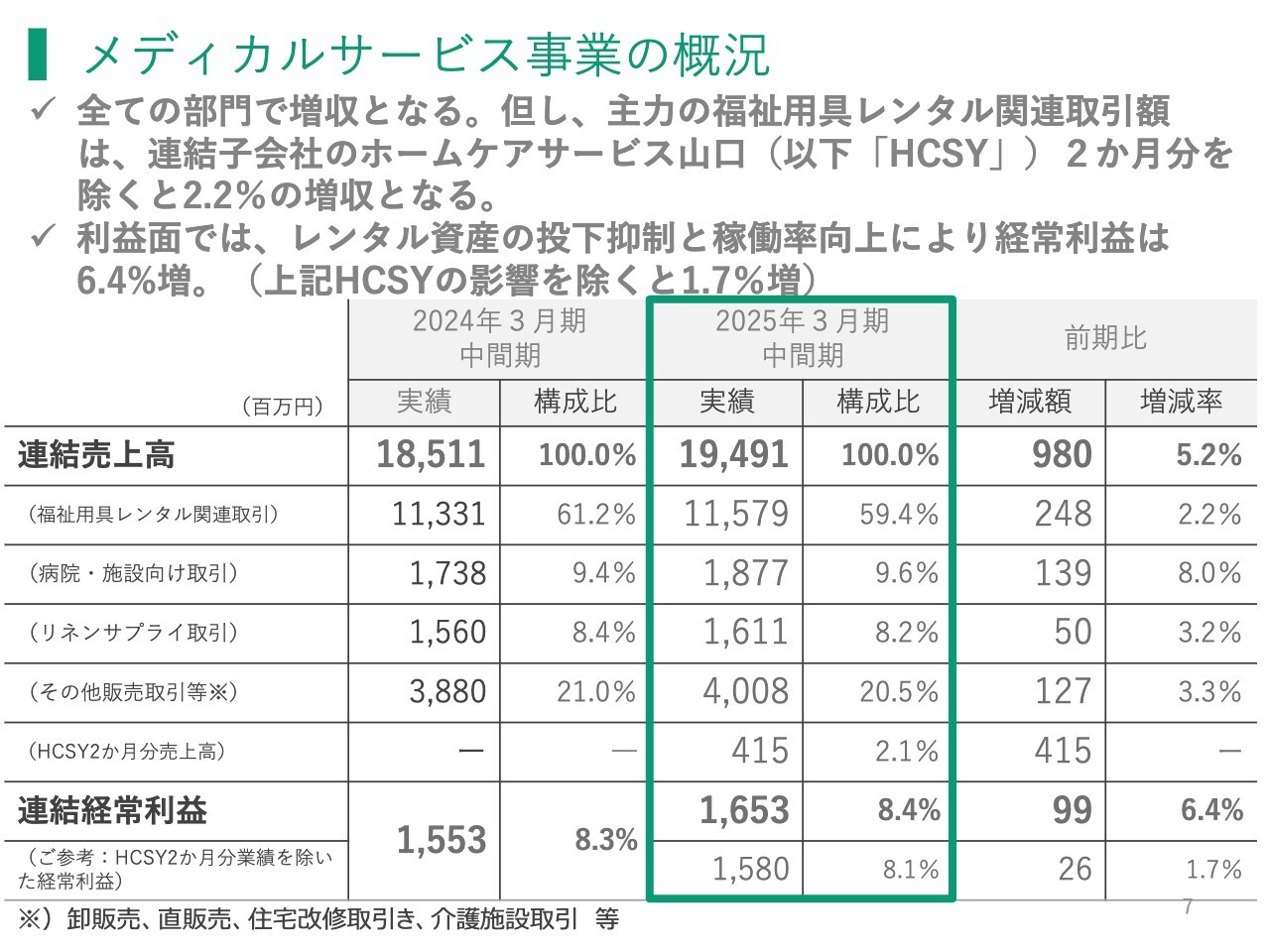

メディカルサービス事業の概況

メディカルサービス事業の売上高の内訳です。福祉用具レンタル関連、病院・施設向け、リネンサプライなど、すべての区分で増収となりました。特に、病院・施設向けでは、介護ロボット導入支援事業費補助の対象となる労力軽減、省人化につながる「見守りセンサーM-2搭載ベッド」が好調に推移し、前期比プラス8パーセントの増収となりました。

一方、福祉用具レンタル関連取引では、増加する利用者への対応力を強化するため、営業員の採用や配送車両の増車など、契約獲得投資を継続してきました。しかし、2024年4月の運転業務の残業時間上限設定に起因する配送時間の短縮、さらには夏の酷暑による入院・入所による解約の影響は大きく、1人でも納品・組立が可能な在宅用の介護ベッド「RaKuDa(らくだ)」の導入などにより配送機会の増加に取り組んできたものの、売上高は前期比プラス2.2パーセント、2億4,800万円の増収と、満足のいく結果にはなりませんでした。

なお、HCSYの売上高2ヶ月分の影響を除く実力値では、190億7,600万円と、前期比プラス3パーセント、5億6,500万円の増収です。

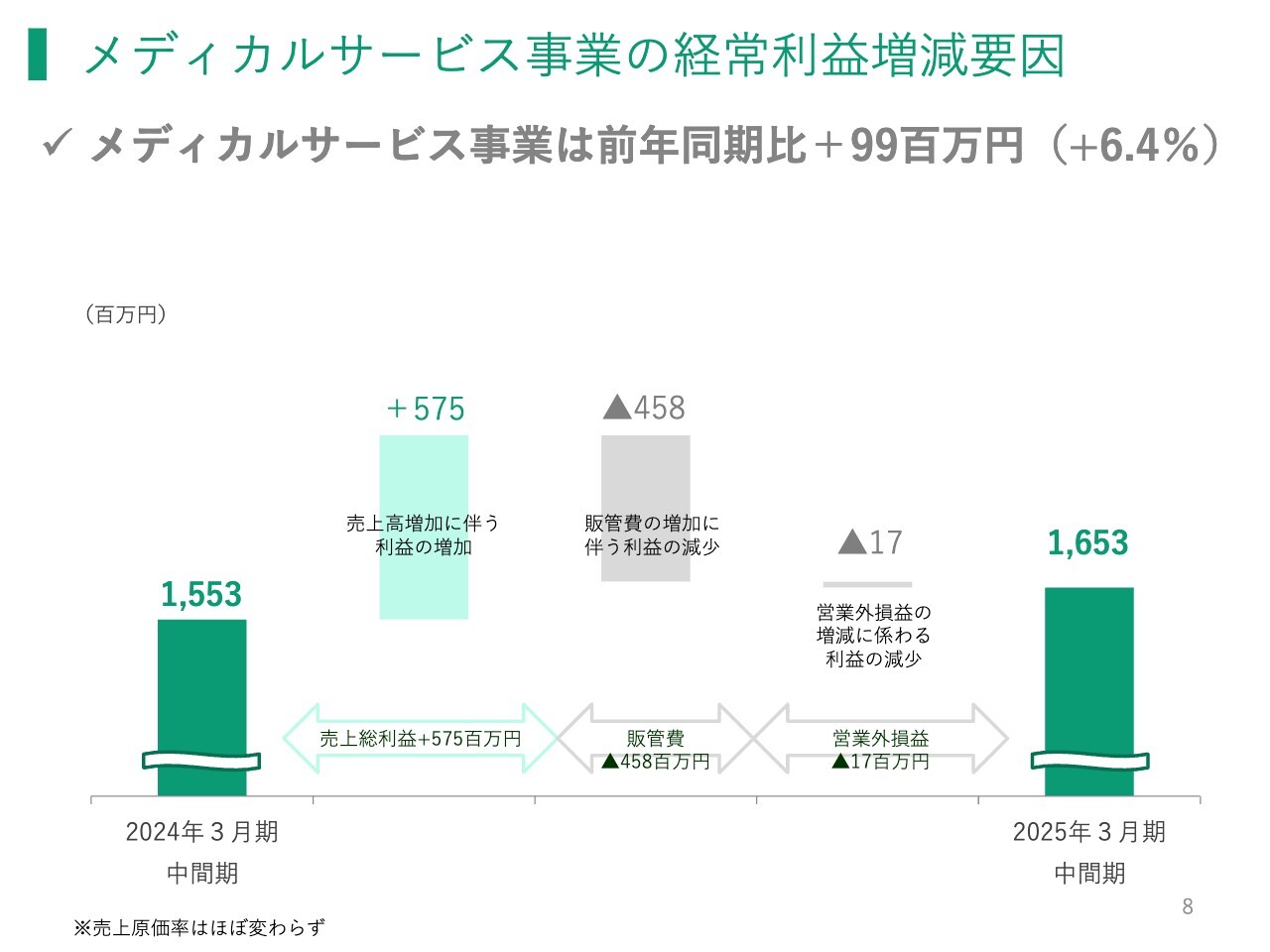

メディカルサービス事業の経常利益増減要因

メディカルサービス事業の経常利益増減要因については、HCSYの決算月変更の影響を含んでいるため、9ページでご説明します。

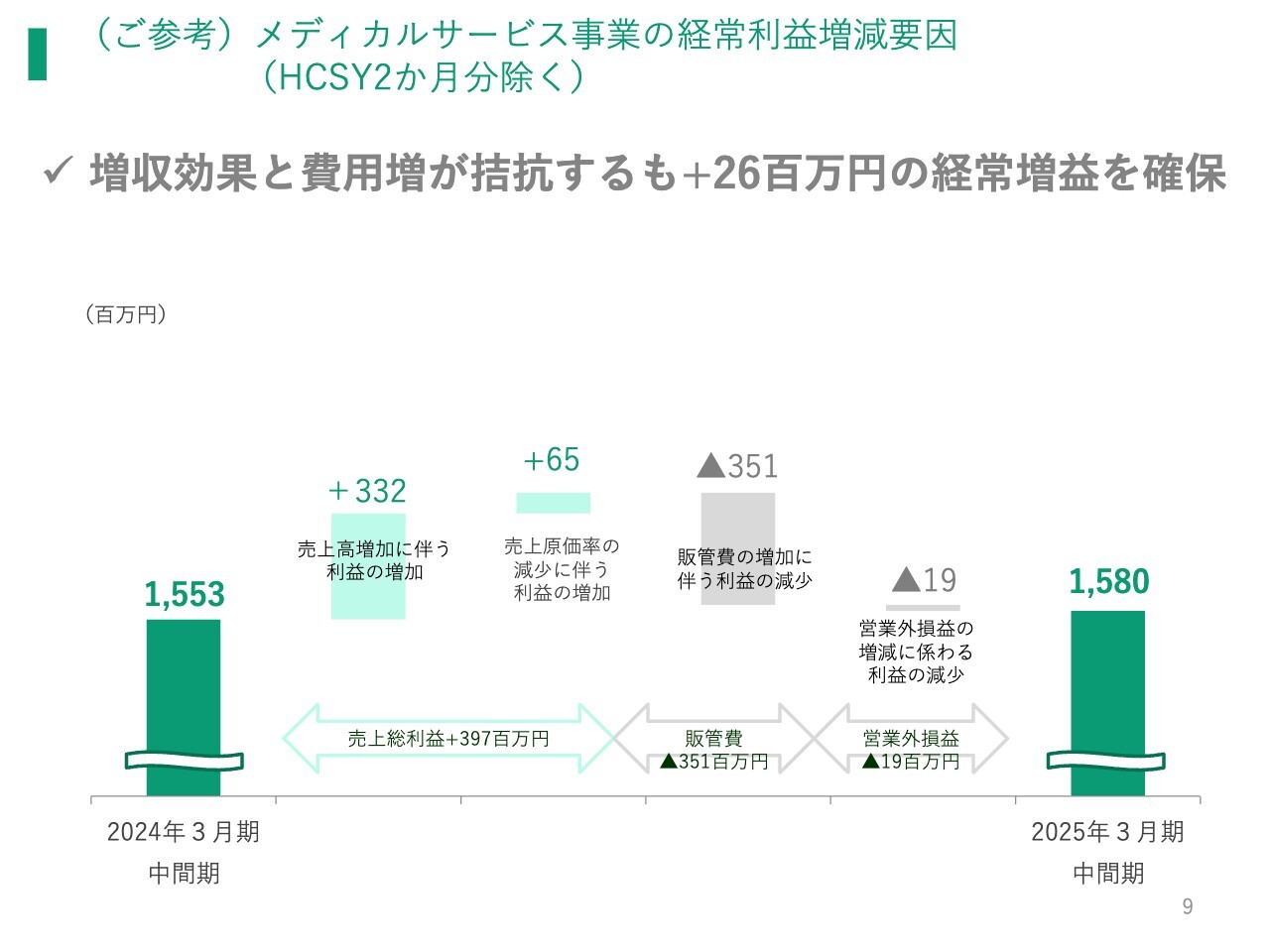

(ご参考)メディカルサービス事業の経常利益増減要因 (HCSY2か月分除く)

メディカルサービス事業の経常利益増減要因(前期比)です。HCSY2ヶ月分を除いた実力値で示しています。

当事業も、人件費や配送費を中心とする販管費がプラス3.7パーセント、3億5,100万円の大幅増加となりましたが、増収効果がこれを上回ったため、2,600万円の増益を確保できました。

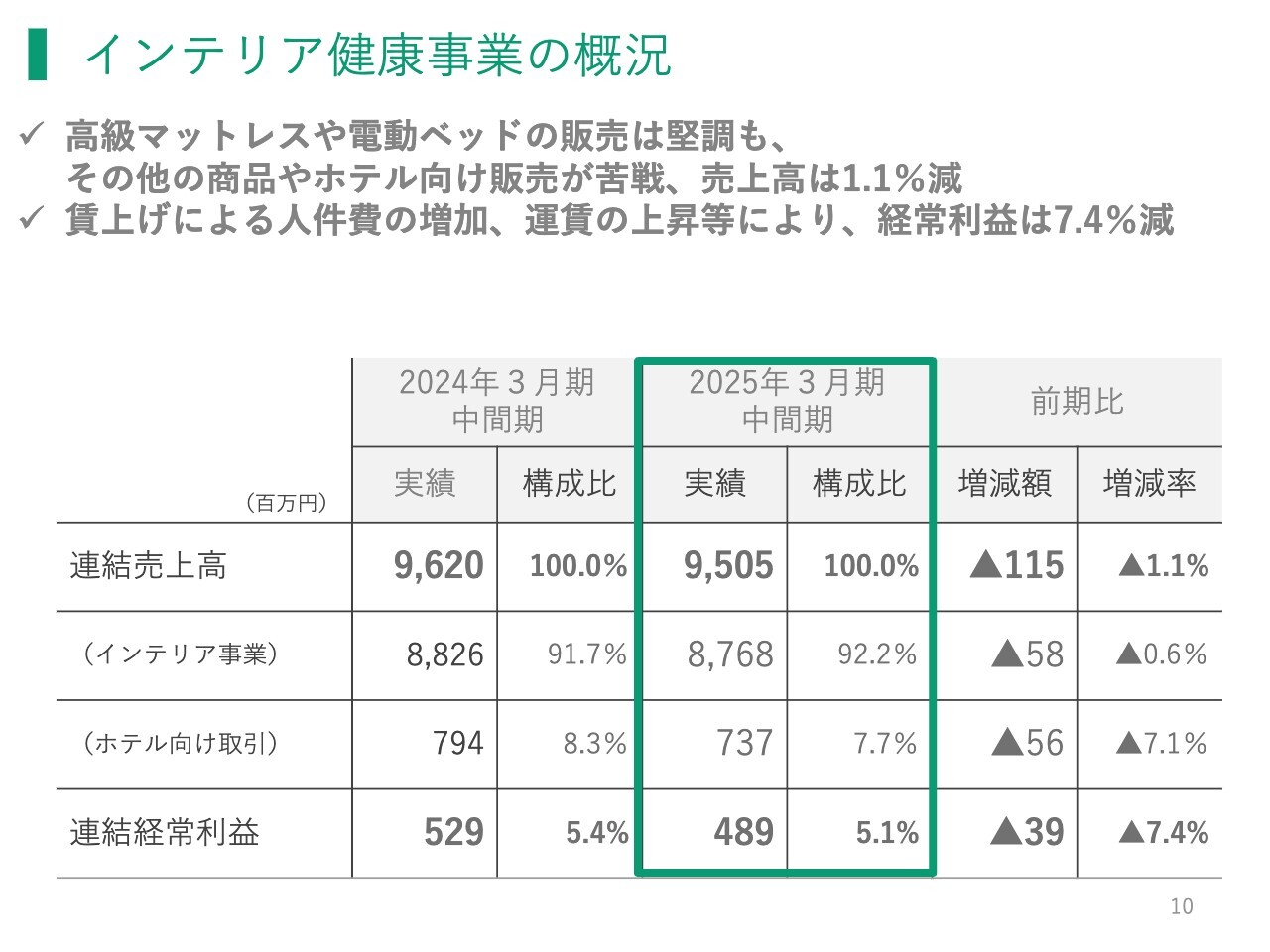

インテリア健康事業の概況

インテリア健康事業の概況です。国内家具専門店の減少が続く中、物価上昇に酷暑が加わり、家具店への来客数が減少しました。そのような環境下、当社は自社ショールームにエンドユーザーを迎え、高価格商品である「ライフトリートメントマットレス」の上位モデル「LTレガシー」などの商品説明に注力しました。その結果、売上高全体では0.6パーセントの微減となるも、特に高価格帯のベッドが数量・単価ともに前年を上回り、ベッド単体では増収を確保できています。

なお、この中間期は埼玉県と千葉県に自社ショールームを出店し、首都圏1都4県への完備を実現しました。一方、インバウンドに沸くホテル向けの販売は、建築費の上昇やホテルの稼働率の高さ等により、新規開業や改修工事の遅延の影響を受け、引き合いは多いものの、出荷にはつながらず、前期比マイナス7.1パーセントと、減収を余儀なくされました。

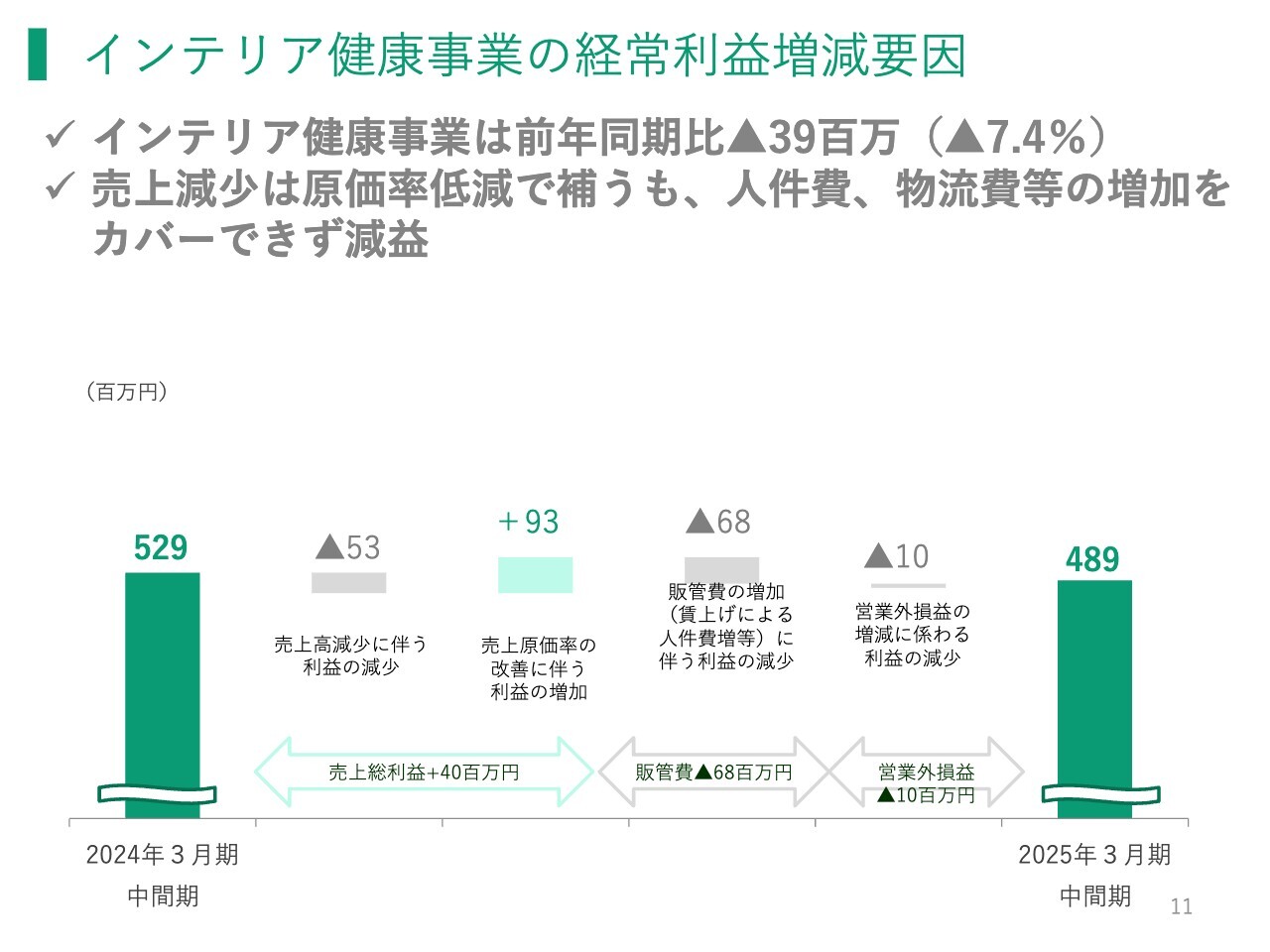

インテリア健康事業の経常利益増減要因

スライドのグラフは、インテリア健康事業の経常利益増減要因を示したものです。売上は減少したものの、高価格帯商品のシェアが増加し、平均単価が上昇しました。

そのため、原価率の低減により、粗利増益を確保することができましたが、賃上げによる人件費、運賃保険料などの販管費の増加分の6,800万円を補うまでには至りませんでした。その結果、3,900万円の減益となりました。

総括すると、メディカルサービス事業は費用増を粗利増が上回って増益となりましたが、インテリア健康事業は費用増を上回る粗利を獲得できませんでした。以上が、中間期のトピックスです。

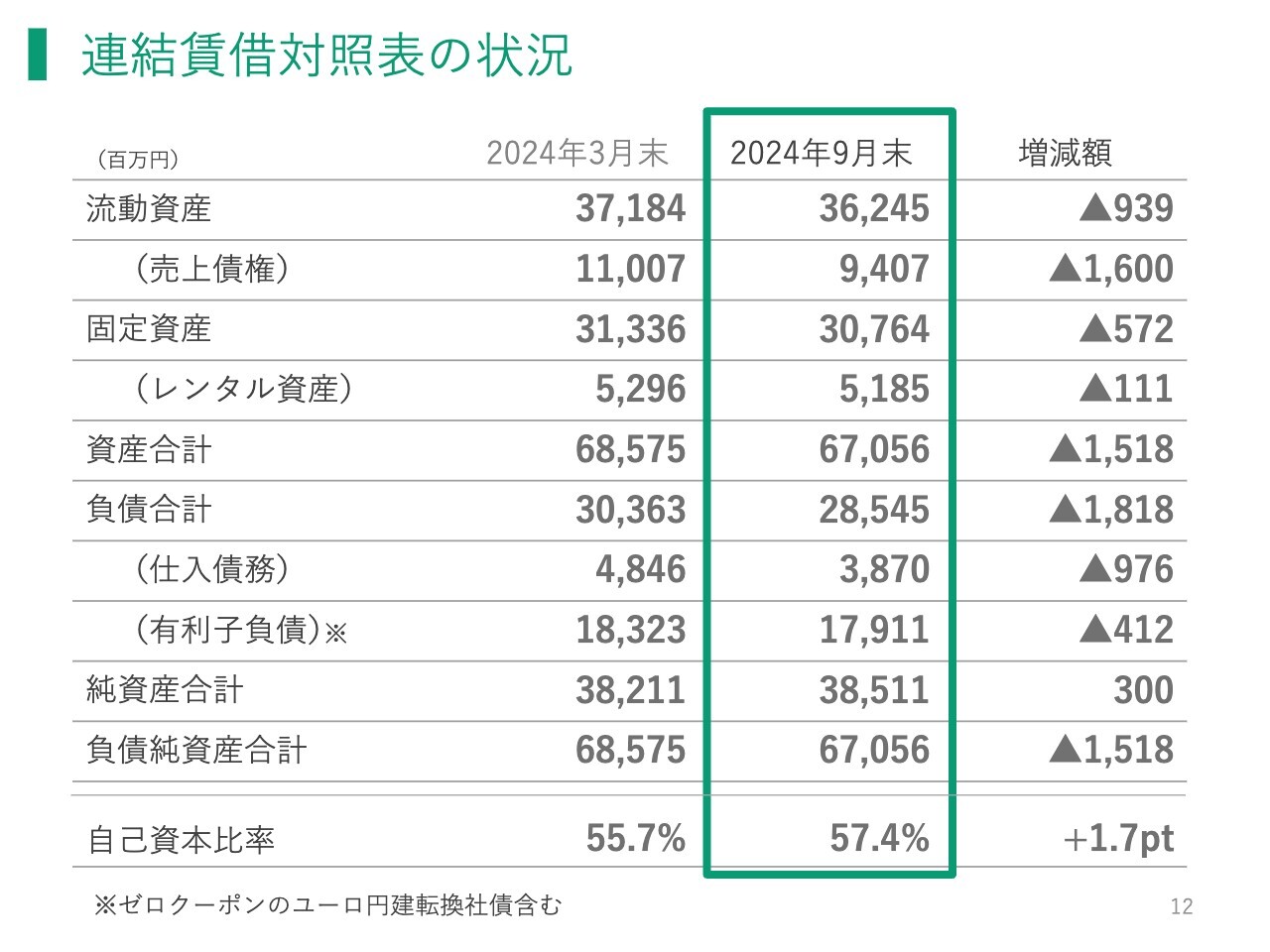

連結賃借対照表の状況

連結貸借対照表の状況です。2024年9月末の総資産は670億5,600万円、前期末比で15億1,800万円の減少となりました。売上債権と仕入債務が大幅に減少していますが、3月に大きな売上が計上される当社事業の季節要因だとお考えください。

レンタル資産は、前期末比で1億1,100万円減少しました。物価上昇に伴う原価上昇を抑えるため、レンタル資産の回転率向上に取り組んだ結果、新規投下を減価償却が上回りました。こちらは、有利子負債に含まれるリース債務の減少にもつながっています。

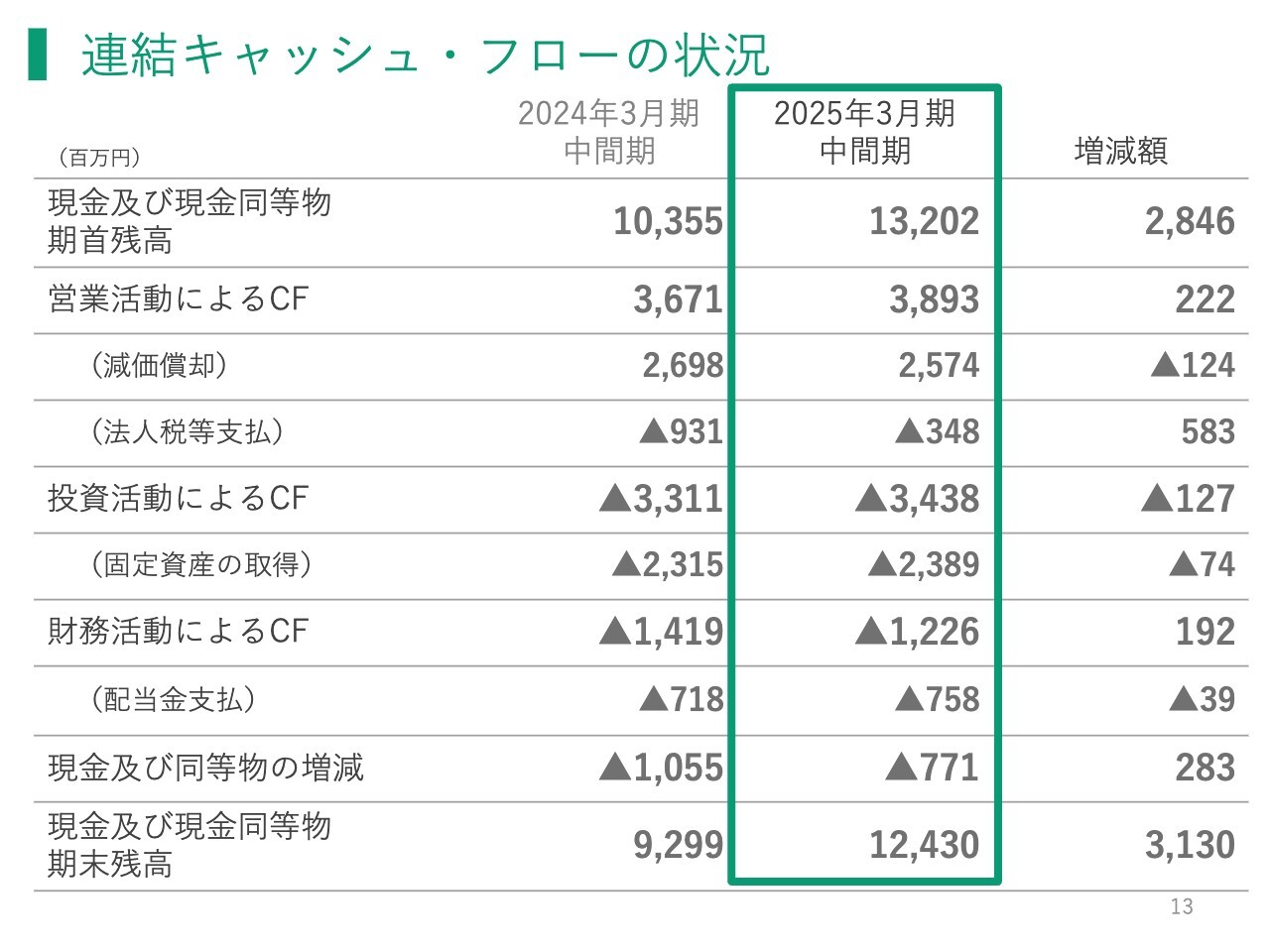

連結キャッシュ・フローの状況

連結キャッシュ・フローの状況です。現預金及び現金同等物は、前期末比で7億7,100万円減少し、124億3,000万円となりました。なお、キャッシュ・フローの計算上、現金同等物とみなされない3ヶ月超の短期運用資産、有価証券が45億円ありました。こちらを加味した実質的な現預金、有価証券は169億3,000万円、期首からの増減額はプラス2億2,800万円です。

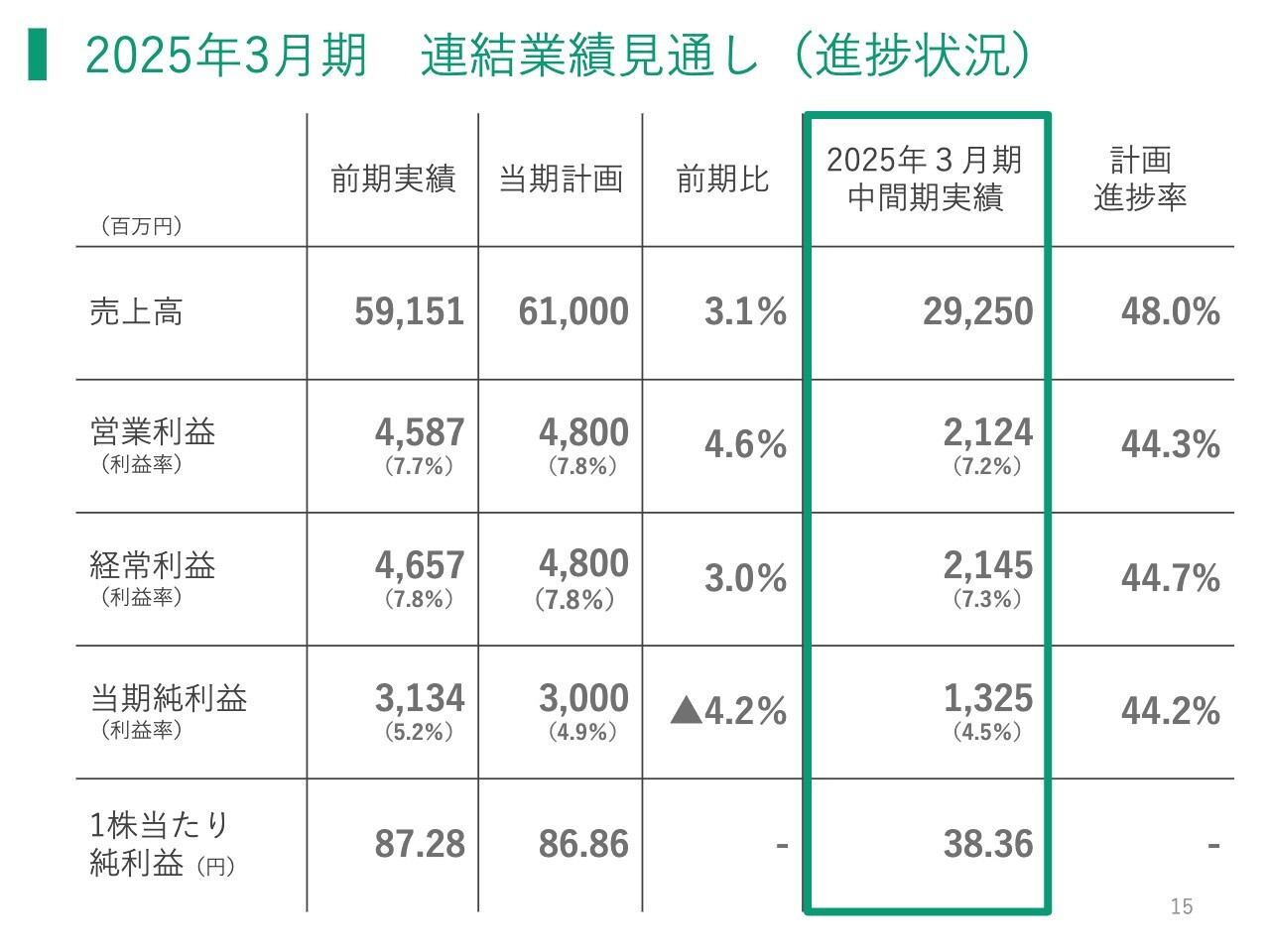

2025年3月期 連結業績見通し(進捗状況)

2025年3月期通期の通期業績見通しについてご説明します。2024年5月15日に公表した数値に変更はなく、売上高は610億円、前期比プラス3.1パーセントの増収、経常利益は48億円、前期比プラス3パーセントの増益、当期純利益は30億円を見込んでいます。

計画に対する進捗率は、いずれも50パーセントを下回っていますが、当社の事業特性上、年度末の売上が大きくなること、また、次ページ以降でご説明する主な施策を通じて、計画達成を目指します。

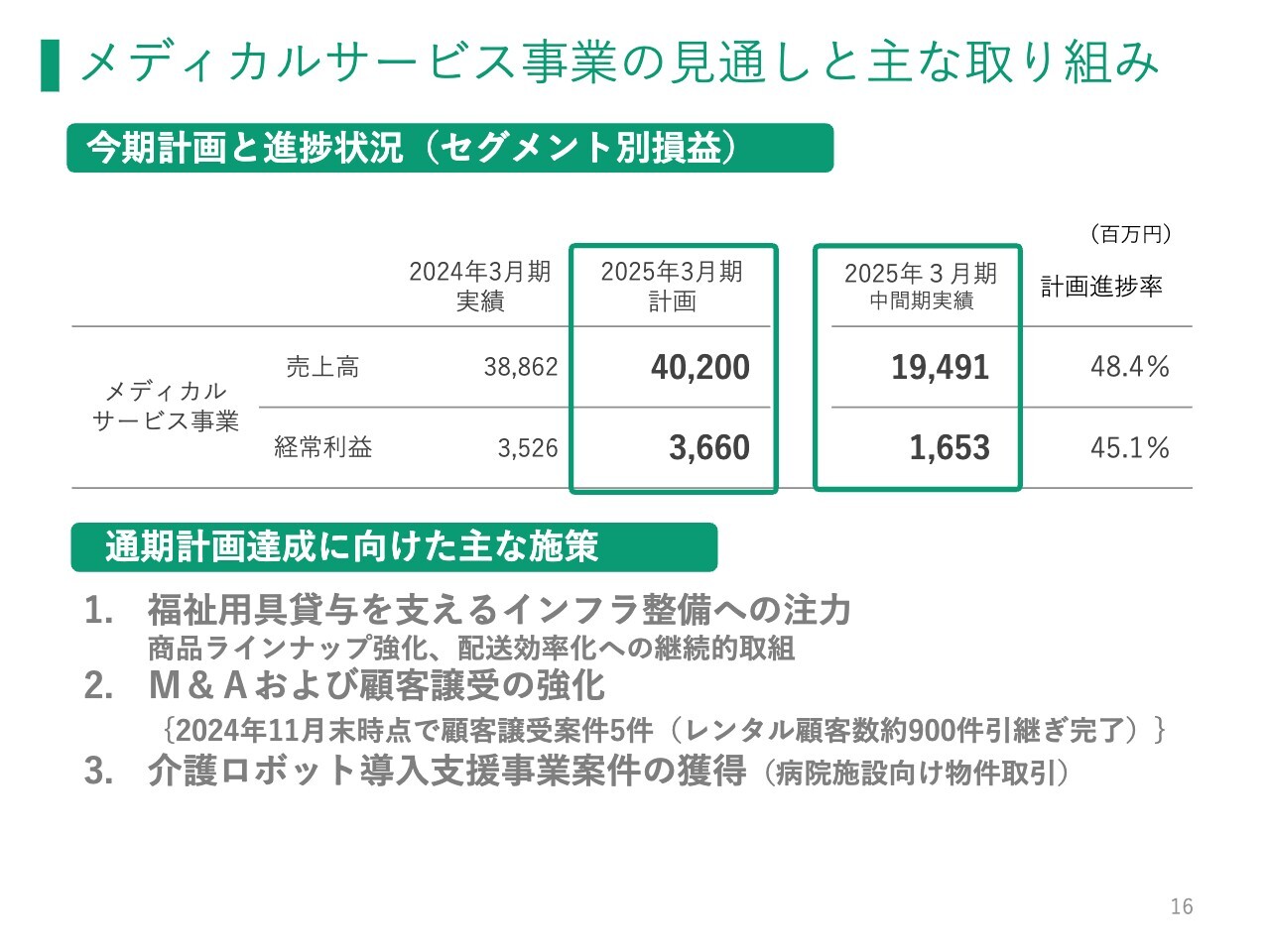

メディカルサービス事業の見通しと主な取り組み

セグメント別の見通しと主な取り組みをご説明します。メディカルサービス事業について、通期計画達成に向けた主な施策です。

中間期は、福祉用具貸与が伸び悩みました。しかし、中計におけるレンタルビジネス拡大の重要施策の1つ、顧客譲受等のM&Aの取り組みにおいて、すでに900名の利用者の引継ぎが完了しています。また、これらの取り組みは、現在いろいろなところから引き合いをいただいており、月を追うごとにレンタル売上の増加が期待できる状況です。

さらに特殊寝台(介護ベッド)のレンタルにおいて、価格を重視する利用者の取りこぼしが少し見られました。機能を抑えた商品領域の在庫を拡充した結果、金額は少ないものの、この領域で10パーセントの増収となっています。こちらと、月を追うごとに出荷が増している「RaKuDa(らくだ)」を3本柱とし、介護ベッドのレンタル獲得に邁進する土壌ができました。

また、病院・施設向け販売では、上期に好調だった「見守りセンサーM-2搭載ベッド」について、過年度は半導体の不足から、年度末需要に対して必要量が手当できないことがありました。しかし当期は中間期より在庫を積み上げており、2月、3月の最盛需要期への対応の準備が順調に進んでいます。

なお、不足する配送体制は、上期よりAIによる配送ルートの適正化に取り組んでいます。現在パイロット導入で、検出された課題に対応しているところです。こちらを早期に解消し、水平展開することで、ベッドの納品量を増やしていきたいと考えています。

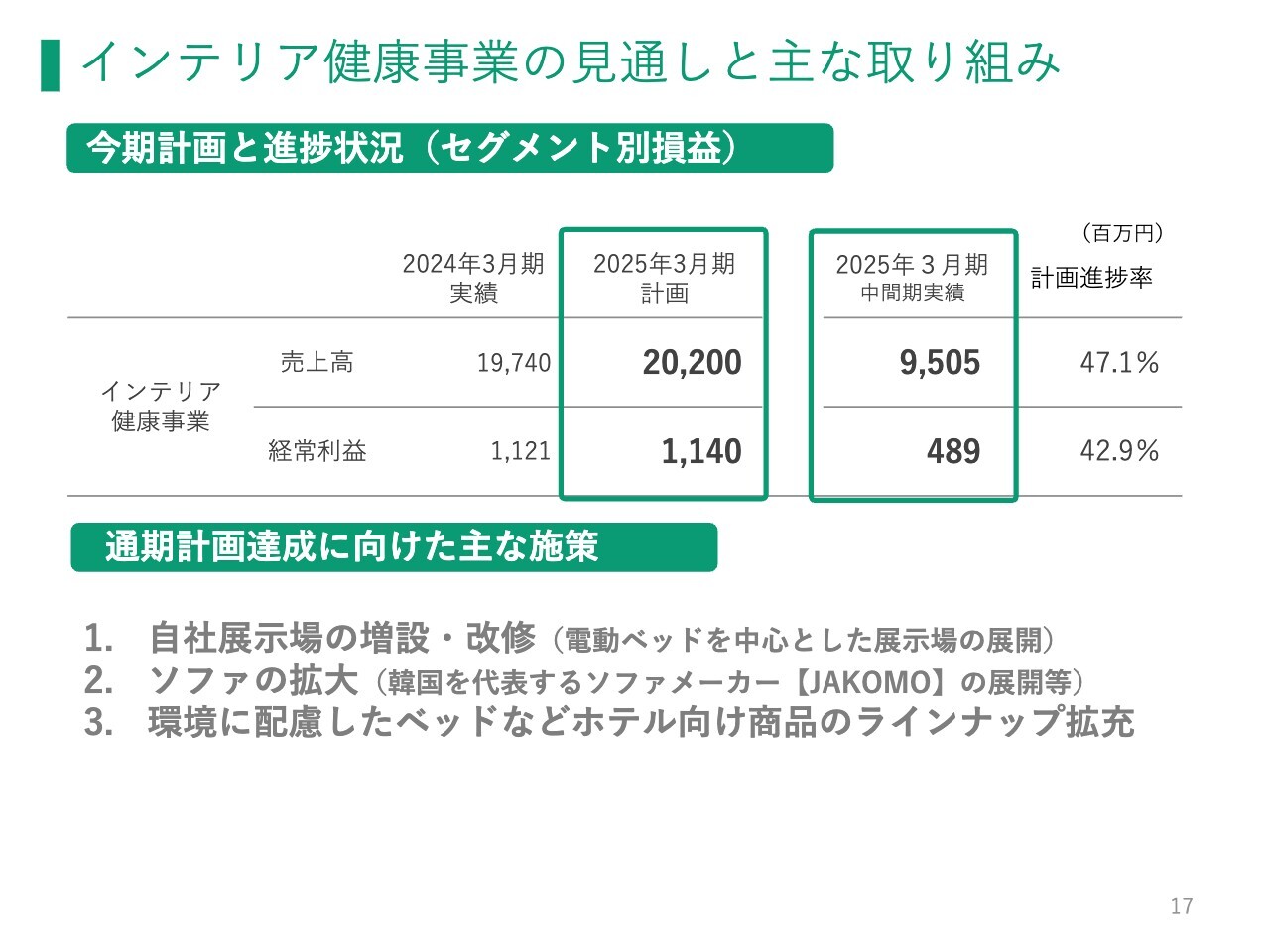

インテリア健康事業の見通しと主な取り組み

インテリア健康事業について、通期計画達成に向けた主な施策をご説明します。先ほどの説明のとおり、中間期は減収となる中、ベッド単体では高級品を中心に増収を確保しました。下期も自社ショールームを中心に拡販に努めるとともに、特に電動ベッドを前面に押し立てた展示を実施します。

また、売上の4分の3をベッドが占める中、ベッド以外の商品に拡大の余地があることから、2024年5月、六本木にソファ専用のショールームを開設しました。

韓国を代表するソファメーカー「JAKOMO(ジャコモ)」と提携し、11月より、同社のブランドアンバサダーを務める人気俳優ヒョンビン氏を、日本国内の広告に起用しています。これを皮切りに、当期は10ヶ所の当社ショールームにて、この「JAKOMO」シリーズを展開していきます。

また、ホテル向け販売はインバウンド需要により、客単価の高いお客さまが多いことから、ベッドに対する要求も、価格訴求から付加価値訴求にシフトしつつあります。当社はメーカーである強みを活かし、納品環境の改善は不透明ながらも、商品ラインナップを揃え、アピールしていきます。

なお、上期から下期に納品が延びた物件がいくつもあることから、確実に売上は積み上がっていくものと考えています。

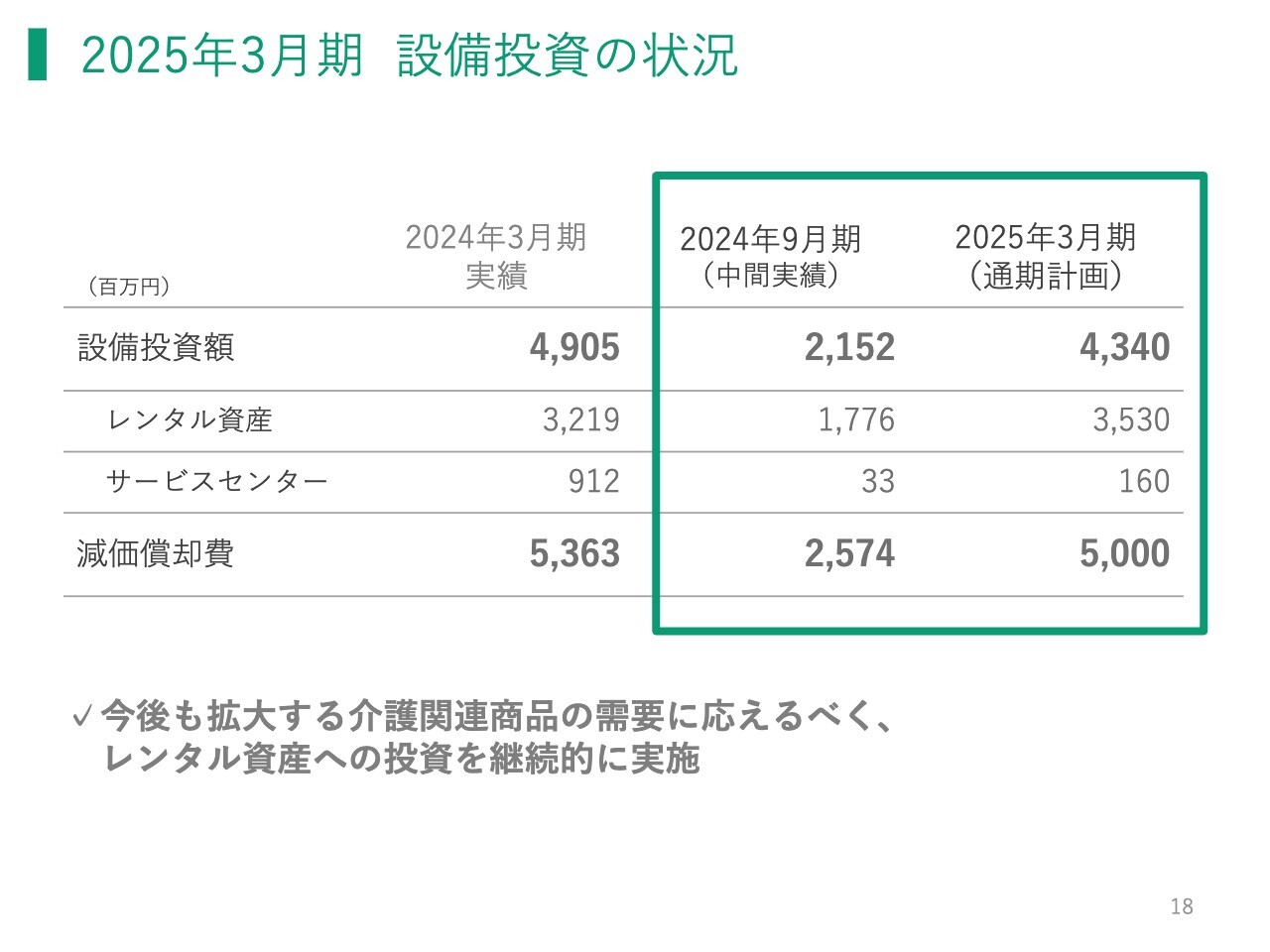

2025年3月期 設備投資の状況

設備投資の状況についてご説明します。2024年中間期の設備投資額は21億5,200万円、介護関連レンタル資産への投資が約17億円ありました。

2025年3月期の年間投資額は総額43億円程度を見込んでおり、このうち介護関連レンタル資産への投資は35億円程度の見込みです。

なお、前期と比較して投資額が5億円程度減少していますが、こちらは、前期に北海道千歳市に建設した千歳サービスセンターの投資が約8億円あったためです。

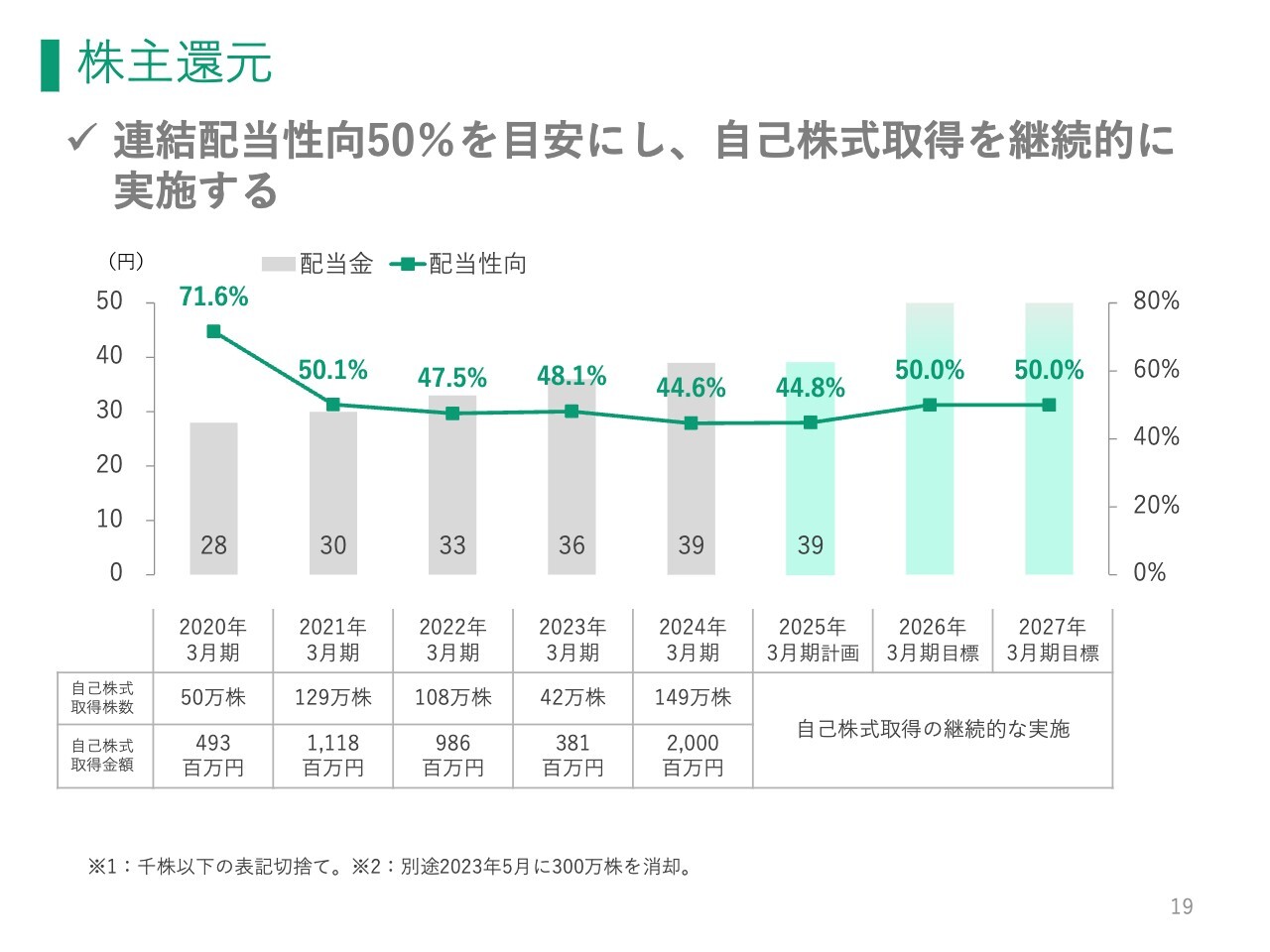

株主還元

株主還元です。配当は、2024年5月15日の公表数値から変更ありません。引き続き安定配当を基本方針とし、配当性向50パーセント程度を目安に、総合的な判断により、配当水準の向上を目指していきます。自己株式取得についても、状況に応じて継続的に実施していきます。

直近6期の連結業績推移

直近6期の連結業績推移です。ご説明したとおり、当中間期の連結業績は、売上高が4期連続の増収、経常利益が5期連続の増益を継続しています。通期業績においても計画を上回るべく、掲げた諸施策を完遂していきます。

鍵は、費用増を上回る収益の獲得です。市場が成長するシルバービジネスへの経営資源の集中とレンタルビジネスの拡大を達成するとともに、まだまだ続く費用増加への対応準備、すなわち生産性の向上施策を加速させていきます。以上で私からのご説明を終わります。

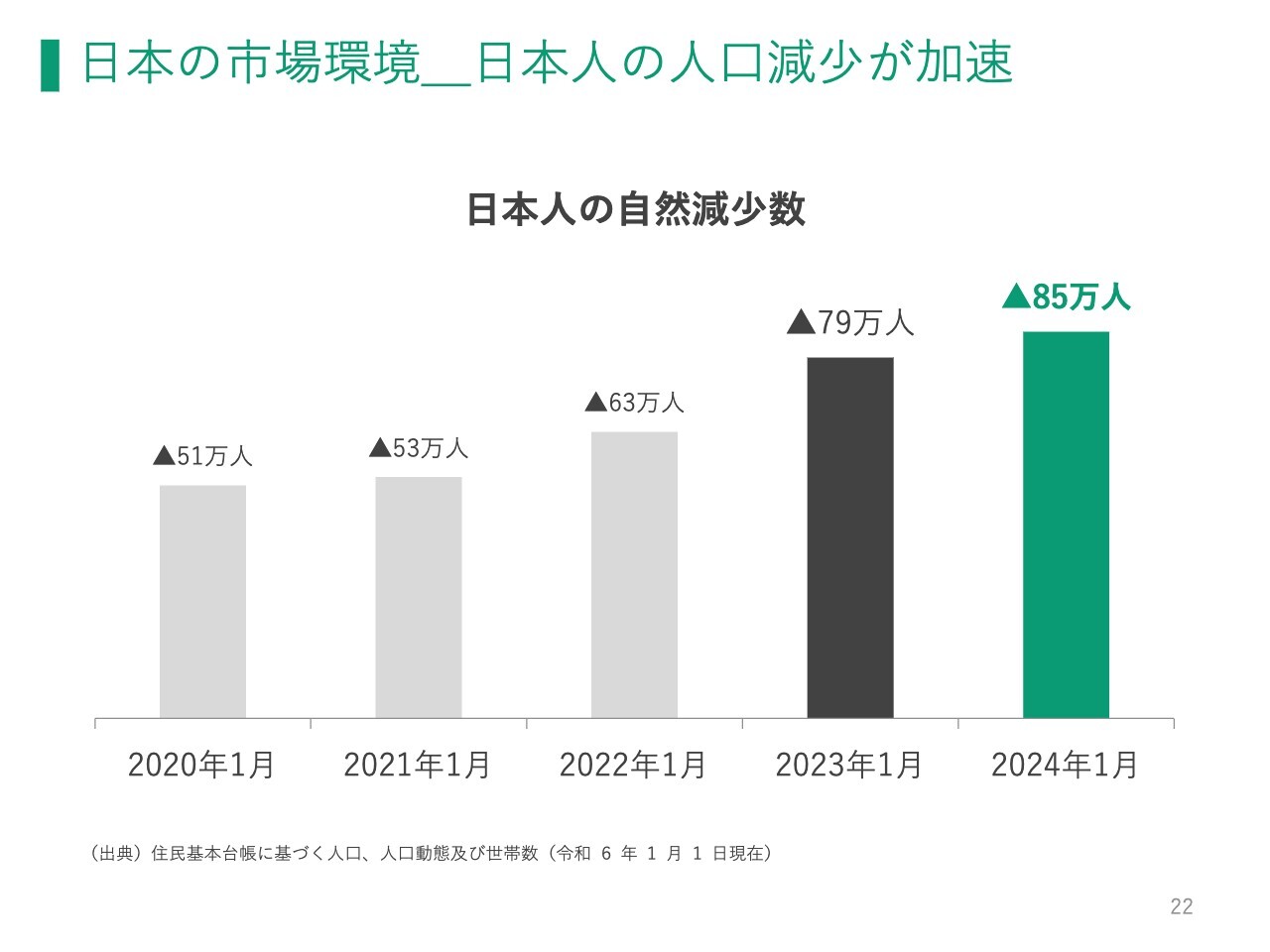

日本の市場環境_日本人の人口減少が加速

池田茂氏(以下、池田):私から、今後の主な取り組みについてご説明します。みなさまもご存じかと思いますが、スライドのグラフは、直近5年間の日本人の自然減少数を示しています。

2024年1月時点で、1年前と比べて85万人減少しています。この数字は過去最大で、15年連続して減少している状況です。ここにきて急速に日本人の人口減少が加速していることがわかります。

この状況が10年間続いた場合、大阪府の現在の人口約870万人分が減少することになります。

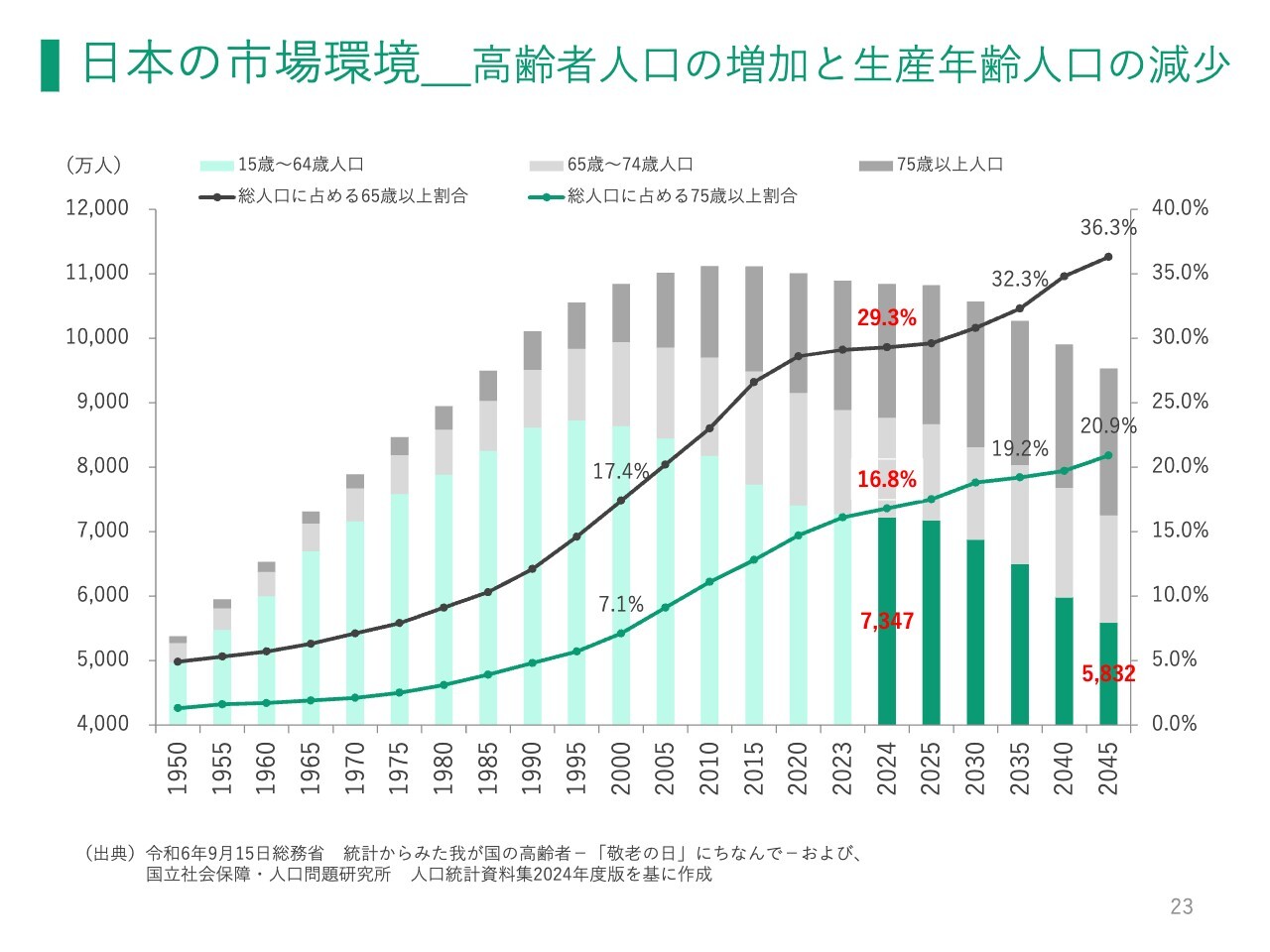

日本の市場環境_高齢者人口の増加と生産年齢人口の減少

スライドのグラフをご覧ください。1950年から2045年までの高齢者人口の増加と、生産年齢人口の減少を示しています。

2024年の高齢者比率は29.3パーセントで、総人口に占める割合が高まっています。そのうち75歳以上の後期高齢者は16.8パーセントと、増加傾向になっています。

一方、少子高齢化の進行により、日本の15歳から64歳の生産年齢人口は1995年をピークに減少しています。2024年の7,347万人から、2045年には5,832万人にまで減少すると見込まれています。

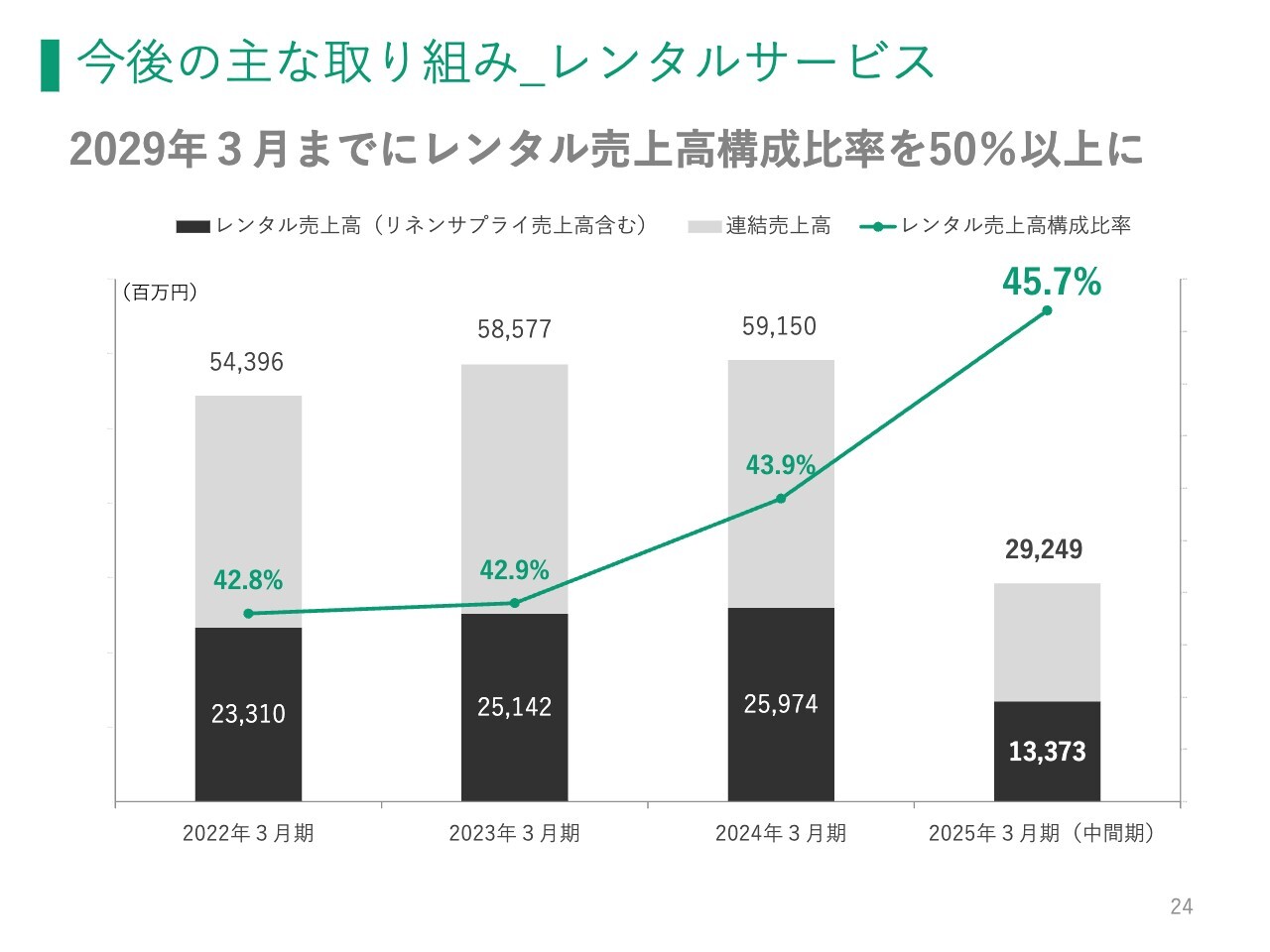

今後の主な取り組み_レンタルサービス

ご説明したとおり、今後の日本では人口減少と高齢化率上昇が進行していきます。日本の国内市場をメインにしている当社のビジネスにおいて、メディカルサービス事業は、高齢者が増えることで市場が伸長していきます。しかしながら、介護保険の改正によるリスクがあります。一方、インテリア健康事業について、国内の家具市場は人口が減少する中で、物販で大きく売上を伸ばしていくことが難しい状況です。

そのような中、すべての事業で当社の強みであるレンタルサービスに取り組むことにより、安定的な成長を目指します。中期的な目標として、2029年3月までに、当社グループの連結売上高に占めるレンタル売上高比率を50パーセント以上になるまで引き上げます。

メディカルサービス事業

セグメント別の主な取り組みについてご説明します。メディカルサービス事業の主な取り組みの1つ目は、サービス付き高齢者住宅向け、有料老人ホーム向けの「家具・家電レンタル」サービスです。

このサービスは、ご利用者が高齢者施設などに入居するにあたり、用意しなければならない家具や家電をレンタルするサービスです。2023年10月に東京都でサービスを開始し、2024年8月からは、埼玉県・神奈川県・千葉県にサービス展開エリアを拡大しました。さらに2025年1月からは福岡県・佐賀県でサービスを開始します。

今後、生産年齢人口の減少から、高齢者施設に入居する需要が高まることが予測されますので、介護保険以外のレンタルサービスにも力を入れていきます。

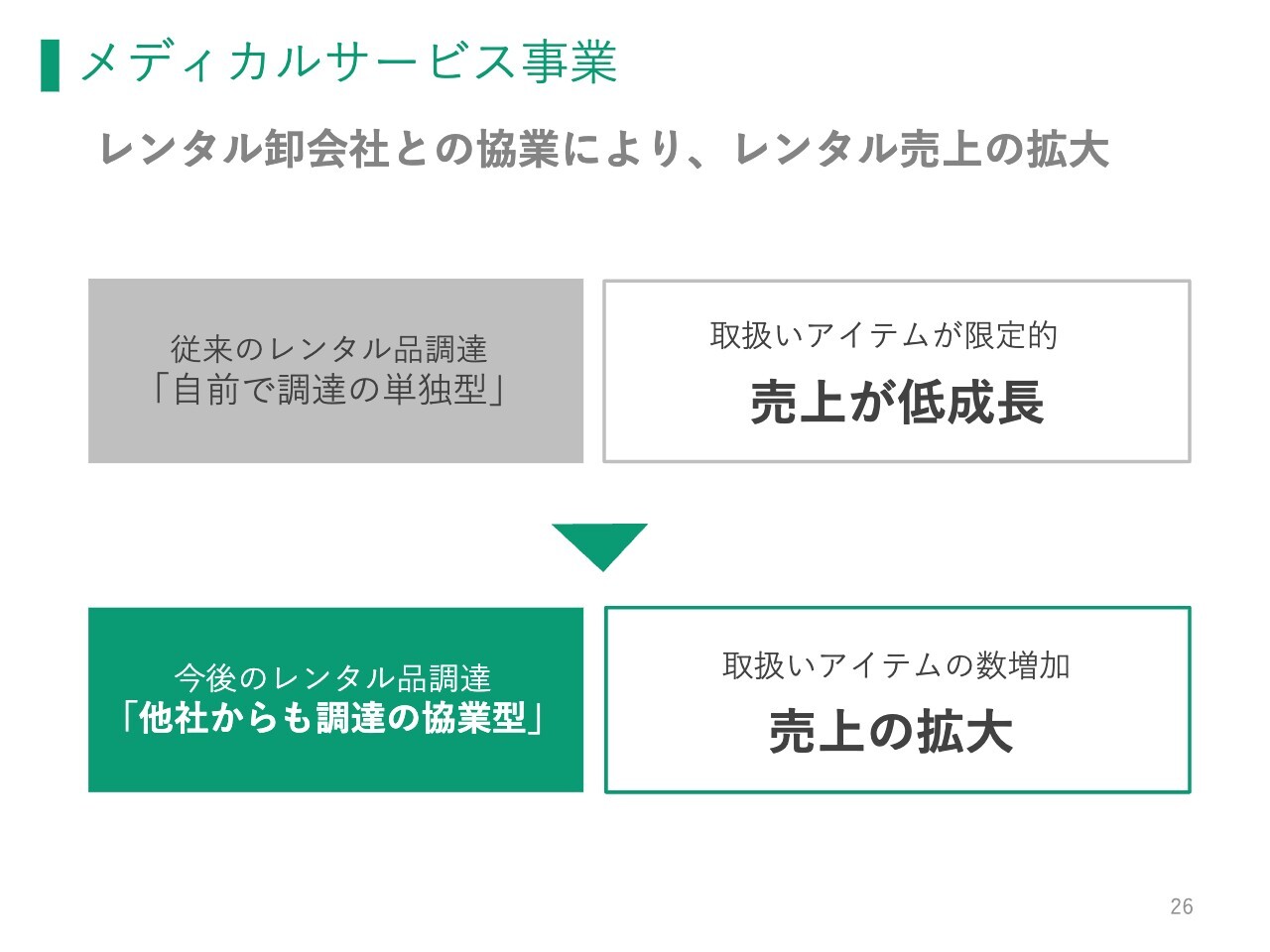

メディカルサービス事業

主な取り組みの2つ目として、レンタル卸会社との協業により、レンタル売上の拡大に取り組みます。

従来、当社は福祉用具をすべて自前で調達し、レンタルサービスを提供していました。しかし、今後は当社が取り扱っていない商品については、提携するレンタル卸会社から商品供給を受けます。取扱いアイテムを増やすことで機会損失を減少させ、売上の拡大を目指していきます。

また、これらの提携レンタル卸会社への、当社の介護ベッド「RaKuDa(らくだ)」の販売量を増やしていく計画です。

メディカルサービス事業

主な取り組みの3つ目は、介護保険外の一般レンタルの拡充です。従来販売のみで展開している商品の中で、レンタル需要が高い商品について、個人向けに一般レンタルを開始します。

当社は、福祉用具対応のみならず、家具メーカーとして一般ベッドなどの家具やマッサージ機なども取り扱っています。このような強みを活かし、販売だけでなく、レンタルもできる点を訴求することで、潜在需要を掘り起こしていきます。

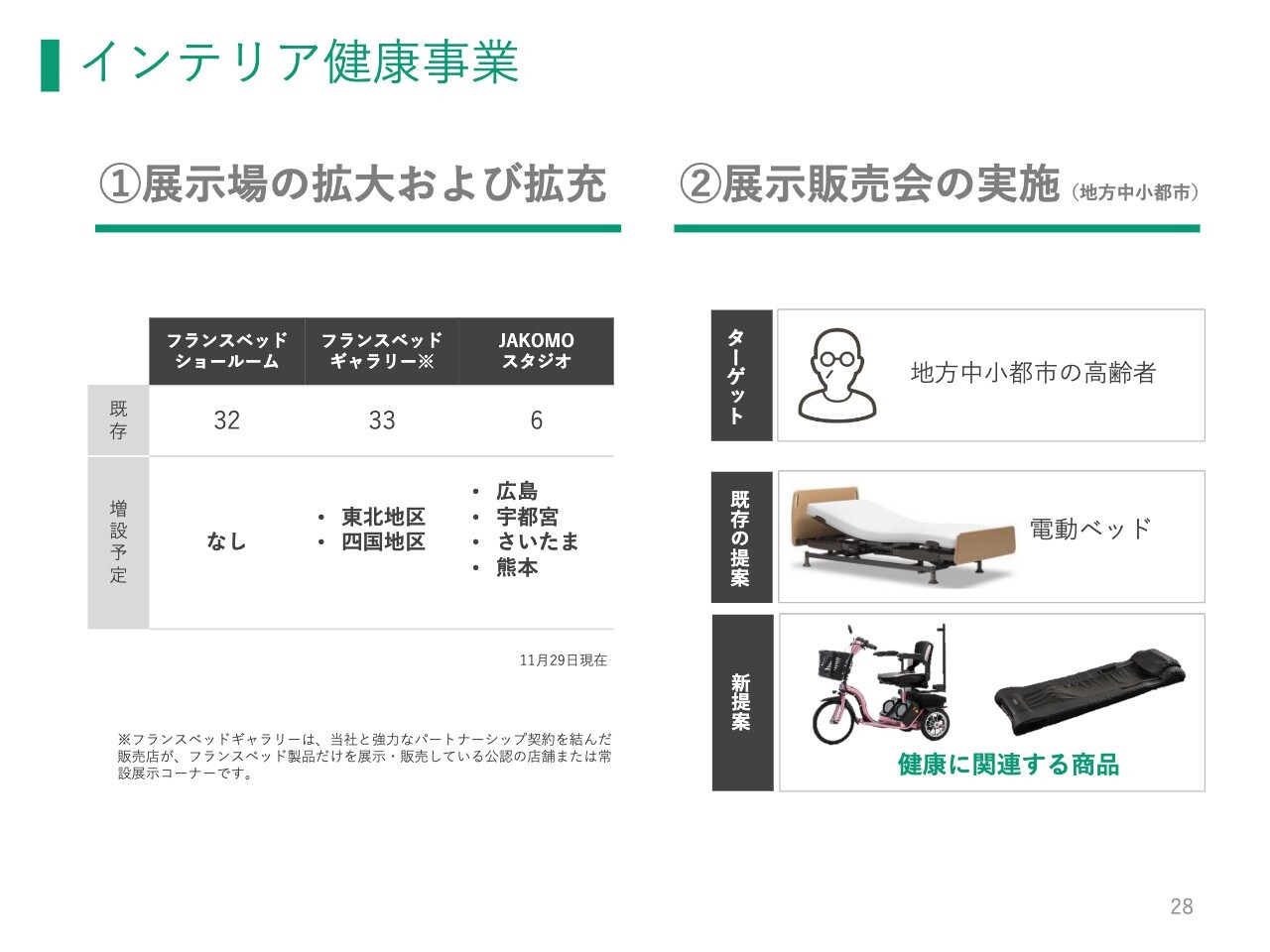

インテリア健康事業

インテリア健康事業の主な取り組みについてご説明します。主な取り組みの1つ目として、引き続き展示場の新規開設を行うとともに、今年から取扱いを開始した韓国を代表するソファメーカー「JAKOMO」を自社のショールーム内に、新たに設置していきます。

主な取り組みの2つ目は、地方中小都市での展示販売会の開催です。地方中小都市では、家具店の事業が成り立たなくなってきています。地方都市ほど人口の減少が著しく、高齢者比率が高くなっています。そのような地域で、電動ベッドだけではなく、高齢者向けに健康にスポットを当てたマッサージ機やシニアカーなどの商品を揃えた展示販売会を開催するなど、高齢者層をターゲットとした新たな取り組みを開始します。

インテリア健康事業

主な取り組みの3つ目は、国内ホテルや旅館の客室向けマッサージ機のレンタルサービスです。

近年はマッサージ師の高齢化が著しく、ホテルや旅館でのマッサージサービスの提供が低下しています。そのような中、当社は宿泊施設向けにマッサージ機をレンタルします。宿泊施設が宿泊客にレンタルすることで、客室単価アップの商材としてご利用いただくサービスです。

このような新たな需要の掘り起こしにより、介護保険以外のレンタルサービスを拡大していきます。

質疑応答:メディカルサービス事業好調の理由について

司会者:「病院経営は厳しい状況が続いていると認識していますが、同業他社は医療ベッドの販売に苦戦

新着ログ

「その他製品」のログ