【QAあり】立花エレテック、過去最高の24年3月期から業績は反動減 業績予想を変更も、26年4月からの新中計に向けて新たな戦略を検討

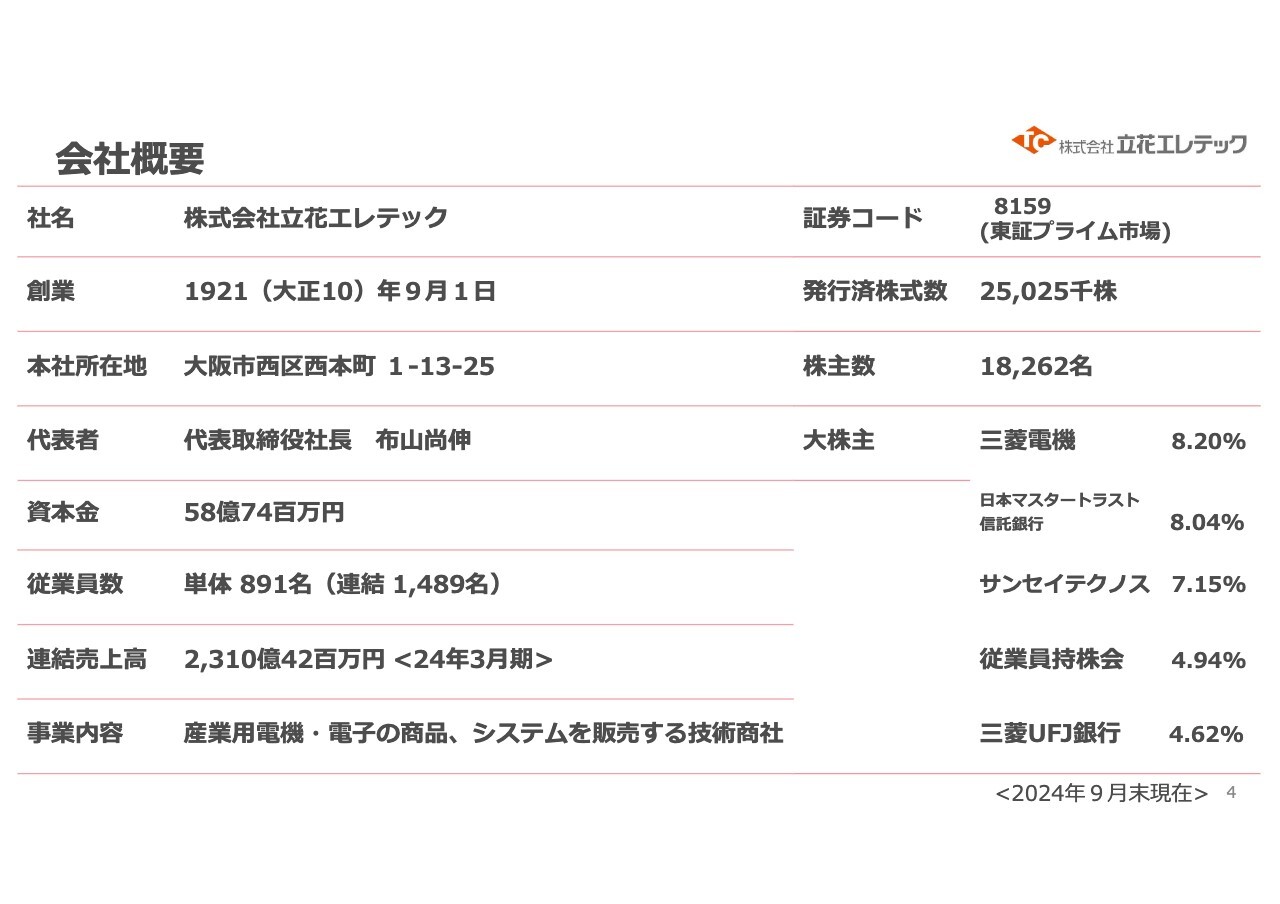

会社概要

布山尚伸氏(以下、布山):代表取締役社長の布山です。どうぞよろしくお願いします。本日はご多忙の中、2025年3月期第2四半期、立花エレテック決算説明会にお越しいただき、誠にありがとうございます。

会社概要をご説明します。当社は1921年9月1日に創業し、3年前の2021年に100周年を迎えました。本社は大阪市西区です。資本金は58億7,400万円、従業員数は単体で890名強、連結で1,500名弱です。

2024年3月期の連結売上高は2,310億円です。現状の株主数は1万8,000名強です。株主としては、三菱電機をはじめとしたさまざまな企業で構成されています。

国内営業拠点

国内営業拠点は19拠点、子会社は6社30拠点です。子会社は、研電工業、立花宏和システムサービス、大電社、立花デバイスコンポーネント、高木商会、立花電子ソリューションズの6社です。

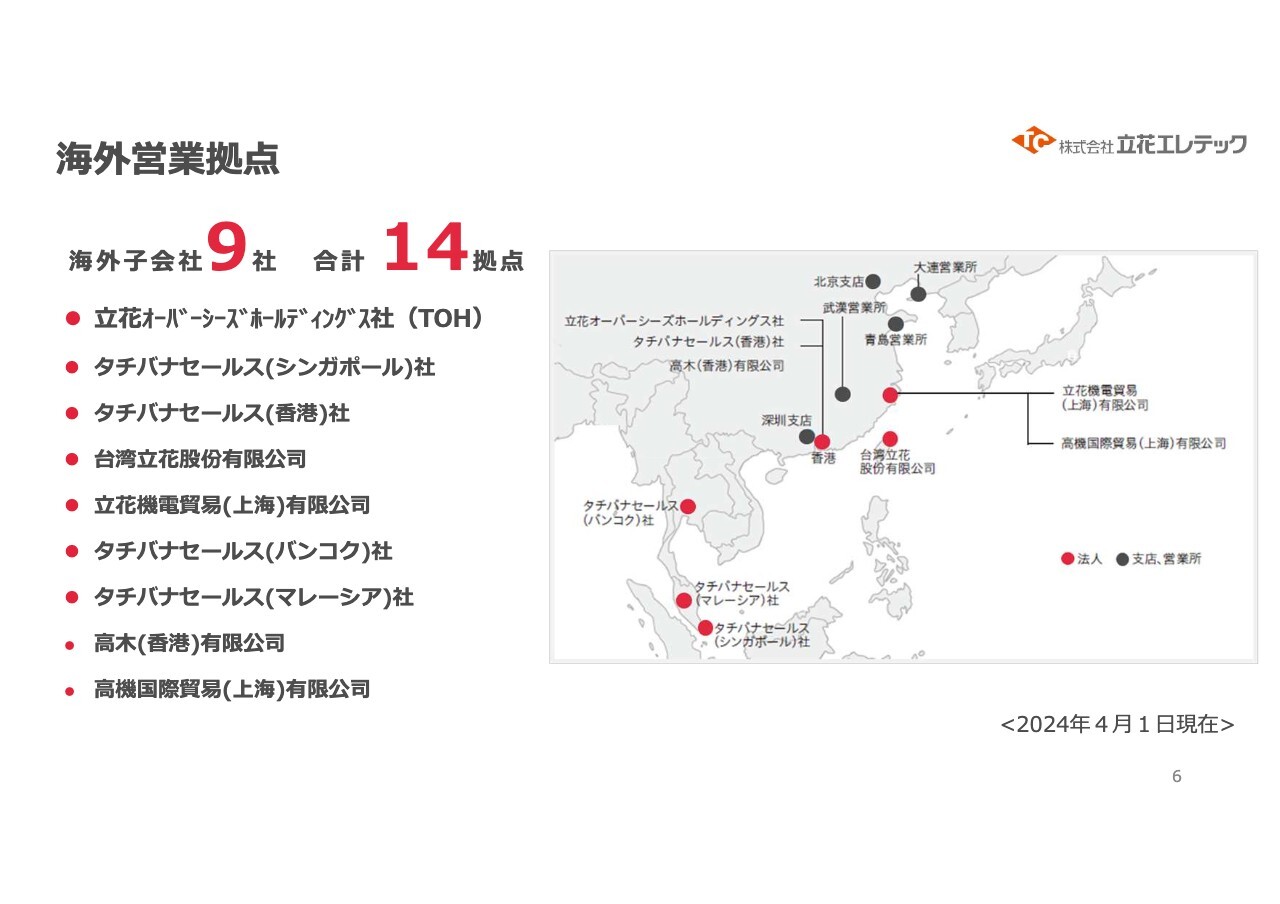

海外営業拠点

海外営業拠点ですが、海外子会社は9社合計14拠点です。海外の拠点を統括する会社として香港に置いているのが、立花オーバーシーズホールディングス(TOH)です。

私どもの販売拠点は欧米にはなく、中国を含む東アジア、東南アジアで展開しています。現状は、東南アジアに進出している企業などのパートナーとしてのビジネスはありますが、私ども独自で欧米には進出していません。

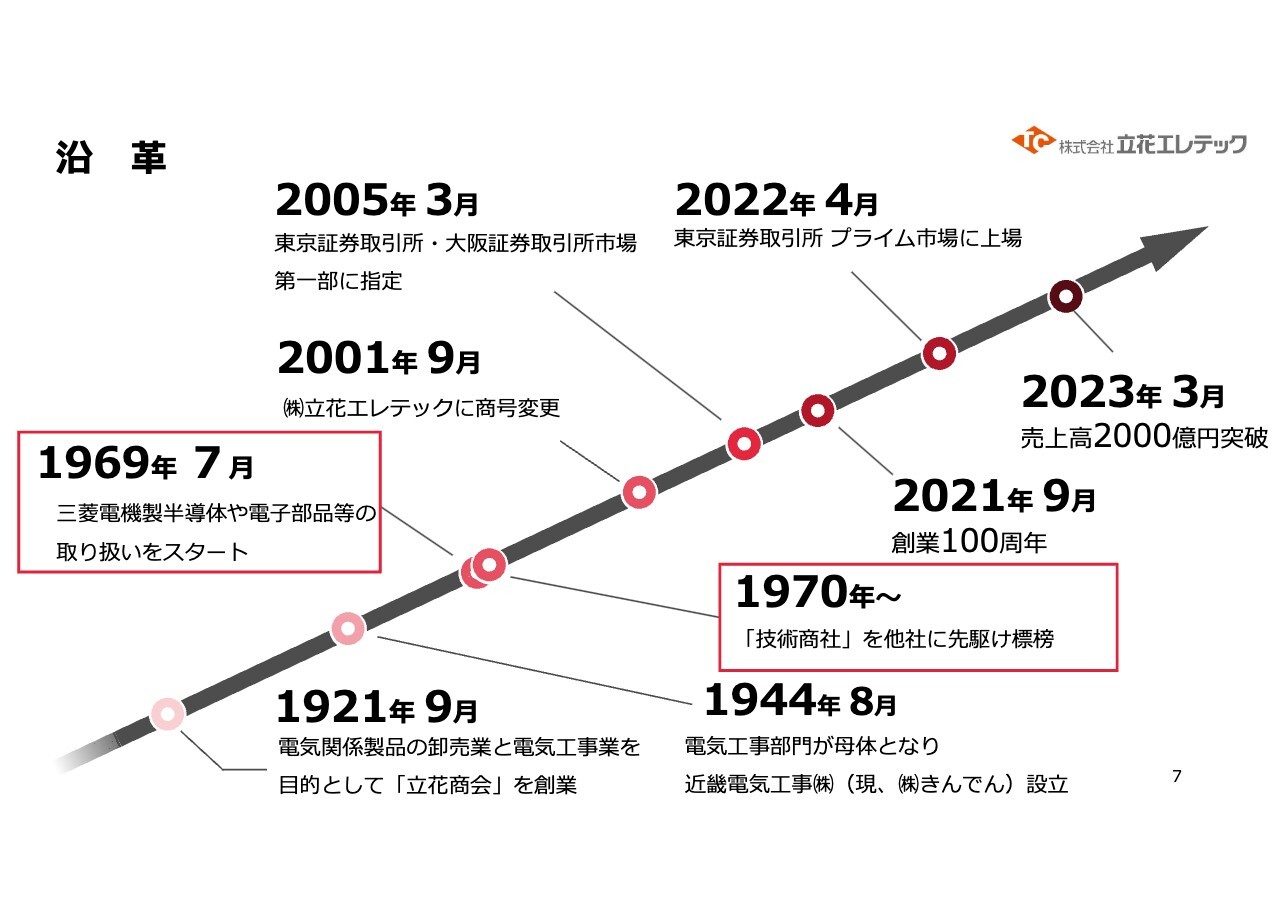

沿革

沿革についてです。スライドに赤枠で囲った部分を中心にご説明します。私どもは、FAシステム事業・半導体デバイス事業が基幹事業です。三菱電機製半導体や電子部品等を取り扱う半導体ビジネスを開始したのが、1969年です。

そして、まだマイコンが出ていない時代から、私どもは「ソフトウェアのエンジニアを育成する必要がある」として、1970年からソフトウェアのエンジニアリングの養成に入りました。まずは「技術商社」を謳い、そこから「ソフトからハードへ」という展開で進めてきました。

2022年に東証一部から、プライム市場に上場しました。現状の沿革として、以前は連結で売上高2,000億円を超えませんでした。後ほどご説明しますが、中長期経営計画において「今回、来年の最終年度に合わせて2,200億円はきっちり突破しよう」と進め、2023年度の連結決算で2,310億円となりました。

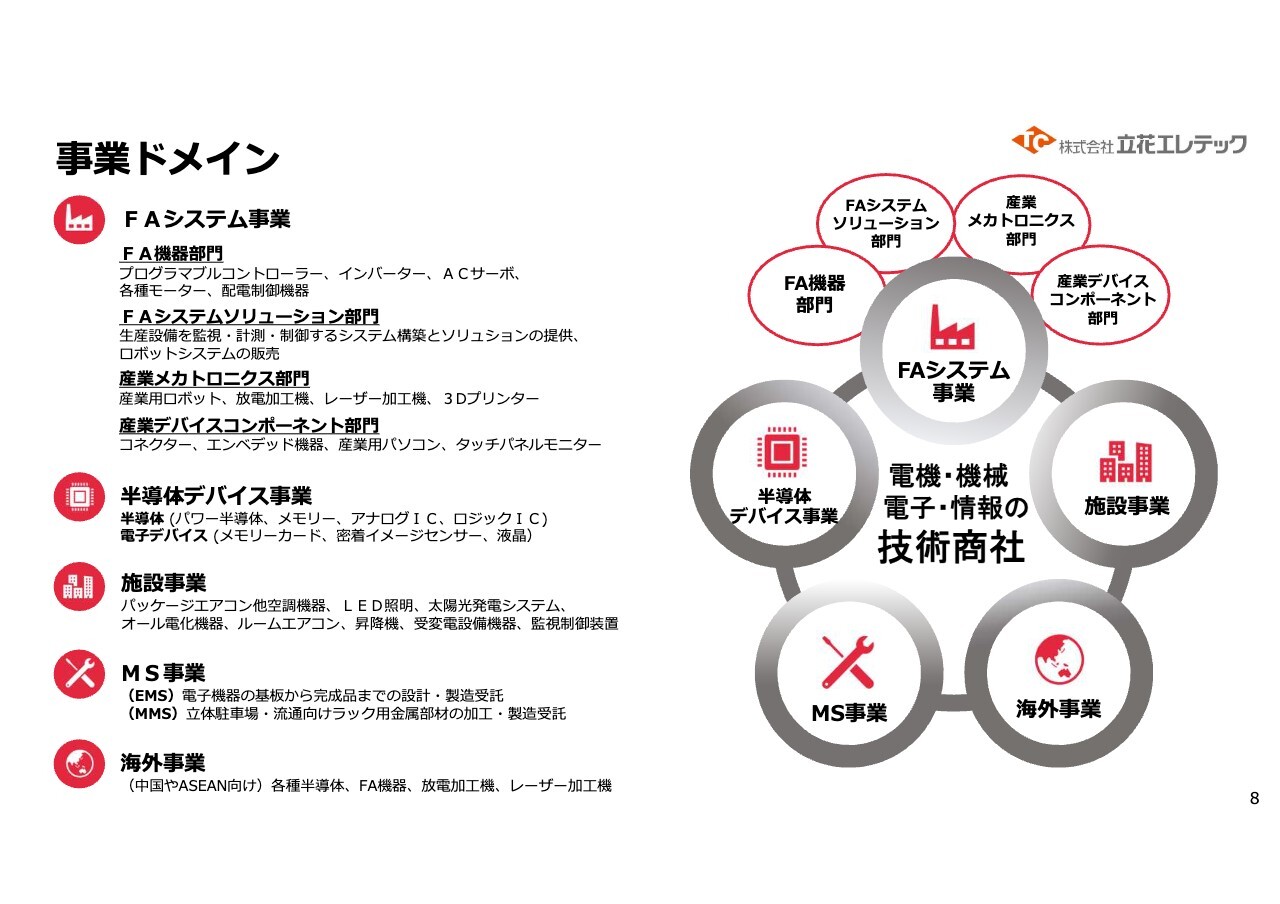

事業ドメイン

事業ドメインについてです。5事業がドメインとなります。1つ目は、FAシステム事業です。この事業の中でも、FA機器部門、FAシステムソリューション部門、産業メカトロニクス部門、産業デバイスコンポーネント部門の4つに分かれます。

FAシステムソリューション部門は、今後システムで供給していく「モノ」から「コト」への流れの中で、いろいろなかたちで技術が付加価値として必要な時代であり、省人化・自動化をきっちり前向きに進めていく部門です。

産業メカトロニクス部門はマシン、機械です。加工機や工作機械などを扱う部門です。

産業デバイスコンポーネント部門は、そこに対するプラスアルファの付加価値、要は「見える化」を行います。この部門では、監視カメラや工場でいろいろな不具合が起きた際に、すぐに見えるシステムを進めています。

2つ目は、半導体デバイス事業です。日系の半導体メーカーだけでなく、外資系の半導体メーカーにおいても、現状のままでは物が揃わなくなっている中で、「1足す1は3」にしていくことが必要になっています。外資系の半導体メーカーもうまく担ぎながら、お客さまにソリューションを提供する事業です。

3つ目は、施設事業です。現在、いろいろな開発が進んでおり、東京には新開発の地区が多々あります。そのような中で、東、中部、西日本を一括に管理していきます。これはエレベーター、空調システムなどを行う事業です。

4つ目は、MS(マニュファクチャリング・サービス)事業です。こちらでは「モノ」から「コト」へ進めるにあたり、加工していく事業です。EMS(エレクトロニクス・マニュファクチャリング・サービス)は、エレクトロニクスの基盤アセンブリです。

もう1つのMMS(メタル・マニュファクチャリング・サービス)は、金属加工です。例えば立体駐車場などの金属加工に対応している事業です。

5つ目は、海外事業です。海外事業は基本的にFAシステム事業、半導体デバイス事業、施設事業、MS事業、すべての事業とリンクしています。日系の企業ならびに、海外のローカルマーケットの会社をフォローしているのが海外事業だとご認識ください。

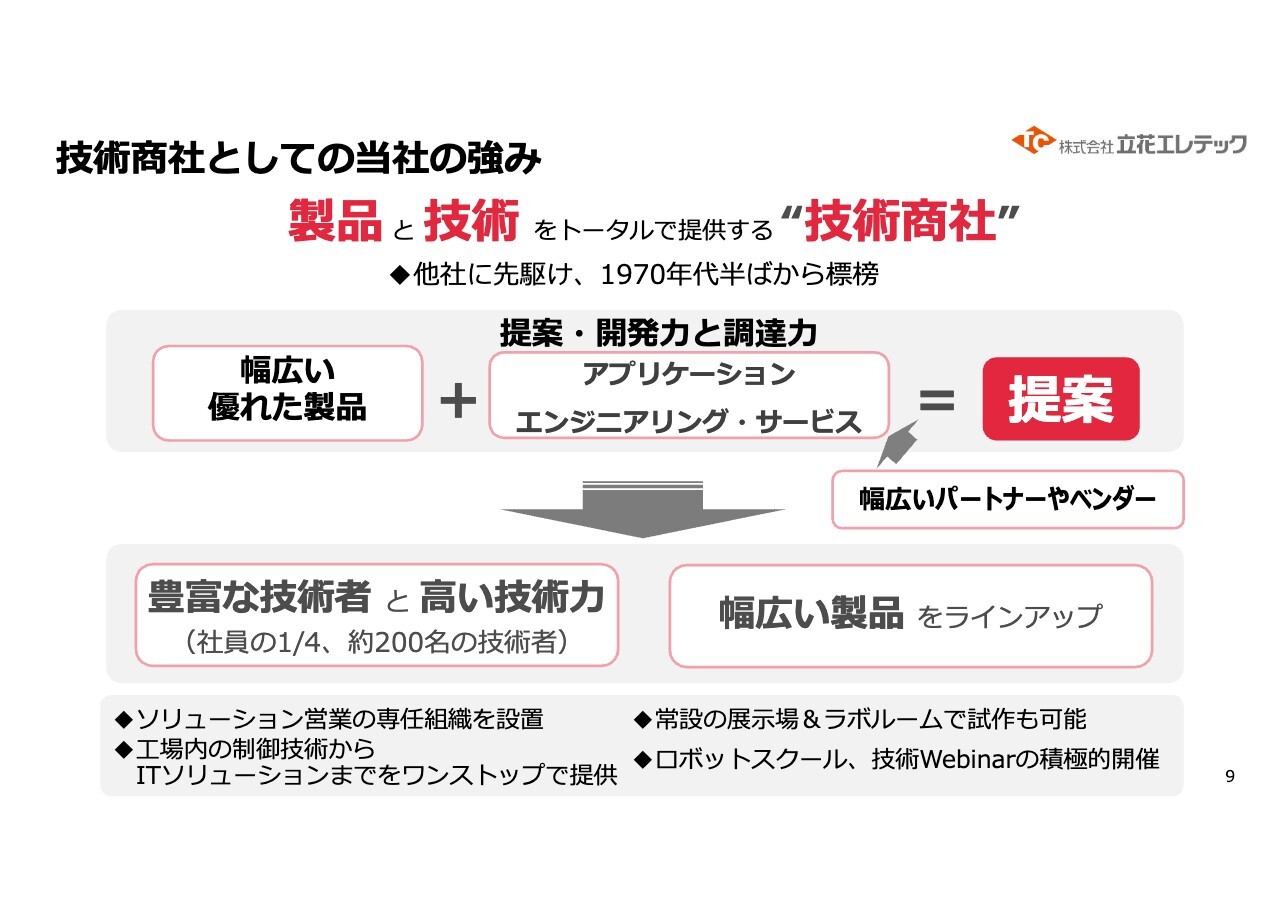

技術商社としての当社の強み

我々は「技術商社」として、「右から左へ」では利益を得られないと思っています。オペレーターでは駄目で、ここに何か技術として付加価値を付ける必要があると考えています。便利屋というかたちもありますが、我々としては、お客さまの足りない部分を補完していこうと考えています。

メーカー、仕入先側も開発は重要ですが、この開発から尾ひれ背びれが出てきます。そのような中で、我々はしっかりとアプリケーションをサポートし、各事業、各お客さま、各マーケット、一つひとつに対応・提案し、開発システムを請け負っています。

これから省人化、自動化を進める上で、基本的にロボットは必須です。ロボットとともに重要なのが、生成AIへの対応です。

つまり、ソフト(中身)まで踏み込んで、「何が便利になるのか」を積極的にお客さまに提案しながら、マッチングし、その開発まで請け負うかたちで進んでいるのが、私どもの「技術商社」としての一番の強みです。我々の方向性として将来的に考えても、さらに強化する必要があると思います。

ここで、約3分の事業紹介ビデオをご覧ください。

(動画流れる)

事業紹介ビデオにもありましたが、キーワードは「M2M(Machine to Machine)」です。半導体デバイス事業でご紹介したように、つなぐために今までは「アナログ的なかたちを、センサでどのようにつなげばよいのか」が重要でしたが、こちらはFAシステム事業、半導体デバイス事業においてリンクしてくる部分があります。我々としては、「トータル的な事業の横串をどのように入れれば、プラスアルファの付加価値がさらに生まれるのか」と考えています。

連結の決算概要

続いて、2025年3月期第2四半期の決算概要をご説明します。2025年3月期第2四半期の売上高は1,067億円、営業利益は39億円、経常利益は36億円、中間純利益は28億円となっています。2024年3月期が過去最高の売上・利益であった反動と言いますか、前年同期比で売上高は93パーセント、営業利益は68.8パーセント、経常利益は56.2パーセント、中間純利益は62.5パーセントとなり、前年同期比で100パーセントを超えた項目はありませんでした。

みなさまも疑問に思ったかもしれませんが、2024年3月期は物不足であり、我々としては先行的な対応を図りました。これは我々の各部門の営業担当者がしっかりと部材を揃え、取り組めたことで過去最高益を生み出しました。

しかしながら、各種の半導体やFAの商品において、やはり納期の遅延が軟化してきました。お客さまに在庫が増えてきたリバウンドは想定内でした。資材高騰を踏まえて、我々が昨年取り組んできた標準化・平準化が、今回の第2四半期の売上高・利益のトータルな実績につながったと思います。

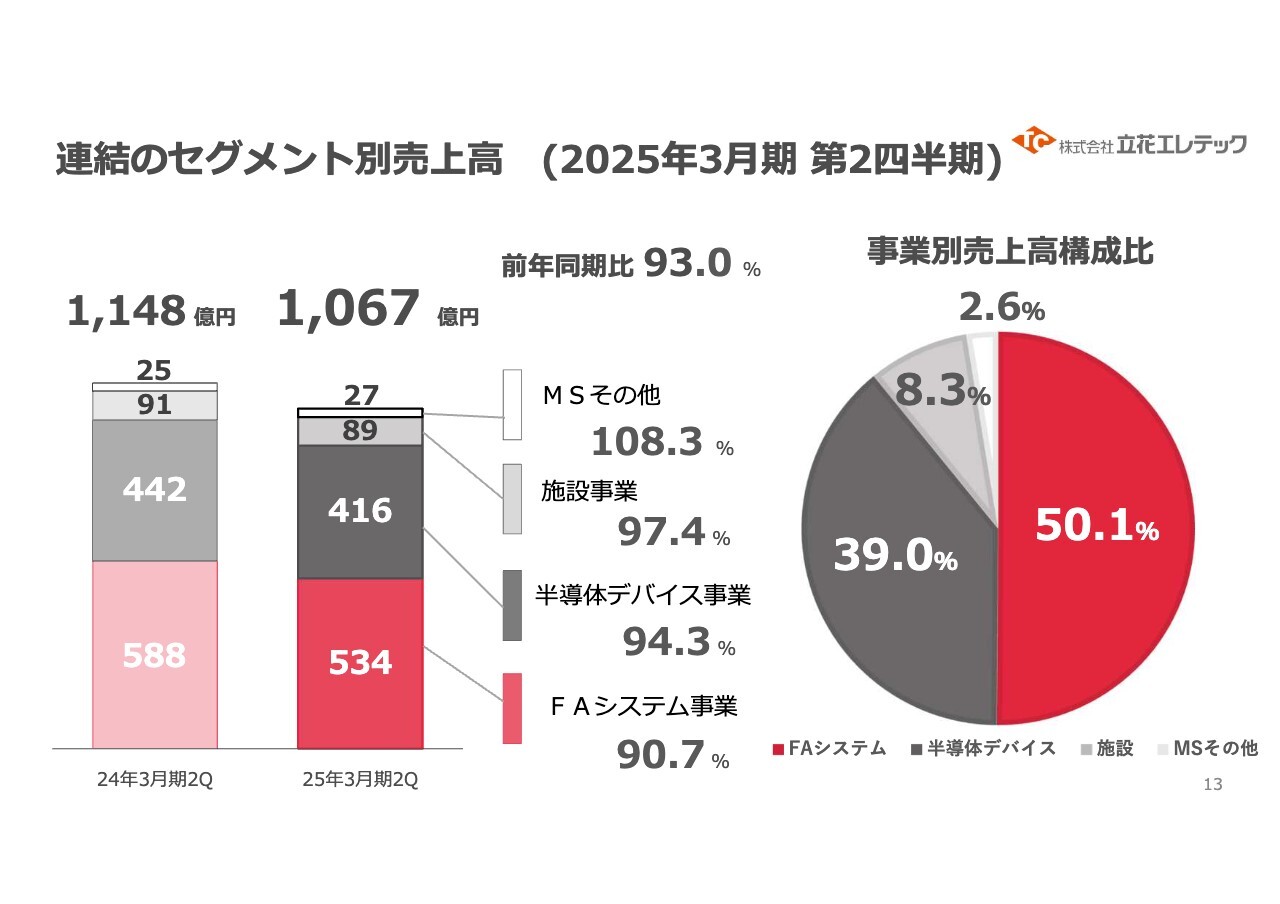

連結のセグメント別売上高 (2025年3月期 第2四半期)

連結のセグメント別売上高です。MSその他以外は、100パーセント以下です。FAシステム事業が前年同期比90.7パーセント、半導体デバイス事業が前年同期比94.3パーセントとなっています。

施設事業は、都市開発と新たに取り組んでいる大型物件がプラスアルファでつながり、前年同期比97.4パーセントと、ほぼ横ばいとなっています。

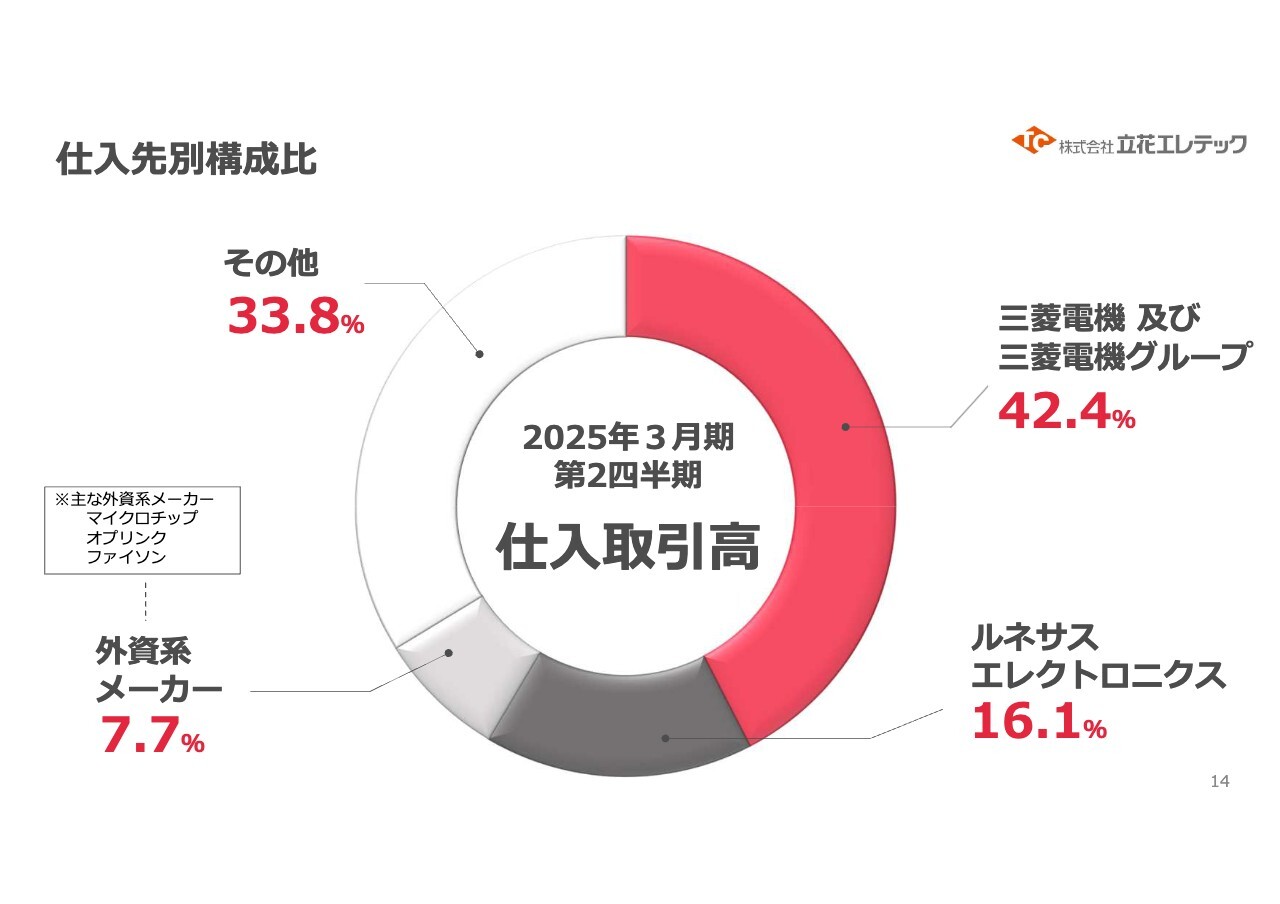

仕入先別構成比

仕入先構成比です。私どもは三菱電機の代理店であり、三菱電機及び三菱電機グループが42.4パーセントを占めています。ルネサスエレクトロニクスは唯一、すべての製品、商品群を揃えている半導体メーカーで、16.1パーセントです。

外資系メーカーが7.7パーセント、その他が33.8パーセントとなっています。外資系メーカーからは、有機ELを利用したOLEDやコネクタなど、ほぼ半導体とデバイスを仕入れています。

財務状態(連結貸借対照表)

財務状態については、スライドのバランスシートをご覧ください。2024年3月末に、商品の在庫が膨れ上がりました。我々は、お客さまのマーケティングと先行きの見通しを踏まえながら、どのように在庫にアジャストすればよいのか考え、商品を22億円強減らしました。

日本国内だけではなく、在庫が一番多いのは中国です。中国はいろいろな戦略を持って進めていますが、セットメーカーやエンドユーザーはどうしてもグローバルで展開しています。こちらは中国が1つ鍵となります。

現在、中国の景気が底をついている中で、当社としてはきっちりとお客さまの在庫の調整と先行きを見て、先行的なアクションを行っているところです。

自己資本比率は、54.9パーセントで着地しました。

2025年3月期連結の業績予想

2025年3月期連結の業績予想については、公表値を変更しました。売上高は2,200億円で、前年比95.2パーセントとしました。営業利益は84億円で前年比78パーセント、経常利益は前年比85億円で71.5パーセント、親会社株主に帰属する当期純利益は65億円で前年比76.7パーセントとなっています。

これから第3四半期・第4四半期に入りますが、各事業の責任者とこの数字に対応してクロージングできるように進めています。

当期の見通し

当期の見通しです。第3四半期・第4四半期の環境はどのようになるかと言いますと、1つはグローバルで見ると、米国のトランプ政権の状況がポイントとなります。どのような対応をするか、大統領に就任する前からいろいろ情報が出ています。

関税の引き上げによって円相場はどのように進むのか、「アメリカナンバーワン」という状況になりますが、日本もナンバーワンにならないといけません。どのようなかたちのアジャストメントを、今後日本政府が進めるのかが1つのキーになると考えています。

中国への対応もきちんと見通した上で、個人消費において日本は給与を上げたり、「103万円の壁」への対応を進めたりしています。

このような中で、現場での設備投資の動きとしては、第2四半期から比べて第3四半期は持ち直してきています。1つのキーは、円安で150円前後にあることです。130円になるのか、それとも160円に1回戻るのかについては、見極めていく必要があります。

会社としての利益が為替によってもかなり影響されるため、為替の状況や原材料の上昇をしっかりと見極めた上で、都度対応していく状況です。

ウクライナや中東の紛争も影響がありますが、国内のドメスティックのマーケティングについては、物価に響きます。消費が上向けば、基本的には問題ないと考えています。

そのような環境下における、当社の方針です。非常に需給バランスが狂う時期となり、第2四半期まででだいたい今後の見通しが分かりました。需給バランスやお客さまの投資計画を見て、遅らせるものはストップして実行するものは実行していきます。

お客さまも、だいたい見極めができてきています。お客さまから見るとBtoCになりますが、お客さまにしっかりついていきながら、需要の変化を見る必要があります。

計画どおりに進むのか、もしくは計画が大幅に変わる変化なのかを見極めた上で、仕入れ先の対応なども先手必勝で取り組みます。リスクはありますが、遅れると急激に落ちるため、先手必勝で進めていきます。

OA化としては、保険証やマイナンバーなど、いろいろな面で日本はかなり遅れています。グローバル化のためには、徹底的に見える化する必要があると考えています。どちらでどのような動きがあるか見える化できれば、無駄が自然とあぶり出されます。

一生懸命に取り組む中で無駄というと刺激が強すぎますが、基本的に無駄は排除していきたいと考えています。無駄を排除し、効率的な部分にパワーを向けていきたいと考えています。2026年から2027年を最終形にしていますが、DX対応の準備をまとめあげていきます。

DXの次には、必ずAIが入ってきます。AIが入ってきた時に、100点満点は取れなくても、30点でも40点でも50点でも、きっちりとしたマインドで導入していくという気持ちを持って、進めていきます。

中長期経営計画「NEW C.C.J2200」では、来年が5ヶ年計画の最終年度になります。今期は最終年度の前年度です。そのような中で、各事業がお金を使った戦略的なアクションを行うためのレビューを、すでに行っています。

一つひとつのレビューをどのようにクロージングしていくのかが、97期(2025年度)になります。97期のクロージングに向けて進めると同時に、次の中長期経営計画をどのようなかたちで進めるか考えていきます。これまでの延長線上では厳しいため、新たな挑戦的な戦略事項を考えていきたいと思っています。

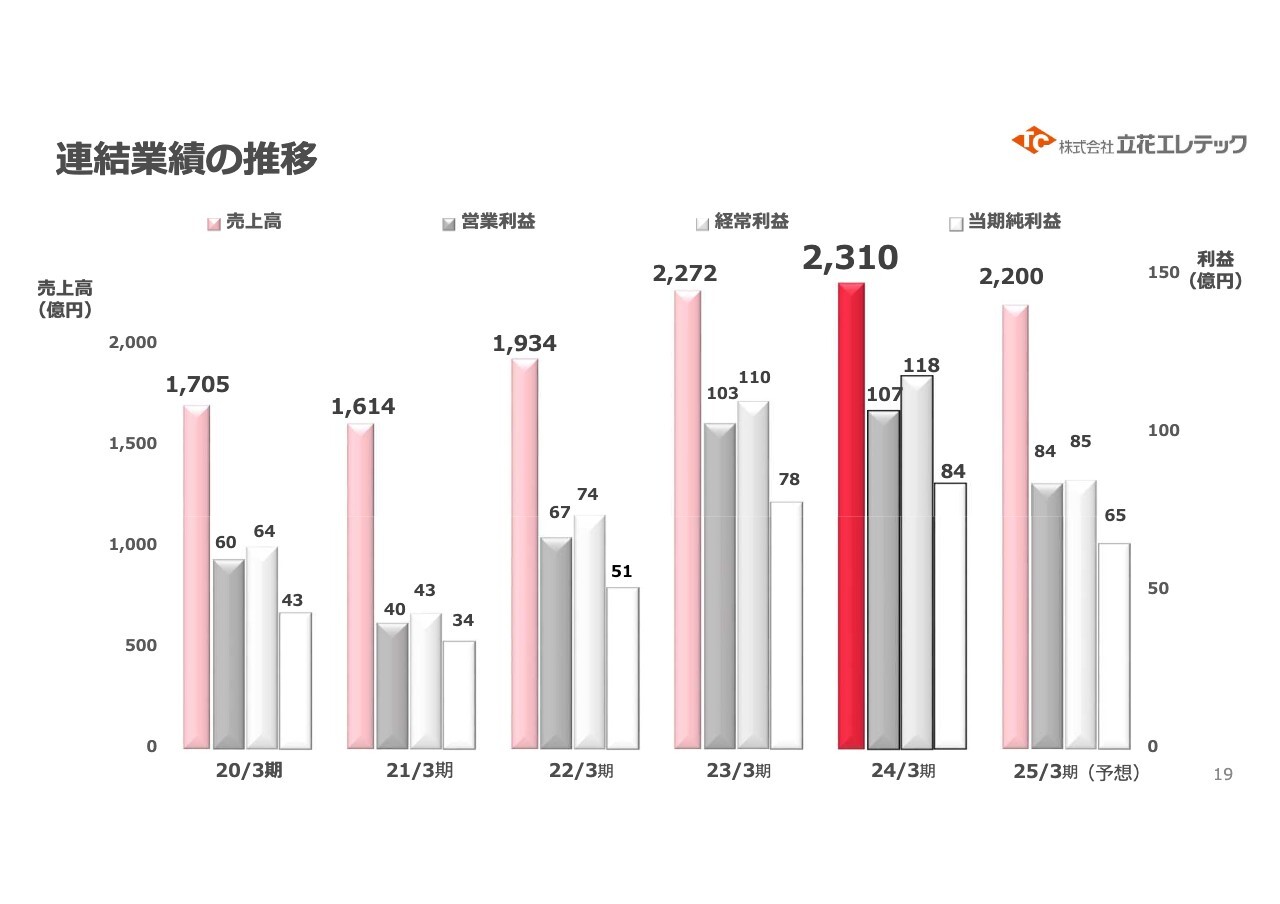

連結業績の推移

連結業績の推移は、スライドのとおりです。以前は、2,000億円が非常に大きな壁でした。「NEW C.C.J2200」は、最終年度で確実に2,200億円を越えようという計画ですが、2023年3月期は2,200億円、2024年3月期は2,310億円となっています。まず2,200億円を死守しなければならない状況です。

こちらにともない、営業利益や経常利益、当期純利益も上がってきて、もうひと踏ん張りで対応していく時期が、2025年3月期に当たると考えています。

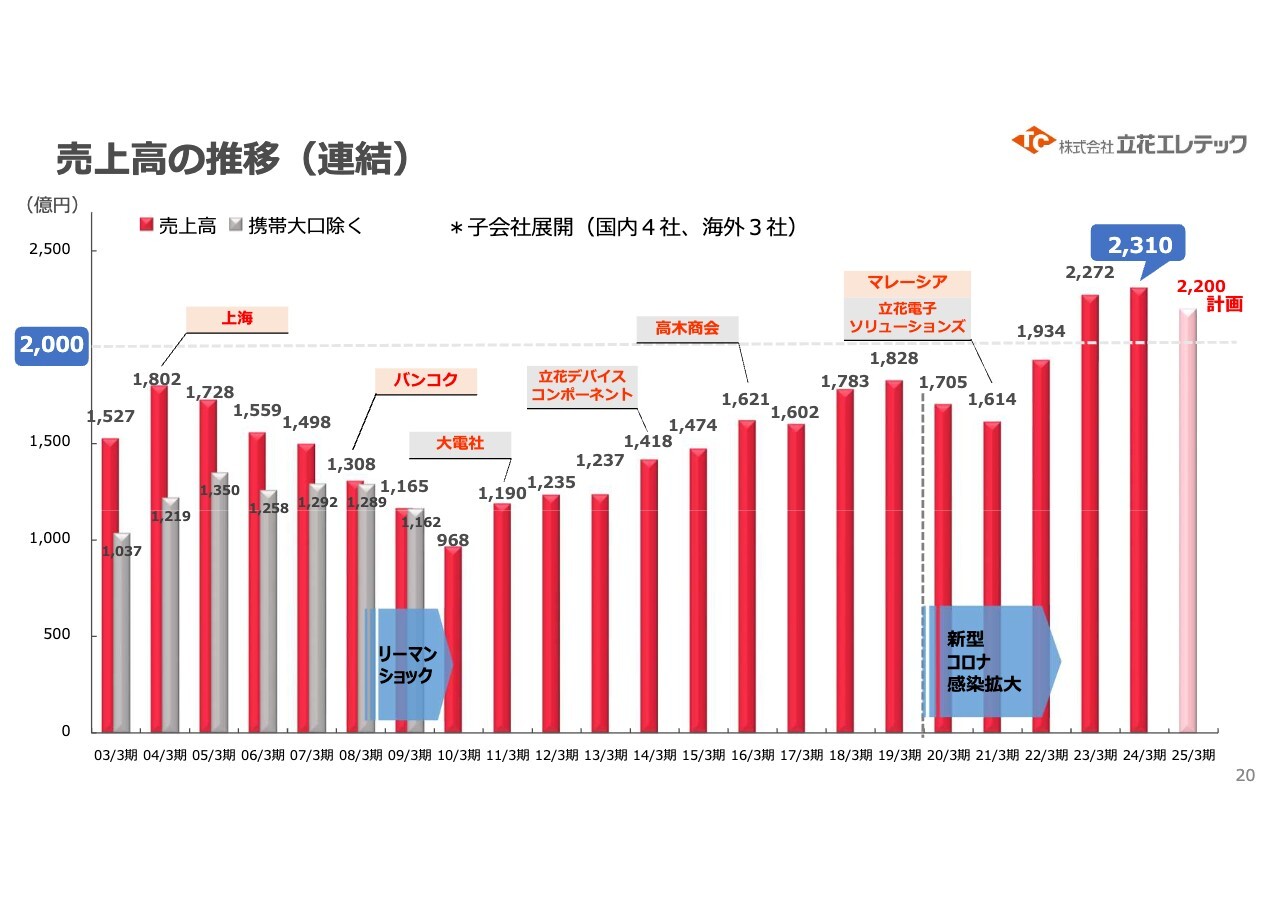

売上高の推移(連結)

売上高の推移です。過去には、1,802億円という時代がありました。日系メーカーが携帯電話などで伸びた時期となります。当社も過去に携帯電話のアセンブリをして、売上金額は上がりましたが、利益はほぼない状況でした。

その後、リーマンショックの時に落ち込みました。このような流れは、各業種業態で同じようなカーブを描いています。

コロナ禍からの立ち上がりまでは、もう少し時間を要すると考えています。設備投資もコロナ禍で遅れ、需給バランスが狂いました。当社は納期に奔走し、2023年3月期に一気に2,200億円を越えたのが現状です。

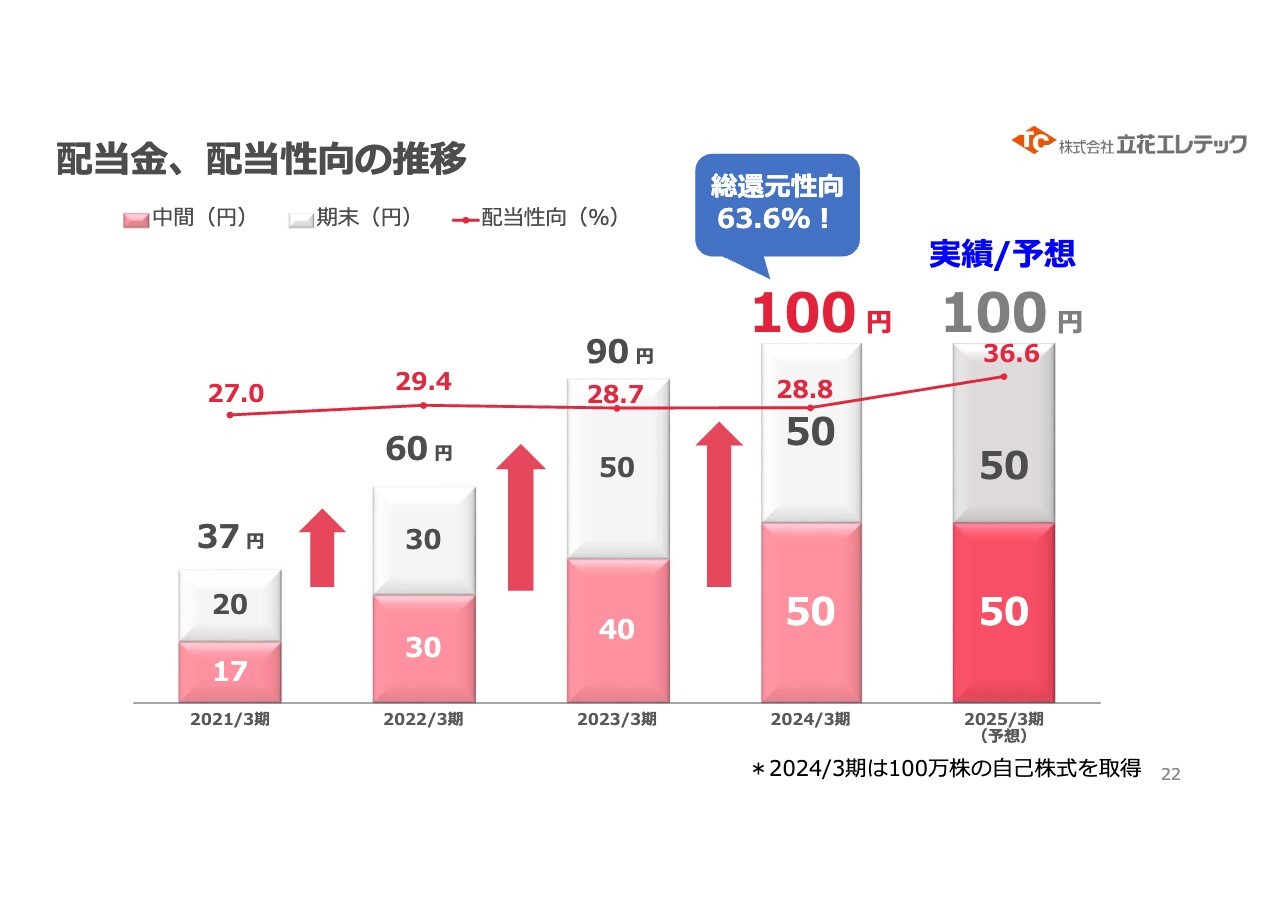

配当金、配当性向の推移

配当金、配当性向の推移についてご説明します。2024年3月期の年間配当100円で、2025年3月期も通期で100円と予想しています。中間配当は、50円でした。株主やステークホルダーのみなさまは配当金、配当性向の推移をよく見ているため、お応えする意味でも、しっかり対応する必要があると考えています。

自己株式の取得も進めておりますが、配当性向はスライドに記載のような数値まで押し上げられてきています。

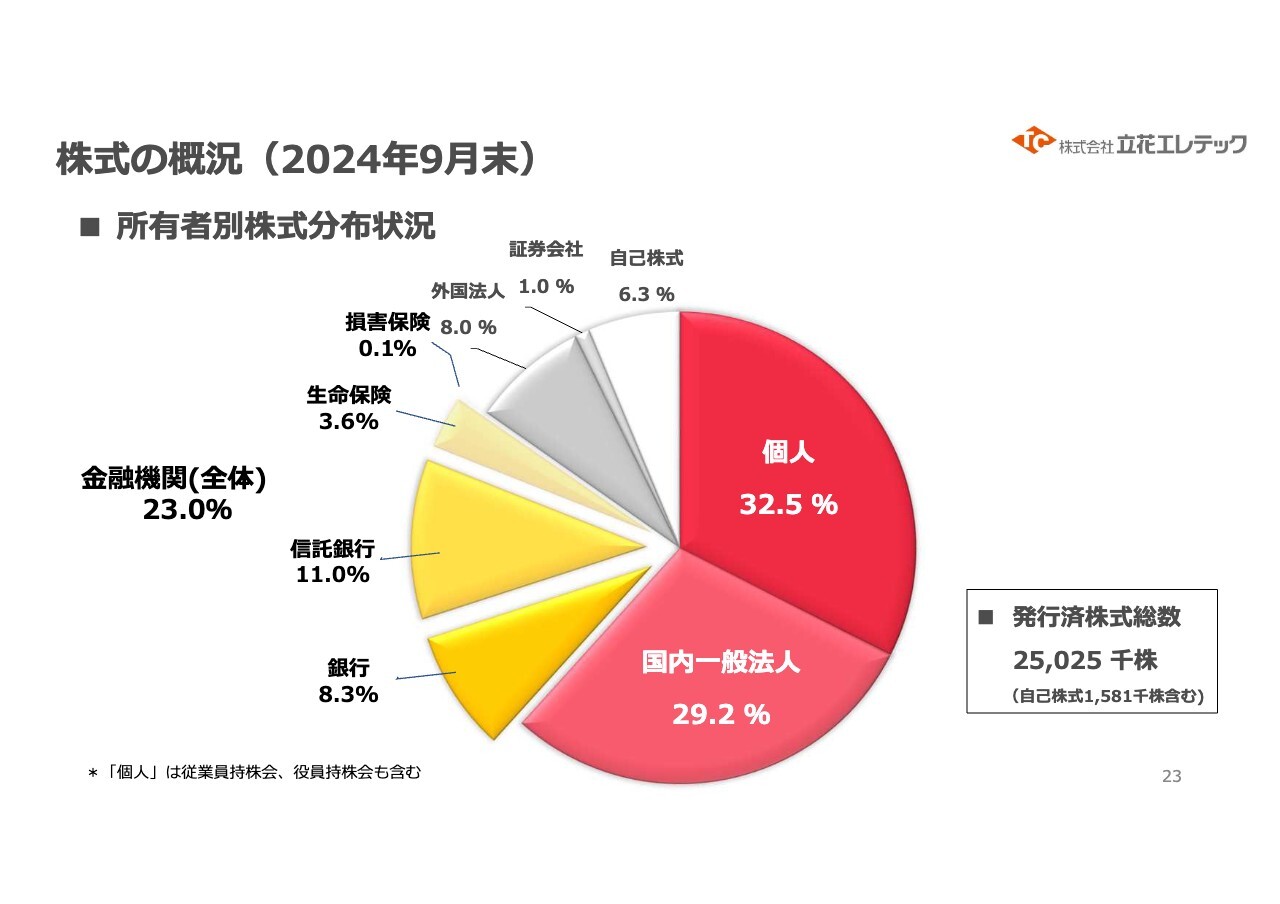

株式の概況(2024年9月末)

株式の状況です。発行株式数は約2,500万株です。所有者別株式分布状況は、個人投資家が32.5パーセント、国内一般法人が29.2パーセント、ほかには銀行や信託銀行、生命保険などとなっています。当社としては、流動性をもう少し上げながら、どのようなかたちで進めていったらよいか、試行錯誤しながら一つひとつのアクショ二ングを実行していこうと考えています。

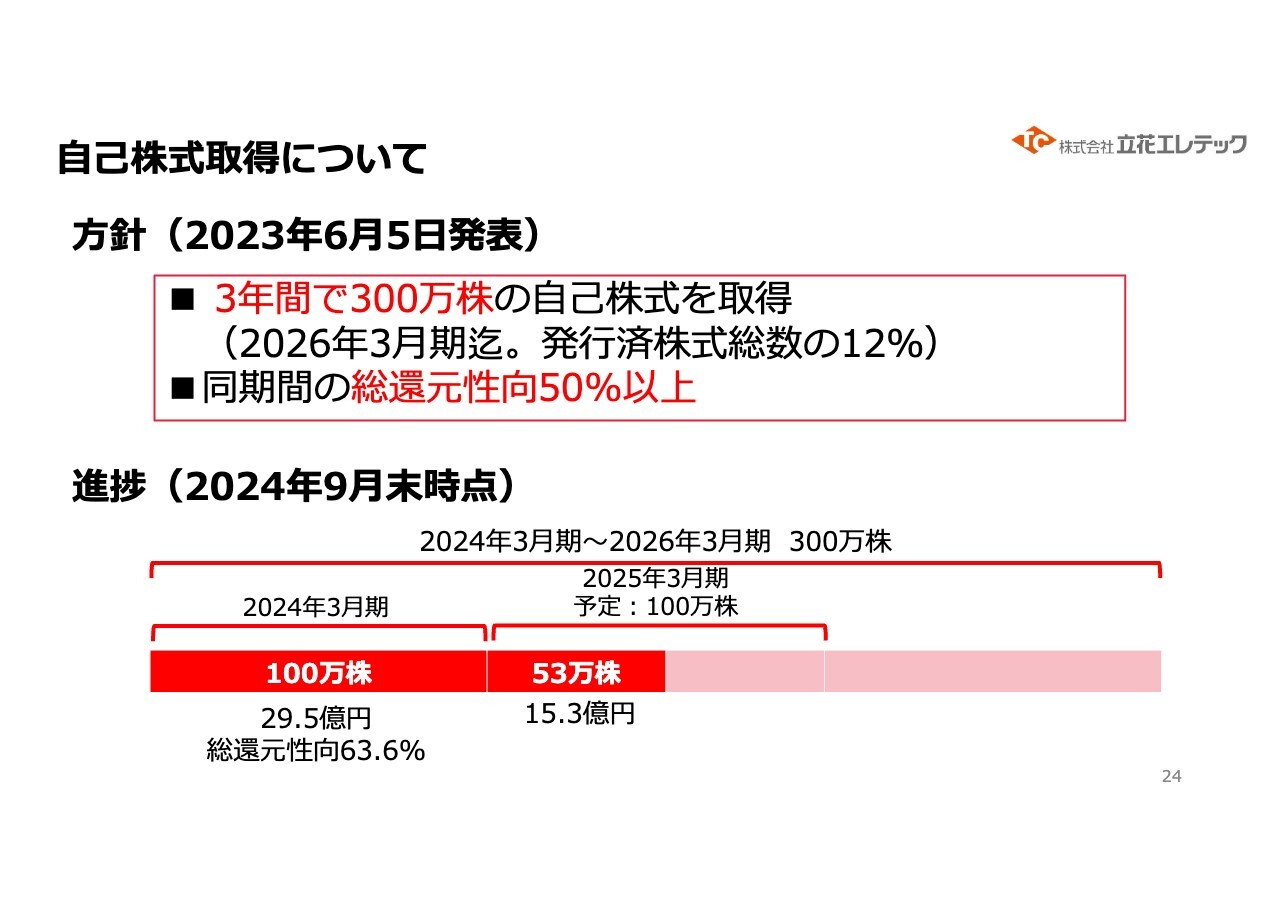

自己株式取得について

2023年6月5⽇に発表したとおり、3年間で300万株の自己株式を取得する計画です。発表してから1年半が経ちましたが、自己株式の取得は、予定どおり進んでいます。

環境認識

ここから、中長期経営計画「NEW C.C.J2200」についてご説明します。「NEW」とつけたのは、前の5年間で「C.C.J2200」と題した中長期経営計画を組んだためです。

残念ながら、最終年度に新型コロナウイルス感染症の流行が始まり、言い訳にするわけにはいきませんが、進めるにあたっていろいろな壁がありました。アクションニングするにも、出張にも行けませんでした。お客さまとは画面上で話せますが、最後の詰めがなかなか詰まらず、投資は控えられる傾向がありました。

そのような中で、今回「NEW C.C.J2200」と題して、2026年3月期を最終期として進めていきます。

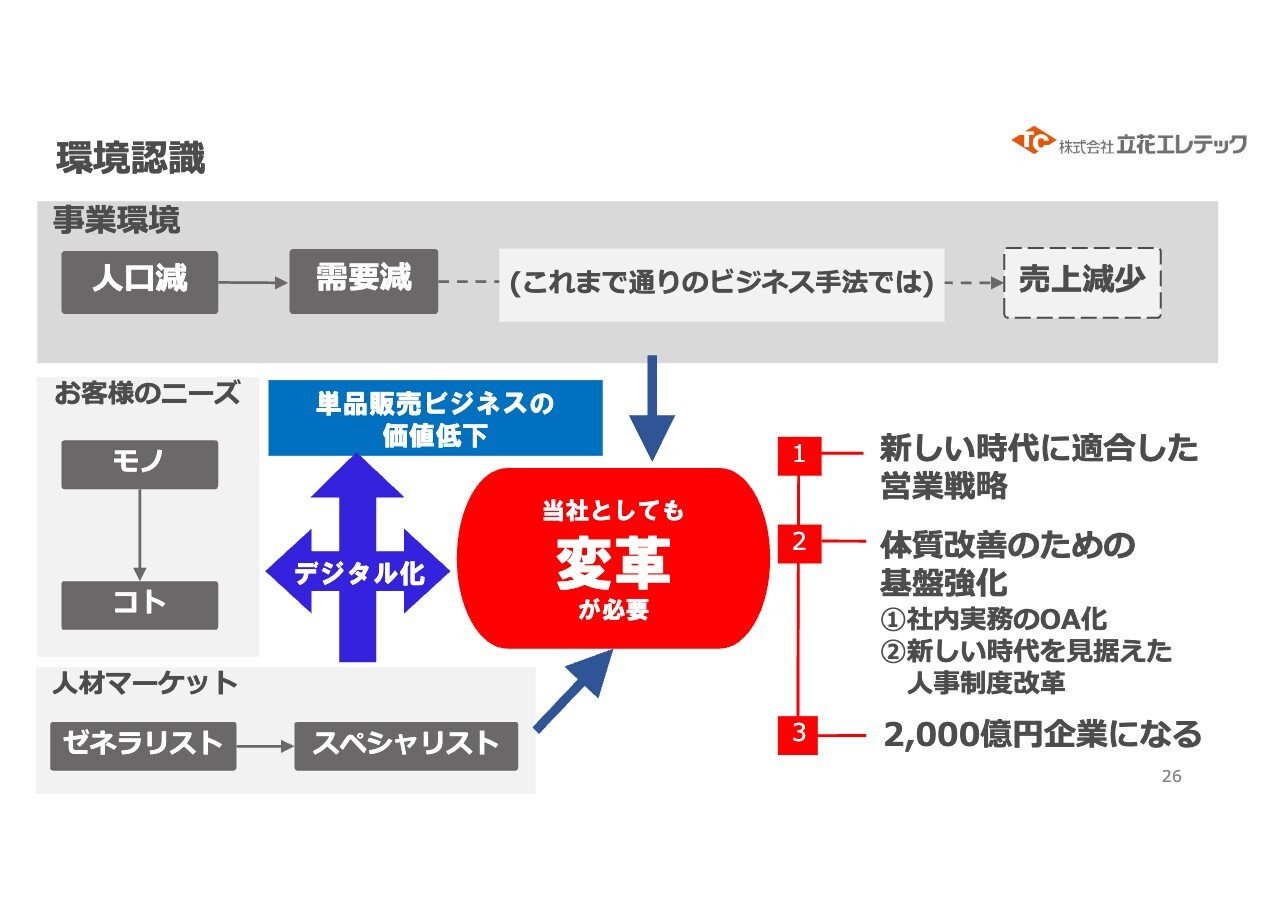

環境認識についてです。日本の人口は減っていきます。人口の減少とともに需要も確実に落ちていきます。そのような中でも、売上をどのようにキープしながら上昇させるか、当社としてどのようなイノベーションが必要なのかについて、絶えず考えています。

単品商売は終わる時代が来たと考えています。「右から左」に商品を流せばお客さまが喜んでもらえる時代は終わりました。

これからは、インターネットに任せたらよいと考えました。インターネットも信頼が出てきています。そして、そこに付加価値があれば、BtoBベースのお客さまもネット経由で入ってきます。そのような中で、「モノ」から「コト」へニーズが変わると考えています。

当社にとって、「コト」とは技術です。技術力があれば、お客さまの提案やニーズに素早く応えられます。実行するかしないかで、当社のマンパワーリソースが足りるのか考えなければなりません。技術の質も上げていきながら、アウトソーシングで頼むべきものは何かを判断しながら、一つひとつ進めていきます。

技術の質も上げていきます。アプリケーションには、スペシャリストが必要になってくる時代ですので、お客さまが感心するレベルのスペシャリストの育成が必要です。スペシャリストとは、基本的にお客さまの会社の社員になるくらいの気持ちで入り込み、社員よりもよく知っているのが理想だと考えています。

そのような中で、新しい時代に適合した営業戦略は、次の環境でさらに変わります。体質改善のためのOA化と、海外では当たり前ですが、ジョブ型雇用に変えていきます。スペシャリストは今の枠組みで入れれば、インカムになります。

やはり、スペシャリストは特別です。スペシャリストになった方には当然還元していきます。一つひとつの状況に合わせて、事業や職種で分けて、最終の組み合わせをしています。最終的には、2026年4月に完成版として立ち上げたいと考えています。

徐々にブラッシュアップもしていきますが、メーカーもこのように進めている業態が多数あります。しかしながら、商社は違ったジョブ型雇用を進めています。

例えば、グローバルであれば、英語が話せないと通用しない時代が来ます。英語でコミュニケーションがどこまで取れるかという問題ですが、当然母国語ではないため、営業力と技術力も含めてどこまで育成できるのかにかかっています。

売上高は今、2,310億円まで来ています。「2,000億円企業になる」と掲げていますが、2,000億円という基盤はプラットフォームとしてしっかり進めていきます。

そして、次の目標として2,500億円や3,000億円までの道筋をどのように計画するかを考え、2026年、2027年に向けて計画を作っていきます。

新しい時代に適合した営業戦略

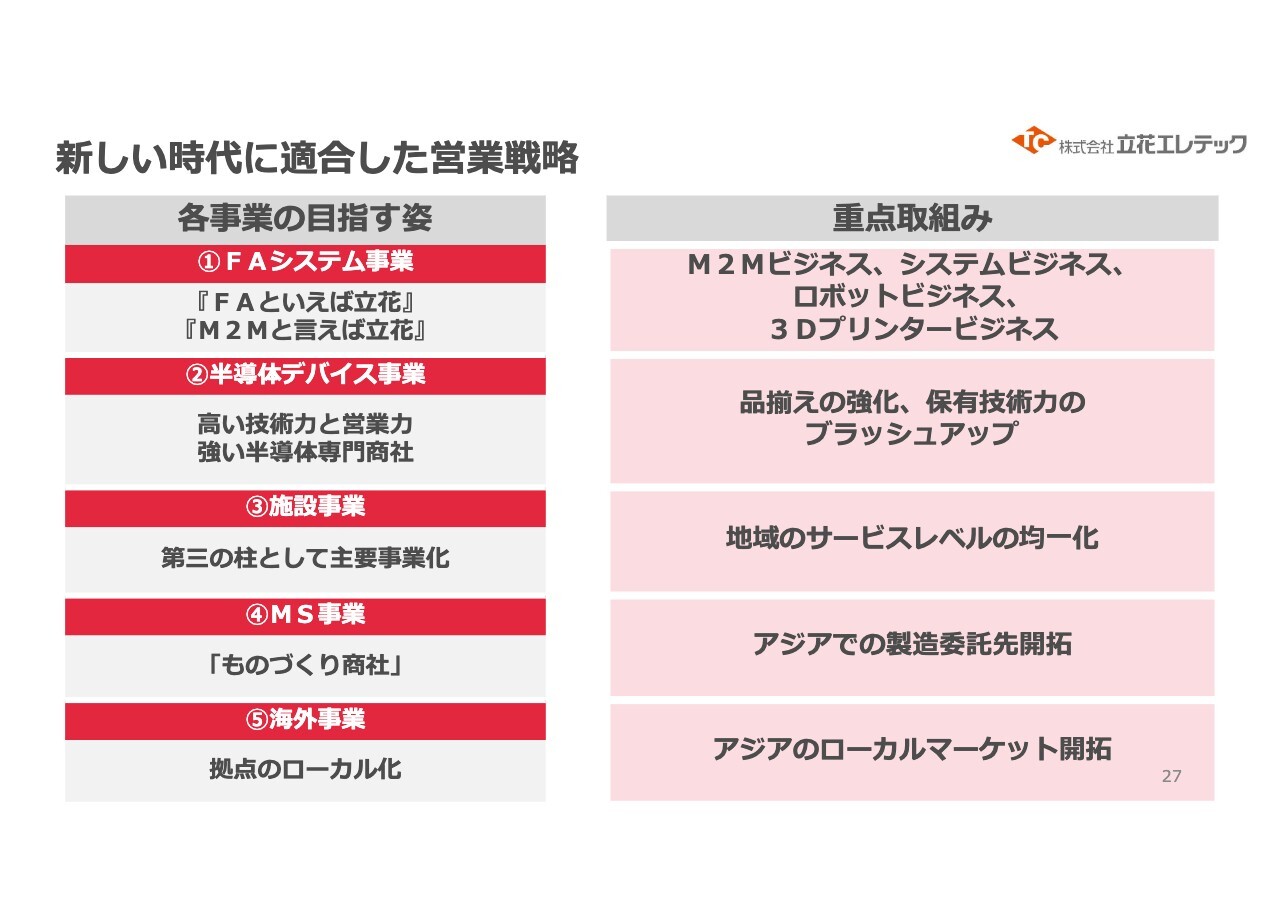

スライドには、各事業の営業戦略を掲載しています。細かい説明は割愛しますが、1つのキーワードは「つなぐ」です。

FAシステム事業では、三菱電機の製品と他社製品を、どのようにしてつないだら、どのようなプラスアルファが出るのか、加えて、省人化・自動化がどこまで進むのかがポイントになります。

半導体デバイス事業では、品揃えを多くしながら、センサなど見えないところでどのようなスピードアップを図れるのか、その技術を当社はどこまで試せるのかが重要になります。アナログも必要ですが、アナログのICをマッチングさせながら、デジタルのICにどのようにリンクさせていくか、これがつなぎです。

施設事業では、今後、日本がどのように都市開発をしていくのかがカギとなります。来年には万博が行われますが、東日本、中部、西日本のかなりの分野で都市開発が行われています。

そのような状況で、当社では、日本国内において均一化したかたちでサポートをしていきたいと思っています。大阪だけの実力ではなく、東日本・中部をふまえた全国で、一人ひとりのレベル、スキルを上げていくことが、今回の重点取り組みです。

MS事業については、日本で委託生産していても意味がありません。EMS、MMSについても、すべての委託先は日系企業ではなく、中国、台湾、東南アジアの国々です。今回、さまざまな国の企業に委託しながら、為替への対応をどこまでできるかがポイントになります。

当然、品質とコストは当たり前の話になるため、そのような中で当社は、「ものづくり商社」として、MS事業を一歩一歩進めていきたいと考えています。

トータルの事業に横串を入れているのが、海外事業です。海外事業では、日系のお客さま、それから欧米のお客さまであるマルチナショナルといった、地場・ローカルのお客さまに対応するために、スタッフにもローカライゼーションが大切になります。ローカル化しながら、マーケットごとにグローバル化してきます。

当然、中国企業もグローバル化してきます。今は中国国内ですが、日本にも進出してきます。東南アジアの企業、さらには欧米の企業とのミキシングになってきますので、当社としてはこのような中で、ナショナルスタッフをどのようなかたちで育成していくかがキーになってくると思います。

体質改善のための基盤強化

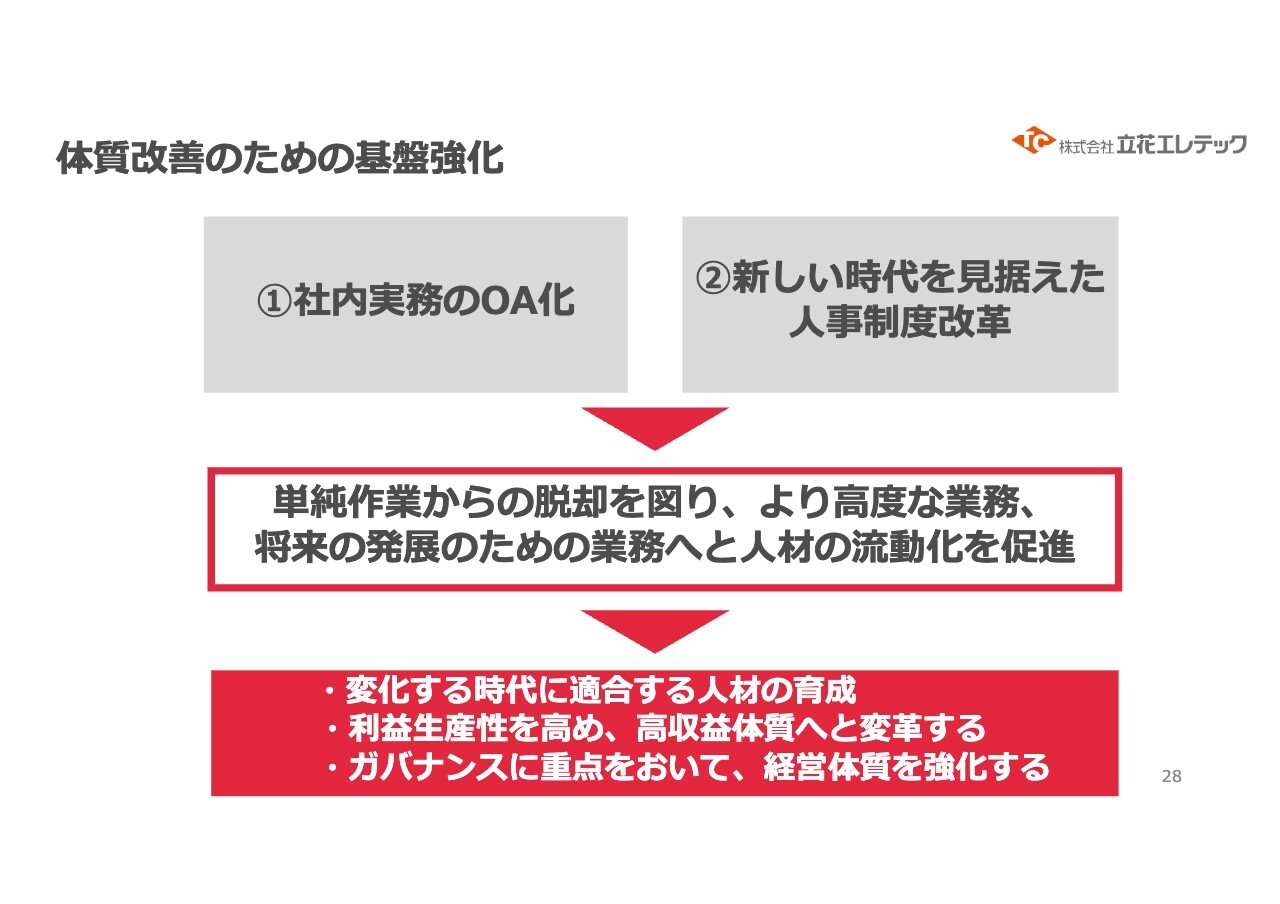

体質改善のための基盤強化です。1つ目の社内実務のOA化についてご説明します。現在ではペーパーレスは当たり前の話です。ペーパーレスをどのように進めるかが大切ですし、ペーパーレスによって効率を上げないといけません。

当社は、OA化にとって効率がよいのは時間と人だと考えています。時間が縮小すれば人も減るというかたちが比例しなければいけないため、社内実務のOA化は、いろいろなツールだけではなく、やはりマインドも変えなければいけません。コピーをとる場合にも、必要があるかないかを判断して行います。

サステナビリティ、CO2削減なども踏まえ、当然こちらもリンクしてくる話です。節電化も同じです。

これらをすべて見える化しながら、営業活動の見える化を図ります。あまり縛りすぎて動きにくくなってはいけないため、ある程度のアローワンスを見ながら進めていきます。管理と見える化は紙一重ですので、そのようなかたちで標準化していくことになると思います。

2つ目の新しい時代を見据えた人事制度改革については、先ほどご説明したとおりです。

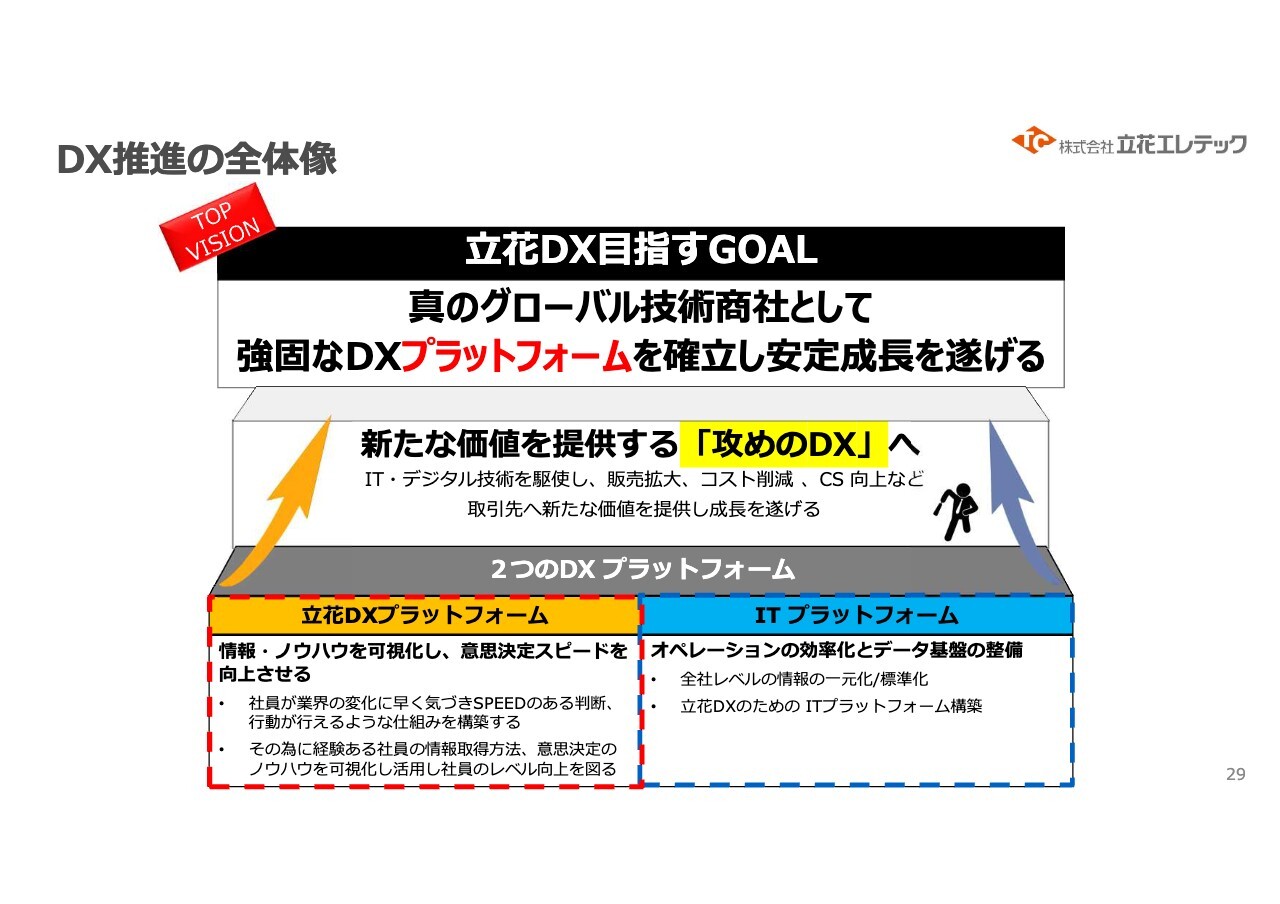

DX推進の全体像

DX推進の全体像です。立花のDXの目指すGOALについてご説明します。これまでOA化は、ツールやアプリケーションを入れたらなんとかなる時代でしたが、そのようなかたちでなんとかなる時代ではありません。

当社としては、ここは投資だと考えています。現在の基幹システムを踏まえても、すでに30年近く使っている基幹システムを変えないことには、スピードは上がりません。

例えば、営業の資料を作るのに今まで1時間かかっていたものを、どのようにしたら5分でできるようになるかが、時間効率です。これまでは、社員が1人で一生懸命資料を作る時代でしたが、このようなかたちにすれば10分で出来上がるようになるという、新たな価値を提供していきます。

DX推進は全事業に横串を通した取り組みですので、全事業のデータがすぐに上がってきます。つまり、ジャッジメントも早くできますし、ジャッジメント後に失敗か成功かもすぐにわかるかたちを作っていきます。

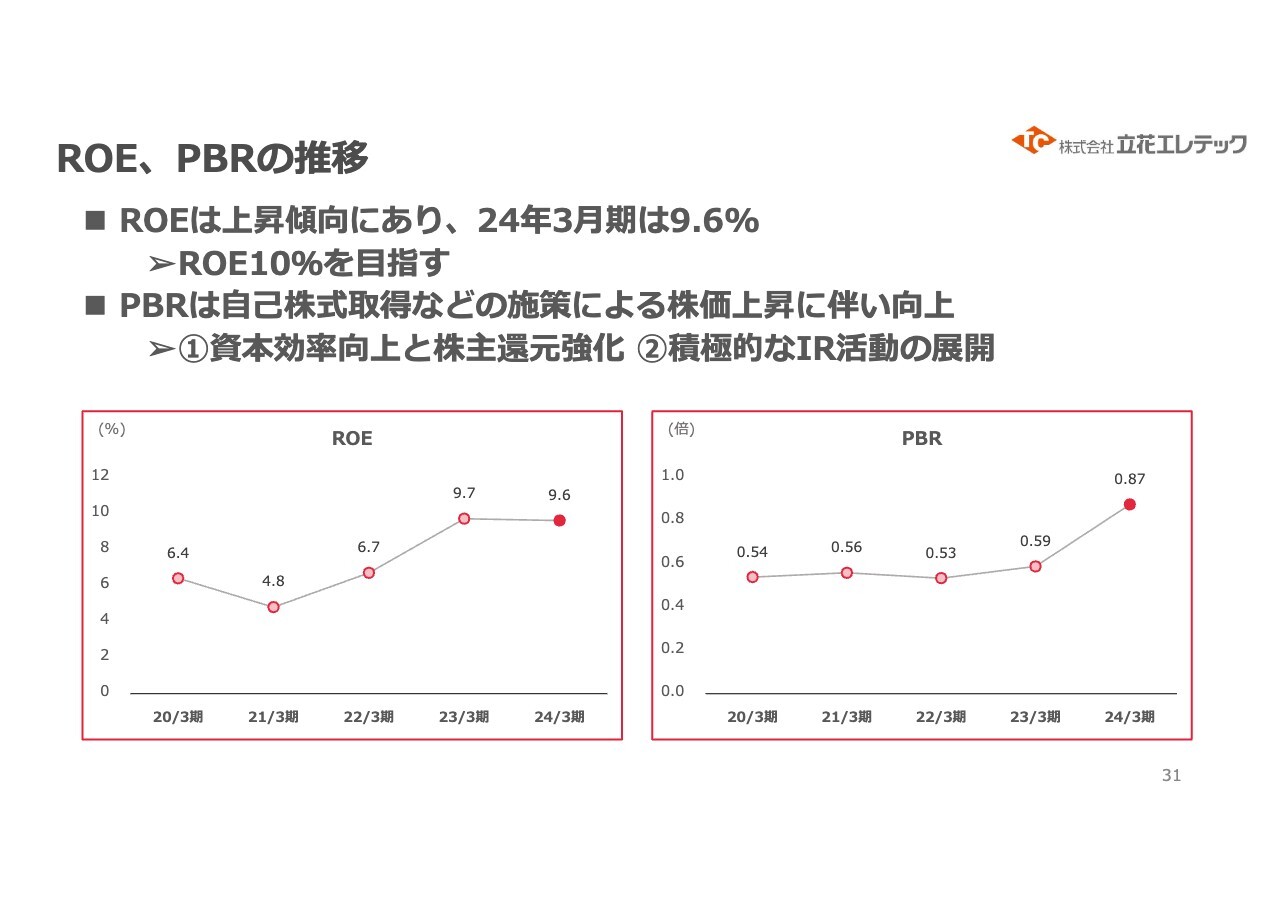

ROE、PBRの推移

トピックスをご紹介します。まずは、ROE、PBRの推移です。2024年3月期のROEは9.6パーセントでした。株価なども踏まえ、10パーセントを目指していきます。PBRについては、IR活動などを踏まえ、1.0倍にいかに早く近づけるかを目指します。これは使命ではありませんが、ROE10パーセント、PBR1.0倍というかたちは絶えず意識しながら取り組んでいきます。

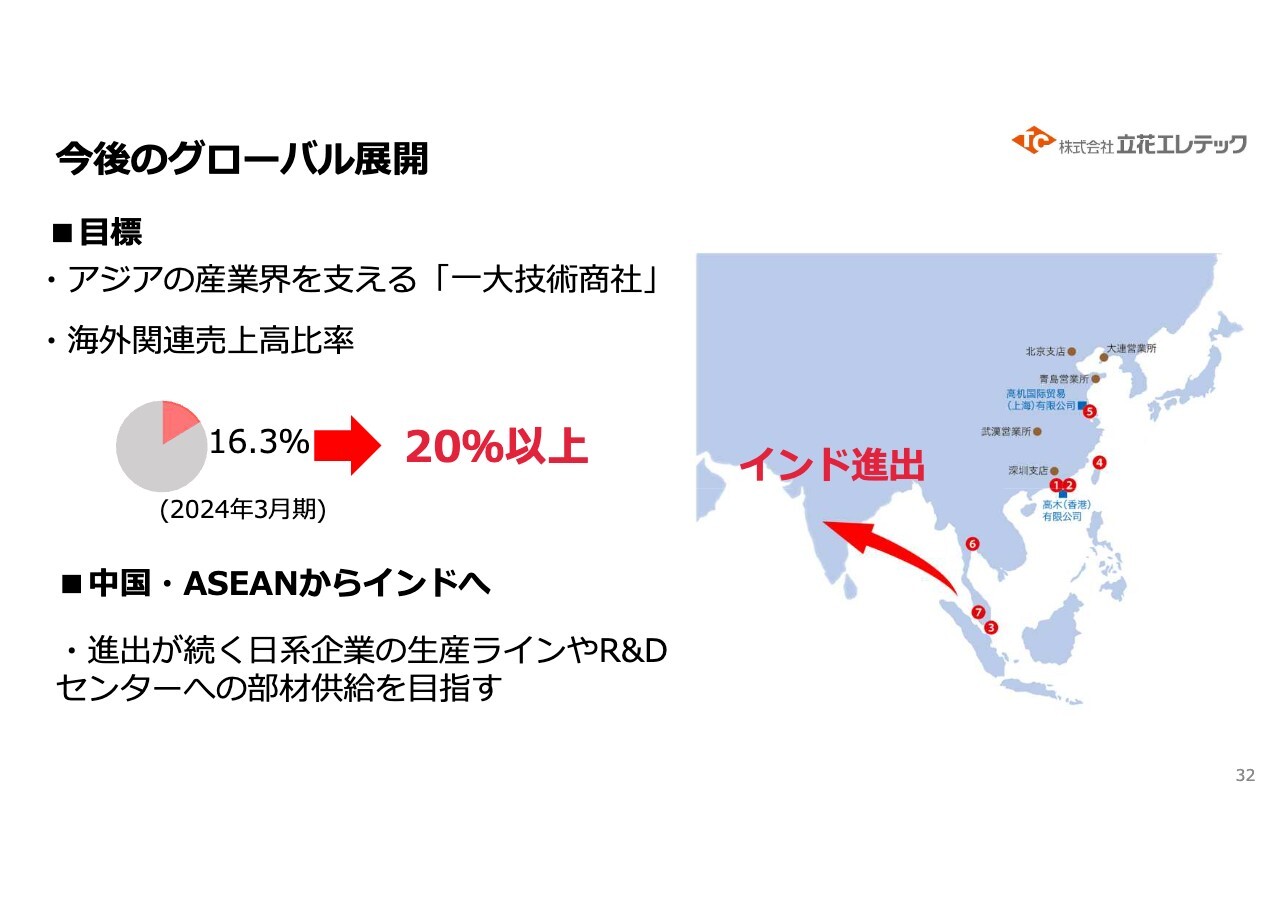

今後のグローバル展開

今後のグローバル展開についてです。現在、海外関連売上高比率は17パーセント弱となっています。これは、Out to Outというかたちがどの程度になるかにかかってきます。当社がグローバルで勝ち残るためには、海外関連売上高比率20パーセント以上が指標になってきます。

昨今、日系のお客さまの中国に対する見方がいろいろ変わってきています。次のマーケットについては、避けては通れないマーケットと考える、インド進出について進めていきます。

来年はインドに進出すべく、現地に行ってきました。かなりマーケットが変わってきていると実感しています。今後はインドを踏まえたかたちで、中国、インド、東アジア、それから東南アジアを軸足に、グローバル展開を図っていきます。

サステナビリティの推進

サステナビリティの推進については、2024年2月にマテリアリティを特定しました。次のスライドで詳しくご説明します。

マテリアリティの特定

環境(E)、社会(S)、ガバナンス(G)とありますが、当社では特に、環境についてどのように貢献できるのかを踏まえた製品を、数多く取り扱っています。事業ごとに、目標値を明確に持ちながら対応していきます。

ガバナンスにも対応していきます。こちらは、正確に敷いたオペレーションを正確に実行できているかどうかが、重要なポイントになります。すべてが見える化につながっており、見える化ができないことには、すべてが遅れてしまいます。

見える化しながらクロージングしていき、ガバナンス、コンプライアンスにも確実に対応していきます。道徳ですので当たり前の話だと思いますので、しっかりと対応していきます。

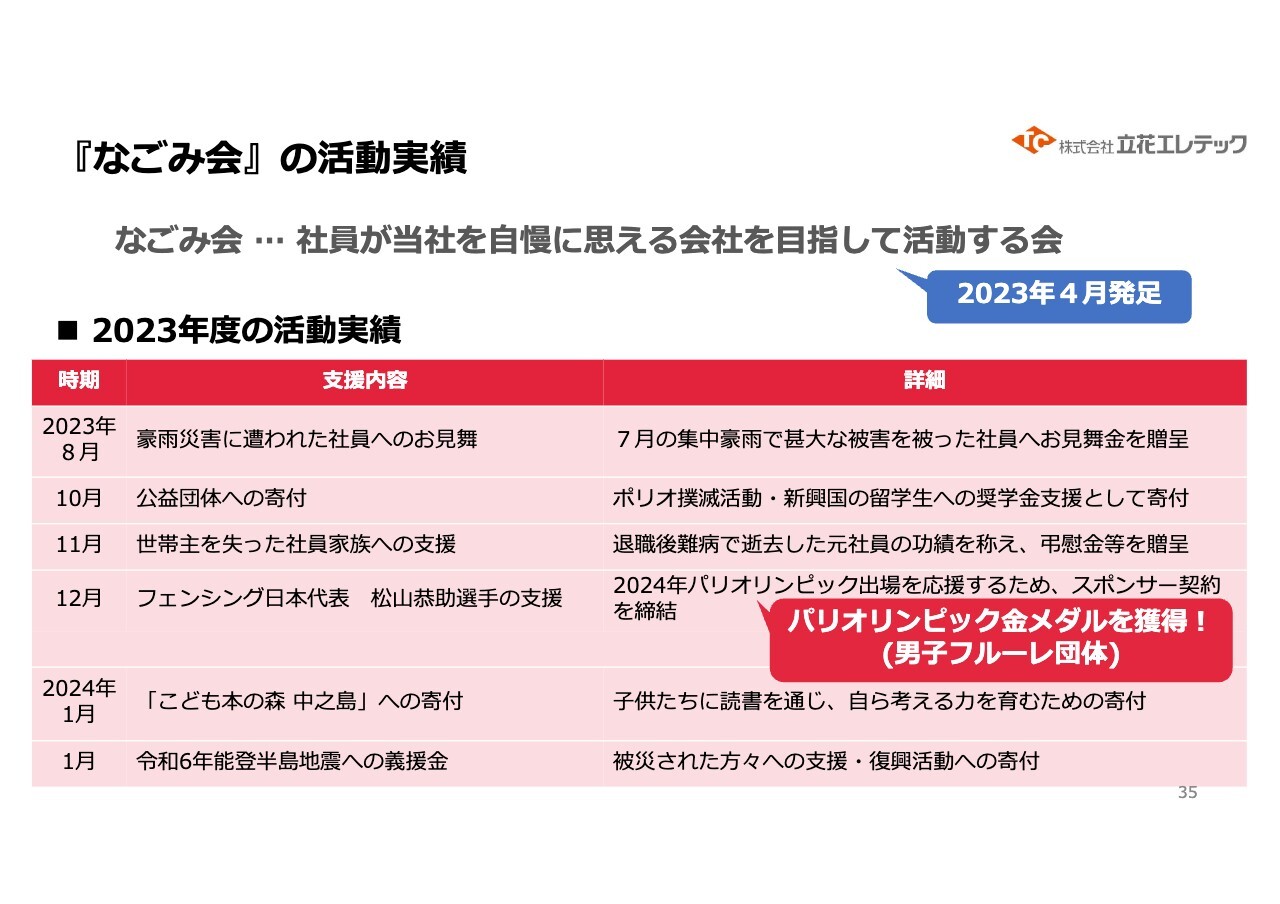

『なごみ会』の活動実績

「なごみ会」の活動実績です。「なごみ会」では、社員が「うちの会社はよい会社だ」と自慢に思える会社を目指して活動しています。今年も、豪雨災害や能登の地震などいろいろな災害がありましたが、「なごみ会」からはお見舞金や義援金などの支援を行いました。

また、今年はパリオリンピックが開催されました。当社はフェンシング⽇本代表の松山恭助選⼿とスポンサー契約を結んでいます。松山選手は男子フルーレ団体で、見事金メダルを獲得しました。

さらには、子どもたちにすくすくと育ってほしいという思いから、「なごみ会」ではさまざまな状況で側面的に支援活動を行っています。

『FOOMA JAPAN 2024』に2年連続で出展

「FOOMA JAPAN 2024」に2年連続で出展しました。当社では、レギュラーで3つの展示会に出展しています。「FOOMA JAPAN」は、東京ビッグサイトで行われる食品関係の展示会で、今年も出展しました。

当社ではお客さまの食品製造をサポートしていますが、お客さまの中にも、当社のソリューションを踏まえて展示している企業が多く見られました。これも、すべてが「つなぐ」というテーマにつながります。

「FOOMA JAPAN」は、お客さまのニーズをつかむためにも大切な展示会です。食品業界もニーズが変わってきています。食品は絶対に必要なものですが、消費する人たちの考え方も変わってきています。

それを手作業で取り組んでいてはいけません。スピードを持ってどのようなかたちで対応するかが、重要になってきます。そのような視点でサポートを行っていきます。

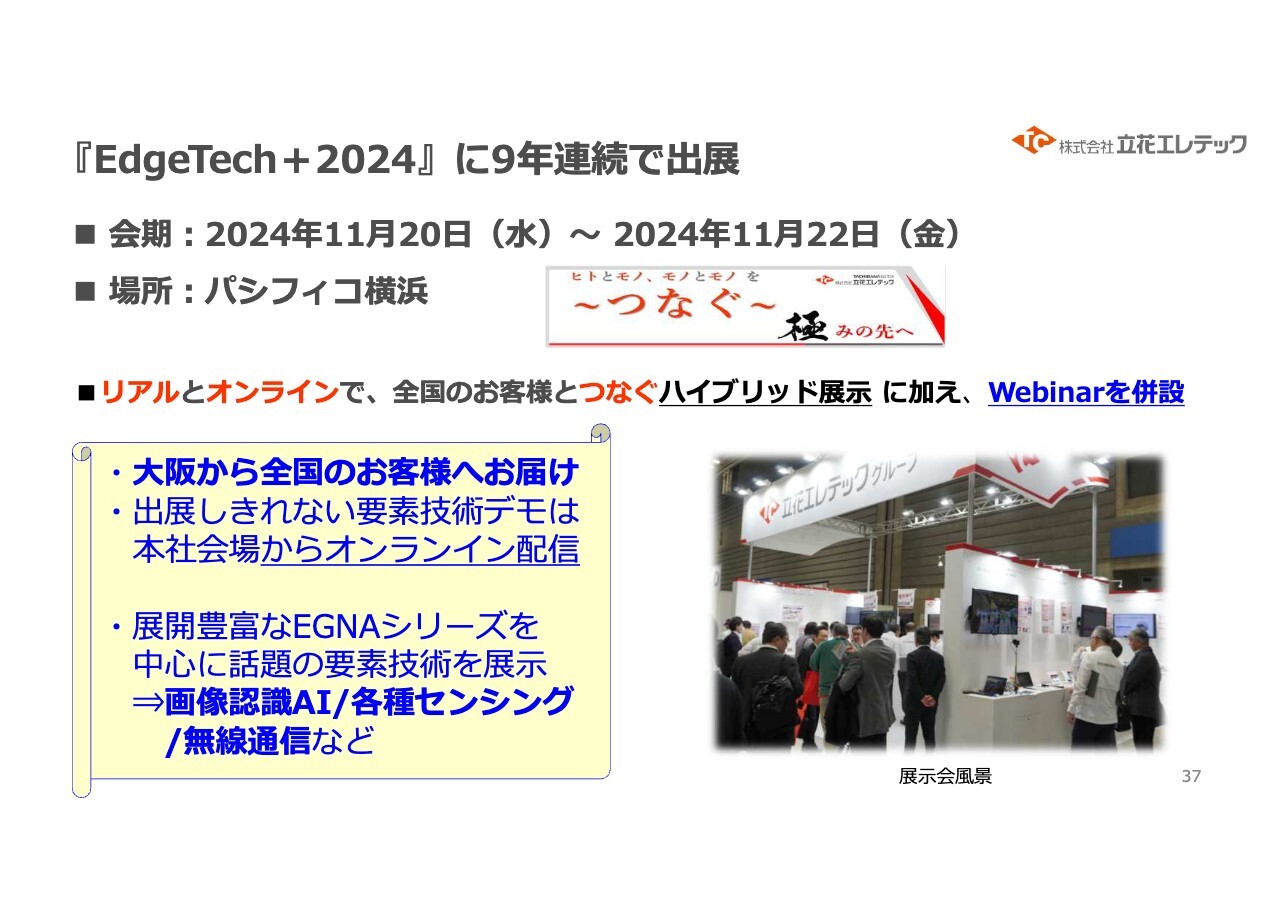

『EdgeTech+2024』に9年連続で出展

「Edge Tech+ 2024」に9年連続で出展しました。「EdgeTech」は半導体デバイス事業が軸足になっています。こちらは「つなぐ」がテーマです。例えば、センサでどうつないだらよいのか、マシンにどのように取り組むかに対応しています。

以上で、2025年3月期第2四半期決算概要並びにトピックスの発表を終わります。ご清聴、誠にありがとうございました。

質疑応答:中国経済の今後の見通しについて

質問者:昨今、中国経済の低迷などかなり懸念されていると思うの

新着ログ

「卸売業」のログ