Mipox、2Qは売上高が前期比30%増、営業利益6億円超を達成し黒字転換 前期下半期より継続してハイテク製品の利益率改善が寄与

2025年3月期第2四半期決算説明会

渡邉淳氏:Mipox株式会社、代表取締役社長の渡邉淳です。本日は2025年3月期第2四半期の決算説明を行います。どうぞよろしくお願いします。

まずは、2025年3月期第2四半期の実績および通期業績の見通しについてご説明します。

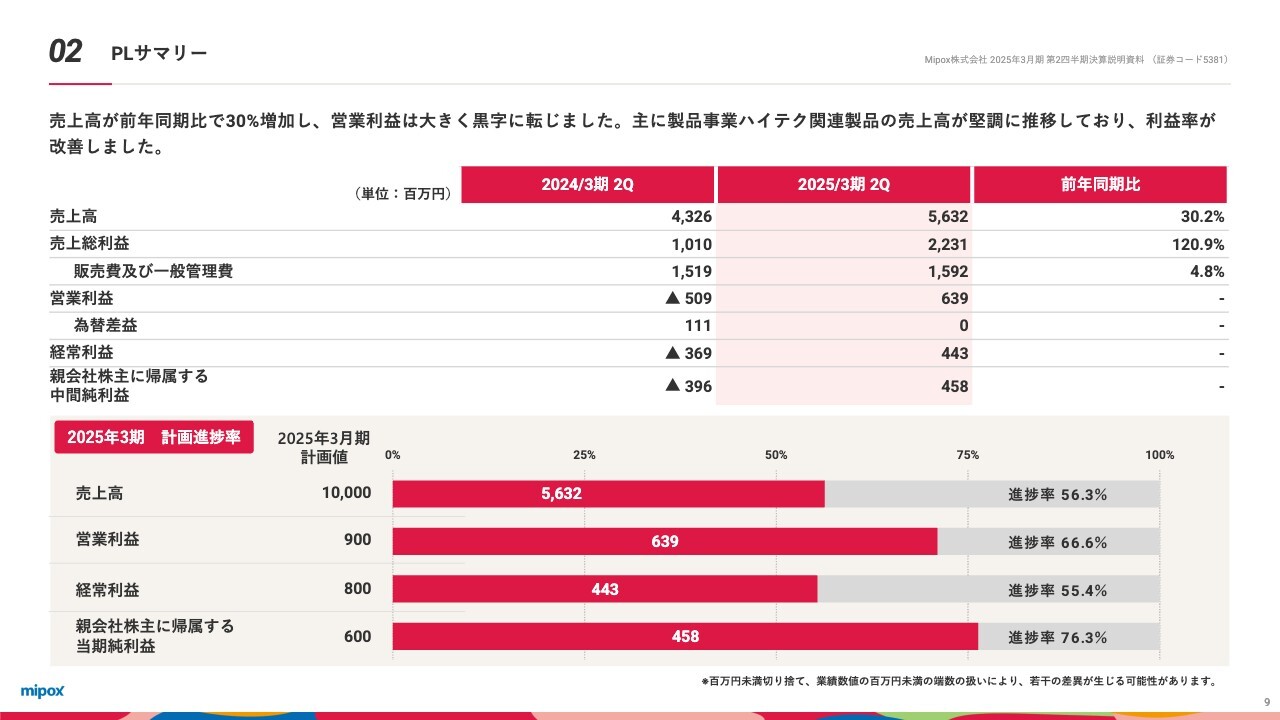

PLサマリー

連結PLサマリーです。

2025年3月期、上半期で売上高は56億円となり、対前年同期比で30パーセントの増加となりました。売上高の通期計画は100億円であり、56パーセントの進捗率です。主に製品事業のハイテク関連製品の売上高が増加しています。

営業利益は6億円超となり、前年同期の営業損失5億円から大きく黒字に転じています。製品事業のハイテク関連製品は、利益率が高く、全社の利益率改善に大きく寄与しています。

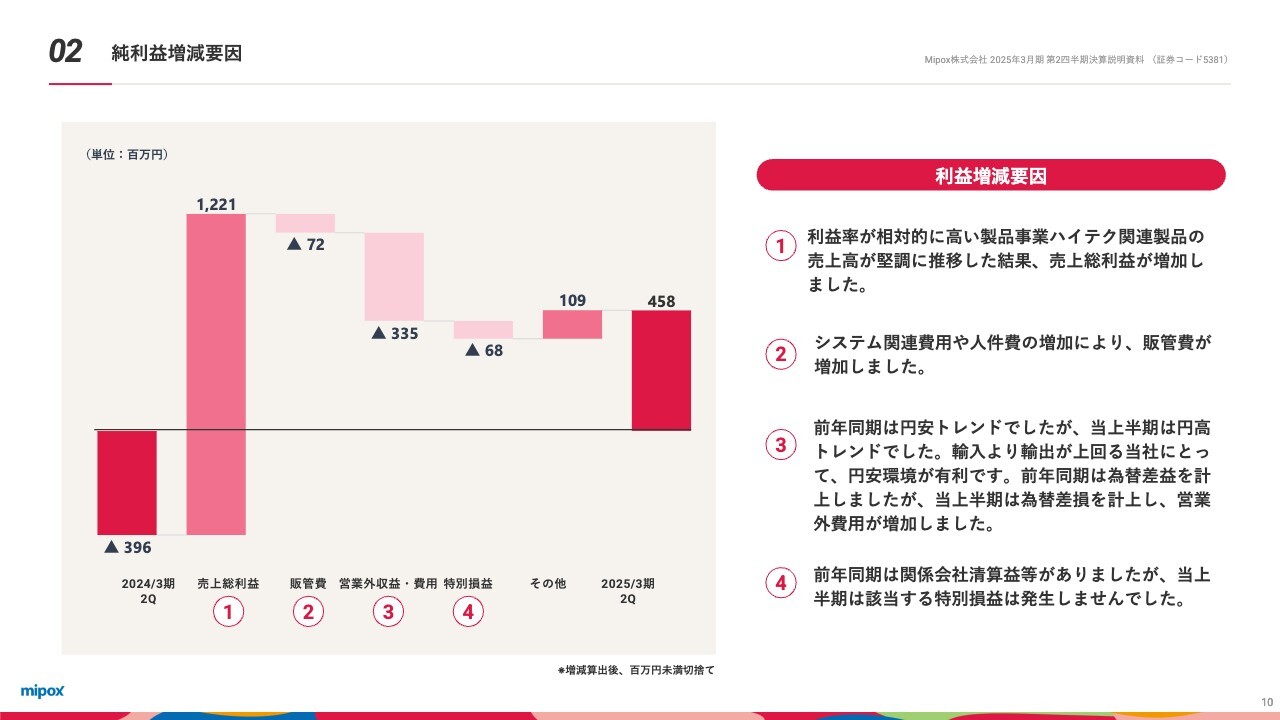

純利益増減要因

2025年3月期上半期の純利益増減要因です。前年同期と比較した内訳であり、大きく黒字にて着地しています。

内訳ですが、まず、利益率が高いハイテク関連製品の売上高増加により、売上総利益が増加しました。販管費はシステム関連費用や人件費の増加がありました。

営業外収益費用の増減ですが、当第2四半期は急激な円高となり、輸入より輸出売上が上回る当社にでは大きく為替差損を計上しました。

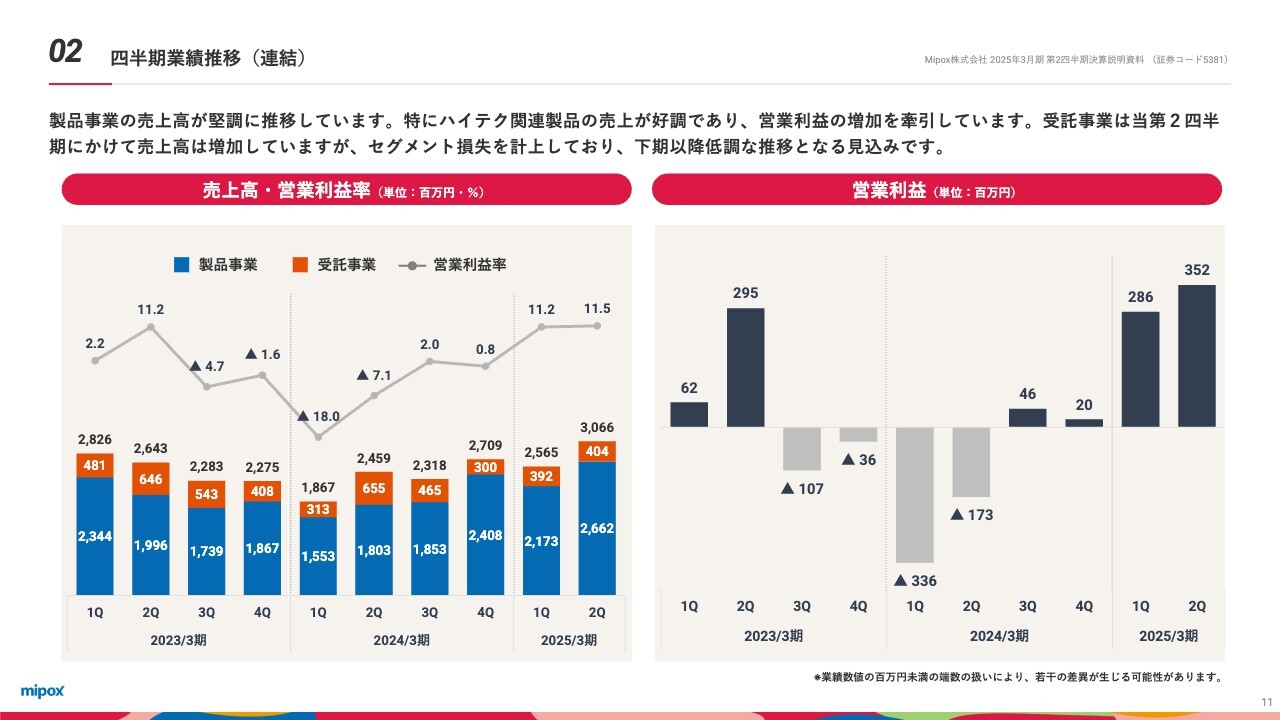

四半期業績推移(連結)

セグメント別、連結売上高および営業利益の四半期推移です。

当社のセグメントは研磨フィルム等を製造・販売する製品事業と加工サービスを提供する受託事業に分類されます。

前期の下期から、製品事業の売上高は堅調に推移しています。特にハイテク関連製品の売上が好調であり、営業利益が増加しています。

受託事業は当第2四半期は売上高が増加していますが、セグメント損失を計上しています。なお、受託事業は下期以降低調な推移となる見込みです。

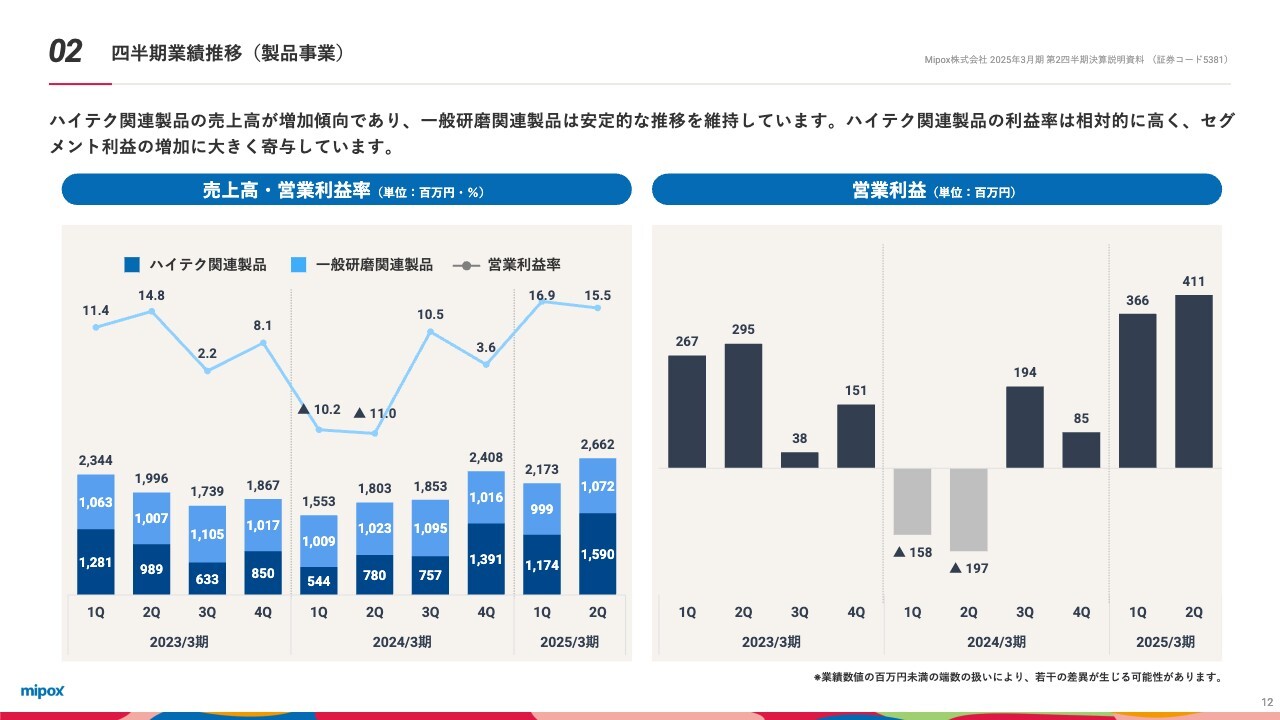

四半期業績推移(製品事業)

製品事業の内訳です。製品事業はハイテク関連製品と一般研磨関連製品に分類されます。

ハイテク関連製品はグローバルでのニッチトップ製品が多く、利益率は高いものの、対象のハイテク製品市場の影響を強く受けボラティリティーが高い傾向です。

一方で、一般研磨関連製品は底堅い需要がある市場向け製品であり、売上高のボラティリティーは低いものの、ハイテク関連製品より利益率は低い傾向にあります。

当上半期は、ハイテク関連製品の売上高が増加しているため、セグメント利益の増加に大きく寄与しています。

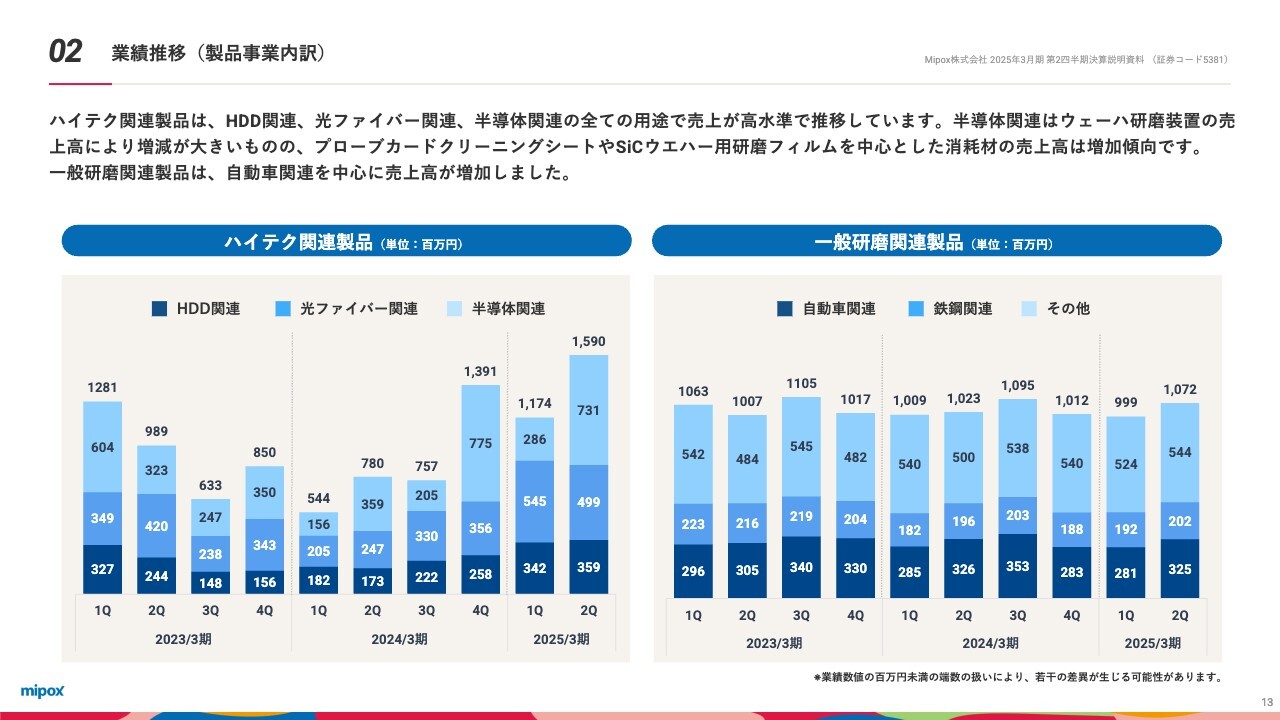

業績推移(製品事業内訳)

製品事業のハイテク関連製品および一般研磨関連製品の用途別内訳です。最終顧客の市場に応じて分類しています。

まずは、ハイテク関連製品です。ハードディスク関連、光ファイバー関連、半導体関連の3つに分類しています。

前期である2024年3月期下半期から3つの用途がそれぞれ増加傾向です。生成AIやデータセンター向け投資の増加が影響しています。

半導体関連はウェーハ研磨装置と消耗材の売上高が含まれています。装置を除いた消耗材ですと、半導体製造工程で使用されるプローブカードクリーニングシートや、次世代半導体であるSiCウェーハ用研磨フィルムなどが含まれています。

一般研磨関連製品は自動車や鉄鋼関連が主な用途であり、それぞれ売上高が増加しました。

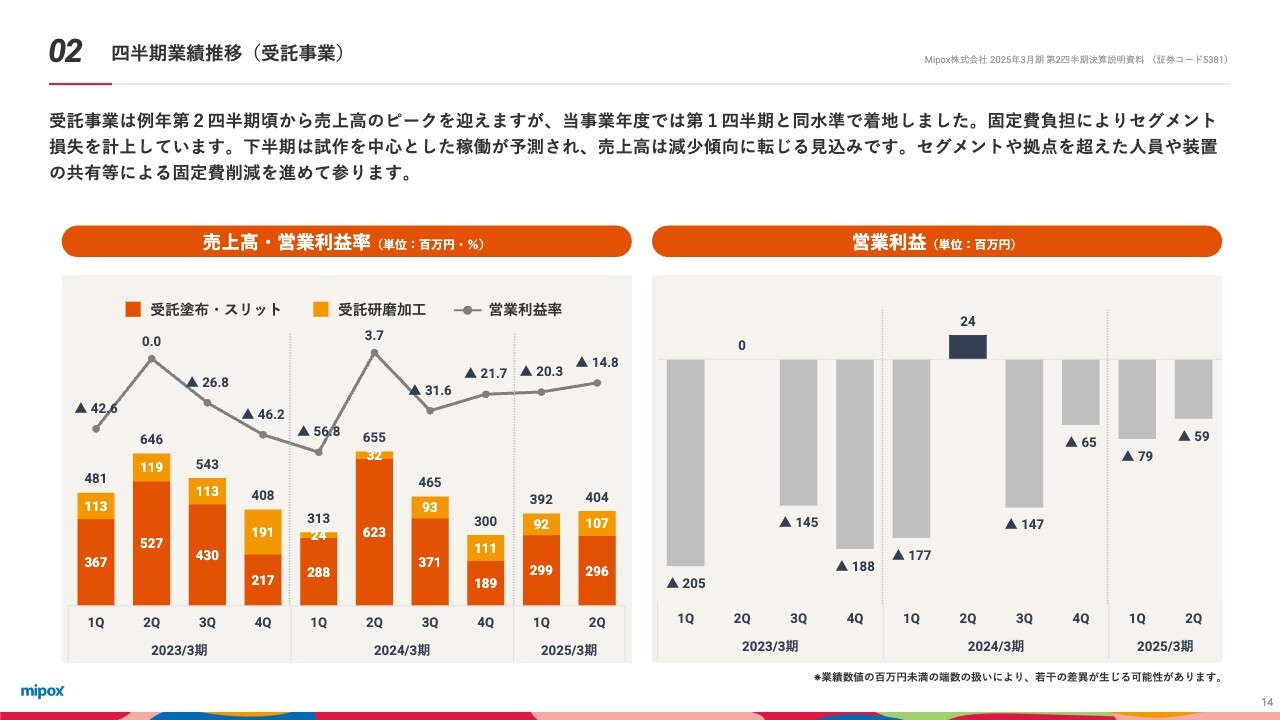

四半期業績推移(受託事業)

受託事業の売上高およびセグメント利益です。

受託事業は例年、第2四半期および第3四半期が売上高のピークとなる季節性がありました。当期は過去の傾向とは異なり、第2四半期は第1四半期に比べて微増となりました。下半期からは試作を中心とした稼働となる見込みであり、売上高は減少傾向に転じる見込みです。

受託事業は顧客から材料を預かり、加工しお返しする加工サービスです。そのため、主な費用は固定費であり、事業セグメントや拠点を超えた人員や装置の共有を行うことで固定費削減を進めています。

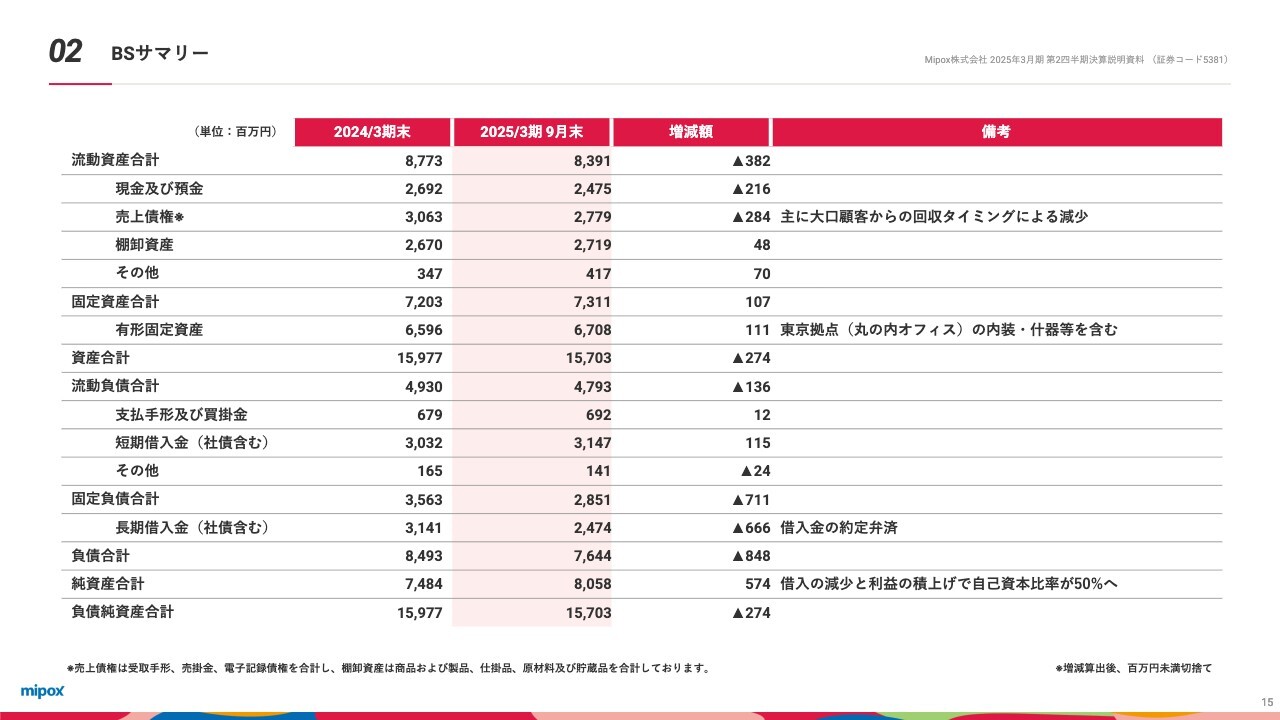

BSサマリー

連結BSサマリーです。当上半期は東京オフィスの移転があり、関連の内装や什器に係る有形固定資産が増加しています。

負債に関しては長期借入金の約定弁済を進めており、結果的に自己資本比率が上昇しています。引き続き安定した財務基盤を維持する方針です。

製品事業 ~ハイテク関連市場について~

ハイテク業界が、今期、我々の業績の中でも特に良い数字を上げています。世間的にも、この良い状況がまだしばらく続くのではないかと言われています。

そして今、我々が対処しなければならないことは「みんながいいと言っているからいい」と思うのではなく、当然あるリスクを想定しながら準備していくことです。決して「今はハイテク業界がいいから、どんどんいけばいい」ということではありません。外部に発表している数字も含め、リスクがあることは見込んでいます。

もちろん将来のリスクを完全に想定することはできませんが、ある程度思ったようにはいかないことや、世界情勢についても考えます。それらはすべてつながっており、対岸の火事ではありません。どこか遠くで起きたことも、我々の業績にインパクトを与えると思います。

それらに対して準備するつもりで、楽観的に「業界がいい」というのみではない考え方をしています。

成長戦略 ~「塗る・切る・磨く」の事業拡張

事業の作り方として「塗る・切る・磨く」で世界を変えることを、我々は理念の一丁目一番地に置いています。

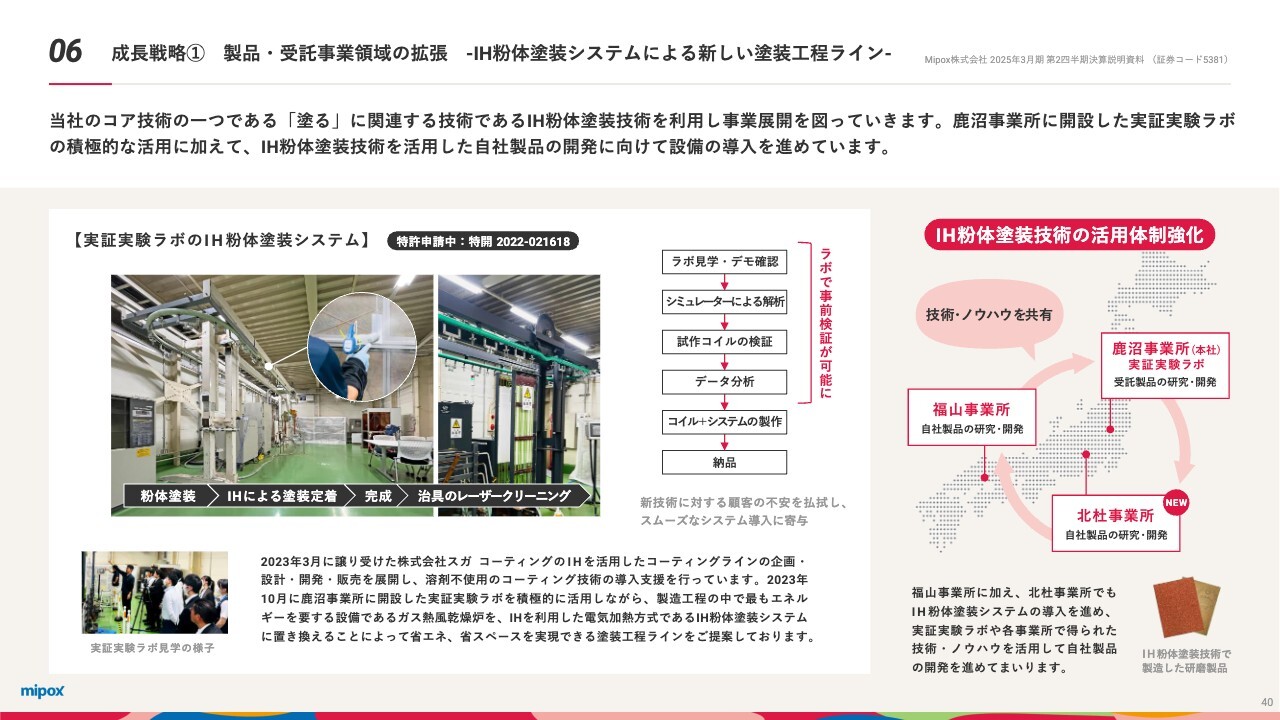

今までその中の「塗る」については、例えば研磨材を塗る、機能性材料を塗るようなことを指していました。しかし、さまざまなことを考えた時に、塗装も「塗る」だと考え、粉体塗装とIHの事業を買収する、その最後の決心に至りました。これもやはり理念との照らし合わせになります。

ただし、理念に合っているから「やる・やらない」を決定するのではなく、社会の中に生きている企業体として、社会が結局は何を求めているかにも、我々はしっかりと目を向け、何を行うかを判断していかなければならないと思っています。

実際に、粉体塗装・IHの需要は、環境負荷を減らすことに加え、我々が大事にしている「塗る」の掛け算ができるということで、事業買収を決めました。これが1つ目のポイントです。

また、社会課題については、先ほど言った環境負荷が大きな課題となっています。その中で、塗装の業界では、現在、色を塗る際に有機溶剤を含む塗料等が使われています。これは環境負荷のみならず、人体に対する影響もあるため、世の中ではこの有機溶剤を使わないという、大きな流れが生まれています。したがって、粉体塗装と呼ばれる技術に我々も着目し、ここにリソースを作っている状況です。

また、IHでの乾燥も強みの1つとなっています。粉体塗装も含め、色を塗った後には乾燥させるために、ガスで火を炊き、大きい乾燥炉の中に熱風を起こし、そこに何分、何十分、場合によっては何時間と入れますが、これはエネルギーを非常に多く消費します。

これをIHという、電気を使ったものに変えることで、環境負荷を減らすことができます。さらに、今までは広いスペース内で乾燥させなければならず、長時間放置していたものを、ほんの数メートルのIHのプロセスで乾燥することが可能で、それを行うことによって、その後の乾燥工程の時間までも減らせます。

我々はたまたまご縁があり、そのような技術を取得したため、「塗る・切る・磨く」に照らし合わせて行っています。これが我々にとって一番コアのビジネスです。

環境への取り組み ~モノづくりへの環境配慮

我々の主力製品である研磨フィルムは、先ほどお話ししたように、有機溶剤の塗料を使います。各社とも、有機溶剤からなんとか他のものに変えようと取り組んでおり、その1つに水溶性の塗料を使うという方法があります。

要は、有機溶剤ではなく水系のものを使うという方法です。実はこの場合、有機溶剤を使わない一方で、乾燥に時間がかかります。したがって、今度は乾燥でエネルギーを使ってしまうというジレンマが発生するため、これをいろいろな技術で改善できないかと模索しています。

その中で我々は、粉体塗装とIHを少し引いて見た時に、これはもしかしたら両方解決できるのではないかと考えました。つまり水溶性の塗料を使うのではなく、そもそも液体を使わないという切り口で色の代わりに研磨材を入れ、それを吹き付け、IHで乾燥させるという方法です。いわゆる粉体塗装とIHの技術を転用すれば、我々の研磨フィルムもできるのでないか、と考えました。

加えて、我々には7年、8年前に買収した旧日本研紙株式会社のサンドペーパーがあります。実はこれも100年以上製法が変わっておらず、我々の研磨フィルムと比較すると、さらに5倍、10倍、下手すると20倍も長い乾燥炉を使って乾燥させなければ、この製品は作れません。

通常は静電塗装という技術が用いられますが、その技術の代わりに粉体塗装を使い、我々のIHを組み合わせた乾燥にすることで、環境負荷を大きく減らせるのではないかという、将来の開発ネタをイメージすることができたため、今、これを進めているところです。

製造業のDX化

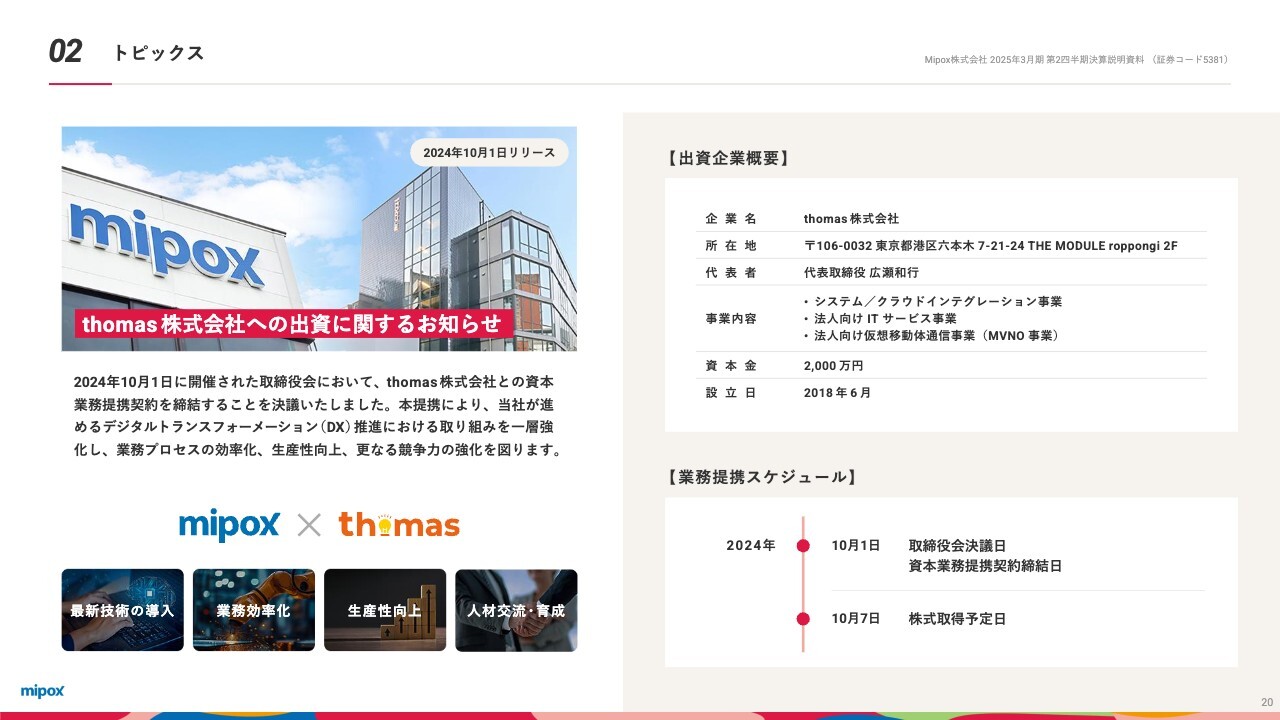

10月1日に、thomas株式会社に出資し、資本業務提携を行うというリリースを出しました。モノづくりの製造業として、研磨材を作っている会社が、なぜDXの会社に出資するのかと思われるかもしれません。しかし、私だけでなく、おそらく会社全体として違和感のない内容だと思います。

なぜなら、このリリースに限らず、我々はデジタルというものを基本として業務を改革したり、よりよい働き方をつくったり、働く環境に限らず、製造現場を含め、デジタル化を進めてきました。その結果、どこかの部署のみではなく、全社員が当たり前に使うという環境に変わってきています。

業務を進め、改善していく中で、デジタルは切っても切り離せないものです。今まで我々は、到達したいところに、到達したいタイミングでどのようにリーチしていくのかを考え、自力でいろいろなことに取り組んできました。今後はこのような資本業務提携が、我々が目指すスピードやアウトプットに近づくための施策の1つとなり得ます。

我々は製造業の中で、過去10年以上、いろいろなデジタルのチャレンジを行ってきました。これを、自社のみのものとして囲い、自分たちだけが利益を上げるのではなく、デジタル化に向けてどのように取り組めばよいのかわからない企業などに対し、thomasを通して提供していきます。我々が行ってきたことやノウハウを広げることも、全体を盛り上げるという意味では必要だと、私は考えています。

当社の社風としても、いろいろな人が来て、さまざまなことをかなりオープンに教える・見せるという環境があります。それを見て参考にしてもらったり、反対に刺激を与えられたりすることも、企業の役割の1つになるのではないかと思います。

我々が挑戦したいことも当然行いながら、それ以外にも我々の取り組みをもっと広げていきたいと思っています。

丸の内オフィスの移転 ~シェアオフィスから専用オフィスへ~

働く環境は変化していきます。近年での一番大きな変化は、やはりCOVID-19の蔓延です。各社がリモートワークを実施する状況で、我々も一時期はフルリモートで行っていました。それに伴い、賃借のオフィスは必要ないということで、4年ほどはフレキシブルに動けるシェアオフィスにいました。しかし、再び社会情勢が変わってCOVID-19が収束し、人がオフィスに戻ってきました。

我々が一番に考えたことは、リモートワークの良し悪しなどではありません。最も重要なことは、「何の仕事をしているのか」ということです。我々は製造メーカーであるため、我々の一丁目一番地はやはり「ものづくり」になります。

事業所や工場など、いろいろなところに、毎日従業員が出社し、そこで物を作ったりコミュニケーションを取ったりするという働き方が、我々の基本スタイルになります。環境が変わり、世の中が変わってきた今、そのような場所にやっと戻れるということで、以前のように賃借のオフィスを構え、そこに人が集まるようにしました。

しかし、1つの課題として、コロナ禍の急激な変化がストレスになっていた部分もあり、1ヶ所に集まらないことの弊害が当社でも生じました。したがって、現在は基本的には出社が原則になっています。

一部、リモートワークやフレックスタイム制に働き方を変えているメンバーもいますが、やはり「全員出社」「Face to Face」でリアルなコミュニケーションを取っていくことが基本になります。そのため、今回、シェアオフィスを出て、きちんとみんなが集まれる場所を作りました。

営業体制の強化 ~営業拠点の新設~

直近では、仙台・熊本・金沢に拠点を開設しています。「テクノロジーやデジタルにお金と時間をかけている会社なのに、なぜですか?」と、確かに思われるかもしれません。しかし、見るべきは我々の事業内容や顧客層、さらに私たちが属する業界であり、これらをしっかりと見て判断しなければならないと考えています。

我々もすべての事業、すべての製品において、このような地域営業を行っているわけではありません。この仙台・金沢・熊本の営業所では、製品事業の一般研磨関連といわれるものを主に取り扱っています。

やはり、商流やお客さまのニーズなどを考えると、どの程度近くにいるのかが重要になります。例えば、「ちょっと来てくれない?」とお客さまから依頼があっても、車で1時間程度であちこちを回ることができます。このようなことが、このビジネスの成長につながっていきます。

一方で我々は、製品事業のうち、ハイテク関連の半導体やハードディスクの業界では、そのようなビジネスは行っていません。どちらかというと担当者が、地域にとらわれず世界中を見ています。

例えば、半導体の消耗品を担当している我々のセールスエンジニアは、拠点は日本ですが、台湾やヨーロッパなどへ行き、世界のお客さまにも対応しています。そのようなビジネスと、そうではない地域営業で推進するビジネスがあるということです。

「インサイドセールス」「リモート」「Web会議」といった流行り言葉で一括りにするのではなく、そのビジネスとお客さまのニーズを見ながら、対応していくことが必要だと思っています。ですので、我々のお客さまがいる国内の主要拠点にオフィスを構えています。これにより、今まではなんとなく近くにありながらも、頻繁に訪れることがむずかしかったエリアを地域営業でカバーしていく体制を構築しています。

以上をもちまして、2025年3月期第2四半期の決算説明を終わります。ご清聴ありがとうございました。

新着ログ

「ガラス・土石製品」のログ