【QAあり】小野建、鉄鋼商品市況は想定よりも弱含みで推移 加工品を中心に利益率は向上、工事請負事業の既存大型案件受注も順調

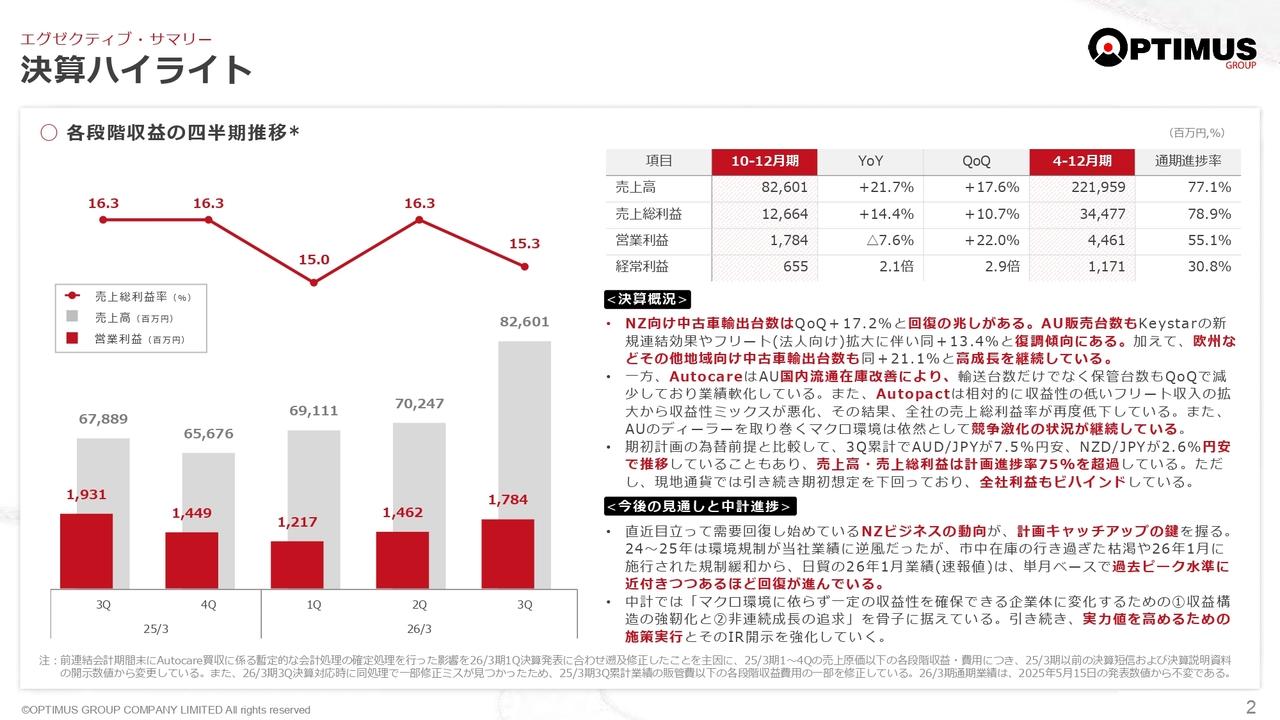

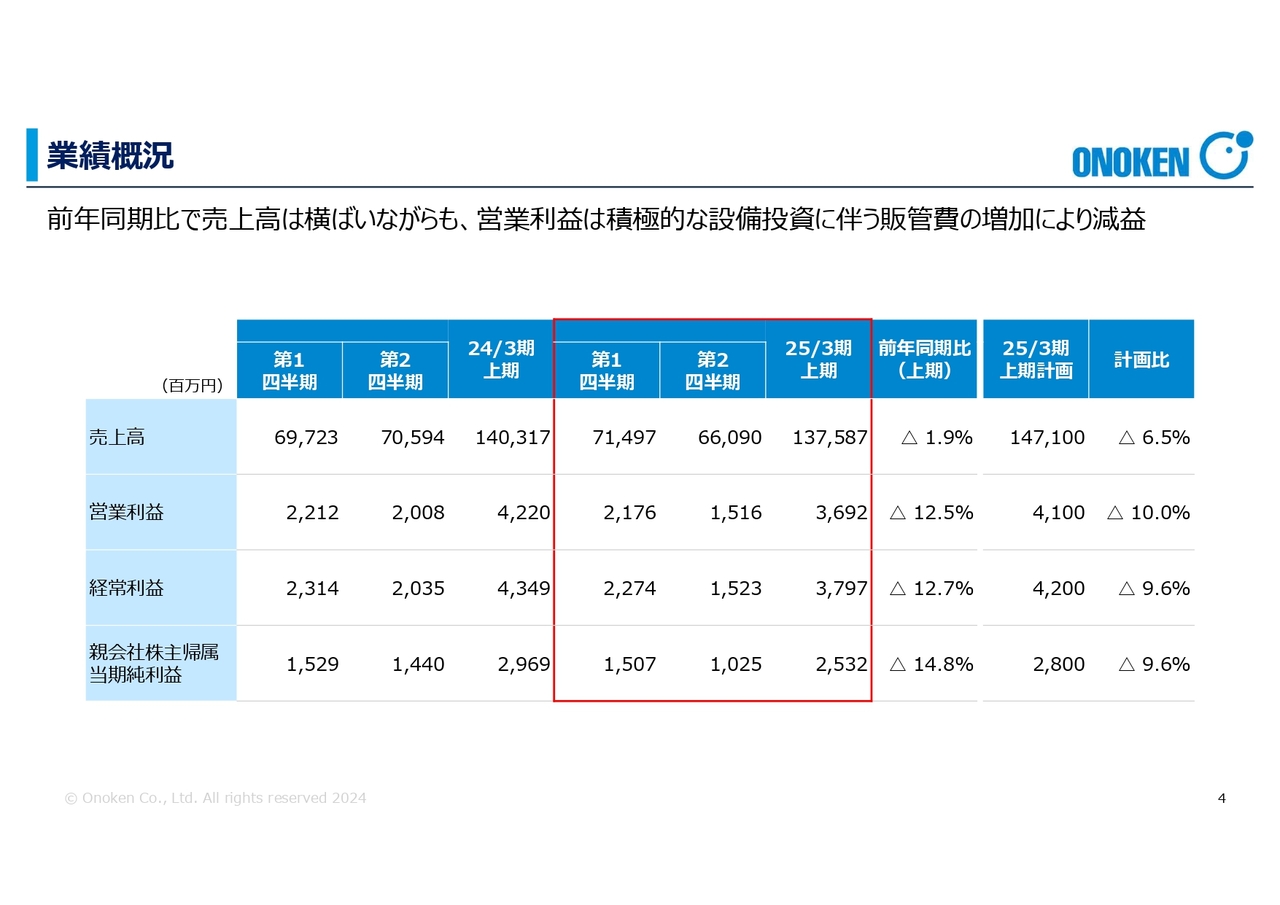

業績概況

小野哲司氏:小野建株式会社代表取締役専務の小野哲司です。2025年3月期第2四半期の決算概要についてご説明します。

長期ビジョンについては、後ほど代表取締役副社長の小野剛よりご説明します。よろしくお願いします。

はじめに、決算概要と業績概況についてご説明します。今期2025年3月期上期の売上高は1,370億円、営業利益は36億円となりました。前期と比較すると、売上高はほぼ横ばいで推移しました。一方で、営業利益については、当社が従前より積極的に行っている設備投資により販管費が増加し、減益となりました。

上期計画からすると、売上高は若干減少したものの、営業利益以下、利益部分については大幅な減益となったというのが今回の総括です。

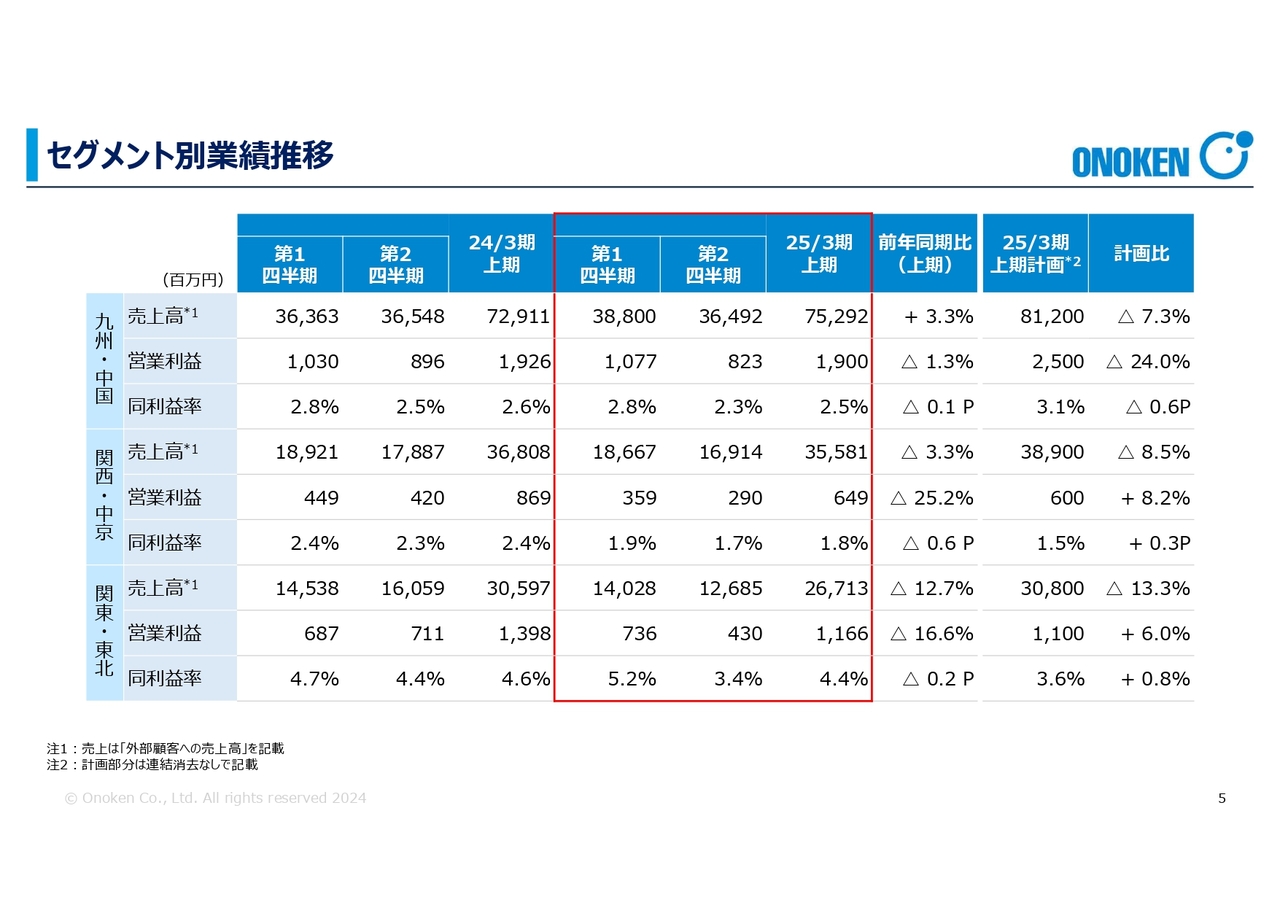

セグメント別業績推移

当社はセグメントを、地元九州を地盤とする九州・中国エリア、関西・中京エリア、関東・東北エリアの3つに分類しています。

売上としては、おおよそ九州・中国エリアが2分の1、関西・中京エリア、関東・東北エリアで4分の1というかたちに分かれています。

スライドをご覧いただくと、今期の上期の業績は、売上、利益ともに、どのエリアにおいても同じようなかたちで減収減益となっていることがおわかりいただけると思います。

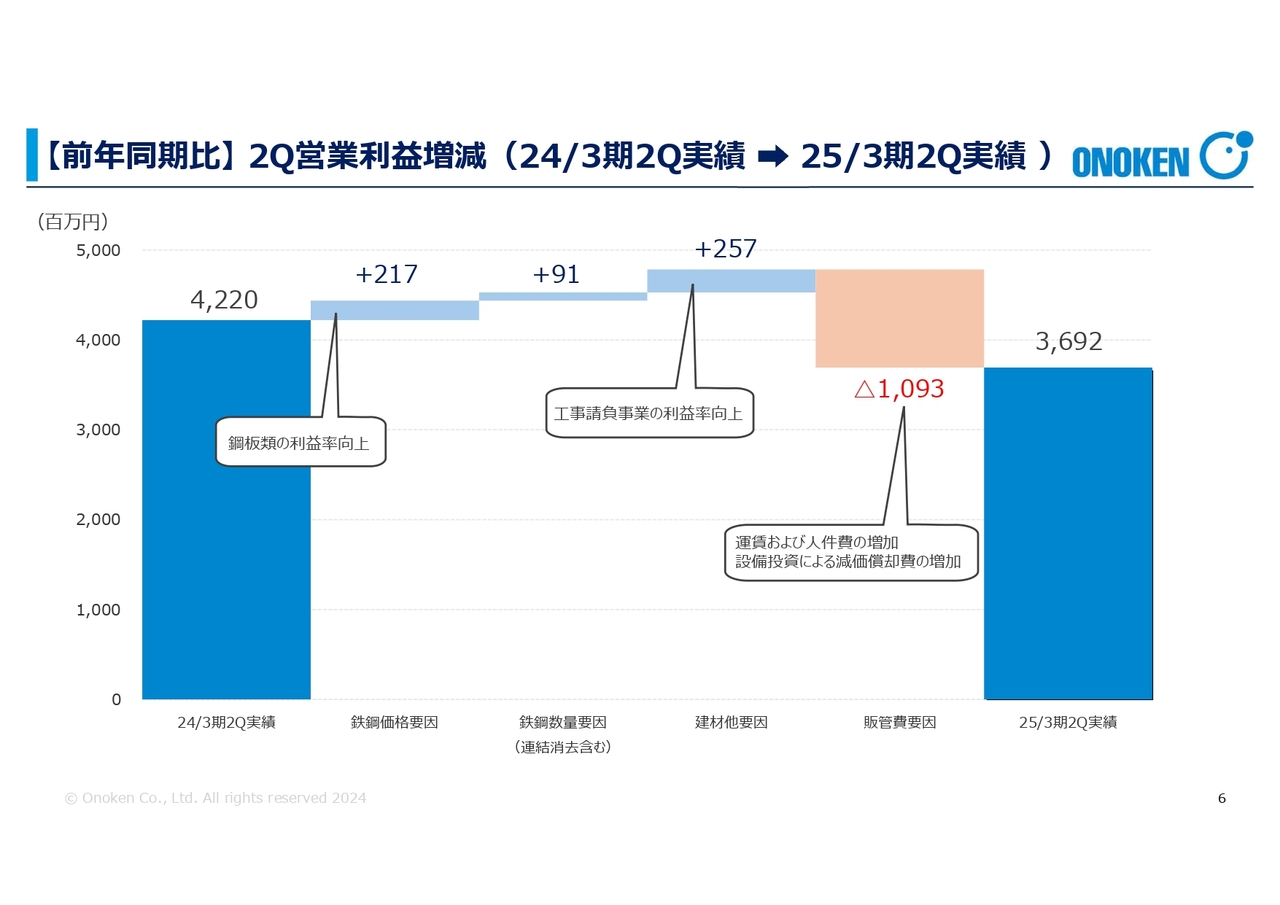

【前年同期比】2Q営業利益増減 (24/3期2Q実績 →25/3期2Q実績 )

営業利益の増減について、4つの要因に分けて分析しています。

1つ目は鉄鋼商品における鉄鋼価格要因、2つ目は鉄鋼数量要因、3つ目は建材他要因です。この建材他要因の中に、当社の鉄鋼以外の大きな柱である工事請負事業の要因も含まれています。4つ目は販管費の要因です。

まず前年同期で比較すると、販売価格、数量、建材分野においては対前年を上回って推移しています。一方、販管費要因はマイナス10億円となりました。主な要因として、配送費など運賃の値上げ、ならびに人件費の増加や設備投資による減価償却費の増加が挙げられます。このような要因により、前期と比較して減益となりました。

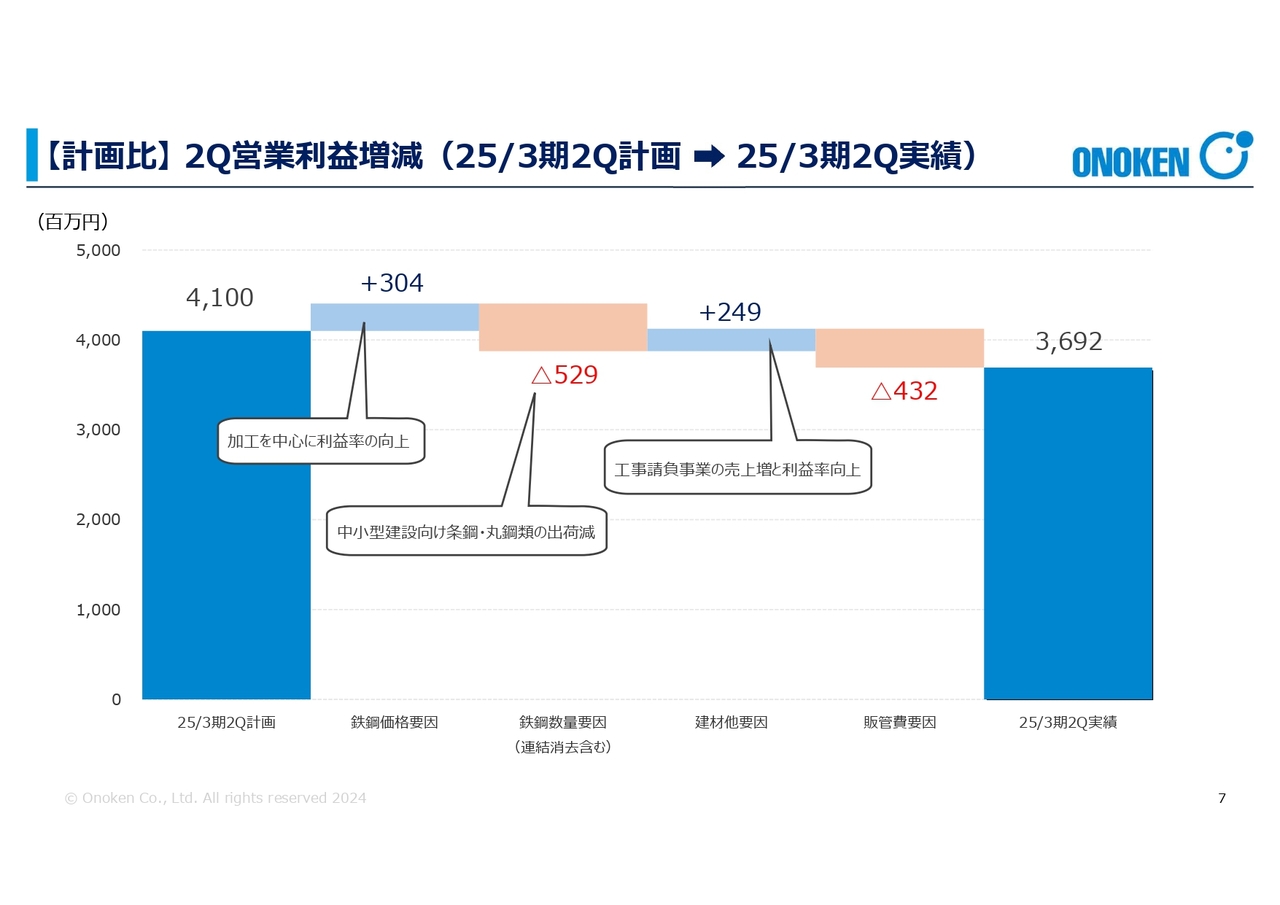

【計画比】2Q営業利益増減 (25/3期2Q計画 →25/3期2Q実績)

計画比でお話しします。先ほど、前年比では、価格、数量、建材が前年に比べて若干良いというお話をしましたが、計画比では、鉄鋼数量要因が減益要因となっています。

現在の事業状況として、中小型建設向けの中小型案件が非常に少なく、計画より条鋼・丸鋼類の商品アイテムの出荷が減少したことが、計画より下回った要因として挙げられます。

一方で、鉄鋼価格要因においては、現在、条鋼や鋼板の加工品を中心に鋭意設備投資を行っており、利益率が向上してきたことが1つの大きなプラス要因となっています。

建材他要因においては、九州エリアを中心に、先ほどお話しした工事請負事業が売上増となり、利益率の向上が計画より上回った主な要因です。

今後の経営環境について

通期業績予想についてご説明します。まず、今後の経営環境についてです。環境要因の1つは、スライドに記載のように、鉄鋼商品市況において、需要がやはり盛り上がらない中で、ここにきて弱含みで推移していることが顕著となり、市況は下落傾向にあります。

環境要因のもう1つは、先ほど工事請負事業のお話をしましたが、既存の大型案件の受注が順調に推移しています。受注残としては、1年、2年と持っているのですが、足元の中小型案件の発注が遅れている関係で、中小型案件の受注は若干少なくなっているのが現状です。

以上のことから、全体的には、来期に向けて景況感はいまだ不透明な状況が続いていると判断し、計画を修正しました。

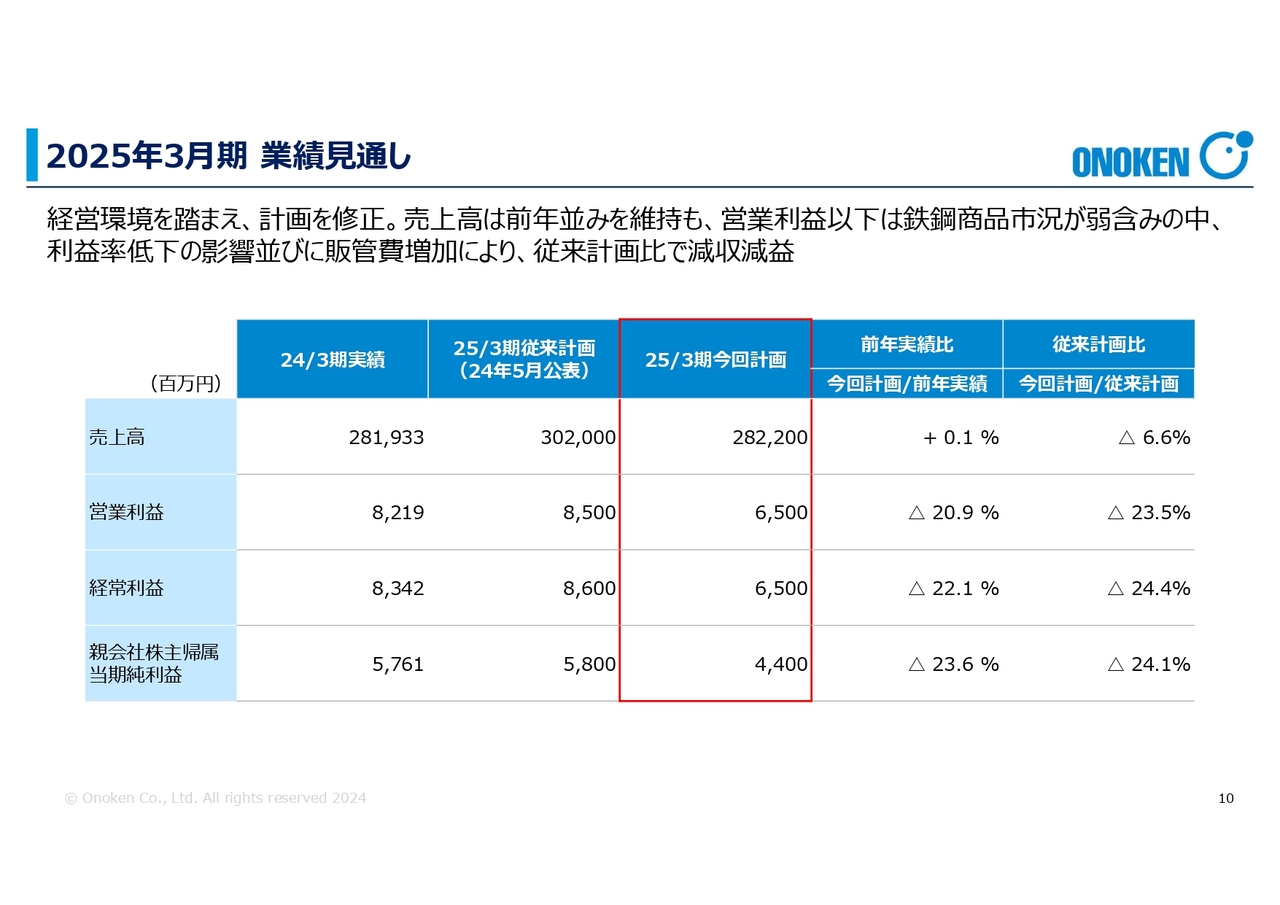

2025年3月期業績見通し

2025年3月期の計画においては、従来は売上高3,000億円の計画としていたのに対し、ほぼ前期並みの2,820億円の計画としています。営業利益については、鉄鋼市況が弱含みする中、利益率の低下はやむなしと考えています。さらに販管費の増加も相まって、従来計画比では減収減益となる見通しです。

セグメント別業績見通し

セグメント別の業績見通しです。こちらも同様で、すべてのエリアにおいて営業利益を下方修正しています。

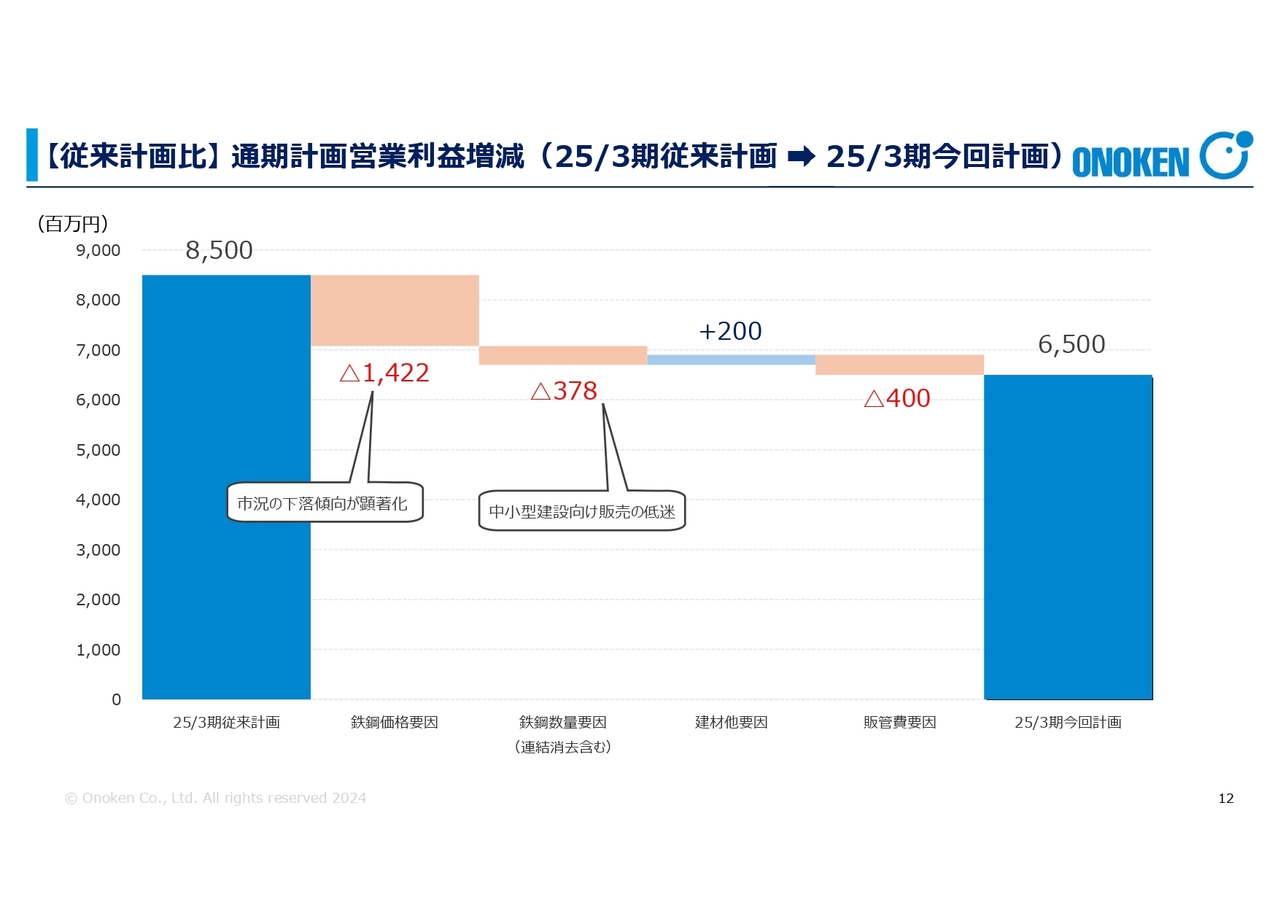

【従来計画比】通期計画営業利益増減(25/3期従来計画→25/3期今回計画)

従来計画との比較です。要因分析の中で、特に価格要因においては、先ほどご説明したとおり、市況の下落による利益率の低下が顕著化しています。さらに、価格要因が顕著化に加えて、中小型建設向け販売が従前の計画より若干低迷する見込みであることから、数量要因もマイナス要因となっています。

販管費要因については、従来計画よりさらに運賃が値上がりしていることや、投資している消耗品の増加などから、計画を見直し、マイナス4億円というかたちで、今回の営業利益の計画としています。

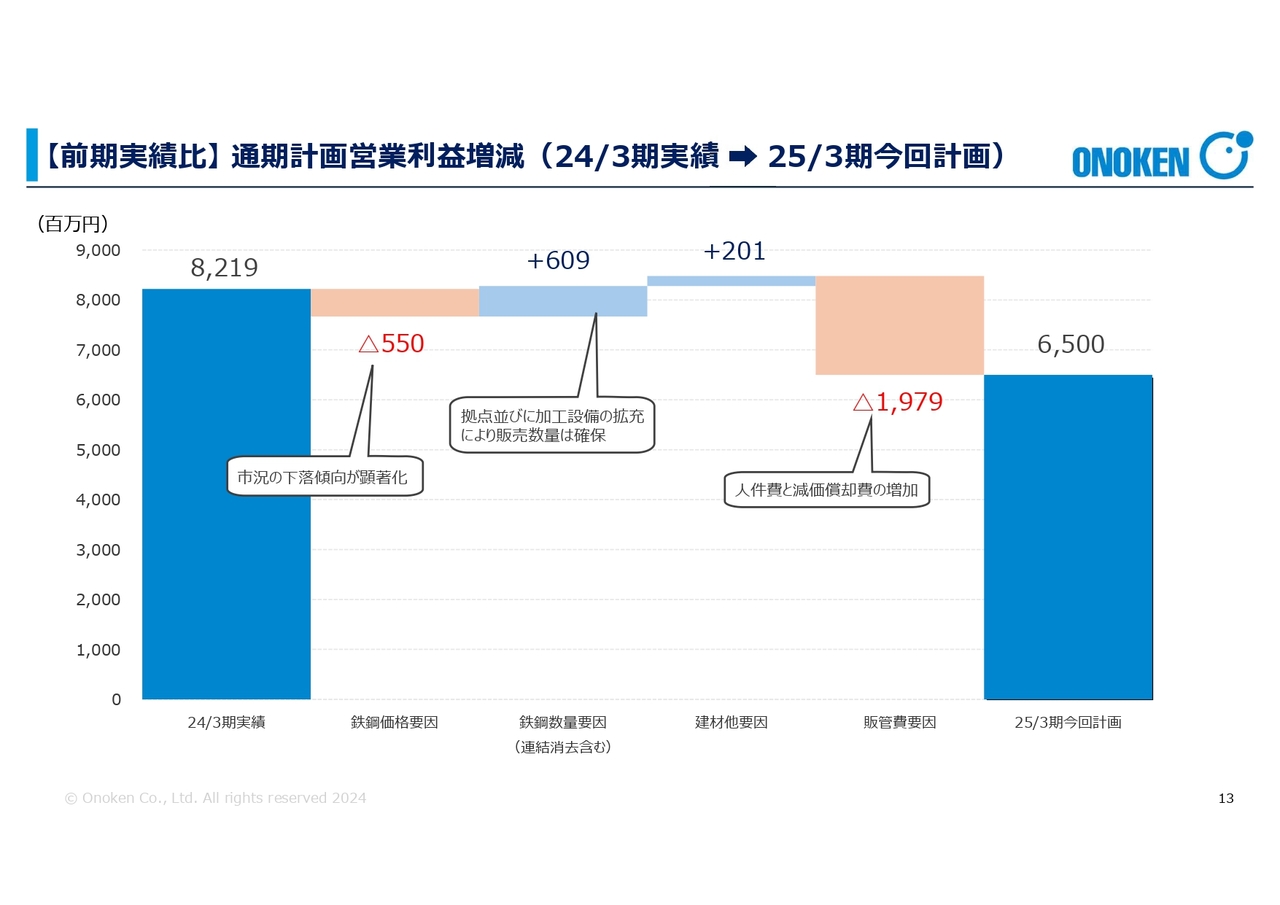

【前期実績比】通期計画営業利益増減(24/3期実績 →25/3期今回計画)

前年と比較すると、通期計画では上期において価格要因もプラスとなっていたのですが、市況の下落が顕著化することで、価格面においても、前期との比較でマイナス要因となる見込みです。

販管費においても、人件費、減価償却の増加、運賃の増加などによりマイナスが増加し、減益となる見込みです。

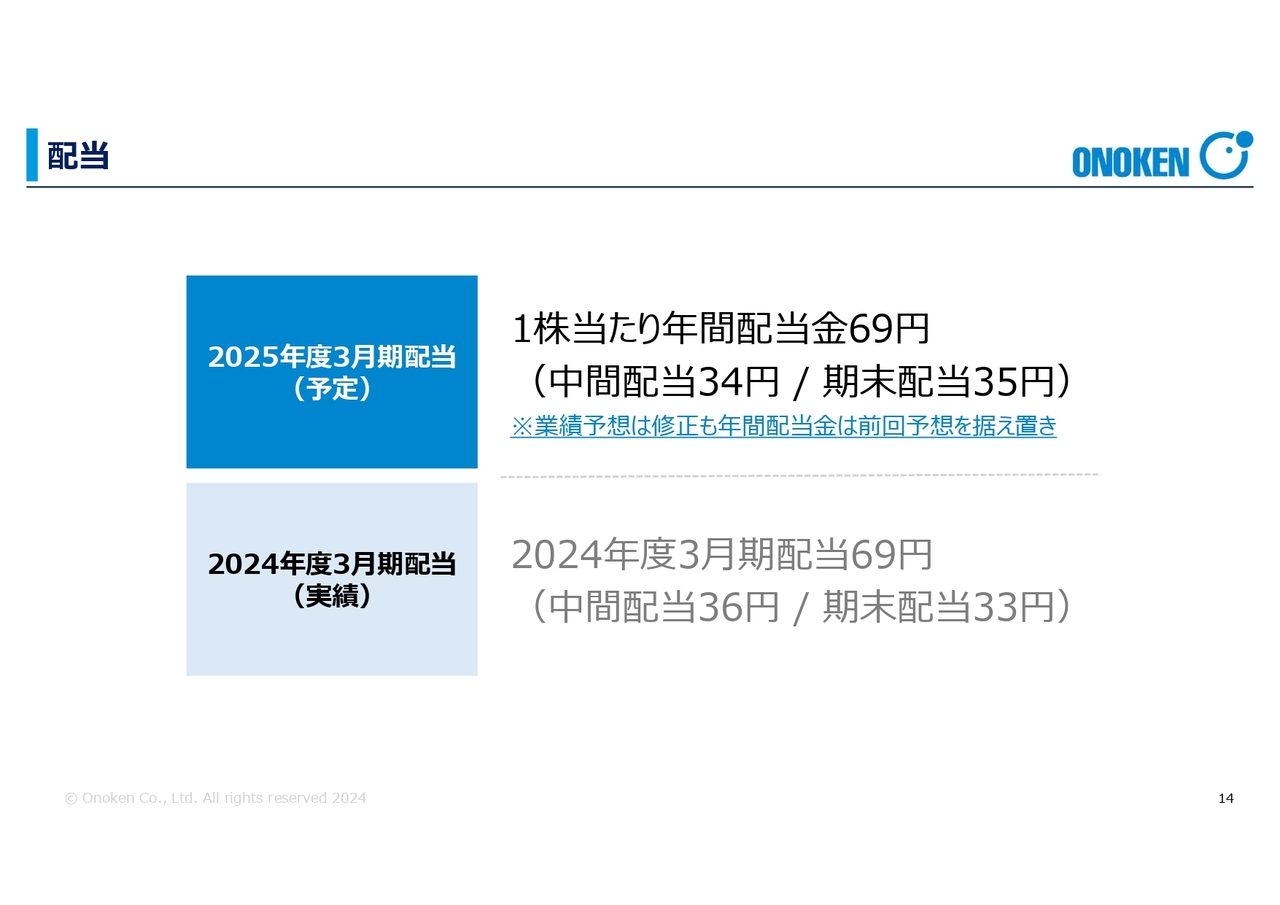

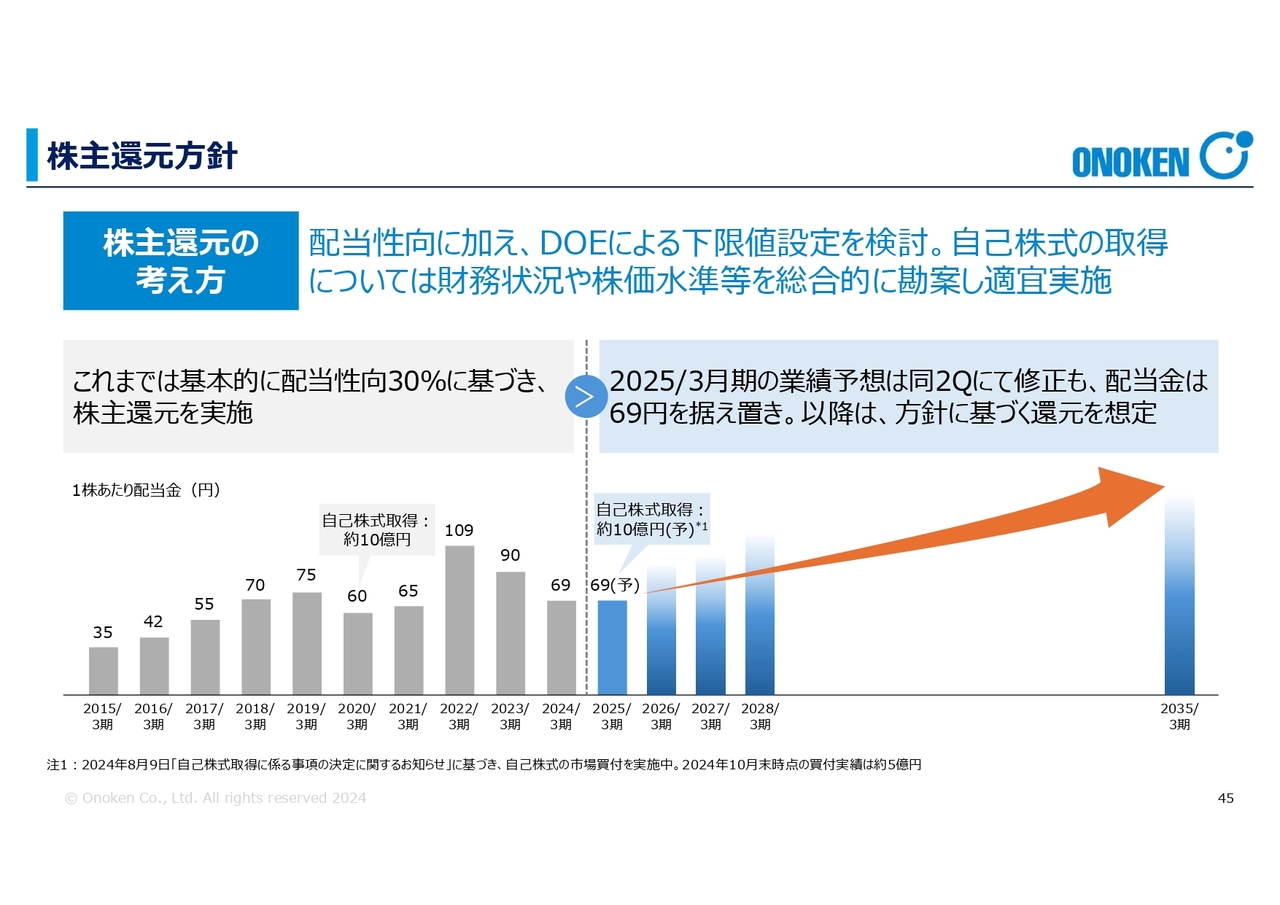

配当

2025年度3月期の配当は、従前発表している年間69円を据え置きとしています。これは前年度の実績69円と同額となりますが、今後の中長期的ビジョンを含めて、配当の見直しも検討しています。

従前は配当性向30パーセントとしていましたが、これを見直し、さらに安定的に配当を出していくべきではないかという検討を現在しています。このような点も踏まえて、配当については、年間配当69円を据え置くことを決定しました。業績は変動しますが、配当は据え置きとしています。

以上、中間期の業績概況についてご説明しました。

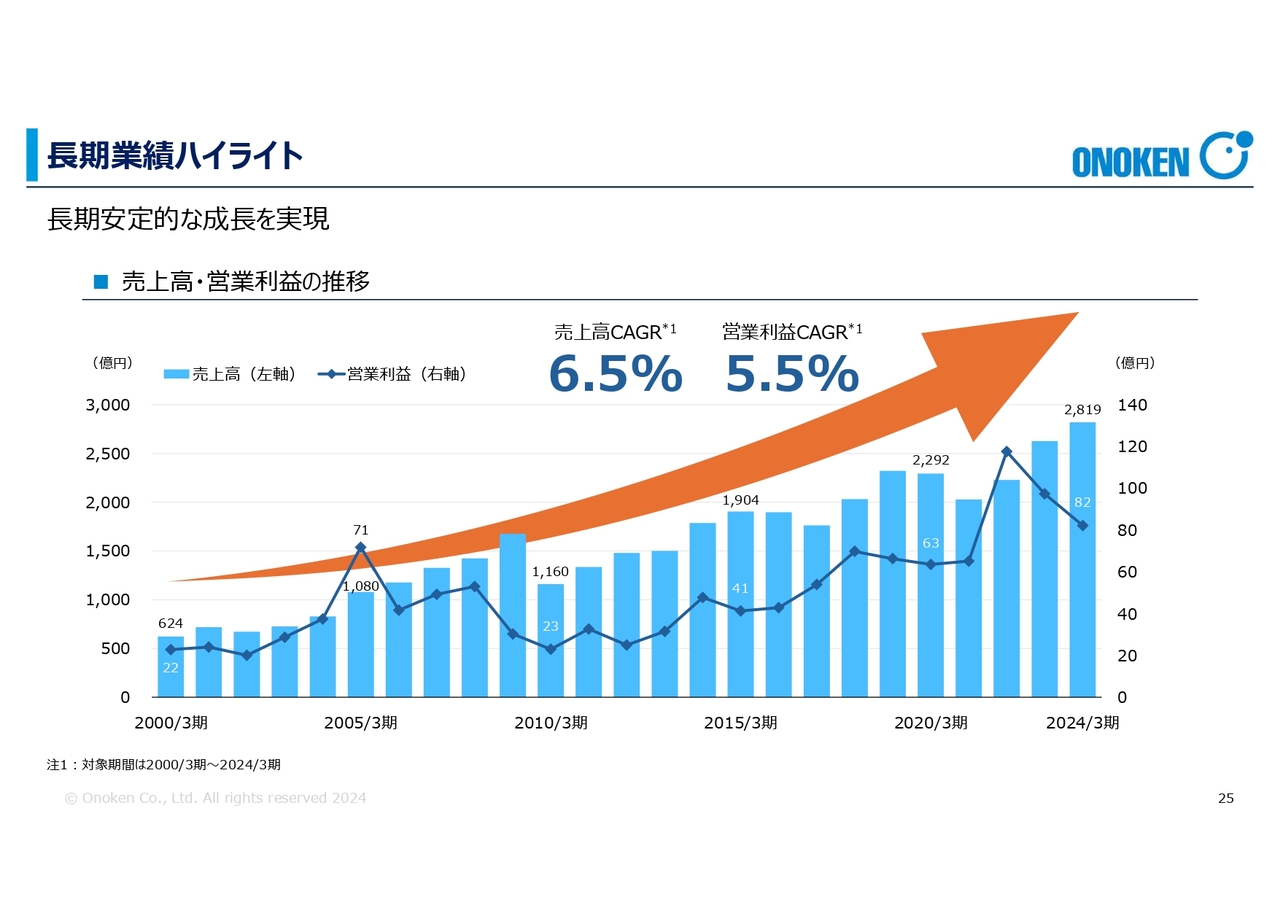

長期業績ハイライト

小野剛氏(以下、小野剛):代表取締役副社長の小野剛です。「長期ビジョン2035」についてご説明します。

このような場でご説明するのは初めてですので、まず簡単に、私の自己紹介をさせていただきます。私は2002年3月に慶應義塾大学を卒業後、伊藤忠丸紅鉄鋼に3年間お世話になりました。その後、2005年の10月に当社に入社しています。

ちょうどそのタイミングで、今は元気になっていますが、当社社長の小野が白血病になったことがきっかけで、小野建に戻ってきました。

2005年の10月から半年間、本社で勤務した後、2006年4月から2021年3月まで、当社大阪支店で勤務しています。副社長と大阪支店長の兼任などを経て、2021年4月から九州に戻り、現在まで副社長を3年半務めています。

それでは、「長期ビジョン2035」についてご説明します。スライドのグラフは、売上高と営業利益の推移です。2000年3月期から2024年3月期まで、でこぼこしてはいますが、順調に成長しており、売上では約5倍の成長となっています。

私が入社した2005年3期は1,080億円でしたが、2024年3期は2,819億円と、売上を約3倍に伸ばしています。

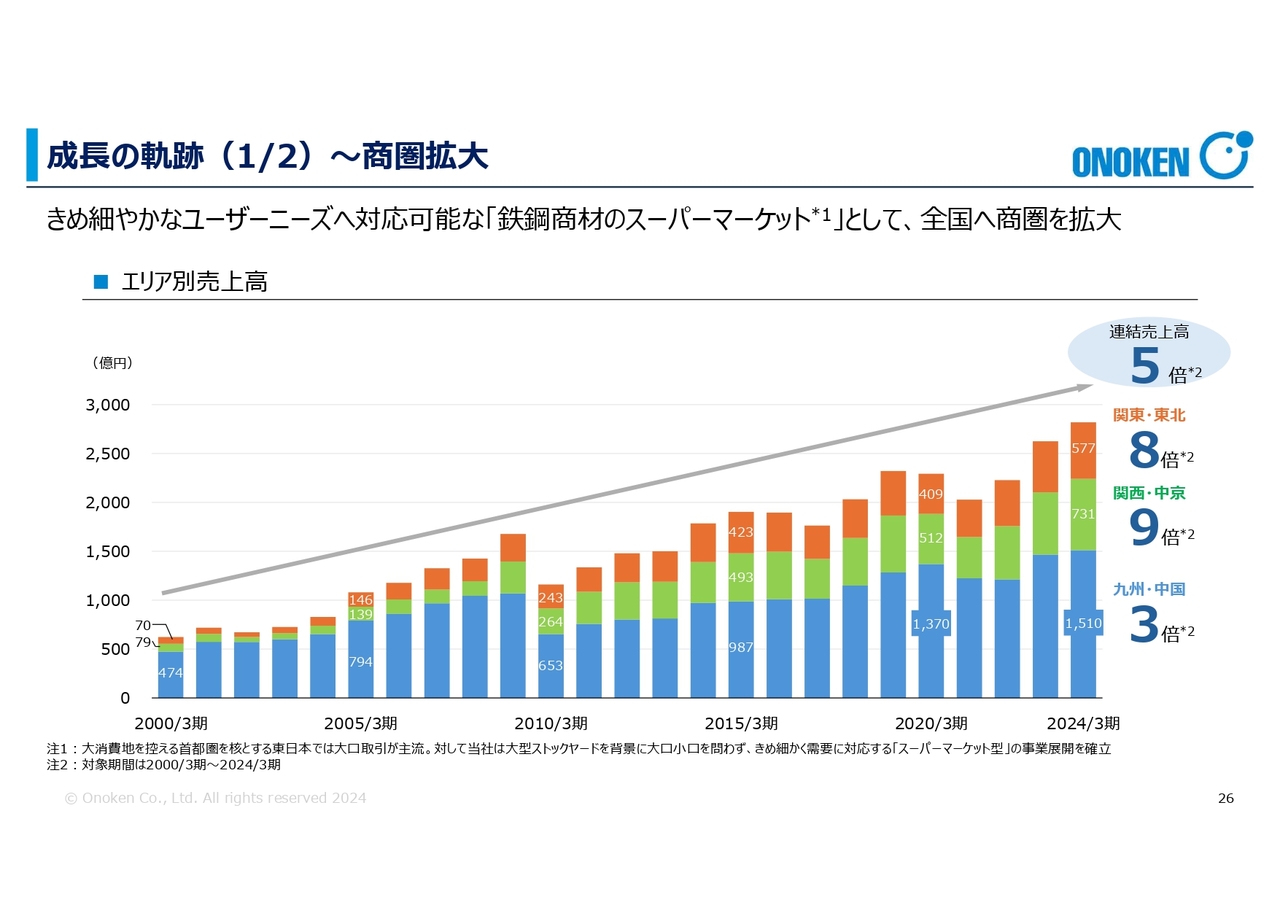

成長の軌跡(1/2)~商圏拡大

成長の要因の1つ目です。もともと当社は九州が発祥の地ですが、九州から東へと拠点を拡大していることです。売上高においては、地元の九州・中国エリアは約3倍、関西・中京エリアは9倍、関東・東北エリアは8倍と成長しています。

成長の軌跡(2/2)~鉄鋼サプライチェーン上下流への事業拡大

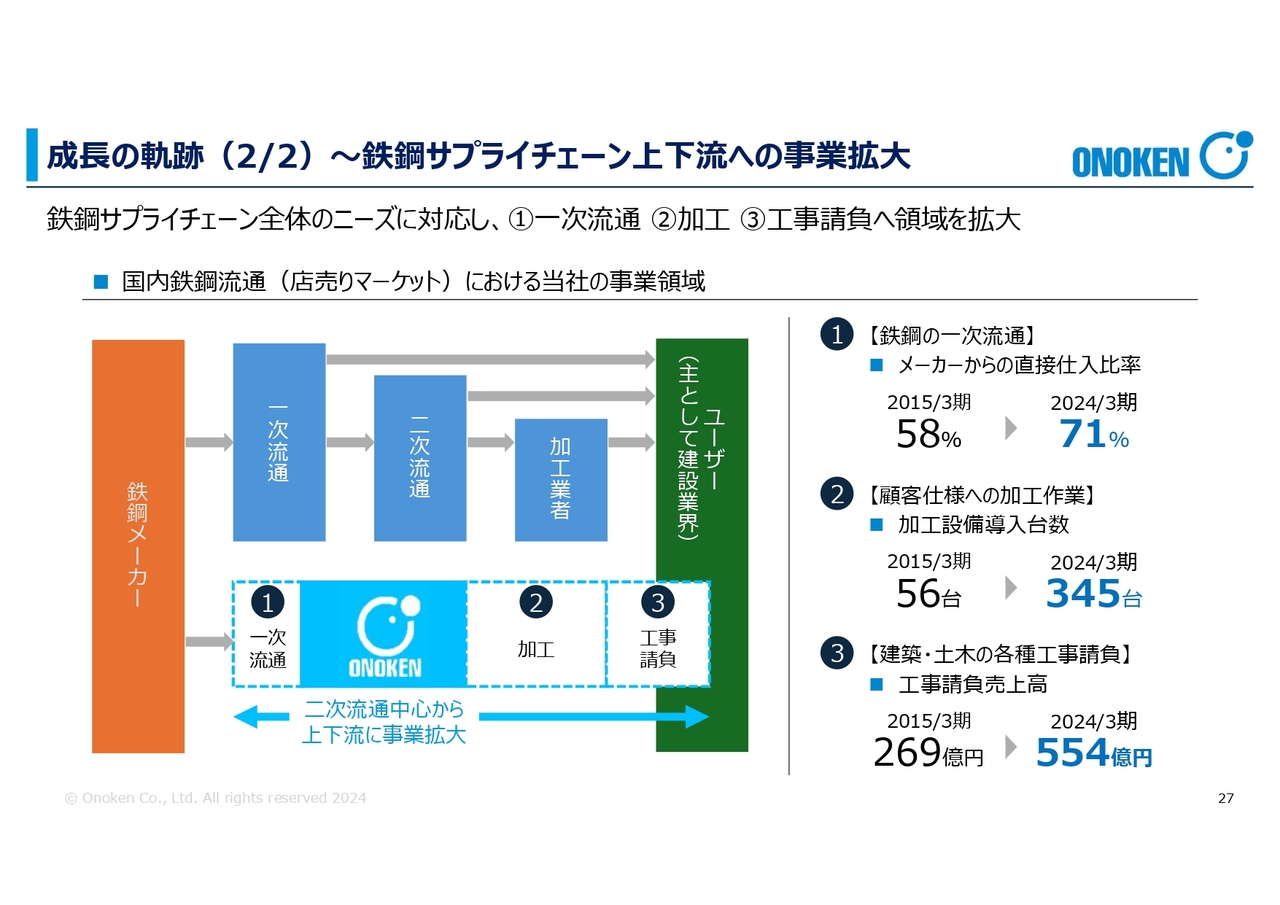

成長の要因の2つ目は、鉄鋼サプライチェーン上下流への事業拡大です。鉄鋼業界は非常に古い業界で、鉄鋼メーカーから一次流通、二次流通、加工業者、そしてユーザーと、流通が非常に多層的になっています。

当社はこの中で二次流通を中心に一次流通までの機能を担っていますが、さらに加工や工事請負へと領域を拡大しています。

もともと加工の業務は分かれていましたが、当社に加工設備を導入することで、売上や利益を伸ばしています。さらに、先ほど専務からもお話ししたとおり、建築・土木の各種工事の請負を九州、関西、関東エリアに拡大しています。それに伴い、売上も2015年から2024年で約2倍にして成長しています。

ビジネスモデルの特徴(1/3)~業界ポジション

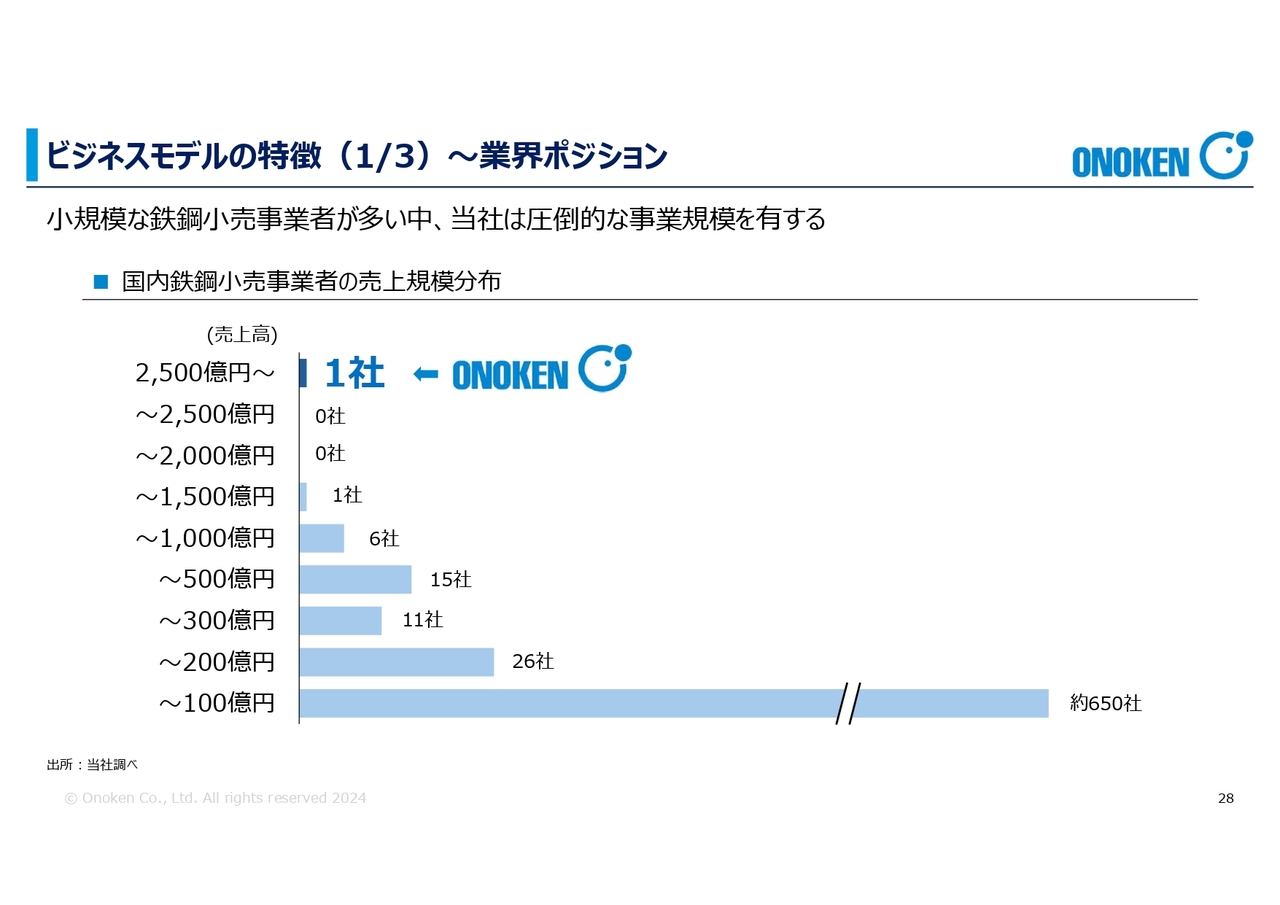

当社のビジネスモデルの特徴です。我々は商社と比較されるケースが多いですが、実際にはまったく異なります。我々は鉄鋼業界の小売業者です。在庫を持ち、加工し、エンドユーザーにお届けする機能を有しています。

現在、鉄鋼小売業者は国内に約700社あるといわれています。このうち売上高100億円未満の会社が9割を占めているのが、この業界の現状です。その中で我々は、ダントツの売上を誇っています。

ビジネスモデルの特徴(2/3)~業界シェア

当社は九州において圧倒的なシェアを占めており、九州全県に支店と倉庫を有しています。

特に需要の多い福岡に関しては、本社のある小倉、福岡、南福岡の3拠点に加え、西日本スチールセンターというグループ会社も持っています。それにより九州において約30パーセントという、ダントツのシェアを持っています。

ビジネスモデルの特徴(3/3)~工事請負事業への展開

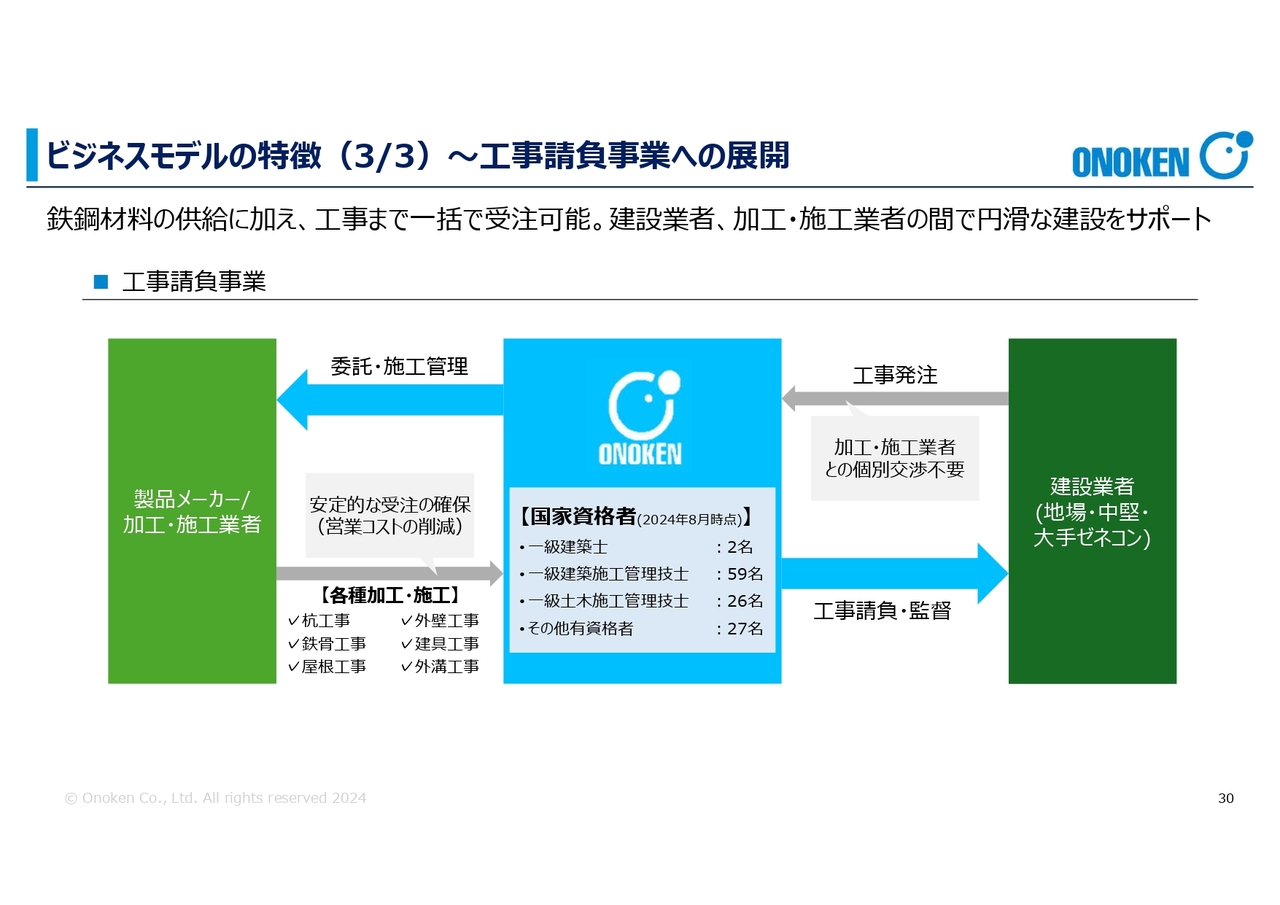

当社は鉄鋼小売業のみならず、工事請負業も展開しています。ゼネコンやメーカーの間に我々が入りコーディネートすることで、ゼネコンは個別の交渉をする必要がなくなります。

実際に、我々がさまざまなゼネコンからお仕事を出させていただくことで、加工業者や施工業者は安定的な受注の確保につながり、営業コストを削減できています。

この3つのビジネスモデルが、現在の成長の源泉です。

価値提供の源泉

価値提供の源泉は、リアルアセットを持っていることです。この点が商社とはまったく異なる部分です。

我々は、あえて物流倉庫、加工設備、自社物流を持っています。リアルアセットを保有し今後も伸ばしていくとことが、さらなる価値提供につながっていくと考えています。

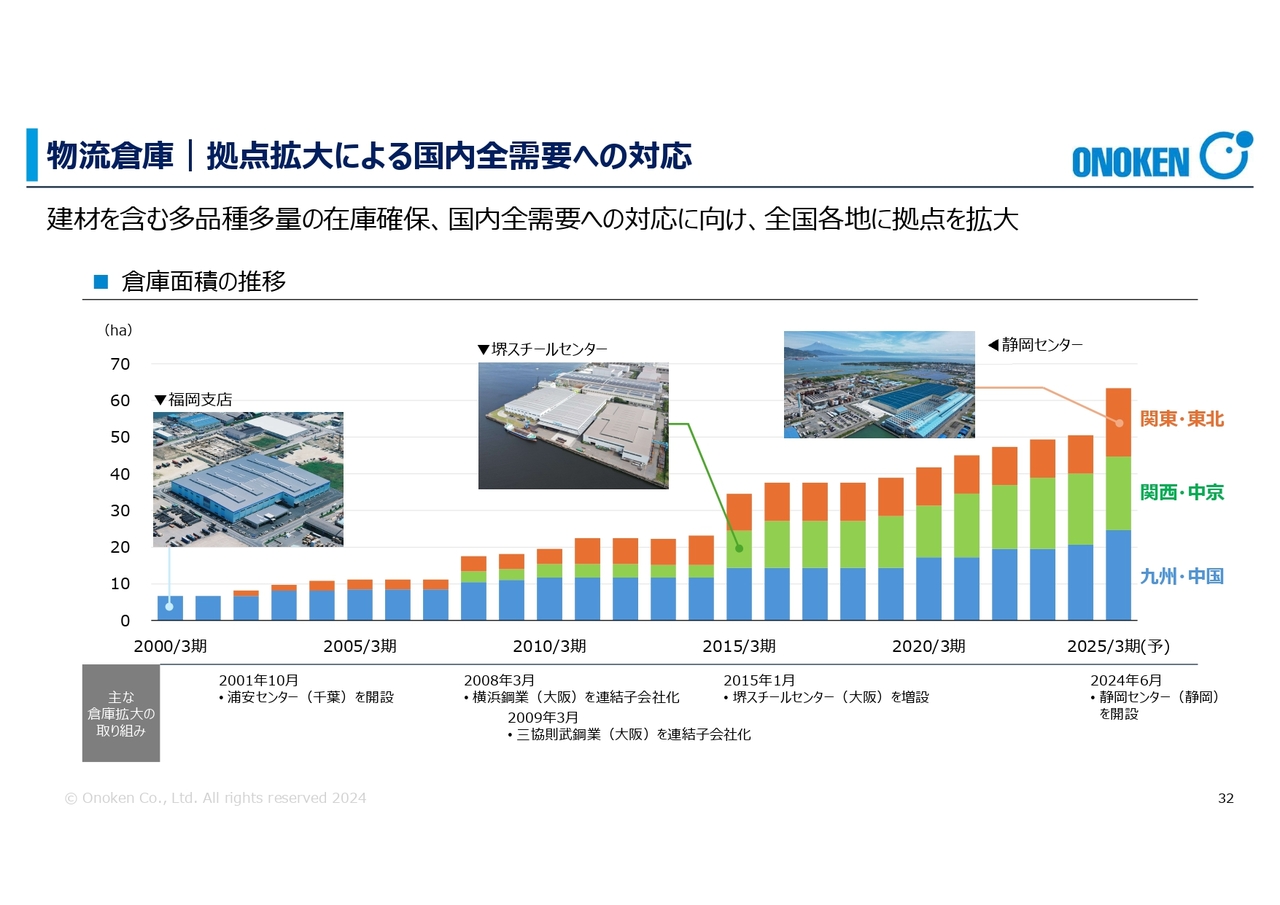

物流倉庫|拠点拡大による国内全需要への対応

物流倉庫に関しては、2000年3月期の時点では九州のみの状況でした。そこから2025年3月期までに、まず浦安センターを開設し、関西では大規模物流センターである堺センターを開設しました。今期は静岡センターに過去最大の投資を行っています。

このようにさらに東へ東へと物流加工センターを拡大し、東日本の需要も積極的に捉えていこうと考えています。

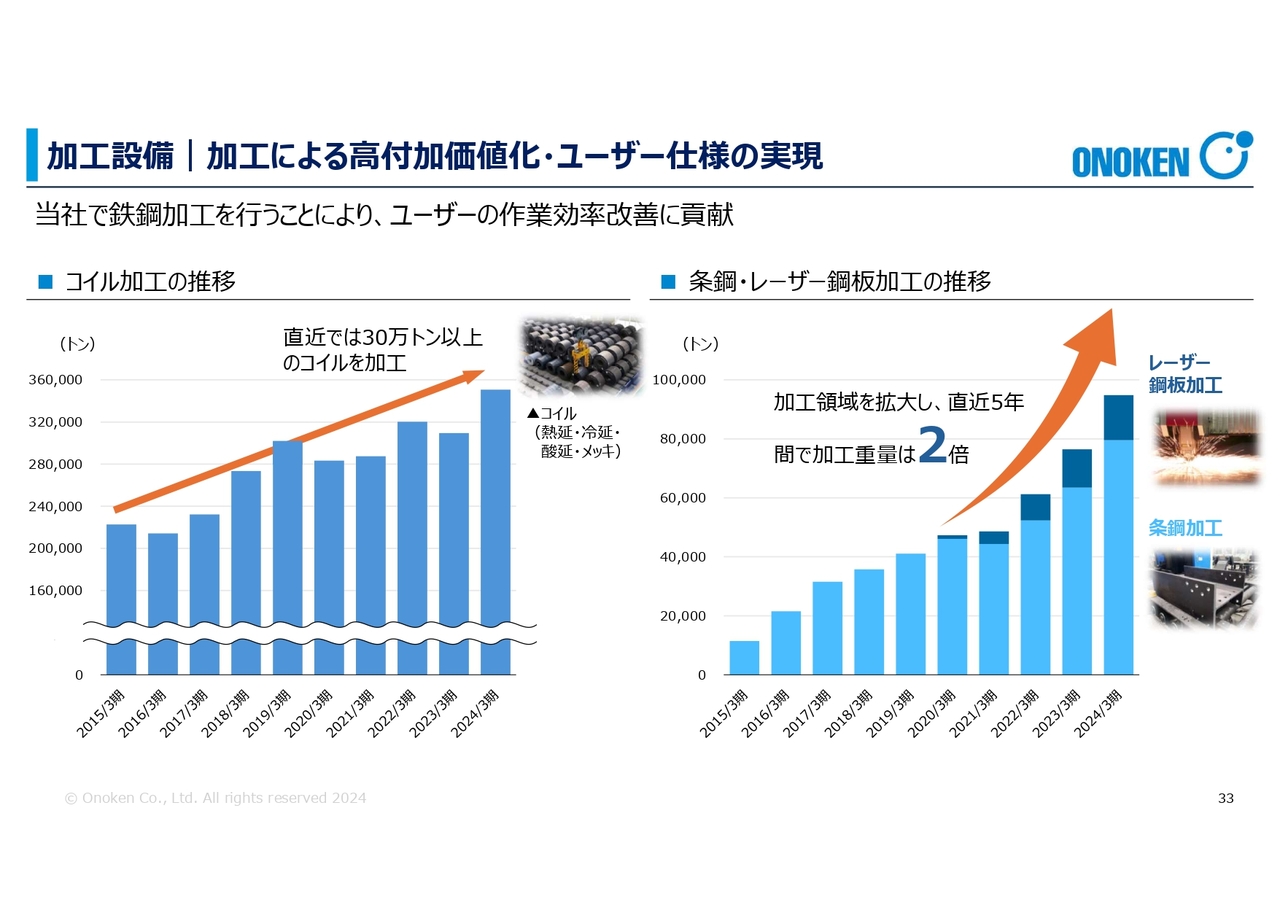

加工設備|加工による高付加価値化・ユーザー仕様の実現

加工設備についてです。当社ではコイル加工を行っており、現在はM&Aをした案件も含めて、全国に4つのコイルセンターを所有しています。

コイルセンターを新設した関係もあり、コイル加工量も右肩上がりで増えています。直近の2024年3月期には、約30万トンのコイル加工を行っています。

さらに条鋼加工やレーザー鋼板加工も手掛けています。コイルをほどいて板にしたあとの二次加工に当たるレーザー鋼板加工も自社で行っており、加工重量はこの5年間で約2倍となっています。

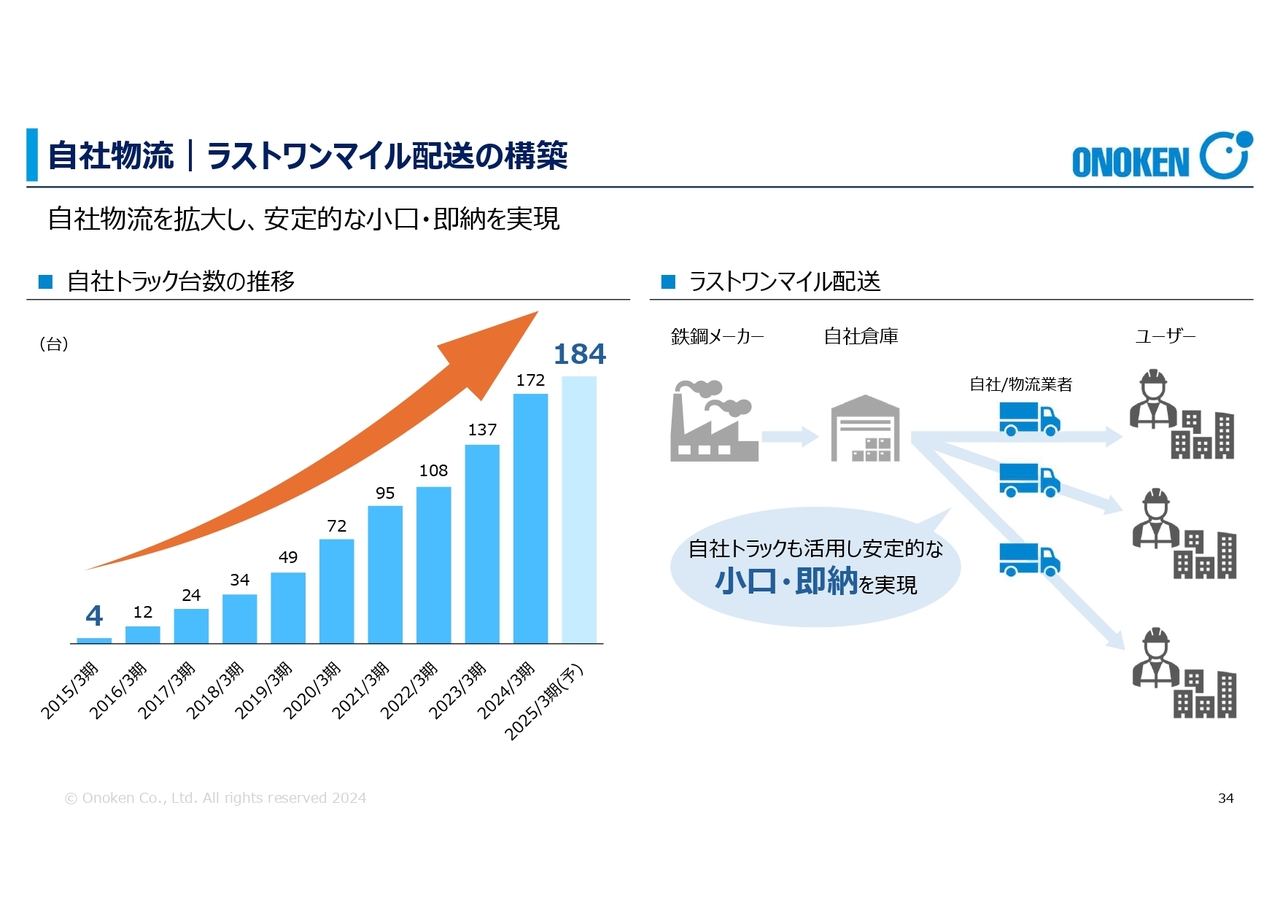

自社物流|ラストワンマイル配送の構築

昨今、物流問題が非常に問題になっています。鉄鋼業界も同様で、特に最終エンドユーザーまでもっていくラストワンマイルの部分が人手不足となっています。

当社では、ラストワンマイルに自社の物流網を築くことでお客さまのニーズに応えています。10年前にはほとんど所有していなかったトラックを、現在は保有台数を徐々に増やしています。

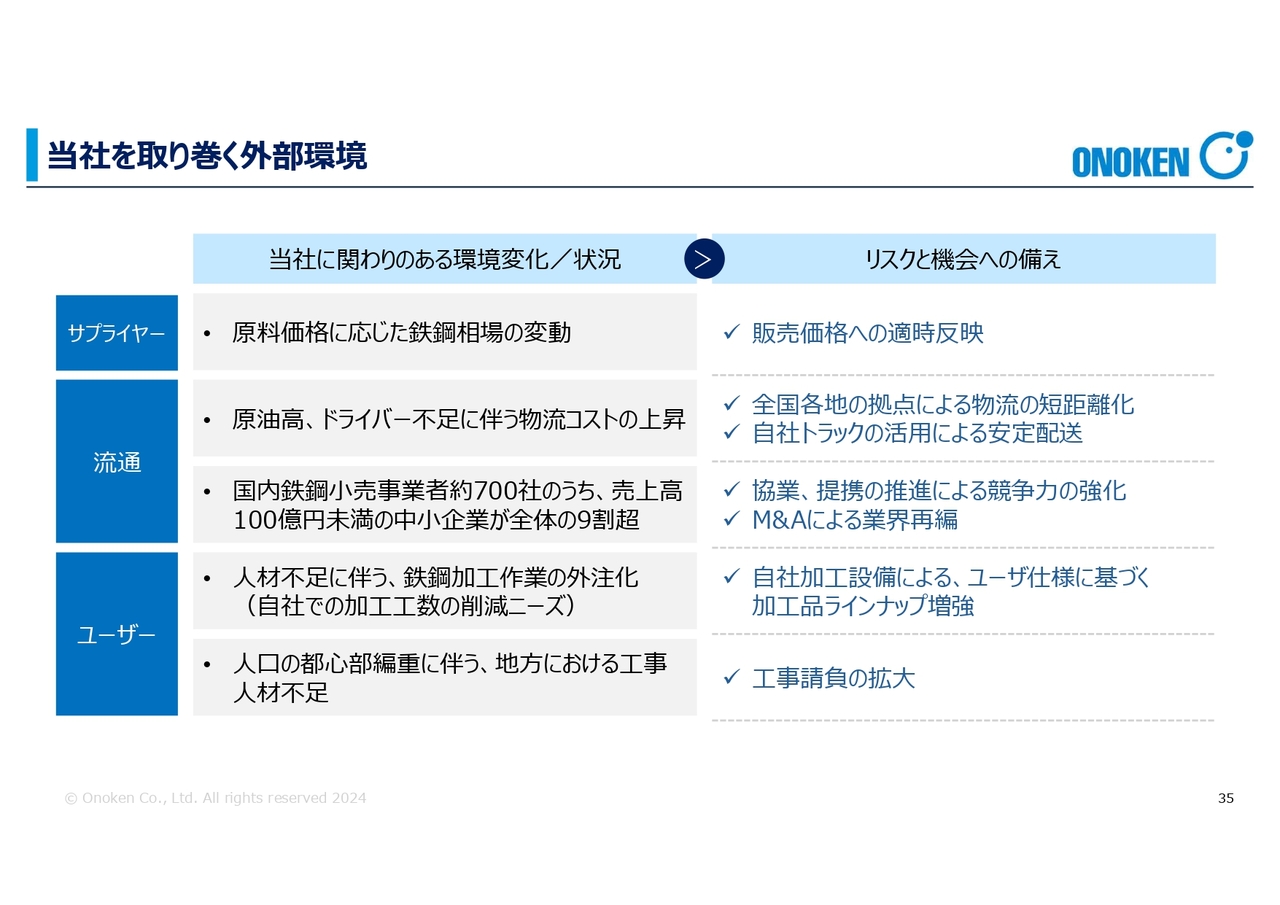

当社を取り巻く外部環境

鉄鋼相場の変動や物流コストの上昇、人手不足など、鉄鋼業界はさまざまな問題を抱えています。しかし我々は逆に、これを大きなチャンスだと捉えています。これらの問題を解決することにより、我々はさらにダントツの存在になれるからです。

特にドライバー不足に関しては、物流拠点を毎年のように作って短距離輸送を可能にし、お客さまにジャストインタイムで納入することができます。

また全国屈指の規模を持っているため、現在もM&Aの話をよく受けています。このM&Aにより、パイや幅を広げていきます。

さらに我々が最新の加工設備を揃えることにより、お客さまの人手不足を解消します。それに伴い利益率を上げていきます。加えて工事請負を増やすことで、建設業界の人材不足にも対応していきます。

このように、現在業界が置かれている向かい風の状況は、我々にとっては大きな追い風になると考えています。

2035年 目指す姿

2035年の目指す姿として「鉄鋼流通の常識を打ち破りサプライチェーンに変革を起こす」ということを考えています。

鉄鋼業界は非常にオールドエコノミーであるため、業態自体がまだ旧態依然としているところがあります。流通業態は多重構造になっており、プレイヤー数も非常に多いです。

この状況を我々が打破していこうと考えています。むしろそれができるのは、この業界ではもう我々しかないと思っています。

また鉄というのは、産業の米です。鉄は国家です。現在、日本のもの作りは生産性が低いとよくいわれています。生産性が低い理由は、流通業者の数が多いことと、最新の機械を使っていないことによるものです。

最新の機械を作っているのは日本のメーカーにもかかわらず、それを使い切れていません。我々が実際に新しい機械を取り入れて日本の人手不足に応え、生産性が低い日本のもの作りを変えていくことで変革を起こしていこうという強い思いで、目指す姿を提起しました。

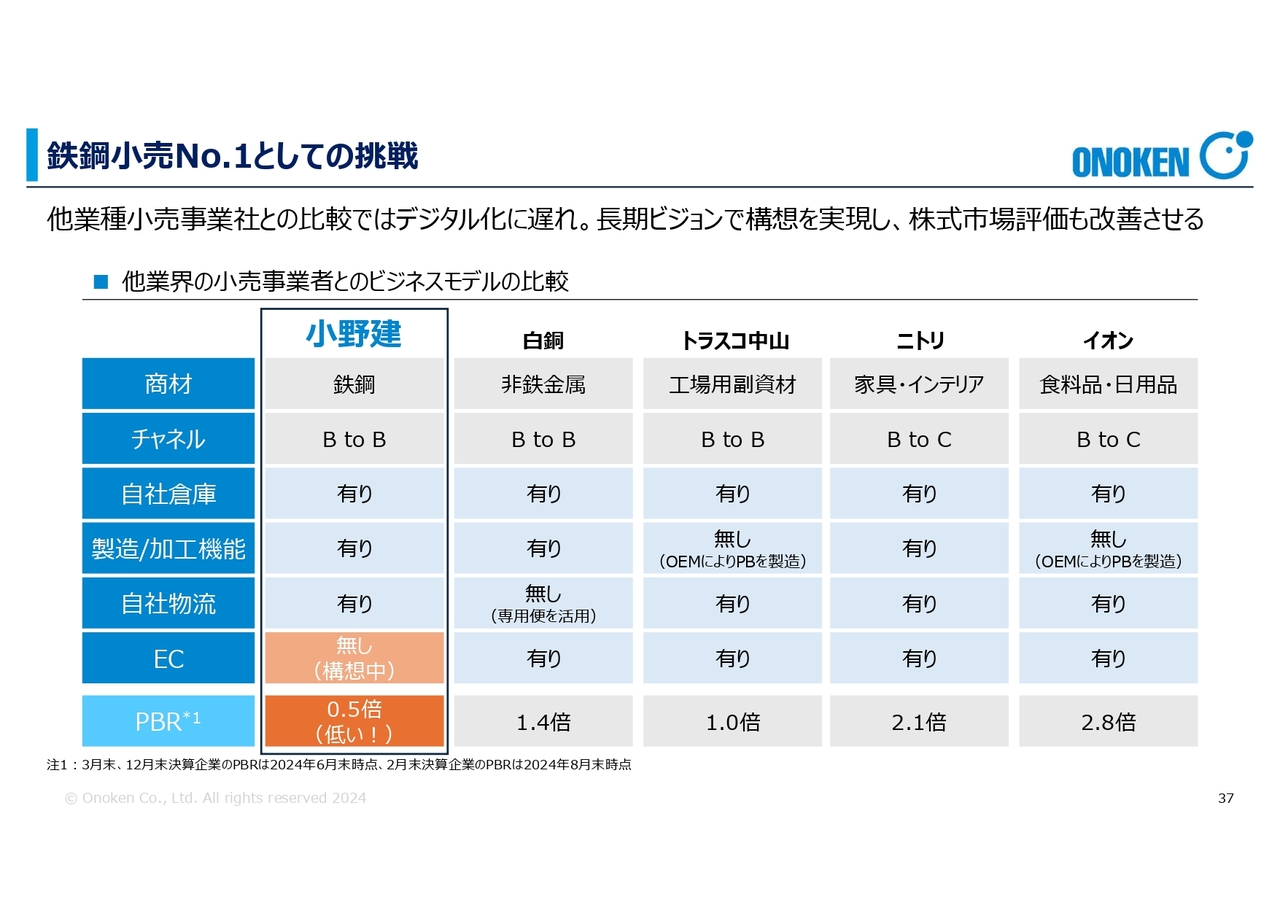

鉄鋼小売No.1としての挑戦

スライドは、我々と同じように製造機能や加工機能、自社物流を持っている他業界の小売業者を比較した表です。ご覧のとおり、我々のPBRは0.5倍と非常に低くなっています。現時点では0.38倍となっており、あまりにも低いと考えています。

1つの要因として、ECがないことが挙げられます。鉄鋼業界ではDX(デジタルトランスフォーメーション)がまったく進んでいません。それを我々の手で進めていこうと考えています。

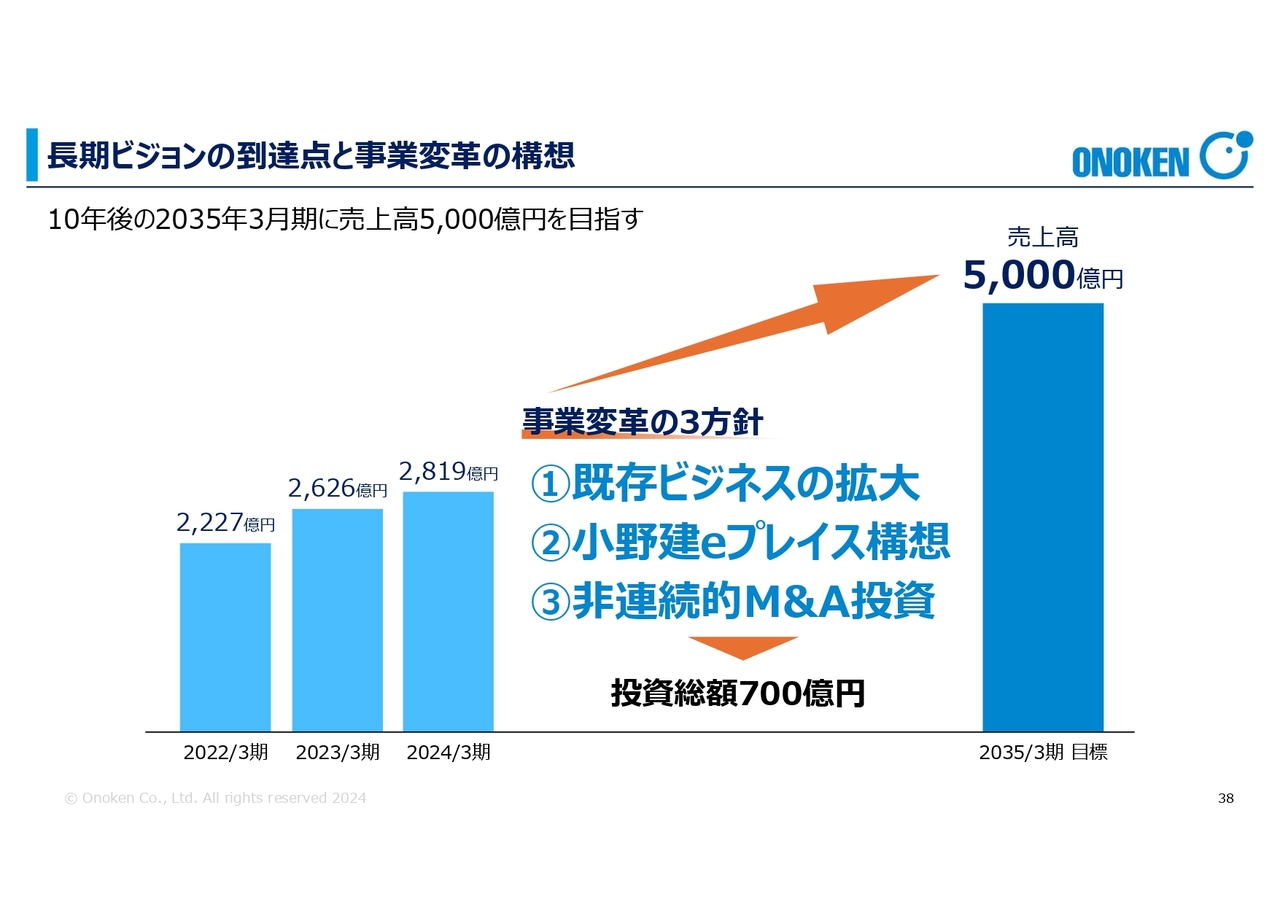

長期ビジョンの到達点と事業変革の構想

我々は10年後の2035年に、売上高5,000億円を目指します。どのように5,000億円を目指すのかに関しては、3つの方針を考えています。

1つ目が既存ビジネスの拡大、2つ目がECの「小野建eプレイス構想」、そして3つ目が非連続的M&A投資です。この3つを行うため、投資総額は最低でも700億円を考えています。

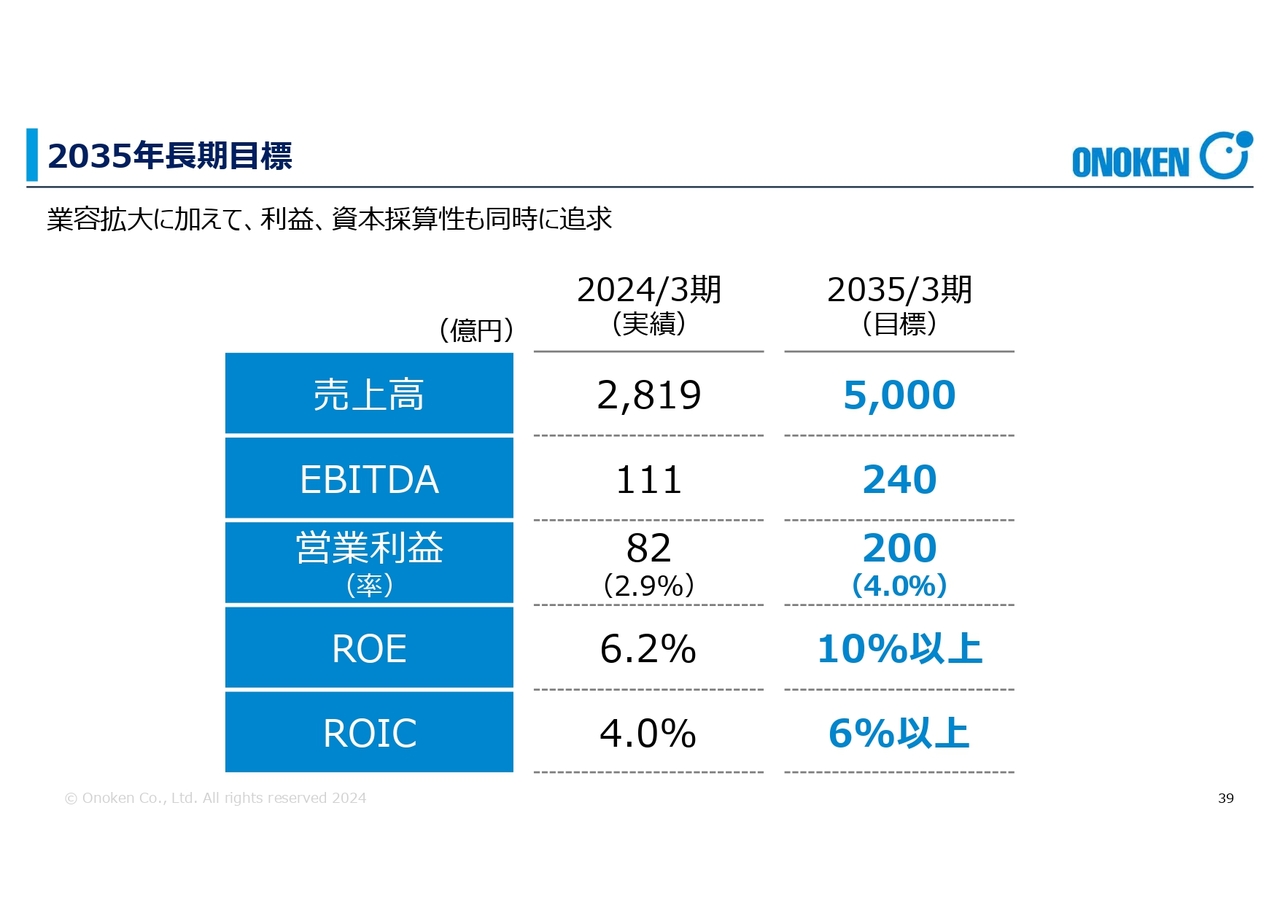

2035年長期目標

2035年長期目標として、売上は5,000億円、EBITDA240億円、営業利益200億円、ROE10パーセント以上、ROIC6パーセント以上と、この5つの指標をクリアすることを考えています。

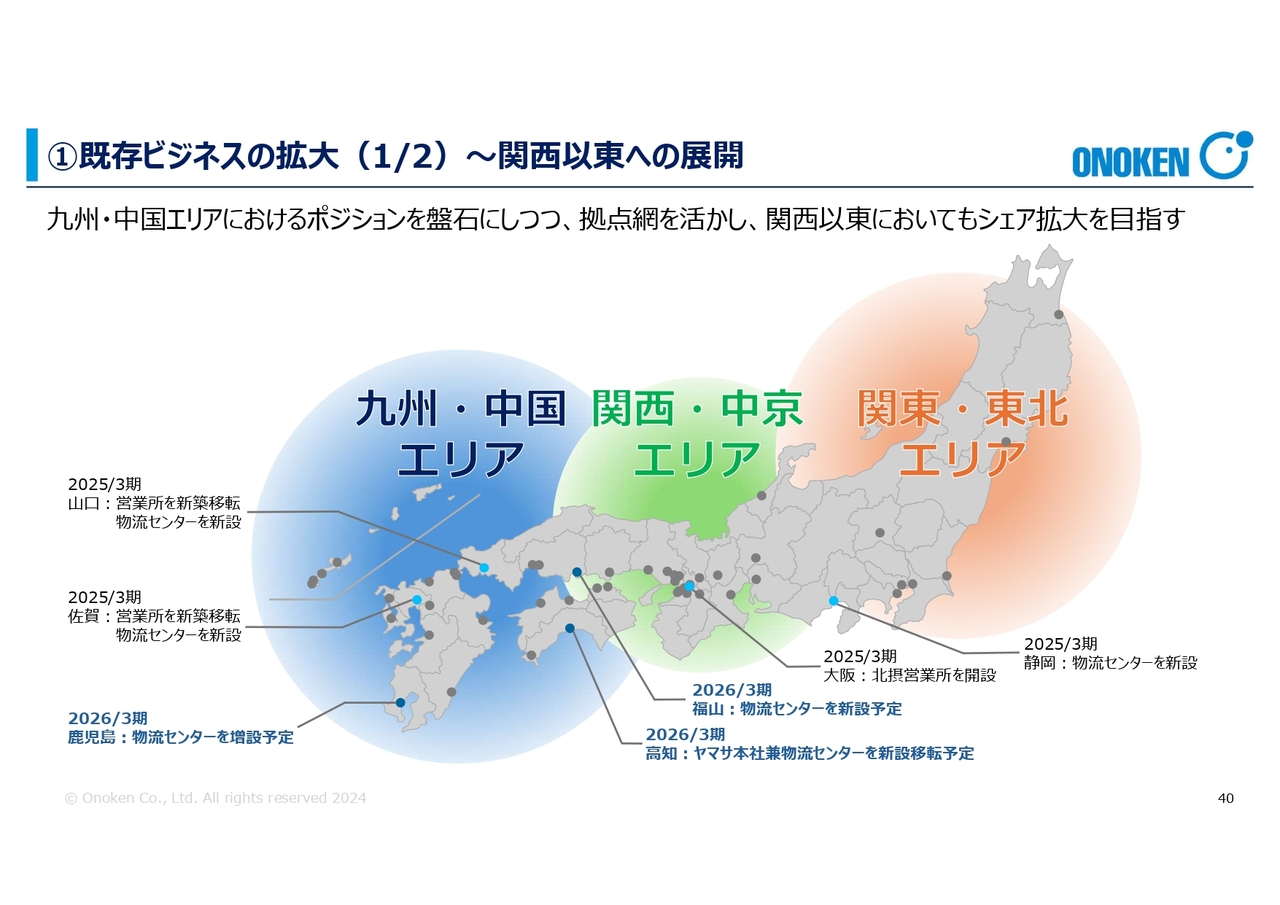

①既存ビジネスの拡大(1/2)~関西以東への展開

既存ビジネスの拡大についてご説明します。現在九州エリアに関しては、シェア30パーセントを有しています。ここからいかに関西・中京エリア、関東・東北エリアのシェアを増やしていくかに尽きると思っています。

そのための施策として、まず関東・東北エリアに関しては、2025年3月期に静岡の物流センターを開設しました。また九州・中国エリアに関しては、2026年3月期に福山の大型物流センターを新設する予定です。さらに高知のグループ会社であるヤマサでも、新しく物流センターを作る予定になっています。

九州においてもより一層シェアを向上するため、2026年3月期に鹿児島の物流センターを増設する予定です。

①既存ビジネスの拡大(2/2)~加工領域の深化

加工領域もさらに深化していきます。わかりやすい例として、これまでみなさまは、ショッピングセンターでキャベツを買う時、1玉を購入していたと思います。それが徐々に、キャベツ半玉や、4分の1になっているものが売られるようになりました。そして今では、野菜炒めを作るためにカットされたキャベツや人参、エノキなどが一緒になったパックを購入できるように変わってきていると思います。

鉄もまったく同じです。今まで我々は、いわゆるキャベツ1玉の状態である定尺品を売っていました。現在では、一次加工である切断を行っています。条鋼だけではなく板関係も同様です。先ほどのキャベツや人参と同様に、一緒に切断したものをお客さんのところへ運び、あとは溶接してもらうだけという状態にしています。

さらに、我々はドレッシングまでつけています。つまり、二次加工の塗装に当たる部分も我々で行っています。

お客さまは人手不足で非常に困っておられます。そこで、コアのビジネスである溶接だけに専念してもらえるように、我々の加工領域をさらに深化させていきます。これにより我々の存在感も高まり、お客さまにも喜んでいただけます。ひいては、それが日本のもの作りの生産性向上につながります。そのためにも、加工領域を深化させていこうと考えています。

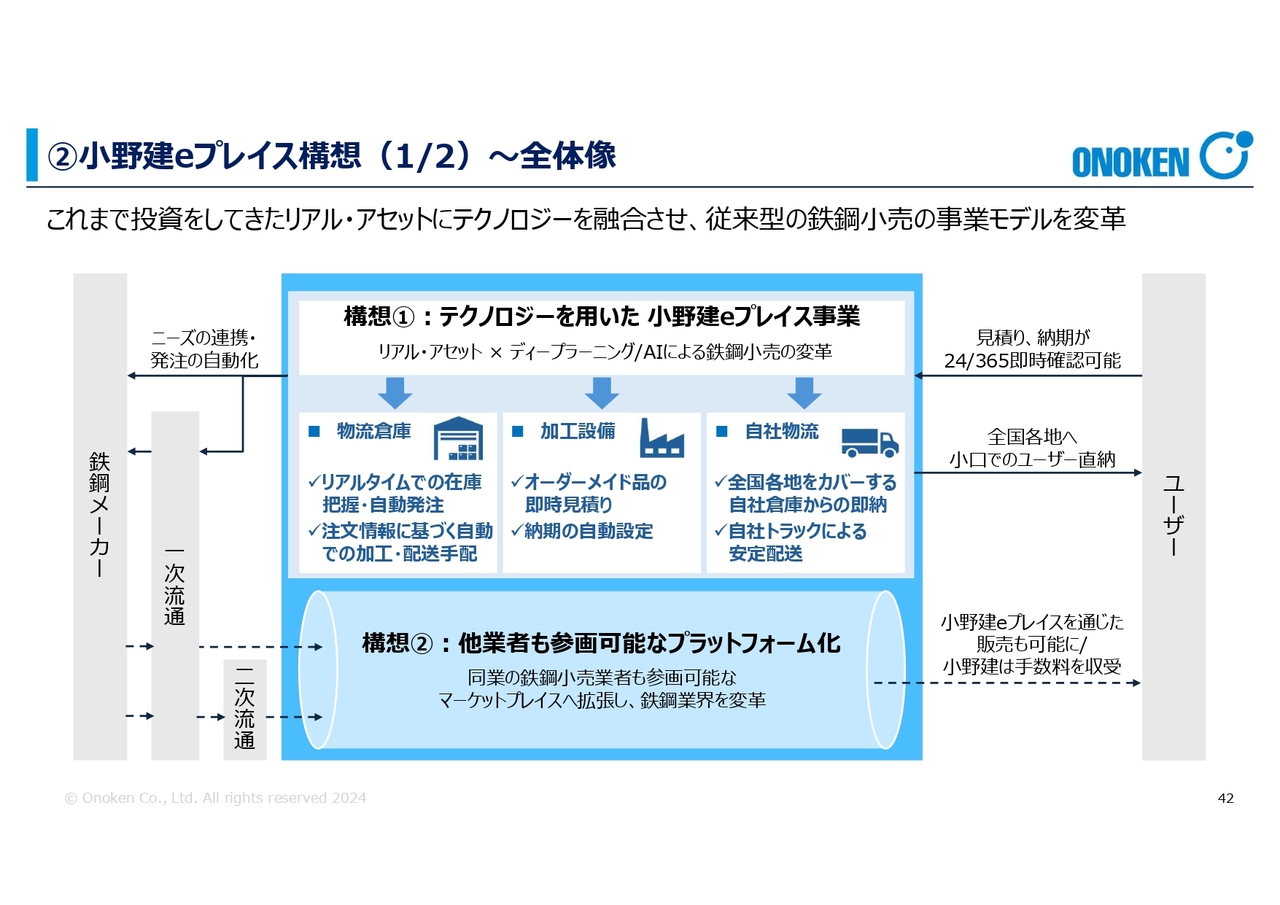

②小野建eプレイス構想(1/2)~全体像

DXの目玉になるのが小野建eプレイス構想です。まず構想①として、典型的なECのかたちを作ろうと考えています。

現在、鉄鋼業界でECを行っている企業はありません。これまでは鉄でECを行うのは非常に難しいといわれていました。鉄は重くて長くて大きいため宅配便では運べないからです。いわゆる物流がボトルネックになっていたわけです。

しかし我々は現在、物流拠点をどんどん展開しています。これに伴い自社便、そして提携している運送会社との協力により、物流網がかなり整ってきています。

このように、我々がECを行うための基盤が少しずつ出来上がってきています。物流網を整えれば、我々の業界では誰も追いかけてこられません。これはAmazonや楽天などでもできません。なぜならば、物流網がないからです。

現在さまざまなところに物流倉庫が建っていますが、そこでは鉄を保管することさえできません。我々が保管する倉庫には、必ず天井クレーンを整備しています。このように、通常の物流倉庫にはないものが我々の物流倉庫に整備されています。これこそが、我々がオンリーワンであり、ダントツの存在になれる1つの大きな作戦だと思っています。

構想②としては、我々だけが使えるようなECではなく、最終的には他業者も参画可能なプラットフォームを作り、この業界に貢献していきたいと考えています。

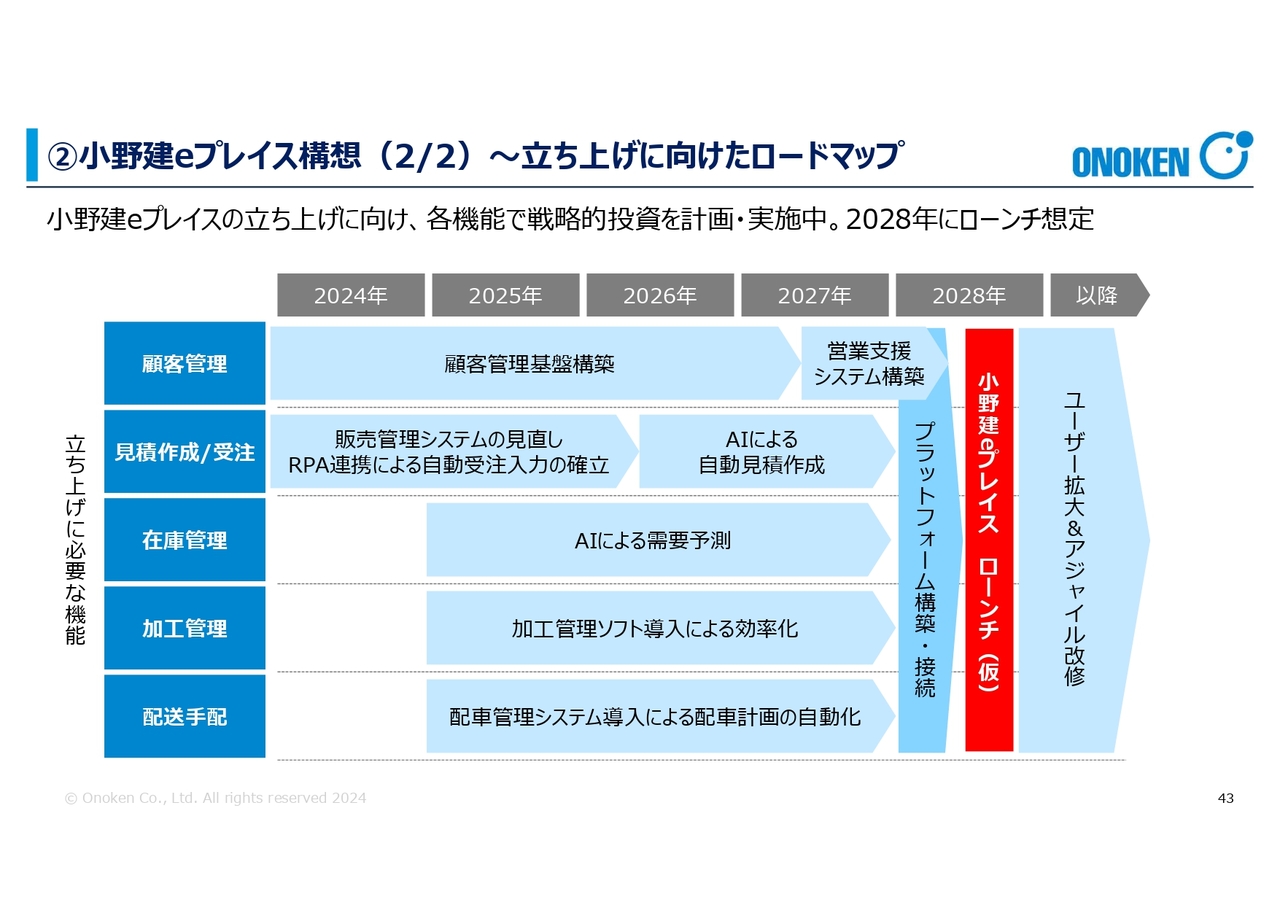

②小野建eプレイス構想(2/2)~立ち上げに向けたロードマップ

小野建eプレイス構想のロードマップです。顧客管理や見積もり、在庫、加工、配送など、超えなければいけないさまざまなハードルがありますが、2028年ぐらいをめどにローンチさせていきたいと考えています。

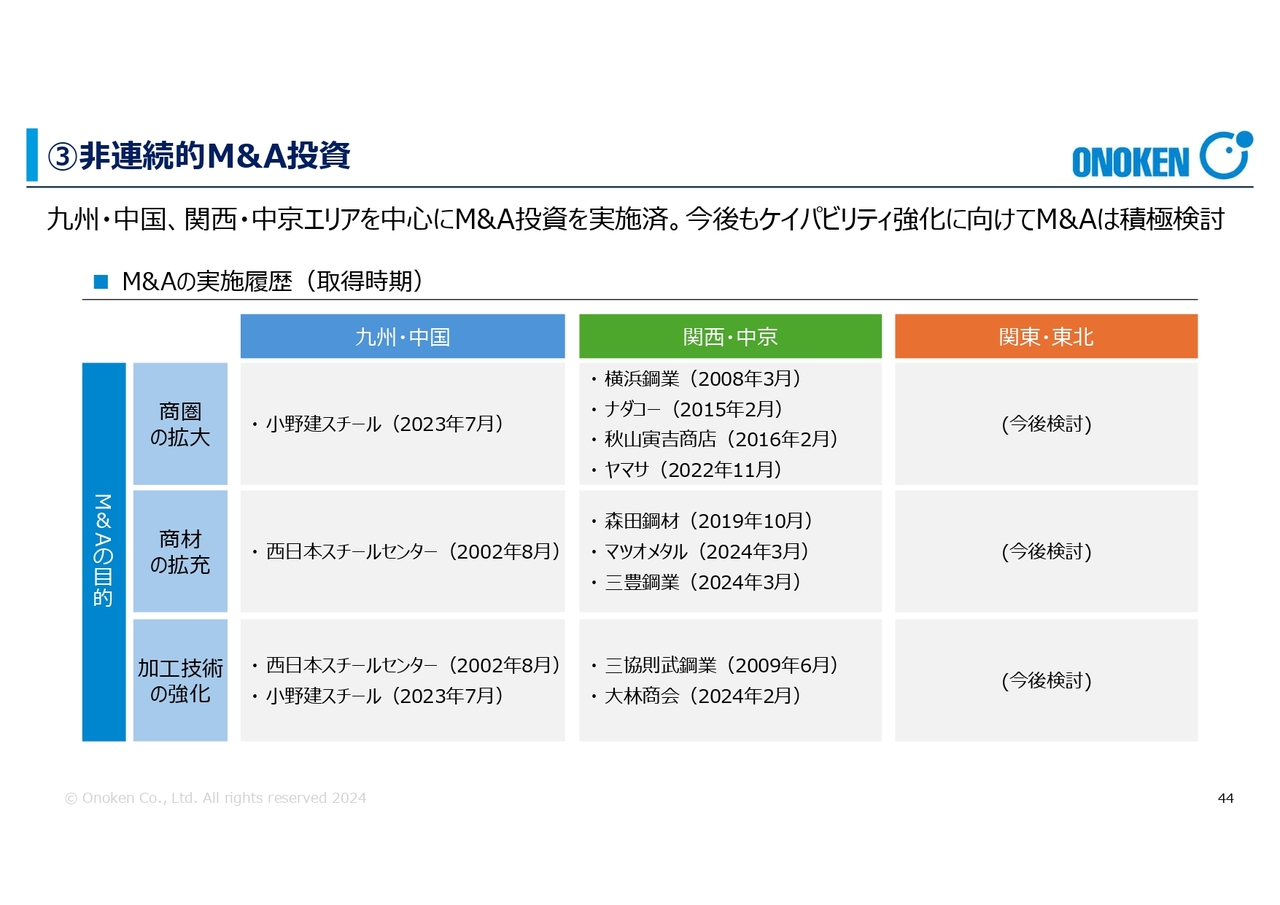

③非連続的M&A投資

我々は、ここ数年でM&Aを行い、商圏の拡大や商材の拡充、加工技術の強化を進めてきました。これはご縁の問題もあるので一概には言えないものの、今後も積極的に仲間を作っていきたいと考えています。

株主還元方針

今まで我々は、配当性向30パーセントに基づいて配当をしていました。しかし鉄鋼製品を扱っている以上、鉄鋼相場と関連して非常に収益のボラティリティが激しいのが現状です。これが我々のPBRの低さの要因の1つであると考えています。

そのため、今までの方法を踏襲するだけではいけないと考えています。2025年3月期に関しては昨年の69円を据え置きましたが、今後はDOEなどのさまざまな施策を検討しながら、みなさまに喜んでいただけるような配当方針を検討していきます。

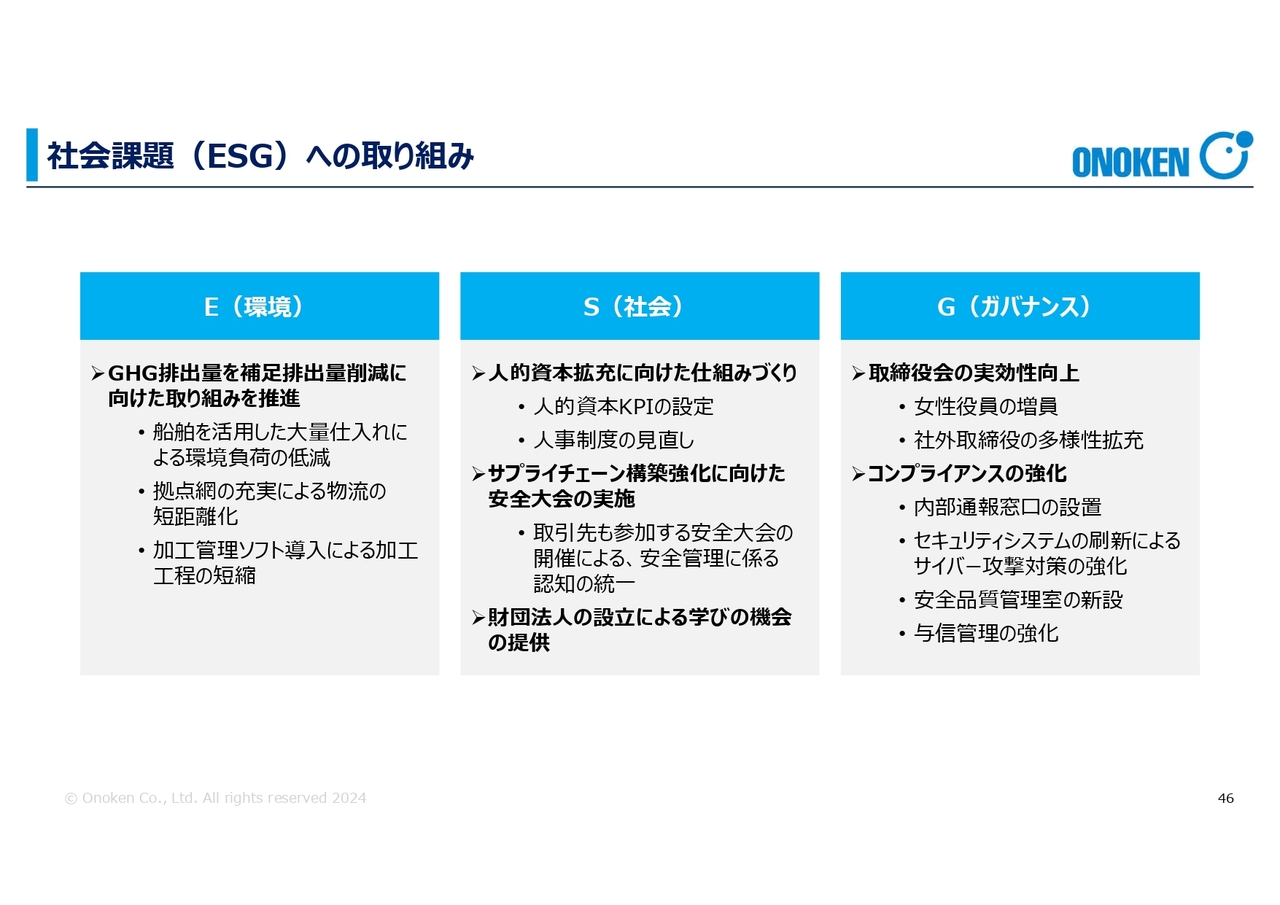

社会課題(ESG)への取り組み

社会課題(ESG)への取り組みです。「E(環境)」に関しては、GHG排出量についての取り組み方針を、今後も進めていきます。

我々の物流網は、まさにこれに直結しています。また今回新設した静岡の物流センターは、自社岸壁を持っています。これにより、船舶で大量に仕入れ荷役し物流網を整えることで、大きなGHGの排出量の削減につながると考えています。

「S(社会)」に関しては、人的資本の拡充に向けた仕組み作りとして、人事制度の見直しなどを進めています。また最近財団法人を設立し、大学生など学生を応援していく取り組みもしています。

「G(ガバナンス)」に関しては、女性役員の増員や社外取締役の多様性を拡充することで、ガバナンスを効かせた経営をしていきたいと考えています。

質疑応答:建設業界の人手不足と鉄鋼需要の見通しについて

質問者:国内の建設工事では人手不足の影響で進捗が遅れていると鉄鋼業

新着ログ

「卸売業」のログ