【QAあり】大日本塗料、通期業績予想及び配当予想を上方修正 価格是正・高付加価値製品の拡販奏功、DOE3%目標を前倒し達成

2024年度 中間実績及び通期業績予想

永野達彦氏(以下、永野):取締役常務執行役員管理本部長兼財務部長の永野です。私から2024年度(2025年3月期)中間期決算概要及び今後の業績予想についてご説明した後、社長の里より2026中期経営計画の進捗、足元の課題への対応状況についてご説明します。

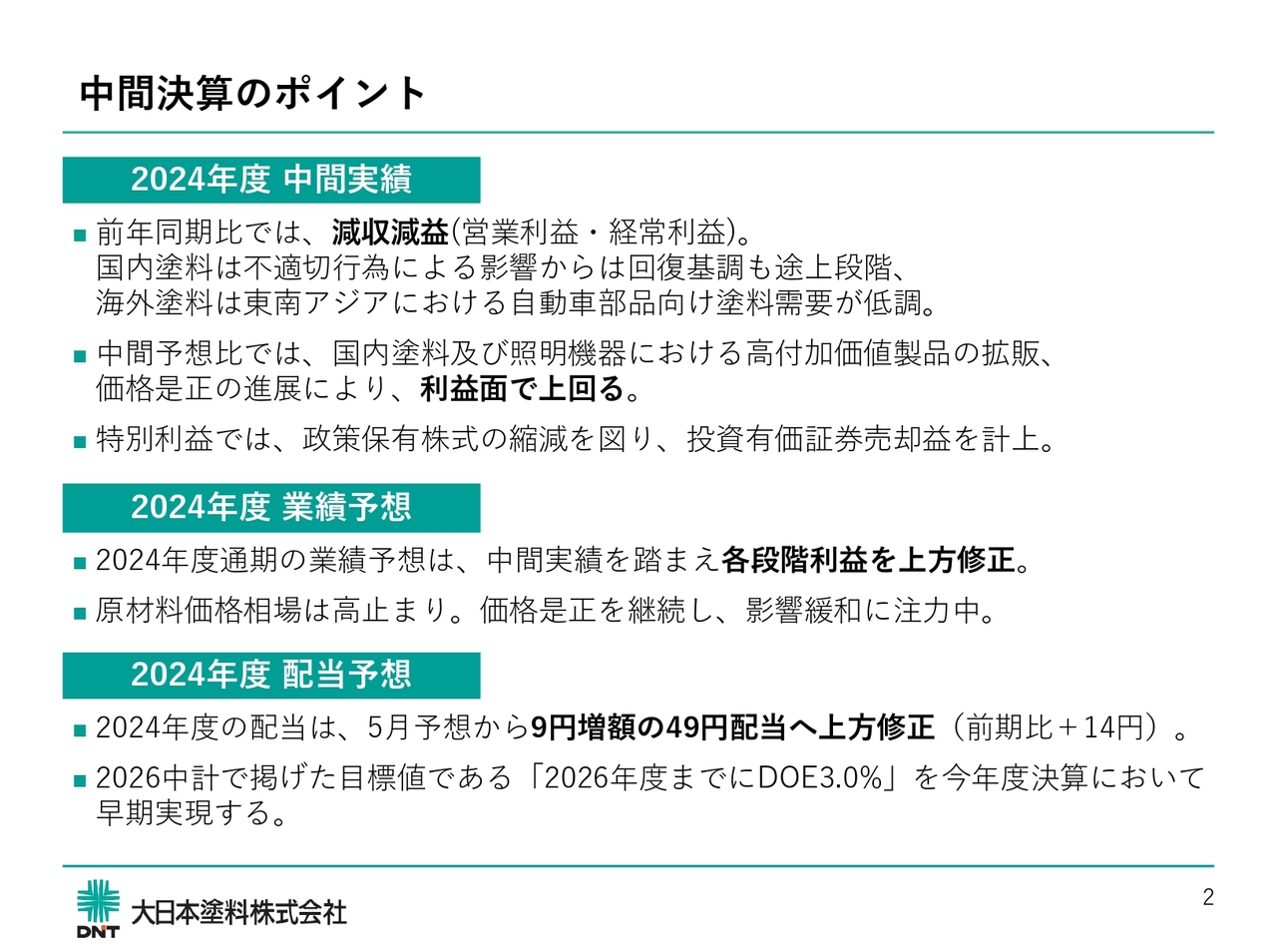

中間決算のポイント

永野:中間決算のポイントです。こちらのスライドでは、キーワードのみをご説明します。

まずは中間実績についてです。前年同期比で減収減益ながら、中間予想比では利益面が上回りました。また、政策保有株式の縮減を図りました。そのような中、通期業績予想において、各段階利益を上方修正しています。

配当予想は、前回(5月)予想から9円増額の49円配当へ上方修正しました。これらの背景について、この後簡単にご説明します。

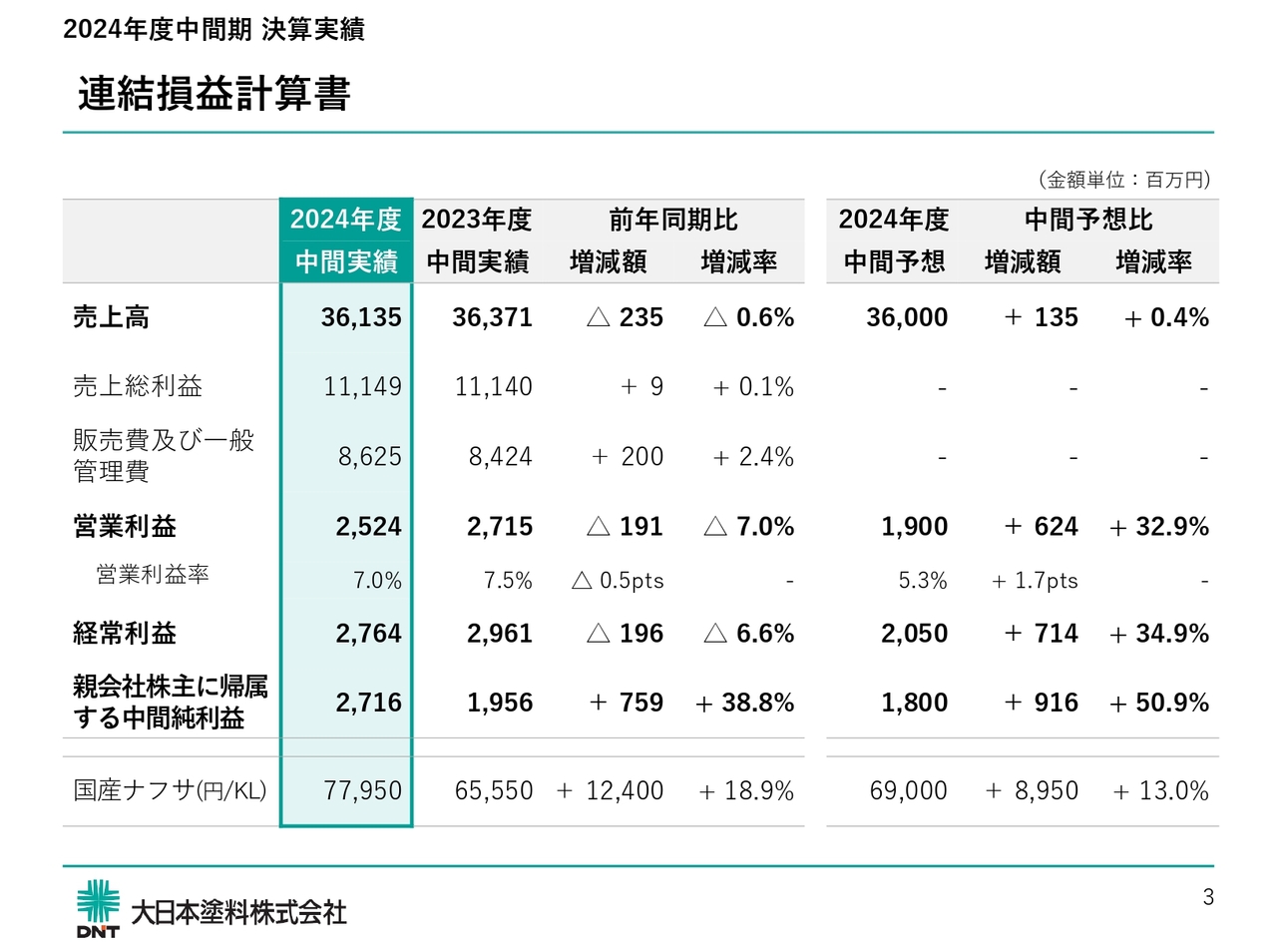

連結損益計算書

P/Lについてです。スライド中央の前年同期比の列をご覧ください。売上高は2億3,500万円の減収、営業利益は1億9,100万円の減益、経常利益は1億9,600万円の減益、親会社株主に帰属する中間純利益は7億5,900万円の増益です。こちらは、政策保有株式の売却益が寄与しています。

スライド右側から2番目の列は、中間予想比の増減額を示しています。売上高はほぼ横ばいでしたが、営業利益は6億2,400万円、経常利益は7億1,400万円、親会社株主に帰属する中間純利益は9億1,600万円と、予想を上回りました。

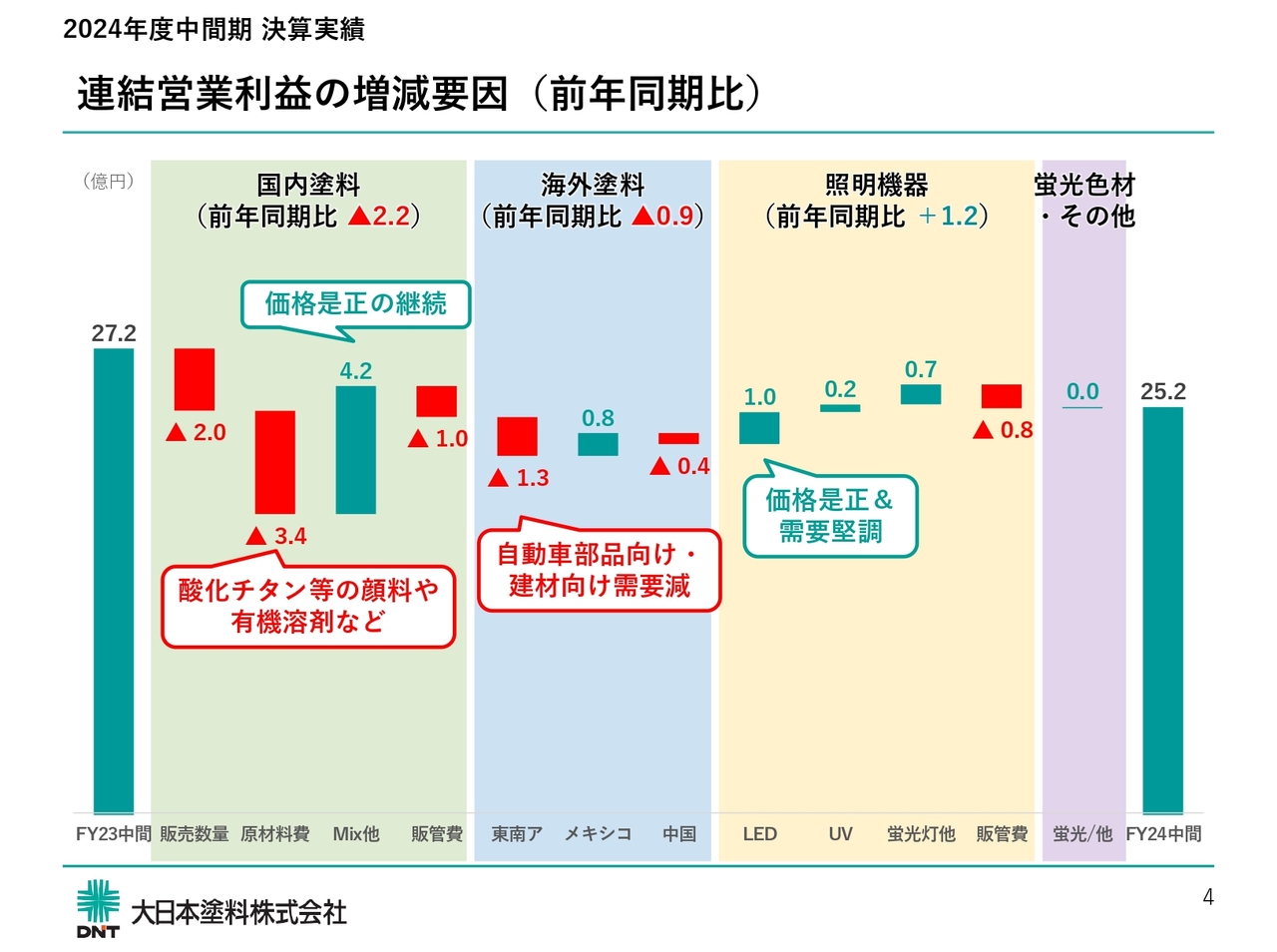

連結営業利益の増減要因(前年同期比)

こちらのスライドは、営業利益の増減要因を視覚化したものです。2023年度中間期の27億2,000万円に対し、2024年度中間期は25億2,000万円と前年同期比でマイナス2億円になっています。

内訳についてご説明します。国内塗料は、前年同期比でマイナス2億2,000万円です。販売数量は前期に比べ4パーセント前後落ち込み、マイナス2億円となりました。中でも建材が伸び悩みました。

原材料費も赤色でお示ししています。マイナス影響額3億4,000万円のうち、酸化チタン等の顔料と有機溶剤の2つで8割程度を占めます。一方で、Mix他はプラス4億2,000万円となっています。そのうちの約8割が価格是正による効果です。昨年に比べ、1単位当たりの粗利益が約10パーセント増加しました。販管費は、人件費やシステム関係のコストアップによりマイナス1億円です。

海外塗料は、前年同期比でマイナス9,000万円です。後ほどまたご説明しますが、自動車部品向けが不調でした。照明機器は、LED、UVが好調を継続しています。特にLEDは、数量、単価ともに伸びました。

これらの結果、営業利益は前年同期比でマイナス2億円となりました。

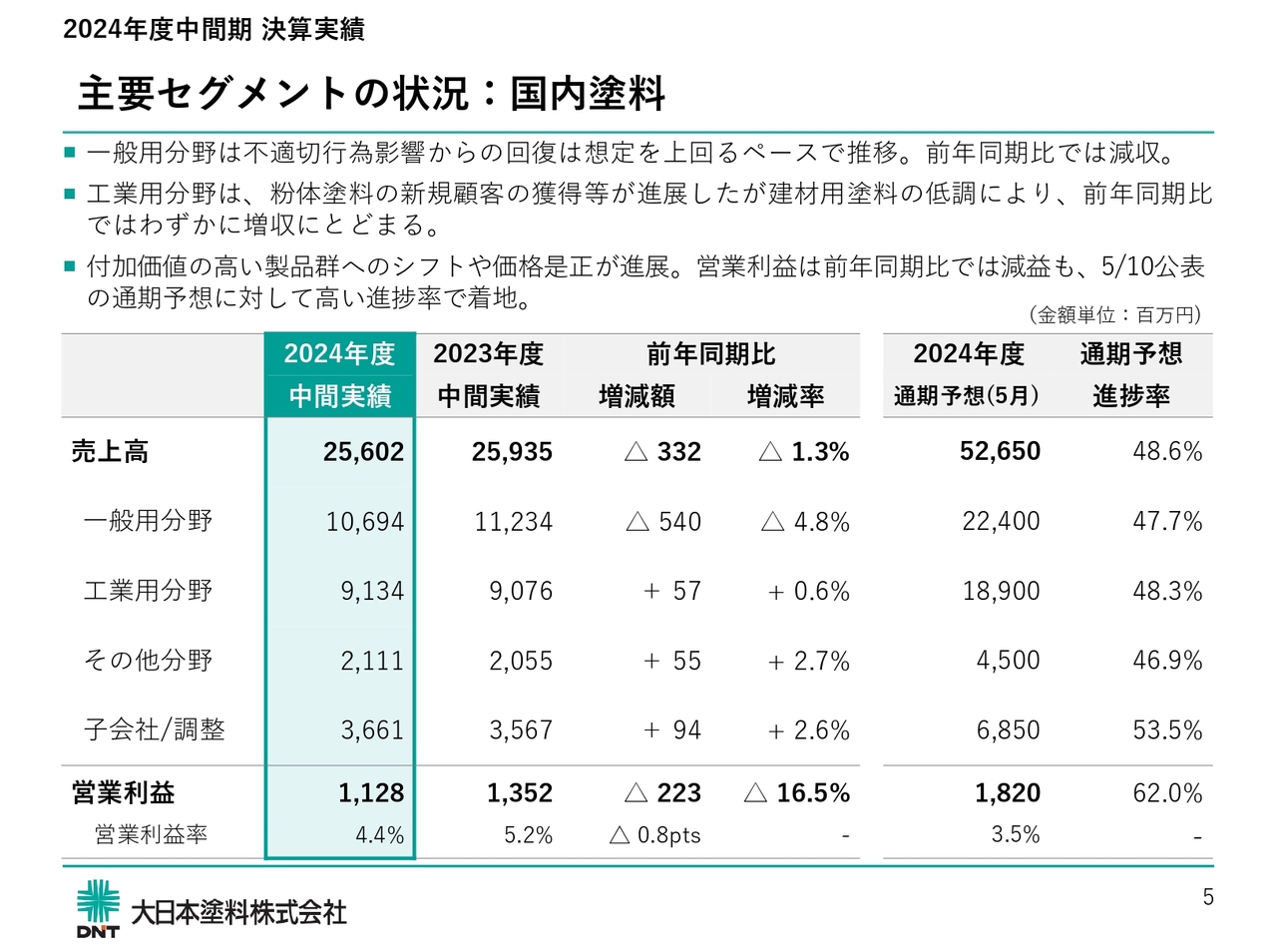

主要セグメントの状況:国内塗料

主要セグメントである国内塗料の全体感について、スライドの表に沿ってご説明します。

スライド中央の前年同期比の増減額をご覧ください。売上高はマイナス3億3,200万円、一般用分野はマイナス5億4,000万円です。マイナス要因のほとんどは、構造物用塗料でした。ただし、スライドのコメントにも記載のとおり、回復ピッチは期初の想定以上になっています。工業用分野はプラス5,700万円ですが、建材関係は弱含みとなっています。

営業利益はマイナス2億2,300万円です。スライド右側に記載している、営業利益の通期予想進捗率は60パーセントを超えている状況です。

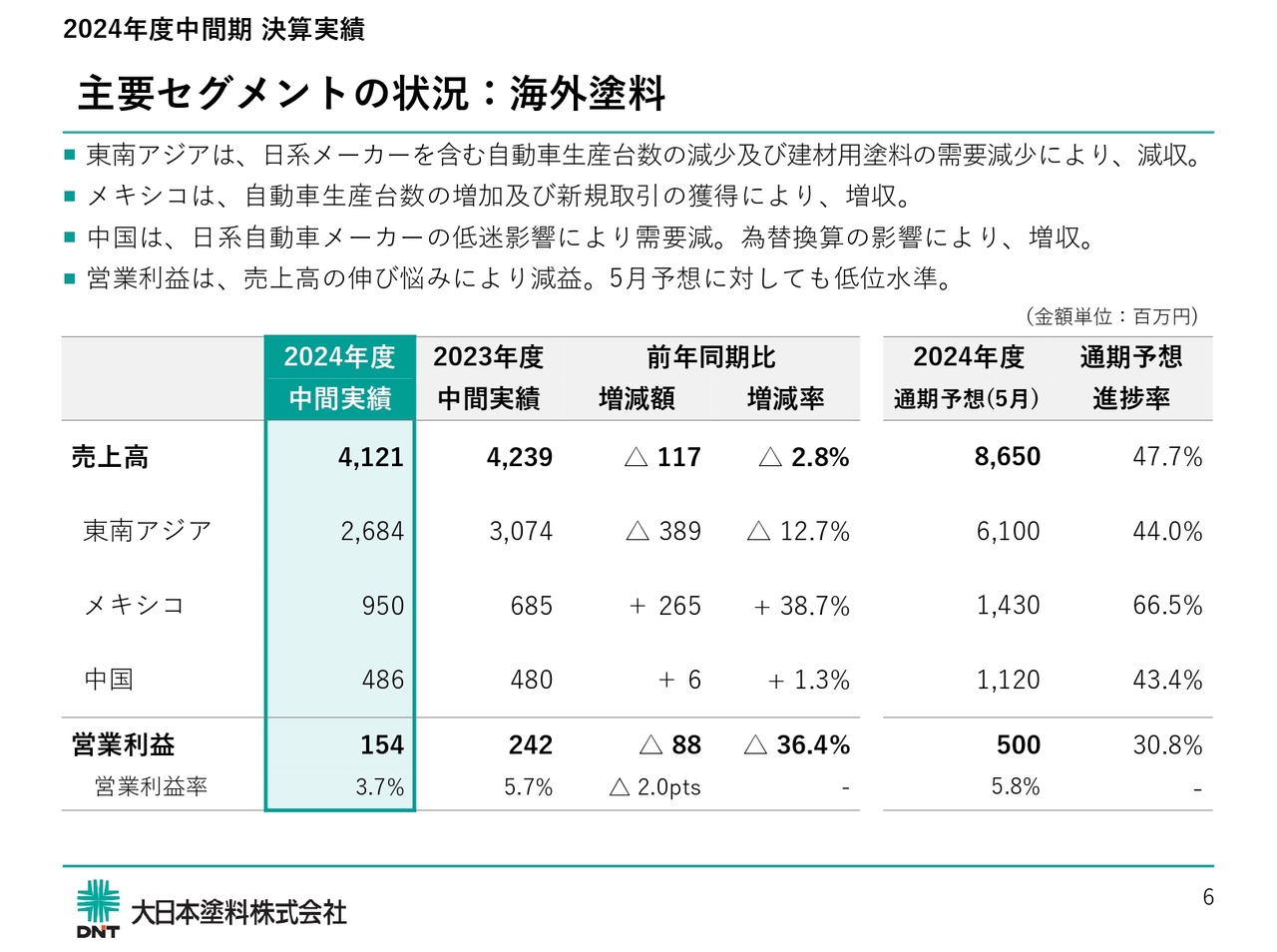

主要セグメントの状況:海外塗料

同様に、海外塗料の全体感についてお伝えします。

スライド中央の前年同期比の増減額をご覧ください。売上高はマイナス1億1,700万円、東南アジアはマイナス3億8,900万円です。当社の旗艦現法はタイですが、1月から9月のタイ国内全体の自動車販売台数は、マイナス20パーセントとなっています。これには中国系の電気自動車メーカーが伸びてきたこと、自動車ローンにおける審査の厳格化等が背景にあると考えています。

一方でメキシコは、プラス2億6,500万円です。メキシコは100パーセント自動車部品用塗料であり、消費者の新車に対する購入意欲が回復していると聞いています。

しかし、営業利益はマイナス8,800万円です。また、スライド右側に記載している、営業利益の通期予想進捗率は、ようやく3割に届いたレベルにとどまっています。

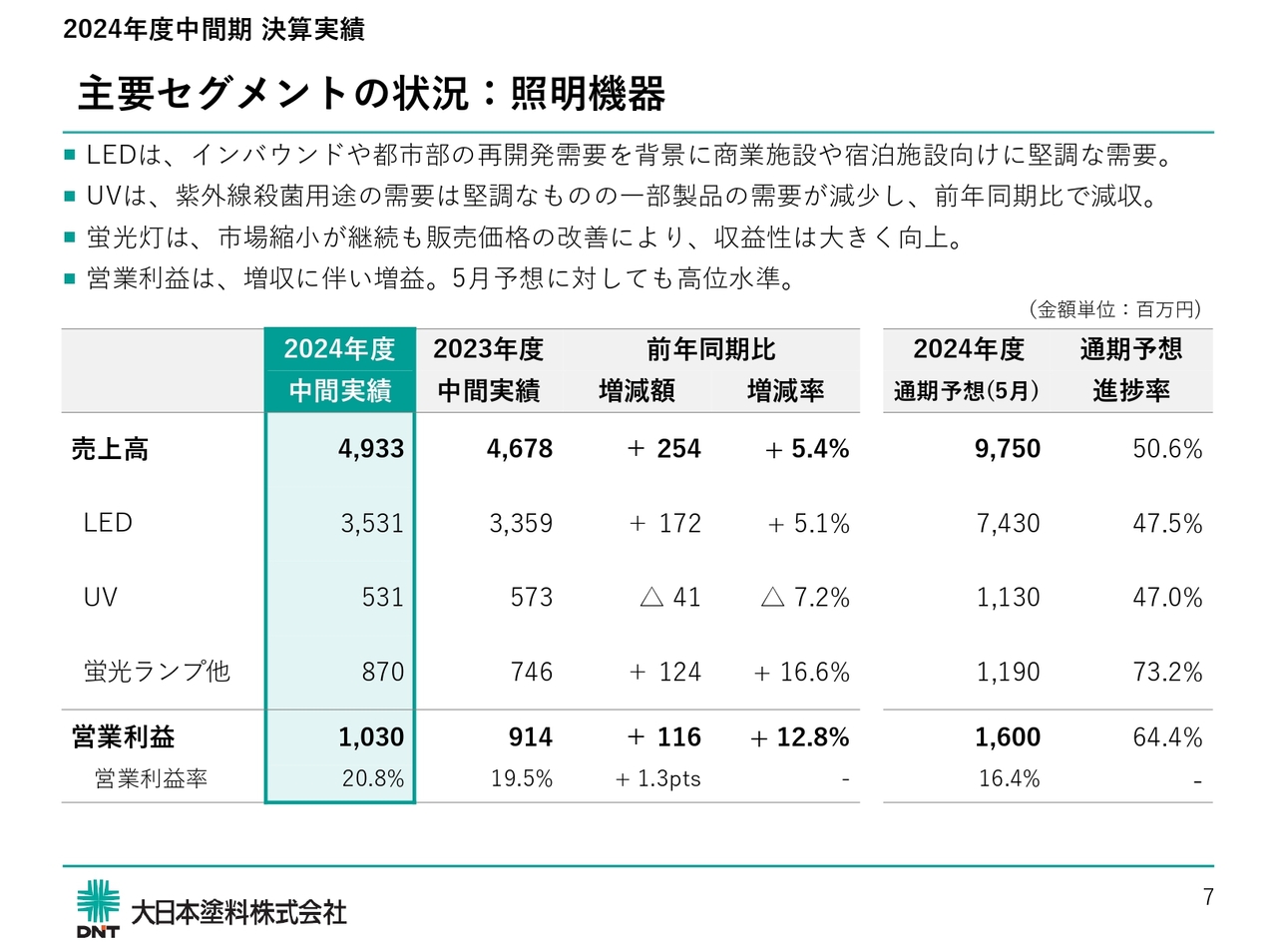

主要セグメントの状況:照明機器

照明機器の状況についてです。スライド中央の前年同期比の増減額をご覧ください。売上高はプラス2億5,400万円です。LEDはインバウンドや再開発需要が引き続き堅調です。

UVはマイナス4,100万円で、半導体関連は引き続き好調ですが、コロナ禍にヒットした紫外線除菌装置「くりんクリン」の需要が落ち込んでいます。蛍光ランプ他はプラス1億2,400万円で、残存者利益が効いてきたと考えています。

営業利益はプラス1億1,600万円、スライド右側に記載している、営業利益の通期予想進捗率は64パーセントです。

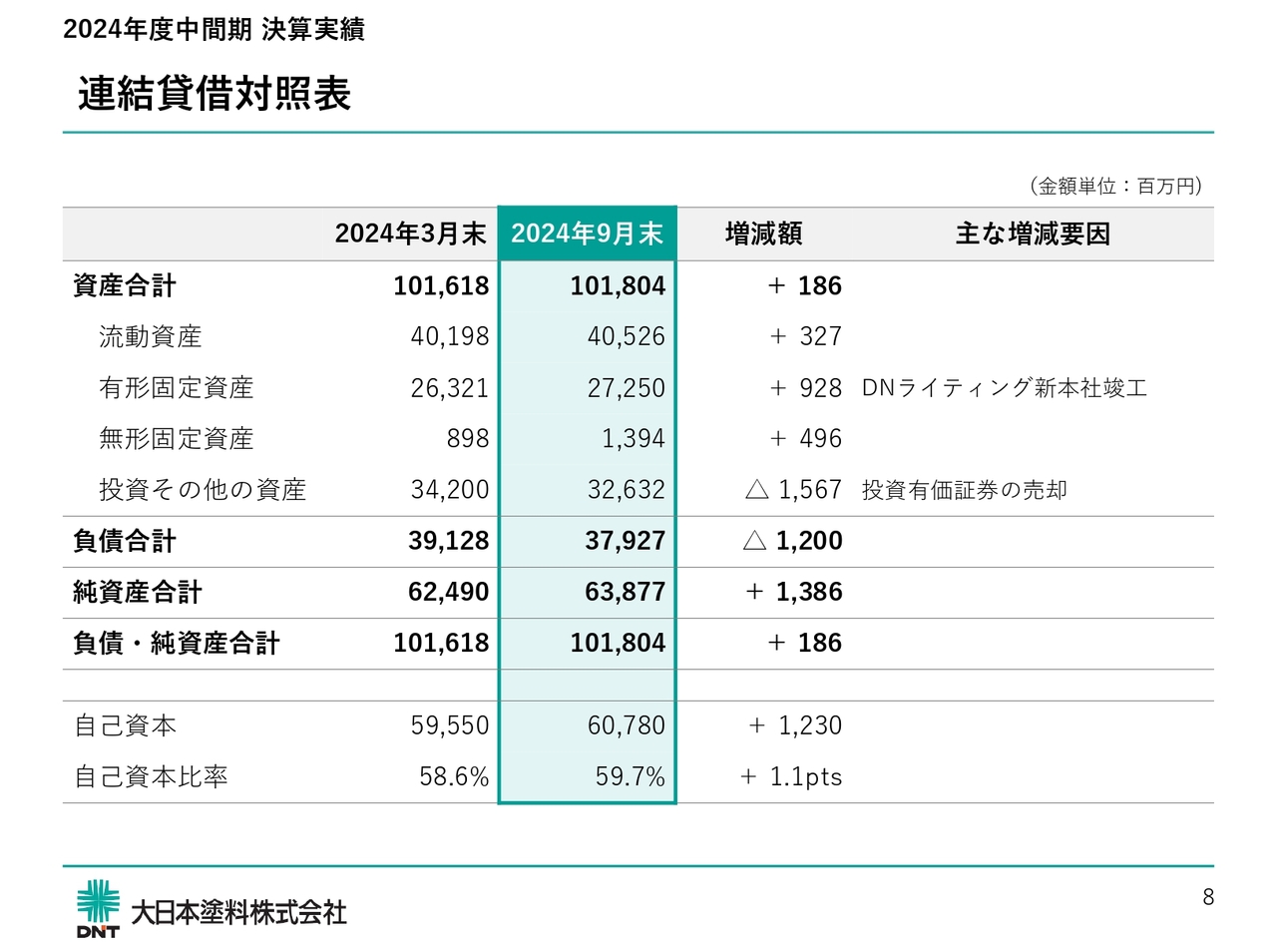

連結貸借対照表

連結貸借対照表については記載のとおりです。ご説明は割愛します。

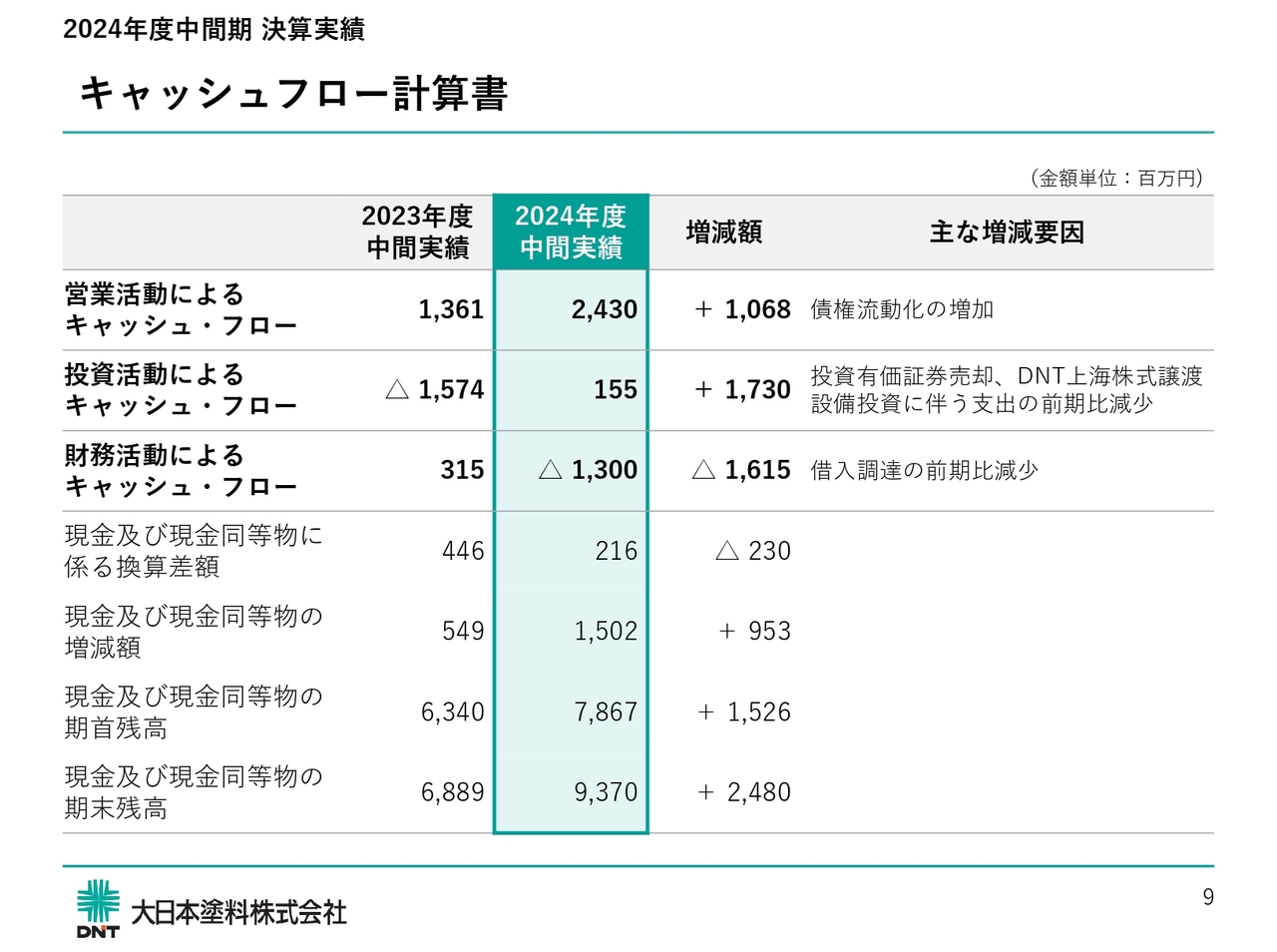

キャッシュフロー計算書

キャッシュフロー計算書については記載のとおりです。こちらもご説明は割愛します。

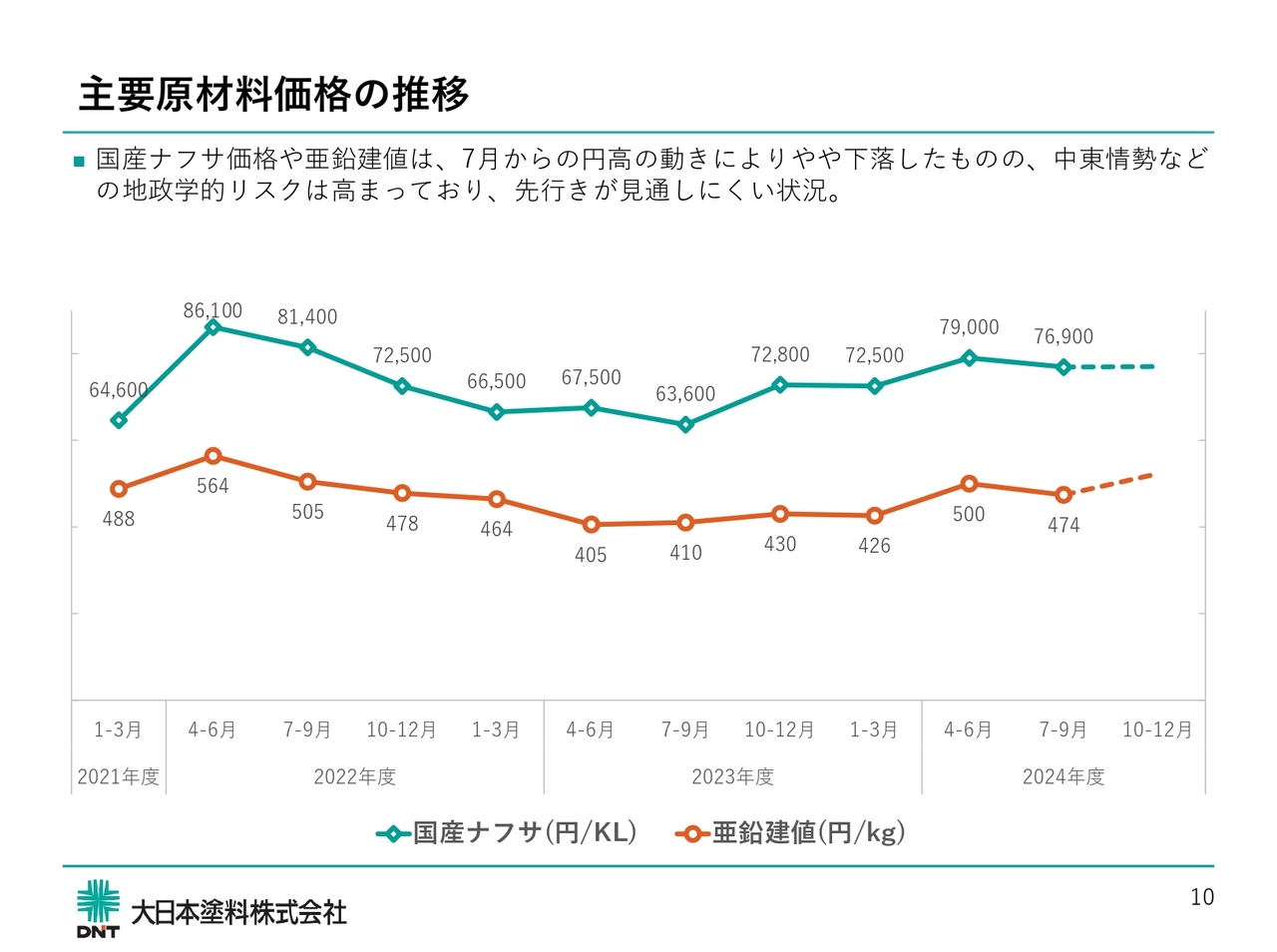

主要原材料価格の推移

主要原材料価格の推移です。青色の線が国産ナフサでオレンジ色の線が亜鉛建値です。国産ナフサ、亜鉛建値ともに、高止まりしていると言えます。

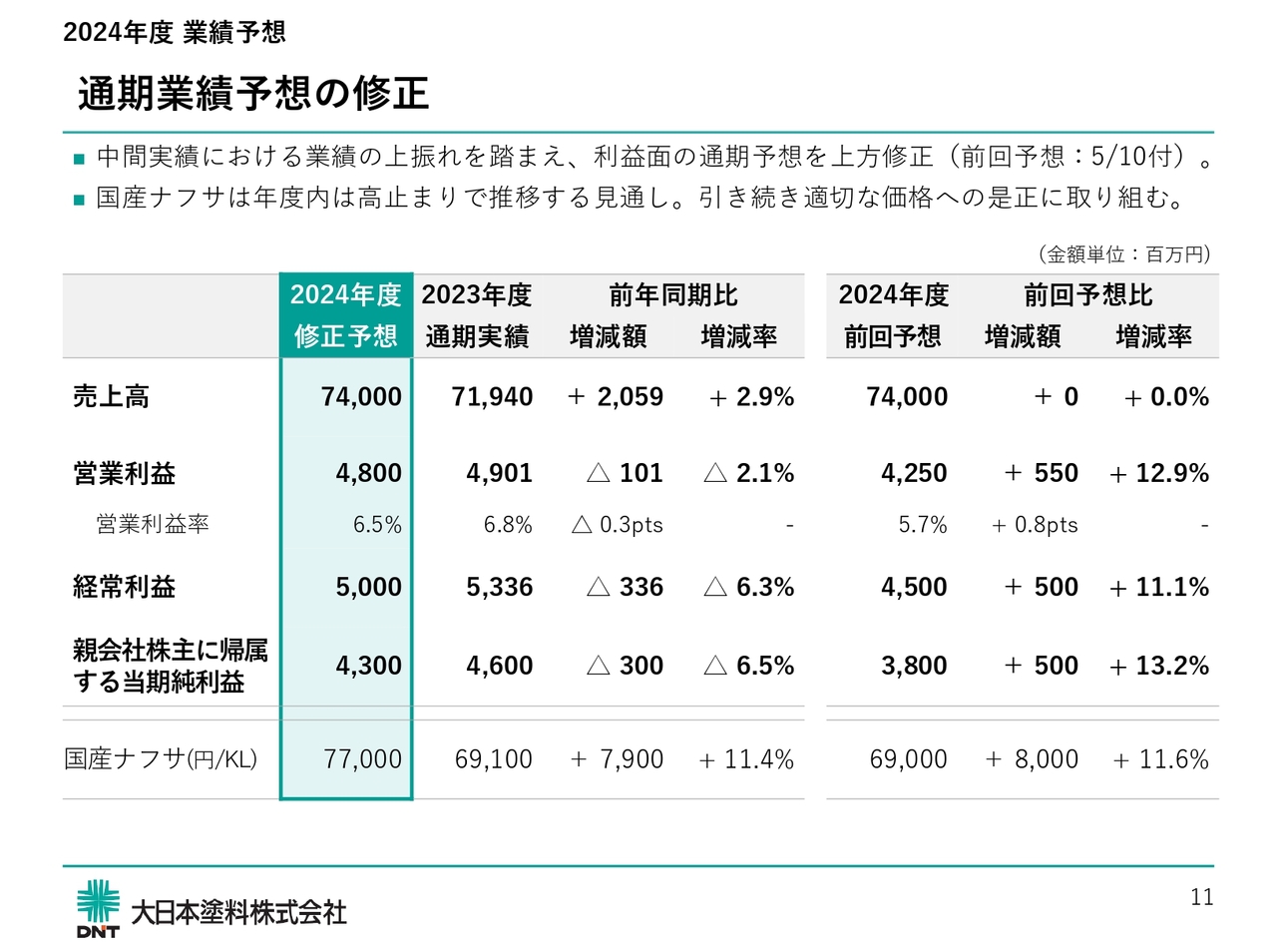

通期業績予想の修正

通期業績予想の修正です。このような状況を踏まえて、利益面の通期業績予想を上方修正しました。スライド右側から2列目が前回予想比における増減額です。営業利益、経常利益、親会社株主に帰属する当期純利益を、5億円から5億5,000万円の範囲で上方修正しています。

「上期予想比のプラス分の範囲内になっている」というご意見もあるかもしれませんが、国産ナフサの高止まりに加え、建材料塗料や海外の不安要因などを総合的に勘案した結果、このようなかたちとなりました。

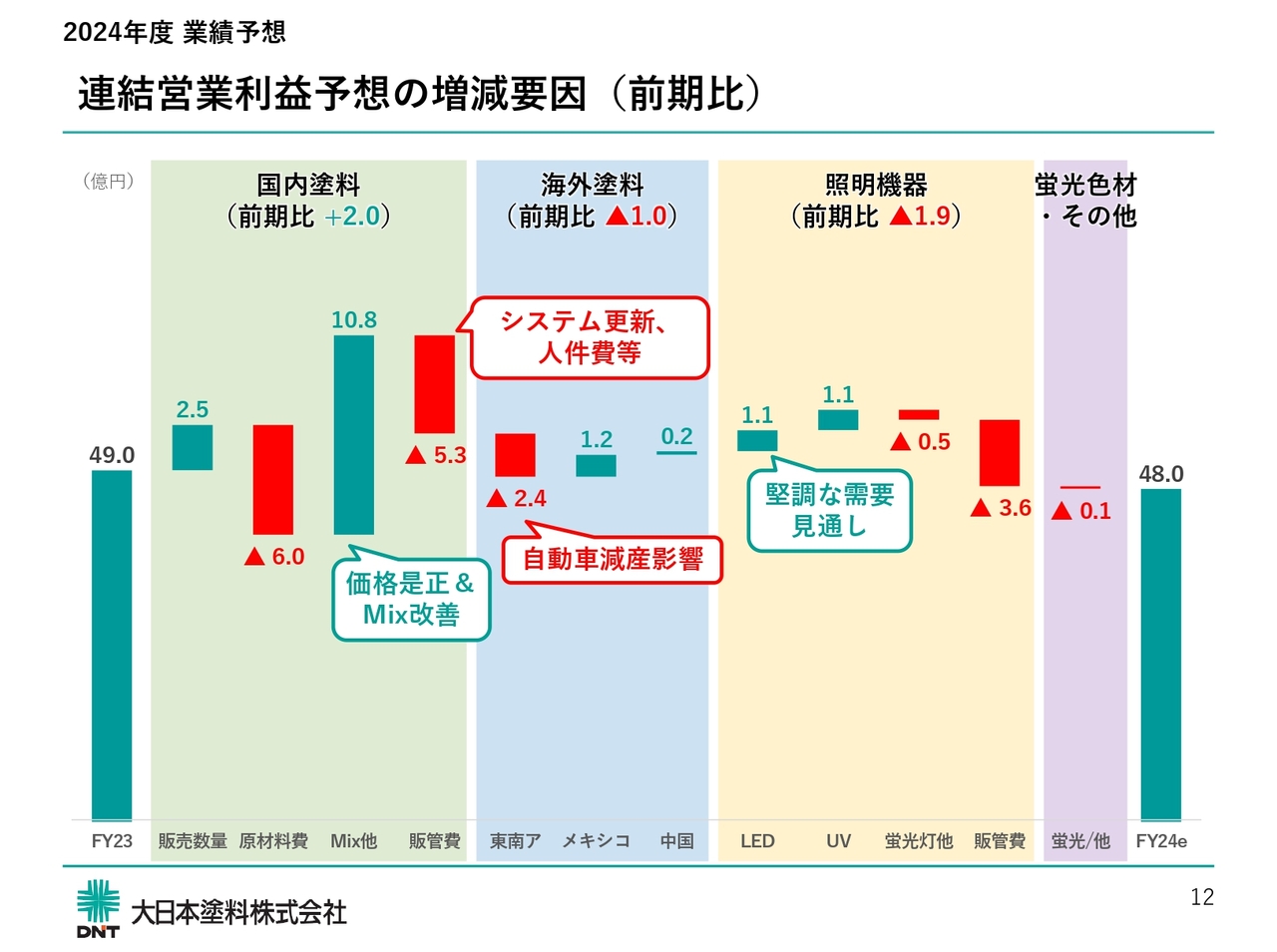

連結営業利益予想の増減要因(前期比)

スライドは、連結営業利益予想の増減要因を視覚化したものです。2023年度実績は49億円、2024年度業績予想は48億円と、前期比でマイナス1億円となっています。

内訳についてご説明します。国内塗料は前期比でプラス2億円を見込んでいます。原材料費は下期も国産ナフサや亜鉛、酸化チタンにおいて価格上昇圧力があると読んでいます。一方で、価格是正とミックス改善は、引き続き今の調子で進むと考えています。年明けに基幹システムの更新があるため、販管費は増加を予測しています。

海外塗料は自動車関係の調子があまり良くないことから、通期でもマイナス1億円の予想です。

照明機器はLEDとUVの半導体が引き続き好調です。しかし、10月に神奈川県伊勢原市に社屋を移転したため、これに伴う引っ越し費用や償却、システム経費などにより、通期ではマイナス3億6,000万円を見込んでいます。この経費を吸収し切れないことから、照明機器は前期比でマイナス1億9,000万円の着地とみています。

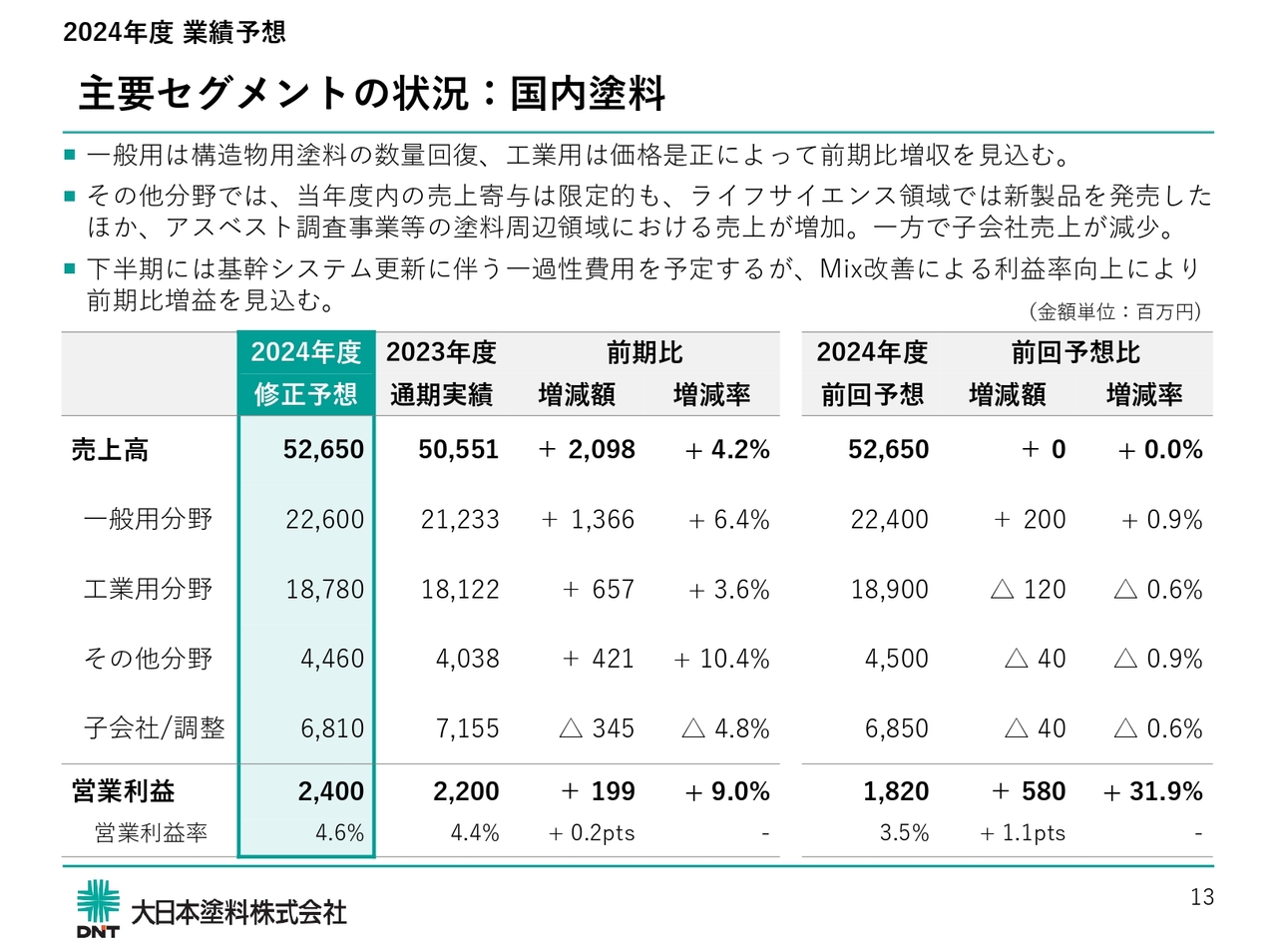

主要セグメントの状況:国内塗料

通期業績予想における国内塗料の全体感です。スライド中央の前期比の列をご覧ください。売上高はプラス20億9,800万円、一般用分野はプラス13億6,600万円です。ここは、構造物用塗料の数量回復を見込んでいます。

一方で、工業用分野はプラス6億5,700万円です。こちらは逆に、価格是正により販売単価が昨年より数パーセント上がると考えています。

営業利益はプラス1億9,900万円です。国内塗料ではシステムなどの費用を吸収し、前回予想に対し、5億8,000万円の増益を予想しています。

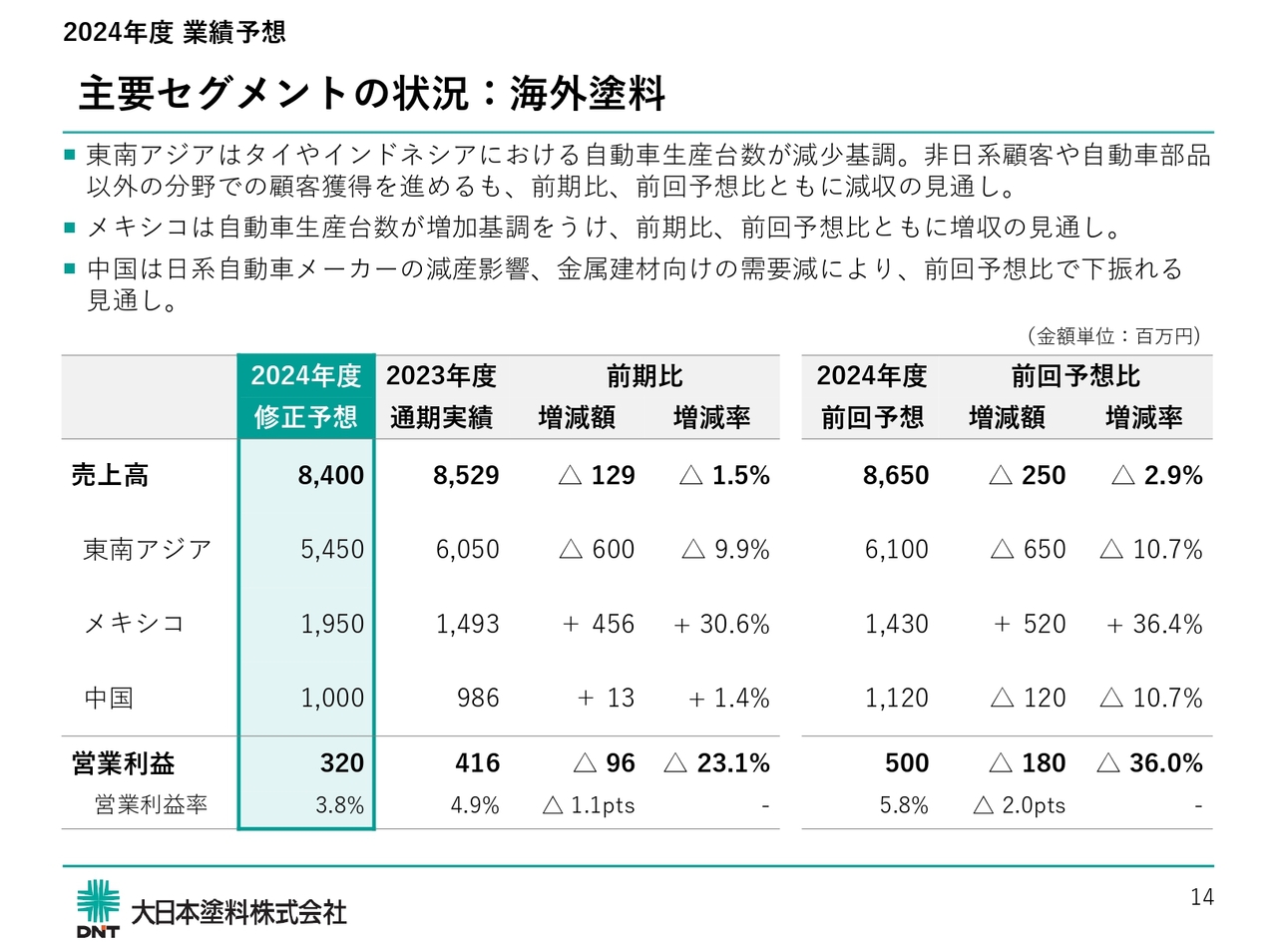

主要セグメントの状況:海外塗料

通期業績予想における海外塗料の全体感です。スライド中央の前期比の列をご覧ください。売上高マイナス1億2,900万円です。東南アジアはマイナス6億円で、厳しい環境は変わりません。一方、メキシコはプラス4億5,600万円で好調です。

営業利益はマイナス9,600万円です。前回予想比に対する増減額はマイナス1億8,000万円、増減率はマイナス36パーセントです。

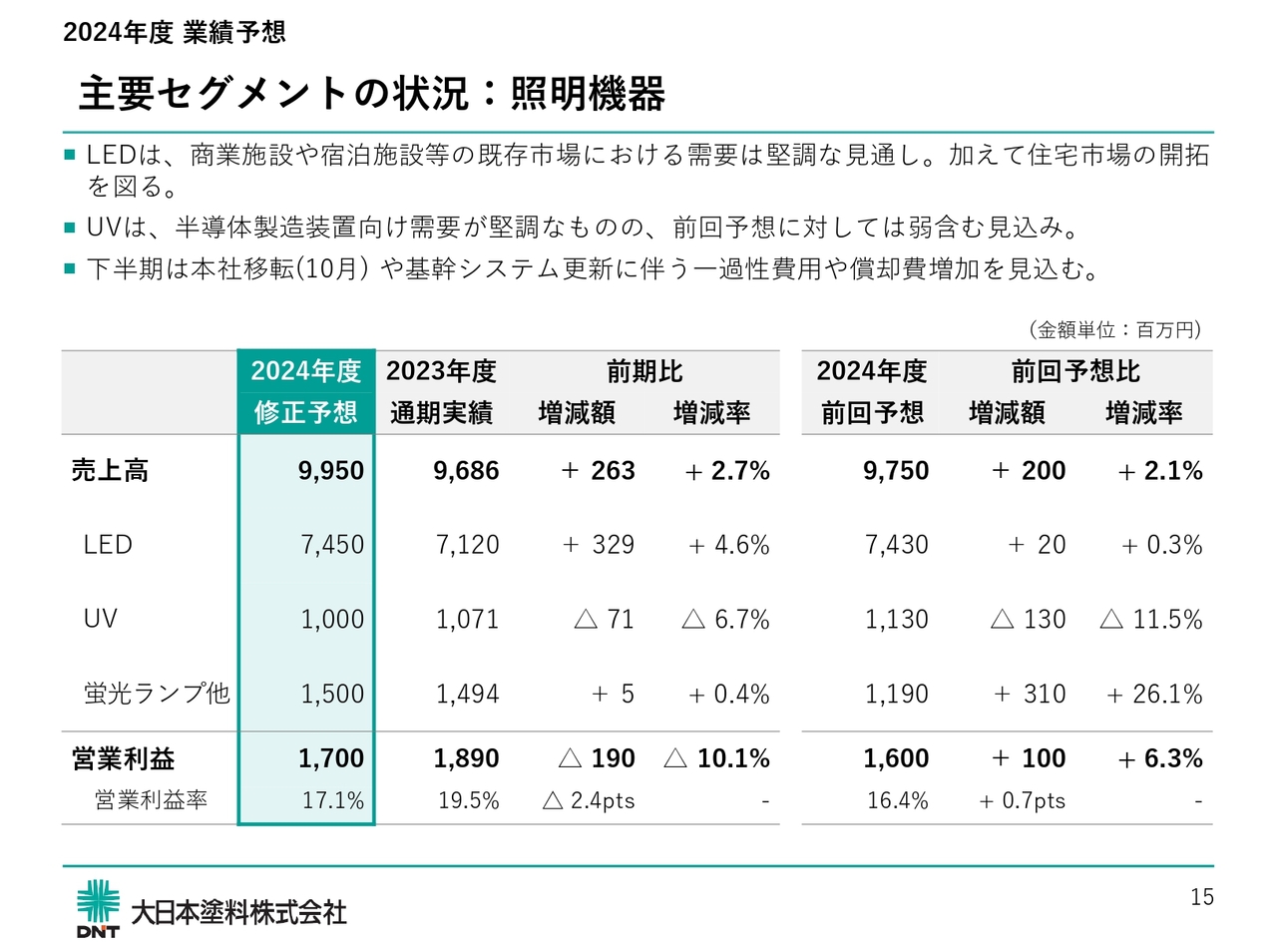

主要セグメントの状況:照明機器

通期業績予想における照明機器の全体感です。スライド中央の前期比の列をご覧ください。売上高はプラス2億6,300万円、LEDはプラス3億2,900万円と引き続き堅調です。UVも半導体関係が好調ですが、先ほどお伝えした分の影響から前期比マイナス7,100万円となっています。

営業利益はマイナス1億9,000万円です。しかしながら、前回予想比ではプラス1億円とみています。

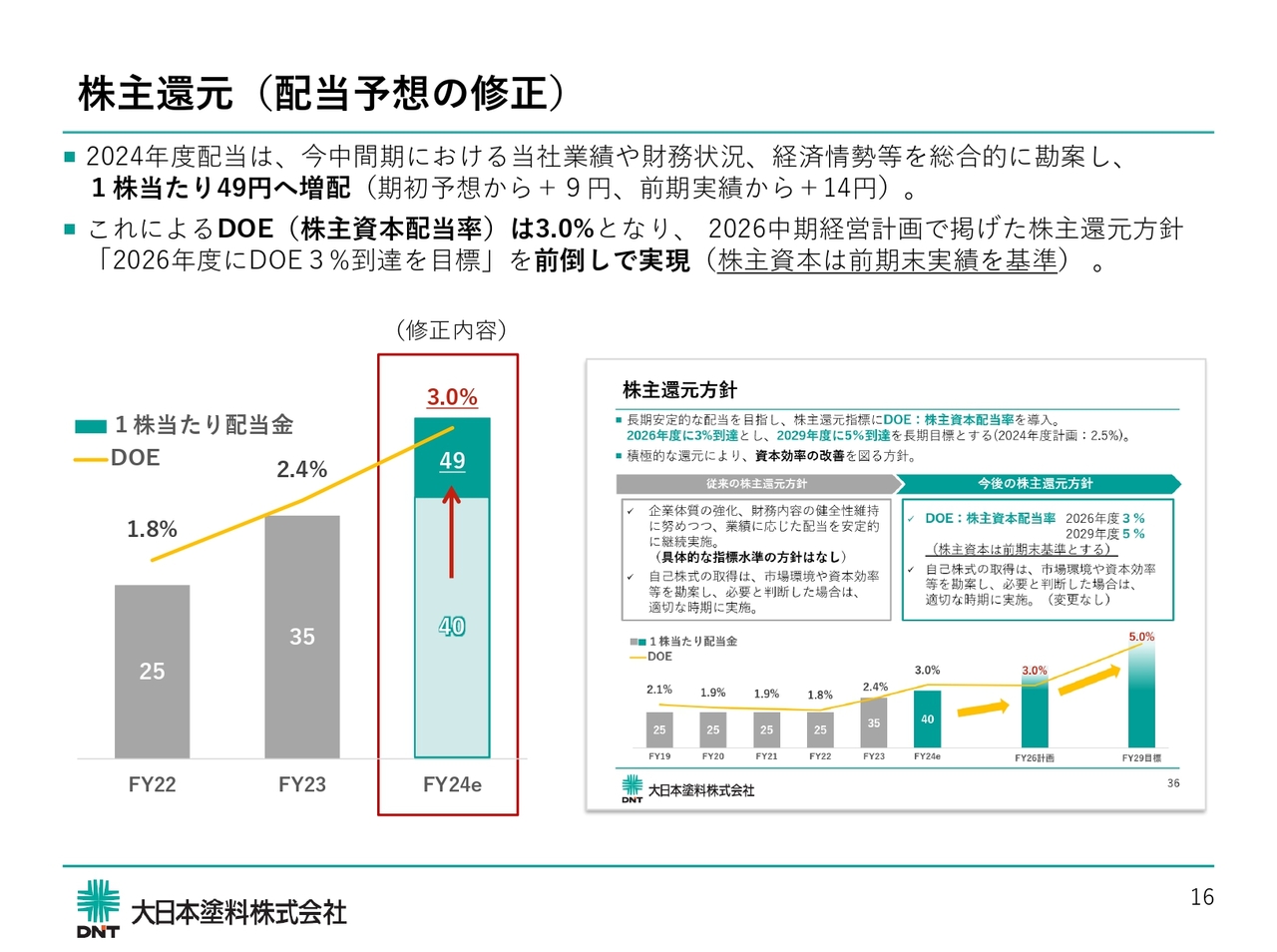

株主還元(配当予想の修正)

株主還元についてです。1株当たり49円への増配を発表しました。これによるDOEは3パーセントとなります。DOE3パーセント到達は、向こう3年間で達成しようと考えていましたが、前倒しで実現することとなりました。直近の配当額では10億円ほどでしたが、今回は14億円ほどに上がる見通しです。

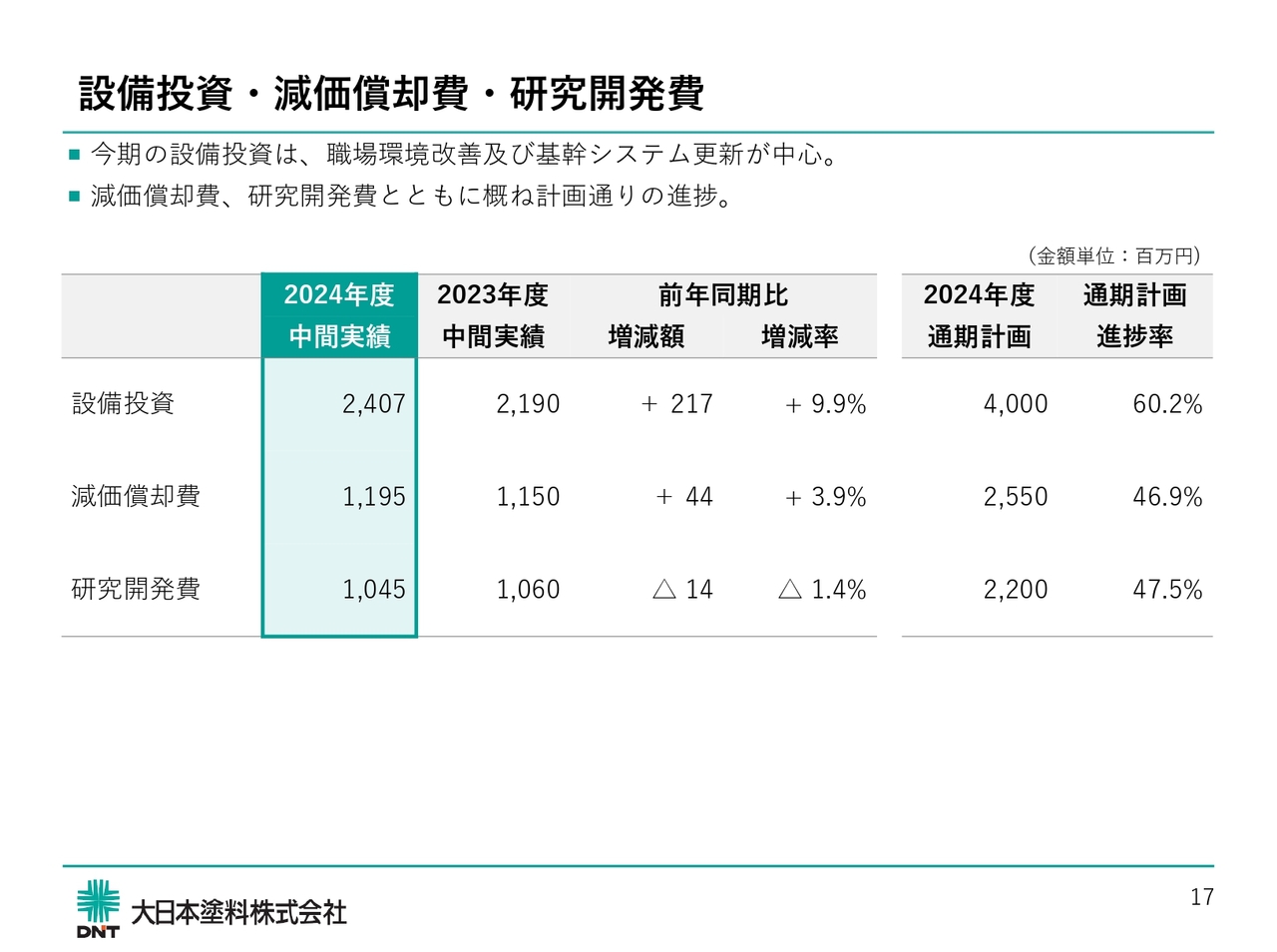

設備投資・減価償却費・研究開発費

設備投資・減価償却費・研究開発費については概ね計画どおりの進捗です。

私からのご説明は以上です。ありがとうございました。

2026中期経営計画の進捗状況

里隆幸氏(以下、里):代表取締役社長の里です。今年度よりスタートした2026中期経営計画の進捗状況についてご説明します。

なお、2026中期経営計画の概要については、5月に開催したIR説明会でご説明しましたが、本決算説明会資料においても、26ページ以降に一部掲載しています。

2026中計実現に向けた立ち位置と取り組み

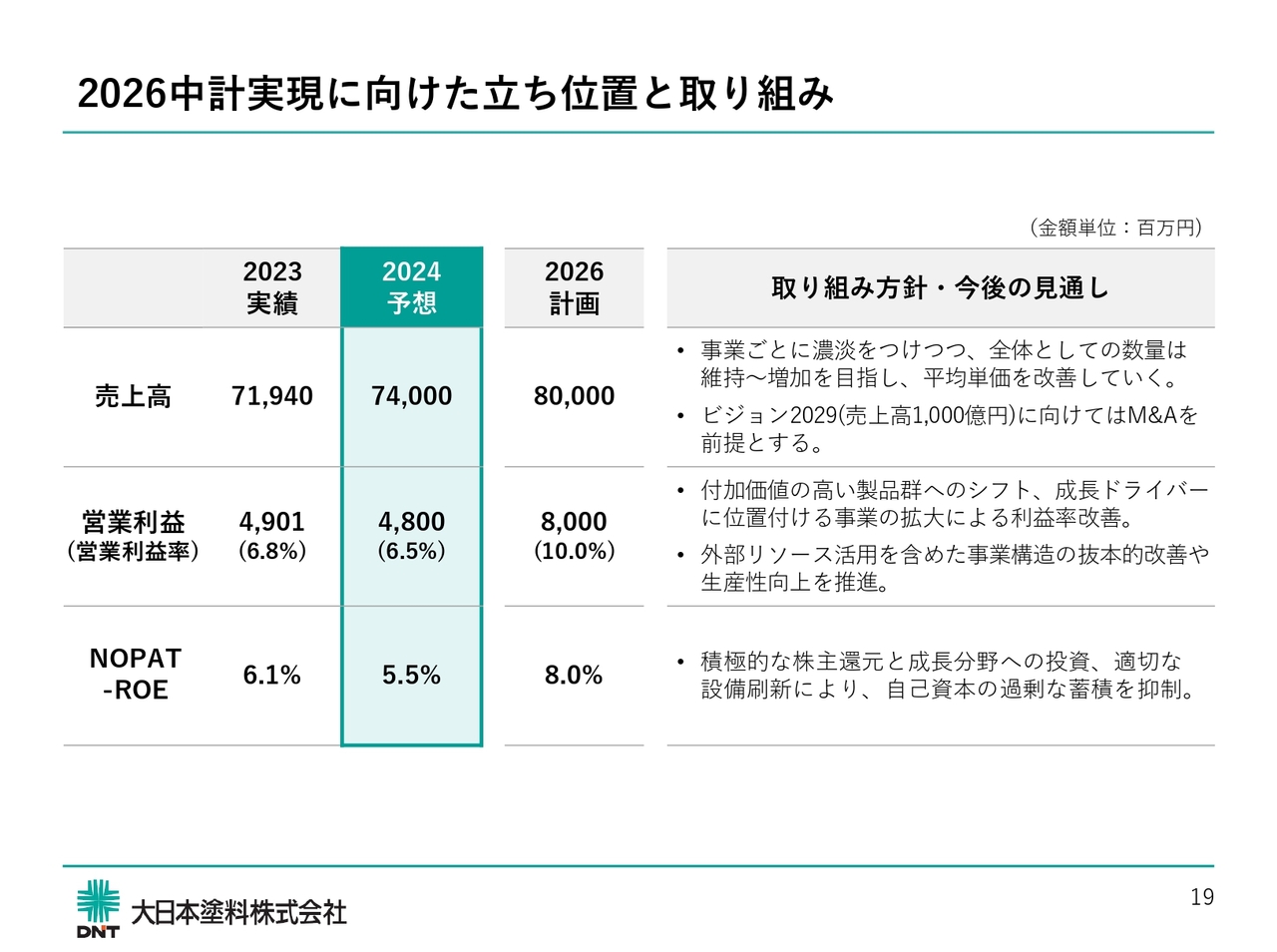

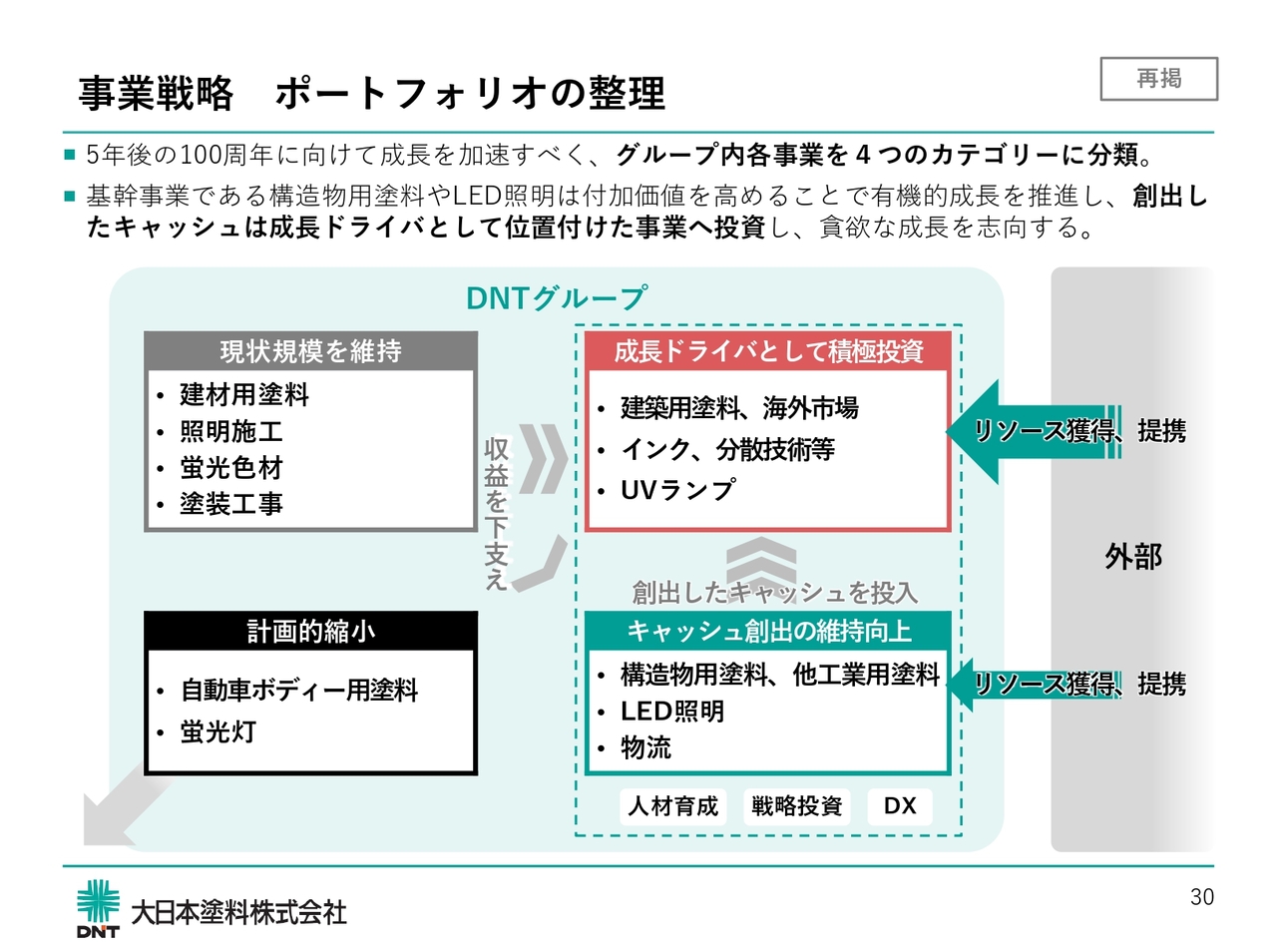

2029年度に売上高1,000億円、営業利益100億円、ROE8パーセントという目標を達成するための通過点として、2026中期経営計画では、売上高800億円、営業利益80億円、ROE8パーセントをクリアしなければいけない水準として設定しています。

今年度業績については、利益面を上方修正しており、最初の半年間は順調な経過と評価しています。

全般的な取り組み方針についてお話しします。グループの主要マーケットである国内塗料市場や産業用LED市場がこれから先、大きな拡大を見込めない中、随時事業ポートフォリオの見直しを行い、付加価値の高い製品群へのシフトを図りながら、ボリュームの維持・増加を保つことで、売上高と利益率の改善を進めています。

ただし、それのみでは成長性に限りがあるため、成長ドライバとして位置付ける事業領域、塗料における建築用市場と海外市場、分散技術を活かしたライフサイエンス領域の製品群、照明機器におけるUV製品などの事業に対して、グループのリソースを投入していきます。

組織の見直しには着手しており、会社全体としてのバックアップ体制を築いているところです。資本効率の改善に向けて、今回前倒しで実現するDOE3パーセントに基づいて株主のみなさまへの還元をしっかりと行いつつ、設備投資も適切に行っていきます。

2026中計における重点施策の進捗(1/2)

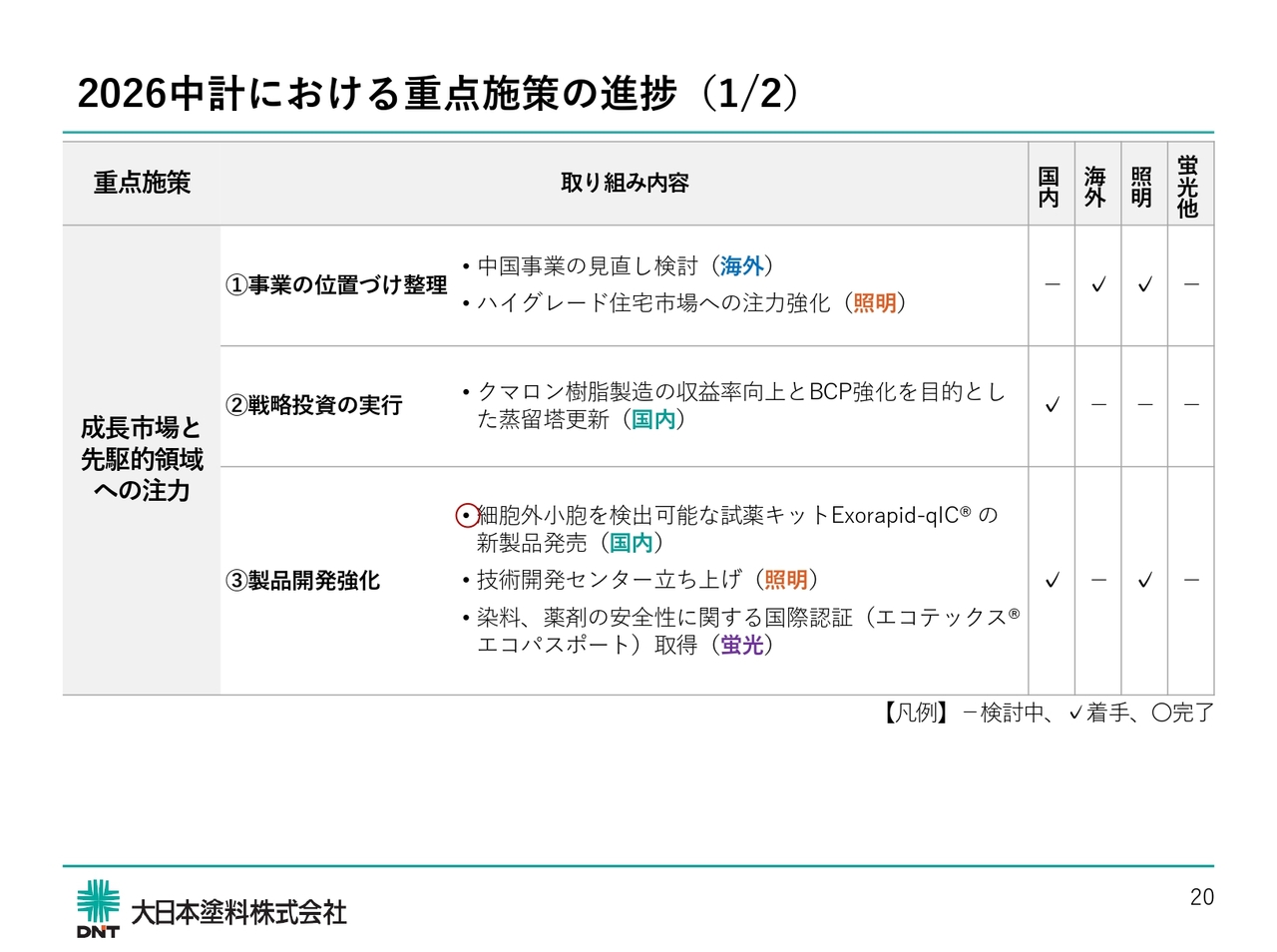

具体的な取り組み内容をいくつかご説明します。赤色の丸で囲っている内容は、個別にスライドを用意している項目です。検討中・着手・完了と凡例を設けています。完了している項目はまだありませんが、今後このようなかたちでセグメントごとの取り組み状況を示していきたいと考えています。

まず、「成長市場と先駆的領域への注力」を進めるにあたり、目下の課題への対処として、赤字状態の中国事業のあり方について社内で議論を行っています。さまざまな選択肢がありますが、5月にご説明したとおり、年度内には結論を出していきます。

一方、収益率の高い照明機器事業においては、新たな取引基盤の拡大を目指し、住宅市場への展開に注力しています。我々の特徴あるライン照明やフレキシブル照明を武器に、ハイグレード住宅を主なターゲットとして用途提案を強化し、ハウスメーカーやデザイナーへの認知度アップを通じて、拡販につなげたいと考えています。

戦略投資としては、日塗化学という塗料と樹脂を製造販売している子会社における取り組みとなりますが、タイヤ用ゴムなどに使用されるクマロン樹脂の収益性改善と、安定的な原料調達を目的とした設備投資を行う予定です。

なお、クマロン樹脂とは、製鉄の過程で得られる成分を蒸留することで生成される樹脂で、粘着性や接着性、防食性に優れることから、ゴムや接着剤、塗料に使われるほか、吸水率や誘電率を低減する物性を活かし、電子材料等の改質剤としても使用されています。日塗化学はクマロン樹脂の国内唯一のメーカーであり、その強みを伸ばす投資です。

製品開発強化においては、成長分野に位置付けているライフサイエンス領域の取り組みとして、バイオ研究で注目が高まる細胞外小胞を検出可能なイムノクロマトキットの製品ラインナップを拡充しました。こちらについては、後ほどもう少し詳しくご説明します。

2026中計における重点施策の進捗(2/2)

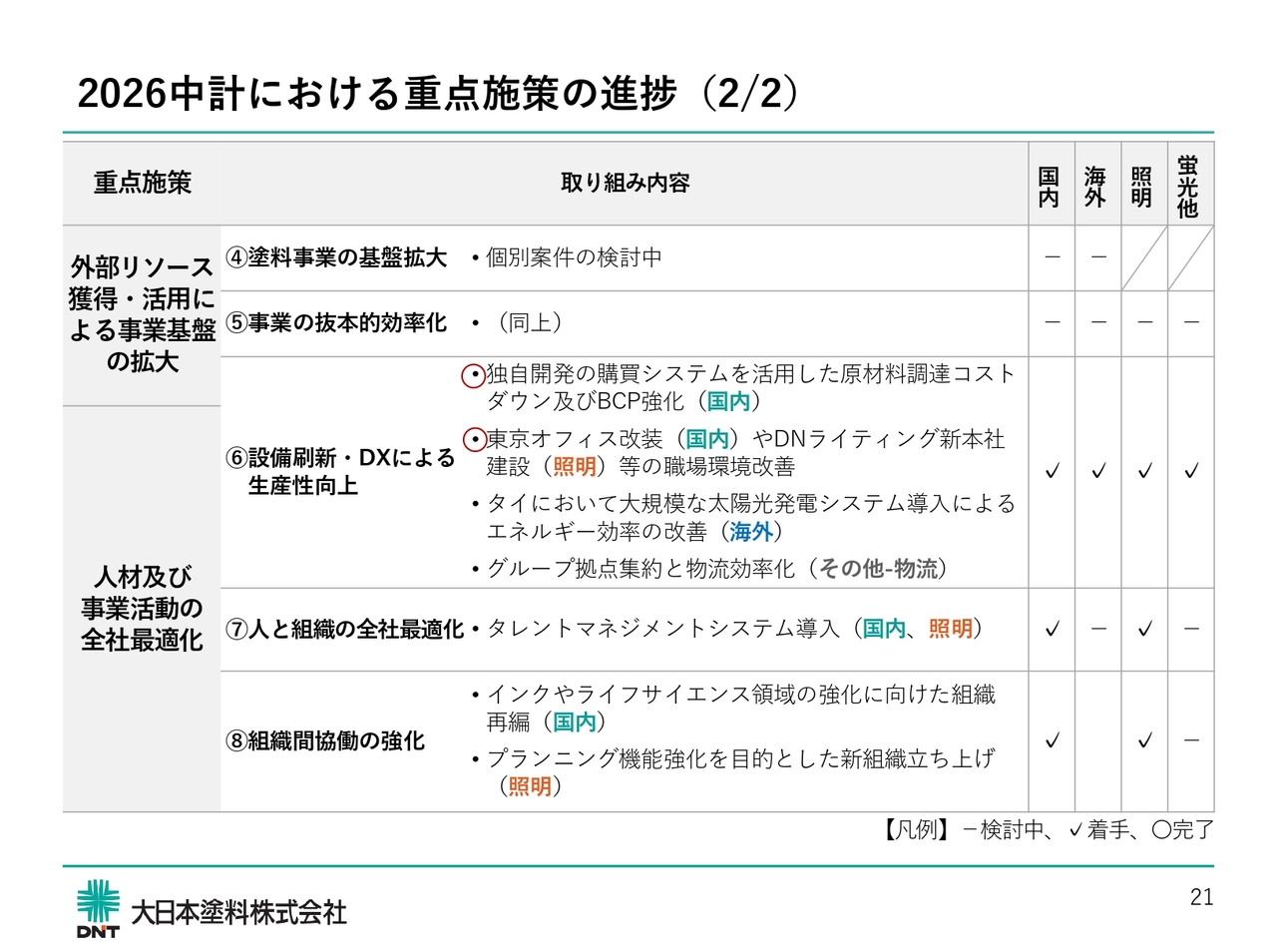

「ビジョン2029」の実現に不可欠な外部リソースの獲得に向けては、基盤拡大と収益力強化に資する個別事案をいくつか検討中です。公表できるタイミングがきましたら、あらためてご説明します。

スライド中央には、設備刷新・DXによる取り組みを列挙していますが、このうち2つの取り組みを後ほどご紹介します。ヒトや組織の強化に向けては、タレントマネジメントシステムの導入や組織再編等の体制整備を進めています。今後は人事制度の見直しや教育の充実化等が課題だと考えています。

製品開発強化(成長分野への注力) 細胞外小胞用イムノクロマトキット製品のラインナップ拡充

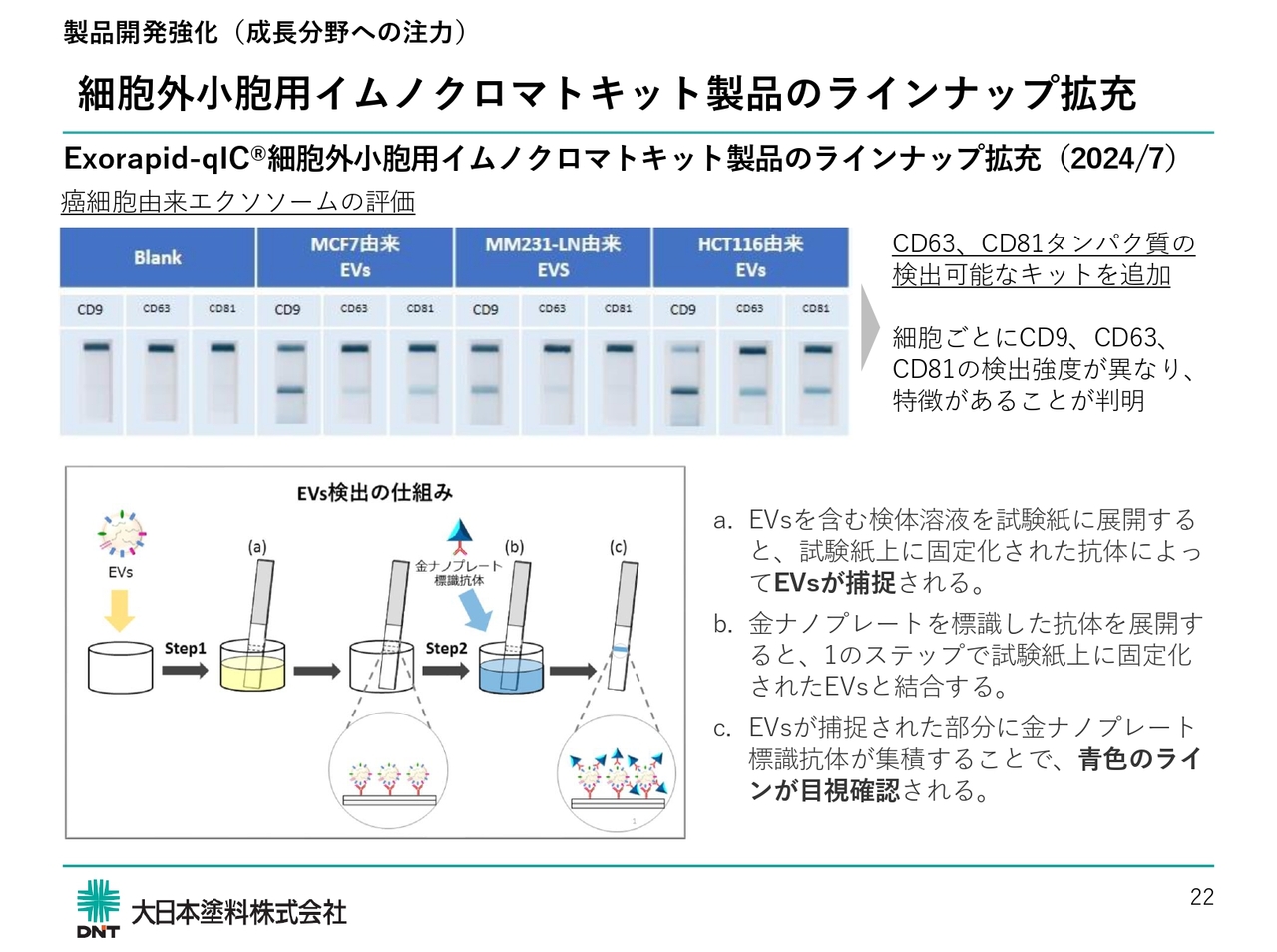

事例紹介として、細胞外小胞用イムノクロマトキットについて、簡単にご説明します。事業規模としてはまだ小さいですが、塗料製造における分散技術を応用して、異方性貴金属ナノ粒子の研究を行い、当社では銀ナノプレートや金ナノロッドの安定的な合成技術を有しています。これらの技術を活用し、2023年7月に島津製作所と共同でイムノクロマト方式による細胞外小胞用の診断キットを発売しました。

そして本年7月には、新たに2種類の膜タンパク質の検出が可能となるキットを発売しました。細胞外小胞は、血液や尿などに豊富に含まれており、分泌元の細胞に由来するさまざまな情報を含むことから、一例としてがんの早期診断の可能性が期待されるなど、バイオ分野における研究対象として注目が高まっています。

一方で、従来の分析手法は煩雑で、かなりの時間とコストがかかります。当社の診断キットはインフルエンザ診断キットのようなイメージで、安価で迅速な診断を実現しており、今回の製品ラインナップ拡充により実用性や汎用性が拡大し、さまざまな分野での研究開発や品質管理における貢献が期待されます。

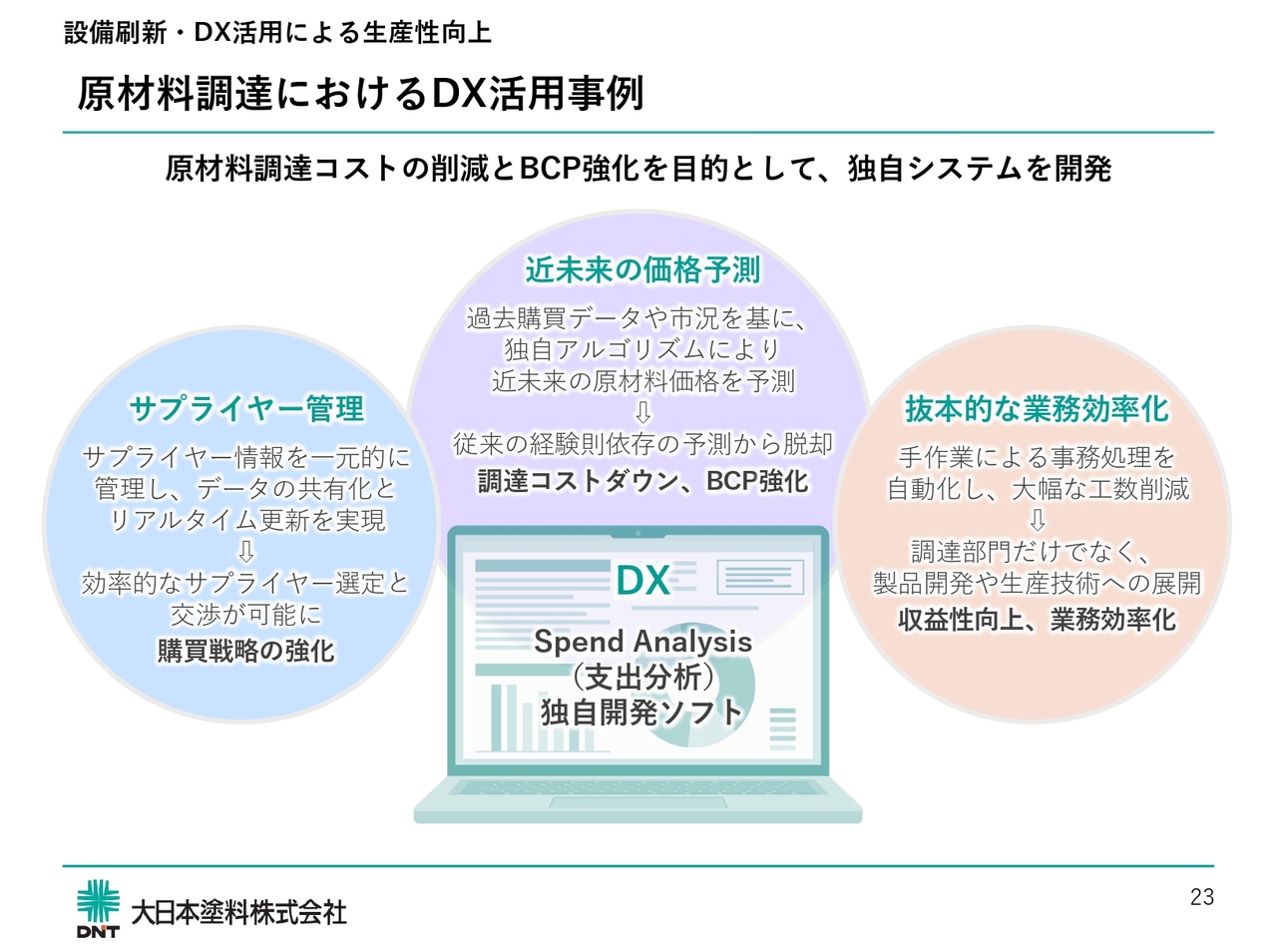

設備刷新・DX活用による生産性向上 原材料調達におけるDX活用事例

原材料調達におけるDXの活用事例をご紹介します。当社では、塗料製造原価の約75パーセントを占める原材料コストにメスを入れるべく、前中期経営計画から全社的な取り組みを進めてきました。その中で、属人的な経験やノウハウへの依存度の高さ、調達活動に対する客観的な評価の難しさ、中・小ロットで購入する原材料への対応が後手に回り、網羅しきれていないといった課題が見えてきました。

一方、これらを解決するツールは既製品にはありませんでした。そこで当社では、ITベンダーと協力し、2年強の期間をかけて独自のソフトを開発しました。それが「Spend Analysis」です。

まさにこの上期から使い始めたところですが、ソフトが提案する価格を参考に、各原材料の価格交渉をもれなく行う体制が整いつつあります。過去の購買実績や交渉履歴が見える化されただけでなく、各種条件の設定を変えながら価格予測もできることから、実務の抜本的な効率化が図れており、手応えを感じています。

また、サプライヤーに対しても価格交渉だけではなく、サプライヤー比較等のフィードバックを行うことを通じて、より良い関係を築くことを期待しています。

設備刷新・DX活用による生産性向上/組織間協働の強化 東京オフィスのリニューアル

実例紹介の最後に、組織間協働の強化にも資する取り組みとして、東京オフィスのリニューアルをご紹介します。きっかけは、前期から実施しているラウンドテーブル、すなわち経営層と従業員との対話機会のことですが、そこで出た「老朽化したオフィス環境の改善」という現場の声を吸い上げたものとなります。

歴史が古い会社の例にもれず、当社でも縦割り意識が強く、組織横断的なコミュニケーションが不足しているという根深い課題がありました。リニューアルに際しては、スライドの写真にあるとおり、単にモノを新しくするだけではなく、組織間の物理的な障壁を取り除き、従業員同士がコミュニケーションを取りやすい環境を整えました。従業員からもポジティブな声が上がっており、生産性向上につながる、意味のある投資になったと評価しています。

今後も人材への投資の一環として、職場環境の改善をグループ内の各拠点において進めていく予定です。

キャッシュアロケーションの状況

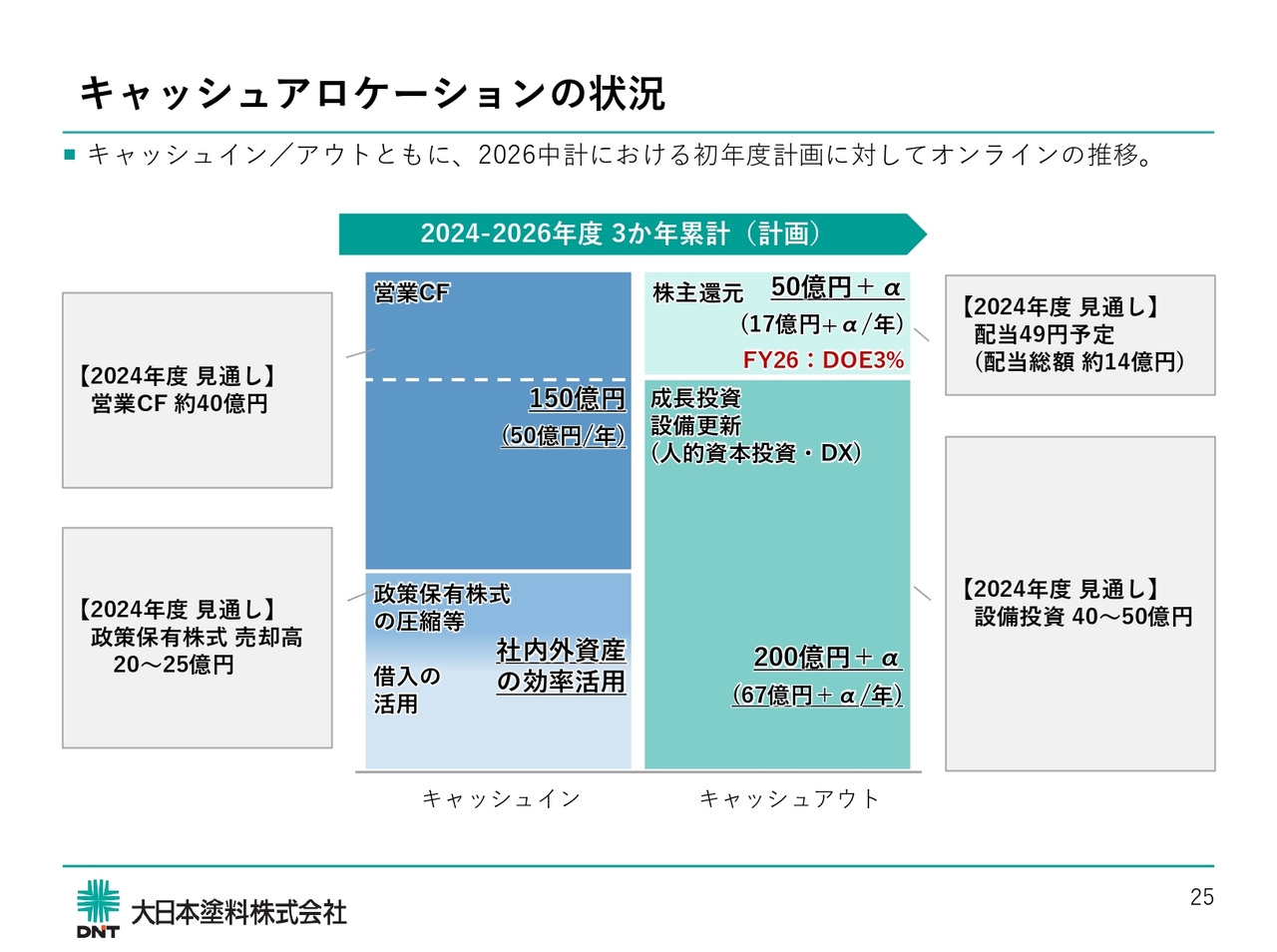

2026中期経営計画の経過報告の最後として、上期実績を踏まえた今年度のキャッシュアロケーションの見通しをご説明します。「キャッシュイン」「キャッシュアウト」として示しているスライド中央の図は、今年5月のIR説明会でお伝えしたキャッシュアロケーション方針であり、その左右にグレーのボックスで記載しているのが、今期の見通しとなります。

営業キャッシュフローについては、3年間を単純平均した50億円にはややビハインドしていますが、今期、来期、最終年度と徐々に増加していく計画ですので、中期経営計画初年度としてはオンラインの状況です。

資産の効率活用としては、上期に政策保有株式の一部を売却しましたが、下期も継続して、数年で20億円から25億円の売却を実施していきます。借入についても今後活用していきます。

株主還元については、すでにご説明したとおり、次回の配当からDOE3パーセントの水準を実現予定です。

設備投資については、足元では更新投資が先行していますが、DNライティング本社、東京オフィスに続き、滋賀県の物流拠点などに対し積極的に資金投下を進めていきます。まだ半年が経過した段階ですが、ここまでは総じて計画どおりに進んでいる状況です。

以上、私からのご説明を終わります。ご清聴ありがとうございました。

質疑応答:事業ポートフォリオ改革によって生まれるチャンスについて

質問者:事業ポートフォリオの改革を行っていくというお話がありましたが、これは業界の企業のみなさまが取り組んでいることだと思います。そのような中で、それぞれの分野において、相対的に競合他社が経営リソースを変えていくことに対して、大日本塗料としてチャ

新着ログ

「化学」のログ