日本特殊陶業、売上高と営業利益ともに上期累計で過去最高を更新 補修用プラグの販売増加を見込み通期計画を上方修正

決算のポイント

鈴木義孝氏:上席執行役員の鈴木でございます。私からは、2025年3月期上期業績についてご説明します。

まず、今回の決算におけるポイントです。2025年3月期上期実績は、前期比で増収・増益、売上収益・営業利益ともに過去最高となりました。

自動車関連事業は、新車組付け用製品がICE新車生産台数の減少を受け、販売数量ベースでは前年同期比で減少となりましたが、好調な補修用製品の販売に加えて価格転嫁の実行により、金額ベースでは為替を除いても増収となりました。

セラミック事業は、主に半導体関連の事業については市況の低迷に底打ち感が見られ、売上収益については前年同期比で増収となりました。

全体の営業利益は、昇給や賞与増加により従業員への還元も高めましたが、価格転嫁の実行に加えて為替レートが円安で進行したことから、前期比プラス27パーセントの増益となっています。

2025年3月期通期業績予想は、売上収益・営業利益ともに上方修正を行い、過去最高を更新する計画です。下期の為替レートは1ドルあたり145円、1ユーロ155円に変更し、今と比べると若干の円高進行を前提としています。

株主還元方針については、業績予想の修正に伴い年間配当金を期初予想から11円増額し、1株当たり177円を予定しています。

目次

本日の構成はスライドのとおりです。1つ目は2025年3月期上期実績、2つ目は2025年3月期通期修正計画、3つ目は事業トピックス、4つ目は株主還元となっています。1つ目と2つ目は私から、3つ目と4つ目は社長の川合からご説明します。

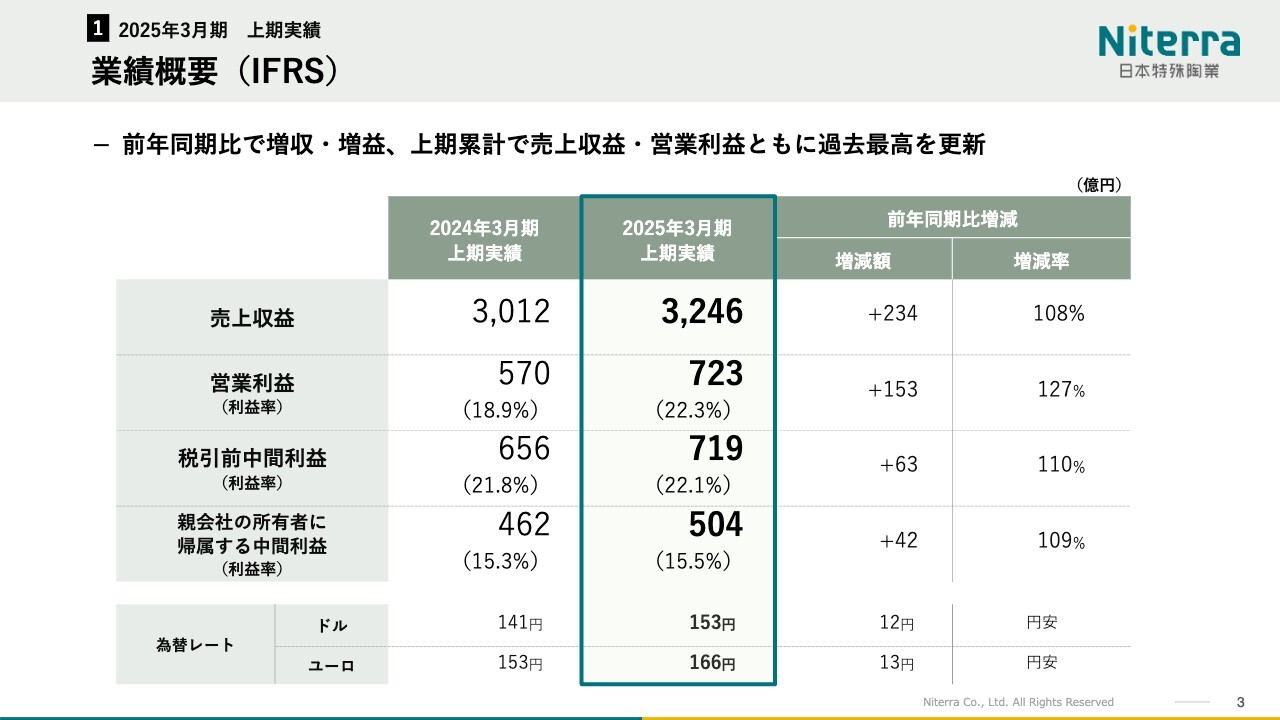

業績概要(IFRS)

2025年3月期上期の業績概要です。スライドの表は、横軸が売上収益や営業利益、縦軸が2024年3月期上期実績と2025年3月期上期実績を示し、右側に前年同期比の増減を記載しています。

中央の青枠で囲った2025年3月期上期の売上収益は、前期比8パーセント増の3,246億円となりました。営業利益は、前期比27パーセント増の723億円です。親会社の所有者に帰属する中間利益は、前期比9パーセント増の504億円となりました。

なお、為替レートは1ドル153円、1ユーロ166円です。

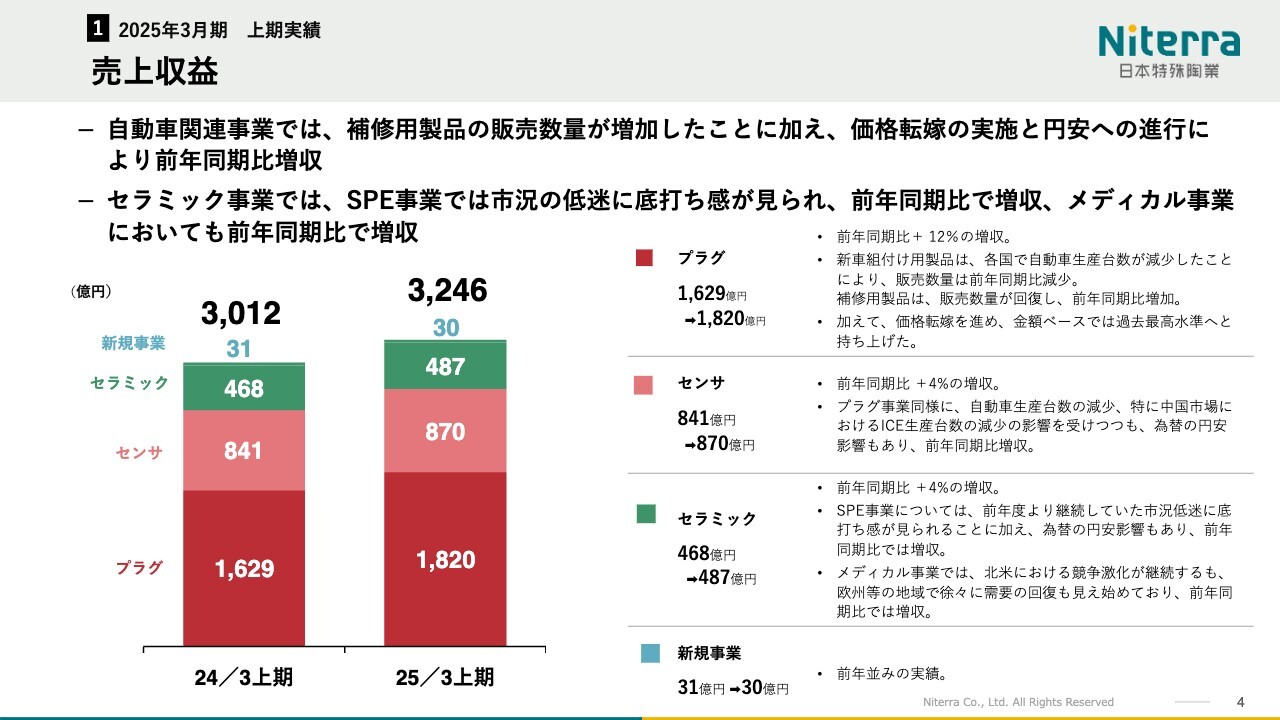

売上収益

上期のセグメント別売上収益の前年同期比較です。全体としては、自動車関連事業で補修用製品の販売数が増加したことに加え、価格転嫁の実施と円安の進行により前期比で増収となりました。セラミック事業は、SPE事業については市況の低迷に底打ち感が見られ、前期比で増収となりました。

セグメント別にご説明します。プラグ事業は、前期比プラス12パーセントの増収です。新車組付け用製品は、各国で自動車生産台数が減少しました。加えて、特に中国において当社がお客さまとしている自動車メーカーの生産台数減少の影響を受け、販売数量は前年同期比で減少しました。補修用製品の販売は好調で、金額ベースでは前期比で増収となっています。

センサ事業は、プラグ事業同様に中国市場における内燃機関(ICE)生産台数の影響を受けつつも、為替の円安影響もあり、前年同期比で増収となりました。

セラミック事業は、SPE事業において市場低迷に底打ち感が見られます。メディカル事業では、北米の競争激化が継続していますが、欧州において需要の回復が見え始めており、前年同期比で増収となりました。

新規事業については、前期並みの実績です。

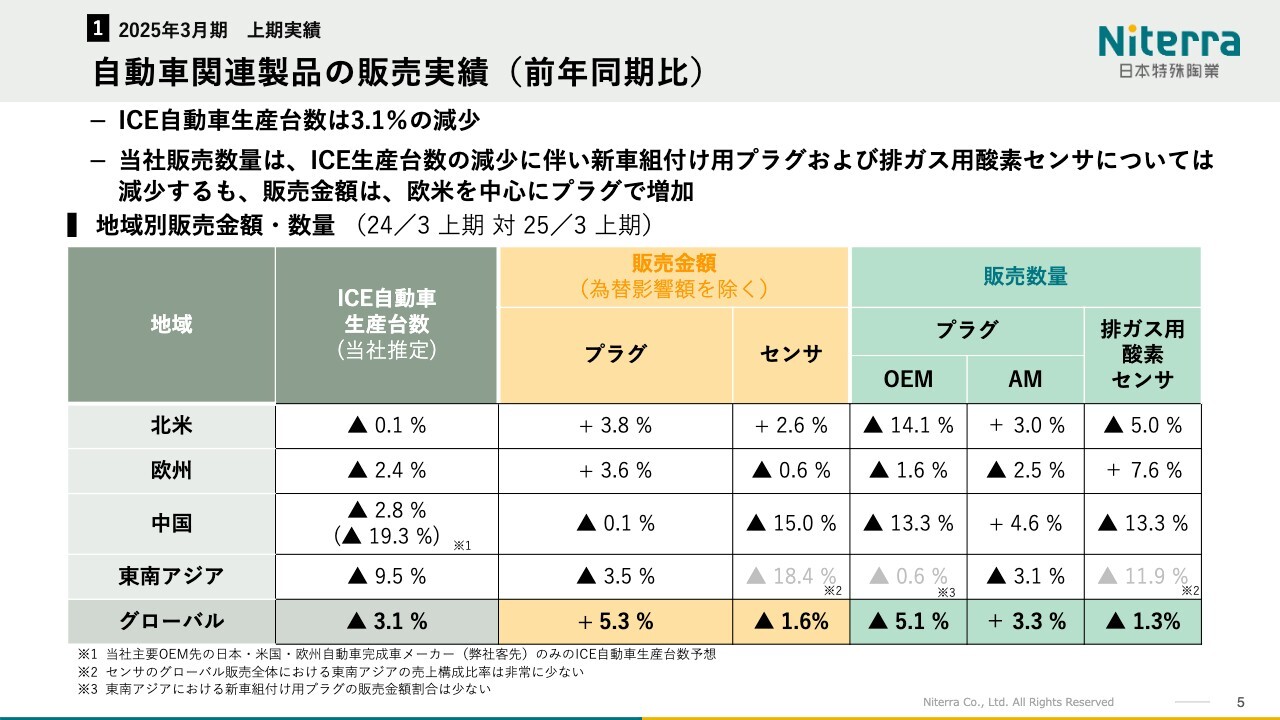

自動車関連製品の販売実績(前年同期比)

スライドは、地域別の自動車生産台数の前期比での伸び率と、当社自動車関連製品の販売数量および金額の伸び率を示しています。左側の縦軸に地域があり、一番下がグローバルです。横軸にICE自動車生産台数、販売金額、販売数量があり、こちらは為替の影響を除いています。

ICE自動車生産台数は、グローバル全体で前年同期比マイナス3.1パーセントとなりました。特に中国の主要客先だけを取り出すと、日・米・欧の自動車完成車メーカーのみのICE自動車生産台数が大幅に減少しています。スライド括弧内に記載のとおり、前年同期比マイナス19.3パーセントとなりました。

このような市場環境の中で、プラグOEM、プラグAM、排ガス用酸素センサの当社の販売数量は、新車組付け用製品については、特に中国や北米での販売減少やICE自動車生産全体の影響を受けて、前年同期比で減少しています。

中国については、当社客先の日・米・欧の自動車完成車メーカーの生産が伸び悩んでいることが、主な要因となっています。北米については、一部の客先において弊社採用車種のエンジンの生産終了による影響があります。

一方で、スライド中央に記載している補修用AMは北米を中心に数量が伸びており、グローバル全体では前年同期比で増加となりました。

販売金額は、為替を除いた販売金額ベースで、プラグを中心に北米・欧州を中心に増加しています。グローバル全体では、前年同期比プラス5.3パーセントの結果となりました。

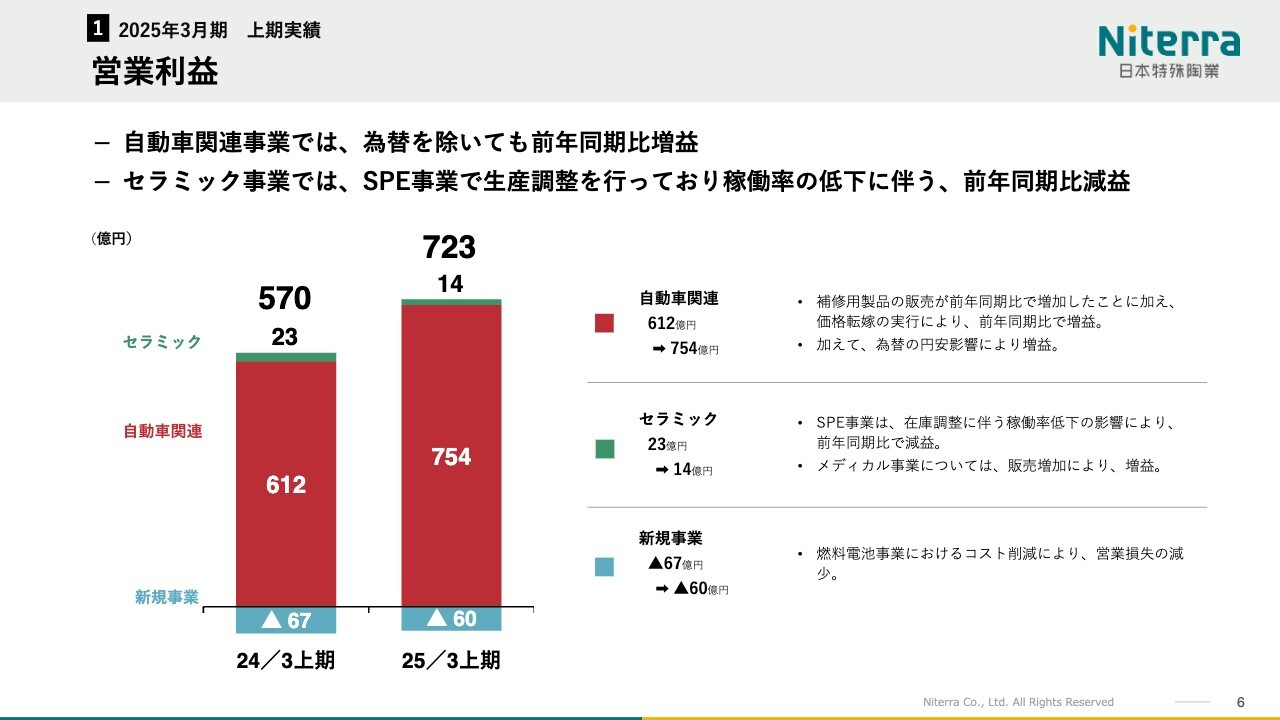

営業利益

営業利益の前年同期比較です。全体としてはスライド左側のグラフに示したように、2024年3月期上期の570億円に対し、2025年3月期上期は723億円となりました。主に自動車関連事業での増益が大きく、為替影響を除いても、補修用製品の販売の伸びや価格転嫁を含めて前年同期比で増益となっています。

一方で、セラミック事業については、SPE部品の市況低迷に底打ち感は見られるものの、当社の生産調整に伴う稼働減の影響等により、前年同期比で減益となりました。メディカル事業については、販売増加により増益となっています。

新規事業については、燃料電池事業でのコスト削減による収益改善により、前年同期比で営業損失は縮小しています。

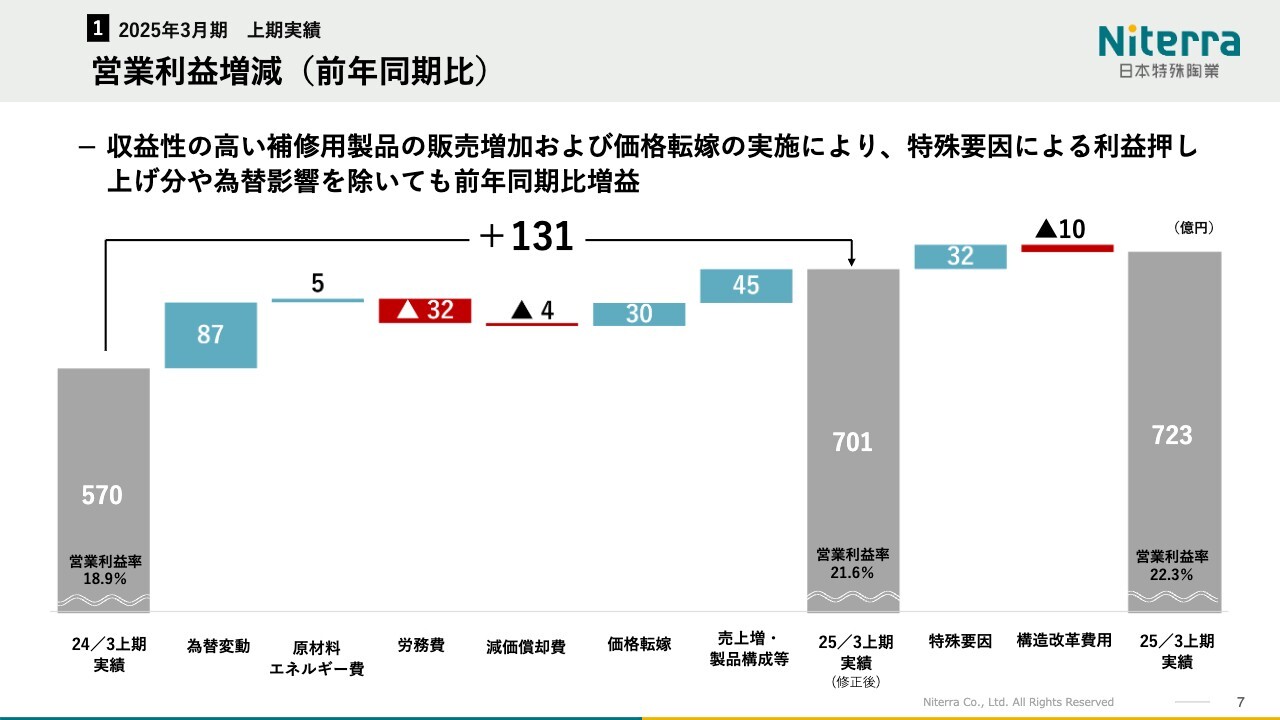

営業利益増減(前年同期比)

スライドのウォータフォールチャートは、2025年3月期上期における前年同期からの営業利益増減を示しています。自動車関連事業における収益性の高い補修用製品の販売増加と価格転嫁により、チャート右側に記載の上期に発生した特殊要因と構造改革費用を除いても、前年同期比で増益となりました。

減益要因は、図中に赤色で示している中央の2つです。労務費が昇給賞与の増加によってマイナス32億円、減価償却費がマイナス4億円となっています。

一方で、大幅な増益要因として、売上増・製品構成等の45億円があります。これは自動車関連事業における補修用製品の販売増加によるものです。その他、インフレに伴う価格転嫁などによりプラス30億円、為替レートの円安進行の影響によりプラス87億円、原材料・エネルギー費の落ち着きによりプラス5億円となっています。

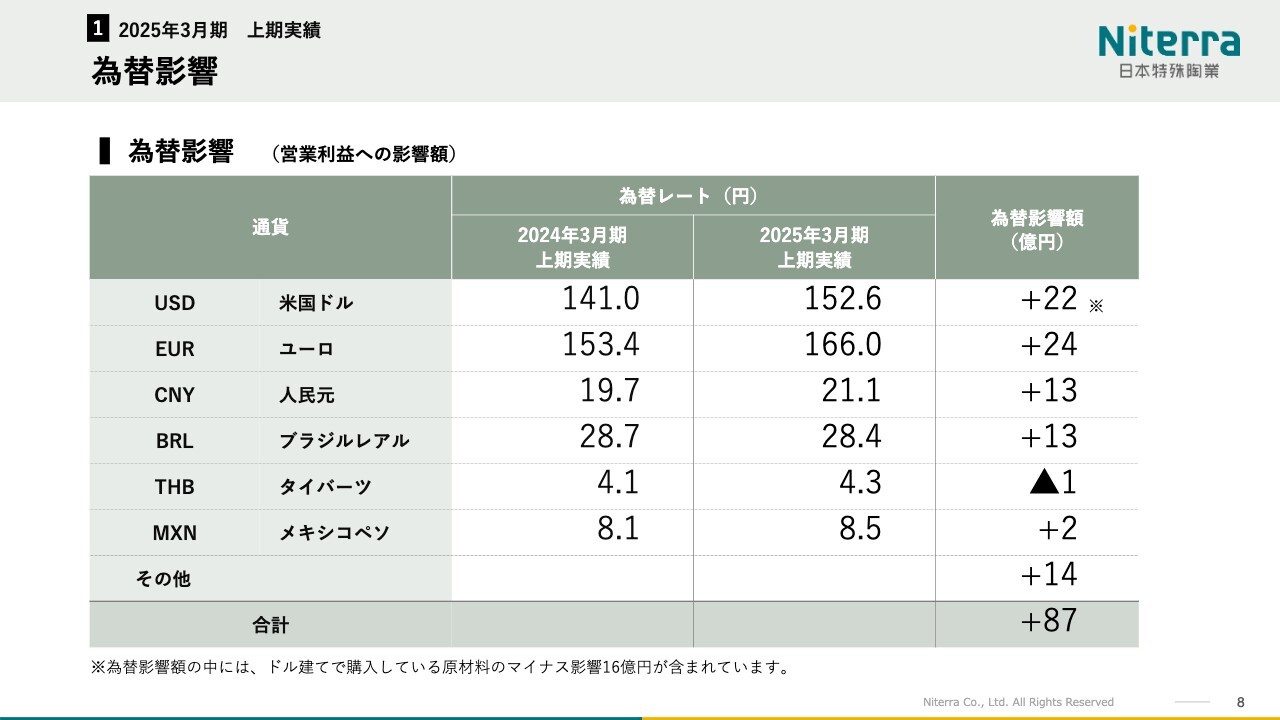

為替影響

2025年3月期上期実績における為替影響の通貨別の内訳です。主要通貨のUSドルは2025年3月期上期実績で152.6円、為替影響額はプラス22億円となりました。ユーロはプラス24億円となっており、あらゆる取引通貨で円安へ進行したことが増益要因となっています。

業績概要(IFRS)

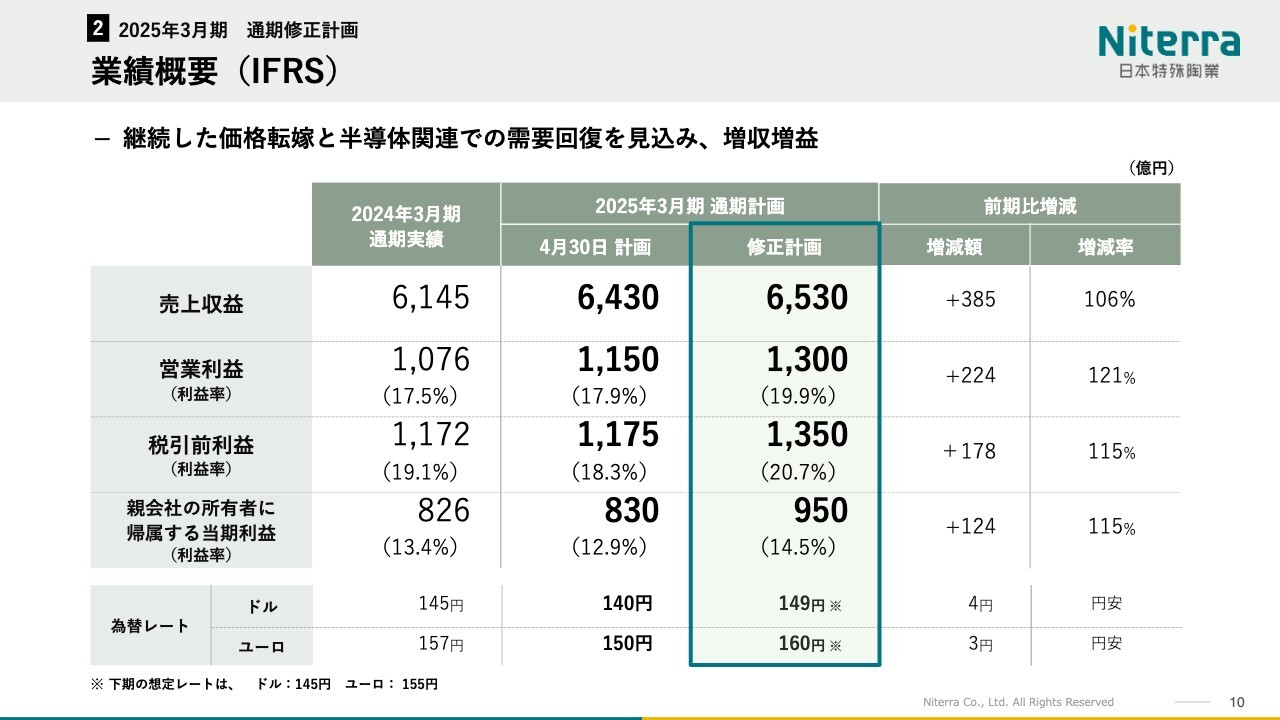

2025年3月期の通期修正計画についてご説明します。こちらは先ほどもお話しした、期初計画からの上方修正に関する全体像です。

スライド左側から順に2024年3月期通期実績、2025年3月期期初に発表した4月30日計画となっており、その隣の青枠で囲った部分が今回ご説明する上方修正計画です。その右側は前期比増減を示しています。

2025年3月期通期の売上収益は前期比6パーセント増の6,530億円、営業利益は前期比21パーセント増の1,300億円、親会社の所有者に帰属する当期利益は前期比15パーセント増の950億円を計画しています。

為替の前提は、下期レートを1ドル145円、1ユーロ155円とし、通期レートを1ドル149円、1ユーロ160円としています。

円安による為替影響、自動車関連事業における補修用製品の販売増加と価格転嫁、半導体関連での需要回復を見込み、上方修正を計画しています。

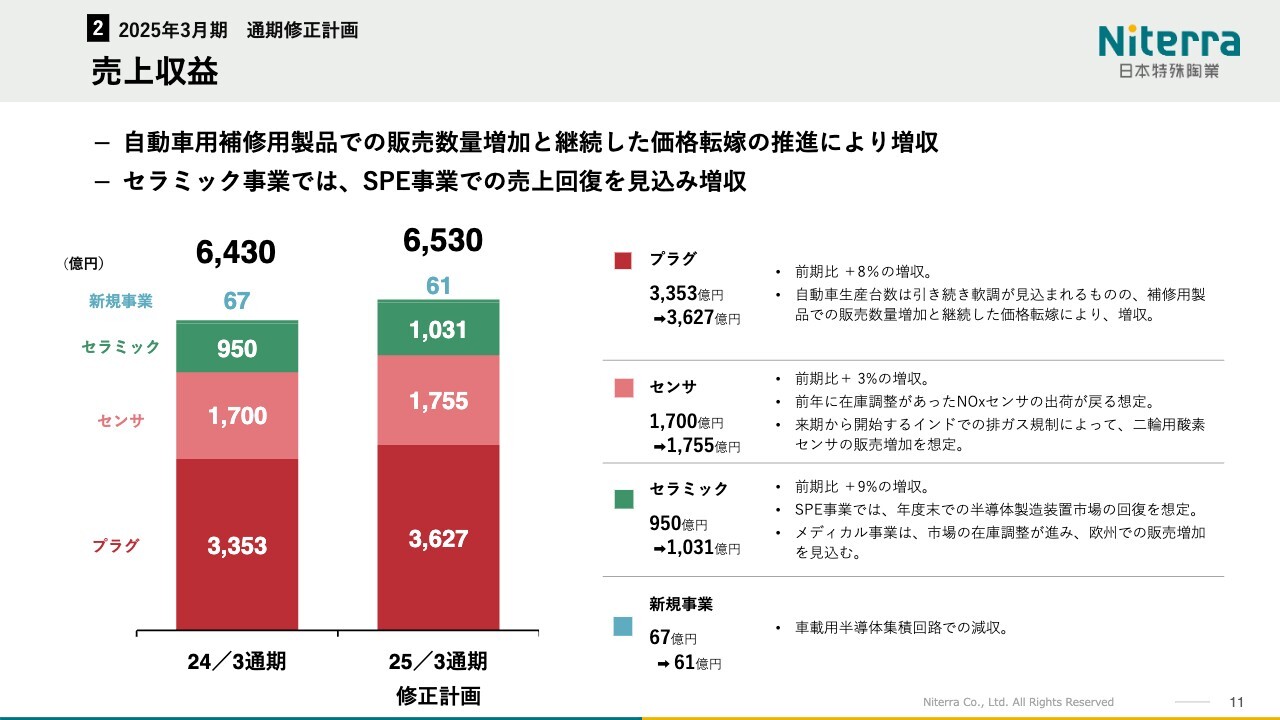

売上収益

通期業績の修正計画におけるセグメント別売上収益の前期比較です。スライド左側のグラフには、2024年3月期の通期実績と2025年3月期の修正計画を掲載しています。

自動車関連事業では、中国市場において引き続きローカルメーカーが伸長する前提ではあるものの、プラグの補修用製品での販売増加ならびに価格転嫁の継続により増収計画です。

セラミック事業では、SPE事業において下期以降に本格的な市況回復を想定しており、増収を見込んでいます。メディカル事業においても、市場の在庫調整が進むことに加え、欧州での販売増加を見込んでいます。

新規事業については、車載用半導体集積回路での減収を見込んでいます。

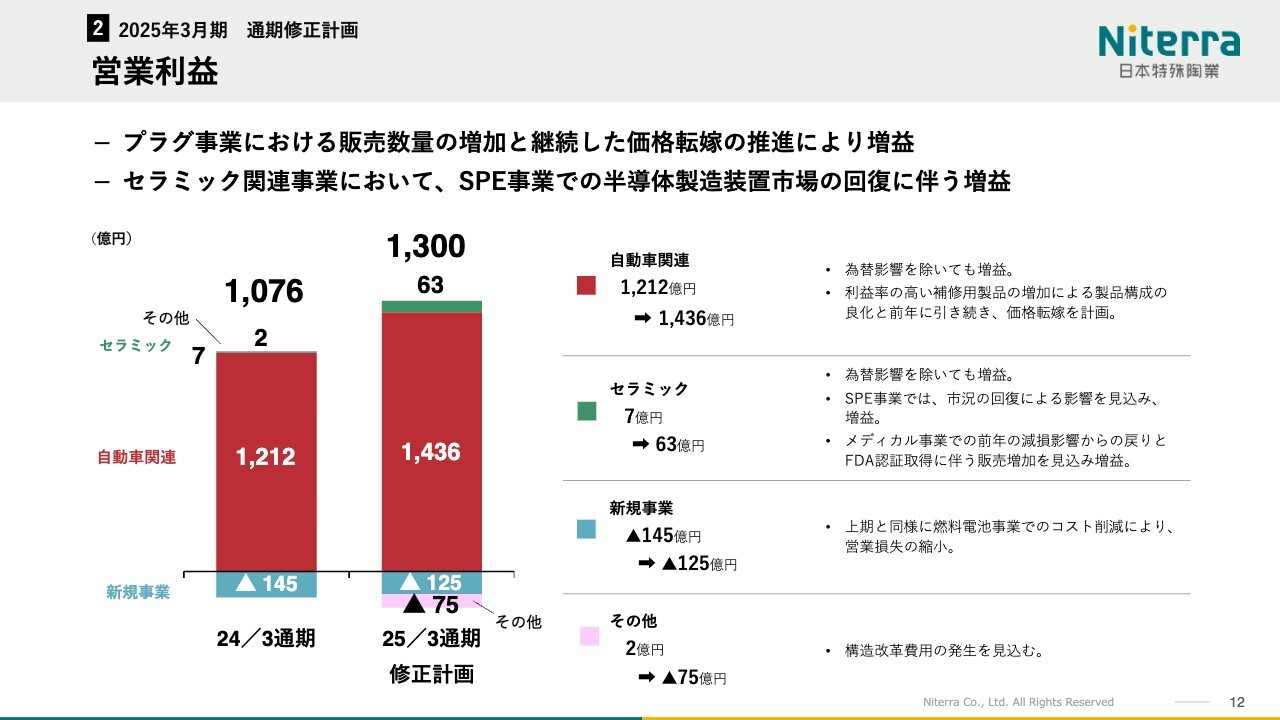

営業利益

セグメント別営業利益の前期比較です。スライド左側のグラフには、2024年3月期の通期実績と2025年3月期の通期修正計画を掲載しています。

自動車関連事業は売上収益同様、主に補修用市場での販売増加および価格転嫁に伴い、増益を見込んでいます。

セラミック事業は、SPE事業では市況回復による影響を見込み、増益を見込んでいます。メディカル事業においても、前年の減損影響からの戻りとFDA認証完了に伴うソフトウェア関連の販売増加と利益増加を見込み、増益を計画しています。

新規事業については、上期と同様に燃料電池事業の収益改善により営業損失の縮小を計画しています。

その他については、主に構造改革費用の発生を損失として見込んでいます。

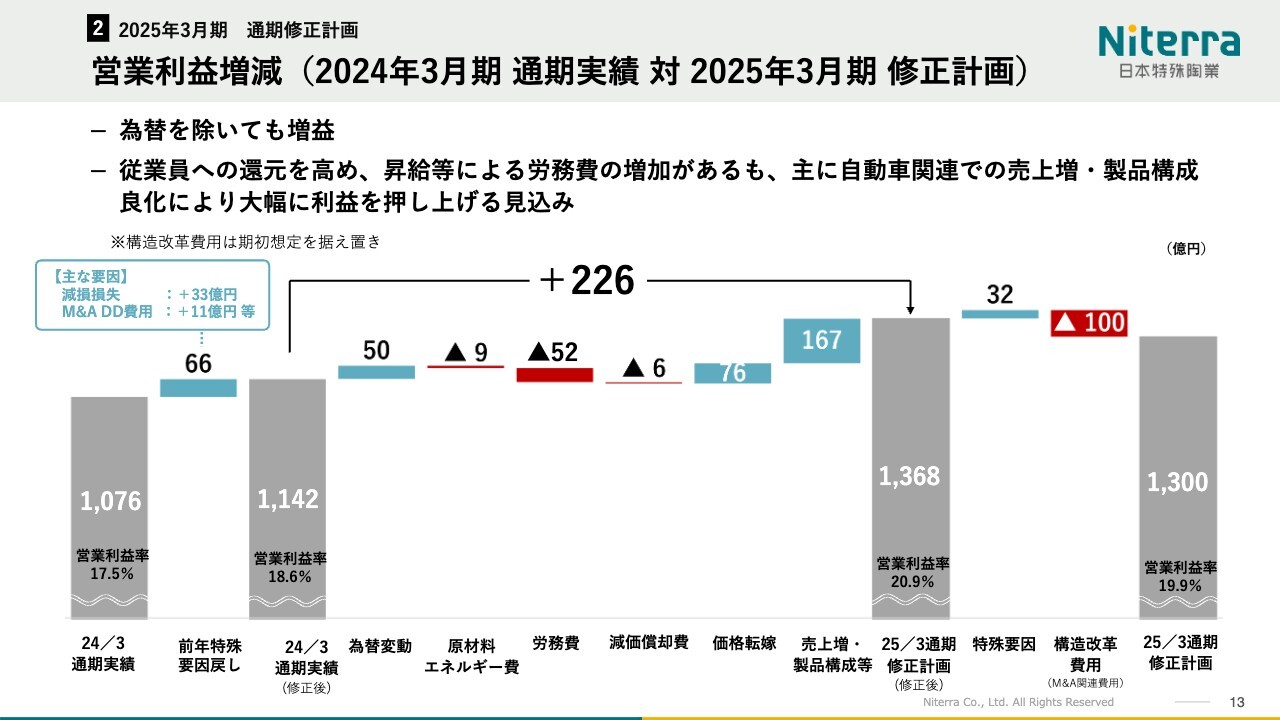

営業利益増減(2024年3月期通期実績 対 2025年3月期修正計画)

スライドのウォータフォールチャートは、2025年3月期修正計画における前期からの営業利益増減を示しています。

全体としては、為替を除いても増益となっています。減益要因としては、従業員への還元を高めるための昇給等による労務費の増加で52億円を想定していますが、自動車関連事業での売上増や製品構成良化により大幅に利益を押し上げる見込みです。

一番左に記載した2024年3月期の営業利益に、特殊事項の66億円を加算した実態ベースが、左から3番目の1,142億円です。為替変動の影響については、下期は1ドル145円と予測しプラス50億円と見込んでいます。原材料・エネルギー費は若干のマイナス、労務費は上昇分によりマイナス52億円と織り込んでいます。

ただし、引き続き今期も価格転嫁を実行する計画です。価格転嫁でプラス76億円、売上増・製品構成等による影響でプラス167億円を見込み、結果として増益を計画しています。

なお、一番右側の構造改革費用とは、M&A関連などで発生する費用です。期初想定を据え置き、通期で100億円を見込んでいます。

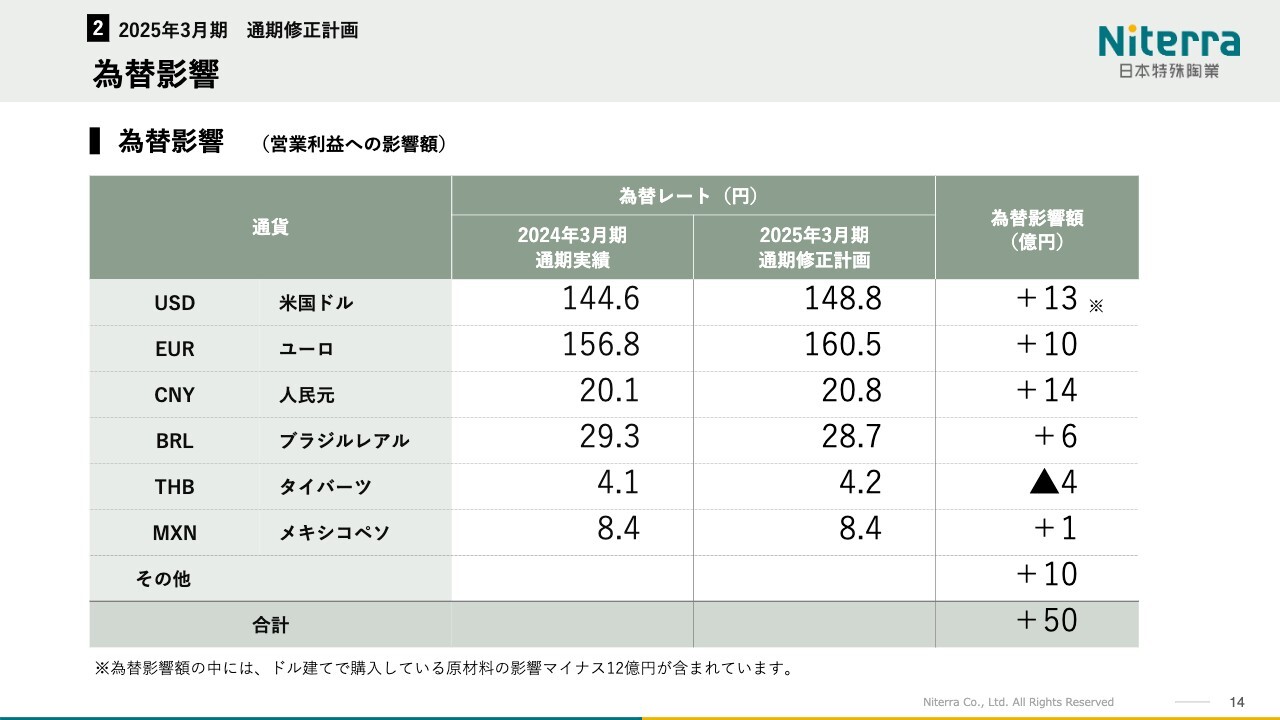

為替影響

為替影響についてです。通期の為替レートは、1ドル148.8円、1ユーロ160.5円へ変更しています。それに伴い各通貨の見直しを行い、為替影響額はトータルでプラス50億円となる見込みです。

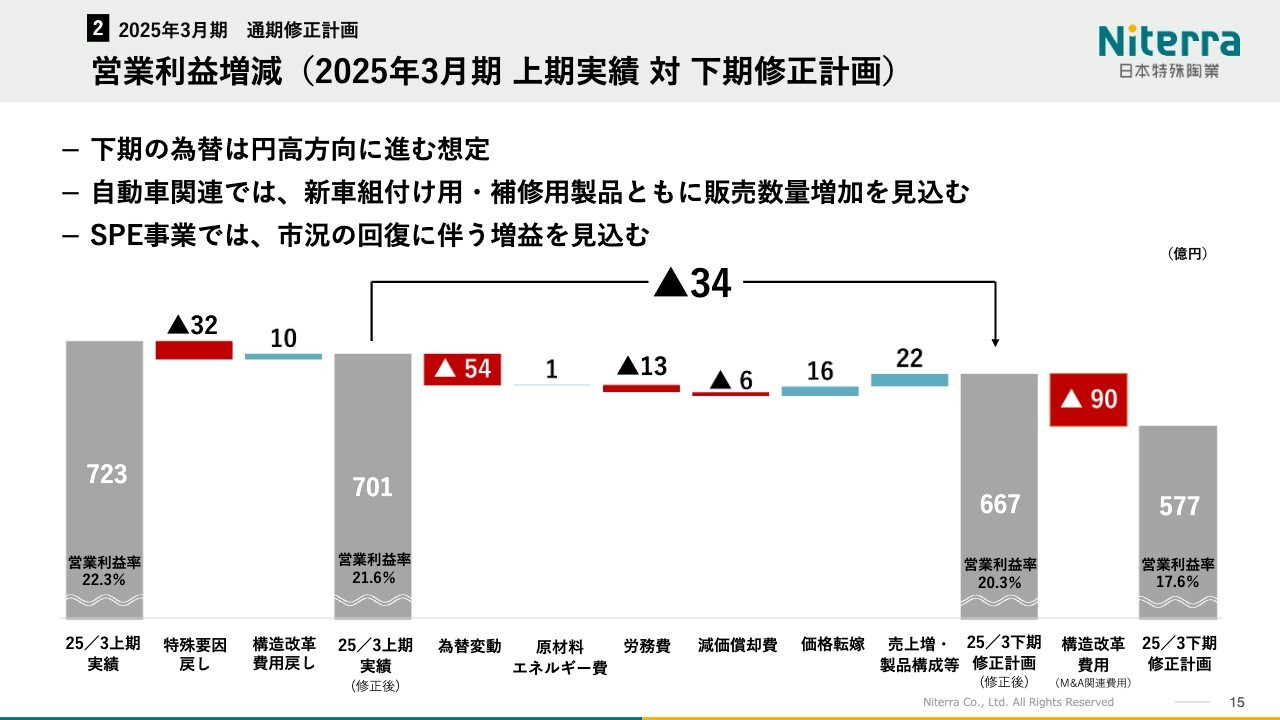

営業利益増減(2025年3月期上期実績 対 下期修正計画)

2025年3月期上期実績に対する下期修正計画の営業利益の増減要因です。全体感として、下期の為替は円高に進む想定です。

自動車関連事業は、新車組付け用・補修用製品ともに販売数量増加を見込んでいます。SPE事業は、先ほどお伝えしたとおり、市況の回復に伴い増益を見込んでいる状況です。

グラフ左側に記載のとおり、2025年3月期実績から特殊要因の戻しがマイナス32億円、構造改革費用の戻しがプラス10億円です。これらを加算した実態ベースの2025年3月期上期実績である701億円からは、為替変動による影響がマイナス54億円、原材料・エネルギー費がプラス1億円、労務費の上昇分がマイナス13億円、減価償却費がマイナス6億円です。

今期も引き続き価格転嫁を実行する計画で、上期にプラス16億円、売上増・製品構成等による影響でプラス22億円を見込んでいます。M&A関連費用などの構造改革費用は、期初計画から変更なく通期で100億円を見込み、下期で90億円ほど発生する予定です。

新車生産台数の見通し

川合尊氏:事業トピックスについて、代表取締役取締役社長の川合よりご説明します。

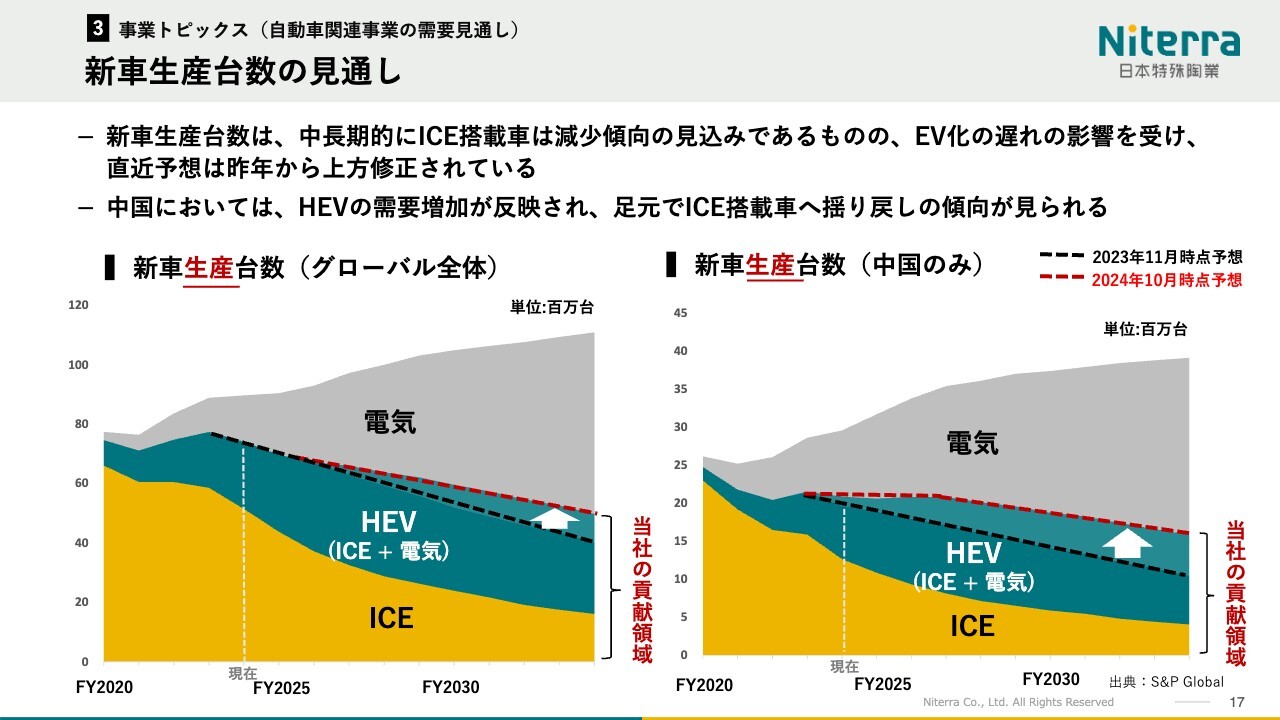

スライドのグラフは、左側がグローバル全体の新車生産台数、右側が中国のみの新車生産台数を示しており、黒い点線部分が2023年11月時点の予想、赤い点線が2024年10月時点の予想となっています。

ICEプラス電気のHEVと、ICEを合算した当社の貢献領域における生産数と生産数予想は、グローバル全体の台数に加えて、中国の台数がかなり持ち上がっていることが見受けられます。

とはいえ、長い目で見ると、やはり電気自動車が増えてHEVやICEが減っていくという傾向は大きく変わりませんので、当社の方向としても大きな変更はないものの、しばらくはICEを搭載したエンジンの生産数量を維持できると考えています。

地域別 貴金属プラグの浸透見通し(数量ベース・商流別)

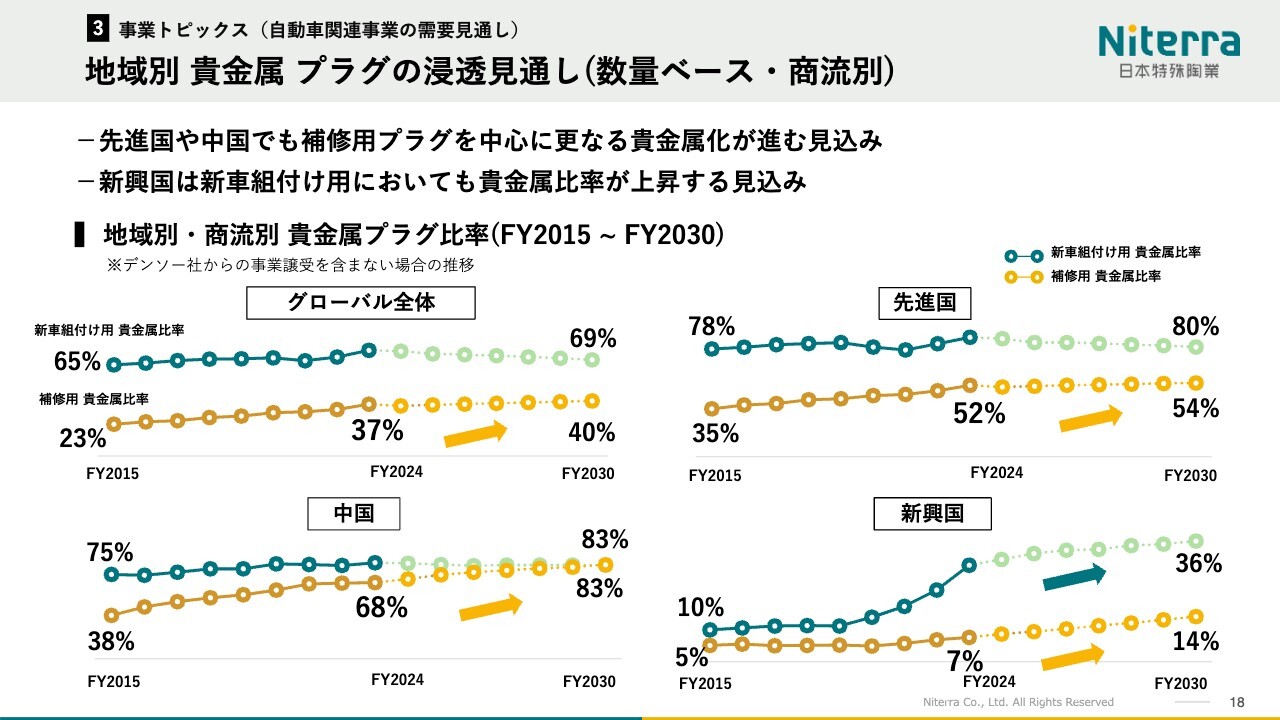

スライドのグラフは、新車組付け用および補修用における貴金属プラグの比率を示しています。左上がグローバル全体で、そのほかに中国、先進国、新興国のグラフを記載しました。

グラフは左側から右側へと変化していますが、先進国および中国では、すでに新車組付け用の貴金属比率が8割前後となっています。一方で、補修用は中国を除いて50パーセント前後です。そのため補修用は、これから貴金属比率がまだまだ上がっていきます。

新興国はグラフのスケールが他と違って見づらいのですが、新車組付け用が36パーセントですので、これからの貴金属への変化が見込まれています。

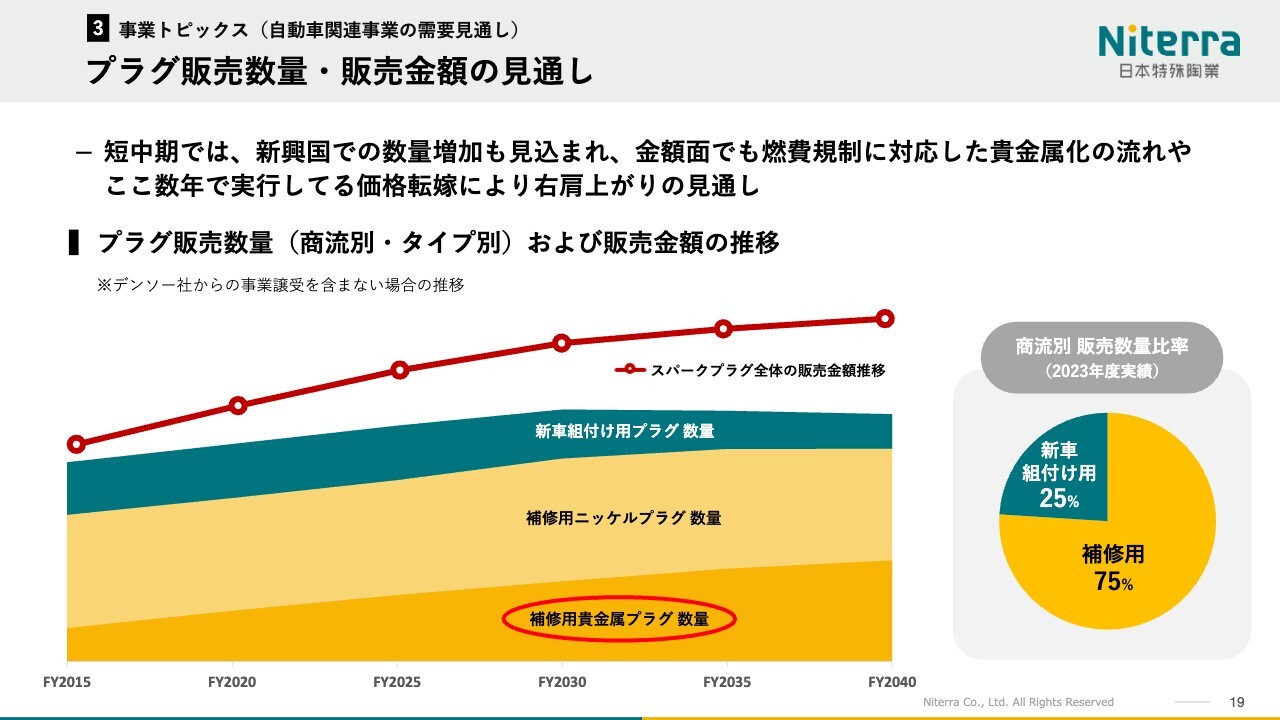

プラグ販売数量・販売金額の見通し

ここまでお話ししたような状況を踏まえ、スライドには、下から補修用貴金属プラグ、補修用ニッケルプラグ、新車組付け用プラグの数量を示した積み上げグラフを記載しました。

現時点では、数量自体は2030年前後にピークアウトしていくと捉えています。一方、貴金属比率が上がる関係から、赤い折れ線グラフの部分については、2040年に向けて増加を続けると見ています。

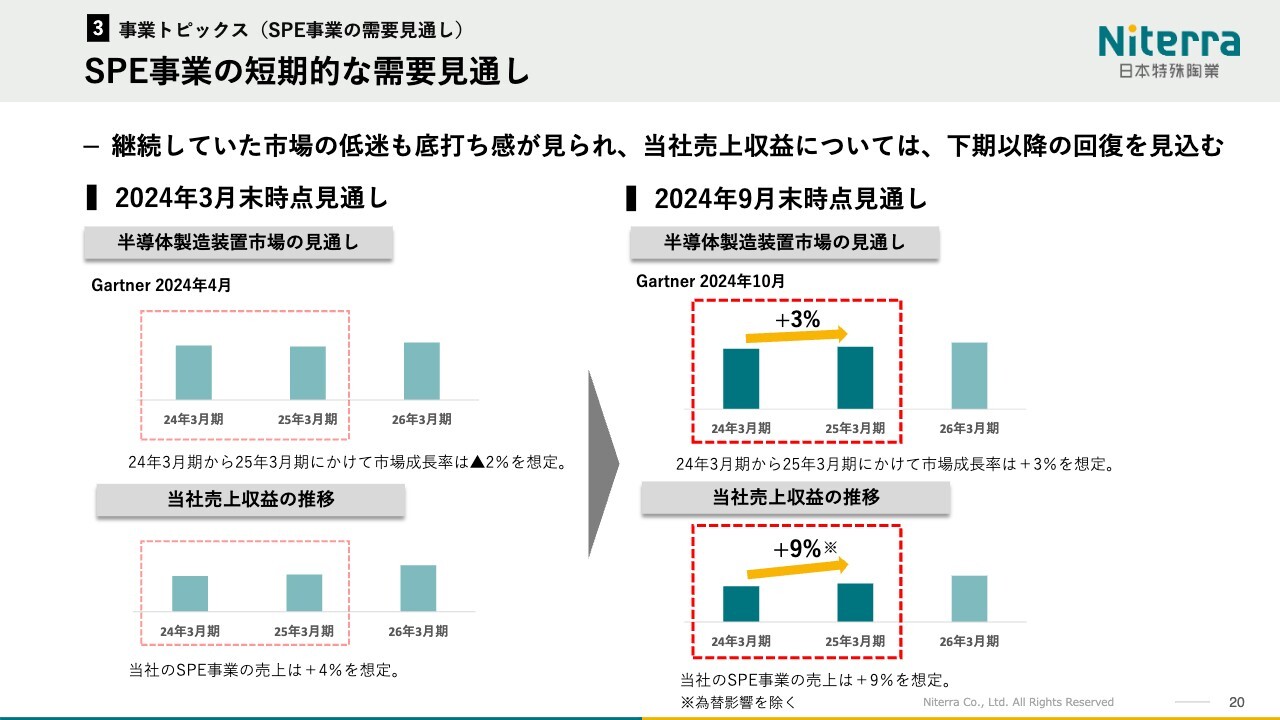

SPE事業の短期的な需要見通し

静電チャックおよびSPE事業の短期的な見通しについてです。SPE市場は需要減退が継続していましたが、底打ち感が見られ始めており、当社の売上についても下期から回復を見込んでいます。現実的にはすでに回復が始まっている状況ですので、下期は力強い回復を期待しています。

2024年9月時点における直近の見通しでは、2024年3月期から2025年3月期の市場成長率はプラス3パーセントです。一方で、当社の売上収益はプラス9パーセントのため、徐々にシェアを伸ばしながら事業拡大が目指せる状況にあります。

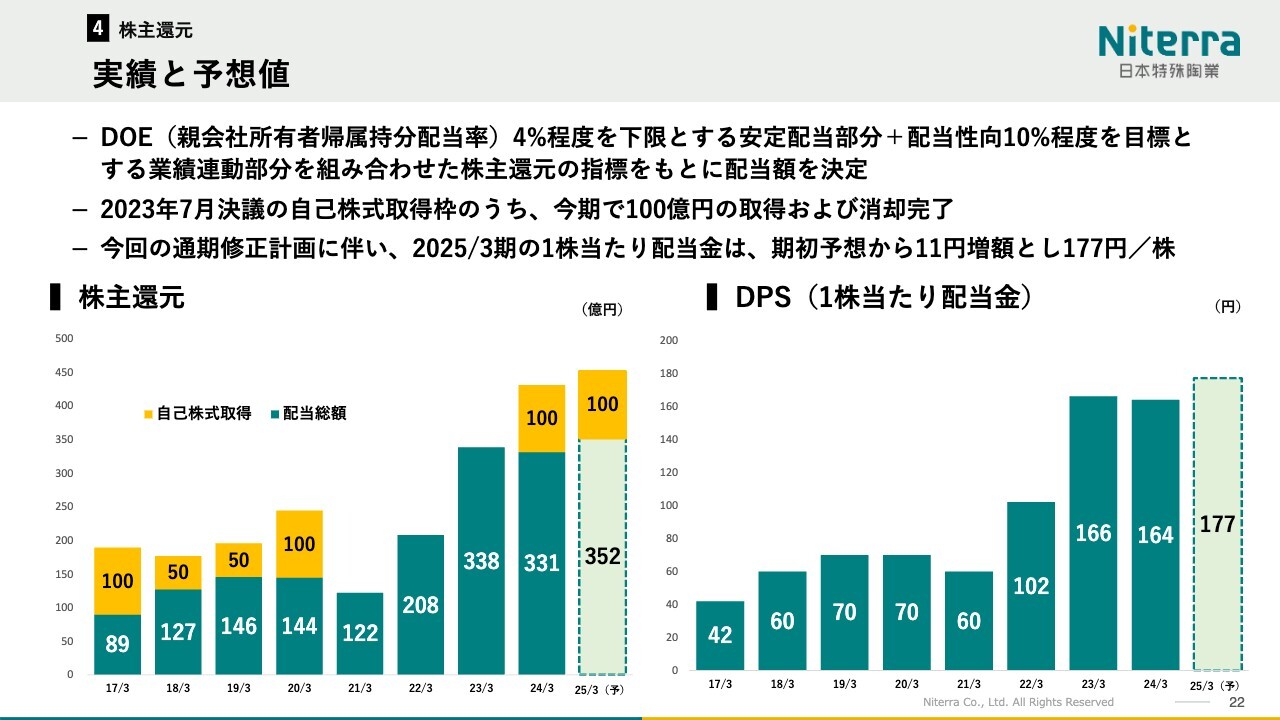

実績と予想値

株主還元についてご報告します。スライドのグラフは、左側が自己株式取得を含めた配当金額、右側が1株当たりの配当金の推移を示しています。

配当方針は、今年度よりDOE4パーセント程度に加えて、配当性向10パーセントを上乗せするかたちで業績連動部分を組み合わせています。また、株主還元として、予定どおり100億円の自己株取得を完了し、すでに償却済みです。

これらを合わせて、今期の配当金は期初予想から11円増額し、1株当たり177円とご報告しています。なお、ベースとなるDOE部分に関しては、中間決算時における株主資本に対するDOEとしています。

簡単ではありますが、以上で私からのご報告を終わります。ご清聴ありがとうございました。

新着ログ

「ガラス・土石製品」のログ