【QAあり】YCP HD、売上高は引き続き堅調に推移 プロフェッショナルソリューション事業への参画や事業構造の転換が寄与

アジェンダ

石田裕樹氏:取締役兼グループCEOの石田です。2024年度12月期第3四半期決算説明会を始めます。

第3四半期の業績について、全体と各事業の詳細をご説明します。

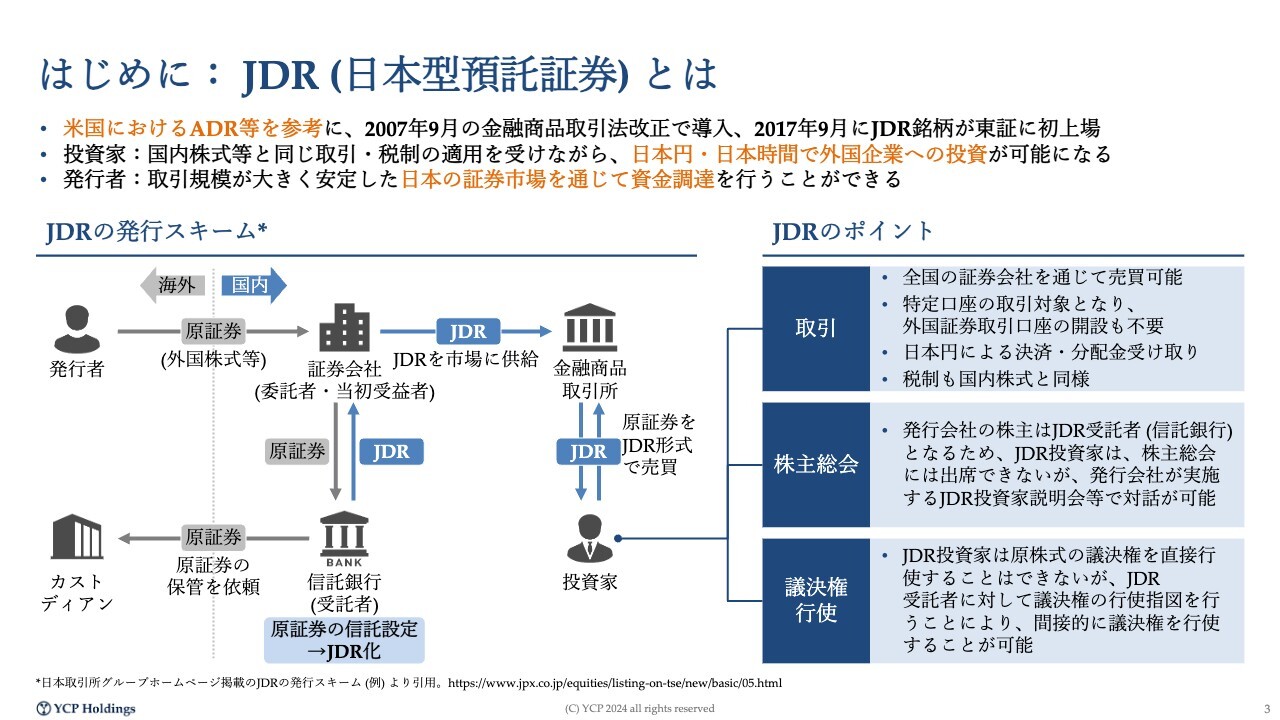

はじめに:JDR(日本型預託証券)とは

当社はシンガポールを中心に、アジア全域でコンサルティングサービスを提供している会社です。シンガポール企業でありながら東京証券取引所に上場するに際し、株式そのものを東京証券取引所に流通させているのではなく、証券会社のお力添えをいただきながら、預託証券として証券化を行っています。リートと同様のスキームで、証券そのものを東証に上場し、みなさまに投資していただく形態です。

ポイントとしては、日本株およびリートと同様に、利便性高く投資することができます。直接的には株主ではないため、シンガポールで開催される株主総会にご出席いただくことはできません。

議決権の行使に関しては、JDR受託者、当社でいうと三菱UFJ信託銀行にみなさまが議決権の行使指図を行うことにより、三菱UFJ信託銀行が当社の株主としてみなさまのご意向に沿って議決権行使を行うことが可能となります。

加えて、株主総会とは別に、JDR受益者のみなさま向けの説明会を毎年開催しています。日本株に投資いただいた場合の株主総会と同じように、議決権の行使および株主総会に近い会合への出席が可能となる枠組みで上場しています。

投資参考指標のご案内

現状(2024年11月25日時点)、株価は555円ですが、まだいくつかの証券取引プラットフォームにおいて時価総額やPER、PBRが適切に開示されていないと認識しています。

こちらに関しては、さまざまな情報を提供している情報ベンダーのみなさま、およびJDRスキームを推進している東京証券取引所のみなさまからお力添えをいただきながら、1つ1つ改善を図っています。ややわかりにくいというご指摘を受けているため、スライドで現状の時価総額、PER、PBRを示しています。

株価としては苦戦しているため、先週からいくつかリリースを出しており、今回の決算説明会でもいくつか触れたいと思っています。投資家のみなさまにとってわかりやすく、投資しやすいと思える会社を作っていくべく、努力していきたいと考えています。

会社概要

当社は2011年に日本で創業しました。株式会社ヤマトキャピタルパートナーズという名前で事業を開始し、この会社自体は今も日本法人の拠点となっている、株式会社YCP Japanにつながっています。

日本で創業したものの、これだけアジアが大きく成長している中で、アジアの成長を取り込むようなコンサルティング会社を作りたいという思いを持ち、日本から海外に支店を出していきました。2014年にはいったんホールディングス機能を香港に設置し、そこからさまざまな地政学リスク等を考慮し、2021年にあらためて、シンガポールにこの当社YCPホールディングス(グローバル)リミテッドを設立しました。同年に東京証券取引所、現在のグロース市場に上場しています。

創業して13年ですが、現在約450名の仲間とともに、スライドに記載のとおり、アジア全域を網羅する体制を構築しています。

北米や欧州にも小さな拠点を構えています。当社のお客さまは日本企業のみならずアメリカの会社、ヨーロッパの会社などそれぞれいる中で、グローバル本社に日参するために北米・欧州に拠点を設置しました。我々はアジアのエキスパートとして、日本企業や欧米の企業からお仕事をいただいています。

後ほどご説明しますが、現在454名で、グローバル20拠点以上で仕事をしています。一部プリンシパル投資として当社がリスクを取り事業展開しているものが、グループの中で連結しているものでいくつかあるため、そのような連結投資先を含む総社員数約750名でビジネスを展開しています。

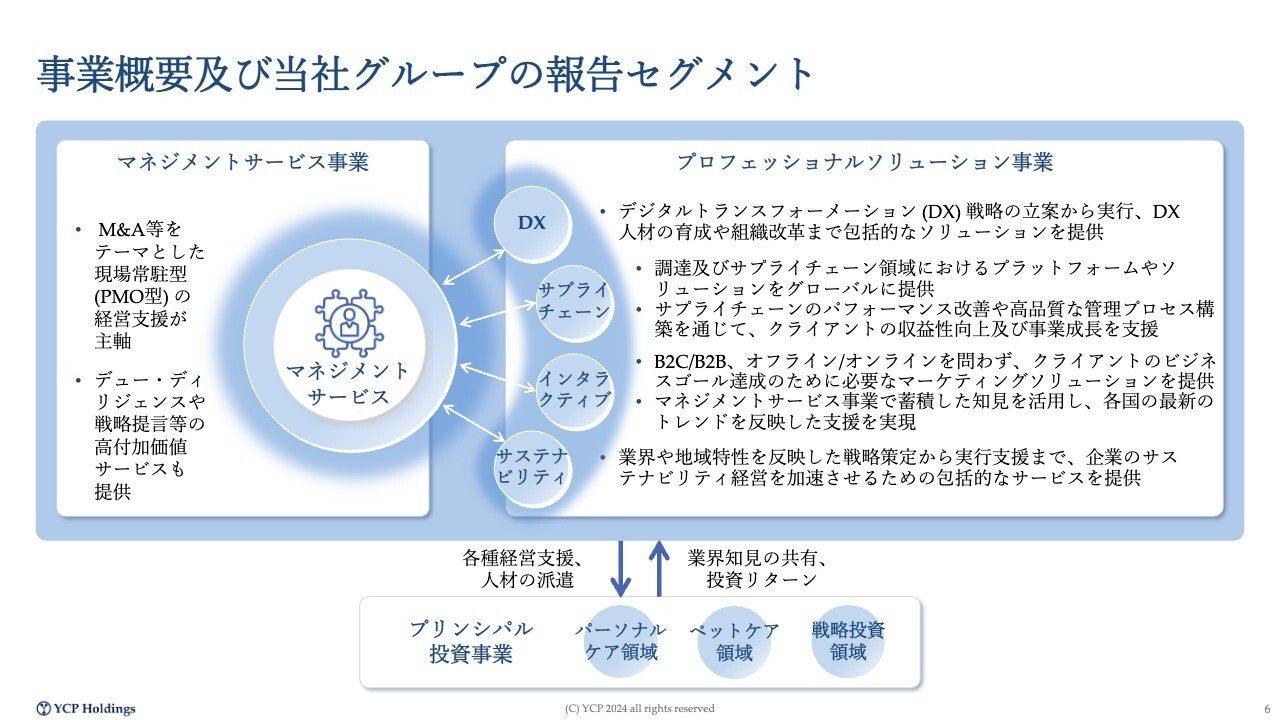

事業概要及び当社グループの報告セグメント

スライド下段に示しているのがプリンシパル投資です。本業450名で提供している2つのサービスを我々はプロフェッショナルサービスと総称していますが、1つはマネジメントサービス事業です。他社でいうと戦略コンサルティングというセグメントかと思います。

当社はその中でも、お客さまの経営の現場で常駐しながら、例えばM&Aやデジタルの導入などの実行支援を行うことを一番の柱に置いています。

戦略コンサルティングは、どちらかというと紙を書いて、「御社の経営こうしたらどうですか」と提案し、その紙をお客さまに納品してお仕事をいただくというイメージを持たれる方が多いと思います。

しかし当社の場合は、現場に入り、経営陣のみなさまと一緒になって会社を良くするお手伝いをするという強い意志をもち、マネジメントサービスと呼称して事業を行っています。こちらが当社の母体となる事業であり、創業の頃から続けています。

現在マネジメントサービス事業は約200名から250名程度の組織になっています。日々、さまざまな専門領域での支援について、お客さまからご相談を受ける機会が増えてきました。

かねてから、デジタル戦略や、デジタルを導入する上での実行支援を進めてきましたが、最近では、より踏み込んで、例えばデジタル推進組織を作り、その組織の中に当社の社員が出向し、会社全体のDXを推進していくことにも取り組んでいます。

サプライチェーン領域については、調達や購買のような専門領域におけるコストカット、物流の最適化を行っています。

インタラクティブ領域については、デジタルマーケティングを行っています。今まではオフラインでさまざまなお店の棚に直接置いていたものをeコマース化する専門チームや、ニーズが高まっているサステナビリティ対応を推進できる専門チームを組成しています。

現在、それぞれ50名から大きいもので100名程度、小さいものでは数名で構成されています。マネジメントサービス事業の周辺にあるさまざまなプロフェッショナルソリューションの事業機会において、専門領域を作り、専門チームを組成して対応していくことでビジネスを大きくしているのが当社の事業の全体像です。

残るプリンシパル投資事業も実は創業当初から行っています。マネジメントサービス事業とプリンシパル投資という2つの柱でIPOしていますが、当社が培ってきたさまざまな経営ノウハウを活用し、自らリスクをとって事業を大きくしていくことにもチャレンジしてきました。

一方で、プリンシパル投資についてIPO前後に投資家のみなさまからご意見をおうかがいすると、「何の会社かよくわからない」という、厳しくやや否定的なご意見もたくさん受けました。

現状、プリンシパル投資事業に関していくつか大きく成長したものについてはエグジット、つまり外部売却を進めていきます。当然新しい投資にもチャレンジしていますが、一定の規模にあり当社がそこまで支援しなくても、十分に大きく良い会社になったと判断できるものについては、外部に売却します。

その売却した資金を持って、グループの本業であるマネジメントサービス事業のプロフェッショナルソリューション事業に活用していくことで、あらためて本業回帰、プロフェッショナルサービス全体におけるビジネスの拡大によりコミットしていきたいと考え、経営に当たっています。

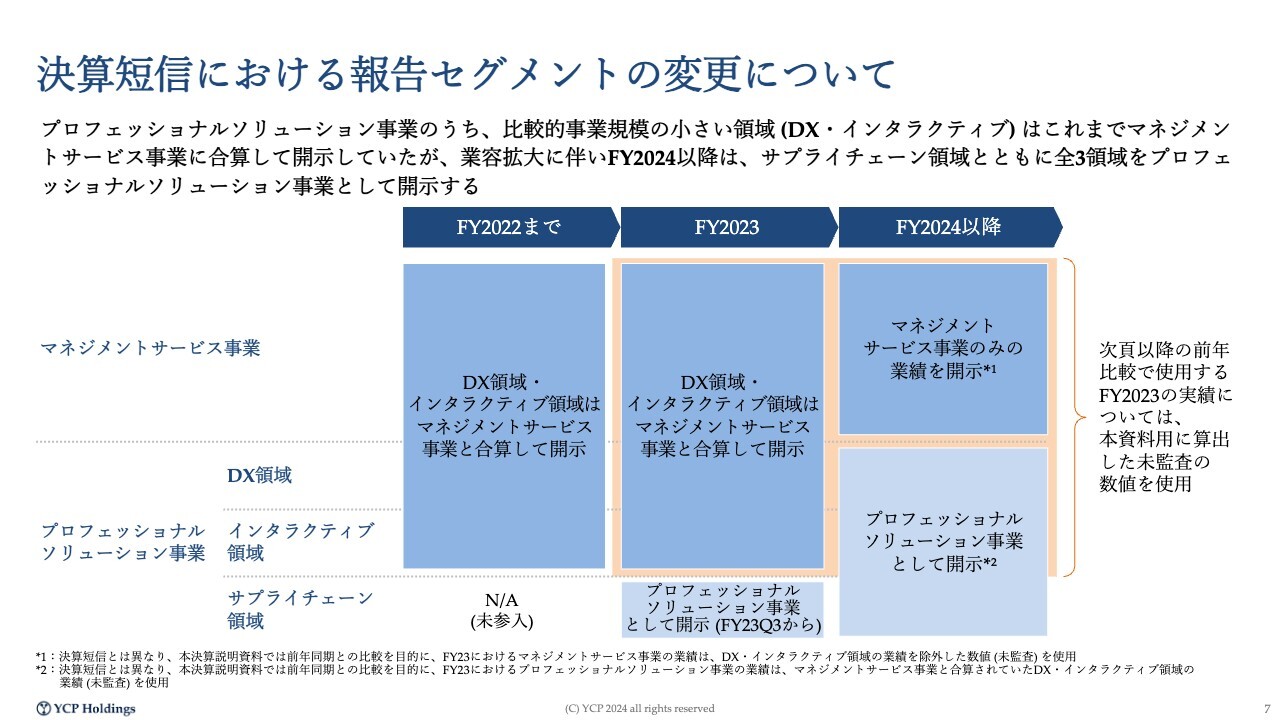

決算短信における報告セグメントの変更について

やや技術的な話ですが、IPOしてから2022年度まではDXやインタラクティブサービス領域も手がけていました。当時はマネジメントサービス事業とプリンシパル投資事業の2つの柱で進めていたため、DX領域やインタラクティブ領域もすべてマネジメントサービス事業として合算し開示していました。

現状、2024年に入ってから、DXやインタラクティブ領域はすべて切り出しが終わり、プロフェッショナルソリューション事業として開示しています。マネジメントサービス事業としては少し規模が縮小していますが、一部のDXやインタラクティブ領域に関連したものを、プロフェッショナルソリューション事業として切り出して開示することになっています。

2023年度はその過渡期として、サプライチェーン領域だけはプロフェッショナルソリューション事業として区別し開示していましたが、短信などでは、引き続きDX、インタラクティブ領域はマネジメントサービス事業と合算して開示していました。

この点は技術的でわかりにくいと思い、決算資料においてはこのようなかたちで開示していましたが、本資料においては、マネジメントサービスのものはマネジメントサービス事業として開示し、DX領域やインタラクティブ領域については切り分けて開示するということで統一しています。開示している監査済みの資料と、本資料と若干定義が異なるということをご留意いただけると幸いです。

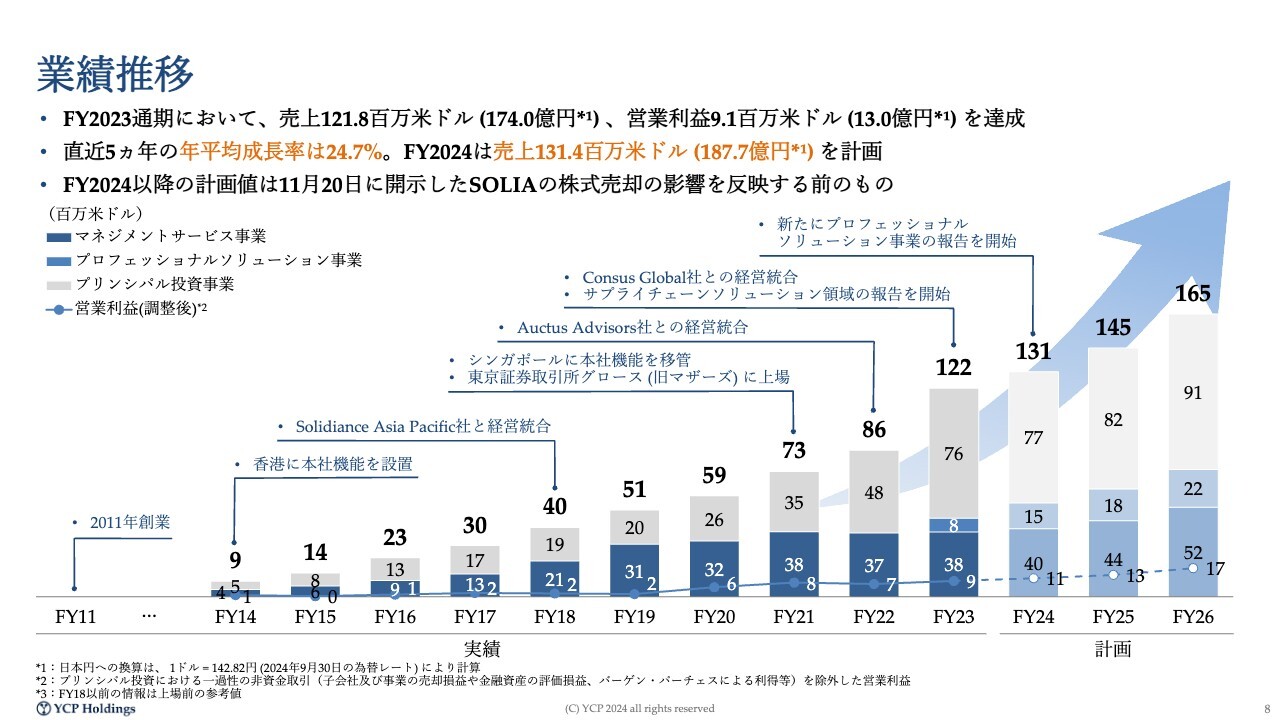

業績推移

創業来の業績です。当社はシンガポール企業であり、米ドルで整理しています。

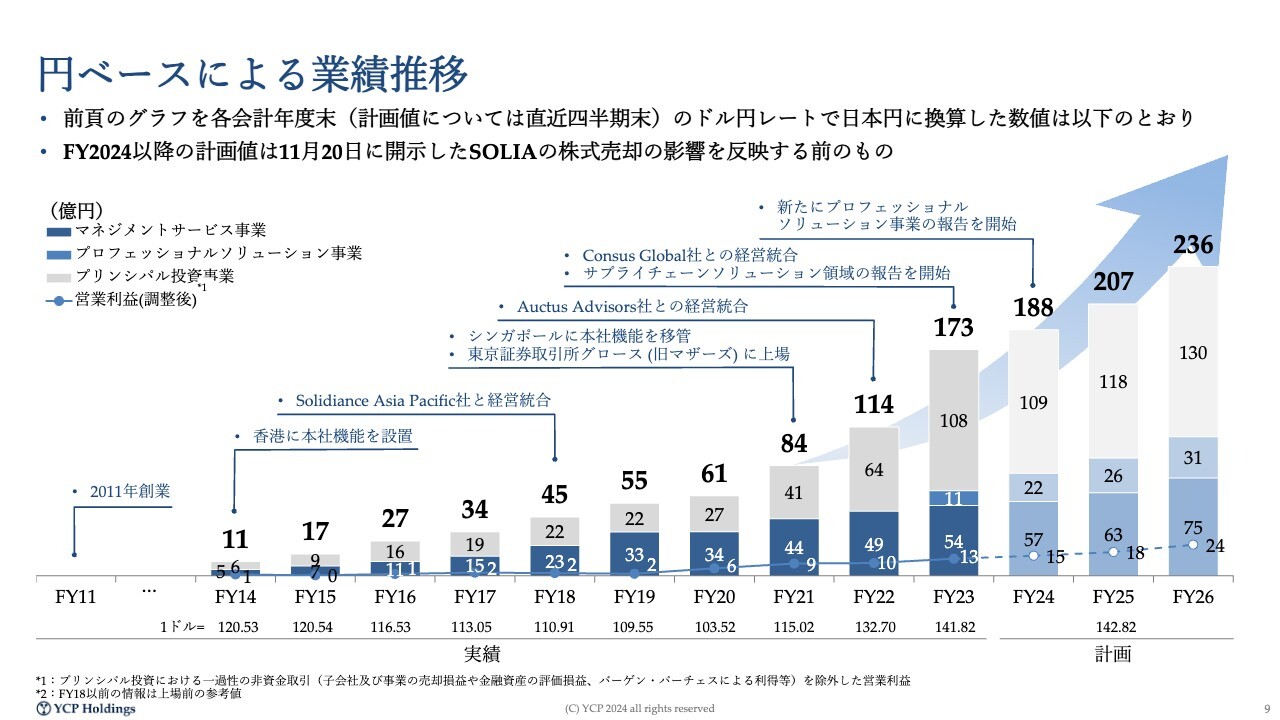

円ベースによる業績推移

ご参考までに、円ベースで整理したものをご説明します。2011年に創業し、その頃は東京で事業を行っていました。右も左もわからず、事業売上もほぼゼロのところから立ち上げて、現在13年になります。本社を香港に、そしてシンガポールに移転したことを先ほどご説明しました。

2021年12月にIPOを行いました。IPOからの3年間は、30億円強の資金を調達し、その資金を活用しながらもう一段大きな成長を遂げるということで、グループの経営に当たってきました。事業規模は倍程度に成長することができたと思います。

収益性についてはまだ改善の余地があると思います。まずは一定の規模を確保し、収益性の改善にあたることで、事業拡大に努めています。

プリンシパル投資の一番大きな投資先である株式会社SOLIAの株式売却を先週発表し、この決算説明会が始まる5分ほど前に数字的なインパクトはご説明しています。

2024年度の見通しについて、売上高は約180億円、利益は約15億円と期初に開示していました。

正確に言うと、現在は為替がアップデートされているため、今想定している売上は199億円で、昨年から微増ということで開示しています。営業利益は約30億円で、今期は非常に大きな営業利益を上げることができると考えています。5分から10分前に開示したばかりの数字ですが、今期の見通しとしては最新値として、売上は199億円、営業利益は31億円と、今期の見通しを上方修正しています。

やはり一番大きな影響としてSOLIAの株式売却が挙げられます。本業もしっかりと拡大させることができるよう、SOLIAの株式の売却資金をグループのさらなる成長に活かしていきたいと考えています。

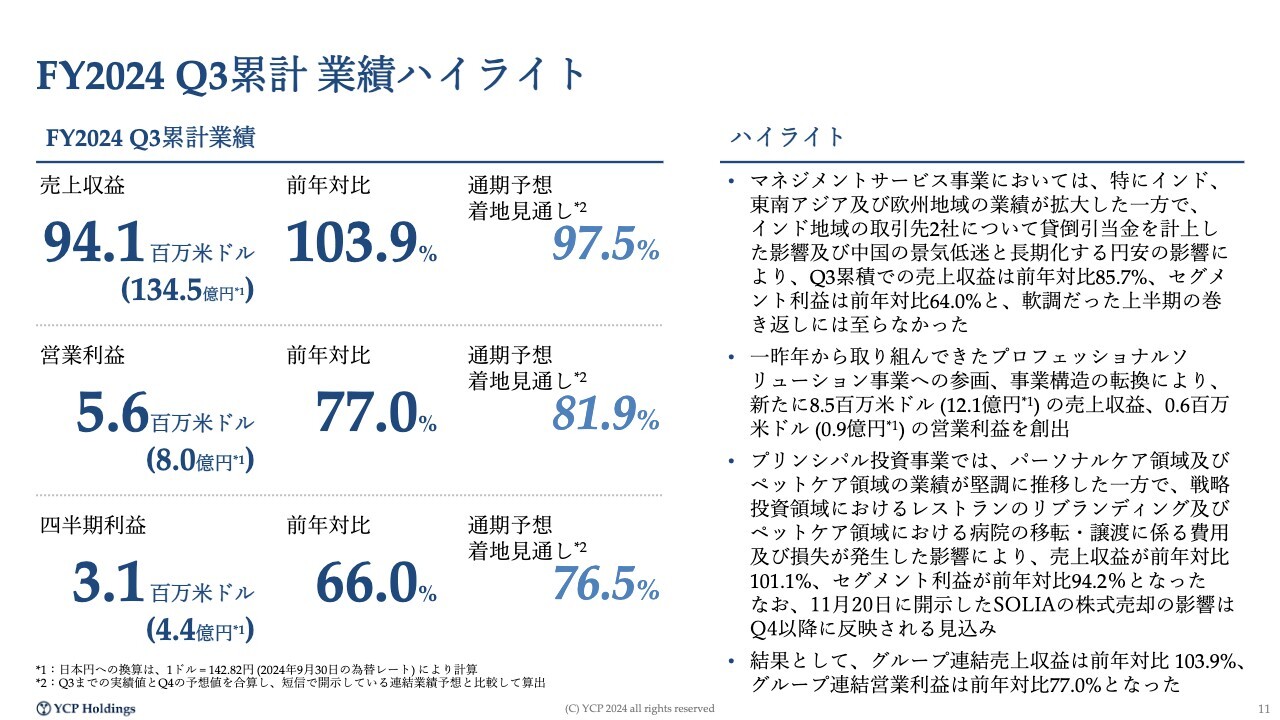

FY2024 Q3累計 業績ハイライト

第3四半期の各事業部の業績です。売上収益は第3四半期までで約135億円と前年に比べて微増で推移しています。

マイナス要因として、中国地域のビジネスで非常に苦労しています。地政学的な課題が大きい中で、中国における景気が低迷しています。

円安がさらに進んだこともあり、第2四半期および第3四半期は非常に苦戦しています。日本地域におけるビジネスについては非常に苦戦しているというのが正直なところです。昨年よりもさらに円安が進んだことにより、当社のビジネスとしてはドルベースで締めると、そこまで大きく売上を伸ばすことができていないのが実態です。

取引先のインド地域は、途上国ということもあり免れないところもあると思っていますが、取引先2社については売掛金が回収できないリスクが非常に高いとして、1億円弱の貸倒引当金を計上しました。この点がマイナス要因になっています。

一方で、インド地域の売上そのものは非常に伸びており、東南アジアも売上が非常に伸びています。マネジメントサービス事業だけではなくプロフェッショナルソリューション事業へ事業構造を転換していくことで、しっかりと売上を創出し、利益も確保することができたとして、全体の事業の規模は成長しています。

プリンシパル投資も、売上は昨年から比べて微増で推移し、利益は着実に着地させることができているため、第3四半期まではほぼ想定どおりの業績だと考えています。

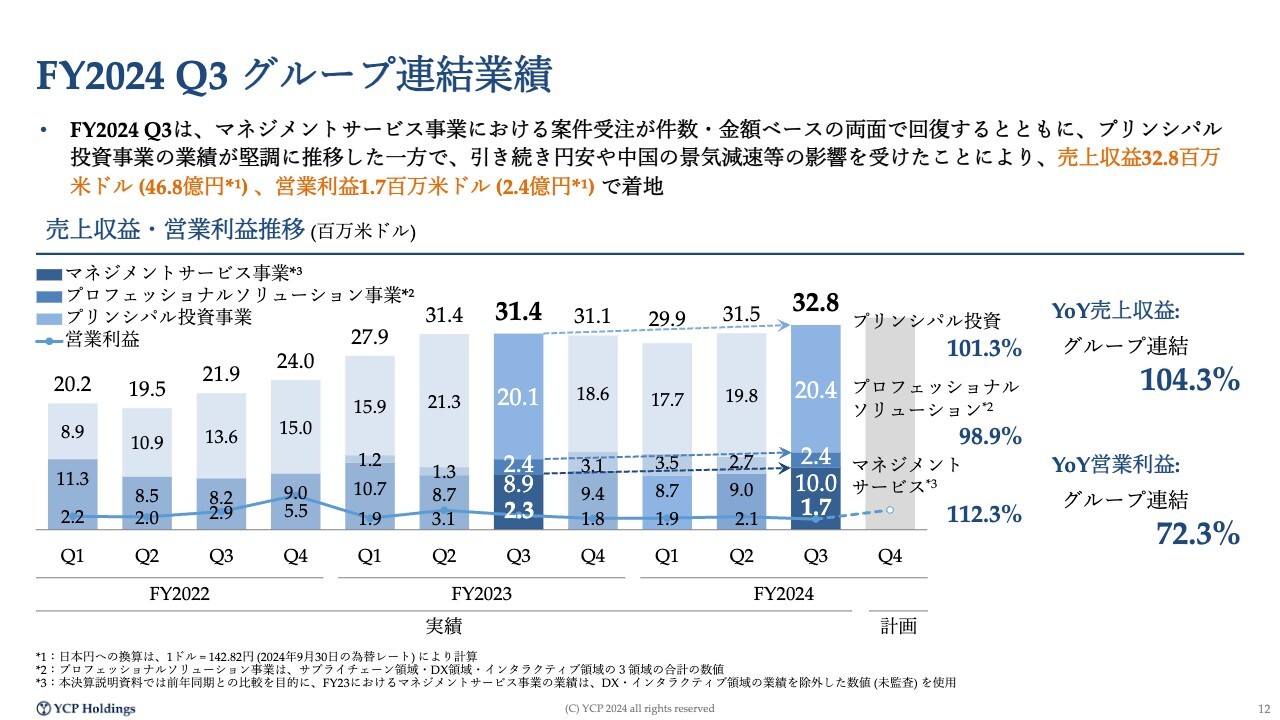

FY2024 Q3 グループ連結業績

四半期での推移です。先ほどお伝えした要因により、マネジメントサービス事業は、8.9百万米ドルだった売上が、現在10百万米ドルとなりました。インドや東南アジアが大きく成長し、日本は円では伸びているものの、円安の影響で若干苦しい状況です。中国地域はマクロの影響により業績が苦しい状況です。

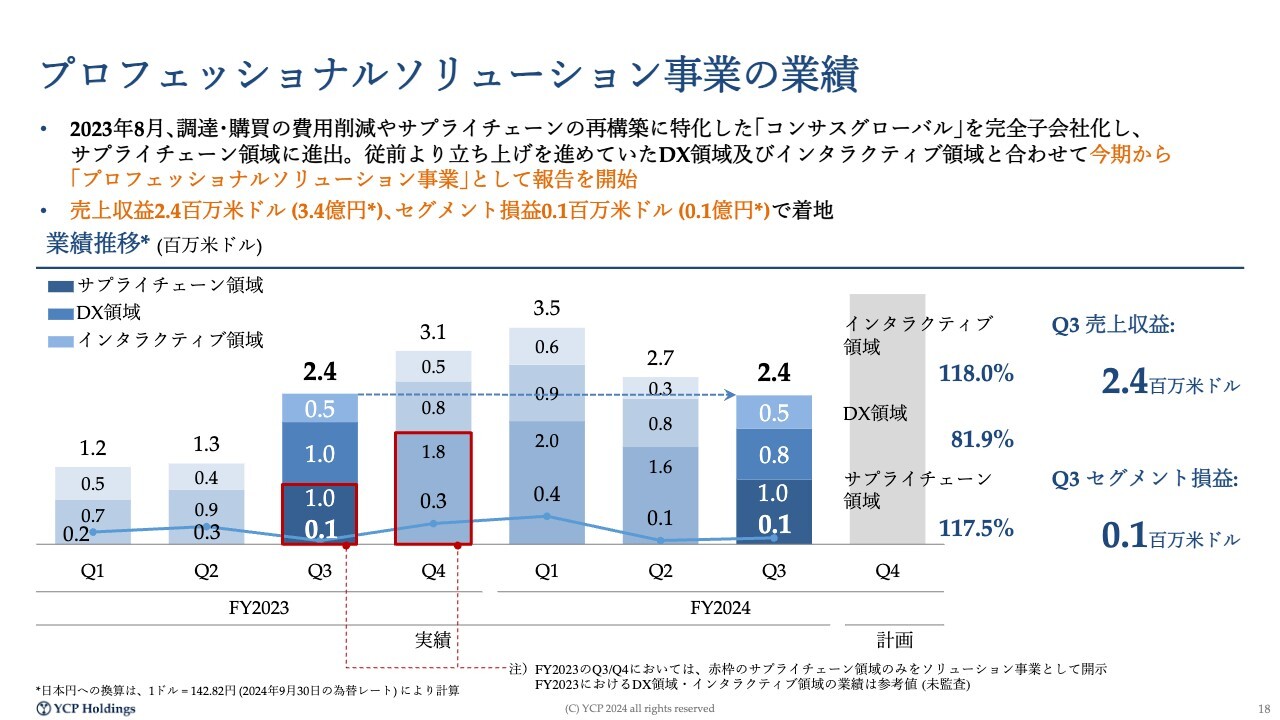

プロフェッショナルソリューション事業は、昨年の売上が非常に良く、第2四半期が1.3百万米ドル、2億円程度でしたが、第3四半期に急に売上が倍弱に大きく伸びました。今年も同じレベルの売上を確保することができており、今後ますますの成長を実現させていきたいと考えています。

プリンシパル投資は若干の微増で第3四半期を終えることができています。スライドのグラフは、まだSOLIAの売却の影響は加味していない数字としてご理解いただければと思います。

以上が第3四半期の全体像です。

マネジメントサービス事業のご紹介

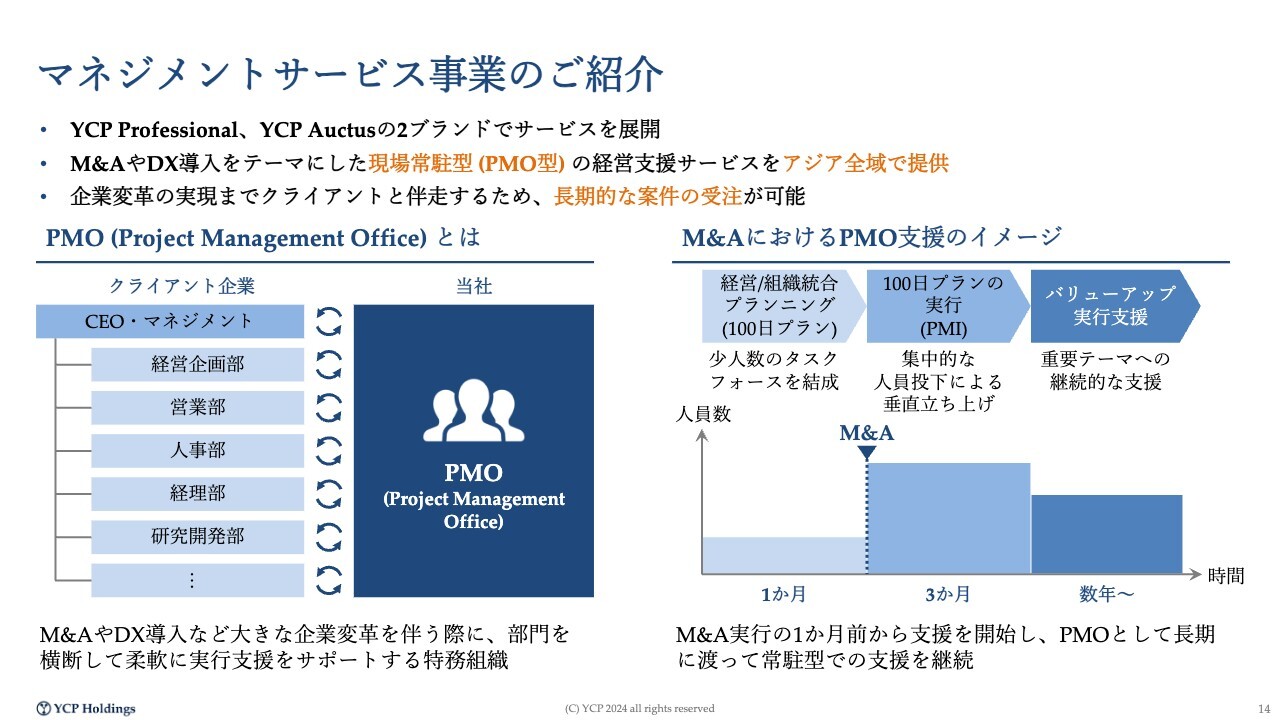

事業をセグメントごとにご説明します。当社のマネジメントサービスは、現場常駐型やインプリメンテーション呼ばれる形態、またはプロジェクトマネジメントオフィスやPMO型といわれる形態です。こちらを国内のみならずアジア全域で展開している点が、非常に特徴的な会社だと考えています。

具体例としてスライドに示しています。例えばM&Aを導入する際、M&Aを実際に決済する1ヶ月ほど前から支援に入ります。決済後に何をしないといけないのかを計画するプランニングフェーズとして、助走期間を1ヶ月程度いただくことが多いです。そこから、約3ヶ月の100日プランを組み立てます。

ちょうどアメリカでも、現在トランプ政権への移行準備が始まり、着任100日プランをまさに組み立てているところだとニュースなどで聞いています。

どのようなM&Aも、このように100日間で行わないといけないことを大量にリストアップします。案件によっては1,000個程度のタスクをリストアップし、集中的に3ヶ月で実行していきます。

業界的にはPMI(Post Merger Integration)と言われています。M&A(Mergers and Acquisitions)の後に行わないといけない統合作業という意味です。そのようなところに垂直的な人員を投下していきます。小さなM&Aで4、5名、大きなM&Aで30名程度、当社のコンサルタントが常駐しながら、お客さまのM&Aの実行支援をしていきます。

また、それぞれM&Aで狙っている戦略は、およそ3つから5つ程度あります。例えば、グループ間シナジーを活かして営業網を拡大する、一部でコストカットを実現するなど、M&Aの価値を最大化するための政策やテーマが挙げられます。戦略を実現するため、当社はM&A先に常駐しながら、3年から5年程度伴走して実行支援を行うサービスを提供しています。

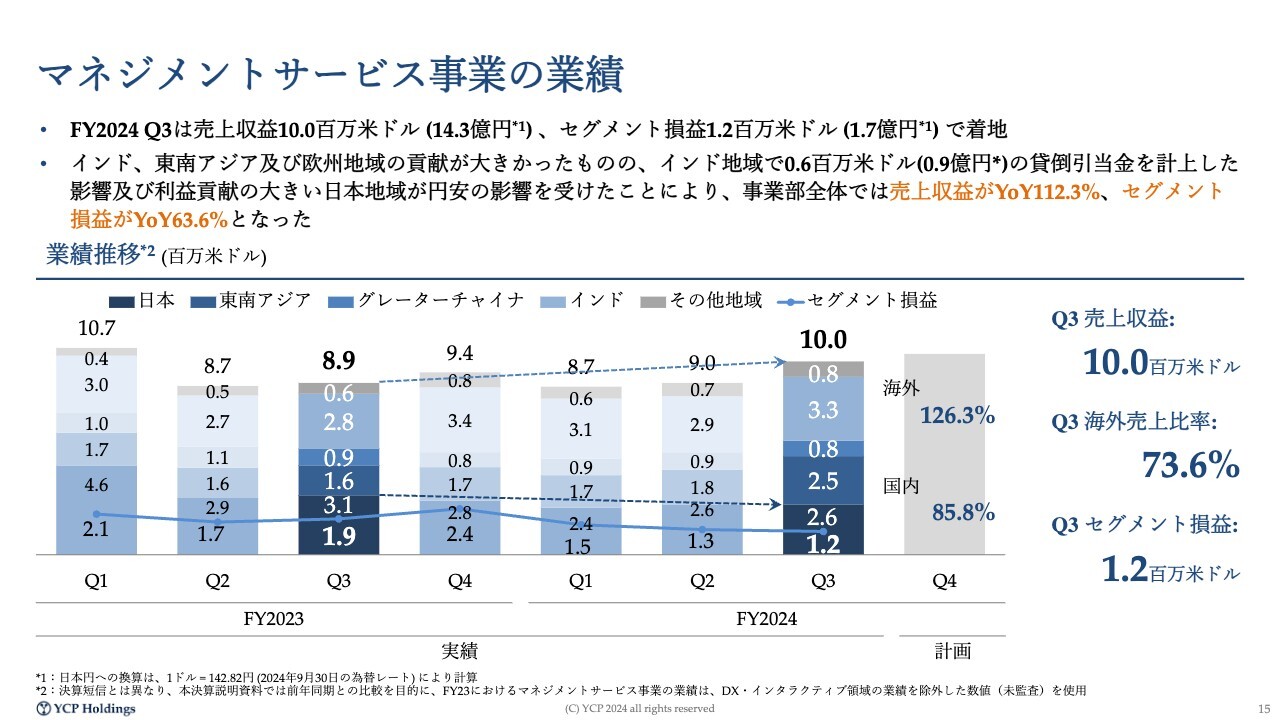

マネジメントサービス事業の業績

全体像としては、第3四半期の売上収益は10百万米ドルで、15億円弱で着地しています。実は2021年と2022年度、2023年度第1四半期ぐらいまで、非常に大きなお客さま1社のM&Aのお手伝いのお仕事をいただいていました。

それが一定期間を経て、PMI期間が終わったところでプロジェクトが満了しましたが、そこに人を大きく張り込んでいたため、実際のところ、どのように他のプロジェクトに当てはめていくのか、この1年強の期間は苦労していました

第3四半期の特に9月に入ってから、全地域において非常に忙しくしており、1年強か2年弱の期間苦労したものが、我々が狙っていたかたちでようやくフィットしてきたのと考えています。

結果的に第3四半期は1,000万米ドル、15億円弱ということで、年間ベースで60億円ほどの売上に戻すことができました。

国内は引き続き円安の影響が非常に大きいですが、やはり東南アジアが大きく増加しており、東南アジアとインドの2地域に関しては、日本企業のみならず欧米企業からの受注も非常に厚くなっているため、向こう数年間はその動向は変わらないだろうということで、引き続き採用や営業に力を入れながら、売上拡大を図っていきたいと考えています。

本当に5年ほど前まで、海外売上比率は10パーセント程度でしたが、IPO前ぐらいに海外売上比率が40パーセント程度になり、今となっては75パーセントとなりました。日本はじわじわと円ベースで大きくはなってきていますが、それ以上に海外売上をドカッと大きくすることで、事業規模としても倍ぐらい、海外売上比率が増えているというのが、この5年ほどマクロで見た中での我々の成長となっています。

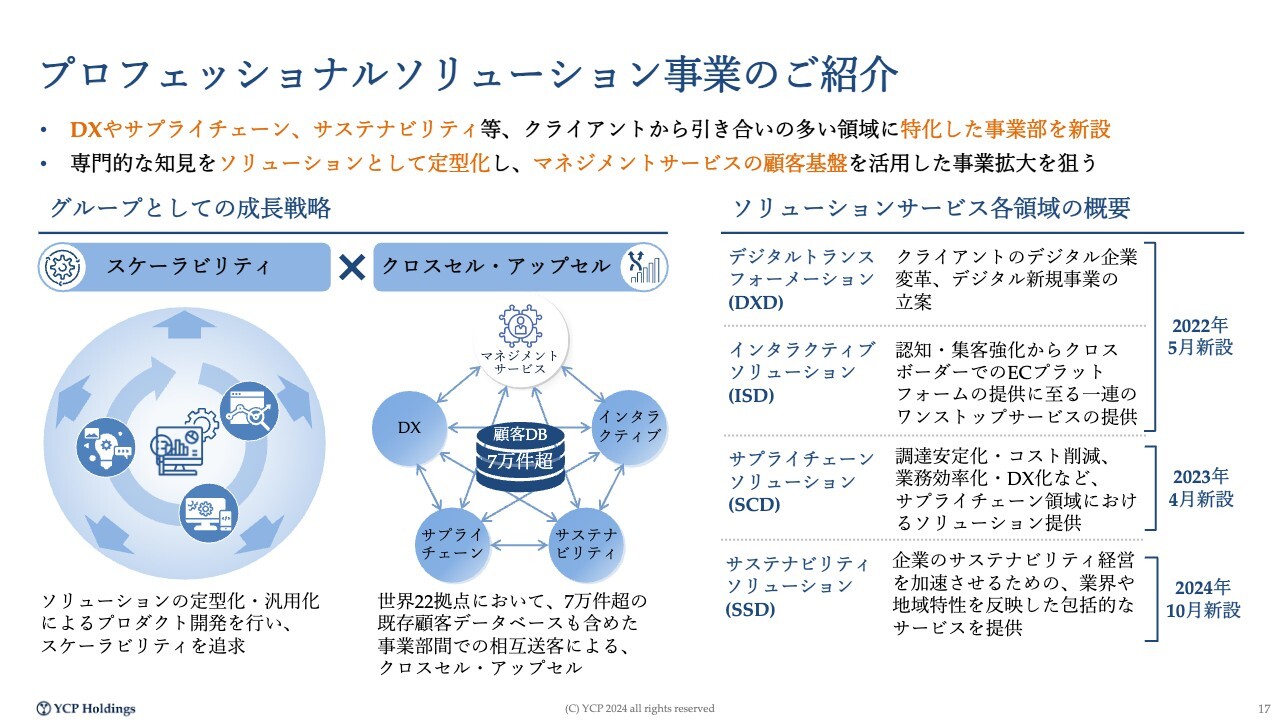

プロフェッショナルソリューション事業のご紹介

プロフェッショナルソリューション事業です。マネジメントサービス事業はどうしても、採用・教育して、お客さまにサービスを提供し、ご評価いただくということで、かなり長い時間がかかり、非連続にビジネスを大きくすることが難しいのが我々の悩みです。

また、IPOをした際にもそのような悩みについて、特に機関投資家から「YCPがやるべきことは、もっとスケールできる」「コンサルというよりもソリューションを作るべきだ」ということをご示唆いただく機会が多かった中で、IPOの準備を2021年に終えて、2022年から本格的に取り組んできたテーマです。

いくつかの事業部を2022年に新設して、一部はマネジメントサービス部だったものを分けたものもありますが、おかげさまでこの4事業部が今年いっぱいで立ち上がってきました。

プロフェッショナルソリューション事業の業績

サステナビリティソリューションは、まだ売上計上できていません。急に大きくなっていったため、人員繰りの問題でうまくバランスがとれていなかった部分がありましたが、パイプラインとしてはここが一番ビジネスが厚くなっているため、おそらく第4四半期は第3四半期よりかなり大きな売上を計上できると思っています。

インタラクティブ領域、DX領域、サプライチェーン領域でビジネス全体を大きくしていき、マネジメントサービス事業よりも大きなビジネスを作っていくため、グループ全体で注力しています。

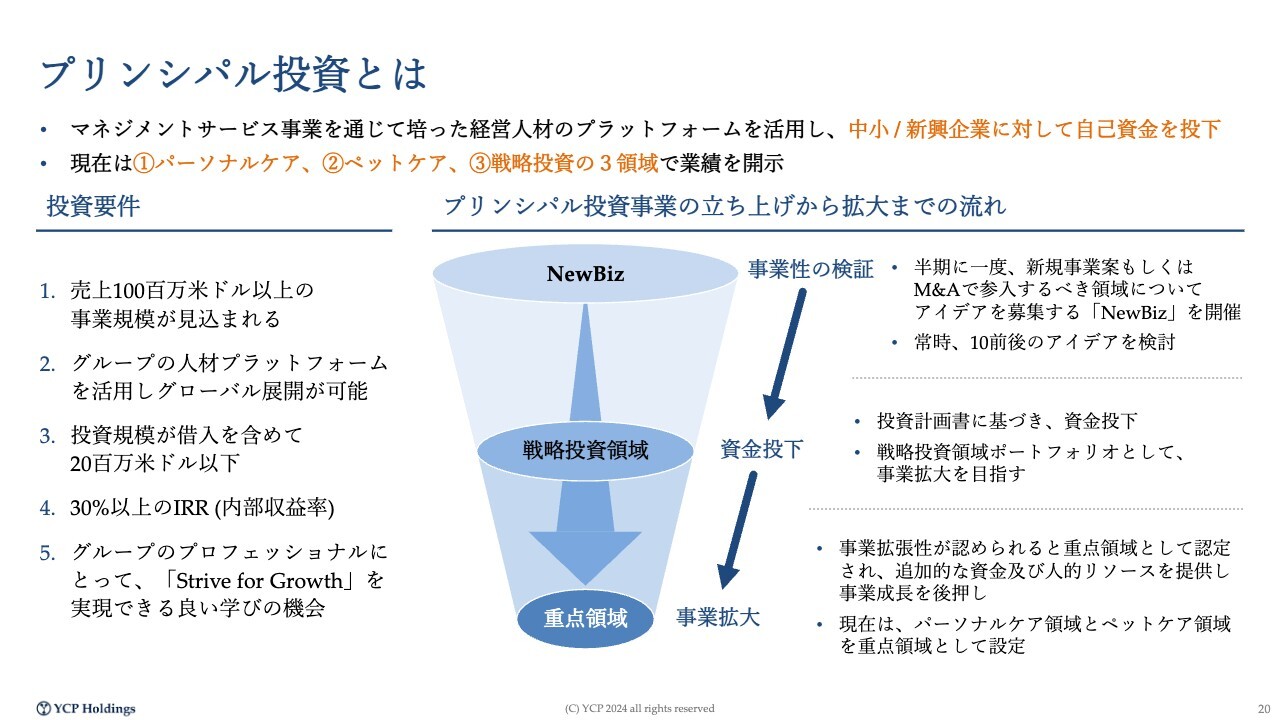

プリンシパル投資とは

我々が構築してきたマネジメントサービス事業、あるいはプロフェッショナルソリューション事業の基盤の上に自己資金を投下してリスクをとり、いくつかの事業を育ててきているということが、プリンシパル投資です。

① パーソナルケア領域のご紹介

冒頭から繰り返しご紹介している株式会社SOLIAは、日本の会社ですが、赤ちゃん向けの「ALOBABY」というスキンケアや、「AMBIQUE」という男性向けプロテインのブランド展開に非常に力を入れている会社です。

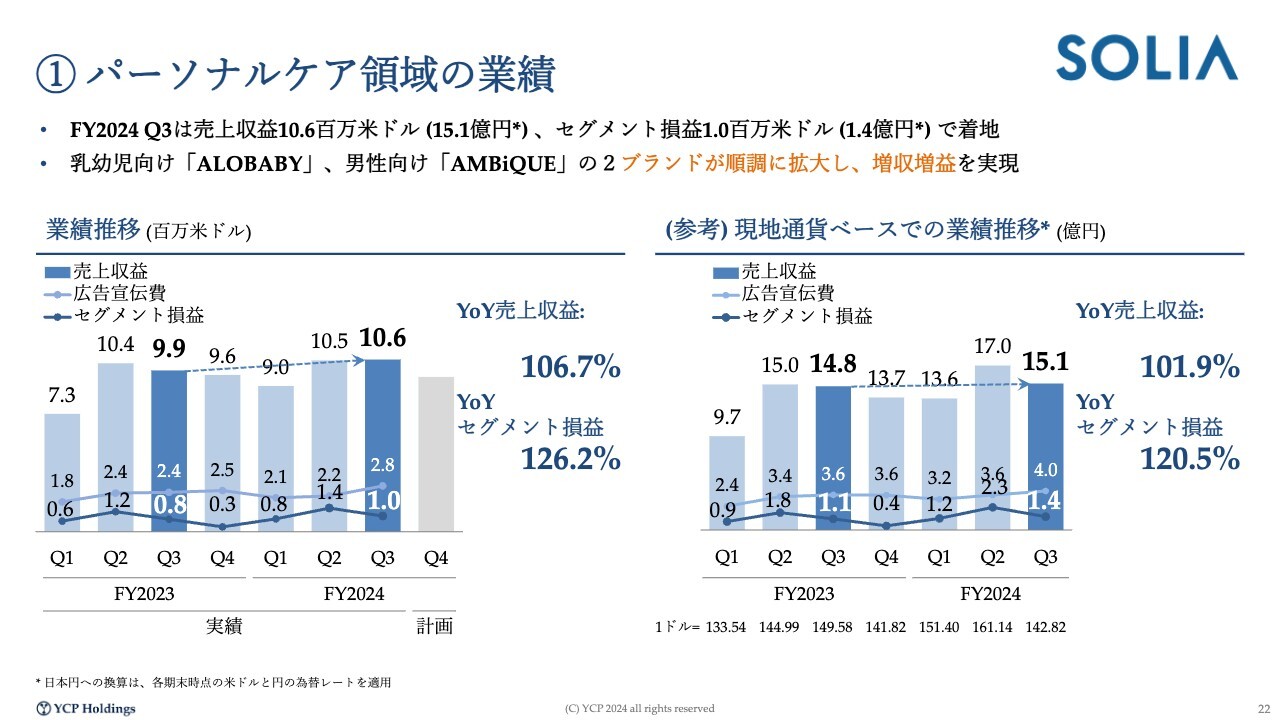

① パーソナルケア領域の業績

スライドの表は四半期の数字です。2013年に投資してから10年強支援をしている中で、非常に大きな売上を作ることができています。特に赤ちゃん向けスキンケアについては、国産でオーガニックな製品がなかなかなかった10年前に我々は参入し、この市場を作っていきました。そのような投資仮説で支援してきた会社です。

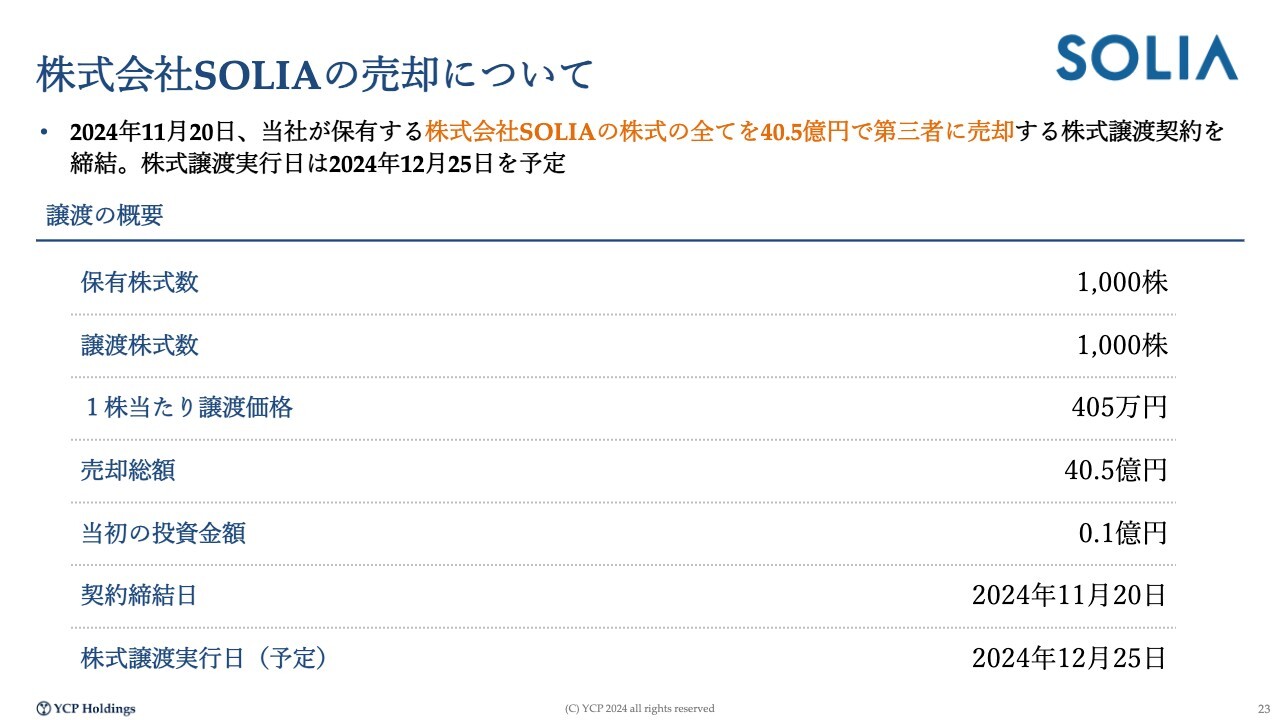

株式会社SOLIAの売却について

「ALOBABY」に関しては、新たにママになる方々からの認知度はおそらく50パーセントを超えるまでに育ってきており、市場シェアそのものも非常に大きく確保できています。

したがって、ここから先は会社の経営陣が、新たな株主とさらなる成長を目指せるのではないかということで、売却に至りました。先週火曜日だと思いますが、株式譲渡契約締結していることを発表しています。11月20日に契約締結し、同日にこの件について開示を終えています。

先週は別途開示するとしていた業績インパクトについては、先ほど開示しました。

M&Aの売却完了自体は12月25日を予定しているため、株式会社SOLIAは年内までは連結しており、2025年度期初からは連結外になるかたちで、グループの経営に当たりたいと考えています。

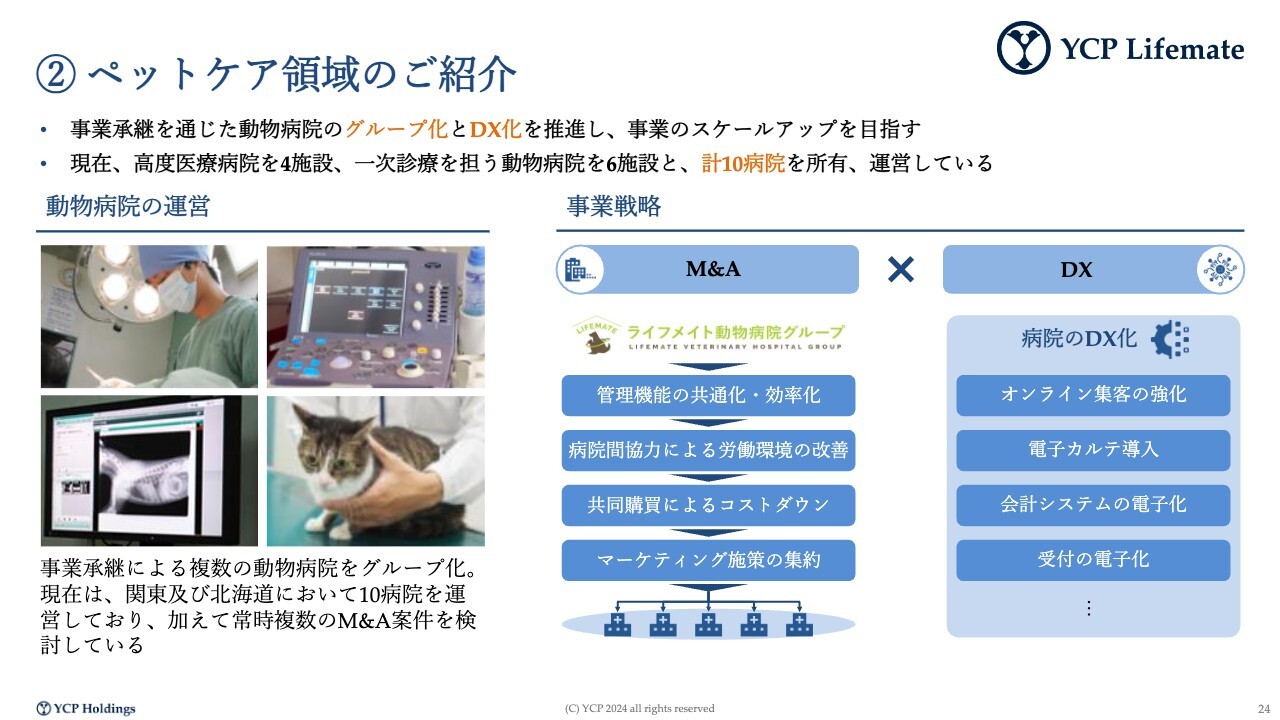

② ペットケア領域のご紹介

次に大きな投資先がライフメイト社です。今は10病院、以前までは11病院まで拡大していましたが、より大型の病院に集約するようなかたちで、直近では経営に当たっています。

2013年頃からコツコツと投資してきて、自分たちで病院を作るというよりも、事業承継ニーズを受けて我々が受け皿になる、つまり事業承継でお悩みの獣医師の先生から我々が病院をお譲りいただくといったかたちで、さらなるグループシナジーを活かしていく戦略で投資しています。

今はより大きな病院に集約してきているため、以前投資した小型病院は一部売却しながら経営に当たっています。直近で2病院はすでに売却していますが、どうしても規模が不十分なものは売却して経営を行っています。

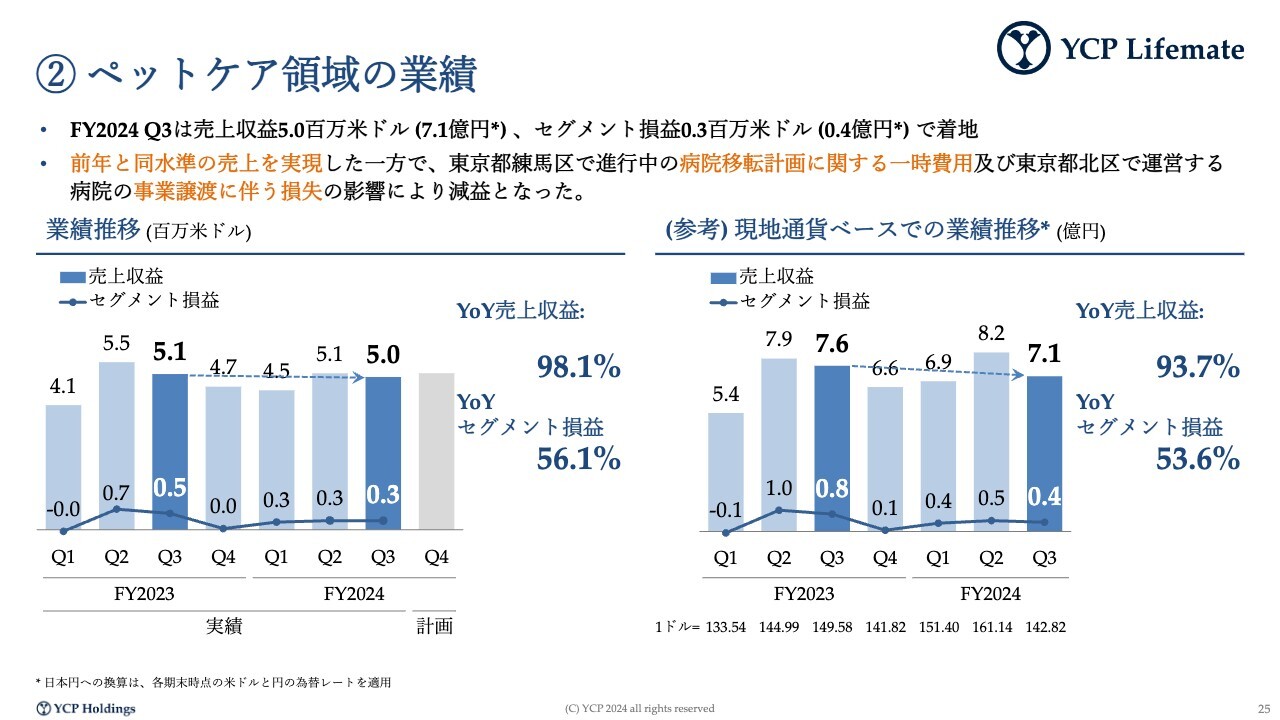

② ペットケア領域の業績

小規模病院を売却したため、売上微減となっていますが、より収益性の高いかたちで経営できるように、事業ポートフォリオを見直しています。収益に関しても微減となっているのは、練馬区で非常に大きな病院を移転しており、この一時費用が計上されているためです。

ライフメイト動物病院グループについては、病院を売却する際、当初狙っていた金額では売却できず、事業譲渡に伴う損失も若干あり減益で着地しています。

③ 戦略投資領域のご紹介

その他に、戦略投資領域のわかりやすい例としては、香港やシンガポールに日本食レストラン・ラーメン屋・海鮮丼屋を出店したり、インバウンドにどこまで合致できるかということで、「はちきょう」という札幌のすすきのにある海鮮居酒屋へ投資したり、シニア領域として高齢者向けサービスがこれからの日本でどんどん増えていく中で、どのような組織に需要があるのかということを模索しながら展開してきています。

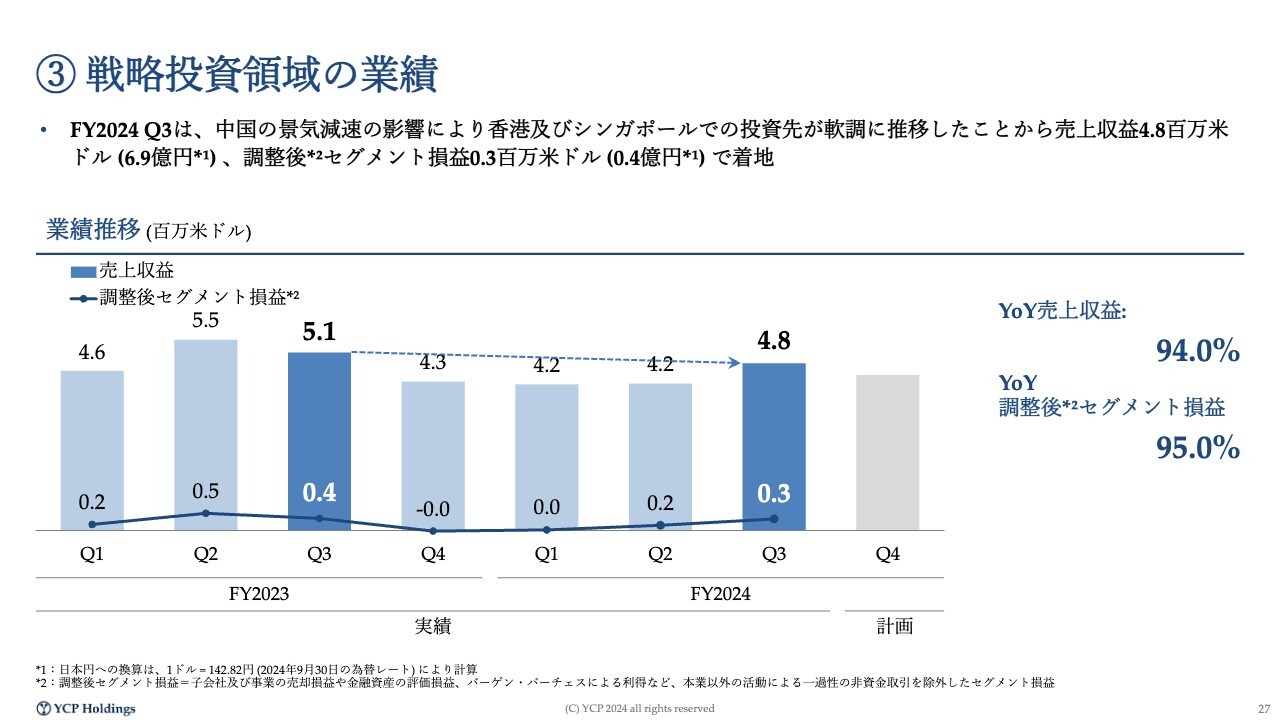

③ 戦略投資領域の業績

戦略投資領域の業績についてです。大きくは変わりませんが、第3四半期と第2四半期はグループ全体の経営に大きな影響を与えることなく、いくつか新しい投資へチャレンジしてきました。より大きな投資テーマが見つかり次第、個別に開示していきたいと考えています。

以上がセグメントごとの状況です。

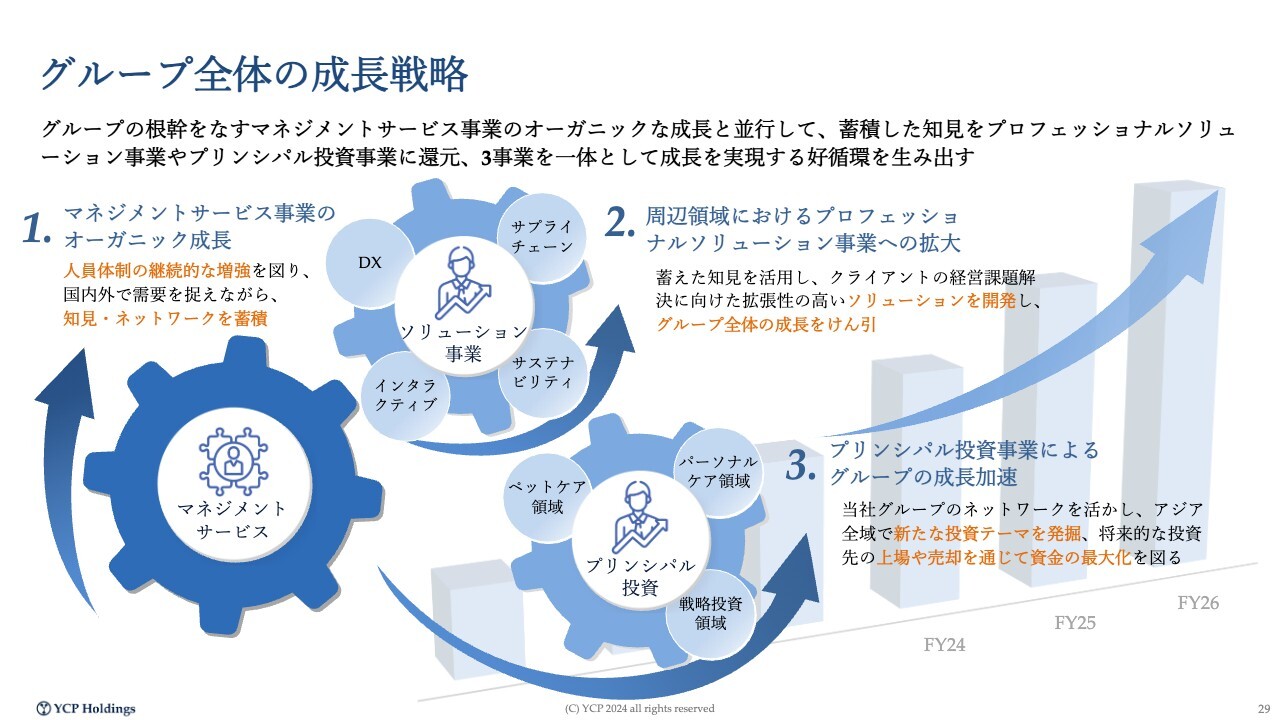

グループ全体の成長戦略

全体のまとめです。創業来の母屋であるマネジメントサービス事業については、今は200名から250名ほどの体制で、年間60億円ほどのビジネスとなっていますが、なるべく早期に今のおよそ1.5倍となる売上100億円をどのように達成できるかが、我々のビジネス戦略、グループ戦略の一丁目一番地だと考えています。すでにゼロから作ったものが60億円になっている事業のため、そこまで時間をかけずに100億円を確実に実現したいと考えています。

一昨年から取り組んでいる、より拡張性のあるプロフェッショナルソリューション事業へのビジネスの拡大についてです。現状では、4事業部で年間15億円ほどの事業規模になっているため、これも一つひとつを50億円から100億円ほどの規模にしていきます。

マネジメントサービス事業が100億円到達する時には、プロフェッショナルソリューション事業を合算して200億円ほど、プロフェッショナルサービス事業すべてで300億円ほどの塊を作るべく、この2番目の戦略にもリソースを十分に投下しながら、ビジネス拡大を図っています。

当然ながら、事業拡大していく中で運転資金が必要だったり、これまでもグループを大きくしてきたM&Aは積極的に活用していきたいと思っています。

しかし、その資金を毎回株式で調達して希薄化させるわけではなく、SOLIAの売却の話のほか、IPOの前年には投資していたアイペットというペット保険の会社を売却できていますが、そのように投資リターンをしっかりと確保し、回収した資金でグループ全体の成長を加速させることを3つ目の柱に置き、この3つの柱の相乗効果でより資本効率良く会社・グループ全体の成長を加速させて拡大していきたいと考えています。

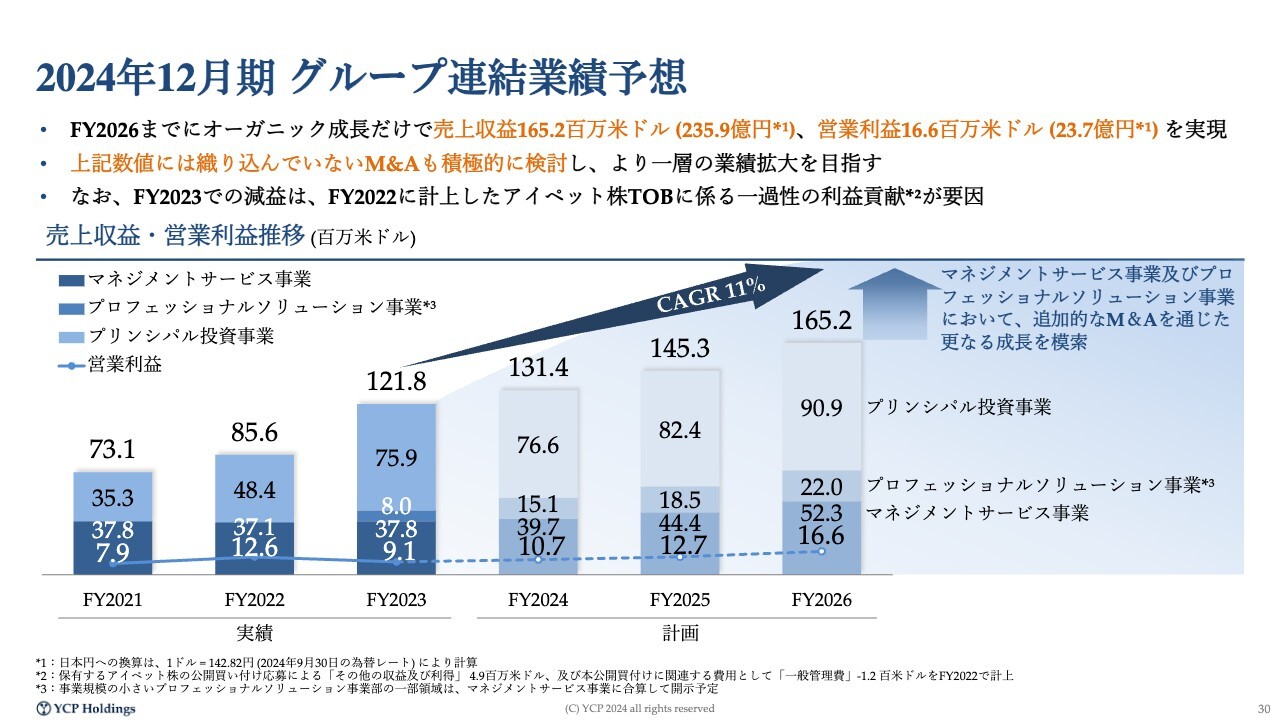

2024年12月期 グループ連結業績予想

数字面ではこちらが中期経営計画でお示ししている内容です。今期の着地はドル換算で129百万米ドルと先ほどあらためて開示しました。円ベースで200億円ほどの売上です。営業利益は20.1百万米ドル、円ベースで31億円と上方修正しています。2024年度はSOLIAの売却もありますし、本業もそれなりにビジネス拡大でき、良いかたちで着地できるのではないかと思っています。

来期以降の計画も示していますが、売上に関してはSOLIAがグループから外れて売上貢献がなくなるため、減収は免れないかと思っていますが、我々が重要視して注力しているのは、マネジメントサービス事業とプロフェッショナルソリューション事業を合算した、プロフェッショナルサービスの事業基盤を非連続に大きくしていくことです。

今回の売却で回収した資金を、この領域のM&Aに充てながら、スライドのグラフでは2026年にプロフェッショナルサービスの業績を74百万米ドルと示していますが、これをいち早く300億円ほどの事業規模、営業利益15パーセントほど、したがって45億円ほどの営業利益が出せるよう、グループ全体の事業ポートフォリオを組み替えつつ、それぞれの事業成長も実現させながら、グループの経営に当たっていきたいと考えています。

私からの説明は以上です。

質疑応答:コンサルファームのM&Aの進捗について

新着ログ

「サービス業」のログ