【QAあり】東海運、営業総利益の増加に加え、販管費の減少により営業利益は前年比+241.7%の大幅増、新施設の開設により成長強化

2025年3月期第2四半期(中間期)決算説明

松井伸介氏:東海運株式会社代表取締役社長の松井伸介です。2025年3月期第2四半期(中間期)決算についてご説明します。

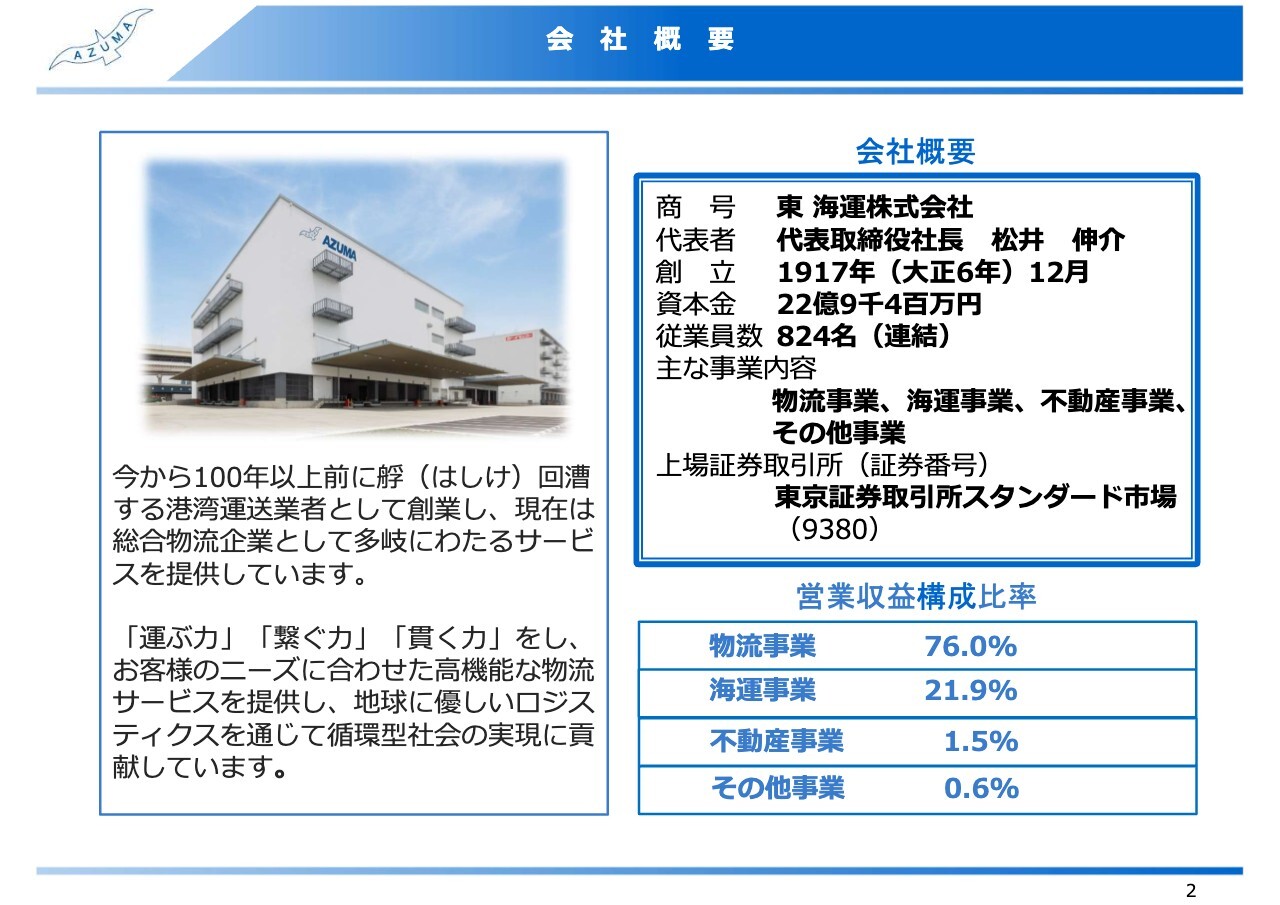

会社概要

当社は、今から100年以上前に艀(はしけ)回漕する港湾運送業者として創業し、現在は総合物流企業として多岐にわたるサービスを提供しています。

当社は営業収益構成比率で表しているように、物流事業と海運事業を主としています。「運ぶ力」「繋ぐ力」「貫く力」によって、お客さまのニーズに合わせた高機能な物流サービスを提供し、地球に優しいロジスティクスを通じて循環型社会の実現に貢献しています。

2025年3月期 第2四半期(中間期)連結決算説明資料目次①

まず、2025年3月期第2四半期(中間期)の連結決算概要についてご説明します。

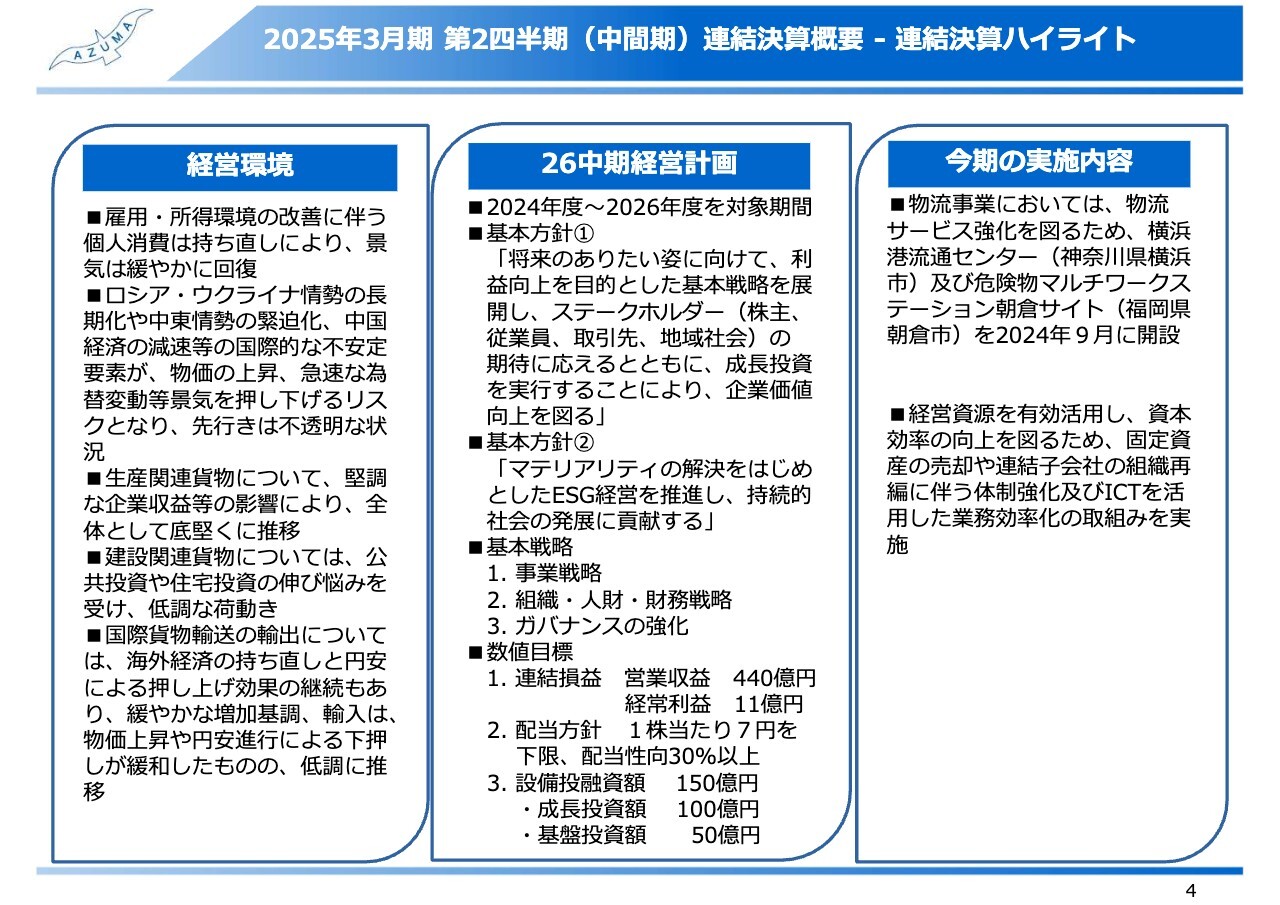

2025年3月期 第2四半期(中間期)連結決算概要 - 連結決算ハイライト

2025年3月期第2四半期(中間期)の連結決算をハイライトとしてまとめています。

2025年3月期 第2四半期(中間期)連結決算概要 - 連結決算ハイライト

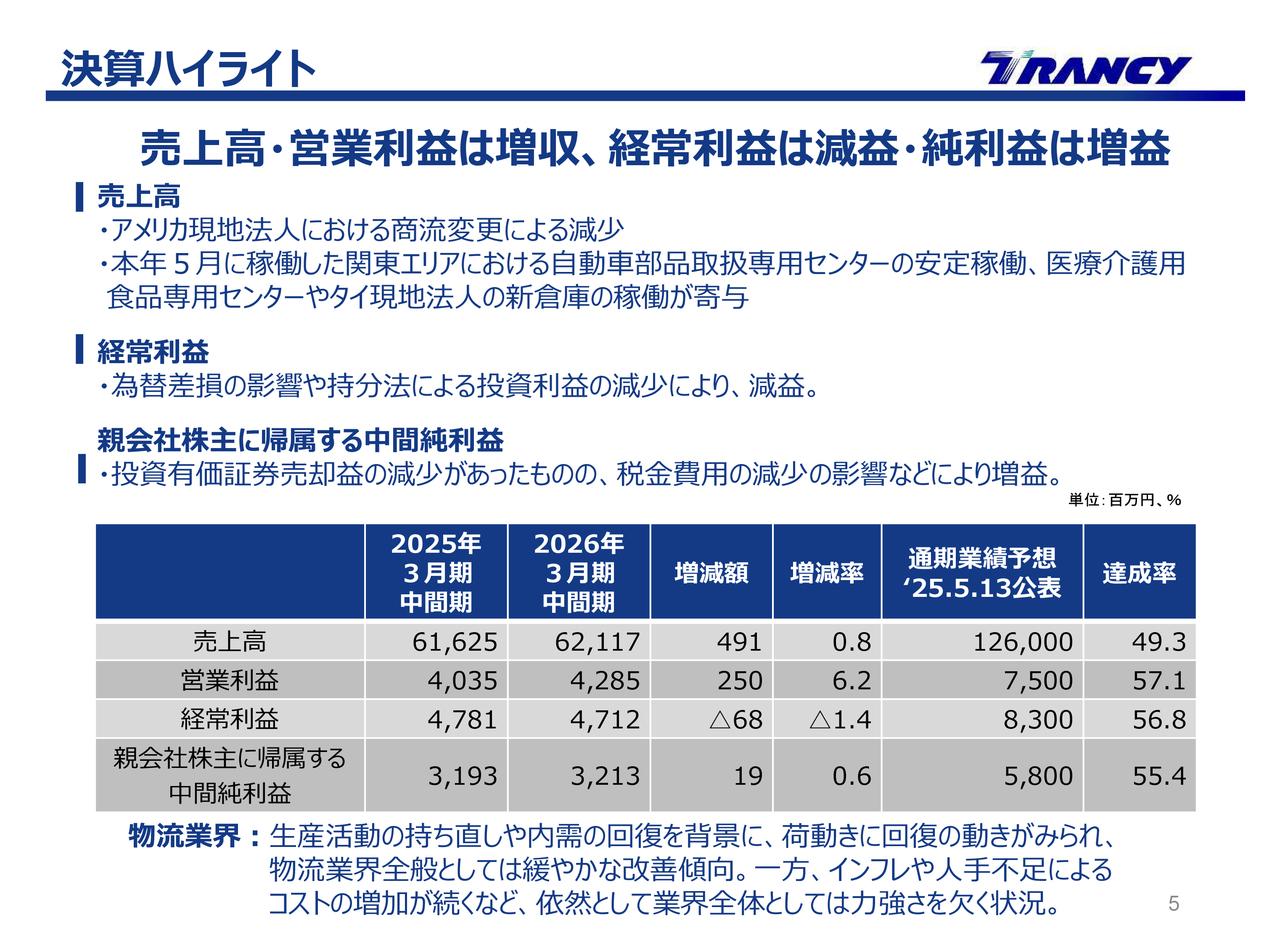

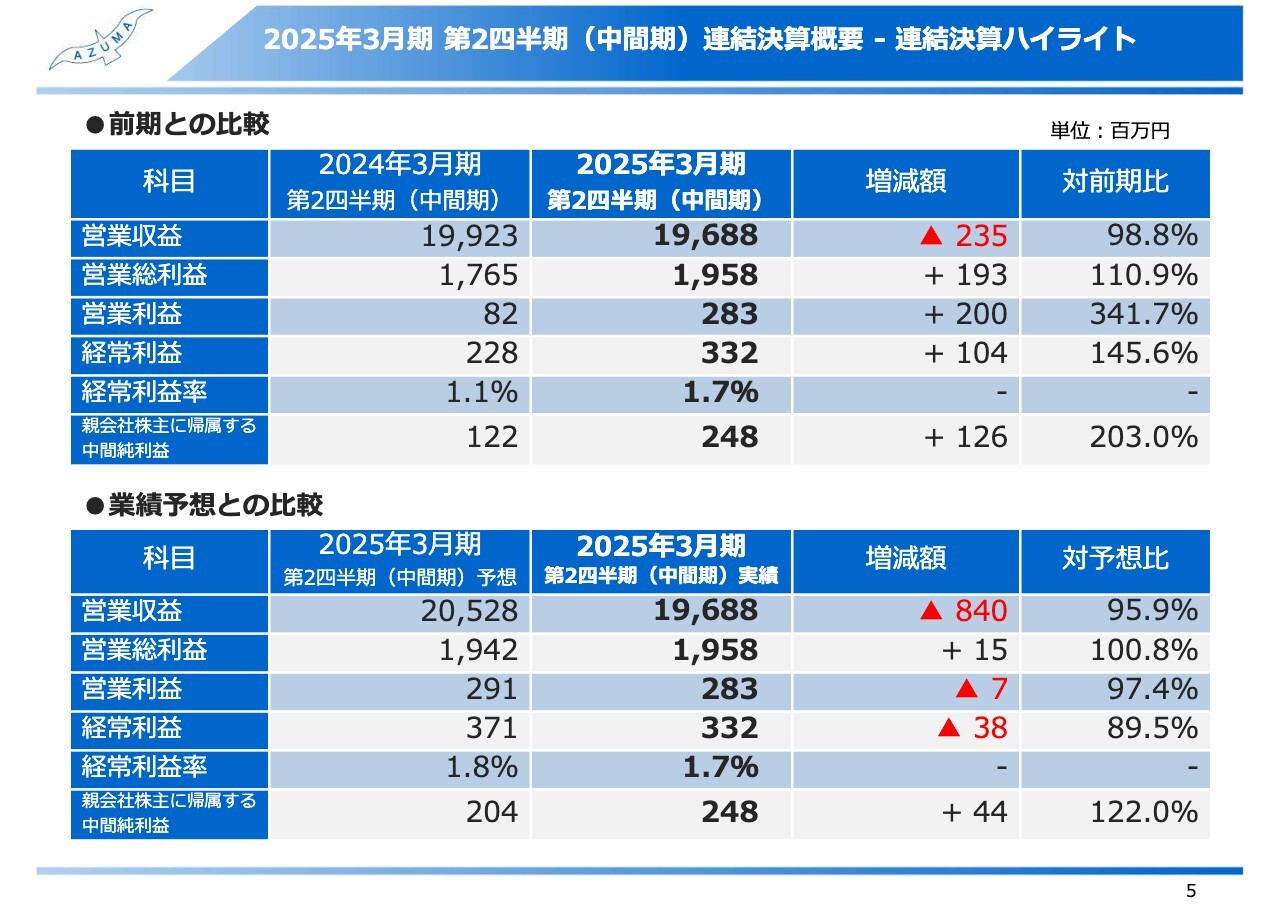

前期との比較では、当中間連結会計期間の営業収益は、196億8,800万円と前中間連結会計期間に比べ2億3,500万円(1.2パーセント)の減収となりましたが、営業利益は2億8,300万円と前中間連結会計期間に比べ2億円(241.7パーセント)の増益、経常利益は3億3,200万円と前中間連結会計期間に比べ1億400万円(45.6パーセント)の増益となりました。

また、親会社株主に帰属する中間純利益は、固定資産の売却に関する特別利益を計上したこと等により2億4,800万円と前中間連結会計期間に比べ1億2,600万円(103.0パーセント)の増益となりました。

業績予想との比較では、当中間連結会計期間の営業収益は、業績予想に比べ8億4,000万円(4.1パーセント)の減収となり、営業利益は業績予想に比べ700万円(2.6パーセント)の減益、経常利益は業績予想に比べ3,800万円(10.5パーセント)の減益となりました。

また、親会社株主に帰属する中間純利益は、業績予想に比べ4,400万円(22.0パーセント)の増益となりました。

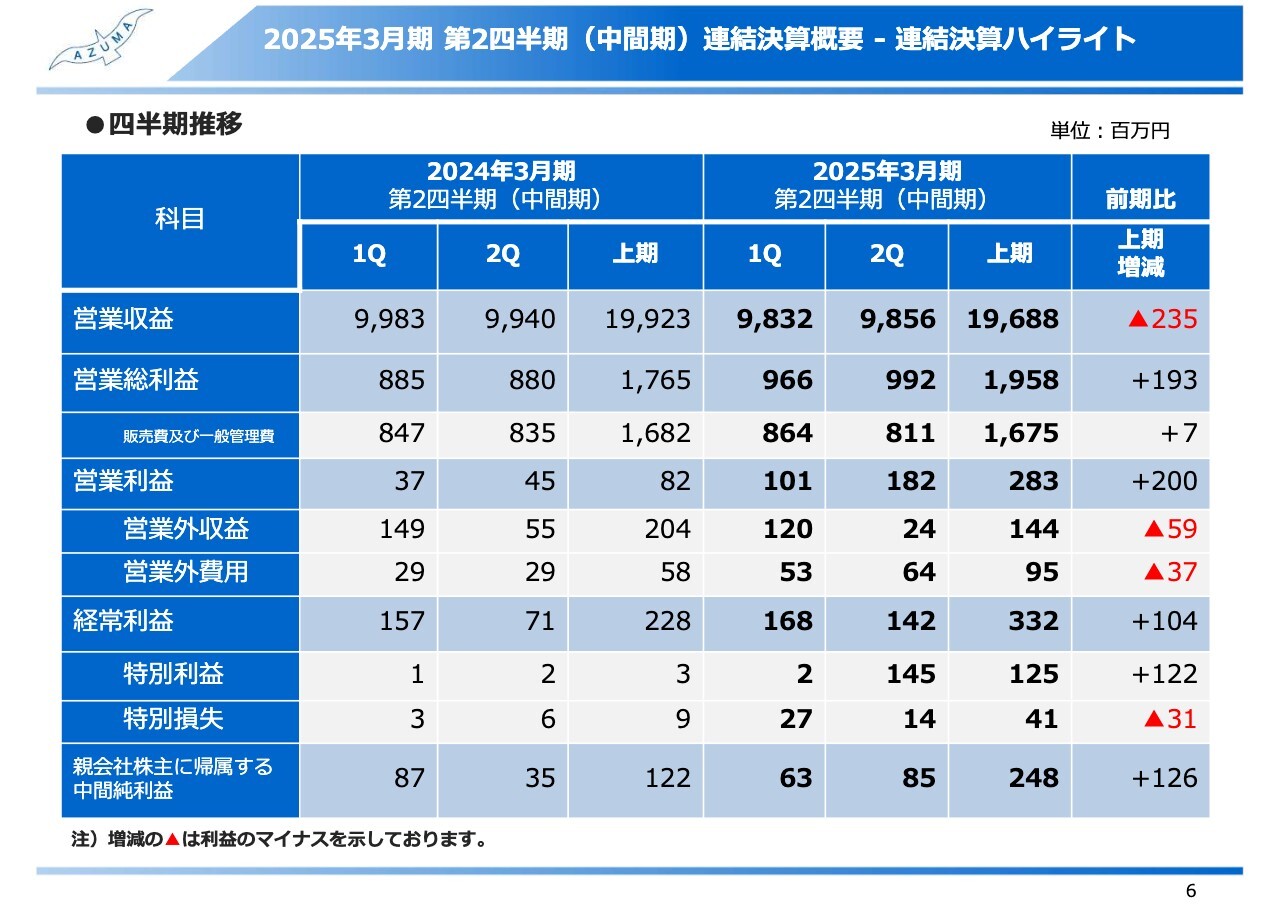

2025年3月期 第2四半期(中間期)連結決算概要 - 連結決算ハイライト

上期までの四半期推移となります。営業利益、経常利益、親会社株主に帰属する中間純利益については後ほどご説明します。

2025年3月期 第2四半期(中間期)連結決算概要- セグメント別営業収益・営業総利益

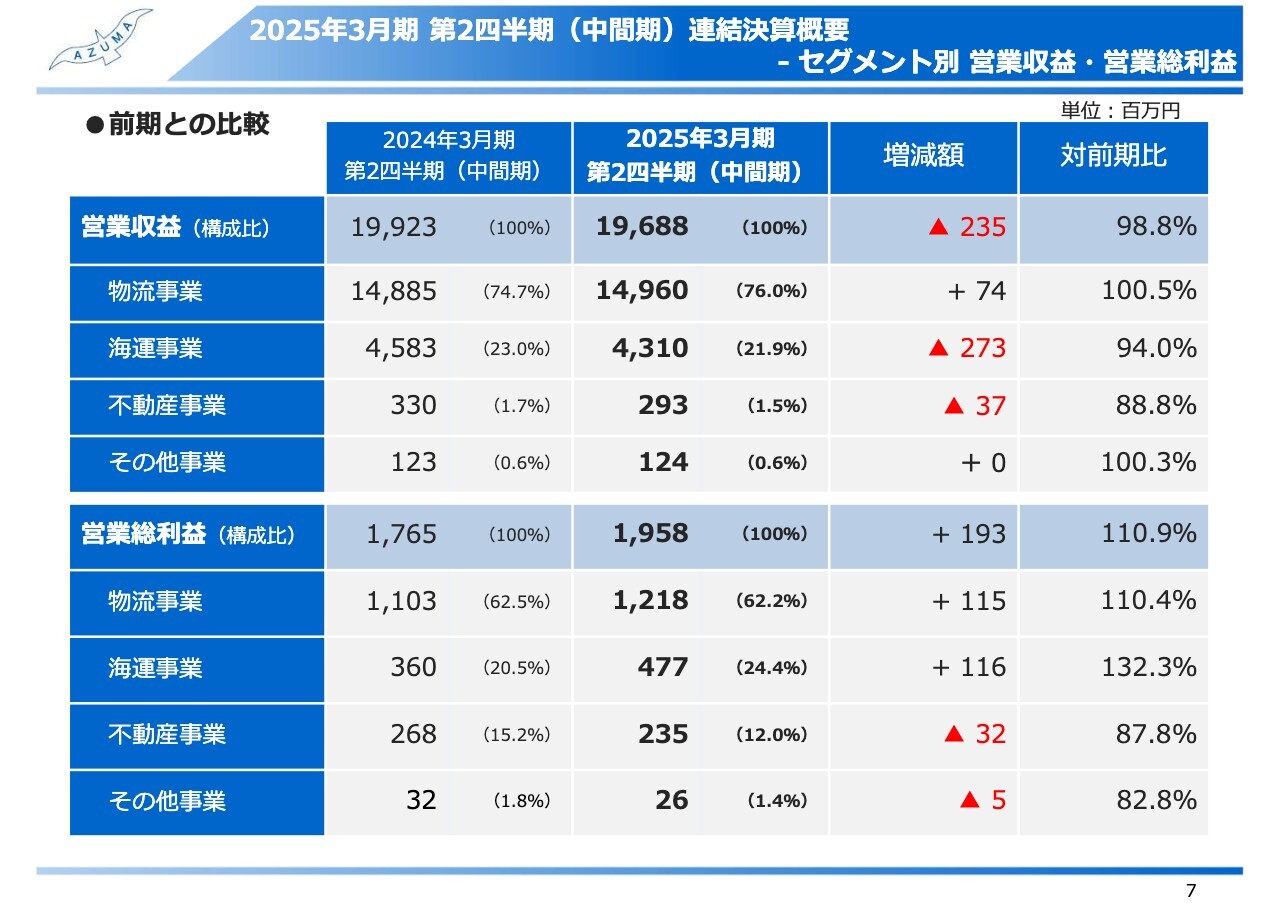

続いて、セグメント別に実績をご説明します。

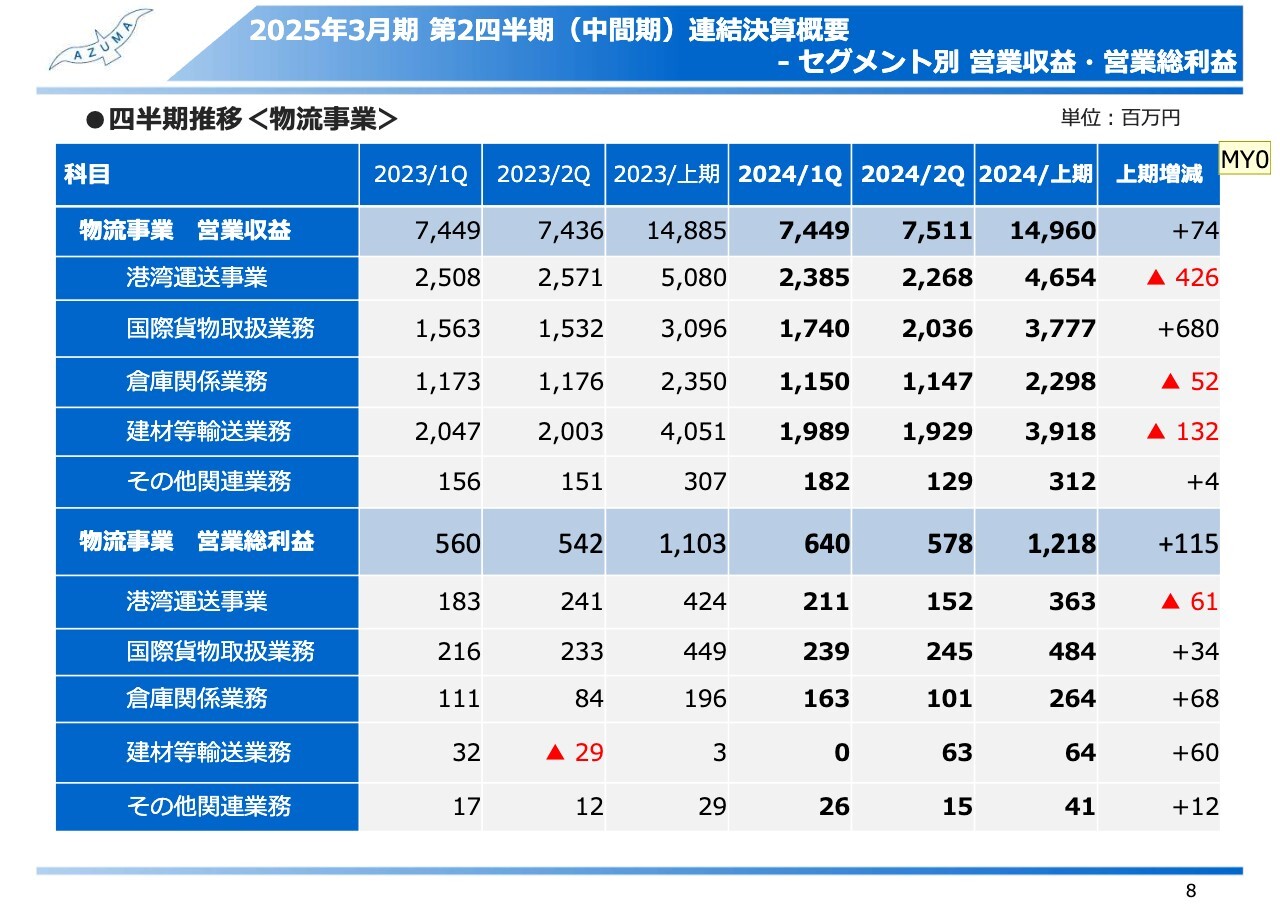

物流事業の営業収益は、149億6,000万円と前中間連結会計期間に比べ7,400万円(0.5パーセント)の増収となり、営業総利益は、12億1,800万円と前中間連結会計期間に比べ1億1,500万円(10.4パーセント)の増益となりました。

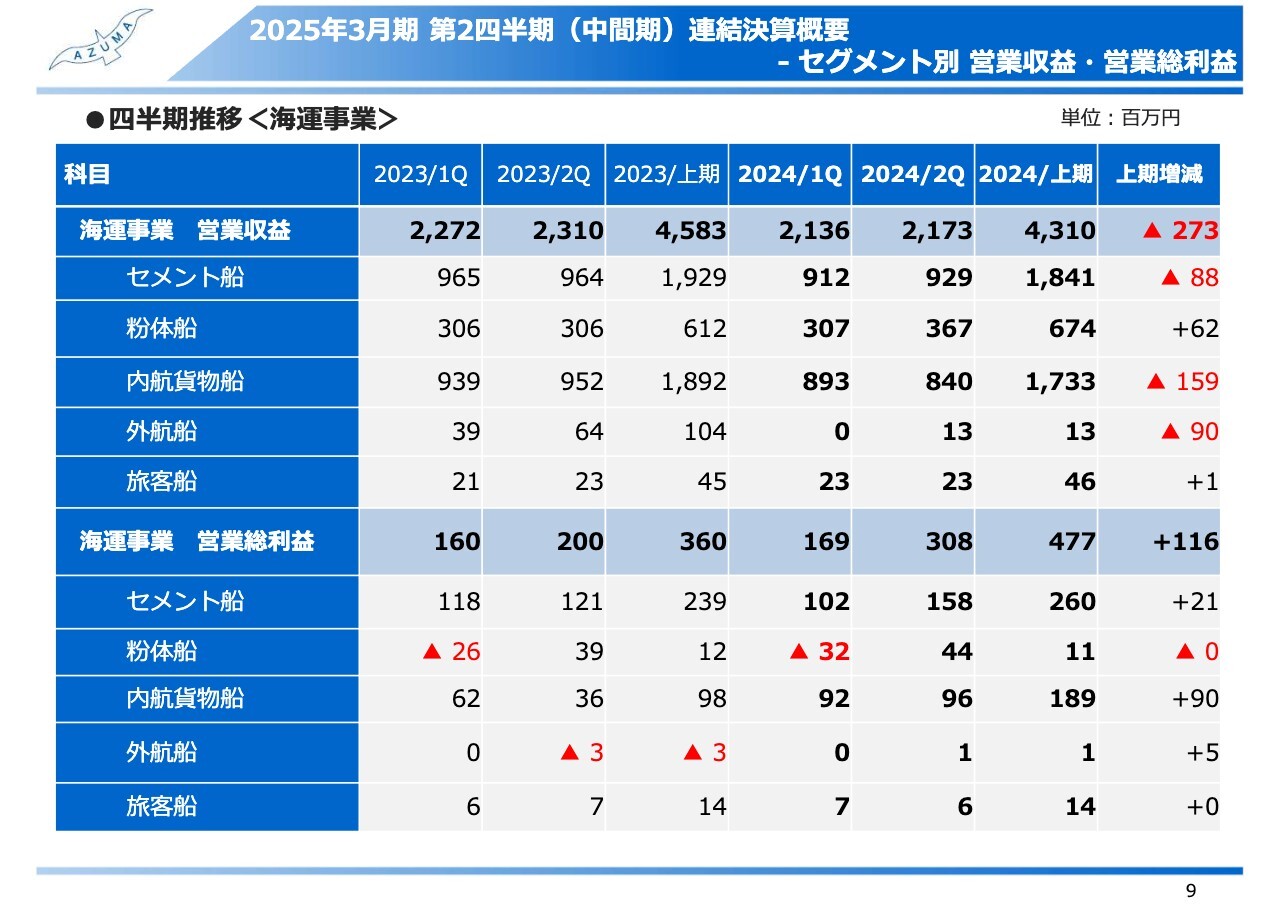

海運事業の営業収益は、43億1,000万円と前中間連結会計期間に比べ2億7,300万円(6.0パーセント)の減収となりましたが、営業総利益は、4億7,700万円と前中間連結会計期間に比べ1億1,600万円(32.3パーセント)の増益となりました。

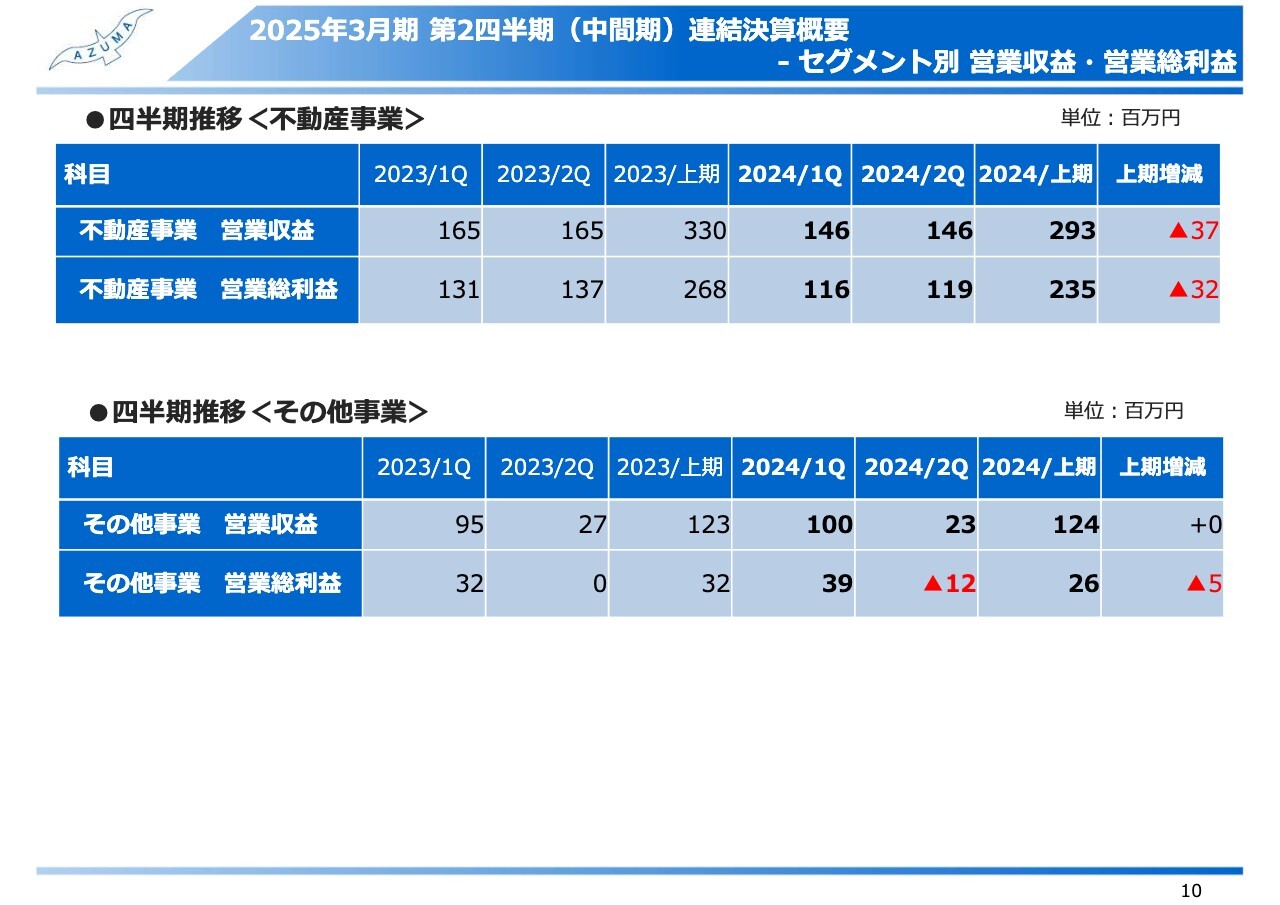

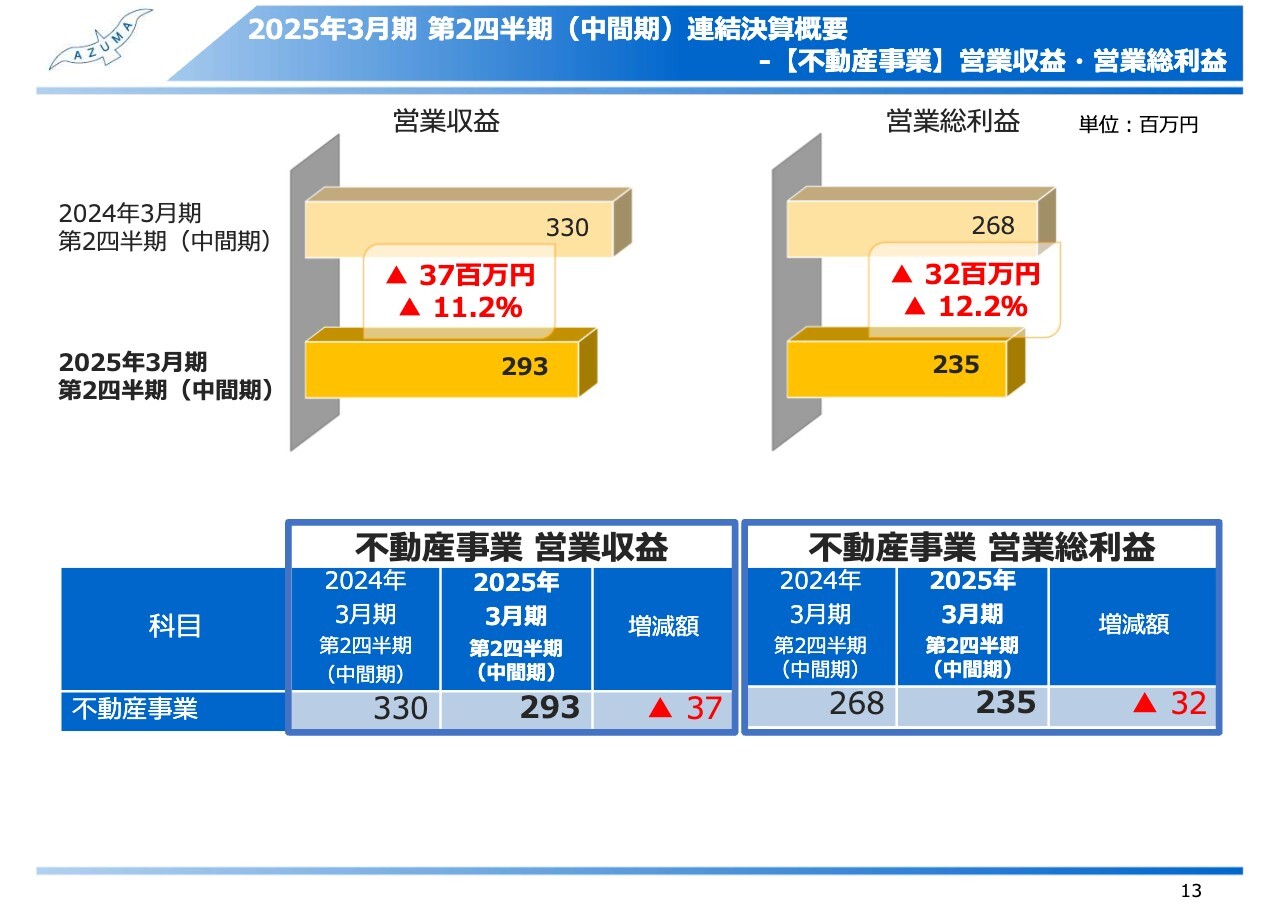

不動産事業の営業収益は、2億9,300万円と前中間連結会計期間に比べ3,700万円(11.2パーセント)の減収となり、営業総利益は、2億3,500万円と前中間連結会計期間に比べ3,200万円(12.2パーセント)の減益となりました。

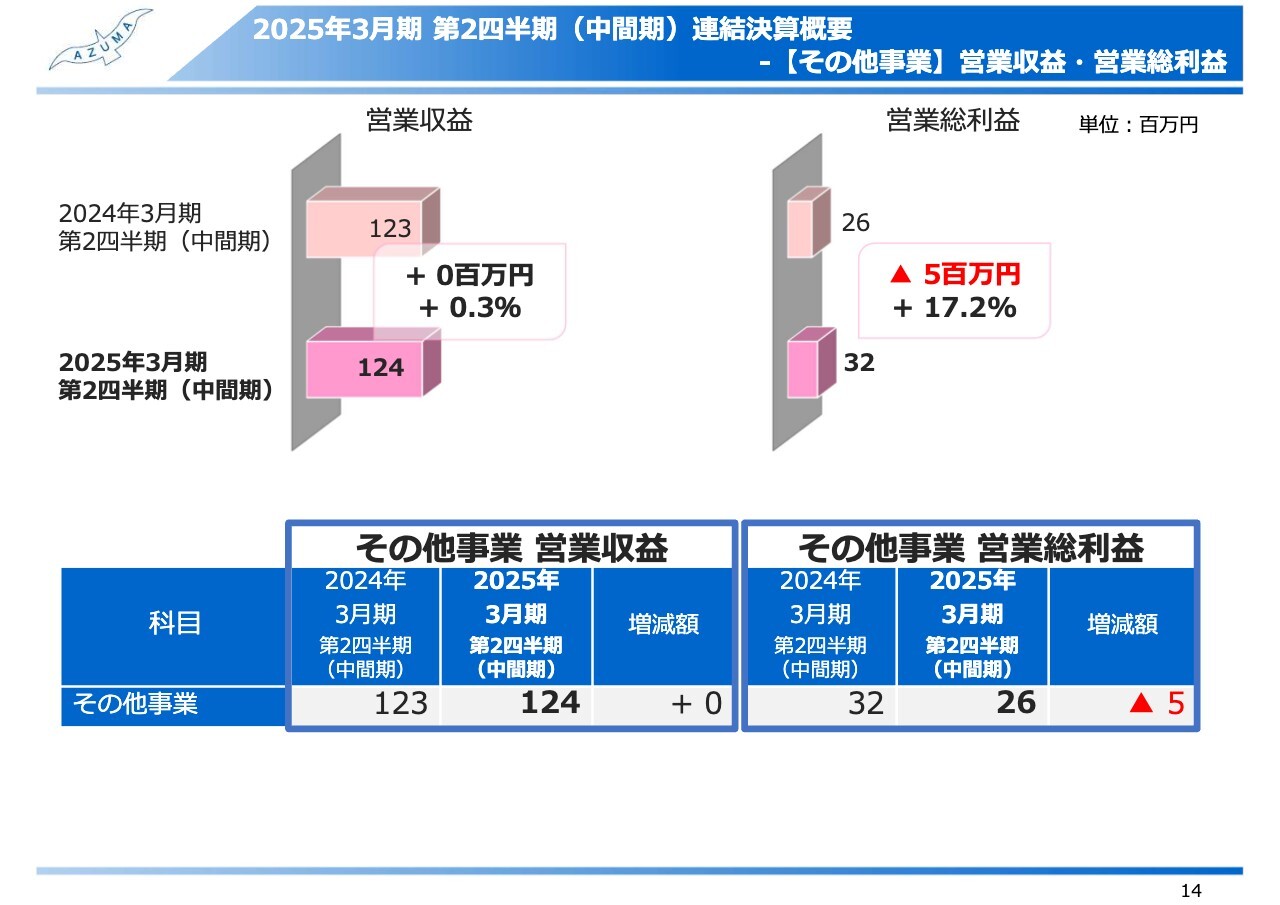

その他事業の営業収益は、1億2,400万円と前中間連結会計期間と比べ0万円(0.3パーセント)の増収となりましたが、営業総利益は、前中間連結会計期間と比べ500万円(17.2パーセント)の減益となりました。

各中間期に記載されている括弧内数値は、セグメント別の構成割合となります。

2025年3月期 第2四半期(中間期)連結決算概要- セグメント別営業収益・営業総利益

物流事業の四半期推移となります。物流事業は、港湾運送事業・国際貨物取扱業務・倉庫関連業務・建材等輸送業務・その他関連業務で構成されており、科目ごとの詳細は後ほどご説明します。

2025年3月期 第2四半期(中間期)連結決算概要- セグメント別営業収益・営業総利益

海運事業の四半期ごとの状況となります。海運事業は科目として、内航船(セメント船・粉体船・内航貨物船)・外航船・旅客船で構成されており、科目ごとの増減の詳細は後ほどご説明します。

2025年3月期 第2四半期(中間期)連結決算概要- セグメント別営業収益・営業総利益

不動産事業、その他事業の四半期推移となります。

2025年3月期 第2四半期(中間期)連結決算概要-【物流事業】営業収益・営業総利益

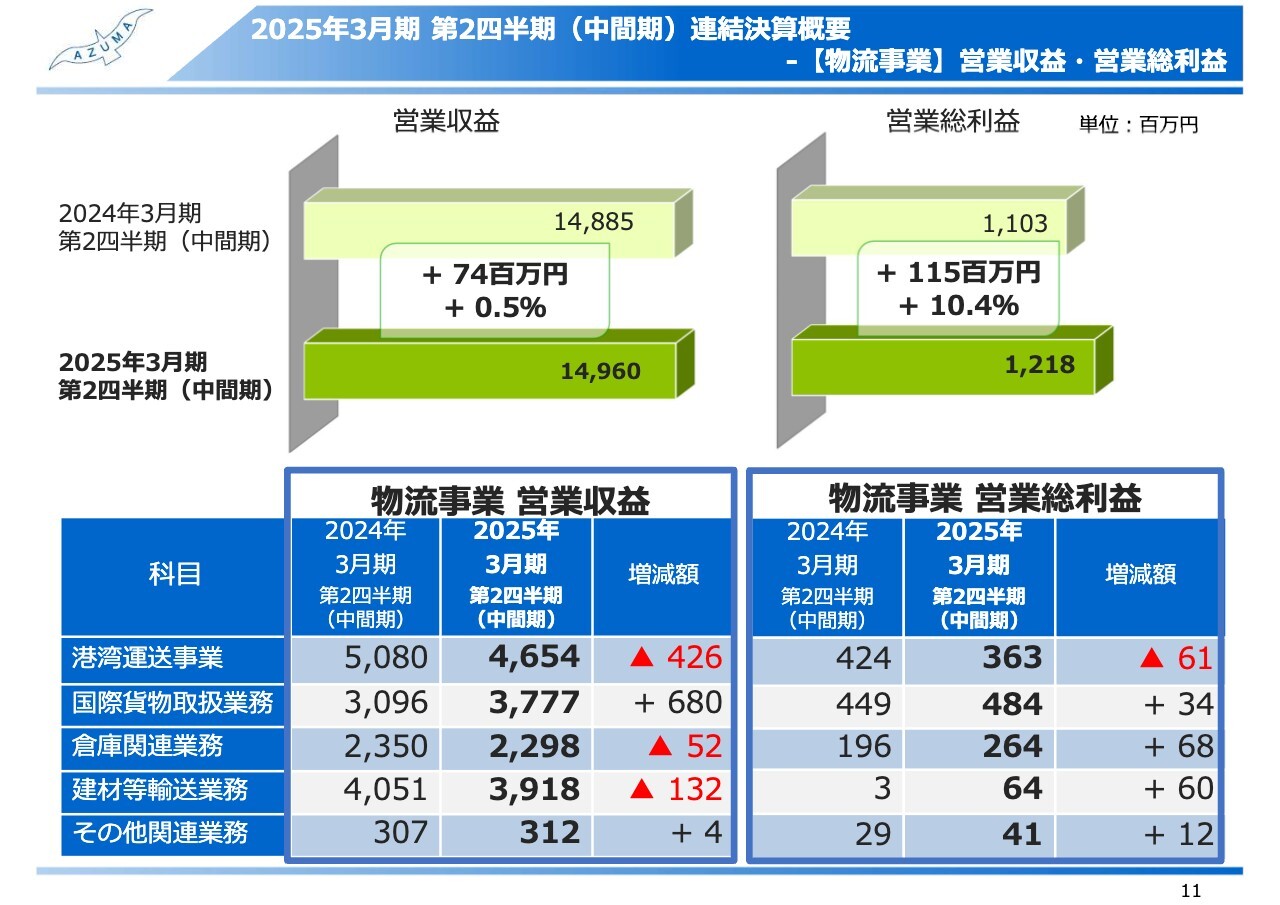

次に、セグメント別の実績詳細についてご説明します。

港湾運送事業の営業収益は、46億5,400万円と前中間連結会計期間に比べ4億2,600万円の減収となり、営業総利益は、3億6,300万円と前中間連結会計期間に比べ6,100万円の減益となりました。

減収減益の要因としては、コンテナターミナルについて、悪天候による船社のスケジュール調整に伴う寄港隻数の減少のほか、中国からの1隻あたりのコンテナ積載数量が減少していることが影響し、海上コンテナの取扱量が減少したことが挙げられます。

国際貨物取扱業務の営業収益は、37億7,700万円と前中間連結会計期間に比べ6億8,000万円の増収となり、営業総利益は、4億8,400万円と前中間連結会計期間に比べ3,400万円の増益となりました。

ロシア関連の貨物は、ウクライナ情勢などの影響で、ロシア向けの生産関連貨物や消費財関連貨物の取扱量が引き続き減少していますが、中央アジア関連の貨物は、中央アジア向けの自動車関連貨物が、一部地域では中国との国境におけるコンテナ滞留などの影響があったものの、その他地域向けの自動車関連貨物、消費財関連貨物、ODA案件の取扱量は増加しました。

また、液体輸送関連貨物については、紅海における治安悪化及び円安の影響により海上運賃の高騰した中東、欧州向け輸出取扱いが増加した結果、増収増益となりました。

倉庫関連業務の営業収益は、22億9,800万円と前中間連結会計期間に比べ5,200万円の減収となり、営業総利益は、2億6,400万円と前中間連結会計期間に比べ6,800万円の増益となりました。

九州地区では危険品貨物の需要の増加があったものの、円安や物価高の影響により輸入貨物の取扱量が減少したため全体として収益は減少しましたが、効率的な倉庫運営によるコスト削減に伴い増益となりました。

建材等輸送業務の営業収益は、39億1,800万円と前中間連結会計期間に比べ1億3,200万円の減収となり、営業総利益は、6,400万円と前中間連結会計期間に比べ6,000万円の増益となりました。

昨年度に子会社の陸送部門を事業譲渡した影響や、住宅投資について建設コスト増加の影響を受けて低調に推移し、建材関連の貨物は荷動きが弱まっています。そのため、カーフェリー輸送や陸上輸送は取扱量が減少し、減収となりましたが、取扱量の減少による費用の減少により、増益となりました。

その他関連業務の営業収益は、3億1,200万円と前中間連結会計期間に比べ400万円の増収となり、営業総利益は、4,100万円と前中間連結会計期間に比べ1,200万円の増益となりました。

増収増益の要因として、主に引越業務の受託件数の増加が寄与しています。

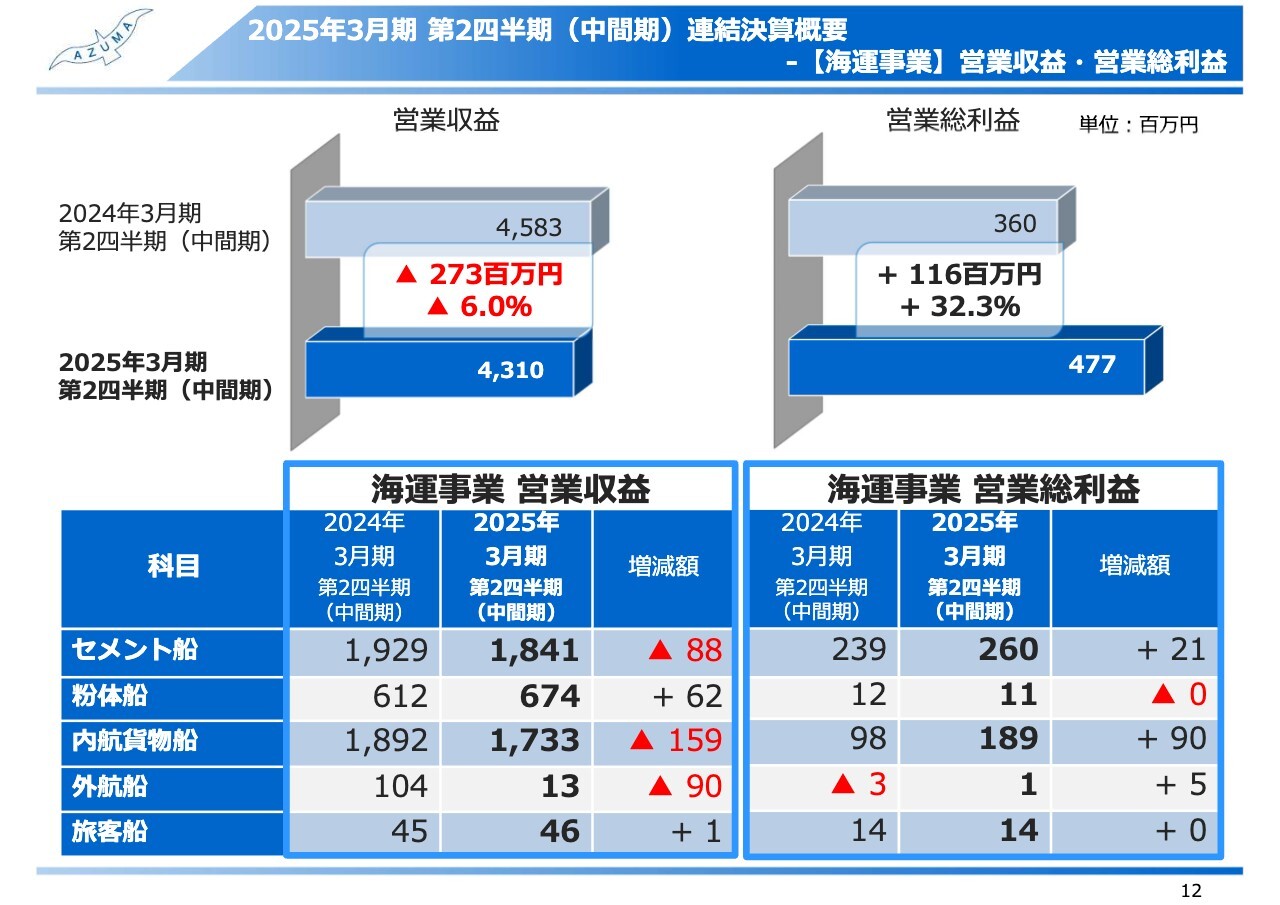

2025年3月期 第2四半期(中間期)連結決算概要-【海運事業】営業収益・営業総利益

海運事業については、まず内航船(セメント船・粉体船・内航貨物船)についてお話しします。セメント船の営業収益は、18億4,100万円と前中間連結会計期間に比べ8,800万円の減収となり、営業総利益は、2億6,000万円と前中間連結会計期間に比べ2,100万円の増益となりました。

粉体船の営業収益は、6億7,400万円と前中間連結会計期間に比べ6,200万円の増収となり、営業総利益は、1,100万円と前中間連結会計期間に比べ0万円の減益となりました。

2024年7月より新造代替船が稼働し1隻増加したことにより収益も増加しました。

内航貨物船の営業収益は、17億3,300万円と前中間連結会計期間に比べ1億5,900万円の減収となり、営業総利益は、1億8,900万円と前中間連結会計期間に比べ9,000万円の増益となりました。一般貨物船において、荒天による取扱量の減少のほか、建設発生土等の輸送量が減少しました。

外航船の営業収益は、1,300万円と前中間連結会計期間に比べ9,000万円の減収となり、営業総利益は、100万円と前中間連結会計期間に比べ500万円の増益となりました。一般貨物船は、航海数が減少しましたが、海上運賃市況が持ち直し、収益は増加しました。

旅客船配乗業務は、社会経済活動の正常化に伴うインバウンド需要の増加を受け、稼働率が向上したことにより、前年並みで推移しました。

2025年3月期 第2四半期(中間期)連結決算概要-【不動産事業】営業収益・営業総利益

不動産事業は、保有資産の適正な維持管理を行いました。一方で、当社が所有している土地の契約内容の更新等に伴い、賃料収入が減少しました。

2025年3月期 第2四半期(中間期)連結決算概要-【その他事業】営業収益・営業総利益

その他事業は、植物工場のある東海地方において、猛暑の影響によりハチの受粉活動が低下し、不着果実が増加したことや病害虫被害の発生等を背景に、収穫量は減少しましたが、販売単価の底上げを実施した高単価品種の出荷量が増加したことにより、収益は増加しました。一方で、生育管理の工数増加に伴う人件費や、老朽化による設備・機材の計画外修繕費が増加しました。

2025年3月期 第2四半期(中間期)連結決算概要- 営業利益・経常利益・親会社株主に帰属する中間純利益

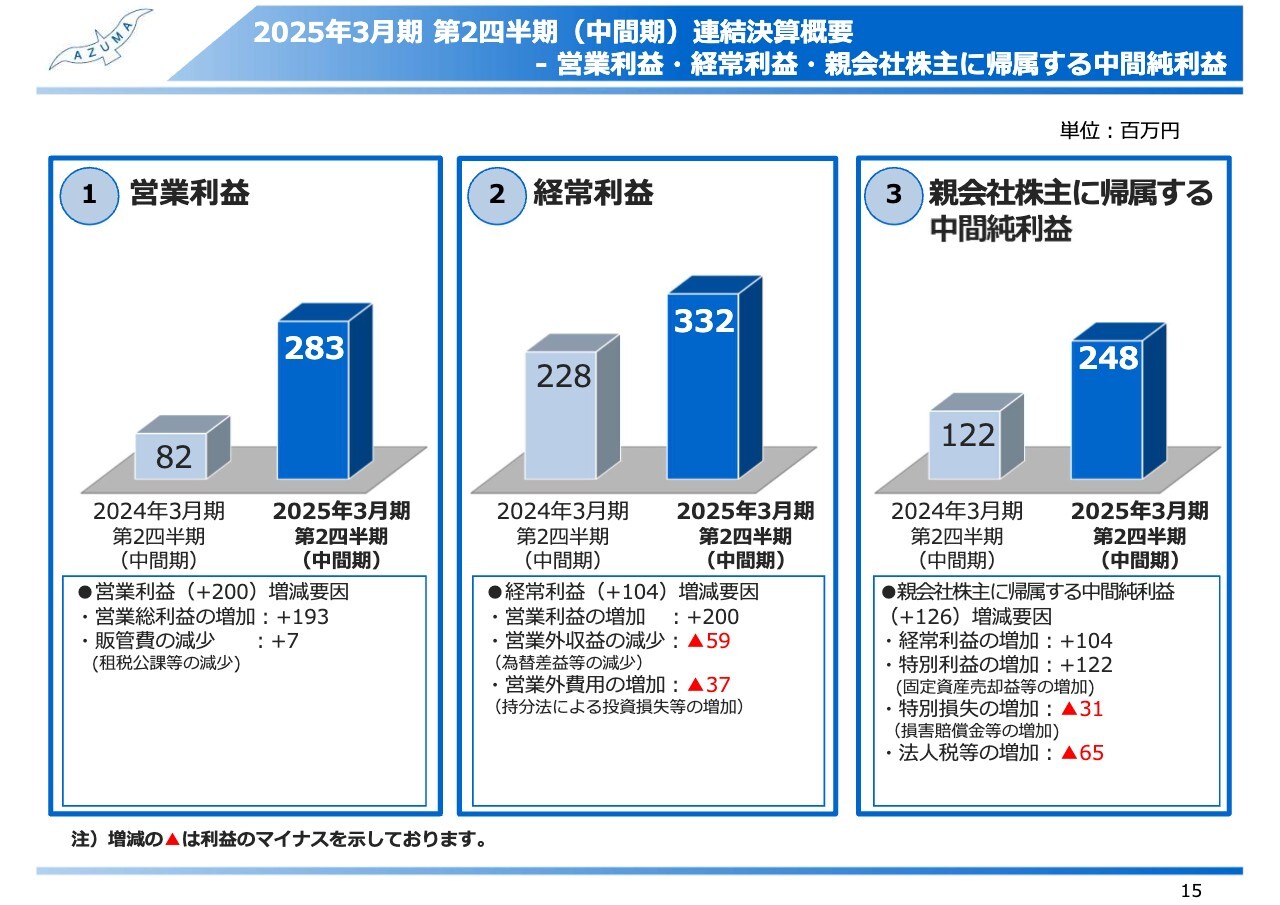

次に、営業利益以下の結果についてお話しします。

①の営業利益については、租税公課などの減少による販管費の減少により2億8,300万円と前中間連結会計期間に比べ2億円(241.7パーセント)の増益となりました。

②の経常利益については、営業外収益の減少と営業外費用の増加により3億3,200万円と前中間連結会計期間に比べ1億400万円(45.6パーセント)の増益となりました。

③の親会社株主に帰属する当期純利益については、固定資産売却益の増加などによる特別利益の増加や、損害賠償金の増加などによる特別損失の増加、法人税等の増加により、2億4,800万円と前中間連結会計期間に比べ1億2,600万円(103.0パーセント)の増益となりました。

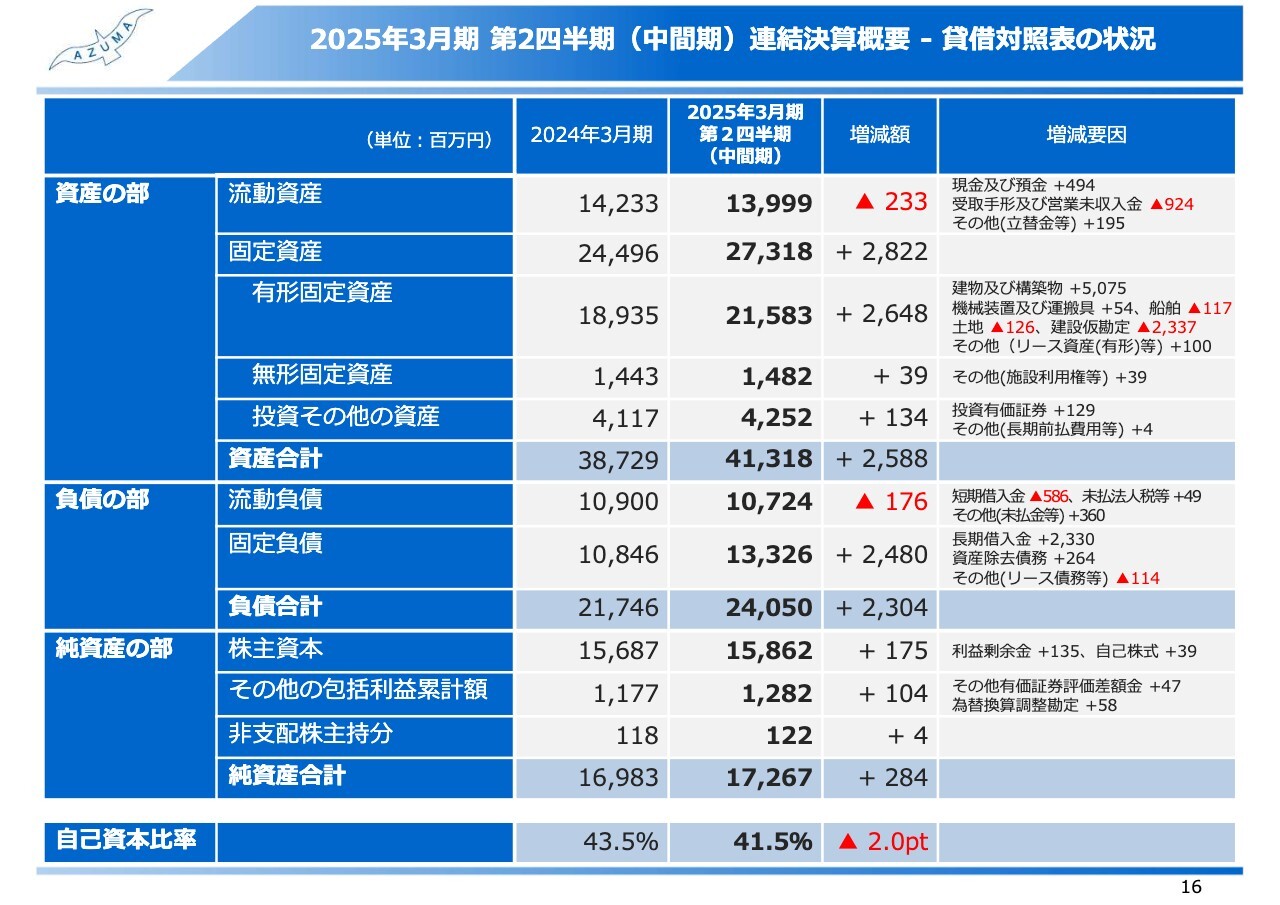

2025年3月期 第2四半期(中間期)連結決算概要 - 貸借対照表の状況

次に、連結貸借対照表についてポイントをご説明します。

資産については、流動資産が受取手形及び営業未収入金の減少などにより、139億9,900万円と、前期に比べ2億3,300万円減少しました。

固定資産は、有形固定資産が横浜港流通センター、危険物マルチワークステーション・朝倉サイト建設などによる建物及び構築物の増加、建設仮勘定の科目変更による減少などにより、215億8,300万円と、前期に比べ26億4,800万円増加しました。

無形固定資産は施設利用権等の増加などにより14億8,200万円と、前期に比べ3,900万円の増加、投資その他の資産は投資有価証券の評価額の上昇により42億5,200万円と、前期に比べ1億3,400万円増加しました。

負債については、流動負債が短期借入金の返済による減少などにより、107億2,400万円と、前期に比べ1億7,600万円減少しました。固定負債は設備投資による長期借入金の増加などにより133億2,600万円と、前期に比べ24億8,000万円増加しました。

純資産については、利益剰余金の増加などにより、株主資本は158億6,200万円と、前期に比べ1億7,500万円増加しました。その他の包括利益累計額は、その他有価証券評価差額金の増加などにより12億8,200万円と、前期に比べ1億400万円の増加、非支配株主持分は1億2,200万円と、前期に比べ400万円増加しました。

また、自己資本比率は41.5パーセントと、前期に比べ2.0ポイント減少しました。

2025年3月期の実績についてのご報告は以上となります。

2025年3月期 第2四半期(中間期)連結決算説明資料目次②

続いて、2025年3月期の連結業績予想についてお話しします。

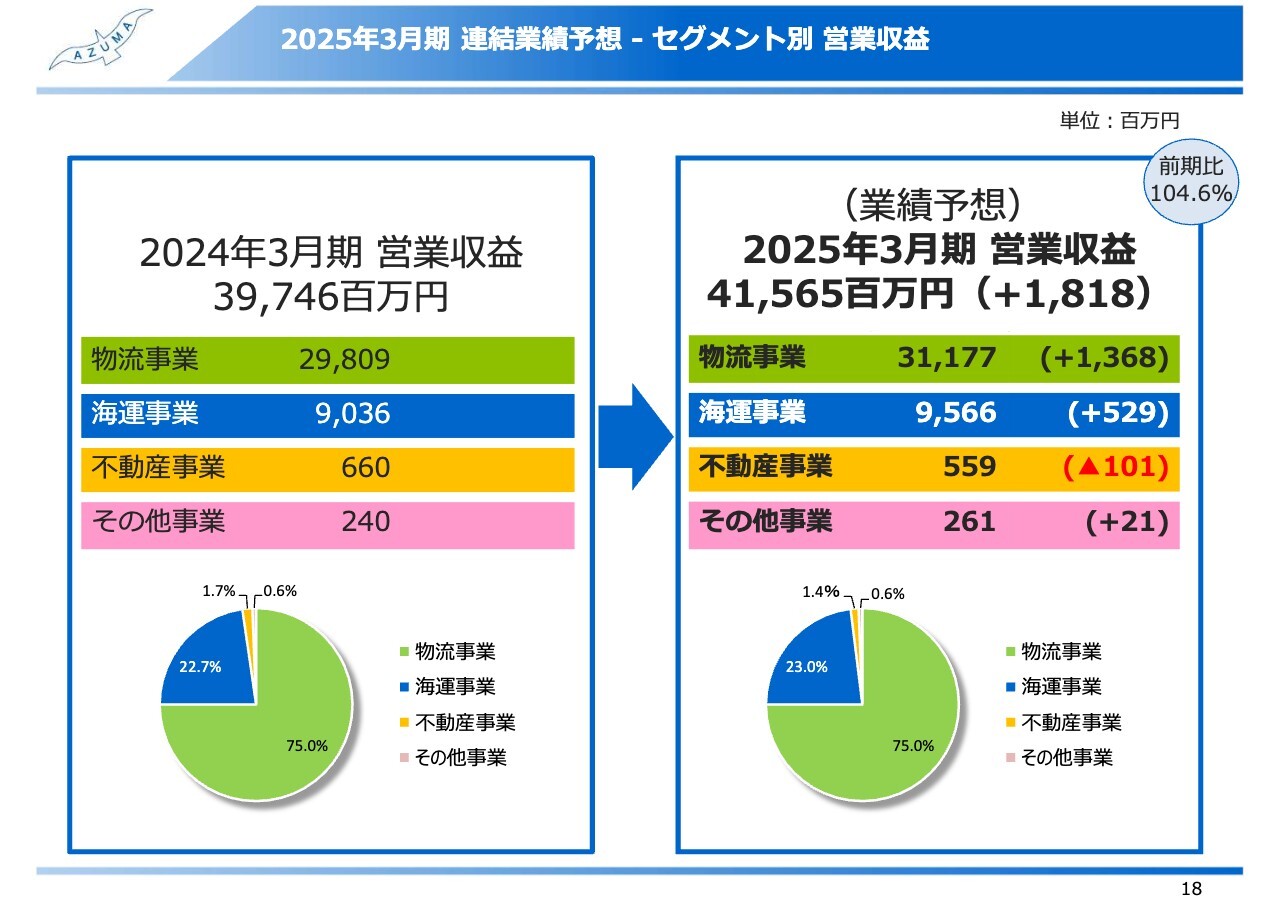

2025年3月期 連結業績予想 - セグメント別 営業収益

2025年3月期の連結業績予想について、セグメント別営業収益の業績予想です。

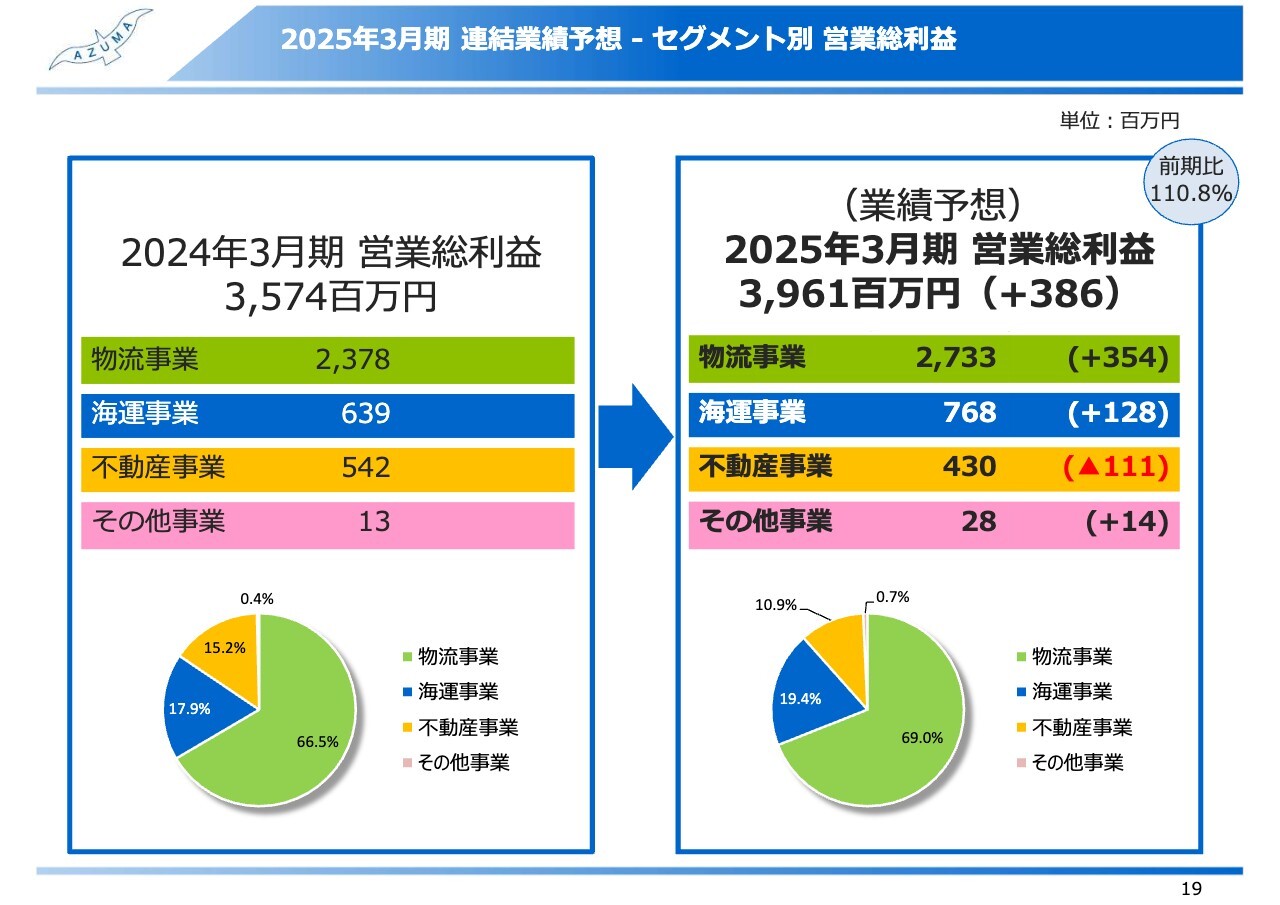

2025年3月期 連結業績予想 - セグメント別営業総利益

セグメント別営業総利益の業績予想です。

冒頭の業績予想との比較でお話ししたとおり、業績予想の進捗は概ね予想どおりに進んでおり、2024年5月に発表した通期の予想に変更はありません。

新倉庫の稼働開始や液体輸送サービスの拡充により、2025年3月期の営業収益は、415億6,500万円と前中間連結会計期間に比べ18億1,800万円(4.6パーセント)の増収、営業費用は、増収に伴うコスト増加のほか人件費や燃料費等の増加を見込み、営業総利益は39億6,100万円と、前中間連結会計期間に比べ3億8,600万円(10.8パーセント)の増益を予想しています。

セグメント別では、物流事業の営業収益は、311億7,700万円と前中間連結会計期間に比べ13億6,800万円の増収、営業総利益は、27億3,300万円と前中間連結会計期間に比べ3億5,400万円の増益予想です。

海運事業の営業収益は、95億6,600万円と前中間連結会計期間に比べ5億2,900万円の増収、営業総利益は、7億6,800万円と前中間連結会計期間に比べ1億2,800万円の増益を予想しています。

不動産事業の営業収益は、5億5,900万円と前中間連結会計期間に比べ1億100万円の減収となり、営業総利益は、4億3,000万円と前中間連結会計期間に比べ1億1,100万円の減益となる予想です。

その他事業の営業収益は、2億6,100万円と前中間連結会計期間に比べ2,100万円の増収、営業総利益は、2,800万円と、前中間連結会計期間に比べ1,400万円の増益を予想しています。

各期の円グラフ数値は、セグメント別の構成割合となります。

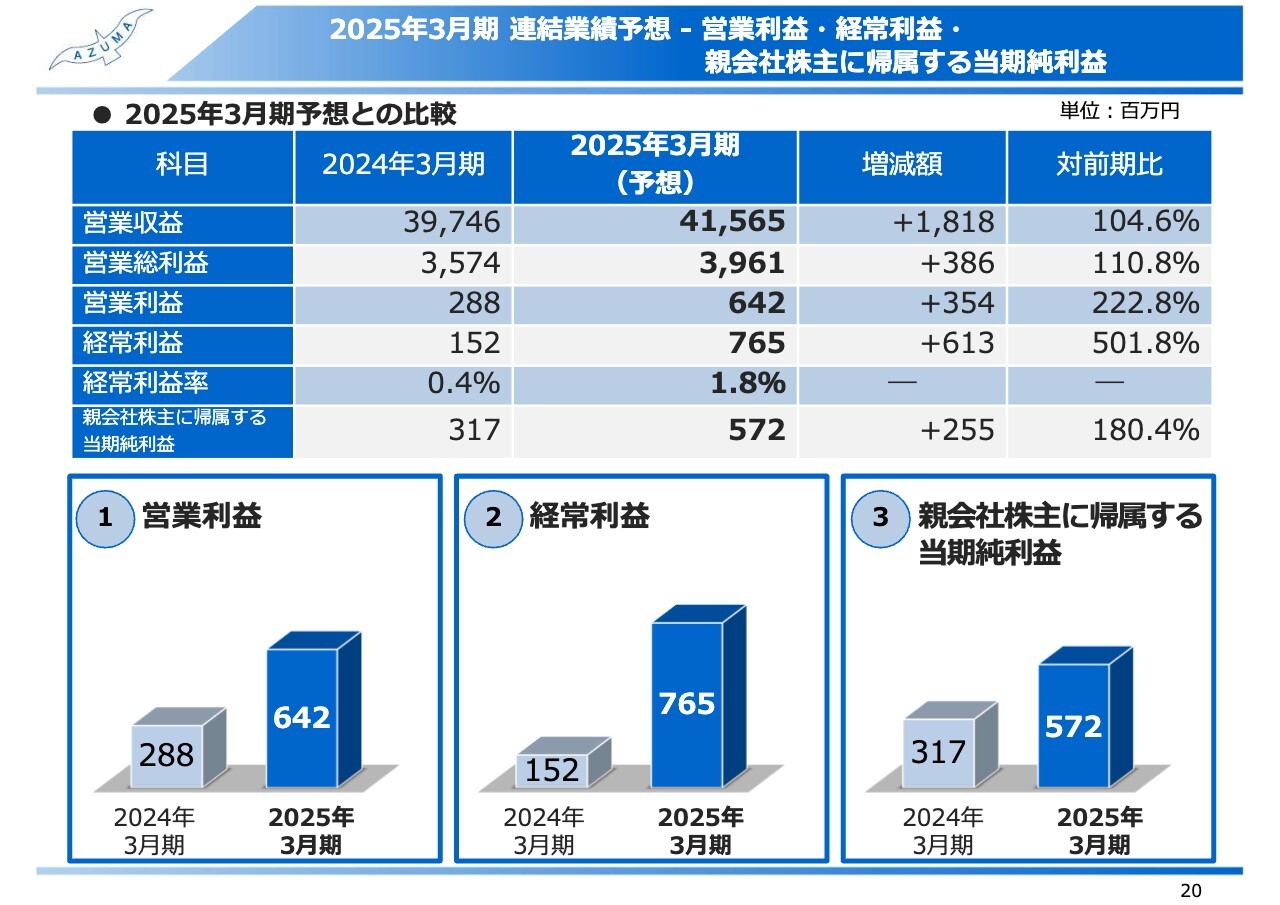

2025年3月期 連結業績予想 - 営業利益・経常利益・親会社株主に帰属する当期純利益

続いて、営業利益予想です。販売費及び一般管理費は、ICT投資及び従業員の教育訓練費用の増加を見込む一方、グループ管理体制の見直しによりコストを削減する結果、2025年3月期の営業利益は6億4,200万円と前中間連結会計期間に比べ3億5,400万円(122.8パーセント)の増益を予想しています。また、経常利益は7億6,500万円と前中間連結会計期間に比べ6億1,300万円(401.8パーセント)の増益を予想しています。

また、親会社株主に帰属する当期純利益は、5億7,200万円と前中間連結会計期間に比べ2億5,500万円(80.4パーセント)の増益を予想しています。

2025年3月期 第2四半期(中間期)連結決算説明資料目次③

続いて、トピックとして今期開設した新倉庫と株主還元についてご説明します。

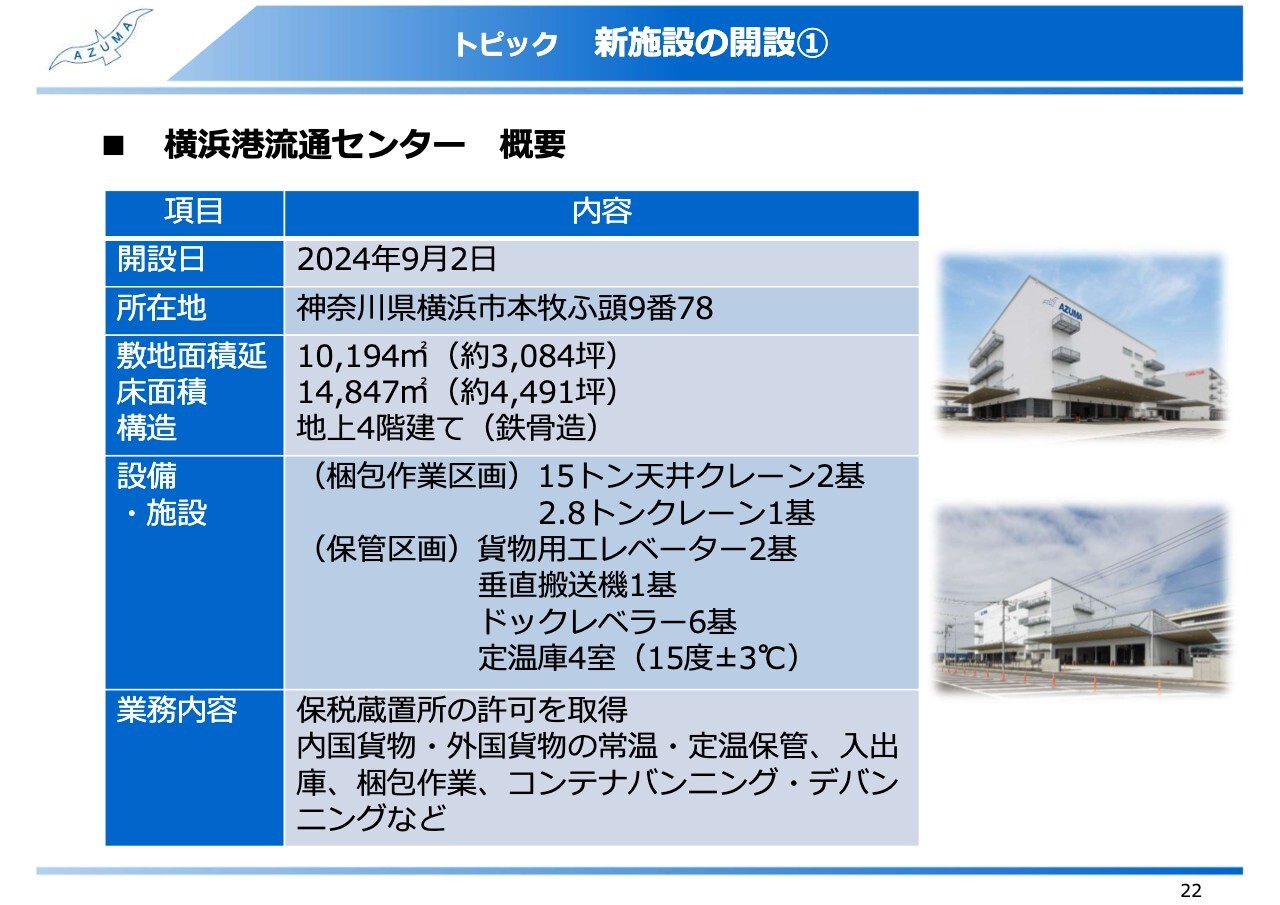

トピック 新施設の開設①

まず、トピック1つ目として、2024年9月に横浜市本牧ふ頭に横浜港流通センターを開設しました。梱包作業区画に天井クレーンを設置したほか、定温保管区画については、エアシェルターを整備して、ワインや加工食品などを含む温度管理が必要な貨物の保管ニーズを開拓しています。

倉庫の立地は首都高速道路の「本牧ふ頭出入口」から車で約5分と、主要都市に直結し、全国への配送が可能です。南本牧埠頭と本牧埠頭それぞれのコンテナターミナルに隣接しているため、輸出入貨物の取扱いについて利便性が高くなっています。

これまで山下埠頭で運営してきた倉庫の移設により同センターを開設しており、グループの横浜港における中心的なサービス拠点として、幅広いニーズに応えていきます。

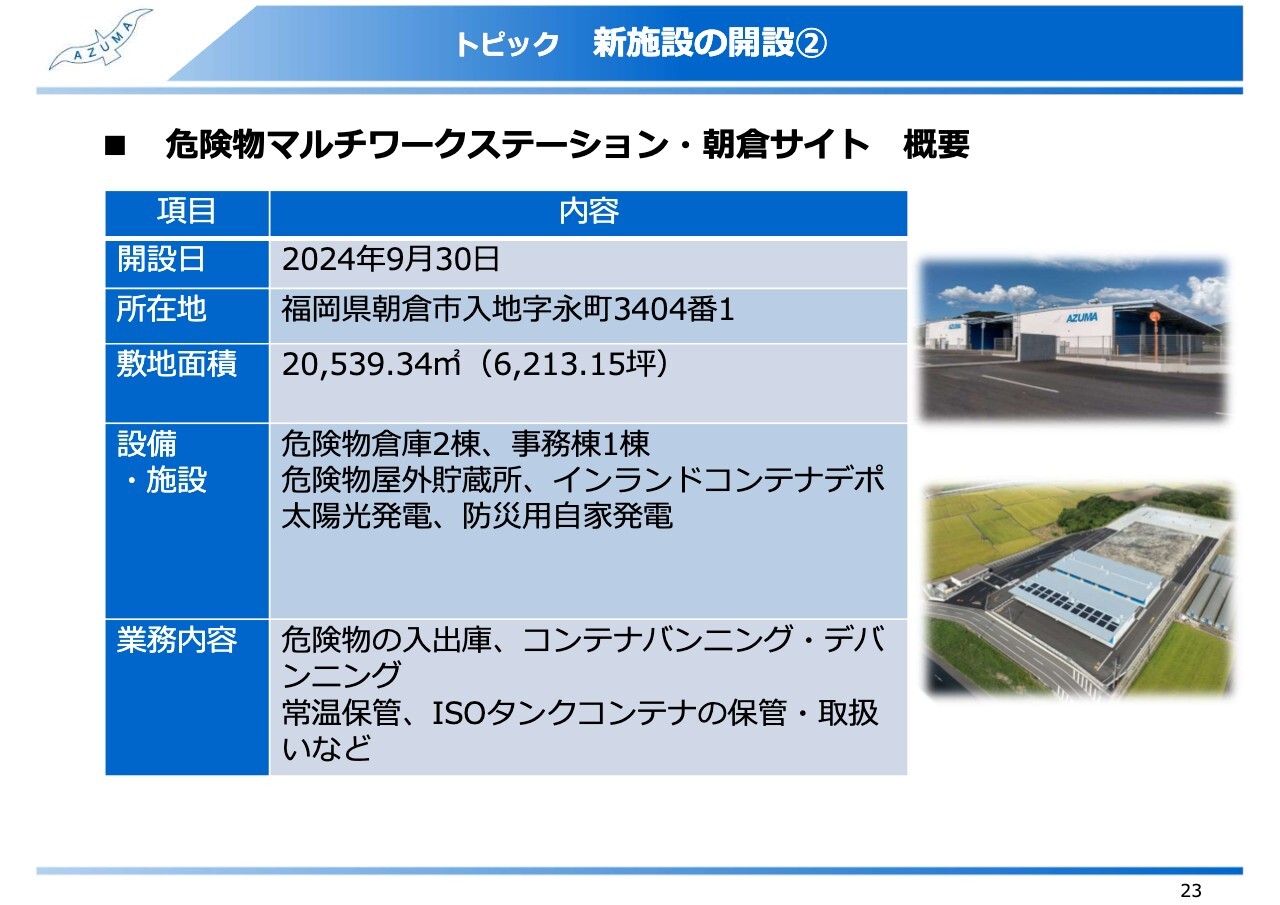

トピック 新施設の開設②

トピックの2つ目として、同じ9月に、福岡県朝倉市に危険物マルチワークステーション・朝倉サイトを開設しました。危険物倉庫2棟のほか、屋外貯蔵施設を備えており、危険物の保管、コンテナバンニングなどの機能が充実し、大分自動車道「朝倉IC」からも至近の立地となっています。

2019年より営業している、福岡県北九州市の危険物マルチワークステーション・新門司サイトに加え、福岡県における新たなサービス拠点として、今後も危険物の物流ニーズに幅広く応えていきます。

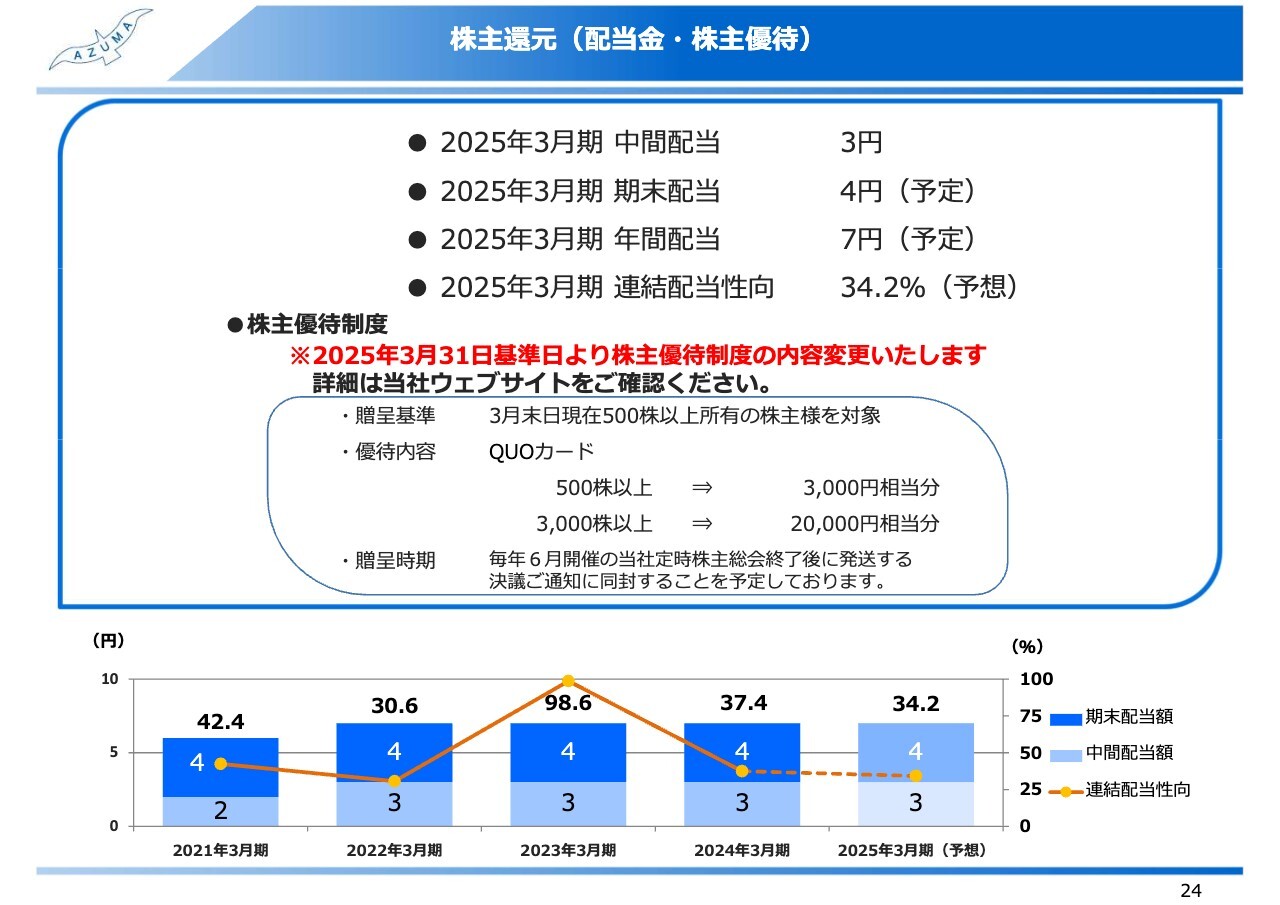

株主還元(配当金・株主優待)

当社は、株主のみなさまの期待に応えるため、企業価値を持続的に向上させ、利益還元の一環として、安定的で適正な配当を行うことを基本方針としています。

まず、配当金については、2025年3月期の中間配当を3円としています。また、2025年3月期の期末配当は4円、年間配当は7円を予定しており、連結配当性向は34.2パーセントの予想です。

株主優待制度については、株主のみなさまの日頃のご支援に対し感謝の意を表するとともに、当社に対するご理解を一層深めていただくことを目的として実施しています。

株主優待の贈呈基準は、毎年3月末日現在における株主名簿に記載された100株以上所有の株主さまを贈呈の対象としていましたが、8月9日にお知らせしたとおり、来年3月31日基準日より500株以上3,000株未満所有の株主さまには、3,000円相当額の「QUOカード」、3,000株以上所有の株主さまには、2万円相当額の「QUOカード」を贈呈することとしました。

贈呈時期は、毎年6月開催の当社定時株主総会終了後に発送する「決議ご通知」に同封することを予定しています。

IRに関するお問い合わせ先

以上で、ご説明を終わります。ご清聴どうもありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ