【QAあり】三和油化工業、上期は減収減益も再生品販売が堅調に推移 下期は半導体・電池・電子部品業界を中心に増収を見込む

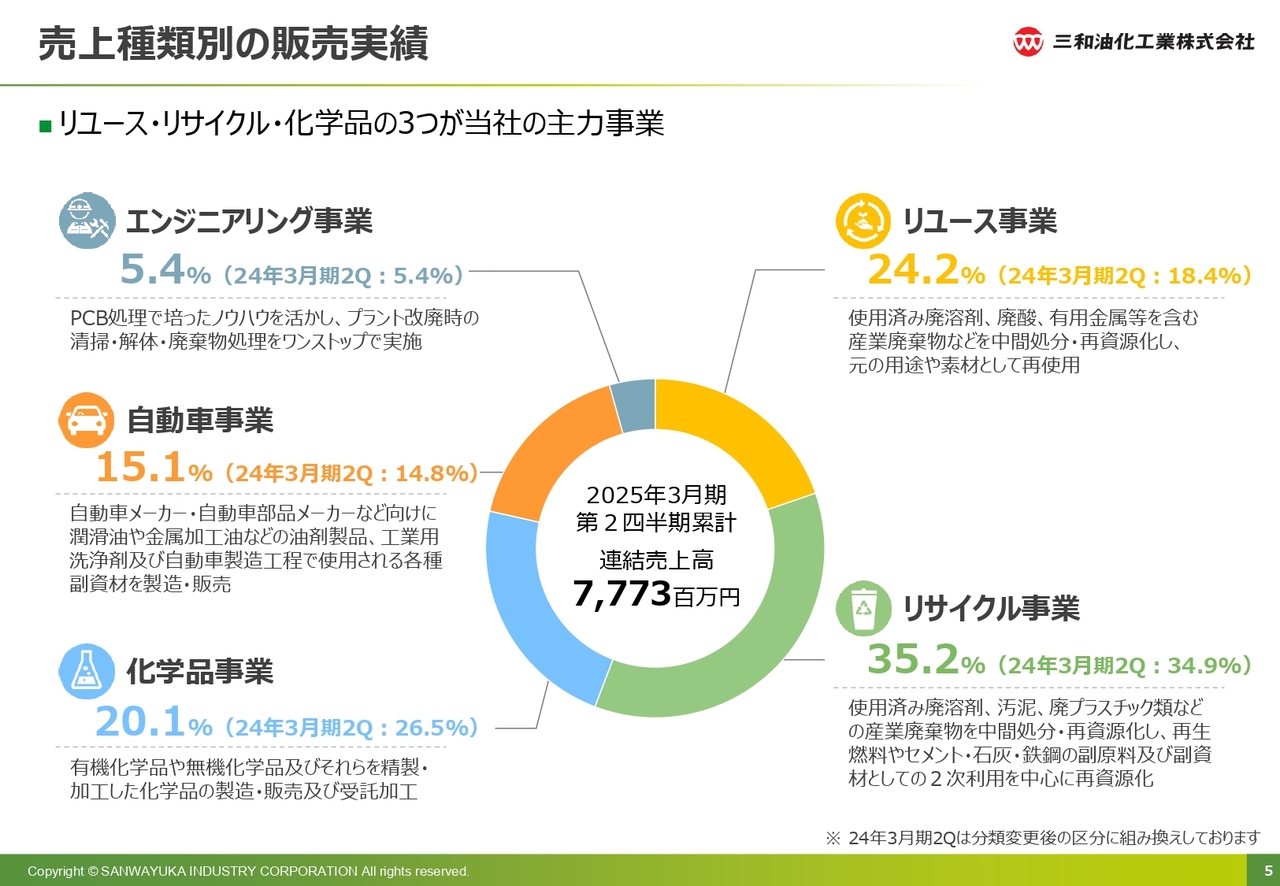

売上種類別の販売実績

柳均氏(以下、柳):代表取締役社長の柳です。会社概要についてご説明します。

売上種類別の販売実績です。当社は5つの事業で構成されています。その中のリユース事業、リサイクル事業、化学品事業を主力事業と位置づけており、この3事業で売上の80パーセントを占めています。

リユース事業の売上比率は24.2パーセントで、前年同期比で約6パーセント伸びています。これは使用済み廃溶剤、廃酸、有用金属等を含む産業廃棄物などを中間処分・再資源化し、元の用途や素材として再使用を促す事業です。

リサイクル事業の売上比率は前年同期と同等です。こちらの事業は、使用済み廃溶剤、汚泥、廃プラスチック類などの産業廃棄物を中間処分・再資源化します。その後、再生燃料やセメント・石灰・鉄鋼の副原料および副資材としての2次利用を中心に再資源化します。

化学品事業の売上比率は前年同期比で約6パーセント落ちています。有機化学品や無機化学品およびそれらを精製・加工した化学品の製造・販売および受託加工を行っています。こちらは一般的なメーカーと同じで、原料を調達して付加価値をつけて販売するという事業です。

祖業である自動車事業の売上比率は、前年同期とほぼ同等です。こちらは、本社が愛知県三河にあるため、自動車・自動車部品メーカーなど向けに、潤滑油や金属加工油などの油剤製品、工業用洗浄剤および自動車製造工程で使用される各種副資材を製造・販売している事業です。

エンジニアリング事業の売上比率も、前年同期とほぼ同等です。従前、事業を支えてきたPCB事業が徐々に終わりつつあります。そこで、PCB処理で培ったノウハウを活かし、プラント改廃時の清掃・解体・廃棄物処理をワンストップで実施するという事業に転換していこうと考えています。

当社の役割と特徴

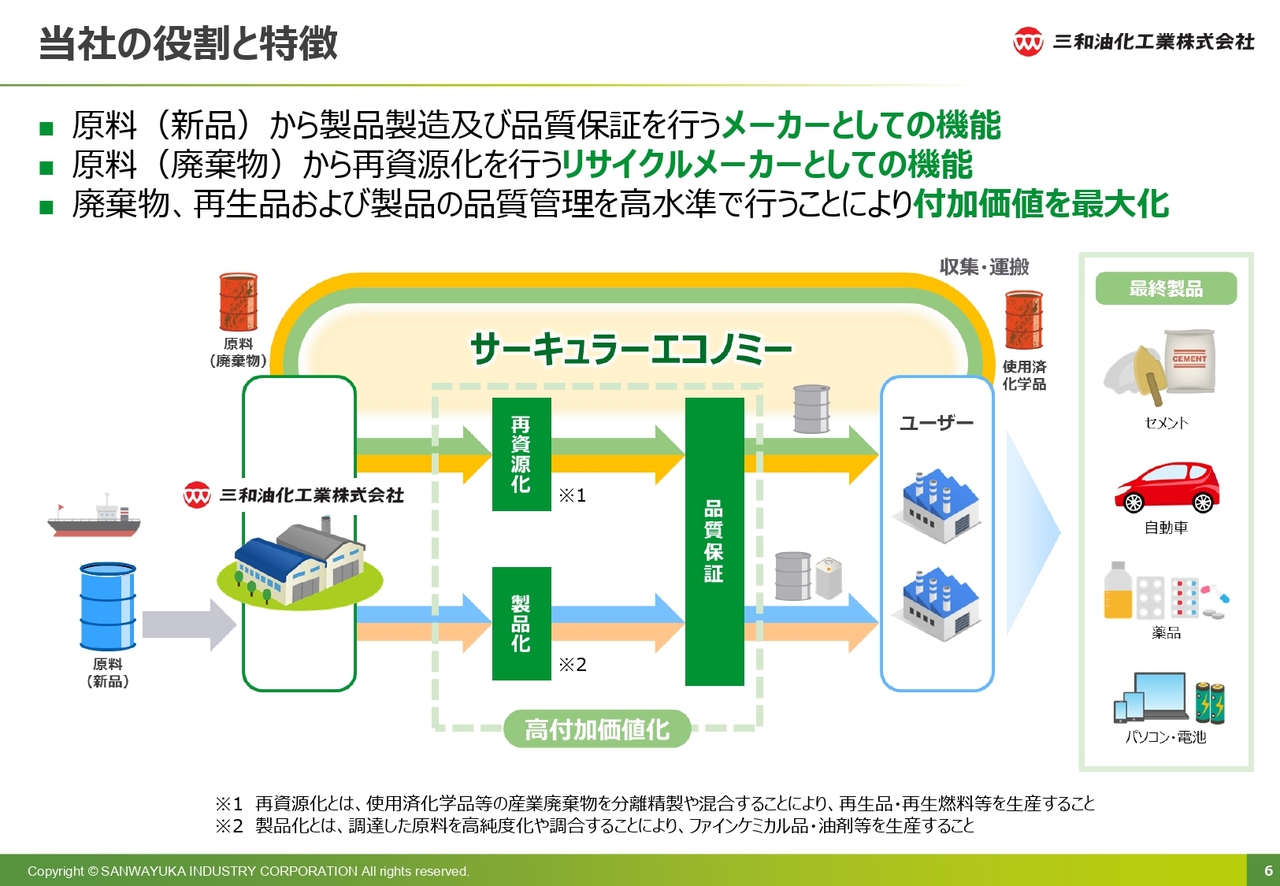

当社の役割と特徴についてご説明します。スライド図の左側に三和油化工業、右側にユーザーがあり、上部のサーキュラーエコノミーと記載しているゾーンでお客さまから出る廃棄物を引き取って、リユース事業・リサイクル事業が再資源化を回していきます。

特にリユース事業では、有用な資源は当社の技術や設備で回収・精製し、使える状態にして、品質保証してから再度お客さまにお届けします。また、下部は通常の化学品が主になり、原料を国内外から調達して製品化し、品質保証してからユーザーに届けます。

通常のメーカーは製品化のみ、産業廃棄物処理の会社などでは再資源化のみを行っている中で、当社は1つのお客さまに対して、再資源化・新材製品供給の双方の提案ができるという点が強みです。

したがって、リサイクルメーカーという位置づけで、証券コードも4千番台の化学に分類されております。最終製品は、セメントや自動車、薬、パソコン、電池などで、国内の2次産業でほとんどすべてのお客さまに流通しているものです。

ここには、資源の枯渇や為替によるコスト上昇、SDGs、ESG、リスクヘッジなど、いろいろなニーズや課題があります。当社の特徴をお客さまに提供し、事業成長を伴って進めていきたいと考えています。

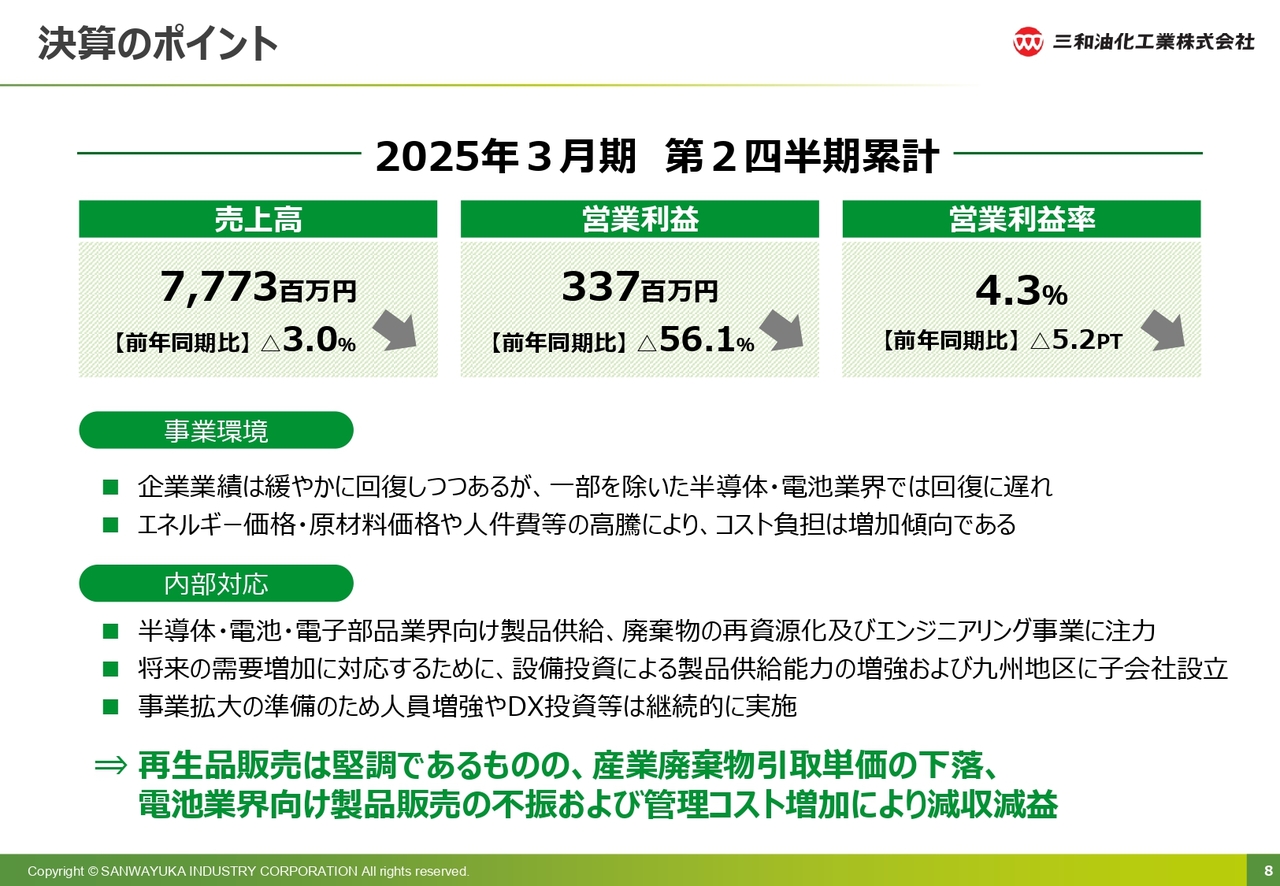

決算のポイント

熊﨑聡氏(以下、熊﨑):取締役執行役員経営管理部長の熊﨑です。2025年3月期第2四半期の決算概要のポイントについてご説明します。

2025年3月期第2四半期累計期間の売上高は前年同期比3パーセント減の77億7,300万円、営業利益は前年同期比56.1パーセント減の3億3,700万円、営業利益率は前年同期比5.2ポイント減の4.3パーセントとなっています。

この期間の事業環境については、企業業績は緩やかに回復し始めていましたが、半導体・電池業界では回復に遅れが見られました。また、海外からの輸入に頼っているエネルギー・原材料価格や人件費等の高騰により、会社のコスト負担は増加傾向にあったと認識しています。

そのような中での当社の内部対応としては、半導体・電池・電子部品業界向けの製品供給、廃棄物の再資源化およびエンジニアリング事業に注力してきました。また、将来の需要増加に対応するために、設備投資による製品供給能力を増強し、九州地区に子会社を設立しました。それに伴い、事業拡大の準備のため、人員の増強やDX投資等を継続的に実施しました。

総じて再生品販売は堅調に推移しましたが、産業廃棄物引取単価の下落や電池業界向け製品販売の不振および管理コスト増加により、減収減益という結果になりました。

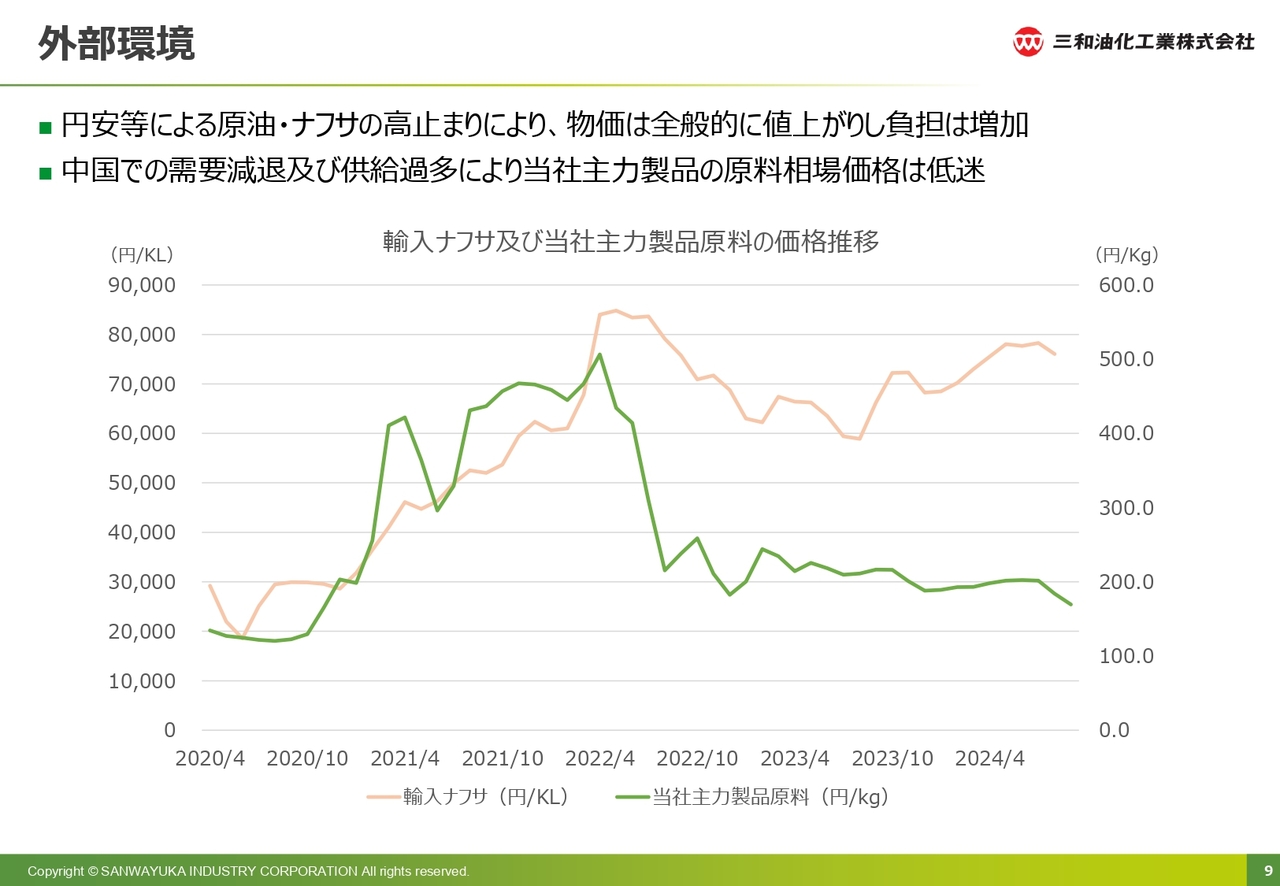

外部環境

外部環境です。スライドは、輸入ナフサと当社主力製品原料の価格推移を示したグラフです。ナフサは高止まりしており、エネルギーコストや原材料コストは上昇傾向にありました。一方で、当社主力製品原料の相場価格は、特に中国での需要減退および供給過多によって市況価格が下落傾向にあり、それが継続しています。

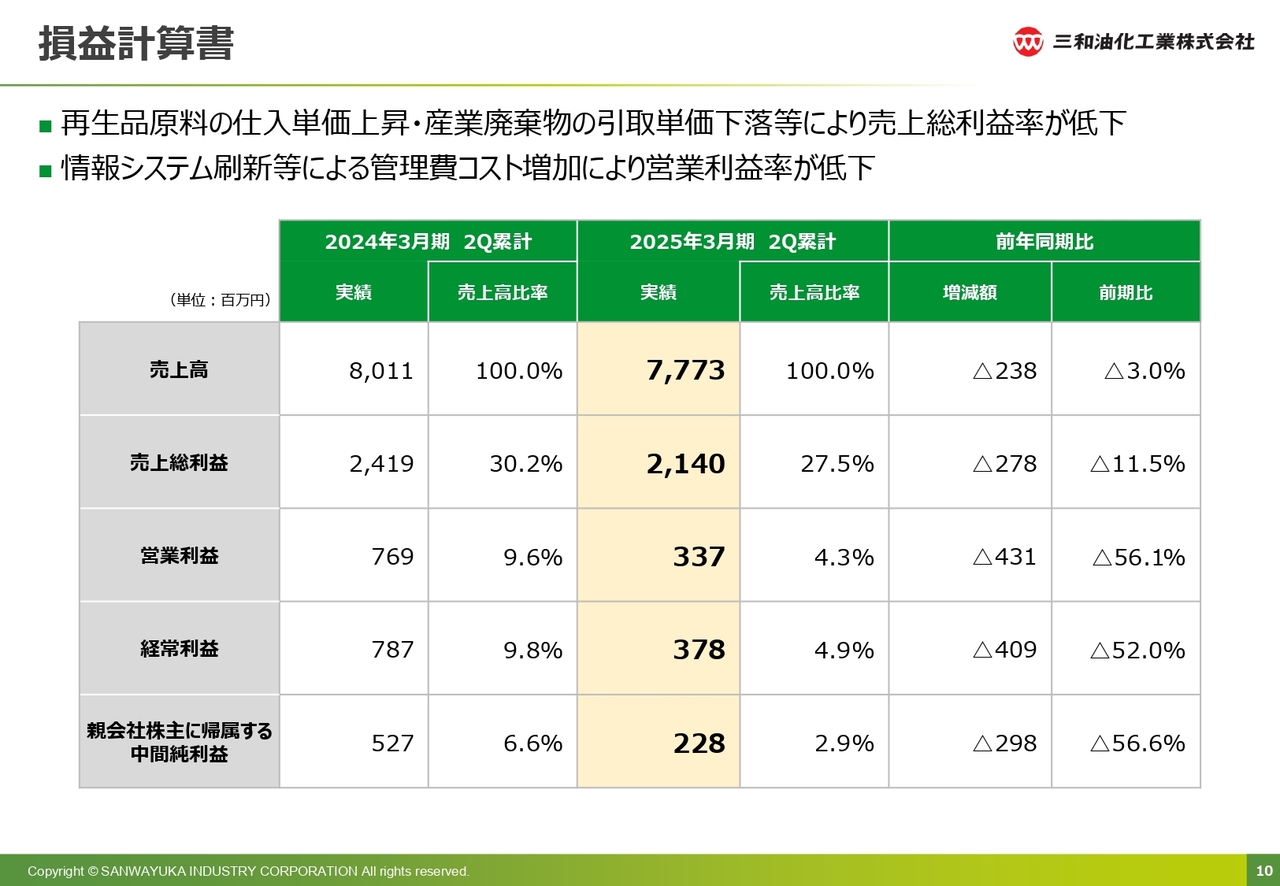

損益計算書

損益計算書です。売上総利益は21億4,000万円です。再生品原料の仕入単価の上昇、産業廃棄物の引取単価下落等によって、売上高比率は前年同期より2.7ポイント低下しています。また、今必要なDX投資等を行って管理費コストが増加したため、営業利益率が低下しています。

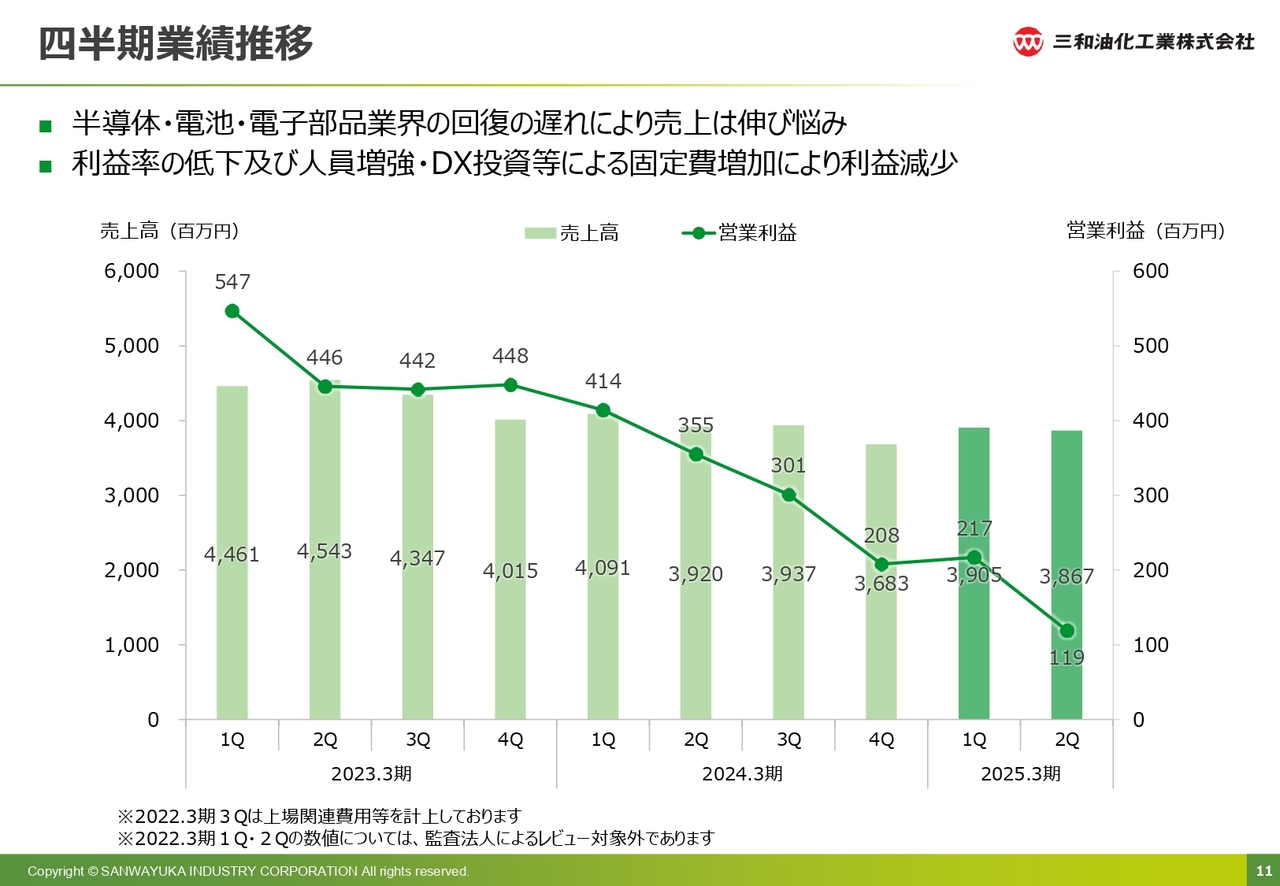

四半期業績推移

四半期の業績推移です。半導体・電池・電子部品業界は、一部回復しているものもありますが、総じて回復が緩慢で、売上が伸び悩んでいます。そのような中で人員増強やDX投資等を積極的に進めた結果、第2四半期は利益が減少しています。

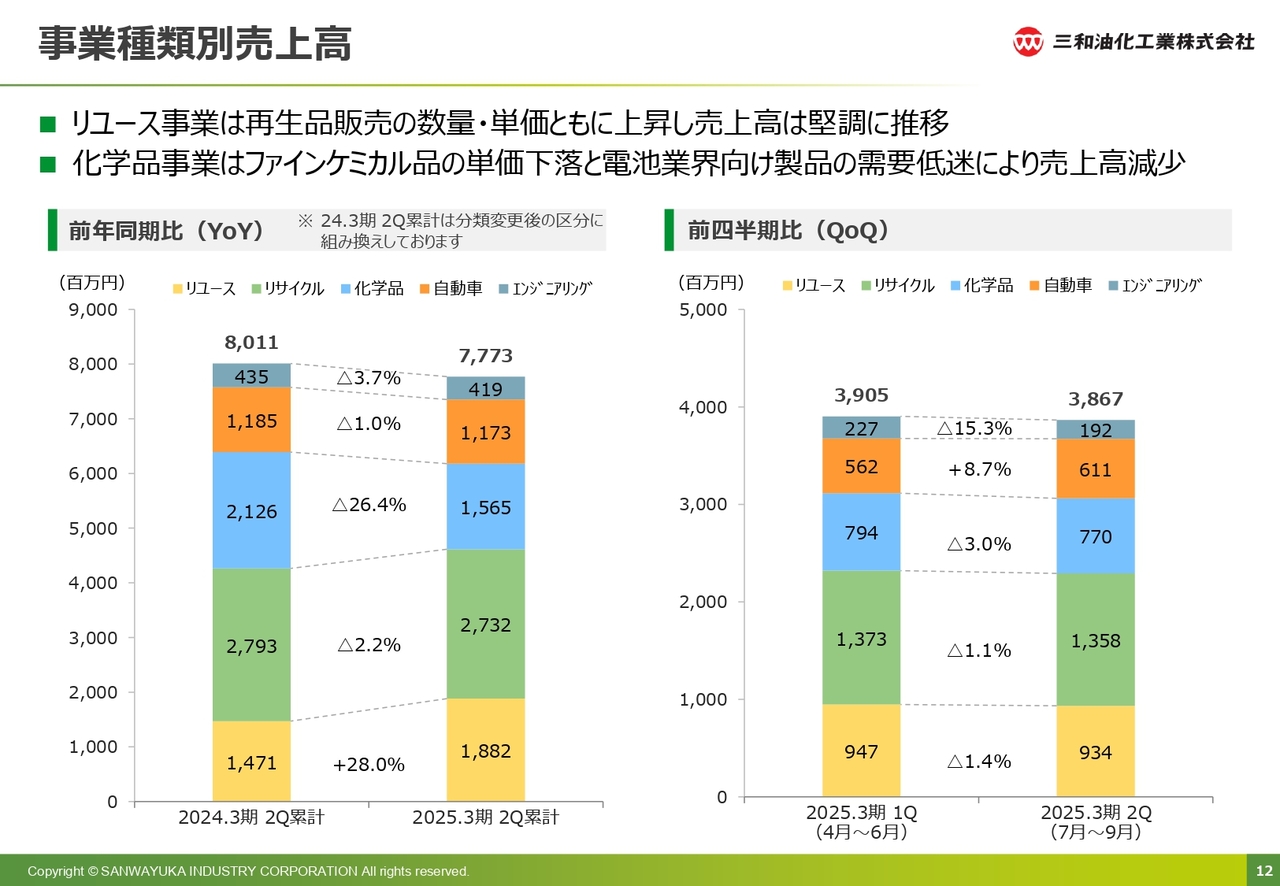

事業種類別売上高

事業種類別の売上高の推移です。スライド左側のグラフは前年同期比、右側は前四半期比を示しています。

リユース事業は再生品販売の数量・単価ともに上昇し、売上高は堅調に推移しています。一方、化学品事業は、ファインケミカル品の単価下落と電池業界向け製品の需要低迷によって、売上高が減少しています。

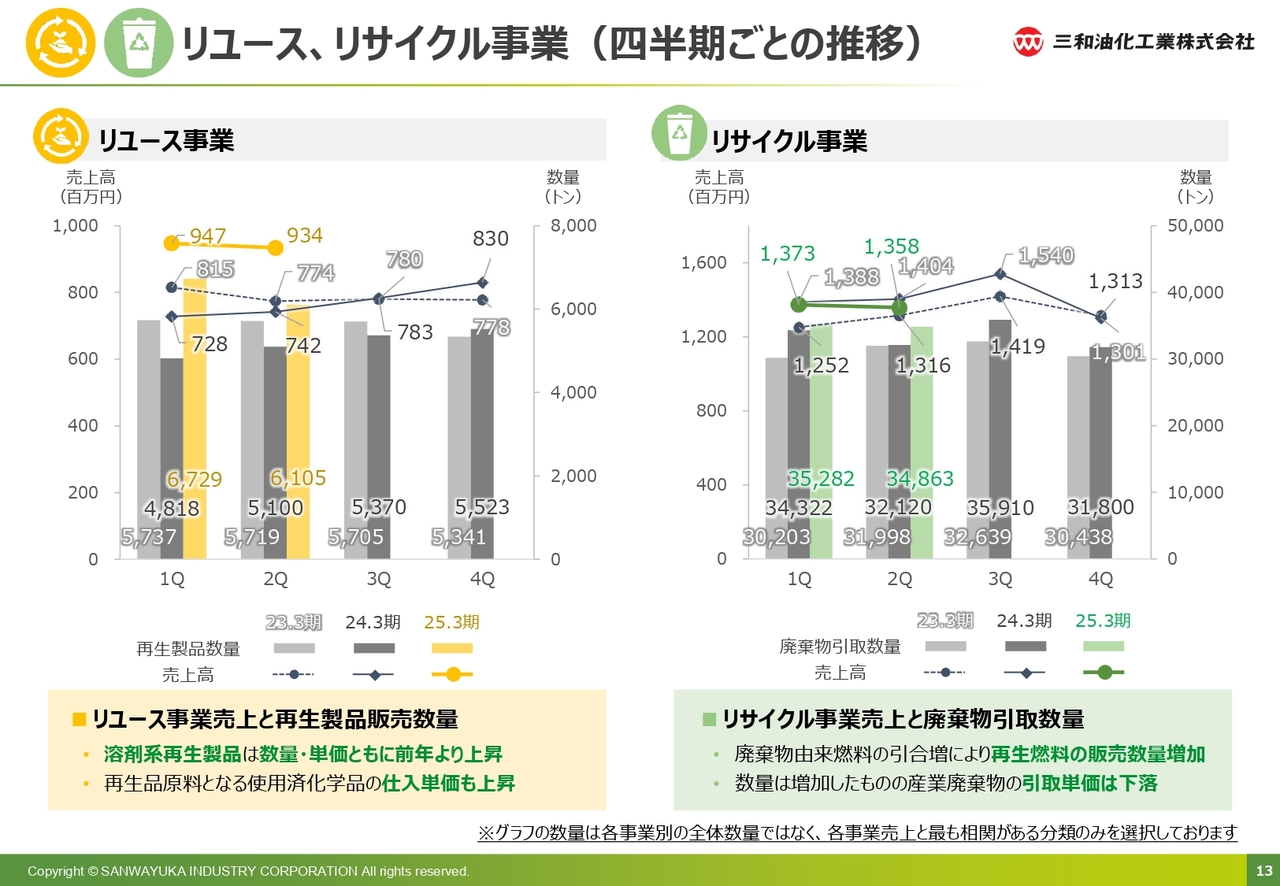

リユース、リサイクル事業(四半期ごとの推移)

各事業の四半期ごとの推移です。スライド左側がリユース事業、右側がリサイクル事業です。

リユース事業については、2年前から回復基調にあり、第2四半期は第1四半期と同等の成果を上げることができました。溶剤系再生製品は数量、単価ともに前年より上昇しています。一方で、収集の単価も上がっています。

リサイクル事業については、廃棄物由来燃料の引き合いが引き続き旺盛だったため、再生燃料の販売数量が増加しました。数量は増加したものの、一方で一部の高付加価値・高単価の廃棄物の収集が減少したこともあり、全体の引取単価は下落しています。

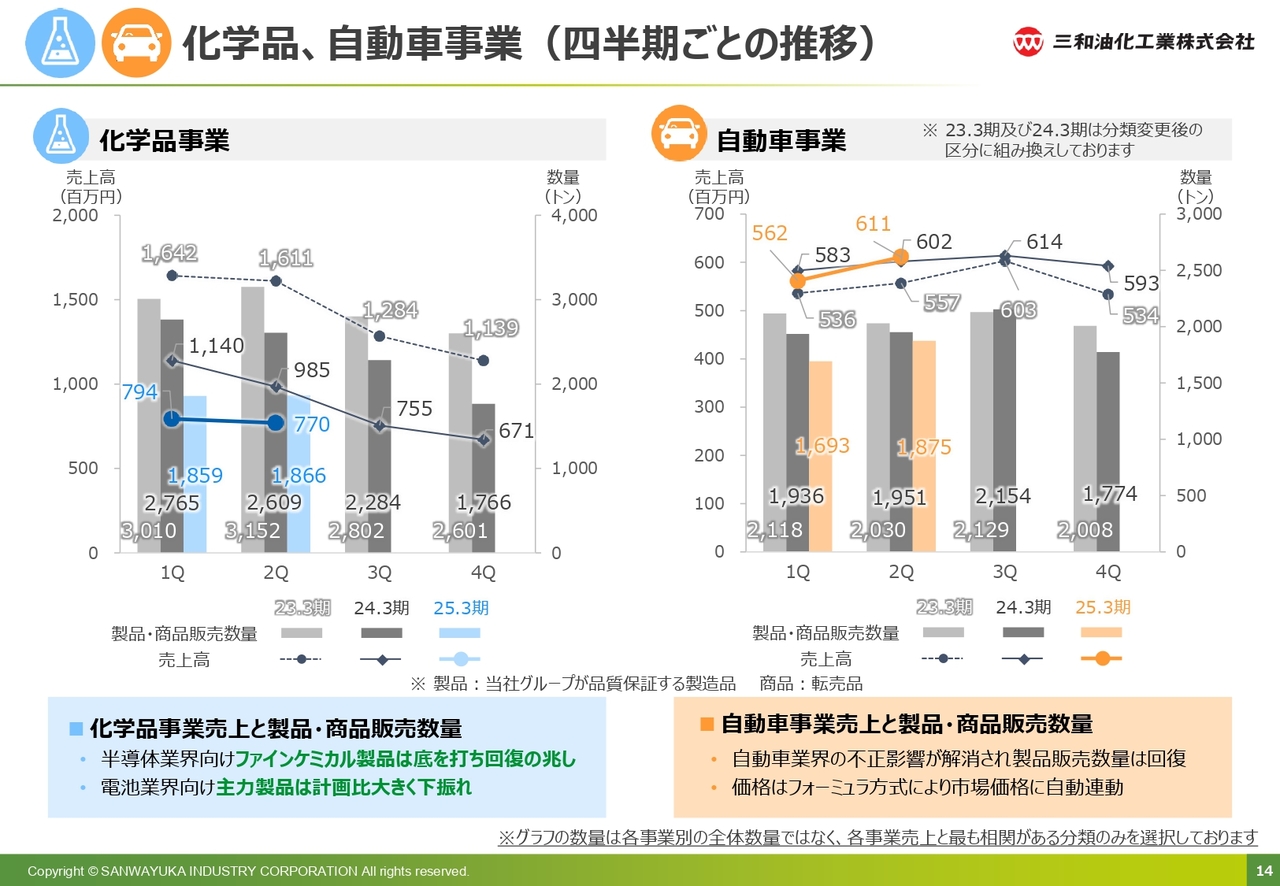

化学品、自動車事業(四半期ごとの推移)

化学品事業はやや下げ止まりの傾向にありますが、大きく回復させることはできませんでした。半導体業界向けのファインケミカル製品は底を打って回復基調にあります。しかし、電池業界向け主力製品は計画比で下振れしています。

自動車事業は、自動車業界の不正による生産停止の影響は解消され、製品販売数量は回復しています。また、市況価格に応じた単価改定が進んだことも売上増加に寄与しています。

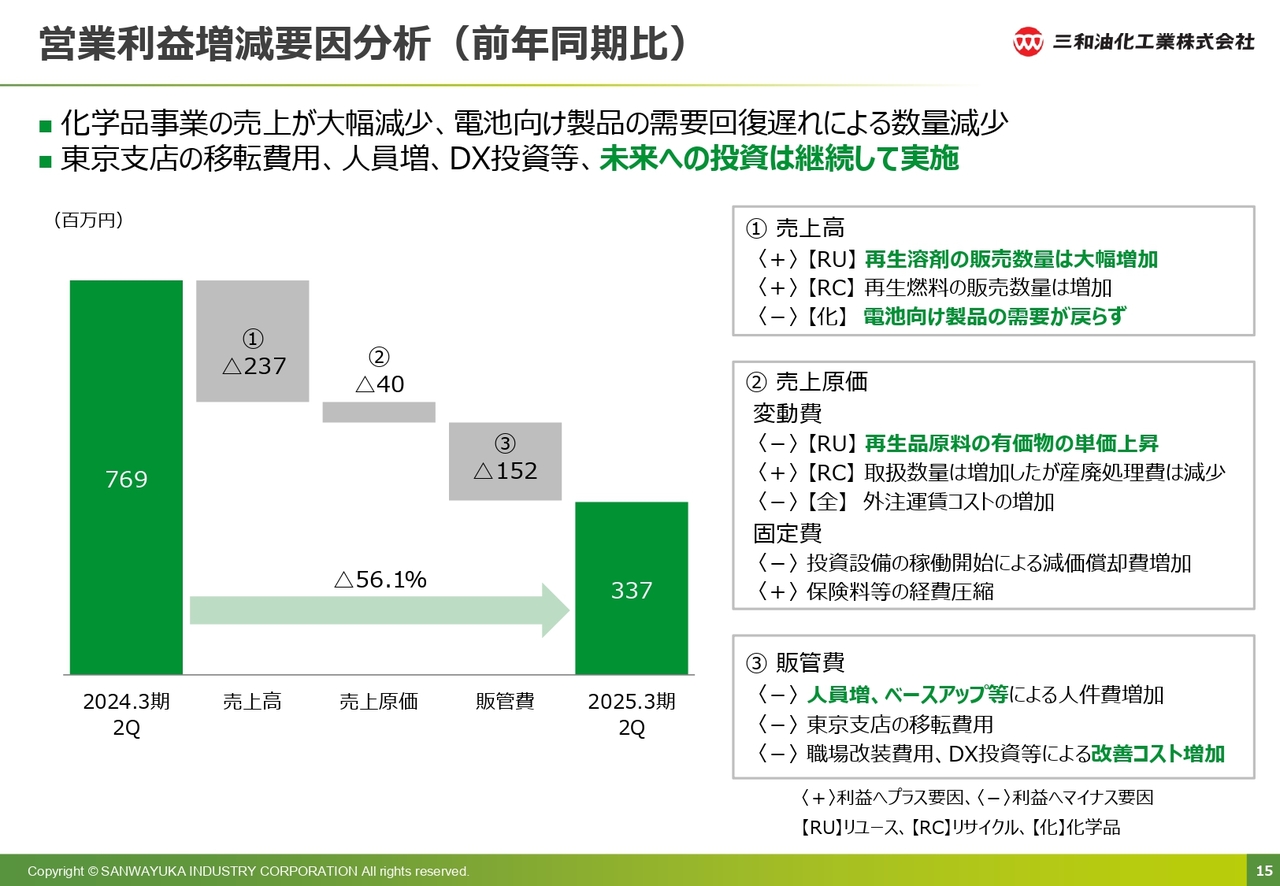

営業利益増減要因分析(前年同期比)

営業利益の増減要因分析です。化学品事業の売上が大幅に減少しました。また、電池向け製品の需要回復遅れによる数量減少が、非常に大きな影響を与えました。

販管費については、人員増、ベースアップ、職場改装、DXを行っており、このような未来へ飛躍するための投資を継続して実施しています。そのため、前年同期比で半減という結果になっています。

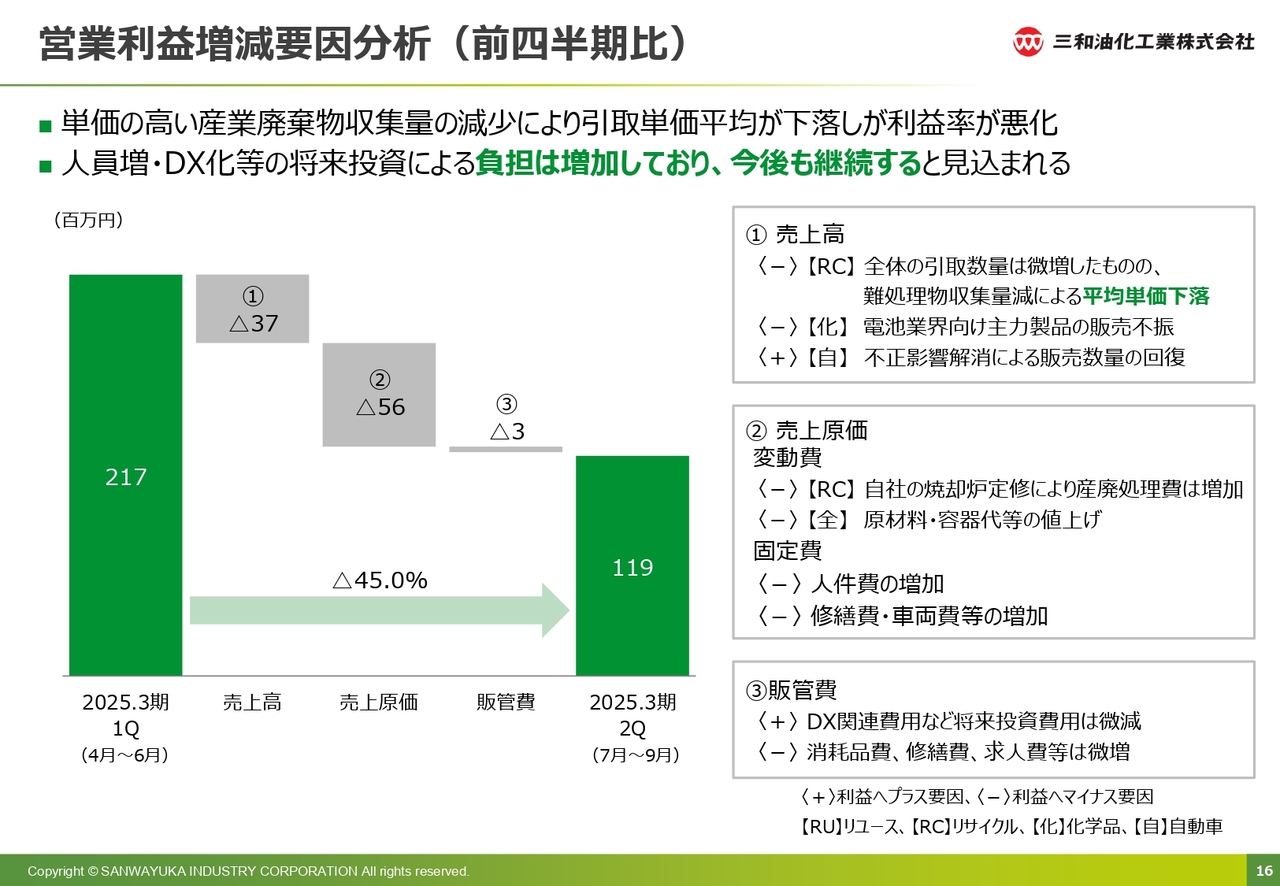

営業利益増減要因分析(前四半期比)

前四半期との比較です。単価の高い産業廃棄物収集量が相対的に減少したため、引取単価平均が下落し、利益率が悪化しました。人員増・DX化の将来投資により負担は増加していますが、今後も必要なことへの投資を継続して進めていく予定です。

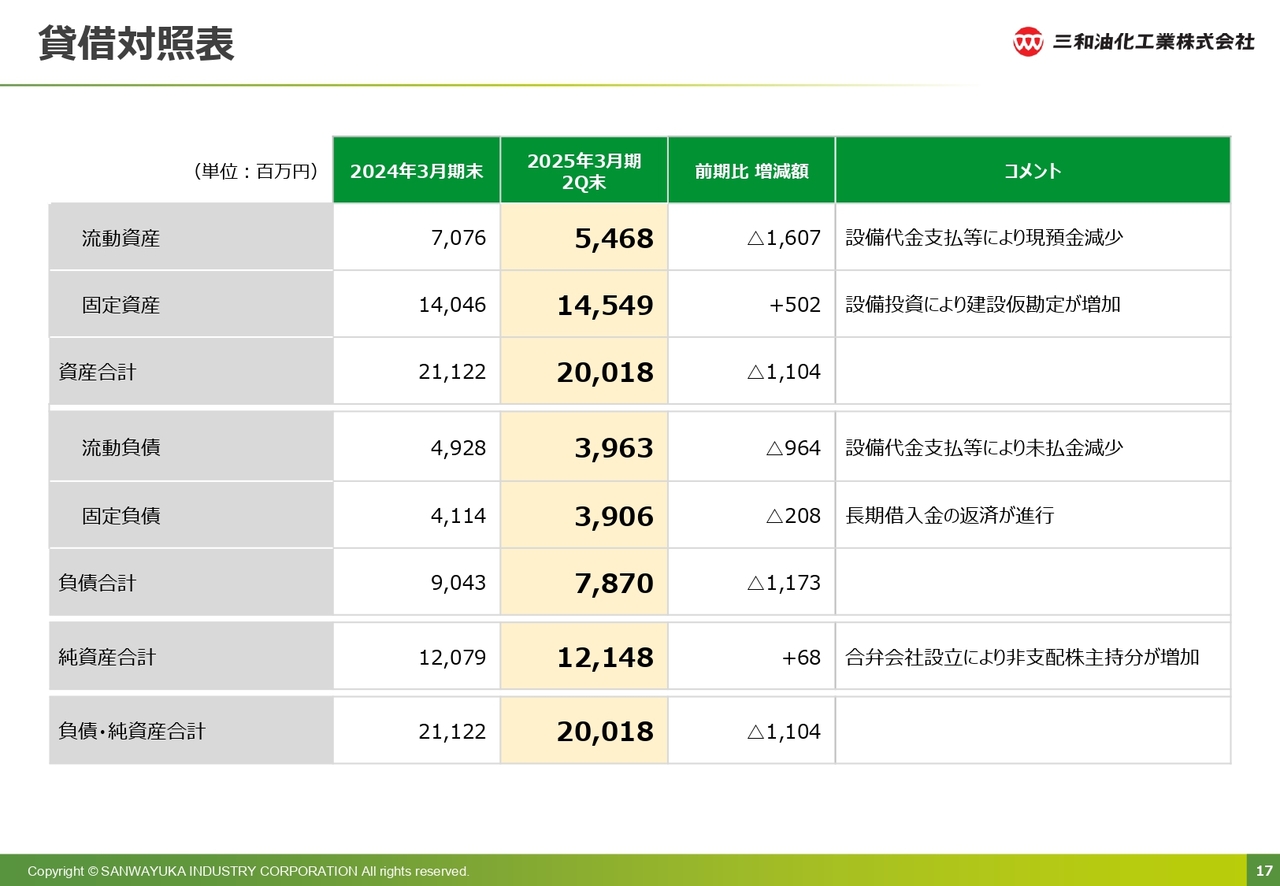

貸借対照表

貸借対照表です。こちらは特にコメントすることはありません。

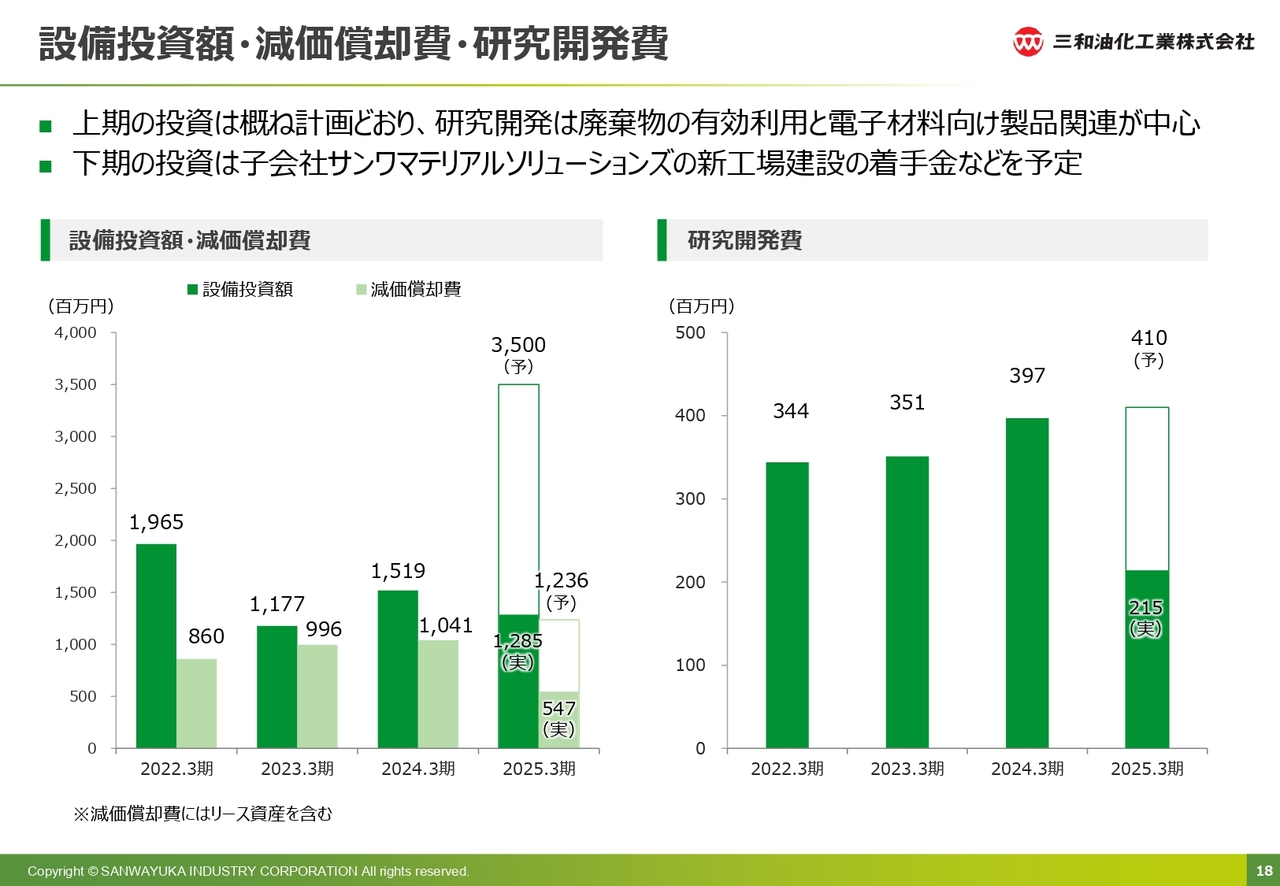

設備投資額・減価償却費・研究開発費

設備投資額・減価償却費・研究開発費の推移です。上期の投資については、概ね計画どおり推移しました。廃棄物の有効利用と電子材料向け製品関連を中心に研究開発を進めてきました。

また、下期の投資については、子会社である九州のサンワマテリアルソリューションズの新工場建設の着手金などを予定しています。そのため、設備投資額の予定はスライドのようになっています。

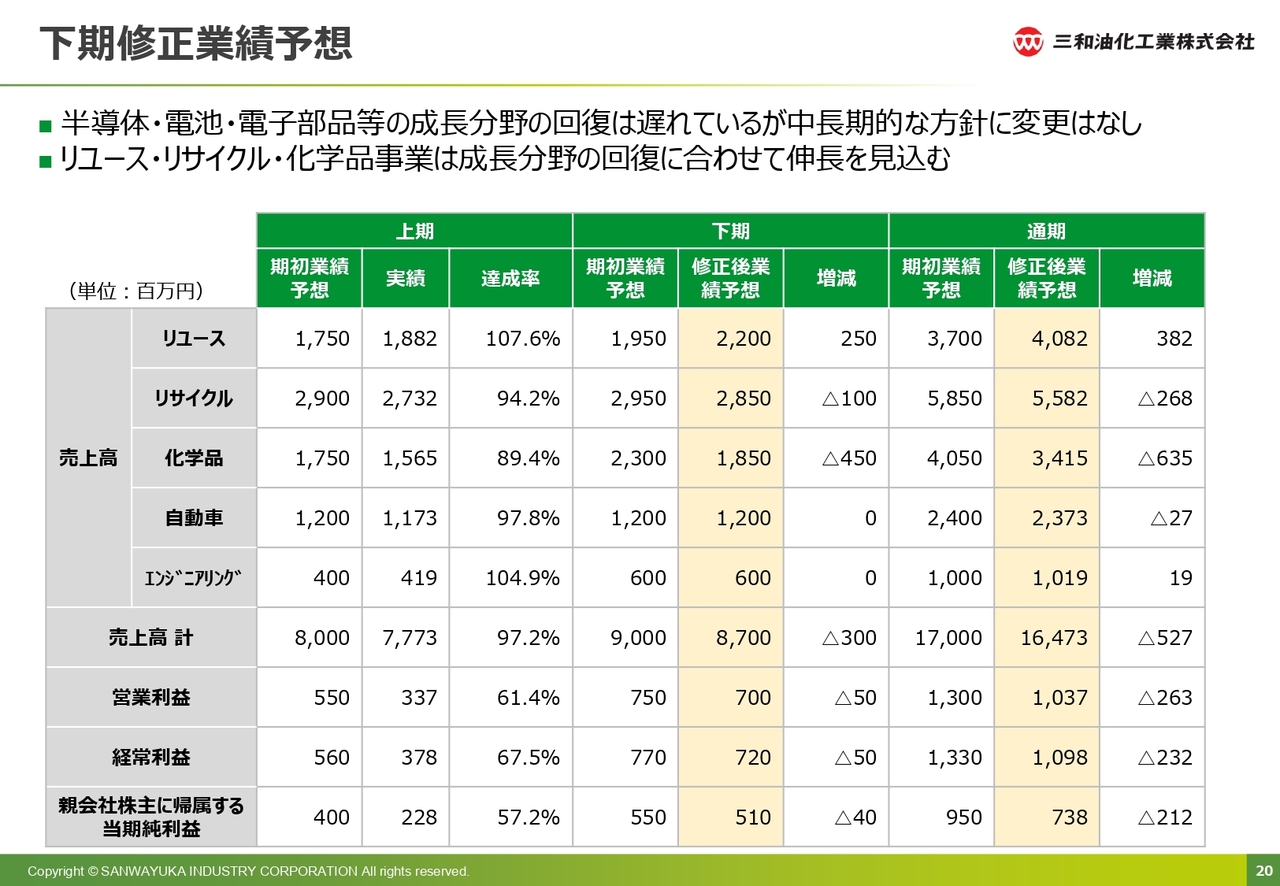

下期修正業績予想

柳:2025年3月期の業績予想についてご説明します。まず、下期の修正業績予想です。半導体・電池・電子部品等の成長分野の回復は遅れています。AIやデータセンターの半導体は堅調ですが、コモディティ分野の回復が遅れています。ただし、中長期的な方針に変更はありません。

リユース・リサイクル・化学品事業は、成長分野の回復にあわせて伸長を見込んでいます。事業ごとの売上高をスライドの表に示しています。下期について、当初は化学品の売上高を23億円と想定していたのですが、回復が遅れるという見込みを考慮して18億5,000万円としたところが主な変更点です。

その結果、下期の売上高は90億円から87億円に修正しています。営業利益は7億5,000万円から7億円と若干の減益で、親会社株主に帰属する当期純利益は5億5,000万円から5億1,000万円で4,000万円の減益となりました。

表の一番右にある通期では、売上高170億円と計画していたものを164億7,300万円と、5億円減収の計画としました。営業利益も13億円から10億3,700万円、当期純利益は9億5,000万円から7億3,800万円と、それぞれ減収減益の計画としています。

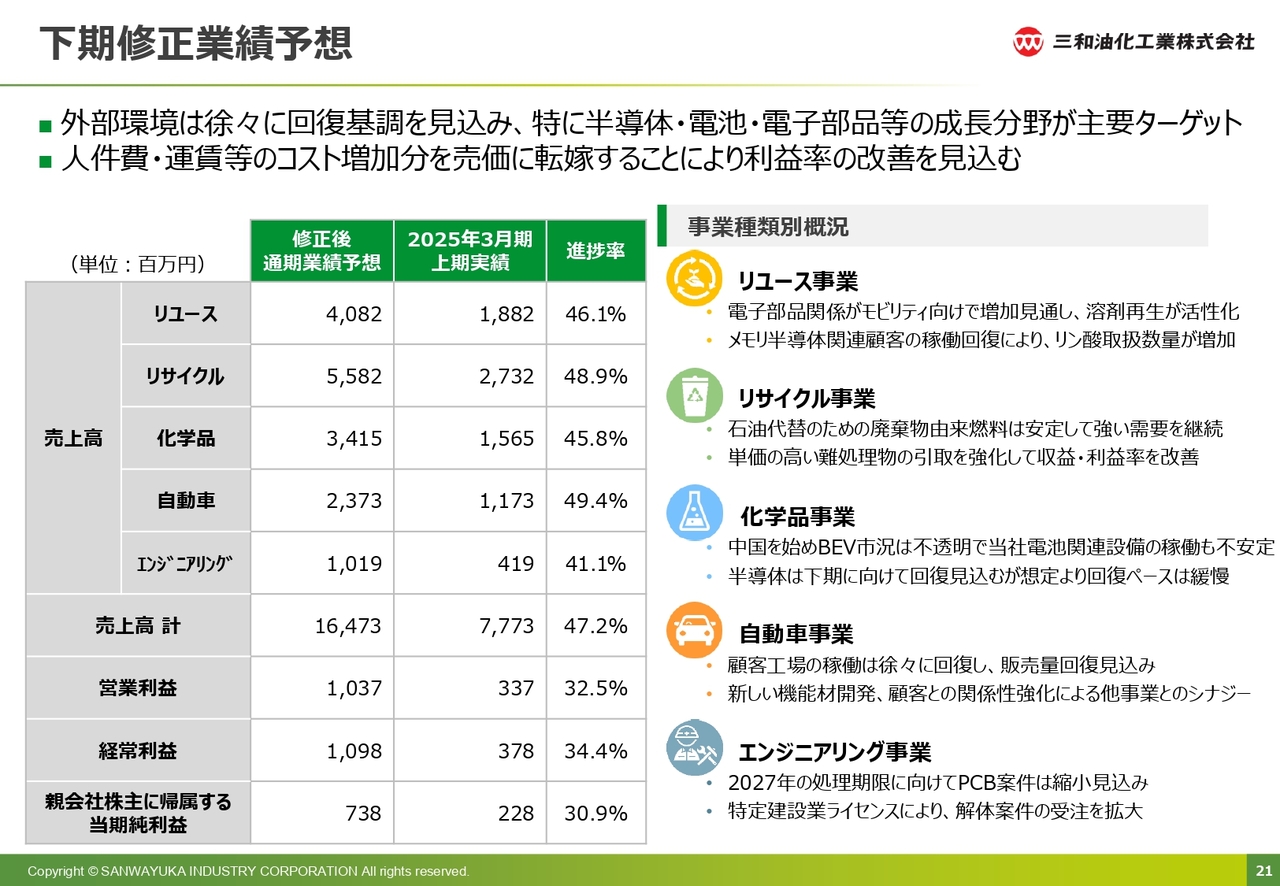

下期修正業績予想

事業ごとに修正のポイントをご説明します。外部環境は、徐々に回復基調となることを見込んでいます。特に半導体・電池・電子部品などの成長分野がターゲットです。下げ時期はもう終わり、回復は遅いものの徐々に回復してくる見込みです。また、人件費・運賃等のコスト増加分を売価に転嫁して値上げを行い、利益率の改善を見込んでいます。

リユース事業は、メモリ半導体関連顧客の稼働回復により、当社の主力収益源であるリン酸の取扱数量が増加してくると見込んでいます。

リサイクル事業は、収益力を上げるために、単価の高い難処理物の引取を着実に強化して、収益・利益率を改善していきます。

化学品事業は、中国をはじめBEV市況が相も変わらず不透明です。したがって下期も、当社の電池関連設備の稼働は不安定になる予想を織り込んでいます。半導体は下期に向けて回復を見込んでいます。ただし、昨年計画した回復ペースに対しては緩やかで、回復するゾーンが限られるとしています。

自動車事業については、顧客関連での生産停止が終わり、徐々に受注が回復してきています。それにより販売増を見込んでいます。

エンジニアリング事業はPCBから解体業へとして、特定建設業のライセンスを取得したため、現在、営業活動を行って受注獲得に向けて取り組んでいる最中です。そちらの受注を取り込むことを加味しています。

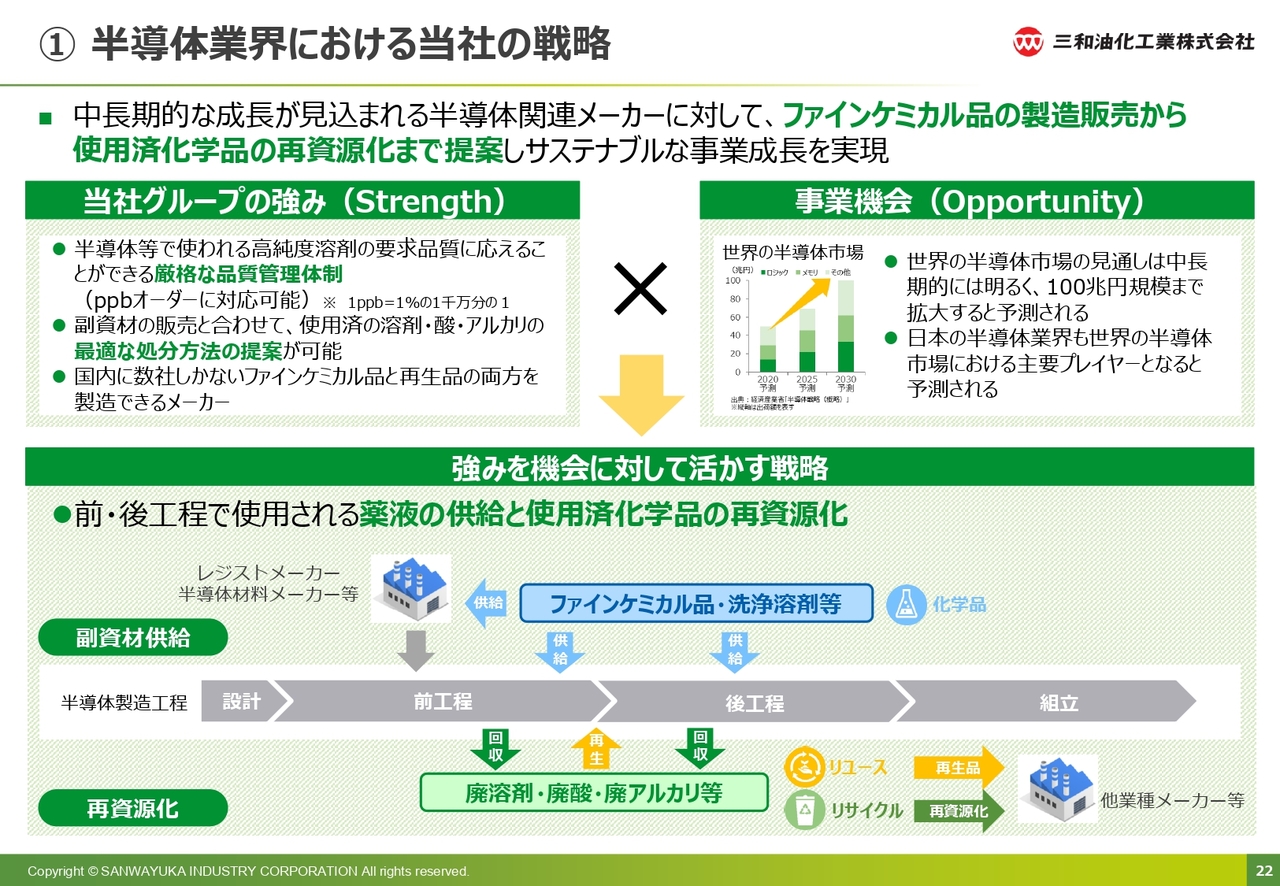

① 半導体業界における当社の戦略

半導体から解体業までの4つの業界ごとに、どのような手を打って成長していくかについてです。

まず、半導体業界における当社の戦略です。こちらは中長期的な成長が見込まれる分野のため、我々も半導体メーカーに対して、ファインケミカル品の製造販売から使用済化学品の再資源化までをソリューションで提案し、結果としてサステナブルな事業成長を実現していくことを選択しています。

当社グループの強みとして、溶剤について厳格な品質管理体制ができることがあります。あわせて、使った化学物質や溶剤、酸・アルカリ関係の最適な処分方法の提案もパッケージで提案できます。

当社は、国内に数社しかない、ファインケミカル品と再生品の双方を製造できるメーカーです。今後、半導体の需要が急に増えた時の受け皿となる企業は限定的だと見ています。2030年に向けて紆余曲折あると思いますが、事業機会として、半導体の市場が総じて力強く回復することを見込んでいます。

そのような中で、当社が事業成長していく戦略としては、半導体の前・後工程で使用される薬液の供給と、使用済化学品の再資源化を着実に行いたいと思います。

副資材供給では、前工程や後工程でファインケミカル品が多種、多量に使われているため、マーケットが増えるとこちらの供給が増えます。したがって化学品の受注が増えていくことになります。

これは売って終わりではなく、前・後工程で使った酸・アルカリ・溶剤の廃液が出てくるため、これを焼却処分するのではなく当社が着実に回収して、戻せるものについてはリユースして工程に戻します。

品質やコストにより戻せないものについては、他用途にリユースしてもらいます。また、品質上リユースできないものについては、他用途で再資源化を促すことで、しっかりサステナブルをパッケージで提案していきながら対応していきたいと考えています。

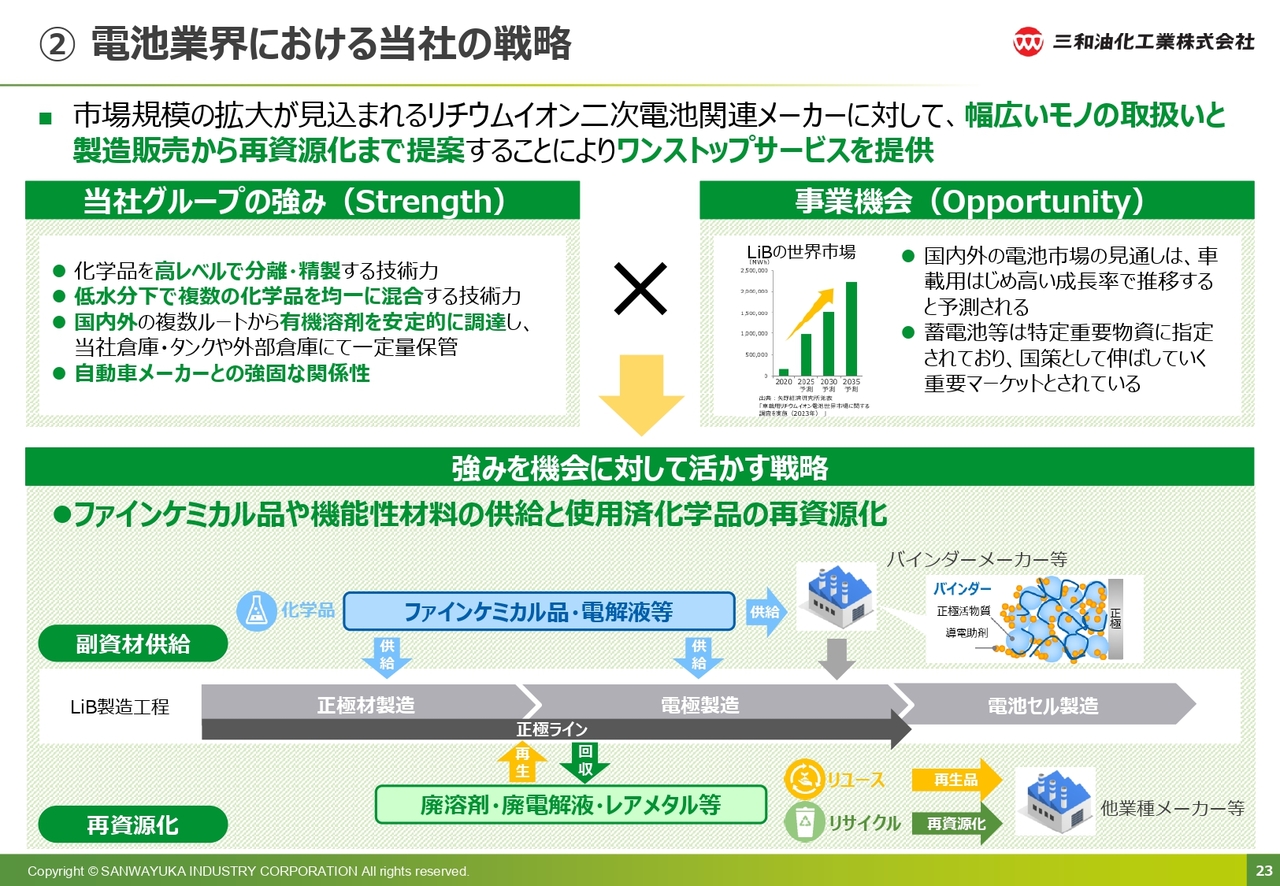

② 電池業界における当社の戦略

電池業界における当社の戦略です。市場規模の拡大が見込まれるリチウム二次電池関連メーカーに対して、幅広いものの取り扱いと、製造販売から再資源化までのワンストップサービスを提供していきます。

当社グループの強みは、高レベルで分離・精製できるため、かなり高品位の製品を製造して提供することができる点です。また、混ぜるブレンディング技術もかなり高度なものがあります。

また、電池で使う化学原料はかなり限定的な原料です。国内でサプライヤーがあまりいないため、当社が増えゆく需要に対してグローバルで原料を調達して、ワンストップで着実に品質をコントロールして提供できることも強みです。

また、自動車メーカーとの強固な関係性も強みです。ダイレクトで、メーカーが今何に困っていて今後何が困るか、何をしてほしいのかというご要望をリアルタイムでタイムリーにいただける点があります。

LiBのマーケットは、現在ヨーロッパや中国で少しトーンダウンしていますが、2030年に向けて、いろいろありながら力強く増えていくと考えています。現実、日本のメーカーもそれに向けて設備投資を強化しているため、今はこちらの需要についていく方針で進めていきたいと考えています。

成長戦略はスライド下段の図です。ファインケミカル品や機能性材料の供給と、使用済化学品の再資源化の双方で対応していきたいと思っています。

LiBの製造については、正極材や電極材で化学原料を使うため、この調達から品質のコントロール、供給をしっかり行っていきます。バインダーも増えてくるため、これらに使えるような品質コントロールを行って製造、供給します。

また工程において溶剤廃棄物も多量に出るため、当社の蒸留・リユース技術で着実に品質コントロールして提供します。減ったものについては、化学品で新品を着実に提供していくことでしっかり対応していきたいです。戻せないものについては、また違った業界にリユース・リサイクルして、貴重な資源をしっかりサステナブルにしていきたいと考えています。

③ 電子部品業界における当社の戦略

電子部品業界における当社の戦略です。こちらも長期軸で成長が見込まれます。電子部品メーカーに対して、ファインケミカル品、再生製品の製造販売やアライアンス先との協業等を行い、受託再生を着実にし、資源循環ニーズにしっかりと応えていきたいと考えています。

当社グループの強みは、品質要求に応えることができる管理・生産体制です。また、多様なニーズに対応できるため、メーカーからの直需ニーズをたいへん多くいただきます。ここをいかに具体化していくかが重要です。そして、脱炭素のScope3についての需要が増えた時に、レスポンスを上げることで、すべてではないもののお客さまの近くで対応できるアライアンス体制をしっかり作っています。

事業機会としては、DX化があります。社会がこれからも電子化を加速していくと考えられるため、ここに搭載される電子部品は総じて力強く増えていきます。こちらで事業投資をしていき、そのような電子部品のお客さまに当社のいろいろなサービス、価値をしっかり提供していきます。

スライド下段に、どのように対応していくかがあります。ファインケミカル品や再生品の供給、使用済化学品の再資源化を主軸として対応していきたいと考えています。

アルミ電解コンデンサのエッチング工程でいろいろな再生化学剤を使用します。また、後工程の巻込・含浸のところではファインケミカル品を大量に使うため、このようなことをしっかり提供していきたいです。

また、MLCCの製造工程では、溶剤をかなり使うメーカーもあります。そのため、リユースでの供給や供給した後の廃液を引き取って近場でしっかりリユースしていくことで、コストやCO2、スピードアップ対応などを着実にしていきたいと思っています。こちらも戻せるものは同じお客さまに戻し、戻せないものは他用途でリユース・リサイクルして、サステナブルに対応していきたいです。

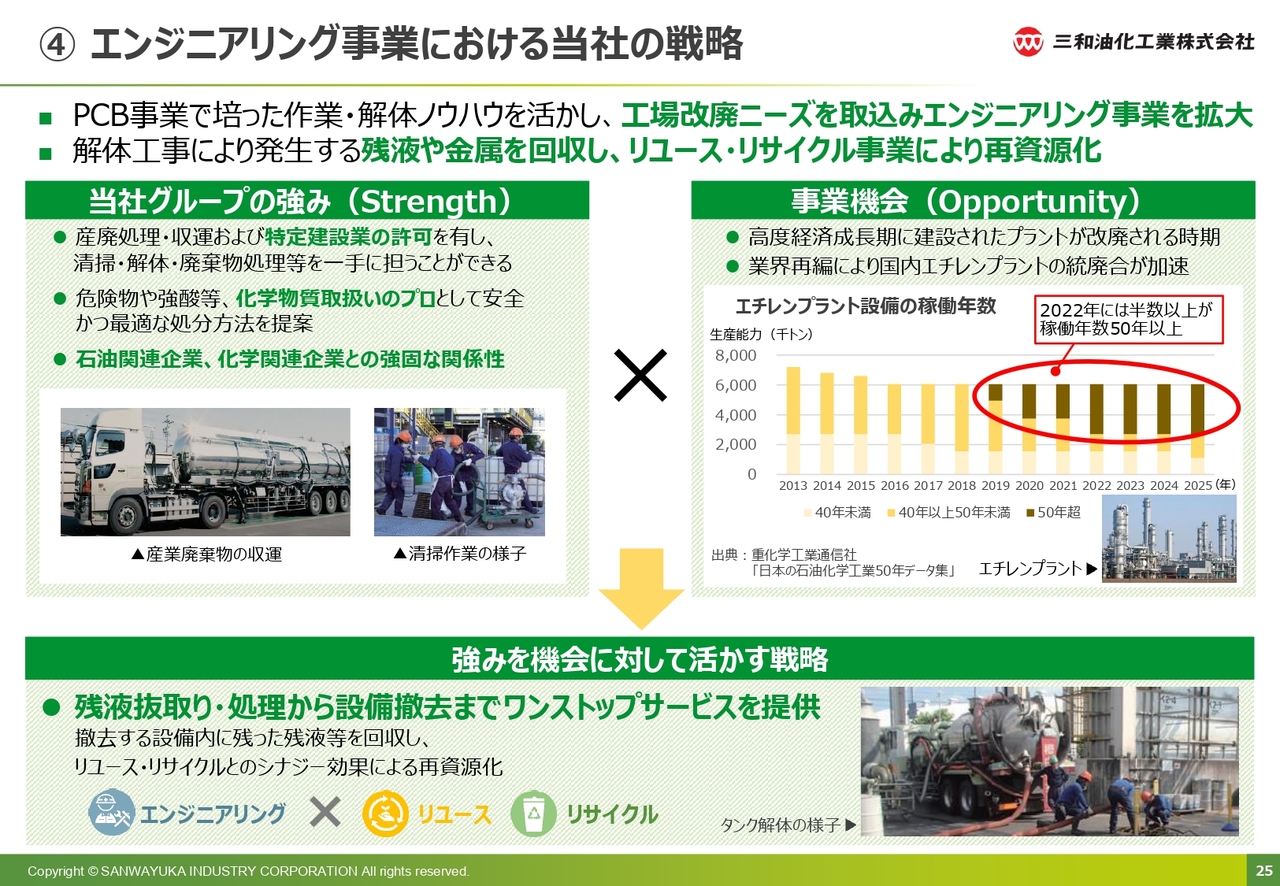

④ エンジニアリング事業における当社の戦略

毛色の違うエンジニアリング事業についてです。こちらの戦略としては、PCB事業で培った作業・解体ノウハウを活かし、工場の改廃ニーズを取り込んで拡大していきたいと考えています。解体工事で発生する残液や金属を回収し、リユース・リサイクル事業で再資源化を着実に行いたいと考えています。

当社グループの強みとしては、産業廃棄物を多種多量に扱っており運搬できることがあります。また、特定建設業の許可を取りました。特定の場合、受注する上限がないため大きな元請ができます。こちらも徐々に対応していきたいと考えています。そして、清掃・解体・産業廃棄物の処理・運搬などについて、グループで一手に担当できます。

アスベストの分析については昨年法改正があり、壊す時にも必ず測らないといけないように変わりました。そのため、これから測定する仕事が日本国内で非常に多く出てくるのではないかと思っています。当社グループにサンワ分析センターがあり、今、準備している最中です。お客さまから依頼いただければワンストップで全部できる体制があるため、そちらを拡充していきたいと思っています。

当社は化学品の取り扱いのプロです。解体のターゲットはビルや橋などではなく、化学プラントや化学コンビナート、石油リファイナリーなどで、多種多量の危険物・化学物質が含まれています。そこで当社の培ったノウハウで、しっかり安心して安全に、スピーディにしっかり対応することを目指しています。

事業機会としては、スライド棒グラフの茶色の部分が示すように、老朽化したプラント(エチレンプラント)が増えてきます。現在、エチレンの余剰が多くなっており、これから経済産業省主導で戦略的に淘汰していきます。加えて、日本の化学工場はかなり老朽化しているため、2050年に向けての長期でマーケットが拡大していきます。

2024年問題などで、建設業はかなり時間的な拘束や人材不足があります。そちらに新規参入していけば、まさしくブルーオーシャンで、化学物質・廃棄物をプロで扱える集団がいることは喜んでいただけると思っており、実際に引き合いは多いです。

戦略としては、残液の抜き取り処理から設備撤去、分析までワンストップサービスで提供することを力強く進めていきたいと思っています。来年以降、本格的に受注できるのではないかと思っています。

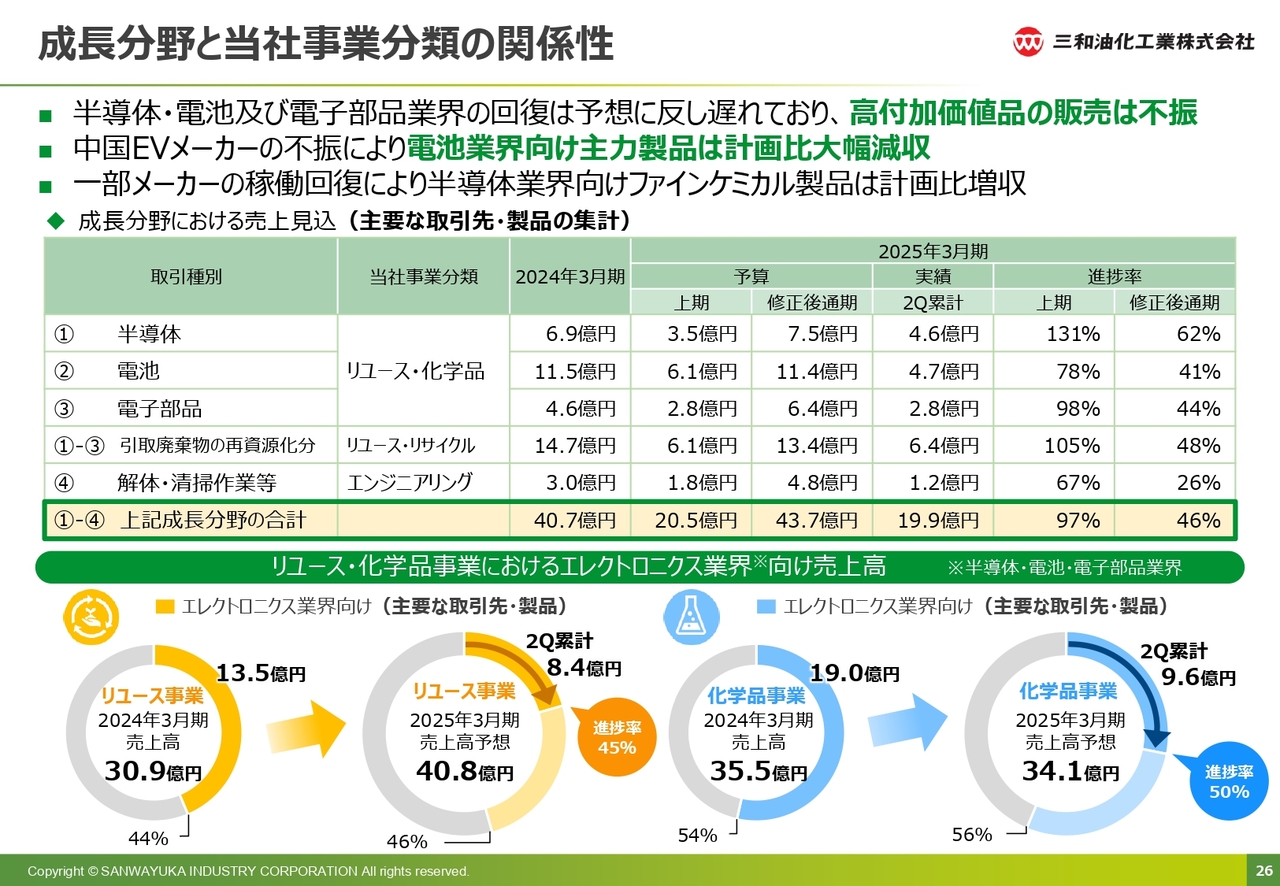

成長分野と当社事業分類の関係性

ご説明した4つの成長分野と当社の事業分類の関係性について、定量的にご説明します。

半導体・電池および電子部品業界の回復は、予想に反して遅れていて、付加価値品の販売は不振となりました。また、中国EVメーカーの不振により、電池業界向け主力製品は計画比で大幅減収です。一部メーカーの稼働回復により、半導体業界向けファインケミカル品は、悪い中でも少し回復の兆しが見えているため、下期に織り込んでいます。

4つの分野について、2024年3月期の売上高は40億7,000万円あります。今期は下方修正しましたが、43億7,000万円を計画しています。それに対して第2四半期で19億9,000万円と、約20億円を達成しています。上期だけで97パーセント、通期では46パーセントの進捗で、下期も着々と成長分野を進めていきたいです。

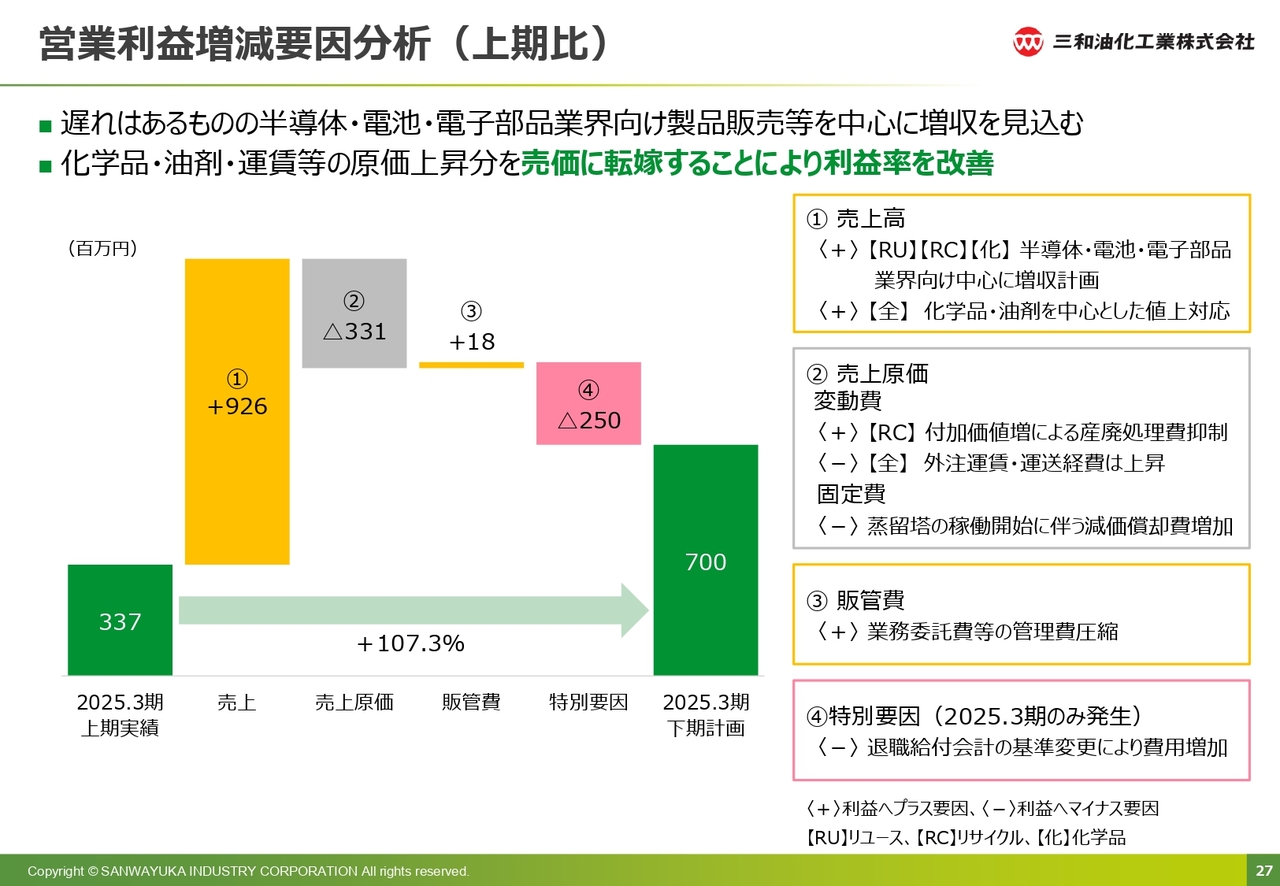

営業利益増減要因分析(上期比)

営業利益増減要因分析です。上期の営業利益3億3,700万円に対して、下期は7億円を見込んでいます。主な増加要因は売上増です。また、原価が上がる分を値上げで吸収していくことで、総じて7億円の利益を見込んでいます。

まとめ

まとめです。2025年3月期上期は、半導体・電池・電子部品業界の回復遅れや中国での需要減退により、ファインケミカル品や有機溶剤再生について当社の見込みほど需要はありませんでした。

下期以降については、成長が見込まれる半導体・電池・電子部品業界等の需要増加に備え、力強く設備投資や人員増強をしていきます。また、人材教育、DX化等の将来投資は継続していきます。今は苦しいのですが、今後の九州の工場稼働も見据えて人材を採用、教育し、3年後にきちんとした戦力で送り出すということです。

原価低減や経費削減については、無駄を削除してコスト削減を徹底していきます。そのようなことで、中長期的な計画に変更はありません。半導体・電池・電子部品業界が活況となれば、その需要をしっかり取り込み「グランドビジョン2030」の達成に向けて成長を加速させていきます。

株主還元

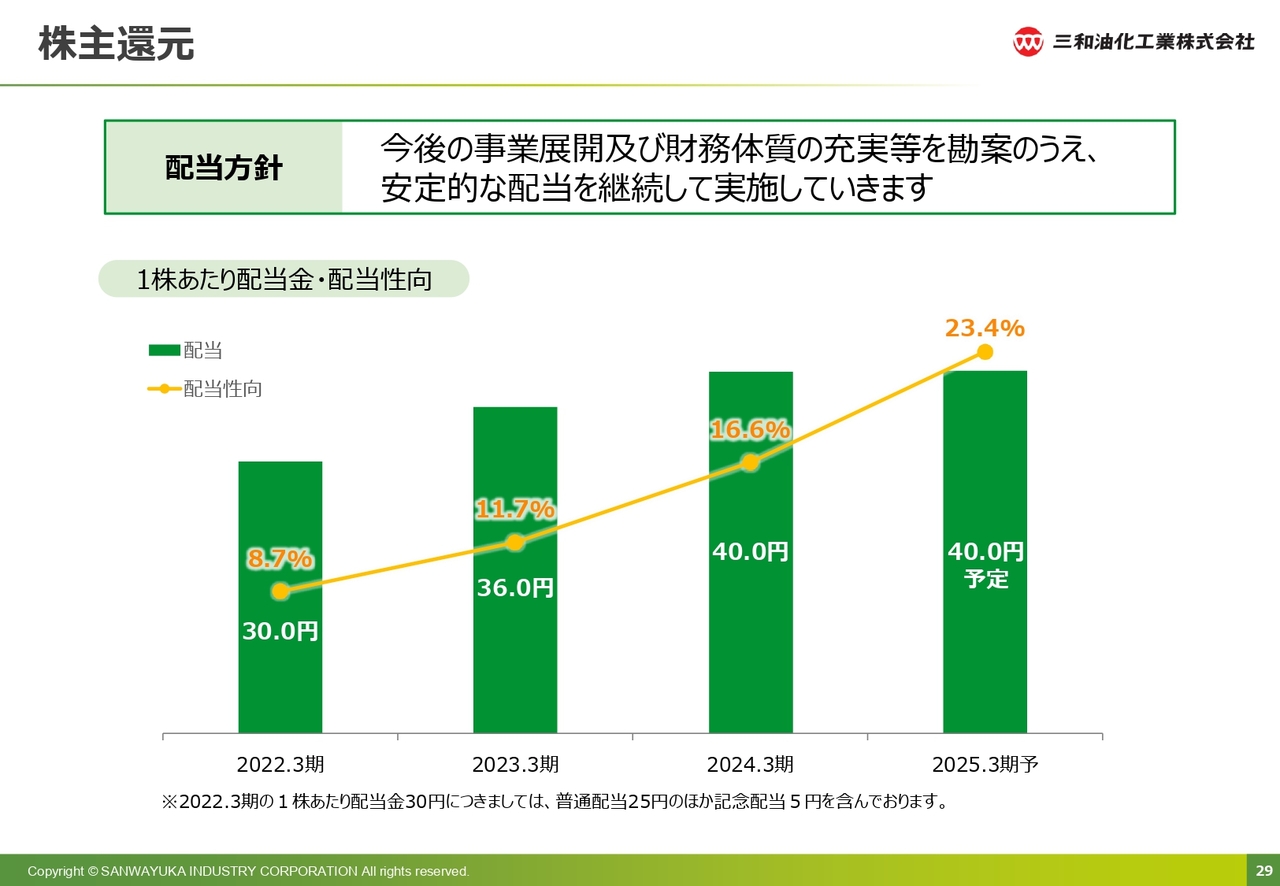

株主還元です。今後の事業展開および財務体質の充実等を勘案の上、安定的な配当を継続していきます。今のところ40円の配当を計画しており、配当性向は23.4パーセントです。

質疑応答:市場・業績回復の見込みについて

司会者:「2022年、2023年と化学品の減収が続いています。御社では半導体・電池・電子

新着ログ

「化学」のログ